テイツーのニュース

【QAあり】テイツー、商品在庫現金化により営業キャッシュフローが大幅上昇 中古トレカ利益面改善により下半期は巻き返しを図る

目次

藤原克治氏(以下、藤原):株式会社テイツー代表取締役社長の藤原です。どうぞよろしくお願いします。本日の資料は、スライドに記載の4項目に分けて作成しています。

本決算説明会のポイント

まず、本決算説明会のポイントです。当上半期については、特に利益面において非常に我慢の月日であったと振り返っています。そのような中で、お伝えしたいことを大きく3つに分けて掲載しています。

1つ目に、前期より続く中古トレカ市場評価額の低迷を受け、営業施策の大きな方針転換を行っています。現時点において低粗利商品・低回転商品を一掃し、当期後半以降の利益率改善に向けた環境整備を実施しています。

2つ目に、夏商戦をターゲットにした商品在庫の現金化を進めています。これにより、営業キャッシュフローは昨年に対して大幅に向上している状況です。

3つ目に、決算後半戦や今後に向けての事業戦略に関するトピックスをお伝えします。

2025年2月期 第2四半期(中間期)の連結業績サマリ

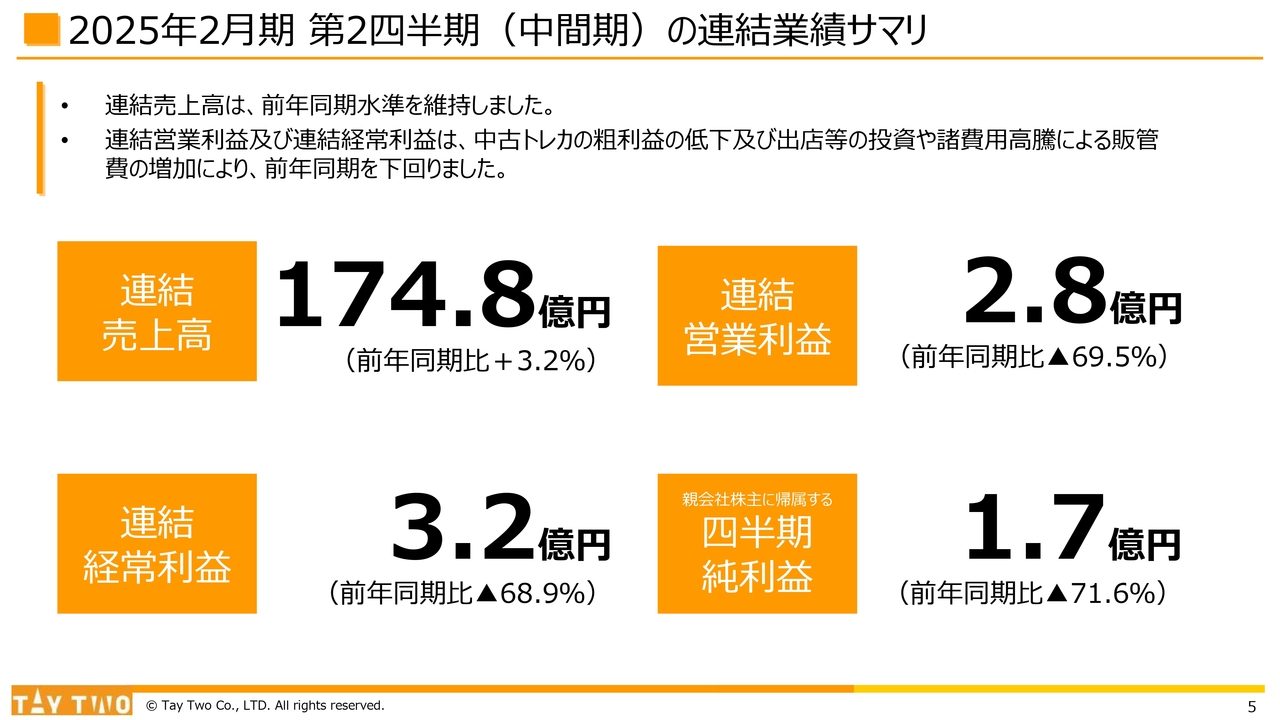

決算概要です。連結売上高は174億8,000万円、営業利益は2億8,000万円となりました。

売上水準は前年同期をほぼ維持しましたが、利益面においては中古トレカの粗利益の低下、出店等の投資や諸費用高騰による販管費増加の影響を受け、前年同期を下回っています。

四半期ごとの売上高の推移

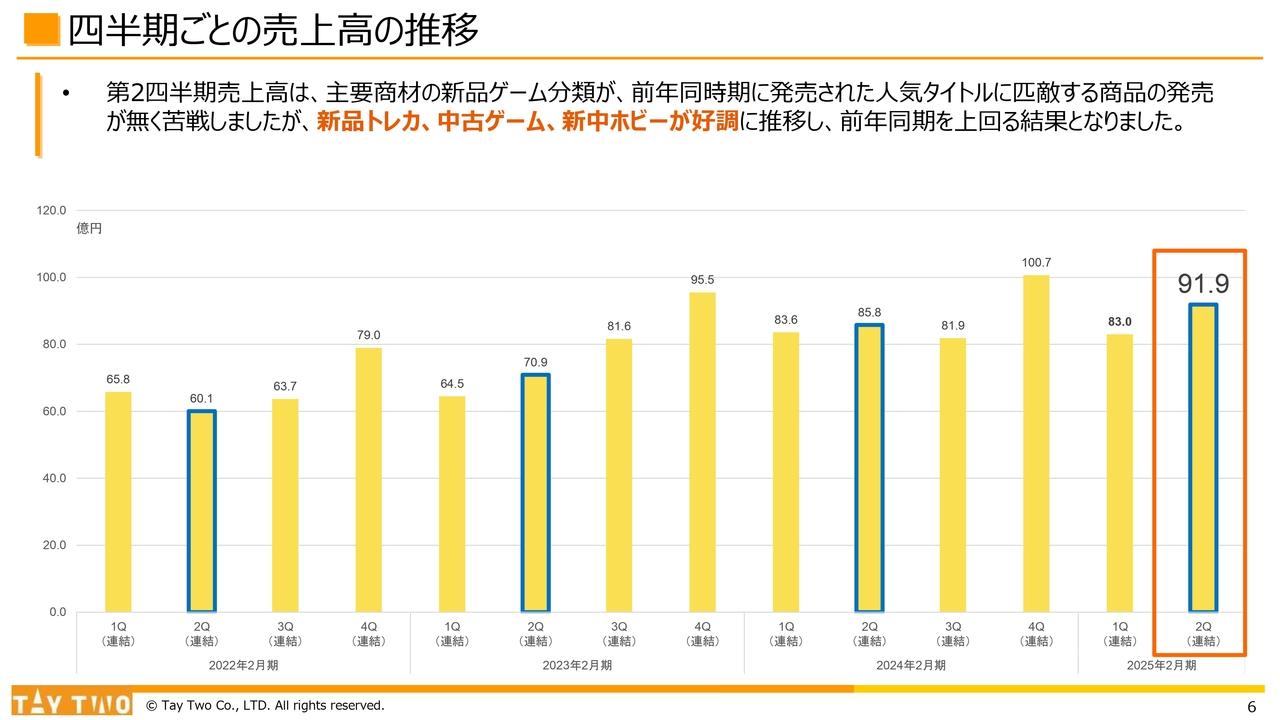

売上高の推移です。新品トレカ、中古ゲーム、新中ホビーが好調に推移し、前年同期を上回る結果となっています。

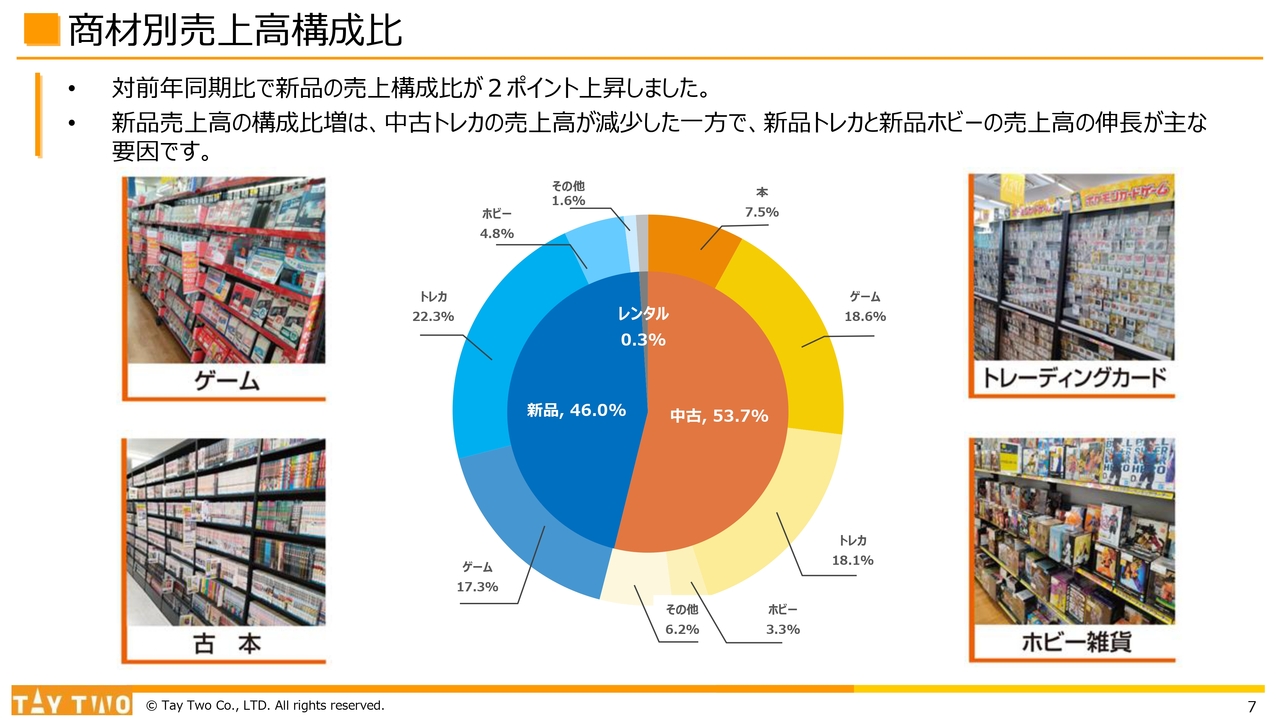

商材別売上高構成比

売上高の構成比です。新品・中古のバランスは少し新品のほうに振れましたが、構成比は新品と中古のバランスをほぼ半々で保っています。

また、中古トレカの売上高が減少した一方で、新品トレカと新品ホビーの売上高が伸長しています。

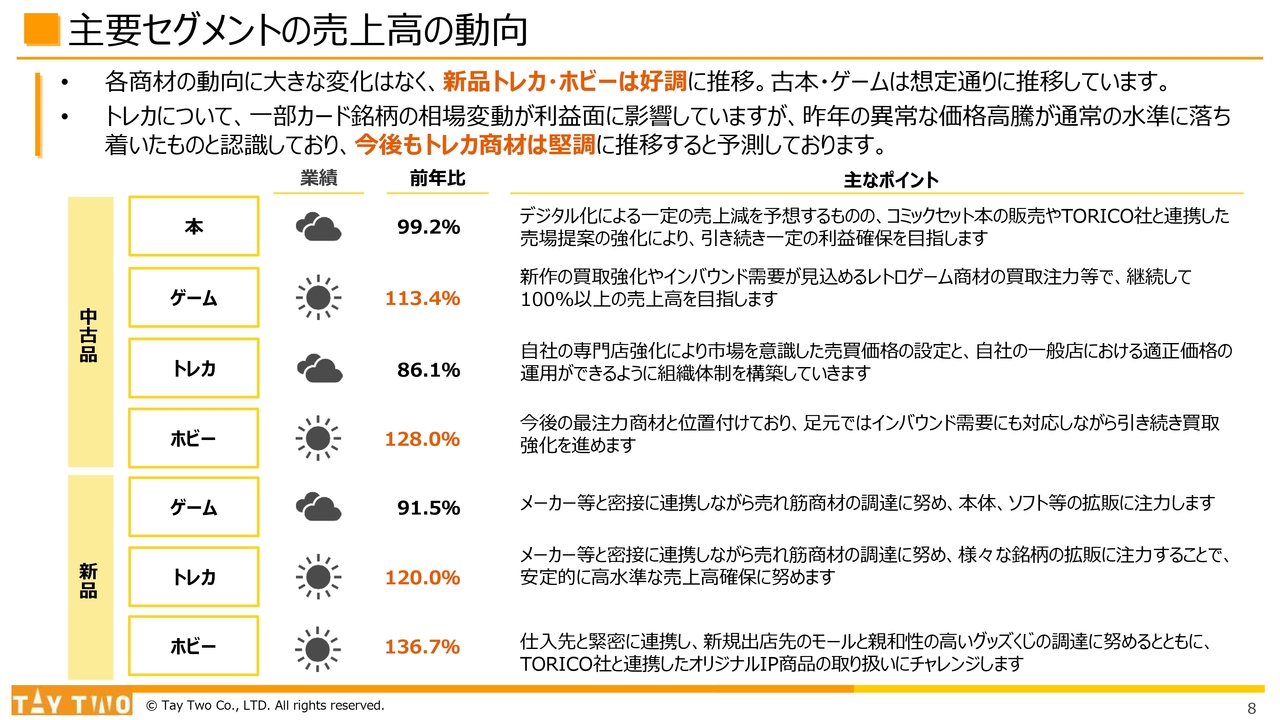

主要セグメントの売上高の動向

主要セグメントの売上高の動向です。新品トレカ・ホビーが好調に推移し、古本・ゲームは想定どおりの範囲で推移しています。

トレカについては、中古市場が引き続き低調に推移する一方で、お客さまの裾野は低年齢層を中心に大きく広がっている特徴が見られます。

中古トレカに関する一連の施策では、上半期に大きく苦労した部分があったものの、引き続き主要商材として利益に貢献できる体制の整備に注力していきます。

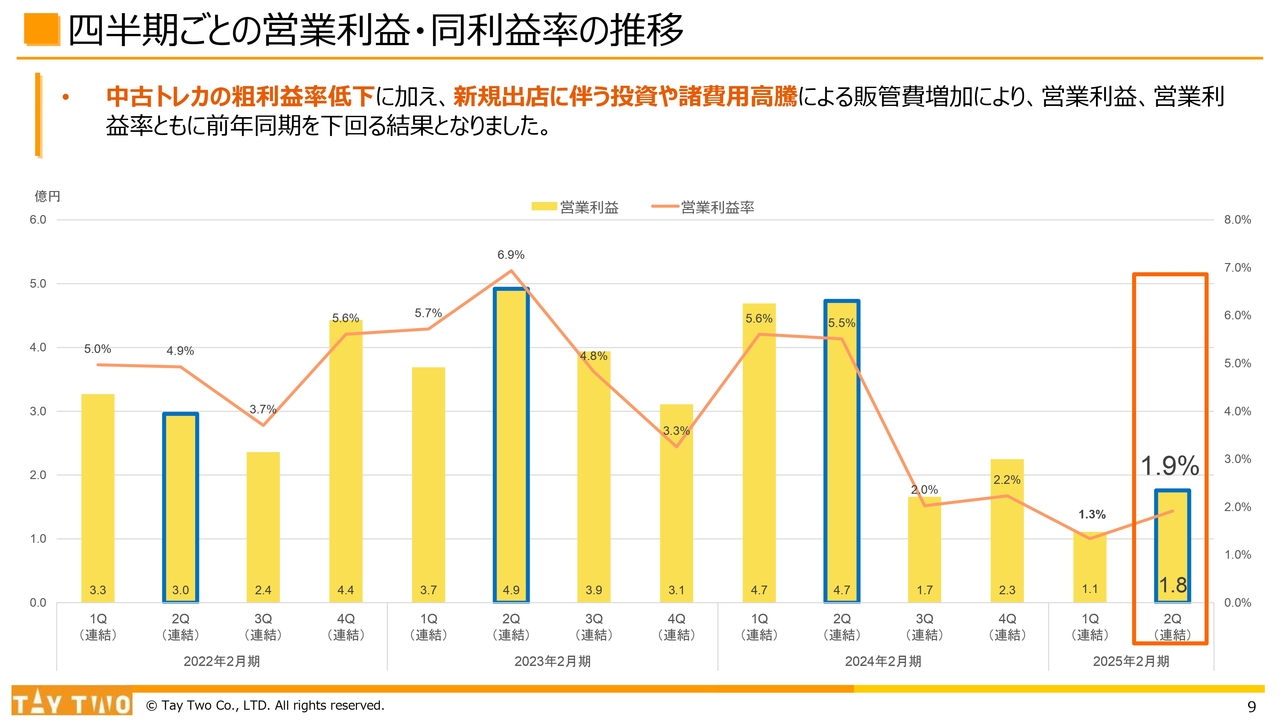

四半期ごとの営業利益・同利益率の推移

営業利益・営業利益率の推移です。利益面では、中古トレカの粗利への影響が大きくあったことに加え、販管費において新規出店に伴う投資や諸費用の高騰により、負担が増加しました。その結果、営業利益・営業利益率ともに前年同期を下回りました。

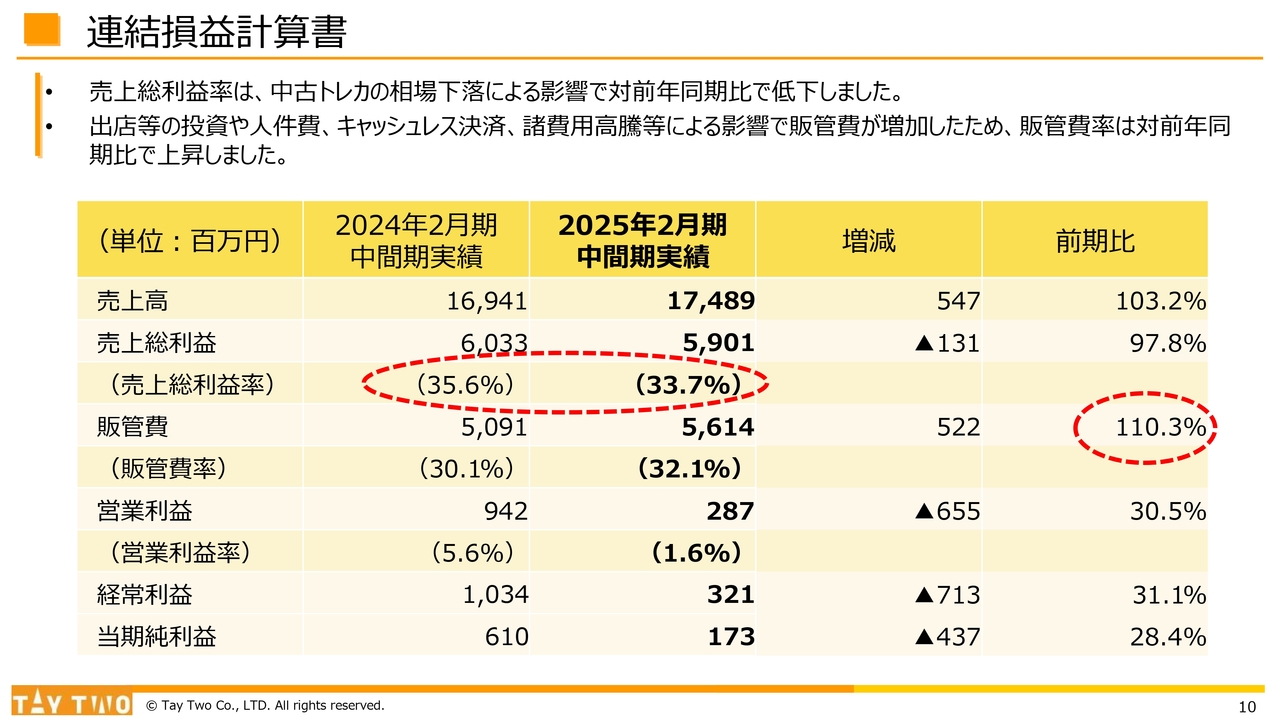

連結損益計算書

連結損益計算書のポイントは、2つあります。まず、売上総利益率は昨年の35.6パーセントから33.7パーセントに低下しました。これは、中古トレカの相場下落の影響によるものです。

次に、販管費が5億2,200万円増加し、前期比110.3パーセントの負担となっています。

トピックス:中古トレカの売上動向と下期収益改善見通し

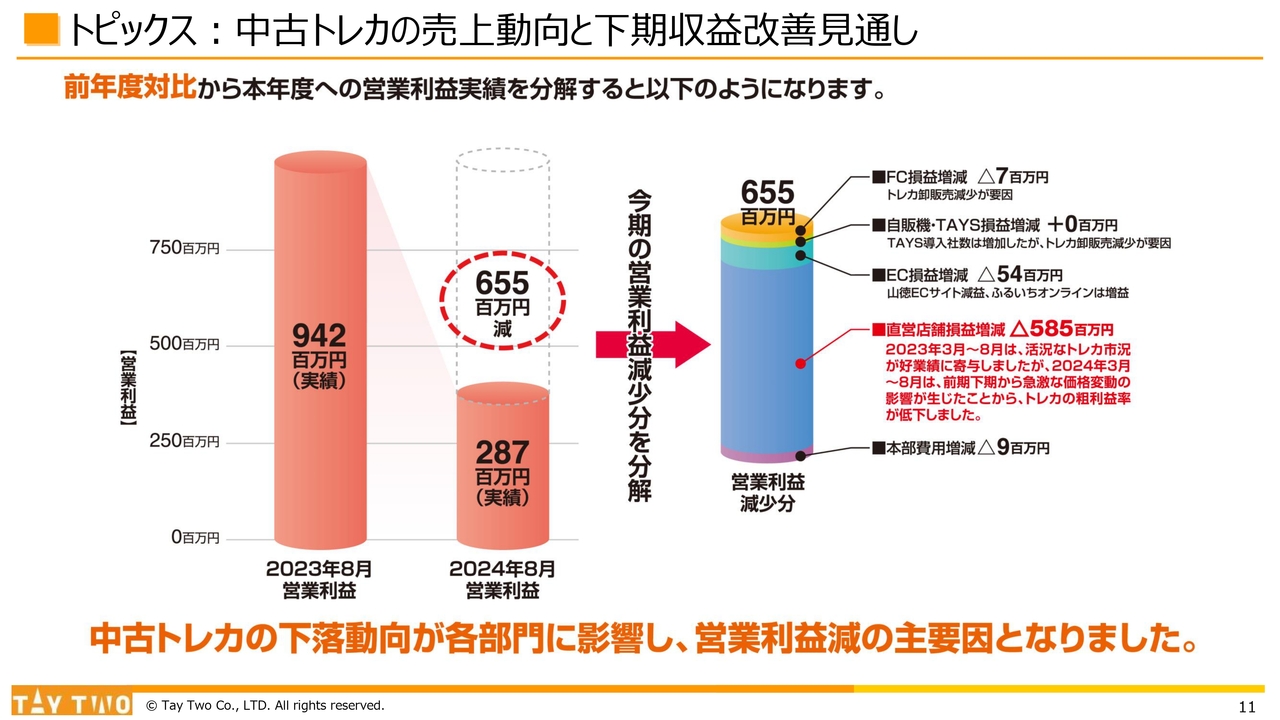

営業利益の実績を分解しています。昨年は9億4,200万円の営業利益を計上しましたが、当期は2億8,700万円となり、下がり幅は6億5,500万円です。

カテゴリ別に分解すると、直営店の経営部分の損益によって大きな打撃を受けている格好になります。

その主因としては、中古トレカの市況が昨年来から低調に推移していることに加え、一部商材で運用の切り替えといったプラスアルファの負の要素の影響などを受けた経緯が挙げられます。

そのため、方針を抜本的に見直し、上半期中に在庫の儲かる仕組みを整える施策を積極的に展開しました。下半期では中古トレカの利益面を大きく改善し、挽回を図る体制を整備しています。

中古トレカの売上動向と下期収益改善見通し

本決算説明会の1つ目のポイントに関してご説明します。

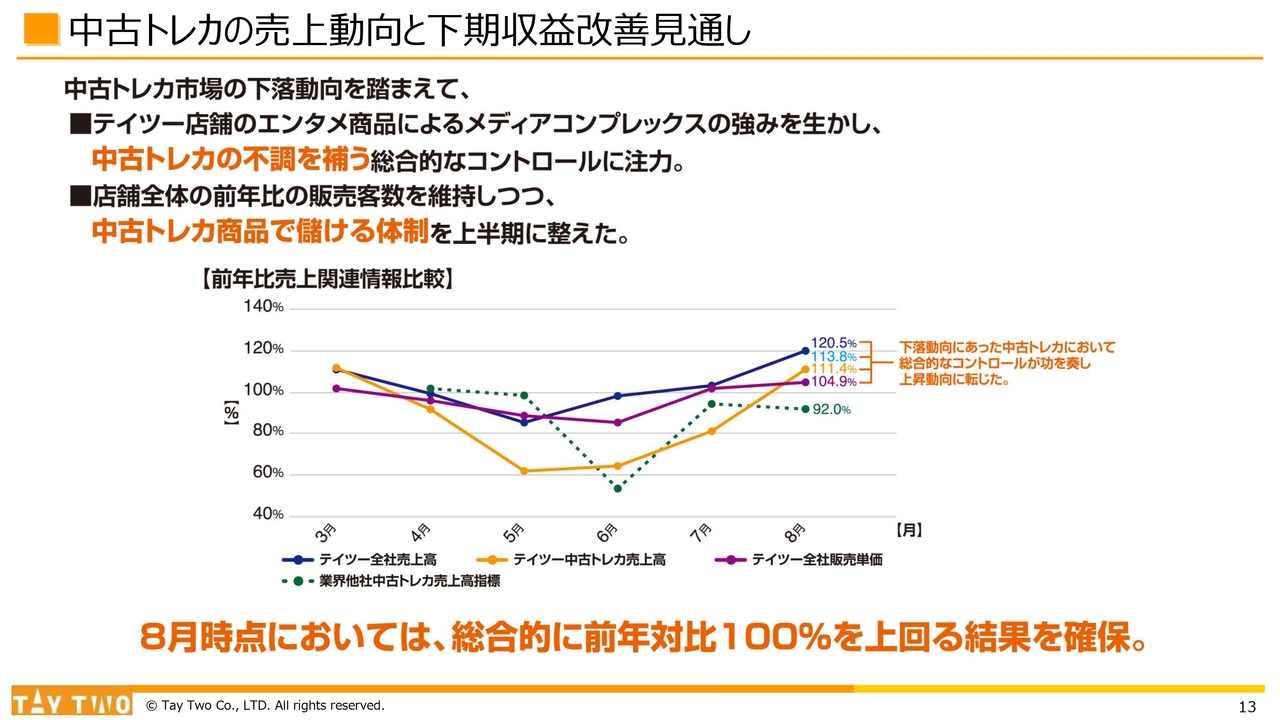

少しわかりづらいですが、こちらのスライドでは当社全社の売上高、そのうちの中古トレカの売上高、全社の販売単価、お客さまの販売額の推移の指標について、前年比何パーセントになっているかを折れ線グラフで示しています。

緑色の破線部分は、参考として業界他社の中古トレカの売上高指標がどのようになっているかを示しています。

当社の店舗の特徴として、エンタメ商品全般においてメディア商材のコンプレックス、つまり複合的に取り扱うことでお客さまの魅力を担保する店作りを行っています。このような総合力によって、期中は中古トレカの不調を補う総合的なコントロールに注力しました。

その結果、お客さまの数は比較的安定的に推移し、中古トレカ市況の価格評価の継続的な下落を一定程度補うことができました。最終的な8月の実績では、すべての指標において前年比100パーセント以上の数値を達成しています。

さらに、中古トレカでも従来どおりの安定的な利益率を確保できる体制を整えています。

連結貸借対照表

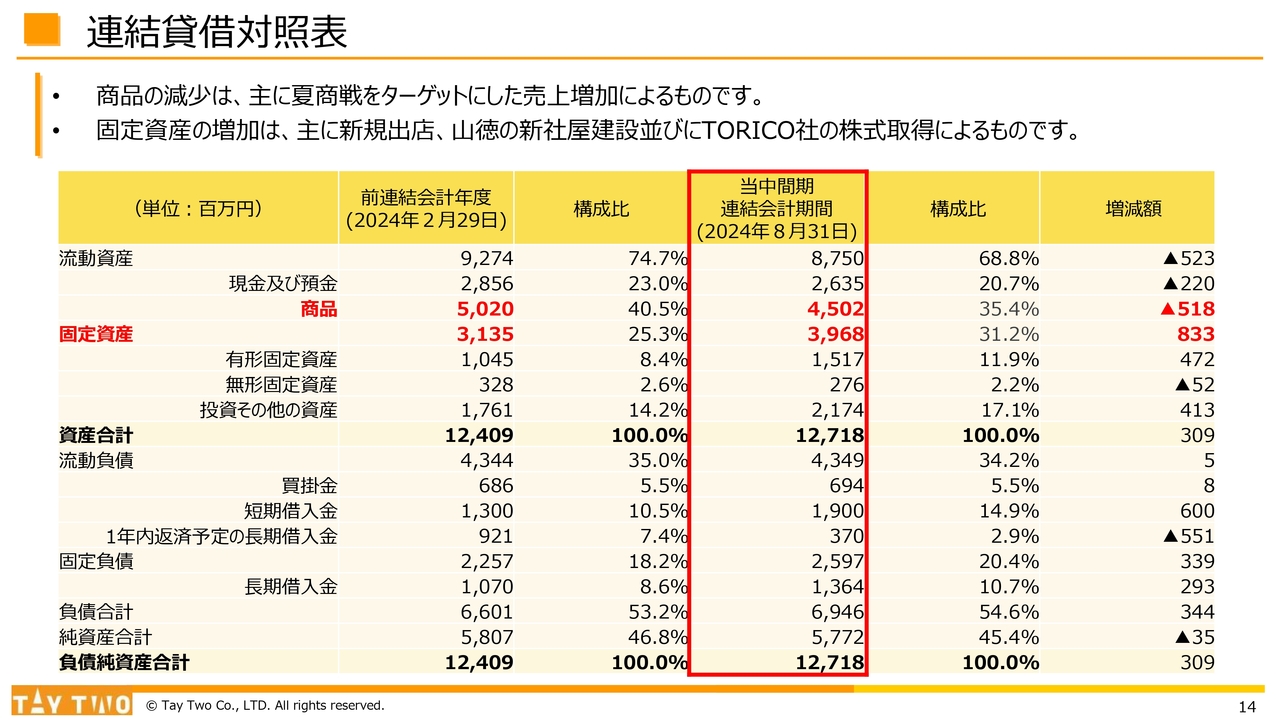

連結貸借対照表です。夏商戦にターゲットを絞って各種施策を準備し、設定した目標をクリアしてきました。その結果、商品については、在庫が販売に結びついたことで大幅なマイナスとなっています。

固定資産については、引き続き積極的に対応しています。新規出店や山徳社の新社屋建設、TORICO社の株式取得と投資により、固定資産が増加しています。

連結キャッシュ・フロー計算書

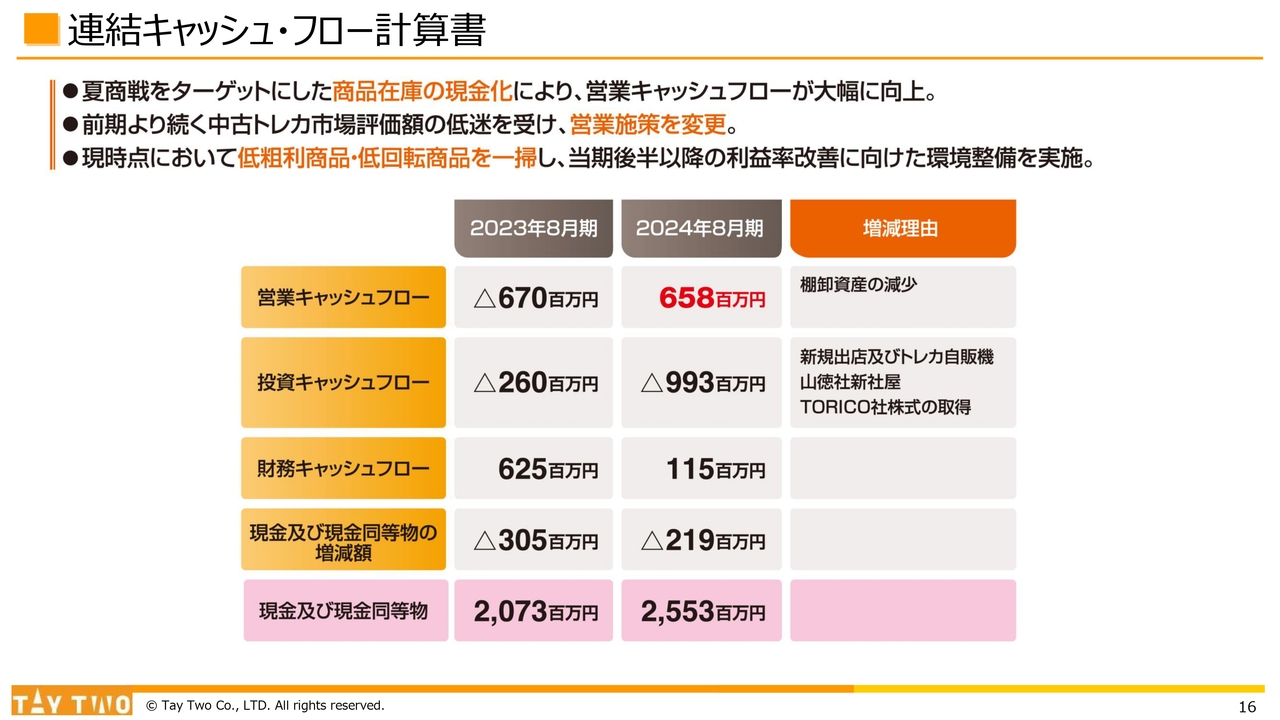

本決算説明会の2つ目のポイントである、キャッシュフローについてです。

商品在庫の現金化により、営業キャッシュフローが大幅に向上しました。また、前期より続く中古トレカ評価額の低迷を受け、営業施策を大きく入れ替え、この夏商戦を軸にして利益率の改善に向けた環境整備を行っています。

営業キャッシュフローについて、昨年は出店などの影響に合わせて在庫を積極的に積み上げていました。今期は、利益を削った部分も一部ありますが、より早い段階で現金に変えています。

このように、下半期に向けた各種準備を率先して行った結果、当期の営業キャッシュフローは6億5,800万円となり、大幅に上昇しています。

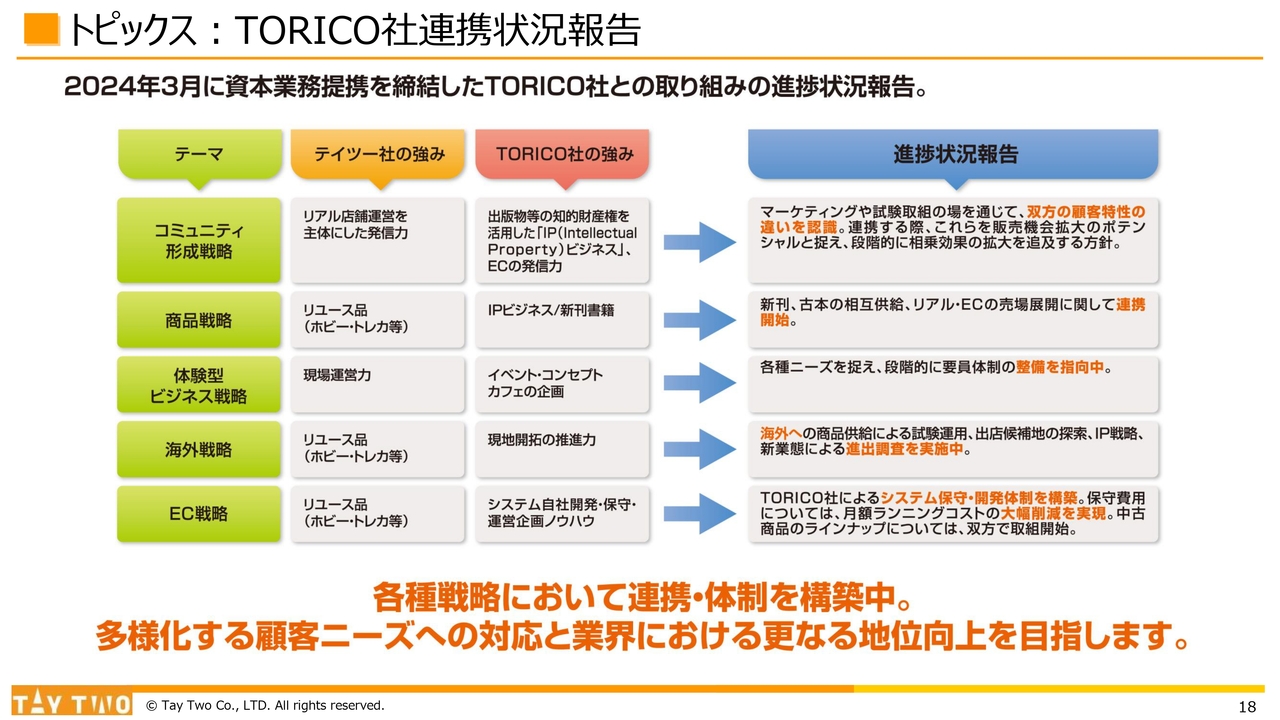

トピックス:TORICO社連携状況報告

本決算説明会の3つ目のポイントである、事業戦略に関するトピックスをご説明します。まず、3億円を出資したTORICO社との連携状況です。

現在、当初目標を立てていた5つのテーマを地道に進捗させています。両社の環境を活かした各種商品政策やコミュニティの融合は段階的に進めており、このような取り組みが数字に大きく影響していくような横展開を、徐々にイメージしたいと思っています。

海外戦略においては、商品の供給による試験運用、将来に向けた出店候補地の探索、IP戦略、著作権を有する各種アニメキャラクターグッズの販売ルートの確保、また、現在は新業態による海外への進出を総合的に調査しています。

一部になるかと思いますが、当期中に良い知らせが追加できるよう、引き続きこの点は注力していきます。

EC戦略については、TORICO社のシステムエンジニアのサポートを全面的に受けるチームを編成しました。結果として、システム保守や開発体制の構築を段階的に進めています。

従来、負担を持っていたECサイトの運営に関する月額ランニングコストなどについては、年間数千万円単位の削減、逆に利益貢献というような、管理面にも寄与する座組を現在構築中です。将来的な利益体質の改善に大きく寄与することを期待しています。

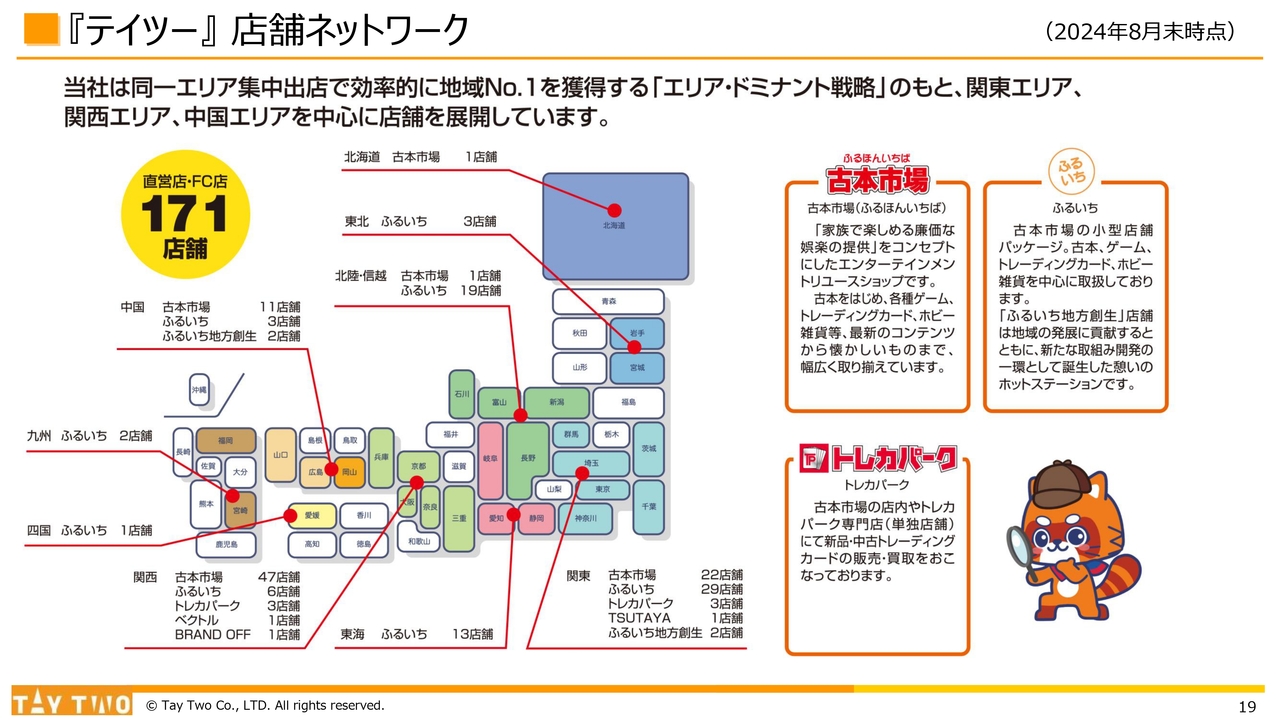

『テイツー』店舗ネットワーク

2024年8月末時点の店舗ネットワークの状況は、直営店・FC店で合計171店舗の体制を構築しました。

当社は、創業以来「古本市場」の屋号を主体として運営してきました。直近では、そのようなブランディングの変更に積極的に取り組んでいきたいと思っています。

現在は、モール展開を中心とした小型店舗において「ふるいち」のブランド店舗を増やしています。ロードサイド店舗についても、「古本市場」の屋号に加え、「ふるいち」という屋号を併設したかたちで徐々にブランドの浸透を図っていこうと思います。

トピックス:BRAND OFF 買取専門 FC出店

各種店舗政策の中で、今後は商材の多様化も見据えて一部の店舗の仕様を変更したいと考え、着手しています。

その中で、この度コメ兵ホールディングスグループの株式会社K-ブランドオフとブランドリユース事業に関するフランチャイズ契約を締結し、1号店を出店しています。

形態としては、買取専門店です。従来の「ふるいち」店舗の買取能力に、新たにブランド商品を効果的に搭載します。実際の販売自体は、コメ兵ホールディングスグループの能力をしっかりと反映できる座組を形成することを目的に取り組んでいます。

店舗コーナーを展開したことにより、少し苦手だった総合リユース売り場において、人材の割き方や運営オペレーションの面で補完的に副次的な効果が出ることも確認されています。

今後は段階的に店舗数を拡大しつつ、新しい「ふるいち」のかたちを模索していきたいと考えています。

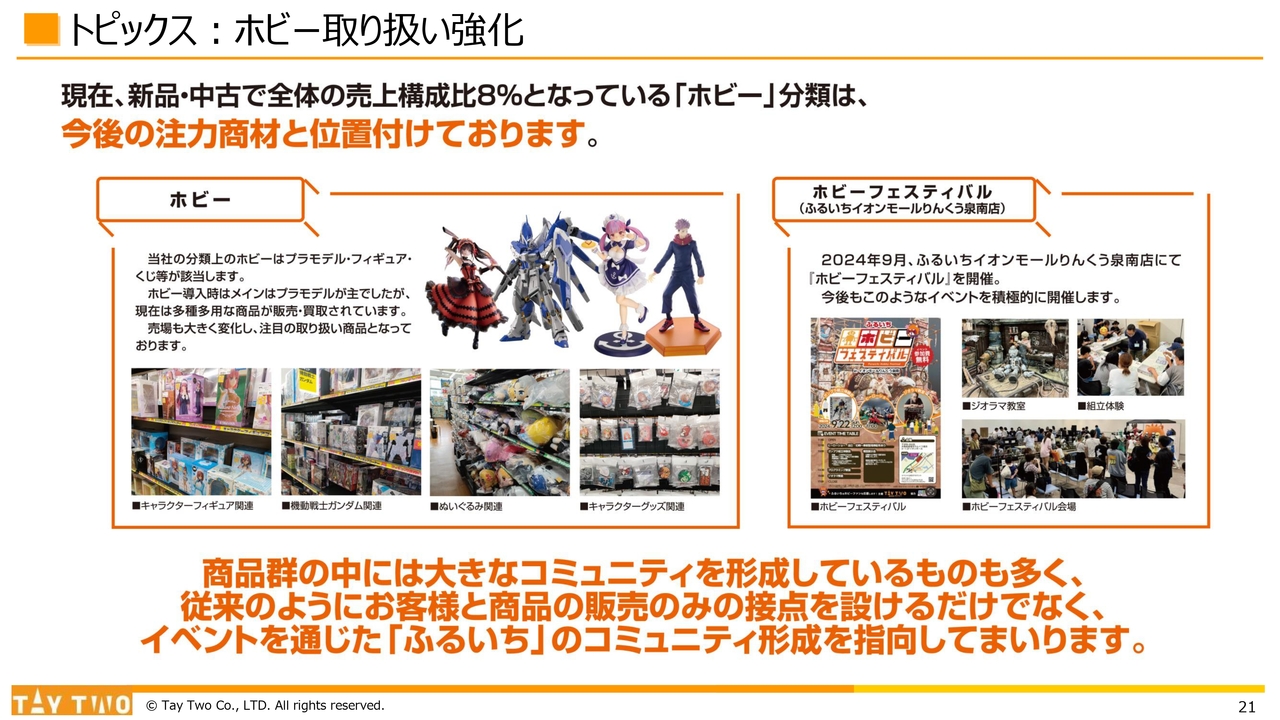

トピックス:ホビー取り扱い強化

今後は、ホビーの取り扱いをより強化したいと思っています。現在、新品・中古で全体の売上構成比は8パーセント程度となっています。しかし、昨今のさまざまな店舗運営の測定においては、利益面での貢献に関しても著しく期待できる評価を付けられるような実績を確保しています。

ショッピングモールの展開に関しては、従来、30坪想定の店舗を主体に展開していましたが、この2倍や3倍となる区画においても、十分な投資回収が見込める手応えを感じています。

直近では、大阪のふるいちイオンモールりんくう泉南店で行ったように、単純にホビーを店舗に置いて売り買いするだけでなく、コミュニティ形成においても、我々の積み上げてきた一連の知見の中で力強いバックアップを受け、将来の業績につながるような、地域に支持される店舗を作りたいと考えています。

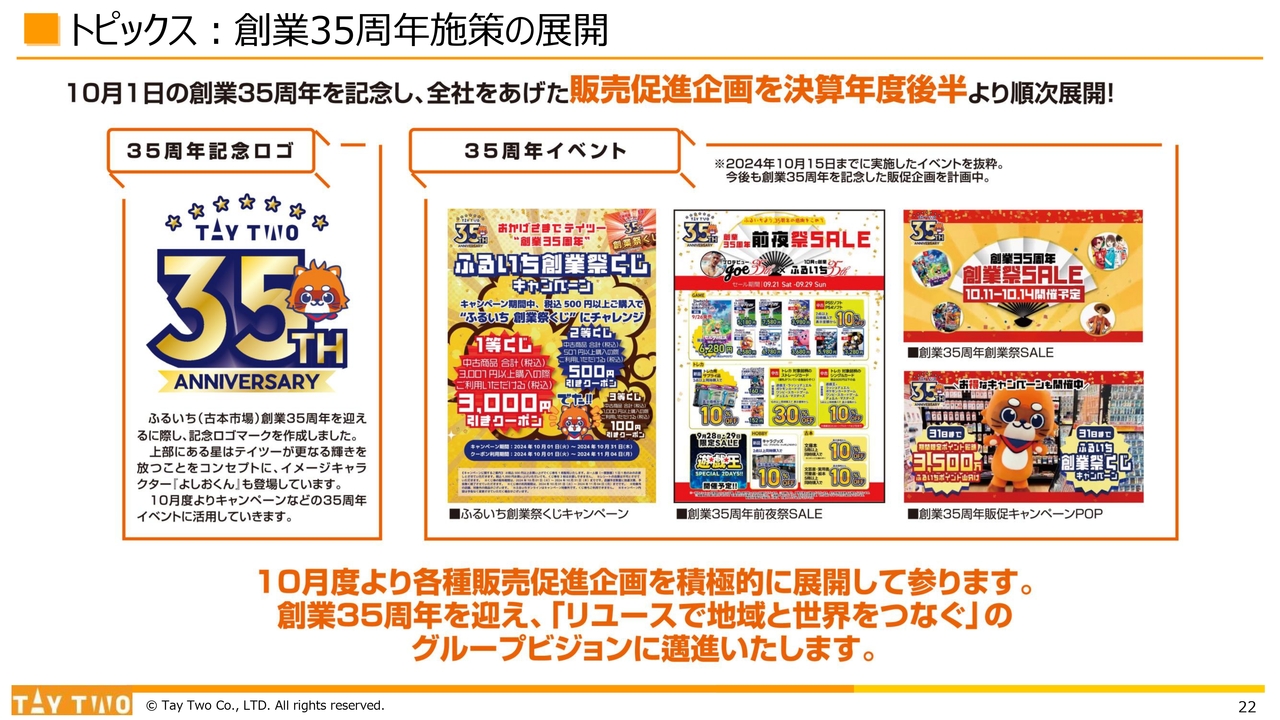

トピックス:創業35周年施策の展開

当社は、10月1日で創業35周年になります。10月度より各種販促政策を展開しており、決算年度後半については、企画の展開で大きな収益・利益を獲得していきたいと考えています。

すでにいくつかの政策を展開しており、期間中のみならず決算期末を終えても、向こう約1年はしっかりと35周年を掲げ、業績に大きく寄与できる政策を投入していきたいと考えています。

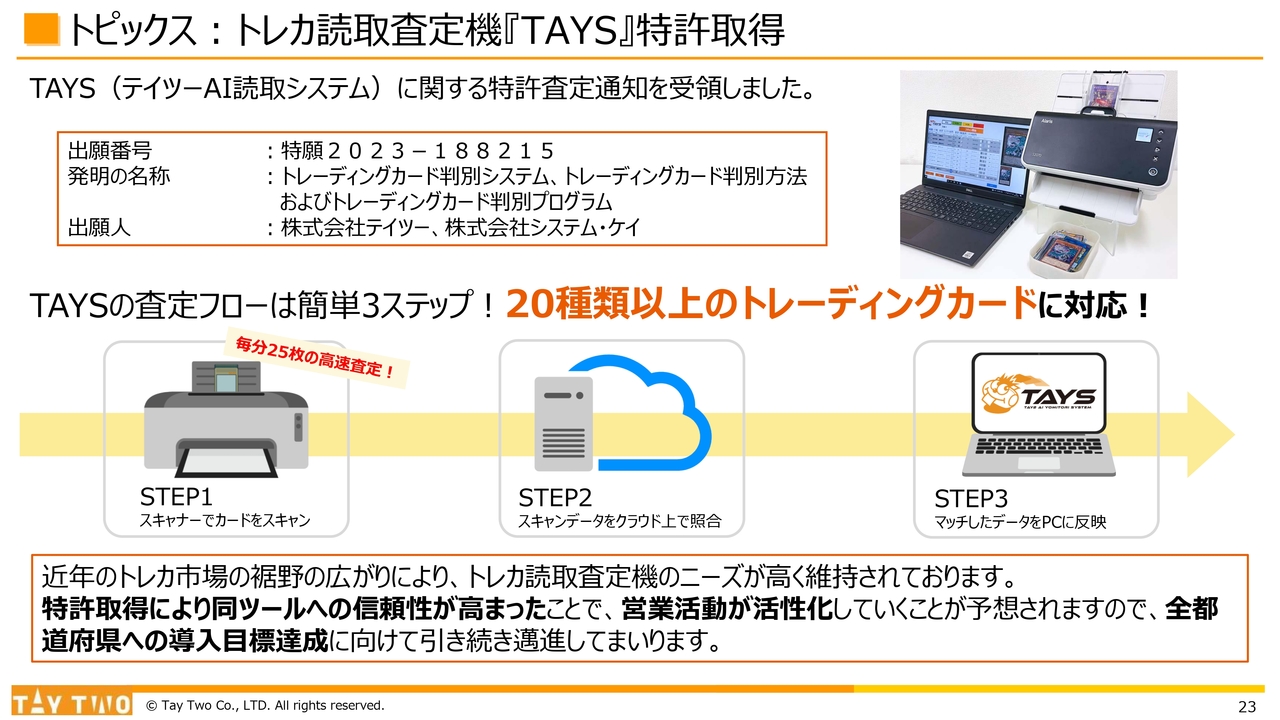

トピックス:トレカ読取査定機『TAYS』特許取得

最後のトピックスは、すでに運用しているトレカの自動AI読取査定機「TAYS」についてです。この度、特許審査が正式に通り、最終的な事務手続きのフォローをしています。

トレカ市況自体は、我々が中古流通の面において大きな変革が求められる中、直近は利益面で苦労しています。しかし、足元9月以降の利益率の状況を鑑みても、従来のような利益確保の体制はできています。

逆に言うと、裾野は広がり、一時の大ブームは去ったと言わざるを得ない状況ですが、一定レベルで中核商材としての我々の強みも出していきたい市場です。その中で特許を正式に獲得し、確保できたことが、さまざまな信用面にも結びついていると思います。

既存の営業先や取引先にも、これをしっかりと見据えて準備いただいているお客さまもいるため、引き続き自社としてのトレカの活況を確保できるよう展開したいと考えています。

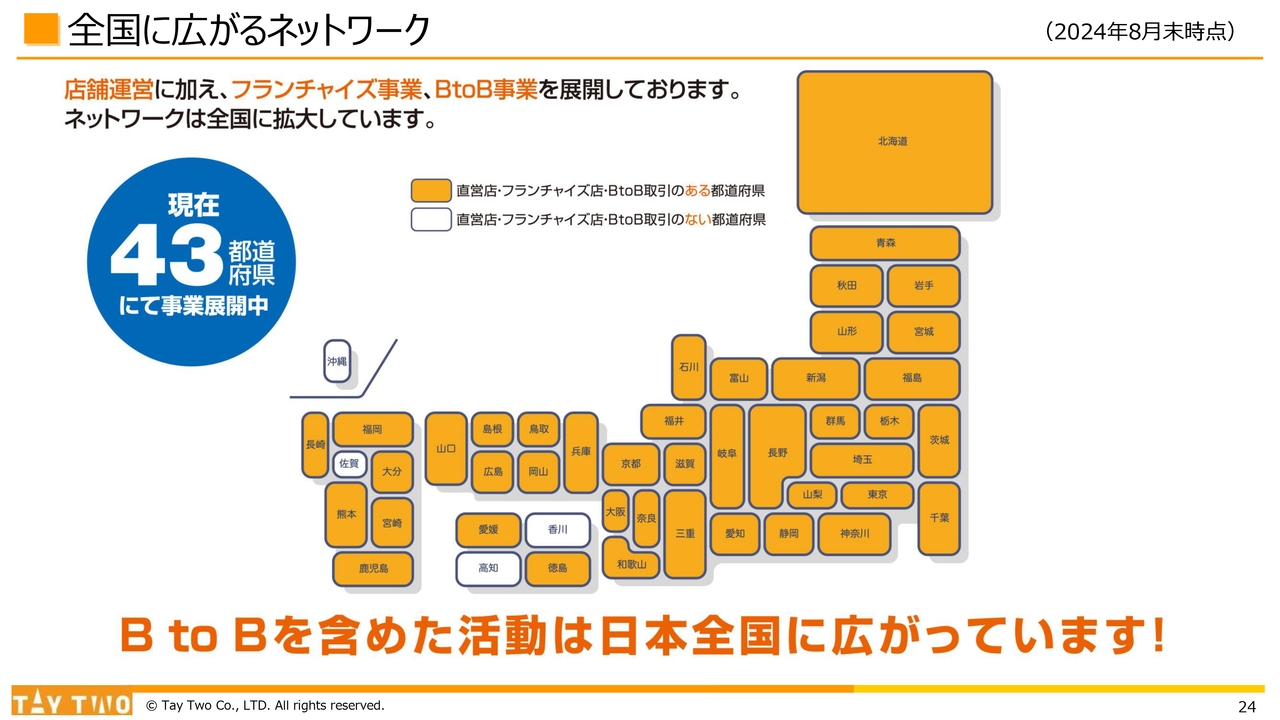

全国に広がるネットワーク

フランチャイズ事業とBtoB事業に関しては、現在も従来の直営店の活動以外にさまざまなかたちの展開を模索しています。結果として、その積み上げの中で新たなビジネスの座組のお話を多くいただいています。

現在、43都道府県でさまざまな事業会社と結びつきをいただいていますが、引き続きこのマップが全部塗られるよう、1都道府県ずつ濃いお付き合いができるよう、BtoBビジネス自体は強化していきたいと考えています。

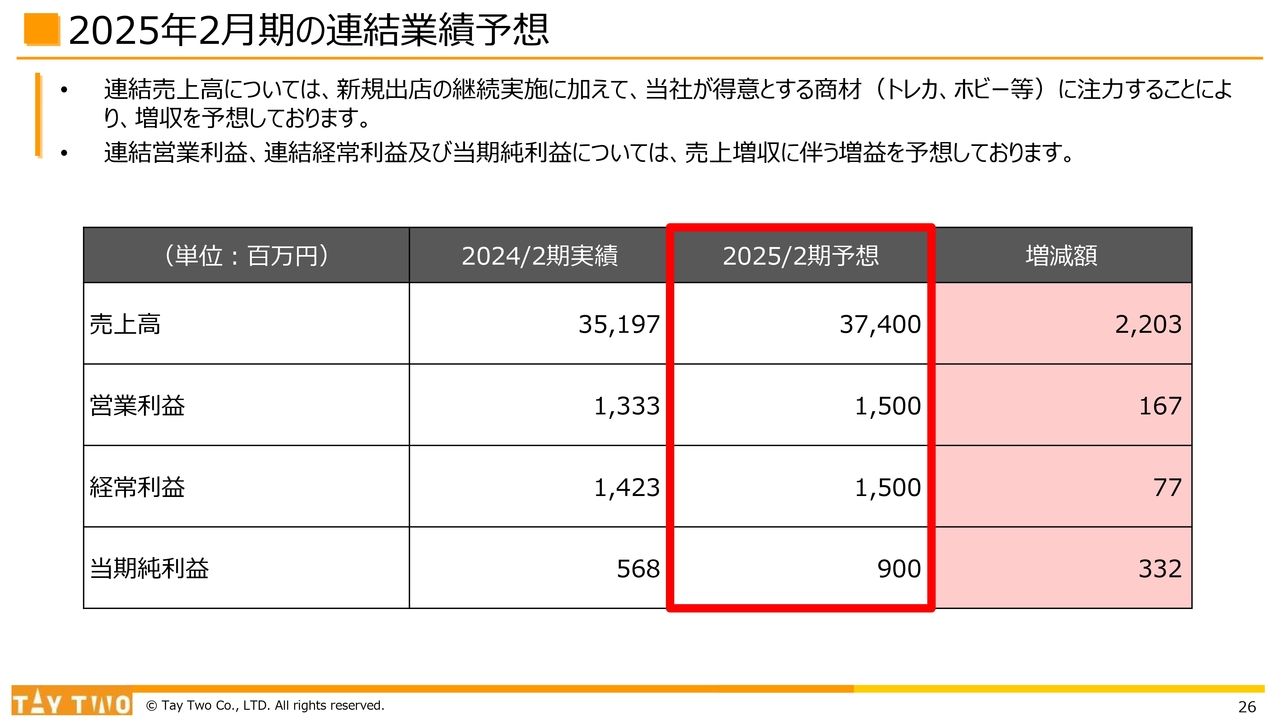

2025年2月期の連結業績予想

連結業績および配当予想です。中間決算の時点で修正はありません。

上期を終えた段階で社内目標値に到達していない部分は正直否めませんが、上半期はこのような部分を打開するための施策に注力してきました。その部分を今後半年にしっかりと反映させ、期中の目標を達成できるように動きたいと考えています。

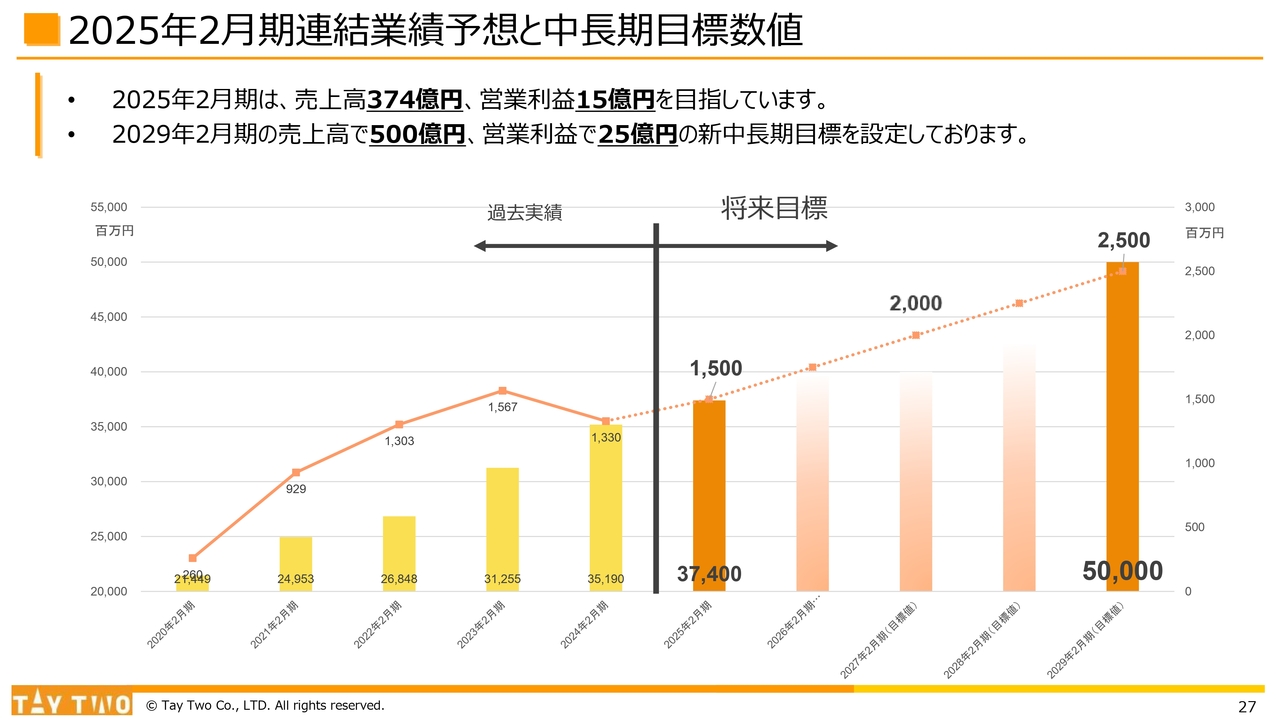

2025年2月期連結業績予想と中長期目標数値

中期的な目標数値です。引き続き、2029年2月期の段階で売上高500億円、営業利益25億円を目指し、各種改革に取り組んでいきます。

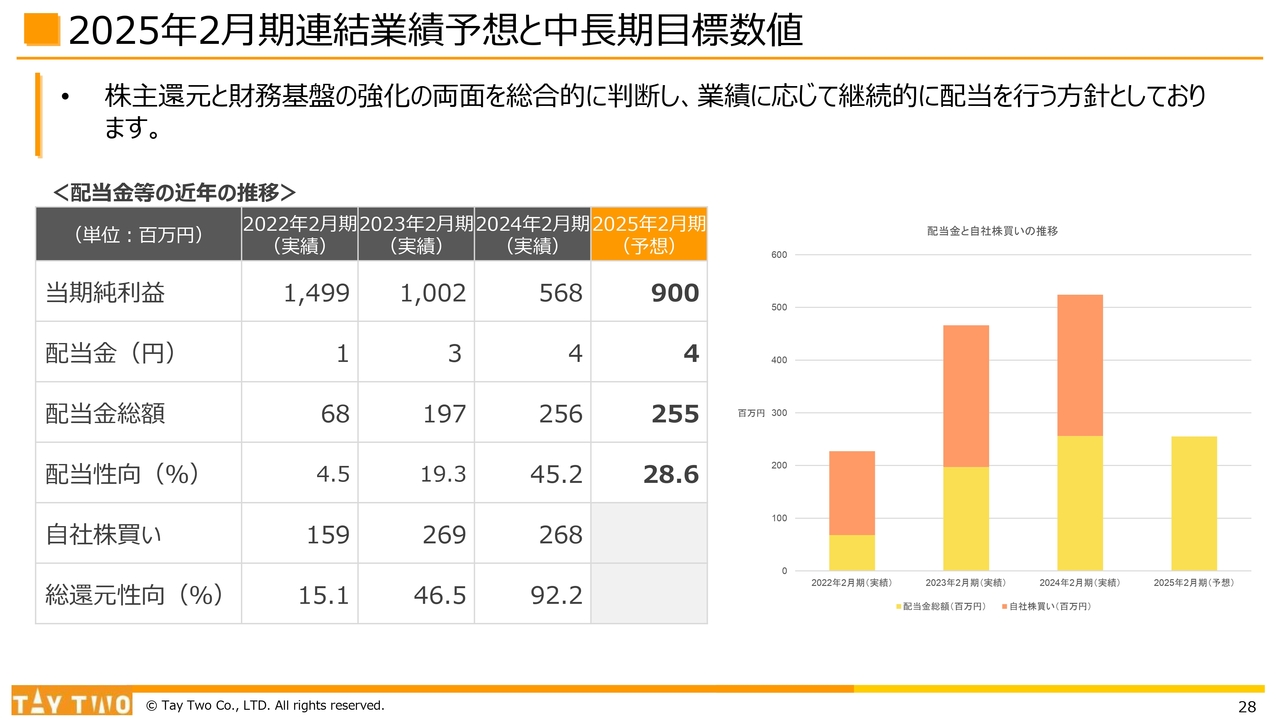

2025年2月期連結業績予想と中長期目標数値

配当予想です。期初の1株あたり4円という設定のまま、引き続き本業事業に注力し、自社株買い等、その他施策に関しては適宜検討したいと思っています。

事業の取組方針については、従前開示している資料をまとめて添付しています。お時間のある時にご確認ください。私からの説明は以上です。ありがとうございました。

質疑応答:第3四半期と第4四半期の見通しについて

司会者:「第3四半期・第4四半期の見通しについて、もう少し詳しく教えてください」というご質問です。

藤原:当社の従来の通期進捗では、基本的に第4四半期の年末年始商戦に利益が集中する傾向があります。

直近期において「第4四半期の利益面があまり芳しくないのではないか」とご指摘を受けることも多かったのですが、通期の一連の事業活動の中で、逆に次期に備えてさまざまな経費を第4四半期に投下した結果、相殺され、第4四半期にあまり利益が出ていない見場になっていた年度もありました。

そのような意味では、今年も従来どおり第4四半期にしっかり利益を積み上げる計画です。しかし、前半が低調な推移の中で確実に追いつかなければならず、上期の中古トレカ市況の変遷において、社内でも相当な議論を行っています。

結果として、第3四半期は比較的利益を上げにくい期間であると自社でも認識しており、ここにきちんと利益を積み上げていきたいと思っています。

会社の営みのサイクルとして、ちょうど35周年の創業祭に取り組むタイミングでもあったため、そこで前半の不足を挽回する心づもりで、引き続き、通期の利益目標自体も据え置きとしています。

質疑応答:中古トレカの今後の見通しについて

司会者:「中古トレカについて、足元の状況は良くなっているのでしょうか? 中古トレカの第3四半期・第4四半期から今後の見通しと、懸念するリスクなどがあれば教えてください」というご質問です。

藤原:足元のトレカの数字自体は良くなっています。見方としては、特に利益率が重要な指標となりますが、従来、上半期は取るべき利益率の半分を下回るような平均値が出ていることがあります。

相場の下落が低調に推移する中、上場会社監査で在庫の評価が下がれば、それに見合った評価替えを行います。売場に回転しにくくなった商材が滞留することは、経理処理上はなんら問題はないかもしれませんが、さまざまなお客さまの購買意欲の損失、ひいては長期にわたる在庫滞留により、さらに利益率が落ちることもあります。

今夏の商戦中においては、いっそのことトレカのユーザー層のみなさまに還元していこうと、大幅な値引きも行いました。利益が圧縮されるかたちにはなりましたが、売場にお客さまが戻ってきている、もしくは増えていると確認できたことが、後半の手応えだと考えています。

トレカ自体は、まったく売れなくなったわけではありません。価格が高い場所で、同じ利幅であれば利益実額も多く、回りやすい状況より下がったことは事実ですが、実際に小さなお子さまが店頭に両親と買い物に来てくれたり、お小遣いで買ってくれたりするような、今までとは違った売場の状況が見えています。

そのように裾野の広がったお客さまの層に対し、きっちりと向き合っていけるのではないかと、その点の回復については大いに期待したいと思っています。

9月の月次決算では、中古トレカのカテゴリで利益率が私どもの従来の理想的なかたちに戻ってきているため、後半は大いに期待したいと考えています。

質疑応答:在庫の減少傾向の見通しについて

司会者:「在庫の減少傾向は継続するのでしょうか?」というご質問です。

藤原:在庫の減少要素としては中古トレカが大半を占めていますが、当然ながら商品によっては増えているものもあります。活況な商品分類や発売直後の優良タイトルを持つ商品群は、増えている状況です。

したがって、減った要素については、中古トレカの販売戦略を変えていく会社の強いメッセージだとご理解いただければ幸いです。

今後については、在庫がなければ売上が立たないため、特に中古流通市場で展開している我々としては、年末商戦で確実に売るため、お客さまの商品を満足いただける適正価格で買い取ることに一生懸命取り組まなければいけません。

必ずしも在庫の上下の部分が減ればよいということではなく、状況に見合った政策を適宜進行していきたいと考えています。

質疑応答:山徳社の現状について

司会者:「テイツー社は中古トレカで苦戦しているようですが、子会社の山徳社も同じような状況なのでしょうか?」というご質問です。

藤原:山徳社も、例に漏れず苦戦しています。昨年に比べてトレカの売上は減少傾向にあると認識していますが、山徳社の少し特殊な要素として、お客さまに支持されている活況な部分は担保していると思っています。

現在、各所に点在している事業所を集約・統合して効率的な事業運営を行うために、物流機能も伴った新本社の建設に注力しています。順調に進めば、年明けには竣工、移転が始まる状況です。

物の動きの大小について、従来は例えば「もう少しキャパが必要だから、事業所を増やそう」というように臨機応変に対応してきた組織ですが、将来に向けた物理的な準備の中では一定水準に止め、二度手間をなくす取り組みを行っています。そのような部分で、昨年に比べると業績がひたすら伸長し続ける状況を減速させています。

しかし、年明け以降、新本社の物流機能を手に入れた山徳社は非常に強い組織に一層ブラッシュアップしていくと思います。それらの状況を含め、現在はグループとしては我慢のタイミングであると申し添えておきたいと思います。

この銘柄の最新ニュース

テイツーのニュース一覧- ふるいちトップブックス 八王子みなみ野店が2026年2月28日(土)グランドオープン! 2026/02/27

- 出来高変化率ランキング(14時台)~シンバイオ、リンクユーGなどがランクイン 2026/02/19

- 出来高変化率ランキング(9時台)~エムビーエス、シンバイオなどがランクイン 2026/02/18

- 2026年1月の月次売上概況のお知らせ 2026/02/06

- 株式会社テイツーと草加市教育委員会が業務連携を開始~官民連携により、資源循環と市民の読書環境の拡充を目指す~ 2026/01/30

マーケットニュース

- 4日の米株式市場の概況、NYダウ238ドル高 米経済指標が支援 (03/05)

- シカゴ日経平均先物 大取終値比 2120円高 (3月4日) (03/05)

- 今日の為替市場ポイント:◆ユーロ編◆リスク選好的なユーロ買い・円売りがただちに拡大する可能性は低い見通し (03/05)

- 東証グロース市場250指数先物見通し:反発か (03/05)

おすすめ条件でスクリーニングされた銘柄を見る

テイツーの取引履歴を振り返りませんか?

テイツーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。