アイドマ・ホールディングスのニュース

アイドマHD、3Q売上高は前年対比+17%で着地 「ユニット」を提供する多様な業務支援モデルにシフトし成長加速へ

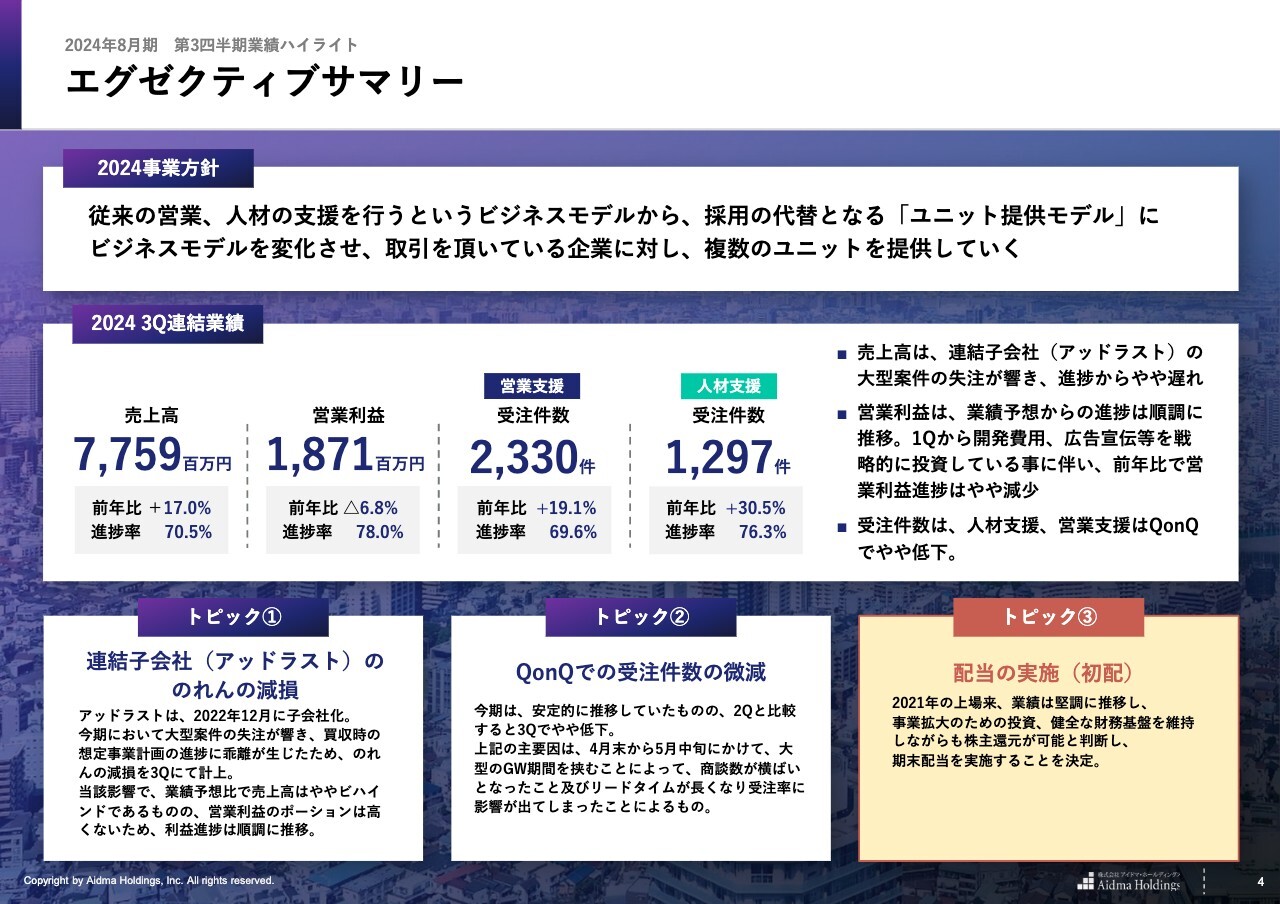

エグゼクティブサマリー

三浦陽平氏(以下、三浦):株式会社アイドマ・ホールディングス、代表取締役の三浦です。本日は貴重なお時間をいただき誠にありがとうございます。

まず第3四半期の決算説明として、第3四半期の業績のハイライトについてご説明します。こちらのスライドに主要なトピックをまとめました。

今期は大きな事業方針の変更を行っているため、簡単にご説明します。前期までは、営業支援やクラウドワーカー活用支援サービスを原則、1社に対して1サービスを提供する方法で事業運営を行ってきました。

しかし、我々がメインとしているお客様は中小企業が非常に多く、営業やクラウドワーカーの活用以外にも、例えば管理業務や広報などさまざまな業務課題が多くあります。

そこで、今期からコンセプトを変え、お客様で課題を抱えている業務について、社員を採用するよりも安い金額で、更に採用よりも手早く支援することができるというビジネスモデルへの変革を実施しました。当社が提供するリソースを総称して「ユニット」と呼んでいます。ユニットでは、当社のコンサルタントがプロジェクトマネジャーの立ち位置で参画し、クラウドワーカーのリソースと当社が自社開発したDXツールを提供していきます。今期から我々は、営業やクラウドワーカーの活用以外にもさまざまな企業の業務に幅を広げ、ユニットを提供していくモデルにチェンジしていこうと考えています。

具体的に言うと、例えば1社に対して営業支援ユニット、クラウドワーカー活用ユニット、管理部門の支援ユニットなど、企業の人的課題に合わせて、複数のユニットをご利用いただくことを考えています。人を採用することと代替する形で当社をご活用いただき、ゆくゆくは1社に対して平均5ユニット以上を提供していく高付加価値の仕組みを作っていこうという取り組みを始めています。

次に、連結業績の第3四半期までの結果に関してご報告します。売上高は77億5,000万円で、前年比で約17パーセント成長しました。

ただ、進捗率が70パーセントとやや遅れが出ています。スライドのトピック①にある連結子会社の予実差異に大きな影響を受けたことが主な要因です。

2022年12月にアッドラストという会社を子会社化しました。アッドラストという会社は、もともと大学生を活用してお客様の営業支援を実施する事業を行っており、活用するリソースは違えど、当社と似た領域で営業支援サービスを行っています。

メインのお客様は、基本的に大口の大手取引先数社の構成比率が高い状況で、M&Aを実施する前に大手の取引先に依存している状態を踏まえつつ、我々のグループにジョインした後は、複数の中小企業も顧客数を増やしてリスクを減らしていこうと動いていました。

しかし、実際にM&Aをした後に、一部社員の退職、それに伴う大口顧客の離脱が発生してしまい、特に今期に入ってからはその影響が顕著になりました。現状は、売上高の年間計画に対し、月次で約2,000万円の差異が出てしまっている状態です。この影響が全社の進捗率の大きな遅れとなっている状況です。

なお、営業利益に関しては、当社グループに占めるポーションは大きくないため影響は大きくなく、進捗に与える影響は限定的です。このアッドラストの経緯を受けて、今後は大口顧客、大口取引先を抱えている会社のM&Aに関しては、M&A前後ののPMIを実施する中で、顧客継続率やリレーションシップの状況などをしっかりウォッチし、事前に顧客の離脱リスクをヘッジするような仕組みを構築して対応しております。

次は、営業利益についてです。前年比で言うと第3四半期の累積期間において6.8ポイント減少していますが、年度業績予想の進捗としてはまったく問題なく計画どおりに推移しています。前期までは、第1四半期から第3四半期で利益を積み上げ、第4四半期で大きく投資するという方針で運用をしていました。今期は第1四半期から四半期ごとの計画を立ててなだらかに成長投資を実施していることによります。

受注件数は、営業支援、人材支援、それぞれ前年比で20パーセントから30パーセントほど成長しています。しかし、今期の第2四半期と第3四半期の比較としては、若干減少してしまいました。主要因については後ほどご説明します。

トピック③について、24年8月期の決算から配当の実施(初配)をする方針を決定いたしました。当社は2021年6月に上場し、上場からちょうど3年が経ちましたが、上場来業績は堅調に推移しており、事業拡大のための成長投資、健全な財務基盤を維持しながらも株主還元が可能と判断したためです。

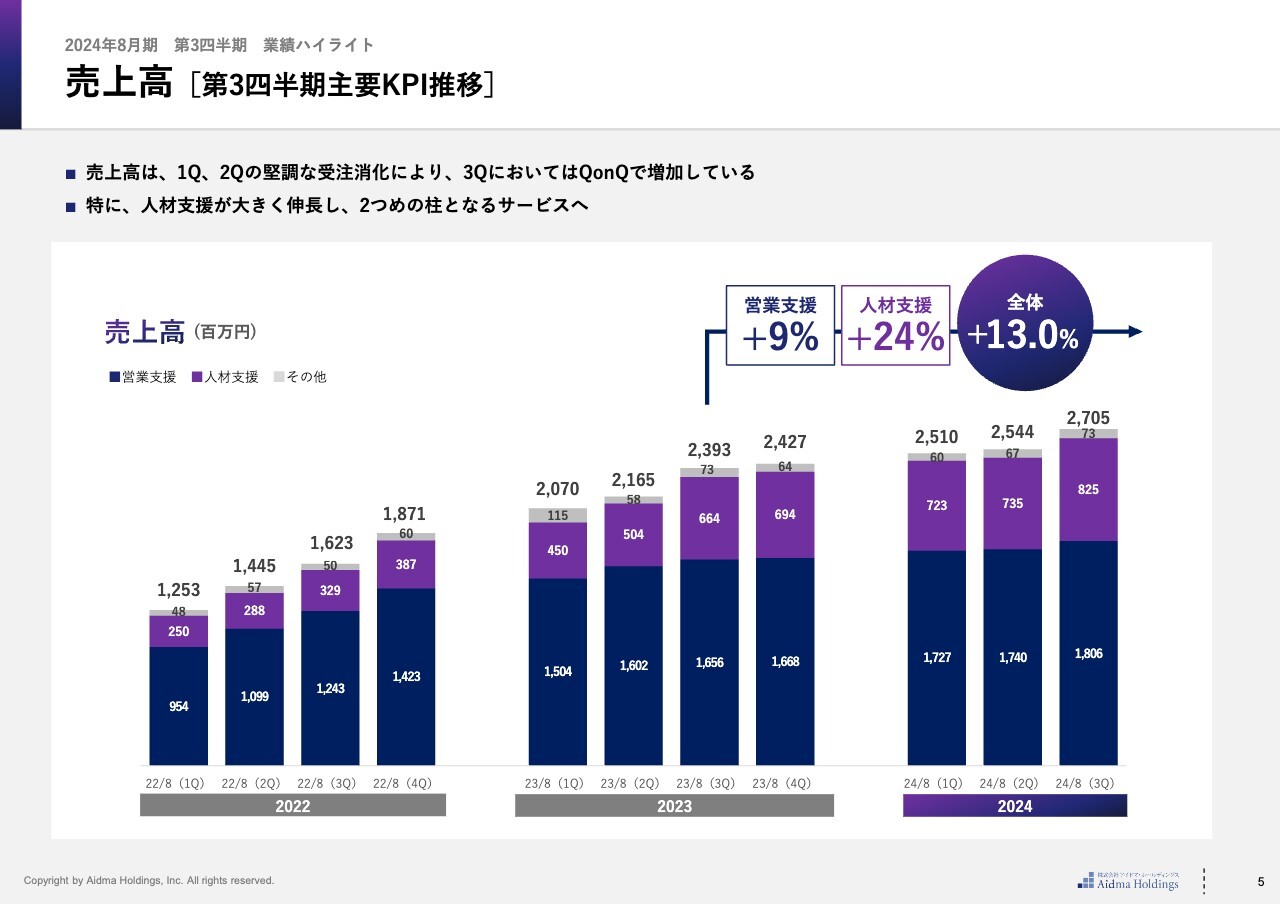

売上高 [第3四半期主要KPI推移]

売上高についてです。引き続き成長基調で、前四半期比での増加や前年比での増加を実現できました。

特に人材支援は、現在四半期で8億円を超える売上高となりました。ちょうど2022年8月期の営業支援と同じような売上高となっており、当社の今後の業績を支える2つ目の柱となるサービスになってきています。

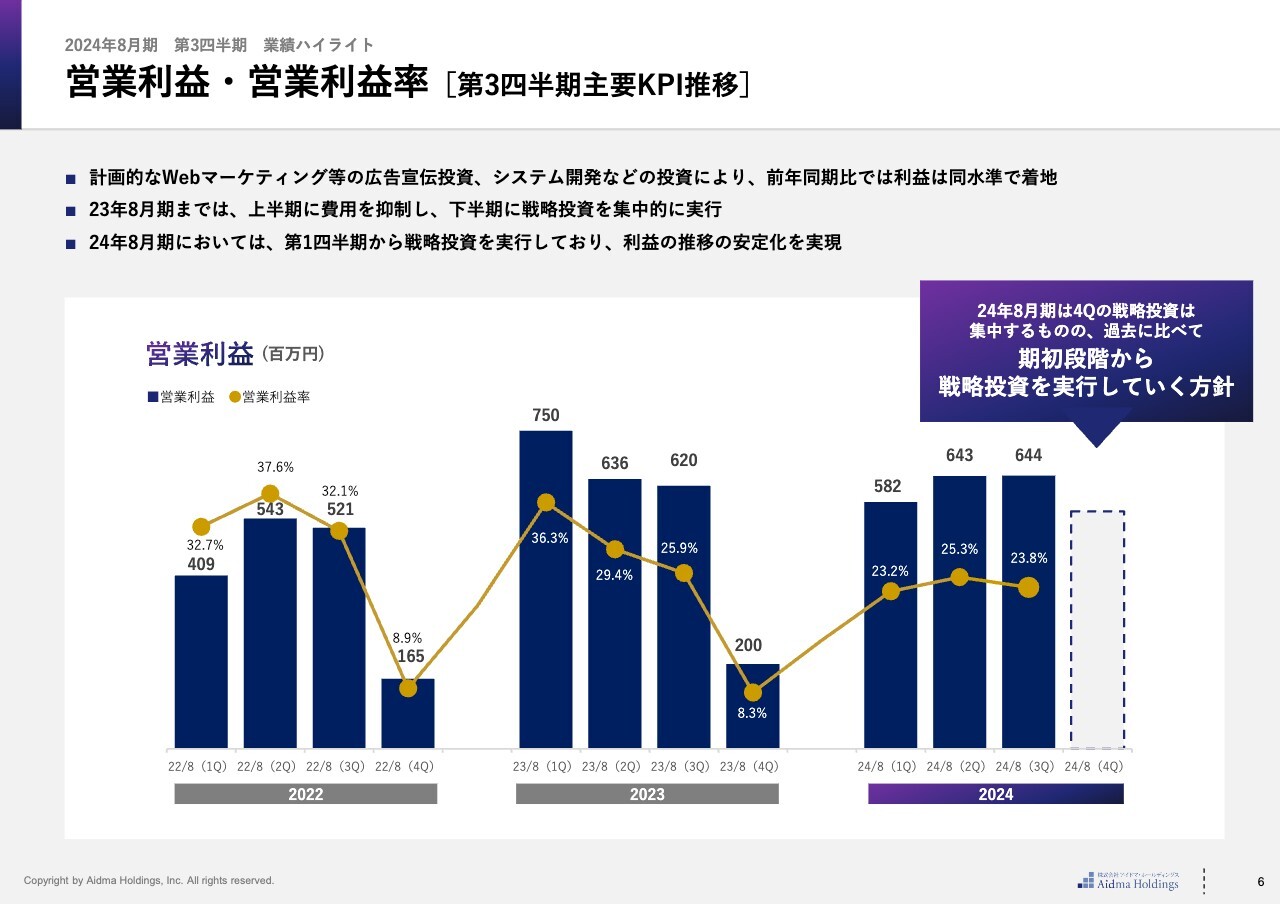

営業利益・営業利益率[第3四半期主要KPI推移]

営業利益について、「第1四半期から投資計画をしっかりと組んで運用していく」とお話ししましたが、計画どおりコントロールできている状態です。第4四半期についても成長投資として、マーケティングなどの広告や開発への投資も一部行った上で、計画どおりに利益進捗を進めていく流れで準備をしています。

来期も、四半期ごとに変動するような状況ではなく、基本的には投資方針をあらかじめ設定し、そこに対して四半期ごとに適切に投資することで、四半期ごとに大きな変動がないようにコントロールしていく方針で動いていこうと考えています。

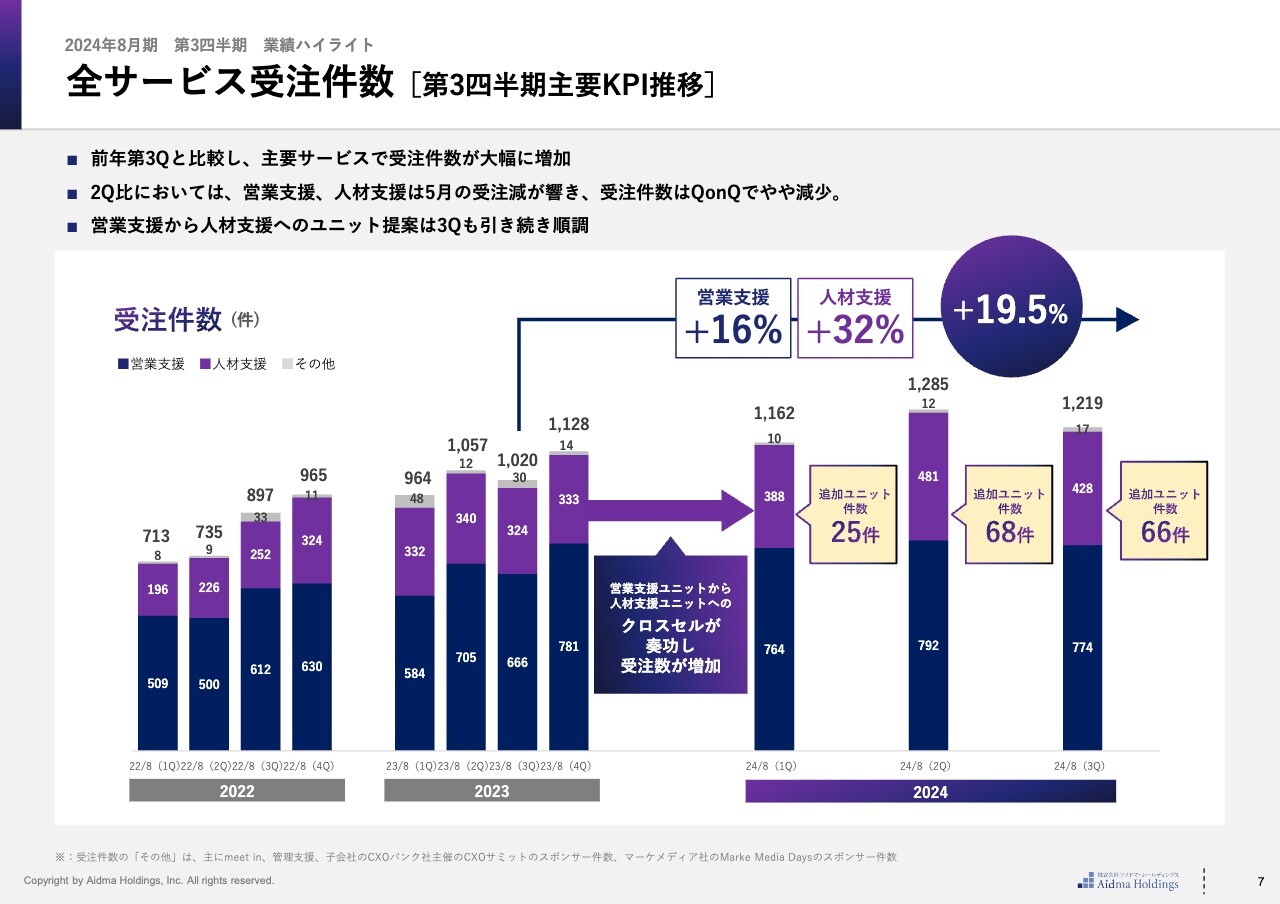

全サービス受注件数[第3四半期主要KPI推移]

受注件数についてです。我々の将来収益を考える上では、この受注件数が非常に大きな要素になっています。前年比では、営業支援と人材支援において受注件数が伸びてはいますが、前四半期比ではやや減少しています。

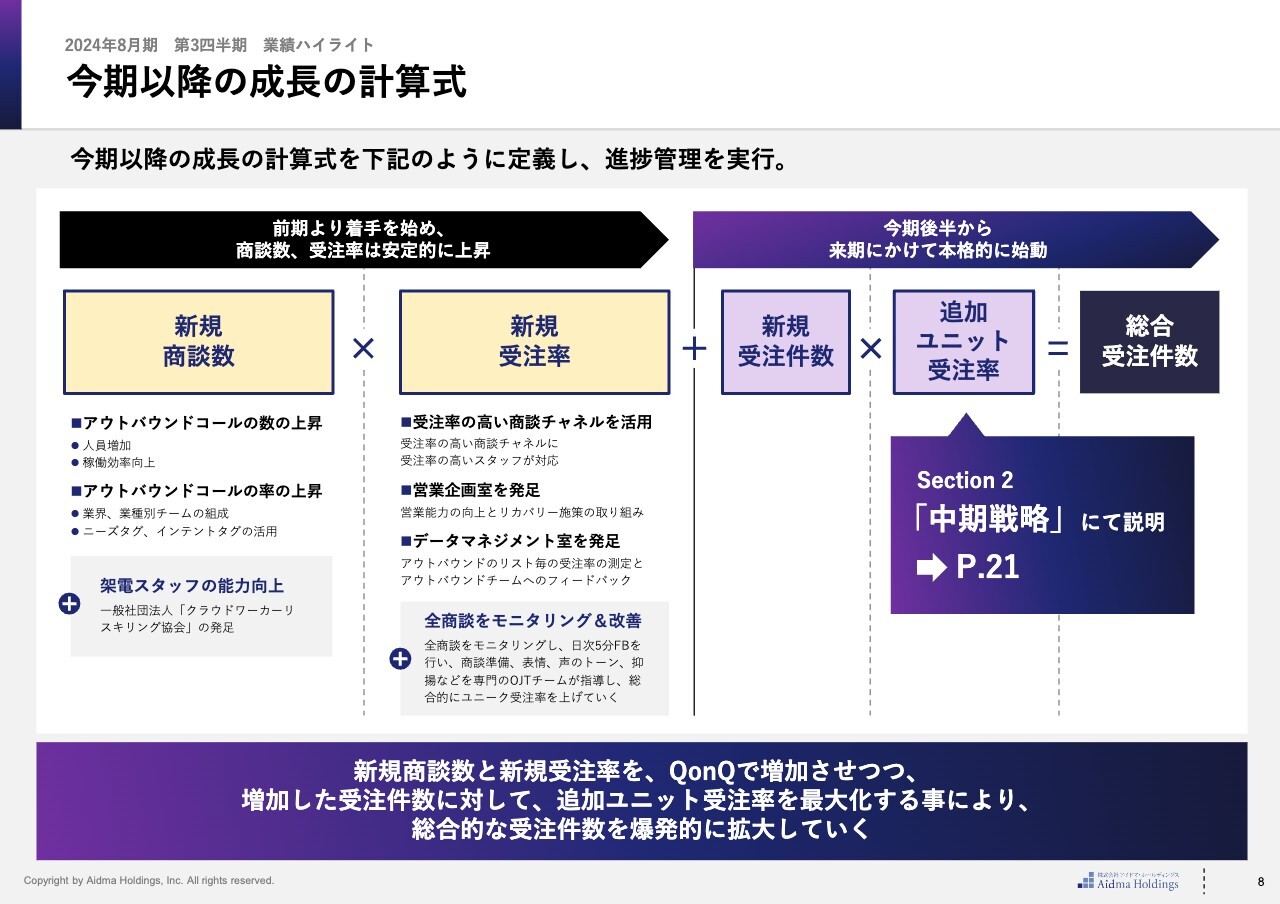

今期以降の成長の計算式

当社が受注件数を増やすために重要視している計算式についてご説明します。まず新規の商談数を前四半期比、前月比で増やしていきます。もう1つは、その商談に対する受注率をどれだけ上げていくかという軸で計算式を組み、そこに対する施策を運用して動かしています。

新規の商談数について、我々は主としてアウトバウンドにて中小企業経営者様からアポイントをいただくような取り組みを行っています。まず、電話をかける数を増やしていくという軸と、電話がつながったあと実際にアポイントをいただける率を増やすという軸で運用しています。

新規受注率については、我々はアウトバウンドが主ではありますが、さまざまなチャネルを活用して営業していますので、受注率の高い商談チャネルの比重を増やしていく形で高めています。

さらに、営業人員のそもそもの能力、つまりソリューション能力の向上を管掌する営業企画室という部門を作り、人的な成長を促すような取り組みを行っています。

データマネジメント室では、我々が準備したアウトバウンドのリストごとに受注率がどうなのかを測定し、乖離が大きい場合はマーケティング部隊へフィードバックして改善するといった取り組みを行っています。

商談ごとに、モニタリングしたり改善したりすることで、受注率を上げるような取り組みを行っています。

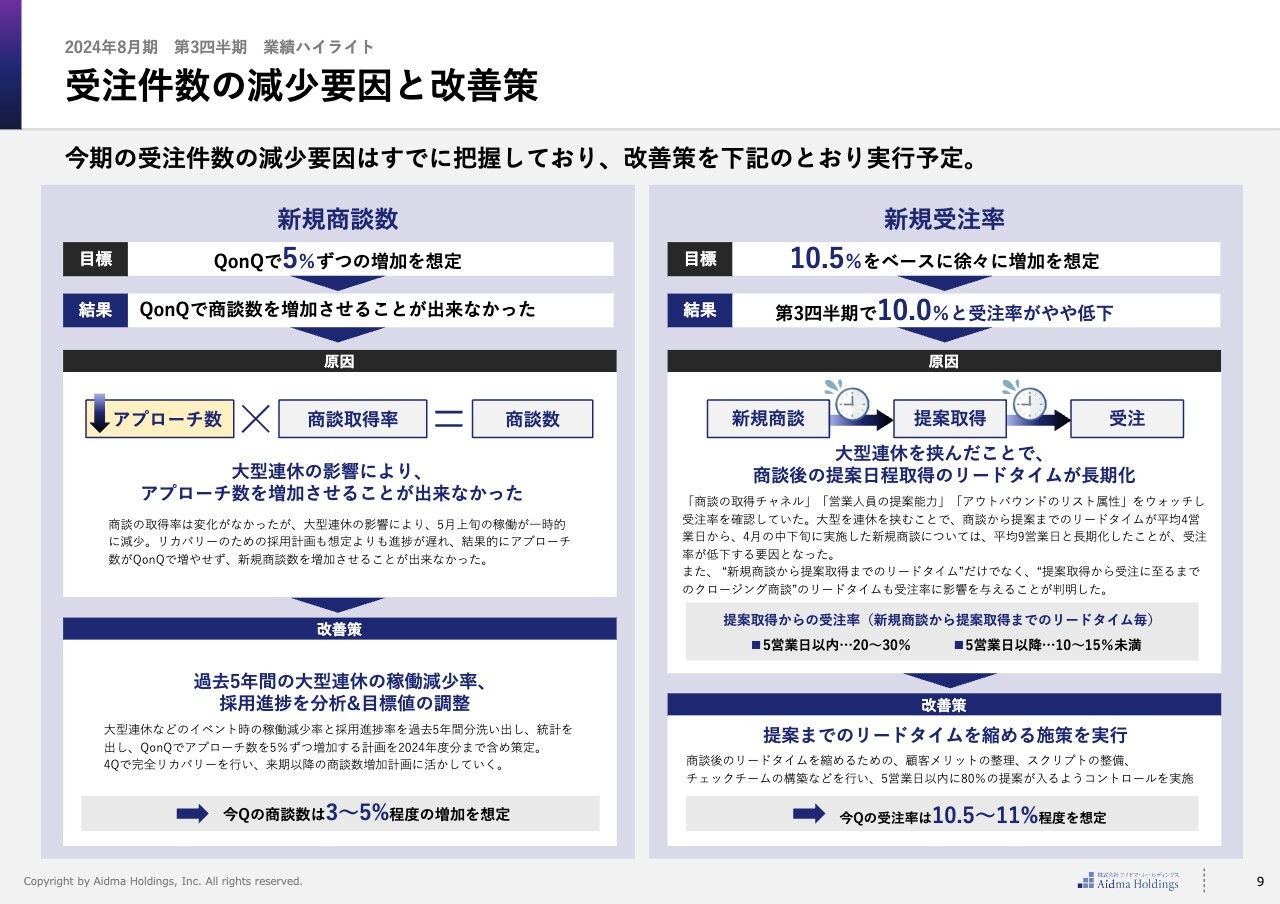

受注件数の減少要因と改善策

しかし、今回は受注件数が第2四半期と比較して減少してしまいました。その理由を、スライドで示した2つの軸でご説明します。

新規の商談数は、前四半期比で約5パーセントずつ増加させていこうという方針で進めていましたが、第3四半期においては結果として商談数を増加できなかったことが1つの要因です。

この理由については、商談の取得率は前四半期比で大きく変化がない状態であったものの、大型連休の影響によって5月の活動が一時的に減少してしまったためです。

これをリカバリーするためには、新たに業務委託で働くクラウドワーカーの方を募集し増員する必要がありますが、採用、研修を終えて、実際に稼働ができる状態となるまでにタイムラグが生じたことで結果的にアプローチ数をQonQで5パーセント増やすことができなかったことが、今回の商談数減の大きな原因になります。

これから行う具体的な改善策としては、特にお盆、年末年始、ゴールデンウイークといったそれぞれのイベントに対し、どの程度稼働が減少するのか、またその減少を補うためにはいつから採用活動を進める必要があるのかを過去5年間の実績をすべて分析し、目標値をマンスリーで決め、検証していくような動きの実行を決定しています。

これらができると、年によって連休のボリュームは変わってきますが、リスクをある程度把握した上で、そのリスクに対してヘッジできるような採用の改善施策などを行うことができます。

今四半期については、やはり5月の採用活動の影響が若干尾を引いているところはありますが、3パーセントから5パーセントの増加はおおむねできると考えています。

受注率については、過去の平均値である10.5パーセントをベースとして率を上げていく動きをしていますが、第3四半期については結果的に0.5パーセントほど受注率が低下してしまいました。受注率を上げていくためのさまざまな施策を動かしてはいますが、今回、受注率に大きな影響を与える1つのファクターが発生しました。

それは、新規の商談から次回のお見積もりを提出するまでのリードタイムとなります。新規商談から提案までの今までの平均的なリードタイムは4営業日ほどでしたが、4月の下旬から5月の半ばぐらいまでリードタイムが9営業日程度になってしまいました。

今四半期までは、商談取得チャネルや他の要素をKPIとして重視していましたが、この商談から提案取得までのリードタイムの長さによって、実質受注率に倍ぐらいの差異が出るということが判明しました。

詳細に調査を実施したタイミングは、すでに5月の受注率が大幅に低下してしまったタイミングでしたので、5月の受注件数に大きな影響を与えることとなりました。

現状は、新規商談から提案までのリードタイムを縮めるために、できるだけ近い日程で当社と提案機会をいただくためのお客様にとってのメリットを整理すると同時に、そのメリットに合わせてどのような提案をしていくのかというスクリプトを整備し、実際の提案取得に対するリードタイムが今どのようになっているかを日時で管理するようなチェックチームを作り、新規商談から原則5営業日以内に80パーセントの提案ができるような仕組みのコントロールを行っています。

現状では、当該取り組みがワークし始めており、今四半期の着地においては、約10.5パーセントから11パーセント程度が見込めるだろうと考えています。

受注率に影響を与えるチャネルなどの施策についてはコントロールできていたのですが、今四半期の受注率に関しては、やはりこのリードタイムがかなり大きな要素を占めました。

受注率を上げるために社内では「チャネルの最適化×リードタイムの短縮」という計算式を動かし、全社運用を変えていっています。

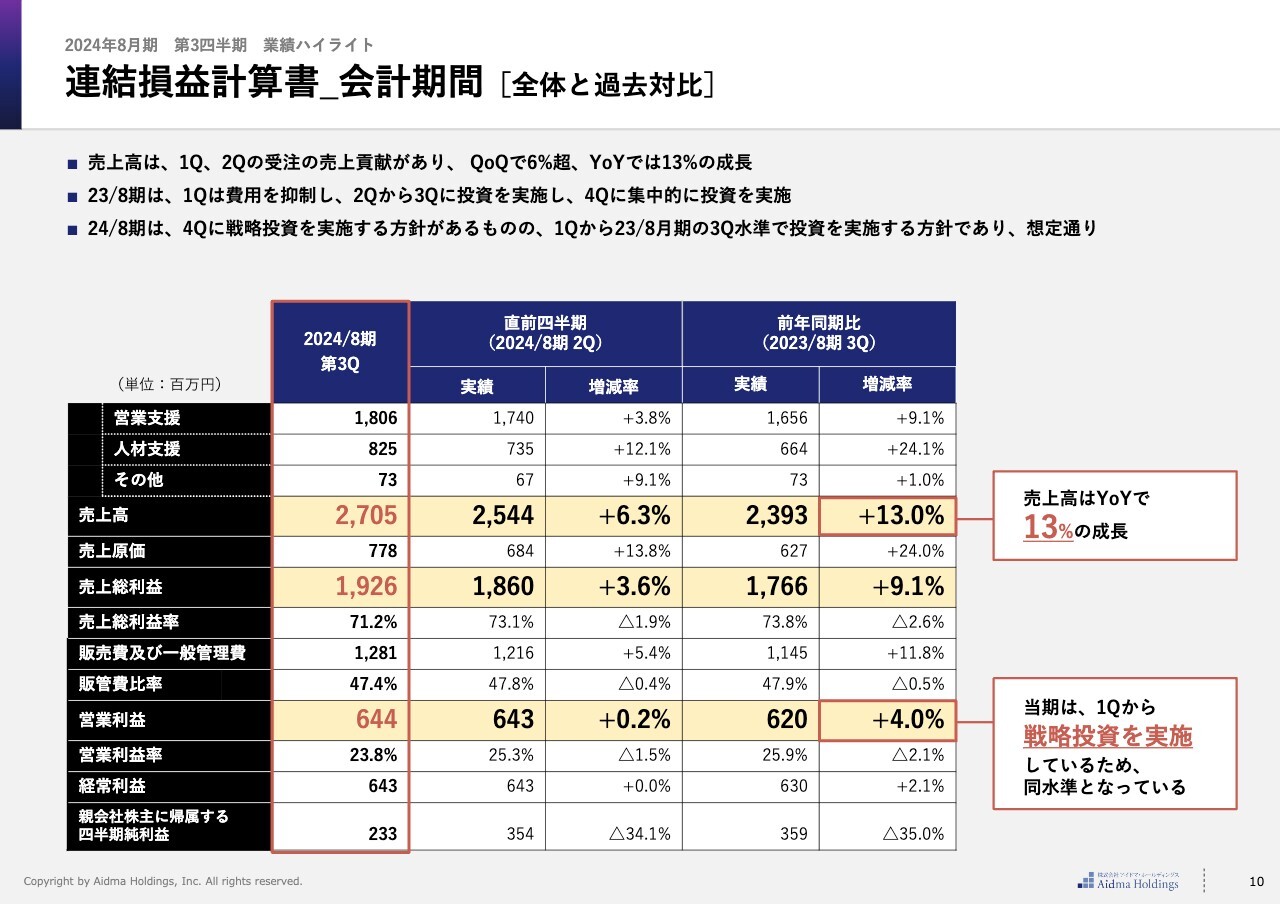

連結損益計算書_会計期間 [全体と過去対比]

P/Lについてご説明します。第3四半期会計期間の売上高は、27億円となっています。売上高の伸びは直前四半期対比ですと約プラス6パーセント、前年同期比では約13パーセントの増加となっています。

営業利益は、前年同期比4パーセント増の微増となりました。営業利益率は、前年同期比で約2.1パーセント落ちていますが、こちらは今期は第1四半期から成長投資を実行しているため、計画通りです。

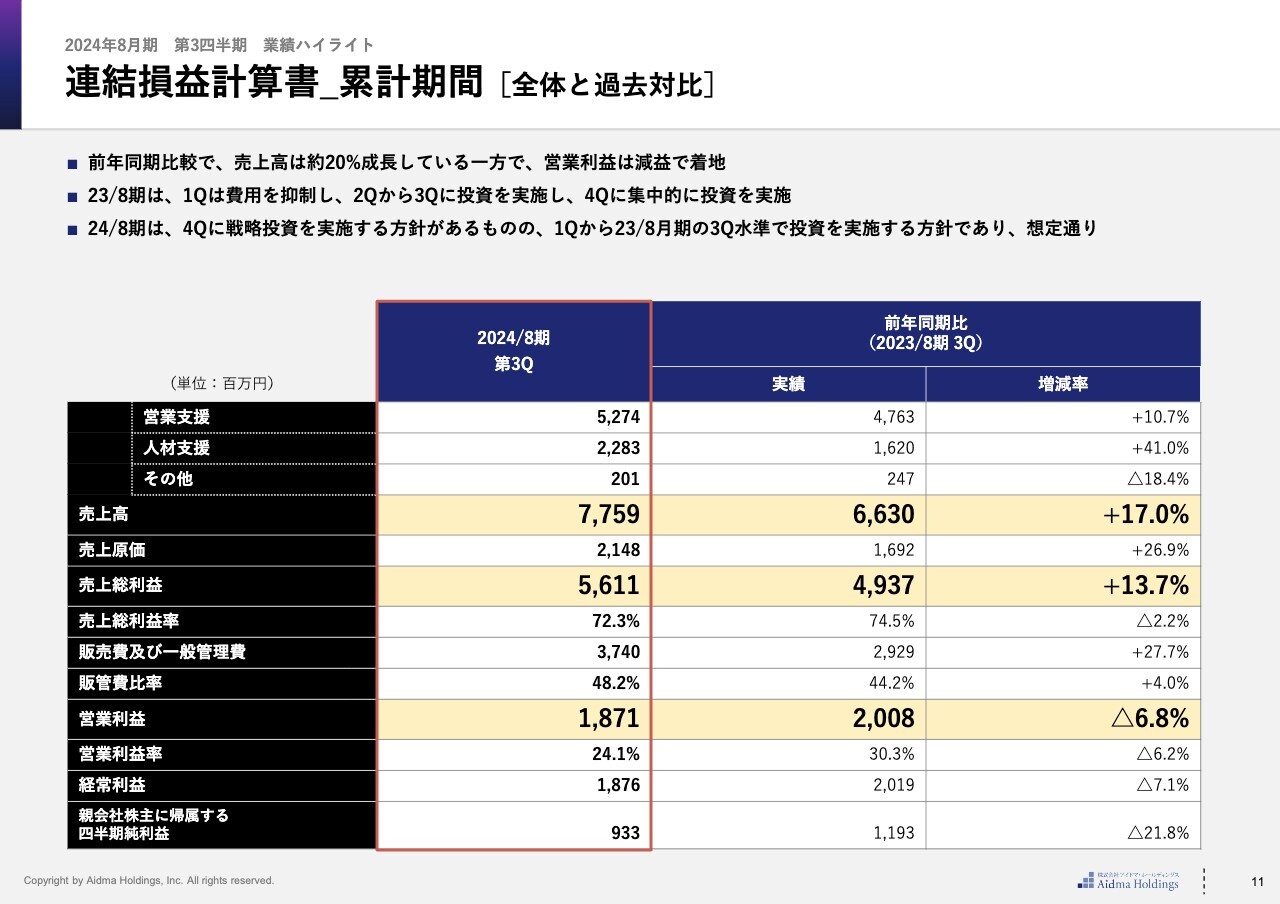

連結損益計算書_累計期間 [全体と過去対比]

第3四半期累計に関しては、それぞれの指標、売上高、粗利、営業利益をポイントとして示しています。売上高、粗利については、前年同期比でも伸長していますが、営業利益に関しては、第1四半期、第2四半期、第3四半期に投資をならして行っていますので、前年同期比で一定程度減益しているという状態です。

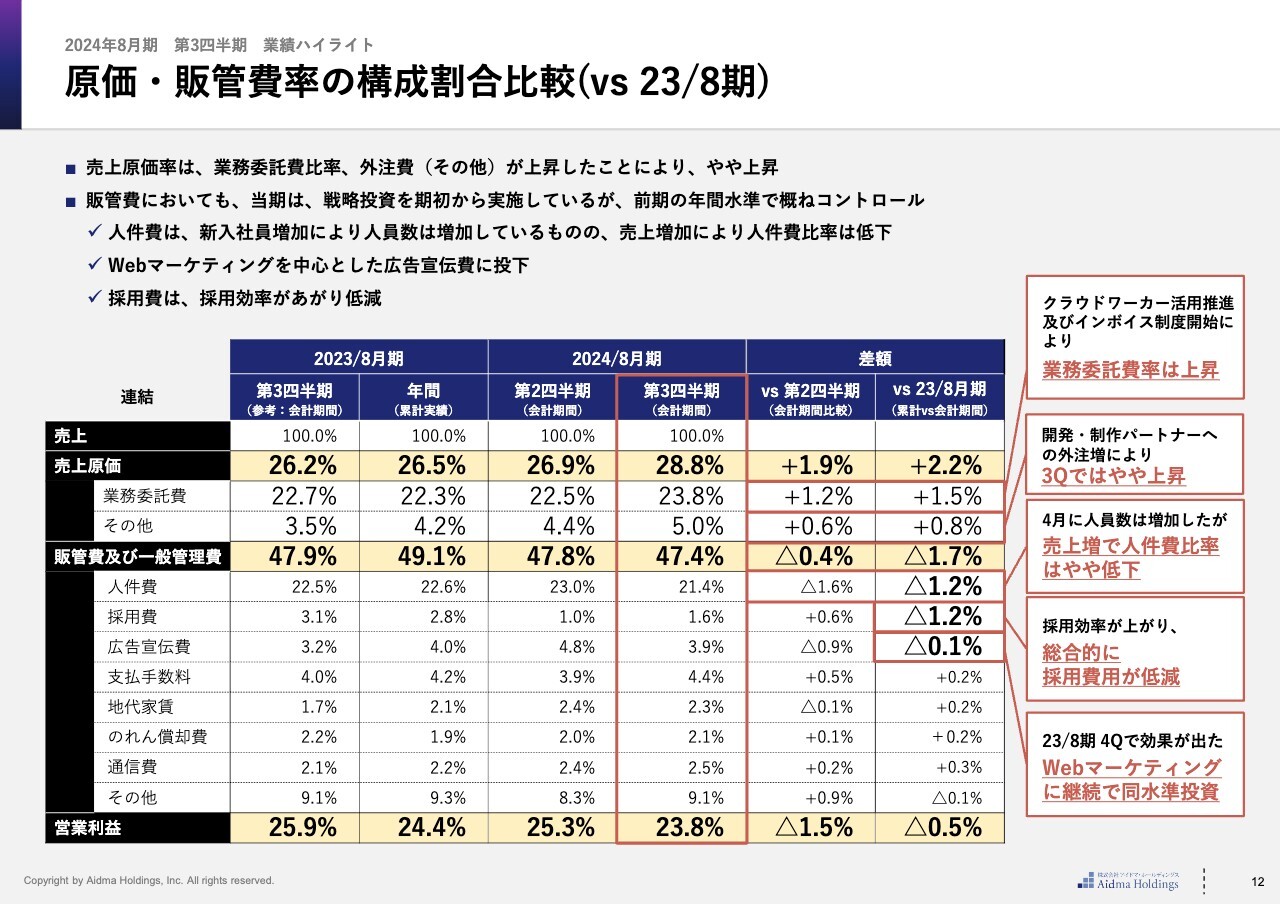

原価・販管費率の構成割合比較(vs 23/8期)

原価と販管費のそれぞれの内訳もコントロールしています。人件費に関しては、前年同期比、前四半期比ともに若干低下していますが、業務委託費を増加させており、社員採用と業務委託費のバランスをコントロールしながら運用している状態です。

これも一定程度コントロールしながら進めているところですので、第4四半期についても、率としては第3四半期と同じ程度か、若干減少する可能性もありますが、全体としては計画どおり進捗しています。

原価・販管費の考え方

今期から、原価と販管費を開示するようにしています。同時に、原価と販管費の中身を、戦略コストと運用コストに切り分けました。戦略コストは原則として四半期ごとに投資し、そこに対するROIを計っています。一定程度効果が出ないものは止め、効果が出るところに投下するようにしています。

運用コストについては、さまざまなインフラコストなどを月次で見直し、コストを下げていくというアプローチも同時に行い、収益性を改善していく動きに今期から取り組んでいます。

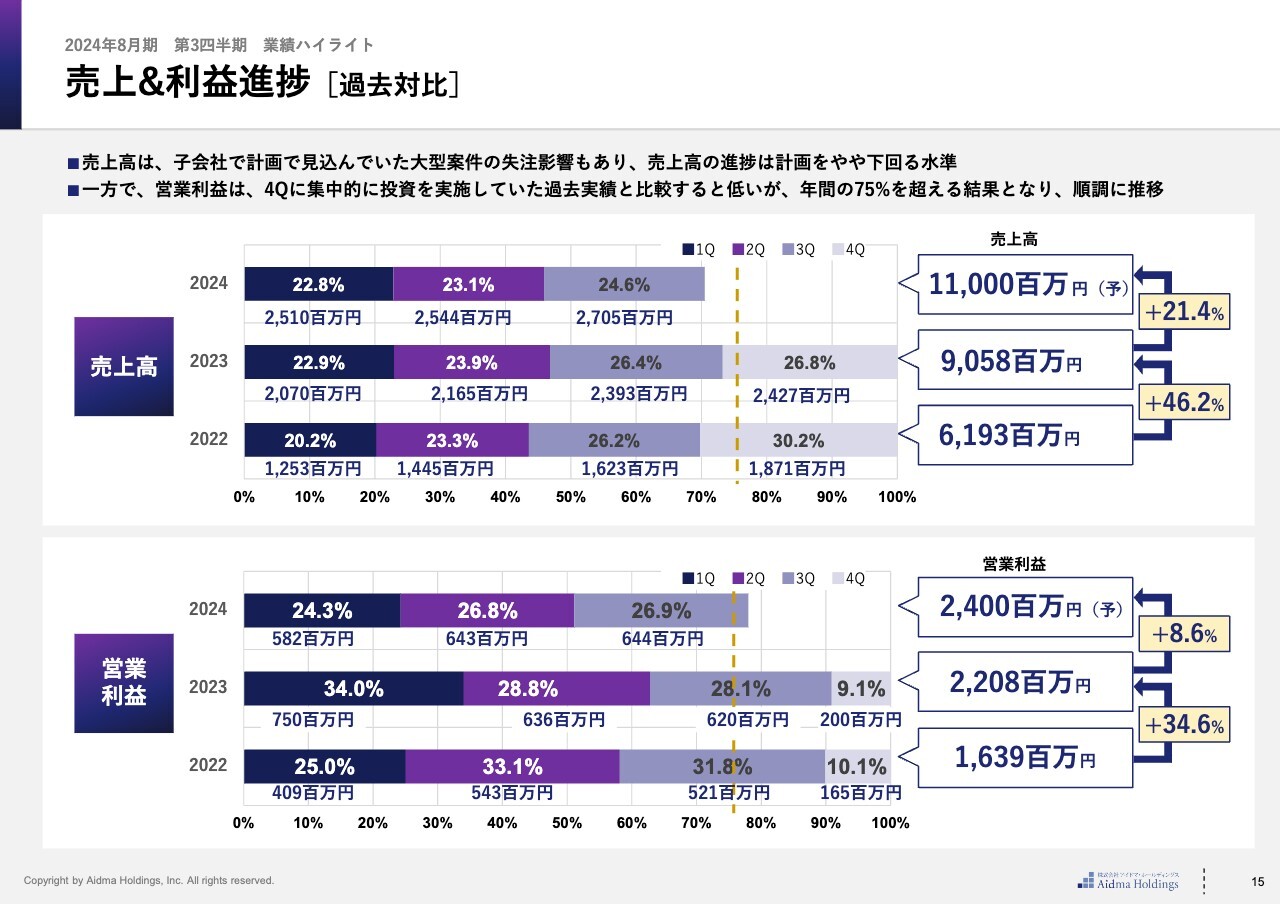

売上&利益進捗 [過去対比]

売上高と利益の進捗です。売上高については現在のところ、若干遅れている状態です。一番の理由として、連結子会社であるアッドラスト社の影響があります。

ただし、営業利益については全体の中のボリュームで見ると影響の度合いが軽微というところもありますので、問題なく進捗している状況です。

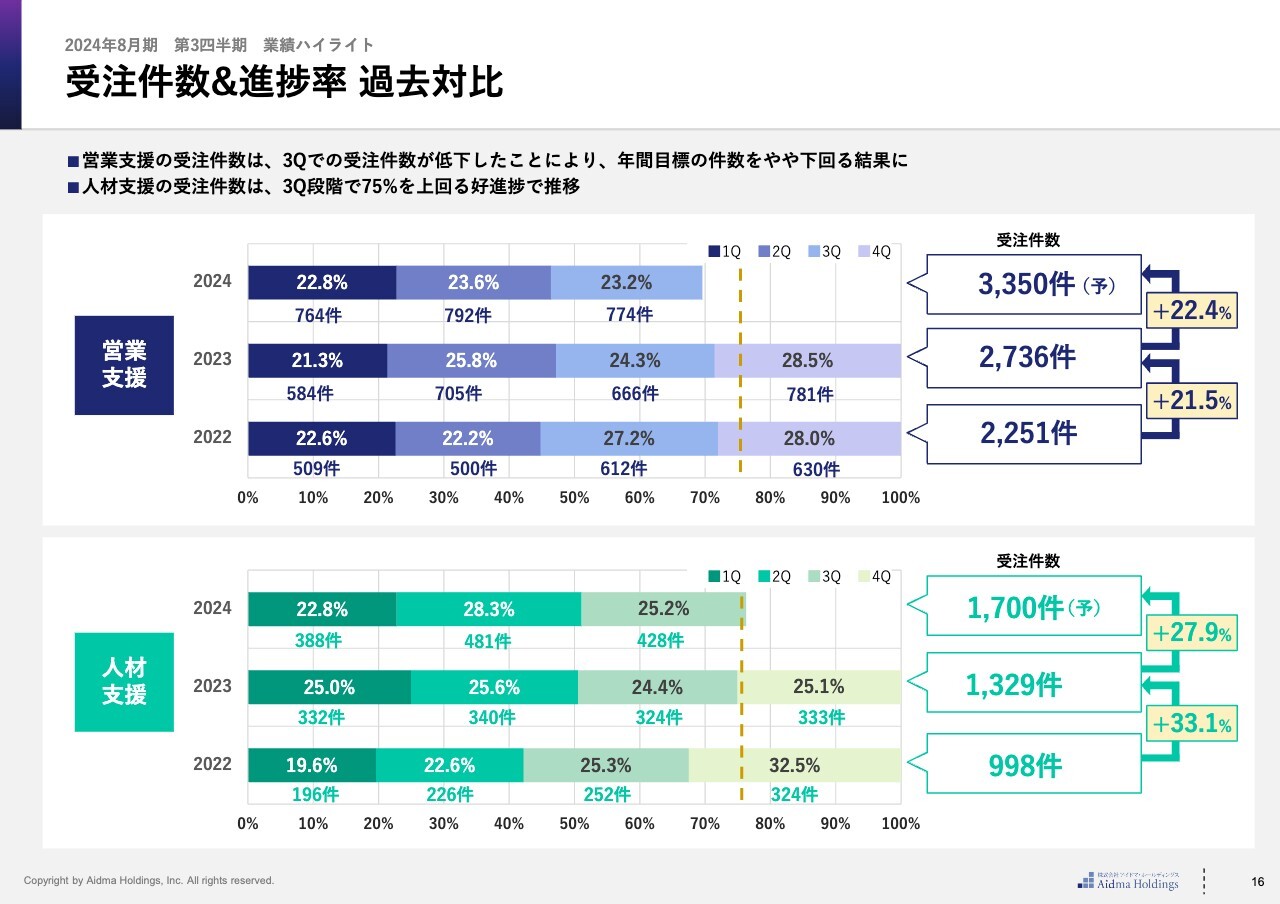

受注件数&進捗率 過去対比

受注件数についてです。営業支援に関しては、受注率の減少によってやや遅れてしまっている状態です。人材支援に関しては、進捗通り進んでいるのに加え、ユニットの施策などで営業支援サービスを受託いただいたお客様から追加でご発注いただく施策も奏功しており、無事伸長している状態です。

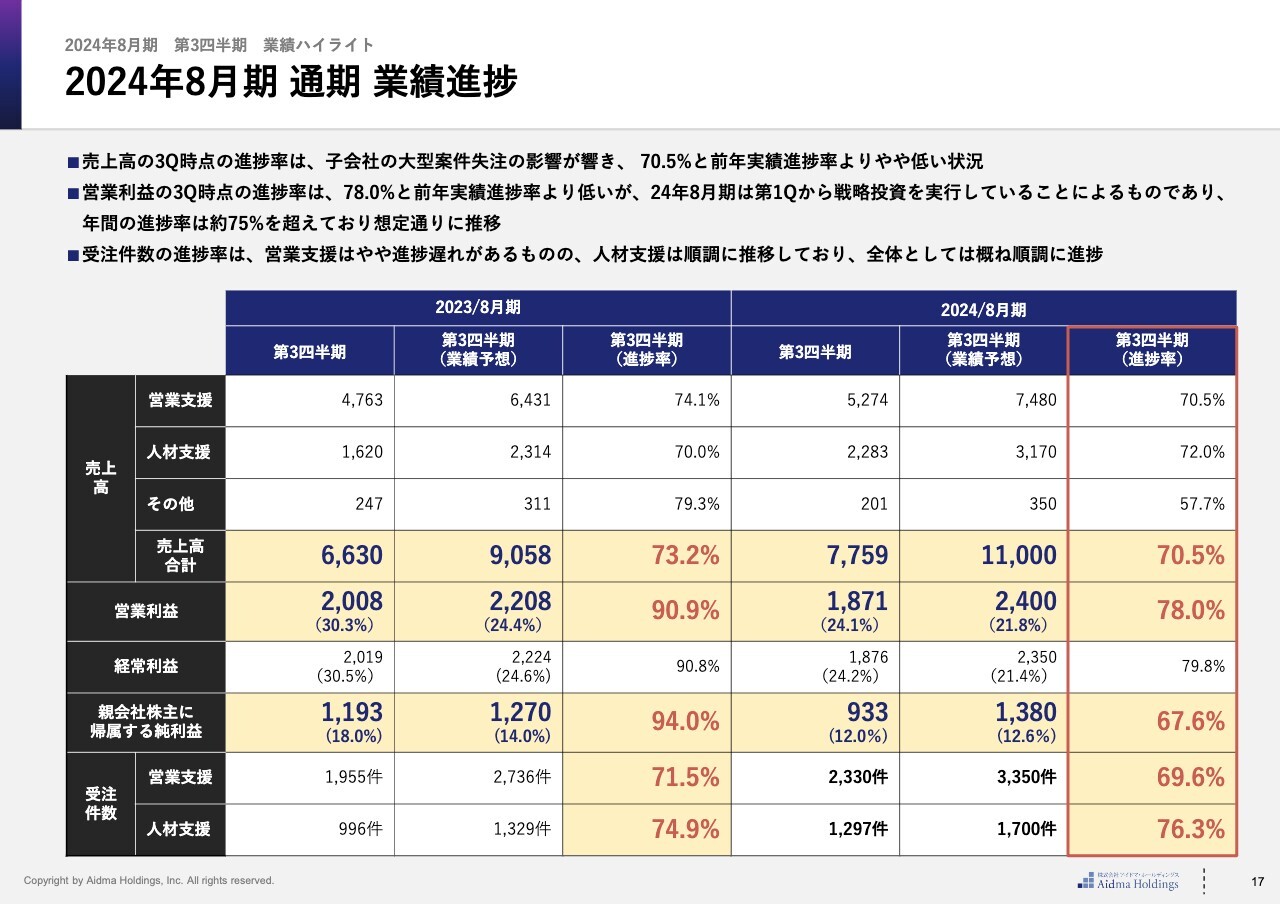

2024年8月期 通期 業績進捗

通期の業績進捗に関しては、スライドのとおりです。売上高と利益、それぞれの今の進捗を記載しています。

株主還元について

今期より、株主還元として配当を出すという意思決定をしました。こちらは、まずは額を定め、継続的、安定的に30円という配当を出せるよう運用していきます。将来的には、会社の業績と連動させながら一定程度の増配も考えていきたいと思っています。

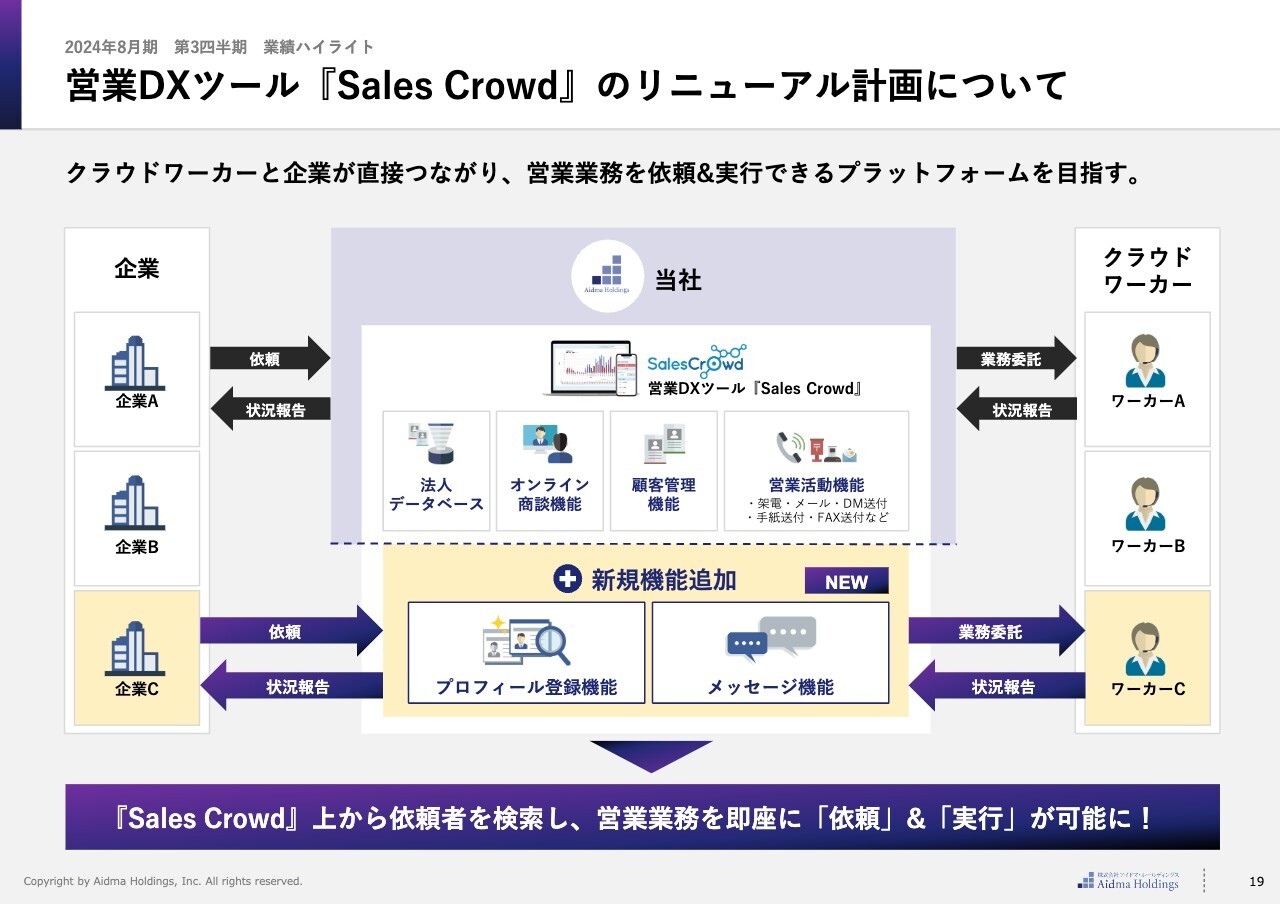

営業DXツール『Sales Crowd』のリニューアル計画について

次に、我々が現在主力で取り組んでいるテクノロジーのプロジェクトに関してご説明いたします。「Sales Crowd」という営業DXツールが、営業支援ユニットの非常に重要なプロダクトになっていますが、来期にかけて、根本的なリニューアルを行っていきます。この投資は来期以降になりますが、そちらのリニューアル案件の開発投資なども、今後走らせる方針で動いています。

具体的には、営業を行うことのできるクラウドワーカーの方や、我々が育成しているワーカーの方が、この新しい「Sales Crowd」に登録します。企業はこのワーカーの方達に当社に委託をしなくても、直接委託できるような仕組みを作ることができればと考えています。

我々はそのプラットフォーム利用料金でマネタイズしたり、プラットフォームを利用いただいている企業様から通常の営業支援ユニットをご発注いただくなど、いくつかのパターンでお客様に貢献していくような動きを取るため、今後も積極的にテクノロジーの分野に投資を進めていきます。

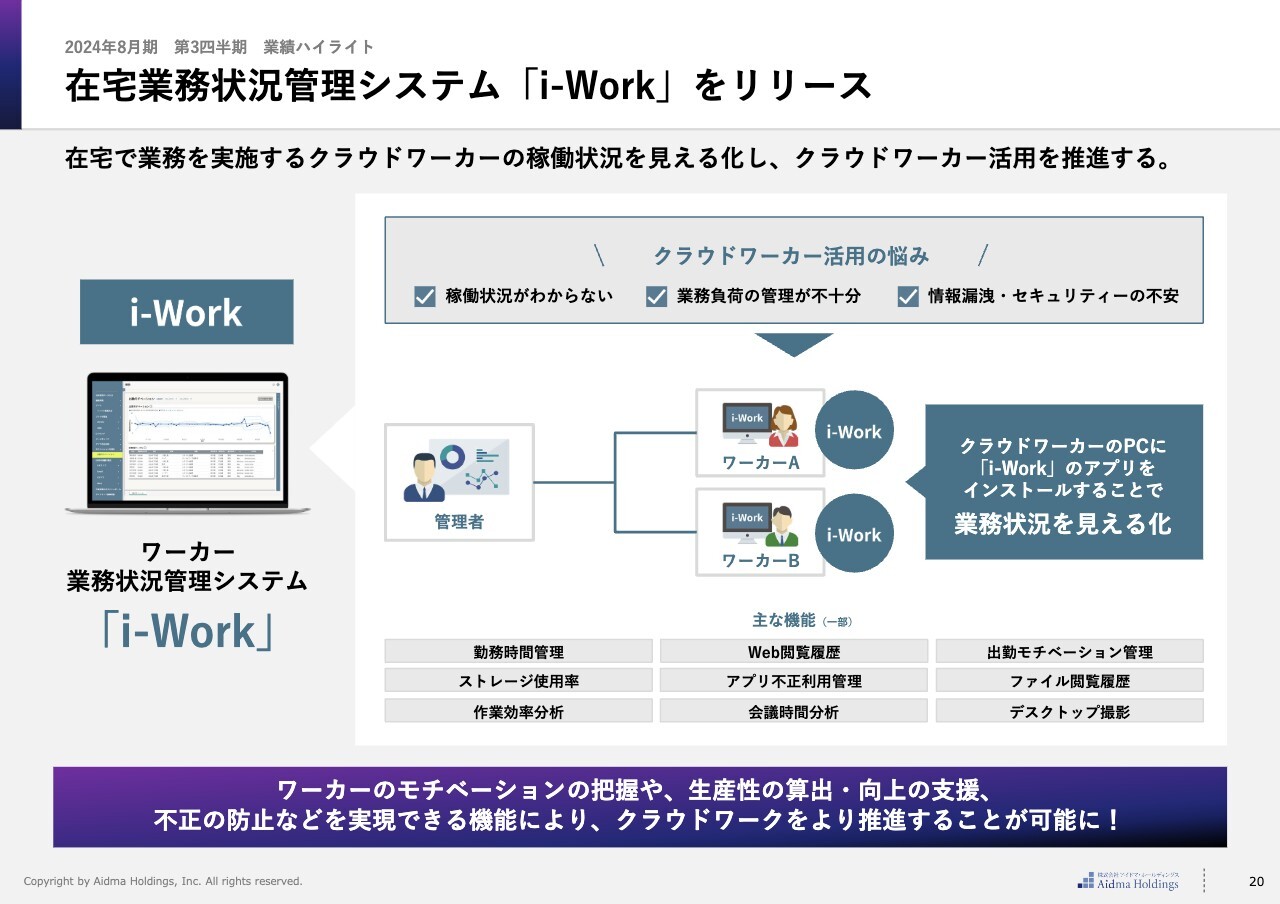

在宅業務状況管理システム「i-Work」をリリース

クラウドワーカーの方の活用についても認知や利用が少しずつ増えてきましたが、その中で在宅で働く人が実際にどのように稼働しているのかを見える化したいというニーズは、一定あります。それができることにより、人材支援サービスの受注率などの改善がおそらく見込めるだろう、という仮説もあります。

今期、投資して開発を進めていた「i-Work」のリリースが、ようやくできることになりました。アプリケーションをパソコンの中にインストールしていただくだけで、稼働時間中にどのぐらい活動しているのかという点や、不正なWebサイトを閲覧していないか、実際の作業効率がどのぐらいなのかを分析できるような機能を、自社で開発しました。

業態業種によっては、このシステムをお客様に対してデフォルトでインクルードして提供できるような仕組みも広げていきたいと考え、リリースしました。

これらも、全体の売上高の達成率や単価の向上につなげていく施策になっているため、引き続き投資を行い、顧客貢献ができるよう努めていきたいと思っています。

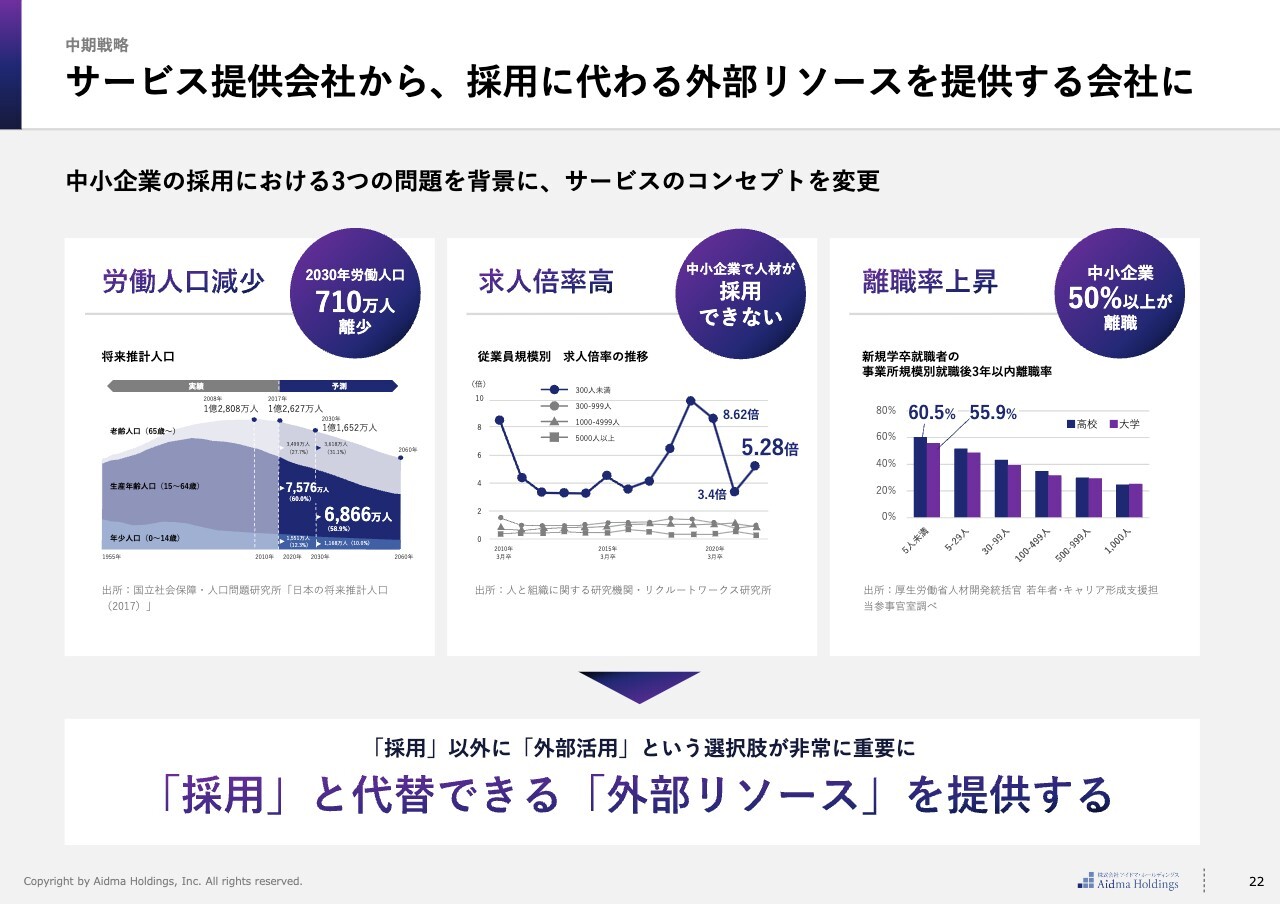

サービス提供会社から、採用に代わる外部リソースを提供する会社に

中期戦略のところでは、冒頭お伝えしたように、既存の営業支援やクラウドワーカー活用支援だけではなく、さまざまな業務を、人を採用するよりも安く、早く、資産が残るというコンセプトで顧客に貢献できるような事業に変えていこうということで、今期から取り組みを進めています。

このような取り組みを進めていく背景として、我々のお客様は中小企業が多いですが、中小企業の採用環境は非常に厳しくなっていることが一番の理由です。労働人口が減り、非常に求人倍率が高い採用難の状態となっています。これは、つまり採用費が高止まりになるということです。同時に離職率も、従業員規模が5人未満だと6割を超えています。

1,000人以上だと20パーセント強のところが、3倍程度離職してしまうこともあるため、この中で社員だけを増やし、伸ばしていくのはリスクが高いと考えています。

そのため、さまざまな業務をクラウドワーカーとテクノロジーを活用したユニットという形にし、支援できるモデルをご利用いただけるような市場が作れるのではないかと考え、現在企画しています。

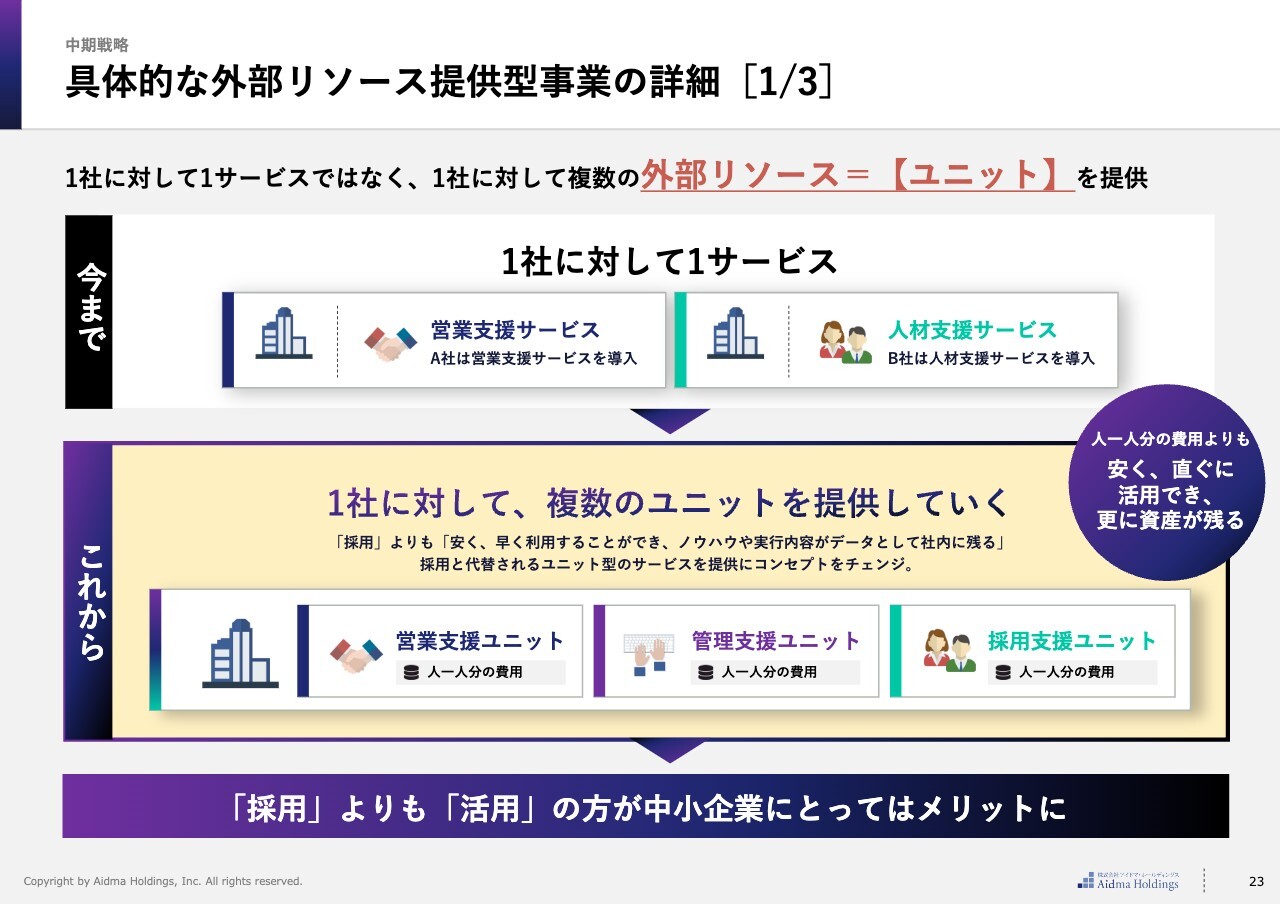

具体的な外部リソース提供型事業の詳細[1/3]

ポイントは、今まで1社に対し1つのサービスを提供し、年間約300万円のフィーをいただくというモデルを、1ユニットを約300万円とし、業務に応じて1社あたりの導入ユニットを増やしていきます。

例えば1社で5ユニット導入いただく場合は、300万円×5ユニットということで、トータル1,500万円程度の貢献ができるという流れを作っていこうと考えています。

もちろん、すべての会社が利用できるわけではないと思いますが、人を採用しようと考えている会社であれば、その代替案として活用するというマーケットは十分に発生すると考え、これらの準備を進めています。

具体的な外部リソース提供型事業の詳細[2/3]

こちらのスライドには、お客様のメリットや我々のメリットなどを記載しています。

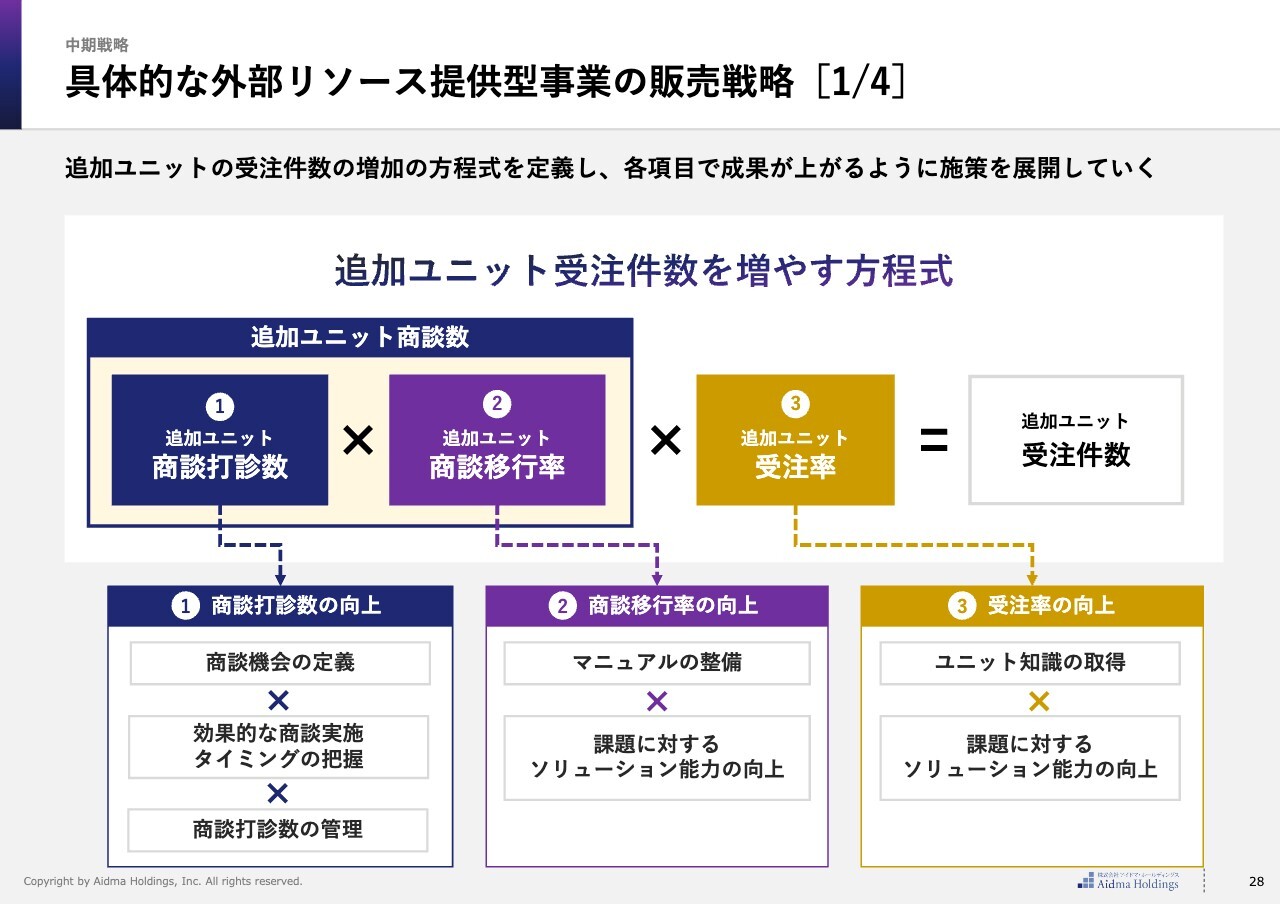

具体的な外部リソース提供型事業の販売戦略[1/4]

今回の重要なポイントとして、どうすればお客様がユニットに価値を感じていただき、新規で取引をさせて頂いたお客様に追加のユニットを発注していただけるかを、さまざまな施策を検証しながら進めています。

具体的には、1回受注をいただいたお客様に対し、経営課題を伺った上で「新しく経営課題を解決出来るような追加ユニットの提案をさせてください」という商談の打診を行い、そこから商談へ移行し、その商談から受注いただく形で、追加ユニットの受注を増加させる計算式を運用しています。

それぞれに施策を準備し、その施策ごとに効果測定を行っていますが、具体的にどのようなKPIで行っていくのかを定め、第3四半期から本格的にPDCAを回し始めています。

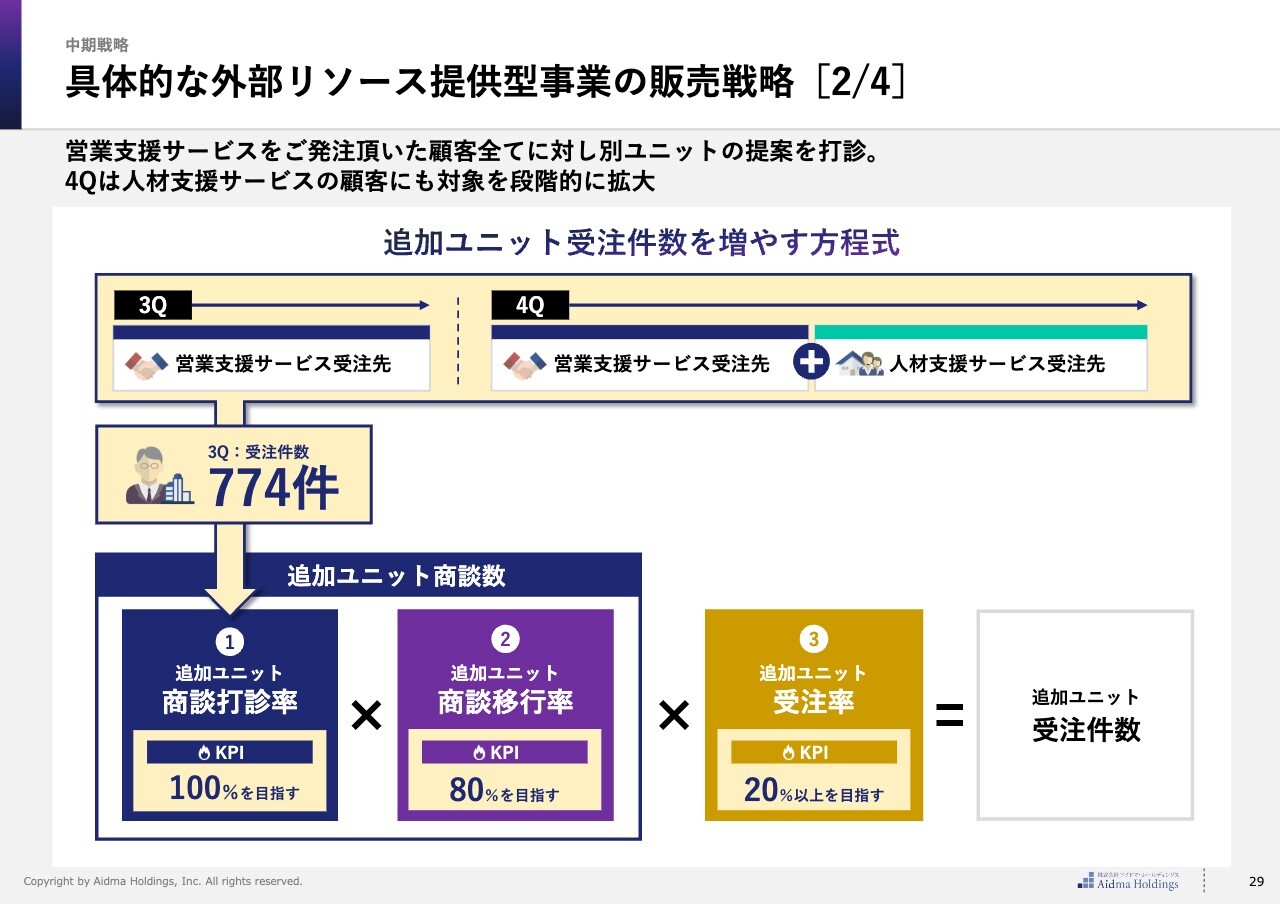

具体的な外部リソース提供型事業の販売戦略[2/4]

第3四半期は営業支援サービスを774件受注しました。KPIとして、その774件に対し、100パーセント商談を打診する、つまり打診するということは原則可能だろうと考えています。その打診した内容に対し、商談になる確率は80パーセントを目指そうということです。

その商談から追加ユニットの受注につながる確率を20パーセント以上にすることを目標KPIとして定め、現在運用しています。

現状では、商談の移行率は約80パーセントを超える水準まで来ており、ほぼ商談機会をいただくことができています。ここからの受注率が10パーセント強で推移しており、新規商談とほぼ同じぐらいの結果になっているのが今の課題です。

これからよりユニットの付加価値を高め、更にソリューション能力を向上させ、商談からの受注率を20パーセント以上を目指す運用を進め、第4四半期については、人材支援サービスの受注先についても同様のロジックで進めながら、最終的な追加ユニットの受注件数を新規の受注から増やしていくように取り組んでいきます。

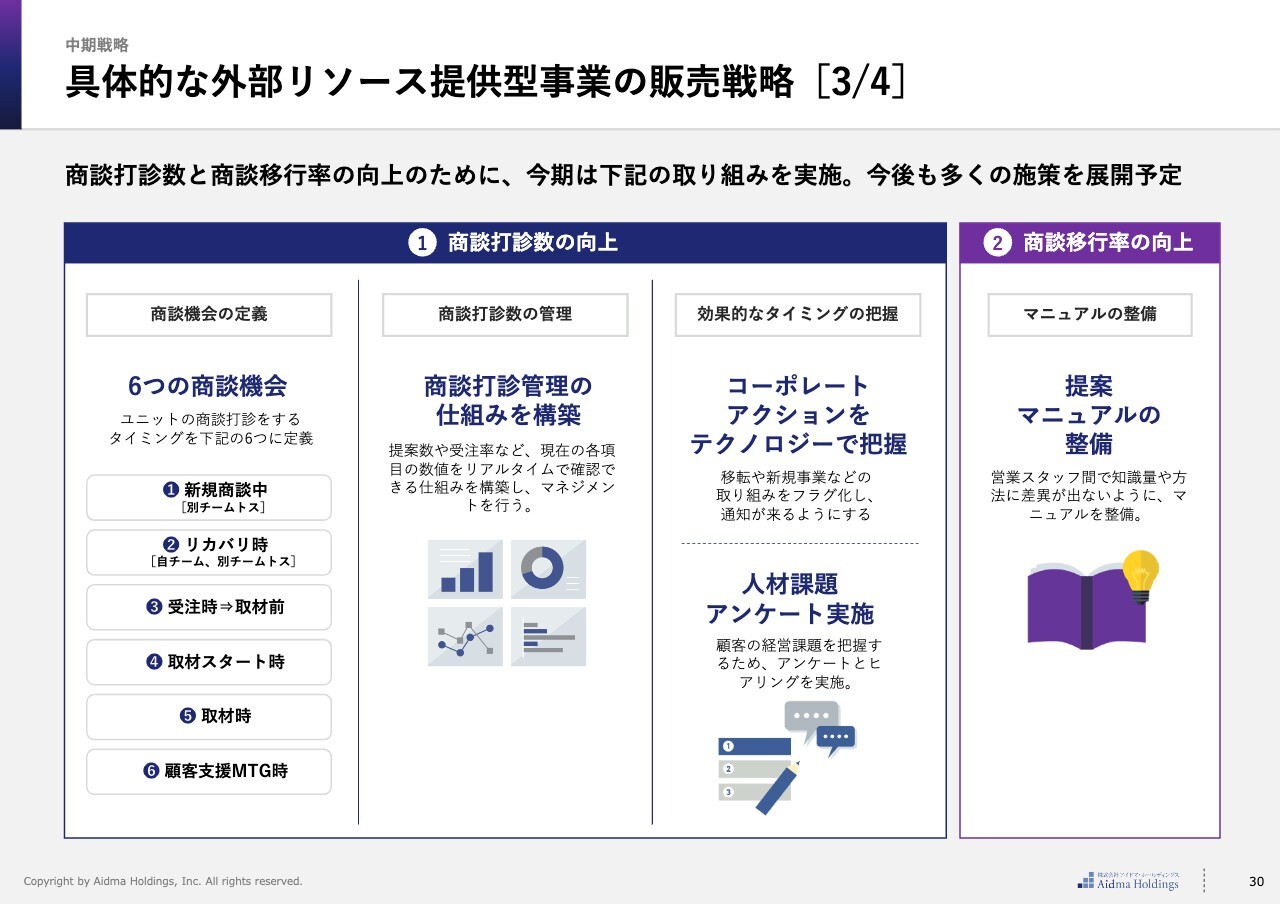

具体的な外部リソース提供型事業の販売戦略[3/4]

細かい点は、それぞれスライドに記載しています。重要なKPIとして、この率をベンチマークとして追っていき、まずは確実に追加ユニットの商談移行を行い、受注率を20パーセントにしていきます。

ユニットの導入を推進するために[3/3]

ユニットの導入を推進するためのテクノロジーの取り組みなどもありますが、今回は少々ボリュームが多くなってしまうのと、詳細になってしまうため割愛します。

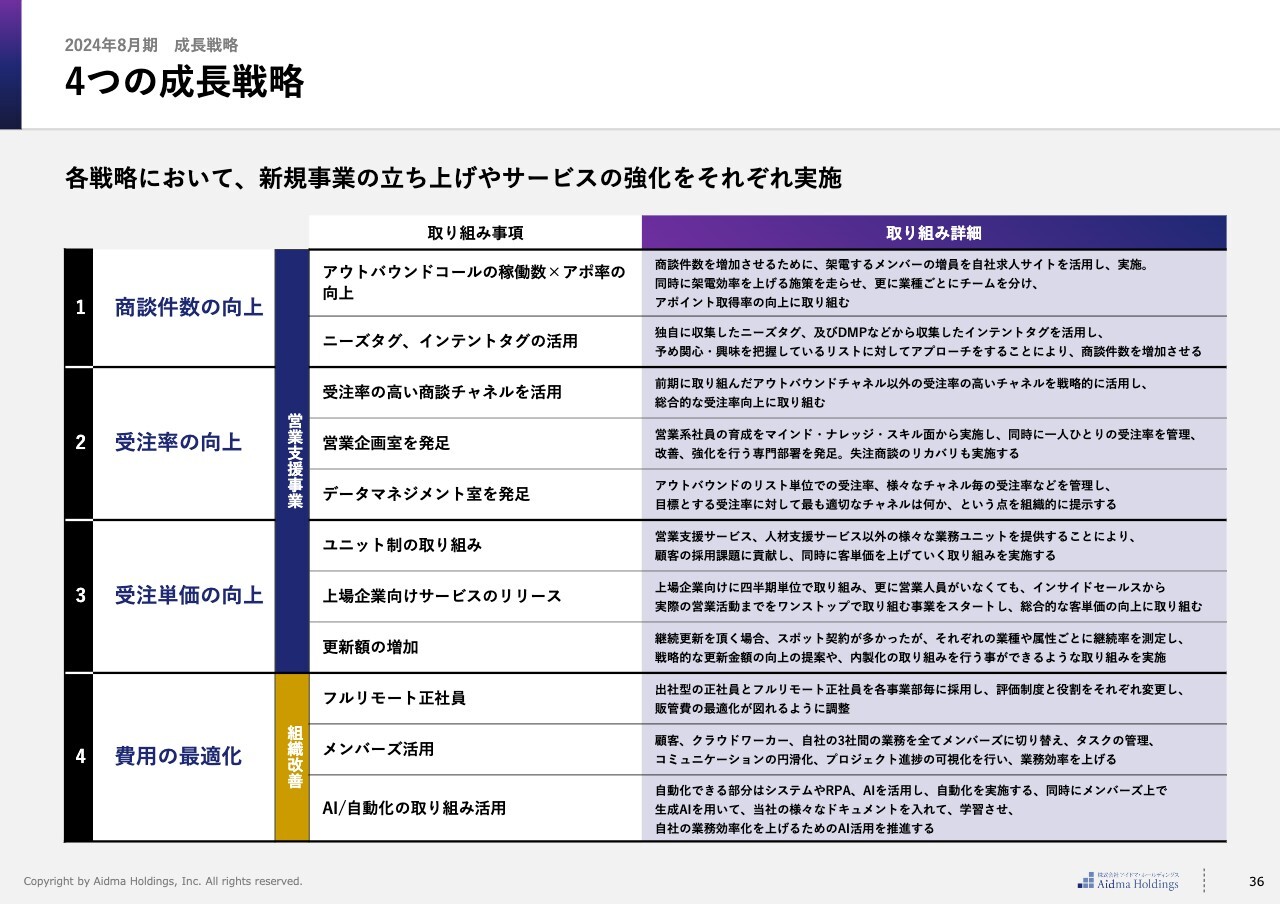

4つの成長戦略

成長戦略については、商談件数を増やすこと、受注率を上げるということに加え、ユニットの追加受注をいただくことにより、1社あたりの受注単価を増やしていきます。

さらに、社内のコストの最適化という、この4点を実施していますが、スライドの1と2の部分は、この第3四半期を第2四半期と対比すると、若干遅れてしまった部分があるため、本日、ご説明差し上げたとおり、その原因を解明し、修正して運用を進めているかたちです。

以上で私からの説明を終わります。本日は誠にありがとうございました。

この銘柄の最新ニュース

アイドマHDのニュース一覧- [PTS]ナイトタイムセッション17時30分時点 上昇114銘柄・下落75銘柄(東証終値比) 2026/01/26

- アイドマHD、四半期ベースの受注件数が過去最高 ユニット型ビジネスモデル転換が成長を牽引 2026/01/23

- 業績動向に関する補足説明について 2026/01/22

- 前日に動いた銘柄 part2 ハイブリッドテク、マトリクス、ポストプライムなど 2026/01/19

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … テンシャル、WHDC、エータイ (1月9日~15日発表分) 2026/01/17

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

アイドマ・ホールディングスの取引履歴を振り返りませんか?

アイドマ・ホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。