SBIインシュアランスグループのニュース

SBIインシュアランス、オンライン販売×ローコスト運営で保有契約300万件突破 株主優待新設で株主還元を強化

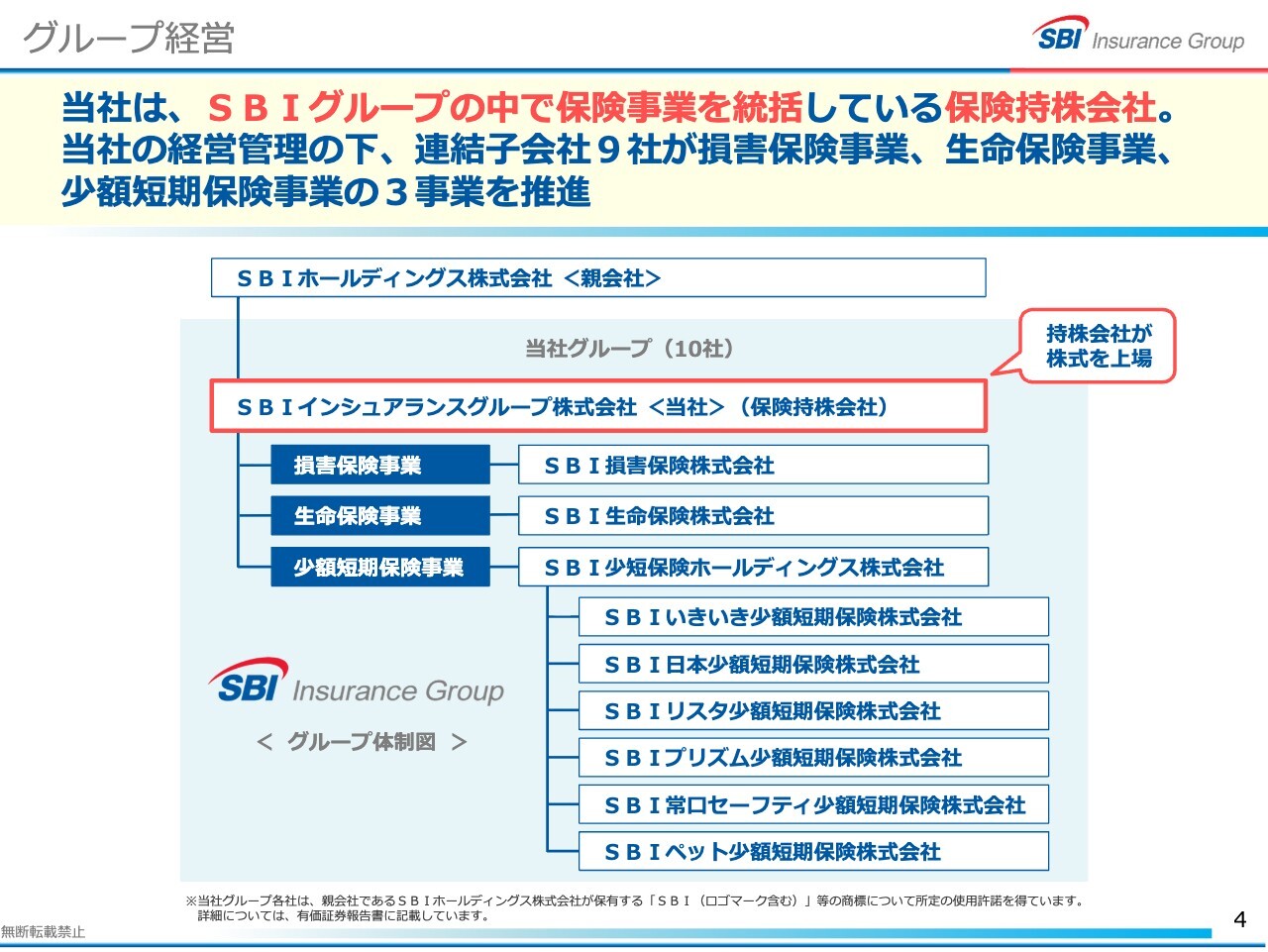

グループ経営

乙部辰良氏(以下、乙部):社長の乙部です。それではまず、当社グループについてご紹介します。

スライドに記載のとおり、当社はSBIグループの中で保険事業を統括する保険持株会社です。当社の経営管理の下、SBI損害保険株式会社、SBI⽣命保険株式会社、そして6つの少額短期保険会社が保険事業を展開しています。

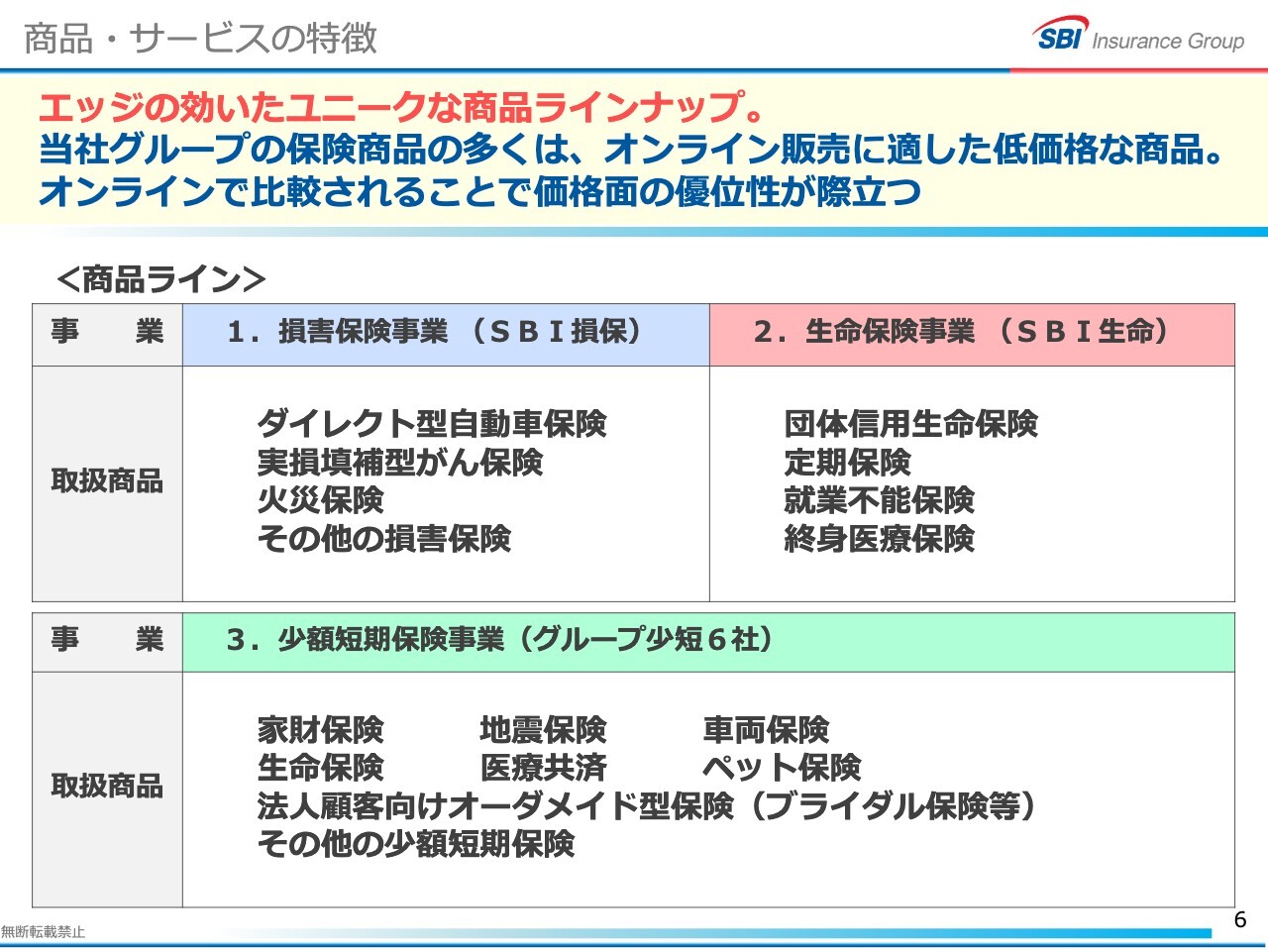

商品・サービスの特徴

乙部:当社は、基本的にオンラインでお客さまとダイレクトにつながることで、安い保険料で保険を提供する事業を展開しています。

商品・サービスの特徴

乙部:各社ともエッジの効いたユニークな商品を提供しています。

SBI損害保険では、ダイレクト型の自動車保険を主力商品としています。また、SBI生命保険ではインターネット専用の定期保険も提供していますが、主力商品は金融機関の住宅ローンに付随する団体信用生命保険です。

少額短期保険事業では、賃貸住宅向けの家財保険やシニア向け生命保険、医療共済、ペット保険などが特徴となっています。

坂本慎太郎氏(以下、坂本):質問を挟みながら進めたいと思います。御社は保険持株会社として9つの子会社を統括されていますが、この保険持株会社という形態を採用するメリットについて教えてください。

例えば、各保険会社が単独で事業を行う場合と比較して、どのようなシナジーやコスト削減効果、また、グループ全体のシナジーがあるのかについても教えていただきたいです。

乙部:現在、保険会社が2社と少額短期保険会社が6社あります。それぞれがバラバラに事業を進めると、向かうべき方向性に統一感が欠けたり、似たような事業を始めて顧客を取り合うムダが生じたりする可能性があります。そのため、全体としての戦略を策定し、その中で各社がその方針に沿って事業を展開するというかたちをとっています。

また、各事業会社の経営資源や事業領域の配分を最適化するためには、すみ分けが必要です。そのため、どうしても司令塔となる組織が必要となります。このように多くの保険会社を統括する組織として、保険持株会社は必然的な選択肢であると考えています。

坂本:本日初めて御社について知るという方もいらっしゃると思いますので、御社についてよりイメージが湧きやすくなるように、御社が損害保険事業、生命保険事業、少額短期保険事業のグループ経営をするに至った沿革について教えてください。

乙部:2008年1月に、あいおい損害保険株式会社(現、あいおいニッセイ同和損害保険株式会社)とのジョイントベンチャーというかたちでSBI損害保険株式会社を設立し、ダイレクト型の自動車保険を開始しました。これが始まりです。

その後、SBI生命保険株式会社や6つの少額短期保険会社をすべてM&Aによりグループに迎え入れ、現在のかたちとなりました。会社の数が増加したことで統一戦略が必要となり、保険持株会社として当社を設立して金融庁から認可を受けたのが2017年3月です。

その1年半後の2018年9月に東証マザーズに上場し、その後の市場再編を経て、現在はグロース市場に上場して今日に至っています。

坂本:ありがとうございます。非常によく理解できました。この3つの中で、一番成長している事業について教えていただけますでしょうか?

乙部:幸いなことに、すべての事業で伸びています。現在のところ、最も収益の柱となっているのはSBI損害保険のダイレクト型自動車保険です。グループ全体の保有契約件数約300万件のうち、約4割にあたる120万件がこの自動車保険です。

SBI生命保険では、インターネット専用の定期保険が伸びていますが、契約件数が最も増加しているのは、金融機関の住宅ローンに付随して提供している団体信用生命保険です。

少額短期保険事業では、保有契約件数が最も多いのは賃貸住宅向けの家財保険ですが、伸び率が最も高いのはペット保険です。

商品・サービスの特徴

乙部:どこよりも安い水準の保険料が特徴です。一例を挙げると、SBI損害保険の自動車保険は、価格.comの「⾃動⾞保険 満⾜度ランキング」の「保険料満⾜度」で第1位を14回受賞しています。業界で一番安い水準という点が特長です。

また、がん保険も「オリコン顧客満⾜度調査」の「定期型がん保険(FP評価)ランキング」の分野で1位を4回受賞しています。

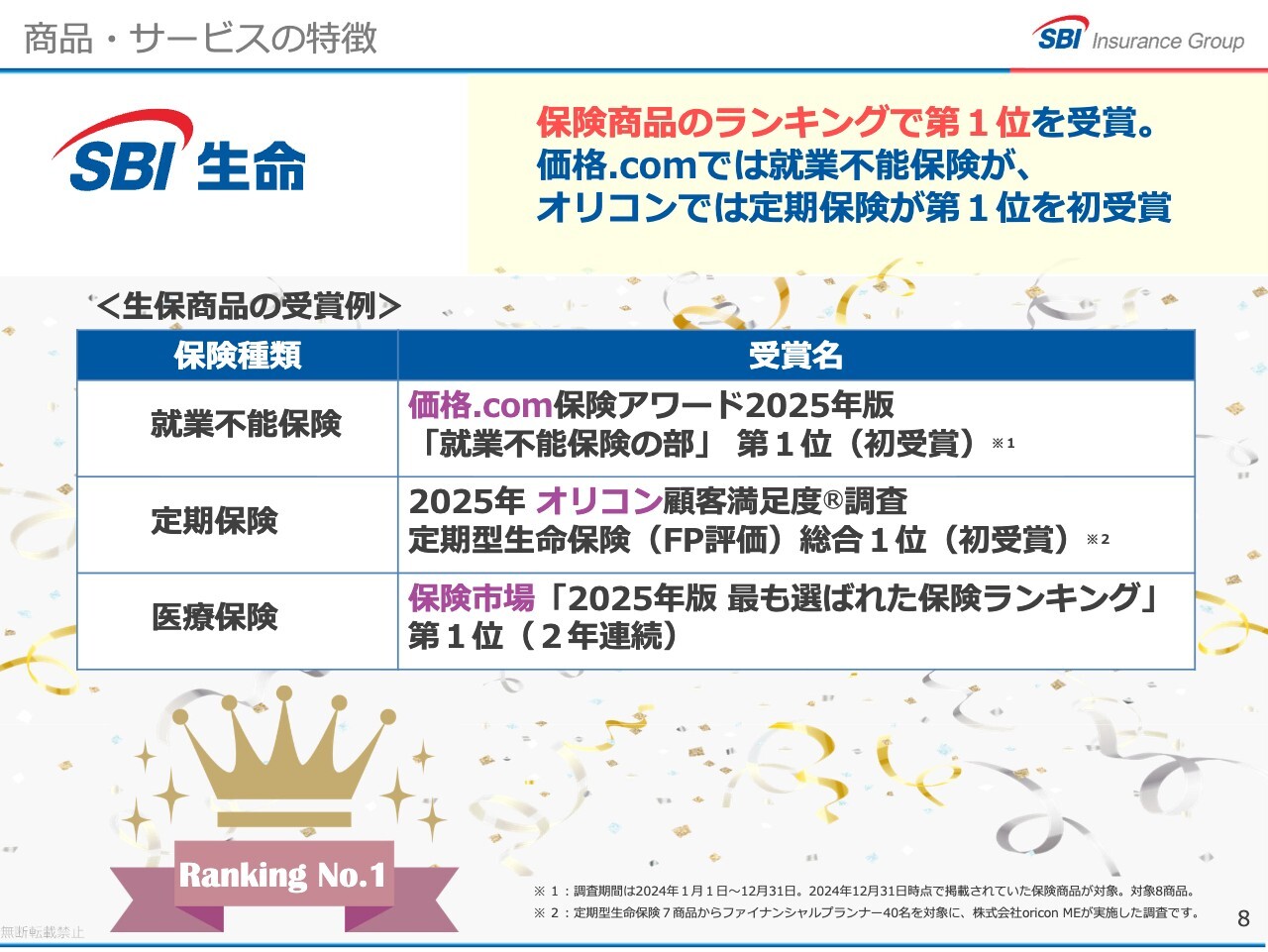

商品・サービスの特徴

乙部:細かいご説明は省略しますが、SBI生命保険の就業不能保険は、価格.comの「保険アワード2025年版」の「就業不能保険の部」で、定期保険は「オリコン顧客満⾜度調査」の「定期型⽣命保険(FP評価)」で、医療保険においては保険市場の「2025年版 最も選ばれた保険ランキング」でそれぞれ1位を受賞しており、ご好評をいただいています。

商品・サービスの特徴

坂本:商品についておうかがいします。こちらのスライドに記載のとおり、がん保険において「オリコン顧客満足度調査」で4回1位を獲得しているとあります。特に御社の特徴である実損填補型の保険については、意外と知らない方もいらっしゃるのではないかと思います。

その点についてのご説明と、さらにそれが支持されている理由についておうかがいできれば、ビジネスの理解が深まるかと思います。

乙部:こちらのがん保険は大変おすすめな商品です。がんの治療にかかる治療費全額を、制限なくお支払いします。通常、健康保険の適用で標準治療の自己負担は3割となり、それほど高額にはなりませんが、その場合も補償します。一方で、高度先進医療では数百万円の費用がかかりますが、これもすべてお支払いします。

さらに、自由診療についても補償対象です。例えば、アメリカで行われていて日本ではまだ認められていない治療を日本で受ける場合、数千万円から億単位の費用がかかりますが、この費用も制限なしで全額お支払いします。

当社の保険(SBI損保のがん保険)に加入していただくことで、お金の心配なく最先端の治療を受けながら、がんと闘うことが可能です。さらに、保険料も低めに設定されています。生命保険会社が提供している通常の定額給付型のがん保険は、がんと診断されると100万円や200万円が支払われますが、保険料が高額になることが一般的です。

坂本:決まったお金が支払われるからですよね。

乙部:早期発見・早期治療であまり治療費がかからずに治れば、当社が支払う保険金は少なくて済みます。青天井の自由診療にはいくらでも支払える仕組みですが、これを利用される方はあまり多くいません。それにより、会社として支払う保険金が少なくなり、結果的に保険料を抑えることができます。

一方で、小さながんが見つかり、100万円や200万円を支払うことになるケースは件数が多いため、会社としての保険金支出が増え、結果的に保険料も高くなります。したがって、加入するのであれば当社の保険をおすすめします。

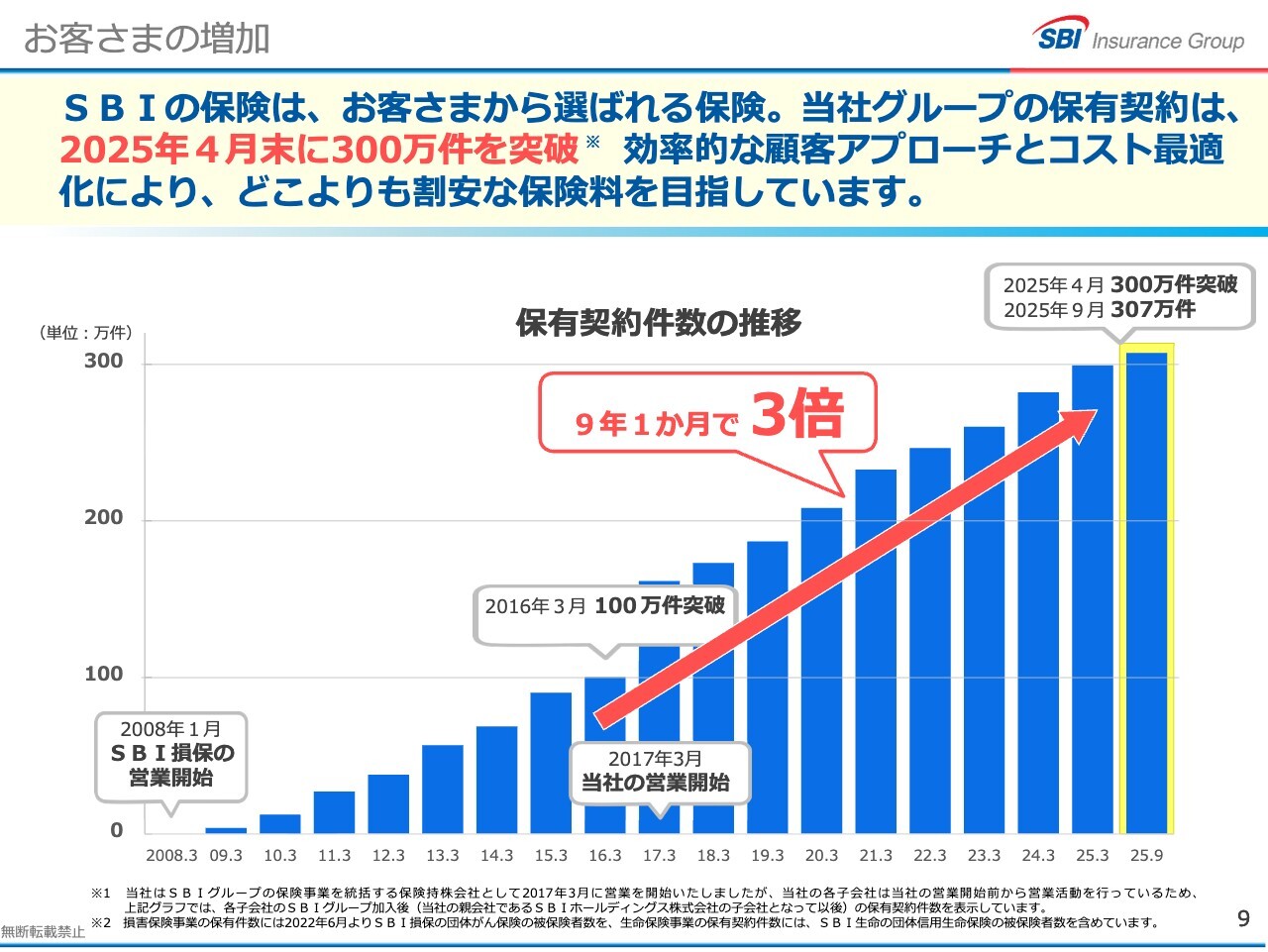

お客さまの増加

乙部:おかげさまで、当社の保険が「一番安い」という理由で選ばれ、保有契約件数は順調に増加しています。2008年1月にSBI損保が事業を開始した当初は保有契約がゼロでしたが、8年後の2016年3月には100万件を突破しました。その後も順調に拡大を続け、2025年4月末には300万件を超え、2016年から約3倍に成長しています。

坂本:SBIの保険は「300万件を突破した」ということで非常に好調に伸びています。しかしながら、SBIグループ全体の顧客基盤と比較すると、契約件数の10倍以上、具体的には17倍ほどの規模があると思います。

こちらのお客さまも顧客基盤として非常に強力で、将来的に有望な見込み顧客になるのではないかとイメージしています。グループの取り組みや現在進めている施策について、この点を含めて教えていただければと思います。

乙部:当社の成長戦略は2本柱で、1つはテクノロジーを活用したローコスト・オペレーションによる低価格な保険料です。この保険をSBIグループのお客さまに効率的に販売し、契約件数を増やしていきます。

SBIグループの顧客基盤は、今年3月時点で約5,400万件です。これを4年後には約1億件に増やす計画を各社が進めています。

当社の現在の保有契約件数は約300万件ですので、今後も大きな伸びしろがあると考えています。SBIインシュアランスグループの保険各社間でお客さまに相互に保険を提案するのはもちろんですが、それだけでなく、SBI証券やグループを離れた住信SBIネット銀行、SBI新生銀行、その他グループ各社のお客さまにも保険を提案するというかたちで取り組んでいます。

ただし、のべつまくなしにダイレクトメールを送付するとコストばかりがかかる点が課題です。FXをされている方や証券を扱っている方々は、保険にはあまり関心がないことが多いです。そこで、顧客のビッグデータを分析し、保険に関心がありそうな方に関心を持ちそうな保険を提案し、契約につなげていきます。

難しい部分もありますが、逆に言えば伸びしろがまだ多く、将来が楽しみな分野です。

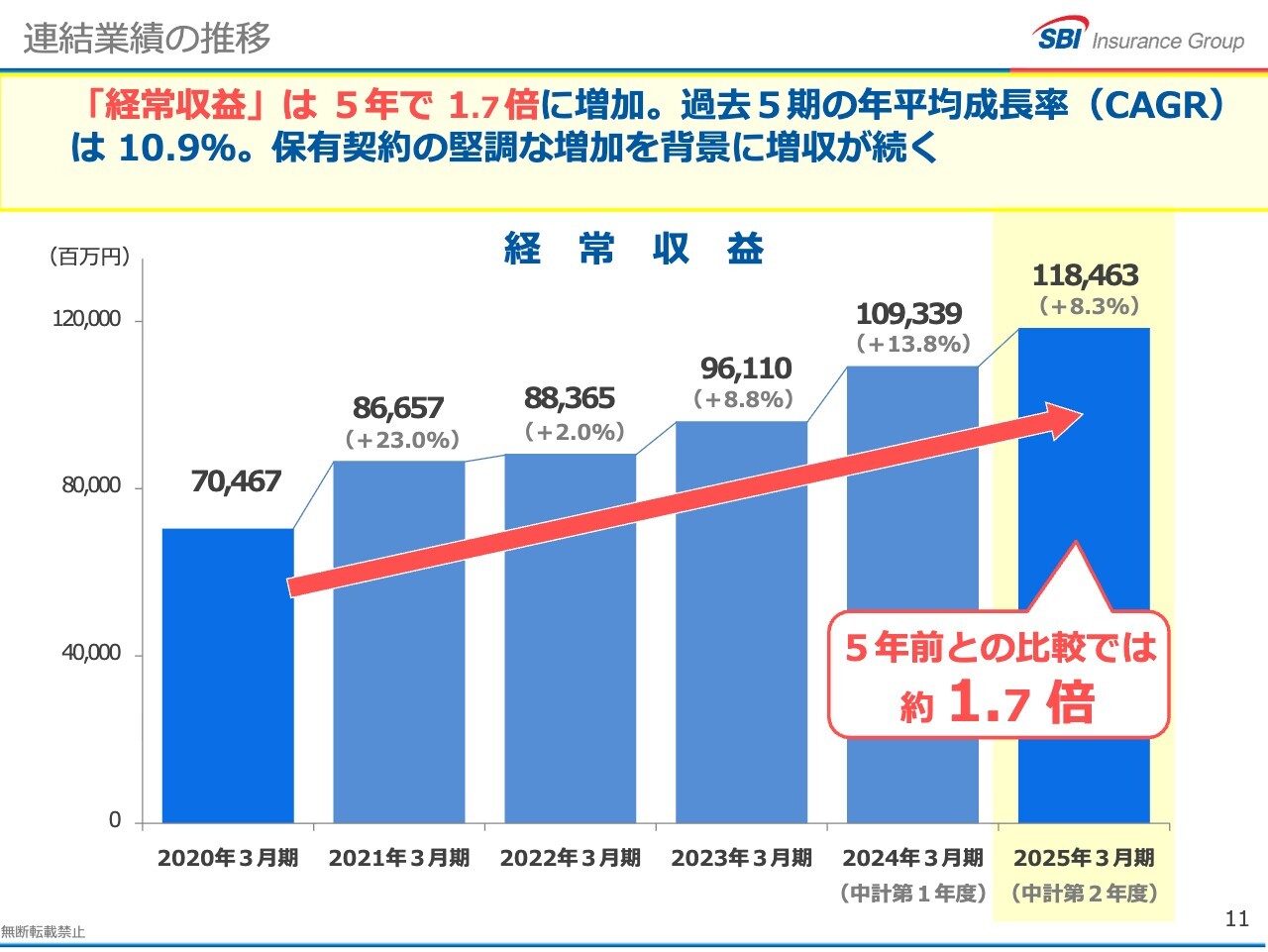

連結業績の推移

乙部:連結業績についてご説明します。経常収益は、選んでいただいた結果として保有契約件数が増加したことを反映し、5年間で約1.7倍に増加しました。

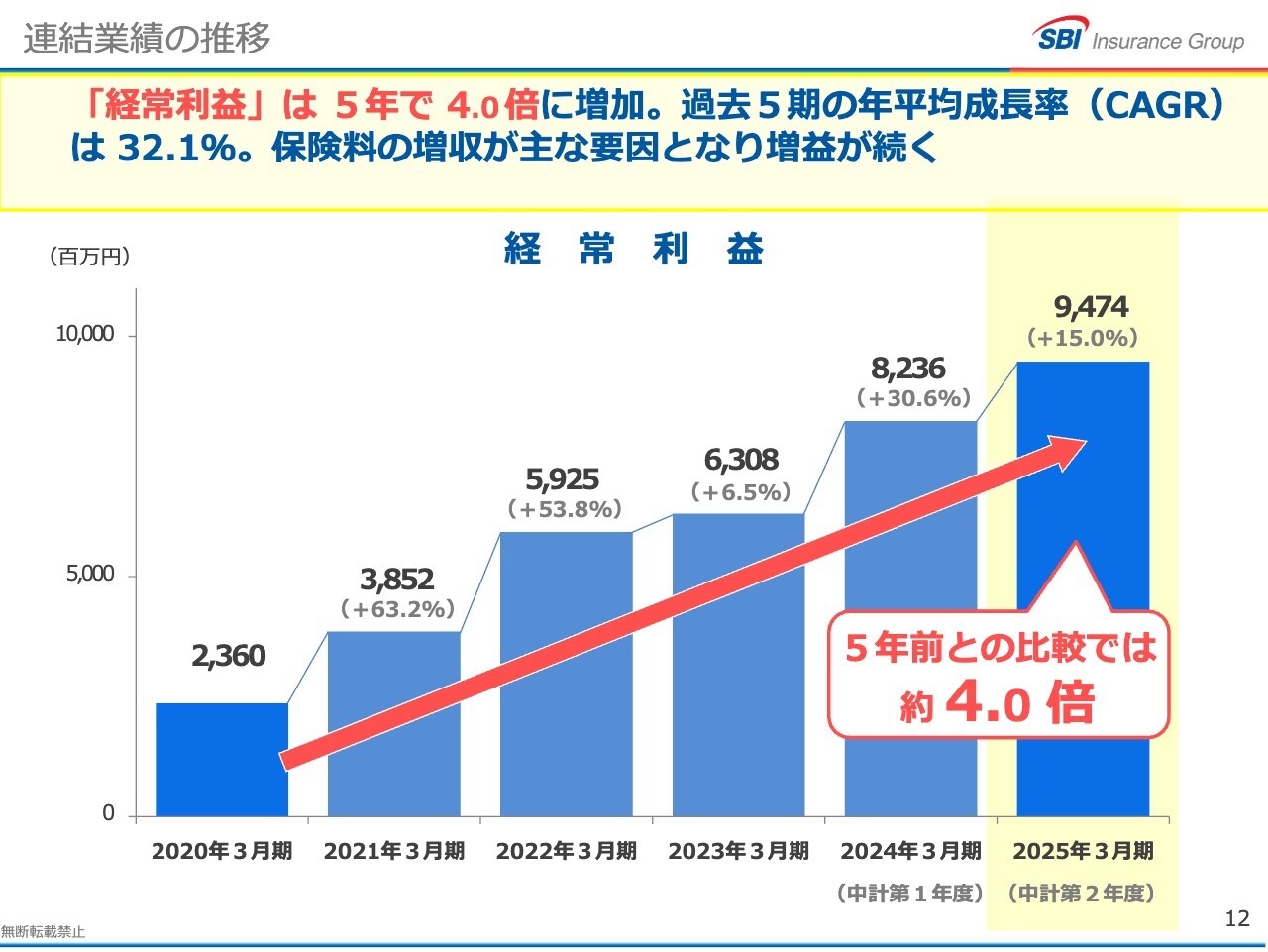

連結業績の推移

乙部:経常利益は5年で約4倍となり、年平均成長率は32.1パーセントを記録しました。

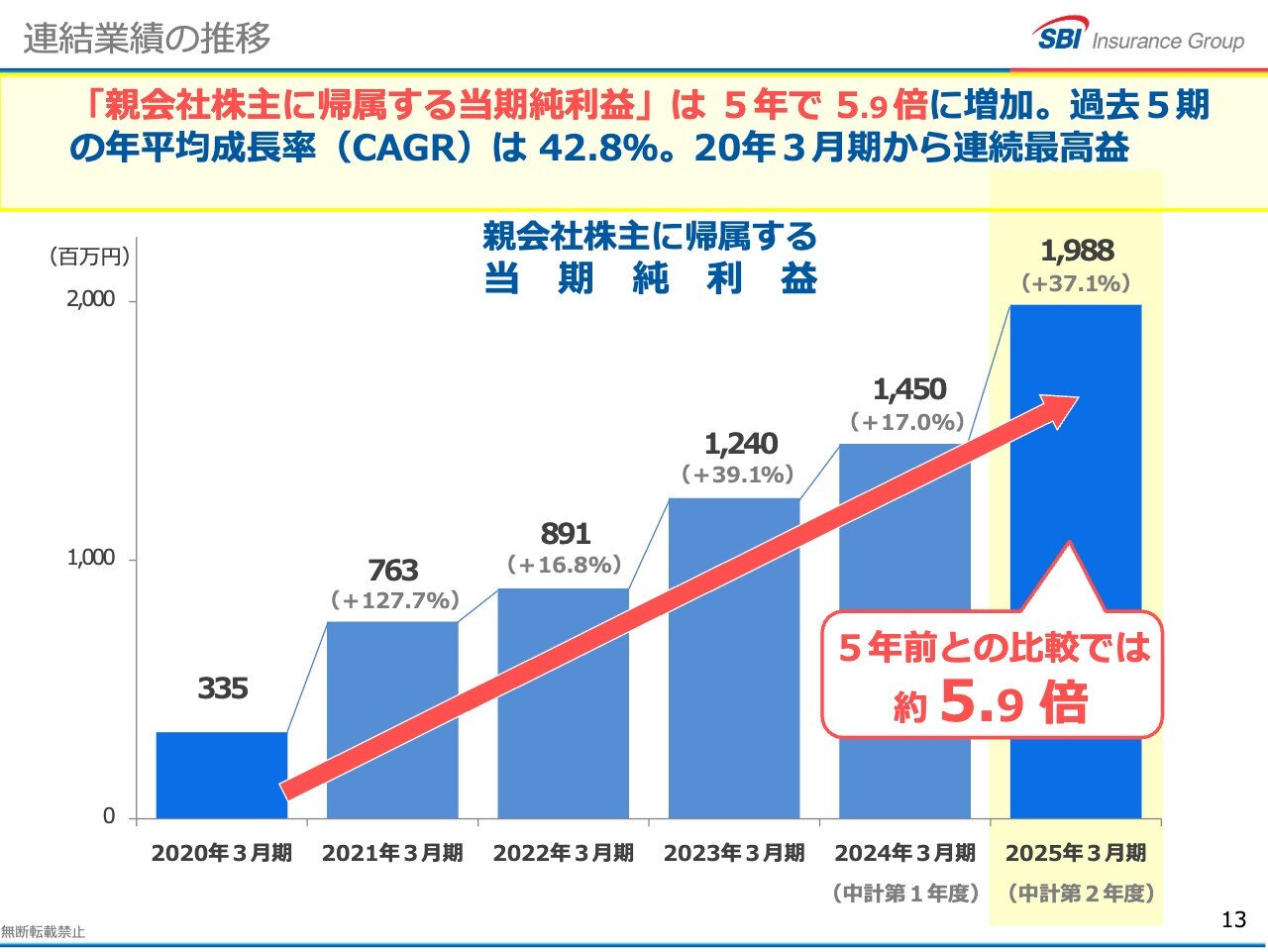

連結業績の推移

乙部:親会社株主に帰属する当期純利益は5年で約5.9倍、年平均成長率は42.8パーセントとなり、毎期過去最高を更新しています。

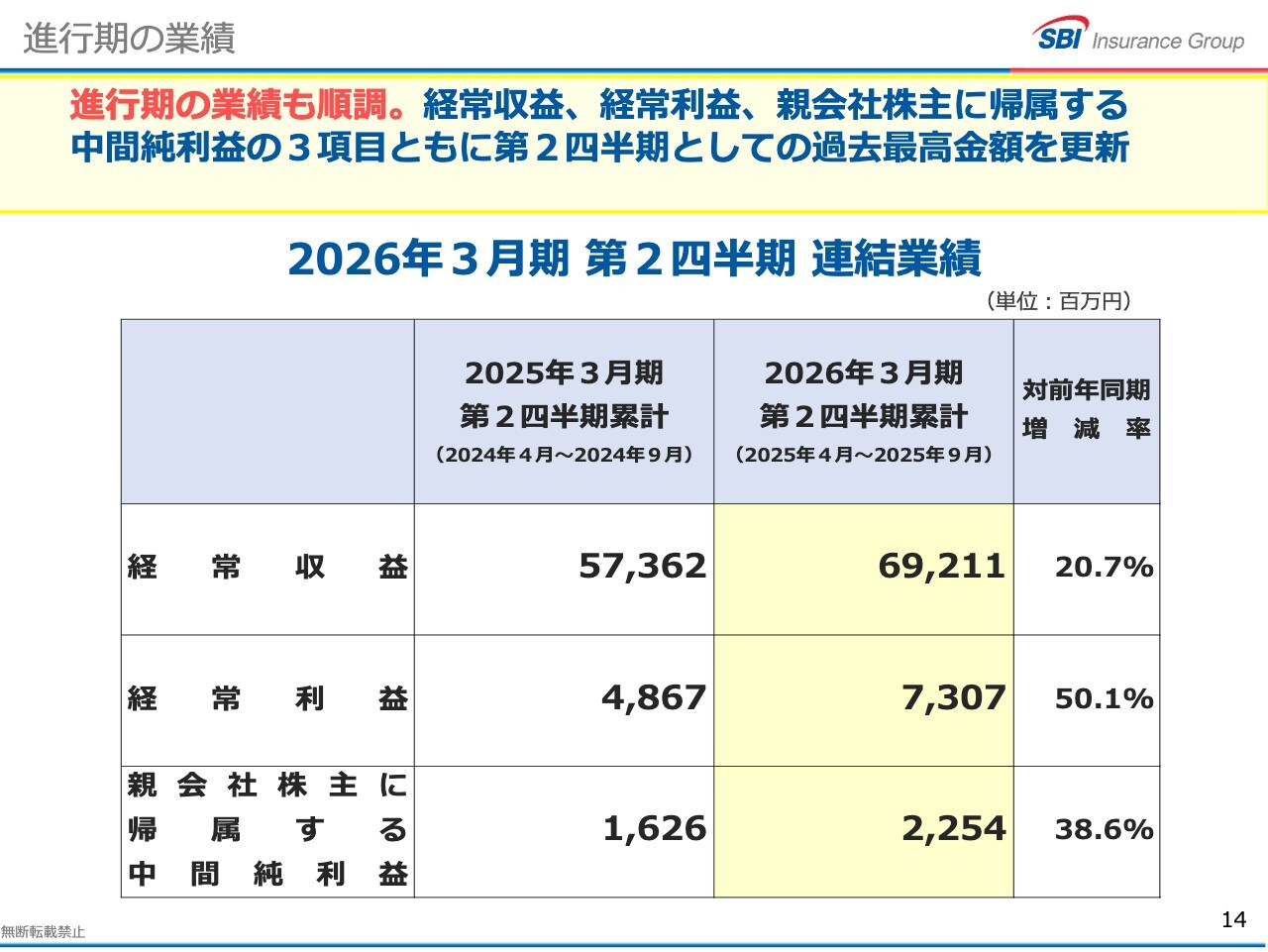

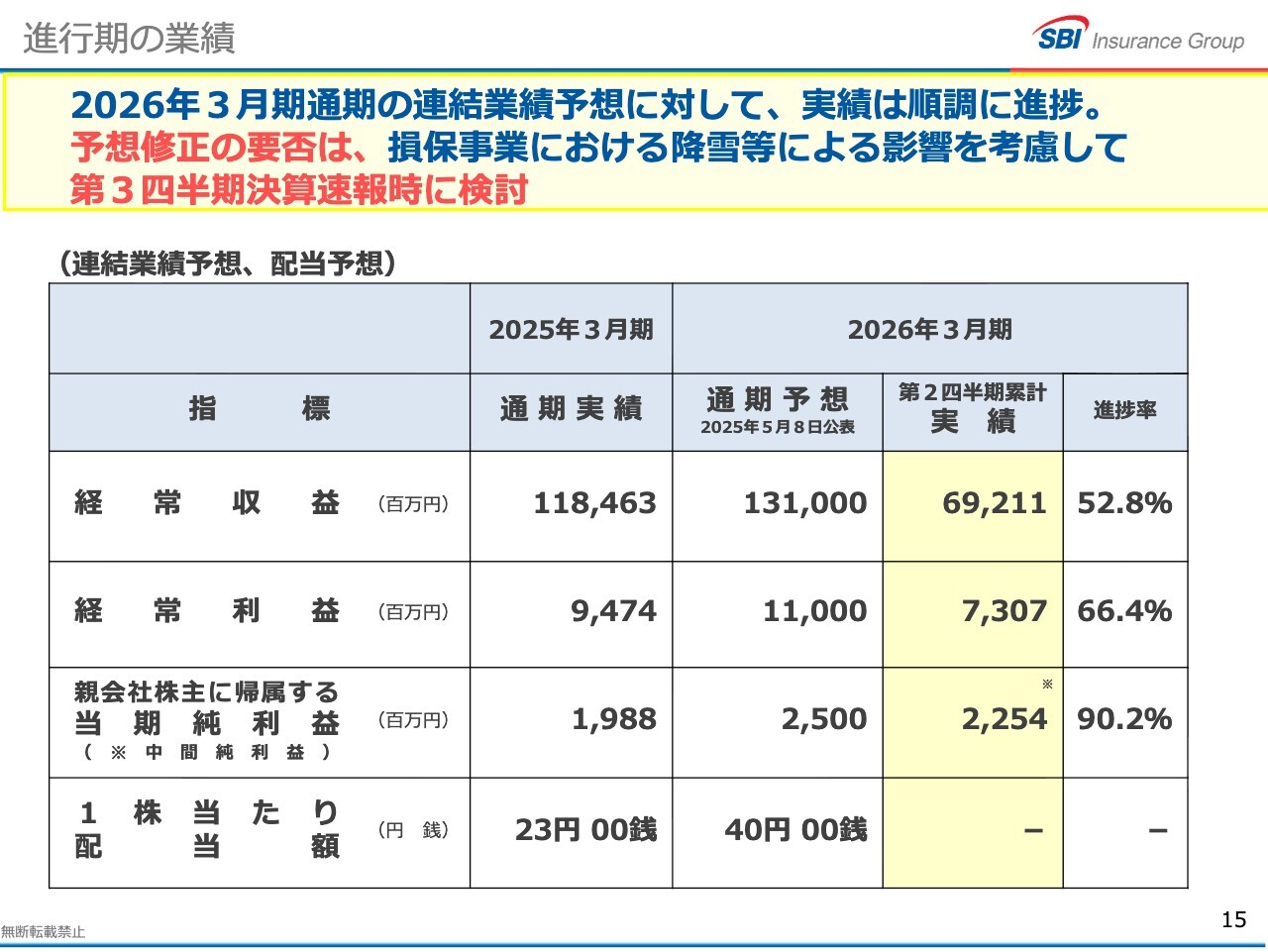

進行期の業績

乙部:現在の進行期の業績も大変順調であり、経常収益・経常利益・親会社株主に帰属する中間純利益の3項目すべてが過去最高を更新しています。私は四半期ごとにご説明していますが、毎回「常に最高を更新し続けている」とお伝えしています。

前年同期比で経常収益は20.7パーセント増、経常利益は50.1パーセント増、親会社株主に帰属する中間純利益は38.6パーセント増と、今期は特に好調です。

進行期の業績

乙部:通期業績予想に対する進捗状況も好調で、経常収益の進捗率は52.8パーセント、経常利益は66.4パーセント、親会社株主に帰属する当期純利益は90.2パーセントに達しています。

また、投資家のみなさまから「上方修正しないのですか?」というご質問をよくいただきますが、当社の利益については、SBI損害保険の自動車保険における自然災害の影響で大きく下振れするリスクがあります。

特に冬場にかけて首都圏で大雪が降る場合、交通事故の増加により支払額が増えることになります。そのため、この冬の雪の状況を見極める必要があり、第3四半期の決算を発表する1月末から2月初め頃に通期の上方修正をするかを判断したいと考えています。

坂本:リスクの部分について、降雪などの影響で利益がぶれるとのことですが、過去にどの程度ぶれたことがあるのでしょうか? それほど大きいものではないと思いますが、教えてください。

乙部:いいえ、かなり大きいです。

2024年4月に兵庫県でひょうが降り、保険金の支払いが約8億円発生しました。SBI損害保険の純利益は15億円程度を見込んでいましたが、そのうちの8億円ということで大変でした。

また、2018年7月には西日本豪雨が発生し、川があふれて自動車が水没し全損となる被害がありました。その後、9月には台風が2つ発生し、合わせて約10億円の支払いが生じました。これも大変な出来事でした。

再保険をかけているため、一部それでカバーされ、赤字にはなりませんでしたが、2018年は利益が減少しました。2024年は他の要因でカバーできました。

ただし、どの地域でも自然災害の影響で再保険料が上昇しており、これですべてをカバーすることは難しい状況です。そのため、保険料の引き上げが必要となりますが、当社の自動車保険の契約期間は1年であるため、保険料を引き上げた場合、その効果がすぐに反映される仕組みになっています。

自然災害は各社共通の課題であるため、他社も保険料を引き上げる状況にあり、それによって競争条件が悪化することはありません。自然災害に関しては、保険料の引き上げによって十分に対応可能であると考えており、大きなご心配は不要かと思います。

基本戦略

乙部:この持続的な高い成長を支える事業戦略は、上場以来変わっていません。2つの柱があり、1つ目は、テクノロジーを活用し、徹底的なローコスト・オペレーションを追求することです。これにより事業費を削減し、その原資をもとに保険料を引き下げ、どこよりも安い保険料の実現を可能にしています。

2つ目は、SBIグループのシナジーを追求することです。先ほどご質問がありお答えしましたが、SBIグループには非常に多くのお客さまがいらっしゃいます。このビッグデータを分析し、関心を持ちそうな方に適切な保険をご提案することで、高額なテレビCMの使用を抑えながら効果的に保険を販売しています。これにより広告宣伝費を節約し、その分を保険料の引き下げに活用する好循環を実現しています。

これら2つの戦略により、5年間で経常利益の年平均成長率が約32パーセント、親会社株主に帰属する当期純利益は約42パーセントの成長を可能にしているということです。

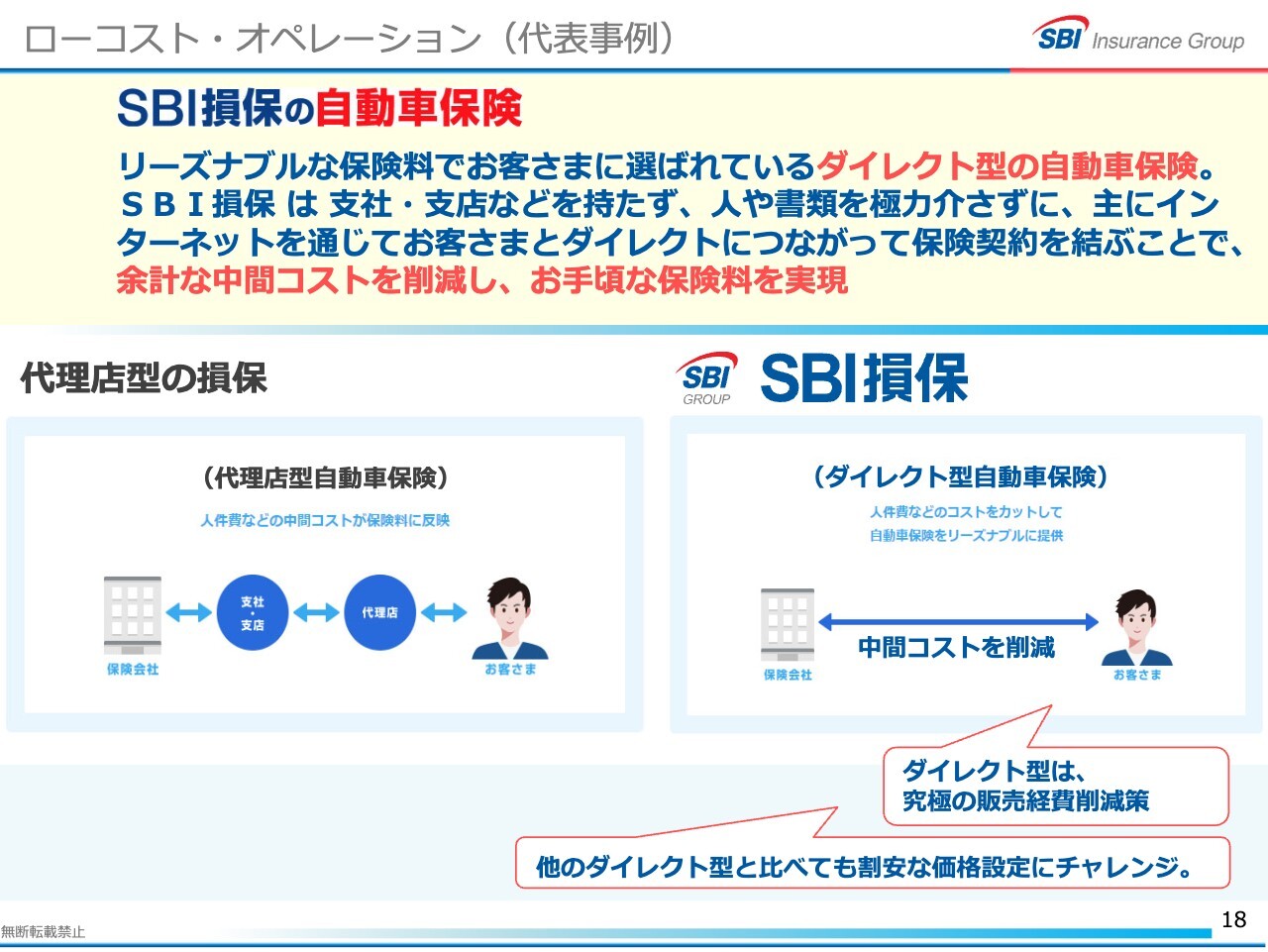

ローコスト・オペレーション(代表事例)

乙部:具体例を挙げると、SBI損害保険の自動車保険はダイレクト型で、支店や営業職員がいないため、一般的な大手と比較して安いのは当然です。

ローコスト・オペレーション(代表事例)

乙部:それにとどまらず、ビッグデータやAIを活用し、ローコスト・オペレーションを徹底することで、ダイレクト型保険会社と競争した場合でも、さらに安い保険料を実現しています。

坂本:こちらの自動車保険に関して、御社の取り扱う保険の中では件数が最も多いというお話でした。これは、日本全国の自動車台数から考えると、御社にとっては、まだまだ契約を増やしていける市場と思うのですが、この成長イメージについてお聞かせいただけますか?

御社では現在、300万件以上の保有契約件数があるとのことですが、ブルーオーシャンとまでは言わないまでも、対面型保険との比較では、まだ少ないと感じます。自動車保険だけでなく、さまざまな保険商品から市場を獲得していく可能性についてもお聞かせいただければと思います。

乙部:損害保険市場の中で、自動車保険が占める割合は半分程度にのぼります。その中で、ダイレクト型が占める割合は10パーセント程度です。依然として伝統的な保険のほうが主流となっているため、ダイレクト型は今後まだまだ伸びると考えています。

代理店型とダイレクト型を比較すると、保険料には明らかな差があります。また、ダイレクト型の中でもあまり知られていませんが、やはり差があります。ダイレクト型自動車保険で一番規模が大きいのはソニー損保さんです。ただし、ソニー損保さんの保険料はダイレクト型の中で最も高い水準です。新車を購入される方は、ディーラーから勧められて伝統的な保険に加入しますが、しばらく車に乗っていると、テレビを見て「あれ、安いのあるじゃない」となるわけです。それがソニー損保ですね。

そのような方々は、保険料の安さを重視して比較するため、「あれ? SBI損害保険のほうがずっと安いじゃん」ということに気づくわけです。

坂本:ちなみに私も加入しています。

乙部:したがって、今後はますますダイレクト型に加入者が流れ、さらにその中でも安い保険が選ばれる流れが進むと思います。

自動車保険というのは、できれば使わないに越したことはありません。事故がないほうが望ましいですし、事故がなければ保険は安心感さえあれば十分ですから、保険料が安いほうが良いということになります。このような背景から、当社の保険は今後さらに伸びていくと期待しています。

坂本:AIについては、個人投資家が非常に興味を持つ分野かと思います。ビッグデータやAIの利用事例について教えてください。

御社はダイレクト型ですので該当しないかもしれませんが、伝統的な損害保険会社では、例えば以前は紙の自動車保険証書や事故の記録などをスキャンして取り込む程度だったかと思います。現在はAIが進化しているため、この部分に関する取り扱いや、最近の事例について教えてください。

乙部:保険というのは、基本的に大規模なビッグデータを解析して商品を開発しています。既存データを分析し、最適な保険を作ることが商品開発の重要な段階となっています。そして、保険料を安くしてお客さまに喜んでいただくと同時に、収益を確保して投資家にも満足いただけるような「三方よし」にしなければいけません。

これは勘で行うのではなく、ビッグデータを分析することで非常に効果的に行うことができます。そして開発した商品をお客さまにおすすめする際、当社ではインターネットやダイレクトメールを活用しますが、無作為に送るとコストがかかり、確率も高くないため、関心のありそうな方に関心を引く商品を提案するという方法を取っています。これにはビッグデータの解析が非常に適しています。

また、お客さまが「入りたい」と希望された場合、審査を実施する必要があります。これもビッグデータをAIで分析することで、手作業に比べてコストを削減し、迅速に対応することが可能です。

次に事故の受付についてです。

坂本:オペレーターとの対応は、負担が大きいですよね。

乙部:このような対応はWebを活用するのが適しています。そして支払査定を行う必要があります。自動車保険や損害保険では、不正請求が残念ながら存在するため、怪しい請求があればAIがフラグを立てて確認を行います。そのような場合にご請求をいただいた方にお尋ねすると「取り下げます」といったお話になります。

このように、あらゆる場面でビッグデータやAIを活用することができます。当社は対面型ではないため、コールセンターをフル活用していますが、最近ではAIや「ChatGPT」などの生成AIが個人と対話して回答する技術も進化してきました。以前はお客さまの声の高低や言い淀みによって会話が途切れることがありましたが、現在では精度が向上し、自然な会話ができるようになっています。

あらゆるプロセスが自動化されつつありますので、これは今後も追求していくべき分野だと考えています。

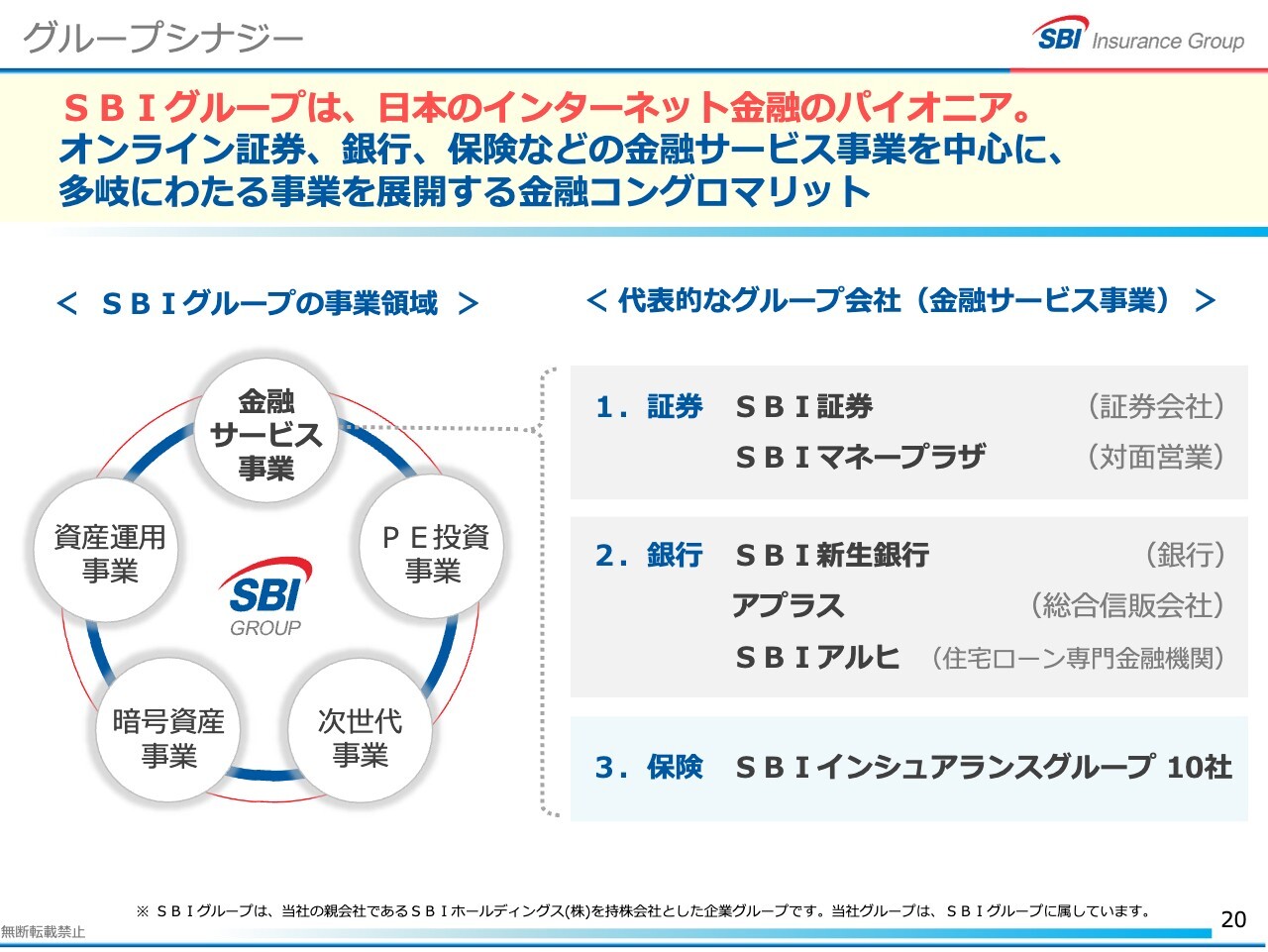

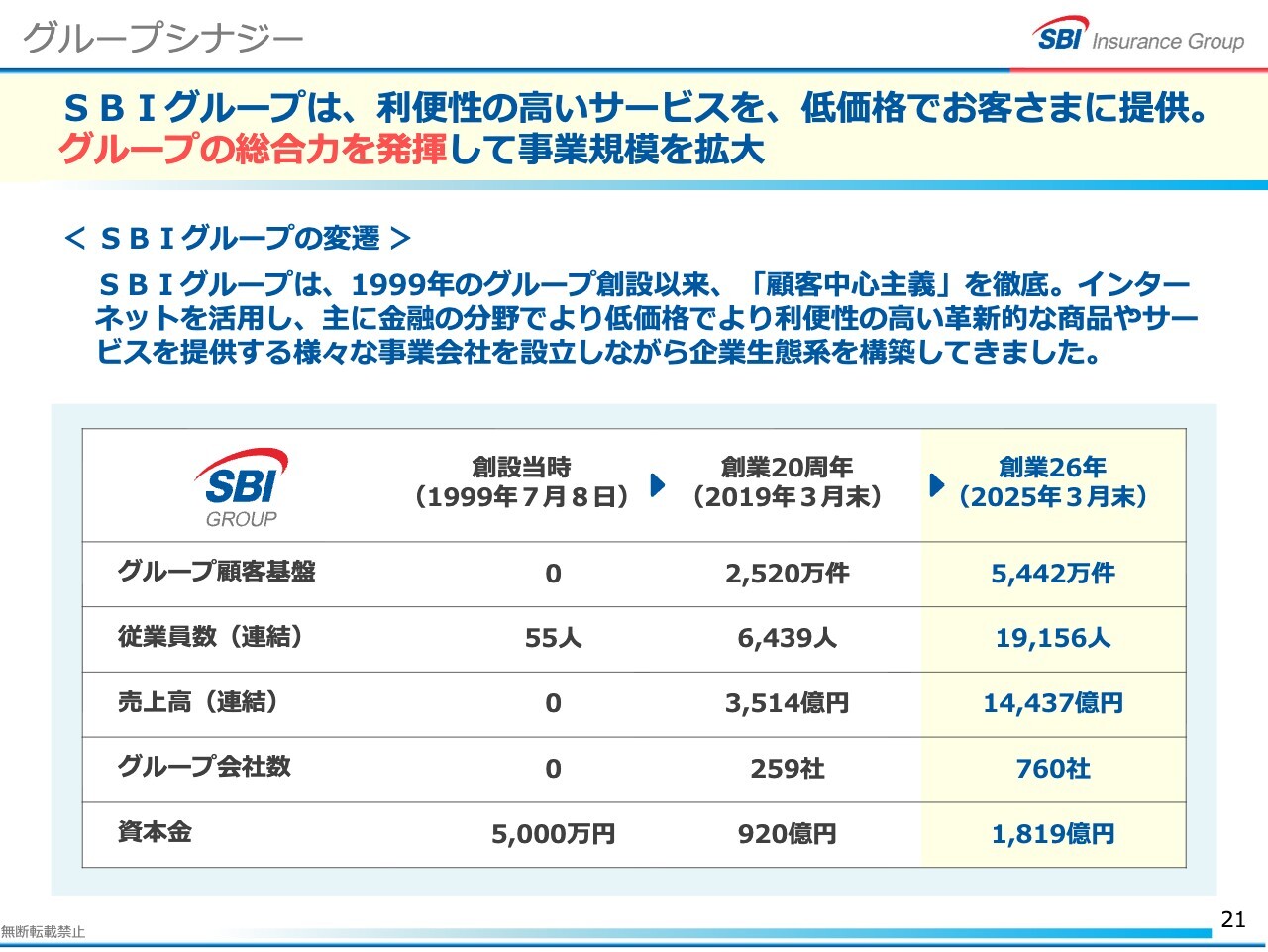

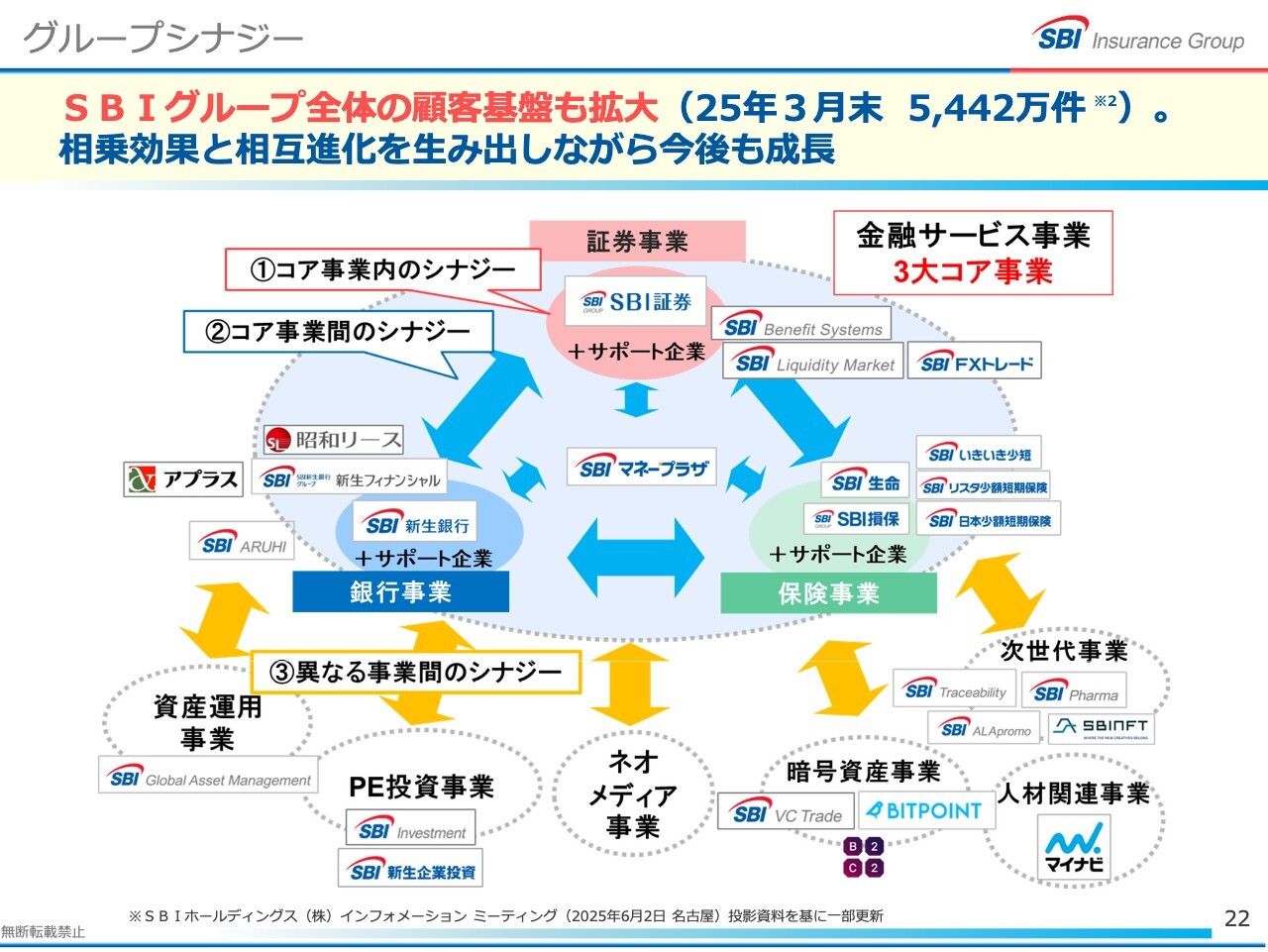

グループシナジー

乙部:2つ目の柱であるグループシナジーについてですが、ご存知のとおり、SBIグループは証券、銀行、保険、仮想通貨(暗号資産)、FXといった多岐にわたる事業を展開するコングロマリットです。顧客中心主義を徹底し、低手数料で事業規模を急拡大させています。

グループシナジー

乙部:現在の顧客基盤は約5,400万件ですが、これを4年後には1億件に拡大することを目指して取り組んでいます。

グループシナジー

乙部:この大きなSBIグループの顧客基盤を活用し、そこに対して保険を提案しています。

グループシナジー

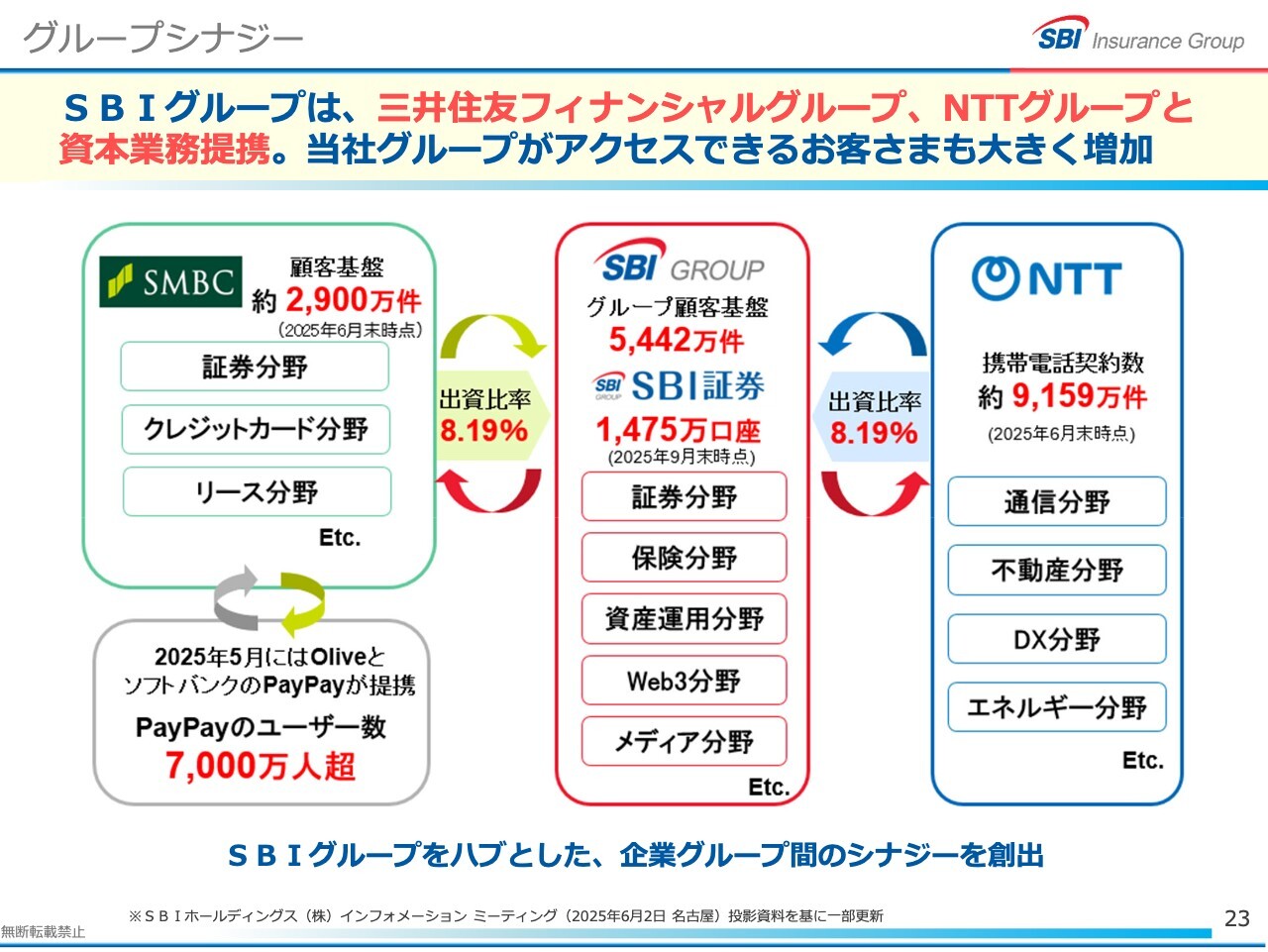

乙部:SBIグループは、三井住友フィナンシャルグループやNTTグループと資本業務提携しました。そのため、私たちがアクセスできるお客さまの範囲が、さらに拡大してきています。

坂本:NTTグループは携帯電話契約件数が非常に多いことが特徴的です。今後、NTTグループや三井住友フィナンシャルグループを含め、どのような保険を販売していく予定なのでしょうか?

乙部:三井住友フィナンシャルグループとは数年前から資本業務提携を行っており、現在、保険の協業もすでに始まっています。

非常に多くの顧客がいらっしゃる三井住友カードという会社があり、そちらのお客さまに対して、SBI損害保険の自動車保険をご提案しています。

三井住友カードの顧客分析支援ツールを活用し、「この方なら自動車保険に関心あるだろう」という方へ保険をご提案する方式です。また、「Vpass」というアプリではペット保険を販売しており、こちらはすでに始まっています。

一方、NTTグループとは資本業務提携が始まったばかりですので、現在、具体的に何ができるかを話し合っている最中です。今後の展開を楽しみにお待ちいただければと思います。

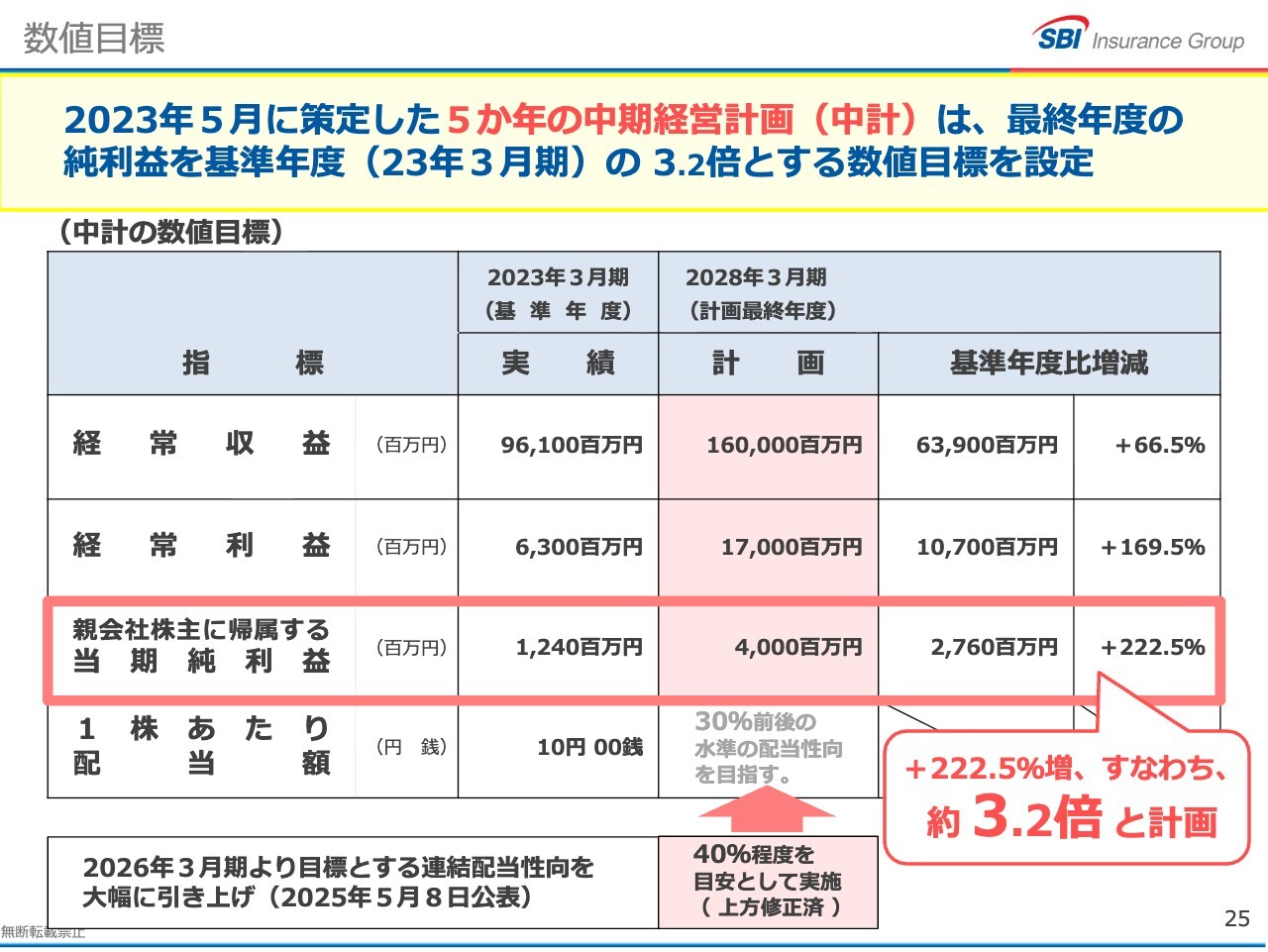

数値目標

乙部:中期経営計画についてご説明します。2023年5月に5か年計画を策定しました。この5年間で最終利益を約3.2倍の40億円にする計画です。利益が3倍になれば株価も3倍になるだろうとの期待を込めて策定しました。

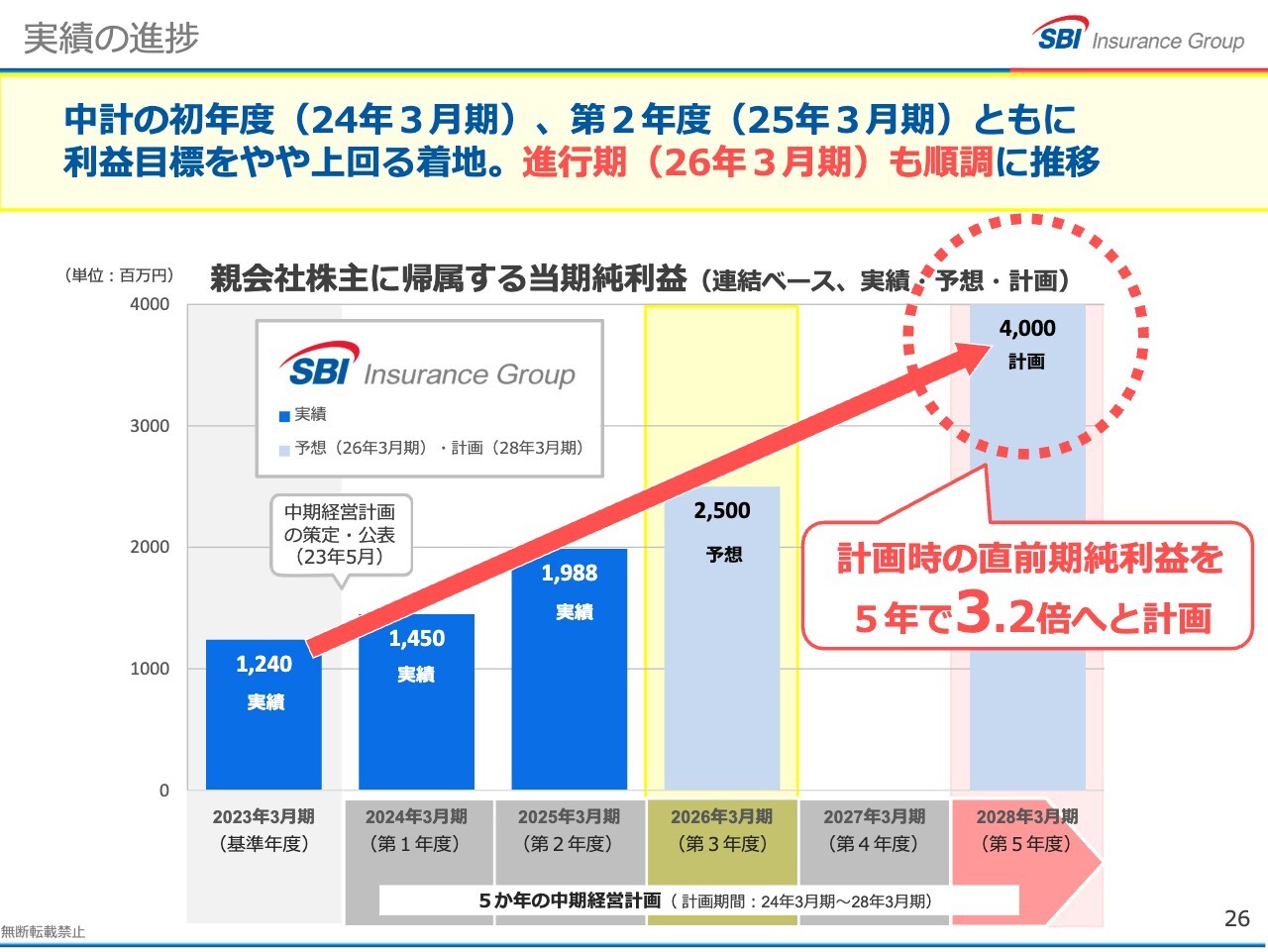

実績の進捗

乙部:幸いなことに初年度、第2年度、そして進行期も順調に推移しています。今期の親会社株主に帰属する当期純利益25億円の予想値も問題なく達成可能です。また、2年後の40億円という計画値も達成できると考えています。

私の関心事は、もはやこの利益目標を達成できるかどうかではなく、どれほど上振れして達成できるのかという点に変わっています。

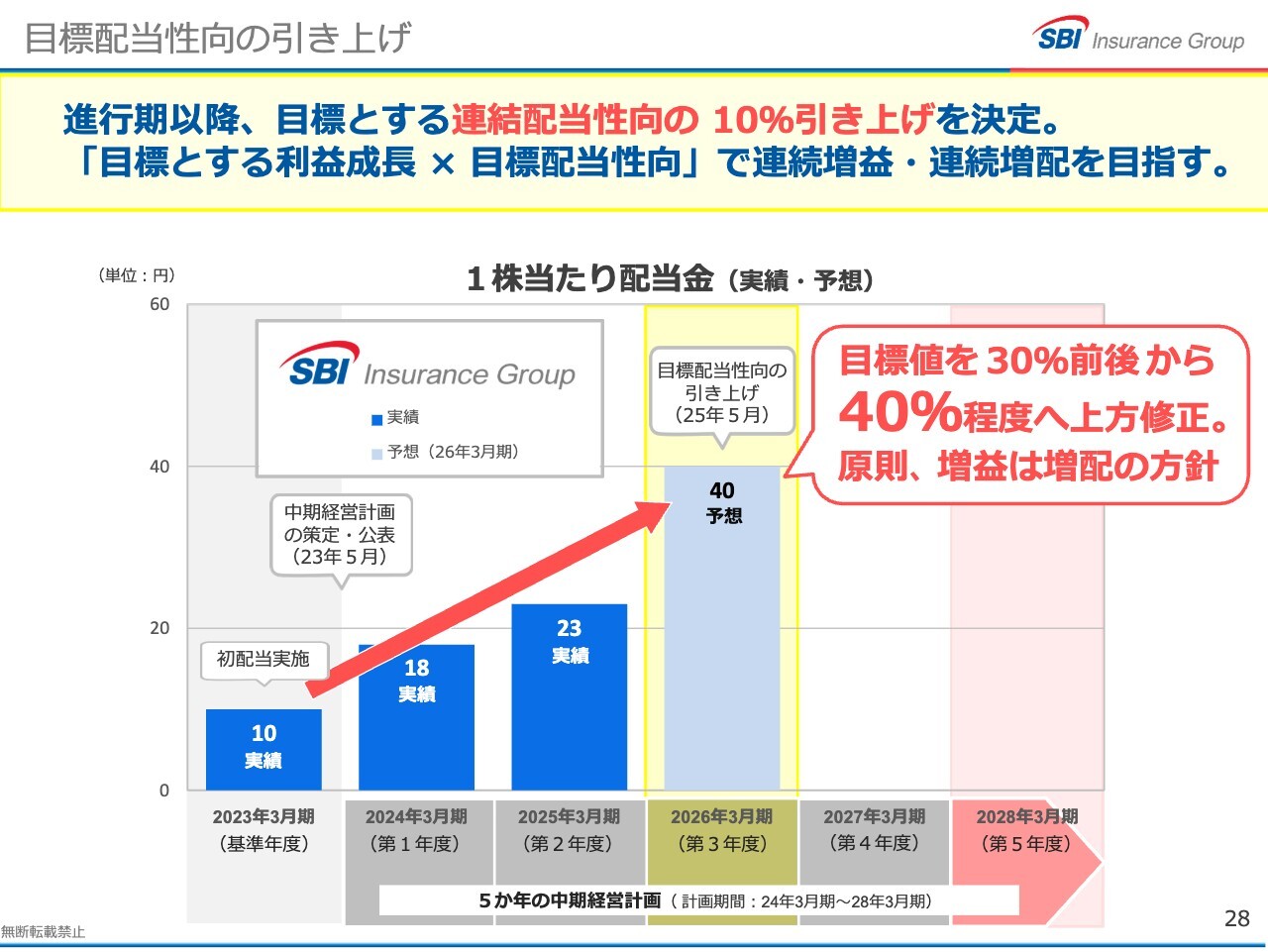

目標配当性向の引き上げ

乙部:株主還元については、順調な利益を背景に還元を進めています。当社は、自社で左右できない株価に依存するのではなく、配当を増加させるかたちで株主還元を行っています。その結果、株価も自然と上昇すると考えています。

配当性向については、これまで目標値を約30パーセントとしていましたが、業績が好調であることを受け、今年度から10ポイント引き上げ、約40パーセントとしました。

坂本:配当を段階的に引き上げられ、今回配当性向の引き上げも行われましたが、これに至った経緯は業績だけの影響なのか、それとも将来的な見通しが見えてきたからなのでしょうか? また、2027年3月期以降の株主還元のイメージがあれば教えてください。

乙部:現在は、5か年計画の中間地点で順調に進捗しているため、2028年度3月期の当期純利益目標40億円を達成できるだろうという見込みがありました。また、株価が低迷していたこともあり、「ここはガツンと株主還元をしなきゃいかん」という判断のもと、配当性向を10ポイント引き上げました。

業界では配当性向が40パーセントや50パーセントの大手企業も存在します。当社は成長を目指す新興企業ですので、「そんなに高くなくてもいいか」という考えもあります。

坂本:M&Aによる成長も視野に入れていますからね。

乙部:しかしながら、やはり配当が可能であれば、大手並みにしたいという意向があり、まずは40パーセントを目指しました。

ただし、保険事業は法令により財務の健全性維持が求められるため、いくらでも配当を引き上げられるわけではありません。基本的にはどんどん稼いで利益を増やし、その中で配当性向を40パーセントとし、配当も増やしていきたいと考えています。

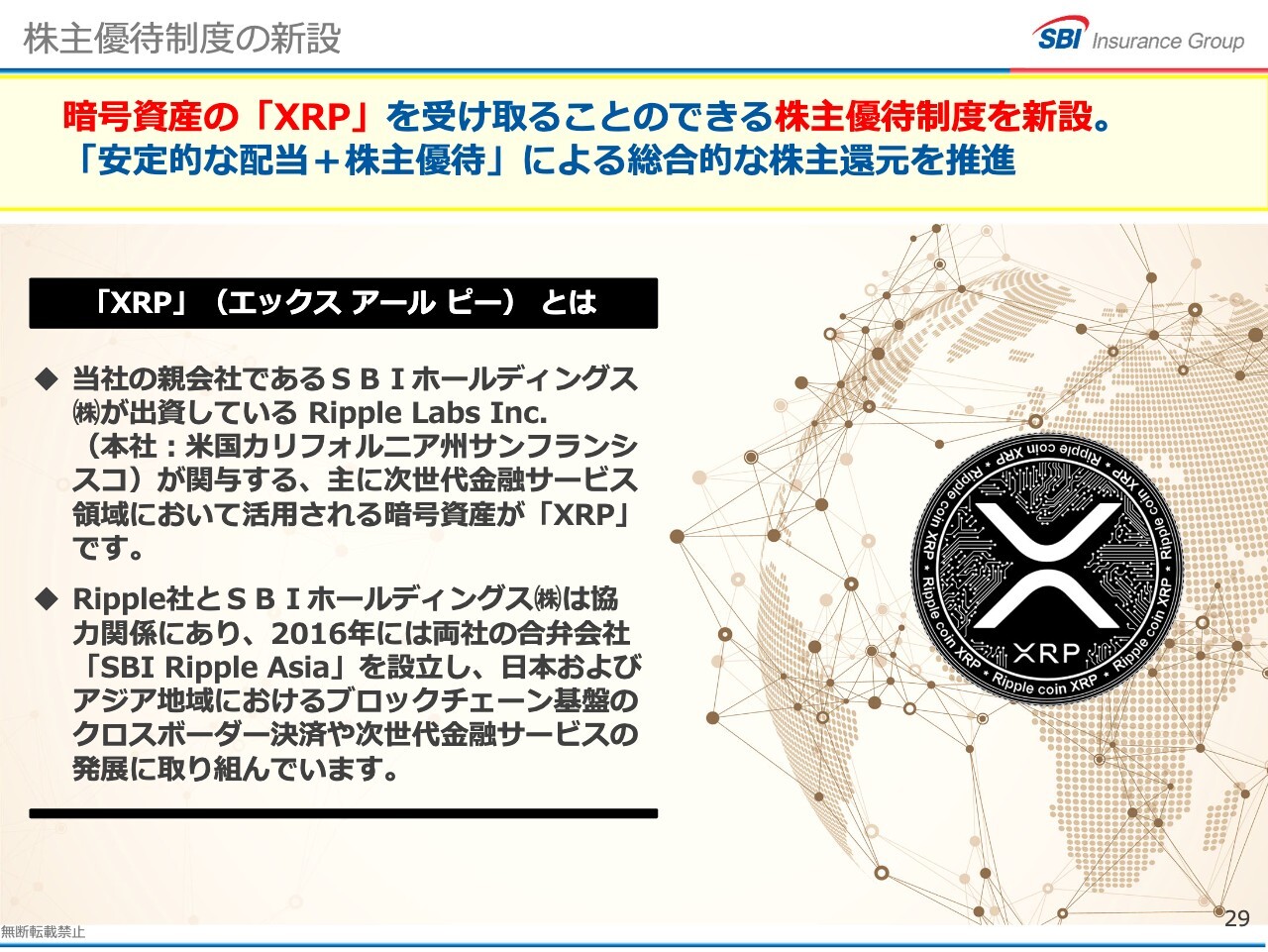

株主優待制度の新設

乙部:株主優待を開始します。10月に発表しましたが、「XRP」という仮想通貨(暗号資産)を、お持ちの株数に応じてお配りします。

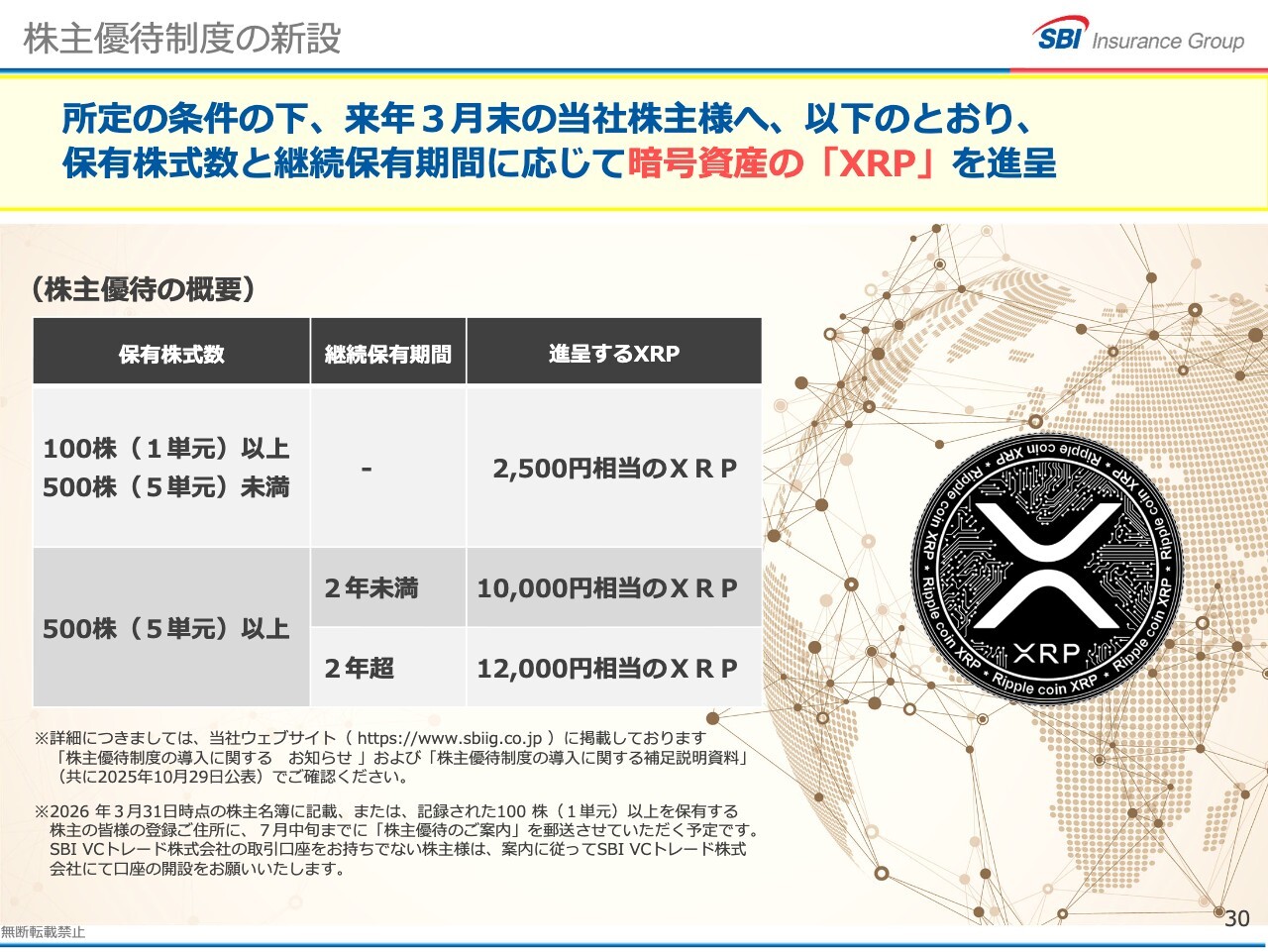

株主優待制度の新設

乙部:来年3月末時点における株主のみなさまには、100株をお持ちの方には2,500円相当、500株以上をお持ちの方で保有期間が2年を超える場合には1万2,000円相当、2年未満の場合には1万円相当の「XRP」を進呈します。

グループ傘下にSBI VCトレードという会社がありますので、そちらで口座を開設していただき、その口座に振り込むかたちで進呈します。

坂本:この「XRP」は、暗号資産の一種だと思います。どのような特徴があるのでしょうか?

乙部:これはアメリカのRipple社の関係者が主導して開発した暗号資産です。「XRP」は高速かつ低コストの国際送金を行うためのインフラとして設計された仮想通貨です。

次世代の金融インフラとして注目されており、SBIグループの暗号資産事業の中核をなすデジタルアセットです。この株主優待を通じて、このような先端的な次世代金融インフラに触れていただければと考えています。

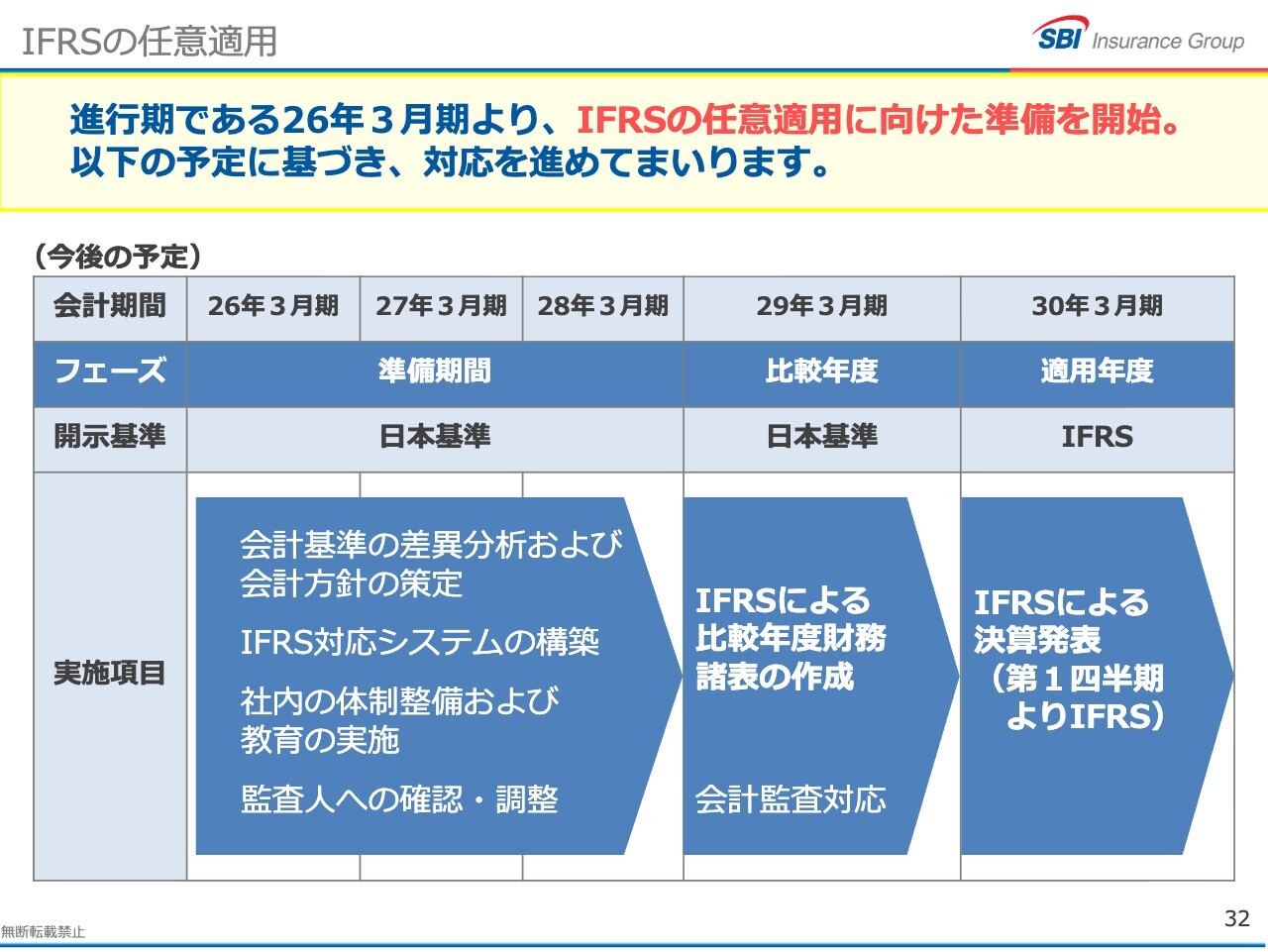

IFRSの任意適用

乙部:最後に長期展望についてお話しします。当社は現在、日本基準で決算を作成していますが、2030年3月期からIFRS(国際会計基準)に移行することを決定し、準備を開始しました。

現在は、会計基準の違いを分析し、それに基づいてIFRSの会計ルールを詳細に作成し、IFRSの会計システムを構築する準備を進めているところです。

IFRSの任意適用

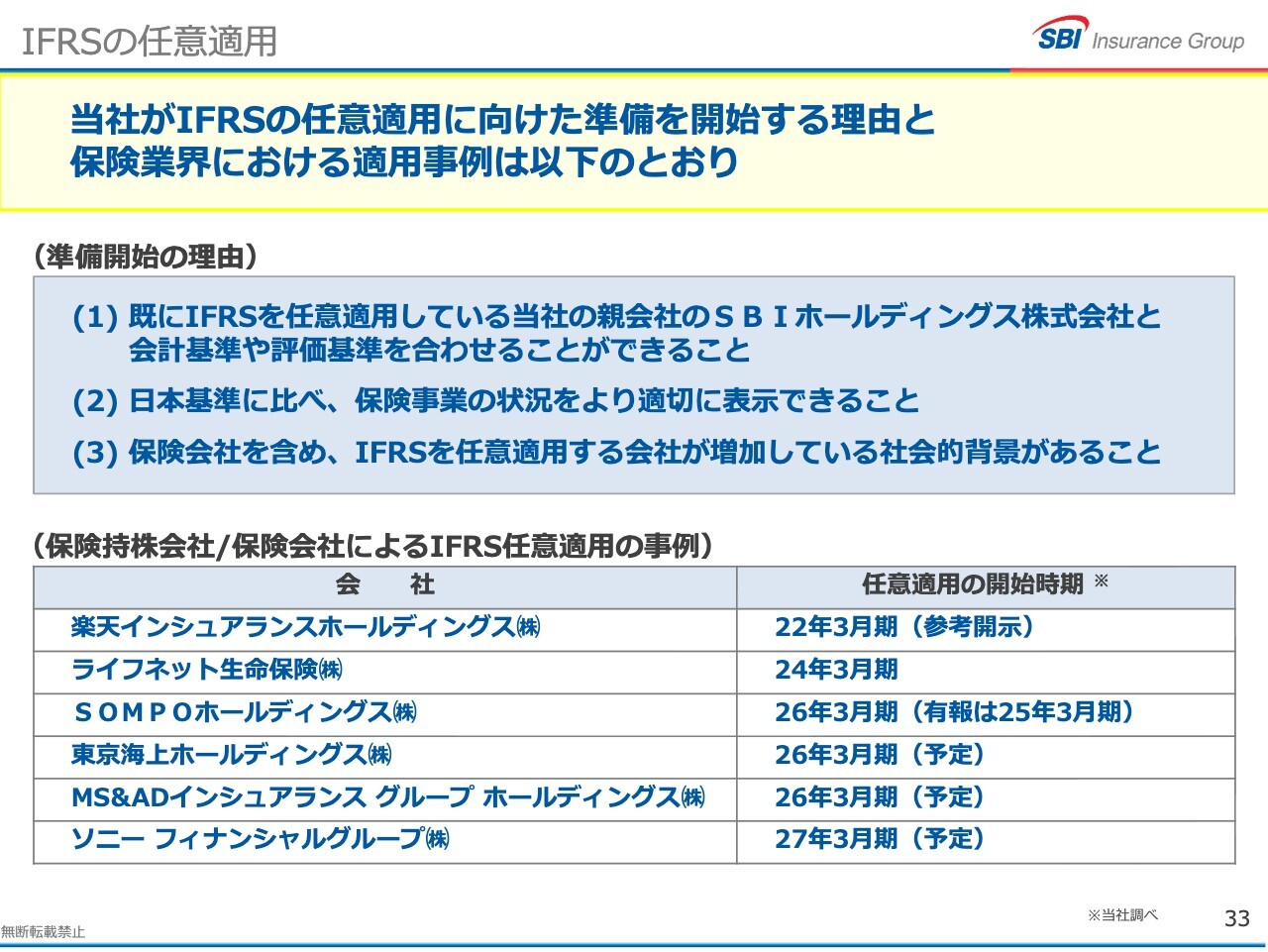

乙部:IFRSへの移行理由についてです。親会社であるSBIホールディングスがすでにIFRSで決算を行っているため、それに合わせるのが自然な流れだと考えました。

また、保険事業の場合、日本基準と比較して実態に即した表示が可能である点からも、IFRSを採用するメリットがあると判断しました。

さらに、保険会社を含め、IFRSを任意適用する企業が増加傾向にあります。投資家の方々が他社との比較で投資判断を行う中、IFRS適用企業が増えれば、当社もそれに合わせるのが必然だと考えました。

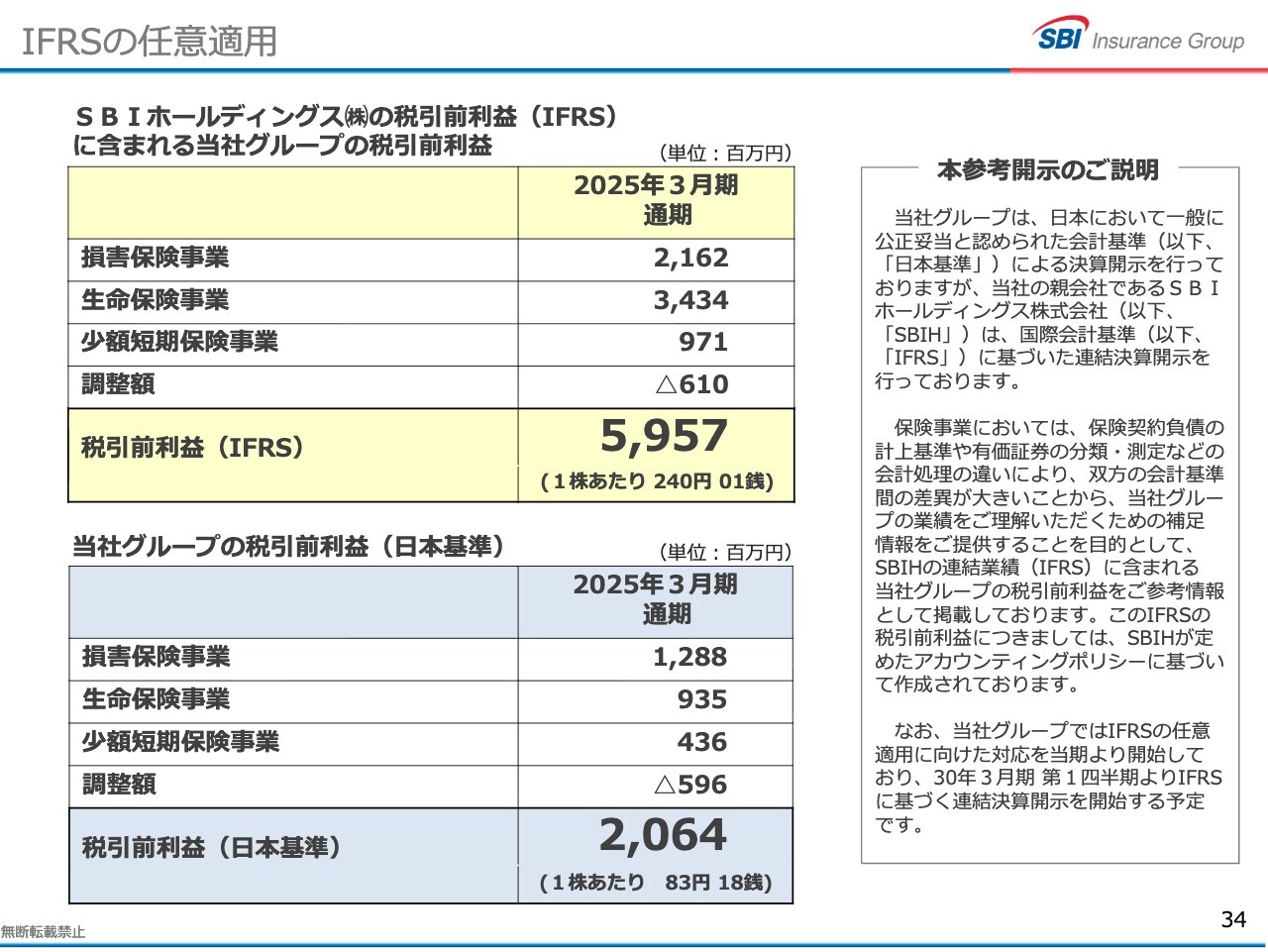

IFRSの任意適用

乙部:IFRSと国内基準では、特に保険事業の場合に大きな差が生じます。当社が国内基準で算出した昨年度の税引前利益は20億6,400万円です。一方、SBIホールディングスはIFRSで決算を行っており、当社の決算データを基にIFRSに転換した場合の税引前利益は59億5,700万円となります。つまり、約3倍の差となります。

詳しく見ると、生命保険事業では約3.7倍、損害保険事業では約1.7倍という差があり、トータルでは約3倍となります。さらに、生命保険事業のウェイトが増加すれば、この倍率はさらに大きくなると考えています。

坂本:IFRSの適用により税引前利益が増加するということですが、保険会計にあまりなじみのない個人投資家の方も多いかと思います。日本基準との違い、特に保険会計の仕組みや、IFRSを採用することでどの部分が影響を受けるのかをご説明いただけますか?

私のイメージでは、御社が今後ブーストをかけて成長を図る際、新規の保険契約獲得にかかる費用を計上しなければならず、それが負担になることがあると思います。他の同業他社や隣接業界の生命保険会社を見ても、この部分が原因で赤字に見えてしまうケースがあるように感じます。この点についても、IFRSの適用で解消されると思いますが、そのあたりも含めてご説明をお願いできればと思います。

乙部:さまざまな違いはありますが、例えば異常危険準備金をIFRSでは積む必要がない点が挙げられます。これは損害保険に関する話です。また、生命保険では責任準備金の積立について、IFRSでは将来のキャッシュフローを現在価値に割り引いて算入するため、現金で積み立てる額を少なくすることが可能です。

細かな点は他にもありますが、最も大きな違いは、先ほどおっしゃったように、新規契約獲得費用の一部を繰り延べできるという点です。この違いは非常に大きいです。例えば、長期の生命保険を獲得する際に、年間保険料の2倍から3倍にあたる広告宣伝費を投入することがあります。これは一般的に行われていることです。

例えば、年間保険料が10万円、期間が10年の定期保険を販売する場合、30万円のコストをかけることがあります。当社ではそのような手法は採用していませんが、そのような会社も多いです。

日本基準で行うと、収益が10万円で費用が30万円、差し引きで20万円の赤字となります。この新規契約を年間1万件販売すれば、20億円の赤字になります。

一方、IFRSではこれがうまく調整でき、新契約獲得コストを保険期間で按分することが可能です。例えば、30万円を10年間で按分すると、年間3万円だけを費用計上すればよいのです。

その結果、利益計算としては、収益10万円から費用3万円を引いた7万円が黒字となります。この計算をもとに1万件販売すると、7億円の黒字になります。キャッシュフローはまったく変わらないにもかかわらず、日本基準では20億円の赤字、IFRSでは7億円の黒字となるため、この差は非常に大きいです。

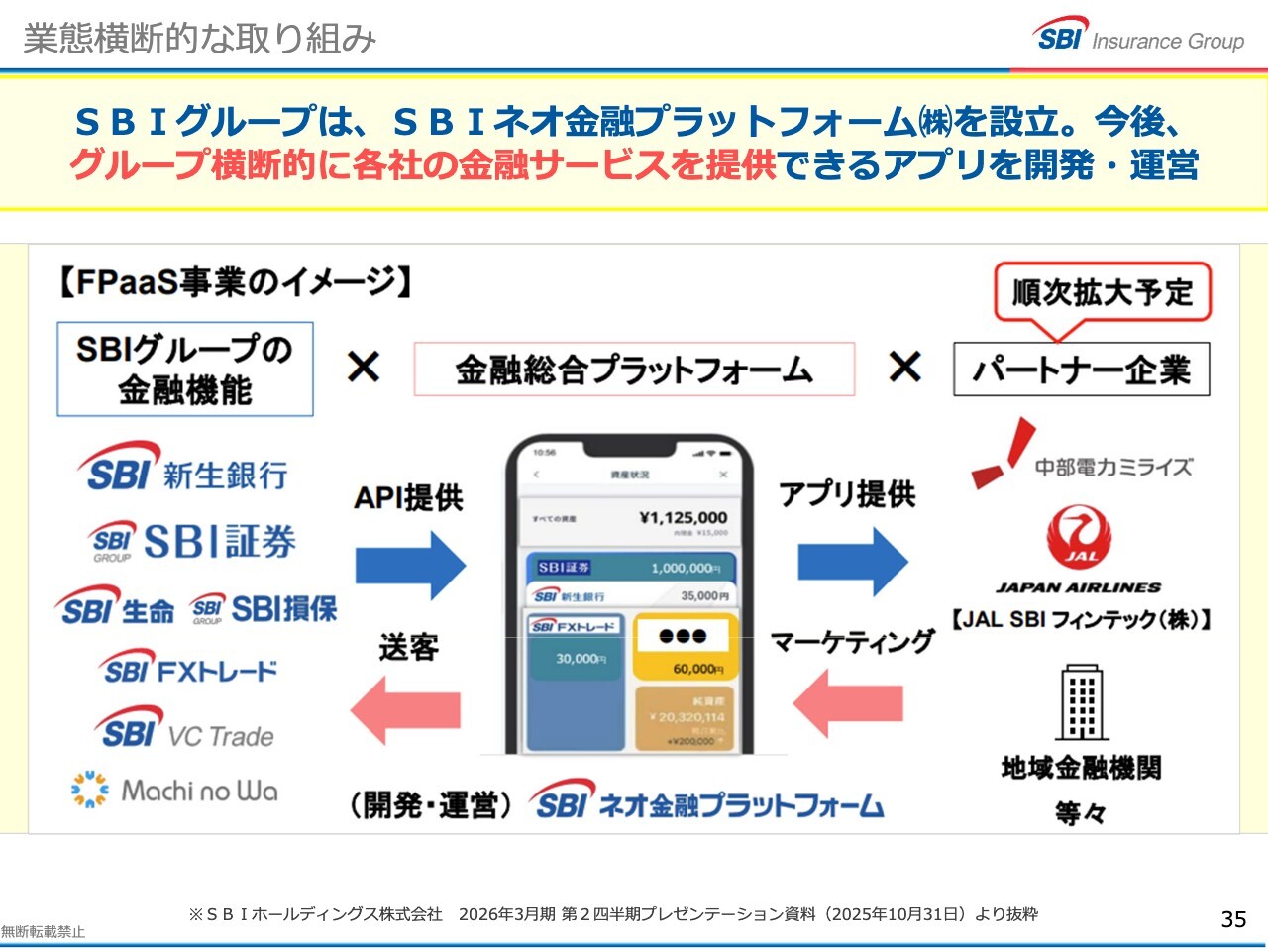

業態横断的な取り組み

乙部:もう1つの取り組みについてお話しします。これは非常に楽しみなプロジェクトですが、SBIグループは銀行、証券、保険、FX、仮想通貨といったさまざまな事業を展開しています。これらを1つのスマートフォン上のプラットフォームで提供できるサービスを開発しようということで、新会社を11月に設立しました。

このプラットフォームが完成すれば、スマートフォン上ですべてのSBIの商品を利用できるようになります。

さらに、このプラットフォームはSBIが提供するだけでなく、提携先の企業にも供給し、その企業のお客さまにも使っていただけるようにします。これが実現すれば、証券や銀行だけでなく、保険に関してもSBIを選んでいただける機会が増えるため、非常に楽しみにしています。

概略ではありますが、当社の考えをご説明しました。

質疑応答:SBI新生銀行における団体信用生命保険の取り扱いについて

坂本:生命保険事業におけるグループシナジーに関するご質問です。「住信SBIネット銀行では団体信用生命保険の取り扱いが御社になっていますが、新しくグループ入りしたSBI新生銀行は取り扱いがまだ第一生命のままになっています。こちらの切り替えはどのように進めていくのでしょうか?」というご質問です。

乙部:SBI新生銀行は独立した銀行であり、株主や利用者の利益を第一に考えています。そのため、SBIグループに加わったからといって直ちに当社の団信に切り替えるということではありません。あくまでSBI新生銀行の戦略にとって最も望ましい団信を選択しているということです。

団信はBtoBの取引であり、住宅ローンの利用者が自由に選べるのではなく、銀行が決定したものを利用する仕組みです。

BtoBの場合、どこを選ぶかは個別の取引だけでなく、総合的に考えなければなりませんので、簡単には決められません。ただし、私たちは同じグループ内にあるため、腹を割った話ができる関係です。

お互いに利用者を含めてウィンウィンの関係の実現を目指し協議を進めた結果、2024年には第1弾として介護団信を導入していただきました。

いろいろな保険も取り扱っていただけるようになりました。これで終わりではありません。話し合いは続いていますので、発表可能になり次第、お知らせします。楽しみにお待ちいただければと思います。

質疑応答:IFRS(国際会計基準)への移行時期とその課題について

坂本:「国際会計基準の移行時期について、少しスローに感じています。もともとSBIグループに対してIFRSの報告を行っているにもかかわらず、あと3年ぐらいかかる理由を教えてください。スケジュールは前倒しにならないのでしょうか?」というご質問です。

乙部:これはおっしゃるとおりです。私も「なぜ3年もかかるのか?」と思い、内容を追求したのですが、一般的に移行にはこれくらいの期間がかかるとのことでした。他社でも移行にだいたい4年から5年を要しています。

詳しくご説明すると、技術的な理由と制度的な理由があります。技術的な理由についてですが、IFRSへの移行には多くの準備作業が必要です。

ご質問では「現在、IFRSで決算を行いホールディングスに報告しているのだから、そのまま対応すればよいのではないか」とのことですが、実際にはそうではありません。当社は日本基準で決算を行っており、生データを丸ごとホールディングスに提供し、ホールディングス側でそれをIFRSの会計システムに入力して数値を算出しています。

そうすると、「では、そのシステムをそのまま使えばいいじゃないですか?」ということになります。私もそのように考えたのですが、実際にはそう簡単ではありません。会計やディスクロージャーには重要性の原則が関わってきます。

その会社のディスクロージャーを作成する際、小さな部分や細かな部分については簡略化してもよいというルールがあります。

SBIホールディングスは非常に大きな会社で、その中に占めるSBIインシュアランスグループの割合は1から2パーセントと小規模です。

したがって、決算をIFRSに変える際には、あまり細かな点にこだわらず大まかな点を捉えて移管すればよいという考えになります。そのため、SBIホールディングスが使用している当社のデータを変換する会計システムは簡略版となっています。

しかしながら、私たちがIFRSで独自に上場している企業だとすると簡略版という訳にはいきません。

坂本:上場企業ですからね。

乙部:したがって、取引の一つひとつや準備金、負債などの詳細を検討し、それに基づいた会計ルールや会計システムをイチから作らなければならないため、どうしても時間がかかります。これが1つ目の理由である技術的な問題です。

もう1つは制度的な理由です。会計基準の移行には、会計年度の開始日、つまり4月1日から実施する必要があります。

坂本:そうですね。途中で変えるとわかりにくくなりますからね。

乙部:たとえ早く準備が整ったとしても、12月や5月に変えることはできません。当然のことですが、数ヶ月前倒しで移行するのは不可能で、1年単位でしか前倒しできないのです。

システムを作るまでに時間がかかると申し上げました。仮にシステムが来年の3月に完成したとしても、4月からすぐにIFRSに移行できるわけではありません。なぜなら、すぐにIFRSに移行すると、前の期や前年同期のIFRSのデータが存在しないため、それらとの比較ができず、投資家が適切に投資判断を行えなくなるからです。

したがって、システムを作り上げてからの1年間は、IFRSのデータを蓄積します。決算は国内基準で実施し、監査を受けて公表します。これが正式な決算です。その裏では、IFRSの決算作業も並行して進める必要があります。

そして、1年分のデータが蓄積されたところで、初めてIFRSによる決算へ完全に移行します。この時点から、国内基準での決算は行いません。このようなプロセスがあるため、一生懸命に急いで現在のスケジュールになるということです。

質疑応答:M&Aの可能性について

坂本:「御社はこれまですばらしく地道な成長を実現し続けています。非連続的な成長やM&Aなどを目指す具体的な施策等があればお話できる範囲で教えてください」というご質問です。

乙部:自前で設立したのはSBI損害保険だけで、SBI生命保険と6つの少額短期保険会社はすべてM&Aによるものです。

機会があれば、積極的に取り組んでいきます。規模的に見ると、少額短期保険会社はM&Aがしやすい状況です。

現在のM&A、少額短期保険業界を見ると、百数十社が存在しますが、そのうち上位3分の1が黒字、真ん中の3分の1が収支トントン、下位3分の1が赤字という状況です。また、下位3分の2は規模が小さく、M&Aを行っても成長に寄与することはほとんどありません。

上位3分の1においては、本業と結びついている少額短期保険会社が多く、大手不動産会社が所有物件の家財保険の少額短期保険業務を手がけるようなケースが見られます。

また、スマートフォンを販売している会社がスマホ保険を提供するなど、本業と関連しているため、なかなか切り離して売却するということにはなりません。

ただし、中には事業の選択と集中を進める中で、本業から少し離れた部分を売り出そうとするケースもあります。

当社の場合、ペット保険の会社を建設設備会社から購入しました。これは建設設備会社が事業の選択と集中を進める中で、「ペット保険は手放そう」ということで売りに出したものです。このような機会があれば積極的に取り組みますが、あくまで相手次第だと思います。当社から相手を問わず積極的に買収を仕掛けるようなことは行いません。

質疑応答:金利上昇が保険事業へ与える影響について

坂本:「国内金利の上昇は短期的に評価減等のマイナス影響があると思いますが、この評価減のP/Lにヒットする条件で保険業界特有の解決ルールはあるのでしょうか?」というご質問です。

これは「普通の減損判定が保険業界は少し違うよ」ということかと思います。私の考えとしては、御社では損害保険の割合が高いため、デュレーションが短いことも影響しており、生命保険のように大きなヒットが出るという状況はまずないということと、保険の保有区分に関する話だと思います。

満期保有目的の債券などがあるため、どの程度の資産をこの保有区分で運用されているのかといった点についての話で、おそらくご納得いただけるのではないかと思いますので、ご回答お願いします。

乙部:損害保険は1年契約が基本のため、余資の運用は短期になります。このため、金利が上昇しても大きな評価損が発生することはありません。また、少額短期保険会社においてはリスク資産での運用ができないため、そのような問題も生じません。

生命保険は多少長期の債券を保有していますが、これらの多くは満期保有などとして持っています。満期保有目的の債券の場合は、評価による差額はB/Sの資本の部に直入されるため、P/Lには影響を与えません。

短期的には評価差額が出ますが、P/Lが悪化することはありません。長期的には、資産の入れ替えによって毎期得られる利息収入が増加するため、むしろプラスであると考えています。

坂本:そうですよね。金利が上がると利息収入が増えるとともに、保険の条件を引き上げることも可能になります。特に長期の生命保険においては、この点はポジティブに作用すると思います。

乙部:当社は終身保険ではなく、10年の定期保険を提供していますので、金利の上昇によって直接的に影響を受けることはないと思います。いずれにせよ、プラスになると思います。

質疑応答:ペット保険における窓口精算導入について

坂本:「ペット保険に関して、他社は窓口精算をしていますが、御社はされないのでしょうか?」というご質問です。

乙部:これは明確に行いません。窓口精算をすると事務コストがかかるだけでなく、不正請求とまでは言いませんが、窓口で払うお金が少ないと医者が「念のためこの検査もしましょうか」と言い、治療費が高騰する傾向があります。その結果、保険収支が悪化します。それを避けるために保険料は高くなります。

したがって、真面目な利用者にとっては、窓口でいったん立て替えていただく必要はありますが、保険料が安いほうがお得であると考えています。この考え方を基に、当社のペット保険では窓口精算を行っていません。

坂本:そこは住み分けができているということですね。

乙部:おっしゃるとおりです。

質疑応答:御社の5年後・10年後の目指す姿について

坂本:本日は、御社の概要、近況、そして将来についてうかがいました。最後に、もう1点教えていただければと思います。

今日のお話では、保険の件数が増えることで利益が付随してくるということ、さらにはIFRS対応やグループシナジーの観点からも、将来的な成長が期待できると感じました。

その上で、5年後、10年後、御社がどのような会社を目指しているのか、あるいは、目指す姿を具体的にどのようにイメージしているのかをお聞かせいただければ、より明確になるかと思います。どうぞよろしくお願いします。

乙部:会社としての中期経営計画は5か年計画があり、3年後の姿までが正式な計画に含まれています。5年先、10年先のビジョンについては、社長としての私個人の想いとしてお聞きいただければと思います。

当社はテクノロジーを活用したローコスト・オペレーションを徹底し、他社よりも安い保険料の実現に努めています。この戦略を基に、SBIの大規模な顧客基盤を活用して保険を販売し、大手のシェアを奪うことで成長を続けてきました。

この成長戦略は功を奏しており、過去5年間の年平均成長率は経常利益で約32パーセント、純利益で約42パーセントという高い水準を記録しています。これは、今後10年間続けていけると考えています。

「日本の保険市場は頭打ちじゃないの? どうして?」という質問をしばしばいただきますが、日本の保険市場は非常に大きな規模を持っています。損害保険市場の収入保険料は年間で11兆円、生命保険は37兆円に達します。成長率自体は小さいのですが、その市場規模は膨大です。

当社のシェアは、損害保険でわずか0.5パーセントにすぎません。たとえ10倍になっても5パーセント、生命保険は0.08パーセントで、100倍になったとしても8パーセントです。このように、非常に大きな伸びしろがあるため、現在の成長が5年、さらには10年続けられるとみています。

これまでの成長率よりも少し保守的に見て、仮に利益を年率25パーセントで増加させ続けると、3年で利益が2倍になります。今期の純利益目標の25億円は達成します。そうすると、3年後にはこれが2倍の50億円になります。その時点でIFRSに移行する予定ですので、50億円はIFRSベースでは150億円に相当します。

さらに、これが3年後には300億円、そのさらに3年後には600億円となり、10年先には600億円規模の中堅保険会社へと成長します。この成長はオーガニックグロースのみで概算したものです。

この規模に達すると、積極的なM&Aも検討できるようになります。また、現時点では海外部門においてSBIホールディングスからの投資を受けていますが、さらに規模が拡大してくれば、「保険は保険にまとめていただけないか」といったご相談も可能となるでしょう。これが、私の描く将来の姿です。

ぜひご期待いただければと思います。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:もし将来教保生命との経営統合があれば、EPSはどのような方向に動くのでしょうか。

回答:韓国の教保生命保険株式会社が、今年4月から当社の親会社であるSBIホールディングスの持分法適用関連会社となりました。同社は韓国の大手生命保険会社のため、当社よりかなり大きな会社です。

セミナーでは、社長としての個人的な思いとして、10年先には中堅保険会社へと成長するという将来展望、そして、それが実現した場合には、現在は親会社が直接投資している海外の保険部門も保険は保険でまとめていただけないかの相談もできるようになっていくという将来の姿をお話ししました。

仮に、当社が中堅保険会社並みの利益水準となり、大きな海外保険部門と一緒になった場合のお話のため、当社の自己資本や株式数もこのままではないと思われます。

現時点ではわかりかねるためEPSでのお答えは差し控えますが、少なくとも利益の総額はかなり大きなものとなっていることでしょう。

捕らぬ狸の皮算用ではありますが、ダイナミックに成長しているSBIグループにおいては、将来的にこのような展開も考えられるというお話をしました。

<質問2>

質問:親子上場に対する圧力が話題になる昨今ですが、御社内あるいは親会社SBIホールディングス等とのやり取りにおいて、親会社あるいは親会社から資本が入った組織によるTOBについての議論はありますか? それとも、まったくありませんか?

回答:TOBについては、基本的には親会社側での検討事項になると思いますが、当社が現時点で知る限りにおいて、TOBについての議論はありません。

SBIグループでは、独り立ちできる会社は株式を上場させることが多く、当社以外にもいくつもの会社が株式を上場しています。

この銘柄の最新ニュース

SBIIGのニュース一覧- 今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 2026/02/21

- 本日の【上場来高値更新】 浜ゴム、IMVなど122銘柄 2026/02/19

- 本日の【上場来高値更新】 ミクロン、第一生命HDなど99銘柄 2026/02/18

- 今週の【上場来高値銘柄】石油資源、大林組、オリックスなど327銘柄 2026/02/14

- 本日の【上場来高値更新】 朝日工、シチズンなど90銘柄 2026/02/13

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

SBIインシュアランスグループの取引履歴を振り返りませんか?

SBIインシュアランスグループの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。