ミツバのニュース

ミツバ、半導体供給の改善に伴い国内・米国の自動車販売が回復 円安の好影響も加わり増収増益

2024年3月期 第2四半期決算(サマリー)

武信幸氏:本日は当社決算説明会にご参加いただき、誠にありがとうございます。武より、2024年3月期第2四半期決算についてご説明します。

まずはサマリーです。数字はスライドに記載のとおりです。この半期を概括すると、スタートの第1四半期に対し、第2四半期は為替の恩恵も含めて利益を積み上げることができました。

事業別では、四輪事業は第1四半期のスタートに当たり、日米における半導体等の供給問題がいまだに残っていました。その中で、中国マーケットは前期の3月における生産の反動もあり、大変厳しいスタートになりました。その後6月以降、特に第2四半期においては増産効果が出てきて、利益を積み上げることができました。

二輪事業においては、前年度の下期より堅調な生産販売が継続しています。こちらも特に第2四半期においては、さらなる増産もあり利益を積み上げることができました。期間を通じて円安でしたので、為替差益が13億円で、バランスシートの換算数値も為替影響が大きく表れています。

これらの全般的な業績改善により、フリーキャッシュフローも増加となりました。

Ⅰ. 2024年3月期 第2四半期決算(連結業績)

第2四半期決算の細かい数字はスライドのとおりです。左下には4月から9月の平均為替レートを記載しています。特に円ドルを中心とした影響が大きく、これにより売上高は前年同期比プラス34億円、営業利益は前年同期比プラス6億円の効果がありました。

また、為替差益は第1四半期に12億円、上期合計では13億円発生しました。それに伴い経常利益、最終の当期利益ともに、業績予想に対して30パーセントを上回っています。

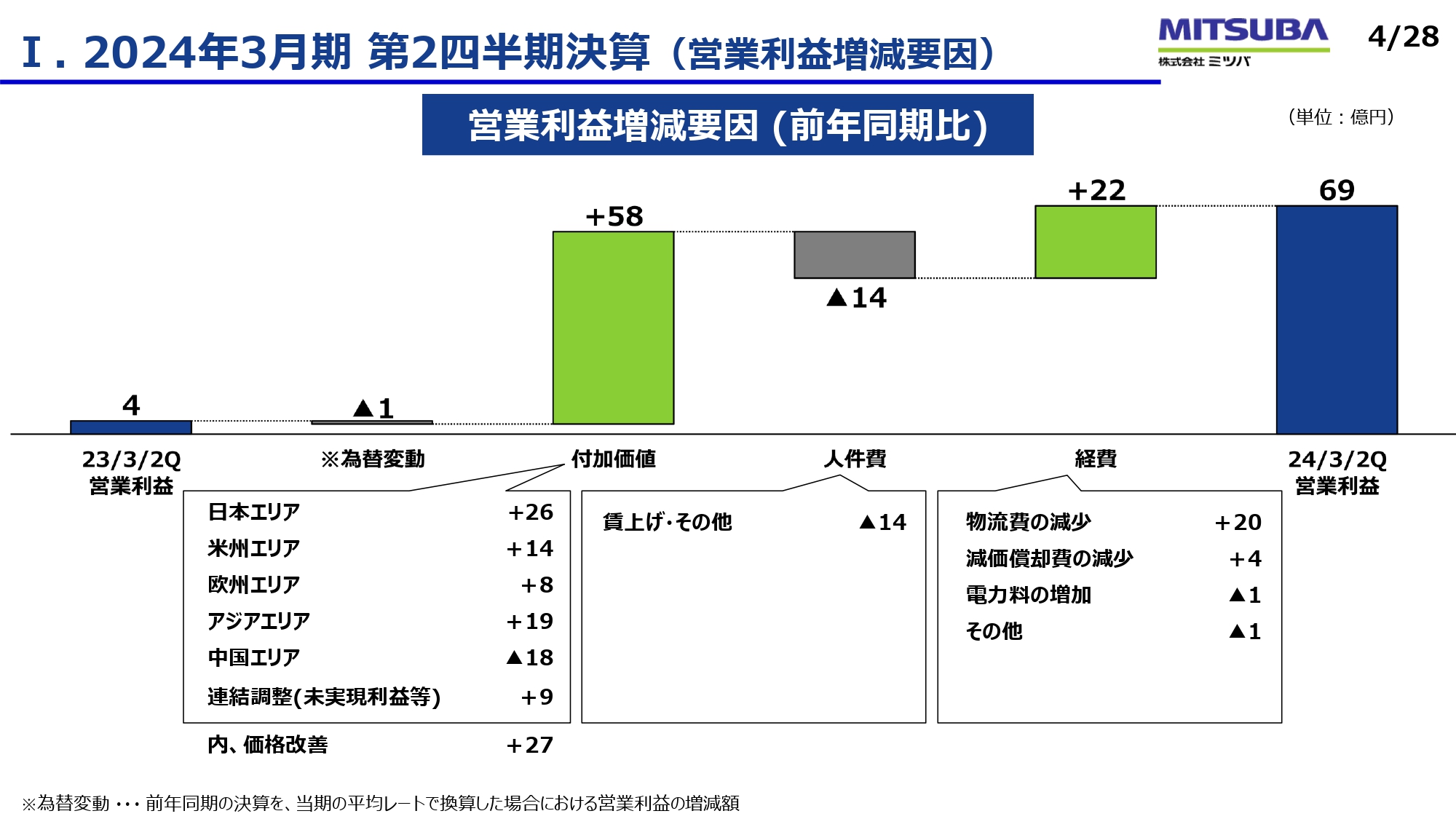

Ⅰ. 2024年3月期 第2四半期決算(営業利益増減要因)

前期第2四半期と今期第2四半期を比較した、営業利益の増減要因です。

先ほどお伝えした増収効果は為替も含めた付加価値増ということで、スライド左下にエリアごとに記載しているとおりです。このうち、前期に対して積み上がった価格改善およびお客さまにお願いした価格改定分により、27億円の増収効果がありました。今期上期の6ヶ月で積み上げた分は14億円です。

人件費は、為替影響に加えて世界的な賃上げの影響がありました。そちらについては生産性向上活動を続けていますが、すべてを吸収することはできず14億円のマイナス要因となりました。経費は主に物流費改善とコンテナ費用の下落により、前期に対して22億円の増益となりました。

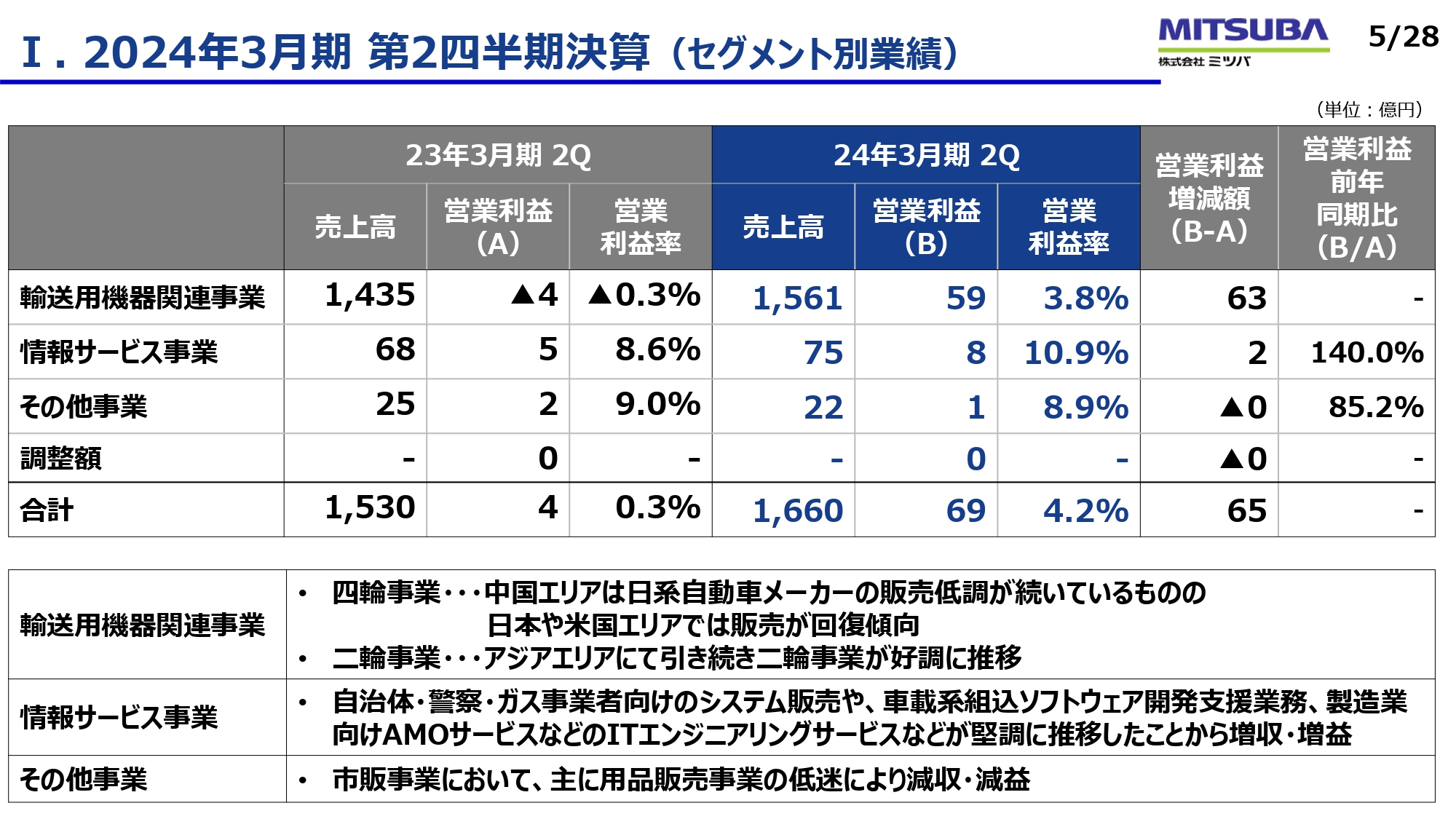

Ⅰ. 2024年3月期 第2四半期決算(セグメント別業績)

第2四半期のセグメント別業績です。輸送用機器関連事業およびセグメント情報についてはスライドのとおりです。情報サービス事業は増収増益となりました。

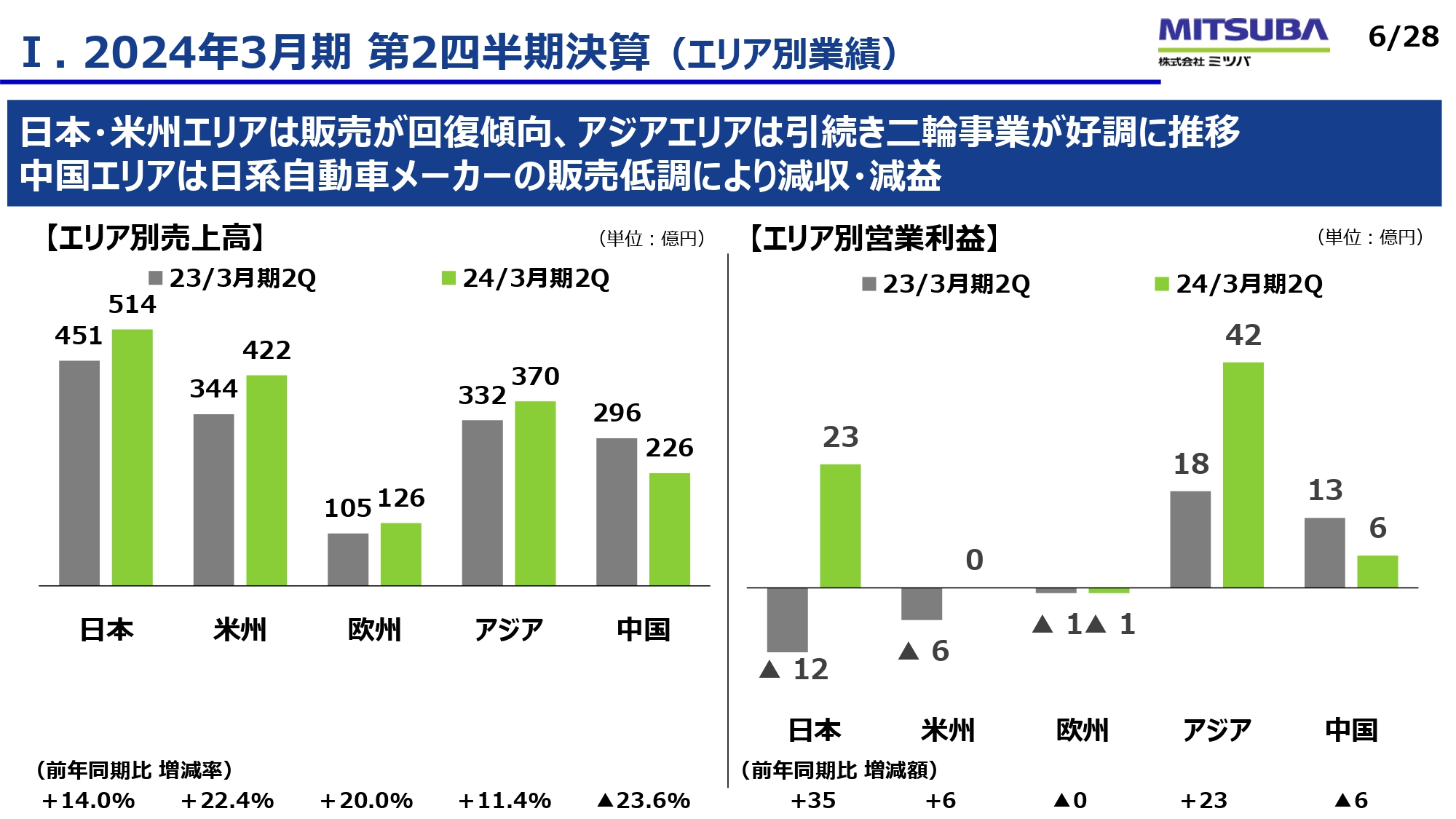

Ⅰ. 2024年3月期 第2四半期決算(エリア別業績)

エリア別業績の前年同期比較です。特に日本とアジアエリアでは、売上、利益ともに大きく伸ばすことができました。

二輪事業においては、前期第1四半期は上海のロックダウンがあったために中国から出る二輪部品の供給制限が拡大し、アジアでの二輪生産が大きく落ち込みました。今期開始時はその影響がまだ一部残っており、インドの環境規制(OBD2)へのお客さまの切り替えロスもあったため、4月から5月はインドもやや低調なスタートでした。しかし、第2四半期以降は解消し大きく売上を伸ばすことができました。インドネシア市場は、引き続き活況で利益効果が表れています。

四輪事業については、供給制限の緩和に合わせて日本と北米の生産が増加しつつあります。特に、北米では各社で在庫の積み増しも行っていますので、そちらと合わせて増加傾向となっています。当社の場合、北米マーケットが活況を呈すると、その部品供給基地であるアジアや日本で先行生産を行うため、増収効果が先に現れることになります。

また、この2年間にグローバルでの税務管理体制を再構築しました。基本的には、移転価格に対応するための収益構造の見直しや商流の変更などを行っています。これにより、アジアでの稼働率アップを着実に日本に取り込めるようになり、そちらも日本での増収増益効果に大きく効いています。

商流変更や日本発の輸出の効果は、第2四半期は第1四半期比で25パーセントの増収となって表れています。

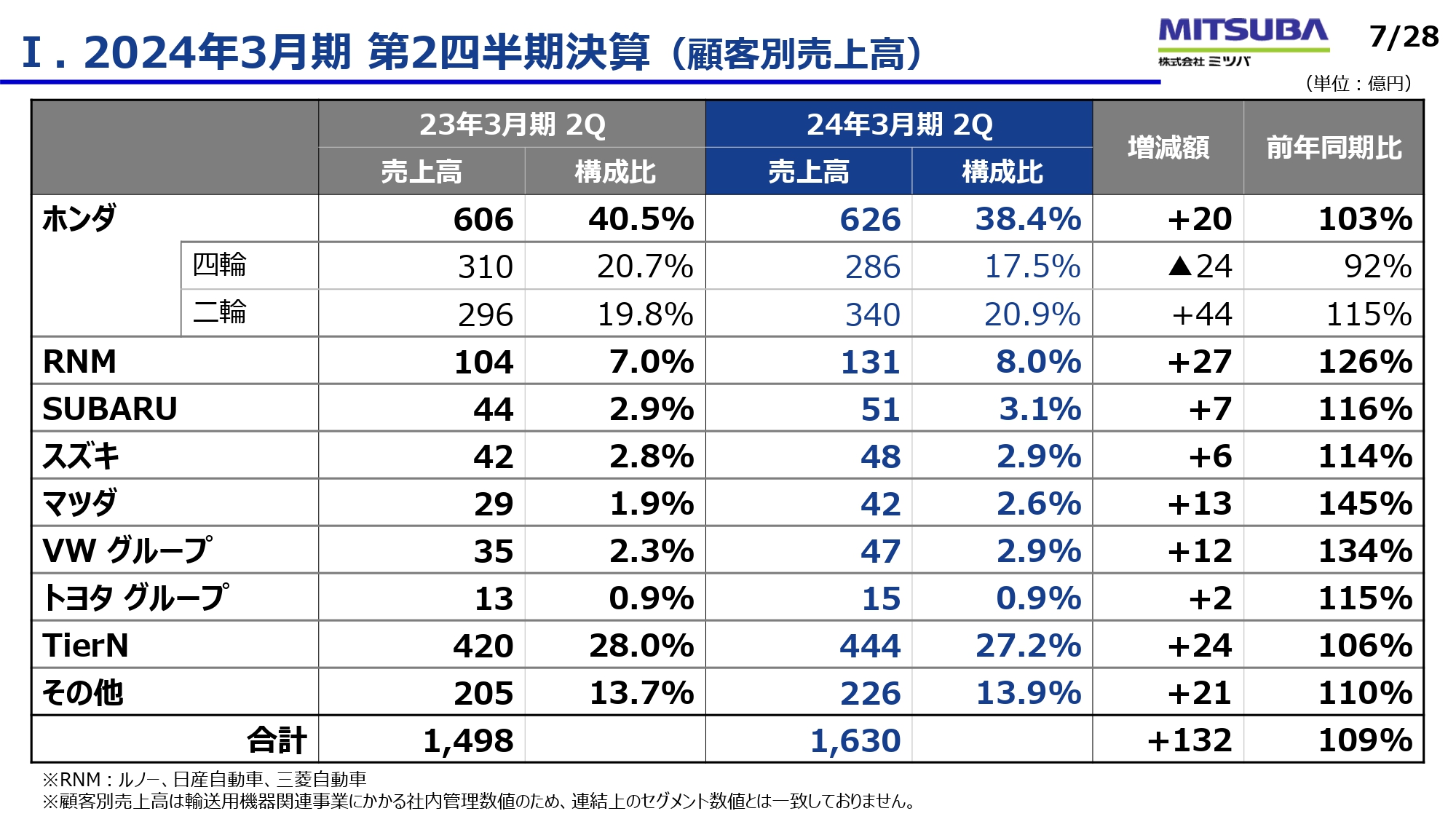

Ⅰ. 2024年3月期 第2四半期決算(顧客別売上高)

顧客別の売上高です。第2四半期の全体像としては、ホンダさま向けの二輪が大きく伸びました。加えて、ルノー、日産自動車、三菱自動車においては、日産の増産に伴いTier1を中心としたTierNメーカーの売上が増えています。

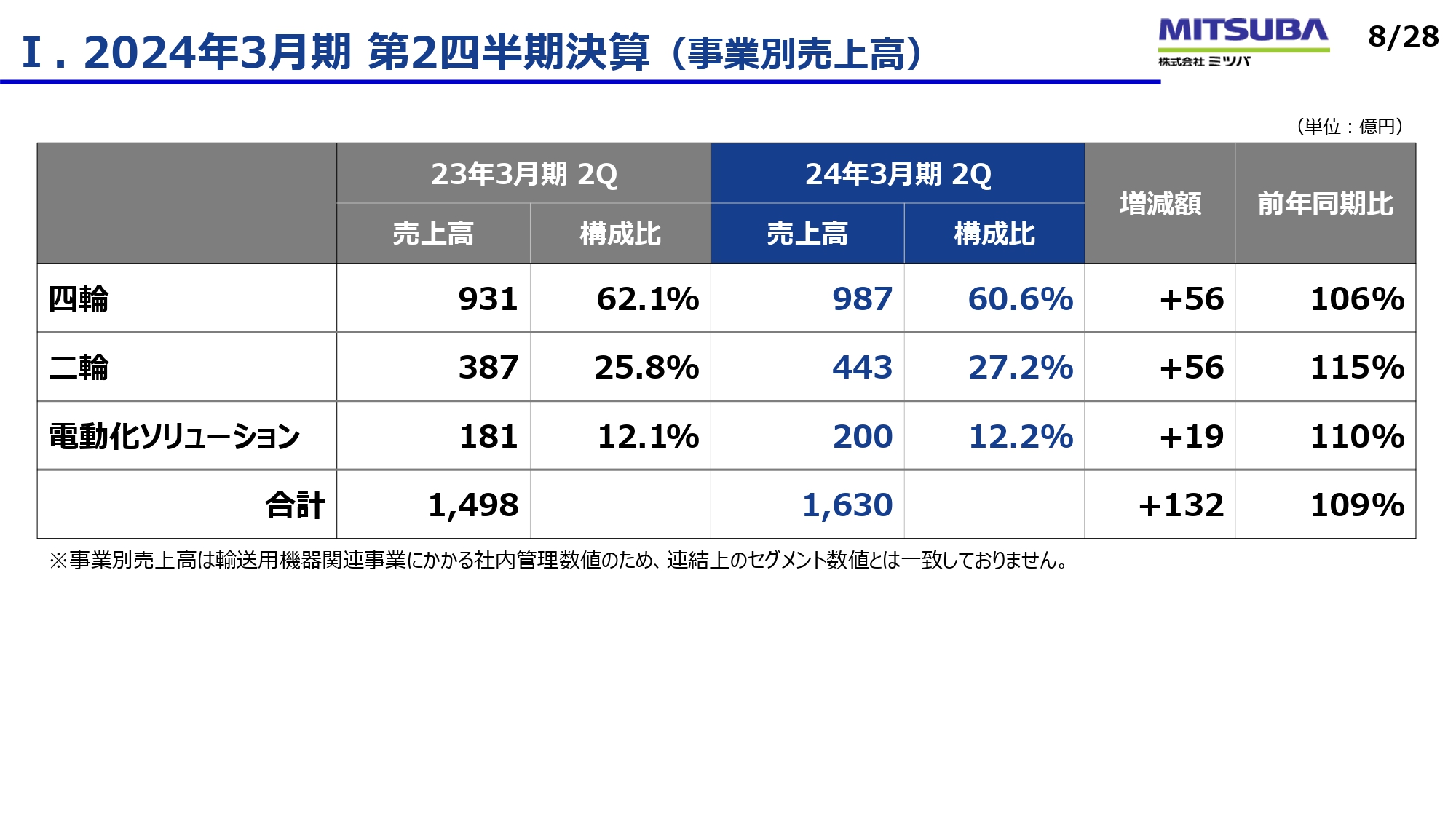

Ⅰ. 2024年3月期 第2四半期決算(事業別売上高)

事業別の売上高です。四輪事業、二輪事業、電動化ソリューション事業ともに増収となりました。

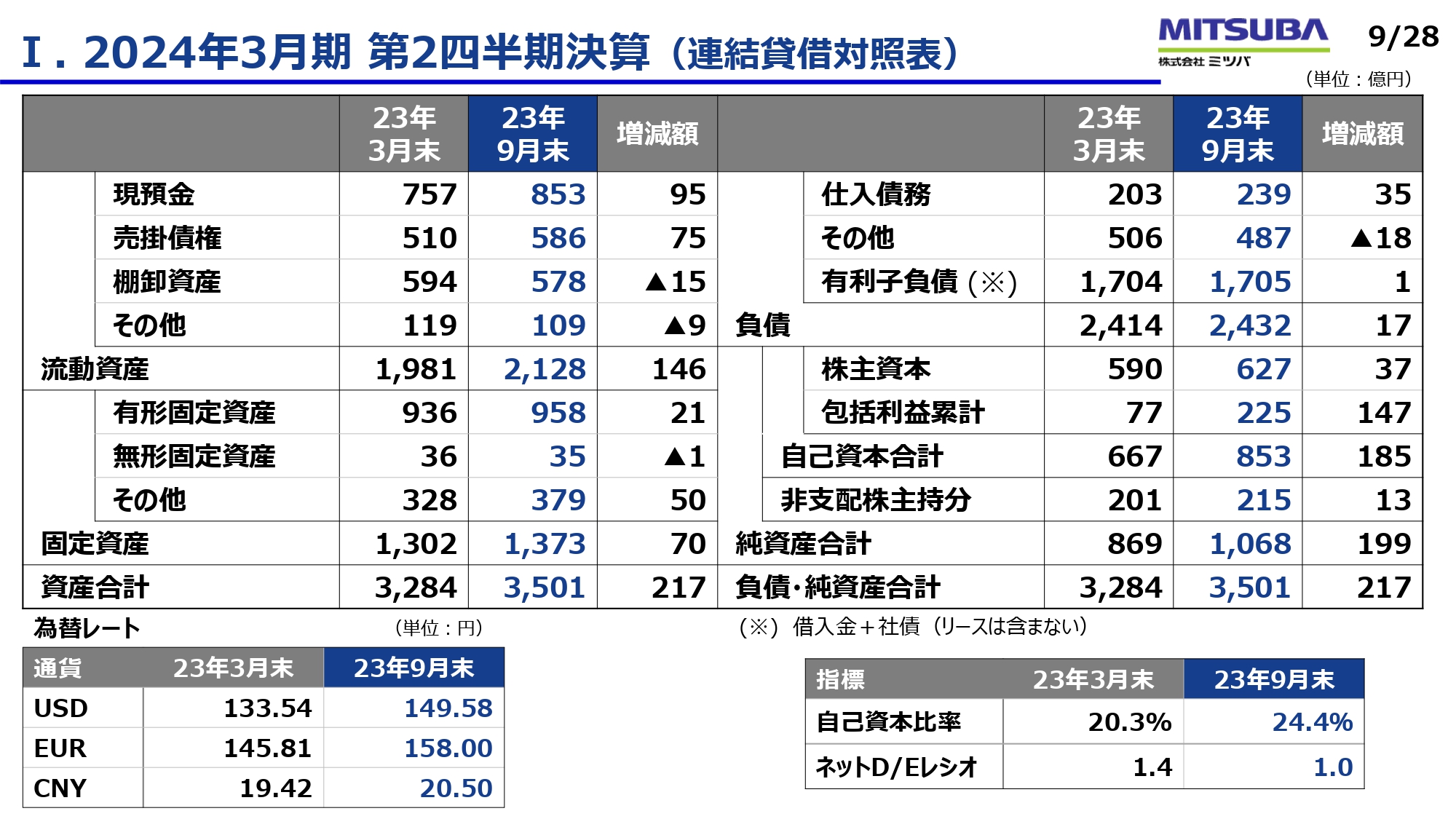

Ⅰ. 2024年3月期 第2四半期決算(連結貸借対照表)

バランスシートです。スライド左下には為替レートを記載していますが、3月末に比べ9月末はより円安となっており、その影響が数字にも表れています。中でも、在庫は586億円と為替影響が出ていますが、グローバルの販売増加に合わせて、在庫のコントロールを中心に行ったことで前期末比15億円の減少となりました。

自己資本比率は為替換算調整勘定の影響もあり、24.4パーセントとなりました。

Ⅰ. 2024年3月期 第2四半期決算(連結キャッシュフロー)

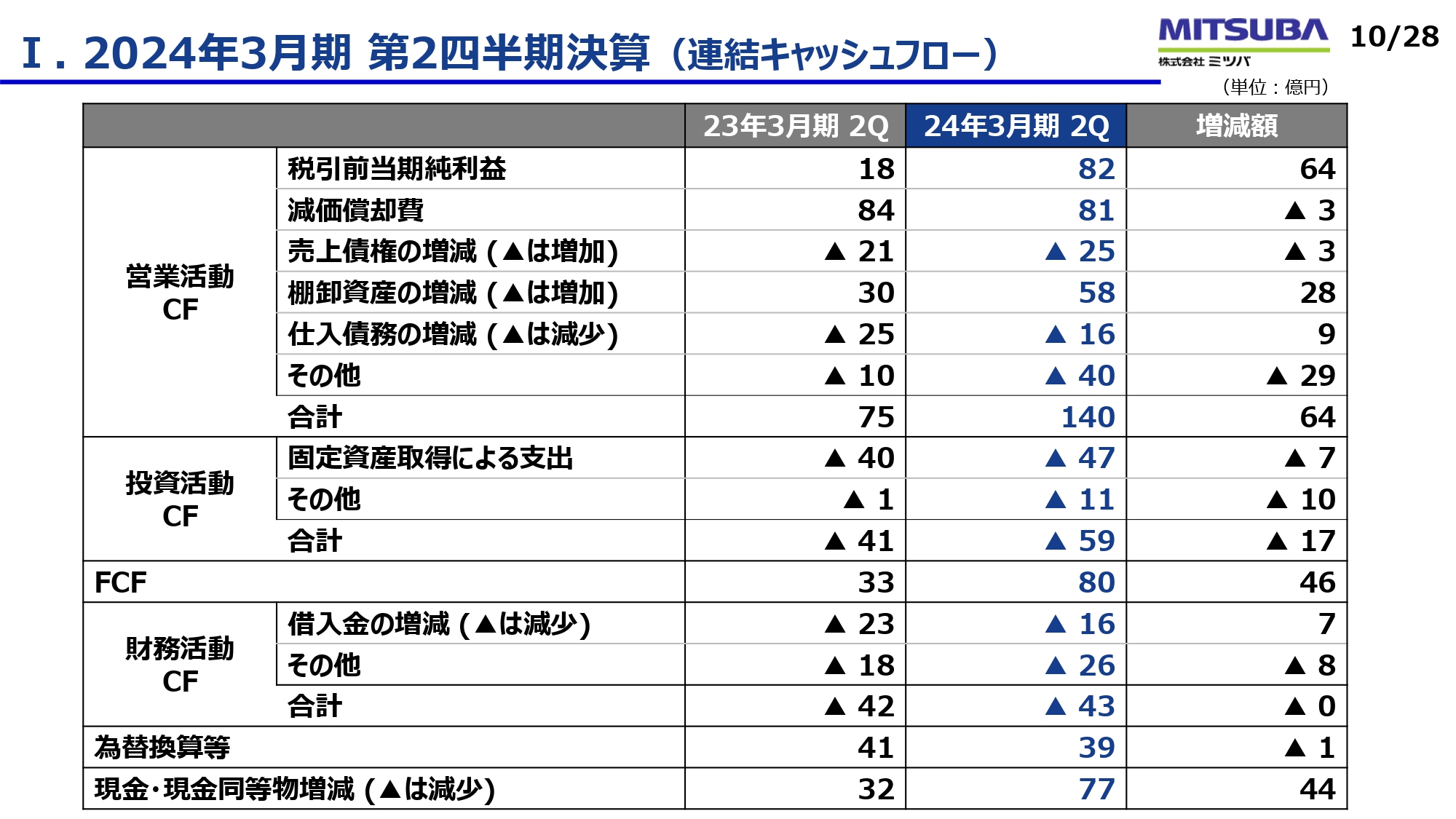

連結のキャッシュフローです。利益改善と在庫の減少、投資活動において固定資産の取得が47億円あったことなどから、フリーキャッシュフローは前年同期比プラス46億円の80億円となっています。

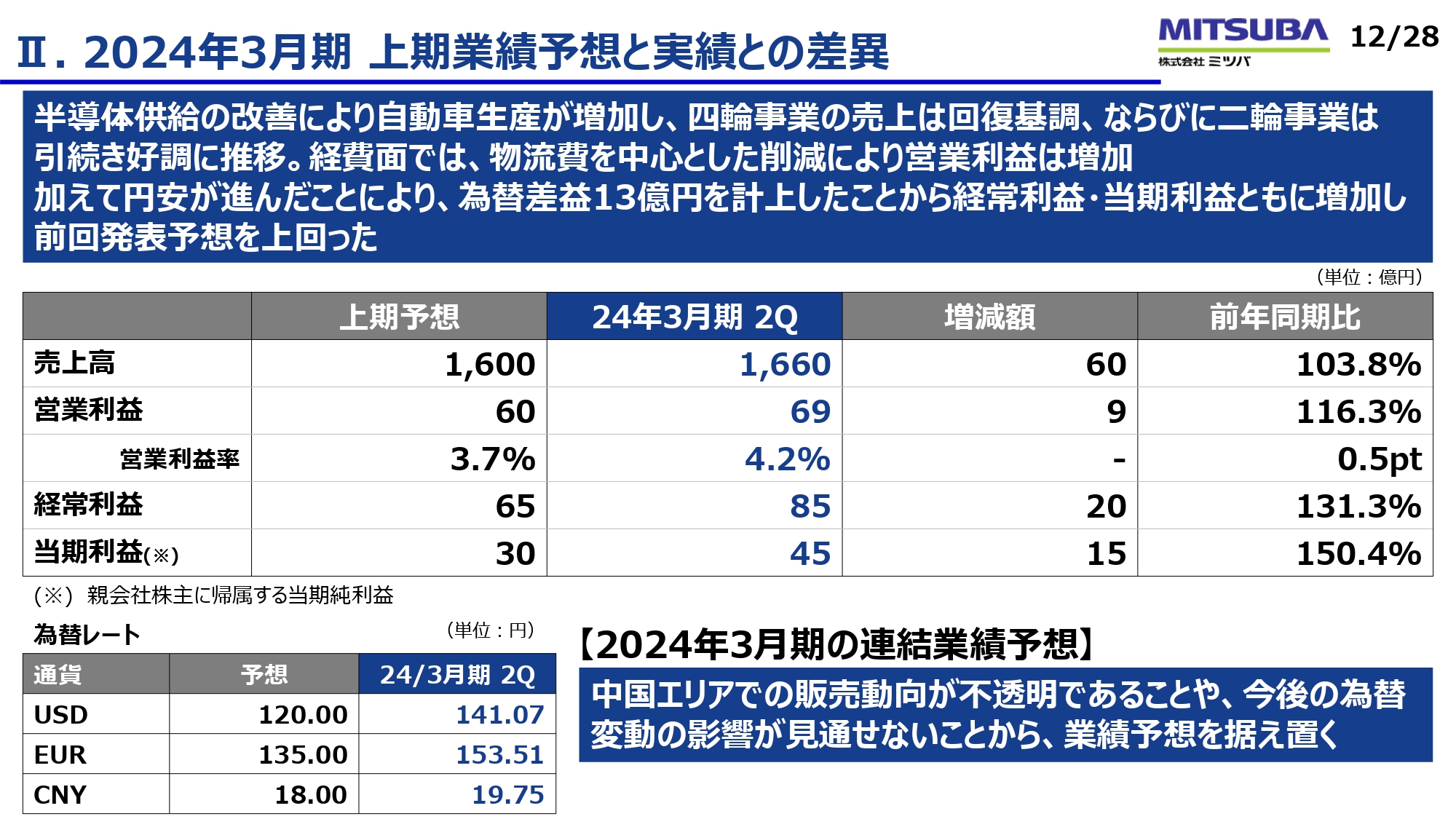

Ⅱ. 2024年3月期 上期業績予想と実績との差異

上期業績予想と実績との差異についてです。とりわけ、冒頭にお伝えした為替差益の影響もあり、経常利益および当期利益は30パーセントを超える増益となりました。

上期と通期の業績予想は、スライド左下に記載の為替レート1ドル120円で立案しています。現時点で通期業績予想は変更していませんが、下期の為替レートの見直しも行っていません。為替変動はリスクがあると考えていましたが、足元の為替が続けば増益要因になる可能性もあると考えています。

二輪事業の好調は続いているものの、さすがにこの第2四半期がピークだと思っています。第2四半期で大きく挽回したインドも、好調が今後どこまで続くかは極めて不透明ですし、インドネシアやブラジルも下期は落ちていくと予想しています。

四輪事業の最大のリスクは中国です。もともと上期はかなり慎重な予想を立てていましたが、実態はその見込みをさらに下回っています。お客さまの今期の中国販売計画では、下期はある程度の回復を見込んでおり、我々もそれをベースに少し下回った見込みをしていました。しかし、足元の状況を見ると、さらに落ち込みが大きくなるというのが現実的な予想です。

北米市場では、長く続いた好景気もさすがに少し減速の傾向が見えています。そのため、今後は日本市場も含めて厳しく見ざるを得ないと考えています。

我々は半年くらい前まで、お客さまからのオーダーが直前でキャンセルされることを繰り返し経験してきました。そのようなリスクは今後もあるため恐怖心も抱いていますが、これらを織り込んだ上で、業績予想は期初予想を据え置いたとご理解いただければと思います。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

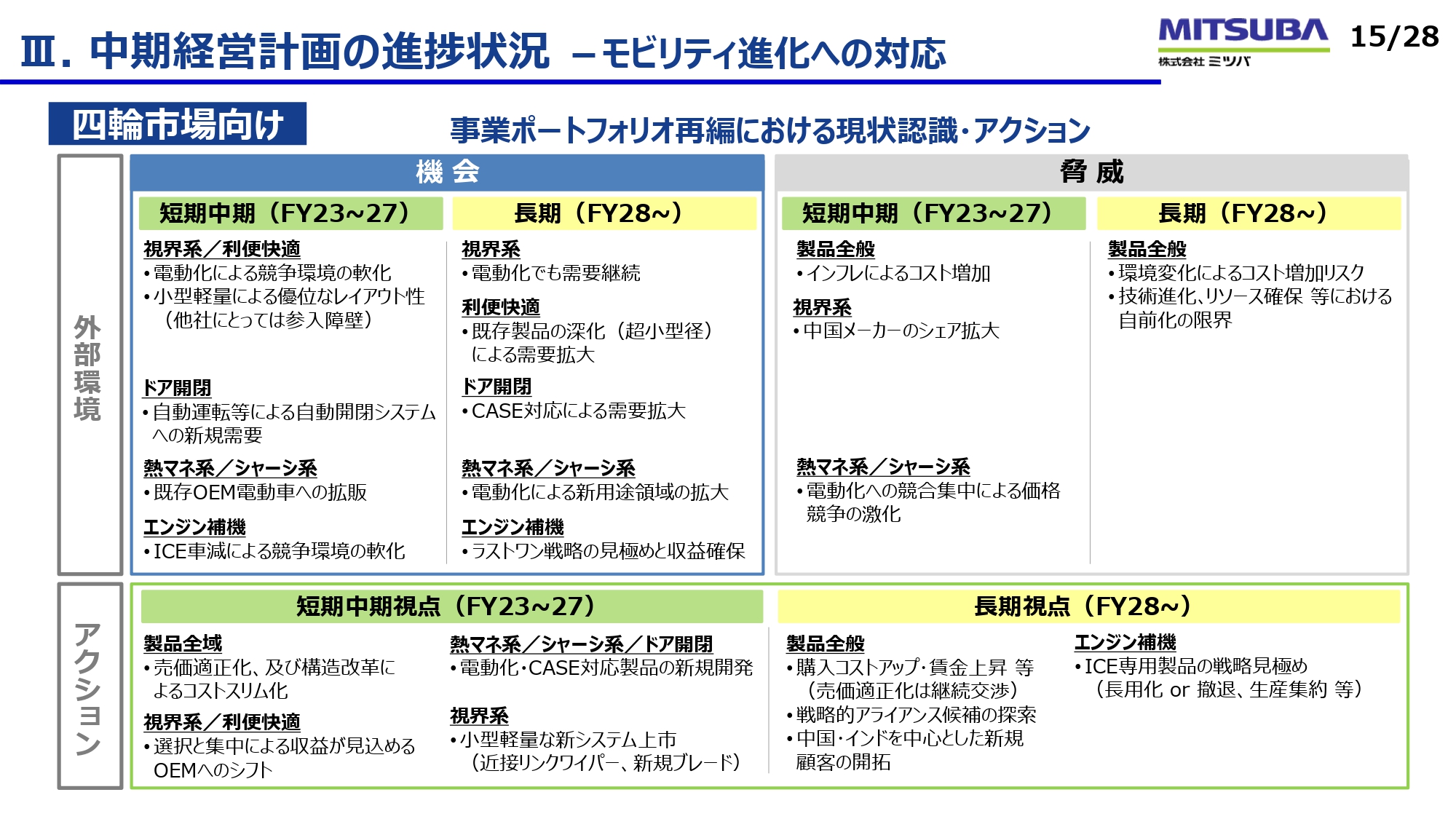

北田勝義氏:北田より、中期経営計画の進捗状況についてお話しします。こちらのスライドは、今年から始まった中期経営計画をご説明する時に使った資料です。スライドの図は弊社が設定した事業ポートフォリオにおける対応方針を示しています。

左側の図は、四輪事業が今後非常に大きな市場変化を起こすと予想し、我々の商品群がさまざまな荒波にさらされることを示しています。こちらは「撤退・縮小領域」と呼んでおり、大変重要な領域です。

なぜ重要かと言うと、すぐにキャッシュに変えられる事業はこの領域が非常に多いからです。今中期経営計画では、うまく供給責任を果たし、ダメージを極力少なくしながら収益を担保しつつ幕引きすることを考えています。具体的には、スターターモーターやブラシファンモーター、パワーウィンドなどが含まれる領域となります。

中央の図は、100年に一度の変化はあるものの、弊社の既存商品の中では基本的に継続されると考えている商品群です。こちらの商品群は「システム商品」と呼ばれ、今まで培ってきた技術的なアドバンテージを持っています。そのため、マーケットや業界に対してはそれなりの参入障壁がありますので、この領域をさらに磨いていきます。

右側の図は、ケースの流れに即して新しいビジネスチャンスをつかんでいく領域を示しています。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

このような位置づけを明確にした上で、我々が今後しっかりと行わなければいけないことについてご説明します。既存の商品群に対しては、技術と商品を深掘りして収益を確保していきます。その既存商品の収益を使い、新商品や新規の探索へリソースを配分することを基本方針としています。

スライド下側に記載の「アクション」にあるように、既存の商品群全体では売価の適正化および構造改革によるコスト改善をベースに行います。また、弊社で「視界系」「利便快適」と呼んでいる商品領域がありますが、本日は「視界系」の進化について後ほどご説明します。

長期視点では、さまざまな商品群において、EVや自動運転という流れにより新しいサブシステムが車の中に生じると考えています。そしてその時には、超小型のモーター類やさまざまなシステム制御に非常にふさわしいアクチュエーター、モーター&ドライバーなどが、非常に重宝すると考えています。そのため、そちらに対するリソースシフトをしっかりと行い、将来の成長に備えていきたいと考えています。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

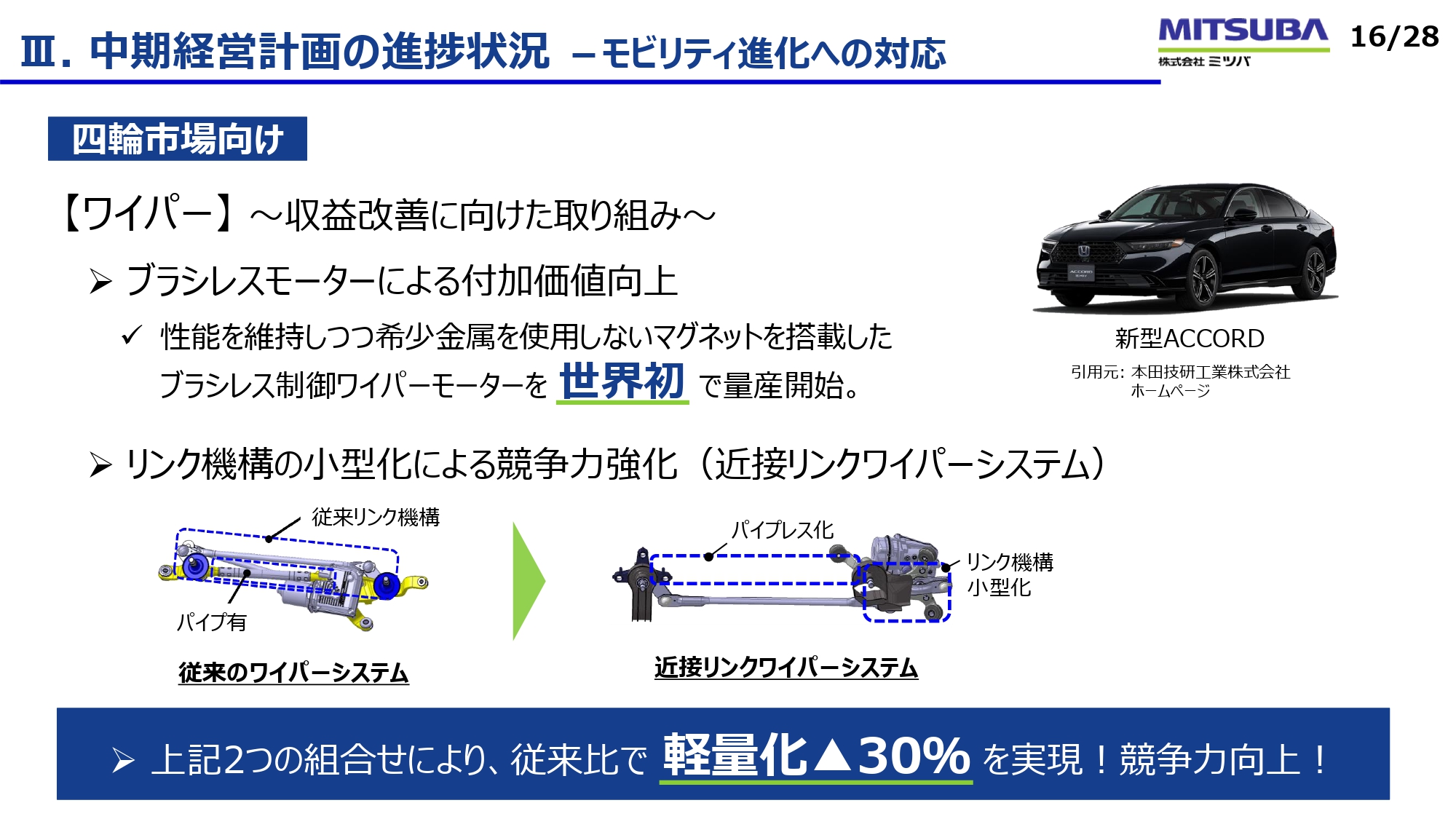

具体例として、ワイパーの改善についてご説明します。ワイパーは100年以上前の大正時代からあったと聞いています。そこから地道な進化をしてきました。今は「制御ワイパー」と呼ばれる、さまざまな環境で走る中でも常に安定したワイピングをするというコンセプトを持った新しいシステムが使用されています。

こちらはヨーロッパのマーケットから始まりました。アウトバーンを走ることを想定した時に、ワイパーでさまざまな不具合が起こり事故が発生した歴史から、制御ワイパーが生まれました。そのため、負荷やガラス面の状態や車速がどうあろうとも、ワイパーが常に同じ速度で同じ動きをすることがコンセプトでした。

しかし、それには非常に多くのコストとさまざまなシステムとの協調が必要になるため、進化をさらに遂げなければいけません。

そこで我々はまず、ワイパーシステムの動力源であるモーターをブラシレス化しました。みなさまもご存知のように、EVでたくさん使われる希土類マグネットは大きな材料リスクがあります。特に、ネオジムをベースとした希土類マグネットに対して耐熱性を担保するジスプロシウムという金属は大変希少で、極論すると中国にしかありません。

我々は、通常のフェライトマグネットで使えるものにすることによってブラシレス化を達成しました。

もう1つはリンクシステムの改善です。スライド左側にある従来型のワイパーシステムを、スライド右側の「近接リンクワイパー」という形状に変えました。ご覧になると想像がつくかもしれませんが、モーター、リンク機構ともに非常に軽量化されており、その結果、約30パーセントの軽量化に成功しました。

これらはまだ一部しか市場に出ていませんが、スライド右上のホンダさまの新型「アコード」や「ステップワゴン」を皮切りに、今後増やしていきたいです。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

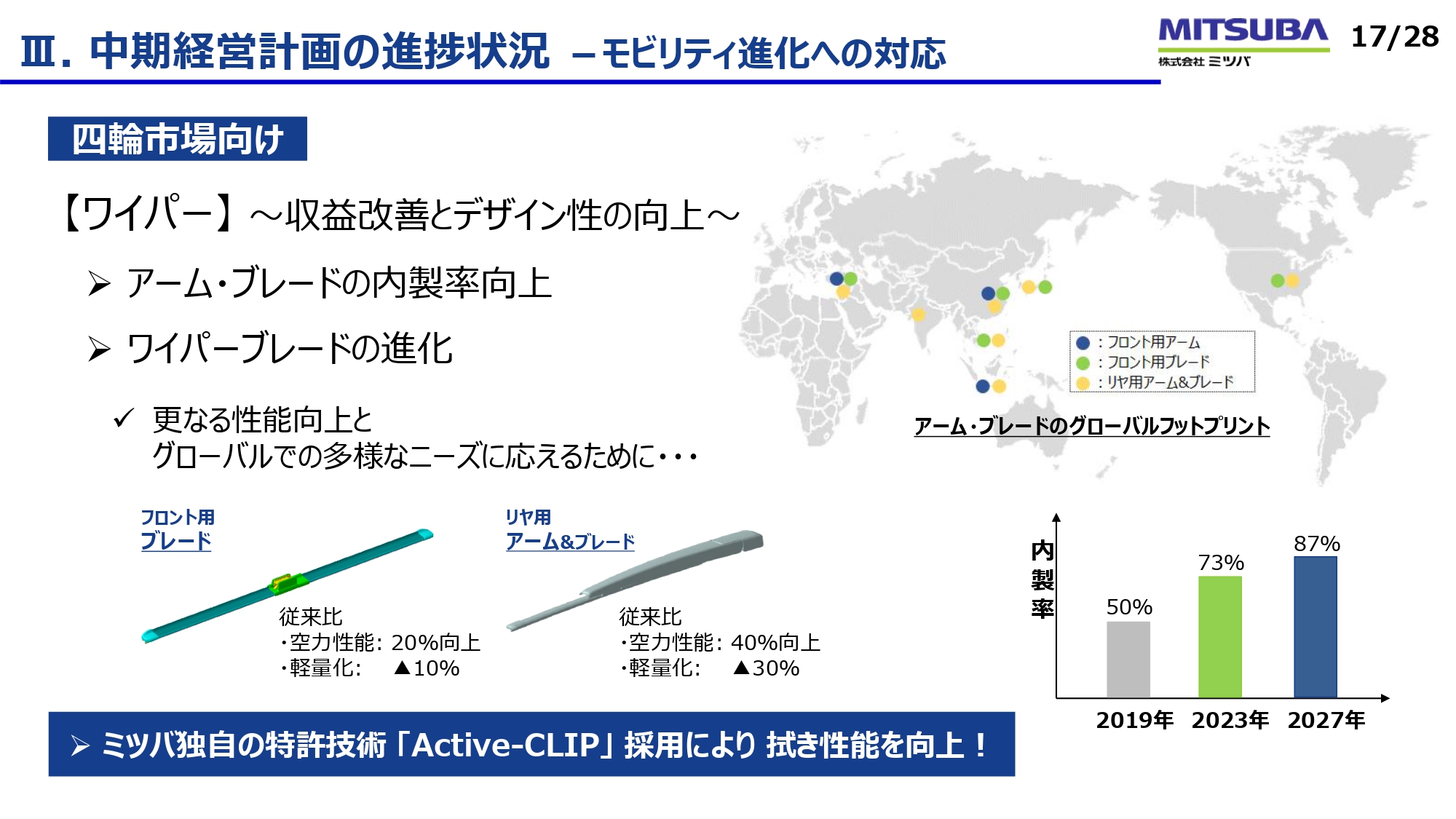

収益貢献の大きい取り組みとしては、ガラスを直接拭いているアームやゴムのブレード部分、アーム・ブレードの内製化を進めており、そろそろ完成期になります。

スライド右下のグラフに挙げたように、将来的には9割近くまでアームの内製化が進みます。残りの約10パーセントは、どうしてもインドのローカルを使わなくてはならないなどの事情によるもので、100パーセントの内製化は難しいですが、できる限り近づけることを目指して進めています。

スライド左下の図は空力についてです。風に向かって車速を上げると空力が発生しますが、それに対するワイパーの形状は影響度が非常に大きくなります。それらを形状的に軽減させるための開発を行っています。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

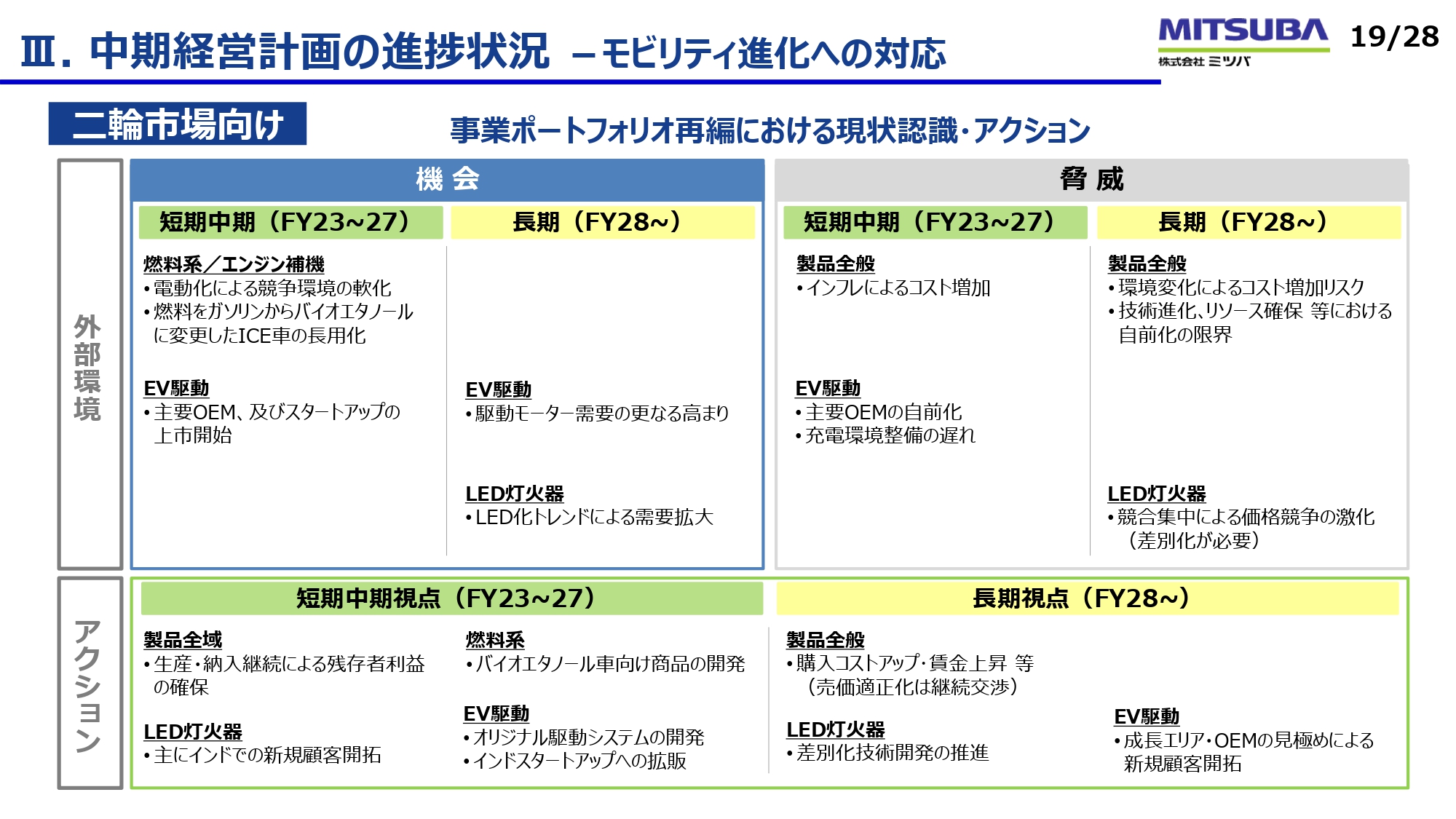

二輪事業についてです。スライドは、先ほどご説明したポートフォリオの二輪市場向けの図です。バイクの進化のスピード感は、四輪よりも5年から10年ほどのラグがあることを前提に作っています。

中央左下はエンジン補機類で、エンジンがなくなると同時に縮小していくものです。しかし最近は少し状況が変わっており、ガソリンエンジンからEVへシフトしていく大きな流れに対し、その間の繋ぎとして、アルコール燃料のエンジンが2035年から2040年ぐらいまで残りそうだという気配があります。

したがって、一番左のスターターモーターは素直になくなっていく流れにありますが、発電機やスターターを兼務した「スタータージェネレーター」と呼ばれるような商品や、ガソリンではなくアルコール燃料にミートしたような燃料ポンプは、この後いったん大きく増えそうです。最初に描いたポートフォリオに対して、今はこのような変化が生じています。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

このような変化を踏まえた今後のアクションについてです。全体としては、残存者利益的なところを少し長い時間軸で狙っていかなくてはならないと考えています。

こちらは、お客さまのほうからも「供給責任を最後まで果たしてください」という依頼をされており、そちらに対していろいろな効率化や在庫の持ち方などをお客さまと協議をしながら進めています。

一方で、先ほどご紹介したとおり、カーボンニュートラルの流れの中にあるバイオエタノールの時間軸がそれなりの期間続くと予想しています。したがって、アルコール燃料向けに既存商品を再度深掘りして対応できるものを作り、それによってビジネスをもうひと山継続していきたいと思っています。

しかし長期的な視点では最終的にEVに切り替わりますので、こちらは手を抜かずにしっかりと技術開発および商品開発を行っていきます。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

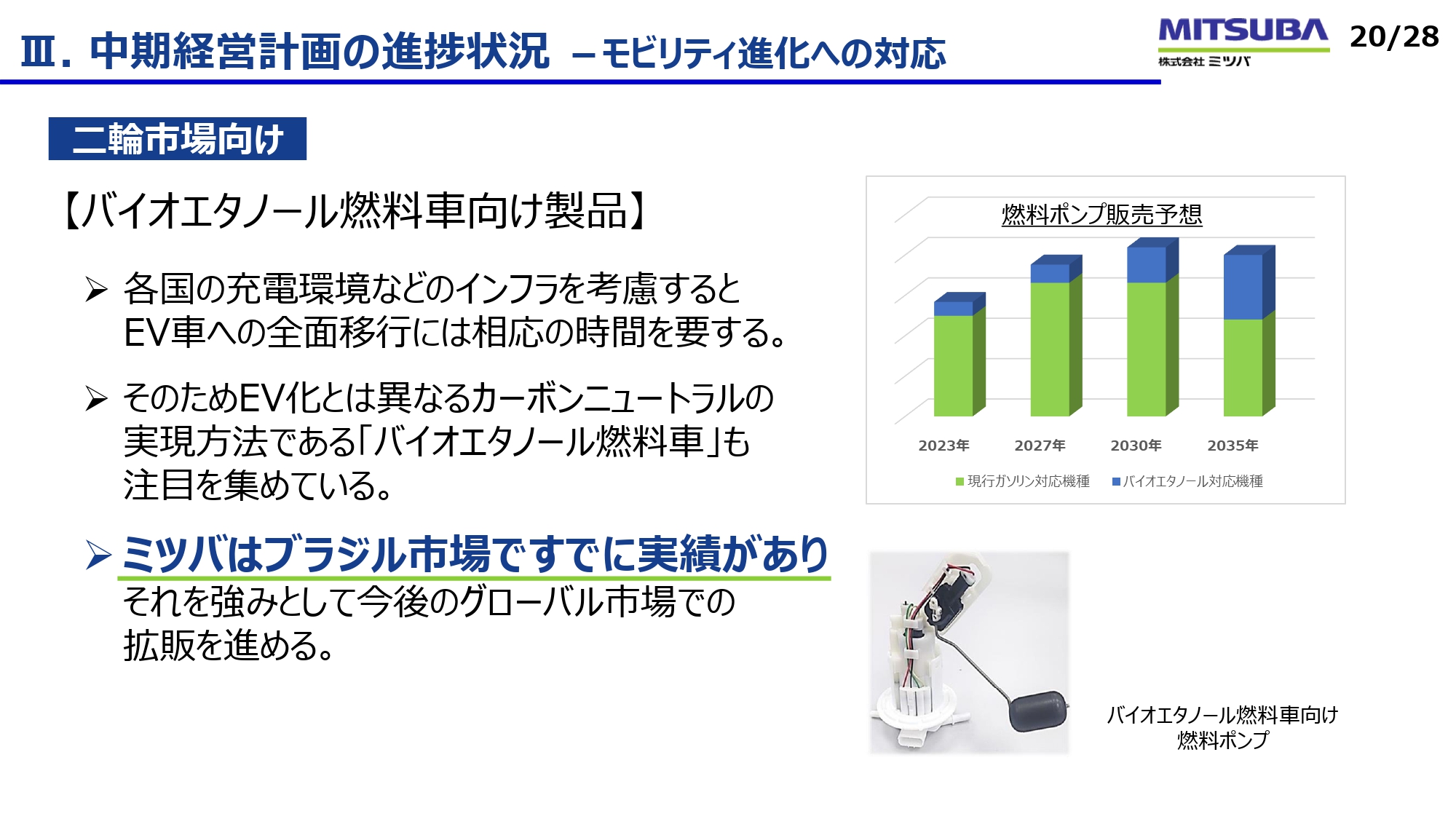

二輪市場向けの製品についてご紹介します。先ほどご説明したバイオエタノール燃料車に対して、スライド右下のバイオエタノール燃料車向けの燃料ポンプの開発に注力しています。

みなさまにはあまり馴染みがないかもしれませんが、ブラジルではすでに「E100」というアルコール100パーセントの燃料でバイクが走っています。その燃料のベースはトウモロコシです。

一方で今叫ばれているのは、麦わらをベースにした燃料やインドあたりだと牛糞をベースにした燃料です。スズキなどが今年のモビリティーショーでもPRを行っていましたが、そのようなものからもバイオエタノールができそうだということです。

これらは微妙に成分が違うため、いろいろなロバストにさらされるといった中では燃料ポンプの開発が難しい領域です。我々はこれまでに蓄積したノウハウを使いながら、しっかりと対応していきます。

Ⅲ. 中期経営計画の進捗状況 -モビリティ進化への対応

先ほども武からお話がありましたが、インドマーケットはいろいろな制約からガソリンが非常に高いです。そのため、本来のEVの流れとは別の「ガソリンが高い」という原因によって、EVの流れが進みそうです。

11月2日から4日には、スライド右上に記載の「Auto EV India 2023」がインドで開かれ、活況を呈していました。我々は、スライドに挙げている「2輪EV駆動システム」や、ウィンカーランプ、ライセンスランプといったLEDを使った灯火類のプレゼンを行いました。

スライド左下の「2輪EV駆動システム」は、新里工場で製品説明会を行っています。こちらは来年の秋口にインドで試作ラインを設置し、年間1,000台ぐらいの生産ができるものを準備します。今後はインドやASEAN+3で、スタートアップを含めた二輪EVの流れが起きてきますので、そちらへの対応を考えています。

以上で本日のご説明を終了します。ありがとうございました。

この銘柄の最新ニュース

ミツバのニュース一覧- 前場に注目すべき3つのポイント~日経平均株価は6万円の大台が射程に入ってくる~ 2026/02/26

- 【↑】日経平均 大引け| 5日ぶり反発、高市内閣の政策期待で買い優勢 (2月18日) 2026/02/18

- 信用残ランキング【売り残減少】 Jディスプレ、SBG、サッポロHD 2026/02/15

- 株ブロガー・さなさえ:決算期通過で個別が大盛り上がり♪わたしの注目株【FISCOソーシャルレポーター】 2026/02/14

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … IHI、ホンダ、SUMCO (2月10日発表分) 2026/02/12

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ミツバの取引履歴を振り返りませんか?

ミツバの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。