SHINKOのニュース

【QAあり】SHINKO、売上高、利益ともに通期予想に対して、想定どおりの進捗 DXに伴う案件が増加しソリューション事業が伸長

会社概要

福留泰蔵氏(以下、福留):株式会社SHINKO代表取締役社長の福留泰蔵です。本日は、2024年3月期第2四半期決算説明会に多数ご参加いただき、誠にありがとうございます。

日本証券アナリスト協会での初めての決算説明会ということもあり、簡単に当社についてご紹介します。

株式会社SHINKOは、1953年に創業されました。本年に上場したばかりですが、今年7月には70周年を迎え、古い歴史を持っている会社です。現在、約800名の従業員を擁しており、昨年度の実績は売上高159億円、営業利益は7億5,000万円です。

経営陣は、スライドに記載のとおりです。

企業理念

企業理念です。当社の行動規範として、ステークホルダーであるお客さま、仲間、社会に対する深い「おもい」(念い、想い、憶い)を忘れず、大切にすることを企業理念に宣言しています。

その上で、当社の付加価値創造の場は高度情報通信ネットワーク社会にあり、そのラストワンマイルにあると定めています。まさしく、人と人との接点こそが、当社のビジネスポジションであると認識しています。

ビジョン

コーポレートキャッチを「Human Service for Happy Life」と定めています。

人と人との接点によって、お客さまの笑顔につながる最高のサービスを提供したいと考えています。そして、サービスを提供する我々もそのことにより充実感を得て、人生の幸福につなげていくことを理想とし、ビジョンに掲げています。

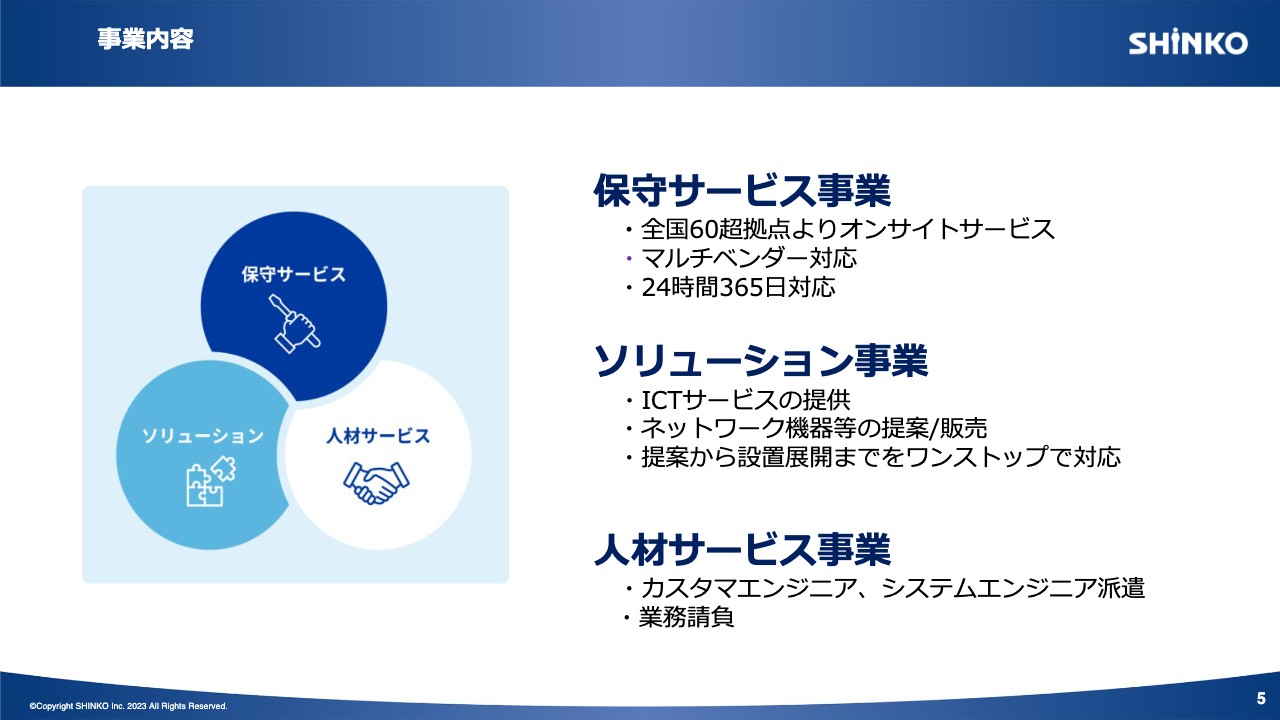

事業内容

当社には、保守サービス事業とソリューション事業、人材サービス事業の3つの事業があります。

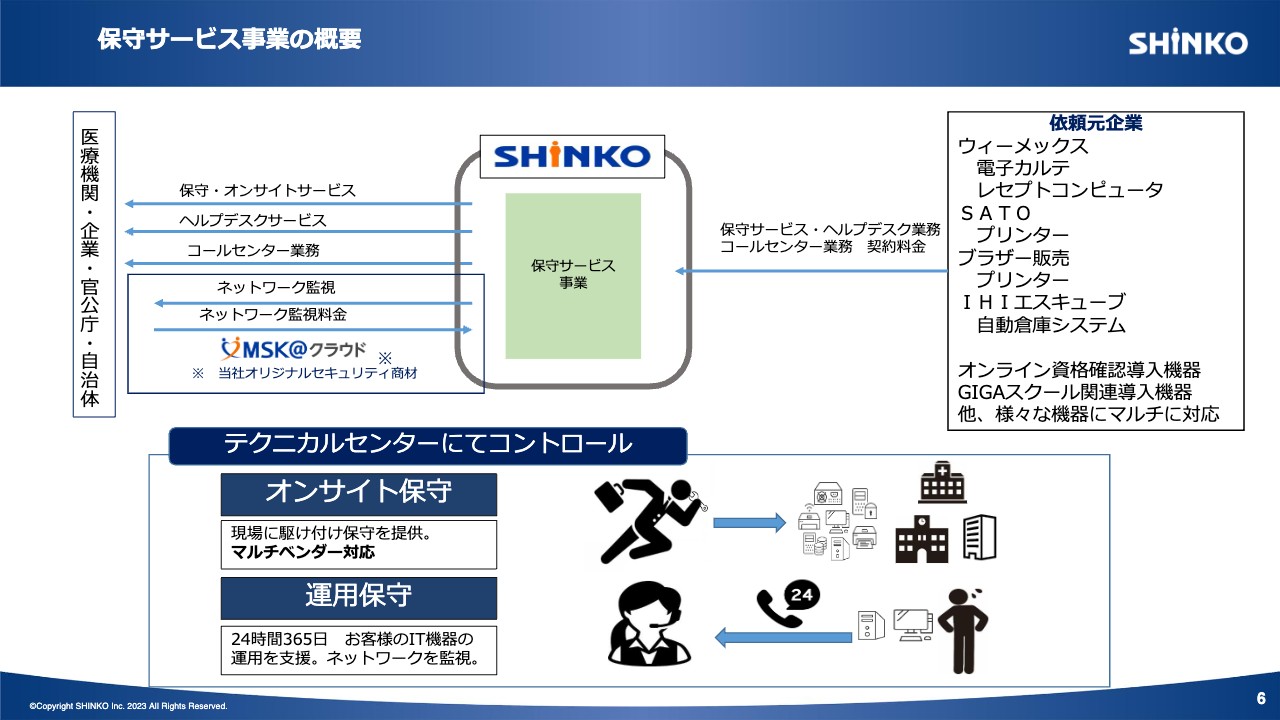

保守サービス事業の概要

保守サービス事業は、PHCホールディングスの子会社であるウィーメックス社をはじめ、多くのIT機器メーカーおよびシステムベンダーより依頼を受け、機器を設置しているお客さまのもとへ駆けつける、オンサイト保守を提供しています。

また、テクニカルセンターにおいて、ヘルプデスクサービスやコールセンター業務、ネットワーク監視等の運用管理を行っています。

当社の特徴の1つは、メーカーに属さない独立系企業であるため、さまざまなメーカーの機器保守が可能なことです。保守サービス事業の売上の多くは、年間契約に基づいており、大きなストックビジネスとなっています。

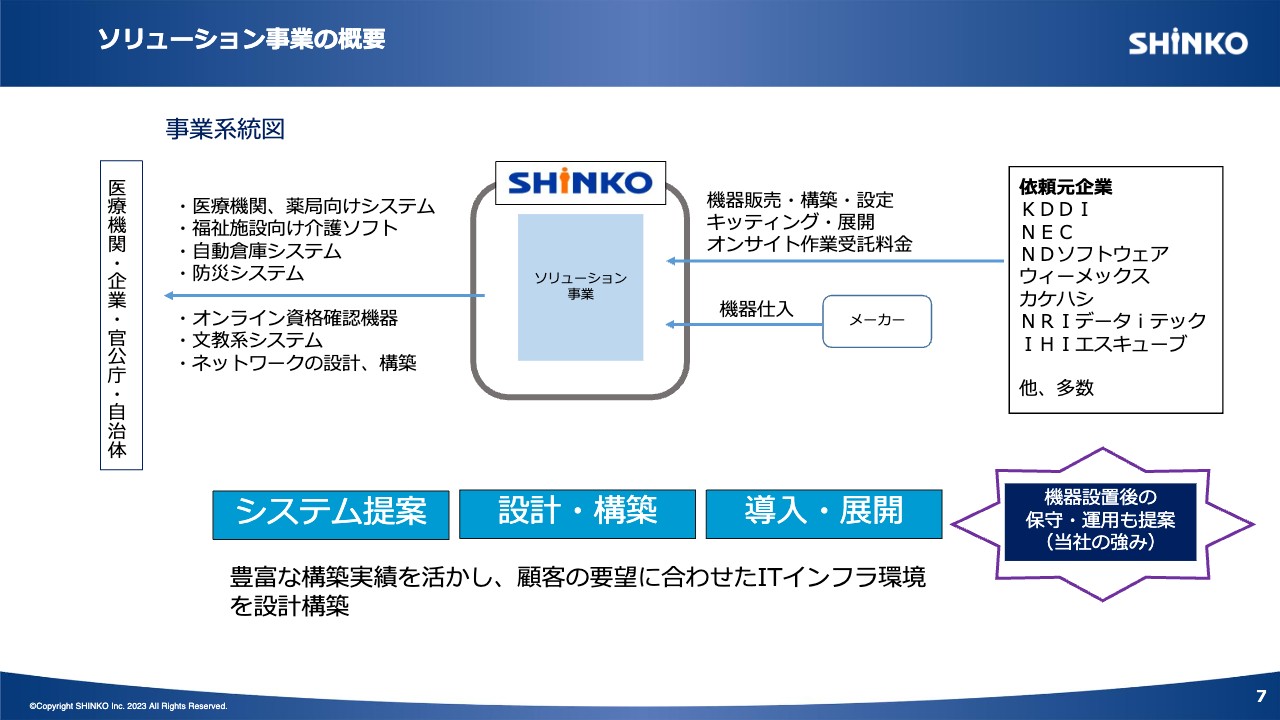

ソリューション事業の概要

ソリューション事業は、システムの提案や設計・構築、導入・展開といったサービスを提供しています。

企業からIT機器関連の導入業務を受託し、当社で機器の選定、設定等を行い、エンドユーザーに設置するサービスです。

サービスの提供先として、民間企業から官公庁まで、幅広く対応しています。また、機器設置後の保守や運用サービスまで、ご要望に合わせて提供できる点が、当社の強みの1つとして、お客さまからも好評を得ているところです。

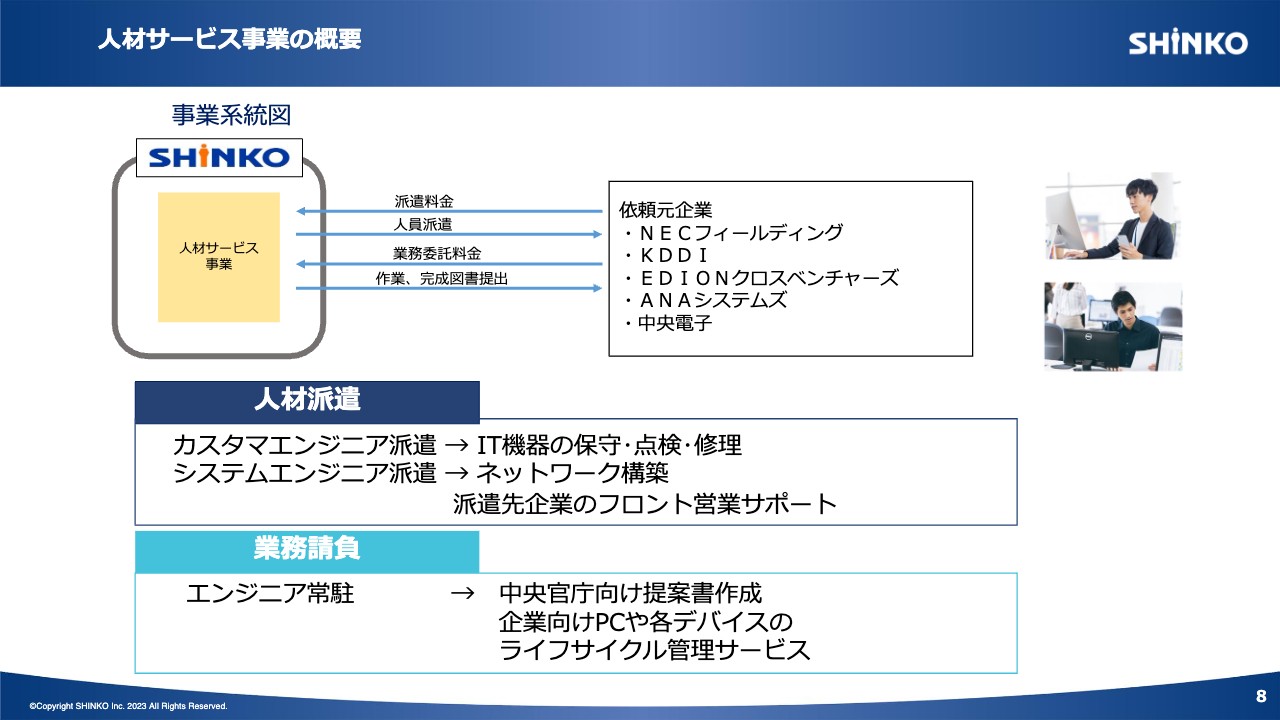

人材サービス事業の概要

人材サービス事業は、保守サービスを提供するカスタマエンジニア、ネットワークの構築等を行うシステムエンジニア等を派遣しています。また、エンジニアが派遣先に常駐する業務請負も行っています。

決算ハイライト

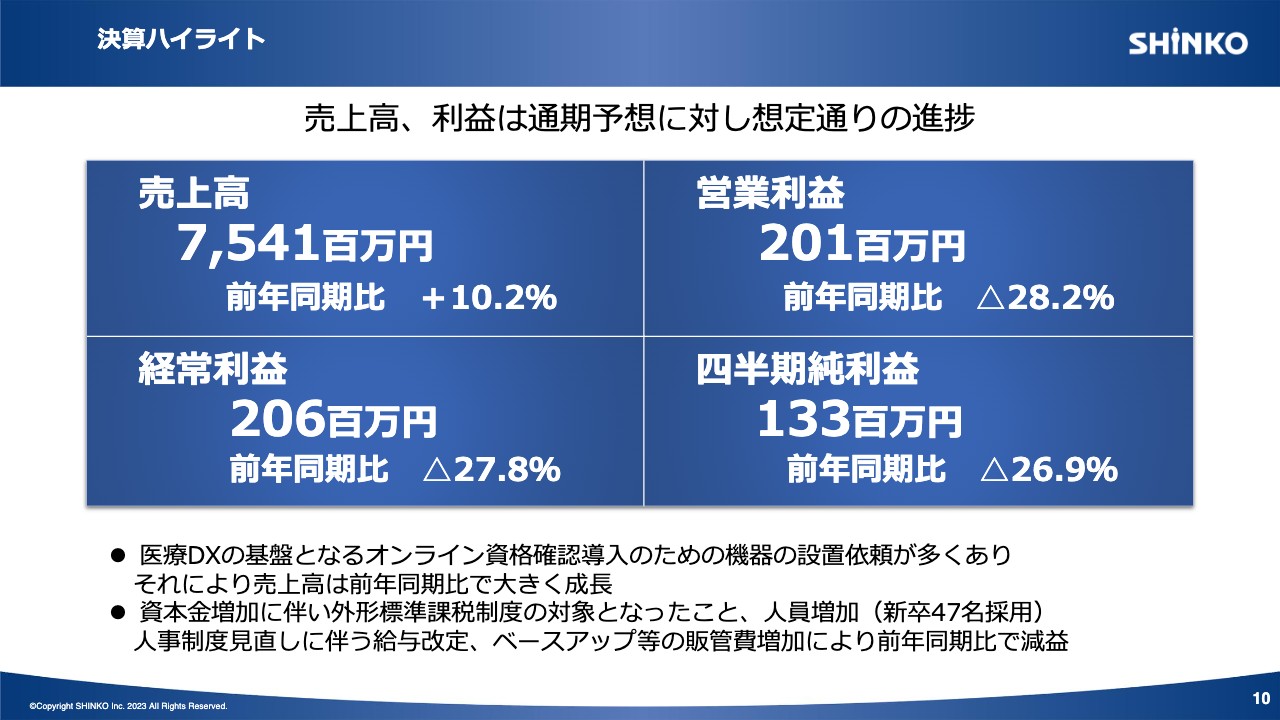

決算のご報告に移ります。2024年3月期第2四半期の決算ハイライトです。

売上高は前年同期比で10.2パーセント増の75億4,100万円となりました。これは、医療DXにかかわるオンライン資格確認導入のための機器の設置業務が多数あったことが要因となっています。

営業利益は、第1四半期同様に外形標準課税の対象になったこと、また人件費増加等の要因があり、前年同期比で28.2パーセント減の2億100万円となりました。しかしながら、これは計画値どおりの結果と受け止めています。

経常利益、四半期純利益は、スライドに記載のとおりです。売上高、利益ともに通期予想に対して、想定どおりの進捗となっています。

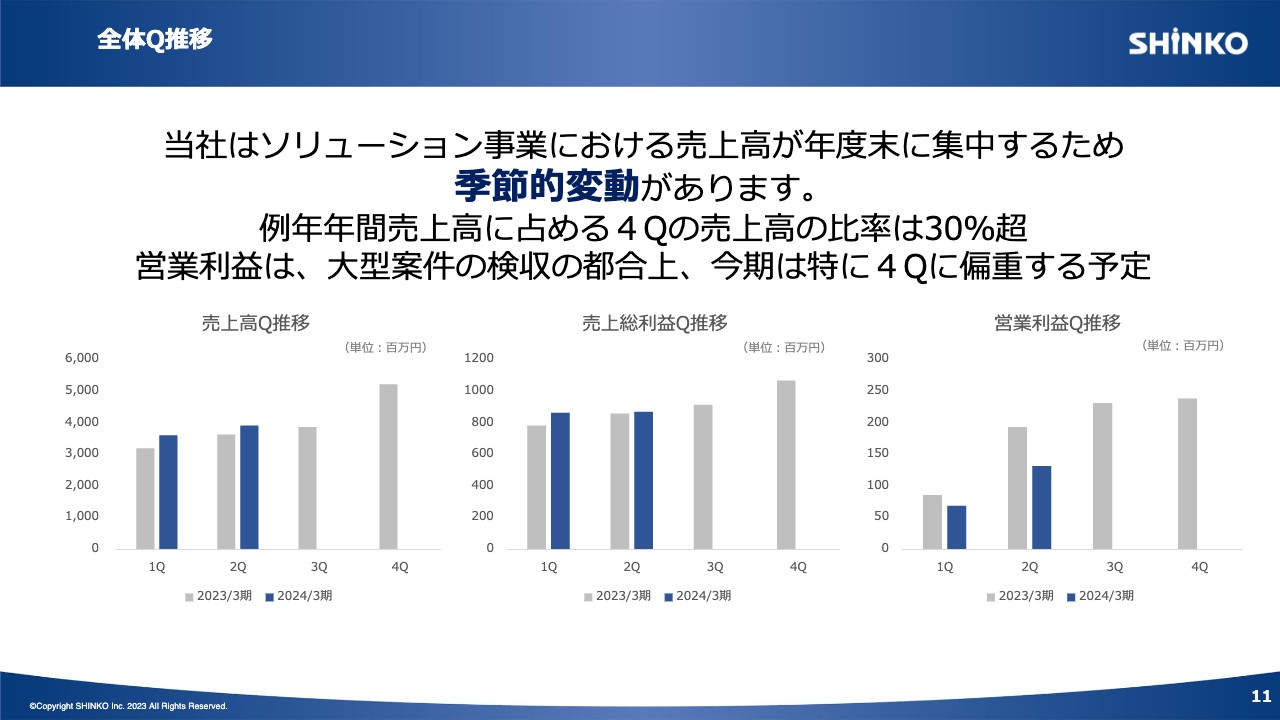

全体Q推移

四半期ごとの実績推移です。当社の収益の特徴として季節的変動があり、例年、第4四半期に偏重する傾向があります。2024年3月期については、自治体の防災システム更新といった大型案件の検収が第4四半期に集中していることから、特にその傾向が強くなる予定です。

進捗率

業績予想に対する進捗率です。当社の収益は、先ほどお話ししたとおり、毎年下期に上がるという特徴があります。売上高は、前年と比較して増加しており、進捗率も例年と比較して高くなっています。

営業利益は、前年と比較して下がっていますが、下期には前年よりも多く上がると見込んでいます。今期は、特に下期に偏重しています。下期に検収を控えている大型案件があることと、先ほどもお話しした外形標準課税の影響によるものがあります。

業績予想

通期業績予想については、期初計画から変更なしと考えています。

2024年3月期 第2四半期 売上高差異分析

前年同期との売上高の差異です。保守サービス事業は、堅調に成長しています。ソリューション事業は、DXに伴う案件が増加しているため、大きく伸びています。人材サービス事業は、前年の退職者の補充が十分でなかった影響が出ていますが、需要は旺盛で、今後も人員を増やしていく計画です。

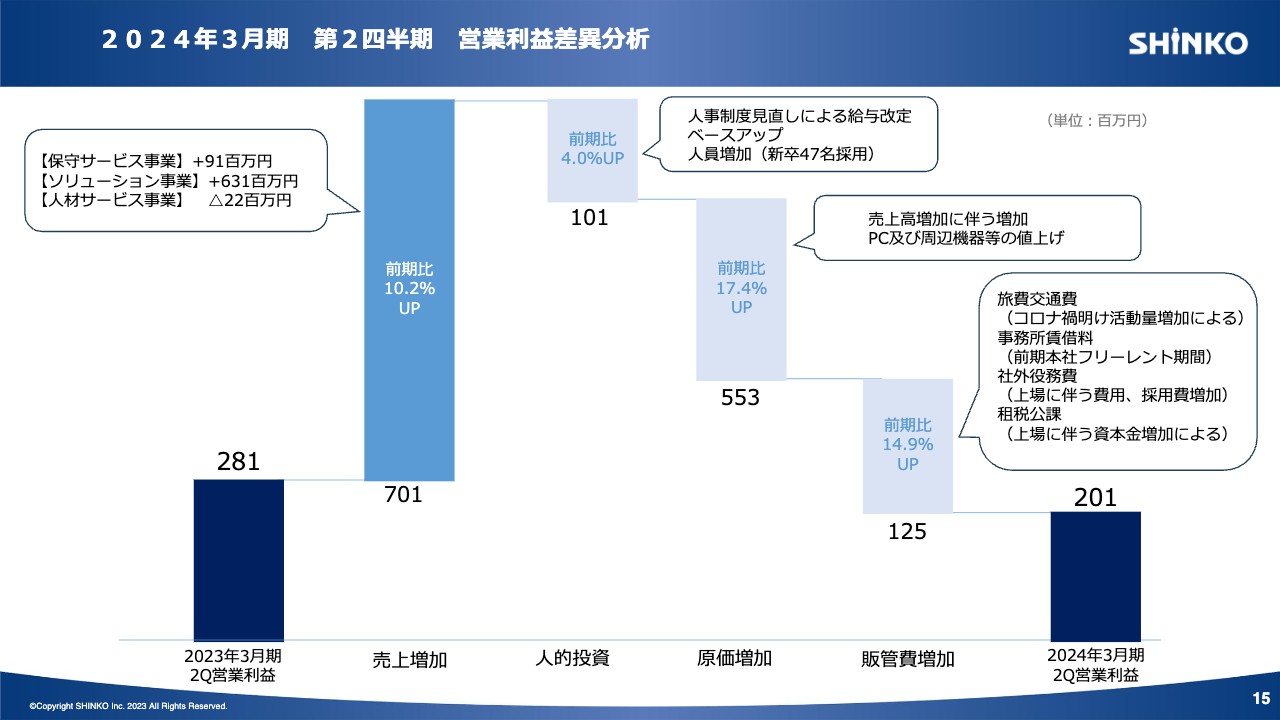

2024年3月期 第2四半期 営業利益差異分析

営業利益の前年同期との差異です。前期と比較して、売上高が7億円増加しましたが、給与改定やベースアップ、人員増により人的投資が前年に対して4パーセント増加したことがマイナスに働いています。売上高の増加と仕入価格の値上げがあったため、原価が17.4パーセント増加したこともコスト増の要因になっています。

また、販管費も15パーセント程度増加しています。こちらはコロナ禍明けの活動量の増加による旅費交通費等の増加によるものです。

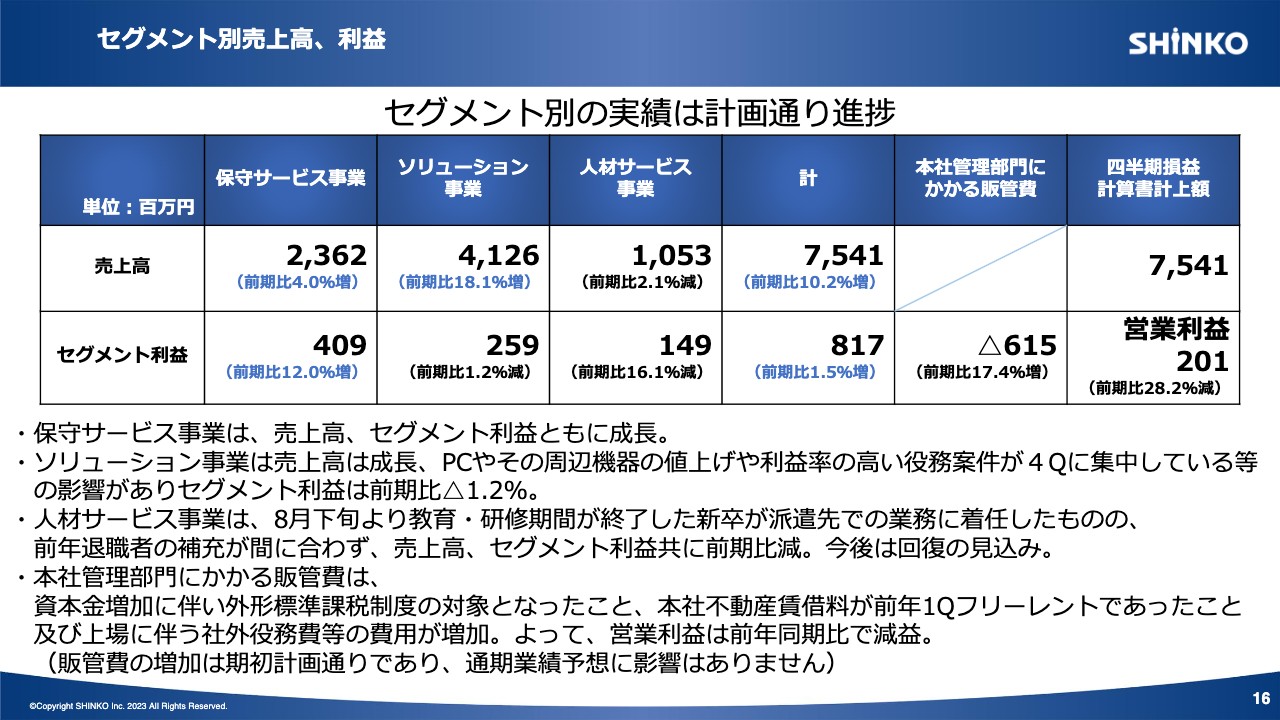

セグメント別売上高、利益

セグメント別の売上高と利益です。セグメント別に詳しくご説明します。

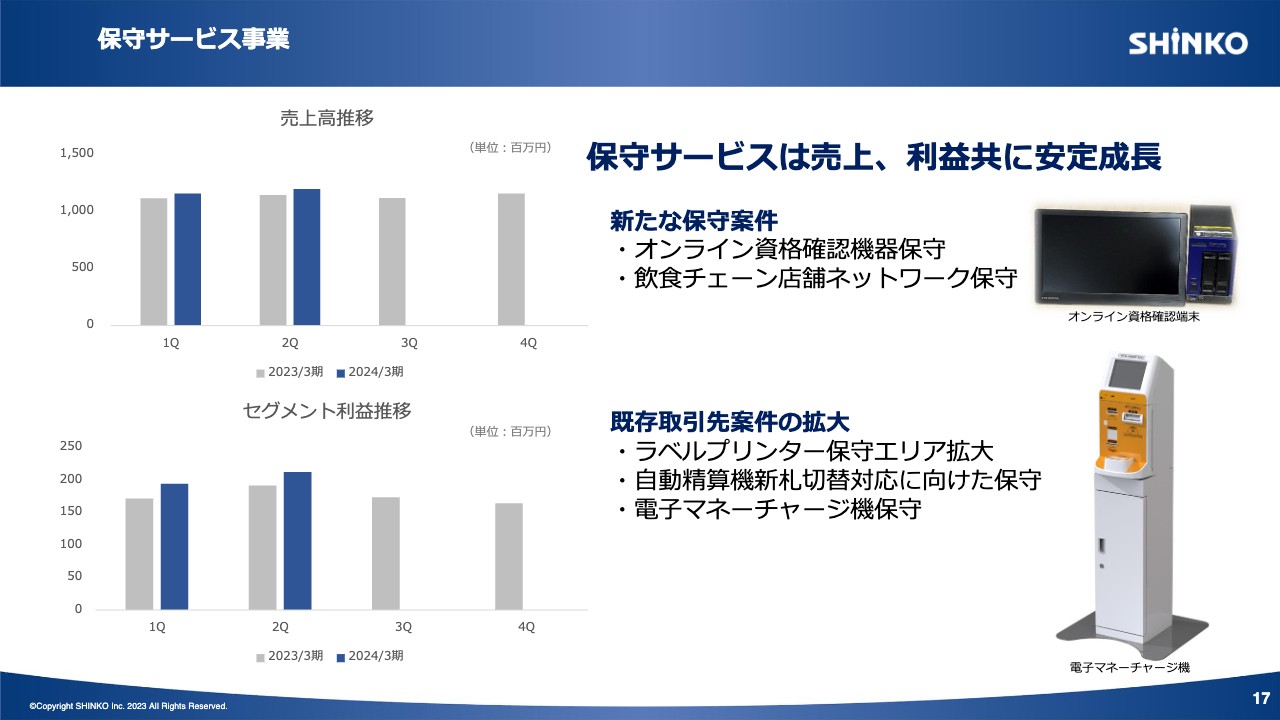

保守サービス事業

保守サービス事業は、売上、利益ともに安定的に成長しています。新たにオンライン資格確認端末の保守を受託したほか、既存取引先からの依頼も拡大しています。

上場後の変化として、以前より認知度が上がったため、新たな保守のご相談が増加傾向にあります。

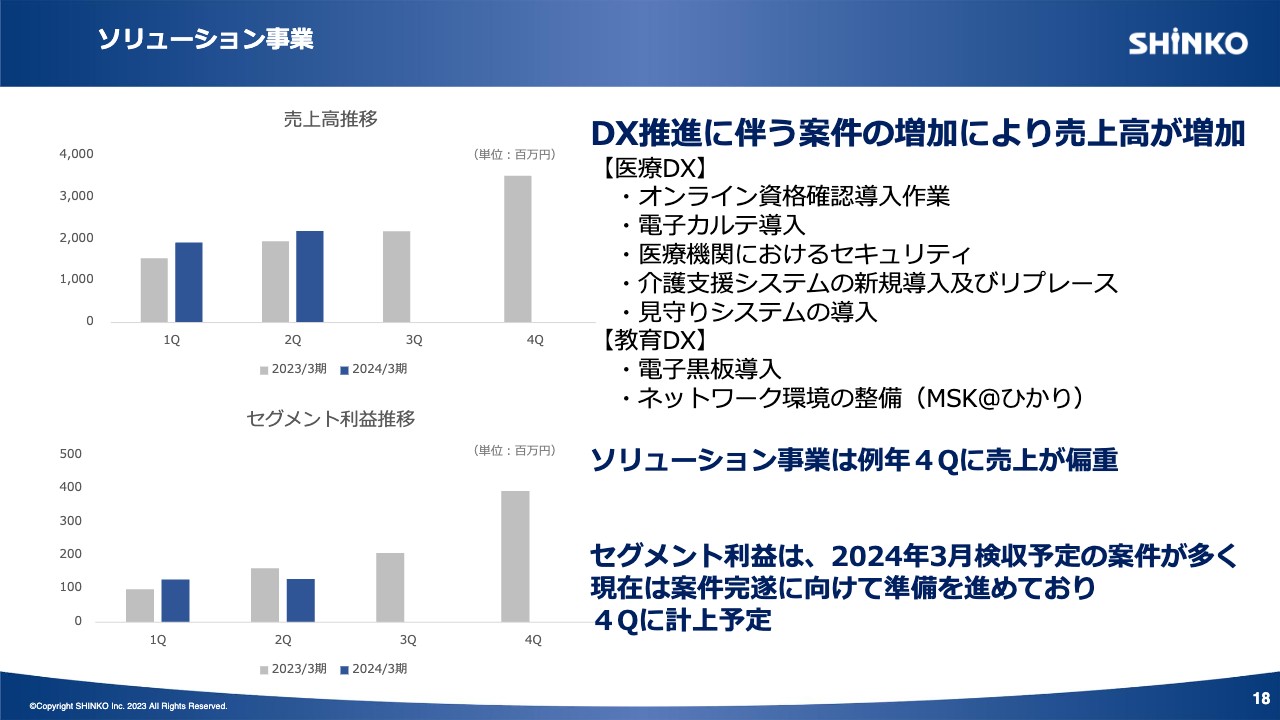

ソリューション事業

ソリューション事業は、医療DX関連で、オンライン資格確認の導入作業が増加した結果、売上高が増加しています。その他にも、同じように医療DXと関連して、電子カルテの導入依頼や、医療機関ごとに合わせた機器の設定依頼、介護人員不足を補うための見守りシステムの導入依頼も増加しています。

政府が推進している医療DXにより、医療機関ではパソコンなどネットワークに接続する機会が増加し、セキュリティに対する意識も今は高まってきています。当社のセキュリティ製品「MSK@クラウド」の導入や、オフラインバックアップサービスへの問い合わせも増加しています。

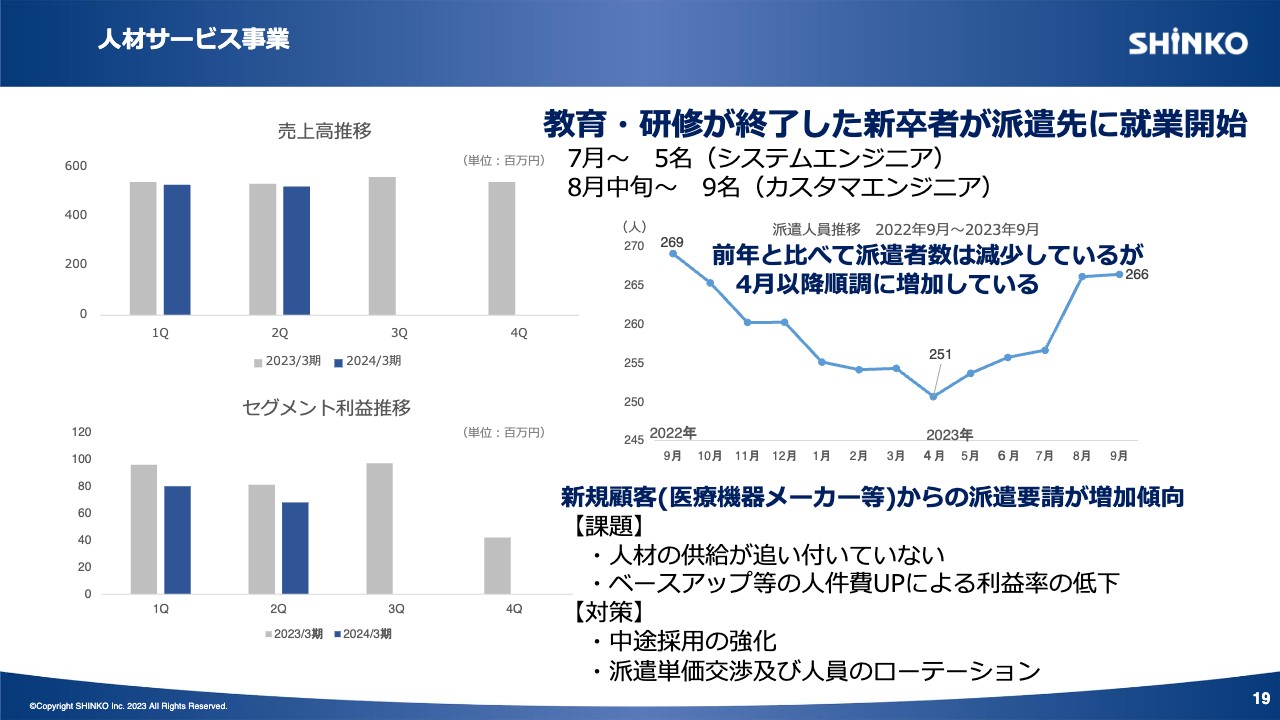

人材サービス事業

人材サービス事業は、前年と比較すると、売上、利益ともに減少しています。しかし、教育研修を終了した新卒者が派遣先への就業を開始し、4月以降は順調に派遣人員数は増加しています。本年の新卒採用で4月に入社したメンバーは47名でした。

新規取引先から派遣要請も来ており、人材供給がなかなか追いつかないことが課題です。今後は、中途採用の強化や社内のローテーションを図り、需要に応えていきたいと思っています。

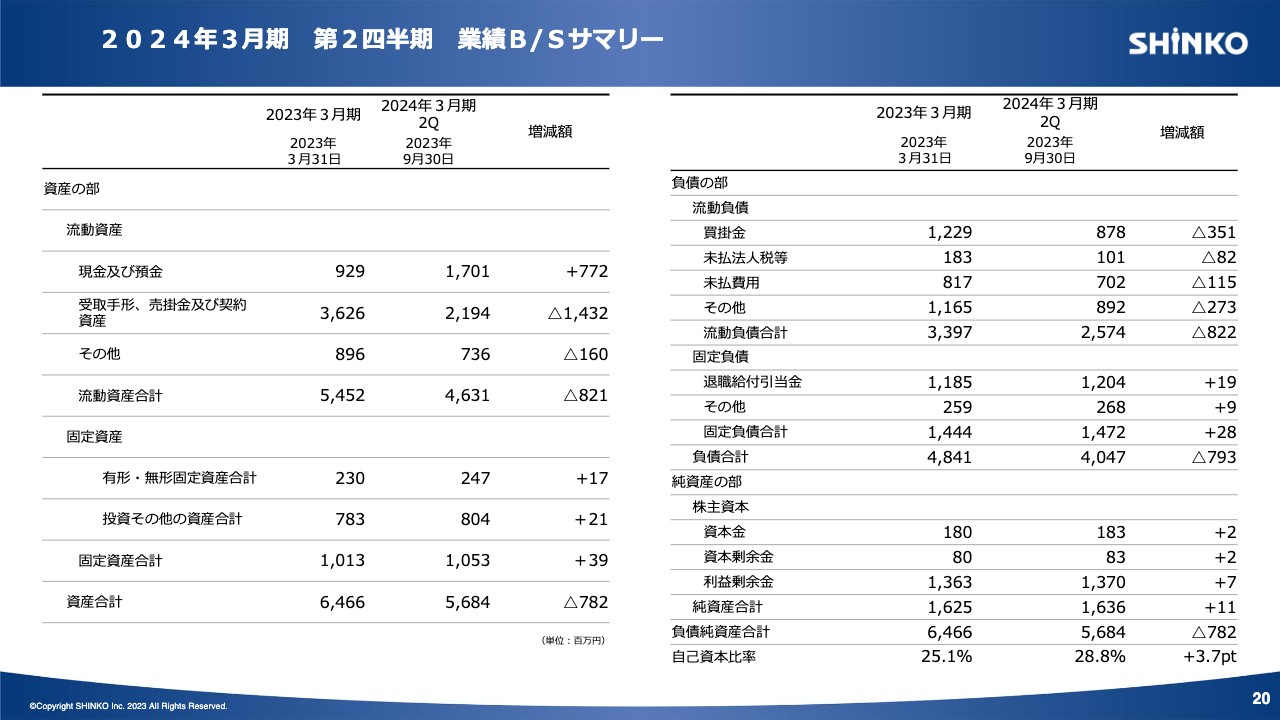

2024年3月期 第2四半期 業績B/Sサマリー

業績B/Sサマリーです。流動資産は減少しています。各種大型案件の代金回収と、オンライン資格確認案件の必要機材を販売したことにより、棚卸資産が減少したためです。

一方、固定資産は増加しています。スマートグラスの導入費用、またテクニカルセンター移転に伴う敷金の計上等により増加しました。結果、総資産は56億8,400万円となっています。

負債の部について、流動負債は減少しています。必要機材代金の支払いや法人税の納付、短期借入金の返済等があったためです。

固定負債は、退職給付金の増加により増加していますが、負債合計では前事業年度末と比較して減少しました。

純資産は、前事業年度末に比べて1,100万円増加し、16億3,600万円となりました。結果、自己資本比率は前事業年度末の25.1パーセントに対して28.8パーセントと増加しました。

キャッシュフロー

キャッシュフローはスライドに記載のとおりです。営業活動によるキャッシュ・フローは12億5,100万円の増加、投資活動によるキャッシュ・フローは5,000万円の減少、財務活動によるキャッシュ・フローは4億2,900万円の減少となっています。

上場後の当社を取り巻く環境

2024年3月期第2四半期までの上期の総括と、今後の第3四半期、第4四半期の下期の見通しについてご説明します。

2023年3月に上場して、約半年がたちました。上場後の変化の1つとして、今まで取引のなかった企業から協業の相談が増えていることが挙げられます。中には、すでに新規プロジェクトとして事業を開始しているもの、今後に向けて商談を進めているものがあります。

その背景として、上場による認知度向上のほか、当社の強みを活かして各社のニーズやお困りごとに柔軟に応えられている部分があるのではないかと考えています。

このように当社の強みに対するニーズを感じており、今後はこの強みをさらに発信することにより、さらなる事業拡大が可能ではないかと期待しています。

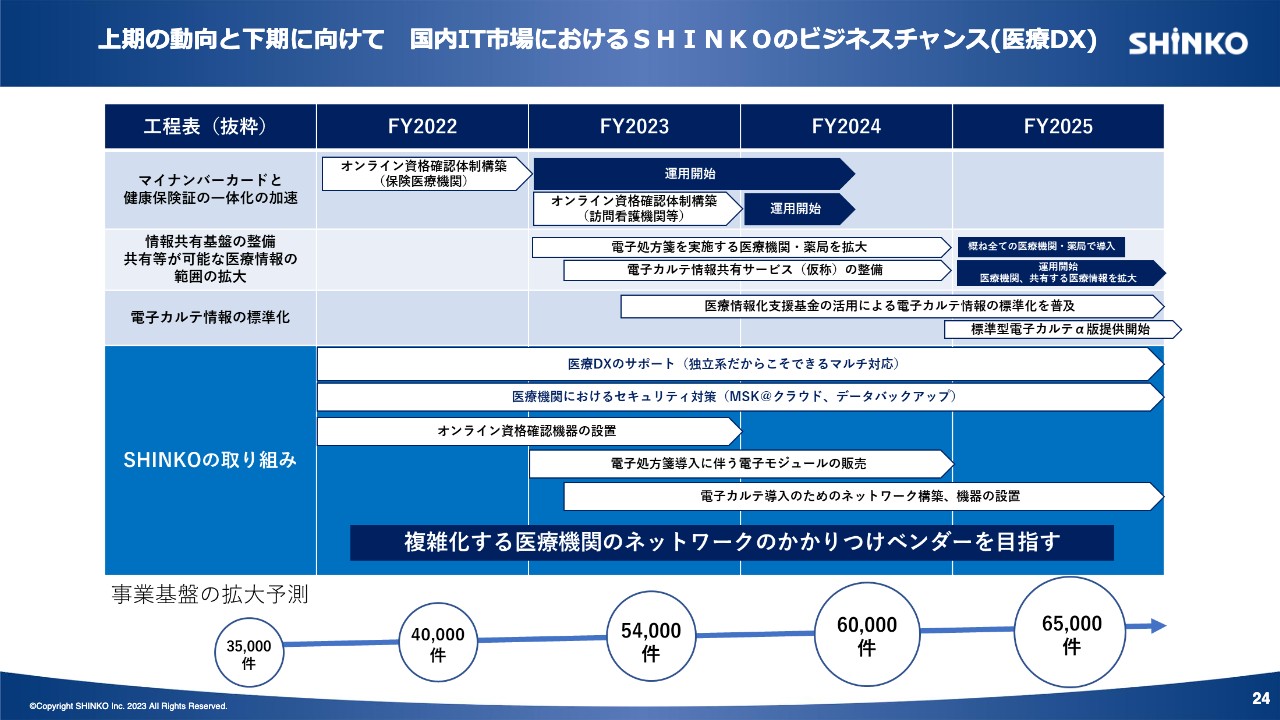

上期の動向と下期に向けて 国内IT市場におけるSHINKOのビジネスチャンス(医療DX)

スライドに、中期経営計画で示した重点政策を記載しています。中期経営計画でうたっている「DXへの貢献」について、上期の実績と下期の見通しをご報告します。

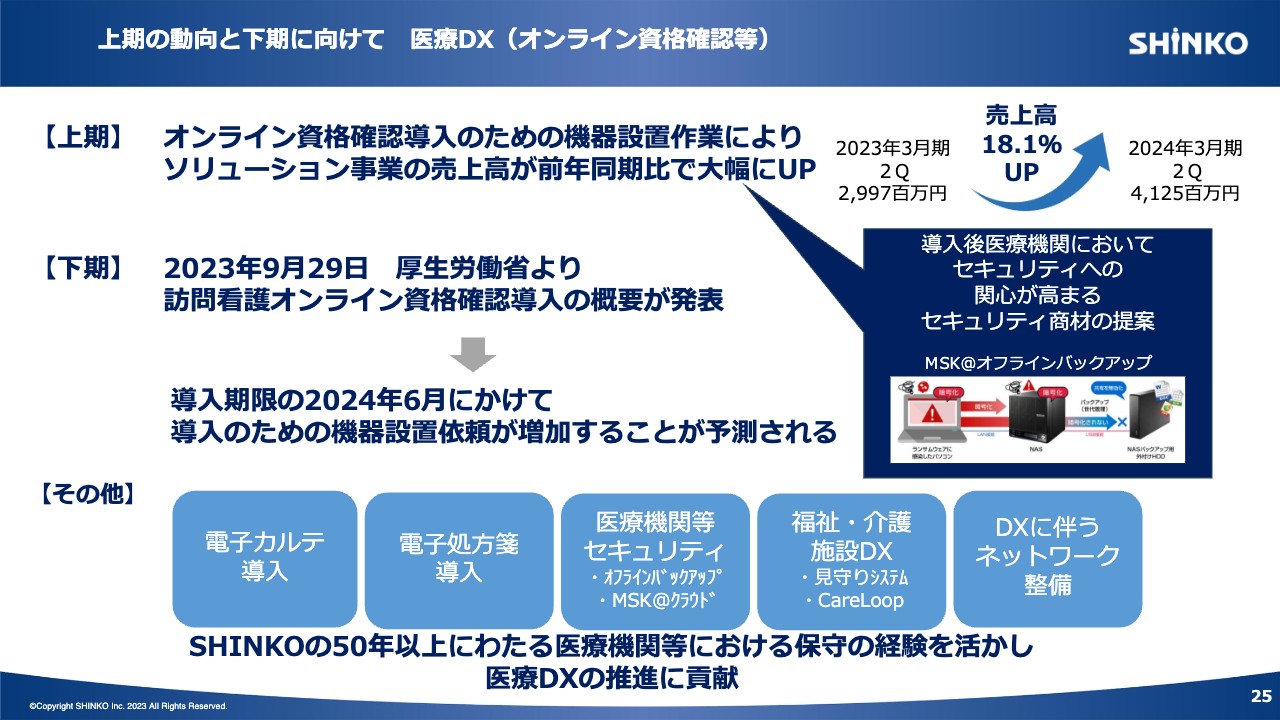

上期の動向と下期に向けて 医療DX(オンライン資格確認等)

政府が推進している医療DXについてお伝えします。医療DXの1つであるオンライン資格確認導入は、経過措置により、期限が2023年9月末までとなっていました。そのため、上期は医療機関や薬局での機器導入作業が多くあり、ソリューション事業の売上高が大幅に増加しました。

オンライン資格確認の導入は下期においても若干ありますが、いったん終息となります。一方、2023年9月に、訪問看護オンライン資格確認導入の概要が発表されました。訪問看護ステーションへの導入準備が始まるところです。当社にも、これから依頼が来るものと考えています。

こちらは、導入期限が2024年6月となっており、年度末から来期に向けて、本格的に開始するのではないかと考えています。

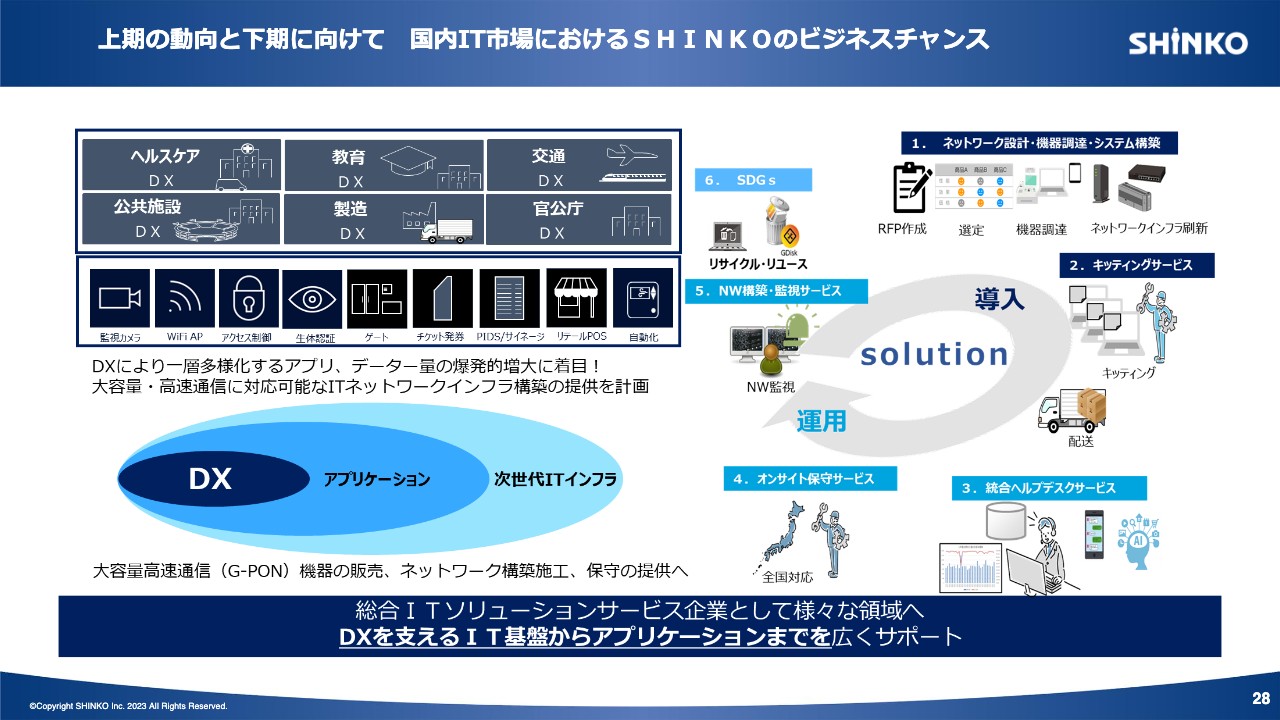

上期の動向と下期に向けて 国内IT市場におけるSHINKOのビジネスチャンス(DX全般)

スライドに中期経営計画を示しています。DXが進む国内IT市場においては、私どものビジネスチャンスが多数あります。これを確実に捉えて、事業拡大につなげていきたいと考えています。

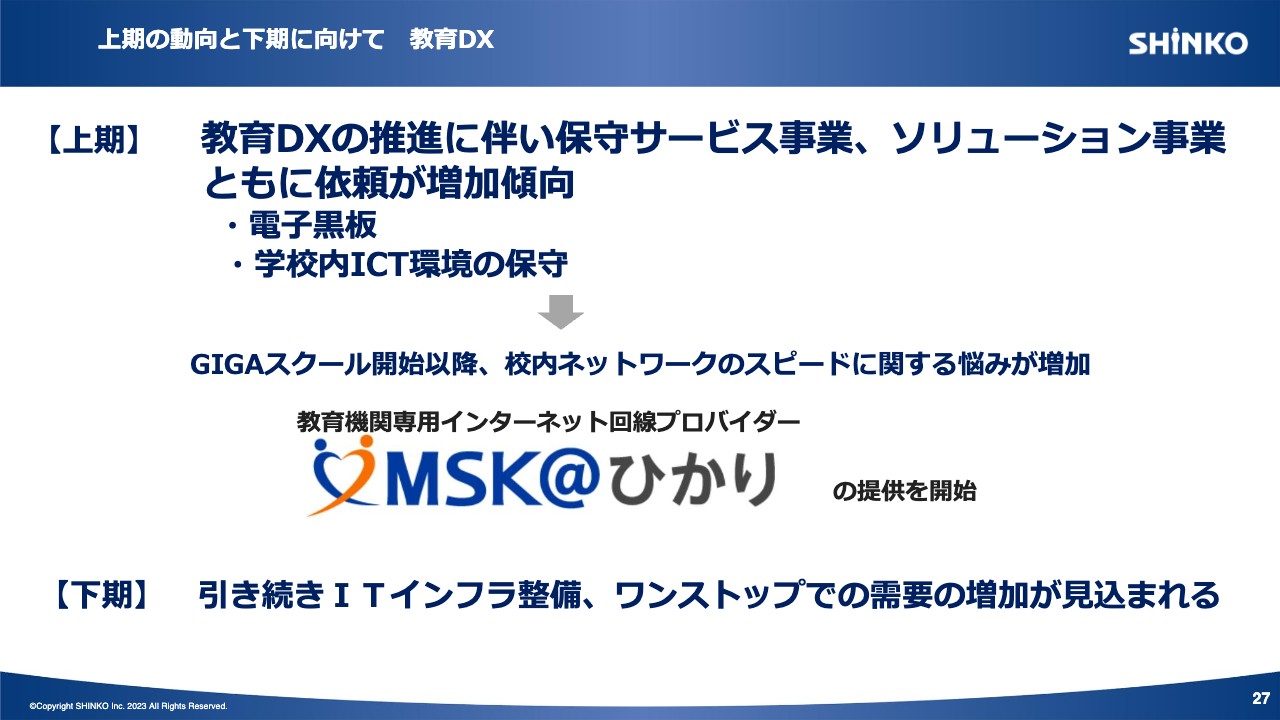

上期の動向と下期に向けて 教育DX

ビジネスチャンスの1つとして、教育DXについてお話ししたいと思います。GIGAスクール構想以降、教育機関のIT投資が増加傾向にあります。当社でも現在、電子黒板の販売や、学校内のICT環境の保守案件等が増加しています。

また、1人1台端末が普及したために、学校内のネットワークのスピードに関するさまざまな課題が今、顕在化しています。当社では、新商材の「MSK@ひかり」の提供を開始し、好評を得ています。小学校から大学、そして専門学校と、さまざまな教育機関から問い合わせがあるところです。

上期の動向と下期に向けて 国内IT市場におけるSHINKOのビジネスチャンス

機器調達と設定構築、設置展開、インフラ整備といった、機器の導入から運用の保守までをワンストップで対応可能です。これにより当社への需要が増えていると考えています。

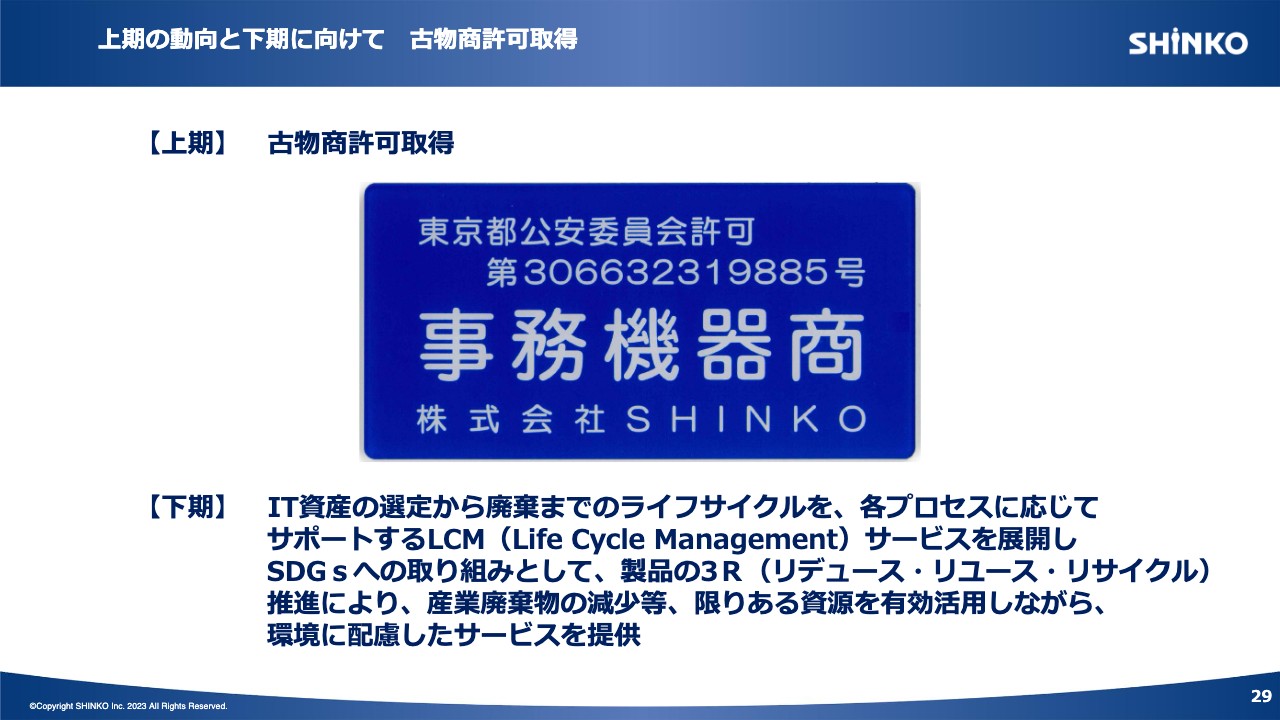

上期の動向と下期に向けて 古物商許可取得

このたび、製品のリユース・リサイクルにも対応できるよう、9月に古物商の許可を取得しました。このように、SDGsへの取り組みも徐々に始めています。

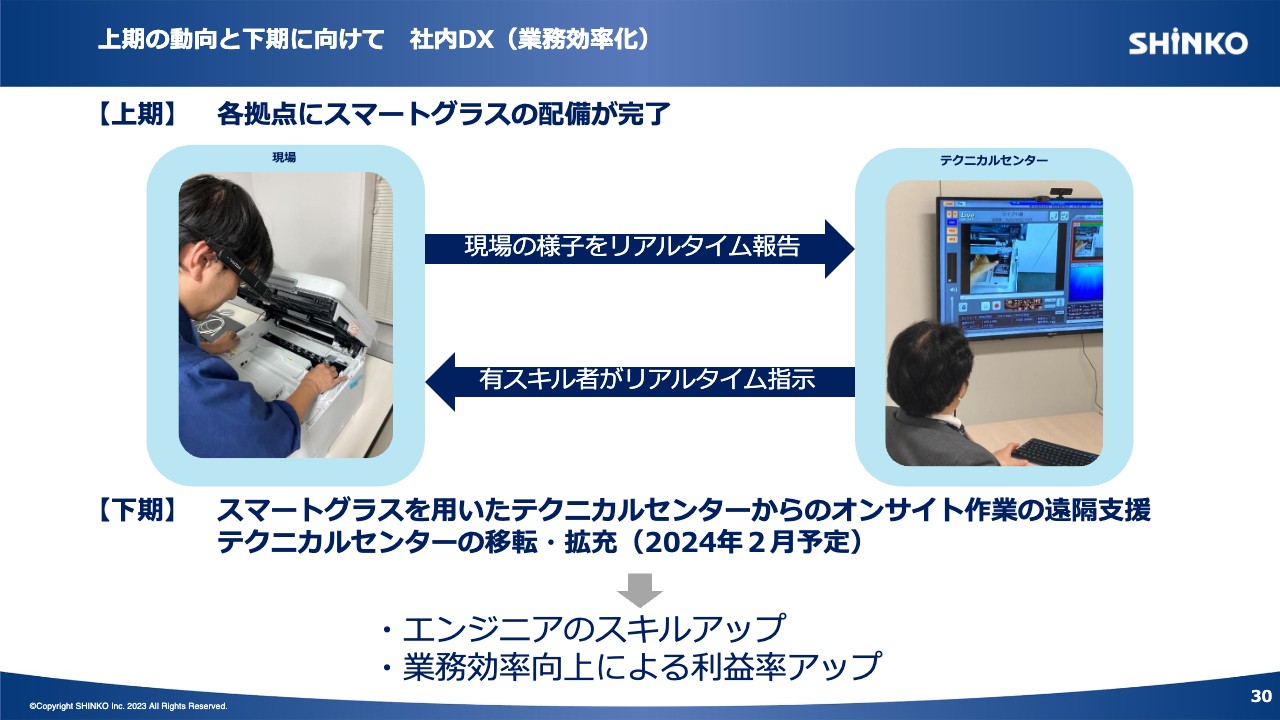

上期の動向と下期に向けて 社内DX(業務効率化)

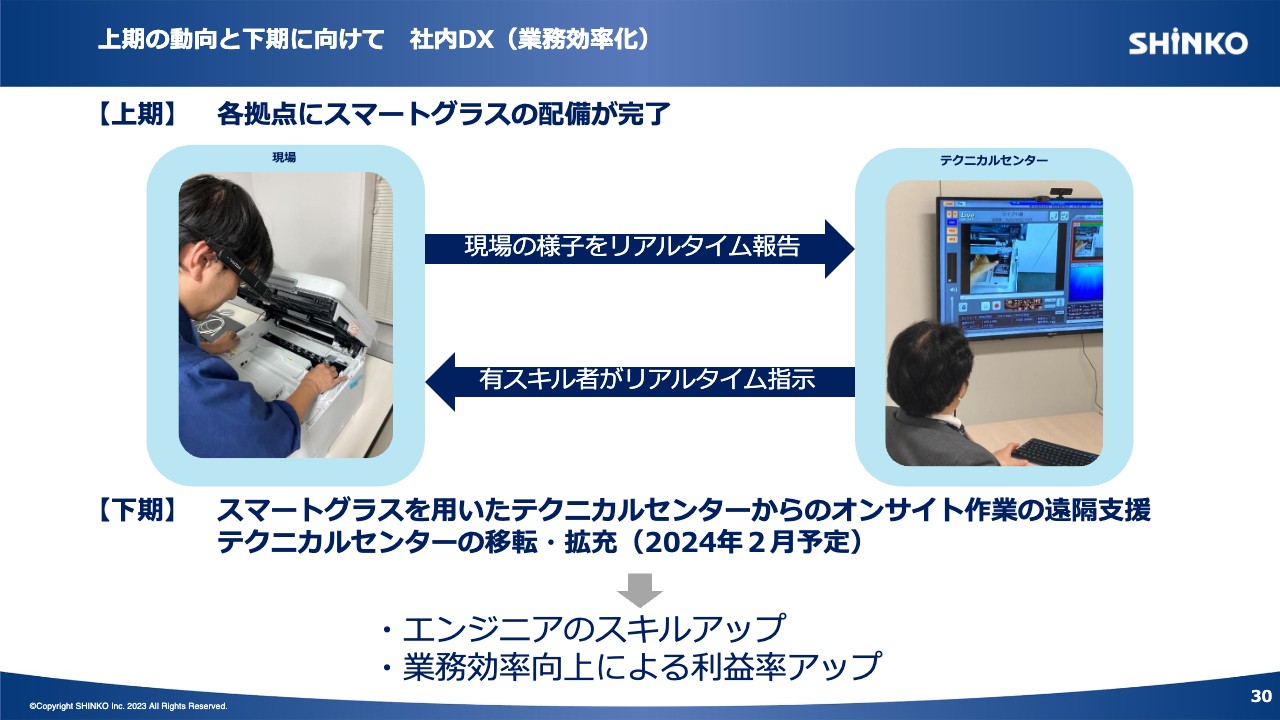

投資計画の中の1つである、テクニカルセンターの移転については、現在準備を進めているところです。2024年2月には運用を開始する予定です。

この移転に先立って、スライドの写真にあるように、上期には各拠点にスマートグラスを配備しました。これを使用することにより、オンサイト作業を遠隔から技術支援できるようになります。

従来は、高いスキルを持ったエンジニアしか複雑な機械に対応できないという状況がありました。しかしスマートグラスをを利用することにより、幅広いカスタマエンジニアが対応できる状況になりました。

このことにより業務効率が向上し、ひいては利益率のアップにもつながっていくと期待しています。中期経営計画では、2025年には利益率6パーセントを目指しており、テクニカルセンターの移転・拡充は、その大きなカギを握っていると私どもは受け止めているところです。

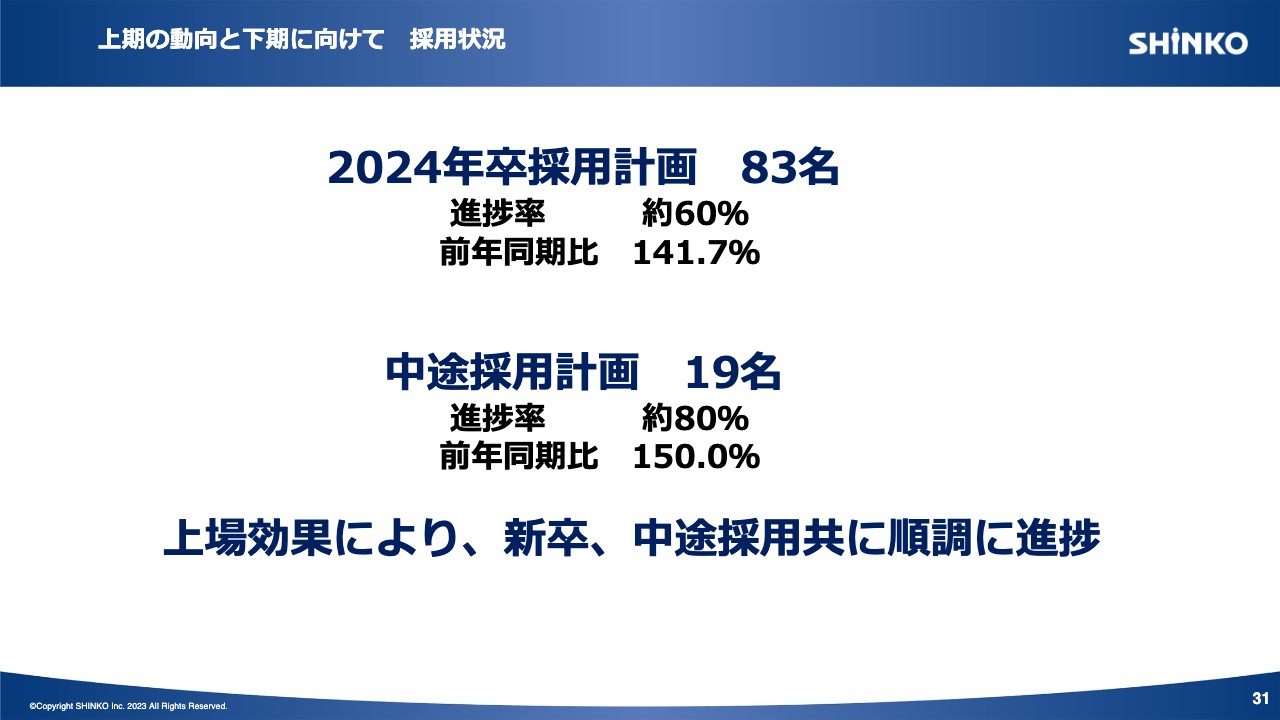

上期の動向と下期に向けて 採用状況

現在の採用の状況についてご報告します。新卒の採用は、先ほどお話ししたとおり、本年は47名、前年に対してプラス8名という増加でした。来年は83名の採用を計画しています。

ほぼ倍に近い人数の採用を計画していますが、現在の採用の進捗率は、約60パーセント程度です。前年と比較しても、私どもとしては、順調な進捗だと見ているところです。

また中途採用については、前年度、多少苦労したにもかかわらず、これはやはり上場効果かもしれませんが、19名と計画しています。進捗率は80パーセントとなっています。

新卒採用も中途採用も、私どもとしては上場の効果が表れているものと考えています。

以上で、私からの発表を終了したいと思います。ご清聴ありがとうございました。

質疑応答:メーカーがSHINKOに保守業務を発注するメリットついて

質問者:ビジネスモデルの中で、保守サービス事業の利益率が非常に高いというお話でした。メーカーが御社に保守サービスを外注するメリットを教えてください。また御社は代理店業務と直販業務を行っており、メーカーから見ると二足のわらじです。これは事業機会としてどう見ればよいのでしょうか?

福留:保守サービス事業は、メーカーなどさまざまな企業が我々を活用されてきたという背景があります。この動きは以前と比べ、さらに強くなり高まっていると私どもは感じています。

そう感じる背景の一つには、これまで私どもの市場における販売や保守について競合だった会社から、「業務を依頼できないか」というアプローチがいくつも来ています。

その背景を聞くと、やはり昨今の人手不足により自分たちで保守する体制を作れなくなってきており、そのようなメーカーさまでは、営業と保守を同じ人が担当しているそうです。そして「営業を強化したいので、保守はもう外に任せたい」という企業さまがいくつもあり、今までは競合の関係であったにもかかわらず、これを私どもに依頼するという会社さまが増えてきています。

また私どもの既存の取引先である大きなメーカーさまにも、そのような傾向があります。より一層、別の分野に自分たちの技術者を集中させたいというお考えです。その上で、このような保守については、私どもへ「全部移管したい」というお話があります。

そのような中で、私どものこの事業が拡大しつつあると思います。また先ほど申し上げたように、元は競合関係にあった会社から保守の仕事を受けることによって、例えば私どもの医療分野における市場のシェアが広がっていく効果にもつながっていくと感じています。

行政との関係について言いますと、例えば教育DXに関しては、私どもがGIGAスクール構想の時に各自治体に入札で参加して獲得したものです。

中でもさいたま市の教育DXは大型案件であり、GIGAスクールとしては一定の成果を出しました。それがその後の保守にもつながっています。そのような実績が、私どもが入札で獲得した以外の自治体でも、保守を依頼されることにつながってきています。そのような実績により、どんどん拡大しているところがあります。

また法務省矯正局の案件についても、実績を積み重ねることにより、今年何件かの入札で実績を勝ち取りました。来年以降、この経験をもとに、さらに拡大していけると思っています。行政分野については、このように入札等を通じて経験を積み重ねたものが大きくなってきています。

また私どもはKDDIさまに社員を常駐派遣・請負派遣しており、そのメンバーが国土交通省などさまざまな行政対応の営業を行っています。そこで獲得した案件が私どものソリューション事業として展開されるという構造にもなっています。

質疑応答:受注残の開示有無ついて

質問者:季節変動要因が大きいという話の中で、上期と下期で利益の乖離が大きいですが、達成可能性を確認するための受注残の開示は可能でしょうか?

福留:現在、下期の計画については、ほぼ受注していると見ています。受注残をどのように開示するかについては、村上がお答えします。

村上芳仁氏(以下、村上):当社が受注残を開示していない理由は、ソリューション事業では今回のように大型案件ばかりではなく、細かい案件の積み重ねがあり、基本的に受注から納品、検収までの時間が非常に短いことから、受注残を開示していません。今後、そこについても検討していくのかどうかは、社内の状況を見ながら考えていきます。

質問者:わかりました。投資家としては、そこは確認していきたいと認識しています。ぜひご検討のほど、よろしくお願いしたいと思います。以上です。

質疑応答:ソリューション事業における営業の流れについて

質問者:御社の営業の流れについてうかがいます。保守事業についてはメーカー側がお客さまに営業して、御社に保守を依頼するという理解ですが、ソリューション事業についても同様の流れと考えてよろしいでしょうか? 受注に至るメカニズムを教えてください。

福留:私どもの事業の特徴は、保守サービス事業、ソリューション事業、そして人材サービス事業の3つの事業があるということです。これらの相乗効果でさまざまな事業の拡大がなされているのが、私どもの一つの特徴です。

具体的には、人材サービス事業で社員を派遣した企業さまで、私どもが業務を行っている中で発生した案件が、ソリューション事業として私どもへ依頼される流れがあります。私どもが派遣したメンバーが行う業務が、そのままソリューション事業として受注に至ることもあります。

またソリューション事業で手掛けた事業が、先ほどのGIGAスクールの例のように、設計・構築・提案して受注した案件が、最後は保守というかたちで残ってくることもあります。

この保守はずっと続き、またその保守の実績によって、その自治体さまから、「ほかにもお願いしたい」といったところにつながっていくこともあります。

例えば保守サービス事業の営業も、ソリューション事業の営業メンバーが行っています。併せて営業活動をしながら、「保守もできますよ」と営業すれば、「では、保守だけお願いします」というお話になることもあります。

これは直接、私どもが、そのようなメーカーさまに対して営業活動しながら行っていくというかたちです。

質問者:そうすると、例えばメーカーが病院に機械やシステムを入れたとして、御社の営業先は、導入の意思決定をする病院ではなくメーカーということでよろしいですか?

また、人材サービス事業についても、例えばKDDIに人を派遣し、KDDIがどこかターゲットの受注を取った際に、御社に保守のお話がくるのでしょうか?

福留:さまざまな事業があり、お客さまも多種多様です。例えば医療分野では、病院関係に営業活動をしている当社パートナーのウィーメックス社などから受注することもあります。

一方で、ウィーメックス社のレセプトコンピュータを導入している診療機関やクリニックは多数あり、当社も全国で約4万件ものお客さまを抱えています。そちらに対してはウィーメックス社以外の商材、例えばセキュリティ商材やネットワーク関係などの営業活動も行っています。

営業活動は、現場の保守作業員が保守と並行して行っています。そのため、医療分野のメーカーからの受注と、現場での営業活動による受注があります。

人材サービス事業においても、派遣したメンバーを通した受注があります。また、先ほどもお伝えしたとおり、自治体など入札による受注や、全国60ヶ所にある支店と営業所の営業担当者が地域に密着した営業活動も行っています。

質疑応答:メーカーからの受注と自社営業による受注の割合について

質問者:メーカーを通した受注と御社の営業活動による受注の割合を教えてください。

村上:保守事業の約半分が、ウィーメックス社からの受注で、ここについてはウィーメックス社の販売に基づいて保守を受けています。

先ほどお伝えした、ソリューション事業を含めた保守作業員による営業は、全体の約半分になります。また現在プリンターメーカーからの保守エリア拡大も進んでいるため、全体を合わせるとメーカーからの受注は6割で、営業活動によるものが4割という実感です。

質疑応答:中期経営計画達成に向けた営業活動の強化について

質問者:中期経営計画についてうかがいます。今期は減収減益で、今後10数億円ずつ伸ばす計画ですが、こちらはメーカーからの受注よりも御社の営業活動を強化するといった計画でしょうか?

福留:おっしゃるとおりです。前年度が好調だったこともあり、今年は踊り場的な状況ですが、中期経営計画では引き続き3ヶ年は成長していくと計画しています。こちらは、さまざまな予測実績に基づいて作っています。

一番伸びると考えているのは、ソリューション事業です。ソリューション事業の牽引力は非常に大きいと考えています。現在当社が目指しているのは、総合ITソリューションサービス企業になることです。

従来は保守会社でしたが、現在はソリューションを提供する会社を目指しています。それにより成長できると考えており、現状でも来期以降の成長につながる案件が、いくつか出てきています。おそらく中期経営計画の実現は、不可能ではないと考えています。

質疑応答:コロナ禍と現在の需要の違いについて

質問者:新型コロナウイルスが、5類感染症に移行されました。コロナ禍と現在の足元で、医療業界から御社に対する需要はどのように変化しているのか教えてください。

福留:新型コロナウイルスによる、当社の事業への影響は限定的だったと見ています。先ほどお伝えしたとおり、当社は保守サービス事業という安定的なビジネスモデルのため、コロナ禍でも売上は一定的に上げていました。

一番影響が出たのは、営業関係です。特に、福祉施設等から「営業に来ないでほしい」と言われていたため、活動できない時期がありましたが、業績には大きな影響はなかったと思っています。そのため、現在でも需要はそれほど変化していません。

むしろ、コロナ禍以降は人手不足の影響が大きいと思っています。先ほどお伝えしたとおり、競合会社から協業の依頼がいくつもきているため、局面が変わってきていると感じているところです。

質問者:行政による集中的なワクチン対策は、あまり影響がないという理解でよろしいですか?

福留:おっしゃるとおり、影響はありません。

質疑応答:今後の景気や利益の見通しについて

司会者:「御社の事業領域での今後の景気や利益の見通しを、どのように予測されていますか? また、どのように市場シェアを伸ばしていこうと考えていますか?」というご質問です。

福留:当社は現在、業務上で実感できていませんが、さまざまな経済情勢を見ると、基本的には日本の景気は回復に向かうと言われています。今後の事業環境を見る1つの指標が、国内IT市場の今後の成長です。中期経営計画でも示しているとおり、4パーセントの成長だと言われています。

また、IDC Japan社のプレスリリースで、国内のIoT市場は、今後、物流・医療の分野で需要が高まり、8.6パーセントの年間平均成長率があると発表がありました。当社を取り巻く環境は、IT関係の成長に支えられていくと考えています。また、先ほどもお伝えしたとおり、需要も旺盛だと感じています。

課題はやはり、人の問題だけだと思っています。今の時代に人材を揃えることができれば、いくらでも成長できるというのが、私の実感です。

シェアの拡大については、基本的には医療DXへの貢献がシェアの拡大にもつながってくると思っています。

当社の医療分野における市場は、主にウィーメックス社のお客さまが中心でした。先ほどお伝えしたとおり、オンライン資格確認は、レセプトコンピュータの保守とは違う業務ですが、他社からも依頼を受けるようになってきています。

特に歯科医院やレセプトコンピュータメーカーからも依頼があり、こちらの業務を通して歯科医院の保守業務が加わりました。

このように医療DXを推進する中で、市場の広がりも感じています。現在政府が、電子処方箋の推進も始めています。電子処方箋については、大手レセコンメーカーは自社で対応できますが、中小企業は難しいのが現状です。

電子処方箋のモジュールがカギを握っていますが、モジュールは実はアイ・オー・データ社が持っており、当社は、協業して推進する方向です。これまでお付き合いがなかったメーカーとの協業がこれをカギとして、広がっていくと見ています。また、そのようにシェアが拡大していくと考えています。

私が医療分野において特に期待しているのは、AI事業です。最近、AIを利用したさまざまな医療サービスが始まっています。具体的には、インフルエンザの自動判定システムがあります。

従来インフルエンザは、キットで検査して15分くらい待たなければなりませんでしたが、カメラで撮影し、即座に判定できるサービスが始まっています。当社は、その設置・展開サポートといった一連の作業を行っています。

このように、医療分野でもAIが進む中で、当社の可能性はさらに広がっていくと感じています。AIに関しては、上半期で5社、6社との新しいプロジェクトが始まっており、今まで当社が携わってこなかった分野で仕事をする機会が増えていくと思っています。

質疑応答:テクニカルセンターが寄与する粗利率の向上について

司会者:「中期経営計画について、新たなテクニカルセンターによって粗利率が向上していく予定とされていますが、積極的に人員拡大を行っていく中で、具体的に売上原価のどこが減少し、粗利が高まっていくとお考えでしょうか?」というご質問です。

村上:スライド31ページにも記載していますが、スマートグラスの導入などにおいて、テクニカルセンターから高いレベルの技術支援が可能になります。

原価についても、これまでは自社のエンジニアでまかなえなかった部分の外注費が増えていました。そこでスマートグラスによって内製化できる仕組みを作り、外注費の削減につなげて利益率の向上を考えています。

先ほどもお伝えしたとおり、当社のエンジニアは医療系の業務が多く、作業はクリニックや医療機関の昼休みの時間に集中します。午前中や作業終了後の午後に別のソリューション作業、別の保守作業等が入れば、外注に頼ることなく、社員で対応でき、効率的な作業につながります。このように利益アップを考えています。

この銘柄の最新ニュース

SHINKOのニュース一覧- 2026年3月期 第3四半期決算短信〔日本基準〕(非連結) 2026/02/13

- SHINKO、4-12月期(3Q累計)経常が45%増益で着地・10-12月期も2.1倍増益 2026/02/13

- [Summary]Non-consolidated Financial Results for the Nine Months Ended December 31, 2025(Under Japanese GAAP) 2026/02/13

- 2026年3月期 第3四半期 決算説明資料 2026/02/13

- 新年、10万円以下で買える連続増益&低PER【スタンダード】編 <新春特別企画> 2026/01/04

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

SHINKOの取引履歴を振り返りませんか?

SHINKOの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。