コプロ・ホールディングスのニュース

【QAあり】コプロHD、上期は売上・利益共に期初予想を上回り進捗 中計業績目標の上方修正も視野に、更なる躍進を目指す

SECTION

清川甲介氏(以下、清川):みなさま、こんばんは。株式会社コプロ・ホールディングス代表取締役社長の清川です。本日は、週初めの夜遅い時間にもかかわらず、たくさんの投資家のみなさま、株主のみなさまにご参加いただきありがとうございます。

それでは、2025年3月期第2四半期決算説明に入ります。

マネジメントメッセージ

足元の決算説明の前に、中長期のマネジメントメッセージについてお話しします。中期経営計画業績目標の上方修正に向かって爆走中です。2024年4月から始まった時間外労働の上限規制や建設のビッグプロジェクトによる人材需要はかなり高く、事業環境は大変良好です。

加えて、当社の強みでもある、外部の人材紹介会社に頼らず自社選考を行う「ローコスト採用」が奏功した結果、コア事業である建設技術者派遣事業を中心に、採用数および技術者数が大幅に伸長しています。

この結果、2025年3月期上期は、連結売上高および営業利益以下、各段階利益において期初予想を上回って進捗したほか、2025年3月期通期予想に対しても順調に推移しています。

こうした中、2022年5月に公表した中期経営計画(2023年3月期から2027年3月期)のちょうど半分の3年目にあたる2025年3月期の上期、すなわち半期を好業績で折り返しています。

中期経営計画業績目標である、「売上高400億円、Non-GAAPの営業利益50億円」の上方修正が視野に入ってきました。

25年3月期2Q 連結決算ハイライト

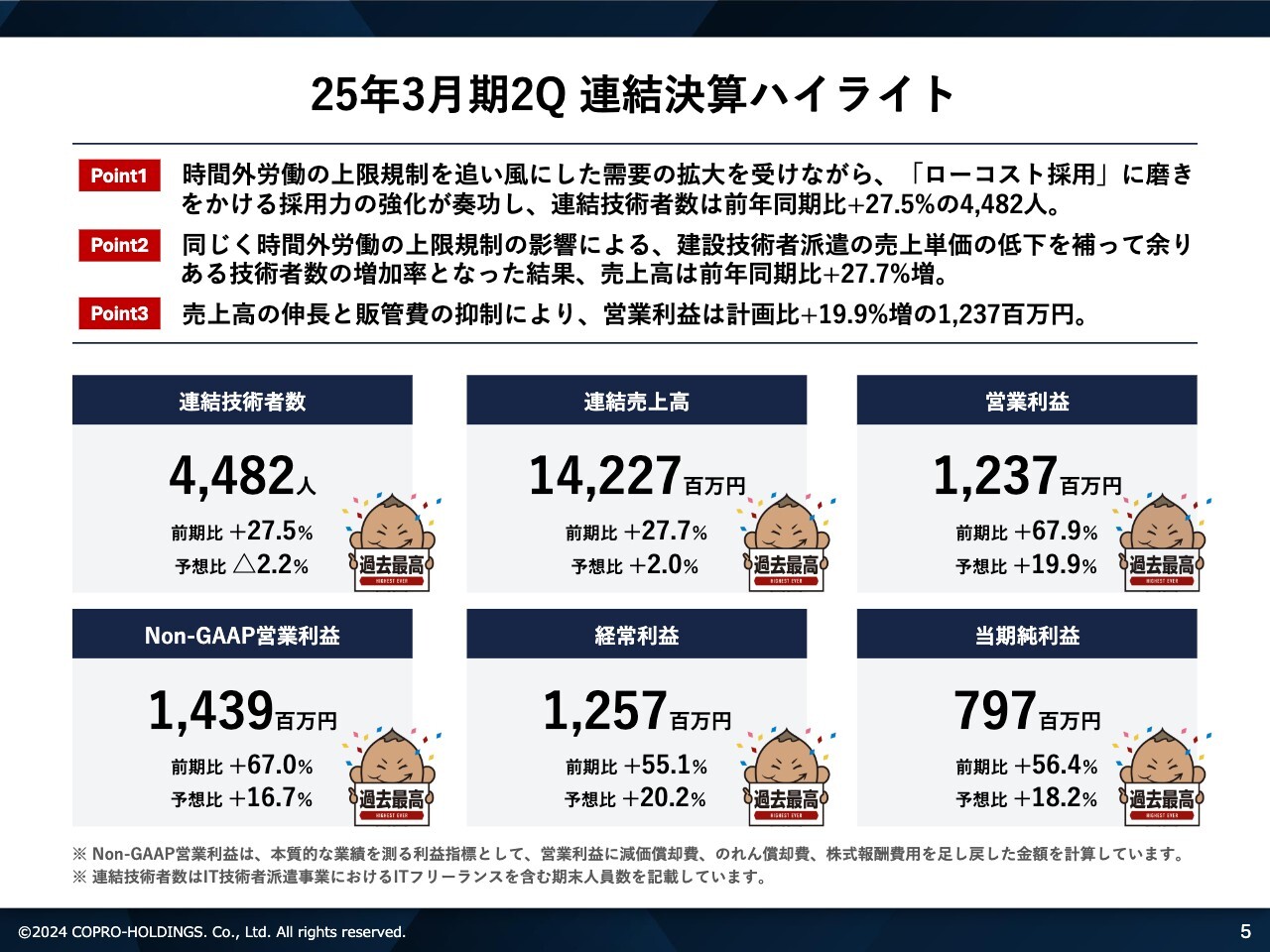

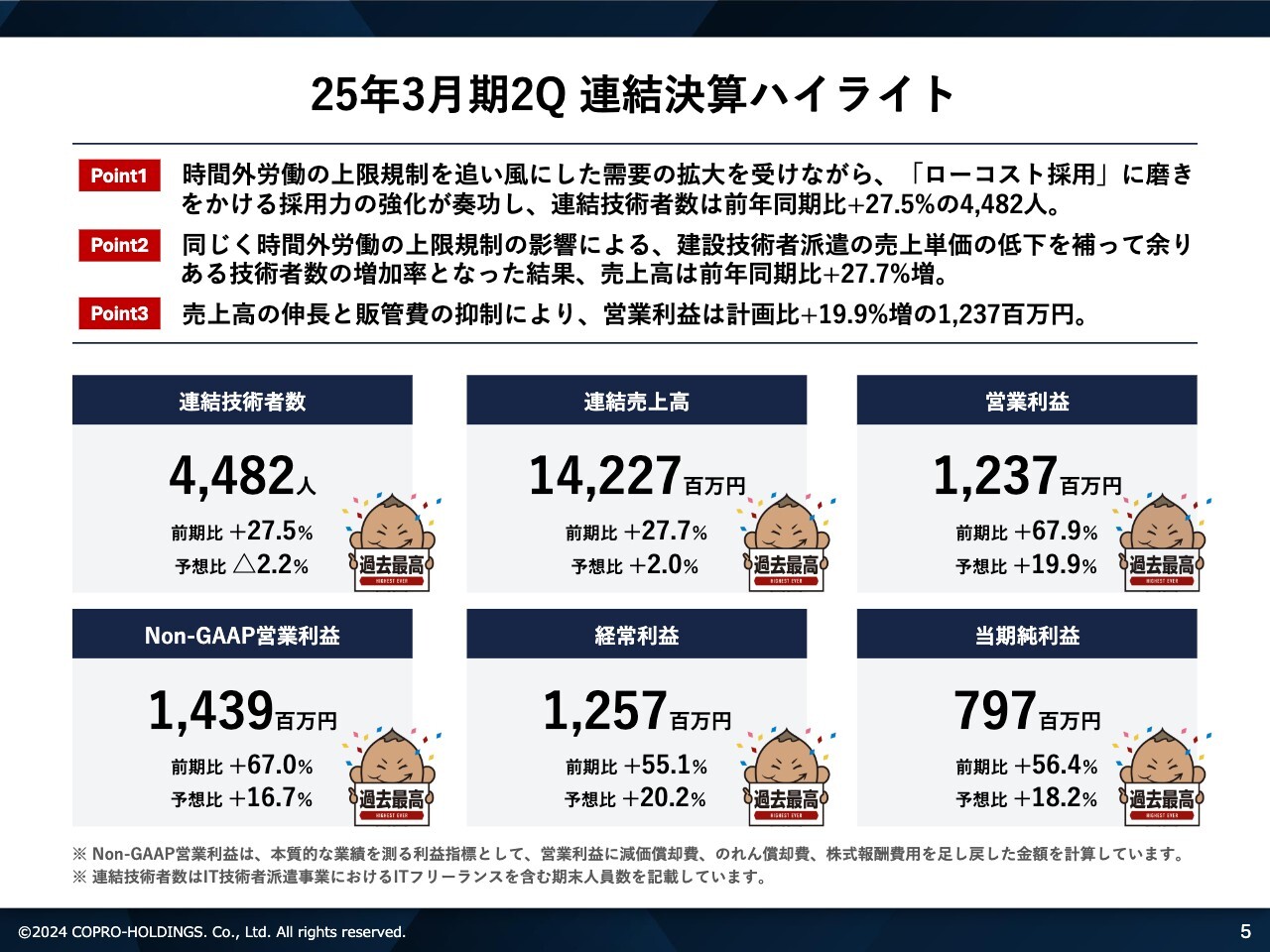

2025年3月期第2四半期の決算概要についてご説明します。まずは、連結決算のハイライトです。ポイントは大きく3つ挙げられます。

1つ目のポイントとしては、時間外労働の上限規制を追い風にした需要の拡大を受けながら、我々の強みである「ローコスト採用」に磨きをかける採用力の強化が奏功し、連結技術者数は前年同期比プラス27.5パーセントの、4,482人で着地しています。

2つ目のポイントです。同じく時間外労働の上限規制の影響により、技術者数の増加率が建設技術者派遣の売上単価の低下を補って余りある数値となった結果、売上高は前年同期比プラス27.7パーセントとなっています。

3つ目のポイントです。売上高の伸長と販管費の抑制により、営業利益は計画比プラス19.9パーセントの12億3,700万円で着地しています。

スライドに記載されている、主要な数字6つについてご説明します。

連結技術者数は4,482人で、前年同期比プラス27.5パーセントです。連結売上高は142億2,700万円で、前年同期比プラス27.7パーセントでした。営業利益は12億3,700万円で、前年同期比プラス67.9パーセントです。

Non-GAAP営業利益は14億3,900万円で、前年同期比プラス67.0パーセントになりました。経常利益は12億5,700万円で、前年同期比プラス55.1パーセントです。当期純利益は7億9,700万円で前年同期比プラス56.4パーセントでした。すべてのカテゴリにおいて過去最高を更新しています。

25年3月期2Q 連結決算業績

こちらのスライドは、2025年3月期第2四半期の連結決算業績P/Lです。

四半期 連結決算業績

2025年3月期第2四半期の売上と技術者数を棒グラフと折れ線グラフで表しています。四半期ごとに、順調に右肩上がりで伸びているという結果になっています。四半期ベースで過去最高を更新したことにより、かなりよいかたちで第2四半期を終了できたと我々は評価しています。

25年3月期2Q 子会社別業績

2025年3月期第2四半期の子会社別の業績です。ポイントは2つです。

1つ目のポイントです。我々の主要事業である、建設技術者派遣の領域にあたるコプロコンストラクションは、売上高の伸長に伴う売上総利益の増加および固定比率の低下により、営業利益が前年同期比プラス42.5パーセントと大幅に伸長しています。

2つ目のポイントです。我々の採用ポータルサイトである「べスキャリ機電」や「べスキャリIT」を中心に採用数の拡大を目的として広告宣伝費を積極的に投下した結果、コプロテクノロジーの売上高は前年同期比プラス80.1パーセントと大幅に伸長しています。

コプロコンストラクションおよびコプロテクノロジーのP/L、売上、総利益、販管費、一般管理費、連結の営業利益の数字に関しては、スライドのとおりです。

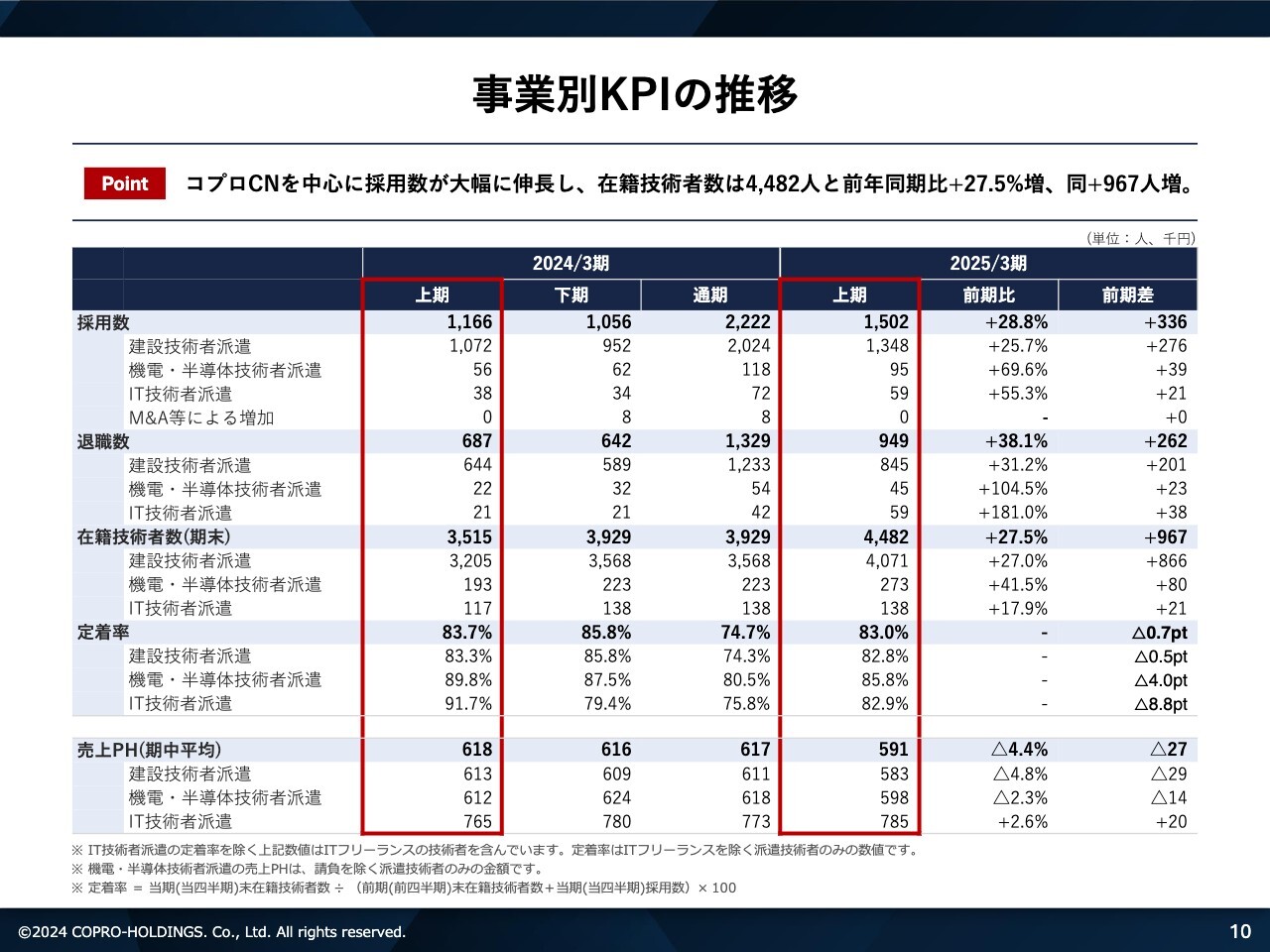

事業別KPIの推移

事業別のKPI分析についてご説明します。グループ内の売上利益をけん引しているコプロコンストラクションを中心に、採用数が大幅に伸長しています。

在籍技術者数は4,482人、前年同期比プラス27.5パーセントで、967人増加しています。第2四半期すなわち上期には、グループ全体で1,502人の採用実績につながっています。計画どおりに推移しているという認識です。

退職数は949人でした。全体を見ると採用数は大幅に伸長していますが、退職数はもう少し落としていかないと、次の大きな伸びにつながっていかないというところが1つの反省点です。

期末の在籍技術者数は4,482人です。全体の定着率は83.0パーセントで、前年同期比マイナス0.7ポイントです。

期中平均で取っている売上単価は、今期に当たる第2四半期の終了時点で59万1,000円です。前年同期比マイナス2万7,000円でした。2024年4月の残業規制の法改正が影響すると予想していたところですが、少し請求単価が落ちてきていると考えています。

建設以外の機電・半導体に関しては、半導体分野が未経験のフィールドエンジニアに研修を行いお客さまに送り出していくビジネススキームを構築している最中です。半導体では未経験に近い人材が増えていることから、請求単価が少し落ちてきています。

一方で、このITの技術者派遣に関しては、1人当たりの請求単価が78万5,000円とかなり高い推移です。こちらは前年同期比で見るとプラスになっています。

今後は、建設技術者派遣でさらに大きく在籍数を伸ばしていくとともに単価交渉にもしっかりコツコツと取り組みながら、グループ全体の売上単価を上げていくという方向で進めていきたいと考えています。

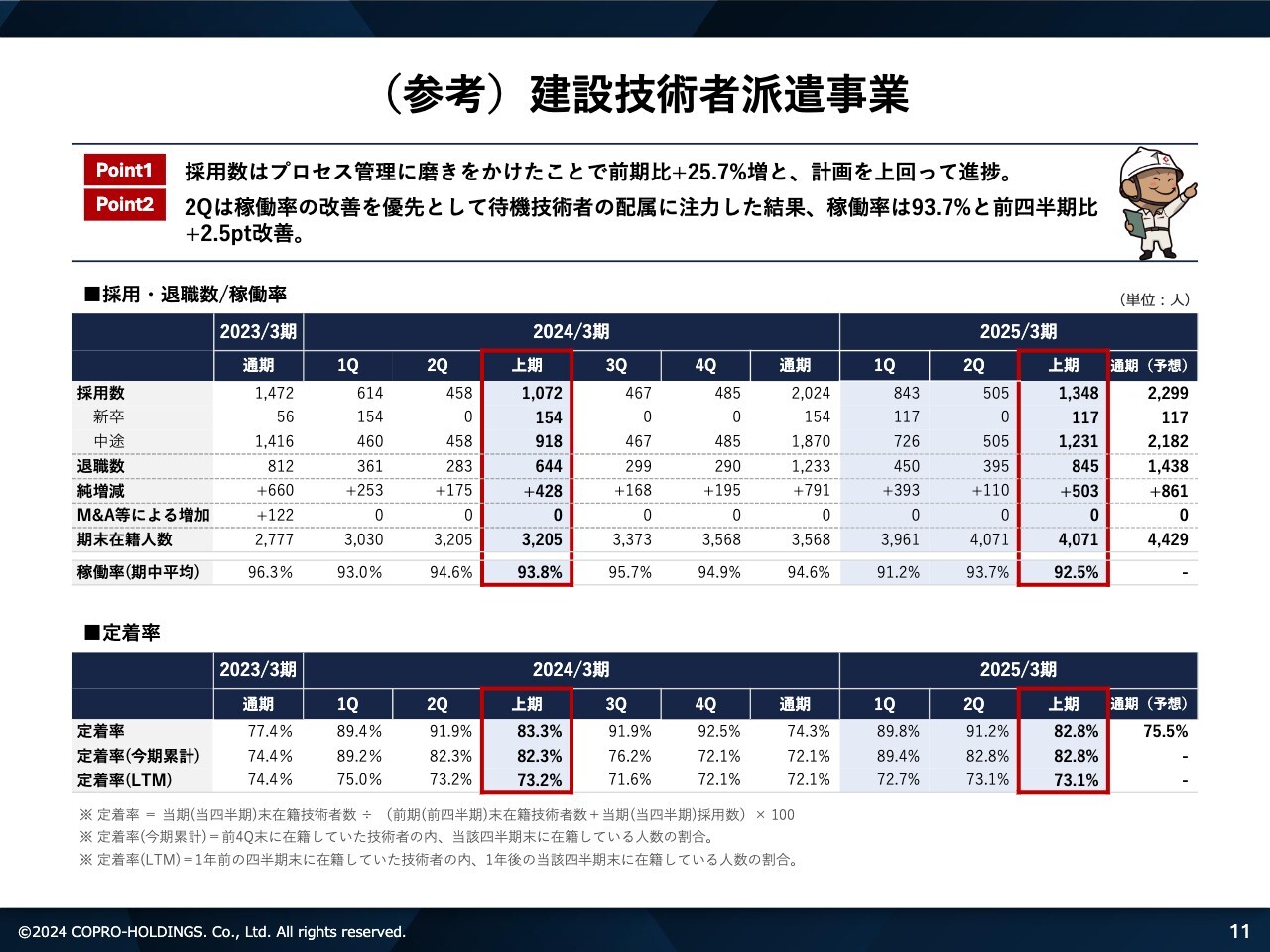

(参考)建設技術者派遣事業

こちらのスライドでは、建設技術者派遣に限ってのKPI、採用数・退職数、稼働率、定着率などをまとめています。

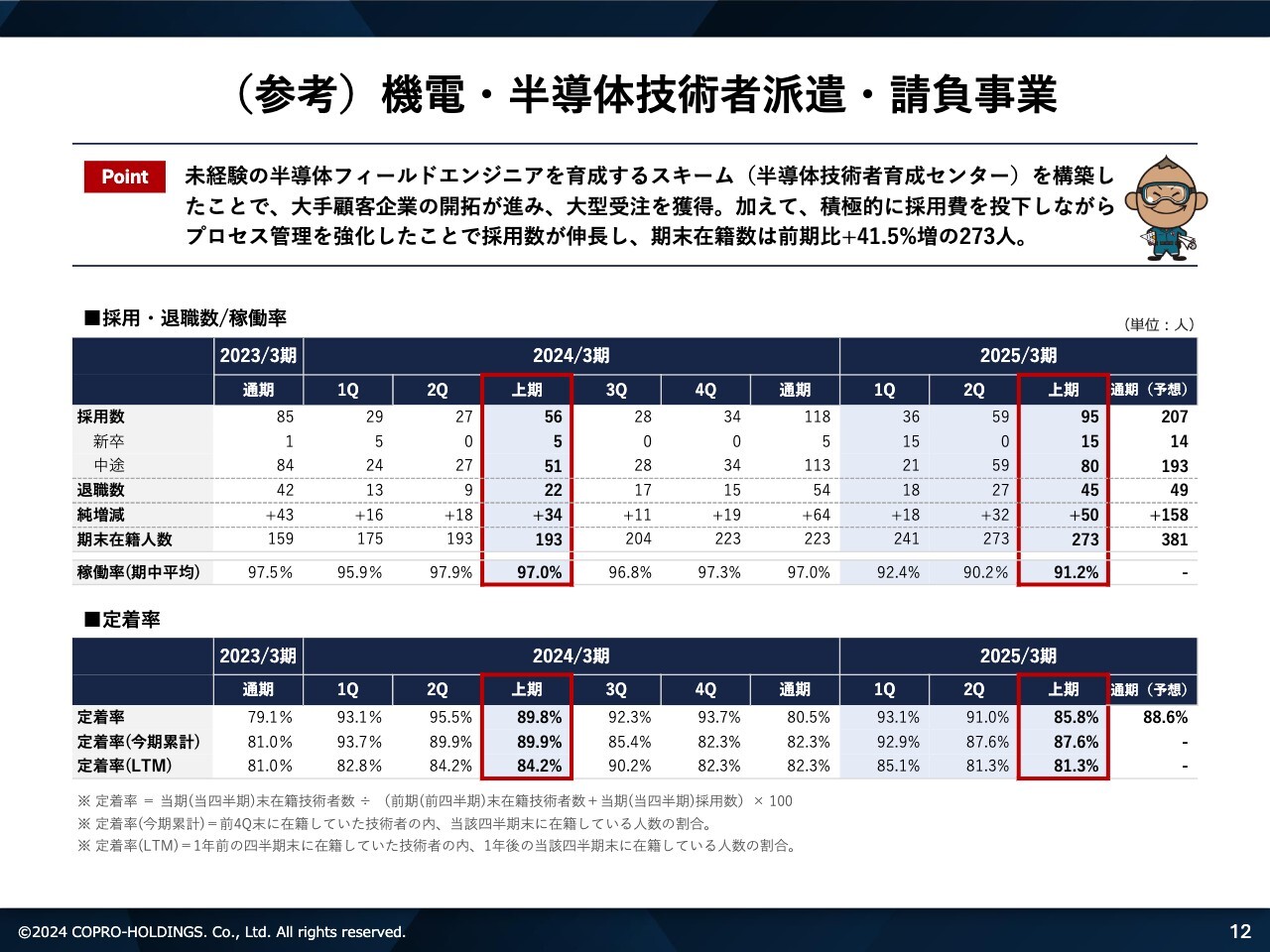

(参考)機電・半導体技術者派遣・請負事業

コプロテクノロジーが担う機電・半導体技術者派遣請負事業の各KPI数です。

今年の2月には、半導体分野が未経験の社員に対して、フィールドエンジニアを育成するスキーム「半導体技術者育成センター」を新横浜に開設しています。

このスキームは、約1ヶ月間の研修期間を経て、半導体メーカーに技術者を送り出していくビジネススキームで、現在構築している最中です。実績が上がりつつあり、売上の再現性などをさらに追求していくことにより、グループ内で大きな売上・収益の柱になっていくと考えていますので、しっかり力を入れていきたいと考えています。

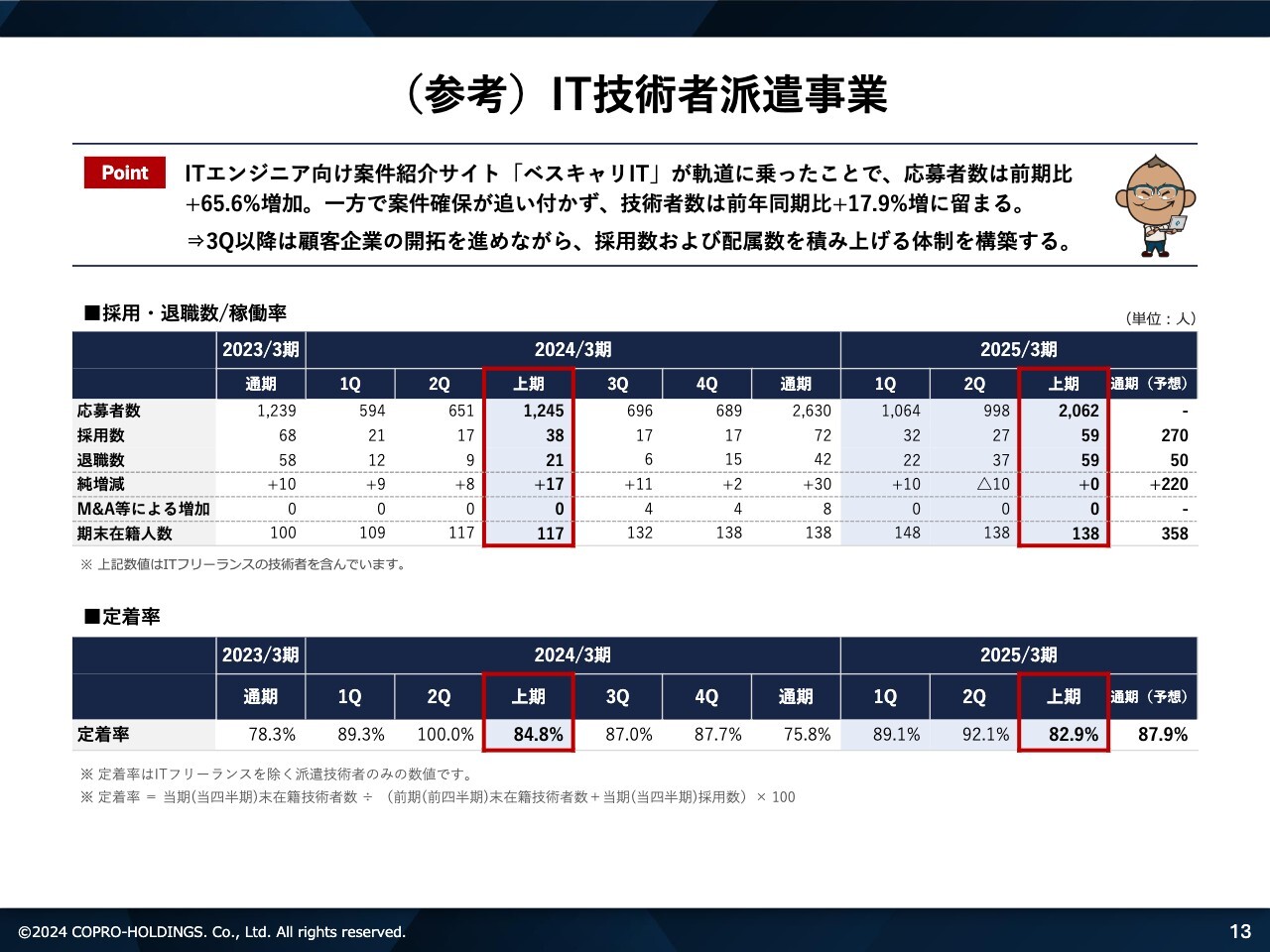

(参考)IT技術者派遣事業

IT技術者派遣の各KPI数です。ここの領域に関しては、勝ちパターンを模索している最中です。我々の採用ポータルサイト「ベスキャリIT」をしっかりと軌道に乗せ、IT技術者の登録者数をさらに上げていきます。営業の範囲を拡大していきながら、新規の契約先に結びつけたりマッチングさせたりしていくところをひたすら追求していきたいと考えています。

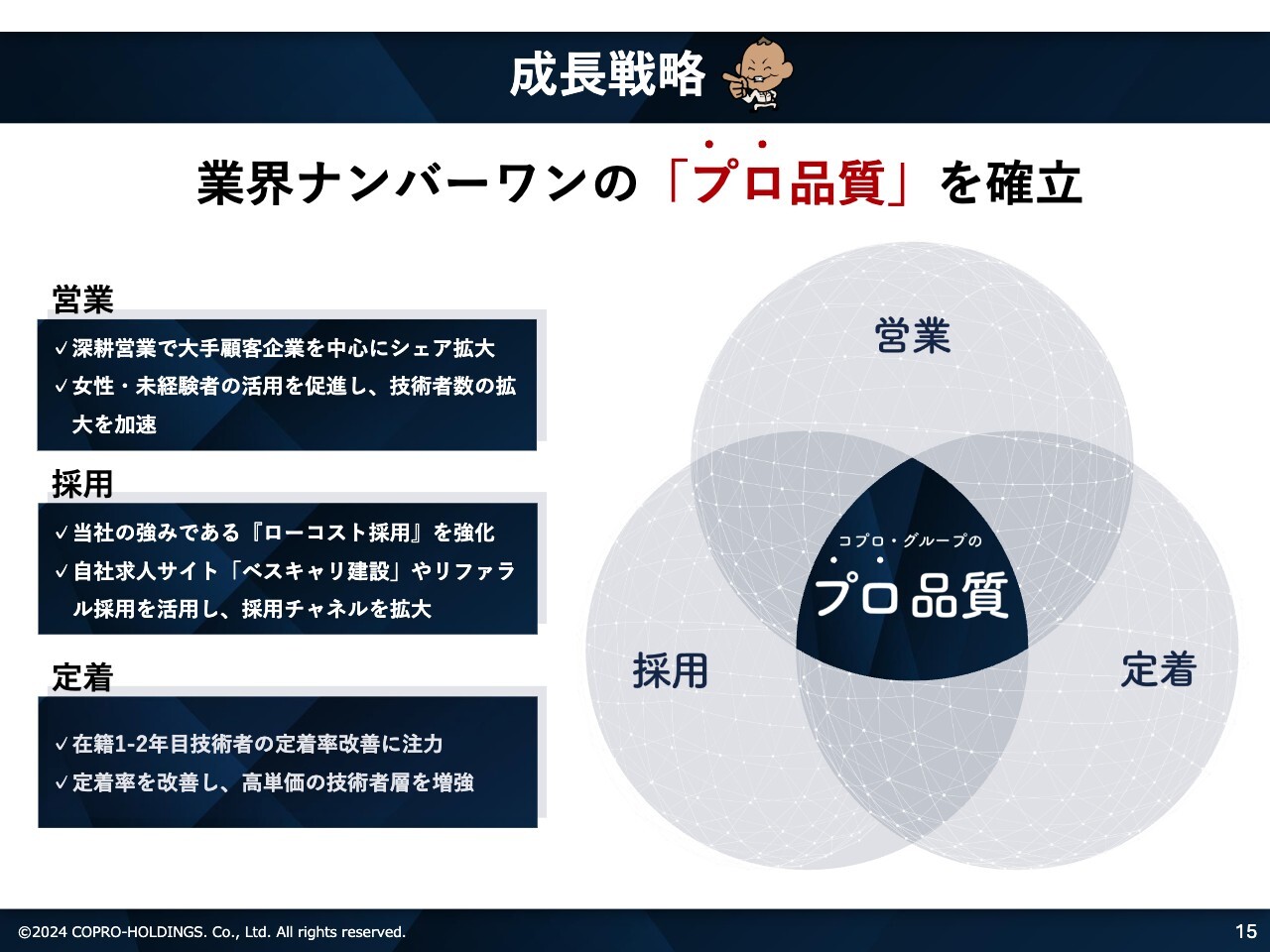

成長戦略

2025年3月期成長戦略についてです。ここに限っては、建設技術者派遣事業にポイントを絞ってご説明していきます。

成長戦略「業界ナンバーワンの『プロ品質』を確立」には、社名の「コプロ」と「プロ品質」をかけています。プロ品質を追求していくことが、非常に重要になってくると考えています。

さらなる営業の強化と採用力では、我々の強みである「ローコスト採用」のプロセスをしっかり管理し、どこでエラーが出ているのかを瞬時に発見し、エラーをしっかり改善していきます。この繰り返しが、さらなる「ローコスト採用」や大量採用の実現につながっていくと考えていますので、引き続きアップデートしていきながら、レベルアップもしていきたいと考えています。

定着率については、入社して1年目から2年目の技術社員の定着率をいかに改善していくかが大きなポイントになってくると我々は認識しています。

しっかりとした戦略を持ちここを進めていくことで、入社1・2年目の技術者の定着率を改善するとともに、3年あるいは5年、10年にわたり技術者としてスキルアップおよびレベルアップしていくことによって、高単価技術者を拡充していくことが非常に重要になってくると考えています。

あらためて言いますと、営業、採用、定着、この3本柱にさらに磨きをかけ、売上・シェア拡大につなげていきたいと考えています。

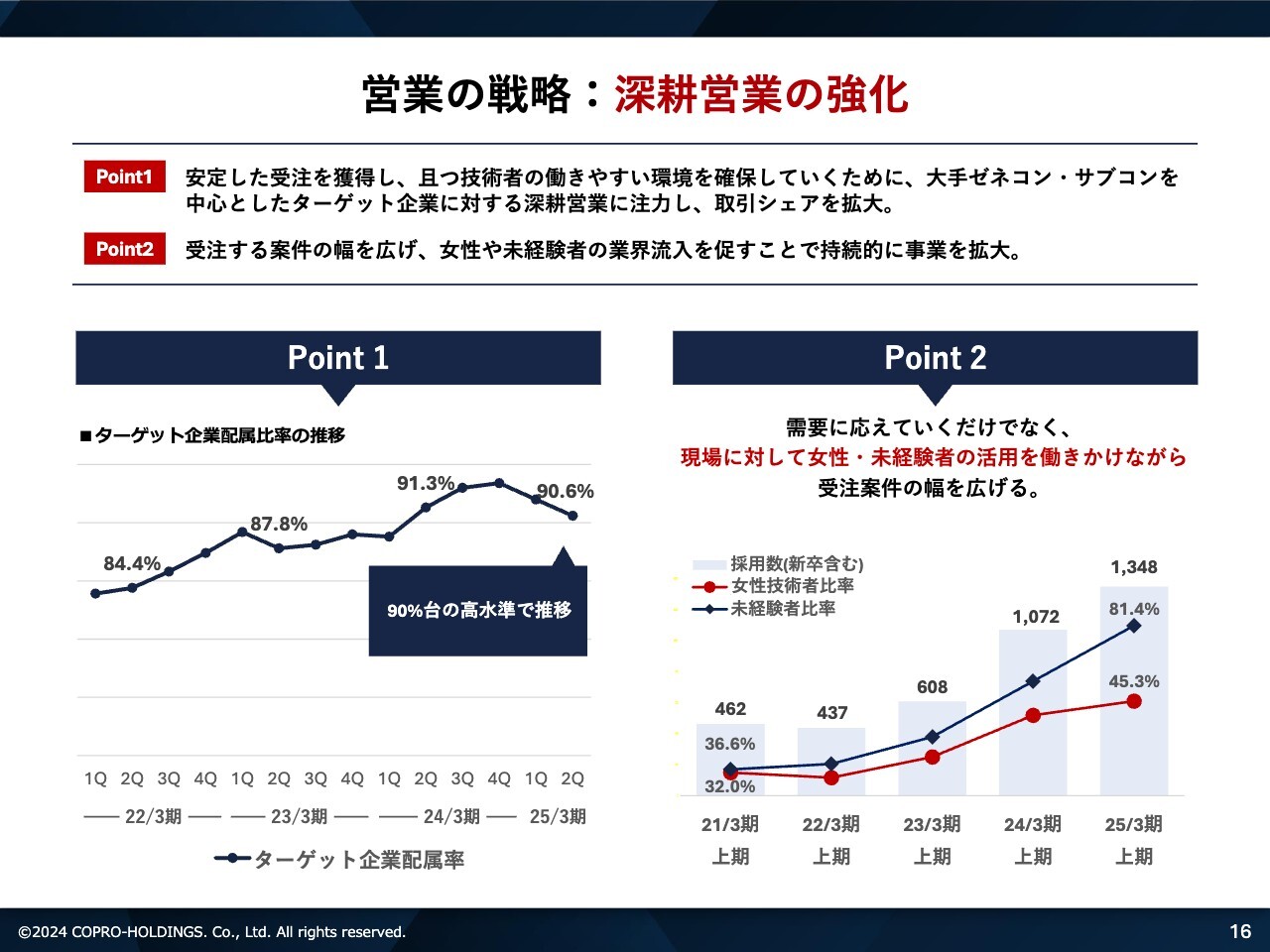

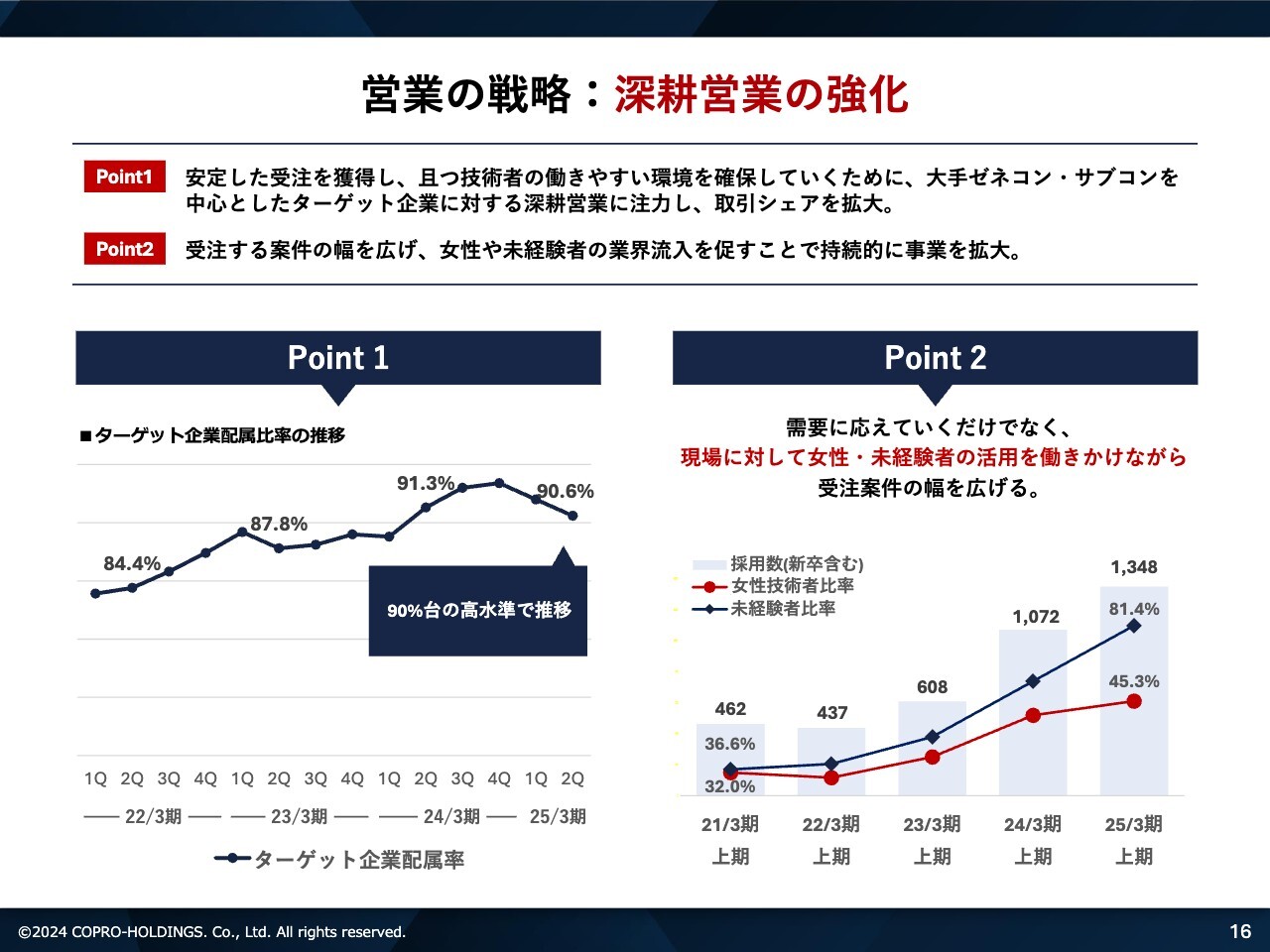

営業の戦略:深耕営業の強化

3本柱を一つひとつ少し深掘りしてご説明していきます。

まず営業の戦略ですが、我々は今、深耕営業を強化しています。深耕営業のターゲットは、我々の得意先のクライアントです。いわゆる大手にしっかり特化して配属やマッチングを進めていこうという戦略になります。

1つ目のポイントとして、安定した受注を獲得するとともに技術者の働きやすい環境を確保していくために、大手ゼネコンあるいは大手のサブコンを中心としたターゲット企業に対して深耕営業に注力することによる取引シェアの拡大です。これが我々のど真ん中の営業戦略です。

2つ目のポイントは、受注する案件の幅を広げることです。今までなかなか深掘りできていなかった女性エンジニアあるいは未経験者の業界流入などを促すことで、持続的に事業を拡大する戦略を進めていきたいと考えています。

1つ目のポイントに関連して、左下の折れ線グラフは、ターゲット企業の配属比率の推移を示しています。2025年3月期第2四半期には90.6パーセントと、90パーセント台の高水準で推移しています。第1四半期あるいは前期の第4四半期から見ると、少し水準が下がっているのではないかというところですが、90パーセント以上で推移していますので、社内では合格点を出しています。

この数字については、大手ゼネコン・サブコンへの深耕営業や大手ゼネコン・サブコンとのコミュニケーションを強化し、信頼関係を勝ち取っていくことにより、93パーセント、95パーセント、ゆくゆくはターゲット企業のみの配属で100パーセントまで高めていけるように、今後しっかりとトライアルアンドエラーを繰り返したいと考えています。

2つ目のポイントに関連して、右下の棒グラフのとおり、2025年3月期上期すなわち第1四半期・第2四半期の採用実績は、新卒採用も含めた合計採用数が1,348人になっています。

そのうち女性エンジニアの比率は、赤い折れ線グラフのとおり45.3パーセントです。半分まではいきませんが、かなり高い比率で採用できるようになってきています。営業の受注の幅を広げなければ採用することができませんので、深耕営業がいいかたちで進んでいる、あるいは、今まで女性のエンジニアが入っていけなかった受注案件がどんどん入ってきているという結果になっています。

ネイビーの折れ線グラフは未経験者の比率ですが、こちらも女性エンジニアの方々と同じことが言えます。「未経験の方でもどんどん連れてきてほしい」というお客さまからの声を着実に受注案件につなげられているからこそ、採用にもつながっているという結果になっています。

経験者の採用にも注力し、即戦力をお客さまへ輩出していくことはもちろんなのですが、これから圧倒的な人手不足がこの業界に迫ってきているため、経験者のみならず未経験の方々、あるいは女性エンジニアでも活躍できる受注案件をさらに獲得していきたいと考えています。

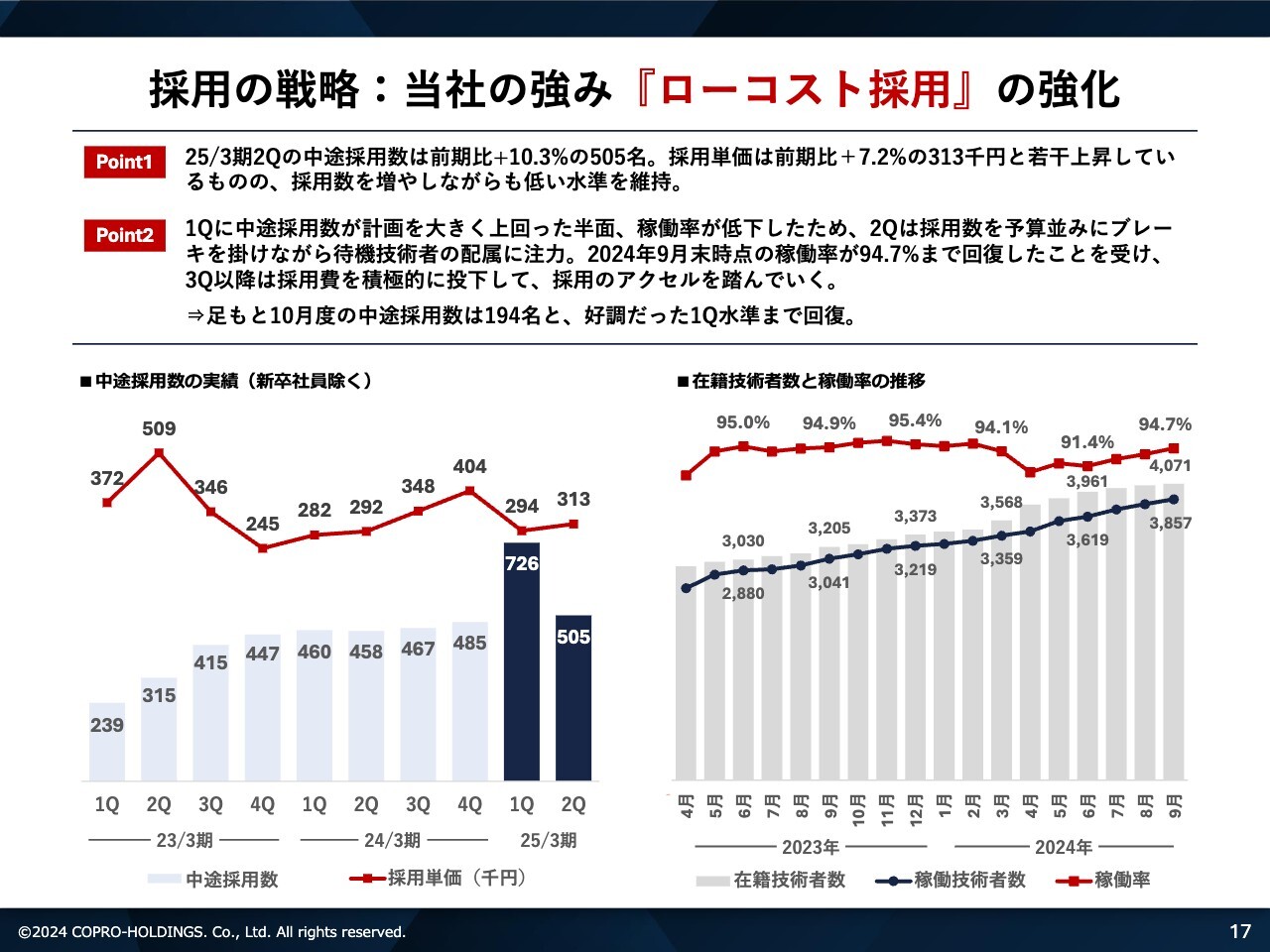

採用の戦略:当社の強み『ローコスト採用』の強化

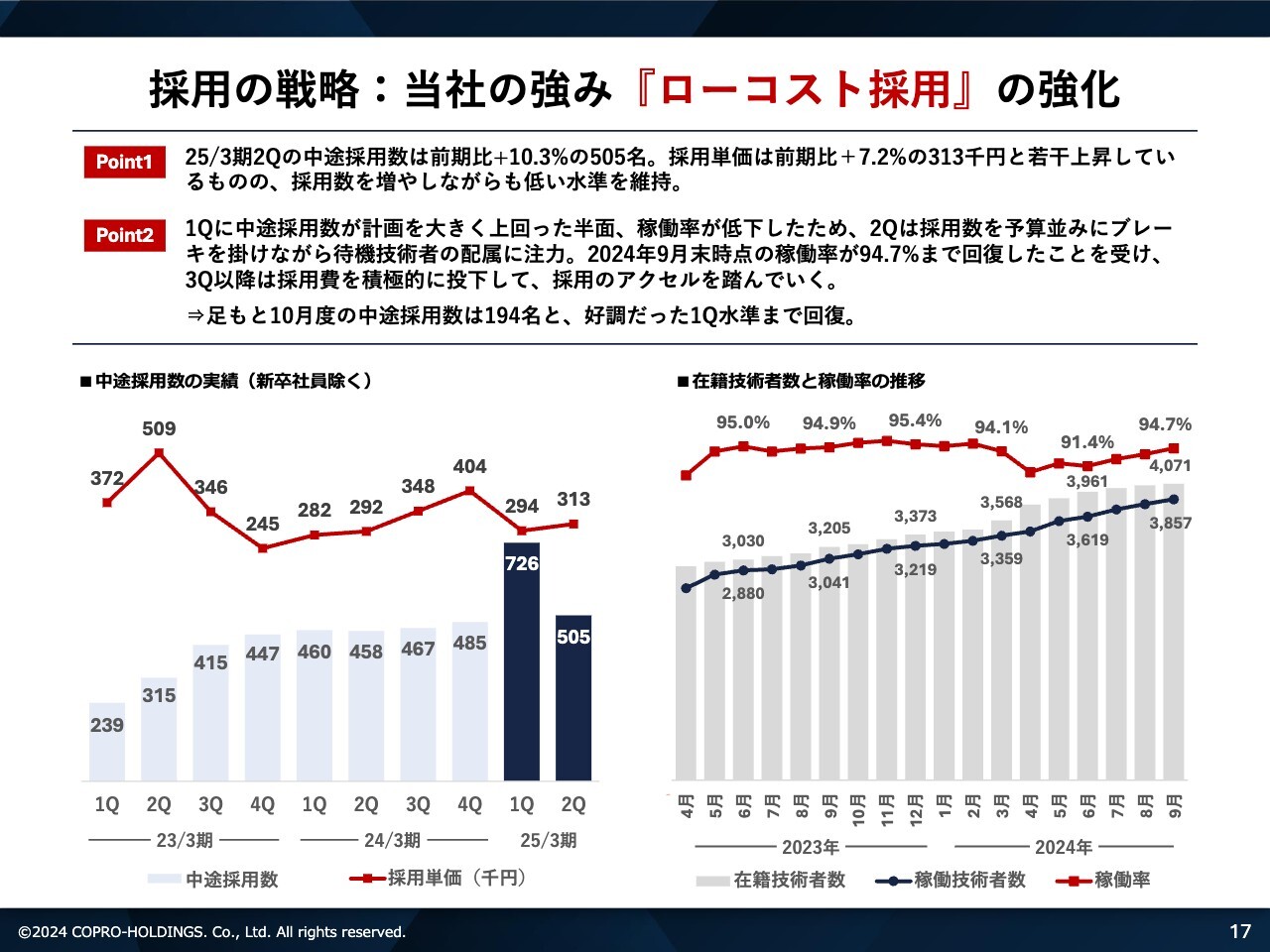

成長戦略の2つ目、採用戦略における「ローコスト採用」の強化についてです。当社の強みでもある「ローコスト採用」とは、外部の人材紹介会社に頼らず、自社選考する採用方法のことです。

外部の人材紹介会社に頼ると、どうしても年収の20パーセントあるいは30パーセント、35パーセントがコストとしてかかってきてしまいます。そうすると、我々のような人材サービスに身を置いた会社からすると、コストが見合わなくなってきます。

外部の人材紹介会社を一方的に排除するわけではありませんが、当社としては、独自の自社採用に十分に力を入れていくことが、非常に重要になってくると判断しています。

我々は約3年前から、採用のプロセスをすべて見直しています。それぞれのプロセス管理における歩留まりの部分まで、どれだけのコストをかけて何人採用するかを、かなり精度高く検証し、見直してきた結果、今期の第2四半期に関しては、コストも見合うかたちで、かなり採用数が伸びてきています。

スライド左下に中途採用数の実績を載せています。棒グラフの濃いネイビーの部分が当期の第1四半期と第2四半期の採用実績です。赤い折れ線グラフは採用単価、つまり1人採用するのにいくらかけているのかという採用コストです。

第1四半期は29万4,000円で、30万円を切っています。第2四半期に関しては31万3,000円で、30万円を少しオーバーしてしまいましたが、概ね計画どおりではあります。

ここは、現状に満足することなく、しっかり30万円の水準で採用していきます。もちろん採用コストというものは、これから人が取りづらい時代になっていくため、ある程度のバッファーは見ていかなければいけないものの、この水準を下げることなく、レベルが高く、よい人材をたくさん我々のグループ内に招き入れていきたいと考えています。

スライド右下は、在籍技術者数と稼働率の推移のグラフです。

2024年上期の稼働率実績に関して、第1四半期の4月、5月、6月は少し低下しています。それが7月、8月、9月に関しては、かなり改善してきており、最終の9月度単月で94.7パーセントまで回復しています。

第1四半期に稼働率が低下した原因は、スライドに記載のとおり、第1四半期の採用実績が計画を上回ったことです。

その結果、稼働していない待機技術者が増えたため、第2四半期は採用に少しブレーキをかけました。コストを引っ込めて少しブレーキをかけて、待機技術者の優先的な配属に注力した結果、第1四半期に関しては稼働率が少し低下して、第2四半期では元に戻ってきているという推移になっています。

ここでお伝えしておきたいのが、足元の10月度、第3四半期の初月の中途採用数に関しては194人で、好調だった第1四半期水準まで回復していることです。かなりよいかたちで第3四半期のスタートを切れたと思っています。

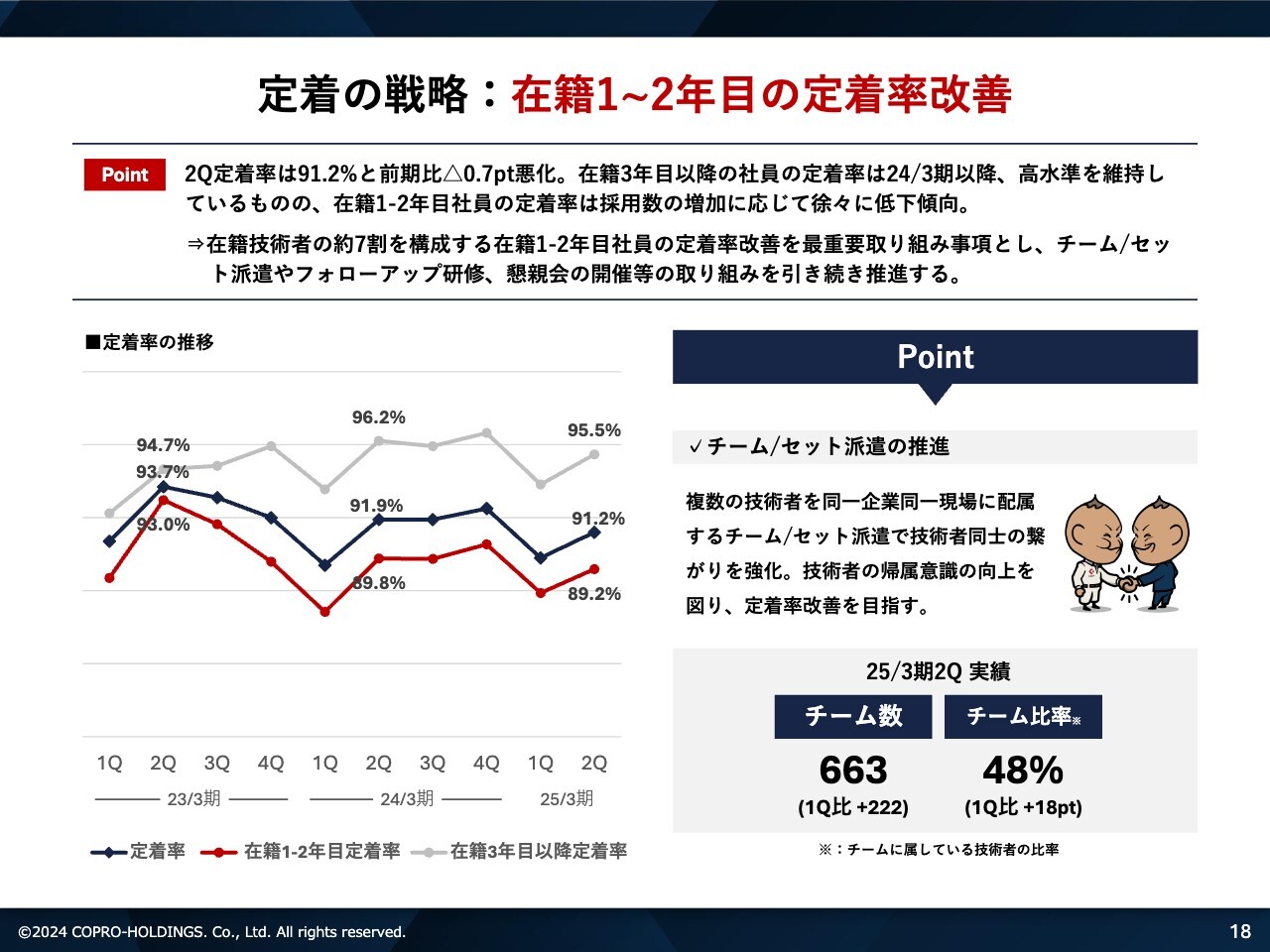

定着の戦略:在籍1〜2年目の定着率改善

3つ目の成長戦略として、定着の戦略です。我々は、先ほどもお伝えしたように、在籍1年目から2年目の社員の定着率の改善が、非常に重要になってくると認識しています。第2四半期の定着率に関しては91.2パーセントで、前年同期比でマイナス0.7ポイントと悪化しています。

在籍3年目以降の社員の定着率は、2024年3月期以降高水準を維持しているものの、在籍1年目から2年目の社員の定着率は、採用数の増加に応じて徐々に低下傾向にあります。ここは1つ、今後の大きな課題になってくると認識しています。

そのような意味で、スライド左下の定着率の推移を見ると、全体の定着率が真ん中の濃いネイビーの折れ線グラフになっていますが、91.2パーセントで推移しています。

一方、薄いグレーの折れ線グラフは、在籍3年目以上の技術者の方々の定着率を示していますが、こちらが95.5パーセントです。いかに3年を乗り切ってそれ以降にスキルアップおよびレベルアップしていくのか、これこそが大きな定着率につながるといった数値になっています。

つまり、赤い折れ線グラフの在籍1年目から2年目の方々の、89.2パーセントという定着率をいかに上げていき、3年目以降まで持ってくるのかが、非常に重要になってくるということです。しっかり戦略を持って定着率の改善を実現していくことが、今後の飛躍的な売上の拡大につながると考えています。

そのような意味で、さまざまな方法でアプローチしていかなければいけない部分、あるいは、取り組んでいかなければいけない部分があるわけですが、本日ご説明しておきたいのが、スライド右下に挙げた、いわゆるこのチーム/セット派遣の推進というところです。

具体的には、複数の技術者を同一企業、同一現場に配属するチーム/セット派遣で、技術者同士のつながりを強化します。

どうしてもコプロから行っているエンジニアの方々が、派遣社員が1人しかいない、あるいは2人しかいない、ということになるよりは、1つの現場に5人以上配属されているかたちのほうが、先輩技術者がたくさん活躍されている現場に未経験の方々をお連れしていくことになり、なにか困ったことがあるとか体調が悪いとか、少しネガティブに作用してしまった時も、先輩社員がしっかり目を光らせてフォローしてくれます。

このようなコミュニケーションが発生することによって、この若手の入社した1年目、2年目の方々が安心して働けます。このような体制を狙いとして、いわゆるチーム/セット派遣というものをさらに強化していきたいと考えています。

チーム/セット派遣の現在の実績は、2025年3月期の第2四半期で、チーム数に関しては663チームとなり、第1四半期から222チーム増えてきています。さらに、チームに属している技術者の比率が48パーセントということで、第1四半期に比べて18ポイント増加しており、かなりよいかたちで進捗しています。

今後、このチーム比率が上がれば上がるほど、入社1年目、2年目といった若い技術者の方々の定着率が高まるという因果関係を、本日のような会社説明会の中で、十分にご説明していきたいと考えています。ご説明できるように数値的な実績を作り、またみなさまにご安心していただけるような結果に持っていきたいと考えています。

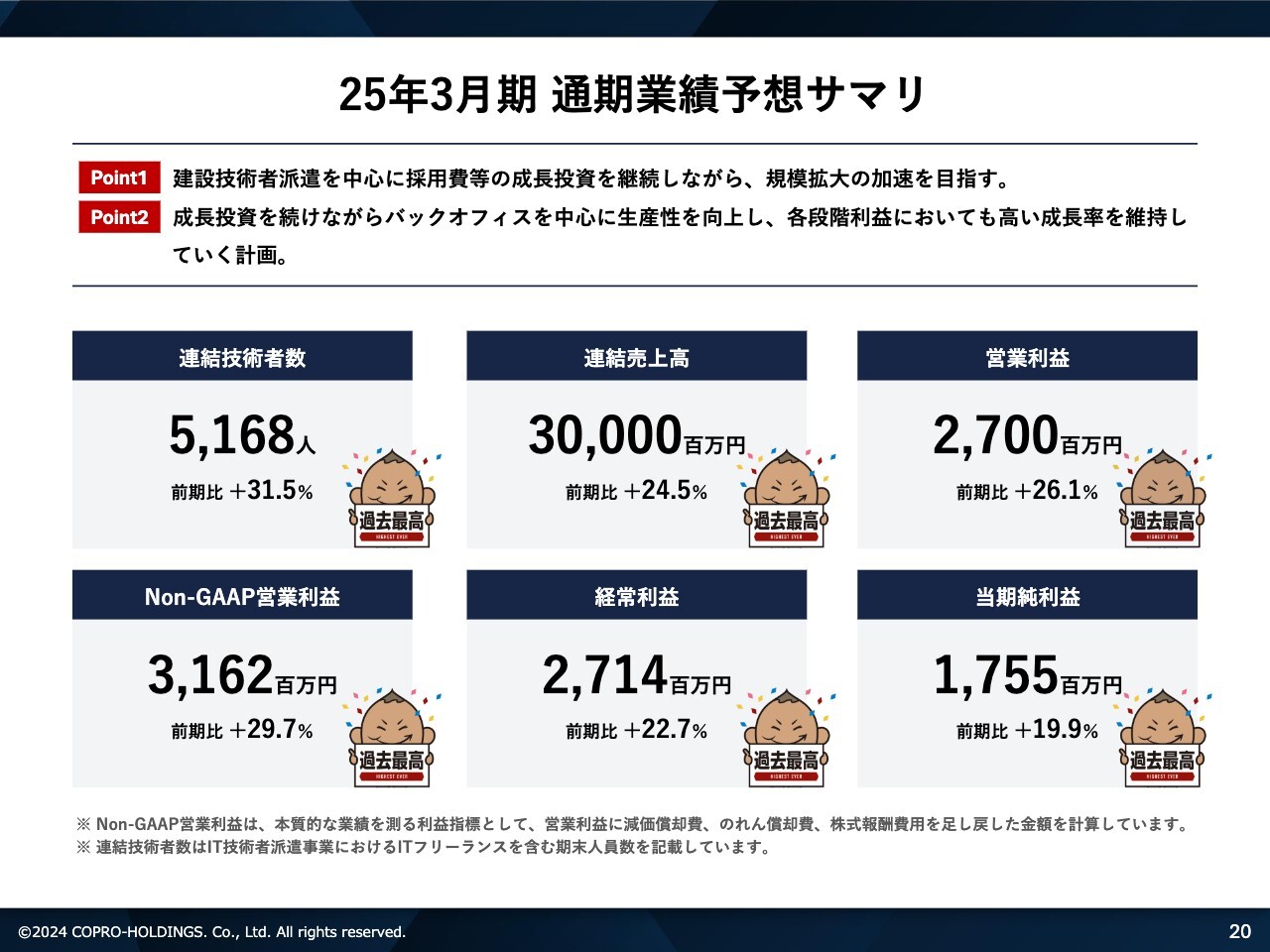

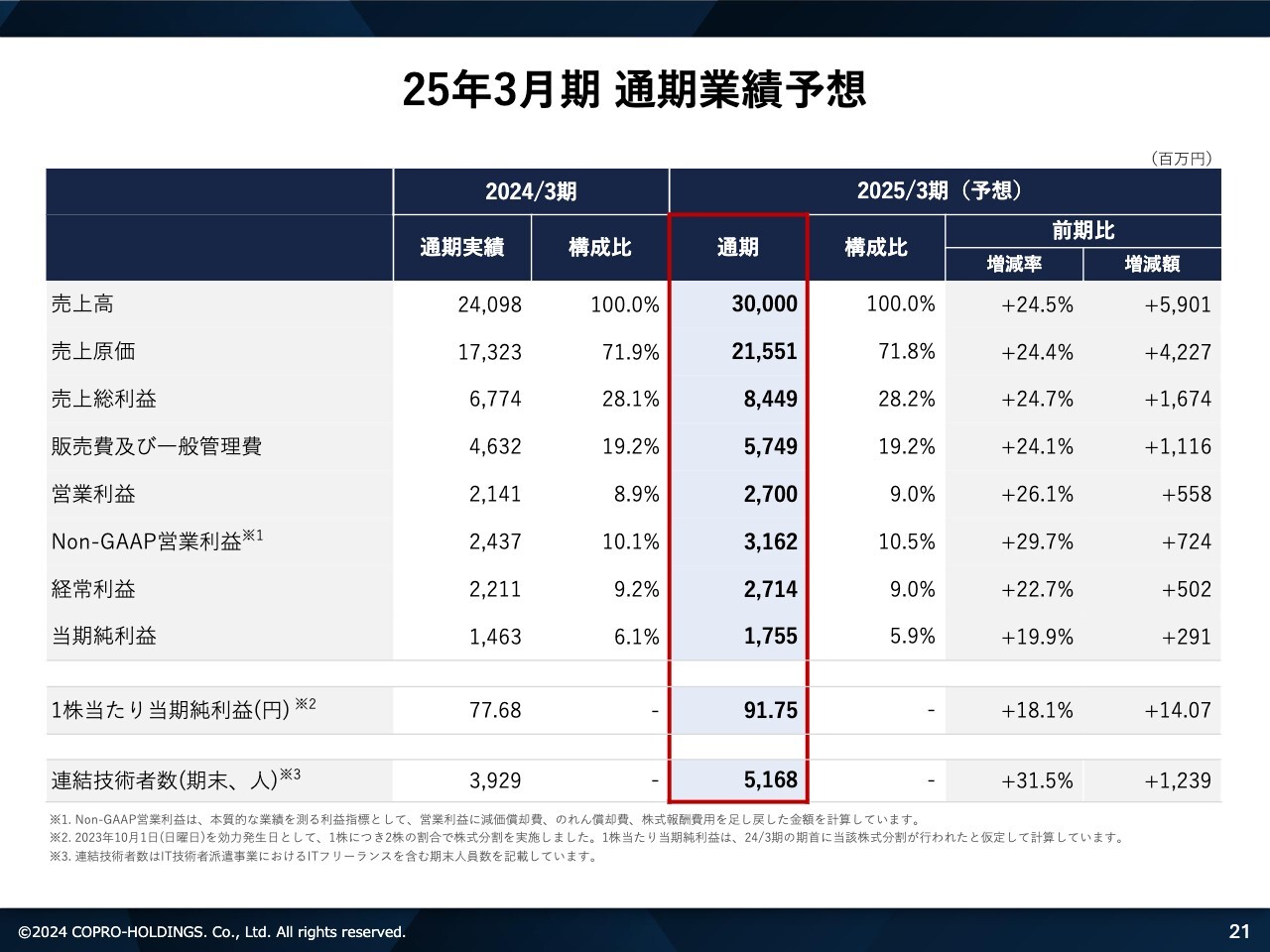

25年3月期 通期業績予想サマリ

2025年3月期通期の業績予想です。こちらは、期初に立てた予想どおりの数値となっています。

さらなる建設技術者派遣を中心に、採用費等の成長投資を積極的に継続していきながら、規模拡大の加速を目指していきたいと考えています。

また、成長投資を続けながら、バックオフィスを中心に生産性向上をしっかり実現させ、各段階利益においても高い成長率を維持していく計画です。

スライド下部の6つの主要項目については、左上から順に、連結技術者数が5,168人で前年同期比プラス31.5パーセント、連結売上高は300億円で前年同期比プラス24.5パーセント、営業利益は27億円で前年同期比プラス26.1パーセントです。

Non-GAAPの営業利益は31億6,200万円で前年同期比プラス29.7パーセント、経常利益は27億1,400万円で前年同期比プラス22.7パーセント、当期純利益は17億5,500万円で前年同期比プラス19.9パーセントです。すべてのカテゴリにおいて過去最高の着地を予想しています。

25年3月期 通期業績予想

こちらは通期業績予想のP/Lです。

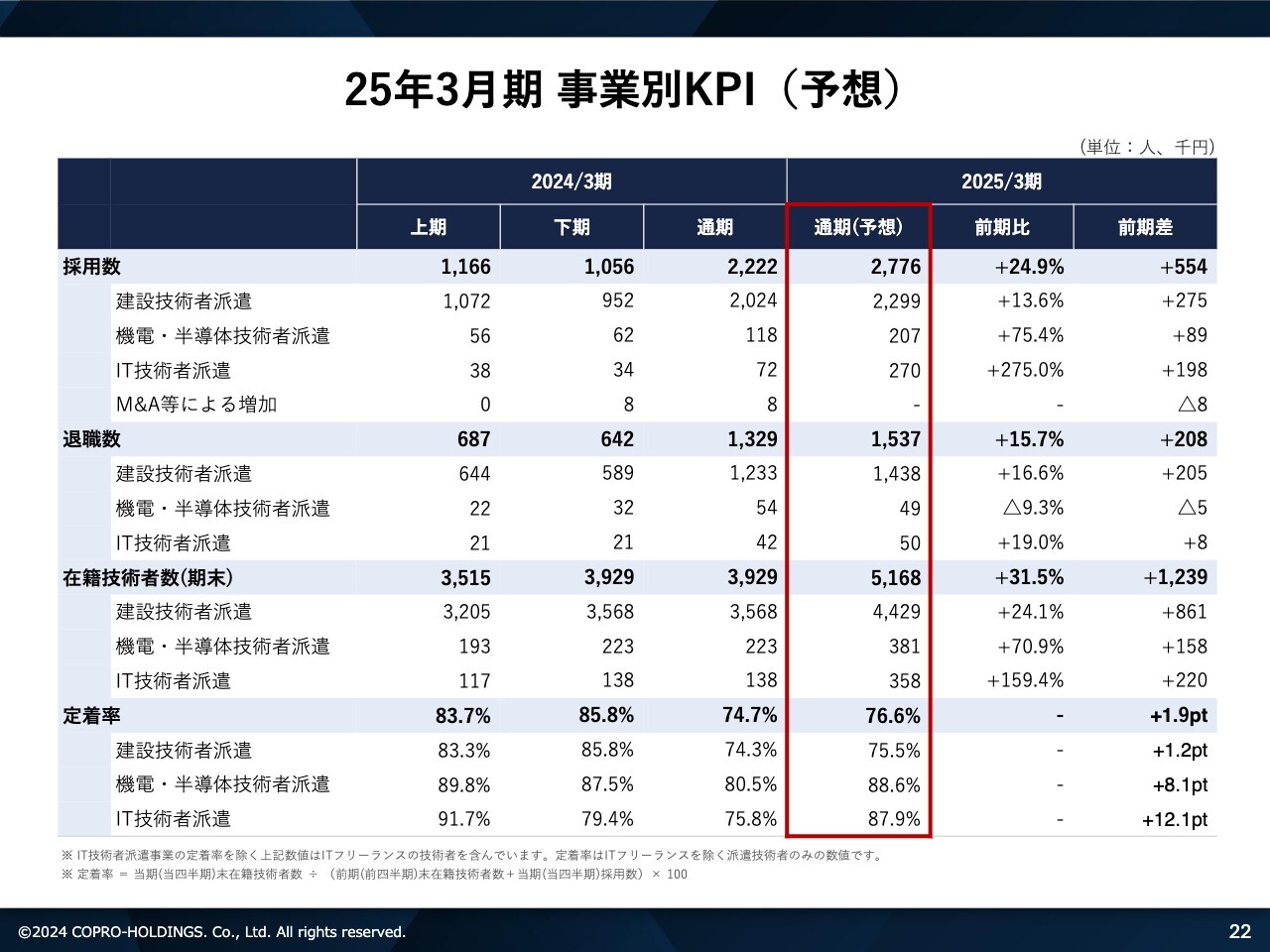

25年3月期 事業別KPI(予想)

2025年3月期事業別KPI(予想)です。採用数に関してはグループ全体で2,776人の採用の計画を立てています。

退職数に関しては1,537人です。定着率と退職数には因果関係があるので、我々が目指している定着率を高めていくための施策を行っていくことで、必然的に退職数は減少につながっていきます。ここはしっかり、先ほどのようなチーム派遣を活かし、入社1年目、2年目の方々の定着を高めていくことで、退職数は大きく改善していくと考えています。

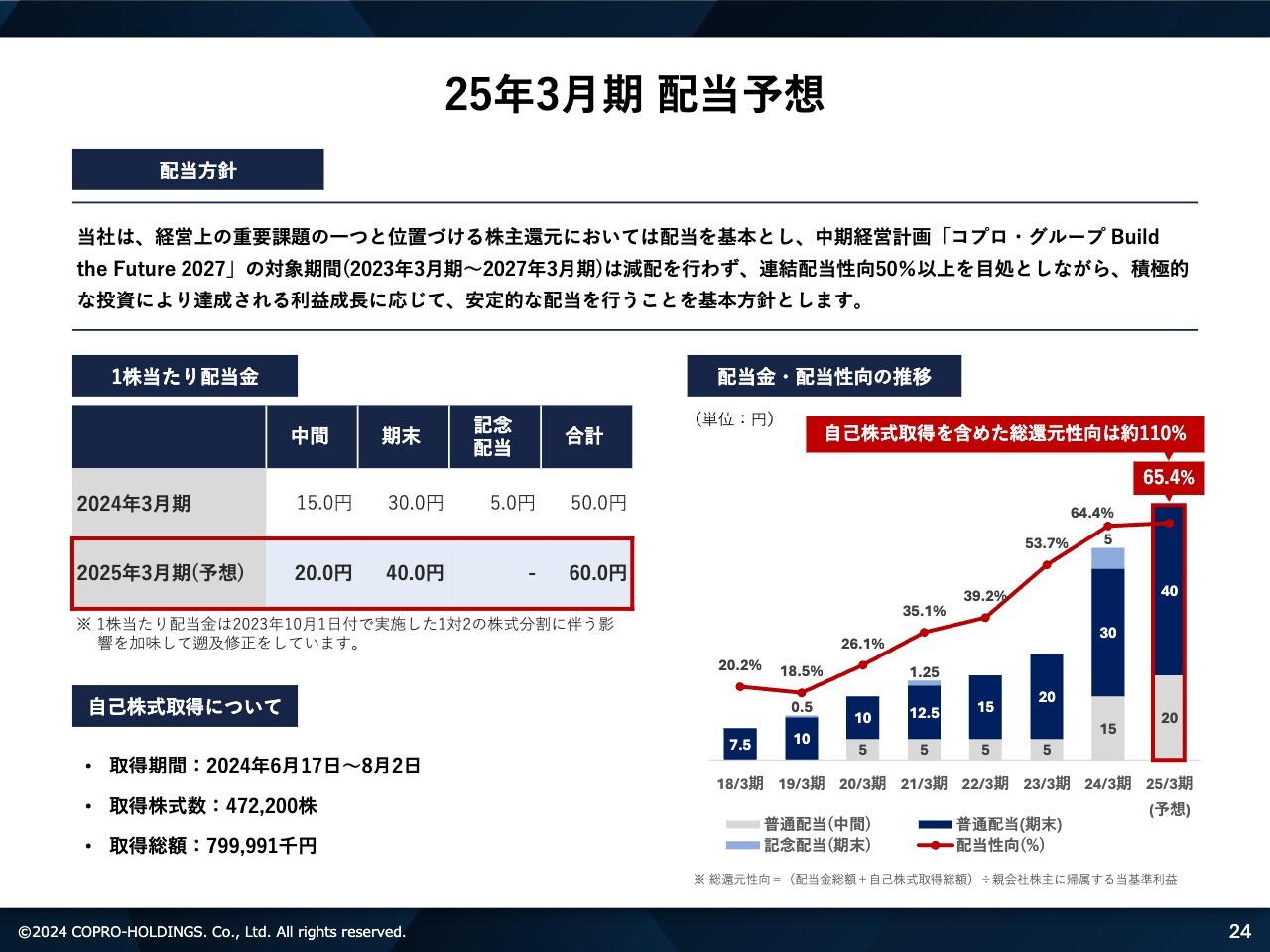

25年3月期 配当予想

2025年3月期の配当予想です。初めて我々の決算説明会にご参加いただいている個人投資家の方々、機関投資家の方々がいらっしゃるかと思いますので、非常に重要な部分である配当方針をご説明します。

当社は、経営上の重要課題の1つと位置づけている株主還元においては、配当を基本としています。中期経営計画「コプロ・グループ Build the Future 2027」の対象期間は、減配を行いません。

連結配当性向50パーセント以上を目処としながら、積極的な投資により達成される利益成長に応じて、安定的な配当を行うことを基本方針としています。

このような配当方針を基に、今期に関しては1株当たりの配当金は、中間で20円、期末で40円、年間合計で1株当たり60円の配当を予想しています。

さらにスライド左下のとおり、自己株式取得を実施しました。取得期間2024年6月17日から8月2日の期間で、取得株式数が47万2,200株で、取得総額7億9,999万1,000円となっています。

スライド右側の配当金・配当性向の推移ですが、ご覧のとおり、当社は毎年増配を行ってきています。

2025年3月期に関しては、一番右側の棒グラフにあるように、配当性向率65.4パーセントです。先ほどご説明した自己株式取得も株主還元に含めて考えるのであれば、今期に関しては総還元性向約110パーセントで還元を行っていることになります。

我々は今、中期経営計画の折り返し年度です。2027年3月期を最終年度とした中期経営計画期間中は、減配は行いません。

過去の配当のグラフを見ていただいてもわかるとおり、売上の拡大、利益成長につながった部分に関しては株主の方々にしっかり還元してきました。これからも継続していきたいと考えていますので、ご期待いただければと思います。

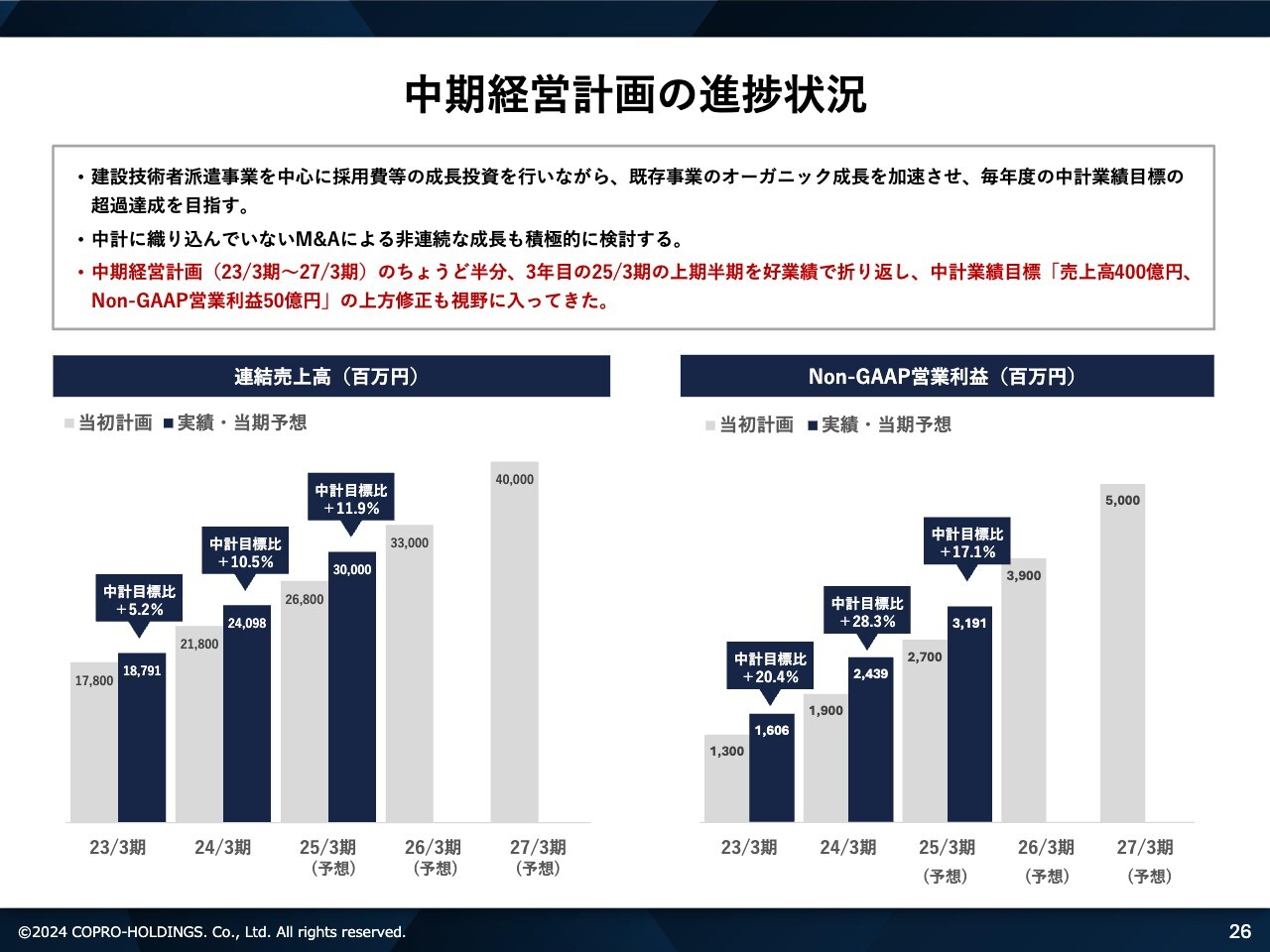

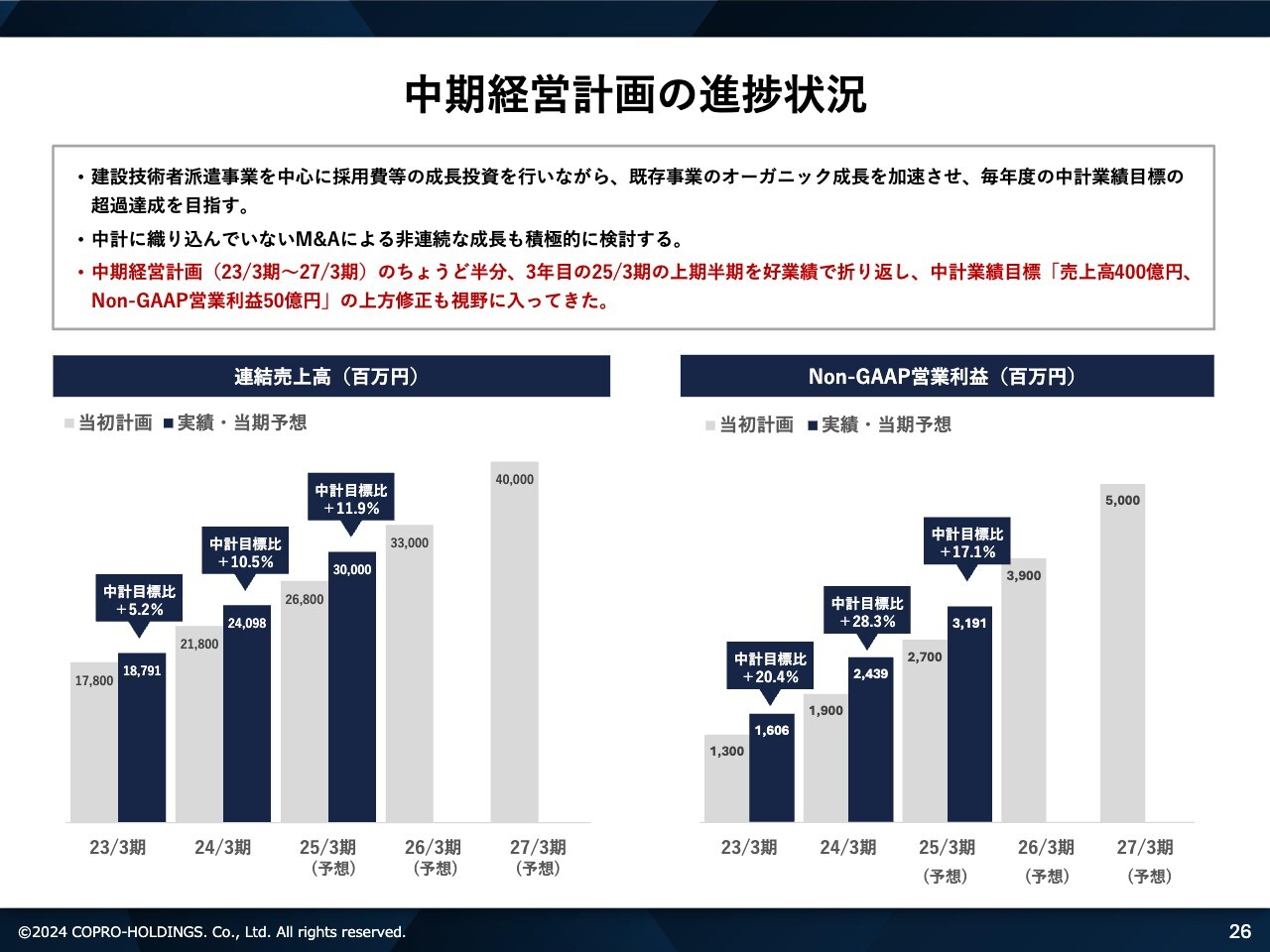

中期経営計画の進捗状況

中期経営計画の進捗状況です。我々は中期経営計画の完全達成に向けて、全役員、全社員一丸となって爆走中です。

中期経営計画のちょうど半分、3年目の2025年3月期の上期半期を好業績で折り返し、中期経営計画の業績目標「売上高400億円、Non-GAAPの営業利益50億円」の上方修正も視野に入ってきました。

スライド左下には、今までの事業年度ごとの中期経営計画目標と着地について、連結売上高の実績を棒グラフで示しています。右下のグラフは、Non-GAAPの営業利益の実績です。

今、真ん中の2025年3月期を進行中ですが、今期に関しても、中期経営計画目標比プラス11.9パーセントで着地予定です。2026年3月期の予想では、今のところ330億円の売上を目指しています。

今期、計画どおり300億円で着地することができるのであれば、しっかり取締役会、部門ごとに議論をして、来期2026年3月期の予想をしっかり実績化していって、2027年3月期の400億円、Non-GAAPの営業利益50億円も、さらに上回った上方修正というかたちで、みなさまにご報告、発表できればよいと考えています。

スライドSECTION07以降は、我々の会社の参考資料になっていますので、またお手すきの際にご覧になっていただければ幸いです。

質疑応答:利益率の伸長について

司会者:「売上の伸びより利益の伸びが圧倒的に大きいのですが、これはいつまで続きそうでしょうか?」というご質問です。

清川:端的に言うと、我々は売上の増収率に関しては、毎年25パーセントから30パーセント伸ばしていかなければ、なかなかマーケットを取っていけないと認識しているため、その率に関しては、だいたいそれぐらいの伸びで毎年実行していきたいと考えています。

それ以上に各段階利益の伸び率が非常に上がっているところに関しては、我々は今、社内の生産性を上げていこうという観点にかなり注力しています。

社員1人当たりでいくらの売上を処理できるかといった1つの数値ですが、ここの目標をしっかり達成していくことができれば、売上の伸びに比べてこれ以上販管費の人件費を増やしていく、つまり新たな社員を増やす必要がなくなってくるため、売上を右肩上がりに上げながら、さらに各段階利益の率を高めていかなければいけないと考えています。

我々は人を扱っているビジネスになるため、どこまでも利益率が改善するかというと、そのようなことはありません。ラインとしては、営業利益率を10パーセント、あるいは11パーセント、12パーセントまで持ってくることが1つのポイントになってくるのではないかと考えています。

質疑応答:IT領域における技術者数不足の影響について

司会者:「IT領域における技術者数が計画から大きく逸脱していますが、連結の業績目標に対し、他のセグメントで売上をカバーできる見込みでしょうか?」というご質問です。

清川:我々は連結を組んでいる会社のため、どこかが伸び悩んでいれば、どこかのセグメントで取り返さないといけません。

これは当たり前の話のため、今期に関しても少しITが伸び悩んでいる部分は、しっかり他の部分で取り返していかなければならず、取り返せる見込みが立っている状況です。

質疑応答:案件獲得における競争力の面での課題について

司会者:「『案件確保が追いつかず』と記載がありますが、案件獲得における競争力の面で課題に感じていることを教えてください」というご質問です。

清川:IT領域の案件についてですが、少し営業の戦略を間違えてしまったところは、反省しなければいけないと考えています。IT技術者の派遣は、新規でアポイントを取って足で稼ぐというような、営業の本質的なところを追求していかなければいけませんでした。今まではメールで来た案件に動ける人材をマッチングするようなところで時間を使ってきた営業手法になっていましたが、それこそが大きな間違いであったわけです。

我々は建設領域で大きくシェアを取り始めているため、建設領域の営業のノウハウを、IT領域でもしっかり横展開して、地道ではあるものの、しっかりお客さまを訪問し提案することを繰り返していくことによって、しっかり受注案件を獲得していけると考えているため、もうしばらく温かい目で見守っていただければ、しっかり結果としてお持ちしたいと考えています。

質疑応答:「ローコスト採用」の継続性について

司会者:「第2四半期の収益向上に貢献した『ローコスト採用』ですが、継続性はあるものなのでしょうか?」というご質問です。

清川:我々は、これからの時代は、圧倒的な人手不足および人をなかなか採用しづらい時代に入っていくということはしっかりと認識しています。我々は創業当時から採用にかけるコスト30万円という高い目線を持ってずっと磨き上げてきた部分です。

この採用コストが、例えば今後はなかなか採用取りづらい、人材を集めづらいといった場合に、瞬間的に35万円や40万円弱になってしまうことがあっても、人材紹介会社を使って採用する手法のように、かかるコストが60万円、70万円まではいきません。

仮に計算して60万円、70万円かかってしまうのであれば、社内で人件費をかけて採用するよりは、それこそ人材紹介会社に頼ったほうが同じコストですから、判断としてはよいわけです。

我々の強みは、人材派遣の領域で勝負をしている以上、自社でしっかり低コストで採用して、そしてお客さまに送り出していけることです。これこそが人材サービスのあるべき姿だと考えているため、ここはさらに追求していきたいと考えています。

質疑応答:中期経営計画達成の課題について

司会者:「中期経営計画達成に向けては順調でしょうか? 現時点で課題感として捉えていることがあればご教示ください」というご質問です。

清川:中期経営計画の進捗に関しては、かなり順調であり、爆走中です。いち早く、みなさまに上方修正できるようなかたちで数値を持ってこられたらいいと考えています。

2027年3月期を最終年度にしているものの、また今後中期経営計画というものは、ローリングしてみなさまに発表していかなければいけない部分だと考えています。そのため、少し中長期で見た時の課題感に関しては、やはり人材採用の部分でどのように「ローコスト採用」に磨きをかけていくのかが大きな課題だと考えています。

もう1つ課題を挙げると、採用した人たちの定着率の向上です。もっと絞って言うと、ずっとご説明しているとおり、入社して1年目、2年目の方々をいかに3年目以降まで継続させられるのかが大きなポイントになってくると思っています。そのため、課題感的には採用および定着の2つをしっかり磨き上げていくことだと考えています。

質疑応答:大手ゼネコンとの連携、コミュニケーションの頻度について

司会者:「大手ゼネコンとの連携、コミュニケーションはどのような頻度で取られていますか?」というご質問です。

清川:これは営業の部分になってくると思いますが、今我々は、もうすでに顧客である企業に何度も訪問して深掘りしていく深耕営業を強化しています。現場の各営業職単位で言うと、かなりの頻度でお客さまに訪問しています。

また、お客さまのところに訪問したと同時に、我々は現場に配属している技術者の方々のアフターフォローの訪問も必要となるため、営業職はここにかなり時間を費やしています。これは必要な時間になってくるため、そのような意味では、現場レベルではかなりの頻度でお客さまとのコミュニケーションが取れています。

もう1つお伝えすると、事業子会社では今、越川という者が社長を務めていますが、社長自ら、スーパーゼネコンに月1回の定期訪問を行い、ディスカッション、コミュニケーションを取る時間を必ずいただいています。

トップが自ら現場に出て、お客さまとのコミュニケーションを深めていくことで、さらなる信頼関係の構築につなげていくことが引き続き重要になってくると考えています。コミュニケーションに関してはかなり良好に取れていると認識しています。

質疑応答:中途採用の採用担当者数について

司会者:「御社ではかなりの数の中途採用をされていると思いますが、採用担当としては何名ほどいますか?」というご質問です。

清川:中途採用、いわゆるキャリア採用のメンバーに関しては、11月現在、全社で22名の体制で行っています。肌感覚で言うと、ここにもどれだけ採用担当者の1日の行動量、1日に何人面接するのかといったところまでは今、プロセスの管理の中で出しています。

あまり人数を増やしすぎて、1人の中途採用の面接官が1日に1件や2件しか面接を行わないような採算の悪い行動は、我々はエラーとして捉えるため、しっかり適した人数を見てモニタリングしていくことも非常に重要になってきます。現時点では、全社で22名の採用体制で採用を行っています。

質疑応答:「106万円の壁」などが事業に及ぼす影響について

司会者:「今話題の『106万円の壁』などは、御社の事業に影響はありますか?」というご質問です。

清川:この問題はいろいろなマスコミや政治の世界ではかなり言われていますが、直接に関係あるかないかというとまったくありません。

我々が採用していかなければいけない方々は、基本的には時間数を意識しながら働かなければいけない人たちではなく、いわゆる正社員、常用雇用の方々です。あまりアルバイトに近い、これ以上働くと税金が発生するといった考えの部分ではないため、直接的に大きな影響はありません。

質疑応答:PSMCの宮城県進出撤回による影響について

司会者:「今年の9月に宮城県に進出が決まっていた台湾の半導体大手PSMCの計画が撤回されたことが発表されていますが、こちらの潜在的な影響をお聞かせください」というご質問です。

清川:この宮城へのメーカー進出が頓挫してしまったというのは、業界としては非常に残念なことだと考えていますが、半導体を展開している我々の顧客は宮城県だけではなく、一番大きな需要を取れているのは中部エリアであり、中部圏内のお客さまにかなり深く入っていっているところがあります。

加えて日々たくさんの受注をいただいている状況のため、業界的には非常に残念ではあったものの、我々の半導体の領域の売上になにか大きな影響を及ぼすといったことはありません。

質疑応答:社長の従業員への接し方について

司会者:「定性的な質問ですが、清川社長は従業員の方とどのような意識を持ってコミュニケーションを取られているのかが気になります」というご質問です。

清川:定性的、かつ難しい質問ですが、どうなのでしょう。個人的にはなるべくフレンドリーに接していこうと意識しているものの、これは相手あっての話のため、どう見られているかは定かではありません。

なんでも言ってもらえるような雰囲気作りは個人的には意識しています。ただ、どうしてもこのような面構えのため、怖いと思われているかもしれません。

質疑応答:待遇改善など人材流出を防ぐ対策について

司会者:「建設業は人材不足のため、待遇面で他社に劣った場合、人材流出が今後も続くような気がしていますが、待遇向上などは考えていますか?」というご質問です。

清川:待遇向上は抜本的に必要だと考えています。建設、土木、設備のような、我々が今主要でターゲットとしている分野で働くエンジニアの方々の待遇は、グローバルで見ると、欧米で活躍されている方々よりも、日本のエンジニアの方々の待遇は根本的に低いです。これについては、当社がリードしていくというよりも、業界全体でしっかり議論して考えていかなければいけないと考えています。

物価高など、生活に直結してくる身近なことで考えると、我々の会社で活躍してがんばって働いてもらっているエンジニアの方々に対して報いていくことが非常に重要になってきます。そのためには、昇給率5パーセント、6パーセント、7パーセントで昇給していかなければなりません。

それを実行していくためには、売上単価をしっかり意識しなければいけないため、お客さまとの交渉を同時に行っていくような取り組みが非常に重要になってくると思っています。

質疑応答:現在の株価評価に対する認識について

司会者:「現在の株価評価をどのように認識していますか? また中期経営計画の上方修正の確度は、現時点でどのくらいとお考えですか?」というご質問です。

清川:「株価水準に関してどのような評価をしているか」についてですが、まず大前提で、この株価に関してはマーケットが判断する指標になってきますので、なにか個人的にどうこういうのはなかなか難しい部分があります。ただ、あくまで私個人で言うと、まだまだ評価されていないのかと思っています。

そのため、引き続き、しっかり毎事業年度の売上、みなさまとコミットした数字を裏切ることなく、しっかり完全達成していくこと、あるいは中期経営計画の上方修正などを発表した時に、しっかりみなさまのご期待に応えたというようなことが、さらに株価の上昇につながっていくのではないかと考えています。

現時点の今日の株価の終値が1,777円あたりだったと記憶していますが、この数字が個人的にどうなのかという話をすると、もう少しいけるのではないかと考えています。

中期経営計画の上方修正の確度についてですが、今ようやく来期の予算を策定している最中です。

来期の売上目標は、今の中期経営計画の目標でいうと、売上で330億円といった数字になってくるため、ここにどれだけ上乗せできるかが非常に重要になってきます。それさえしっかり予算化することができれば、最終年度である2027年3月期の上方修正は、かなり確度の高いかたちで可能であると考えています。

清川氏からのご挨拶

清川:みなさま、週初めの遅い時間までお付き合いいただきまして、ありがとうございます。外は寒いですが、私は真夏の格好で、今日は熱く熱く説明を進めました。

今後も、この会社の価値をさらに高めていけるよう、業績の拡大、あるいは投資家の方々との対話、コミュニケーションをより活発に行っていきながら、当社の価値、いわゆる時価総額の向上をしっかり目指していきたいと考えています。

引き続き、みなさまのご支援を賜りたいと思います。本日は誠にありがとうございました。

この銘柄の最新ニュース

コプロHDのニュース一覧- [PTS]デイタイムセッション終了 15時30分以降の上昇1733銘柄・下落1200銘柄(東証終値比) 2026/02/17

- コプロHD、3Qは増収増益 トライトエンジニアリングの株式取得、建設技術者派遣の「圧倒的業界No.1」に向け前進 2026/02/17

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … 三井海洋、テルモ、オリンパス (2月13日発表分) 2026/02/16

- 2026年1月度 在籍技術者数、稼働技術者数・稼働率の月次開示に関するお知らせ 2026/02/16

- 決算マイナス・インパクト銘柄 【東証プライム】寄付 … 三井海洋、オリンパス、住友林 (2月13日発表分) 2026/02/16

マーケットニュース

- 東京株式(前引け)=反発し5万7000円台に乗せる、政策期待で上げ幅一時700円超 (02/18)

- <動意株・18日>(前引け)=第一生命HD、ダイナマップ、SDSHD (02/18)

- ◎18日前場の主要ヘッドライン (02/18)

- ブレマンNZ中銀総裁 見通しが変化すればスタンスを調整する (02/18)

おすすめ条件でスクリーニングされた銘柄を見る

コプロ・ホールディングスの取引履歴を振り返りませんか?

コプロ・ホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。