and factoryのニュース

and factory、受託開発売上および既存サービスの堅調な売上推移により増収 FY25においても伸長見込み

2024年8月期 業績ハイライト

青木倫治氏:and factory株式会社代表取締役社長の青木です。本日は2024年8月期通期決算についてご説明します。

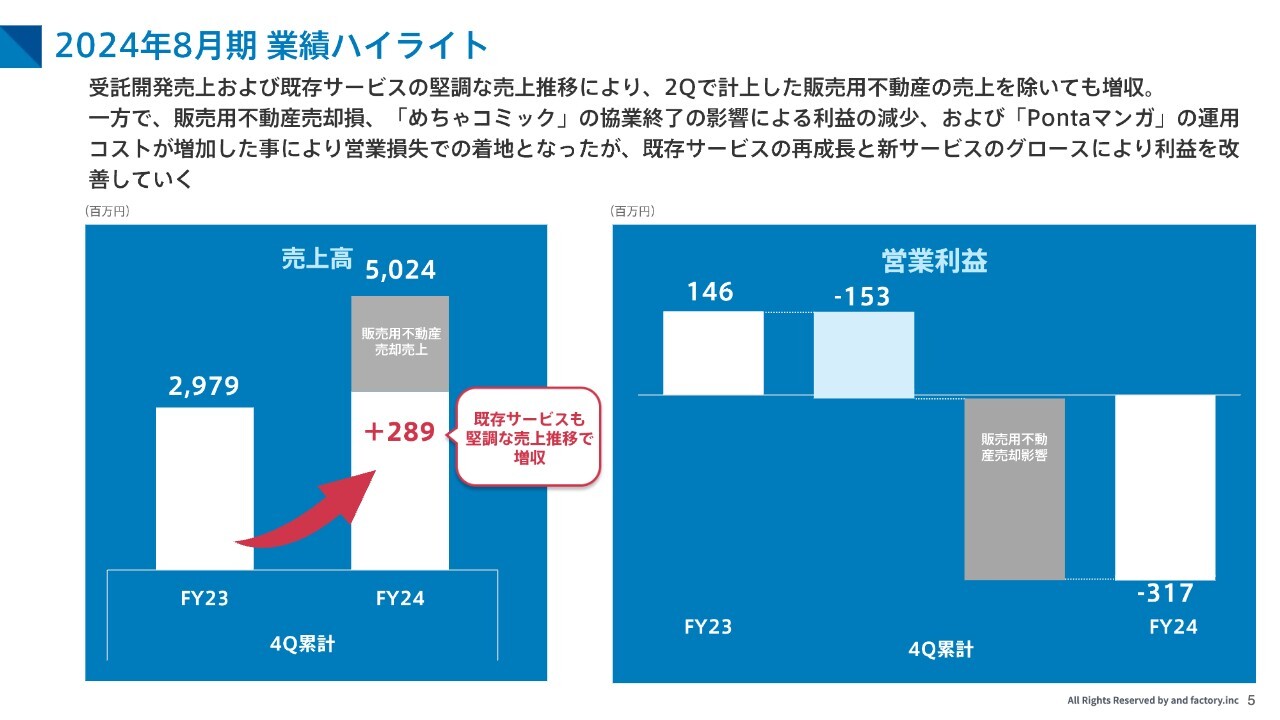

はじめに、2024年8月期業績ハイライトです。

2024年8月期第4四半期累計期間の売上高は、50億2,400万円で前年同期を大幅に上回りました。

今期は販売用不動産の売却売上を17億5,600万円計上している影響が大きいものの、この影響を除いても増収となり、受託開発売上および既存サービスの堅調な売り上げ推移が起因しています。

営業利益は、マイナス3億1,700万円となり前年を下回って着地しました。これは販売用不動産売却損、「めちゃコミック」の協業終了の影響による利益の減少、および「Pontaマンガ」の運用コストが増加したことによるものです。

全体では営業損失となりましたが、各事業において利益の創出はできており、2025年度は各事業の利益水準を高めつつ2026年度以降の再成長に向けた積極的な投資もバランスよく行います。

BSの変動

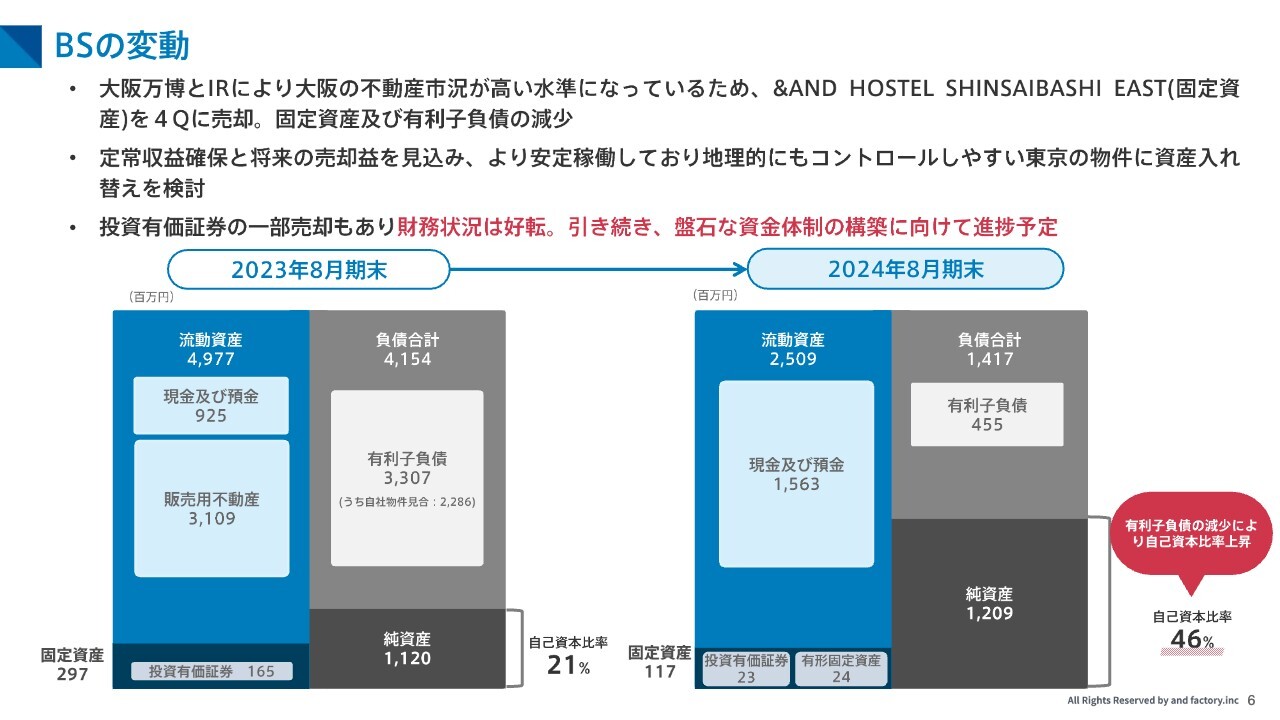

販売用不動産の売却が完了したことにより、BSも大きく変動しています。当社が保有していた販売用不動産の&AND HOSTEL SHINSAIBASHI EASTは大阪万博とIR効果により不動産市況が高い水準になっているため、第4四半期に売却しました。その結果、固定資産および有利子負債が減少し自己資本比率が46パーセントまで上昇しました。

今回の販売用不動産の売却により、当社が保有していたすべての物件の売却が完了しました。今後は定常収益拡大と将来の売却益創出のため、より安定稼働しており地理的にもコントロールしやすい東京の物件に資産入れ替えを検討しています。

販売用不動産の売却と投資有価証券の一部売却により、財務健全性は好転しています。引き続き盤石な資金体制を構築します。

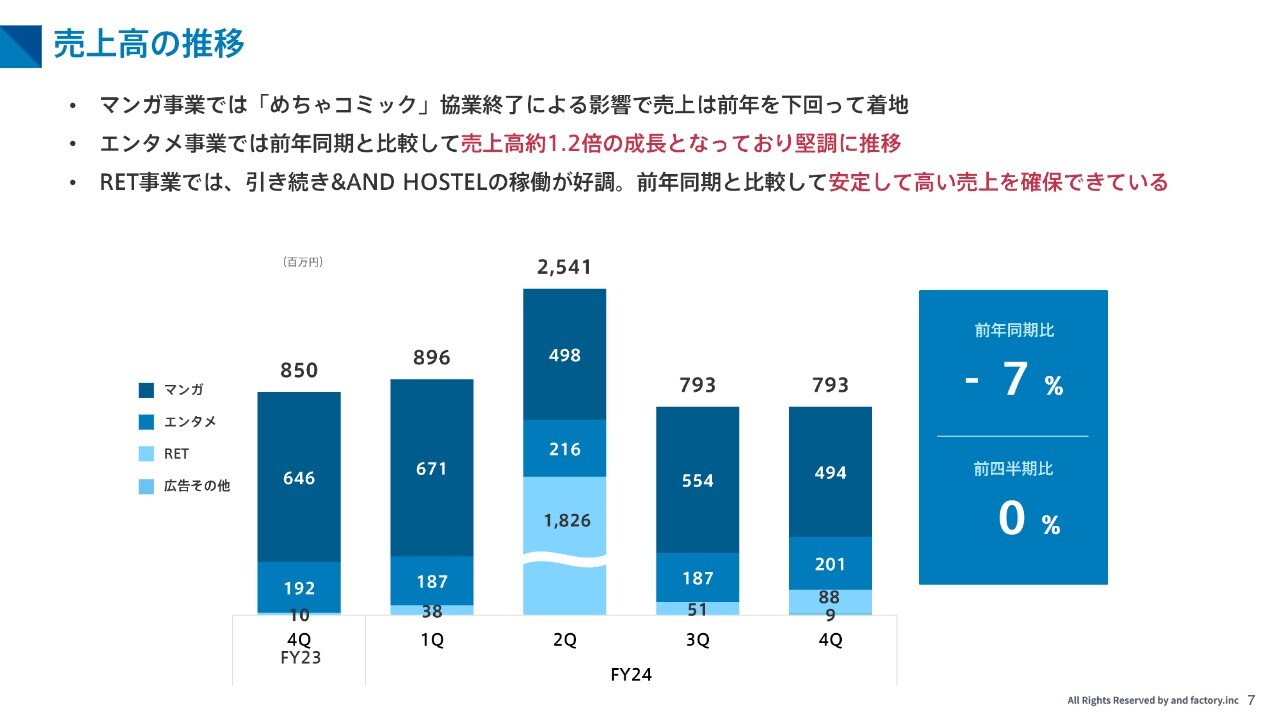

売上高の推移

売上高の四半期推移です。マンガ事業は、株式会社アムタスとの業務提携が終了したことにより課金率の高い「めちゃコミック」が剥落したため、前年を下回って着地しました。

一方、エンタメ事業は、前年同期と比較して約1.2倍の成長となっており、高い成長率を維持しています。

RET事業は、インバウンド需要の拡大や円安の影響により、&AND HOSTELが好調に稼働しています。

営業利益の推移

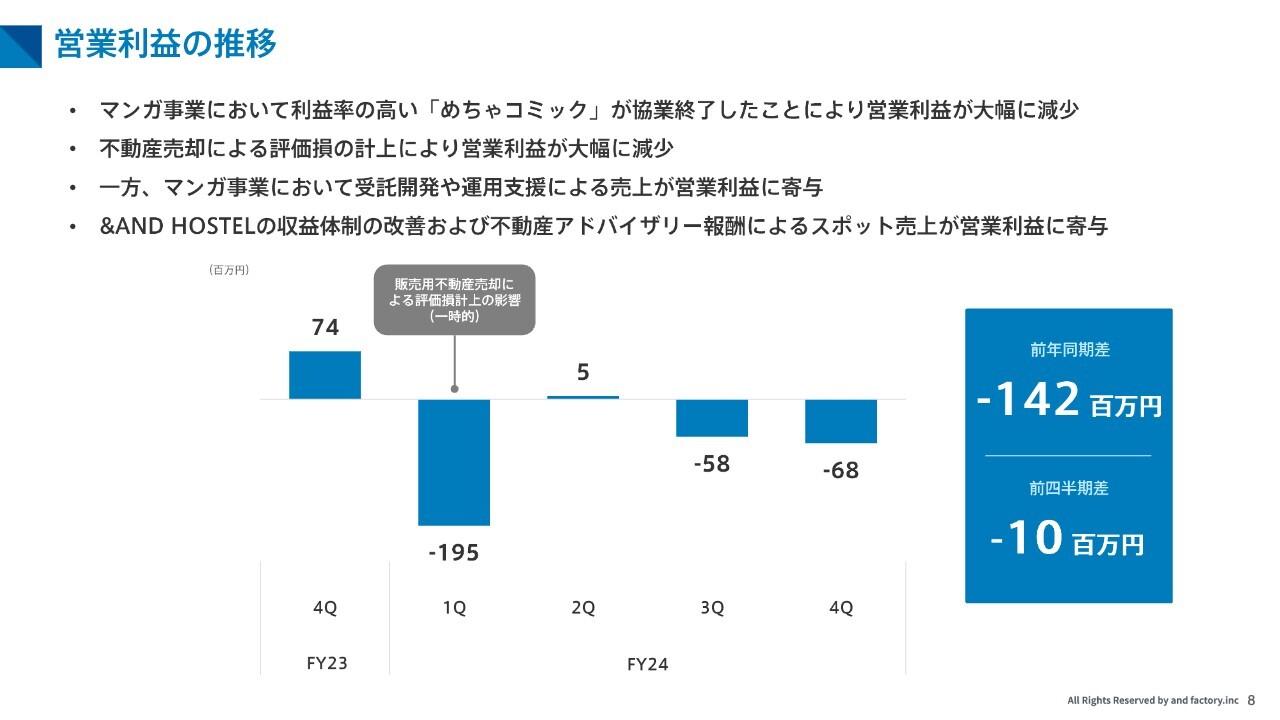

続いて営業利益の四半期推移です。

当第4四半期の営業利益はマイナス6,800万円となり、前年同期よりも減少しました。営業利益が減少した主な要因は、利益率の高い「めちゃコミック」の利益剥落による、マンガ事業の営業利益の減少です。また、第1四半期には不動産売却による一時的な評価損の計上もあり、通期営業利益の押し下げ要因となっています。

一方、マンガ事業は、受託開発や運用支援による売上が営業利益に寄与しました。

RET事業は、&AND HOSTELの宿泊売上を順調に創出できていることや、収益体制の改善、アドバイザリー報酬でスポット売上を計上したことにより、営業利益は前年よりも増加しました。

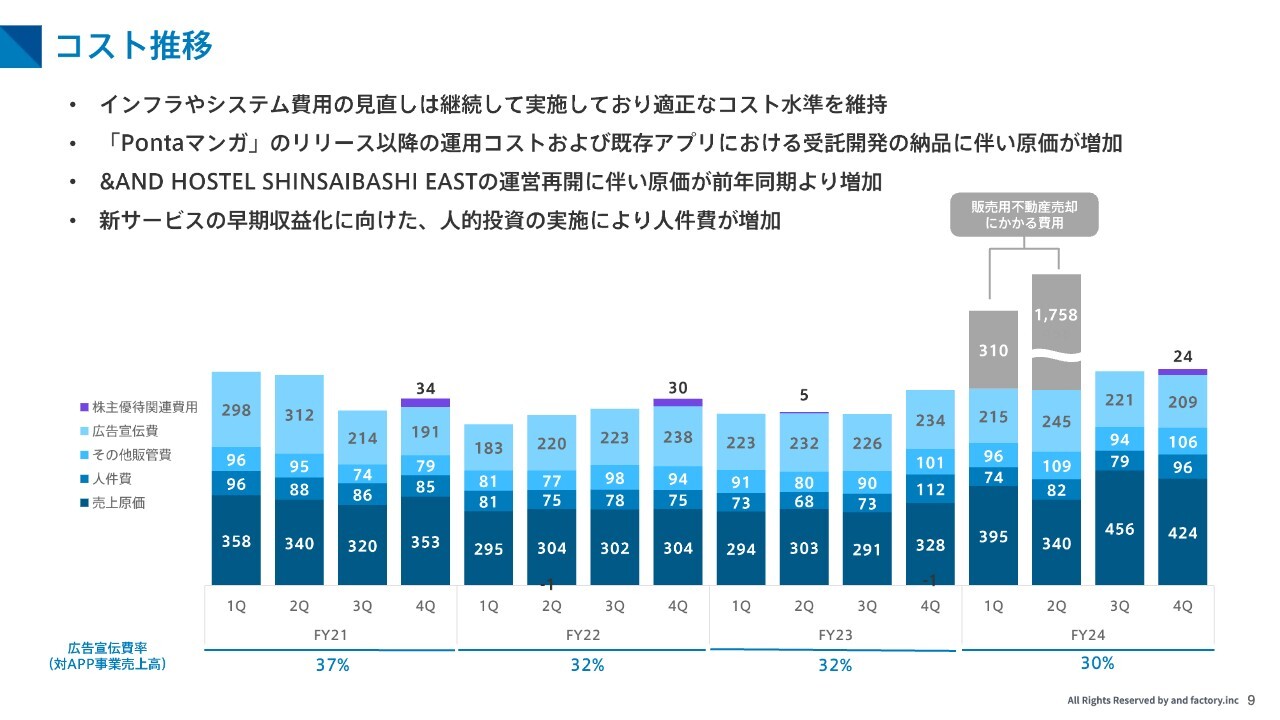

コスト推移

続いてコストの四半期推移です。インフラやシステム費用の見直しを継続して実施しており、適正なコスト水準を維持しています。

前年同期と比較すると売上原価がやや増加傾向にありますが、これは「Pontaマンガ」のリリース以降の運用コストおよび既存アプリにおける受託開発の納品に伴うものです。

また、&AND HOSTEL SHINSAIBASHI EASTの営業を再開したことに伴い原価が増加したことも要因の1つです。新規事業の早期収益化に向け人的投資を行ったため、人件費が増加しています。

長期経営方針

当社の中核事業であるAPP事業において市場シェアの拡大と事業成長を加速させるためには、既存マンガアプリの継続的な成長に加え、マンガアプリの開発や運営に留まらない新たな収益源の確保が必要であると考えています。

2024年度は、着実に新規事業の種まきを進め、実行しました。

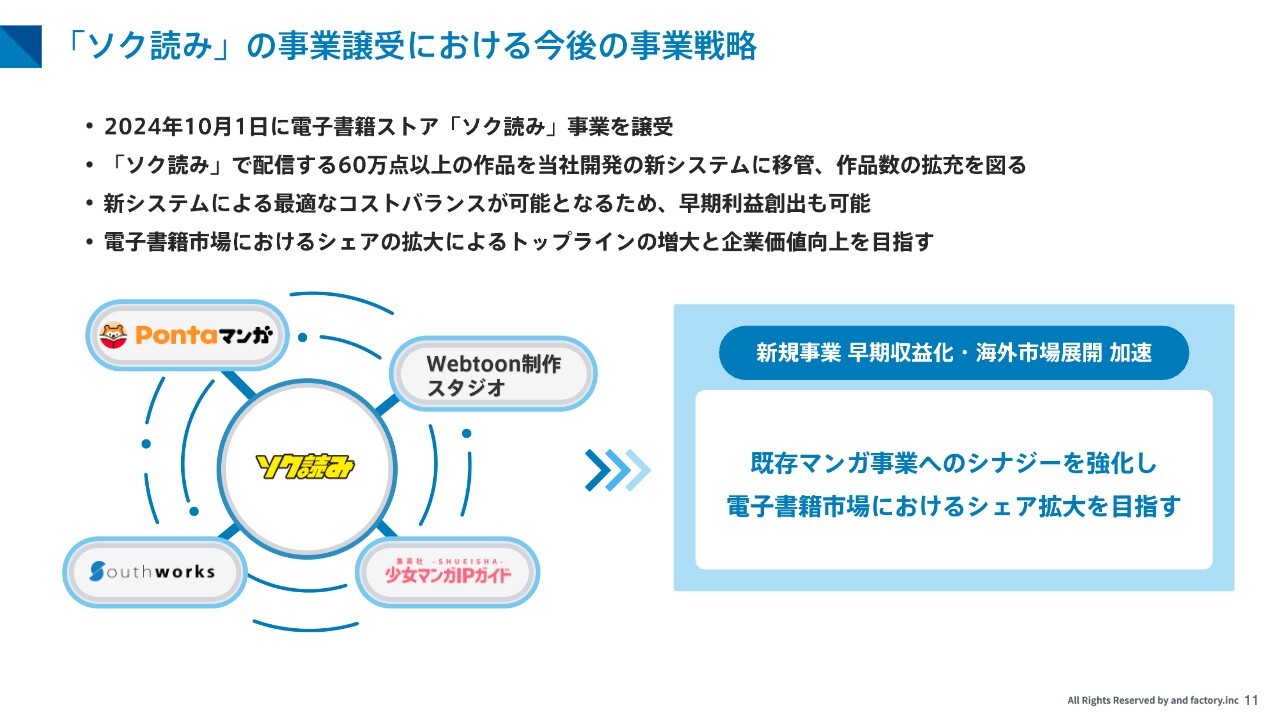

「ソク読み」の事業譲受における今後の事業戦略

中長期的なパートナーとして協業を深化させることを目的として、2023年10月13日にデジタルカタパルト株式会社の一部株式を取得しました。

2024年10月1日にデジタルカタパルト株式会社が持つ電子書籍ストアである「ソク読み」事業を、当社の既存事業へ統合することを目的とし事業譲渡契約を締結しました。これにより、「ソク読み」において配信する60万点以上もの作品を当社サービスへ移管し、作品数の拡充を図ることが可能となります。

Webtoon制作スタジオの始動や翻訳機能・海外展開のノウハウを持つ子会社である株式会社サウスワークスの取得などと掛け合わせ、当社がこれまでに培った技術と運営ノウハウを活用します。

コンテンツ制作やテクノロジーを活用した配信課題の適正化および、海外市場への展開を加速させ、新規ビジネスの早期収益化と安定的な利益確保を実現し電子書籍市場におけるシェアの拡大と企業価値向上を目指します。

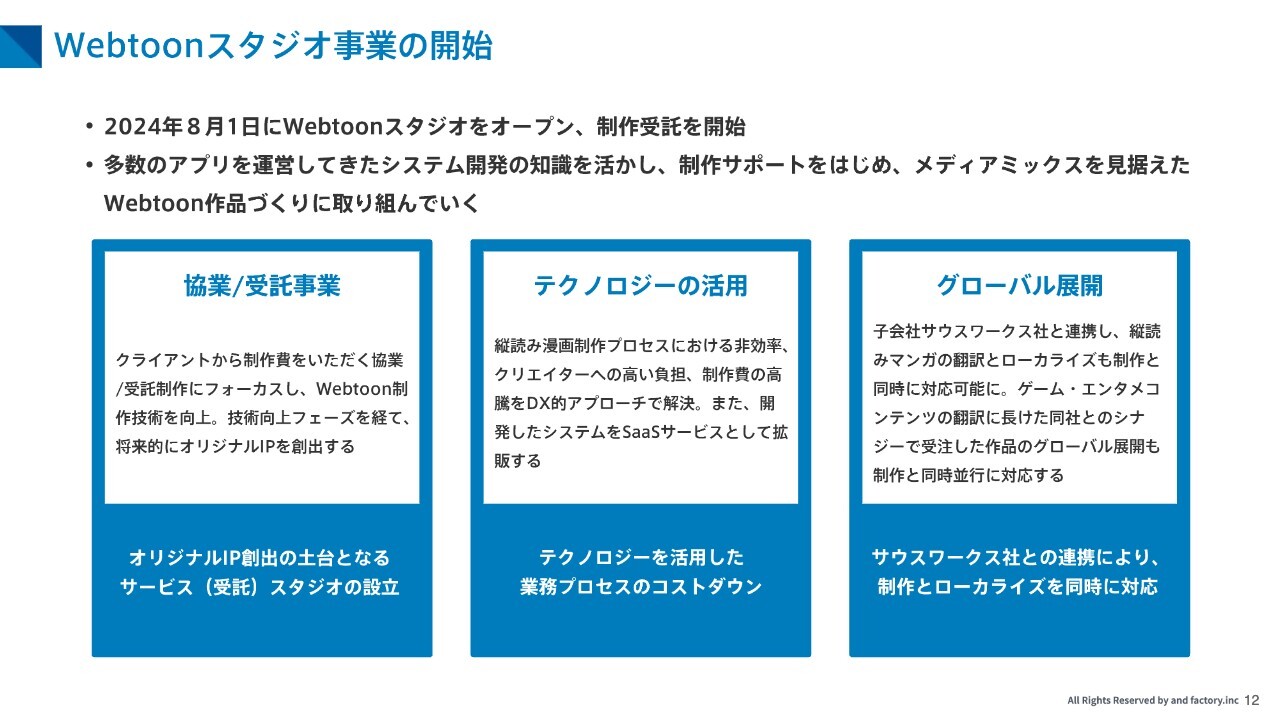

Webtoonスタジオ事業の開始

2024年8月1日にWebtoonスタジオ事業を開始しました。Webtoon市場は急速に成長しており、国内の大手出版社も続々とWebtoon事業への参入を進めています。

しかし、Webtoon作品に対する需要が増える一方、Webtoon作品の特徴から、フルカラー且つ一定程度の話数が必要となり、クリエイターへの負担が大きくなっています。この課題を解決すべく、当社がマンガ関連事業で培った開発のノウハウを活かし、このWebtoon領域における受託事業をはじめとしたサービスを提供することにしました。

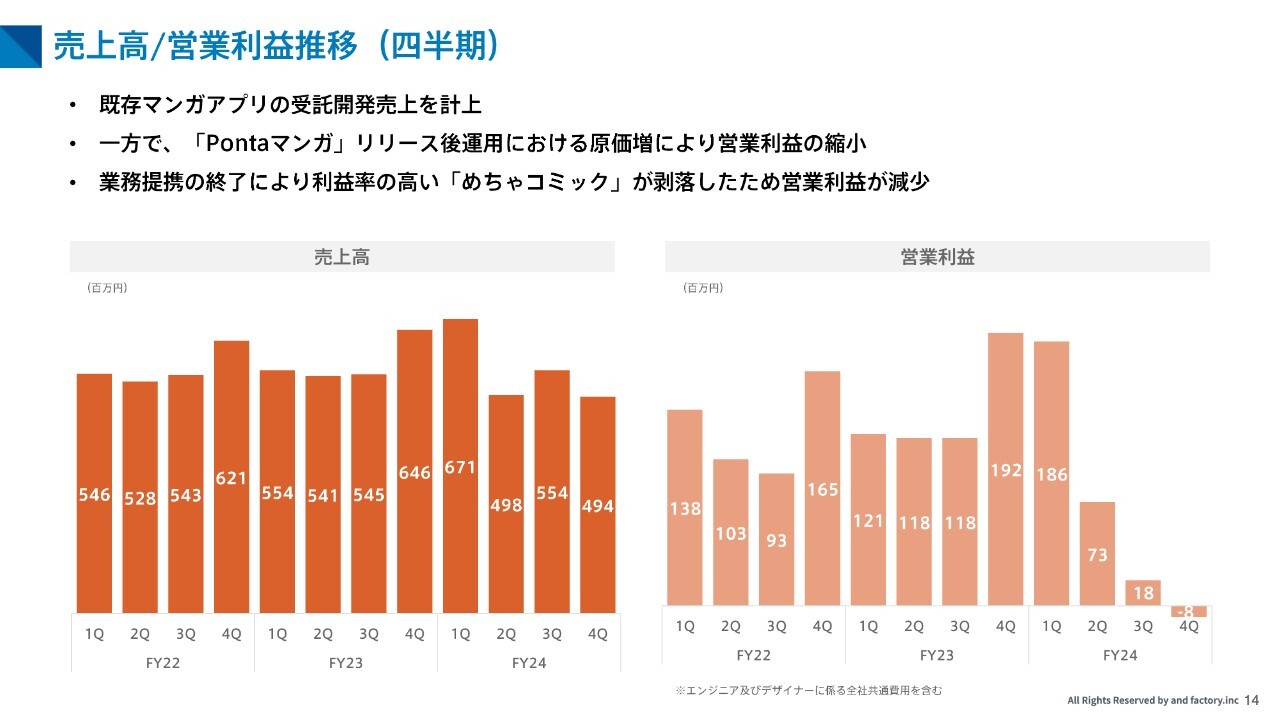

売上高/営業利益推移(四半期)

続いて、各事業についてご説明します。まずはマンガ事業についてです。

当第4四半期のマンガ事業の売上高は4億9,400万円、営業利益はマイナス800万円となりました。主に既存マンガアプリの機能拡充やサービスの追加に関する開発を受託したことで、引き続き開発売上を受領しています。

一方、「Pontaマンガ」のリリース後の運用におけるコストの増加、株式会社アムタスとの業務提携終了による「めちゃコミック」の収益が剥落したため、営業利益が減少しました。

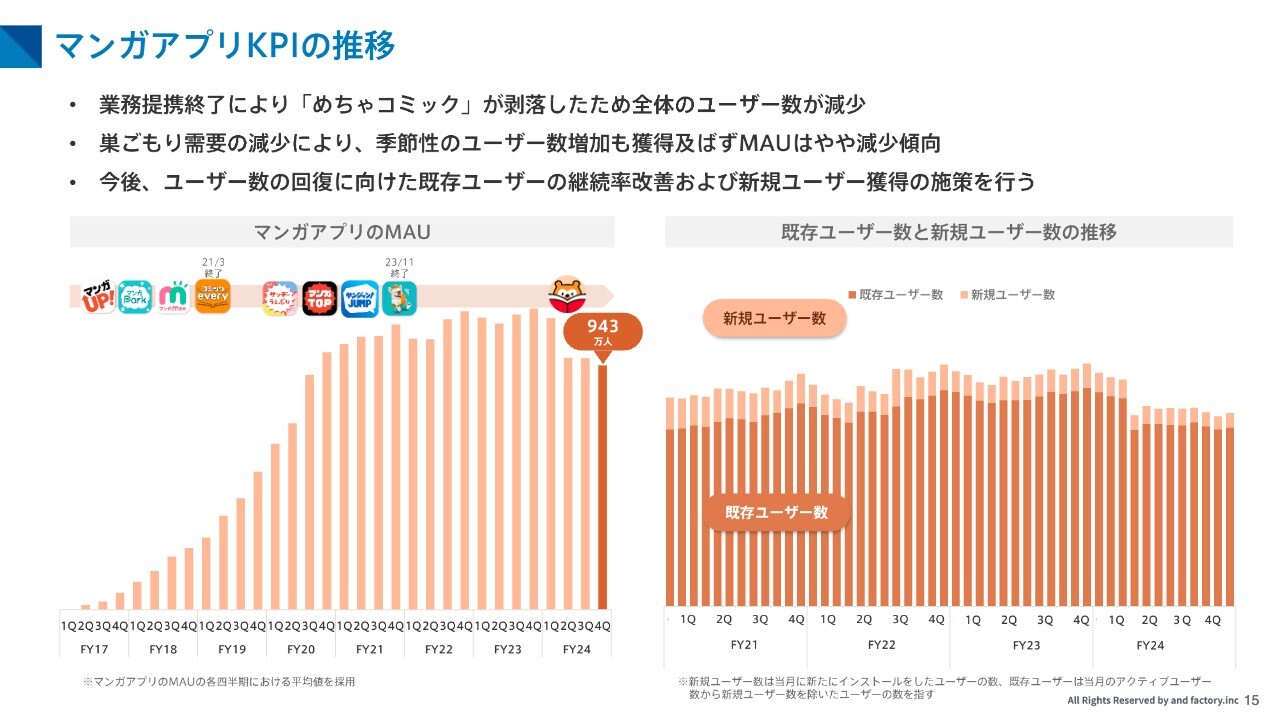

マンガアプリKPIの推移

マンガアプリを1か月に1度でも利用したことがあるユーザーの数を表すMAUについては、「めちゃコミック」のユーザーが減少しているため全体的にMAUは減少しましたが、高い水準を維持しています。巣ごもり需要の減少により、季節性のユーザー数が増加する第4四半期においてもMAUはやや減少しました。

今後は、ユーザー数の回復に向けた既存ユーザーの継続率改善および新規ユーザー獲得の施策を行います。

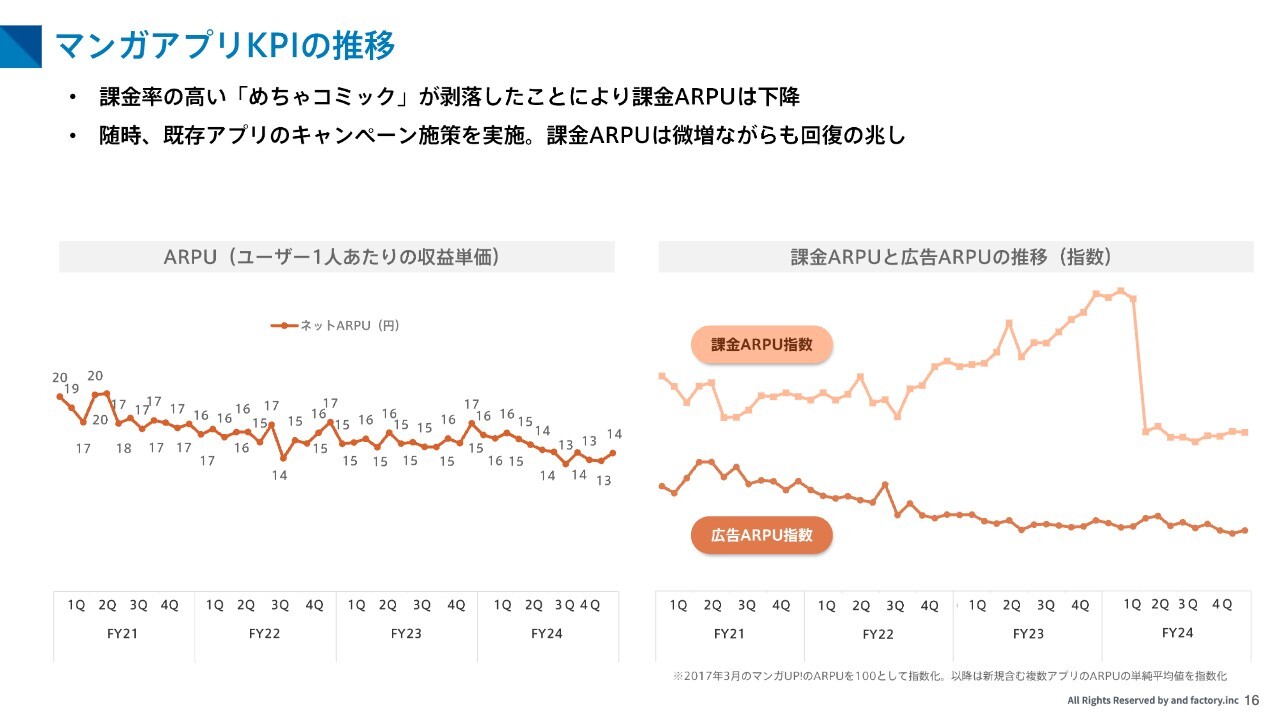

マンガアプリKPIの推移

ユーザー1人当たりの収益単価であるARPUを、売上の動向を見る上での重要指標としています。課金と広告に分解して比較すると課金ARPUが2024年度第2四半期より下降しています。これについても「めちゃコミック」が剥落したことが主な要因です。

課金ARPUについては、既存アプリのキャンペーン施策が功を奏し、微増ながらも回復傾向にあります。

また、さまざまな出版社の作品を取り扱っている「めちゃコミック」、「Pontaマンガ」や「ソク読み」は比較的課金ARPUが高い傾向にあるため、今後はこれらの「書店型モデル」を成長させていくことで、ARPUの引き上げを図ります。

マンガ事業の施策

マンガ事業で行っている各種施策をアプリごとに抜粋してご説明します。

「サンデーうぇぶり」は、継続的にキャンペーンを実施しているため、ユーザーが順調に増加しておりMAUが増加しました。

「マンガMee」は、2024年10月1日に発表されたオリコン顧客満足度調査の電子コミックサービス出版社部門で、第1位を2年連続で受賞しました。

総合書店型ストアの「Pontaマンガ」は、コイン還元やキャンペーンなどの組み合わせ施策効果により、ARPUが伸長しました。

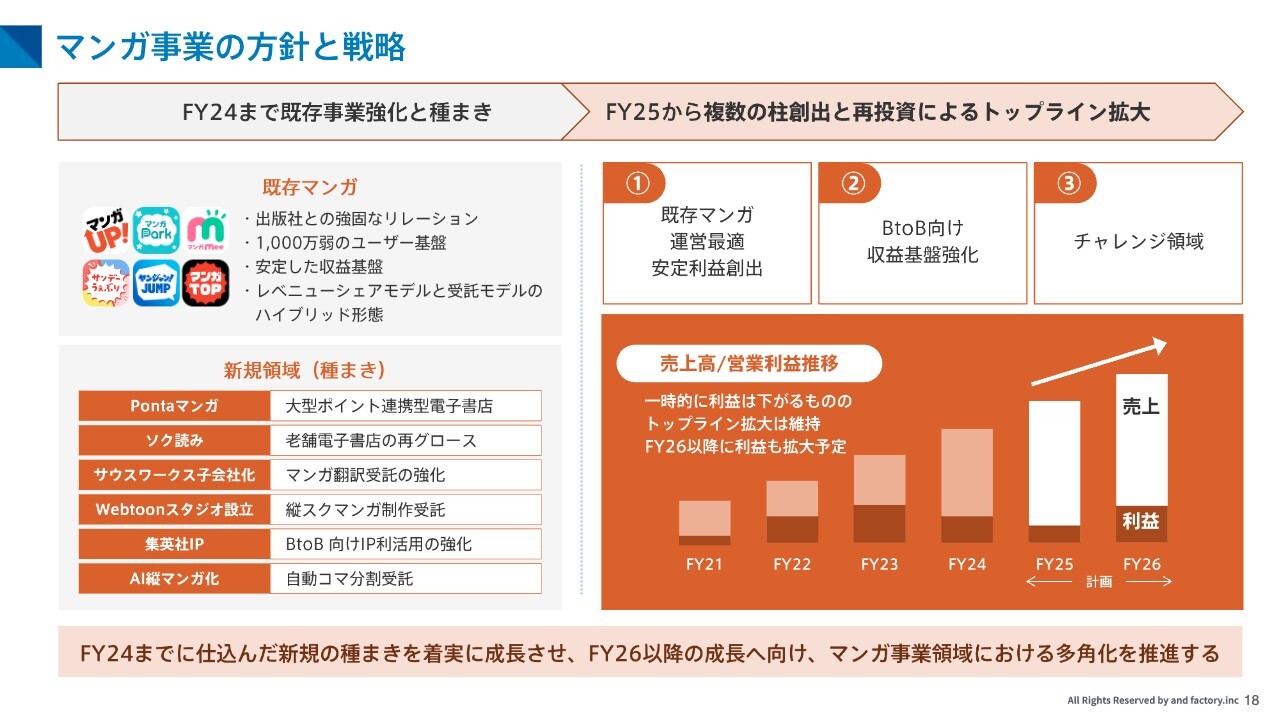

マンガ事業の方針と戦略

マンガ事業における今後の方針と戦略についてご説明します。

マンガ事業の方針と戦略

1つ目は、現在展開しているマンガアプリの運営収益に加え、新たな事業展開を行うことで早期収益化を目指します。

第4四半期より開始したWebtoon制作スタジオ事業では、受託制作に注力しWebtoon制作における技術向上に努め、オリジナルIPを創出する土台の確立を目指します。

Webtoonなどの縦読み漫画の制作には、多数の工程が必要となります。そのため、クリエイターへの負担による制作費が高騰している状況です。

この課題を解決すべく、当社のこれまでのシステム開発ノウハウを駆使し、ソリューションシステムの開発を予定しています。さらに、子会社化した株式会社サウスワークスは、エンタメ領域における翻訳やローカライズに長けており、制作と同時に対応することが可能になりました。

2つ目は、少女マンガのIP(知的財産)に特化したBtoBの法人向けサイト「集英社少女マンガIPガイド」に注力するため、当社ではRights(ライツ)事業を新設しました。集英社作品を多数扱うことで、新たな収益源の創出や今後の発展的な事業展開を目指しています。

3つ目は、AIを活用したマンガの縦スクロール化について研究開発を進めています。

従来、横読みマンガをスマホ最適化と呼ばれる縦スクロール型に変換するためには、膨大な作業時間がかかっていました。マンガのコマを認識しAIに学習させることで、縦スクロール化を自動的に行い、作業時間の効率化を目指しています。

これにより、現在人気があるWebtoon作品の制作へも応用できることから、マンガ配信業者への提供や、将来的には海外展開を視野に入れ、本ツールの拡販を図る方針です。

「Pontaマンガ」「ソク読み」事業に関しては、2026年度以降の収益化を予定しており、2025年度は着実な成長を目指します。

さらに、基幹システムの構築やインフラ整備等、出版業界が抱える課題について最適化を提示し、DX化の推進や業界内での存在価値を高めていくことを目指します。

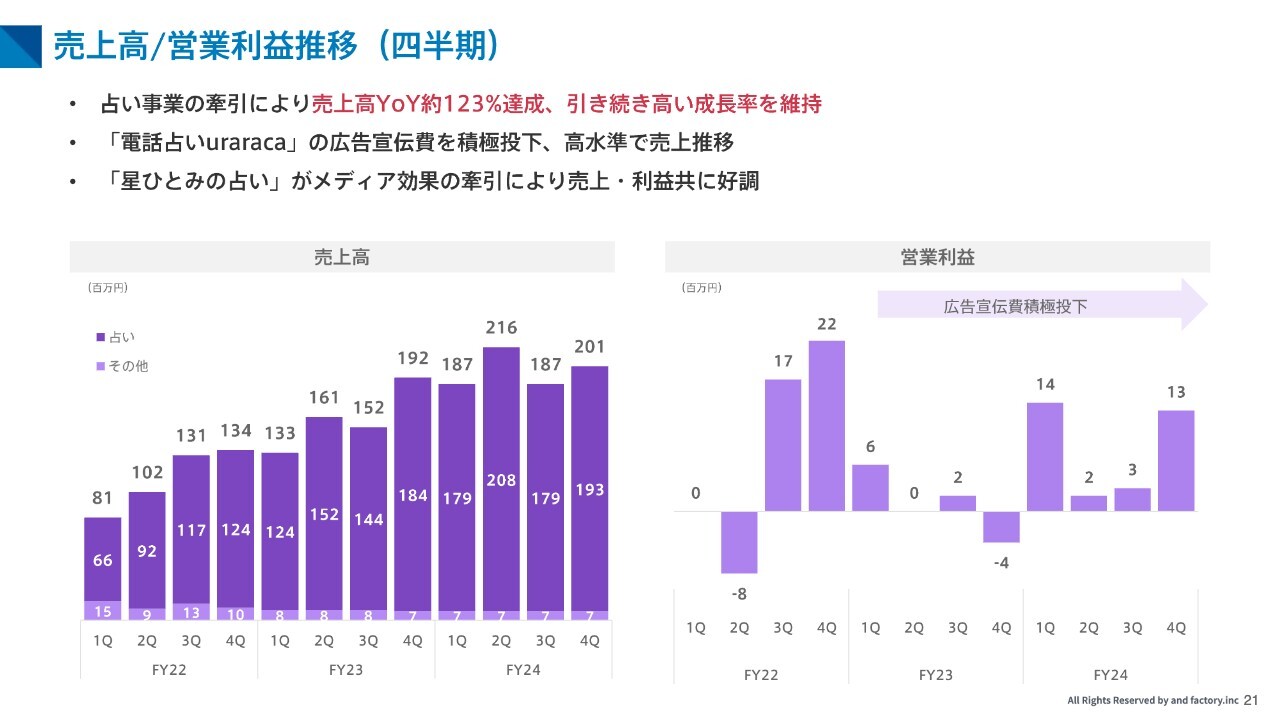

売上高/営業利益推移(四半期)

続いてエンタメ事業についてご説明します。

エンタメ事業は、占い事業が力強い成長を見せており、占い事業の売上高は前年同期と比較して約123パーセントと高い成長率を維持しています。

特に「電話占いuraraca」は利用者が拡大しており、広告宣伝費を積極的に投下しています。その結果売上が高水準で推移しています。

利益は低水準で推移していましたが、トップラインが引き上がったことで今期の営業利益は黒字化しました。

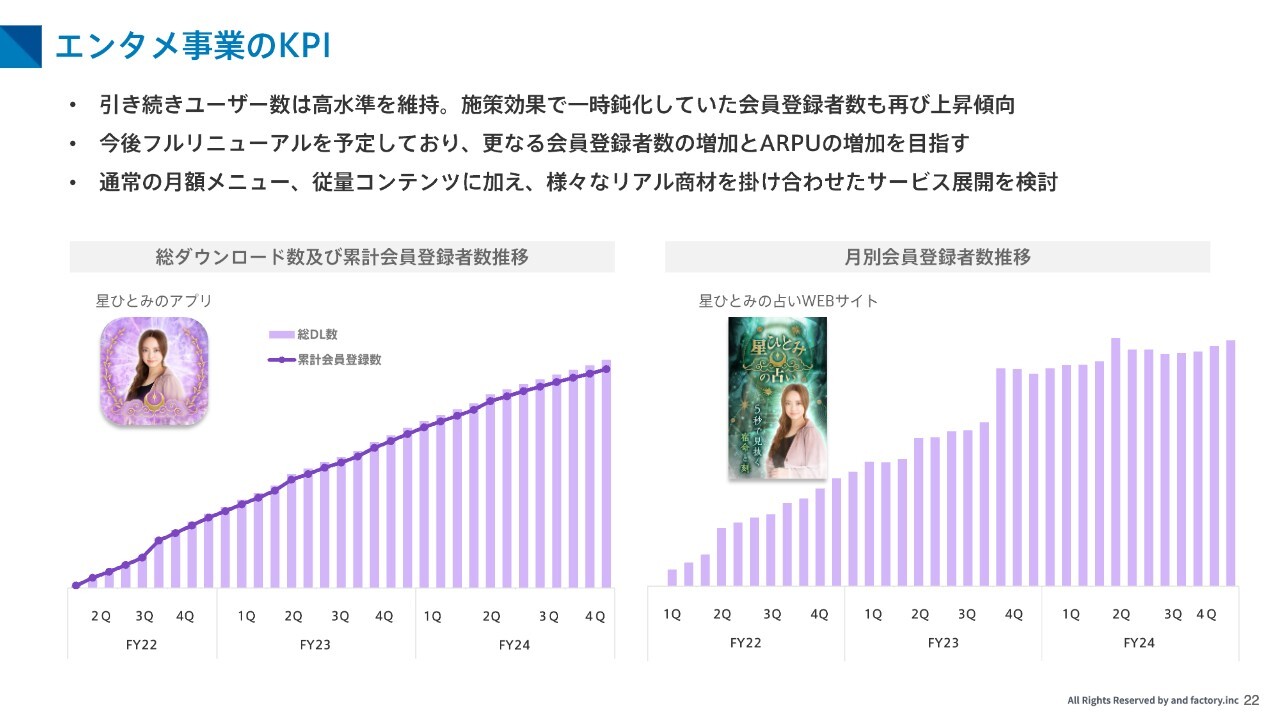

エンタメ事業のKPI

当社独自の占いサービスに加えて、著名な占い師監修の公式アプリ等も複数提供しています。中でも最も成長率の高いサービスである、有名占い師を起用した「星ひとみの占い」では、メディア効果の牽引もありWEBサイトおよび占いアプリ共にリリース以降順調に拡大しています。

今後サービスのフルリニューアルを予定しており、通常の月額メニュー、従量コンテンツに加えて、リアル商材を掛け合わせたサービス展開もしていくことでトップラインの拡大を目指します。

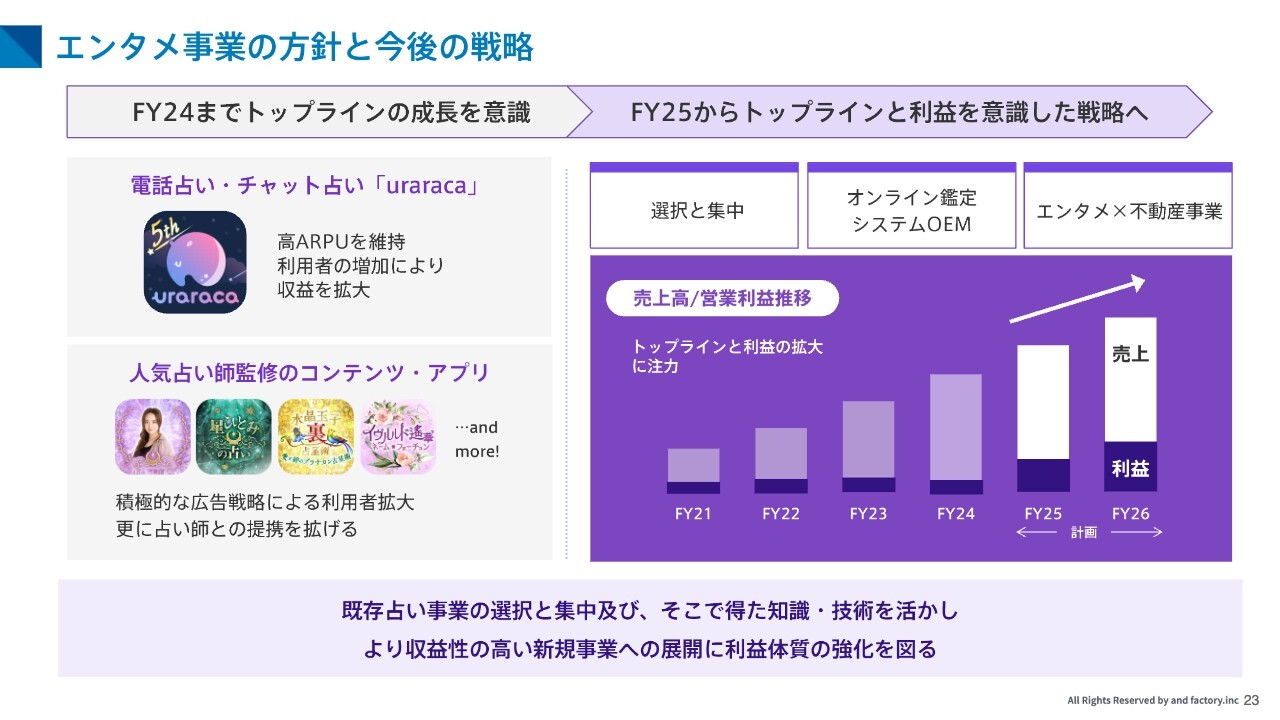

エンタメ事業の方針と今後の戦略

エンタメ事業の方針と、今後の戦略についてご説明します。

エンタメ事業の方針と今後の戦略

占い事業の開始以降、これまでエンタメ事業全体では、トップラインの成長を意識した戦略を展開してきました。今後は、トップラインと利益、両軸を意識した戦略へとシフトしていきます。

既存の占い事業で培った知識や開発ノウハウを活用し、トップラインの拡大を図るとともに、より収益性の高い新規領域への展開を目指します。

具体的な施策は、「電話占いuraraca」において、これまで鑑定士の選定を複数のプロダクションに依頼、外部のCTIを利用し外注していた部分を可能な限り内製化し、利益率15から20パーセントの改善を目指します。

さらに、より運用しやすく収益性の高い電話システムを構築し、開発したシステムを他電話占い業者さまへシステムを提供し拡販を図ります。また、同じく対面鑑定を実施する占い業者さまへ、オンライン鑑定システムを展開していきます。

また、当社が運営する宿泊施設&AND HOSTELを活用しVtuberとのコラボイベントを実施してきました。今後は更に幅広いジャンルで活躍するVtuberやプロダクションさまとの展開を図り、「場」を活用した成功モデルを構築していきます。

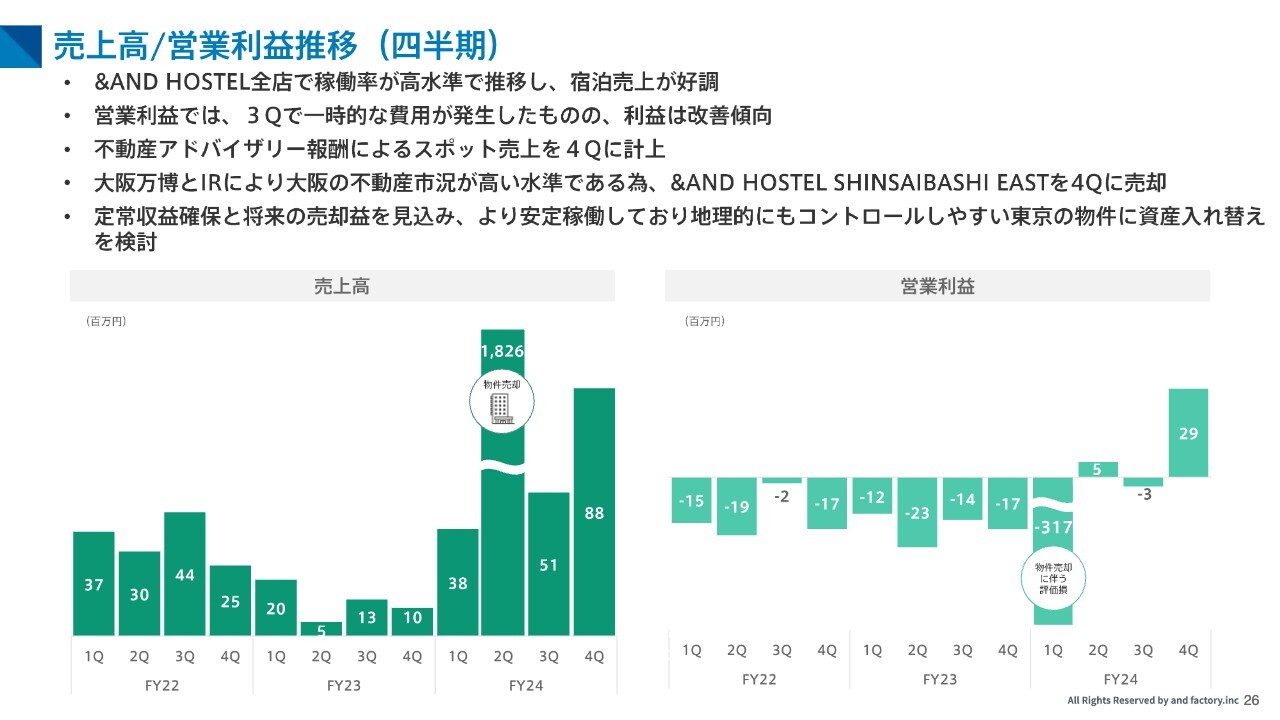

売上高/営業利益推移(四半期)

続いてRET事業についてご説明します。

当社が運営する&AND HOSTELの全店舗が、インバウンド需要の高まりや円安の影響により順調に稼働しており、RET事業全体の売上高を押し上げています。加えて、不動産アドバイザリーによるスポット売上を計上したことも売上増加の要因となっています。

大阪万博やIR効果により不動産市況が高い水準にあるタイミングで、&AND HOSTEL SHINSAIBASHI EASTを売却しており、第1四半期の物件売却に伴う評価損を除けば、営業利益が大幅に改善しています。

今後は、定常収益拡大と将来の売却益創出のため、より安定稼働しており地理的にもコントロールしやすい東京の物件に資産入れ替えを検討していく方針です。引き続き&AND HOSTELの運営と費用の最適化を推し進めていくことで、黒字化の体制を整えていきます。

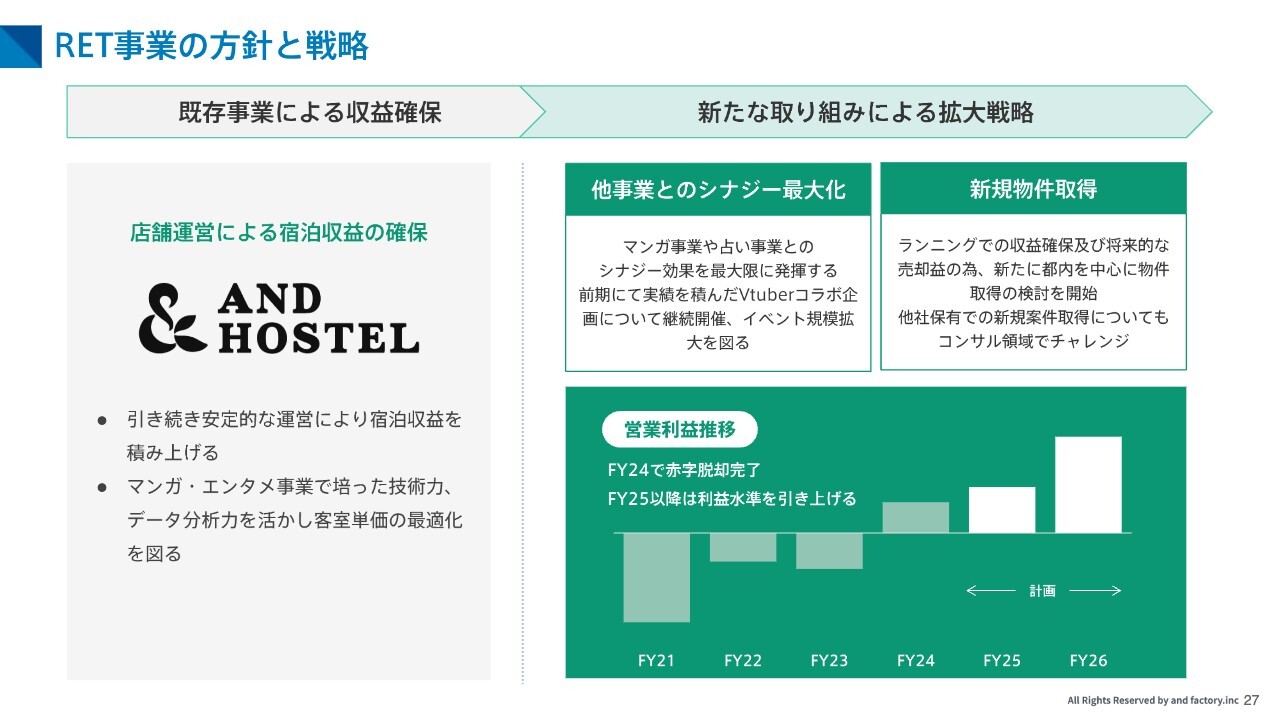

PET事業の方針と戦略

RET事業は、既存の&AND HOSTELの運営による収益確保に加え、他事業とのシナジーによる新たな企画の展開や、付加価値の提供によるアップセル等、宿泊単価の底上げするための戦略をとります。

さらに、運用による収益確拡大および将来的な売却益が見込める新規物件の取得も視野にいれ、都内の物件取得の検討を開始します。

2024年度は赤字体質から脱却が完了し、2025年度以降は利益水準を引き上げるフェーズと位置づけています。

PET事業の戦略に対する進捗

これらの戦略に対する進捗についてご説明します。

既存の店舗運営については、自社店舗の稼働が順調なことで安定した収益確保ができています。今後も周辺施設の単価や客層等のデータを分析し、最適なプロモーション施策を実施します。

次に、店舗を活用したイベントの実施を定期的に企画しており、Vtuberとのコラボ企画の第3弾を9月28日から9月29日に実施しました。Vtuberに対してもリアルでの活躍の場を提供することができるため、双方にメリットのある施策となっています。

宿泊施設とエンタメ事業の両方を持つ当社だからこそ実現できる独自の企画を、今後も積極的に展開します。

また、自社保有物件だけでなく、他社と協業による新規物件の獲得についても進行しています。物件取得から運営まで、総合的なコンサルティングを実施することで、売上拡大を図ります。

2025年8月期業績予想

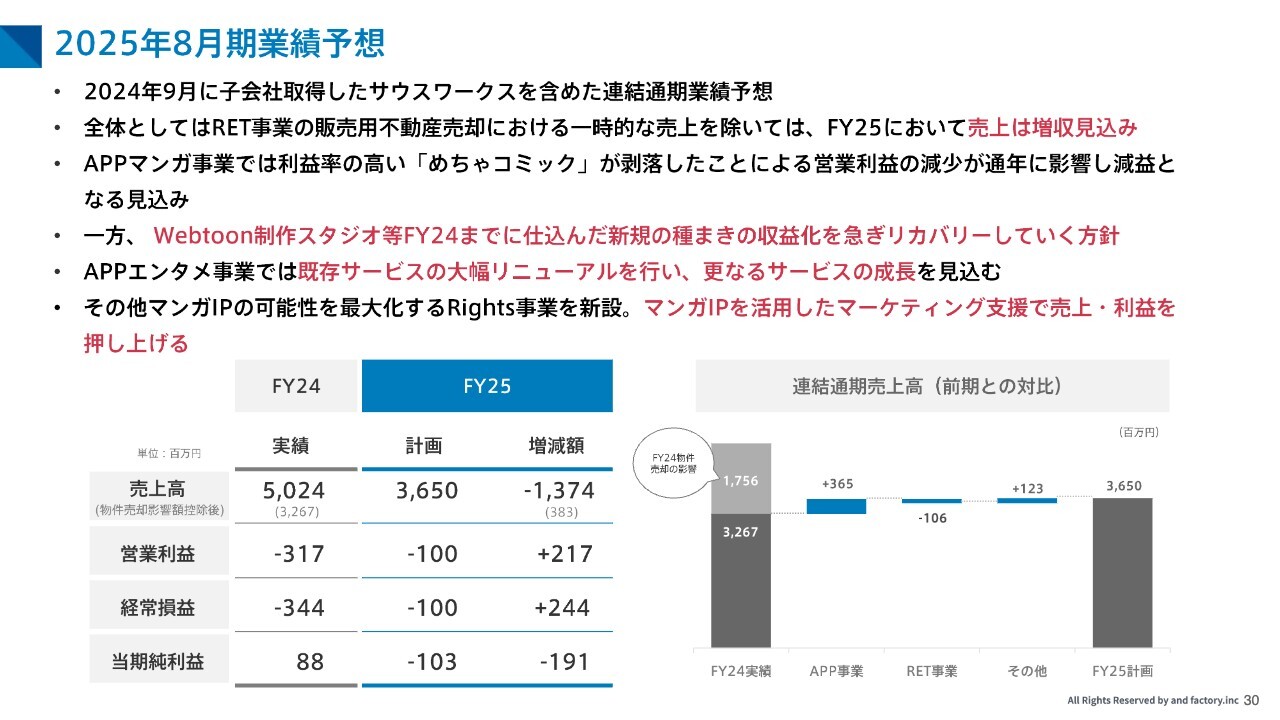

最後に、2024年9月に子会社取得した株式会社サウスワークスを含めた、今期の連結業績予想についてご説明します。

2024年10月15日に、2025年度における通期業績予想を発表しており、売上高36億5,000万円、営業利益マイナス1億円、当期純利益はマイナス1億300万円と計画しています。

販売用不動産売却における一時的な売上を除いては、売上高が前年を上回る一方、「めちゃコミック」の剥落により営業利益は減少する見込みです。

当社の新規事業であるWebtoon制作スタジオ等、2024年度までに仕込んだ新規ビジネスの収益化を急務とし、マイナス分を補填していく方針です。

その他、マンガIPの可能性を最大化するRights事業の新設、マンガIPを活用したマーケティング支援で売上、利益を伸長していきます。

株主還元策

最後に株主還元策として当社では株主優待を実施しています。2024年6月1日から2024年9月30日までの平均株価を用いて算定すると、当社の株主優待の最高利回りは5.54パーセントであり、比較的高い水準となっています。

当社は個人株主のみなさまに支えられており、引き続き個人株主のみなさまの利益向上を図ります。以上で2024年8月期通期決算についてのご説明を終わります。

この銘柄の最新ニュース

アンファクのニュース一覧- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … WHDC、ククレブ、オーバラップ (1月14日発表分) 2026/01/15

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … WHDC、IGポート、ククレブ (1月14日発表分) 2026/01/15

- [Summary] Consolidated Financial Results for the Three Months Ended November 30,2025 2026/01/14

- アンファク、9-11月期(1Q)経常は赤字拡大で着地 2026/01/14

- 2026年8月期 第1四半期決算説明資料 2026/01/14

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

and factoryの取引履歴を振り返りませんか?

and factoryの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。