キュービーネットホールディングスのニュース

【QAあり】キュービーネットHD、国内来店累計が創業以来3億人を達成 海外は台湾にて来店客数・売上が増加、カナダ1号店オープン

目次

北野泰男氏(以下、北野):代表取締役社長の北野です。本日はご多忙の中、弊社の第1四半期の決算説明にご参加いただきまして、誠にありがとうございます。

はじめに、弊社の株価が長らく低迷し、株主のみなさまには大変ご心配をおかけしていることを心よりお詫び申し上げます。新たに定めた新中期経営計画のアクションプランを確実に実行することで、必ず企業価値を高めていきますので、引き続きご支援のほど、何卒よろしくお願い申し上げます。

それでは、アジェンダに沿って、2025年6月期第1四半期の実績についてご説明します。

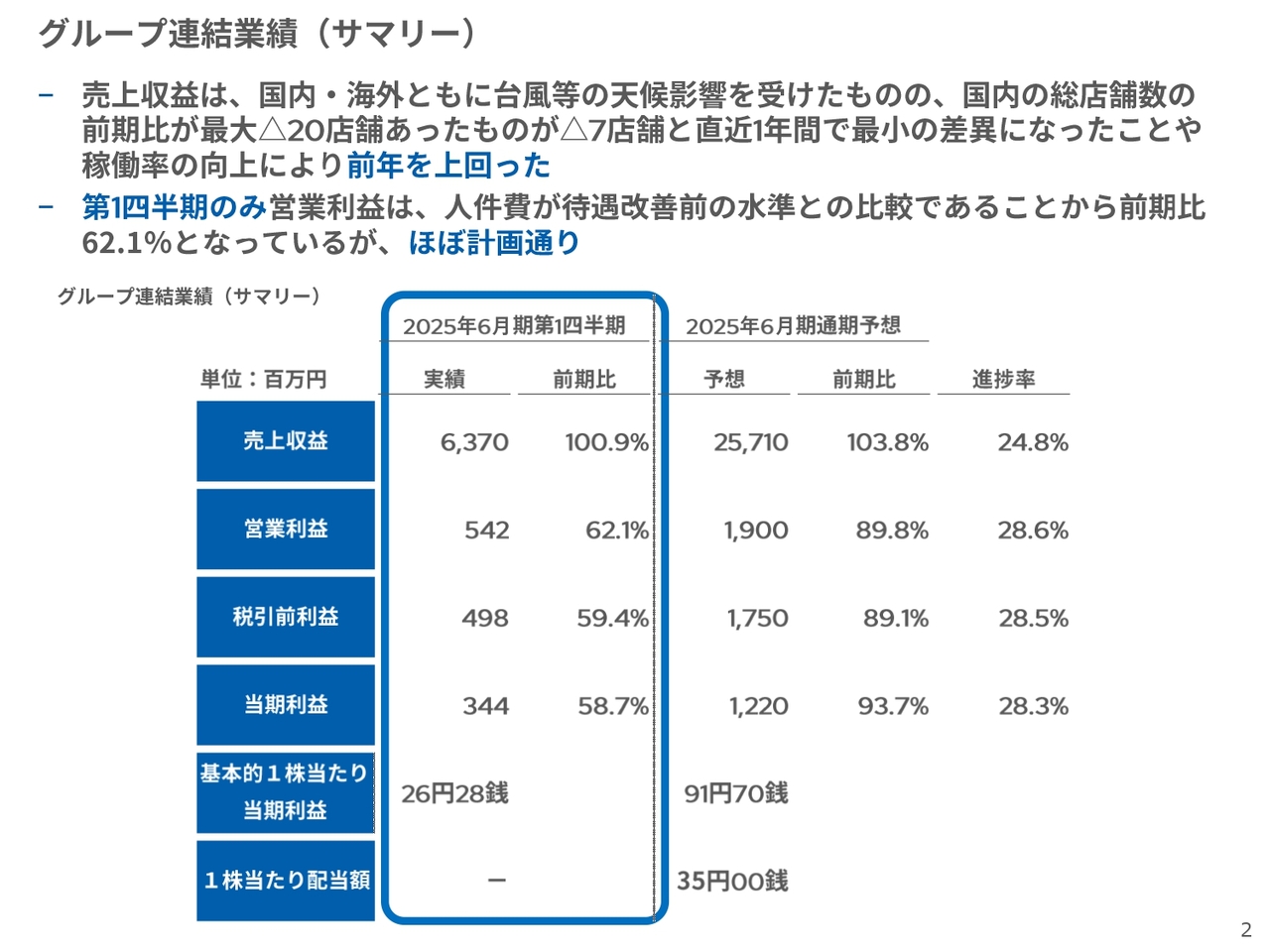

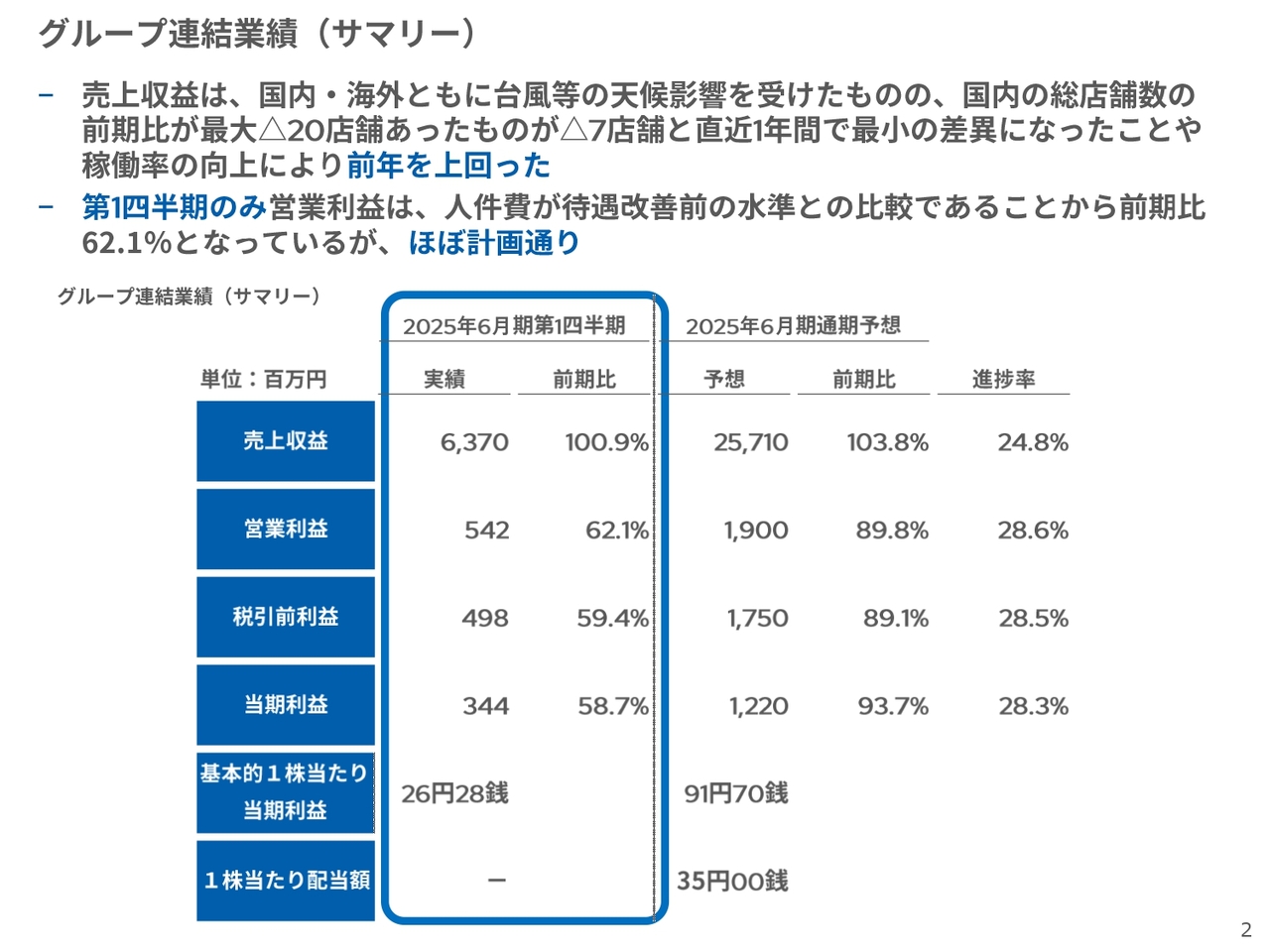

グループ連結業績(サマリー)

グループ連結業績についてご説明します。日本国内及び香港、台湾において7月・8月と大型台風の影響を受け、営業休止や営業時間短縮の影響を受けたものの、これらの特殊要因を除けばほぼ計画どおりの進捗となりました。

売上収益は63億7,000万円、営業利益は5億4,200万円、当期利益は3億4,400万円の実績となりました。

なお、営業利益の前期比については、当期比較における特殊要因がありますので、次ページのスライドで詳細をご説明します。

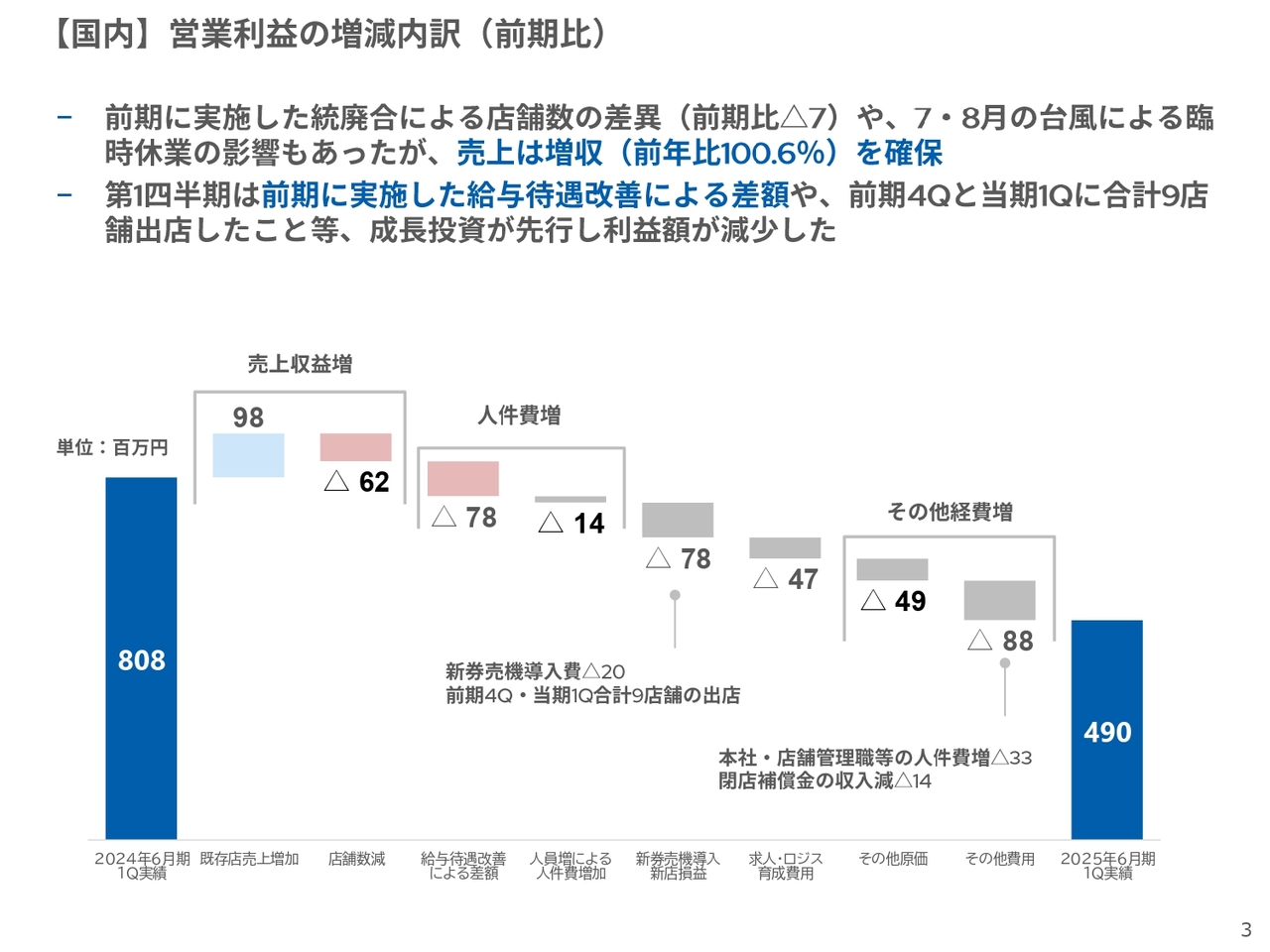

【国内】営業利益の増減内訳(前期比)

第1四半期の国内事業における、営業利益の前期比増減内訳についてご説明します。

国内事業では、直近3ヶ年の新規出店抑制やコロナ禍後に陥った人財不足問題に対処すべく、店舗の統廃合を行った影響や、台風などの天候要因の影響を受け、第1四半期の売上収益は前期比3,600万円の微増にとどまりました。

なお、前期第4四半期より新規出店を着実に実現できており、そのプラス影響は今下期から来上期より出てくる見込みです。

人件費は、前期比では7,800万円増加しています。こちらは、価格改定で得た資金を原資に、2023年8月に弊社事業価値の源泉であるスタイリスト人財を対象とした平均7.4パーセントのベースアップを実施しました。同年10月には、平均2.4パーセントの定期昇給を実施しました。

しかしながら、前期第1四半期の実績は、1ヶ月分の人件費が待遇改善実施前の数字であること、そして定期昇給分がすべて含まれていないことから、前期実績との比較においては62.1パーセントと減益となりました。

また、スタイリストの新規採用が順調に推移したことや、退職率が低減したことによる人件費の増加がある一方、前期においては人員不足への対応として既存社員に休日出勤などの要請をしたことから、休日出勤手当や残業代が増加していました。

人員の適正配置により、それらの費用が減少し、前期に実施した待遇改善や昇給分を除けば、純粋な人件費の増加は1,400万円程度となっています。

その他経費の増加要因として、新券売機の導入費用や、前期第4四半期と当期第1四半期に実施した新店9店舗の出店費用などの先行投資費用の影響が7,800万円です。新規採用活動を前倒しで強化したことによる求人費やロジス育成費用の増加が4,700万円です。7月・8月の酷暑の影響からエアコンメンテナンス費用が1,300万円増加したこと等により、原価が4,900万円増加しました。

また、海外事業をサポートする本部体制の強化費用や国内事業のDX強化にかかわる専門人財を補強したことによる本部人件費が3,300万円増加しました。それ以外では、前期に発生した閉店補償金の収入が今期は発生しなかったことなどで、その他費用が8,800万円増加しています。

その結果、国内営業利益は、前期比3億1,800万円減の4億9,000万円となっています。

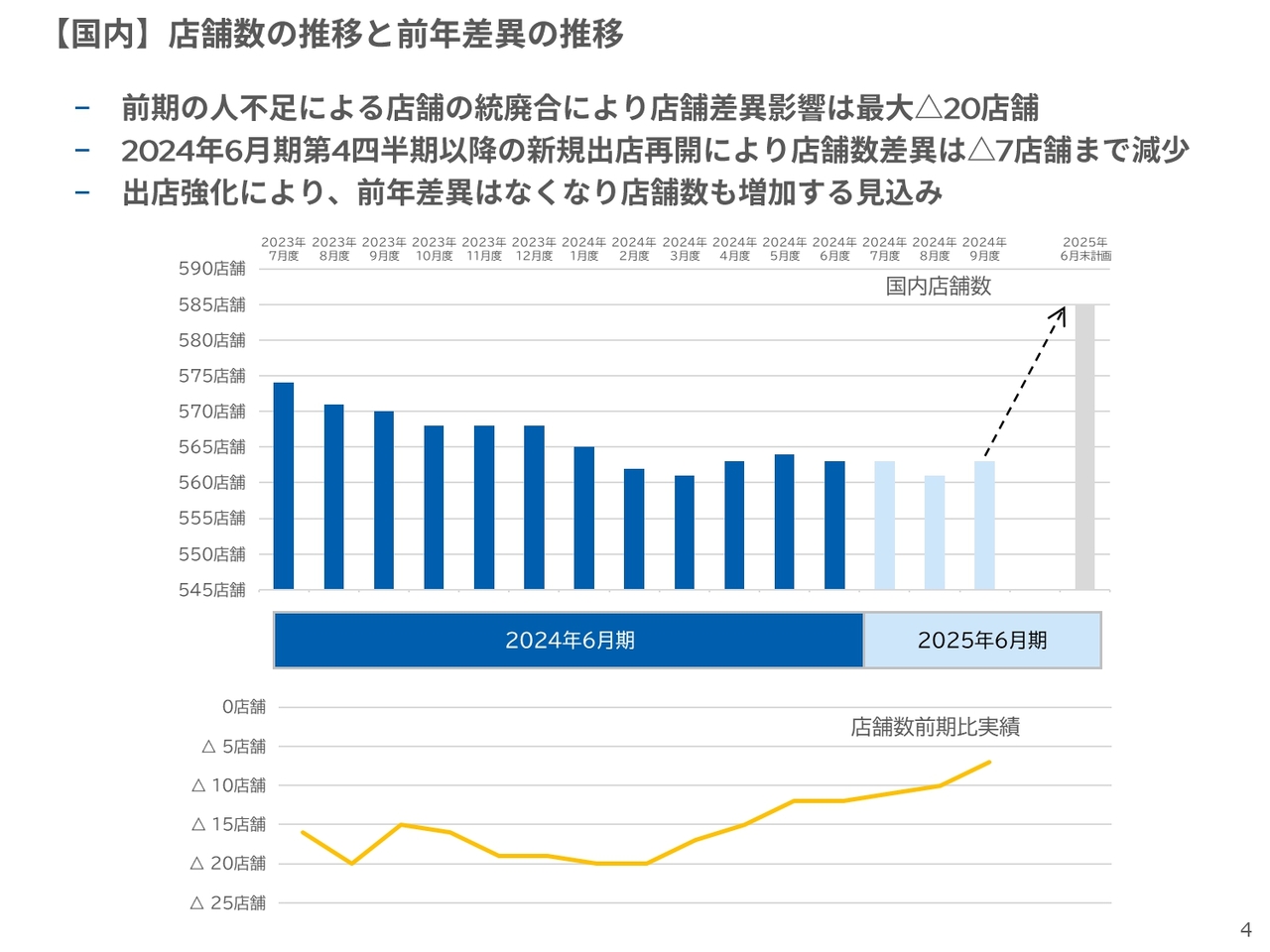

【国内】店舗数の推移と前年差異の推移

スライドのグラフは、上段が国内店舗数の推移、下段が前年との店舗数の差異の推移を表しています。

前々期及び前期に店舗統廃合を進めた結果、店舗差異影響が最大マイナス20店舗となっていた時期がありました。前期第4四半期から新規出店を本格的に再開し、店舗数差異は現在、マイナス7店舗まで縮小しています。

なお、今期の国内事業は30店舗の新規出店と8店舗の閉店を計画し、22店舗の純増を見込んでいます。今期物件については現時点でほぼ目途が立ち、来期以降の物件開発にすでに取り組み始めています。

さらに採用と定着をアップし、計画必達で進めていきます。

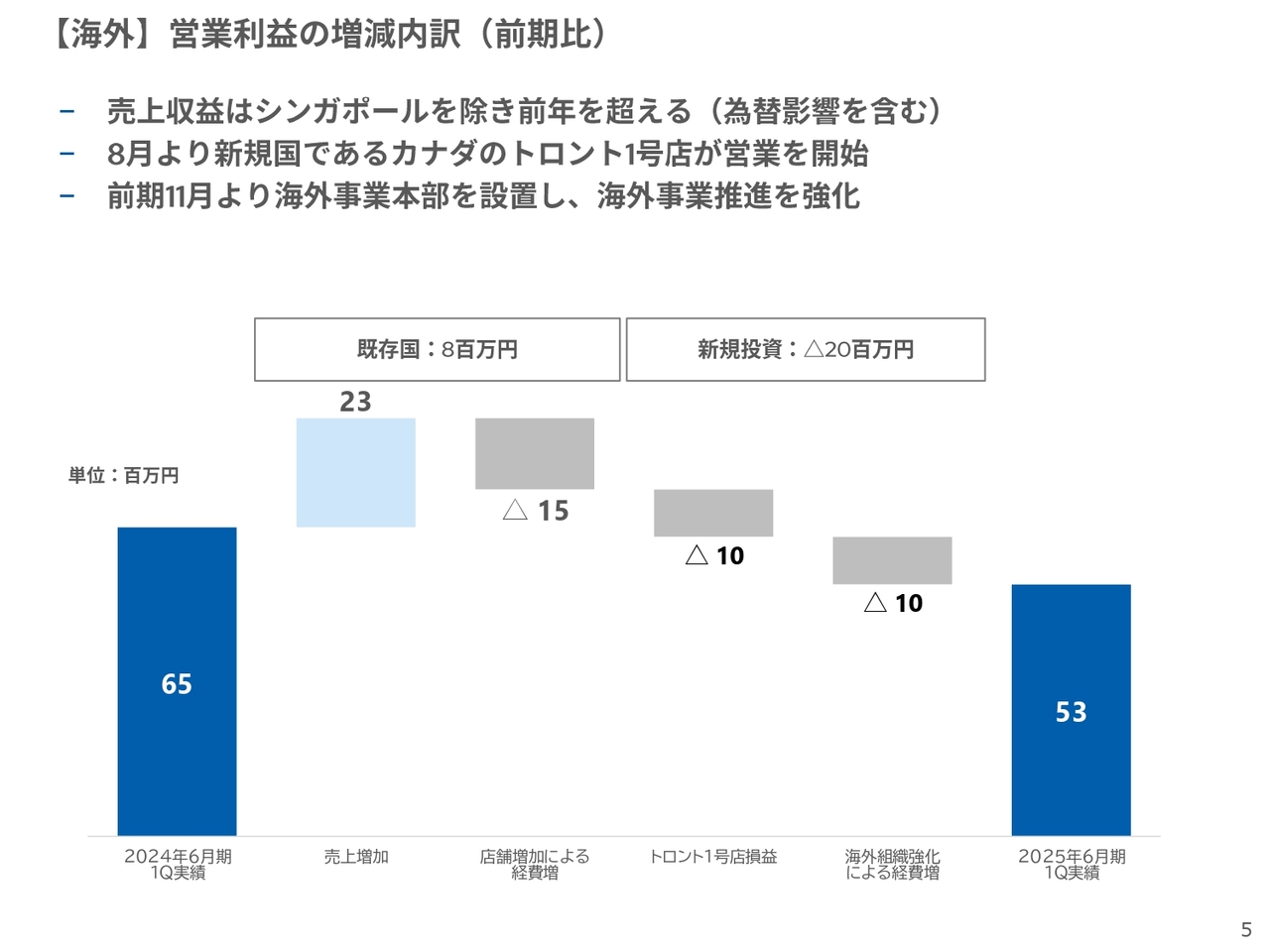

【海外】営業利益の増減内訳(前期比)

第1四半期の海外事業における、営業利益の前期比増減内訳についてご説明します。海外事業の売上収益は、シンガポールを除き前年を上回り、2,300万円の増収となりました。

香港については、大型台風の影響により2日間全店休業を余儀なくされ、来店客数は前年比をわずかに下回ったものの、為替影響等もあり、売上収益は前年を上回りました。

前年を下回ったシンガポールの状況については、後ほど詳しくご説明します。

その他既存国事業は、香港や台湾の新規出店のための人財補強が順調に進み、スタイリスト人件費が先行して増加したことから、800万円の営業利益増加となりました。

また、カナダのトロントの新規投資に加え、海外事業強化のための人財採用などの先行投資を2,000万円程度行った結果、前期比で営業利益は1,200万円減少し、5,300万円となりました。

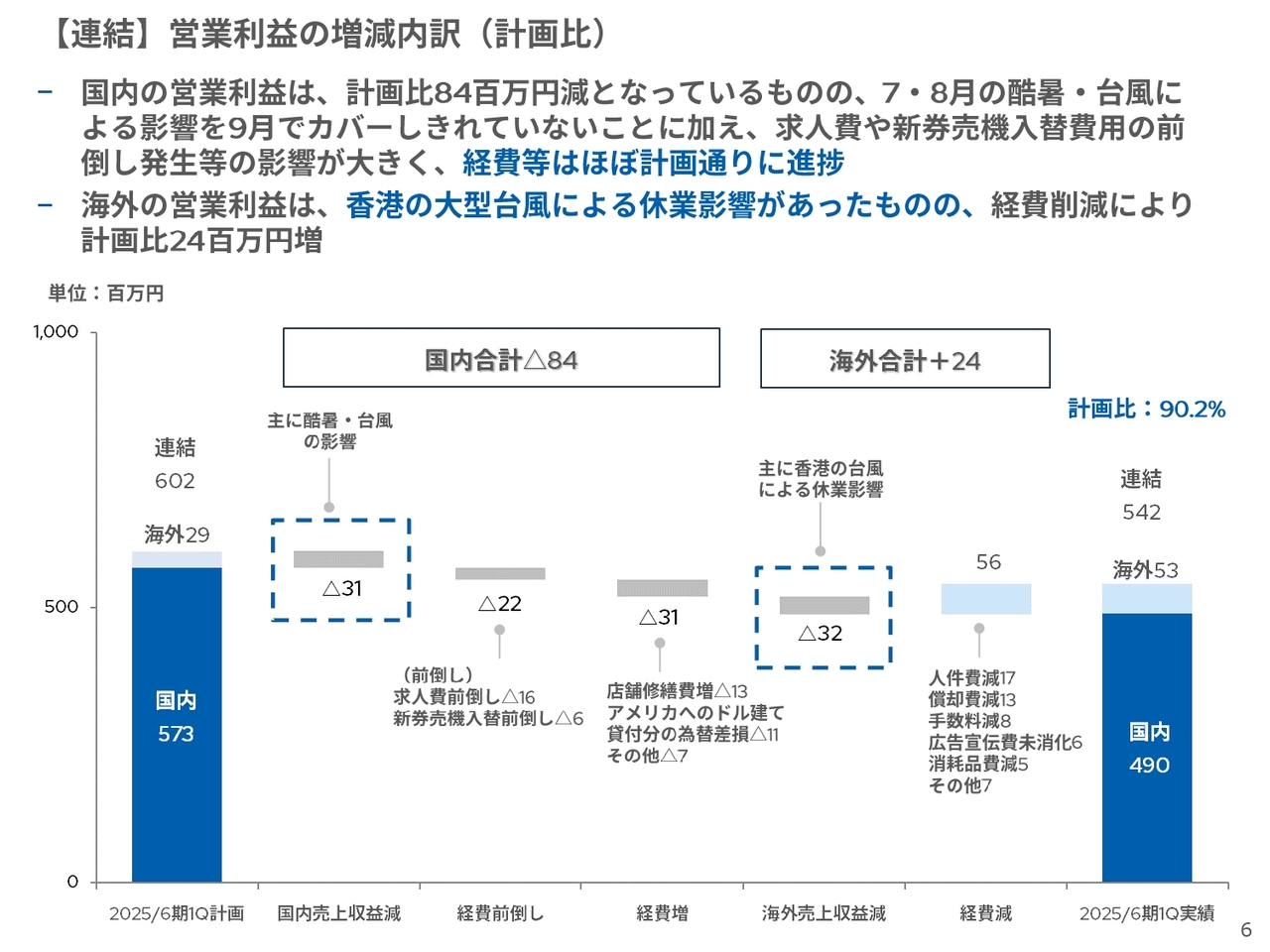

【連結】営業利益の増減内訳(計画比)

営業利益の計画比増減内訳についてご説明します。国内の営業利益は、7月・8月の酷暑・台風による影響や、求人費と新券売機導入費用が前倒しで発生したこと、またエアコンの補修費用が計画を上回ったことにより、計画比で8,400万円の未達となりました。

なお、求人費については、局地的に人財不足に陥った地方都市の募集を前倒しで行ったものであり、現時点では通期で計画を大幅に上回ることは想定していません。

また、新券売機の入れ替えについては、新札対応のみならず、今後のアプリ導入などに伴う電子クーポン対応や、ダイナミックプライシングなど、価格戦略への対応力を高めるためにも必須の投資であることから、計画を前倒しで行ったものです。

それ以外の経費はほぼコントロールできており、計画どおりの進捗となっています。

海外については、国内同様、香港の大型台風の影響があり、計画比3,200万円のマイナスとなりました。一方で、一部経費の未消化はあるものの、経費削減施策の効果により5,600万円経費が減少し、営業利益は計画比2,400万円のプラスとなっています。

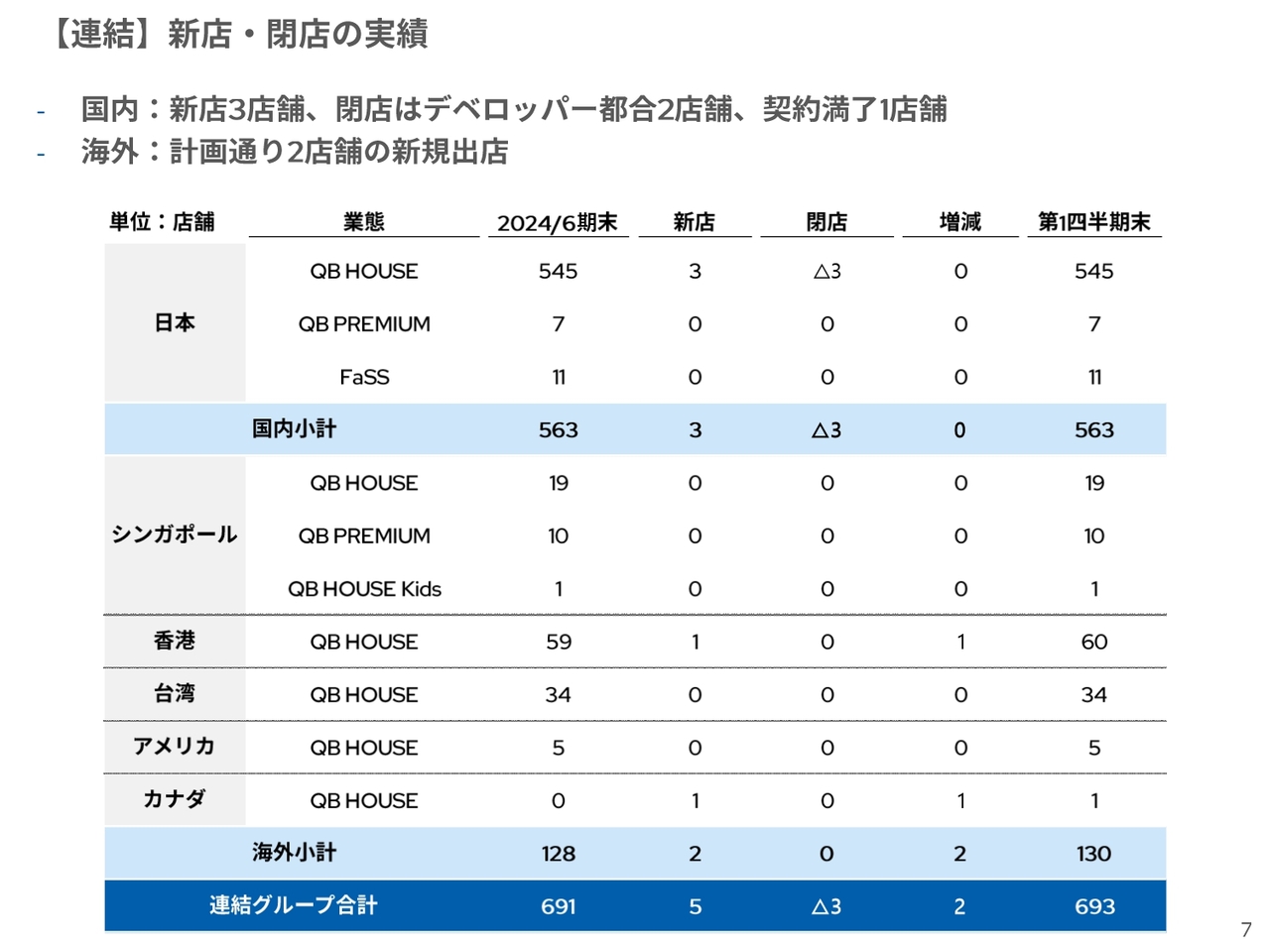

【連結】新店·閉店の実績

グループ全体の出退店の概要についてです。国内においては、新規出店を3店舗、閉店を3店舗実施し、2024年9月末時点での国内総店舗数は前期末比横ばいの563店舗となりました。

国内の新規出店3店舗は、第1四半期計画比プラス2店舗と、前倒しでの出店となっています。

閉店3店舗のうち、計画を見込んでいた閉店は2店舗で、1店舗は計画外です。これは施設自体の閉店に伴うものですが、すでにこの計画外の閉店に合わせ、近隣で代替店舗の開発に成功し、それまでの既存顧客を大きく失わずに営業を再開できています。

海外については、新規出店については香港で1店舗、カナダで1店舗実施しました。海外全体での総店舗数は前期末比2店舗増加し130店舗となり、計画どおりの進捗となっています。

この結果、2024年9月末時点でのグループ総店舗数は693店舗となっています。

【国内 · 海外】新規出店店舗

当期出店した新規店舗です。国内では店舗の新規出店を行いました。横浜市にグランドオープンした大規模商業施設のゆめが丘ソラトス店、埼玉県所沢市にグランドオープンした大規模商業施設のエミテラス所沢店、そして急な施設の閉店に伴う移転物件として開発した千葉県松戸市のKITE MITE MATSUDO店です。

海外では、2店舗の新規出店を行いました。香港MRTのKennedy Town駅近くのKennedy Town Station店と、カナダトロント1号店のYork Ville店です。

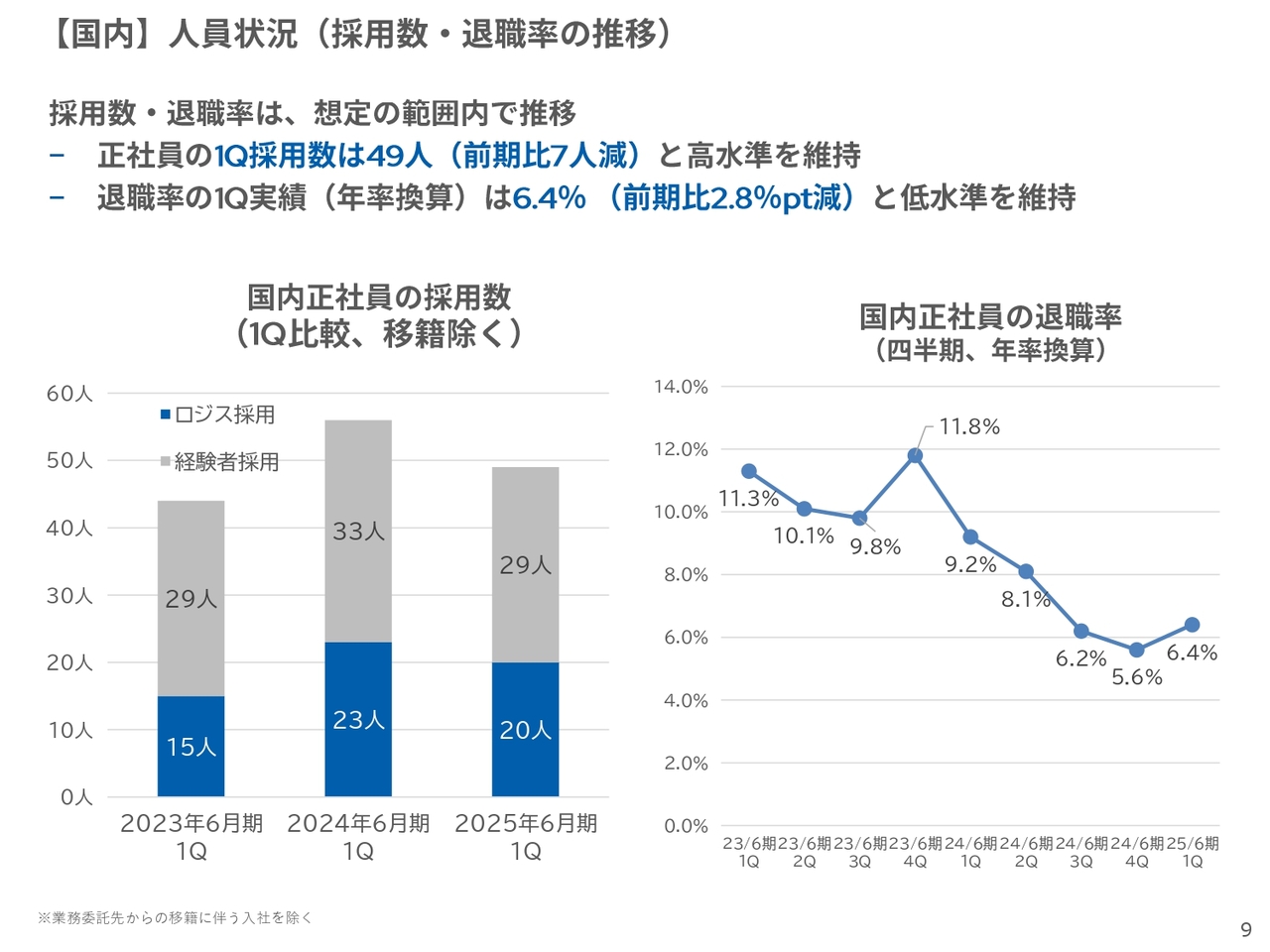

【国内】人員状況(採用数·退職率の推移)

国内の採用数と退職率の推移についてご説明します。採用面については、前期第1四半期に既存スタイリストの待遇改善を実施し、併せて募集条件を引き上げました。それにより、他のカット専門店からの転職を含め、経験値の高い多様な人財の応募・入社が多く、稼働率の増加につながっています。

経験者採用については、他社条件との兼ね合いから、採用人数の予想は難しいですが、当社の最大の強みであるカット未経験者のロジス研修生としての入社は安定しています。トレーナーを期初より増員し、さらなる人財育成体制の拡充を図り、今後の新卒・第2新卒採用、育成につなげていきます。

なお、採用数については、今期計画どおりの水準で進捗しています。

当期第1四半期の退職率については、年率換算で6.4パーセントと、依然低位で推移しています。若干悪化したように見受けられるかもしれませんが、四半期の退職率の計算は3ヶ月間の退職者を年換算するため、状況によっては少し高く出たり、低く出たりしやすい傾向にあります。

例えば、この3ヶ月間で退職者が2名減少すれば、計算上は5パーセント後半になりますので、今回の6.4パーセントという数値は、私自身は悪化とは捉えていません。

引き続き、新人のフォローアップ体制を強化し、定着率の向上に努めていきます。

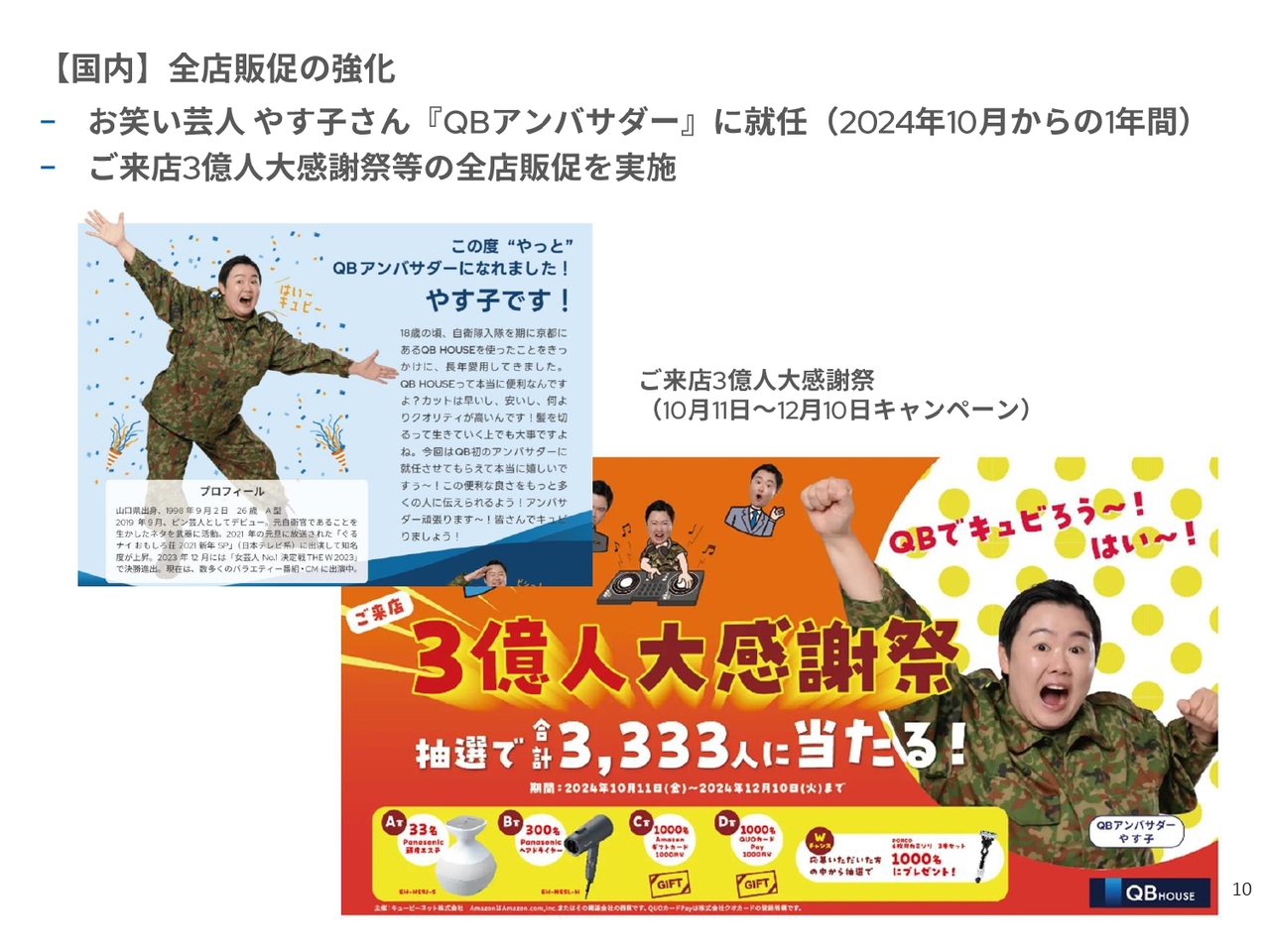

【国内】全店販促の強化

お笑い芸人のやす子さまには、18歳の自衛隊入隊の頃から、長年「QB HOUSE」をご利用いただいています。SNSの「X」にて定期的に発信されていることをきっかけに、QBアンバサダーに就任いただきました。

「QB HOUSE」の魅力を、SNSや店舗のモニター、自社メディアを中心に積極的に発信していただく予定で、こちらもリクルート活動の強化につなげていきたいと考えています。

また、国内のご来店累計が創業以来3億人を達成し、その大感謝祭として約2ヶ月間にわたってキャンペーンを実施しています。

当社店舗を利用して応募すると商品やデジタル商品券が当たる懸賞を実施しており、今後の既存店の活性化につなげていきます。

【海外】事業の状況

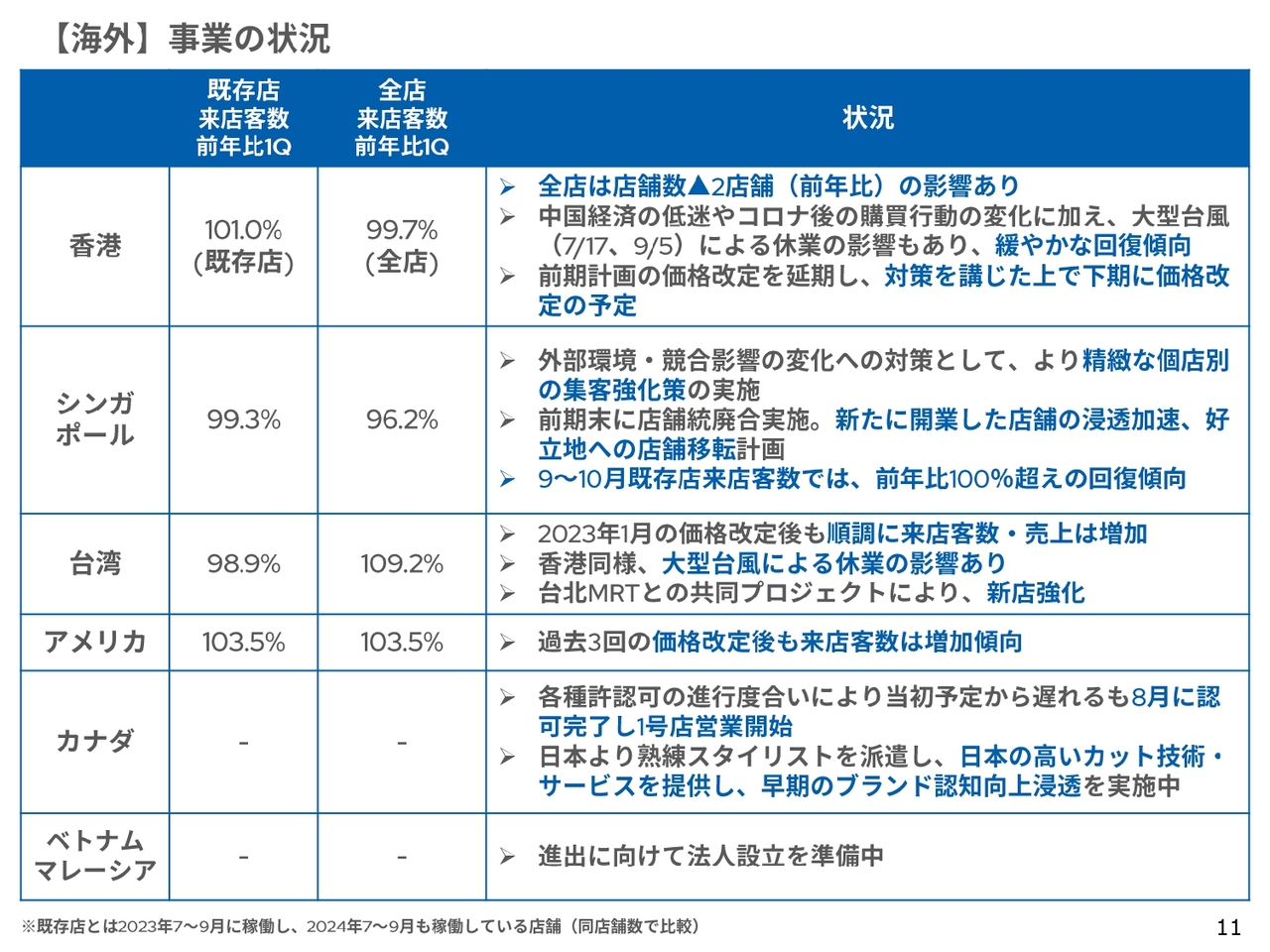

海外の状況について詳細をご説明します。現在60店舗を展開する香港については、既存店の来店客数は前年比101パーセントとなっています。

香港では、物価高や中国の経済減速による将来見通しの不安から、急激に消費者マインドが冷え込んでいる状況が継続しています。さらに、第1四半期では、2回の大型台風に伴う休業の影響がありました。

前期に計画していた価格改定は延期し、消費者分析を行った上で、価格戦略を練り直し、今期の下期に価格改定を予定しています。

シンガポールでは、現在30店舗展開しています。既存店の来店客数は前年比99.3パーセントとなっています。競合との競争が最も激しい国ですが、競合店の値上げも一部あったことから、エリア特性や競合状況を踏まえ、個店別の店舗施策を現在実施し、収益力の回復に努めており、底打ち感と回復の兆しが出てきています。

台湾では、現在34店舗展開しています。既存店の来店客数は前年比98.9パーセントとなっています。全体では新店を積極的に展開していることが功を奏し、109.2パーセントとなっています。既存店は香港同様、台風の影響を受けていますが、価格改定後も順調に来店客数・売上が増加しています。今後、期待できる市場です。

ニューヨークでは、現在5店舗展開しています。既存店の来店客数は前年比103.5パーセントとなっています。

ニューヨークでは過去3回の価格改定を実施していますが、サービスクオリティの面で高い評価を得ており、お客さまが増え続けています。今後もマーケットを調査しながら、価格改定の準備を進めているところです。

カナダは8月に1号店をソフトオープンしています。ベトナム、マレーシアについては、現在、法人設立の準備中となっています。

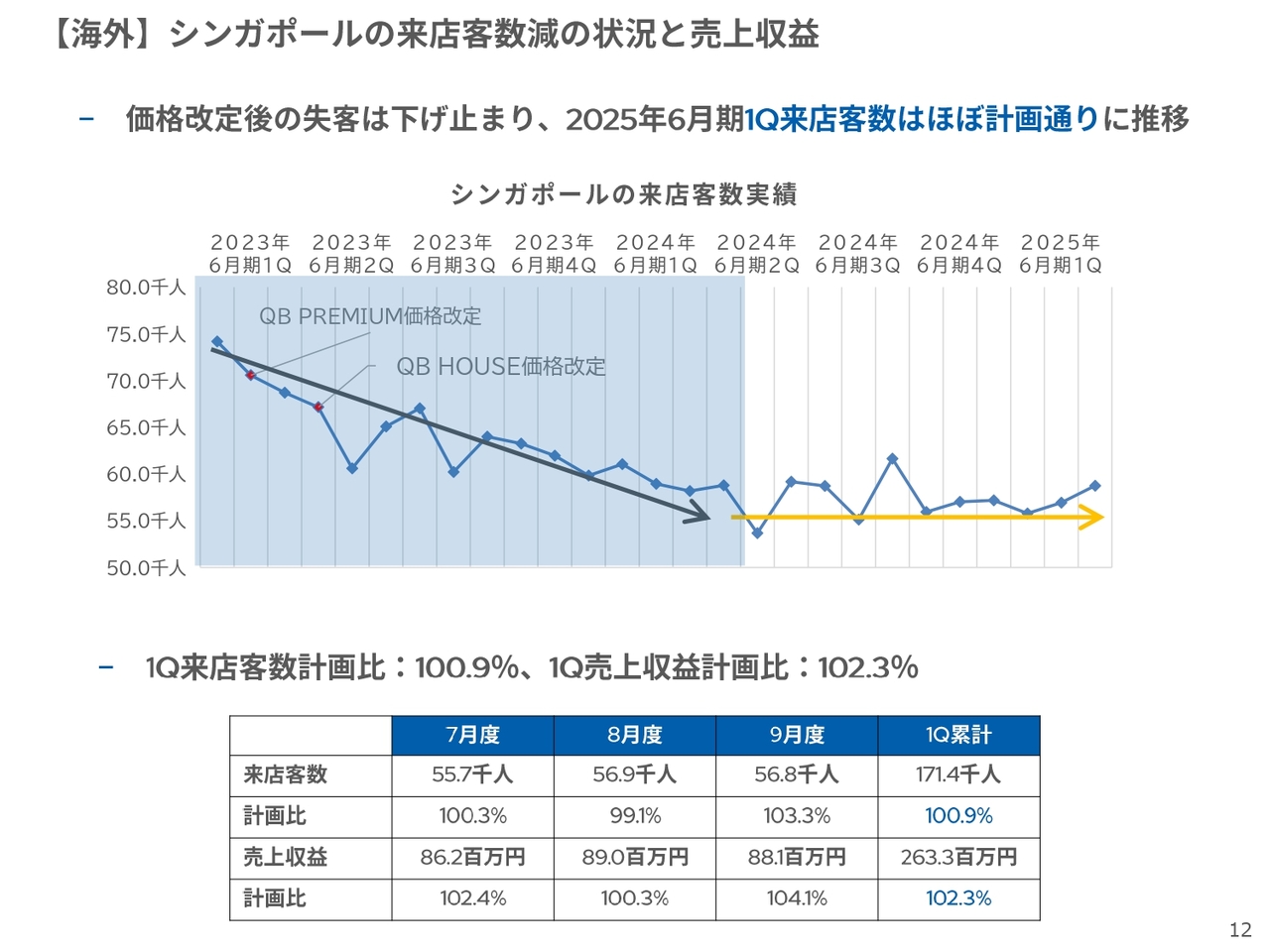

【海外】シンガポールの来店客数減の状況と売上収益

シンガポールについて詳細をご説明します。2022年10月に値上げを実施して以降、来店客数の減少が続いていました。

しかしながら、前期第2四半期以降は個店別の集客強化策の実施に加え、店舗統廃合に伴う人員配置の適正化などを行ったことにより、来店客数の減少はとどまり、ほぼ計画どおりに進捗しています。

引き続き、個別の集客施策を強化し、来店客数の回復を図っていきます。

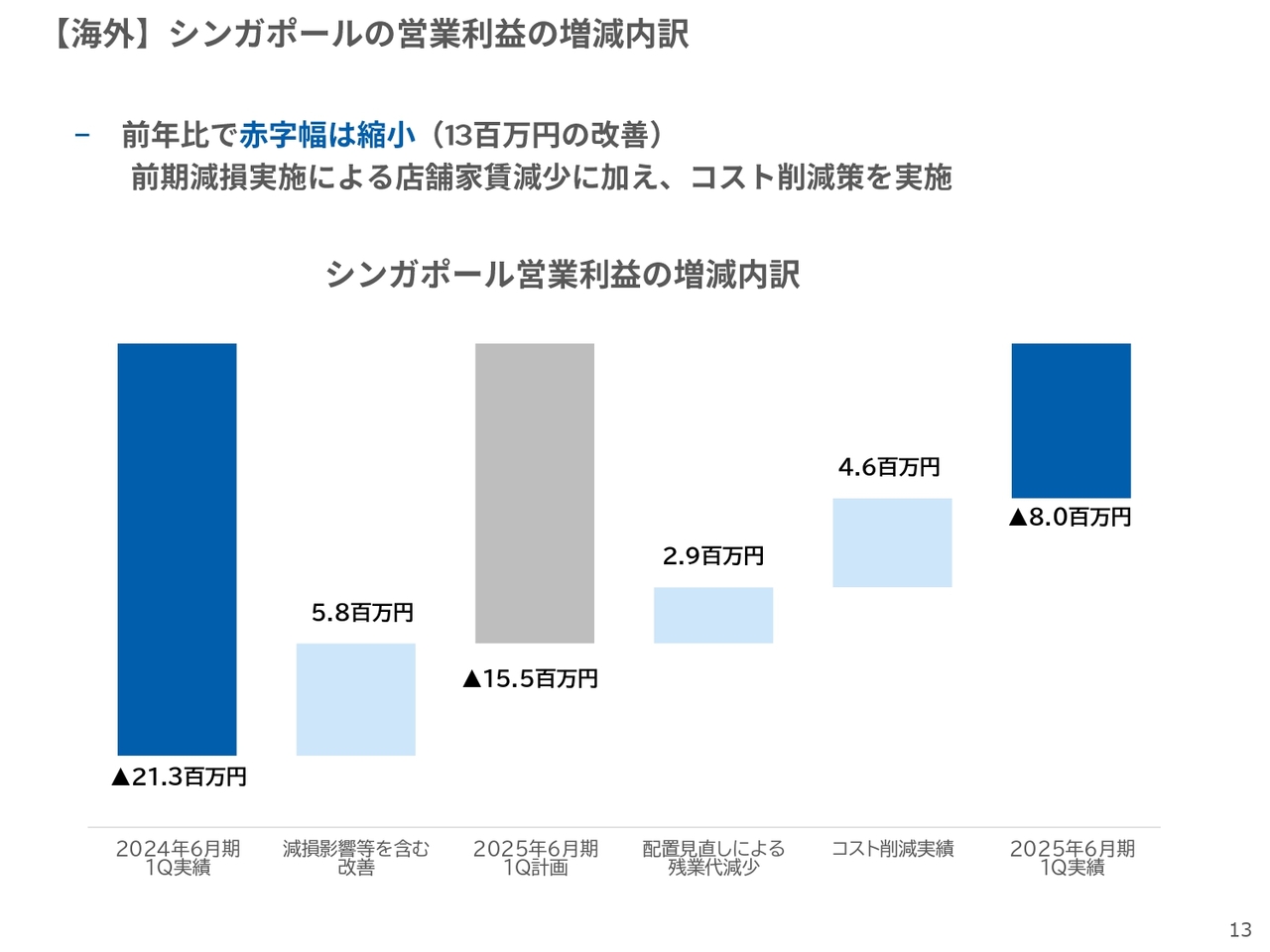

【海外】シンガポールの営業利益の増減内訳

シンガポールの営業利益については、前期比1,300万円改善しています。

当期計画では、前期実施した店舗減損等の影響により、店舗家賃が減少することで、第1四半期は1,500万円の赤字を見込んでいました。店舗ごとの人員削減を伴わない配置転換の見直しを行うことで、残業代の抑制を行ったことに加え、さまざまなコスト削減策の推進により、営業利益は1,300万円改善し、赤字幅は800万円まで減少しています。

今後も引き続き、集客施策の実施、ハイブランドへの業態転換などを加えながら客数の回復を図り、一部店舗統廃合を進めることで赤字を削減し、通期黒字計画の達成を目指します。

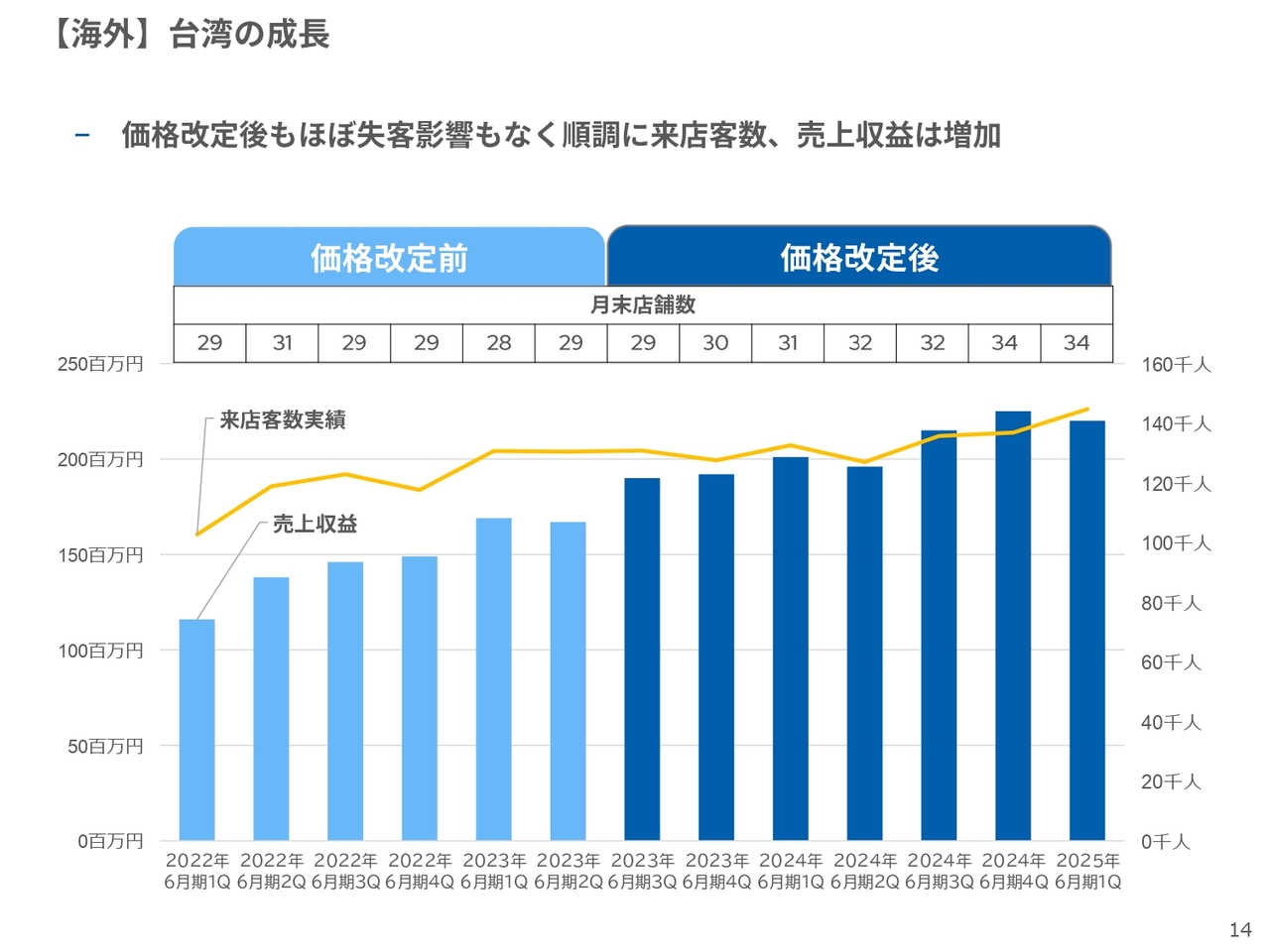

【海外】台湾の成長

台湾事業についてご説明します。価格改定後の状況はあまり大きな影響はなく、来店客数は順調に伸びています。

大きな失客がないため、引き続き付加価値を上げながら、継続して価格改定を行っていこうと考えています。

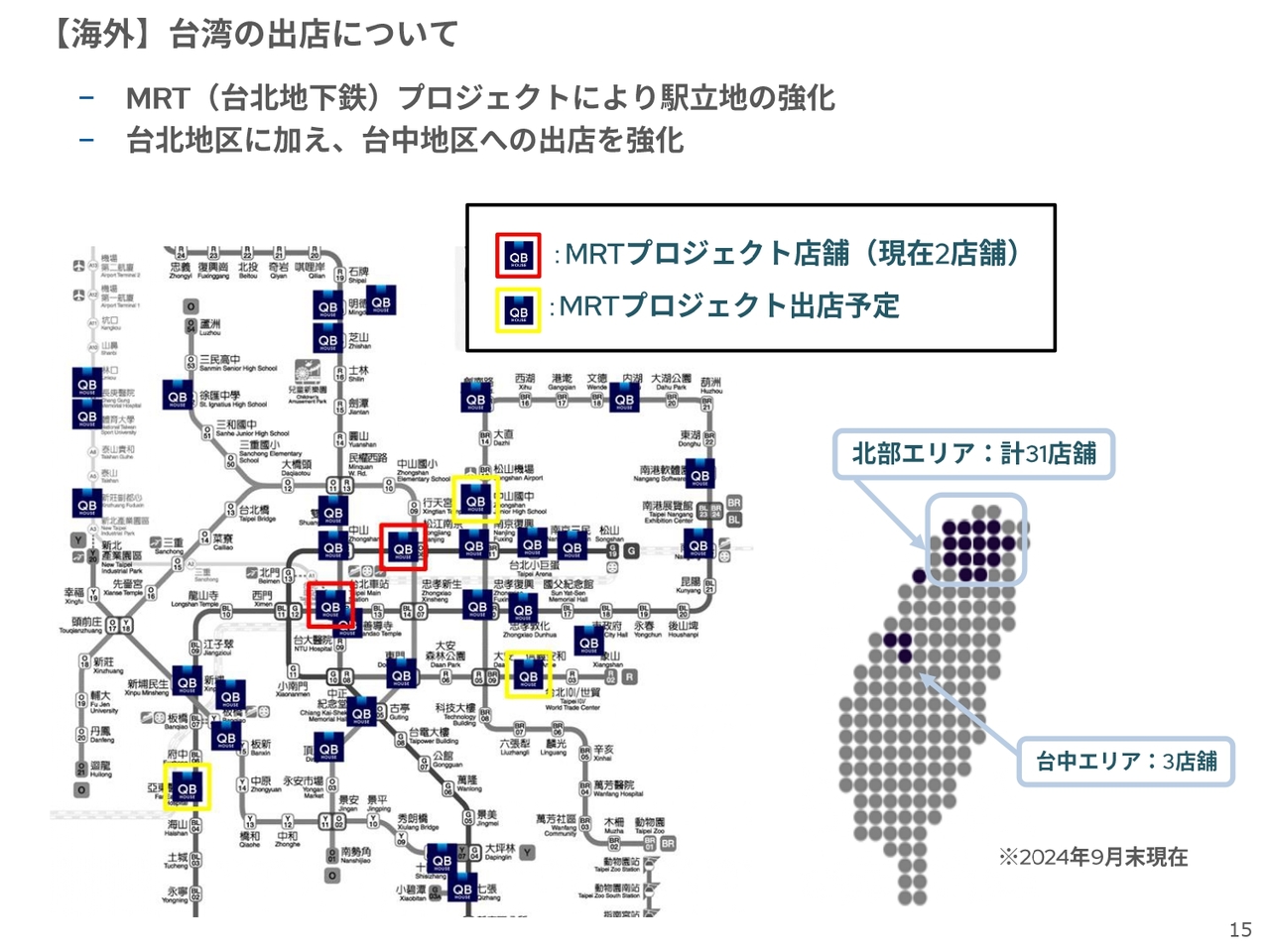

【海外】台湾の出店について

台湾における今後の出店についてです。大きな取り組みとして、エキナカでの出店に関して2024年2月、台北MRTと共同開発に係る包括契約を締結しました。

台湾では、駅構内におけるリーシングが、我々単独では厳しい状況が続いていました。しかし、この契約により、当期においては2店舗、駅構内に出店しました。今期以降もあと3店舗、出店がほぼ決まっています。

台湾においては、価格改定実施前の2022年12月に、北部エリアである台北に、日本と同じようなロジスカットスクールという、育成機関を開校しました。人財育成投資を積極的に行ったことで、採用数も着実に増加しています。

今後も台中エリアへの積極的な出店を計画しており、台北と同様にこの育成機関を台中で開校していきます。また、台中だけでなく台南にも店舗を広げていく計画です。

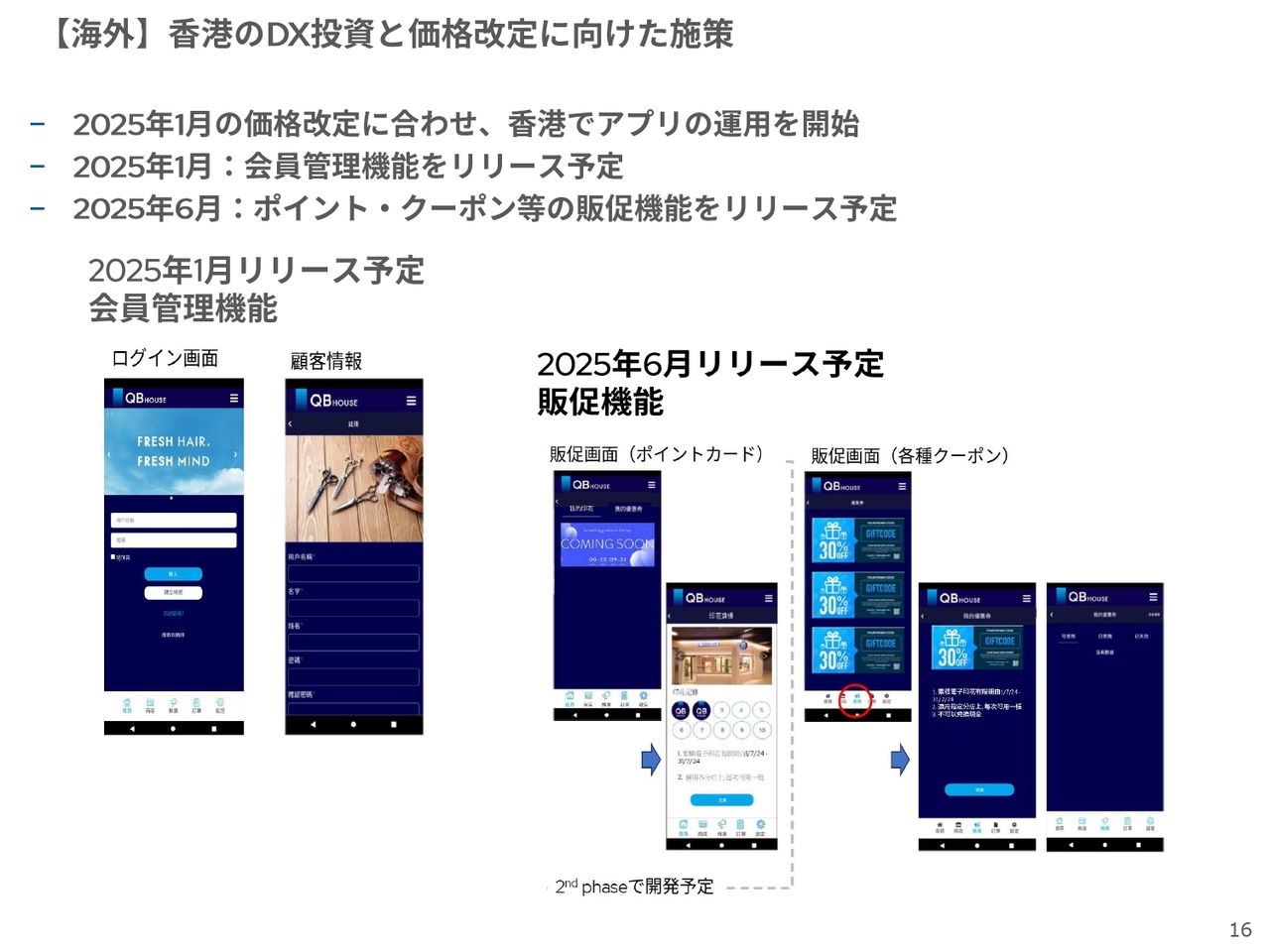

【海外】香港のDX投資と価格改定に向けた施策

2024年4月に予定していた香港の価格改定を、2025年1月に行うように準備を進めています。マーケット調査や追加の失客対策などの強化策を、現在練っているところです。

また、日本でも進めていますが、香港で先んじてDX戦略に着手しました。デジタルに対応した券売機の導入や、完全キャッシュレス化を実現している香港で、さまざまな独自アプリを開発し、リリースしていく予定です。

香港での事例は、日本におけるDX化戦略推進でも大きな経験になると考えています。

国内でも価格改定プロジェクトを立ち上げ、市場調査の実施、失客影響や対策立案のための競合店調査の実施など、具体的な施策を検討しています。国内の新券売機導入については、2024年12月末で完了し、全店舗で導入する予定です。

以上が、2025年6月期第1四半期の実績のご説明となります。ご清聴ありがとうございました。

質疑応答:売上収益と営業利益における天候要因について

質問者:第1四半期の売上収益と営業利益について質問です。マイナスの部分として天候要因が大きかったとのお話でしたが、そちらを除くと、足元も含めて順調ということでしょうか?

また、10月の既存店についても資料を拝見すると、「天候要因が少し出ている」とのことですが、足元の状況についてのアップデートをお願いします。

北野:日本では約3日間も台風の影響がありました。台風7号により、特に東日本がかなりの影響を受けています。海外についても台湾で2日間、香港で2日間、完全休業を余儀なくされました。それ以外の既存店舗は、計画どおりに推移しています。

また、昨対比を超えるには、前期の第4四半期から仕込んでいる新規出店が大きく関係してきます。順調に出店できていますので、今期の下期から来期の頭くらいに、その効果が出てくると思います。

人財育成については、ロジスカットスクールの研修生の採用が順調に進んでいます。入社への流れも順調ですが、採用・育成の期間が最低でも6ヶ月間は必要です。生産性が高まるまでの期間を考慮すると、新店と同様に、下期から来上期にその部分の押し上げ効果が出てくると思います。

採用は順調ですが、全て経験者ばかりではないため、押し上げ効果の少ない部分が影響として出てきていると感じます。

質疑応答:離職率と採用数の現状について

質問者: 昨期、一昨期は離職率が上がり、採用が遅れたため「機会損失がかなり出ている」とのお話がありました。昨年度についても、新規出店をもう少し進めたい考えがあったものの、結果的にずれ込むかたちとなりました。

離職率が低下し、採用数も前年度第1四半期並みを目指すとのことでしたが、こちらについては順調に進んでいると考えてよいですか? それとも、人数的にはオントラックですか? その内訳に当初の想定との差異はありますか? 人員の足元の状況について、アップデートをお願いします。

北野:前期は待遇改善を実施し、条件をかなり上げたため、即戦力の方の入社が多く、その数は我々の予想以上でした。

ロジスカットスクールの研修生について、研修期間の必要な方の入社はほぼ計画どおりで、既存の即戦力の方も見込みどおりです。さらに期待していた部分はもちろんありましたが、前倒しして採用費の増額を実施した効果が出始めてきています。

現在、中長期的な取り組みとして行っている新卒採用についても、目標だった30名の入社がほぼ決まっています。現時点ではまだ入社には至っていませんが、来期やこの下期に見込んでいた新卒採用については、着実に決まってきています。

そのため、我々が目論んでいた水準で推移していると捉えていただければと思います。

質疑応答:カナダ店舗の売上や来店者数などの想定との差異について

質問者:カナダの店舗について、売上や来店者数など想定より上回ったり、下回ったりしたなど、何か評価があれば教えてください。

北野:カナダは前期に出店する予定でしたが、理美容の資格制度が少し複雑だったため後ろ倒しとなっています。

直近の立ち上がりで言いますと、来店のサイクルが早い夏前にオープンさせたかったのが本音ですが、その時期が少し遅れてしまいました。現在、足元では追いついてきていますが、来店客数は計画よりも立ち上がりが弱かったという印象です。

ただし、日本のサービスに対する付加価値を感じている現地の方々がほとんど利用していること、また「Instagram」で知名度が高まっていることもあり、過去最高の来店客数を更新し続けています。

すでに2号店の物件もほぼ決まっており、次の4月、5月を目指してしっかりと知名度を上げ、トロントだけでなくカナダ全土、さらには北米に広げていく足場を作っていけたらと考えています。

質疑応答:カナダにおける店舗展開の戦略について

質問者:2号店のお話が出ましたが、カナダでどのように広げていくのか、その具体的な戦略を教えてください。

北野:日本のきめ細やかなスタイリストサービスや、ニューヨークよりもビザが取りやすいという理由で、カナダに留学している日本人の理美容師はかなりいます。そのような方々に我々の会社の価値をお伝えし、人財確保につなげたいと考えています。

また、カナダには、黒く硬い髪質のアジア移民が大勢お住まいです。そこで欧米のスタイリストが、アジアの方のそのような髪質をカットできるようにするカリキュラムに向き合っています。

日本でも採用しているこのカリキュラムを、早めにトレーナーを派遣し、現地のスタイリストを育成することでトロントでの約10店舗の出店を目指します。トロント以外にも有力な都市がありますので、そのようなところへの展開ももちろん考えています。

また、ニューヨークも同じですが、日本をはじめアジアと比べると客単価が高いため、繁盛店を作り、確実に稼ぐことのできる店を作りたいと考えています。

質問者:トロントで約10店舗の出店を目指すとのことですが、例えば「いつ頃までに」という時期の目標はありますか?

北野:ニューヨークには、2017年に進出しました。その後、コロナ禍もありましたが、現在ニューヨークに5店舗あり、6店舗目を作っているところです。こちらを1つの目途として、5年程度のタームの中で、きちんとしたドミナントを作っていきたいと考えています。

質疑応答:新店舗の出店計画の達成確度について

質問者:新店舗についての質問です。期初の通期計画で連結グループ合計が44店舗という計画があります。また、中期経営計画では、2029年6月期の国内外の店舗数を966店舗と計画しています。

第1四半期の数字を踏まえると、期初の通期計画の44店舗は大きな数字だと思いますが、それ以上に、966店舗という数字にインパクトがあります。

この計画は、第1四半期の5店舗という進捗スピードでは厳しいのではないかと感じます。国内の物件については追いつき、カナダでも新店がかなり見えているとのことですが、計画達成の確度について、北野社長の認識をお聞かせください。

北野:以前は、大型商業施設のグランドオープンがかなりの数ありました。最も多いのは、クリスマス商戦前の秋頃です。国内における大型商業施設の出店が一息ついたこともあり、今出店しているのは既存商業施設になります。

すでに存在する商業施設内の居抜き物件や、駅の改良工事後の物件で進めています。我々が出店したい時期は第4四半期の繁忙期です。3月、4月はイベントが多いため、髪の毛を切るサイクルが早まります。

前期もそうですが、3月、4月、5月が新規出店の立ち上がりが、比較的良い時期となります。そのようなところに備えて、新規出店が下期に偏重しています。

店舗については、今期に限らず来期についても、「このような良い物件はなかなか来ない」と感じる物件を、ご紹介いただいています。

人財のバランスに関しては、例えば、神奈川県に10店舗の新規出店が固まってしまうと、絶対に運営ができなくなります。したがって、デベロッパーとのリレーションの中で、今期と来期に出店時期を分散できる案件があれば交渉をしています。

また、パートと言いますか、子育て世代の美容師の人財が現在獲得できていませんので、今回の取り組みの中で注力していきたいと考えています。なぜなら、商業施設は営業時間が長いため、普通の飲食店のように、パートのシフトで1日を回すスタイルが行いづらいからです。

そこで、例えば、営業時間が朝から夕方までの時間帯にするなど、少し自由度が高い営業時間の店舗を作ることを検討しています。ビジネス街ではなかなか難しいと思いますが、日中の人口が多い場所に関しては、朝のニーズも非常に高いです。

そのため、営業時間を朝9時から夕方5時までにすることで、今まで採用に至らなかった子育て世代の美容師を取り込める可能性があるのではないかと思い、現在進めているところです。

また、前期も前々期も取り組んでいましたが、例えば2席だけの店舗を少し安い家賃で、空いた区画で隙間を埋めていくような出店を考えながら行っています。もちろん店舗数も大事ですが、やはり人が働きやすい環境を作っていくことで、店舗数は達成できると考えています。

質疑応答:中国本土に着手していない理由について

質問者:国別の展開として、中国本土にまだ着手していない特別な理由が、何かあるのでしょうか?

北野:すでに調査は行っていますが、中国本土の理美容業界の慣習や、既存プレイヤー、ルールがなかなか簡単ではないと感じています。もちろん多くの市場がありますが、しっかりと次の我々の成長へ資金を回収して投資することが、現在我々が展開している国ほど簡単ではないと考えています。

また、人財獲得力において、かなり巨大なチェーン店があり、政党系の美容室がトップ3を占めています。ただし、南の地域、香港に近い場所は比較的自由度が高いと聞いています。

優先順位は今、東南アジアにシフトしていますが、そこで育ってきた多くの人財がいます。そのような人たちとともに、香港の価格改定といった成長と合わせて、いずれは中国の南側に進出できたらと考えています。

質疑応答:ダイナミックプライシング導入、ベトナム・マレーシア進出の目処について

司会者:「ダイナミックプライシング導入、ベトナム・マレーシア進出の目処を教えてください」というご質問です。

北野:ダイナミックプライシングは、現在の価格改定プロジェクトの中で考えているため、しかるべきタイミングが来た際に公表しようと思っています。

今回の価格改定については、基本方針として全国一律で考えています。次のタイミングの時に、時間帯別の価格設定等、プライシング戦略は具体的に取り組んでいきたいと思います。

ベトナムについては現在、会社設立の最終局面に来ています。1号店の物件も決まりつつあるため、会社が設立されればすぐに契約できる状況です。現在のターゲットとしては、1月後半から2月頭にはオープンしたいと考えています。

マレーシアについては現在、ジョホールバルで検討しています。今回シンガポールが鉄道で結ばれて相当利便性が高まり、さらに発展していくだろうと見込んでおり、そちらを優先的に実施してきました。

シンガポールの人財も行き来しやすい、実際にシンガポールの「QB HOUSE」で勤務している人たちの中には、シンガポールは家賃が高いため、住まずにジョホールバルから通っているスタイリストもかなりいます。

そのような意味では、足がかりとしては展開しやすいと考えています。会社設立はベトナムほど複雑ではないため、準備を進め、下期中、もしくは下期の早い段階で会社設立ができると見込んでいます。

質疑応答:シンガポールの再建施策について

司会者:「シンガポールはプレミアム業態への転換を検討していますが、その点を含めた再建施策を教えてください」というご質問です。

北野:シンガポールは3つのセグメントに分けており、一番厳しいところはビジネス街です。日本以上にリモートワークが定着しているため、統廃合かそれとも業態転換か、この施策を現在検討しています。

それ以外のほとんどのところは、お客さまの減少傾向は止まっています。中には、店舗区画が大きすぎるため、半分に切って我々が他業態を誘致するなど、家賃コストを下げて、再び稼げる店に仕上げていく店舗も数店舗あります。

他の国と一番の違いは、施設がかなり巨大であることです。ほぼ同じような大型モールが中心ですが、リーシングがほとんど業態によって分かれておらず、我々の隣にヘアカット専門店があるようなロケーションもあります。

そこは以前、管理本部長を務めていた松本を現地に常駐して、まずはデベロッパーとのリーシングに対する考え方の整理を行いました。それにより、競合店の進出をある程度見送ることができた施設も、いくつか出てきています。そのようなリーシングによる競合過多は、いったん止まっていると思います。

また、すでに競合がかなりひしめき合っている施設は、今回新たな取り組みとして「QB HOUSE」の一部店舗をキッズ仕様に変更しました。シンガポールにおいてはキッズのほうが客単価を高く取れることもあり、ロケーションを選びながら一部キッズのお客さまを積極的に取りに行くことで、収益力回復に努めています。

「QB PREMIUM」は、好調に推移しているため、既存店で業態転換をこれからも進めていく予定です。現在、シンガポールの約半数の店舗は「QB PREMIUM」で十分稼げる店舗にできるのではないかと考えています。

質疑応答:新券売機の機能について

司会者:「国内の新券売機の導入が12月で終了とのことですが、本国のDX戦略のような効果、会員管理機能、ポイント、クーポンなどはいつから国内で始めますか?」というご質問です。

北野:新券売機は、12月末までにほぼ完了すると考えています。まず、新券売機の新しいオペレーションに現場が慣れていただくためにも、DX化は慎重に進めたいと思っています。

今進行中のアプリ開発には、そのような会員化や、最低限の顧客情報を収集し、さらにクーポンを配布する機能ももちろんつけています。

コロナ禍においては、カットサイクルが少し長くなりました。今回の台風もそうですが、顧客数は減っていませんが、カットサイクルがやや伸びていることについて、少し促進できるような施策を打っていけたらと考えています。

しかるべきタイミングでプレス発表しますが、お客さまのカットサイクルが短くなるようにと言いますか、使いやすくしていきたいと考えています。また、お客さまの前回のカット日がかなり曖昧なため、お客さまのご希望があれば、例えば30日経過前にプッシュ機能通知を出せるようにしたいと考えています。

さらに、お客さまがいつも使う店舗を登録することで、現在地近くの「QB HOUSE」の待ち時間がゼロだと通知することで、カットサイクルを一定程度保つ促進施策にもつなげていきたいと考えています。

独自アプリのため、このあたりについては、試してみなければいけない部分や、追加改良が必要な部分があります。一部のエリアにおいては下期中にリリースして、そこでトライアンドエラーをし、来期上期には、部分的になるかもしれませんが会員化できるアプリケーションをリリースしていきたいと考えています。

質疑応答:新券売機の機能について

質問者:「新券売機を始めることによって、優待も導入可能でしょうか?」というご質問です。

北野:株主優待については、個人株主さまへの投資家説明会で一番多いリクエストでもありますし、現在社内においても検討しているところです。しかしながら、やはりいろいろ課題もあります。

物理的には、券売機に組み込めるよう追加開発を実施すれば、実現可能な新券売機となっています。

質疑応答:店舗展開の今期の見通しについて

司会者:「国内は従来型店舗に加え、小商圏型店舗を展開していますが、今期の見通しを教えてください」というご質問です。

北野:ご質問の小商圏型店舗とは、大型施設ではなく路面店などやや小型の、日常使いされるようなスーパーと理解しました。大型物件の新開発は、一定程度を終了したと認識しており、現在展開しているのは、基本的に食品に強い地場のスーパーに営業を仕掛けています。

足元も地域によって多少差はありますが、食品スーパーにおいて20億円、30億円くらいの売上がある施設については稼げる店舗を作ることが可能だと考えています。食品スーパーで20億円以上の売上がある施設で、大型モールではない施設については約半数がそのような店舗になってくると、今のところの物件開発からは見込んでいます。

今後あるとすれば、1つは、路面店や駅などにおいて、比較的営業自由度の高い物件が出てきています。

もう1つは、我々がなかなか今まで出られなかったターミナル駅の区画です。こちらは極小店舗ですが、現在の駅構内はかなり電子化が進んでおり、昔のような定期券発売所が必要なくなってきています。そのため、そのような跡地利用、有効活用のお話もいただいています。

「QB HOUSE」はもともと駅が強かったのですが、そのような得意なロケーションについても案件をいただいており、現在積極的に開発を進めています。この両輪で取り組んでいけたらと考えています。

この銘柄の最新ニュース

QBNHDのニュース一覧- すかいらーくなど 2026/01/09

- [Summary] Monthly Data(December 2025) 2026/01/06

- 国内店舗売上高前年比(2025年12月)についてのお知らせ 2026/01/06

- 2026年6月期株主優待制度に関するお知らせ 2025/12/15

- QBNHDがしっかり、11月既存店売上高が16カ月連続前年上回る 2025/12/03

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

キュービーネットホールディングスの取引履歴を振り返りませんか?

キュービーネットホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。