キュービーネットホールディングスのニュース

【QAあり】キュービーネットHD、新中計を発表、29年度に連結売上収益355億円を目指す 海外事業は新規国への出店を加速

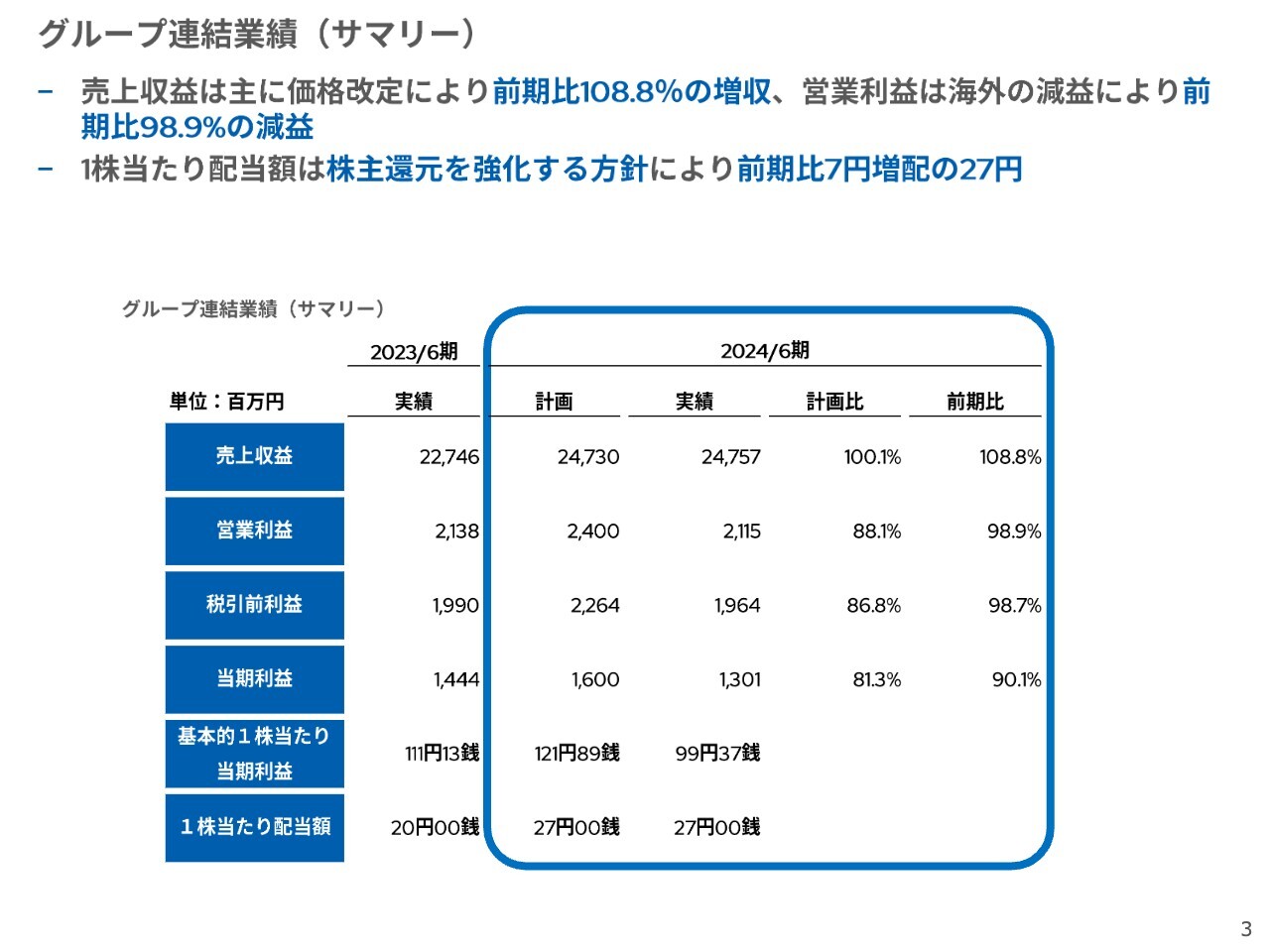

グループ連結業績(サマリー)

北野泰男氏(以下、北野):キュービーネットホールディングス株式会社、代表取締役社長の北野です。本日はご多忙の中、当社の決算および中期経営計画説明会にご参加いただき、誠にありがとうございます。資料に基づき、まずは2024年6月期の実績についてご説明します。

グループ連結業績について、売上収益は前期比108.8パーセントの247億5,700万円、営業利益は前期比98.9パーセントの21億1,500万円、当期利益は前期比90.1パーセントの13億100万円となりました。

なお、配当については、主たる日本国内市場が順調に回復したことを受け、前期比7円増配の27円とし、9月開催予定の定時株主総会において付議する予定です。

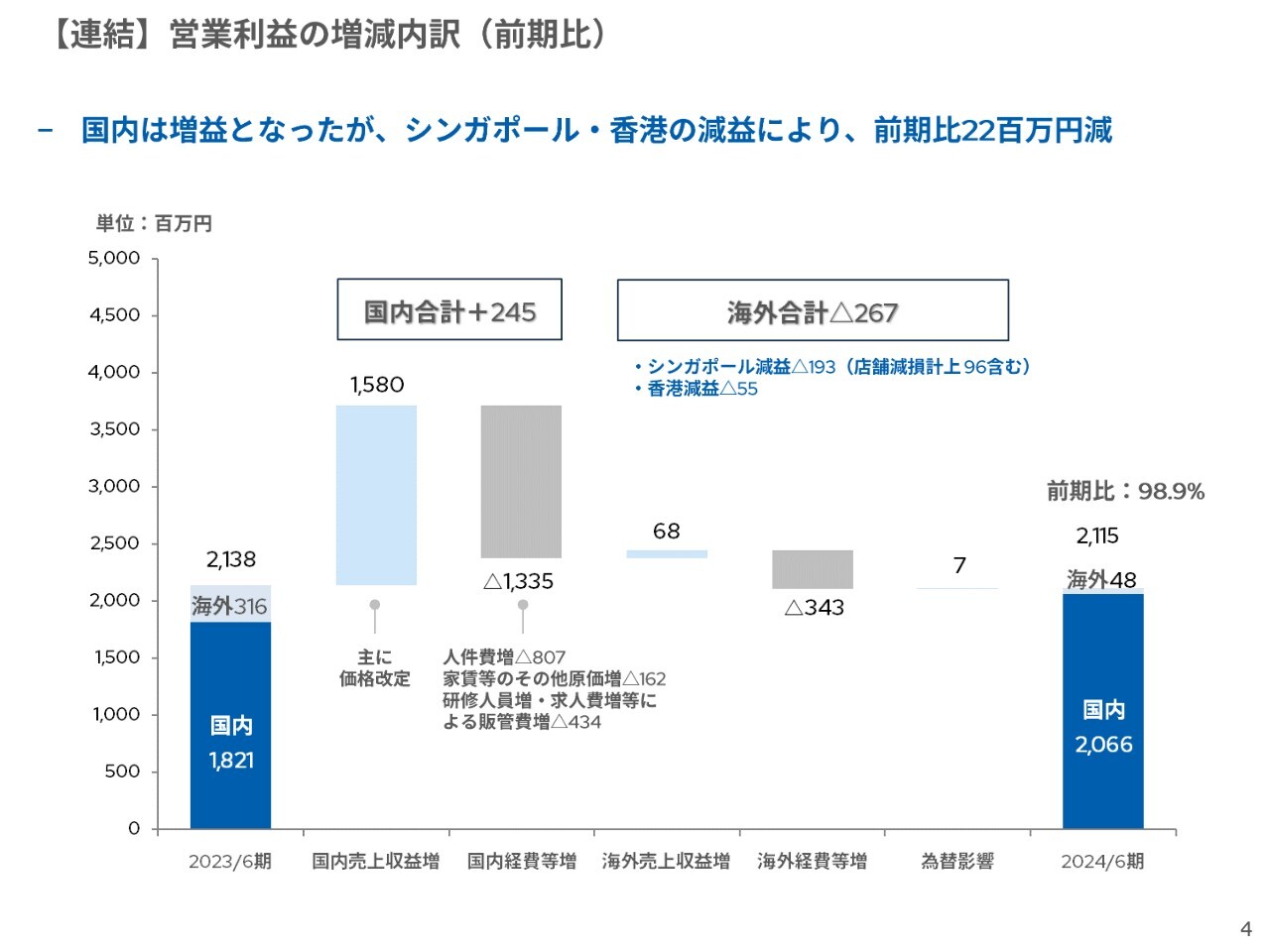

【連結】営業利益の増減内訳(前期比)

営業利益の前期比増減内訳です。国内は営業利益が2億4,500万円の増益となった一方、海外は2億6,700万円の減益となりました。

国内は価格改定によって得られた15億8,000万円を原資とし、スタイリストの待遇改善を実施しました。加えて、売上収益の増加に伴う歩合家賃の増加、採用が好調に推移したことに伴う新人研修生の人件費の増加などにより、経費が前期比で13億3,500万円増加しています。

海外の売上収益は、価格改定後の来店客数の回復が遅れているシンガポールと、景気後退により回復が遅れている香港の影響から、前期比6,800万円の増加にとどまっています。

一方で経費は、主に人件費と店舗家賃が増加したことに加え、シンガポールにおいて店舗減損9,600万円を実施した影響から、前期比3億4,300万円増加しています。

以上の結果、連結営業利益は前期比2,200万円減少し、21億1,500万円となりました。

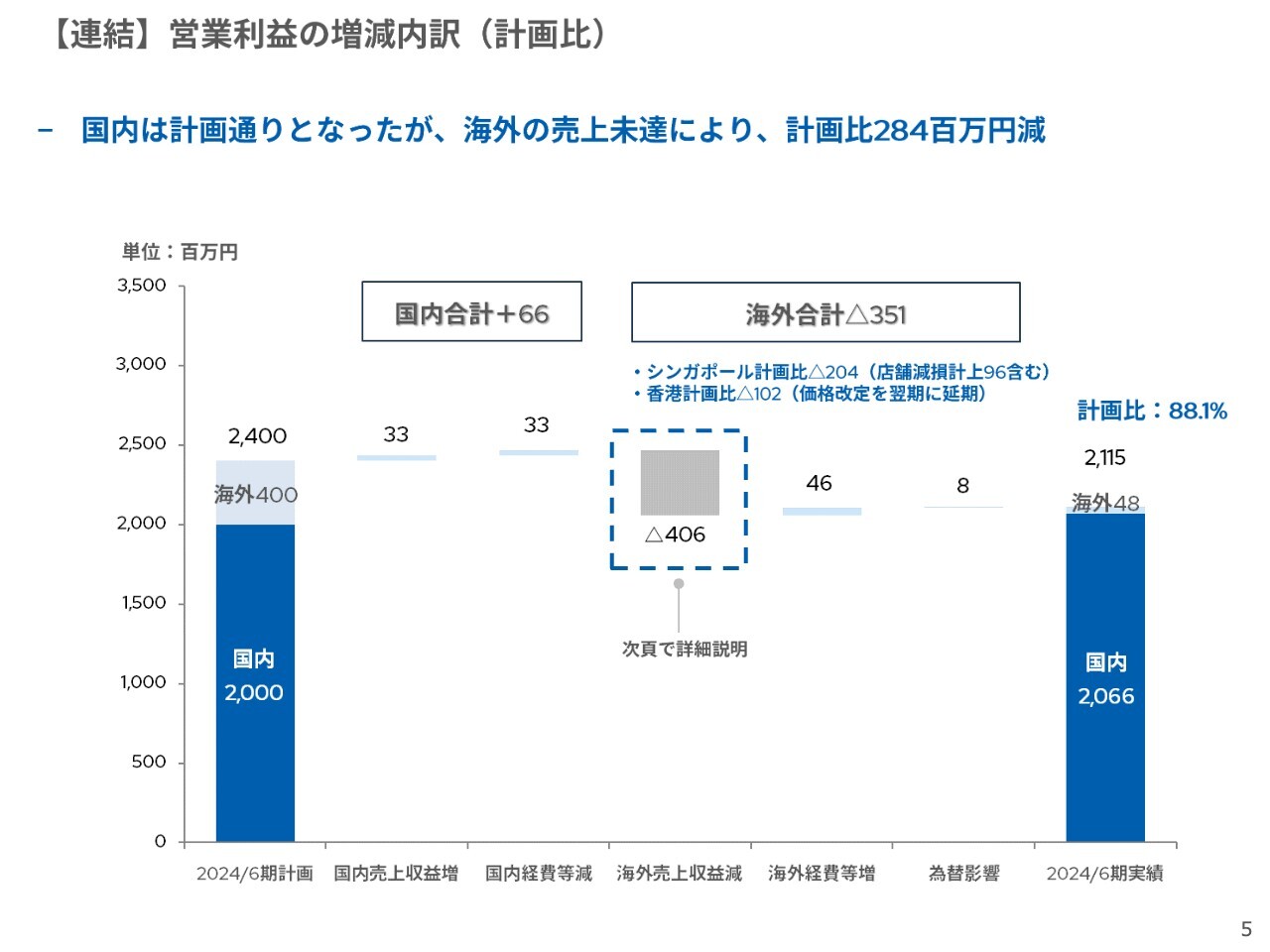

【連結】営業利益の増減内訳(計画比)

営業利益の計画比増減内訳についてご説明します。国内の売上収益は計画比6,600万円のプラスとなり、海外は3億5,100万円のマイナスとなりました。

先ほど挙げた要因以外で影響が大きいものとして、香港の価格改定の時期延期による売上収益未達が挙げられます。回復が遅れているシンガポールと香港の状況は、6ページで詳しくご説明します。

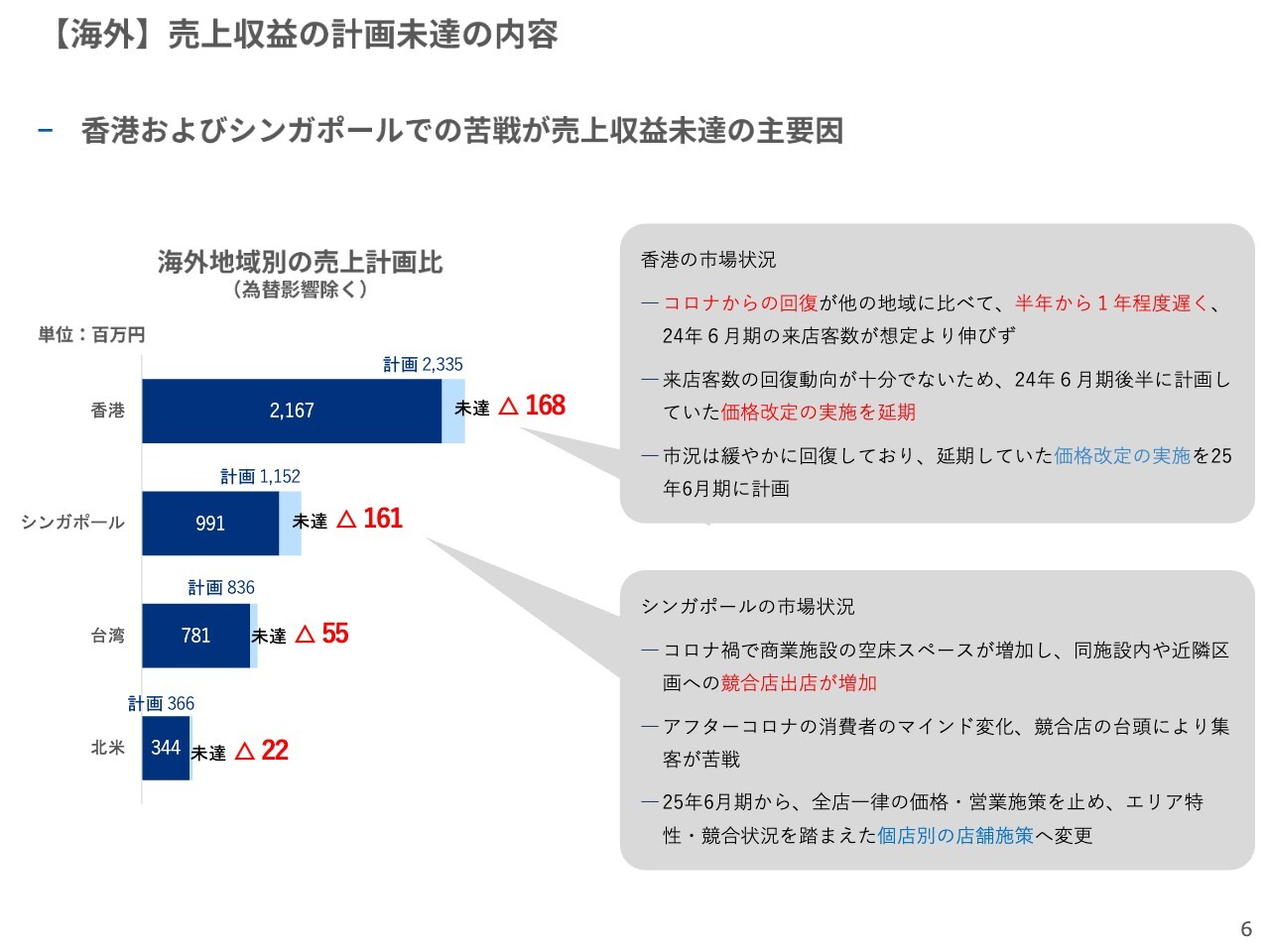

【海外】売上収益の計画未達の内容

香港はコロナ禍での防疫措置が非常に厳しく、回復が最も遅れていました。ここにきて、さらに金利の引き上げによる住宅費負担増などの物価高騰や、中国経済減速による将来の見通し不安から、急速に消費マインドが冷え込んでいます。

QB HOUSEにおいても、施設来館客数の減少などの影響を受け、当初想定していた来店客数の回復となりませんでした。環境変化を見極めるべく、2024年4月に計画していた価格改定は延期しました。現在、あらためてPSM分析、コンジョイント分析を行い、価格戦略を練り直し、今期後半には価格改定を実施できるように準備を進めています。

シンガポールは、コロナ禍でオーバーストア気味だった商業施設の空床スペースが一気に増えました。そこに競合店が大量に出店し、急激な過当競争が発生しています。

また、インフレ対応として、QB HOUSEの価格改定を全店一律で実施しましたが、一部店舗において集客力の低下が深刻化しました。競合店状況から、回復に時間を要する12店舗について店舗減損を実施しました。

当社の価格改定から遅れること約1年、多くの競合店の値上げも始まりました。エリア特性、競合状況を踏まえた個店別の店舗施策を実施し、収益力の回復に努めているところです。

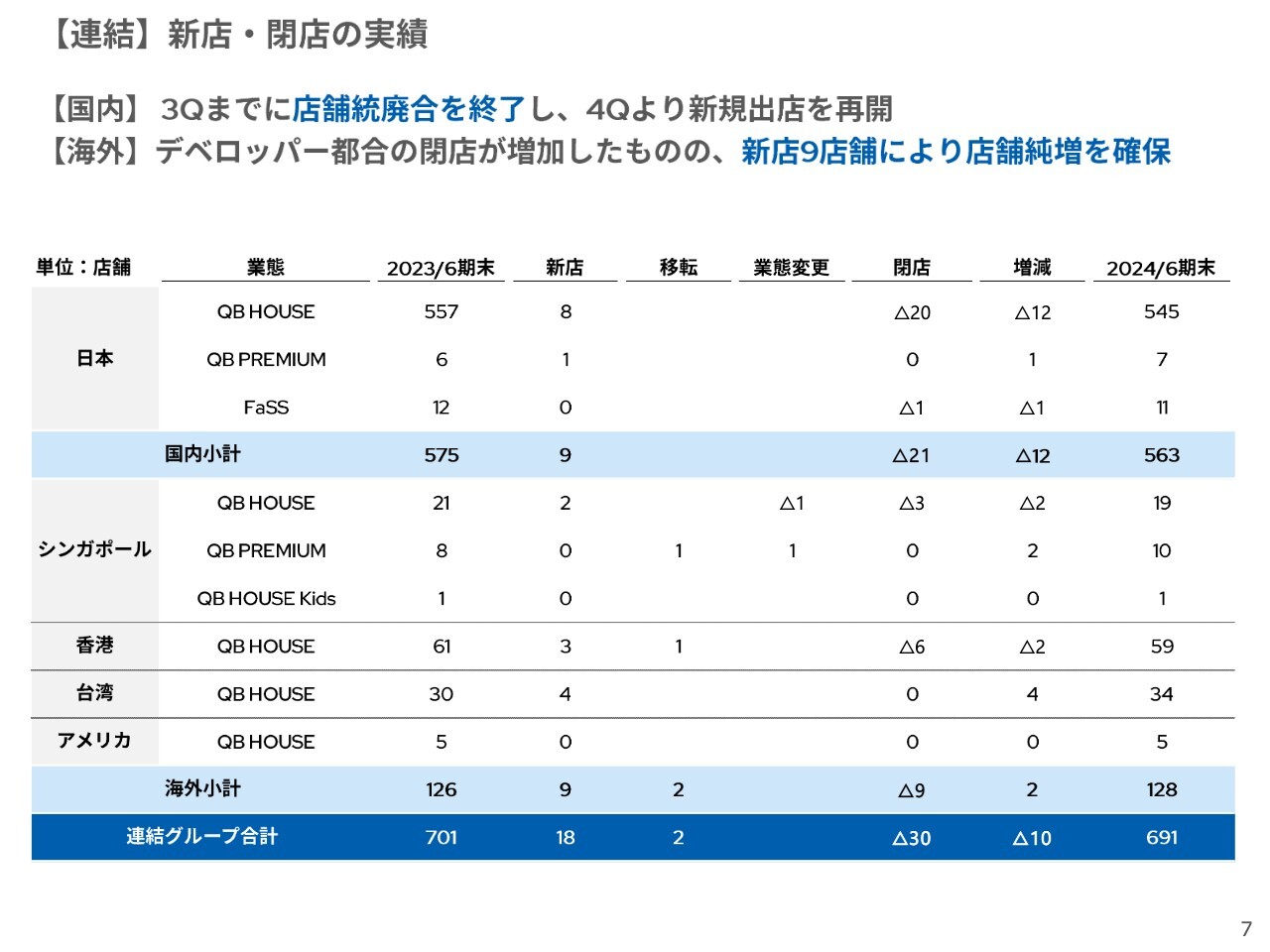

【連結】新店・閉店の実績

グループ全体の出退店の概要についてです。国内は、新規出店を9店舗、閉店を21店舗実施し、2024年3月末時点での国内総店舗数は前期末比で12店舗減少の563店舗となりました。なお、21店舗の閉店理由の内訳は、人員不足に伴う店舗統廃合が12店舗、貸主都合による閉店が9店舗となっています。

次に海外です。新規出店は、移転も含めてシンガポールで3店舗、香港で4店舗、台湾で4店舗を実施しました。閉店については、シンガポールで3店舗、香港で6店舗実施したことから、海外全体での総店舗数は前期比末で2店舗増加し、128店舗となりました。

なお、海外の閉店理由は、貸主都合によるものが3店舗、契約満了に伴うものが4店舗、移転によるものが2店舗で、2024年6月末時点でのグループ総店舗数は691店舗となっています。

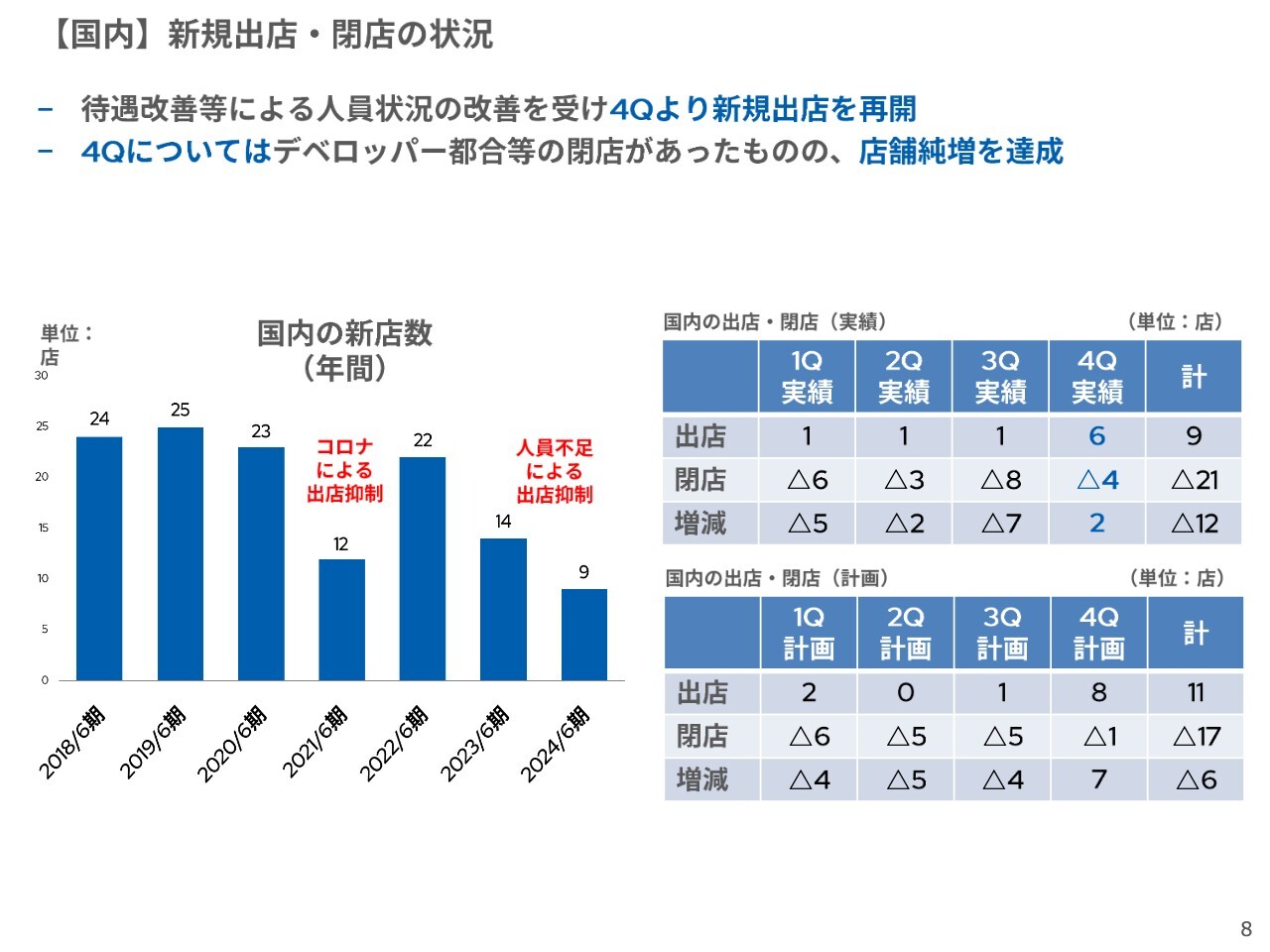

【国内】新規出店・閉店の状況

直近7ヶ年の新規出店の推移と、先ほどご説明した出退店状況の四半期ごとの実績です。

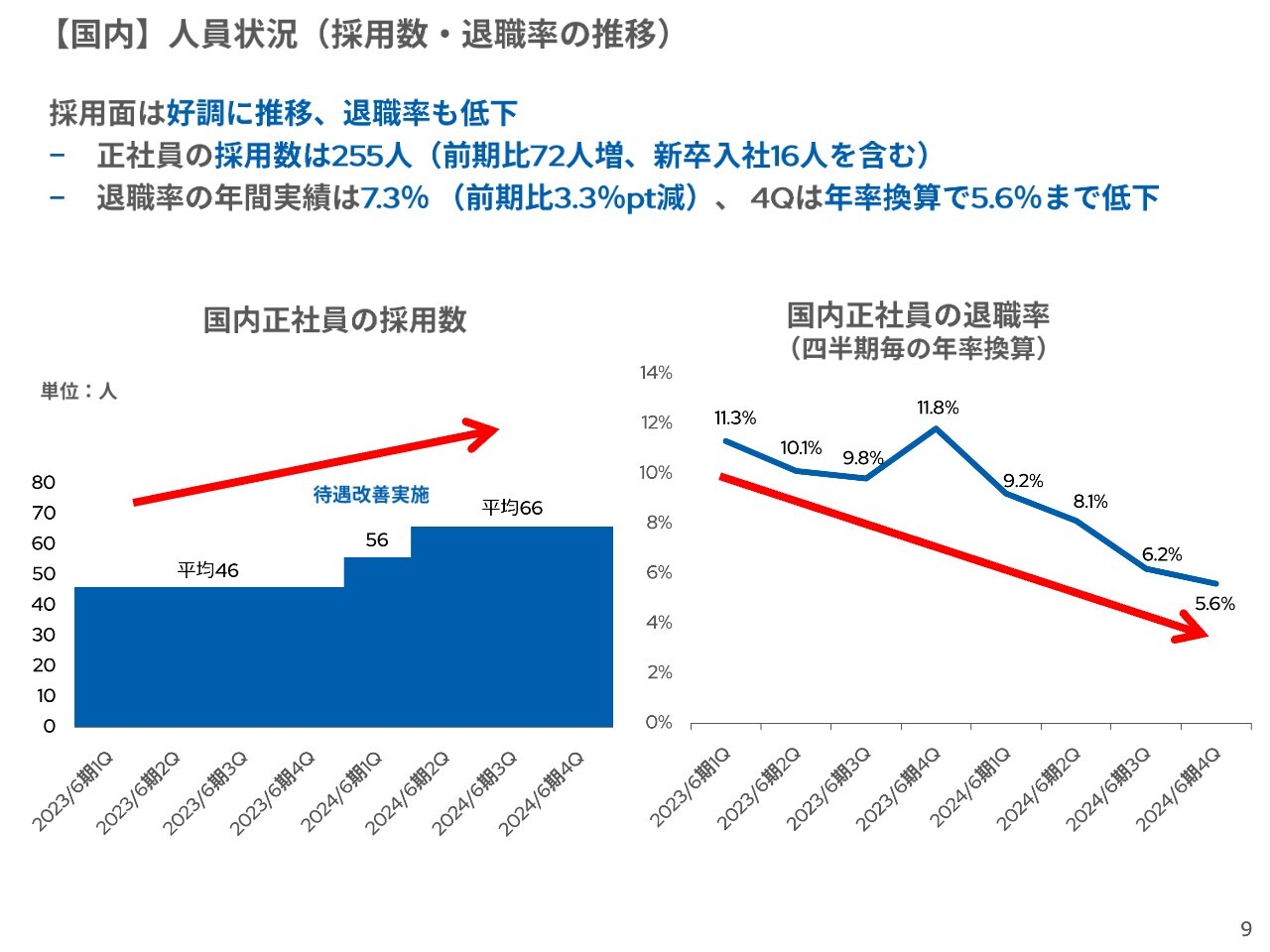

【国内】人員状況(採用数・退職率の推移)

国内の採用数と退職率の推移です。採用面は、第1四半期に既存スタイリストの待遇改善を実施し、併せて募集条件を引き上げたことで、確実に平均採用数の増加につながりました。

また、退職率も、前々期第4四半期の年率11.8パーセントをピークに、前期第4四半期の年率5.6パーセントまで順調に改善しています。

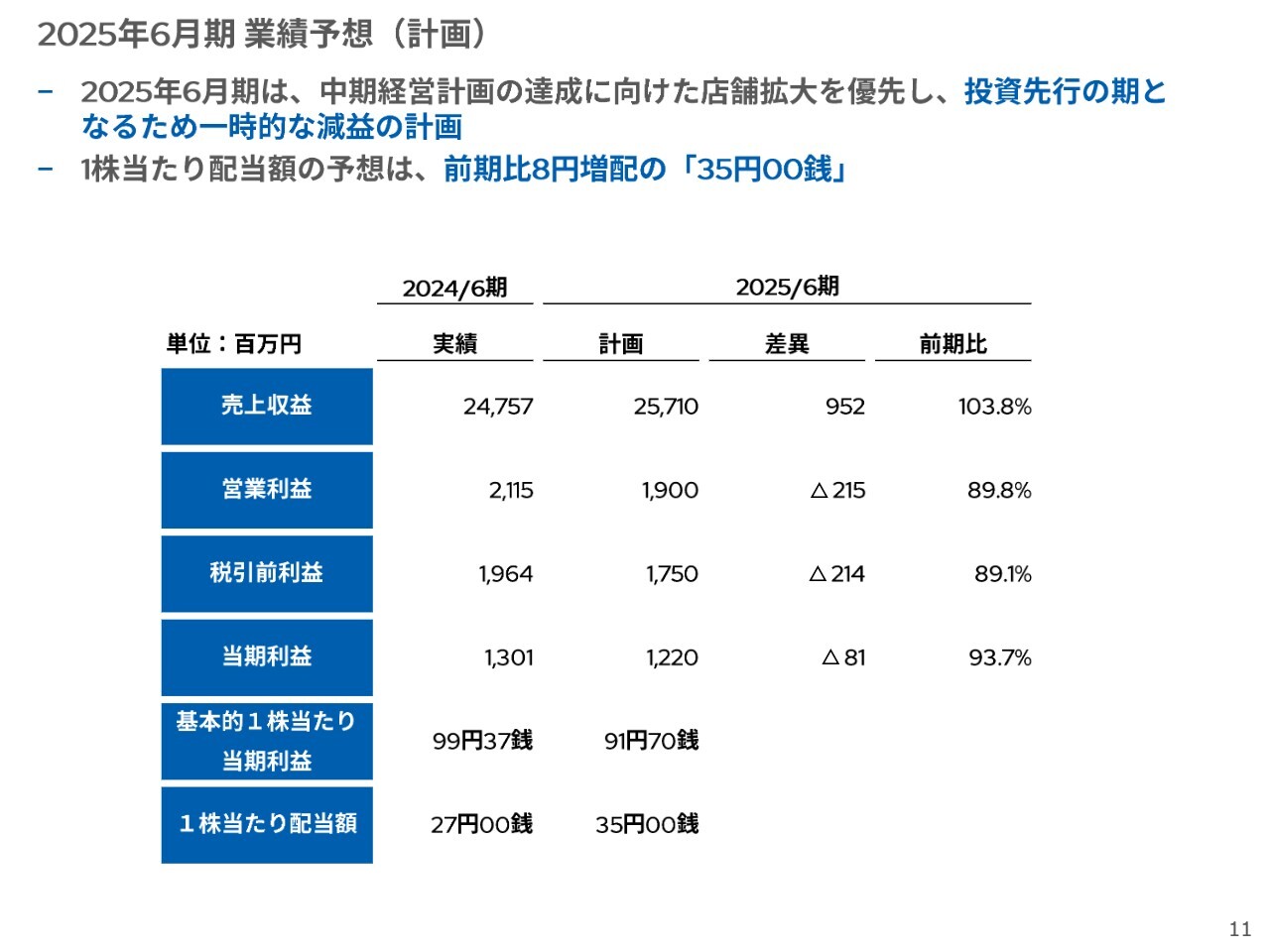

2025年6月期 業績予想(計画)

2025年6月期の通期業績予想についてご説明します。2025年6月期の業績計画は、中期経営計画の達成に向けた投資先行の期間とし、売上収益は前期比103.8パーセントの257億1,000万円、営業利益は前期比89.8パーセントの19億円と、増収減益の計画となります。

なお、1株当たり配当額に関しては、後ほど中期経営計画の中でご説明する新たな配当方針に基づき、35円を見込んでいます。

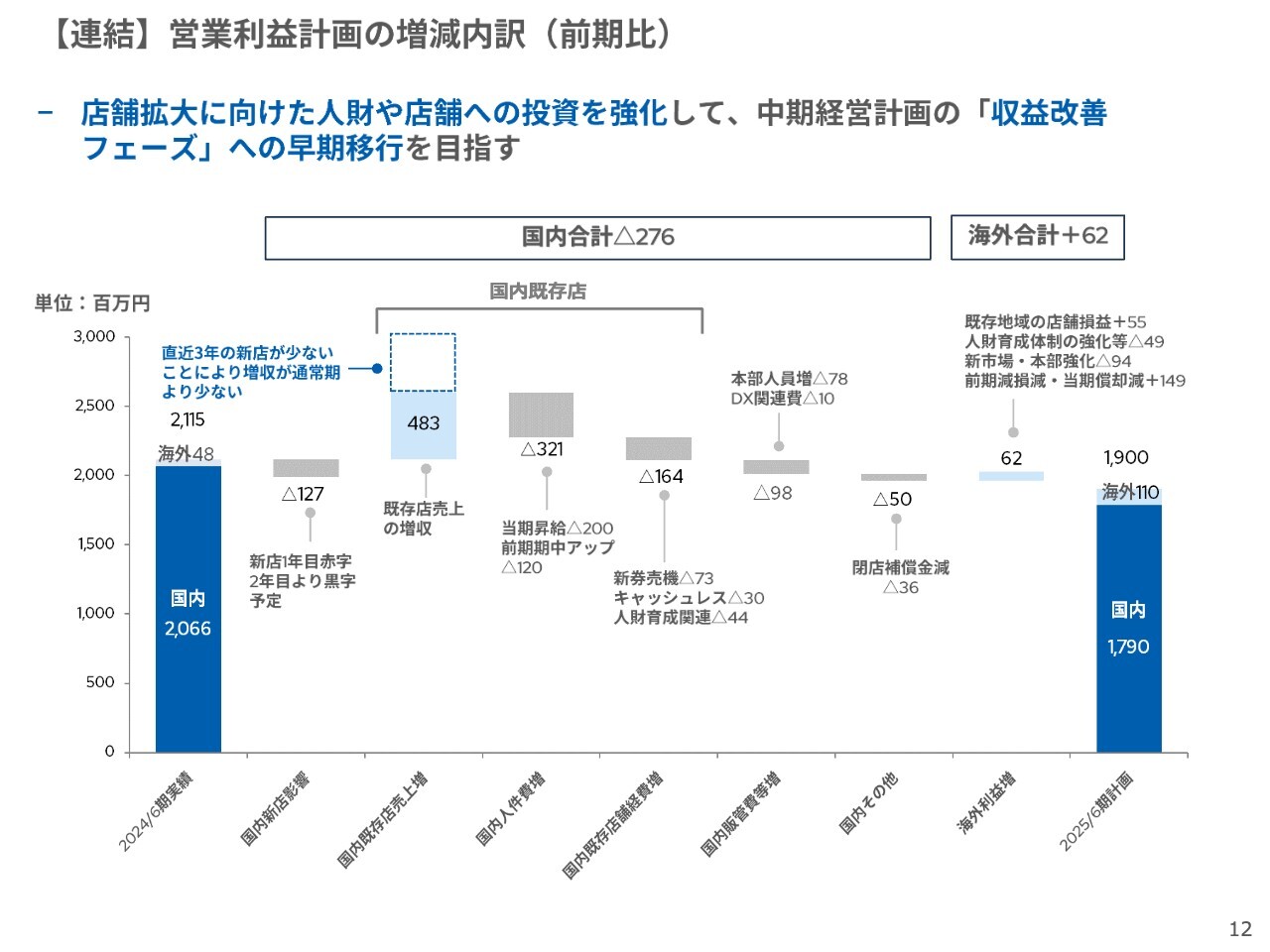

【連結】営業利益計画の増減内訳(前期比)

2025年6月期の営業利益計画の前期比増減内訳についてご説明します。国内においては、コロナ禍で新規出店を抑制しました。それにより、オープンから2年、3年が経過した、本来成長期を迎える店舗数が少なく、過去の通常期よりも、既存店の売上増加を見込めません。

費用面では、先ほどご説明した新規出店増加に伴うコスト負担増、賃上げ促進税制を活用した給与改定による経費増、新券売機導入による経費が重なりました。したがって、国内営業利益は前期比2億7,600万円のマイナスとなる計画です。

一方、海外は2024年6月期に行ったシンガポールの店舗減損の影響がなくなりました。しかしカナダに加え、ベトナムやマレーシアへの進出コストなどが先行して増えることから相殺され、前期比6,200万円のプラスにとどまります。

前期はネガティブなマイナスでしたが、今期は未来の成長に向けた投資が先行する時期に起こる、一時的であり、かつポジティブなマイナスだとご理解ください。

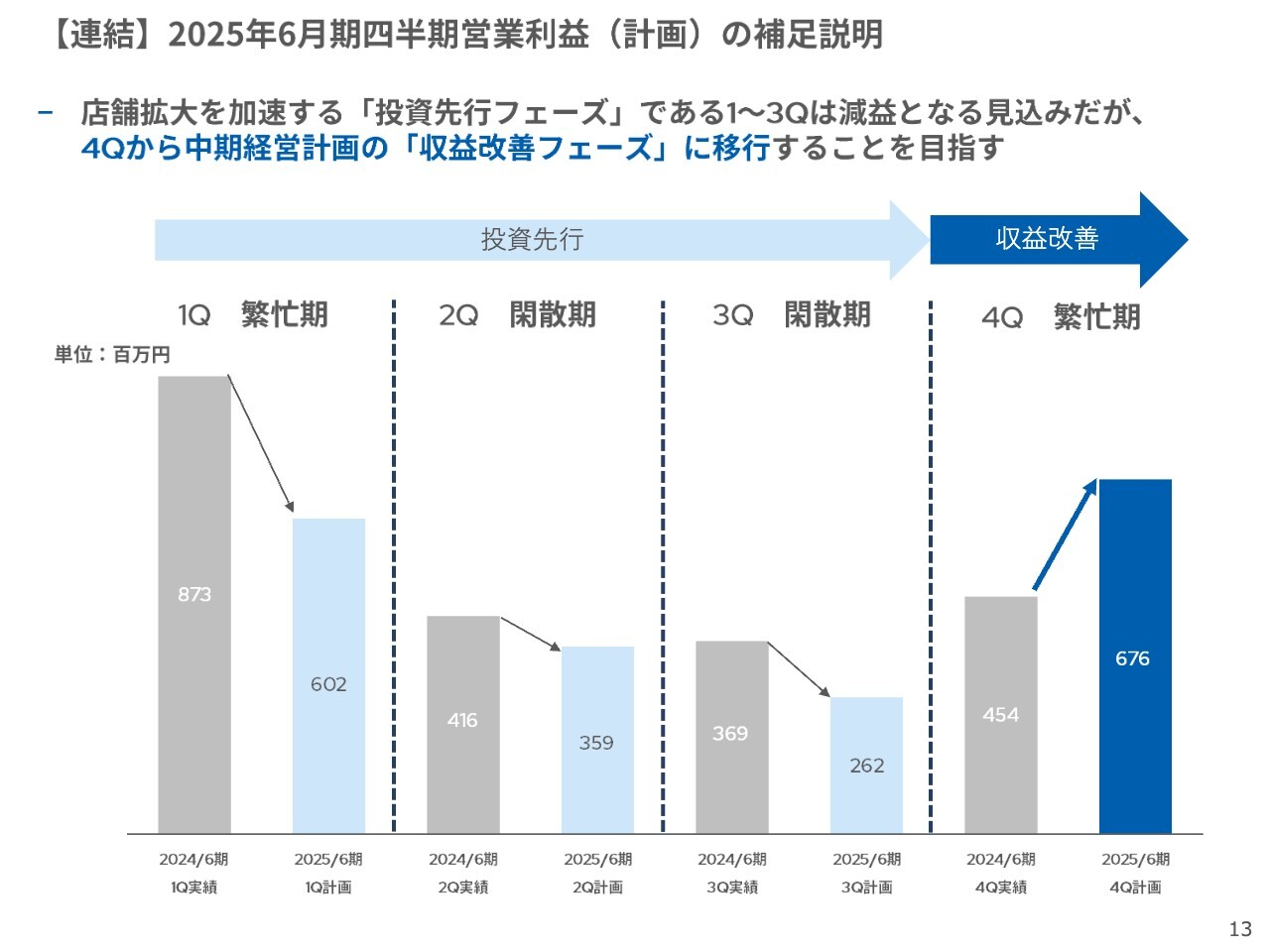

【連結】2025年6月期四半期営業利益(計画)の補足説明

グラフは、四半期ごとの営業利益計画の推移を表しています。第1四半期から第3四半期までは、新規出店等による経費増加の影響で前年を下回ります。しかし、第4四半期以降は収益改善、安定成長フェーズに移行します。

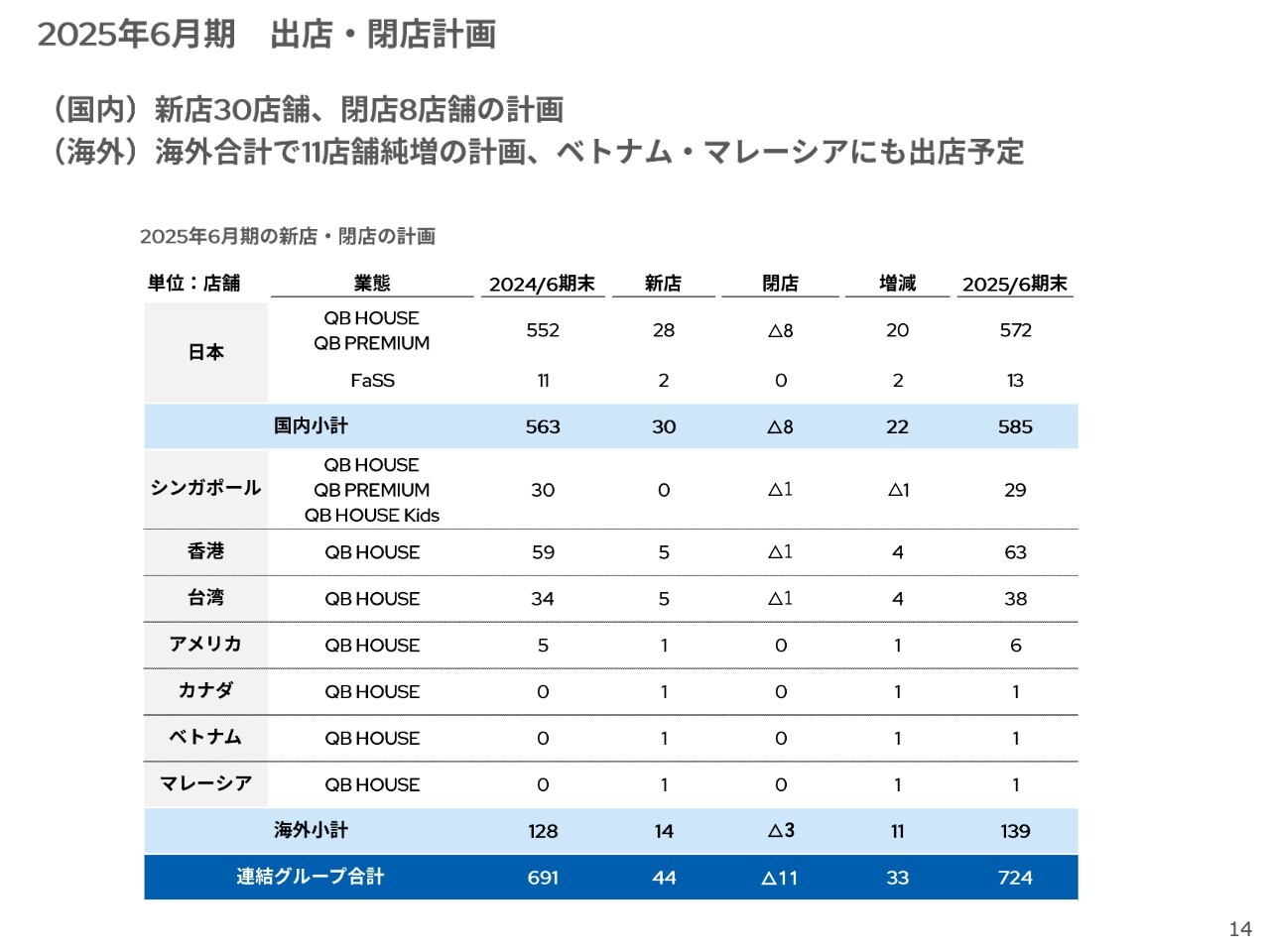

2025年6月期 出店・閉店計画

2025年6月期の出店・閉店計画です。今期は出店を強化し、国内は22店舗の純増、海外は11店舗の純増を計画しています。

なお、海外における新たな進出国として、ベトナム、マレーシアにそれぞれ1店舗の出店を計画しています。

中期経営計画 『NEXUS』

中期経営計画のご説明です。QBグループは、2025年6月期を初年度とした新たな中期経営計画「NEXUS」を策定しました。この計画名には、「お客さまとスタイリストの絆をより深め、さらなる顧客体験価値の向上に努めることで、さまざまなステークホルダーにとっての価値最大化を図りたい」という思いが込められています。

そして、その思いの背景には、全世界を襲ったパンデミックの危機的な環境において、医療従事者をはじめとしたエッセンシャルサービスに携わる人々はもちろんのこと、理美容師などのプロフェッショナルサービスに携わる人々が、社会の安定と安全、快適さを維持するために重要な役割を果たしていることを、あらためて強く認識したことがあります。

中期経営計画期間の最終年度に向けて、QBグループは、未来志向のテクノロジーを活用し、「ヘアカット技術を提供される『ひと』(お客さま)と、ヘアカット技術を提供する『ひと』(スタイリスト)が、より強く結びつくことで互いの創造性を引き出しあい、共に”良い状態”が存(ながら)える環境を創り上げたい」と考えています。

そして、「ひと」や社会に対して過剰なサービスを省くことで、健康的な生活や自然環境保護に貢献していきます。

目次

中期経営計画の具体的な内容については、スライドに記載の順番でご説明します。

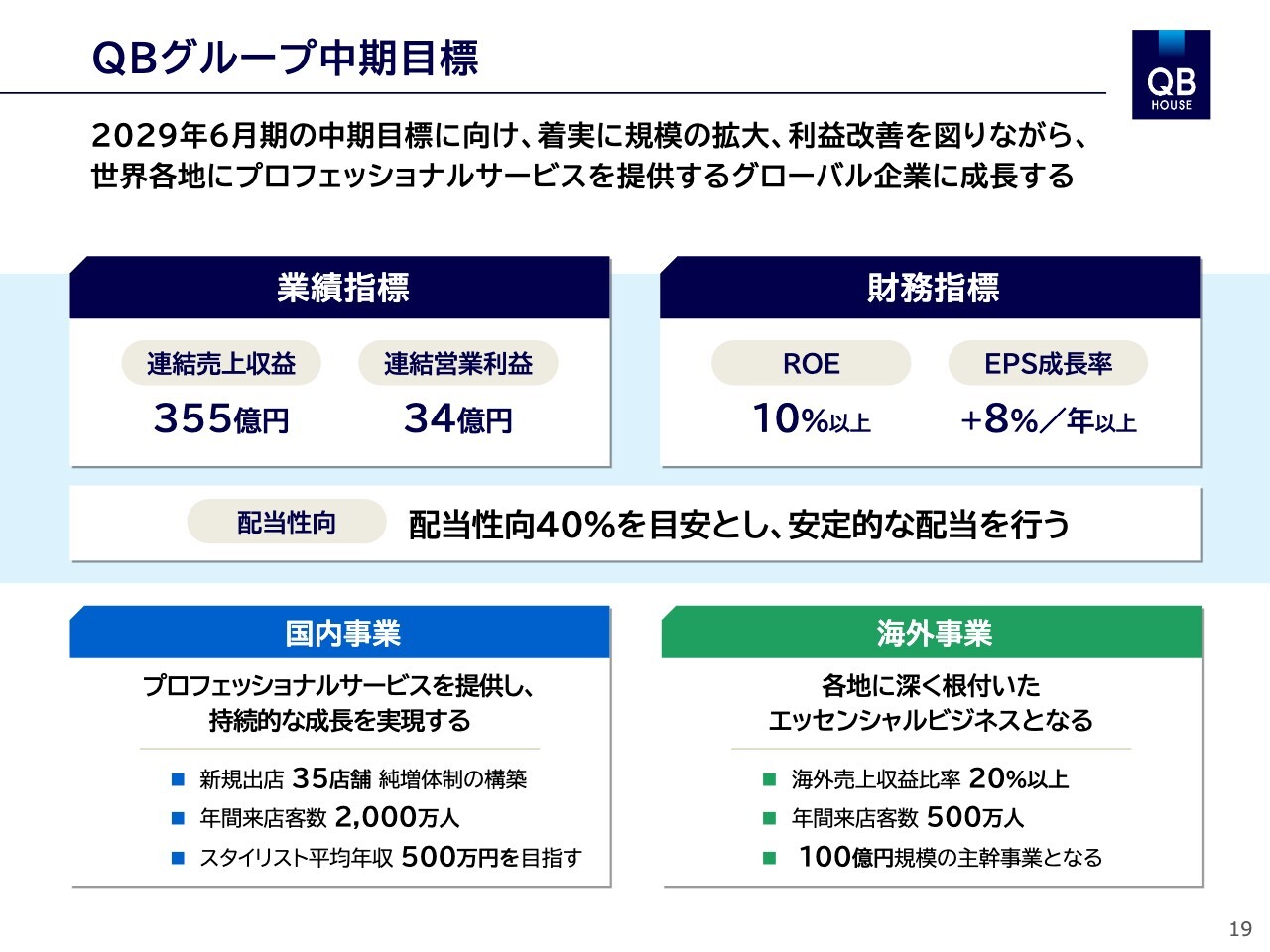

QBグループ中期目標

中期目標についてご説明します。中期経営期間の最終年度となる2029年6月期には、業績指標として連結売上収益355億円、連結営業利益34億円、財務指標としてROE10パーセント以上、EPS成長率年率8パーセント以上を目指します。

国内事業は、最終年度に向けて年間35店舗純増できる体制の構築と、サービスのDX化による付加価値向上、プライシング戦略の展開などにより、既存店のポテンシャルの最大化を図ります。

また、これらの戦略実行に欠かすことのできない「スタイリスト人財」については、店舗オペレーションのデジタル化による生産性の向上を図りながら、継続的な処遇改善を行うことで人財定着力を高め、差別化および競争力の向上につなげていきます。

海外事業については、既存国の事業収益率の改善を着実に図るとともに、新規国への出店を加速させ、新たな成長の柱として育てます。

そして、株主には事業成長と株主還元の両立を目指す中で、安定的かつ継続的な配当の実現が重要であると考え、配当性向40パーセントを目標数値とする基本方針を定めました。

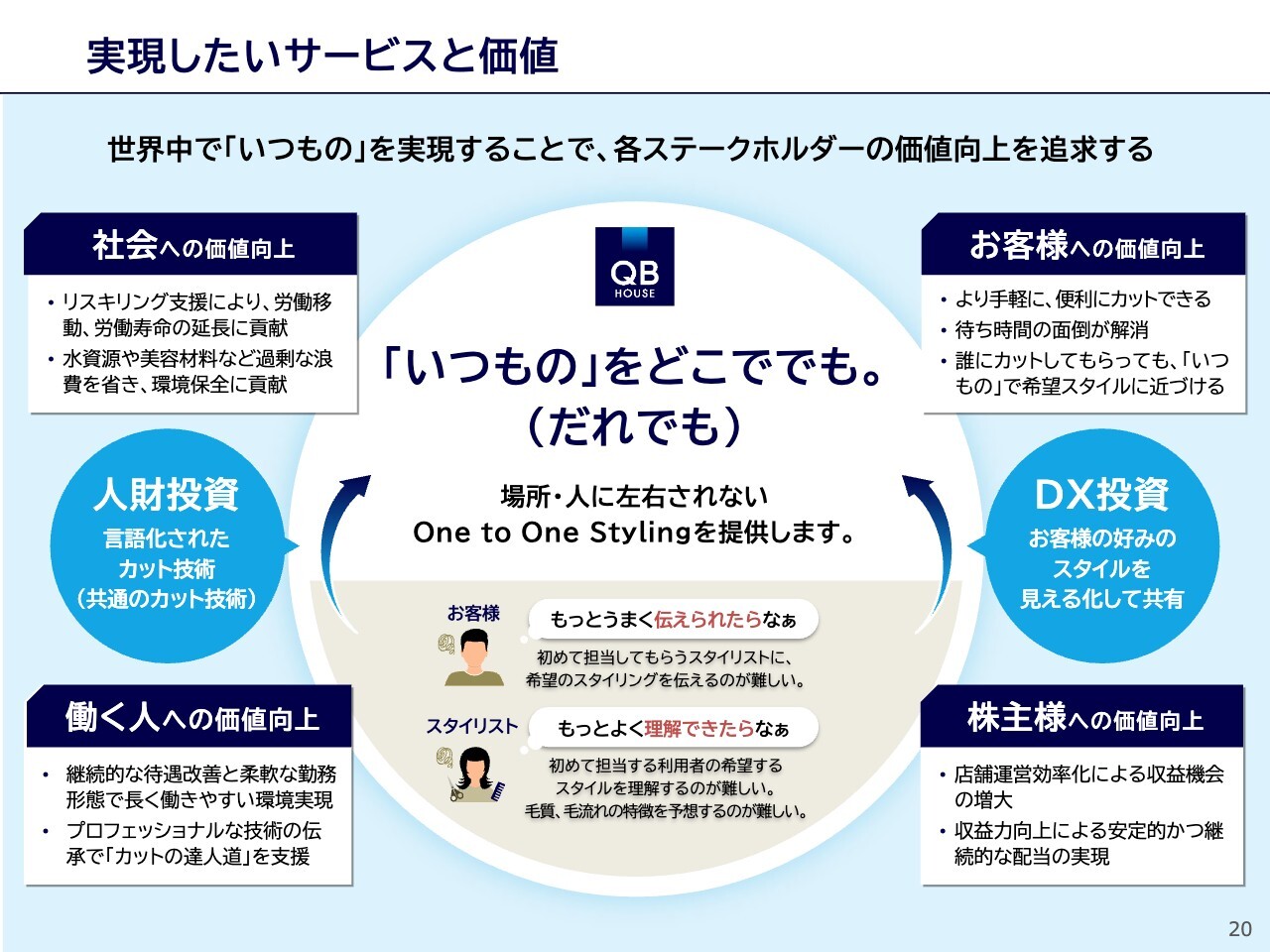

実現したいサービスと価値

この中期経営期間において、QBグループで実現したい世界は、国内外でご利用いただいている年間2,000万人のお客さまの「いつものスタイル」をデータ化し、カットサービス後の満足度や次の来店に向けたリクエストなどのフィードバックをデジタルで蓄積していくことで、使えば使うほど、「いつものありたい姿」が「どこの店舗でも」、「すべてのスタイリスト」に継承され続ける世界を創り出すことです。そして、さまざまなステークホルダーの価値向上を実現したいと考えています。具体的な取り組みについては、後ほどご説明します。

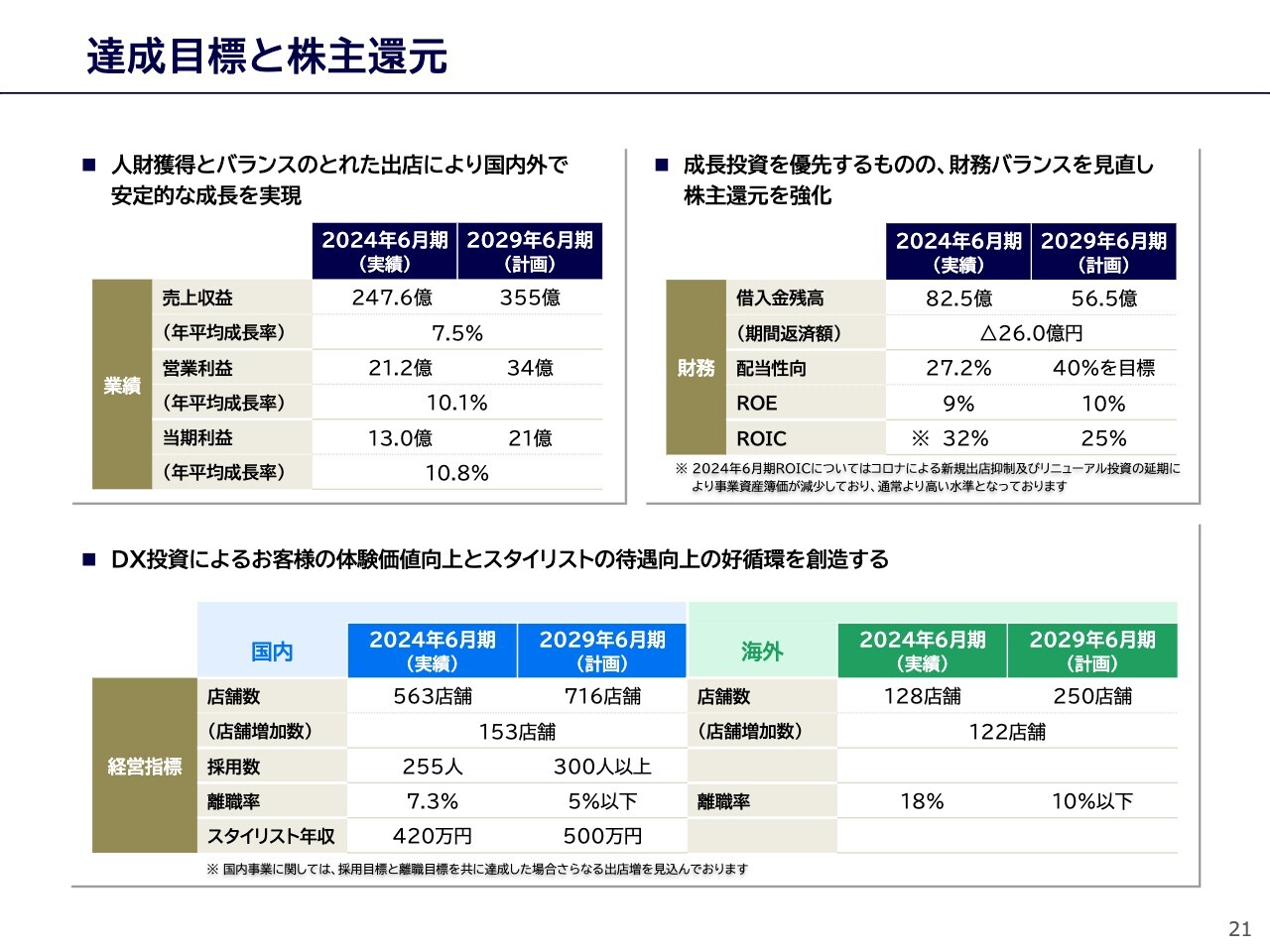

達成目標と株主還元

スライドは、達成目標としてのKPIです。

成長のための4つの柱

中期経営計画の重要な施策についてご説明します。23ページには、中期目標の達成に向けて設定した4つの重要課題を記載しています。まず、国内外で共通している人財育成強化策とDX施策についてご説明します。

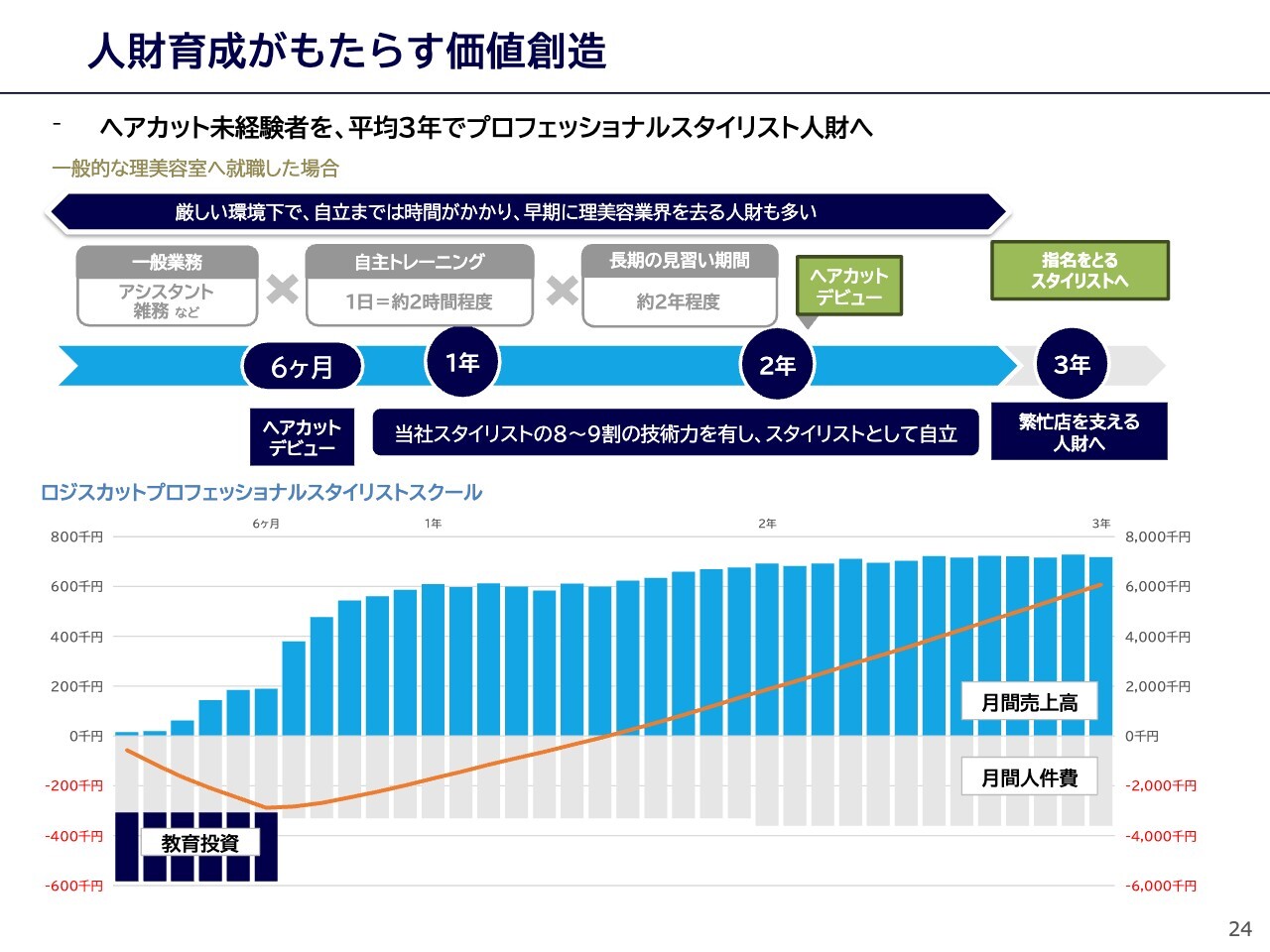

人財育成がもたらす価値創造

当社で最も力を入れている、人財育成機関であるロジスカットプロフェッショナルスタイリストスクール(以下、ロジスカットスクール)について、あらためてご説明します。

この取り組みは、当社グループが未来の持続的な成長を見据え、2012年から取り組み始めた当社独自の人的資本投資です。

日本国内の一般的な理美容師は、理美容師になるために、まず理容または美容学校で技術や知識を学びます。これには2年程度かかり、この期間で理容師・美容師国家試験の受験資格を得ます。専門学校卒業後、国家試験を受験し、合格することで、理容師や美容師の資格を取得します。

国家資格取得後は理美容室に就職し、アシスタントとしての実務経験を積みます。この期間は、2年から3年程度です。ここでシャンプーやカラーリング、パーマ、カットなどの基礎技術を身につけます。そして、一定の技術レベルに達したと判断されると、晴れてスタイリストデビューします。理美容師がスタイリストとして独り立ちするまでには、専門学校の期間を除外して、最低でも3年から5年程度かかることが一般的です。

業界の大きな課題の1つは、アシスタント時代にあります。この期間に基礎技術を学べる環境が、あまり整っていません。「先輩の背中を見て盗め」の世界がまだあり、研修も、お客さまがいない営業終了後から、深夜にかけてしか取り組めないことが普通です。新人アシスタントの50パーセント以上が、長時間労働による疲労から、基礎技術を身につける前に理美容業界を離れてしまいます。

業界が抱えているこのような課題を解決するため、当社のロジスカットスクールでは、国家資格を取得した人が、入社後6ヶ月の間、集中して基礎技術の訓練を受けられる環境を整備しています。そして、一般理美容室の4分の1程度の期間でのスタイリストデビューを目指します。

研修を終えて店舗配属されたあとも、継続したスキルアップ研修の機会を提供しています。3年程度で店長業務を任せられるレベルまで成長を導き、手に職をつけて生涯食べていけるレベルになるまで、自立に伴走します。

また、シャンプー剤やカラー剤に含まれる化学成分による刺激が原因で皮膚アレルギーを発症し、慢性的な健康問題を抱えて、業界を離れざるを得ない理美容師も少なくありません。その方々にとって、ヘアカットしかしないQB HOUSEのスタイルは、スタイリストとして健康的に働き続けることができる環境となっています。

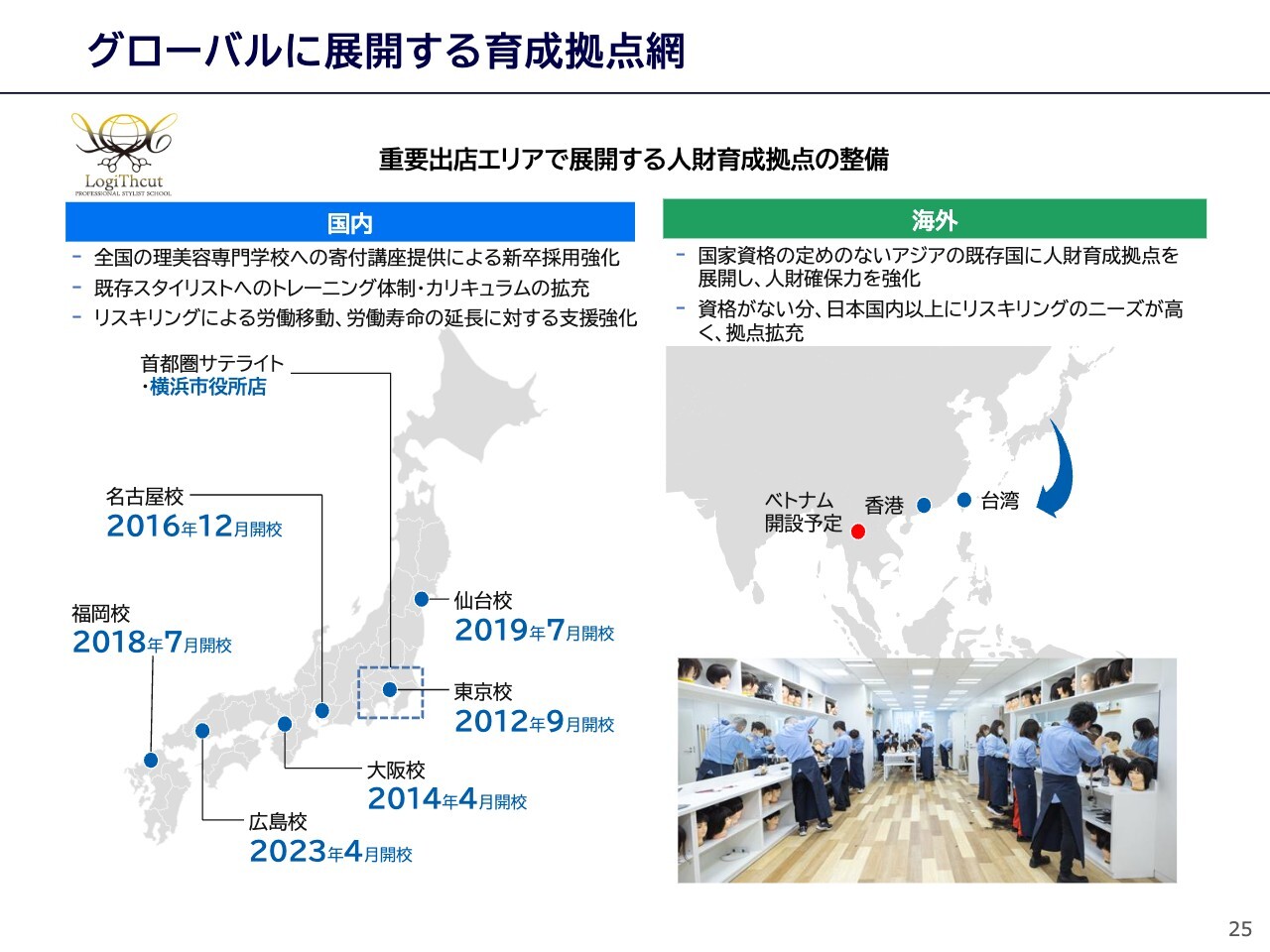

グローバルに展開する育成拠点網

育成拠点は、国内の主要都市に展開しており、ロジスカットスクールの入社数は2024年6月時点で累計800人を超えています。年代は20代から60代までと、幅広い人財を受け入れ、その多様さがトレーナー陣の育成ノウハウの蓄積やカリキュラムの拡充につながっています。

また、同スクールを卒業したスタイリストが数年間の店舗経験を積んだあと、今度は育成するトレーナーとして戻ってくることを推奨しています。技術の習得に苦しんだ経験があるからこそ、同じ問題を抱えている仲間の成長を手助けしたいという思いを強く持っているからです。このような人財育成の好循環が、当社グループの持続的な成長を支える大きなエンジンとなっています。

そして、アジアの各国については、理美容室で働くための資格制度がなく、入社を希望する人の未経験比率が圧倒的に高いことから、このロジスカットスクールの取り組みは人財獲得戦略の最大の強みとなっています。香港と台湾には、すでに日本国内と同様の仕組みを導入し始めました。

今後進出するベトナムやマレーシアなどには、早い段階でスクールを開設し、店舗展開力や付加価値向上につなげていく考えです。

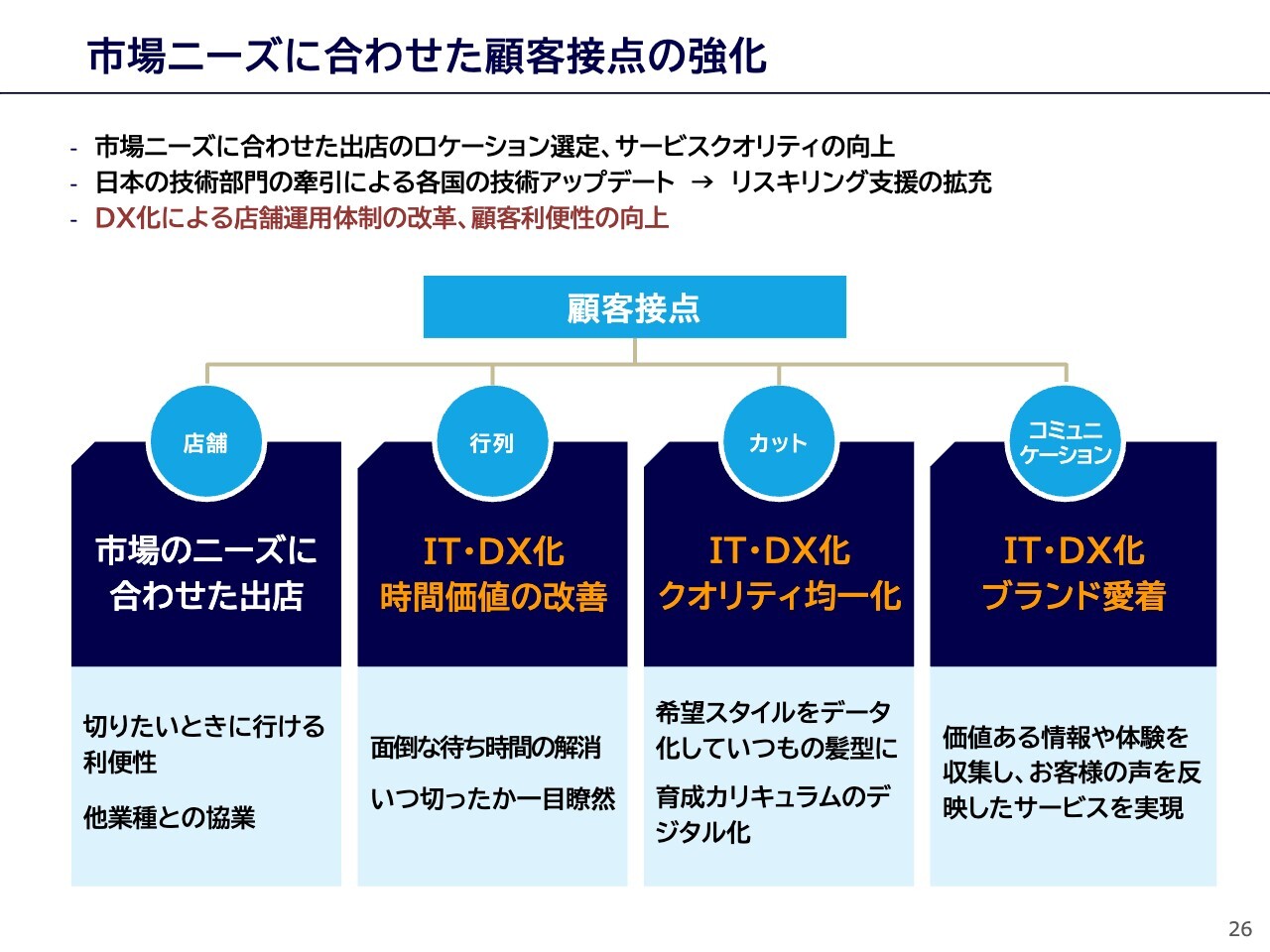

市場ニーズに合わせた顧客接点の強化

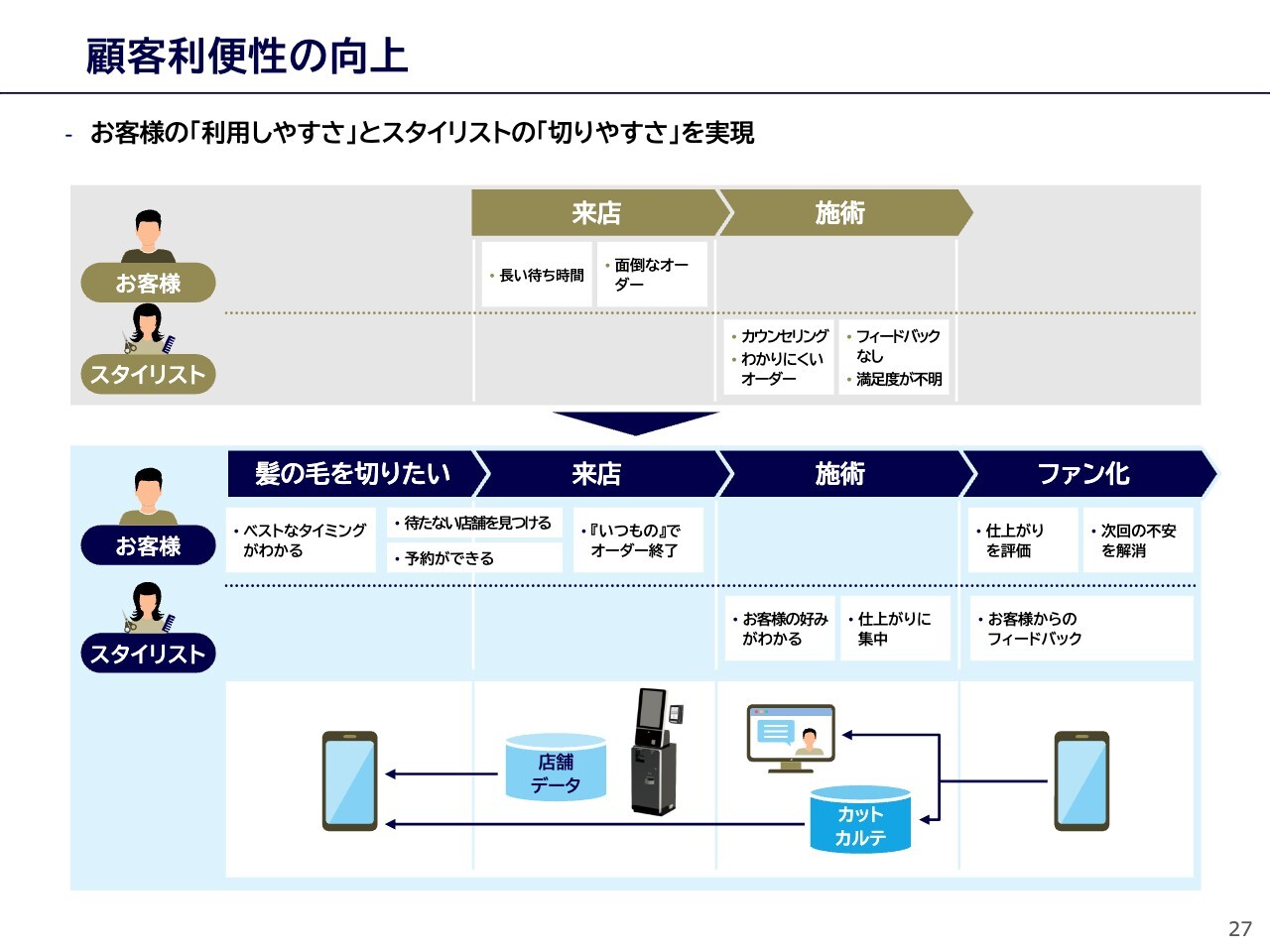

QB HOUSEにおいては、これまで市場ニーズに合わせた利便性の高い店舗展開が最大の強みでしたが、その強みに加え、デジタル技術を活用してビジネスモデルや業務プロセスを変革し、顧客接点強化に取り組みます。詳しくは、27ページをご覧ください。

顧客利便性の向上

新たなモバイルアプリを開発し、前回の利用時期、内容の見える化、面倒な待ち時間の解消など、よりスムーズなサービス体験ができる環境を整えます。また、希望のスタイルのデータ化を進めることで、サービスクオリティの均一化を実現します。

さらに、定期的なアンケートやフィードバック収集により、顧客ニーズの把握に努め、顧客体験価値の向上につなげていきます。

将来的にはAI技術を搭載したスタイル提案など、新しい価値の提供にも挑みたいと考えています。

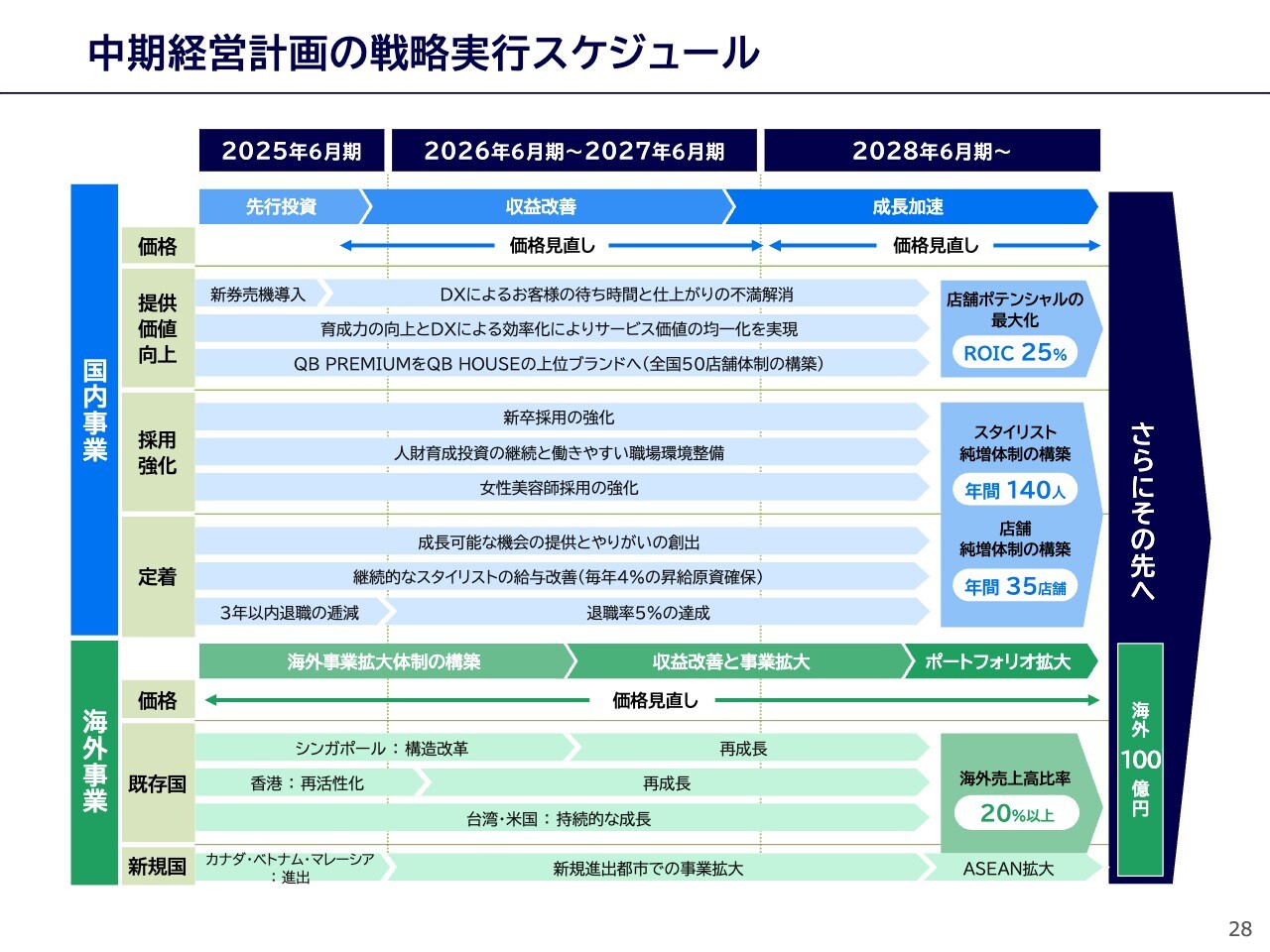

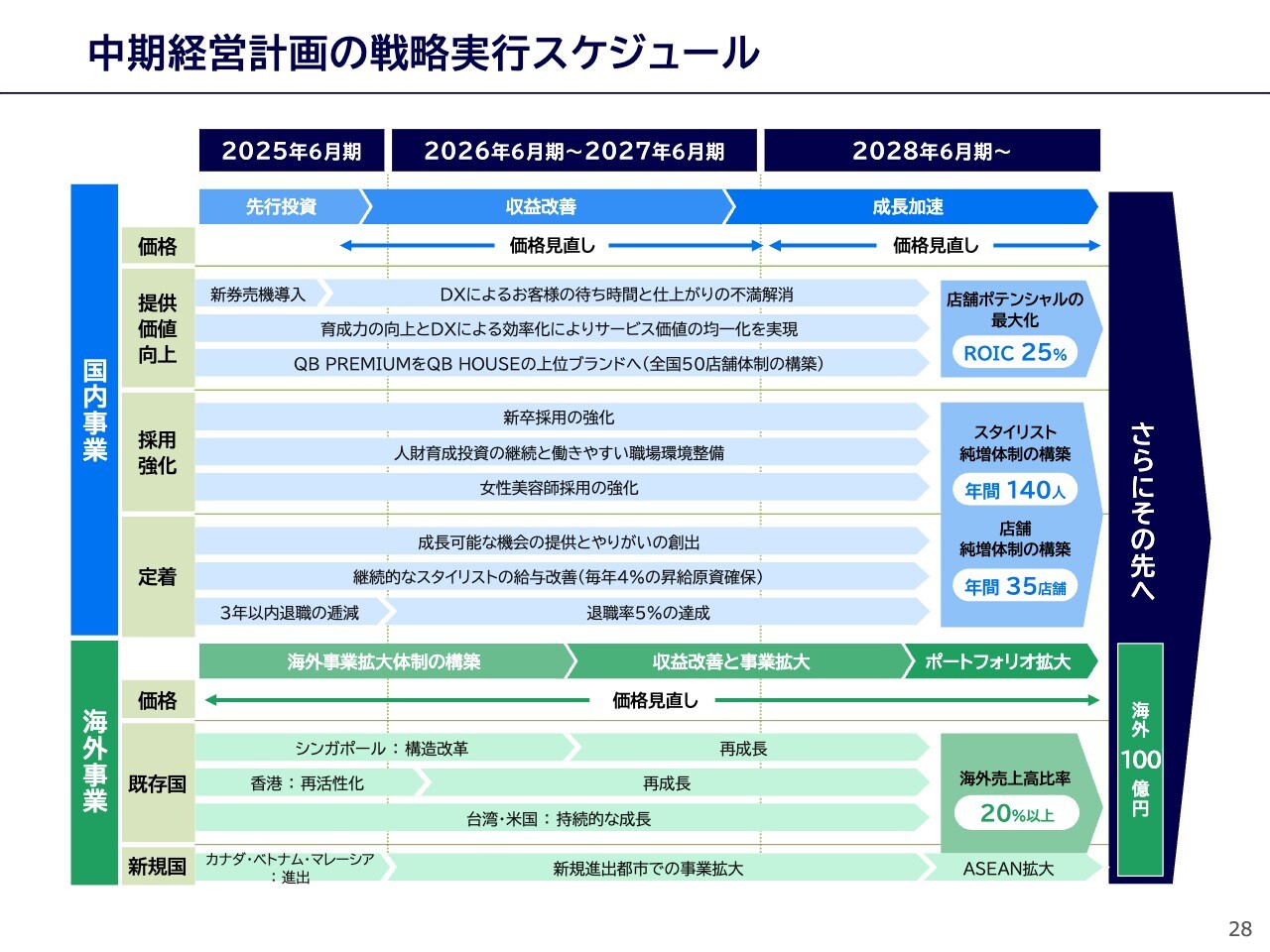

中期経営計画の戦略実行スケジュール

スライドは、戦略実行スケジュールです。ご覧のとおり、2025年6月期、国内事業は新規出店を強化します。加えて、海外事業でも新規国の進出コストが膨らむことから、「投資先行の期間」となります。そして、2026年6月期以降は、各施策の進行により、安定成長フェーズから成長加速フェーズへと移っていきます。

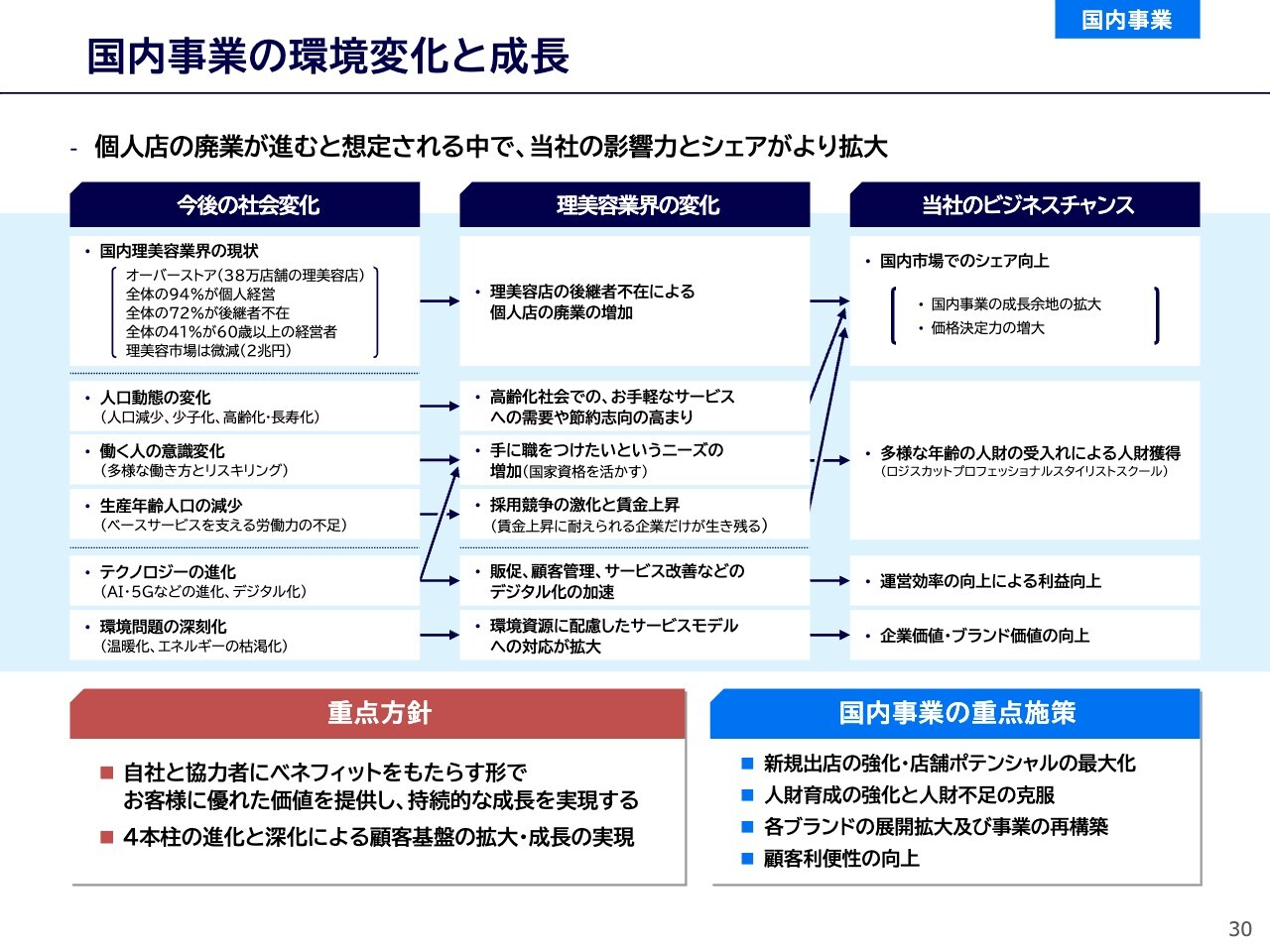

国内事業の環境変化と成長

国内事業の成長と事業戦略についてご説明します。まず外部環境についてです。直近の市場は、コロナ禍からの回復が一巡しています。継続的な物価上昇により実質的な購買力が低下し、消費マインドは低下傾向にあると考えています。

今後の理美容市場の見通しとして、全国の都市部は美容室の新規開業が続くと予想されるものの、オーバーストア化により、1店舗当たりの客数は減少すると想定されます。さらに、全国的には後継者不在による廃業が年々増加傾向にあります。また、零細企業における人財不足倒産も散見され、業界の新陳代謝が加速する局面にあると捉えています。

長期的には、高齢化社会が進んでいく中、「あれもこれも」という多重消費から、「あれかこれか」という単一消費、選別消費がより強まってくると予想しており、ここに専門店である当社のさらなる市場シェア獲得の機会があると考えています。

国内事業では、スライド右下に記載のとおり、4つの重要施策を実施します。

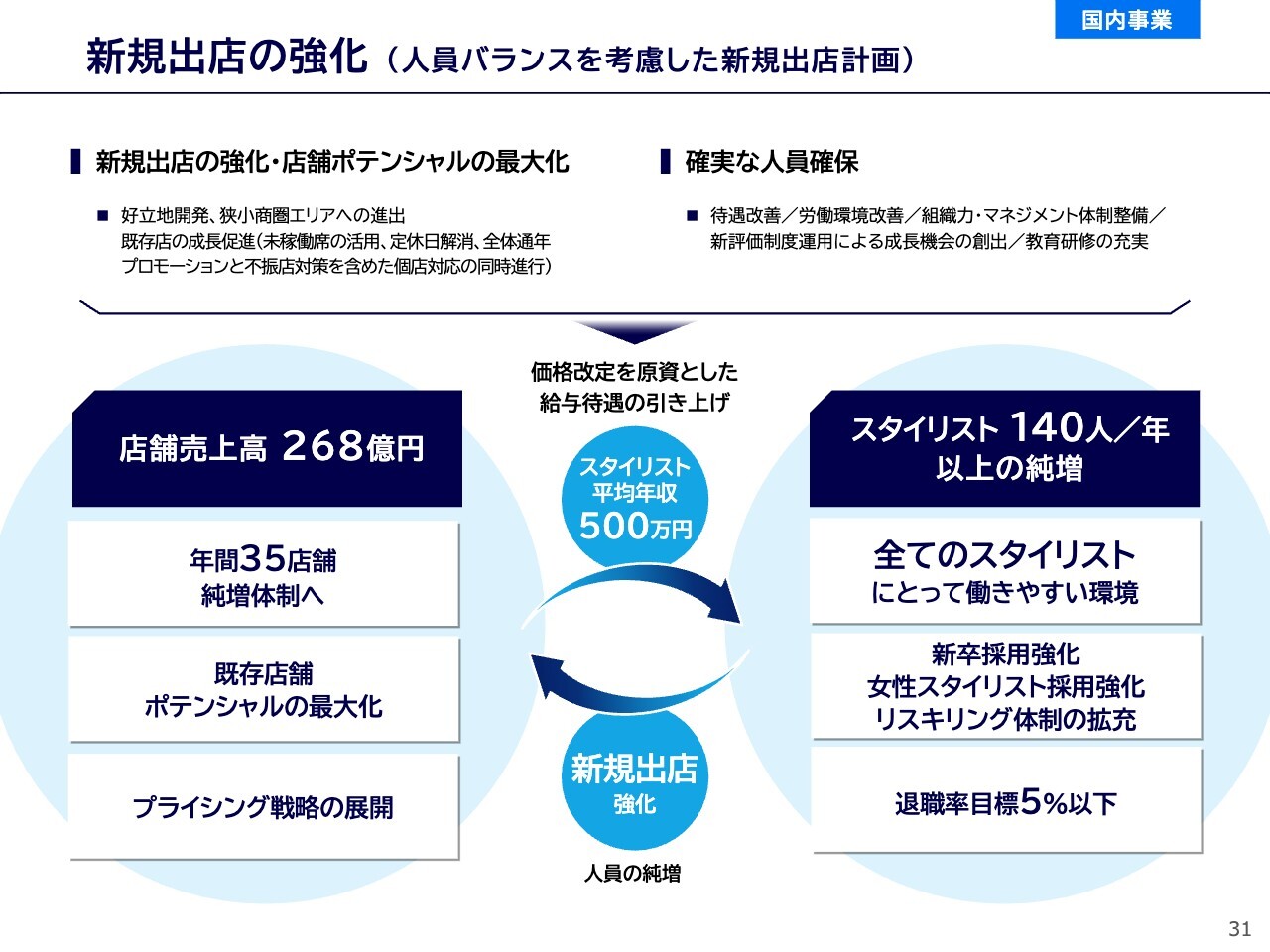

新規出店の強化 (人員バランスを考慮した新規出店計画)

2016年頃より進めてきた、人財不足により経営が厳しくなった業務委託店舗の直轄直営化が一巡したこと、継続的な待遇改善により退職率が低減したこと、そして、競争力ある給与条件や教育環境の充実により新規採用力が向上してきていることから、新規出店の強化を図ります。

また、リニューアルやプロモーションによる既存店の活性化、およびプライシング戦略の展開により、中期経営計画の最終年度である2029年6月期の国内売上高は、268億円を目標にします。

また採用戦略の強化、すべてのスタイリストにとって働きやすく、働きがいのある環境を実現することで、退職率をさらに低減させ、年間140名以上の人員増を目指します。ハード面とソフト面の両方から、コア事業であるQB HOUSEのポテンシャル、収益の最大化を図ります。

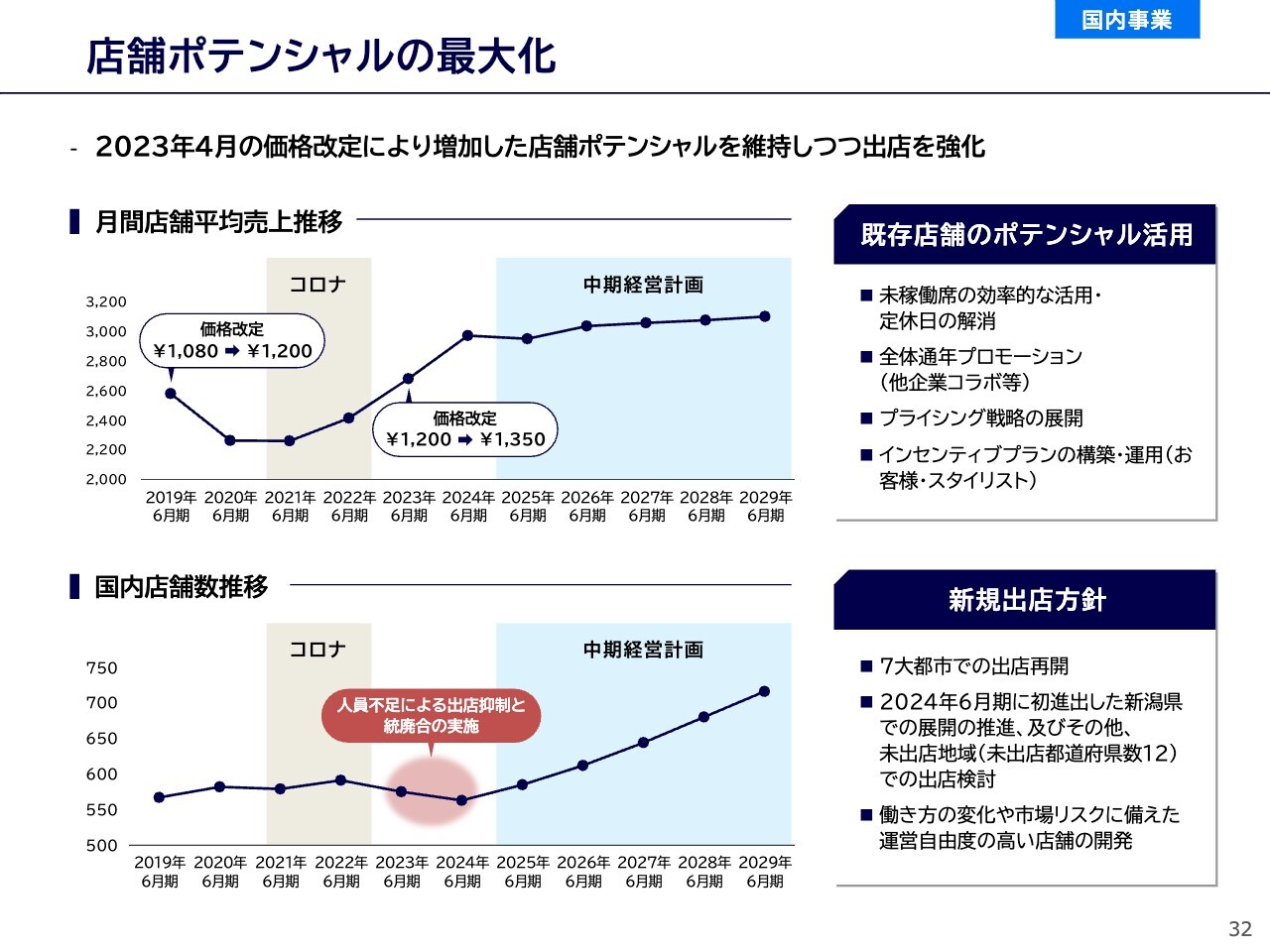

店舗ポテンシャルの最大化

既存店については、未稼働席の効率的な活用や定休日の解消、継続的なマーケティングコミュニケーション、お客さまのスタイリストに対するインセンティブプランといった施策を用い、高い店舗ポテンシャルを維持しながら店舗増を図っていきます。

新規出店に関しては、コロナ禍での経験を活かし、立地の再評価を行います。トラフィックが回復している重点7都市の都心エリアのドミナント強化と、郊外展開との両軸を併用し、さらなる好立地開発により、顧客基盤および市場シェアの拡大を進めていきます。

また、前期の新潟のように、空白地域への出店も検討します。その他にも、コロナ禍で広がった在宅ワークのライフスタイルの変化に合わせ、時短営業店舗の展開を見据えた、運営自由度の高い物件開発にも積極的に取り組んでいきます。

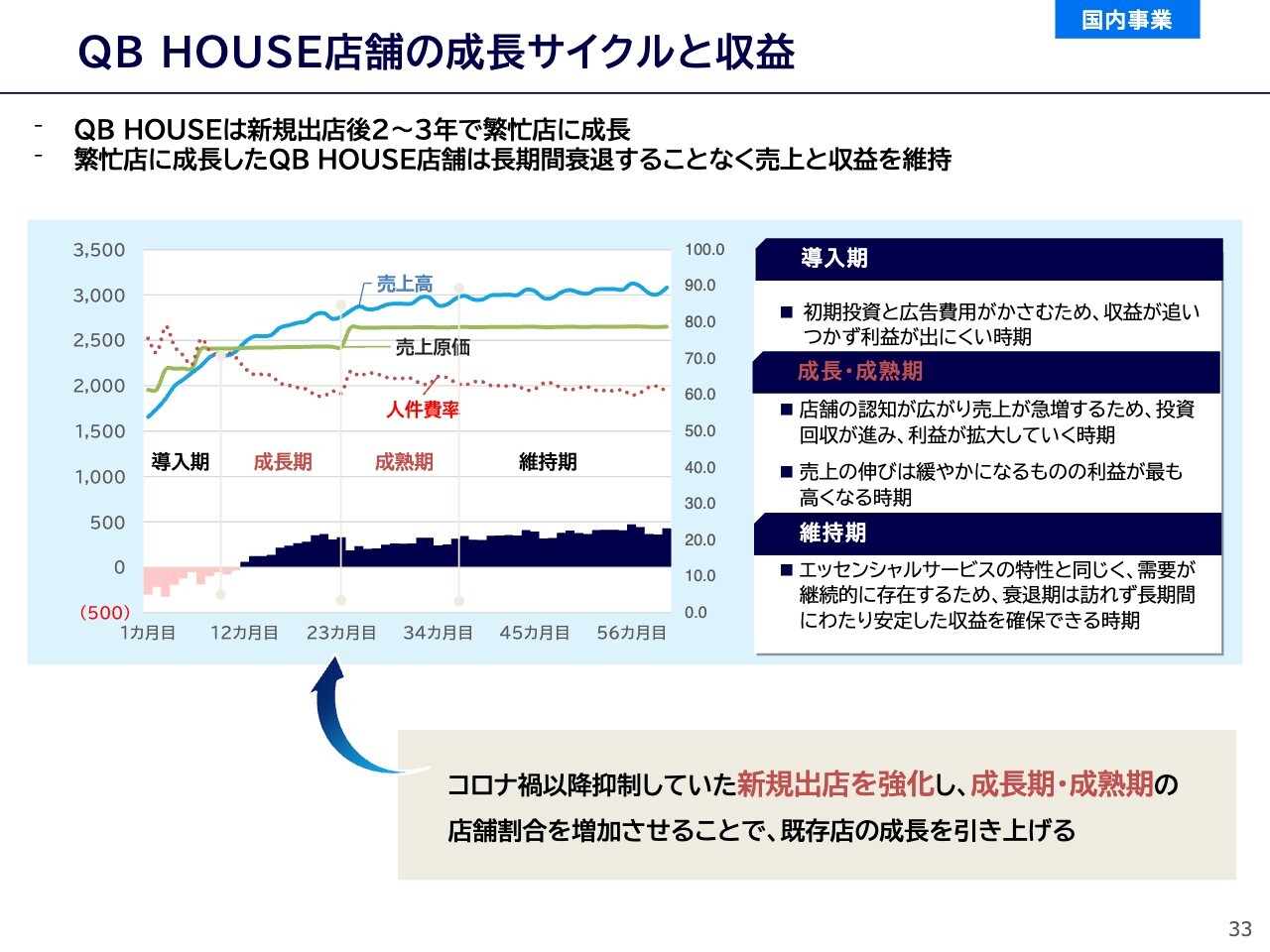

QB HOUSE店舗の成長サイクルと収益

QB HOUSEのプロダクト・ライフ・サイクルと、収益性との関係についてご説明します。

QB HOUSEのプロダクト・ライフ・サイクルの特徴として、導入期では初期投資と広告費がかさむために利益が出にくい時期となります。しかしこの期間は、認知度を向上させ、長期的な成長基盤を築くために重要な期間です。

成長期では、認知度が広がるにつれて売上と利益が急増し、投資回収が進み、利益が拡大します。この期間には、新規顧客の獲得とリピーターの増加により、安定した顧客基盤が形成されます。

成熟期には、売上の伸びは緩やかになるものの、安定した収益と高い利益率を維持し、最も利益が高まります。強固な顧客基盤とブランド認知度により、市場シェアが確立されていきます。

そして、エッセンシャルサービスの特性と同じく需要が継続的に存在するため、衰退期が訪れず、長期間にわたり安定した収益を確保できる維持期に入ります。この時期は、安定した店舗運営とサービスレベルの維持が重要です。

このように、新規出店を強化する今期は利益が出にくい期間となりますが、成長期・成熟期の店舗が増えるにつれて、再び既存店の収益力が、安定的に向上していきます。

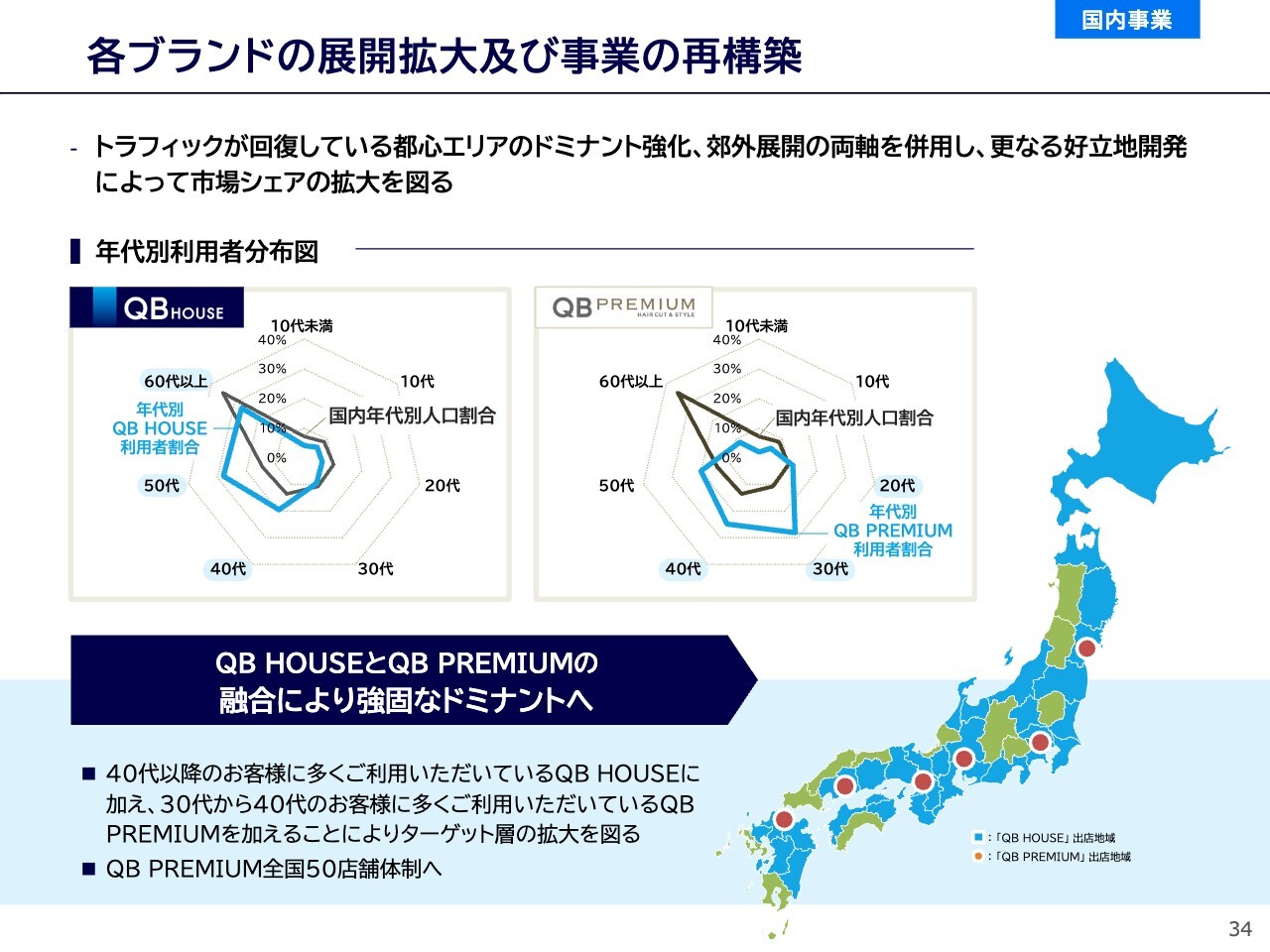

各ブランドの展開拡大及び事業の再構築

スライドの図は、QB HOUSEとQB PREMIUMを利用している方々を、年齢別で表したものです。

40代以上の男性利用者が多い「QB HOUSE」と、30代・40代の男性の利用が多い「QB PREMIUM」という、顧客層の違いが表れています。クロスプロモーションとシナジー効果をさらに追求すべく、QB PREMIUMの全国50店舗体制の構築を目指していきます。

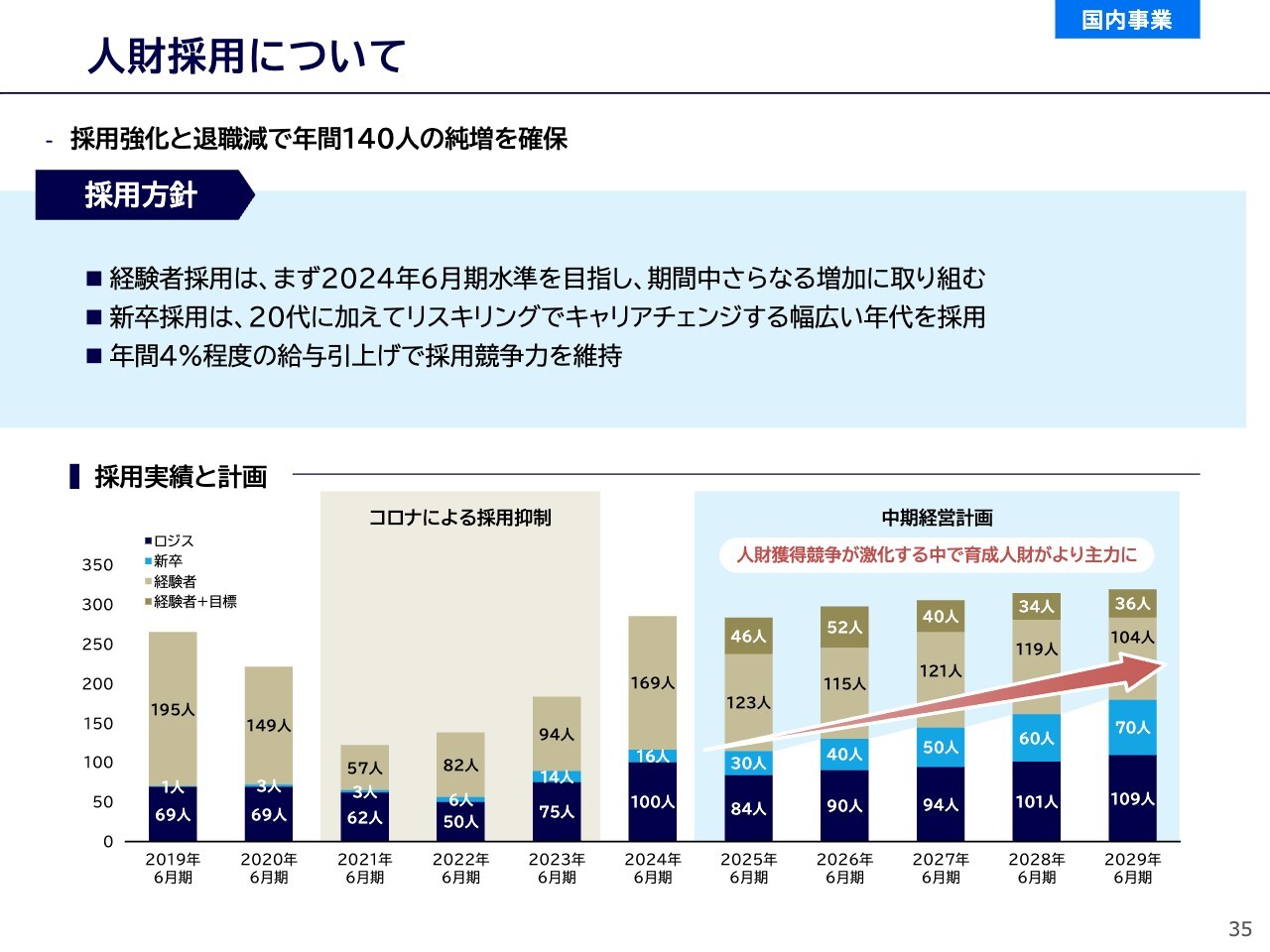

人財採用について

人財採用についてです。成長のボトルネックとなっていた人財不足に関しては、待遇改善の継続的な実施が、採用力の向上につながってきています。今後も生産性や付加価値向上に伴う継続的な待遇改善を実施することで、競争力を維持します。一方、カット未経験者の採用および新卒採用については、これまで以上に強化していく計画です。

新卒入社は、20代の若年層に加え、40代以上のリスキリングによるキャリアチェンジ者が増加しており、昨年は全体の40パーセントを占めました。20代に負けず劣らず向上心が高く、当社ではこのような人財も積極的に採用していく方針です。

中期計画の最終年度には、年間300名の新規採用および育成体制を構築します。処遇改善による退職率の低減を併せて実現することで、国内年間35店舗の純増体制を構築していきます。

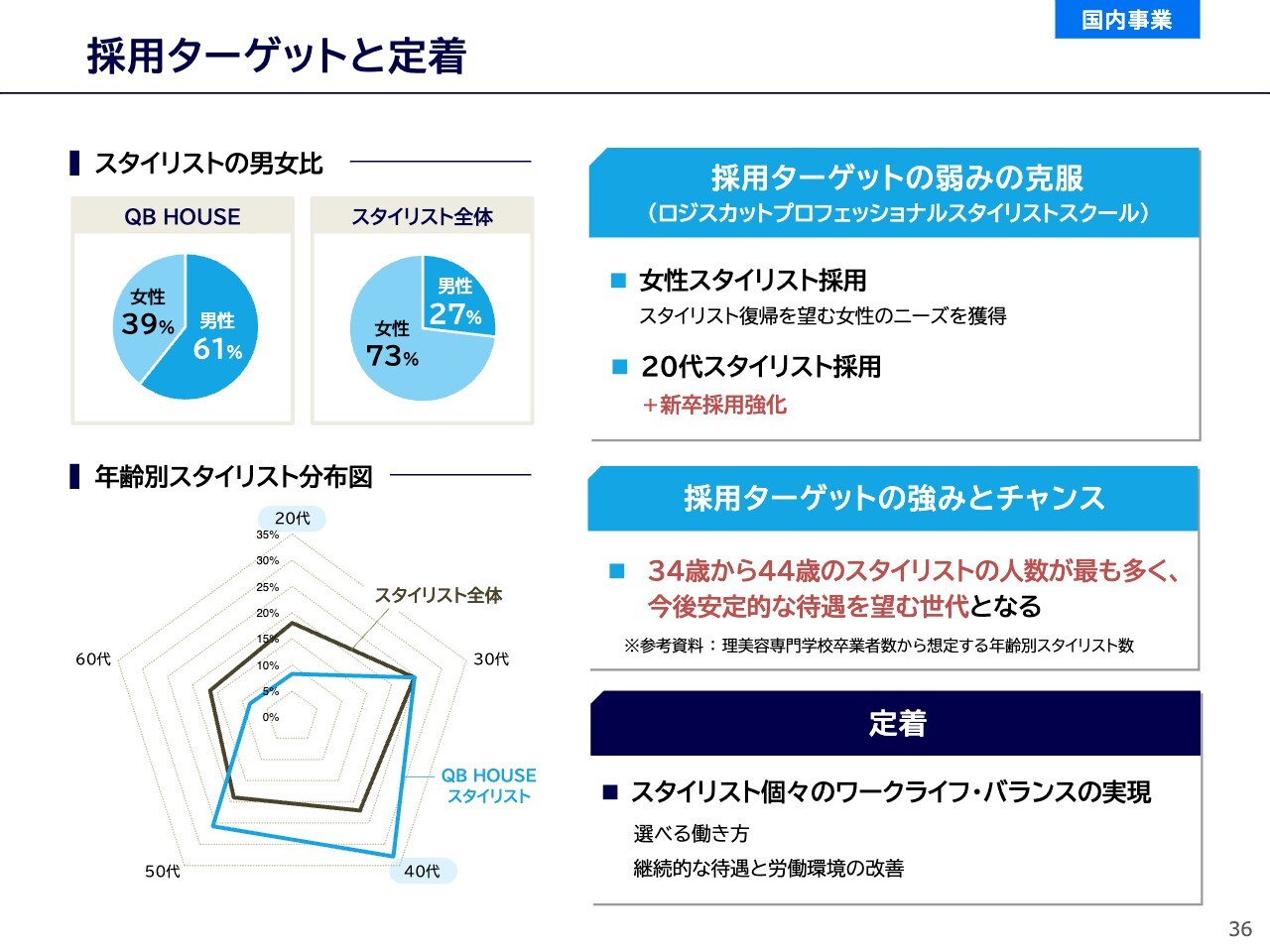

採用ターゲットと定着

人員確保のための、当社の採用ターゲットと定着施策についてです。理美容業界の有資格者の約7割が女性であるのに対し、当社所属のスタイリストは、6割が男性となっています。また、年齢別に見ると、20代のスタイリストが少ない一方で、40代のスタイリストが多い状況です。

現時点においては、女性スタイリストと20代のスタイリストの少なさが課題ですが、現在ロジスカットスクールを経由して入社するスタイリストの約60パーセントが女性となっており、業界への復帰やキャリアチェンジを望む女性のニーズを捉えています。

課題として、女性は男性より定着率が低い傾向にあります。QB HOUSEのグループのありたい姿でもある「共存」をテーマにした、「存(ながら)える職場環境」を実現するため、育児や介護、体力面などを考慮した多様な働き方の選択肢や学び直しの機会を設けることで、女性のみならず、シニア層の労働移動者支援やスタイリストとしての労働寿命の延長にも取り組んでいきます。

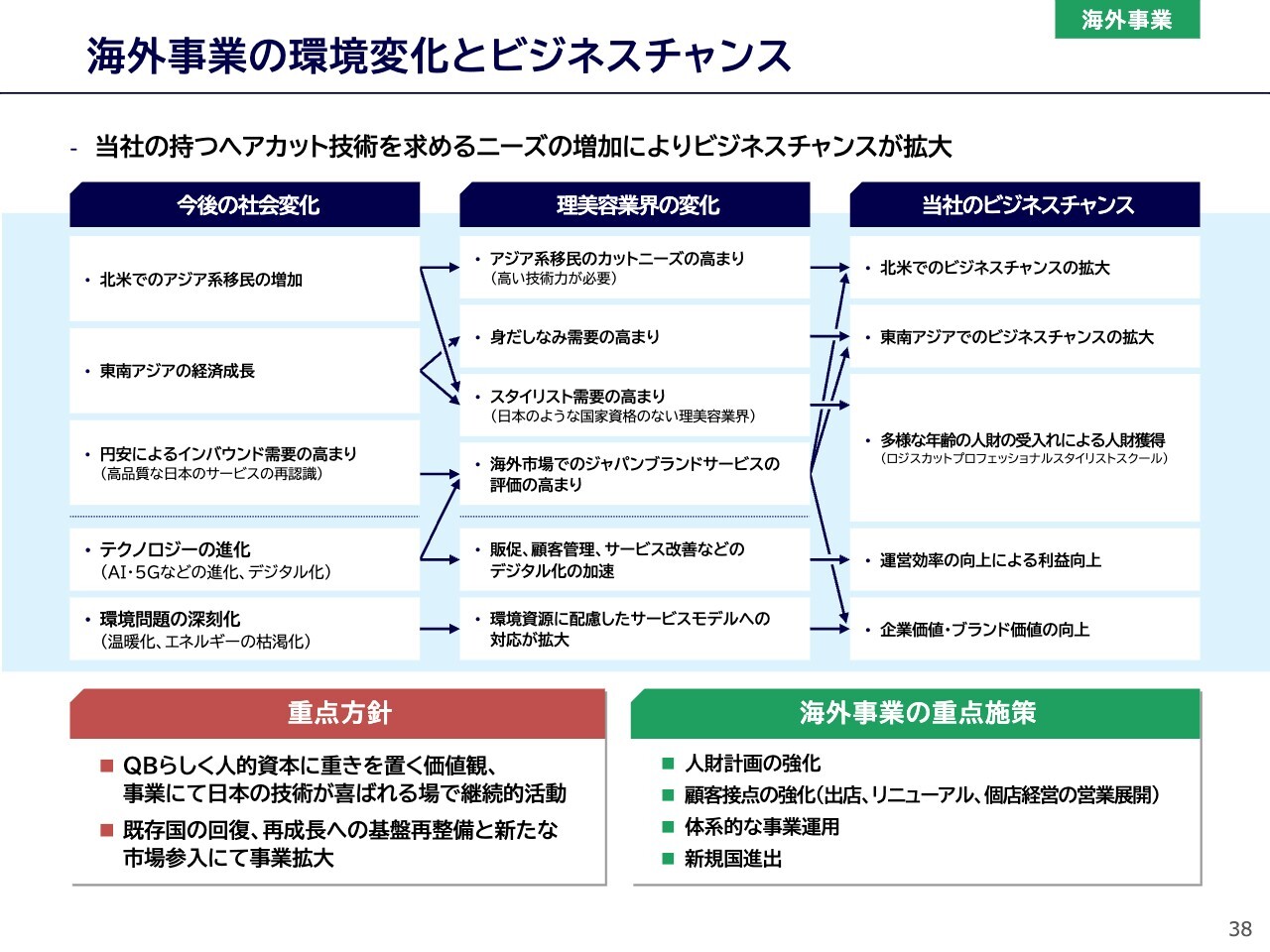

海外事業の環境変化とビジネスチャンス

海外事業の成長と事業戦略についてご説明します。コロナ禍での停滞、政治経済状況による不安定など、ばらつきはあるものの、今後もアジア地域の発展が予想されます。アジア系の人々が、国境を越えてグローバルに広い範囲で活躍することが、これまで以上に見込まれます。

日本人を含むアジア系の方々の髪質は、欧米の方々の髪質と比較して硬いため、より高いカット技術が必要です。我々が誇る高いカット技術は、今後多くの地域で必要とされ、さらなるビジネスチャンスが拡大すると考えており、ここに4つの戦略を定め、重点的に取り組んでいきます。

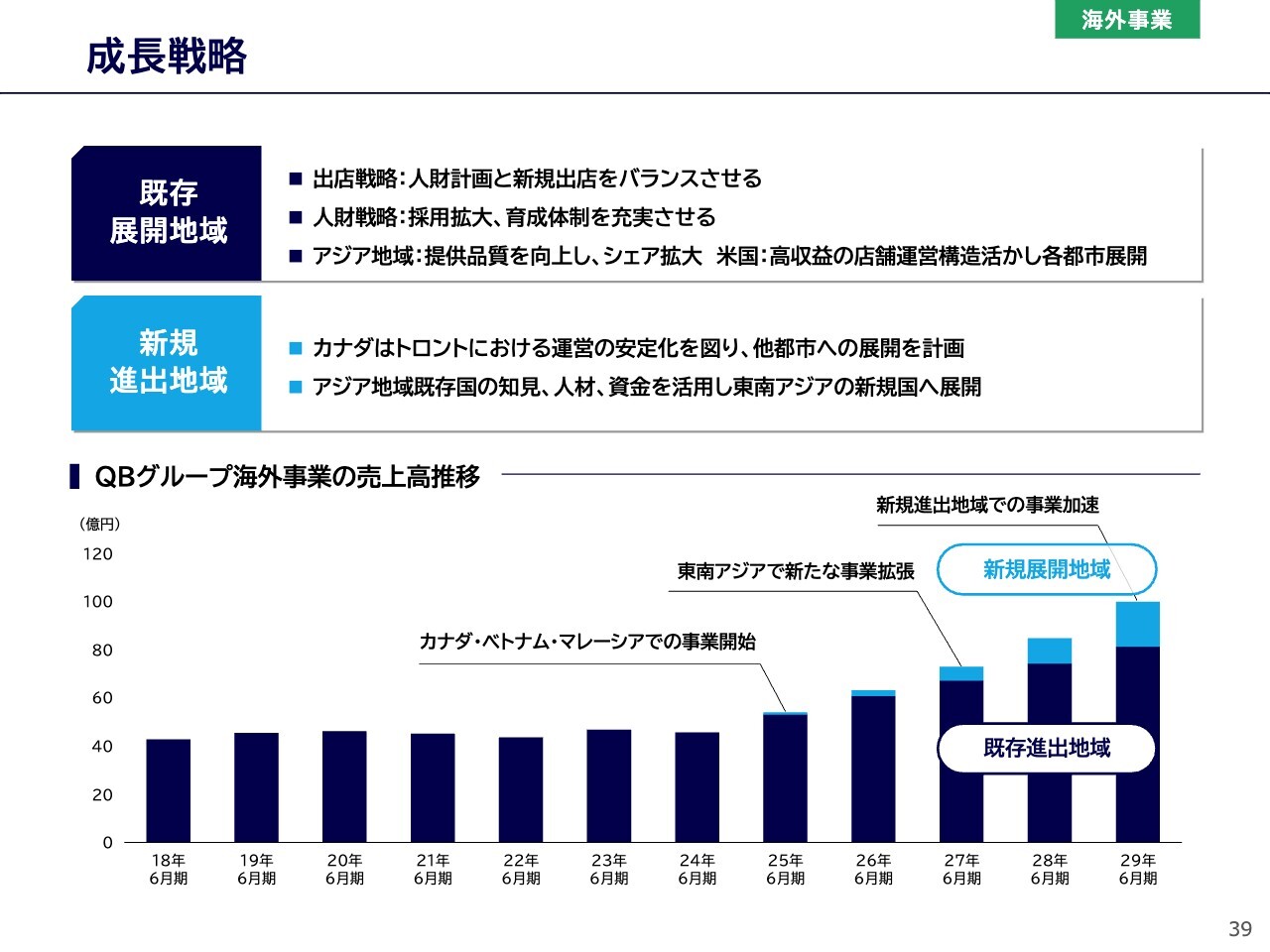

成長戦略

現在展開している既存地域に加え、新たな地域へ展開し、海外事業の成長を図ります。既存展開地域では、カット技術とサービス力向上、利便性が高まる店舗展開を、引き続き推進していきます。特にアジア各国では、ドミナント強化をさらに推進し、高い市場シェアを維持することに注力していきます。

新規進出地域としては、2024年6月期に会社設立したカナダに加え、経済成長が著しい市場であり参入の好機であるベトナム、既存進出国であるシンガポールとの親和性の高いマレーシアがあります。その他、今後進出を検討している新規国にも、今までの知見、人財を駆使して拡大を図っていく計画です。

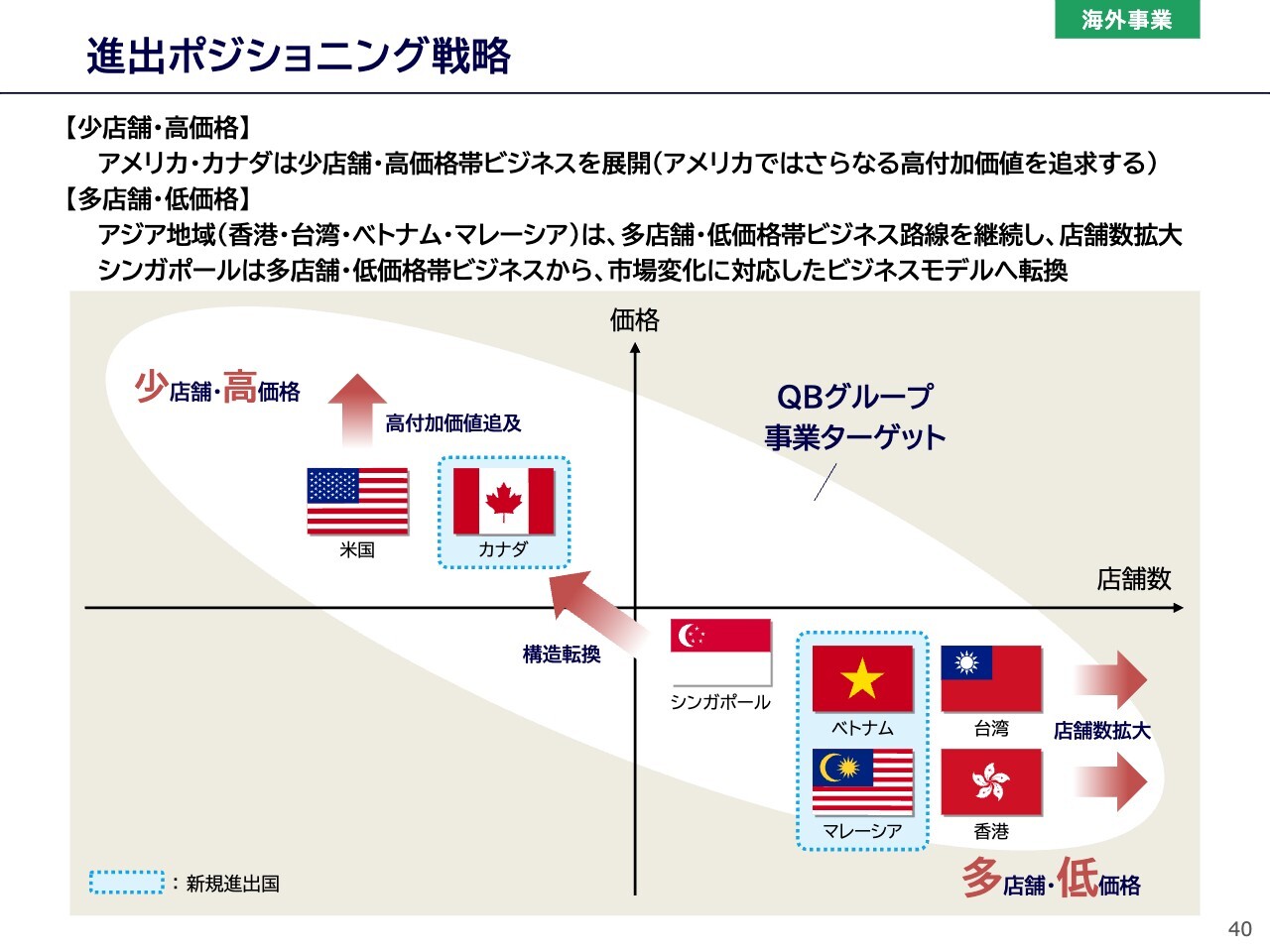

進出ポジショニング戦略

スライドは、今後の海外事業の店舗展開のポジショニングを表したものです。アジア地域では、お手頃な価格で多店舗展開を狙い、成熟した社会での身だしなみニーズを捉えます。今後、経済成長が期待されるベトナムやマレーシアでも、同様の戦略をとる計画です。

一方、北米は、当社の持つ高いヘアカット技術への評価を高単価で得やすい市場です。1店舗ごとの高収益構造を実現することで、その地域の需要に対応した拡大戦略を図っていきます。

現在苦戦しているシンガポールでは、店舗個々の環境・ニーズに合わせて、多店舗戦略重視のみではなく、サービス力の高い、高付加価値戦略への転換の動きも加速させます。

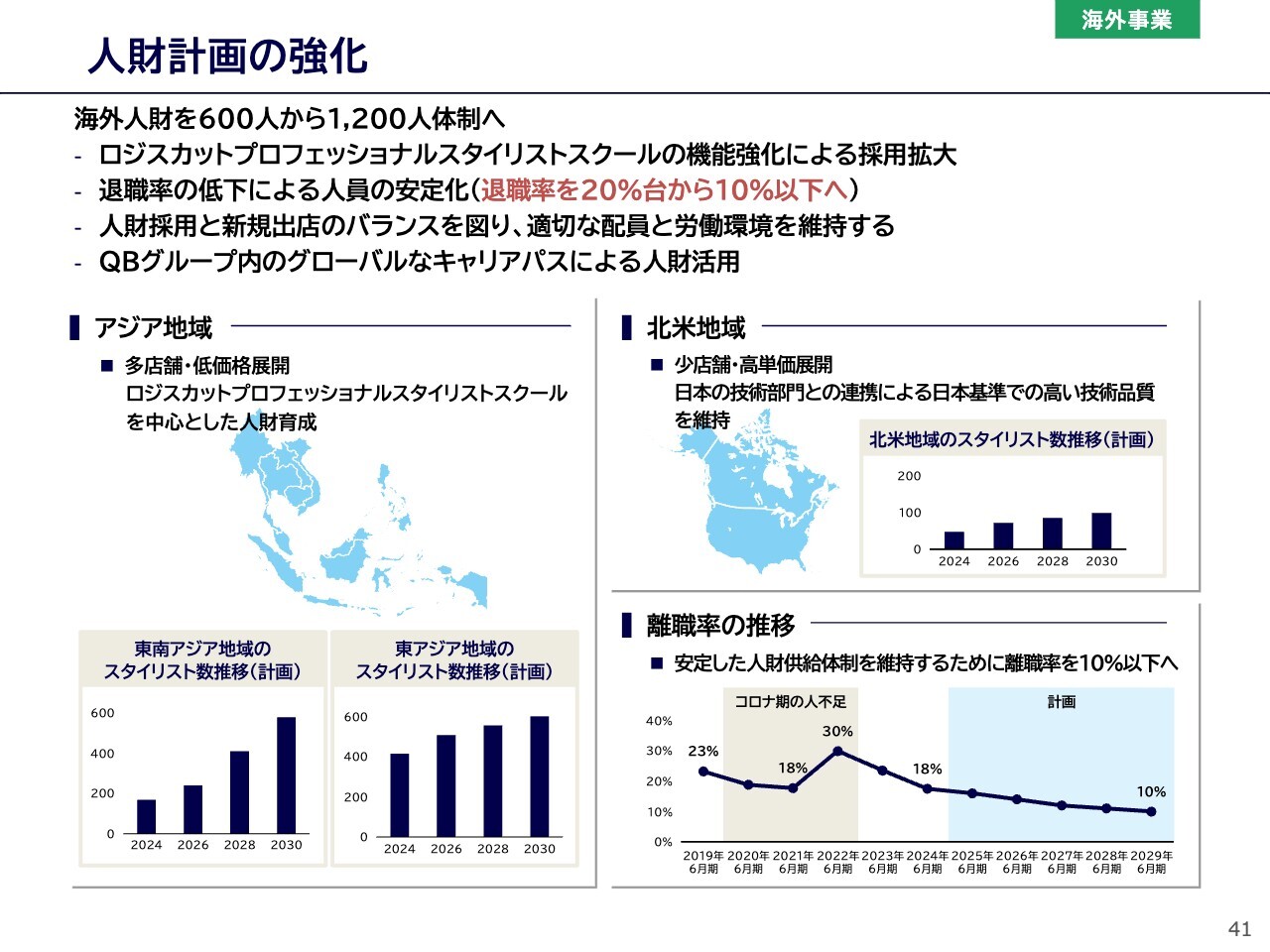

人財計画の強化

中期経営計画では、海外事業で働くスタイリストを、現在の600人程度から1,200人へと、事業規模拡大を図ります。そのための人財計画の強化について、ロジスカットスクールの機能強化や日本の技術部門との連動によるカリキュラムの適正化、また、グループ内での国境を越えた派遣など、キャリアパスの構築を行うことで、他社には真似のできないスタイリストの採用・育成を強化していきます。

海外では、日本と異なり免許制度のない地域も多くあるため、スタイリストとして従事し続けることへのモチベーション維持も課題となっています。成長可能な育成カリキュラム、フォロー体制を持ち、長く安心して働いてもらえる環境を創り、離職者を減らしていくことが、人財確保にとって重要であると考えています。

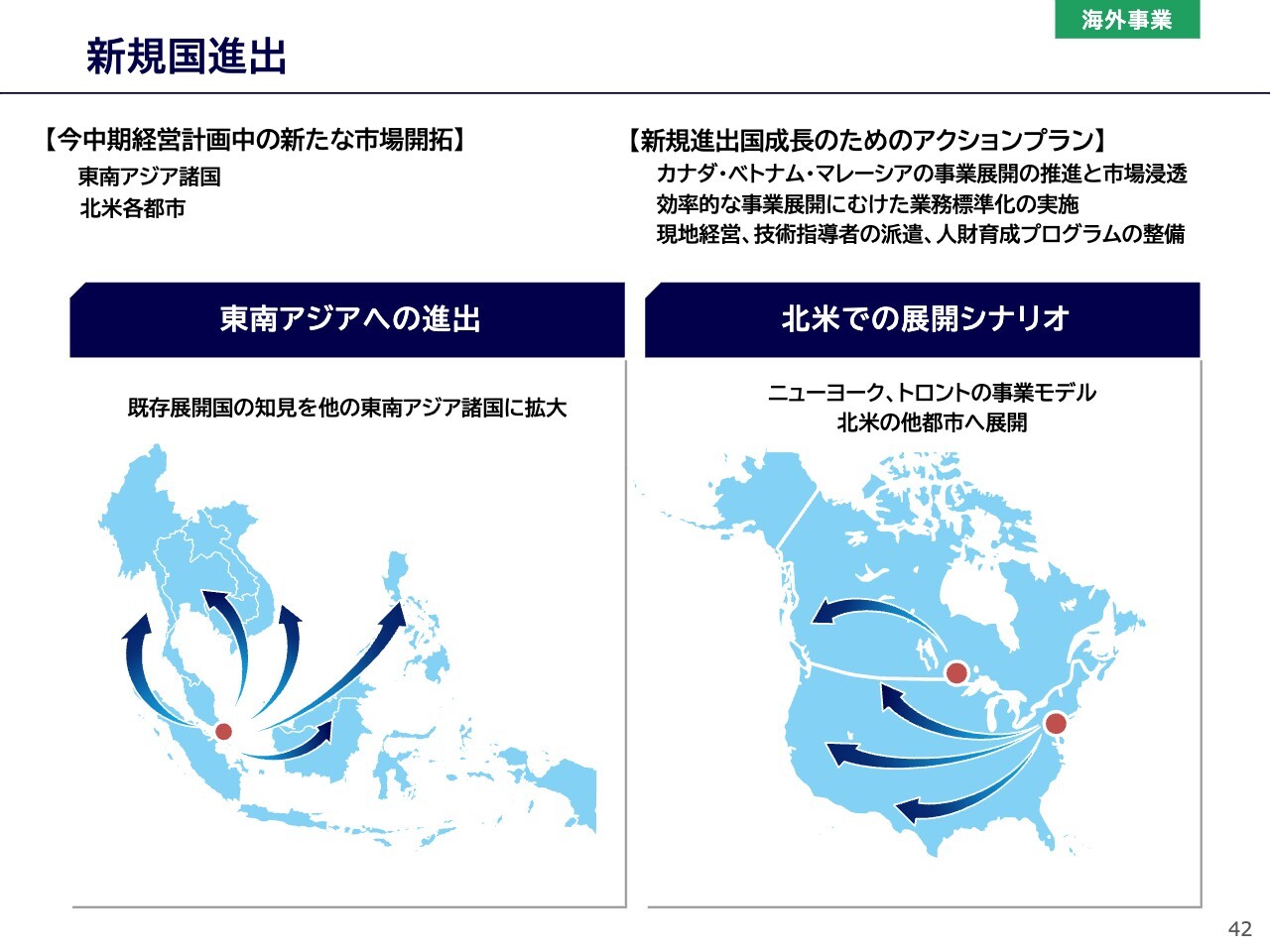

新規国進出

さらなる新規国への進出については、20年以上の海外運営で培った経験値を新たな国に浸透させていくことで、成長の場をさらに拡大していきます。成長著しい東南アジアは先述のとおりですが、北米ではニューヨークやトロントを起点に、新たな都市へと展開し、事業規模の拡大・安定を図っていきます。

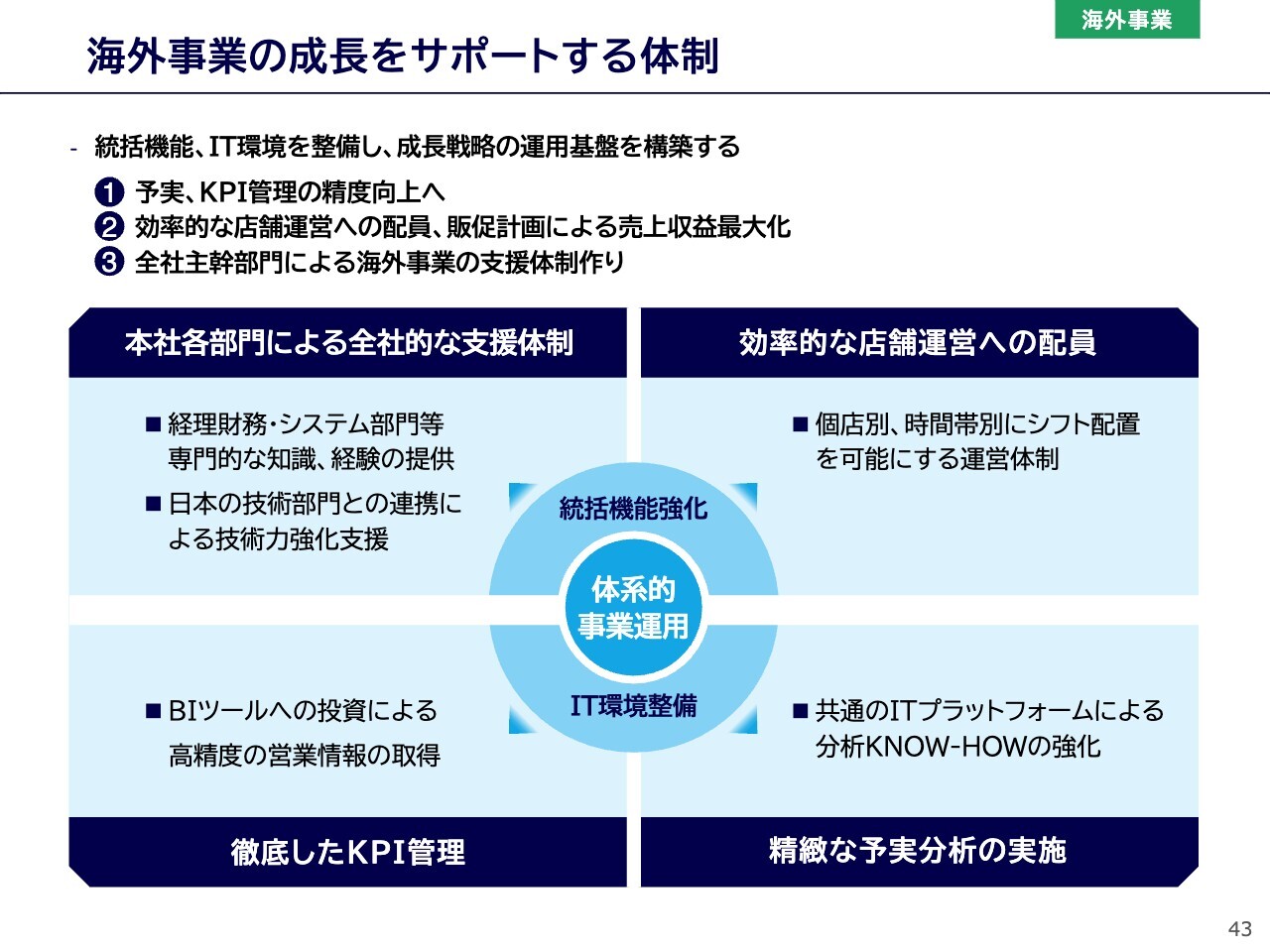

海外事業の成長をサポートする体制

今後、他地域への店舗展開を行っていく海外事業では、利益最大化への事業運営体制を、より体系的に行っていく必要があると考えています。昨年新たに設置した海外事業本部を中心に、既存国・新規国への支援体制を拡充し、効率的、体系的な事業運営の体制を構築していきます。

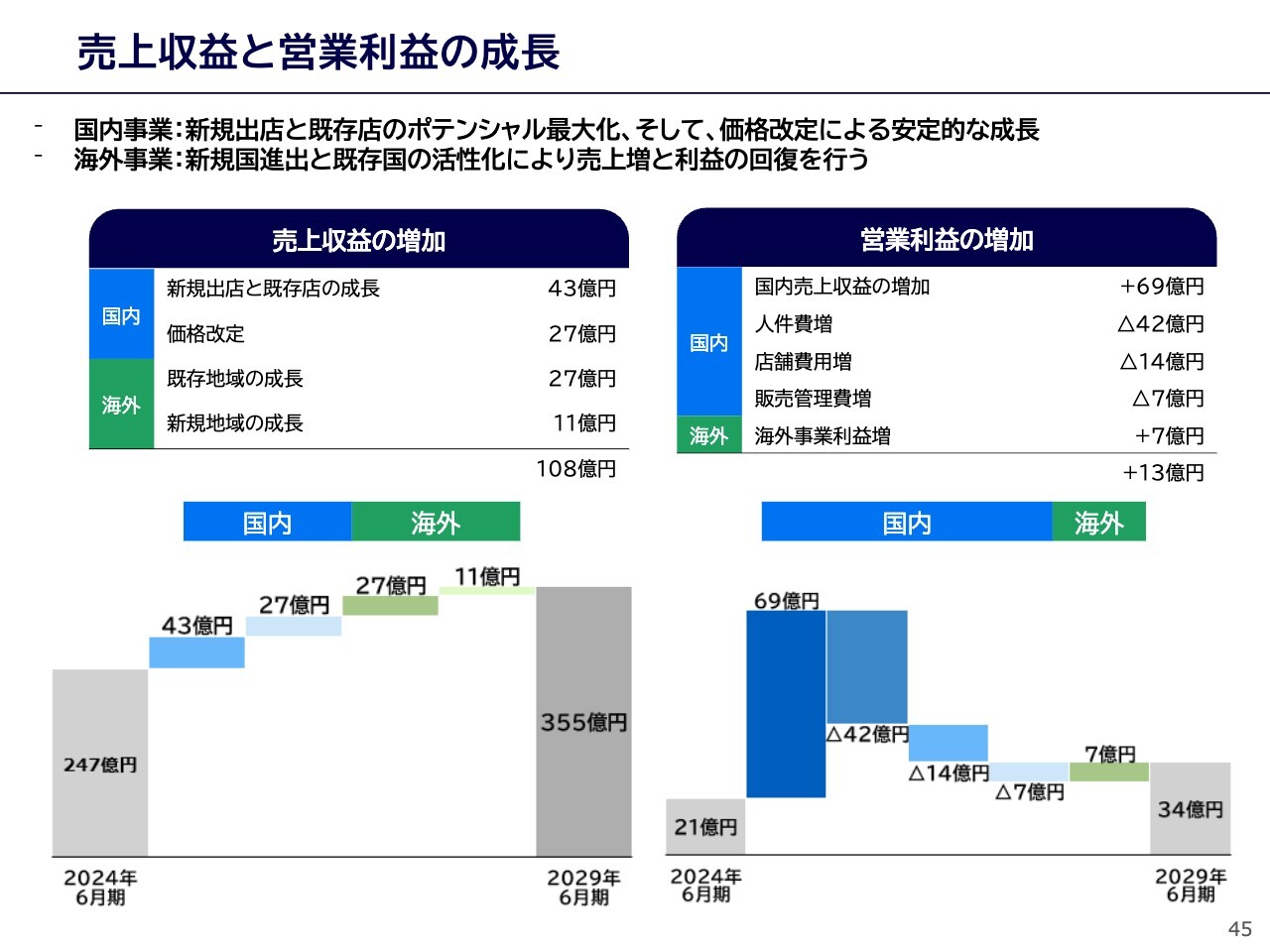

売上収益と営業利益の成長

財務戦略と株主還元について、概要をご説明します。中期経営計画では、国内事業において70億円程度の売上収益増加を見込んでいます。また、海外事業では38億円の売上収益増加を計画しています。

営業利益は国内事業で6億円、海外事業は既存国の活性化による増収効果も含め、7億円を計画しています。

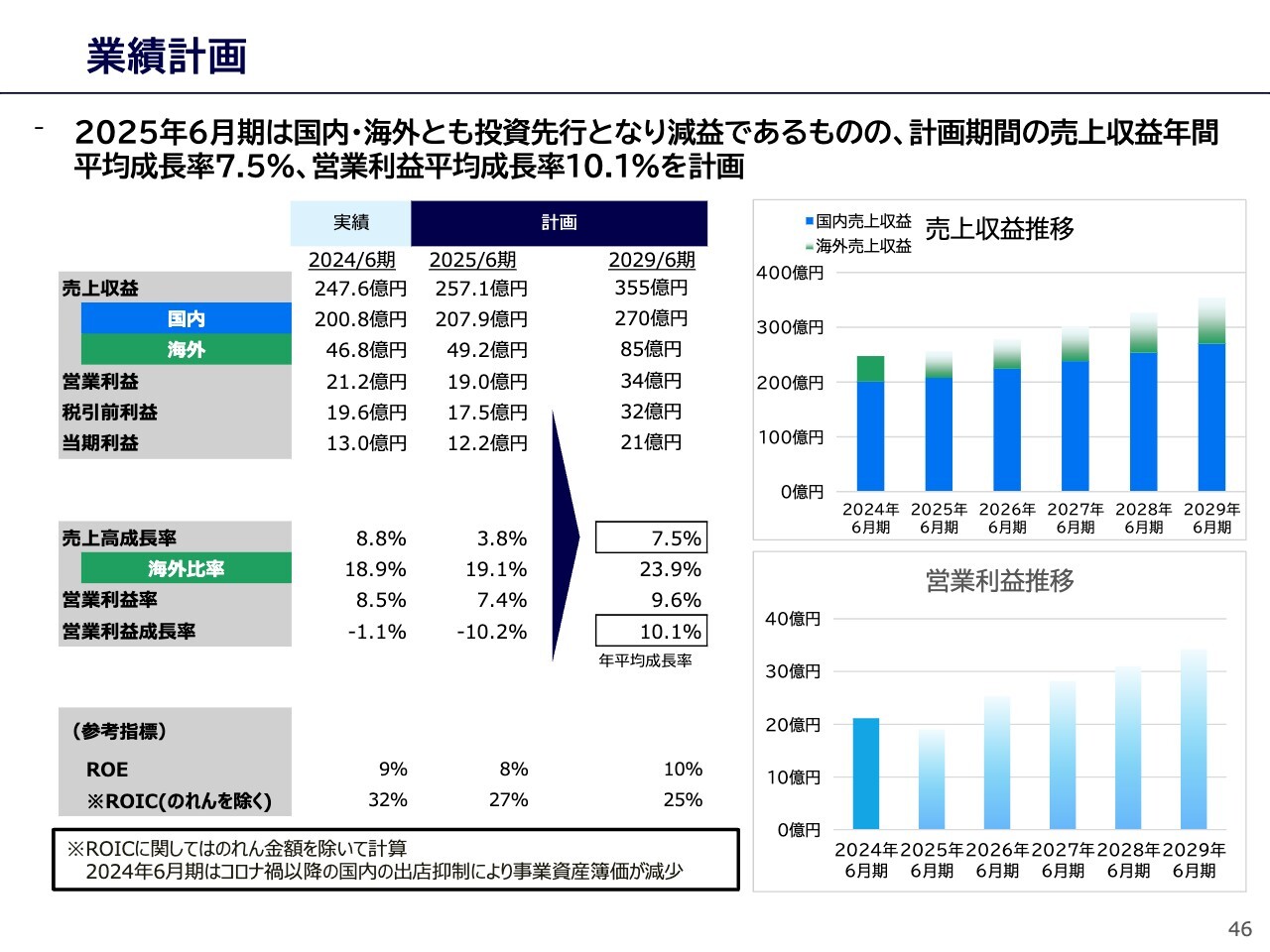

業績計画

業績計画の概要についてご説明します。2025年6月期は、国内・海外とも投資先行となり減益ではあるものの、計画期間の売上収益年間平均成長率は7.5パーセント、最終年度である2029年6月期の売上収益は355億円、営業利益平均成長率は10.1パーセント、営業利益は34億円、営業利益率は9.6パーセントを計画しています。

ROEは10パーセント、ROICは25パーセント程度の水準を維持する計画です。

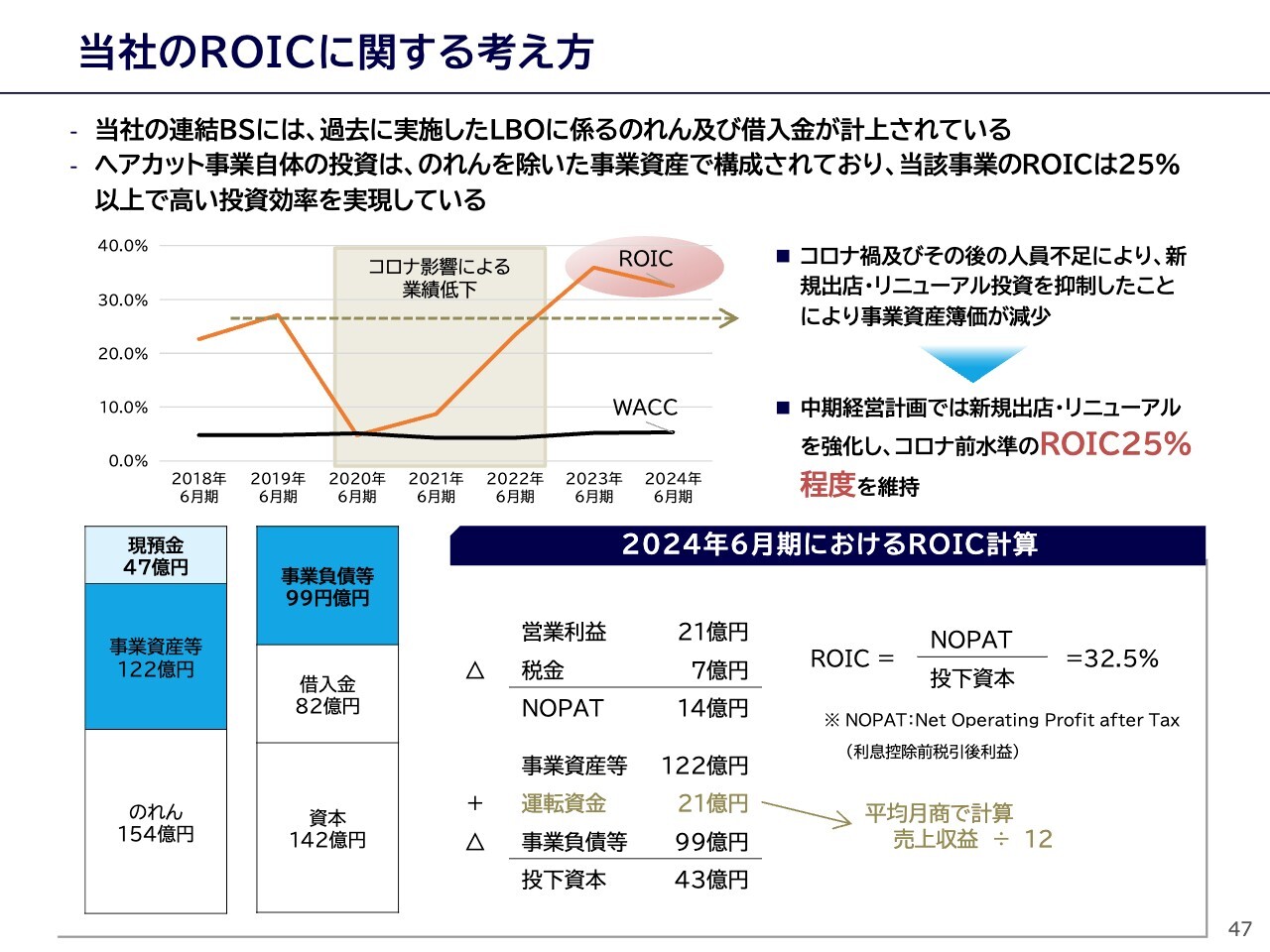

当社のROICに関する考え方

ROICの目標水準25パーセントについて、当社のROICに関する考え方を補足説明します。当社資産には、レバレッジバイアウトによる多額ののれんが計上されており、ROICの計算においても大きな影響を及ぼしています。この影響を除いてROICを計算した場合、コロナ禍前の水準で25パーセント程度と、高効率の経営ができていると考えています。

その後、スライドのグラフのように、新型コロナウイルスの影響により業績水準が低下し、リニューアルの延期、人財不足等による出店の抑制で事業資産簿価が減少しました。ROICの水準が大きく変動しましたが、今中期経営計画では新規出店を強化し、安定した事業成長を図り、コロナ禍前の水準が適正であると判断し、ROICは25パーセントを目標として定めました。

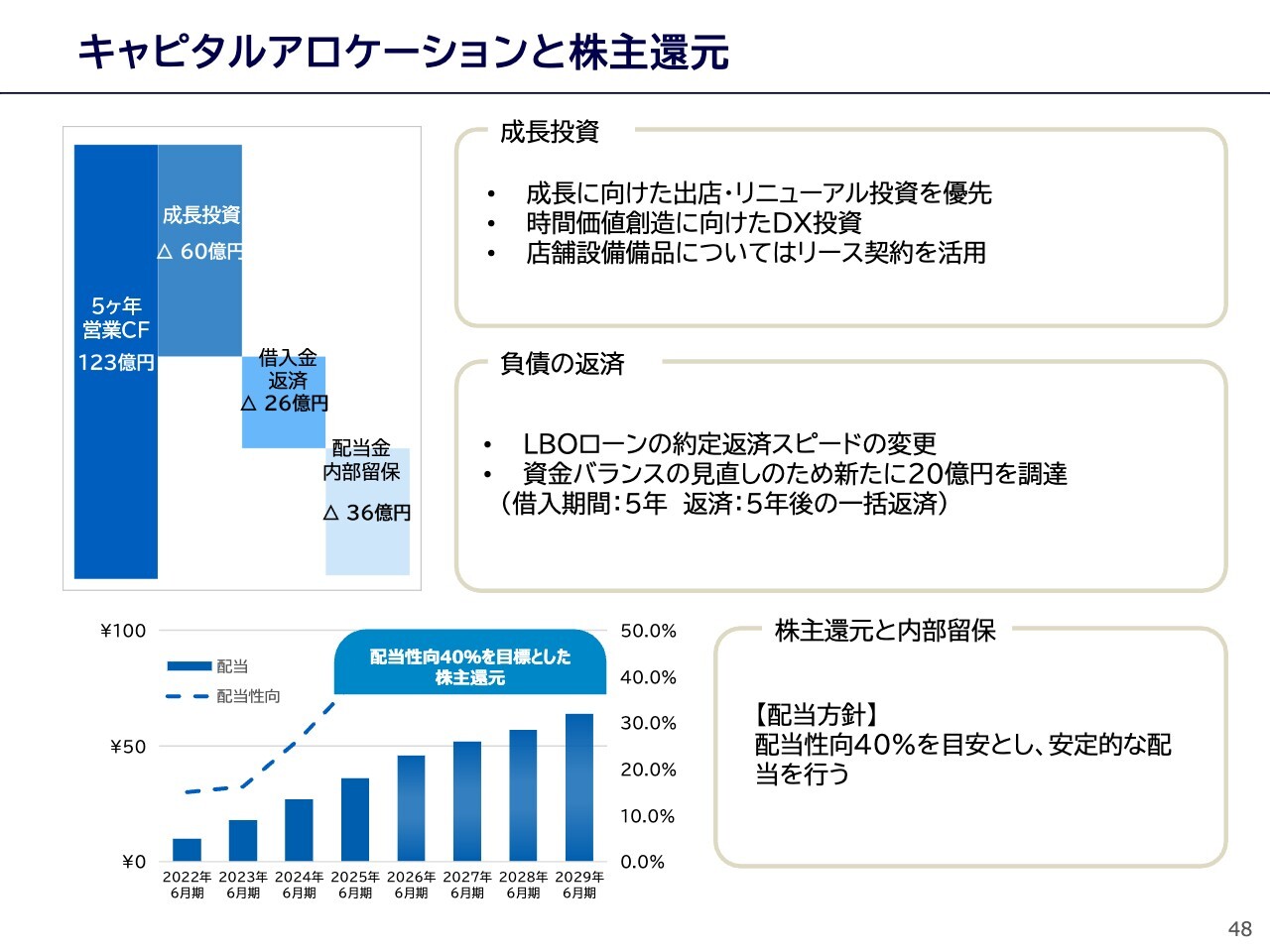

キャピタルアロケーションと株主還元

中期経営計画のキャピタルアロケーションと株主還元についてご説明します。事業期間中に得られたキャッシュフローの使い道は、成長投資を最優先とします。新規出店や店舗のリニューアルに加え、今中期経営計画の大きな施策でもあるDX投資などに合計60億円を使用します。

負債の返済に関しては、LBOローンの約定返済が約40億円ありますが、返済バランスを変更し、返済額を26億円としています。株主還元は配当性向40パーセントを目標とし、利益の増加とともに安定的に増加させていく予定です。

また、店舗オペレーションの変革など、デジタルの技術を活用した業務プロセスの変革を進める中で、株主優待制度についても今後検討していきます。

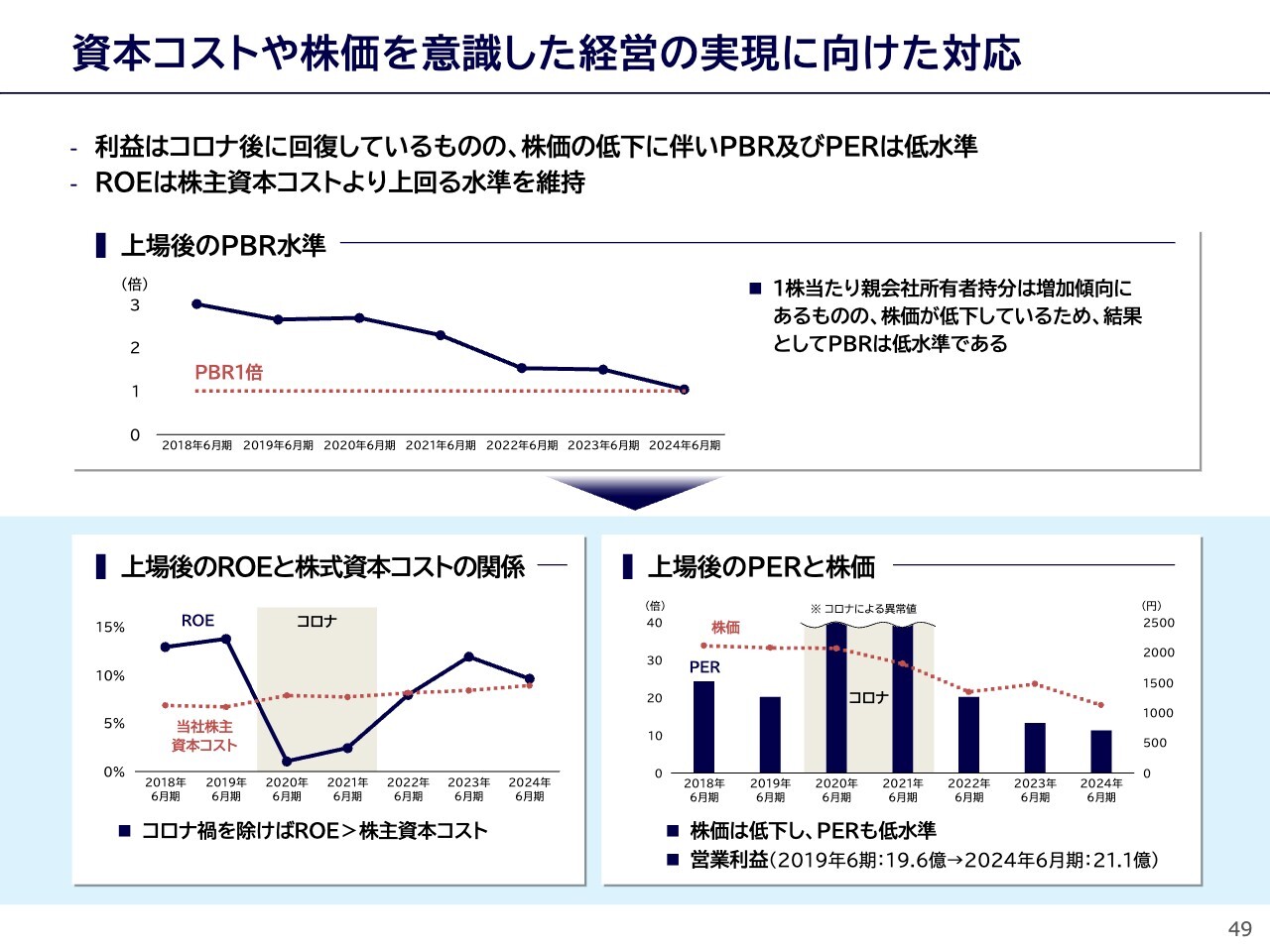

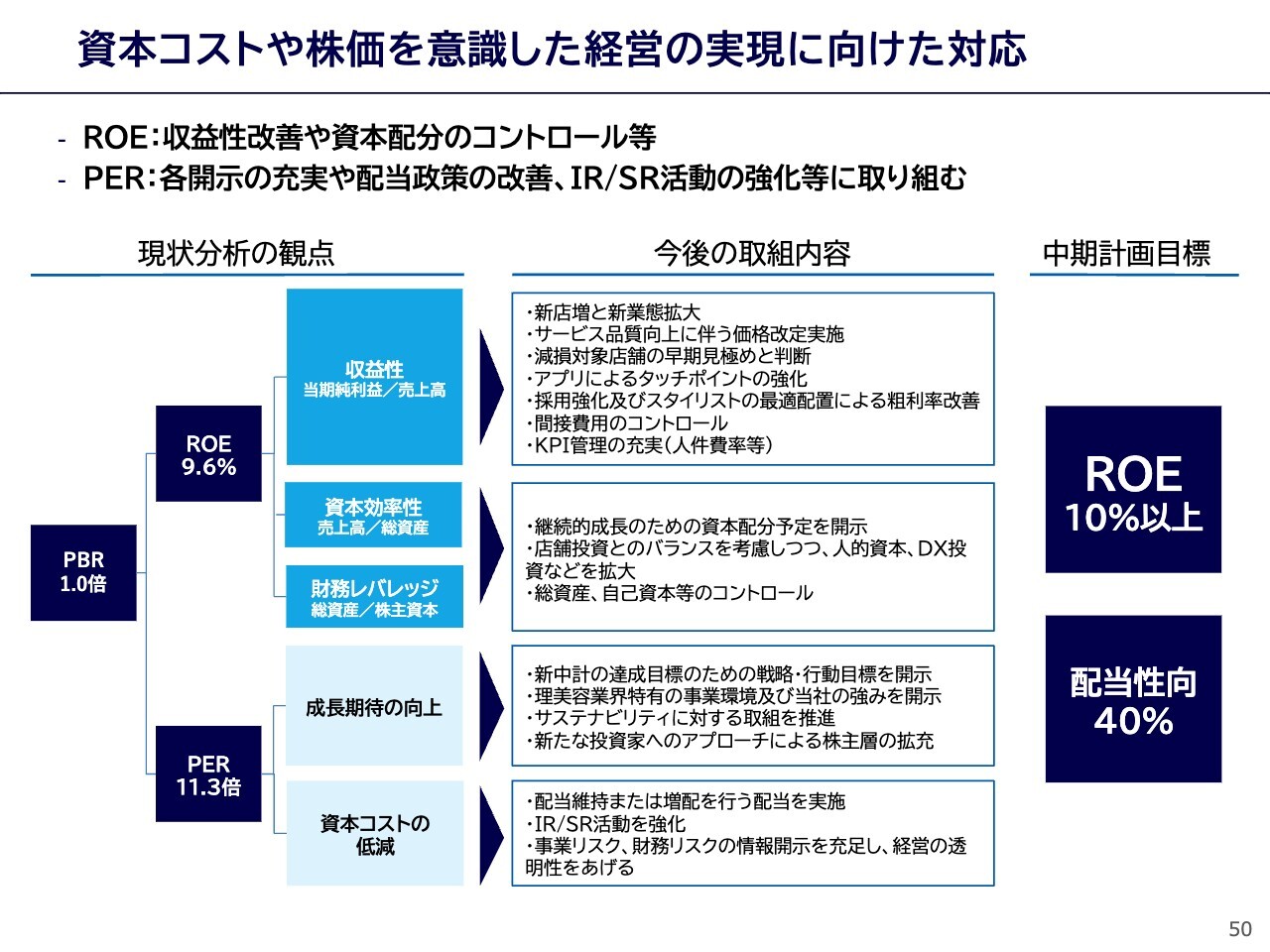

資本コストや株価を意識した経営の実現に向けた対応

資本コストや株主を意識した経営の実現に向けた対応についてです。当社の株価は、コロナ禍以降低迷しています。PBR水準は低水準で、より本質的に企業価値を上げる必要があると考えています。

資本コストや株価を意識した経営の実現に向けた対応

そのためには、今回定めた中期経営計画の達成、すなわち連結業績と財務目標の達成が不可欠です。また、これまでの機関投資家のみなさまとのコミュニケーションを、より密にすることはもちろんのこと、個人投資家のみなさまとも同様な場を設け、当社の未来像に、より関心を持っていただけるよう努めていきます。

以上が中期経営計画の概要です。ご清聴ありがとうございました。

質疑応答:賃上げの原資について

質問者:来期以降の賃上げに関してです。賃上げの原資は値上げ分から回すのか、それとも、何か効率を上げることにより捻出するのか、具体的なものがあれば教えてください。

北野:賃上げの水準と原資についてですが、スタイリストは我々の成長の源になりますので、この方々を定着させ、さらに新規採用力を向上させるためには、安定した賃上げが必要だと考えています。中期経営計画には、3パーセントから4パーセントの賃上げを、毎期行っていくことを盛り込んでいます。

現在、スタイリストの採用が順調に進んでいますので、既存店舗の未稼動席の稼働化、1店舗当たりの稼ぐ力の向上によって、収益力は上がります。また、プライシング戦略によっても収益力は上がります。それらが賃上げの原資になると考えています。

現在、65歳以上の方には「月1キャンペーン」という、月1回の利用でやや低価格になるサービスがありますが、このようなキャンペーンも組み合わせながら、付加価値の向上に伴う価格改定が必要だと思っています。ですので、DXの活用などでお客さまの顧客体験価値を向上させながら価格を上げていくことで、原資を見出していければと考えています。

質疑応答:価格に関する支配力・影響力について

質問者:御社の価格に関しての支配力・影響力についてです。クイックカットという低価格帯の業界において、シェアがどの程度までいくと価格支配力が出てくるのでしょうか? また、値上げを躊躇しなくなるシェアの水準はどの程度なのか、教えてください。

北野:へアカット専門のチェーン店が日本全国にある中で、我々は30パーセントほどシェアを持っています。ですので、我々が価格改定すると、ほとんどの大手ヘアカット専門店が追随してくるかたちです。

専門店の一部はフランチャイズですので、地方において1,300円くらいの価格で提供しているところもあります。我々は他社というより、1,000円台後半で提供している総合理美容室との差別化を意識し、付加価値を向上させながら価格を引き上げていくことを考えています。

質問者:シェアが30パーセントくらいで、すでに価格支配力があるため、それをさらに伸ばしていくことは考えていないということでしょうか?

北野:まさにそのとおりで、今中期経営計画の中核には「サービスのデジタル化」があります。ヘアカット専門店で指名ができないと、お客さまからすれば、スタイリストにその都度オーダーを伝えなければならなくなり、愛着などが重なっていきません。我々は、そこに次の成長、お客さまの顧客体験価値を向上させる可能性が潜んでいるのではないかと思っています。

しかしお客さまの好みのスタイルをデータ化すれば、お客さまはどこの店舗に行っても「いつもの」で伝わり、他のヘアカット専門店に行く理由が少なくなります。出張先や旅先で、このようにコミュニケーションがしやすい状況になれば、サービスクオリティを上げていくことができます。またお客さまに、それに伴う価格のアップもお願いできると考えています。我々はこの5年間で、その世界を創り上げたいと考えています。

質疑応答:配当について

質問者:バランスシートに関して、ROICをご説明いただきました。配当については増やす余地があるのではないでしょうか? 現状の配当性向40パーセントから踏み込んだ展開は考えていないのですか?

北野:現時点では、投資と返済が大きいです。今回は一部リファイナンスを行い、返済ピッチを遅らせました。しかし、もともとレバレッジの効いたバランスがありますので、そこを改善していく中で、徐々に収益力を上げながら、配当の水準を上げていければと考えています。

質疑応答:海外展開の方策と新規国への進出について

質問者:海外展開に成長の可能性を感じました。言語の問題など、いろいろなことがあるかと思いますが、「スタイリストのリテンションができればノウハウが横展開できる」という認識でよいでしょうか? また、先進国は米国とカナダ以外の展開も考えられるのか、教えてください。

北野:国内も、最初は退職率が30パーセントを超えるところからスタートしました。当初は「給与」という水準で採用を行っていましたが、それだけでは退職率の低減にはつながりませんでした。そこで我々は、学ぶ環境の充実を行いました。「この会社にいれば技術を向上し続けられる」という価値観を醸成し、「長く働きたい」という思いを高めていくことに取り組んできました。

海外においては、アジアがこれから発展していく中で、独立心が旺盛なところもあると思います。しかし、彼らも日本のスタイリストと同様に、「自分の力を磨いていきたい」「技術力を高めていきたい」という思いを持っています。

今、我々が一番注力しているロジスカットスクールを起点とし、人財の育成と拡充を行っていけば、今の退職率は徐々に低減できると思います。台湾や香港は導入してから約2年が経過しましたが、低減していることは明らかです。したがって、新規国でも同じような取り組みを展開していきたいと考えています。

先進国について、我々の「カットしかしない」「無駄な水を使わない」ことへの共感性は、成熟社会のほうが高いと思っていますので、北米はもちろん、ヨーロッパにも確実に出店できると思います。

ただし、賃貸借契約には注意が必要です。賃貸借契約の考え方は、国によって違います。ヨーロッパは比較的長く、区画が大きいところがあります。欧米に進出する時には、店舗人件費と家賃比率の中で、稼げる店舗が作れるかどうかに注意しています。

質疑応答:DXについて

質問者:DXについてです。「いつでも同じカットを」というDXは、この計画期間のどのあたりで実現するのでしょうか? 60億円のうち、どのくらいが設備投資として入っているのか、その効果は売上の増加にどのくらい入っているイメージなのか、教えてください。

北野:すでに要件定義は進めています。ただし、最後のスタイル提案までは、投資金額に入っておらず、初期的な2億円程度の開発費を見込んでいます。

導入時期について、2025年の中旬くらいから、試験適用を順次行っていきます。いくつかの機能を用意する予定です。お客さまにアラームを鳴らすなど、お客さまとのコミュニケーションを高められるものや、販促ツールなどを入れていこうと考えています。

2027年には、「いつもの」で通じるQB HOUSEを回し始めます。それには、スタイリストの腹落ち感がなければなりません。スタイリストが、プロとして、お客さまのコンディション・施術を入れていくことになりますので、ユーザビリティがよいものを作れるのかどうかが重要です。

スタイリストが、「これを使えば自分たちの働き方がよくなっていく」「お客さまの喜びが増えていく」と実感できるものを作り、2027年前後には世の中に発信していければと考えています。

質問者:将来的な売上と、利益効率の作り込みの考え方についても、教えてください。

北野:今回は、DX化などで顧客体験価値を向上させながら、価格改定することを計画に盛り込んでいます。

2027年に価格改定を行う計画とし、そのタイミングでDX化するかたちで数字に盛り込んでいますが、お客さまの反響や満足度が上がっているかどうかも見極め、失敗のないよう、価格戦略として進めていければと思っています。

質疑応答:リファイナンスについて

質問者:リファイナンスについてです。20億円のリファイナンスをLBOファイナンスの返済に充てたと思います。それにより、その他LBOのコベナンツの変更はあったのでしょうか? また、LBOローンの返済ピッチに変更はありますか?

壁谷勝吉氏:レバレッジバイアウトに伴う借入金(LBOローン)については、リファイナンスの手続きが非常に煩雑になることから、契約の変更は行っていません。そのため、LBOローンの年間8億円の返済ピッチに変更はありません。

今回、財務戦略については「26億円の返済」と示しています。この返済をすることによって、5年後にはプロジェクトファイナンスからコーポレートファイナンスに切り替えられるようになることを見込んでいます。

古賀靖崇氏:借入金の金額について補足説明します。2024年6月期末時点で、LBOローンの残高は76億5,000万円あります。それとは別に、コロナ禍のバックアップとして設定したコミットメントラインが30億円あり、この融資枠のうち6億円を実行しており、合計すると期末時点で82億5,000万円の借入金の残高があります。

中期経営計画を策定するにあたって、設備投資の資金や株主還元を強化することを計画しています。その中で、まずは短期的な枠である、コミットメントラインを廃止しました。こちらの6億円はすでに返済しています。

一方で、資金を長期化するために、三菱UFJ銀行と20億円(期間5年)の融資契約を締結しており、5年後の一括返済になっています。LBOローンは年間8億円の返済ピッチに変更はないため、5年間で40億円を返済することになります。

以上の3点、「コミットメントライン廃止に伴う6億円返済」「新規の20億円の借入れ」「LBOローンの総額40億円の返済」を合計すると、借入金合計で26億円返済となり、こちらを中期経営計画に記載しています。

質疑応答:DXの進捗ついて

司会者:「無駄を省くオペレーションが特徴の御社のビジネスモデルでは、DXが非常に有力なツールだと考えますが、進捗に時間がかかっている印象があります。社内のリソースが足りないのでしょうか?」というご質問です。

北野:我々は省いていることが多いです。入り口となる券売機が、まだデジタル化されていないことが一番のネックとなっていますが、順次、新券売機に入れ替えています。2024年12月末までには、全店舗で入れ替わる予定です。ただし、新札への対応で工事業者が多忙を極めているため、予定よりも遅れています。

また、ご指摘のとおり、ITに長けている人財の獲得が難しい状況にあります。しかし、今回は自分たちの思考を切り替え、社外にパートナーを見つけて、その方々とともに、新しいQB HOUSEのデジタル化・DX化を進めていきます。1社選定していますので、2年から3年かけて、一緒に進めていこうと考えています。

質疑応答:海外戦略について

司会者:「それぞれの地域事情が異なる海外の戦線が拡大する中で、管理のコストを考えると、海外は増収減益トレンドが続く可能性を懸念します。どのようにお考えでしょうか?」というご質問です。

北野:我々は、これまでいろいろな失敗を重ねてきています。進出して、最近ようやく芽が出てきた台湾も、6年くらい経ってから利益貢献してきました。

国の状況は、進出してみないとわからない部分があります。ただし、東南アジアに関しては、これまでの知見が活かせる部分もかなり多いと思います。

一番苦慮するところは、海外でしっかりとした日本式サービスを実現できるよう、現場のマネージャーを育成していくことです。これには毎回時間がかかります。

しかし最近は、「海外のQB HOUSEで働きたい」という人財が、新規採用で多くなっています。海外志向がある日本人スタイリストと、トレーナー人財は、我々の一番の成長エンジンだと考えています。このような人財を拡充してきていますので、早期に体制を作って投資を行い、現地化を進めていきます。これが、我々の目指しているところです。それにより、収益回復力を高めていきたいと考えています。

質疑応答:価格の見直しについて

司会者:「戦略実行スケジュールにある国内事業の価格見直しは、全ブランドで行う予定でしょうか? また、今期後半からの今中期経営計画1度目の価格見直しについて、具体的な時期や上げ幅、下げ幅などは決まっていますか?」というご質問です。

北野:今期中に50円程度値上げするべく、準備を進めています。ただし、お客さまの理解が深まるよう、キャンペーンも絡めながら進めていければと考えています。その次の価格の見直しについては、2027年に向けてDXがかなり浸透していくことを前提として、進めていきたいと考えています。他のブランドについても、これまでと同様、基本的には全ブランドの価値を向上させて、価格を上げていくことに挑戦していきます。

この銘柄の最新ニュース

QBNHDのニュース一覧- すかいらーくなど 2026/01/09

- [Summary] Monthly Data(December 2025) 2026/01/06

- 国内店舗売上高前年比(2025年12月)についてのお知らせ 2026/01/06

- 2026年6月期株主優待制度に関するお知らせ 2025/12/15

- QBNHDがしっかり、11月既存店売上高が16カ月連続前年上回る 2025/12/03

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

キュービーネットホールディングスの取引履歴を振り返りませんか?

キュービーネットホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。