Japan Eyewear Holdingsのニュース

【QAあり】JEH、営業利益は前年同期比1.5倍の27億円と大幅増 インバウンド売上の増加、新規出店による売上増等が牽引

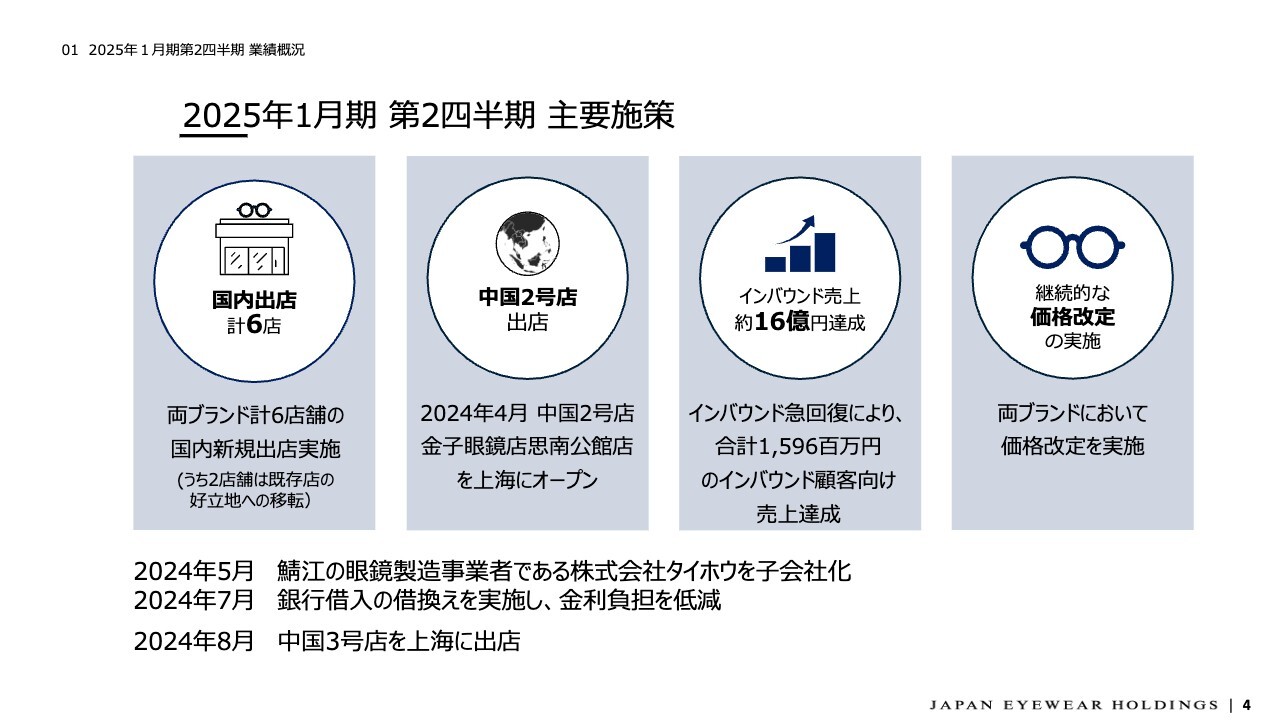

2025年1月期第2四半期主要施策

柴田俊一氏(以下、柴田):取締役管理本部長兼管理部長の柴田です。あらためまして、みなさま本日はお忙しい中ご参加いただきましてありがとうございます。

資料は大きく2部構成になっています。前回同様、後半のビジネスモデルと成長戦略については必要に応じて質疑応答の時に参照するかたちをとり、基本的には前半の第2四半期業績概況をご説明します。

スライドに上期6ヶ月間の主な施策をまとめています。まず、国内の新規出店については、2店舗の既存店の好立地への移転を含む、合計6店舗の新規出店を実施しています。また、4月の下旬に中国の2号店をオープンしています。いずれも2月から4月までの間の施策であり、出退店ともに、この第2四半期の5月から7月は動きがなかった状況です。

インバウンドのお客さまに向けた売上は、引き続き大変好調に推移しています。第1四半期合計で、7億円ほどのインバウンド売上がありましたが、この第2四半期の3ヶ月間でさらに9億円上積みでき、上期6ヶ月間では合計約16億円のインバウンド売上となりました。また、これも第1四半期、2月から4月までの施策にはなりますが、両ブランドにおいて価格改定を実施しています。

スライドの下部に記載したとおり、5月に鯖江の眼鏡製造事業者である株式会社タイホウを買収し子会社化しています。そして7月末に既存の借入、これは大半が5年前のファンド出資時のLBOローンになりますが、こちらの借換えを実施し、コーポレートローンへ切り替えています。これにより、将来的には金利負担の低減が図れると思っています。

また、8月に中国における3号店を上海に出店しています。厳密には上期の施策ではないのですが、将来のための大事なポイントであるため、後ほど簡単に触れたいと思います。

出店

スライドには、上期の国内新規出店6店舗の写真をそれぞれ掲載しています。中央の天王寺ミオと中日ビルの2つが近隣既存店からの移転となっています。

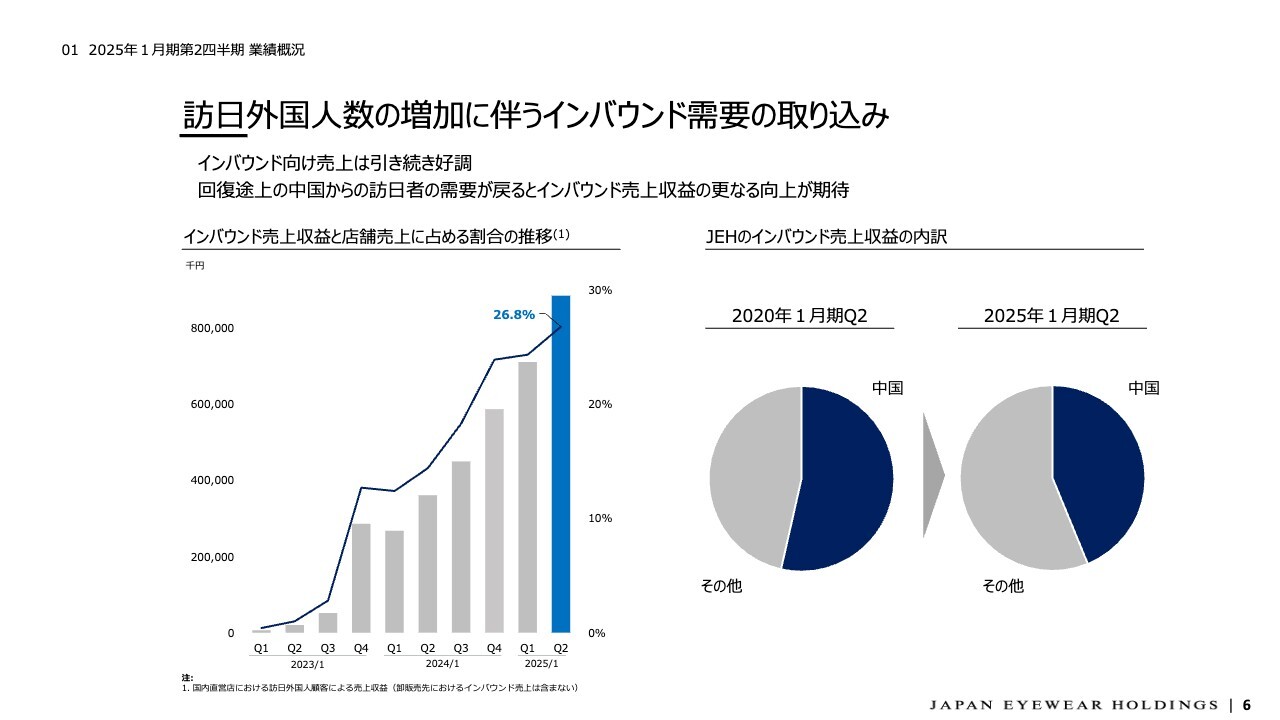

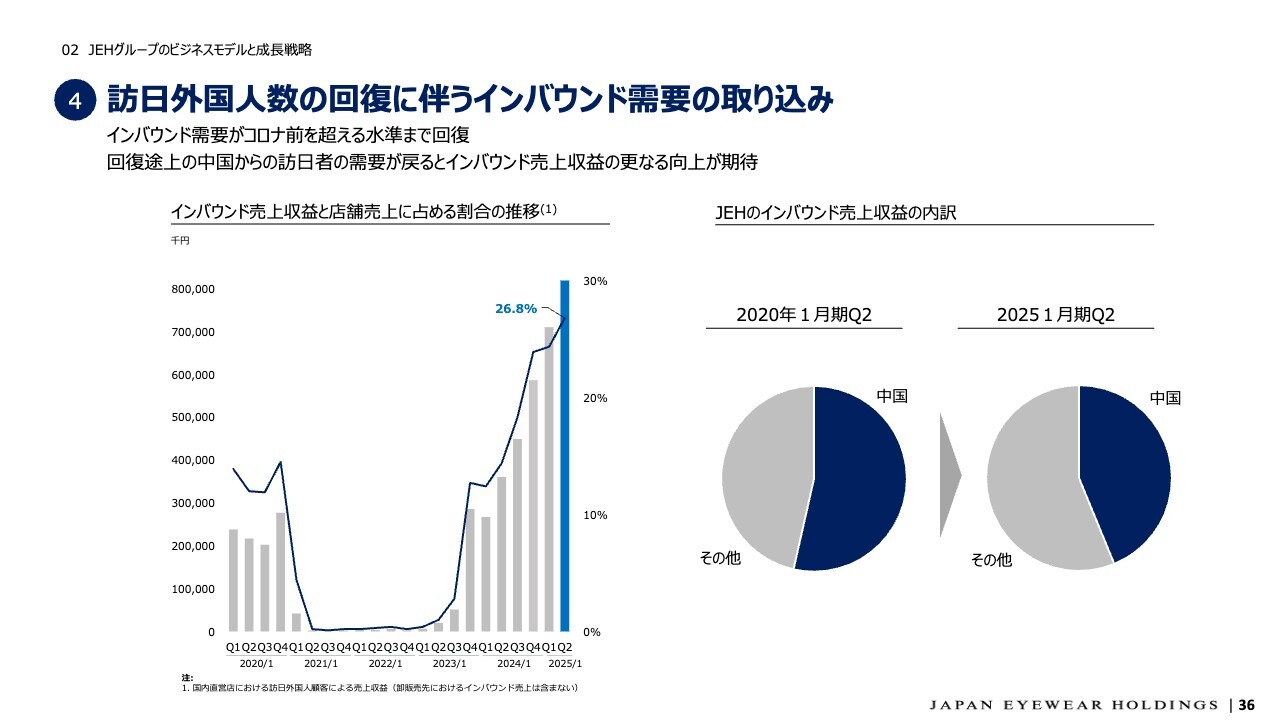

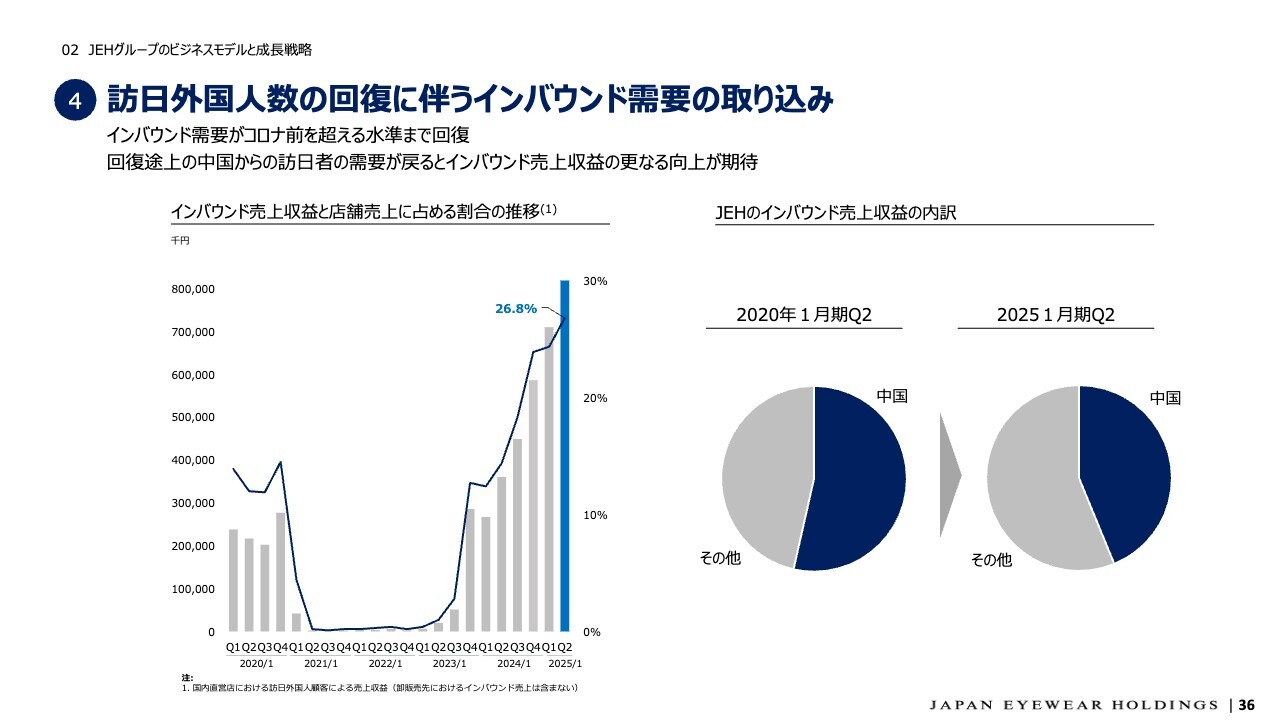

訪日外国人数の増加に伴うインバウンド需要の取り込み

インバウンド向けの売上です。左側の棒グラフの青い部分がこの第2四半期の3ヶ月間の実績になります。第1四半期に比べ約24パーセント増加し、合計で8億8,500万円のインバウンド売上となっています。

一方で右側の円グラフですが、コロナ禍前、インバウンド売上のうちの過半を占めていた中国本土からのお客さまが最近かなり増えてきているものの、現状においてはまだ過半に至っていません。いまだ45パーセントくらいであるため、中国のお客さまの増加が今後さらに伸びてくれば、インバウンド売上のさらなる成長も十分期待できると思っています。

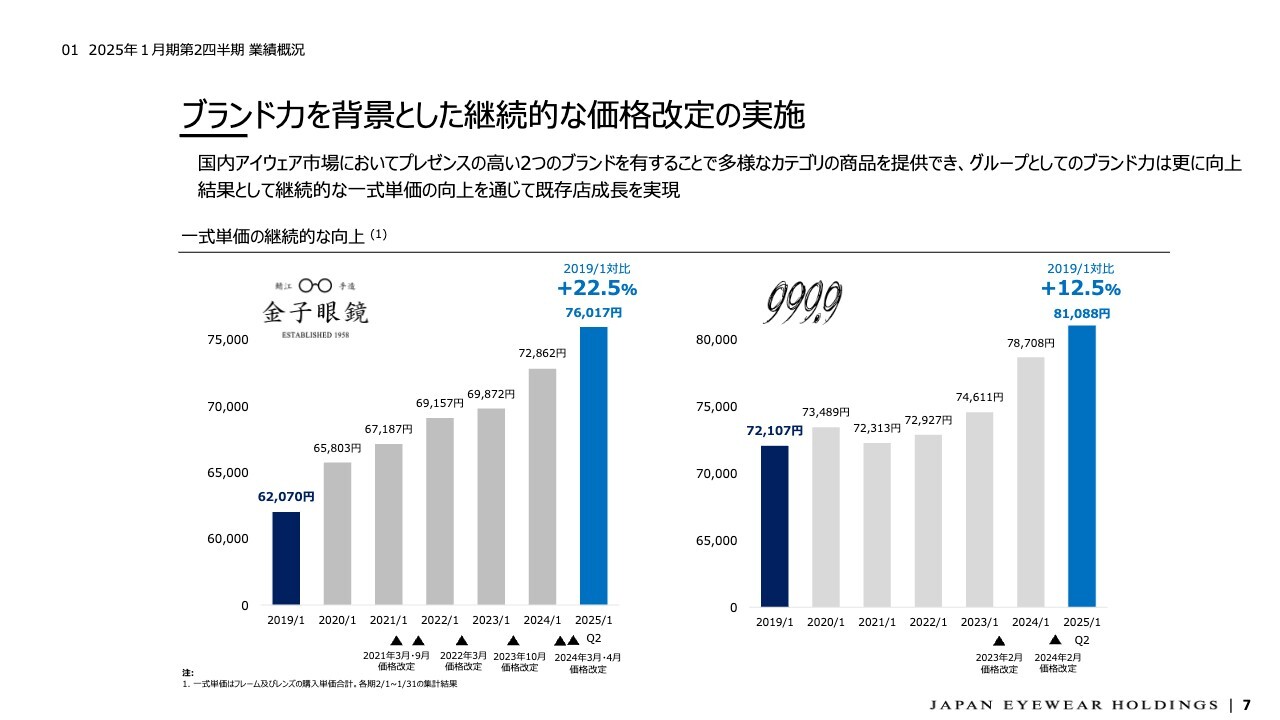

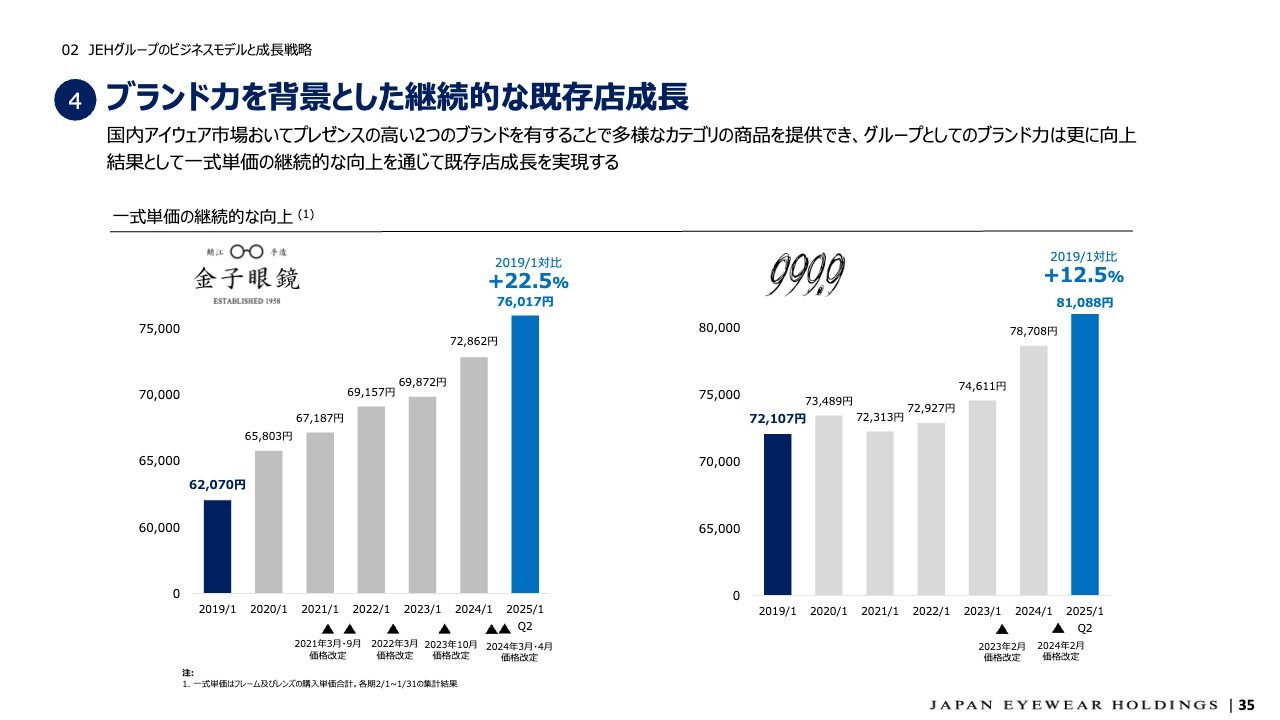

ブランド力を背景とした継続的な価格改定の実施

価格改定です。左側の「金子眼鏡」については、この3月、4月に一部商品カテゴリの価格改定を実施しています。結果的に、上期6ヶ月間の累計の実績で一式単価は7万6,017円で、コロナ禍前に比べ22.5パーセント増加しています。

また、右側のグラフが「フォーナインズ」の価格の推移です。こちらは2023年の2月期首に1回目の価格改定を行い、この2月にも引き続き2回目の価格改定を行っています。結果的に一式単価は8万1,088円となり、こちらもコロナ禍前に比べ12.5パーセント上昇しています。

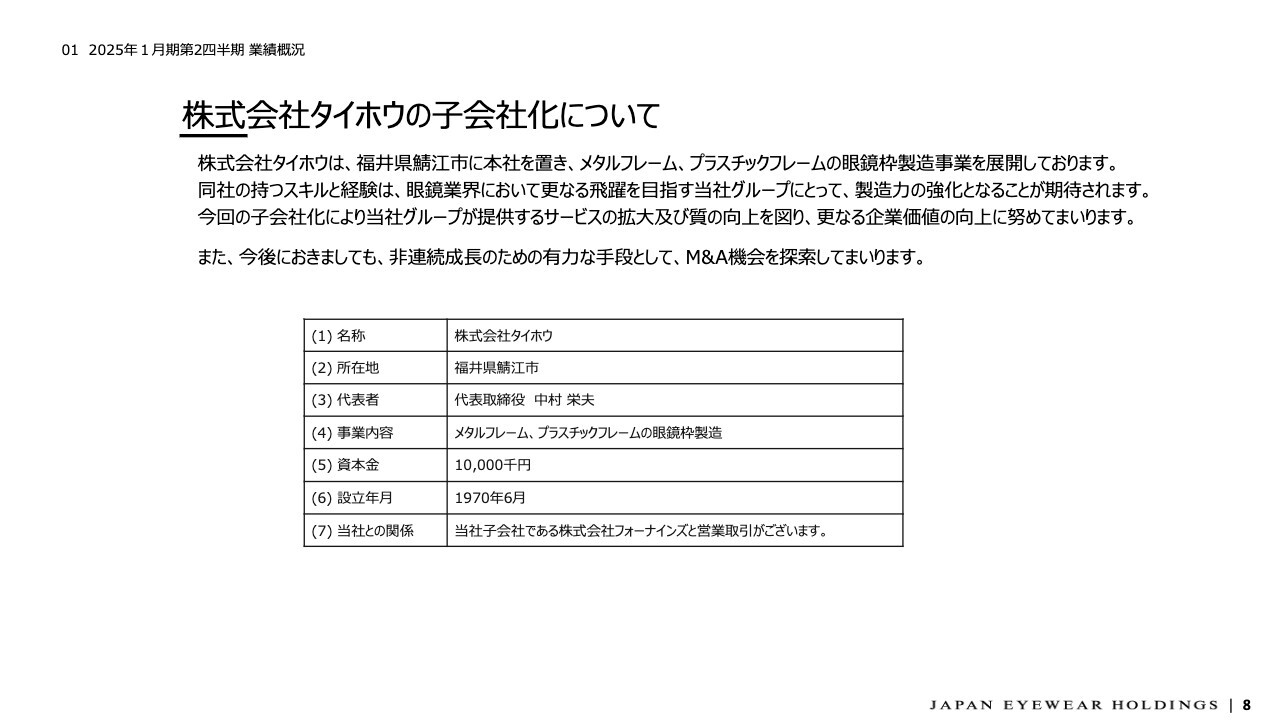

株式会社タイホウの子会社化について

株式会社タイホウの子会社化についてです。タイホウは鯖江において50年以上の歴史を持つ眼鏡フレームの製造事業者です。もともとフォーナインズと取引のある企業ではありますが、5月に買収というかたちで当社グループに加入しました。今後、グループ全体の製造力の強化にとって非常に重要な位置づけになってくると思います。

中国3号店について

8月下旬に中国3号店がオープンしています。まだ1ヶ月足らずであるため、詳細な業績等をお伝えするには少し時期が早いかと思っていますが、上海の外滩地区の、非常によい場所に位置しています。

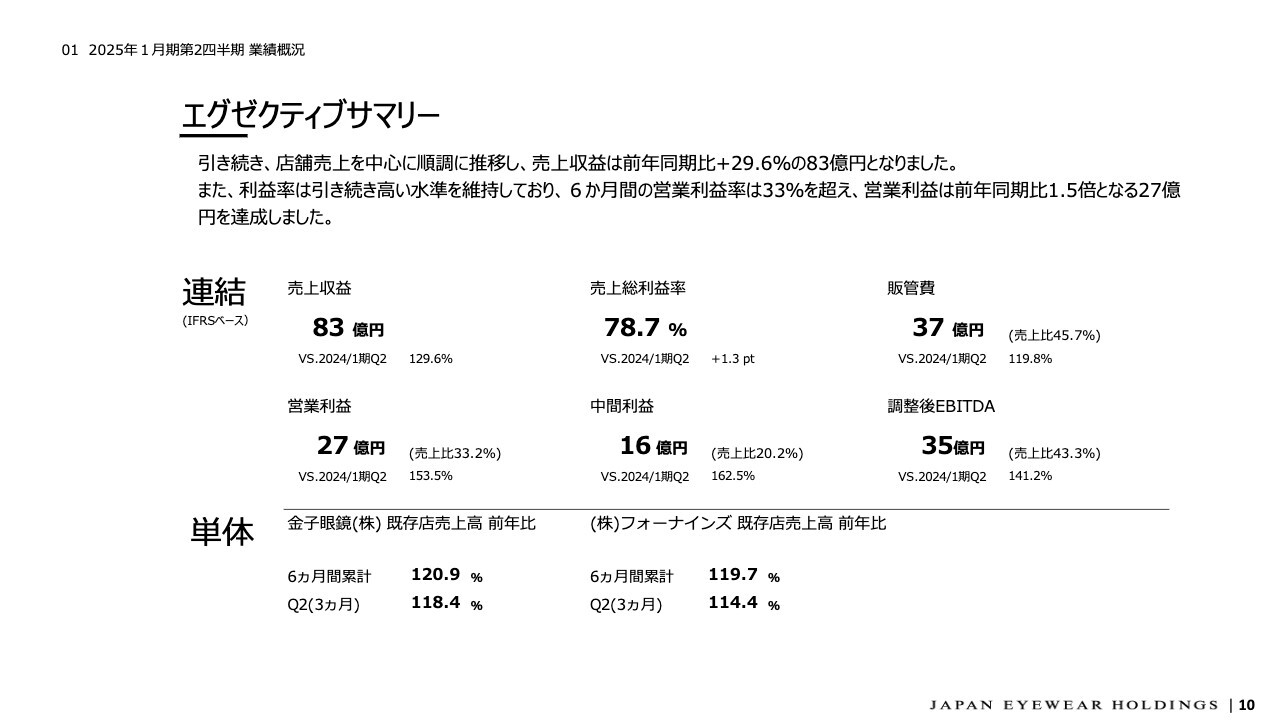

エグゼクティブサマリー

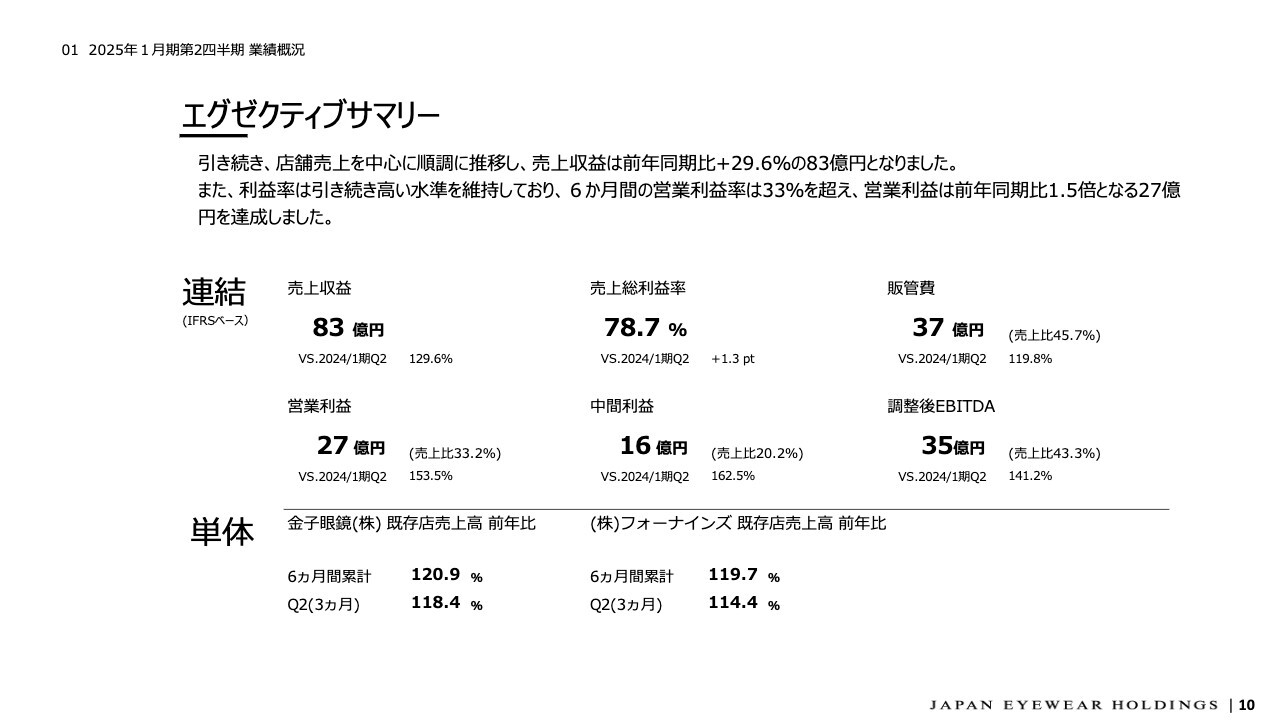

ここからが第2四半期の業績に関するスライドです。売上収益は前年上期から29.6パーセント増の83億円という実績となっています。営業利益は前年上期から53.5パーセント増と1.5倍ほどの水準となり、27億円となっています。この上期は営業利益率の観点でも非常に成長しており、営業利益率は33パーセントを超える非常に高い水準となっています。

スライドの下部に金子眼鏡とフォーナインズ、それぞれの既存店の実績を、6ヶ月間の累計と第2四半期の3ヶ月間で載せています。

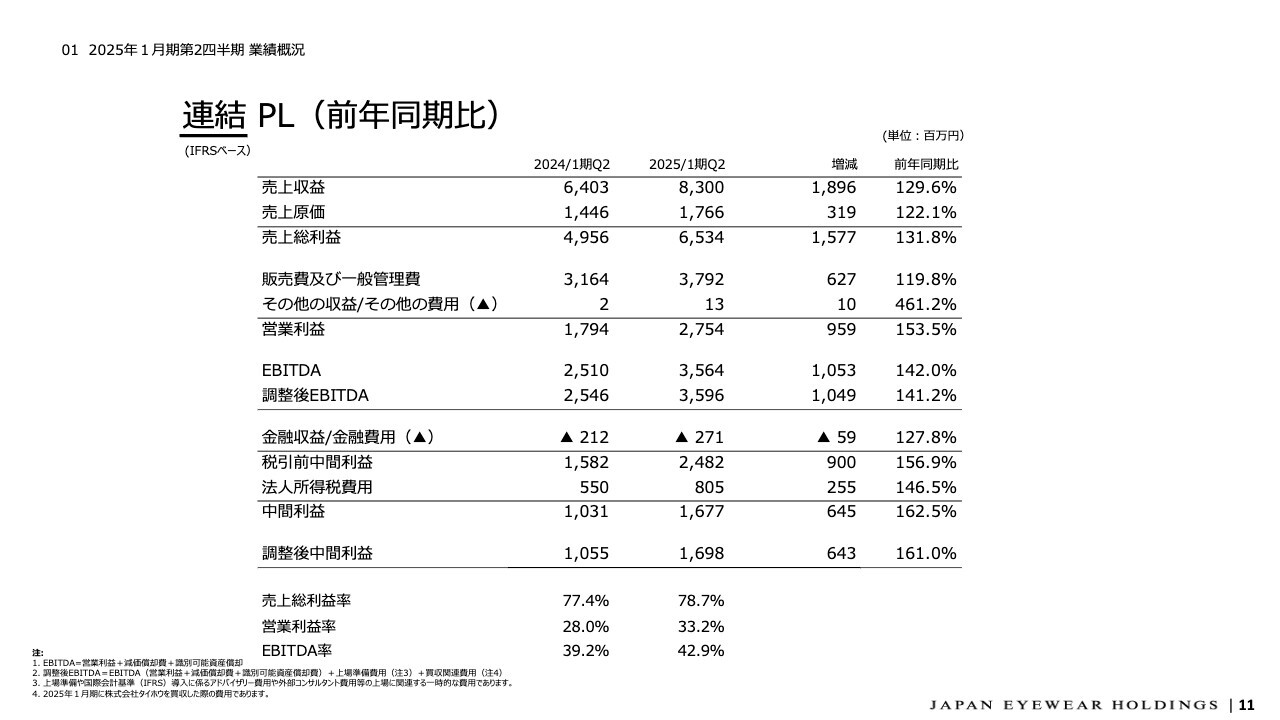

連結 PL(前年同期比)

連結PLのサマリーです。29.6パーセントの増収となり、売上収益は83億円となっています。一方で販管費は売上ほど伸びておらず、非常に抑えられており、結果的に営業利益率は33.2パーセントというかたちで、前年上期から5ポイント以上増加しています。

営業利益も27億5,400万円で、前年の1.5倍ほどになっています。

金融費用について、先ほど借り換えを行ったことで金利低減が図れるとお伝えしましたが、この上期は金融費用が若干上がっています。

これは過去のLBOローンを借り入れた時の手数料を、IFRSでは期間按分して計上するかたちをとります。よって、リファイナンスにより借入を一括返済したこともあり、未計上の手数料が一括計上された関係で一時的に高くなっています。今後は金利低減を通じて、金融費用の減少も効果として出てくると思っています。

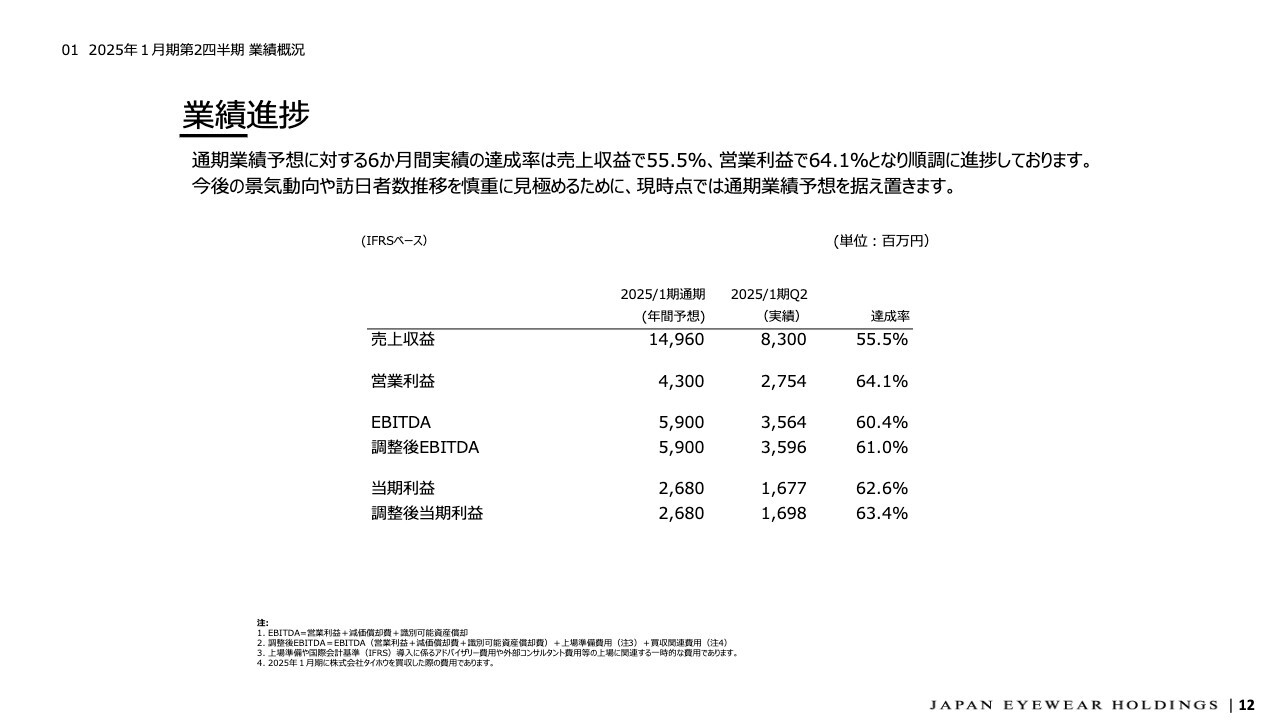

業績進捗

この上期までの業績進捗です。ここは経営陣の中でも非常に悩んだ部分で、このタイミングで業績予想を修正するかどうかという議論もありました。ただ結論としては、業績予想を修正するにはまだ少し時期が早いということもあり、いったん通期予想を据え置いています。

売上については、もともと通期予想が149億6,000万円である一方、この上期の実績は83億円で進捗率は55.5パーセントとなっており、ここまで非常に順調に進捗しています。

営業利益は、43億円の通期予想に対し27億5,400万円の実績で、進捗率は64パーセントです。据え置く必要はなかったかもしれませんが、昨今は景気動向や為替動向が少し不安定な状況にありますし、インバウンド売上を正確に見積もることが困難なこともあり、多分に保守的だと思いますが、現時点では通期予想を据え置いています。

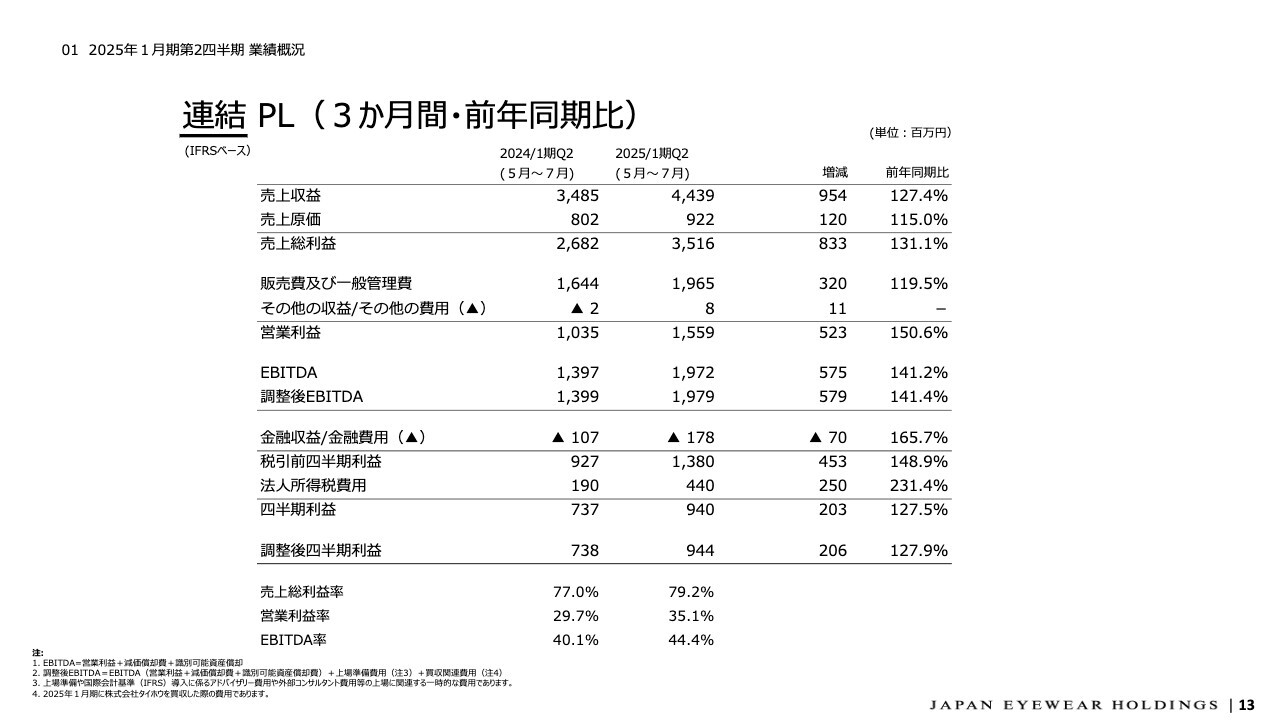

連結 PL(3か月間・前年同期比)

第2四半期の3ヶ月間だけのPLです。詳細は省略しますが、お伝えしているとおり、もともと第2四半期・第4四半期に売上が比較的高くなるビジネスモデルであり、この第2四半期の売上収益も前年同期比で27パーセント増加しています。3ヶ月間の営業利益率も35パーセントと、非常に高い水準になっています。

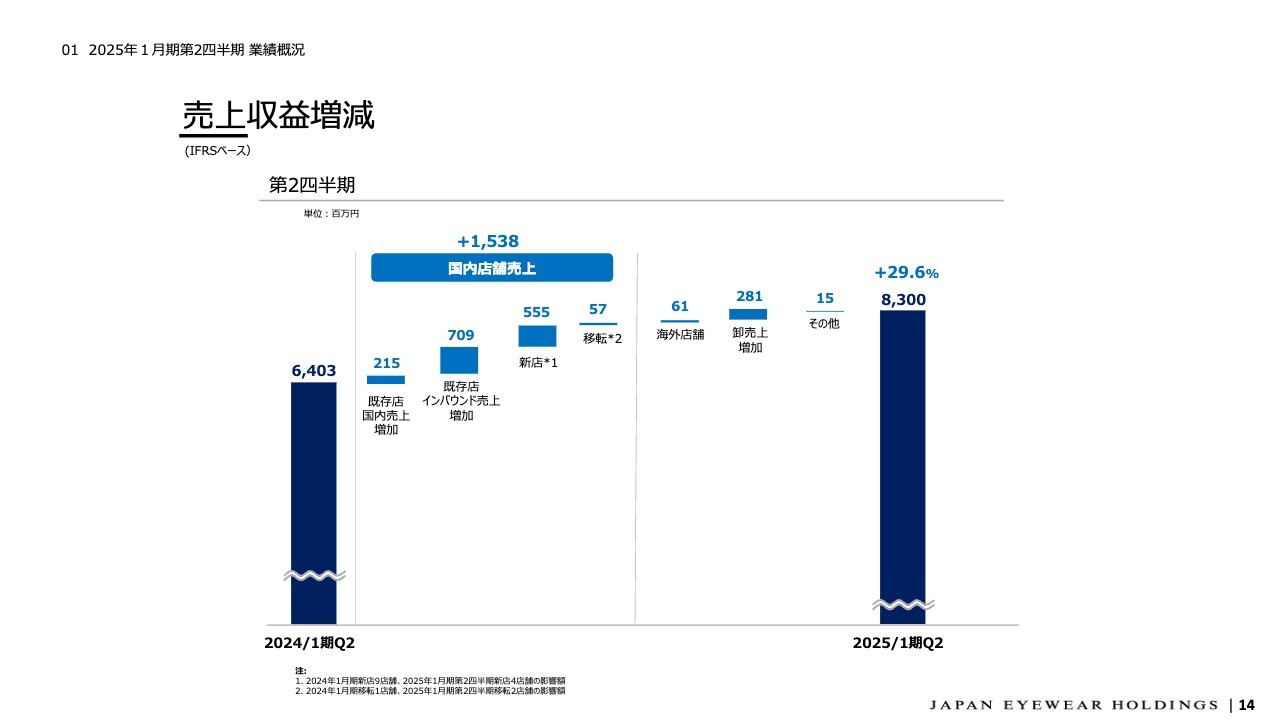

売上収益増減

6ヶ月間の売上収益の増減分析です。

売上収益は前年の64億300万円に対し、この上期は83億円であり、18億9,600万円の増加となっています。この18億9,600万円のうち、大半はこのグラフの左半分、国内店舗売上の増加で、金額にして15億3,800万円の増収となっています。

その要因をさらに分析すると、左から順に、既存店の国内売上の増加が約2億円、既存店のインバウンド売上の増加が約7億円、そして新規出店と、先ほど少しお伝えした、近隣の好立地への移転の効果が合わせて約6億円となっています。

それらに海外店舗の売上の増加、卸売上の増加などを加え、約19億円の増収、率にして29.6パーセントの増収となっています。

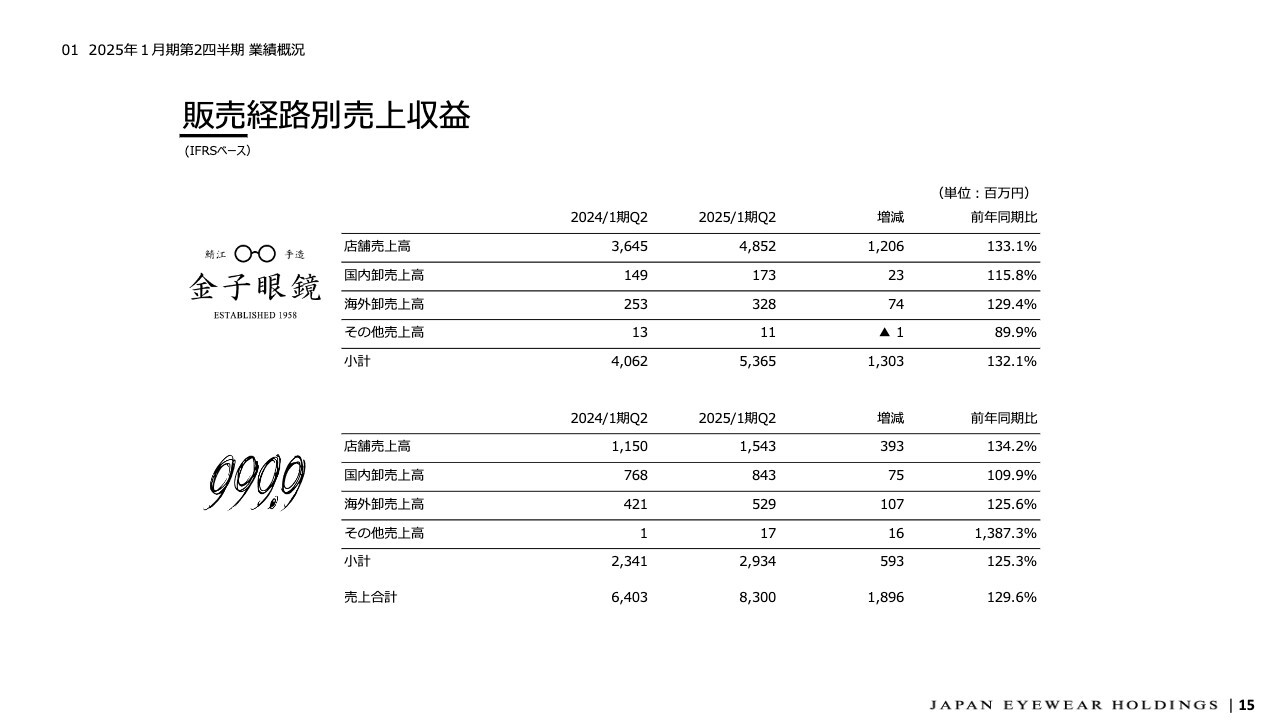

販売経路別売上収益

金子眼鏡グループ、フォーナインズグループそれぞれの項目別の売上収益です。第1四半期にフォーナインズの国内卸売上高が微減となっていました。ただ、表のとおり第2四半期の3ヶ月間でしっかりと挽回し、6ヶ月トータルでは金子眼鏡のその他売上高という細かいカテゴリが若干マイナスにはなっていますが、基本的に全カテゴリで前年を上回る売上高となっています。

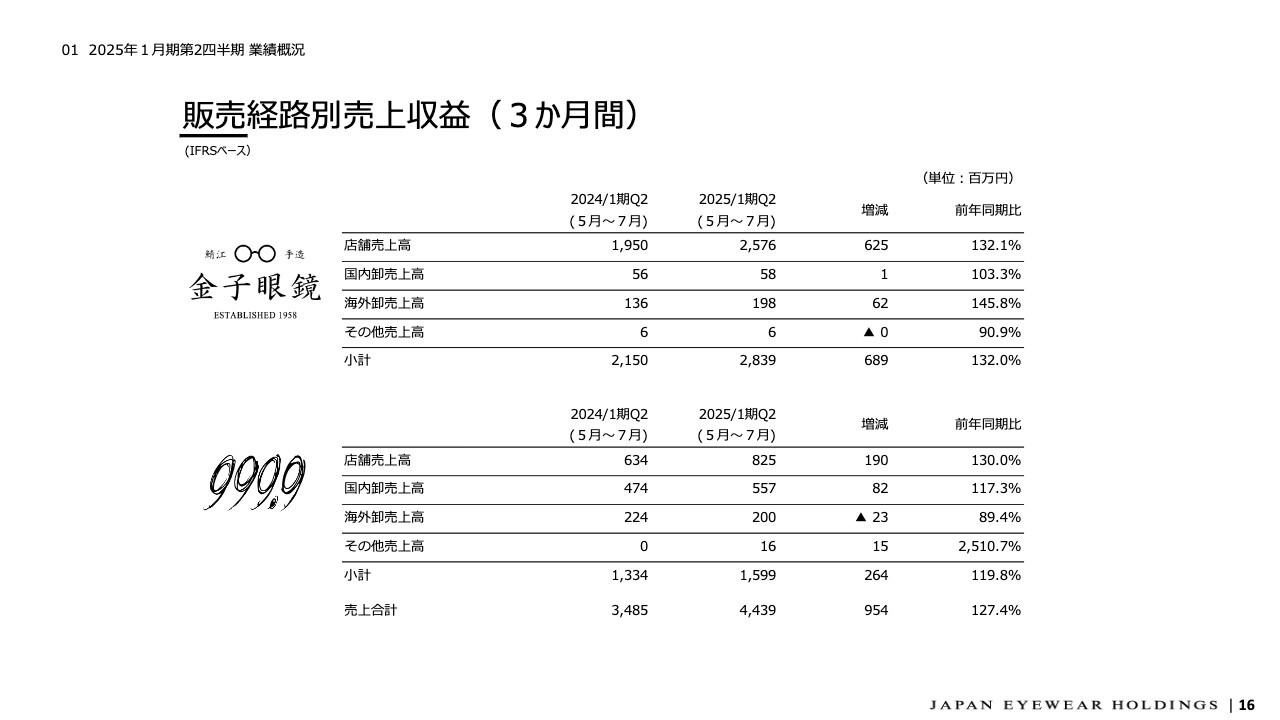

販売経路別売上収益(3か月間)

こちらは第2四半期の3ヶ月間だけのものです。フォーナインズの海外卸売上高が前年に比べ10パーセントほど下がっていますが、これは基本的に売上計上のタイミングのズレ、いわゆる期ズレと考えて差し支えないと思っています。6ヶ月トータルではフォーナインズの海外卸もしっかりとプラスになっており、あくまでも一過性のマイナスだと考えています。

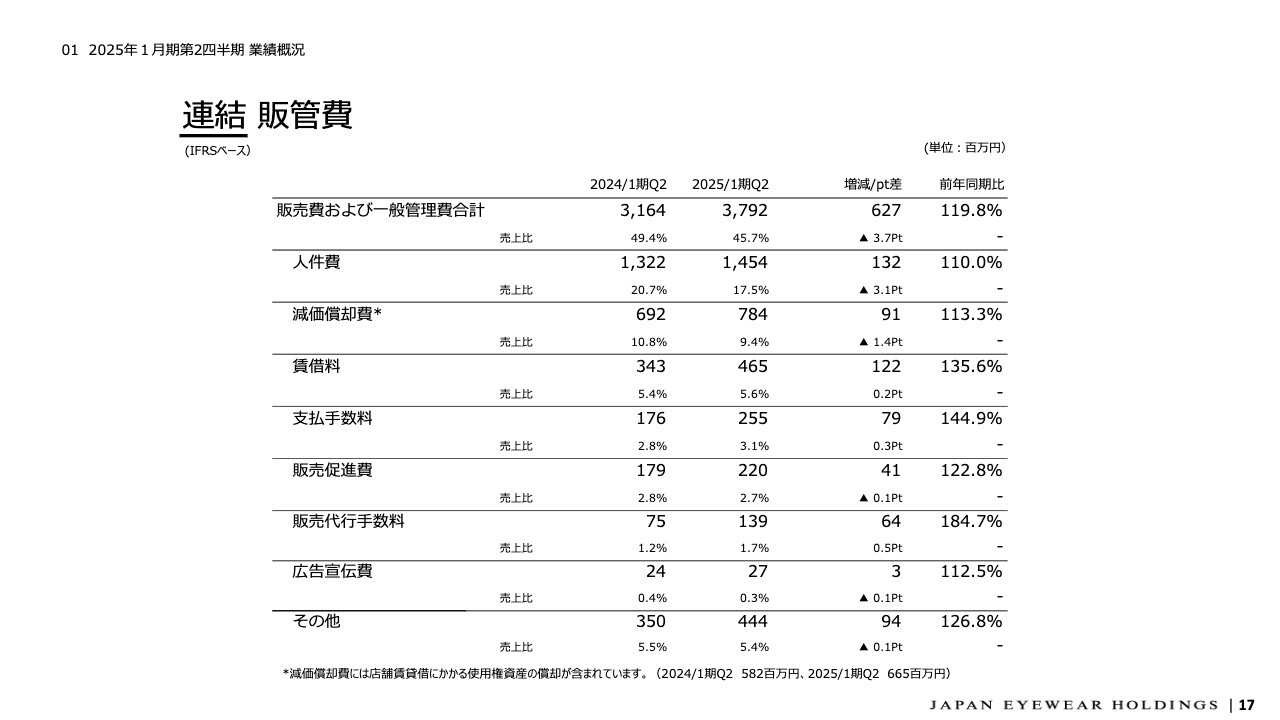

連結 販管費

販管費の内訳です。6ヶ月間で約30パーセントの売上の伸びに対し、販管費の伸びは20パーセント弱となっており、これが営業利益率の高さにつながっています。ほとんどの増加要因は、店舗数の増加と売上の増加に連動する部分だけであるため、この半年の実績として、特殊なコストはほとんど出ていません。

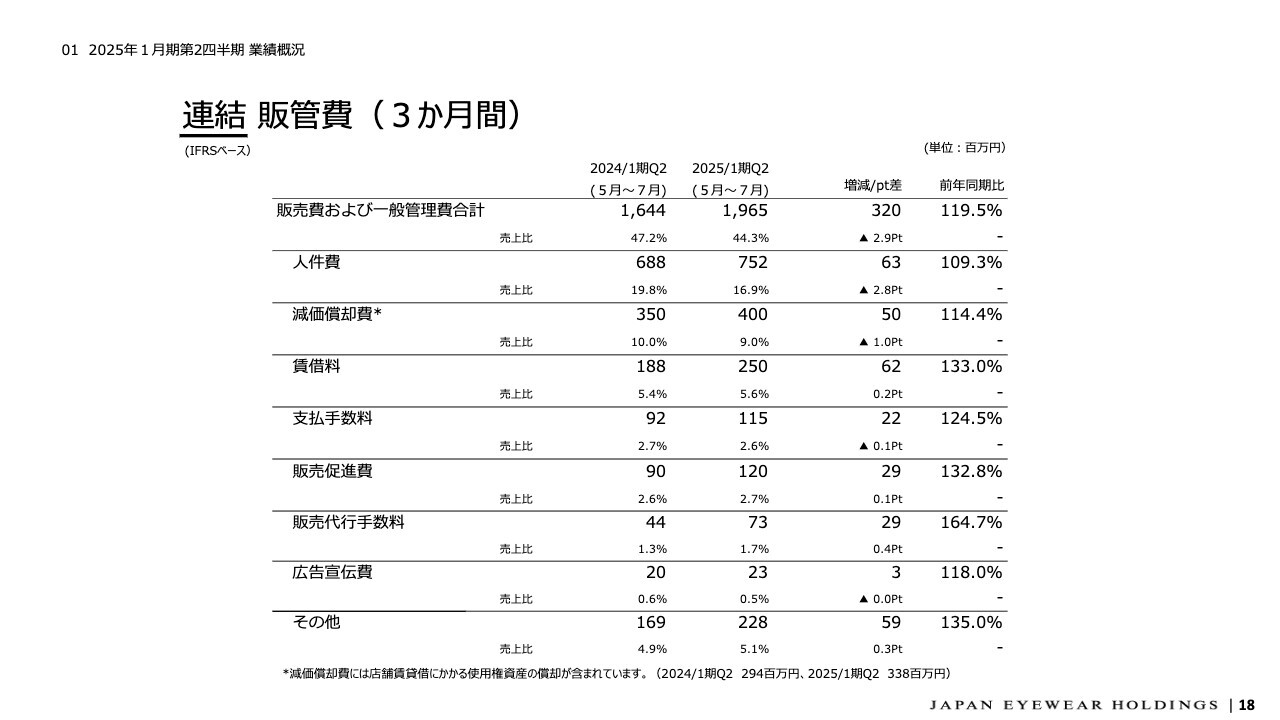

連結 販管費(3か月間)

第2四半期の3ヶ月間の販管費の内訳です。詳細は省略します。

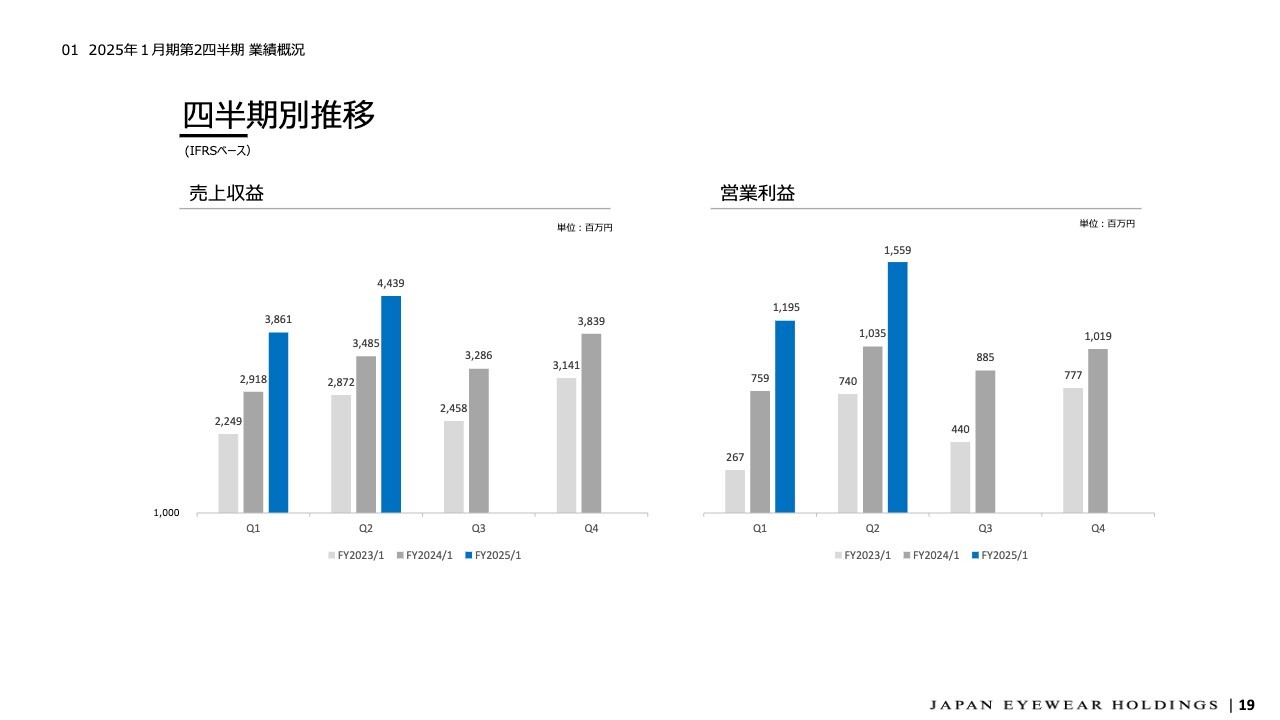

四半期別推移

売上収益と営業利益の四半期ごとの推移を表したグラフです。もともと第2四半期・第4四半期は非常に高い売上・利益になると考えていますが、この第2四半期は過去に類を見ないくらいの伸びになっています。

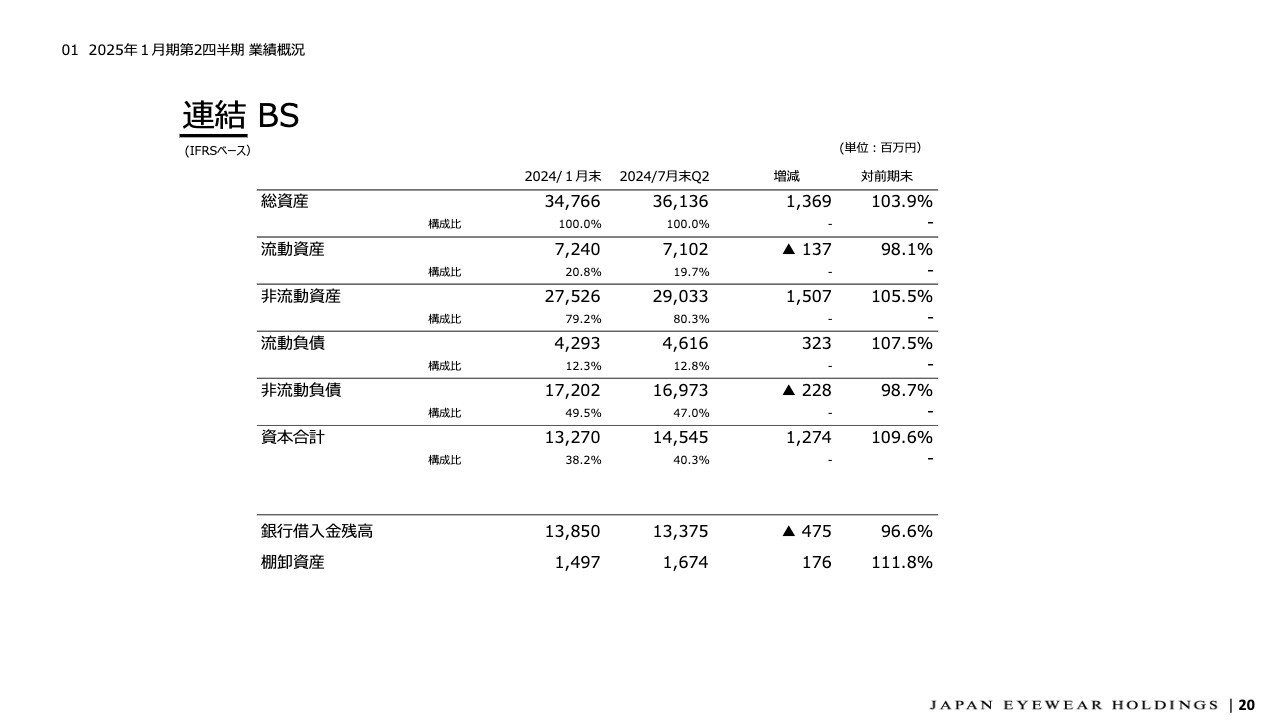

連結 BS

バランスシートについては特段大きな変化がないため省略します。

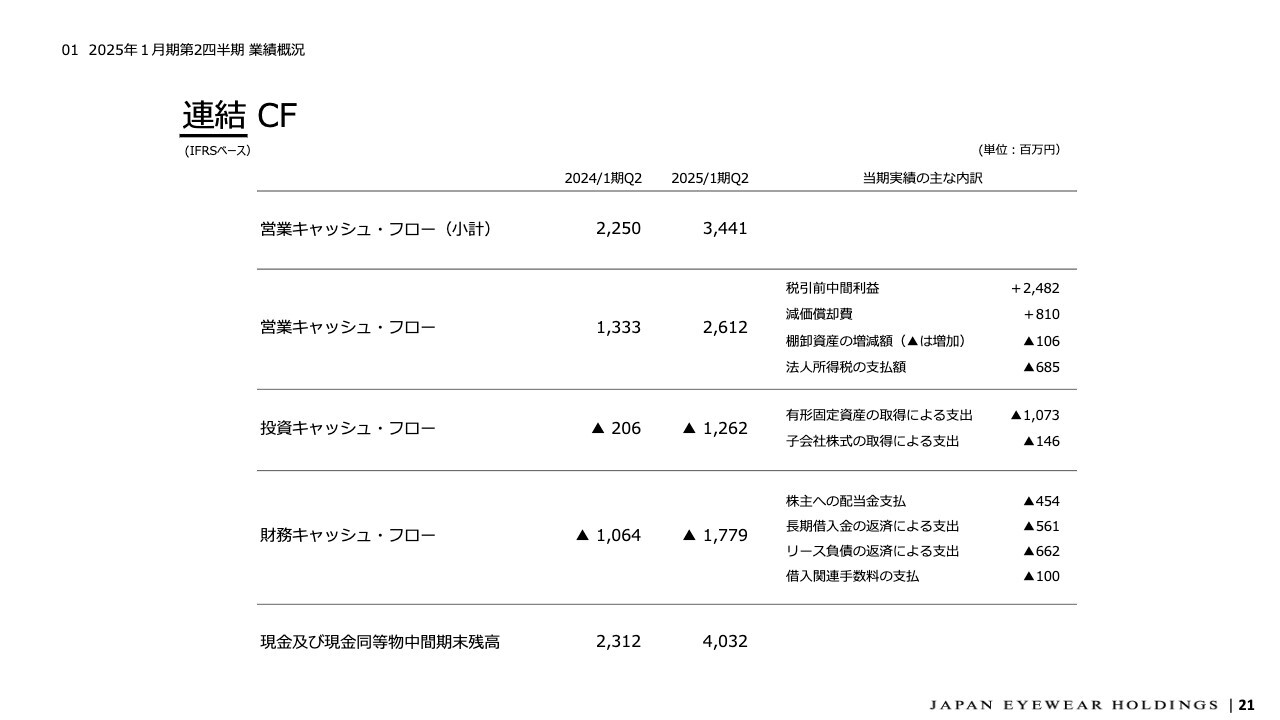

連結 CF

連結キャッシュ・フローのサマリーも同様です。上期は法人税の支払い、タイホウの買収に伴う支出、そして株主のみなさまへの配当金の支払いなどがあり、全体としてキャッシュ・フローは若干のマイナスになっていますが、特段大きな問題はないかと思います。

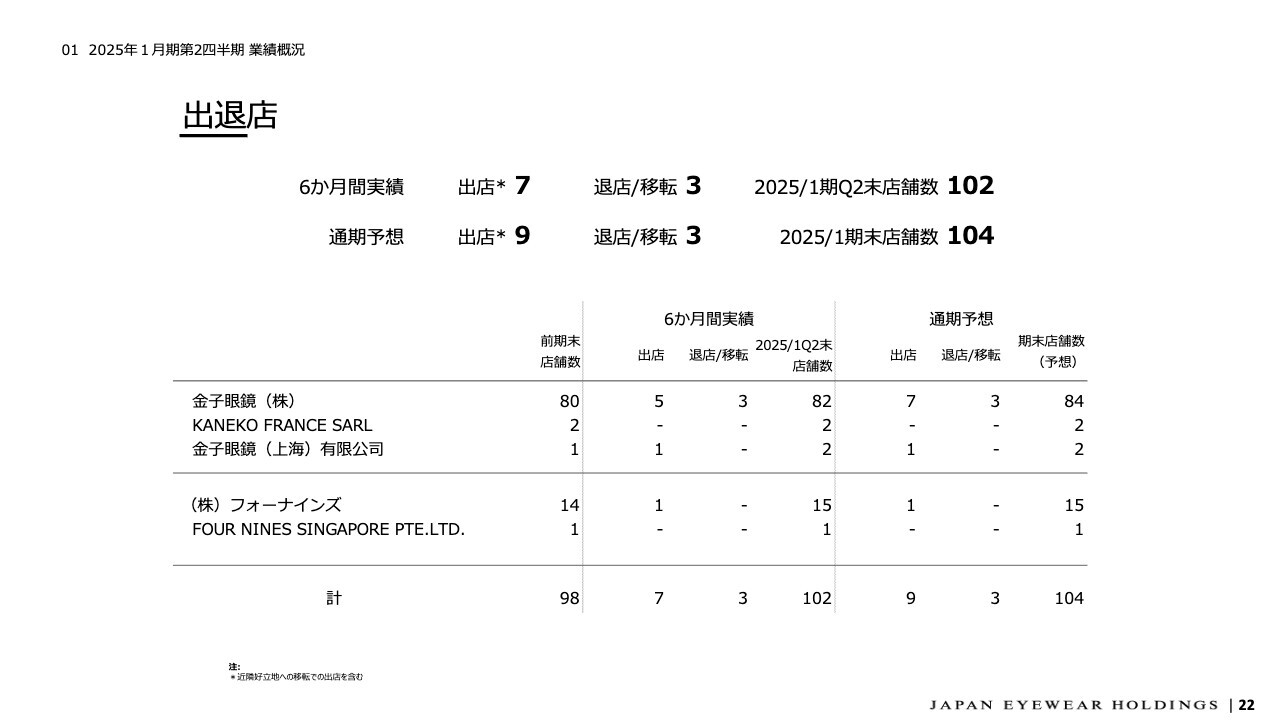

出退店

出退店です。今年は2月から4月の第1四半期に出店が集中しており、例えば、もともと通期予想の前提になっている金子眼鏡の出店は、通期では7店舗を計画していますが、そのうち5店舗がすでに上期で実現しており、残り2店舗となっています。

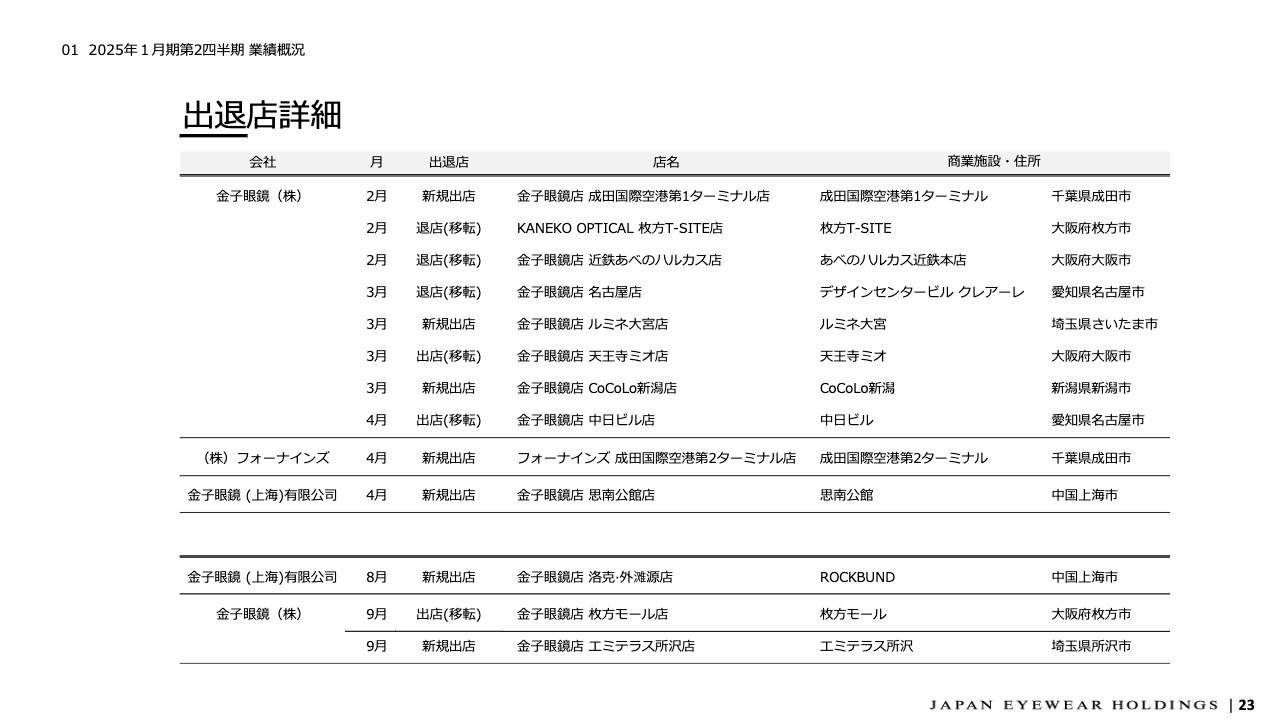

出退店詳細

残りの2店舗はスライドの下部にある枚方と所沢の新店です。いずれも9月の出店になりますが、枚方は先週の9月6日にオープンが済んでいますし、所沢も今月下旬にオープン予定で、この2店舗でもともと計画していた出店は達成となります。

また、先ほど少し触れた上海の3号店はもともと計画に入っていなかったものであるため、計画プラスアルファとなります。

残り数ヶ月での出店であるため、今期に与えるインパクトは大きくありませんが、今後の海外展開の主軸になる中国本土での出店が順調に進んでいるとご理解ください。

キャピタル・アロケーション

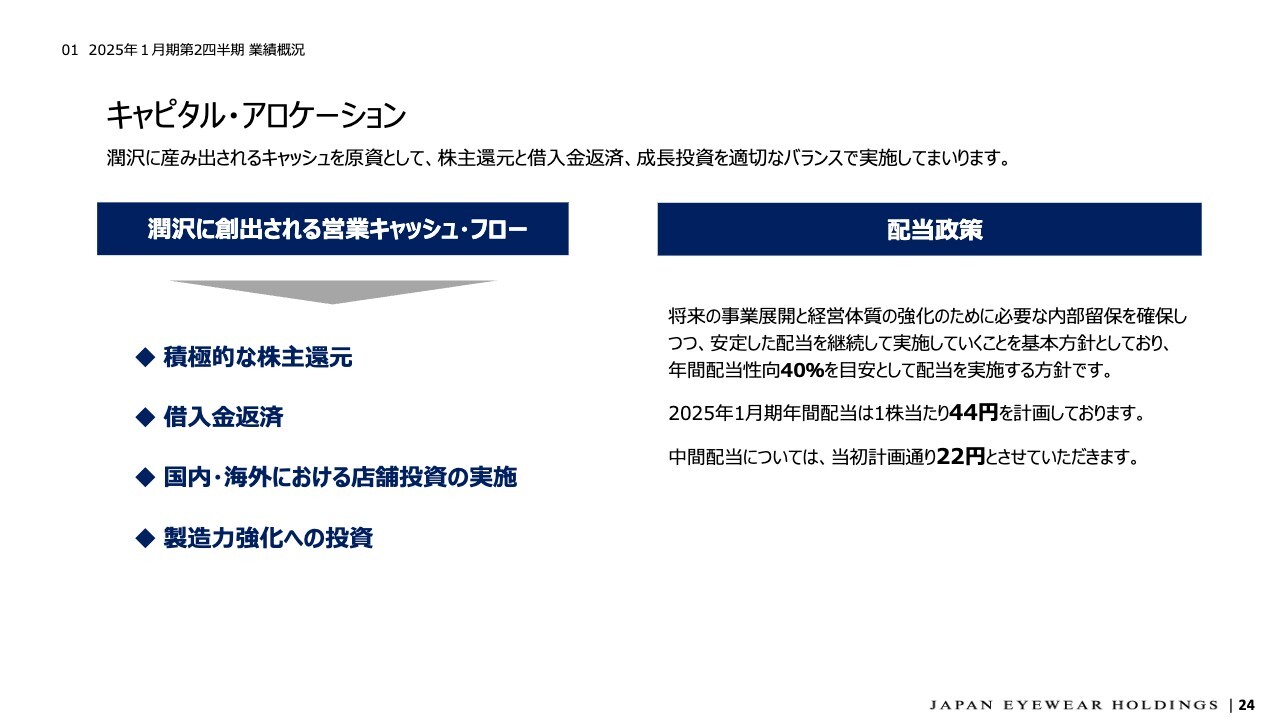

最後に、これはあくまで考え方のみを示しているものです。潤沢に生み出されるキャッシュ・フローを何に使っていくかを、数字のない定性的な表現になっていますが、記載しています。

スライドの左側にあるように、基本的には、借入金の返済、国内・海外における出店に対する投資、鯖江の工場への投資、製造力強化への投資、そして株主還元といった全部の項目を、しっかりとバランスをとって実施していきたいと考えています。

株主還元については、配当性向40パーセントを目安として配当を実施するとお伝えしていますが、もともと業績予想の中では1株当たり44円の配当を計画していました。現時点では通期予想を据え置いており、上期も当初計画どおり44円の半分の1株当たり22円の配当を実施したいと考えています。

上期の施策についての補足ですが、直近のものを含めて2つリリースを出しています。1つは、7月に発表した「東京証券取引所プライム市場への市場区分変更申請に向けた準備に関するお知らせ」で、もう1つは、9月に発表した「海外子会社(特定子会社)設立に関するお知らせ」です。

香港は、今後のアジア展開の積極化の中核となる拠点だと考えているため、実績が伴ってくるタイミングであらためて詳細をご説明します。

以上、大変駆け足になりましたが、第2四半期の業績についてご説明しました。

質疑応答:好調な売上総利益率の要因と海外卸売上高の期ズレについて

質問者:1点目の質問は、売上総利益率が79パーセントくらいまで上昇した要因についてです。インバウンドや新店における増収など、比較的売上の幅が大きいところが要因なのか、または値上げなどの要因があるのでしょうか? そのあたりについてご解説をお願いします。

2点目の質問は、先ほどお話のあった海外卸売上高の期ズレについてです。それがどのくらいの規模だったのか、もし期ズレがなければどのくらいの売上だったのか、ニュアンスでも構わないので教えていただければと思います。

柴田:上期の粗利は前年同期比で1.3ポイントほど上昇しており、大きな要因としては2つ考えられると思っています。1つ目は、価格改定の効果です。2つ目は、以前からお話ししているとおり、フォーナインズにおける直営売上と卸売上の比率の変化です。

より粗利率の高い直営店事業の割合は、売上構成比の中ですでに半数を超えるところまで来ています。それが結果的に、粗利の上昇につながっていると考えています。

海外卸のご質問ですが、詳細についてはご容赦いただきたいと思います。ただし、それほど大きな問題ではないと考えていますし、期ズレといっても、もともと3ヶ月間の海外卸売上高の規模自体が約2億円のため、数億円単位の大きなズレを起こしているわけではないとご理解いただければと思います。

質疑応答:中国出店の状況と通期計画据え置きの要因について

質問者:1点目の質問は、中国についてです。8月に出店した新店も含めて立ち上がりの評価と、中国における御社のポテンシャルや今後の出店スケジュールについて、あらためてご教示いただければと思います。

2点目の質問です。通期計画を見直さなかった要因として、「景気動向や訪日外国人の動向が不透明」というお話でしたが、これは第2四半期や足元の動向を見て、消費の弱さや訪日外国人の伸び悩みなどを考慮した上での結論なのか、あるいは第2四半期までは好調だったものの、単純に第3四半期以降が不透明であるため、というかたちなのでしょうか?

金子真也氏(以下、金子):代表取締役社長の金子です。中国での店舗展開は第1フェーズであり、まずはブランド認知度を上げるステージにあります。したがって、今はまだ、日本と同じようなリターンを求めるタイミングではないと思っていますし、今後の出店のスピードについても、当然ながら物件を精査して、慌てずに、意味のある出店を行っていきたいと考えています。

その結果、物件の中で納得がいかなければ遅くなるかもわからないという、それくらいの感覚で取り組んでいます。

私自身の考えになりますが、もう中国も日本も、それこそ香港も、いわゆるアジアの極東において、消費者の間では国境はもはや存在しない状況です。中国で認知度が上がって、それがシナジーとなって日本のインバウンド売上につながったり、日本国内の販売強化・出店強化が、実は外国から来られたお客さまの認知度につながって、母国に帰ってからお買い上げになったりします。

今後の売上は、そのようなさまざまな交流の中で構築されていくと考えているため、私の個人的な考えとしては、中国の店舗ごとのPLや事業全体のPLももちろん重要なのですが、日本を含めた、いわゆるビジネスがトータル的に正しい方向に向かっているのかという点が、最も重要な視点かと思っています。

ある意味、種まきとお話ししましたが、現時点における海外出店ははまさしく広告宣伝効果を主眼に置いて展開しており、その一定の浸透の後に、着実なリターンを見込んでいます。

内部にいると、客観的な目で自分たちを見ることはなかなかできないものです。上場すれば勝手に認知度が上がると感じていたわけですが、いざ上場した後、あまりにも多くの方が「金子眼鏡」「フォーナインズ」のブランドをご存知ないということを目の当たりにして、非常に驚きました。

これは中国も同じです。日本にたくさんの中国の方がお越しになって、「もう中国では知らない人はいないんじゃないかな」と錯覚を起こす瞬間がありますが、実は中国に行くと、まだ一握りの人にしか認知されていません。これも出店後の気づきです。

したがって、今後は認知度を上げていくことで、現地の売上も含めて、日本における海外卸売上高も着実に、急激に増加すると確信しています。私は、これは長期戦になると思っています。

今年の6月から7月に、「海外からの訪日客数が1ヶ月単位で300万人を、2ヶ月連続で超えた」という発表がありました。これはコロナ禍前を超える水準になってきています。

ただ、単月に300万人が来て、実際に私どもの店舗でお買い上げいただいているのは、両ブランドを合わせても4,000人くらいですので、全体の約0.1パーセントくらいなのです。そのため、1,000人に1人くらいしか買っていないというのも、これもまた真実かと思っています。

したがって、私どもの努力次第でマーケットの伸びしろはまだある、というのが私自身の分析でもあります。日本の国としても「2030年に6,000万人の訪日客数を目指す」と公表しているため、訪日客数が着実に増えていけば、現地売上だけではなく、現地で築かれたブランドイメージが、日本でしっかりと花を咲かせると考えています。

そのため、今は初期的なステージで、結果云々よりも長期戦で戦いたいというのが私の考えです。

2点目の質問についてです。第2四半期を終えた段階では業績予想を修正していません。これは、まだ半年残っているということであり、何か足元で懸念するような状況は1つもありません。

一方で、先月は台風や南海トラフ地震臨時情報などの関係で、日本への旅行がキャンセルされたり、足元では為替が多少円高に振れたりしていますが、その影響は今のところ感じていないため、そのあたりが予想を修正しなかった理由ではないということは、ご理解いただければと思います。

柴田:業績予想の据え置きについて私から補足します。例えば売上高を見た時に、通期予想の149億6,000万円に対して、上期の実績として83億円を達成しているため、「差し引き66億6,000万円が下期の見込みなのか」と思われてしまうかもしれませんが、決してそうではありません。

66億円だと、83億円から20パーセントの減収となりますが、そこまで悲観的には見込んでいないことは申し添えたいということが1つです。

もう1つは、「それでは上期はどのくらいの上振れだったのか」「社内計画に対して上振れだったのか」という点です。詳細な説明は難しいのですが、例えば、今期の通期予想の前提になっているインバウンド売上は、年間で約19億円を見込んでいます。

上期は、その半分の9億5,000万円が社内計画に入っているものだとすれば、それに対して、インバウンド売上だけでも約16億円が実績ですので、十分に上振れしているとご理解いただいて、そこから社内計画がどのくらい、もともとの前提から上振れしているのか、ご推察いただければと思っています。

質疑応答:中国での出店ペースについて

質問者:中国での出店ペースは、第1四半期の後のスモールミーティング等でも「年間、数店舗くらい」というお話だったと思います。状況次第でフレキシブルに変更される可能性はあるものの、今の段階で出店ペースをイメージしておくなら、来年度も数店舗くらいを頭に置いておけば、そこまでブレはないでしょうか?

金子:最終的に契約まで締結していない案件もあるため、確実とは言い切れませんが、さまざまに持ち込まれる現在の物件情報などを考慮すると、今おっしゃったような、2桁には届かない数店舗レベルで、来年以降も実現するのではないかと考えています。

また、先ほど柴田からお話しした香港での子会社設立も、それを踏まえて全体的な、特にアジアにおけるブランドマネジメントを強化することを主眼に置いて、ハブになるような拠点をまずは香港に作ろうという考えです。

そのため、出店だけではなく、それをコントロールする拠点として香港を位置付けながら、管制塔として健全なる発展・成長をしていきたいということですので、順調に進んでいると私どもは考えています。

質疑応答:価格政策について

質問者:第1四半期の後のスモールミーティングなどでは、「値上げはしているが、まだそれなりに、端的に言うと安い」「ブランド価値に対してはまだ安い」と発言されていたと思いますが、今後の価格改定のスケジュール感やイメージ感について、何かアップデートいただける部分はありますか?

金子:現在、決定している価格改定の計画はありません。販売状況を見ながら、どのような方向が正しいのか精査している段階です。

ただ、従来商品を単に値上げするよりも、積極的な商品開発を行う中で、緩やかに価格改定と同じような単価の向上を目指していきたいというのが、基本的なベースになると考えています。

質疑応答:インバウンド需要の伸びに伴う店舗運営や社内対応への影響について

質問者:今のインバウンド需要については、もともとの計画のお話があったとおり、そこまで継続して増えていくという前提はなかったと思います。しかし、実際には伸びている状況において、店舗の運営などにまったく影響はないのでしょうか? 何か対策や対応などはされたのでしょうか? また、今後さらに伸びていく上で、御社内で何か対応が必要なことはあるのでしょうか?

金子:スライドのグラフだと非常に急激に伸びているように見えるのですが、現場にいると徐々に伸びてきたと感じています。もちろん新型コロナウイルス感染症の影響でいったん完全にゼロになったため、そこからすると急激な伸びです。

ただ、コロナ禍前の2019年までもそれなりのボリュームがありましたので、昨年ごろにかけてそれが復活したのだと考えています。

今年はどれぐらい伸びるかわからないのですが、予想を超えるほど、さらに伸びている状況です。どこまで伸びるかについては、先ほどお話ししましたように、長期的に見れば、確実にさらに伸びていきます。

さらに伸ばす1つの条件は、現地の認知度を上げることです。現在お買い上げいただいているほとんどの方は、すでに金子眼鏡とフォーナインズを認知されている方です。知らずに買う方はあまりいないと考えていますので、現地での認知度の向上そのものが、今後の伸びの鍵を握ると思っています。

それを支えるのは、実は中国国内の出店や、香港での事業展開、さらにはその他アジア諸国での展開になると思っています。現地の事業展開とともに、国内におけるインバウンド売上も確実に伸びていけば、その結果が総合的に評価されていくと考えています。

社内の体制については、徐々に鍛えられているというのが今の状況だと考えています。インバウンド需要の伸びは本当に徐々に来ていますので、いきなりイチから何かを始めなければいけない状況ではありません。

質疑応答:新型コロナウイルス感染症の流行前との店舗数や価格の比較について

質問者:単純比較はできないと思いますが、店舗数や価格について、コロナ禍前の状況とほぼ同じでしょうか? もしくは、それ以上になっているのでしょうか?

金子:実際に数字としては、コロナ禍前をはるかに超えています。新型コロナウイルスの流行中は非常に厳しい状況でしたが、今はとてもすばらしい状況になっていると考えております。

質疑応答:今後の中国のインバウンド売上収益の増加に対する期待について

質問者:スライド右側の円グラフでは、中国のインバウンド売上収益を比較されていますが、訪日客数の中での中国の割合はまだ戻ってきていないと思います。今後中国の割合が増えてくれば、その部分が上乗せ要因になるとお考えでしょうか? 御社の中ではそのような期待をされているのかどうか、状況を教えてください。

金子:スライドの円グラフにある中国のパーセンテージは、まだ以前のパーセンテージに届いていません。これは、他の諸外国からの訪日客数はコロナ禍前と比べて1.5倍から1.7倍になっているにもかかわらず、中国からの訪日客数はまだ100パーセントに達していないためです。80パーセントや70パーセントにとどまっています。

これにはビザの問題や、飛行機の便数など、さまざまな要因があると思います。今後は徐々に回復して、いずれ150パーセントを超えると思っており、私どももここは当然伸びしろとして考えています。

質疑応答:中国国内の経済状態の悪化による影響について

質問者:中国については、国全体としては厳しい状況であるとも聞こえてきますが、御社のお客さまになるような方たちには、あまり影響はないのでしょうか?

金子:現段階においてはまったく影響を感じていません。

質疑応答:既存店における日本人客数の伸びについて

質問者:既存店の売上についておうかがいします。既存店の数字は、価格改定とインバウンドが影響した数字だと思います。客数ではどのようになっているのでしょうか?

柴田:客数の増加については、詳細をお伝えするのはご容赦いただきたいのですが、かなりの部分がインバウンドの増加によるものです。

質問者:日本人の客数はマイナスになっていないのですか?

柴田:マイナスにはなっていない状況です。

質問者:インバウンドの売上が伸びているのは非常にすばらしいのですが、値上げをしていく中で、国内客がついてこなくなるのは好ましくないと思ってのご質問でした。今の時点では、国内の日本人の購買行動も堅調なのですね?

柴田:過去に行ったものも含めて、基本的にはお客さまの購買動向をしっかりと見ながら、価格改定をしてきています。そのため、現状では日本人の客数も減少していません。

質疑応答:国内の客数を伸ばすために社内で議論している内容について

質問者:インバウンドは問題なく伸びていくと思われる一方、国内客のアクティビティが落ちないようにしなければならないことについて、社内で議論になることはありますか?

柴田:はい、あります。詳細はこの後社長にもお話しいただきます。話がそれるかもしれませんが、既存店という区分けが当社のビジネスにとって本当に正しいのかどうかは、考えなければならないと思っています。

例えば、日本人のお客さまの客数は、新店も含めた全店の売上の中での内数としては、極めて順調に伸びていると思っています。

「近隣にお店ができたので、今まで行っていた店とは違う店舗に行く」ということも十分にあり得ます。もしかしたら、ビジネスの本当の姿は、既存店という出し方にしてはいけないのかもしれないと思い始めています。

金子:今、柴田がお話ししたように、私自身にとっても既存店という考え方は以前から希薄になっています。さまざまなKPIを見るには、どうしても既存店の前年比や、客数・単価というものが基準になります。

しかし、私自身が以前から考えていた多店化のイメージは、先ほどの中国の話のように「ブランド」です。日本におけるブランド認知度を上げるために、その1つのブランドの拠点を作ることが、実は私の店舗の大きな位置づけです。

よって、例えばこのエリアに出したら次はこのエリア、というようにどんどんメッシュを埋めていく感覚ではなく、ブランドにとってプラスであるならば、同一エリアに2つ、3つと出店してもいいでしょう。

逆に店舗がまったくないエリアでも、ブランド的にあまり意味合いのないエリアなのであれば、出店は見送ることになります。

通常のチェーンストアだと、どうしても足元の商圏規模やユーザー数を考えながら出店していきますが、私どもは足元のマーケットにはほとんど関心がありません。

また、例えば商業施設には他の眼鏡屋も複数出店していますが、そこに当社が最後に出店する場合でも、先行して出店している眼鏡屋からお客さまを奪うという視点はあまりありません。そうではなく、そこで一つひとつ、私どものブランドの理解者を増やしていきます。

それが最終的にお客さまの来店、あるいは売上につながると考えています。カニバリゼーションが発生していないのが実際のところで、「市場を作っていっている」というのが私自身の感覚です。

既存店だけだと横ばいが増えたという感じで受け止められがちですが、全店的な動きでは、先ほどお話ししたように順調です。確実に日本人のお客さまも2桁の伸び率で増えてきていますので、この流れでいけばよいと個人的には考えています。

質疑応答:新工場の竣工によるPLやBSへの影響の見通しについて

質問者:新工場の竣工予定について教えてください。時期の問題でまだ発表できないところもあると思いますが、PLやBSに影響が出てくるタイミングや金額など、何かイメージできるものがあれば教えてください。

柴田:BSへの影響については、建設仮勘定への計上で、すでに一部出てきています。また後ほど、半期報告書や決算短信をご覧いただければ、有形固定資産が前期末に比べると一定程度増えているのがご確認いただけます。増えた背景としては、大半は新工場の建設中の仮勘定への計上だとお考えください。

PLへの影響については、まだ詳細を測りかねているのが実際のところです。特にわかりやすいのは減価償却費の負担増かと思いますが、最終的にどのような機械を入れるかなどにも関係してくる部分ですので、本決算の場になるかもしれませんが、中身のデザインも含めて決定次第、もう少し細かくお伝えします。

質疑応答:海外から日本に来て店舗で購入する理由について

質問者:非常に初歩的な質問です。私自身が眼鏡をかけていないこともあって、いまひとつ理解できていないところがあります。海外の方が日本に来て、御社の眼鏡を買われる動機がどこにあるのかをもう一度整理させてください。

先ほどの社長の海外展開の話では、海外でブランド認知度を上げることによって、それがゆくゆくは日本国内での店舗の売上にもつながるということでした。

純粋にそうであれば、中国、ないしは他の国内の御社の店舗を含め、いろいろな眼鏡ショップがある中で、なぜ、わざわざ日本に来て、店舗に行って買おうとなるのでしょうか? 申し訳ありませんが、イメージできずにいます。

おそらくフレームなどで、いろいろと差別化されており、それで最終的に御社の商品が選択されているのだと思いますが、そこを少しだけ整理したいので教えてください。

金子:眼鏡を使われていない方が、初めてインバウンド需要について聞くと不思議に感じると思います。もちろん中国も他の国もそうですが、眼鏡の値段はピンキリで、数千円から数十万までの眼鏡があります。

ただ海外のマーケットは日本のマーケットとは異なっており、日本以上に高級品マーケットが巨大であるという特徴があります。その理由は、機能商材というよりは、高級アクセサリーとしてのブランド価値を優先するユーザーが多いからです。値段に関係なく、高い眼鏡を買う文化が、日本を大幅に超えるかたちで存在しているのです。

これまでは金子眼鏡、フォーナインズ、両ブランドとも海外において卸売を主体に行ってきました。そのBtoBの卸先の相手は、各国の有力な販売店です。そちらに優良なお客さまが多く来られて、そこで両ブランドの存在を知って、ユーザーとなるというのが、これまでの10年から15年の流れでした。それを1つのベースにしてブランドを理解されています。

もう1つ大事なのは、私どもの直営店だけでなく、これまでの販売店においても、現地では日本と比べれば非常に高い販売価格で販売されてきたということです。現在もそうです。

日本の価格の2倍前後で、実際に販売されています。つまり、日本に来ると半額で購入できます。そのことをご存知の方が多いため、日本にお越しになった時に、フレームだけお買い上げになる方がとても多いのです。

現地で弊社のブランドを知って、日本でお買い上げいただいています。また、頻繁に来られて、度付きレンズを入れられる方も多くいらっしゃいます。

ただ、半分以上の方は、フレームだけをそのままお買い上げになります。現地に戻って、現地の例えば上海の金子眼鏡でレンズを入れる方も、すでにかなり多くいらっしゃいます。買い回りが非常に進化しているというか、こちらが想定していないほど、消費者の方は器用に動いていらっしゃるというのが私の感覚です。

この銘柄の最新ニュース

JEHのニュース一覧マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

Japan Eyewear Holdingsの取引履歴を振り返りませんか?

Japan Eyewear Holdingsの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。