三菱マテリアルのニュース

三菱マテリアル、通期予想を上方修正 自動車市況回復による高機能製品や超硬製品の増販等による増益を見込む

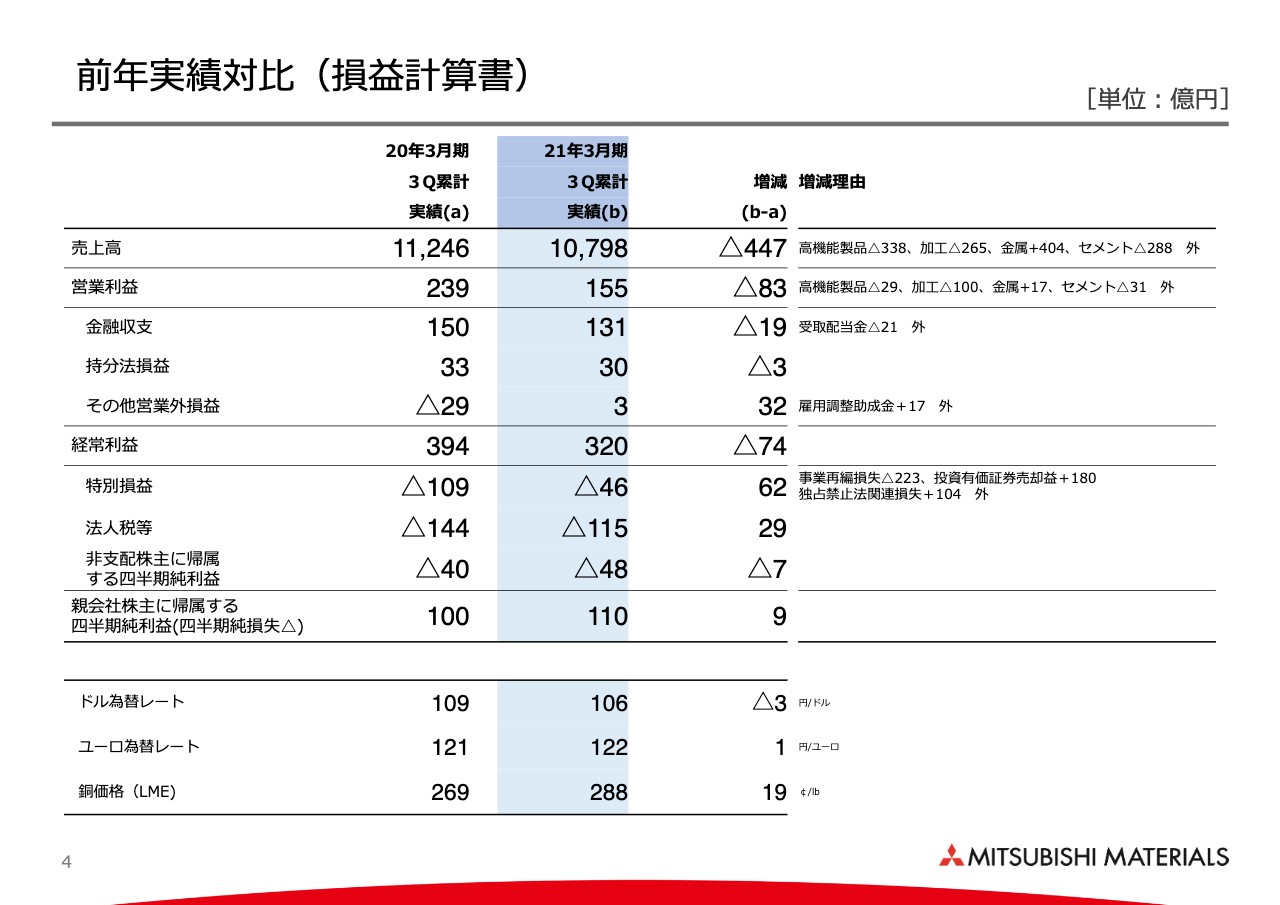

前年実績対比(損益計算書)

柴田周:執行役常務の柴田でございます。本日はお忙しいなか、カンファレンスにご参加いただき、誠にありがとうございます。

それでは、私から第3四半期決算の概要ならびに通期業績見通しについてご説明します。まずは4ページの前年実績対比をご覧ください。

スライド下段に記載しているとおり、USドルは円高、ユーロは若干の円安、銅価格は約19セント上昇しました。

上段に戻りまして、売上高は、金およびパラジウムなどの貴金属価格上昇により金属事業は増収となったものの、新型コロナウイルス感染症の影響による自動車関連需要の大幅な減少に加えて、国内セメント需要の減少や、米国生コン販売数量の減少などにより売上高は減少しました。

これらの売上高減少を主な要因として、営業利益、経常利益は減益となりました。

一方、特別損益は、連結子会社であるダイヤメット社の全株式を12月4日に事業譲渡したことに伴う事業再編損失約223億円を計上したものの、政策保有株式の縮減を進めたことにより、約200億円の投資有価証券売却益を計上したことなどから、前期に比べ増益となりました。

以上の結果、第3四半期累計期間の実績は、前期に比べプラス9億円増益の110億円の四半期純利益となりました。

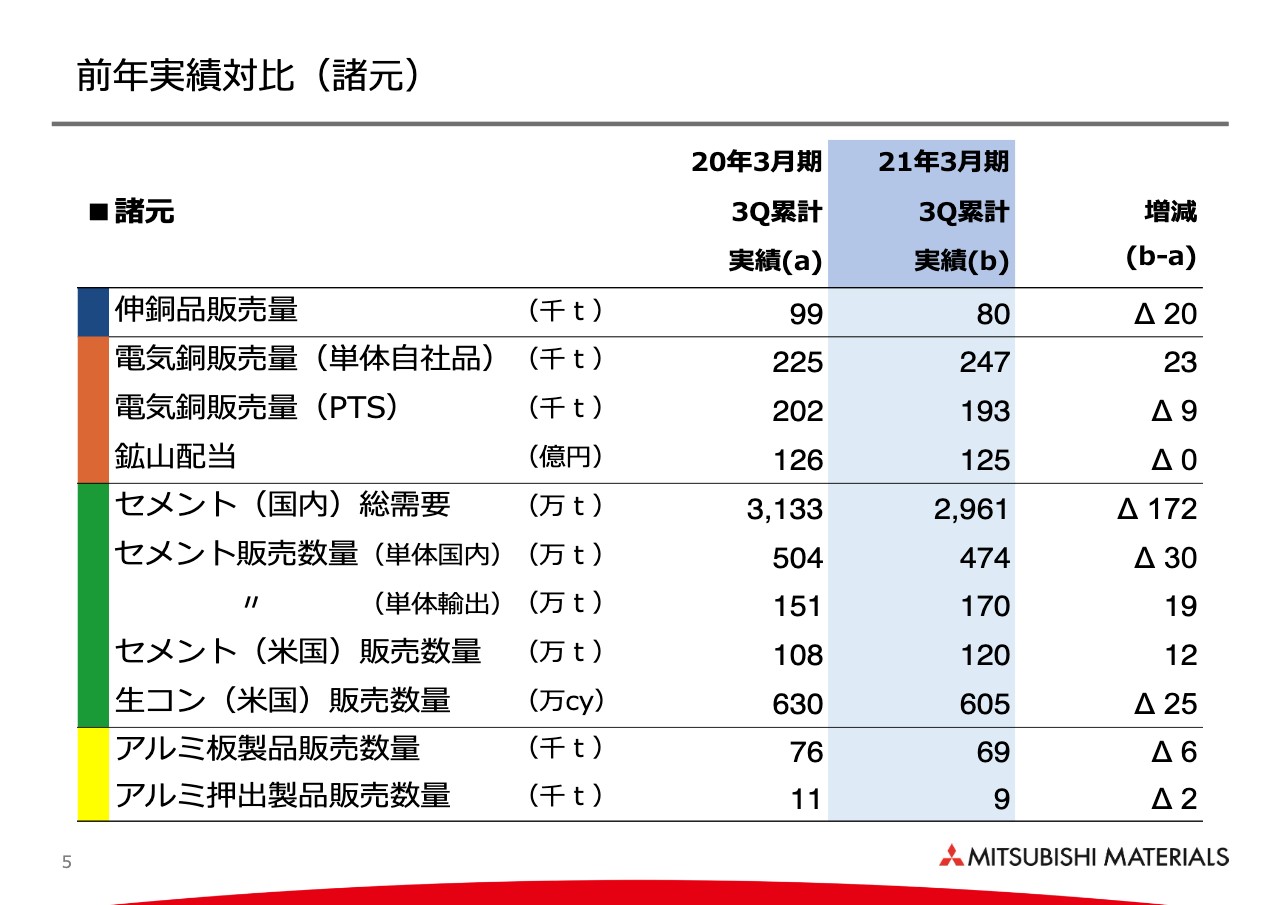

続く5ページにて、諸元についてご説明します。

前年実績対比(諸元)

伸銅品販売量は、自動車向け製品を中心に減販となりました。

単体自社品の電気銅販売量は、順調な操業により増販しました。PTスメルティング社の電気銅販売量は、第3四半期に定期炉修を実施したことから減販となりました。鉱山配当は、前期並みとなりました。

セメント国内総需要は、首都圏等における工事の休止や遅れなどにより減少し、セメント国内販売量は減販となりました。一方、セメント輸出販売量は、スポット輸出を積極的に確保した結果、増販しました。

米国セメント販売量は、安定操業により増販となったものの、米国生コン販売量は、南カリフォルニア地区において4月に天候が崩れたことが影響したほか、6月以降の他社セメント工場における定期休転や操業トラブルなどを起因としたセメント供給不足の影響が継続していることなどから、減販しました。

アルミ板製品および押出製品は、自動車向け製品を中心に減販しました。

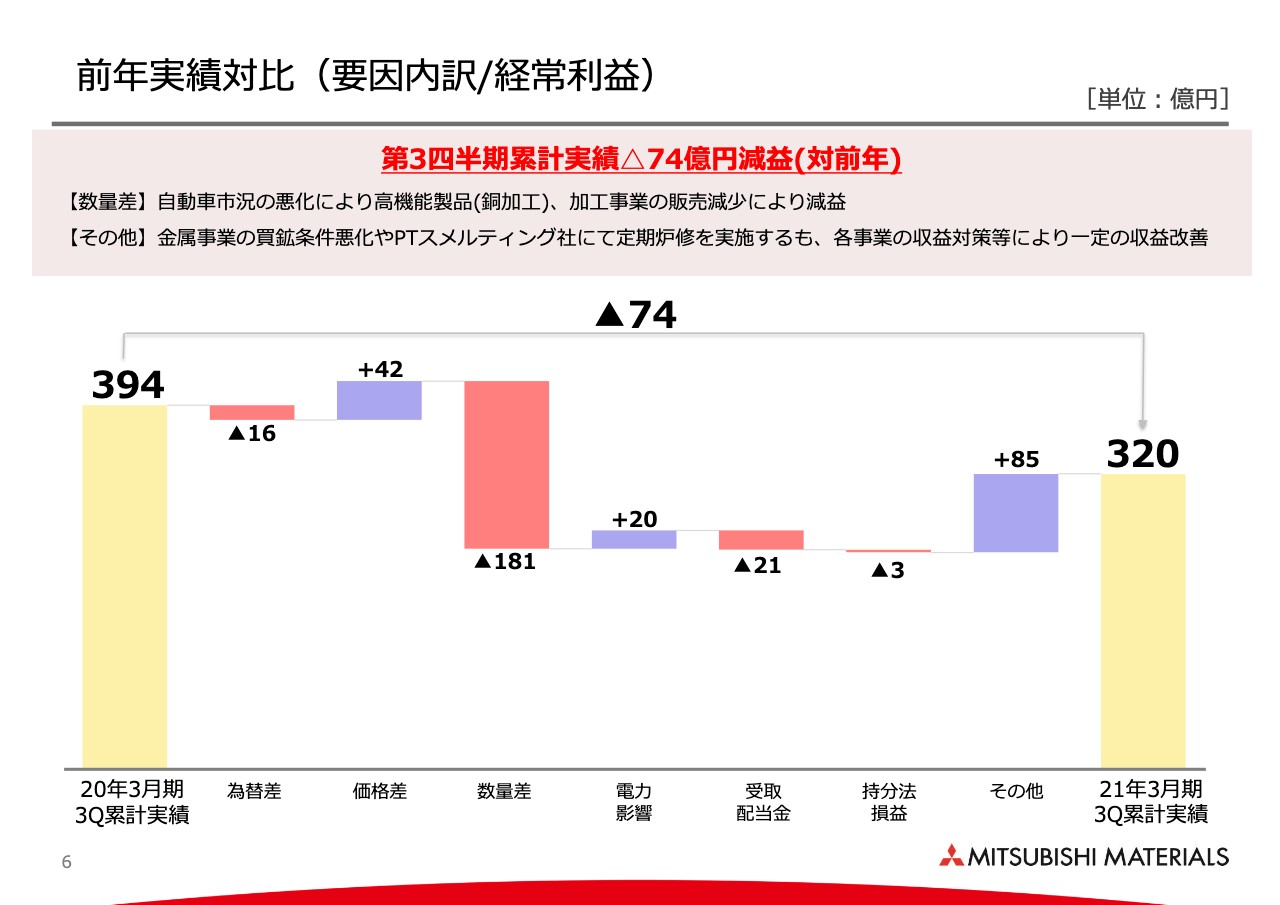

続く6ページにて、経常利益の前年実績対比増減内容をご説明します。

前年実績対比(要因内訳/経常利益)

2021年3月期第3四半期累計の経常利益は、右側の棒グラフのとおり、対前年マイナス74億円の320億円となりました。

新型コロナウイルス感染症の影響による自動車市況の悪化などにより、高機能製品の銅加工事業および加工事業の販売減少による数量面での大幅な減益のほか、その他差において、金属事業における鉱石の買鉱条件悪化や、PTスメルティング社にて第3四半期に定期炉修を実施したことなどのコスト増加要因があったものの、収益対策によるコスト削減などを図りました。

結果、第3四半期累計の経常利益は数量面での減益をカバーできず、対前年で減益となりました。詳細については、次の7ページ、セグメント別要因内訳にてご説明します。

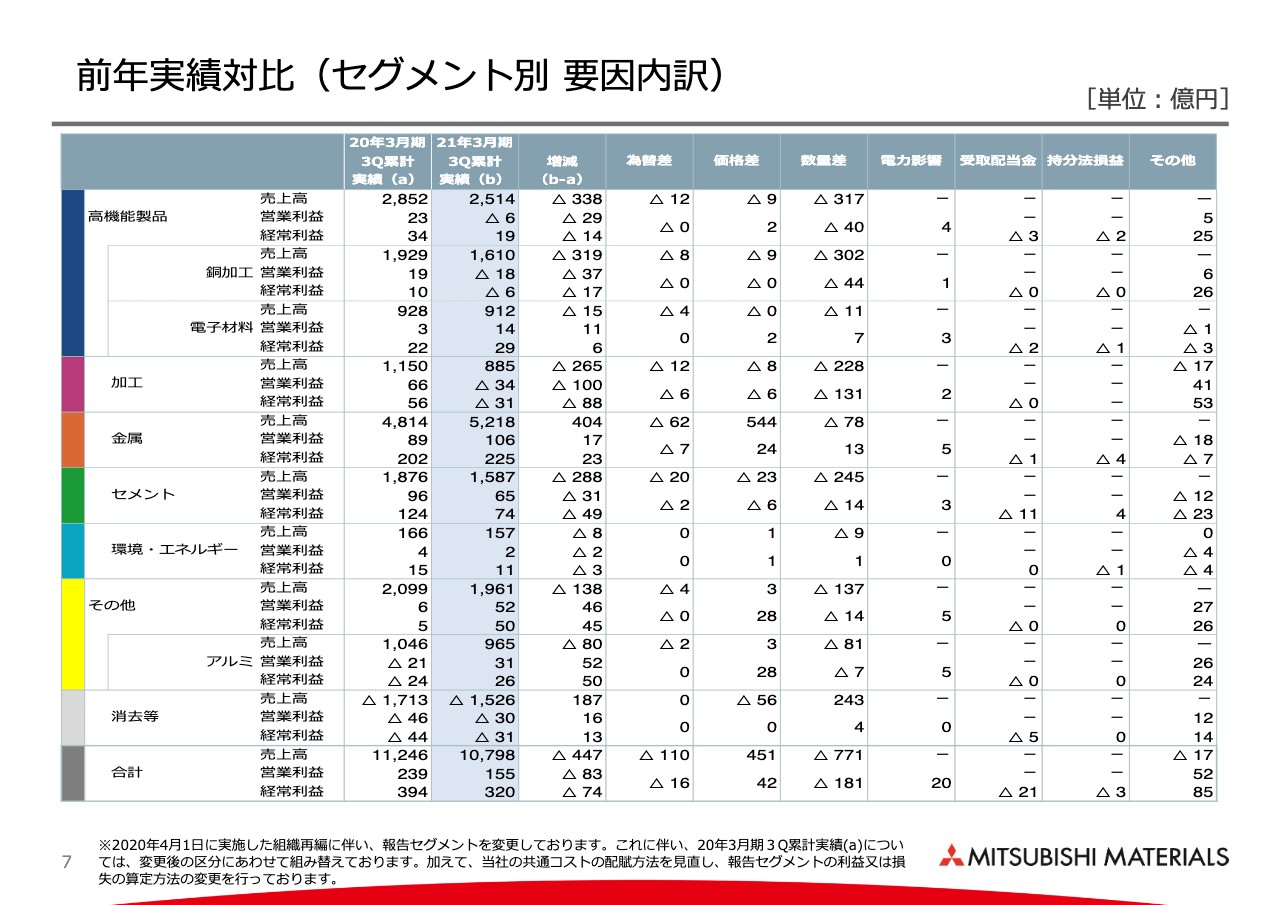

前年実績対比(セグメント別 要因内訳)

高機能製品の銅加工は、自動車関連向け製品の販売が減少したことにより、減益となりました。また、電子材料は、自動車向け製品の販売が減少したものの、半導体関連製品の販売が堅調に推移したことなどにより、増益となりました。

加工事業は、その他差において、前期における固定資産減損損失による償却費減少影響や収益対策の効果があったものの、主要自動車メーカーの生産調整などにより、中国を除いた主要国において販売が減少したことから、数量面を主因に減益となりました。

金属事業は、その他差において、鉱石の買鉱条件悪化や、PTスメルティング社において第3四半期に定期炉修を実施したことなどのコスト増加要因があったものの、パラジウムなどの貴金属価格上昇などにより増益となりました。

セメント事業は、国内事業は増益となったものの、米国事業は減益となりました。国内事業においては、国内セメント需要の減少による減益のほか、その他差において九州工場における火力発電機の修繕対応があったものの、エネルギーコストの減少などから増益となりました。

一方、米国事業においては、4月での天候不順や、主に第2四半期以降の南カリフォルニア地区でのセメント供給不足が継続したことによる生コン販売量の減少に加え、原材料費等の操業コスト増加などから、減益となりました。

環境・エネルギーは、エネルギー事業において、原子力関連等の販売が減少したほか、環境リサイクル事業のニューエナジーふじみ野社における新規立ち上げ費用などにより減益となりました。

その他事業に含まれるアルミ事業においては、アルミ缶事業におけるUBC価格の下落による原材料コストの減少や、家呑み需要による堅調な販売により増益となりました。

また、アルミ圧延・加工事業は、自動車向け製品の減販により減益となったものの、その他差において、前期における固定資産減損損失による償却費減少に加え、収益対策によるコスト削減効果などもあり、売上高は減少したものの、昨年は営業赤字でしたが当期は営業黒字となりました。

続く8ページのバランスシートのご説明は割愛し、9ページ以降で、今回見直した通期業績見通しについてご説明します。

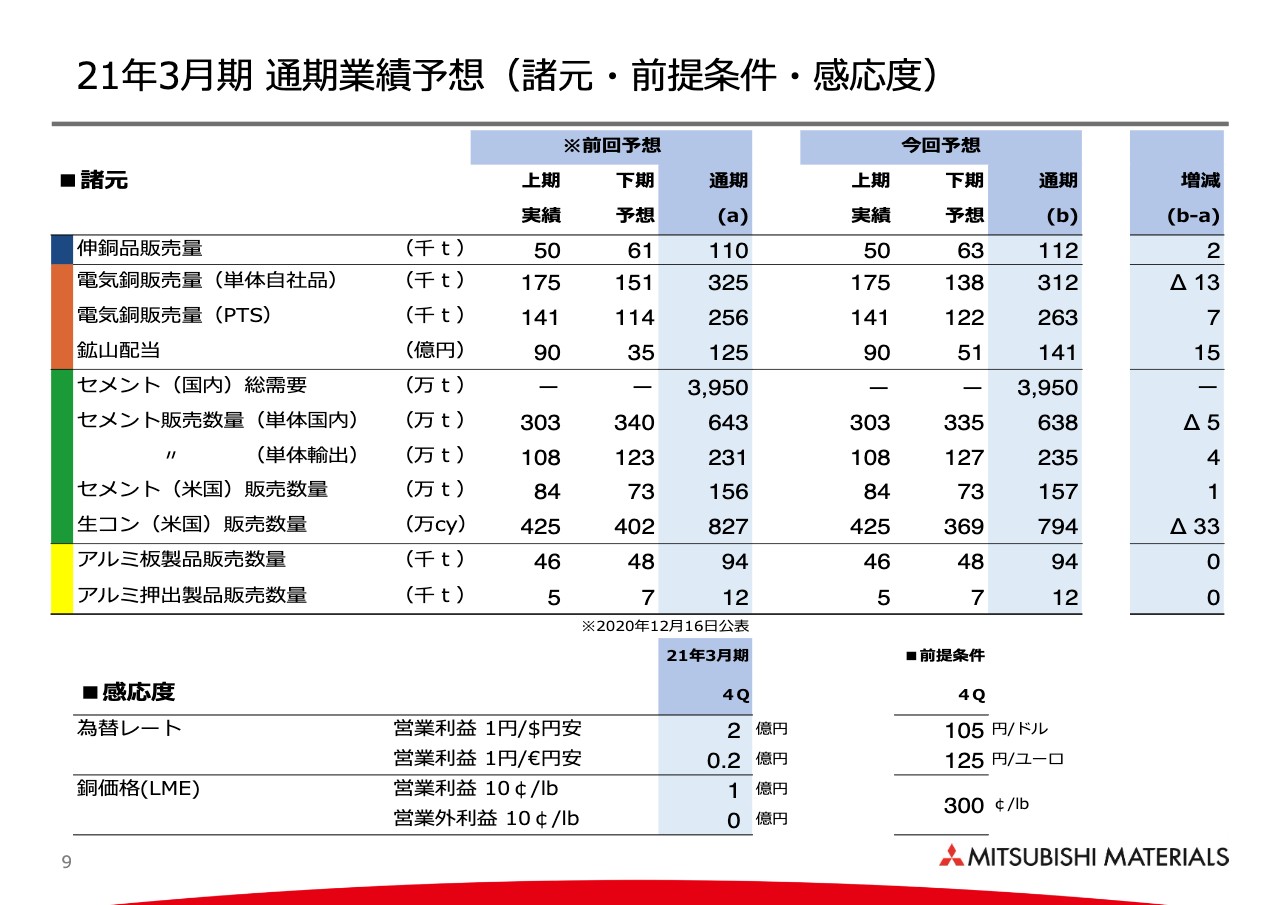

21年3月期 通期業績予想(諸元・前提条件・感応度)

まず、諸元についてご説明します。伸銅品販売量は、自動車向けの需要が増加するものと見込んでいます。

単体自社品の電気銅販売量は、1月に発生した酸素供給会社の設備トラブルにより小名浜製錬所の操業が低下することから、前回予想に対し減販するものと見込んでいます。PTスメルティング社の電気銅販売量は、第4四半期についても順調な操業が継続するものと見込んでいます。

鉱山配当は、ロス・ペランブレス鉱山からの追加の配当金が、第4四半期に実施されるものと見込んでいます。

セメント国内販売量は、第3四半期の結果を踏まえ、若干の減販を見込んでいます。米国生コン販売量は、南カリフォルニア地区でのセメント供給不足が第3四半期において想定より悪化したほか、第4四半期においてもこれらの需給環境が継続するものと見込んでいます。

アルミ板製品および押出製品は、前回予想並みの販売数量となることを見込んでいます。

なお、下期における為替レート、銅価格の感応度については、スライド下段にお示ししたとおりです。それでは、10ページをご覧ください。

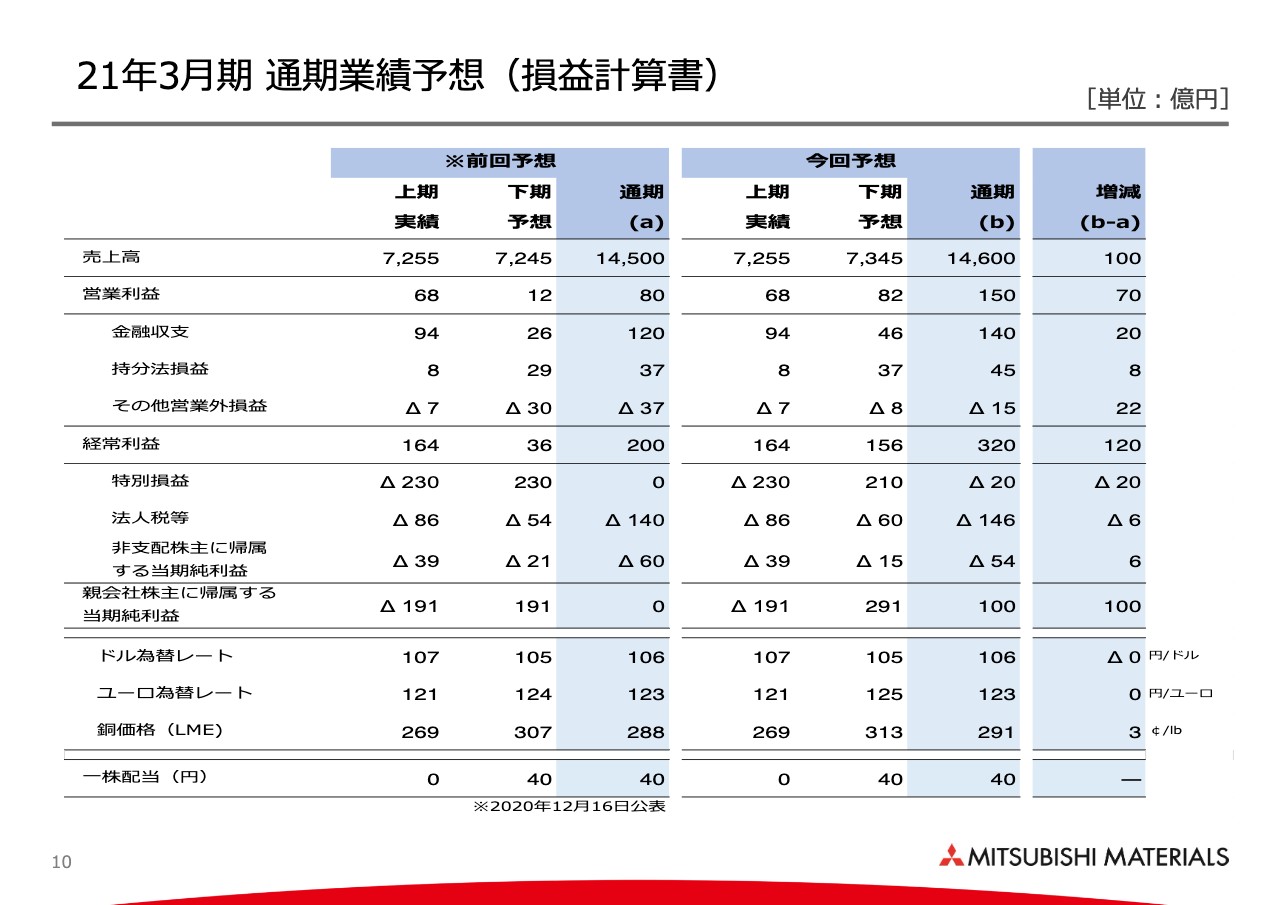

21年3月期 通期業績予想(損益計算書)

売上高は、前回予想より自動車市況の回復等による高機能製品ならびに加工事業における超硬製品の増販を見込んでいるほか、第3四半期での金属事業における金属価格の上昇による増収などにより、増加する見込みです。

営業利益は、売上高の増加などにより前回予想より増益となることを見込むほか、第4四半期においてロス・ペランブレス鉱山からの配当金の増加などを見込んでいることなどから、経常利益および当期純利益は前回予想に比べて増加する見込みです。

また、配当予想については、前回から変更していません。続いて、11ページの各セグメントの詳細についてご説明します。

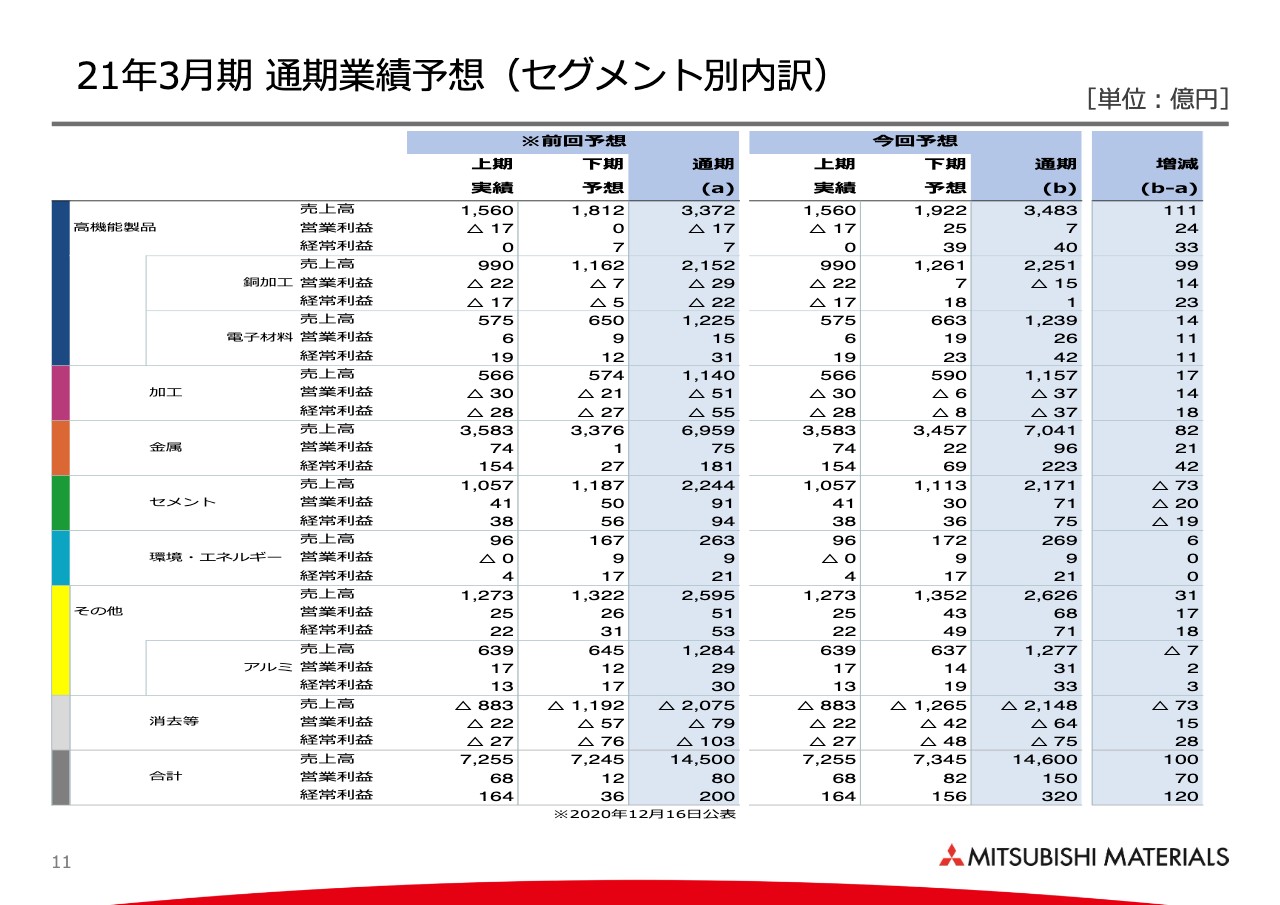

21年3月期 通期業績予想(セグメント別内訳)

高機能製品の銅加工は、主に自動車向け製品が増販するものと見込み、黒字となることを見込んでいます。

また、電子材料については、半導体関連の需要が増加するものと見込み、増益となることを見込んでいます。

加工事業は、自動車向け製品の需要増加により、増益となることを見込んでいます。

金属事業は、第3四半期において貴金属価格の上昇により増益となったものの、第4四半期については酸素供給会社の設備トラブルにより小名浜製錬所の操業が低下することから減益となることを見込んでいます。

セメント事業は、南カリフォルニア地区において第4四半期もセメント供給不足により生コン販売が減少し、主に米国事業を中心に減益となることを見込んでいます。

環境・エネルギー事業は、前回予想並みを見込んでいます。

その他事業については、アルミ事業で若干の増益のほか、関連事業における自動車関連の需要などが増加するものと見込んでいます。

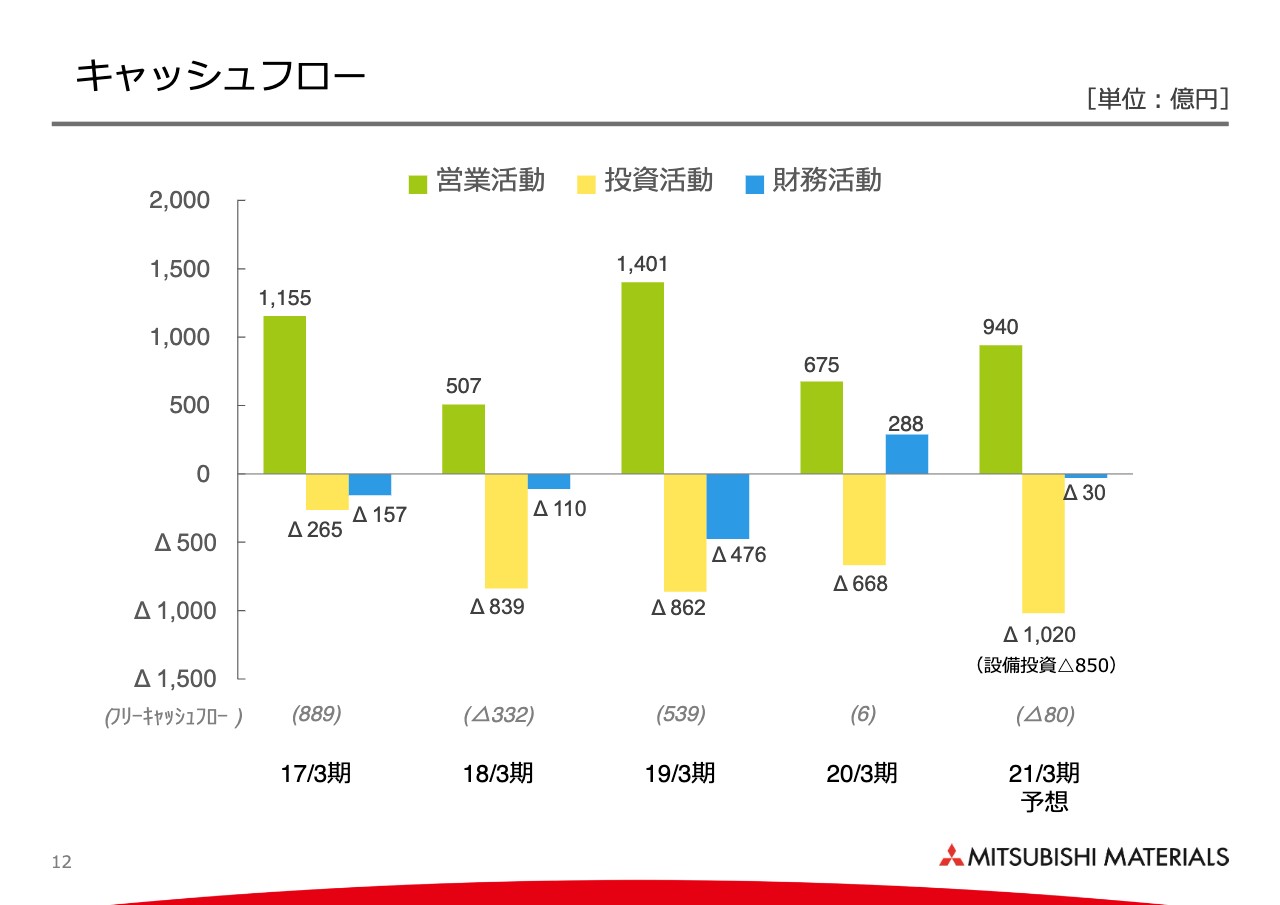

続く12ページにて、今回の通期予想を前提としたキャッシュフローおよびネットDEレシオの見通しについてご説明します。

キャッシュフロー

2020年度のフリーキャッシュフローは、下段に示しているとおりマイナス80億円と、8月公表時のマイナス830億円から大きく改善するものと見込んでいます。

これは、営業利益の増益や鉱山配当収入の増加などにより営業キャッシュフローが改善したほか、投資キャッシュフローについては、政策保有株式の縮減を進めることなどによるものです。

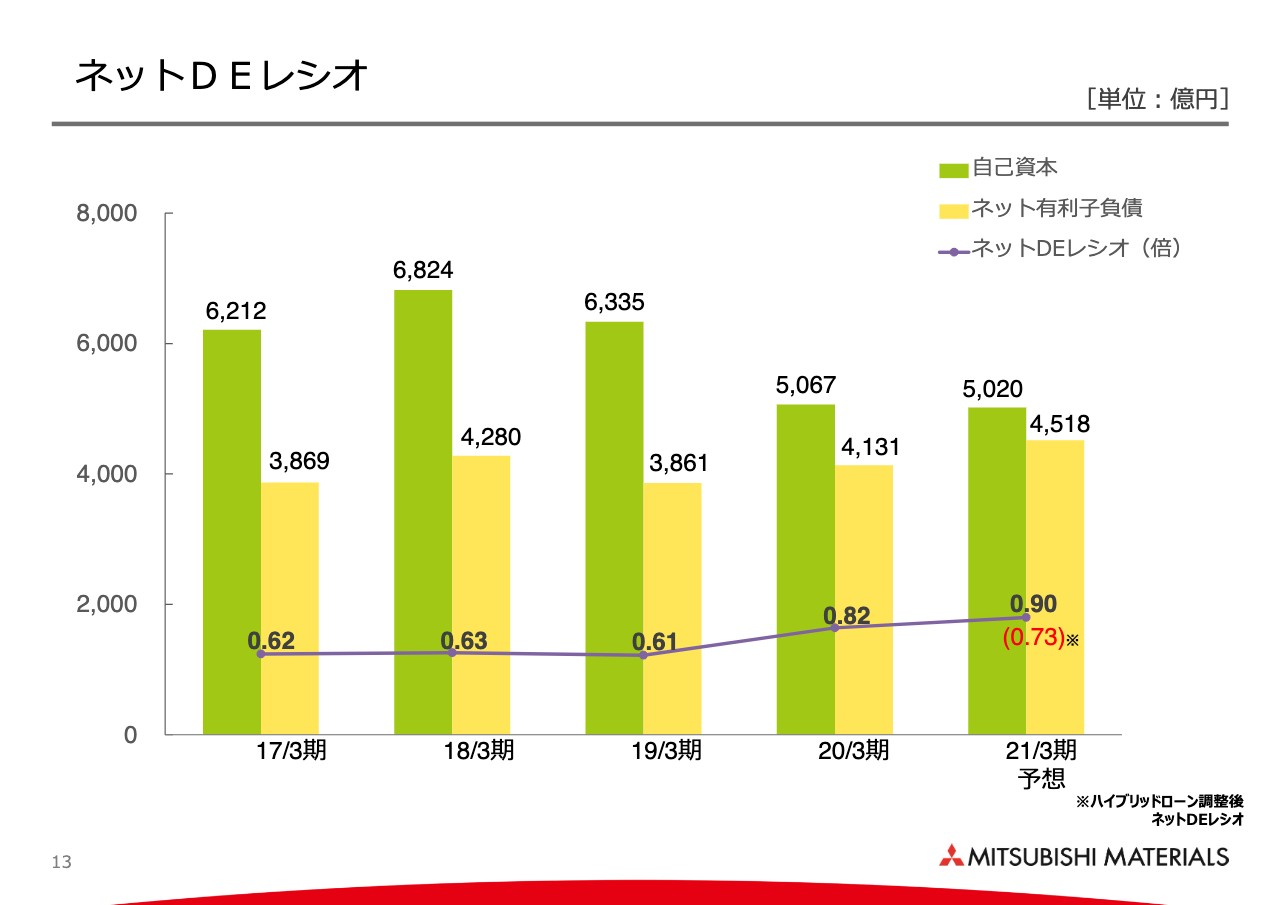

ネットDEレシオ

次のページは、ネットDEレシオを示しています。2020年度見通しについては昨年より悪化するものの、0.90倍に留まる見通しです。

また、2月2日に公表した「ハイブリッドローンによる資金調達に関するお知らせ」にてお示ししたとおり、1,000億のハイブリッドローンを実行しています。この資金調達額に対する資本性の認定を考慮すると、当期末のハイブリッドローン調整後のネットDEレシオは0.73倍の水準となります。

今後も、財務基盤の強化を図りながら、事業ポートフォリオの最適化を進め、成長戦略を積極的に展開してまいります。

また、当社グループのESGに関するWeb説明会を3月30日に開催させていただく予定です。詳細は事務局より別途ご案内させていただきますが、ご参加いただけますと幸いです。

私からの説明は以上でございます。

質疑応答(要旨):各セグメントの利益の変動要因

Q:第3四半期から第4四半期にかけての各セグメントの利益変動要因を教えてほしい。

A:高機能製品と加工事業は、以前の第4四半期を弱めに見ていましたが、今回の予想では売上も利益も第3四半期並みの水準で見ています。

金属事業は、第4四半期で直島の炉修を行う影響が大きいです。また、小名浜のトラブル影響なども織り込み、営業利益ベースでマイナス40億円ほどです。

セメント事業は、第4四半期の営業利益が低下しますが、これは国内セメント需要期が第3四半期で、第4四半期に向けて減益になるからです。また米国ではセメント供給不足により、特に生コンの販売量が伸び悩むため前回予想からマイナスを見込んでいます。

質疑応答(要旨):製錬での一過性の減益要因

Q:下期にPTスメルティング社と直島の定修、小名浜のトラブルが起こったが、それぞれのインパクトと小名浜の復旧見通しについて教えてほしい。

A:PTスメルティング社と直島の炉修の影響でトータル60億円ほど変動があります。費用として30億円、減販影響が30億円で、第3四半期と第4四半期で分かれて発生します。

小名浜の酸素供給会社によるトラブルの影響ですが、現在はトラブルから復旧したものの70パーセントくらいの操業度で、第4四半期では連結の減販影響を10億円ほどで見込んでいます。

またトラブル解消時期は、酸素供給会社側で確認しています。第4四半期ではフル操業まで復旧せず、もう少し影響が残ると懸念しています。

質疑応答(要旨):金属事業の上方修正の要因

Q:金属事業で営業利益と経常利益を上方修正した要因を教えてほしい。

A:PTスメルティング社は計画通り定期炉修を実施、第3四半期までの操業については、小名浜も含め各製錬所ともに通常の操業で大きなトラブルもなく安定しており、実収率も堅調です。加えて、特にパラジウム価格が大きく上がっており、収益に寄与しています。

また小名浜の酸素供給会社によるトラブルの影響は、第4四半期は連結の減販影響でマイナス10億円程度を織り込んでいます。

質疑応答(要旨):米国でのセメント供給不足

Q:米国のセメント不足は、第4四半期はより深刻な状況になるのか、解決に向かうのか。また、対応策も教えてほしい。

A:第2四半期くらいから、セメント不足がかなり顕著になって生コン販売の制約を受けました。第3四半期から第4四半期に向けてある程度解消する見通しの中、生コン販売量も多少復活できると見通していたものの、セメント供給不足が続いています。

他社のセメント工場で止まっているところがあり、また、我々の基盤である南カリフォルニア地区のセメントが北カリフォルニアに流れている部分があると聞いています。カリフォルニア全体でのセメント不足が解消しなければ、ロバートソン・レディ・ミックス社の生コン材料のセメントが十分に確保できないため、第4四半期はまだ戻らないと予想しています。

一部でセメント輸入も徐々に回復しているとの話もありますが、確実な情報ではありません。しかし、セメント不足はこのまま推移しないと思っており、来年度に関しては解消に向かうと考えています。なお、現在、アメリカ側で確認しているところです。

質疑応答(要旨):銅加工と加工事業の回復状況

Q:自動車市況の回復で、下期に回復している会社も多い印象があるが、銅加工や加工事業は下期も回復が弱い印象がある。その理由を教えてほしい。

A:第2四半期が底で、第3四半期から第4四半期に向けて回復しているトレンドは、他社も我々も同じだと思っています。銅加工は四半期ベースで黒字化を見込み、比較的堅調に回復していると思っています。また、加工事業は今年度中の黒字化は厳しい状況です。

しかし、競合他社と比べて、またお客さまの回復に対して、我々だけ回復度合いが遅れているかについては、そこまでの印象は持っていません。

銅加工と加工事業を比べると、銅加工の回復が先行している印象があります。これは直接的に使ってもらう部材、材料であるためです。また切削工具は市中在庫も含めて一旦バッファがあって伸び悩んでいるとも思われ、リーマンショック時も、切削工具の回復には3ヶ月から6ヶ月くらい遅れがあったことなどに鑑みると、そのような差が生じていると考えています。

質疑応答(要旨):小名浜の酸素供給会社によるトラブル内容

Q:小名浜の酸素供給会社のトラブルの状況と今後について教えてほしい。

A: 1月中旬に東北電力で瞬低(瞬時電圧低下)が起こりました。瞬低になると設備を停止したり、熱を持っているものにはパージするなど、緊急の停止動作に移行するのですが、一部でその動作に入れない設備があって故障したと聞いています。

3基の酸素供給設備のうち1基が復活しておらず、酸素供給量が制約されており、操業度を30パーセントほど落としている状況です。

設備の主要部品の一部が壊れているため、部品調達にどれくらいかかるのか、また部品の交換・再起動・試運転を経て通常どおりの酸素量を供給できる時期がいつになるかは、酸素供給会社で検討している状況です。

質疑応答(要旨):小名浜の酸素供給会社によるトラブルの影響

Q:小名浜のトラブルは今期の損益にどれくらい影響するのか。また、先方に費用請求するのか。

A:今期は連結の減販損として10億円程度を見込んでいます。また、事故状況や原因の詳細が把握できていないため、どのような対応がとれるかも含めて、今後、先方と協議する必要があります。

質疑応答(要旨):米国のセメントの需給関係

Q:ロックダウンしているカリフォルニアでの需要は、従来からどのような変化があるのか。

A:コロナ影響で、カリフォルニア地区全体でセメント需要は伸び悩んでいます。元々、南カリフォルニア地区の住宅やオフィス等の建設需要が堅調に伸びることを想定していたものの、現在のセメント需要の伸びは少し落ち着いており、全米のセメント協会でも見通しを遅らせて公表しています。

今年度を見通していた時と比べると、需要面は少し落ちています。その中でシェアアップへの対応など、セメント不足で制約されているのが実態です。

質疑応答(要旨):ロバートソン・レディ・ミックス社等における事案影響

Q:第2四半期から第3四半期の数量減において、ロバートソン・レディ・ミックス社の不適切な取引は経営に影響しているのか。

A:一部の経営幹部による不適切な取引は、経営に影響していません。従来からの経営メンバーや我々が派遣しているメンバーが補うかたちで、事業は正常に回っています。

一方で、解雇した幹部の後任者を決めたり、ガバナンスを効かせるために当社や他の株主のチェックをかける強化策をとっています。特別に管理チームを編成して、重要な取引はそのメンバーが確認しています。

これからは、コンプライアンスオフィサーを任命してコンプライアンスプログラムを設定したり、外部通報窓口を整備するなど、3月末を目処にガバナンス強化策を実行していきます。検討はかなり進んでおり、3月末に一定のかたちを作り、来年度はその中で運営できると思います。

質疑応答(要旨):ハイブリッドローンの内容

Q:ハイブリッドローンの調達が、12月末段階ではB/Sに出ていないが、年度末の資金の入り繰りはどうなるのか。

A:ハイブリッドローンは資金調達額の50パーセントに対して、資本性の認定を受けることを見込んでおり、これを調整するとネットDEレシオは0.9倍が0.73倍になります。

質疑応答(要旨):今後の戦略の基準となるネットDEレシオ

Q:今後の戦略を考える上でベースとなるネットDEレシオは、調整後の0.73倍が基準になるのか。

A:来年度の予算策定に合わせて、中期経営戦略の財務計画も見直しており、新型コロナウイルスによる影響で営業キャッシュフローが落ちて負債が増え、そこをどう捉えていくかは議論中で、どちらのネットDEレシオを基準にするかについてもこれから議論していきます。

質疑応答(要旨):ハイブリッドローンの借換制限

Q:ハイブリッドローンの借換条項の仕組みを教えてほしい。

A:借換条項にはもちろん制限条項が入っています。資本性のものが積み上がらなければ、同等のもので補う必要があります。

我々は5年で利益が積み上がり、利益剰余金等が積み上がると想定しており、5年後に金融機関との協議になります。

質疑応答(要旨):アルミ事業の営業利益の推移

Q:アルミ事業の営業利益が、第3四半期の13億円から第4四半期は収支均衡レベルまで減益になるが、その理由を教えてほしい。

A:第3四半期から第4四半期にかけてはアルミ缶の需要が少なく、ユニバーサル製缶社もその影響を受けて下がります。加えて、三菱アルミ社の一部コストが第4四半期に期ズレするため、それも減益に結びついています。

質疑応答(要旨):貴金属価格の上昇効果

Q:第1四半期から第3四半期累計で、パラジウム等の貴金属の価格上昇による増益効果はどれくらいだったのか。また、年間予想でどの程度の影響を見込んでいるのか。

A:おおまかに、第3四半期累計の前年対比で50億円程度です。年間についてですが、第4四半期は特に価格上昇分は見ていません。操業の結果、パラジウムの生産がどのように上がるかにも依存するため、今のところは見込んでいないということです。

全体的に鉱石品位の低下やスライム中の貴金属量が減っている状況でもあることから、今は織り込んでいないということです。

柴田氏よりご挨拶

本日は、決算電話会議にご参加いただきまして、誠にありがとうございました。全体的に、景況感としては持ち直しの気配がありますが、自動車業界における半導体不足の懸念であったり、まだ新型コロナウイルスの影響が残っているため、我々としてはこれからも慎重に事業運営を進めていきたいと思っております。

また、来期に向けた予算策定、そして中期経営戦略の財務計画の見直しなども、適切な時期に発表させていただきたいと思いますので、その節はよろしくお願いいたします。

最初に申し上げましたが、3月30日にESG説明会を開催させていただきます。ぜひ、みなさまにもご参加いただきたいと思いますので、よろしくお願いいたします。本日はありがとうございました。

※質疑応答部分は、企業提供の要旨になります。

この銘柄の最新ニュース

三菱マのニュース一覧- [PTS]ナイトタイムセッション17時30分時点 上昇110銘柄・下落183銘柄(東証終値比) 2024/12/26

- (開示事項の経過)H.C.Starck Holdingの株式譲受手続完了について 2024/12/18

- 執行役社長交代、代表執行役および執行役等の異動に関するお知らせ 2024/12/11

- 前場に注目すべき3つのポイント~CPI通過後のアク抜けを想定した押し目狙い~ 2024/12/11

- [PTS]ナイトタイムセッション17時30分時点 上昇90銘柄・下落69銘柄(東証終値比) 2024/12/10

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

三菱マテリアルの取引履歴を振り返りませんか?

三菱マテリアルの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。