グリッドのニュース

【QAあり】グリッド、エンジニアを増員しつつも、前期比20%超の増収 電力会社からの追加受注や新規テーマ開拓等が業績に貢献

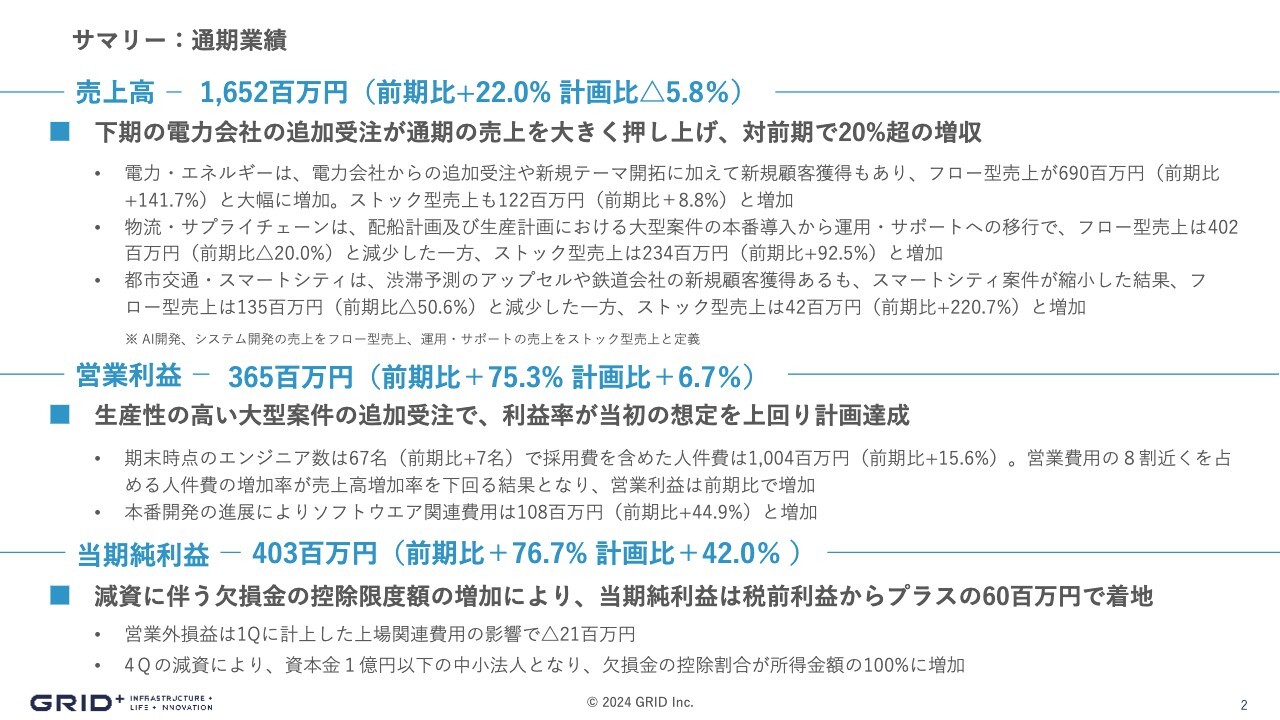

サマリー:通期業績

曽我部完氏(以下、曽我部):株式会社グリッド代表取締役社長の曽我部です。2024年6月期の決算説明を開始します。

まずはサマリーです。2024年6月期は、売上高が16億5,200万円、営業利益が3億6,500万円、当期純利益が4億300万円という結果になりました。

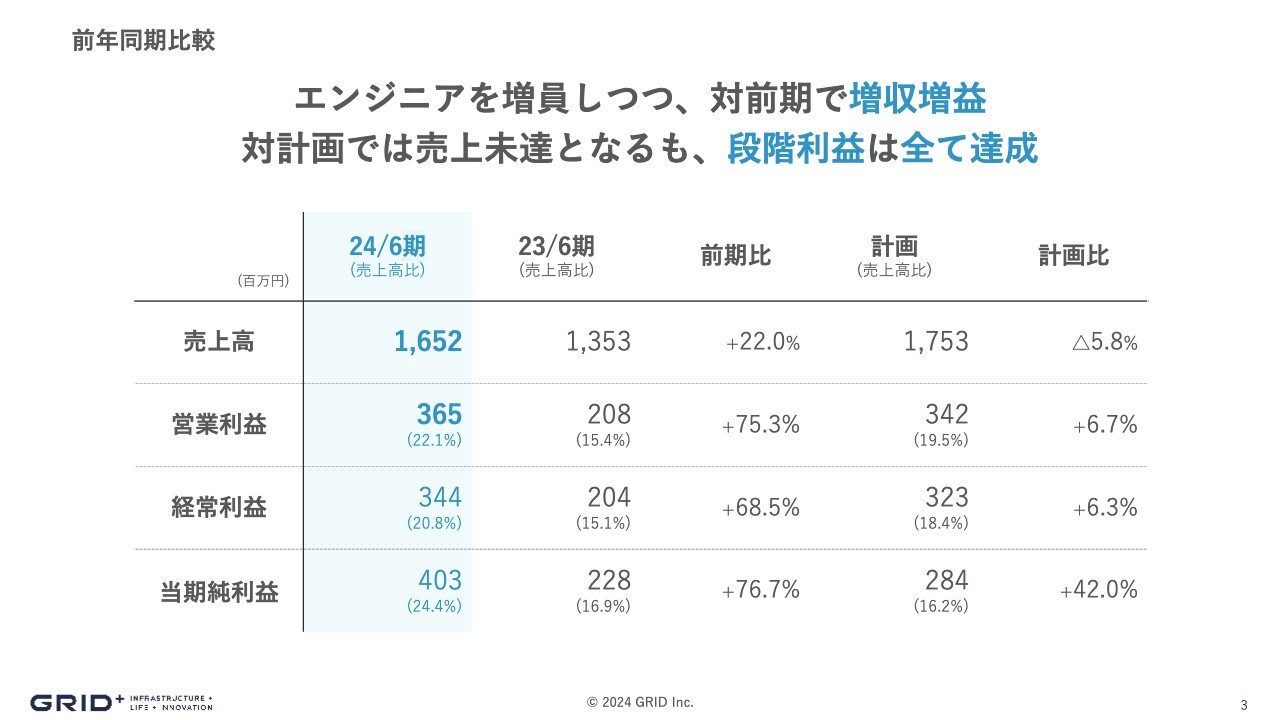

前年同期比較

売上高は前期比22パーセント増となりました。期初計画の17億5,000万円からは、マイナス1億円の未達という結果になっています。一方で、営業利益含め各段階利益は期初計画を上回り、前期比で見ても大幅に伸長しました。

当期純利益は、6月に行った減資に伴う欠損金の控除限度額の増加により、税前利益から6,000万円増加し4億300万円で着地しました。

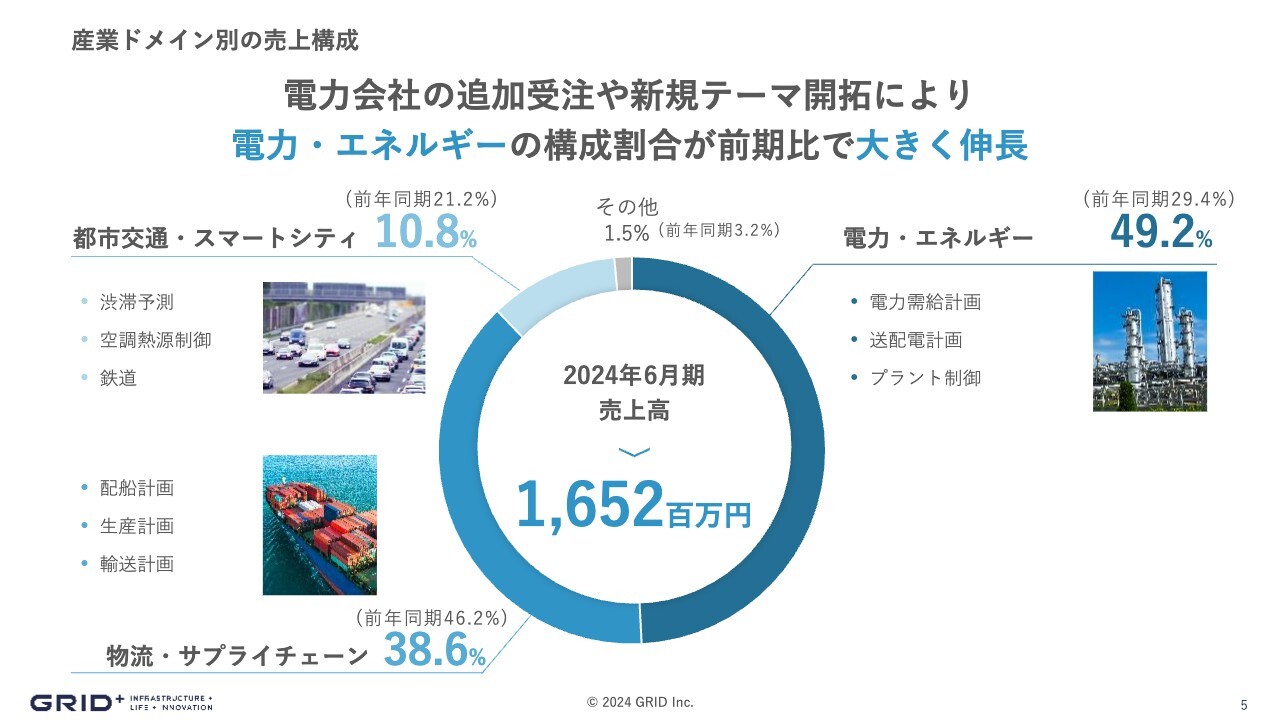

産業ドメイン別の売上構成

産業ドメイン別の売上構成です。2024年6月期は、電力・エネルギー領域に注力しました。その結果、前期は約30パーセントの比率だったところ、今期は約半分が電力・エネルギー領域の売上となっています。

物流・サプライチェーン領域は、構成比率は下がったものの金額ベースでは微増となりました。一方で、都市交通・スマートシティは減少しました。これにより、各ドメインの構成比率はスライドのように変化しています。

次年度以降も電力・エネルギー領域の案件開発が進んでいますので、売上構成比は電力・エネルギーにさらに偏ると見込んでいます。

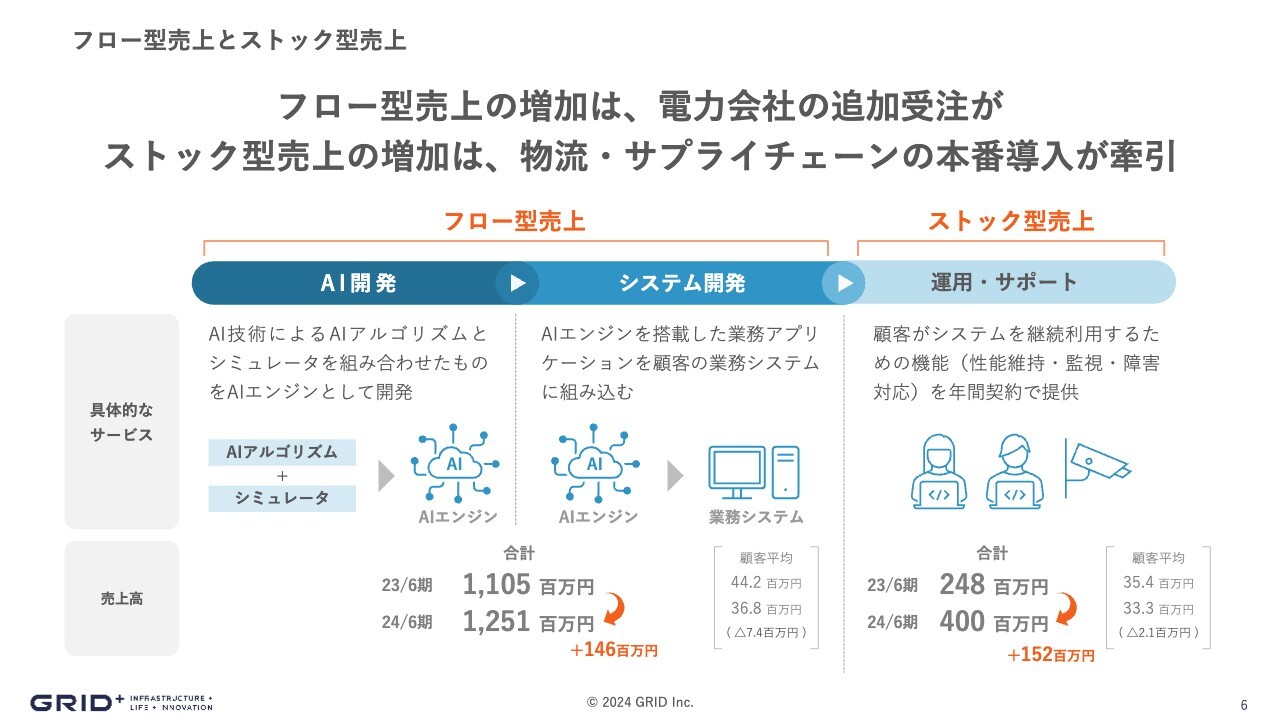

フロー型売上とストック型売上

売上高について、フロー型とストック型に分けてご説明します。フロー型売上は前期比で1億4,600万円増加しました。

ストック型売上の運用・サポートにおいては、多くのお客さまを獲得しました。それにより、前期の売上高2億4,800万円から1億5,200万円増加し、4億円のベースに乗ったという状況です。

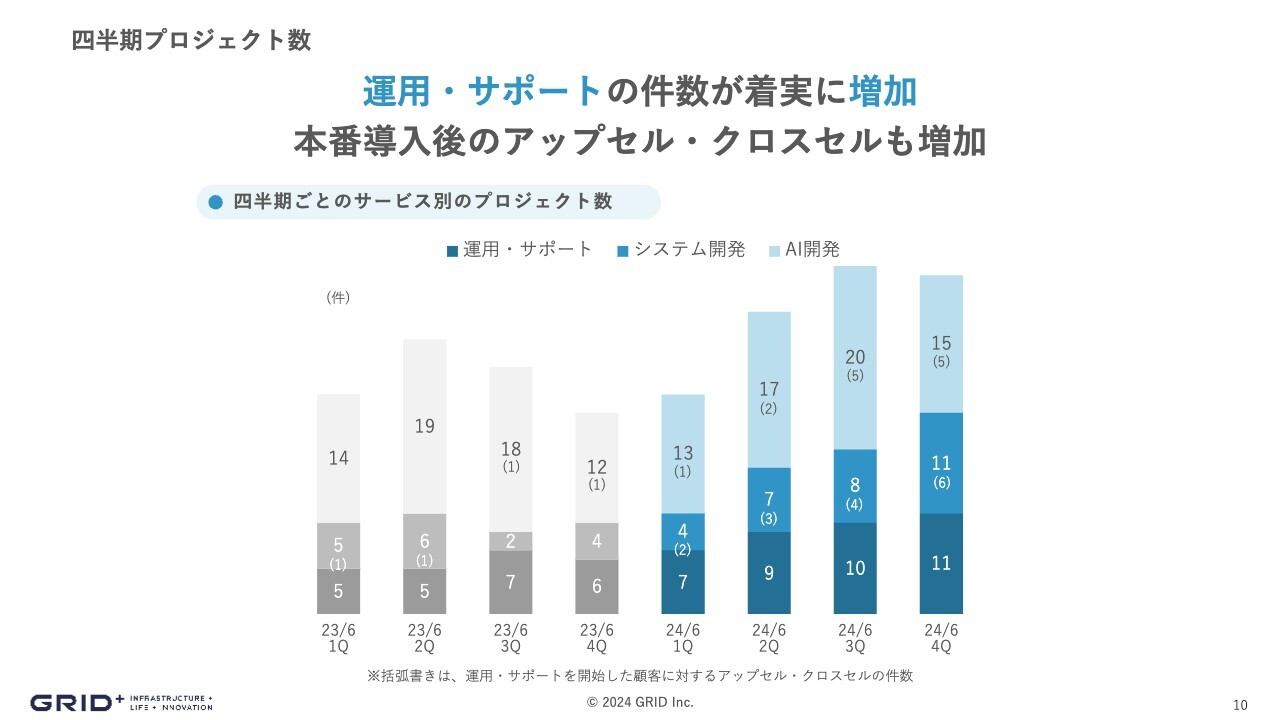

四半期プロジェクト数

四半期ごとのプロジェクト数の推移です。2023年6月期と比べて、第2四半期以降のプロジェクト数が増えてきています。

スライドのグラフ上に括弧書きで示しているのが、運用・サポートを開始した顧客に対するアップセル・クロスセルの件数です。前期はほとんどありませんでしたが、2024年6月期は既存のお客さまへのアップセル・クロスセルが徐々に始まっています。

運用・サポートの件数は、前期の7社程度から2024年6月期は11社程度へと倍増しています。後ほどご説明しますが、全34社の顧客のうち約3分の1が、なんらかの運用・サポートをご利用いただいています。

既存のお客さまがAIエンジン開発から運用・サポートに移り、さらに新しいシステムの開発に取りかかるというサイクルに入り始めたと考えています。そのため次年度以降は、この比率が50パーセント程度まで上昇していくと見込んでいます。

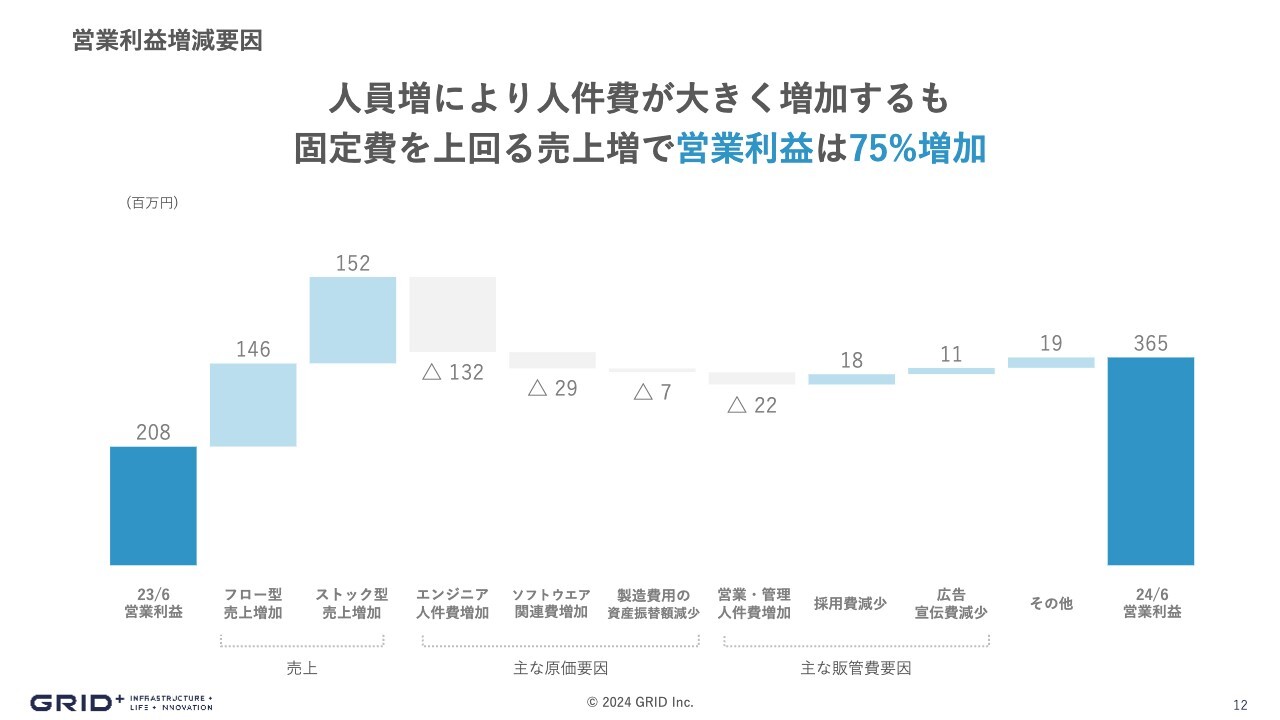

営業利益増減要因

営業利益の増減要因です。前期の営業利益2億800万円に対して、フロー型売上が1億4,600万円、ストック型売上が1億5,200万円増加しました。また、例年どおりエンジニアを増やしていますので、人件費が1億3,200万円増えています。

それ以外の費用は大きな増減なく横ばいで推移し、結果として営業利益が3億6,500万円積み上がりました。

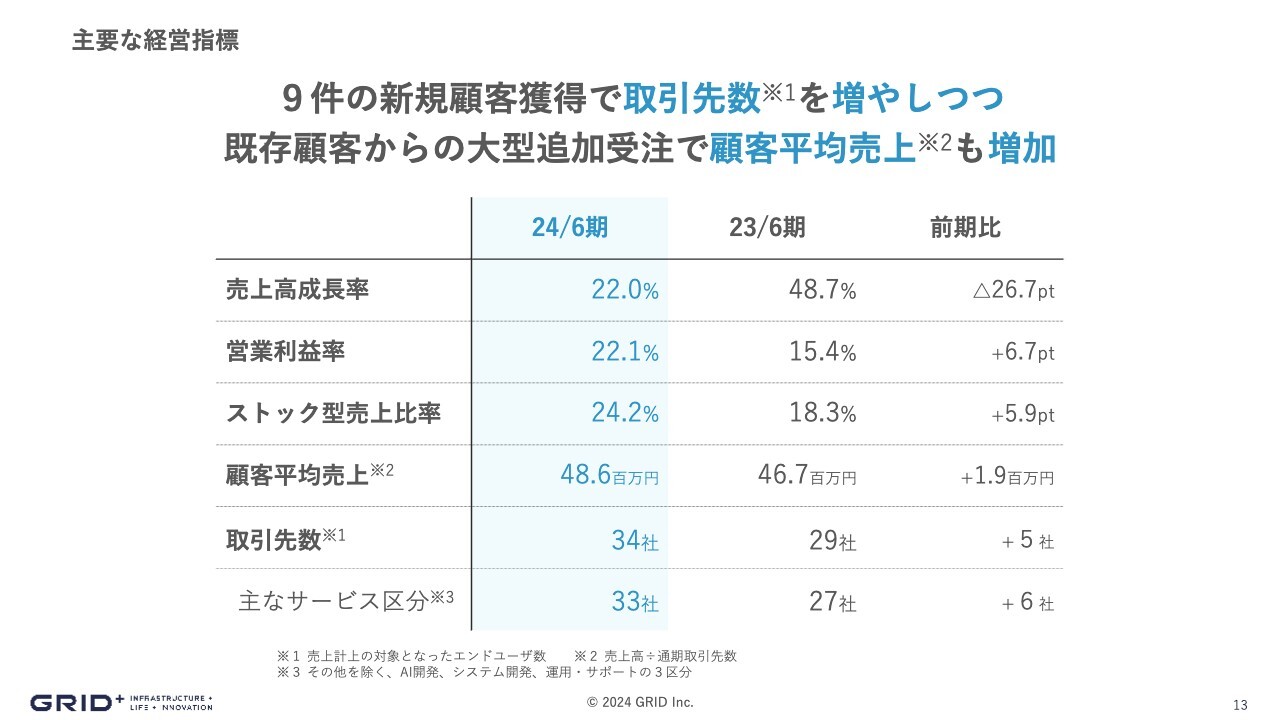

主要な経営指標

主要な経営指標についてです。取引先数が前期の29社から34社に増加しています。我々の主たるサービスをご利用のお客さまも、27社から33社へと増加しました。

お客さまの数を増やしながら、1社当たりの案件を横に広げています。

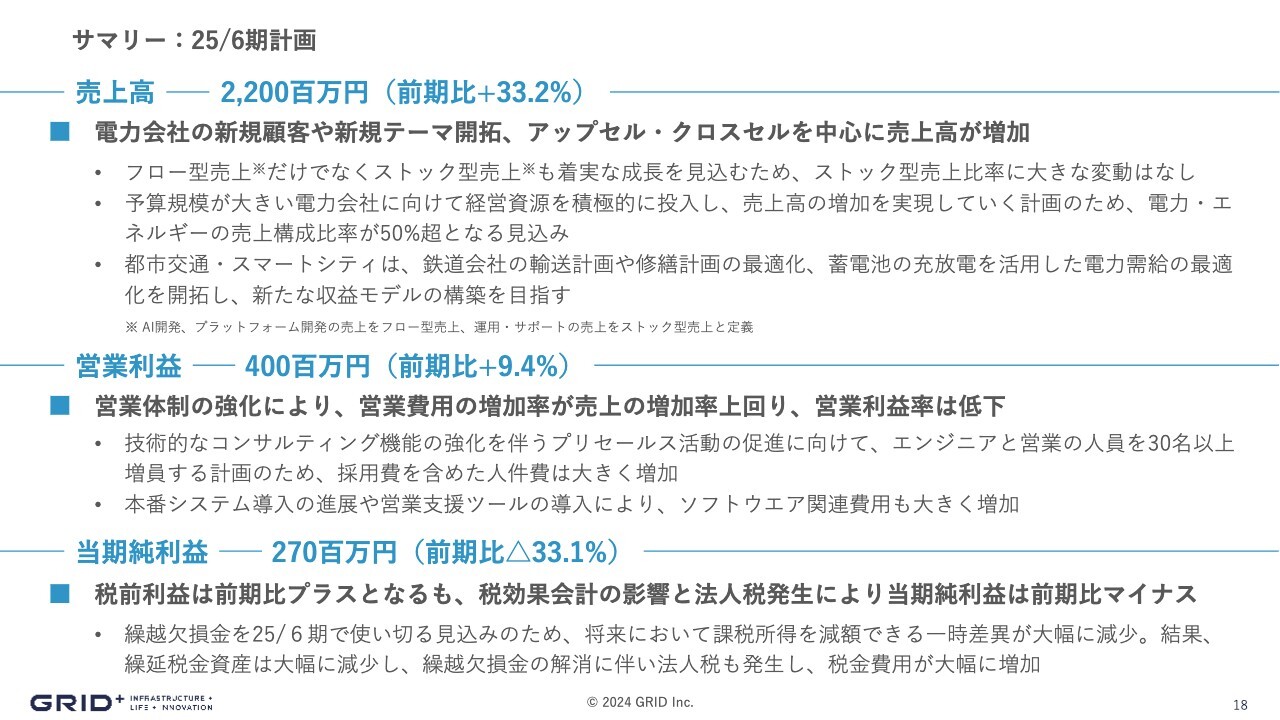

サマリー:25/6期計画

2025年6月期の計画についてご説明します。まずはサマリーです。2025年6月期は、売上高を22億円、営業利益を4億円、当期純利益を2億7,000万円と見込んでいます。

売上については、引き続き電力・エネルギー領域に注力します。都市交通・スマートシティ領域では、前年度からの売上が一部計上されました。鉄道会社のお客さまとの案件を開発し、すでに大手の鉄道会社と一部の契約が入っていますので、こちらも収益に貢献すると考えています。

当期純利益に関しては、繰越欠損金を使い切る見通しです。その結果、2025年6月期は繰延税金資産が大幅に減少し、法人税等も発生しますので、計画どおりに営業利益が着地した場合の当期純利益は2億7,000万円となる見通しです。

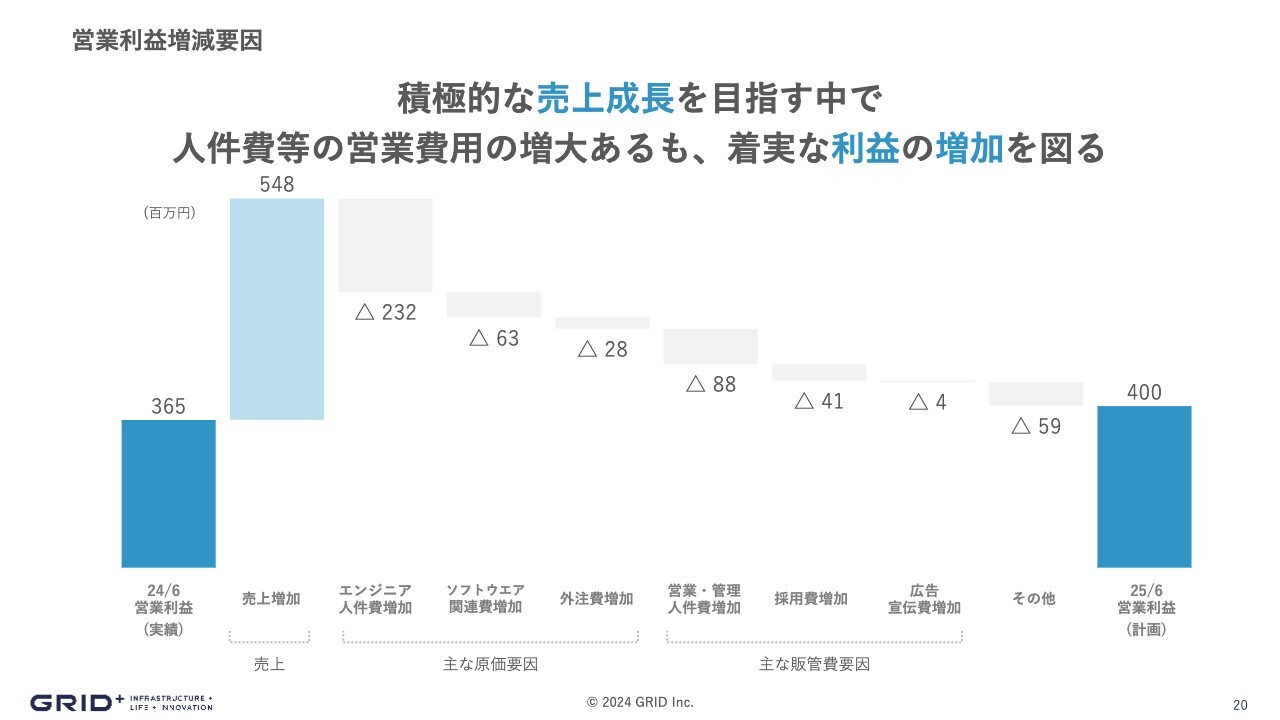

営業利益増減要因

今期の営業利益の増減要因です。前期の営業利益は3億6,500万円でしたが、今期の売上高は5億4,800万円の増加を予想しています。

エンジニアの人件費に関しては、前期の1億3,000万円程度からさらに1億円積み増して、2億3,200万円増加させる見込みです。また、今年度は営業体制強化に取り組むために営業の人員増に向けて動いていますので、販管費も一部で増加する予定です。

人件費以降のその他の勘定科目は、前期は横ばいでしたが、今期は営業強化に取り組むため販管費が増加します。

その結果、営業利益は4億円の微増で着地する計画です。さらなる飛躍を目指すため、今期は社内体制を固める事業年度だと捉えています。翌期以降に大幅成長できるような体制を、今期でしっかりと作っていきたいと考えています。

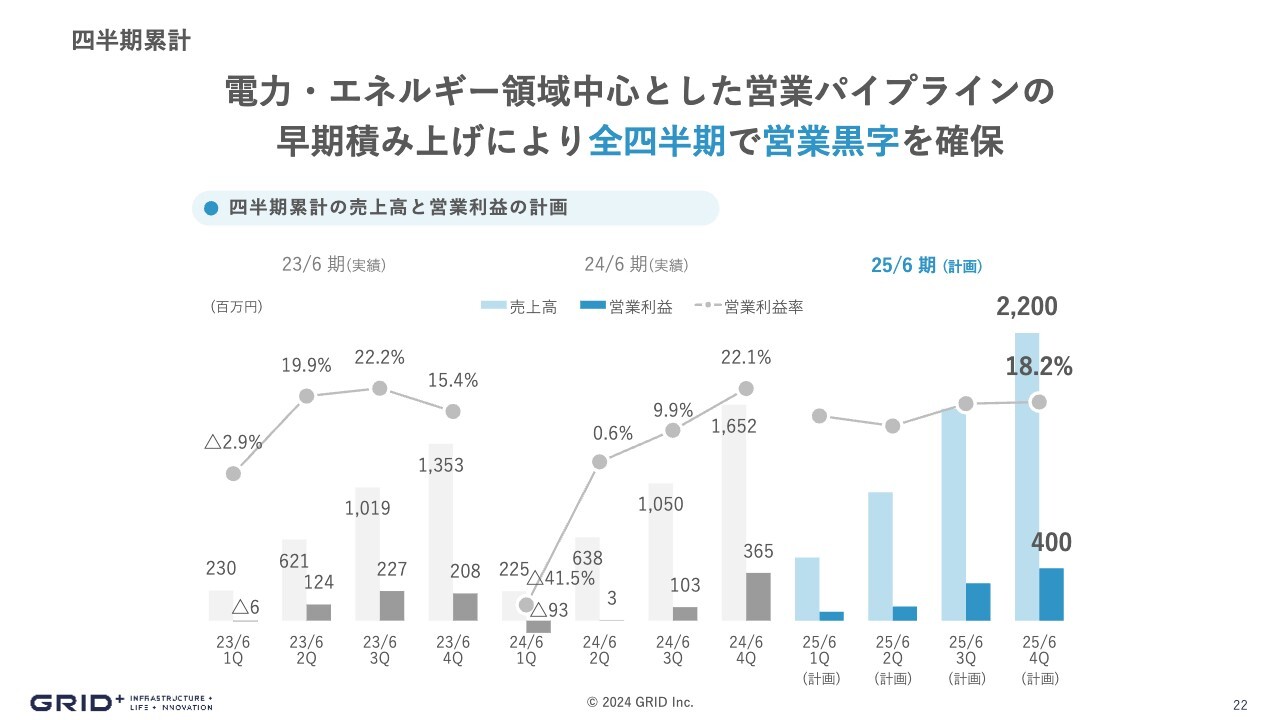

四半期累計

四半期累計の売上高と営業利益の計画です。前第1四半期は赤字となり、株主さまに非常にご心配をかけたと理解しています。今期は、第1四半期の案件が十分に積み上がっているため黒字で着地できると考えており、全会計期間においてもしっかりと利益を積み上げていく計画です。

営業利益率は前年度が22パーセントということで、このスケールにしては比較的高い利益率を出せたと思っています。しかし体制強化等も行うため、本年度の営業利益は控えめの計画とし、20パーセントを切るくらいで着地できると見ています。

また、先週に蓄電池関連事業の開始をご案内しましたが、こちらの決算説明時においては、当事業に関する売上高と利益計画を盛り込んでいません。当事業の収益蓋然性が高まった時点で、あらためて株主のみなさまに開示し、業績が現出するものが確実に見通せる段階で修正を報告できればと考えています。

質疑応答:蓄電所開発のビジネスモデルについて

司会者:「蓄電池事業における蓄電所の開発は、自ら資金を投じて蓄電所を開発所有し、電気料金のさやで利益を上げるビジネスになるのでしょうか?」というご質問です。

曽我部:前年度に「ReNom Charge」というサービスを開発し、そちらの事業化の延長に蓄電池事業があります。我々は最適化が得意ですし、電力領域でいろいろなビジネスを展開していますので、効率的な蓄電池の制御・運転、市場取引をアルゴリズムで制御するようなものを開発しています。

加えてアセット開発を一緒に行うことで、お客さまである事業主に対しワンストップでいろいろなソリューションを提供できるようになります。蓄電所を開発して事業主に発電所や蓄電所ごと譲渡し、その後に我々の制御システムがしっかり動いて長く収益を獲得することが、当初のビジネスモデルです。

一方で、ご質問のとおり、アセットを我々で何十年も抱えて減価償却しながら投資金額を回収するビジネスは、現在のところ優先順位として低いです。そのような大規模なアセットを大量に持つことは、我々の企業規模や体力的にまだ分不相応かと考えています。

短期的にB/Sのアセットを無視して行うビジネスではなく、プロジェクト単位で、出口となる投資家および事業主の方々に開発した蓄電所をセットにして売却するビジネスを行います。したがって、ご質問のような「大規模に資産を持つ」という状況は現時点であまり想定していません。

今後のビジネス展開の中で、事業主と共同でそのようなアセットの保有を行う可能性もありますが、その際も我々はマイナー出資で薄く入るビジネスモデルを採る予定です。我々が主体的にアセットを保有するビジネスモデルではなく、開発して譲渡するビジネスモデルだとご理解いただければと思います。

質疑応答:今期の鉄道事業の見通しについて

司会者:「今期の鉄道事業の見通しについて、もう少し詳しく教えてください」というご質問です。

曽我部:いわゆる「旧国鉄」から出てきたJRと民間鉄道会社をはじめ、日本には鉄道会社がけっこう多く、関東圏・関西圏も含めいろいろなところに鉄道事業者がいるという認識です。

鉄道会社へのサービスとしては、運行計画から車両手配、乗務員手配などのさまざまな計画業務に対するシステムを複合的に提供するため、「ReNom Railway」というシステムを作り、いろいろな鉄道会社と商談を行っています。

すでに前事業年度において、小規模エンジンの開発等が一部の鉄道会社と始まっています。2025年6月期には一部システム化していく方向性も見えており、大手の鉄道会社から順番に営業して案件を進めている状況です。

非常に大きな鉄道会社、かついろいろな会社と同時に案件を進めています。電力領域まで売上が伸びることは今のところまったく考えていませんが、まずは足固めとして2025年6月期は鉄道領域を強化していこうと思っています。

収益がどんどん増加していくのは来年度以降になるかと思いますが、2025年6月期においても、鉄道領域の案件は収益に貢献してくれると考えています。

質疑応答:スマートシティの改善策について

司会者:「スマートシティの改善策について教えてください」というご質問です。

曽我部:日本にはスマートシティ系のプロジェクトがほとんどないため、我々は有名なプロジェクトに入ってシステムの提供を行いました。

その中で培った技術を蓄電池事業にピボットし、スマートシティの電源をうまく制御するビジネスを展開していましたが、今回それをさらに発展させ、蓄電池とエネルギー制御だけを切り出した新事業に踏み切っています。

したがって、スマートシティ領域に関しては、蓄電池の充放電制御のほうが事業性は高いと見ています。日本にあまり多くないスマートシティのプロジェクトに固執するよりも、その基礎技術を使い、もう少し違うビジネスを展開していこうと考え、今回の蓄電池事業の開始に至っています。今後は、発展的にそちらへ移していくことを考えています。

このような基礎技術に加えて、我々は鉄道や道路関連の実績もあります。そのため今後は、日本国内でスマートシティ系のプロジェクトが活性化したタイミングで、我々のソリューションの提供を再開しようと思っています。

目下そのようなプロジェクトが大量に日本にあるわけではないため、いったん形を変えて個別のソリューションを提供する考えです。

質疑応答:今期の物流・サプライチェーン領域の方向性について

司会者:「物流・サプライチェーン領域について、今期の方向性について教えてください」というご質問です。

曽我部:現在は、物流・サプライチェーン領域、電力・エネルギー領域、都市交通・スマートシティ領域の3つに取り組んでいますが、我々としてはまだ電力・エネルギー領域の案件が豊富に眠っていると考えています。

しかし、内部資源のリソースには上限があります。それをどちらへ分配するかというと、プロジェクトの効率性と収益性が最も高いのは、電力・エネルギー領域です。さまざまなエビデンスや他社事例も多く出てきており、ビジネスが非常にしやすい環境へと変わってきたため、そちらに経営資源を投下する考えで電力・エネルギー領域が増えています。

一方で、物流・サプライチェーン領域に関しても、海上計画や生産計画、陸上の輸送計画等を行っています。こちらは引き続き、今年度並みプラスアルファ程度の金額感で案件を作りながら、それ以外の経営のエンジニアのリソースは電力・エネルギー領域に割り当てていく方向性です。

そのため、どちらかと言えば案件というよりも、社内リソースの効率性が問題です。電力・エネルギー領域にピボットして注力しているため、エンジニアのアロケーションの問題であり、物流・サプライチェーン領域に関しては来年度も今年度と同等金額以上、プラスアルファ程度で着地すると考えています。

質疑応答:電力会社の顧客との取引状況と今後の見通しについて

司会者:「以前は電力会社の顧客が2社でしたが、現在は何社と取引があるのでしょうか? 今後の見通しについて可能な範囲で教えてください」というご質問です。

曽我部:具体的な会社名はお客さまのご了解を得なければ出せませんが、いわゆる「旧一電」と言われる会社は10社しかありません。そのうちの半分程度はすでになにかしらのアカウントを開設していますが、まったく同じものというわけではなく、さまざまなテーマでなんらかのプロジェクトを実施しているとご理解いただければと思います。

以前は2社程度でしたが徐々に増え、現在は半分程度がなにかしらの取り組みを行っています。今期においても、お客さまのご了承を得て事例として公開したり、取り組み内容を発表したりできるタイミングがいくつかあると思っています。

また、以前は地方電力会社中心でしたが、最近では中央の3電力とも一部お話が始まりつつある状況です。そのため、幅広く全電力会社とコミュニケーションしながら、案件を作っていくことを考えています。

質疑応答:新年度のストック型売上比率の前提について

司会者:「新年度のストック型売上比率の前提はどのように設定されているのでしょうか?」というご質問です。

曽我部:今年度のストック型売上は、2024年6月期に開発したAIエンジンにおいて稼動時期がある程度見えているものがあります。

それらを積算し、さらにプロジェクトの中でも「この時期に開発が終わり、運用・サポートに入るだろう」ということが全案件で洗い出されています。その中で、ストック型売上を積算して「だいたいこれぐらいになるだろう」という金額を算定し、計画を作っています。

つまり、すべて案件の積み上げで金額を積算しているということです。開始時期の前後によって多少金額がぶれる可能性はありますが、すべてネームドされた案件のストック型売上を積算するかたちで計画値を作っています。

質疑応答:保守・運用に移っている分野について

司会者:「新規開発ではなく、保守・運用に移っている分野はどのような分野が多いでしょうか?」というご質問です。

曽我部:先ほど少しご説明しましたが、全取引先の3分の1程度が運用・サポートに入っています。今年度は、おそらく半分程度まで増えるかたちになっているため、分野を問わず、基本的には運用・サポートに入れていくことになるかと思います。

物流・サプライチェーン領域や都市交通領域をはじめ、電力・エネルギー領域は言わずもがな入れていく前提ですので、基本的には各領域で運用・サポートに入っていくと思います。

もちろんデータ分析等の入らないものも限定的にはありますが、基本的にはシステムを入れていく前提でお仕事をしているため、今年度は運用・サポート比率がさらに増加していくと考えています。

質疑応答:蓄電池ビジネスへの取り組みについて

司会者:「蓄電池を楽しみにしています」というご意見です。

曽我部:ありがとうございます。現在はまだ売上の業績見通しを開示できませんが、本事業年度に上方修正できるよう、案件・契約を固めてデリバリー時期もしっかりと定め、収益蓋然性が高まったタイミングで適時開示できればと思います。

前年度は蓄電池ビジネスの仕込みをしっかり行ったため、今年度は案件のストックがあります。その中で着実にお客さまをつけて案件を現実にし、しっかりと収益貢献することは、蓄電池チームが目指していることでもあります。今年度できちんと収益が入ってくるかたちを実現するべく、チーム一同進めていきます。

既存の最適化エンジンの開発事業から派生したビジネスであるため、同様のかたちで既存計画のシステムからスピンオフする事業をどんどん作り出し、収益が多面的に発生する事業モデルを作っていきたいと考えています。

質疑応答:2025年6月期のストック型売上比率の見込みについて

司会者:「2024年6月期のストック型売上比率は24.2パーセントですが、新年度はどの程度を見込んでいますか?」というご質問です。

小林剛氏:比率としてはさほど変わらない状況となっており、引き続きフロー型売上も伸びていく想定です。

曽我部:22億円に現在の比率を掛け合わせた金額が、ストック型売上になるというかたちです。

この銘柄の最新ニュース

グリッドのニュース一覧- <注目銘柄>=グリッド、AI・量子とテーマ性豊富で反騰機運 2025/12/26

- NEDO事業「量子・古典ハイブリッド技術のサイバー・フィジカル開発事業」本格研究フェーズ移行のお知らせ 2025/12/08

- 東証グロース(前引け)=値上がり優勢、トランスGG、免疫生物研がS高 2025/11/28

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】 … イオレ、モンラボ、サンコール (11月14日~20日発表分) 2025/11/22

- 前場に注目すべき3つのポイント~売り一巡後も押し目買い意欲は強まりにくい~ 2025/11/21

マーケットニュース

- 明日の株式相場に向けて=レアアースなど需給相場の急所を見極める (01/21)

- 東京株式(大引け)=216円安、グリーンランドを巡る米欧対立を嫌気し5日続落 (01/21)

- 21日香港・ハンセン指数=終値26585.06(+97.55) (01/21)

- 欧米為替見通し: ドル・円は下げ渋りか、米国売り継続も積極財政にらみ (01/21)

おすすめ条件でスクリーニングされた銘柄を見る

グリッドの取引履歴を振り返りませんか?

グリッドの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。