AnyMind Groupのニュース

AnyMind Group、売上総利益前年比+36%と順調に推移 法人向けEC支援事業の成長等が牽引

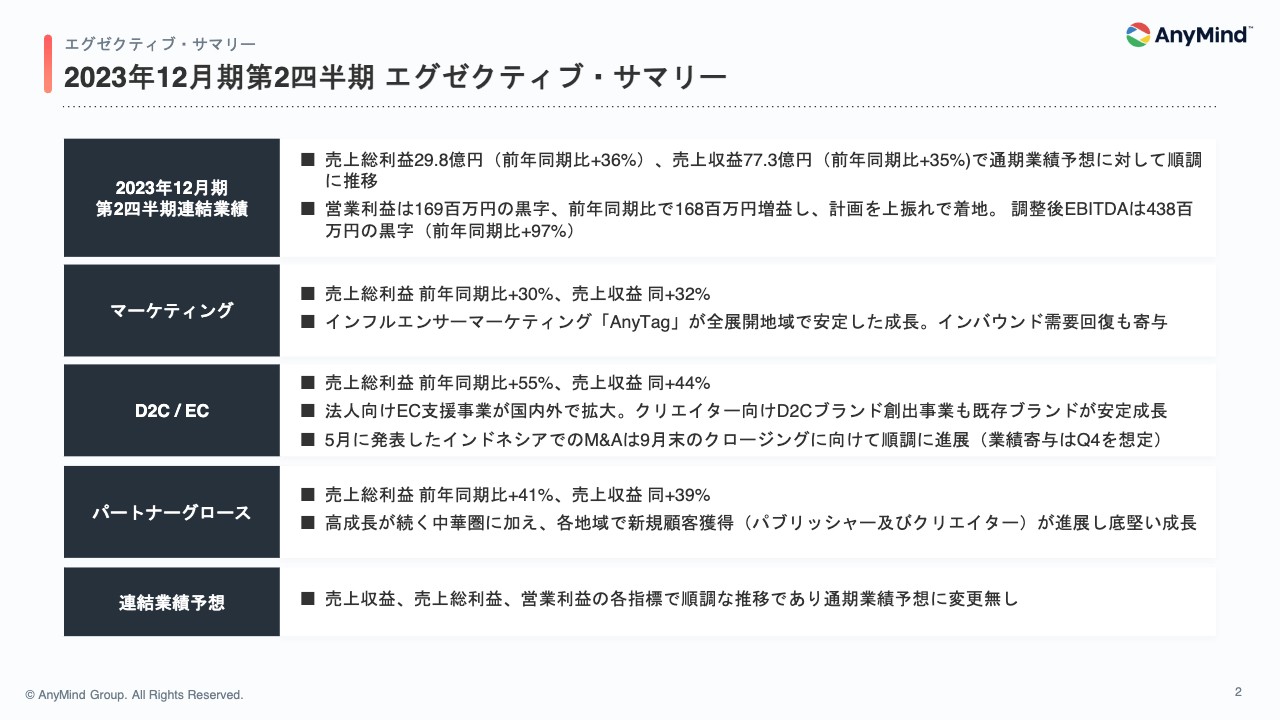

2023年12月期第2四半期 エグゼクティブ・サマリー

十河宏輔氏(以下、十河):みなさま、お忙しい中ご参加いただき誠にありがとうございます。AnyMind Group代表取締役の十河でございます。2023年12月期第2四半期決算についてご説明させていただきます。

まず、サマリーです。第2四半期の売上収益は前年同期比35パーセント増、売上総利益は前年同期比36パーセント増と、第1四半期に続き順調な推移となりました。すべての事業で前年同期比30パーセント以上の成長を継続しており、特に法人向けのEC支援事業が国内外で成長を実現しています。

収益性についても、営業利益は1.69億円、調整後EBITDAは4.38億円、当期純利益は1.89億円の黒字となり、計画を上振れて推移しています。営業利益は前年同期比1.68億円の増益と収益性が改善しており、第1四半期に続き順調な推移となりました。詳細は後ほどご説明します。

通期予想に対して順調に推移しており、営業利益以下の項目は上振れの可能性がありますが、現時点で業績予想は据え置きとします。

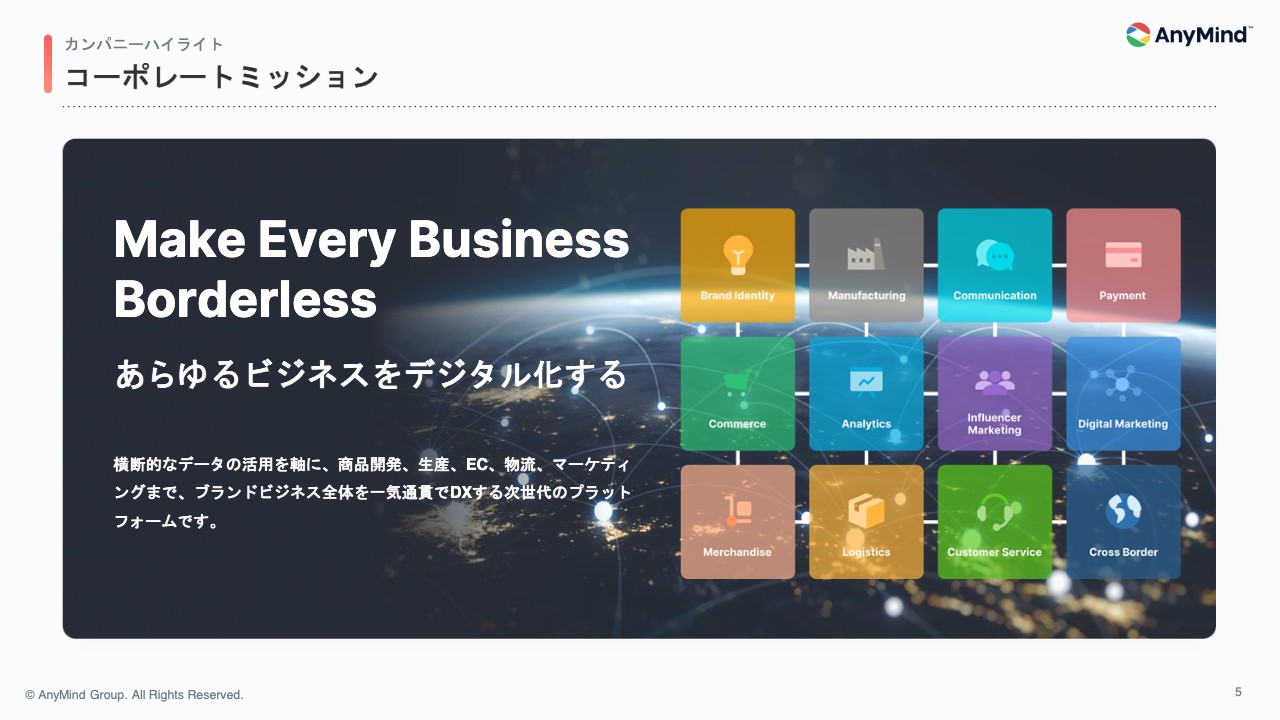

コーポレートミッション

カンパニーハイライトです。当社は2023年3月に上場したばかりですので、あらためて当社について簡単にご説明します。当社は、2016年に東南アジアにて創業しました。私は創業前、前職にて東南アジアの事業立ち上げに関わっており、当時からアジアの成長と熱気に魅力を感じてビジネスに取り組んできました。

アジアは若い市場で、大きな成長機会が存在する一方で、事業インフラはまだ成熟しているとはいえず、そのギャップに大きな事業機会を感じました。当社は、アジアにおいて事業を行う企業や個人にとって、あらゆるビジネスをデジタル化し、誰もがビジネスをより簡単に、そしてグローバルに展開できる世界を実現することを目指しています。

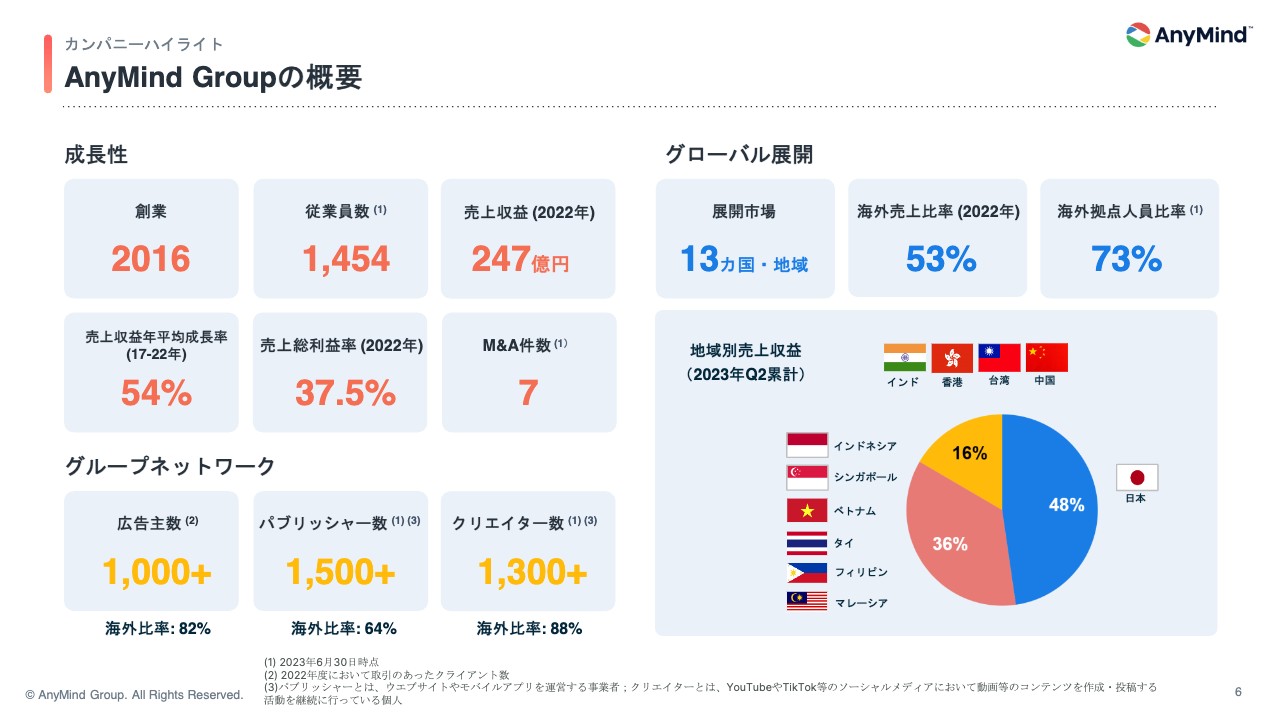

AnyMind Groupの概要

当社は創業以来、順調に成長を続けており、2022年度の売上収益の規模は247億円となりました。当社の特徴として、東南アジアで創業したという背景もあり、現時点で世界13ヶ国・地域にビジネスを展開しています。海外売上比率と海外拠点人員比率は50パーセントを超える多国籍な企業体です。

当社は、広告主、オンラインメディア、モバイルアプリ運営事業社等のパブリッシャー、クリエイターに対してサービスを提供しています。国内外に幅広いネットワークを有しており、海外構成比率が高くグローバルな事業基盤を有しています。

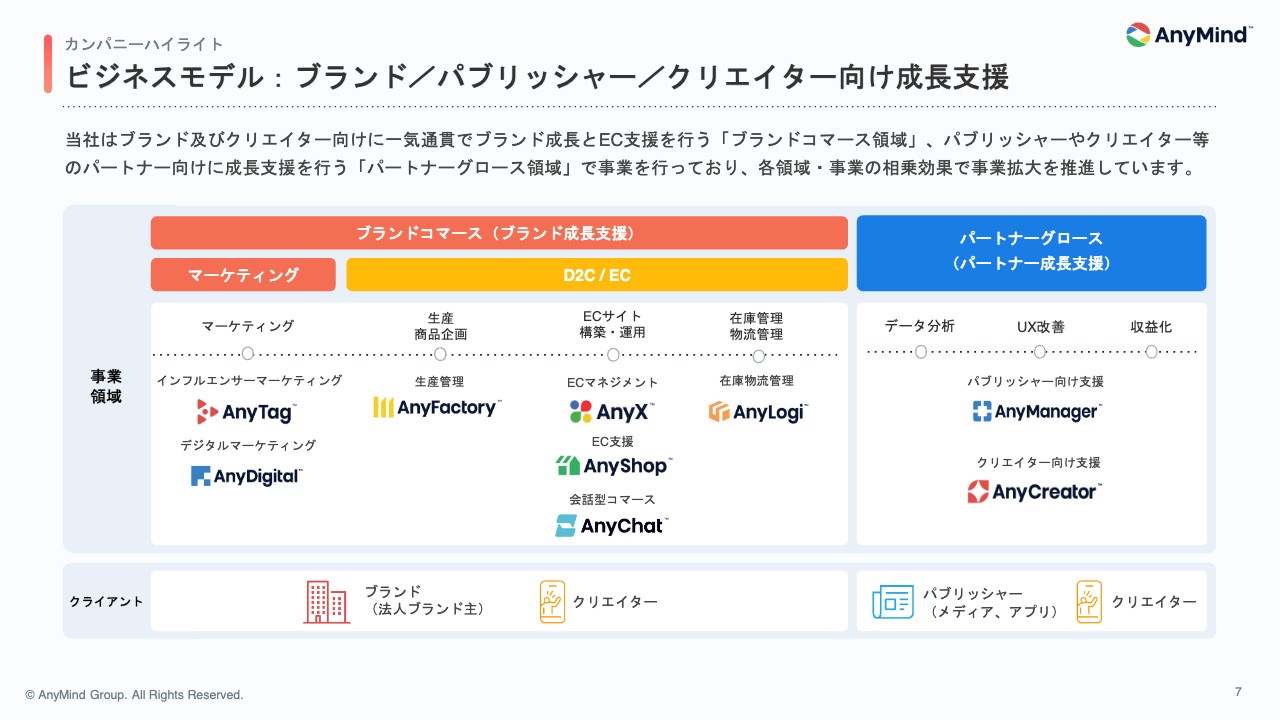

ビジネスモデル:ブランド/パブリッシャー/クリエイター向け成長支援

事業概要をご説明します。当社では、生産管理、EC販売、マーケティング、在庫物流管理等のブランド成長のためのバリューチェーンを一気通貫で支援する領域を「ブランドコマース領域」、オンラインメディアやモバイルアプリ等のパブリッシャー、YouTuberやTikToker等のクリエイターに対して成長支援を行う領域を「パートナーグロース領域」と呼んでいます。

その中に、主に3つの事業があります。マーケティング事業では、インフルエンサーマーケティングやデジタルマーケティングを提供しています。アジア全域に有する59万人のインフルエンサーネットワークやメディアネットワーク等、自社ネットワークとデータを活用したソリューションを提供しています。

D2C/EC事業では、法人向けにECマネジメント、会話型コマース、在庫物流管理等、ECの商流を一気通貫で支援できる複数のソリューションを提供するモデルと、クリエイター向けにD2Cブランドの開発展開支援を行うモデルがあります。

パートナーグロース事業では、アジア全域でパブリッシャーやクリエイターの方々の成長支援・収益化支援を行っています。パブリッシャーやクリエイターの方々の活動は、近年より多様化してきているため、収益化のタッチポイントを増やす必要があり、クロスボーダーで支援できる当社へのニーズが高まっています。

当社が展開するプラットフォーム及びソリューション

当社が提供しているプラットフォームとソリューションです。マーケティング事業では、インフルエンサーマーケティングプラットフォーム「AnyTag」、デジタルマーケティングプラットフォーム「AnyDigital」を提供しています。

D2C/EC事業では、機能別に「AnyFactory」「AnyShop」「AnyX」「AnyChat」「AnyLogi」といった複数のプラットフォームを提供しています。

パートナーグロース事業では、パブリッシャー向けに「AnyManager」、クリエイター向けに「AnyCreator」というプラットフォームを提供しています。

事業ポートフォリオ間のシナジー

当社の3つの事業は密接に連携しており、互いにシナジーがある事業構造となっています。マーケティング事業のインフルエンサーマーケティングやデジタルマーケティングは、パートナーグロース事業で支援するクリエイターやパブリッシャーとのネットワークを活用し、ソリューションを提供しています。

D2C/EC事業においては、EC収益の成長のため、当社のマーケティングソリューションを活用しています。法人向けEC事業ではマーケティング事業の既存顧客に対してアップセルを行っており、クリエイター向けのD2Cブランド開発展開支援では、パートナーグロース事業におけるクリエイターネットワークを軸に支援しています。

パートナーグロース事業においても、事業単体のソリューション提供だけではなく、マーケティング事業やD2C事業との連携により、パブリッシャーやクリエイターの方々への付加価値向上を追求しています。

高成長業界 x 巨大なアジア市場

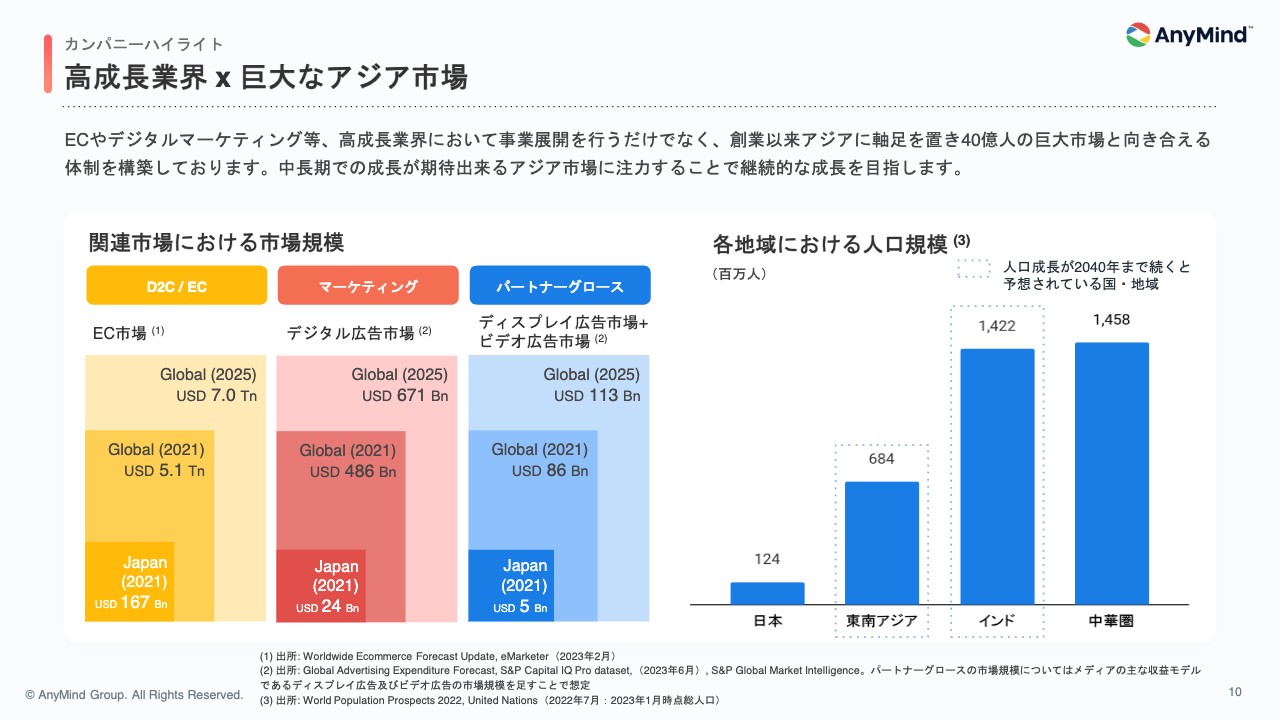

当社は創業以来、年率50パーセントを超える高い成長を続けてきましたが、その高成長の背景には成長市場への注力があります。EC市場やデジタルマーケティング市場が成長市場であるだけはなく、事業展開を行うアジア地域には40億人を超える人口規模と高い成長性があり、今後中長期での拡大が期待できます。

成長地域において事業に取り組むことで、今後5年、10年と力強く伸び続けていくことができると考えています。

グローバルに拡大する事業基盤

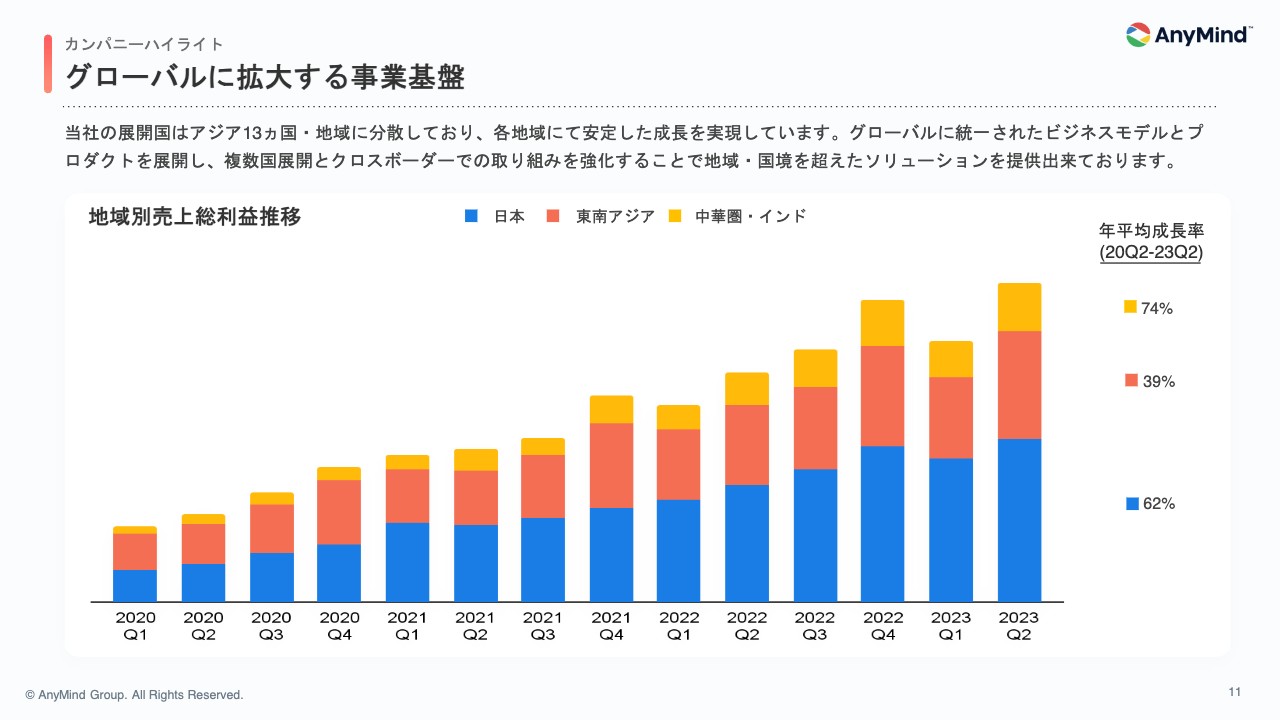

当社は13ヶ国・地域にビジネスを展開し、グローバル展開や多国間オペレーションのノウハウを積み上げてきています。グローバルで共通のビジネスモデルとプラットフォームを展開し、国境を越えてノウハウを共有することで、全地域にて高い成長を実現しています。

2020年以降は、コロナ禍で経済が落ち込んでいた東南アジアにおいて成長率が相対的に低くなっていましたが、現在までの年平均成長率としては、各地域で高い成長を実現しています。アジア各国で分散した収益基盤を作ることができており、各国でバランスよく成長できていることが当社の強みの1つです。

ローカルネットワークを支える強力なローカルチーム

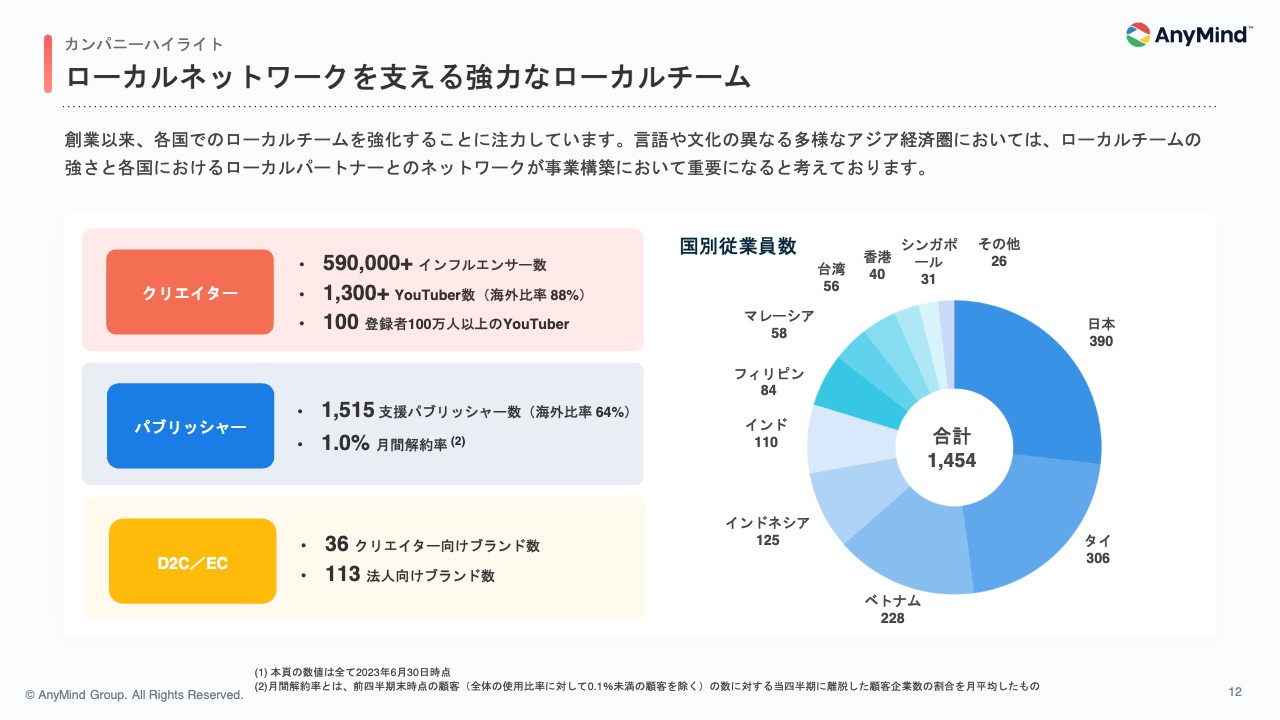

当社は創業以来、強いローカルチームを作ることに注力しており、従業員の7割以上は事業展開中のアジア各国の現地メンバーです。これらのチームは、現地顧客に対してローカライズされたサービス提供を行うとともに、現地ネットワークを強化する役割を担っています。

ネットワーク構築は、1社ごとにコミュニケーションを取りながら信頼関係を築くプロセスが必要です。当社が創業以来、アジア各国・地域で築き上げたネットワークは大きな競争優位性となっており、当社の事業運営の基盤となっています。

また、各国に分散したチームを束ねていくためのマネジメントチームも多国籍なチームとなっており、グローバルに戦える体制やカルチャーを作ることができていると考えています。

財務・業績については、CFOの大川からご説明します。

業績予想の進捗状況:売上収益及び売上総利益

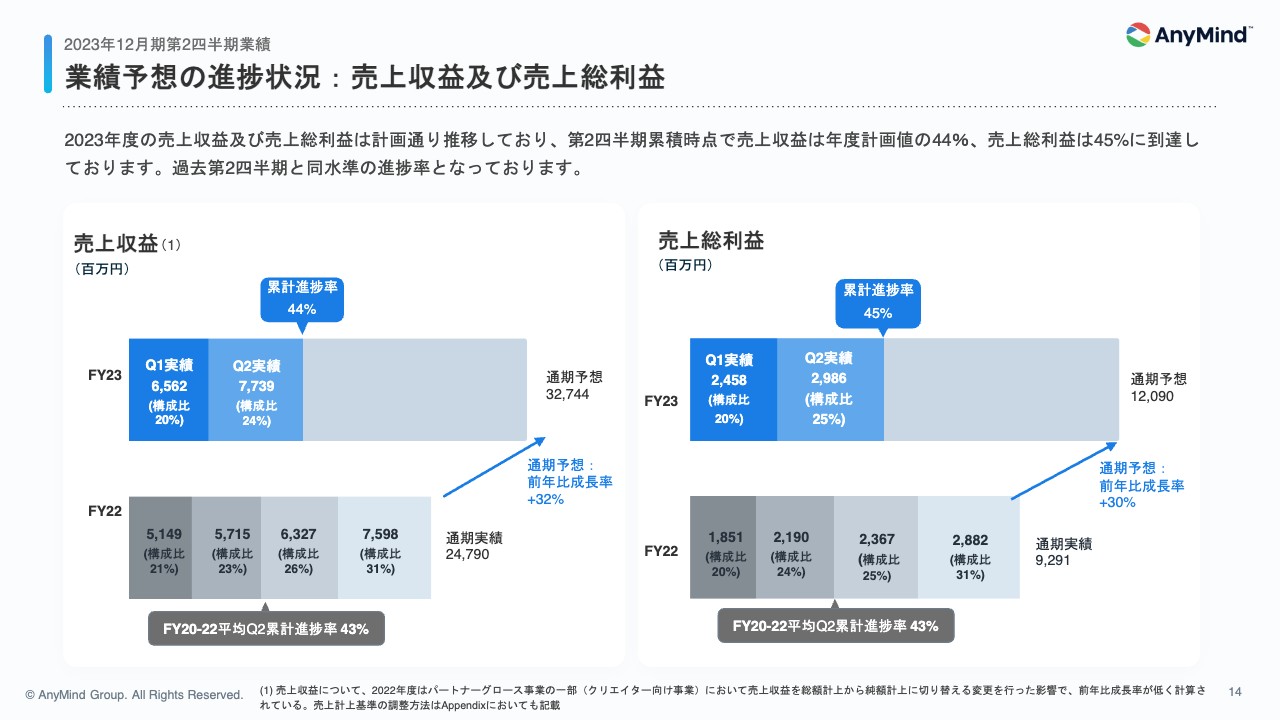

大川敬三氏:2023年12月期第2四半期の業績についてご説明します。第2四半期は全般的に順調に推移し、計画を上回る結果となりました。通期予想に対し、売上収益は44パーセント、売上総利益は45パーセントの進捗率となっています。

当社は季節性により、第1四半期がローシーズン、第4四半期がハイシーズンとなるため、やや下期偏重の業績となりますが、この上半期の実績は、2022年度及び過去3年間の上半期での平均進捗率を上回って推移しています。

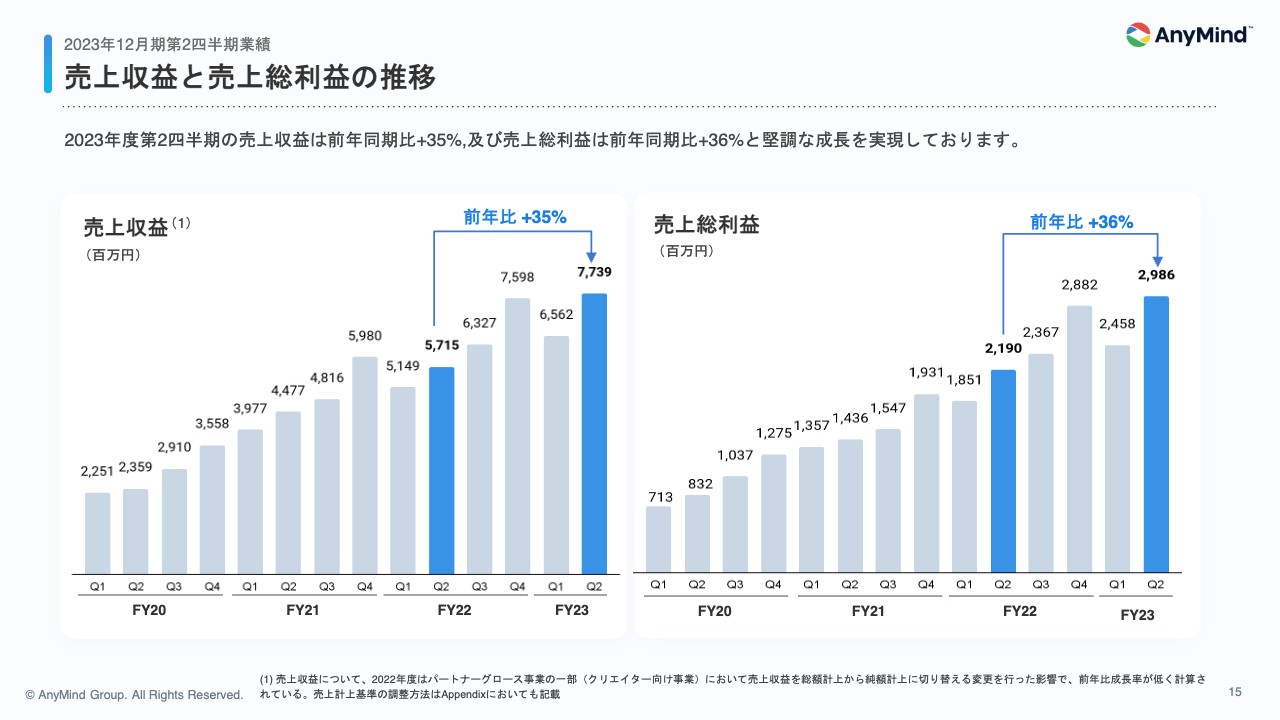

売上収益と売上総利益の推移

売上収益は前年同期比35パーセント増、売上総利益は前年同期比36パーセント増となりました。

2022年度に一部の売上収益について、売上計上方法を総額計上から純額計上へ変更しました。それにより、第1四半期の決算のタイミングにおいては、売上収益の前年比成長率が実態よりもやや低く見えていました。第2四半期はその影響も限定的となり、売上収益と売上総利益の成長率が同程度で、健全な状況となっていると考えています。

第2四半期はすべての事業でしっかりと成長できており、四半期計画を上振れて推移していますので、非常に順調であると思っています。

また、当社は収益の約半分が海外現地通貨で発生しているため、円安による影響があります。第2四半期については、円安によって前年同期比成長率で約2.5パーセントの上振れが発生したと想定しています。その影響を除いても、計画を上振れて推移している状況です。

5月に発表したインドネシアにおけるM&Aは、第4四半期の連結開始を想定しているため、第2四半期と第3四半期の業績には含まれません。

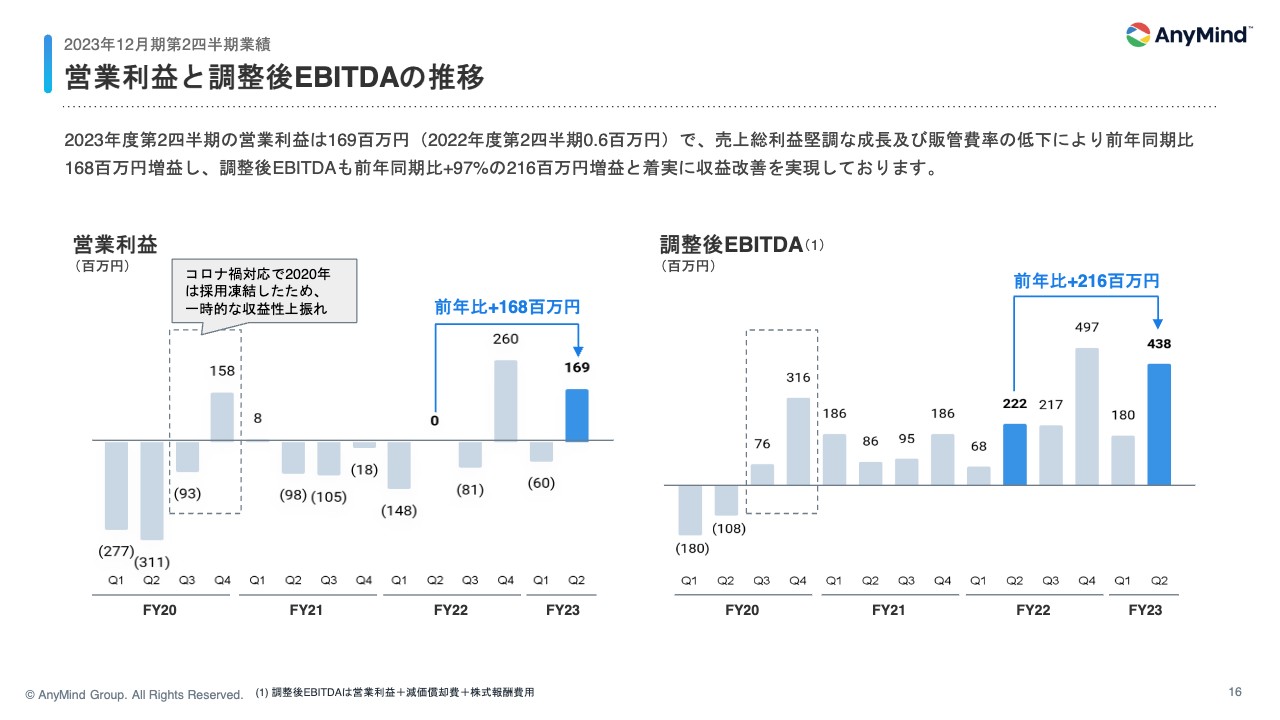

営業利益と調整後EBITDAの推移

第2四半期の営業利益は、前年同期比で1.68億円改善し、1.69億円の黒字となりました。調整後EBITDAは前年同期比で2.16億円改善し、4.38億円で着地しています。

過去からの推移を見ると、2022年度は上半期がコロナ禍だったため、下半期にかけて人員増加を抑制する対応を取りました。そのため、2020年度の第3四半期・第4四半期は、当時の期初想定より収益性が上振れました。

その後は通常の運営に戻し、季節性や上場費用の影響による四半期ごとの変動はあるものの、足元まで順調に収益を改善してきています。

なお、当社は販管費も現地通貨で発生するため、円安が発生した場合には収益と同時にコストも上振れます。そのため円安の影響が一部相殺され、売上収益・売上総利益と比較すると、営業利益及びそれ以下の利益の影響は限定的です。

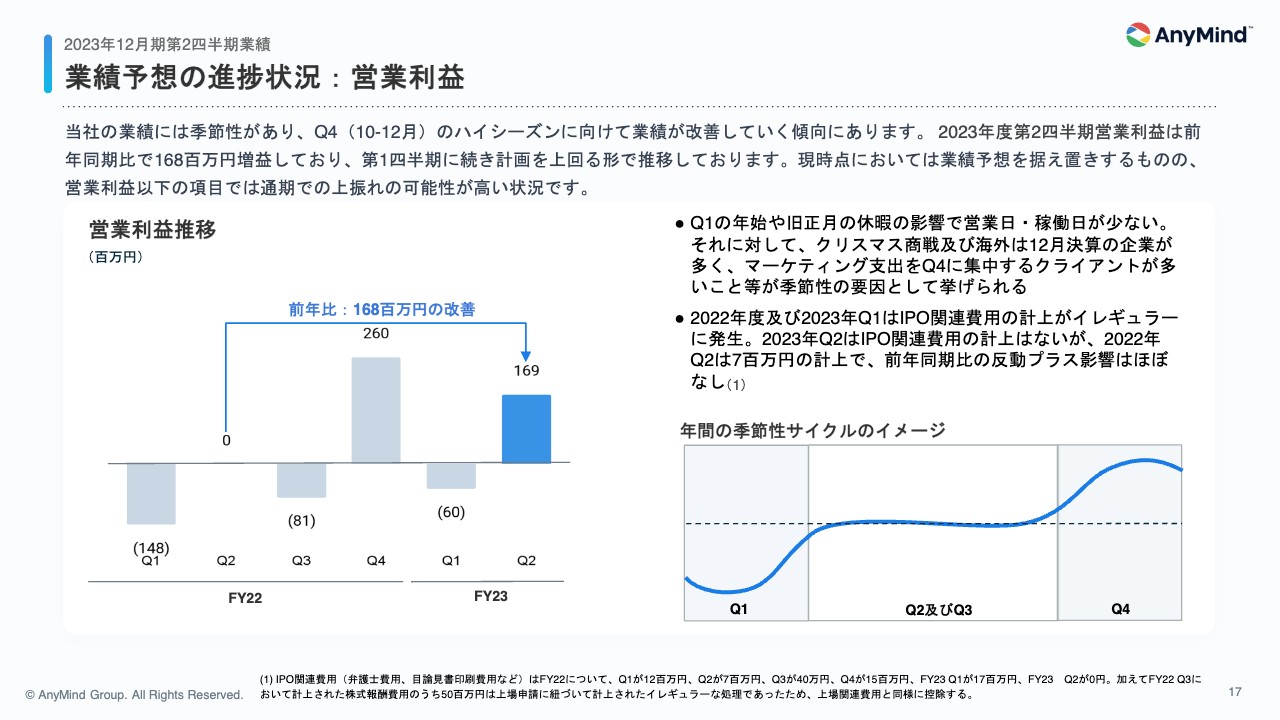

業績予想の進捗状況:営業利益

営業利益について詳細をご説明します。当社は業績に季節性があり、スライド右下のイメージのように、第1四半期がローシーズン、第4四半期がハイシーズンとなっています。

2022年度の実績としては、第1四半期は1.48億円の赤字となりました。第3四半期も赤字が出ていますが、ほとんどが上場費用となりますので、第2四半期・第3四半期は上場費用を除くとちょうど損益分岐点の水準となっていました。第4四半期はハイシーズンで、2.6億円の黒字となりました。

2023年度は、ローシーズンである第1四半期に6,000万円の赤字となり、前年同期比で大幅に収益改善できています。第2四半期についても前年同期比で1.69億円改善し、しっかりと改善幅を維持しています。売上総利益の堅調な推移により、前年同期比で上振れしている状況です。

当社は、大規模な広告宣伝費等のイレギュラーなコストが発生するビジネスモデルではないため、今後も事業拡大に伴い、安定した収益改善を実現していきたいと思っています。下期については、業績の成長に伴い、前年収益をしっかり改善しながら黒字での着地を目指していきたいです。

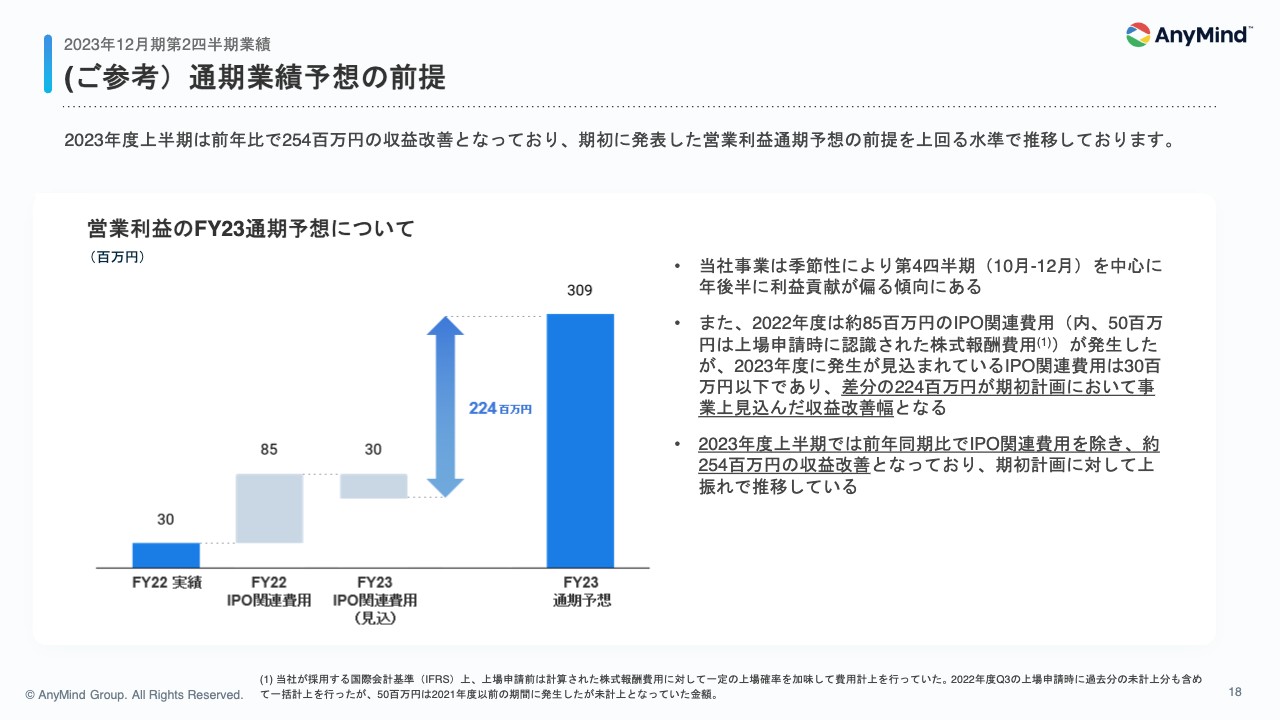

(ご参考)通期業績予想の前提

通期業績予想の前提について補足します。2022年度は通期で3,000万円の黒字が出ていますが、昨年度は一時的な上場関連費用が8,500万円ほど発生していました。2022年度と2023年度に発生している上場費用を差し引くと、2023年度は前年比2.24億円の収益改善の達成が通期業績予想の前提となっています。

2023年度は、上半期累計ですでに2.5億円の収益改善を実現しており、通期予想の達成に向けて大幅に上振れて推移している状況です。業績予想は現地点では据え置きとしていますが、下期の状況を見ながら適切に対応していきたいと考えています。

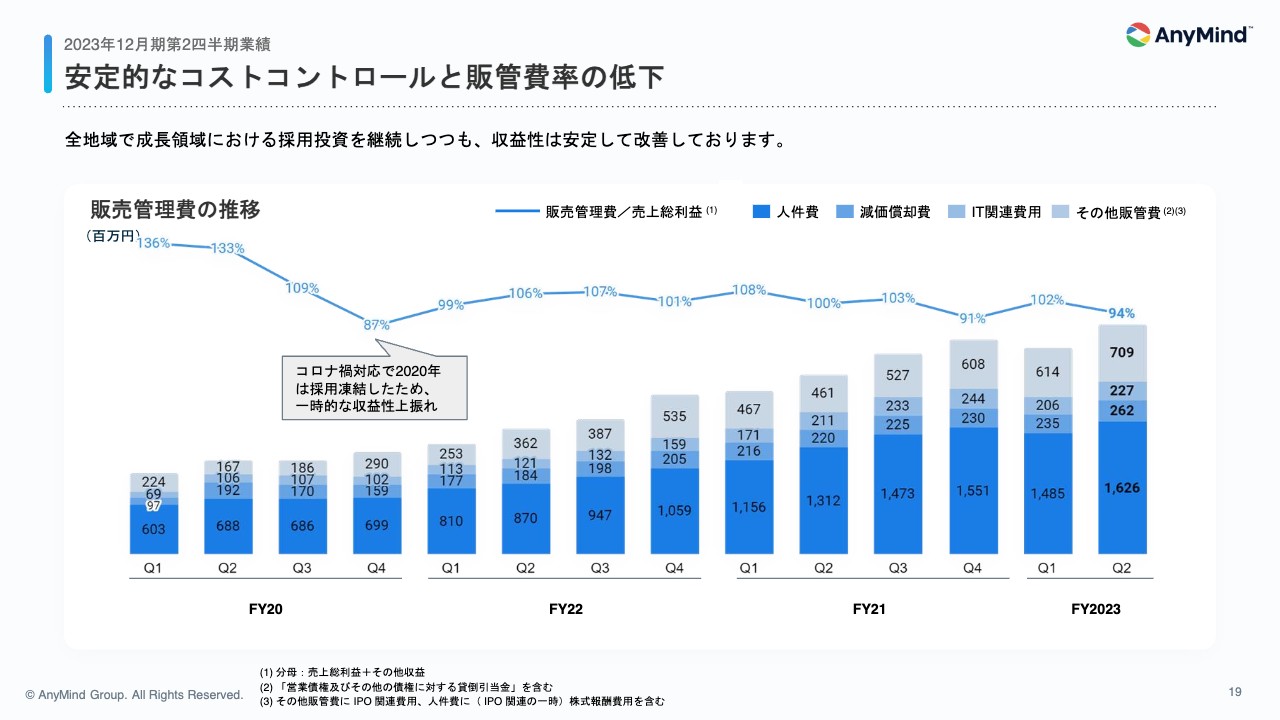

安定的なコストコントロールと販管費率の低下

スライドのグラフは、販管費の推移を示しています。当社の販管費でもっとも大きいのは、一番濃い青色で示している人件費です。各国の事業開発、オペレーション、エンジニア、管理部門などの採用により、人件費の増加が発生します。過去の推移を見ると、為替の変動等の影響もありますが、従業員数の増加に伴ってコストが増加しています。

減価償却費については、有形固定資産の償却費用、オフィス費用の償却費用、過去のM&Aで認識された無形固定資産の償却費用に加え、当社が採用する国際会計基準においてはオフィスリース費用等もここに含まれます。

IT関連費用にはサーバー費用等が含まれており、その他販管費には、監査費用、法務・税務等の外部専門家費用、外注費用、細かいオフィス関連費用等が含まれています。

事業の拡大や将来の成長投資も含め、人員増加は継続的に続けていく予定で、その影響で費用も増加していきます。ただし、グラフで販管費と売上総利益の比率を示しているとおり、収益性を段階的にしっかりと改善していきたいと思っています。

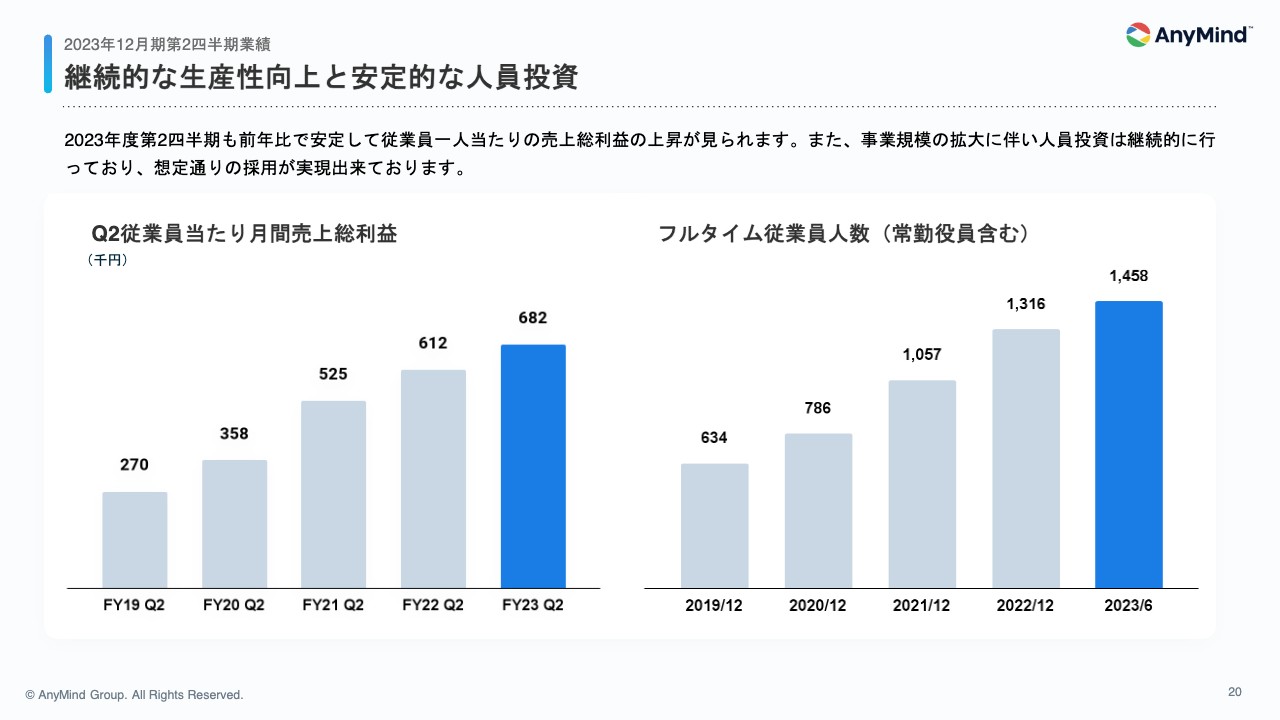

継続的な生産性向上と安定的な人員投資

当社の収益性の改善を把握する指標として、スライド左側のグラフにて従業員1人当たりの月間売上総利益の推移を示しています。当社は創業以来、積極的な新規国への展開や新規事業での拡大を続けてきており、その中で特に人材に関しては先行投資があり、上場前は営業赤字が続いていました。

ただし、2022年度に営業黒字となり、現在は既存進出国及び既存事業を深掘りしていくフェーズにあるため、段階的に生産性や収益性の改善を行っていけると考えています。

従業員1人当たりの売上総利益は改善傾向にありますが、今後もしっかりと改善していかなければいけない指標であると考えています。採用活動も順調で、生産性をしっかりと改善しながら拡大していくことができている状況です。

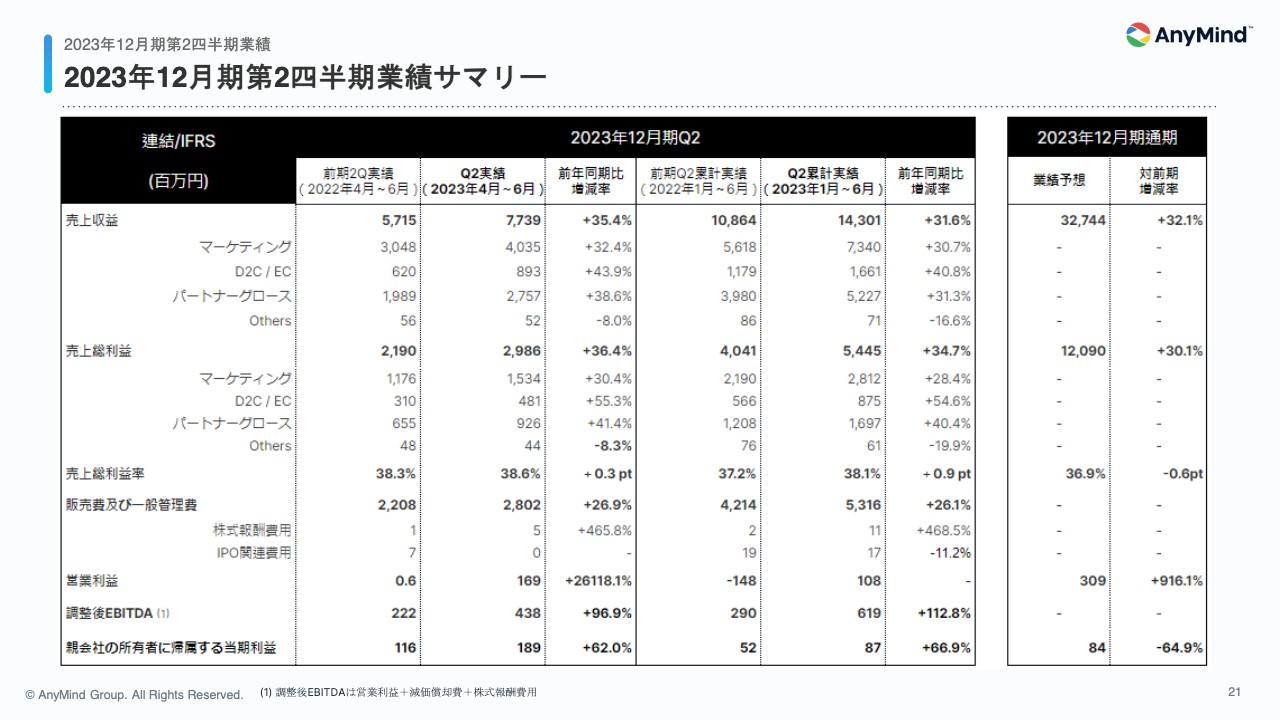

2023年12月期第2四半期業績サマリー

スライドに第2四半期の業績をまとめています。内容はお伝えしたとおりで、すべての項目において順調に推移していると考えています。事業別の状況は後ほどご説明します。

営業利益の外で発生する項目として、為替差益という一時的な収益が第2四半期に6,100万円ほど発生しています。その分、当期利益が上振れている状況です。

為替差益は、例えば子会社に対する貸し付けなど、当社のグループ内の債権・債務に関連して発生するものです。すべてグループ内のものですので、実態としてはあまり気にする必要は無いと考えていますが、損益上は一部このようなかたちで認識する必要がある項目となります。

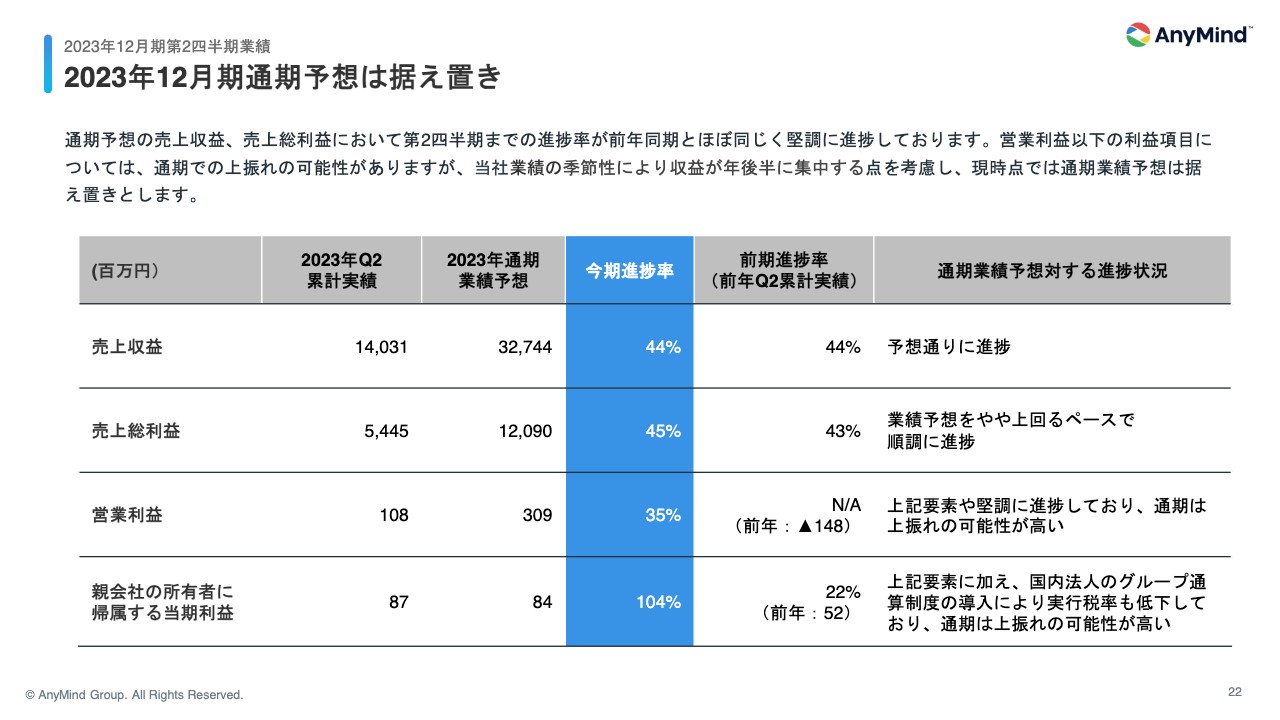

2023年12月期通期予想は据え置き

2023年度の通期業績予想に対する進捗率です。売上収益・売上総利益は計画を若干上回るペースで推移し、営業利益・当期純利益は計画を大きく上回っている状況です。

特に当期純利益については、他の利益指標や為替差益も含めて上振れたことに加え、2023年度から国内法人のグループ通算制度の導入を行っており、計画と比較して法人所得税費用が減少しています。そのため、上半期の累積はすでに通期予想を上回っています。

このように、利益指標は通期で上振れて着地する可能性が高くなっています。現時点では業績予想は据え置きとしていますが、下期の状況やグループ内債権・債務に関して発生し得る為替差損益の状況も踏まえて、適切に判断していきたいと考えています。現時点で下期にイレギュラーな費用等を想定しているわけではなく、しっかりと業績予想を超過していきたいと考えています。

事業別の詳細は、CEOの十河よりご説明します。

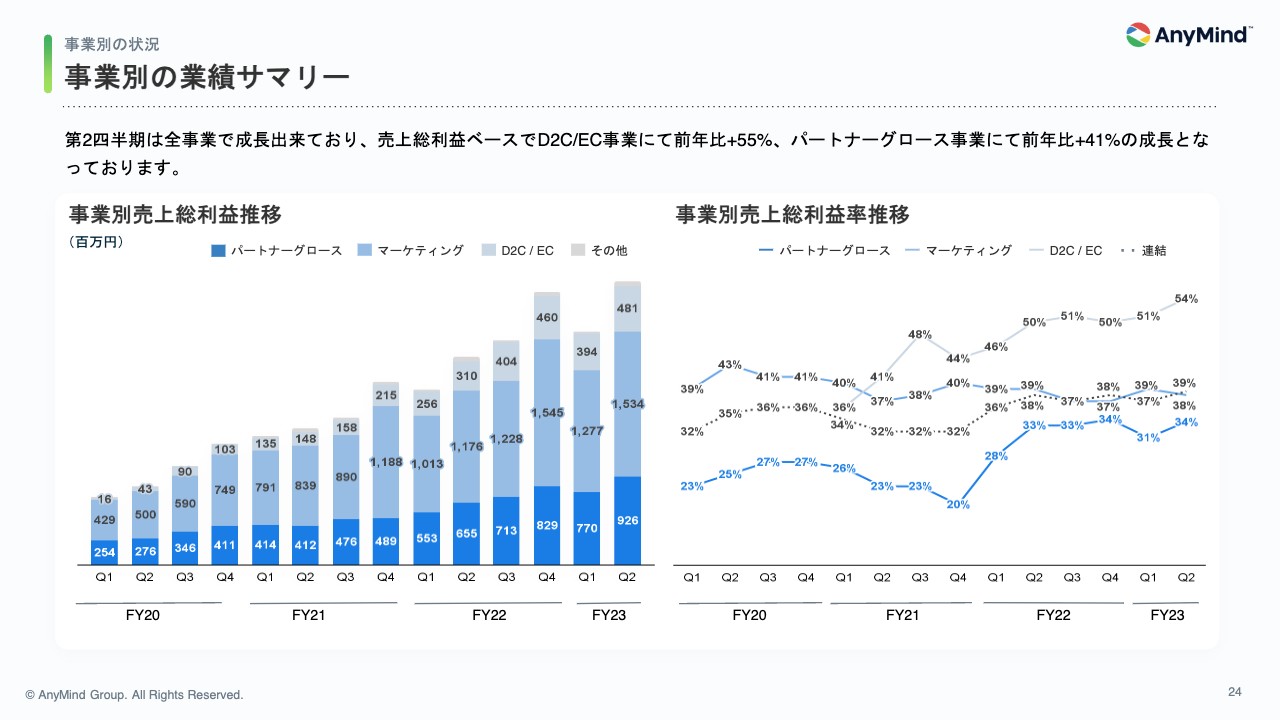

事業別の業績サマリー

十河:各事業の業績についてご説明します。第2四半期は、すべての事業が前年同期比で順調に成長しています。売上総利益ベースでは、D2C/EC事業が前年同期比55パーセント増、パートナーグロース事業が前年同期比41パーセント増となりました。

売上総利益率については、D2C/EC事業等において上昇したことから、全体の売上総利益率も若干上昇しています。

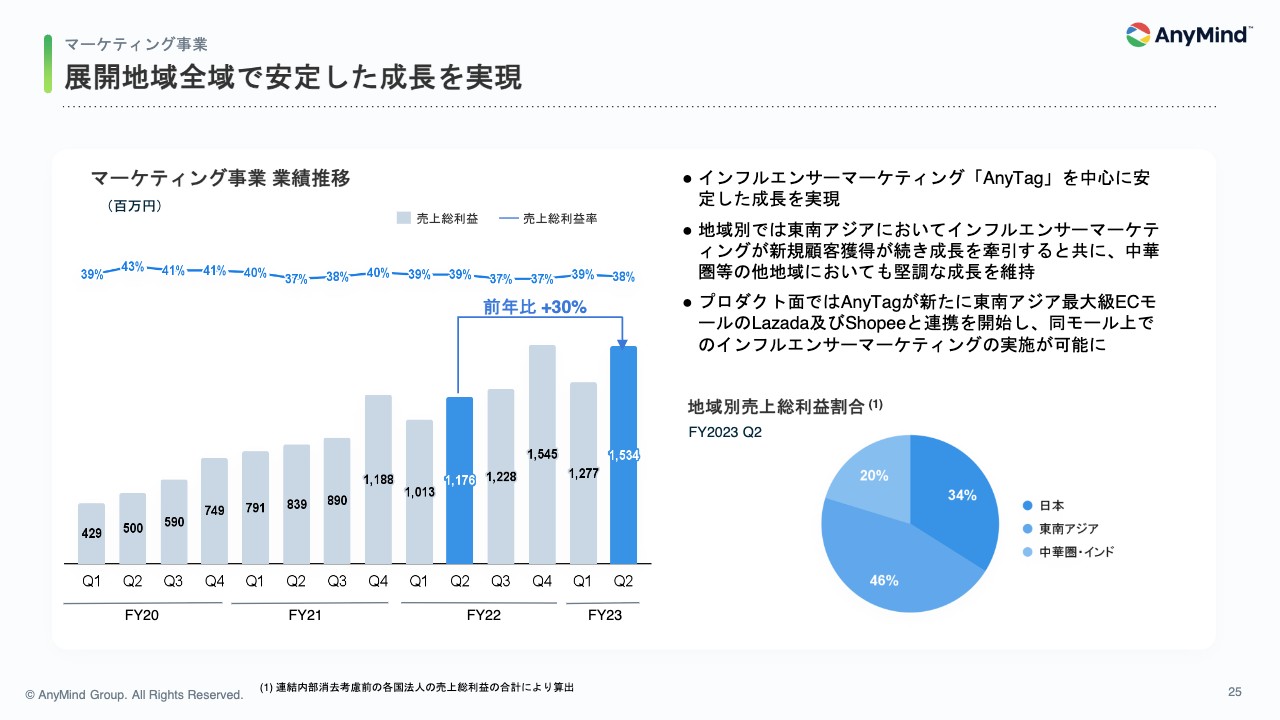

展開地域全域で安定した成長を実現

マーケティング事業についてご説明します。こちらは前年同期比30パーセント増の成長となり、過去推移と同様に安定した成長を実現しています。内訳としては、売上総利益ベースでマーケティング事業の6割を占めるインフルエンサーマーケティングプラットフォーム「AnyTag」がグローバルに拡大しています。

マーケティング事業は海外売上比率が60パーセントを超えていますが、展開する東南アジア、中華圏・インドともにしっかりと伸びており、今後も安定成長を実現できる事業モデルだと考えています。

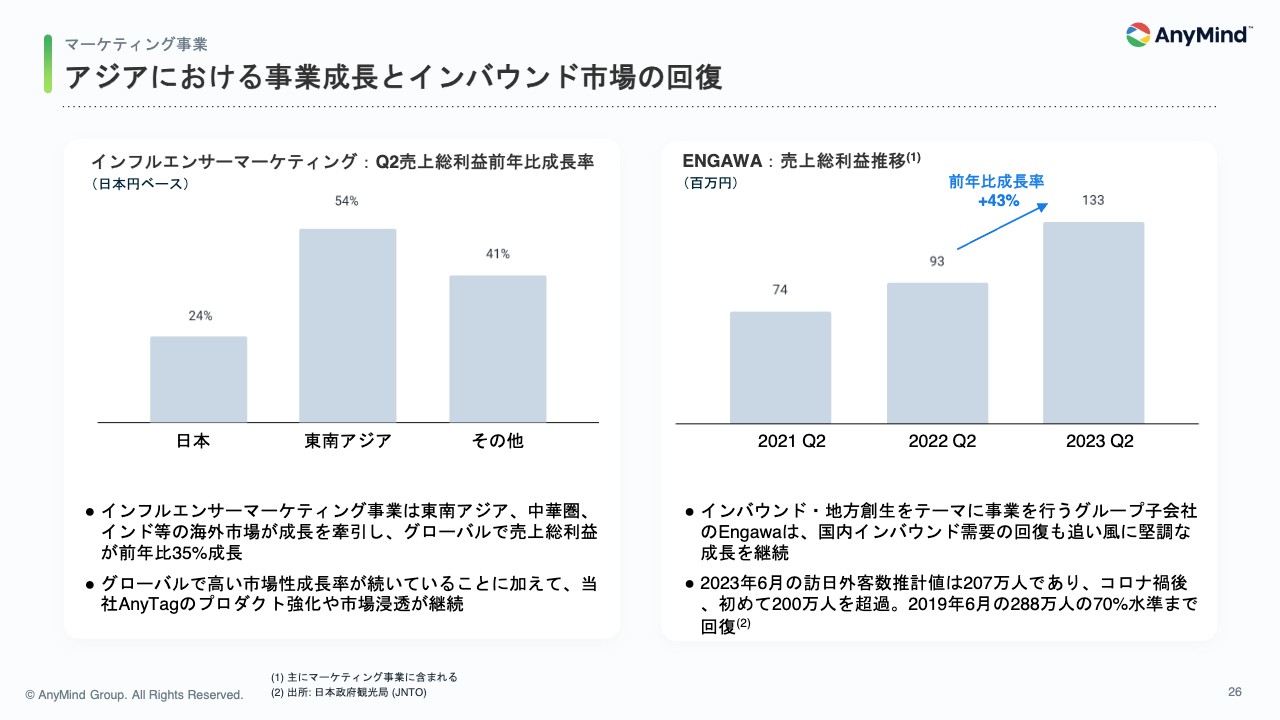

アジアにおける事業成長とインバウンド市場の回復

コロナ禍からの回復によって、国内インバウンド需要は回復しています。インバウンド・地方創生をテーマにマーケティングソリューションを提供する、グループ子会社のENGAWA社も順調に成長しています。

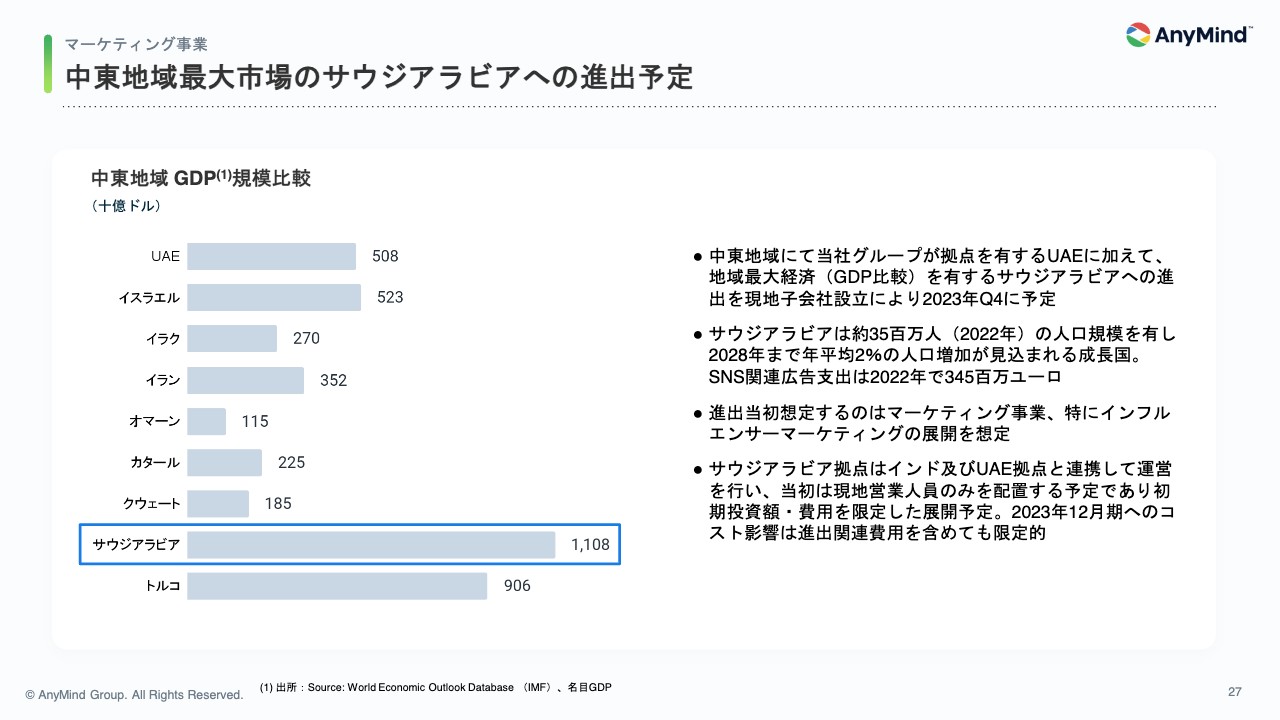

中東地域最大市場のサウジアラビアへの進出予定

今後の計画として、2023年度は第4四半期に、中東地域で最大市場規模を有するサウジアラビアへの進出を予定しています。

現地法人を新しく設立するプロセスを進めており、まずはインフルエンサーマーケティングを中心にマーケティング事業に限定して展開する予定です。現地採用人員も限定的で、管理機能はインド及びUAE拠点から支援を行うことを考えています。そのため、新規展開に関する費用は限定的となる予定です。

サウジアラビアは、規制緩和や外資奨励等の影響もあり、今後も安定して市場成長が続くと見込まれています。当社の既存顧客についてもサウジアラビアへの進出が続いており、それらの顧客のニーズを含めて事業機会が見えている中、初期投資を抑えたかたちで速やかに事業展開を進めていくことが重要だと考えています。

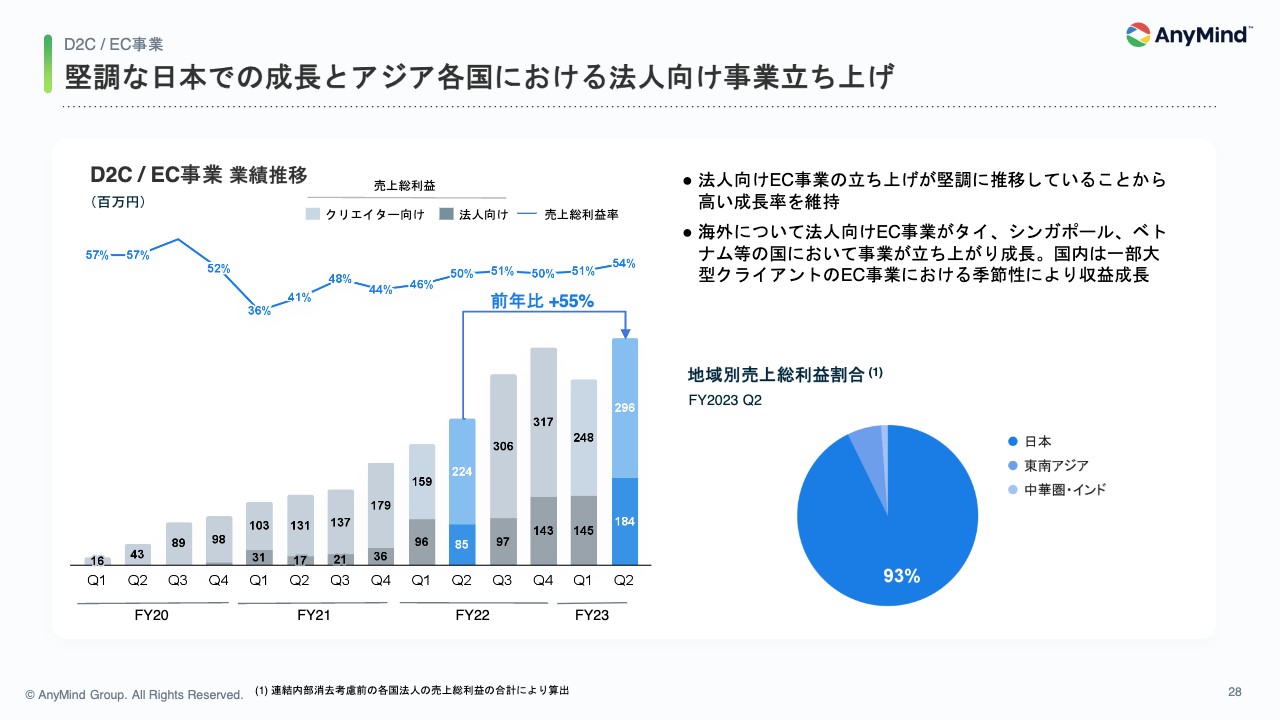

堅調な日本での成長とアジア各国における法人向け事業立ち上げ

D2C/EC事業についてご説明します。こちらは売上総利益率が前年同期比55パーセント増となっています。特に、より売上総利益率が高い法人向けEC支援事業が国内外で成長を継続していることから、事業全体の売上総利益率は上昇傾向です。

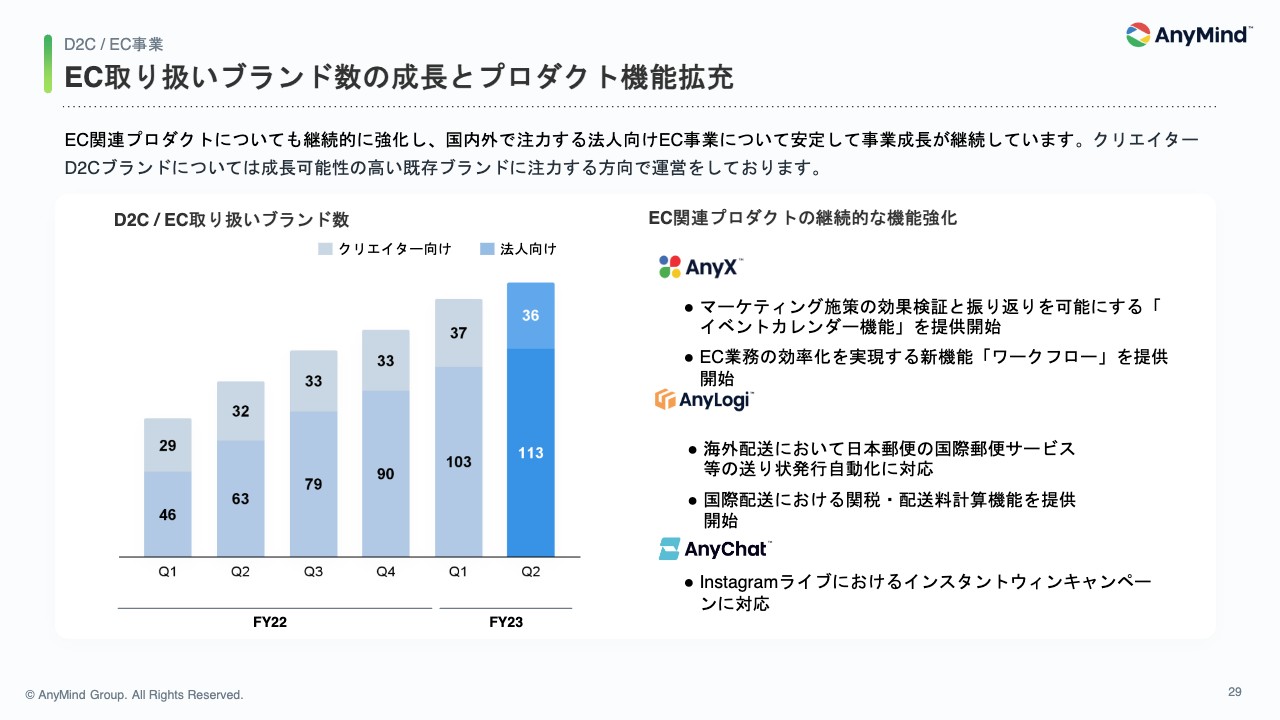

EC取り扱いブランド数の成長とプロダクト機能拡充

主要なKPIである取り扱いブランド数も安定して増加しています。クリエイター向けD2Cブランドについては、収益性の高い既存ブランドの成長に注力しているフェーズにあるため、前四半期より1件減少となっています。ただし、こちらは事業へのネガティブな影響が想定されるものではなく、健全な事業推移だと考えています。

法人向けEC事業は、大手ブランドからクロスボーダーでのEC支援案件を受注しており、積極的に新規顧客開拓を行っています。

また、プロダクトへの投資を積極的に行っており、越境EC支援機能を中心に各プラットフォームの強化に取り組んでいます。中国市場においても、国内外のEC展開等の支援を開始するなど、クロスボーダーのECにおける支援体制を強化しています。

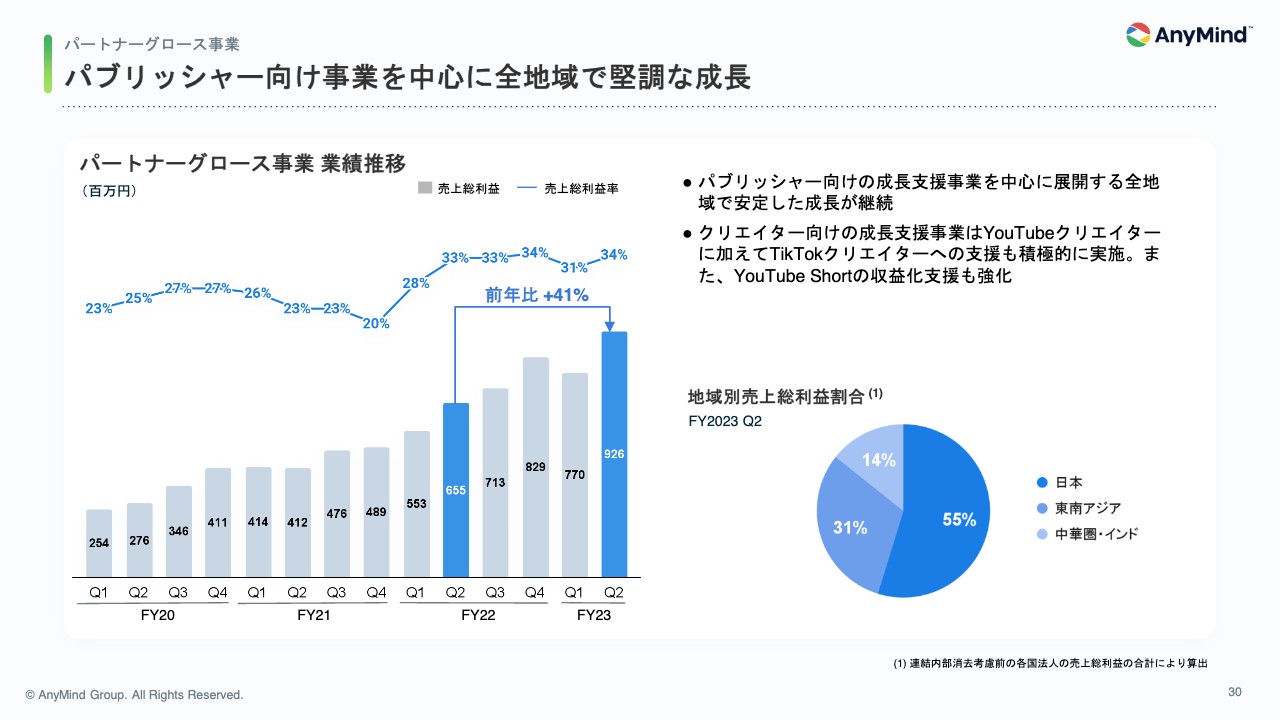

パブリッシャー向け事業を中心に全地域で堅調な成長

パートナーグロース事業については、売上総利益は前年同期比41パーセント増で、第1四半期のモメンタムを維持して非常に堅調に推移しています。第1四半期に続き、パブリッシャー向けの成長支援事業が安定して拡大しており、Webメディアやモバイルアプリ向けのソリューションである「AnyManager」の収益が拡大しています。

クリエイター向けの成長支援事業についても、「YouTubeショート」等の短尺動画の収益化に積極的に取り組んでいます。環境変化の大きい市場においても新たな事業機会を生み出し、安定的な成長を実現できていると考えています。

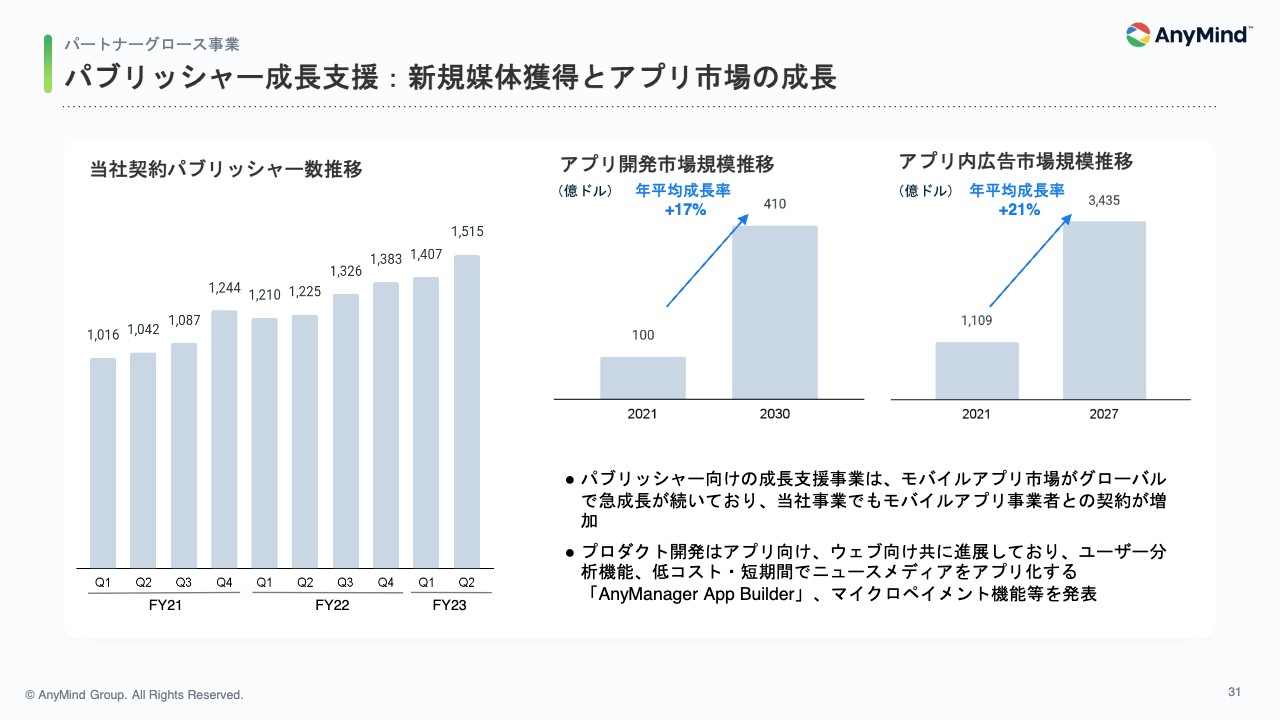

パブリッシャー成長支援:新規媒体獲得とアプリ市場の成長

パブリッシャー向け成長支援では、特にモバイルアプリの広告市場や開発市場等、関連市場において今後も安定した成長が見込まれます。市場成長に伴い、当社の契約パブリッシャー数も順調に増加しており、そのうち2割強のモバイルアプリが事業全体の成長をけん引している状況です。

地域別では中華圏等の海外市場において成長が継続しています。国内外において市場開拓の余地があると考えており、全地域で成長できるように注力していきたいと考えています。

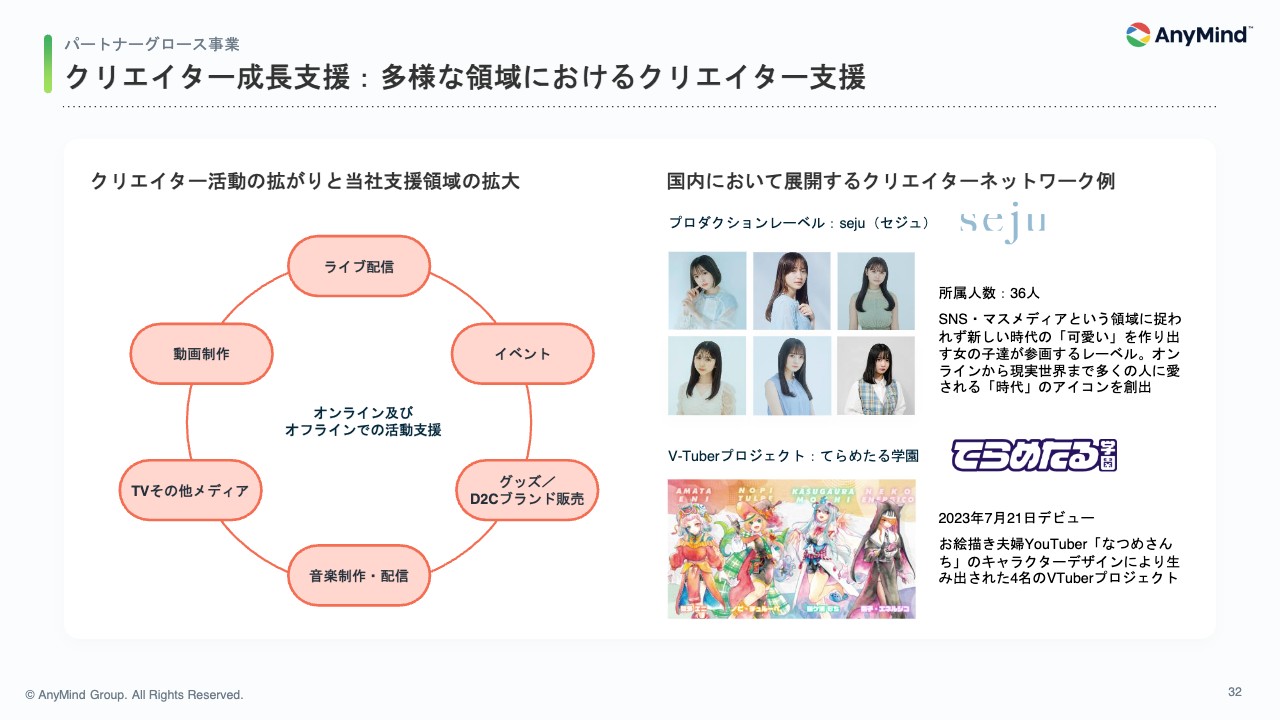

クリエイター成長支援:多様な領域におけるクリエイター支援

クリエイター向けの成長支援事業では、「YouTubeショート」や「TikTok」への対応を積極的に行っているだけではなく、多様なクリエイターの活動をオンライン及びオフラインで支援しています。

当社の支援は、「YouTube」等の動画コンテンツ作成管理に加え、ライブ配信、音楽配信、イベントやテレビ出演、タイアップ獲得、D2Cブランドやグッズ製作など、幅広い領域をカバーしています。

例えば、国内グループ会社のGROVE社では、2020年からプロダクションレーベル「seju(セジュ)」を立ち上げており、現時点で36名のクリエイターが所属しています。また、2023年7月にはVTuberプロジェクト「てらめたる学園」を開始しており、4名のVTuberの活動を支援しています。

クリエイターを取り巻く環境は常に変化していますが、当社グループではマーケティングやメディア支援、D2C/EC支援などのプラットフォームを活用し、クリエイターの継続的な成長に資する支援を続けていきたいと考えています。

この銘柄の最新ニュース

エニマインドのニュース一覧- 剰余金の配当に関するお知らせ 2026/03/03

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … 岡本硝子、大黒屋、ブルーイノベ (2月13日~19日発表分) 2026/02/21

- 週間ランキング【値下がり率】 (2月20日) 2026/02/21

- AnyMind Group、法⼈ブランド⽀援事業が成⻑を牽引 今期はオーガニック成長に加えてM&Aによる成長加速で大幅増収増益を計画 2026/02/20

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 情報戦略テク、インフ、エニマインド (2月13日発表分) 2026/02/16

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

AnyMind Groupの取引履歴を振り返りませんか?

AnyMind Groupの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。