荒川化学工業のニュース

【QAあり】荒川化学工業、低迷していた電子部品の需要環境に回復の兆し 千葉アルコン製造の稼働改善等により今期は黒字化が必達目標

目次

高木信之氏(以下、高木):みなさま、こんにちは。ただいまより、荒川化学工業の決算説明会を始めます。私は4月1日付で社長に就任した高木です。よろしくお願いします。

本日は、スライドに記載の目次に沿った内容で進めます。なお、5月14日に発表した第5次中期5ヵ年経営実行計画の見直しについても、後半部分でご説明します。

決算概況と今期予想

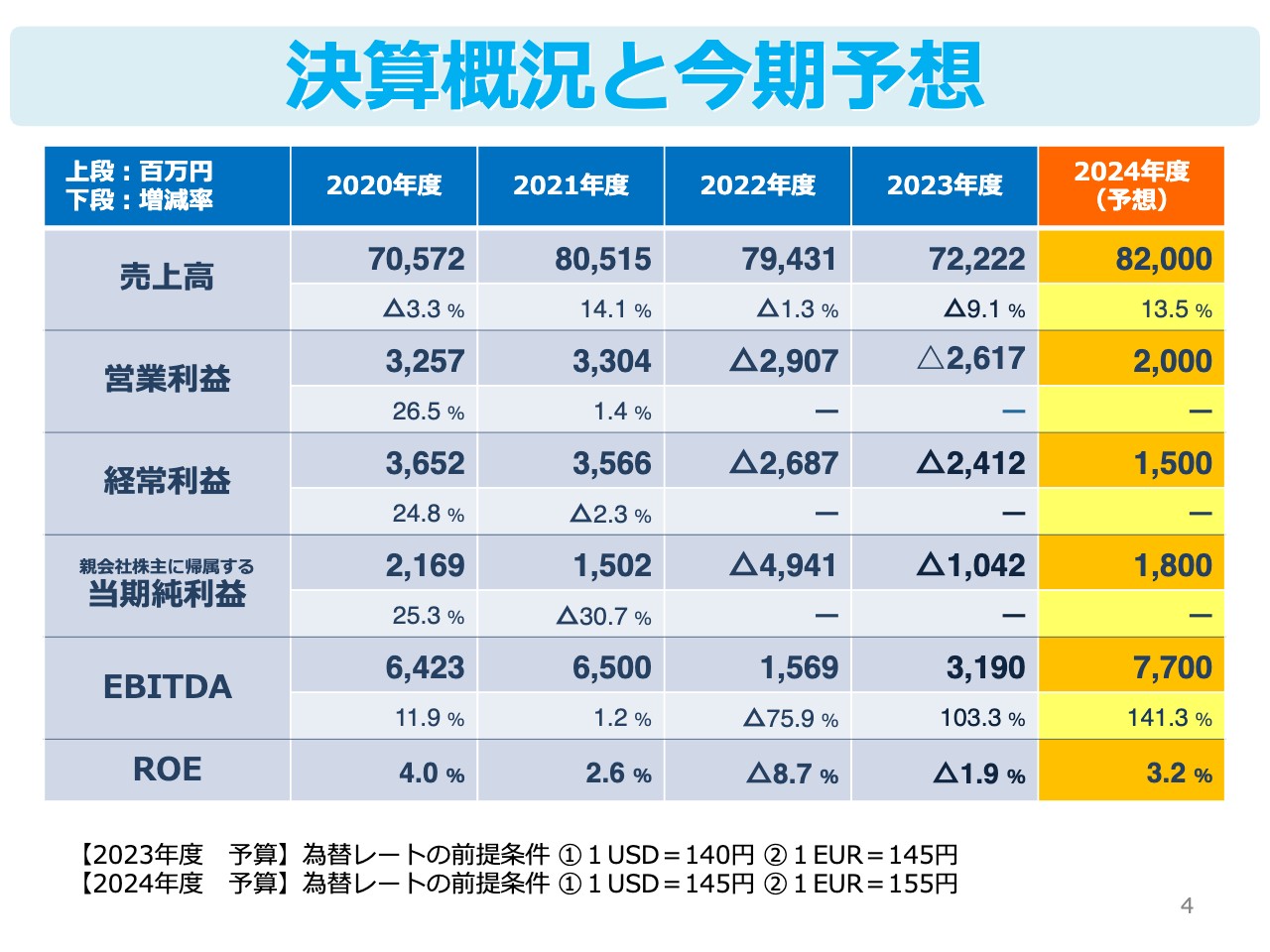

はじめに、決算の概況と今期の予想についてご説明します。2022年度の途中から大幅に悪化していた電子部品の需要環境は、スマートフォンの出荷や自動車の生産台数が回復傾向にあるなど、下期から好転の兆しが見え始め、底は脱したと言えるものの、2023年度を通して見ると主力製品の販売は低調となり、収益に大きく影響しました。

また、2023年5月下旬から連続運転を開始した千葉アルコン製造も、減価償却費の負担に加え、フル生産には至らなかったことが業績へ大きく影響しました。その結果、連結売上高は前年比9.1パーセントの減収、営業損失は26億1,700万円、経常損失は24億1,200万円、当期純損失は10億4,200万円の2期連続の損失となりました。

なお、2024年度の予想は、連結売上高は820億円で13.5パーセントの増収、営業利益は20億円、経常利益は15億円、当期純利益は18億円と黒字転換を見込んでいます。

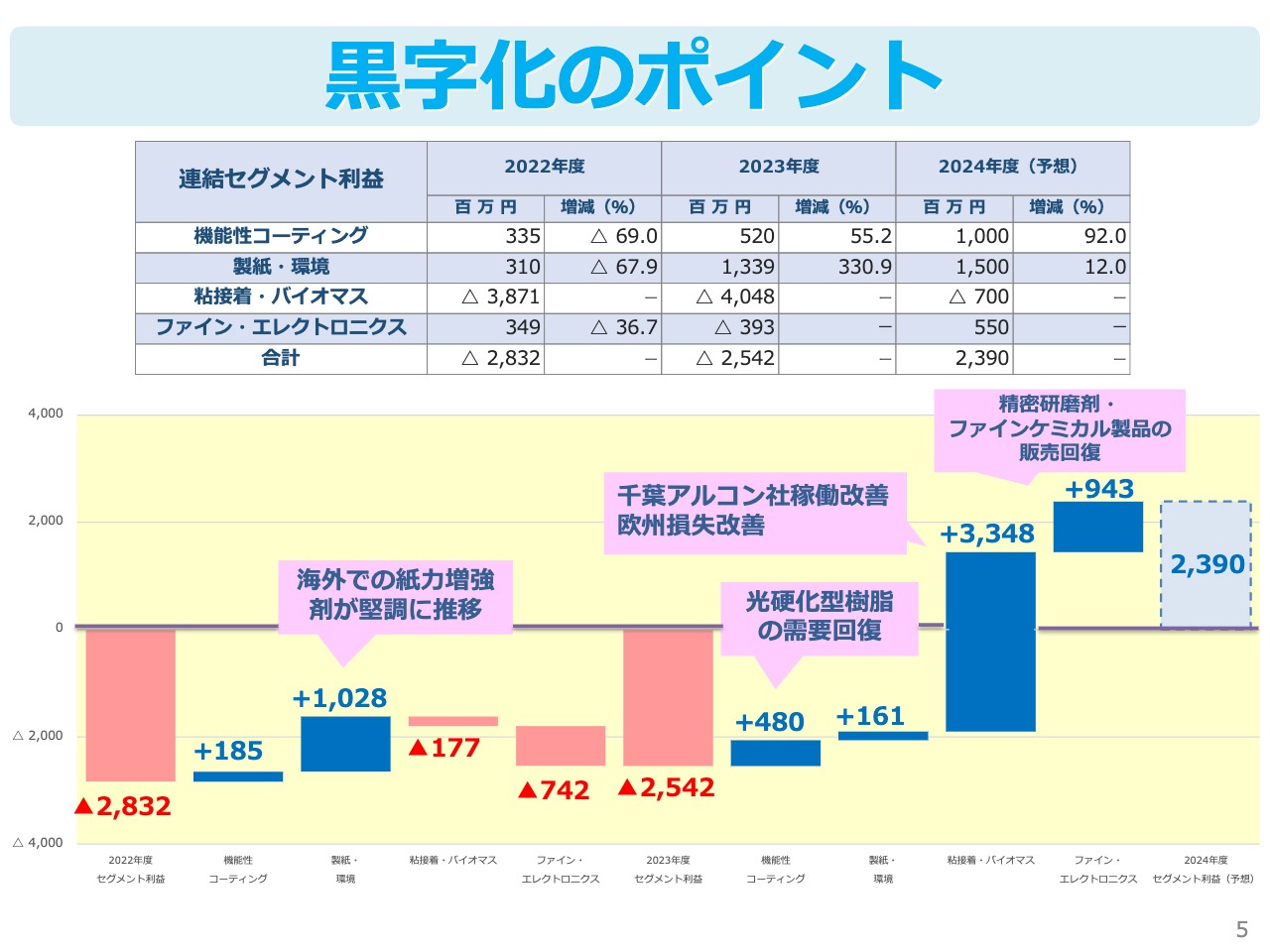

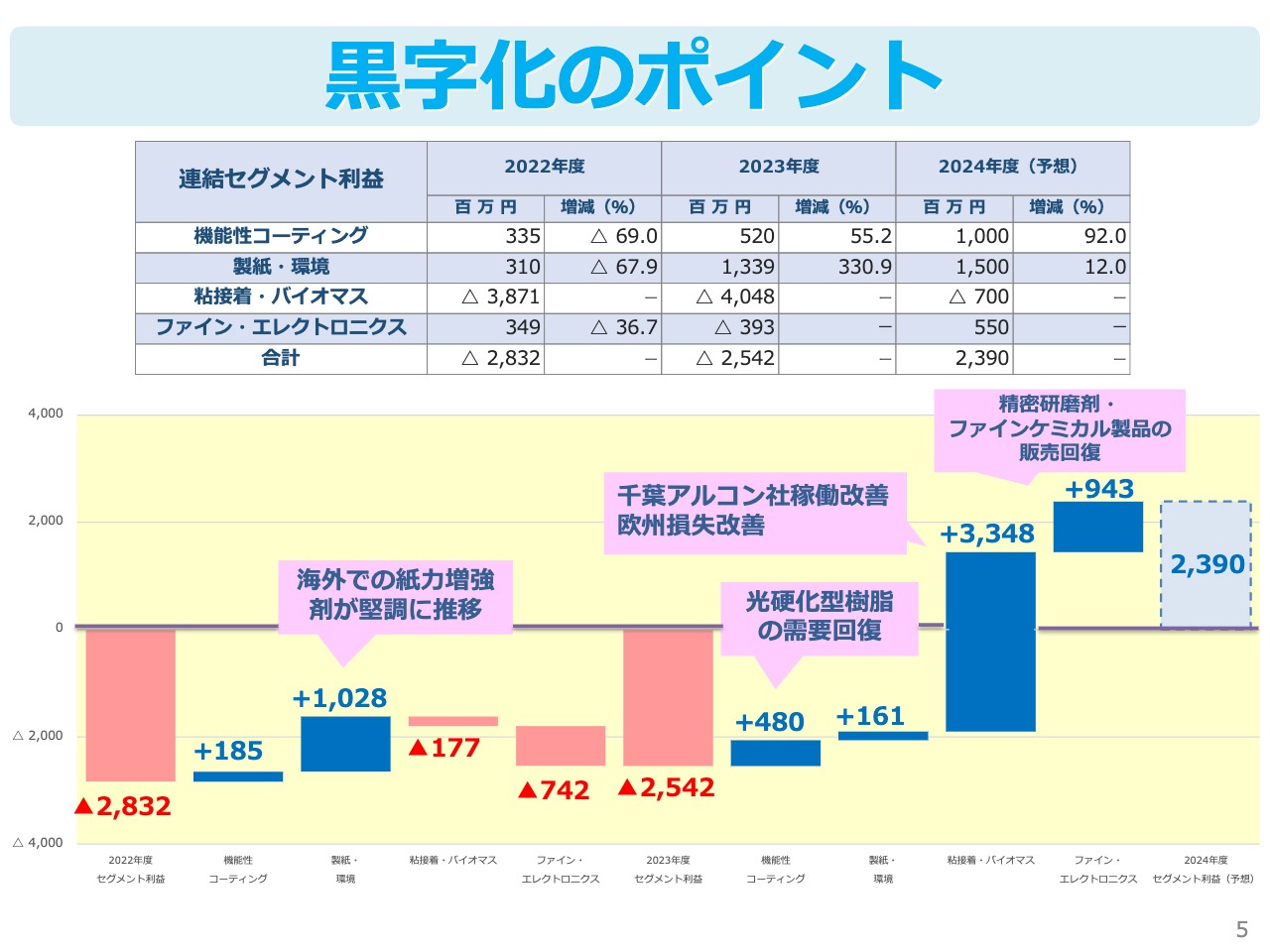

黒字化のポイント

黒字化のポイントです。連結業績の黒字化における主なポイントは、千葉アルコン製造の稼働改善や欧州での損失改善など、水素化石油樹脂事業に係るもの、そして光硬化型樹脂や精密研磨剤、ファインケミカル製品などの電子材料分野における高付加価値製品の販売回復などが主な要因であり、2024年度のセグメント利益は23億9,000万円と大幅な改善を見込んでいます。

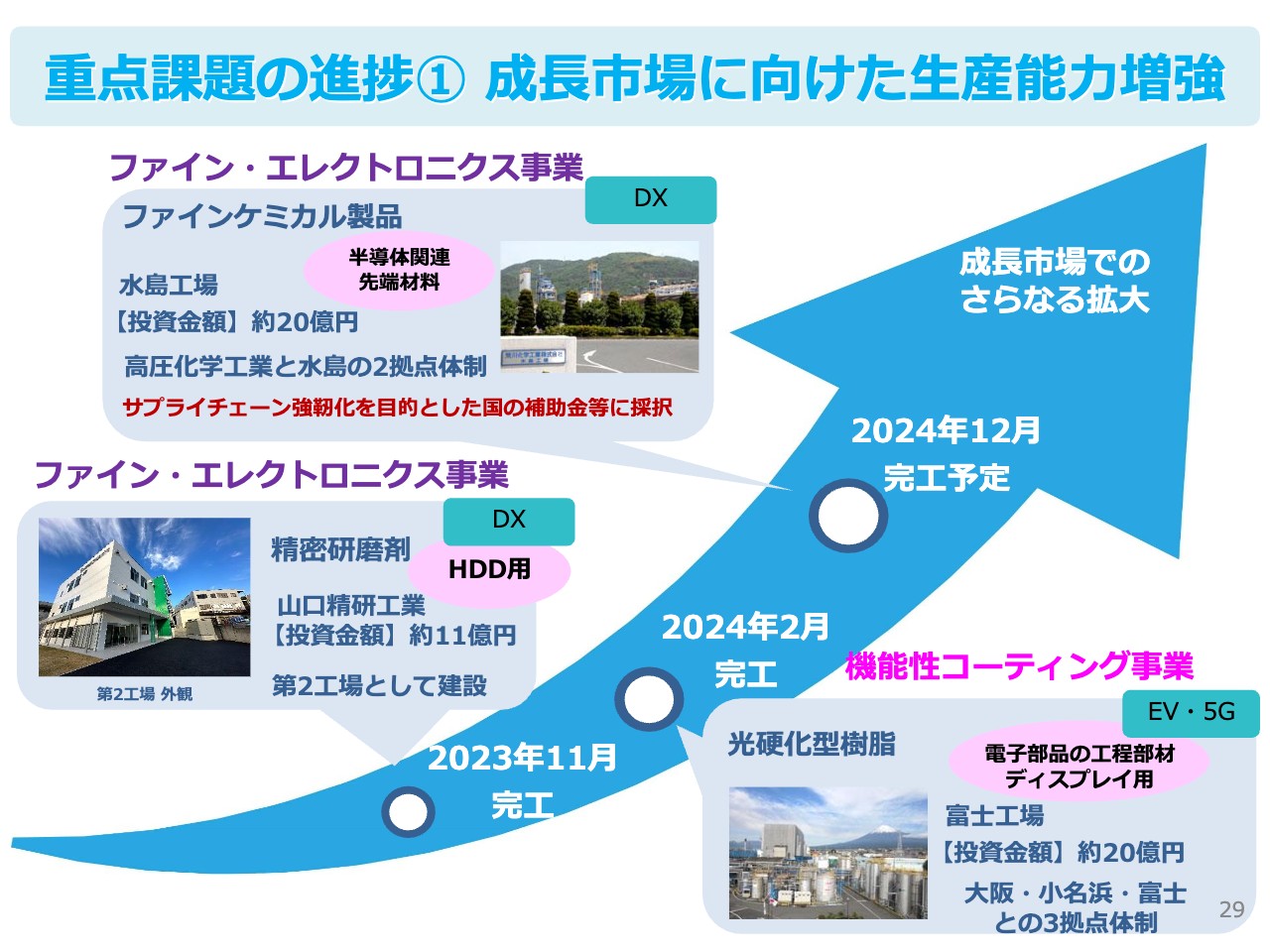

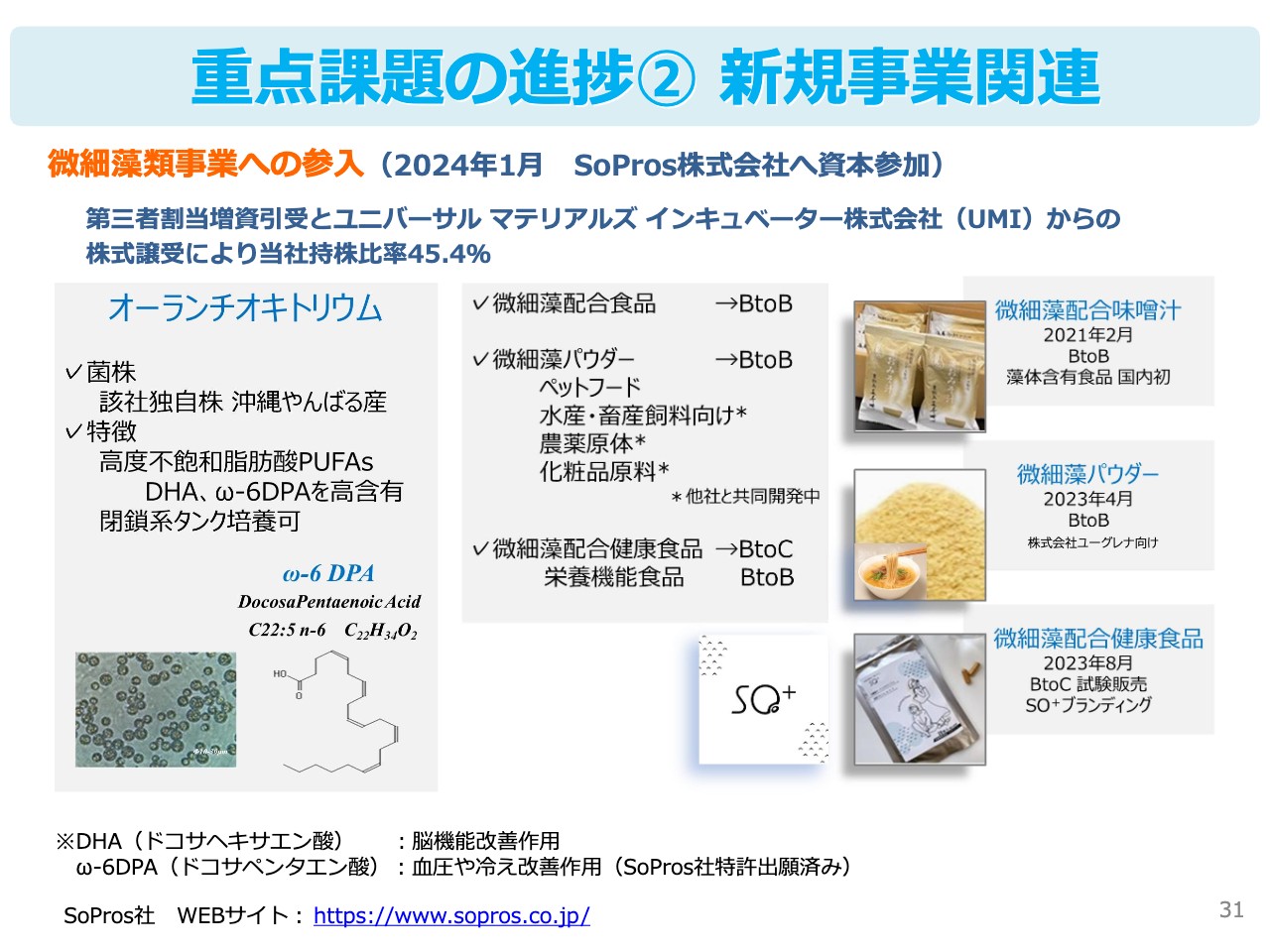

成長市場に向けた投資として決断した光硬化型樹脂や精密研磨剤は、すでに新プラントが完成し、ファインケミカル製品の新プラントは現在建設中です。将来的な需要増加に対応できる体制を引き続き、着実に進捗させていきます。

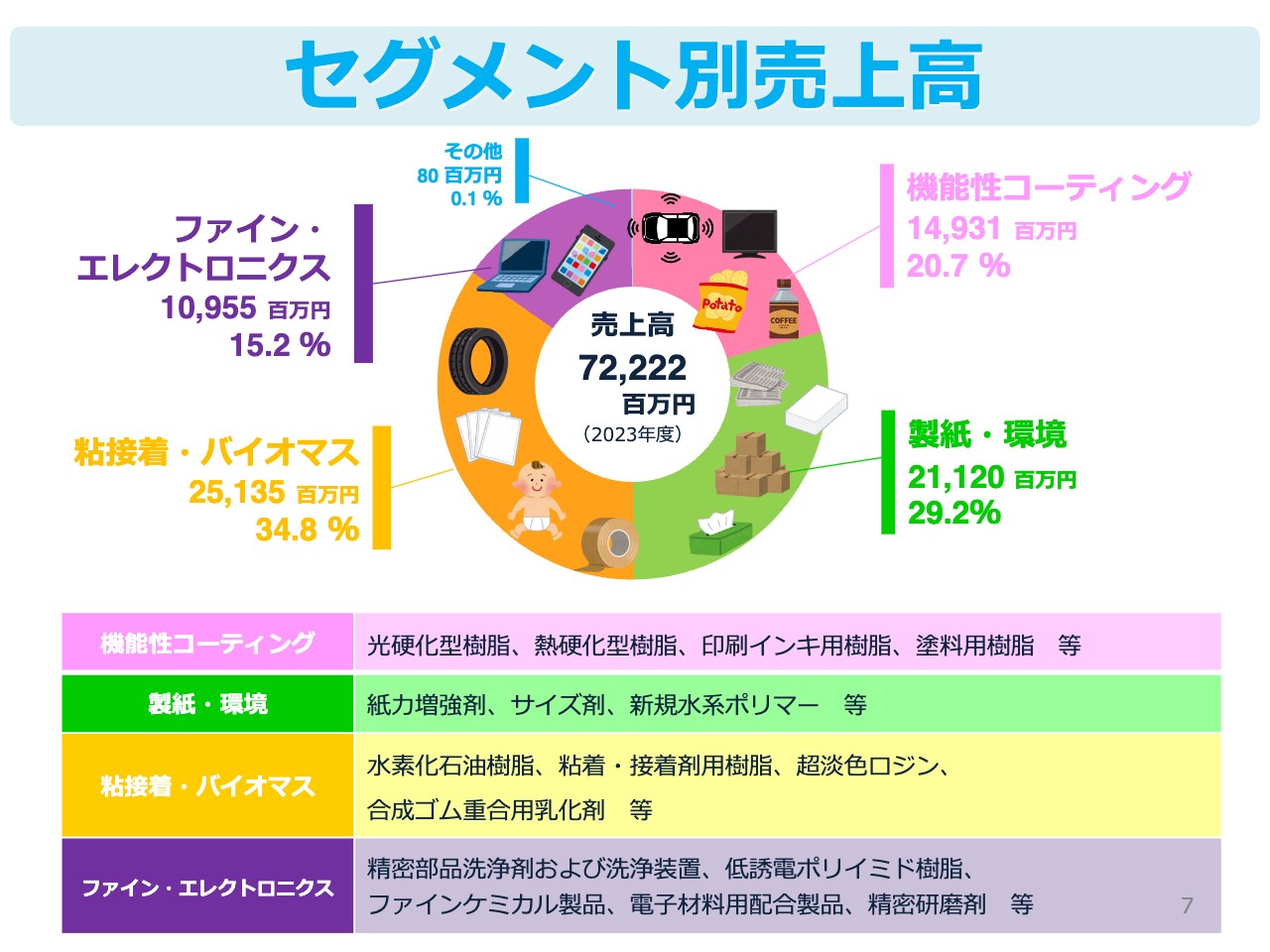

セグメント別売上高

セグメント別情報・経営指標についてです。各事業の内容、2023年度の各セグメントの売上高は、スライドに記載のとおりです。

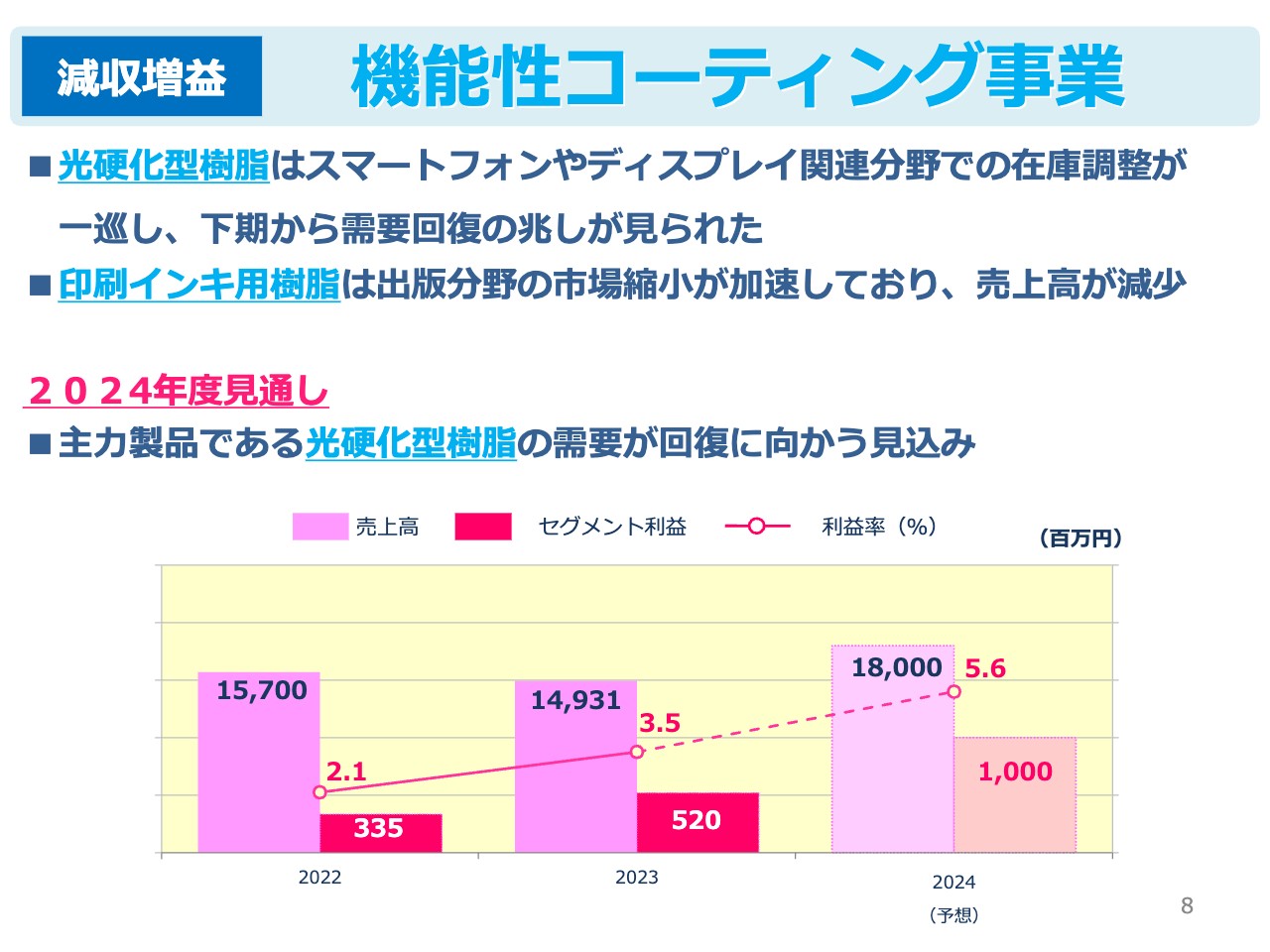

機能性コーティング事業

機能性コーティング事業についてです。当事業の連結売上高は149億3,100万円で前年比4.9パーセントの減収、セグメント利益は5億2,000万円で前年比55.2パーセントの増益となりました。

機能性コーティング材料用の光硬化型樹脂は、スマートフォンやディスプレイ関連分野での在庫調整が一巡し、下期からは需要回復の兆しが見られました。一方、印刷インキ用樹脂は出版分野での市場縮小が継続しており、売上高は減少しました。

2024年度の見通しは、連結売上高180億円で20.6パーセントの増収、セグメント利益は10億円で92パーセントの増益となる見込みです。主力製品である光硬化型樹脂の需要が回復に向かう見込みです。

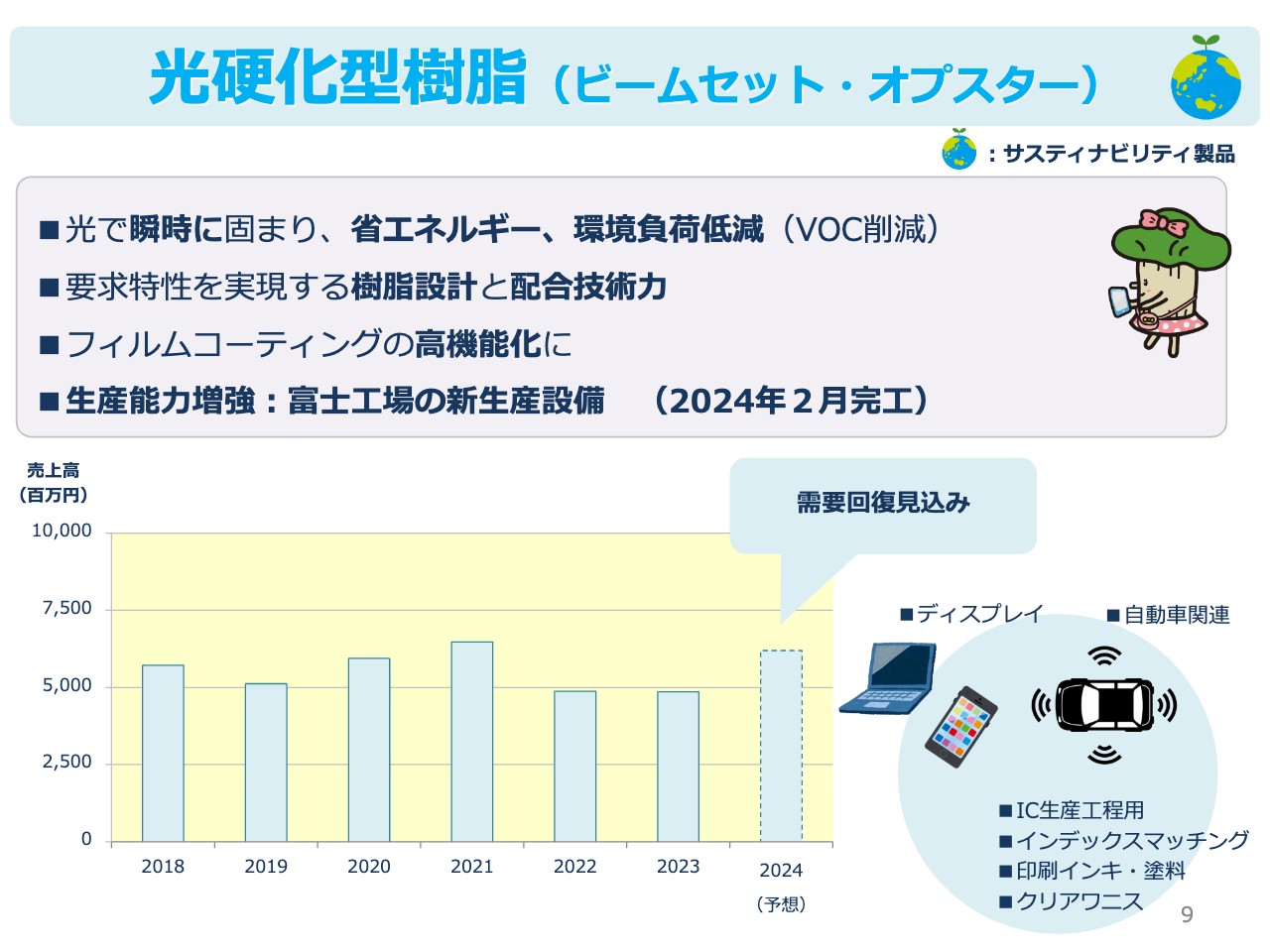

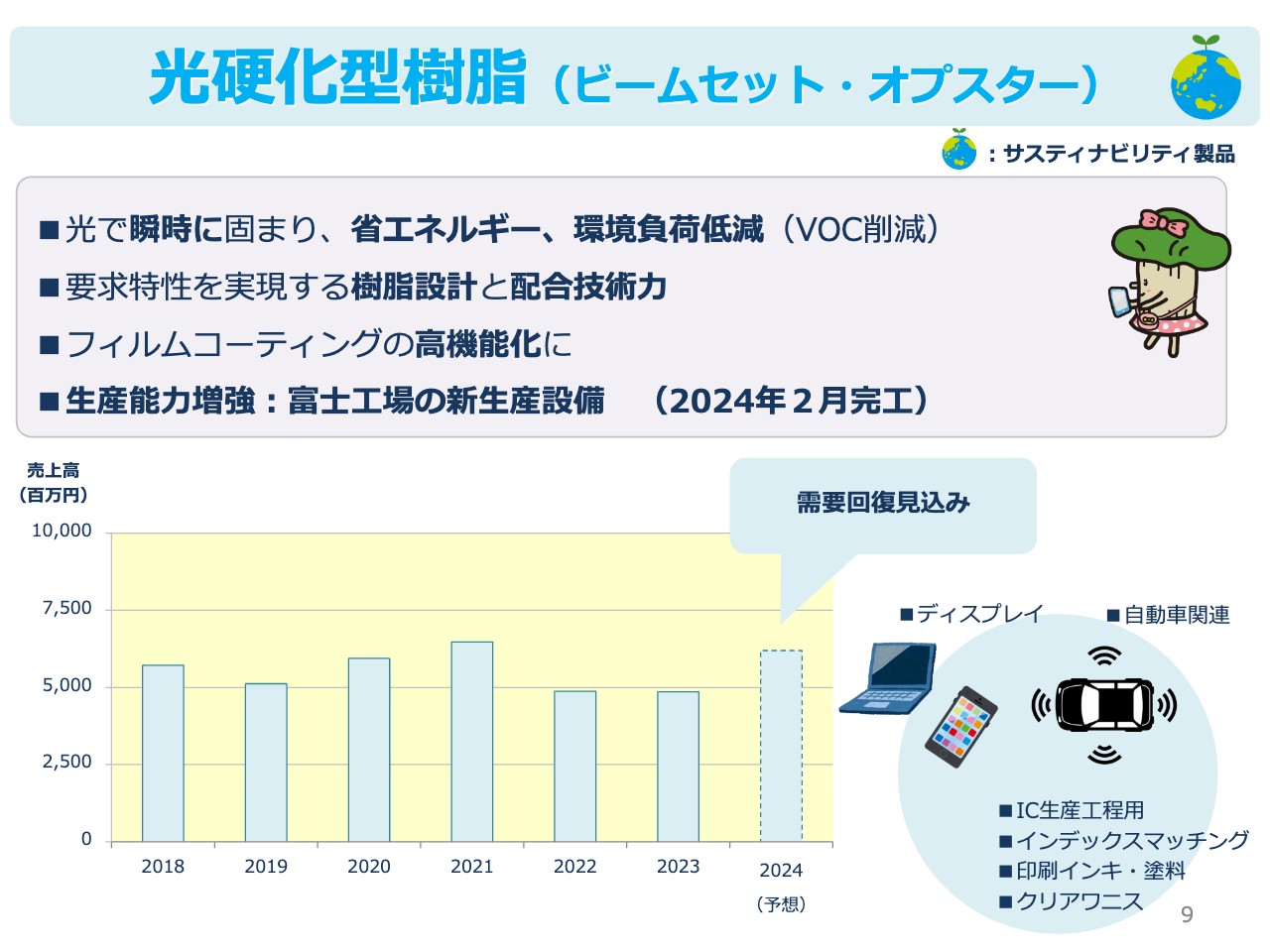

光硬化型樹脂(ビームセット・オプスター)

紫外線や電子線を照射することで瞬時に硬化する光硬化型樹脂「ビームセット」は、スマートフォンやディスプレイ関連分野、自動車分野での在庫調整により、2023年度の売上高は前年並みの約48億円となりました。2024年度は、需要が回復に向かう見込みであることから、約62億円を予想しています。

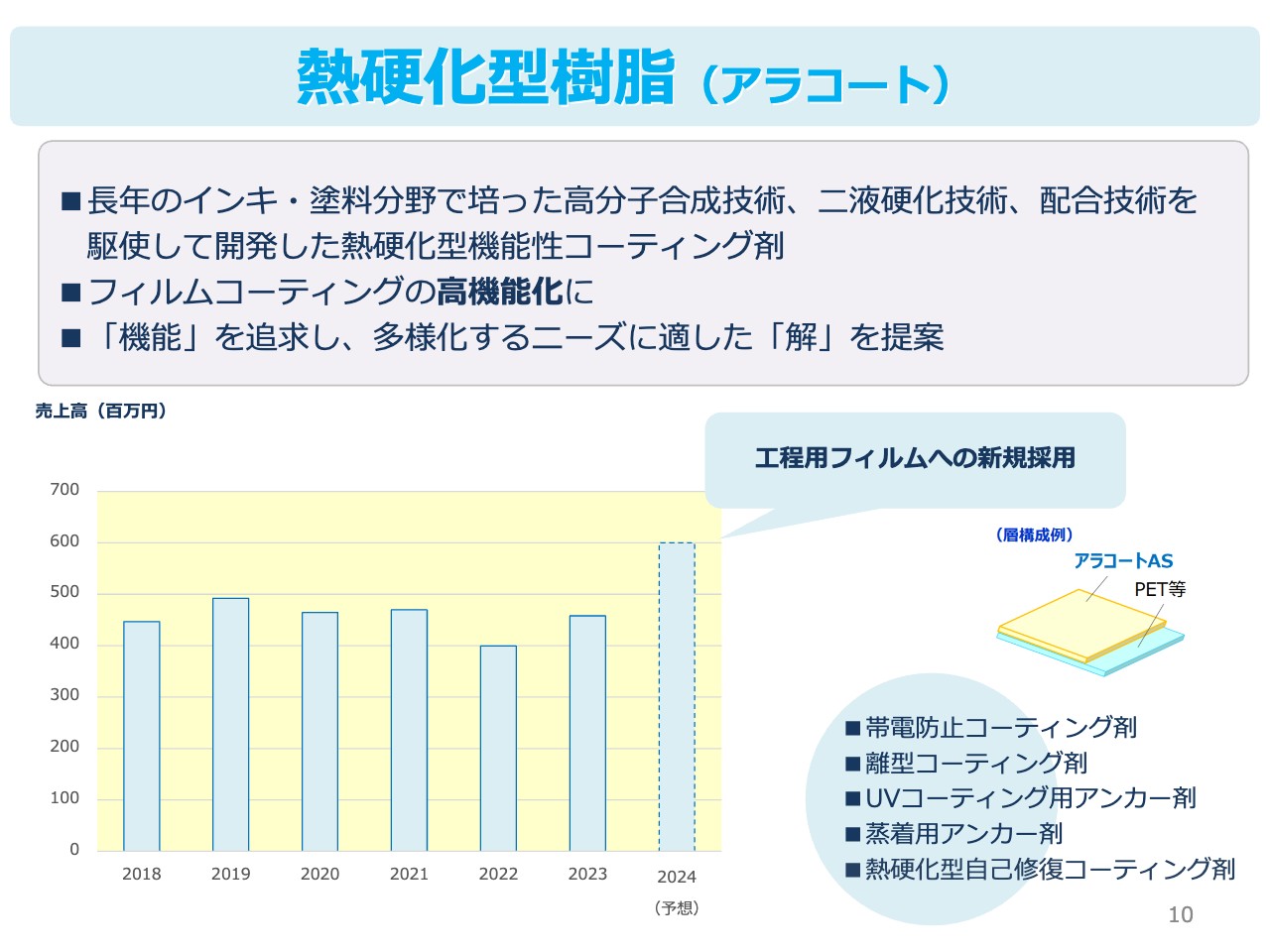

熱硬化型樹脂(アラコート)

熱硬化型樹脂「アラコート」の売上高は約4.5億円となりました。2024年度は、工程用フィルム用途での新規採用を見込むことから、約6億円を予想しています。

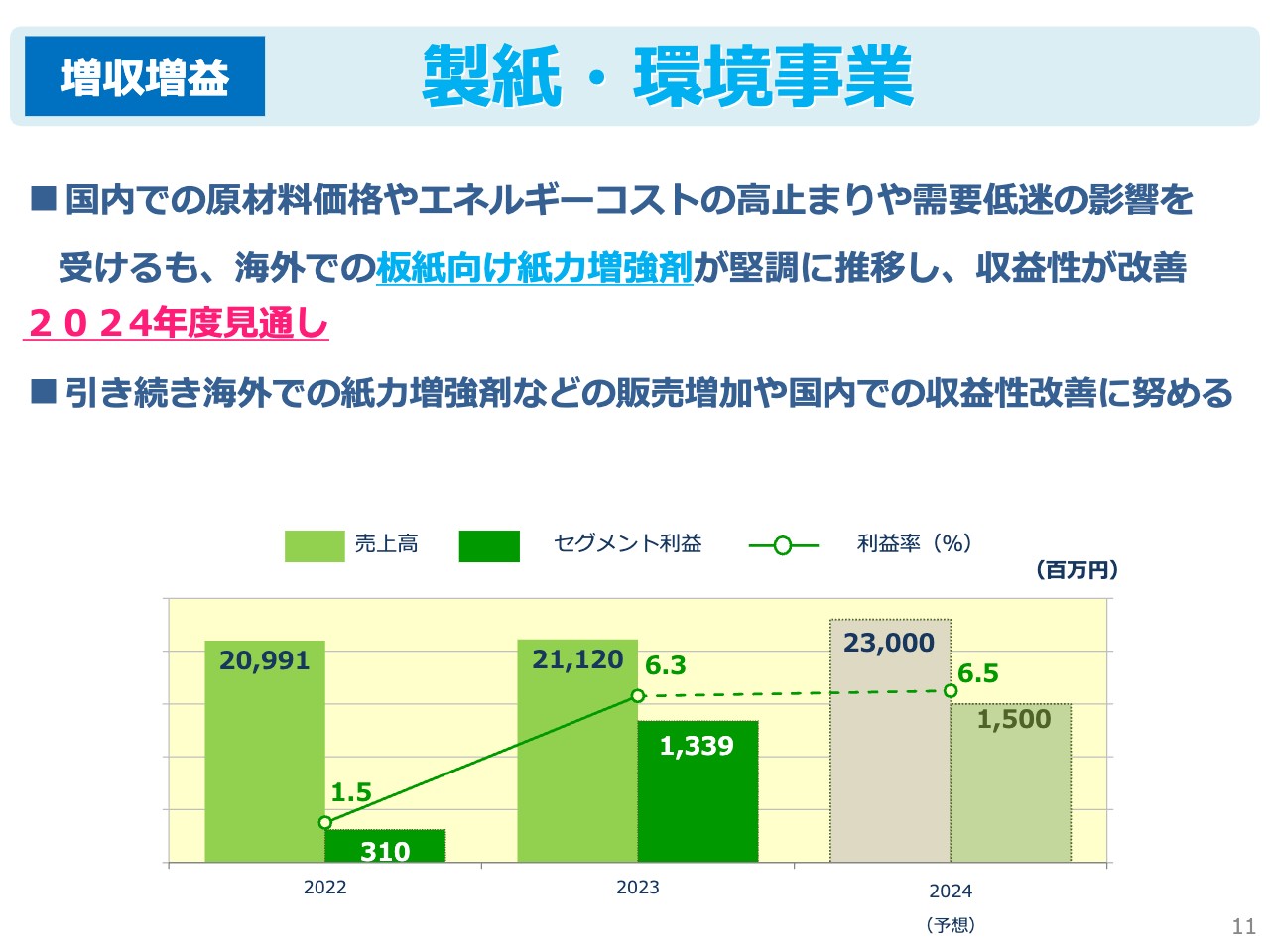

製紙・環境事業

製紙・環境事業です。当事業の連結売上高は、211億2,000万円で前年比0.6パーセントの増収、セグメント利益は13億3,900万円で前年比330パーセントの増益となりました。国内では原材料価格やエネルギーコストの高止まり、紙・板紙需要の低迷の影響を受けましたが、海外での板紙向け紙力増強剤が堅調に推移し、収益性が改善しました。

2024年度の見通しは、連結売上高230億円で8.9パーセントの増収、セグメント利益は15億円で12パーセントの増益と、過去最高レベルの利益水準を見込んでいます。引き続き、海外での紙力増強剤などの販売増加や国内事業の収益性改善に努めていきます。

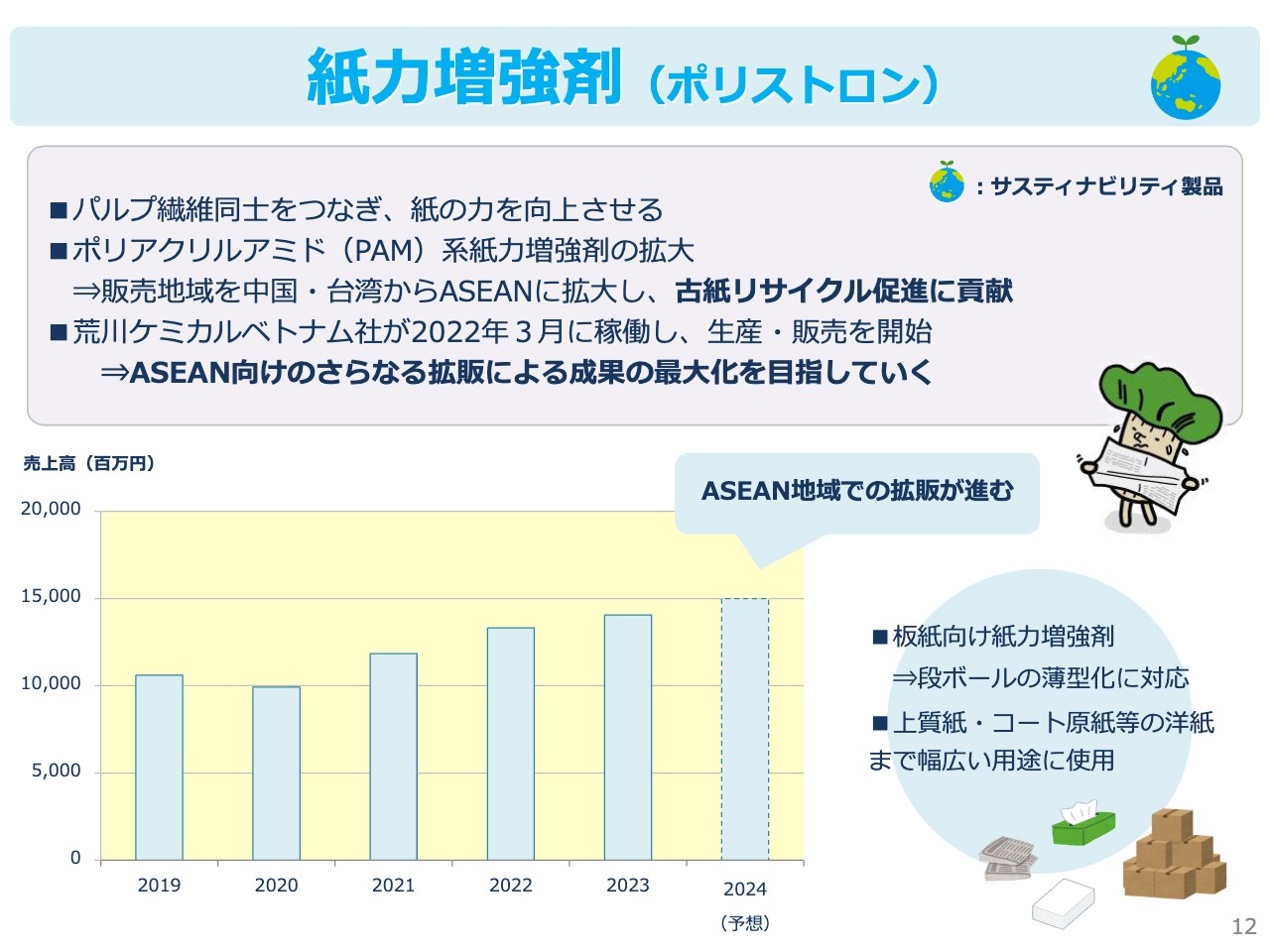

紙力増強剤(ポリストロン)

主力製品である紙力増強剤「ポリストロン」の2023年度の売上高は、荒川ケミカルベトナム社の販売が通期で寄与したことなどにより、約140億円となりました。

2024年度は、ベトナムを中心とした東南アジアでの販売増加が見込まれており、売上高は約150億円となる見込みです。今後、経済発展が目覚ましいASEANを中心に、古紙のリサイクル促進に貢献していきます。

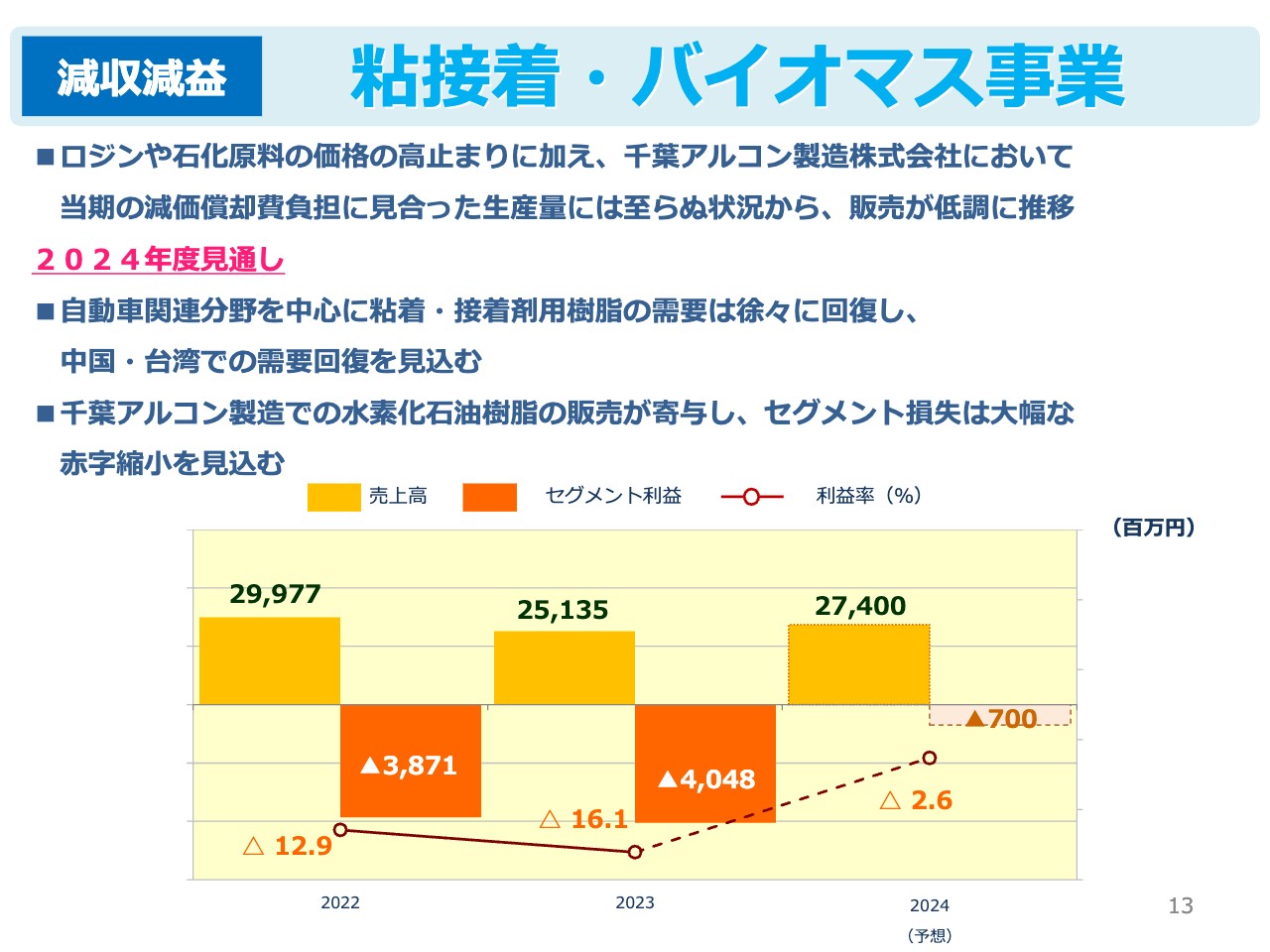

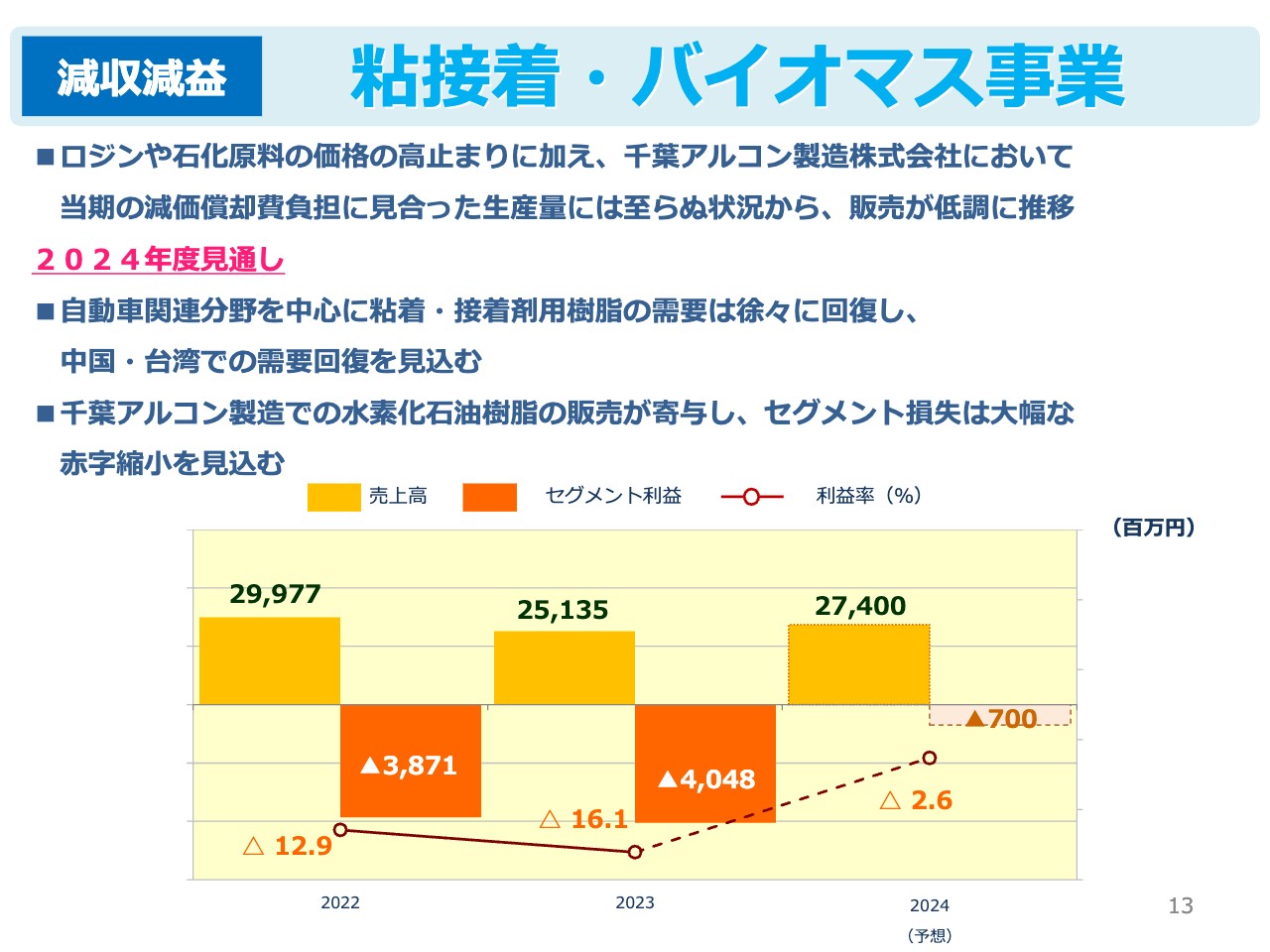

粘接着・バイオマス事業

粘接着・バイオマス事業です。当事業の連結売上高は、251億3,500万円で前年比16.2パーセントの減収、セグメント損失は40億4,800万円となりました。ロジンや石化原料の価格の高止まりに加え、千葉アルコン製造では、減価償却費負担に見合った生産量には至らなかったことから、販売が低調に推移しました。

2024年度の見通しは、連結売上高274億円で9パーセントの増収、セグメント損失は7億円となる見込みです。自動車関連分野を中心に粘着・接着剤用樹脂の需要は徐々に回復しており、千葉アルコン製造での水素化石油樹脂の販売が寄与し、セグメント損失は大幅な赤字縮小を見込んでいます。

水素化石油樹脂(アルコン)

主要製品である水素化石油樹脂「アルコン」の2023年度の売上高は、ドイツにおける製造停止の影響により大幅に減少し、約70億円となりました。2024年度の売上高は、千葉アルコン製造での生産・販売で増加する予定ですが、まだフル生産・フル販売には至らず、約84億円にとどまる見込みです。

今後、需給バランスの変化、業界の動向を注視するとともに、品質に優れた「アルコン」の強みを活かすことができる医療用貼付剤やプラスチック改質剤などの高付加価値用途へのシフトを目指し、グローバル販売戦略の再構築を進めていきます。

超淡色ロジン(パインクリスタル)

超淡色ロジンは、ほぼ無色、透明で不純物が少ないことから、医療用貼付剤やはんだ用途などに使用されているほか、3Dプリンター関連や光学フィルム関連部材にも使用されています。

2023年度の売上高は、約30億円となりました。2024年度の売上高も、同様に約30億円を見込んでいます。

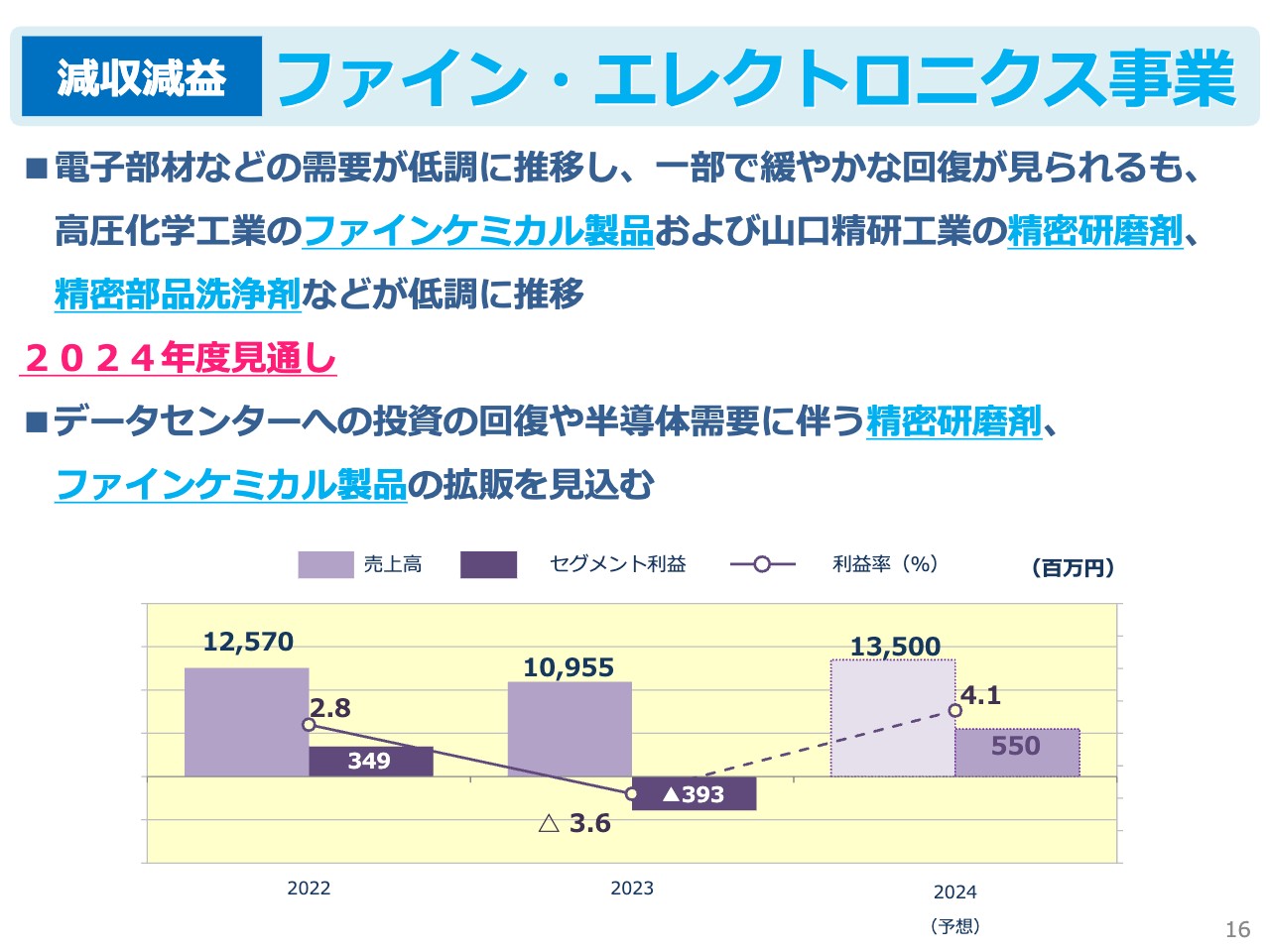

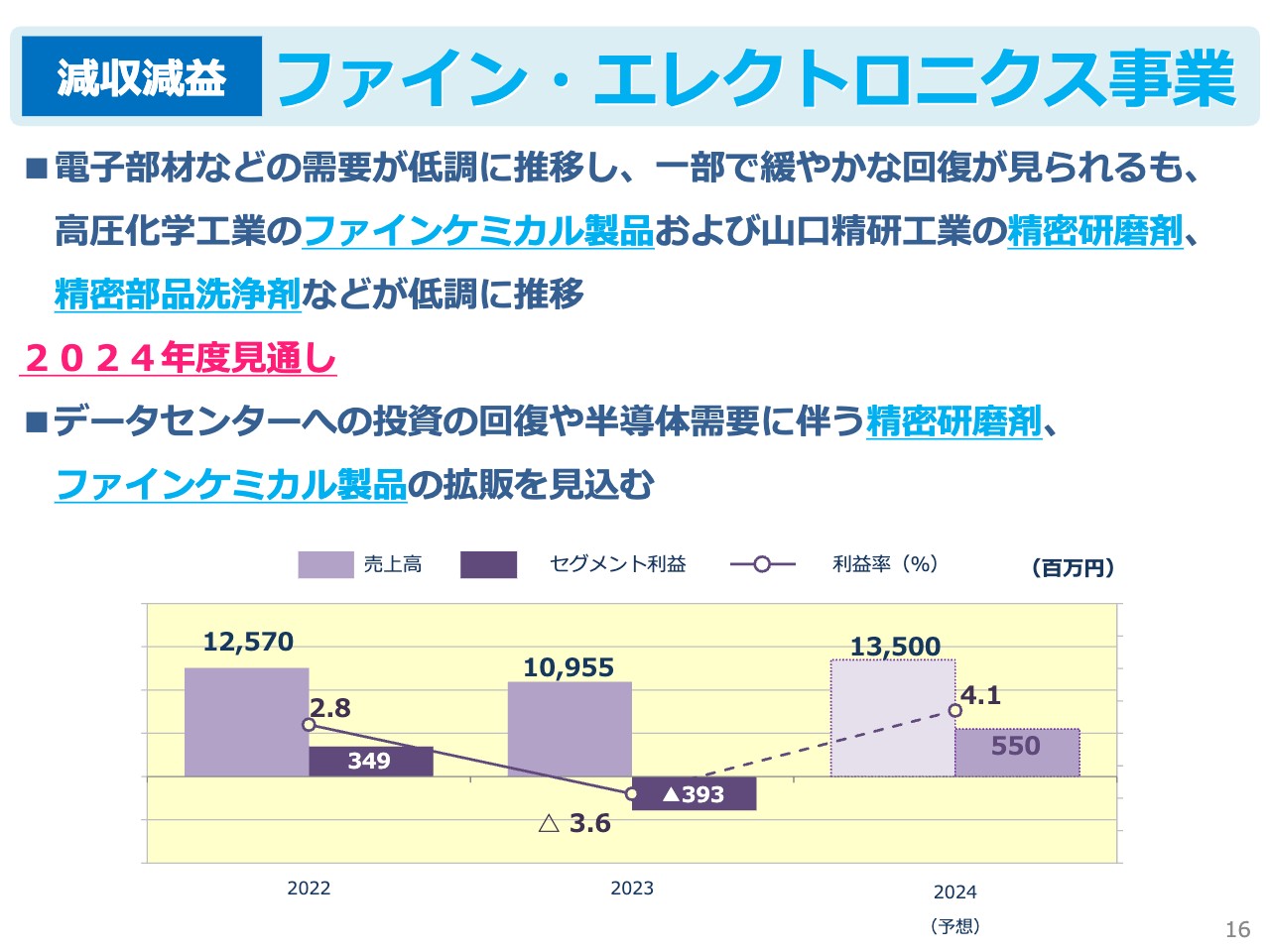

ファイン・エレクトロニクス事業

ファイン・エレクトロニクス事業です。当事業の連結売上高は、109億5,500万円で前年比12.8パーセントの減収、セグメント損失は3億9,300万円となりました。

中国における景気の停滞感が強まり、電子部品などの需要が低調に推移し、一部では緩やかな回復傾向も見られましたが、ファインケミカル製品や精密研磨剤、精密部品洗浄剤などが低調に推移しました。

2024年度の見通しは、連結売上高135億円で23.2パーセントの増収、セグメント利益は5億5,000万円で9億4,300万円の増益となる見込みです。データセンターへの投資の回復や半導体需要の復調に伴う精密研磨剤、ファインケミカル製品の拡販を見込んでいます。

精密研磨剤(Neopolish)

精密研磨剤は、ハードディスクのアルミ磁気ディスク用を主用途としています。2023年度の売上高は、データセンター投資が大きく落ち込み、約19億円と大幅な減収となりました。

2024年度は、データセンター投資の回復を見込んでおり、約30億円を予想しています。今後の需要増加に対応すべく、投資を行った第2工場も完成し、今後の需要を取り込んでいきます。

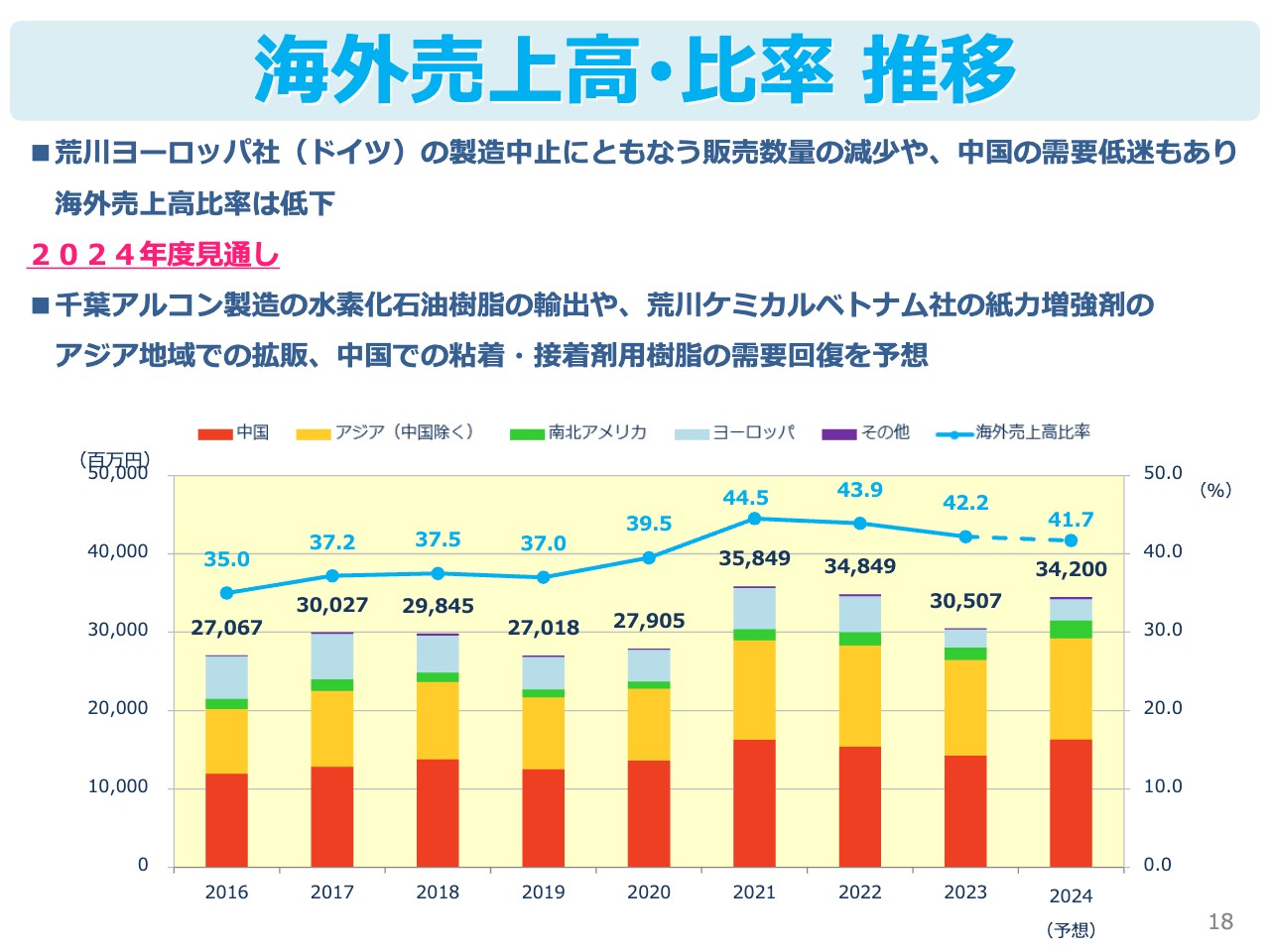

海外売上高・比率 推移

海外売上高についてです。2023年度の海外売上高は、ドイツでの水素化石油樹脂の製造停止や中国における需要低迷もあり、305億700万円で前年比12.5パーセントの減収となり、海外売上高比率は前年の43.9パーセントから42.2パーセントへと低下しました。

2024年度は、千葉アルコン製造の水素化石油樹脂の輸出や、荒川ケミカルベトナム社の紙力増強剤のアジア地域への販売拡大、中国での粘着・接着剤用樹脂の需要回復などが予想されることから、海外売上高は342億円で前年比12.1パーセントの増収、海外売上高比率は41.7パーセントとなる見込みです。

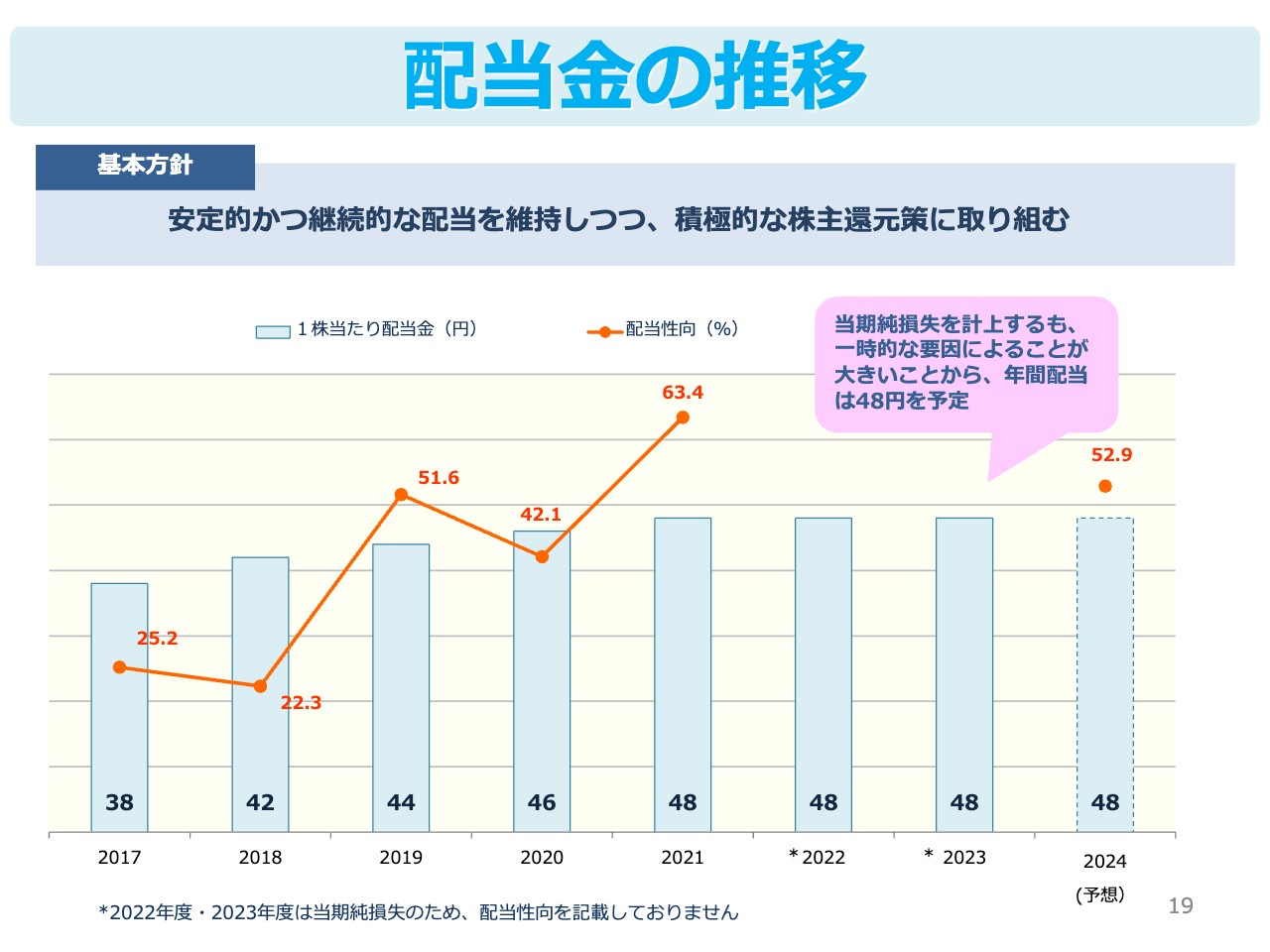

配当金の推移

配当金の推移についてです。2024年3月期も2期連続で損失を計上することとなりましたが、これは水素化石油樹脂事業における持続的な成長に向けた経営判断に起因する一時的な要因によることが大きいことから、当期の期末配当は前回予想から変更なく24円にしたいと存じます。すでに実施済みの中間配当金24円に加え、年間配当金は直近予想から変更なく48円となる見込みです。

なお、2025年3月期は、引き続き不透明な経営環境が見込まれますが、事業ポートフォリオ改革と成長分野への投資による高付加価値製品のさらなる伸長を目指しており、安定的かつ継続的な配当を維持し、1株当たりの年間配当金は48円を維持する予定としています。

設備投資および研究開発費

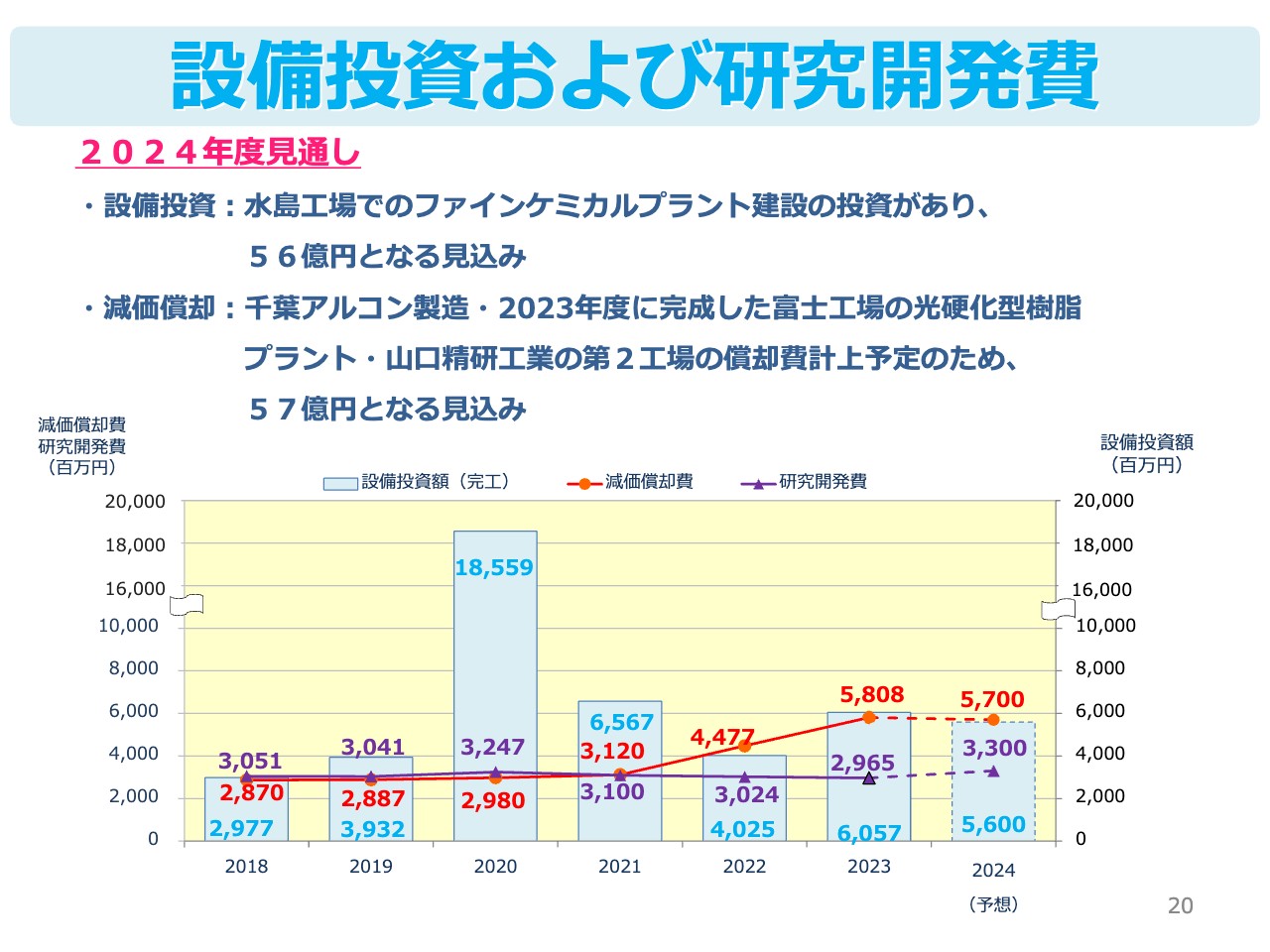

設備投資の状況です。2023年度の連結設備投資額は、富士工場での光硬化型樹脂を中心とした機能性コーティング材料用設備の新規増設と、山口精研工業での第2工場建設が完了し、完工ベースで60億5,700万円となりました。

2024年度は、水島工場でのファインケミカルプラント建設の投資があり、56億円となる予定です。減価償却費は、2023年度は千葉アルコン製造での減価償却費23億1,500万円があり、連結で58億800万円となりました。前年比で13億3,000万円増加しました。2024年度は57億円となる見込みです。

総資産・有利子負債推移

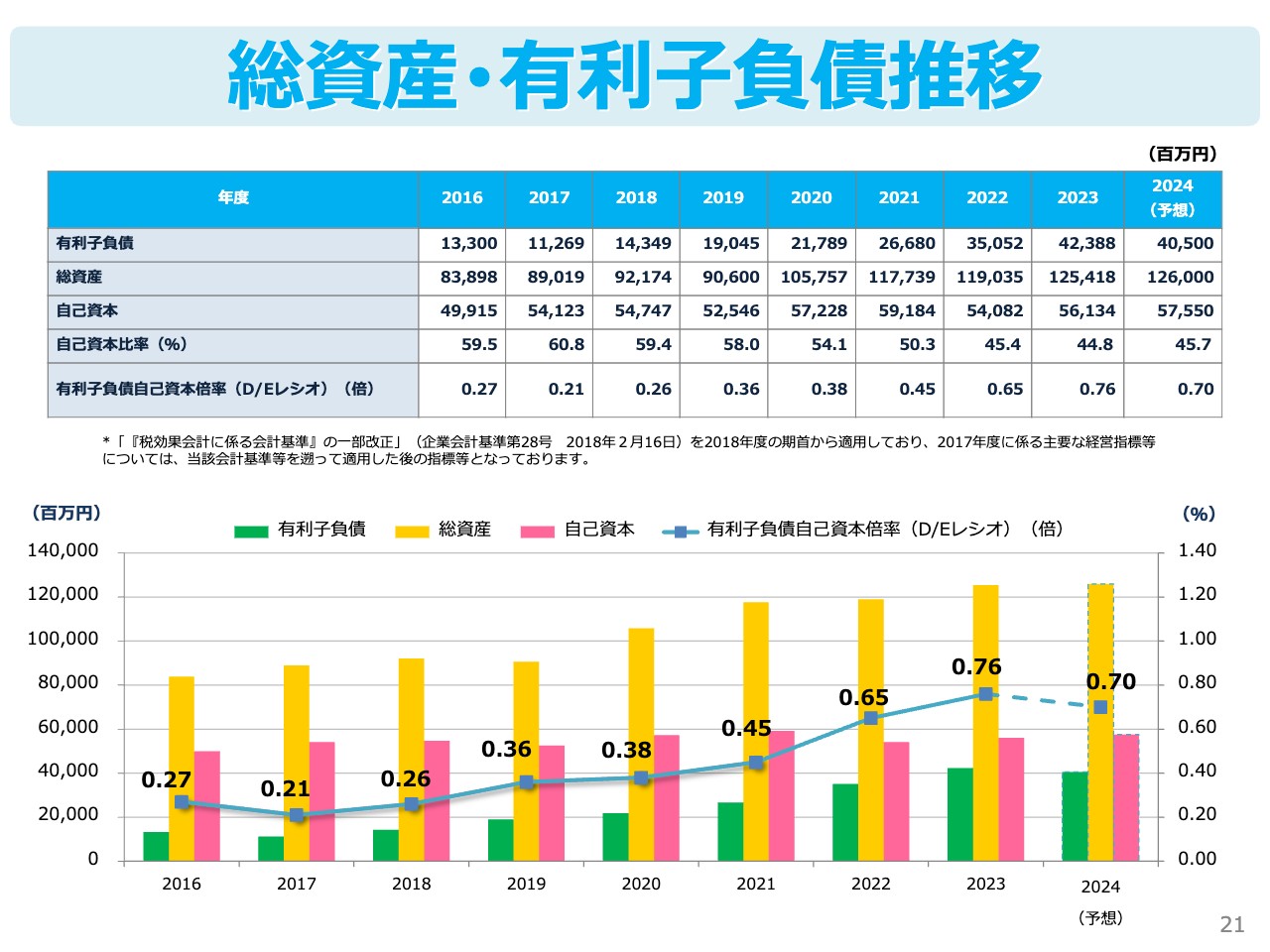

総資産・有利子負債の推移についてです。2023年度の有利子負債は、光硬化型樹脂を中心とした機能性コーティング材料用設備への投資や、山口精研工業の第2工場建設など、将来に向けた成長投資などに対応するため、前年比73億3,500万円増加の423億8,800万円となりました。2024年度は、約19億円程度減少する見込みです。

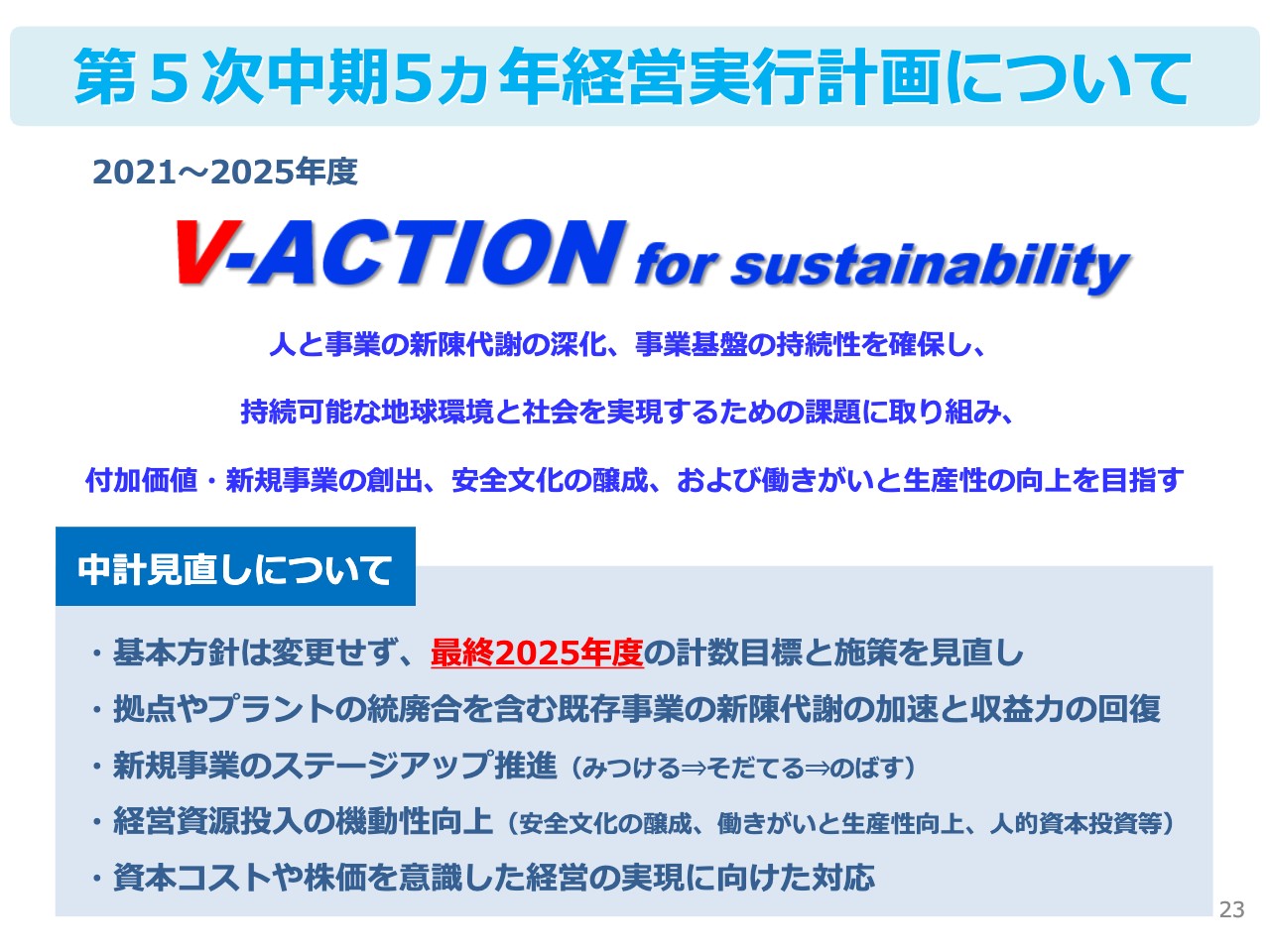

第5次中期5ヵ年経営実行計画について

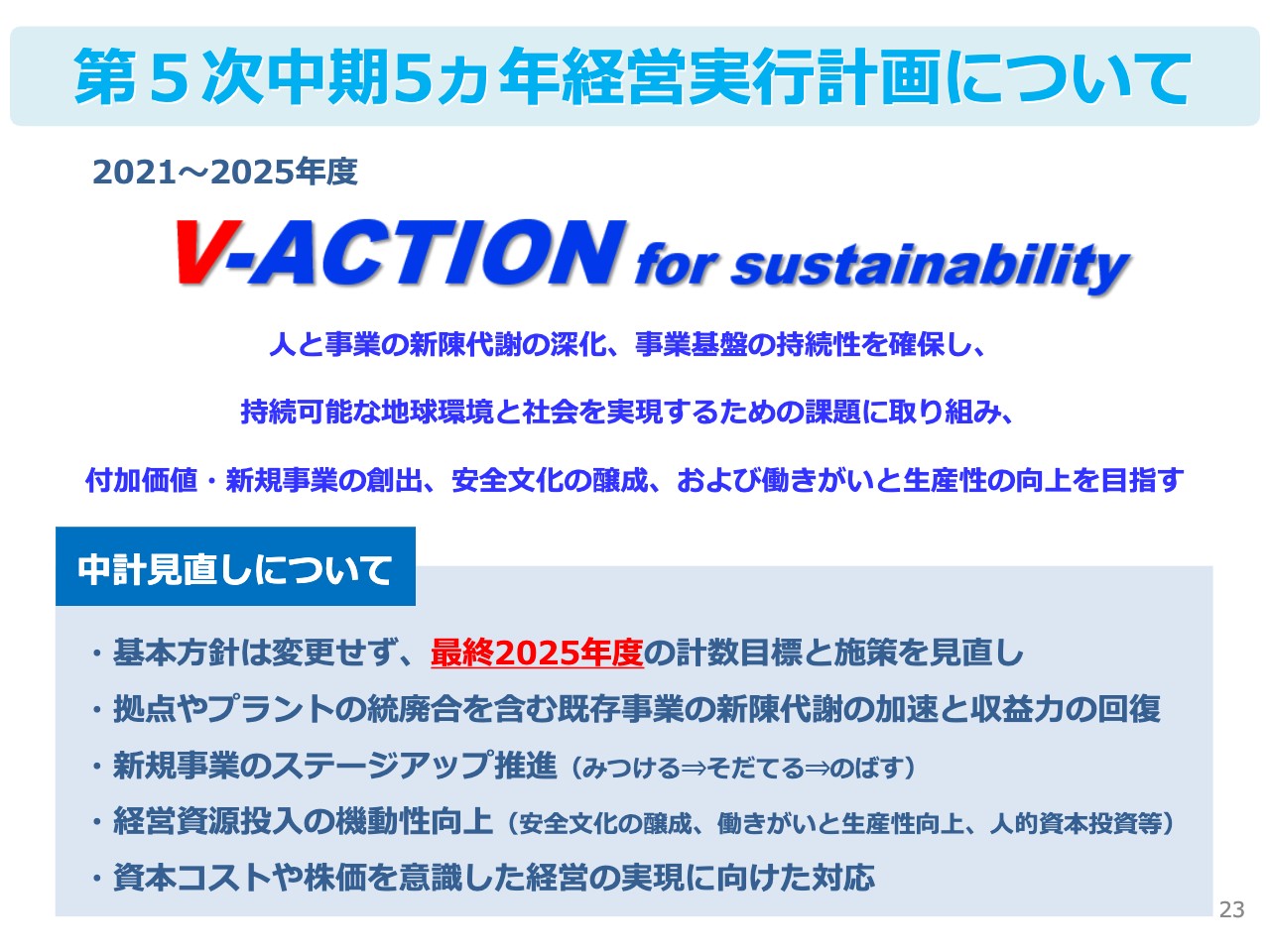

第5次中期5ヵ年経営実行計画の見直しについてご説明します。外部環境および内部環境の大きな変化により、第5次中計策定時から計数・施策とも当初計画から大きく乖離する状況となっています。そのため、最終年度となる2025年度計画の見直しを実施しました。

しかしながら、策定当初に掲げていた「付加価値・新規事業の創出」「安全文化の醸成」「働きがいと生産性の向上」の達成による「ありたい姿」の実現を目指す基本方針に変更はありません。

また、拠点やプラントの統廃合を含む既存事業の新陳代謝の加速と収益力の回復、新規事業のステージアップ推進、経営資源投入の機動性向上、資本コストや株価を意識した経営の実現に向けた対応を見直しのポイントとし、当社が目指す方向性を明確にしました。

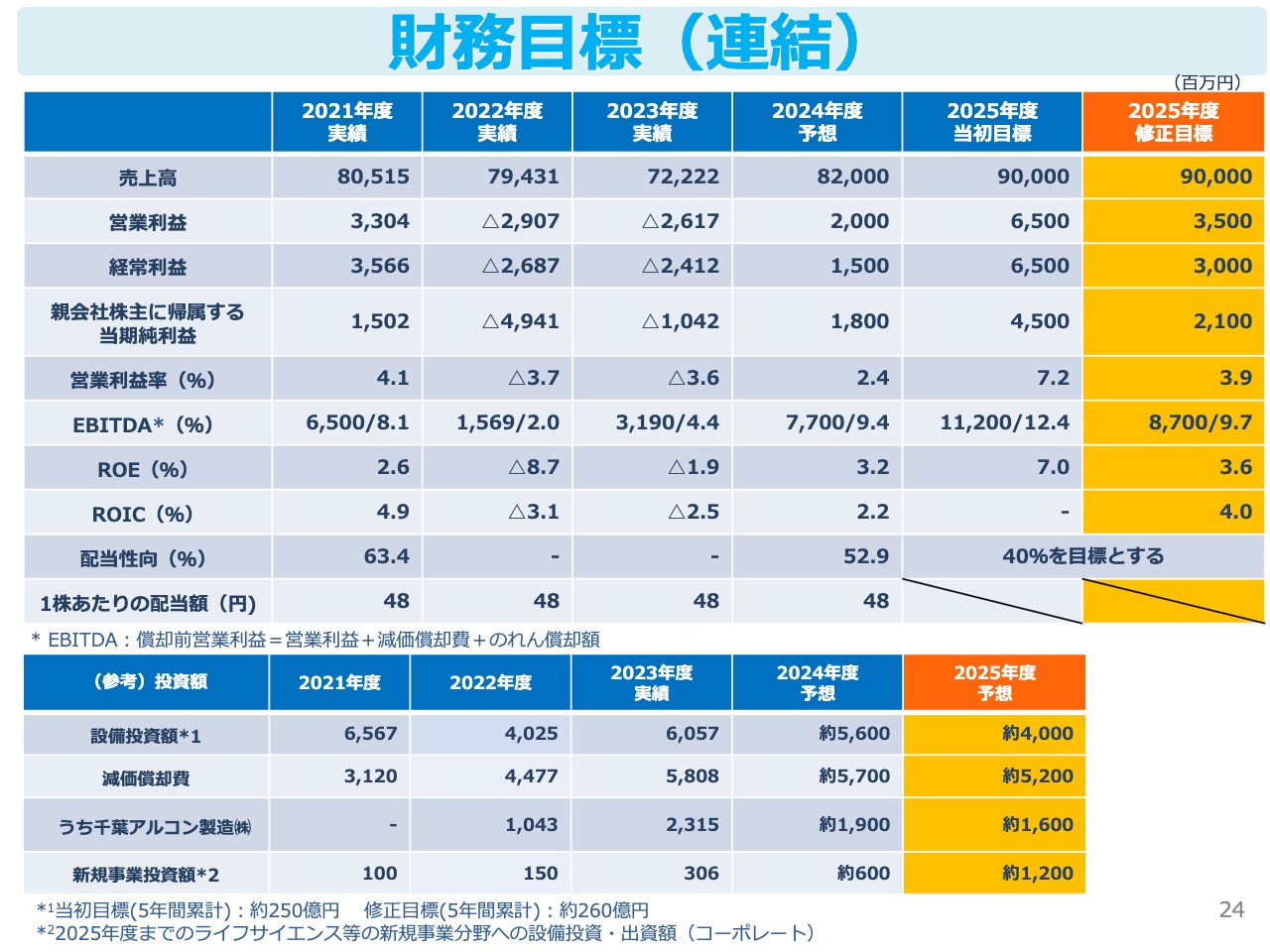

財務目標(連結)

2025年度の計数目標についてです。新型コロナウイルス感染症がもたらした需要構造の変化や、半導体の需給変動による電子部品の需要環境変化に加え、原材料価格やエネルギーコストの大幅な上昇など、第5次中計策定時と比較して当社を取り巻く環境は大きく変化しています。

大きな収益源として需要の増加を見込んでいた光硬化型樹脂「ビームセット」や、半導体関連材料のファインケミカル製品、データセンター投資と密接に関連した精密研磨剤の販売が2年目の一昨年から大幅に減少しただけでなく、幅広いセグメントにおける需要が低迷しました。足元で底は脱していますが、収益力はまだ回復途上にあると言えます。

また、水素化石油樹脂「アルコン」は、ウクライナ情勢に起因した欧州におけるエネルギー環境の変化により、荒川ヨーロッパ社(ドイツ)において、大きな損失の計上を余儀なくされ、現地での製造を終了しました。

これらの環境を踏まえ、見直し目標として、連結売上高は900億円、営業利益35億円、経常利益30億円、当期純利益21億円へと見直しを行いました。

財務目標(連結・セグメント別)

セグメント別の目標は、スライドに記載のとおりです。需要増加を見込んでいた「ビームセット」やファインケミカル製品、精密研磨剤の大幅な販売減少に加え、千葉アルコンにおける水素化石油樹脂「アルコン」の大幅な稼働開始遅れなどを踏まえ、各セグメントの目標数値を見直しています。

また、製紙・環境事業は、海外での紙力増強剤の販売が順調に増加していることや、国内事業の収益性改善に取り組んでいることから、売上高・セグメント利益ともに第5次中計策定時と比べ増収増益としています。

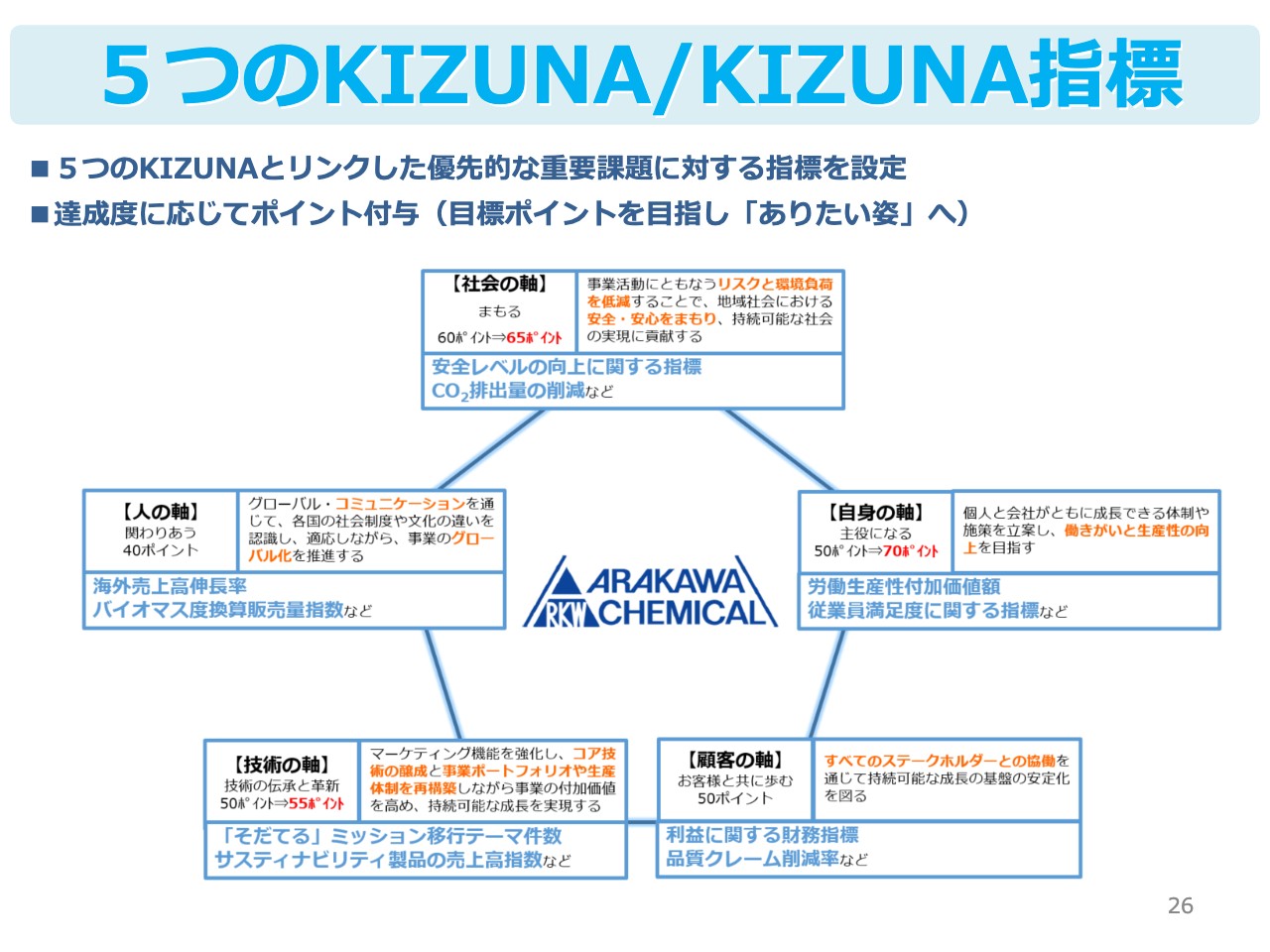

5つのKIZUNA/KIZUNA指標

第5次中計の見直しとあわせて、「ARAKAWA WAY 5つのKIZUNA」とリンクした12項目の優先的な重要課題から設定した「KIZUNA指標」の見直しも行いました。

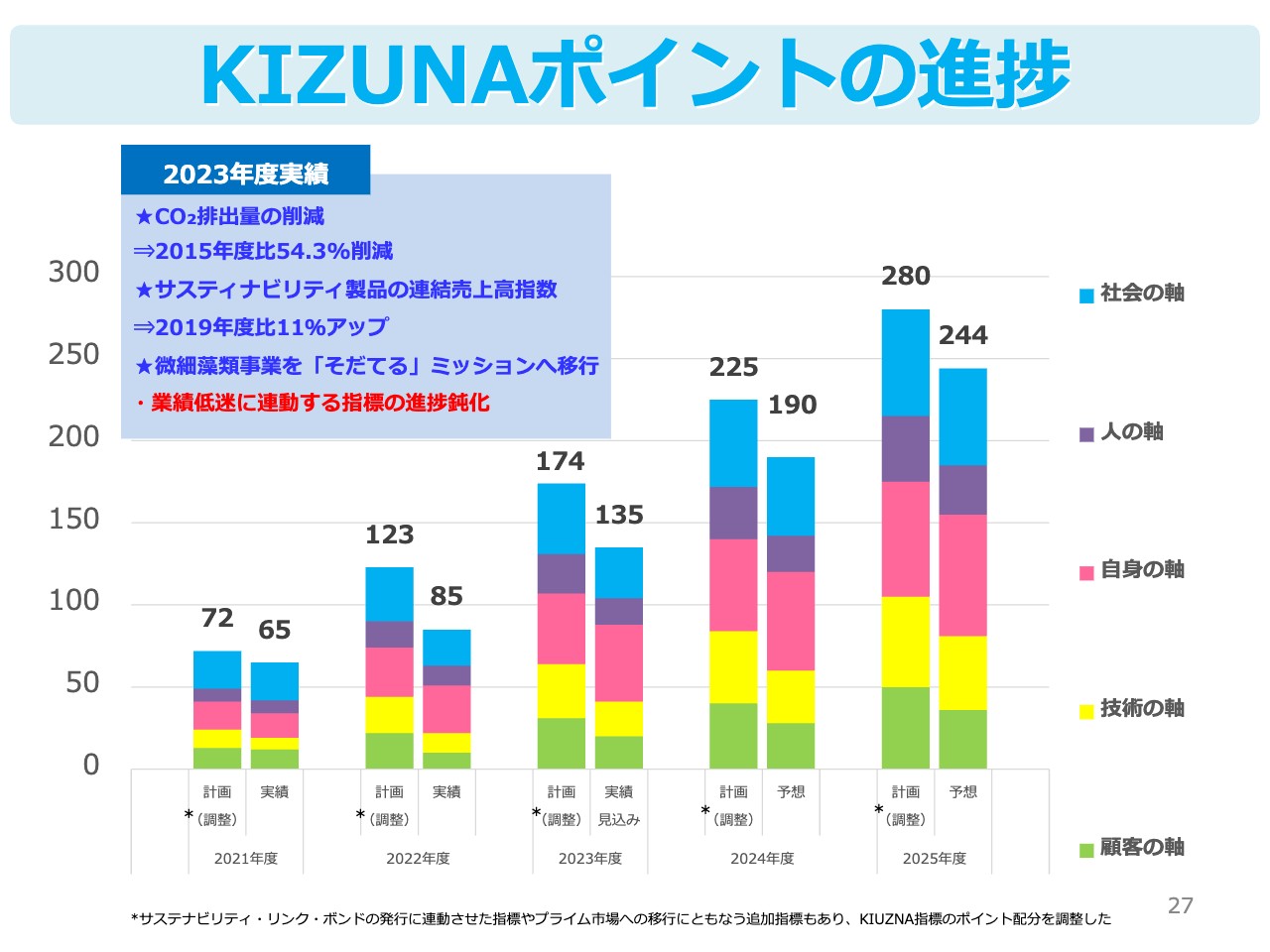

KIZUNAポイントの進捗

KIZUNAポイントの進捗についてです。2023年度は目標174ポイントに対して、達成率78パーセントの135ポイントとなりました。

業績の低迷に連動する指標の目標未達などがある一方、CO2排出量削減およびサスティナビリティ製品の連結売上高指数の向上、「そだてる」ミッションへ新たに微細藻類事業が加わるなど、進捗したポイントもあります。

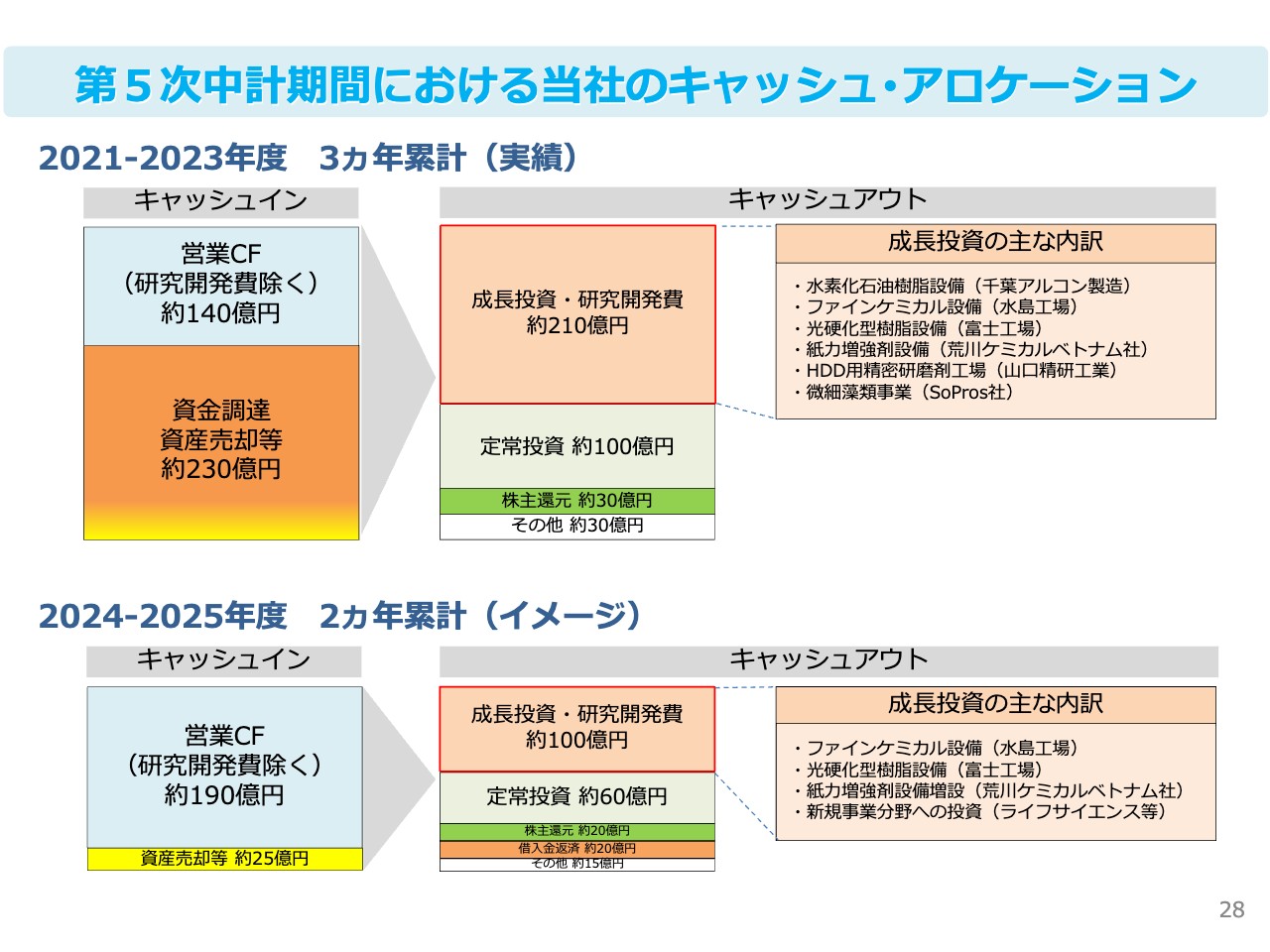

第5次中計期間における当社のキャッシュ・アロケーション

第5次中計期間における当社のキャッシュ・アロケーションはスライドに記載のとおりです。2021年度から2023年度は、当社を取り巻く事業環境などが大きく変化し、2期連続赤字という厳しい状況が続きましたが、営業キャッシュフロー、外部からの資金調達等を実施しながら、成長市場に向けた生産能力の増強や、微細藻類事業への資本参加を含む新規事業のステージアップなど、将来に向けた投資を積極的に進めてきました。

2024年度から2025年度の残り2年も、引き続き積極的な成長投資の実施を予定しています。具体的な成長投資については、重点課題の進捗として、次のスライドでご説明します。

重点課題の進捗① 成長市場に向けた生産能力増強

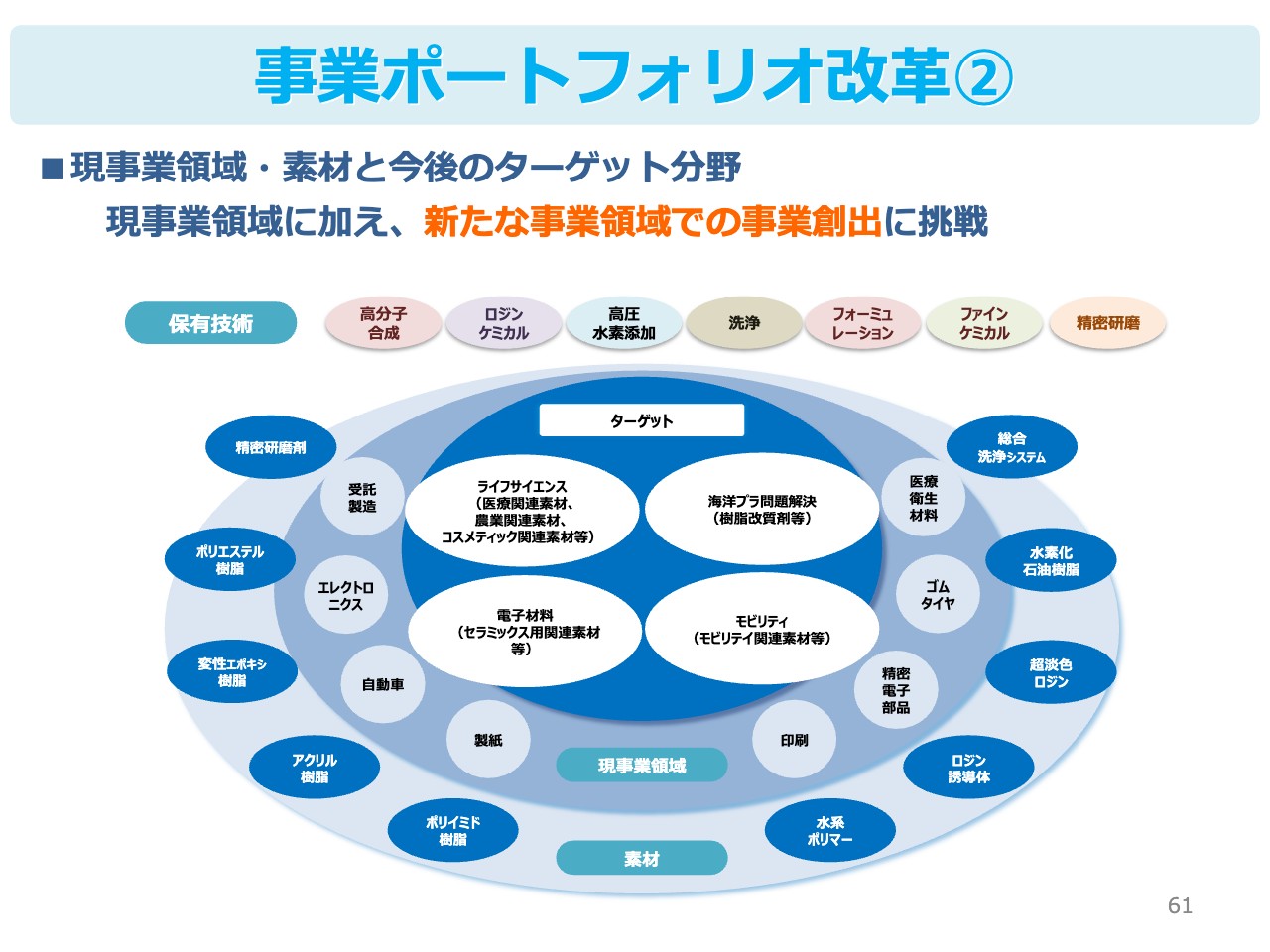

当社は、成長市場での需要増加が期待できる「のばす」ミッションに位置づけている事業への経営資源投入を適切なタイミングで進めています。

光硬化型樹脂「ビームセット」は、自動車のEV化や5Gに代表されるスマートフォンの高機能化などによって、搭載数が増加する電子部品の工程部材用途、およびディスプレイ向けを中心に拡販していきます。

ファインケミカル製品は、半導体関連市場などで使用される先端材料の高品質かつ高機能化ニーズといった将来的な需要増加に対応します。

山口精研工業の精密研磨剤は、データセンターへの積極的な投資が継続する見通しの中、ハードディスクドライブの高容量化、ニアライン需要の増加などに対応していきます。

板紙向け紙力増強剤「ポリストロン」は、ASEAN地区でのさらなる拡販を目指し、荒川ケミカルベトナム社でのプラント増設を検討していきます。

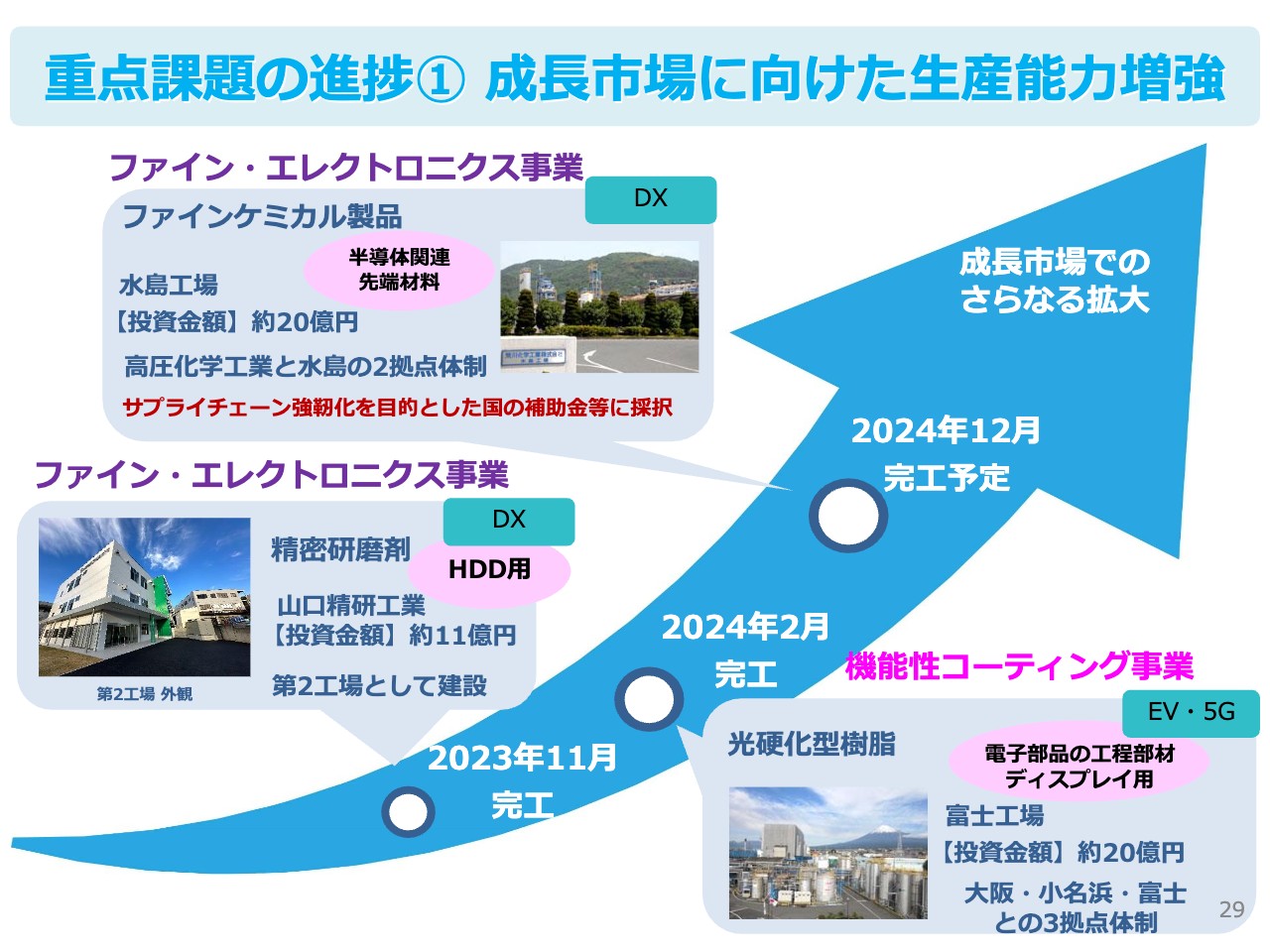

重点課題の進捗② 新規事業関連

新規事業関連についてです。アグリや再生医療、松由来成分を活用した新規事業の創出については、当社にとって、これまで経験が少ない分野ですが、当社が保持するコア技術を活かすべく、産官学連携も積極的に推進しています。

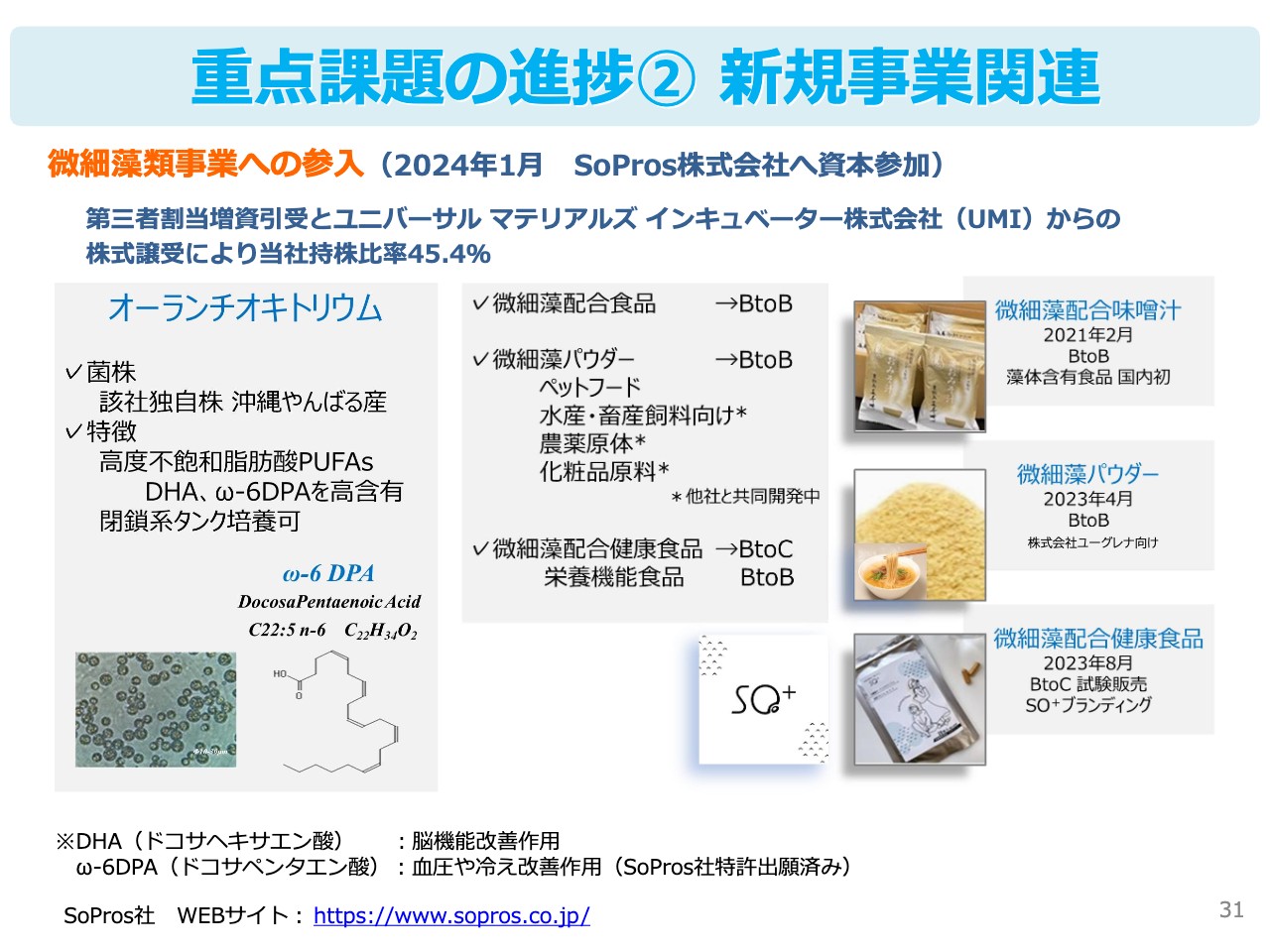

また、2024年1月に資本参加を行ったSoPros社が展開する微細藻類などの新たなバイオマス由来の素材をベースにした用途開発も行い、ライフサイエンスへ事業の領域拡大を図っています。

重点課題の進捗② 新規事業関連

SoPros社は、2024年1月にユニバーサル マテリアルズ インキュベーター株式会社(UMI)が運営するベンチャーファンドへの出資がきっかけとなり、資本参加しました。

同社は血圧改善に寄与する「ω-6DPA」を含有する微細藻の薬理作用に着目した事業を展開しており、当社が目指すライフサイエンス事業とのシナジー効果を発揮できるように取り組んでいきます。

今後、第5次中計期間中に、ライフサイエンス分野において、微細藻類事業などを含む新規事業分野への投資は、約20億円を予定しています。

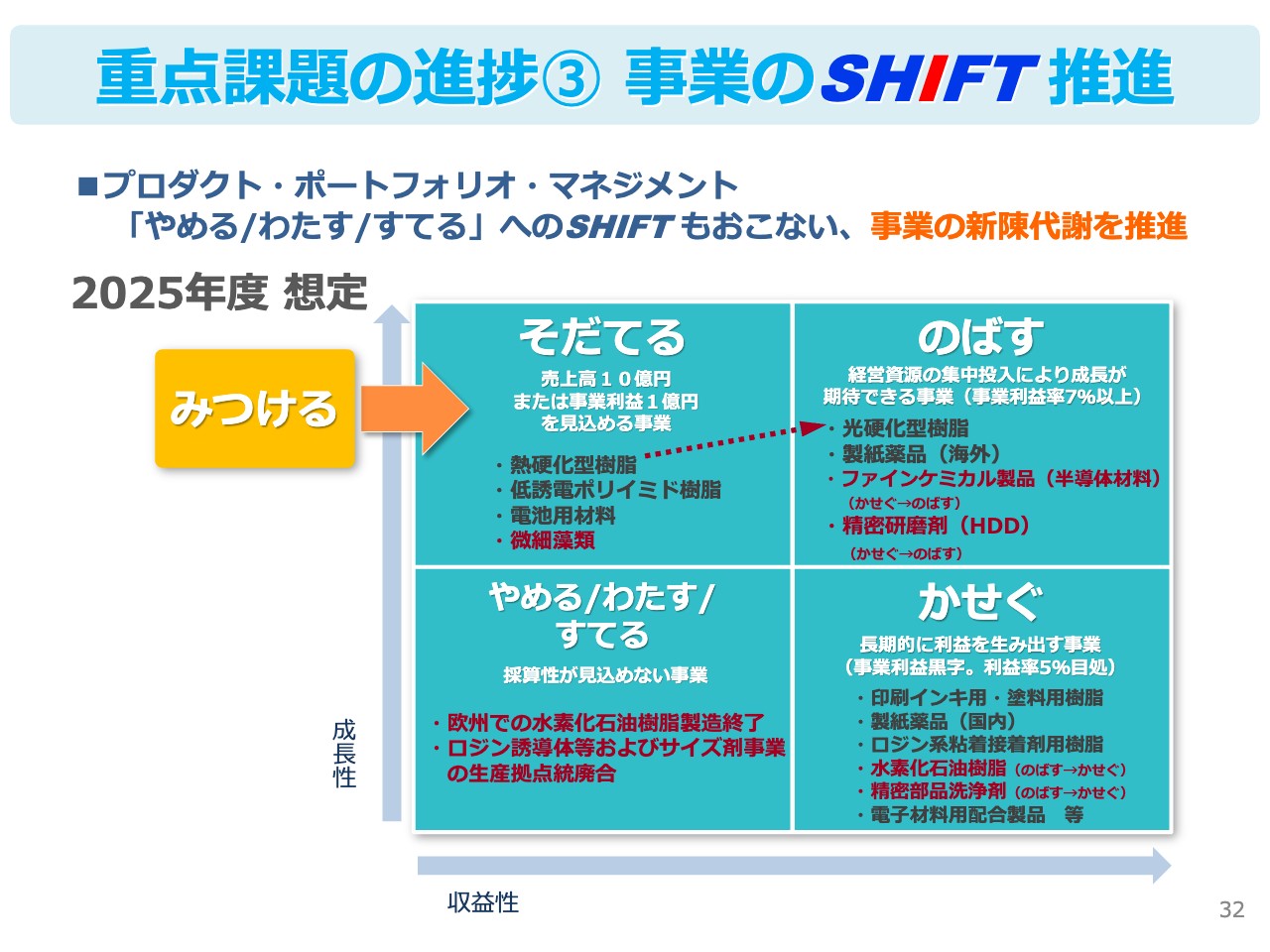

重点課題の進捗③ 事業のSHIFT 推進

事業のSHIFT推進の進捗についてです。「そだてる」ミッションに位置づけている熱硬化型樹脂「アラコート」、低誘電ポリイミド樹脂「PIAD」、電池用材料は、第5次中計期間中で「のばす」へのSHIFTを目指した取り組みを進めているものの、3年目終了時点でのSHIFTは実現に至っていません。

残り2年のうちに「のばす」へのSHIFTを目指し、取り組みを加速させていきます。一方、荒川ヨーロッパ社における水素化石油樹脂「アルコン」は製造を終了させました。また、ロジン誘導体、製紙用のサイズ剤事業における製造拠点の統廃合は、今まさに進めているところです。

また、これまでにいくつかの事業において、不採算少量販売事業の撤退など、「やめる/わたす/すてる」へのSHIFTを決断しています。これらの事業の新陳代謝を進め、事業ポートフォリオ改革をさらに加速させていきます。

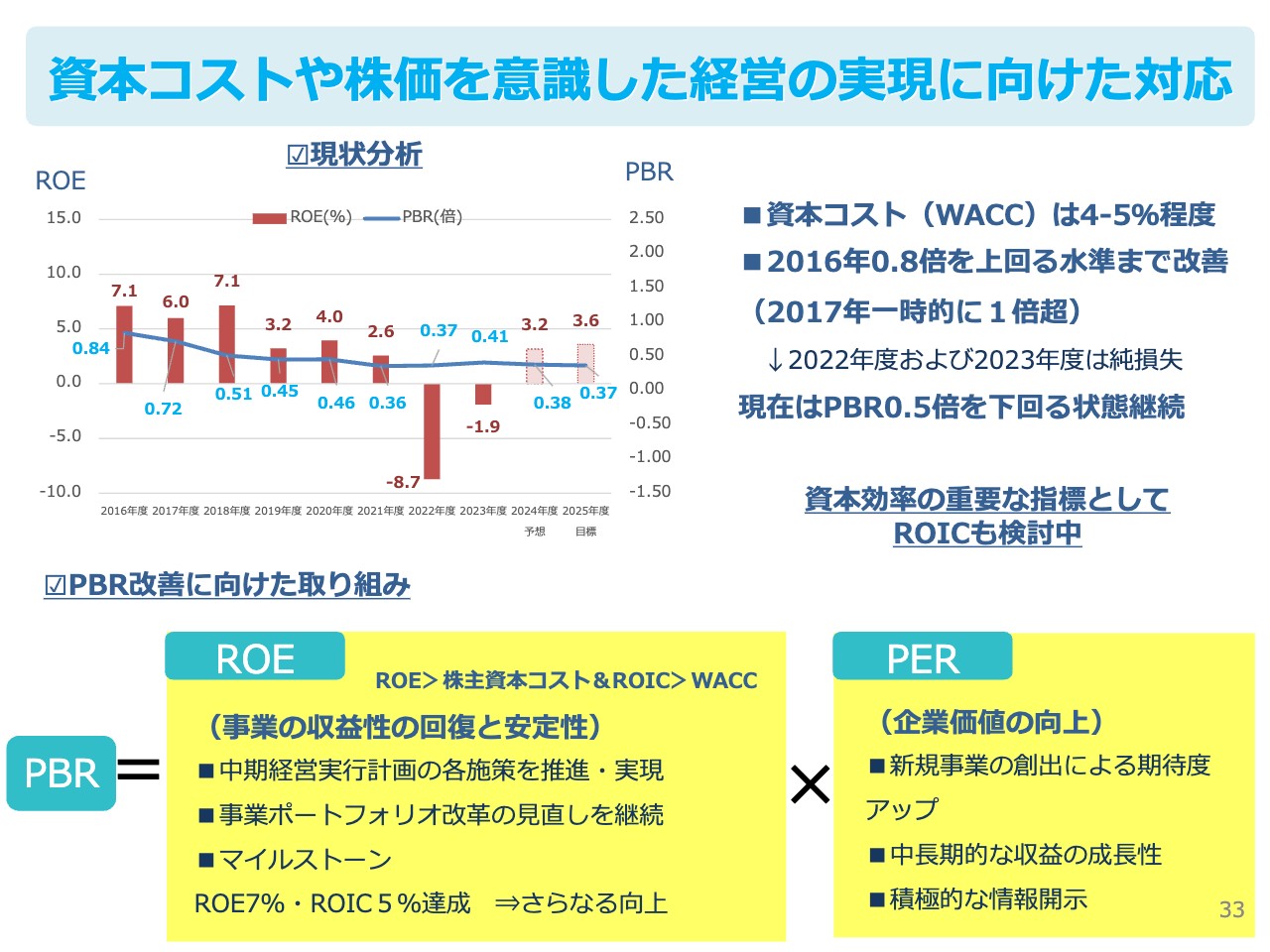

資本コストや株価を意識した経営の実現に向けた対応

資本コストや株価を意識した経営の実現に向けた対応についてです。大変不本意ですが、当社のPBRは2017年以降、業績に連動しながら低下し、0.5倍を下回る状態が続いています。

当社の資本コストは4パーセントから5パーセントと認識しており、中期経営実行計画の各施策を推進し、実現させることで、まずはマイルストーンとしてROE7パーセント、ROIC5パーセントを達成すべく取り組んでいきます。

企業価値の向上、積極的な情報開示や事業の安定性を高めることで、さらなる指標の向上を目指し、株主資本コストの引き下げにも努めていきます。

サスティナビリティへの取り組み

荒川化学グループのサスティナビリティへの取り組みについてです。当社は、経営理念に基づいた持続可能な成長の実現に向け、社会的課題に対応すべく、さまざまな事項に取り組んでいます。

2050年度でのCO2排出量実質ゼロに向けた取り組みについて、「KIZUNA指標」の見直しを行っています。

当初の目標である、2025年におけるCO2排出量30パーセント削減は大幅に前倒しで達成したことから、削減目標を変更しています。今後、需要の回復や新たな投資による生産数量の増加が見込まれますが、2030年におけるCO2排出量は50パーセント以上の削減を目指します。

また、安全文化の醸成、働きがいと生産性の向上、経営指標を支える人的資本投資などを通して、個人と会社がともに成長できる環境づくりに取り組んでいきます。

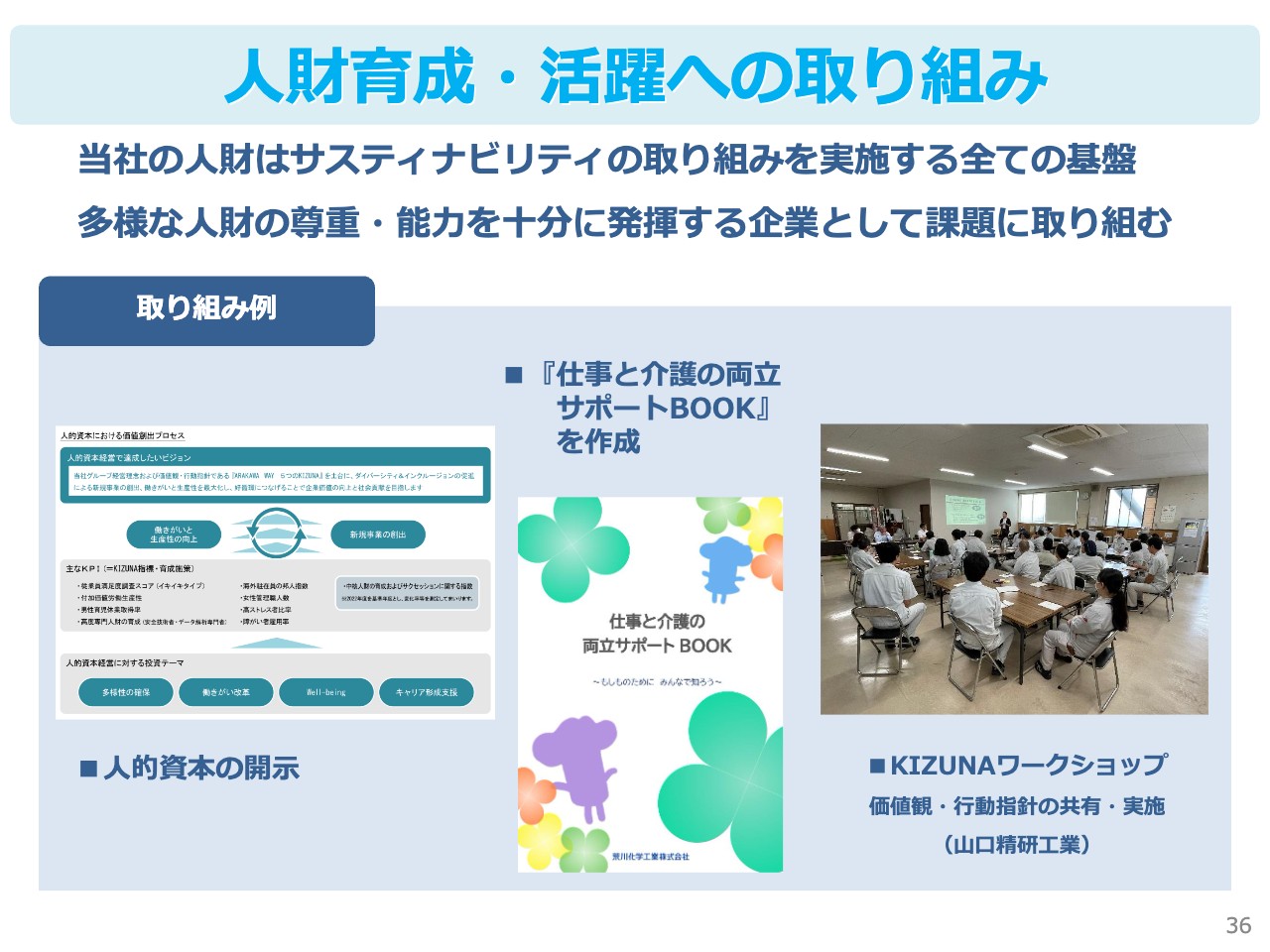

人財育成・活躍への取り組み

当社のサスティナビリティへの取り組みを実施する上で、人財はすべての基盤となっています。一人ひとりが自ら考えて行動し、お互いの考えを尊重しながら、十分に能力を発揮できるよう、さまざまな施策を実施しています。

次代へつなぐ取り組み

次代へつなぐ取り組みについてです。2023年度は、当社が2016年から植林活動を行っている岡山県矢掛町での「マツタロウの森」を舞台に、YUNGA Forests Challenge Badgeプログラムを実施し、文部科学省主催の「令和5年度青少年の体験活動推進企業表彰」で奨励賞を受賞しました。

見通しに関する注意事項

第5次中計は、当社を取り巻く環境が大きく変わったことから、目標の再設定を余儀なくされましたが、既存事業の新陳代謝の加速と収益力の回復、成長分野への投資やスタートアップ企業への出資を含む新規事業のステージアップに注力し、事業ポートフォリオ改革の加速による収益性の向上をより強力に推し進めていきます。

まずは、今年度の黒字転換、そして再設定した第5次中計の目標達成に向けて注力していきますので、引き続きご指導のほどよろしくお願いします。ご清聴ありがとうございました。

質疑応答:粘接着・バイオマス事業の赤字計上と改善への道筋について

質問者:粘接着・バイオマス事業についてうかがいます。四半期ごとの業績推移を見る限り、第4四半期では改善の兆しが見えていません。四半期別でも、一番大きな赤字を計上しています。2024年度は赤字を大幅に縮小する計画となっていますので、大きな要因別に、どのように改善していくのかを教えてください。

例えば、上期は我慢して、下期に大幅に改善するということなのか、第1四半期から大きく改善が見込まれるのか、ご説明をお願いします。

延廣徹氏(以下、延廣):スライドに記載のとおり、このセグメントがどのように回復するかが、全社業績の方向性を示しているため、非常にポイントを突いたご質問だと思います。

「アルコン」は事業として非常に厳しい状況にあり、千葉アルコンの稼働状況によるところが大きいのが現状です。ご指摘のとおり、昨年度の第4四半期にはまだ改善されていませんが、それは本格生産に至っていないためです。

昨年度の第4四半期から、主にヨーロッパ向けに一部販売を開始しています。ただし、定修後、一部設備に不具合が生じたため、現在は修繕を行っています。少なくとも第1四半期、あるいは上期の業績に寄与する可能性は薄く、どちらかと言うとマイナス方向に働いている状況です。

販売もお客さまに待っていただいている状態ですので、稼動が始まれば、下期以降に業績回復や、セグメント利益に寄与すると見込んでいます。第1四半期、第2四半期は、十分な稼働状況とはいきませんが、当社が目指しているところを、下期にどこまで実現できるかが大きなポイントだと思います。

質問者:荒川ヨーロッパ社では「アルコン」の製造が終了し、千葉アルコン製造もまだきちんと稼働していないとなると、現時点では需要のほうが供給よりもかなり多いのでしょうか?

延廣:おっしゃるとおりです。「アルコン」の品質を信頼して継続的に使っていただいている汎用用途だけでなく、「アルコン」でないと品質が維持できない特殊用途も多く、こちらは需要が先行している状況です。

質疑応答:粘接着・バイオマス事業の損失の内訳について

質問者:2023年度の損失約40億円のうち、千葉アルコン製造、荒川ヨーロッパ社、通常の事業分の大まかな内訳について教えてください。

また、2022年度から2023年度にどのように変化したのか、2024年度は荒川ヨーロッパ社の影響はなく、千葉アルコン製造が改善して、通常のビジネスが進むという認識でよいのかも教えてください。

延廣:まず、2022年度は39億円ほどマイナスがありました。こちらは、荒川ヨーロッパ社のマイナスと、千葉アルコン製造の負担がほぼ半々と見ていただけたらと思います。ロジン系の事業は、2022年度、2023年度ともに損益はプラスであることが大前提です。

2023年度は、半々から、千葉アルコン製造のウエイトが高まり、荒川ヨーロッパ社の最終的な残務整理のマイナス分が少し残っていたという状況です。2024年度は、荒川ヨーロッパ社の影響がなくなります。千葉アルコン製造は下期から稼働し、販売が実現していきますので、大幅な回復を狙っています。2024年度も、ロジン系はプラス計上で変わりありません。

質疑応答:「アルコン」の紙おむつ向け需要について

質問者:直近3年ほど、「アルコン」の紙おむつ向けの需要に苦戦しているのでしょうか?

高木:紙おむつ、いわゆる衛材用途の需要自体は落ちていません。ただし、当社の「アルコン」と比較して、中国の類似品が非常に安価で参入しており、需要はどちらかというとそちらに引っ張られています。当社としては、できるだけ付加価値の取れるところへ販売できるように、マーケティングを実施しているところです。

質疑応答:成長が期待できる「アルコン」の用途について

質問者:御社が注力している、今後「アルコン」の用途として伸びる分野はどのあたりを想定されていますか?

高木:医療用貼付剤です。医療用途ということもあって、国内ではすでにご利用いただいていますが、今後は海外での需要を取り込んでいこうと計画しています。海外のお客さまが認証を進めている最中ですので、実際に販売に結びつくにはあと2年くらいはかかると見込んでいます。

それ以外ではプラスチックの改質剤、タイヤ用途などで、積極的に営業活動を行っています。

質問者:自動車向けの用途はありますか?

高木:自動車向けは、タイヤ用途を想定しています。

質疑応答:電子材料分野の直近の動向と今後の見通しについて

質問者:電子材料関連は、2024年1月から3月にかけて徐々に回復しており、特に生成AI関連や一部5Gの関係のところが立ち上がってきていると思います。御社のビジネスで言うと精密研磨剤や、「ビームセット」「アラコート」「PIAD」等、今期大幅に伸びると考えられる製品が多くありますが、それぞれの用途と、どのような回復の仕方をしているのか、直近半年の動向と下期への見通しを教えてください。

高木:光硬化型樹脂の「ビームセット」は、最終的にスマートフォンにつながる用途が多いとわかってきています。昨年第2四半期に出荷がほぼ停止した状況を底とし、徐々に回復しながら、足元では大体6割から7割くらいまで戻ってきている感覚です。今後は、中華系スマートフォンの販売がインドやアフリカで比較的好調なことに引っ張られ、順調に回復すると見ています。

精密研磨剤は、当社グループの電子材料分野の中では一番戻りが早いと考えています。生成AIなど、データセンター投資が活発になってきており、足元では、全盛期ほどではないものの、それに近いレベルまで戻りつつあります。

「PIAD」「アラコート」はまだ事業規模が小さいため、個別のテーマの獲得可否に依存する部分が多いです。半導体関連のファインケミカル製品は、昨年非常に低迷はしていましたが、徐々に戻ってきています。足元では最悪期を脱しており、下期以降に回復すると見込んでいます。

質問者:ファインケミカル製品は、電子部品より半導体周辺が多いのですか? 水島工場に増設しているのは半導体関連ですか?

高木:半導体周辺です。水島工場の増設については、おっしゃるとおりです。

質疑応答:ロジン誘導体およびサイズ剤の生産拠点統廃合について

質問者:第5次中計の見直しに記載のある、拠点やプラントの統廃合についてうかがいます。ヨーロッパの「アルコン」以外の、ロジン誘導体およびサイズ剤の生産拠点統廃合は、セグメントとしては粘接着・バイオマス事業の収益性改善に寄与するという理解でよろしいでしょうか?

高木:国内拠点でのプラントの統廃合となりますが、サイズ剤については、製紙・環境事業となります。ロジン誘導体はおっしゃるとおり粘接着・バイオマス事業に影響する部分が大きく、この2つのセグメントに寄与します。

質問者:ロジン誘導体はあまり需要がなかったということでしょうか? あるいは、プラントの生産性が悪いということですか?

高木:プラントの老朽化がかなり進んでおり、残念ながら、新たな投資に耐えうるだけの収益力がありませんでした。稼働に若干余裕のある国内の他の拠点および海外の関係会社に振り分けていくイメージでお考えください。

質問者:統廃合の効果は2025年度の目標数字に反映されるということでしょうか?

高木:そのとおりです。

質疑応答:新事業として成長が期待できる製品について

質問者:新規事業創出として、何点か「そだてる」分野を挙げていらっしゃいますが、最初に商用化しそうな製品、あるいは将来的に柱になる製品がもしあればご紹介いただけますか?

高木:「そだてる」に分類している「PIAD」「アラコート」、電池用材料は、事業を大きくするために、引き続き経営資源をかけていきますが、どこかで前に進めるのか、やめるのかを決断しないといけません。その時期はそう遠くないと思っています。

新たに「そだてる」に加わった微細藻類は、SoPros社へ資本参加していますが、他のスタートアップ企業とも共同研究的をしており、その他の微細藻類も加えたかたちで、機能性食品など「食」にもつながる事業を目指しています。ただし、当社ではBtoCでの展開はなかなか難しいと思いますので、この分野もBtoBで展開します。残りの2年で基盤を作り、次期中計期間中には5つ目の事業セグメントに育つように経営資源を投入していきたいと考えています。

質疑応答:SoPros社のオメガ脂肪酸について

質問者:SoPros社のオメガ脂肪酸は、これまで世の中になかったタイプのものなのでしょうか?

高木:そのとおりです。オーランチオキトリウムという微細藻類で、世の中で血液がサラサラになる効果を標ぼうしているものは多くありますが、それらはEPAやDHAがメインです。SoPros社の藻類は「ω-6DPA」で、青魚等に含まれている「ω-3DPA」の約10倍、EPAの約100倍の血栓防止作用があると言われています。

オーランチオキトリウムには、いろいろと株の種類がありますが、SoPros社のものは「ω-6DPA」の含有率が非常に高いため、今後期待できるのではないかと思い、資本参加に至りました。

質疑応答:成長市場に向けた生産能力増強の規模縮小の有無について

質問者:第5次中計の重点課題の進捗、「成長市場に向けた生産能力増強」については、発表されていた計画から、すでに完成した設備もありますが、特に規模の縮小等は行っていないという理解でよろしいでしょうか?

高木:過去公表した内容から、特に変化はありません。今回はその進捗をあらためてお話ししました。

質疑応答:高木新社長の意気込みについて

質問者:高木新社長、ご就任おめでとうございます。「このような方針で荒川化学工業を再生したい」という、新社長ならではの意気込みをお願いします。

高木:2期連続の赤字の中での就任ということで、まずは黒字化が私の最大の使命だと思っています。ただし、それはごく短期的な目標ですので、今後は人財育成による既存事業の収益性回復と新規事業のステージアップを図ります。

当社は、20年、30年も新規事業への取り組みを続けてきましたが、なかなか新しい事業セグメントの開拓ができていませんでした。電子材料分野のウエイトは高めることができたものの、外部環境による収益性のアップダウンが激しいため、ライフサイエンスなどの比較的収益性の安定した事業を持ちたいと考えています。それを私の就任中に実現させたいと思います。そのために、外部との連携や、今まで数年に一度しか実施できていなかった資本参加、M&Aにも、じっくり吟味しながら、積極的に取り組んでいきます。

この銘柄の最新ニュース

荒川化のニュース一覧- 【↑】日経平均 大引け| 3日ぶり反発、自民党勝利を見込んだ買いが優勢 (2月6日) 2026/02/06

- 決算プラス・インパクト銘柄 【東証プライム】引け後 … ソニーG、ルネサス、三菱商 (2月5日発表分) 2026/02/06

- 出来高変化率ランキング(9時台)~三菱総研、誠建設などがランクイン 2026/02/06

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … ソニーG、ルネサス、三菱商 (2月5日発表分) 2026/02/06

- 個別決算における特別損失の計上に関するお知らせ 2026/02/05

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

荒川化学工業の取引履歴を振り返りませんか?

荒川化学工業の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。