インテリジェント ウェイブのニュース

【QAあり】インテリジェント ウェイブ、1Q売上高が前同比+12.2%と好調 主力の決済領域が堅調に推移、受注高は大幅増

本日の目次

佐藤邦光氏:みなさま、こんにちは。インテリジェント ウェイブ代表取締役会長の佐藤です。本日はご多忙の中、決算説明会にご来場いただき誠にありがとうございます。

インテリジェント ウェイブは、2024年12月に40周年を迎えます。さらに今期2025年6月期から、新3ヶ年中期経営計画が始まります。このような年に、新社長として川上社長を迎えることができ、大変うれしく思っています。

新3ヶ年中期経営計画では、以前みなさまへご説明したとおり、変革を原動力に事業の多角化を図る方針で、2030年代には売上300億円の企業に成長していくビジョンを掲げています。

川上社長には、その実現に向けて手腕を存分に振るっていただくことを大いに期待しています。これからは川上社長とタッグを組み、会社の企業価値を上げる未来創造に尽力してきたいと思っていますので、今後ともよろしくお願いします。

川上晃司氏(以下、川上):みなさま、はじめまして。会長の佐藤から紹介がありました、代表取締役社長に就任した川上です。どうぞよろしくお願いします。

ご案内のとおり、私は当社40周年という節目に代表取締役社長になりました。このタイミングで就任したことは、私にとって非常に喜ばしいことであり、あらためてチャレンジできる機会を設けてもらったと思っています。

ぜひみなさまにも、当社の今後の発展をご支援いただければと考えています。

それでは、2025年6月期第1四半期決算についてご説明します。本日の内容はスライドのとおりです。

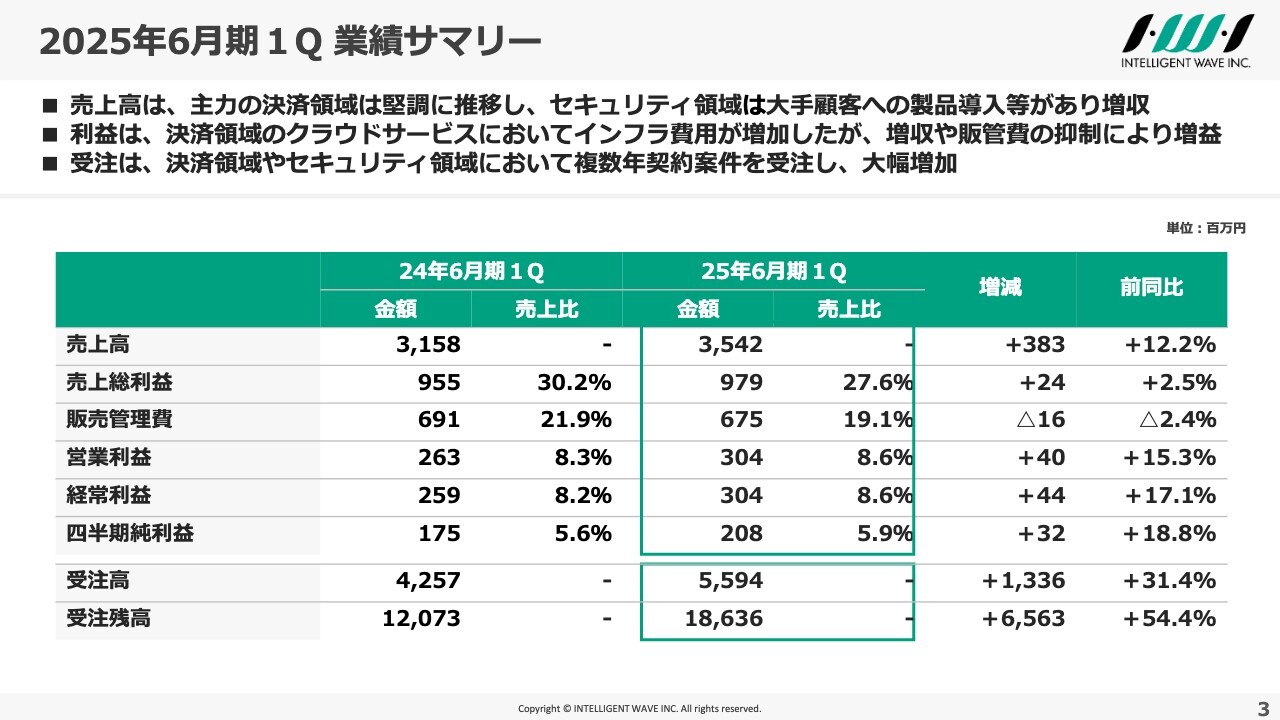

2025年6月期1Q業績サマリー

まずは2025年6月期第1四半期の決算の状況です。売上高は、主力の決済領域が堅調に推移しました。セキュリティ領域においても大手顧客への製品導入があり、前年同期比12.2パーセント増の35億4,200万円となりました。

営業利益については、決済領域のクラウドサービスにおいてインフラ費用が増加したものの、増収や販管費の抑制等により、前年同期比15.3パーセント増の3億400万円となりました。

受注については、決済領域のクラウドサービスやセキュリティ領域において複数年契約案件を受注し、受注高は前年同期比31.4パーセント増の55億9,400万円となりました。受注残高においても前年同期比54.4パーセント増の186億3,600万円と大幅に増加しました。

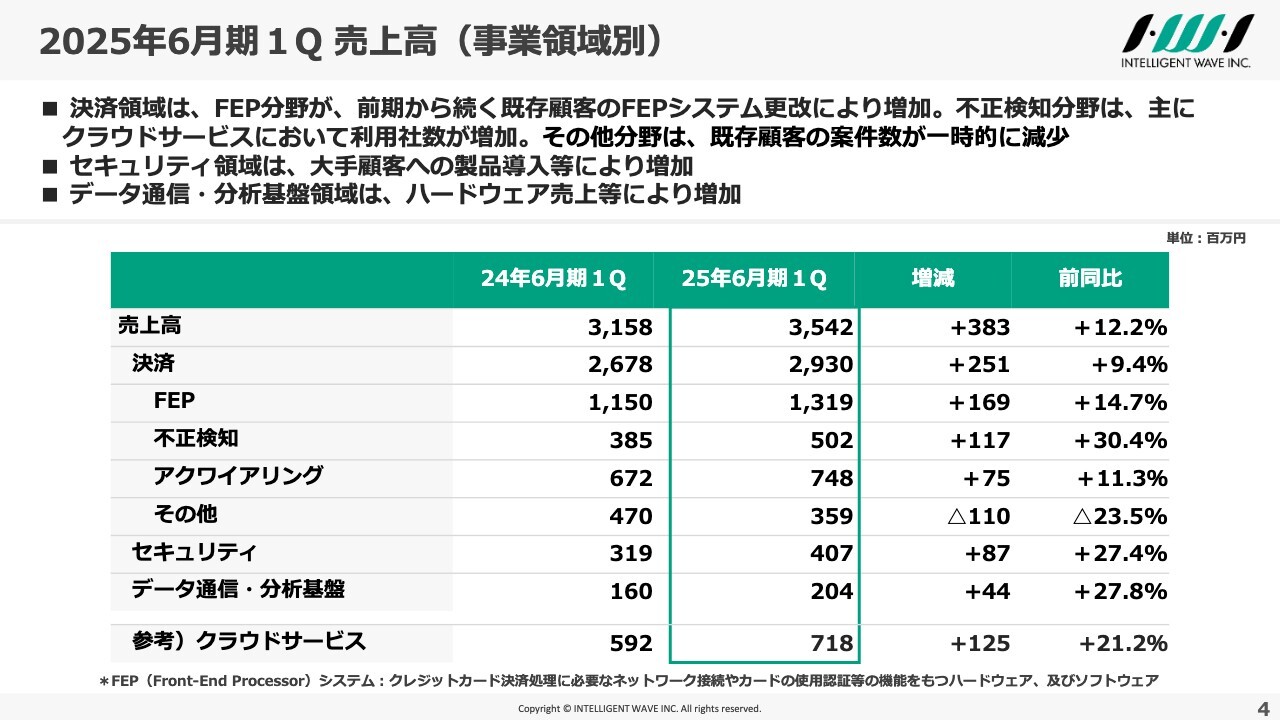

2025年6月期1Q売上高(事業領域別)

事業領域別の売上高の状況です。今期2025年6月期第1四半期から、従来の事業領域を領域別の拡大ストーリーに合致させるため、提供する機能別に決済、セキュリティ、データ通信・分析基盤の3つに再編しています。

決済領域については、FEP分野が前期から続く既存顧客のFEPシステム更改により増加しました。不正検知分野は、主にクラウドサービスにおいて利用社数が増加しました。その他分野の売上が減少しているのは、前期に当社プロダクトのカード利用通知システムの開発があったことや、既存顧客の案件数が一時的に減少していることが要因ですが、通期では前年を上回る見通しです。

セキュリティ領域については、大手顧客においてセキュリティ製品の導入があったことにより増加しました。

データ通信・分析基盤領域については、従来、決済・金融のカテゴリ内で計上していた証券や放送、AI等の新領域ビジネスの売上が計上されています。第1四半期については、量子コンピューター関連のハードウェアの売上があり、増加しました。

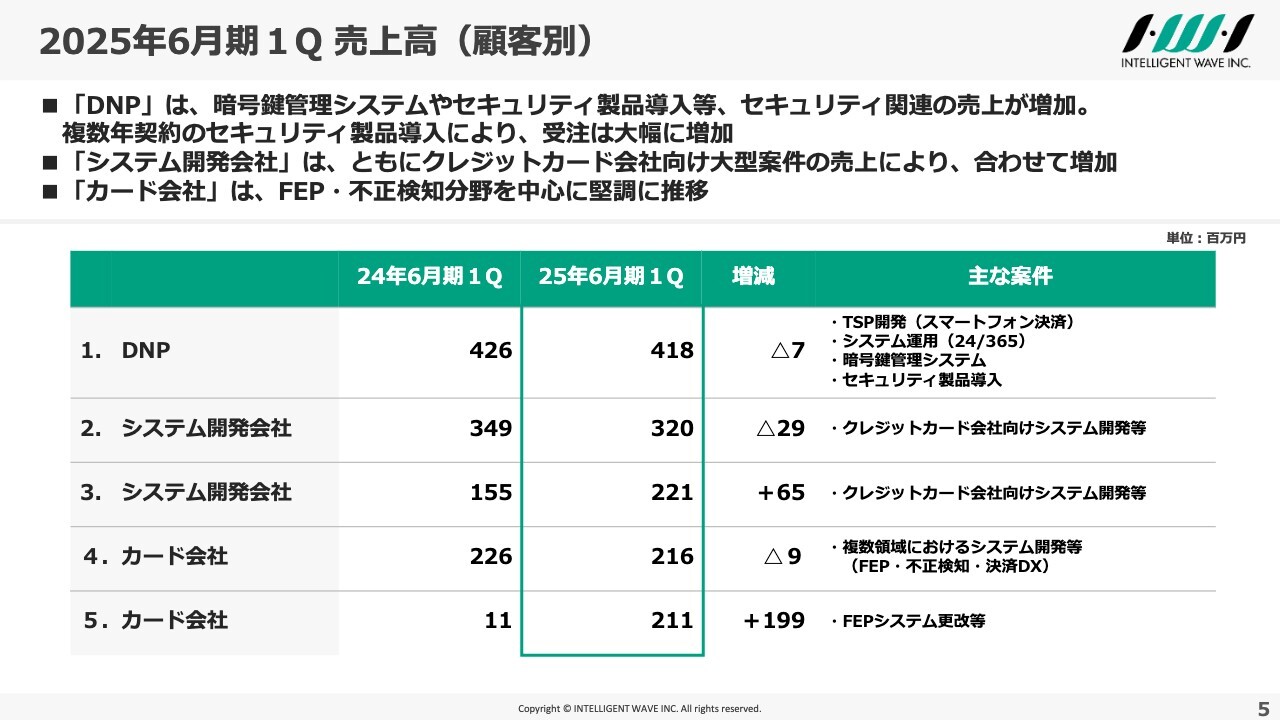

2025年6月期1Q売上高(顧客別)

顧客別の売上高の状況です。1位のDNP(大日本印刷)については、前年同期比で微減収ですが、自動車業界等への暗号鍵管理システムの売上やセキュリティ製品の導入があり、セキュリティ関連の売上を中心に堅調に推移しています。

2位、3位のシステム開発会社については、大手カード会社向けの大型案件により、トータルとしては増加しています。4位、5位については既存顧客のカード会社であり、主に当社のFEP分野、不正検知分野を中心に堅調に推移しています。

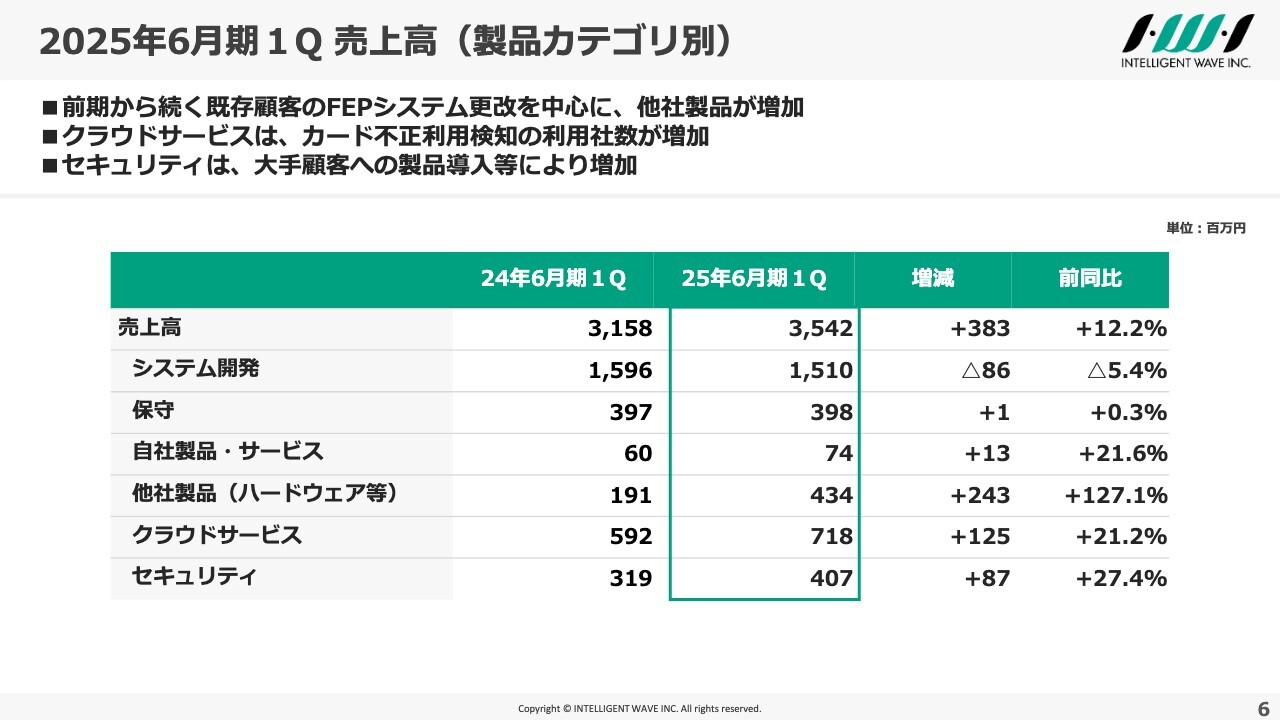

2025年6月期1Q売上高(製品カテゴリ別)

製品カテゴリ別で見た売上高の状況です。こちらはFEPシステム更改による他社製品のハードウェアやクラウドサービスの売上が大幅に伸長し、売上高全体の主な増加要因となっています。

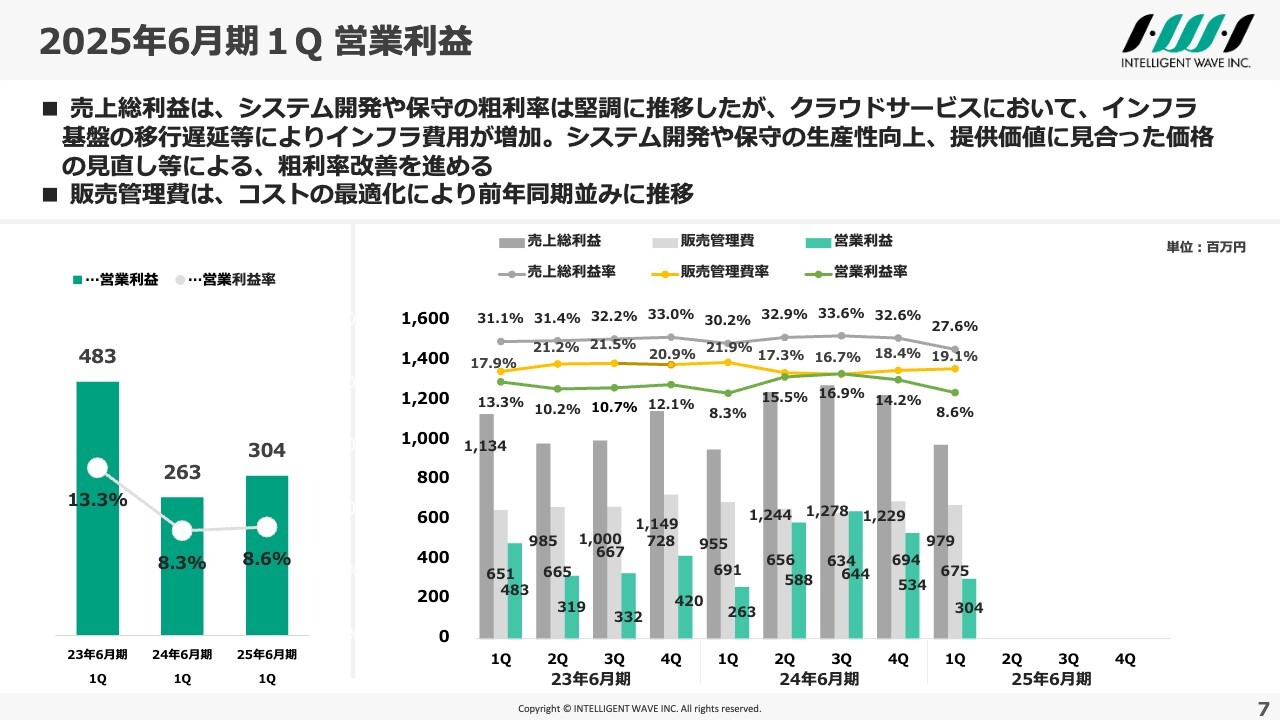

2025年6月期1Q営業利益

営業利益についてです。売上総利益については、システム開発や保守における粗利率は堅調に推移しましたが、クラウドサービスにおけるインフラ費用の増加等により、全体的な粗利率は低下しています。

クラウドサービスの粗利率改善に加え、システム開発や保守の生産性向上、提供価値に見合った価格の見直しなどを進め、全体で粗利率の改善を進めていきます。

販売管理費については、コストの最適化を進めており、前年同期比並みで推移しました。

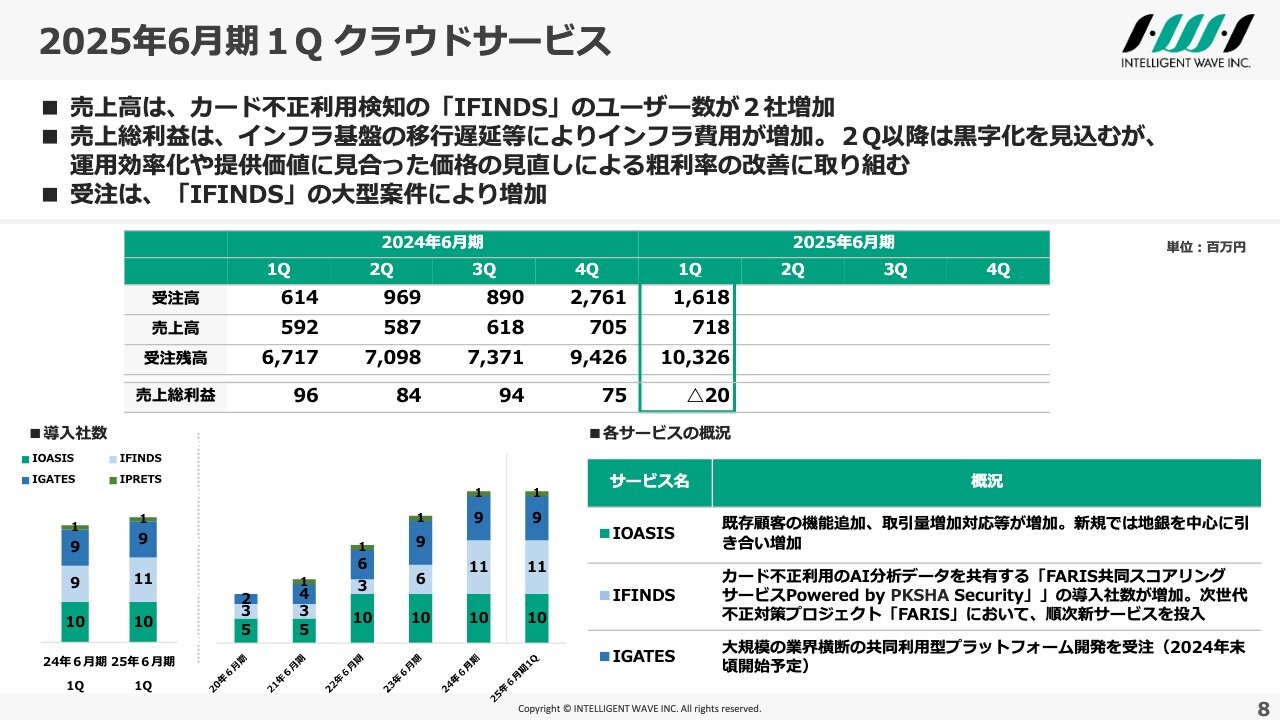

2025年6月期1Qクラウドサービス

クラウドサービスの状況です。売上高については、カード不正利用防止のニーズが一層高まっている背景もあり、「IFINDS」の利用社数が2社増加しています。

売上総利益については、インフラ費用の増加により、売上総利益はマイナスとなりました。インフラ費用は、従前から計画していたインフラ基盤の移行が遅れていることなどにより、現在、新旧2種のインフラ投資となっており、負担が増加しています。第2四半期以降は、顧客数の増加により赤字は解消される見込みです。

当社としては、サービス運用の効率化や提供価値に見合った価格の見直しなどを進め、粗利率の改善に取り組んでいきます。なお、このインフラ費用の負担増、並びに当第1四半期での赤字については、期初計画および中期経営計画に織り込んでいます。

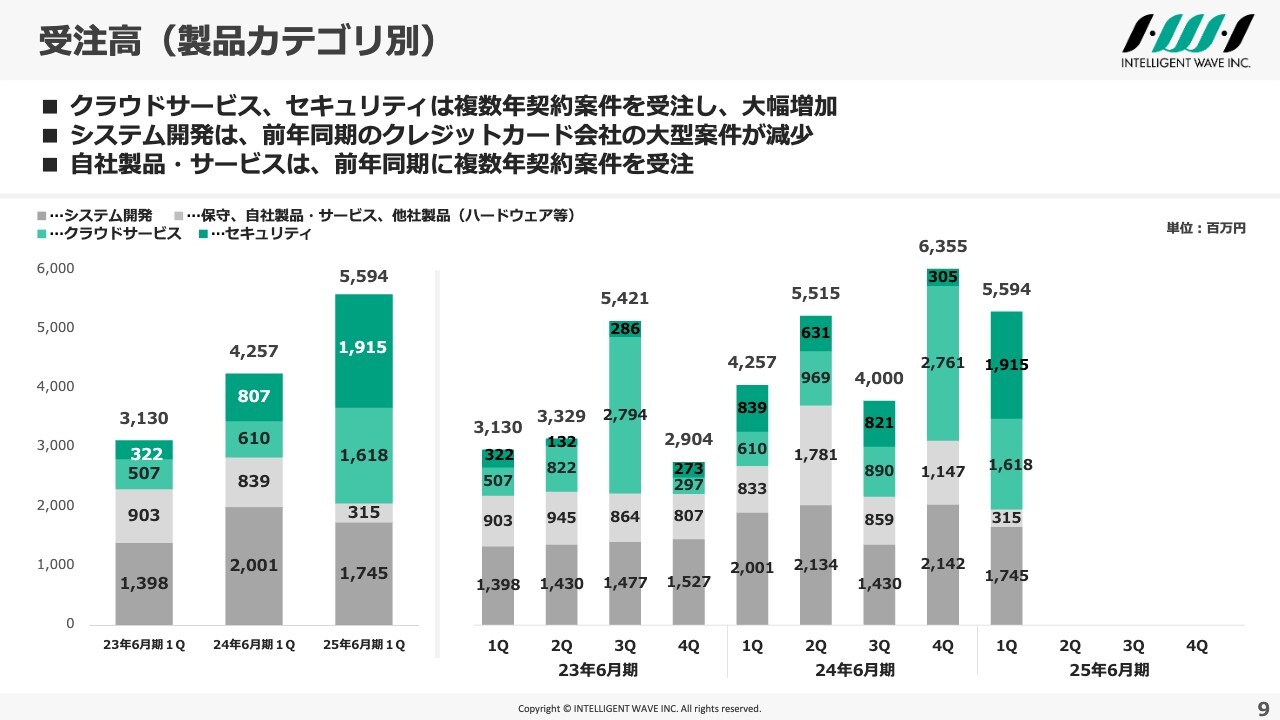

受注高(製品カテゴリ別)

製品カテゴリ別の受注高です。クラウドサービスやセキュリティにおいては複数年契約案件を受注し、大幅に増加しました。システム開発は、大手カード会社向け大型案件の開発フェーズの移行により、受注高は減少していますが、不正検知や、その他の決済領域での案件受注に向けて、営業活動を全力で進めています。

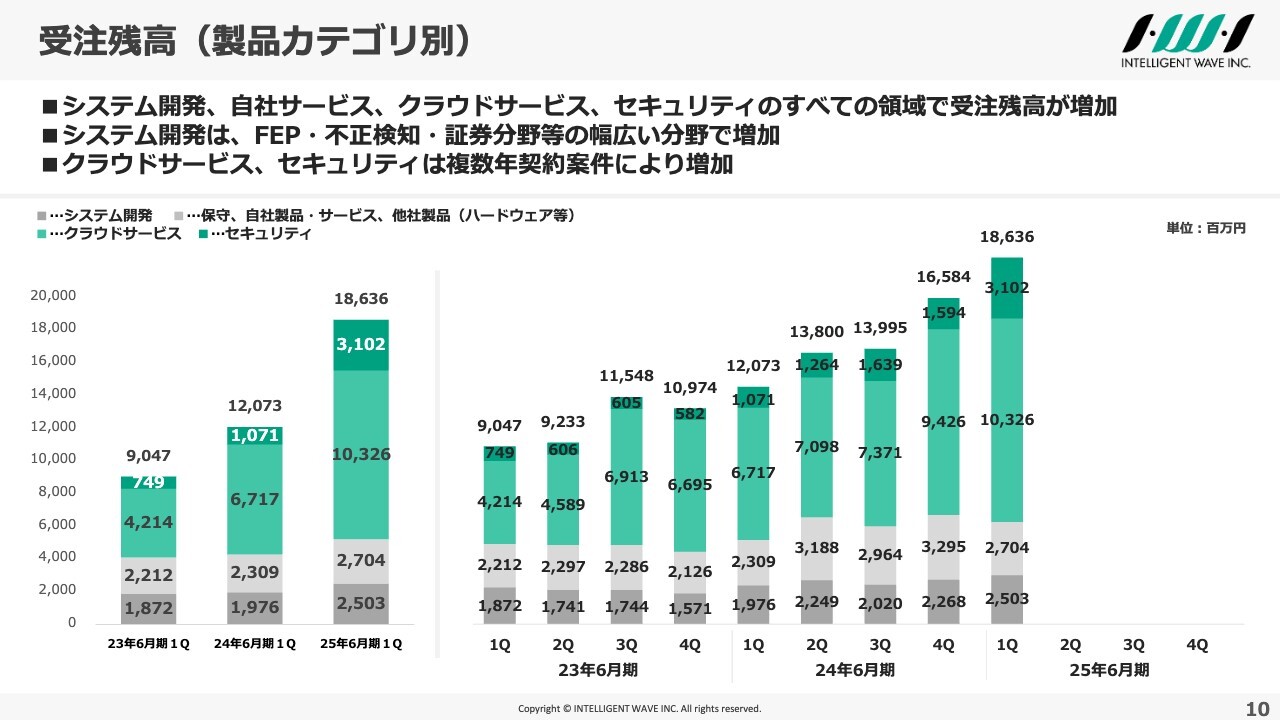

受注残高(製品カテゴリ別)

製品カテゴリ別の受注残高です。スライドのとおり、すべての領域において受注残高は増加しています。システム開発については、前のスライドでも触れたとおり、受注高は大手カード会社向け大型案件のフェーズ移行で減少したものの、受注残高はFEP・不正検知・証券分野など、幅広い分野において前年同期比で増加しています。また、クラウドサービス、セキュリティにおいても、複数年契約案件等により、大幅に増加しました。

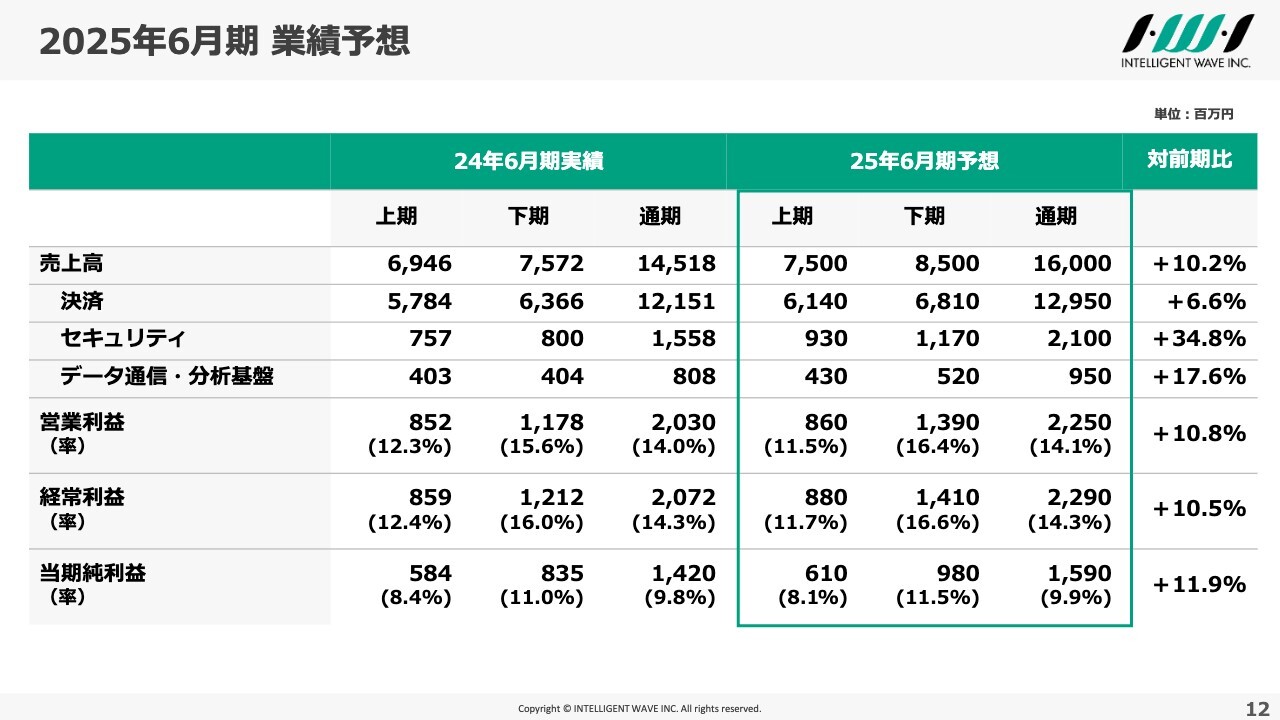

2025年6月期 業績予想

2025年6月期の業績予想についてです。第1四半期の業績は、通期計画に対しておおむね想定どおりに進捗しています。現時点では2025年6月期の業績予想の変更はありません。

下期には、FEPのクラウドサービス「IGATES」のローンチやインフラ保守の大型案件が開始します。

通期では、売上高160億円、営業利益22億5,000万円とし、ともに前期比で2桁の増収増益を計画しています。

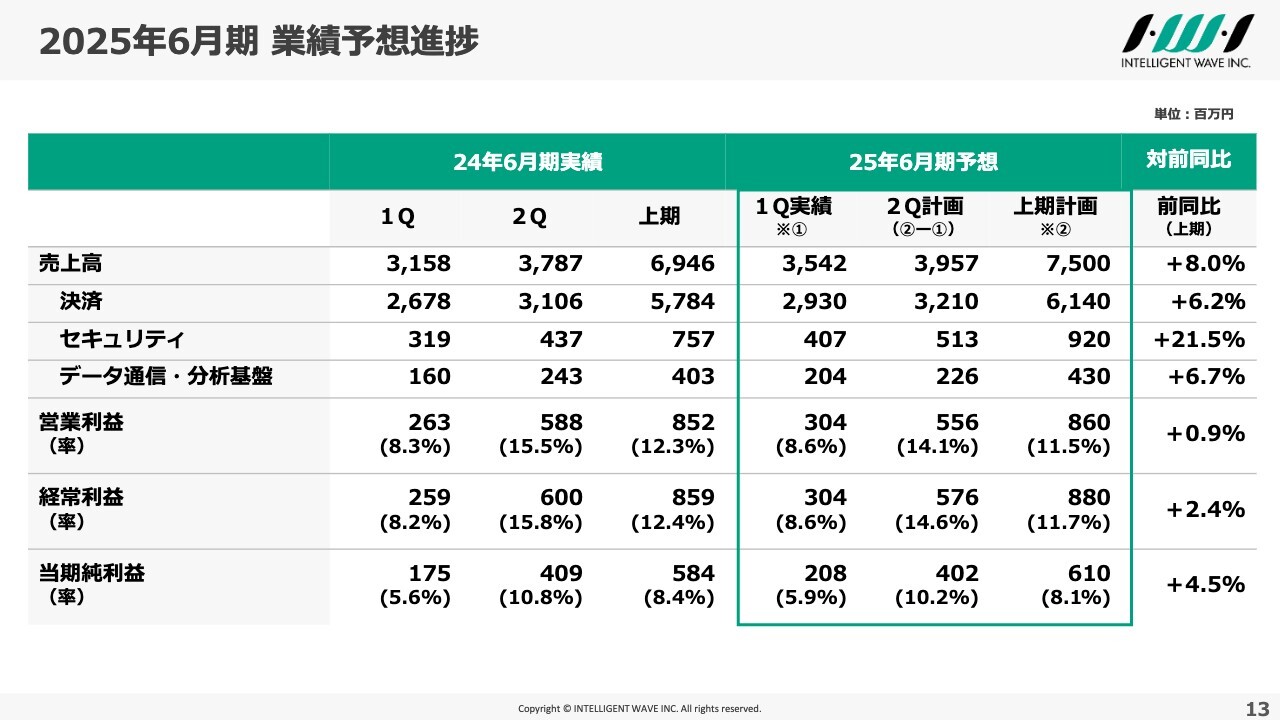

2025年6月期 業績予想進捗

上期計画に対する進捗状況です。スライドのとおり、売上高については順調に推移しています。

利益については、開発案件を確実に仕上げるとともに、引き続き生産性の向上や、提供価値に見合った価格への見直しなどを進め、上期計画達成に向けて取り組んでいます。

中期経営計画(2025年6月期‐2027年6月期)

中期経営計画についてです。前回、中期経営計画について佐藤からご説明しましたが、あらためて私からもご説明します。

本中期経営計画では、2030年代を見据えた事業の多角化と持続的な成長の基盤作りに取り組んでいきます。

事業領域別では、決済領域は、業界における強固なポジションや独自のプロダクト、技術の強みを活かしながら事業領域の拡大を進めていきます。

セキュリティ領域は、決済に次ぐ第二の事業の柱として育てていきます。

データ通信・分析基盤領域は新領域であり、当社のコア技術である高速・大容量のデータ通信や分析処理技術を活かし、あらゆる領域に事業を展開していこうと考えています。

いずれの領域においても、今まで以上にDNPグループとの連携を深めていきます。両社のアセット、DNPの有する豊富な顧客基盤・機能・人財・サービスを活かしながら、変革につながるような価値の掛け合わせで、新たな価値の創造に取り組んでいきたいと考えています。

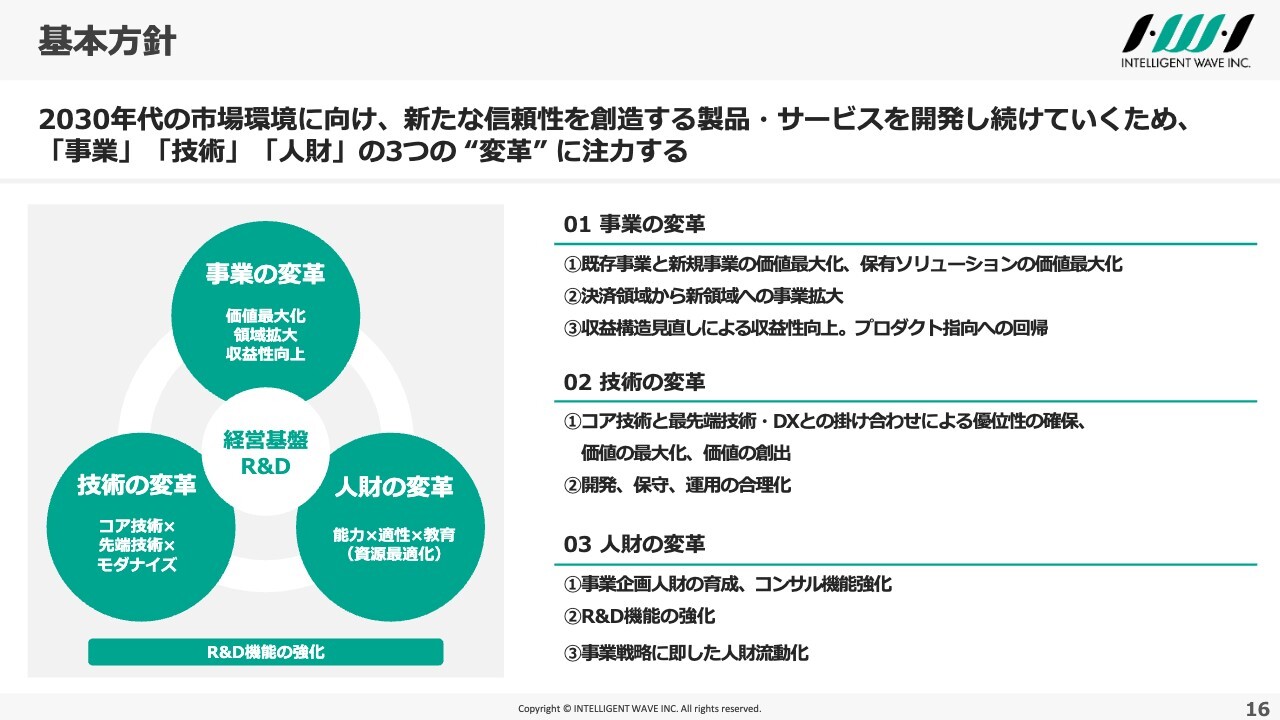

基本方針

中期経営計画の基本方針です。当社を取り巻く外部の事業環境については、決済手段や用途の多様化、キャッシュレス社会の進展、また昨今のサイバーリスクや内部不正等のセキュリティニーズの高まりなど、ポジティブに捉えています。

これまで決済領域をリードしてきた独自のプロダクト開発力、ポジショニング、24時間365日ノンストップで提供してきた信頼性など、これらを背景に新たな信頼性を創造する製品・サービスを開発し続けていきます。

一方で、当社は変革に向けたスピード感や生産性に課題があるという認識もあり、顧客からの見られ方も変えていく必要があると感じています。そのため提供価値の棚卸をし、新たな視点で価値を見直し、掛け合わせ、新領域や新たな顧客、業界の開拓に努めていきたいと考えています。

中期経営計画の達成に向け、当社は「事業」「技術」「人財」の3つの変革を掲げています。

事業の変革においては、価値の最大化と新領域拡大に取り組んでいきます。特にプロダクト指向への回帰については、顧客・社会の変化や要求を先んじて取り込み、機能強化や新規開発を行い、常に業界をリードしていくことに注力していきます。

技術の変革においては、コア技術を基盤にAIなどの先端技術を掛け合わせ、決済業界のDXとEXを牽引していきたいと考えています。

人財の変革においては、単なるコンサルティングではなく、顧客や業界課題の解決に向け、顧客と共創し伴走することに取り組んでいます。またR&D組織を組成し、生産性の向上、コンサルティング機能との連携による新たな価値を探索していきます。

どの変革においても、当社ならびにDNPグループやパートナー企業との連携やアセットを活用し、柔軟に対応していくと同時に、スピード感を持って臨んでいきたいと考えています。

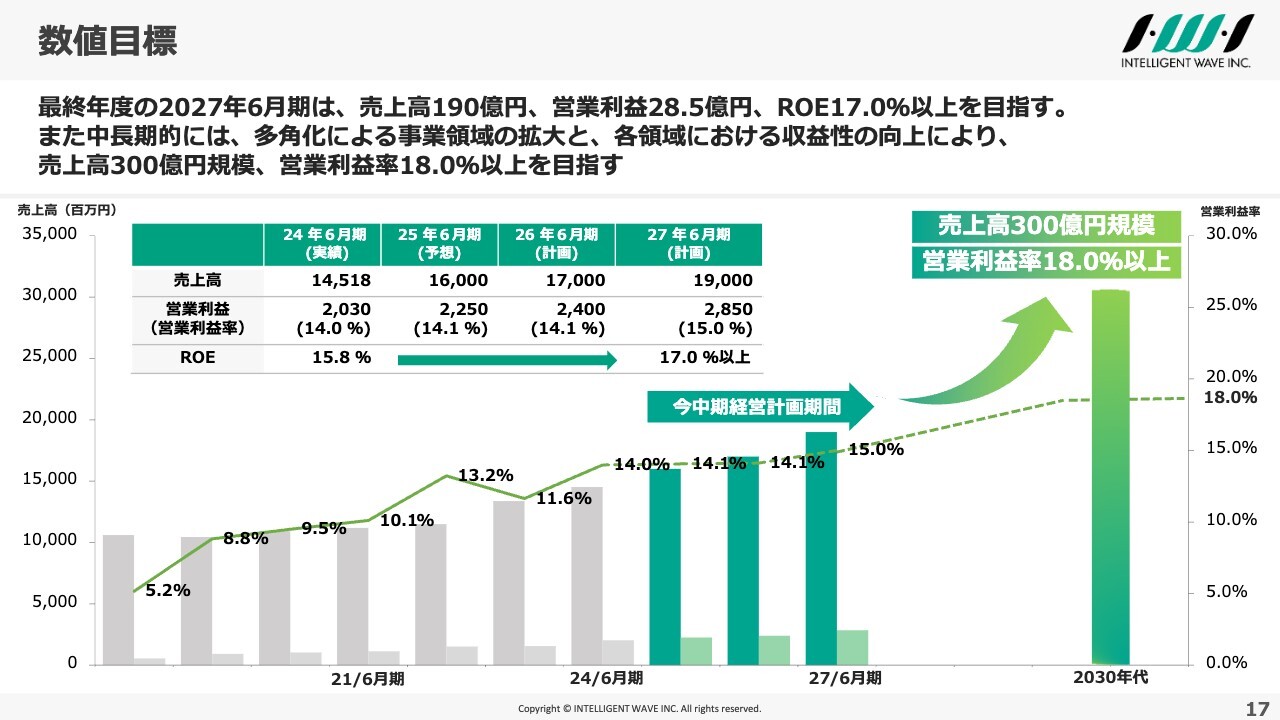

数値目標

本中期経営計画最終年度の2027年6月期には、売上高190億円、営業利益28億5,000万円、ROE17.0パーセント以上を目指し、2030年代には売上高300億円規模、営業利益率18.0パーセント以上を目指します。

中期経営計画で掲げた3つの変革を着実に実行するため、意識付け、動機付け、環境構築に努めていきたいと考えています。

当社の強みであるオンプレミスとクラウドのハイブリッド開発を加速させ、既存の基盤を強固で確固たるものにし、これまでの思考の延長線外への取り組みを促し、基盤作りの3年間としたいと考えています。

事業領域別の取組状況

第1四半期の事業領域別のトピックスをいくつかご紹介します。すでに新聞などでも紹介されましたが、あらためていくつかご報告します。

まずは決済領域です。本中期経営計画においてはFEP分野のクラウド化を掲げていますが、自社プロダクトである「NET+1」のクラウド対応の開発を開始しました。

カード会社や銀行をはじめとする金融機関においては、システムのモダナイズやオープン化、クラウド化の動きが加速しています。当社としても、さまざまなお客さまのニーズに応えられるよう対応を進めています。2025年4月頃の提供開始を予定しています。

次も決済領域になります。当社とJCBは、業界全体の社会課題でもあるカード不正利用対策推進に向け、2023年7月から「セキュリティコンソーシアム」を立ち上げ、活動を進めています。

その一環として、JCBが展開する不正取引情報のWeb連携サービス「MATTE」の機能拡張開発を行いました。JCBブランド以外の国際ブランドの取引にも「MATTE」を活用できるよう対応を進め、今年11月からサービスを開始しました。

サービス開始と同時に、当社の不正検知製品やサービスを利用する多くのお客さまが「MATTE」を利用し始めています。今後もさまざまなオプションを開発し、カード不正利用対策を強化していきます。

事業領域別戦略の取組状況

続いては、セキュリティ領域です。セキュリティ領域の海外展開における第一歩として、台湾のセキュリティ分野の大手であるuniXecure Technology Corporation(以下、uniXecure社)と協業に向けた覚書を締結しました。

本中期経営計画では自社プロダクトの販売強化を掲げていますが、内部情報漏えい対策製品「CWAT」の機能をuniXecure社のトータルセキュリティサービスに組み込み、台湾をはじめとする東南アジアへ販売していきます。

セキュリティ製品については、我々が単独で海外進出するのではなく、今回のように海外の現地パートナーとともに拡販を行う方向で進めていきます。

最後に、データ通信・分析基盤領域です。同領域の事業である放送分野において、令和6年度関東地方発明表彰より「発明奨励賞」を受賞しました。受賞したのは、自社プロダクト「EoM Core」で使用している「パケットフロー監視装置」の技術です。こちらはNHKと共同で特許を取得しています。

放送業界ではIP化の進行に伴い、放送の品質管理の重要性が高まっています。引き続き「EoM Core」の提供を通じ、国内外の放送業界におけるIP伝送の品質維持を支援していきます。

以上、2025年6月期第1四半期の業績と取り組みについてご説明しました。

最後に繰り返しとなりますが、1つ目の柱である自社のアセットとDNPグループのアセットを活用した価値の最大化と生産性の向上、そして新領域の開拓、2つ目の柱である受注残が増えているクラウドサービスの早期の収益貢献、3つ目の柱であるコンサル機能、R&D機能による事業の多角化、この3つの柱について、今後も積極的に取り組んでいきたいと考えています。

質疑応答:クラウドサービスのインフラ基盤の移行状況について

質問者:クラウドサービスのパブリッククラウド移行の状況についてうかがいます。今は、新旧ダブルでインフラ費用がかかっているというお話でしたが、今の進捗状況をふまえて、完全に移行してコストが下がってくるのは、いつ頃になると見ていますか?

川上:現時点でのお話としてご理解ください。2027年にはクラウドの移行を完了する計画ですが、現時点では、旧環境であるオンプレミス環境においてもインフラ更改を行っています。その後処理も含めて、もう少し時間がかかると思っています。

いずれにしろ、早期にクラウドへの移行を実現していきたいと考えています。インフラ費用の負担増加に関わる粗利率・粗利益の改善は、生産性の向上や提供価値に見合う対価の獲得などによって、全体で補っていきたいと考えています。

質疑応答:アクワイアリングサービスの新たな競合について

質問者:アクワイアリングサービスについてうかがいます。約半年前に、NTTデータが「この周辺のシステムを一手に引き受ける」という発表をしたと思います。これは御社にとって新たな競合となるのでしょうか? 「IOASIS」との違いも含めて、競合になるかならないか、教えてください。

川上:「まったく競合にならないか?」と問われれば、完全には否定できません。ただし、NTTデータはフルスペックでの提供という認識です。我々のアクワイアリング事業は、「IOASIS」も含めて、フルスペックでの提供もできますし、機能別での提供も可能です。

このように柔軟なシステム構成ができていることから、マーケットとしては我々のほうが非常に優位に展開できると考えています。

質疑応答:クレジットカードの小口決済増加について

質問者:クレジットカードの小口決済についておうかがいします。コンビニなどでもクレジットカード決済ができるようになり、頻繁に利用されるようになりました。自動改札でもクレジットカードが使えるようになるなど、1件あたりの小口化がかなり進んでいる印象があります。

小口での利用が増えることは、御社にとっては、システム的に負担が大きくて、マイナスの話になるのでしょうか? それとも、トータルとして決済金額が増えることは歓迎することでしょうか? 決済金額の増加を受けて、カード会社が投資してくれるのであれば、メリットになるのでしょうか?

小口化決済について、プラスなのかマイナスなのか、どのように捉えればよいでしょうか?

川上:キャッシュレス決済の伸展はますます加速し、多様化も進むと思います。その中でクレジットカードの小口決済も、今後も増えていくであろうことは外部環境として認識しています。

アクワイアリングについては、各カード会社は、収益化という観点ではかなり苦戦されると思います。特にインバウンドの顧客による決済に関しては、小口になればなるほど、アクワイアリング事業においては負担が増えると考えています。

その負担をどのようにコストで回収するか、または価値に変えるかについては、各社それぞれで対応するのは厳しい環境になると考えています。我々としては、その点については、まだまだマーケットがあると考えています。

例えば、共通基盤をみなさまにご利用いただくことで、業界全体でのコスト負担をシェアしたり、業界全体としての価値を提供したりといったことで貢献していきたいと考えています。

質疑応答:新規領域における人財獲得や育成について

質問者:前回の3ヶ年中期事業計画「15ALL(フィフティーンオール)」は、非常に健闘されたと思いますが、少しだけ未達となった1つの要因が、新領域の売上高が思ったように上がっていかなかったことでした。

これからの3ヶ年については、今まで手掛けてこなかったような新領域にも新しいセグメントを作り、新たに第3の領域を成長させていくというお話でした。今までと違う能力が求められるところに踏み込んでいかなければならないフェーズになったと思います。それに向けて、どのように人財の獲得や育成を進めていくのでしょうか?

川上:新領域に取り組んでいくにあたっては、おっしゃるとおり人財がほぼすべてだと思っています。まずは、社内の人財が持っているコア技術を、一度棚卸しする必要があります。

例えば、カード業界で使われている当社のネットワーク接続を行う技術を機能別に分解することにより、新しい価値が見えてくるのではないかと思っています。

このようにコア技術をブラッシュアップした後、AIなどの新しい技術の活用や、これまでに関係性があるパートナーの方々と共創していきたいと考えています。またDNPが有している人財やアセット、技術もあります。彼らも新規事業には大きくチャレンジしているため、そこでの協業関係から新しい道が開けると思っています。

人財については、自前で育てることと同時に、協業関係の中でしっかりと対応していきます。

質疑応答:セキュリティ領域の成長戦略について

質問者:本中期経営計画に関して、「セキュリティ領域を第二の事業の柱へと成長させる」というコメントがありました。

台湾企業との協業のご紹介がありましたが、具体的には、アライアンスやM&Aなどを活用して伸ばしていくのでしょうか? それともDNPグループのアセットや顧客基盤を使って拡販していくのでしょうか? どのような成長戦略をイメージされていますか?

川上:3年間という時間軸の中で、セキュリティ事業は第二の柱にしていきます。まずは着実に進めるため、M&Aなどを行うよりも足元を固めていきたいと考えています。

その第1歩は、DNPの顧客基盤の活用だと考えています。私はDNPで37年間、情報コミュニケーション事業部で営業として従事してきました。ここ10年ほどは、情報コミュニケーション分野のCXを提供するというテーマに取り組み、提供価値の一つとして、セキュリティも重要視してきました。

我々インテリジェント ウェイブが、今までリーチできている顧客構成の中で、スケール化に苦戦していることは、DNPにいた当時から私も肌で感じていました。顧客基盤を紹介してもらい、そこに当社の「CWAT」や「Cortex」などの製品を販売するだけでは、単なる販売斡旋になります。そうではなく、DNPが有している顧客に対して「どのような価値が提供できるか」「セキュリティの観点でどのような機能や価値を提案できるか」をきちんと整理する必要があります。そのストーリーをしっかりと作って、一緒に取り組んでいきます。

海外展開については先ほど述べたとおり、現地の有力なパートナーと一緒に進めていきたいと考えています。

質疑応答:DNPとのシナジーについて

司会者:「親会社とのシナジー進捗の評価を教えてください。セキュリティ、SIerともに、親子関係見直しのトレンドがあります。御社の上場の在り方についても教えてください」というご質問です。

川上:親子上場については、さまざまなご意見があることを認識しています。DNPとの関係性については、顧客別売上構成の中では1位ではあるものの、現時点では、DNPから開発を受託している関係性でその数字が成り立っているということではありません。

我々は、セキュリティ製品の販売や、DNPとのシナジー最大化を目標に、「両社のアセットを使って何ができるか?」というテーマをいくつか掲げて活動してきています。数年前からは、インテリジェント ウェイブのカウンターは佐藤、DNPのカウンターは私という体制で一緒に進めてきた経緯があります。今後も新しい価値を提供するために、一緒に取り組んでいきたいと考えています。

いずれにしろ、個社対応というよりも、社会と業界が抱える課題解決に対する価値を提供するために、両社のアセットを使った取り組みを行っています。DNPとは引き続き、そのような関係性を維持していきたいと考えています。

この銘柄の最新ニュース

インテリWのニュース一覧- インテリジェント ウェイブ、上期売上高10.8%増 決済領域が堅調、品質対応を進め利益率の回復へ 2026/02/10

- Financial Results for 1H (Interim Period) FY06/25, presentation 2026/02/06

- 2026年6月期第2四半期 決算説明会資料 2026/02/06

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … 三菱UFJ、郵船、住友商 (2月4日発表分) 2026/02/05

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … 三菱重、三菱UFJ、SBI新生銀 (2月4日発表分) 2026/02/05

マーケットニュース

- シカゴ日経平均先物 大取終値比 610円高 (2月13日) (02/14)

- 今週の【早わかり株式市況】続伸、自民大勝でリスクオン加速し一時5万8000円台 (02/14)

- 米国市場データ NYダウは48ドル高と3日ぶりに反発 (2月13日) (02/14)

- ダウ平均は小反発 米CPIはインフレの落ち着きを示す内容=米国株概況 (02/14)

おすすめ条件でスクリーニングされた銘柄を見る

インテリジェント ウェイブの取引履歴を振り返りませんか?

インテリジェント ウェイブの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。