ビジネスエンジニアリングのニュース

【QAあり】ビジネスエンジニアリング、DXニーズの高まりを受け受注・売上高は過去最高を更新 利益面も8期連続で過去最高を更新

本日のアジェンダ

羽田雅一氏:ビジネスエンジニアリング株式会社の社長を務めている羽田です。これより、2024年3月期の決算についてご説明します。本日のアジェンダはスライドのとおりです。

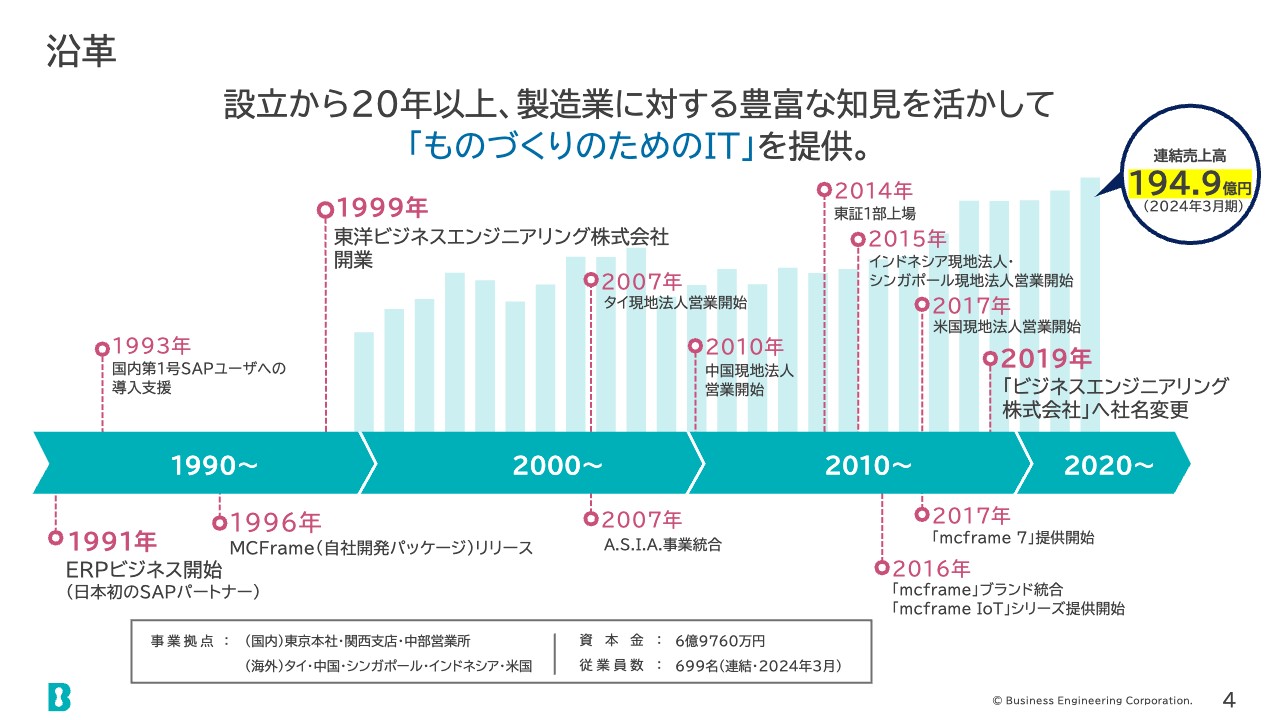

沿革

当社について、簡単にご紹介したいと思います。私どもは1980年代後半に、エンジニアリング会社の一部門としてビジネスを開始しました。そして1990年代の初めに、現在もERPパッケージとして圧倒的なシェアを誇るドイツのSAPの国内における最初のパートナーとなり、導入案件に携わりました。

また、1990年代の半ばには、国内の製造業向けの自社開発製品「mcframe」(エムシーフレーム)をリリースしました。このようなビジネスが順調に成長し、1999年には現在のビジネスエンジニアリングとして分社独立しました。現在は東証プライム市場に上場し、社員数は約700名、国内に3ヶ所、海外には5ヶ国で現地法人を設立しています。

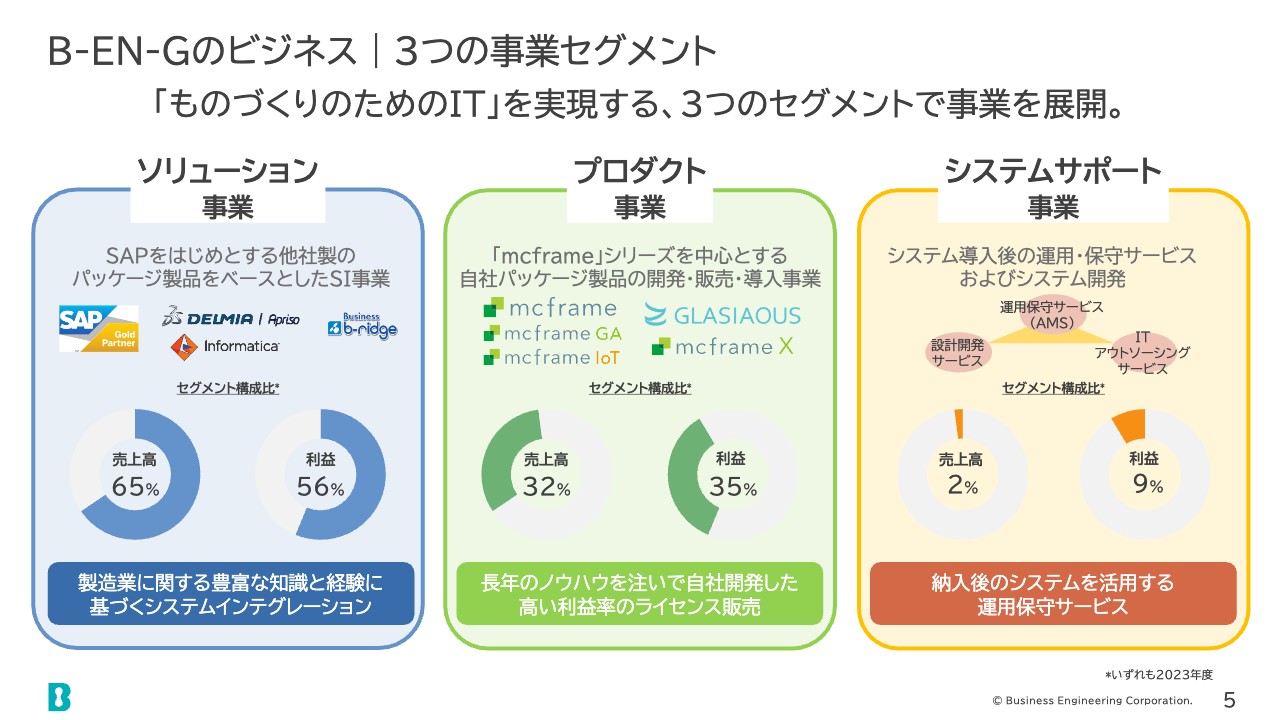

B-EN-Gのビジネス|3つの事業セグメント

私どものビジネスは、次の3つの事業セグメントに分けることができます。SAPなどのパッケージを活用し、システムインテグレーションを行うソリューション事業、自社開発製品である「mcframe」の開発販売を行うプロダクト事業、そしてシステムの運用・保守を行うシステムサポート事業です。

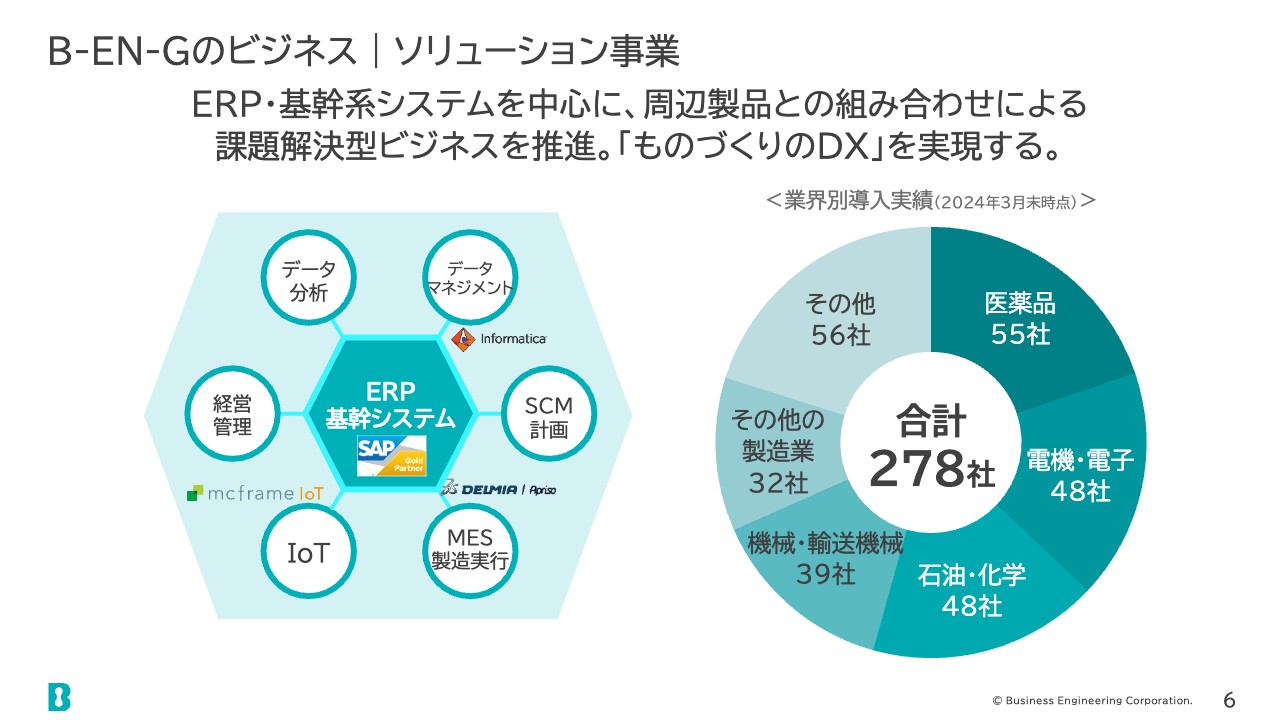

B-EN-Gのビジネス|ソリューション事業

ソリューション事業は、ERPやその周辺のシステムを中心に、製造業のお客さまを中心に278社にシステムを導入しています。

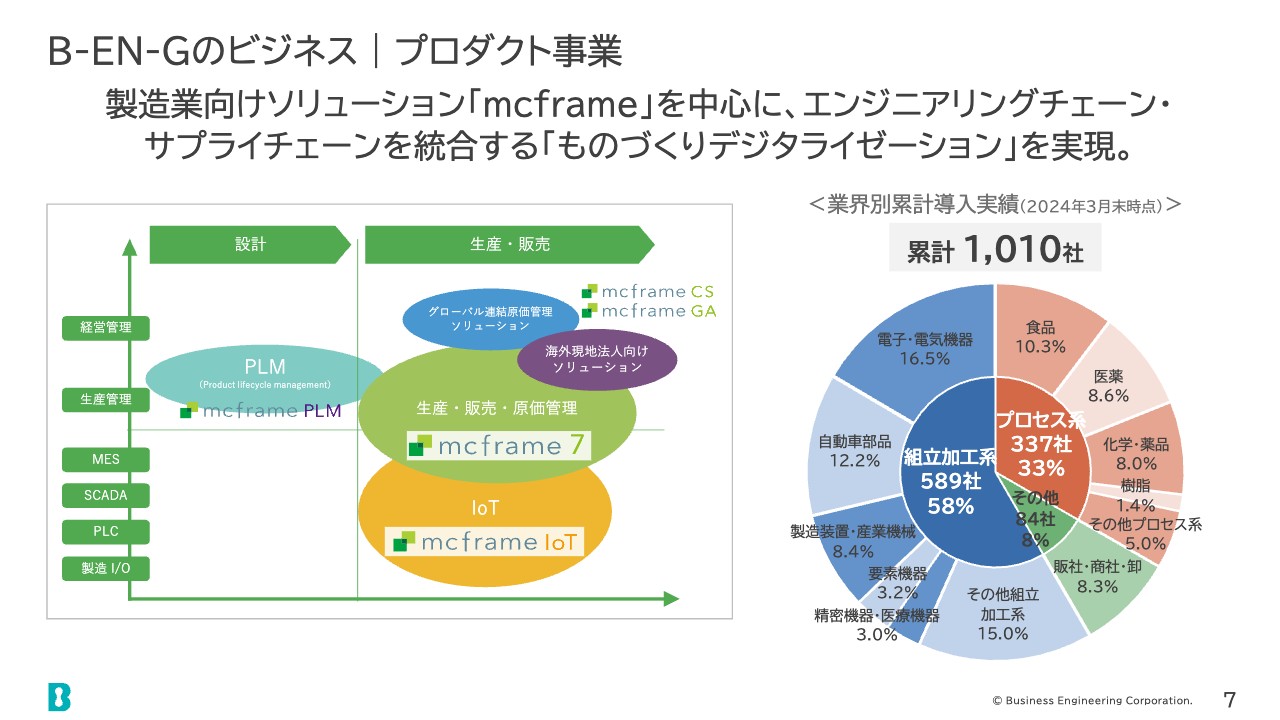

B-EN-Gのビジネス|プロダクト事業

プロダクト事業における自社製品の「mcframe」は、製造業のお客さまに累計1,010社の採用実績があります。

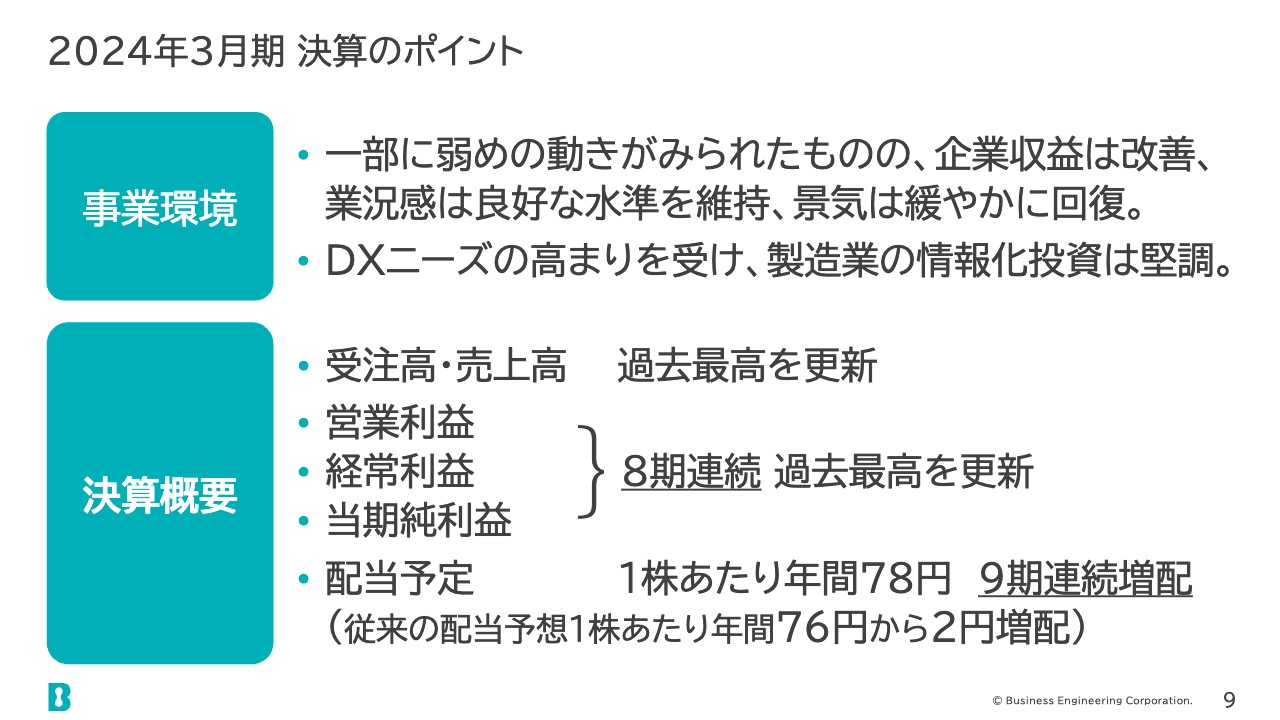

2024年3月期 決算のポイント

2024年3月期の決算についてご説明します。事業環境は、一部弱めの動きが見られたものの、企業収益は改善、業況感は良好な水準を維持し、景気は緩やかに回復しました。

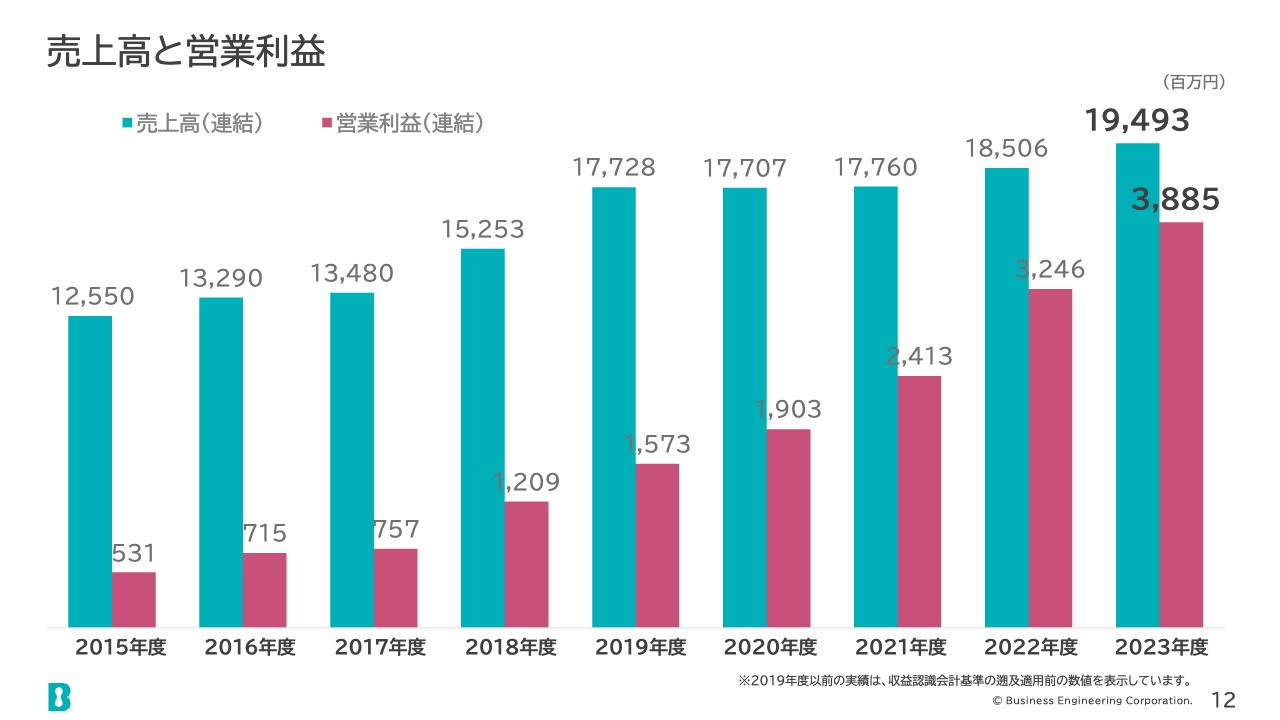

DXニーズの高まりを受け、製造業における情報化投資は、総じて堅調に推移しました。このような背景もあり、受注・売上高は過去最高を更新し、利益面については8期連続で過去最高を更新しました。

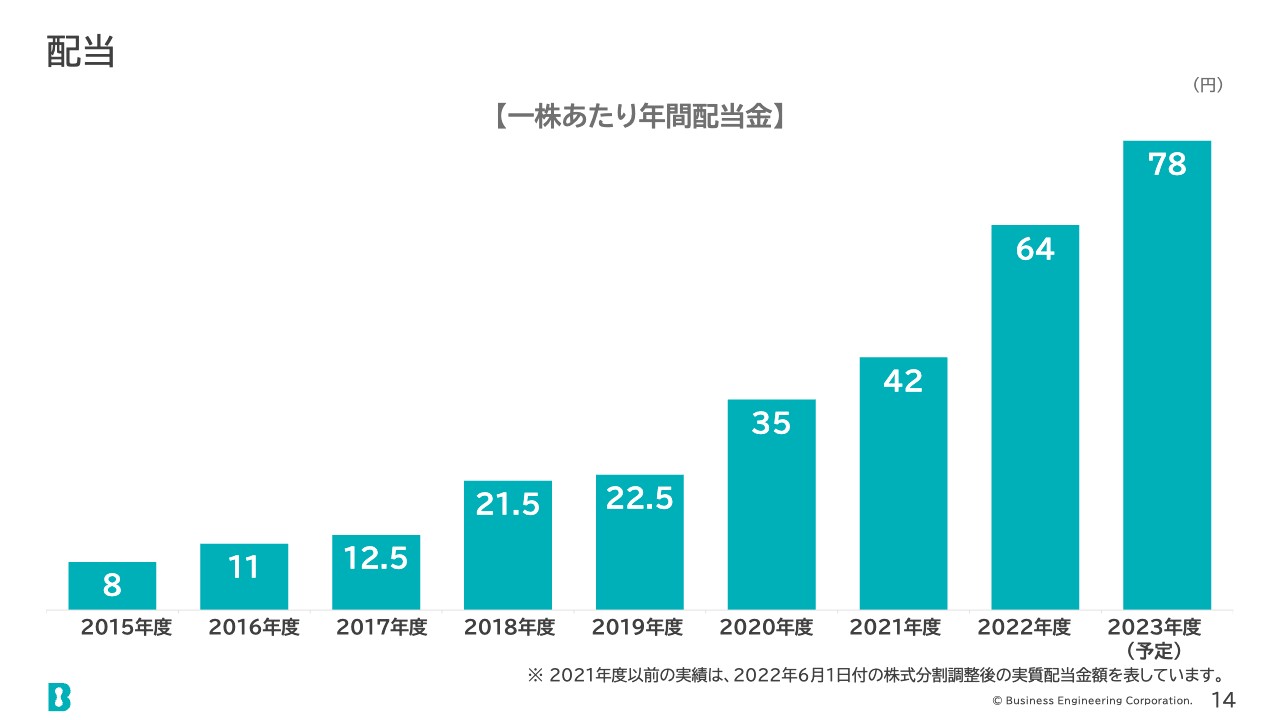

配当は1株あたり年間78円で、9期連続の増配を予定しています。なお、従来の配当予想である76円から2円の増配を予定しています。

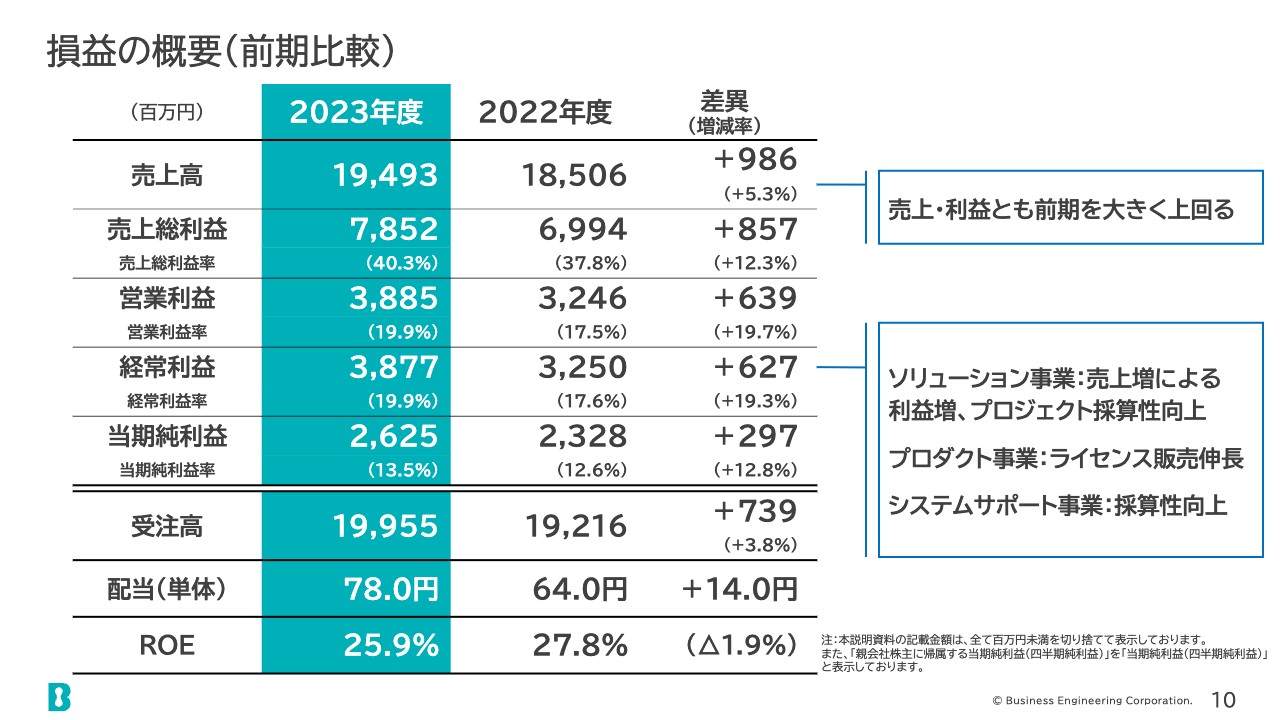

損益の概要(前期比較)

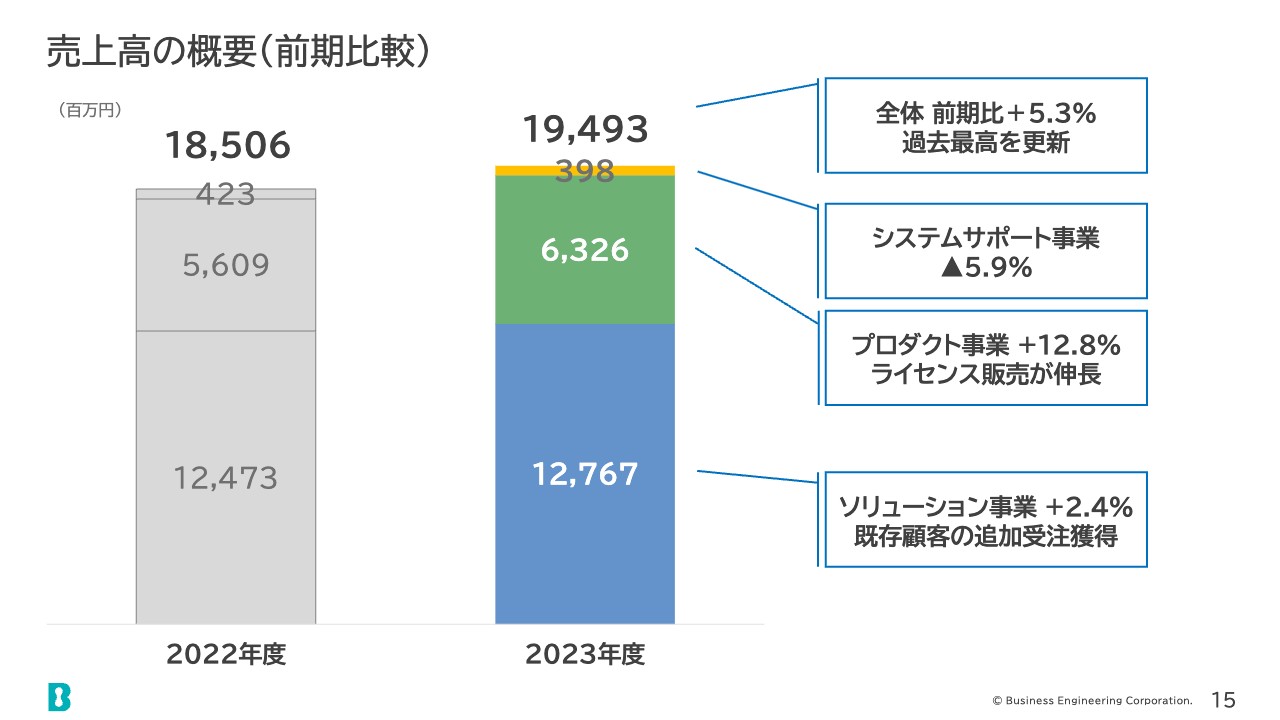

損益の概要です。売上・利益ともに前期を大幅に上回る結果となりました。

特に利益面ですが、ソリューション事業は売上増による利益増とプロジェクトの採算性の向上、プロダクト事業はライセンス販売の伸長、システムサポート事業は、採算性の向上により利益が大幅に向上しました。

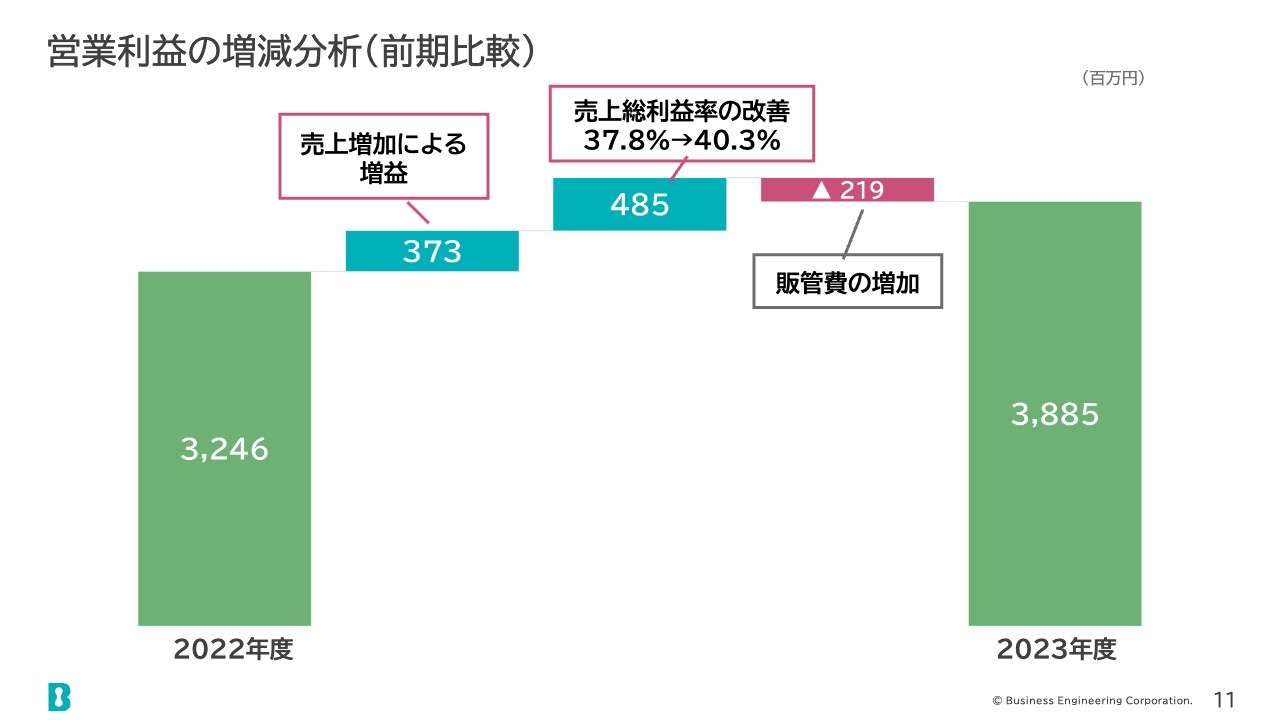

営業利益の増減分析(前期比較)

営業利益の増減分析です。

売上高と営業利益

売上高と営業利益の推移を示しています。特に営業利益面については、順調に伸長していることがおわかりいただけるかと思います。

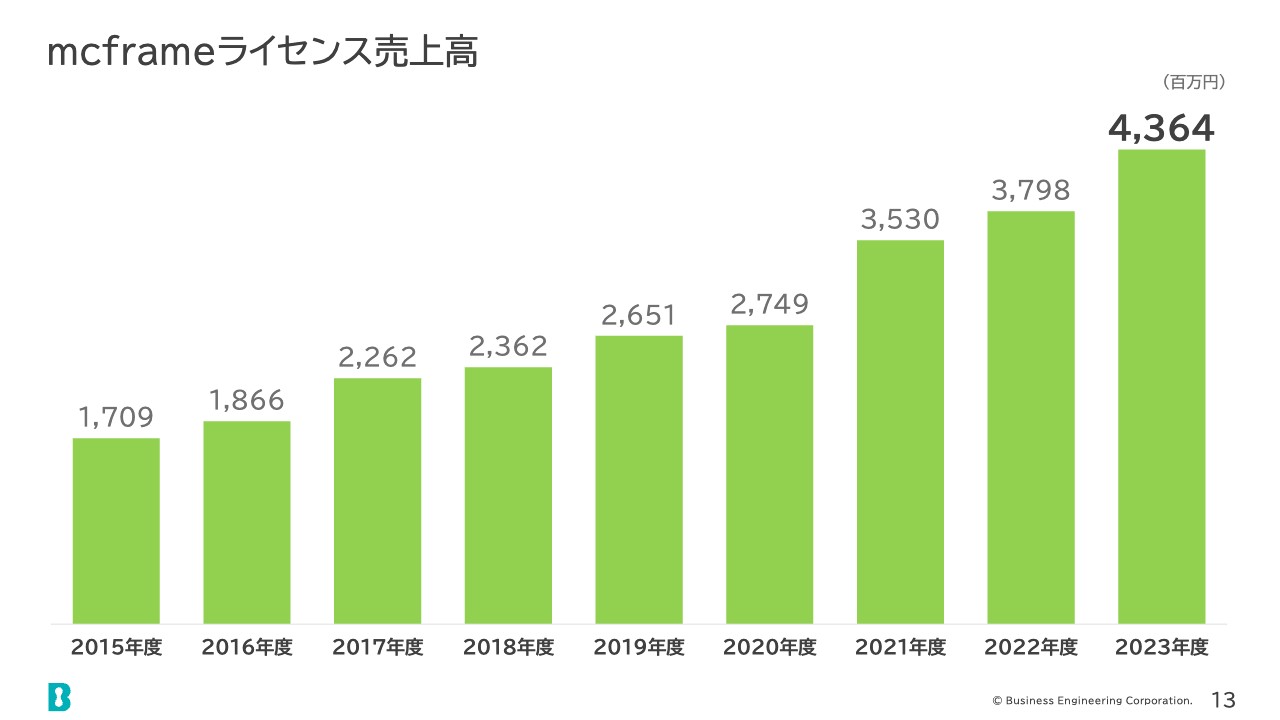

mcframeライセンス売上高

「mcframe」のライセンスの売上高の推移です。コロナ禍でも大幅に増加しています。

配当

1株あたりの年間配当金の推移です。

売上高の概要(前期比較)

売上高のセグメントごとの概要についてご説明します。プロダクト事業はライセンス販売が伸長、ソリューション事業は既存のお客さまの追加受注獲得により、売上高が増加しました。

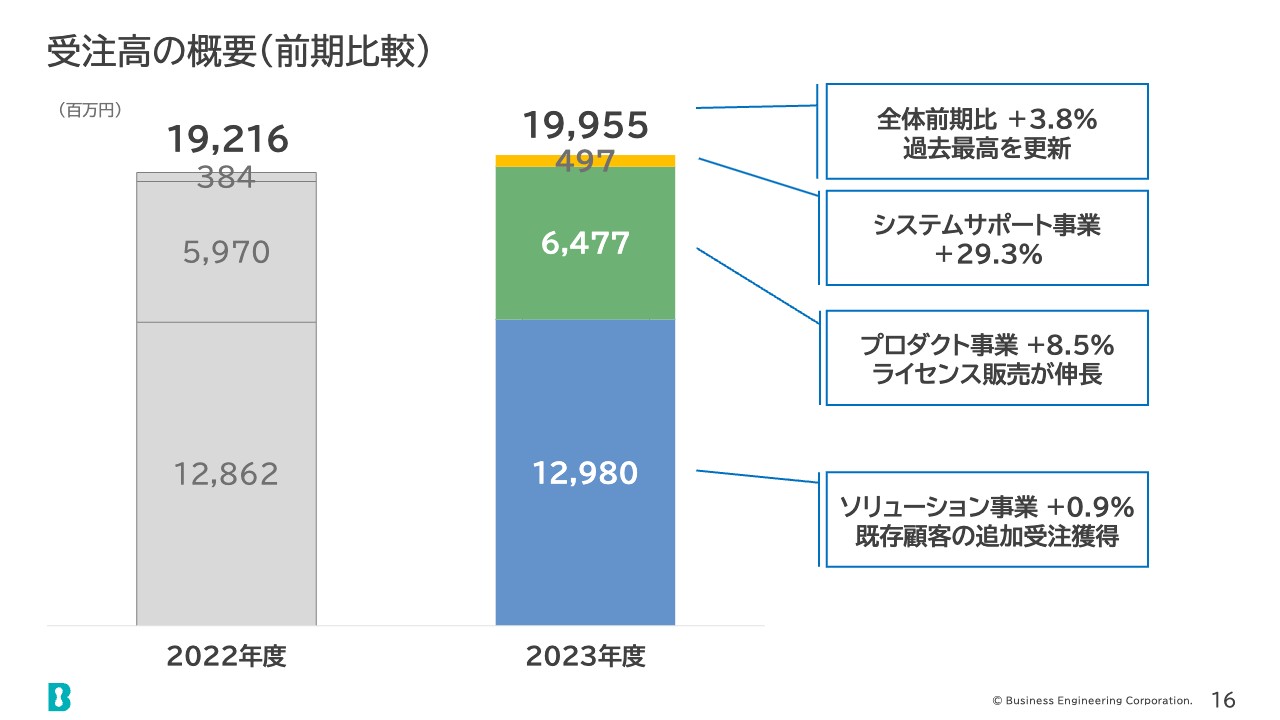

受注高の概要(前期比較)

セグメントごとの受注高の内訳です。

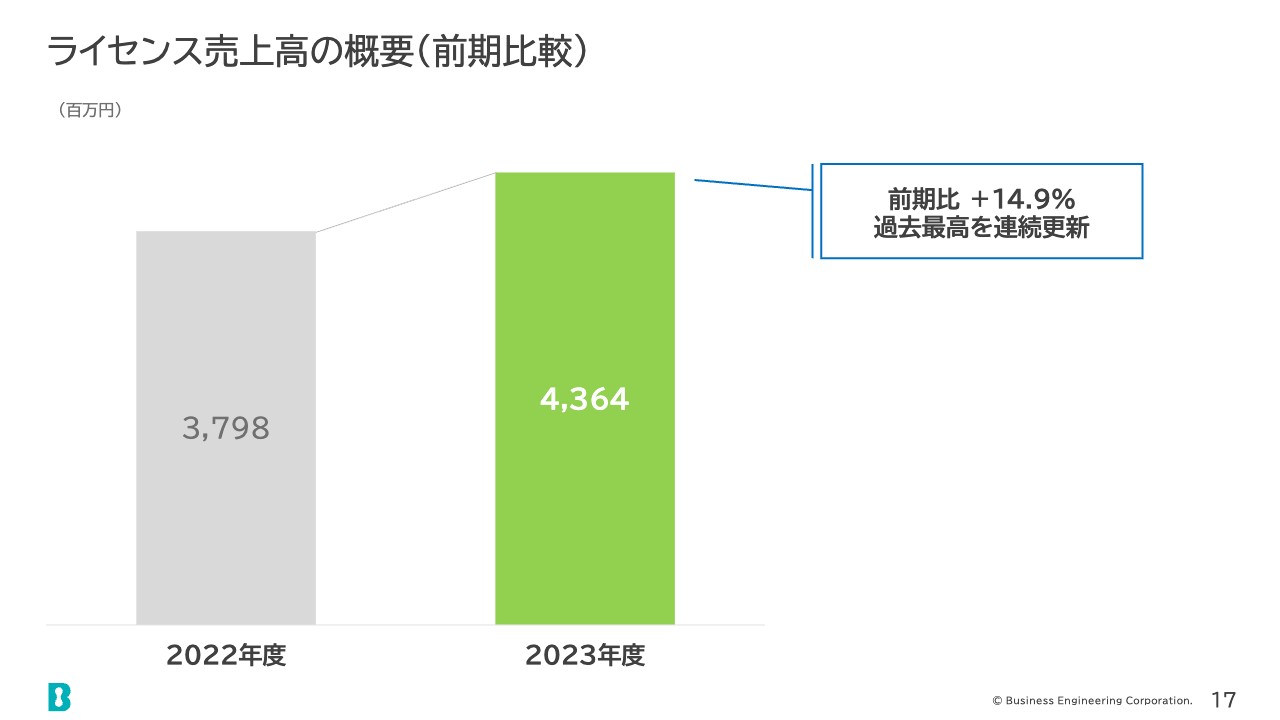

ライセンス売上高の概要(前期比較)

「mcframe」のライセンス売上高は、前期比14.9パーセント増と大幅に増加し、過去最高を連続更新しました。

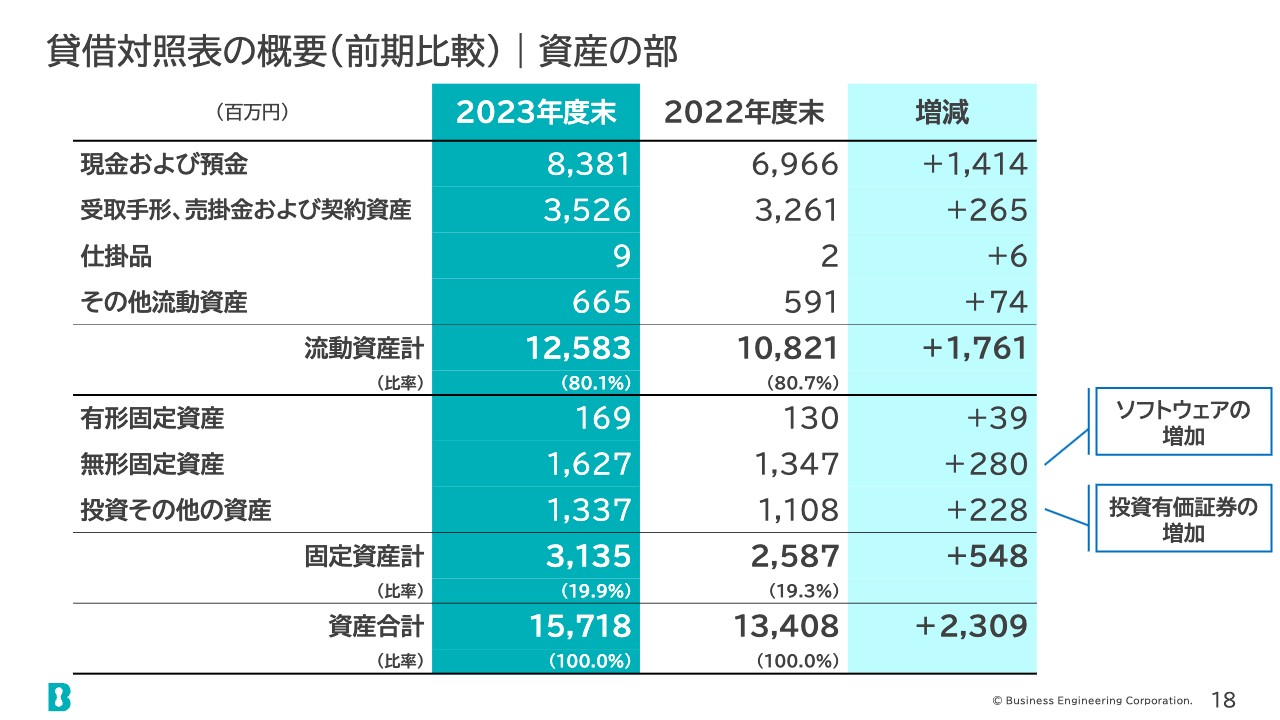

貸借対照表の概要(前期比較)|資産の部

貸借対照表についてご説明します。

無形固定資産は、昨年度からソフトウェアに関する投資を加速させているため増加しました。投資有価証券は、海外のアライアンス企業への追加出資などにより増加しています。

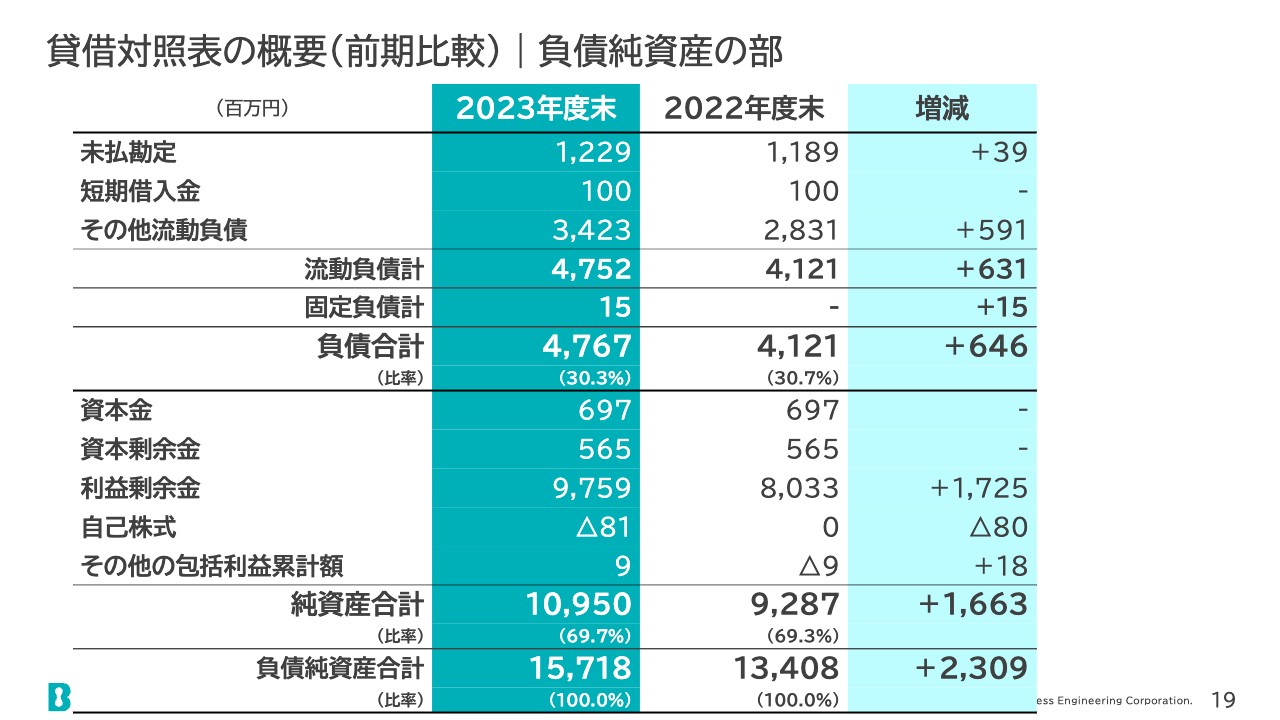

貸借対照表の概要(前期比較)|負債純資産の部

負債純資産の部についての特記事項はありません。

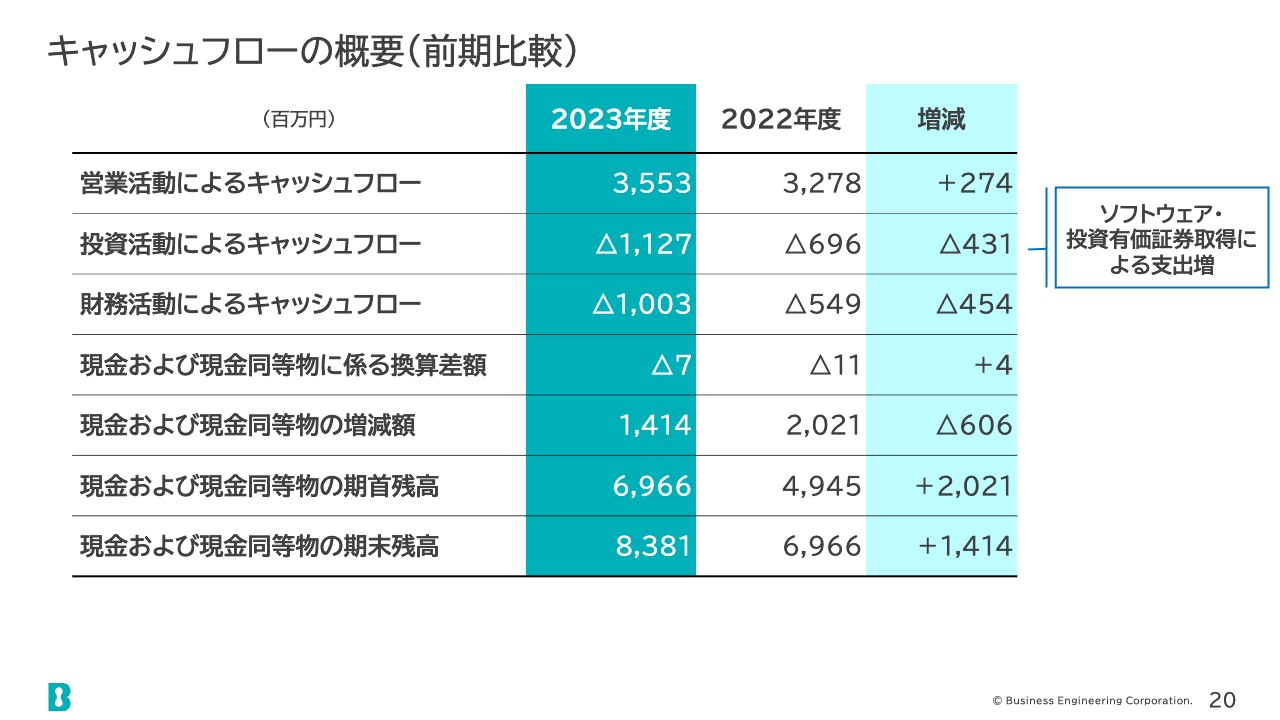

キャッシュフローの概要(前期比較)

キャッシュフローについては、先ほど貸借対照表でご説明したとおりです。

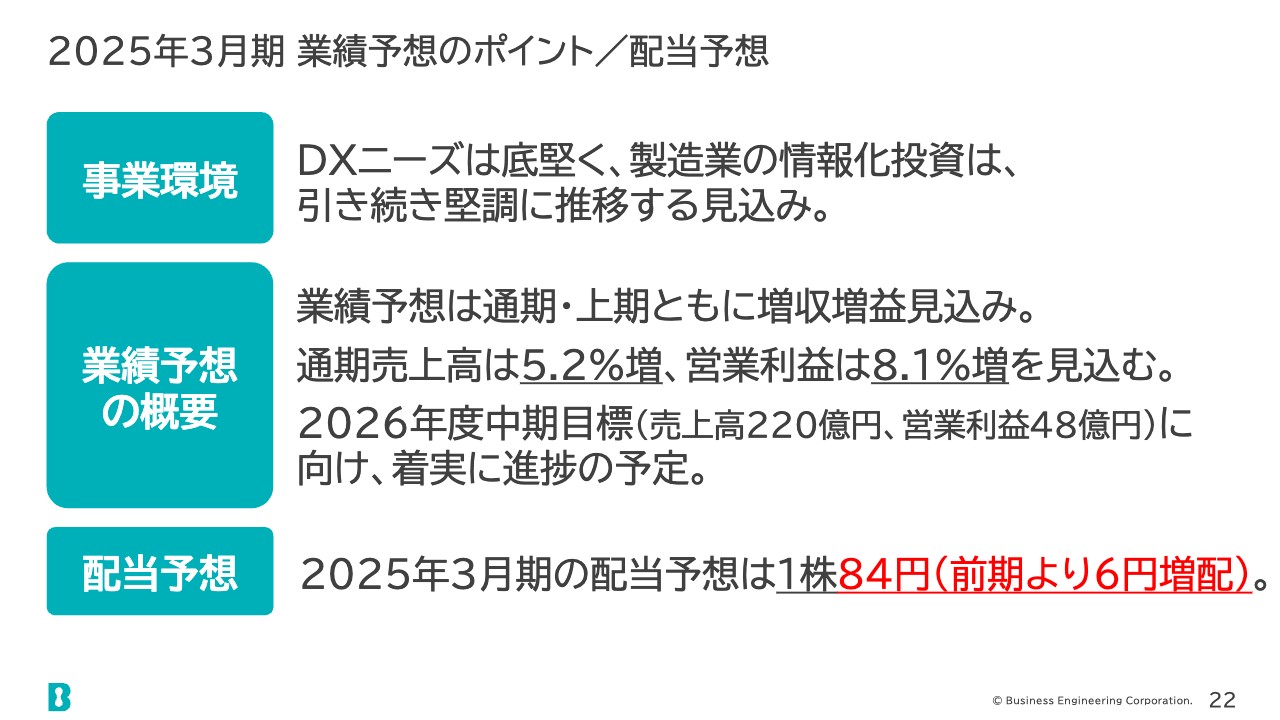

2025年3月期 業績予想のポイント/配当予想

2025年3月期の通期業績予想についてご説明します。事業環境としては、DXニーズは底堅く、製造業の情報化投資は引き続き堅調に推移する見込みです。

業績予想としては、通期・上期ともに増収増益を見込んでいます。通期売上高は5.2パーセント増、営業利益は8.1パーセント増を見込み、2026年度中期目標に対して着実に進捗する予定です。

配当予想としては、1株当たり84円と、前期より6円の増配を予定しています。

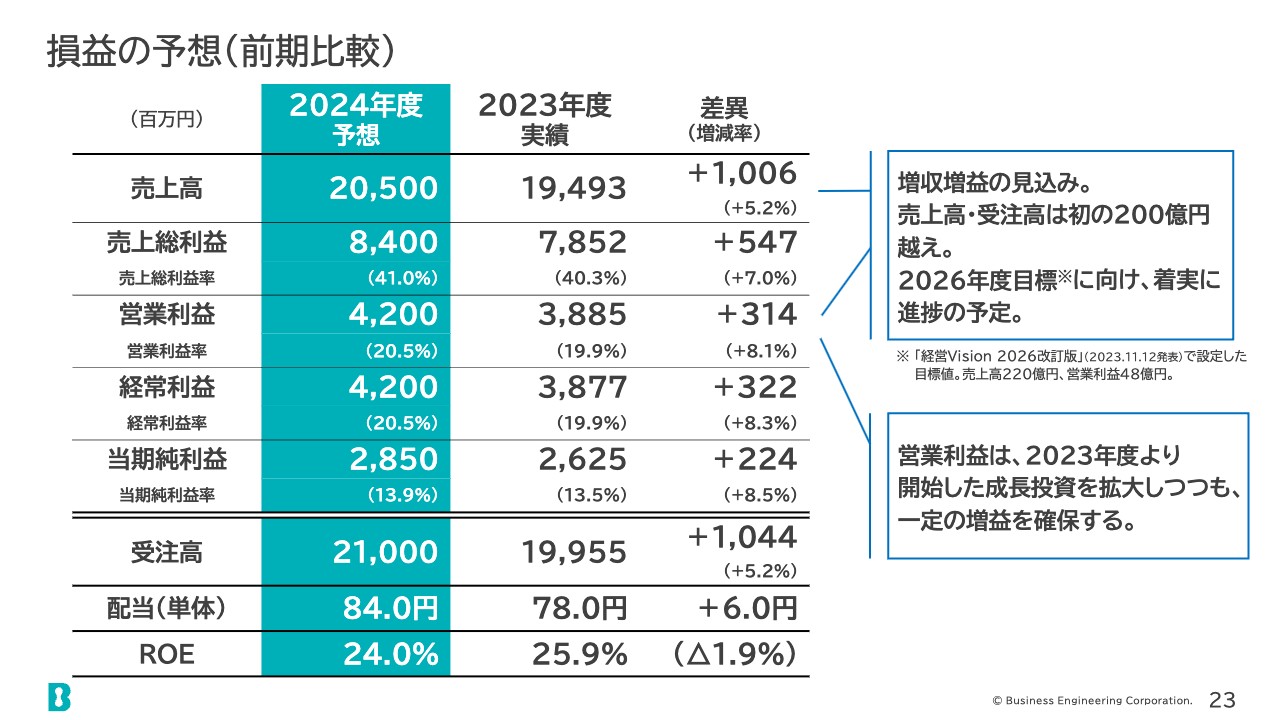

損益の予想(前期比較)

損益の予想です。増収増益かつ、売上高・受注高はともに200億円を超える見込みです。営業利益は2023年度より成長投資を加速していますが、その中で一定の増益を確保する見込みです。

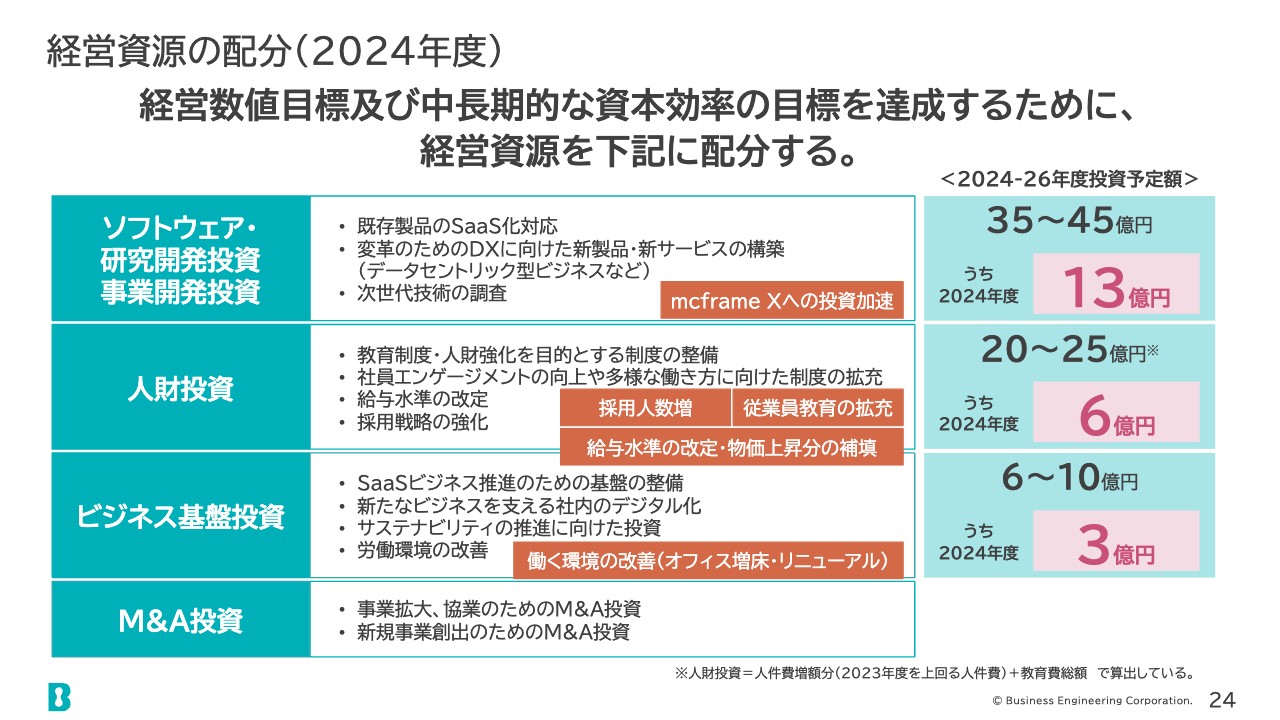

経営資源の配分(2024年度)

経営資源の配分についてご説明します。4つの重点ポイントに対し、今年度はスライドに記載のアクションを予定しています。

製品に関しては、「mcframe X」や「mcframe」、SaaS製品への投資を加速します。

人財に関しては、採用人数の増加、従業員教育の拡充、従業員の給与水準改定を予定しています。

ビジネス基盤に関しては、オフィス環境の改善によって従業員のエンゲージメント向上を目指していきます。

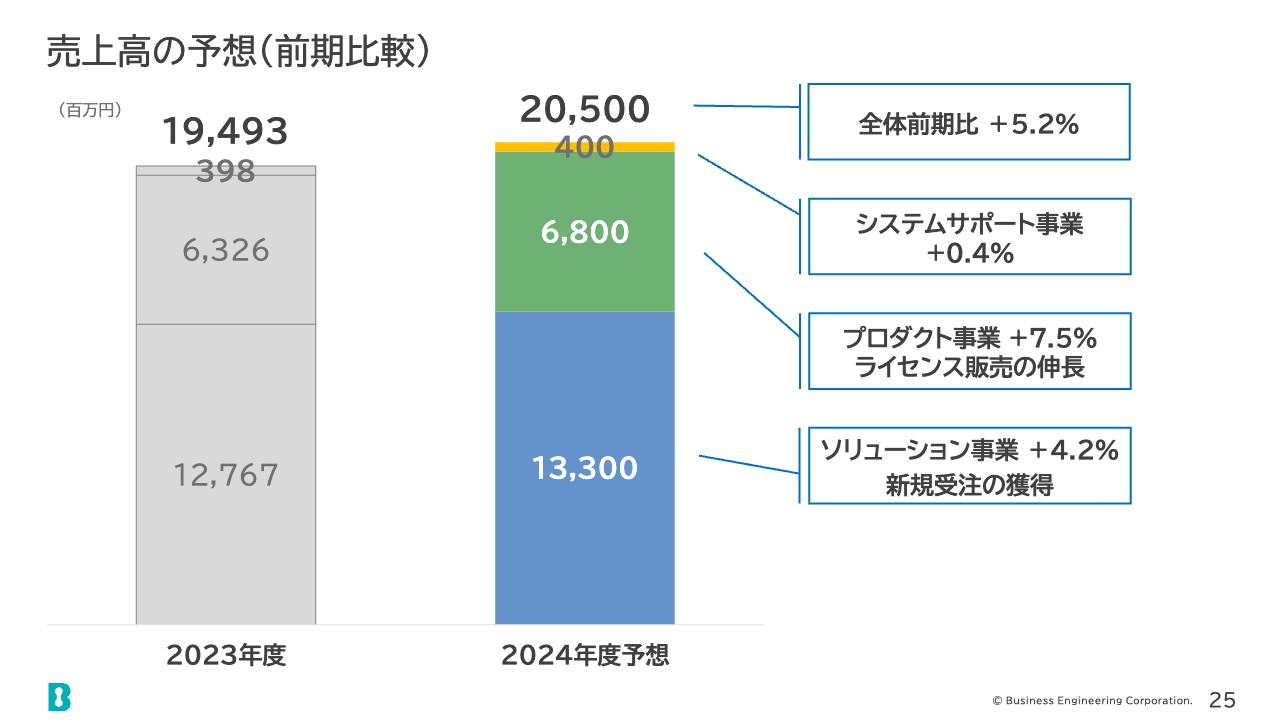

売上高の予想(前期比較)

セグメントごとの売上高予想です。プロダクト事業はライセンス販売の伸長、ソリューション事業は新規受注獲得により、売上高の増加を見込んでいます。

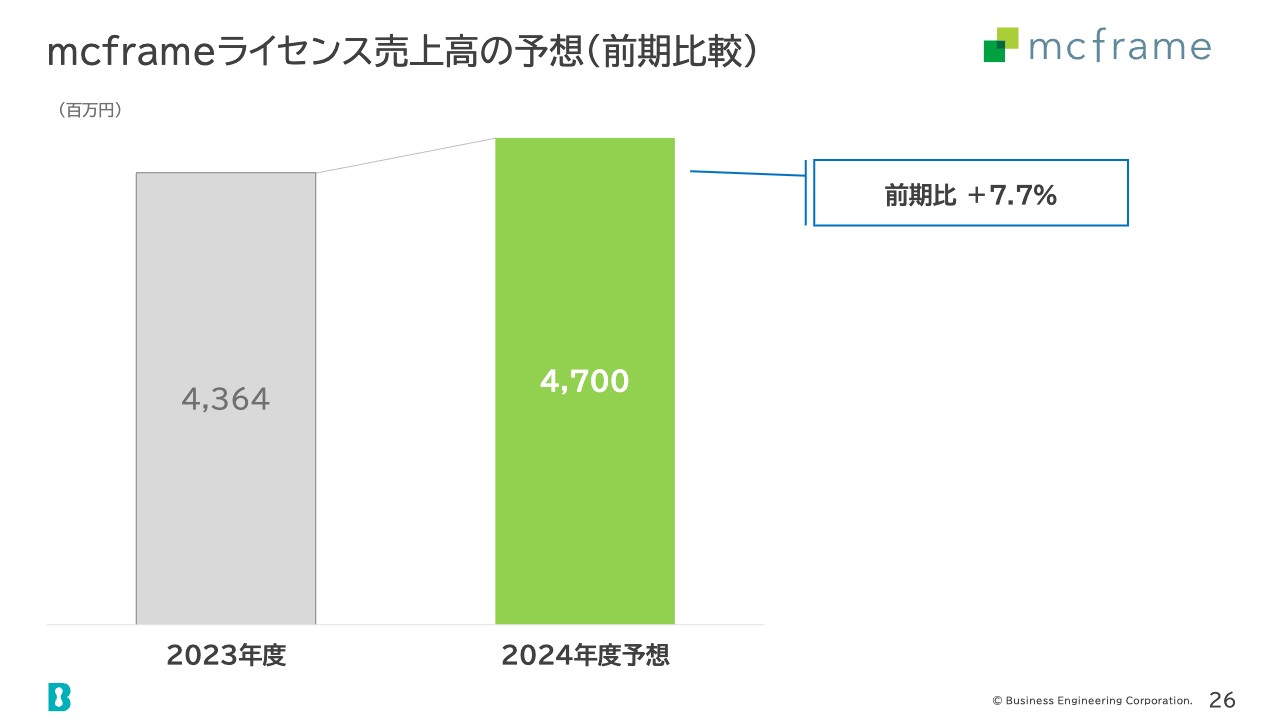

mcframeライセンス売上高の予想(前期比較)

「mcframe」のライセンス売上高は、前期比で7.7パーセントの増加を見込んでいます。

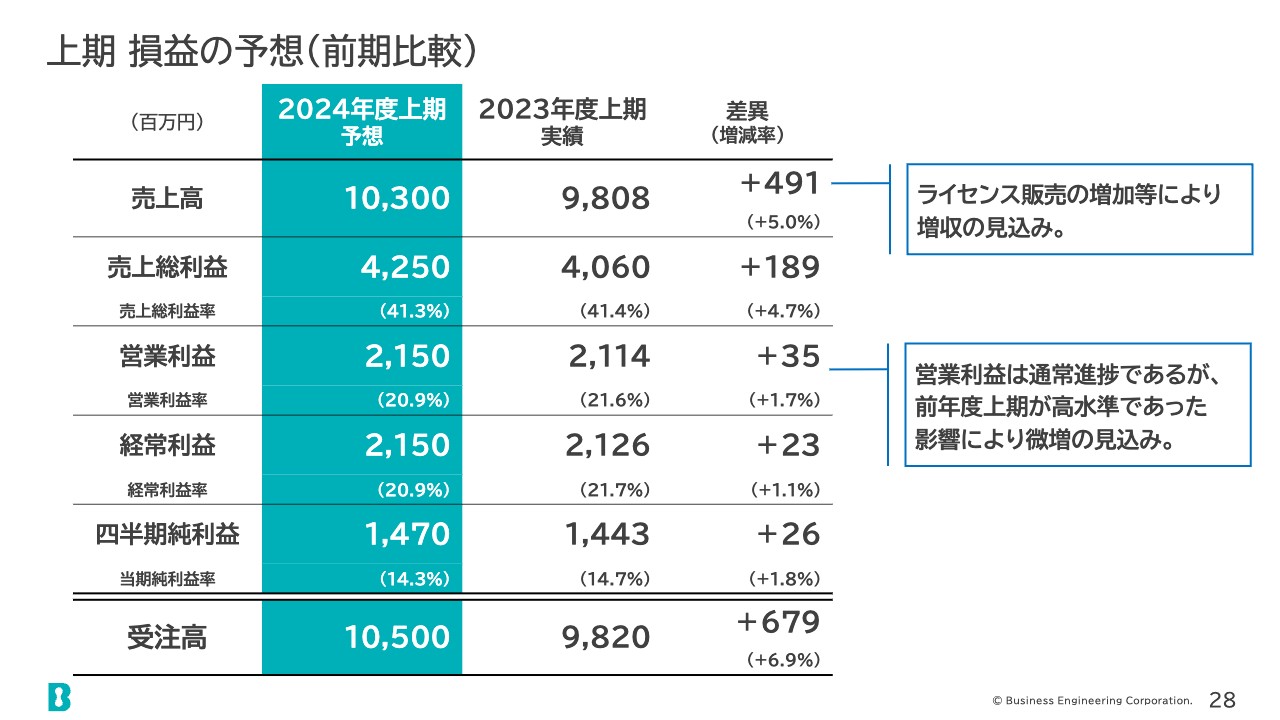

上期 損益の予想(前期比較)

2025年3月期上期の業績についてご説明します。

まずは損益の予想です。増収増益を見込んでいますが、利益面は前期が上期偏重であったことから、売上高に比べると伸び率の幅は小さくなっています。

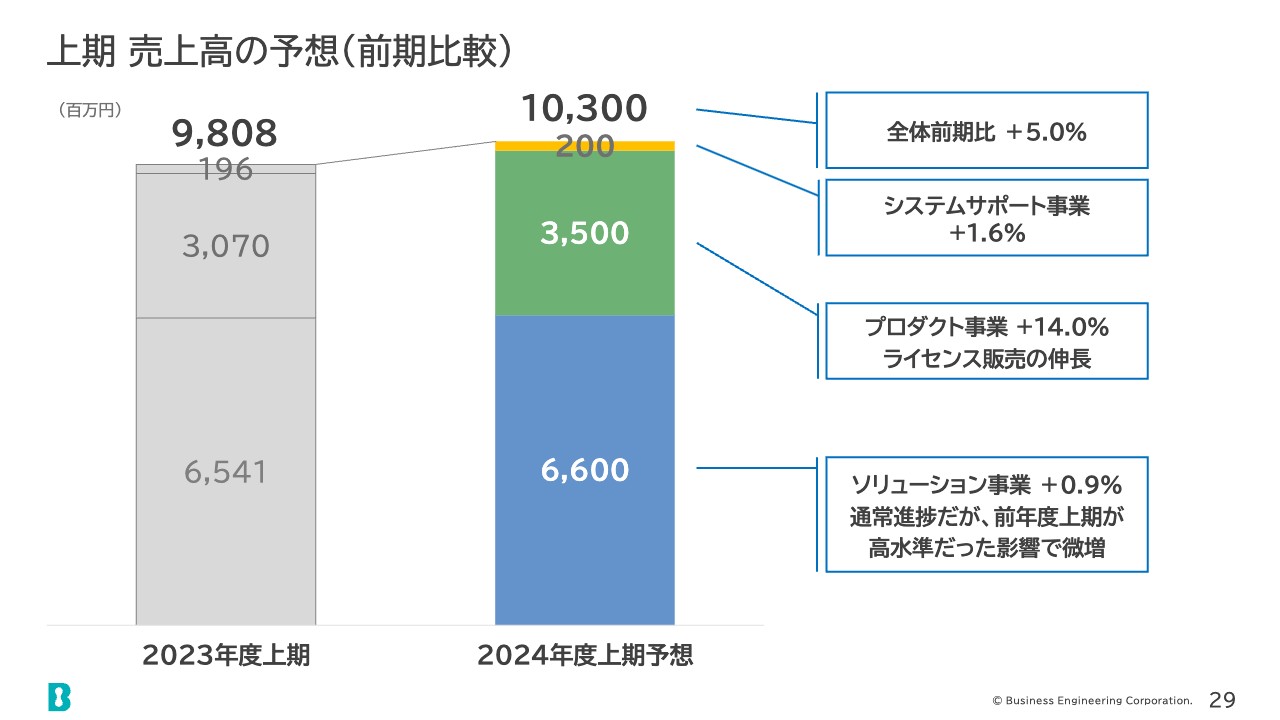

上期 売上高の予想(前期比較)

上期のセグメントごとの売上高予想の内訳です。

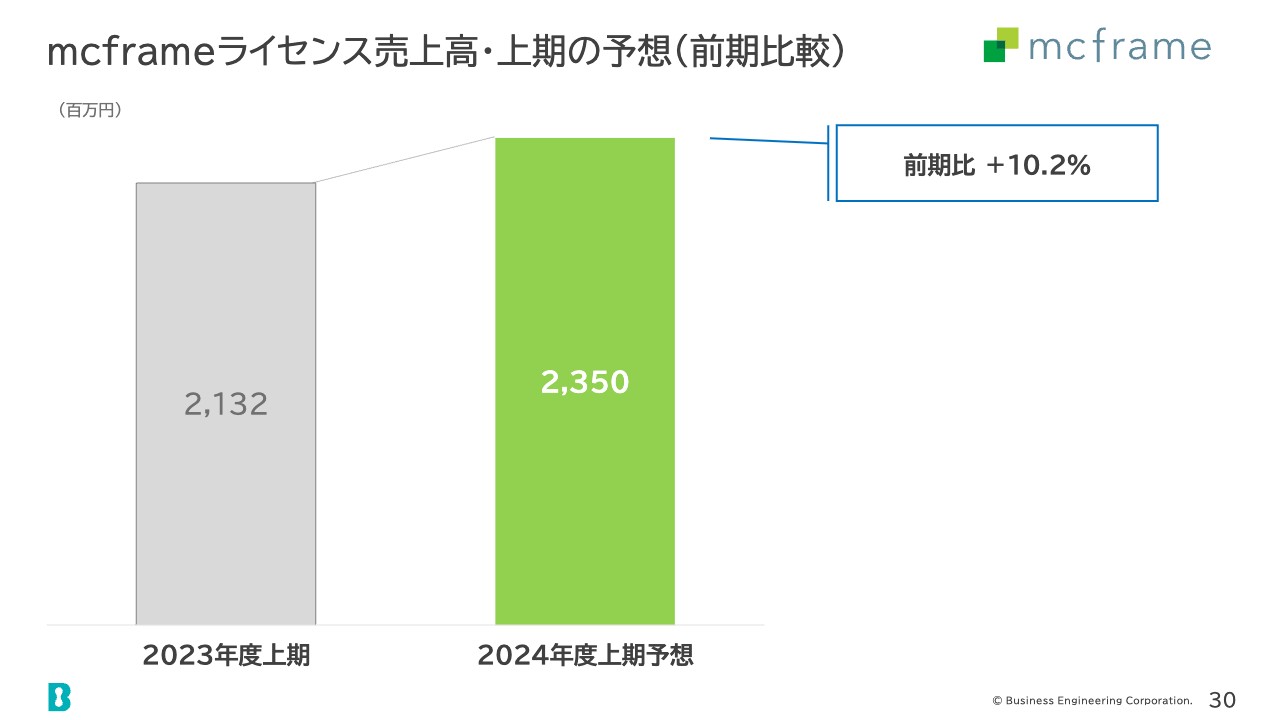

mcframeライセンス売上高・上期の予想(前期比較)

「mcframe」ライセンス売上高は、前期比で10.2パーセントの増加を見込んでいます。

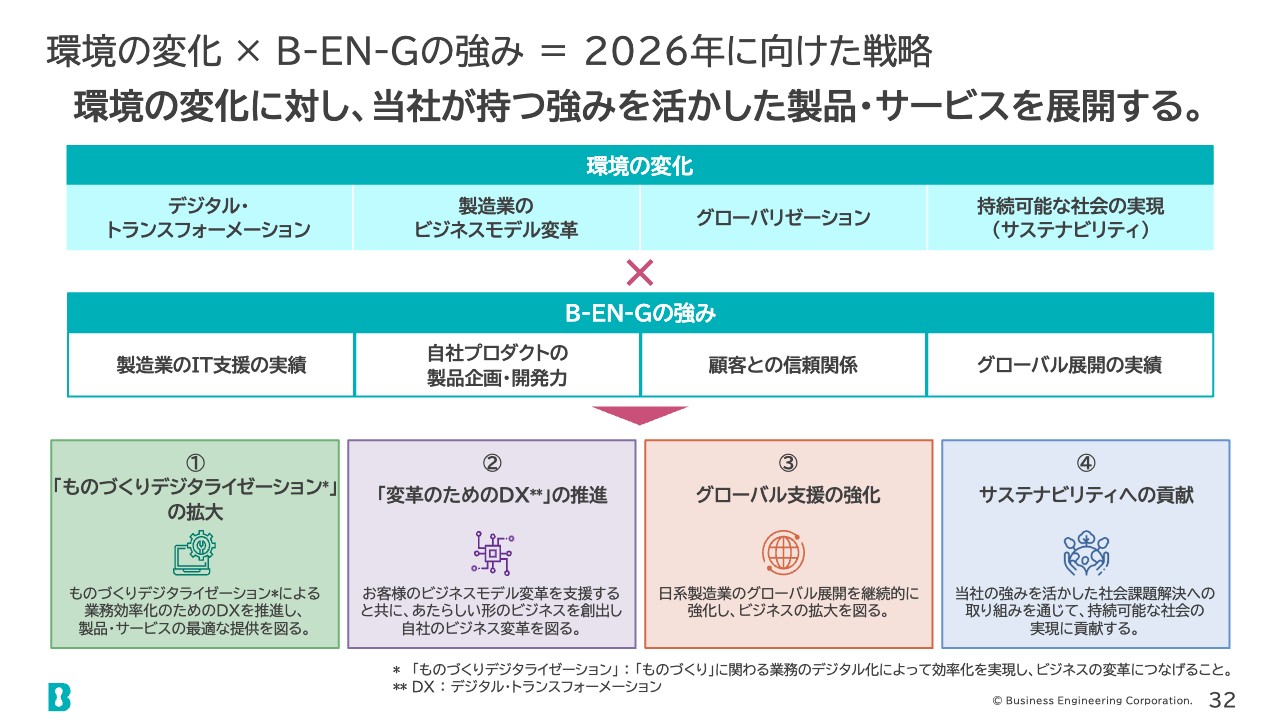

環境の変化 × B-EN-Gの強み = 2026年に向けた戦略

私どもの中期経営計画である「経営Vision 2026」の進捗状況についてご説明します。

2026年に向けた戦略としては、環境の激しい変化に対して私どもが持つ強みを活かし、スライドに記載の4点でお客さまを支援していきたいと考えています。

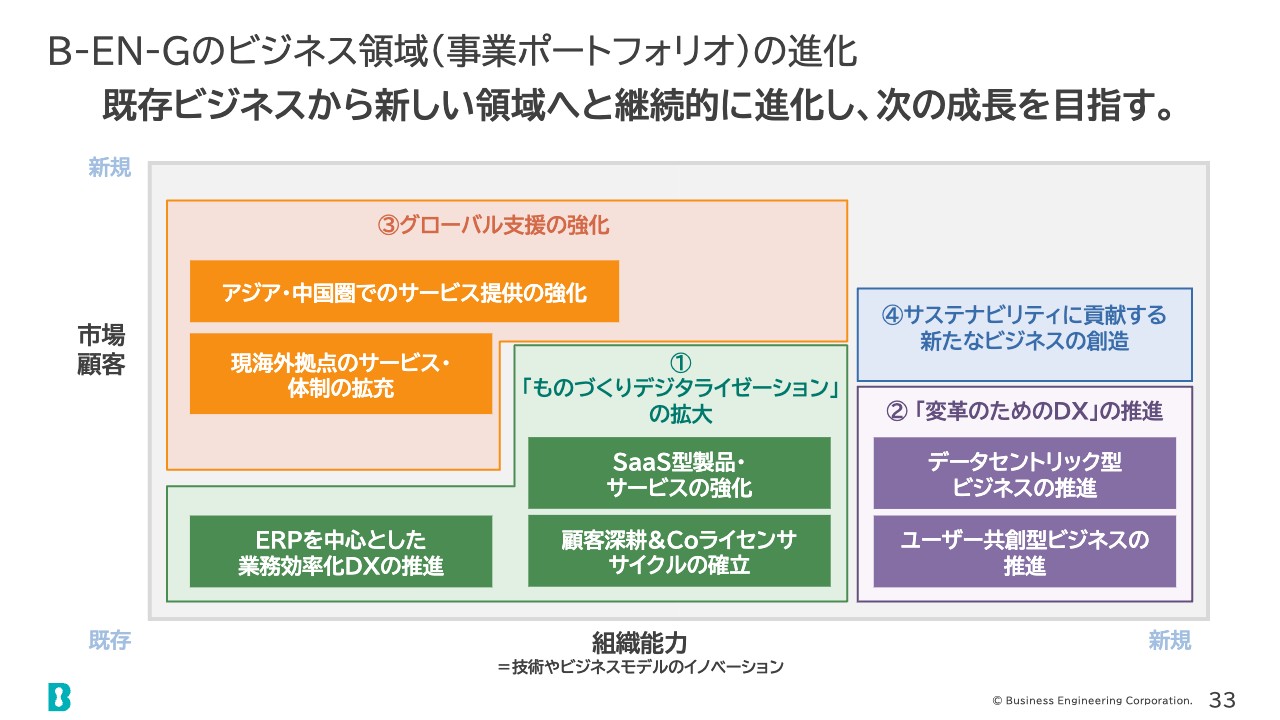

B-EN-Gのビジネス領域(事業ポートフォリオ)の進化

1つ目は、私どもの現在のビジネスの核になる部分ですが、スライド緑色の「ものづくりデジタライゼーションの拡大」、2つ目は紫色の「変革のためのDXの推進」で新しいビジネスの取り組みとなります。3つ目はオレンジ色の「グローバル支援の強化」、4つ目は青色の「サステナビリティに貢献する新しいビジネスの創造」です。

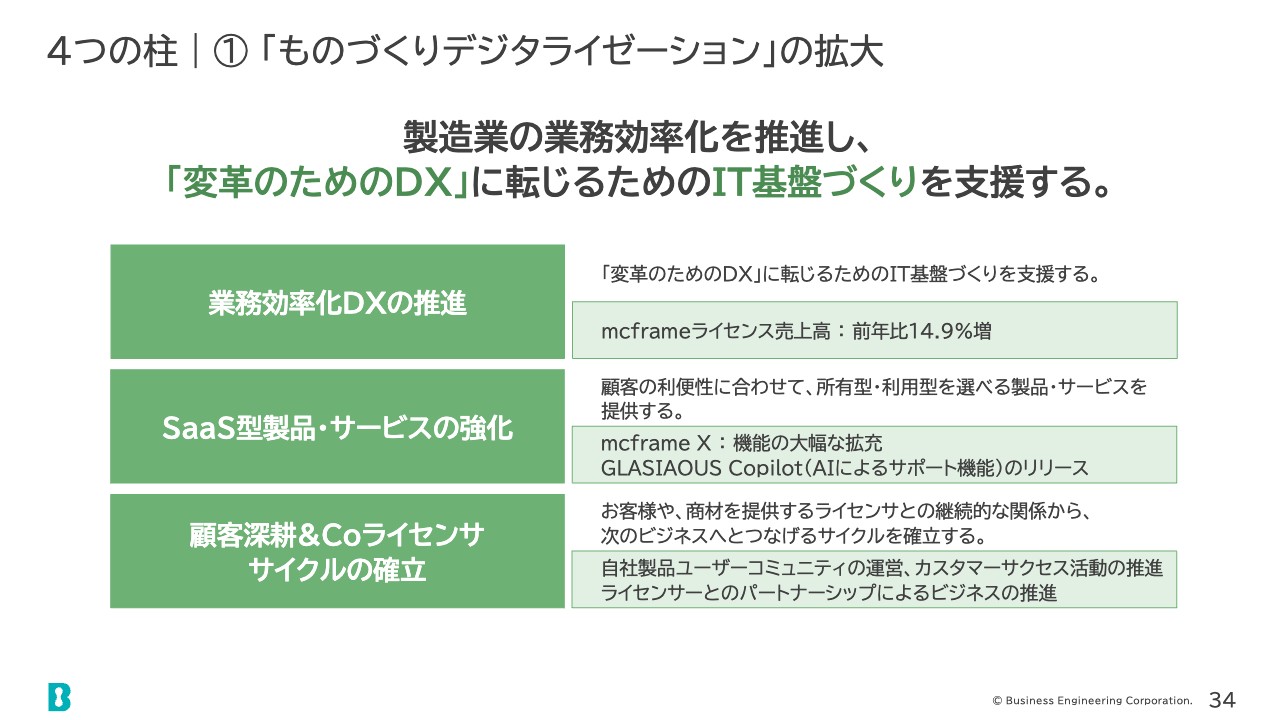

4つの柱|①「ものづくりデジタライゼーション」の拡大

1つ目の「ものづくりデジタライゼーション」の拡大についてご説明します。まず、業務効率化のためのDXを推進します。現在、お客さまのERPや周辺システムへのニーズは大変高く、mcframeライセンス売上高は前期比14.9パーセント増と非常に大きな伸び率となりました。

また、SaaS型製品・サービスの強化に取り組みます。「mcframe」のSaaS製品である「mcframe X」の大幅な機能拡充や、海外拠点向け会計SaaSサービス「GLASIAOUS Copilot」の生成AIによるサポート機能の充実を図りました。

顧客深耕&Coライセンサ、サイクルの確立においては、mcframeのユーザーコミュニティの運営、カスタマーサクセス活動の推進、ライセンサーとのパートナーシップ強化によりビジネスを拡大してきました。

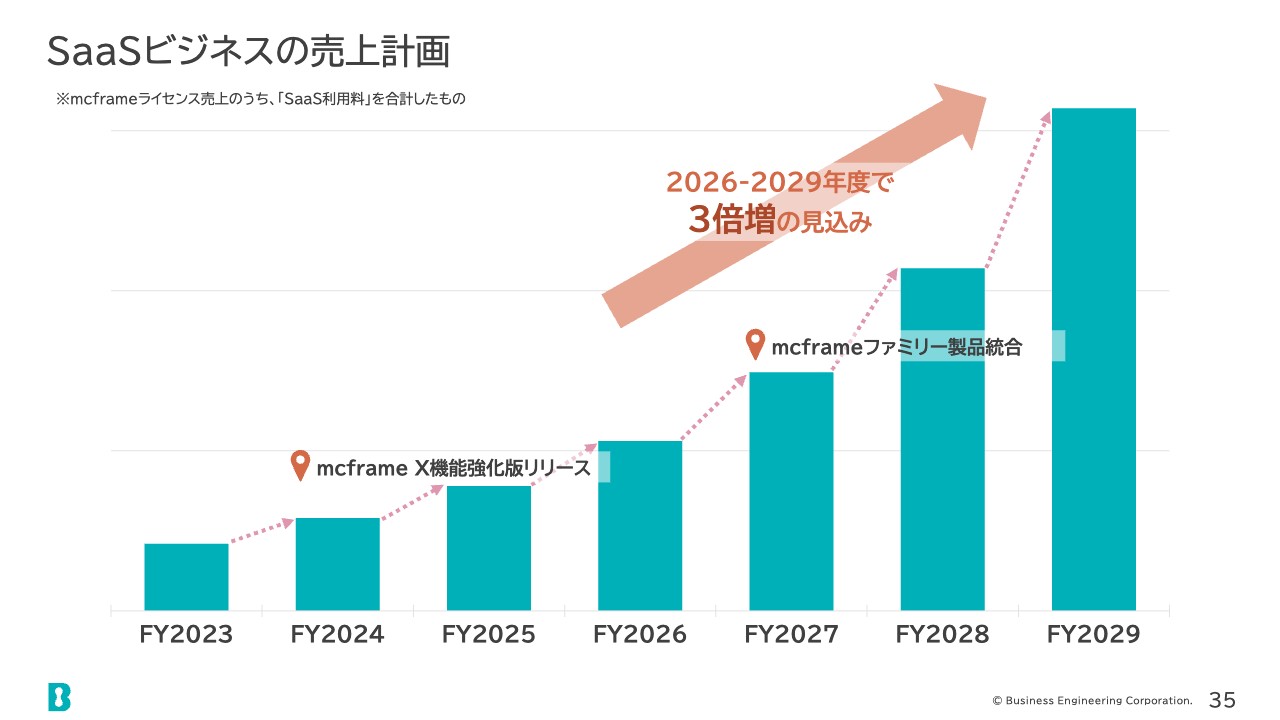

SaaSビジネスの売上計画

2026年度以降もSaaSビジネスは大幅に増加する見込みです。

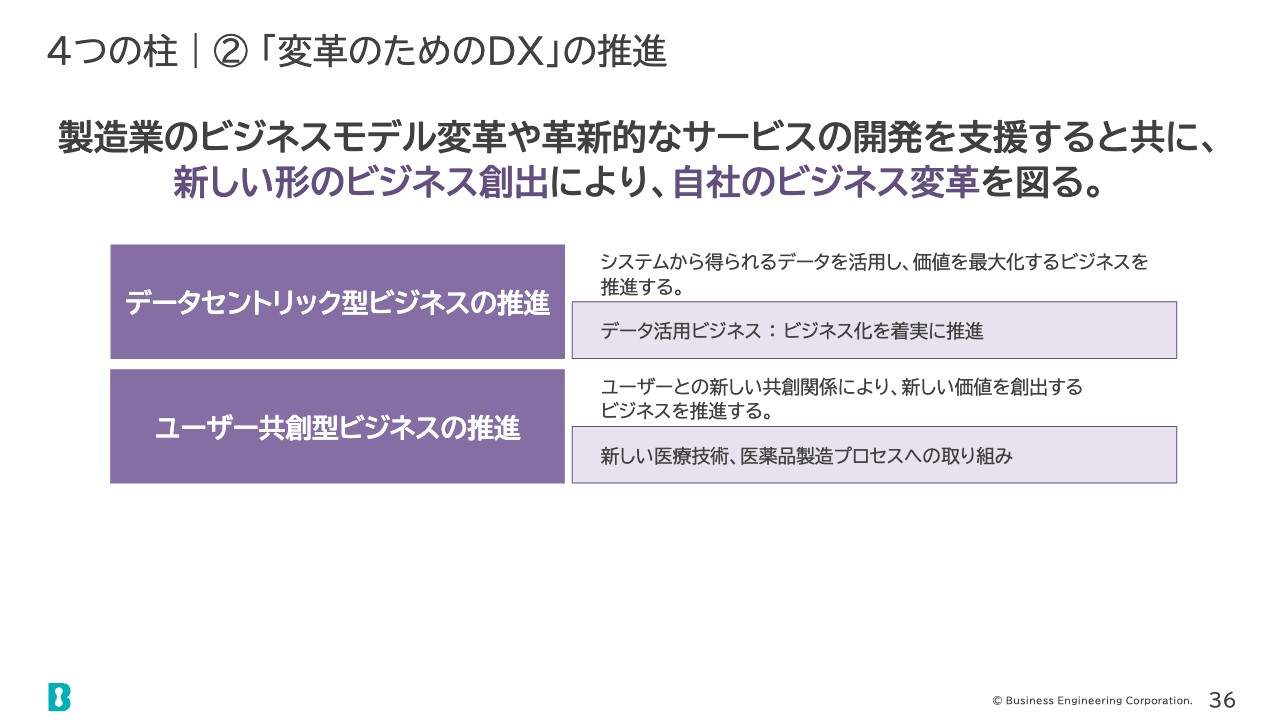

4つの柱|② 「変革のためのDX」の推進

2つ目は、「変革のためのDX」の推進です。新しい形のビジネスの創出により、自社のビジネス変革を図ります。「データセントリック型ビジネスの推進」では、プロジェクトを通して着実にデータ活用のビジネス化を推進していきます。

「ユーザー共創型ビジネスの推進」では、新しい医療技術や医薬品製造プロセスへの取り組みを開始しています。

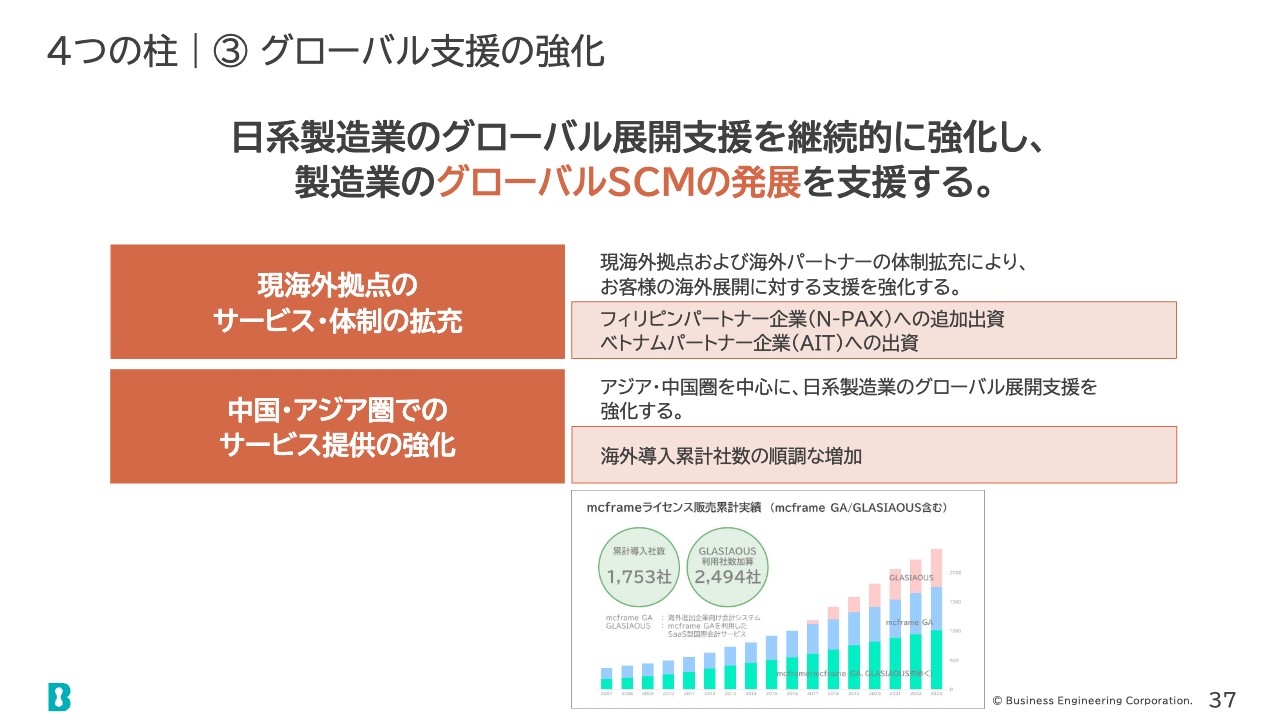

4つの柱|③ グローバル支援の強化

3つ目は「グローバル支援の強化」です。現海外拠点のサービス・体制の拡充を図ります。昨年度はフィリピンパートナー企業のN-PAX社へ追加出資を行いました。本年度はベトナムパートナー企業のAIT社への出資を予定しています。

スライド下部の棒グラフに記載のとおり、自社開発製品や自社プロダクトは順調に海外での累計導入社数を増やしています。

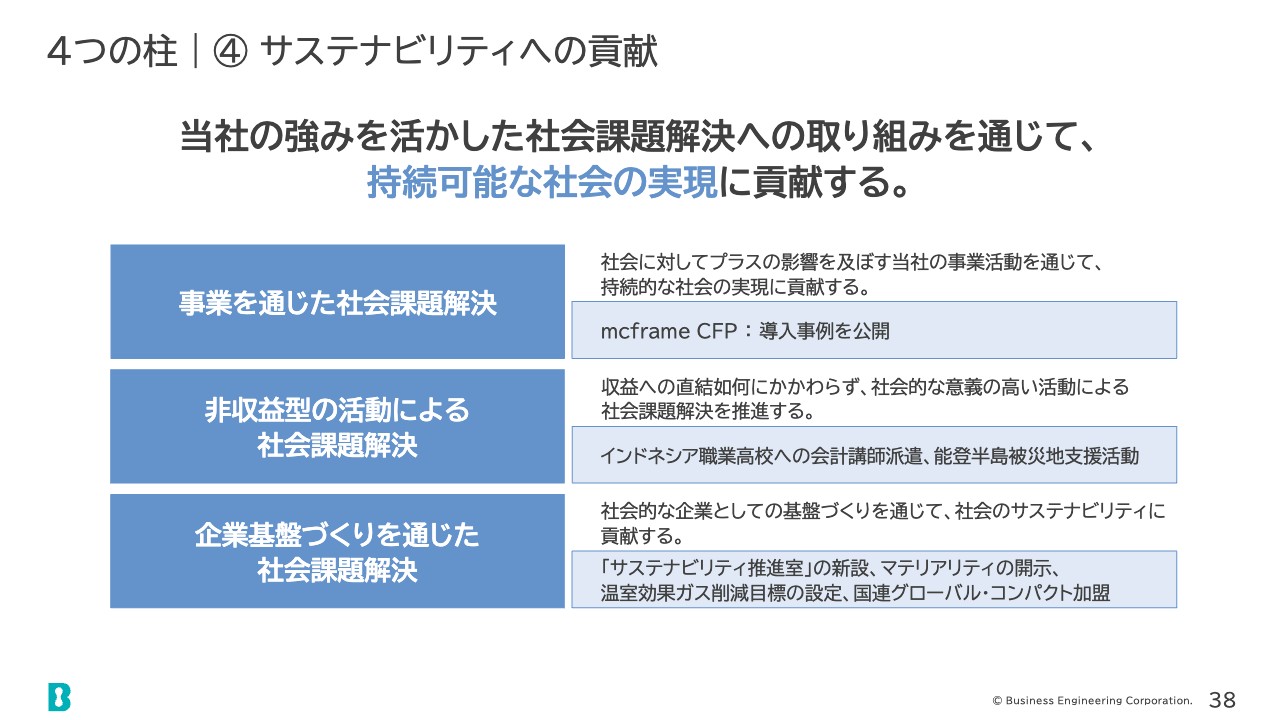

4つの柱|④ サステナビリティへの貢献

4つ目は「サステナビリティへの貢献」です。当社の事業活動を通じた社会課題解決への取り組みについては、製造業の温室効果ガス排出量をシミュレーションする「mcframe CFP」をリリースし、導入事例を公開しました。

非収益型の活動としては、インドネシア職業高校への会計講師派遣、能登半島震災被災地への支援活動を行いました。

企業基盤づくりを通じた取り組みでは、「サステナビリティ推進室」を新設し、マテリアリティの開示や温室効果ガスの削減目標を設定しました。加えて、国連グローバル・コンパクトへ加盟しています。

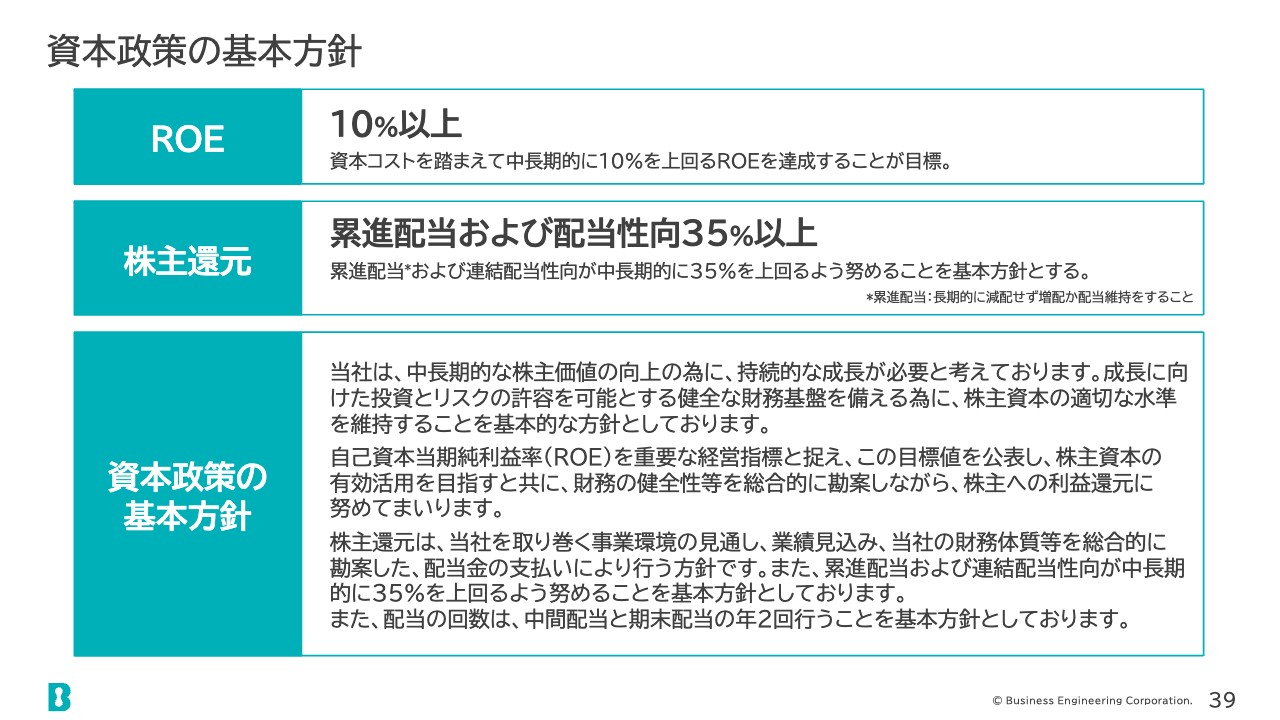

資本政策の基本方針

資本政策の基本方針についてご説明します。ROEは、資本コストを踏まえて中長期的に10パーセントを上回る目標としています。株主還元は、累進配当および連結配当性向が中長期的に35パーセントを上回るよう努めます。

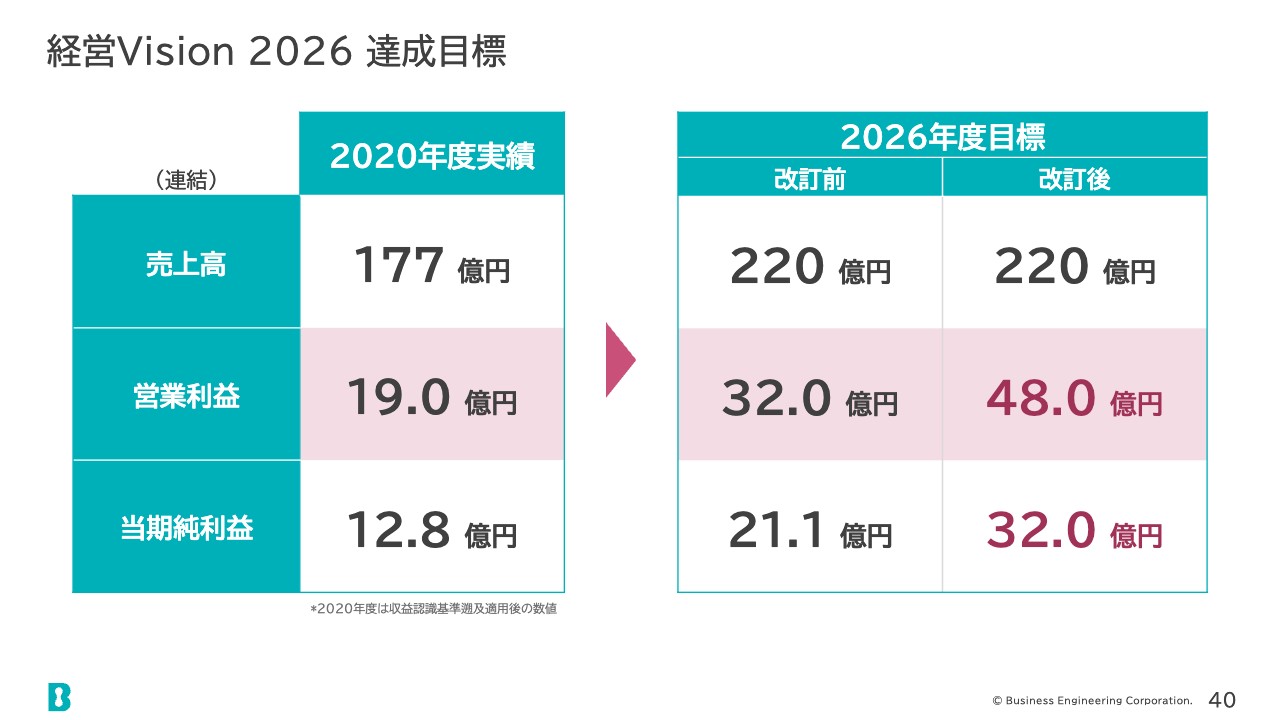

経営Vision 2026 達成目標

「経営Vision 2026」の2026年度の数値目標です。スライド記載の数値目標に向けて、今期も確実に進捗していきたいと考えています。

以上でご説明を終了します。ありがとうございました。

質疑応答(要旨)①

Q:人材の採用と育成の状況はどうか。

A:どの業界でも同様だと思いますが、多くの企業で採用状況は厳しいようです。特にデジタル人材の不足は、ビジネス拡大のボトルネックとも言えます。その中でもIT経験者の中途採用は非常に難しくなっておりまして、IT業界では当社に限らず、ほぼすべての企業で人材獲得に苦労しており、それは新卒採用でも同様です。

その対策として、当社では第二新卒の採用に力を入れています。例えばユーザー側でITを使っていた人などを採用してトレーニングする、その育成メニューを拡充するなどして対応しています。また、長く働いて頂けるよう、報酬面や職場環境の改善なども進めています。子会社のB-SERVでは秋田支店を開設し、地方で働きたい優秀な学生の獲得などにも努めています。

質疑応答(要旨)②

Q:mcframeのライセンス販売が4Qに増えたと思うが、その要因は何か。

A:お客様のシステムライフサイクルのタイミングの関係でたまたま4Qに多くなったものと認識しています。トレンドとして変化したなど、特段の要因があったわけではありません。

質疑応答(要旨)③

Q:mcframe Xの開発のピークは今期なのか来期以降なのか。

A:開発に終わりはないというものの、今期と来期がピークと考えています。

質疑応答(要旨)④

Q:既存のmcframe製品とmcframe Xとのカニバリは生じないのか。

A:mcframe 7のターゲットは売上規模で100億円以上の企業様となります。一方、mcframe Xはそれ以下の規模の企業様での利用を想定しています。複雑なシステム構成にせず、提供された機能をある意味割り切って使っていただくケースです。また、大手企業様の海外拠点での利用を想定しています。

質疑応答(要旨)⑤

Q:ソリューション事業の上期・下期の売上予想について、昨年度は上期に偏っていたが今期は平準化される見込みか。

A:昨年度は上期に追加受注などが多い状況がありましたが、今期は平準化されると見ています。

質疑応答(要旨)⑥

Q:グリコ出荷停止の件とは関係ないのか。どんな難しさがあるのか。

A:江崎グリコ様の件には当社は関与していません。一般消費財を扱う、特に賞味期限の短い食品を扱う企業様では、大規模なシステム入れ替えは非常に大変なプロジェクトとなります。

当社にも同様の業種・業態のお客様がいらっしゃいます。今回の件は、改めてそのようなお客様への提案、リスク認識、プロジェクト遂行の難しさを再認識させてくれました。

質疑応答(要旨)⑦

Q:4Qで販管費が膨らんでいたようだが、一過性のものか、永続的なものか。

A:技術力の強化、教育などに加え、賞与の引き当てなどが加わり、(例年も同様ですが)費用が膨らむこととなりました。また、販管費ではありませんが、先にお伝えしたオフィスの改善などにも費用が掛かりました。

質疑応答(要旨)⑧

Q:mcframeの販売が伸びている領域はどこか。新規パートナーが貢献しているのか。

A:昨年度は新規パートナー様の加入が多く、新規パートナー様による貢献も大きかったといえます。一方、既存パートナー様によるところも大きかった年でした。既存の主要パートナー様との間で、見込み案件、プロジェクト状況、要員などについて定期的に情報交換を行い、確実に実績を伸ばすことができました。

また、mcframeのシェアも伸び、以前から同種の製品を扱っていたパートナー企業様が、新たにmcframeを取り扱ってくれるような状況も増えています。その結果、十数パーセントと言う高い伸びを達成できました。

質疑応答(要旨)⑨

Q:ベトナムのパートナーへの出資の詳細を教えて欲しい。

A:当社は現在中国、タイ、インドネシア、シンガポールに現地法人を持っています。ベトナムは社会主義の国であり、現地法人の設立が容易ではありません。出資先のAITとは既にmcframeの開発やシステム導入というビジネス関係があり、ここに出資することにより現地法人に準じる関係を構築したいと考えています。

昨年フィリピンのN-PAX社に出資しましたが、それと同様な動きです。ベトナムやフィリピンは、日系企業からのシステム化ニーズが高く、しっかりと対応していきたいと考えています。

なお、出資の時期は今上期の予定です。持分法適用の対象となる予定はありません。

質疑応答(要旨)⑩

Q:SaaSの拡販にもつながると見ているか。

A:まずは会計系の案件が多いとは思いますが、今後はSaaS系も増えていくと見ています。

※質疑応答部分は、企業提供の要旨になります。

この銘柄の最新ニュース

ビーエンジのニュース一覧- Release of Edited Transcript (Including Q&A Session) of FY2025 3Q Financial Results Briefing 2026/02/16

- 2026年3月期 第3四半期決算説明(説明会質疑応答含む) 書き起こし公開のお知らせ 2026/02/16

- ビジネスエンジニアリング、通期予想を再度上方修正 AI技術を活用・進化、AIと共存へ 2026/02/13

- 2026年3月期 第3四半期決算説明 動画公開のお知らせ 2026/02/06

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/06

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ビジネスエンジニアリングの取引履歴を振り返りませんか?

ビジネスエンジニアリングの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。