コマースOneホールディングスのニュース

【QAあり】コマースOneHD、サービス拡充や価格改定が寄与し増収増益 EC事業を加速させる新サービス提供開始

企業理念

清水究氏(以下、清水):株式会社コマースOneホールディングス取締役管理本部長の清水です。本日は、当社の決算説明会にご参加いただき、ありがとうございます。

2025年3月期第2四半期中間期の決算説明を開始します。私から会社概要と財務サマリーについてご説明します。

当社グループの企業理念です。当社グループは企業理念に「テクノロジーを活用する人の力を最大化させるプラットフォーム」と、「誰もが自己実現を追求できるフェアな社会の実現」を掲げています。

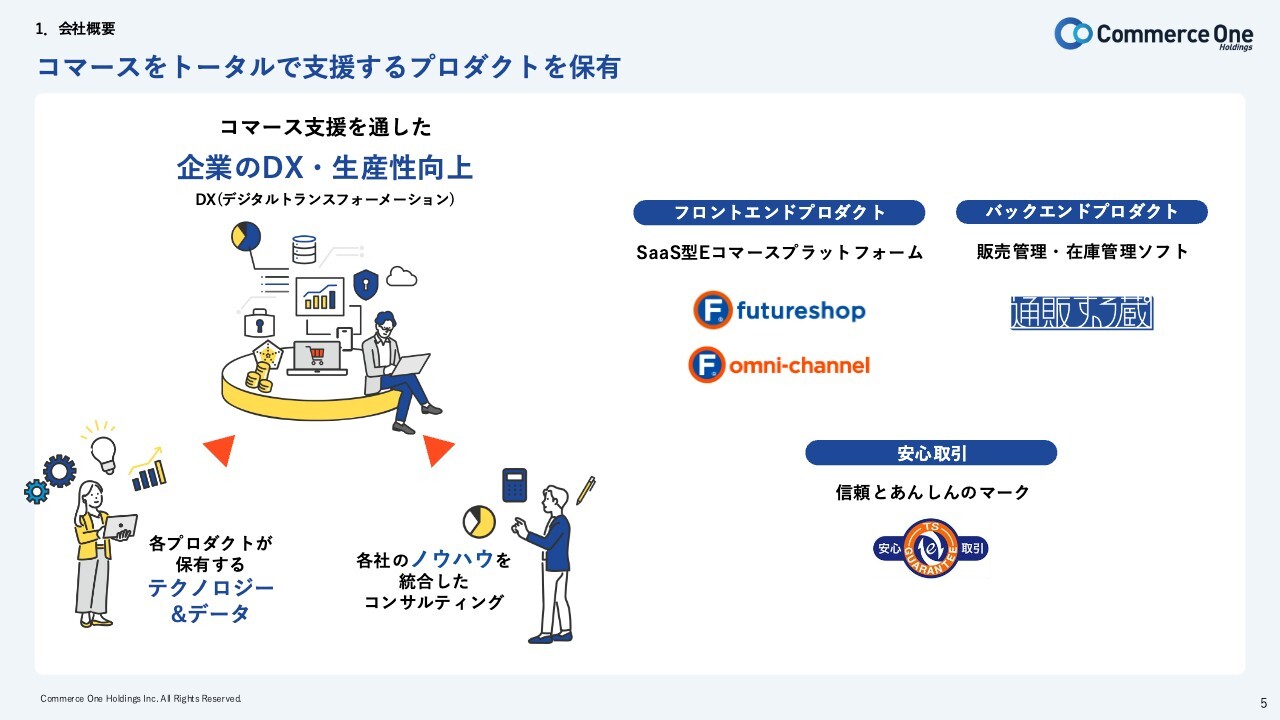

コマースをトータルで支援するプロダクトを保有

清水:当社グループは、企業理念を達成するために、Eコマース支援事業に注力しており、EC事業者をトータルで支援するプロダクトを保有しています。主な事業内容は、Eコマース支援を通して、企業のDX・生産性向上を支援することです。

各プロダクトが保有するテクノロジーや、グループ各社がECサイトのフロントエンドやバックエンドで収集してくるデータ等、ノウハウを統合したコンサルティングを支援して実行しています。

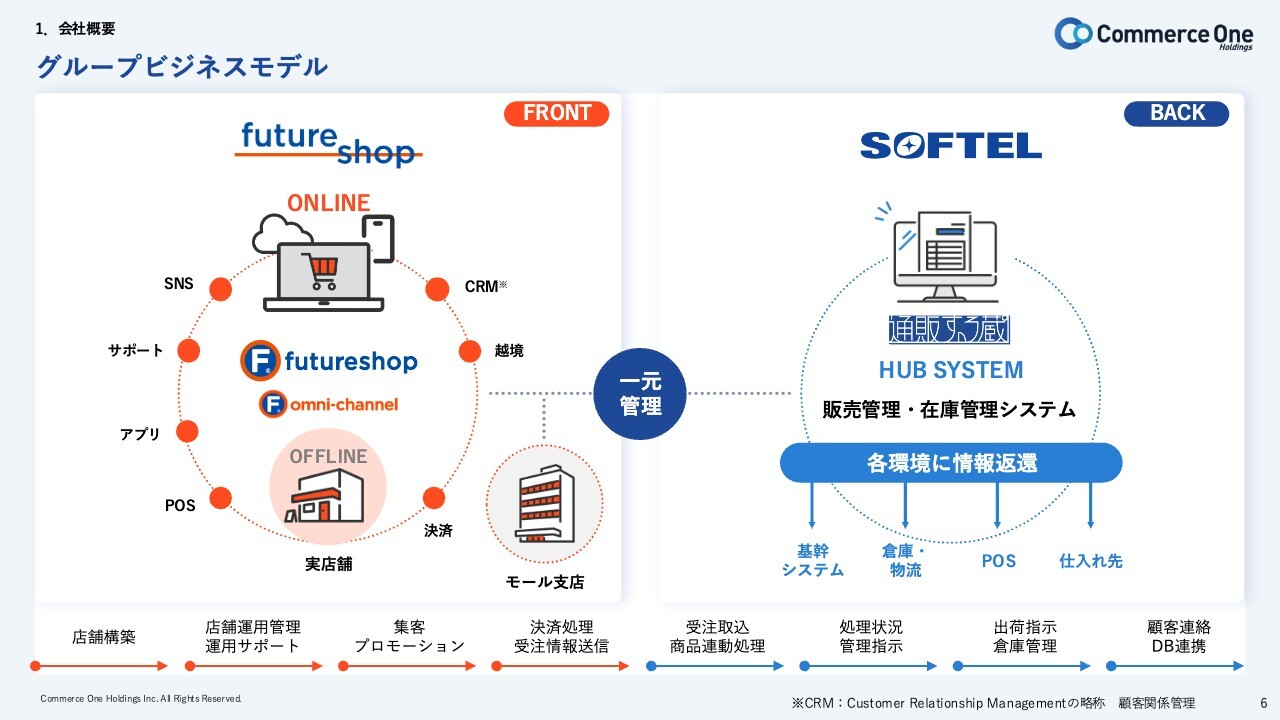

グループビジネスモデル

清水:当社グループのビジネスモデルの特徴です。フロントサイドでECカートと呼ばれている、「futureshop(フューチャーショップ)」を中心とした自社ECサイトの構築プラットフォームを提供しています。

加えて、ソフテルではECサイトのバックヤードを効率化させるツールである「通販する蔵」という商品を提供しています。

フロント、バックともにSaaSで保有し、グループとして一気通貫でお客さまにサービスを提供できるのが当社グループの強みです。

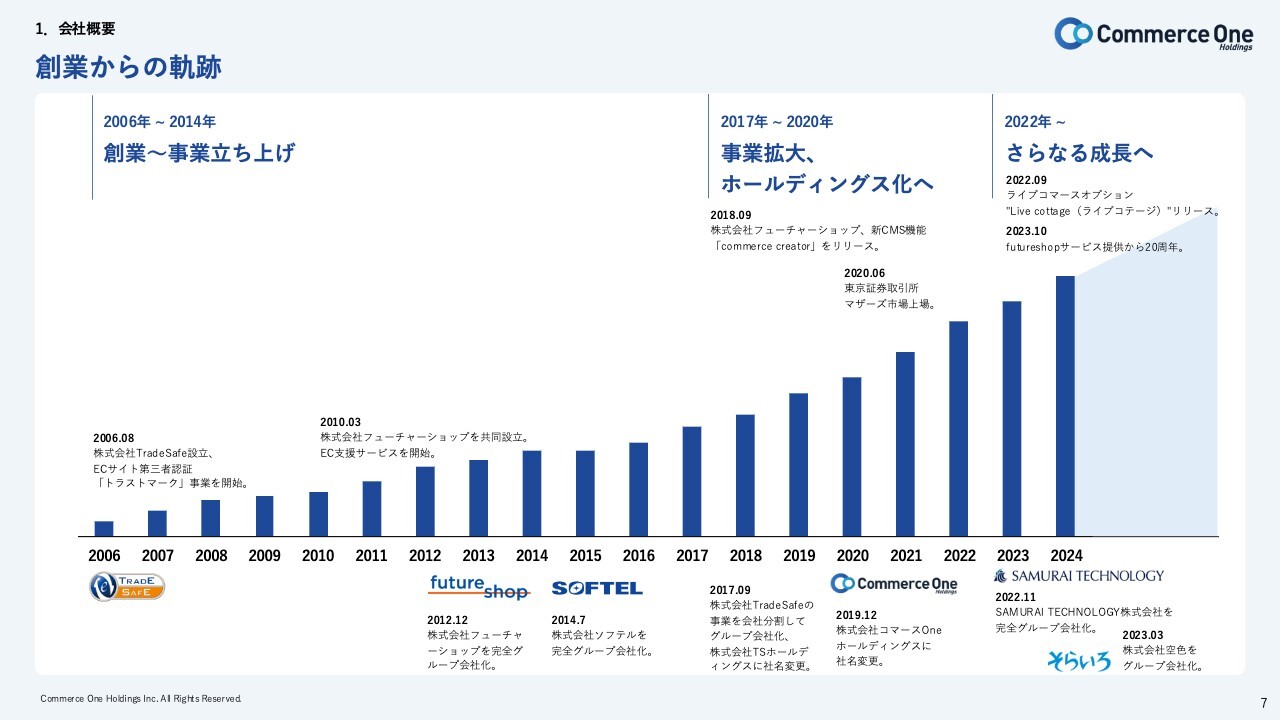

創業からの軌跡

清水:創業からの軌跡です。2006年に創業し、EC市場の信頼と安全性をテーマに、これまで少しずつさまざまな事業を拡大し、売上を積み上げてきています。

今後、さらなる成長として、積極的な投資をコア事業・新規事業ともに行っていきたいと考えています。

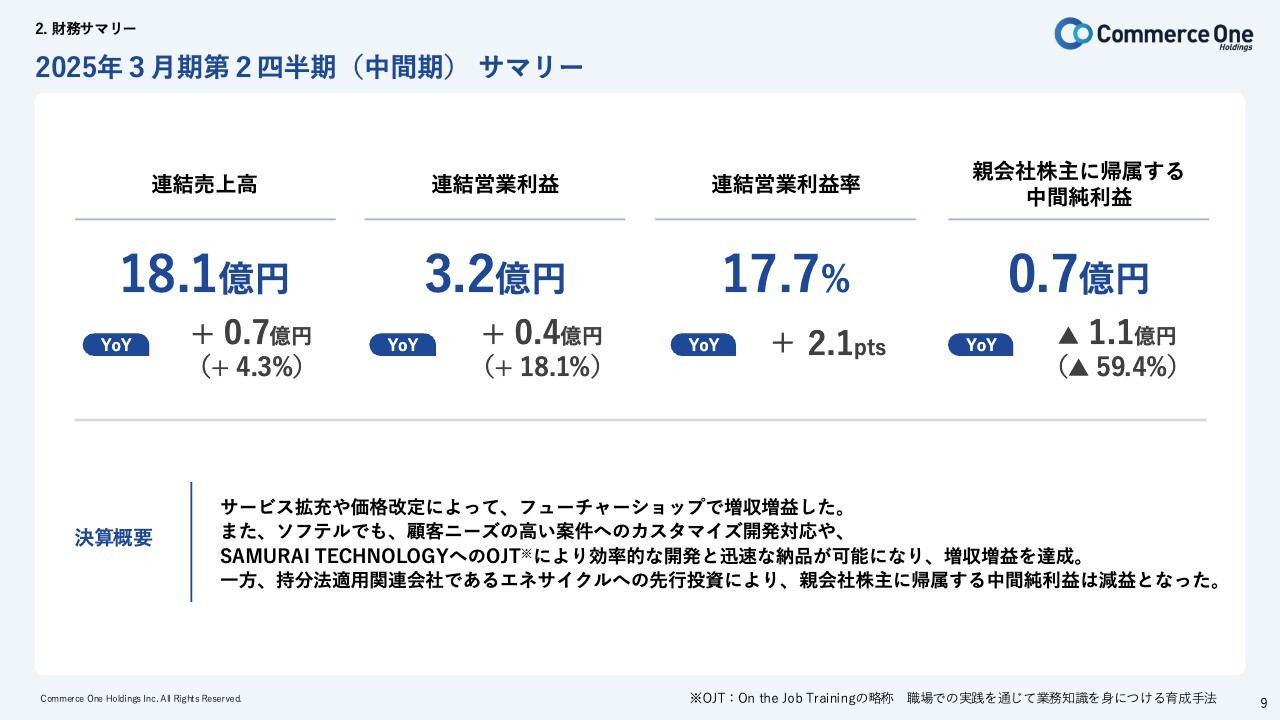

2025年3月期第2四半期(中間期)サマリー

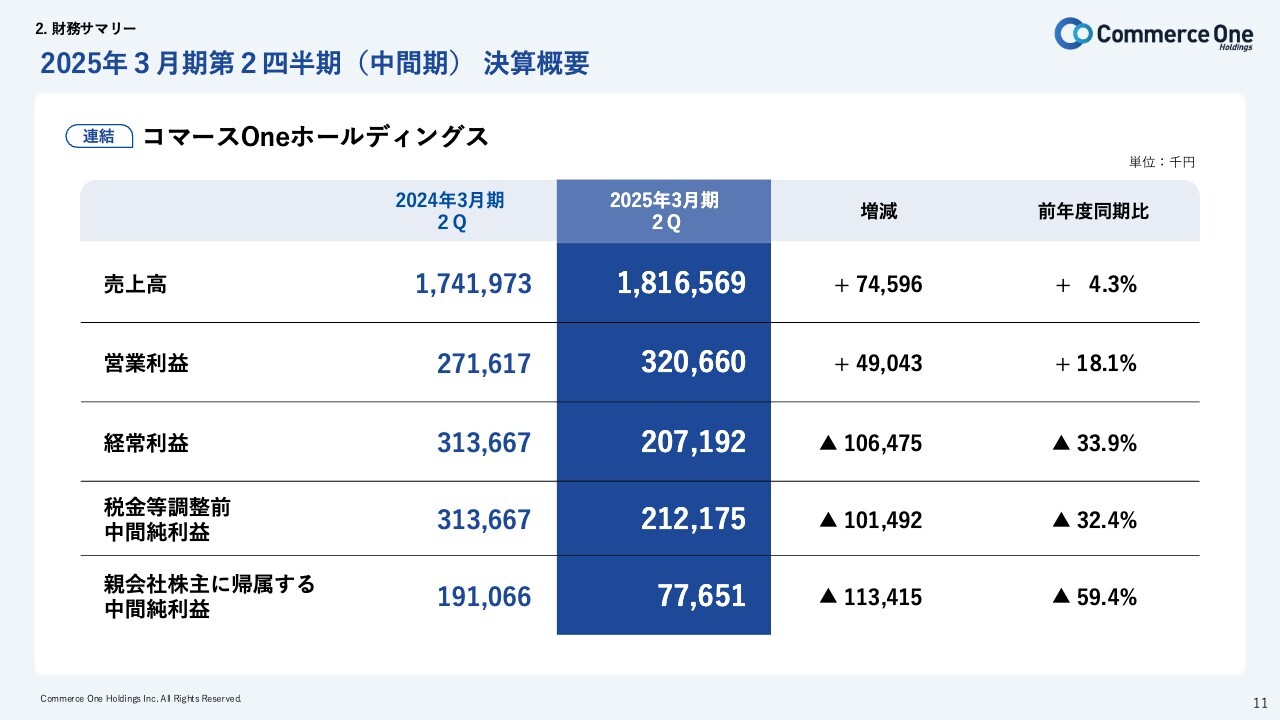

清水:財務サマリーです。2025年3月期第2四半期累計期間の数値を記載しています。

今期業績についてお伝えします。連結売上高は18億1,000万円、連結営業利益は3億2,000万円、連結営業利益率は17.7パーセント、親会社株主に帰属する中間純利益は7,000万円です。

前年同期比で、連結売上高は7,000万円増、連結営業利益は4,000万円増、営業利益率はプラス2.1ポイント、親会社株主に帰属する中間純利益は1億1,000万円減となっています。

当第2四半期累計期間においては、コア事業でEC事業者の支援サービスを提供しているフューチャーショップ、ならびにソフテルにおいて、サービス拡充や価格改定、また収益性の高い案件を取れたことで、どちらも増収増益となっています。

親会社株主に帰属する当期中間純利益は、持分法適用関連会社のエネサイクルにおける先行投資費用を取り込んだことで、前年比で1億1,000万円の減益となっています。

2025年3月期第2四半期(中間期)事業ハイライト

清水:今回の決算説明における事業ハイライトです。昨日適時開示していますが、株式会社既読という会社をグループインしました。この点は、成長戦略の部分で詳細をご説明します。

2025年3月期第2四半期(中間期)決算概要

清水:決算数値の概要をご説明します。スライドは、前年同期比の数値です。

前年同期比で、連結売上高はプラス4.3パーセント、連結営業利益はプラス18.1パーセント、連結経常利益はマイナス33.9パーセント、親会社株主に帰属する中間純利益はマイナス59.4パーセントです。

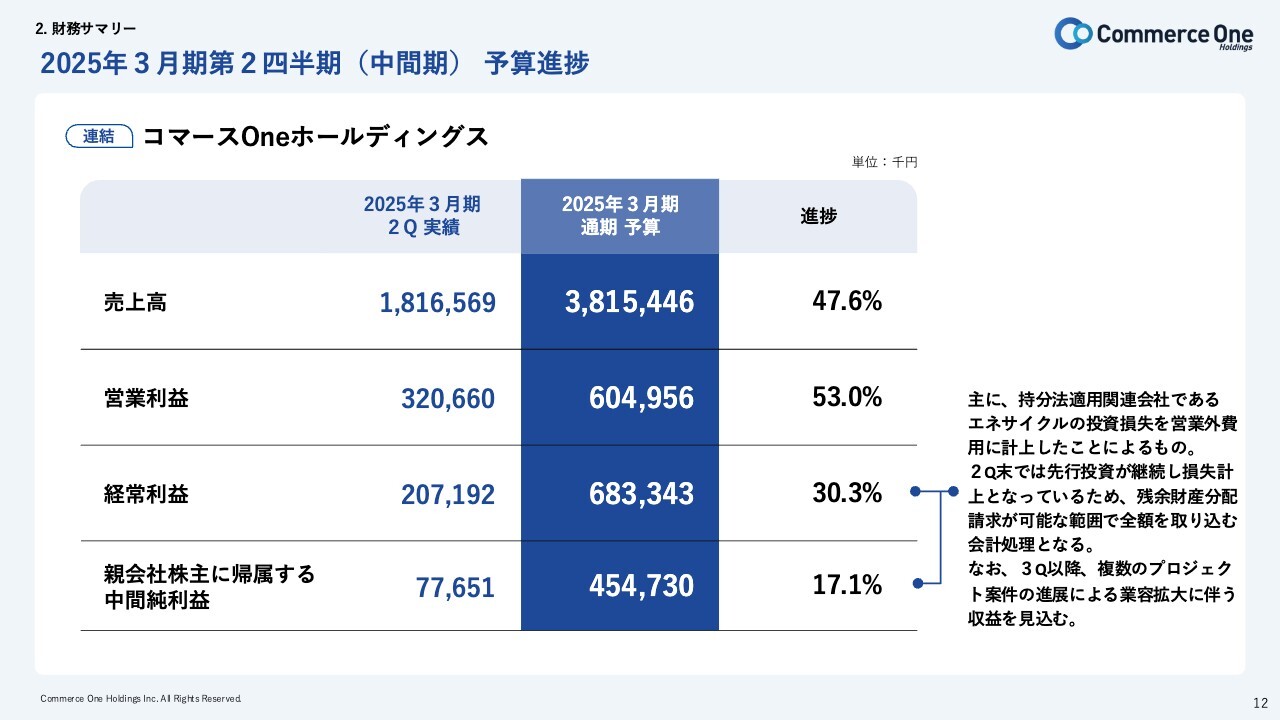

2025年3月期第2四半期(中間期)予算進捗

清水:当第2四半期累計期間の連結予算進捗です。

連結売上高は、通期予算の38億1,500万円に対し、進捗率47.6パーセントの18億1,600万円です。当第2四半期時点で50パーセントに達していませんが、今後、積み上げ型のストック売上が下期にかけて寄与してくるため、想定内の順調な進捗となっています。

連結営業利益は、通期予算の6億490万円に対し、進捗率53パーセントの3億2,060万円です。

連結経常利益は、通期予算の6億8,330万円に対し、進捗率30.3パーセントの2億710万円です。

経常利益以下で、通期予算の進捗が鈍化していますが、この原因は、先ほどもお伝えしたとおり、持分法適用関連会社であるエネサイクルの投資損失を、営業外費用で計上したことによるものです。

エネサイクルは、当中間期間まで先行投資が続いていますが、第3四半期以降、複数プロジェクトの案件進捗が見込まれています。現時点では通期予算を達成する収益を見込んでいます。

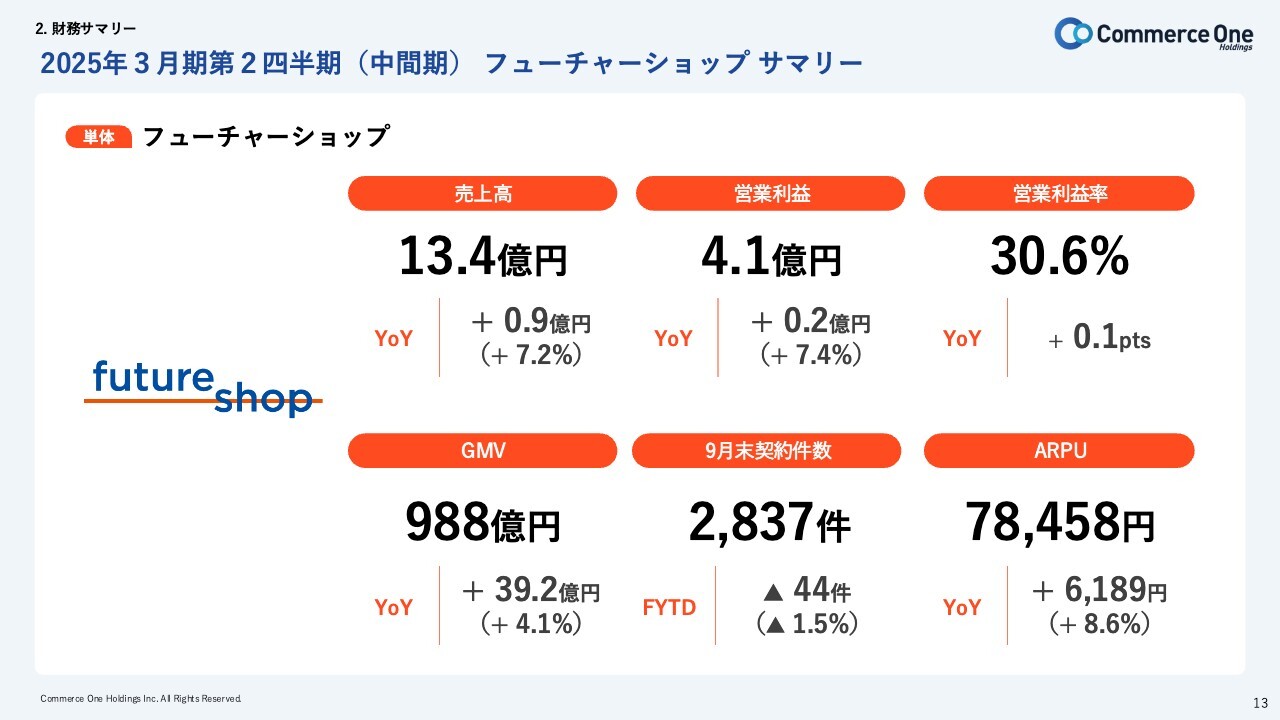

2025年3月期第2四半期(中間期)フューチャーショップ サマリー

清水:各社単体の数値をご説明します。フューチャーショップ単体の実績についてです。

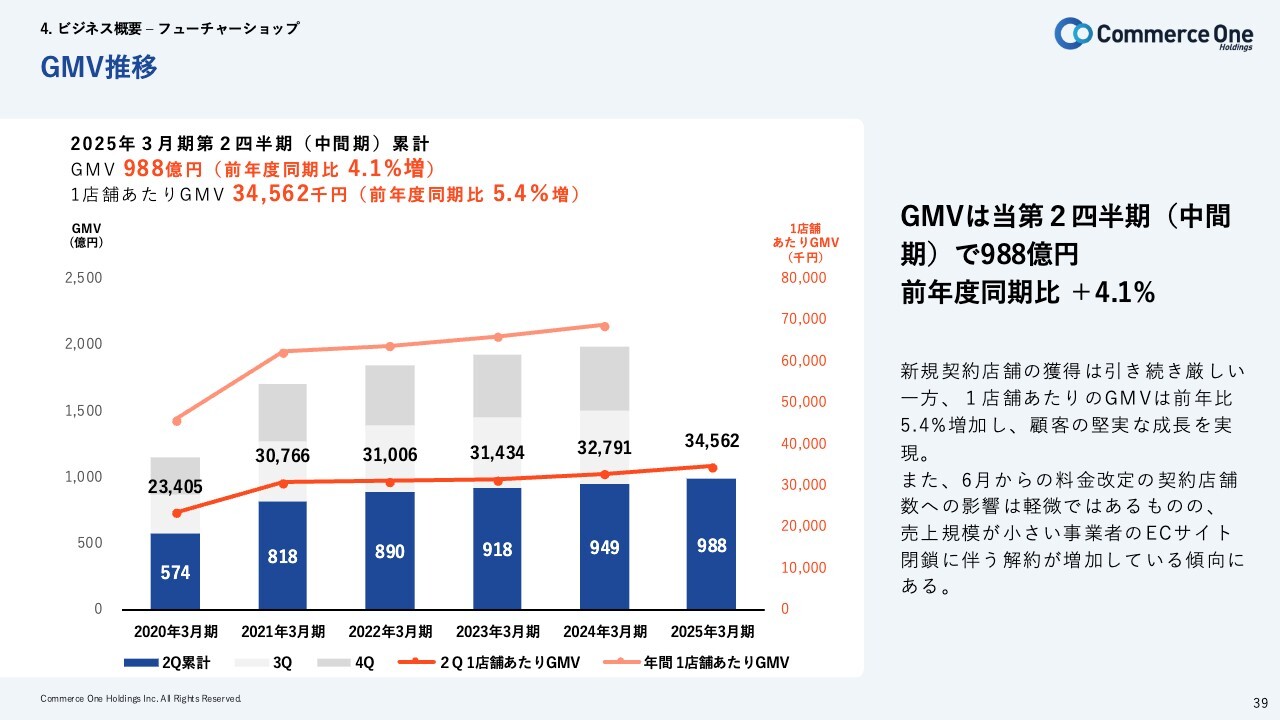

売上高は、前年同期比9,000万円増の13億4,000万円、営業利益は、前年同期比2,000万円増の4億1,000万円、営業利益率は、前年同期比0.1ポイント増の30.6パーセント、GMVは、前年同期比39億2,000万円増の988億円です。

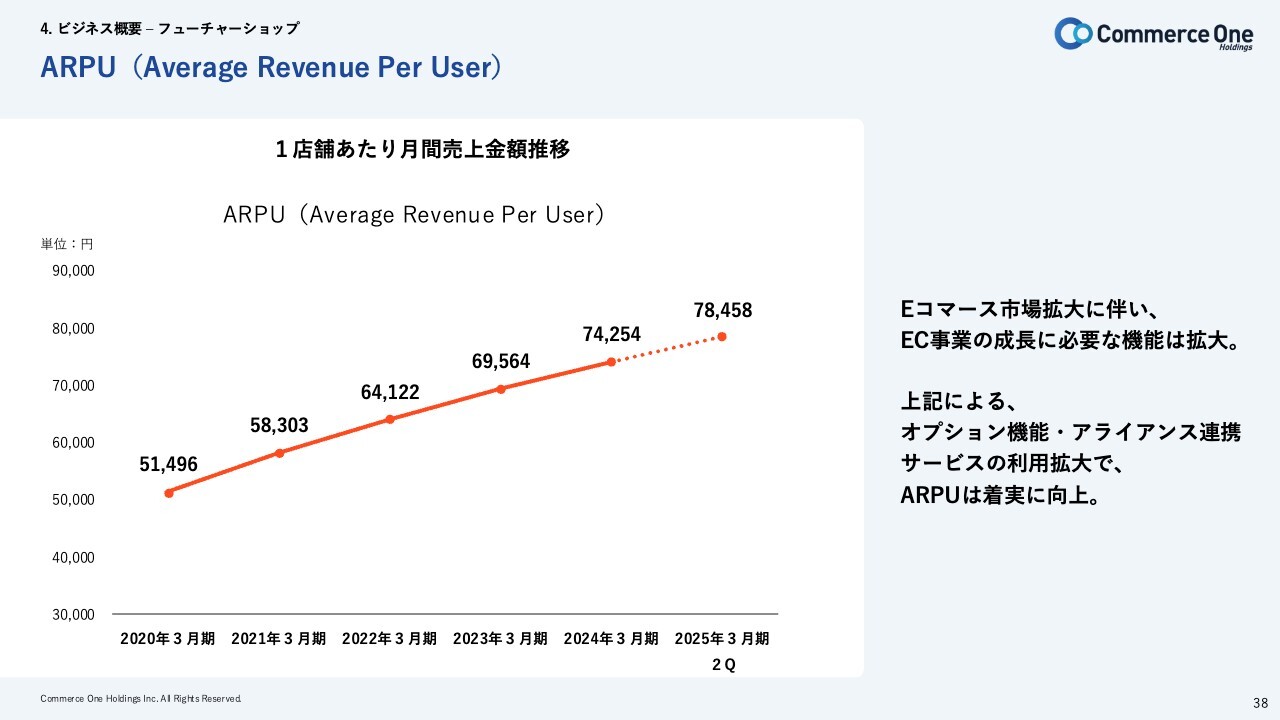

契約件数は、前年同期比44件減少の2,837件、ARPUは、前年同期比6,189円の増加で7万8,458円です。

売上高およびARPUの増加要因は、導入企業さまの成長に伴い、オプション機能、アライアンスサービスの利用が引き続き拡大したことと、価格改定の影響が挙げられます。

2025年3月期第2四半期(中間期)ソフテル サマリー

清水:ソフテルとSAMURAI TECHNOLOGY(サムライテクノロジー)の合算当期実績についてご説明します。

売上高は、前年同期比280万円増の4億2,000万円、営業利益は、前年同期比860万円増の3,000万円、営業利益率は、前年同期比2ポイント増の8.9パーセントです。

営業利益が前年同期比でプラスに転じているのは、一昨年から投資してきたSAMURAI TECHNOLOGYのエンジニアの育成コストが減り、収益化に貢献できるようになってきたことが要因です。

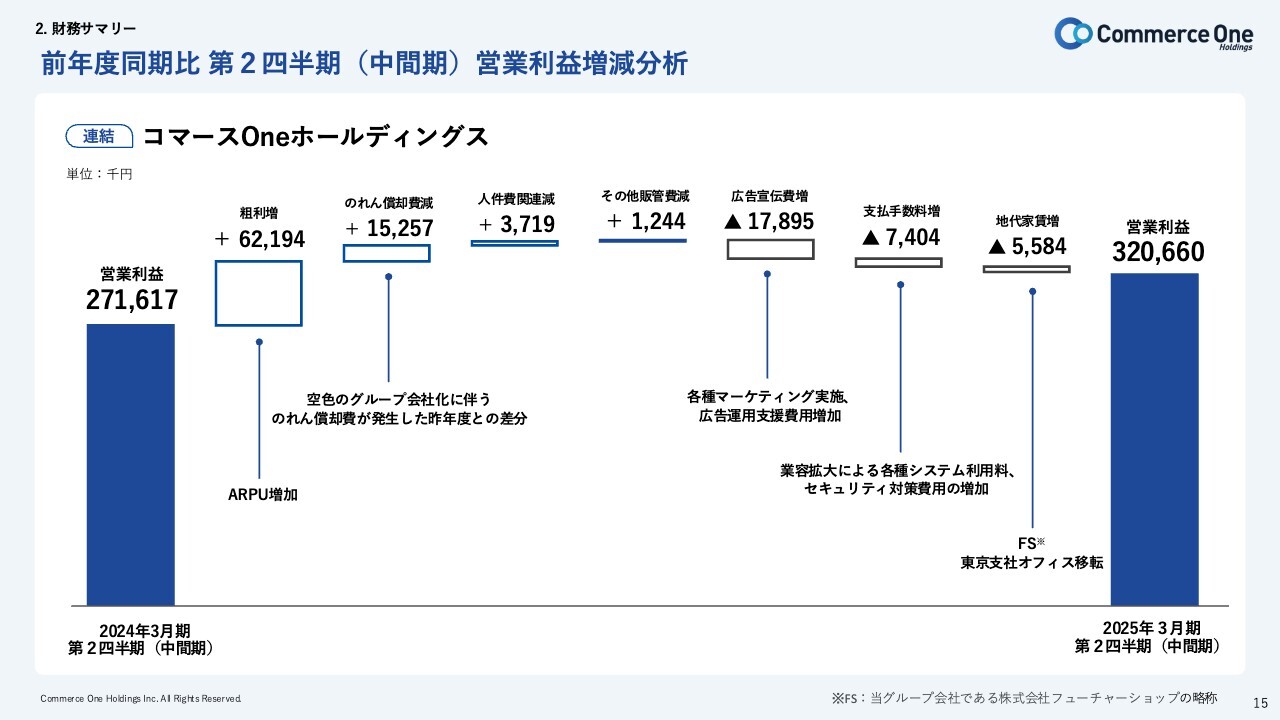

前年度同期比 第2四半期(中間期)営業利益増減分析

清水:連結営業利益の増減分析です。

連結営業利益は、3億2,066万円と、前年同期の2億7,161万円に対し4,904万円の増益です。増加要因は、フューチャーショップの取引高拡大に伴う粗利益の増加が6,219万円です。また、連結のれんの償却も今期はなくなり、コストは1,525万円減少しています。

その他の減少要因は、フューチャーショップを中心とした各社マーケティングの実施費用により、1,789万円の広告宣伝が増加したことが挙げられます。

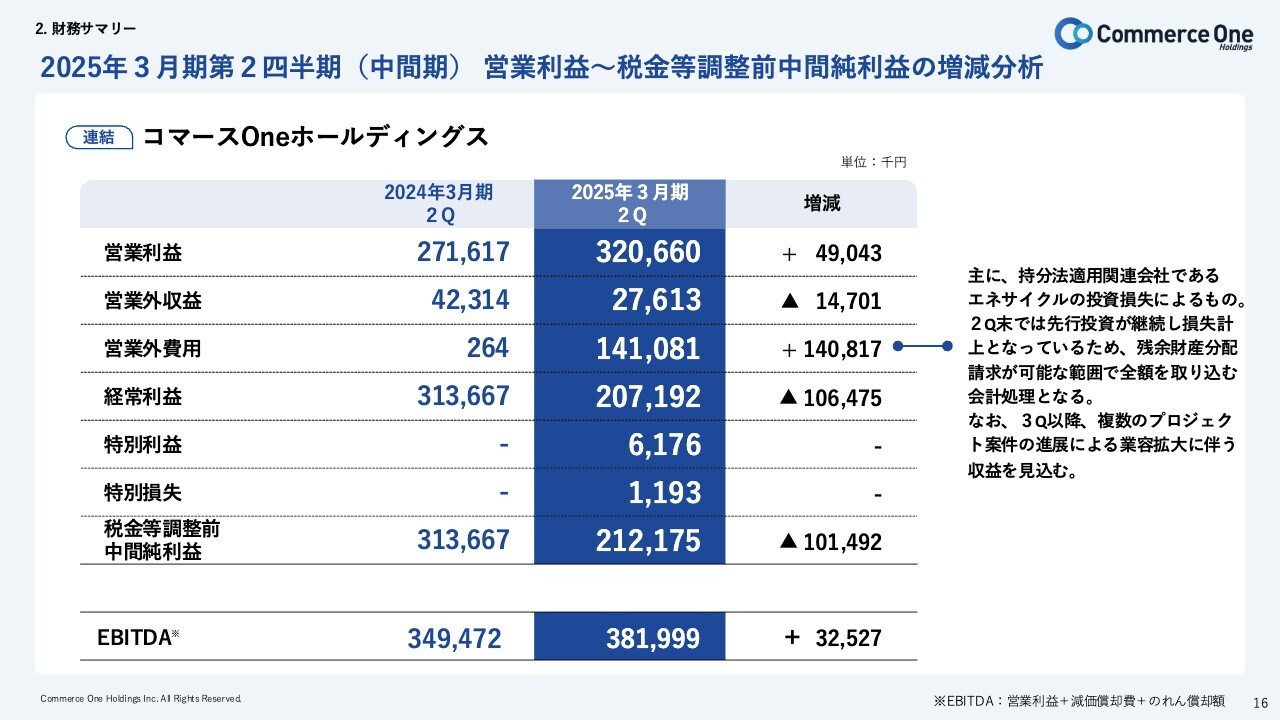

2025年3月期第2四半期(中間期)営業利益〜税金等調整前中間純利益の増減分析

清水:連結営業利益以下の項目の前年同期比です。連結営業外費用では、持分法適用関連会社のエネサイクルの先行投資が実施された影響で、1億2,400万円程度の損失を取り込んでいます。連結経常利益は、前年同期比で1億647万円程度減少しています。

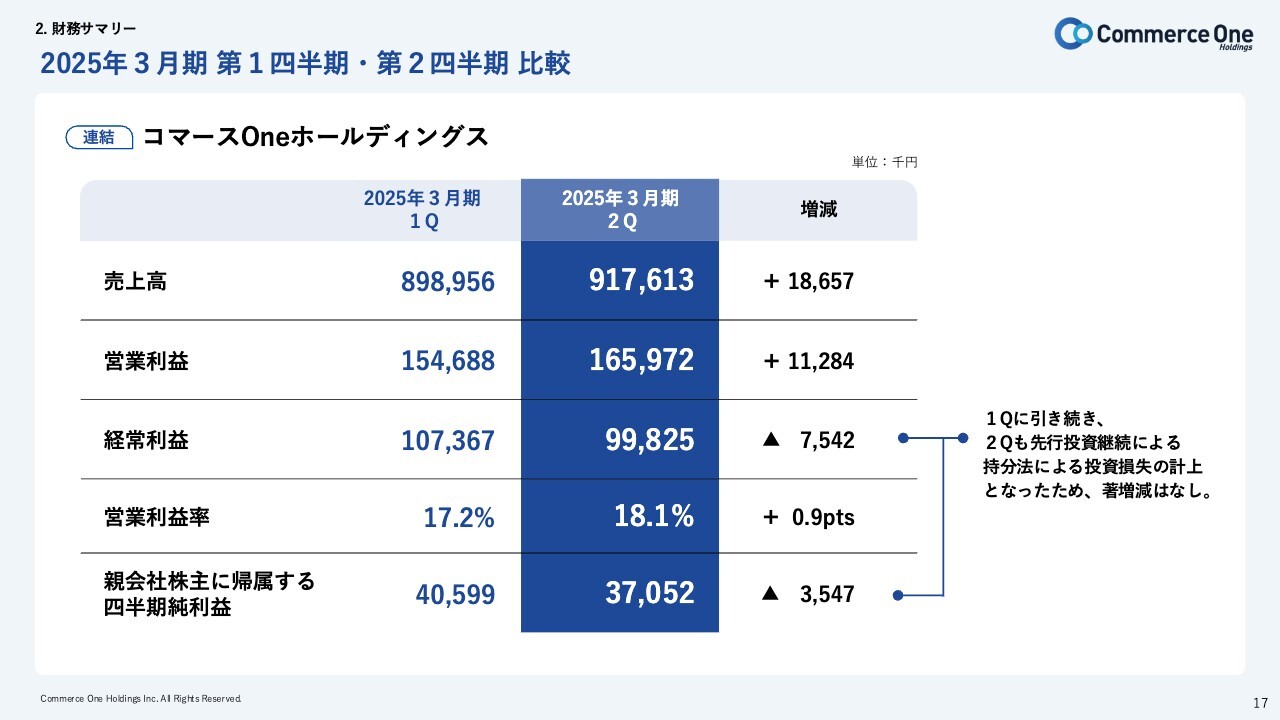

2025年3月期 第1四半期・第2四半期比較

清水:当第1四半期と当第2四半期の比較です。連結売上高は、1,800万円程度増加しています。フューチャーショップのARPUの向上と粗利益の増加が大きな要因です。

一方で、連結営業利益に関しては、1,100万円程度の増加にとどまっています。こちらは先ほどご説明したとおり、各社マーケティングを実施し、その費用が少しかかってきているという状況です。

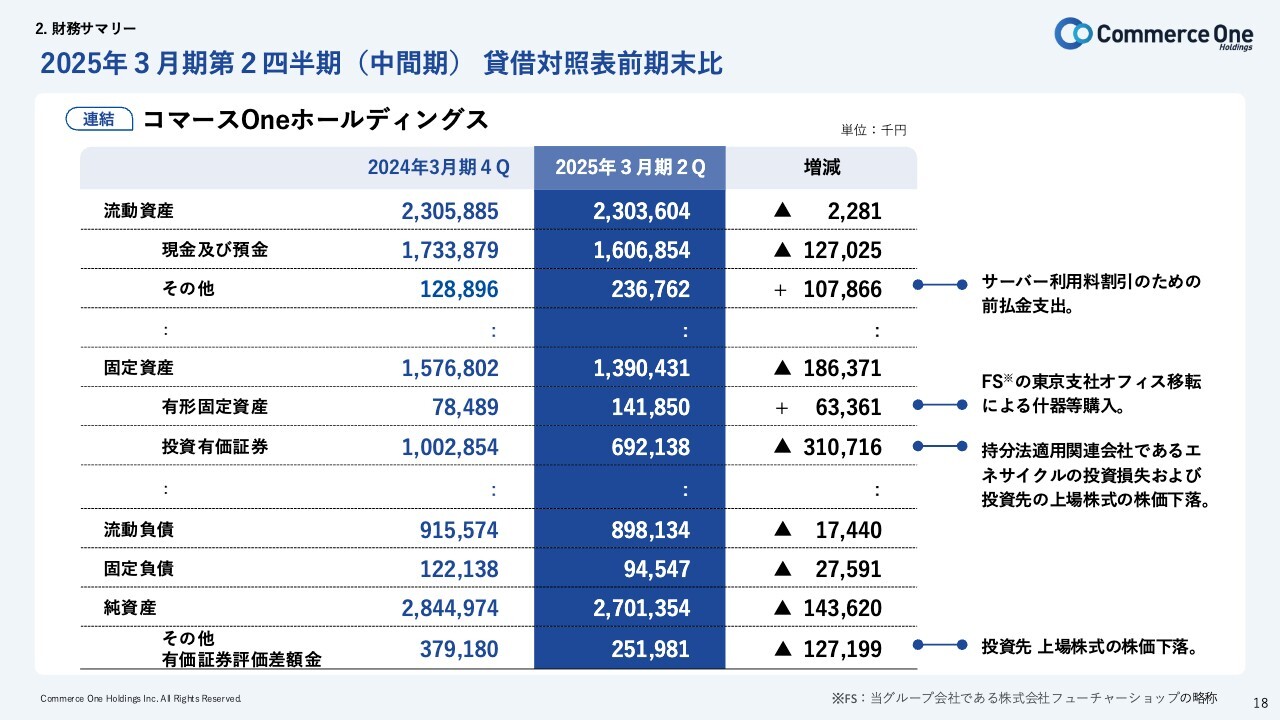

2025年3月期第2四半期(中間期)貸借対照表前期末比

清水:貸借対照表の前期末比です。流動資産のその他の部分が、約1億円増加しています。これは、当第2四半期でサービスに利用するサーバー費用を、年間で一括払いしたことによるその他前払金の増加によるものです。

また、固定資産の投資有価証券が約3億円減少していますが、こちらは海外の上場株式の為替と株価の影響によるものが約1億7,000万円、持分法適用関連会社のエネサイクルの持分損失取り込みによるものが約1億2,000万円です。

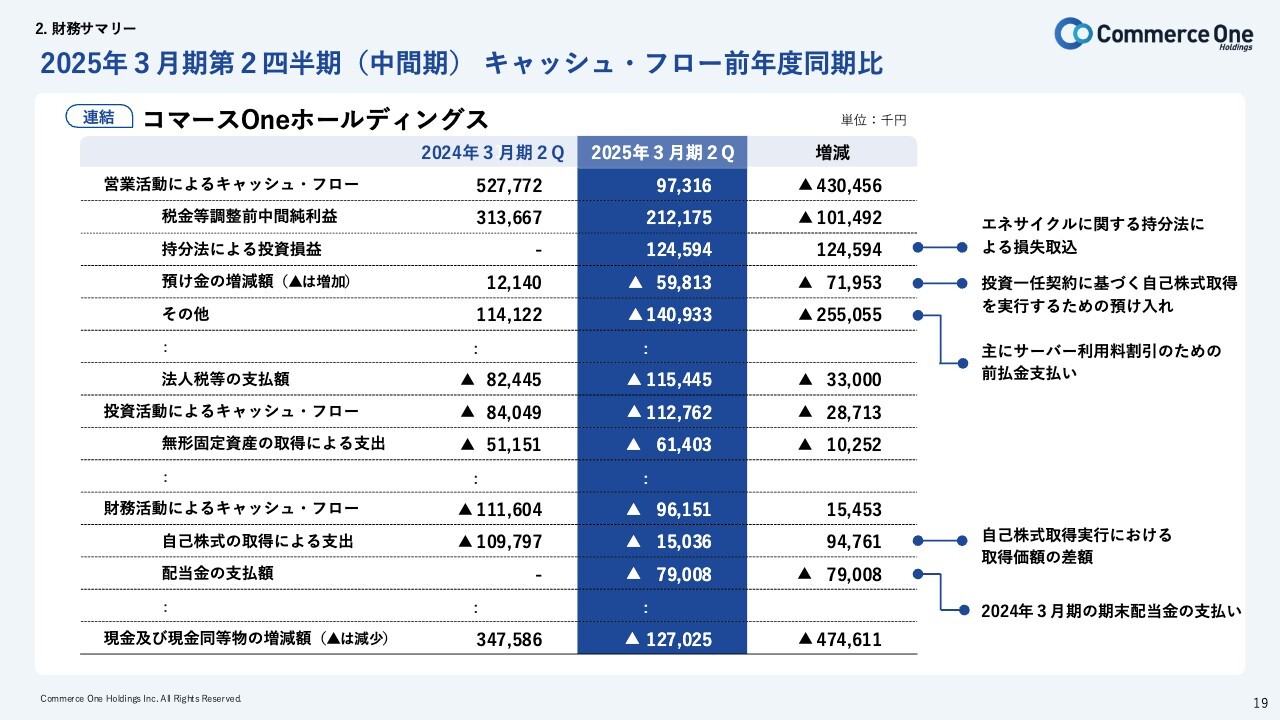

2025年3月期第2四半期(中間期)キャッシュ・フロー前年度同期比

清水:連結キャッシュ・フローの分析です。

営業活動によるキャッシュ・フローは9,731万円と、前年同期5億2,777万円に対し4億3,045万円ほど減少しています。これについては、大きな差異部分として、当第2四半期でサーバー費用を年間一括でお支払いしているため、前払金として支出が増えたことにより、営業キャッシュが減っているという状況です。

投資活動によるキャッシュ・フローでは、当第2四半期累計期間は1億1,276万円投資しています。主な投資の内容は、ソフトウェアの開発にかかるコストがほとんどです。

財務活動によるキャッシュ・フローは、当第2四半期累計期間で9,615万円の支出を行っています。主なものとしては、期末配当と自己株式の取得です。

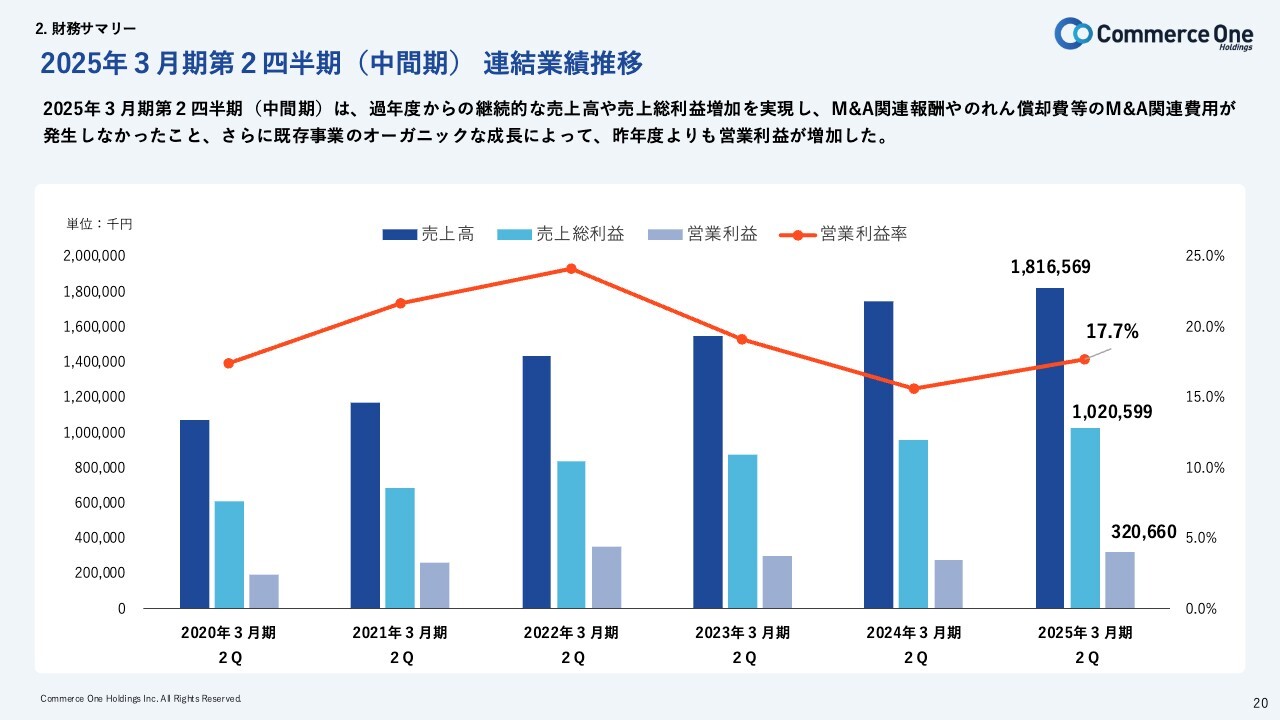

2025年3月期第2四半期(中間期)連結業績推移

清水:連結業績の推移です。売上高は継続的に増加しており、棒グラフの濃い青の部分で示しています。要因は、フューチャーショップの業績が好調に推移していることが挙げられます。

利益面においては、前期にあったM&A関連の費用がなくなったことや、フューチャーショップにおいてARPUが増加しており、増益に寄っています。結果として、連結営業利益率は、前年同期比2.1ポイント増の17.7パーセントで着地しています。

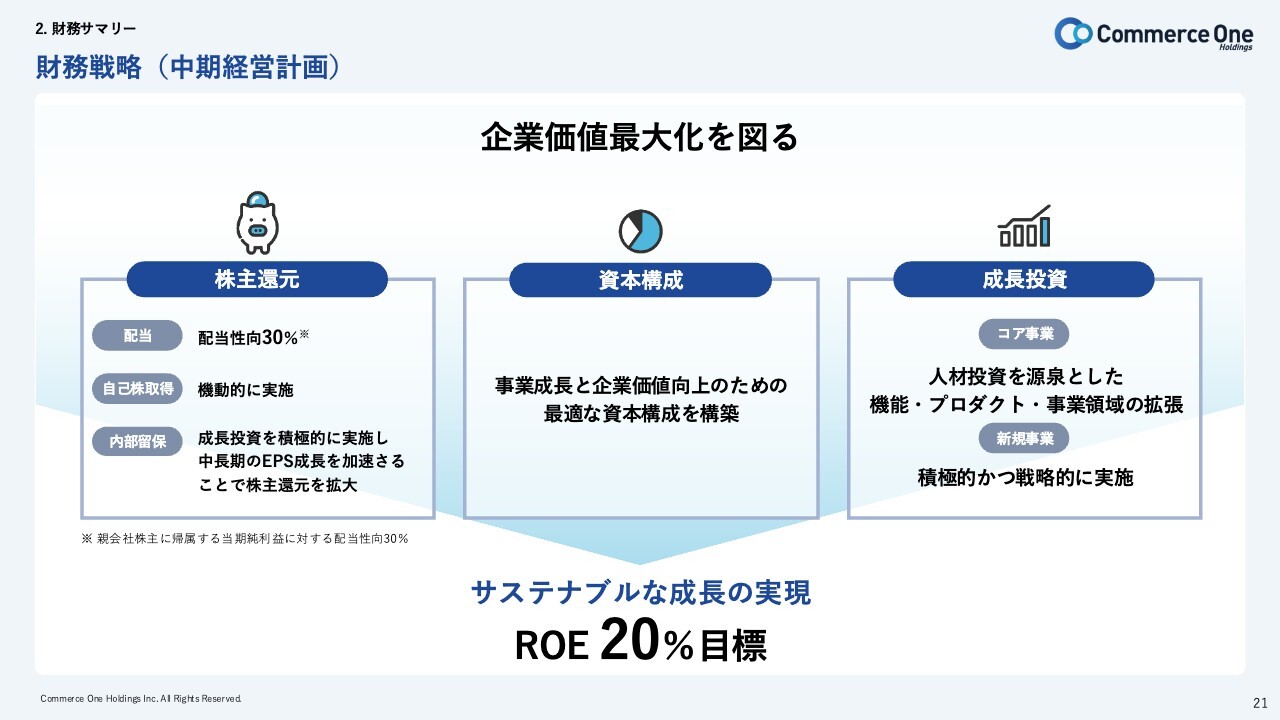

財務戦略(中期経営計画)

清水:昨日開示した、自己株式に係る取得事項のご説明の前に、あらためて、中期経営計画で当社グループが示した財務戦略の骨子をご説明します。

計画を進める上で、企業価値最大化を図ることが目標です。当社グループの目標値は、2027年3月期においてROE20パーセントです。

目標を達成するために、3つの方針を定めています。1つ目は、株主還元についてです。配当性向30パーセント以上を目標値としています。自己株式取得についても機動的に実施していく方針です。

内部留保された利益、キャッシュ・フローについては、積極的に成長投資に充てていきます。中長期におけるEPS(1株当たり利益)の成長を加速させることで、株主のみなさまへ還元を拡大していきたいと考えています。

2つ目は、資本構成についてです。事業成長と企業価値の向上のために最適な資本構成を構築する方針です。

3つ目は、成長投資です。コア事業と新規事業に分けており、人材投資を源泉とした機能・プロダクト・事業領域の拡張を、コア事業で投資していきたいと考えています。

新規事業については、積極的かつ戦略的に実施していく方針で、これらを持ち合わせて企業価値最大化を図り、結果的にROE20パーセントを目標値として進めていきたいと思っています。

自己株式取得

清水:昨日発表した自己株式取得についてです。財務状況や株価水準を総合的に勘案し、当社グループ目線で株価が割安だと考えられるうちは、積極的に自己株式取得を行っていきたいと考えています。

取得に係る事項の内容は、スライドのとおりです。また、直近でいうと、8月15日から11月8日まで自己株式の取得を行っていましたが、開示した上限に達していないため、今回は、当期中の2025年3月31日まで期限を延ばし、引き続き上限に達するまで自己株式の取得を行っていきたいと考えています。

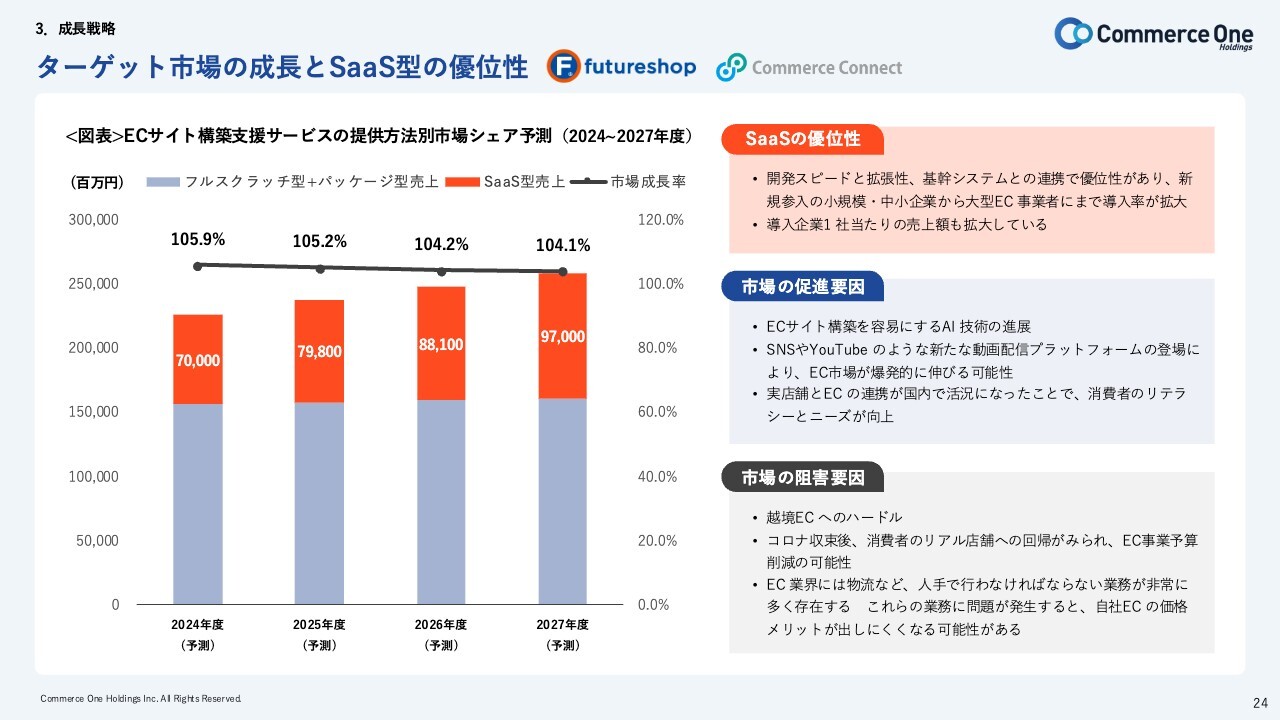

ターゲット市場の成長とSaaS型の優位性

岡本高彰氏(以下、岡本):コマースOneホールディングス代表取締役の岡本です。本日はお忙しい中ご参加いただき、ありがとうございます。私からは、成長戦略についてご説明します。

市況環境です。SaaS型、フルスクラッチ型とパッケージ型というかたちで、ECのソリューション企業の提供方法別で分けたスライドです。全体で、市場の規模と成長性が見て取れると思います。

EC化率という点では、日本の場合は欧米に比べてまだやや少ないところもあります。国内EC市場は引き続き成長していく市場であり、成長の機会と捉えて、いろいろなプロダクトを投入していきます。

オレンジ色グラフで示すSaaS型の伸長には、開発スピードと拡張性、基幹システムとの連携において優位性があります。新規参入の小規模・中小企業から大型EC事業者に至るまで、導入が拡大してきています。今後、さらに事業規模の大きなお客さまにも、SaaS型をご利用いただく流れができてきていると見ています。

市場の促進要因には、ECサイトの構築を容易にするAI技術の進展があります。他にも、SNSのような新たな動画配信プラットフォームの登場により、EC市場が今後大きく伸びていく可能性が予測できます。

また実店舗とECの連携が国内で活況になったことで、消費者のリテラシーとニーズが向上した背景があり、EC市場は引き続き堅調に推移していくと認識しています。

市場の阻害要因には、越境ECへのハードルがあります。越境ECにはさまざまなサービスがありますが、利用したからといって、単純に売上高が伸びるほど簡単ではありません。越境ECの市場は、引き続き大きくなっていくと思っていますので、我々もしっかりとそのチャンスを捉え、いろいろと検討していきます。

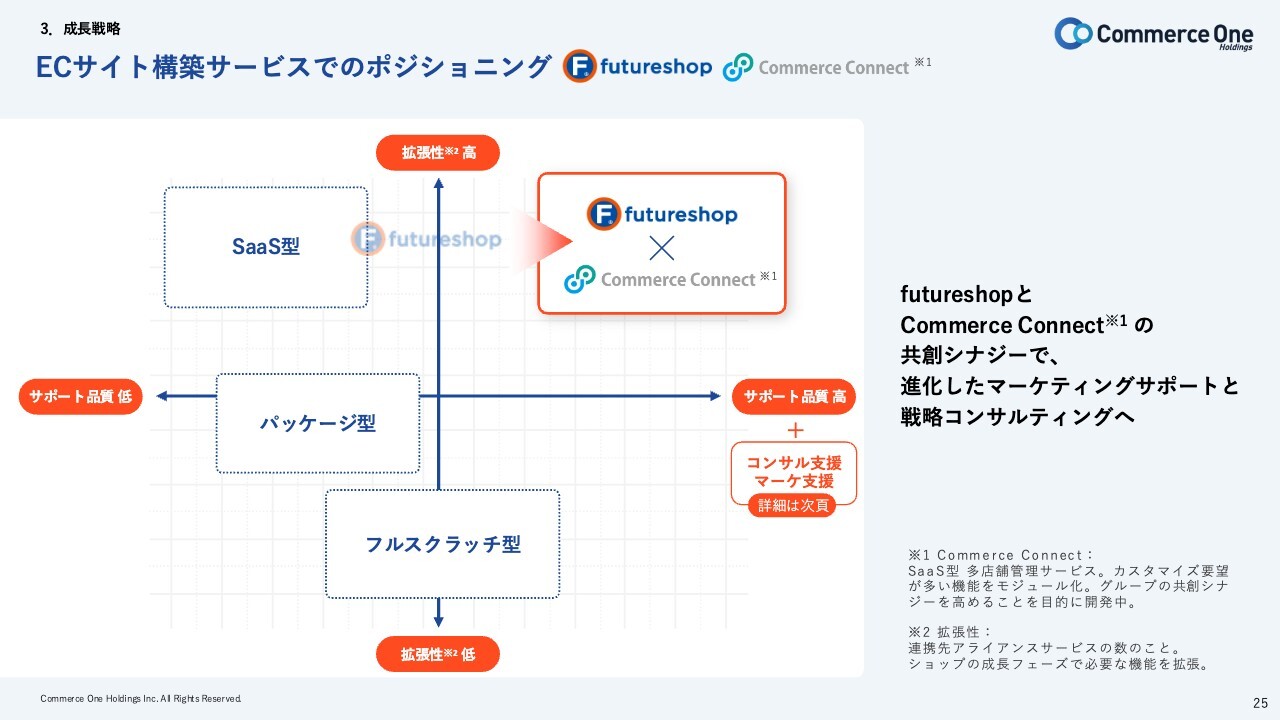

ECサイト構築サービスでのポジショニング

岡本:市場の成長に伴い、わたしたちの強みを活かしながら、どのように戦って成長していくのかをご説明します。

スライドの図は、成長戦略における、我々のECサイト構築サービスでのポジションを示しています。縦軸が拡張性の高い・低い、横軸がサポートの品質の低い・高いを表しています。

SaaS型の「futureshop」は、拡張性が非常に高いサービスです。オプション等を使うことによって成長に必要な機能が得られ、また、カスタマーサクセスでのサポートが最大の強みとして考えています。

「futureshop」と、ソフテルで開発を進めているSaaS型バックヤードシステム「Commerce Connect(コマースコネクト)」とのシナジーで、その強みをより強くしていく戦略が我々の基本方針です。

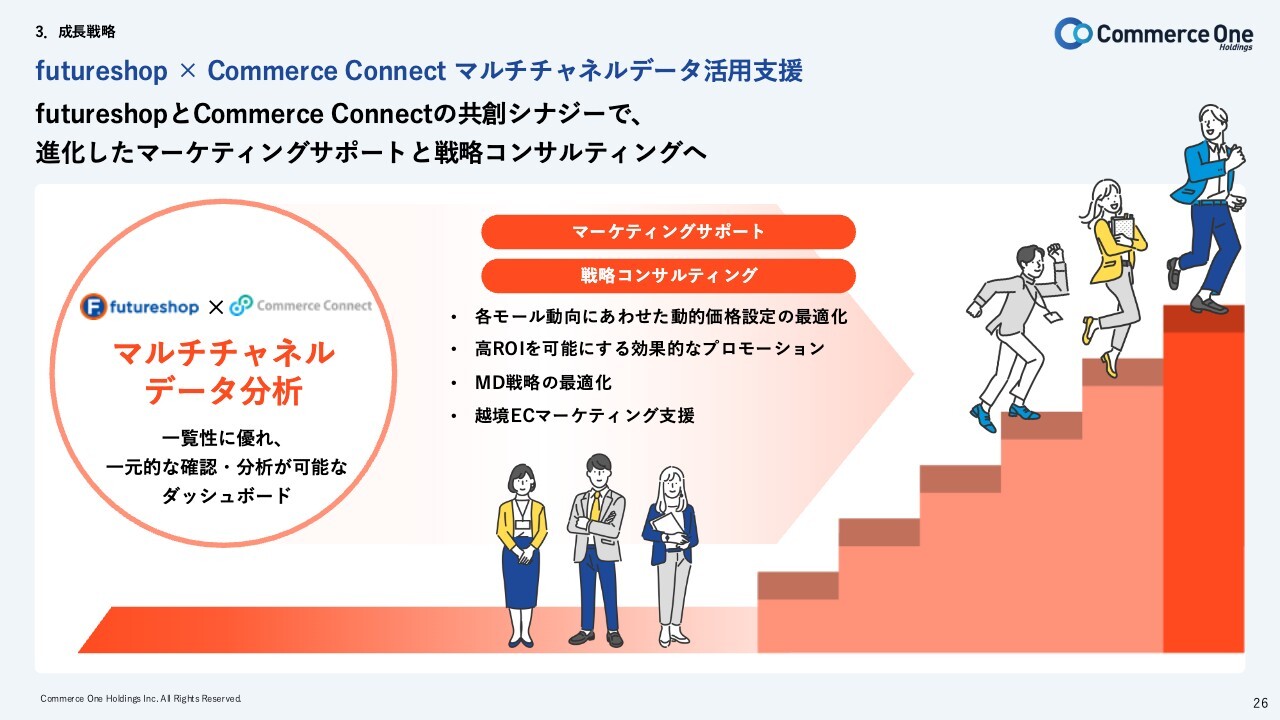

futureshop × Commerce Connect マルチチャネルデータ活用支援

岡本:「『futureshop』と『Commerce Connect』の共創シナジーで、進化したマーケティングサポートと戦略コンサルへ」ということを考えています。その中心が、マルチチャネルに対応したSaaS型のEコマースプラットフォームへ進化していくことであり、そこを目指して戦っていきます。

「futureshop」で得られる自社ECに関するデータと「Commerce Connect」で得られるモール中心のデータを掛け合わせて、マルチチャネルのデータ分析が可能になります。各モールの動向に合わせた動的価格設定の最適化や、高ROIを可能にする効果的なプロモーション、越境ECのマーケティング支援などを行います。

これらを活用することで、お客さまは、マルチチャネルマーケティングが実践できます。また、我々は、カスタマーサクセスチームを中心としたコンサルティングサービスを提供しているのが強みです。そちらも活用しながら、さまざまなチャネルに応じたお客さまの成長支援を実施していきます。

わたしたちのプラットフォームで、いろいろなOMOのリアルの部分を含めて、幅広いチャネルに対応したお客さまの成長支援を実現していきたいと考えています。

これらのことを中心として、2027年3月期の中期計画の数値目標を掲げています。売上高54億円、営業利益10億円、当期利益6億8,000万円、ROE20パーセントは、最低でもクリアしていきたいと考えています。

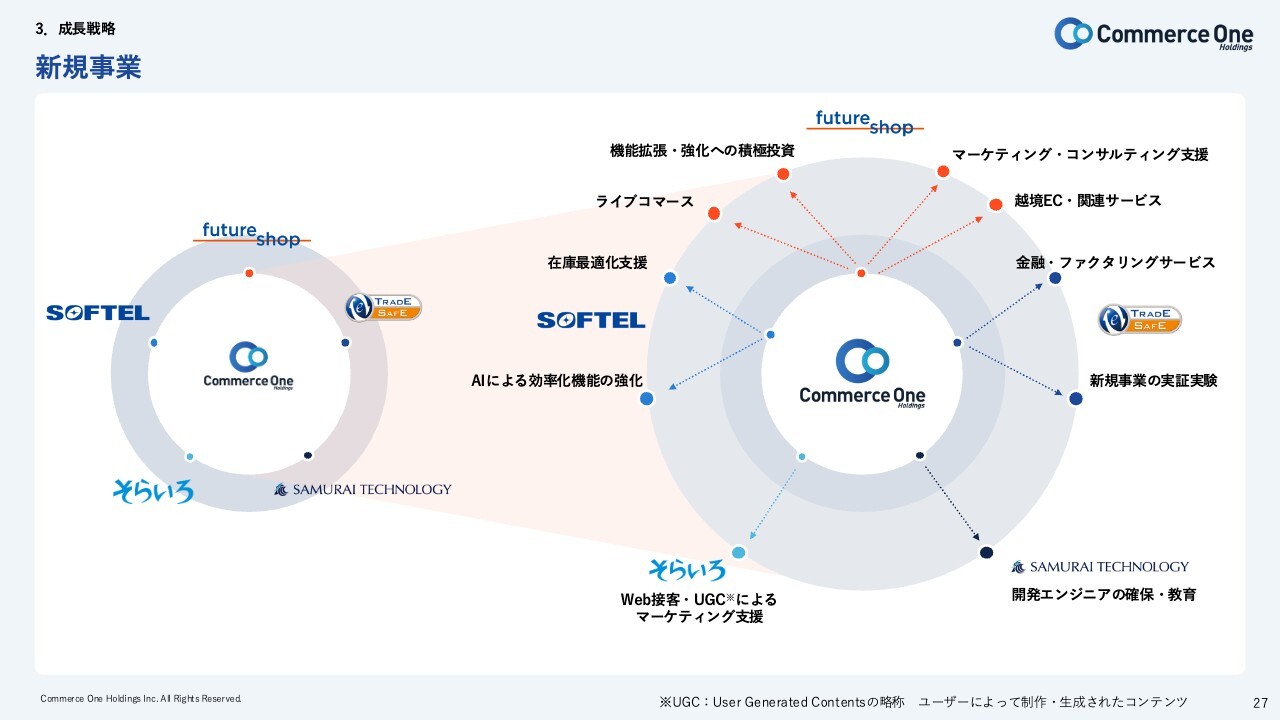

新規事業

岡本:新規事業も、中期経営計画の中で提示しています。事業共創プラットフォーム・インキュベーションといったものに、積極的に取り組んでいきたいと考えています。

さまざまな人材があっての新規事業ということが基本になると思います。小さくても、非常に大きな成長性があり、高い意欲のあるベンチャー企業家や、新しいサービスを市場に投入しようとチャレンジしている方たちとともに、フューチャーショップやソフテルのお客さまの基盤の上で、いろいろなPoCを進めます。

同時に、ソリューションとしての有効性を判断しつつ支援していくことを、基本的なスタンスとしたいと考えています。

新しいライブコマースについては、フューチャーショップの社内で開発し、提供し始めています。越境ECのサービスやコンサルティングサービス、その他、スライドに記載したさまざまなものを、確実に新しく創造していきます。そして、我々のEコマースのプラットフォームにシナジーのあるサービスを、タイムリーに提供していきたいです。

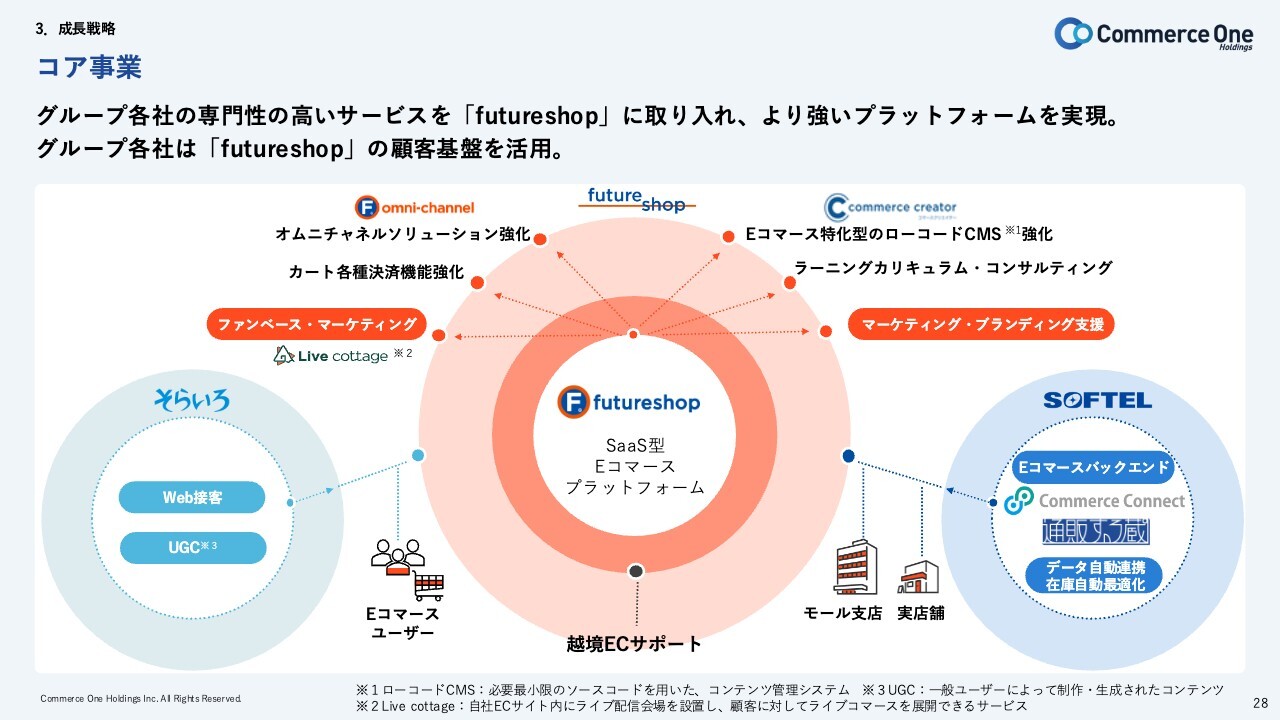

コア事業

岡本:コア事業についてです。「futureshop」は、ローコードCMS(コンテンツマネジメントシステム)のあるサービスをプラットフォームとしており、お客さまのコンテンツ管理をより容易にしています。

お客さまは、国内中小EC事業者です。お客さまにおいては、人や資金が潤沢で余っていることは、あまりないと思います。その点も含めて、コンテンツの強化やスピーディな制作などに対して、我々のテクノロジーでサポートしながら成長支援をしていきたいと考えています。

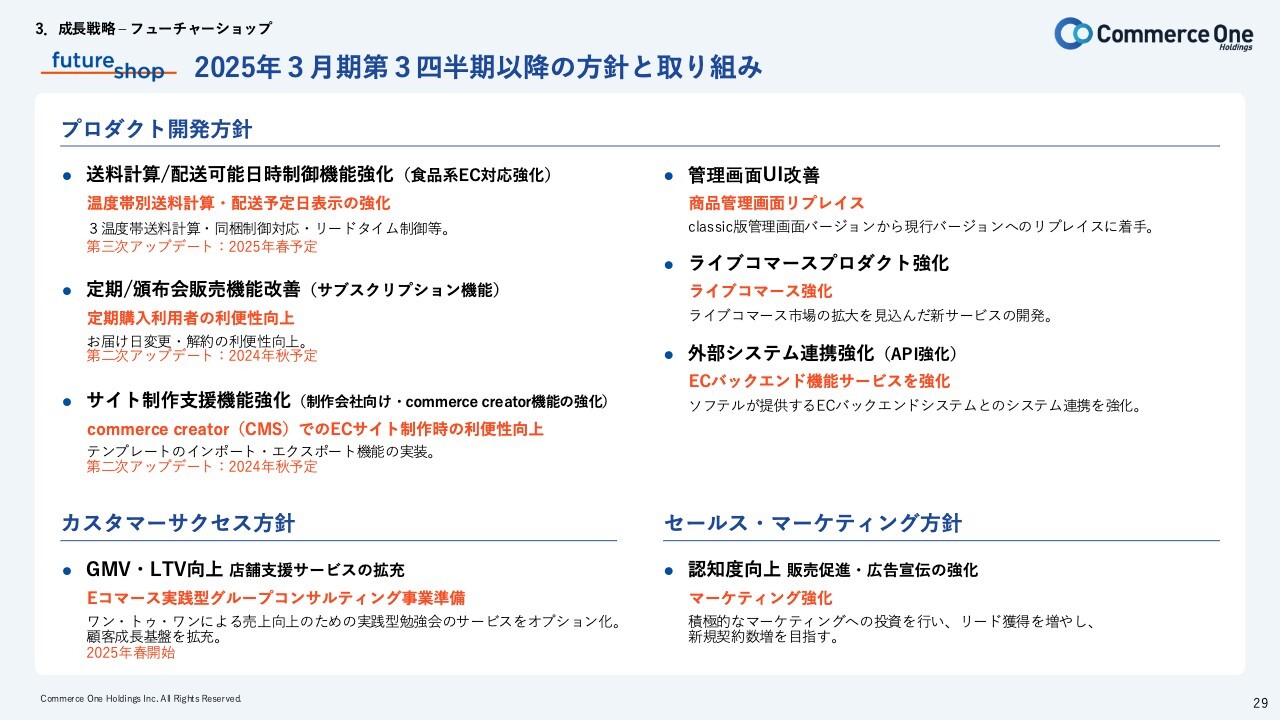

2025年3月期第3四半期以降の方針と取り組み

岡本:フューチャーショップの第3四半期以降の方針と取り組みについて、具体的にいくつかスライドに記載しています。コロナ禍で一番伸びた領域が食品分野であったこともあり、食品系ECの対応について、機能の面で強化し、注力しています。

サブスクリプションの機能なども、順次バージョンアップしながら、より使いやすいものにしています。

サイトの制作支援機能の強化は、「futureshop」のメインのサービス機能である「commerce creator」において行っています。パートナーの方々が、より制作しやすいようなかたちで、インポート・エクスポート機能を実装します。これにより、制作会社のみなさまは非常に作りやすくなり、我々はお客さまをよりサポートしやすくなります。

マーケティング営業の活動においても、パートナーのみなさまとのパートナーシップの強化を図るべく、現在進めているところです。

ライブコマースプロダクトは、自社で作っています。

自社で作るのは、マルチチャネルの中の1つとして、このデータを有効活用して分析につなげていくためです。売上を伸ばすためのデータの取得を目的として、自社内の開発を進めているところです。

人から買うという意味では、店舗に行かなくても、顔を合わせて物が買えるというのは、コミュニケーションの1つです。店舗にとってはファンを作ることができるので、エンゲージメントを高めるツールとしても、非常に有用だと考えています。将来的には、効率面からAIが多く使われるようになったとしても、やはり最終的には人の笑顔がひと押しして、買いたいと思ったり、ニーズにつながったりすることが、必ずあると思います。市場拡大を見すえて、1つのチャネルを作るかたちで、開発を継続しています。

また、SaaS型のバックヤードサービスを開発し、「futureshop」へOEMを提供していきたいです。フロントからバックまで、ワンストップで対応できるプラットフォームに進化させたいと考えています。

最近だと、広告の運用代行の拡充や、マーケティング費用の最適化を図るサポートとして、「futureshop」のデータを分析するレポート機能を提供しています。これを活用して、お客さまにデータドリブン経営を目指したコンサルティングを行っています。お客さまのニーズに合わせたソリューションやオプションを提供しつつ、売上の向上のサポートをしています。

いずれにしても、ECを運用しているお客さまに寄り添い、伴走しながら、一緒に売上を上げていくかたちで、しっかりとサポートしています。

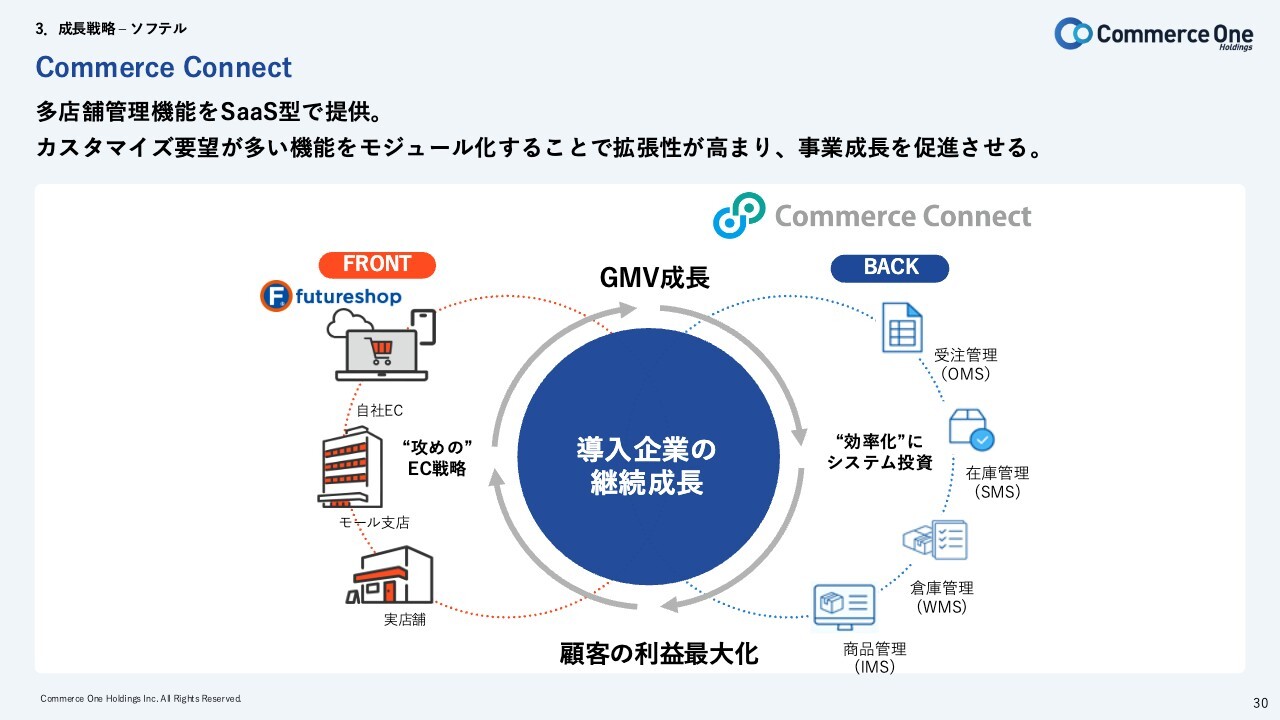

Commerce Connect

岡本:ソフテルについては、受注処理や在庫連動、在庫管理など、店舗の一元管理を行うサービスを提供しています。ここでポイントになってくるのは、在庫というキーワードです。

最近では、在庫の登録がある・ないで、「Google」の検索結果に大きな影響が出てくる、という側面も出てきています。インバウンドで来た方たちが、「Google Map」などで検索して、お店にたどり着いて、買う、という流れも非常に活況です。

そのような状況も踏まえ、在庫というキーワードをテーマにしながら、バックヤードを進化させたいと考えています。

当然、OMOにおいても、非常に重要になってくる領域です。こちらのバックヤードの進化についても、対応していきたいです。

ソフテルでは、バックヤード機能が非常に多岐にわたっています。売上が伸びるたびに、EC事業者の皆さまは、バックヤードの煩雑な業務に非常に苦労されています。DXを推進するという側面において、ソフテルの役割が重要になってくると思っています。

株式会社既読をグループ会社化 新サービスを提供開始

岡本:株式会社既読がグループインしました。在庫管理を機能として持つソフテルと連携を図り、コンテンツ開発を実施しています。例えば、スライドにあるような画像を、自動生成して提供するサービスを導入し、生成AIを使ったクリエイティブ・マーケティングを加速させます。

お客さまにおいては、これまでの約半分の時間で、コンテンツを生成してサイトにアップすることができます。

ただ、単純にAIにすべて頼って作ると、クオリティの面で、まだ難しい点があります。そこで、既読のクリエイティブのノウハウや実績を活かして、きれいな画像を提供します。よりリッチなコンテンツに仕上げられるサービスをリリースし、みなさまに使っていただけるプラットフォームを目指します。

プラットフォームにAIを活用しながら業務を効率化しDXによって費用を抑え、EC店舗の収益の向上を図っていきたいと考えています。

売上を伸ばすフロント側の「futureshop」と、コストを削減してDXを進めるソフテルの「通販する蔵」の両側からサポートします。EC事業者さまが自活自走していけるように、成長を支援するプラットフォームに進化していくことを、我々の成長戦略として考えています。

ARPU(Average Revenue Per User)

岡本:フューチャーショップとソフテルの、足元の数字等の状況について、簡単にご説明します。

フューチャーショップ1店舗当たりのARPUは7万8,458円で、順調に伸びています。基本料金を多少値上げしたこと以外に、さまざまなオプションの利用が増えてきたことと、GMVの伸びに伴ったキックバック収益などが積み重なったことによって、ARPUが着実に伸びてきています。

GMV推移

岡本:GMVの推移を表したグラフをスライドに記載しています。2024年3月期について、今の中間時点では、4.1パーセントのプラスで推移しています。一部GMVに連動する収益があり、堅調に推移している状況です。

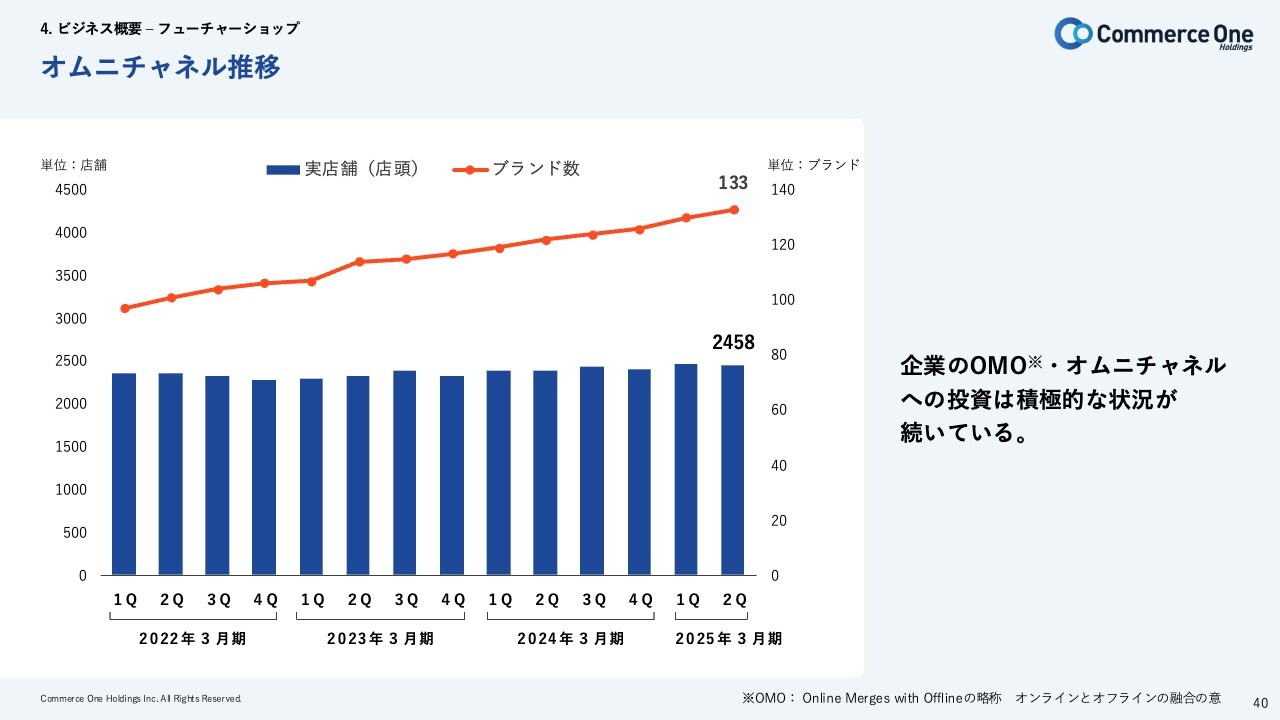

オムニチャネル推移

岡本:EC店舗と同時に、リアルの店舗を持っているお客さまがやはり非常に多いです。そのため、オムニチャネルソリューションを活用してインバウンド対策をしたり、ネットとリアルを融合させてポイントを使ったり、というかたちでご利用されるお客さまが増えてきています。

今、リアルのお店が活況で、非常に混み合っていると思います。ECとのシナジーをより生み出し、デジタルにお客さまを誘導する戦略のもと、わたしたちは、このようなオムニチャネルのプロダクトも強化しています。

今年の2月にも「future M-App(フューチャーエムアプリ)」というアプリをスタートし、このようなオムニチャネル対策によって、売上を少しでも上げていけるように、プロダクトの開発に注力しています。

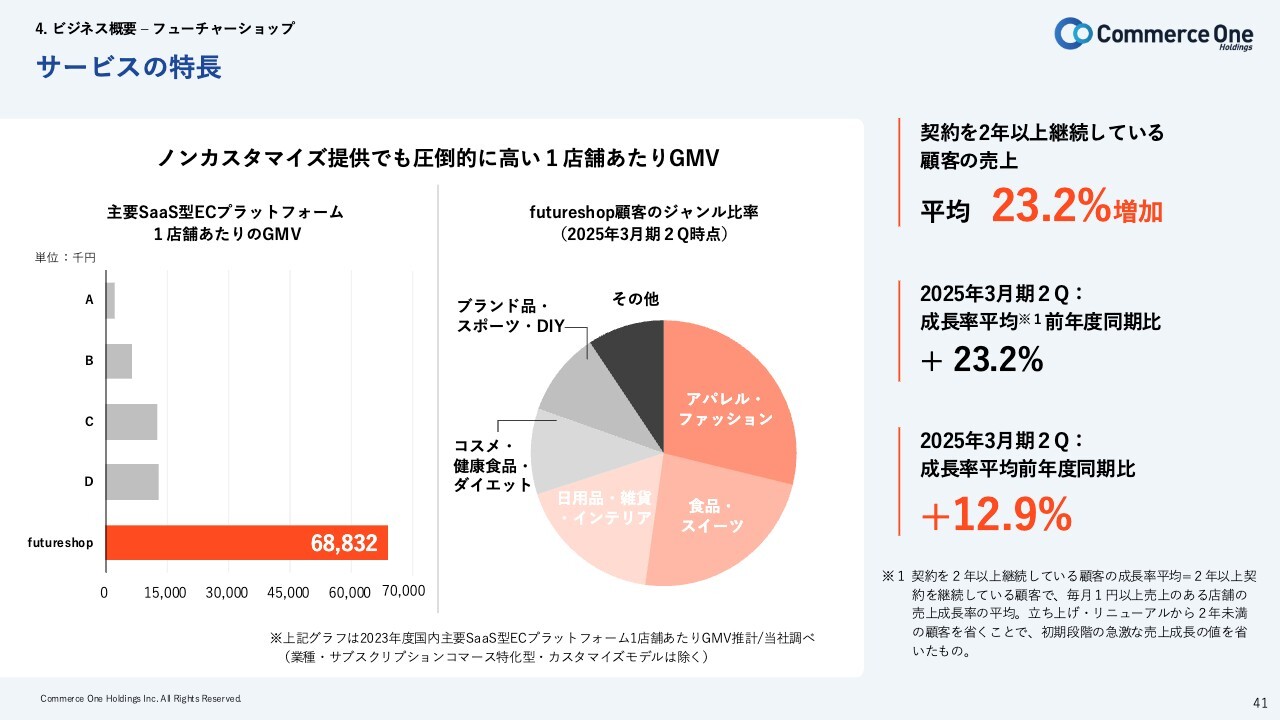

サービスの特長

岡本:また、フューチャーショップのサービスの特長として、1店舗あたりのGMVが競合他社より比較的大きいです。

それだけ熱量の多いお客さまが、一生懸命ビジネスをされているということですが、成長意欲が非常に高く、積極的にいろいろなものにチャレンジされています。「futureshop」を利用いただき戦略を実行していくかたちで日々PDCAを回している結果、2年以上継続して使っていただいているお客さまについては、平均23パーセント成長しています。

さらに、今年の第2四半期で見ても、対前年同期比で売り上げ成長率は12.9パーセントと、「futureshop」を使っていただくとしっかりと成長していけるという実績を、ここでお示しできていると考えています。

サービスの特長 –「futureshop」「futureshop omni-channel」の顧客満足度および認知度

岡本:こちらは、ECサイト構築部門のリーダーということで、「ITreview」において、21期連続で高い評価をいただいています。その中でも特徴的なのは、我々のカスタマーサクセスチームが非常に高い評価をいただいている点かと思います。

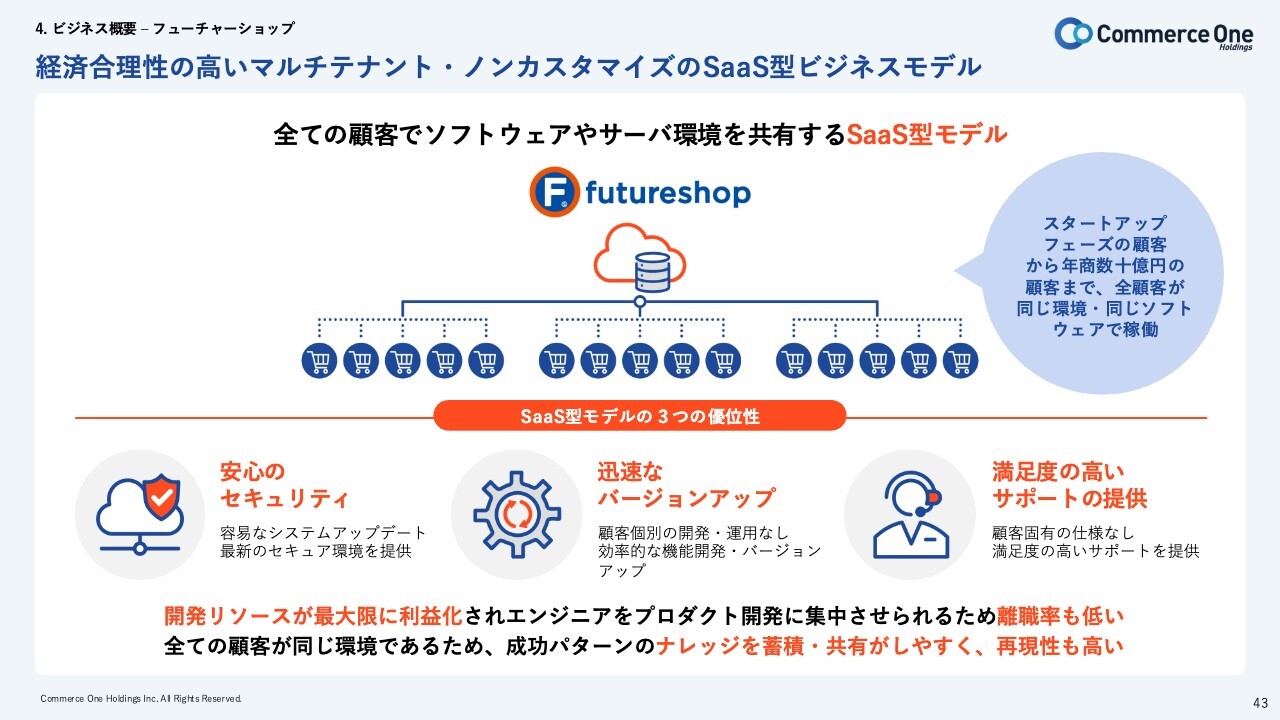

経済合理性の高いマルチテナント・ノンカスタマイズのSaaS型ビジネスモデル

岡本:セキュリティ面、バージョンアップのスピード感、お客さまの満足度の高い再現性のあるサポートがしやすいという、SaaS型でのモデルを提供しています。

ナレッジを共有して、他のお客さまにいろいろなコンサルティングができるという意味では、非常にシンプルな構造ではあるものの、このデータベースを1つ活用することによって、すべてのことができています。ですので、そこがお客さまに対して、次のサービスを提供しやすいかたちにもなっています。

サービスの強み

岡本:お客さまのご要望に応じて100を超えるEC支援のサービス会社、パートナーの会社と連携しながら、カスタマイズしなくても、さまざまなオプション機能をお客さまにご利用いただくことによって、あらゆるニーズに対応できるような体制をとっています。

さまざまなパートナー企業に多大なるご協力をいただいており、このようなかたちでお客さまのニーズに応えるような拡張性のあるオプション機能を積極的に提供しています。熱量も成長意欲も非常に高いお客さまに向けて、最先端の機能をどんどん導入していきます。

そして、カスタマーサクセスチームのサポートをご利用いただき、お客さまの成長に使っていただくという流れができています。このように、拡張性という「futureshop」の強みは、パートナーによって担保されています。

また、ECは人が運用するところが一番大きな特徴で、ノウハウの蓄積や成長意欲が要であり、AIが勝手に物を売ってくれるものではありません。アカデミックカリキュラムや日々の電話サポート、コンサルティングによって人の成長をサポートしています。

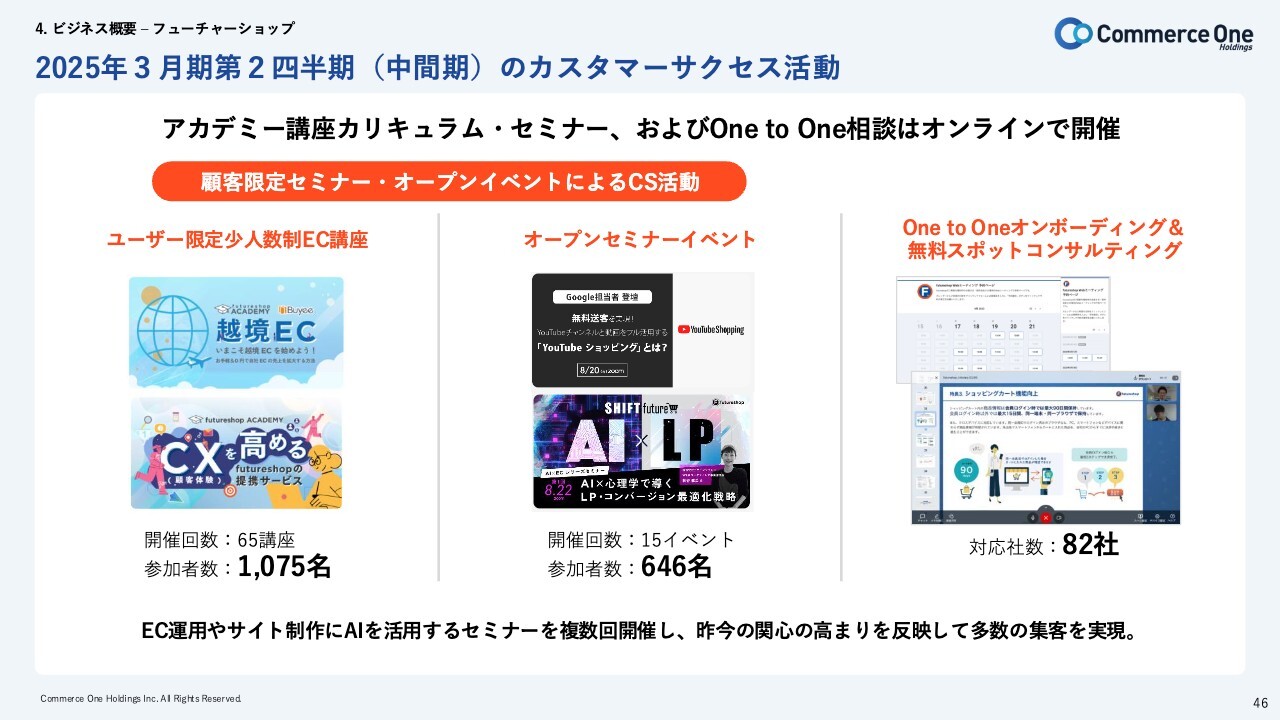

2025年3月期第2四半期(中間期)のカスタマーサクセス活動

岡本:数多くのセミナーやイベントを企画し、勉強していただき、さまざまな議論をいただいています。このような会を通じてお客さまに寄り添いながらサポートすることが、強みの1つになっているかと思います。

2025年3月期第2四半期(中間期)事業トピックス

岡本:「YouTube」チャンネル動画にて商品が提供できる「YouTubeショッピング」との連携を開始しています。これは、「YouTube」内で表示されたところをクリックするとECサイトに遷移して、そこで購入できるというサービスで、提携しないとできないかたちになっているかと思います。このようなサービスもリリースしています。

2025年3月期第2四半期(中間期)事業トピックス

岡本:さらに、「ユニウェブ」とのWebアクセシビリティの機能の連携ということで、高齢者や障碍者を含め、誰もが支障なくホームページを使っていただけるように、このようなサービスも提供しています。

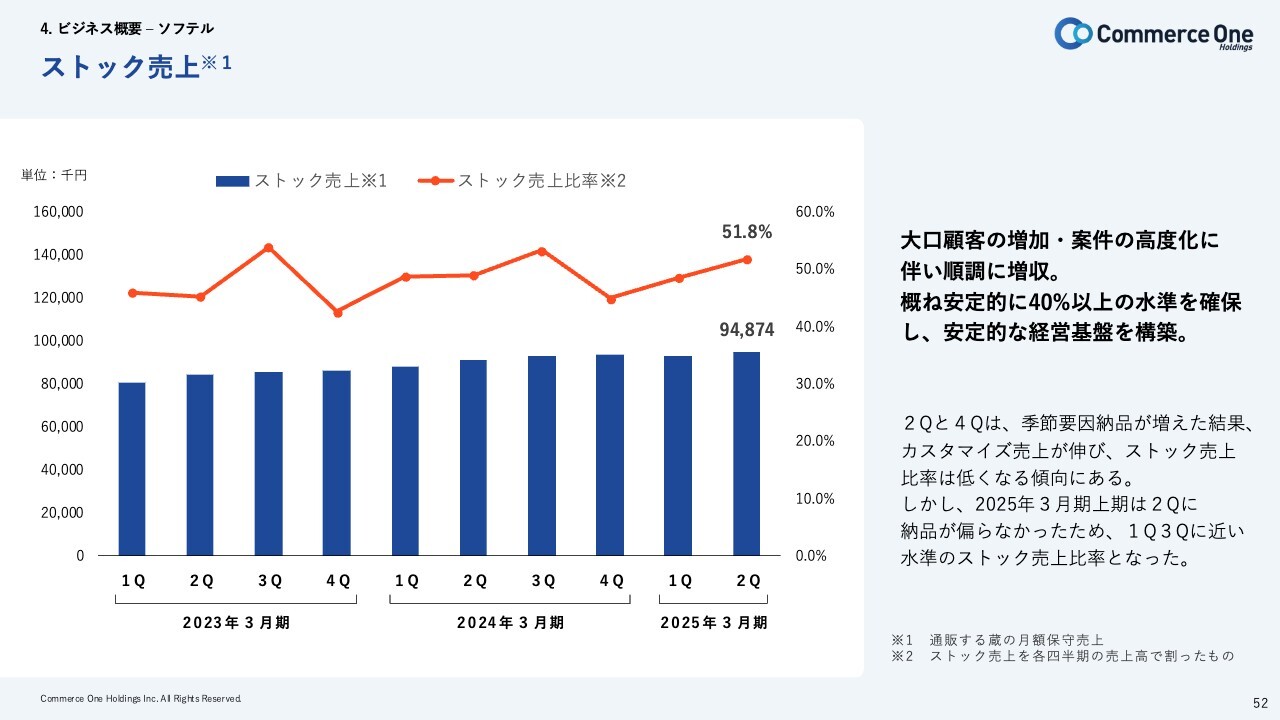

ストック売上

岡本:バックヤードですが、ソフテルの特徴としては、初期に要件定義とカスタマイズをして納品し、そこから月額利用料をいただくSaaS型の提供で、カスタマイズ費用とのハイブリッド型の収益モデルをしています。

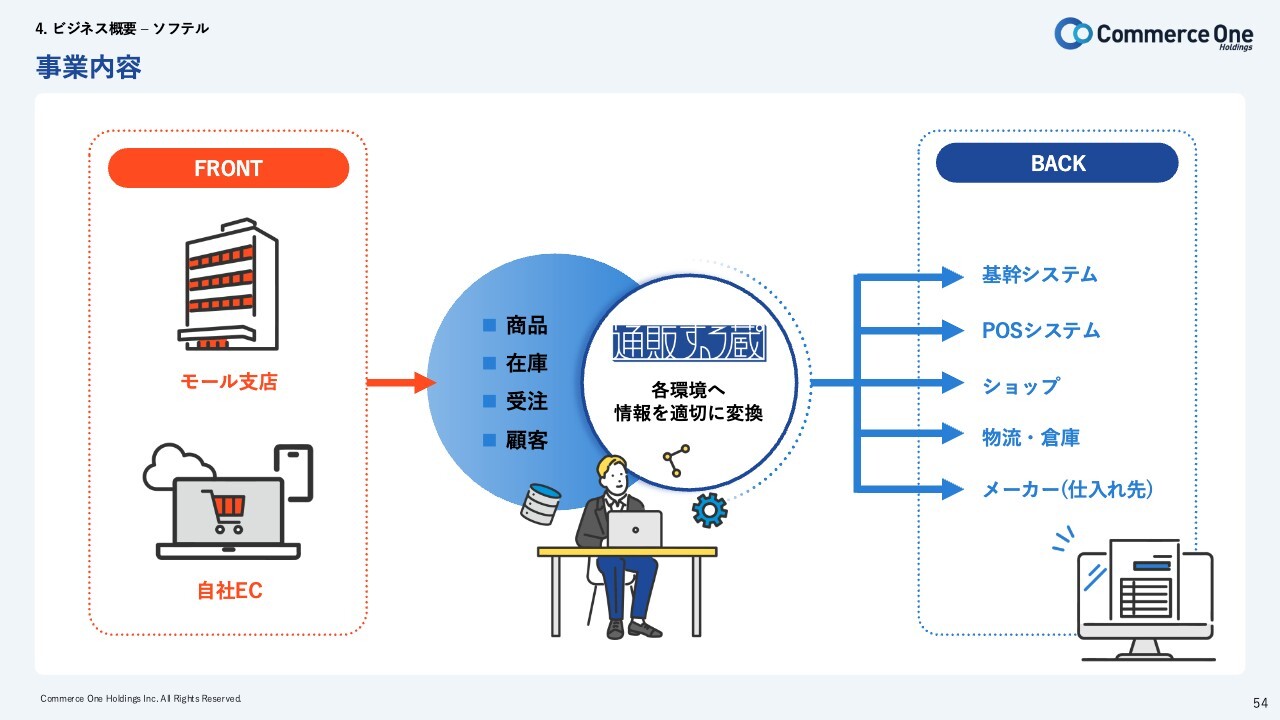

事業内容

岡本:このように、自社ECとモール支店といったかたちで複数店舗運用されているお客さまがほとんどであり、本当に多い場合は20店舗ぐらい運用していたりしますので、そのようなお客さまのバックヤードの効率的なサポートとして、「通販する蔵」を利用していただいています。

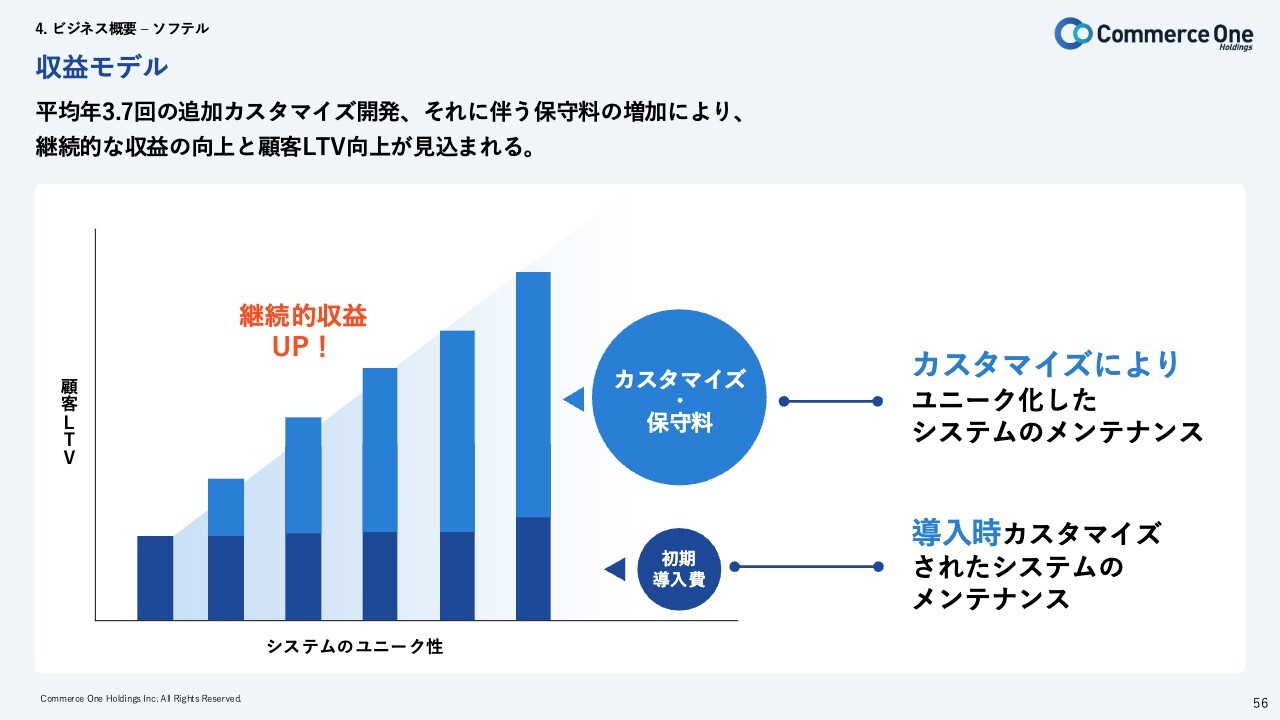

収益モデル

岡本:今、カスタマイズをしないSaaS型のモデルを、「Commerce Connect」として開発しており、こちらを「futureshop」と連携しながら成長させていきたいと考えています。

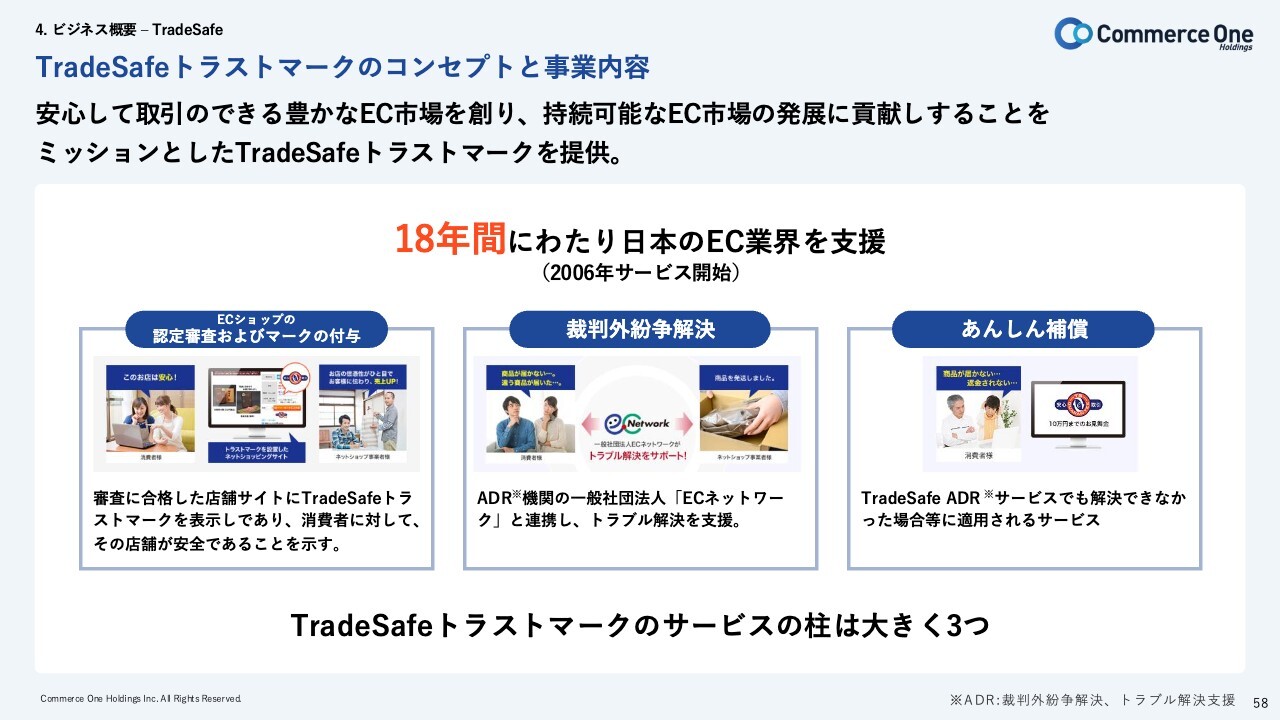

TradeSafeトラストマークのコンセプトと事業内容

岡本:社会に安心・安全なプラットフォームを作るという理念から、TradeSafe(トレードセーフ)が創業しました。

その時はECの黎明期ということで、ネット上のトラブルが多くあったにもかかわらず、消費者の弱い立場の方が泣き寝入りをしてしまうなどのケースがあり、なんとか健全な市場にしていきたいという思いで立ち上げたのがTradeSafeです。そしてEC市場の成長とともに、社会にどう役に立てるかを考えながら、サービスを提供してきました。

ECの良いところは、全国で良いものを作って、売ろうという意欲のある方が全国を商圏にして成長できるチャンスを持てることです。そこにECの成長性を感じ、事業を作って、そのような方々を裏側で応援し、サポートしたい、中小企業のみなさまの成長を支えたいという思いで作ってきたサービスです。

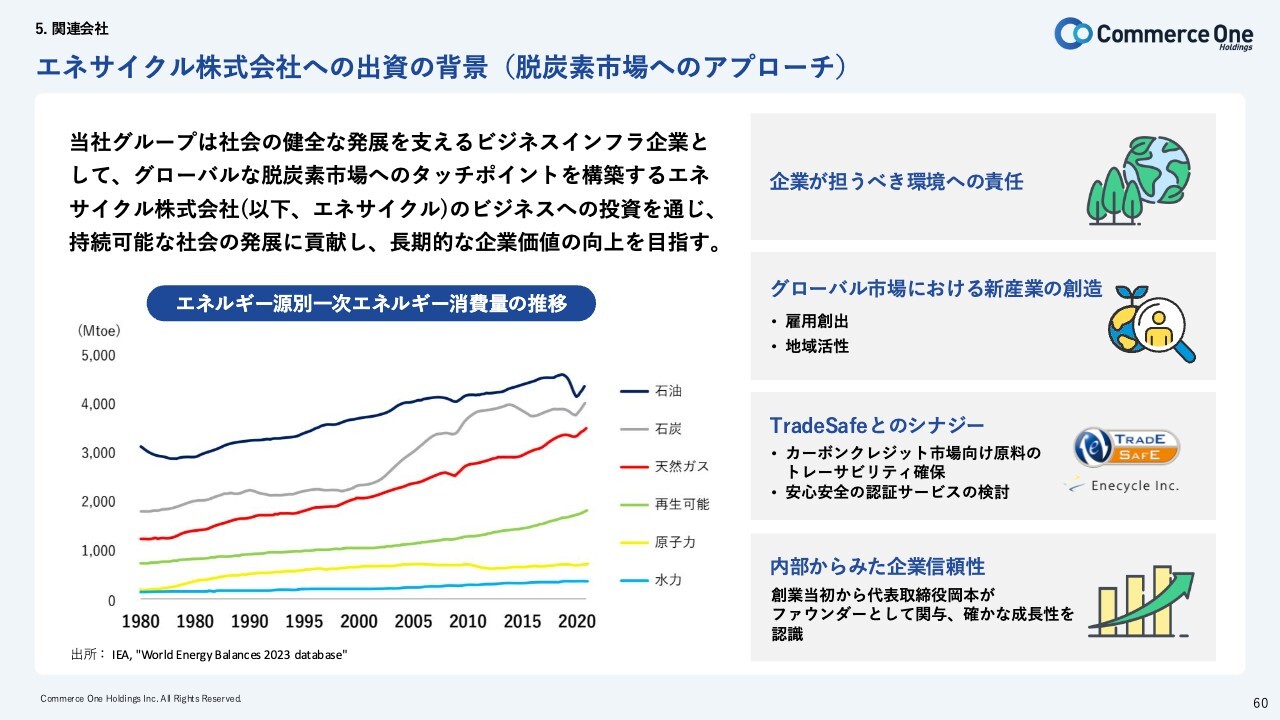

エネサイクル株式会社への出資の背景(脱炭素市場へのアプローチ)

岡本:このコンセプトに若干重なるのですが、エネルギーや環境については、今、非常に社会的といいますか、地球上の大きな課題とされていますので、そこに対するソリューションのアプローチとして、脱炭素のソリューションを提供するエネサイクルに出資しました。

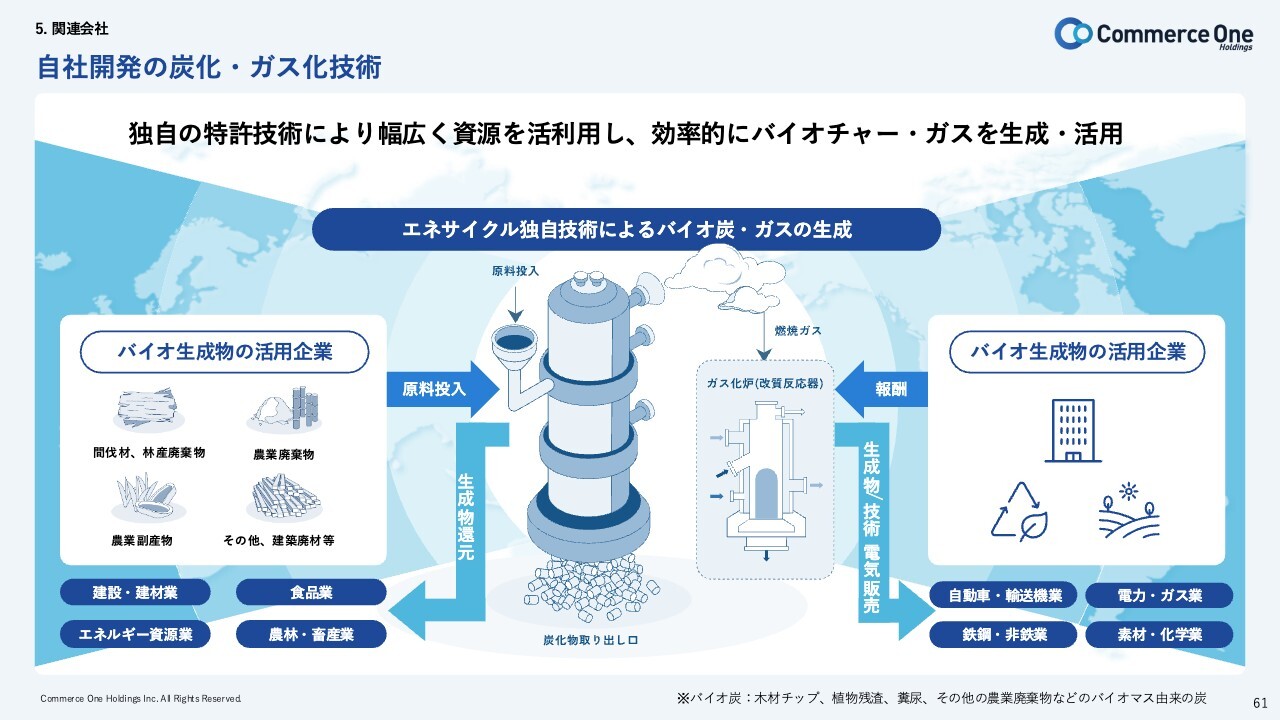

自社開発の炭化・ガス化技術

岡本:このサービスは何かと一言でお話しすると、世界中で廃棄されている有機性の残渣や廃棄物を、複数特許のある独自の技術によって、エネルギーに転換する、つまり「ゴミをエネルギーに転換するソリューション」とお考えいただければと思います。

いろいろな農業残渣を炭化炉に入れて、それをバイオ炭というものにして、高純度な92パーセント以上炭素分のあるバイオチャーという、いわゆる炭のかたちで出てきます。それに蒸気を吹きかけて水性の水素ガスを作り、エンジンに送ります。

すると、発電ができたり、そのまま水素を抽出して水素として利用したり、バイオ炭をそのまま化石燃料、また石炭とエネルギーが同等というレベルなため、代替品として活用したりできます。そのようなところがビジネスの主力仕様となってくるかと思います。

2023年に脱炭素成長型経済構造への円滑な移行の推進に関する法律(GX推進法)ができ、いわゆる脱炭素に向けて社会が予算を150兆円取りながら、合意できたという状況です。まずは、2030年の削減目標に対して大手企業が今、さまざまなアプローチをし始めており、そこに対してビジネスのチャンスがあると考えています。今後成長が期待される、成長していく領域の企業です。

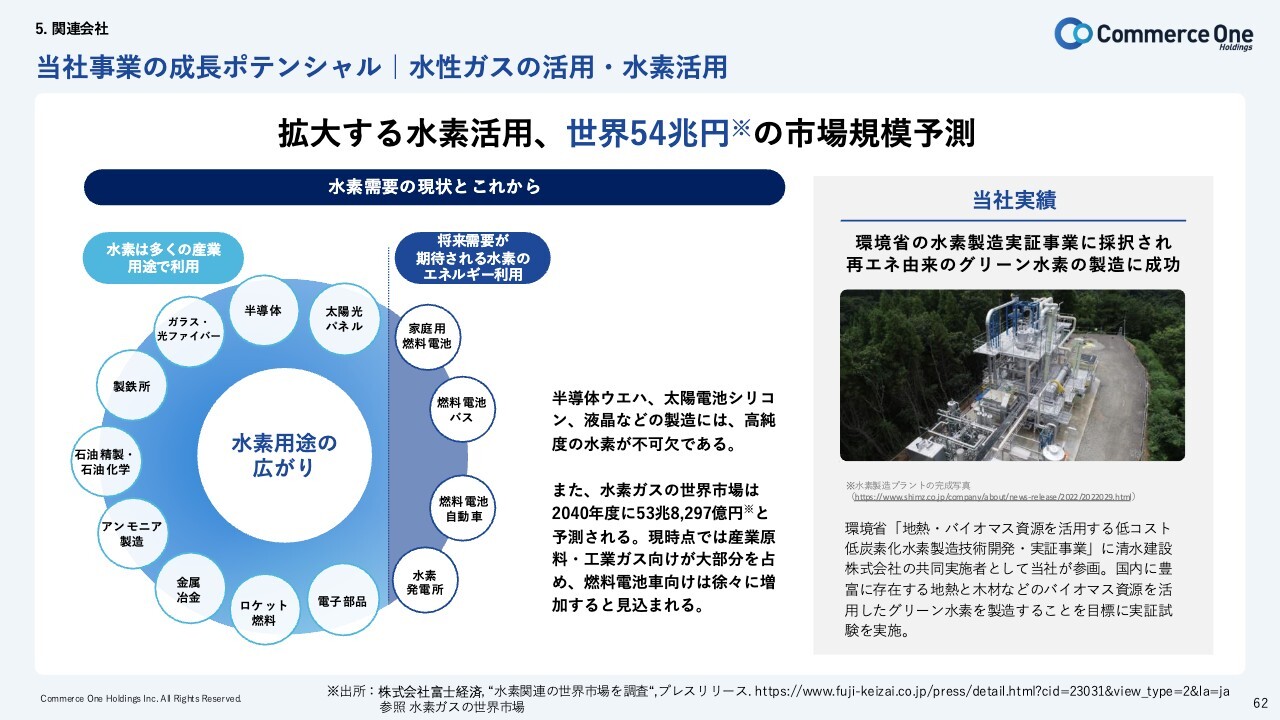

当社事業の成長ポテンシャル 水性ガスの活用・水素活用

岡本:また、そこから作られる水性ガスを活用し、水素を抽出してクリーンな水素を提供するということで、環境省の予算で大手の企業と一緒に、パートナーとして実証実験を3年間行いました。そして、純度99.999パーセントの水素を抽出し、「ファイブナイン水素」という、クリーンなバイオマス由来の水素を作ることに成功しました。

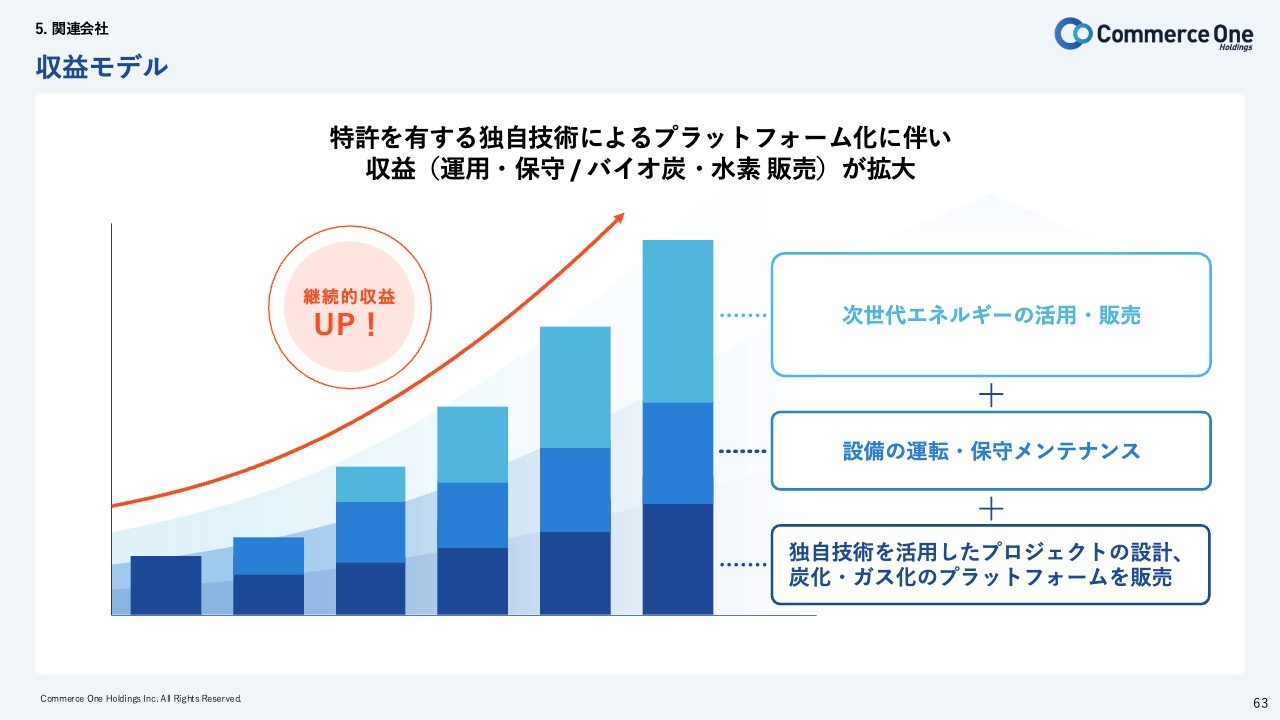

収益モデル

岡本:今後、エネルギーの中で、また水素を活用していこうという機運が非常に強くなってきています。それに対する一つの提案、ソリューションとして、グリーン水素を提供するエネサイクルの事業を支援したいという思いがあります。

また、将来的には、経済的にエネサイクルの方でしっかりとリターンを上げる予定ですので、そこに対して当社グループとしても、その部分を確実に取り込んでいきたいと考えています。

誰かがリスクを取って、このようなイノベーションを起こしながら世の中や環境に良いものを残していかなければなりません。次の世代にしっかりと責任を持ってクリーンな地球を残していきたいという思いで、エネサイクルの事業はスタートしました。2030年に向けて、今後、市場として、ビジネスとしてこれから非常に大きく成長してくる領域だと考えて、そこに対する布石を少し打たせていただきました。

一見、領域が違うかと思いますが、社会のインフラとして、世の中に役立つサービスを作っていくという点においては、私の中では同じであり、しっかりと役に立つソリューションを残していきたいという思いで事業を行っています。ぜひ株主、ステークホルダーのみなさまにご理解いただき、応援をいただきながら、しっかりと育てていきたいと思っているソリューションです。

しっかりと事業を成長させ、お客さまの役に立っていきたいと思っていますので、引き続きご支援のほど、よろしくお願いします。

質疑応答:コロナ禍の影響を鑑みた直近の事業環境について

荒井沙織氏(以下、荒井):「EC支援の会社は、コロナ禍の追い風があったと理解していますが、直近の事業環境はいかがでしょうか?」というご質問です。

岡本:私から回答します。EC市場は、コロナ禍において、非常に伸びたという側面があります。リアルのお店がビジネスしにくい状況の中で、ネットにシフトし、しっかり予算を取っていただき、EC事業を進めてきたという背景がありますので、コロナ禍で件数やGMVが一気に伸びたという結果になっています。

その後、リアルが戻り、少し落ち着いてきて、なんでもかんでもECでということではなく、ソリューションについても、より深く吟味して、事業の中心としてどのようなソリューションを使うのかということがよく検討されるようになってきたと思います。ですので、そのような意味では事業者側の意識もだいぶ変わって、しっかりと比較・検討した上で、自分のビジネスに合ったものを選ぶという風潮になってきたと理解しています。

質疑応答:エネサイクルの足元および今後の事業進捗について

荒井:「エネサイクルは当中間期までに相当程度の損失を出しているように思いますが、足元および今後の事業進捗はどのように予想されているのか、教えてほしいです」というご質問です。

岡本:先ほどエネサイクルのサービスについて、簡単にご説明しました。エネサイクル自体は、世界各国が約束した2030年のCO2削減の目標に向けて、今、行政や民間企業も努力して、国がいろいろな面で予算を取り、考え始めているところです。エネサイクルでは、週に1件か2件の新しい相談や案件がいただける状況になっています。これら複数のプロジェクトが、第3四半期以降、具体的なかたちになっていくかと思います。

エネサイクルのビジネスの特徴として、ここで作った技術、ビジネスモデルは海外にもそのまま持っていけます。要するに、ドメスティックな市場や内需、外需などを越えていきます。日本のかつての自動車産業のように、良いものであれば、ソリューションとして海外でも提供していけるということで、全世界が市場として見られるということになります。

そのような意味で、広がりを考えると、今足元では先行投資でマイナスが出ていますが、しっかりと案件が具体化していっていますので、しっかり収益を上げて、我々としても利益を取り込めるかたちになろうと考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:金利や為替等マクロ環境の影響について教えてください。

回答:マクロ環境の影響は、他の企業と同様にありますが、直接的な影響は少ない方かと思います。

現時点では、BtoCの物販系EC事業者さまの支援が主たる事業となっており、間接的に個人消費の動向次第で影響を受けます。一方で、金利や為替という面では、弊社は借入も少なく、海外取引はほぼ無いので影響はあまりないです。

<質問2>

質問:既読社の子会社化について、生成AIを利用したサービス提供しているとのことですが、どのようにECに活用ができるのでしょうか?

回答:生成AIについては、EC事業者さまの業務の効率化という視点で積極的に活用していきたいと考えています。

今回、既読社と協業してローンチしたサービスは、EC事業者様がECサイトを構築する上で必ず必要となる、商品画像の作成サービスです。生成AIを活用することで必要となる大量の商品画像を、短時間で安価に作成し提供することで、業務の効率化を支援します。

将来的には、画像だけでなく、動画も活用してEC事業さまのマーケティング支援に活かしていきたいと考えています。

<質問3>

質問:今後のMAのターゲットを教えてください。

回答:M&Aの方針は2軸あり、積極的に行っていく方針です。

1つ目はコア事業の成長に寄与するMAです。具体的には主力サービスである、「フューチャーショップ」のサービスを強くしていくため、周辺サービスとのシナジーを狙ったMAです。

2つ目は、新規事業として、当社の経営理念等から鑑みて、社会的に意義のある事業に対し行うMAです。

この銘柄の最新ニュース

コマースワンのニュース一覧- 自己株式の取得状況に関するお知らせ 2026/01/07

- コマース One ホールディングス、メディアプラットフォーム note にて「IR noteマガジン」参画 2025/12/15

- フューチャーショップ、Google アナリティクス 4 データと売上データを自動連携する分析ツール「DF Analisis for futureshop」との連携を開始 2025/12/04

- 自己株式の取得状況に関するお知らせ 2025/12/02

- 【QAあり】コマースOneHD、新規事業を含む業容拡大に伴う人材・開発投資により費用増加も、経常利益は前年比+34.5%と伸長 2025/11/28

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

コマースOneホールディングスの取引履歴を振り返りませんか?

コマースOneホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。