インフォネットのニュース

インフォネット、2Qも受注活動が堅調に推移し増収増益 1Qに引き続き利益額及び利益率が大幅改善

1. 私たちの社会的使命

日下部拓也氏:本日は、我々の決算説明会にご参加いただきまして誠にありがとうございます。それでは早速、私から2023年3月期第2四半期の決算説明をさせていただきます。

まずは当社の概要からお話しします。我々は、「コーポレートサイトをプラットフォームとした業務改善DX・WEBマーケティングを総合的に支援し、顧客事業価値を創造し最大化すること」が、私たちの社会的使命だと考えています。

我々は創業以来、ホームページの制作を主業としてここまで発展してきています。一方で、顧客の課題、つまり「ホームページを使って何をしたいのか」というところは、非常に多様化してきていますし、どんどん深掘りされていっている状況です。

そのような状況になってくると、ただホームページを作っていくだけでは、とてもバリューにはなり得ません。それ以外に、WEBをハブにして、その裏側にある、例えば顧客管理システムのようなデータベースとどのように結びつけるのかを考える必要があります。

加えて、ホームページを作っていく上では、作り出すコンテンツ自体が、そもそもお客さまがWEBを使うことで課題解決につながるようなかたちでないと、意味をなさないと考えています。

我々としては、そのようなプロダクト面およびコンサルティングというコンテンツ面の双方から、「お客さまの価値を創造して最大化していく」というところを担っていきたいという思いで、事業活動に取り組んでいるとご理解いただければと思います。

1. グループ概要

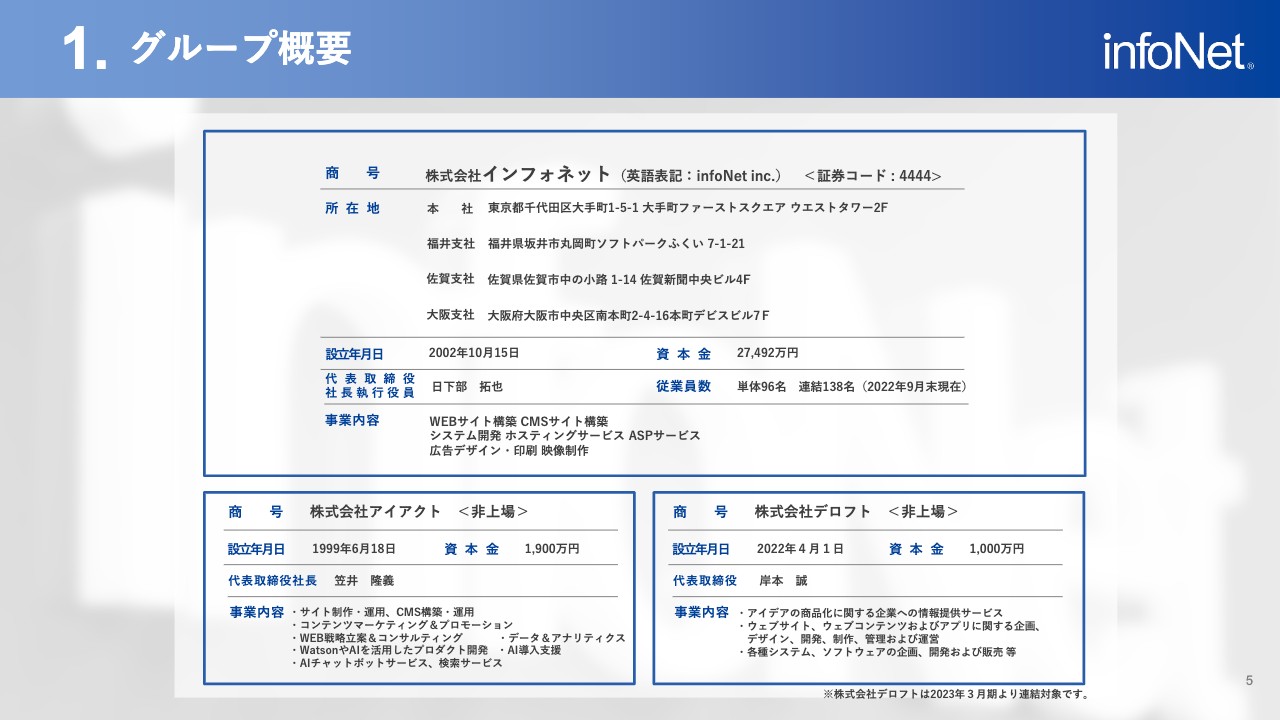

我々のグループ概要についてお話しします。当社は株式会社インフォネットという会社で、本社は東京の大手町に構えています。福井が我々の創業の地となっており、こちらは現在、メインの開発拠点という位置づけで運用しています。

第2の開発拠点としては佐賀支社を開設しています。こちらは目下、陣容を拡大していくフェーズにあるというかたちになっています。大阪支社については営業拠点と位置づけています。東京の本社と、もう1つの軸を作るというところを踏まえ、関西のメインになる拠点として開設しています。

従業員数は、インフォネット単体で96名です。子会社のアイアクト社およびデロフト社を含めた連結ベースでは、138名という人員で事業を展開しています。

株式会社アイアクトに関しては、当社と同様にWebサイトの構築も手がけますが、我々が中堅中小企業をメインとしているのに対し、よりエンタープライズ系の顧客に向けたWebサイトの構築を行っています。

併せて、AIのプロダクトを自社で開発して展開しており、主にチャットボットのサービスをご提供しています。近年はAIを使ってWebサイト内の検索を行うプロダクトも開発しており、ご好評をいただいています。

株式会社デロフトは今年4月に開設しました。Webサイトに関する、より上流の部分を担う役割として運営していく考えのもと、設立した会社になります。

1. ビジネスモデル

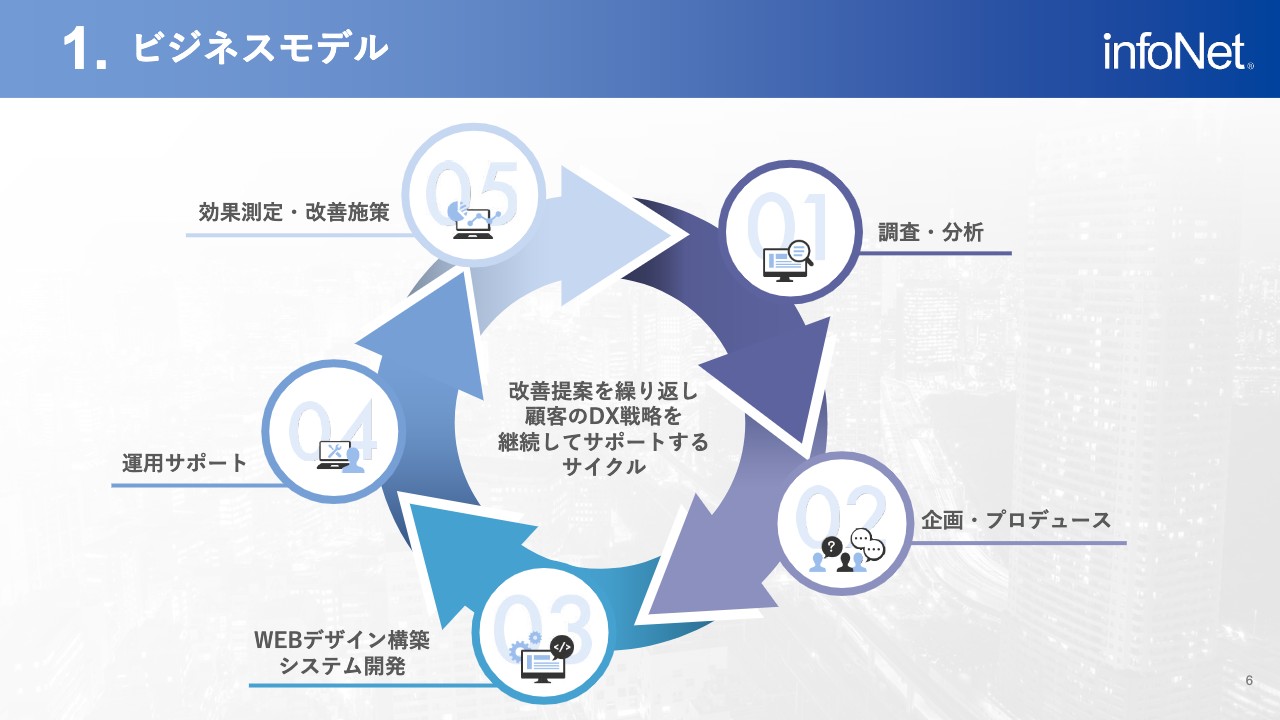

ビジネスモデルについてです。先ほど来、お話ししているとおりですが、当社はWebサイトを制作するところから関わっていきます。そのためには、顧客がどのような課題を持っていて、それをWebサイトというかたちでどのように解決していきたいのかを一緒に考え、作っていくことが必要になります。

そのために、まずはコンサルティングのようなかたちで、調査・分析から我々が入っていきます。その後、Webにまつわる企画・プロデュース、Webデザイン構築、システム開発、完成した後の運用サポートおよび効果測定・改善施策と、PDCAを当社の自社内のリソースのみで完結させていきます。

効果測定・改善施策が終わった後は、再び調査・分析に入ります。PDCAを繰り返していくことで、Webサイト自体を育てていくことを担うようなモデルとなっています。

1. 当社の収益構造

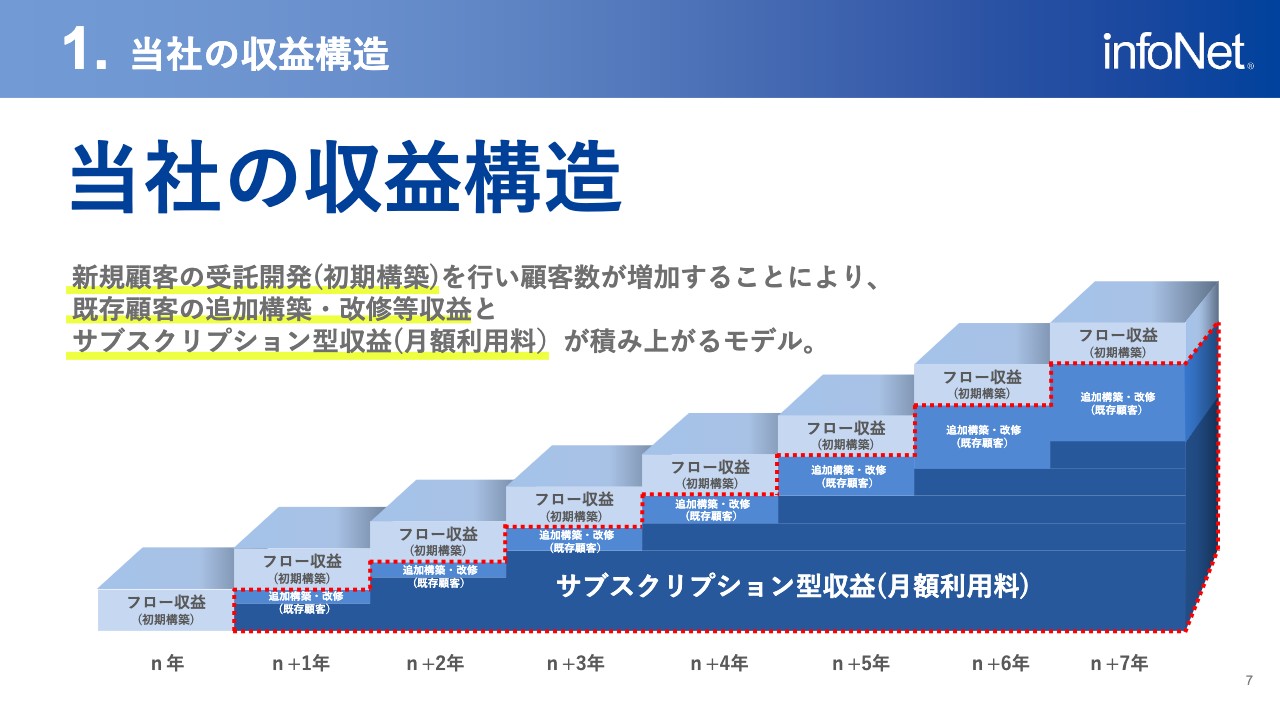

そのようなビジネスモデルに基づいた当社の収益構造についてお話しします。まずはWebサイトを作るところで、スライドに一番薄いブルーの層で示しているフロー収益をいただくかたちになります。

その後は、当社の開発しているCMS(コンテンツ・マネジメント・システム)というシステムを使って、Webサイトの運用を担っていただくかたちになります。その段階で、一番下に濃いブルーで示しているサブスクリプション型収益(月額利用料)を、CMSの利用料というかたちでいただきます。

運用していく中で、もちろんCMSを使って、例えばお知らせの更新や社長メッセージの更新などは容易にできるのですが、「ページ自体の構成を変えたい」といった状況になるとCMSだけでは担えなくなります。ホームページのリニューアルとまではいきませんが、ページの改修等収益としての追加の開発費用を頂戴します。それを示しているのが中央部分の層になります。

はじめはフロー収益をワンショットでいただくようなモデルなのですが、その後は月額利用料が着実に積み上がり、その上で追加の回収等が、顧客が積み上がるごとに増えていきます。要するに、2段階の積み上がりがあるということをお伝えしたいというスライドになります。当社の収益構造はご覧のようなかたちになっています。

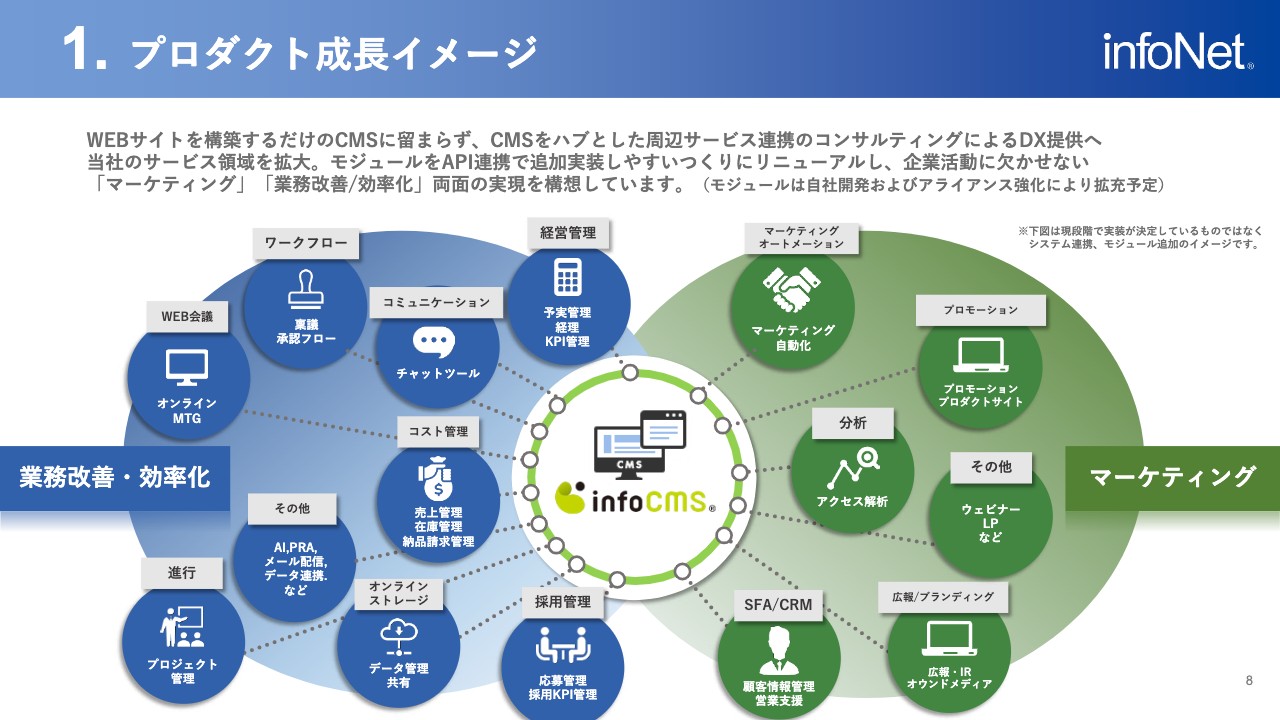

1. プロダクト成長イメージ

プロダクト成長イメージについてお話しします。先ほど、我々の使命として「業務改善DX・WEBマーケティングを総合的に支援し、顧客事業価値を創造し最大化する」というお話をしています。

その中で我々は、当然Webサイトを作るというところでは顧客の課題は解決しないと考えています。課題を解決するためには、Web制作だけではなく、その他のプロダクトやサービスと連携させて、顧客の課題そのものを全面的に改善していくような動きが、どうしても必要になってくると考えています。

Webというものは、顧客が外とつながる一番のハブになりますので、こちらを利用して、かつ我々が開発しているCMSを介して、その他のプロダクトとどんどんつなげていくことでDXを図り、顧客の生産性をどんどん押し上げていきたいと考えています。

我々としては、まずはCMSをハブにして、スライドの図で周りに例示しているようなさまざまなプロダクト群とCMSをつなげることで、顧客のサービスをよりブラッシュアップしていくことを試行しているとお考えください。

1. マイルストーン

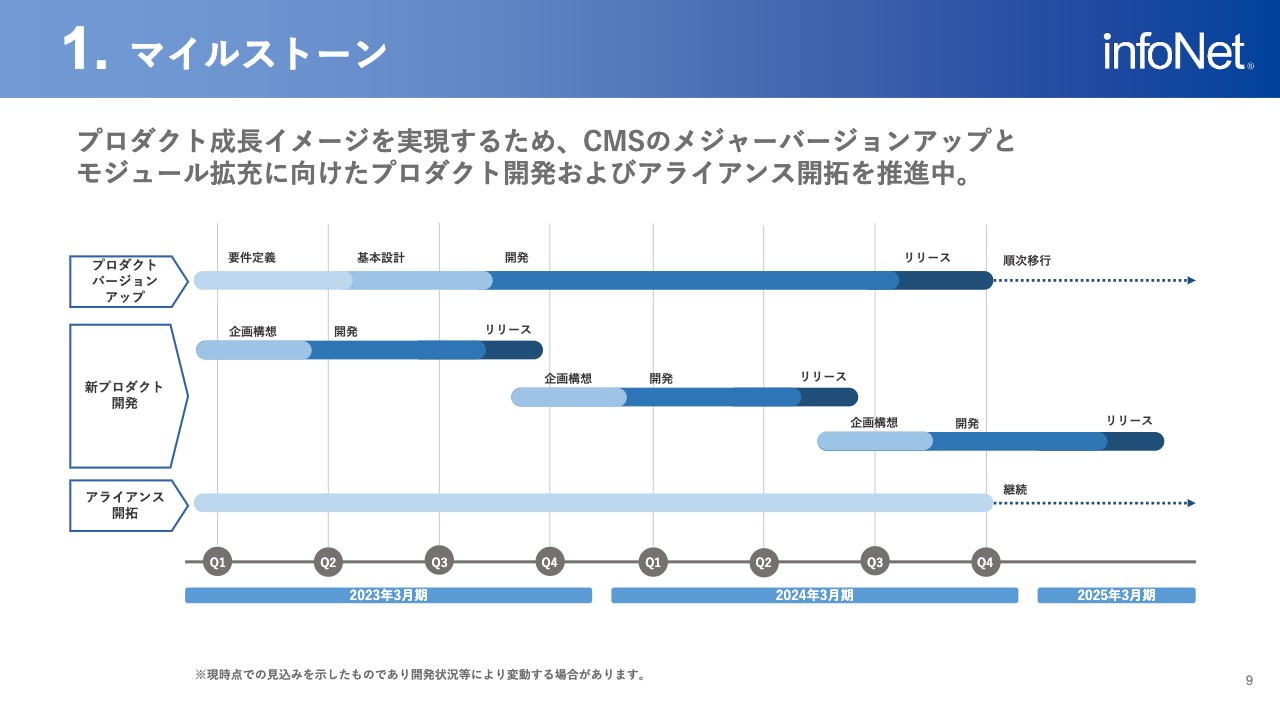

成長イメージを実現するためのマイルストーンについて、スライドの表に示しています。一番上に「プロダクトバージョンアップ」と記載していますが、こちらはCMSそのものを指しています。

8ページに示したような連携をどんどん進めていくためには、CMS自体が他のプロダクトと連携しやすい状況になっている必要があります。今のCMSでも十分に連携可能ですが、よりスムーズに連携させていくためには、もう少しブラッシュアップが必要かと考えています。そのために、CMSのメジャーバージョンアップというものを現在試行しているところです。

その他に、スライドの中央に「新プロダクト開発」と記載しています。8ページに示した図の周辺部分にあたりますが、こちらには記載していないものの、顧客にとって有益なプロダクトもまだあるだろうと考えています。

すでに世の中にあって他社に優位性があるものや、便利なものであれば、他社のプロダクトとも連携していきたいと考えています。一方で、まだ世にないものや、世には出ているけれどもよりブラッシュアップできるものに関しては自社で開発していこうと考えています。このような意味で新プロダクト開発を実施しており、マイルストーンをどんどんと埋めていくような活動をイメージしています。

スライド下段にアライアンス開拓と記載しているのは、先ほどお伝えしたとおりです。すでにあるプロダクトで、我々と同じ志向を持ち、ともに進んでいける企業と手を取り合うことで、顧客の価値を最大化していけるよう連携していきたいと思っています。アライアンスを進めていきながら、マイルストーンを埋めていく考えです。

加えて、我々はコンテンツをもってお客さまの課題を解決していくことが入り口となるため、プロダクト面に限らず、コンサルティングの部分でも連携できる企業と一緒に手を取り合いながら進めていきたいと思います。そのような意味でも、アライアンス開拓を活用していきたいと考えています。

現在は2023年3月期の第2四半期ですので、スライドに示しているマイルストーンの序盤ですが、おおむね順調に進展していると考えています。

2.TOPICS

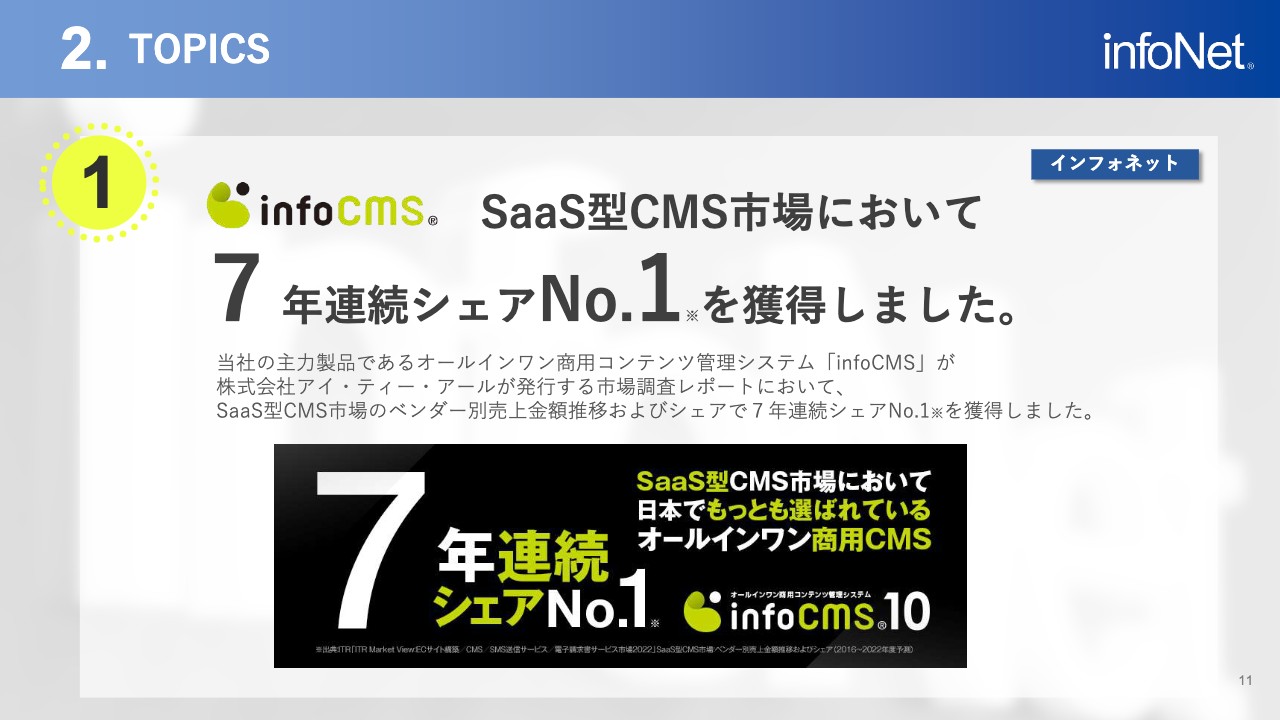

では、今期のトピックについてお話しします。1つ目は、「infoCMS」がSaaS型CMS市場において7年連続でシェアNo.1を獲得したことです。調査会社の調査によるものですが今年度においても、SaaS型市場にて、有償のCMSの中で最もよい評価をいただきました。

我々の一番の課題は、顧客の課題を解決することによって社会の進展の速度を速めることですので、シェア率にはこだわっていません。それゆえに、これは結果論かなと考えています。それよりも、有償でないCMSには、脆弱性などさまざまな課題があるため、それを我々のプロダクトに置き換えていくことに注意と言いますか、興味が向いています。

その結果として、このような評価をいただけたのは非常にありがたいことだと思いますし、できる限り世の中に広めていき、引き続きこのような評価をいただけるように取り組んでいきたいと考えています。

2.TOPICS

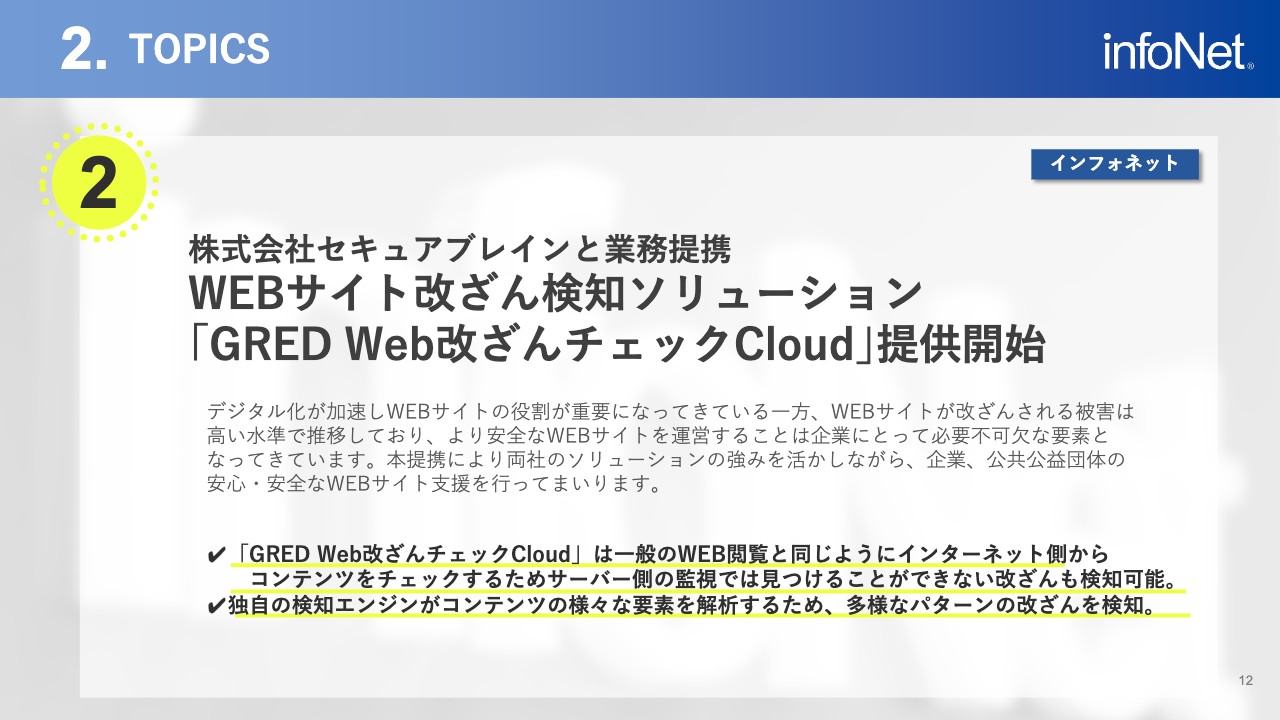

2つ目は、Webサイト改ざん検知ソリューション「GRED Web改ざんチェックCloud」の提供を開始したことです。9ページでお伝えしたアライアンス開拓の1つで、セキュアブレイン社と業務提携を結び、同社が提供する「GRED Web改ざんチェックCloud」を我々の顧客にも展開することで、顧客のセキュアな部分を十分にカバーできるようにしたかたちです。

2.TOPICS

3つ目は、ログミー株式会社、SOICO株式会社とそれぞれ販売代理店契約を締結したことです。こちらについても、アライアンス開拓の1つとなります。ログミー社は決算説明会の全文書き起こしプラットフォームを運営しており、SOICO社は資本政策などのコンサルティングを提供しています。

両社ともWebやホームページについての知見はまだまだ足りていませんが、自分たちのお客さまにはニーズがあるというところで、その部分を我々が担い、同時に我々の顧客にとって、両者が展開しているサービスが必要なタイミングがあれば提案するといったかたちを取り、事業連携によって顧客課題そのものを解決していくという目論見があり、提携に至りました。

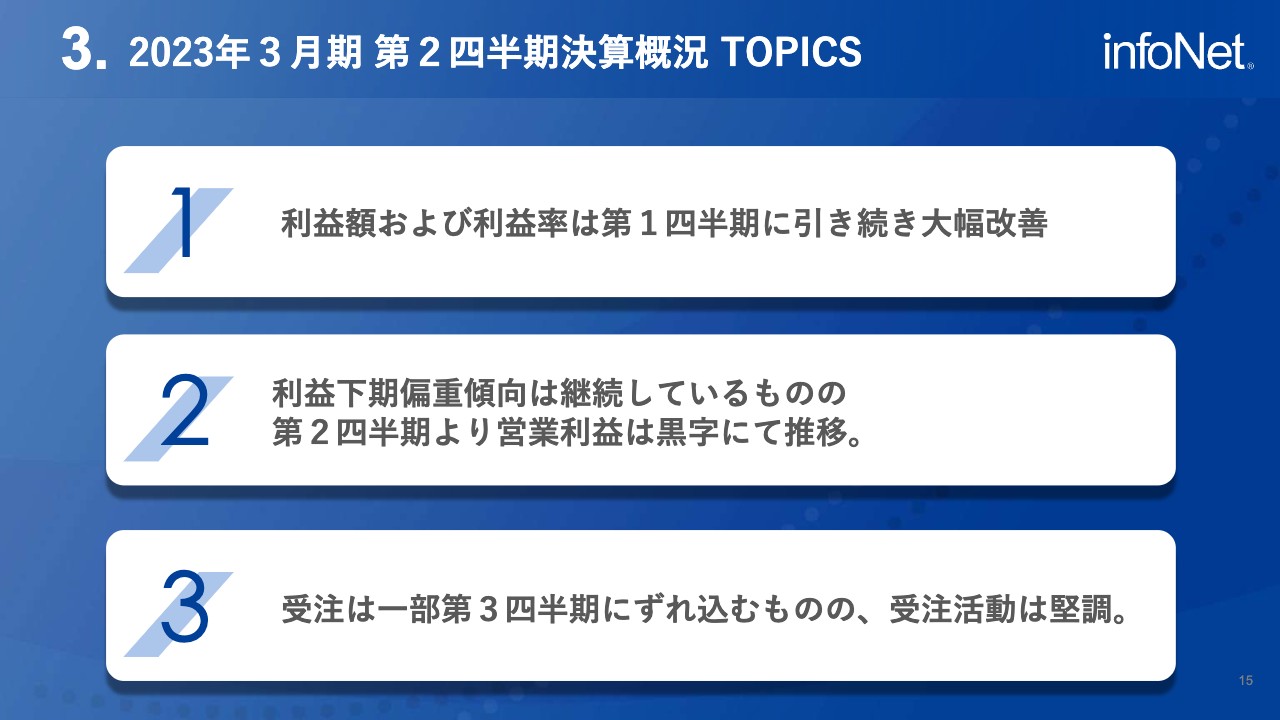

3.2023年3月期 第2四半期決算概況 TOPICS

2023年3月期第2四半期決算概況について説明します。定性的な話として、トピックスを3つ挙げています。1つ目に、利益額および利益率は第1四半期に続き大幅に改善しています。2つ目に、利益下期偏重傾向は継続しているものの、第2四半期から営業利益は黒字にて推移しています。3つ目に、一部の受注は第3四半期にずれ込むものの、受注活動は堅調に推移しています。

1つ目についてですが、昨年度はけっこう大きな赤字を計上しました。それを改善すべく、昨年度は経営体制を含めて変更しました。昨年の下期から、新たな執行役員会に懸命に取り組んでおり、その効果がしっかりと出てきたと思っています。

2つ目については、第1四半期でも赤字はかなり縮小できた状況でしたが、第2四半期において黒字に転じることができたのは、そのような取り組みの結果ではないかと思っています。

3つ目の受注活動に関しはて、8月はお盆などもある関係で顧客の事業活動がどうしても停滞するタイミングです。そのため今期の計画としても、第2四半期の受注についてはそこまで強気に見込んでいませんでした。一方で、我々が見込んでいた部分として、一部は第3四半期に決済のタイミングがずれ込んでいます。とはいえ、第1四半期と第2四半期を合わせて見ると、受注活動は計画どおり順調に進んでいると考えています。

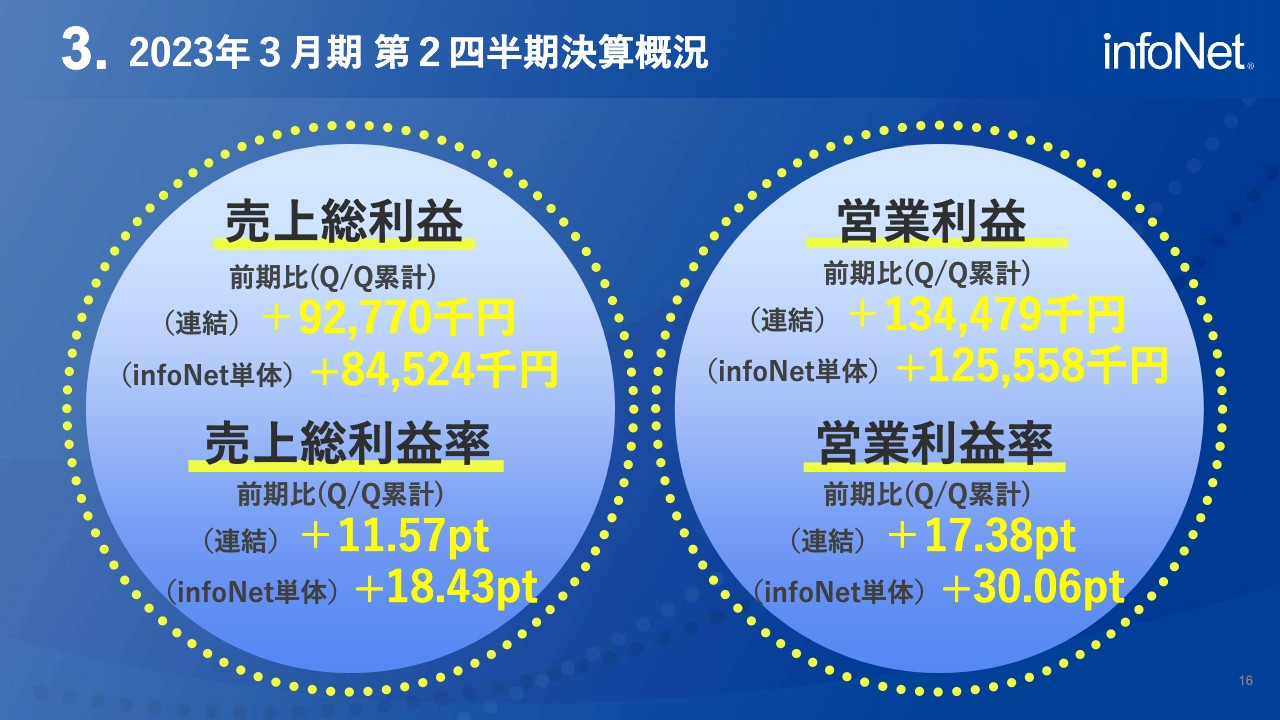

3.2023年3月期 第2四半期決算概況

売上総利益について、連結ベースで前期比9,277万円の改善となりました。インフォネット単体においても、8,400万円ほど改善している状況です。

売上総利益率は、連結ベースで前期比11.57ポイントプラスと改善しました。インフォネット単体でも、18.43ポイントの改善です。

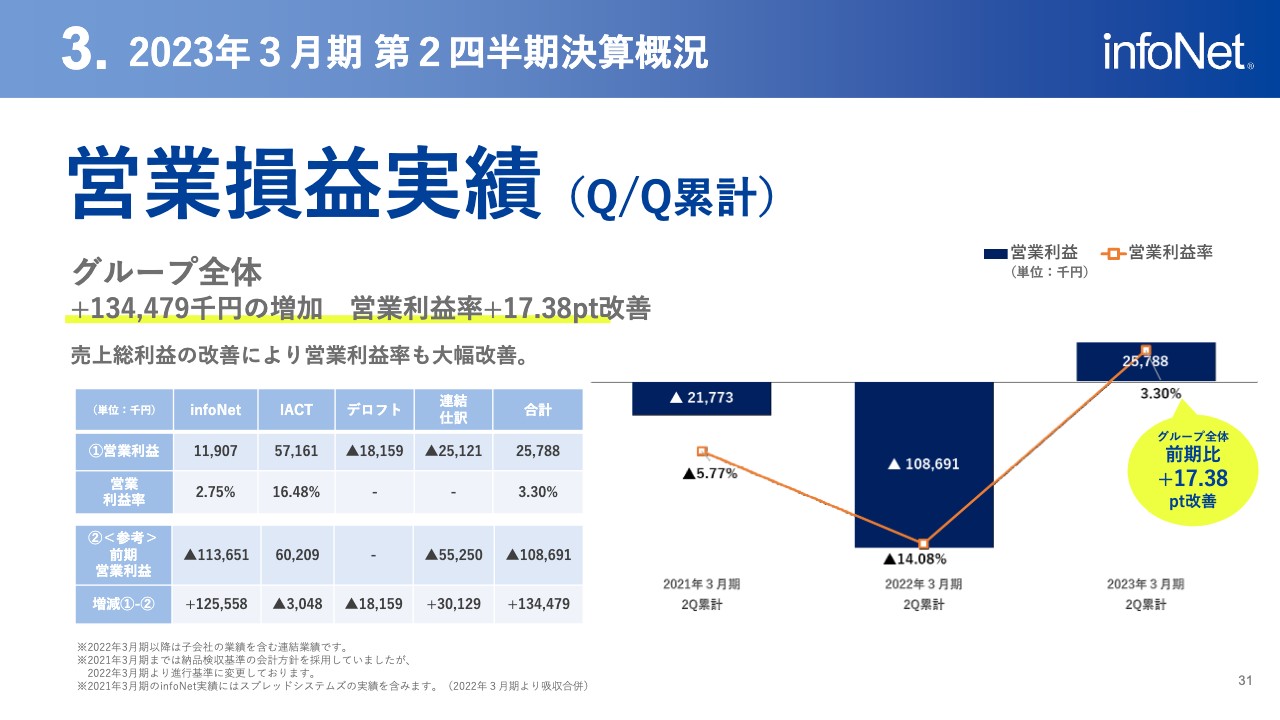

営業利益に関しては、連結ベースで前期比1億3,400万円の改善となりました。インフォネット単体でも1億2,500万円改善したかたちとなっています。営業利益率についても、大幅に改善している状況です。

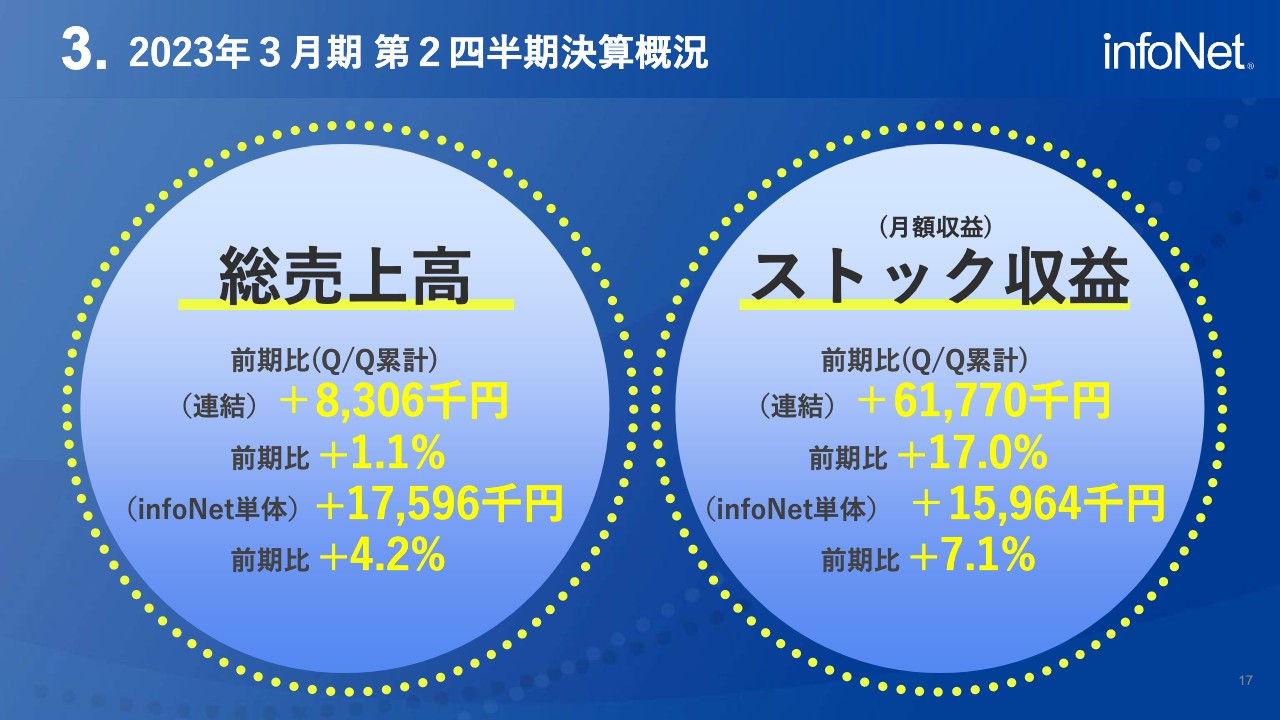

3.2023年3月期 第2四半期決算概況

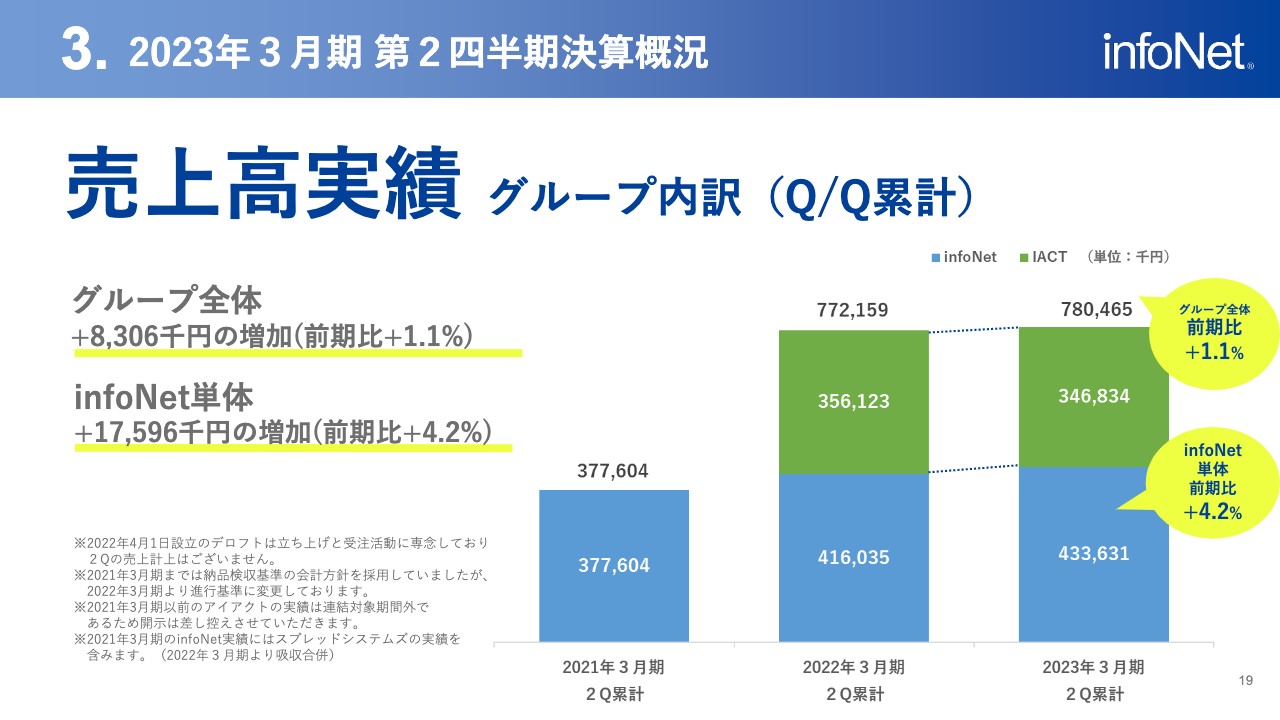

売上高は、連結ベースで800万円増加し、インフォネット単体では1,700万円の増加となりました。こちらは先ほどお話ししたとおり、昨年度に大きく赤字を計上したことを含めて、事業拡大よりもまずはしっかりと利益を出す体制に再度立て直すという目線で取り組んでいます。その結果、売上高の伸びについて、今期はそこまで志向していない状況であり、このような伸び率となっています。

今期はまだ半期ありますが、まずはしっかりと利益を出すことに取り組んでいき、達成できた後に、今度は売上高を伸ばしていく活動に取り組んでいくことになると考えています。

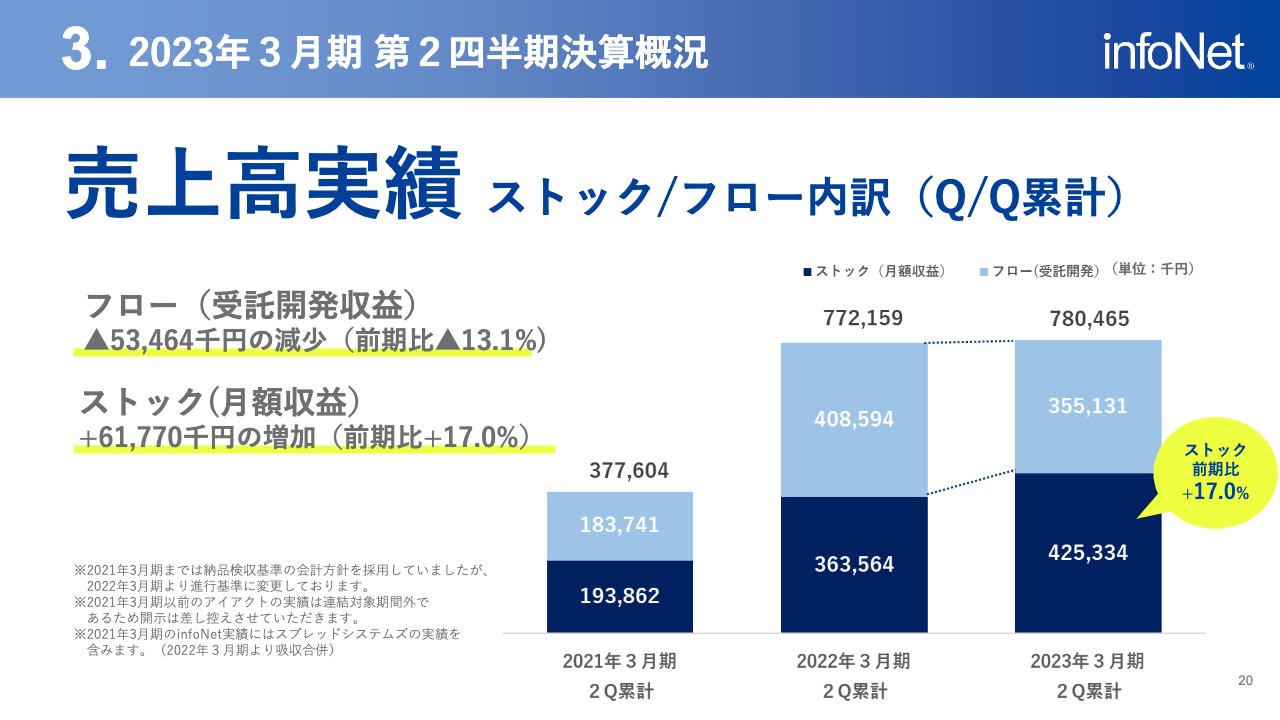

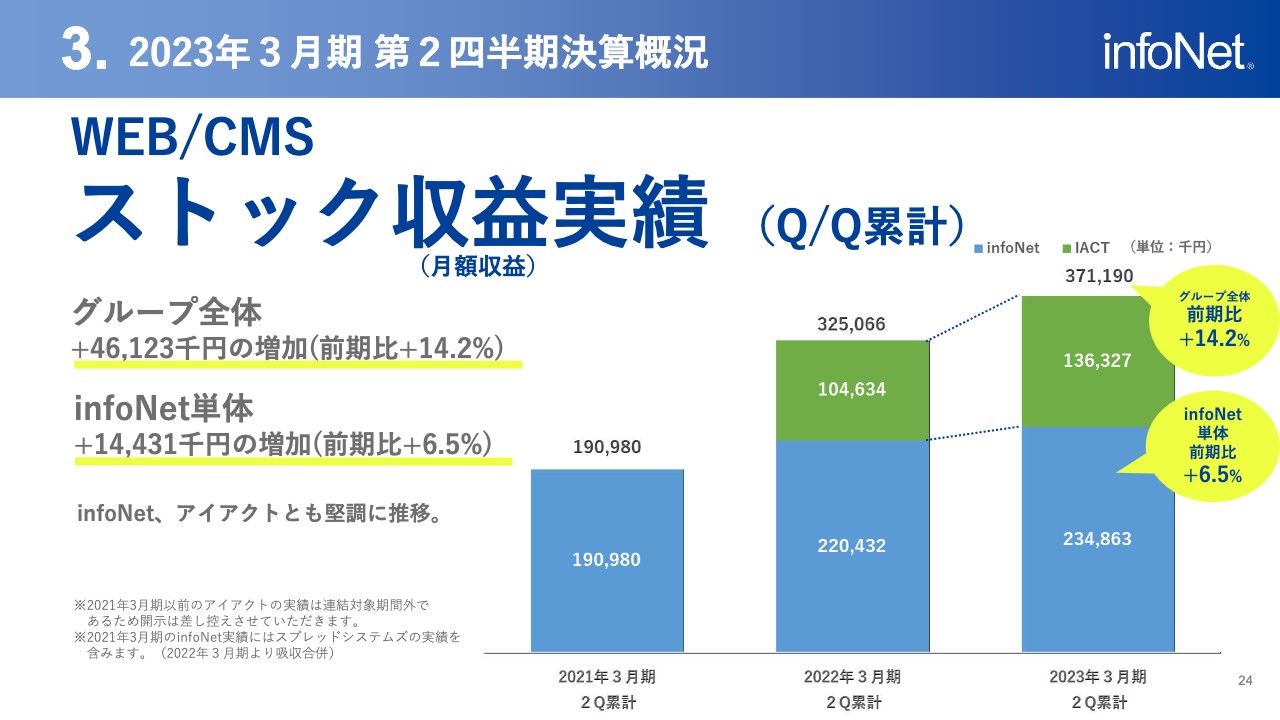

ストック収益は、我々の収益の源泉というところですが、連結ベースで6,100万円増加し、インフォネット単体でも1,500万円増加しました。自然増のような感覚でいますが、堅調に増加している状況です。

3.2023年3月期 第2四半期決算概況

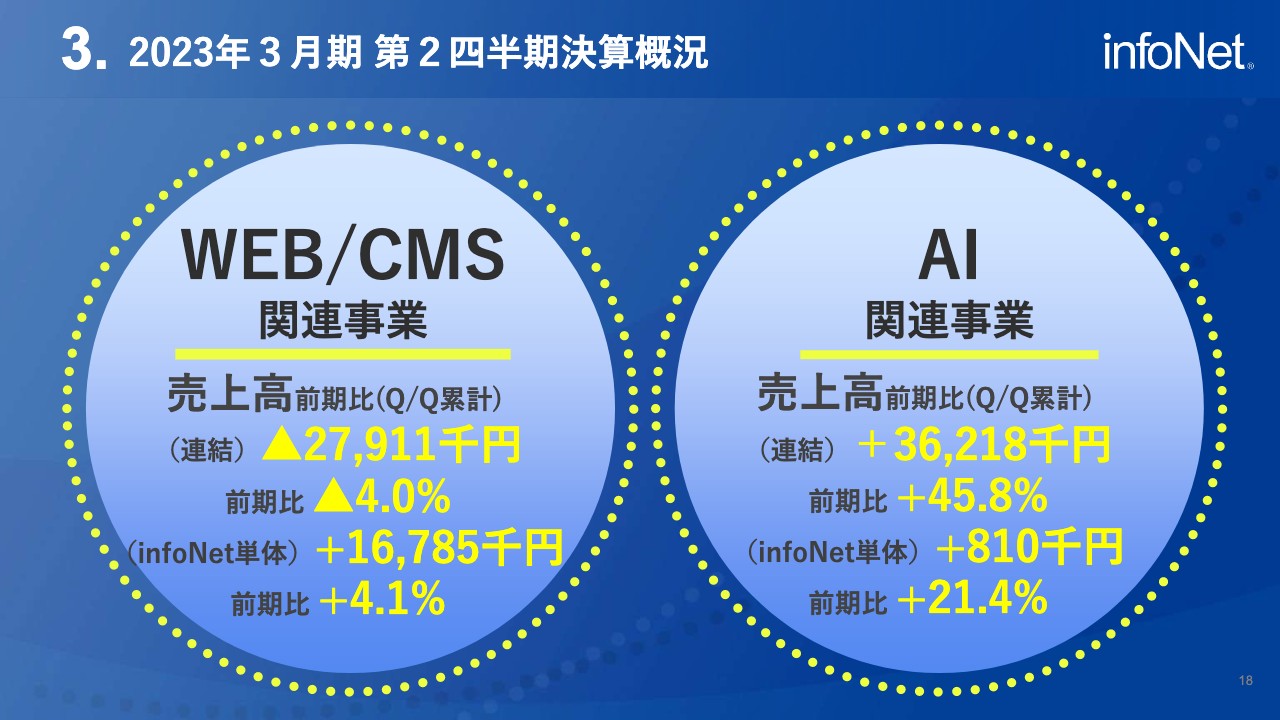

事業別の業績についてお話しします。Web/CMS関連事業について、売上高は連結ベースで2,700万円減少となりました。一方、インフォネット単体においては1,600万円増加となっています。AI関連事業に関しては連結ベースで3,600万円の増加、インフォネット単体では81万円の増加となりました。

AI関連事業は、我々でも展開していますが、CMSと包摂するようなかたちでご提供しています。AI単独のプロダクトになりますと、子会社のアイアクト社が大部分を占めるため、このような内訳になっています。

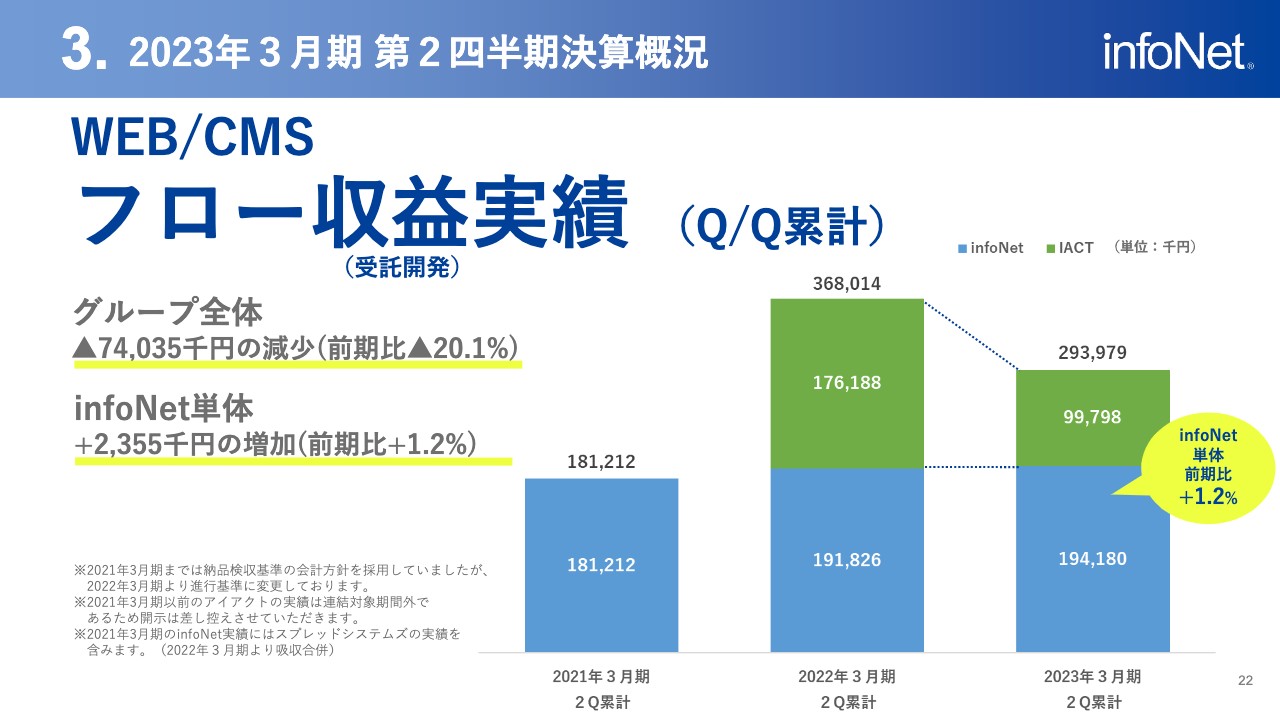

3. 2023年3月期 第2四半期決算概況

売上高実績は、会社別にお示ししています。グループ全体での売上高は830万円の増加ですが、インフォネット単体だと1,700万円の増加となっています。

3. 2023年3月期 第2四半期決算概況

ストック(月額収益)フロー(受託開発収益)の内訳です。ストック収益は6,100万円増加しています。一方で、フローは5,300万円の減少となっています。

3. 2023年3月期 第2四半期決算概況

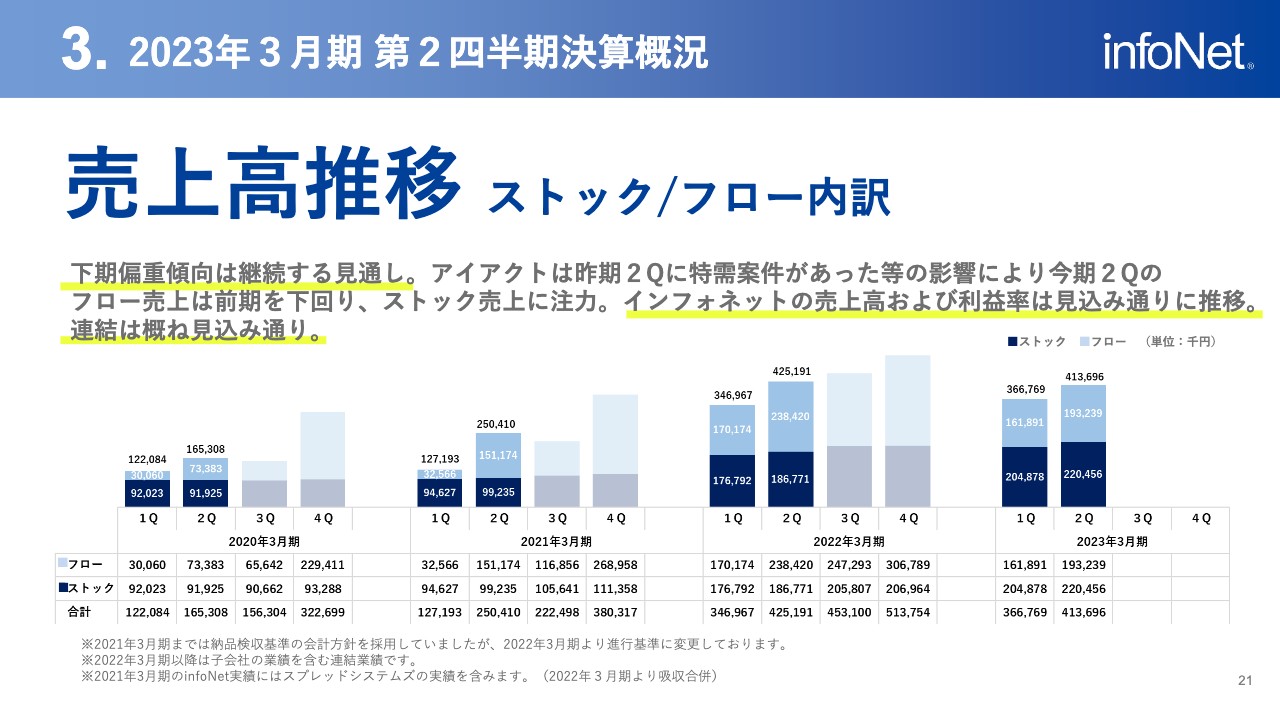

売上高のストック/フローの内訳の推移は、スライドをご覧のとおりです。

3. 2023年3月期 第2四半期決算概況

会社別のフロー収益実績ですが、インフォネットについては230万円ほど増加しています。一方で、グループ全体では7,400万円の減少となり、棒グラフで緑色に図示したとおり、アイアクト社が7,000万円ほど減少しています。

昨年度、アイアクト社が何件か大型の受注をしており、そちらの開発に今期は取り組んできたため、リニューアル案件の新規受注の一部を受けきれない現状があります。

フローの部分の減少については、ストックでカバーするかたちです。アイアクト社ですと、保守だけではなく、ストックとして運用も顧客から請け負っている部分があります。こちらは堅調に伸びているため、そちらとの入り繰りによってアイアクト社のフローの収益は減少した状況です。

3. 2023年3月期 第2四半期決算概況

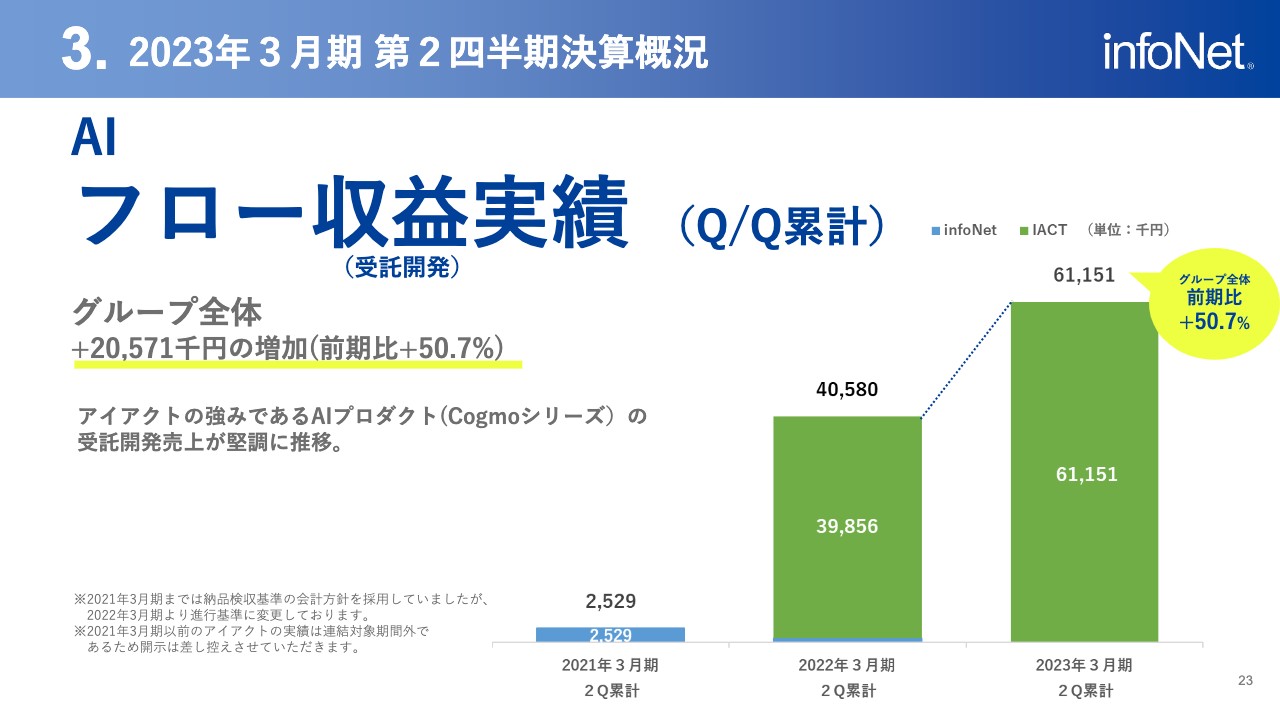

AIの事業のフロー収益は、アイアクト社が大部分を占めるかたちですが、全体で2,000万円ほど増加しています。これがそのままアイアクト社の増加分だとご認識いただければと思いますが、AIは受託の部分も含め、堅調に増加している状況です。

3. 2023年3月期 第2四半期決算概況

ストック収益の会社別実績です。グループ全体では4,600万円ほど増加していますが、インフォネット単体では1,400万円ほどの増加となっています。裏を返せば、先ほど「フローはアイアクト社が減少した」とお話ししましたが、ストックはアイアクト社も3,200万円ほど増加しています。

3. 2023年3月期 第2四半期決算概況

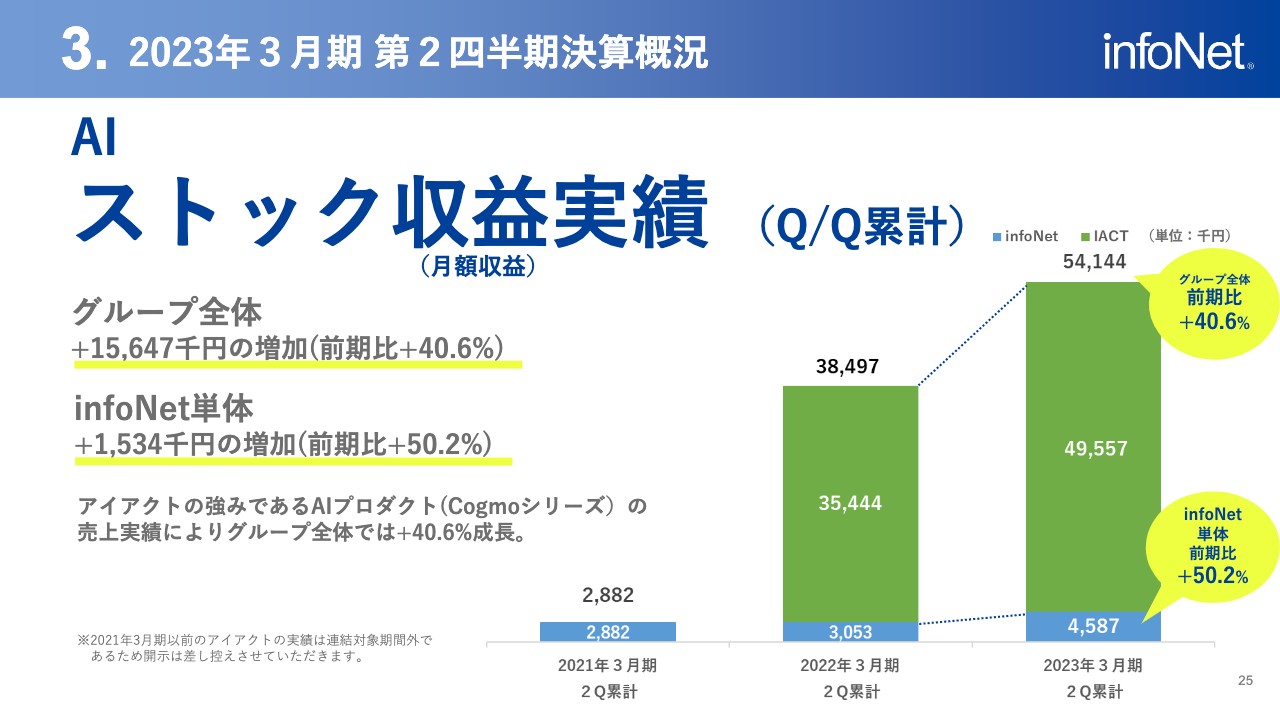

AIのストック収益についても、アイアクト社が大部分を占めていると考えていただければと思いますが、グループ全体では1,500万円ほど増加しています。AIについてはフロー同様、ストックも顕著に増加している状況です。

3. 2023年3月期 第2四半期決算概況

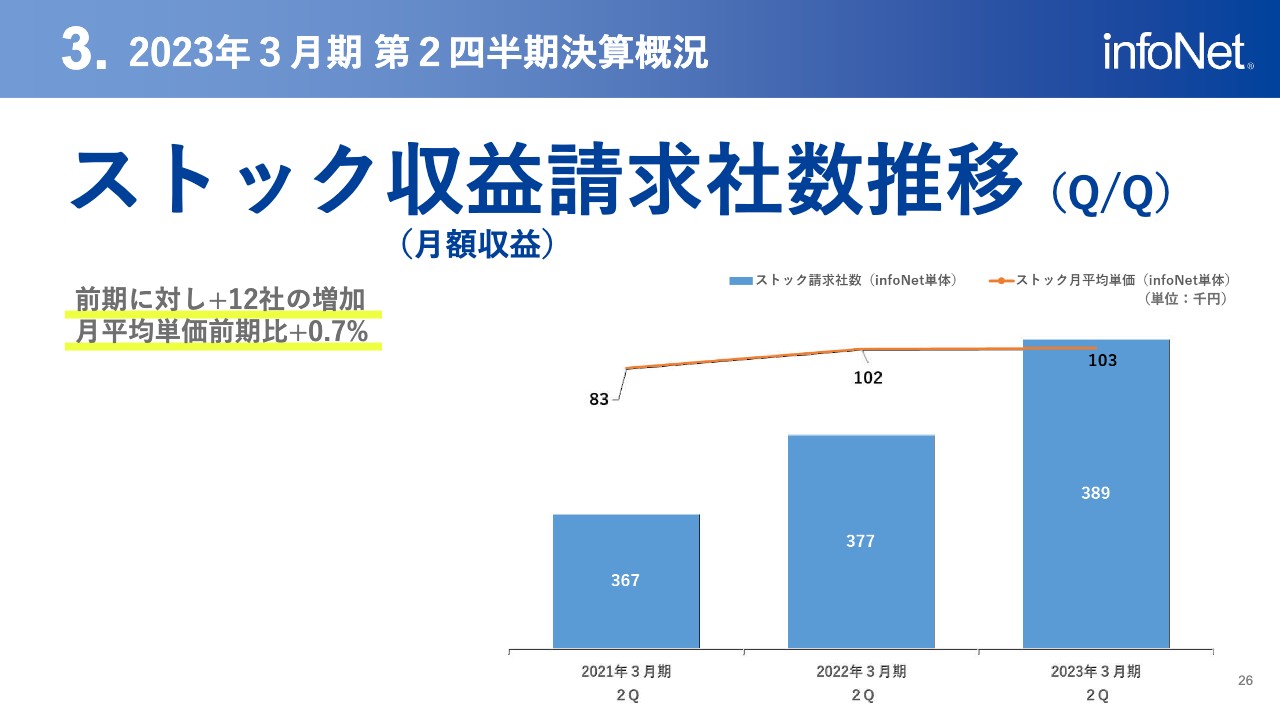

ストック収益の請求社数の推移と記載していますが、我々の収益源泉になる部分です。社数は昨年度の請求が377社のところ、今期は389社ですので、12社ほど増加しており堅調に推移していると考えています。

3. 2023年3月期 第2四半期決算概況

続いて、受注の実績をお示ししています。ブルーの棒グラフがインフォネットで、グリーンの棒グラフがアイアクト社です。アイアクト社に関しては受注のところに運用の部分も含まれているため、純粋なリニューアル案件ではありませんが、両社とも堅調に推移しているものと考えています。

3. 2023年3月期 第2四半期決算概況

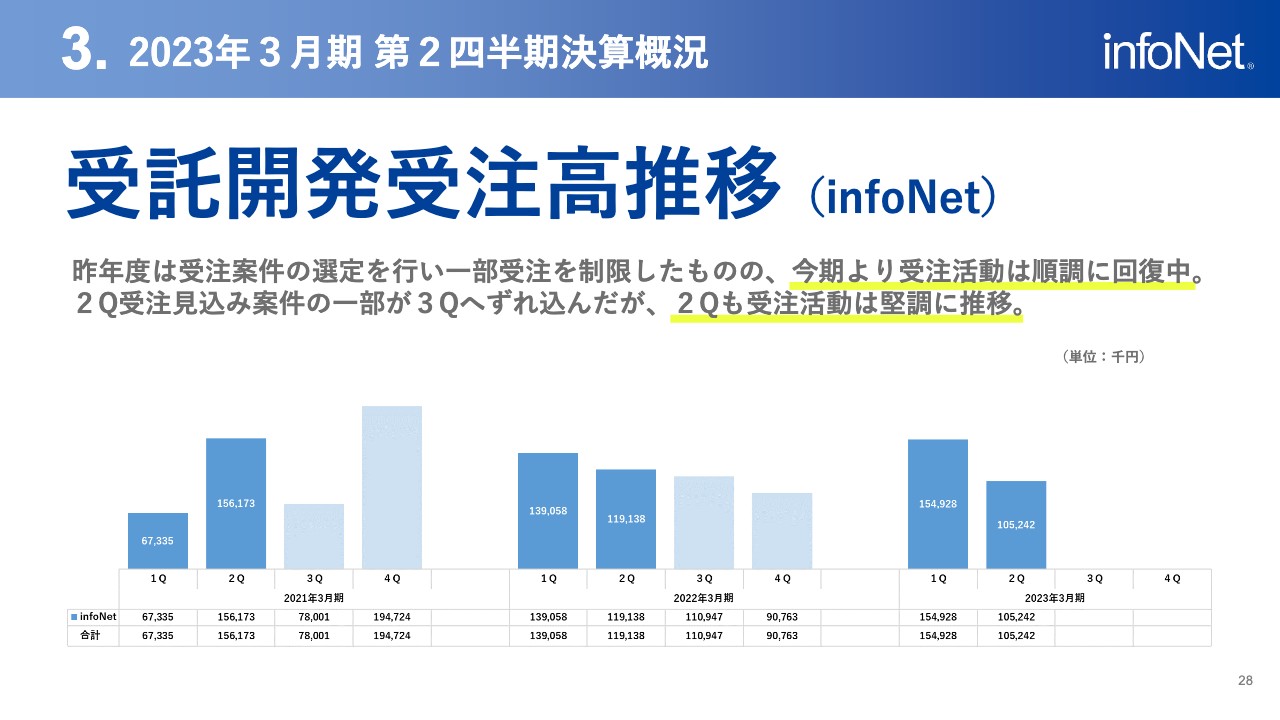

受託開発受注高の推移です。第2四半期は、第3四半期に一部の受注がズレ込んだ面があり、実際にはもう少し第2四半期に受注できた可能性があると思っています。ただし、その分は第3四半期にきちんと受注していきますので、全体を通して堅調に推移していると考えています。

3. 2023年3月期 第2四半期決算概況

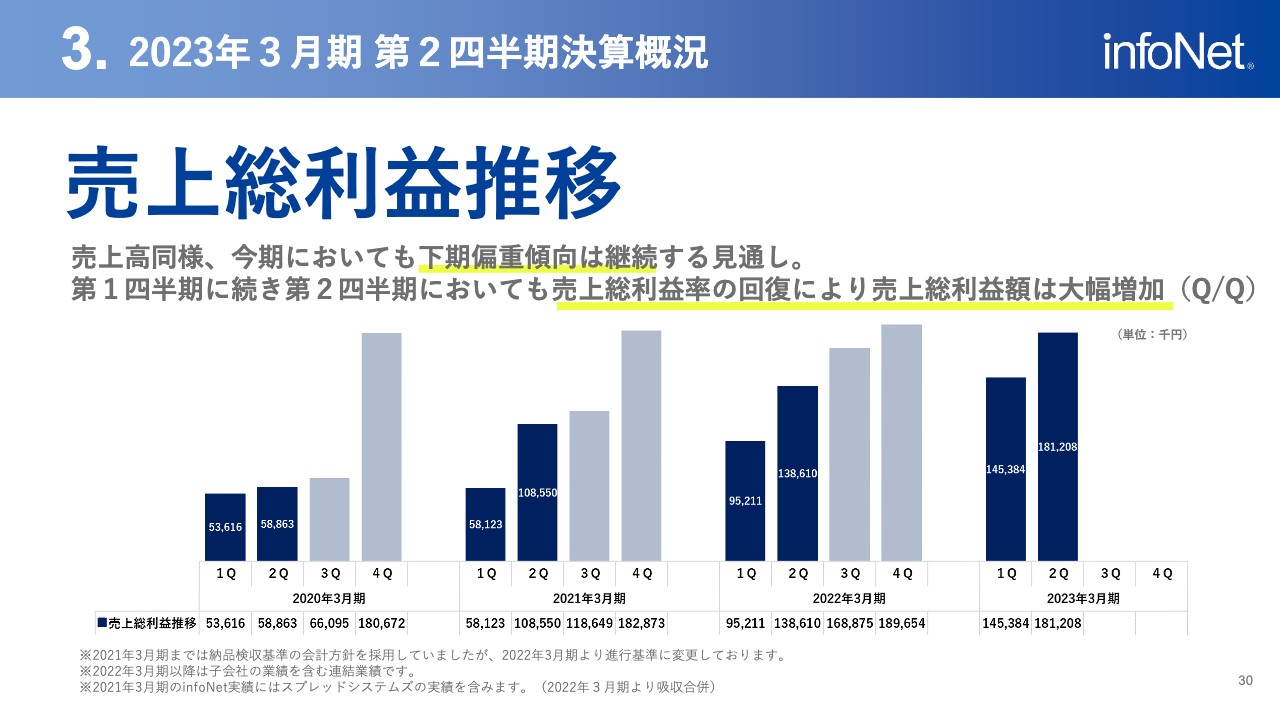

売上総利益実績です。グループ全体では9,270万円ほど改善し、全体で3億2,600万円ほど売上総利益の計上がありました。

スライド左側の表に会社別の売上総利益を示しており、インフォネット単体で8,400万円ほど改善しています。今期、新経営体制になってから取り組んできた一連の取り組みが、ある程度かたちになった部分だと考えています。

3. 2023年3月期 第2四半期決算概況

売上総利益の推移は、スライドにお示ししたとおりです。第2四半期単期において、昨年度の第3四半期は上回る状況ですので、順調に回復していると思います。

3. 2023年3月期 第2四半期決算概況

営業損益の実績は、一昨年、昨年度を含め、第2四半期の段階では赤字であることが多かったのですが、今期は体質改善に取り組んだ結果、第2四半期から黒字の計上が実現できています。会社別の営業損益を左側の表で確認できますが、インフォネット単体では1億2,500万円ほど改善しています。

3. 2023年3月期 第2四半期決算概況

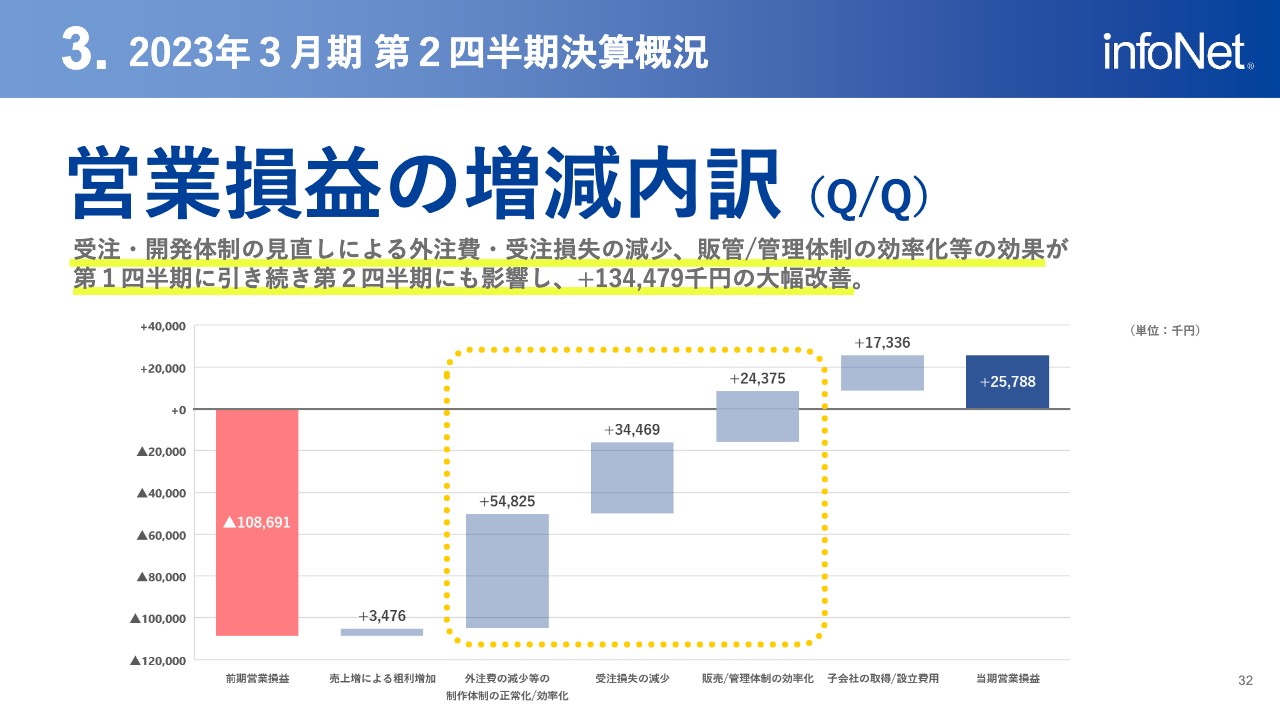

営業損益の増減の内訳です。スライドに黄色の点線で囲っている部分が昨年度来、取り組んできた体質改善の結果です。

外注費・受注損失の減少や、販売/管理体制の効率化は改善ができた部分になります。我々の労働生産性自体が大幅に上がった結果のみで、1億円強の改善が図られました。このような体質改善をもって、次のステップに進んでいく前提となりますので、順調に進んでいるのは非常に好ましい状況だと考えています。

3. 2023年3月期 第2四半期決算概況

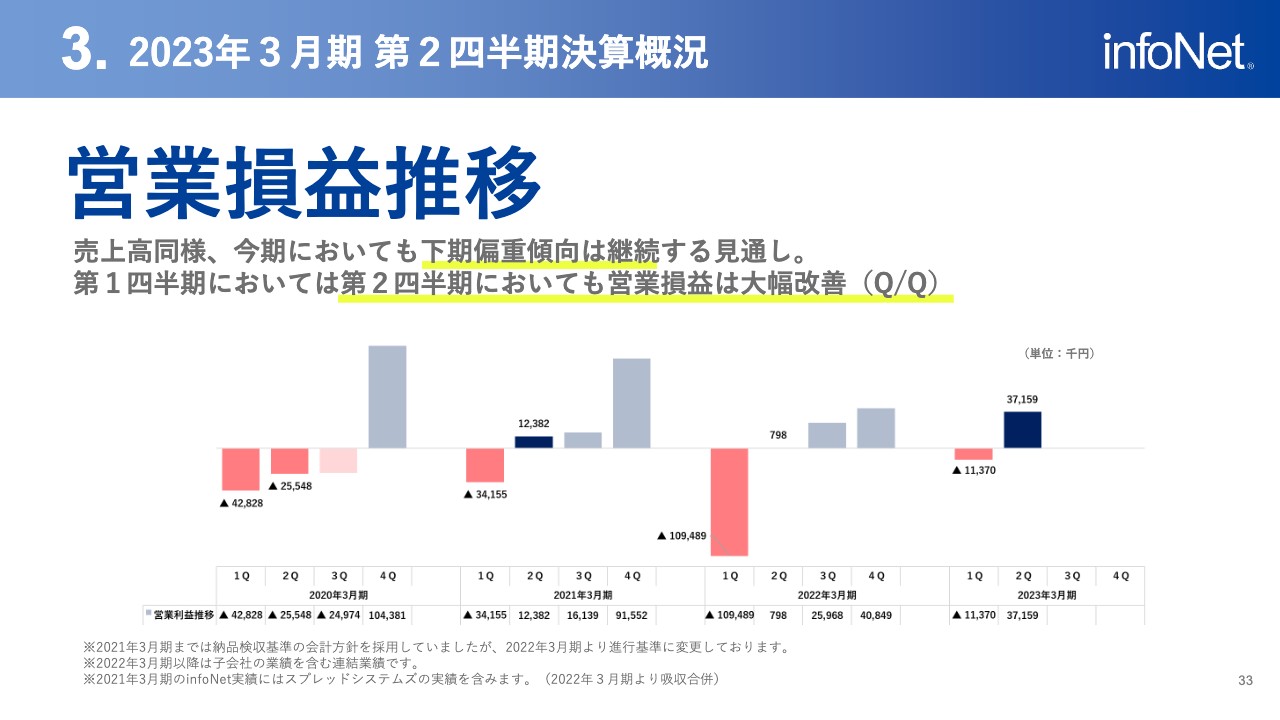

営業損益の推移についてです。累計では、どうしても上半期は赤字が続くのが我々のモデルの特徴だと考えていますが第2四半期から黒字を達成している状況です。

以上をもちまして、第2四半期の決算説明を終了します。

この銘柄の最新ニュース

インフォネのニュース一覧- 出来高変化率ランキング(9時台)~ステムリム、WASHハウスなどがランクイン 2024/12/06

- 2025年3月期第2四半期決算に関する質疑応答集2 2024/11/29

- <11月27日の陽線包み足達成銘柄(買いシグナル)> 2024/11/28

- 2025年3月期第2四半期決算に関する質疑応答集 2024/11/22

- インフォネ、上期経常が65%増益で着地・7-9月期も73%増益 2024/11/14

マーケットニュース

-

明日の株式相場に向けて=怒涛の中小型株「ビッグデータ関連」に照準

(12/19)

明日の株式相場に向けて=怒涛の中小型株「ビッグデータ関連」に照準

(12/19)

-

東京株式(大引け)=268円安、米株波乱を受けたリスクオフで5日続落

(12/19)

東京株式(大引け)=268円安、米株波乱を受けたリスクオフで5日続落

(12/19)

- 19日香港・ハンセン指数=終値19752.51(-112.04) (12/19)

- 欧米為替見通し:ドル・円は堅調地合いか、米ハト派後退と日銀利上げ見送りで (12/19)

おすすめ条件でスクリーニングされた銘柄を見る

インフォネットの取引履歴を振り返りませんか?

インフォネットの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。