リックソフトのニュース

リックソフト、期初計画から上方修正し、増収増益を達成 2024年2月期は20%超のトップライン成長を目指す

当社の目指す姿

大貫浩氏(以下、大貫):リックソフト代表の大貫でございます。本日は当社の決算説明会にお集まりいただき、誠にありがとうございます。時間も限られていますので、さっそく説明に入りたいと思います。

まず、当社の目指す姿です。当社は、エンタープライズ・アジャイルを推進し、日本企業のDXに貢献することを事業の柱としています。

数字としては、年間20パーセントから25パーセントの売上高成長を実現し、企業価値の向上を図ることで、株主の期待に応えていきたいと考えています。

Atlassianの特徴・強み

当社のビジネスを語る上で欠かせない特徴は、Atlassianになります。シドニーに本社を置くオーストラリアの会社で、世界13ヶ国に展開しています。また、NASDAQに上場しており、ティッカーはTEAMです。

現在は従業員数が7,000人、顧客数が25万を超える企業になっています。当社はこのAtlassianという企業の製品を使い、日本でビジネスを行っているというのが主力の構図になっています。

スライド左上に「開発チームに豊富な商品群を提供」と記載がありますが、「Jira Software」「Confluence」「Bitbucket」といった製品が非常に強いため、こちらを中心に日本の大手のお客さまに製品を提供するというビジネスを行っています。

スライド右上や左下に記載のとおり、これらの製品は非常に高い評価を得ています。その結果、Atlassian社の売上は8年間という非常に長い期間においてCAGR38パーセントで成長しています。当社も人気のある製品を日本に展開し、非常に高い売上高の成長を実現しようと思っています。

「収益認識に関する会計基準」の適用について

収益認識に関する会計基準についてです。こちらはこれまで何度かお伝えしてきた内容になりますので、スライドの説明は省かせていただきます。

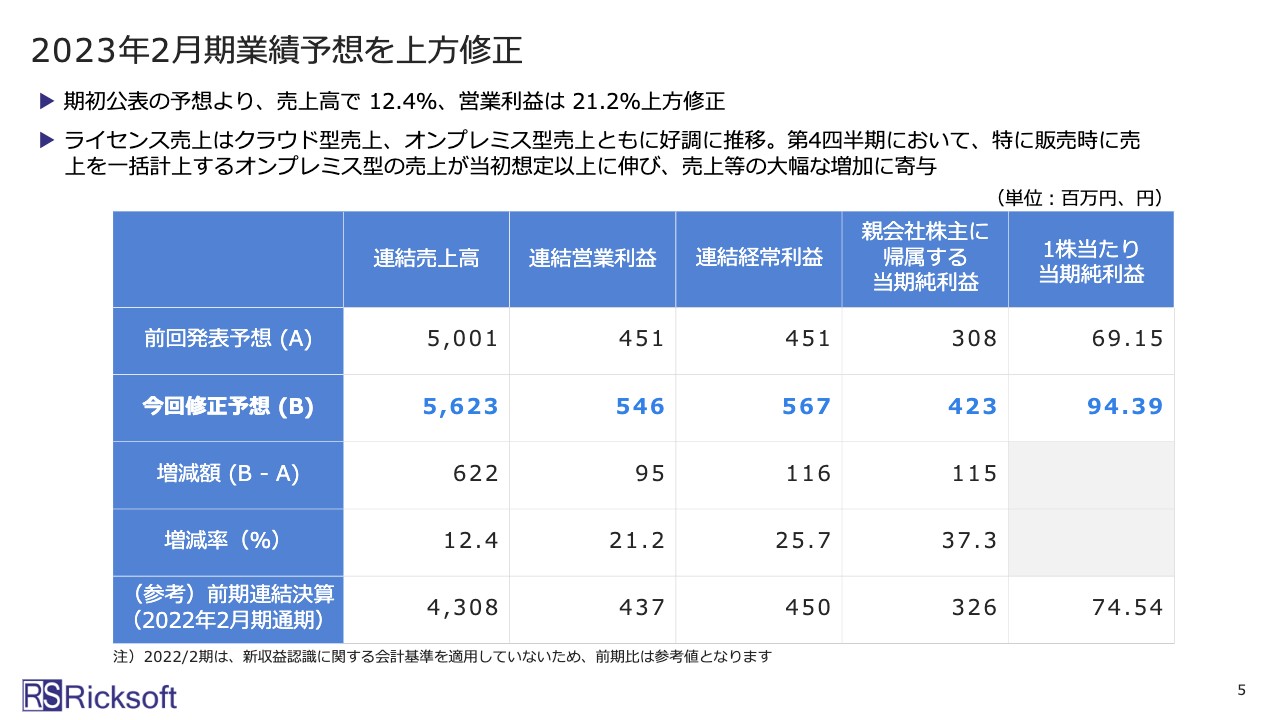

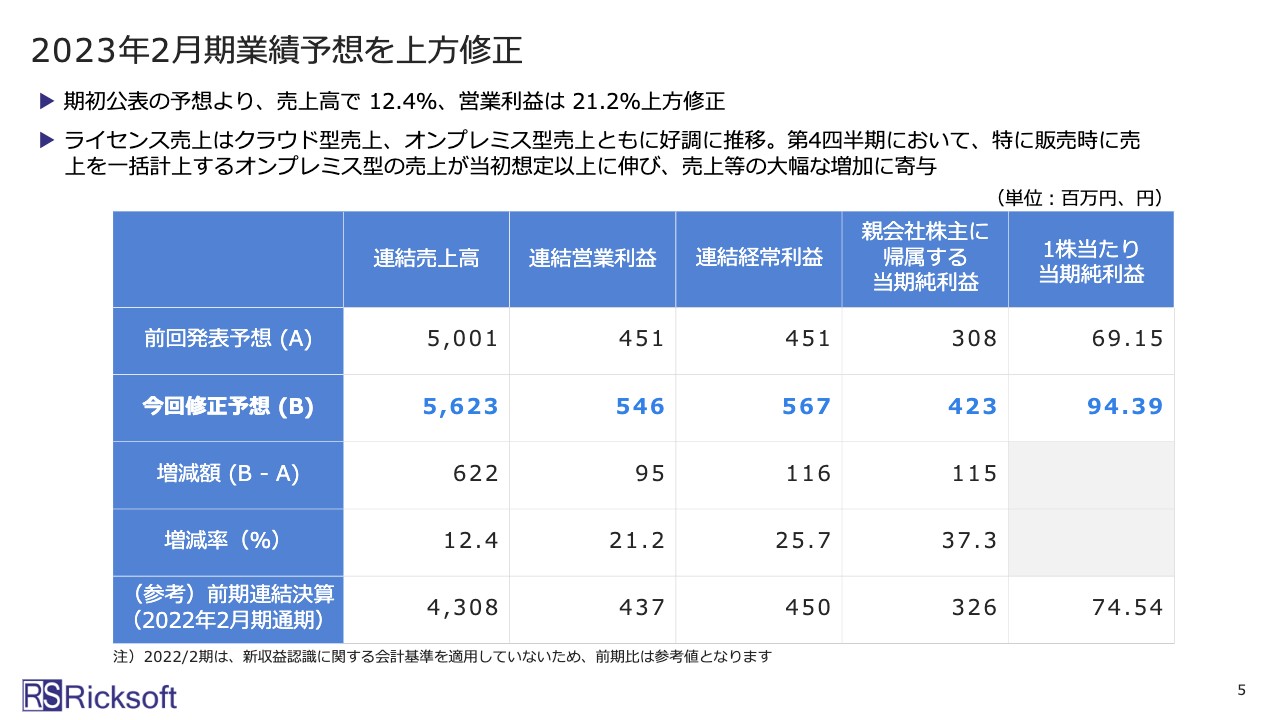

2023年2月期業績予想を上方修正

みなさまにお知らせしたいこととして、売上高が10パーセントを超えたため4月6日に上方修正を実施しました。中の数字に関してはこの後詳しくご説明します。

目次

それでは内容に入っていきたいと思います。本日は、目次に記載のある「01」から「04」までについてご説明します。特に「02. 中期経営計画」については、初めてご説明する内容となります。

2023年2月期 決算ハイライト

業績についてです。まず、決算ハイライトです。売上高は56億2,300万円で前期比30.5パーセント増、営業利益は5億4,600万円で前期比25パーセント増となり、増収増益で過去最高の売上高を更新しました。先ほどもお伝えしましたが、期初計画から上方修正しており、売上高はプラス12.4パーセント、営業利益は21.2パーセントを上回って着地しています。

ポイントとしては、ライセンスと自社ソフト開発の売上がともに前期比35パーセントを超える増加となったことです。ライセンス売上の中でも、特にAtlassianライセンスのアップセルが売上増加に貢献しました。

1社にAtlassian製品を導入した際、まず1つの部署に入り、会社の中でより大きく広がり、さらに企業グループの中に広がるという流れで製品を広めることを行っています。これがうまく機能していくことをアップセルと表現しています。

事業成長に合わせて人員を増やしていますが、増収効果により、営業利益も増益で着地することができました。

トピックスとしては、イベントの内容になりますが、Atlassian製品の一層の拡販を目指し、2022年10月に「Atlassian Market Place Partner」というパートナー制度に参入しています。

また、Atlassianが定めている認定制度として、Cloud専門家である「Cloud Specialization」という認定を2022年11月に取得しており、より一層、Atlassian製品を拡販していきたいと考えています。

トピックスの2つ目は、Workato社の「Partner of the Year Japan 2023」という賞を受賞し、同時に日本国内初となるプラチナパートナーに認定されています。

また、スライドには記載がありませんが、2023年4月14日に「Salesforce Japan Partner Award 2023」の「Slack」賞も受賞しています。「Workato」と「Slack」は、Atlassianではない製品を伸ばす戦略の1つとして着実に進んでおり、このような賞を受賞していることが実績の証になっていると考えています。

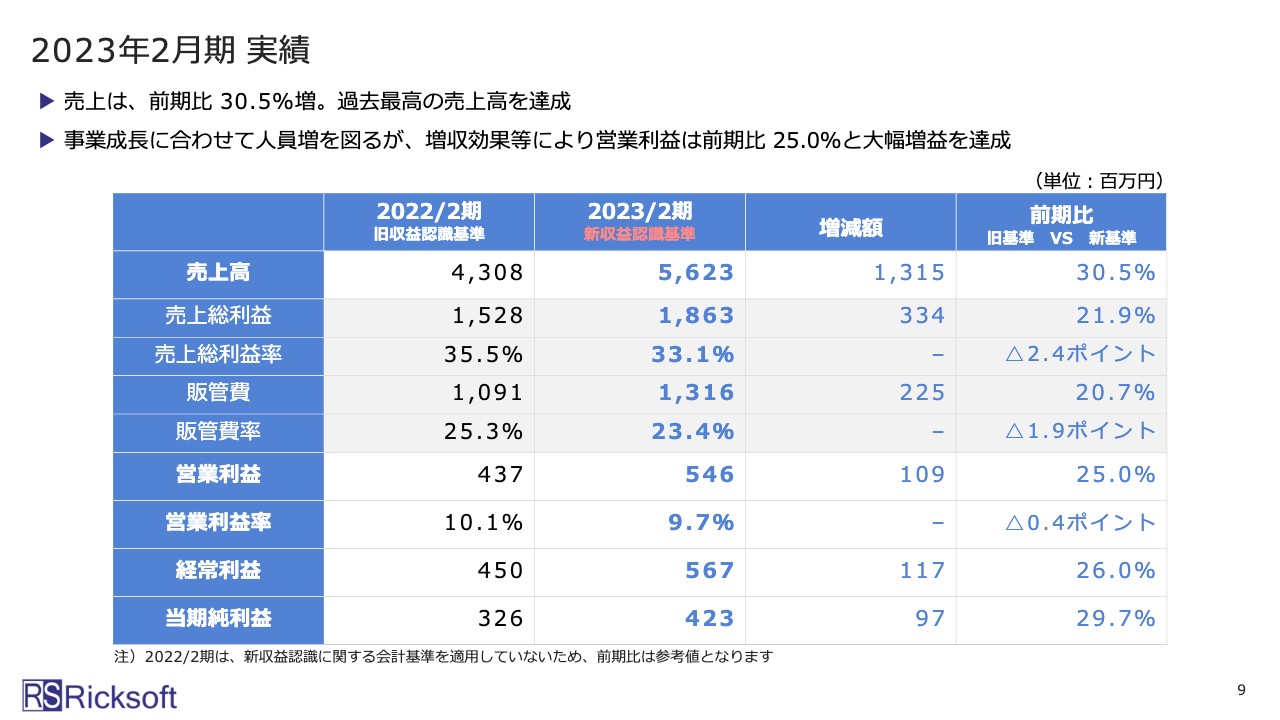

2023年2月期 実績

2023年2月期の実績です。売上高は前期比30.5パーセント増で、過去最高を達成することができました。繰り返しになりますが、事業成長に合わせて人員増を図っています。そのような中でも営業利益は前期比25パーセント増と、大幅に上げることができました。

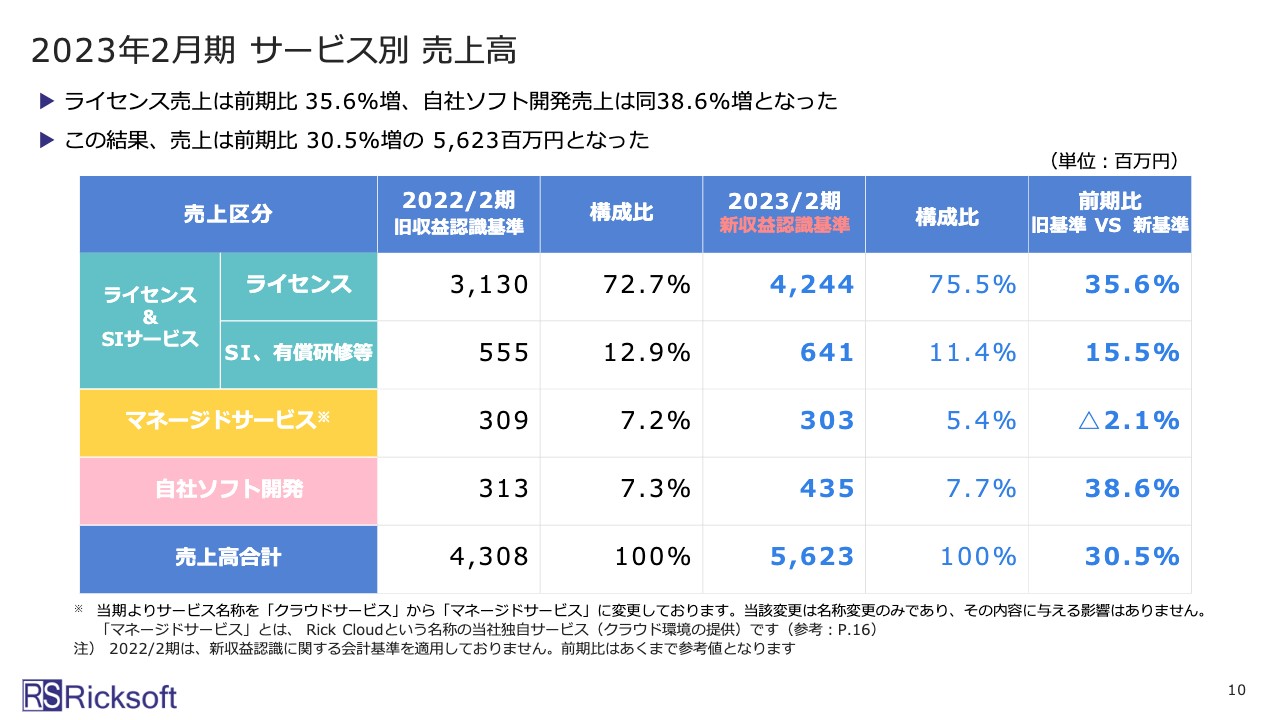

2023年2月期 サービス別 売上高

サービス別の売上高です。当社は大きく分けて3つのサービスを持っており、スライドの表では3色に分けています。

当社の主要ビジネスであるライセンス売上は前期比35.6パーセント、自社ソフト開発は前期比38.6パーセントとなっています。この2つのサービスが全体をけん引するかたちとなり、売上高合計は前期比30.5パーセントの56億2,300万円を達成することができました。

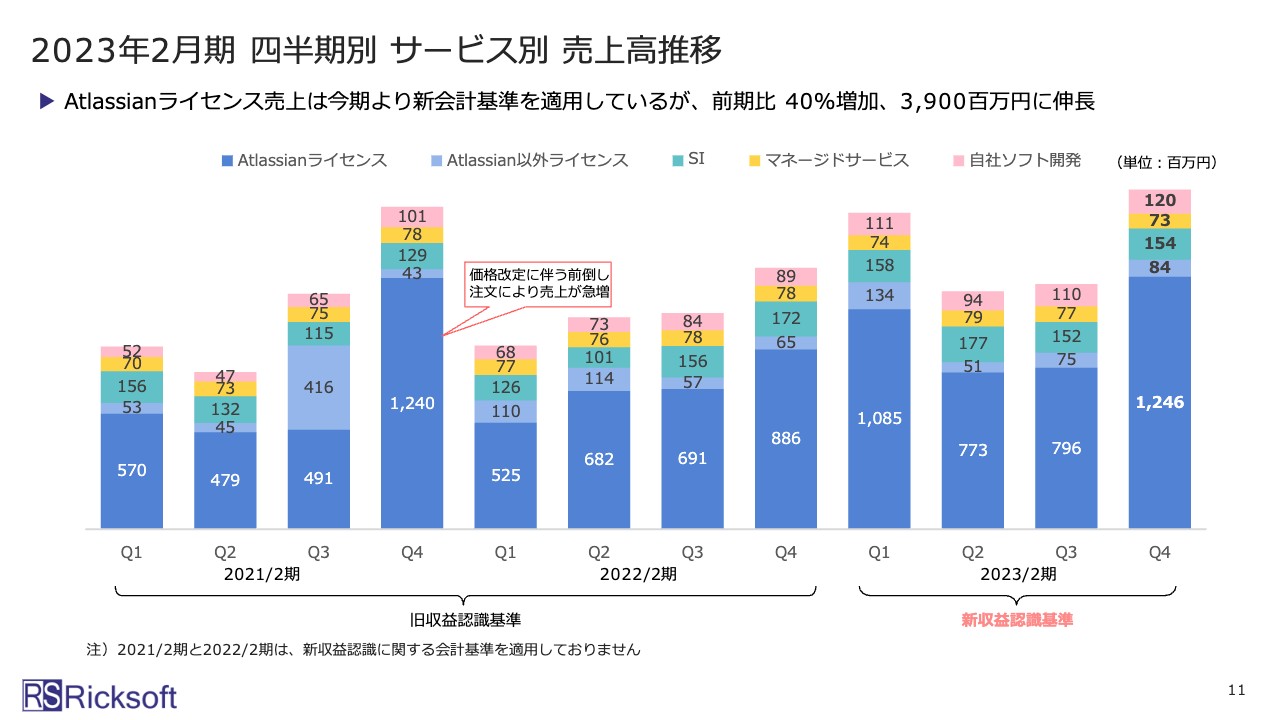

2023年2月期 四半期別 サービス別 売上高推移

3年間にわたる四半期別の売上高推移です。棒グラフは1ページ前と同様の色分けで示しています。ご覧いただくとおわかりのとおり、濃い青色で示しているAtlassianライセンスについては、今期から新会計基準適用後の数字になっていますが、これまでと比べて非常に増加しており、前期比40パーセント増の39億円にまで伸ばすことができています。

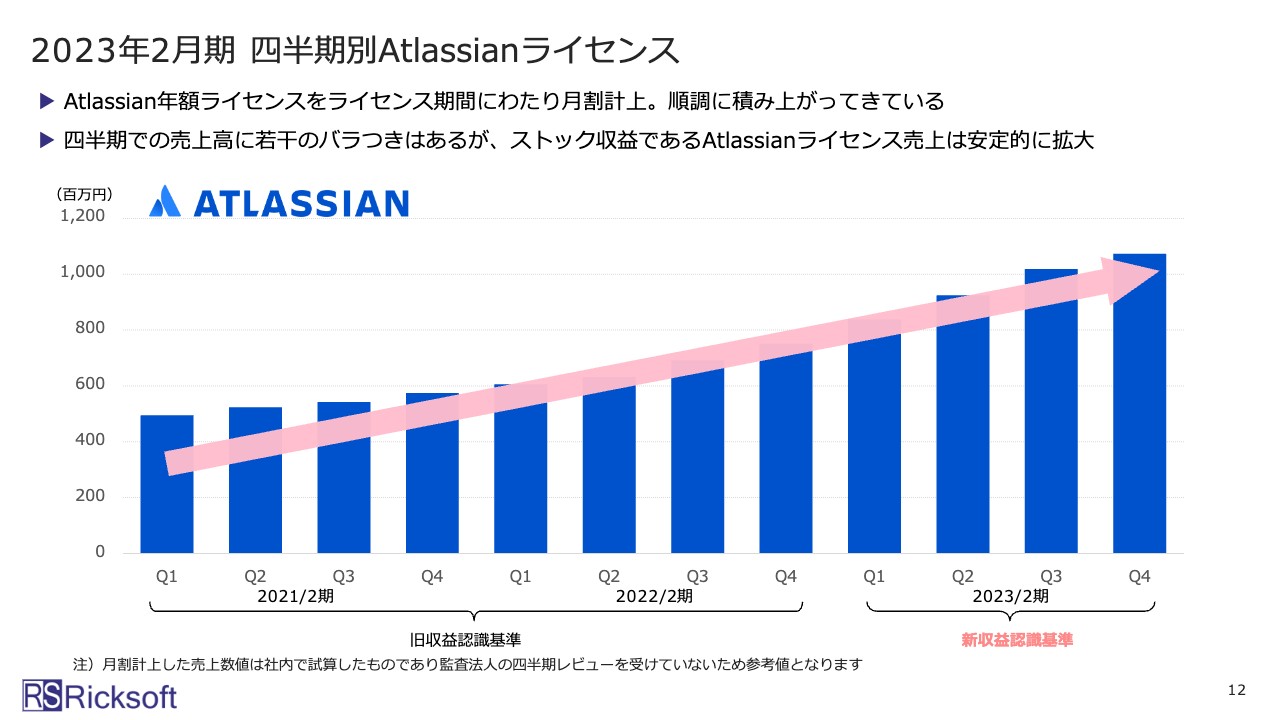

2023年2月期 四半期別Atlassianライセンス

四半期別の会計基準で売上高を示しますと多少凸凹ができてしまいますが、ライセンスを月ごとに分解し、月割計上として表現したものがスライドの棒グラフになります。四半期ごとにしっかりと増えており、順調に積み上がっていることが見てとれるかと思います。

当社のAtlassianライセンスの売上は安定的に推移していますので、こちらを拡大させていくことが大きな戦略の1つになっています。

2023年2月期 四半期別 営業利益額・営業利益率の推移

営業利益率の推移です。今期から新しい収益認識基準を適用しており、従来と比較すると、安定的に営業利益を出すことができている状況です。繰り返しになりますが、人員を増やして積極的に先行投資を実施していますが、営業利益率は10パーセント前後を維持することができています。

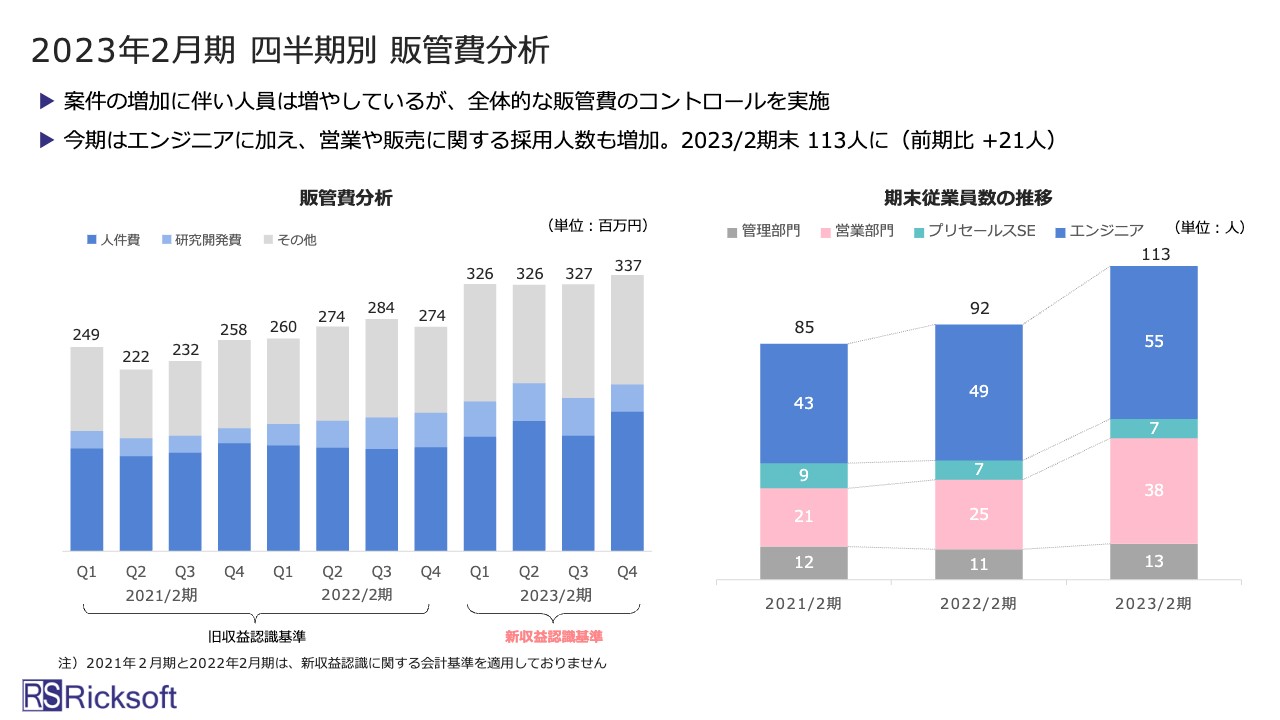

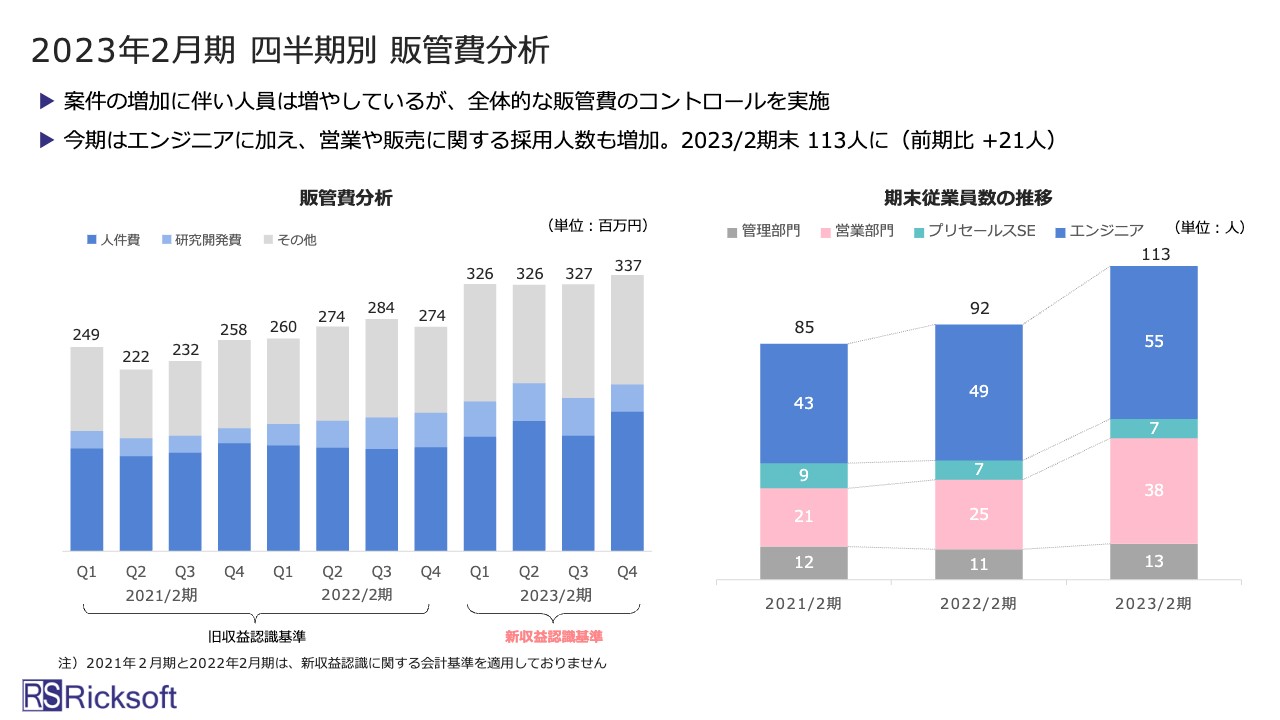

2023年2月期 四半期別 販管費分析

販管費と人員についてです。案件の増加に伴い人員を増やしています。ただし、全体的な販管費はコントロールしており、今期は売上・利益が増えていますが、販管費はさほど増えていないことが見てとれると思います。こちらはうまくコントロールできていると思っています。

実際に増えている人数は、今期はエンジニア以外に営業や販売に関する人員も増やしており、2023年2月期末で21人増の113人となっています。

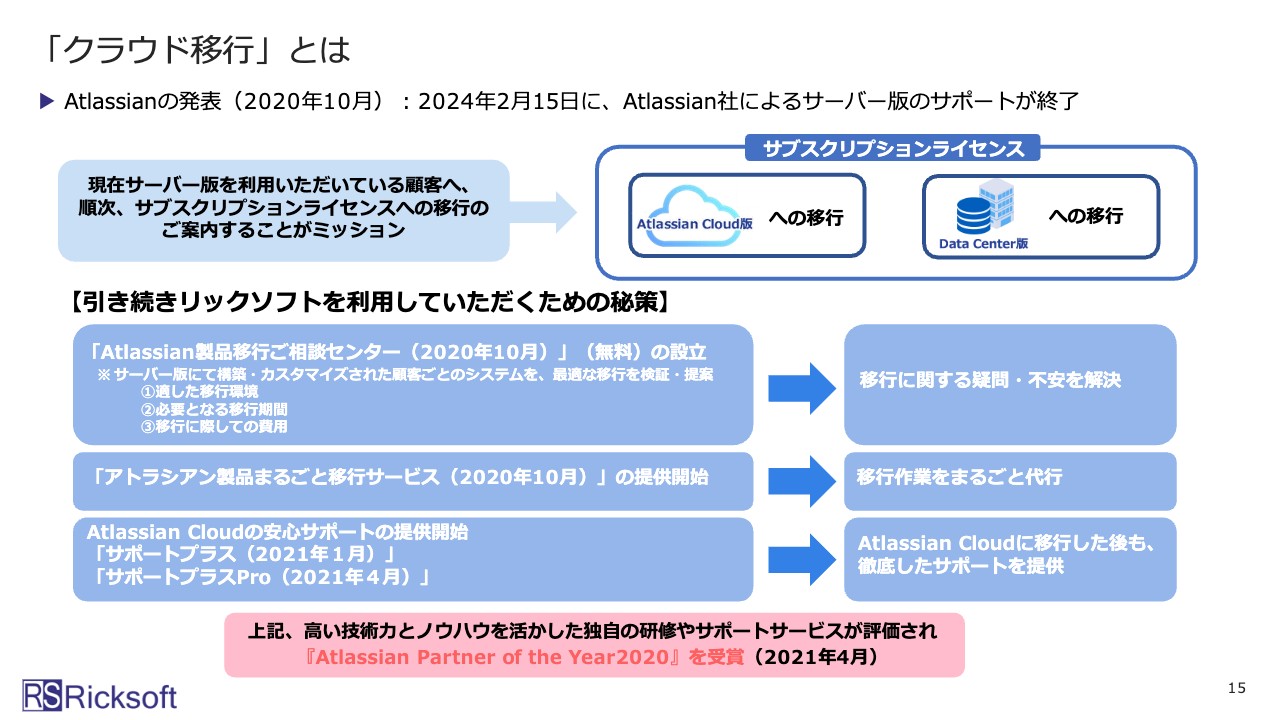

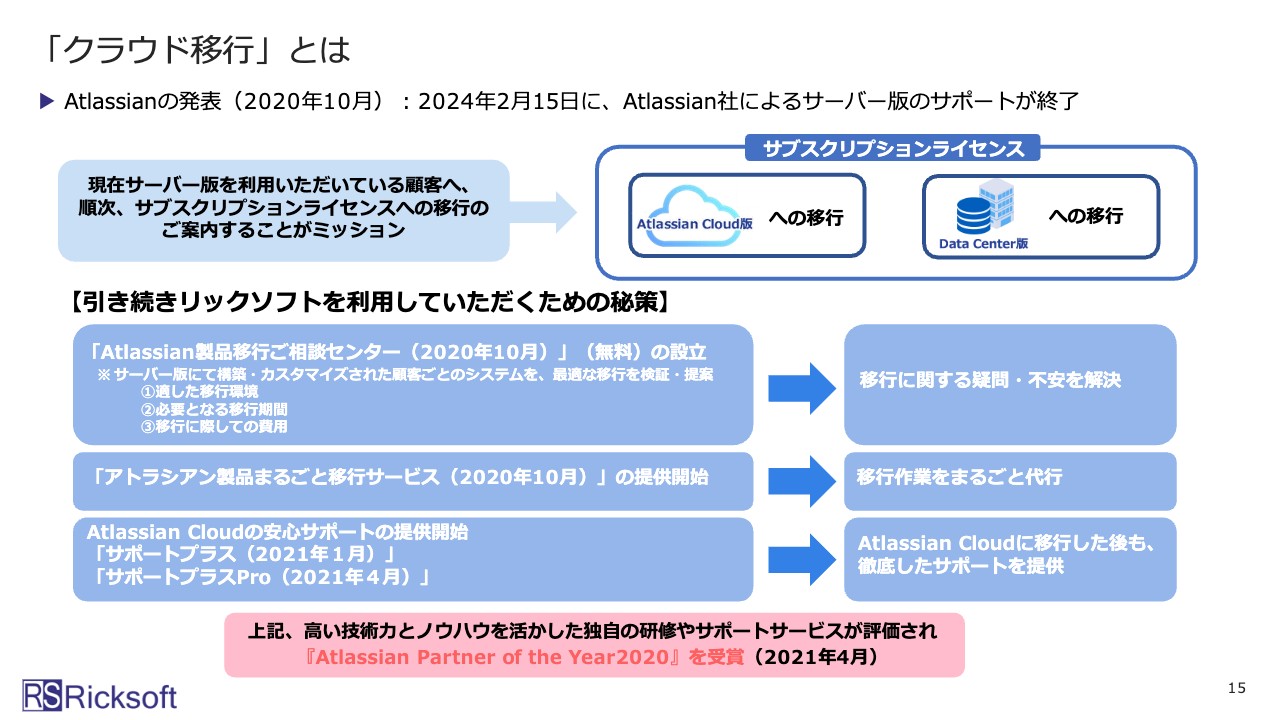

「クラウド移行」とは

クラウド移行についてです。これまでの決算説明でもご説明してきましたが、当社のメインビジネスであるAtlassian製品の主力製品の終了が見えてきました。

2024年2月15日に、今まで主力製品だったサーバー版がサポート終了になりますので、「Atlassian Cloud版」もしくは「Data Center版」のどちらかのサブスクリプション製品に移行していただくことになっています。

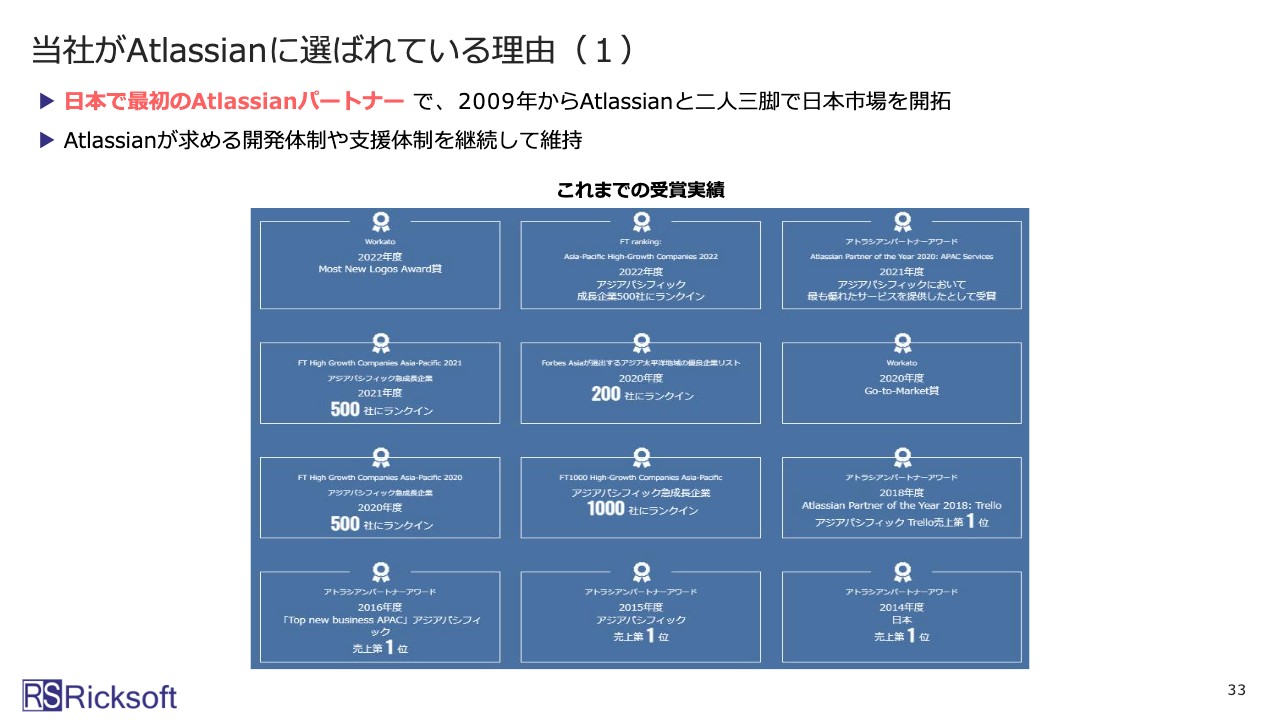

移行をスムーズに実行するため、当社はさまざまな施策を準備し、実行してきました。当社における移行がかなり進んでいることから評価され、スライド下部に記載のとおり、Atlassianから「Atlassian Partner of the Year2020」を受賞しています。

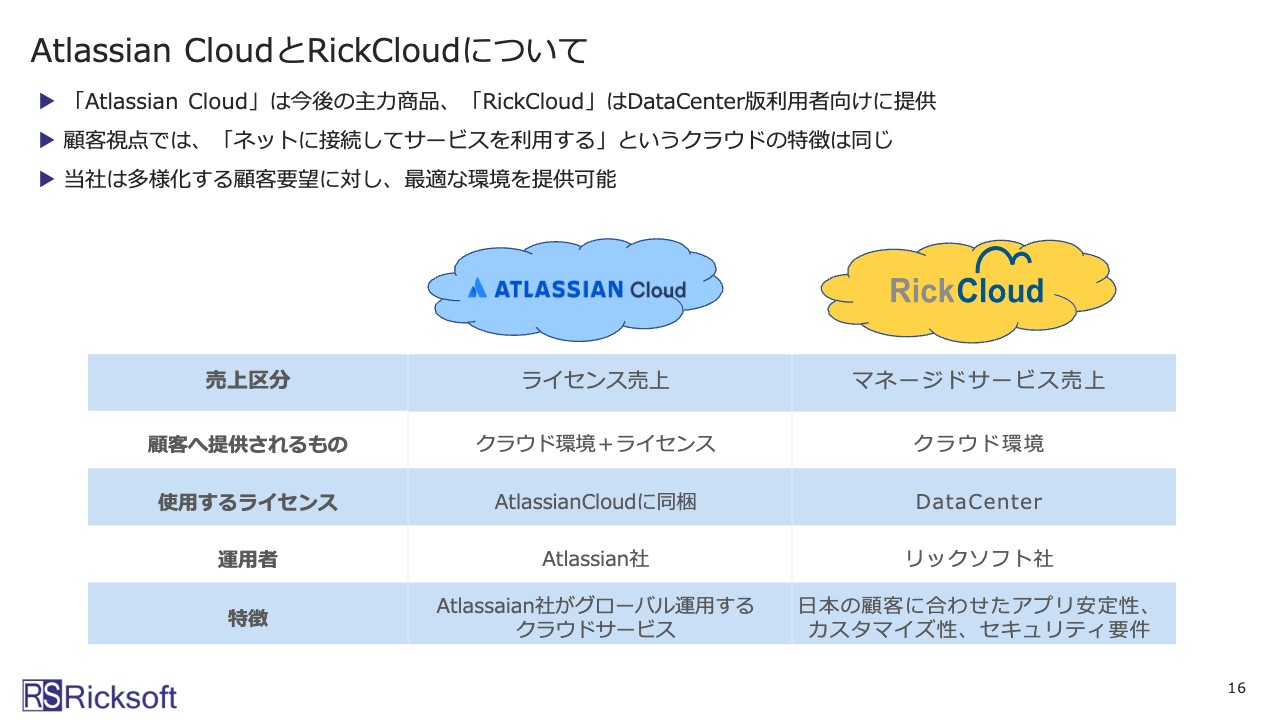

Atlassian CloudとRickCloudについて

「Atlassian Cloud」と「RickCloud」についてです。どちらも名前に「Cloud」が入っておりわかりにくいというご指摘をいただきましたので、スライドには比較の表を示しています。

一番重要なところは、スライド上部の1行目に書いてある内容です。「Atlassian Cloud」は、Atlassianにとっても当社にとっても今後の主力製品になります。

「RickCloud」は、今後は「Data Center版」というライセンスを利用するお客さま向けに提供していきます。こちらも引き続き、お客さまから需要があるサービスとなっています。

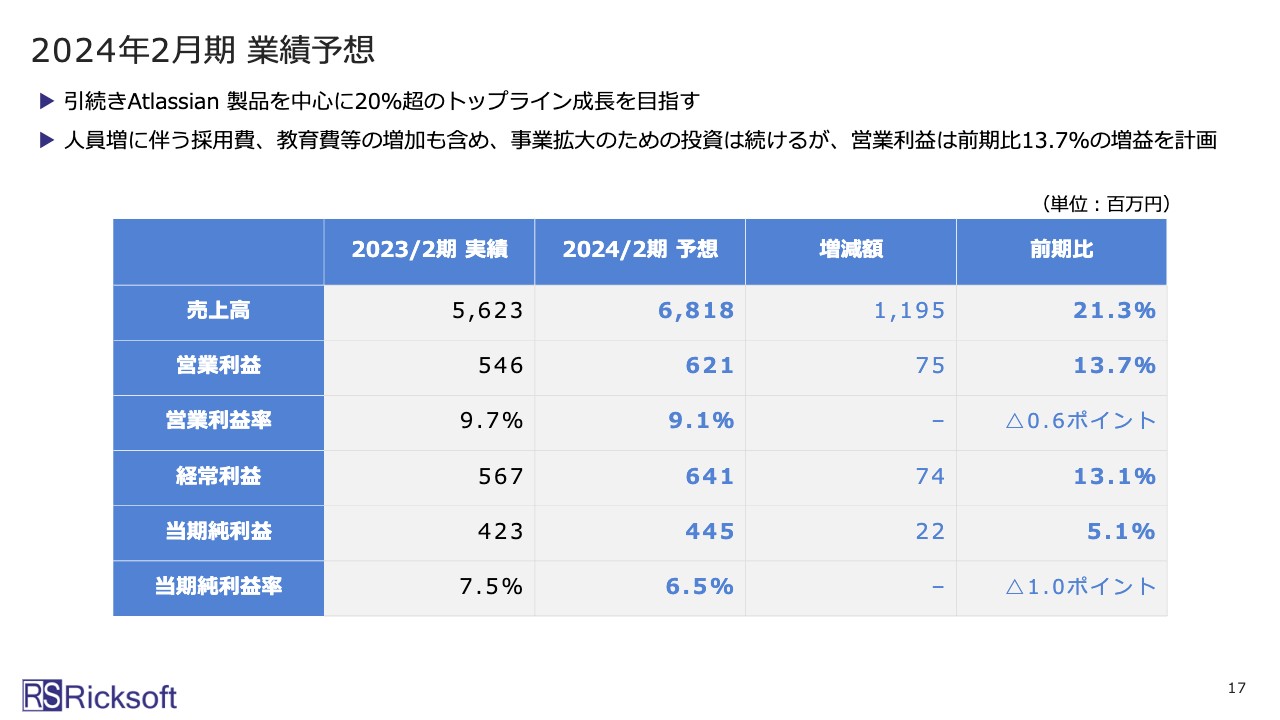

2024年2月期 業績予想

今期の業績予想です。引き続きAtlassian製品を中心とした成長を考えており、20パーセントを超えるトップライン成長を目指しています。これに伴い、営業利益も増える計画となっていますが、現在の当社の戦略としては、可能な限り早く売上高100億円を超えることを考えています。そのため、まずはトップラインを伸ばしていきます。

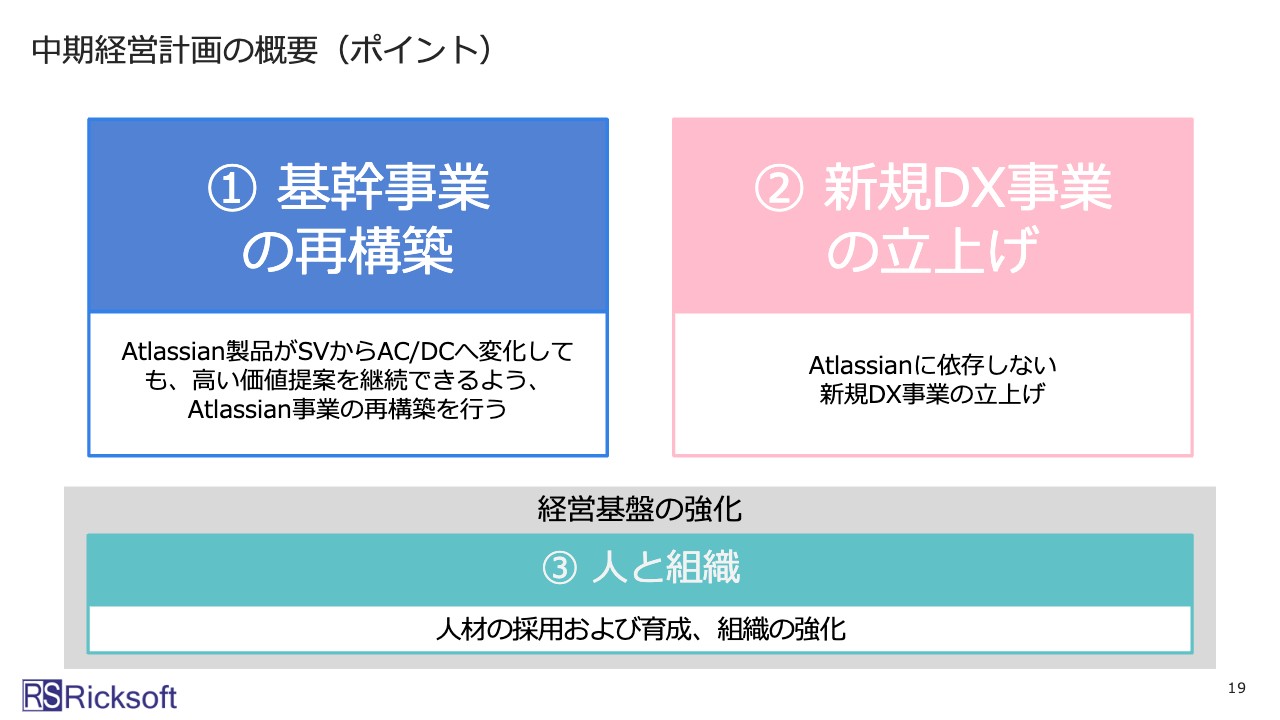

中期経営計画の概要(ポイント)

中期経営計画についてです。当社の中期経営計画は、3つのポイントで考えています。1つ目は、基幹事業の再構築です。先ほどお話ししたとおり、Atlassian製品の主力製品が置き換わっています。

そのため、社内の要員が持つべきスキルや経験も少し変えていかないといけません。実際に変化を実行している最中ですが、これをうまく完了させ、引き続きAtlassian事業が高い成長率を実現し、お客さまに価値ある提案ができるように取り組んでいきます。こちらはまだ途中ですが、うまく進んでいると考えています。

2つ目は、新規DX事業の立上げです。「Atlassian」に依存しない事業を立ち上げようとしています。こちらもすでに進行中で、先ほどお話しした「Workato」「Slack」でベンダーからさまざまな賞をいただいています。そのような賞を継続していただけるように、事業を急いで立ち上げていこうと考えています。

3つ目は、基幹事業の再構築と新規DX事業の立上げを支える経営基盤の強化です。私たちは経営基盤を人と組織だと思っています。したがって、人材の採用および採用人員の育成、また、増員した人材がきちんと機能するように組織を強化していこうと考えています。

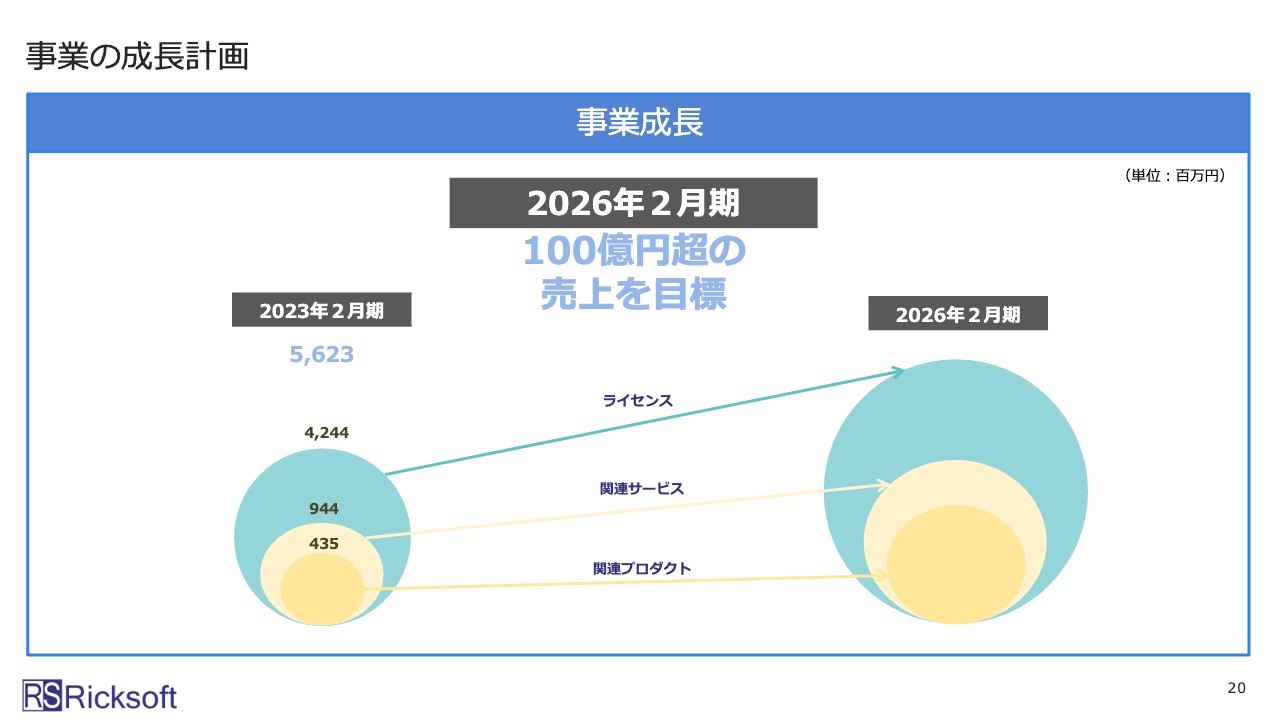

事業の成長計画

3年後の2026年2月期に、全体的なトップラインとして100億円超を達成する目標を置いています。当社が外部へ提供する商品は、「ライセンス」「関連サービス」「関連プロダクト」と大きく3つに分けられます。これらすべてを成長させていこうと考えています。

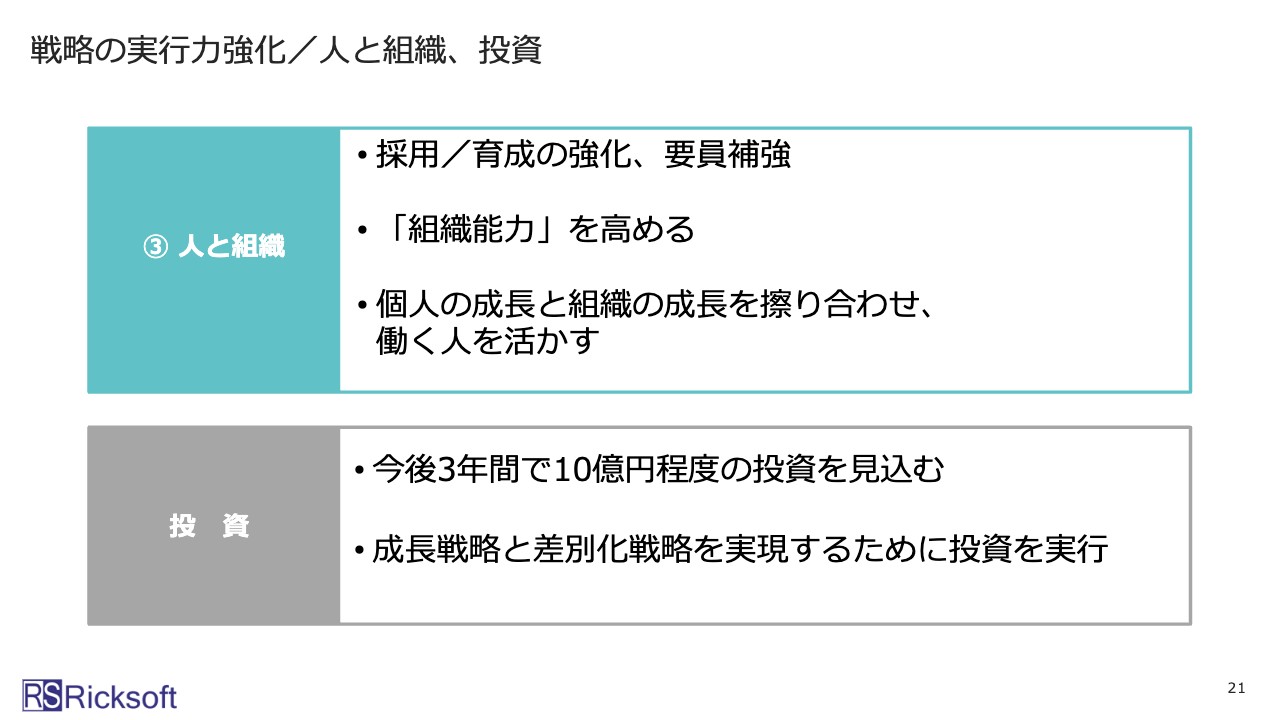

戦略の実行力強化/人と組織、投資

人と組織、投資についてです。「人と組織」の3点目の「個人の成長と組織の成長を擦り合わせ、働く人を活かす」はシンクロするものだと思います。当社で働く人にいかに活躍してもらうかを考え、人と組織を成長させていこうと考えています。

そのため、今後3年間で10億円程度の投資を見込んでいます。この投資のポイントは、成長戦略と差別化戦略の2つです。これらを実現するために投資を実行します。

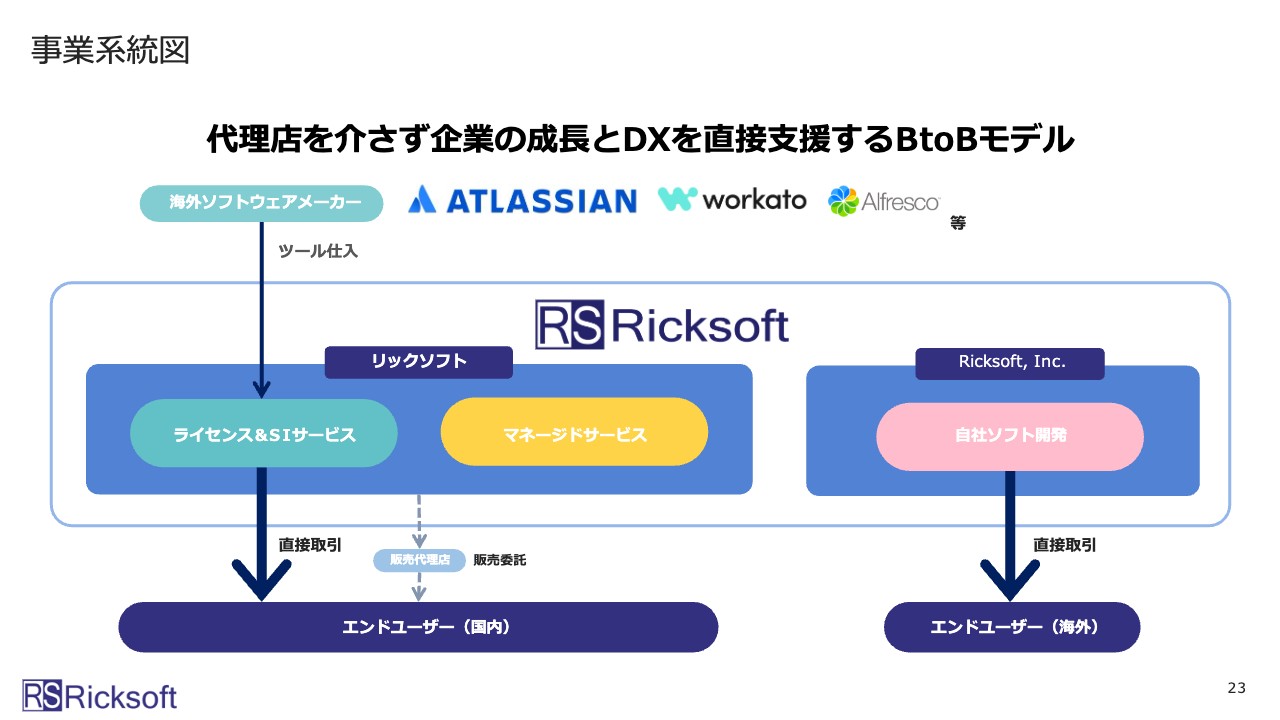

事業系統図

事業系統図については、これまで何度もお伝えしてきたため簡単にご説明します。当社は代理店を介さず、エンドユーザーを直接支援するBtoBモデルを実現しています。それが当社の特徴であり、差別化のポイントにもなっています。海外の良いソフトウェアメーカーとツールを直接エンドユーザーに提供することが基本的な考えです。

収益構造

収益構造についてです。細かい表現が含まれているため、ここでは説明を省略します。収益構造に興味がある方は、スライドをご覧ください。

当社主要顧客

当社の主要顧客です。国内は大手の顧客が多く、海外も名だたる企業が顧客になっています。海外は、米国子会社Ricksoftの顧客です。

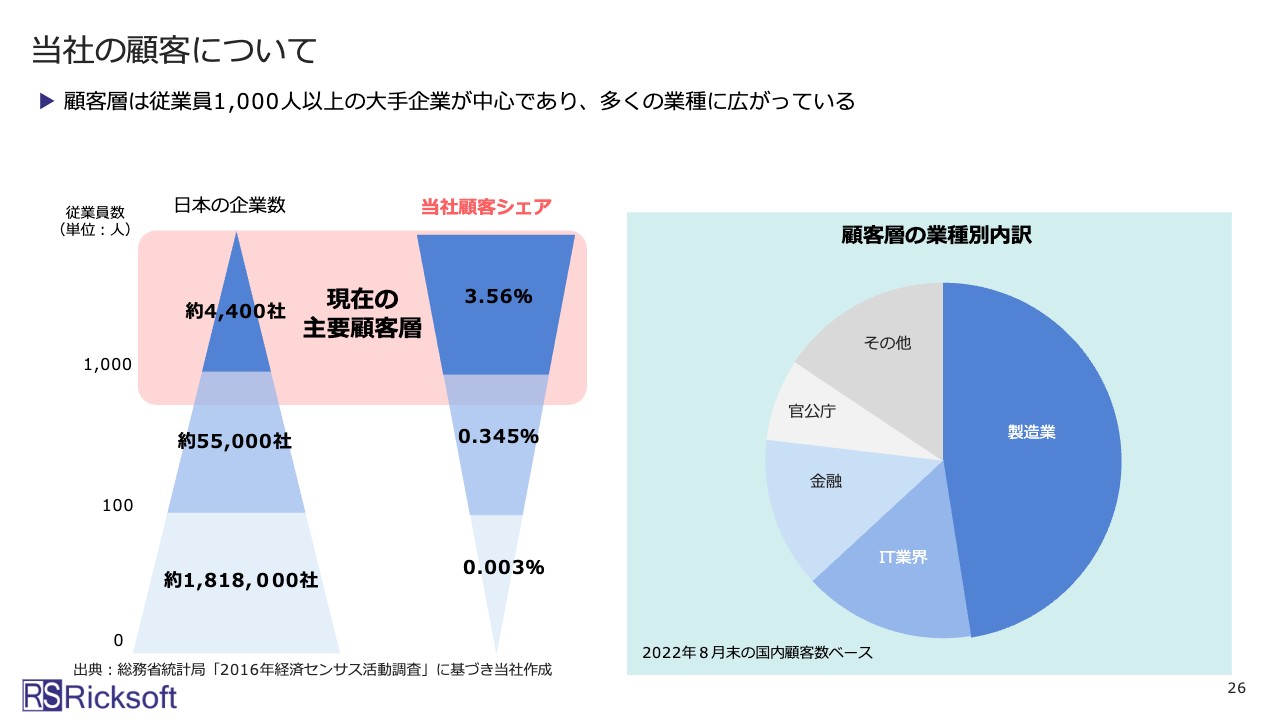

当社の顧客について

当社の顧客層です。一言で言いますと、従業員数1,000人以上の大手企業が中心となっています。顧客の業種は製造業が多くを占めていますが、それ以外にもさまざまな業種へと広がっています。

営業戦略

営業戦略です。先ほどもお話ししたように、当社は「代理店を介さない直接営業」でお客さまとつながっています。

当社はチームを組んでお客さまにサービスを提供しています。営業だけでなく、製品を熟知した「プリセールスSE」がペアになって最適なソリューションの提供を実現していることが、ライバルとの差別化になっていると考えています。

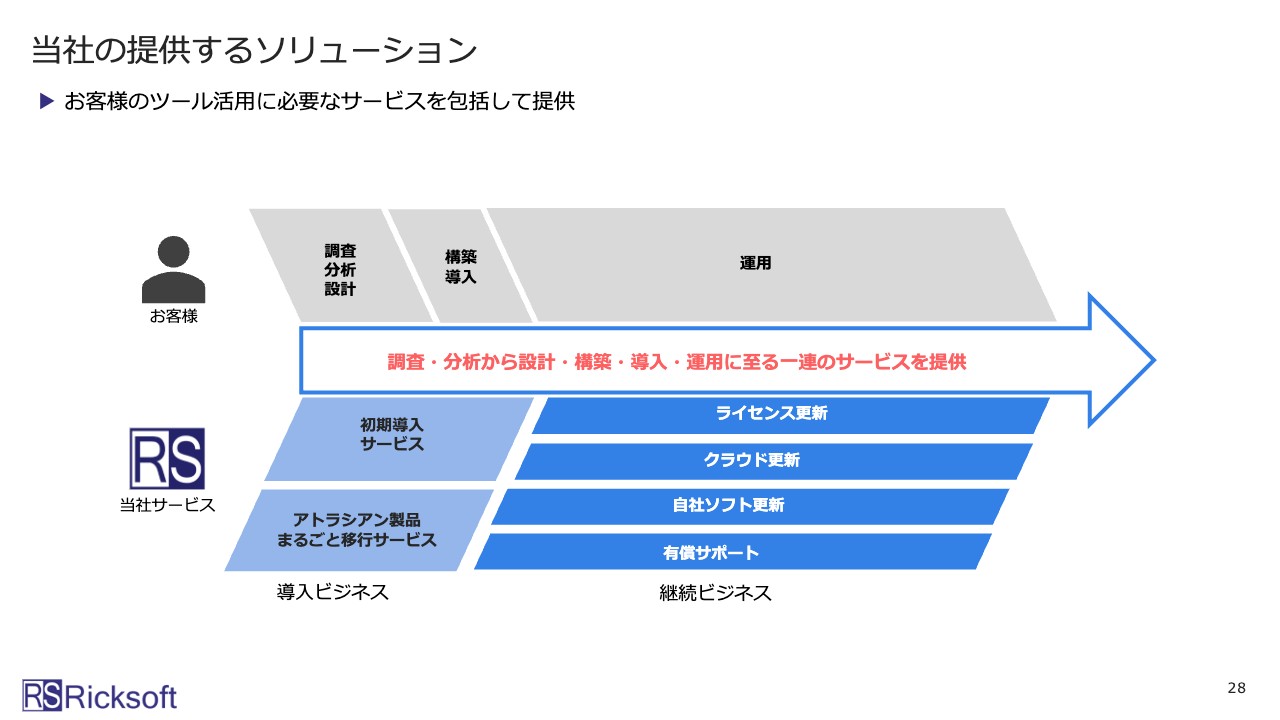

当社の提供するソリューション

当社の提供するソリューションです。お客さまがツールを活用する上で必要なサービスは一通り揃っており、包括して提供しています。

当社の提供するサービス

当社の提供するサービスです。お客さまのツール活用に必要なサービス・商品をすべて取り揃えています。

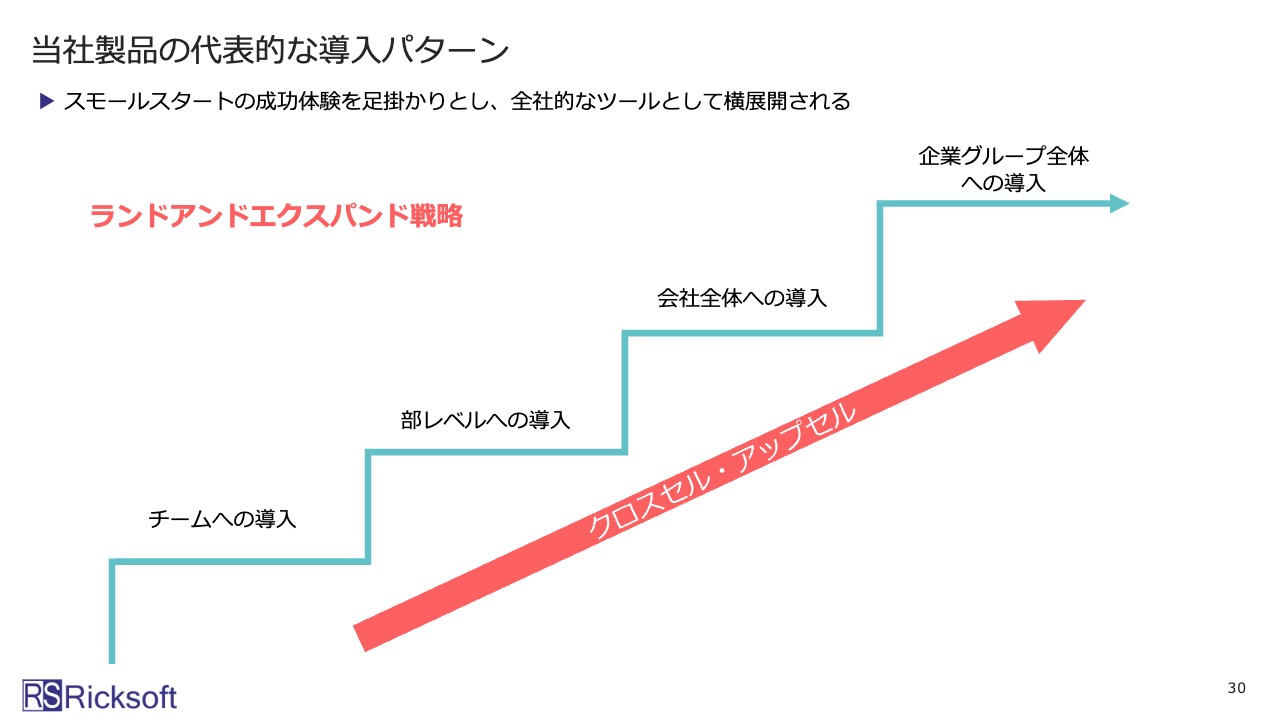

当社製品の代表的な導入パターン

当社製品の代表的な導入パターンです。お客さまに商品を届ける際は、チームレベルから始まります。それをカスタマーサクセスを使ってお客さまの中に入り込み、より多くのユーザー層を獲得していきます。

最終的には企業グループ全体への導入を目指し、営業やカスタマーサクセスを行っています。こちらを当社では「ランドアンドエクスパンド戦略」と呼んでいます。

高成長続く、Atlassianの製品・サービス

当社の強みです。当社は「Atlassian」の成長が中心ですが、Atlassian自身も非常に高い成長率をキープしている会社です。当社は日本市場を広げるために、2009年からAtlassian社と2人3脚でがんばってきました。Atlassian社は日本で最初のパートナーでもあります。

当社がAtlassianに選ばれている理由(1)

当社の受賞実績です。

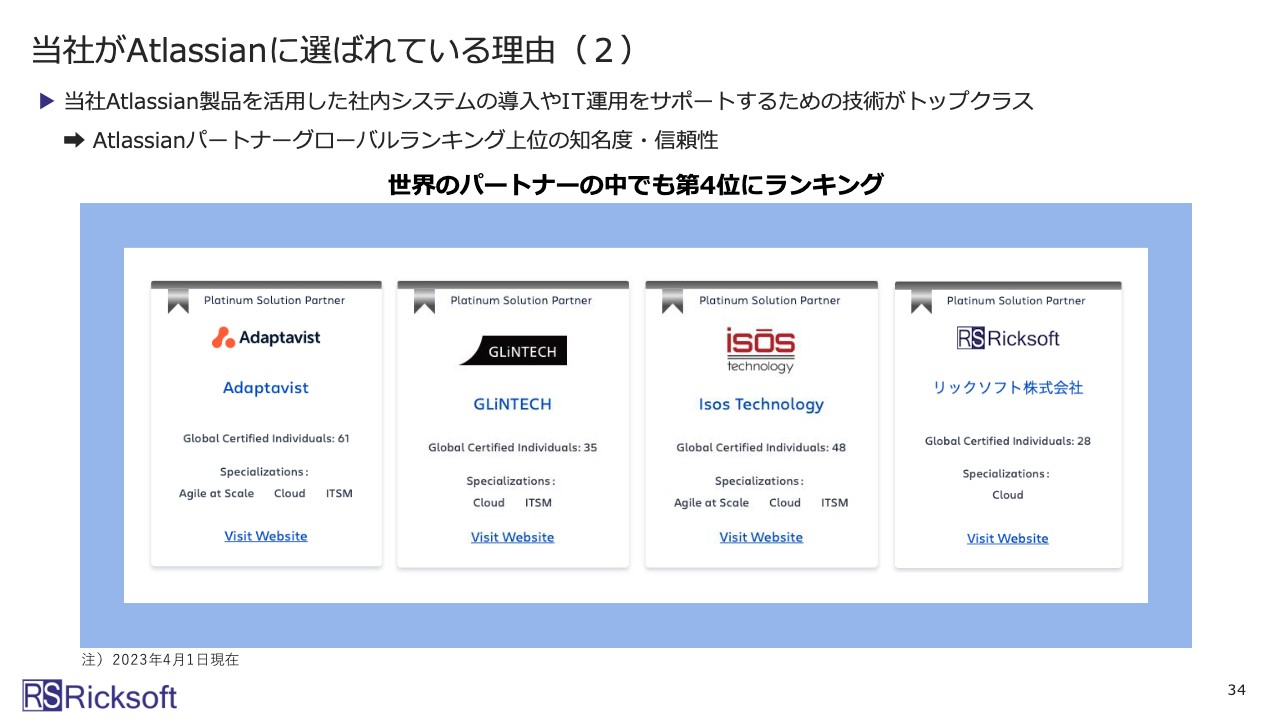

当社がAtlassianに選ばれている理由(2)

当社はAtlassianパートナーグローバルランキングで4位となっています。Atlassianエコシステムの中で上位に位置しているため、知名度・信頼性が高いと自負しています。

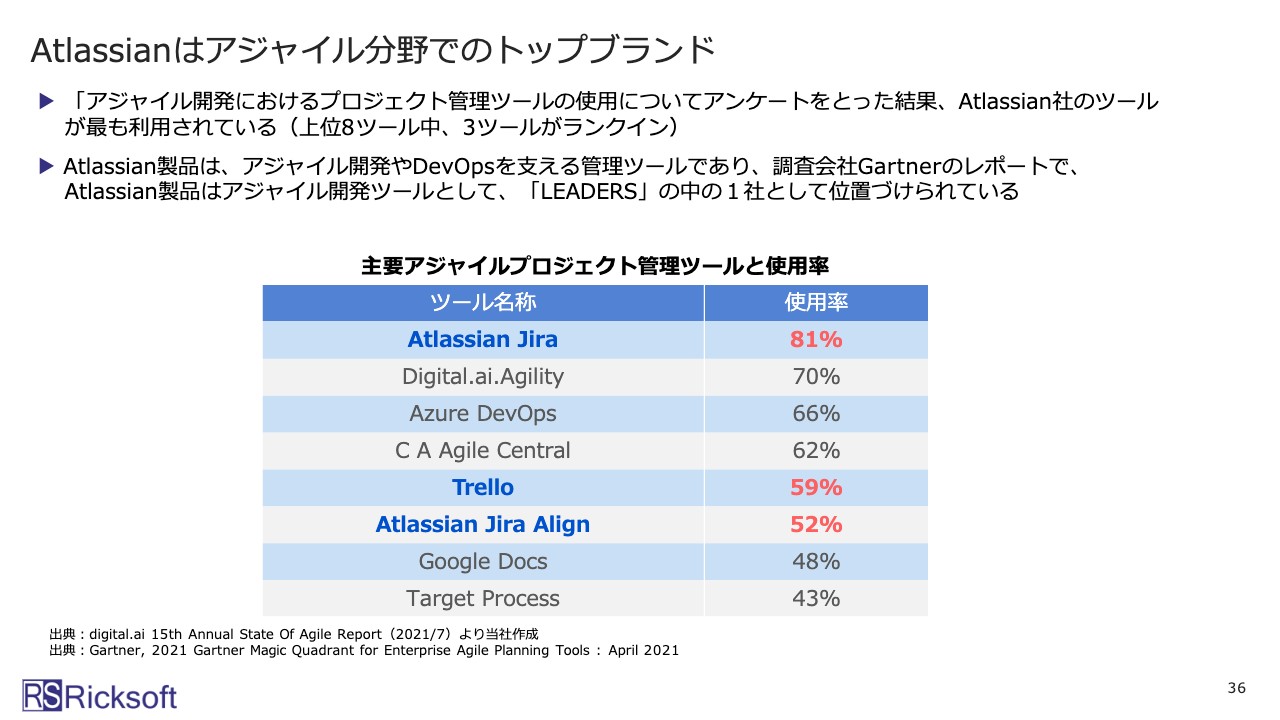

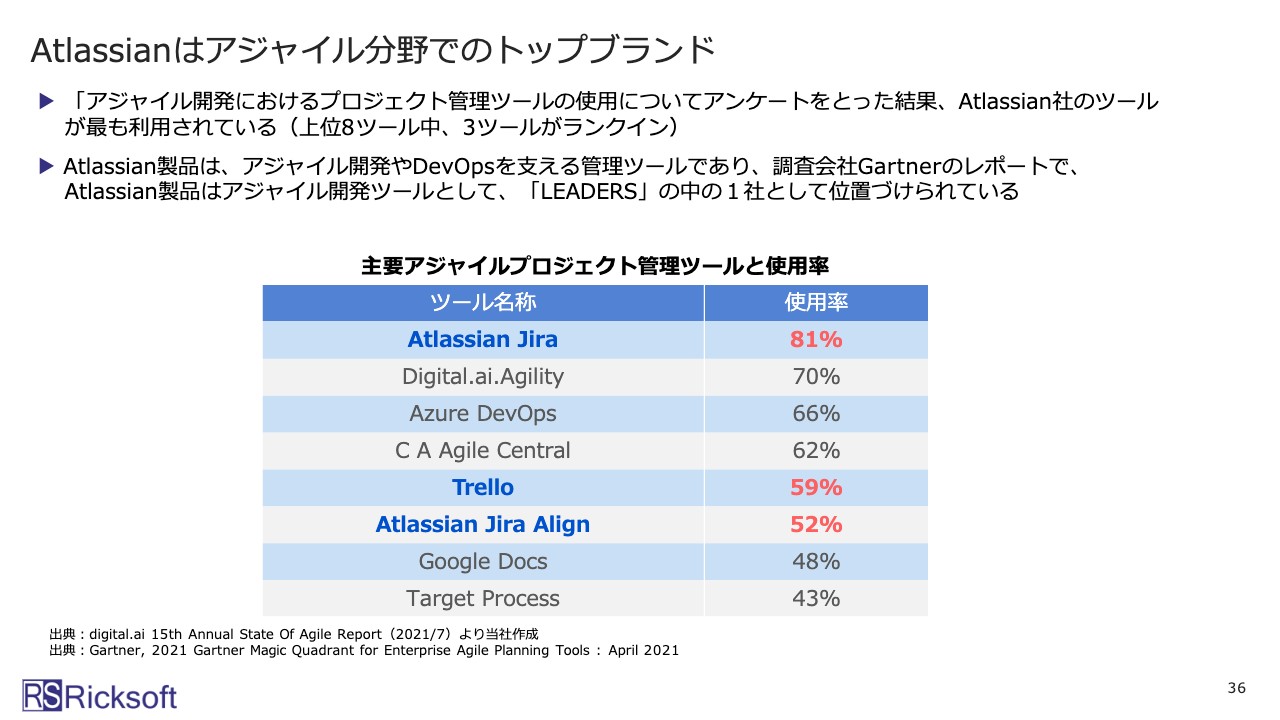

Atlassianはアジャイル分野でのトップブランド

Atlassian製品が優れていることが説明されています。

自社ソフト開発を担う「Ricksoft, Inc.」について

米国の子会社が扱う製品、開発している製品はグローバルに展開されています。

説明は以上です。ご清聴ありがとうございました。

質疑応答:ライセンス売上が当初の想定よりも伸びた理由について

司会者:「2023年2月期第4四半期にライセンスの売上が伸びた理由と、オンプレミス型が当初の想定以上に伸びた理由をもう少し具体的に教えてください」というご質問です。

大貫:5ページに、「ライセンス売上はクラウド型売上、オンプレミス型売上ともに好調に推移。第4四半期において、特にオンプレミス型の売上が当初以上に伸びた」と記載しています。こちらをより具体的にご説明します。

オンプレミス型もクラウド型も、ある程度計算された成長で予算を作っていましたが、お伝えしたとおり、オンプレミス型でアップセルが多く発生しました。アップセルの度合いが想定より高かったためライセンスが伸び、オンプレミス型売上が当初以上に伸びたということです。

質疑応答:サーバー版のサポート終了のスケジュールと移行について

司会者:「Atlassian社によるサーバー版のサポート終了が2024年2月までだとアナウンスされていますが、スケジュールの変更はありますか? また、移行は順調に進んでいますか?」というご質問です。

大貫:まず、スケジュールの変更はありません。2024年2月までにサーバー版のサポートは終了します。

移行については、当初、Atlassian社は「Atlassian Cloud版」への移行と言っていました。しかし、「Data Center版」への移行を希望するお客さまが多かったため、当社では2つの環境のどちらかへの移行を目的に取り組んでいます。

現在は順調に進んでいると認識していますが、2024年2月までに移行が100パーセント完了するかというと、はみ出てしまうお客さまもいる状況です。しかし、2024年2月以降も移行を継続していくことに問題はありません。

期限までに完了できない場合も、引き続き移行を進めていきます。結果的に2つの環境に移行できれば問題ないと考えています。

質疑応答:Atlassian製品が顧客に評価されている点について

司会者:「Atlassian製品は顧客に何が評価されているのでしょうか?」というご質問です。

大貫:2ページをご覧ください。スライド右上に高い評価を受けているAtlassian製品を記載しています。スライド左下には、さまざまな製品を公平に評価してポジショニングを出している第三者機関のGartnerの資料を記載していますが、こちらでもAtlassian社はリーダーと位置づけられています。

Atlassian製品の何が評価されているかは言葉では表現しにくいのですが、私はAtlassian製品をスマートフォンで例えると、AppleのiPhoneに相当するものだと考えています。

iPhoneは、使いやすくて時々他人に自慢したくなるような機能がある製品です。言葉ではうまく表現できませんが、使いやすくて広まっている製品だと思います。Atlassian製品も、BtoBビジネスにおいて同じような性格を持っています。

通常、BtoBの世界では「この製品がいいよ」と口コミで広まることはありませんが、Atlassian製品はファンがついて口コミで広まっている製品です。口コミで広げたくなるような使い心地のよさが顧客に評価されていると私は考えています。

質疑応答:競合製品との違いとキャッチアップされる可能性について

司会者:「競合製品との違いはありますか? また、キャッチアップされる可能性はありますか?」というご質問です。

大貫:競合としては、MicrosoftやGitLab、GitHubなどの製品が挙げられます。しかし、私が見る限りAtlassian社は今1人勝ちのような状態で、これは今後数年間続くと思っています。

その理由として、実際に製品を使っている現場でとったアンケート結果をご覧ください。青文字の製品がAtlassian製品です。上位8製品のうち3製品がAtlassianのもので、それぞれ特性が少し違っており、アジャイル分野においてはどの方向もAtlassian製品がカバーしています。

唯一、競合で注意したいと思っているのがMicrosoftの「Azure DevOps」で、ランキングでは3番目になっています。次に成長してくるならここだと思っていますが、まだ成長するという調査結果も出てきていません。

他の製品は日本語化されておらず、日本市場で考えると今はAtlassian製品の1人勝ちで、唯一のライバルはMicrosoftの「Azure DevOps」ですが、まだAtlassianに追いつくには時間がかかると聞いています。

アジャイル分野の世界が広がっているため、すべての要望に応えるのは「Azure DevOps」という1つの製品では無理ではないかとも考えており、Atlassianの製品が総合力で今後も高い競争優位性を持っていくものだと思っています。

質疑応答:Atlassian社のCAGRが成長している背景について

司会者:「Atlassian社について、直近8年間でCAGRが成長している背景を内部要因と外部要因に分けて教えてください。また、今後は成長率38パーセント程度と想定してよいのでしょうか?」というご質問です。

大貫:Atlassianの発表を見ると直近は成長がややスローになっており、35パーセントからやや下くらいになってきている状況です。ただし、私たちはまだそこまでいけていないため、できるだけAtlassianの成長の数字に追いつくように成長していきたいと考えています。

また、日本の市場は海外より5年くらい遅れるのが定説ですので、Atlassianの成長がスローになってきても、それが日本の市場に出てくるのは数年間遅れるとも考えています。Atlassianがこれまでずっと成長してきたということは、日本の市場も数年遅れて同じくらい成長すると見ています。

質疑応答:営業1人当たりの生産性について

司会者:「前期に営業人数が増えたため、今期はもう少し売上が伸長してもよいかなと考えているのですが、営業の人員当たりの生産性は下がるイメージでしょうか? このあたりの考え方を教えてください」というご質問です。

大貫:営業が今まで25人以下だったのが38人になり、2倍とはいかないですが1.5倍くらいに増えています。しかし、売上が1.5倍になっていないのではないかというお話かと思います。

まず、営業として入社しても、きちんと製品に慣れて営業活動ができるようになるまでにはタイムラグがあります。

3ヶ月から半年くらい慣れる期間が必要なため、人を入れたからすぐに売上が立つという種類の商品でもありません。それが1つの参入障壁になっていると思っています。したがって、慣れてくれば売上を多く上げる営業要員として機能してくると考えています。

生産性が人数に比例して上がるかという観点では、営業サポートなどのサポート要員も配置しているため、必ずしも人数に比例したかたちで売上が上がっていくわけではないと考えています。

ただし、今回も第4四半期でアップセルの機会がありました。売っているものがライセンスであるため、アップセルできるくらい営業職としてのスキルを付けるためにサポート要員を付けますが、営業要員1人のフィールド営業の売上高を増やせるようにスキルアップしていくという考えを内部的にはとっています。

質疑応答:営業利益率の低下の要因と目標について

司会者:「ここ数年、営業利益率が低下していますが、主な理由を教えてください。また、御社が目指す営業利益率はどの程度の水準でしょうか?」という質問です。

大貫:営業利益率が年々少しずつ下がっていることは認識しています。その要因としては、販売する製品のミックスです。ライセンス売上、当社のSIの売上、自社ソフトの売上の割合にかなり依存しており、ライセンス売上の割合が増えると営業利益率がやや下がります。

最終的な目標としては、営業利益率10パーセント前後をキープしていきたいと考えています。

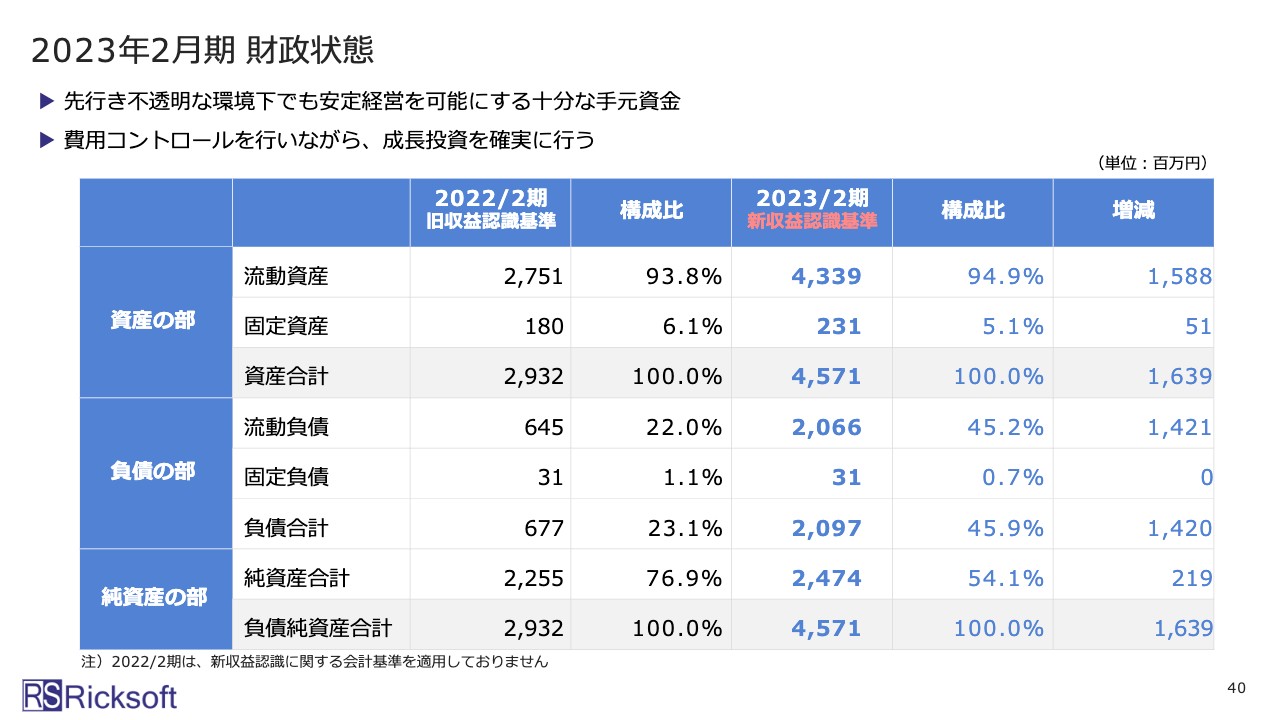

質疑応答:手元資金の使い方について

司会者:「手元資金が十分あるというお話ですが、今後考えている投資などはありますか?」というご質問です。

大貫:手元資金として約30億円の現金があります。基本的な使い方としては、10億円ずつ3つに切り、最初の10億円は経営を安定させるため、次の10億円が運転資金、最後の10億円が投資のためと考えています。

中期経営計画にも記載しましたが、成長するために10億円を投資に使おうと考えています。具体的に何に使うのかについてはいくつか候補がありますが、以前よりお伝えしているとおりM&Aも継続して検討しており、増えた社員がきちんと効果を出せるように育成にも使っていこうと考えています。

具体的に何に使うかというお話はそれが決まった時に開示したいと考えていますので、現時点はこの程度の説明にさせていただきたいと思います。

質疑応答:株価に対する社長の見解について

司会者:「御社の株価についての社長のご意見・ご感想を教えてください」というご質問です。

大貫:株価は市場が決めるものだということはみなさまもご存じだと思いますが、今回は社長としての意見ということですので、私個人の意見を述べますと、現在の株価は非常に安いと思っています。

私たちの実力をうまくIRに載せて理解していただく努力が足りていないとも考えていますので、株価に反映されるようにIRを強化していきたいと考えています。

質疑応答:今期の自社ソフト開発の売上の見通しについて

司会者:「今期の自社ライセンスの売上の見通しについて教えてください」というご質問です。自社ソフト開発についてだと思いますが、こちらの見通しはいかがでしょうか?

大貫:自社ソフト開発は全体の割合で7.3パーセントから7.7パーセントに多少ですが上がっており、これは投資を強めている結果の1つだと認識しています。

自社ソフト開発は、開発を決めてからモノができるまで1年、モノができて外部にリリースして売上が立ってから全体の売上によい影響を及ぼすまでさらに1年かかるというビジネスモデルです。

自社ソフト開発においては、2年前や3年前から新製品の開発に力を入れています。新製品が実際にいくつかでき、今期もしくはこのあと全体の売上に響くような数字になっていくことを期待して、追加機能の開発やマーケティング活動も進めています。計画としては自社ソフト開発において強い投資を行い、強い成長をさせようと活動しています。

大貫氏からのご挨拶

本日はみなさまの貴重なお時間をいただき、誠にありがとうございました。説明の中でも何回かお伝えしましたが、まずは売上高100億円を超すサイズにできるだけ早くなることを当面の戦略目標とし、事業を進めていきます。

引き続きリックソフトに注目していただけたらと思っております。本日はご参加いただき、どうもありがとうございました。

この銘柄の最新ニュース

リックソフトのニュース一覧- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 2026年2月期第3四半期決算短信〔日本基準〕(連結) 2026/01/14

- リックソフト、9-11月期(3Q)経常は59%増益 2026/01/14

- 2026年2月期 第3四半期 決算補足資料 2026/01/14

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

リックソフトの取引履歴を振り返りませんか?

リックソフトの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。