フレクトのニュース

【QAあり】フレクト、売上高・段階利益ともに過去最高の上期業績を達成 旺盛なDX支援の需要に加え健全なプロジェクト進捗が貢献

2025年3月期第2四半期決算説明

塚腰和男氏(以下、塚腰):株式会社フレクト2025年3月期第2四半期決算説明会を始めます。執行役員コーポレート本部長CFOの塚腰です。どうぞよろしくお願いします。

本日は、当社代表取締役CEOの黒川幸治より決算についてご説明します。その後、みなさまのご質問に回答します。

黒川幸治氏(以下、黒川):みなさま、こんにちは。株式会社フレクト代表取締役CEOの黒川です。本日はお忙しい中、当社の決算説明会にご参加いただきありがとうございます。

決算説明を行うにあたり、本日初めて参加する方もいらっしゃるため、まずは会社および事業概要を簡単にご説明し、その後決算内容をご説明します。

会社概要

会社概要です。当社の設立は2005年で、現在20期目となります。従業員数は、2024年9月末時点で384人です。

クラウド先端テクノロジーとデザインで企業のDXを支援する、マルチクラウド・インテグレーターとして、DX支援のプロフェッショナルサービス「クラウドインテグレーションサービス」を展開しています。

既存事業や新規事業のデジタル変革をサービス企画からデザイン、マルチクラウド開発、運用までをワンストップで提供しています。

ビジョン

当社のコーポレートビジョンは、「あるべき未来をクラウドでカタチにする」です。

あらゆるヒトやモノがデジタルで当たり前につながる社会において、デジタルに最適化された新しい顧客体験をカタチにし、単に顧客企業から言われたことだけを開発するのではなく、企業やその先にいるユーザーのあるべき姿を当社自身で考え、提案し、もの作りまで行います。その結果として、顧客中心型のビジネス変革を支援していきます。

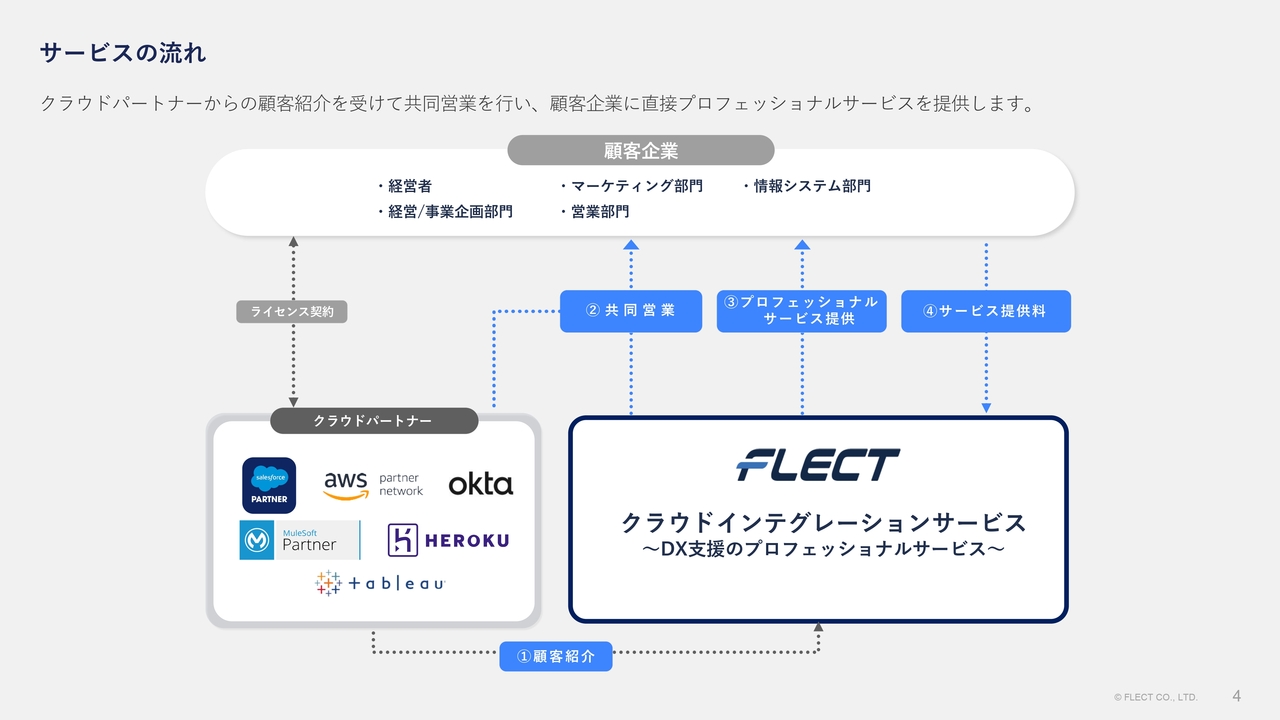

サービスの流れ

サービスの流れです。クラウドインテグレーションサービスは、まずクラウドパートナーから顧客紹介と共同提案の依頼が入ります。依頼を受けて共同営業を行い、受注した顧客企業に対するライセンスはクラウドパートナーの契約となります。なお、当社でもライセンスのリセール活動を一部で始めていますが、売上における影響は軽微なものとなっています。

プロフェッショナルサービスは当社と顧客企業との直接契約となり、そのサービス提供とサービス提供料をいただくかたちとなります。また、初回契約以降は当社が営業活動を行うことでお客さまと継続的なお取引を実現しています。

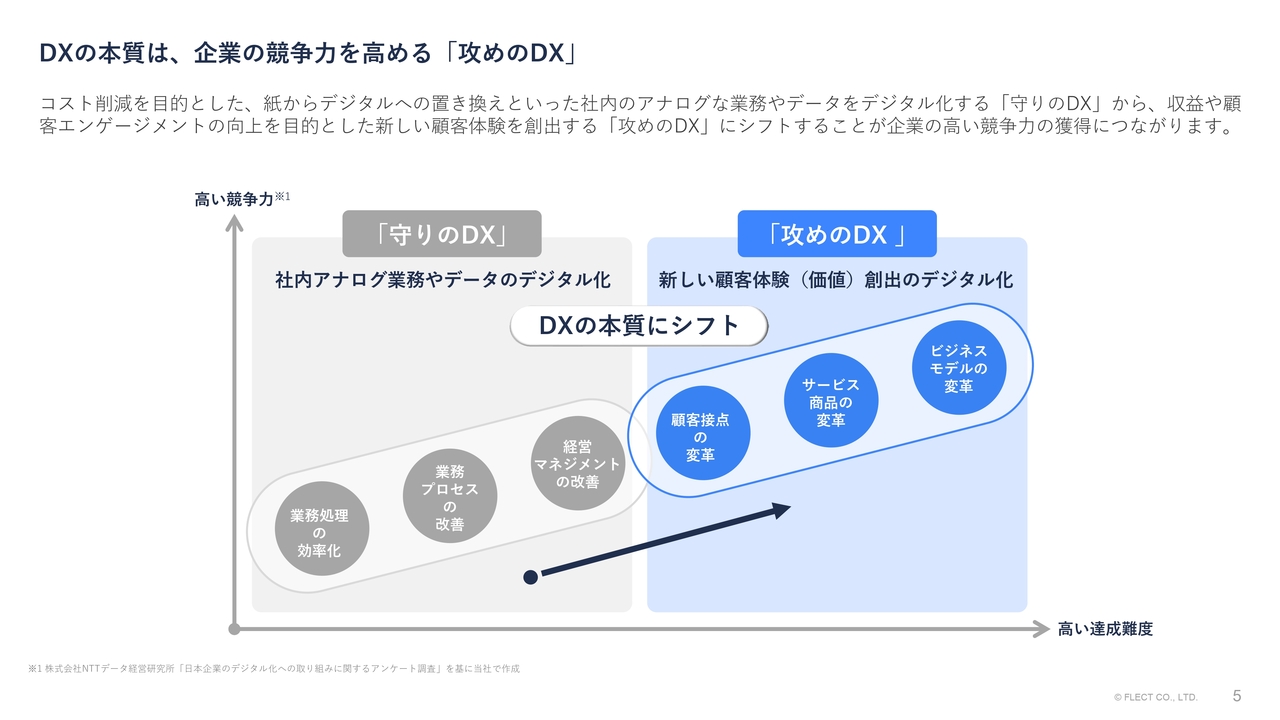

DXの本質は、企業の競争力を高める「攻めのDX」

DXの本質は、企業の競争力を高める「攻めのDX」です。コスト削減を目的とした、例えば紙からデジタルへの置き換えといった社内のアナログな業務やデータをデジタル化する「守りのDX」から、収益や顧客エンゲージメントの向上を目的とした新しい顧客体験を創出する「攻めのDX」にシフトしていくことが求められています。

「攻めのDX」のステップは、顧客接点の変革、サービス商品の変革、最後にビジネスモデルの変革となり、スライドの右側に行くほど達成難度も高く、これらを実現すると企業の高い競争力が獲得できます。この「攻めのDX」こそが、DXの本質だと考えています。

クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援

クラウドインテグレーションサービスは、クラウド先端テクノロジーで新しい顧客体験をかたちにする「攻めのDX」をご支援します。

具体的には、IoT/モビリティやAIのサービス、顧客とつながるコミュニティやECサービス、API連携やID認証の基盤構築など、企業の既存事業や新規事業のデジタル変革を支援します。

また、積極的にDXを推進する大手企業を中心とした顧客基盤となっており、2025年3月期第2四半期の売上比では、約90パーセントが大手企業となっています。

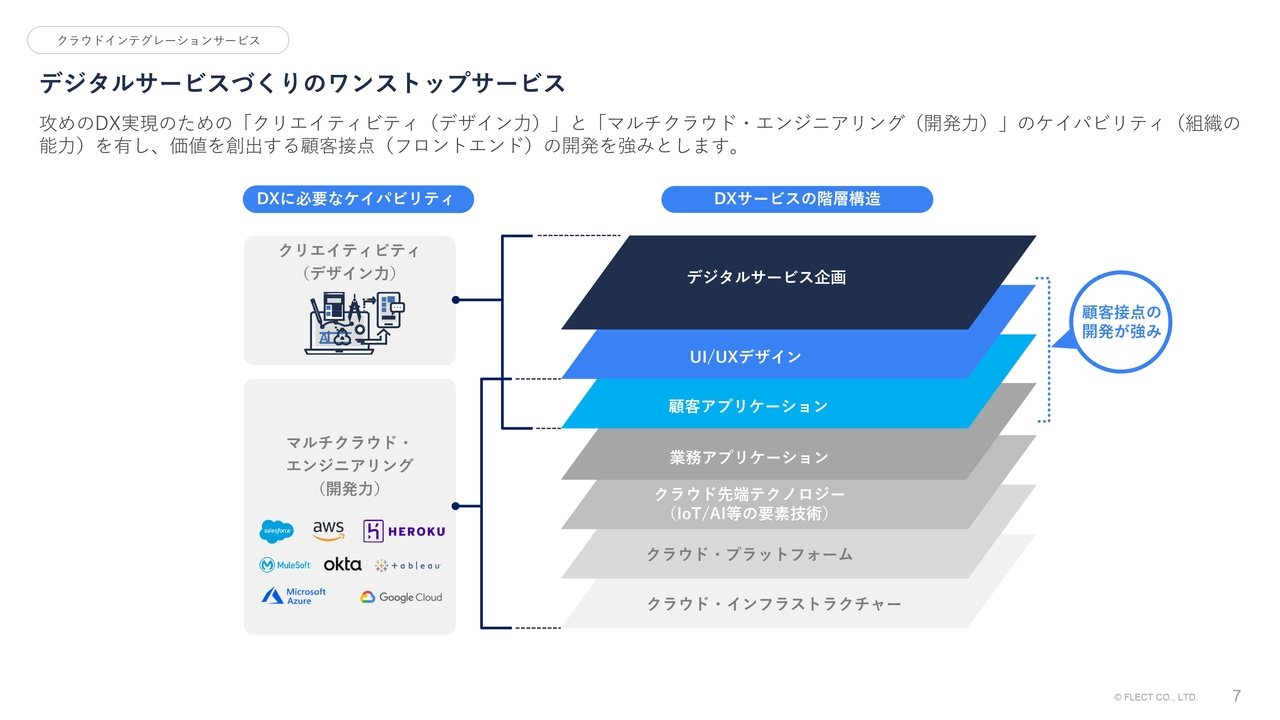

デジタルサービスづくりのワンストップサービス

デジタルサービス作りのワンストップサービスについてです。「攻めのDX」実現のためには、「クリエイティビティ(デザイン力)」と「マルチクラウド・エンジニアリング(開発力)」の組織の能力をカバーする必要があります。

「クリエイティビティ(デザイン力)」は、デジタルサービスの企画からUI/UX、画面や顧客体験のデザインです。

「マルチクラウド・エンジニアリング(開発力)」は、顧客向けアプリケーション、業務アプリケーション、IoTやAIといった先端要素技術、そしてプラットフォーム、インフラまでの開発すべてが必要となります。当社は、これらをワンストップで提供しています。

変化に適応する高いアジリティ(俊敏性)

変化に適応する高いアジリティ(俊敏性)についてです。テクノロジーや競合の急速な進化やユーザーのフィードバックに対して、高いアジリティをもってデジタルサービスを継続的に発展させていく必要があります。

当社のプロジェクトの平均期間は約3ヶ月と、短期間でのデリバリ(開発)を実現しています。また、初期サービス構築で終わらず、繰り返しのデリバリサイクルを回すことで、変化に適応しながらアジャイルでDXサービスの成長を支援していきます。

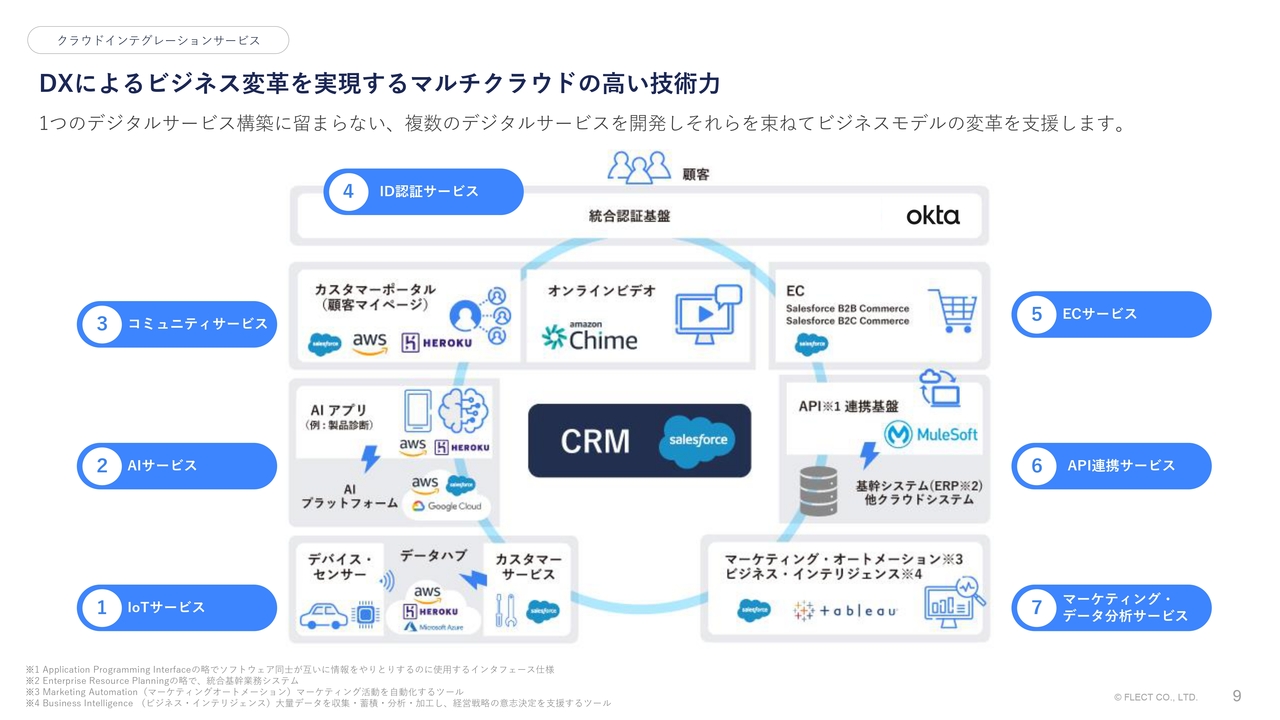

DXによるビジネス変革を実現するマルチクラウドの高い技術力

DXによるビジネス変革を実現するマルチクラウドの高い技術力についてです。例えば、IoTサービスのみといった単一サービスの提供ではなく、複数のデジタルサービスを開発し、それらを束ねてビジネスモデル全体の変革を支援していきます。

そのためにも各種クラウドプラットフォームの長所・短所をしっかりと抑え、デジタルサービスの特徴や顧客要件に最適なクラウドを適材適所で活用できる、マルチクラウドの高い技術力が当社の競争優位性だと考えています。

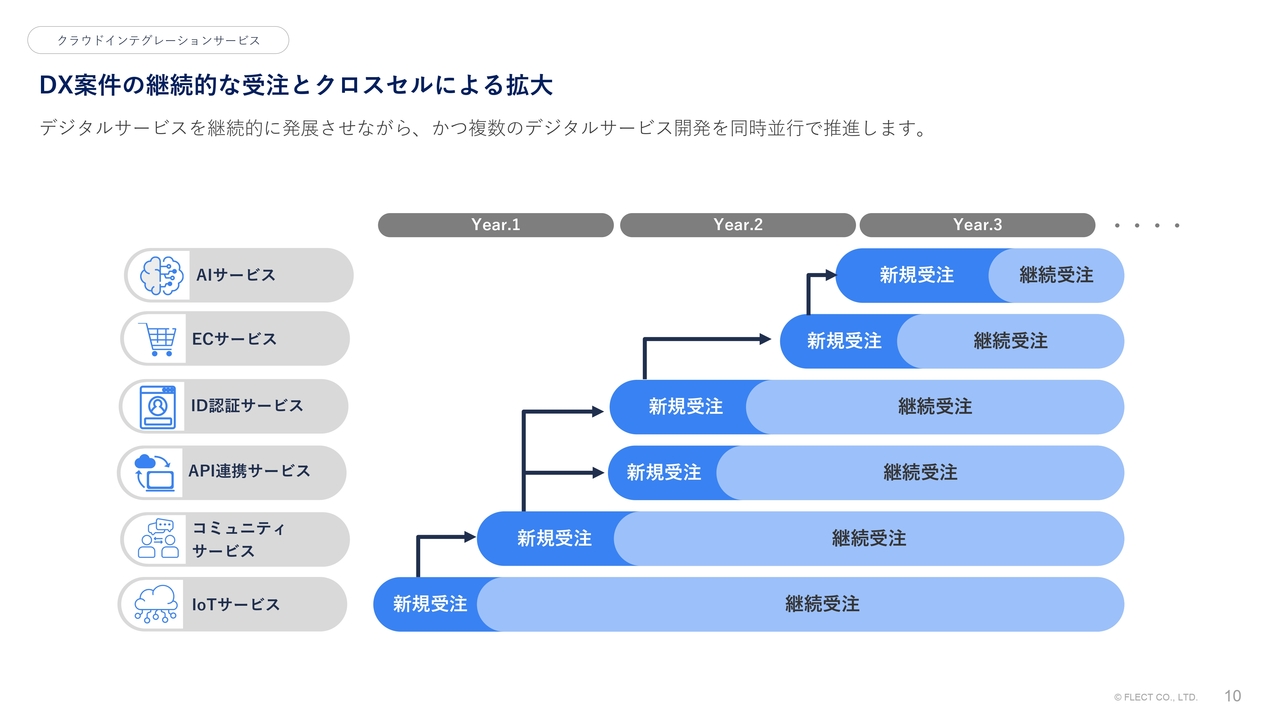

DX案件の継続的な受注とクロスセルによる拡大

DX案件の継続的な受注とクロスセルによる拡大についてです。先ほどお話ししたとおり、当社は初期のサービス構築で終わらず、それ以降もフェーズ2やフェーズ3といった単位で機能追加や性能向上などの開発を継続的に行い、サービスを発展させていきます。

また、1つのデジタルサービスだけでなく、複数のデジタルサービスを同時並行で開発することで、1社に対してクロスセルによる受注の拡大を実現しています。

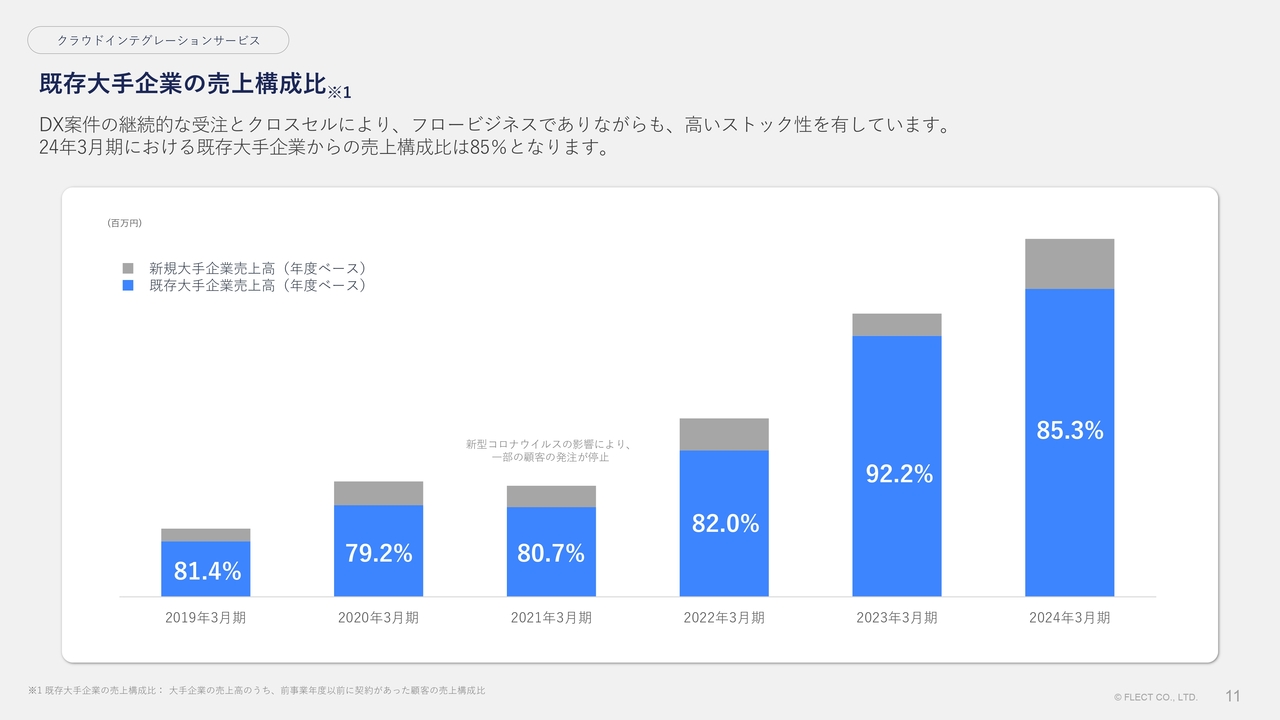

既存大手企業の売上構成比

既存大手企業の売上構成比です。DX案件の継続的な受注とクロスセルにより、フロービジネスでありながら高いストック性を有しています。

2024年3月期における既存大手企業からの売上構成比は、85.3パーセントを占めています。

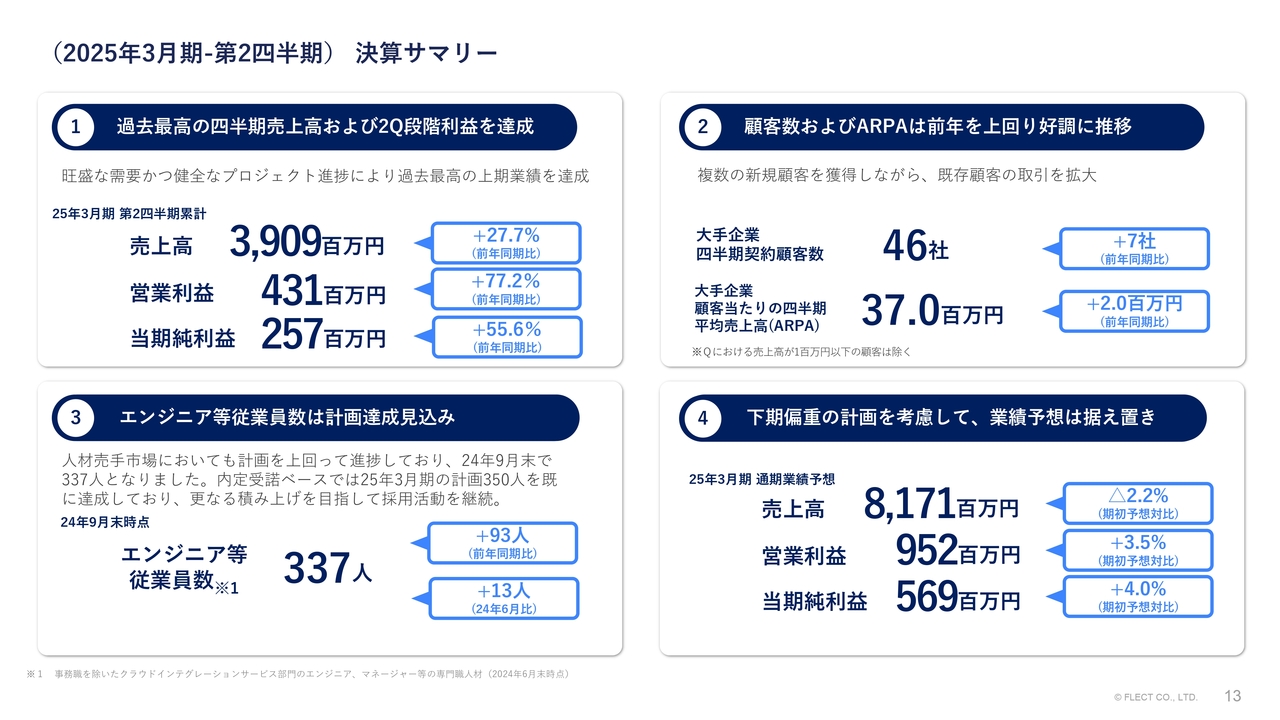

(2025年3月期-第2四半期) 決算サマリー

2025年3月期第2四半期決算についてご説明します。まず、決算サマリーです。

スライド左上の①に示すとおり、旺盛なDX支援の引き合い、かつ健全なプロジェクトの進捗によって売上高、段階利益ともに過去最高の上期業績を達成しました。

具体的には、売上高は前年同期比27.7パーセント増の39億900万円、営業利益は前年同期比77.2パーセント増の4億3,100万円、当期純利益は前年同期比55.6パーセント増の2億5,700万円となりました。

スライド右上の②のとおり、顧客数およびARPAは前年を上回り、好調に推移しています。複数の新規顧客を獲得しながら、既存顧客の取引を拡大することもできました。

具体的には大手企業の四半期契約顧客数は前年同期比7社増の46社、大手企業の顧客当たりの四半期平均売上高(ARPA)は前年同期比で200万円増の3,700万円となりました。

スライド左下の③に示すとおり、エンジニア等従業員数は人材の売手市場においても計画を上回って進捗しており、2024年9月末で337人となりました。内定受諾ベースでは2025年3月期の計画350人をすでに達成しており、さらなる積み上げを目指して採用活動を継続しています。

スライド右下の④は2025年通期の業績予想です。当社は下期偏重の計画であることを考慮し、業績予想は据え置きとしています。具体的な数字は、売上高81億7,100万円、営業利益は9億5,200万円、当期純利益は5億6,900万円です。

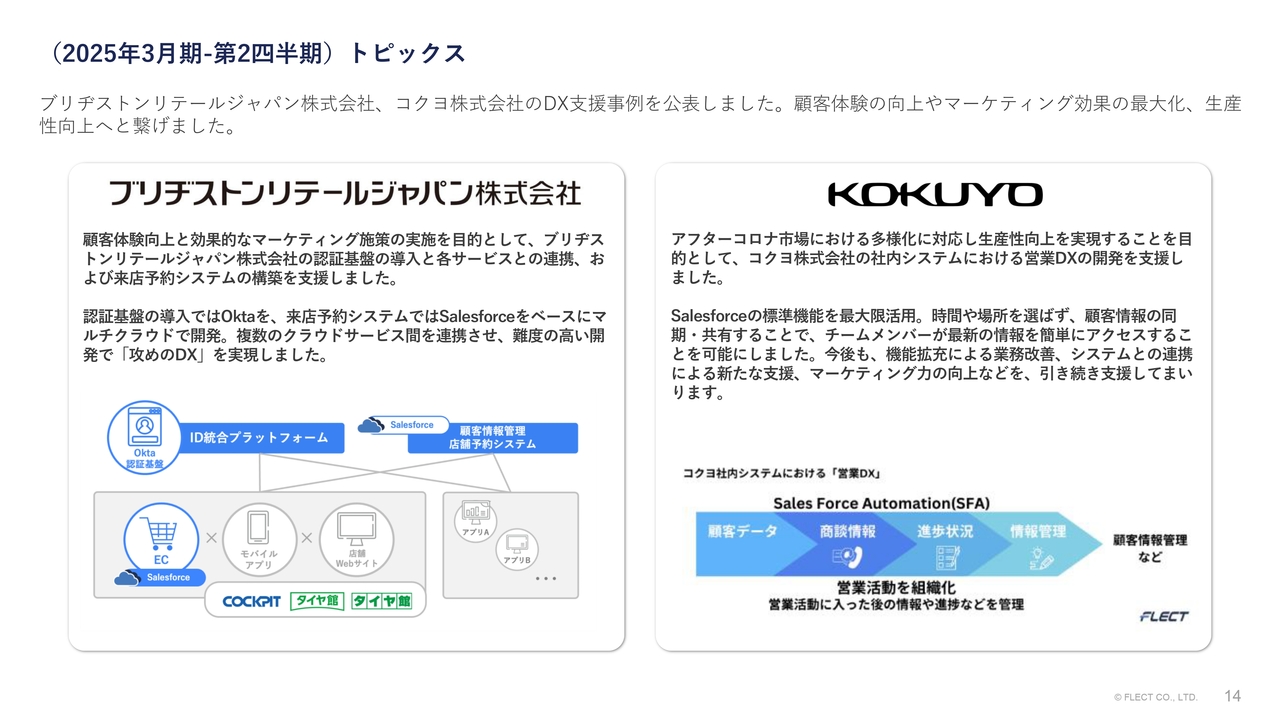

(2025年3月期-第2四半期)トピックス

第2四半期におけるトピックスです。1つ目に、ブリヂストンリテールジャパン社のDX支援事例を公開しています。こちらは、顧客体験の向上と店舗への集客増加を目的として、認証基盤の導入や各サービスとの連携、および来店予約システムの構築を支援しました。

認証基盤の導入では「Okta」、来店予約システムでは「Salesforce」をベースに、マルチクラウドで開発しました。複数のクラウドサービス間を連携させて、難度の高い、まさに「攻めのDX」の実現を行っています。

2つ目は、コクヨ社のDX支援事例です。アフターコロナ市場における働き方やお客さまのニーズの多様化に対応すべく、生産性向上を目的として、コクヨ社内のシステムにおける営業DXの開発を支援しました。

こちらは、「Salesforce」の標準機能を最大限に活用しています。時間や場所を選ばず、顧客情報を同期・共有することで、チームメンバーが最新情報に簡単にアクセスすることを可能にしました。

今後も機能拡充による業務改善、システムとの連携による新たな支援、マーケティング力の向上などを引き続きご支援していきます。

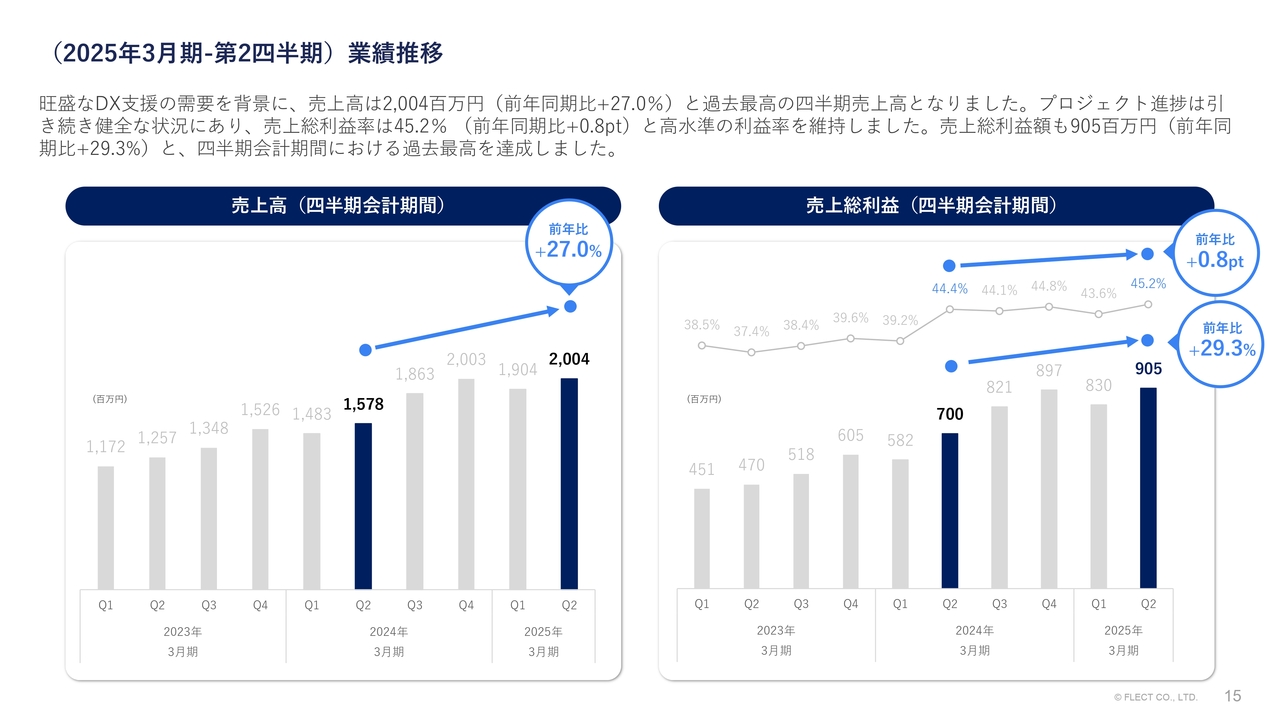

(2025年3月期-第2四半期)業績推移

2025年3月期第2四半期の売上高および売上総利益の業績推移です。旺盛なDX支援の引き合いが継続しており、売上高は前年同期比27.0パーセント増の20億400万円と、過去最高を計上しています。

プロジェクト進捗は引き続き健全な状況です。売上総利益率は前年同期比0.8ポイント増の45.2パーセントと、高水準を維持しています。売上総利益額も前年同期比29.3パーセント増の9億500万円となり、四半期の会計期間における過去最高を計上しています。

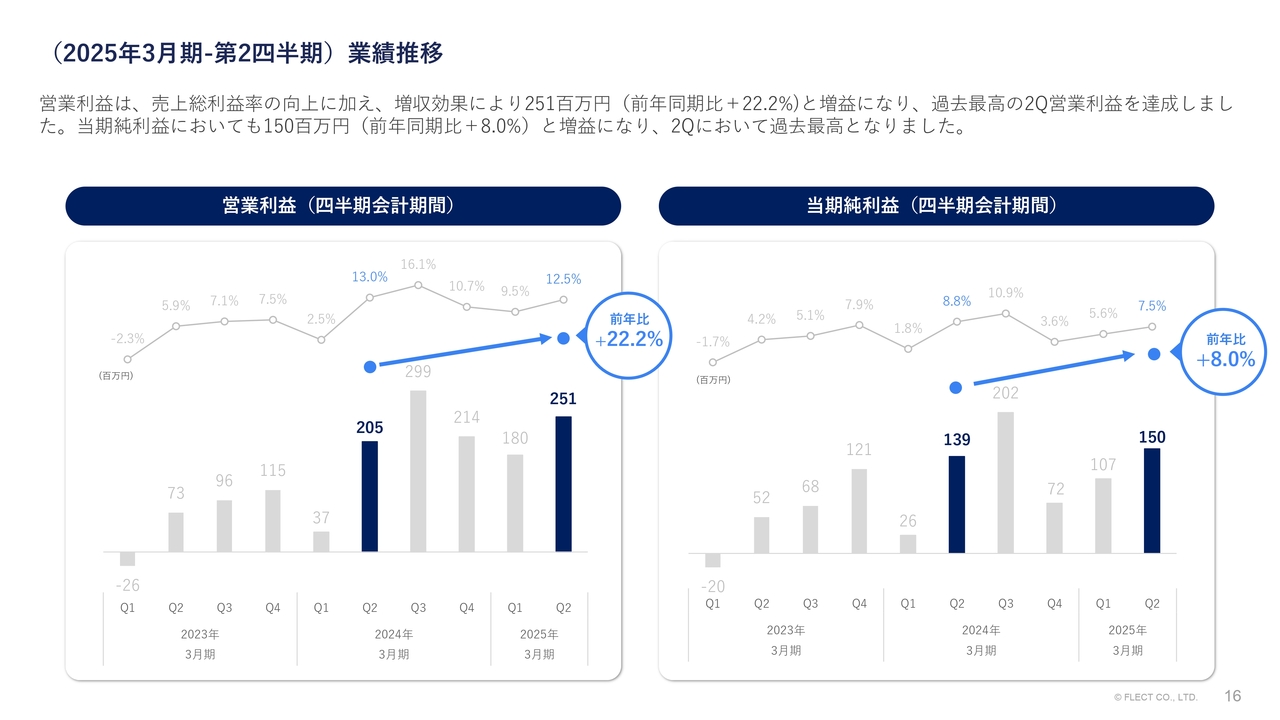

(2025年3月期-第2四半期)業績推移

営業利益および当期純利益の業績推移です。営業利益は、売上総利益率の向上に加え、増収効果によって前年同期比22.2パーセント増の2億5,100万円と、過去最高の第2四半期営業利益を達成しています。

当期純利益も前年同期比8.0パーセント増の1億5,000万円と、第2四半期において過去最高となっています。

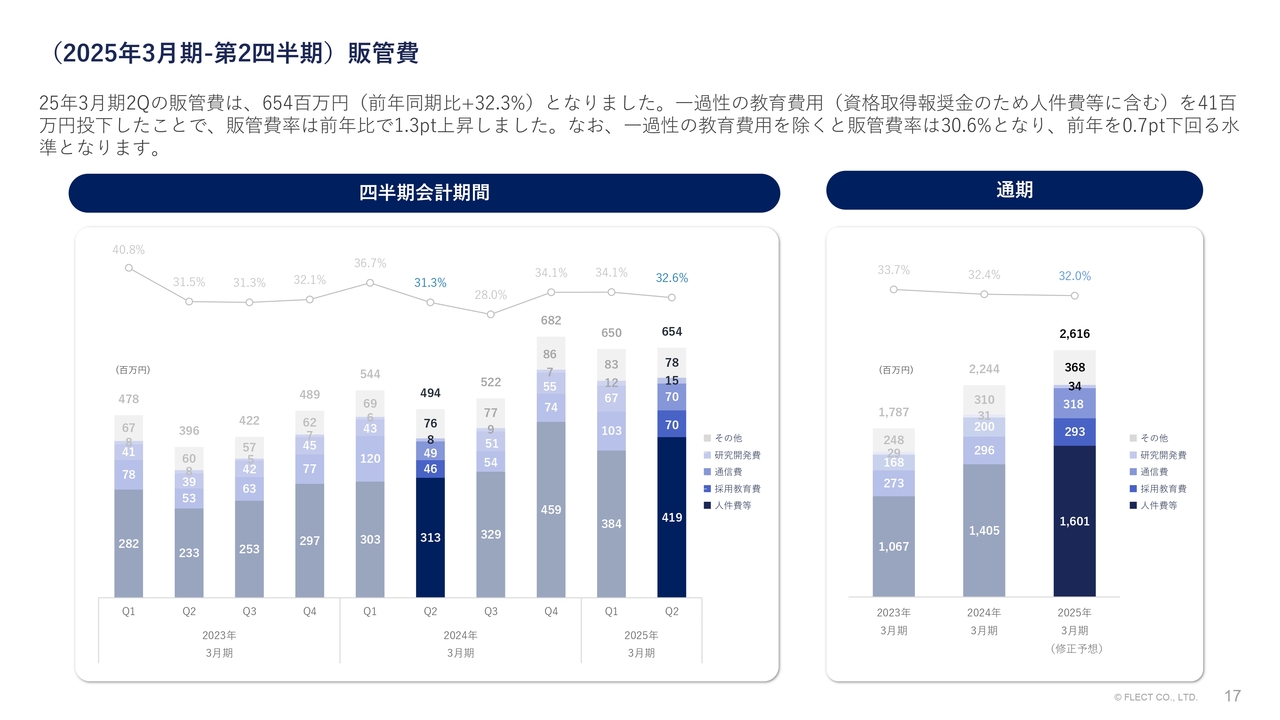

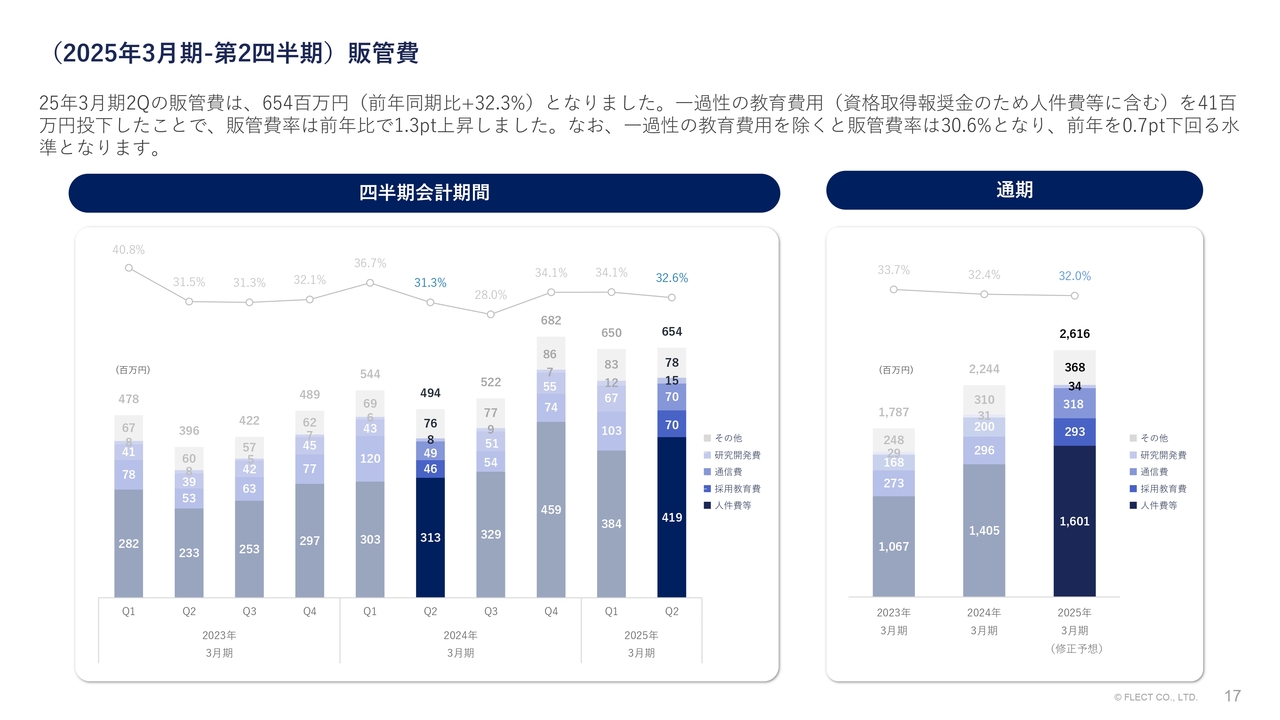

(2025年3月期-第2四半期)販管費

販管費です。第2四半期の販管費は、前年同期比32.3パーセント増の6億5,400万円となりました。

内訳としては、一過性の教育費用のうち、人件費等に含めている資格取得の報奨金4,100万円を投下したことで、販管費率は前年比1.3ポイント上昇しています。なお、この一過性の教育費用を除いた販管費率は30.6パーセントとなり、前年比0.7ポイント下回る水準となります。

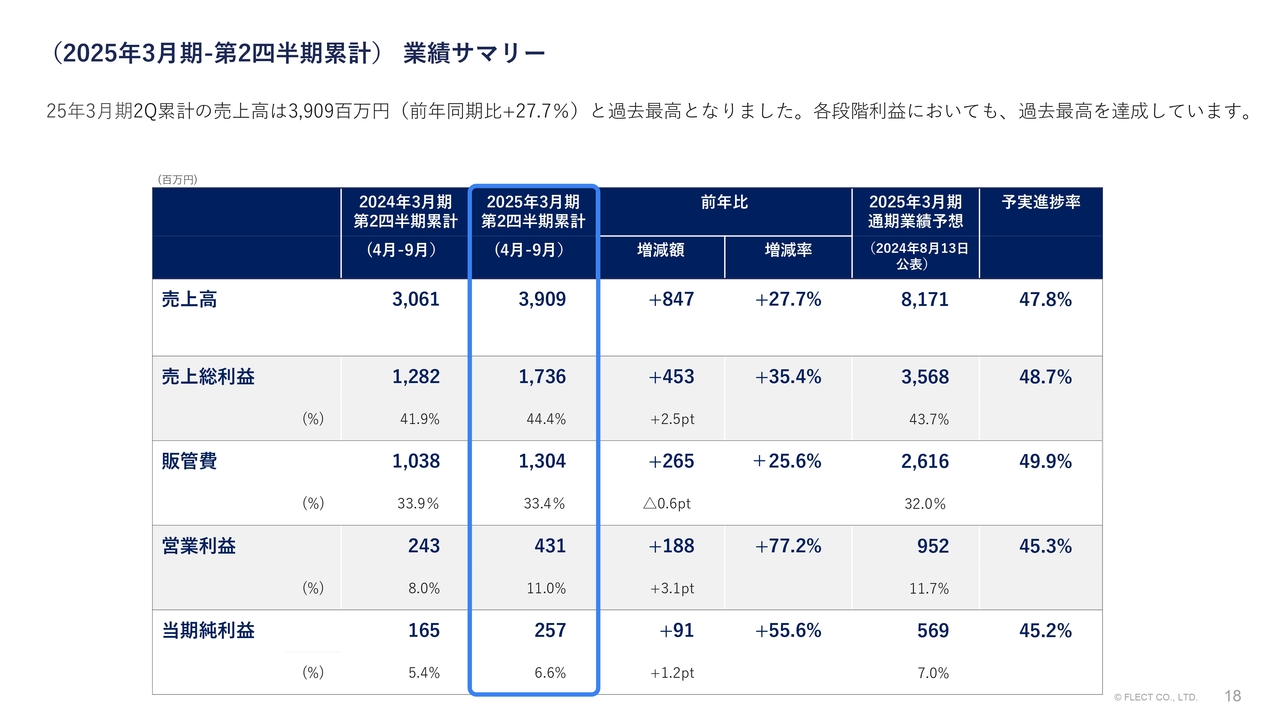

(2025年3月期-第2四半期累計) 業績サマリー

第2四半期累計の業績サマリーです。第2四半期累計の売上高は前年同期比27.7パーセント増の39億900万円と、過去最高となっています。各段階利益においても、過去最高を計上しています。

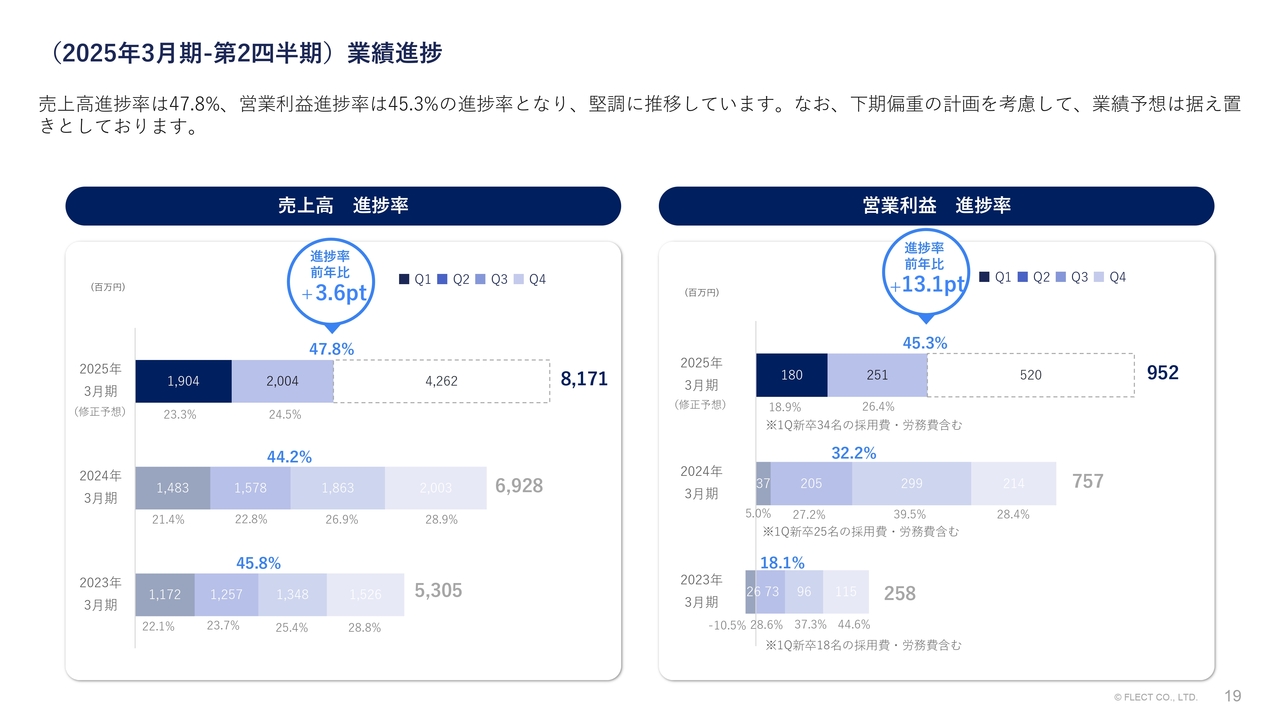

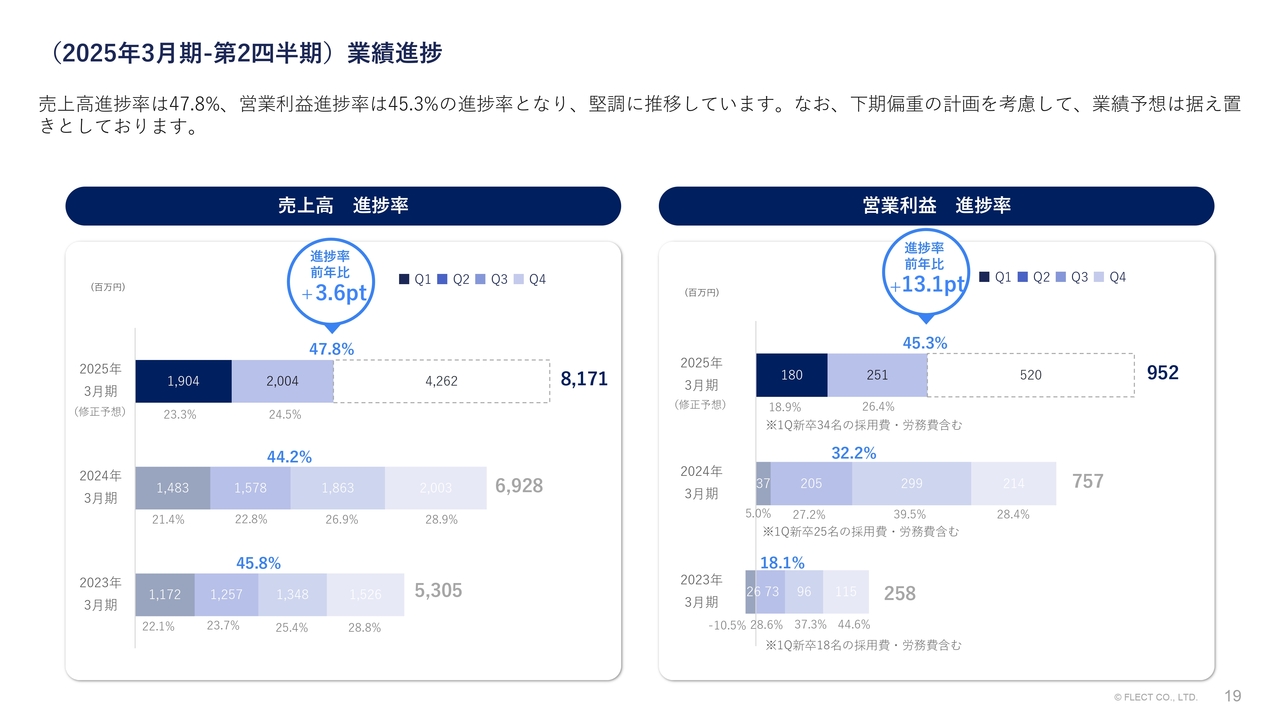

(2025年3月期-第2四半期)業績進捗

第2四半期の業績進捗です。売上高の進捗率は47.8パーセント、営業利益の進捗率は45.3パーセントと、堅調に推移しています。なお、下期偏重の計画を考慮し、業績予想は据え置きとしています。

(2025年3月期-第2四半期)貸借対照表

第2四半期末時点の貸借対照表です。主な増減について、流動資産が2億4,000万円減少、流動負債が5億1,400万円減少しています。自己資本比率は59.6パーセントと、健全な財務基盤となっています。

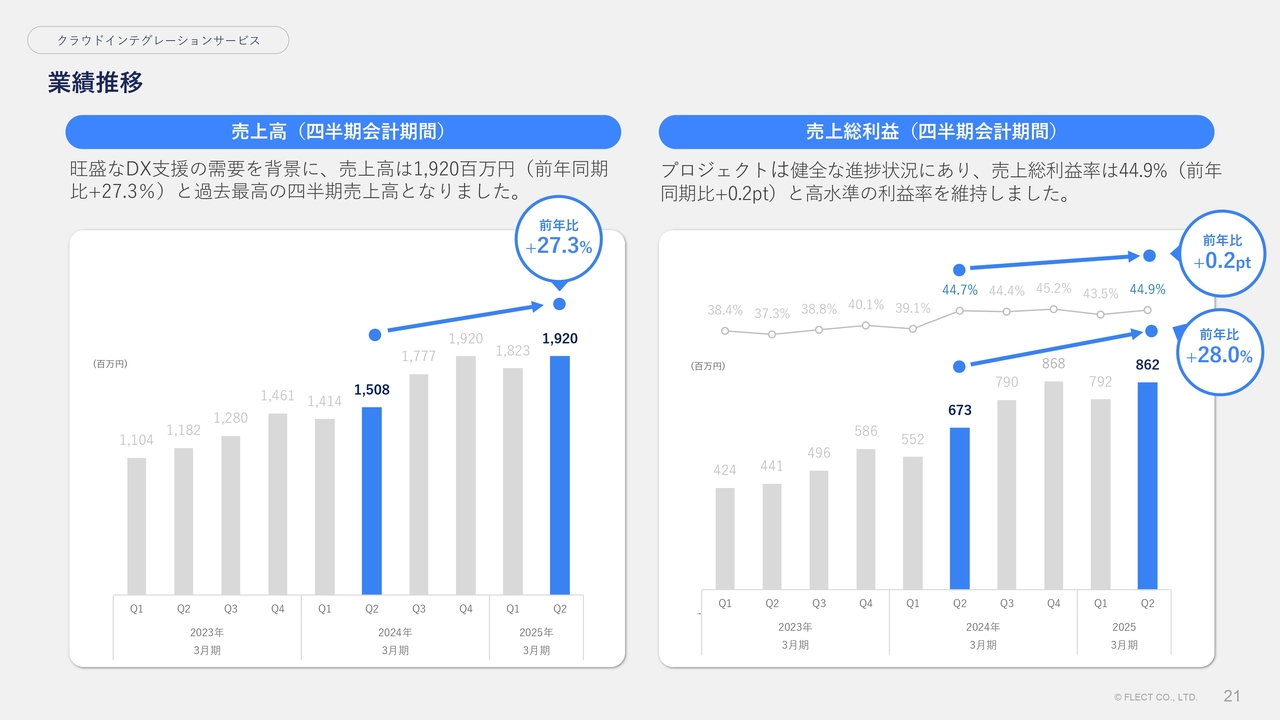

業績推移

クラウドインテグレーションサービスの業績推移です。こちらも全体と同じ傾向ですが、旺盛なDX支援の需要を背景として、売上高は前年同期比27.3パーセント増の19億2,000万円と、過去最高の四半期売上高となりました。

また、プロジェクトは健全な進捗状況にあり、売上総利益率は前年同期比0.2ポイント増の44.9パーセントと、高水準を維持しています。

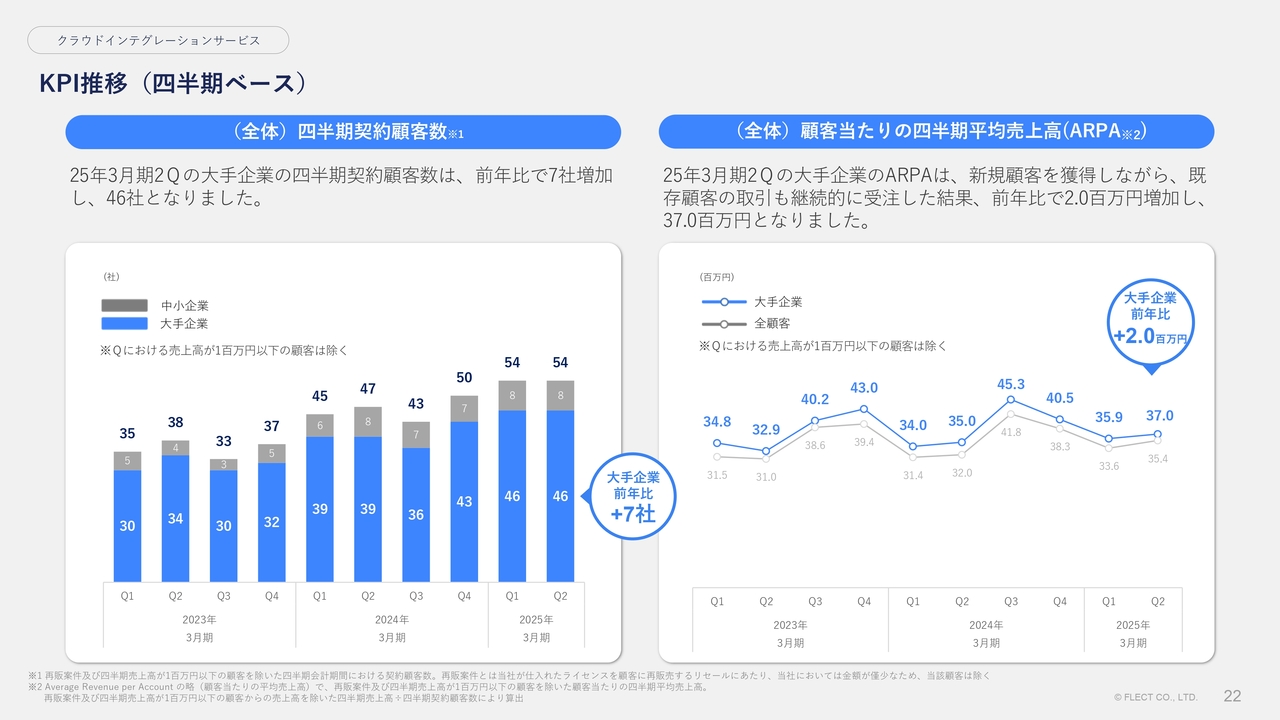

KPI推移(四半期ベース)

クラウドインテグレーションサービスのKPIの推移です。第2四半期の大手企業の四半期契約顧客数は前年比7社増の46社となっています。

また、大手企業のARPAについては、新規顧客を獲得しながら既存顧客の取引も継続的に受注した結果、前年比200万円増の3,700万円となっています。

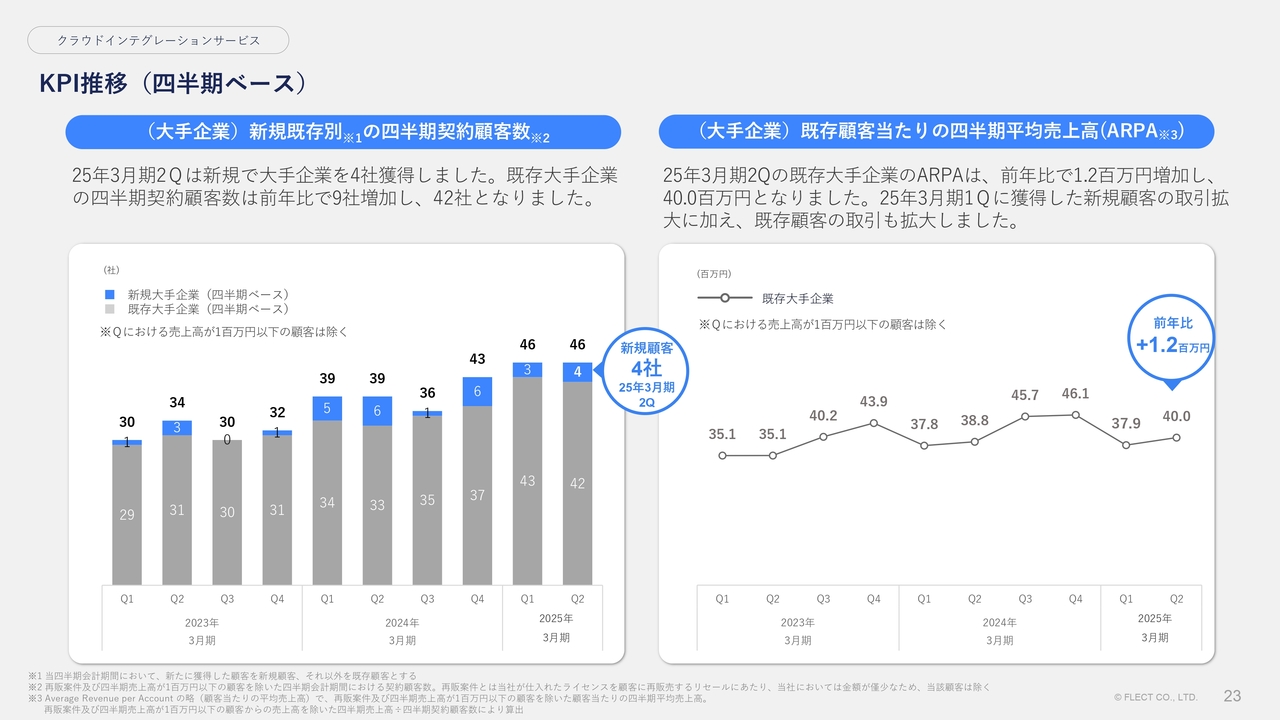

KPI推移(四半期ベース)

大手企業に絞った指標をご説明します。まず、大手企業の新規既存別の顧客数について、2025年3月期第2四半期は新規で4社の大手企業を獲得しています。既存大手企業の四半期契約顧客数は前年比で9社増加し、42社となっています。

第2四半期の既存大手企業のARPAは、前年比で120万円増加して4,000万円となりました。2025年3月期第1四半期に獲得した新規顧客と、それ以前に獲得した既存のお客さまの取引が拡大した結果となっています。

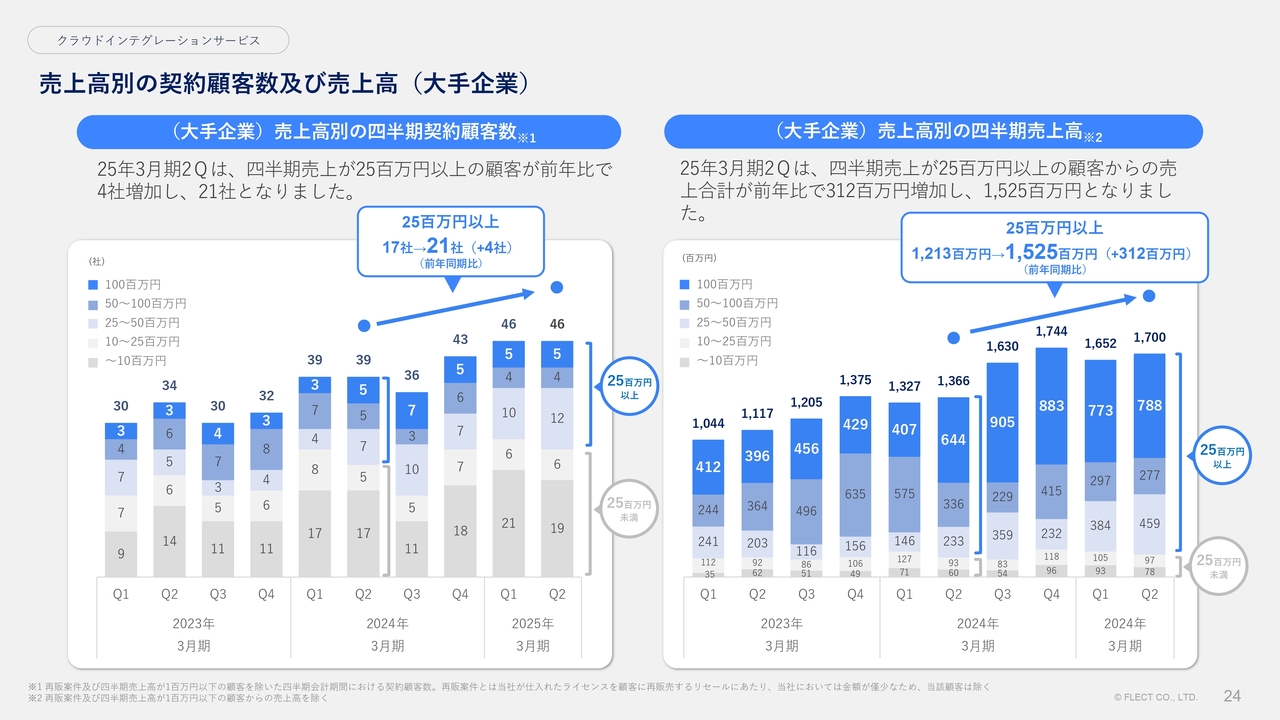

売上高別の契約顧客数及び売上高(大手企業)

大手企業に絞った売上高別の契約顧客数と四半期の売上高についてご説明します。2025年3月期第2四半期は、四半期売上高が2,500万円以上の顧客が前年比で4社増加して21社となっています。

さらに、第2四半期の四半期売上額が2,500万円以上のお客さまの合計金額が、前年比で3億1,200万円増加し、15億2,500万円となっています。

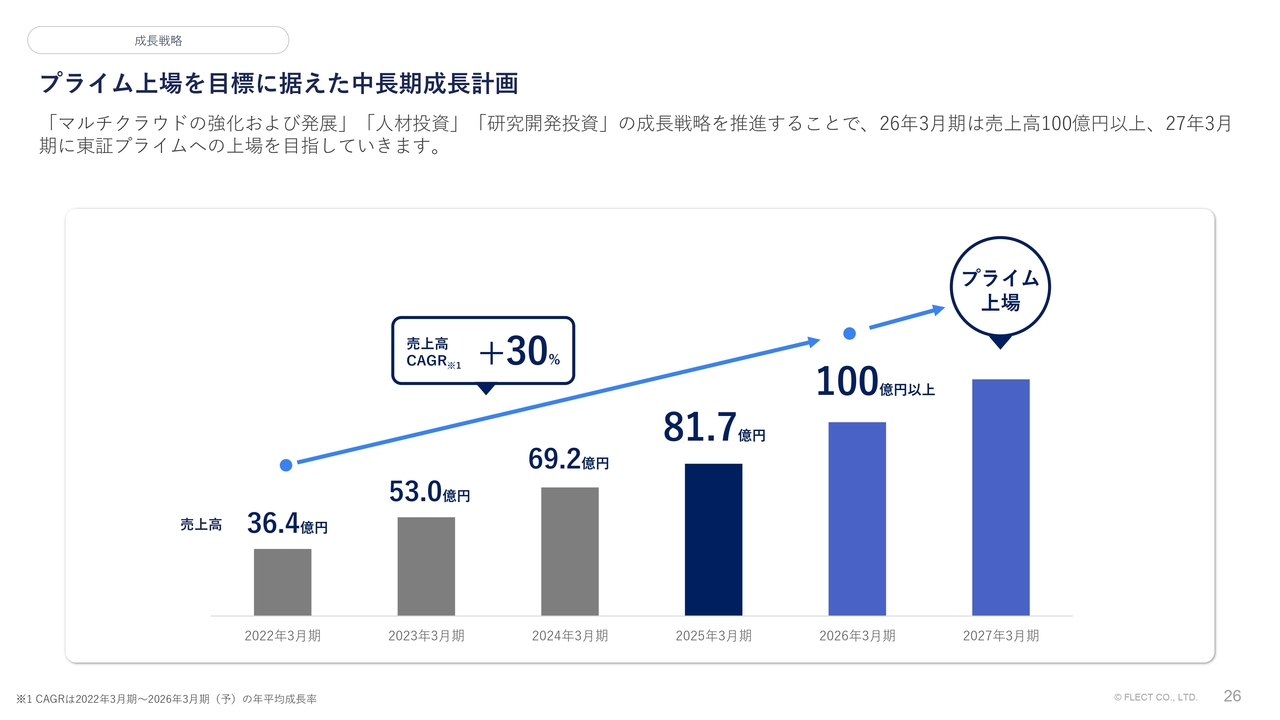

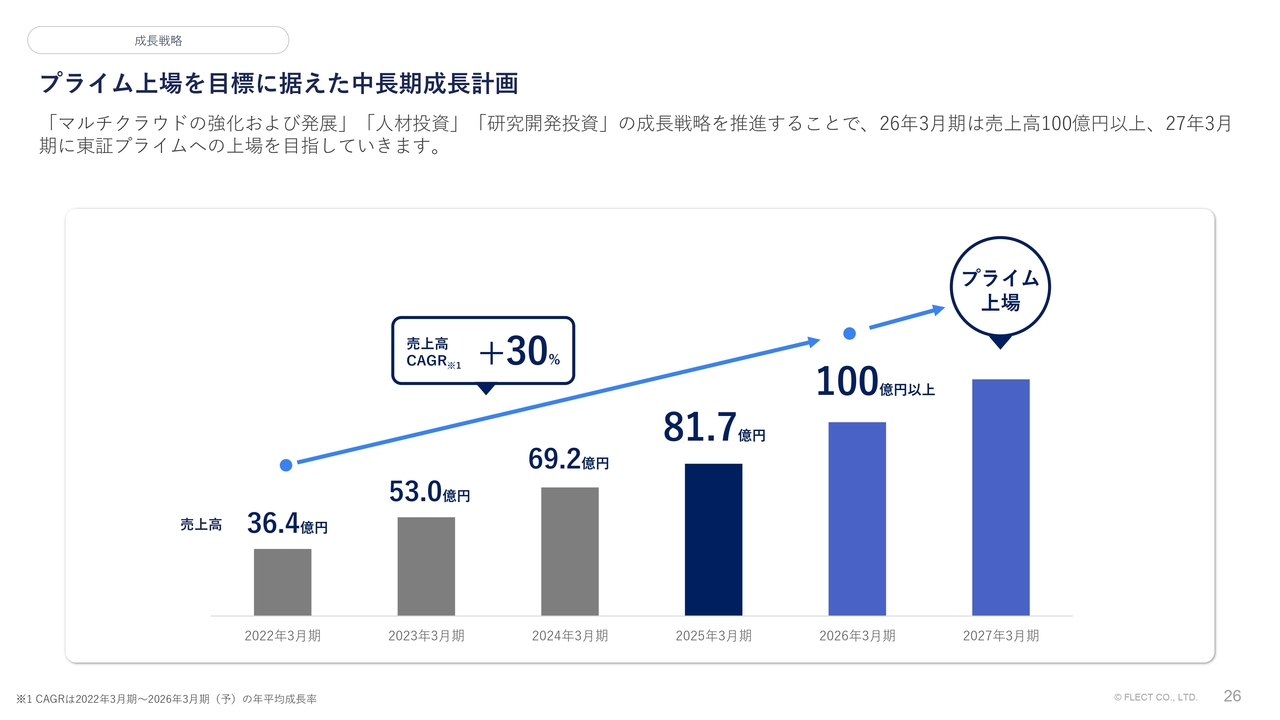

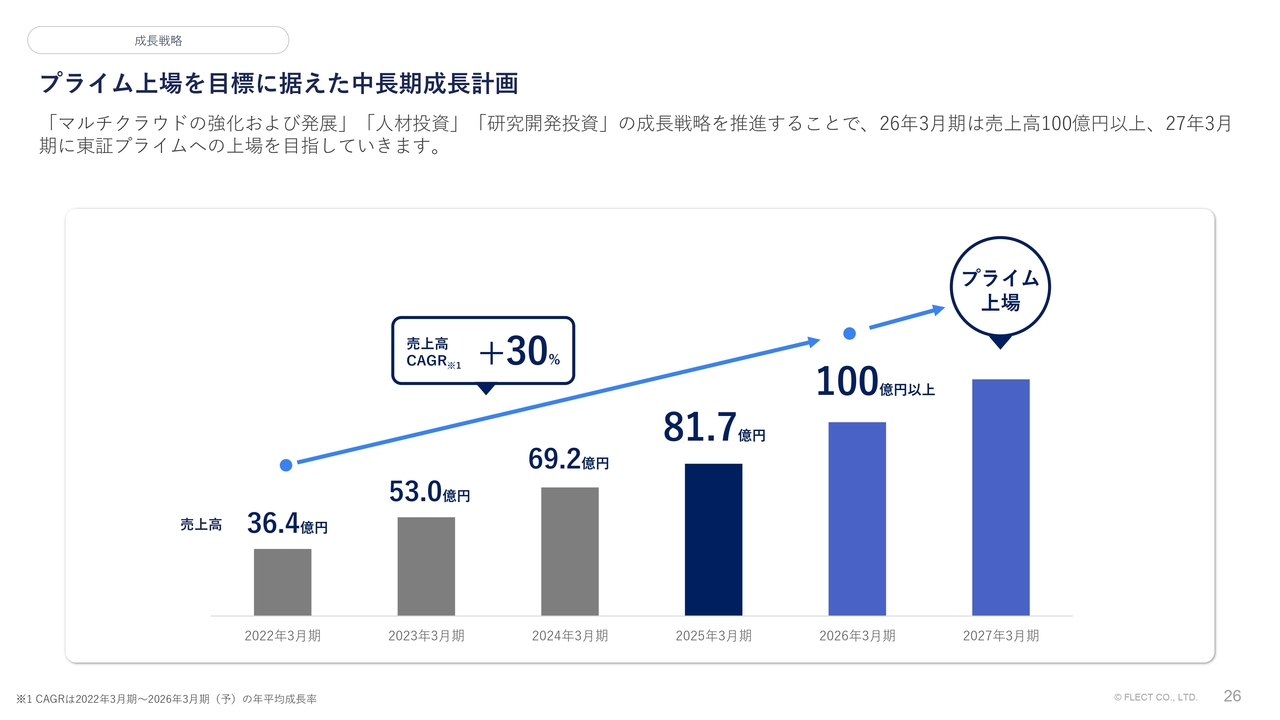

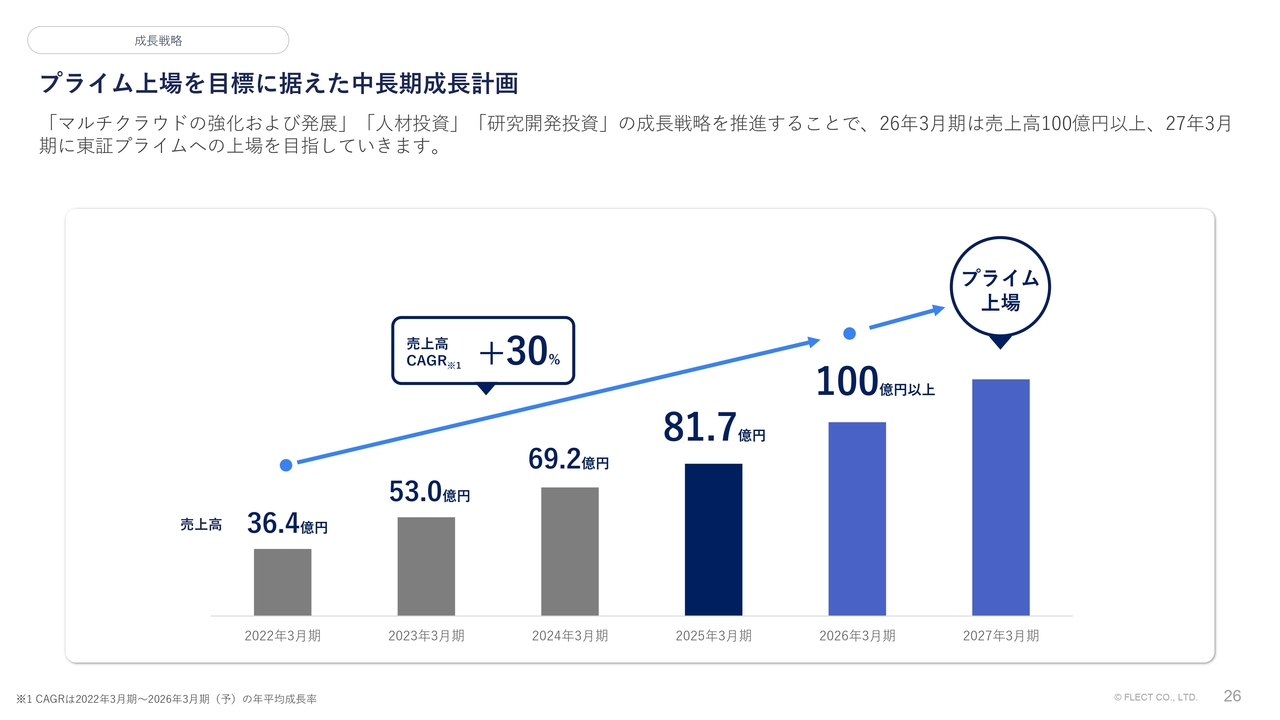

プライム上場を目標に据えた中長期成長計画

成長戦略についてご説明します。プライム上場を目標に据えた中長期成長計画です。各成長戦略を推進することで、2026年3月期は売上高100億円以上、2027年3月期に東証プライムへの上場を目指していきます。

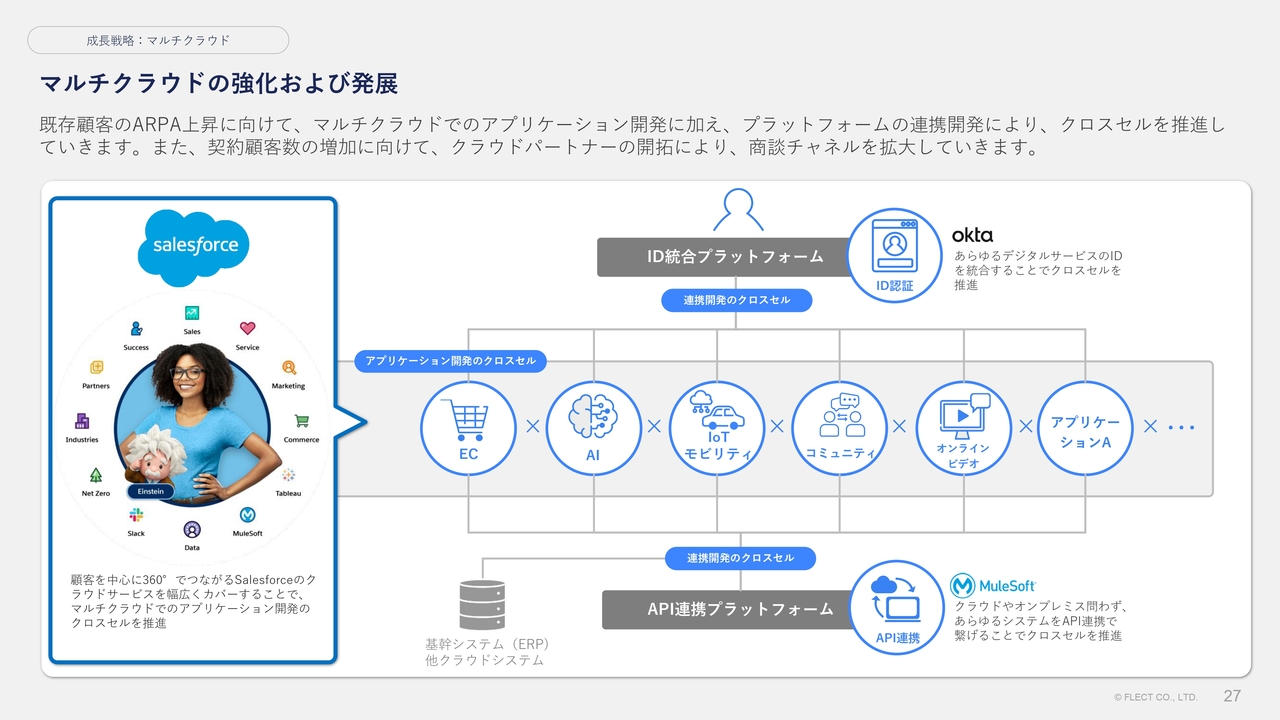

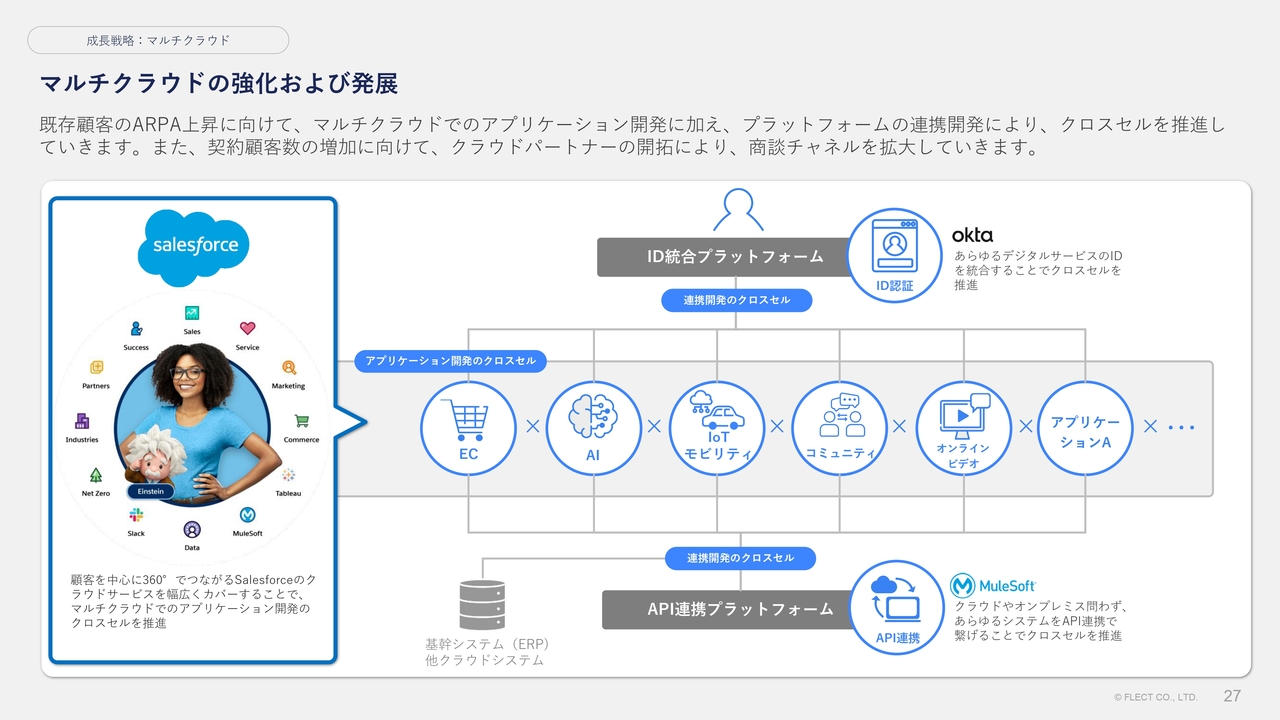

マルチクラウドの強化および発展

マルチクラウドの強化および発展についてです。既存顧客のARPA上昇に向けて、顧客を中心に360度でつながる「Salesforce」のクラウドサービスを幅広くカバーすることで、マルチクラウドでのアプリケーション開発のクロスセルを推進していきます。

また「MuleSoft」であらゆるシステムをつなげるAPI連携開発や、「Okta」で、これもあらゆるデジタルサービスのIDを統合する認証プラットフォームの連携開発により、同じくクロスセルを推進していきます。

そして契約顧客数の増加に向けて、各クラウドパートナーの開拓により商談チャネルを拡大します。

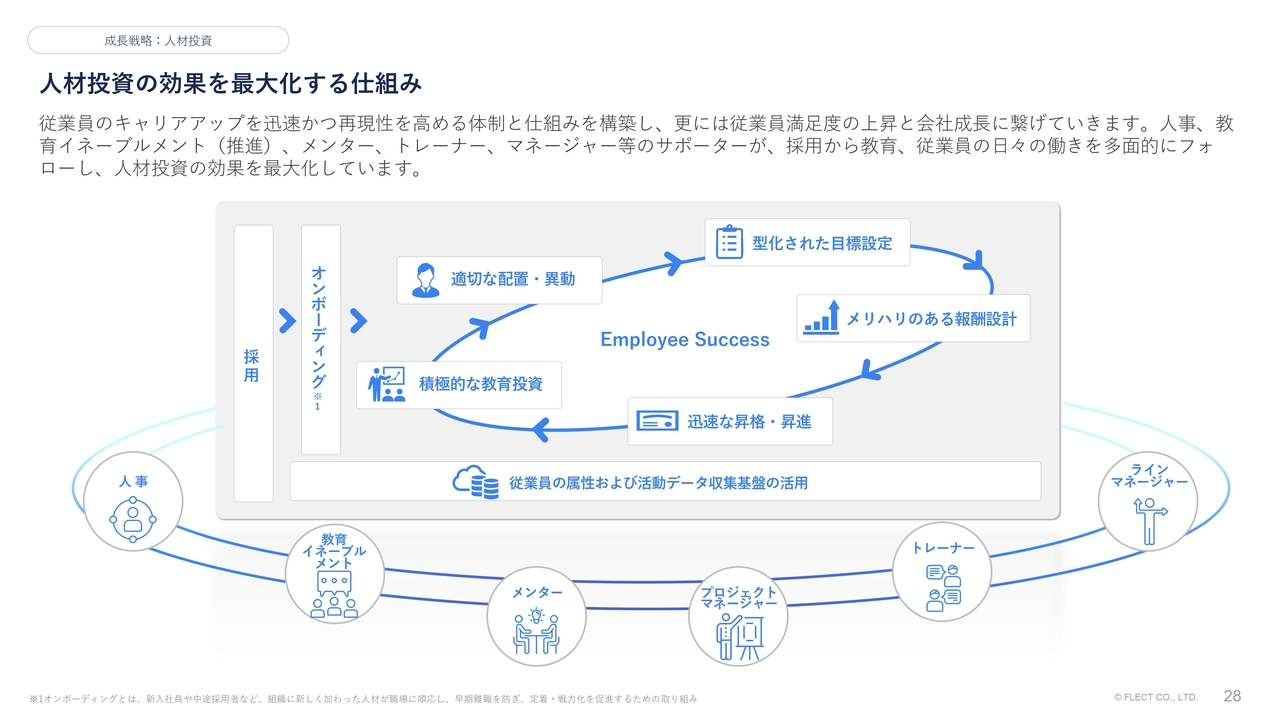

人材投資の効果を最大化する仕組み

人材投資の効果を最大化する仕組みについてです。当社では従業員キャリアアップの再現性を高める体制と仕組みを構築し、これによりキャリアアップの実現と、さらには従業員満足度の上昇、会社成長につなげていきます。

採用からオンボーディングといわれる初期立ち上げの教育、その後の従業員のスキルや志向に沿った適切な配置、目標設定も型化して公平性を担保し、かつメリハリのある報酬設計と迅速な昇格・昇進を行います。

キャリアアップを後押しする教育投資も積極的に行っていきます。採用から教育、従業員の日々の働きに対して、人事・教育イネーブルメント(推進)の専門チーム、メンター、トレーナー、マネージャー等のサポーターが多面的にフォローし、人材投資の効果を最大化していきます。

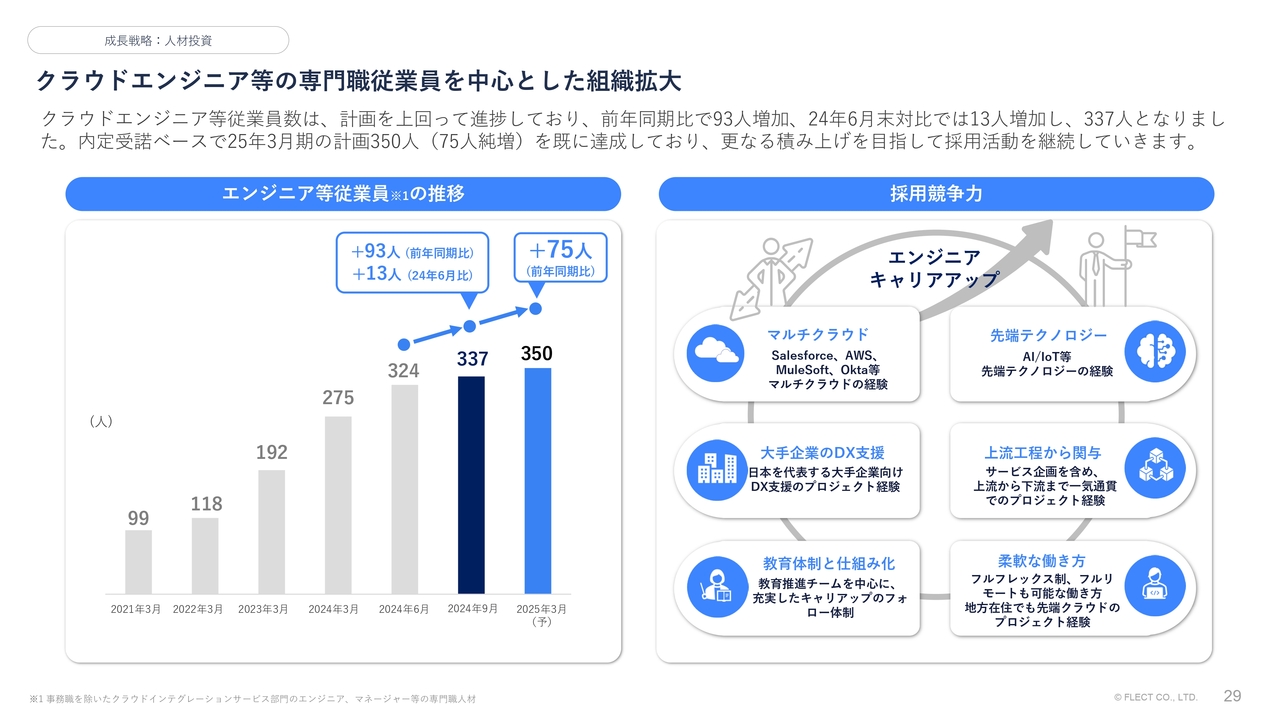

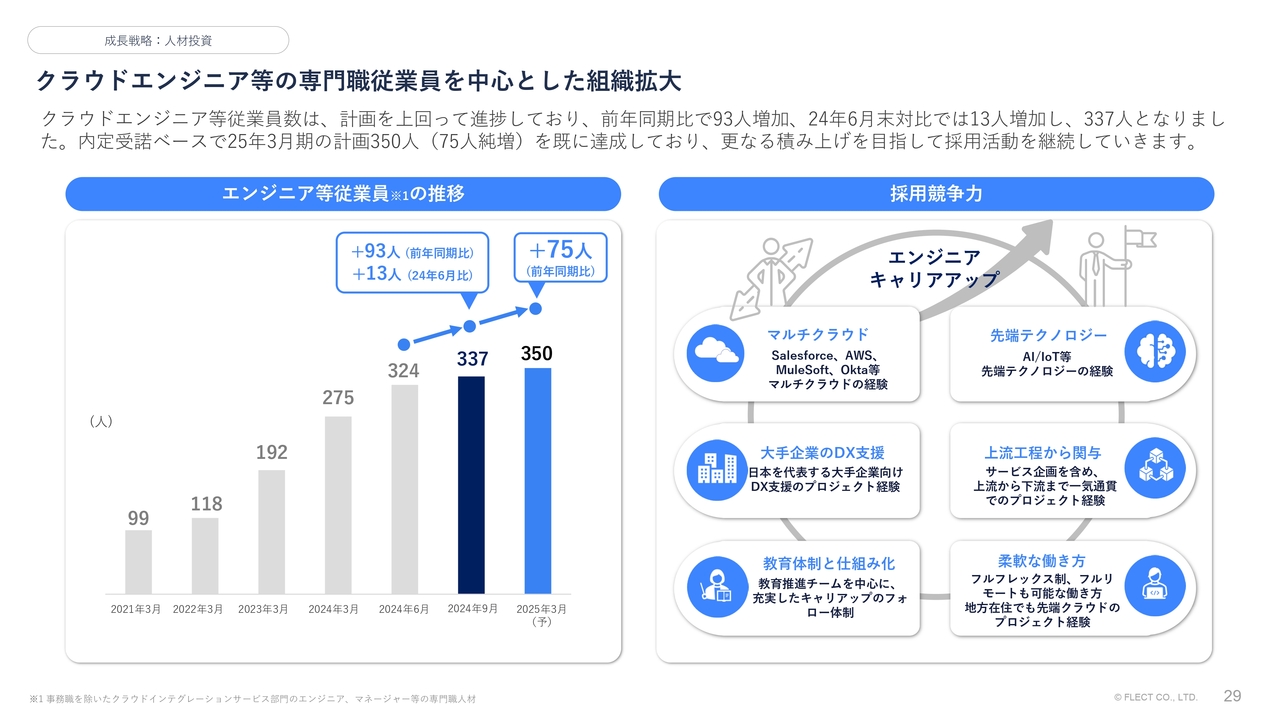

クラウドエンジニア等の専門職従業員を中心とした組織拡大

クラウドエンジニア等の専門職従業員を中心とした組織拡大は、冒頭でお話ししたとおり、堅調に成長しています。クラウドエンジニア等従業員数は計画を上回って進捗しており、前年同期比で93人増加、2024年6月比では13人増加して337人となっています。

またエンジニアのキャリアアップを実現する機会提供により、高い採用競争力を有しています。具体的には、「Salesforce」「Amazon Web Service」「MuleSoft」といったマルチクラウド、AI/IoTといった先端テクノロジーの開発経験が得られることや、日本を代表する大手企業のDXプロジェクトでやりがいのある仕事に就けること、サービス企画を含め、部分的ではない、上流から下流まで一気通貫のプロジェクト全体の経験を得ることができます。

加えて、教育推進チームを中心に充実したフォロー体制でキャリアアップをサポートする仕組み・体制があることや、フルフレックス、フルリモート勤務も可能な柔軟な働き方となっているため、地方在住でも先端クラウドでの仕事が経験できる点も魅力となっていると考えています。

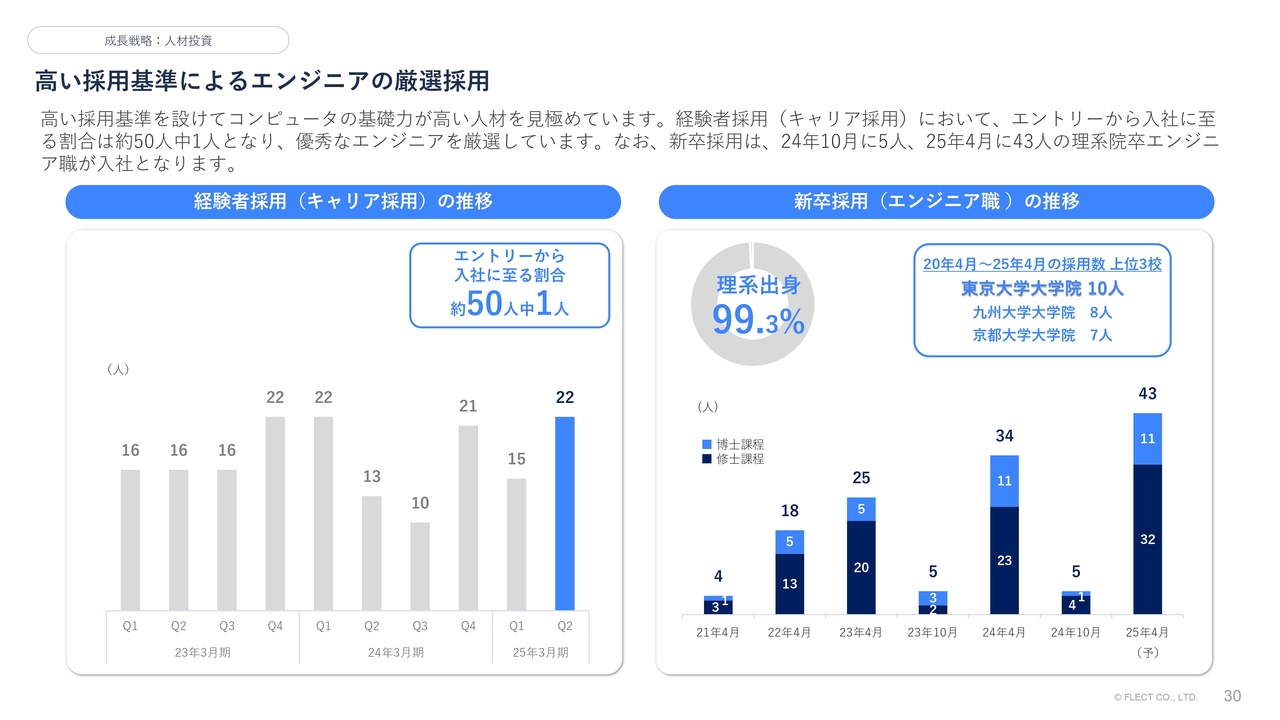

高い採用基準によるエンジニアの厳選採用

高い採用基準によるエンジニアの厳選採用です。当社では高い採用基準を設け、コンピューターの基礎力が高い人材を見極めています。

キャリア採用においては、エントリーから入社に至る割合は約50人中1人で、優秀なエンジニアを厳選しています。また、2020年4月から2025年4月の新卒採用上位3校は、1位が東京大学大学院、2位が九州大学大学院、3位が京都大学大学院となっています。

なお、新卒採用においては、2024年10月に5人、2025年4月には43人の理系院卒エンジニア職が入社予定となっています。

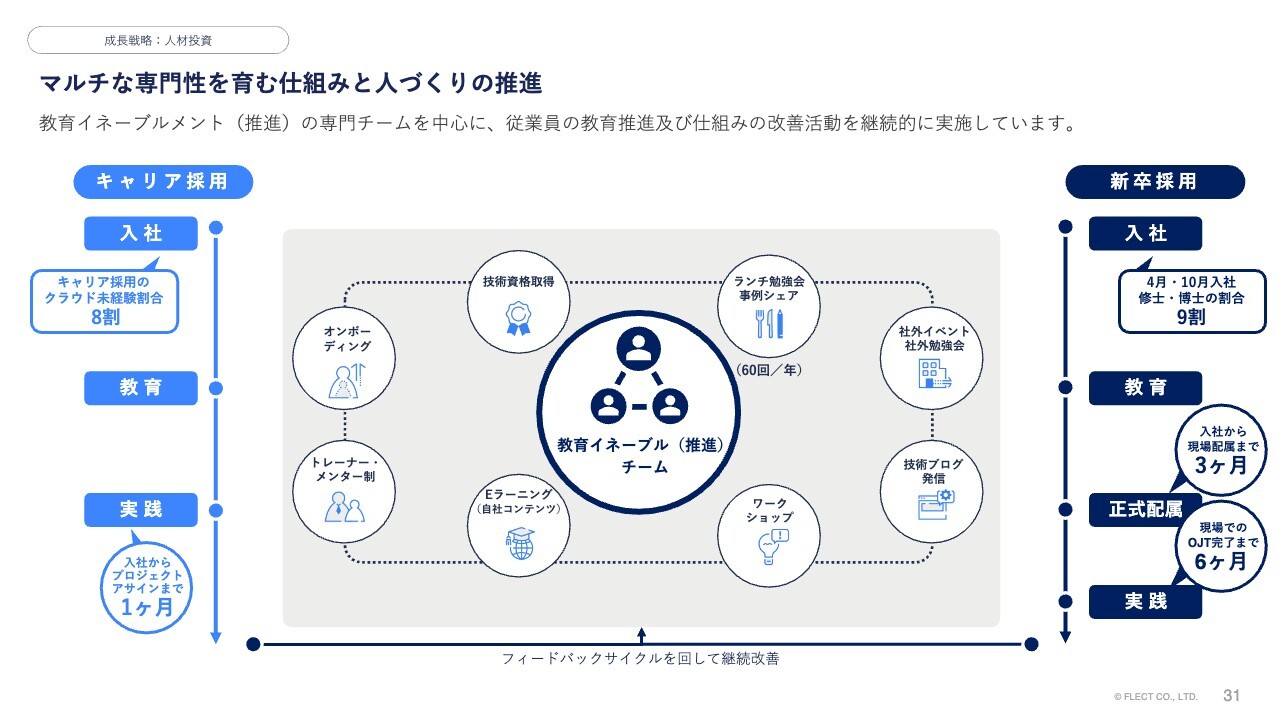

マルチな専門性を育む仕組みと人づくりの推進

マルチな専門性を育む仕組みと人作りの推進です。当社では教育イネーブルメントの専門チームを中心に、従業員の教育推進、その仕組みの改善活動を継続的に実施しています。

当社のキャリア採用においては、クラウドの未経験者は約8割となりますが、コンピューターを用いた情報処理に関する基礎力の高い人材を採用していることもあり、この教育スキームを活用することで、クラウドの専門知識をつけ、現場アサインするまでの期間は約1ヶ月と、短期間での実践を実現しています。

なお新卒採用は入社から現場配属までの教育期間は3ヶ月間ですが、その後も現場でのOJTを受けて、完全に実践へと移行するのが約6ヶ月後となっています。

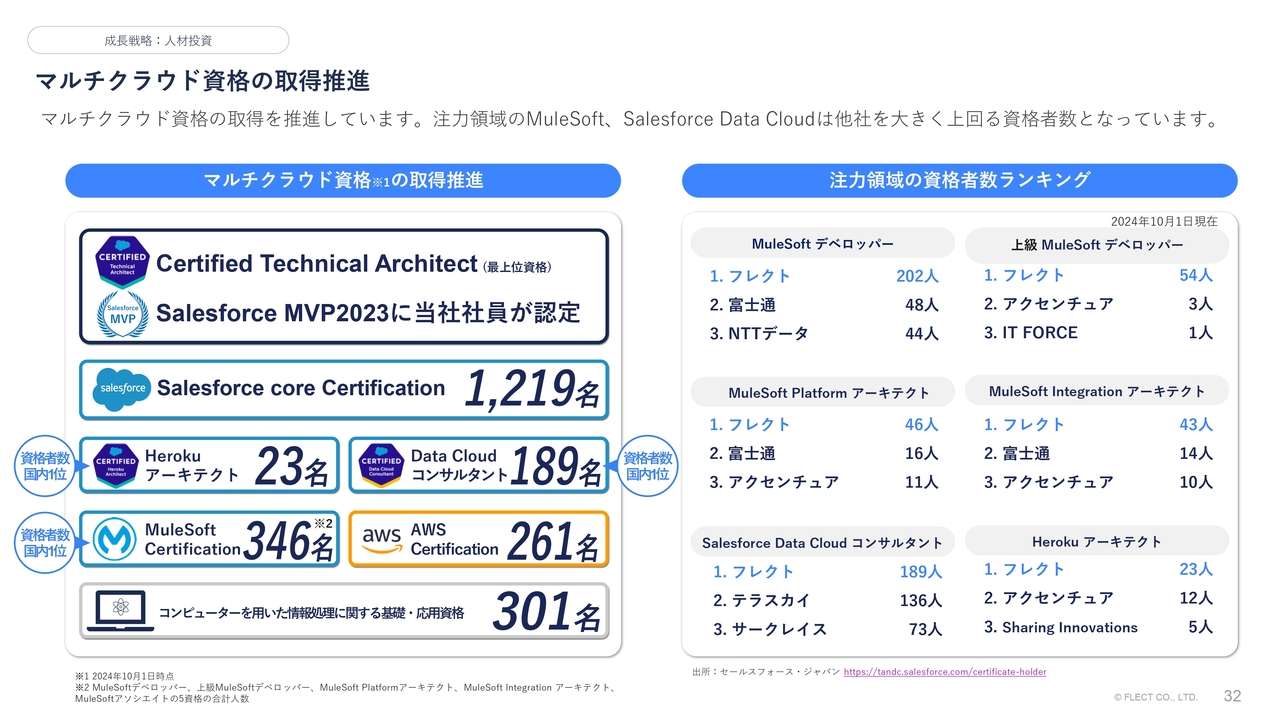

マルチクラウド資格の取得推進

マルチクラウドの資格取得も積極的に推進しています。注力領域の「MuleSoft」「Salesforce Data Cloud」においては、他社を大きく上回る資格者数となっています。

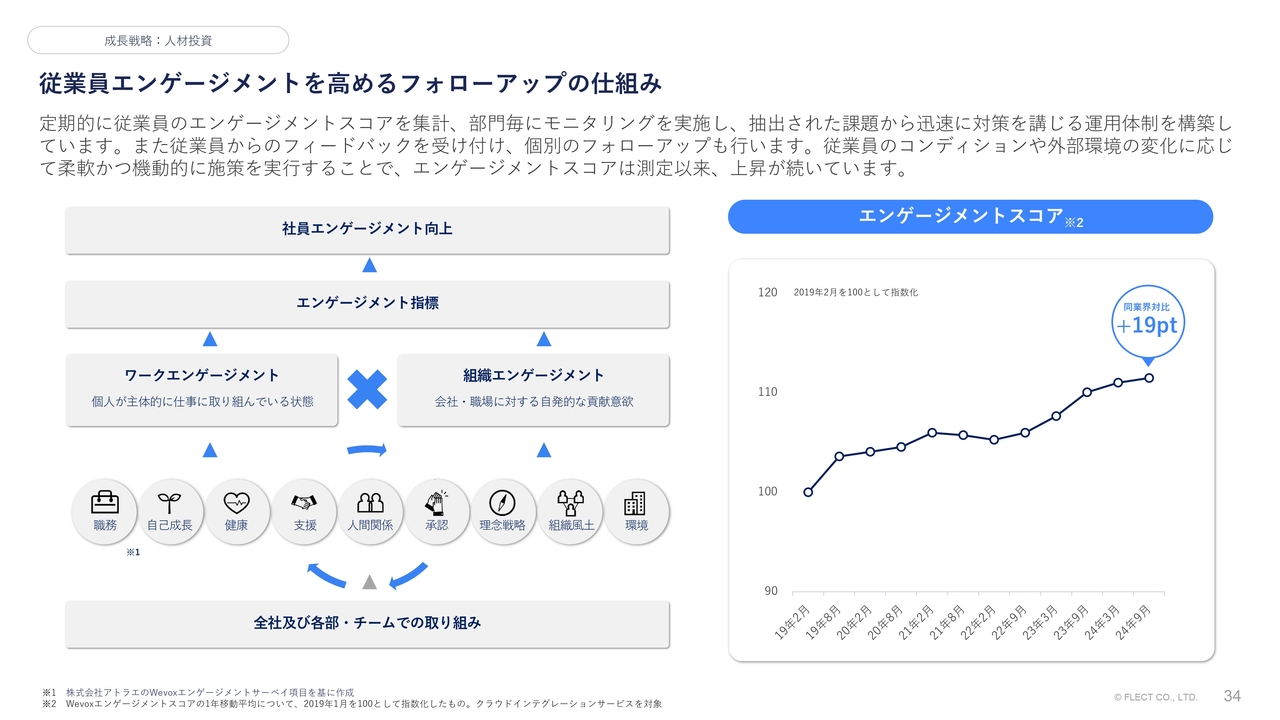

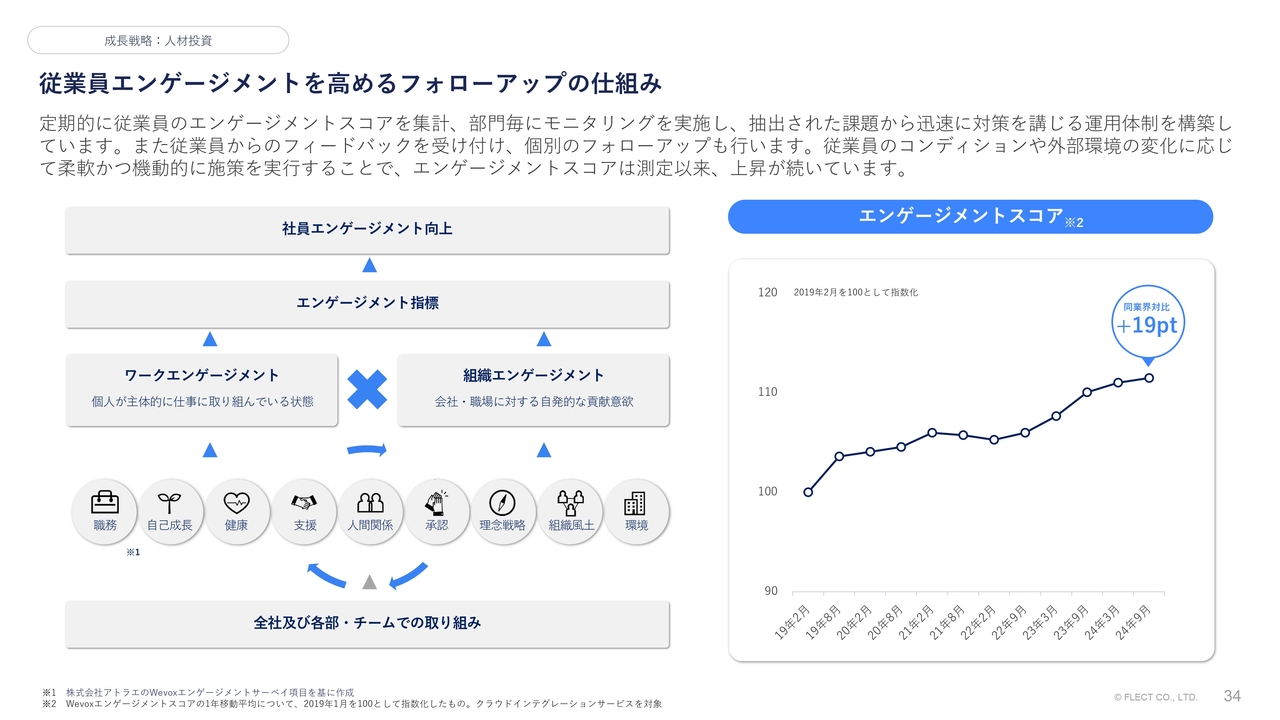

従業員エンゲージメントを高めるフォローアップの仕組み

定期的に従業員のエンゲージメントスコアを集計、部門ごとにモニタリングを実施し、抽出された課題から迅速に対策を講じる運用体制を構築しています。また従業員からのフィードバックを受け付け、個別のフォローアップも行います。従業員のコンディションや外部環境の変化に応じて柔軟かつ機動的に施策を実行することで、エンゲージメントスコアは測定以来、上昇が続いており、直近では同業界対比で19ポイントスコアが高い状態となります。

従業員の属性および活動データ収集基盤の活用

従業員データはキャリアプラン設計や業務アサインの判断材料として活用します。またリモートワーク環境下での従業員のコンディションを把握してフォローアップに活用し早期ケアを実現しています。

例えば「最近チャットの反応がないので心配だからケアしにいこう」や「同じプロジェクトに長くいるので異動して違う経験を広げてもらおう」等、データに基づいて適切なフォローアップを行います。

これらのデータ基盤と可視化するシステムはSalesforce社の先進事例として紹介されています。

多様なバックグラウンドを持つ優秀なエンジニアが活躍

当社では、新卒、大手企業出身のベテラン、フルリモート勤務者と、多様なバックグラウンドを持つ優秀なエンジニアが活躍しています。

キャリア採用では大手企業から入社した社員や、フロントエンジニアから未経験のクラウド領域にチャレンジして活躍している社員がいます。

新卒採用では1年目からプロジェクトマネージャーやリーダーに抜擢され、活躍しているエンジニアが在籍しています。年齢や入社年次に関係なく、パフォーマンス次第でマネージャーやリーダーポジションの役割を任せていくのが当社の特徴です。

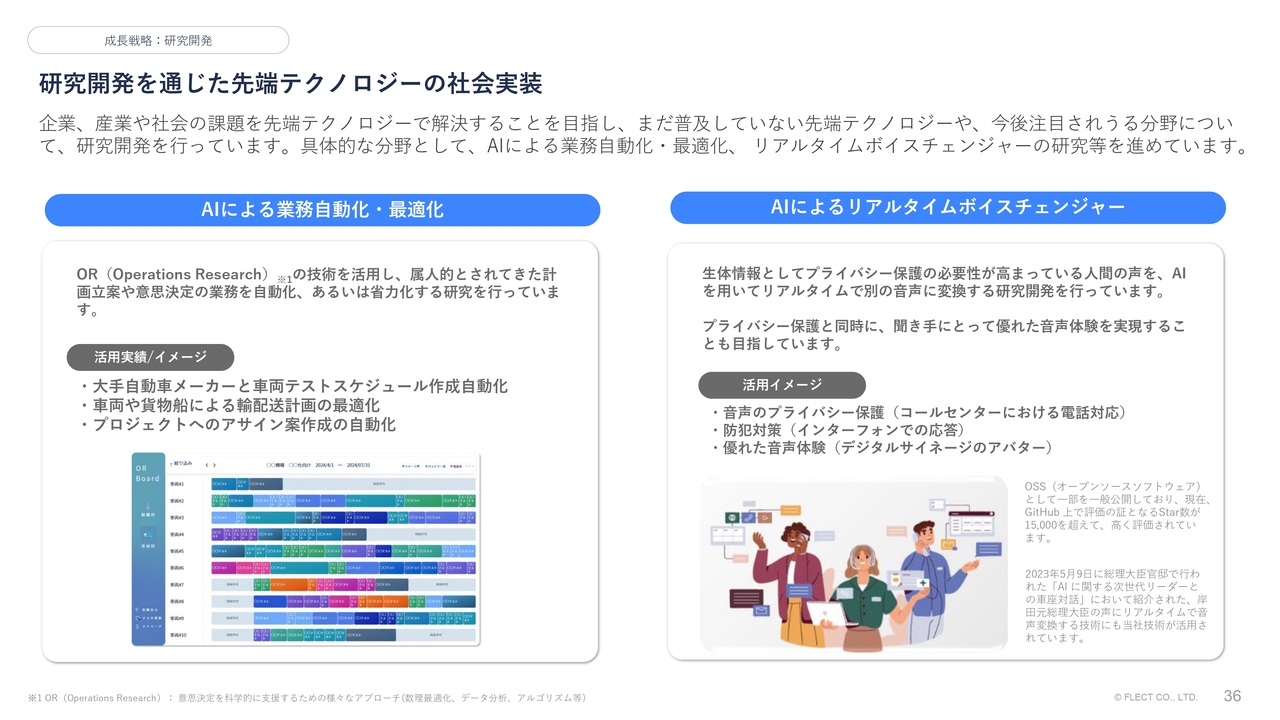

研究開発を通じた先端テクノロジーの社会実装

研究開発を通じた先端テクノロジーの社会実装です。企業、産業や社会の課題を先端テクノロジーで解決することを目指し、まだ普及していない先端テクノロジーや今後注目されうる分野について研究開発を行っています。

具体的な分野としては、AIによる業務自動化・最適化、そしてリアルタイムボイスチェンジャーの研究等を進めています。AIによる業務自動化・最適化においては、OR(Operations Research)の技術を活用し、属人的とされてきた計画立案や意思決定の業務を自動化、あるいは省力化する研究を行っています。

AIによるリアルタイムボイスチェンジャーでは、生体情報としてプライバシー保護の必要性が高まっている人間の声を、AIを用いてリアルタイムで別の音声に変換する研究開発を行っています。

プライバシーの保護と同時に、聞き手にとって優れた音声体験を実現することを目指しています。

当社からのご説明は以上となります。ご清聴ありがとうございました。

質疑応答:競合の動きについて

塚腰:「競合の動きについて教えてください」というご質問です。

黒川:当社は「Salesforce」を中心としたマルチクラウドでのDX支援を行っていますが、最近、こと「Salesforce」においては、いわゆるCRMやSFAといった1つの要素だけの開発案件が非常に減っています。「Salesforce」のCRMと「MuleSoft」ないしは「Salesforce Data Cloud」でのマルチなクラウドの開発案件が増加しています。

これはもともと当社がマルチクラウドで開発しているところもありますので、当社の得意分野のお仕事が増えているという意味では、追い風だと考えています。

一方で、このマルチクラウド案件において、まったく競合がいないかというとそうではなく、いわゆる大手のコンサルファームや日本国内大手のSIerも、このマルチクラウドないしは「攻めのDX」の領域には一定進出しています。

今後、将来的にはこのようなところとの競争が発生してくるかと思いますが、直近においては、当社が得意としている領域を当社のユニークな価値をもって存分にサービス提供しているという状況です。

質疑応答:特定同族会社が保有する株式の取り扱いについて

塚腰:「プライム上場に向けて特定同族会社が保有する株式の取り扱いはどのようになっているのでしょうか? 現時点でのお考えを教えてください」というご質問です。

黒川:プライム上場に向けて、特定同族会社、具体的には合同会社クロの保有株の扱いに関するご質問だと理解しています。

現時点の株式保有率がおよそ60パーセントになりますが、プライム上場を目指す場合、これを50パーセント以下に下げる必要があると考えています。

もちろん、流通株も形式要件を含めしっかり満たしていくことが求められているということは理解していますので、プライム上場に向けて、目指すべき比率に合わせて、段階的に施策を打っていきたいと思っています。

具体的な施策については選択肢も含めて協議しているところですので、その内容については控えます。

質疑応答:大手コンサル会社との協業について

塚腰:「大手コンサル会社等との協業について具体例を挙げてご説明ください。またそのような案件は増加傾向にあるのでしょうか?」というご質問です。

黒川:大手コンサル会社との協業とそのトレンドについてご説明します。具体案件についてはなかなかお伝えするのが難しいところですが、当社で大手企業のDXを推進するに当たり、業務コンサル、ビジネスコンサル検証など、最上流の部分をコンサルファームが担い、開発のフェーズを当社が担うという切り分けで組むケースがあります。

当社は多くの大手企業が担当している案件で、エンドのお客さまからご指定をいただくケースが発生します。具体例は控えますが、そのようなお客さまの事情や役割を分けている場合に協力するケースはあります。

トレンドとしてこれが増えているかというと、数年前とあまり変化はないと思っています。協力するケースもありますし、競合するパターンもありますが、特に大きなトレンドの変化はないと考えています。

質疑応答:通期業績予想据え置きの理由について

塚腰:「上期業績は進捗も良く、通期計画に対して上振れているように見えますが、通期業績の見通しを修正しない理由は、下期偏重以外に何かリスク要因があるのでしょうか?」というご質問です。

黒川:業績進捗に対して、通期の業績予想据え置きであったところの中身、ないしはリスク要因についてのご確認と理解しました。

リスク要因は今のところはありません。もちろん、プロジェクト一つひとつの金額規模は大きくなっていますが、デリバリー品質をしっかり崩さず、納期に合わせていくことに留意しているため、今のところ大きな問題になっているものはありません。

よって、計画での売上は、上期・下期が45対55の割合、利益は上期・下期が35対65の割合に寄っていますので、少し慎重ではありますが、据え置きとしました。

質疑応答:販管費の通期見通しについて

塚腰:「販管費の通期見通しについて、人件費等が減額となった理由、並びに、その他が減額となった理由をご教示ください」というご質問です。

黒川:人件費の減額に関しては、「Cariot(キャリオット)」の分社化によるものです。第2四半期が終わると、「Cariot」の数字が入らなくなるため「Cariot」の人件費の減少、業務委託費等の減少が挙げられます。

その他が減少した理由としては、細かい諸経費の積み上げが挙げられますが、ここは、あらためて回答したいと思います。

質疑応答:プライム上場後の売上目標について

塚腰:「プライム上場以降、最終的な売上目標のレベル感がありましたら、教えていただけますでしょうか?」というご質問です。

黒川:まさに今、アフタープライムの中期経営計画に関する議論をしているところですが、当社はまだ、グロースにおいて成長を最優先していきたいという考えがありますので、売上高CAGR30パーセントはキープしながら、成長を実現していきたいと考えています。

これを具体化するため、今後協議するところですが、思いとしては、そのような考えを持っています。

質疑応答:来期以降の成長および利益目標の開示について

塚腰:「中期的に考えた時に今期はどのような位置づけで、来期以降はどのような成長を考えていますか? 株価が低調に推移する中で、中期経営計画で、利益目標を開示しない理由はありますか? 利益率が低下し続けているということでしょうか?」というご質問です。

黒川:中期的には、2026年3月期の100億円、2027年3月期のプライムをしっかり実現すること、その先の成長における売上高CAGR30パーセント相当を目指すことといった目標があります。今期はそれをしっかり実現する組織、人、ビジネスの基盤作りを行っていく1年だと考えています。

そのため、利益においては、トップラインの成長をしっかり優先してコミットしていきたいと思っています。しかし成長のためには、一定程度踏み込む場面もあるかと考えています。利益を開示しない理由は、そこにあります。

いかに生産性を上げて利益率を上げていくかに関して、会社として試行錯誤しているのが現状です。ただし、売上高の成長においては、一定の投資も含めながら、バランスを取って差配していきたいと考えています。

質疑応答:株価対策および利益成長の開示について

塚腰:「現状の株価や時価総額では、2027年3月期にプライム市場に移行しても、新トピックスにすら不採用となる可能性が高いかと思います。株価対策をどのように考えていますか? さらなる中期的な利益の見方や、利益成長を示さないのですか?」というご質問です。

黒川:先ほどの回答とかぶる部分はありますが、売上高の成長を優先としているため、利益の開示を行っていないのが現状です。

株価については、マーケットにおいての魅力づけがまだ不十分であるという反省は持っています。株価の対策に関しては、今、関係各所と協議しながら対応しています。

ベースとしては、高い成長計画に対して、四半期ごとに、それをしっかり達成していきます。このトラックレコードを積み上げていくことが、ベースにあると考えています。

したがって、ここを基軸にしながら、会社や成長観点を、みなさまに理解していただく努力はさらに広げていく必要があると思っています。それについては、今後対策を打っていきたいと思っています。

また、現状の中期経営計画においての成長は、当社のオーガニックな成長計画となっています。これにプラスして、M&Aや他社との協業を今後アドオンしていけるような動き方も行っていきたいと考えています。

質疑応答:人材の転職リスクへの対策について

塚腰:「人材確保が堅調で、教育投資もしっかり行えていますが、育った人材が転職するリスクに対して、どのような対策をしていますか?」というご質問です。

黒川:一定の退職者が実際に出ているのは事実ですが、同業界の他社に比べると、退職率は低い状況です。

退職・転職には、この会社に残り続ける魅力がなくなったという意思が1つ含まれていると思っていますが、当社に在籍すれば、より早いスピードで、自身の志向に合わせたキャリアアップが実現できます。

先ほどお話しした採用競争力の中の機会提供を継続的に行うことが非常に大事だと考えています。これがなくなった時に、「この会社にいても、もうこの先はキャリアアップしないな」と考え、転職していくのだと考えています。よって、そこをしっかり提供し続けられるようにしていきたいと思います。

また、先ほどお話しした、社員のエンゲージメントがあります。人間関係やプロジェクトの中でのトラブルなどで、思い悩んで出て行かれる方もいらっしゃるのは事実です。

したがって、そうした悩みや人間関係におけるトラブルをなるべく早めに検知して、違う人格でサポートに入り、場合によってはプロジェクトを移動させています。このように、早期のフォローを行うことで、さらに離職率を下げていきたいと考えています。

質疑応答:利益目標の開示について

塚腰:「利益目標を開示しない中で、どのように市場に魅力を伝えるのですか? トップライン成長は大事ですが、利益率の最低目線や、どのように生産性を上げるかを示した上で、それを達成しないと、市場から信頼を得られないと思います。現状、株価を見てもわかると思いますが、目標開示したほうがよろしいのではないでしょうか?」というご質問です。

黒川:ご指摘ありがとうございます。現状のスタンスは、先ほどからお伝えしているとおりです。いただいたご指摘も重々理解できますので、今後、単年度の利益開示はもちろんですが、中長期における利益目標開示も、検討していく材料だとは思っています。しっかり検討したいと思います。

質疑応答:2026年3月期のARPA・顧客数の数値目標について

塚腰:「2026年3月期の100億円以上の目標を掲げていますが、ARPA・顧客数にブレークダウンした数値目標を教えてください」というご質問です。

黒川:今、ここでは数値が押さえられていませんので、申し訳ありませんが、あらためて回答したいと思います。

この銘柄の最新ニュース

フレクトのニュース一覧- 自己株式立会外買付取引(ToSTNeT-3)による自己株式の取得結果及び取得終了について 2026/02/13

- 住所のDX化を推進、日本郵便「デジタルアドレス」導入で浮上する銘柄群 <株探トップ特集> 2026/02/12

- 自己株式立会外買付取引(ToSTNeT-3)による自己株式の買付けについて 2026/02/12

- 2026年3月期第3四半期決算説明会動画、書き起こし記事公開のお知らせ 2026/02/10

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 助川電気、伊勢化、MCJ (2月5日発表分) 2026/02/06

マーケットニュース

- 15時の日経平均は651円高の5万7217円、東エレクが155.43円押し上げ (02/18)

- 14時の日経平均は788円高の5万7354円、東エレクが155.43円押し上げ (02/18)

- <みんかぶ・個人投資家の予想から>=「売り予想数上昇」5位にテクニスコ (02/18)

- ARアドバンは堅調、ソニー系の新サービス提供を支援 (02/18)

おすすめ条件でスクリーニングされた銘柄を見る

フレクトの取引履歴を振り返りませんか?

フレクトの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。