サインドのニュース

サインド、直販営業・代理店ネットワークを強化し更なるシェア拡大へ 2023年3月期は3期連続の増収増益を目指す

個人投資家向け会社説明会

奥脇隆司氏:株式会社サインドの奥脇と申します。当社の説明会にご参加いただき、誠にありがとうございます。本日は、当社の事業内容や成長戦略についてご説明します。

アジェンダはスライドに記載のとおりです。会社概要、サービス概要、市場環境、当社の強み・特徴、成長戦略に続いて、直近で開示した2023年3月期第1四半期の業績ハイライトについてご説明します。

ミッション

当社は「インターネットを通じて、心のつながりを提供する」というミッションを掲げています。インターネットの普及により、商品だけではなくお客さまの顧客体験そのものをサービスとして捉えることが、これからの社会においては非常に重要だと考えています。

そのため、当社は理美容業界に対して、予約のデジタル化を通じ、店舗とお客さまのつながりを支援する事業を展開しています。

会社概要

会社概要です。当社は2011年に創業しました。本社は東京にあり、大阪と福岡に営業所を構えています。2022年6月末時点での従業員数は73名という体制です。

理美容サービスに特化したバーティカルSaaS

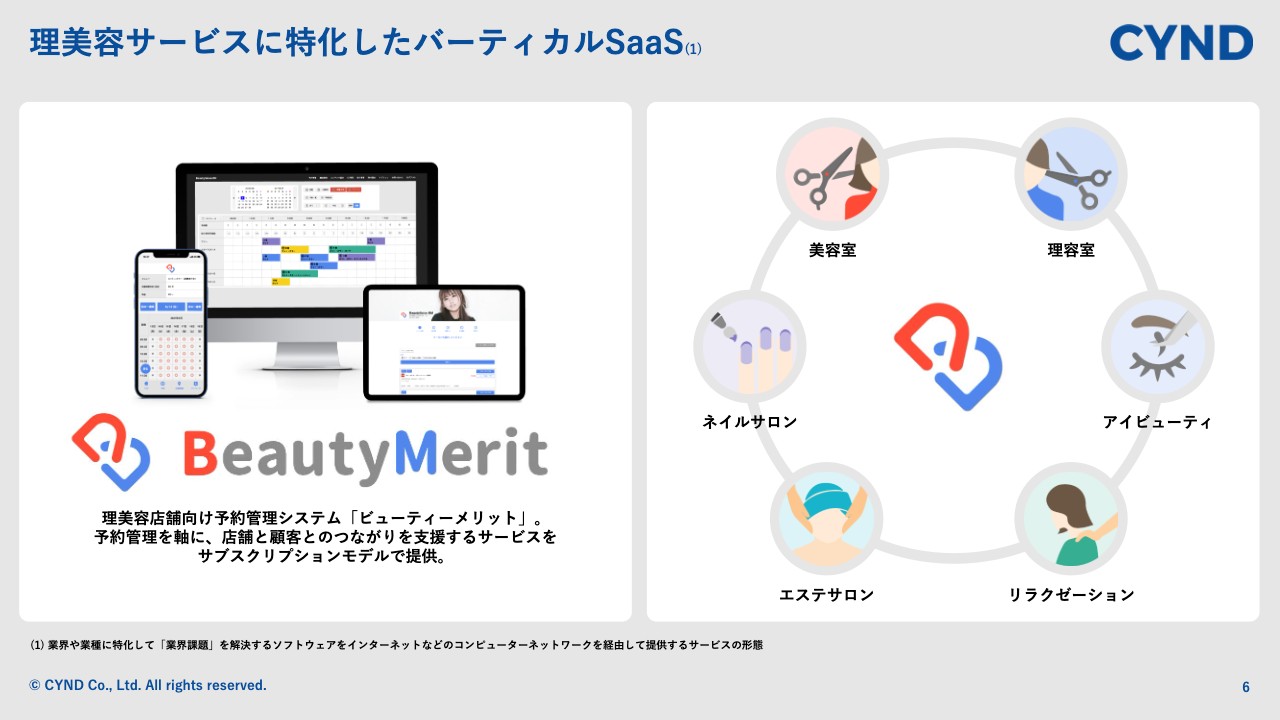

サービス概要です。具体的な事業内容として、理美容店舗に対し「BeautyMerit(ビューティーメリット)」という予約管理システムをサブスクリプションモデルで提供しています。

スライド右側の図で示しているとおり、美容室や理容室だけではなく、ネイルサロン、アイビューティ、エステサロンなどの幅広い業種を対象に展開しており、業界特化型のSaaSとなっています。

顧客体験(CX)の向上を支援する自社予約システム

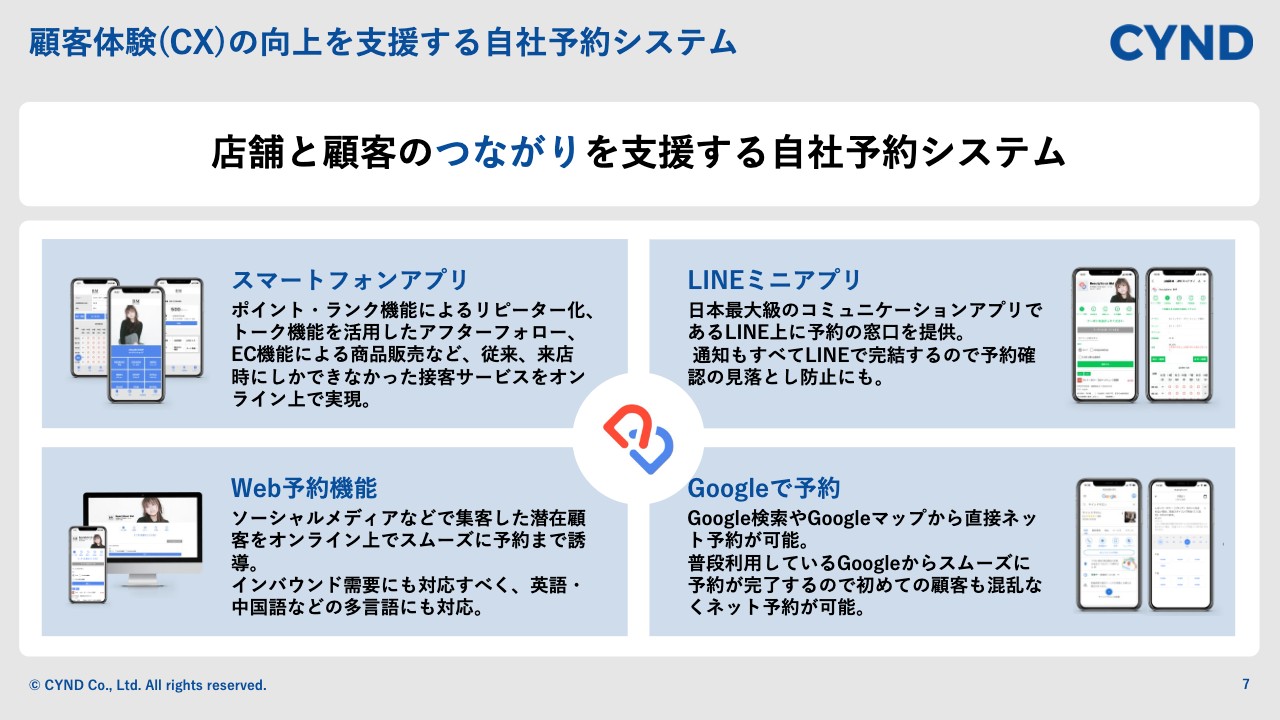

「BeautyMerit」が提供する具体的な機能についてご説明します。まず、理美容店舗がお客さまからのネット予約を受ける自社の窓口となる、店舗公式のスマートフォンアプリや、ホームページ・ソーシャルメディアなどからオンライン上でスムーズに予約まで誘導できるWeb予約機能があります。

加えて、LINE上に予約窓口を開設できる「LINEミニアプリ」や、Google検索・Googleマップから直接ネット予約が可能な「Googleで予約」などを提供しています。

特に店舗公式のスマートフォンアプリは、理美容店舗のブランディング向上を支援するサービスで、店舗専用のiOS/Androidアプリを当社が作成しています。具体的には、ポイントカードのデジタル化はもちろん、トーク機能を活用したアフターフォロー、オンラインショッピングが可能なEC機能など、顧客体験を向上させる機能を搭載しています。

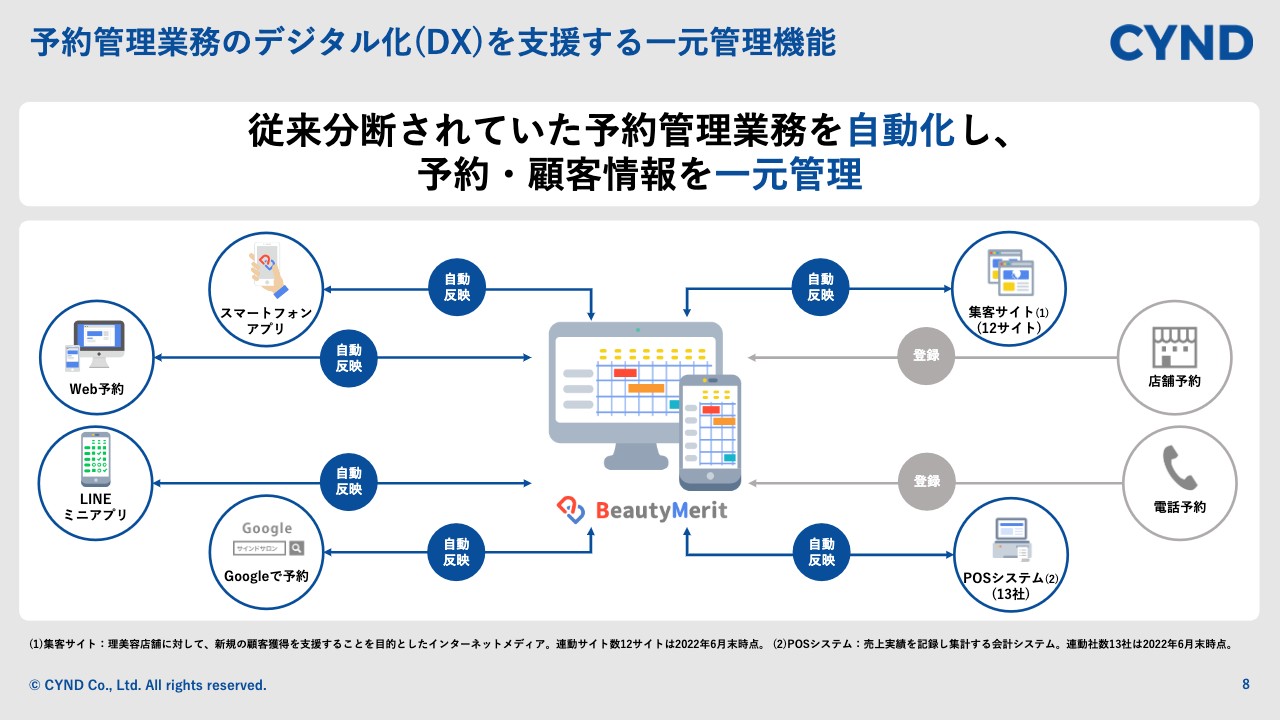

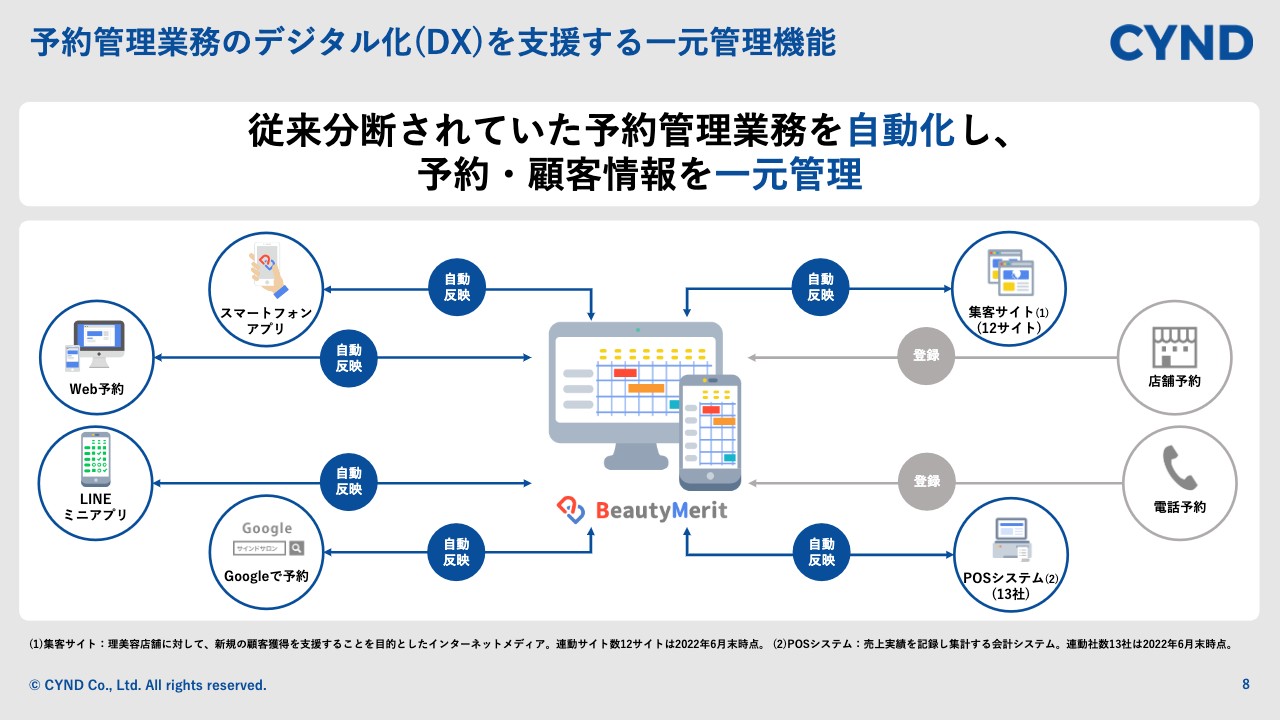

予約管理業務のデジタル化(DX)を支援する一元管理機能

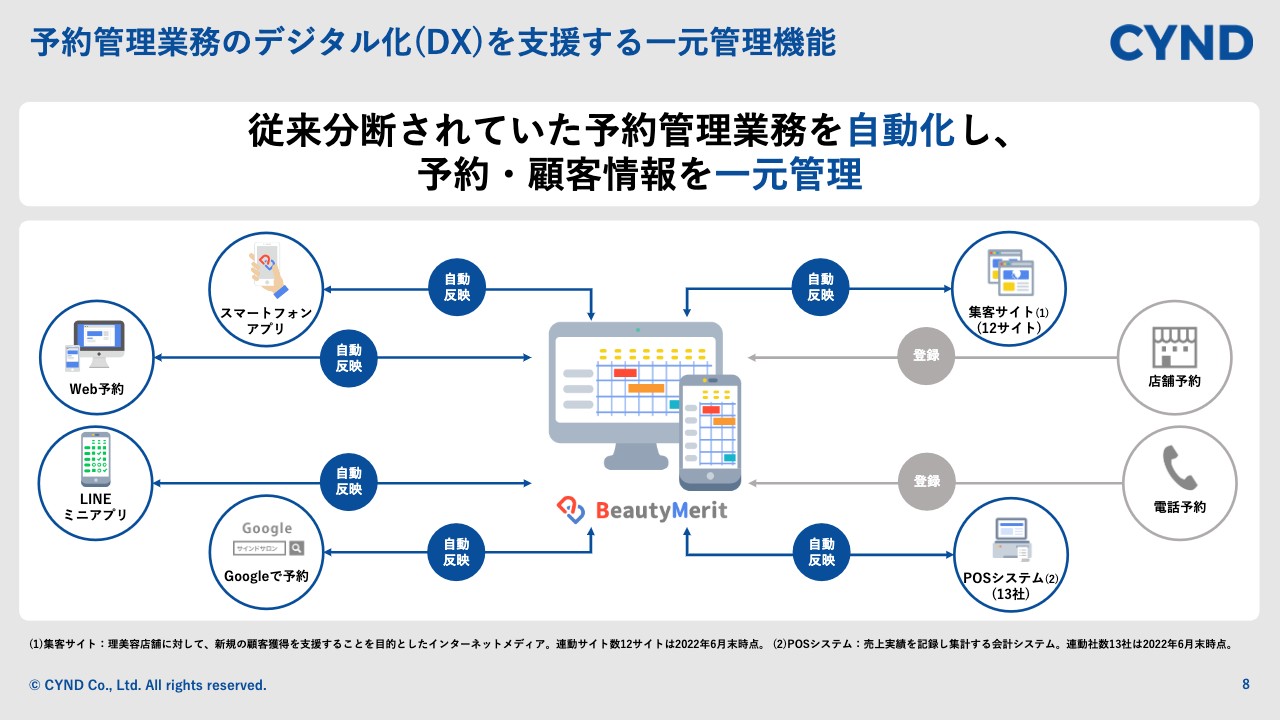

予約管理業務のデジタル化を支援する一元管理機能についてご説明します。先ほど、自社のネット予約を可能にする4つの窓口についてご説明しました。それとは別に、理美容店舗は新規のお客さまを獲得するために集客サイトを活用しています。しかし、予約が入るたびにそれぞれの集客サイトの管理画面から予約情報やシフト情報などを更新する必要があり、非常に管理が煩雑です。

当社では、そのような複数の集客サイトの予約管理を自動化する一元管理機能を提供しており、現在、12の集客サイトと連動しています。店舗が「BeautyMerit」が提供する管理画面から予約情報やスタッフのシフト情報を更新することにより、各集客サイトに最新の予約情報が反映されるため、業務負担の大幅な削減が可能です。

スライド右下の「POSシステム」と呼ばれる会計システムとも連動するため、会計時に予約情報の入力作業が不要となり、会計業務を大幅に削減しています。現在、13社のPOSシステム会社と連動しています。この仕組みにより、従来分断されていた予約管理業務を一気通貫で自動化していることが「BeautyMerit」の大きな特徴です。

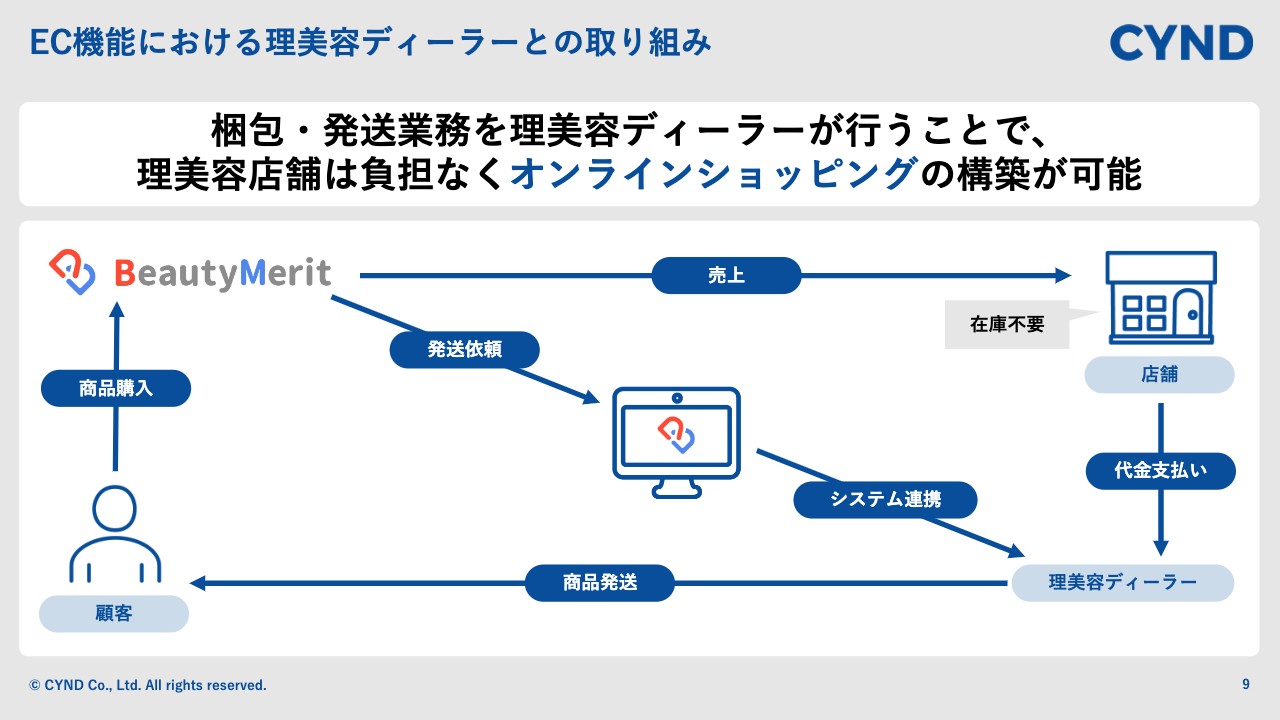

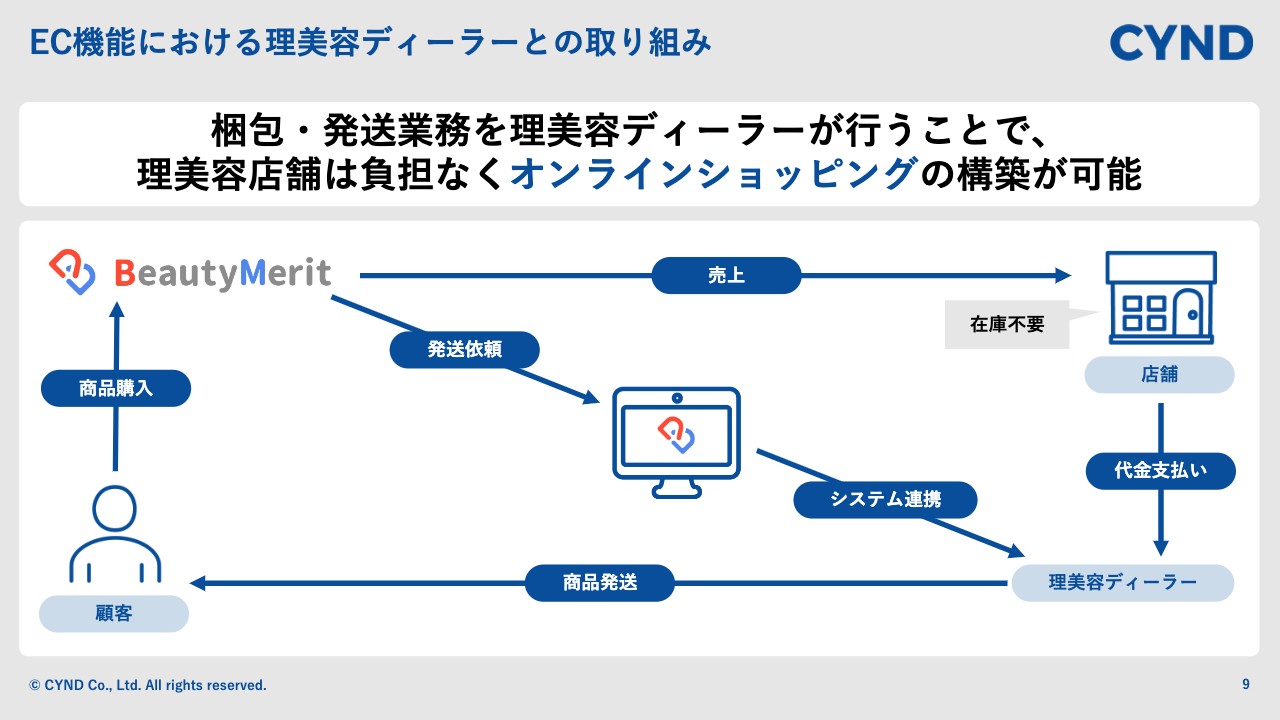

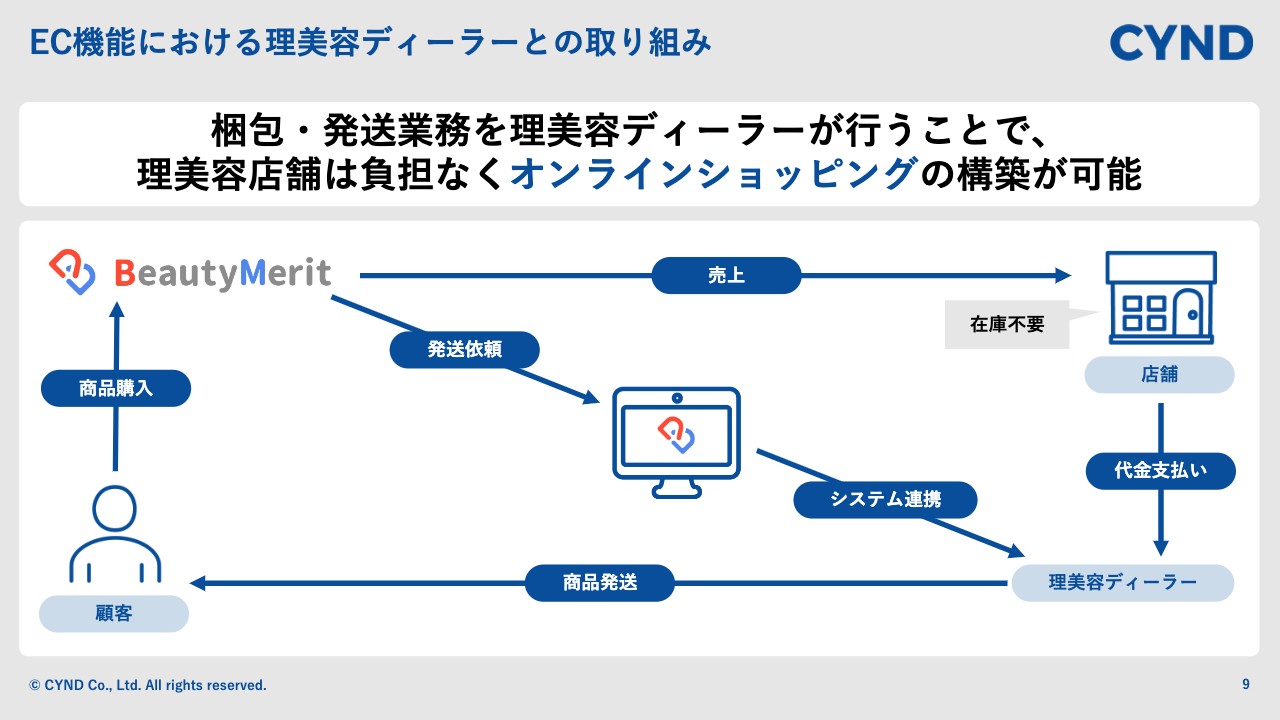

EC機能における理美容ディーラーとの取り組み

「BeautyMerit」が提供する、オンラインショッピングを構築できるEC機能についてご説明します。

今まで、理美容店舗はオンラインショッピングを始めたくても、梱包・発送業務の負担があるため、構築することがなかなか難しいという課題がありました。

当社は、理美容店舗のシャンプーやリンスの仕入れ元である理美容ディーラーとシステム連携し、商品を購入したお客さまに理美容ディーラーの倉庫から直接商品を発送する仕組みを構築しました。

これにより店舗は、お客さまが商品を購入した際の梱包・発送、商品の在庫管理といった業務負担がなくオンラインショッピングを構築することができ、新たな売上を作ることが可能となります。

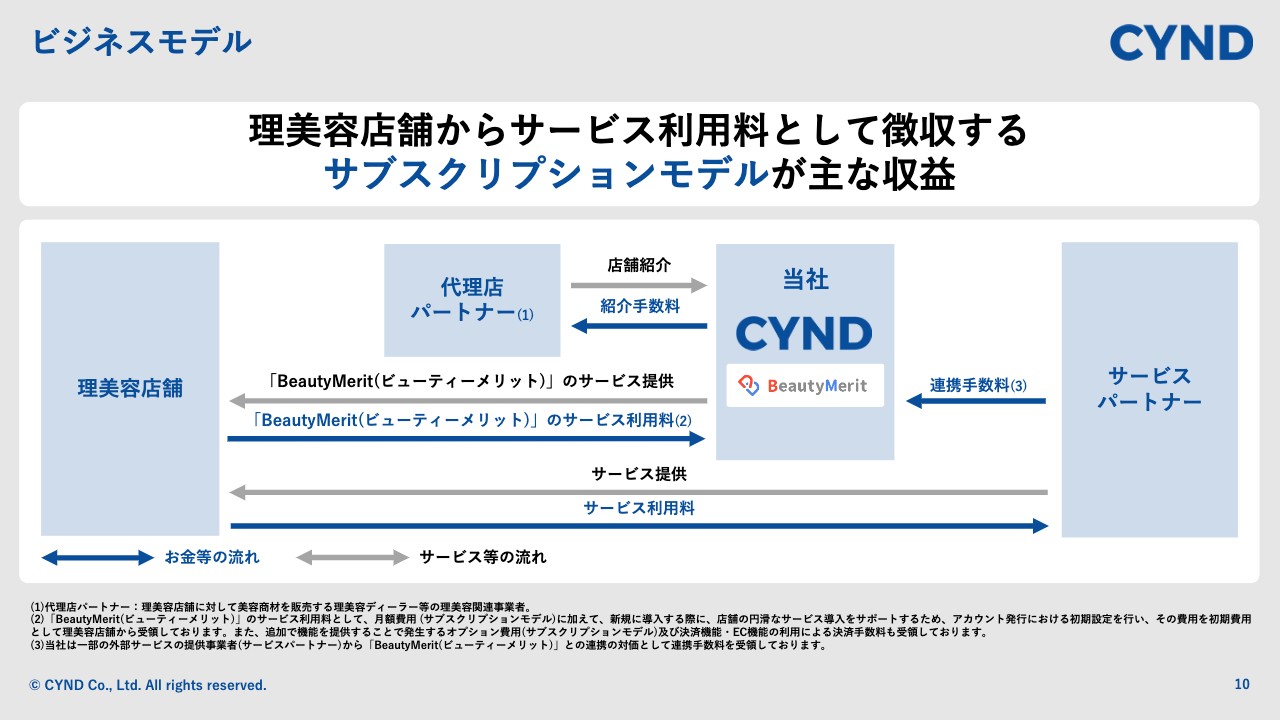

ビジネスモデル

ビジネスモデルです。「BeautyMerit」は、理美容店舗から月額で利用料を徴収するサブスクリプションモデルです。また、その他の集客サイトをはじめとした一部のサービスパートナーからは、「BeautyMerit」の連携の対価として連携手数料も受領します。

販売体制としては、都心部を中心とした直販の営業に加え、理美容店舗に対してシャンプーやリンスなどの美容商材を販売する理美容ディーラーをはじめとした、代理店パートナーによる営業活動も行っています。

理美容室を運営する上ではシャンプー等を仕入れる必要があるため、必ず理美容ディーラーとの取引があります。理美容ディーラーは店舗に対して定期的なルート営業を行っており、店舗との強い信頼関係を構築しているため、効率的に店舗をご紹介いただける関係です。彼らとは単なる代理店関係だけではなく、「BeautyMerit」のEC機能で商品販売を請け負ってもらっています。

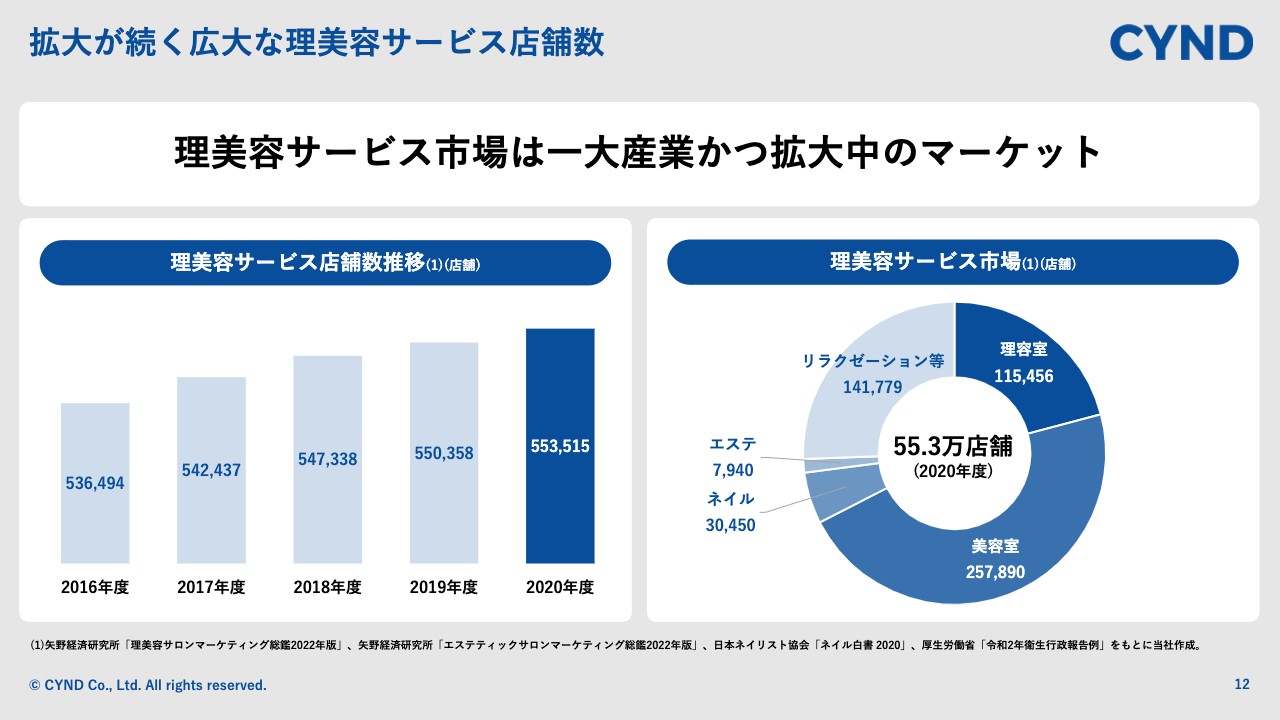

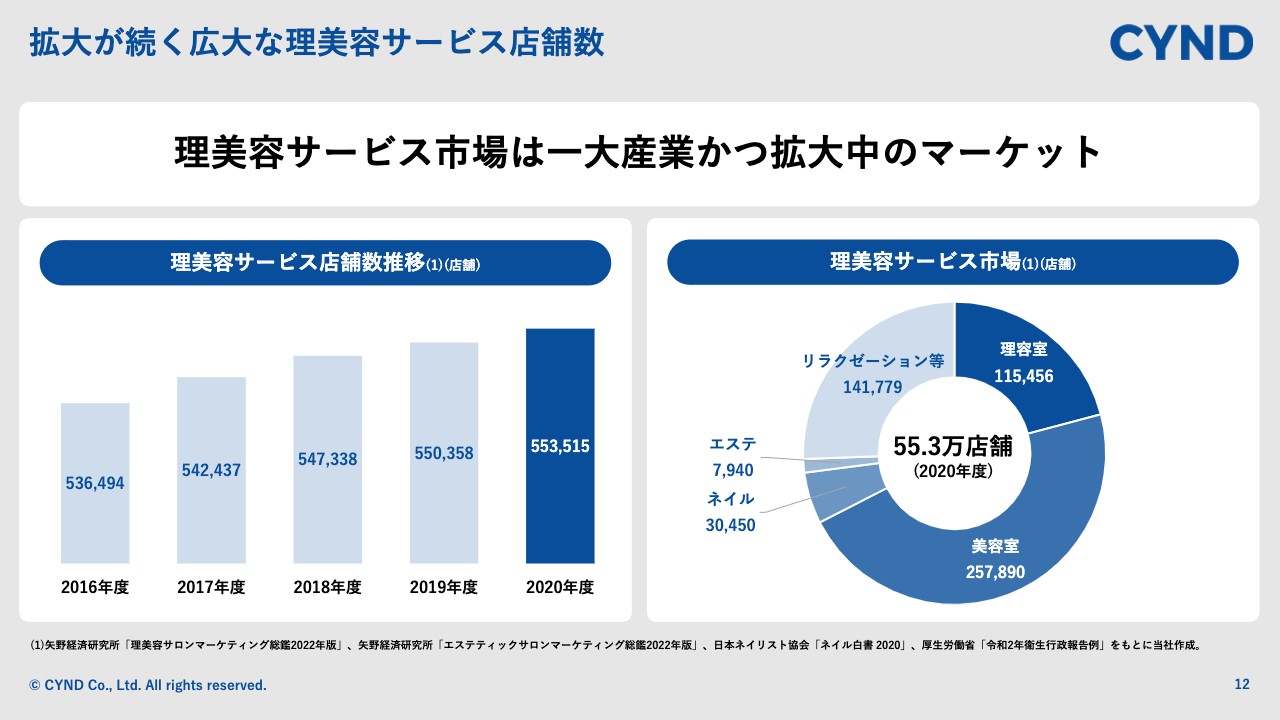

拡大が続く広大な理美容サービス店舗数

市場環境についてご説明します。当社がターゲットとする理美容サービス市場は、理容室、美容室、ネイルサロン、エステサロン、リラクゼーション等で構成されており、2020年度の時点で約55万店舗と、非常に大きな市場です。

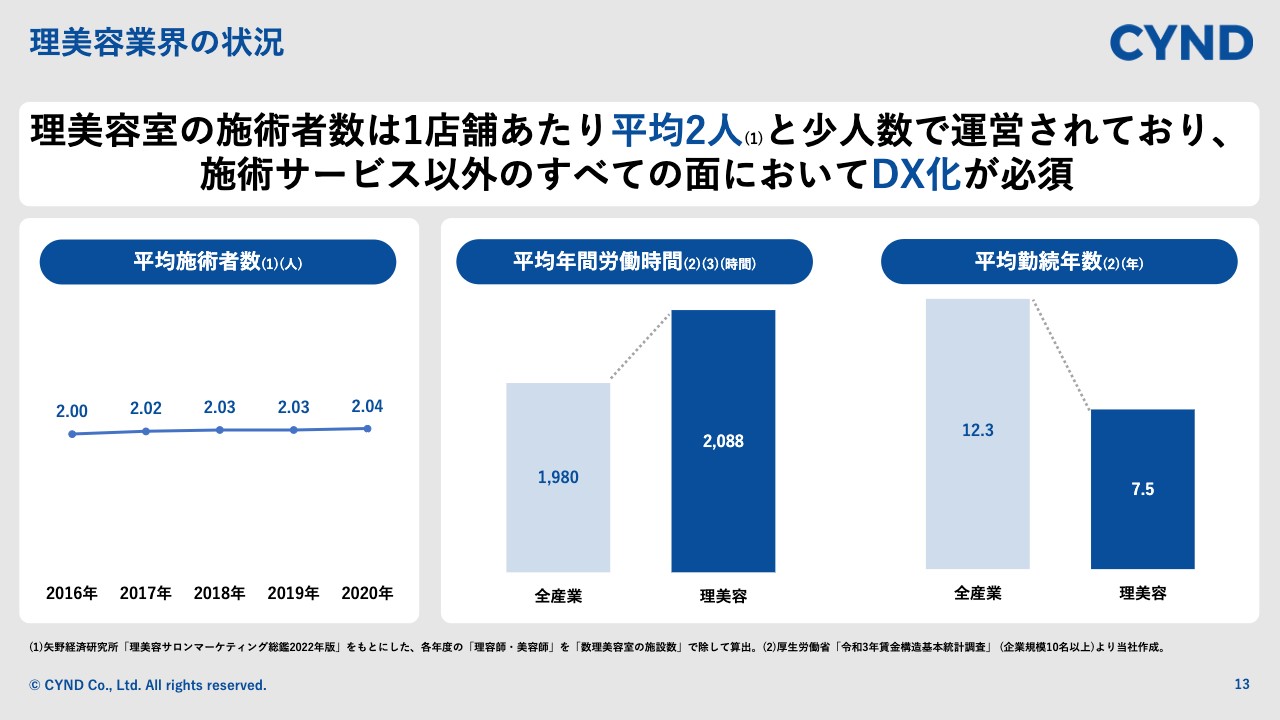

理美容業界の状況

理美容業界の状況です。スライドの左側のグラフのとおり、理美容室の1店舗あたりのスタッフ数は約2名と、非常に少人数で運営しています。その結果、1人あたりの業務負担は非常に大きく、右側のグラフが示すように全産業に比べて労働時間が長く、平均勤続年数も短くなっていることからも、業務改善が必要な業界です。

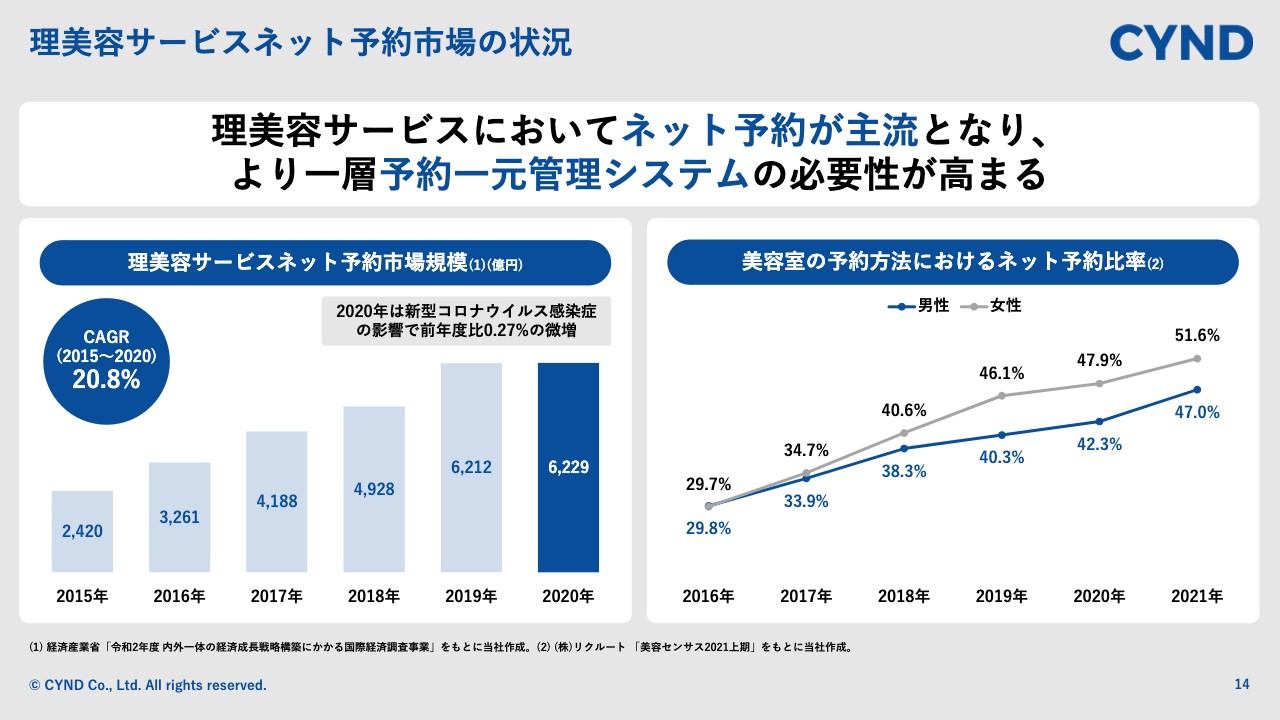

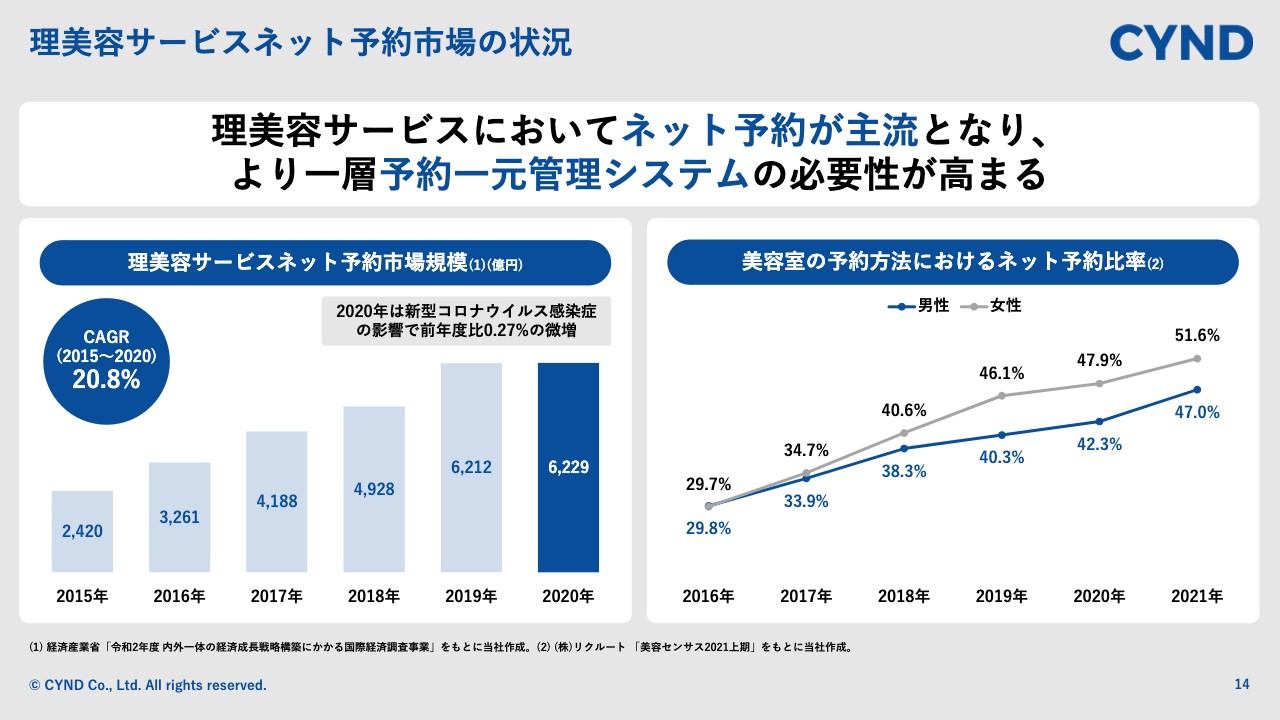

理美容サービスネット予約市場の状況

理美容サービスにおけるネット予約市場は、年平均で約20パーセントと非常に成長しています。2020年は新型コロナウイルス感染拡大の影響により、ネット予約市場全体が昨年比で約36パーセント下落していますが、理美容サービスのネット予約市場は微増しており、非常に強い市場となっています。

スライド右側の折れ線グラフが示すとおり、男女問わずネット予約の利用率が伸びており、2021年時点では女性で約51パーセント、男性で約47パーセントのお客さまがネット予約を通じて美容室に来店しています。このような環境を踏まえ、当社の「BeautyMerit」の需要は拡大していくものと考えています。

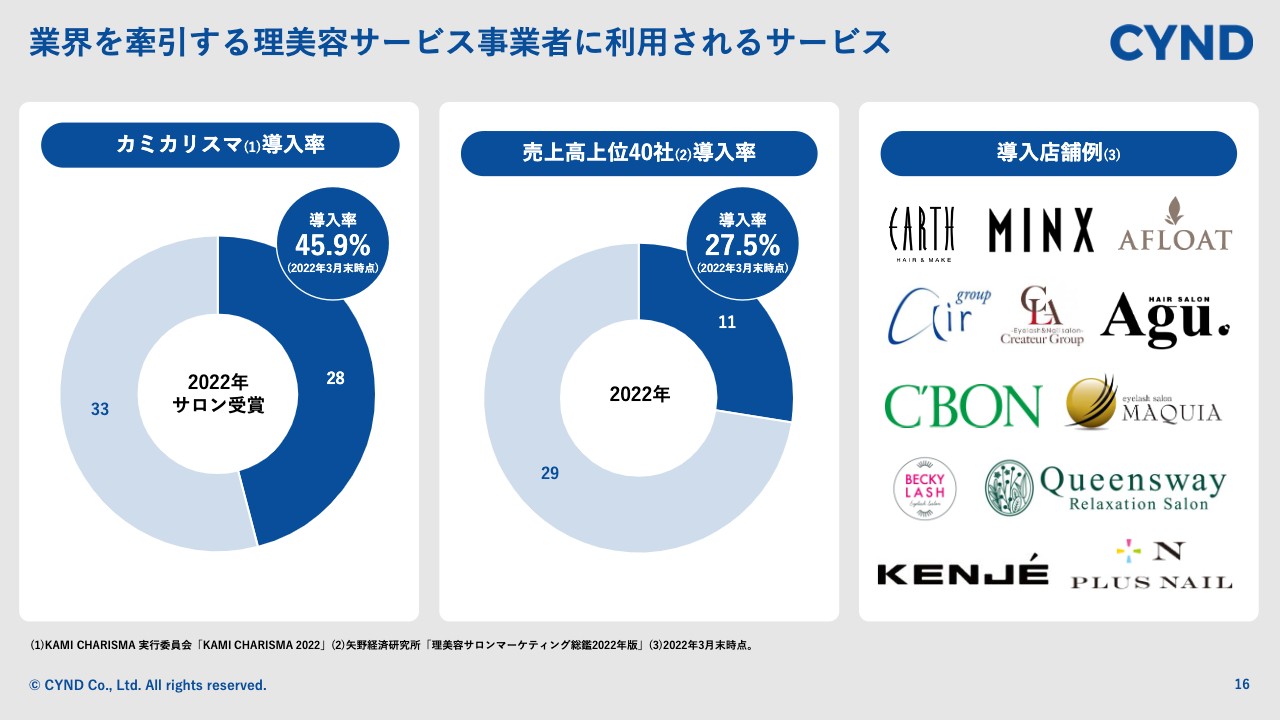

業界を牽引する理美容サービス事業者に利用されるサービス

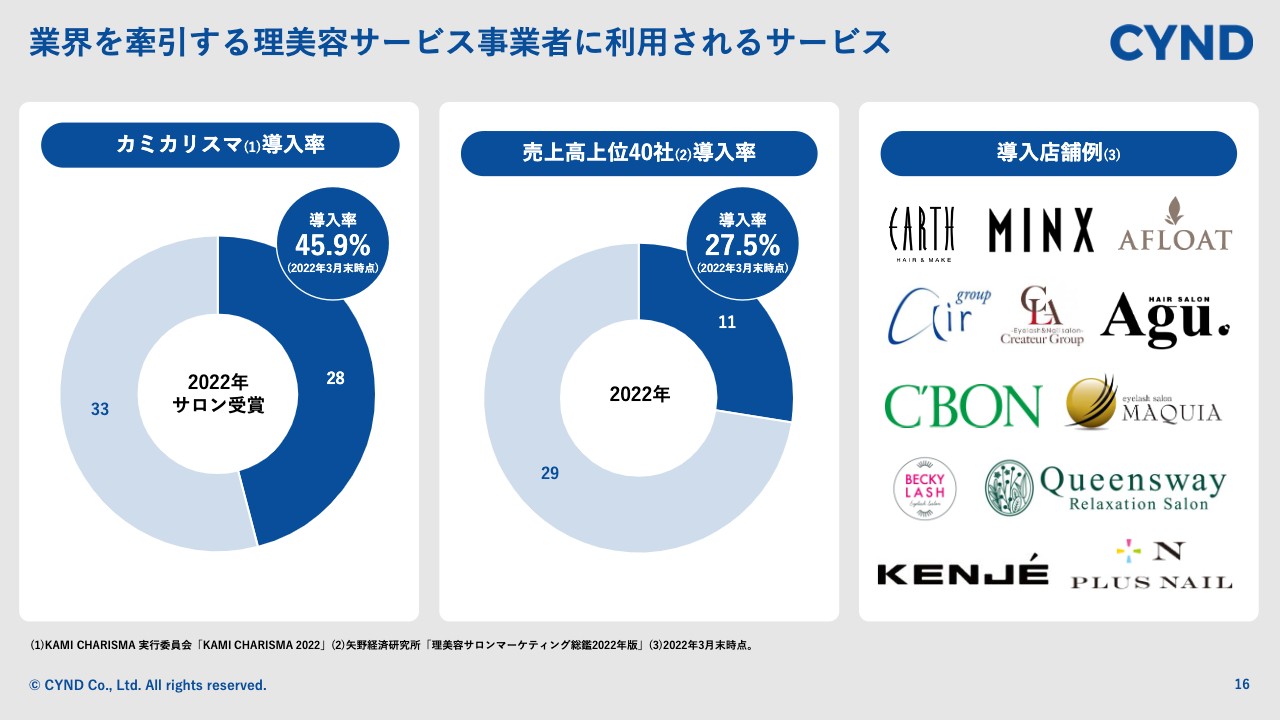

当社の強み・特徴です。美容師版ミシュランガイドと言われる「KAMI CHARISMA(カミカリスマ)」の受賞サロンの約46パーセントに「BeautyMerit」が導入されており、業界をけん引する理美容サロンにご活用いただいています。

特に、理美容業界は非常に横のつながりが強く、このような著名なサロンを獲得することが信頼につながり、既存顧客からのご紹介により、新規のお客さまの効率的な獲得が可能となります。

さらに、業界の売上高上位40社のうち11社がすでに「BeautyMerit」を導入しており、有力な理美容チェーンや多店舗展開している店舗にも活用されています。多店舗展開しているチェーン店は出店が積極的なところもあるため、彼らの出店と同時に当社の契約店舗数も増加します。

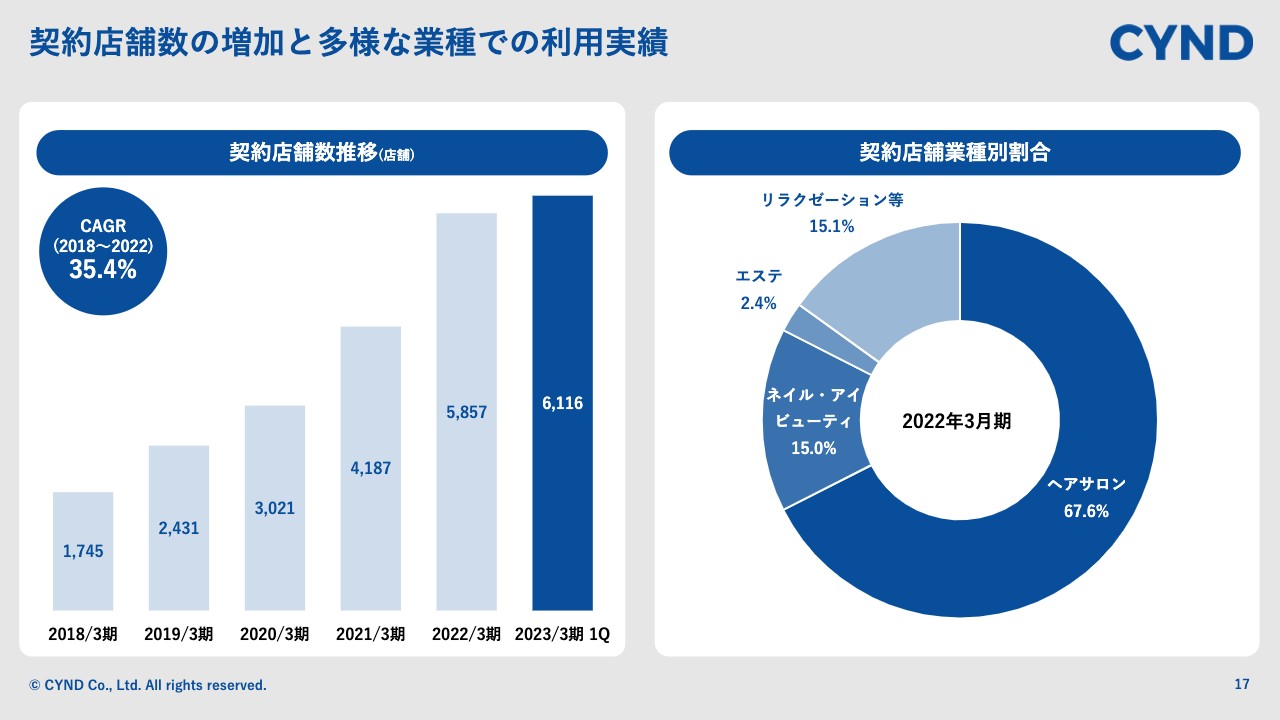

契約店舗数の増加と多様な業種での利用実績

利用実績です。スライド左側のグラフは、過去5年間の契約店舗数の推移です。年平均で35.4パーセント成長しており、2023年3月期第1四半期末時点では6,116店舗にご利用いただいています。

契約店舗の業種の構成としては、ヘアサロンだけではなく、ネイルサロン、エステサロン等の他業界も徐々に増加しています。

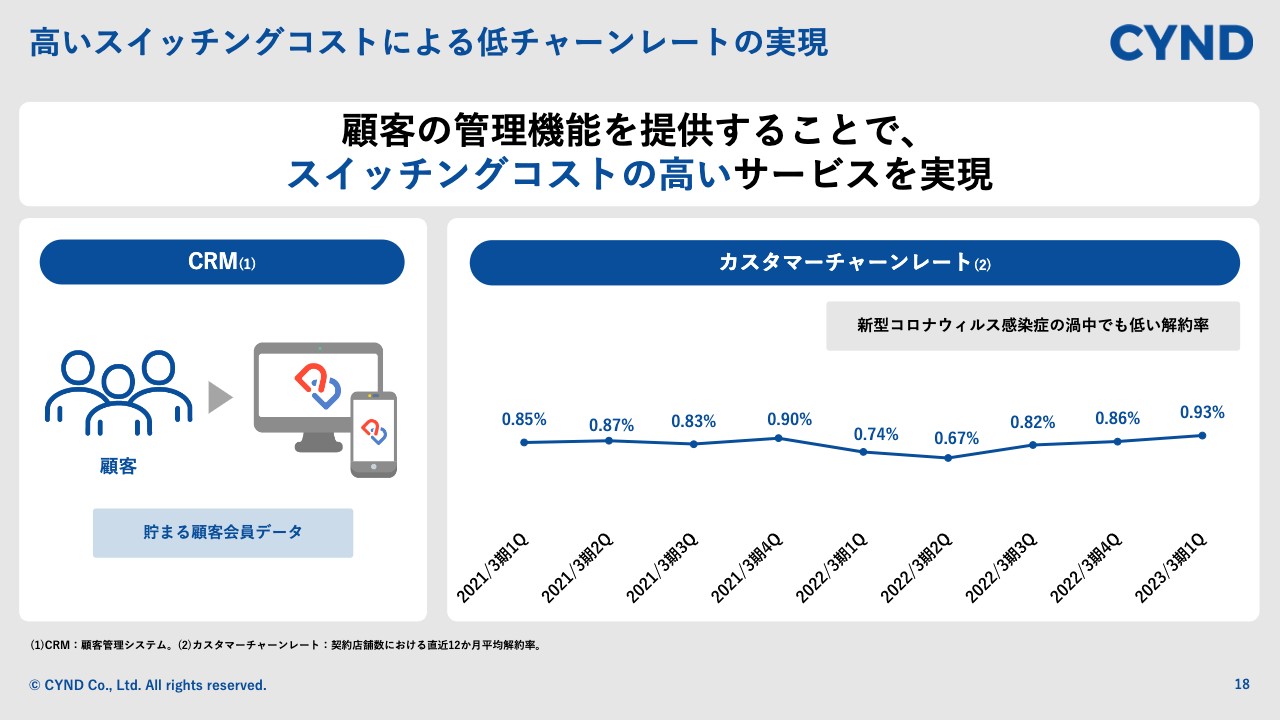

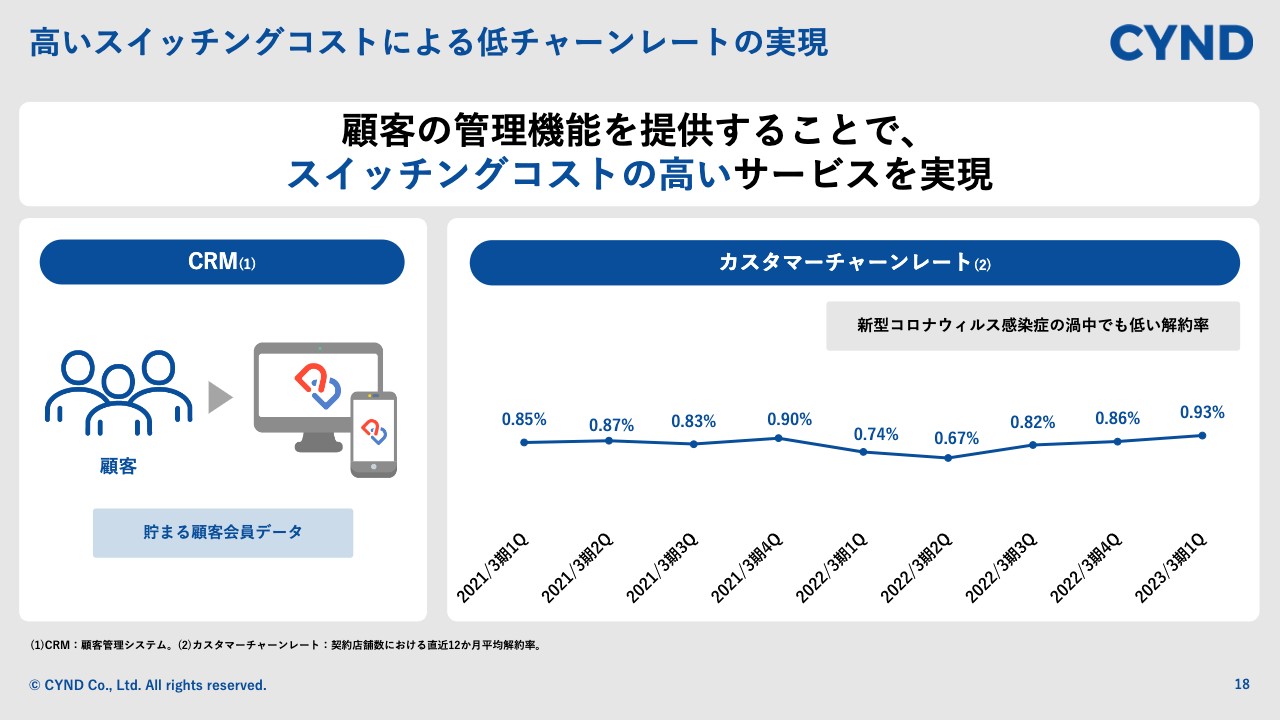

高いスイッチングコストによる低チャーンレートの実現

チャーンレート(解約率)についてです。「BeautyMerit」は店舗専用アプリを活用し、顧客の会員管理機能を提供しています。一度導入すると、他社サービスに乗り換える上で、会員に対するアプリの削除などのアナウンスやフォローが必要となるため、非常にスイッチングコストの高いサービスとなっています。

その結果、新型コロナウイルス感染症の渦中においても1パーセント以下と、非常に低いチャーンレートを実現しています。

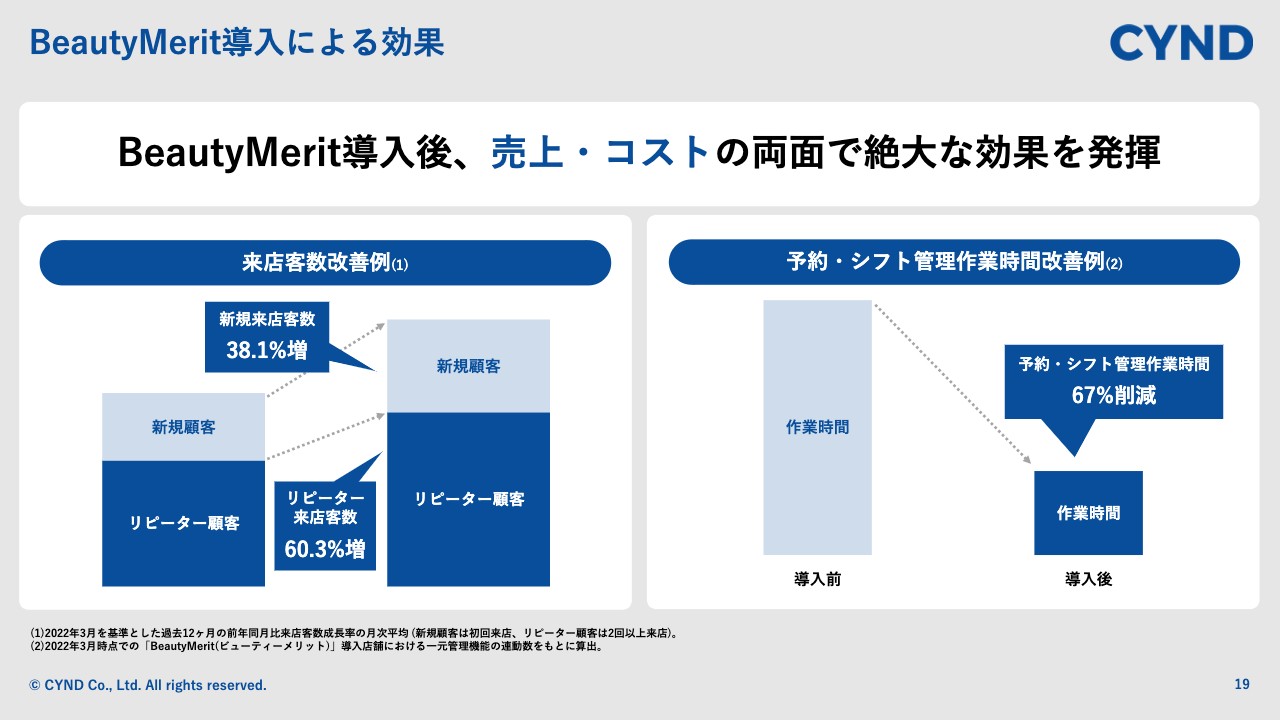

BeautyMerit導入による効果

店舗における具体的な改善例についてご説明します。スライド左側のグラフでは、来店客数改善例を示しています。一元管理機能により、管理業務の負担増が理由で不可能だった複数の集客サイトへの掲載が可能となり、新規顧客数は約38パーセント増加しています。

リピーター顧客数に関しては、アプリなどの自社予約システムを活用したパーソナルなキャンペーンやコミュニケーションを行うことにより、約60パーセント増加しています。

右側のグラフは、予約・シフト管理作業時間の改善例です。「BeautyMerit」導入後は予約・シフト管理が一元化され、1回の作業ですべての集客サイトに情報が反映されるため、予約シフト管理作業時間が約67パーセント削減されています。

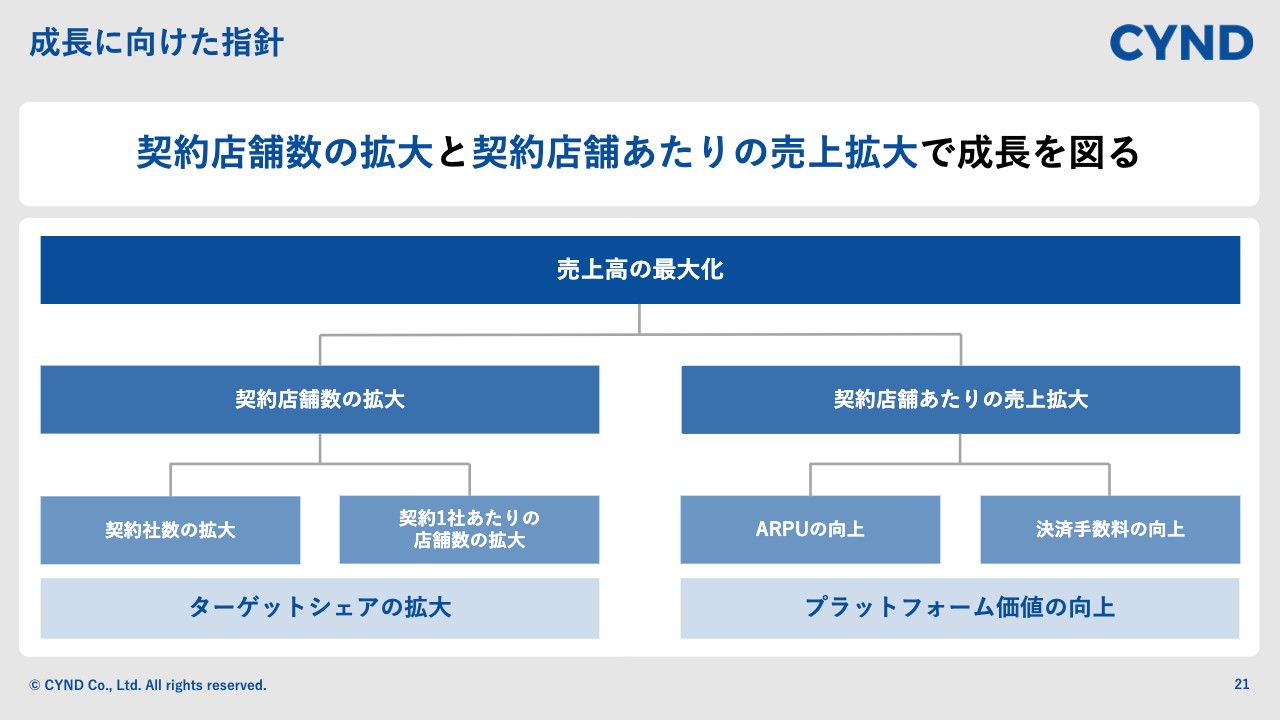

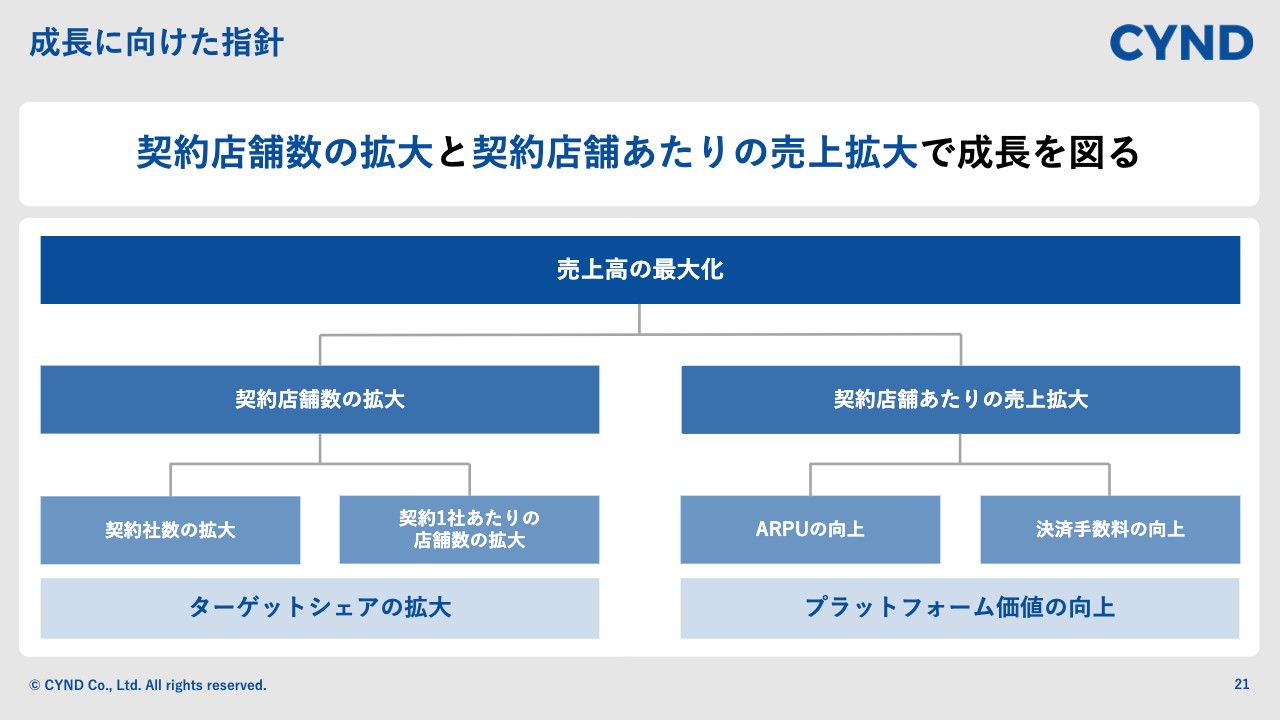

成長に向けた指針

成長戦略についてご説明します。成長に向けた指針としては、当社の売上高を構成する契約店舗数、契約店舗あたりの売上高の2点を拡大することが最重要です。

ターゲットシェアの拡大により契約店舗数を拡大し、プラットフォーム価値の向上により契約店舗あたりの売上高の拡大を図ります。

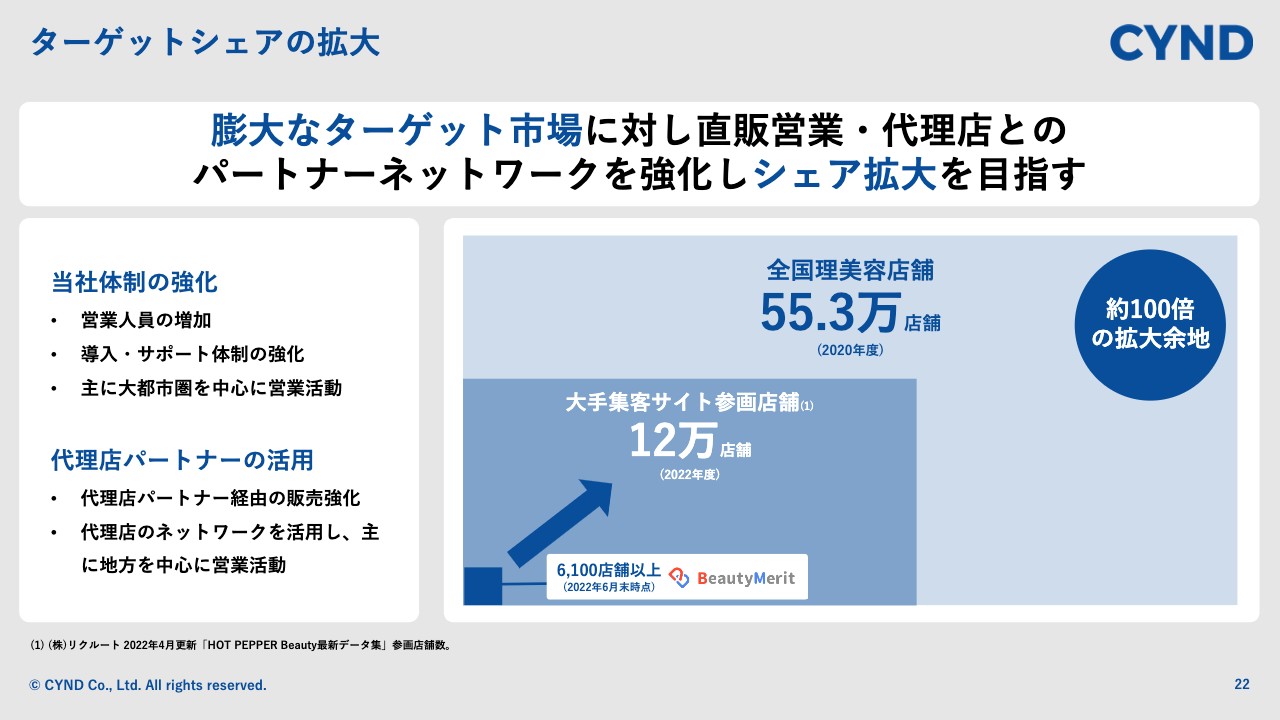

ターゲットシェアの拡大

1点目の取り組みである、ターゲットシェアの拡大についてご説明します。理美容サービス市場は約55万店舗と、当社の契約店舗数である約6,100店舗と比べて、約100倍の拡大余地があります。この市場をしっかりと開拓するべく、まずは組織体制のさらなる強化を図り、都心部を中心とした直販営業を強化します。

その中でも、当社サービスと親和性の高い大手集客サイトを利用している店舗が約12万店舗あるため、目先ではここを中心に営業することにより、効率よく開拓していきます。

理美容ディーラーをはじめとした代理店パートナーともしっかりと連携し、地方のシェア拡大にも取り組みたいと考えています。

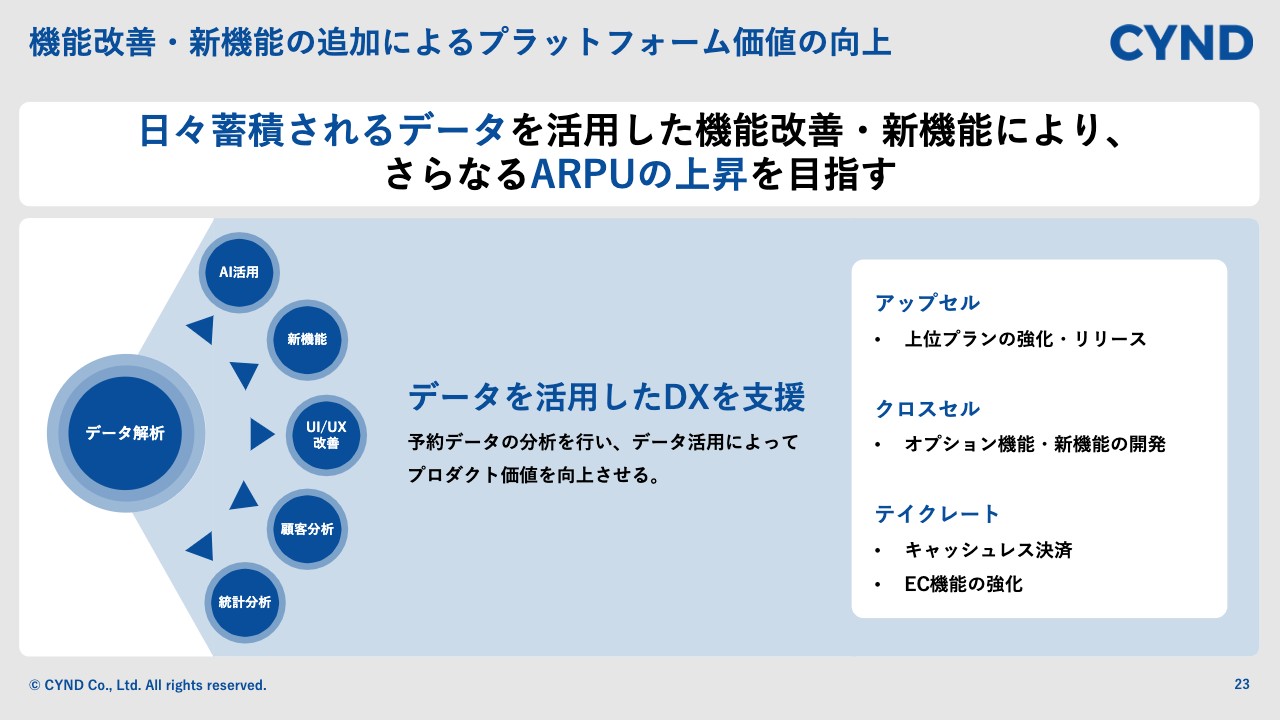

機能改善・新機能の追加によるプラットフォーム価値の向上

2点目の取り組みである、プラットフォーム価値の向上についてご説明します。日々、当社のサービスを利用している店舗から蓄積される予約・顧客・売上・従業員データを活用した新機能の追加や機能改善により、さらなるプロダクト価値の向上を図ります。

スライドの右側に、売上拡大に向けた具体的な方法を記載しています。上位プランの強化・リリースによるアップセル、オプション機能・新機能の開発によるクロスセル、キャッシュレス決済やEC機能の強化による決済手数料であるテイクレートの強化、この3つの施策により、さらなる契約店舗あたりの売上高の拡大を図ります。

TAMの拡大可能性

市場規模です。SAMは大手集客サイトに掲載されている約12万店舗、TAMは理美容サービス市場の約55万店舗に対し、「BeautyMerit」のプランの単価をかけて算出しています。集客サイトを利用している店舗からのニーズは高いため、まずはしっかりとSAMを取りにいきたいと考えています。

また、理美容サービス市場のTAMに関しては約2,100億円規模と大きく、さらに理美容サービスの経済規模は約3.7兆円あり、周辺領域への拡大によりTAMのさらなる成長が見込まれます。

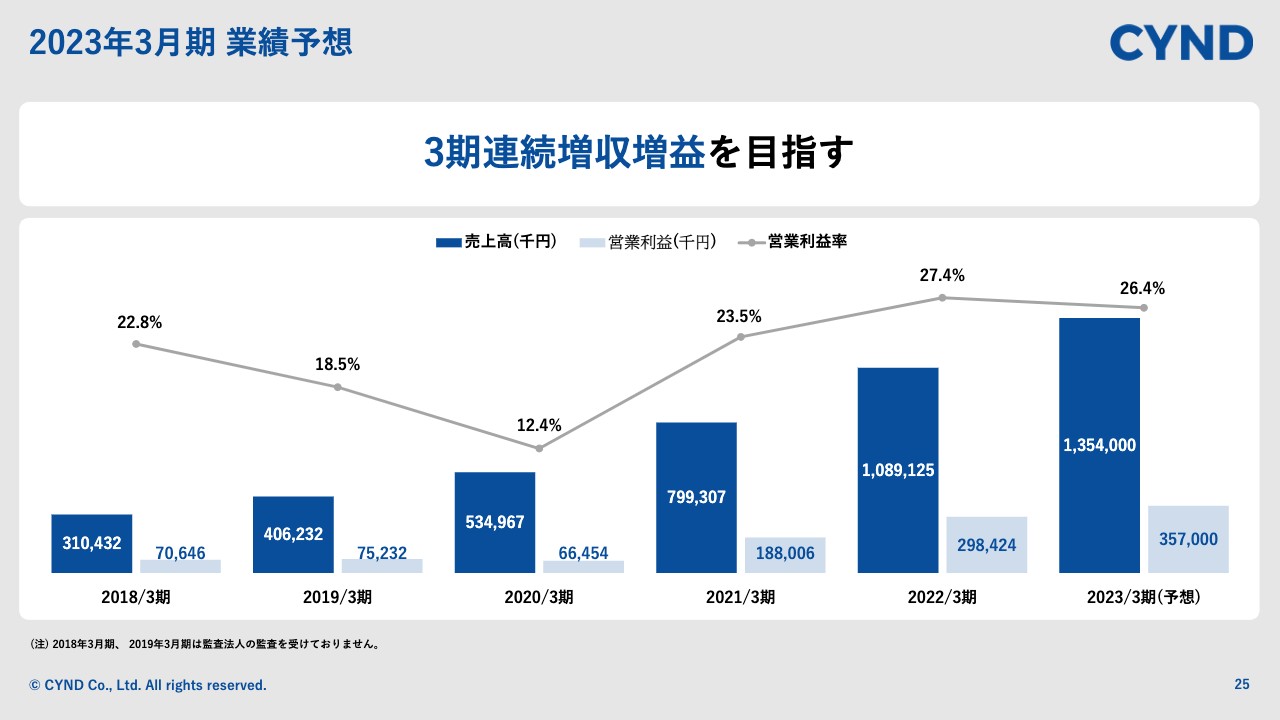

2023年3月期 業績予想

過去5年間の業績推移と、2023年3月期の業績予想です。2020年3月期は事務所移転費用の影響等で一時的に営業利益が下がっていますが、それ以降はしっかりと成長しています。

2023年3月期は売上高で13億5,400万円、営業利益で3億5,700万円を計画しており、3期連続での増収増益を目指します。

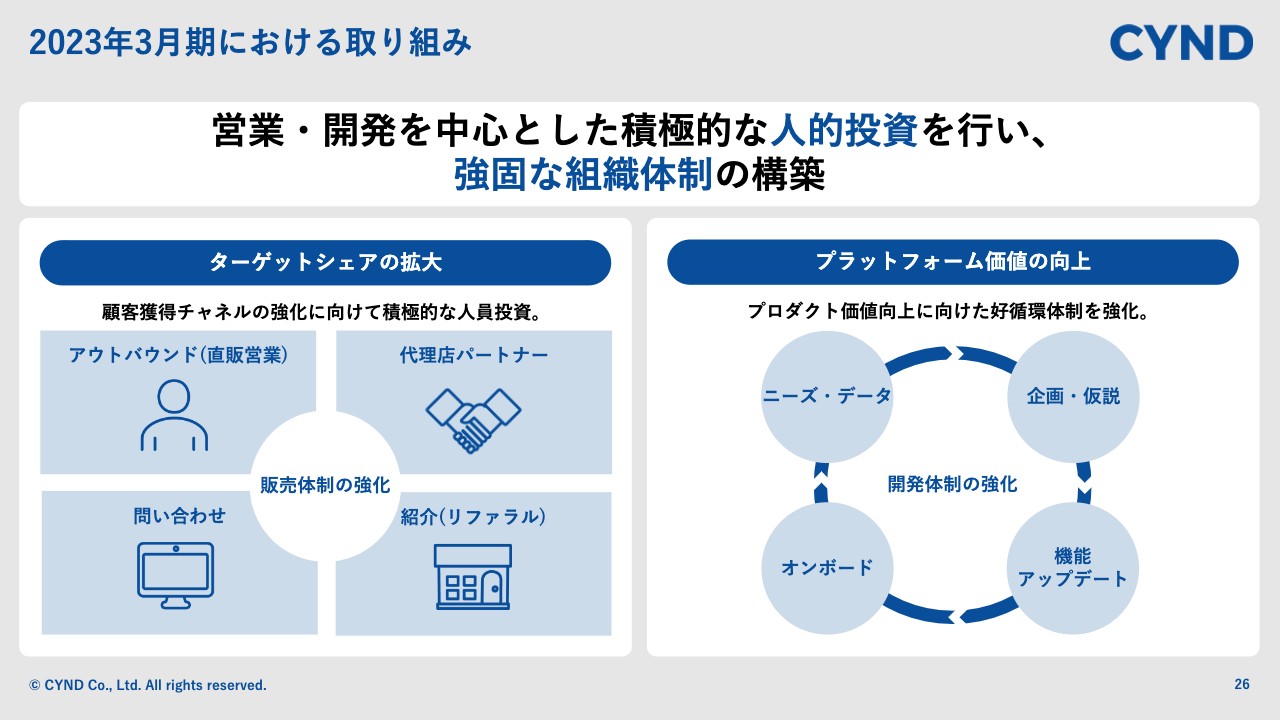

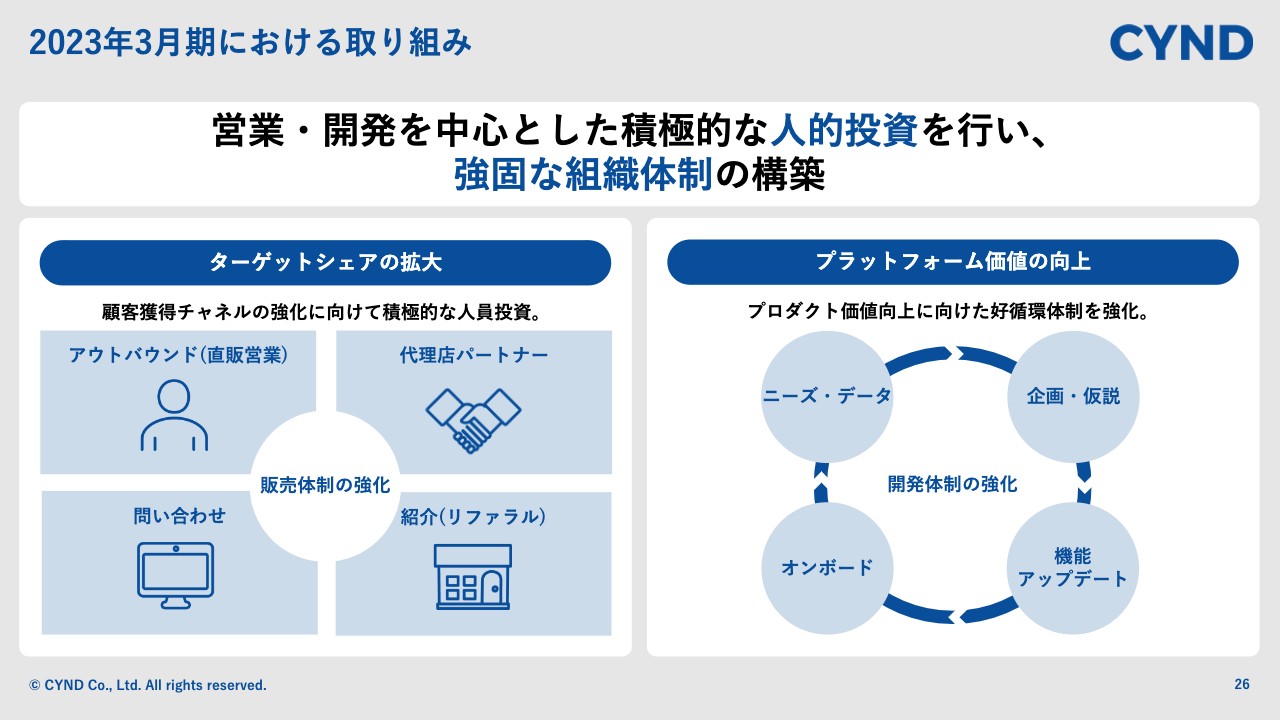

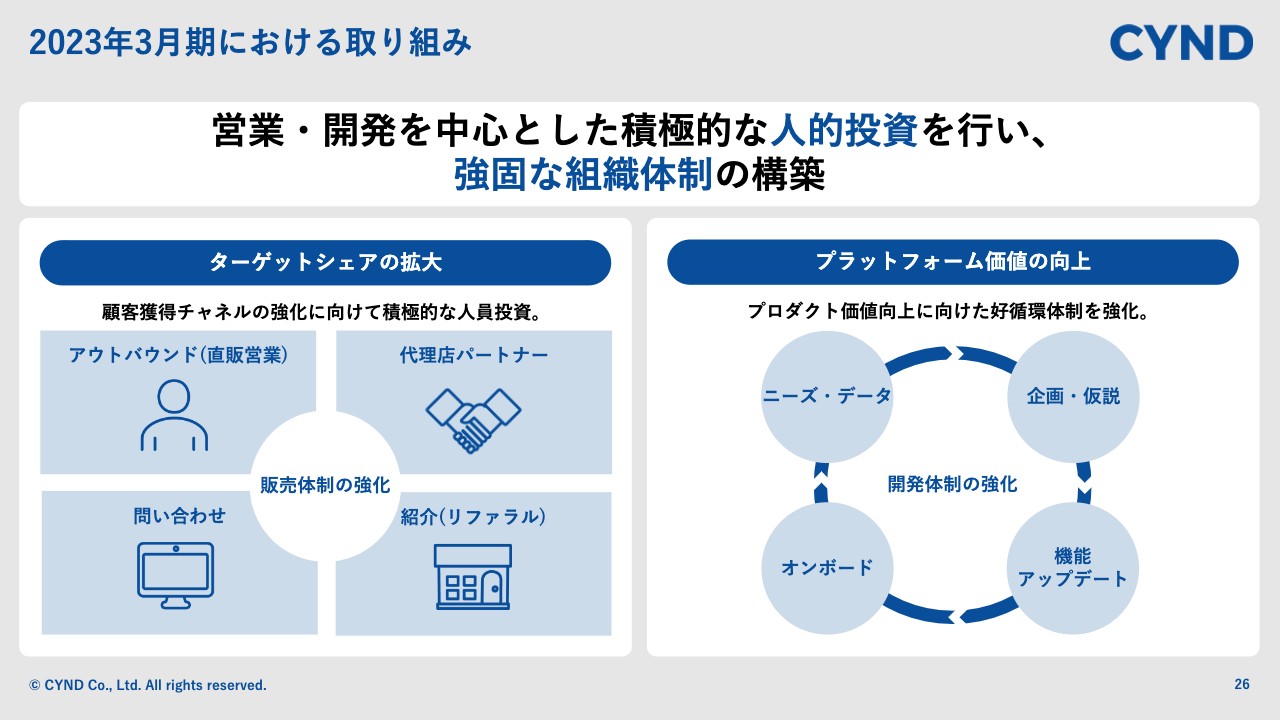

2023年3月期における取り組み

2023年3月期における主な取り組みです。積極的な人材投資を行い、さらなる組織体制の強化を図ります。

まず、ターゲットシェアの拡大に向け、当社の顧客獲得チャネルであるアウトバウンド、代理店、問い合わせ、紹介をしっかりと強化し、獲得件数増加を図るべく、営業人員の採用および教育体制を強化します。その中でも、理美容ディーラーをはじめとした代理店パートナーとの連携を強化します。

プラットフォーム価値の向上については、お客さまからいただくニーズをスピード感を持って機能に反映させる開発体制を強化し、さらなるプロダクト価値の向上を図ります。

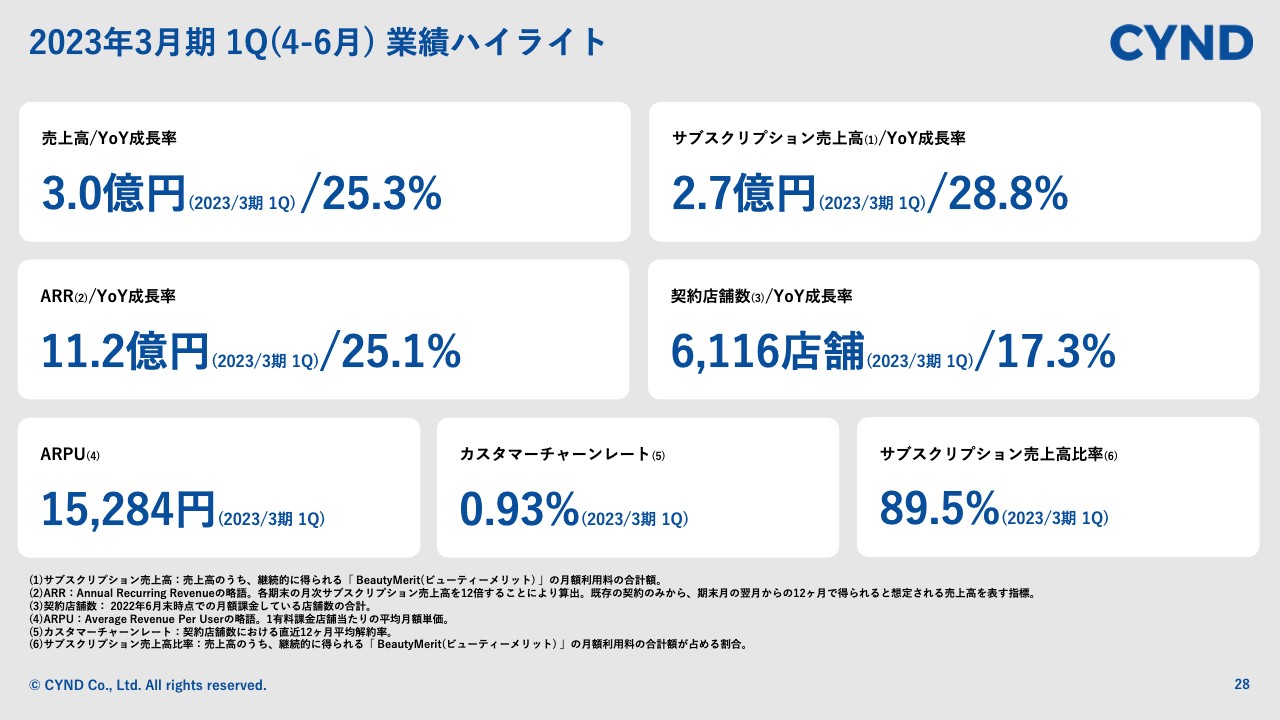

2023年3月期 1Q(4-6月) 業績ハイライト

2023年3月期第1四半期の業績ハイライトです。売上高は3億円で、前年同期比25.3パーセントの増加です。月額利用料のみの売上を示すサブスクリプション売上高は2億7,000万円で、前年同期比28.8パーセントの成長となっています。

ARRは、サブスクリプション売上高を12倍することにより算出しています。こちらは11億2,000万円で、前年同期比25.1パーセントの増加です。契約店舗数は6,116店舗で、前年同期比17.3パーセントの増加です。

ARPU(平均月額単価)は15,284円、カスタマーチャーンレートは0.93パーセント、サブスクリプション売上高比率は89.5パーセントです。

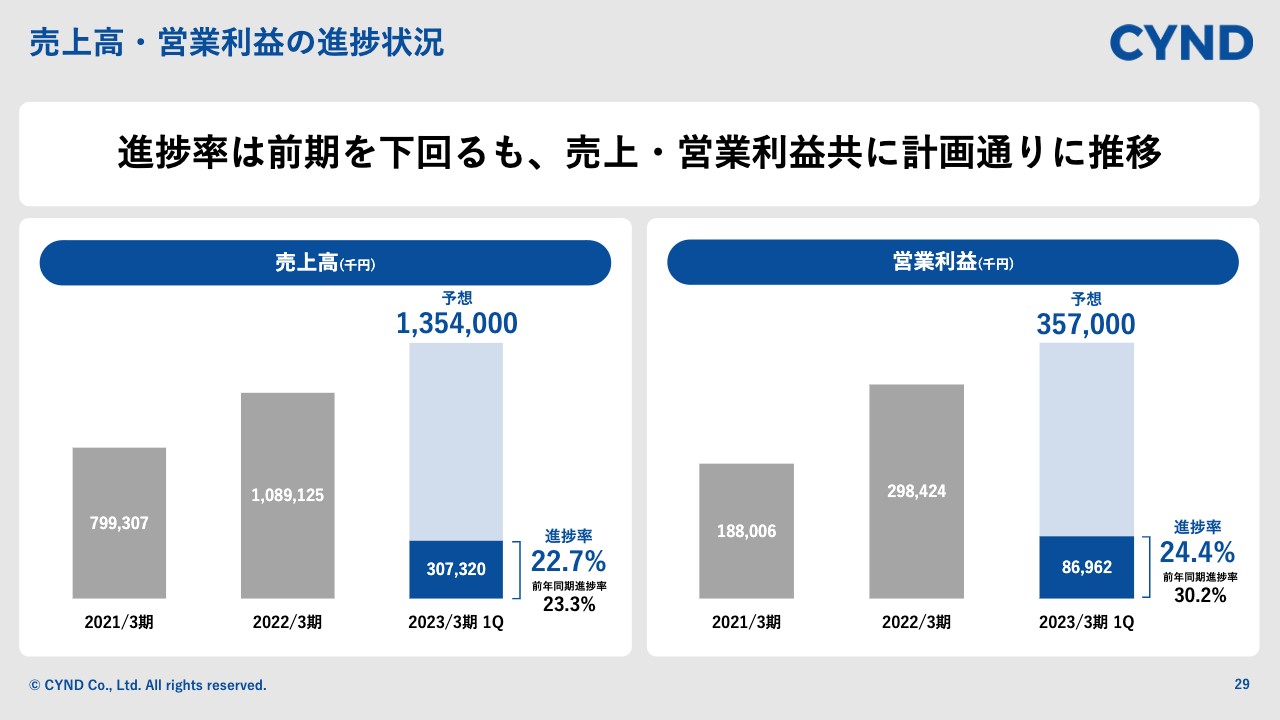

売上高・営業利益の進捗状況

業績予想に対する売上高・営業利益の進捗状況です。売上高は13億5,400万円の予想に対して3億732万円で、進捗率は22.7パーセントです。営業利益は3億5,700万円の予想に対して8,696万2,000円で、進捗率は24.4パーセントです。

売上高・営業利益ともに、進捗は前年同期と比べると若干低く見受けられるかもしれませんが、計画どおりに進捗している状況です。また、当社のビジネスモデルは、ストック型のサブスクリプションモデルであるため、後半にかけて進捗率が高くなる傾向です。

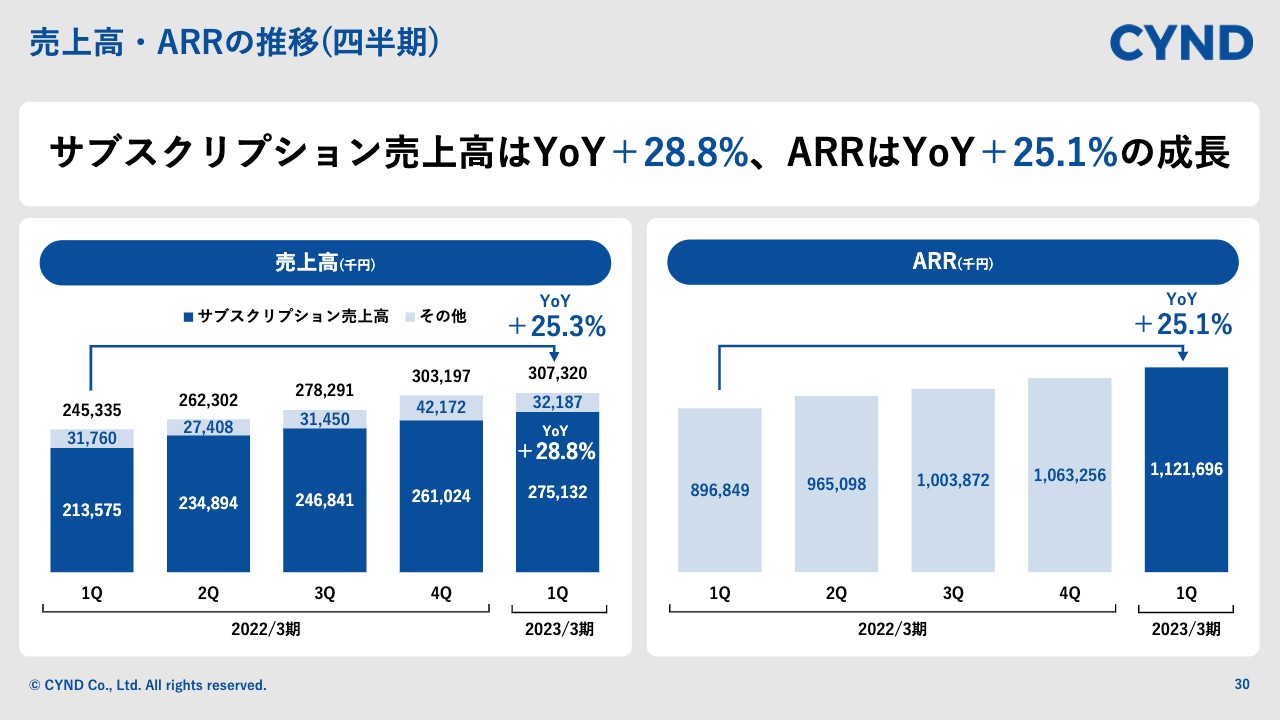

売上高・ARRの推移(四半期)

売上高・ARRの四半期推移です。売上高は毎四半期順調に伸びており、2023年3月期第1四半期では3億732万円となりました。当社は月額のサブスクリプションモデルであり、サブスクリプション売上高の成長が非常に重要です。こちらは2023年3月期第1四半期で2億7,513万2,000円と、前年同期比28.8パーセントの増加となりました。

ARRは、2022年3月期の第3四半期に10億円を突破した以降も順調に成長しており、2023年3月期第1四半期はおよそ11億2,000万円と、前年同期比で25.1パーセントの増加となりました。

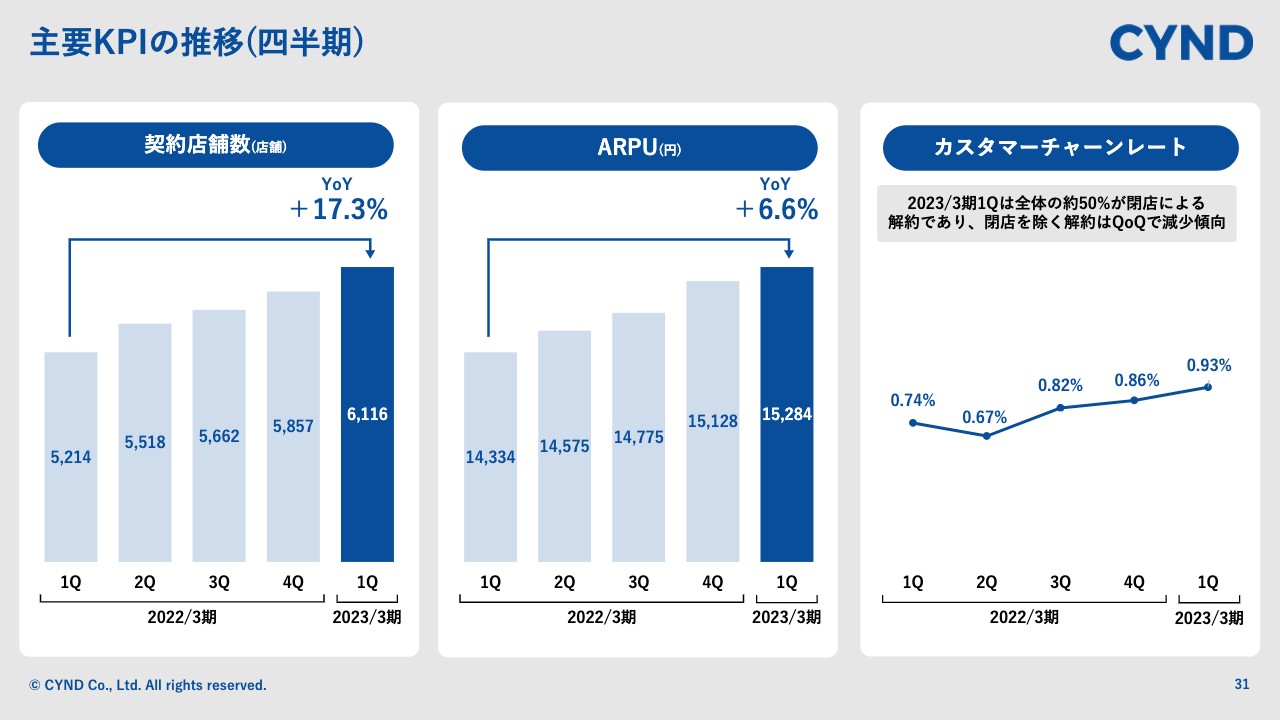

主要KPIの推移(四半期)

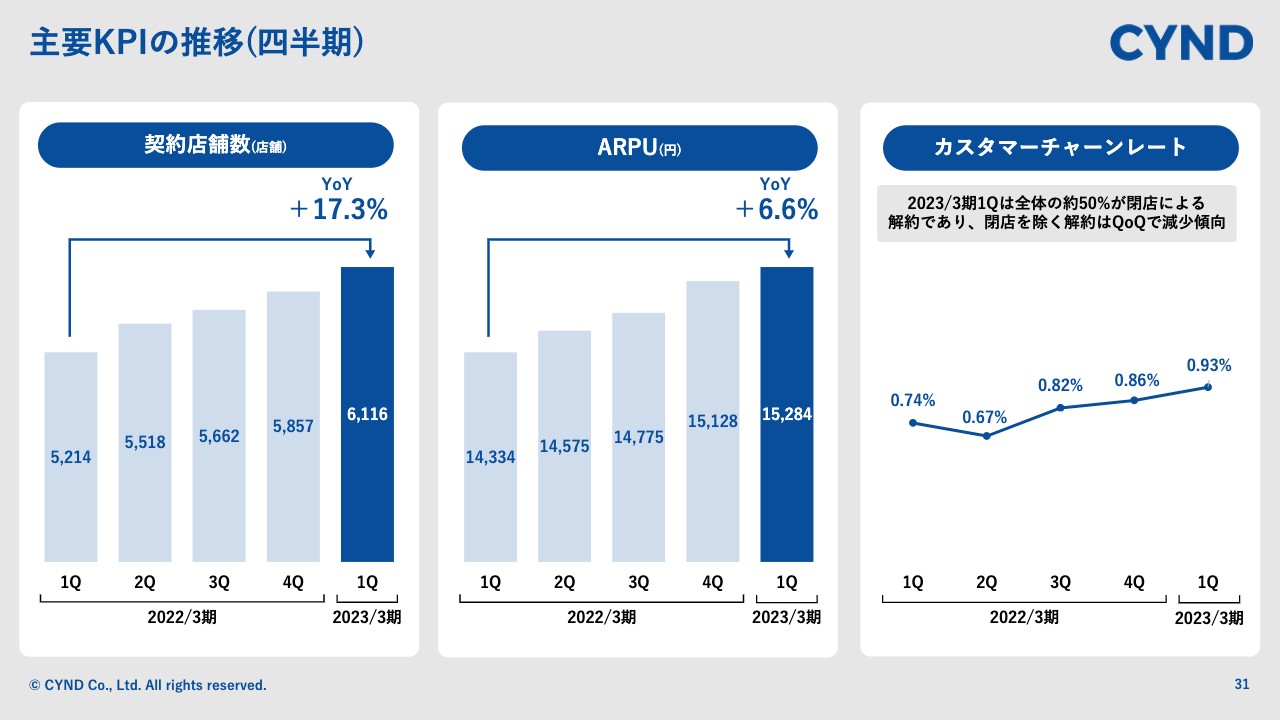

当社がビジネスモデルで重視している主要KPIについてご説明します。スライド左端のグラフは契約店舗数の推移です。契約店舗数は2022年5月に6,000店舗を突破し、2023年3月期第1四半期末時点で6,116店舗のお客さまにご利用いただいているサービスとなり、前年同期比で17.3パーセント増加しました。

ARPUは、お客さまの要望を反映した機能改善がしっかりと寄与しており、2023年3月期第1四半期で15,284円と、前年同期比で6.6パーセント増加しました。

カスタマーチャーンレートは、2023年3月期第1四半期で0.93パーセントと、2022年3月期第4四半期に比べて0.07ポイント上昇しました。主な要因として、店舗閉店に伴う解約の増加がありますが、閉店を除く解約に関しては減少傾向となっており、閉店の状況が落ち着けばさらに低い解約率が実現できると考えています。

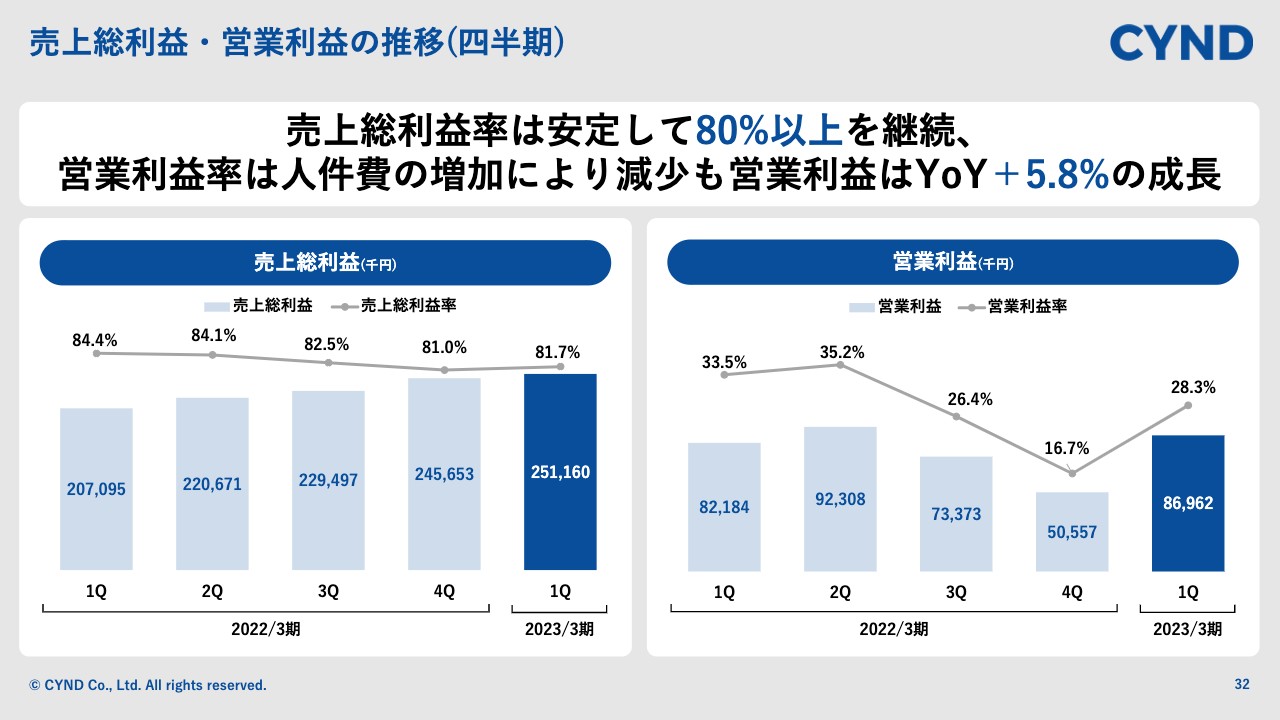

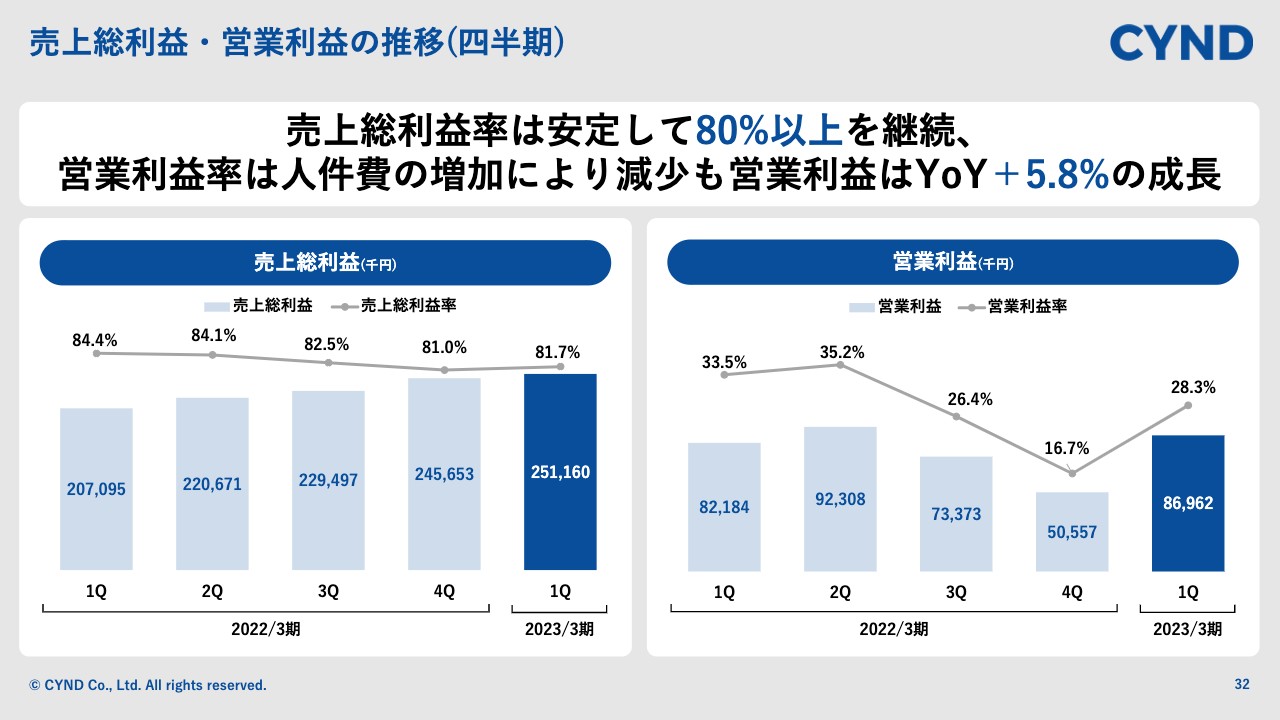

売上総利益・営業利益の推移(四半期)

売上総利益・営業利益の四半期推移です。売上総利益は安定して80パーセント以上を維持しており、2023年3月期第1四半期では約2億5,000万円となっています。営業利益は、2022年3月期第4四半期で業績予想を上回る進捗だったこともあり、人材投資などに先行投資をしたことで一時的に下がりましたが、2023年3月期第1四半期の営業利益は約8,600万円、営業利益率は28.3パーセントとなりました。

安定した利益率を維持している背景には、「BeautyMerit」というサービスが月額のサブスクリプションモデルとなっており、ストック型のビジネスモデルであることが挙げられます。

当社のビジネスモデルは、継続的にご利用いただく店舗が積み上がっていくことにより安定した収益基盤を確保することができるため、このような利益を出すことが可能です。広告宣伝費に依存しない獲得チャネルを持っていることも、大きな要因となっています。

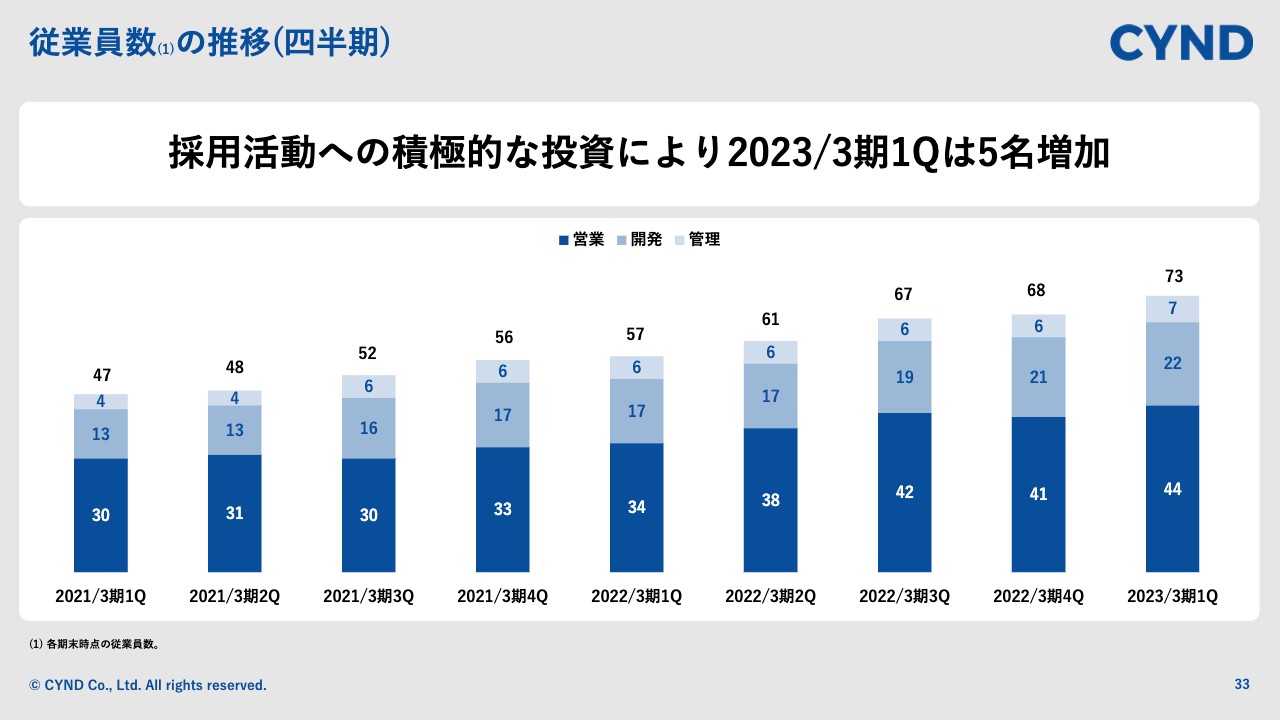

従業員数の推移(四半期)

従業員数の四半期推移です。今期は営業を中心として、20名弱の採用を計画しています。第1四半期末時点では、営業が3名増員して計44名、開発が1名増員して計22名、管理が1名増員して計7名と、全体で5名増員して計73名体制となっています。

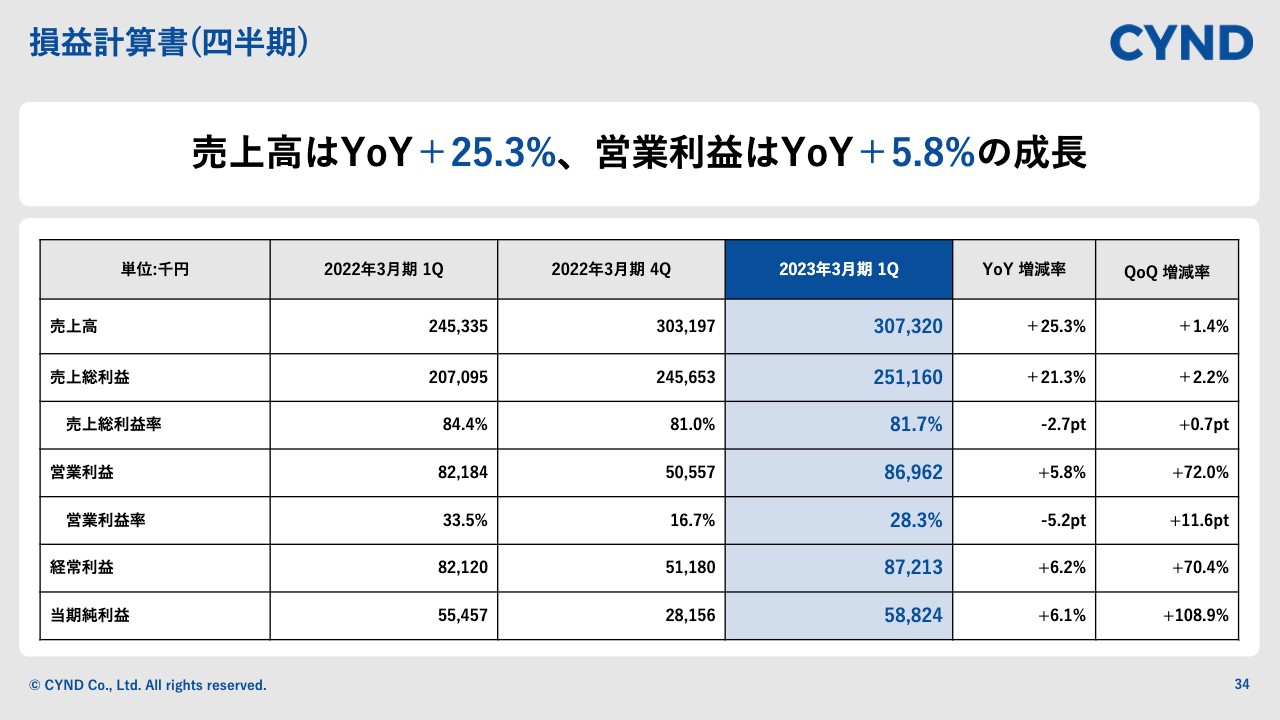

損益計算書(四半期)

四半期の損益計算書についてご説明します。売上高は3億732万円で前年同期比25.3パーセント増、売上総利益は2億5,116万円で前年同期比21.3パーセント増、営業利益は8,696万2,000円で前年同期比5.8パーセント増、経常利益は8,721万3,000円で前年同期比6.2パーセント増、当期純利益は5,882万4,000円で前期同期比6.1パーセント増となりました。

質疑応答:他社の集客サイトとの違いについて

「『ホットペッパービューティー』を含めた集客サイトと貴社のサービスの違いを教えてください」というご質問です。

当社は理美容店舗にご来店されるお客さまを、新規顧客とリピーター顧客の2層で捉えています。平均データとしては、新規顧客が約3割、リピーター顧客が約7割となっています。「ホットペッパービューティー」をはじめとした集客サイトは、店舗運営において新規顧客を獲得するために活用されています。

それに対して当社のサービスは、自社のネット予約システムというかたちで、リピーター顧客がネット予約する仕組みを構築しており、「どのようにリピーター顧客に継続的に通っていただくか」を考えて機能を拡張しています。

さらに、新規顧客を効率的に獲得するためには、複数の集客サイトに情報を掲載する必要があるため、管理業務を自動化する一元管理機能と合わせて、パッケージでサービスを提供していることが大きな特徴です。

単に新規顧客の獲得ではなく、効率的に新規顧客を獲得できるような仕組みと、リピーター顧客が継続的に活用するための支援を店舗に提供しているところが、当社と他社集客サイトとの違いです。

質疑応答:競合他社が新規参入するリスクについて

「競合他社が新規参入するリスクについてどのように考えていますか?」というご質問です。

理美容業界では、「予約システム」と一括りに言っても非常に複雑な構造があります。美容室がインターネットで予約を受けつけるためには、いくつかのデータが必要なのです。

例えば、お店の空き状況や空いてる席数、スタッフのシフト情報、「カットは対応できるがカラーはできない」などスタッフの能力データ、パーマ機などの機材がお店に何台あるかという設備の情報など、いろいろな情報を総合的に加味して、ネット予約が形成されています。

この仕組みは一朝一夕には構築が難しいと思いますが、当社は理美容業界で10年以上にわたってサービス提供しているため、ここは自信がある部分とも言えます。

さらに当社では、集客サイト12社、POSシステム13社が連携しています。各集客サイトやPOSシステムにはそれぞれの特徴があり、それらの中間のポジションで空き枠をコントロールする仕組みを提供していることから、新規参入障壁としては非常に高いと考えています。

質疑応答:中長期的な売上高の成長イメージについて

「今後の中長期的な売上高の成長イメージを教えてください」というご質問です。

今期は13億円の売上高を予想しています。理美容サービスのネット予約市場規模は、年平均20.8パーセントで成長しています。当社としてはそれ以上、具体的には20パーセントから30パーセントの成長を達成したいと考えています。

質疑応答:競合サービスとの比較について

「競合サービスに対する優位点と、劣っていると感じる点がありましたら教えてください」というご質問です。

先ほどの回答とも重複する部分がありますが、優位点としては、自社のネット予約の窓口の他に、12社の集客サイト、13社のPOSシステムと連動していることで、業界でも傑出しています。

複数の集客サイトやPOSシステムと連動することで店舗業務の負担を削減し、業務効率化も行いますが、当社はそれだけではなく、理美容店舗の売上をしっかりと上げることを強化しています。

そこに対するアプローチの1つがEC機能です。店舗がEC機能を使い始める上ではいくつか課題がありますが、店舗の梱包・発送業務の負担を軽減することができます。

また、理美容業界では、お客さまにシャンプーやリンスを販売する上で、販売したスタッフに対してインセンティブを付与する制度が広く普及していますが、オンラインショッピングを利用した場合、誰に対してインセンティブを付与してよいのかわからないという課題がありました。

それに対して、当社はもともと予約システムの提供からスタートしていることもあり、「お客さまがどのスタッフを指名しているか」というデータが蓄積されています。このデータを店舗オーナーに共有することで、オンラインショッピング上でもインセンティブが付与できる仕組みを用意しています。このようなアプローチは他社にはない強みだと思っています。

劣っているところは、当社のサービス自体が他社に比べて安くはないという点です。予約システムだけを提供している会社は業界を問わず無数にありますが、当社としては、新規の予約や新規顧客の獲得を自動化する集客サイトの一元管理、継続的にリピーターを獲得するアプリ提供、自社のネット予約、会計を自動化するPOSシステムとの連動を一気通貫で行うことが重要だと考えています。

そのため、価格という点では劣っているかもしれませんが、当社としてはこのパッケージ提供のスタイルを続けていきたいと考えています。

質疑応答:競合他社になりうる企業とのつながりについて

「理美容業界は横のつながりが強いということですが、競合他社になりうる企業とのつながりが強いということですか?」というご質問です。

「KAMI CHARISMA」受賞サロンにおける当社サービス導入率が45.9パーセントと、理美容業界の横のつながりが強いことを、先ほどご説明しました。理美容業界では、専門学校を卒業したあとに美容室に就職して、その後独立するというキャリアが一般的です。同じ学校の同級生との関係などもあり、非常に横のつながりが強い業界です。

当社の契約店舗数が伸びたことには、著名なサロンに「BeautyMerit」を導入していただき、「あの店舗が使っているサービスをうちの店舗でも使いたい」というお問い合わせをいただいて成長してきた背景があります。業界でも一目置かれる「KAMI CHARISMA」のような有名サロンとの連携を、今後も戦略的に取っていきたいと考えています。

質疑応答:物販と新規店舗の開拓について

「店舗に対してシャンプーなどの物販も行っているとのことですが、購入は『BeautyMerit』を契約していることが前提ですか? また、新規店舗の開拓について、主にどのような手法を取っていますか?」というご質問です。

店舗がシャンプーやリンスを購入する際は、従来のオペレーションで購入することもできますが、シャンプーなどの重い商品は、梱包・発送して欲しいというニーズがあります。そのため、オンラインショッピングの仕組みを利用して購入する際は「BeautyMerit」をご契約いただき、なおかつEC機能を利用できるプランをご契約いただくことが前提となります。

店舗の新規開拓については、大きく4つのチャネルで構成されています。アウトバウンド、インターネットなどからの問い合わせ、理美容ディーラーをはじめとした代理店パートナーからの紹介、「BeautyMerit」を利用しているお客さまからの紹介で、契約店舗を獲得しています。

現在、戦略的に強化しているのが理美容ディーラーとの提携で、代理店からの契約店舗数の増加に注力しています。

質疑応答:他社への乗り換え理由について

「他社に乗り換えられてしまう場合は、どのような理由があるのでしょうか?」というご質問です。

こちらはおそらく、解約率に起因するところです。先ほど、コロナ禍の影響で一時的に50パーセント弱の店舗が閉店し、解約が進んでいるとご説明しました。それ以外には、「運用に乗らない」という理由が非常に多いです。

具体的にご説明すると、当社のサービスは、新規のお客さまを獲得してしっかりとリピーター化する上で、美容室に来店するお客さまにアプリをダウンロードしてもらう必要があります。

そちらを店舗として十分にオペレーションできていないと、運用に乗らない位置づけになります。予約の一元管理機能だけのサービスになってしまうと、その後解約のリスクが高まる傾向があります。

質疑応答:理美容業界における集客サイトの利用状況について

「例えば飲食店では、1店舗で『食べログ』と『ホットペッパーグルメ』の両サービスを契約している場合がありますが、理美容業界でも、貴社と他社のサービス両方を契約している場合があるのでしょうか? 美容室でいう『ホットペッパービューティー』以外にも、サイトはあるのでしょうか?」というご質問です。

「BeautyMerit」を導入しているお客さまに関しては、全体で平均すると3サイトから4サイトの集客サイトを利用している状況です。「BeautyMerit」を導入すれば集客サイトを利用する必要がないかと言いますと、そうではなく、集客サイトを戦略的に使う必要があると思っています。

「ホットペッパービューティー」をはじめ、「楽天ビューティ」や「minimo」など、この業界には非常に多くの集客サイトがあります。店舗がそれぞれの集客サイトをしっかりと活用し、その効率化を我々が支援することで、広告効果の最大化をサービスとして提供していきたいと考えています。

質疑応答:サービス付加によるARPU向上の可能性について

「サービスの付加によって、ARPUはまだ上げられそうですか?」というご質問です。

結論としては、上げられると思っています。現在、当社のサービスは月額で3つのプラン構成となっており、月額2万円から3万2,000円のプランがありますが、大型チェーン店については、一部ボリュームディスカウントで月額が減っていく構造になっています。平均で月額およそ1万5,000円ですが、新規のお客さまはそれ以上の単価で獲得しているのが実状です。

また、3つのプラン構成にしたのが4年から5年前ということもあり、既存顧客については一番下のプランをご利用の方が比較的多いです。そのため、そちらのアップセルの領域はまだ期待できると思っています。

質疑応答:個人店舗での「BeautyMerit」導入について

「貴社のサービスは中堅から大手のチェーン店に強いイメージですが、個人店でも導入可能でしょうか? また、ターゲットとして見ていますか?」というご質問です。

「店舗数が多い」という位置づけや、店舗で働いているスタッフの人数により若干違うところはありますが、1店舗にスタッフ1名というお客さまも、実際に「BeautyMerit」を導入して利用しています。

イメージしやすいところでは、大型チェーン店にはレセプションと呼ばれる受付のスタッフがいますが、1人で運営していると、施術中に電話を毎回受けなければいけない課題が出てきます。

しかし、その際に「BeautyMerit」の一元管理機能や自社のネット予約の仕組みがあれば、そこが効率的に働くことがあります。そのため、比較的小規模の店舗で利用している実績が多数あります。

質疑応答:新規顧客開拓数および季節要因での契約店舗数の変動について

「今期、営業による新規の顧客開拓はどのくらい行う予定ですか? また、季節要因で新規開拓数などの契約店舗数は変わってきますか?」というご質問です。

1つ目のご質問について、こちらのスライドの左側に直近の契約店舗数の推移を記載しています。今期は7,000店舗以上の数字を作っていきたいと考えています。

ちなみに、この契約店舗数は、実際に「BeautyMerit」の月額利用料を払っている店舗数です。契約だけではなく、課金まで行われているということです。

季節要因については、12月、1月は美容業界自体が繁忙期のため、過去実績ではほとんど変動がありません。しかし、昨年は12月、1月に多少落ち込んだ印象があったため、そのようなところがあれば、事前にお伝えします。

質疑応答:第4四半期で営業利益が一時的に低下した理由について

「前期の第4四半期で営業利益が一時的に低下した理由を、あらためて具体的に聞きたいです。もし人件費であれば、固定費として継続的に発生するはずで、一時的であった理由がわかりません」というご質問です。

こちらのスライド右側の2022年度の第4四半期の棒グラフをご覧いただくと、営業利益が一時的に下がっています。先ほど「人材投資」と大まかに位置づけましたが、こちらは売上高・営業利益ともに順調だったため、賞与として、それも決算賞与という位置づけで、一時的に使ったことが大半を占めています。

「人件費=人が増えた」という意味合いで、「ストックでどんどん増えていくのではないか?」と懸念する方もいると思いますが、賞与という一時的な金額だとご認識ください。

質疑応答:EC店舗での洋服やアクセサリー販売の可能性について

「ECで取り扱う商品として、洋服やアクセサリー等を対象とする可能性はあるでしょうか? 美容室はインスタグラムで洋服を紹介することも多く、ECサービスとして開拓余地を感じるためです」というご質問です。

「美容室として、シャンプーやリンス以外の商品を販売することが可能か?」というご質問だと受け取りました。

先ほど、シャンプーやリンスの仕入元を、理美容ディーラーからお客さまに直接発送する仕組みを提供していると説明しました。それとは別に、店舗で梱包・発送業務ができる場合には、店舗で自由に商品を販売することも可能となっています。

そのため、今回の「洋服やアクセサリー等を販売することが可能か?」というご質問に対しては、可能であるという回答です。

質疑応答:理美容業界に着目した理由について

「なぜ、理美容業界に着目されたのですか?」というご質問です。

こちらは創業理由にも重なってくるのですが、当社が創業した2011年あたりは、インターネット予約市場の成長が、特に旅行業界で著しく、それを数字の上でも認識していました。それに対して「インターネット予約市場でどこの業界が伸びるか?」ということで、飲食業界や理美容市場に着目していました。

飲食店に関しては、予約なしで直接来店するケースも多いのですが、私自身、美容室等に関しては必ず予約していたこともあり、実際に「予約」という文化は理美容業界自体に浸透していました。しかし、インターネット予約はまだ弱いといった背景から、理美容業界に参入しました。

質疑応答:理美容業界以外への展開について

「理美容以外の他業界への展開はお考えですか?」というご質問です。

こちらのご質問も多いのですが、現在我々が見ている「理美容サービス」という括りの市場は、55万店舗という非常に大きな市場です。しかし、当社としてはまだ6,000店舗しか獲得できていないのが実状です。

我々も、創業当初は「ヘアサロン」という位置づけで、理容室・美容室のみに絞ってサービスを展開していましたが、理美容業界でも多角化経営している企業は比較的多く、美容室だけではなく、ネイルサロンやエステサロンを展開されているところが多くあります。そのような顧客ニーズや業界の構造を、お客さまからヒアリングしながら、ネイルやエステ、リラクゼーションなどのマッサージ領域の市場にも事業を拡大してきました。

そのため、潜在顧客のニーズをヒアリングしつつ、他の市場の可能性もあるとは思っていますが、まずはこの大きな市場を確実に取りに行くところが、我々としては最重要だと考えています。したがって「直近で、他の業界に展開する予定はない」という回答になります。

質疑応答:今後の賞与について

「賞与は、今後も継続的に発生することはないでしょうか?」というご質問です。

先ほどお話ししましたが、前期第4四半期の営業利益率が下がった要因かと思いますが、賞与の継続的な発生は可能性としてはあると思っています。理美容業界では、やはり従業員ががんばってくれないと会社として成長できないところがあり、がんばってくれた従業員には賞与というかたちで還元していきたいと思っています。

しかし、発生する条件に関して、十分に業績を達成できることを株主のみなさまに約束している背景もあるため、それが前提になってくると考えています。

質疑応答:市場変更について

「市場変更はお考えでしょうか?」というご質問です。

現在、当社がグロース市場であることに対して「スタンダードやプライム市場への変更の考えはあるか?」というご質問だと思います。

結論としては、もちろんありますが、その市場の適正水準に届くまで、売上高や業績を積み上げていくことが最優先だと思います。今はしっかりと業績を作っていくフェーズにいると認識しています。

質疑応答:M&Aの可能性について

「M&Aは検討していますか?」というご質問です。

上場企業として会社の業績を伸ばしていく上で、M&Aも選択肢の1つだと考えています。M&Aに対する我々のスタンスとしては、当社の売上高の構成である「契約店舗数の拡大」もしくは「契約店舗あたりの売上高」という2つのKPIに寄与するようであれば、積極的に取り組んでいきたいと考えています。

したがって、そのようなアプローチで業界全体を見ながら判断していきたいと考えています。

質疑応答:座右の銘について

「座右の銘を教えてください」というご質問です。

会社としては「インターネットを通じて、心のつながりを提供する」というミッションを掲げているのですが、私自身、「つながり」という言葉を非常に大事にしています。

「なぜ、つながりが大事か?」というところですが、一人ではなく、業界のメンバーや従業員みんなを巻き込んで、しっかりと成長していくことが重要と考えているためです。

一人だけではない課題に関しても、チームや業界の関係会社、お客さまなどのパートナーも含めたみなさまと一緒に、業界全体を盛り上げることも重要だと思っています。そのため、「つながり」という言葉が私自身の座右の銘となっています。

質疑応答:株式の流動性について

「株式の流動性に関してどのようにお考えですか?」というご質問です。

流動性に関しては、私自身も非常に課題感を感じており、きちんと改善していく必要があると考えています。

会社の業績を上げることが第一優先だと前置きしますが、そのような中で、個人投資家のみなさま向けの説明会をはじめ、いろいろな会社のアピール、IR等の活動に関しては、今後も積極的に行っていきたいと考えています。

そのようなかたちで、直近の株式の流動性を改善する動きを進めていきたいと思います。

質疑応答:直販営業の強化について

「紹介営業以外の直販には力を入れないのでしょうか?」というご質問です。

結論としては、しっかりと力を入れていきたいと考えています。我々の獲得チャネルで、特に代理店パートナーとの連携に注力するとお話ししましたが、まずは自分たちの直販の営業力が前提になってくると思います。

こちらの強化が十分にできていないと、結果として代理店パートナーの契約も増えていきません。代理店パートナーという契約ですが、代理店はお店の紹介で、実際の契約は当社の従業員が行っています。

インターネットのサービスですので、当社の従業員が説明し、誤解のない状態で契約を取っていかないと結果として解約に響いてしまうため、そこは徹底しています。

この銘柄の最新ニュース

サインドのニュース一覧- サインド:理美容店舗向けクラウド型予約管理で高シェア、拡大余地も残し業績堅調 2024/12/19

- 上場維持基準への適合に向けた計画に基づく進捗状況について 2024/12/16

- [Delayed]Summary of Consolidated Financial Results for the Six Months Ended September 30, 2024(Under Japanese GAAP) 2024/11/27

- 【QAあり】サインド、EBITDAは進捗率55.2%と前期を上回るペースで好調に推移 契約店舗数増加により売上高も順調に進捗 2024/11/26

- 東証グロース(大引け)=売り買い拮抗、Hmcomm、UUUMがS高 2024/11/18

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

サインドの取引履歴を振り返りませんか?

サインドの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。