ワンダープラネットのニュース

【QAあり】ワンダープラネット、「クラフィ」好調で4Qは前四半期比大幅増収・増益、今期は前期以上の成長投資の中で通期での営業黒字を想定

Contents

佐藤彰紀氏(以下、佐藤):これよりワンダープラネット株式会社2024年8月期通期決算説明会を開催します。本日はご参加いただき、誠にありがとうございます。本説明会は、代表取締役社長CEOの常川、取締役CFOの佐藤よりご報告します。

常川友樹氏(以下、常川):みなさま、本日はお集まりいただきまして、誠にありがとうございます。

ワンダープラネット株式会社、代表取締役社長CEOの常川です。本日は、スライドにて示したような流れを予定しています。3の「今後の事業の取り組み」については後ほど私からご説明し、1の「コーポレートサマリー」、2の「2024年8月期第4四半期 決算概要」、4の「2025年8月期 通期見通し」については、佐藤からご説明します。

2024年8月期4Q決算 ハイライト

佐藤:ワンダープラネット株式会社、取締役CFOの佐藤です。それでは、2024年8月期第4四半期決算のハイライトをご説明します。

第4四半期は、売上高は8億1,000万円、第3四半期比で103.4パーセント増加、営業利益は7,300万円、第3四半期比で黒字転換となりました。

「クラフィ」は9周年記念キャンペーンなどが好調で、前年同期比でも増収増益となり、新規タイトル開発にかかる開発売上高が堅調に推移しました。また、開発進捗に応じて開発費用が増加しましたが、継続的な費用コントロールで増加幅を抑制することができました。

通期では、売上高24億4,900万円、前期比で29.3パーセント減少しました。営業利益は1億2,100万円、前期比で142.9パーセントの増加となり、収支改善を目的としたタイトルのサービス終了を主因に売上高が減収するも、通期での営業黒字を維持し、大幅な増益となりました。

2025年8月期は、中長期的な収益拡大に向けた成長投資を行いながら、通期で営業黒字を想定しています。

今後の事業の方向性や取り組みについては、3「今後の事業の取り組み」でご説明しますが、開発中だった新規タイトル3本のうち1本は、ゲームフリークとの共同開発タイトル「パンドランド」として2024年6月24日に国内サービスを開始しました。また、2025年以降も年1本程度の新規リリースを目処に、協業先との有力IPタイトル2本を開発中です。

会社概要

コーポレートサマリーについてご説明します。まずは会社概要です。ワンダープラネットは名古屋に本社、東京にオフィスがあり、事業内容は「モバイルゲーム事業」になります。

2024年9月1日より、従来「エンターテインメントサービス事業」としていた事業内容を「モバイルゲーム事業」に変更しているため、本スライドにおいては「モバイルゲーム事業」の名称に統一して記載しています。

従業員数は、2024年8月末時点で146名です。

ミッション

当社のミッションは、「楽しいね!を、世界中の日常へ。」です。

この短い文章の中には大きく4つの意味があります。「楽しい」がゲーム・エンターテインメント、そこに「ね!」が付くことによって、それを友だちや家族と共有し、それらを日本だけではなく「世界中」へグローバル展開し、「日常」つまり365日毎日楽しんで遊んでいただけるものをご提供したい、そのような想いが込められています。

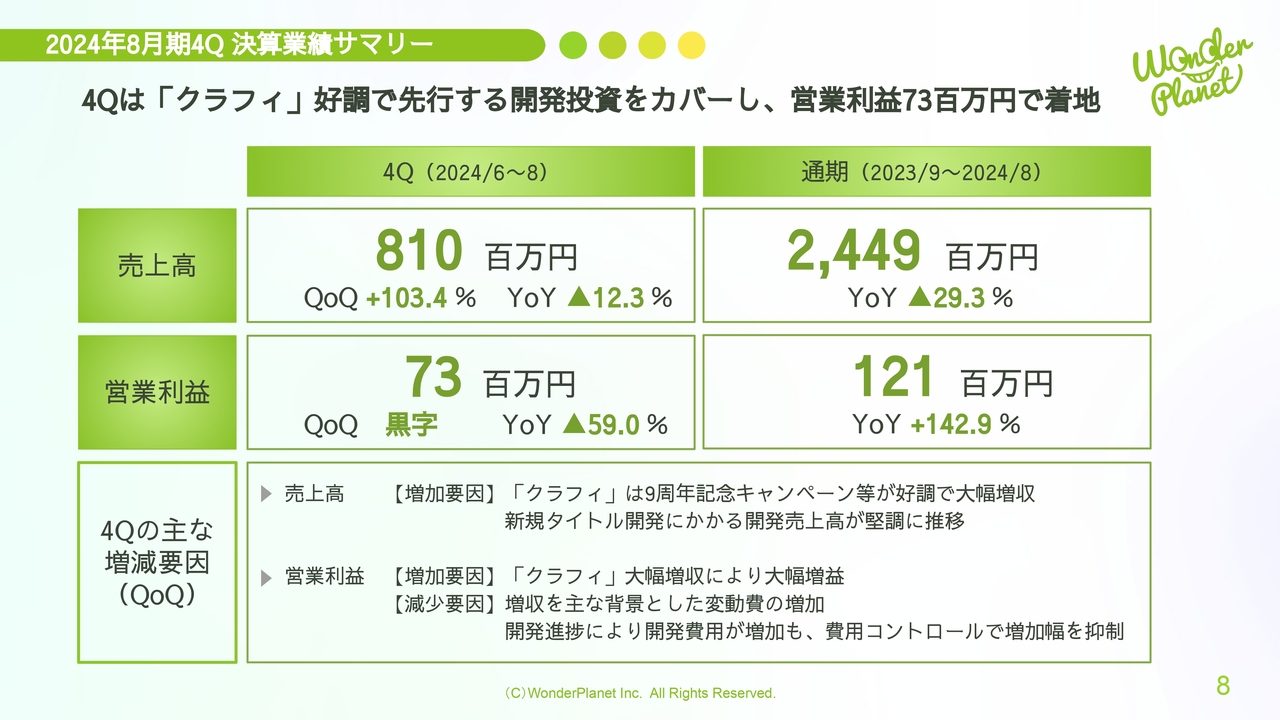

2024年8月期4Q 決算業績サマリー

2024年8月期第4四半期の決算概要についてご説明します。

第4四半期決算業績サマリーです。第4四半期は「クラフィ」が好調に推移したことで、先行する開発投資を会社全体でカバーすることができ、売上高は8億1,000万円、第3四半期比で103.4パーセント増加、前期比では12.3パーセント減少となりました。営業利益は7,300万円、第3四半期比で黒字転換、前期比は59.0パーセント減少となりました。

通期売上高は24億4,900万円、前期比では29.3パーセント減少、営業利益は1億2,100万円、前期比では142.9パーセント増加となりました。

第4四半期の売上高は「クラフィ」の9周年記念キャンペーンなどが好調で大幅に増収し、新規タイトル開発にかかる開発売上高が堅調に推移したことが主な増加要因となりました。

営業利益については、「クラフィ」の大幅増収により大幅増益の一方で、増収を主な背景とした変動費の増加、また開発進捗による開発費用の増加も、会社全体の費用コントロールにより増加幅を抑制しました。

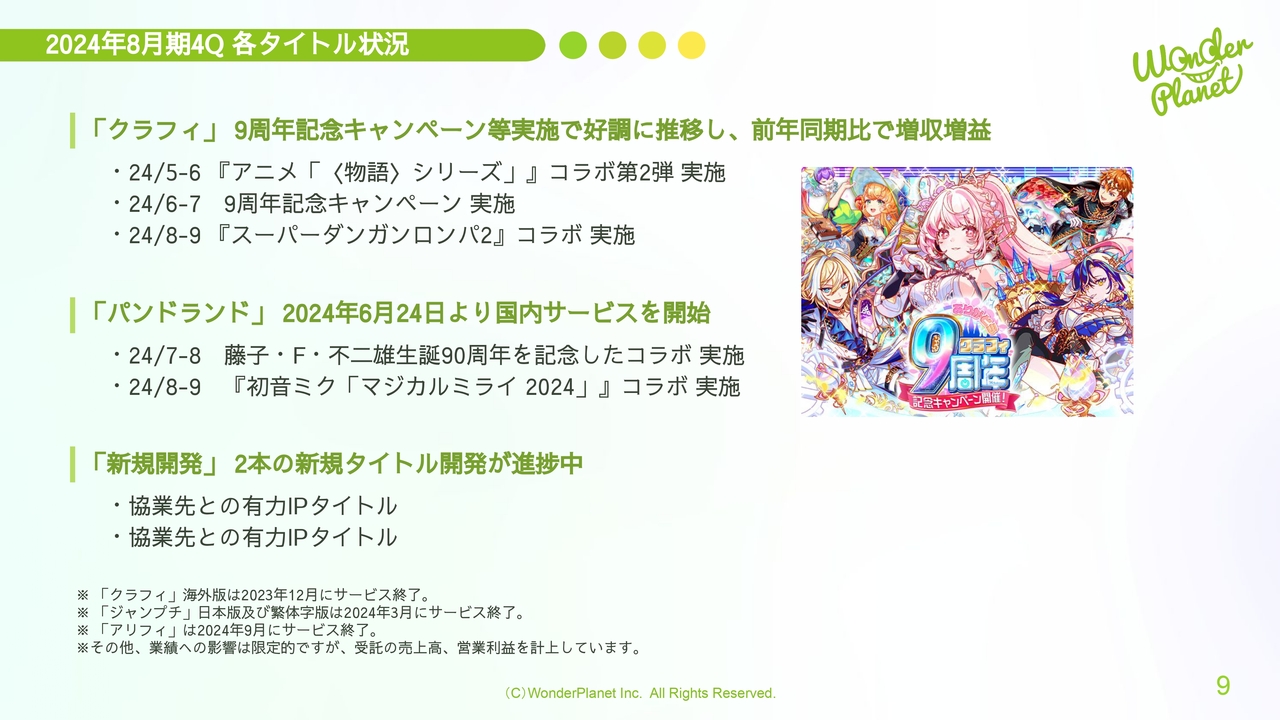

2024年8月期4Q 各タイトル状況

第4四半期の各タイトル状況です。「クラフィ」は9周年記念キャンペーンなどの実施で好調に推移し、前年同期比で増収増益となりました。5月から6月に『アニメ「〈物語〉シリーズ」』コラボ第2弾、6月から7月に9周年記念キャンペーン、8月から9月に『スーパーダンガンロンパ2』コラボを実施しました。

「パンドランド」は6月24日より国内サービスを開始し、7月から8月に藤子・F・不二雄生誕90周年を記念したコラボ、8月から9月に『初音ミク「マジカルミライ 2024」』コラボを実施しました。

新規開発は、協業先との有力IPタイトル2本の開発が進捗中です。

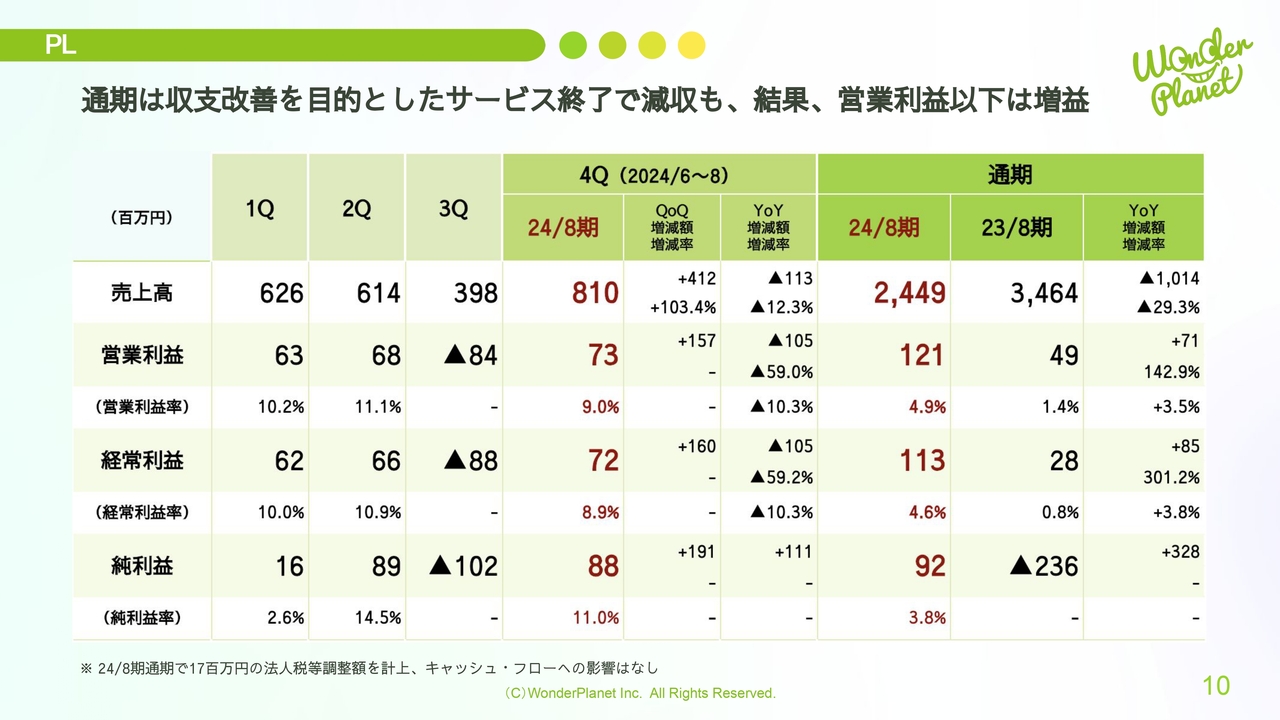

PL

PLの状況です。通期では、収支改善を目的としたタイトルのサービス終了を主因に減収するも、その結果として営業利益以下で大きく増益となりました。その他は、スライドをご確認ください。

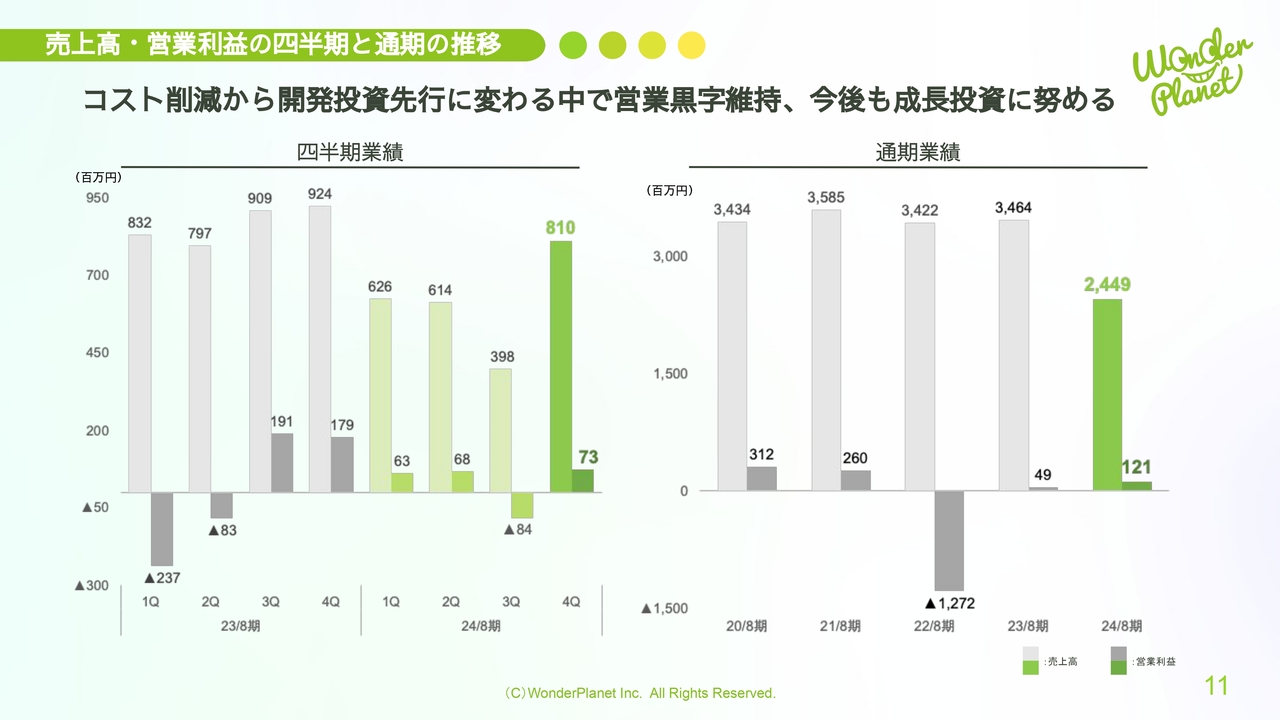

売上高・営業利益の四半期と通期の推移

売上高・営業利益の四半期と通期の推移です。前々期はコスト削減に取り組み、前期は削減効果を維持しながら開発投資先行に移行する中で、営業黒字を維持することができました。今後も成長投資に努めていきます。

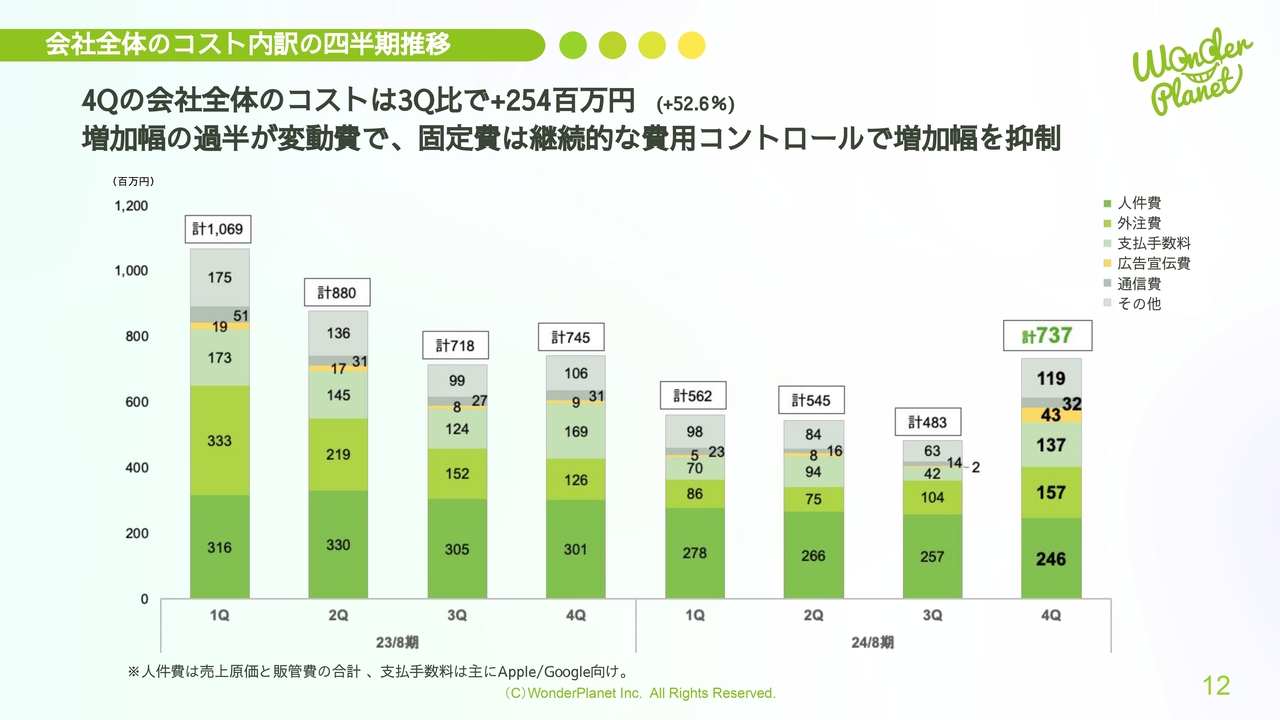

会社全体のコスト内訳の四半期推移

会社全体のコスト内訳の四半期推移です。第4四半期の会社全体のコストは第3四半期比で2億5,400万円増加しましたが、これは増加幅の過半が変動費で、固定費は継続的な費用コントロールで増加幅を抑制できています。

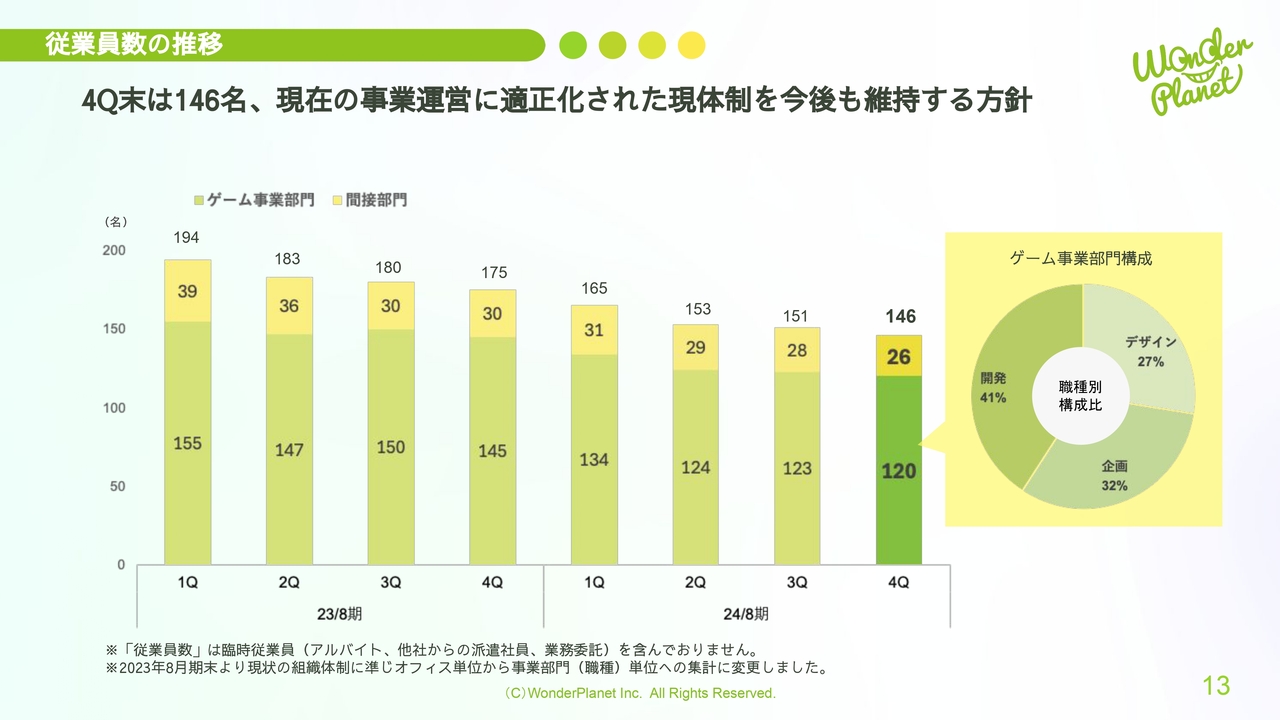

従業員数の推移

従業員数の推移です。第4四半期末の従業員数は146名となりました。現在の事業運営に適正化された現体制を、今後も維持する方針です。

第4四半期末の内訳はゲーム事業部門が120名で、そのうち職種別の構成比はデザインが27パーセント、企画が32パーセント、開発が41パーセントでした。また、間接部門は26名でした。

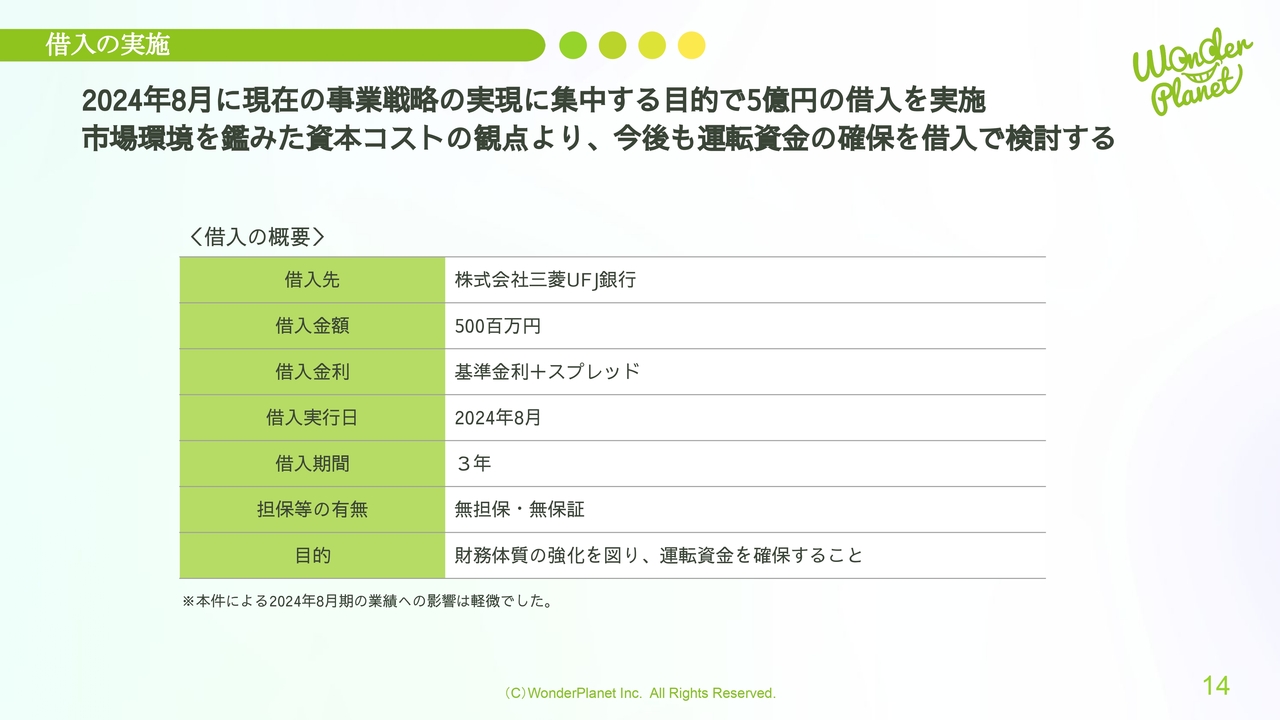

借入の実施

2024年8月に実施した借入の概要です。現在の事業戦略の実現に集中する目的で、5億円の借入を実施したもので、市場環境を鑑みた資本コストの観点より、今後も運転資金の確保を借入で検討していきます。

BS

BSの状況です。2024年8月実施の5億円の借入により、第4四半期末の現預金は13億3,000万円に大きく増加しました。また、純資産は、主に純利益の計上により7億3,600万円に増加しました。その他は、スライドをご確認ください。

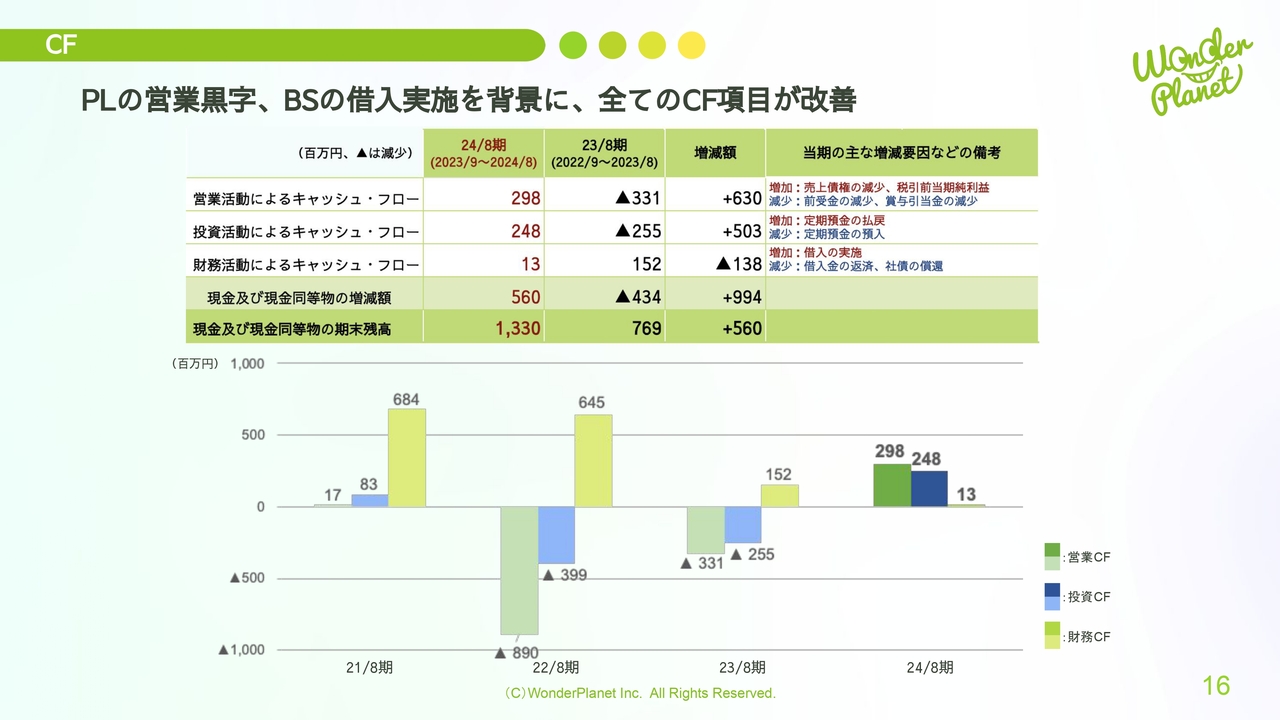

CF

キャッシュ・フローの状況です。通期で営業活動によるキャッシュ・フローが2億9,800万円、投資活動によるキャッシュ・フローが2億4,800万円、財務活動によるキャッシュ・フローが1,300万円と、営業黒字と借入の実施を背景に、すべてのキャッシュ・フロー項目がプラスとなり、期末残高は大きく増加しました。

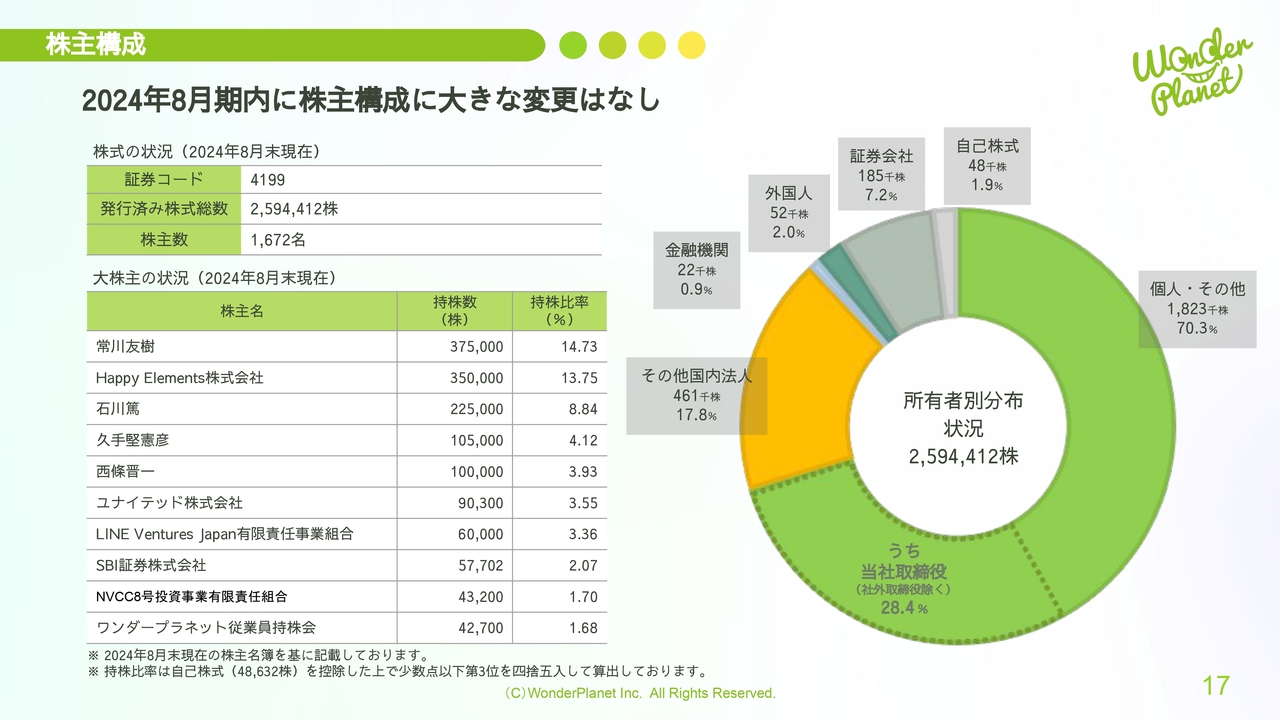

株主構成

2024年8月期末の株主構成です。株主の状況に大きな変更はありません。

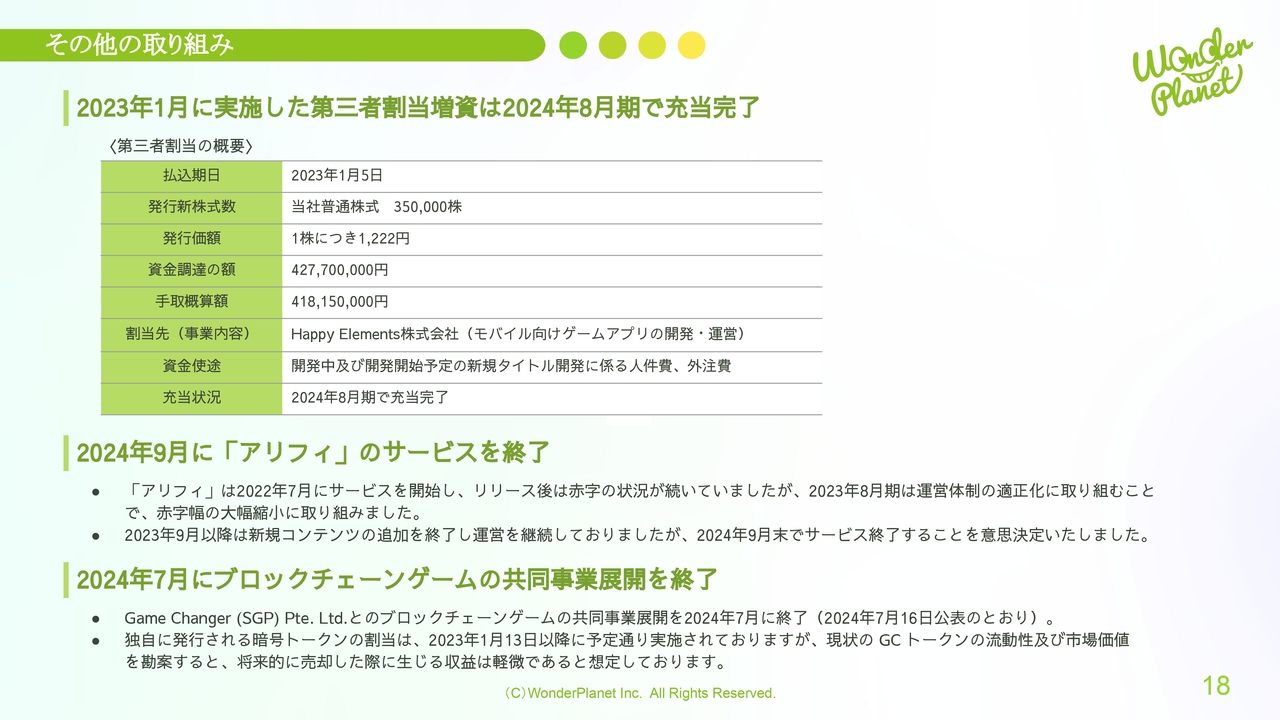

その他の取り組み

2024年8月期のその他の取り組みについてです。2023年1月に実施した第三者割当増資は、2024年8月期で充当が完了しています。

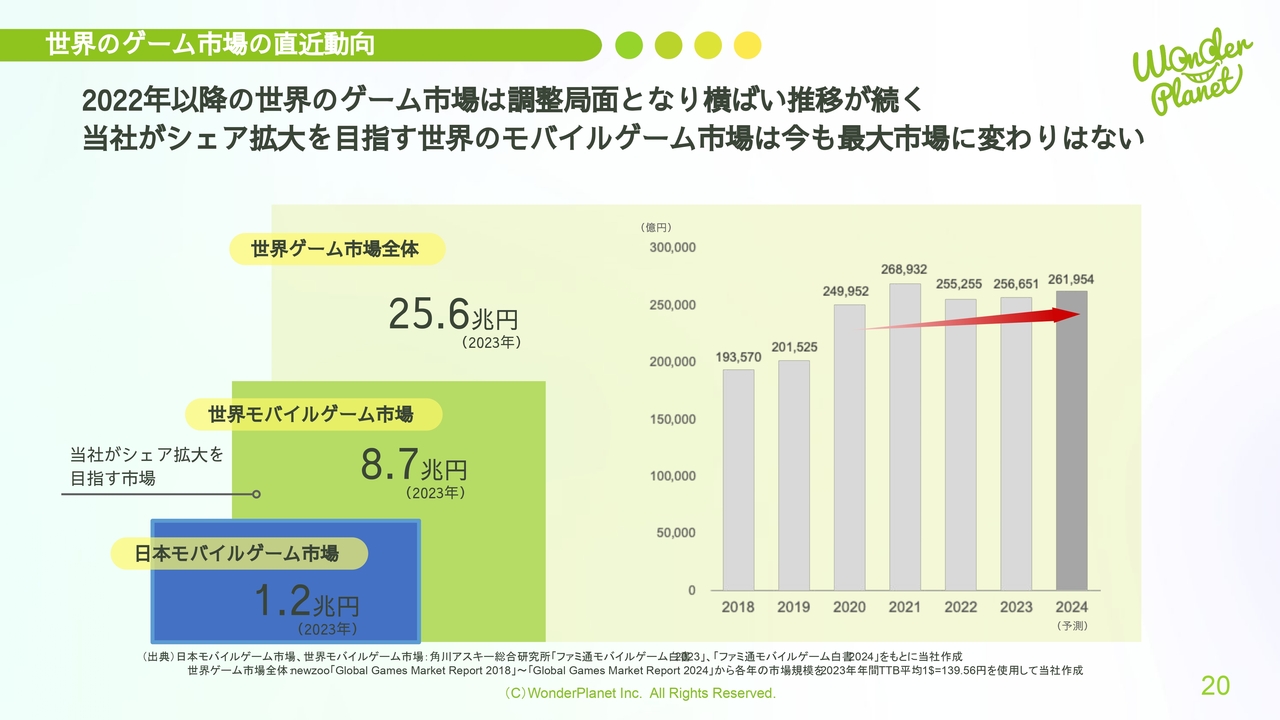

世界のゲーム市場の直近動向

常川:今後の事業の取り組みについてご説明します。

まず、世界のゲーム市場の直近動向です。2023年の市場規模は、日本モバイルゲーム市場が1兆2,000億円、当社がシェア拡大を目指す世界モバイルゲーム市場は8兆7,000億円、世界ゲーム市場全体は25兆6,000億円で、2022年以降の世界のゲーム市場は調整局面に入り横ばいの状況が続いています。しかし、当社がシェア拡大を目指す世界のモバイルゲーム市場は、現状でも最も大きな市場であることには変わりありません。

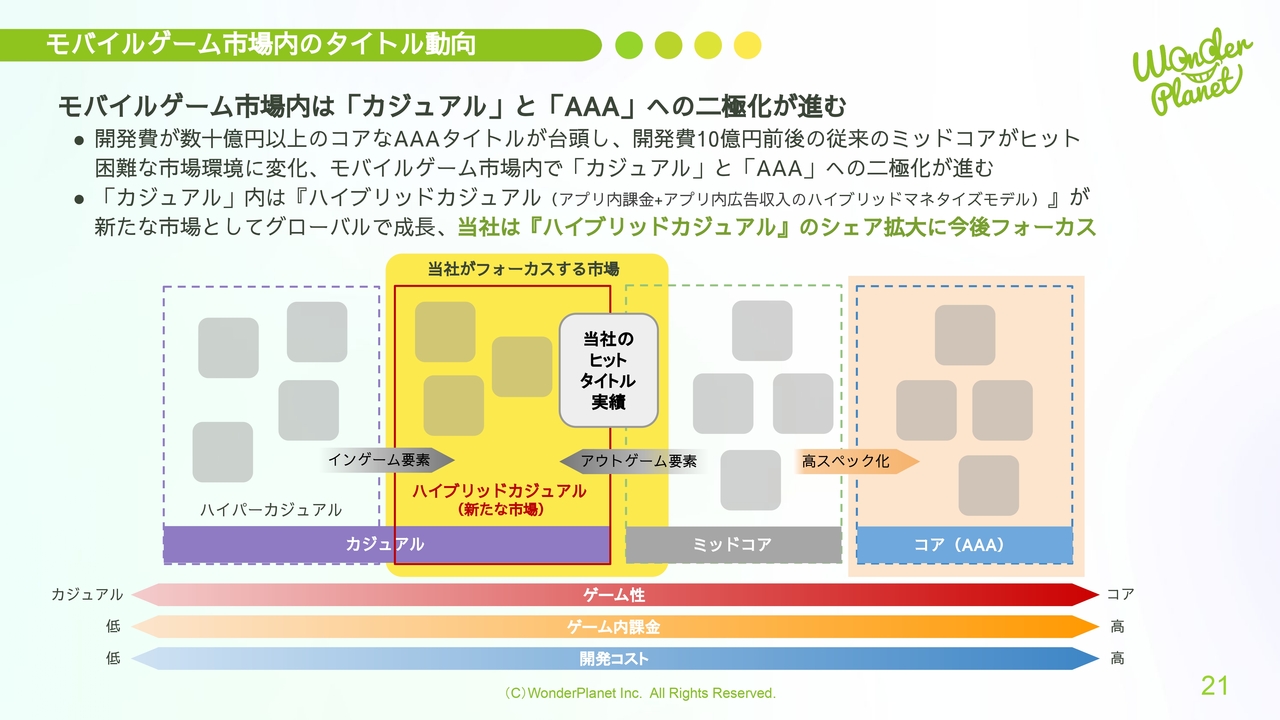

モバイルゲーム市場内のタイトル動向

このような市場背景の中での、モバイルゲーム市場内のタイトル動向です。

直近では、開発費が数十億円以上のコアな「AAA」タイトルの台頭により、開発費が10億円前後の従来のミッドコアがヒット困難な市場環境に変化しています。また、モバイルゲーム市場内で、広義な「カジュアル」と「AAA」の二極化が進んでいると考えています。

そのような状況の中、「ハイブリッドカジュアル(アプリ内課金とアプリ内広告収入のハイブリッドマネタイズモデル)」は、「カジュアル」内の新たな市場として、グローバルに成長しており、今後、当社はその領域でのシェア拡大にフォーカスする方針です。

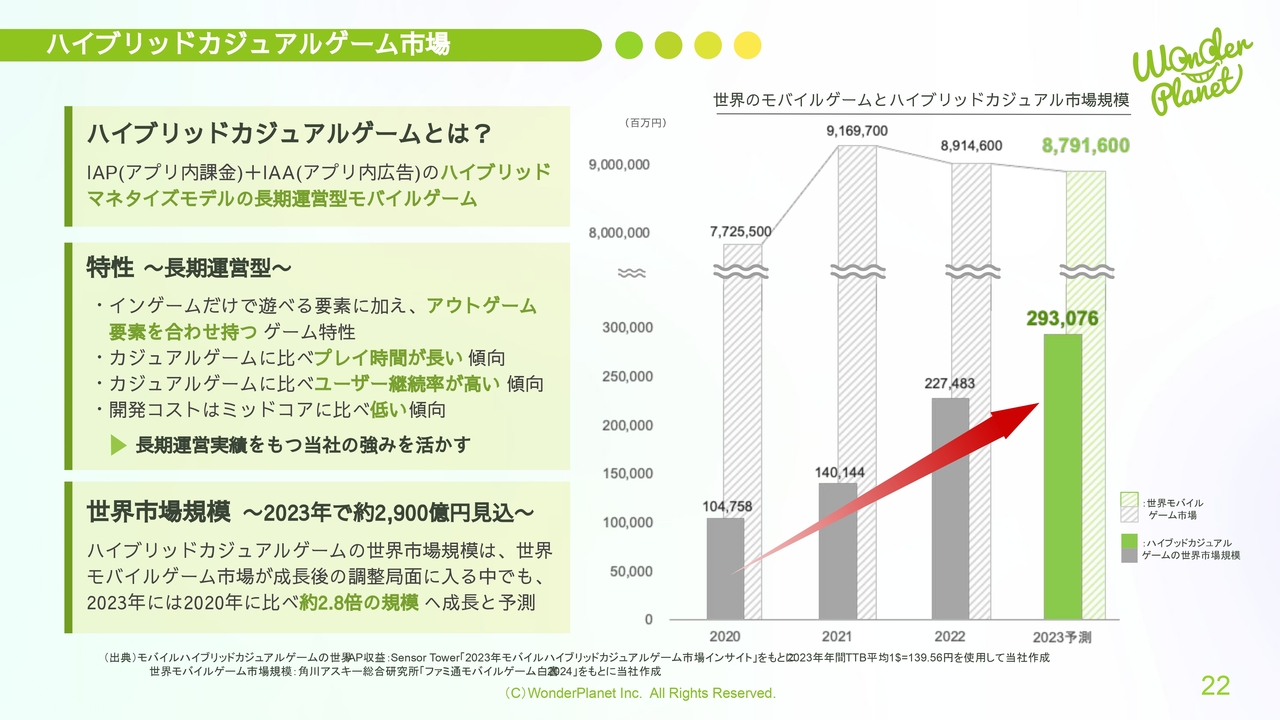

ハイブリッドカジュアルゲーム市場

ハイブリッドカジュアルゲーム市場についてご説明します。

ハイブリッドカジュアルとは、IAP(アプリ内課金)とIAA(アプリ内広告)のハイブリッドマネタイズモデルの長期運営型モバイルゲームのことです。

その特徴としては、まず長期運営型が前提であり、インゲームだけで遊べる要素に加えて、アウトゲーム要素を合わせ持ったゲーム特性があります。また、カジュアルゲームに比べてプレイ時間が長く、ユーザー継続率が高い傾向があり、開発コストはミッドコアに比べ低い傾向があります。

これらの特徴を備えたハイブリッドカジュアルにおいて、長期運営実績を持つ当社の強みを活かすことができると考えています。

2023年のハイブリッドカジュアルの市場規模は約2,900億円となる見込みで、世界のモバイルゲーム市場が調整局面に入っている中でも、2023年には2020年に対して約2.8倍の規模への成長を予測しています。

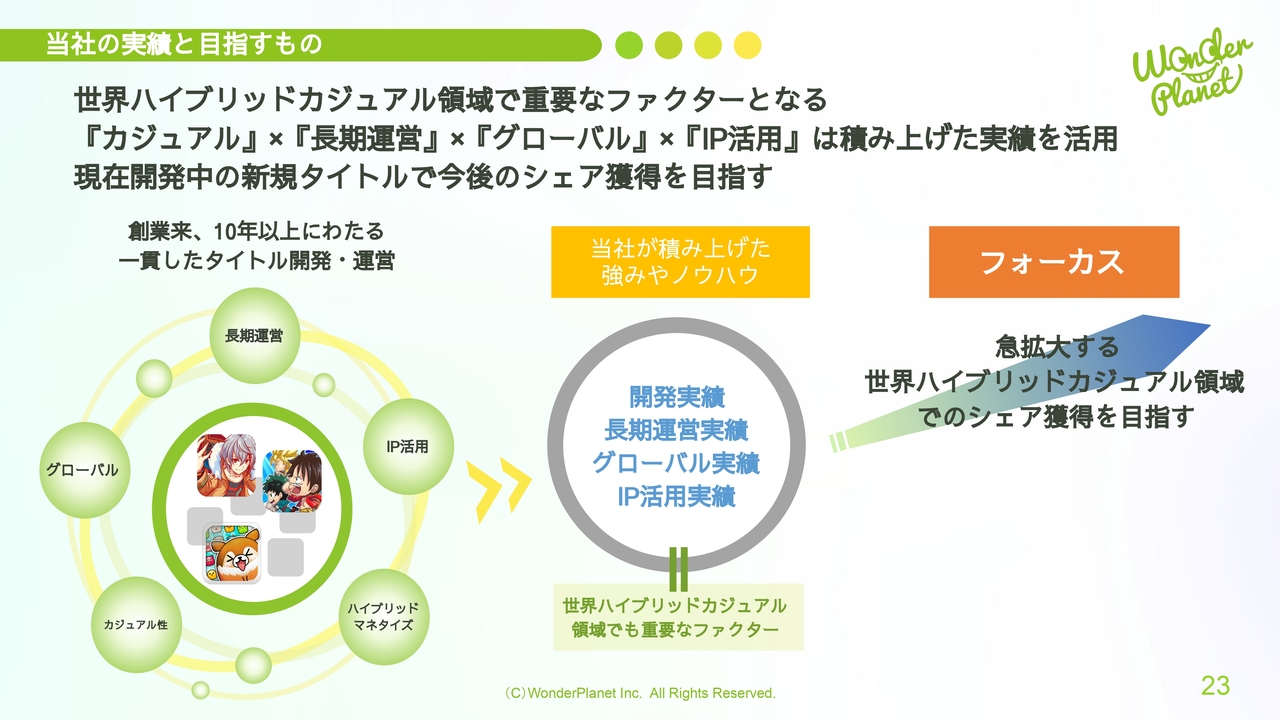

当社の実績と目指すもの

当社のこれまでの実績と今後目指すものについてご説明します。

当社は創業来、10年以上にわたってモバイルゲームで長期運営、IP活用、カジュアル性、グローバル、ハイブリッドマネタイズを特徴とする一貫したタイトル開発と運営を行ってきました。

世界ハイブリッドカジュアル領域で重要なファクターとなる、カジュアル、長期運営、グローバル、IP活用は、当社が今まで積み上げた実績を活用し、現在開発中の新規タイトルで急拡大する世界ハイブリッドカジュアル領域でのシェア獲得を目指します。

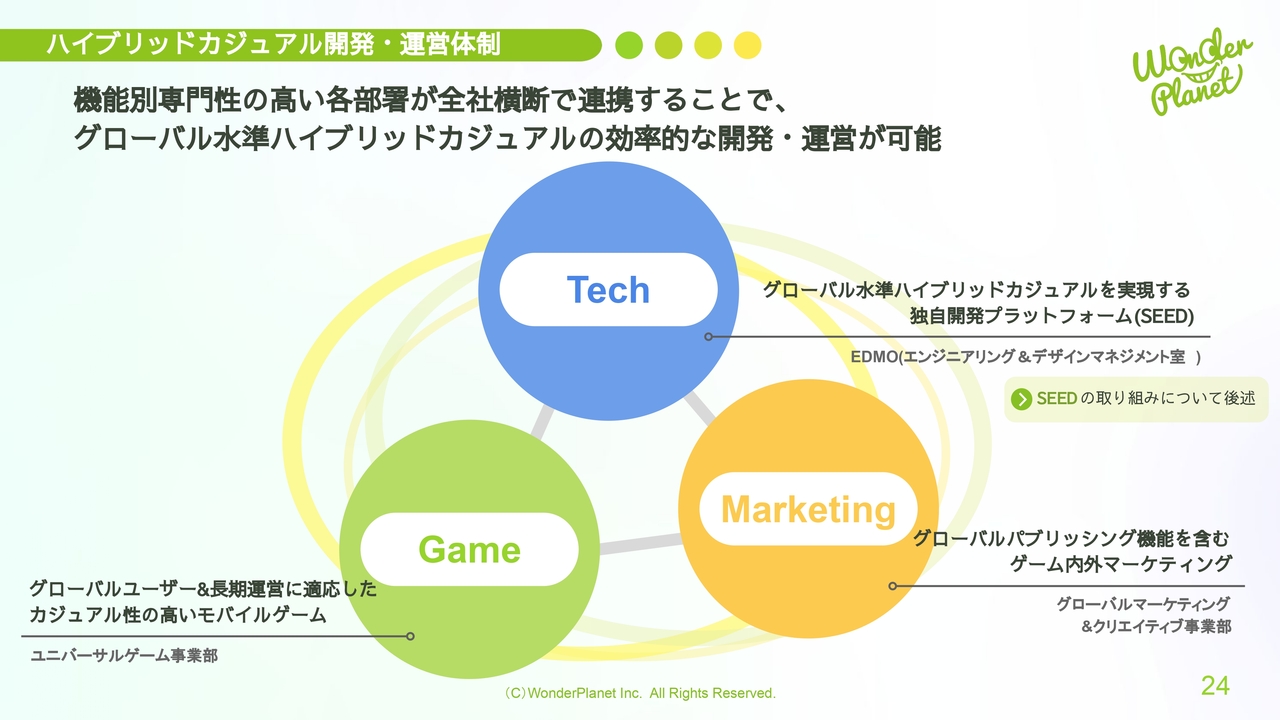

ハイブリッドカジュアル開発・運営体制

当社がシェア拡大を目指す、ハイブリッドカジュアルの開発・運営体制です。

グローバル水準のハイブリッドカジュアルを実現するための独自開発プラットフォーム、「SEED」を構築する「EDMO(エンジニアリング&デザインマネジメント室)」、グローバルパブリッシング機能を含むゲーム内外のマーケティングを担う「グローバルマーケティング&クリエイティブ事業部」、グローバルユーザーや長期運営に適応したカジュアル性の高いモバイルゲーム開発・運営を行う「ユニバーサルゲーム事業部」の3つがあります。

この機能別専門性の高い各部署が全社横断で連携することで、グローバル水準のハイブリッドカジュアルを効率的に開発・運営することが可能になると考えています。

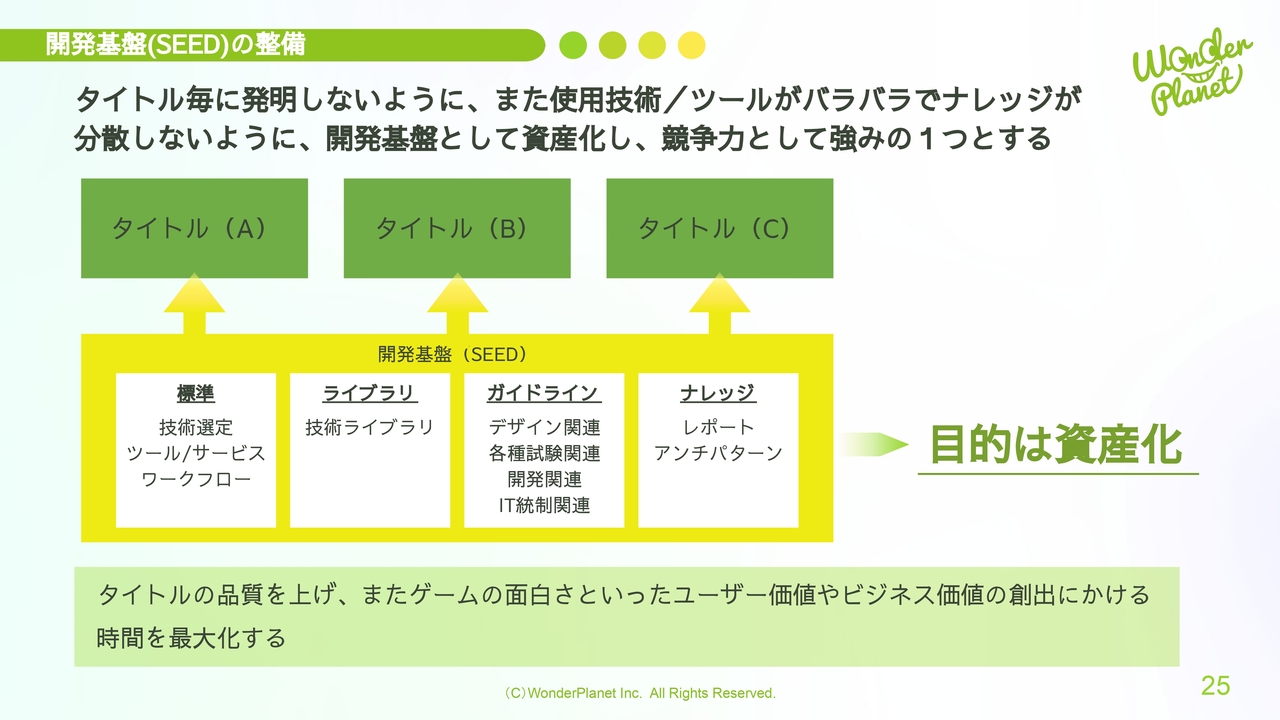

開発基盤(SEED)の整備

開発基盤「SEED」の取り組みについてご説明します。

「SEED」では、タイトルごとの開発や使用技術、ツールがバラバラでナレッジが分散することを防ぐため、共通の開発基盤として資産化し、これを当社の競争力の強みの1つとする取り組みを行っています。このような取り組みにより、各タイトルの品質を向上させ、またゲームのおもしろさといったユーザー価値やビジネス価値の創出にかける時間を最大化することが可能になると考えています。

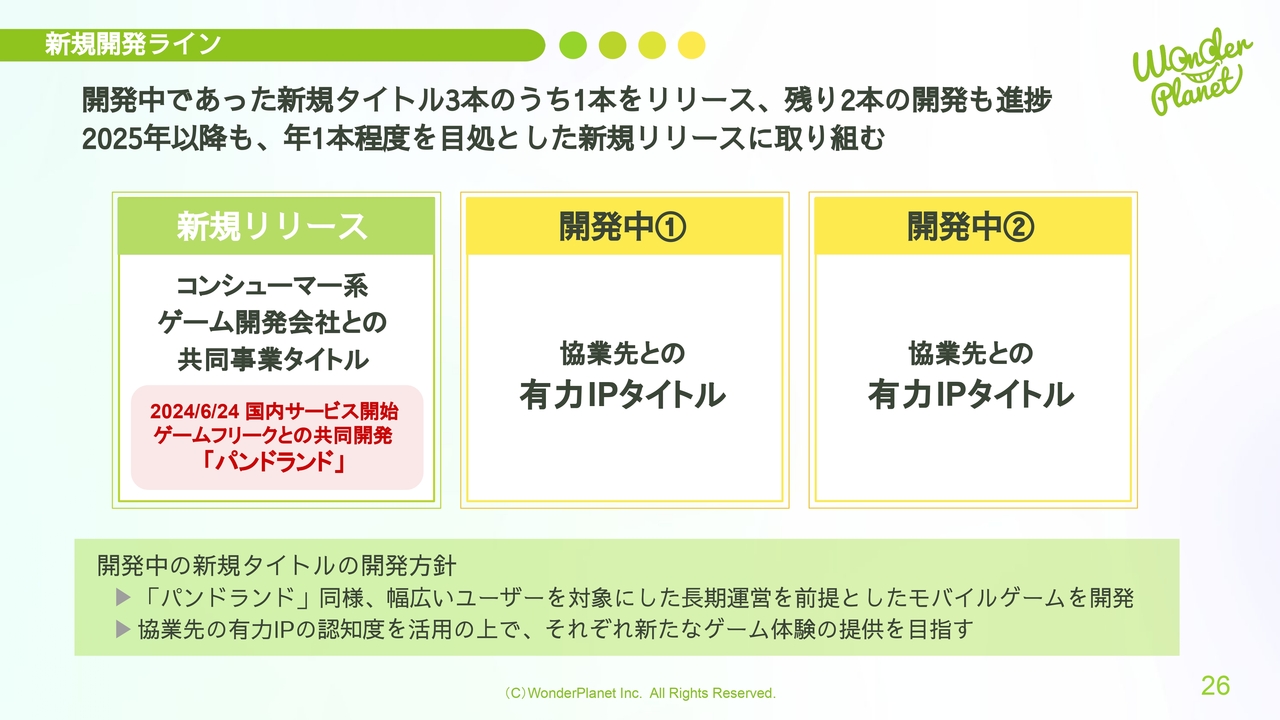

新規開発ライン

新規開発ラインについてです。

開発中であった新規タイトル3本のうち1本をリリースし、残り2本も協業先との有力IPタイトルの開発が進捗中です。2025年以降も年1本程度を目処とした新規リリースに取り組んでいきます。

現在開発中である2本の新規開発方針としては、1つ目に、「パンドランド」同様、幅広いユーザーを対象にした長期運営を前提としたモバイルゲームの開発を目指します。2つ目に、協業先との有力IPの認知度を活用の上で、それぞれ新たなゲーム体験の提供を目指します。

事業戦略方針 - 新規開発の座組 -

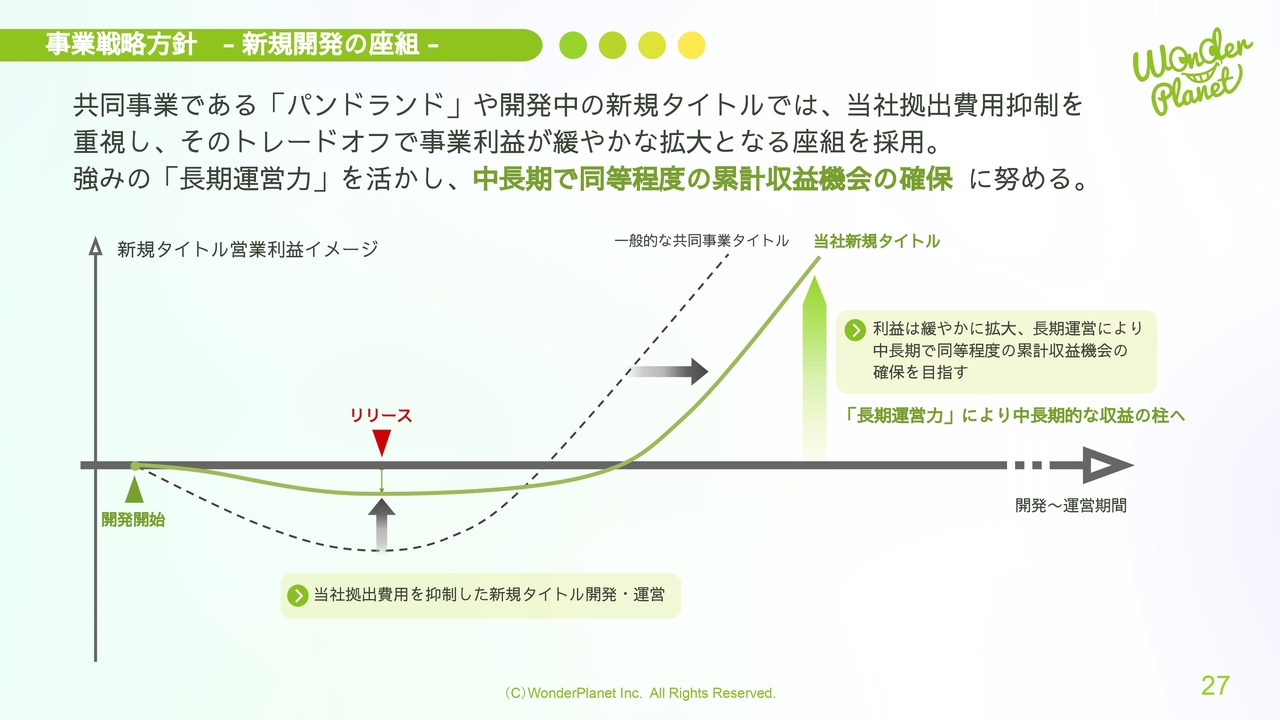

現在取り組んでいる新規開発における事業戦略方針についてご説明します。

共同事業である「パンドランド」や開発中の新規タイトルでは、開発費や運営費など、当社が拠出する費用の抑制を重視し、そのトレードオフで事業利益が緩やかな拡大となる座組を採用しています。

一般的な共同事業タイトルと比較するとリターンに時間はかかりますが、当社の強みである長期運営力を活かすことで、中長期では同等程度の累計収益機会を確保し、中長期的な収益の柱となるよう引き続き努めていきます。

2025年8月期 通期見通し

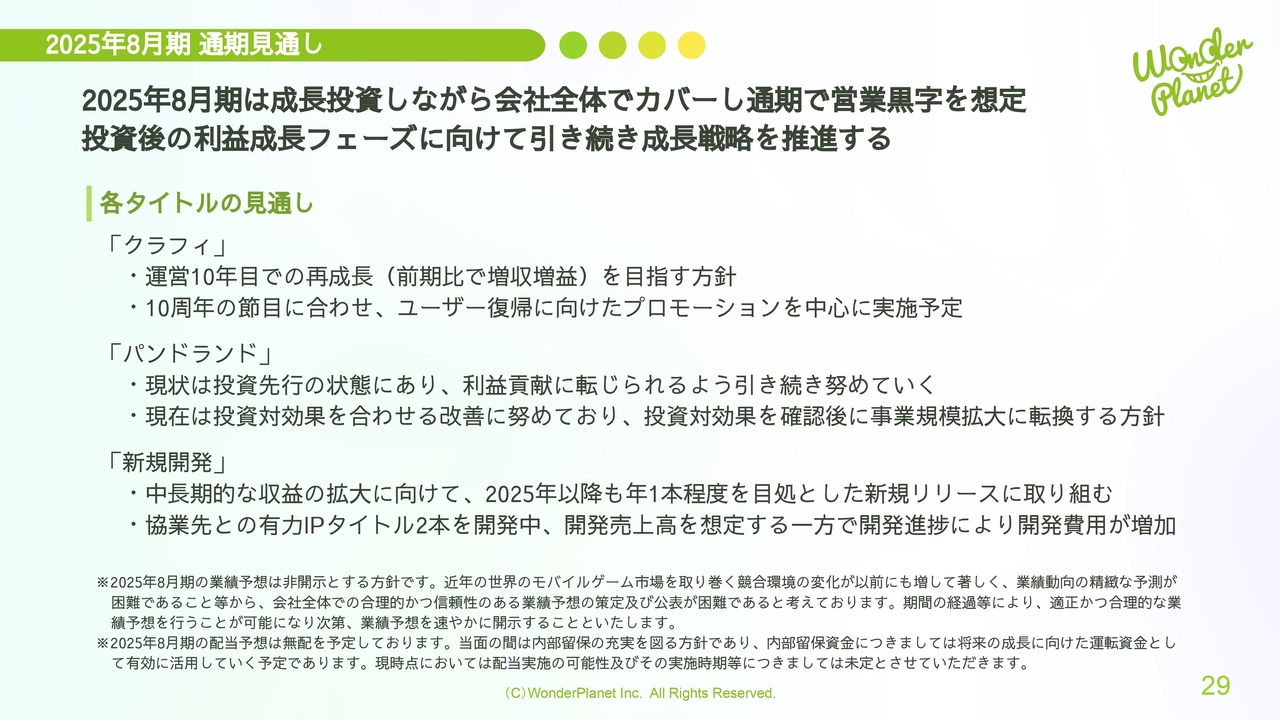

佐藤:2025年8月期通期見通しについてご説明します。

2025年8月期は成長投資を行いながら、会社全体でカバーし、通期での営業黒字を想定しています。投資後の利益成長フェーズに向けて引き続き成長戦略を推進していきます。

今期の各タイトルの見通しです。「クラフィ」では、運営10年目での再成長を目指す方針です。10周年の節目に合わせて、ユーザー復帰に向けたプロモーションを中心に実施する予定です。

「パンドランド」は、現状は投資先行の状態にあり、利益貢献に転じられるよう引き続き努めていきます。

現在は投資対効果を合わせる改善に努めており、投資対効果を確認後に事業規模拡大に転換する方針です。

「新規開発」は、中長期的な収益の拡大に向けて、2025年以降も年1本程度を目処とした新規リリースに取り組みます。協業先との有力IPタイトル2本を開発中で、開発売上高を想定する一方で、開発進捗により開発費用が増加する見込みです。

なお、2025年8月期の業績予想は非開示とする方針です。前期までと同様、会社全体での合理的かつ信頼性のある業績予想の策定および公表が困難であるとの考えからですが、期間の経過などにより業績予想を行うことが可能になり次第、業績予想を開示します。

また、2025年8月期の配当は予定していません。当面の間、将来の成長に向けた資金に活用していく予定です。

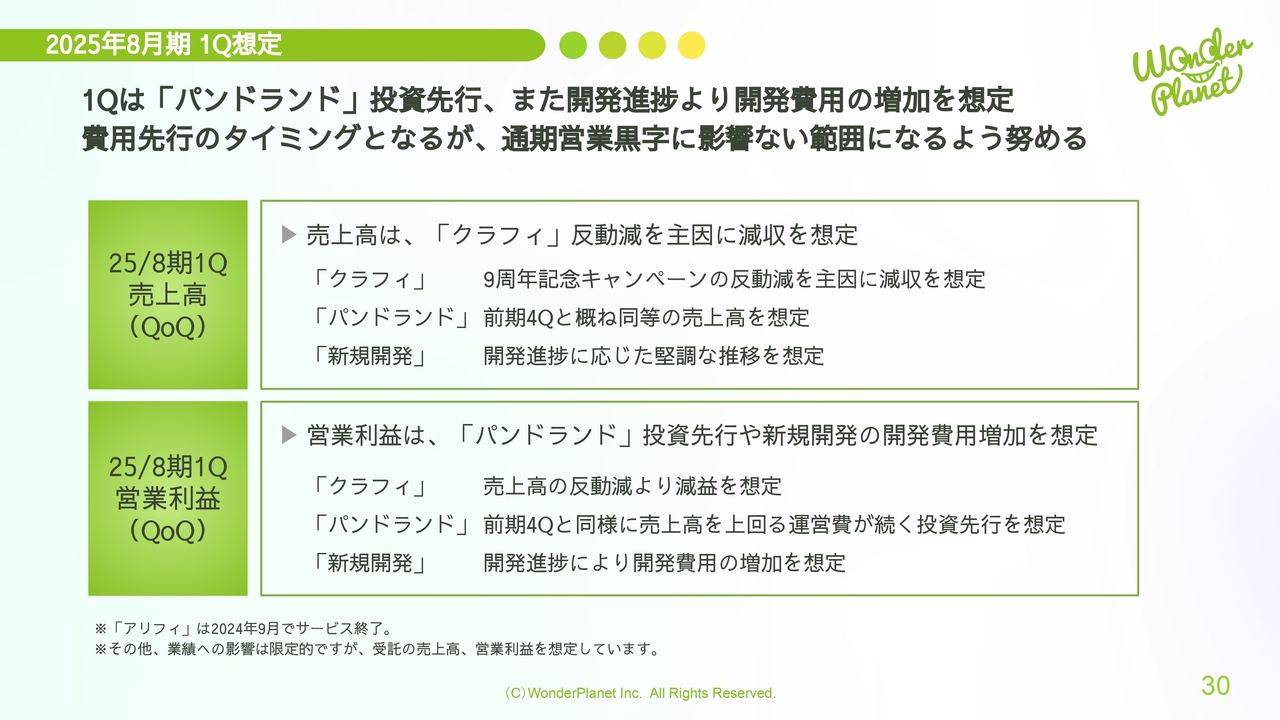

2025年8月期 1Q想定

第1四半期の進捗についてです。

「パンドランド」の投資先行、また開発進捗により開発費用の増加を想定しています。費用先行のタイミングとなりますが、通期営業黒字に影響ない範囲となるよう努めていきます。

第1四半期の売上高は、前期第4四半期比で減収を想定しています。「クラフィ」は9周年記念キャンペーンの反動減の影響を主因に減収を想定しています。「パンドランド」は前期第4四半期と概ね同等の売上高と見込んでいます。「新規開発」は開発進捗に応じた堅調な開発売上高になると考えています。

第1四半期の営業利益は、前期第4四半期比で開発費用増加を想定しています。「クラフィ」は売上高の反動減により減益を見込んでいます。「パンドランド」は前期第4四半期と同様に売上高を上回る運営費が続く投資先行を想定しており、「新規開発」は開発進捗により開発費の増加を見込んでいます。

ご説明は以上となります。引き続き、企業価値の向上に努めていきます。ご清聴ありがとうございました。

質疑応答:「パンドランド」の投資対効果について

「『パンドランド』の見通しについては、第1四半期も費用先行が続くとのことですが、投資対効果を合わせる改善はいつまで続くのでしょうか? その目処と、確認後の事業規模拡大は何を指しているのかを教えてください」というご質問です。

まず前提として「パンドランド」はカジュアルゲームであり、当社の過去のミッドコアタイトルとは事業戦略自体が異なっています。

リリース時に多額の広告投資やゲーム内課金が伴うといった、いわゆる垂直立ち上げを行いませんでした。カジュアルゲームとしてこれからのタイトルのため、長い目で見ていただきたいと思っています。

その上で、投資対効果を合わせる改善として、カジュアルゲームの事業戦略に合わせたアップデート対応が進捗しています。現在までにIAP(アプリ内課金)と、リリース後に導入したIAA(アプリ内広告)を合わせて、足元ですでにLTV(ユーザーあたり売上高)の改善が進んでおり、手応えを感じています。

しかしながら、今まで以上にLTVを向上できる余地があると我々は思っているため、引き続きアップデートに注力しています。

またLTVの改善が進捗したため、もう一方の広告流入のCPI(ユーザー獲得コスト)についても徐々にトライアルを始めていきます。

投資対効果を合わせることは、主にLTVがCPIを安定的に超える状態を実現することにあたります。その確認ができた上で積極的な広告投資に転じる方針であり、その際はカジュアルゲームに合わせた広告流入によるユーザー数拡大を軸に、「パンドランド」の事業規模拡大を推進していこうと考えています。

その転換タイミングは早いほうがよいと考え、鋭意動いていますが、第1四半期内ではLTVの改善はすでに進捗しながらも、CPIのトライアルはこれからになります。期中の早い段階で事業規模拡大に転換できるよう、引き続き努めていきます。

質疑応答:2025年8月期通期見通しについて

「2025年8月期通期業績の見通しについて教えてください。『パンドランド』は今期内の事業規模拡大への転換に努めているとのことでした。さらに2025年以降に年1本程度を目処とした新規リリースに取り組む協業先との有力IPタイトル2本も開発中とのことで、2025年8月期は期を通してこれらの投資がかさむのではないかと思っています。来期2026年8月期には、その分の利益成長が始まるイメージでしょうか? そのあたりの見通しについて教えてください」というご質問です。

まず2025年8月期の業績面については、前期以上の成長投資を行う予定ですが、その中でも通期で営業黒字の維持に努める方針で考えています。

一方で新規開発などを含めて、期中に適宜ニュースフローをお届けしていきたいと考えています。通期で見ると業績は過渡期になるかと思いますが、期中に事業進捗がわかる情報も出てくる可能性もあるとお考えいただければと思います。

まず業績から順にご説明します。2025年8月期は、現状投資先行となっている「パンドランド」と、開発が進む協業先との有力IPタイトル2本への成長投資が重なっています。

しかしこれら3本の開発は、当社の拠出費用抑制を重視した座組を採用しています。さらには、ベースとして前々期を中心に実施した費用削減により、現在は投資余力を持てる状態にあります。

その上で10周年の節目を迎える「クラフィ」の底堅い利益貢献などにより、前期以上の成長投資を会社全体でカバーすることができると考えており、通期での営業黒字を想定しています。

なお補足として、これら3本はそのトレードオフにより事業利益が緩やかな拡大となる座組を採用しています。そのため前期同様にアプリ内課金などによる業績に与える影響は限定的になると見込んでいます。

そのため2025年8月期においては、前期から大きく利益成長するフェーズは道半ばになると考えており、通期として転換することは想定していません。

しかしながら、期中にはできるものから適宜ニュースフローをお届けしていきます。引き続き、当社の今後の事業進捗にご注目いただけると幸いです。

また現在までの事業進捗を踏まえて、来期2026年8月期以降の業績見通しについてもすでに手応えを感じています。

成長投資後の利益成長フェーズの実現に向けて、順調に事業進捗させています。引き続き我々の成長戦略の推進を見守っていただけると幸いです。

この銘柄の最新ニュース

ワンプラのニュース一覧- 出来高変化率ランキング(14時台)~ブライトパス、ミツバなどがランクイン 今日 14:55

- 出来高変化率ランキング(13時台)~日本アクア、ワンプラなどがランクイン 今日 14:24

- 東証グロース(前引け)=値上がり優勢、ポスプラ、アーキテクツがS高 今日 11:33

- 出来高変化率ランキング(10時台)~マネックスG、ブライトパスなどがランクイン 今日 10:36

- 出来高変化率ランキング(9時台)~協和コンサル、ワンプラなどがランクイン 今日 09:55

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ワンダープラネットの取引履歴を振り返りませんか?

ワンダープラネットの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。