ギガプライズのニュース

【QAリンクあり】ギガプライズ、集合住宅向けISPサービスの累計提供戸数の拡大や不動産事業の成長により前年比2桁増収・増益を達成

2024年4月期決算説明

佐藤寿洋氏(以下、佐藤):代表取締役社長の佐藤です。本日はお忙しい中、当社決算説明会にご参加いただき、誠にありがとうございます。また、日頃よりご支援・ご協力いただき、重ねて御礼申し上げます。

それでは、本日の流れについてご説明します。まず、2024年6月14日に行った通期決算発表の内容と連結業績予想について、取締役の植田よりご説明します。その後、私から前期の取り組みと今期の取り組みについてお話しします。

植田健吾氏(以下、植田):取締役の植田です。決算資料に基づき、2024年4月期通期決算についてご説明します。なお、当社は決算期を3月から4月へ変更しており、2023年4月1日から2024年4月30日までの13ヶ月の変則決算となります。

そのため会計数値の増減率について、決算短信はバー表記としていますが、本資料の中では決算期変更の影響を除外した値も参考のために併記しています。

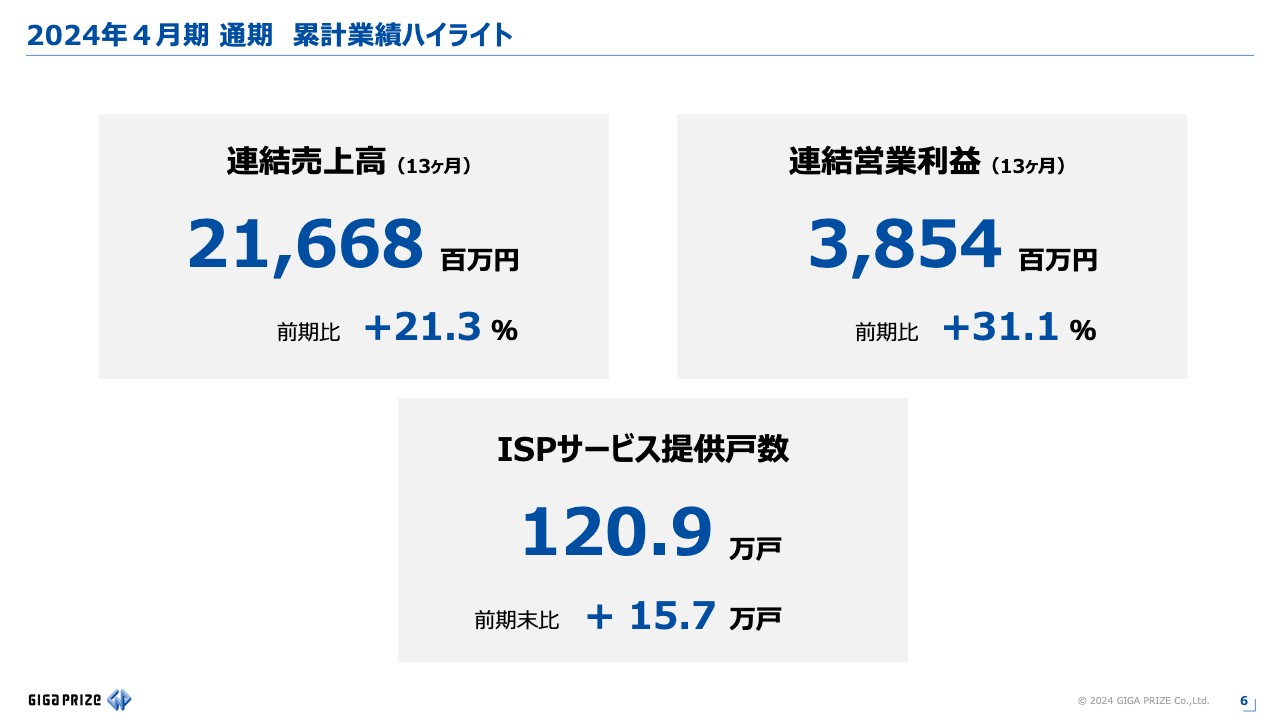

2024年4月期通期累計業績ハイライト

累計業績のハイライトです。連結売上高は、前期比プラス21.3パーセントの216億6,800万円、連結営業利益は前期比プラス31.1パーセントの38億5,400万円となりました。当社の重要指標である集合住宅向けISPサービスの提供戸数は、前期末から15万7,000戸増加の120万9,000戸で着地しました。

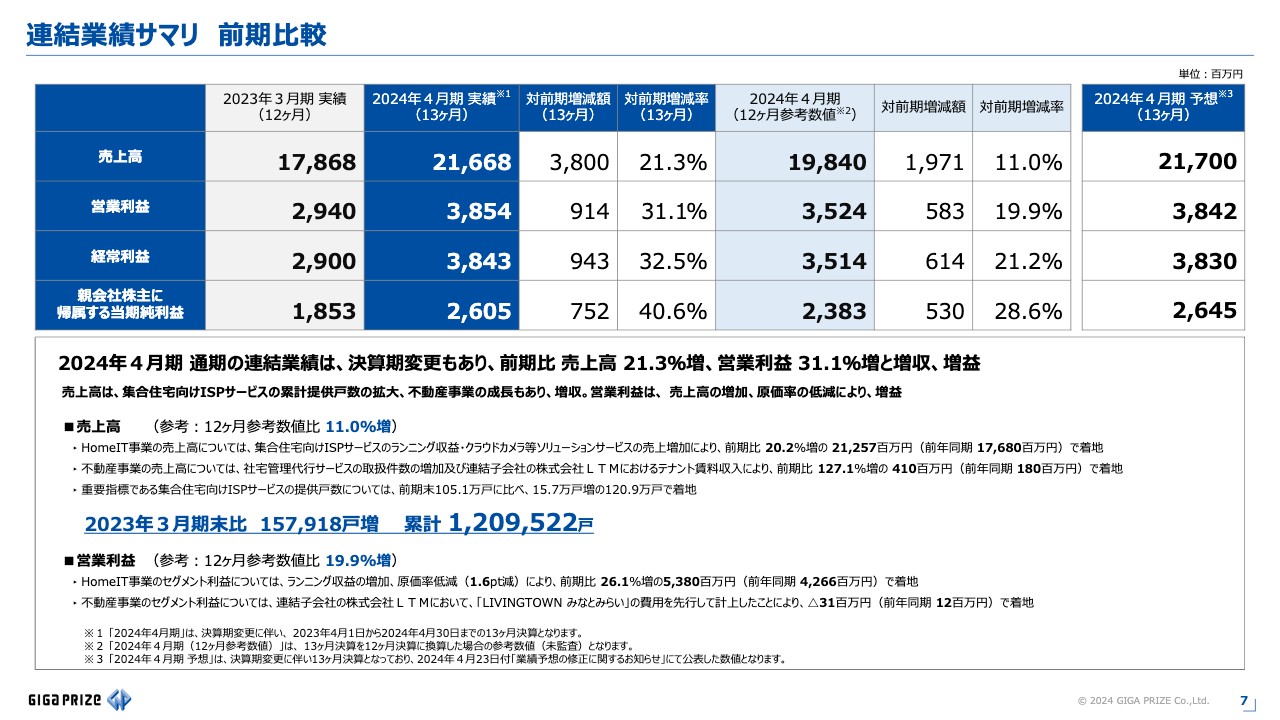

連結業績サマリ 前期比較

連結業績についてご説明します。なお、2024年4月期12ヶ月の参考数値は次のスライドでご説明します。

連結売上高は、集合住宅向けISPサービスの累計提供戸数の拡大、不動産事業の成長もあり、前期比38億円増の216億6,800万円で着地しました。連結営業利益は、ランニング収益の積み上げや原価率の低減により、前期比9億1,400万円増の38億5,400万円で着地しました。

連結経常利益は前期比9億4,300万円増の38億4,300万円、親会社株主に帰属する当期純利益は前期比7億5,200万円増の26億500万円で着地しています。

業績予想に対する進捗率は、すべてにおいておおむね達成しています。当社の重要指標である集合住宅向けISPサービスの提供戸数についても、前期末の105万1,604戸と比べて15万7,918戸増加し、累計120万9,522戸で着地しました。

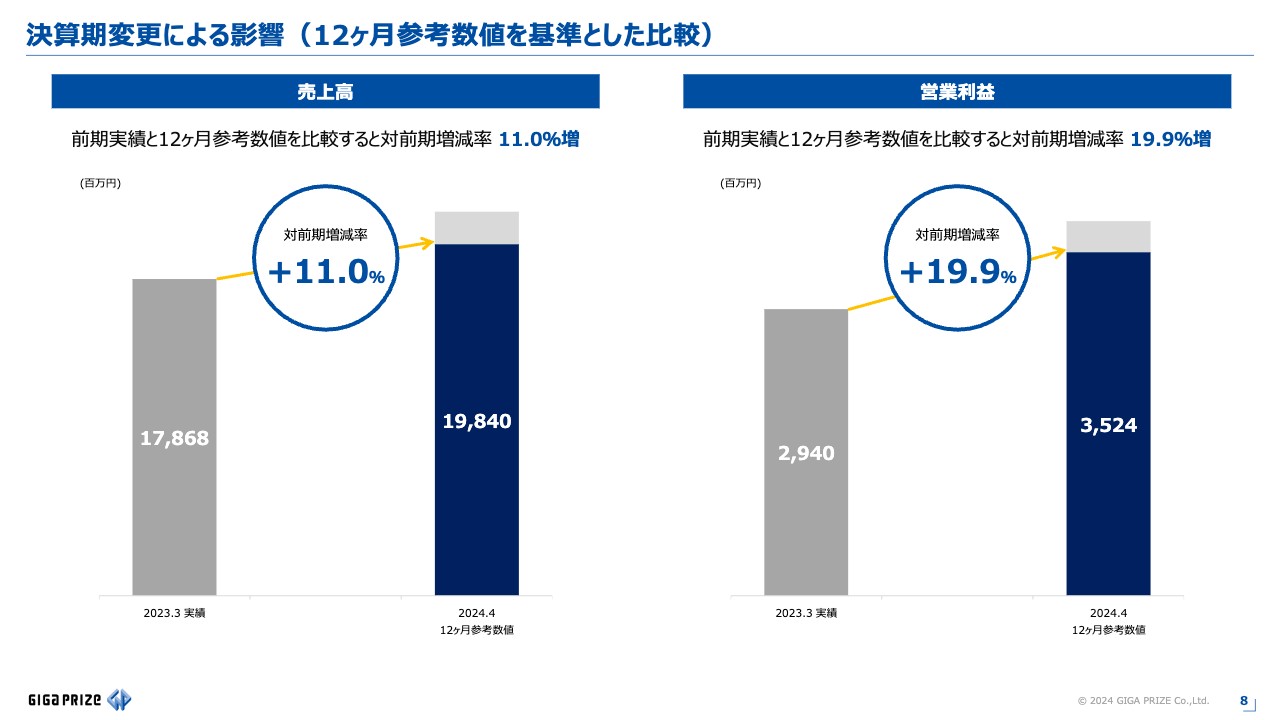

決算期変更による影響(12ヶ月参考数値を基準とした比較)

連結会計年度の決算期変更による影響についてご説明します。2024年4月期12ヶ月参考数値は、13ヶ月決算を12ヶ月決算に換算した場合の参考数値となり、未監査の数値となりますのでご了承ください。

まず、売上高の比較です。前期末178億6,800万円から19億7,100万円増加し、198億4,000万円となりました。対前期増減率は11.0パーセントの2桁成長を続けています。

営業利益の比較は、前期末29億4,000万円から5億8,300万円増加し、35億2,400万円となりました。対前期増減率は19.9パーセントで、こちらも2桁成長を続けています。

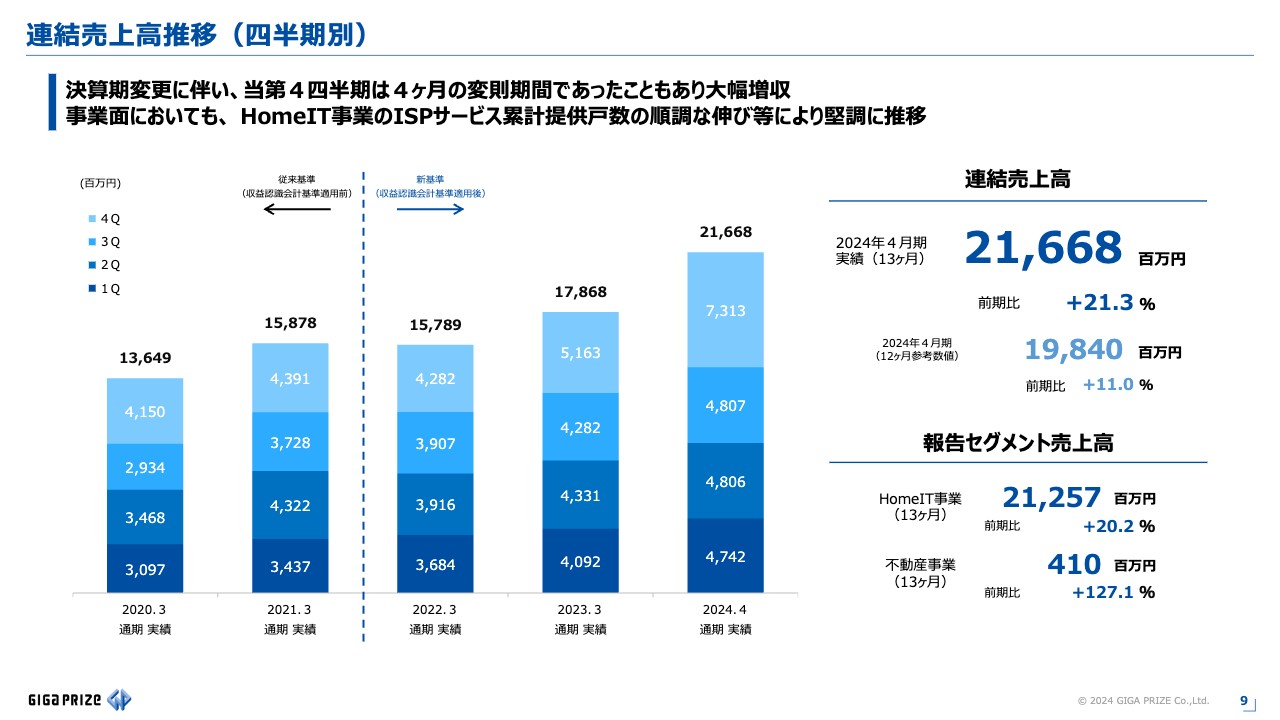

連結売上高推移(四半期別)

四半期別の連結売上高推移についてご説明します。2020年3月期から当期末までの実績比較になります。

当第4四半期については、HomeIT事業において、集合住宅向けISPサービスのランニング収益、クラウドカメラ等のソリューションサービスの売上増加により増収となりました。不動産事業についても、社宅管理代行サービスの取扱件数の増加、および「LIVINGTOWN みなとみらい」のテナント賃料収入により増収となりました。

その結果、前期の51億6,300万円から21億5,000万円増加し、73億1,300万円で着地しています。HomeIT事業、不動産事業で大幅増収となり、連結売上高、四半期売上高ともに過去最高売上を更新しました。

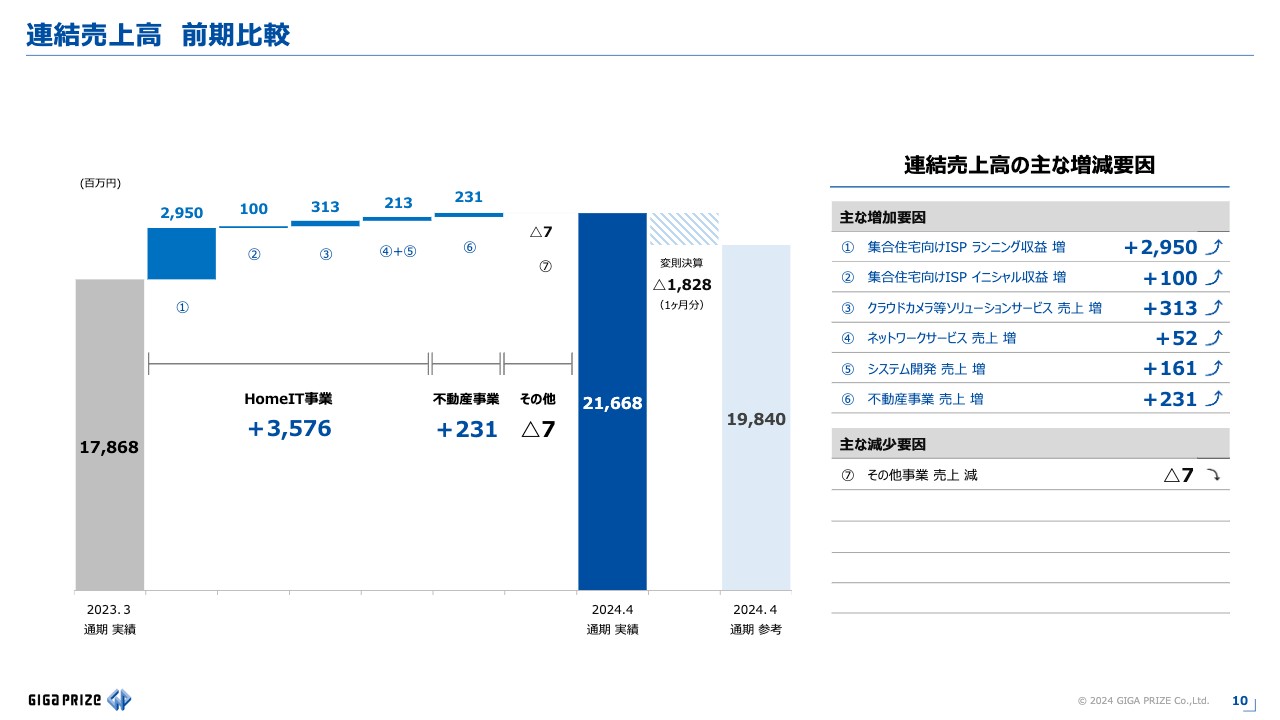

連結売上高 前期比較

売上高の前期との差異は、スライドのグラフのとおりです。報告セグメント別では、HomeIT事業がプラス35億7,600万円、不動産事業がプラス2億3,100万円となりました。

HomeIT事業の主な増加要因は、集合住宅向けISPサービスのランニング収益でプラス29億5,000万円、次にクラウドカメラ等ソリューションサービスの売上でプラス3億1,300万円となりました。

不動産事業については、社宅管理代行サービスの増収と「LIVINGTOWN みなとみらい」の賃料収入によるものです。

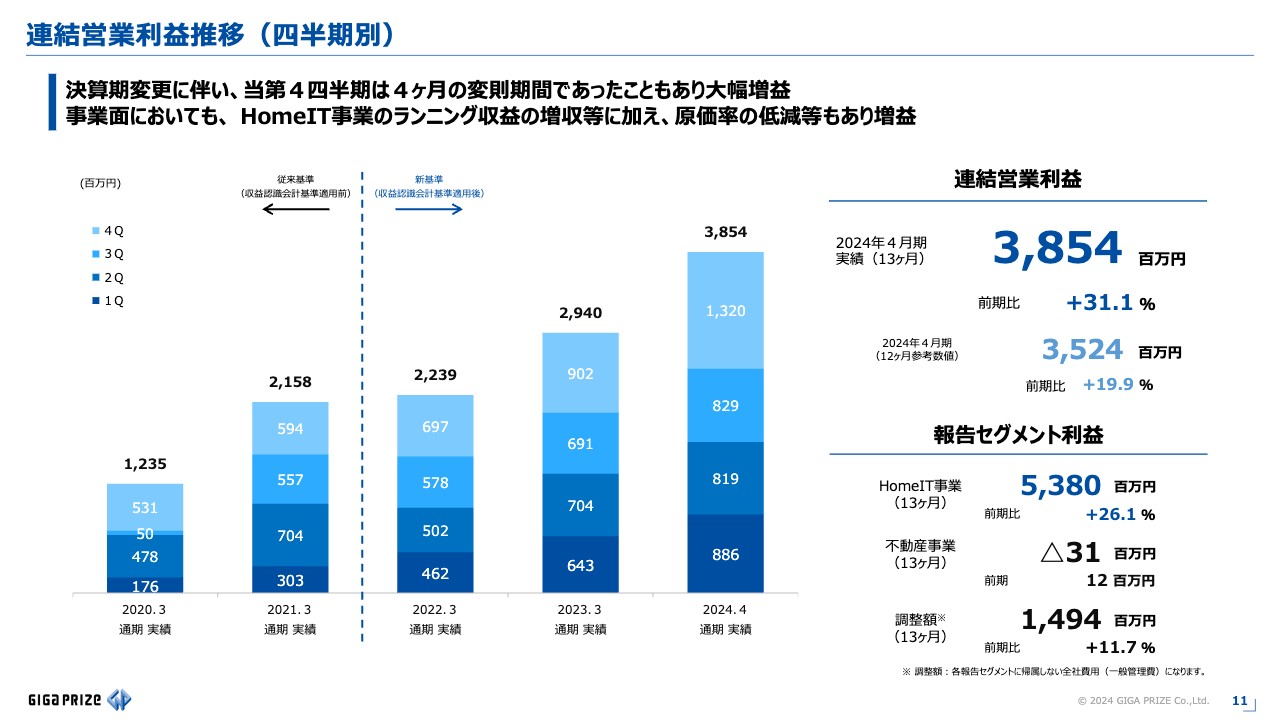

連結営業利益推移(四半期別)

四半期別の連結営業利益推移についてご説明します。こちらも売上高と同様、2020年3月期から当期末までの実績比較になります。当第4四半期については、前期の9億200万円から4億1,800万円増加し、13億2,000万円の大幅増加となりました。

HomeIT事業は、集合住宅向けISPサービスのランニング収益、クラウドカメラ等ソリューションサービスの売上増加に加え、原価率の低減により増益となりましたが、不動産事業は「LIVINGTOWN みなとみらい」の費用を先行して計上したことにより、減益となりました。売上高同様、連結営業利益、四半期営業利益ともに過去最高利益を更新しています。

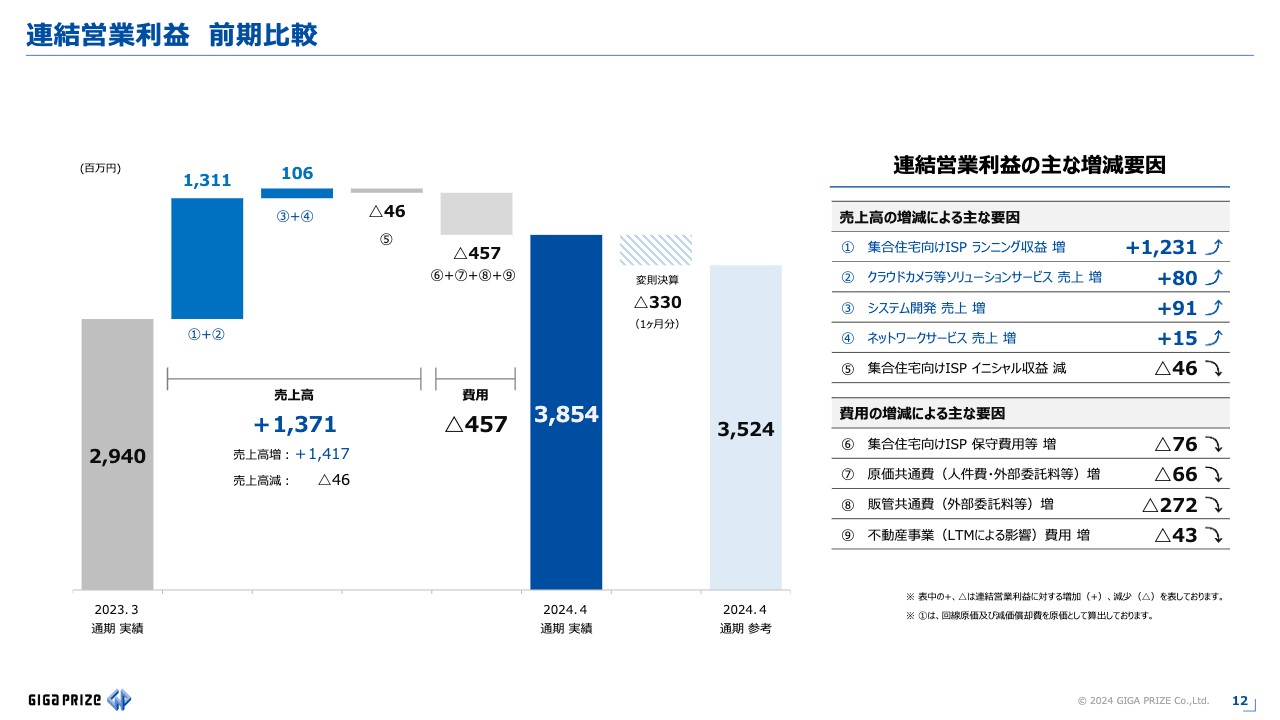

連結営業利益 前期比較

営業利益の前期との差異は、スライドのグラフのとおりです。売上高による主なプラス要因は、集合住宅向けISPサービスのランニング収益増加によりプラス12億3,100万円、クラウドカメラ等ソリューションサービスの売上増加によりプラス8,000万円、システム開発の売上増加によりプラス9,100万円となりました。

売上高による主なマイナス要因は、集合住宅向けISPサービスのイニシャル収益でマイナス4,600万円となりました。売上高の増減による影響額をまとめると、プラス13億7,100万円となっています。

費用の増減による主なマイナス要因は、集合住宅向けISPサービスの保守費用の増加によりマイナス7,600万円、集合住宅向けISPサービスの運用に関わる労務費および外部委託料等の増加によりマイナス6,600万円、一般管理費等の販管共通費の増加によりマイナス2億7,200万円、「LIVINGTOWN みなとみらい」の費用を先行して計上したことによりマイナス4,300万円となりました。

費用の増減による影響額をまとめると、マイナス4億5,700万円となっています。

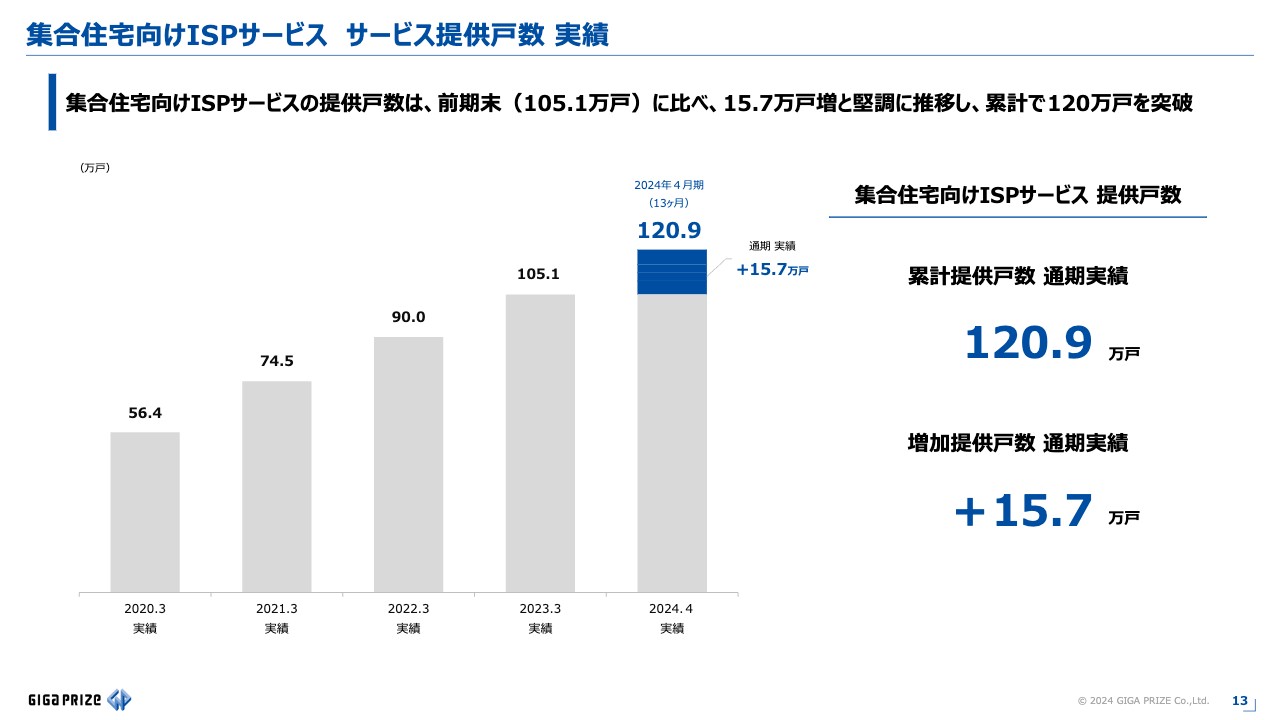

集合住宅向けISPサービス サービス提供戸数実績

集合住宅向けISPサービスの提供戸数実績についてご説明します。2020年3月期から当期末までの実績を比較しています。スライドのとおりサービス導入戸数は拡大しており、前期末の105万1,000戸に比べ15万7,000戸増加し、累計で120万9,000戸で着地しました。さらなるシェア拡大に向けて、より一層注力していきます。

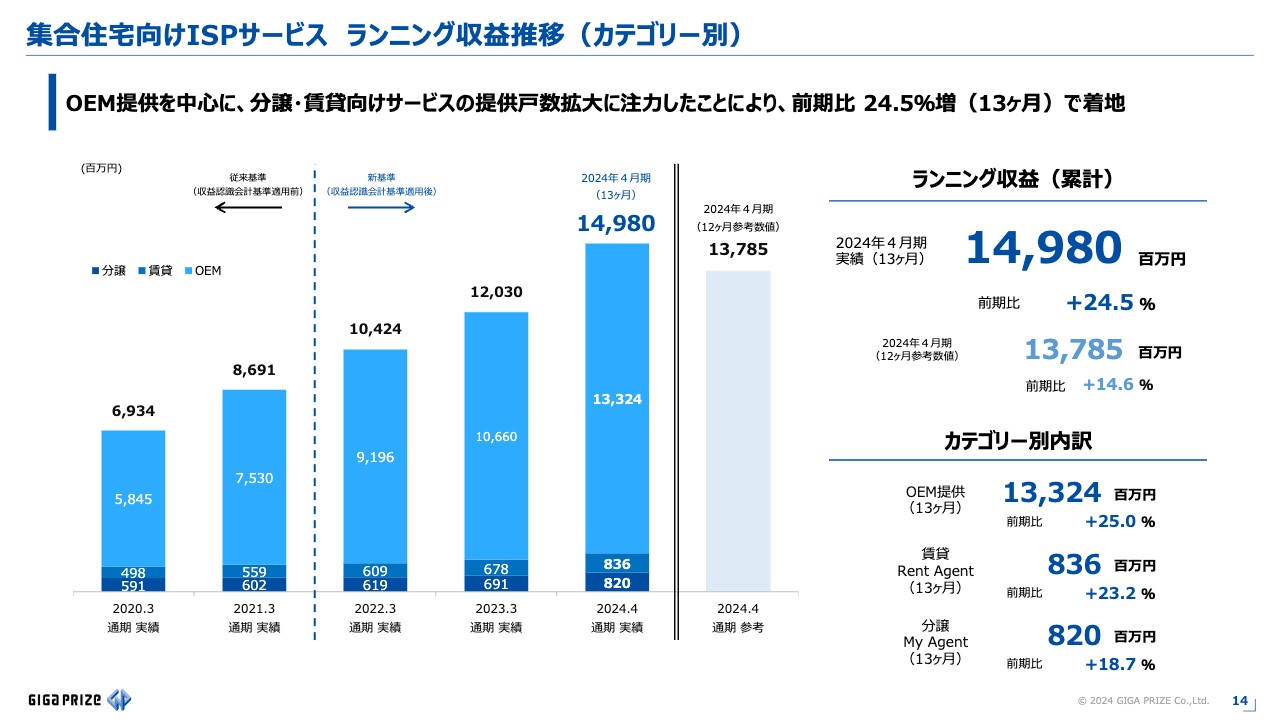

集合住宅向けISPサービス ランニング収益推移(カテゴリー別)

集合住宅向けISPサービスのカテゴリ別ランニング収益推移です。スライドのグラフは、当社のランニング収益を分譲・賃貸・OEMに分けて示しています。当第4四半期のランニング収益は、149億8,000万円となりました。その内訳は、OEMが133億2,400万円、賃貸が8億3,600万円、分譲が8億2,000万円となっています。

ランニング収益はOEM提供を中心に順調に積み上げており、引き続きOEM提供先との関係強化や自社サービスの新規顧客獲得に加え、不動産事業における提携不動産会社との連携を強化し、提供戸数拡大に注力していきます。

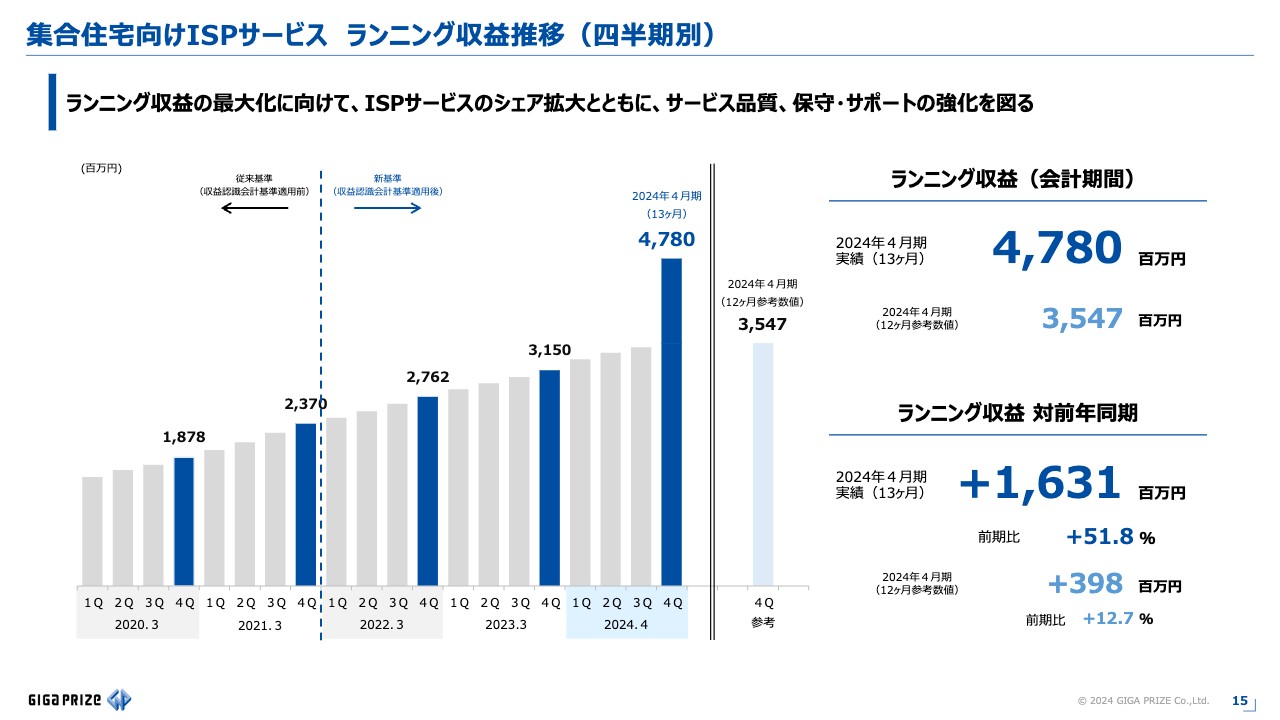

集合住宅向けISPサービス ランニング収益推移(四半期別)

集合住宅向けISPサービスの四半期別ランニング収益推移についてご説明します。当社の収益基盤であるランニング収益は順調に推移しており、安定した収益となっています。当第4四半期は、前期比プラス51.8パーセントの47億8,000万円となりました。

引き続き収益基盤であるランニング収益の最大化に向けて、提供戸数の増加に注力するとともに、サービス品質、保守サポート体制の強化を図り、ISP業界におけるシェア拡大に努めていきます。

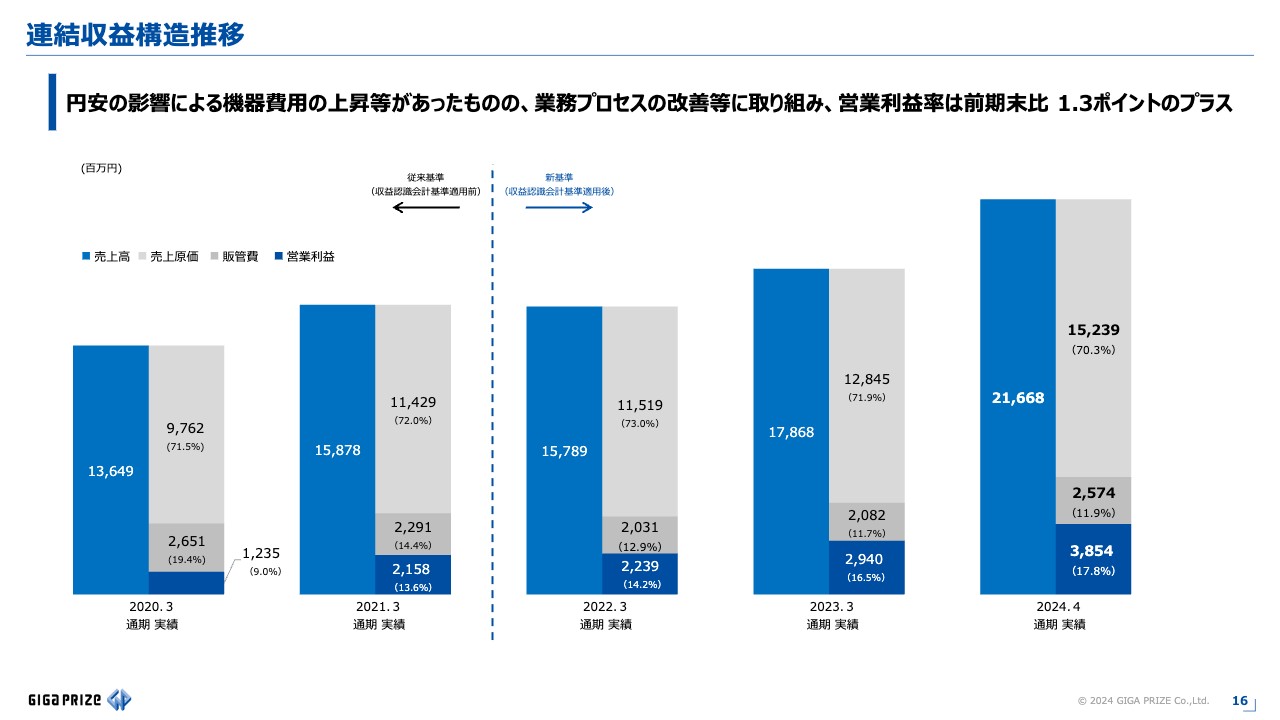

連結収益構造推移

連結収益構造の推移についてです。連結売上高216億6,800万円に対し、売上原価は152億3,900万円、原価率は前期比マイナス1.6ポイントの70.3パーセント、販管費は25億7,400万円、売上高販管費比率は前期比プラス0.2ポイントの11.9パーセントとなりました。

その結果、営業利益は38億5,400万円、営業利益率は前期比プラス1.3ポイントの17.8パーセントとなりました。引き続き、売上高の成長と業務プロセスの改善などに取り組み、さらなる収益力の向上に取り組んでいきます。

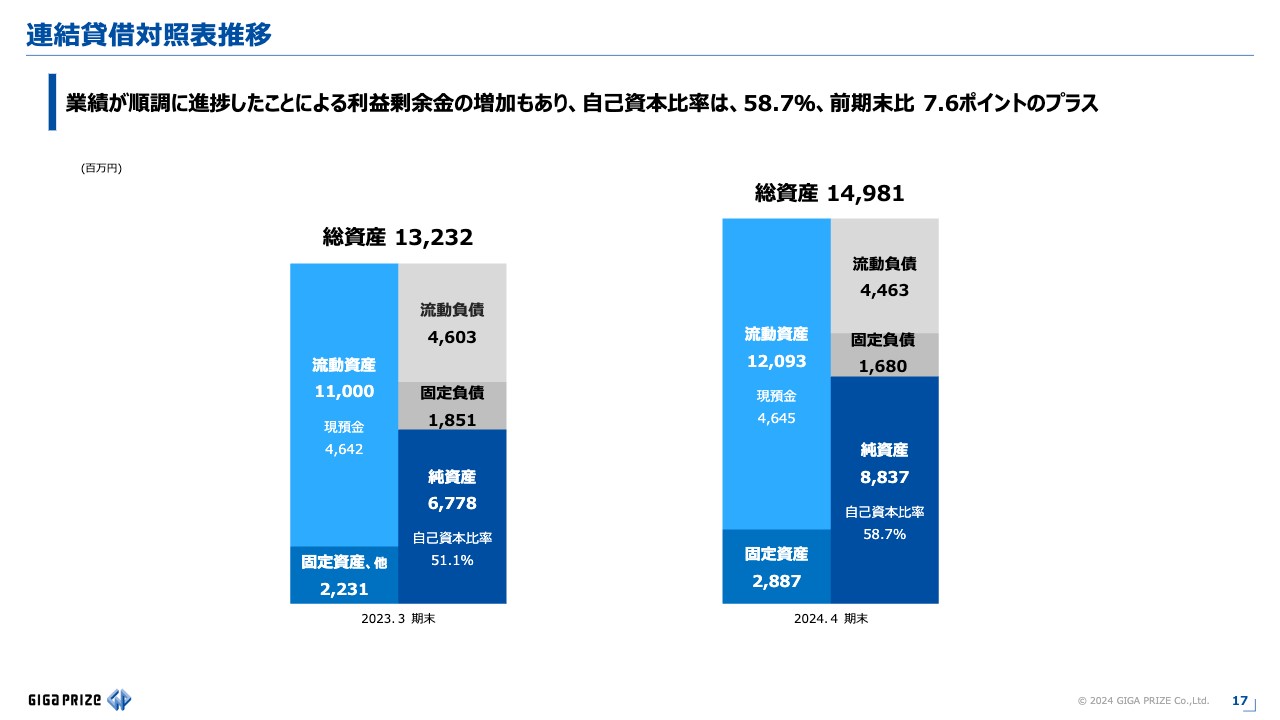

連結貸借対照表推移

連結貸借対照表の推移についてです。前期末の実績と当期末の実績を比較しています。総資産は、前連結会計年度末に比べて17億4,900万円増加し、149億8,100万円となりました。

業績が順調に推移したことによる利益剰余金の増加もあり、純資産は20億5,800万円増の88億3,700万円、自己資本比率は前期末比プラス7.6ポイントの58.7パーセントとなりました。

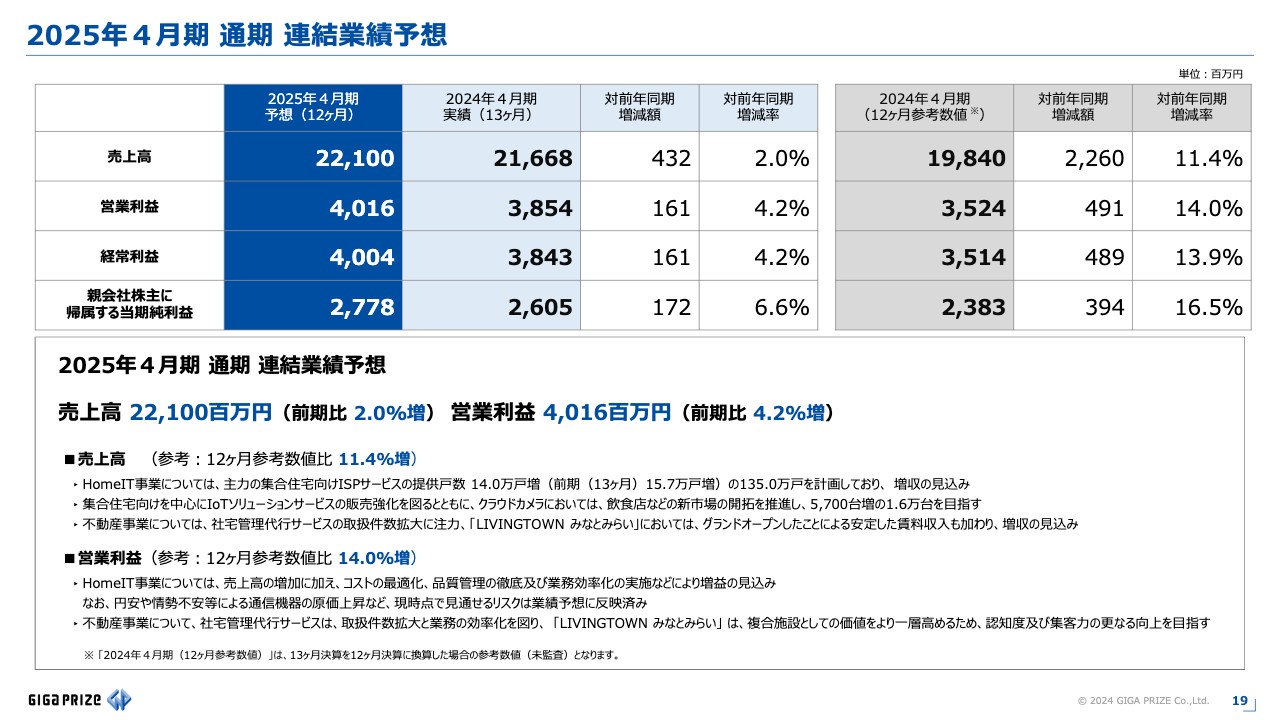

2025年4月期 通期連結業績予想

続いて、2025年4月期の連結業績予想についてご説明します。公表数値は、売上高221億円、営業利益40億1,600万円、経常利益40億400万円、当期純利益27億7,800万円としました。

HomeIT事業において、集合住宅向けISPサービスの継続的な成長と、クラウドカメラなどのIoTソリューションサービスの販売強化、および新市場の開拓を推進していきます。

不動産事業においては、社宅管理代行サービスの取扱件数拡大と業務の効率化を図り、「LIVINGTOWN みなとみらい」は認知度向上など運営に注力していきます。

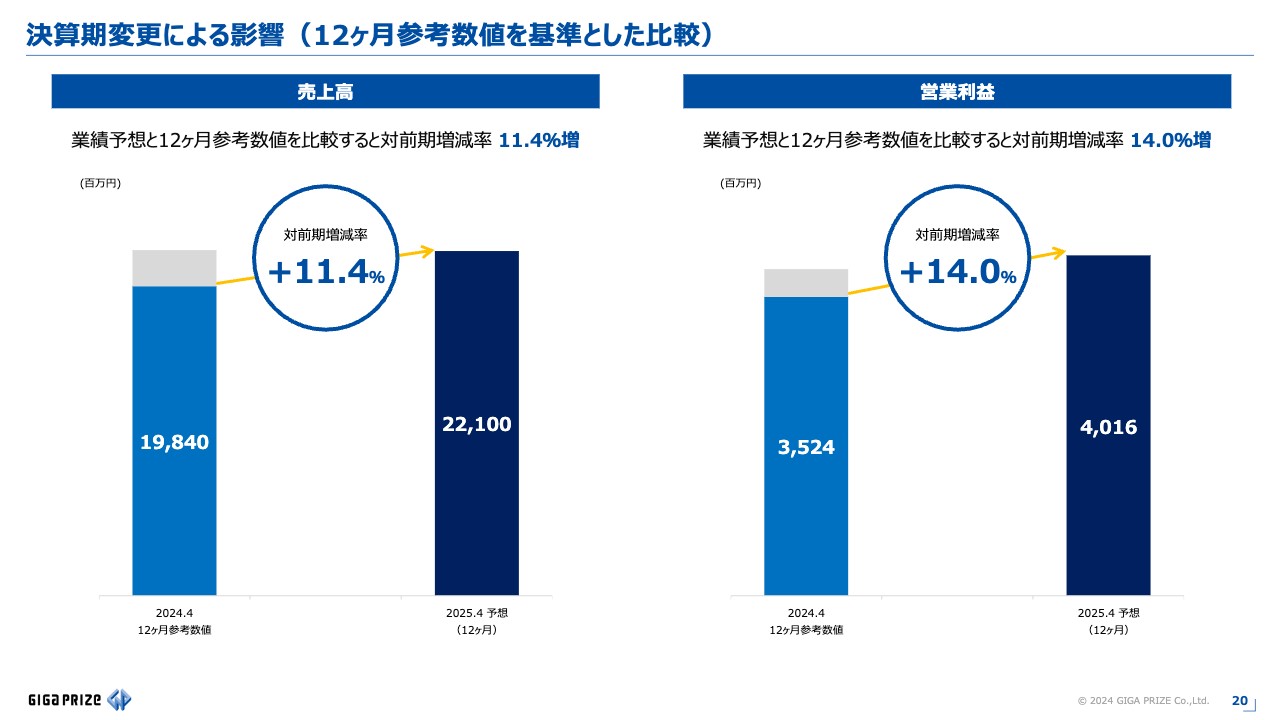

決算期変更による影響(12ヶ月参考数値を基準とした比較)

参考数値と業績予想の比較です。冒頭でお伝えしたとおり、当社は決算期を3月から4月へ変更しており、当期は2023年4月1日から2024年4月30日までの13ヶ月間の変則決算となります。また、2024年4月期の12ヶ月参考数値は、13ヶ月決算を12ヶ月決算に換算した場合の参考数値となり、未監査の数値となりますのでご了承ください。

まず、売上高の比較です。参考数値の198億4,000万円から22億6,000万円増の221億円とし、増減率は11.4パーセントとなります。

営業利益は、参考数値の35億2,400万円から4億9,200万円増の40億1,600万円とし、増減率は14.0パーセントと引き続き2桁成長を実行していきます。

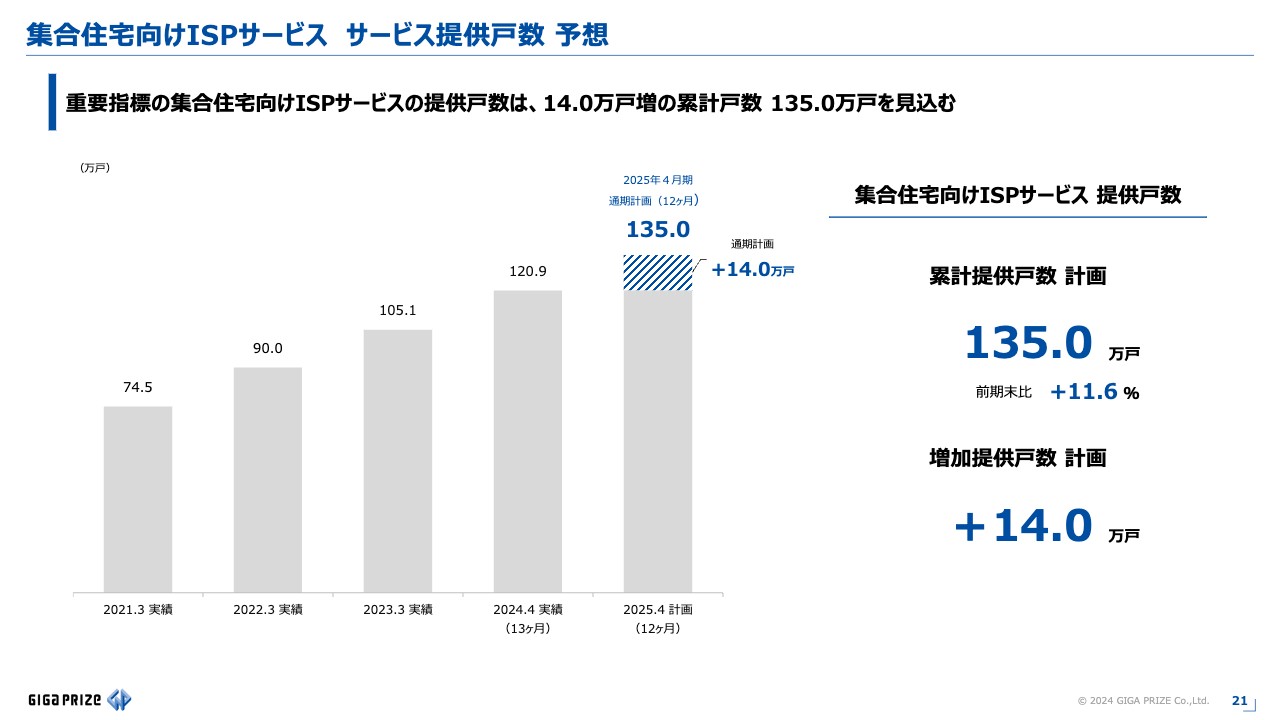

集合住宅向けISPサービス サービス提供戸数予想

当社の重要指標である集合住宅向けISPサービスの提供戸数の予想です。年間増加提供戸数は14万戸で計画しており、累計提供戸数は135万戸を見込んでいます。

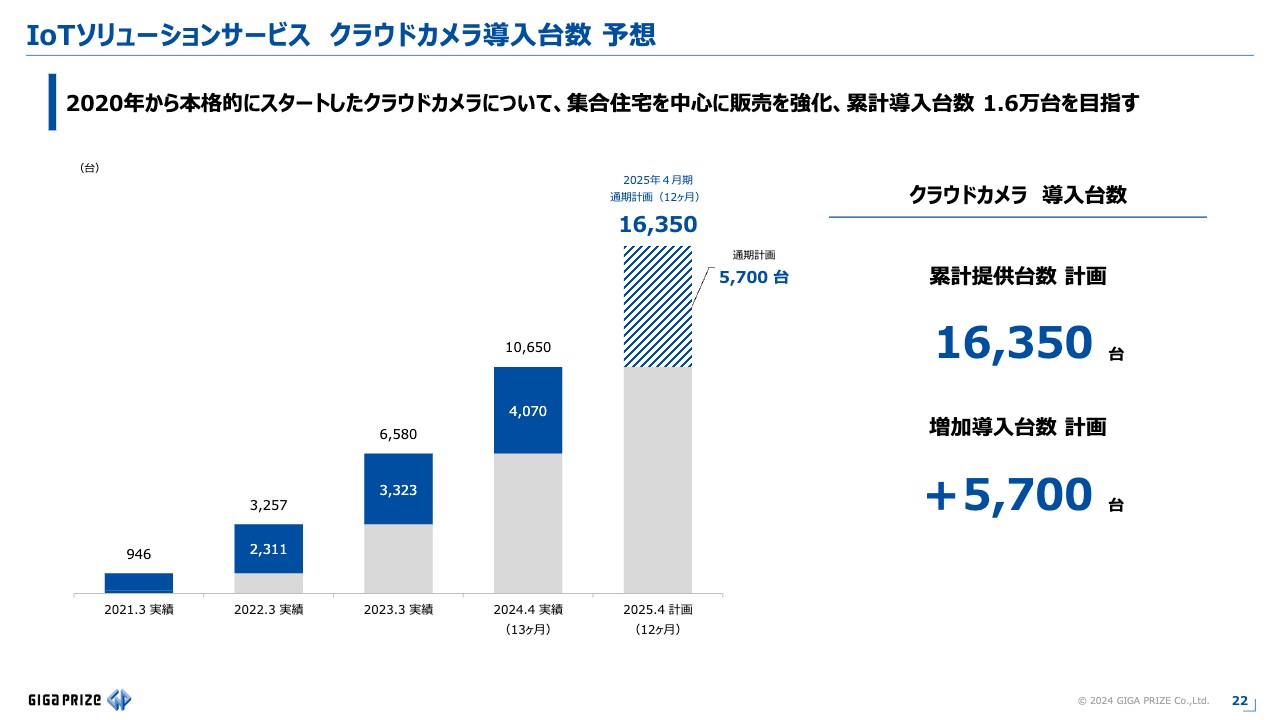

IoTソリューションサービス クラウドカメラ導入台数 予想

IoTソリューションサービスのクラウドカメラ導入台数の予想です。2020年から本格的にスタートしたクラウドカメラについては、集合住宅を中心に販売を強化し、年間の増加導入台数は5,700台、累計導入台数は1万6,350台を見込んでいます。

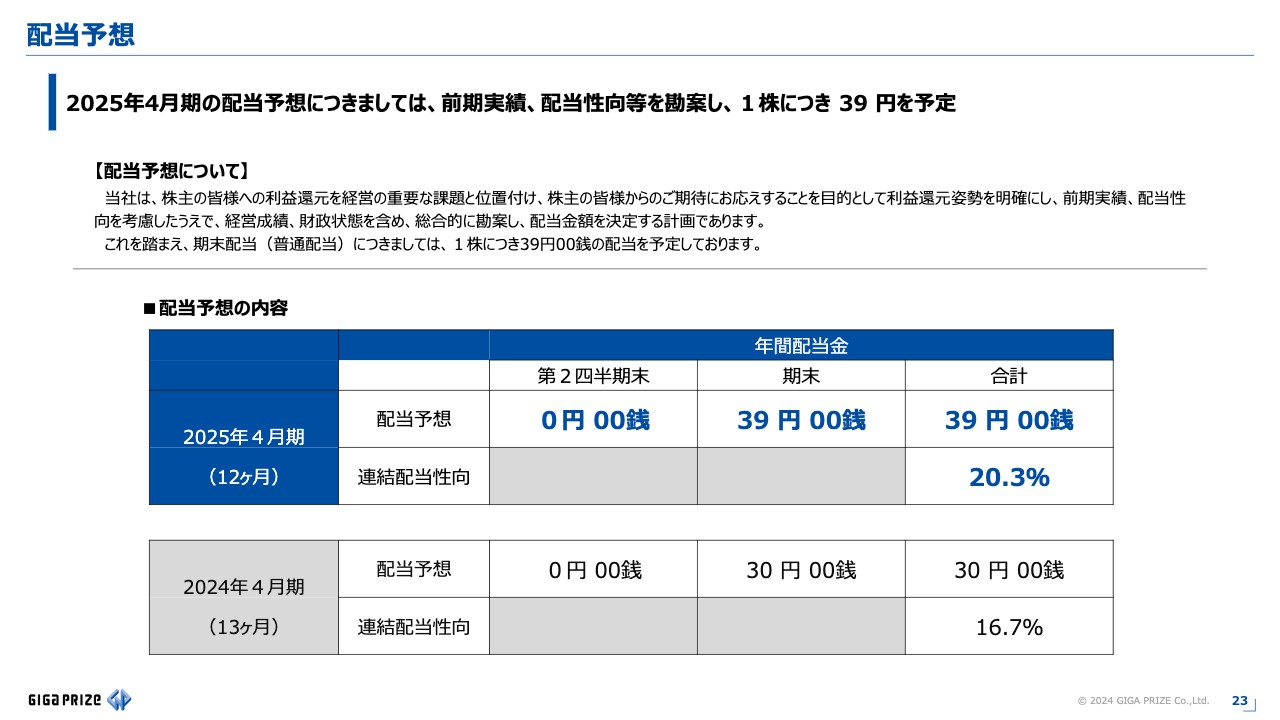

配当予想

配当予想についてご説明します。当社は、株主のみなさまへの利益還元を経営の重要な課題と位置づけ、株主のみなさまからのご期待にお応えすることを目的として利益還元姿勢を明確にし、前期実績、配当性向を考慮した上で、経営成績、財政状態を含め総合的に勘案し、配当金額を決定する計画です。

これを踏まえ、期末配当は1株につき39円、連結配当性向は20.3パーセントを予定しています。

2024年4月期通期決算と連結業績予想についてのご説明は以上です。ありがとうございました。

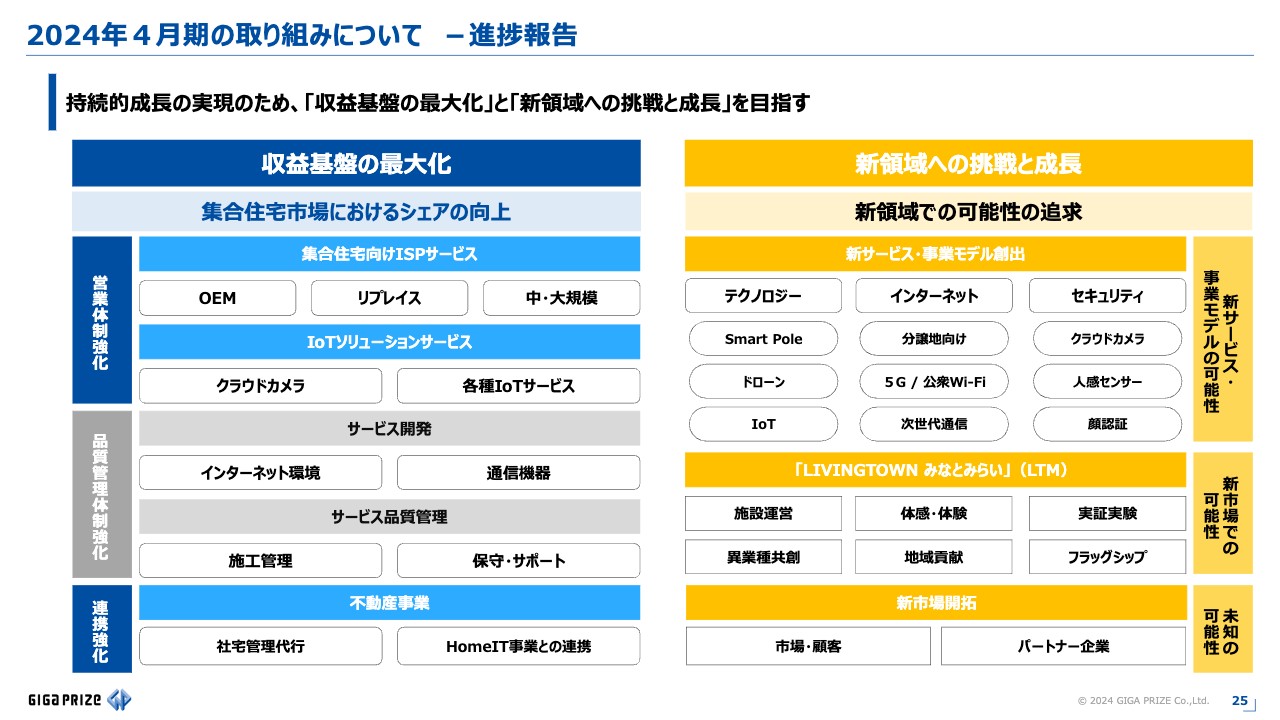

2024年4月期の取り組みについて -進捗報告

佐藤:前期の取り組みの進捗をご説明します。前期は「収益基盤の最大化」と「新領域への挑戦と成長」を掲げ、事業を進めてきました。

「収益基盤の最大化」については集合住宅市場におけるシェアの向上、「新領域への挑戦と成長」については、これまでの取り組みの深掘りや事業化への可能性を追求し、新サービス、事業モデルを創出することで事業の幅を広げ、持続的成長の実現を目指してきました。

前期全体の総括としては、「集合住宅市場におけるシェアの向上」および「新領域での可能性の追求」ともに、おおむね計画どおりに進捗しました。次ページでそれぞれの進捗についてご説明します。

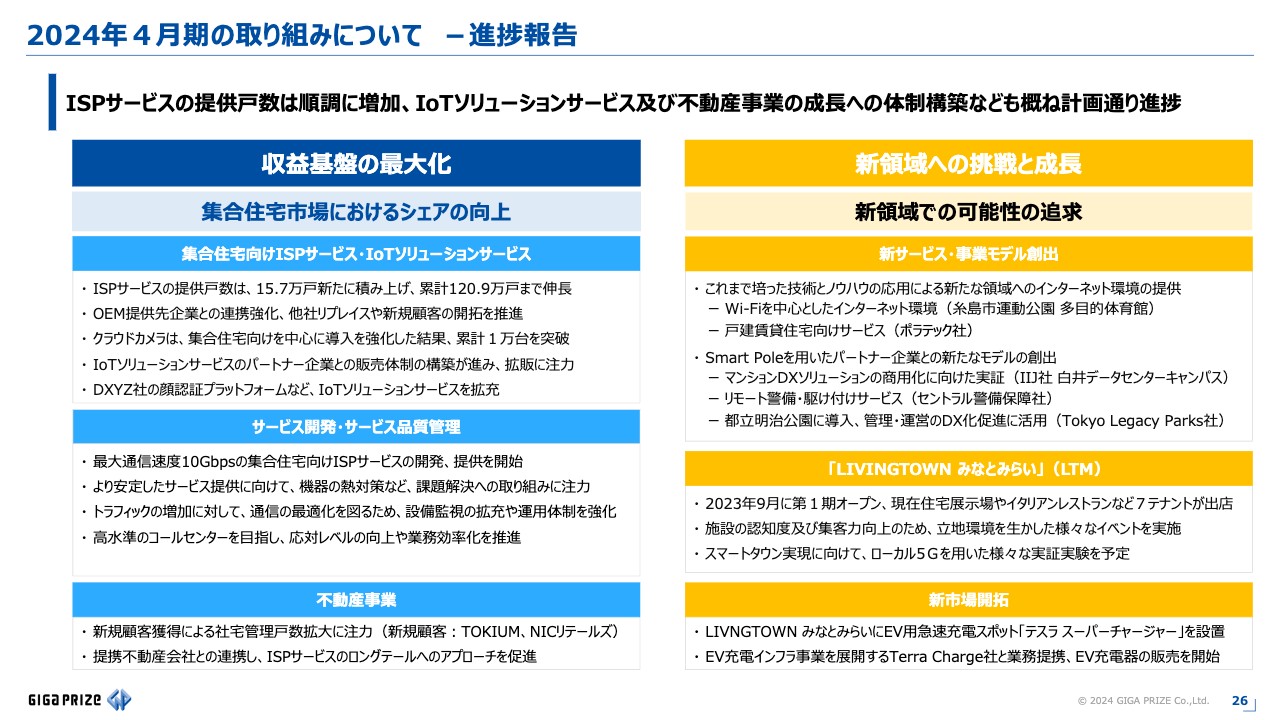

2025年4月期の取り組みについて -進捗報告

はじめに、既存事業の進捗状況です。集合住宅向けISPサービスについては営業体制を強化し、サービス提供戸数は前期末比15万7,000戸増の120万9,000戸で着地しています。期初に見込んでいた計画は下回りましたが、他社からのリプレイス案件もあり、累計戸数は順調に増加しました。

IoTソリューションサービスについては、集合住宅向けクラウドカメラの導入が順調に進み、累計導入台数が1万台を突破しました。オプテージ社、美和ロック社と連携したIoTサービスについても、サービスの浸透、拡販を目指して販売体制を強化してきました。

また、DXYZ社の顔認証プラットフォームの販売を開始するなど、多様化するニーズに対応できるようにサービスの拡充を図ってきました。

次に、サービス開発・サービス品質管理についてです。安定した通信環境が求められる中、ニーズに応えるサービス開発や、施工、保守・サポートを重視して取り組んできました。サービス開発については、高速で安定した通信環境のニーズに対して、10Gサービスの集合住宅向けISPサービスの提供を開始しています。

施工、保守・サポートについては、通信障害や大きな事故・トラブルもなく、無事に終えることができました。前期は安全で最適な通信環境の提供を目指して、取り組みを強化してきました。主な取り組みとして、猛暑の条件下での通信機器の熱対策の実施や、トラフィックの増加、機器の不具合等の監視体制の充実を図ってきました。

不動産事業における社宅管理代行サービスについては、既存顧客との関係を強化し、効率化を図るとともに、新たな顧客の獲得に注力しました。

不動産事業のもう1つの役割であるロングテール顧客へのアプローチについては、前期から本格的に開始し、提携不動産会社との協力体制が構築できたこともあり、引き合いが増加しています。

引き続き、ISPサービスをはじめとする各種サービスの拡販を促進していきます。

新領域での可能性の追求については、これまで培った技術とノウハウを応用し、糸島市運動公園の多目的体育館にWi-Fi環境、ポラテック社の戸建賃貸住宅へのインターネット環境の提供といった新領域へのサービス展開を実施しています。

Smart Poleを用いたパートナー企業との新たなモデルの創出については、IIJ社の白井データセンターキャンパスにおいて、マンションDXソリューションの商用化に向けた実証、 「LIVINGTOWN みなとみらい」において、セントラル警備保障社と連携し、リモート警備・駆け付けサービスの検証を行っています。また、都立明治公園に設置し、Tokyo Legacy Parks社が中心となって公園の管理・運営のDX化促進に活用されています。

「LIVINGTOWN みなとみらい」については、2023年9月に第1期オープンし、現在住宅展示場やイタリアンレストランなど7テナントが出店しており、EV用急速充電スポット「テスラスーパーチャージャー」を設置するなど、施設内の充実を図っています。また、認知度および集客力向上のためにさまざまなイベントの実施や、ローカル5Gを用いて、スマートタウン実現に向けた実証実験を予定しています。新サービスについては、Terra Charge社と業務提携し、充電インフラ「テラチャージ」の販売を開始しています。

前期の取り組みについてのご報告は以上です。

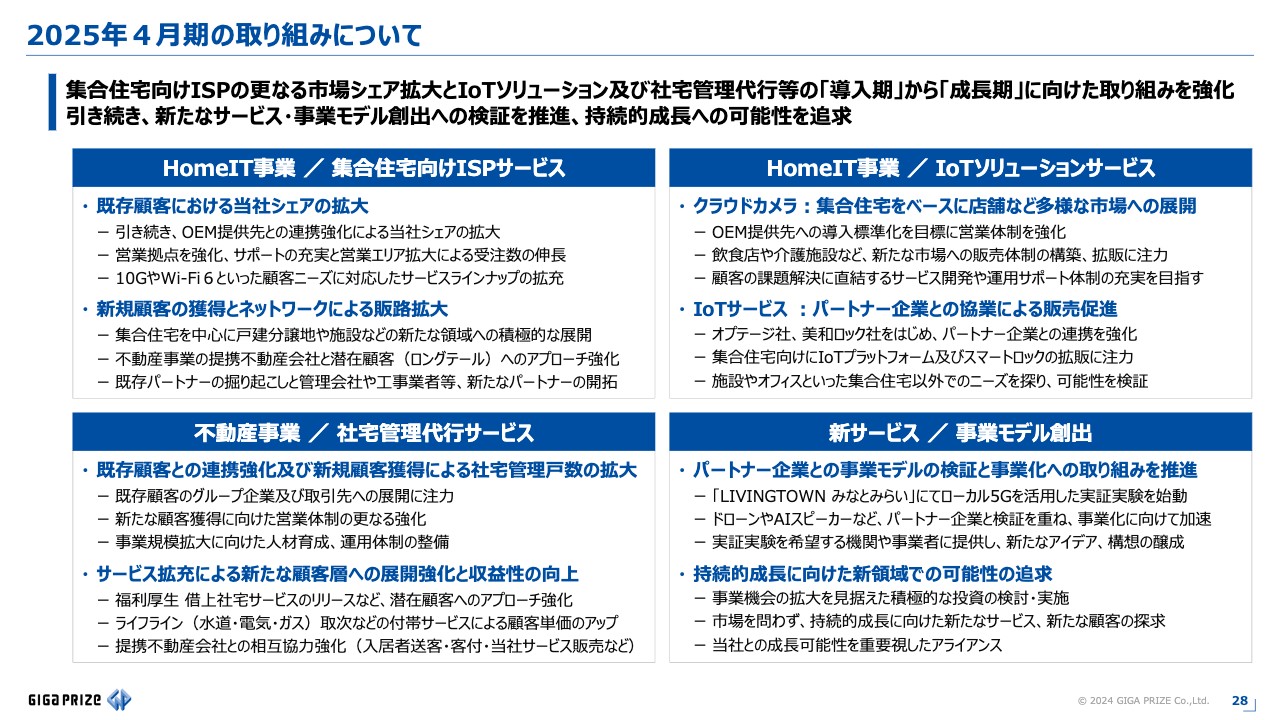

2025年4月期の取り組みについて

2025年4月期の取り組みについてご説明します。基本的には、集合住宅向けISPサービスのシェア拡大と、これまで取り組んできたIoTソリューションや社宅管理代行サービスなどのさらなる成長への取り組みを加速していきます。また、引き続き新たなサービス・事業モデル創出への検証を推進し、持続的成長への可能性を追求していきます。

今期に注力する4項目についての方針を簡単にご説明します。

まず、集合住宅向けISPサービスについては、引き続き既存顧客である大手ハウスメーカーなどのOEM提供先における当社シェアの拡大を図ります。また、営業拠点の強化や販売ネットワークの活用による新規顧客の獲得に注力していきます。

IoTソリューションサービスのクラウドカメラについては、不動産領域における取り扱い管理会社を増やしていくとともに、飲食店や施設など多様な市場への展開を強化し、導入台数の拡大を図っていきます。

IoTサービスについては、オプテージ社、美和ロック社をはじめとするパートナー企業との連携強化により、さらなるサービスの拡大を目指していきます。

不動産事業については、既存顧客であるイオンモール社との連携を強化し、グループ各社やその取引先へのアプローチを推進するとともに、これまで培ったノウハウや強みを活かして、新規顧客の獲得に注力していきます。また、福利厚生社宅サービスなど、新たなサービスを拡充することで、新たな顧客層への展開や収益性の向上を図っていきます。

新サービス、事業モデルの創出については、「LIVINGTOWN みなとみらい」における実験局免許を取得しましたので、ローカル5G環境を構築し次第、さまざまな実証実験を進めていきます。その他にも、これまで進めてきたドローンやAIスピーカーなどについてもパートナー企業と検証を重ね、事業化に向けた取り組みを加速させていきます。

持続的成長に向けた新領域での可能性の追求については、引き続き取り組んでいきたいと思っています。

2025年4月期の取り組みについて

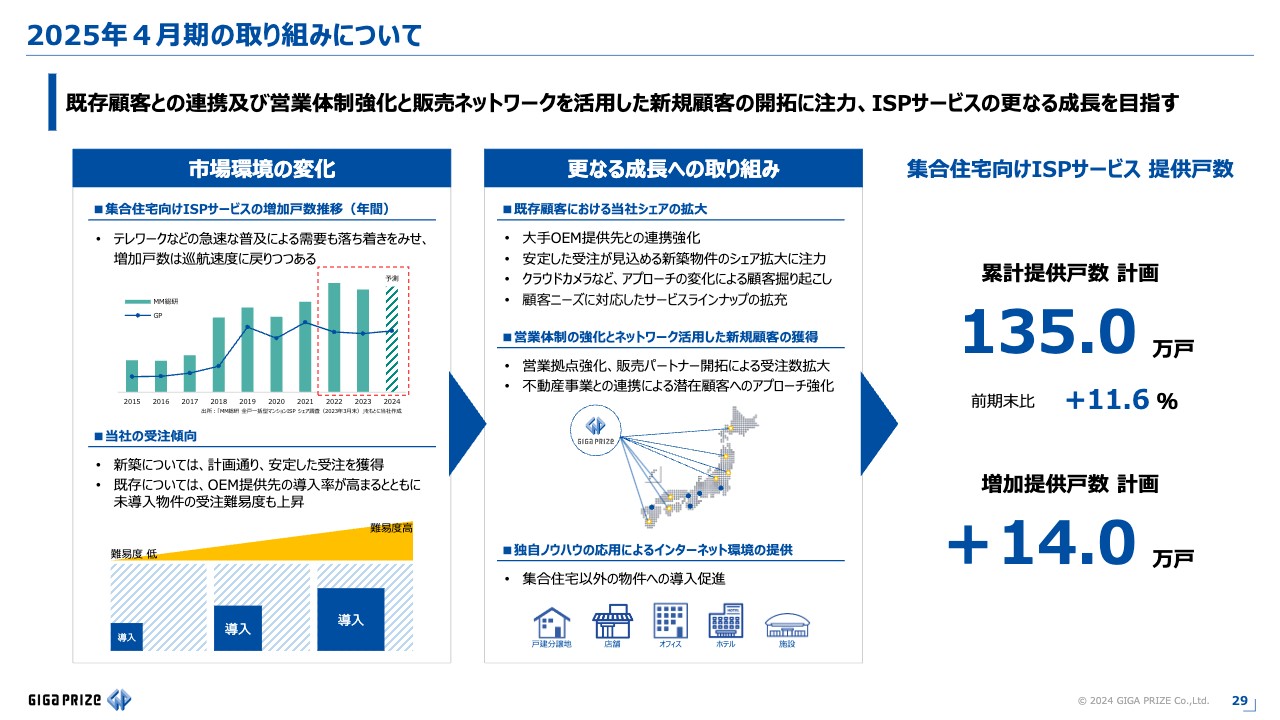

各項目について詳細をご説明します。集合住宅向けISPサービスは、市場環境としては、2021年から2022年にかけて新型コロナウイルスの影響によりテレワークやリモート授業などが急速に普及したことで、ISPサービスの需要も非常に高まりましたが、現在は2022年をピークに高い水準で落ち着いた推移となっています。

当社も2021年3月期に過去最高の年間18万戸増を達成しましたが、それ以降は年間15万戸前後の増加で推移しています。

新築物件については、顧客の建設計画もあり、計画どおり安定した受注が見込めます。しかし、既存物件についてはISPサービスの普及が進むにつれ導入率が上がり、築年数の古い物件といった条件的に厳しい物件や、導入の必要性が低い物件が残ってしまうなど、受注難易度が高まりつつあります。

当社のOEM顧客の中には取り組み開始から10年以上経過する顧客もあります。現在の主要顧客だけで見ると、既存物件においては見通しが厳しいように見えますが、OEM提供を開始して間もない顧客や複数のISP事業者から調達している顧客、また顧客の住宅ストック数に占める未導入物件数を考慮すると、まだISPサービスの提供戸数増加の余地は十分あると考えています。

このような状況において、当社としては、さらなるISPサービスの成長に向けた取り組みを強化していきます。

まず、既存顧客における当社シェアの拡大を図っていきます。具体的には、大手OEM提供先との連携を強化し、安定した受注が見込める新築物件に対するシェア拡大に注力していきます。また、クラウドカメラなど入口を変えることで、これまでアプローチしきれなかった顧客を掘り起こし、受注につなげていきたいと考えています。

サービス開発についても、これまで顧客ニーズに対応した「PWINS」や「10Gインターネット」を開発した実績もあり、さらなるサービスラインナップの拡充により、既存顧客への付加価値の提供と同時に潜在顧客へのアプローチの多様化を図っていきます。

次に、東京、名古屋、大阪、福岡の営業拠点の強化による新規顧客の獲得に注力していきます。既存の販売パートナーのフォローアップや社宅管理代行との連携強化とともに、ガス会社、ISP会社や施工管理会社といった新たな販売パートナーの開拓を推進し、販売ネットワークを拡大することで潜在顧客へのアプローチ数を増やし、受注拡大につなげていきます。

これまで独自ノウハウを活かしてサービスを提供してきた戸建分譲地、公共施設、オフィスやホテルなどの分野にも積極的に参入し、実績を積み上げていきたいと考えています。

これらの取り組みを着実に実行し、今期は14万戸増の累計戸数135万戸の達成を目指していきます。

2025年4月期の取り組みについて

IoTソリューションサービスについてご説明します。今期は、導入期から成長期への進化を目標として掲げています。今回は、現在の主なサービスであるクラウドカメラとIoTサービスについてご説明します。

まず、クラウドカメラからご説明します。富士経済の調べでは、監視カメラシステム市場は2027年に1,627億円にまで成長すると見込まれており、今後成長性の高いサービスであると考えています。

また、セキュリティや保守の利便性の観点から、データ保存のアナログからクラウドへの移行が進むと考えています。

当社では、2020年に集合住宅向けクラウドカメラサービスを開始し、前期末で累計1万台を突破しました。これからのさらなる導入台数拡大に向けて、まずOEM提供先への導入標準化を目標に、営業体制を強化していきます。加えて、前期から体制の構築を進めていた飲食店や介護施設などの新たな市場への拡販に注力し、導入台数の底上げを目指していきます。

また、今後さまざまなニーズに対応することを想定し、顧客の課題解決に直結するサービス開発の強化や導入後の活用など、運用面でのサポート体制の充実を図り、他社との差別化、優位性の確保を目指していきます。

IoTサービスについては、2022年にオプテージ社および美和ロック社と連携したIoTサービスの提供を開始し、これまで両社とともにIoTサービスの浸透・販売を進めてきました。現在、前期からの取り組みの成果が表れてきており、販売体制の基盤が整いつつあります。

今期においても、引き続き両社との連携を強化し、まずはOEM提供先をメインに集合住宅への拡販に注力していきます。また、クラウドカメラと同様、集合住宅以外の分野への展開を視野に、それぞれの分野のニーズ、導入メリットを見出し、他社の動向を注視し、可能性の高い分野から積極的にチャレンジしていきます。

2つのサービスとも、ISPサービスと同様、月額利用料をいただくストック型のモデルとなりますので、収益基盤の底上げに貢献できるようにさらなる拡大を目指していきます。

2025年4月期の取り組みについて

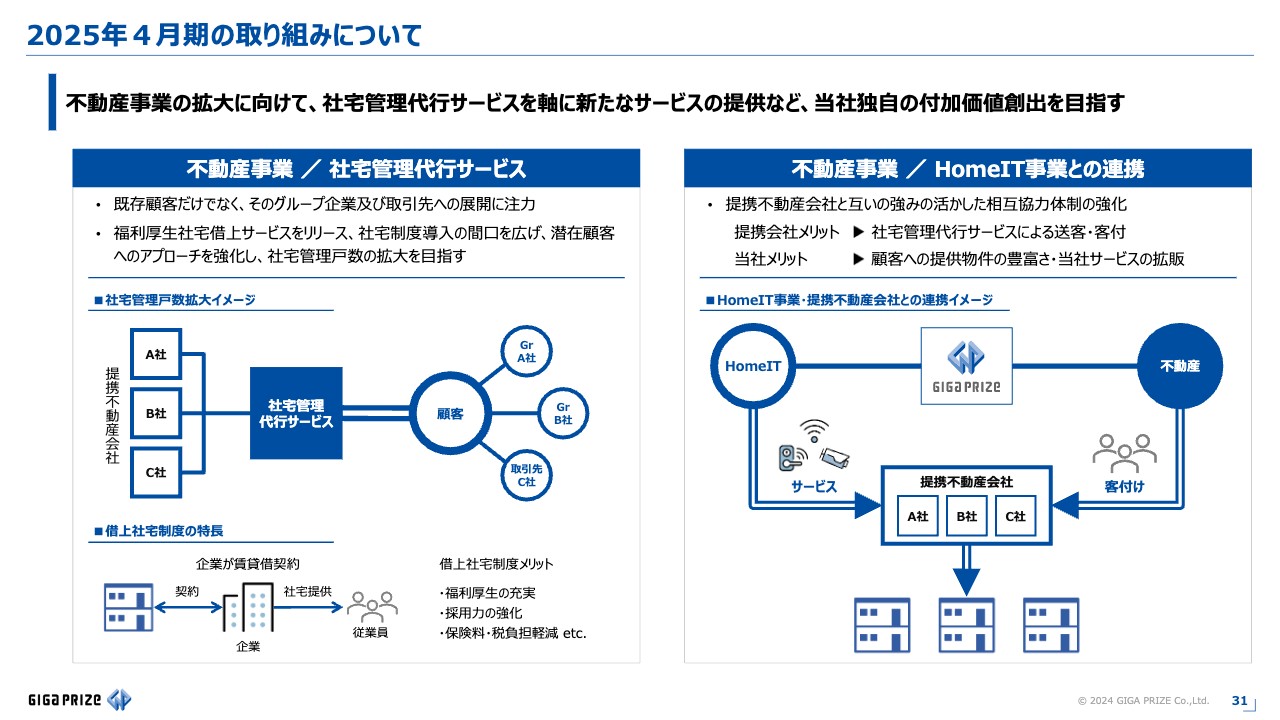

社宅管理代行サービスについてご説明します。2018年にイオンモール社の社宅管理代行からスタートし、初年度の管理戸数は約1,200戸でした。現在、社宅管理戸数は約1万2,000戸まで拡大しており、社宅管理のノウハウや運用体制の構築が進んだこともあり、今期はさらなる成長を目指していきます。

社宅管理代行サービスについても、毎月代行手数料をいただくストック型のモデルとなりますので、社宅管理戸数を重要指標としています。

社宅管理戸数の拡大に向けた今期の取り組みとしては、既存顧客だけではなく、そのグループ企業および取引先への展開に注力していきます。イオングループに加えて、その取引先へのアプローチを強化し、社宅管理戸数拡大を図っていきます。

加えて、当社がこれまで培った社宅ノウハウと運用体制を強みとして、イオングループ以外の新規顧客の獲得にも注力していきます。

また、福利厚生社宅サービスをリリースし、社宅制度導入の間口を広げ、潜在顧客へのアプローチを強化し、社宅管理戸数の拡大を目指していきます。

次に、不動産事業のもう1つの役割であるHomeIT事業との連携による当社サービスの拡販についてです。社宅管理代行サービスにおいて、全国の約3,600店舗の提携不動産会社と取引しており、当社から顧客の従業員のみなさまの送客・客付けを行っています。

当社としては、提携不動産会社ネットワークを活用した当社サービスの拡販を目指しています。これまでの成果として、提携不動産会社からの引き合いが増えてきており、今期は相互協力体制をさらに強化して、ISPサービスやクラウドカメラなどの拡大を図っていきます。

2025年4月期の取り組みについて

新サービスおよび事業モデル創出についてご説明します。4月23日にリリースしたとおり、「LIVINGTOWN みなとみらい」をローカル5Gの検証拠点とし、パートナー企業と事業創出に向けた実証実験を開始する予定です。

加えて、実証実験を希望する機関や事業者にローカル5Gの検証拠点を提供し、新たなアイデアや構想が醸成できれば、新サービスや事業モデルの創出につながると考えています。

他にも、ドローンやAIスピーカーによる実証実験を行っており、パートナー企業と検証を重ね、事業化に向けて加速していきたいと考えています。

また、事業機会の拡大を見据えた積極的な投資の検討・実施、持続的成長に向けた新たなサービス、新たな顧客の探求や、成長可能性を重視したアライアンスなど、引き続き持続的成長に向けた新領域での可能性を引き続き追求していきます。

今期の取り組みについての説明は以上となります。

佐藤氏からのご挨拶

佐藤:本日はお忙しいところ、当社決算説明会にご出席いただき誠にありがとうございました。前期は決算期の変更に伴い13ヶ月の変則決算ではありましたが、おかげさまで売上高・営業利益ともに期初の計画を達成することができました。

今期も計画達成に向けて前期からの取り組みを深化させるとともに、今後の持続的成長を支えるサービスや事業創出を目指していきます。

今後とも変わらぬご支援を賜りますよう、よろしくお願いします。本日は誠にありがとうございました。

Q&A

質疑応答に関しましてはこちらに掲載されております。

この銘柄の最新ニュース

ギガプライズのニュース一覧- 当社株式の上場廃止に関するお知らせ 2025/04/17

- 今週の【重要イベント】中国GDP、機械受注、米小売売上高 (4月14日~20日) 2025/04/13

- 来週の【重要イベント】中国GDP、機械受注、米小売売上高 (4月14日~20日) 2025/04/12

- FB Research Memo(1):2025年4月期第3四半期も順調に拡大基調が継続(1) 2025/04/11

- 法定事前開示書類(特別支配株主による株式等売渡請求に係る承認)(フリービット株式会社) 2025/03/27

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ギガプライズの取引履歴を振り返りませんか?

ギガプライズの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。