サイバーリンクスのニュース

【QAあり】サイバーリンクス、今期は売上高・経常利益ともに2期連続の過去最高更新、中計目標達成 配当金は大幅増配を予想

1.エグゼクティブサマリ

東直樹氏(以下、東):株式会社サイバーリンクス代表取締役社長の東です。2024年12月期の決算概要についてご説明します。まず、エグゼクティブサマリです。3点あります。

1点目は2024年12月期の実績について、売上高、営業利益、経常利益が過去最高となりました。

2点目は2025年12月期の業績予想について、売上高、経常利益ともに中期経営計画の目標を達成しました。今期は2期連続で過去最高の更新を目指していきます。

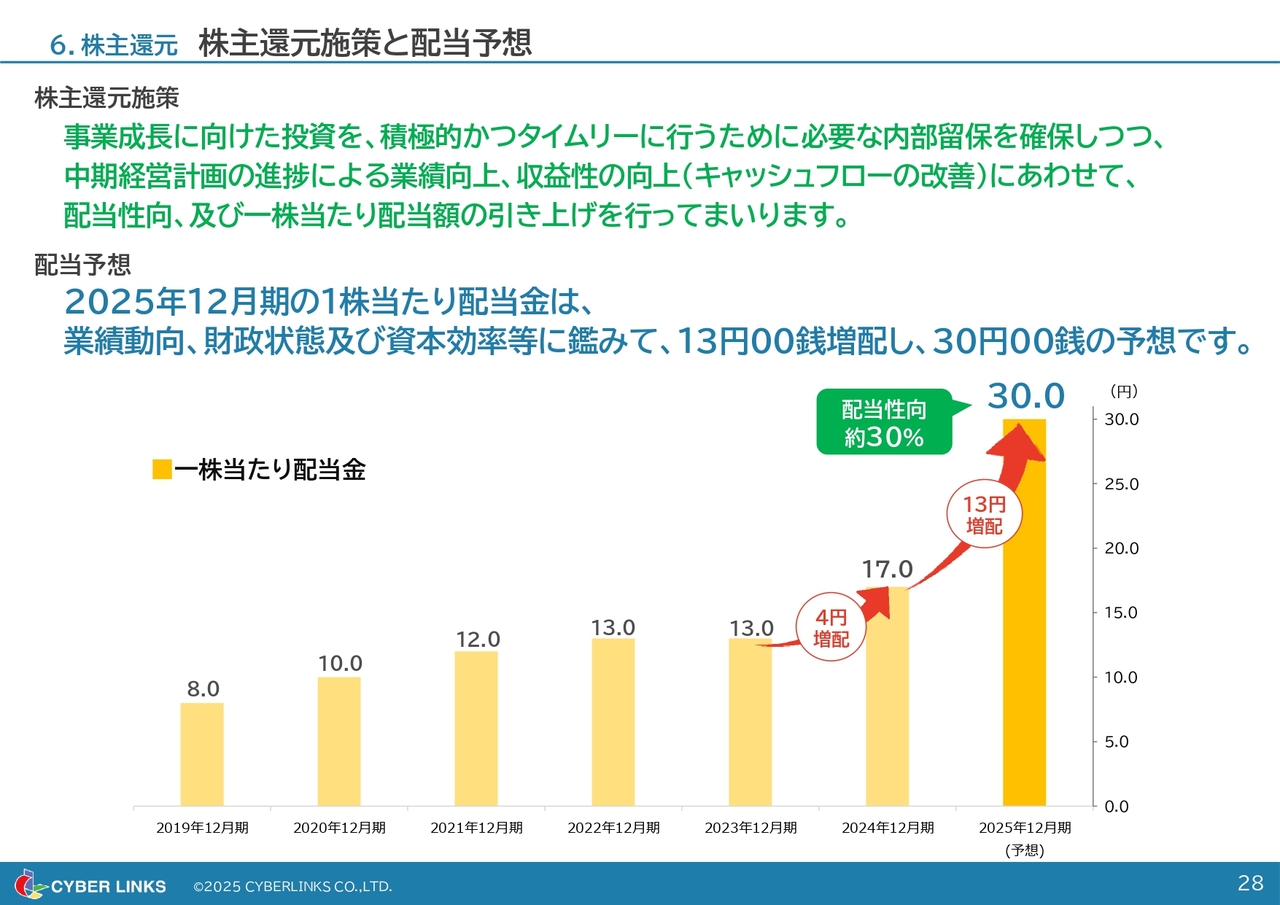

3点目は株主還元です。2024年12月期は、前期より4円増配の17円です。2025年12月期はさらに大幅増配し、1株あたり30円とする予想を出しています。

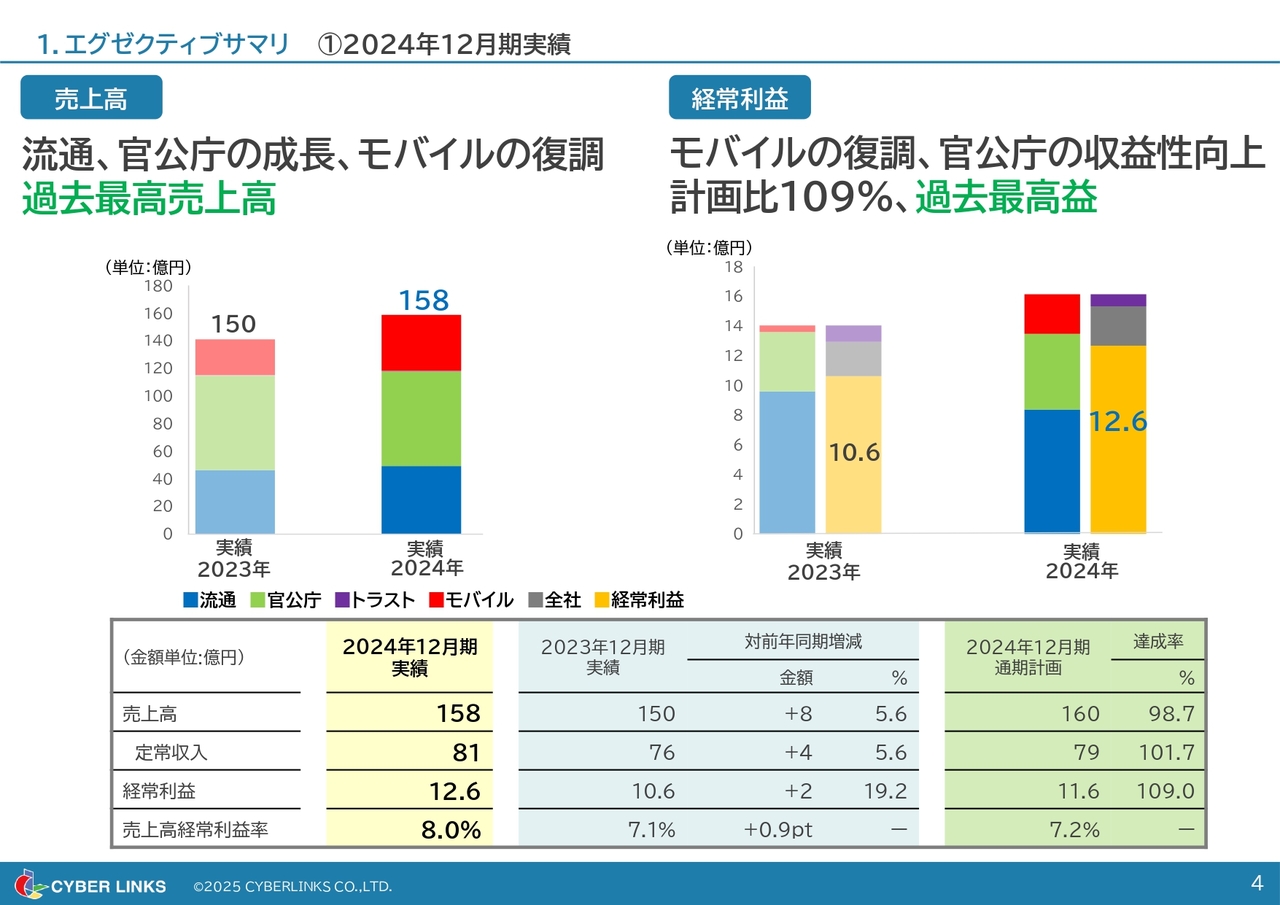

1.エグゼクティブサマリ ①2024年12月期実績

それぞれの項目についてご説明します。まず、1点目の2024年12月期業績です。売上高は流通と官公庁の成長、またモバイルの復調によって、過去最高の売上高である158億円となりました。

経常利益についても、モバイルの復調と官公庁の収益性向上によって、12.6億円です。こちらも過去最高益の更新となっています。

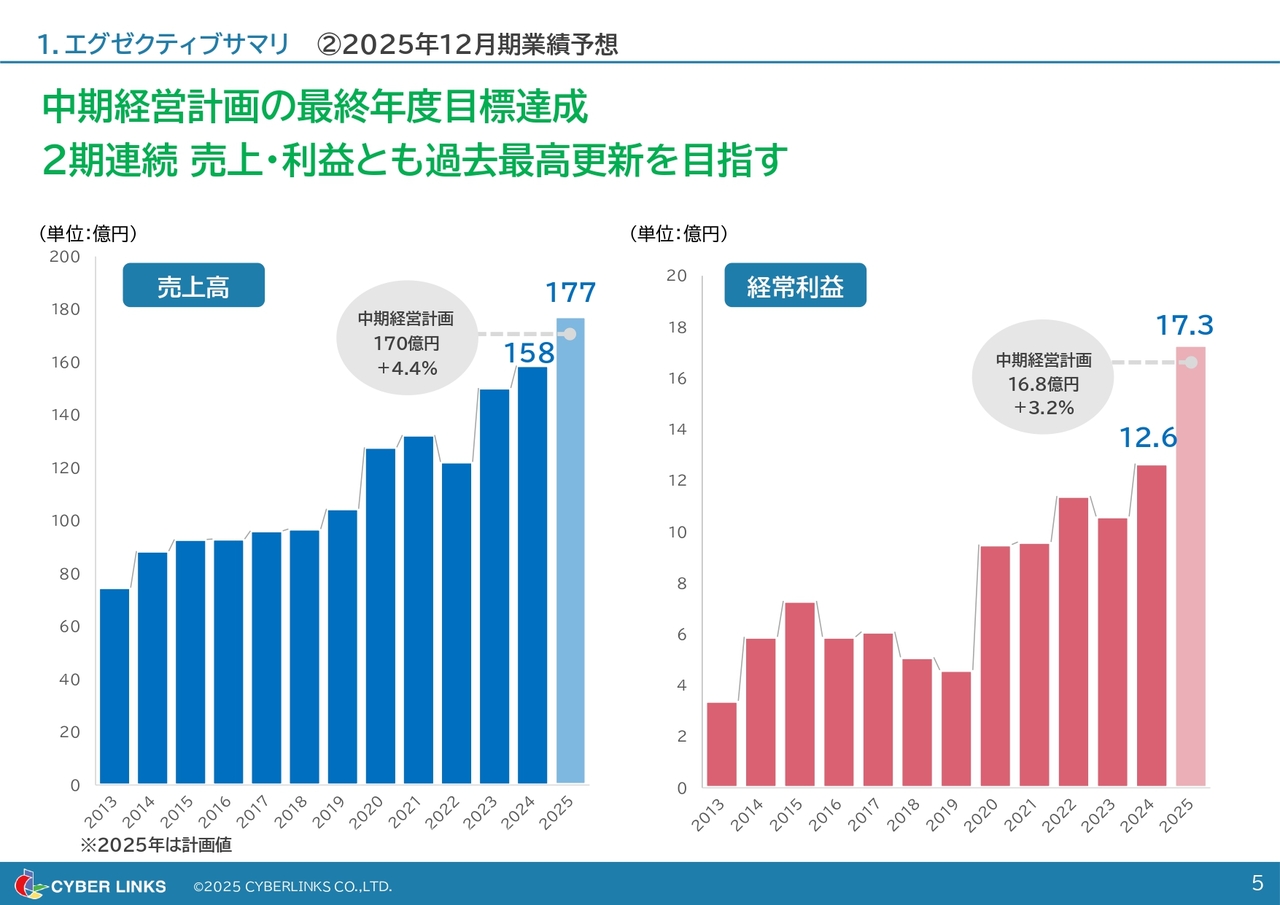

1.エグゼクティブサマリ ②2025年12月期業績予想

次に、2点目である2025年12月期の業績予想です。2025年は中期経営計画の最終年度となっています。グラフに記載のとおり、売上高については中期経営計画の170億円に対して177億円、経常利益は中期経営計画の16.8億円に対して17.3億円です。いずれも、中期経営計画の目標値を上回る業績予想を出しています。2期連続で過去最高の更新を目指していきます。

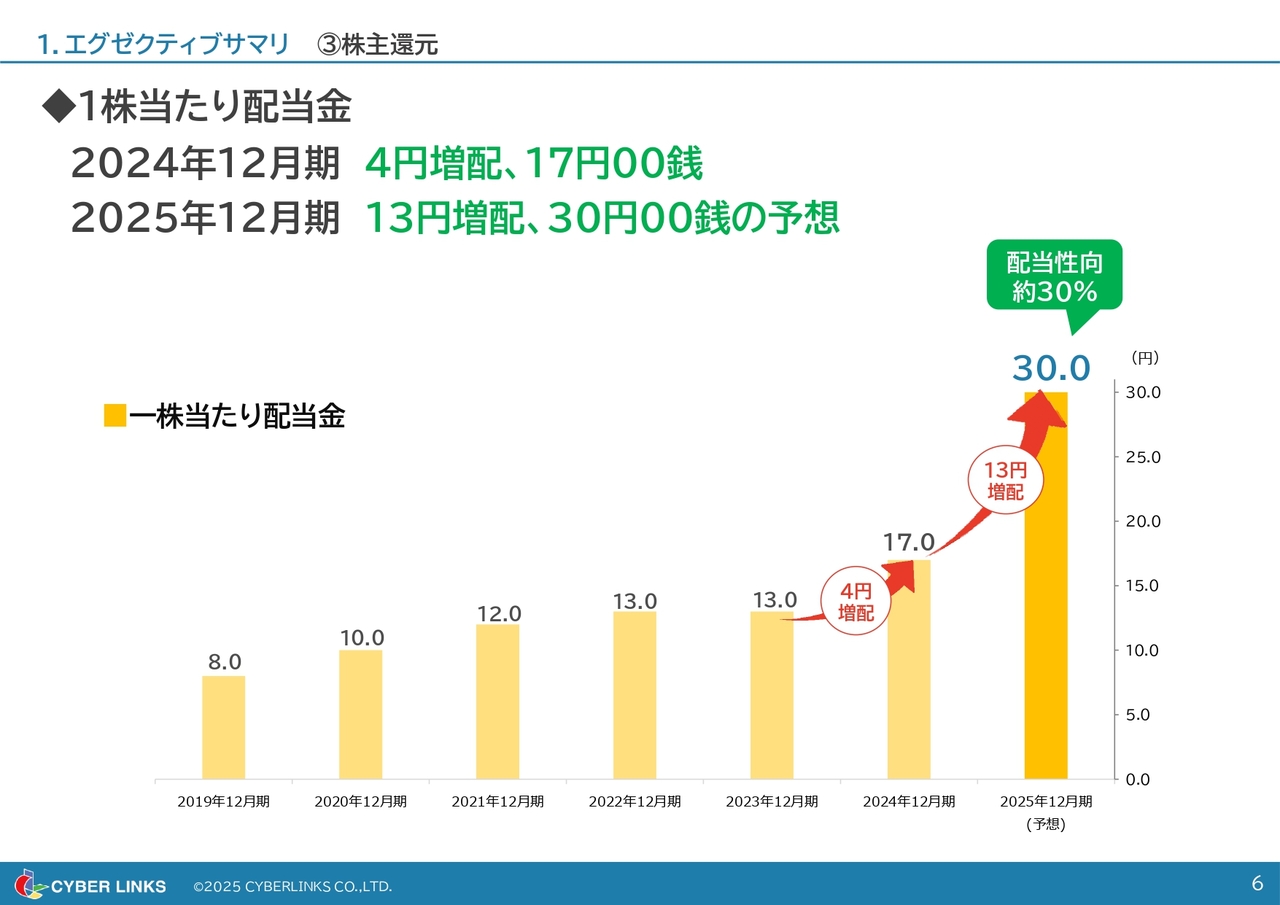

1.エグゼクティブサマリ ③株主還元

3点目である株主還元の強化です。2024年は4円増配の17円00銭、2025年は13円増配し30円00銭と、大幅に還元を強化します。株主のみなさまのご支援に応えつつ、資本コストや株価を意識した経営を推進していきます。

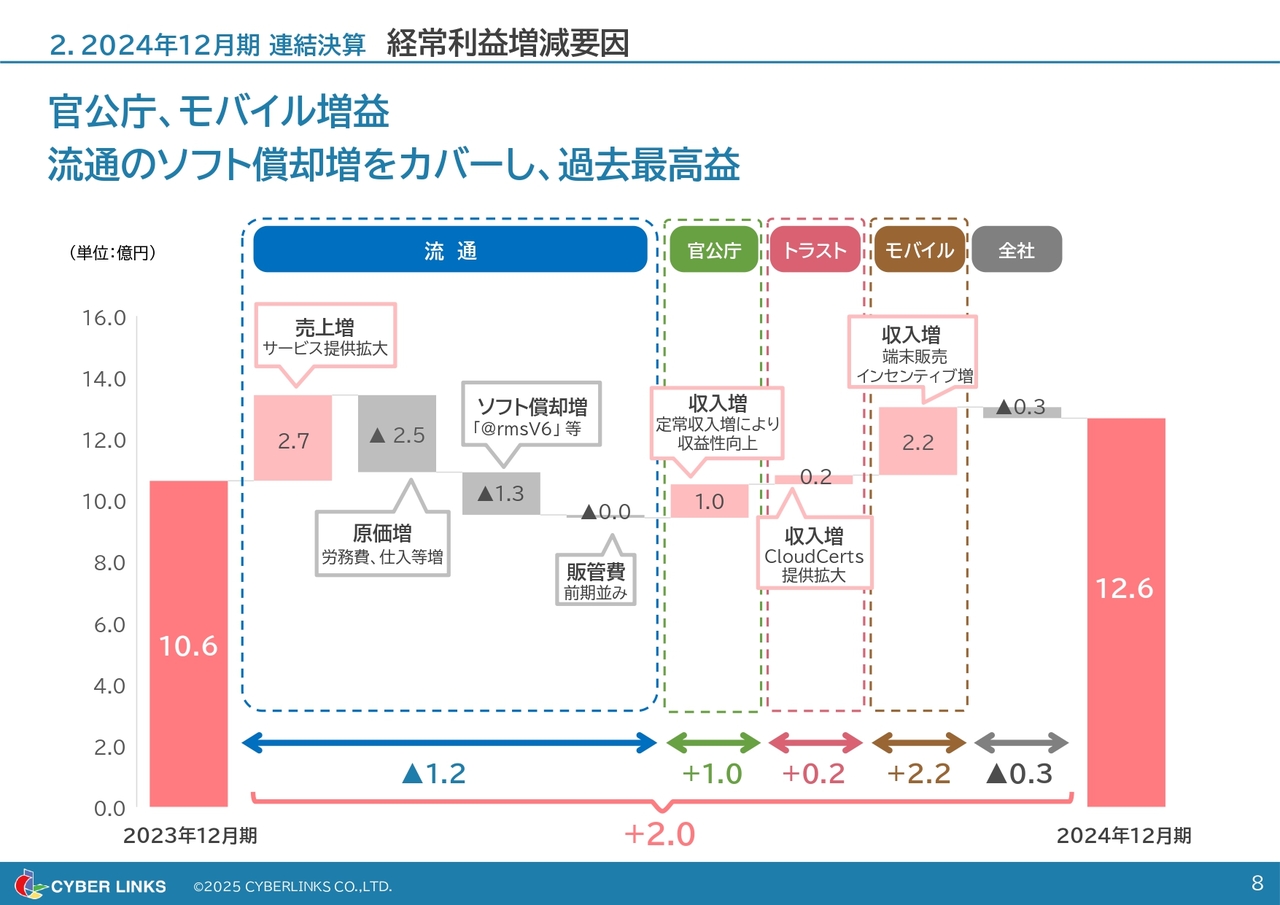

2. 2024年12月期 連結決算 経常利益増減要因

2024年12月期の決算についてご説明します。経常利益の増減要因を分解したウォーターフォールを用いて、概略をご説明します。

まず流通セグメントです。売上高がサービス提供拡大で2.7億円増加しました。原価は、労務費や物価上昇による仕入増などもあり増加しました。ソフトウェア償却費も増加し、1.2億円の減益となりました。一方、官公庁は自治体DX関連で定常収入が増加し1.0億円の増益、トラストは0.2億円の増益となりました。

モバイルは厳しい事業環境が緩和され、2.2億円の増益となりました。全体として2.0億円の増益となり、過去最高益である12.6億円となりました。

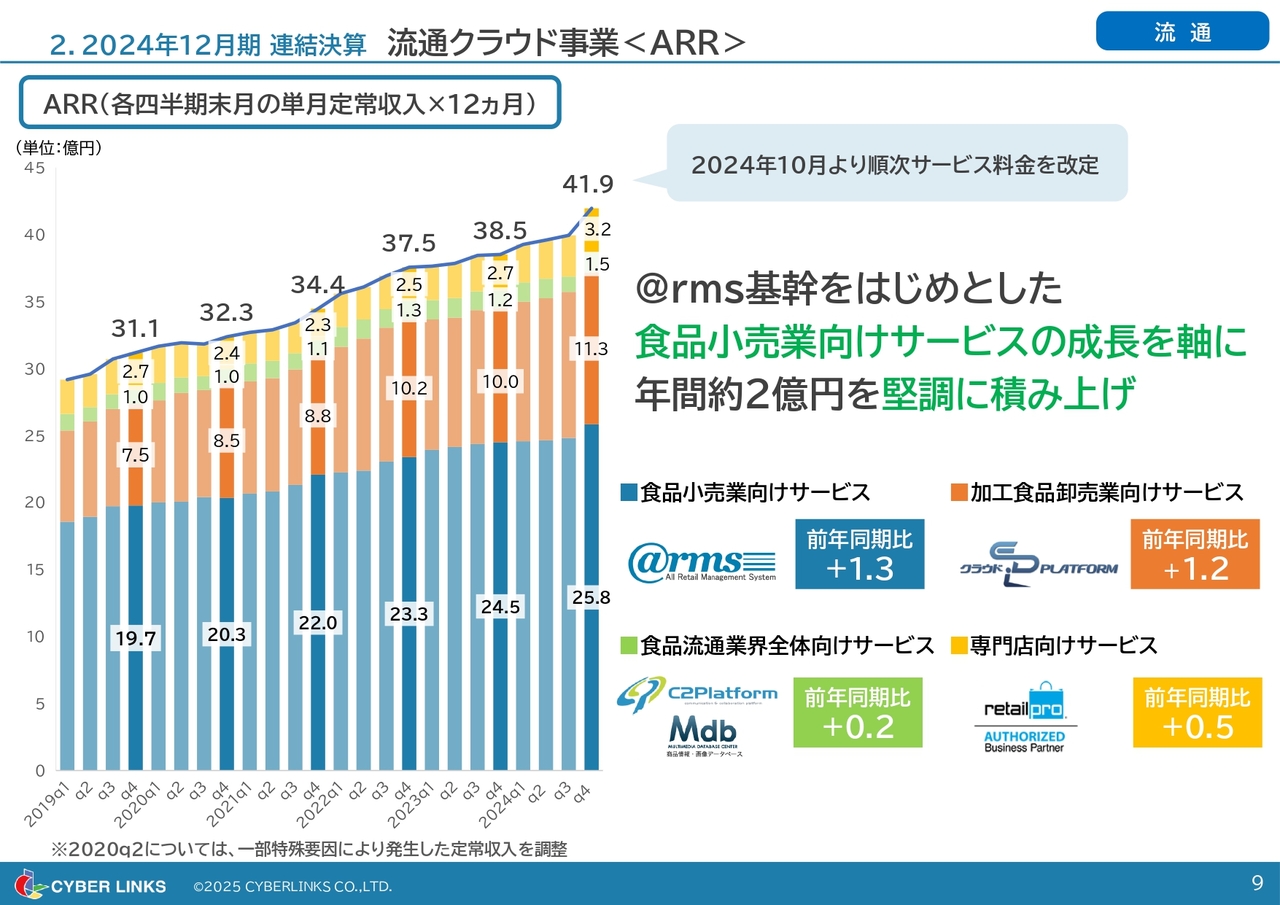

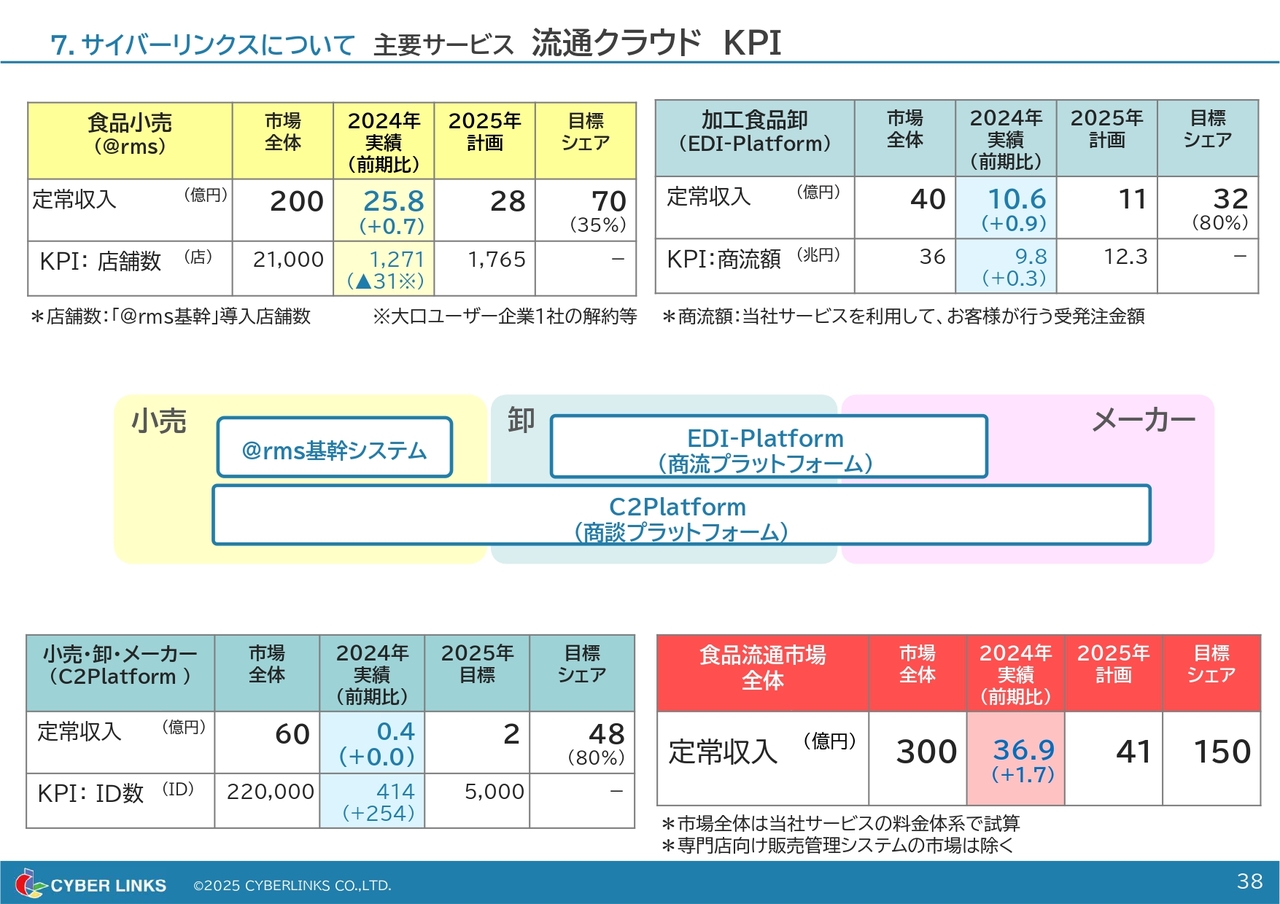

2.2024年12月期 連結決算 流通クラウド事業<ARR>

セグメントごとの振り返りです。まず、流通クラウド事業のARRですが、グラフのとおり第4四半期で顕著に上昇しています。こちらはサービスの巡航速度的な普及拡大に加えて、10月からサービス料金の改定を進めたことが大きな要因となります。2025年度の通年では、1.5億円程度の売上高の底上げ効果があり、物価上昇の影響を一定程度吸収できると見ています。

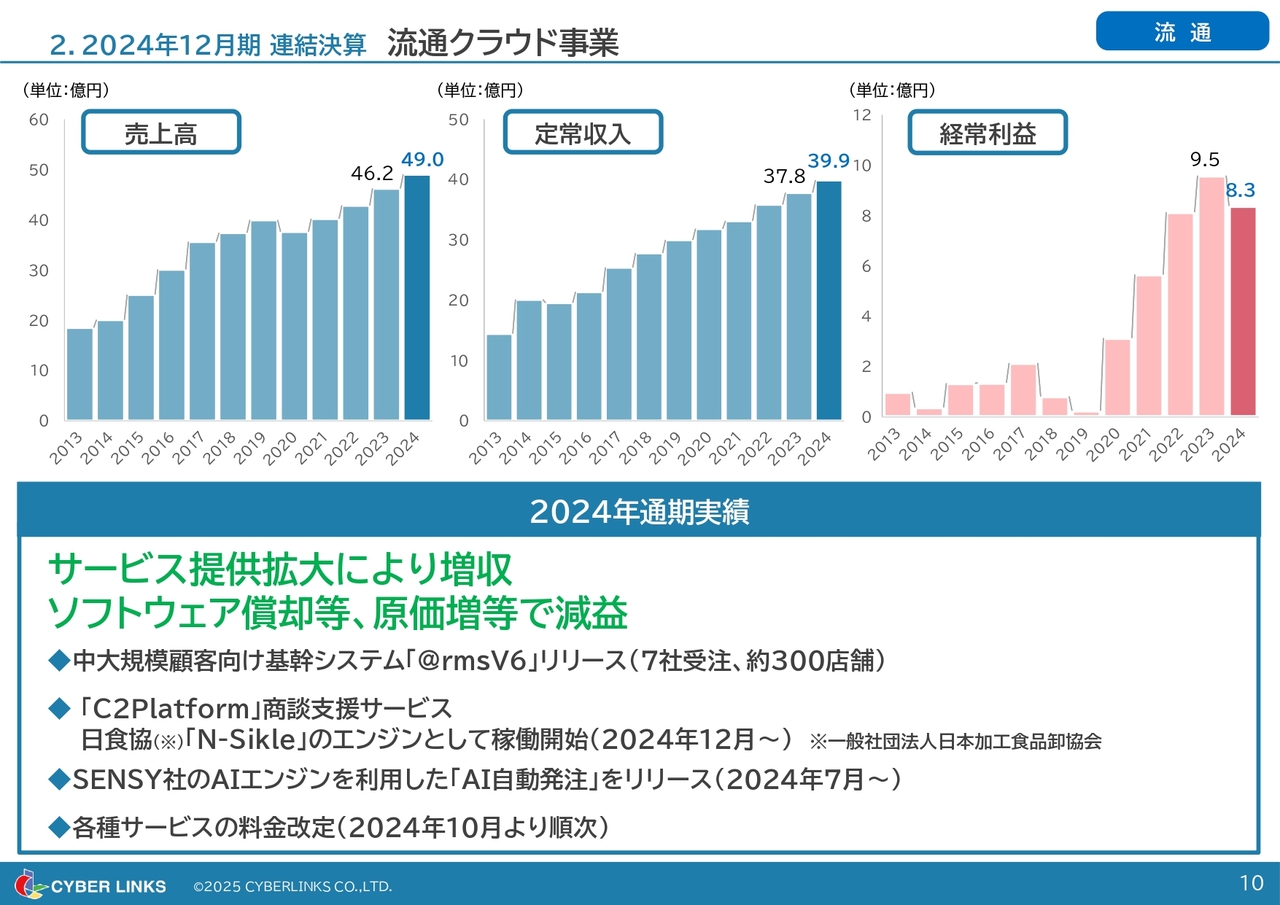

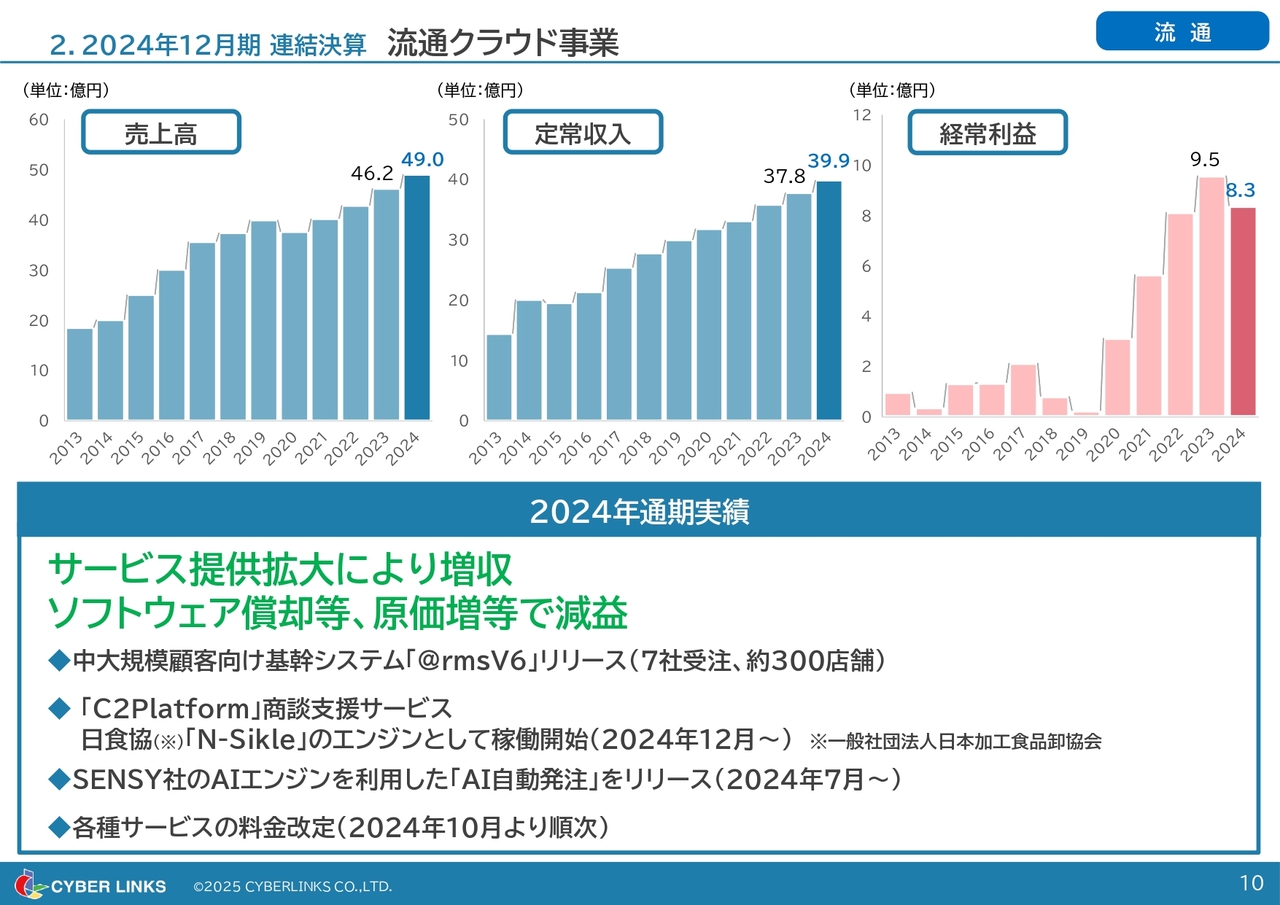

2.2024年12月期 連結決算 流通クラウド事業

引き続き、流通クラウド事業の業績についてです。サービス提供拡大により売上高・定常収入は増収となった一方で、経常利益についてはソフトウェア償却や仕入コストの増加などにより減益となりました。

2024年の最大のトピックは、中大規模顧客向け基幹システム「@rmsV6」のリリースです。新たに大規模スーパーをターゲットとするサービスとなっており、今後、需要を大きく伸ばしていくものになります。すでに7社、店舗数でいうと約300店舗のお客さまから受注をいただいています。

その他にも「C2Platform」の商談支援サービスが、一般社団法人日本加工食品卸協会が展開するシステムのエンジンとして採用されました。また、AIベンチャーのSENSY社と共同開発した「AI自動発注」のリリースも果たしました。そして、物価上昇への対応のため、各種サービス料金の見直しを実施しました。

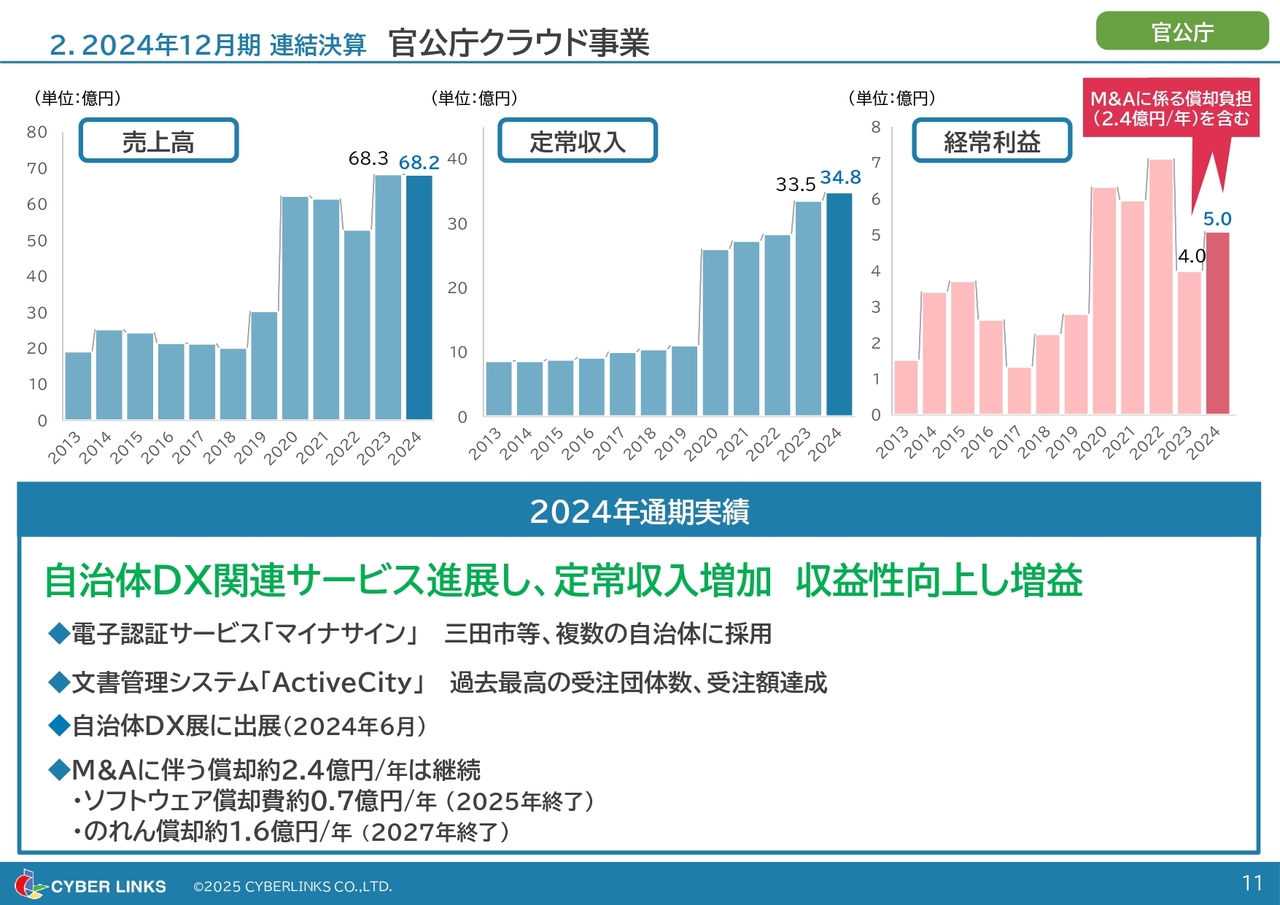

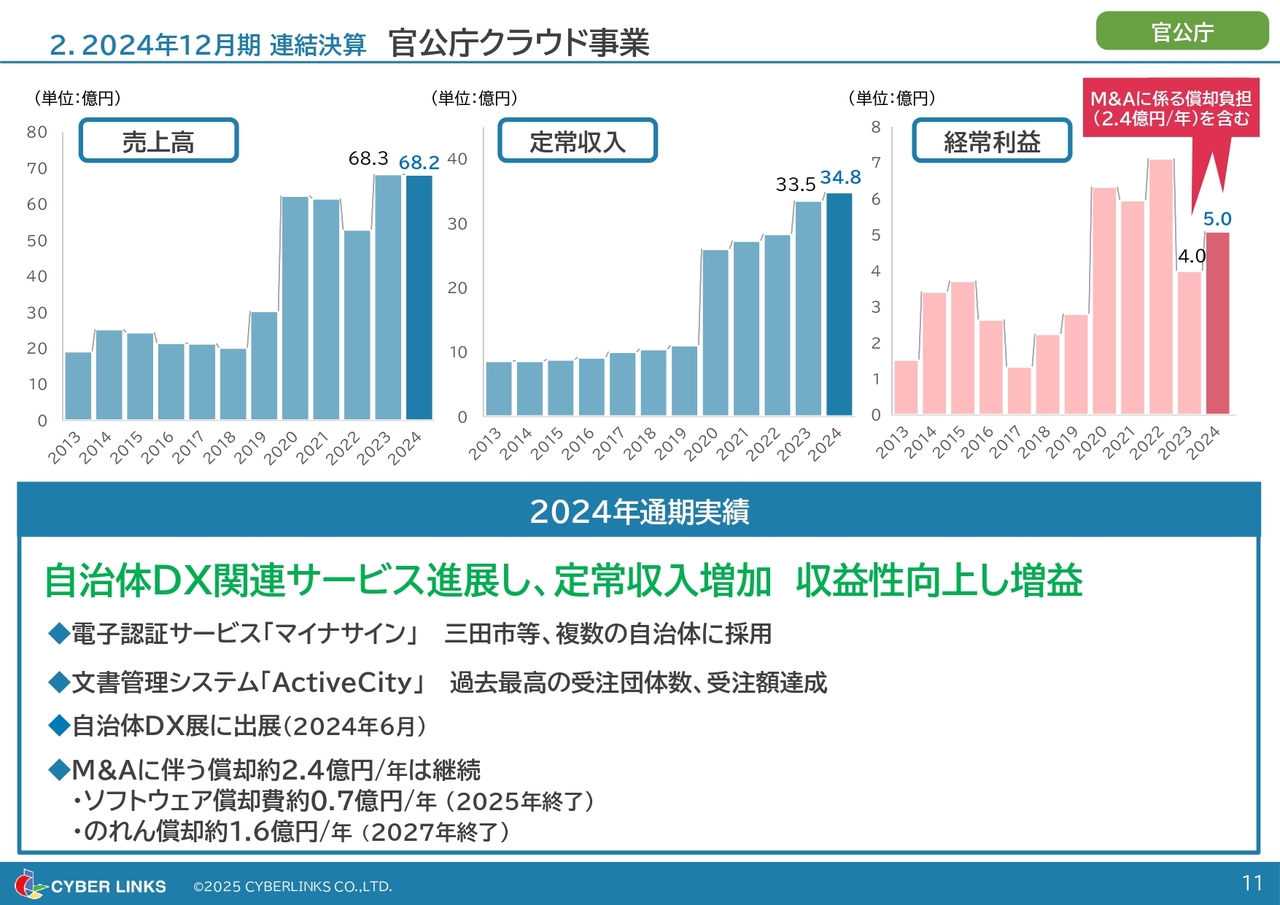

2.2024年12月期 連結決算 官公庁 官公庁クラウド事業

官公庁クラウド事業の売上高はほぼ横ばいでしたが、自治体DX関連のサービスが伸びて定常収入が増加し、これにより収益性が向上して増益となりました。

トピックスとしては、マイナンバーカードを用いた電子認証サービス「マイナサイン」の採用が進んだほか、文書管理システム「ActiveCity」が過去最高の受注団体数を記録するなど、成長加速の兆しを見せています。こうした流れをさらに強化すべく、自治体DX展への出展など、チャネル創出にも取り組みました。

なお、2023年からシナジー社のM&Aに係る償却費用として、1年あたり2.4億円が発生しています。これらは2025年に0.7億円、2027年に1.6億円と、段階的に終了する予定です。

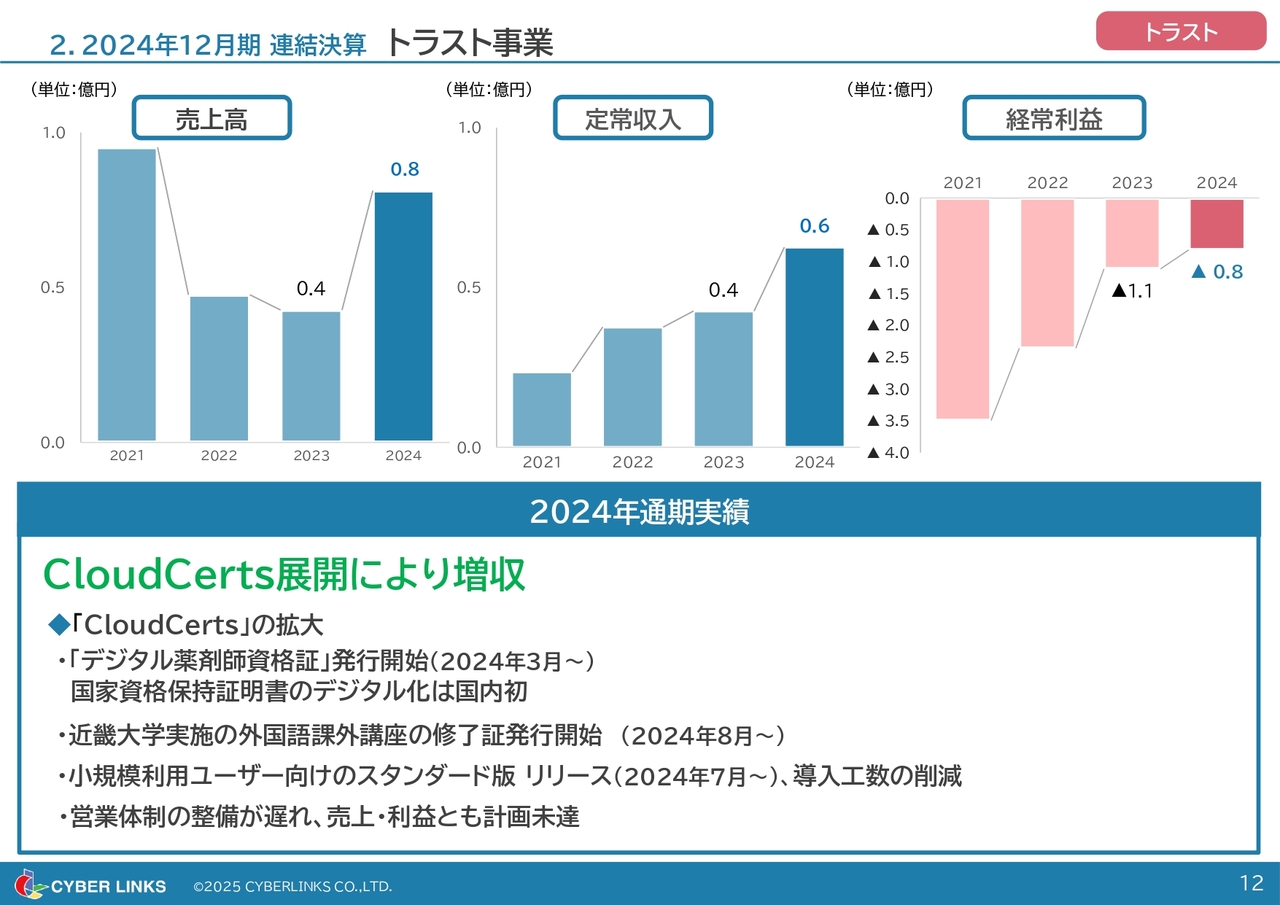

2.2024年12月期 連結決算 トラスト事業

トラスト事業は、ブロックチェーン技術を用いて電子証明書を発行する「CloudCerts」の展開により増収となり、赤字幅も縮小しました。

トピックスとしては、「デジタル薬剤師資格証」の発行を開始しました。国家資格の証明書としては国内初のデジタル化という、インパクトの大きなものです。

また、近畿大学の外国語課外講座の修了証の発行開始、小規模ユーザー向けのバージョンのリリースなども進めました。ただし、営業体制の整備が遅れており、売上・利益とも計画に対しては未達となっています。

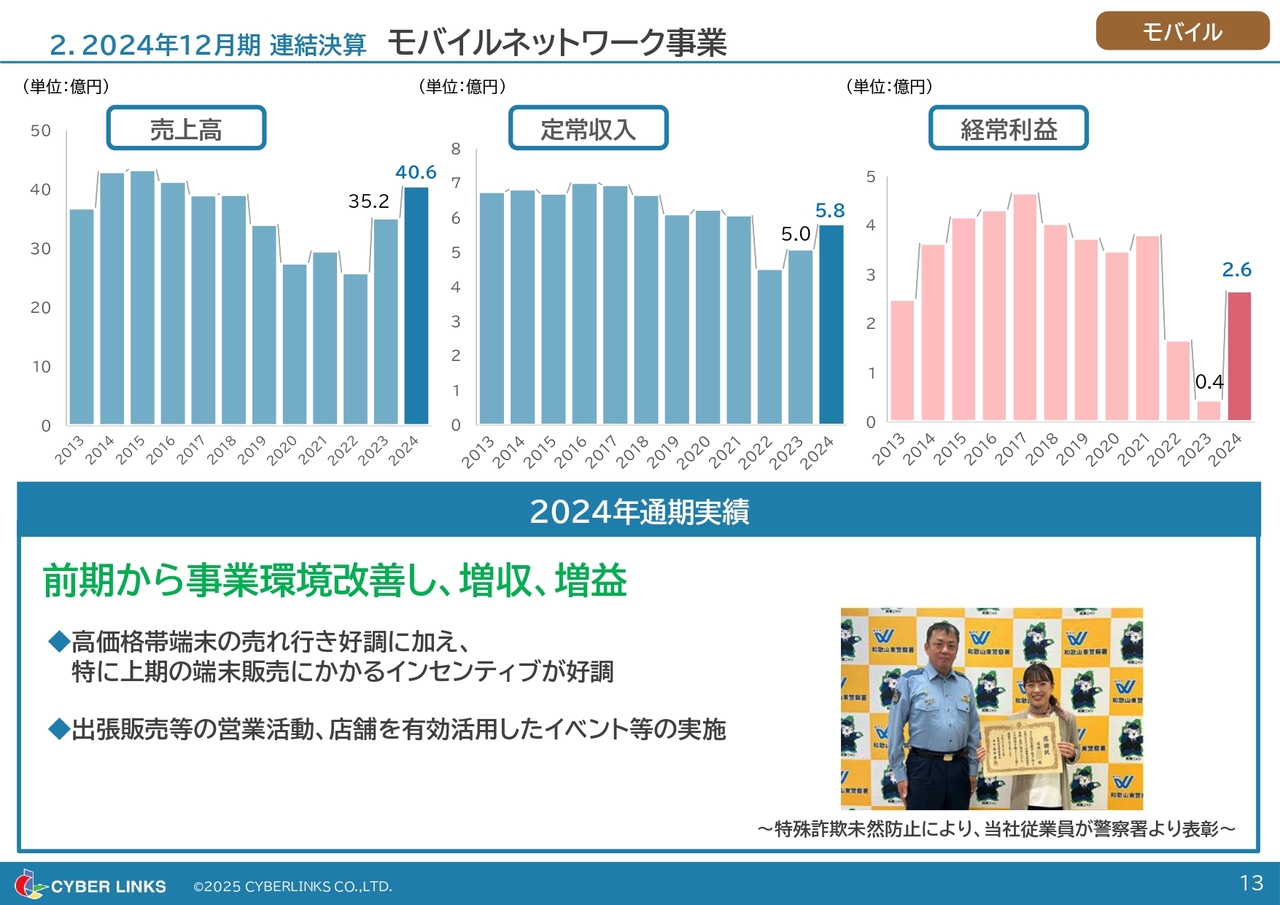

2.2024年12月期 連結決算 モバイルネットワーク事業

モバイルネットワーク事業は、2023年の厳しい事業環境から脱し、増収増益となりました。高価格帯端末の売れ行きが好調であったこと、また、特に上期の端末販売に係るインセンティブが好調であったことが大きな要因となります。その他、継続的な取組になりますが、出張販売や店舗を有効活用したイベントの実施などにも積極的に取り組みました。

また、スライド右下側の写真をご覧ください。当社従業員であるドコモショップスタッフが、接客の過程で特殊詐欺を防いだ出来事がありました。

業績と直接的な関係はありませんが、すばらしいスタッフたちが働いてくれていることを誇らしく思い、資料に掲載しました。

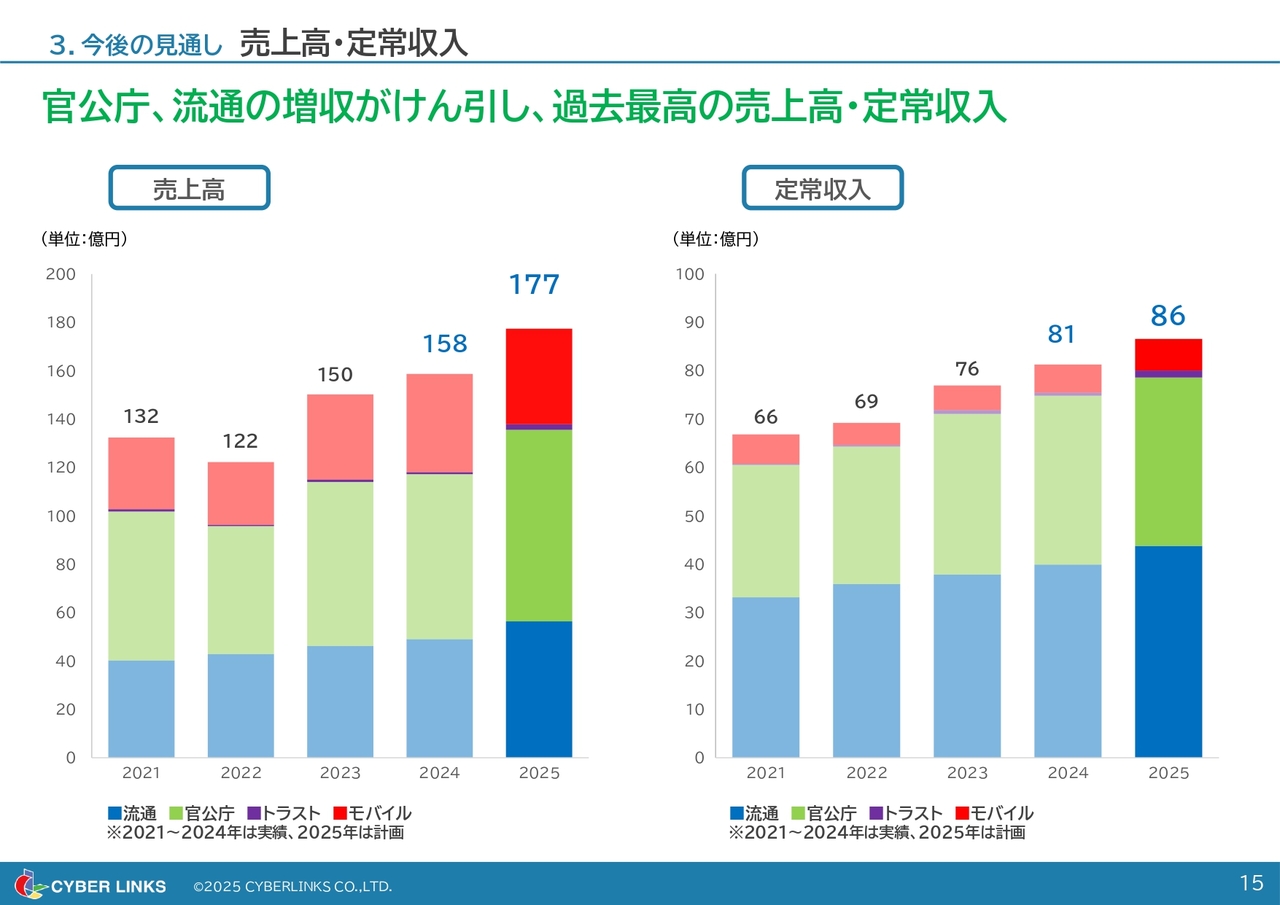

3.今後の見通し 売上高・定常収入

次に、今後の見通しについてご説明します。セグメント別の売上高と定常収入のグラフをスライドに載せていますが、官公庁と流通の増収が牽引して過去最高となっています。売上高177億円、定常収入86億円となる計画です。

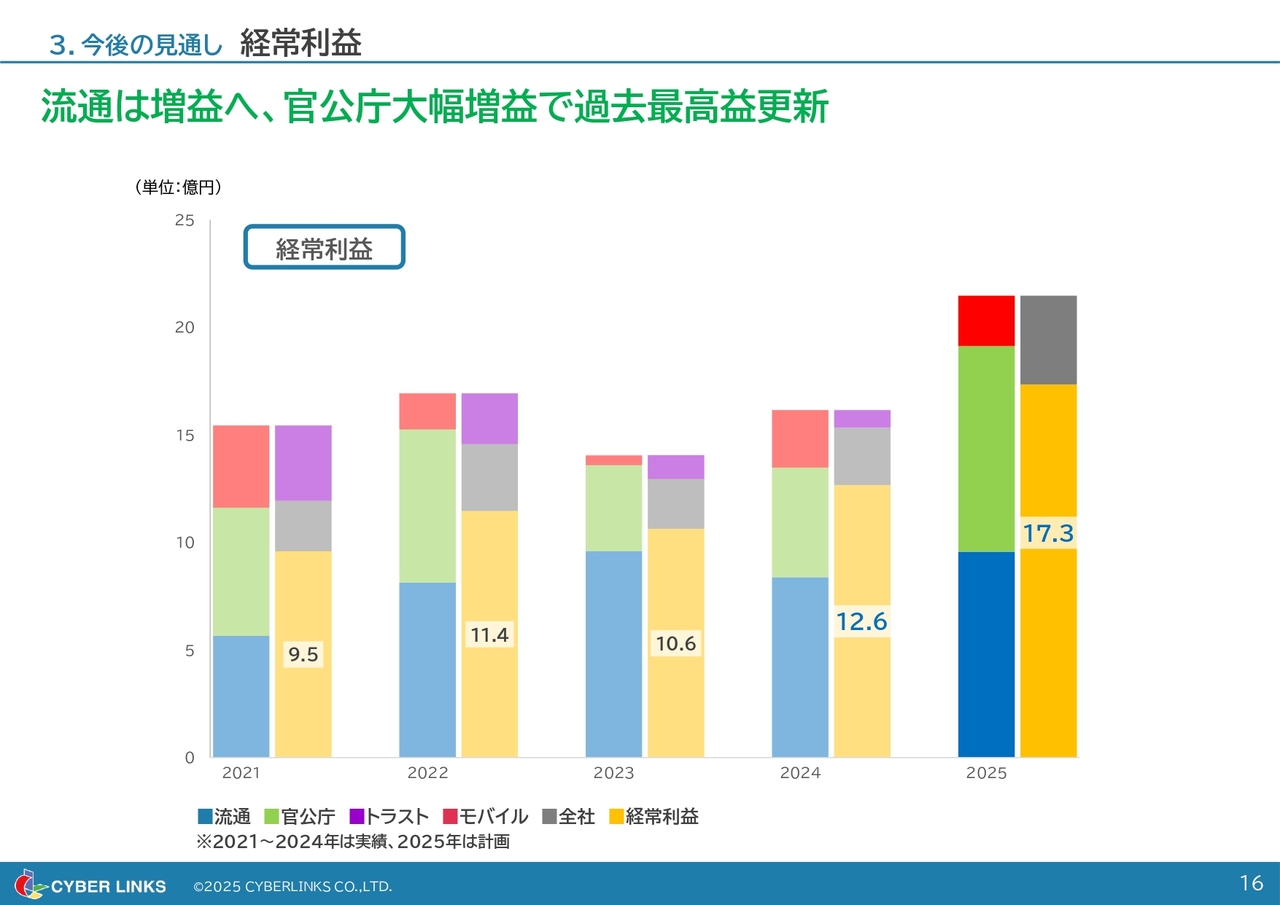

3.今後の見通し 経常利益

経常利益については流通が増益に転じ、また、官公庁が大幅増益となることにより、過去最高益となる17.3億円を計上する計画です。

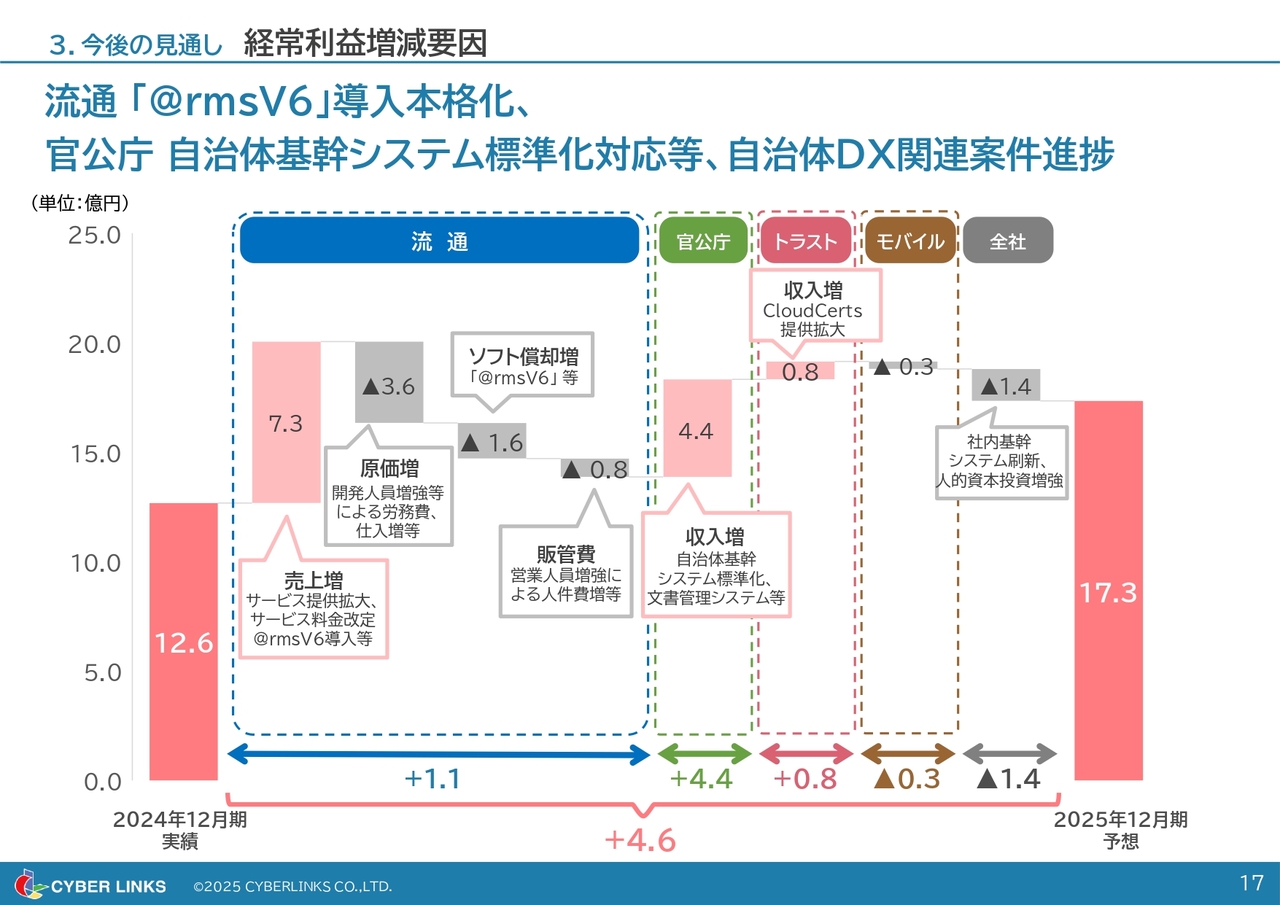

3.今後の見通し 経常利益増減要因

増益要因を分解してご説明します。まず流通セグメントについて、売上が7.3億円増加となります。この中身は、サービスの提供拡大と料金改定の影響による定常収入の増加、それから「@rmsV6」案件の導入などによる非定常収入の増加です。

人員増強などにより原価・販管費が増加し、ソフトウェア償却費も増加することになりますが、これらをカバーして1.1億円の増益を見込んでいます。

官公庁は、政府が主導する自治体基幹システム標準化が佳境となるほか、受注好調な文書管理システムの導入も進み4.4億円の増益、トラストは0.8億円の増益、モバイルは0.3億円の減益を見込んでいます。

また、全社費用として、社内の基幹システムの刷新や人的資本投資の強化費用がありますが、これらを含めても17.3億円という利益を達成できると考えています。

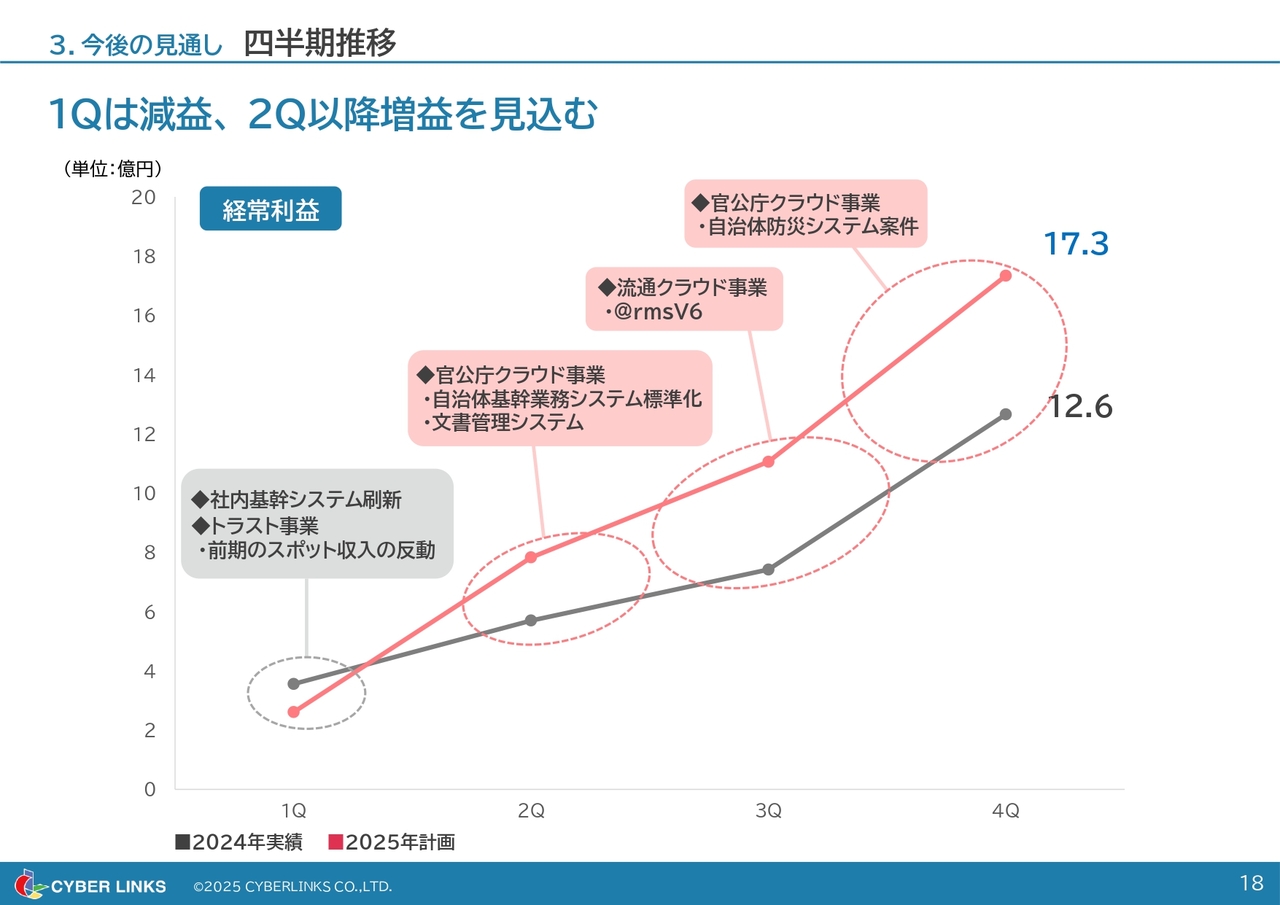

3.今後の見通し 四半期推移

四半期の推移について、ふだんは第2四半期と通期の予想値しか出していないのですが、今回はやや特殊な動きとなるため、四半期刻みでの利益の動きをご説明しておきたいと思います。

グラフで示しているとおり、短信で開示している第2四半期と通期については前年を上回る数字です。しかし、第1四半期だけは減益となる計画となっています。

この要因の1つは、社内の基幹システムの刷新です。生産性の大幅な向上のため、会計・販売管理・稟議システムなどを、この1月に刷新したところです。これに係るソフトウェア償却が始まるのと、特に第1四半期は立ち上がり期ということで、ベンダーの支援費も多くかかる想定です。

また、トラスト分野において、前期第1四半期に比較的大きなスポット収入がありましたので、この反動の影響もあり、第1四半期については減益を見込んでいます。

第2四半期以降については、第2四半期には自治体基幹システムと文書管理システム、第3四半期には「@rmsV6」、第4四半期には自治体の防災システム関係の案件が貢献してくると考えており、増益幅を拡大させていく計画となっています。

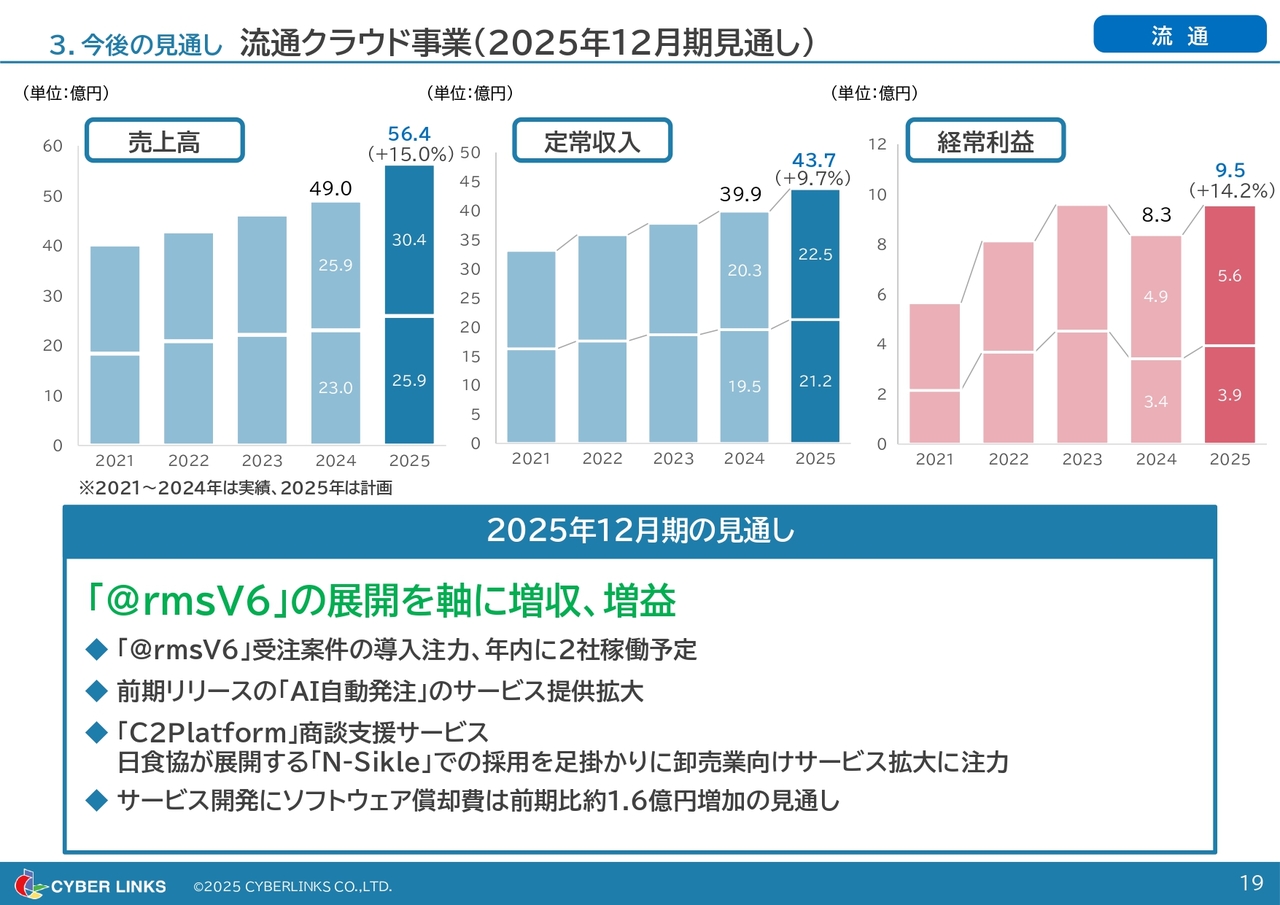

3.今後の見通し 流通クラウド事業(2025年12月期見通し)

では、セグメント別に今後の見通しを見ていこうと思います。まず流通クラウド事業ですが、「@rmsV6」の展開を軸に増収増益を見込んでいます。現在受注している7社のうち、今期は2社稼働の予定です。また、前期にリリースした「AI自動発注」や「C2Platform」商談支援サービスの普及拡大にも注力します。

ソフトウェア償却費については、前期比約1.6億円の増加となります。

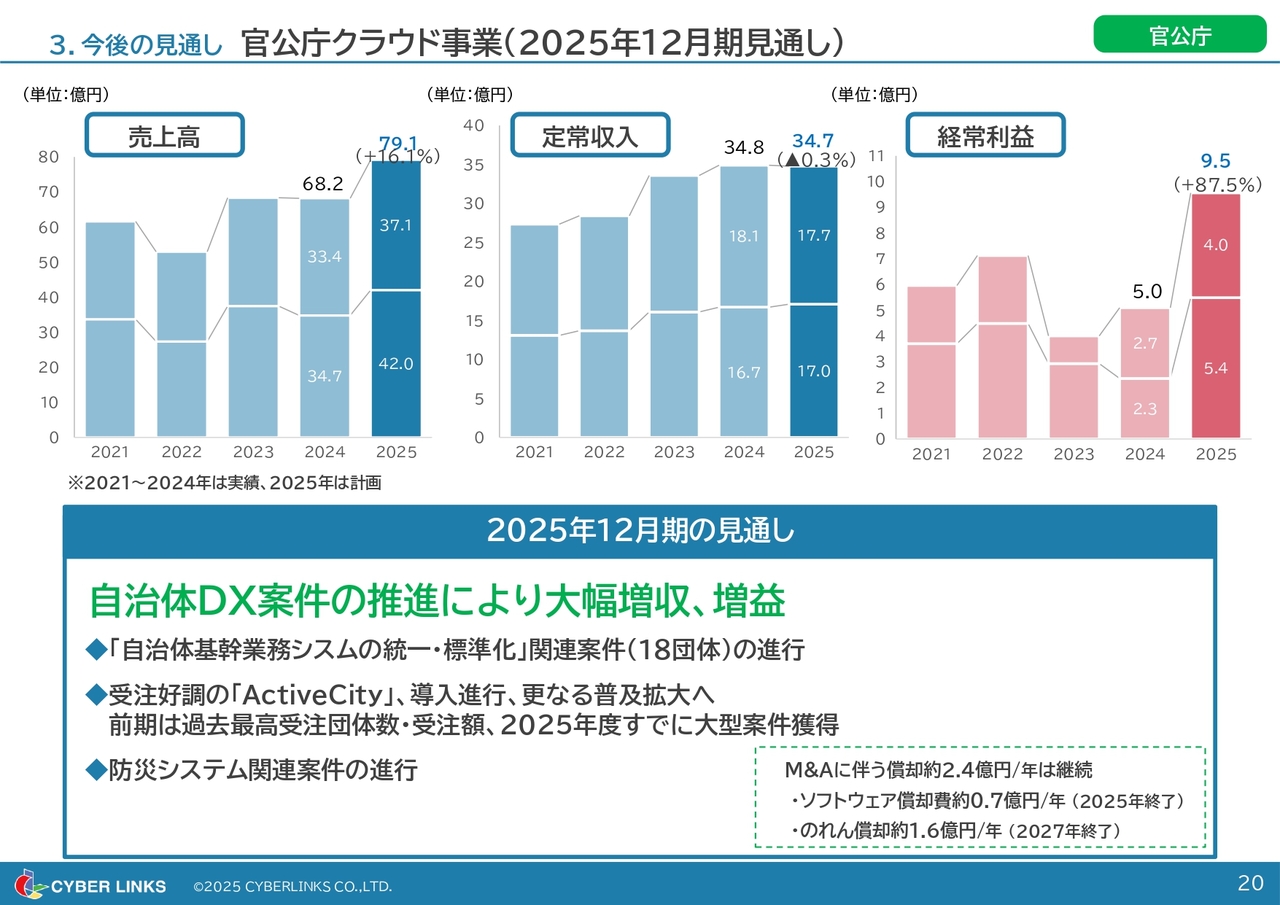

3.今後の見通し 官公庁クラウド事業(2025年12月期見通し)

官公庁クラウド事業については、自治体DX案件の推進によって大幅な増収増益となります。自治体基幹業務システムの統一・標準化について、受注済み18団体の移行作業を進めていきます。

文書管理「ActiveCity」は受注残高が過去最高となっており、これからも着実に進めていきます。また、今期に入ってから新たに大型案件も獲得しており、好調が続いています。

さらに、年度の後半になる想定ですが、防災システム関連で複数の大きな案件が進行する予定です。

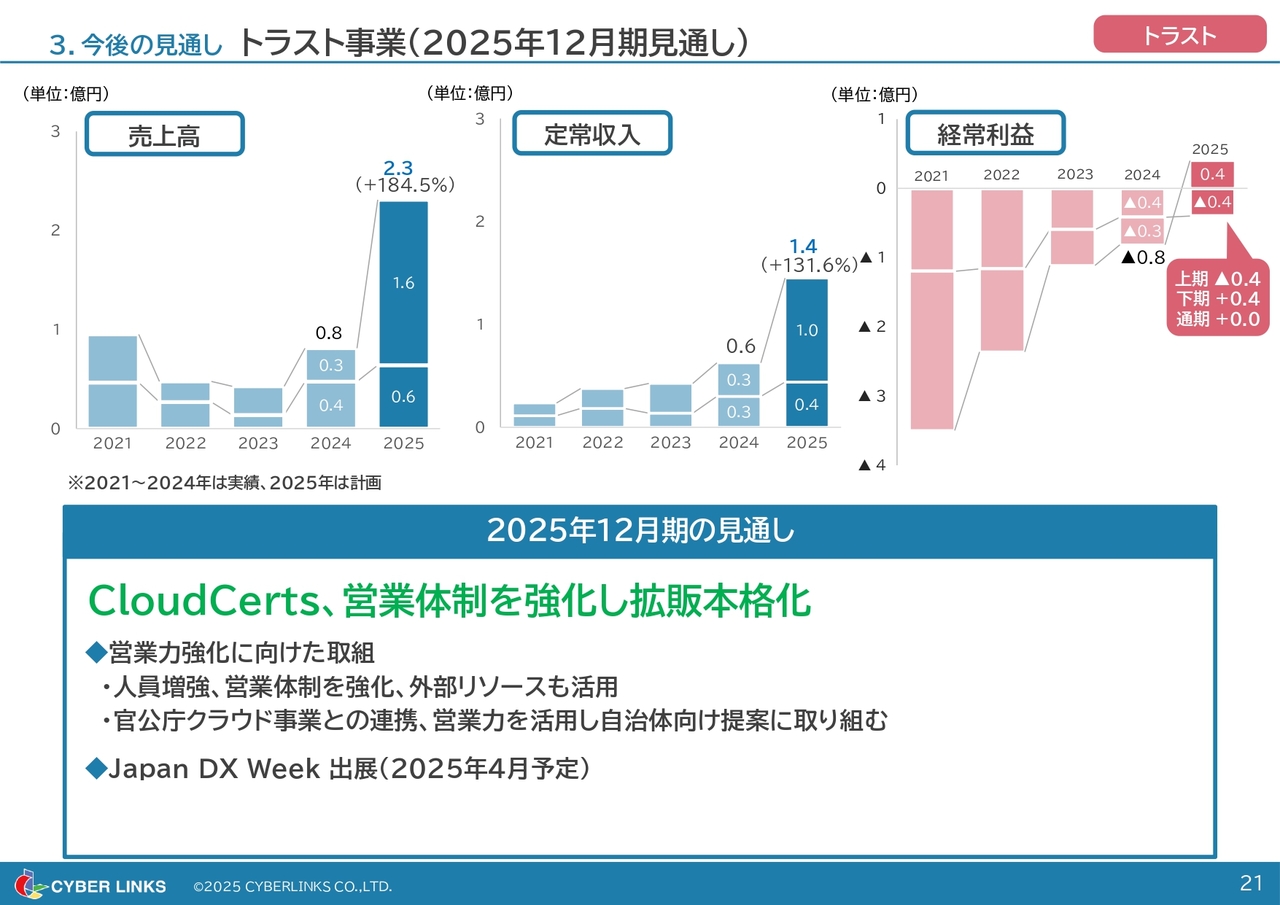

3.今後の見通し トラスト事業(2025年12月期見通し)

トラスト事業については、「CloudCerts」の営業体制を強化し、拡販を本格化させ、増収増益となる計画です。営業体制の強化にはすでに着手しています。営業人員を増強したほか、外部の営業支援の活用も始めました。

官公庁クラウド事業と連携させ、自治体向けの提案も開始しています。4月には展示会「Japan DX Week」への出展を予定しています。

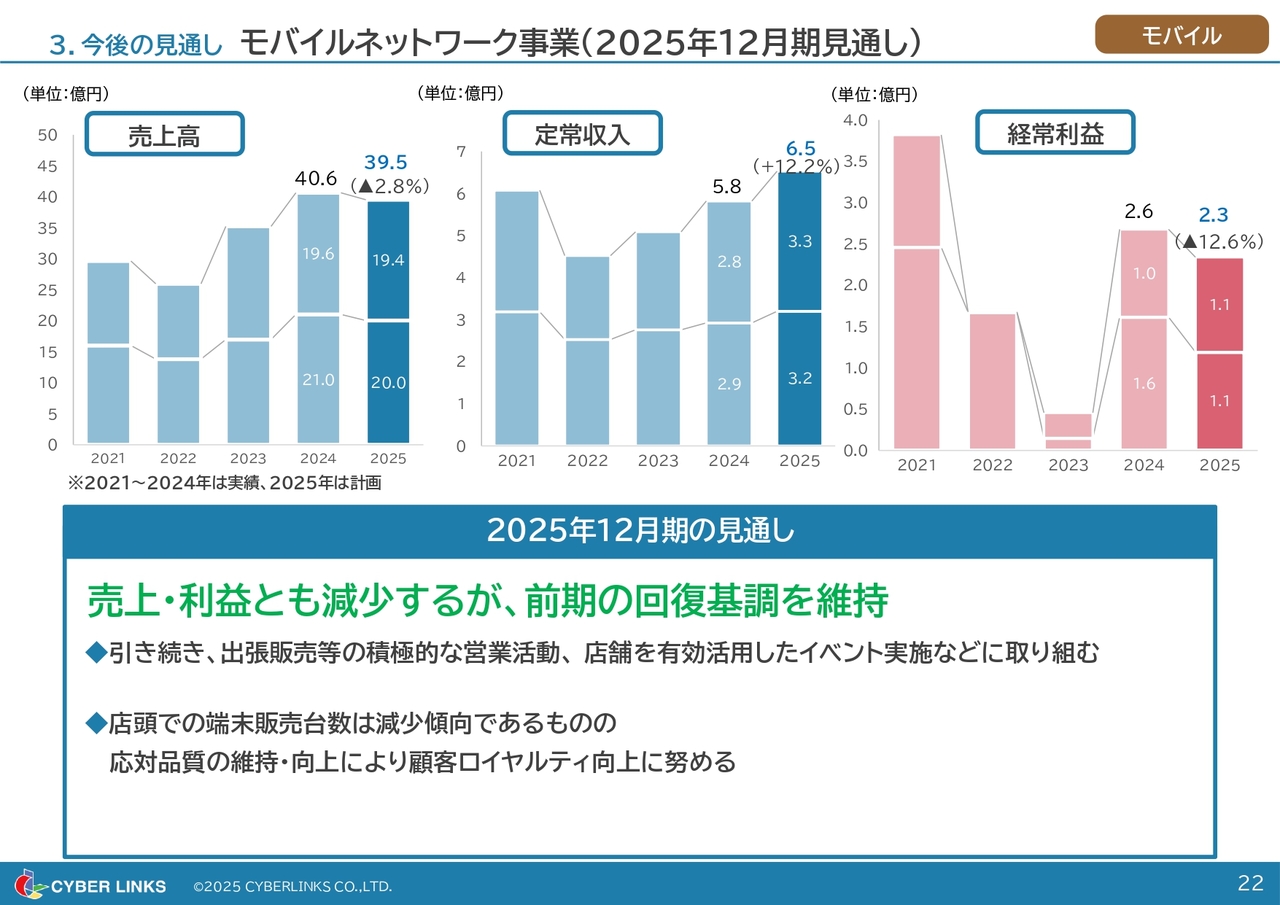

3.今後の見通し モバイルネットワーク事業(2025年12月期見通し)

モバイルネットワーク事業については売上・利益ともにやや減少しますが、前期の回復基調を維持する計画としています。引き続き、出張販売等の積極的な営業活動や、店舗を活用したイベント実施などに取り組みます。

応対品質の維持・向上により顧客ロイヤルティの向上、そしてお客さまに選んでいただけるショップの運営に努めていきます。

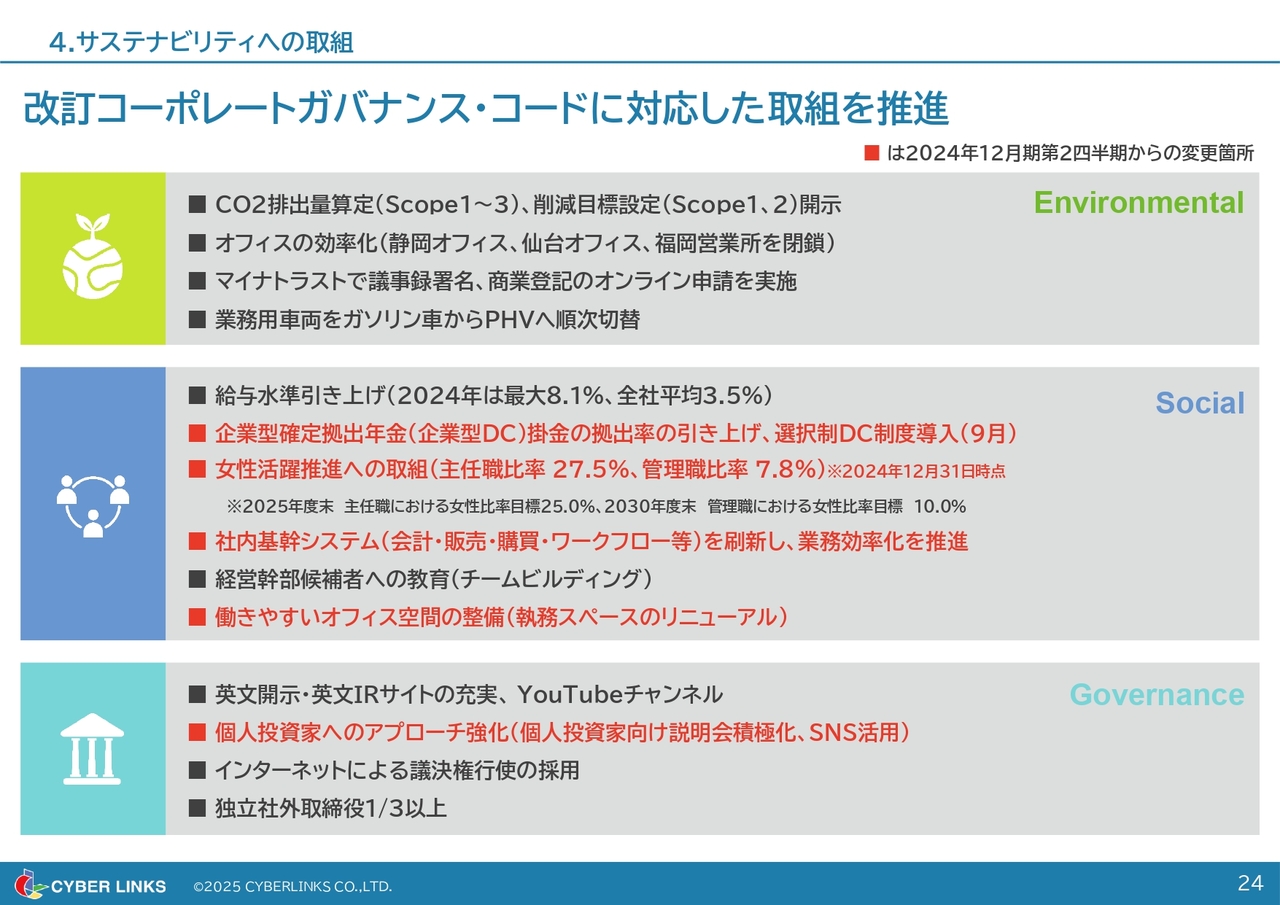

4.サステナビリティへの取組

サステナビリティへの取組についてです。赤字で記載されている箇所が、今回更新した項目になります。

「Social」の領域では、従業員が豊かに効率的に働ける環境作りを進めました。

企業型確定拠出年金の充実等による福利厚生の向上を行い、女性活躍推進については、女性の主任職比率が27.5パーセントとなり、2025年の目標を前倒しして達成することができました。

社内基幹システムの刷新により、生産性の向上を進めました。また、働きやすいオフィス環境整備のため、執務スペースのリニューアルも行いました。

「Governance」に関しては、機関投資家のみなさまとの対話から株の売買高向上の重要性を痛感しており、売買高底上げに向けたアプローチとして、個人投資家への発信強化に取り組み始めました。

具体的には、個人投資家向け説明会への積極的な参加、また、SNSの活用なども開始しています。

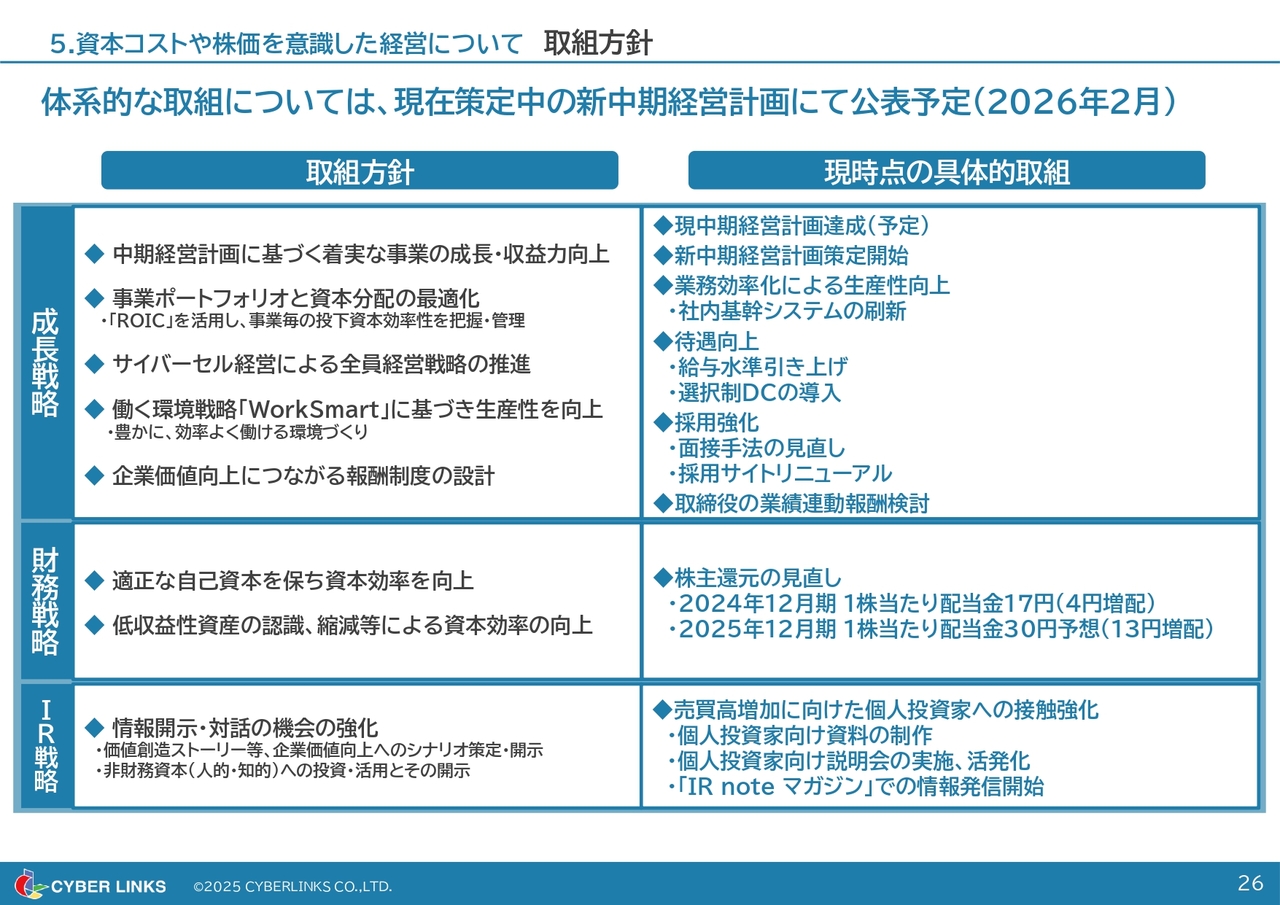

5.資本コストや株価を意識した経営について 取組方針

資本コストや株価を意識した経営、その体系的な取組については、現在策定を進めている次の中期経営計画にて公表する予定です。現時点での関連する取組について、スライドの右側の表に記載しています。

6.株主還元 株主還元施策と配当予想

株主還元については、エグゼクティブサマリでお話ししたとおりです。資本コストや株価も意識しつつ、大幅な還元強化・増配を予定しています。

その他コンテンツのご案内

最後にコンテンツの紹介をさせてください。先ほど少し触れましたが、「IR note マガジン」というSNSの運用を開始しています。また、シェアードリサーチ社による企業レポートも合わせてご紹介します。ぜひフォローしていただき、我々の取組をリアルタイムにキャッチしていただければ幸いです。

質疑応答:「@rmsV6」の今後の売上予定について

司会者:「『@rmsV6』のリリースにより7社受注、約300店舗分とのことですが、この受注の売上はいつから、いくらくらいの金額になりますか?」というご質問です。

東:今期の2025年については2社の稼働を見込んでいます。それぞれ4月と9月に稼働予定です。店舗数は9月の案件のほうが規模は大きいです。

2025年の案件は合計して約50店舗と思っています。残り5社は250店舗程度で、2026年と2027年に稼働予定です。

定常収入の規模感は、会社によって基幹システムと周辺システムの組み合わせ方などが異なるため一概には言えませんが、1社月額300万円から500万円くらいだと考えています。

質疑応答:「@rmsV6」の新規受注件数の見込みについて

司会者:「今期、『@rmsV6』による中大規模顧客の新規受注は何件見込まれていますか?」というご質問です。

東:3社くらいを考えています。稼動は2027年度、もしくはそれ以降だと想定しています。

質疑応答:「@rmsV6」受注から稼働までの流れについて

司会者:「『@rmsV6』について、中大規模の受注獲得から稼働までのプロセスとリードタイムを教えてください」というご質問です。

東:規模にもよりますが、キックオフ、要件定義の後にFit&Gapのような、当社のパッケージ機能とお客さま側の現在の運用フローなどとのすり合わせを、かなりの時間をかけて行っていきます。

お客さまの規模によりますが、80店舗クラスであれば着手してから稼働まで、18ヶ月くらいと見ています。

導入のパワーを見ながら、稼動時期について、お客さまと調整をしています。

質疑応答:「ActiveCity」が過去最高の受注であることについて

質問者:「『ActiveCity』で受注が過去最高」という表現ですが、どのようなニュアンスなのでしょうか?

東:シナジー社は、当社と一緒になって3年目の会社です。9月決算の会社で、9月末の段階の受注残が過去最高の団体数、金額であったということです。2025年4月にカットオーバーする団体がかなり多く含まれています。

質問者:「ActiveCity」は、定常収入に入ってきますか?

東:はい。例えば1億円で受注して、だいたい初期構築で半分ぐらい、残りの半分が5年間のランニング収入というかたちになります。

質問者:5年経つと御社の売上はなくなりますか?

東:相手が自治体ですので、その後に更改が行われます。その更改のタイミングで、新たに他社の提案と当社の提案を受けて、選定されることになります。

質問者:それはわりと継続されやすいものですか? それとも、けっこう頻繁に切り替わるものですか?

東:文書管理システムは、一度入ると、「@rms基幹」などと同じようにクラウドサービスですので、なかなか変わりにくいです。

質疑応答:第4四半期の非定常収入の伸びについて

質問者:第4四半期の非定常収入の伸びがけっこう高かったのですが、なにが寄与したのでしょうか?

東:流通と官公庁です。流通に関しては、「@rmsV6」の稼働に向けた導入作業を進行基準で進めています。進行の度合いが大きかったというのが1つです。

また、海外に展開している専門店向けサービスの「retailpro(リテイルプロ)」の導入費用が、今回第4四半期に固まって計上されたことも影響しています。

質問者:「@rmsV6」の進行基準売上は、第4四半期は大きかったが、今期の第1四半期はそれほど上がらないということになりますか?

東:9月稼働の案件があるため、第1四半期、第2四半期にも進行に応じた売上が計上されます。

質問者:官公庁の定常収入の増加には何が寄与しましたか?

東:子会社の南大阪電子計算センターで、国が進めている基幹システムの標準化、ガバメントクラウドへの移行を進めています。これも進行基準案件であり、第4四半期に進行した分の売上が上がったということが1つあります。

また文書管理について、今年4月にカットオーバーする案件も進行基準ですので、これらの進捗も寄与しました。

質疑応答:ガバメントクラウドについて

質問者:以前のお話だと「『ガバメントクラウドへの移行は、2026年3月までに完了しなさい』と政府が言っている」とのことでした。南大阪電子計算センターの仕事は、来年3月までは多いということですか? 御社の決算期でいうと来年の上期までは良好ということでしょうか?

東:南大阪電子計算センターの1月から3月は、第2四半期に連結されますので、基本的にはそのとおりです。ただし、今のところ、「だいたい今年12月ぐらいまでに目処をつける」という方向で進めており、標準化に関する売上は、12月まで順調に進行基準で上がっていくと思います。

質問者:以前「『来年3月までに終了しなさい』と言われているが、できない自治体がいっぱいある」というお話がありましたが、そのあたりは現在どうなっていますか?

東:南大阪電子計算センターが担当している自治体では、そのような案件はありません。逆に、他のベンダーで「もうできない」と手を挙げられるところが出てきており、その案件をどうしようかというところで少し話を進めています。これは当社にとっては、新しい案件となります。

質疑応答:「C2Platform」について

質問者:「C2Platform」は、3ヶ月前と比べて雰囲気が変わってきた感覚はありますか?

東:これは顕著に上がってきています。スライドの19ページにも記載しましたが、一般社団法人日本加工食品卸協会(日食協)が、卸の団体として、小売・卸間の商談のDX化を進めるために展開している「N-Sikle(エヌ・サイクル)」というサービスのエンジンに当社の「C2Platform」を採用していただきました。この採用を受けて、卸への導入が今進んでいます。

加えて、小売側も、国内大手のスーパーマーケットにて実証実験中です。

質疑応答:口座数(ID数)の目標について

質問者:中期経営計画目標である5,000IDへの進捗はどうなっていますか?

東:はっきりお伝えすると、5,000IDの目標達成は難しいと思います。

中期経営計画よりは遅れていますが、小売側の大手スーパーにあるいろいろな関連会社等への浸透を進めています。また、卸も、上位クラスの2社で「C2Platform」の採用を積極的に進めている状況です。

質疑応答:「@rmsV6」の導入について

質問者:「@rmsV6」の導入は、「今のところ7社受注できており、今期は3社ぐらい取れたらいい」というお話でしたが、現段階で、御社の営業体制では、3社ぐらいが上限というイメージでしょうか?

東:この7社の重みもあり、若干抑え気味の営業活動となります。

質問者:実際に「@rmsV6」の営業をしてみて、潜在ニーズはけっこうあると感じますか?

東:当社が今回ターゲットとしている、年商が大きいスーパーでは、大手のSIerが今までオンプレミスでシステムを導入してきました。 オンプレミスですと、1つの機能の変更だけでも1,000万円から2,000万円という費用がかかってしまうケースも多いのですが、小売はそこまで投資を行える状況にありません。

一方で大手SIer側も、収益性の観点から、SEを小売相手の仕事に充てたくないという風潮があるように感じています。年商2,000億円から3,000億円規模のスーパーからも、そのようなお話を聞くので、当社に相応のチャンスがあると思っています。

質問者:「@rmsV6」は、お客さんの年商でいうと2,000億円規模でも可能でしょうか?

東:はい。いろいろと工夫をしています。例えば、スーパーの業務体系は、部門と店舗というマトリックスで整理できますが、そうした切り口でデータを分割して並行で処理することでスピードを出すといった特徴があります。

したがって、サーバーのスペックを上げていけば、年商3,000億円や4,000億円も視野に入ってきます。

この銘柄の最新ニュース

サイバーリンのニュース一覧- 譲渡制限付株式報酬としての新株式発行に関するお知らせ 2026/01/19

- 「RetailPro Prism」、香港の電子決済サービス「Octopus」と連携開始~多言語対応POSで日本企業の東アジア・ASEAN地域進出を強力サポート~ 2025/12/15

- 週間ランキング【約定回数 増加率】 (11月14日) 2025/11/15

- サイバーリンクス---2ケタ増収・大幅増益で3Q累計として過去最高更新、流通クラウド事業・官公庁クラウド事業が業績を牽引 2025/11/13

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … カバー、カイオム、アコム (11月11日発表分) 2025/11/12

「#配当」 の最新ニュース

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

サイバーリンクスの取引履歴を振り返りませんか?

サイバーリンクスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。