ディジタルメディアプロフェッショナルのニュース

【QAあり】ディジタルメディアプロフェッショナル、iCatch Technology社と戦略的パートナーシップ締結 「RS1」は堅調な出荷を継続

目次

大澤剛氏(以下、大澤):代表取締役専務経営企画部長の大澤です。本日は、株式会社ディジタルメディアプロフェッショナル2025年3月期第2四半期決算説明会にご参加いただき、ありがとうございます。

2025年3月期第2四半期決算と2025年3月期通期業績予想について私からご説明し、その後、下期以降の課題と取り組みについて山本からご説明します。

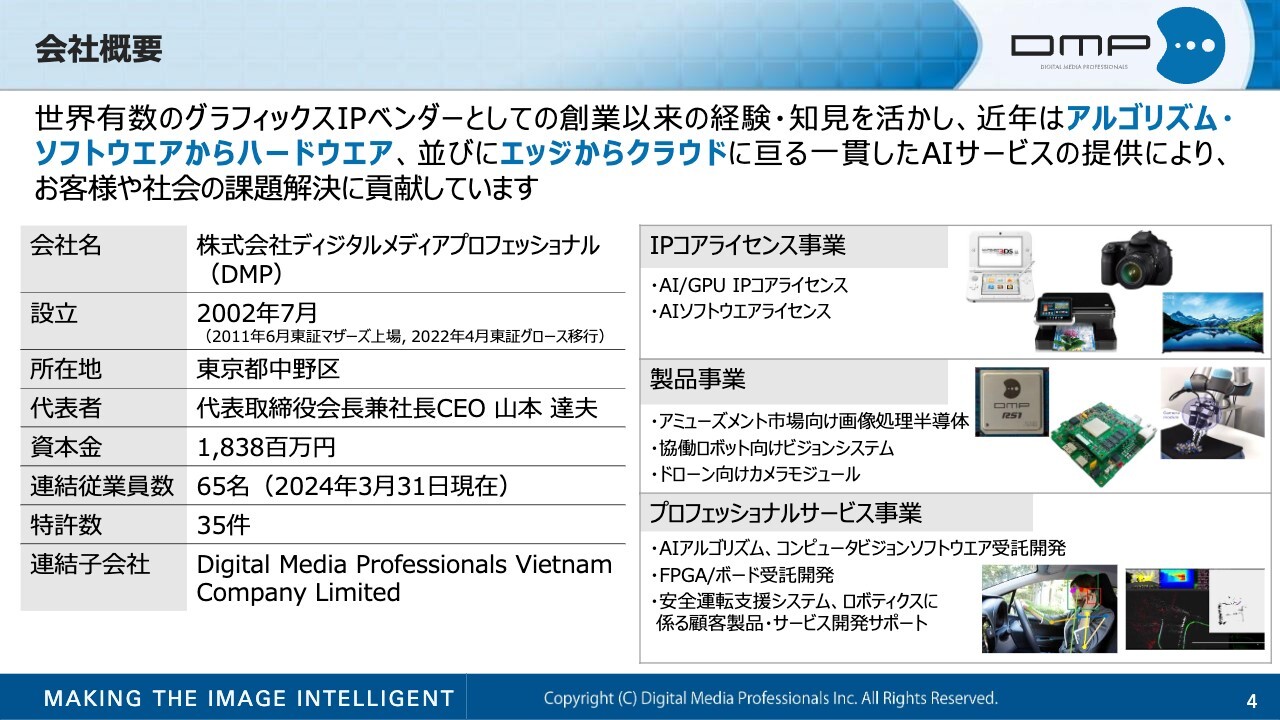

会社概要

2025年3月期第2四半期決算の前に、当社の概要・強みについて簡単にご説明します。

当社は、2002年7月に大学発のベンチャー企業として発足以来、グラフィックス技術を核に事業を行ってきました。GPU IPが任天堂のゲーム機に採用され、アミューズメント市場向けに2D/3D統合グラフィックスLSIを投入するなど、大きな成果を上げてきました。

近年は、アルゴリズム・ソフトウエアからハードウエア、ならびにエッジからクラウドにわたる一貫した開発体制、製品・サービスを提供できることを強みとして、お客さまや社会のシリアスな課題の解決に貢献しています。

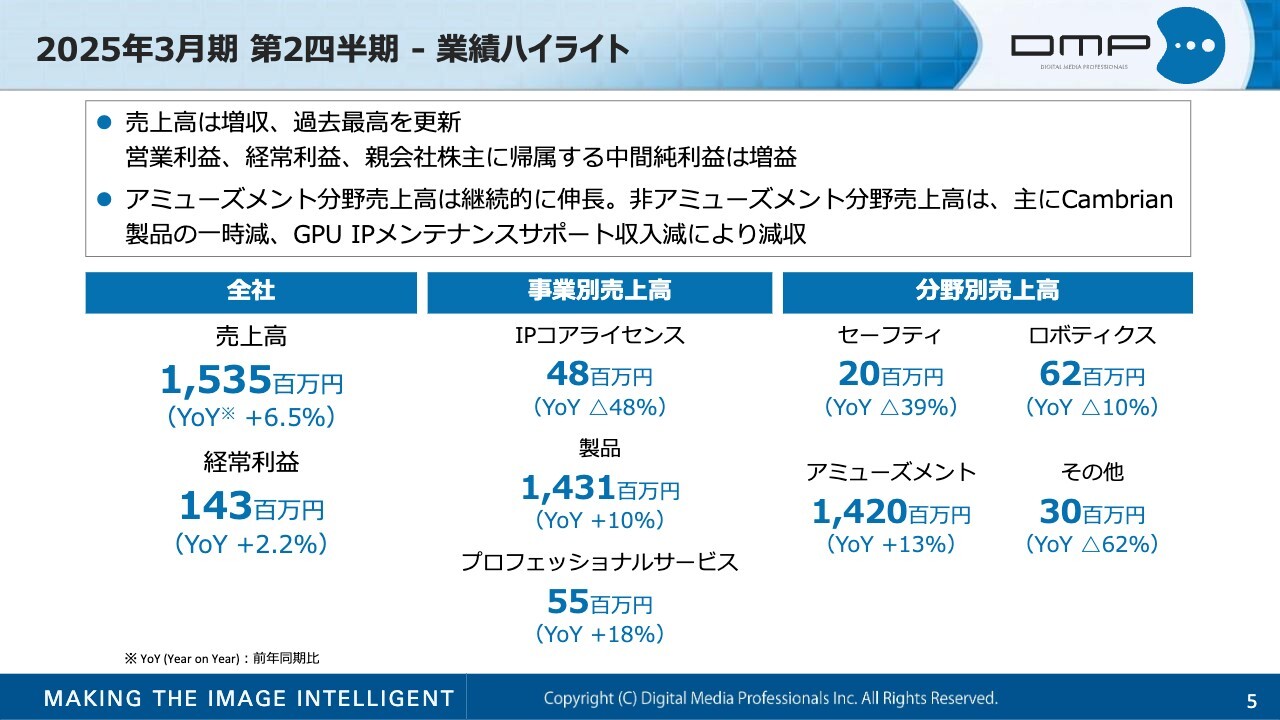

2025年3月期 第2四半期 - 業績ハイライト

2025年3月期第2四半期のハイライトについてご説明します。売上高は、前年同期比6.5パーセントアップで、中間期として過去最高を更新しました。経常利益も前年同期比2.2パーセントアップの1億4,300万円となるなど、各段階利益は増益となりました。

分野別では、パチスロ市場が堅調に推移したことにより、アミューズメント分野の売上高が伸長しました。非アミューズメント分野は、主にCambrian製品売上の一時減、GPU IPメンテナンスサポート収入減により減収となりました。

Cambrian製品は、トライアルから製造ラインへの導入にフェーズが移ってきていますが、その端境期として売上が一時的に減少しました。下期に入り、自動車製造ラインへの複数台導入が決まるなど、今後に期待できる状況となってきています。

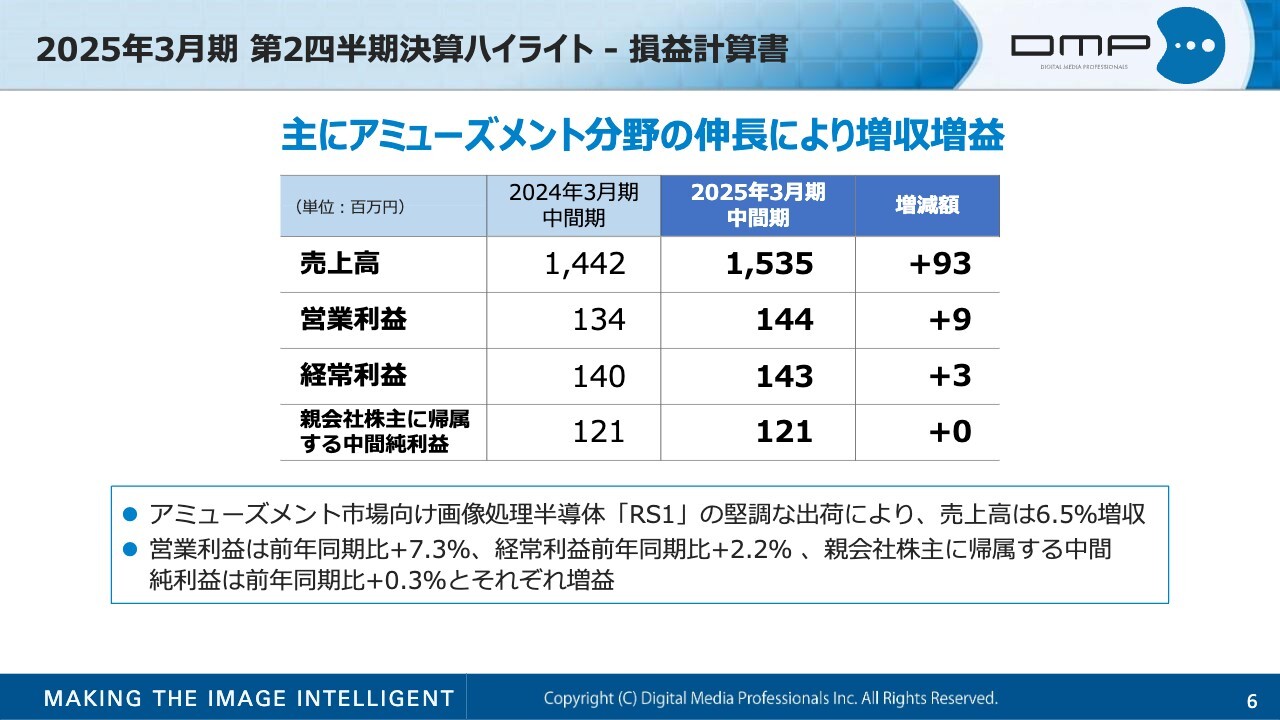

2025年3月期 第2四半期決算ハイライト - 損益計算書

P/Lの概要です。主にアミューズメント分野の伸長により、売上高は15億3,500万円で前年同期比6.5パーセントの増収となりました。開発費や販売活動による費用増に伴い、販管費は4,200万円増加しました。

営業利益は1億4,400万円で前年同期比7.3パーセント増、経常利益は1億4,300万円で前年同期比2.2パーセント増、親会社株主に帰属する中間純利益は1億2,100万円で前年同期比0.3パーセント増と、いずれも増益となりました。

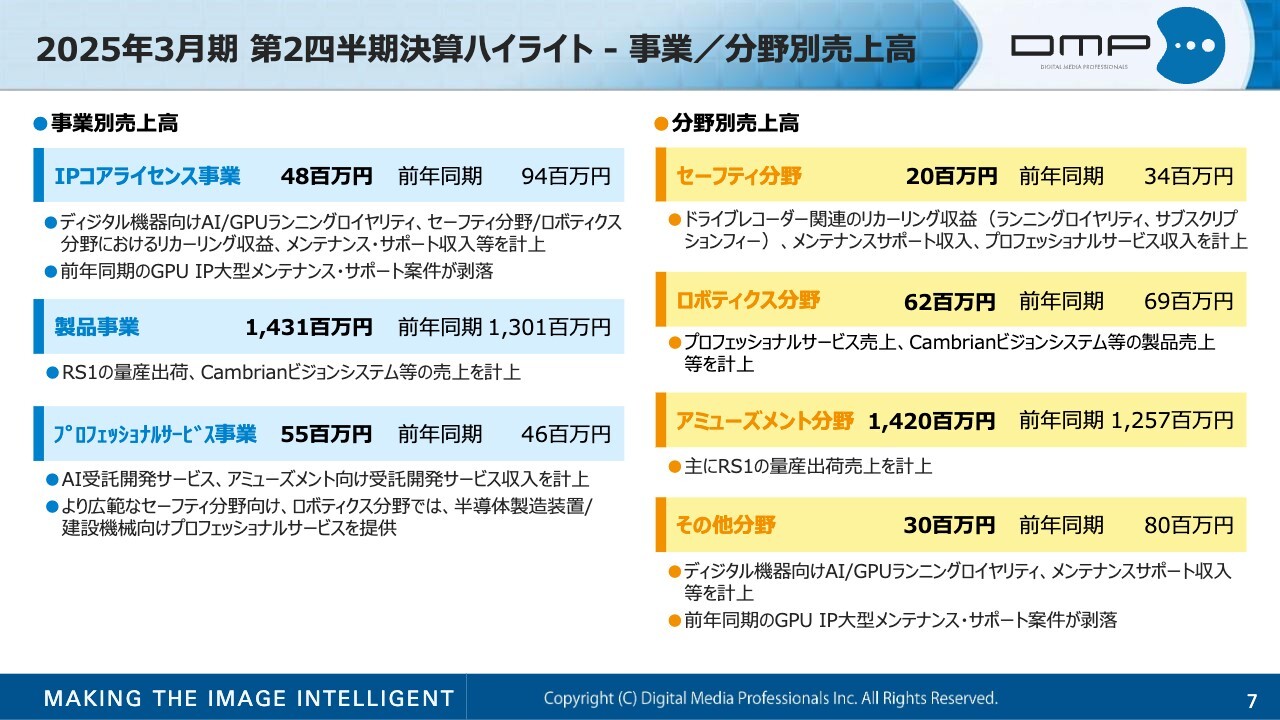

2025年3月期 第2四半期決算ハイライト - 事業/分野別売上高

事業別/分野別の売上高です。事業別です。IPコアライセンス事業は、売上高4,800万円と前年同期比48パーセントの減収となりました。安定的なセーフティ分野のリカーリング収益やディジタル製品向けGPU関連のランニングロイヤリティ収益を計上しましたが、前年同期のGPU IP大型メンテナンスサポート案件が剥落しました。

製品事業は、主に量産向けのグラフィックス半導体「RS1」の売上が伸長したことにより、14億3,100万円と前年同期比10パーセントの増収となりました。

プロフェッショナルサービス事業は、AI受託開発サービスにおいて、より広範なセーフティ分野向け、ロボティクス分野では、半導体製造装置/建設機械向けプロフェッショナルサービス収入を計上したことにより、売上高5,500万円と前年同期比18パーセントの増収となりました。

分野別です。セーフティ分野は、安定的なドライブレコーダー関連のリカーリング収益に加えて、より広範なセーフティ分野向けプロフェッショナルサービスを提供しました。しかし、ドライブレコーダー関連のプロフェッショナルサービスの売上計上がなかったため、売上高2,000万円と前年同期比39パーセントの減収となりました。

ロボティクス分野は、半導体製造装置/建設機械向けプロフェッショナルサービス収入を計上したものの、「Cambrianビジョンシステム」の売上が一時的に減少したことにより、売上高6,200万円と前年同期比10パーセントの減収となりました。

アミューズメント分野は、「RS1」の堅調な量産出荷により、売上高14億2,000万円と前年同期比13パーセントの増収となりました。

その他分野では、ディジタル機器向けAI/GPUランニングロイヤリティ、メンテナンスサポート収入などを計上したものの、前年同期のGPU IP大型メンテナンスサポート案件が剥落したことにより、売上高3,000万円と前年同期比62パーセントの減収となっています。

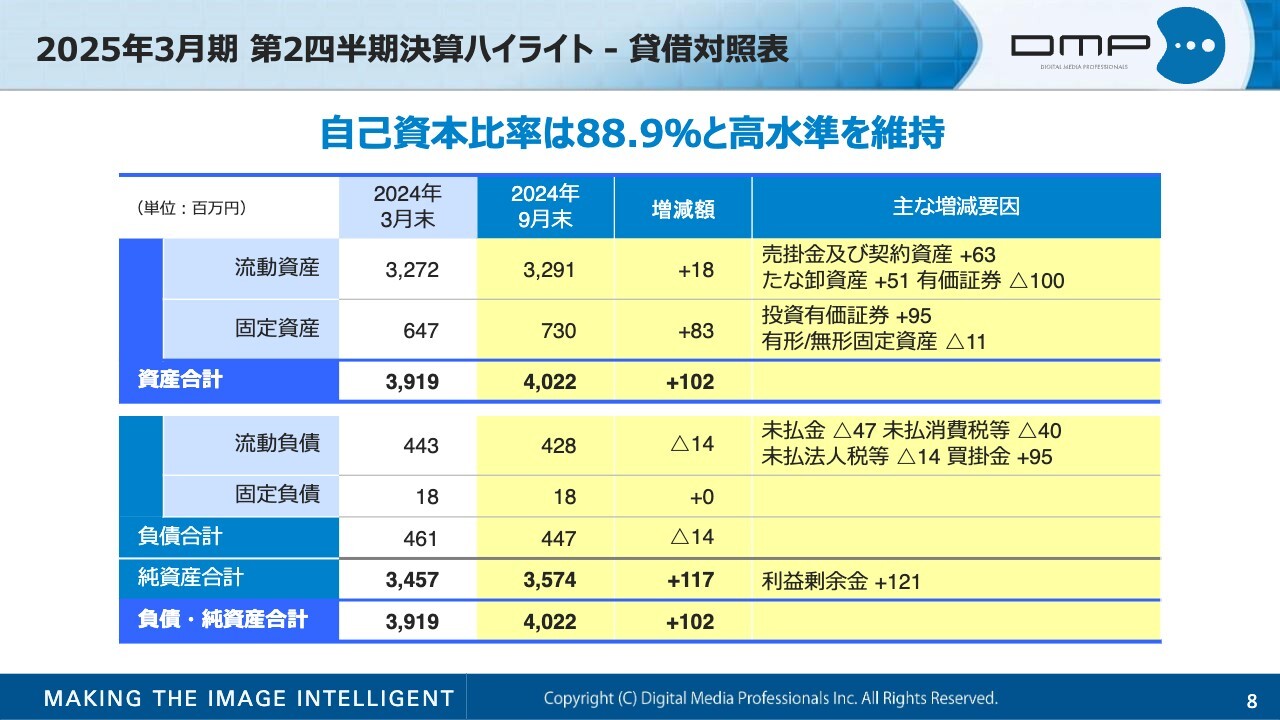

2025年3月期 第2四半期決算ハイライト - 貸借対照表

B/Sの概要です。資産合計は40億2,200万円、前年度末から1億200万円増加しました。主に売掛金及び契約資産が6,300万円増加、たな卸資産が5,100万円増加、投資有価証券が9,500万円増加、有価証券が1億円減少したことによるものです。

負債合計は4億4,700万円、前年度末から1,400万円減少しました。主に買掛金が9,500万円増加、未払金が4,700万円減少、未払消費税等が4,000万円減少、未払法人税等が1,400万円減少したことによるものです。

純資産合計は35億7,400万円、前年度末から1億1,700万円増加しました。主に親会社株主に帰属する中間純利益の計上により、利益剰余金が1億2,100万円増加したことによるものです。

この結果、自己資本比率は88.9パーセントとなりました。引き続き、運転資金や研究開発体制の充実に向けた投資資金を十分に確保しています。

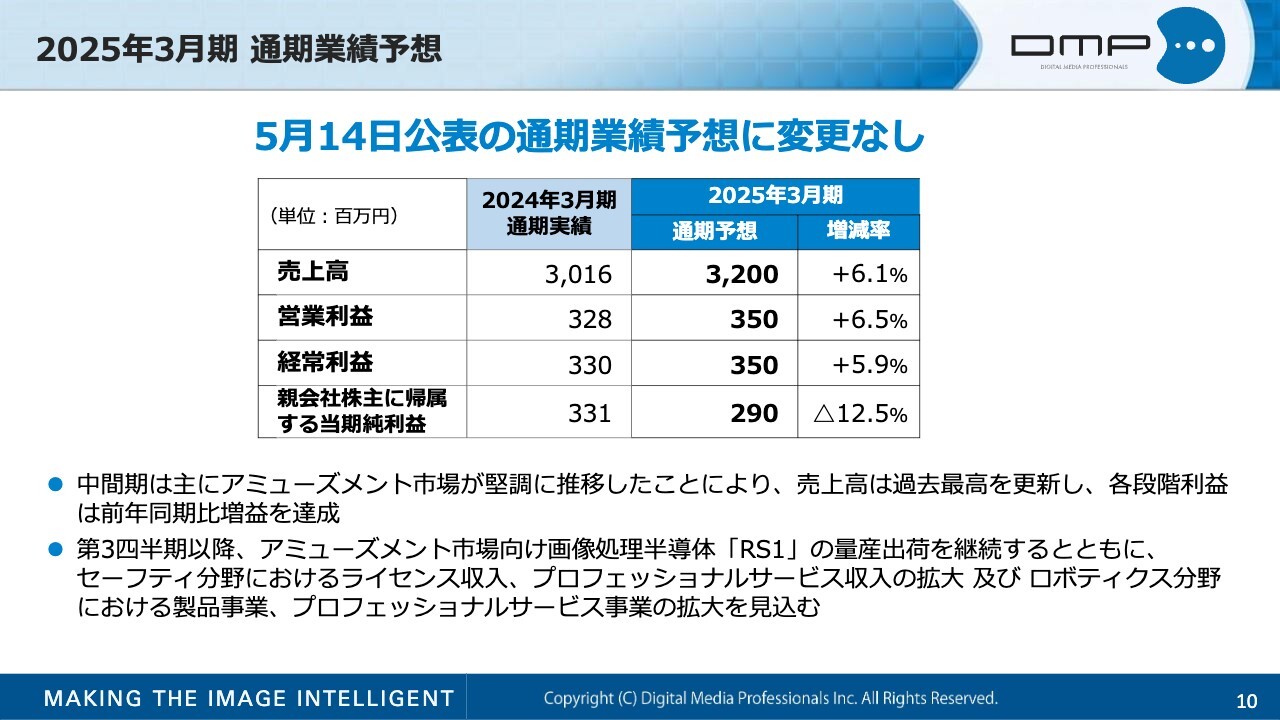

2025年3月期 通期業績予想

2025年3月期の通期連結業績予想です。5月14日に公表した予想に変更はありません。売上高は32億円で6.1パーセントの増収、営業利益は3億5,000万円で6.5パーセントの増益、経常利益も3億5,000万円で5.9パーセントの増益、親会社株主に帰属する当期純利益は2億9,000万円で12.5パーセントの減益を予想しています。

中間期の業績は、主にアミューズメント分野の活況により、売上高は増収、営業利益以下の各段階利益も増益を達成しました。

下期の見通しです。アミューズメント分野は、画像処理半導体「RS1」の量産出荷が引き続き堅調に推移する見通しです。セーフティ分野は、ライセンス収入、プロフェッショナルサービス収入を見込んでいます。

ロボティクス分野は、「Cambrianビジョンシステム」等の製品売上、半導体製造装置向けや低速自律走行ロボット向けプロフェッショナルサービス収入、低速自律走行ロボット向けライセンス収入を見込んでいます。

DMPのパーパス

山本達夫氏(以下、山本):代表取締役会長兼社長CEOの山本です。課題と取り組みについてご説明します。

当社は「Making the Image Intelligent」、「画像を知能化する」をパーパスとし、画像インテリジェンスを使った現実社会の課題解決、それによりステークホルダーに価値をもたらす革新的な製品・サービスを創出しています。

昨今、生成AIという言葉を聞かない日はないと思います。最近の「ChatGPT」等を中心とした生成AIでは、動画も含めた画像の理解、AI自身が動画を含めた画像を生成することが可能になっています。

次のステップとして、生成AIを使って、何をするのか、どのような価値を創造するのか、どのようなビジネスを作っていくのか、ということは投資家のみなさまを含めて、非常に大きな課題となってきています。

例えば、当社は安全運転支援といった分野において、画像インテリジェンスを使うことによって安心・安全な社会をつくっています。また、製造工程を自動化することによって、人手不足を解決するような、実際の社会問題の解決に画像インテリジェンスを使って取り組んでいます。

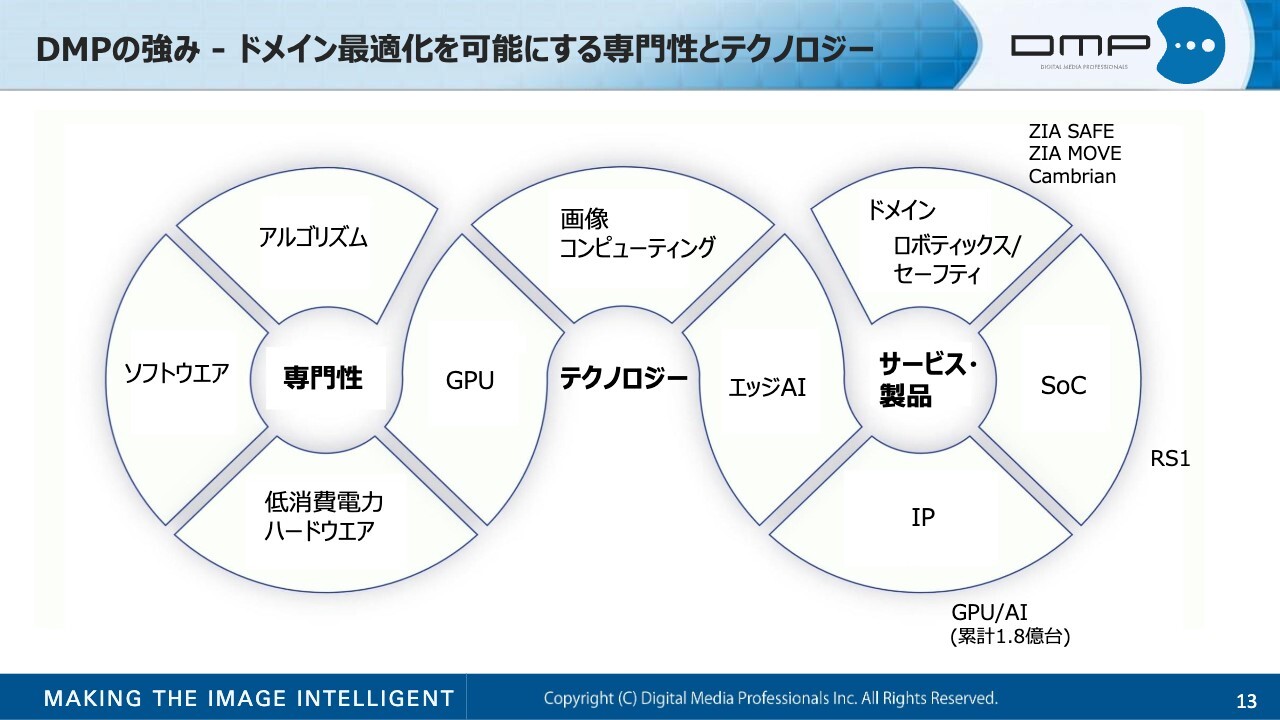

DMPの強み - ドメイン最適化を可能にする専門性とテクノロジー

当社の強みについてです。スライドは、ドメイン最適化を可能にする専門性とテクノロジーを図にしたものです。

スライド左側のアルゴリズム・ソフトウエア・低消費電力ハードウエアといった当社の専門性をベースに、GPU・画像コンピューティング・エッジAIといったテクノロジーを開発しました。それを実際にサービス・製品というかたちで、当社のハードウエアIPを搭載した2億台近くものお客さまの製品が出荷されてきました。

現在は、当社ビジネスの中核であるアミューズメント分野向けのSoC製品のビジネスと、今後成長が見込まれる分野としてのロボティクス/セーフティに注力しています。これらの分野に対して、安全運転支援開発統合プラットフォーム「ZIA SAFE」やロボット統合開発プラットフォーム「ZIA MOVE」、「Cambrianビジョンシステム」を製品として提供しています。

2025年3月期 第2四半期 ハイライト

第2四半期のハイライトです。「RS1」は堅調な出荷を継続しています。iCatch Technology社とエッジAIソリューション開発で、戦略的なパートナーシップを締結しました。

厳密には第2四半期ではないのですが、先週、次世代AIのIP「A3000 V2」を発表しました。「Cambrianビジョンシステム」に関しては、パートナーとの連携を強化しています。これらについて、これから詳しくご説明します。

アミューズメント分野

アミューズメント分野です。遊技機業界、特に当社製品が主に使われているパチスロ業界において、スマートパチスロがホールの期待に応え、非常に好調な稼働を継続しています。市場環境は良好と捉えており、当社の主要顧客であるサミー社も同様の見解です。

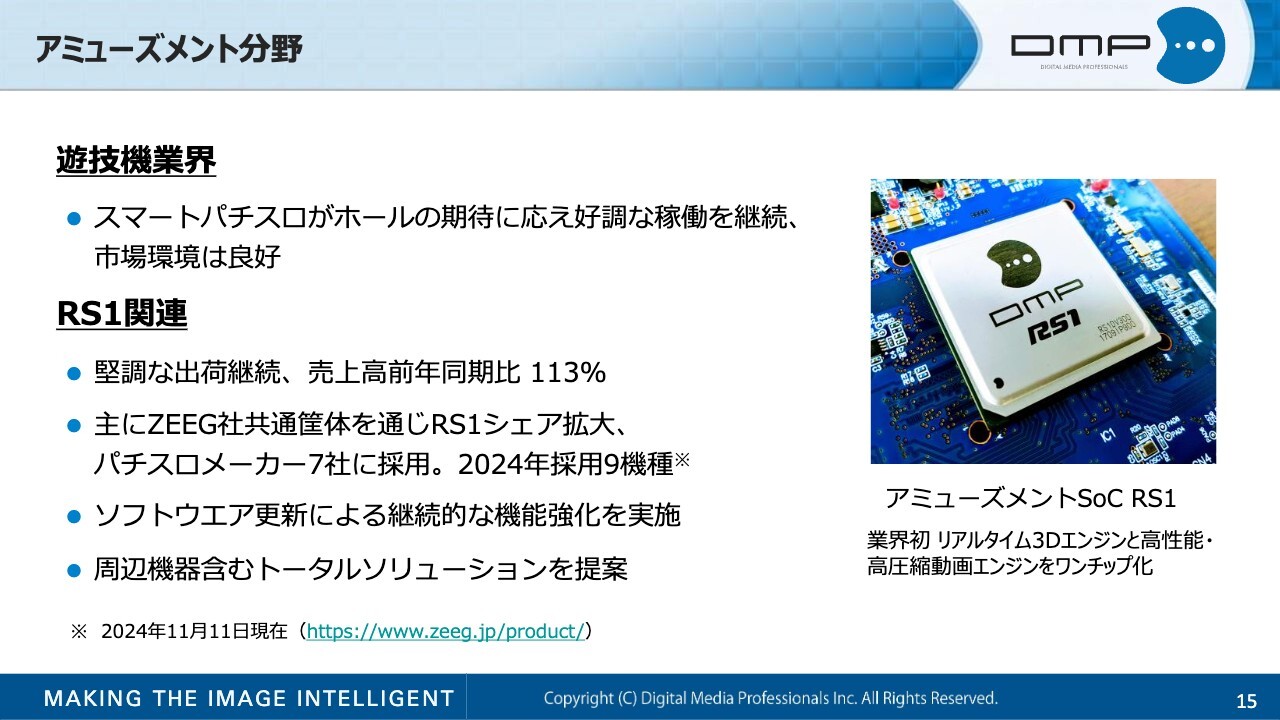

「RS1」は、リアルタイム3Dグラフィックスと高性能画像エンジンをワンチップ化した業界初のチップです。堅調な出荷を継続しており、売上高は前年同期比113パーセントでした。

サミー社とユニバーサルエンターテインメント社の合弁会社であるZEEG社は、主に業界向けの共通筐体を開発して販売しています。そちらに「RS1」が採用されたことにより、共通筐体の拡販を通じてシェアが拡大しています。

現在は、パチスロメーカー7社にご採用いただいています。2024年に「RS1」を使って新しく登場したタイトルは9機種に及び、今後もどんどん増えていくと考えています。「RS1」に対し、当社からソフトウエアの更新による継続的な機能強化を行っており、お客さまの新しい要望に応えられるよう努めています。

さらに「RS1」の提供だけではなく、周辺機器を含むソリューションの提案も継続して行っています。

iCatch Technology社との提携

iCatch Technology社との提携についてご説明します。DMPとiCatch Technology社は、エッジAIカメラの開発を加速するハードウエアとソフトウエアをワンストップで提供することを目的として、2024年10月1日に提携を発表しました。

当社のAI認識技術と、iCatch Technology社の画像処理半導体であるイメージングSoCを組み合わせることにより、エッジAIを開発されるお客さまに対して、ハードウエアとソフトウエアをワンストップで提供します。

これまでお客さまは、半導体、ハードウエア、ソフトウエアそれぞれを別々に調達していました。そこで、当社とiCatch Technology社が提携し、それらをワンストップで提供することにより、開発期間の短縮や大幅なコスト削減が可能になります。自動車、セキュリティカメラ、ロボティクス、その他の幅広い分野で、ソリューションを提供していきたいと思っています。

iCatch Technology社について

iCatch Technology社は、ファブレス半導体ベンダーとして2009年に創業した企業で、本社は台湾の新竹市にあります。車載カメラ、セキュリティカメラ、ドローン、アクションカメラといった幅広い分野向けの高性能イメージングSoCや、ISP(Image Signal Processing)と呼ばれる画像信号処理の専用チップなどを販売しています。特に、画像信号処理の分野においては、世界トップクラスの技術を持っています。

このような高性能のISPを持った半導体と当社のAIを組み合わせることによって、当社AIの認識能力がさらに高まることが期待できるため、iCatch Technology社とDMPの提携は非常に重要だと考えています。

また、自動車安全規格であるISO26262等にも準拠しています。iCatch Technology社は、当社GPUのIPをイメージングSoCに搭載して出荷しています。現在までに、当社GPUを搭載したチップは300万台ほど出荷されています。このような長年にわたる協力関係と、そこで築かれたお互いの信頼が、今回の提携のベースになっています。

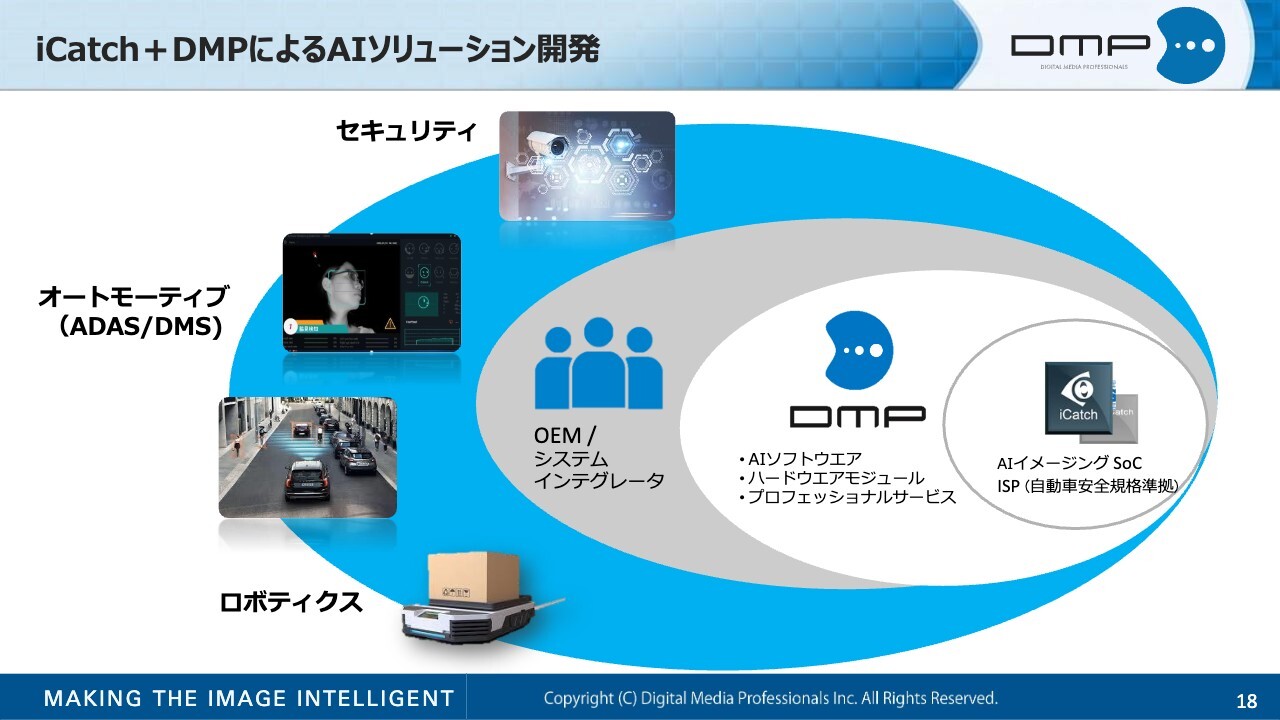

iCatch+DMPによるAIソリューション開発

iCatch Technology社のAIイメージングSoCと、DMPのAIソフトウエア・ハードウエアモジュール・プロフェッショナルサービスを、ワンストップでOEM・システムインテグレータといったエッジAIの開発パートナーに提供することにより、セキュリティやオートモーティブ、ロボティクスなどの分野におけるソリューションを開発していきます。

オートモーティブAIソリューションの例

オートモーティブのAIソリューションです。スライドでは、ADAS安全運転支援とドライバーモニタリングを記載しています。この2つの分野においては、DMPはこれまでデンソーテン社やJVCケンウッド社にソフトウエアを提供してきており、実際のサービスも展開されています。

今後は、iCatch Technology社との提携を通じてワンストップでソリューションを提供することにより、ビジネスの付加価値をさらに高めていくことが可能になります。

次世代AIプロセッサーIP A3000 V2

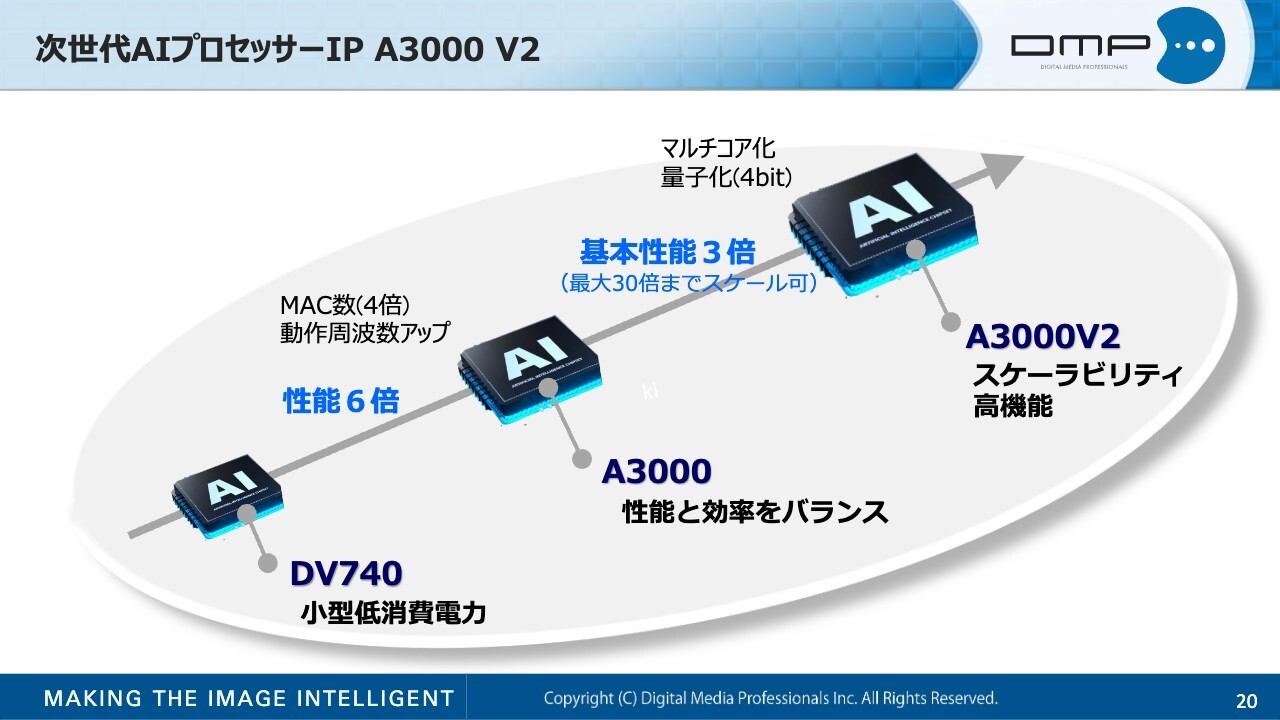

次世代AIプロセッサー「A3000 V2」についてご説明します。「A3000」は、すでに大手カメラメーカーやテレビメーカーに採用されている小型低消費電力のAIプロセッサー「DV700」シリーズの6倍の性能を持っています。今回発表した「A3000 V2」は、「A3000」と比較して、さらに基本性能が3倍、またマルチコア化により最大で30倍まで性能がスケールする、非常にスケーラビリティの高い高機能なIPです。

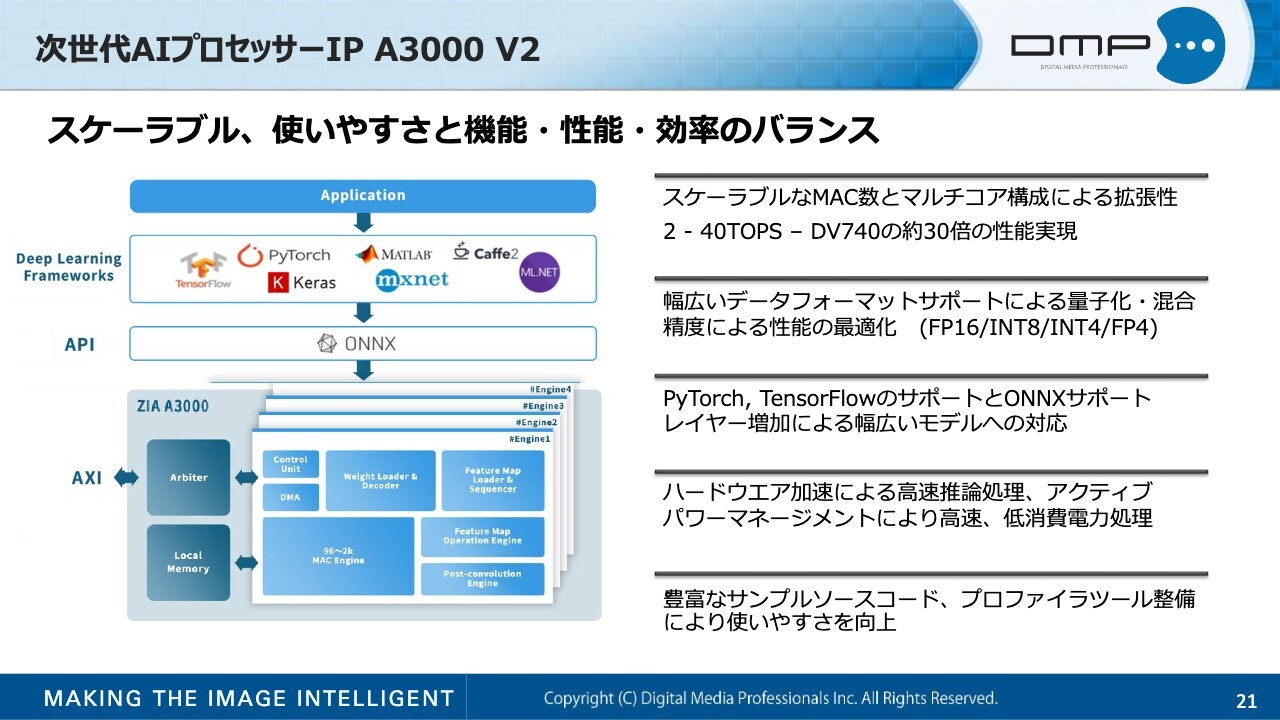

次世代AIプロセッサーIP A3000 V2

「A3000 V2」は、スケーラビリティだけではなく、使いやすさと機能・性能・効率のバランスを重視したプロセッサーIPです。演算の回路であるMACをマルチコアにすることによって、最大40TOPSという非常に高い性能を実現できます。幅広いデータフォーマットをサポートすることにより、精度と性能の最適化を図っています。

ONNXという標準のプログラミングインターフェースを持つことによって、PyTorchやTensorFlowといった、もっともよく使われているAIのフレームワークをサポートしています。また、当社が得意とするハードウエア加速により、高速推論処理やアクティブパワーマネジメントによる高速・低消費電力処理を実現しています。

使い勝手という点では、豊富なサンプルソースコードやプロファイラツール等を充実させることによって、さらに効率的な開発が行えるようになっています。

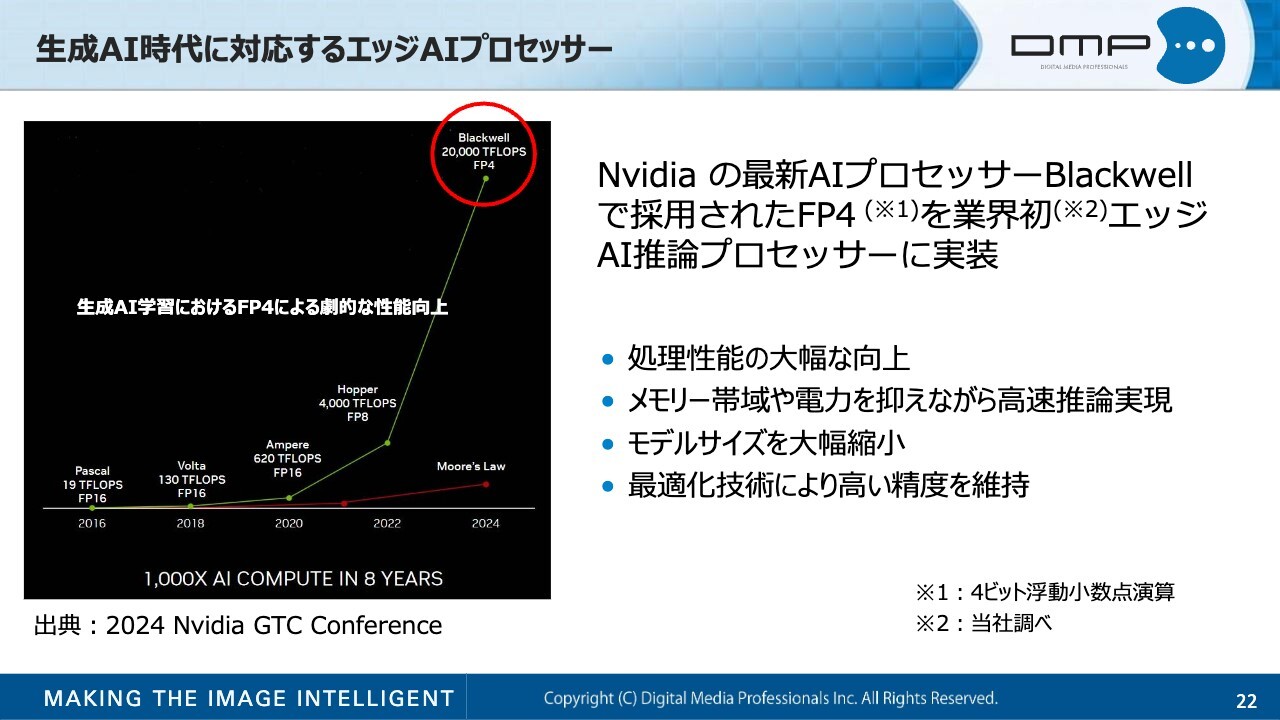

生成AI時代に対応するエッジAIプロセッサー

「A3000 V2」に搭載されている特徴的な機能の1つに、FP4という4ビット浮動小数点演算機能があります。今年3月にNVIDIA社から発表された、最新の生成AIデータセンター向けAIプロセッサー「Blackwell」に初めて採用された技術で、劇的な性能の向上を実現しています。

当社は、業界で初めてエッジAIのプロセッサーとしてFP4を採用し、処理性能の大幅な向上を実現しました。FP4は、従来の8ビット・16ビット等に比べ、データが非常にコンパクトになるため、メモリ帯域を削減したり、電力を大幅に抑えながら高速の推論処理をしたりすることができます。

また、メモリサイズを大幅に縮小することも可能です。このような特徴を持ちながら、最適化技術により、多ビットの処理と同等の高い精度を維持しています。

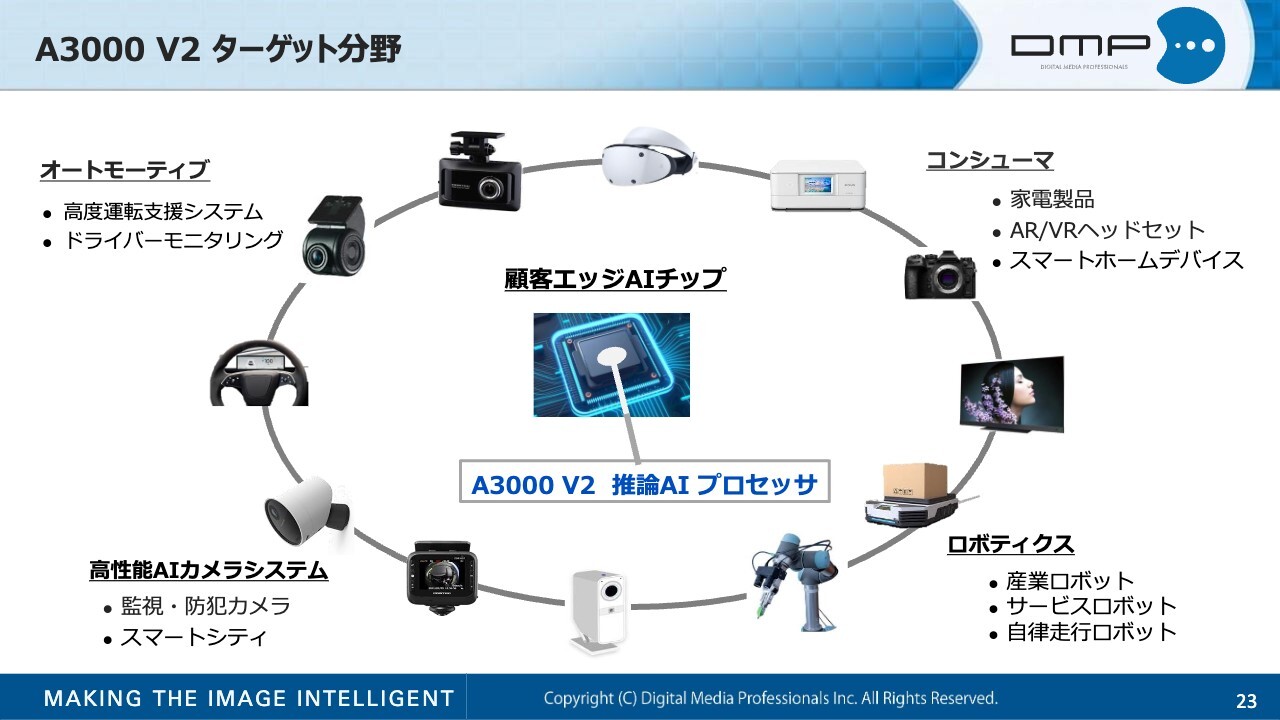

A3000 V2 ターゲット分野

「A3000 V2」は、スライドに記載しているようなコンシューマーやオートモーティブ、高性能AIカメラシステムやロボティクスといったさまざまな分野向けのエッジAIチップに提供できると考えています。

Cambrianビジョンシステム

「Cambrianビジョンシステム」は、当社が日本において総代理店として販売している、ロボットアームに搭載するAIベースの高性能ビジョンシステムです。従来のロボットビジョンシステムではほぼ不可能だった、半透明や光沢のある部品を、明るいところや逆光が当たっているところなどでも、高速で正確に認識できる特徴があります。

Cambrianビジョンシステム パートナー連携

今年は、「Cambrianビジョンシステム」のパートナー連携強化に注力しています。7月に行われた「ロボットテクノロジージャパン2024」では、リョーサン社、中央工機社、デンソーウェーブ社それぞれのブースで展示していただきました。

デンソーウェーブ社では、3台の「Cambrianビジョンシステム」を使った、非常に先進的なデモが展示されていました。

スライド中央の中央工機社のケーブルハンドリングは、ロボットにとっては非常に難しい分野です。今までのロボットでは、形が変化するものや柔らかいものを正確にトラッキングして把持する、ケーブルの両端あるいは片方にあるコネクタを正確に挿抜することがなかなかできないと言われていました。

「Cambrianビジョンシステム」でそれらが実現したことによって、ケーブル・ハーネスメーカーや大手自動車会社に非常に高い関心を持っていただき、強い引き合いをいただいています。

ロボティクス事業

ロボティクス事業全般に関しては、ロボット開発統合プラットフォーム「ZIA MOVE」の、お客さまへのライセンス件数が徐々に増えています。

お客さまの傾向を見ていると、自律走行ロボットに当社のビジョンを使った「vSLAM」を搭載することを、非常に真剣にご検討いただいていると感じています。その中で、実際にラインへの導入を検討されているお客さまが何社かあり、現在そちらのサポートに注力している状況です。

半導体製造装置大手のお客さまと複数年にわたる委託開発契約を結び、半導体製造装置向け自動搬送のシステムの開発を続けています。今後、非常に伸びると考えている分野であり、特に力を入れています。

海外でも大きなシェアを持つ工作機械のお客さまと、自動化ソリューションを共同開発しています。「Cambrianビジョンシステム」を工作機械の中に組み込んで、作業を自動化するものです。今後、このような工作機械の標準プラットフォームを作ることによって、海外の市場にも展開できるのではないかと、非常に大きな期待をしています。

重点施策

重点施策として、「Making the Image Intelligent」というパーパスのもと、「RS1」及び「Cambrianビジョンシステム」のビジネスを推進しています。「A3000 V2」のようなエッジAIのコア技術及びソリューションの開発へ注力していきます。

iCatch Technology社との協業などにより、プロフェッショナルサービス事業を強化していきます。自社技術として、新たなAI画像認識技術を開発することにより、成長分野を取り込んでいきたいと考えています。

ロボティクス事業全般に関しては、半導体製造装置や工作機械といった成長分野に注力していきます。また、それぞれの分野において、さらに付加価値を高めるため、海外も含めた関連商材の発掘を行っていきます。

質疑応答:新ビジネスの具体的事例について

司会者:「新しいビジネスの具体的事例のイメージと事業性について教えてください。ロボティクス分野における半導体製造装置領域やFA検査市場の事例、セーフティ分野・ロボティクス分野の融合領域におけるインフラ映像点検ビジネスの事例を教えてください」というご質問です。

山本:ロボティクス分野においては、「ZIA MOVE」をベースとした自動搬送ロボット等のデプロイに対し、大手メーカーと協業を行っています。

半導体製造装置の受託について、詳細はお話しできませんが、基本的にはクリーンルームの中の自動搬送システムです。ビジョンを使った非常に先進的な取り組みですが、今後このような分野の開発に注力していきたいと考えています。

FA領域に関しては、海外ベンダーも含めた新しい商材の開拓等を行っており、「Cambrianビジョンシステム」はその先鞭をつけたものです。それに続き、ロボティクス分野の付加価値を高めるような商材を発掘していきたいと考え、実行している段階です。

質疑応答:アミューズメント市場における新ビジネスについて

司会者:「アミューズメント市場における新しいビジネスについて教えてください。以前の決算説明会の中で、新たなお客さまからお声をいただいたなど、ビジネスチャンスの取り組みについて言及されていました。その後、どんな進展をしているのでしょうか?」というご質問です。

山本:基本的に、「RS1」がビジネスの中心であることは今後も変わりません。ZEEG社の共通筐体に「RS1」が搭載されることによりシェアが拡大していく中で、お客さまからさまざまな新しいご要望等をいただいています。そちらに、AIを含めたトータルの技術をもって対応するご提案を進めています。

質疑応答:中長期計画の具体的な数値について

司会者:「2024年6月25日のIRで、『事業計画及び成長可能性に関する事項』の中長期成長イメージについて言及されています。イメージではなく、具体的年度と経営の数字が記載された中長期数値計画はいつ策定、更新されるのか教えてください」というご質問です。

大澤:中期経営計画については、社内でさまざまな議論を行い、策定していますが、具体的な数値は今のところ公表を予定していません。ただし、「事業計画及び成長可能性に関する事項」で公表した中長期成長イメージは、実際に策定している計画に基づいているものですので、基本的にこちらがトレンドになっていくとご理解いただければと思います。

「事業計画及び成長可能性に関する事項」は、毎年更新することとしています。新しい事業戦略や、定量的なものも含めた効果等についてもアップデートしていく予定です。

質疑応答:株主への利益還元について

司会者:「株主への利益還元について教えてください。今期の黒字化で、累積の赤字が一掃されます。創業記念やIPO記念も含め、QUOカード以外は株主への還元がなされていません。第2創業期を掲げ、累積損失が一掃された今期に、配当、自社株購入、株主優待等の施策実施について、どのように考えているのでしょうか?」というご質問です。

大澤:当社の属する半導体やAI関連の業界は、競争力のある製品開発が必要不可欠です。その点も含め、今後の事業戦略、業績、開発投資等に伴う資金需要などを総合的に勘案し、利益配分を決定していきます。現時点において、株主還元の可能性及び時期については未定です。引き続き、検討課題とします。

質疑応答:株価対策と今後の方針について

司会者:「『RS1』の本格採用により、ここ数年、業績が改善し黒字体質となりました。先週発表されたNPUのように、順調に開発が進んでいるようですので、今期このまま予算どおりに進捗すれば、累積損失も解消し、財務体質がさらに強固なものになると期待しています。

一方、現実問題として、上場から約13年が経過していながら、株価は長期平均でも上場初値を下回る状況です。配当も自社株買いもなく、株価のボラティリティが高すぎることにより、一般的な投資家に敬遠されているようにも見えます。

株価対策を含め、今後の方針について、そろそろ具体的な基準を指し示す時期かと思いますが、どうお考えでしょうか?」というご質問です。

大澤:株価については、ご心配をおかけしており、申し訳ございません。ボラティリティが高い、もしくは出来高が低いところは、課題だと考えています。新しい製品開発のリリースや、実際の業績を上げていくことで、存在感を出していきたいと思っています。

具体的な基準は、現段階ではまだ開発投資等があり、申し上げにくいところですが、引き続き検討していきます。

山本:株価は、市場の評価として真摯に受け止めていますが、当社としては成長分野で実際に結果を出すことが最も重要だと考えています。今後も、ロボティクスやAIといった分野で、非常に競争力のある製品を市場へ出していくことにより、会社の価値を高め、株価という評価につなげていきたいと考えています。

質疑応答:リカーリング収益の減少やランニングロイヤリティの低下について

司会者:「リカーリング収益の減少や、ディジタル機器向けAI/GPUランニングロイヤリティの低下が大きいですが、客先の契約終了による減収と理解してよろしいでしょうか? また、その客先に代わる取引先獲得予定はあるのか教えてください」というご質問です。

大澤:ランニングロイヤリティやリカーリング収益は、基本的には安定しています。IPコアライセンス事業の落ち込みは、前期におけるGPU IPメンテナンスサポートの大きな収入が減少したことによるものです。リカーリング収益としては堅調に推移しています。

お客さまの契約が終了しているということはなく、新しい機種になると、そちらに当社のIPが入ります。継続的かつ安定的な収益に加えて、「A3000」のようなIPも入ってくるため、そちらのロイヤリティを付加していくことにより、IPコアライセンス事業も再び拡張路線に乗せたいと考えています。

質疑応答:市場区分の変更について

司会者:「グロース市場から移行されたほうが、会社としての信用が上がり、採用に有利に働くと考えています。ご検討いただけないでしょうか?」というご質問です。

大澤:当社も、ずっとグロース市場にいたいというわけではありません。スタンダード市場など、より上を狙っていきたいと思いますが、内部管理体制の整備や業績をより安定させることも必要だと考えています。本日、山本がお話ししたさまざまな成長戦略により、それを実現させていきます。

この銘柄の最新ニュース

DMPのニュース一覧- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … トヨコー、プレイド、フリー (2月12日発表分) 2026/02/13

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … トヨコー、フリー、エクサWiz (2月12日発表分) 2026/02/13

- 2026年3月期第3四半期決算短信〔日本基準〕(連結) 2026/02/12

- DMP、今期経常を一転赤字に下方修正 2026/02/12

- 業績予想の修正に関するお知らせ 2026/02/12

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ディジタルメディアプロフェッショナルの取引履歴を振り返りませんか?

ディジタルメディアプロフェッショナルの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。