信和のニュース

信和、既存領域から食品業・建材業へ取引を拡大 物流に関するあらゆる課題解決により更なる成長を目指す

Contents

則武栗夫氏(以下、則武):本日は信和株式会社決算説明をご視聴いただき、誠にありがとうございます。信和株式会社代表取締役社長の則武でございます。

本日は、会社概要、2024年3月期業績見通しについて、私よりご説明し、2023年3月期決算概要、株主還元、ESGへの取り組みについて、管理本部長の平澤よりご説明します。

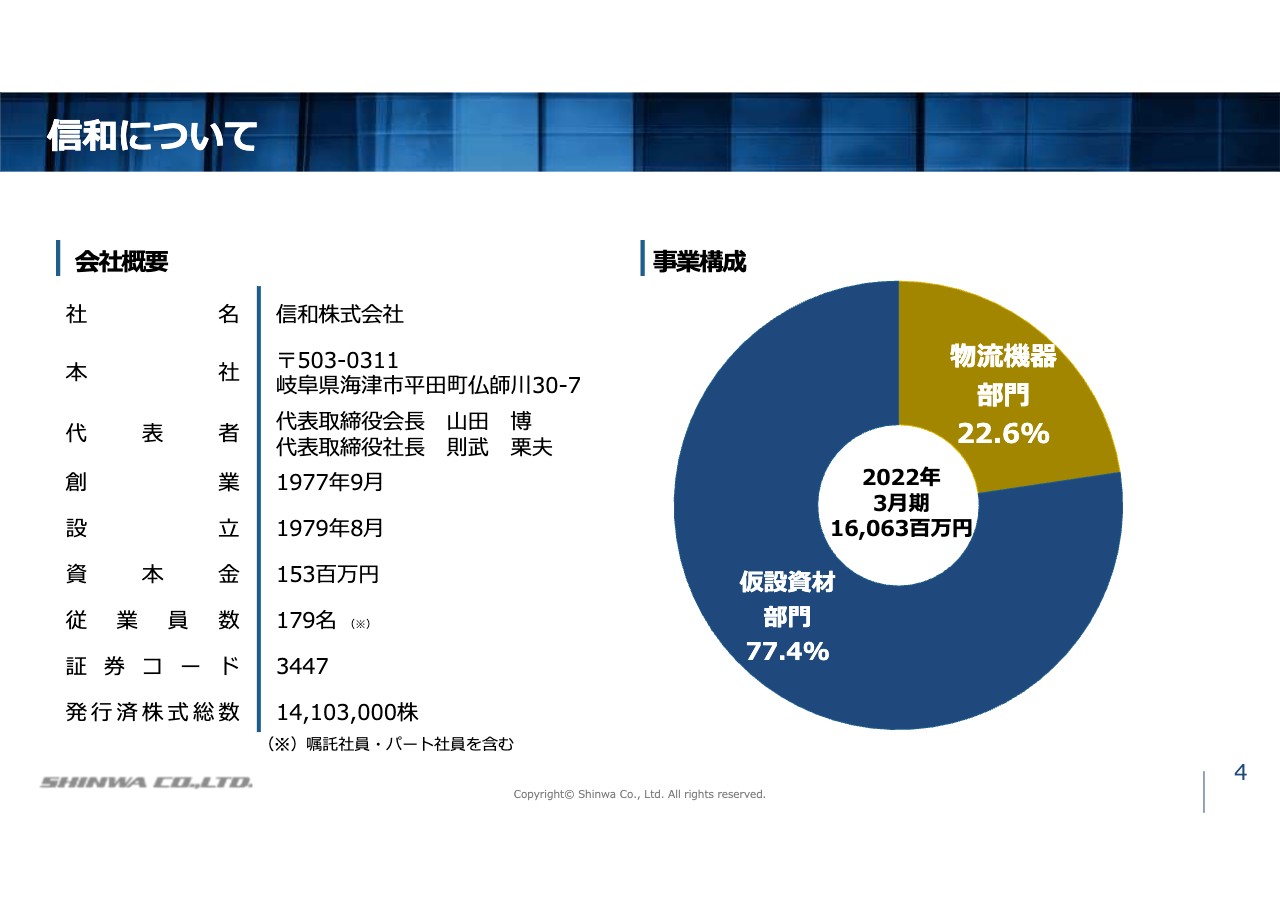

信和について

会社概要についてご説明します。当社は岐阜県海津市に本社を構える金属加工メーカーです。

スライド右側の円グラフは事業構成です。2022年3月期の売上収益は160億6,300万円で、仮設資材部門は77.4パーセント、物流機器部門は22.6パーセントです。

仮設資材部門は建設現場で使用される足場、仮設資材の製造・販売を行っています。物流機器部門は工場、倉庫、建設現場における物品の保管、運搬に使用されるパレット、ラックなどの製造・販売を行っています。

当社の理念

パーパスは「命を守り、未来を支える」です。当社は仮設資材である足場の製造を通じて社会に貢献できる企業と考えています。日本は地震、台風、大雨など自然災害が発生しやすい国土です。この国の未来を持続可能に、強靭な街づくりで守る必要があり、その街づくりの重要なリソースの1つが仮設資材です。

当社は足場製造を通じてこれからも愚直にモノづくりに取り組み、社会の発展を少しでも支えていきたいと考えています。

当社の沿革

当社の沿革です。1977年に創業し、今年で創業45年になります。

1988年にシステム足場「シンワキャッチャー」を開発しました。その後、「シンワキャッチャー」はシステム足場のデファクトスタンダードとなり、当社が成長する大きな足掛かりとなりました。

2003年に物流機器部門を設立、その後は次世代足場の開発、海外進出などを行い、2018年に東京証券取引所・名古屋証券取引所へ上場しました。新市場区分の再編により、2022年4月には東証スタンダード市場・名証プレミア市場へ移行しています。

当社の独自ポジショニング

当社のポジショニングには、同業他社にない特徴があります。戸建住宅から超高層建築物に至るまで、幅広いマーケットへ自社製品を供給できる唯一の企業であることが当社の特徴です。

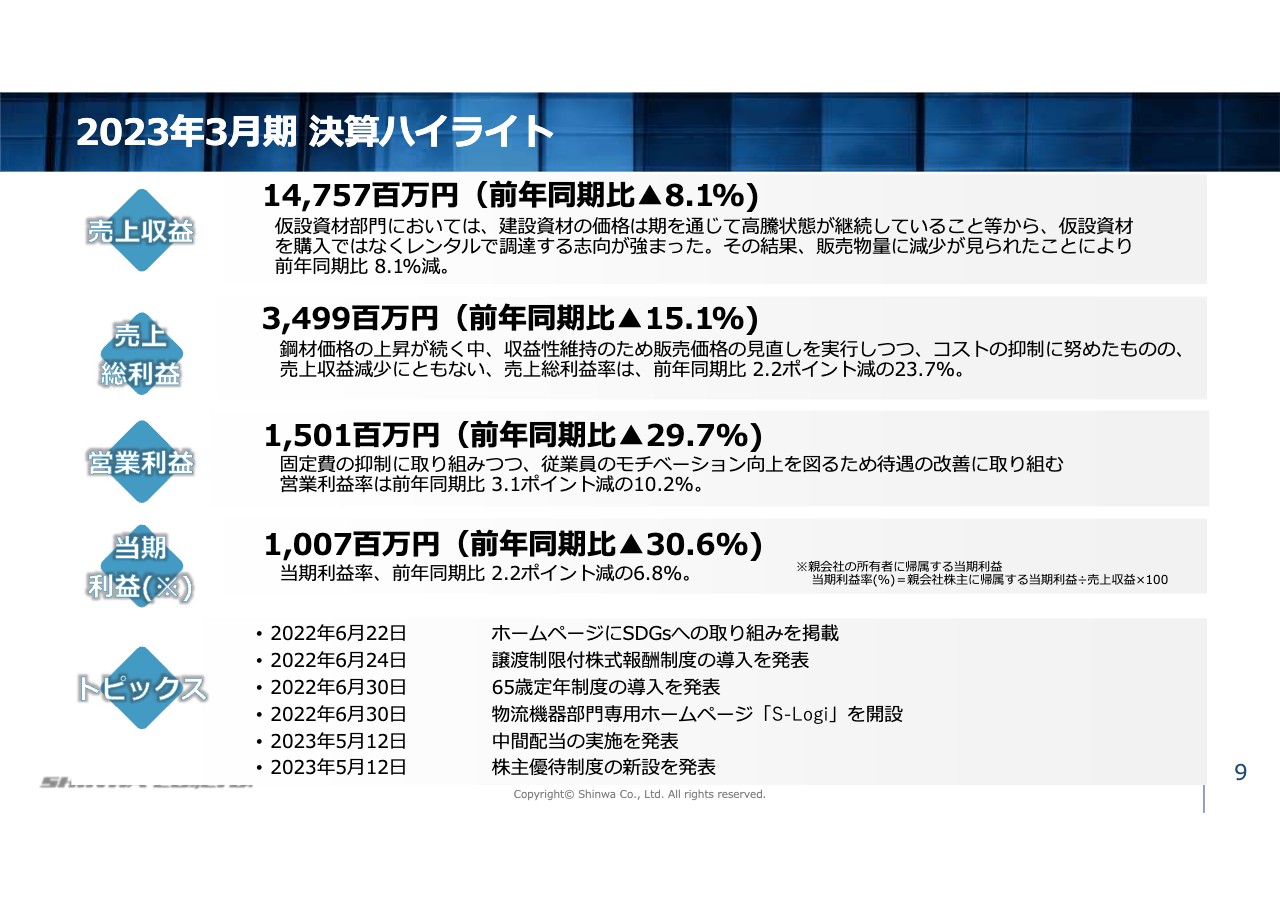

2023年3月期 決算ハイライト

平澤光良氏(以下、平澤):管理本部長の平澤です。それでは、決算概要についてご説明します。

まずは決算ハイライトです。2023年3月期は、売上収益147億5,700万円、営業利益15億100万円と、減収減益となりました。

仮設資材分野において、仮設資材の価格は期を通じて高騰状態が継続していることから、仮設資材を購入ではなくレンタルで調達する志向が強まりました。その結果、販売物量が減少し、売上収益は前期比マイナス8.1パーセントとなりました。

利益面では鋼材価格の上昇が続く中、収益性維持のために販売価格の見直しやコストの抑制に努めましたが、売上収益減少に加え、従業員のモチベーション向上を図るための待遇の改善などもあり、売上総利益、営業利益ともに前年比で減益となりました。

当期のトピックスについてはご覧のとおりです。中間配当の実施と株主優待制度の導入については、後ほどご説明します。

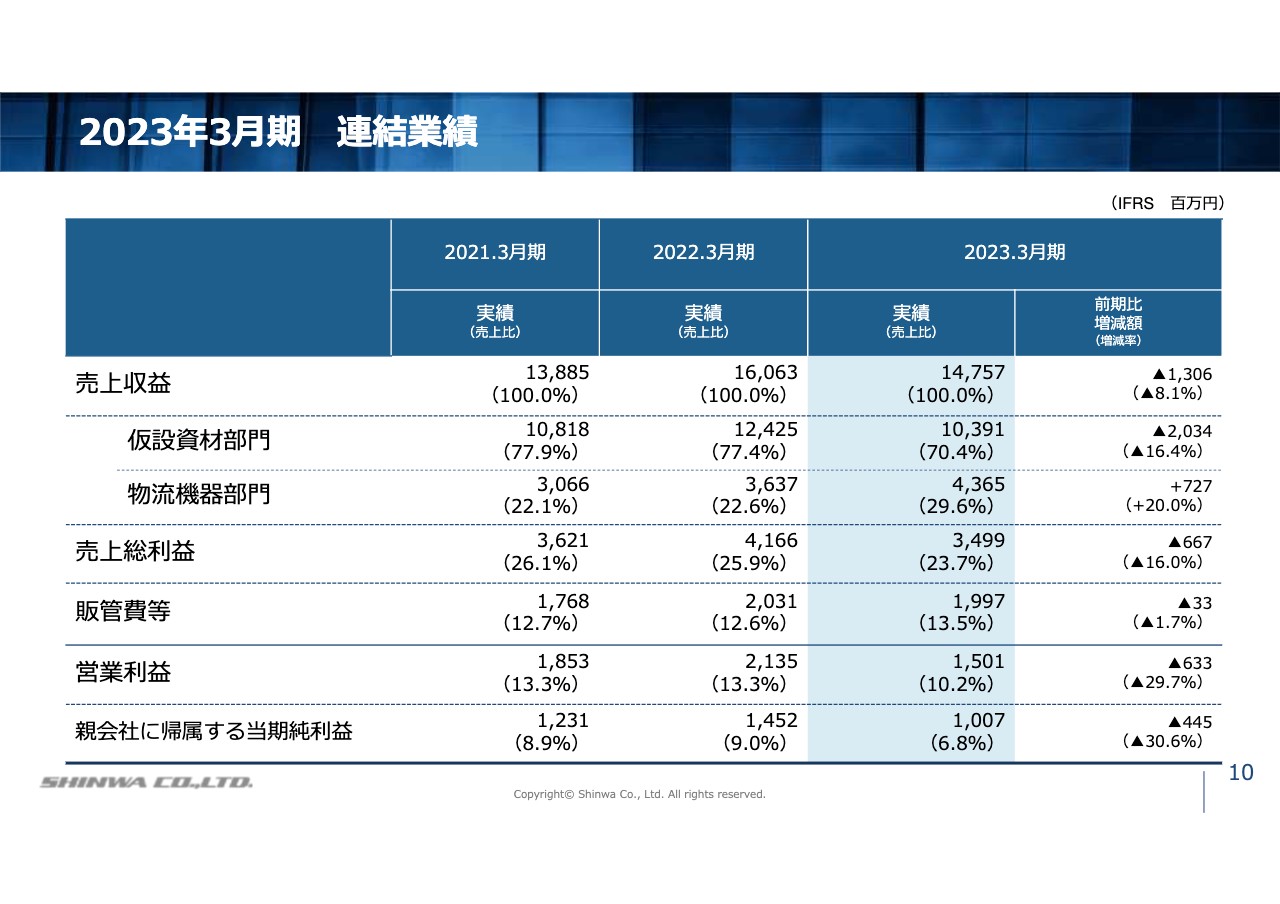

2023年3月期 連結業績

スライドの表は、先ほどご説明した数値を連結損益計算書のかたちにしたものですので、説明は省略します。

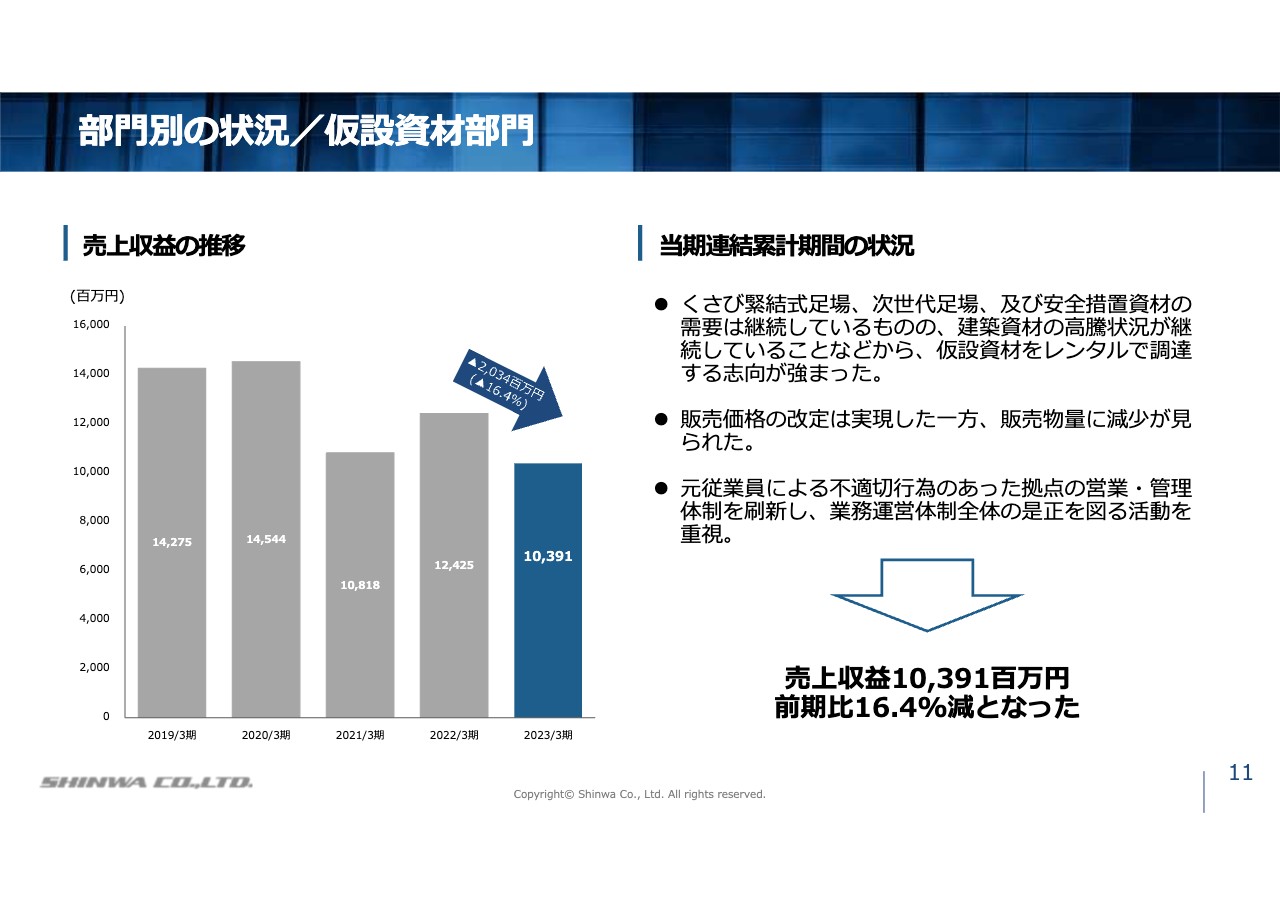

部門別の状況/仮設資材部門

売上収益の中身については、仮設資材部門と物流機器部門に分けてご説明します。仮設資材部門では、くさび緊結式足場、次世代足場および安全措置資材の需要が継続しているものの、建築資材の高騰状況が継続していることから、仮設資材をレンタルで調達する志向が強まりました。

その結果、販売価格の改定は実現した一方で、販売物量に減少が見られました。また、元従業員による不適切行為があった拠点の営業や管理体制を刷新し、業務運営体制全体の是正を図る活動を重視しましたが、結果として売上収益は103億9,100万円、前期比16.4パーセント減となりました。

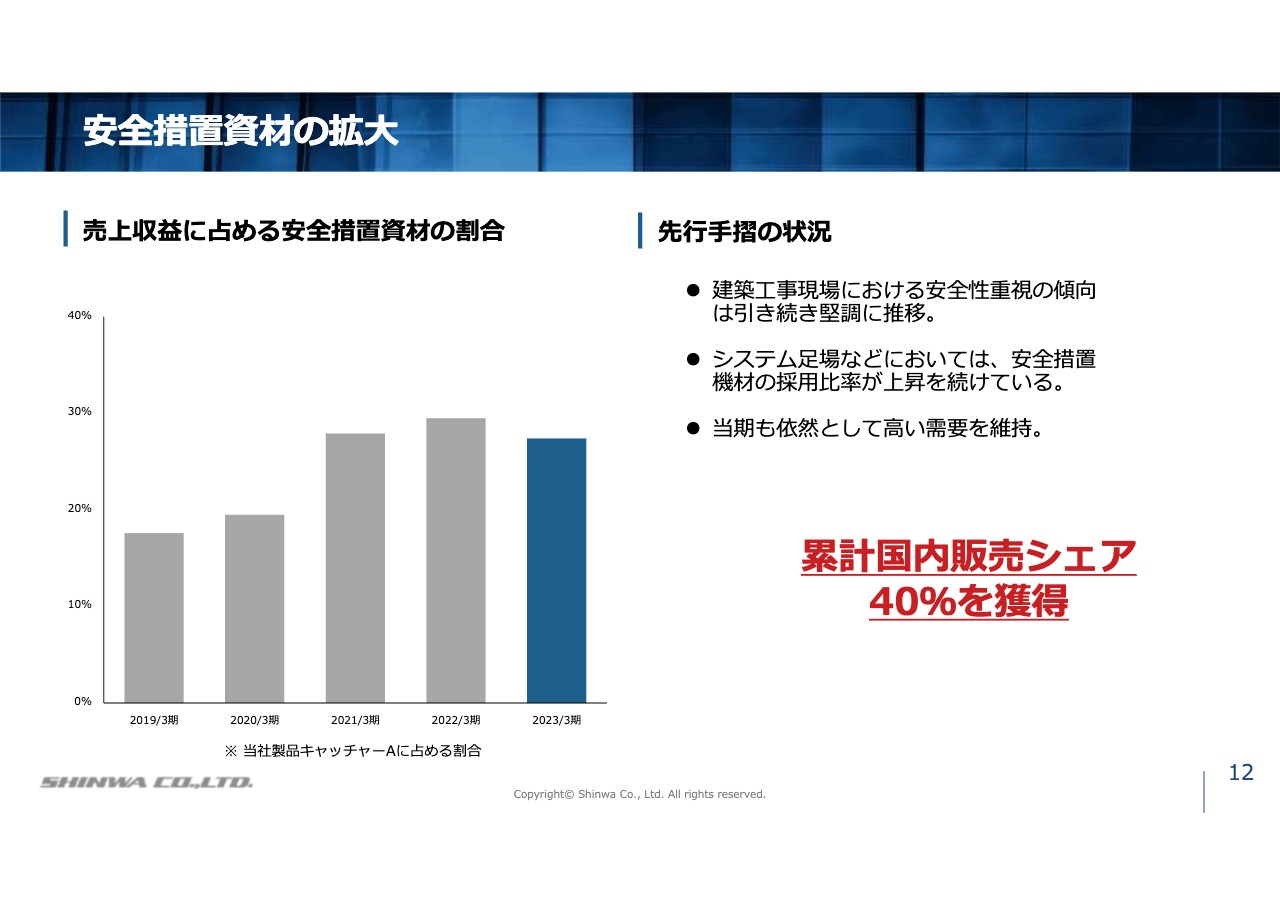

安全措置資材の拡大

仮設資材に含まれる安全措置資材は、人や物品が足場から落下しないようにするためのもので、先行手摺や幅が広い踏板、踏板からの落下を防止するための幅木などがあります。これらの安全措置資材は依然として高い需要を維持しており、当社は累計国内販売シェア40パーセントを獲得しています。

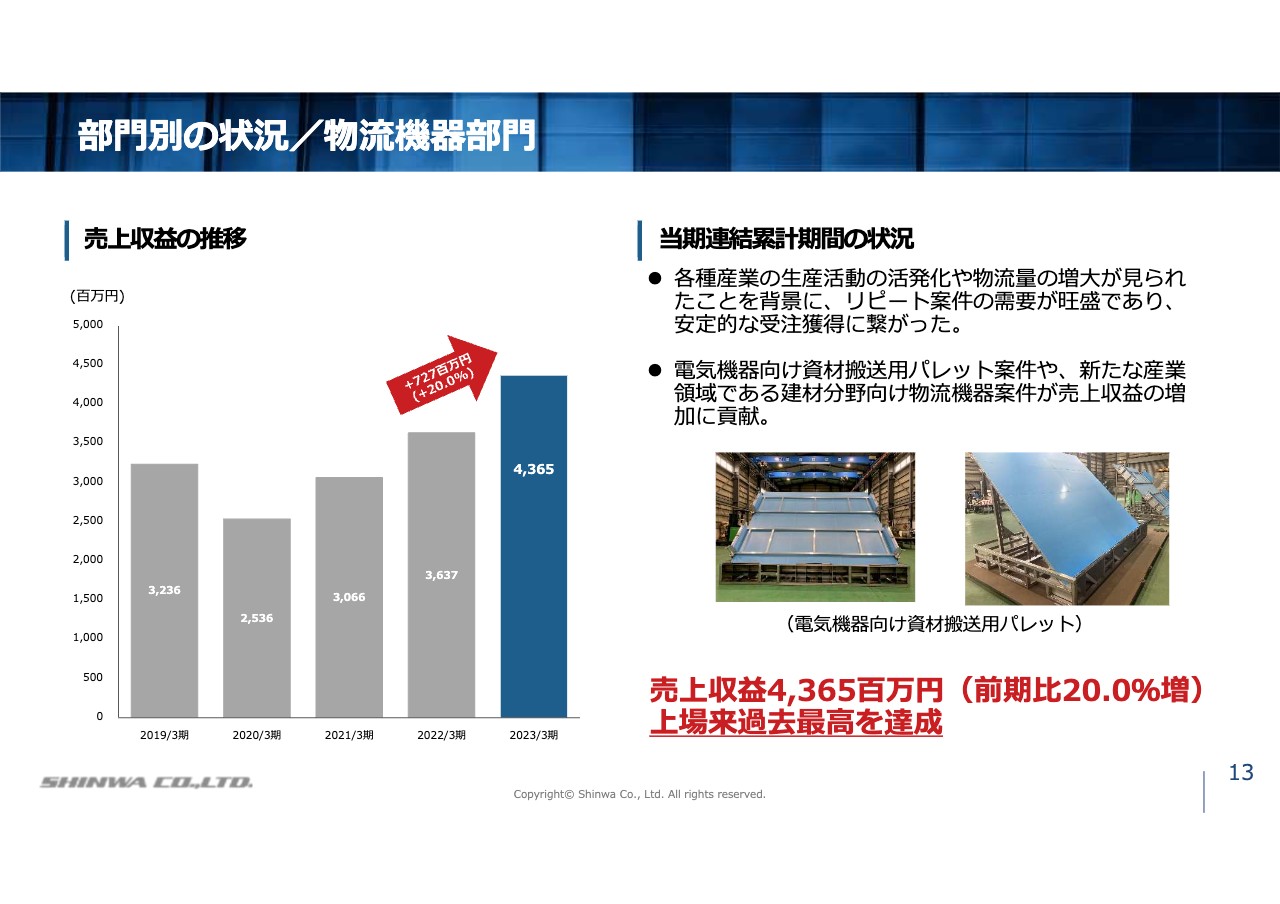

部門別の状況/物流機器部門

物流機器部門については、各種産業の生産活動の活発化や物流量の増大が見られたことから、リピート案件の需要が旺盛であり、安定的な受注獲得に繋がりました。

加えて、電気機器向け資材搬送用パレット案件や、新たな産業領域である建材分野向け物流機器案件がありました。これらの結果、売上収益は43億6,500万円で、上場来過去最高となりました。

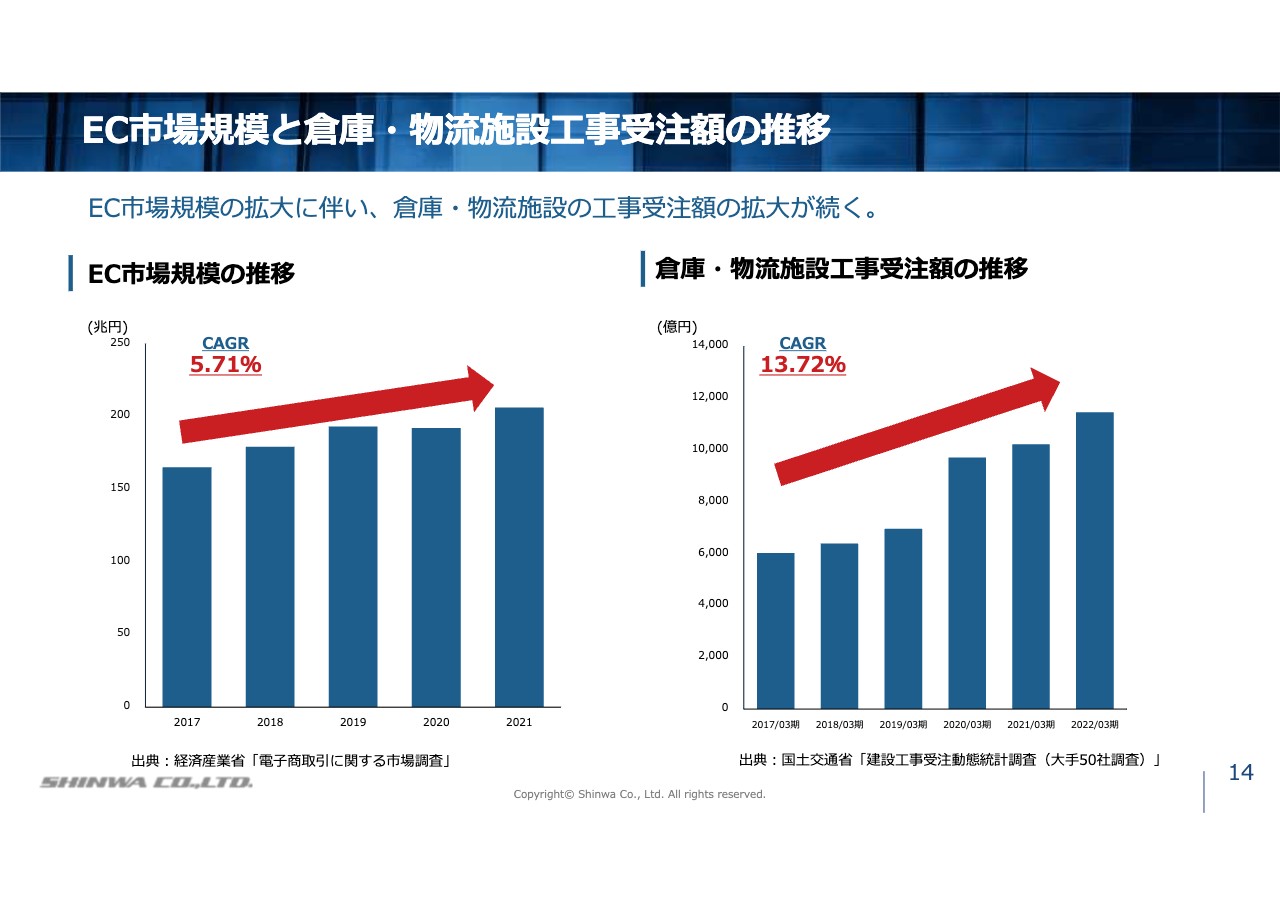

EC市場規模と倉庫・物流施設工事受注額の推移

物流機器部門の需要は、Eコマース市場や倉庫・物流施設工事の状況に関連しています。Eコマース市場は拡大傾向が続いており、倉庫・物流施設工事も年々増加しています。当社としても、これらによって生じる需要を確実に取り込み、実績に繋げていきたいと考えています。

新たな事業領域の拡大

当期は既存の産業領域に加え、新たに食品分野や建材分野へ取引を拡大しました。今後も事業領域を拡大し、さらなる成長を目指していきます。

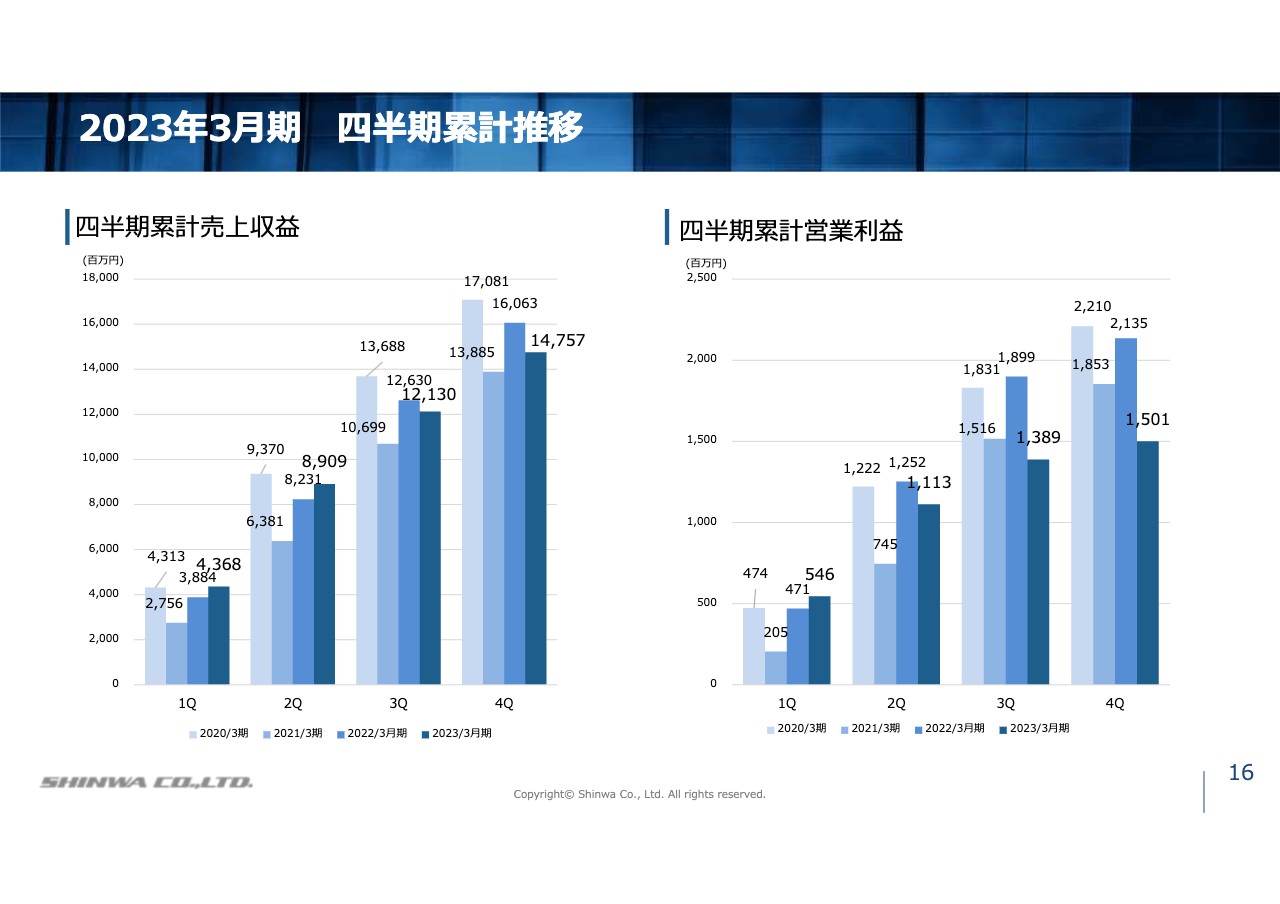

2023年3月期 四半期累計推移

スライドは四半期ごとの売上収益と営業利益の推移です。左側のグラフは売上収益、右側は営業利益を累計でお示ししており、濃い青色が2023年3月期になります。

売上収益は第2四半期までは2022年3月期を上回る進捗でしたが、第3四半期以降は販売物量が減少し、先に述べた不適切行為があった拠点の立て直し活動に注力したものの、全体としては伸び悩む推移となりました。

営業利益については、スライド右側のグラフのとおり、四半期を追うごとに伸びが鈍化しました。こちらは売上収益の伸び悩みに加え、鋼材価格の上昇などが利益を圧迫したためです。

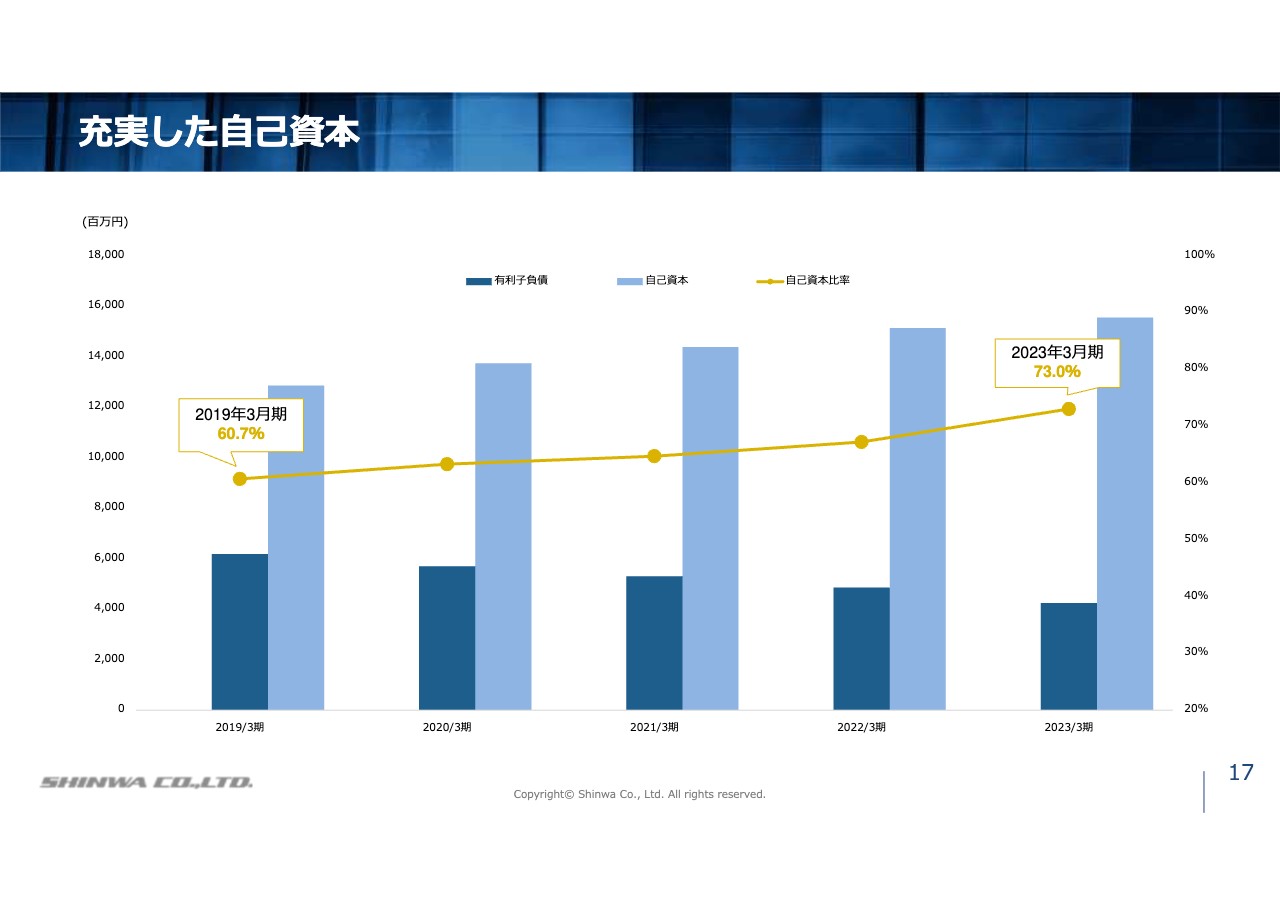

充実した自己資本

有利子負債と自己資本比率の推移です。グラフの濃い青色が有利子負債、水色の部分が自己資本の金額を示しています。

折れ線グラフで示された自己資本比率について、2023年3月期は73パーセントと充実した自己資本となっています。当社が有利子負債の削減を中心に財政政策を行っていたためですが、一方でPBRやROEの改善も課題ですので、これらについても取り組んでいきます。

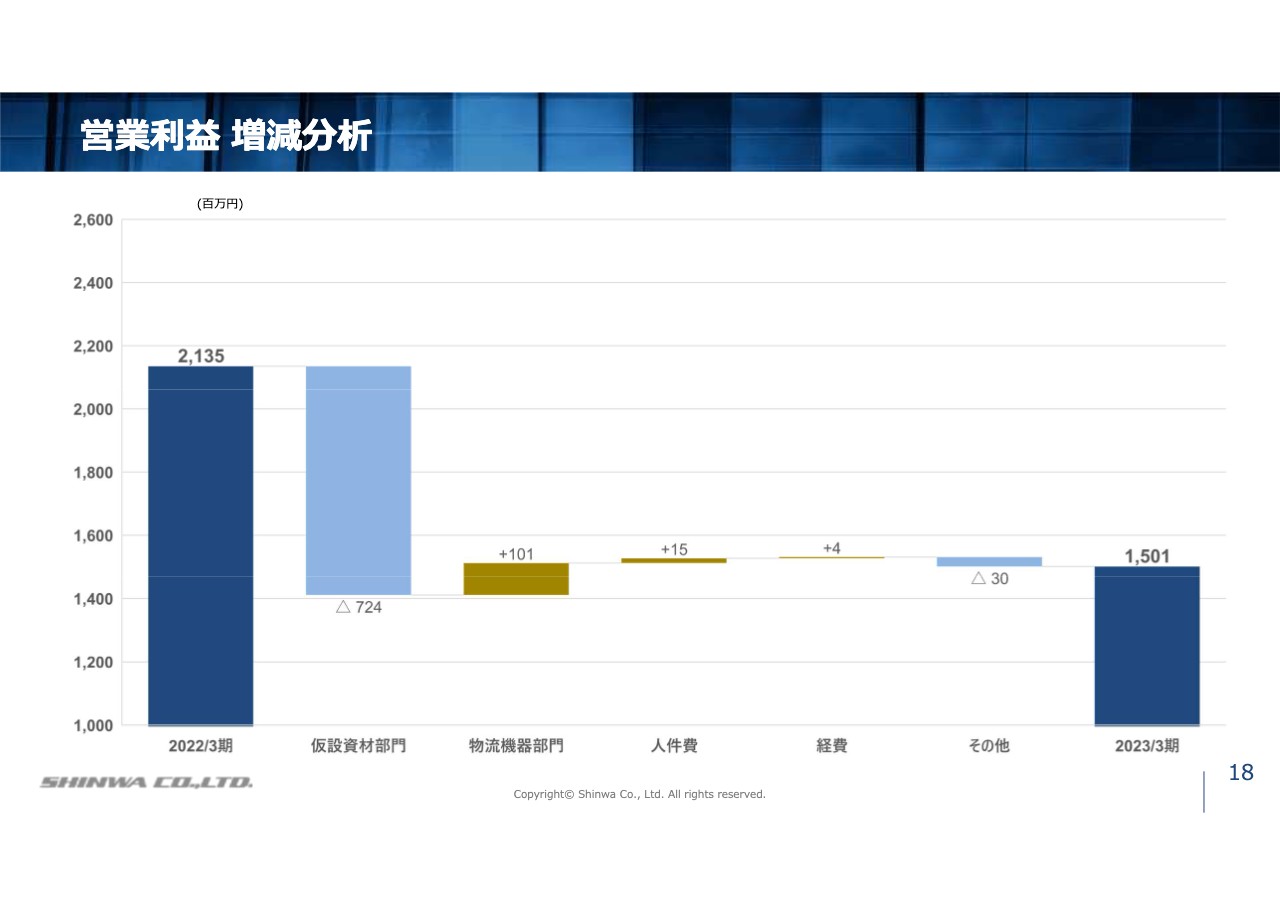

営業利益 増減分析

営業利益の増減内容です。仮設資材部門は、売上高が20億3,400万円減少したこと、およびコスト高の影響で7億2,400万円の減益インパクトがありました。物流機器部門もコスト高の影響はありましたが、売上高が7億2,700万円増収となったことで、1億100万円の増益インパクトがありました。

結果として、仮設資材部門の減収の影響が大きかったため、連結営業利益は6億3,400万円減少しました。

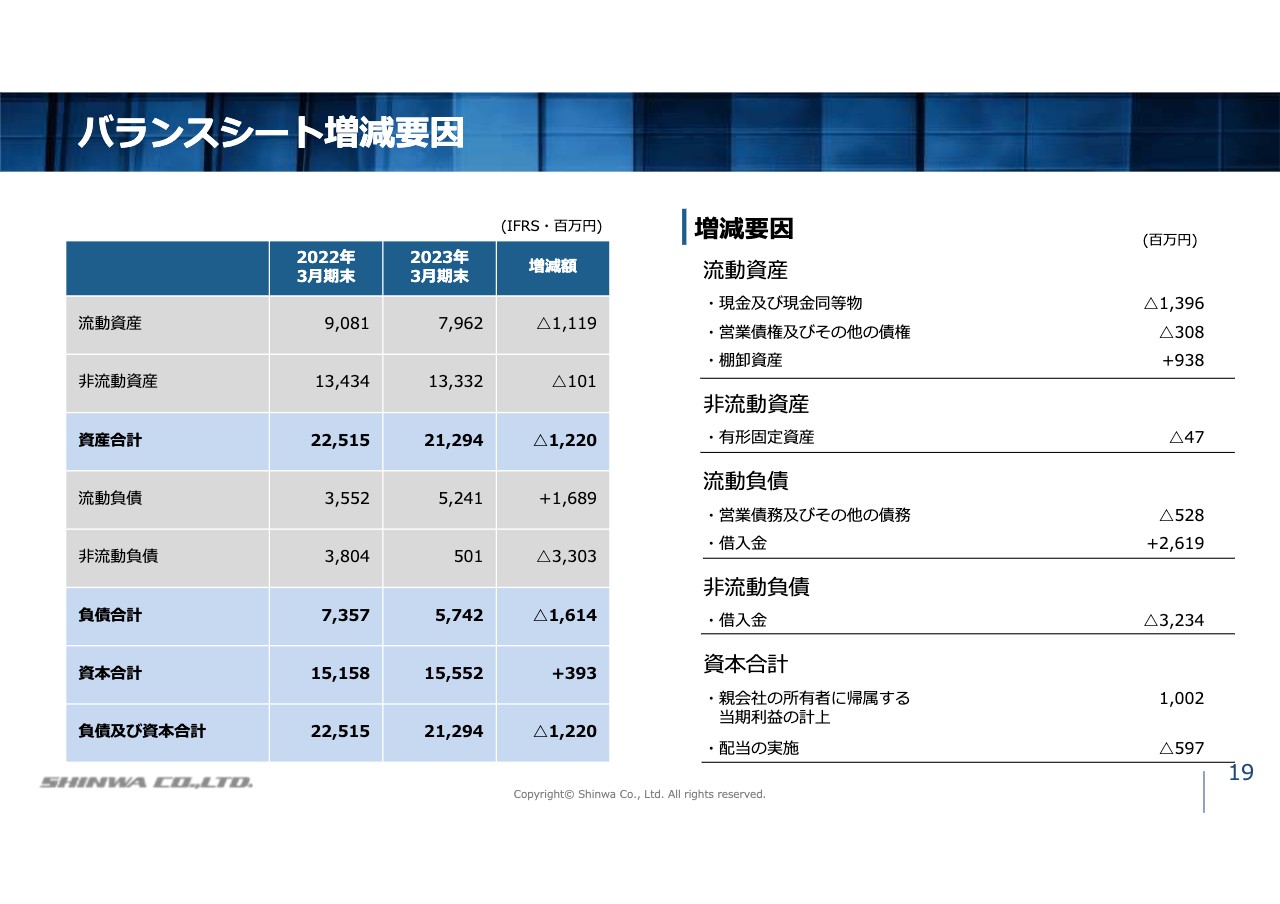

バランスシート増減要因

バランスシートの概要です。ポイントとして大きく2点あります。1点目として、棚卸資産が2022年3月期より9億3,800万円増加しました。仮設資材部門の販売が伸び悩んだことが棚卸資産の増加につながっていますが、原材料価格が現状よりも割安な時期に製造したものですので、今後のコスト競争力の維持には貢献できると考えています。

2点目は借入金についてです。非流動負債が32億3,400万円減少した一方で、流動負債が26億1,900万円増加しました。こちらは借入金の返済期限が当期末となっているため非流動負債から流動負債へ切り替えたもので、借り換えは当期末までに適切に行っていく予定です。

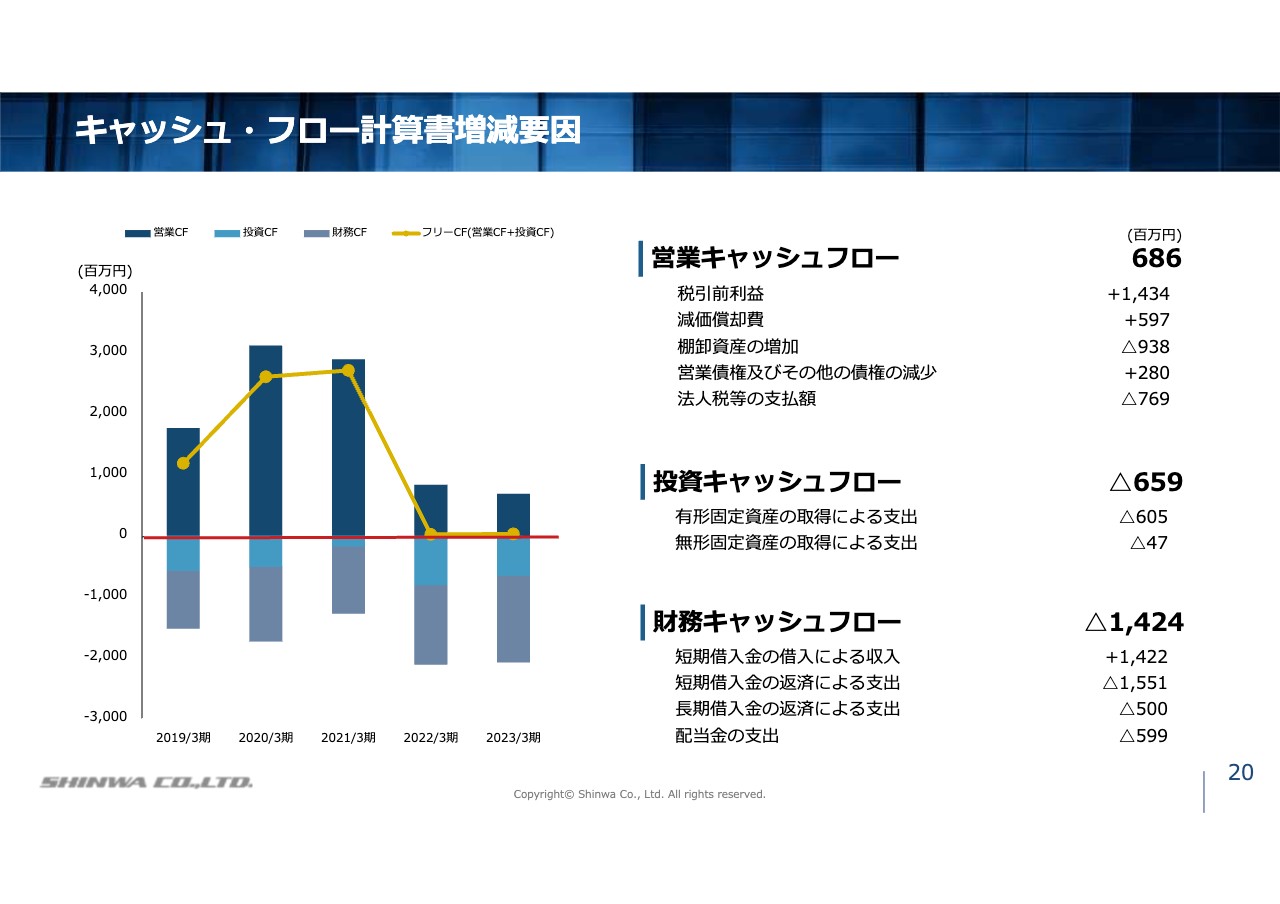

キャッシュ・フロー計算書増減要因

キャッシュ・フローの概要です。営業キャッシュフローは6億8,600万円となりました。棚卸資産が増加したことにより、9億3,800万円のキャッシュアウトが生じたことが大きな要因で、この影響を除いた場合の営業キャッシュフローは16億2,400万円です。

当社の営業キャッシュフローは、在庫増減を除いた場合で概ね18億円前後が通常水準です。利益減少も相まって一時的に営業キャッシュフローが減少しているものの、キャッシュ獲得能力が大きく低下している状態ではありません。このほか、投資キャッシュフローのうち半分以上はレンタル在庫に対する投資でした。

2024年3月期 通期連結業績予想

則武:2024年3月期の業績見通しについてご説明します。売上収益については、仮設資材部門は増収、物流機器部門は減収となるものの、全体では増収を見込んでいます。

利益については、固定費や新規投資案件の見直しなど、あらゆる手段を通じたコスト削減に取り組むものの、原材料価格の高止まりと経費関連の価格上昇が予想されることから減益となる見込みです。以上により、売上収益は151億円、営業利益は13億7,100万円と増収減益を見込んでいます。

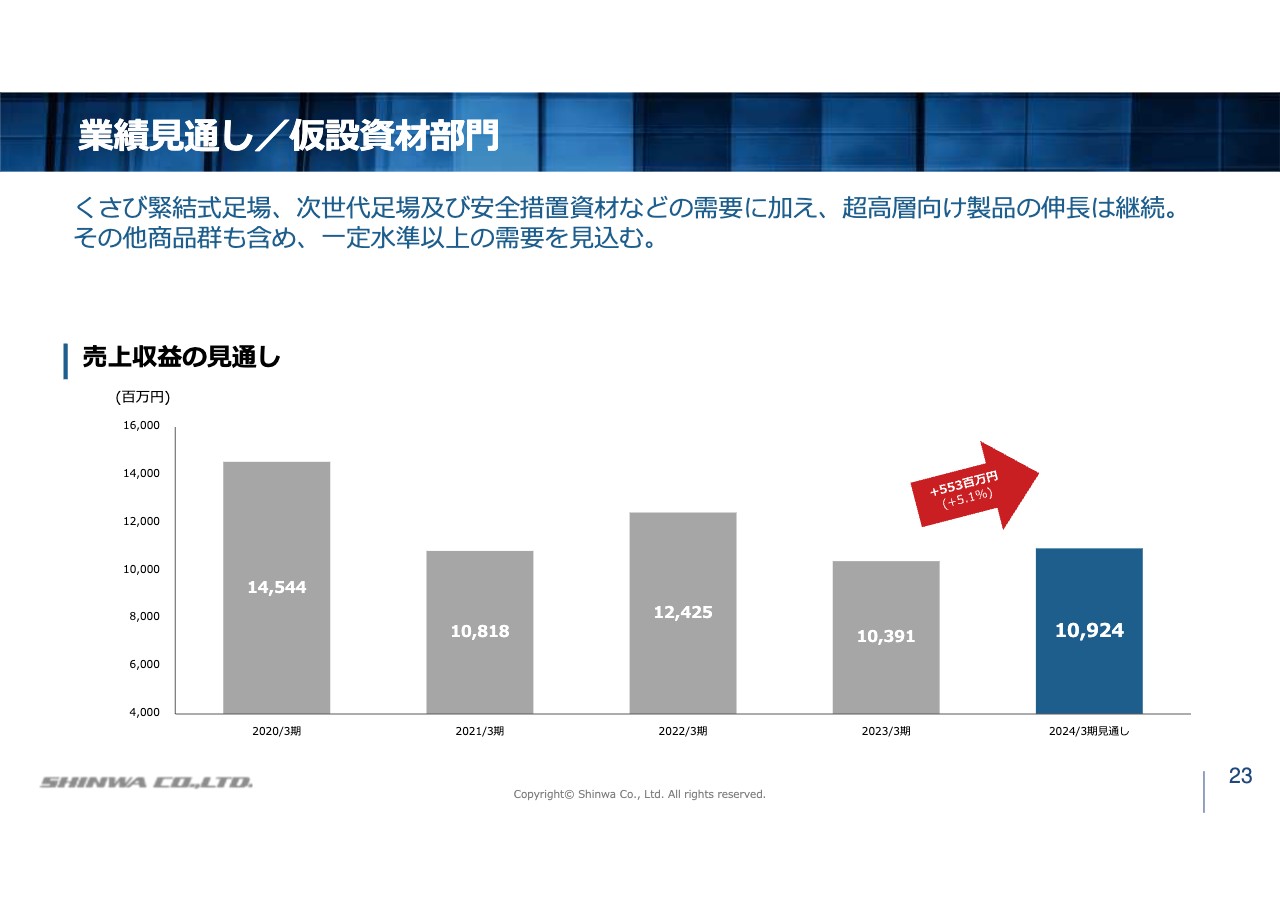

業績見通し/仮設資材部門

仮設資材部門の業績見通しについてご説明します。くさび緊結式足場、次世代足場および安全措置資材などの需要に加え、超高層向け製品の伸長は継続すると見込んでいます。また、その他商品群も含めて一定水準以上の需要を見込んでおり、売上収益の見通しは前期比5.1パーセント増の109億2,400万円としています。

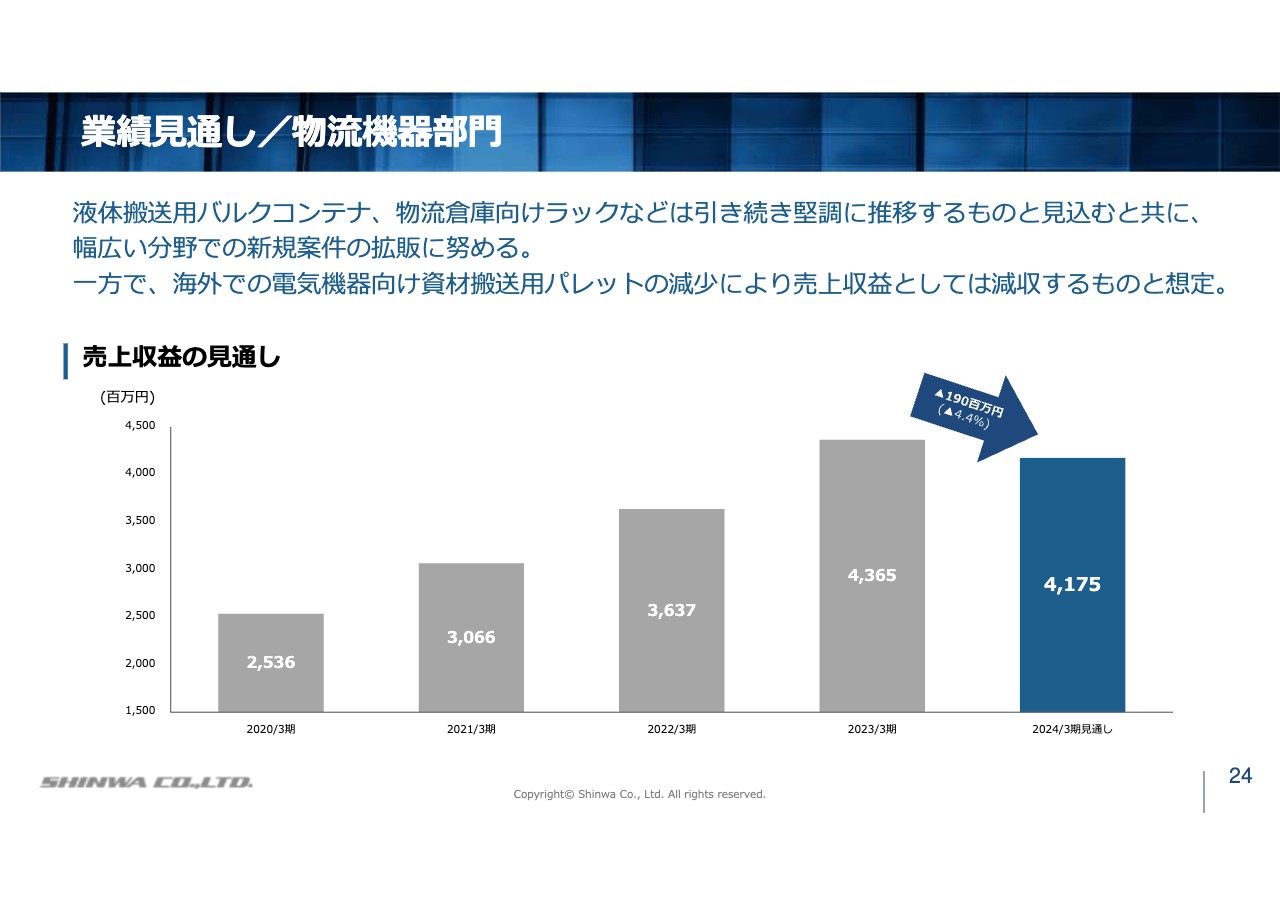

業績見通し/物流機器部門

物流機器部門では、液体搬送用バルクコンテナ、物流倉庫向けラックなどが引き続き堅調に推移すると見込んでいます。また、幅広い分野での新規案件の拡販に努めていきます。

一方で、海外での電気機器向け資材搬送用パレットが減少する予想ですので、全体の売上収益としては減少する想定です。売上収益の見通しは前期比4.4パーセント減の41億7,500万円としています。

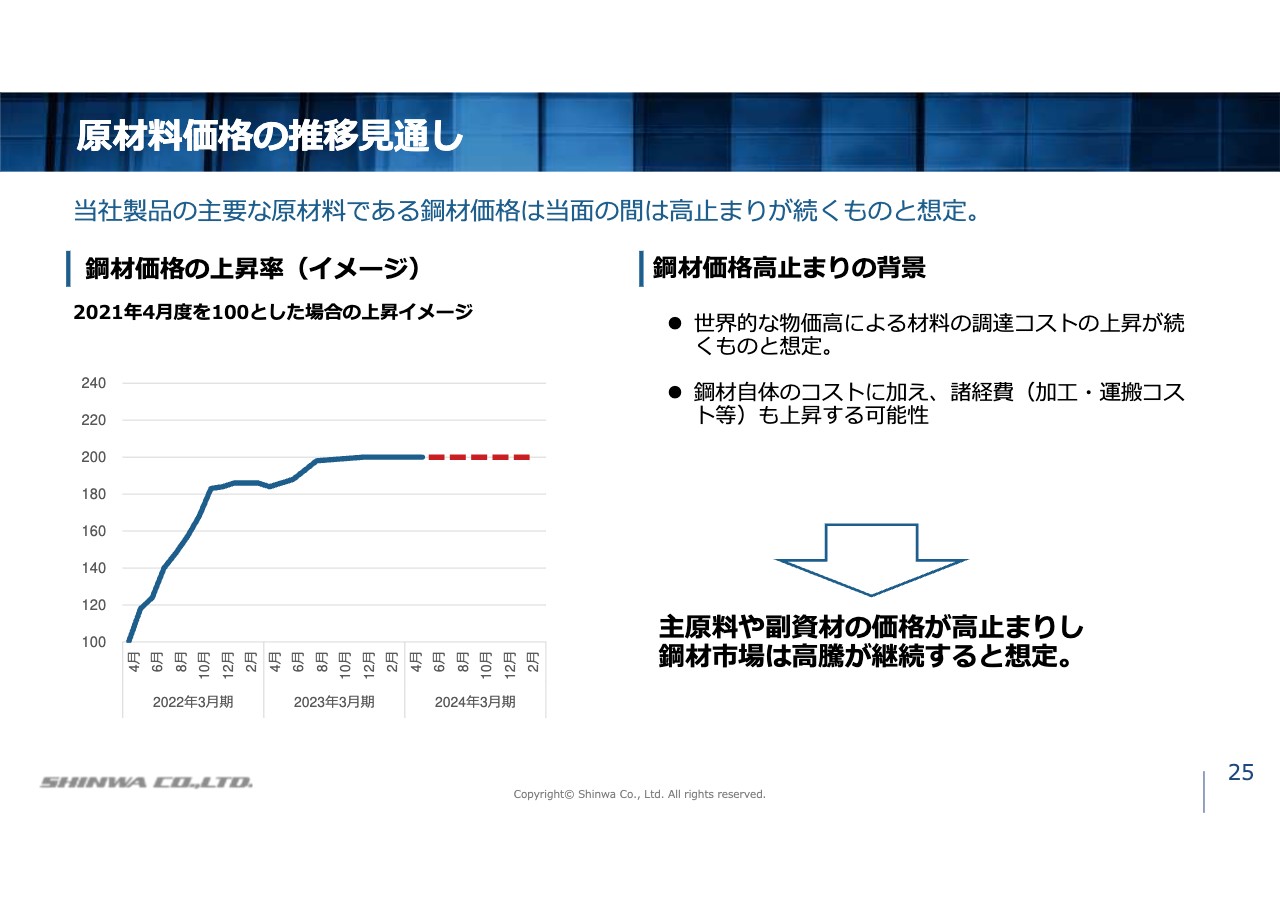

原材料価格の推移見通し

当社の主要な原材料である鋼材の価格水準は業績に大きく影響します。2022年3月期から原材料価格の上昇が始まっており、2024年3月期は価格の高止まりにより当社にとって厳しい状況が継続すると見込まれます。引き続き、多様な調達先からの調達、効率的な生産体制の運営を行っていきます。

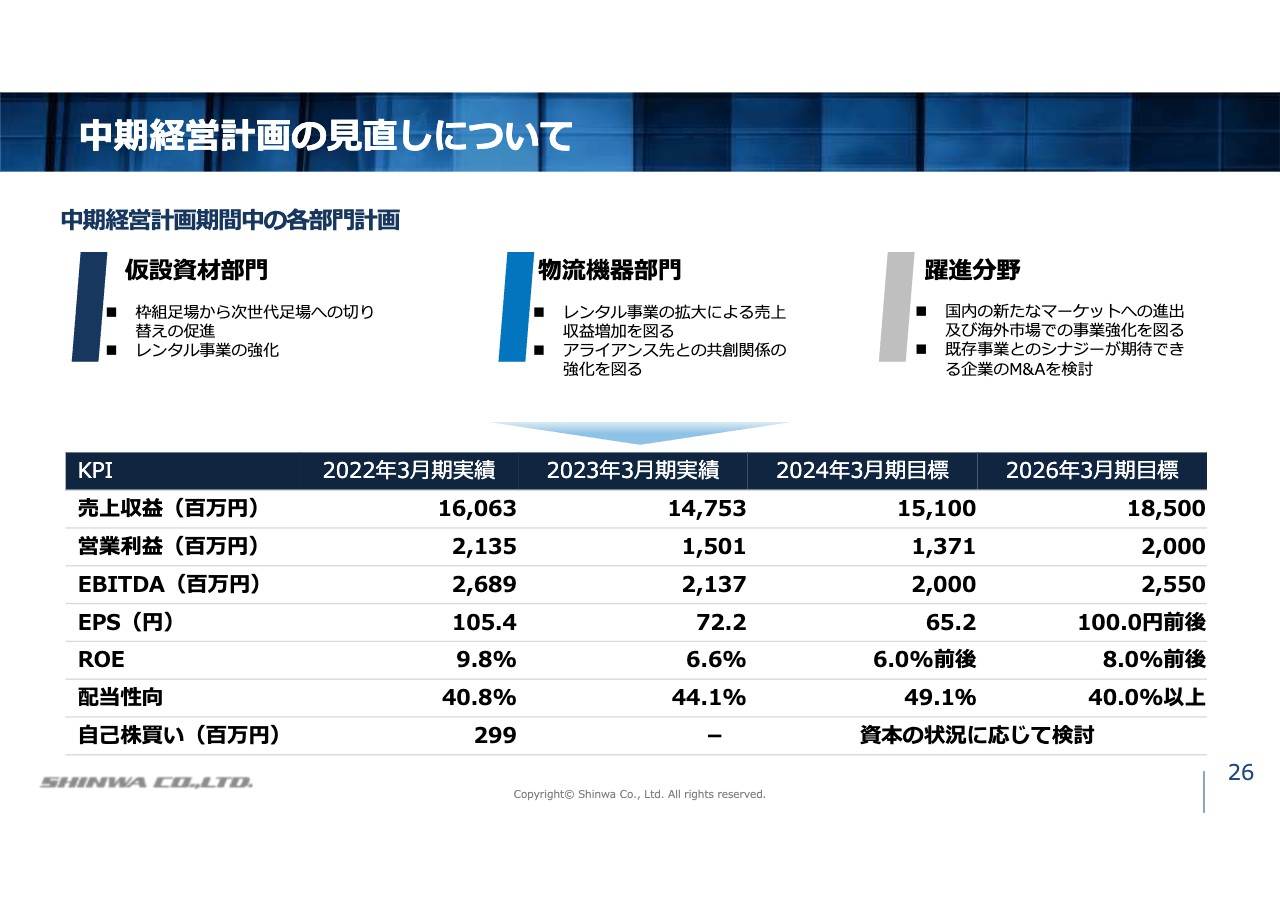

中期経営計画の見直しについて

中期経営計画の見直しについてご説明します。中期経営計画を発表した2021年12月以降、鋼材価格の高止まりの継続や中国での不動産・建築市場の冷え込みなど、計画策定時に想定していなかった状況が生じているため、中期経営計画の財務目標を見直しました。

スライドは修正後の事業戦略とKPIを記載しています。中期経営計画最終年度の2026年3月期については、売上収益185億円、営業利益20億円、EBITDA25億5,000万円、EPS100円前後、ROE8パーセント前後、配当性向40パーセント以上を目標としています。自己株買いについては、投資計画や資本の状況に応じて適宜検討する予定です。

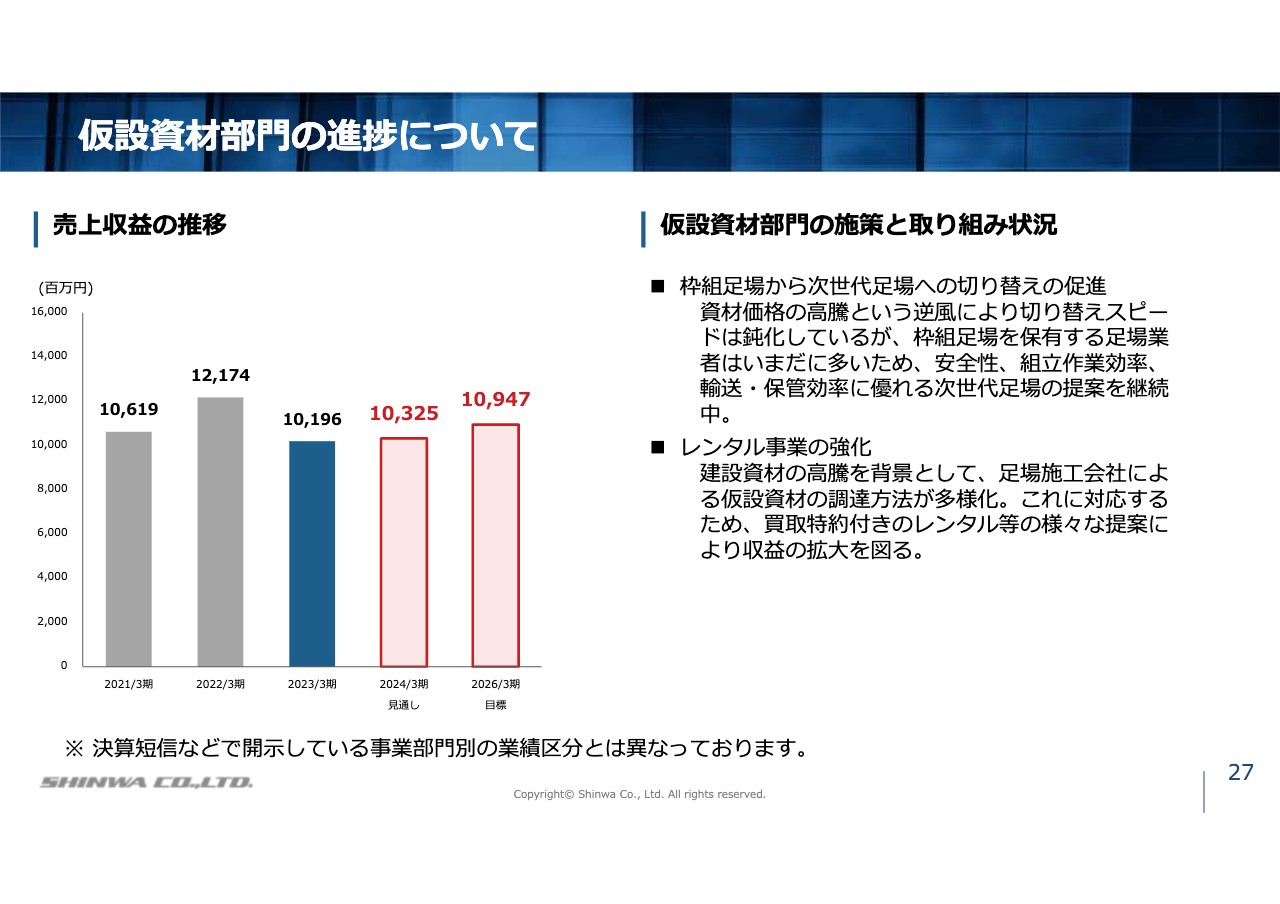

仮設資材部門の進捗について

部門ごとの施策の取り組み状況についてご説明します。まず、仮設資材部門の施策の1つである枠組足場から次世代足場への切り替えの促進についてです。次世代足場への切り替えスピードは鈍化していますが、枠組足場を保有する足場業者はいまだに多く、安全性、組立作業効率、輸送、保管効率に優れる次世代足場への提案を継続していきます。

レンタル事業の強化については、足場施工業者による仮設資材調達方法が多様化しており、これに対応するためのさまざまな提案により収益拡大を図っていきます。

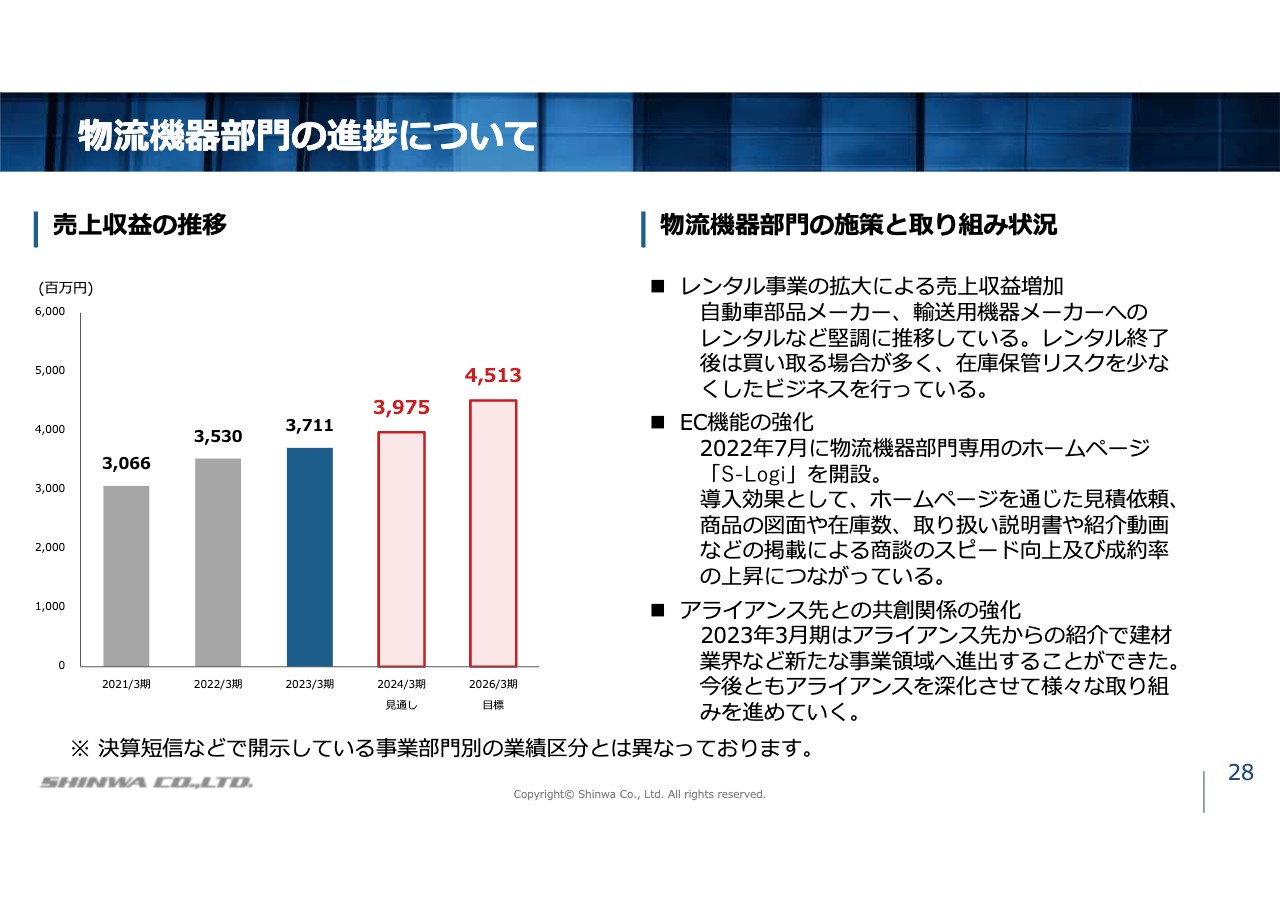

物流機器部門の進捗について

物流機器部門の施策と取り組み状況です。レンタル事業の拡大による売上収益増加については、自動車部品メーカーや輸送用機器メーカーへのレンタルなどが堅調に推移しています。

EC機能の強化については、2022年7月に物流機器部門専用のホームページを開設しました。営業ツールとして、商談スピードの向上や成約率の上昇につながっています。アライアンスの強化については、建材業界など新たな事業領域へ進出することができました。今後とも関係を深化させ、取り組みを進めていきます。

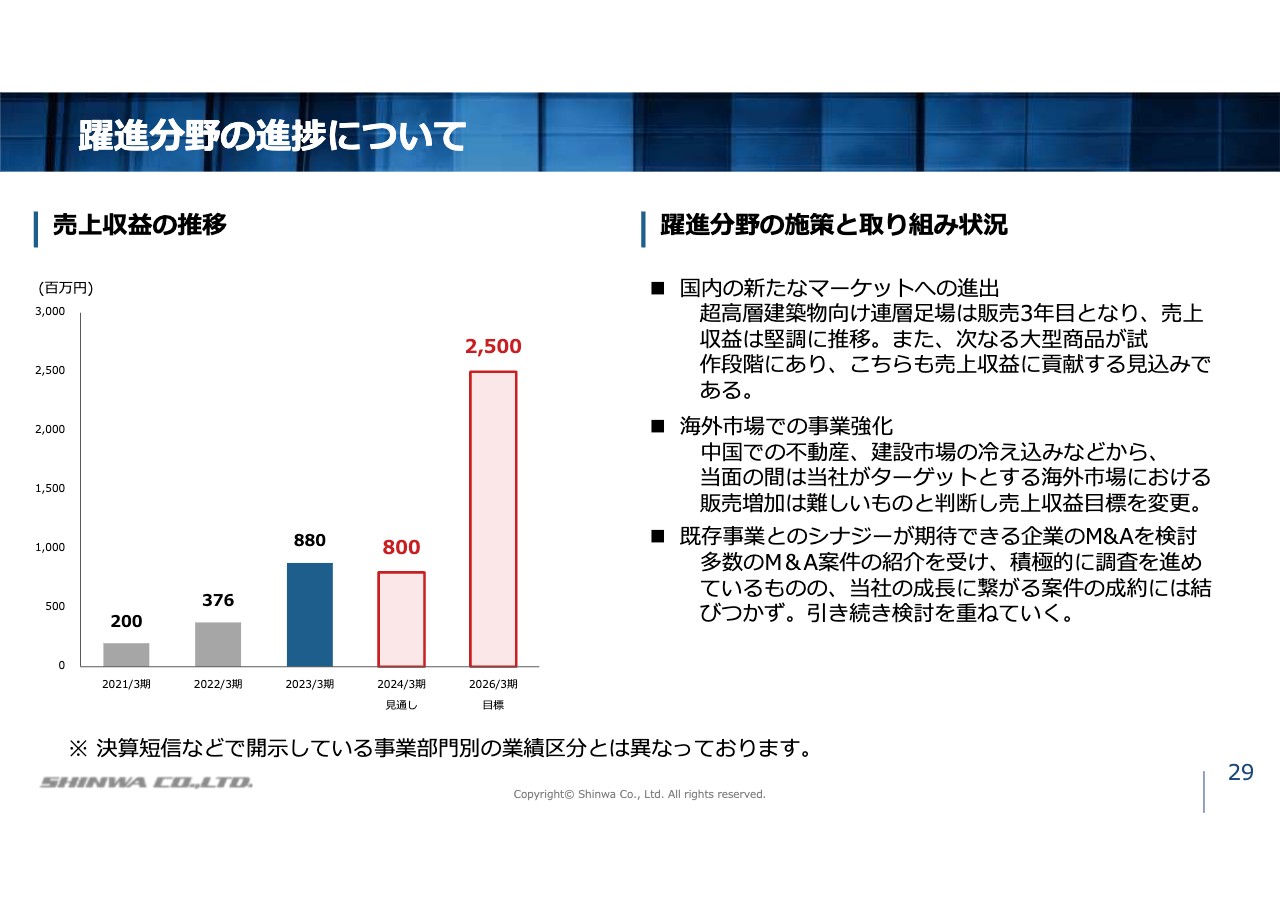

躍進分野の進捗について

躍進分野の取り組みについてです。国内の新たなマーケットへの進出ですが、超高層建築物向け連層足場は、販売開始3年目で前期比193パーセントと大きく増加しました。次の大型商品が試作段階であり、こちらも売上収益に貢献する見込みです。

海外市場での事業強化については、中国での不動産、建築市場の冷え込みが起こっているため、当面の間は当社がターゲットとする海外市場における販売増加は厳しいものと判断し、目標を変更しています。

既存事業とのシナジーが期待できる企業とのM&Aについては、多数の案件の紹介を受け積極的に調査を進めていますが、当社の成長につながる成約には結び付いていません。引き続き検討を重ねていきます。

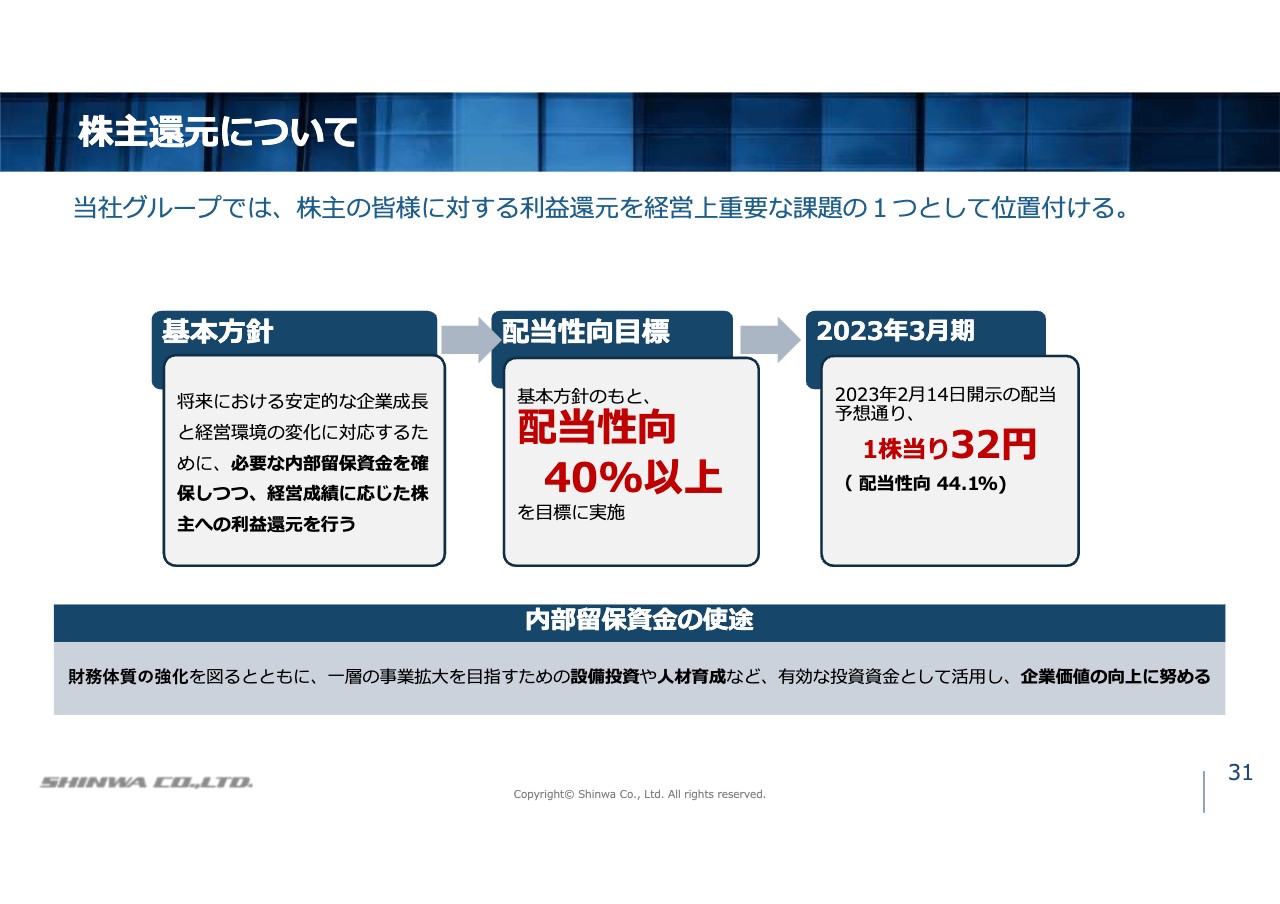

株主還元について

平澤:株主還元についてご説明します。当社では株主のみなさまに対する利益還元を経営上の重要な課題の1つとして捉えており、配当性向を40パーセント以上とすることを目標にしています。この方針とすでに開示済みの配当予想に基づき、2023年3月期の配当金額は、1株あたり年間32円とします。

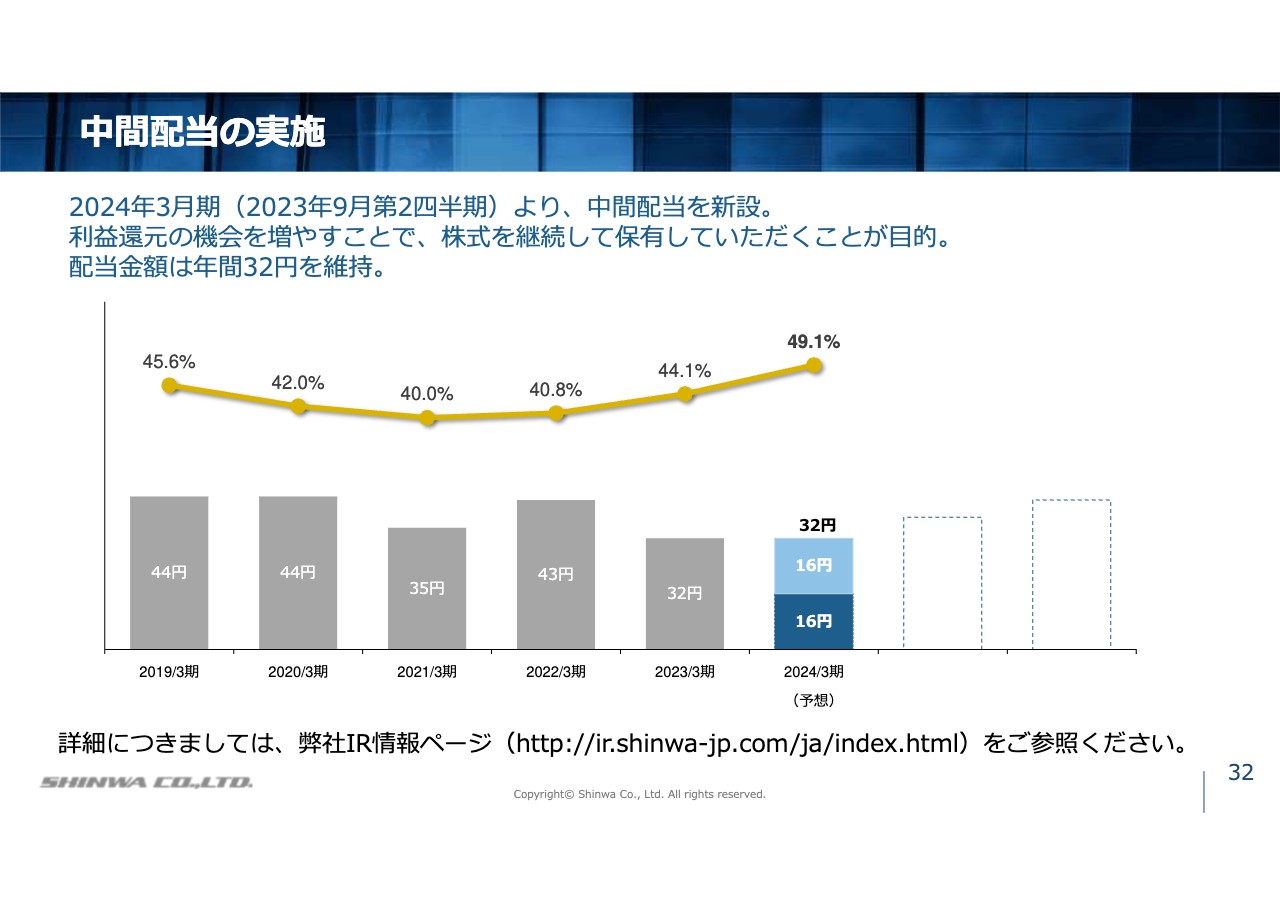

中間配当の実施

当社は当年度の9月より中間配当を実施します。株主さまに対する利益還元の機会を充実させ、株式を継続して保有していただくことを目的としたものです。2024年3月期は9月末および3月末の株主さまに対し、それぞれ16円ずつ、合計32円の配当を実施する予定です。通期の配当金額は2023年3月期と同額となり、配当性向は上場以来、最も高い49.1パーセントとなります。

株主優待制度の新設

株主優待制度についてです。株主のみなさまの日頃からのご支援に感謝するとともに、当社株式の魅力を一層高め、中長期的に保有していただける株主さまの増加を目的として、株主優待制度「信和プレミアム優待倶楽部」を新設します。

また、本制度導入により得られる株主さまのデータベースを活用し、PR情報やIR情報を随時配信することが可能となります。今までより効果的な株主さまとの対話を実現することで、企業価値の向上に努めていきます。

ESGの取り組みについて 環境

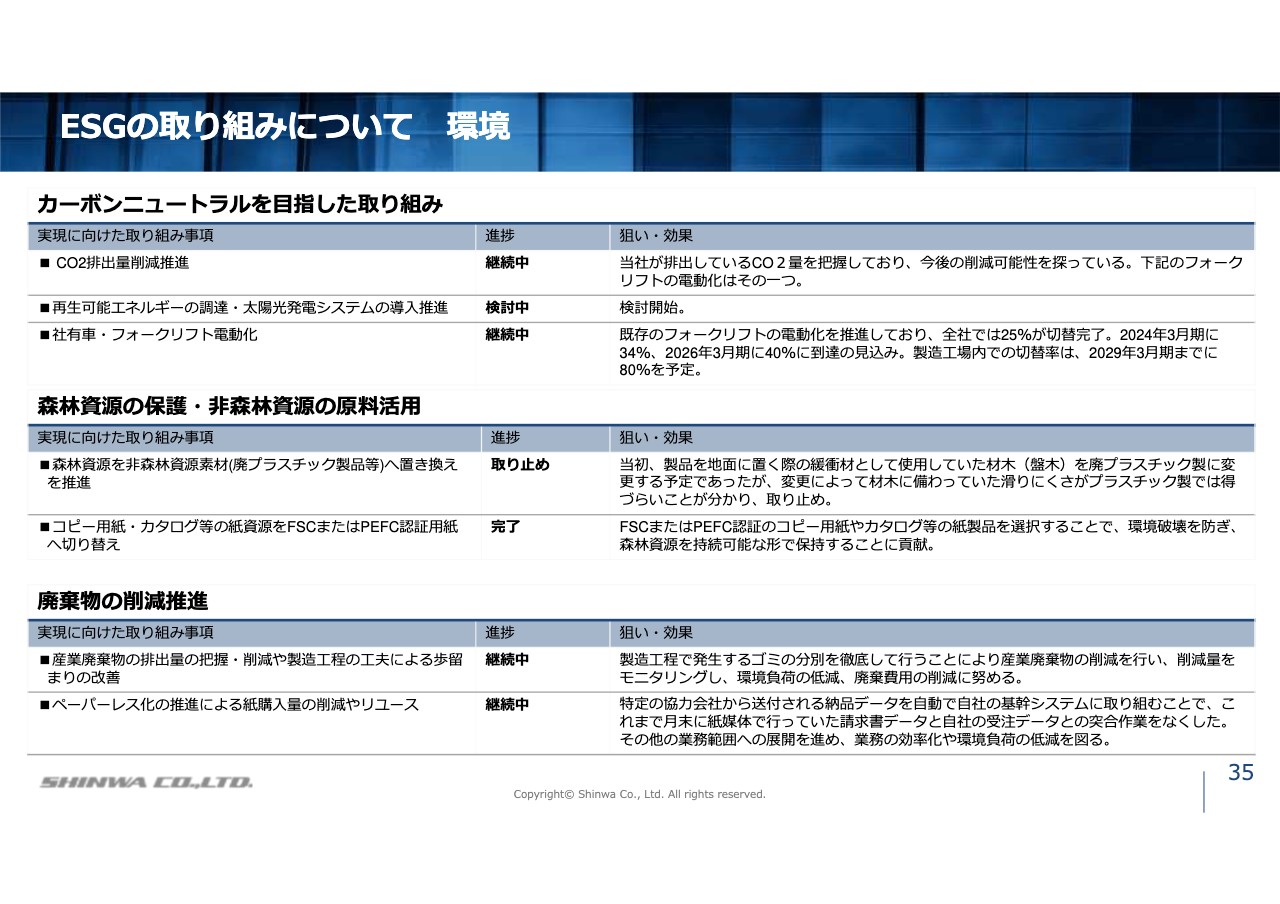

当社のESGへの取り組みについてご説明します。まず、環境関連の取り組み状況についてです。

1つ目に、カーボンニュートラルを目指した取り組みについては、CO2排出量の削減可能性を探るため、実際に当社が排出しているCO2量の計測やフォークリフトの電動化等に取り組んでいます。フォークリフトの電動化は、全社保有数に対して25パーセントが完了しており、中期経営計画最終年度では40パーセントとなる見込みです。

2つ目に、森林資源の保護・非森林資源の原料活用については、コピー用紙・カタログ等の紙資源を、管理された森林資源を使用した用紙へ切り替えています。

3つ目に、廃棄物の削減推進については、ゴミの分別回収と削減量のモニタリングのほか、紙媒体で行っていた業務をデータでの運用に切り替えることなどを通じて、業務効率の改善と環境負荷の低減を図っています。

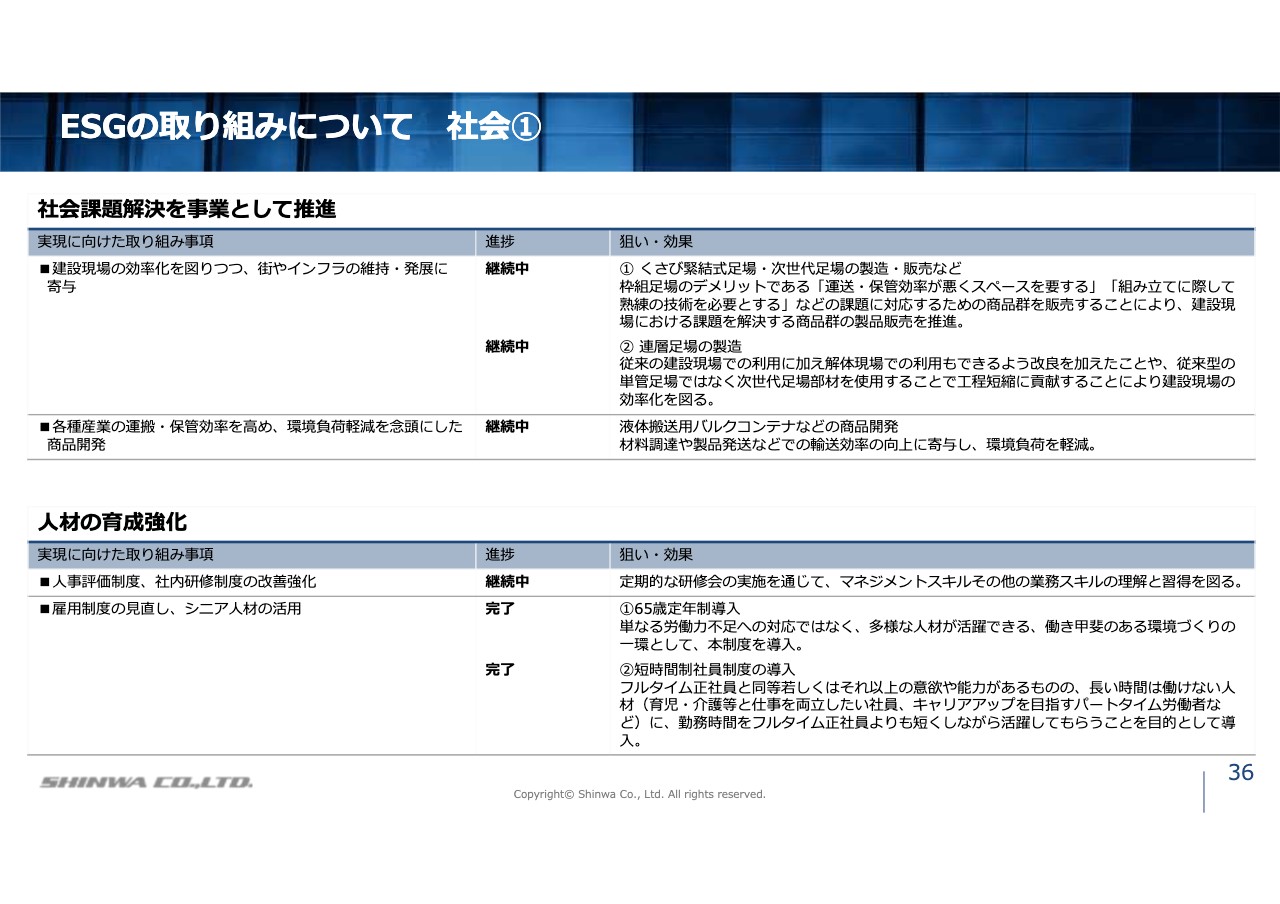

ESGの取り組みについて 社会①

社会についての取り組み状況です。1つ目に、社会課題解決を事業として推進することについては、当社の仮設資材事業や物流機器事業に直結したものであり、製品の供給を通じてさらなる社会課題の解決に貢献していきます。

2つ目に、人材の育成強化については、会社が従業員のスキル向上を後押しし雇用環境の改善を図ることで、組織としての持続的な成長を推進することを目的としています。具体的には、マネジメントスキル、その他の業務スキルを向上する研修会の実施や、65歳までの定年延長、家庭の事情でフルタイムで働くことができない社員のための短時間正社員制度の導入を実施しています。

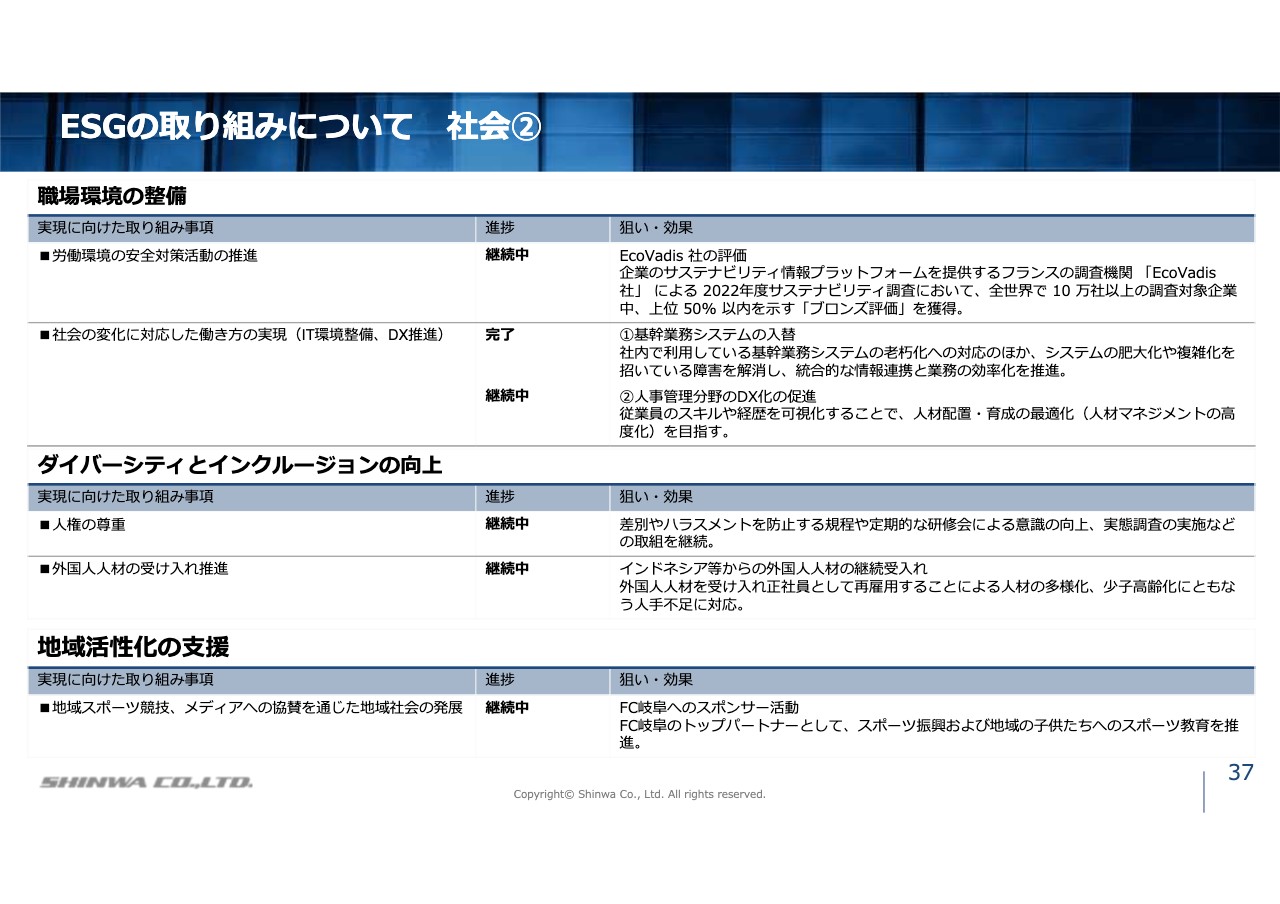

ESGの取り組みについて 社会②

3つ目に、職場環境の整備では、社会の変化に対応した働き方の実現として2023年2月より新基幹業務システムの稼働を開始しています。既存の基幹システムによって生じていたシステムの肥大化や複雑化を解消し、統合的な情報連携と業務の効率化を推進しています。

4つ目に、ダイバーシティとインクルージョンの向上は、差別やハラスメントのない組織を目指して、規程の整備、研修会の実施、実態調査などを行っています。また、多様な人材の受け入れとして、インドネシア等から外国人人材の継続受け入れを行っています。

5つ目に、地域活性化の支援では、地元プロサッカーチームであるFC岐阜のトップパートナーとなり、スポーツ振興や地域の子どもたちへのスポーツ教育を推進しています。

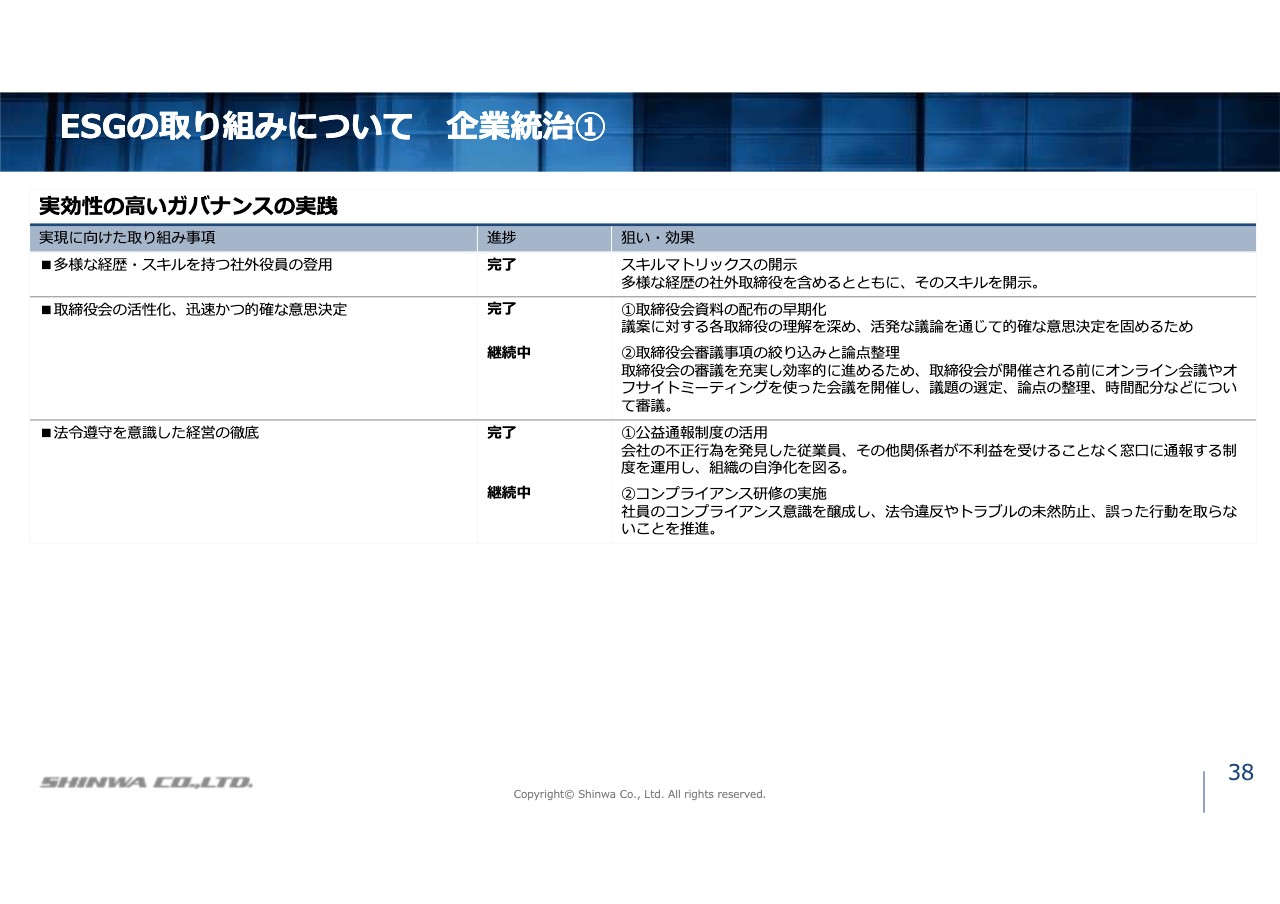

ESGの取り組みについて 企業統治①

企業統治の取り組みについてです。1つ目に、実効性の高いガバナンスの実践として、取締役会構成員に多様な経歴の社外取締役を迎え、そのスキルを開示するとともに、取締役会の活性化や迅速かつ的確な意思決定を実現するための事前準備を充実させる活動を行っています。組織全体が法令に照らして誤った行動をとらないよう、規律的な運営を目指した制度の構築と運用を行っていきます。

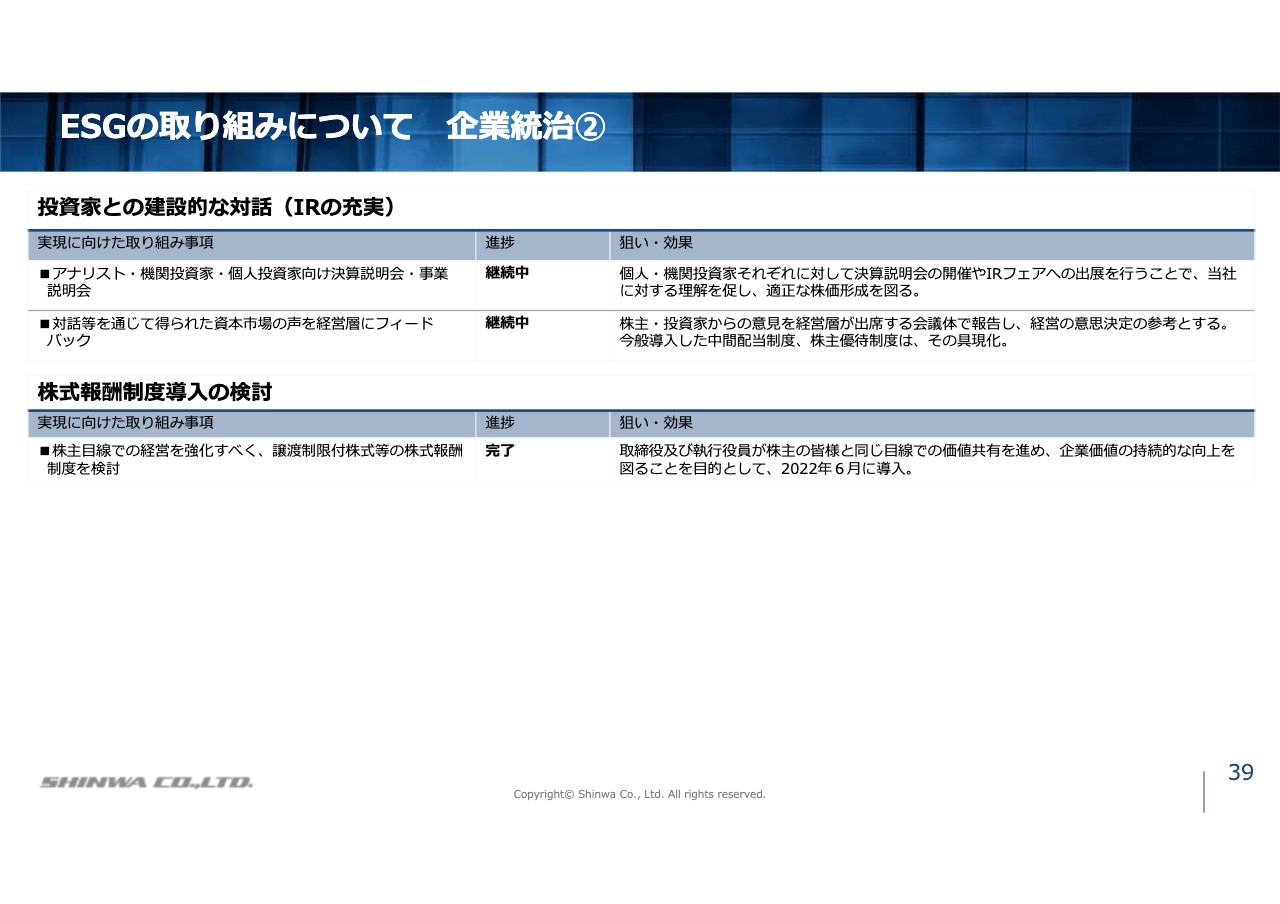

ESGの取り組みについて 企業統治②

2つ目に、投資家との建設的な対話では、株式市場における当社株式の適正なご評価につなげるために、定期的な会社説明会やIRフェアへの出展を行っています。説明会等を通じて得られた株主や投資家のみなさまからのご意見は経営層にフィードバックし、経営意思決定の参考としています。今般、かねてより株主さまにいただいていた声を反映して、中間配当制度や株主優待制度を導入しています。

3つ目に、株式報酬制度の導入については、取締役および執行役に対して、業績に応じた譲渡制限付株式を付与する制度を導入しました。経営層と株主さまとの価値共有をより一層進め、企業価値の向上を推進していきます。

則武:以上で、信和株式会社2023年3月期決算説明を終了します。ご清聴ありがとうございました。

この銘柄の最新ニュース

信和のニュース一覧- コーポレートロゴの刷新に関するお知らせ 2026/02/24

- 週間ランキング【約定回数 増加率】 (2月13日) 2026/02/14

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 京都友禅HD、石川製、上村工 (2月9日発表分) 2026/02/10

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 京都友禅HD、石川製、上村工 (2月9日発表分) 2026/02/10

- 信和は昨年来高値更新、第3四半期営業益66%増で通期計画を超過 2026/02/09

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

信和の取引履歴を振り返りませんか?

信和の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。