エスイーのニュース

エスイー、通期は増収増益 建設用資機材の製造・販売事業及び補修・補強工事業が好調に推移し、売上高は過去最高

目次

宮原一郎氏:みなさま、おはようございます。代表取締役社長の宮原です。本日はよろしくお願いします。

資料に従い、2024年3月期業績報告、中期経営計画(2023-2025)の進捗状況、2025年3月期業績予想の順でお話しします。

1-1 決算ハイライト(1)

はじめに、2024年3月期業績についてご報告します。

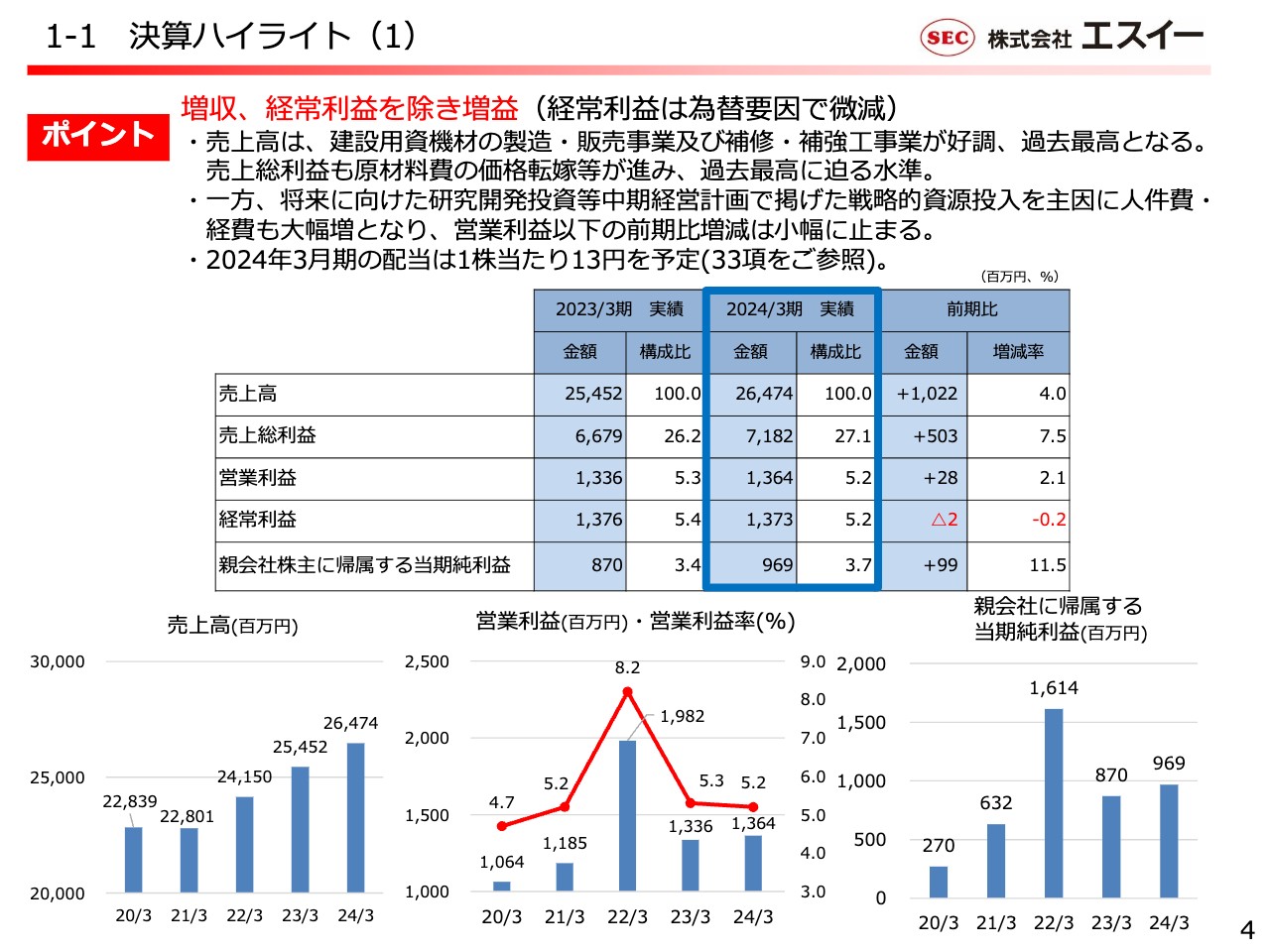

2024年3月期の決算ハイライトです。売上高は264億74百万円、前期比プラス10億22百万円、4パーセントの増収となりました。売上総利益は71億82百万円、前期比プラス5億3百万円、7.5パーセントの増益となりました。

営業利益は13億64百万円、経常利益は13億73百万円、親会社株主に帰属する当期純利益は9億69百万円と、為替要因で微減となった経常利益を除き、いずれも増益となりました。

売上高は、建設用資機材の製造・販売事業及び補修・補強工事業が好調に推移し、過去最高となりました。売上総利益は原材料費の価格転嫁がうまく進み、過去最高に迫る水準となりました。

一方で、中期経営計画に掲げた先行投資負担により、営業利益以下の前期比増減は売上総利益に比べ小幅にとどまっています。

1-2 決算ハイライト(2)

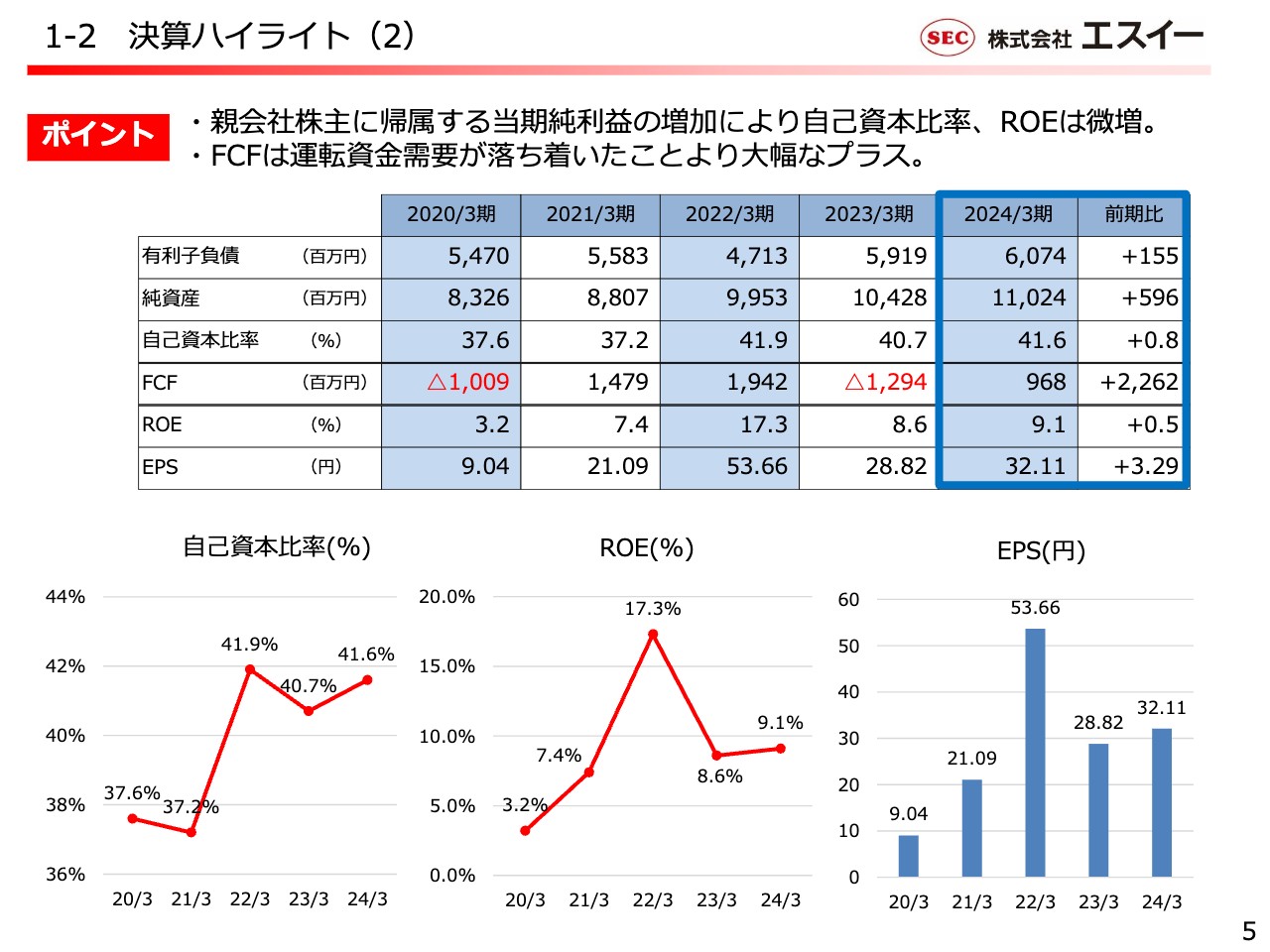

過去5年分の主な経営指標です。親会社株主に帰属する当期純利益の増加に伴い、自己資本比率、ROEはわずかながら改善しました。EPS(1株当たり純利益)も増加しています。2023年3月期に売上債権や原材料在庫が増え、大きくマイナスとなったフリーキャッシュ・フローは、前期に運転資金の需要等が落ち着き、大きくプラスに転じました。

1-3 連結損益〜前期比

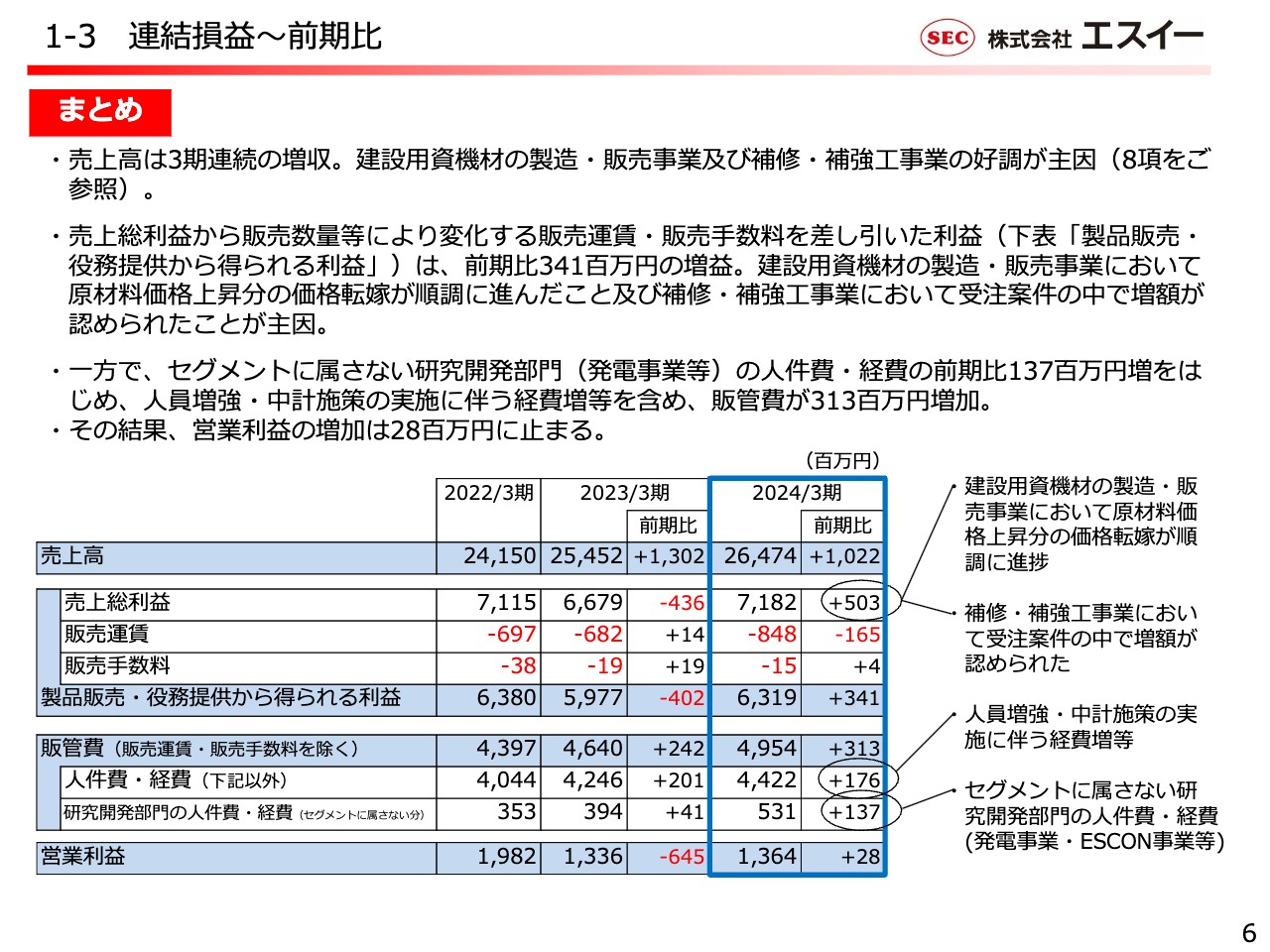

過去3期分の連結損益の推移を種目別に分析しています。売上高は、中期経営計画前の2022年3月期から、241億50百万円、254億52百万円、264億74百万円と3期連続で増収となっています。国土強靱化を背景に、建設用資機材の製造・販売事業、補修・補強工事業が好調に推移した結果です。

売上総利益は2023年3月期から5億3百万円増益の71億82百万円となり、原材料価格高騰分を価格転嫁できたことを反映しています。また、表の中段に示すとおり、販売運賃や手数料を除いた利益も3億41百万円の増益となっています。

一方で、発電事業・ESCON事業など研究開発分野の人件費・経費、また、人員増や中期経営計画に掲げた重要施策の実施に伴う経費が3億13百万円増加した結果、営業利益は28百万円の増益にとどまっています。

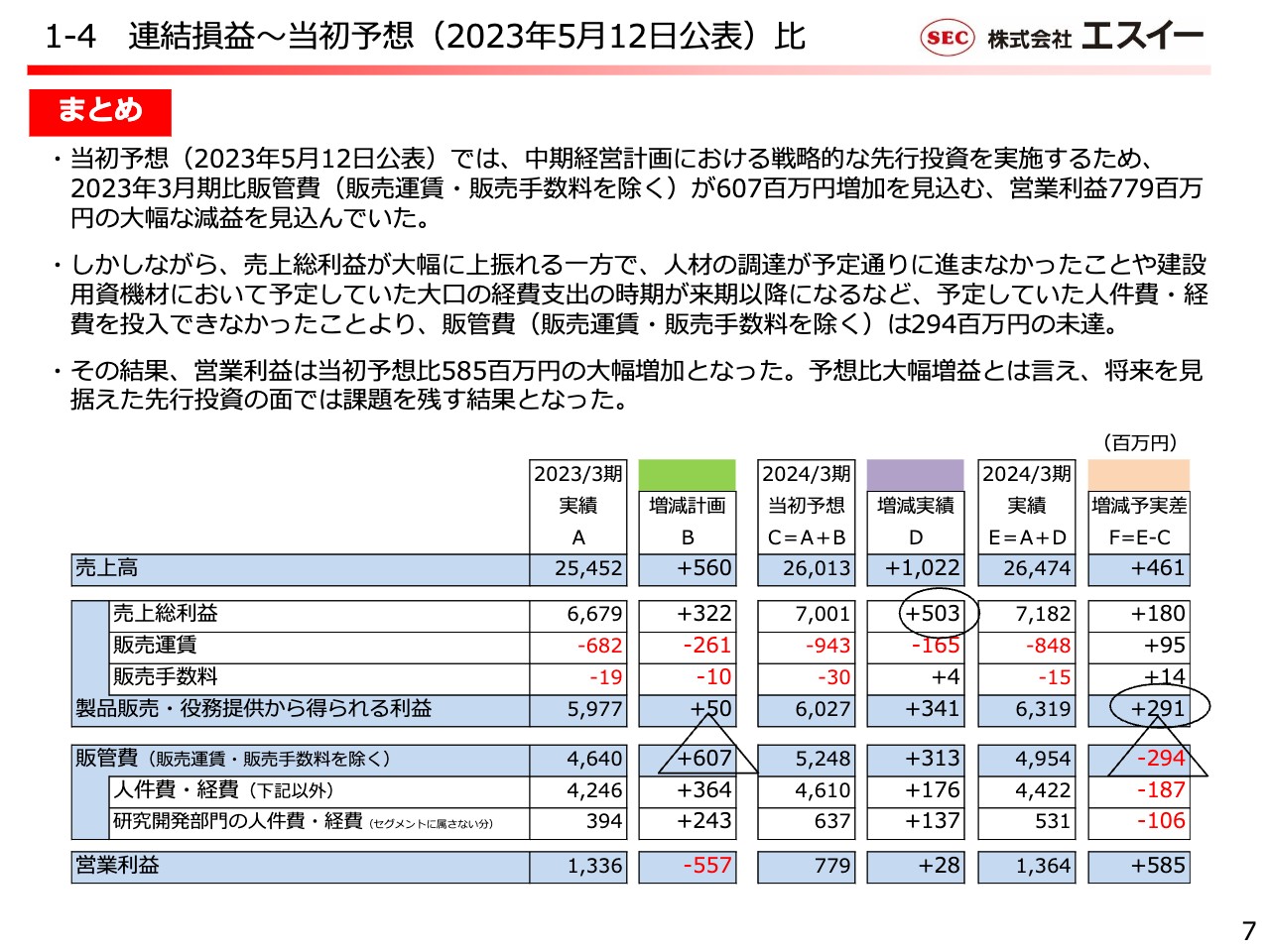

1-4 連結損益〜当初予想(2023年5月12日公表)比

昨年5月に公表した2024年3月期連結損益の当初予想との比較です。当初予想では、中期経営計画における戦略投資を実行するため、販管費を前期比プラス6億7百万円と見込み、営業利益は7億79百万円と大幅な減益予想を立てていました。

しかし、売上総利益が大きく上振れる一方で、人材の増強や大口経費の支出がずれ込み、販管費が予想を2億94百万円下回りました。この結果、営業利益は当初予想比5億85百万円の大幅増となりました。中期経営計画1年目として、先行投資の面を考えれば、遅れが生じていることは否めない結果となっています。

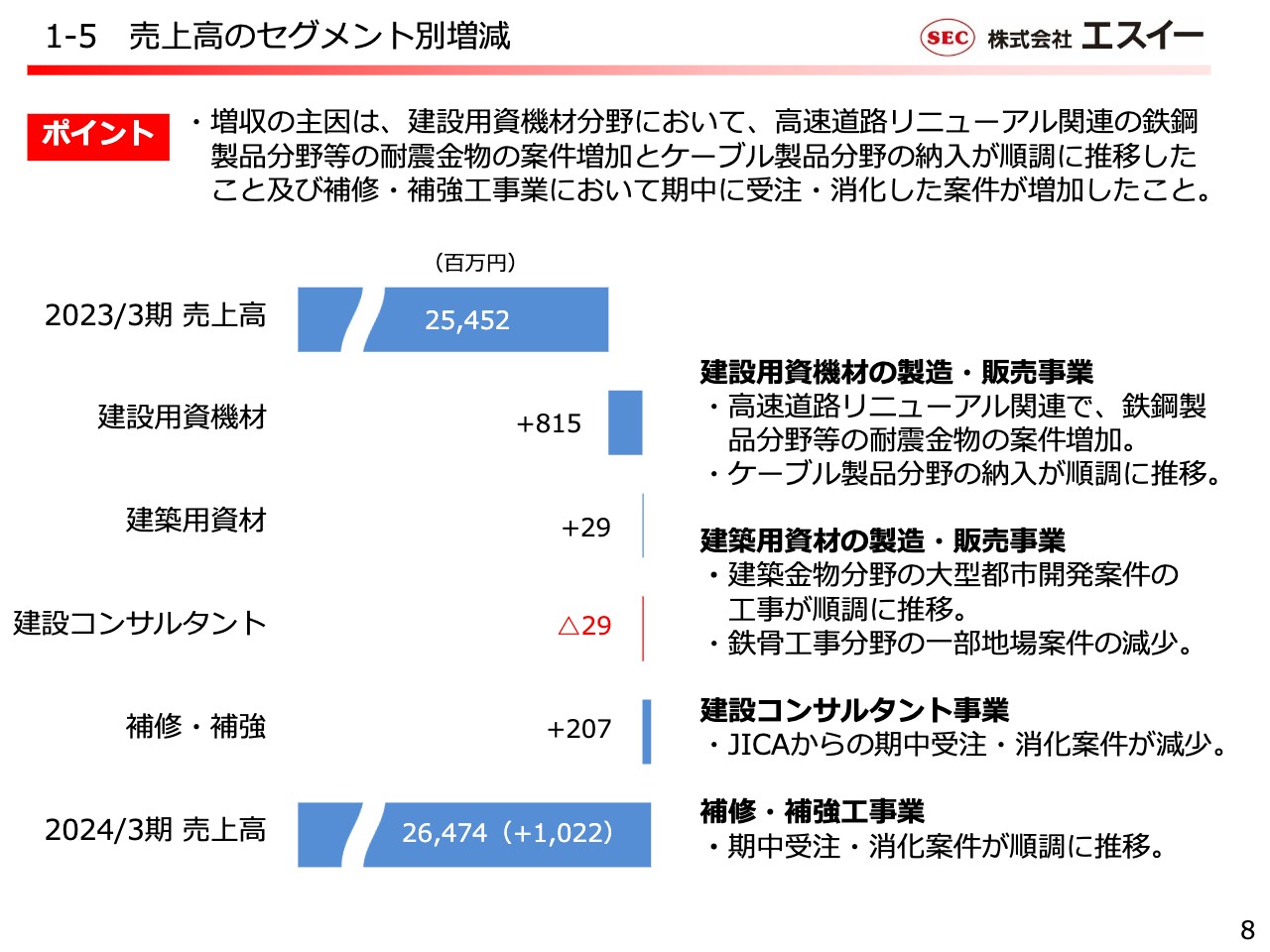

1-5 売上高のセグメント別増減

売上高のセグメント別増減です。2023年3月期の売上高254億52百万円に対し、建設用資機材セグメントが8億15百万円増となりました。スライド右側に示すとおり、高速道路耐震補強用の金物や、外ケーブル等のケーブル製品の納入が大きく伸びたことが要因です。

建築用資材セグメントは、前期に続き大型都市開発案件や再開発案件での金物、鉄骨ともに好調を維持しています。ただし、地方の地場案件の一部減少により、伸びは29百万円にとどまりました。

建設コンサルタントセグメントは、JICA案件の前年からの継続分と、期中の受注分ともに減少し、29百万円減となっています。

補修・補強セグメントは2億7百万円増と引き続き需要は旺盛で、期中の受注・消化案件ともに順調に推移した結果です。

各セグメントの増減により、2024年3月期の売上高は264億74百万円、前年比10億22百万円増と、過去最高の数字となりました。

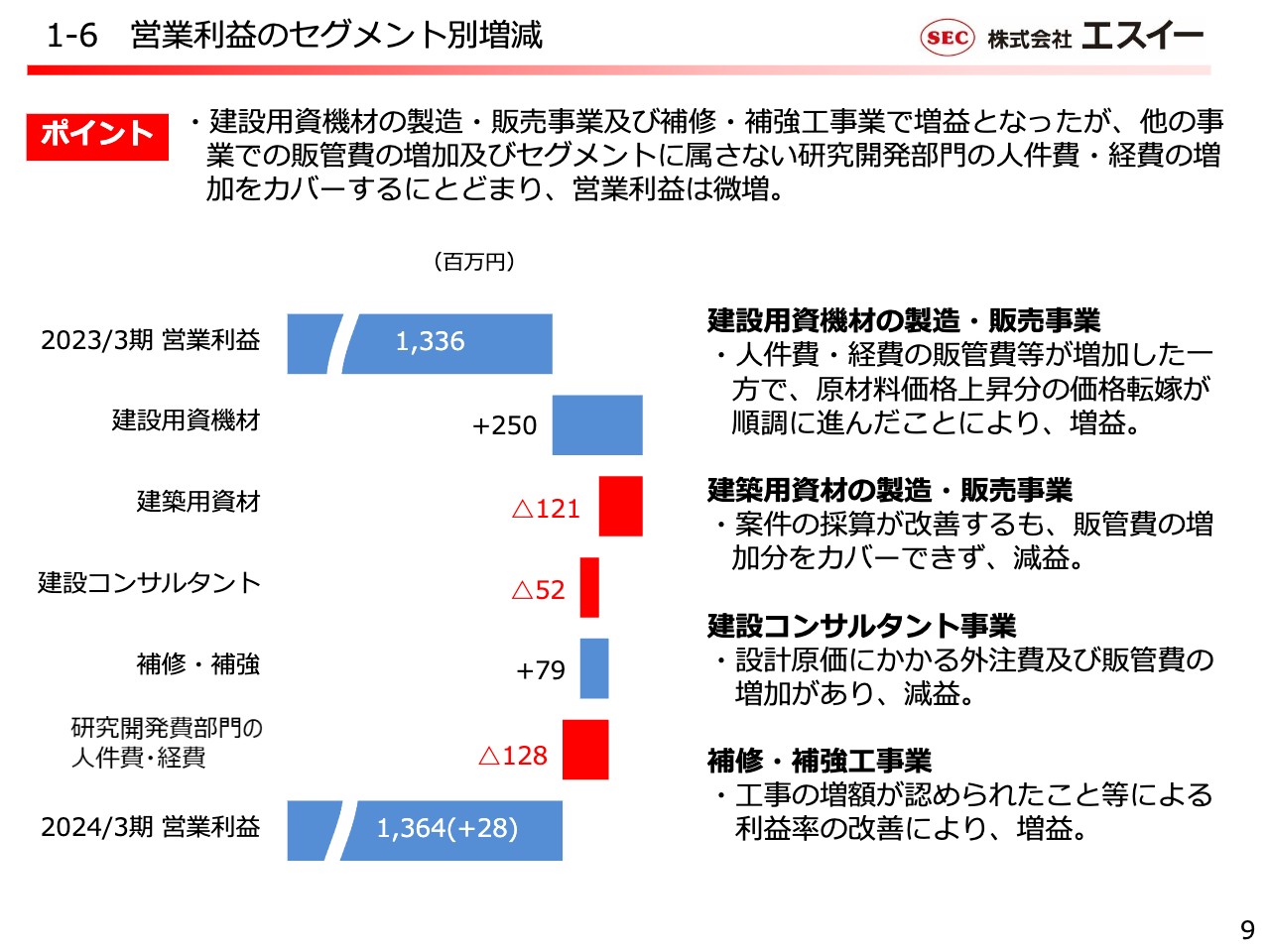

1-6 営業利益のセグメント別増減

営業利益のセグメント別増減です。2023年3月期の営業利益13億36百万円に対し、建設用資機材セグメントが2億50百万円増となりました。スライド右側に示すとおり、販管費も増加しましたが、売上の伸びと原材料価格上昇分の価格転嫁が順調に進んだことが増益の要因です。

一方で、建築用資材セグメントは、価格転嫁努力により案件の採算は改善していますが、販管費の増加分をカバーできておらず、1億21百万円の減益となっています。

建設コンサルタントセグメントは、設計原価にかかる外注費及び販管費の増加により、残念ながら52百万円の減益となっています。

補修・補強セグメントは、竣工時における設計変更や工期延長の増額交渉が順調に進んだ結果、79百万円増となりました。

各セグメントの増減に対し、セグメントに属さない研究開発部門の人件費・経費は前年比1億28百万円増となったため、2024年3月期の営業利益は13億64百万円、前年比28百万円の微増となりました。

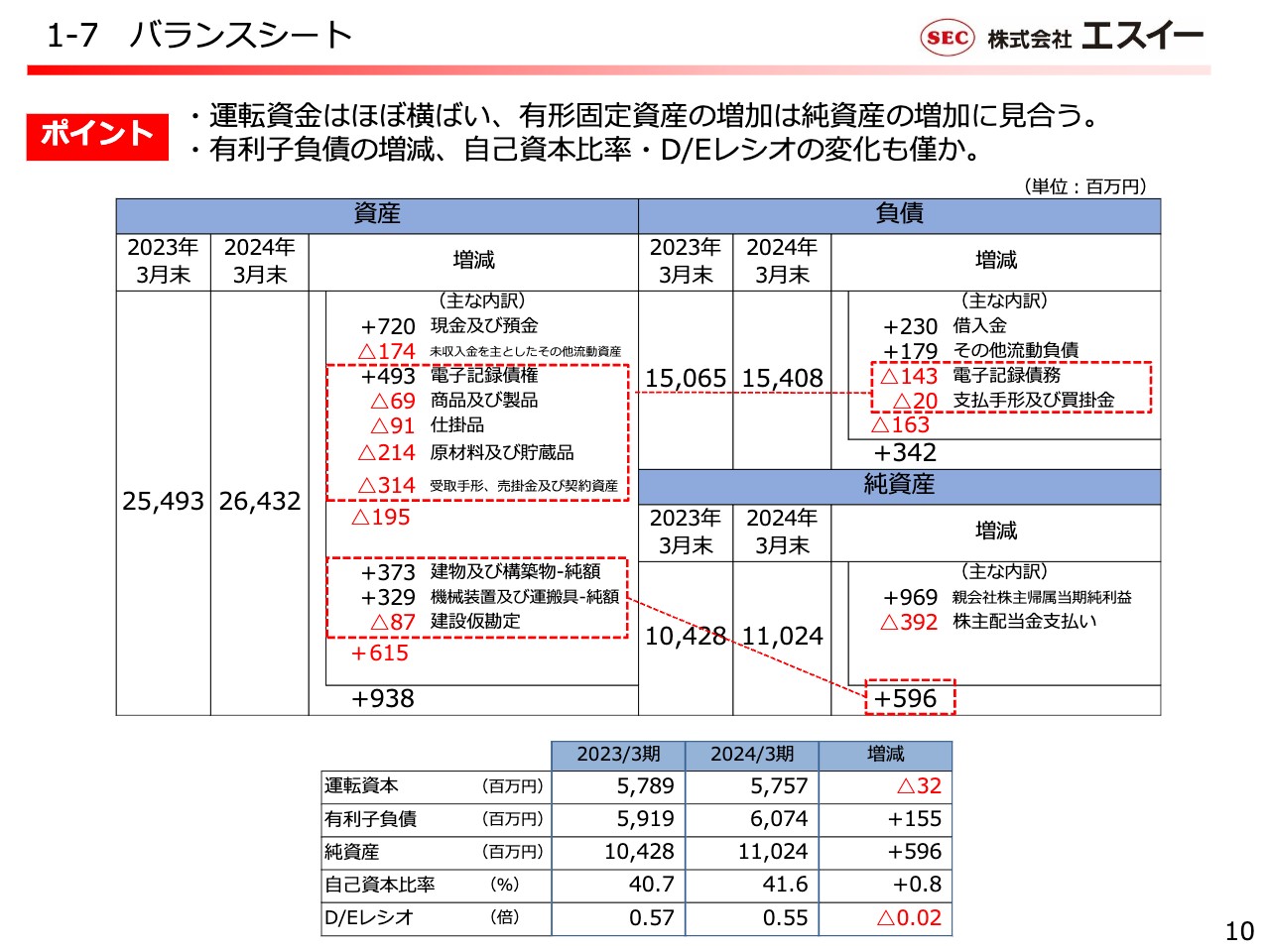

1-7 バランスシート

バランスシートの増減です。資産は前期末比プラス9億38百万円と大きく増加しました。資産に関しては、前期末に比べて売掛債権や在庫が減少したことにより、現金及び預金や電子記録債権、有形固定資産の増加がありました。

この有形固定資産の増加は、純資産の増加と見合っており、スライド下段の表に記載のとおり、有利子負債はやや増加しましたが、自己資本比率・D/Eレシオとも大きな変化はありません。

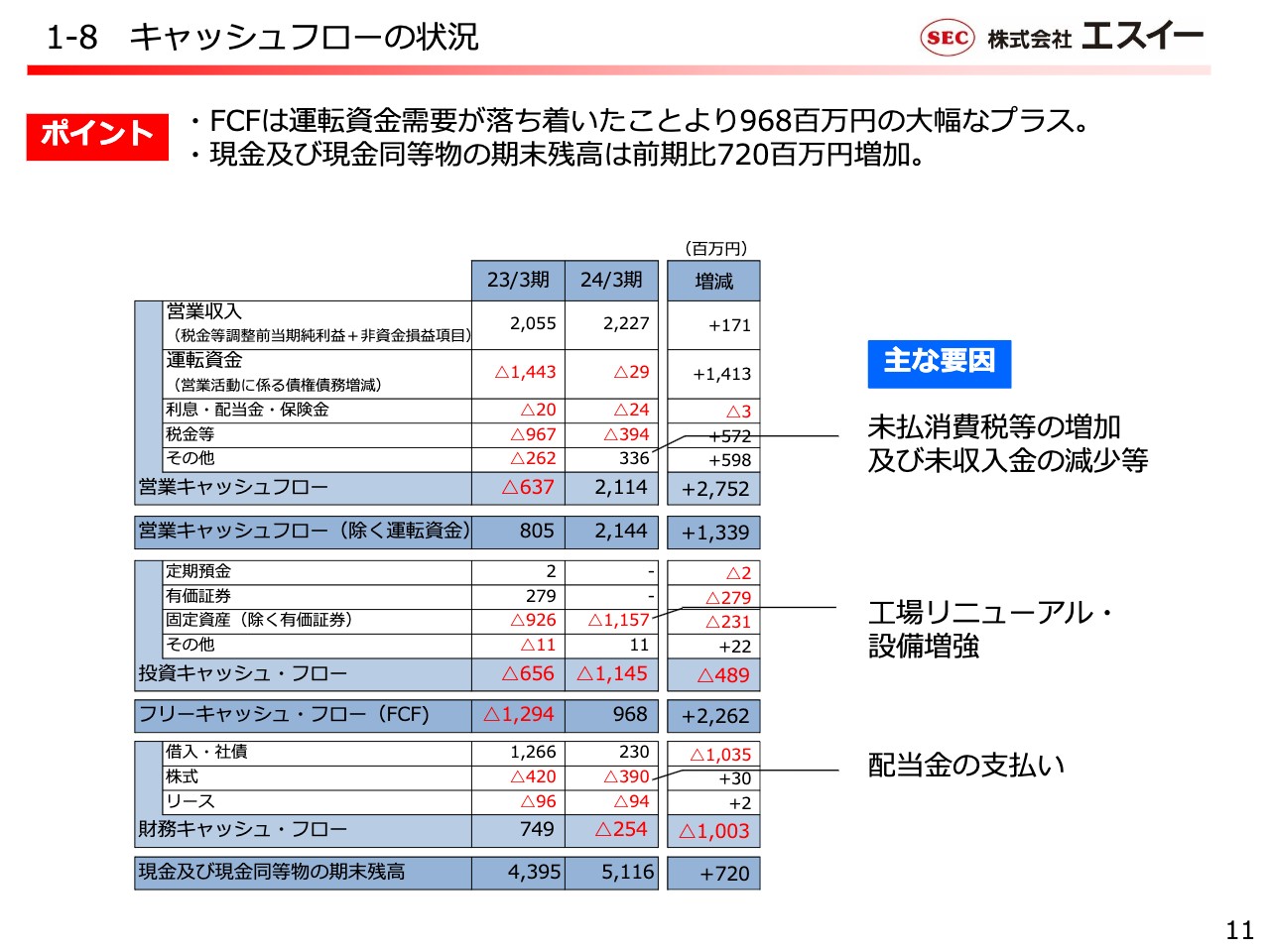

1-8 キャッシュフローの状況

キャッシュフローの状況です。2024年3月期末の現金及び現金同等物の期末残高は51億16百万円となり、前期末より7億20百万円増加しました。

前期末は運転資金需要が落ち着き、営業キャッシュフローは21億14百万円となり、前期比27億52百万円の増加となりました。投資キャッシュ・フローは、工場拡張・設備投資などで11億45百万円の支出がありました。フリーキャッシュ・フローは9億68百万円と大きくプラスに転じています。

以上が2024年3月期の業績報告となります。

2-1 中期経営計画(2023-2025) のローリングの実施

中期経営計画(2023-2025)の進捗状況についてご説明します。

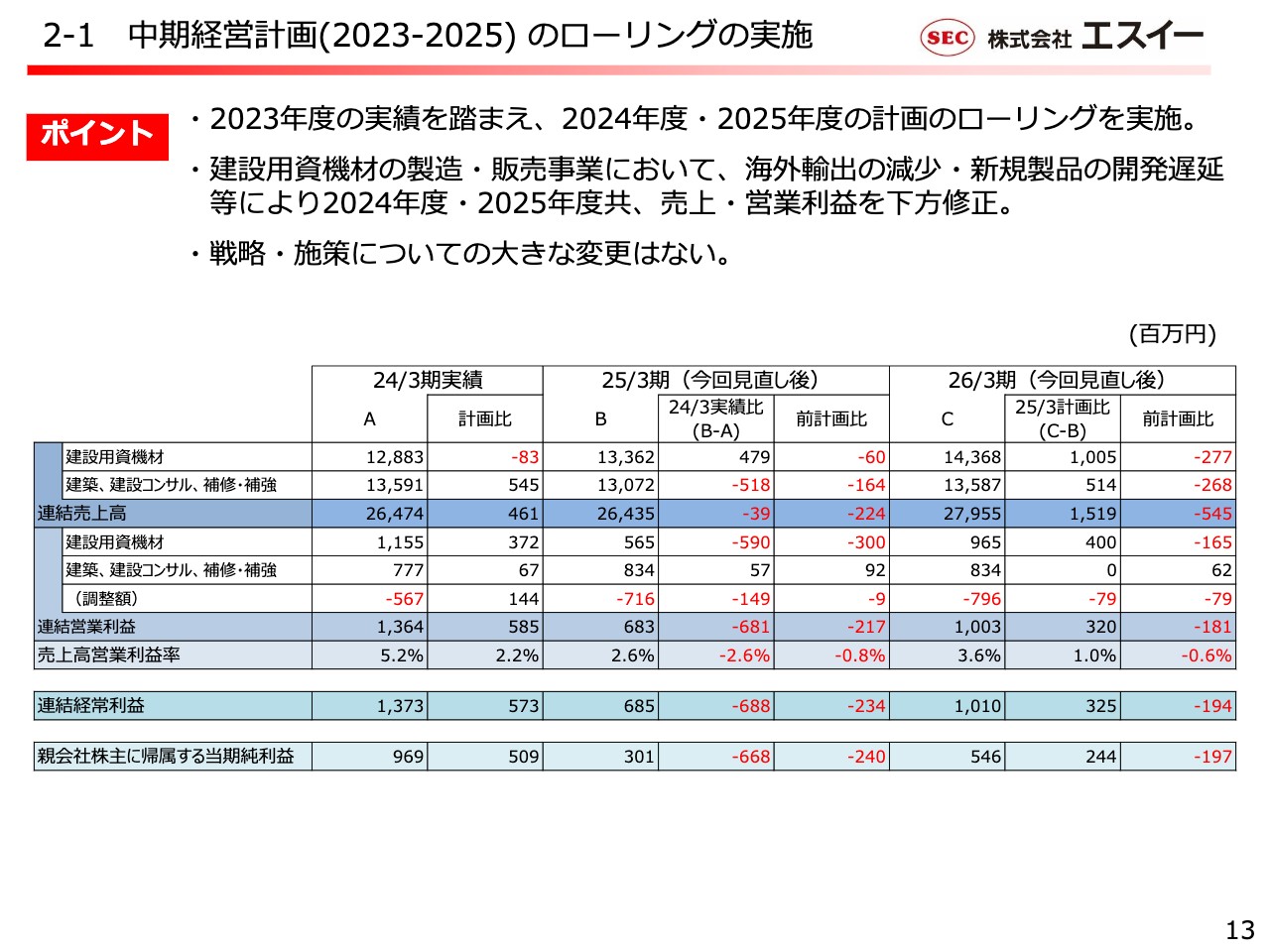

昨年度からスタートした中期経営計画の1年目を終え、今回のローリングを実施しました。スライドの表は、ローリング実施後の数値目標を、主要セグメントである建設用資機材セグメントとその他セグメントに分けてまとめたものです。

連結売上高は、2024年度は264億35百万円、2025年度は279億55百万円と、それぞれ当初計画よりも多少下方修正を行っています。

建設用資機材セグメントでは、海外向け資機材の輸出の減少や新規製品の開発遅延等により下方修正しました。また、その他のセグメントも、都市部の大型再開発案件などが端境期に当たることから、今回見直しを行った次第です。

連結営業利益は、2024年度は6億83百万円、2025年度は10億3百万円と、ともに下方修正を行いました。2024年度は前期に比べほぼ半減の計画となっていますので、こちらについては後ほどご説明します。見直しを行ったものの、数字以外の戦略・施策面では大きな変更はありません。

2-2 中期経営計画(2023-2025)(ローリング後)概要と目標

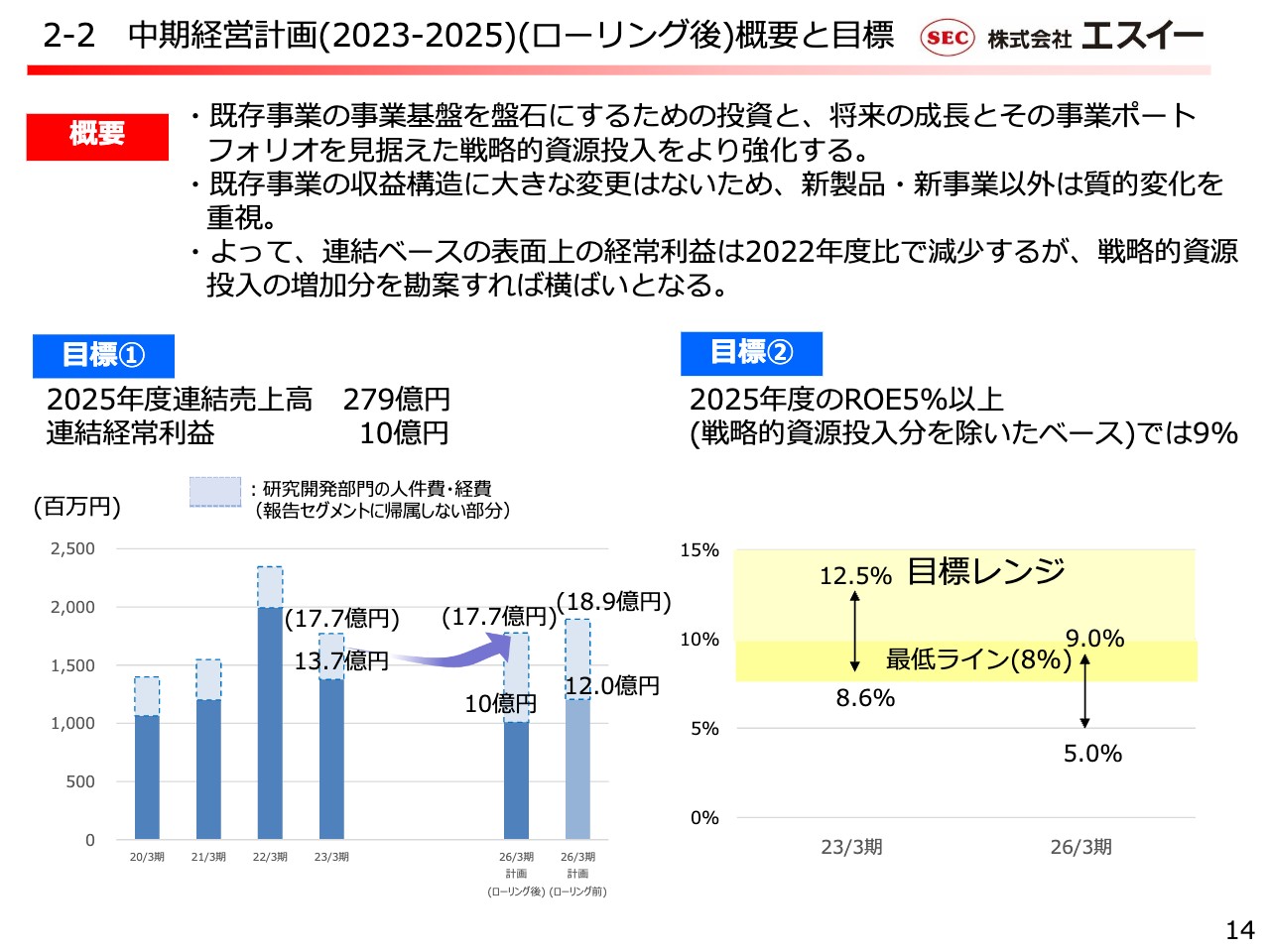

中期経営計画(2023-2025)の概要と目標です。今回のローリング後も中期経営計画の基本方針は変えていません。すなわち、既存事業基盤の盤石化を図った投資と、将来の成長や事業ポートフォリオを見据えた戦略的な資源投入を強化していきます。

この間、既存事業においては投資による業績拡大はなかなか限定的になると思いますので、むしろ質的な変化に注力し、昨今の働き方改革や人手不足、あるいはデジタル化の進展などの環境変化に対応して効率化を図っていきます。

今回のローリングで2025年度の連結売上高は279億円、連結経常利益は10億円を目標とします。表面上の利益は、中期経営計画前の2022年度比でも減少することになりますが、戦略的な資源投入の増加分を勘案すれば、ほぼ横ばいの計画となっています。スライド左下の棒グラフをご覧いただければ、その旨がご理解いただけると思います。

一方、2025年度のROEは5パーセント以上を目標としています。戦略投資を除けば9パーセントとなり、2022年度の8.6パーセントとほぼ同等の目標となっています。

2-3 重要な経営指標(ローリング後)

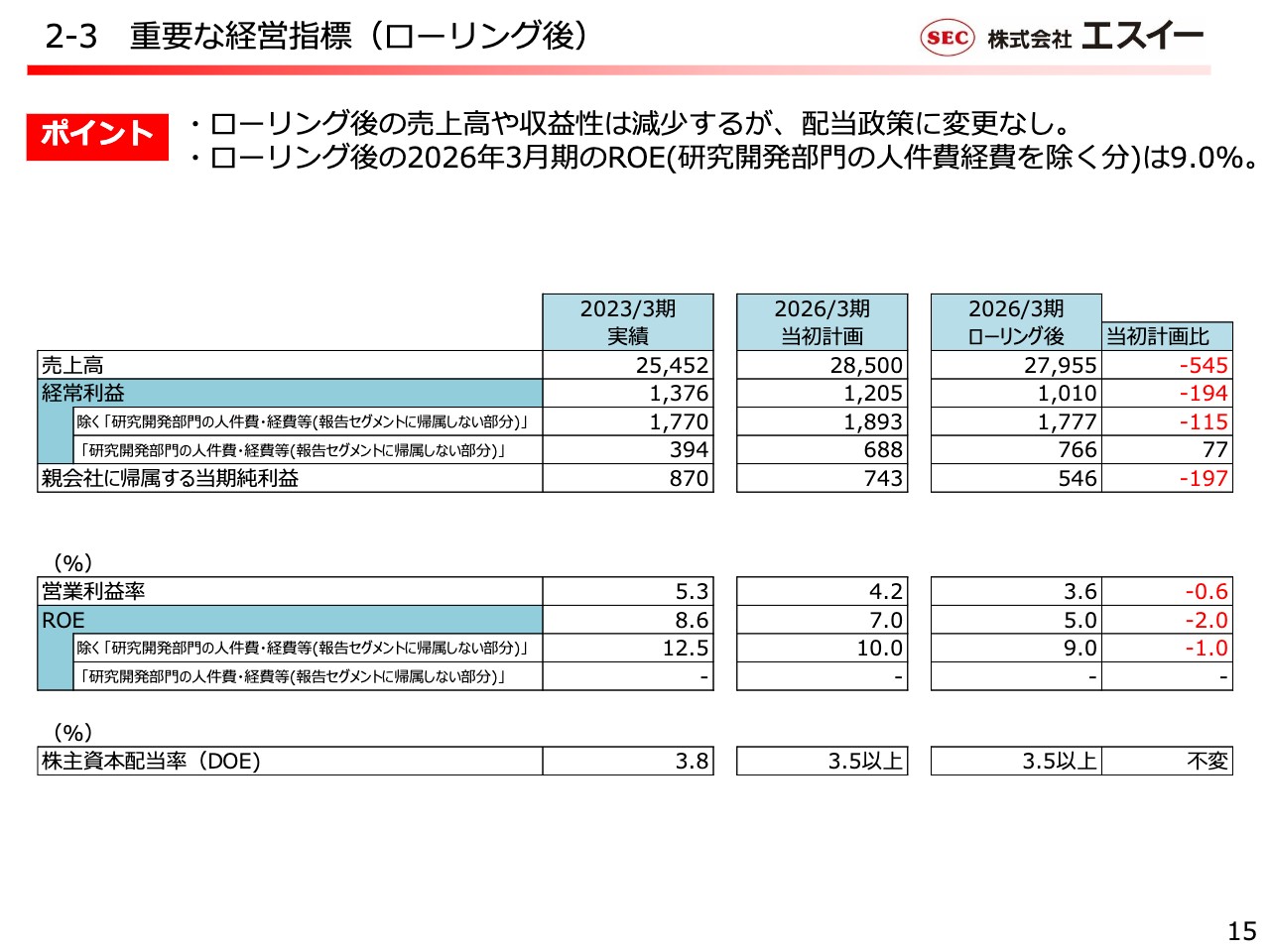

スライドには、中期経営計画前後の主な経営指標をローリング前後でまとめています。戦略的な資源投入のうち、研究開発部門の人件費・経費を増加させた以外、すべて若干下方修正しています。しかし、既存事業の需要は引き続き旺盛ですので、当グループの収益力が十分に堅持できると考えています。

また、配当政策についても、株主資本配当率(DOE)3.5パーセント以上という基本方針は変えていません。

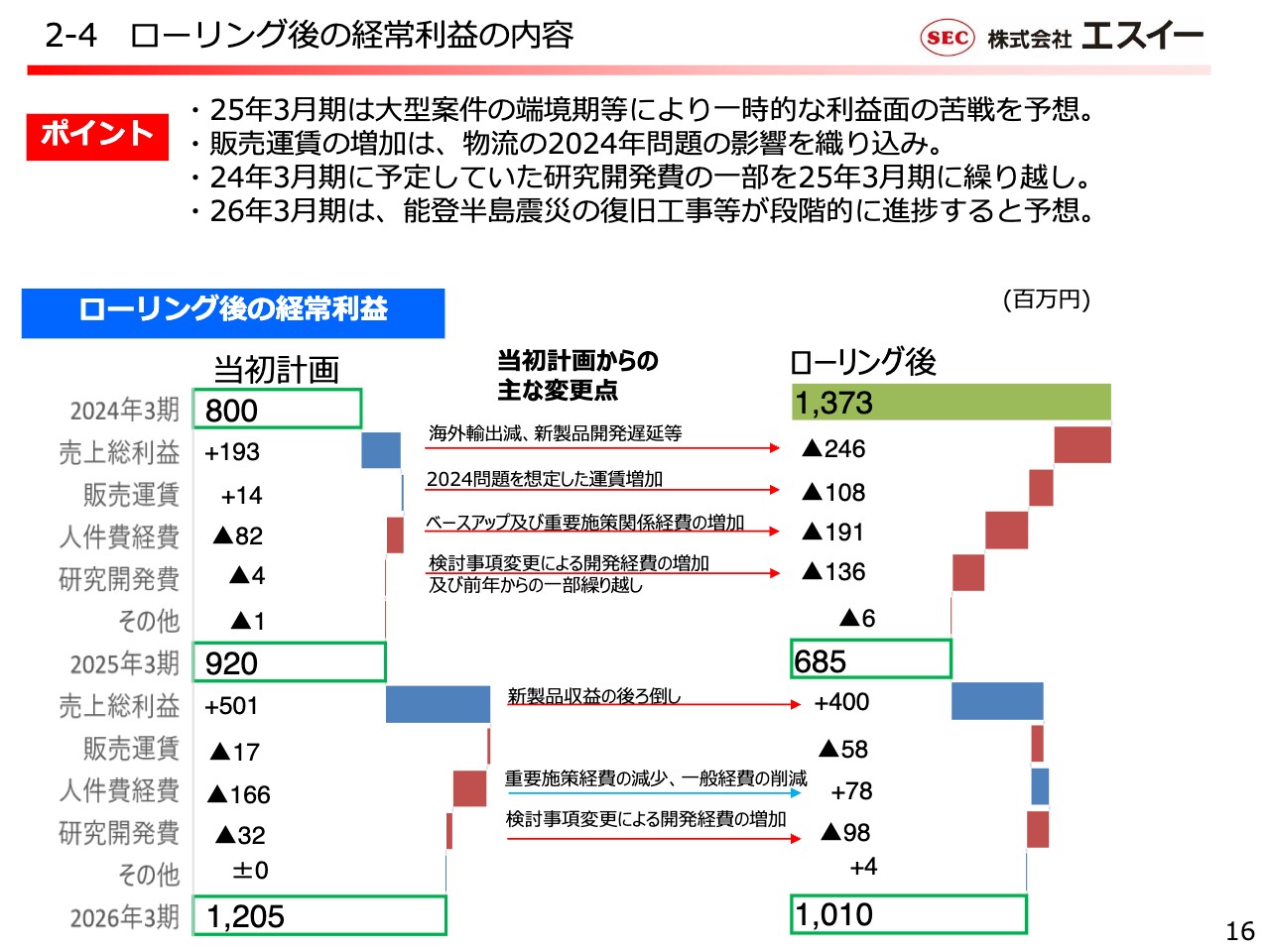

2-4 ローリング後の経常利益の内容

今回のローリングによる利益面での当初計画からの変更点について細分化しています。スライド左側の当初計画では、2024年3月期の経常利益8億円から、各項目の増減を経て、2025年3月期に9億20百万円、2026年3月期に12億5百万円という計画でした。

これに対して、2024年3月期の実績は売上高や売上総利益が大きく上振れしました。さらに、人材調達あるいは大口経費の未消化等があったことから大幅な増益となり、ローリング後の経常利益は13億73百万円となっています。

今回のローリングにはスライド中央に記載したような要因があり、いずれも大きく減少を見込んでいます。2024年問題、職員のベースアップ、中期経営計画重要施策等の経費、研究開発費の期ずれ分などにより、2025年3月期は経常利益がほぼ半減となる計画です。

一方、2026年3月期は引き続き戦略投資を継続しますが、新製品などの収益が若干寄与し始めることに加え、能登半島地震の復興工事が本格化するため、経常利益は10億円規模まで回復すると見ています。

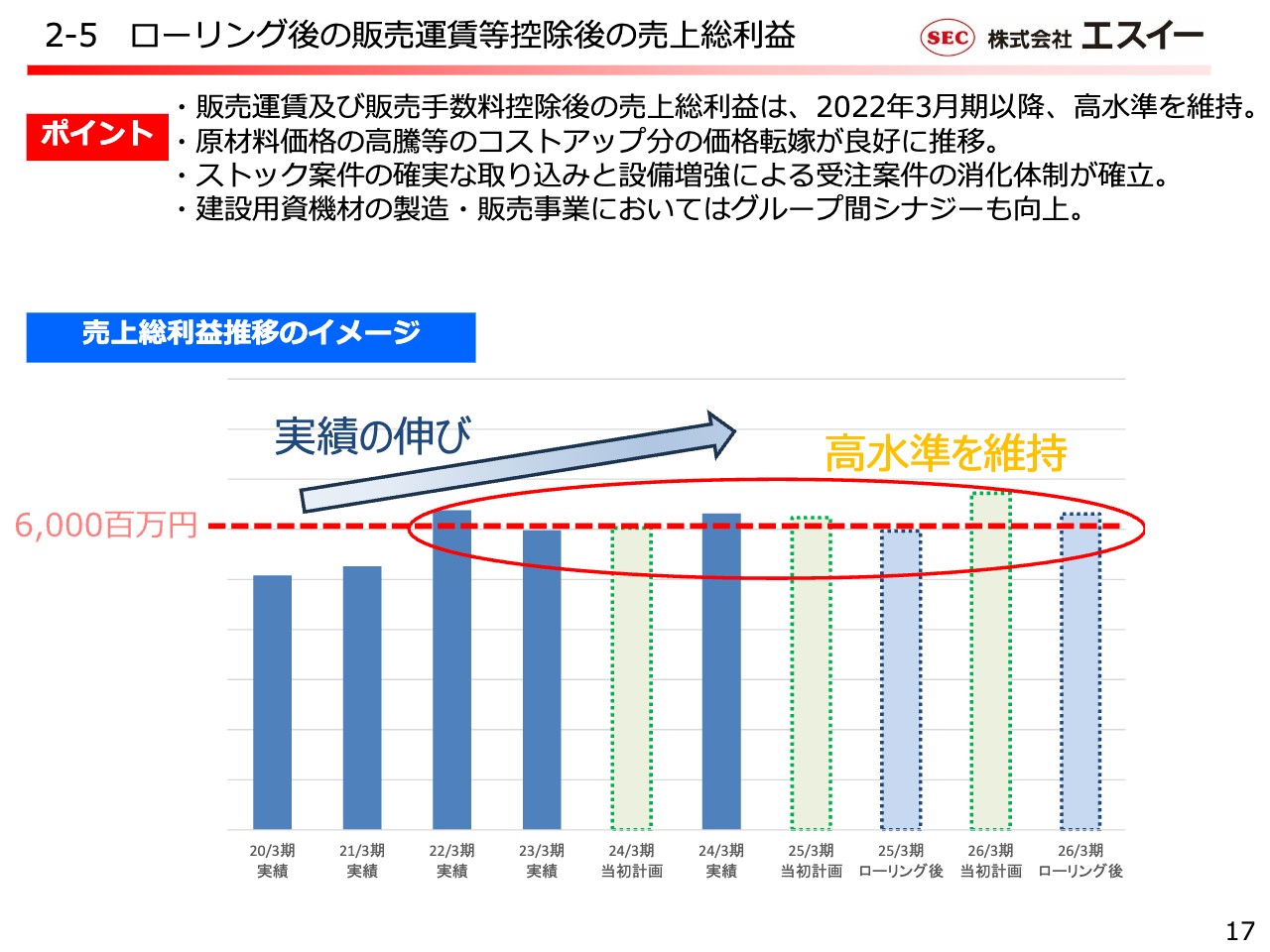

2-5 ローリング後の販売運賃等控除後の売上総利益

既存事業の収益力を見ていきます。販売運賃及び販売手数料控除後の売上総利益、いわゆる粗利のトレンドとしては、2022年3月期以降、60億円の高水準を維持しています。国土強靱化、防災・減災などの追い風があった一方、この期間はコロナ禍だけでなく原材料やエネルギーコスト、人件費等の高騰もありました。

つまり、コストアップ要因が非常に多かったのですが、価格転嫁させることができました。度重なる工期遅延、あるいは設計変更などに対応すべく、受注・生産体制の強化やグループ会社を含めた生産体制の整備が功を奏している結果だと思っています。グループ会社との連携もますます強くなっており、順調に推移しています。

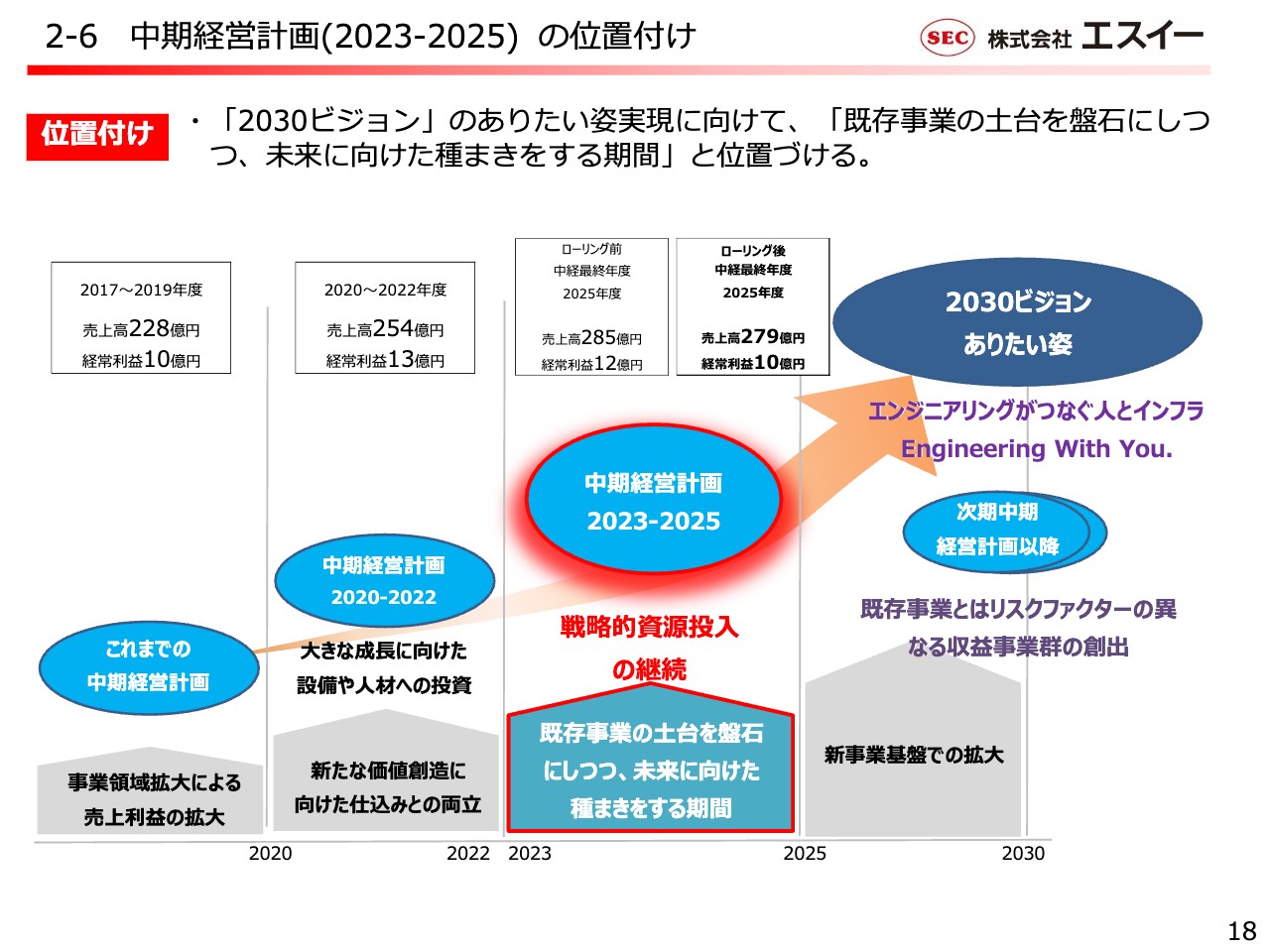

2-6 中期経営計画(2023-2025) の位置付け

スライドの図は昨年の説明会でも示しましたが、当社グループの「2030ビジョン」におけるありたい姿です。「エンジニアリングがつなぐ人とインフラ Engineering With You.」に向けて、本中期経営計画の位置づけを示しています。

ローリング後もこの位置づけは変わっていません。既存事業の土台の盤石化と将来に向けた種まきの期間だと考えています。

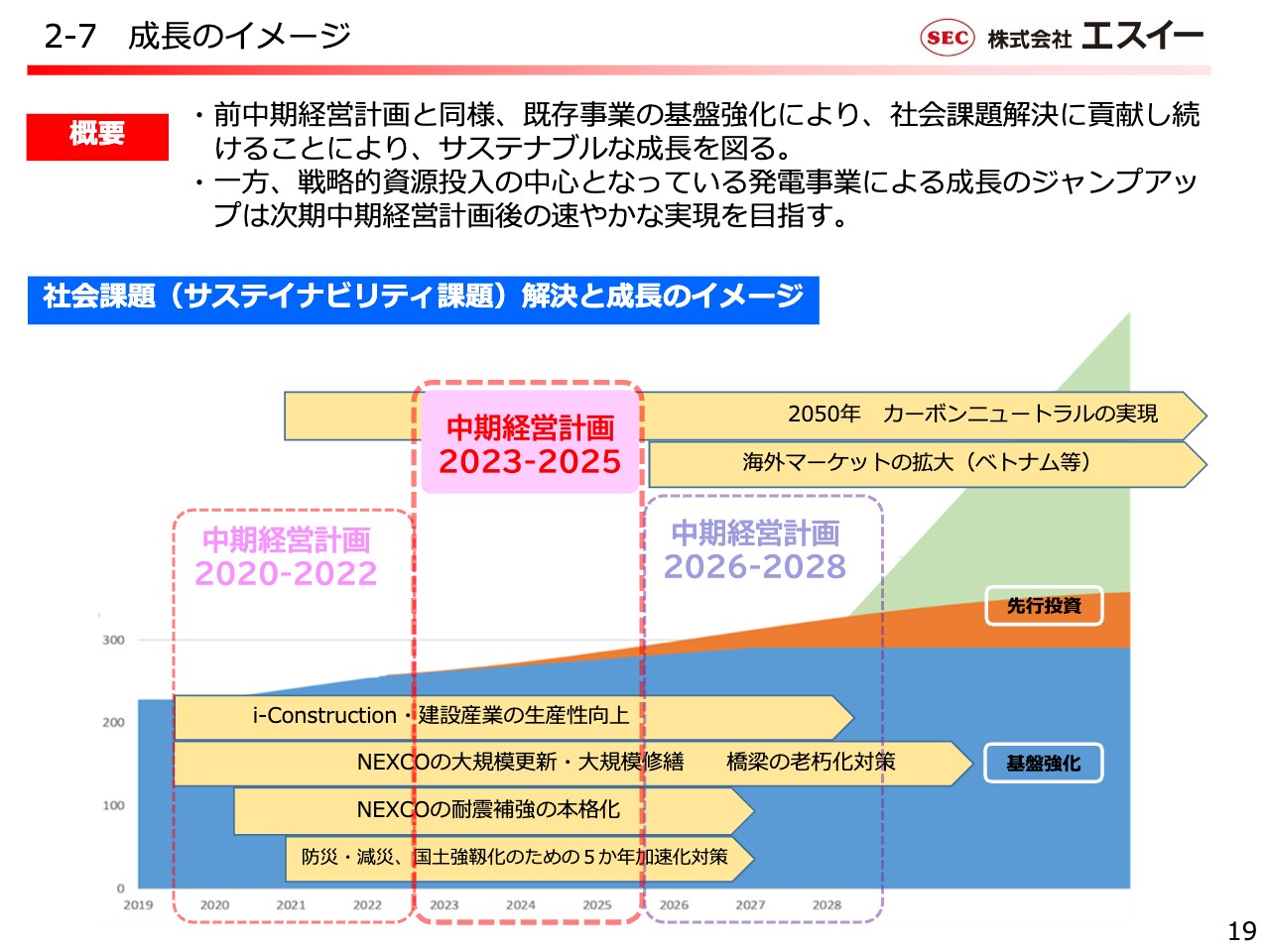

2-7 成長のイメージ

「2030ビジョン」の中で、社会課題解決に向けて幅広い貢献を担う企業をうたっていますが、サステナブルな成長を図っていきたいと考えています。そのため、スライドに図示したような各種社会課題に対応していきながら成長するイメージを持っています。

青色の部分については、既存事業や基盤強化によって旺盛な需要が続くインフラ分野の安定成長を図りたいと考えています。そして、次期中期経営計画の期間となるオレンジ色、緑色の部分で、2030年以降に向けた発電事業やその他の新規事業分野で大きな成長を目指していく方針です。

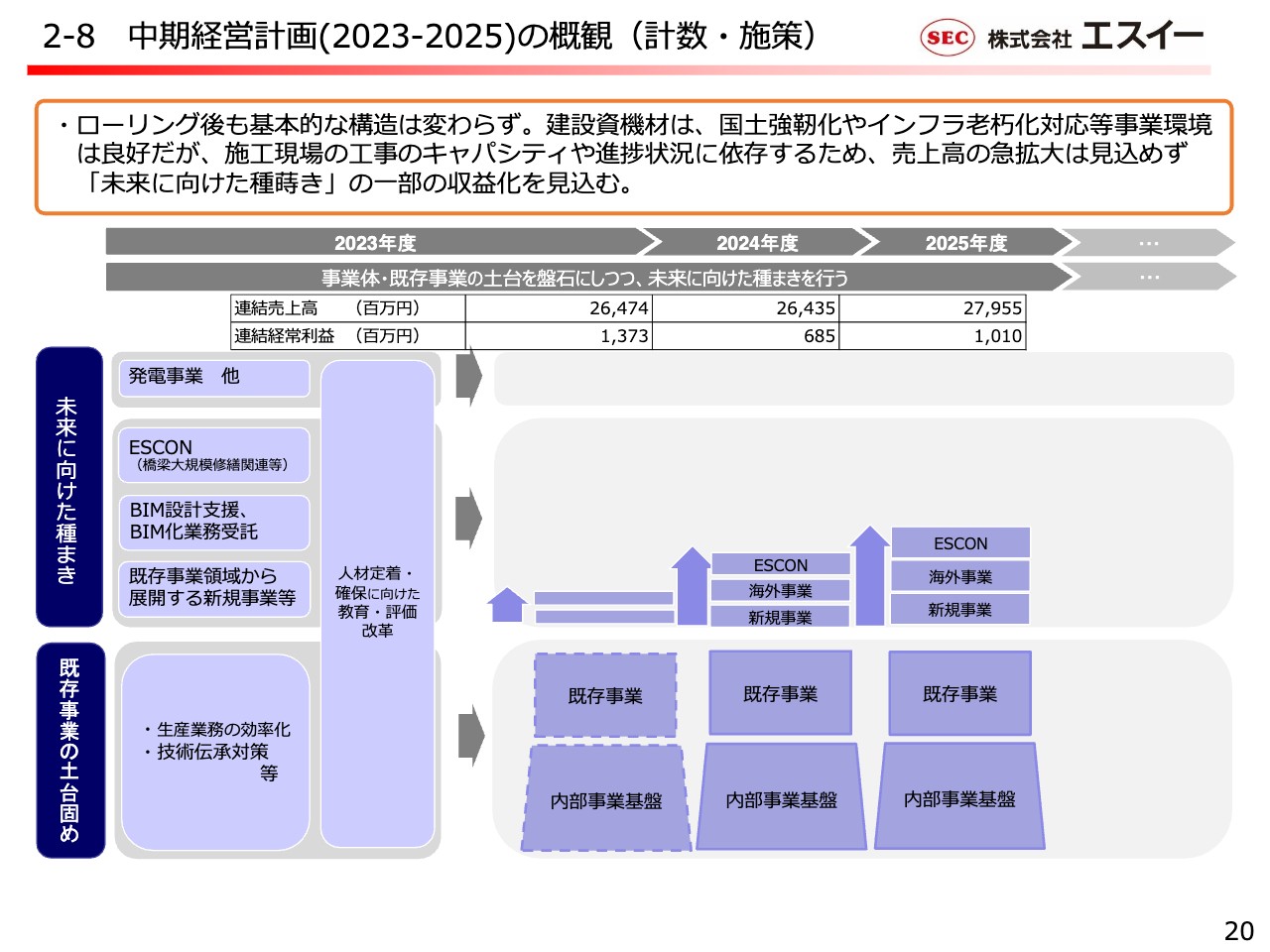

2-8 中期経営計画(2023-2025)の概観(計数・施策)

スライドは、ローリング後の計数計画と中期経営計画で掲げる各重要施策の構造をイラスト化したものです。この間、既存事業は大きく売上を増やすことが期待しにくいため、内部の質的な改革を進めていきたいと考えています。新製品や一部の新規事業の収益化は最終年度の2025年度において若干見込んでいます。

また、人材の確保や定着、教育と研修、評価についてはすべての施策の推進にとって鍵となりますので、抜本的な改革を進めていきたいと考えています。

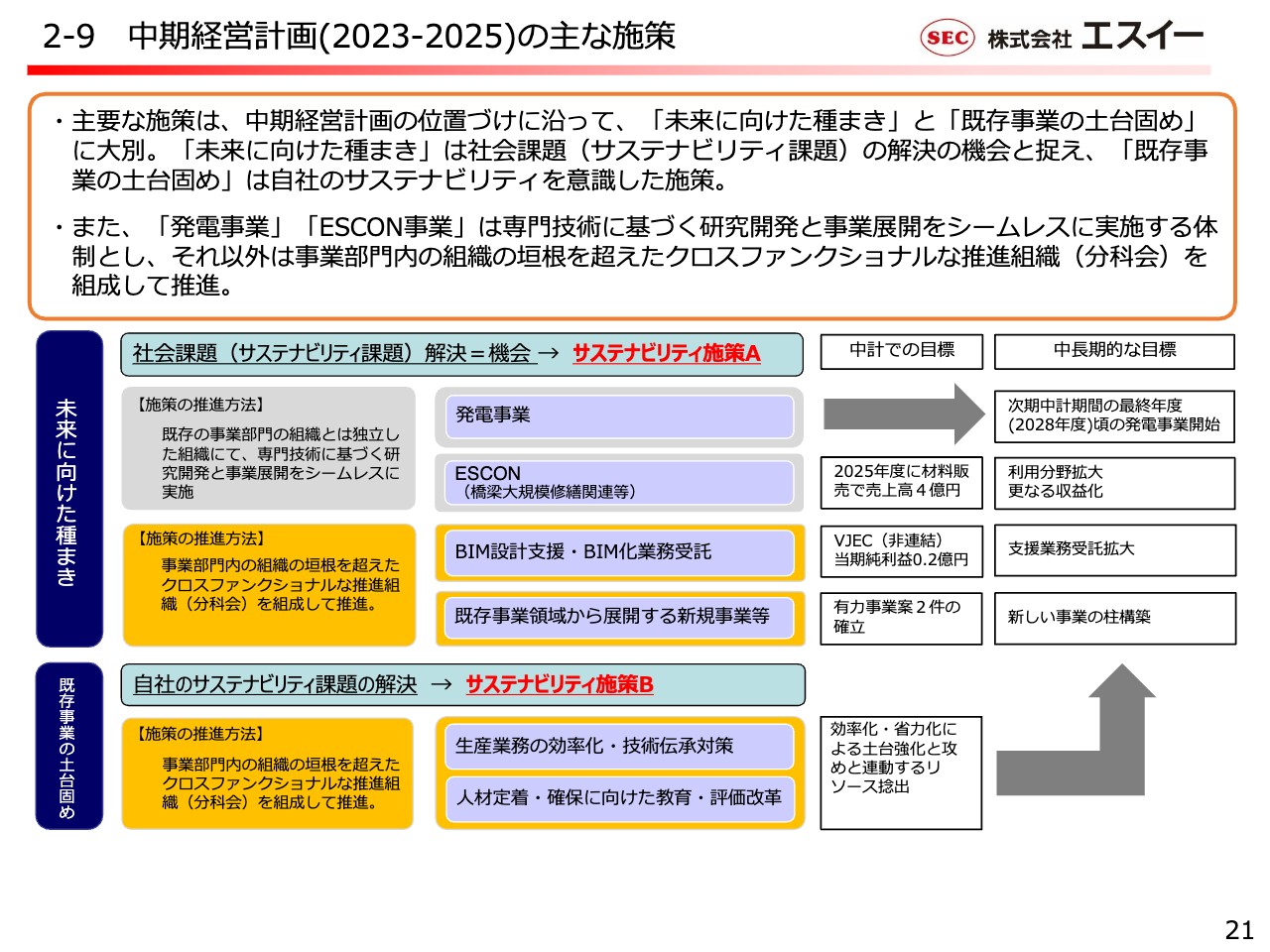

2-9 中期経営計画(2023-2025)の主な施策

こちらのスライドでは、主な施策を網羅しています。中期経営計画の位置づけに従い、「未来に向けた種まき」と「既存事業の土台固め」に分けています。前者は、社会課題をチャンスと捉えて、中長期的な成長と収益化に取り組んでいきたいと考えています。

一方、後者としては自社のサステナビリティ課題の解決を通じて成長につなげていきたいと考えています。

これを推進する体制としては、発電事業とESCON事業があり、専門技術に基づく研究開発と事業展開をシームレスに実施する所存です。

それ以外の施策については、組織横断のクロスファンクショナルな組織である分科会で推進しています。それぞれの施策における中期経営計画期間、あるいは中長期の目標はスライド右側に記載のとおりです。

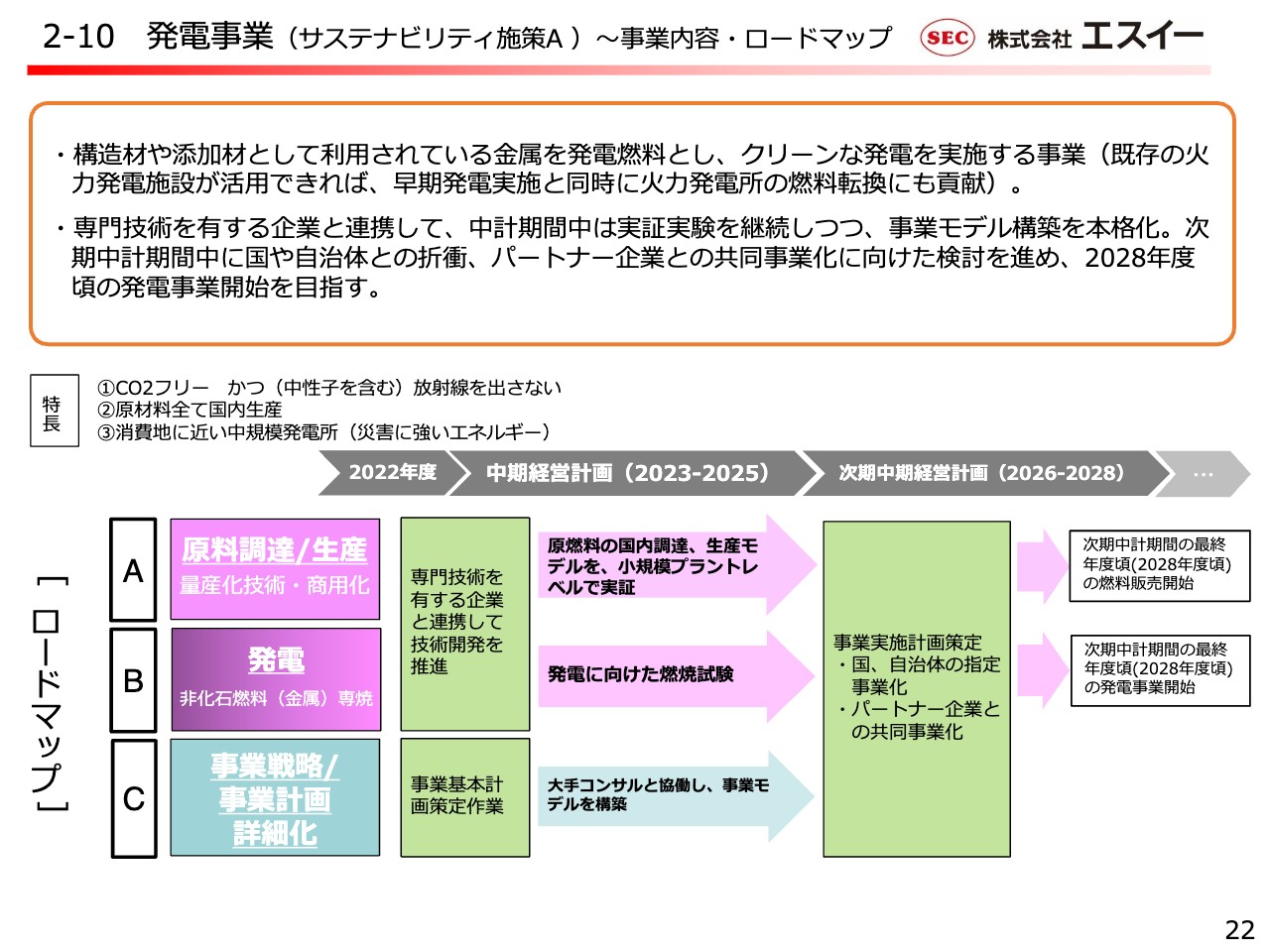

2-10 発電事業(サステナビリティ施策A )~事業内容・ロードマップ

発電事業についてです。CO2フリーかつ国内で調達可能な原燃料を消費地に近い中規模の発電所に持っていき、そこで発電事業を行うことを目指しています。それぞれ専門技術コンサルあるいは大手の事業コンサルとともに進めています。

本中期経営計画期間と次期中期経営計画期間それぞれのパートで、スライド下段のロードマップに沿って進めていきたいと考えています。次期中期経営計画の最終年度となる2028年度頃の事業開始を目指しています。

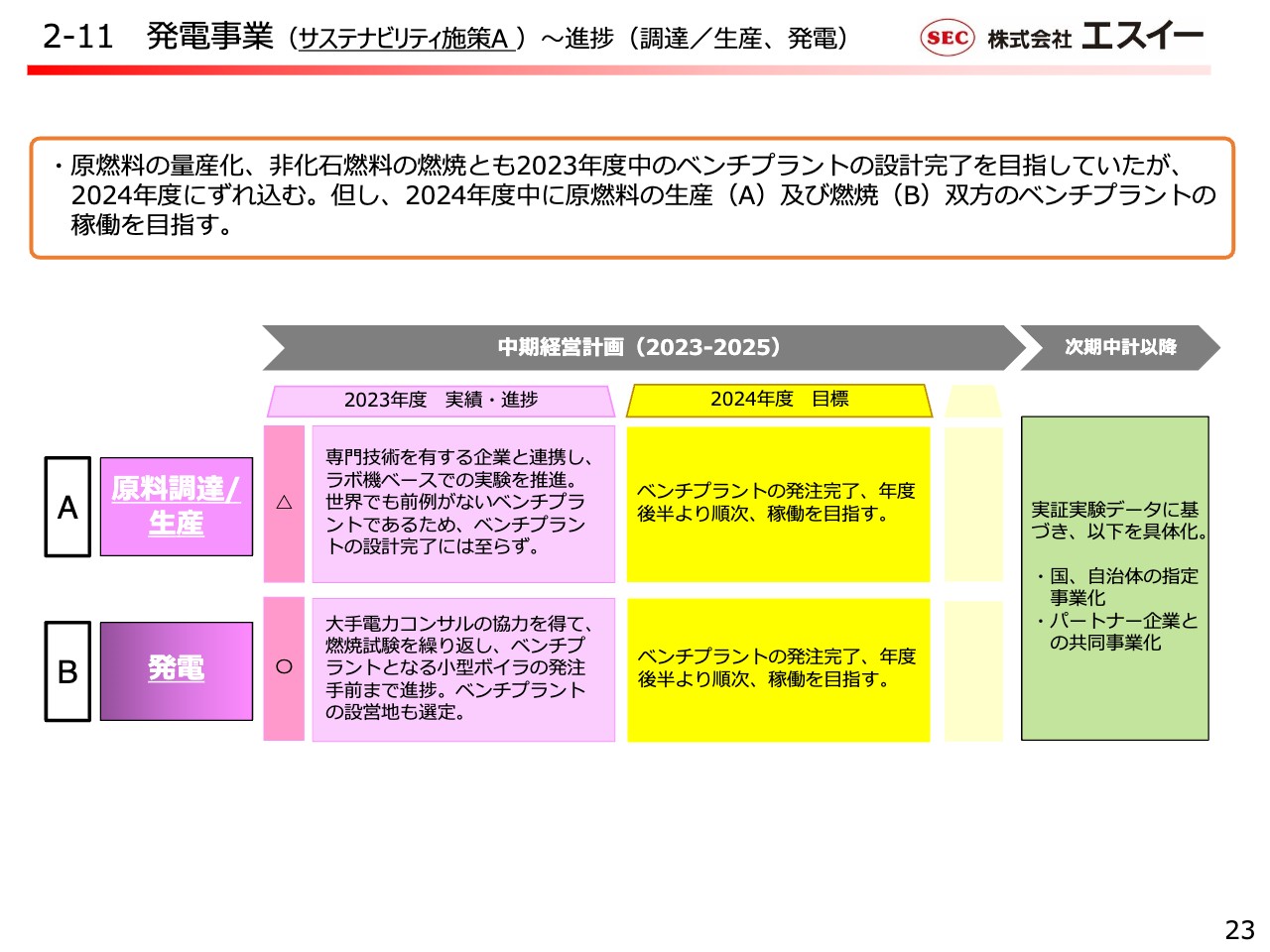

2-11 発電事業(サステナビリティ施策A )~進捗(調達/生産、発電)

原燃料の調達・生産パートと燃焼・発電パートの進捗状況です。双方とも、各プロセスを実際に小規模のスケールでプラント化しました。

このベンチプラントについて、当初計画では2023年度中に設計完了まで持っていく予定でしたが、未了となっています。ただし、今年度はすでにそれぞれのパートで生産設備や燃焼設備等の発注を終えていますので、年内に各設備を設営し、年度内の稼働開始を目指します。

ベンチプラントをベースとして、国、経済産業省あるいはパートナー企業へのアプローチを開始します。次期中期経営計画期間にはさらにスケールアップしたプラントの整備に入りたいと考えています。

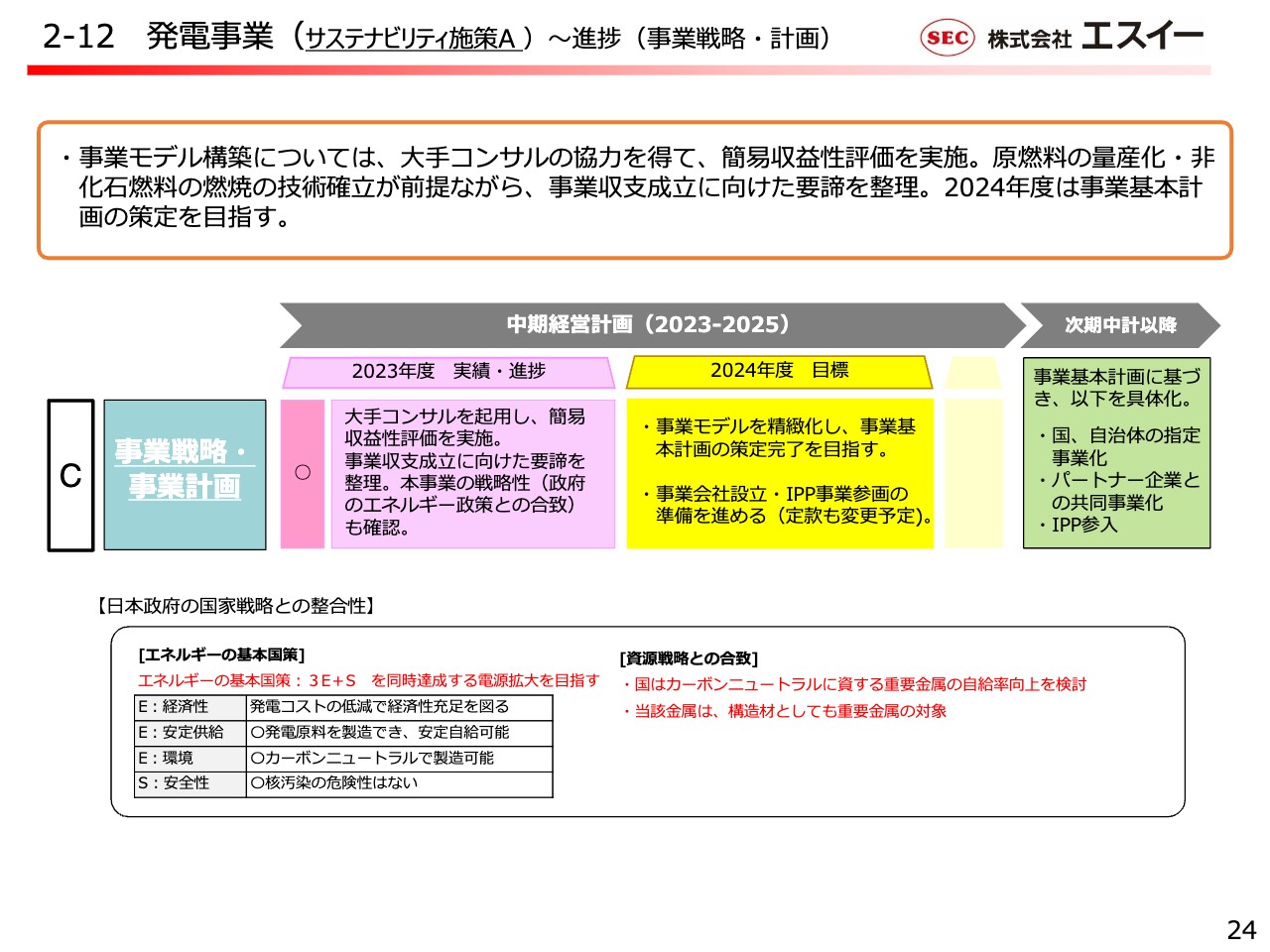

2-12 発電事業(サステナビリティ施策A )~進捗(事業戦略・計画)

実際に事業計画に起こしていくために、2023年度はコンサルを起用し、簡易収益性評価や事業収支成立に向けた要諦、本事業の戦略性などをまとめました。また、簡易的な市場調査も行っています。

今年度については、事業モデルの精緻化や事業基本計画の策定、社内の規範決定を目指していきたいと考えています。さらに、推進の主体となる事業会社も設立します。また、本件はIPP事業ですので、IPP事業への参画準備も進めていきたいと考えています。

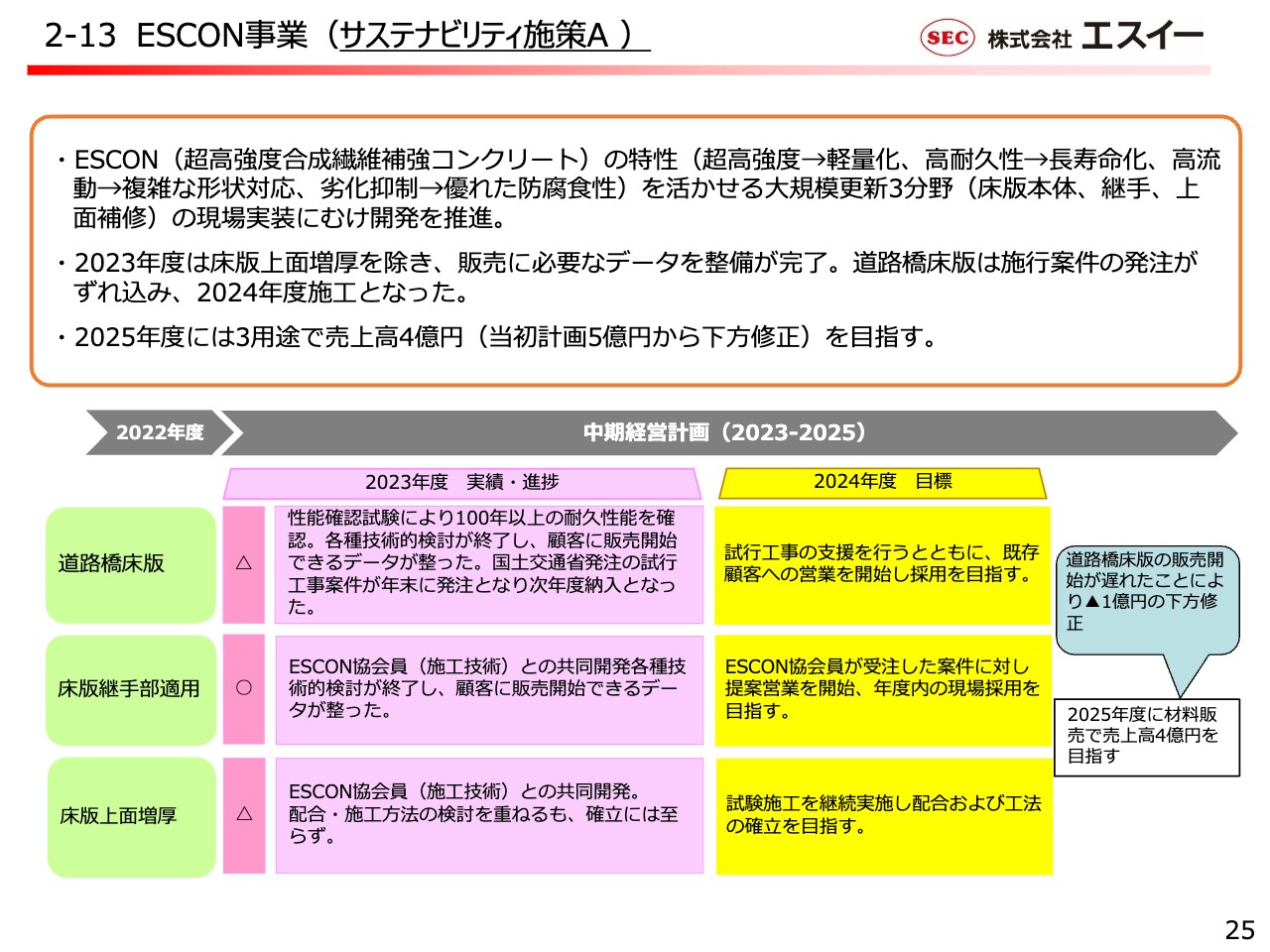

2-13 ESCON事業(サステナビリティ施策A )

ESCON事業についてです。ESCON(超高強度合成繊維補強コンクリート)にはいくつか種類がありますが、国土交通省や研究機関、高速道路会社から非常に注目されている技術です。しかし、現状ではどの製品も大きな普及には至っていません。

当社のESCONも優れた性能を持ちながら、まだ本格的に飛躍できていないのが実態です。引き続き、地道な用途開発、技術開発、さらには営業努力が必要だと感じています。

そうは言っても、昨年度にはスライドに示したような進展がありました。今年度は、道路橋床版の試行工事、床版継手部の現場採用、床版上面増厚、舗装方法の確立を目指します。高速道路の大規模更新事業が当面続きますので、まずはそこでの現場実装を目指していく方針です。中期経営計画の最終年度にあたる2025年度には、この3用途で売上高4億円を目指します。

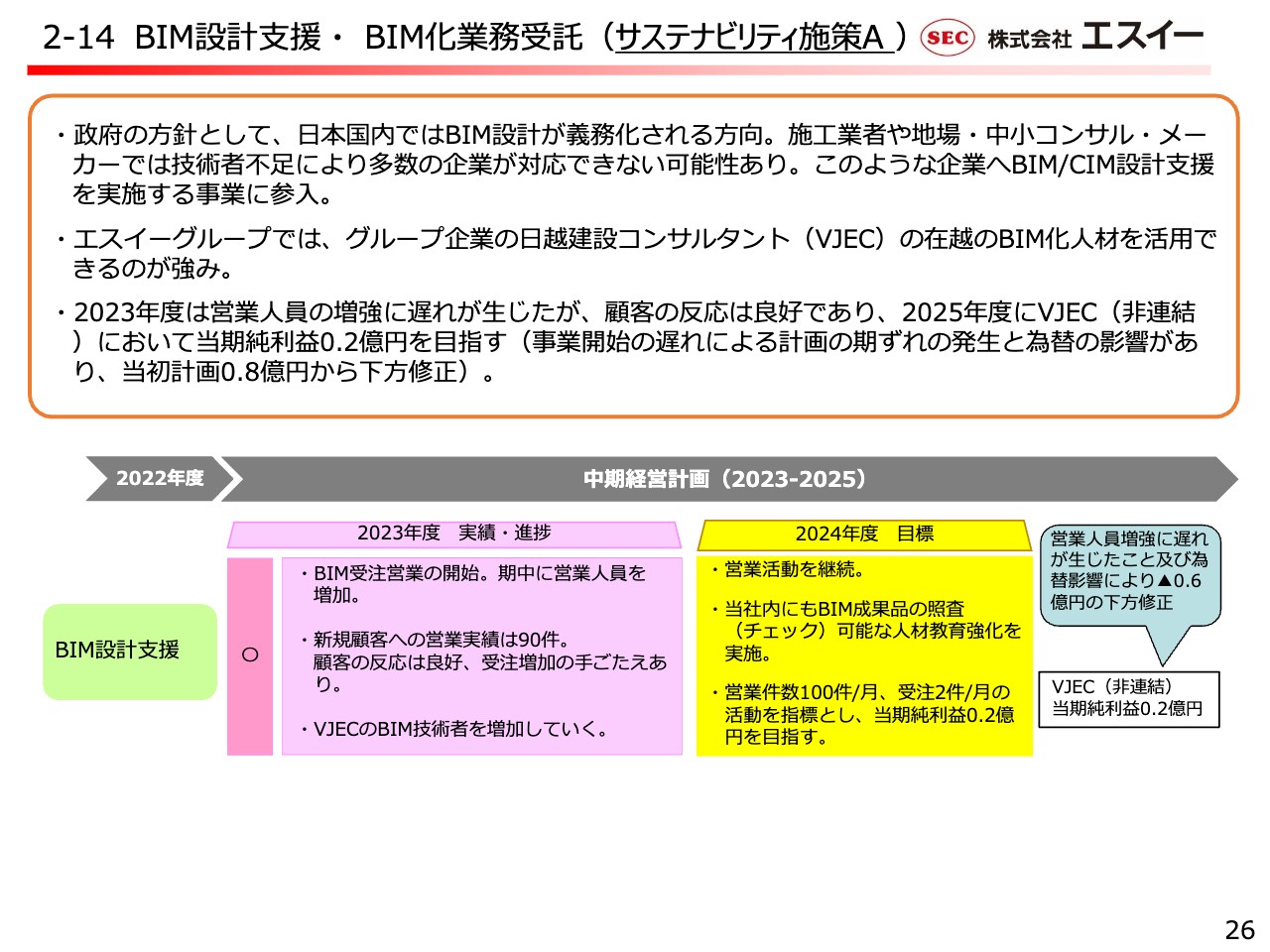

2-14 BIM設計支援・ BIM化業務受託(サステナビリティ施策A )

既存事業を発展させて、資材のメーカーにとどまらない新たな事業モデルを作りたいと考え、次のような取り組みを進めています。

日越建設コンサルタント(以下、VJEC)は、設立してすでに十数年経つ、ベトナムのコンサル会社です。VJECを活用し、医療設計支援や受託事業を進めています。VJECのパートナーである国立ハノイ土木大学の卒業生・OBを中心にしたBIM技術者を活用し、当面は日本の顧客の設計需要に応えるような営業を展開しています。

本邦サイドの営業体制構築がやや遅れましたので、数字としては少しスロースタートになっています。しかしながら、顧客の反応は非常によく、エスイーの工務部、各支店で拡販を図っているところです。

2025年度までの目標については、初年度の遅れや為替への影響等で今回下方修正しますが、「モノ売りからコト売りへの挑戦」として、ぜひ注力していきたいと考えています。

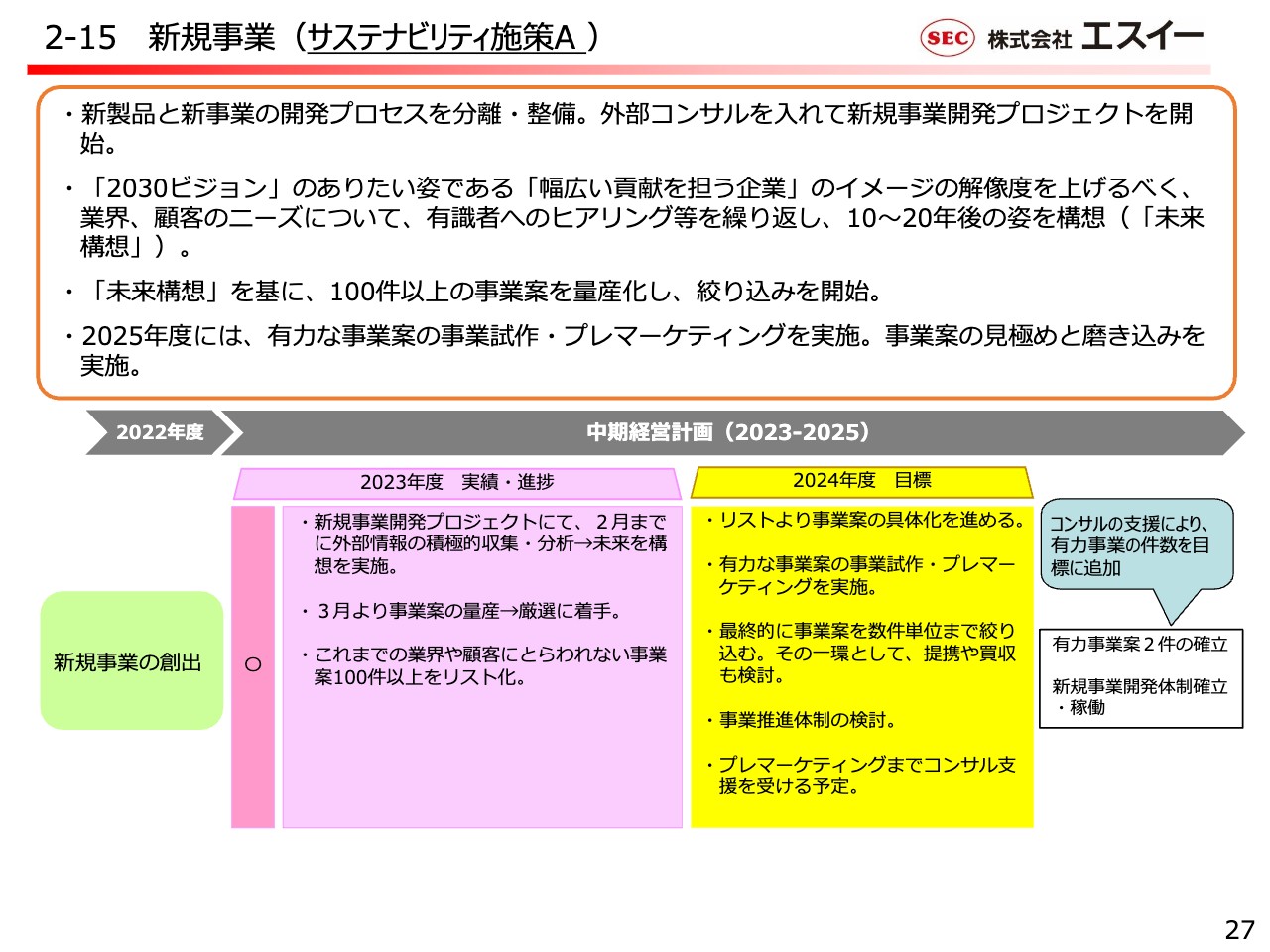

2-15 新規事業(サステナビリティ施策A )

「2030ビジョン」のありたい姿である、社会基盤に「幅広い貢献を担う企業」を目指して、既存事業にとらわれず外部ヒアリングを重ねて、まったく新規の事業モデルの創出を目指すプロジェクトを開始しました。

昨年度は、外部コンサルと専用スタッフによって、いろいろなヒアリングを通じて未来構想を描き、100件を越える事業案のリスト化を行いました。今年度はそれを絞り込んでいき、選択した事業案のプレマーケティングを進めて、必要に応じて社会との連携を模索していきます。2025年度には、有力な事業案を2件確立することを目指しています。

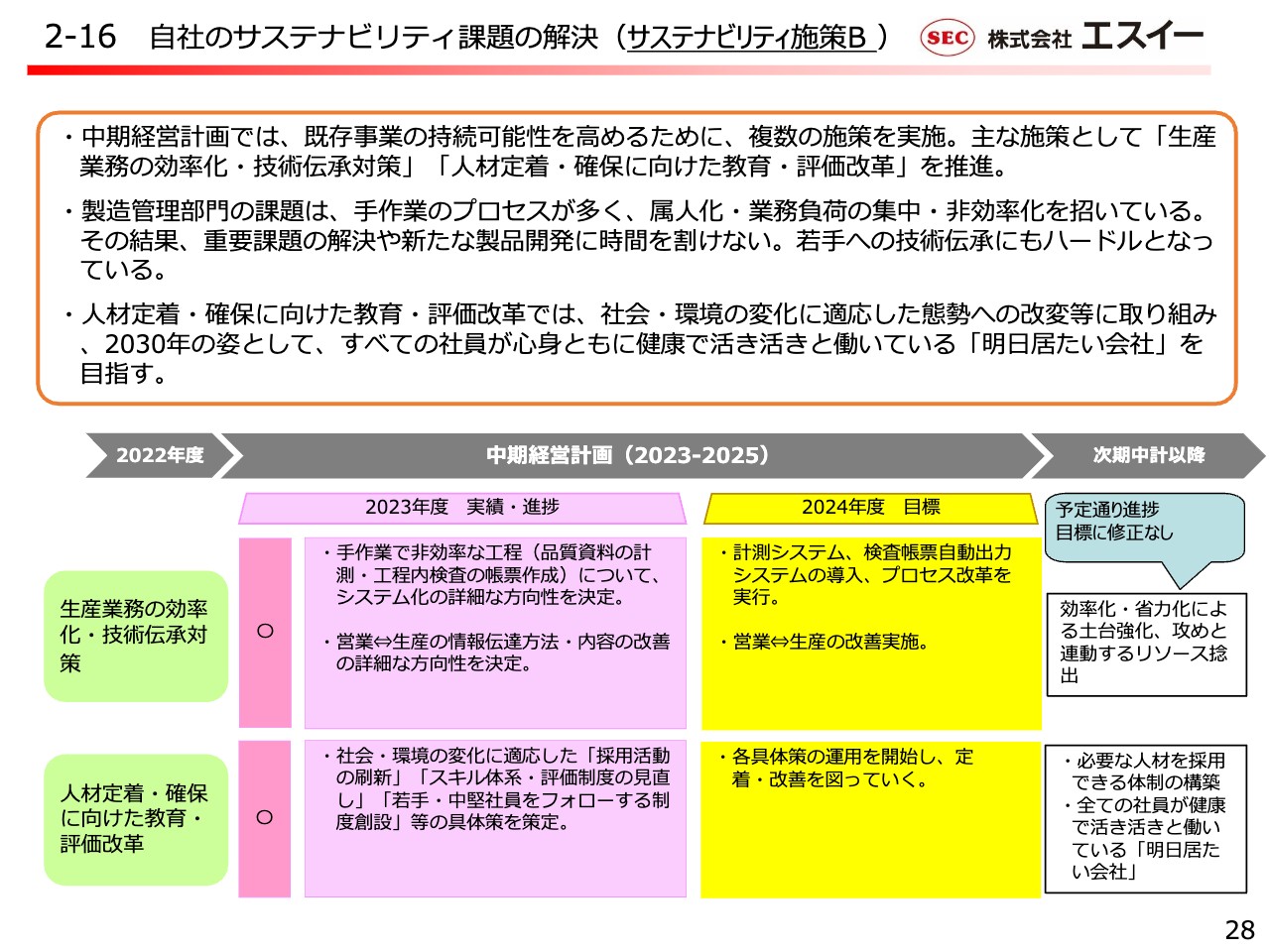

2-16 自社のサステナビリティ課題の解決(サステナビリティ施策B )

今までご説明してきた、未来に向けた種まきの各施策に対して、自社のサステナビリティ課題の解決のために、生産業務の効率化・技術伝承をテーマとした施策を進めます。また、人材定着・確保に向けた教育・評価改革のためのプロジェクトを立ち上げて、分科会で進めています。

生産業務については、手作業で効率がよくない工程や、属人化したプロセスなどを、システム化やデジタル化等によって効率化を図っていきます。新たな課題や新製品開発にその資源を向けていくことを目的とし、外部コンサルを入れて進めています。そのようなことで若手への技術伝承を進めていきたいと考えています。

営業との連携が非常に重要になりますので、このプロセスもいろいろと見直し、生産効率を上げ、適正在庫を目指すことによって、最終的には顧客の満足度を上げていきたいと考えています。

人材に関する取り組みは、既存事業にも新規の種まきにも、経営資源として欠くことのできない重要ものだと考えています。採用、教育・研修、評価・報酬体系の3つの課題に分けて、改革を進めています。こちらも専門コンサルを起用して、各分科会組織と総務人事が中心となって、2025年度に具体的な手法、制度の確立することを目指して進めています。

中期計画施策の進捗状況については以上です。

スライド29ページから32ページにかけては、既存事業のセグメントごとに、2024年3月期の実績、ローリング後の計画のグラフ、変更要因などをまとめています。今までご説明した内容の繰り返しになりますので、ご説明は割愛したいと思います。

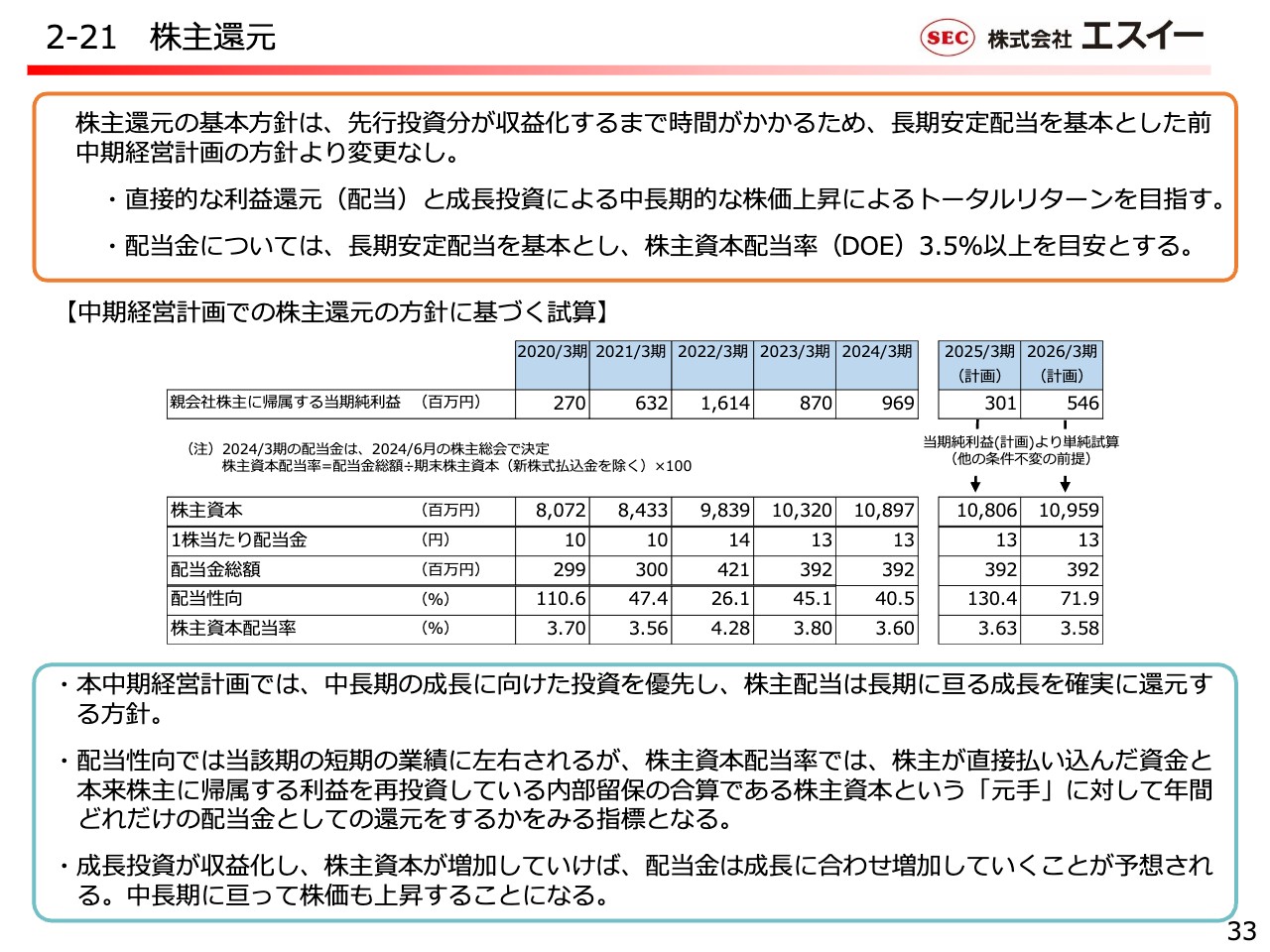

2-21 株主還元

株主還元方針について、基本方針は変えていません。直接的な利益還元(配当)と、成長投資による中長期的な株価上昇のトータルリターンを目指します。配当金については、株主資本配当率(DOE)3.5パーセント以上を目安とします。

今回のローリングによって、この方針で試算すると、2025年3月期、2026年3月期ともに、1株当たり13円の配当となります。

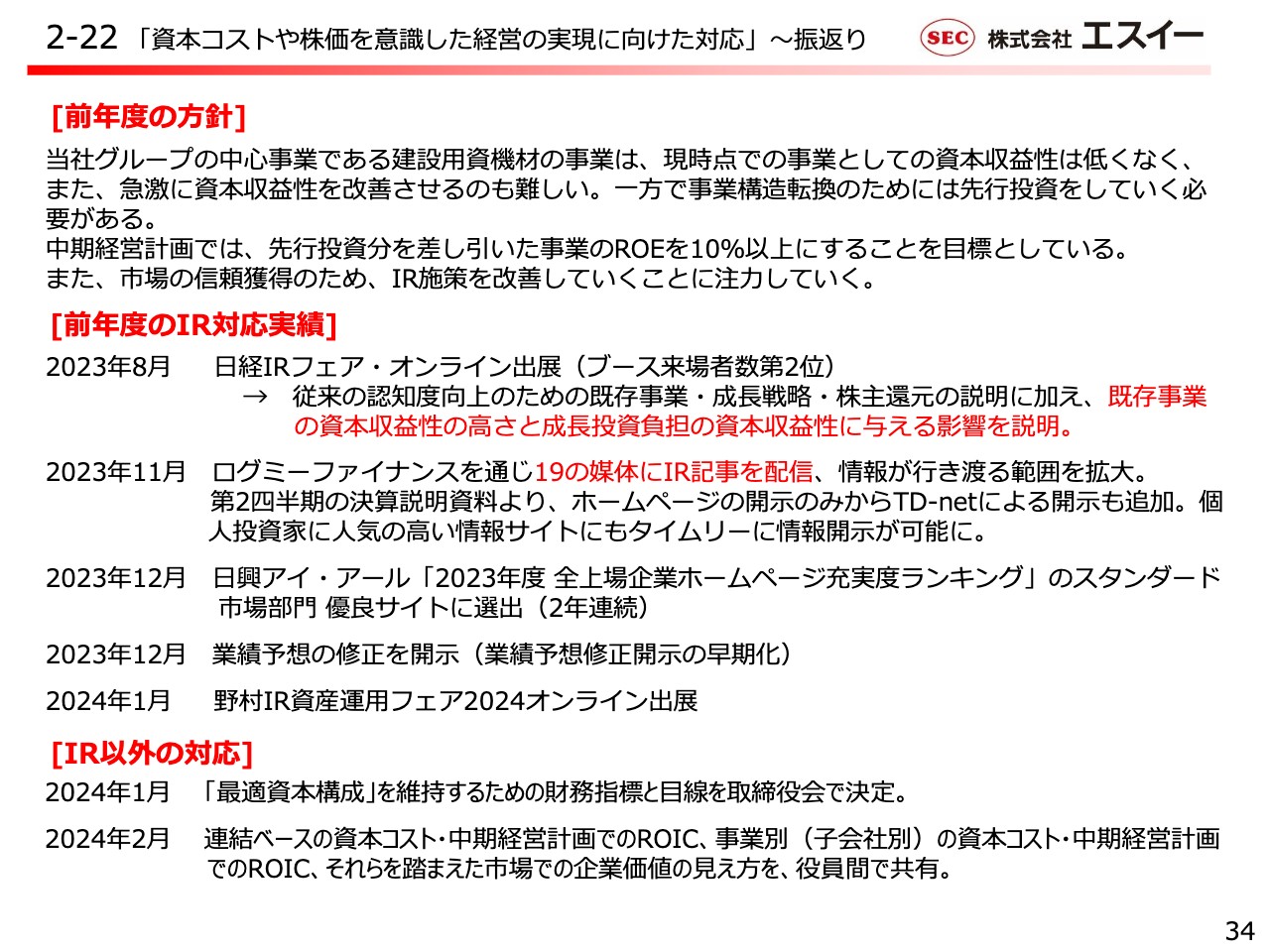

2-22 「資本コストや株価を意識した経営の実現に向けた対応」〜振返り

昨年、東京証券取引所から「資本コストや株価を意識した経営の実現に向けた対応」についての要請がありました。これに対するこの中期経営計画期間を通じた基本方針と、これまでの取り組みの分析、今後の対応についてご説明します。

中期経営計画の初年度に当たる2023年度の基本方針についてです。当グループ既存事業の中心である建設用資機材の製造・販売事業は、何度もご説明しているとおり、事業そのものの資本収益性は低いものではなく、安定しています。

一方で、急に収益性を改善させるのも難しい事業です。したがって、既存事業分野については質的な改善を図っていました。これを実行することによって、中期経営計画の戦略としています。

リスクファクターの異なる他の事業への複線化を図るための先行投資を「種まき」と言っていますが、こちらも同時に実行していく必要があります。中期経営計画では、先行投資分を差し引いた事業のROEを、10パーセント以上とすることを目標としました。

IR施策についても、昨年度はIRフェアへ出展し、電子媒体へのIR情報の配信などを行い、個人投資家への情報提供を充実させたと考えています。社内的には、最適資本構成を維持するための財務規律の制定や、連結ベースでの新コスト、ROIC等に対する議論の共有を図ってきました。

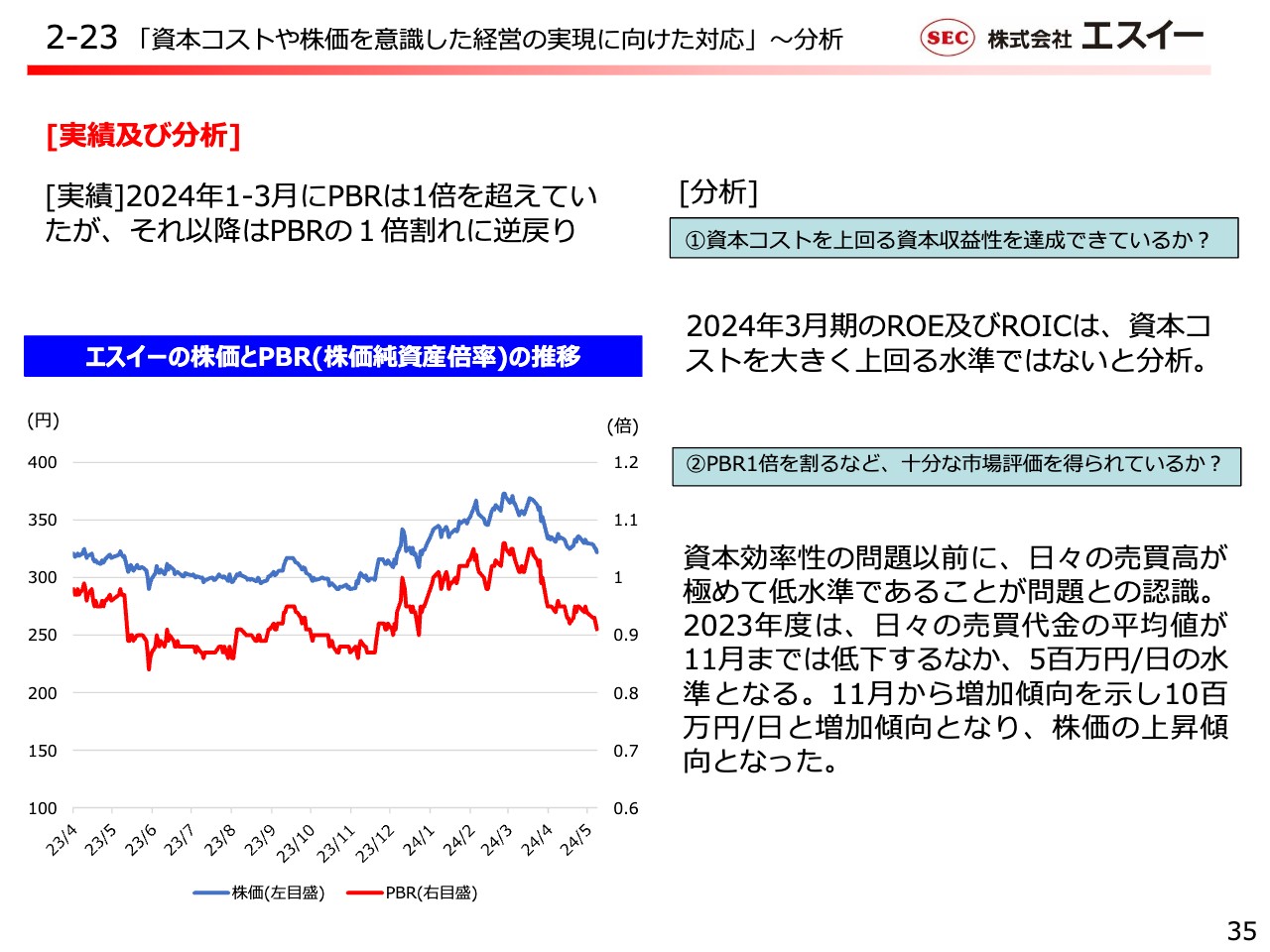

2-23 「資本コストや株価を意識した経営の実現に向けた対応」~分析

この結果、スライド左下のグラフのとおり、昨年度第4四半期にはPBR1倍を越えることができましたが、残念ながら、今期に入って再び1倍を割る状況となっています。このあたりについては、今回の中期経営計画のローリングにあたって、次のように分析しています。

まず、スライド右側の「資本コストを上回る資本収益性が達成できているのか?」については、PBRの過去の推移を見ると、ROEおよびROICが資本コストを大きく上回った2021年度以降、このような収益性を維持できていないのではないかと分析しています。

連結ベースでは、やはり事業構造改革のための先行投資が影響しています。もちろん収益性のハードルとなっていることが現状であると思います。

また、それ以前に1日当たりの売買高が低水準であることが、大きな問題だと考えています。2023年度は、年末近くまでは売買平均値が低くなり、年末から上昇し、株価もそれに連動した年でした。

2-24 「資本コストや株価を意識した経営の実現に向けた対応」~分析②

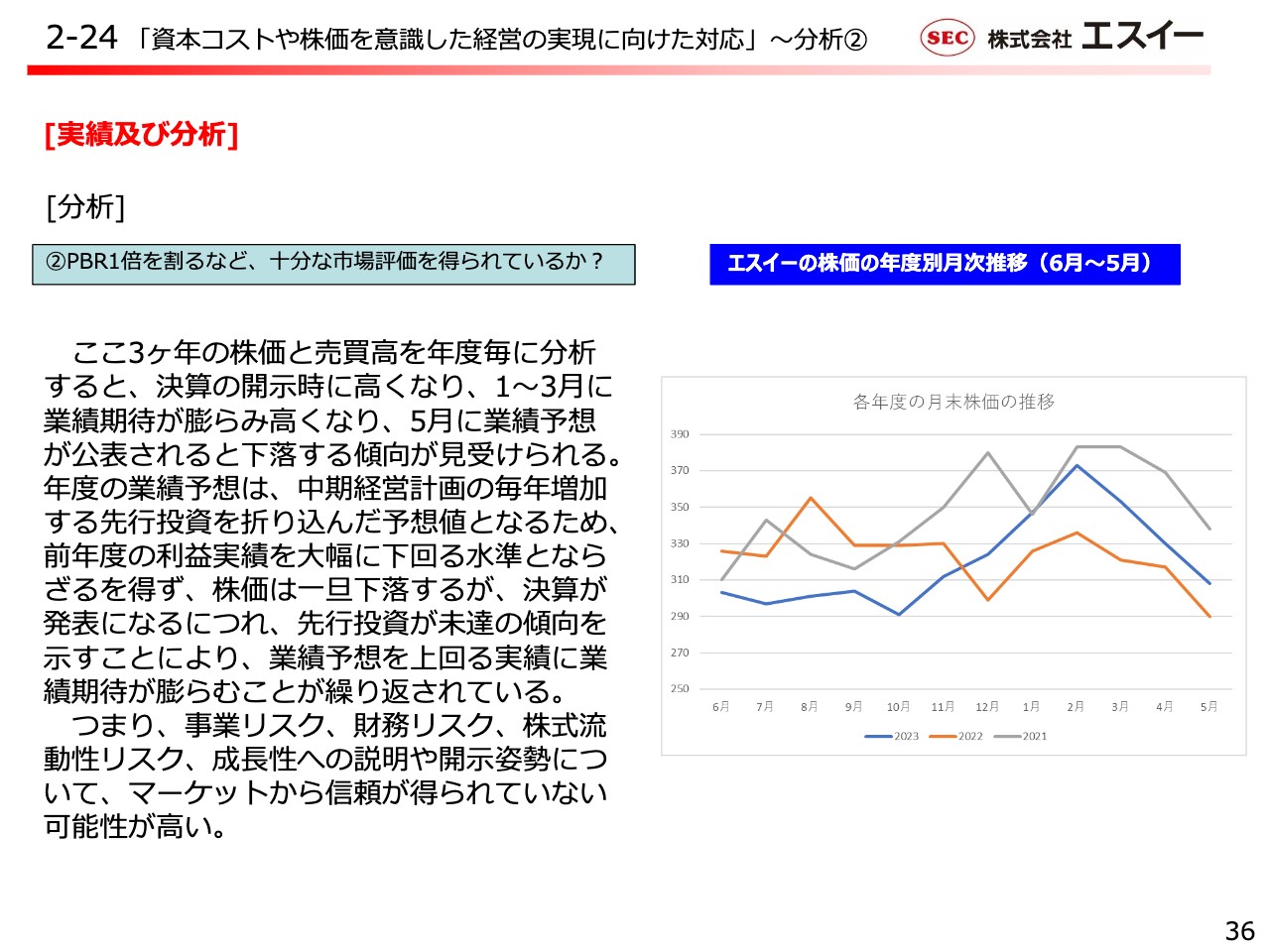

スライドには、過去3年間の株価を表示しています。こちらを分析すると、同様の傾向が各年度で見られます。売買高もそれに比例して動いています。つまり、期初の業績予想時が低く、四半期決算発表ごとに、年度末で高くなる傾向があります。

前中期経営計画時から施行してきた戦略的な先行投資が、期初の段階では織り込まれていますが、期が進むに従って先行投資が未達の傾向を示すこととなり、業績予想を上回る実績に期待が膨らむことが要因ではないかと思っています。

また、災害情報などは一過性の要因として終わって、売買高が全体に少ない中で、株価への影響が出てしまうのではないかと考えています。つまり、さまざまなリスクへの対応や、戦略的な先行投資と成長性への説明や開示姿勢について、マーケットから信頼が得られていないのではないかと考えています。

2-25 「資本コストや株価を意識した経営の実現に向けた対応」~方針

したがって、今後も基本的な方針は変えることはありませんが、先行投資分野の成長性、進捗状況については可能な範囲で開示を努めていきます。

同時に、何度もご説明していますが、既存分野の収益性については決して遜色ない水準で担保できている、維持できていることを、今後のIRでも強調していきたいと考えています。また、IRの手法も、昨年以上に充実をさせていきたいと考えています。

中期経営計画(2023-2025)の進捗については以上です。

3-1 2025年3月期の連結業績予想

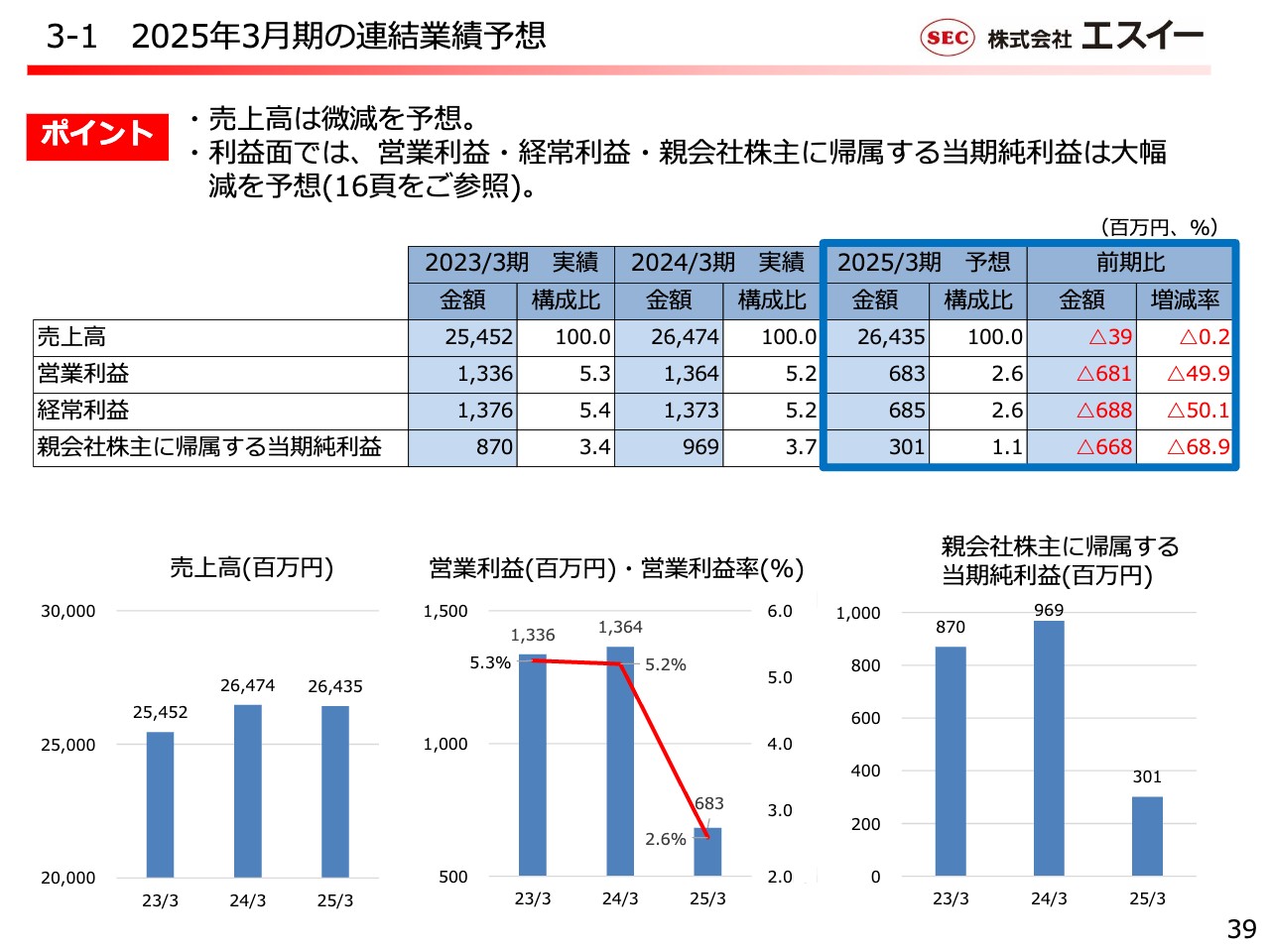

2025年3月期の業績予想です。数字としてはすでに何度も出てきていますが、スライドではおさらいの意味で、2023年3月期から3年分を表にまとめています。

今期2025年3月期については、連結売上高は264億35百万円、営業利益は6億83百万円、経常利益は6億85百万円で前期よりほぼ半減、親会社株主に帰属する当期純利益は3億1百万円で前期のほぼ3分の1と予想しています。このあたりについては、なにとぞご理解いただきますようお願いしたいと思います。

同時に、中長期での企業価値向上を目指して、中期経営計画に掲げる各施策、先行投資を不退転の覚悟で、実行していきたいと考えています。今後とも当グループへのご支援のほど、どうぞよろしくお願いします。

私からのご説明は以上です。ご清聴ありがとうございました。

この銘柄の最新ニュース

エスイーのニュース一覧- エスイー、4-12月期(3Q累計)経常が72%減益で着地・10-12月期も35%減益 2026/02/10

- 2026年3月期 第3四半期 決算補足説明資料 2026/02/10

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/10

- エスイー、工事進捗の影響でやや苦戦も公表予想値は変更無し 「未来に向けた種まき」継続で中長期成長を狙う 2025/12/12

- 2026年度3月期 中間期 決算説明資料 2025/12/01

マーケットニュース

- 高市政権「高圧経済」で刮目、インフレ長期化追い風の有望商社株7選 <株探トップ特集> (02/17)

- 明日の株式相場に向けて=半導体周辺の化学株に出世候補が目白押し (02/17)

- 本日の【新規公開(IPO)】情報 (17日大引け後 発表分) (02/17)

- 本日の【新規公開(IPO)】公開価格決定 (17日大引け後 発表分) (02/17)

おすすめ条件でスクリーニングされた銘柄を見る

エスイーの取引履歴を振り返りませんか?

エスイーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。