ゴルフダイジェスト・オンラインのニュース

【QAあり】GDO、売上高は前年比+10.2% 海外セグメントを中心に成⻑を牽引、国内セグメントは厳しい環境が続くも回復傾向

2024年上期サマリ

石坂信也氏(以下、石坂):代表取締役CEOの石坂です。2024年上半期決算についてご説明します。

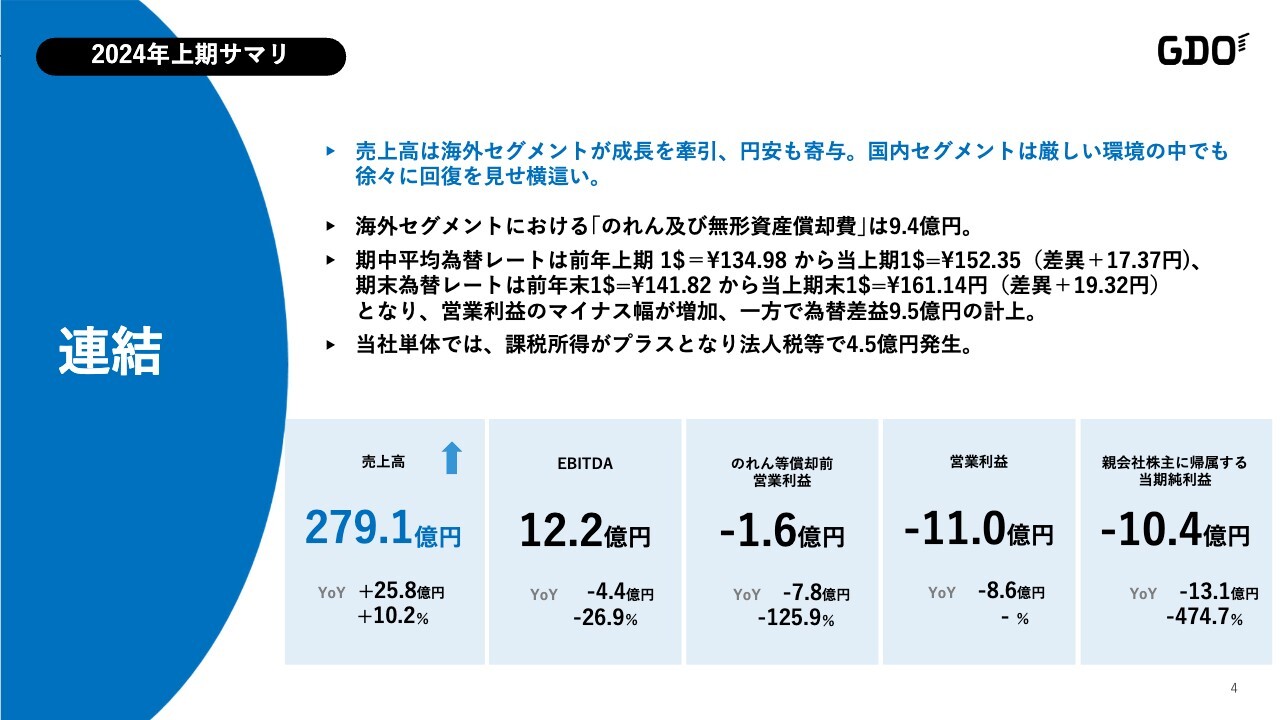

まずは、連結のサマリです。2024年上半期の売上高は、海外セグメントが引き続き成長を牽引しました。国内セグメントも、厳しい環境の中でも徐々に回復を見せ、グループ全体として売上を伸ばすことができました。

一方、海外においては、2024年度は米国「GOLFTEC」のコーチ増員などが順調に進んだものの、それによって前半に先行費用が集中し、営業利益と当期純利益はマイナスとなっています。

為替は昨年末と比較して大きく円安に振れ、海外セグメントの営業利益を押し下げる要因となりました。一方で、営業外収益として為替差益が発生したことにより、日本側では法人税が発生し、結果として売上高は279億1,000万円、EBITDAは12億2,000万円、営業利益はマイナス11億円となりました。

2024年上期サマリ

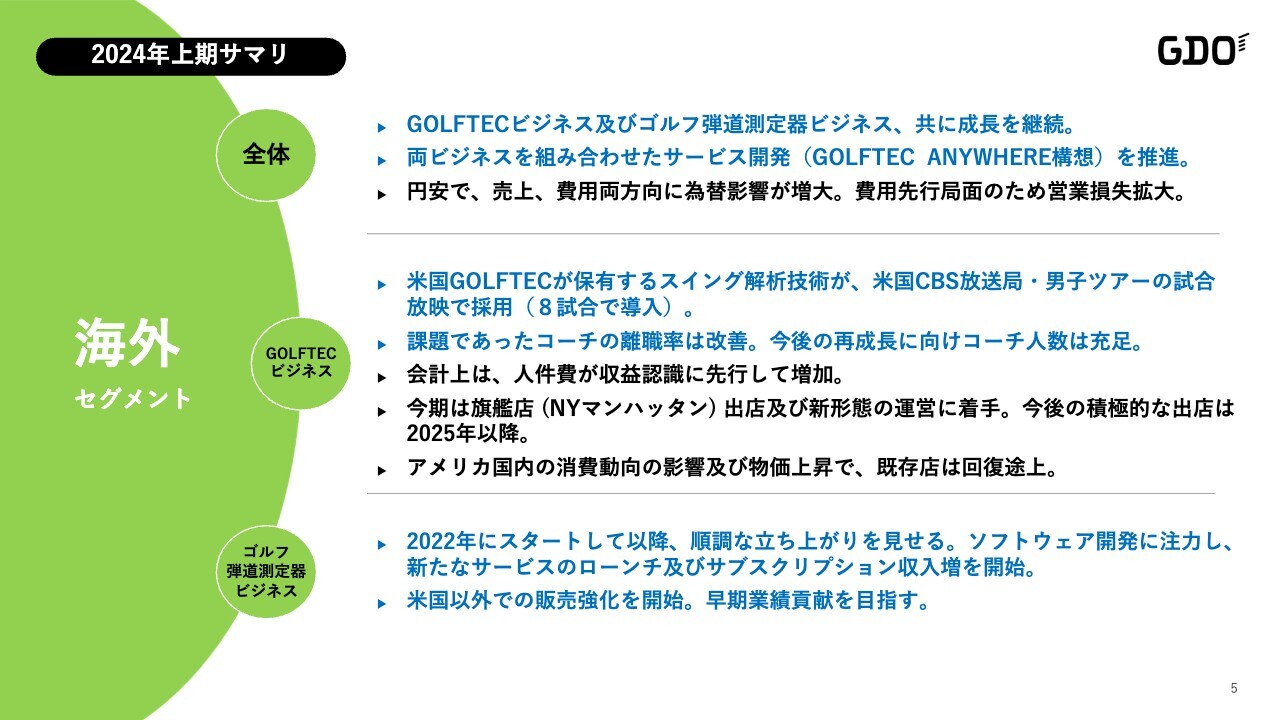

海外セグメントの上期サマリについてご説明します。全体として、「GOLFTEC」ビジネスおよびゴルフ弾道測定器ビジネスともに、成長を継続しました。また、両ビジネスを組み合わせたサービス開発(GOLFTEC ANYWHERE構想等)を推進しています。

加えて、円安により、売上と費用の両方向に為替影響が増大しました。費用先行局面のため、営業損失が拡大しています。

個別にご説明します。まず、「GOLFTEC」ビジネスについてです。「GOLFTEC」が保有するスイング解析技術「OptiMotion」が、米国CBS放送局の男子ツアーの試合放映で採用され、8試合で導入されました。

また、2023年度はコーチの離職率が増加したことから、上期は離職率の改善と採用の強化に取り組み、その結果、離職率は改善されました。現在、今後のさらなる成長に向けて、コーチ人数の充足も進めており、成果が上がっています。

一方で、上期は会計上、人件費が収益認識に先行して増加し、利益自体を押し下げる結果となりました。ただし、コーチ人数の充足は下期には売上増加というかたちで、ある程度のプラス効果が表れてくることを想定しています。

今期は年間を通じてあまり出店は行わず、既存のオペレーション全体の磨き上げに特化していきますが、上期は若干数の店舗の出店を行いました。ニューヨーク中心部のマンハッタンにも、初めて旗艦店を出店しています。

基本的には、2025年度以降に積極的な出店を再度行っていきたいと考えています。同時に、既存店の磨き上げも行っています。米国国内の消費動向の影響および物価上昇も相まって、既存店は回復途上にあります。

一方で、ゴルフ弾道測定器ビジネスは、2022年に本格的にスタートして以降、順調な立ち上がりを見せています。特に上期は独自のソフトウェア開発に注力し、ハードウェアとソフトウェアを組み合わせることによる差別化を図った新たなサービスのローンチや、サブスクリプション収入を伸ばす取り組みも開始しました。

さらに、米国以外でのハードウェアおよびソフトウェアの販売強化を開始しています。今後もこのような取り組みをさらに強化し、早期の業績貢献を目指します。

2024年上期サマリ

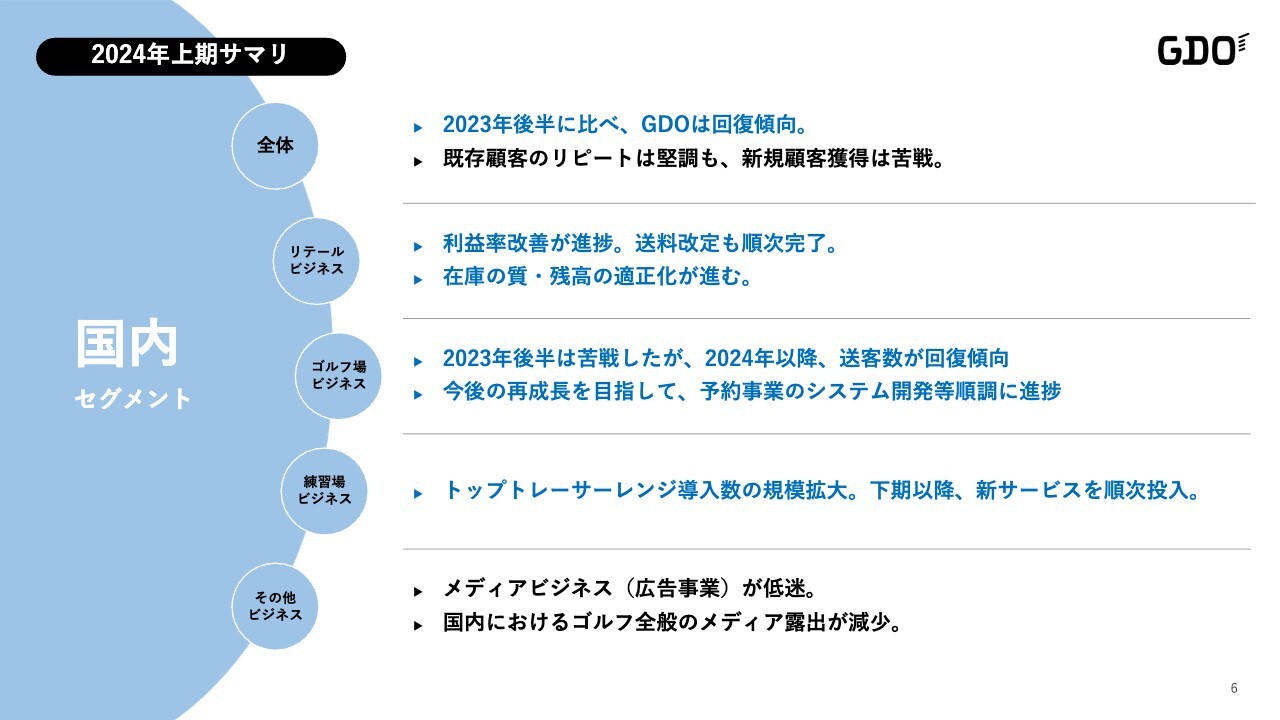

国内セグメントについてご説明します。全体として、2023年後半と比較して回復傾向となりました。

リテールビジネスは、いくつかのプロジェクトに取り組んでおり、プラス面として、利益率改善のプロジェクトが進捗しています。送料改定も完了し、徐々に利益率の改善につながっています。加えて、在庫の適正化にも取り組みました。

ゴルフ場ビジネスは、2024年以降は送客数が回復傾向となり、再成長を目指して取り組んでいる予約事業のシステム開発も順調に進捗しています。

練習場ビジネスは、トップトレーサー・レンジ導入数の規模が拡大しています。さらに下期以降には、ソフトウェアを中心としたいくつかの新サービス導入を計画しています。

その他ビジネスは、メディアビジネス全般、特に広告事業を中心に低迷しています。上期は国内におけるゴルフ全般のメディア露出が減少したことが、若干マイナスに影響したと考えています。

連結PL概要

中村怜氏(以下、中村):CFOの中村です。私から連結PL全体の説明と海外セグメントの詳細についてご説明します。その後、取締役COOの吉川から、国内セグメントの数字の詳細についてご説明します。

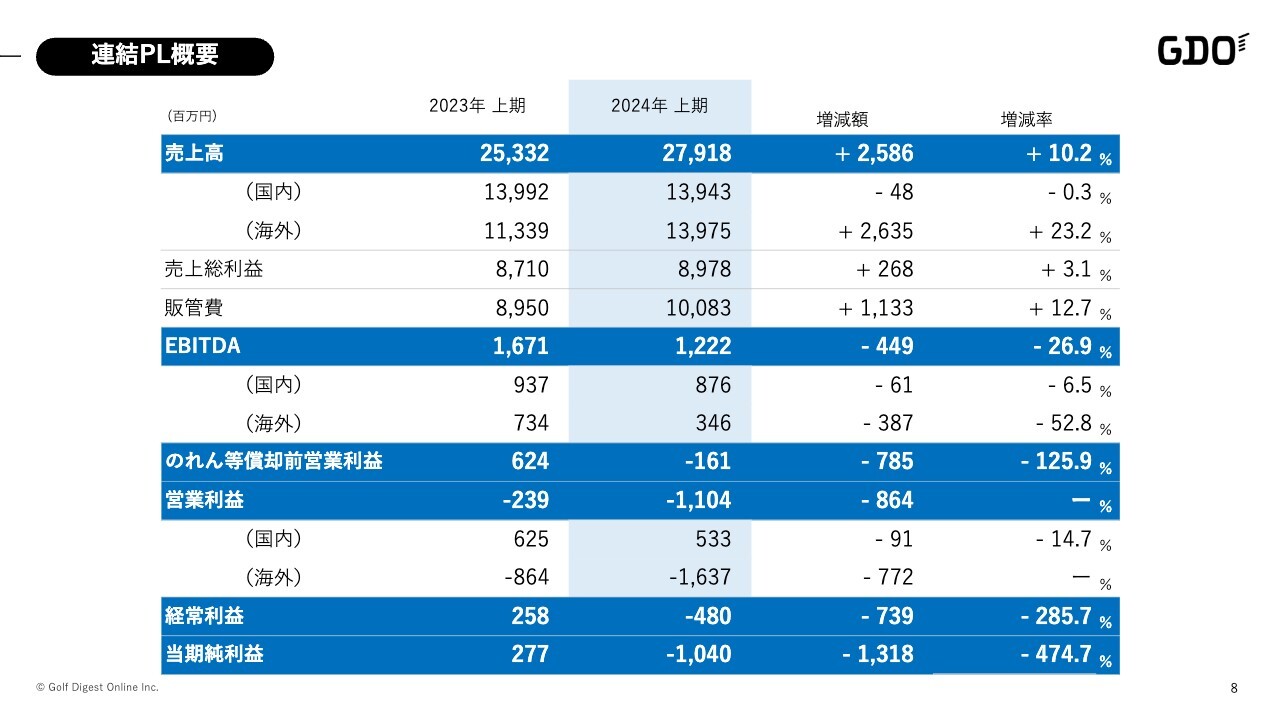

全体的な売上高は、海外が26億3,000万円と前期比で大きく増加しました。このうち為替影響は16億円です。

営業利益はトータルでマイナスとなりましたが、これは為替影響による約1億8,000万円が押し下げ要因となっています。仮にこれらの為替影響を除いたとしても、特に海外は売上高が伸びた一方で、営業利益のマイナスが拡大しています。詳細は後ほどご説明します。

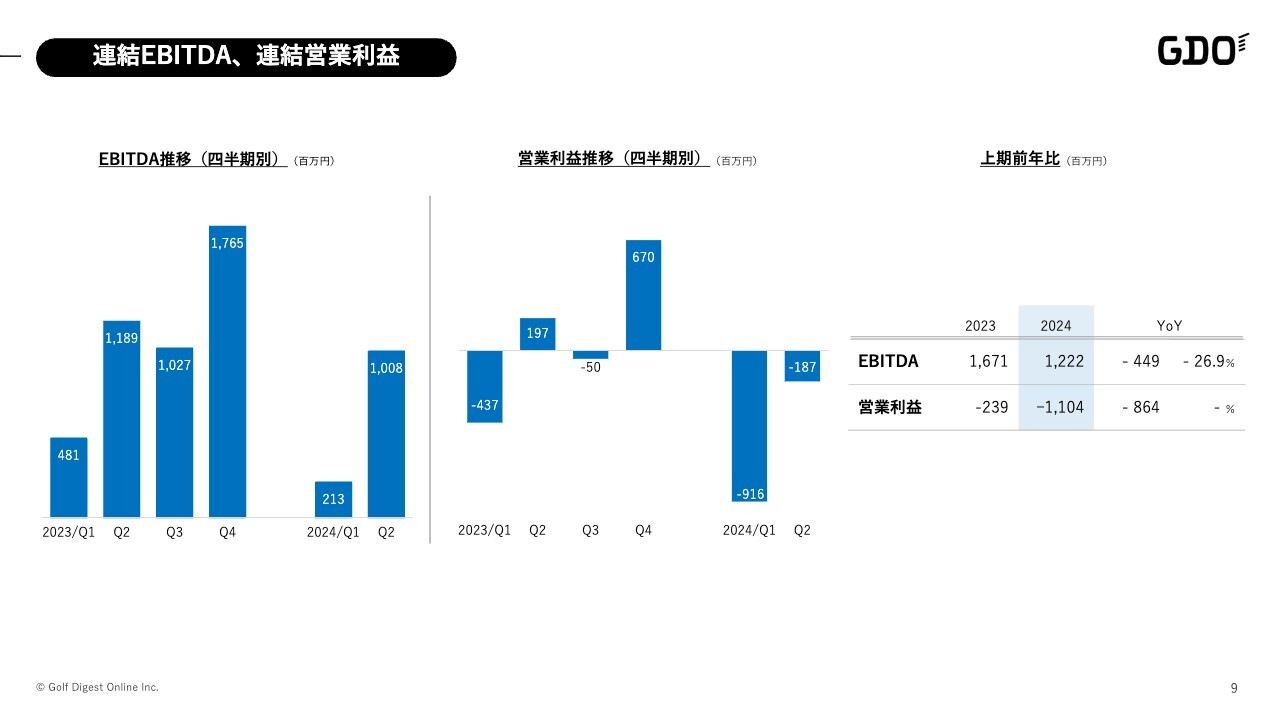

連結EBITDA、連結営業利益

全体の四半期の動きについてご説明します。今期の施策により先行費用が発生し、第1四半期で大きくマイナスが出る結果となりましたが、第2四半期ではある程度の回復を遂げている状態です。

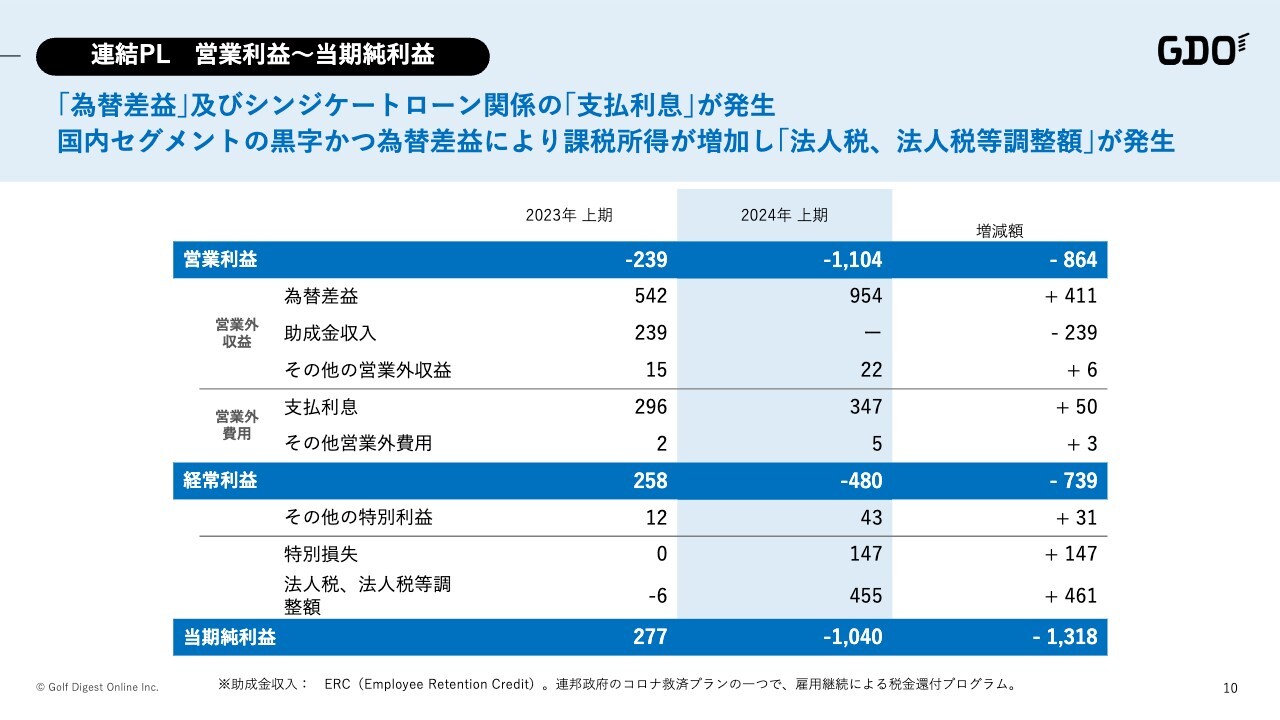

連結PL 営業利益〜当期純利益

連結営業利益と当期純利益についてご説明します。為替差益が大きく出ていますが、これは米国の子会社であるGDO Sportsに「SkyTrak」の取得に関連した貸付金による換算差となっています。2023年度末から6月末にかけて、19.3円ほど円安が進み、これらに沿って為替差益が9億5,000万円発生しています。

一方、支払利息も増加しています。主な要因は、USドルの支払いによる為替レート換算によるものです。

特別損失は、一部訴訟案件による弁護士費用8,600万円と、「GOLFTEC」構造改革に伴う退職金4,200万円の合計となっています。

国内、海外で分けると、国内の営業利益がプラス、かつ為替差益の発生による10億円を超える課税所得の発生と、それに起因する法人税等4億5,000万円の発生により、最終的な当期純利益はマイナス10億4,000万円となりました。

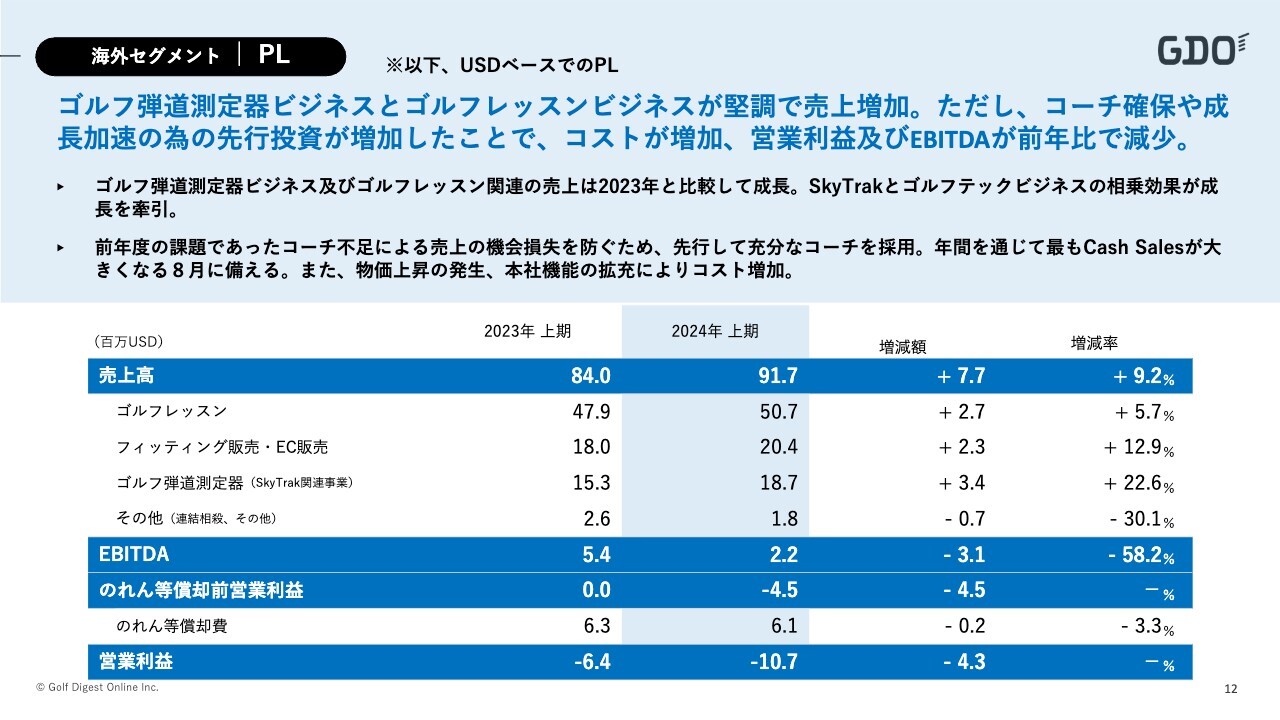

海外セグメント │PL

海外セグメントの詳細についてご説明します。円安の影響で期中平均レートが昨年と当期で約17円上昇している関係で、昨年に関しては昨年の為替レート、当期に関しては当期の平均レートで割り返したUSドルベースで解説します。

まず、一番大きく成長したのが、ゴルフ弾道測定器、いわゆる「SkyTrak」事業です。

こちらは2022年9月からスタートした事業ですが、1年ほど経過し、マーケティング面の体制強化や「GOLFTEC」側の販売を通じて、売上を伸ばすことができました。

また、最もボリュームの大きいゴルフレッスンのコーチ不足も解消しています。2023年6月末時点では668人のコーチが在籍していましたが、2024年6月末には750人、前期比84人増、12.5パーセント増となっています。今後、7月と8月に実施される大規模セールに備えて、体制を整備できたと考えています。

一方、人件費等を中心に、コストやマーケティングが先行していること、また2023年は各「GOLFTEC」センターのリニューアルとして、従来のネットに対して打つ打席から、プロジェクターやスクリーンに対して打てる打席に変化させたことにより、減価償却費が一定増加しています。

トータルとして、売上は伸びているものの、費用も先行し、のれん等償却前の時点では昨年から約4,500万ドル(USD)悪化している状況です。

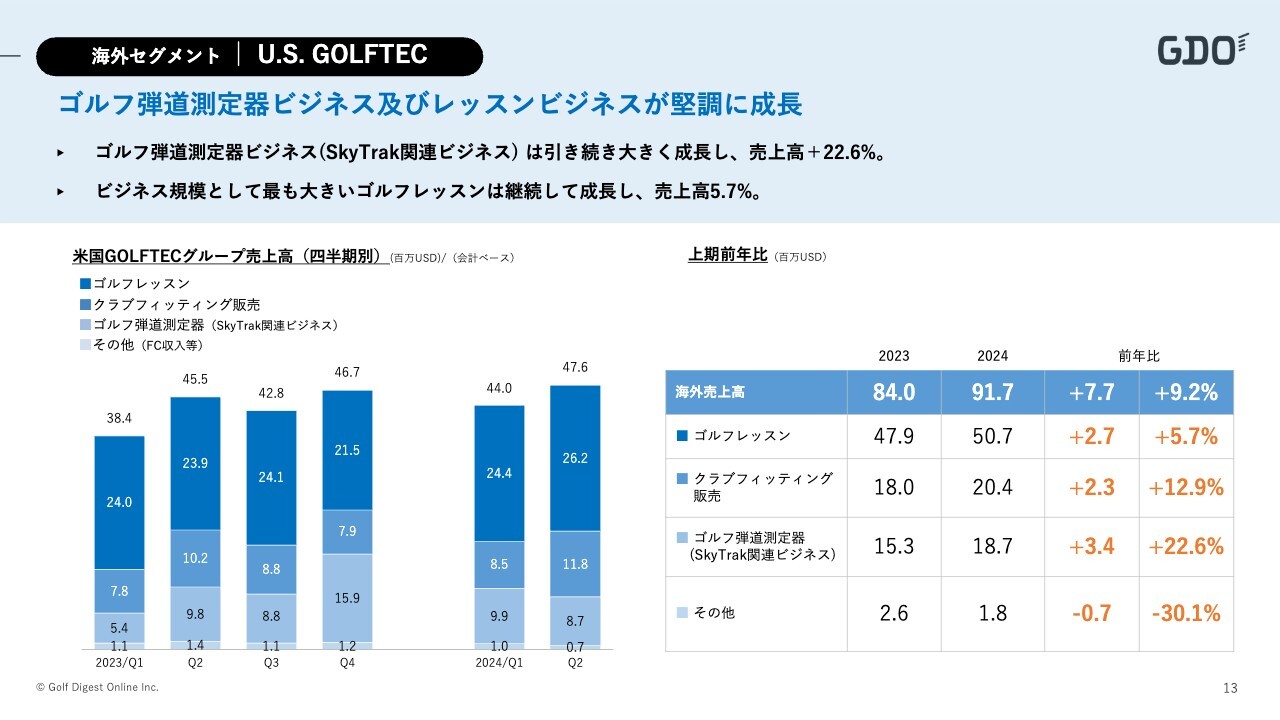

海外セグメント │ U.S. GOLFTEC

「GOLFTEC」と「SkyTrak」について、もう少し解説していきます。

海外と国内それぞれのセグメントにおいて、ゴルフ弾道測定器ビジネス(SkyTrak関連ビジネス)、ゴルフレッスン、クラブフィッティング販売が順調に伸長しています。

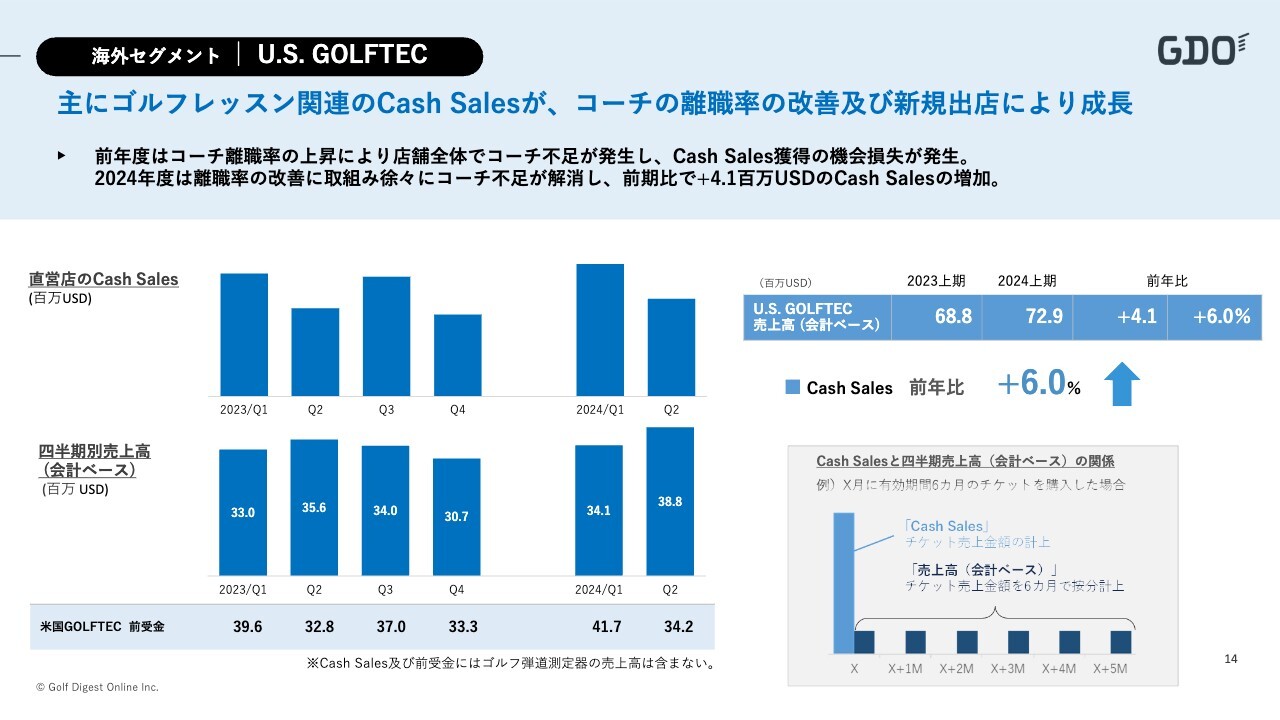

海外セグメント │ U.S. GOLFTEC

「GOLFTEC」のCash Salesと会計上の売上の違いについてご説明します。Cash Salesは、レッスンパッケージの購入やゲームプランの申し込みなど、契約獲得時にお客さまから受け取るキャッシュベースの売上を表しています。

会計上は、6ヶ月や12ヶ月など、契約期間に応じた期間按分を通じて売上になるため、Cash Salesは将来の売上の先行指標となります。

スライド左側のグラフを見ていただくと、2023年度は本来最もCash Salesが上がる第3四半期にそこまで伸ばすことができなかったため、その後の会計上の売上低迷につながっています。

当期は、第1四半期、第2四半期と、Cash Salesをしっかり伸ばすことができました。また、第3四半期はCash Salesを伸ばすためのコーチ人員が十分に揃っているため、7月と8月のセールをしっかり獲得し、最終的な利益上昇につなげていきたいと考えています。Cash Salesは、昨年比で4,100万ドル(USD)増加しました。

海外セグメント │ U.S. GOLFTEC

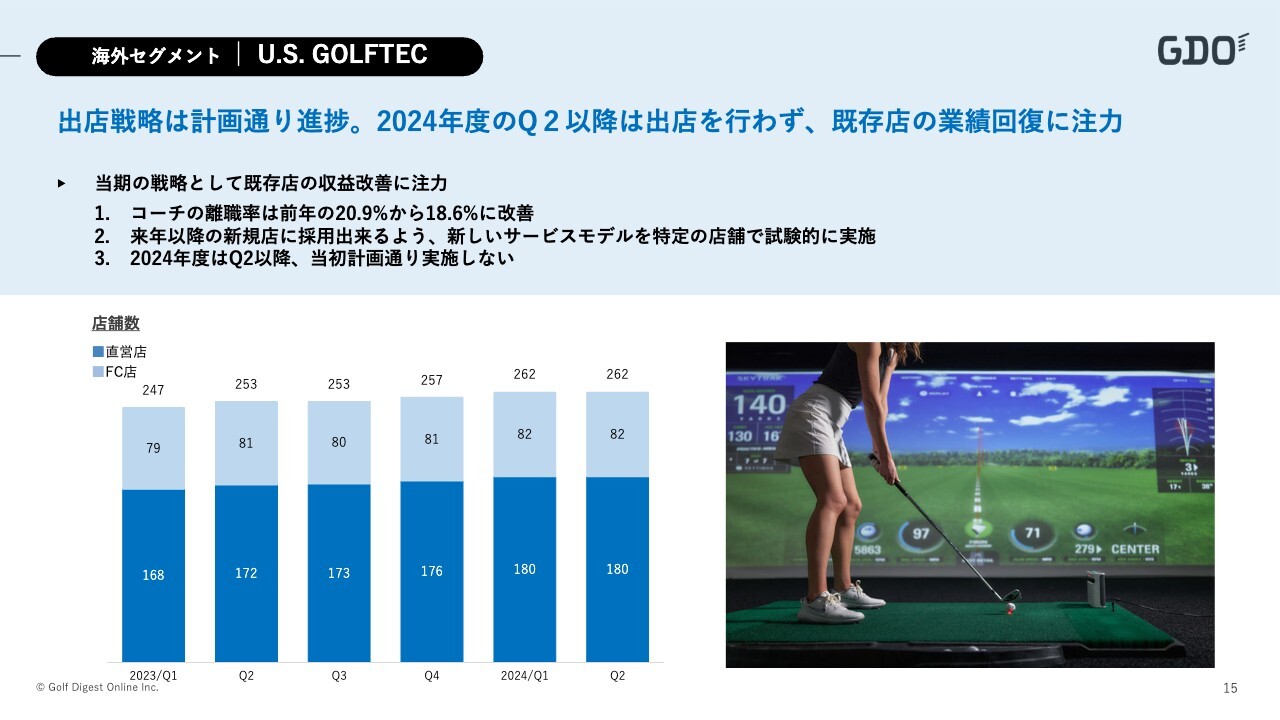

「GOLFTEC」の店舗数推移です。先ほど石坂の説明にもあったとおり、第1四半期にはニューヨークを含め、4店舗の出店を行いました。第2四半期以降はいったん出店をストップし、既存店の店舗ごとの業績回復に努めていきます。

また、新しいサービスモデルの店舗も実験的に開始しています。来年以降は、再度、出店戦略につなげていきたいと考えています。

海外セグメント │ ゴルフ弾道測定器ビジネス

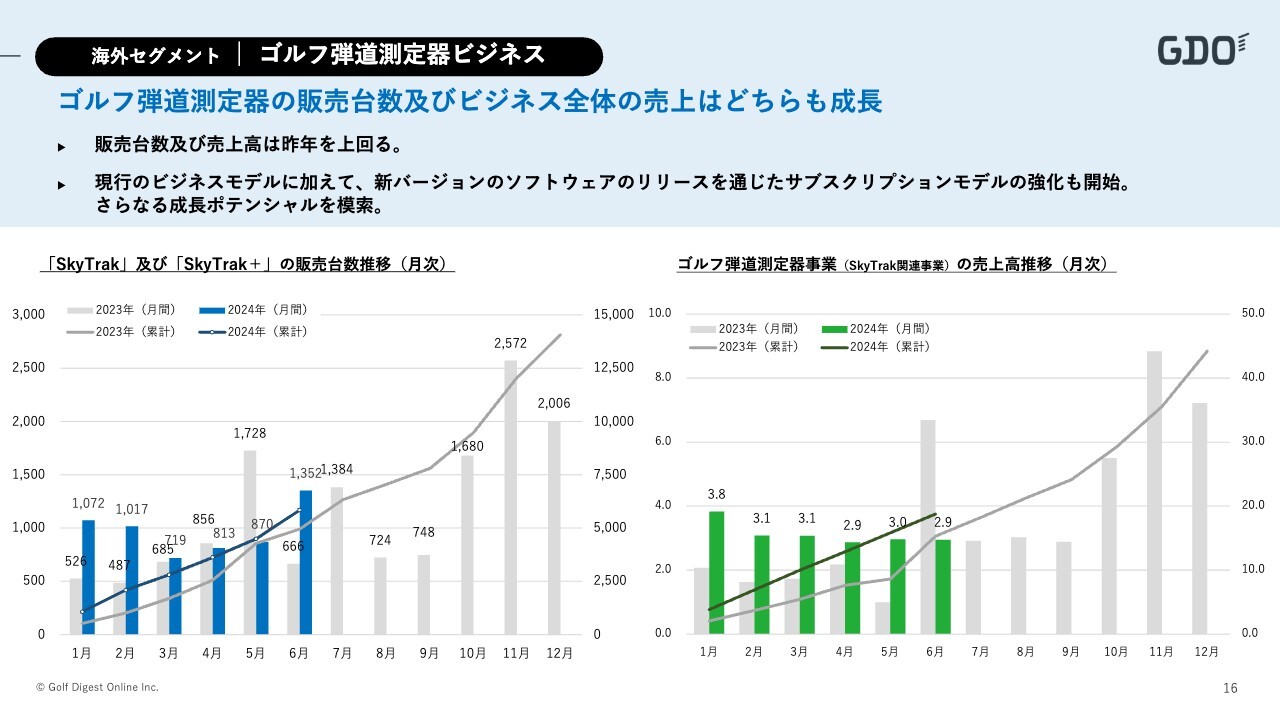

「SkyTrak」についてです。スライド左側は「SkyTrak」販売台数、スライド右側は「SkyTrak」ビジネスの売上高推移です。

2023年5月に新バージョンの「SkyTrak+」をリリースしたため、5月は単月で非常に多くの売上台数を獲得しました。ここを除いた場合、すべての月で昨年を上回る状態が続いており、トータル販売台数も昨年同時期より伸びています。

売上についても、サブスクリプション売上の増加や、この後ご説明するホームスタジオ機器関連の売上が伸長し、着実に昨年を上回って推移しています。

海外セグメント │ SkyTrak Home Studio

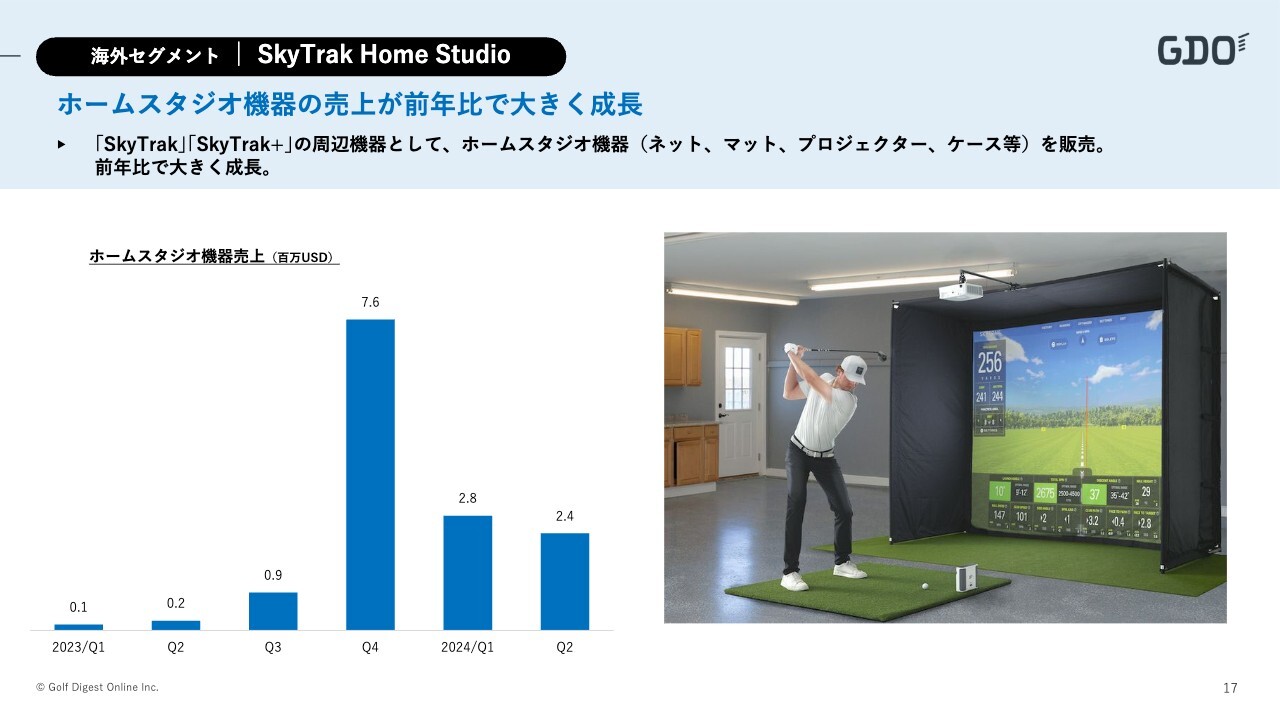

ホームスタジオ機器についてご説明します。「GOLFTEC」本体以外にも、ネット、マット、プロジェクター、ケースといった周辺機器を本体とバンドルで販売することにより、売上は前年比で大きく成長しています。こちらは2023年第3四半期から本格化したサービスですが、着実に成長しています。

下期は、昨年のクリスマス商戦以上の売上を獲得したいと考えています。

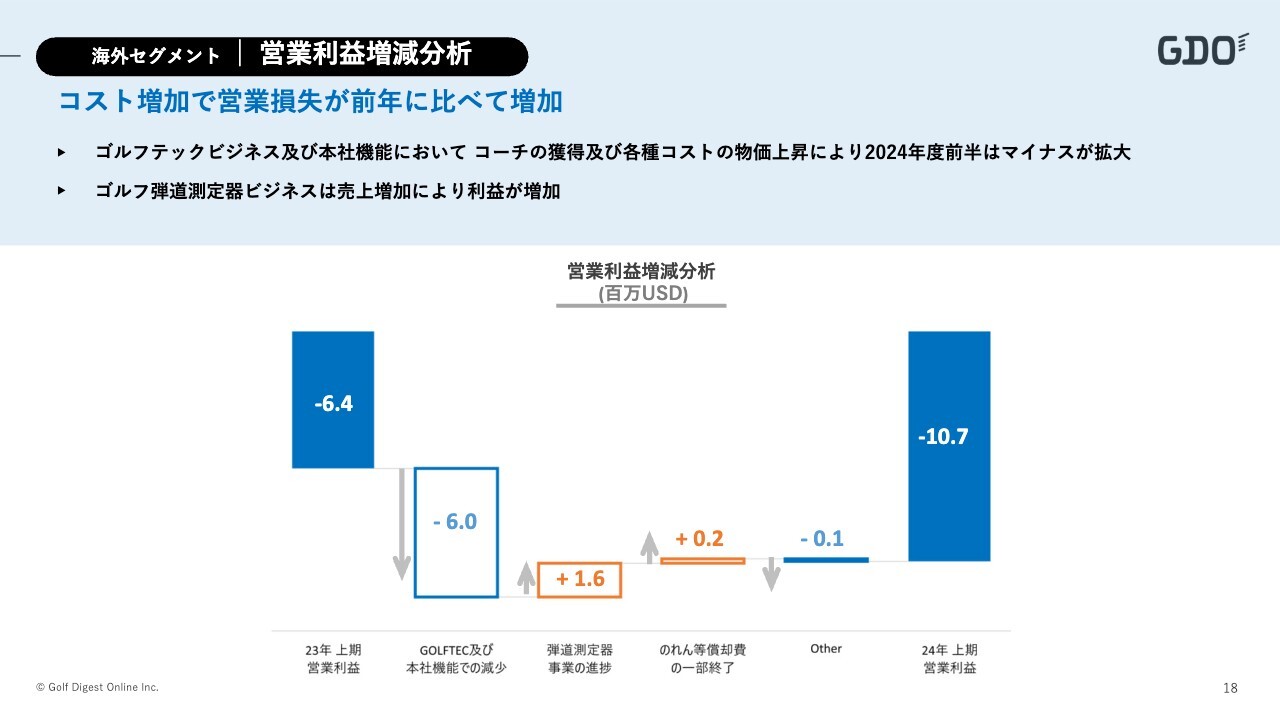

海外セグメント │ 営業利益増減分析

2023年度と2024年度の営業損失のブリッジ分析です。「SkyTrak」は台数・売上ともに昨年比で伸びており、約160万ドル(USD)の利益に貢献しました。

一方、「GOLFTEC」および本社側においては、特にコーチを八十数人増加させたことや、マーケティングを一定先行していること、減価償却費の一定増加、さらに本社機能の拡充などを要因に、上期時点では600万ドル(USD)マイナスのまま先行している状態になります。下期はこの夏のセールを通じて挽回していきたいと考えています。

今後の見込みとしては、今年末には昨年と同規模の約700万ドル(USD)の営業損失に抑えたいと考えています。

海外セグメント│ SkyTrak

石坂:簡単にではありますが、海外の取り組みのハイライトについて、サマリを3点ご説明します。

1つ目は、「SkyTrak」の専用ソフトウェアについてです。M&Aを実施以来、まずはハードウェアの新しいモデルの開発と販売に特化してきましたが、ソフトウェアの販売をいよいよ開始しました。

ハードウェアに対しソフトウェアでは、さらなる利用継続や、長年「GOLFTEC」で行ってきたさまざまなゴルフレッスンのノウハウから、上達を促進するためのコンテンツを強化しました。

さらに、「SkyTrak」は今まで独自のバーチャルゴルフ場やコースのコンテンツを持っていませんでしたが、今回のアップデートによりこれらを持てるようになりましたので、遊べる要素やエンターテインメントの要素を強化することができました。

上達を促進すること、そしてより楽しんで遊べることという2つの軸を盛り込んだ独自の新しいソフトウェアになります。

海外では、この新たなソフトウェアを順次リリースしていきます。「SkyTrak」自体は他社の製品に見劣りしません。特に、上達を促進するコンテンツについては、他社の製品よりもかなり優れています。

これを上期にリリースすることができたため、今後はこちらを通して「SkyTrak」のハードウェアとともに差別化し、サブスクリプション収入による売上増を目指していきたいと考えています。

海外セグメント│ Collaboration

2つ目は、新たに発表したゴルフ業界以外でのさまざまなコラボレーションについてです。NBAスターとして有名なステフィン・カリー選手は、ゴルフ好きとしても有名です。彼が立ち上げたのが、「Underrated Golf Tour」という主に大学生を中心としたプレーヤー育成ツアーです。

この育成ツアーで、オフィシャルインストラクションのスポンサーとして、我々が持つスイング分析の「OptiMotion」 テクノロジーのほか、「GOLFTEC」での実際のレッスンのノウハウなどを選手たちに対し提供していきます。

このようなかたちで我々はスポンサーシップ契約を結び、ブランディングとともに、実際にゴルフ選手の底上げを図ることに取り組んでいきます。

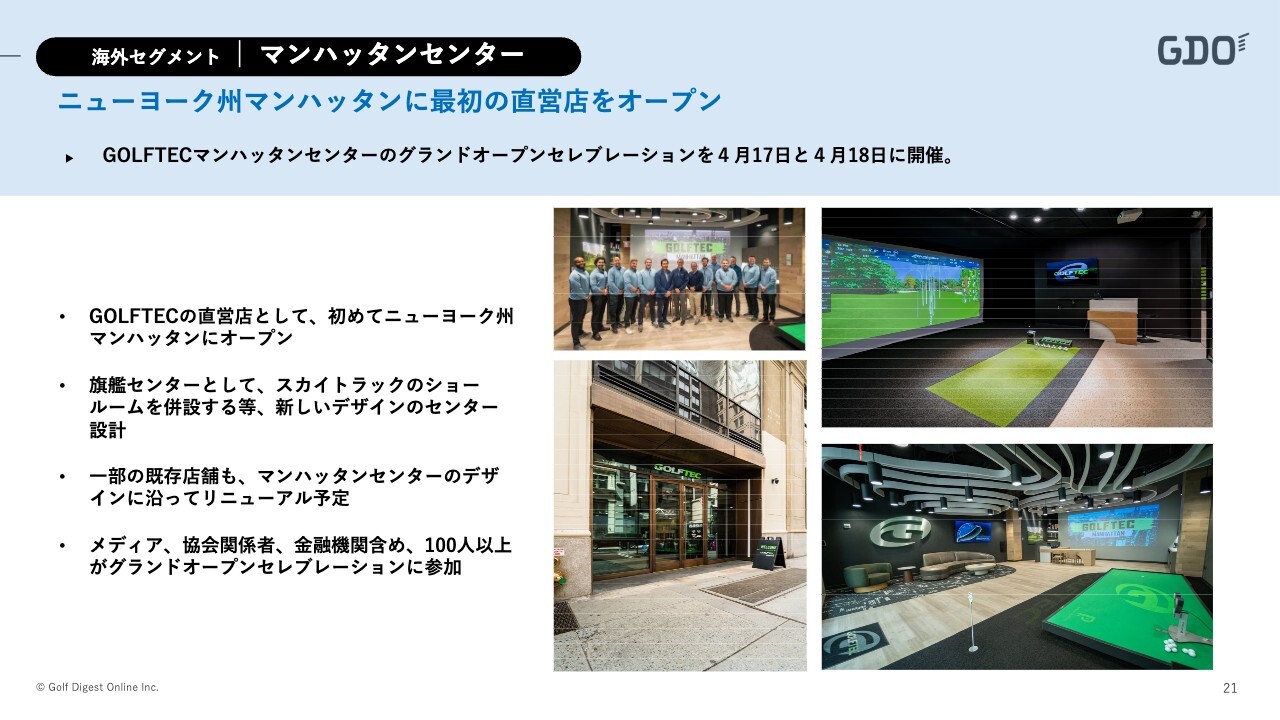

海外セグメント│ マンハッタンセンター

3つ目は、先ほどからお話ししている旗艦店である、ニューヨーク州のマンハッタンに新たにオープンした直営店についてです。立地的な意味でも非常に価値があり、我々のブランディング全般の促進になります。また、この店舗は、従来よりもデザイン性に優れた新たなコンセプト店として立ち上げました。

加えて、旗艦センターとして初めて「SkyTrak」のショールーム機能を併設するなど、新しいデザインの旗艦センターとなっています。

当然ながら規模も大きいため、今後は262店舗の中でもトップクラスの売上を目指すと同時に、さまざまなイベントやパーティなど、「GOLFTEC」のスタジオ全体および「SkyTrak」のブランディングに寄与することで、この旗艦店のオープンにこぎつけました。

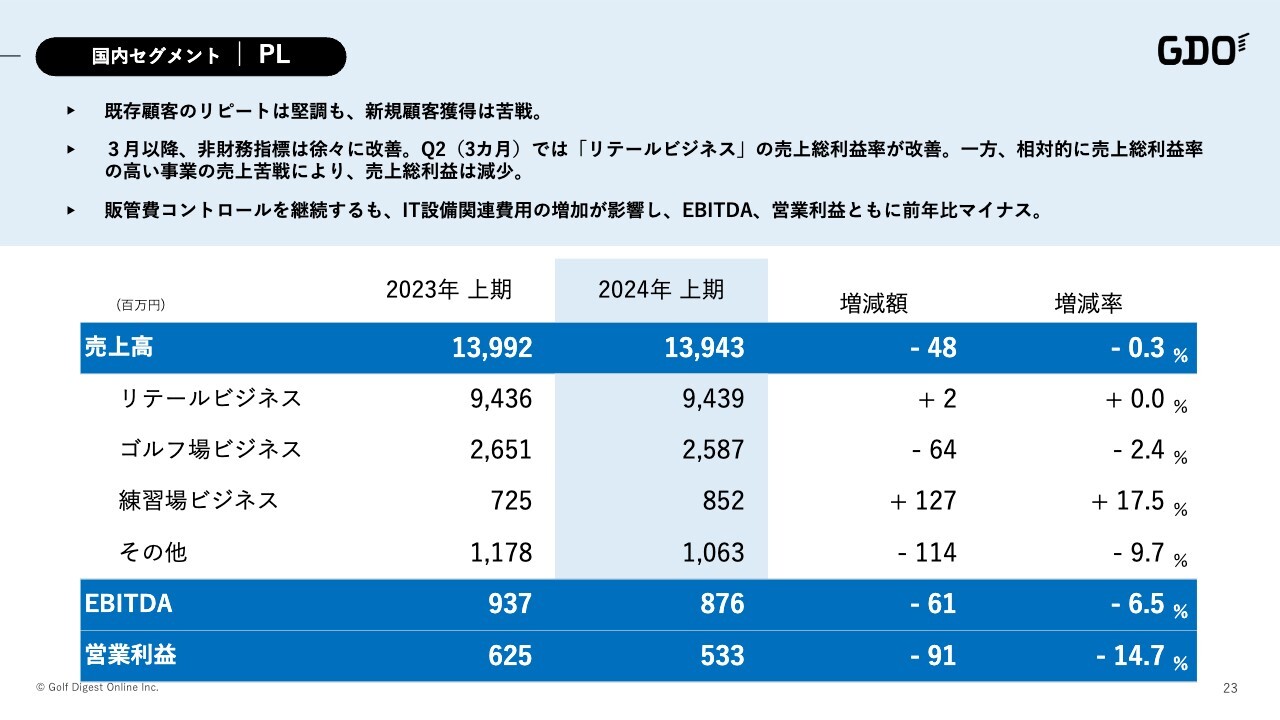

国内セグメント │ PL

吉川雄大氏(以下、吉川):取締役COOの吉川です。国内の上期の業績についてご説明します。

まず、業績全般です。売上高は139億4,300万円で、ほぼ前年並みの状況です。営業利益は5億3,300万円で、前年比マイナス9,100万円、14.7パーセント減という結果でした。

マーケット全般については、2023年春に新型コロナウイルスが第5類に移行されて以降、ゴルフのプレーしかり、用品のほか、練習場も含めた全般において、コロナ禍が追い風となったマーケット環境に若干の落ち着きが見られる状況です。

弊社においても、第1四半期はこのような落ち着きに加えて、天候の影響等の厳しい状況がありました。しかし第2四半期以降は、各事業で非財務指標も含めて確実に成長できる状況に回復してきています。

販管費については、昨年来、予約サービスシステムの刷新というプロジェクトに取り組んでいるため、その投資の影響により、営業利益ベースでは前年比マイナスの状況になっています。

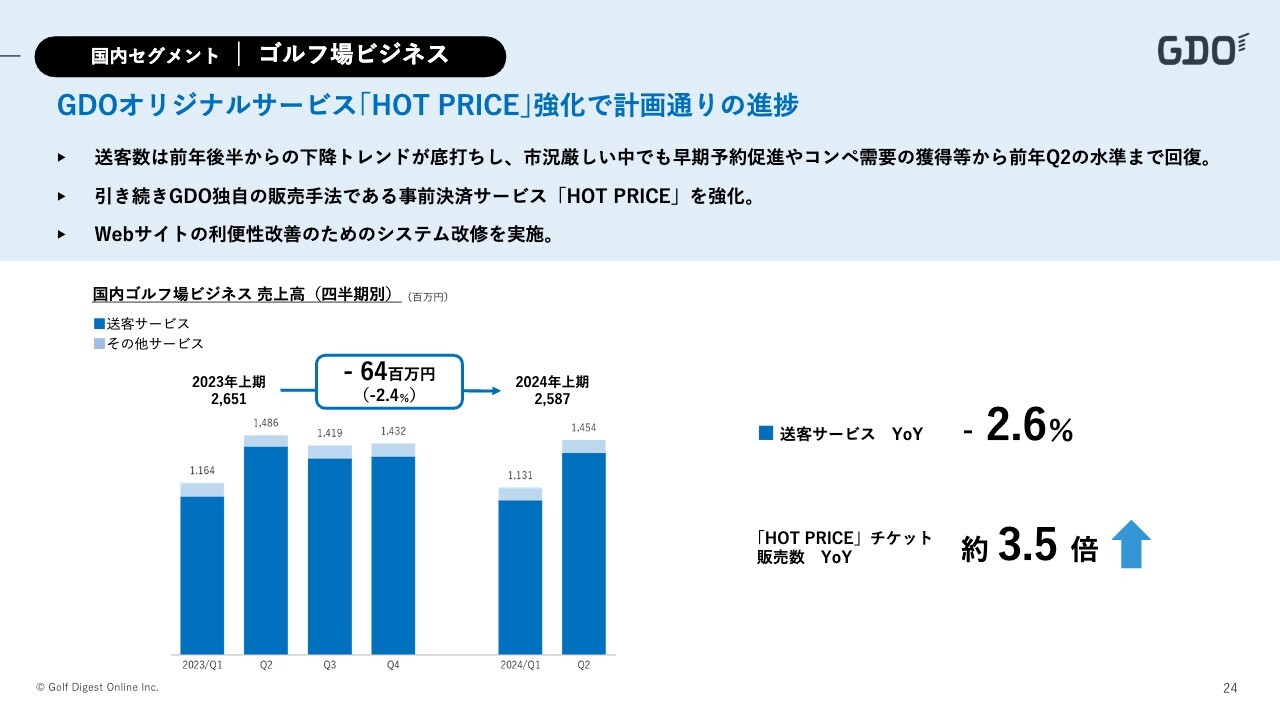

国内セグメント│ ゴルフ場ビジネス

3つのコア事業について、それぞれご説明します。

まず、国内ゴルフ場ビジネスです。プレー市場全体としては、前年割れが続く状況ではありました。第1四半期については先ほどご説明したとおり、天候の影響があり苦戦したことは事実です。

しかしマーケットにおいて、今までは直前に予約を取られるという動きがありましたが、徐々に早期予約や複数組でプレーされるコンペが、コロナ禍で自粛されていた状況から回復し、その需要を獲得することができており、第2四半期は前年を超える送客数まで挽回できるような状況になっています。

また、昨年来ご紹介している「HOT PRICE」という弊社独自の事前決済によるプレーチケット販売サービスを強化しており、順調に成果を上げています。下期以降は他社との差別化という点からも、継続して強化していきたいと思っています。

先ほどお話しした予約サービスにおけるシステムの刷新については、7月に入っているため上期の話ではありませんが、直近先月末頃には、お客さまであるゴルファー向けのPCおよびスマホ用のWebサイトのシステムを新たにリリースすることができています。

こちらはユーザー向けではありますが、プロジェクト全体としてはゴルフ場の管理システムや社内システムの改修もプロジェクトのスコープに入れているため、引き続きより質の高いサービスが提供できるよう、システムの改修というプロジェクトを継続していきたいと考えています。

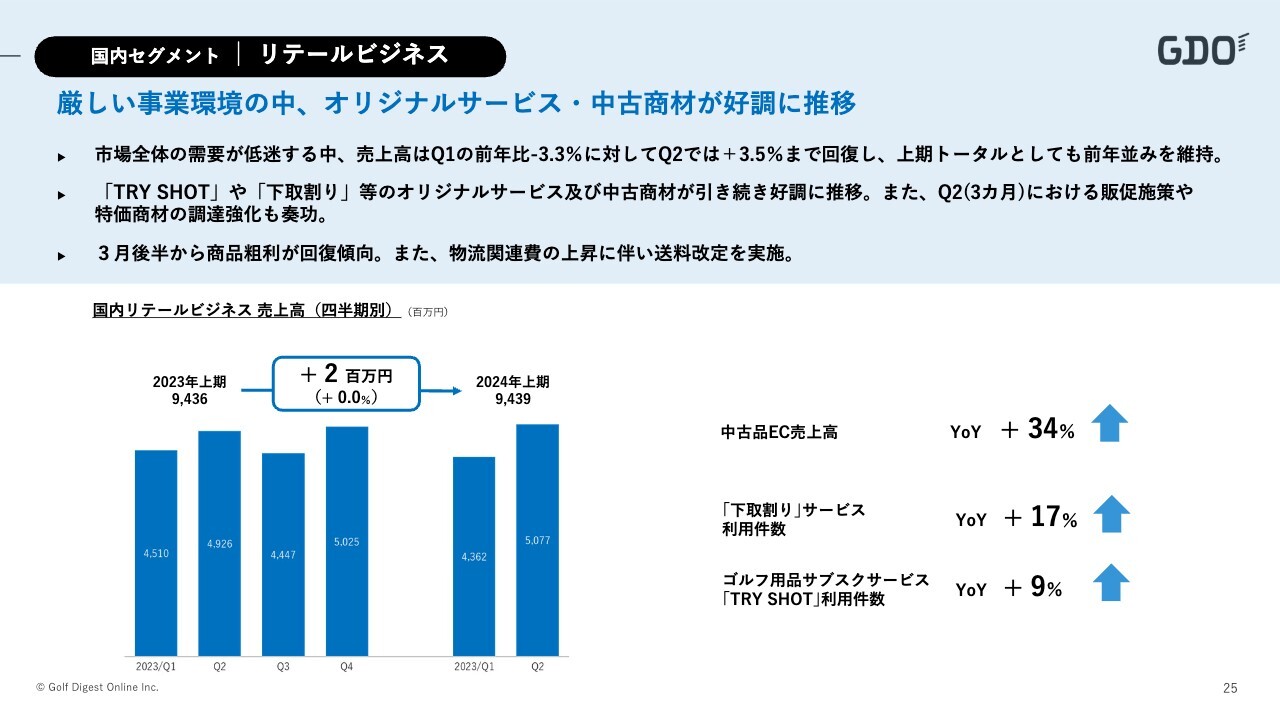

国内セグメント│ リテールビジネス

リテールビジネスです。ネガティブなお話ばかりで恐縮ですが、用品市場は全体として苦戦している状況です。

弊社も第1四半期は苦戦しましたが、第2四半期以降は各種施策が功を奏し、前年比プラスの状況にまで挽回しています。上期トータルでご説明すると、前年比でトントンという状況です。

主な要因は、引き続き好調な中古事業です。以前もご紹介した「下取り割」というサービスでは、新品購入時に現在お使いのクラブを買い取り、それを中古の商材として再度販売するというスキームが奏功しています。また、「TRY SHOT」というサービスも伸長している状況です。

加えて、非財務になりますが、今期全般の戦略として、リテール事業においては、いわゆる粗利率の改善をテーマに置いて取り組んでいます。こちらも着実に成果が出せる状況にはなってきており、まだ大きな成果として数字上に表れきってはいませんが、売上の伸び以上に売上総利益が伸びている状況であり、計画どおり進捗しています。

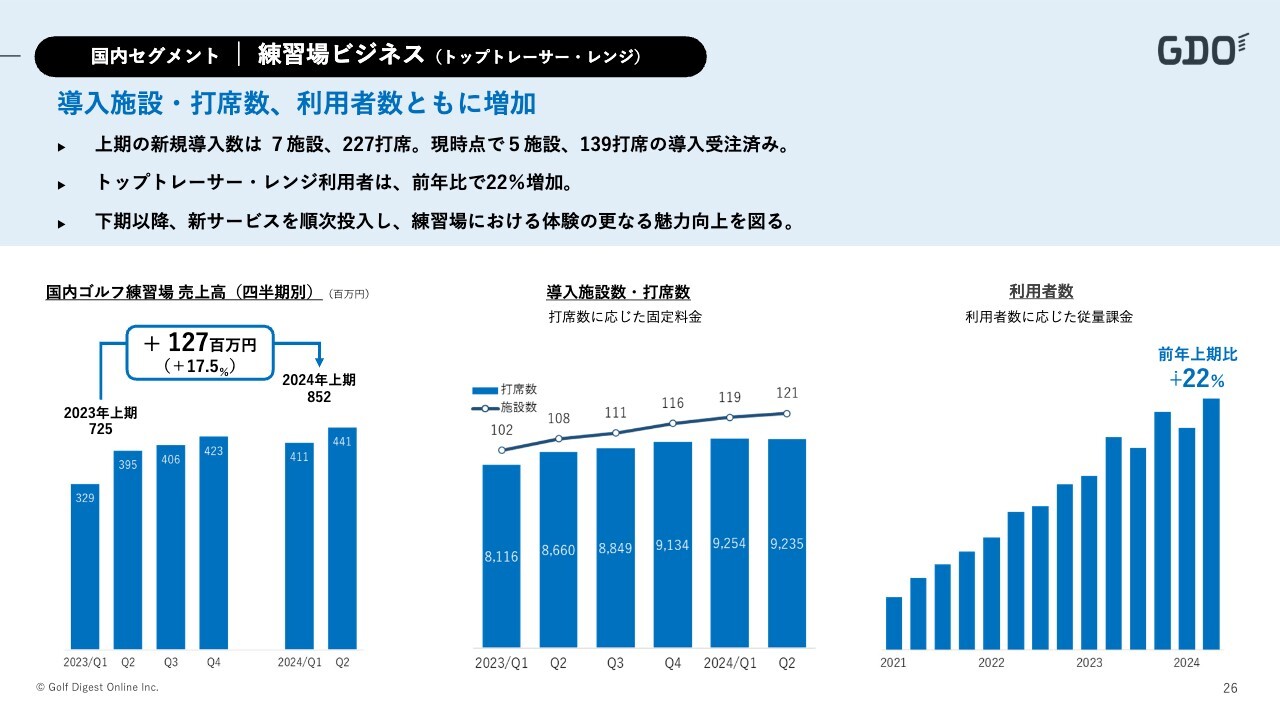

国内セグメント│ 練習場ビジネス(トップトレーサー・レンジ)

練習場ビジネスです。メインプロダクトである「トップトレーサー・レンジ」という、練習場向けの弾道計測システムの新規導入を引き続き拡大していく取り組みを行っています。成果については、上半期では受注ベースも含めて9施設、約400打席の新規練習場への導入が確定しています。

また、ビジネスモデル上、利用者数をいかに維持拡大していくかという点も、施設数以上に重要になります。訪れたお客さまのうち何パーセントの人が「トップトレーサー・レンジ」を使うのかという、いわゆる利用率も引き続き高い水準を維持できています。利用者数については、当然ながら施設数の増加も伴っていますが、2割強の成長で引き続き進捗している状況です。

下期以降は、引き続き同様の方針で進めていきたいと思っています。プロダクトについても、トップゴルフグループの傘下であるトップトレーサー社との協業になりますが、新たなゲームモードや新機能の追加などを予定しており、製品価値を向上させ、さらなる導入拡大を目指していく計画です。

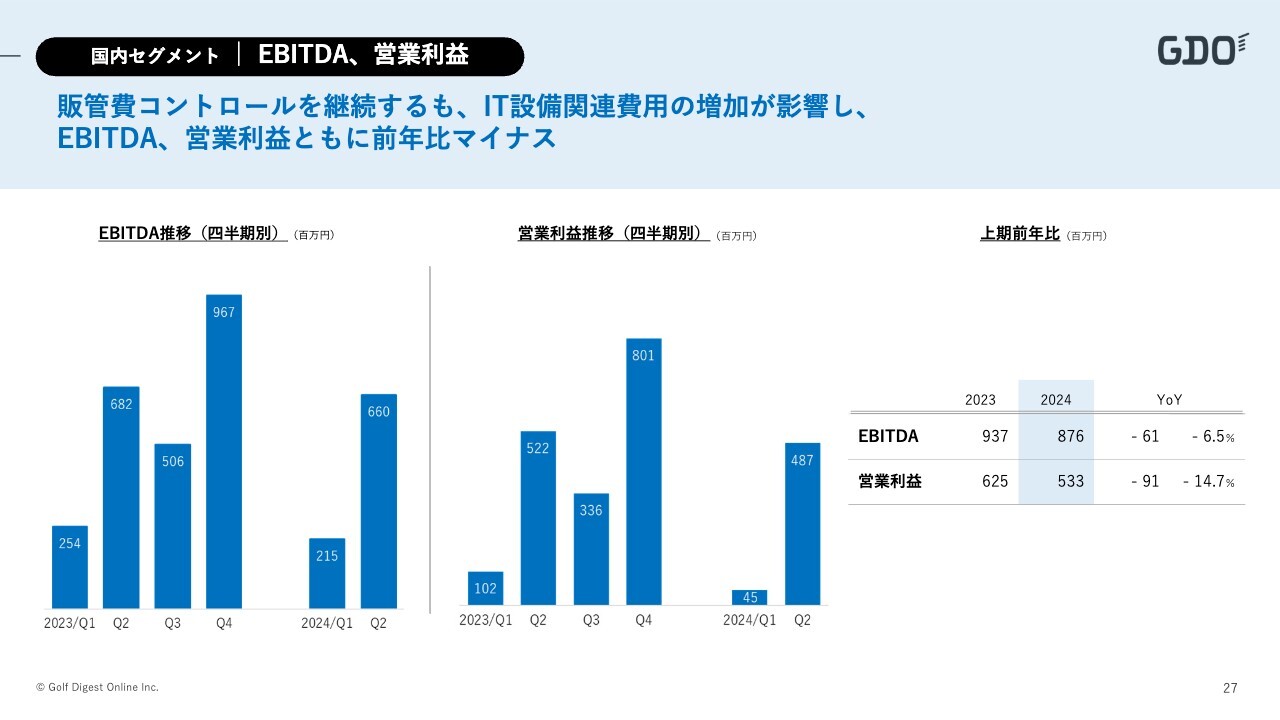

国内セグメント│ EBITDA、営業利益

EBITDAおよび営業利益について解説します。スライドに記載のとおり、EBITDAは前年比約6,100万円減の8億7,600万円、営業利益は前年比9,100万円減の5億3,300万円となります。

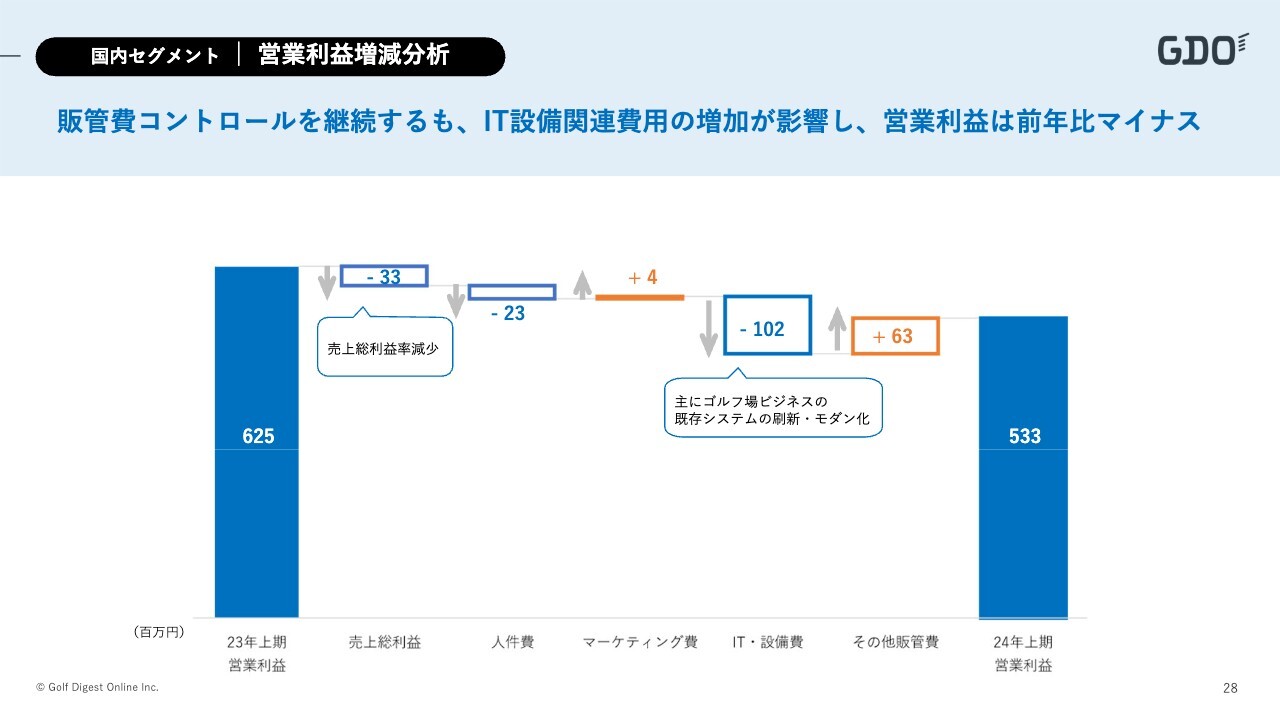

国内セグメント│ 営業利益増減分析

こちらのスライドでは、増減分析をお示ししています。先ほど、リテールビジネスにおいては売上総利益を伸ばすことができているとお話ししました。しかし、石坂が冒頭にサマリでお話しした広告ビジネスは、事業全体の規模はコア事業ほど大きくはありませんが、中には利益率の高いビジネスもあります。この広告ビジネスが若干苦戦し、国内全体の売上総利益の苦戦に若干影響しているところがありました。

したがって、売上総利益は若干マイナスになり、その他マーケティング費用も含めた販管費を可能な限り圧縮して抑えてはきましたが、先ほどご説明した予約サービスシステムのIT投資で大きな額を投資しているため、抑えた分を吸収しきれず、前年比ではマイナスという状況です。

ただし、下期以降については、予約システムの刷新はコア事業でもあり、今後の成長に向けて必須であると捉えているため、継続します。それ以外の販管費を、生産性の上昇も含めていかに効率化していくかということをテーマとして、下期以降は取り組んでいきたいと考えています。

上期の取組み

上期の国内におけるいくつかの定性的なトピックスをご紹介したいと思います。1つ目は、スコア管理アプリ10周年というトピックです。

オンライン上で自身のラウンドのスコアを管理できるというサービス自体は、創業来、PC上で管理ができるように進めていましたが、スマホアプリに切り出してサービス化してからは、今年で10周年を迎えました。ダウンロード数については、スライドに記載のとおり累計320万ダウンロードを超え、引き続き増加しています。

こちらが我々の事業にどのようなインパクトをもたらすのかという点については、我々のビジネスは、多くのゴルファーと接点を持ち、我々が持つ複数のサービスを1人のお客さまにご利用いただくというモデルをとっています。

したがって、マーケティング上は、ゴルファーの方々といかに新たな接点を持つかが大きなポイントになってきます。このスコア管理サービスおよびアプリは、マーケティング上、非常に大きな効果をもたらしています。

スコア管理を利用するお客さまが予約をしたり、商品を購入したりといった効果があるため、我々としては、このサービスに注力していくことは、マーケティング上も非常に大きな意味を持つ製品です。

上期の取組み

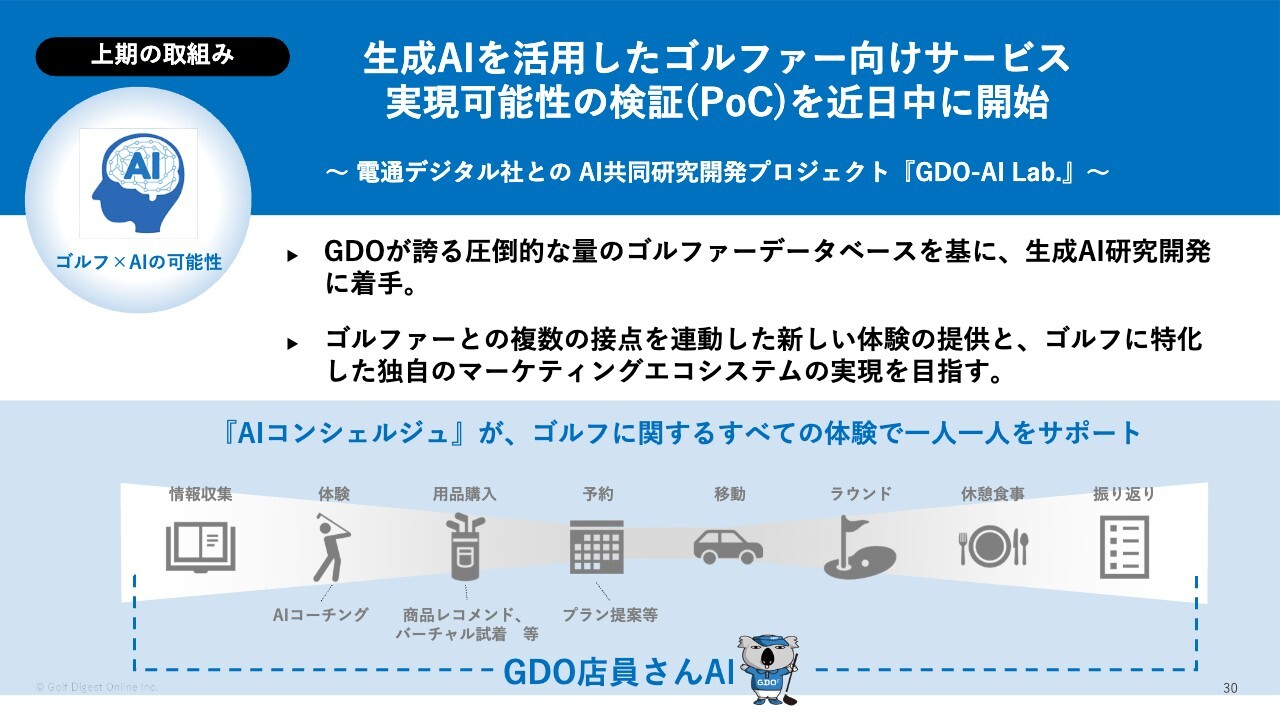

生成AIの活用に関するトピックをご紹介します。当然ながら、世間ではすでに生成AIがブームのようになっていますが、弊社としても、これをいかに活用していくかということに注力しています。

我々が今年からスタートしている3ヶ年の中期経営計画でも触れていますが、国内においては、俗にいうファーストパーティデータ、つまり我々が創業来24年間蓄積し続けているゴルファーの属性データや購買行動を含めた行動データ、どのようなコンテンツをご覧いただいているかといったコンテンツの閲覧データ、先ほどご説明したスコアのデータなど、ありとあらゆるデータを蓄積しています。

蓄積してきたデータをユニークな強みとして、いかに競争戦略上どのように活用していくかを中期経営計画のテーマに置いています。生成AIとファーストパーティデータは非常に相性が良いと思っています。

生成AIは、世間では業務の効率化や、いわゆるコストの最適化というような側面で活用される事例が多いと感じていますが、弊社としては、BtoC、いわゆる消費者向けのサービスに先駆けて活用していくことにこだわり、取り組んでいます。

スライドに記載したとおり、電通デジタルと共同プロジェクトを立ち上げて、メインであるゴルフ場予約およびゴルフ用品販売、eコマースにおいて、それぞれのサービスの実装に向けて取り組んでいます。

上期の取組み

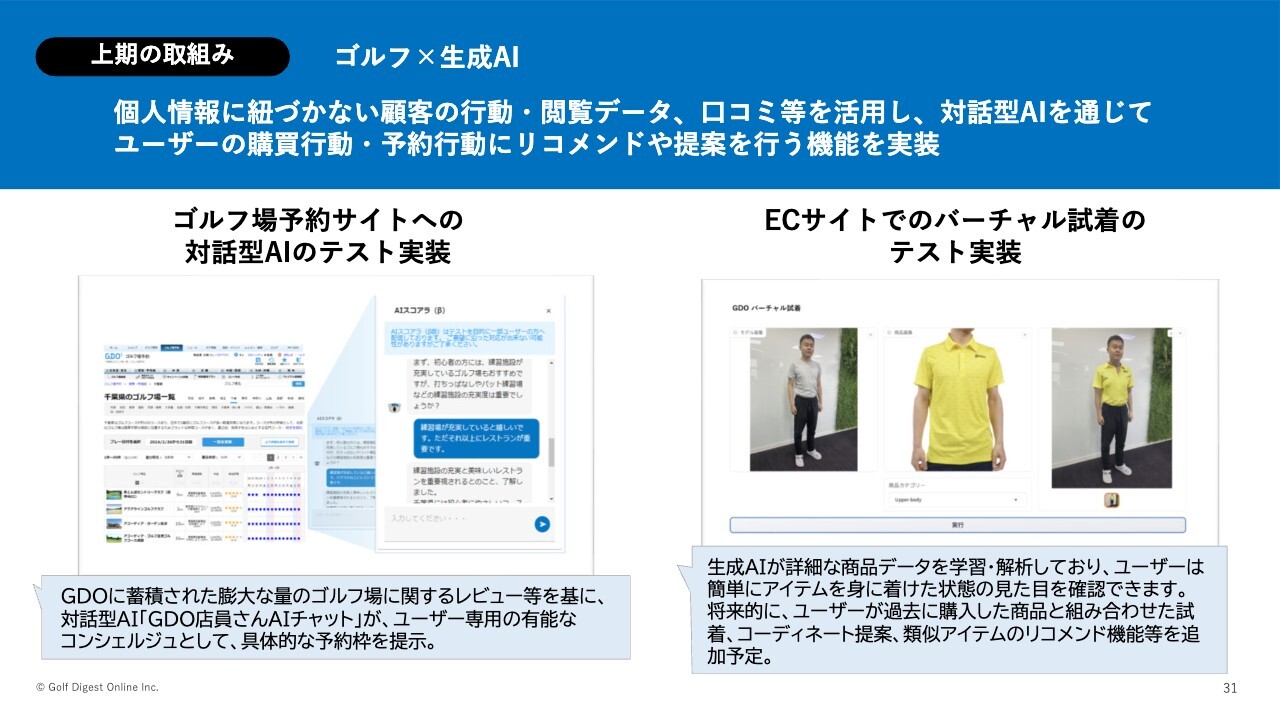

昨日、プレスリリースを発表しました。まず、予約サイトで、どのようなサービスを実装しようとしているのかについてです。

お客さまが自分の希望に合ったゴルフ場を探して選ぶシーンにおいて、従来はゴルフ場の検索システムなどを使い、検索結果の一覧からページを行き来しながら、合いそうなゴルフ場を最終的に選ぶという方法が一般的でした。

しかし、今回のサービスでは、お客さまはチャットベースで対話しながら検索ができ、かつ参照するデータも、従来の検索結果に出てくるようなデータに限りません。弊社では、ゴルフ場の口コミデータを膨大に蓄積しています。いわゆる、定型ではない生のデータとして、ユーザーがどのようなことを評価しているのかという情報も参照できます。

そのような情報を参照しながら、ユーザーがチャットで入力した希望の内容をAIで解析し、ご希望に沿うものをチャット上で提案します。このようなかたちで、弊社が提供している従来のマッチングサービスの精度を圧倒的に高めることを狙ったサービスの実装を予定しています。

ECについては、スライド右側に記載しているとおり、いわゆるバーチャル試着というものです。自分の写真と製品のデータを単に平面的に重ね合わせてもリアリティがあまりありませんが、AIを使って重ね合わせるとのっぺりせず、本当に自分が着ているようなリアリティのある見た目で表現可能であることが確認できています。商品が本当に自分に合うのかどうかを、より正確に確認しながらお選びいただけるサービスを実装しようと考えています。

特定のお客さまがどのような行動をしているか、どのような好みをお持ちなのかは、先ほど申し上げた自社のファーストパーティデータから導き出せます。その情報と製品の特性を掛け合わせて、お客さまに似合うウェアや好まれるであろう製品、プロダクトをご提案するレコメンドのサービスも、従来のレコメンドエンジン以上の精度でご提案できるよう、現在開発を進めています。

今後も、他社にはない圧倒的な量のファーストパーティデータと生成AIを掛け合わせて、ゴルフ専業の会社として、ゴルファーに評価をいただけるサービスやゴルファーに刺さるサービスの開発にチャレンジしていきます。

国内外を含めた説明は以上となります。

質疑応答:米国の「GOLFTEC」でコーチを充足した方法について

司会者:「米国の『GOLFTEC』でコーチを充足できたということですが、どのように人数を戻したのか教えてください」というご質問です。

石坂:2023年後半から離職率が高まる傾向にありました。まず取り組んだのは、歩合制も含めたかたちでのコーチの給与の一部見直しと、非常に重視される福利厚生などの条件面の改善です。

さらに、新しく人事全般の統括責任者を採用し、その担当者のもとでエンゲージメントの向上に取り組みました。フランチャイズも含めて262店舗に散らばる1,000人以上のコーチ人員に対して、社内的なコミュニケーションや情報共有を充実させました。

また、採用の強化や採用プロセスの見直しと併せて、採用以降の継続的なコーチのトレーニングなども全体的に充実させました。

加えて、すでに今日ご説明しているとおり、「GOLFTEC」のセンターや店舗における技術的なものから内装といったさまざまなものを、設備投資というかたちでグレードアップすることによって、コーチのモチベーションをさらに上げていきます。

このようなことに取り組んできたことで徐々に離職率は改善し、かつ新しい採用にも非常に力を入れたことで、コーチの数を増やすことができています。人数を増やせただけではなく、現在は離職率自体もずっと低下傾向にあります。

1つの施策だけではなく、さまざまな施策を組み合わせることと、人材部門の補強も行っています。そうすることで、より大きな規模のさまざまなサービス業のノウハウなどを取り入れ、リテンションや継続雇用の効果を上げることができている状況です。

質疑応答:「SkyTrak」専用のバージョン5.0のソフトフェア販売に対する期待度について

司会者:「『SkyTrak』専用のソフトウェアでバージョン5.0の販売を開始されるということですが、こちらの期待度を教えていただきたいです」というご質問です。

石坂:今までは「SkyTrak」のサイトを通して、我々が提携している他社のソフトウェアを中心に販売してきました。他社のソフトウェアのレベニューシェアをコミッションとしていただくというビジネスモデルです。

こちらの販売を今後も継続していく一方で、「SkyTrak」専用のソフトウェアを持つことによって、お客さまによりシームレスにハードウェアを購入していただくことができます。

「SkyTrak」のソフトウェアを立ち上げて、その優良なコンテンツを購入していただきます。そうすると、「SkyTrak」がトラッキングするすべてのデータに基づいて、お客さまのUXがよりわかりやすくなります。

データ自体を見るのではなく、データを活用したうえで、上達に結びつくような練習モードを示します。さらに言えば、数字もただ並べるのではなく、カラーをつけてわかりやすくハイライトするというような、さまざまな小さな工夫を施しています。

そうすることで、利用促進につながります。ハードウェアとソフトウェアの組み合わせで、さらに「SkyTrak」全体を使っていただけるようになります。

またこのソフトウェアは、利用することが上達に結びつくことや、より楽しく遊んでいただけるエンターテインメント性があるのが特徴です。販売開始から間もないですが、この特徴を活かして、サブスクリプションの売上を今後も徐々に伸ばしていきたいというのが1つ目の期待です。

2つ目の期待は、「SkyTrak」自体のハードウェアを買う際に、このソフトウェアが使えることで、他社と比較してソフトウェアの評価が上がり、結果的にハードウェア自体の販売増にもつながっていくことです。この効果は下期に徐々に表れてくると考えています。

質疑応答:IFRS(国際財務報告基準)への移行について

司会者:「IFRSの国際基準への移行について、現在の状況を教えてください」というご質問です。

中村:IFRSへの移行に関しては継続して検討しています。どのようなギャップがあるかについての把握はおおむね完了しています。仮に移行するとしたら、どのようなタイミングがベストかを考えています。

特に、年間八百数十万ドル(USD)あるため、のれんの影響が出てきます。仮に導入すれば、営業利益は12億円から13億円は良化するというメリットがあります。

一方、リースに関しては、日本においてもグロスアップされたり、引当金としては、有給休暇引当金が計上されたりといった論点があります。全体のいろいろなインパクトを勘案しながら、ベストなタイミングと判断した場合には意思決定をして移行したいと考えています。

質疑応答:米国のゴルフ需要の環境、および、米国のゴルフ事業の成長を見込んでいる背景について

司会者:「昨日、キャロウェイゴルフがトップゴルフ・エンターテインメント・グループの売上見通しの下方修正を発表しました。米国のゴルフ需要の環境についてもう一度整理してください。また、御社が米国のゴルフ事業の成長が来年にも戻ってくると見ている背景について教えてください」というご質問です。

石坂:我々が把握している限りで申し上げれば、トップゴルフ・エンターテインメント・グループは、ゴルフそのものというよりも、ゴルフに特化した、あるいはゴルフを活用したエンターテインメント施設を運営する企業です。

我々は、日本でもそうですが、特に米国での事業に関しては、どちらかというとゴルファーに対する従来のゴルフサービスの提供が中心です。そのため、対象顧客が若干異なり、そういう意味ではマーケットも異なると認識しています。広義な意味ではどちらもゴルフを扱っていますが、セグメントがやや異なります。

米国のゴルフ景気全般に関しては、ゴルフ場のプレー人数やラウンド数、あるいはゴルフ用品の需要、さらに我々の場合にはゴルフレッスンの需要、といった従来の事業で見ると、2022年、2023年に比べると、成長はある程度並行推移しています。

これらは、新型コロナウイルス感染症拡大時からの回復を含めてゴルファーの人口自体が底上げされたことによる恩恵も継続していくと考えています。そのため、著しく伸びていくというよりは、全体としてある程度堅調に推移しています。

その中で、我々が手がける米国での事業としての「GOLFTEC」を通したレッスン事業、さらに弾道測定器の「SkyTrak」のハードウェアとソフトウェアを特徴付けて、マーケットシェアを拡大していく戦略です。

それさえ手がけていければ、ある程度横ばいで推移しているマーケット全体に対して、シェアを取っていけると思っています。

最後に、「GOLFTEC」のノウハウと「SkyTrak」を組み合わせた新しいサービスを、当然準備しています。それによって、新しい需要を取り込んでいきたいと思っています。

米国自体の景気、あるいは消費などが先行き不透明といわれているのは事実だと思います。そのような中でも、我々の事業の特徴づけをして、マーケットシェアを伸ばしていく余地は十分にあると思っています。

また、それを支えるだけの従来型のゴルフの需要はまだ堅調に推移している、というのが我々の見立てです。

質疑応答:AIとGDOのビジネスとの親和性について

司会者:「AIとGDOのビジネスとの親和性について、どのように考えているか教えてください」というご質問です。

石坂:米国では、スイング分析をする「OptiMotion」などにAIなどを取り入れて、開発に取り組んできました。また、先ほど吉川からもありましたように、GDOは国内を中心に従来行っているインターネット上のサービスにおいても、ゴルフに特化したさまざまなデータを持っています。

それらをいかにして組み合わせて、お客さまの求める内容や質問に的確に答えるかは、従来型の自動化されたかたちでのマーケティングだけではなく、AIが最も得意とするところです。

AIは飛び道具として使うのではなく、我々がこれまで蓄積してきた豊富なデータの中から、お客さまに見合った適切な回答を探し、より的確に届けるという観点において極めて優れています。

特に生成AIは、テキスト情報を中心に、よりマッチングしたかたちでお客さまに回答を出していく点で非常に優れていると思います。この点に関しては、他社の支援を受けながらサービスを提供していきます。

より新しいゴルフの自動分析ツールと、既存のゴルファー向けの通常の物販、予約、場合によってはレッスンなど、メディア全般の豊富なコンテンツを、いかにしてお客さまに的確に届けていくかについて、あらためて取り組んでいます。

このような両方の軸で、ゴルフビジネスにおいても、生成AI自体は非常に有効活用できます。今後もそこに投資し、サービスの充実に取り組んでいきたいと思っています。

この銘柄の最新ニュース

GDOのニュース一覧- 今週の【重要イベント】日銀短観、米雇用統計、自民党総裁選 (9月29日~10月5日) 2025/09/28

- 来週の【重要イベント】日銀短観、米雇用統計、自民党総裁選 (9月29日~10月5日) 2025/09/27

- 当社株式の上場廃止に関するお知らせ 2025/09/26

- 株式併合、単元株式数の定めの廃止及び定款の一部変更に係る承認決議に関するお知らせ 2025/09/05

- 法定事前開示書類(株式併合) 2025/08/21

マーケットニュース

- HALO銘柄の急先鋒、米関税克服し飛躍に向かう「建設機械」7銘柄 <株探トップ特集> (02/26)

- 明日の株式相場に向けて=逆張りでキャピタルゲインの宝庫に臨む (02/26)

- ダウ平均は続伸して始まる 312ドル高 ナスダックは反落=米国株オープン (02/26)

- 本日の【新規公開(IPO)】情報 (26日大引け後 発表分) (02/26)

おすすめ条件でスクリーニングされた銘柄を見る

ゴルフダイジェスト・オンラインの取引履歴を振り返りませんか?

ゴルフダイジェスト・オンラインの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。