ランディックスのニュース

【QAあり】ランディックス、富裕層顧客に対する不動産を基軸に事業を展開 4Qは売上高・利益ともに四半期で過去最高を達成

企業理念

岡田和也氏(以下、岡田):株式会社ランディックス代表取締役の岡田和也です。本日は、ご視聴いただきありがとうございます。中には、我々の会社を初めて知ったという方もいらっしゃると思います。

ビジネスモデルと企業理念について、簡単にご説明します。企業理念は、「唯一無二の豊かさを創造する」です。昭和から続いている大量生産型住宅をパーソナライズして、豊かさをお客さまにお届けするという使命のもとに事業を行っています。

不動産と一口に言っても、さまざまな領域があり、我々は住宅に軸足を置いて事業を行っています。さらに住宅には、マンションと一戸建ての領域があり、主に一戸建ての領域を扱っています。

お客さまがどのような一戸建てを選ぶかと言いますと、多くの場合、建売住宅を買うか、オーダーメイドで注文住宅を建てるかに分かれますが、今までは大半が建売住宅を選んでいました。

対して、我々がターゲットにしている富裕層のお客さま、ハイクラスなお客さまたちに、「自分の気に入った土地に、自分の好みのデザイナーが、自分の理想の間取りで、家を作るほうが豊かではありませんか? 将来、その建物が数十年にわたり価値を残すと、世の中に大きく貢献するのではないでしょうか?」と、インターネットの力、デジタルの力を使って発信し、推進しています。

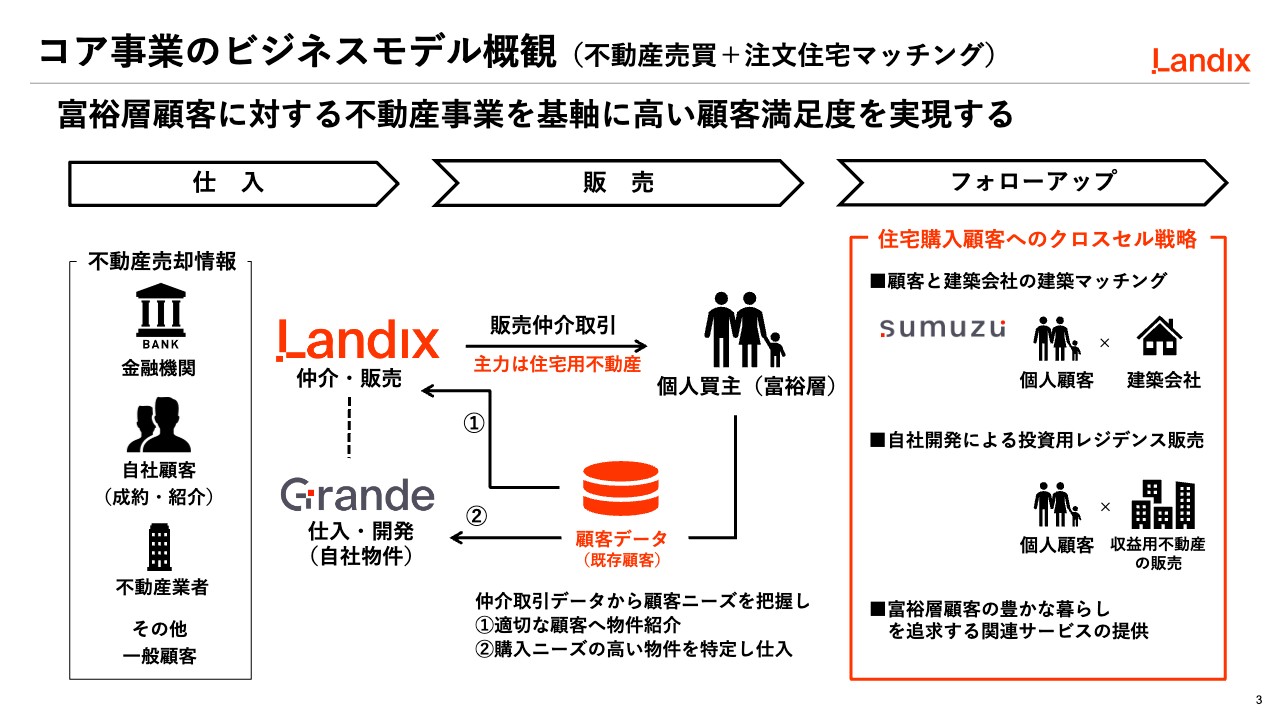

コア事業のビジネスモデル概観(不動産売買+注文住宅マッチング)

岡田:ビジネスモデルをご説明します。富裕層、ハイクラスのお客さまにターゲットを絞っています。

東京の中心部で一番の高級住宅地にターゲットを絞り込んで、土地の仕入れを行い、自ら販売し、販売した土地に当社のコーディネーター、一級建築士が中心になって、無償でお客さまに寄り添いながら建築のお手伝いをして、建物をお客さまに引き渡すことをワンストップで行っています。

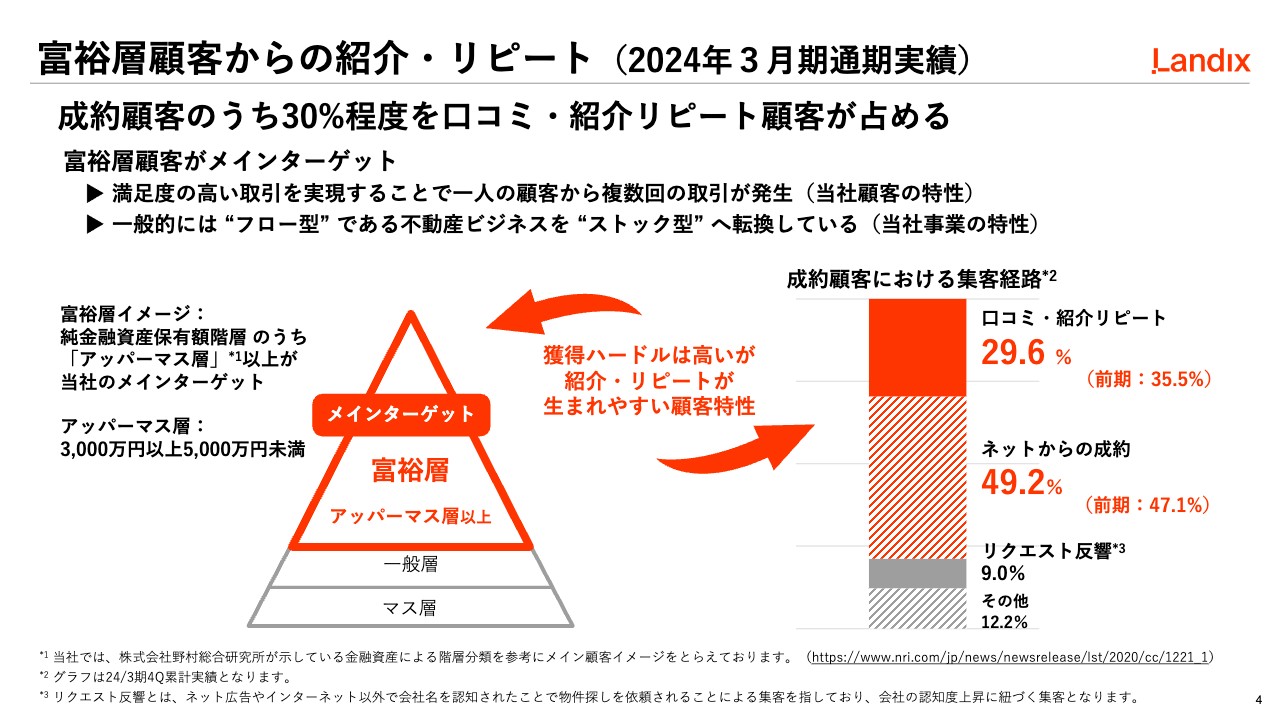

富裕層顧客からの紹介・リピート(2024年3月期通期実績)

岡田:メインターゲットの富裕層顧客には特徴があります。通常、家というのは1回購入したら10年、20年と使用して、もう1回買うことはありません。そのため、多くの不動産会社の場合は、売ってそれきりで、自転車操業のようなビジネスモデルが中心でした。

対して我々は、ストック型ビジネスを構築したい思いがあり、富裕層のお客さまに特化しています。

富裕層のお客さまは、住宅を1回購入すると、その後に「相続対策で収益用不動産が欲しい」「別荘も欲しい」「娘が結婚するからマンションも欲しい」「年をとった両親の自宅を処分するので売ってほしい」というように、短い期間で2回、3回、4回も取引があります。

これを積み上げていくことで、ストック型の不動産ビジネスができると考えています。スライド右側に記載しているように、成約顧客における集客経路において、成約顧客による口コミ・紹介リピートは約3割もあります。

先ほどお伝えしましたが、1回住宅などを購入したら10年、20年と買わないという不動産業界において、成約顧客の口コミ・紹介リピート率が30パーセントというのは非常に高い数字であり、当社の独自性が出ていると考えています。

増井麻里子氏(以下、増井):紹介リピートについて、ご親族関係などにつながっていくというお話もありました。例えば、ご親族やまったく別のお知り合いの方に紹介した場合に、インセンティブが発生するような仕組みはあるのでしょうか?

岡田:本当に小さな、わずかなお礼をさせてもらっています。しかし、お客さまが特別なインセンティブが欲しいから紹介するという動きにはほとんどなっていません。

増井:自発的に紹介されているイメージでしょうか?

岡田:おっしゃるとおりです。

増井:富裕層のみなさまには、コミュニティのようなものがあるのでしょうか?

岡田:例えば、新しく建てた家でホームパーティをすると、「かっこいい家だね。どうしたの?」「ランディックスというところで建てたんだよ。紹介しようか?」「ぜひ、お願いします」という会話が行われるのはよくある話です。

増井:一番自然で、すばらしいですね。

岡田:自然です。「Amazonギフト券が欲しいから紹介しよう」などインセンティブへの動機はあまりないようです。

増井:ホームパーティで家に来られるから、家自体をしっかりと見られているのでしょうか?

岡田:おっしゃるとおりです。

また、「あそこの土地が空き地になったな」「家が建ち始めた」「かっこいい家だな」「どこの会社の物件なんだろう?」と看板を見ると、「ランディックスと書いてあるな。このあたりは、どこもランディックスの物件なんだな」と近隣で見たり、口コミを聞いたりして問い合わせるお客さまも多いです。

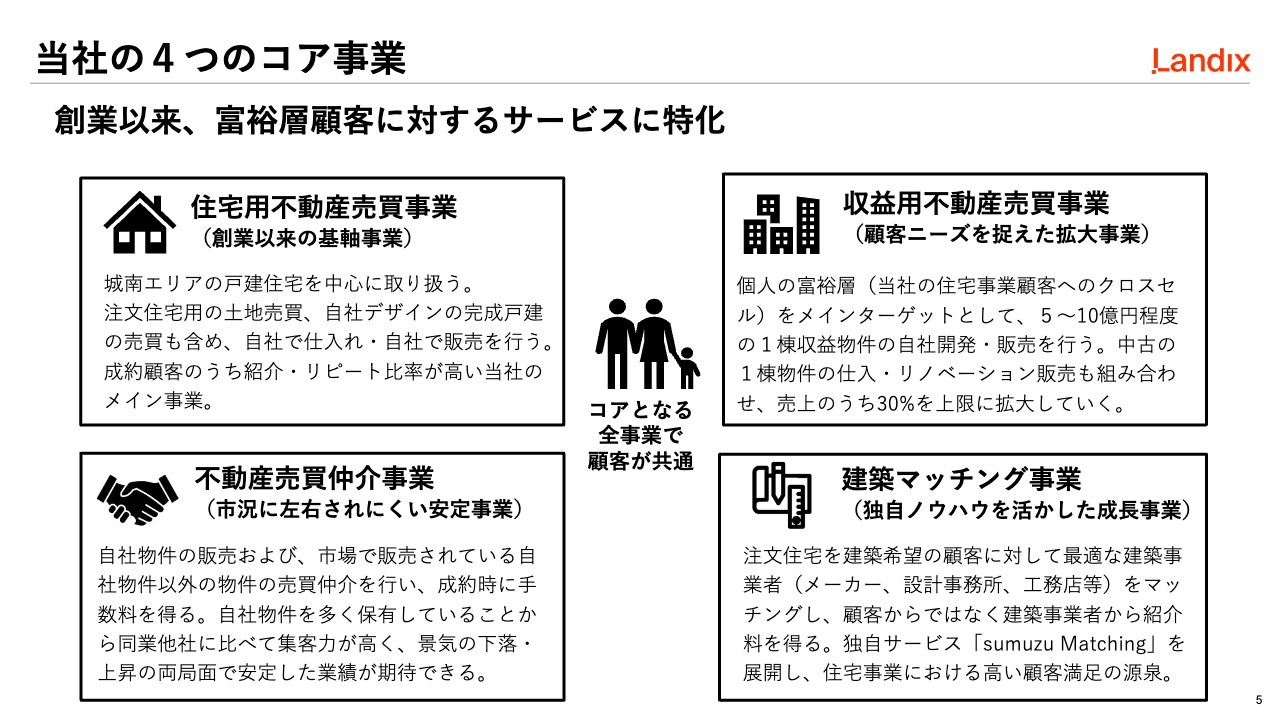

当社の4つのコア事業

岡田:当社の4つのコア事業です。

1つ目は、住宅用不動産売買事業です。当社は、住宅用の土地を自ら仕入れています。これは当社の強みの1つでもありますが、仕入れネットワークというものがあり、今まで蓄積したデータをもとに、お客さまが望むものをそのまま仕入れるようにしています。

街の中にある「この土地いいな」と誰もが羨むような土地を積極的に仕入れて、その土地を売買するという売買益が1つの収益源になっています。

2つ目は、不動産売買仲介事業です。当社には販売スタッフが多くいますが、不動産を売却したいお客さまと不動産を購入したいお客さまとのマッチングによる仲介事業で得る手数料が、1つの収益源になっています。

3つ目は、収益用不動産売買事業です。住宅を購入したそばから「収益用不動産も欲しい」と言うお客さまが多いというお話をしましたが、そのようなお客さま向けに収益事業をスタートしていますが非常に順調です。

4つ目は、当社独自の建築マッチング事業です。当社がお客さまに寄り添いながら、中立的な立場で建築マッチングを行います。住宅メーカーなど建築事業者からいただく紹介料を収益源としています。

この4つの柱を持ち合わせている不動産会社はほとんどなく、当社の独自性の部分だと考えています。

荒井沙織氏(以下、荒井):住宅用不動産売買事業は創業以来の基軸事業であるとのお話でしたが、創業のきっかけを教えてください。

岡田:私のキャリアのスタートは、広告代理店でした。そこで大変学びになったのは、マーケティングの考え方です。そのマーケティングの考え方をもって「広告代理店で独立するぞ」と思っていましたが、そのような時に景気がとても悪化したのです。会社が最初に削る経費は、広告費です。

広告代理店が不況に陥った時に、「景気に左右され過ぎる広告業界というのはどうなのだろう。決してなくならない衣食住の部分にタッチして仕事するのがよいのではないか。一番夢があるのが大きなものを扱う不動産、その中でもお客さまに直接寄り添えて、喜びをダイレクトに感じられる住宅に特化して起業するのがよいのではないか」と考えたことがきっかけとなりました。

荒井:広告代理店出身ならではの目線が活きていると感じている部分はありますか?

岡田:お客さま目線やマーケティングを学ぶことができたとお伝えしましたが、自分本位で「売れればいいや」という目線から、「お客さまがどうしたら喜んでくれるのか」「どういうニーズがあるのか」「どんなものが流行っているのか。10年後にも廃れていないのか」という目線で住宅を作るというのは、お客さまにとって大きなメリットです。

その目線を住宅に活かせていることは、非常にプラスになっていると思っています。

増井:建築マッチング事業は非常にユニークで、とてもおもしろい事業だと思います。お客さまからは一切サービス料は取らないということですが、この仕組みはどのような発想から生まれたのでしょうか?

岡田:富裕層、ハイクラスのお客さまをターゲットにした時に、色も形も自分の好みが反映されない、出来上がった建売住宅にはお客さまが満足しませんでした。

そこで、お客さまに寄り添いながら一緒に建築会社を探し歩いて、3社、4社、5社ほどの建築会社を選定し、プランや予算出しを行ってもらいました。すると、お客さまは非常に喜んで、満足度が高くなりました。

これに自信を感じ、インターネット上でマッチングできる仕組みを作るため、「sumuzu」というサービスを立ち上げた経緯があります。

増井:おそらく、御社の最大の強みですね。

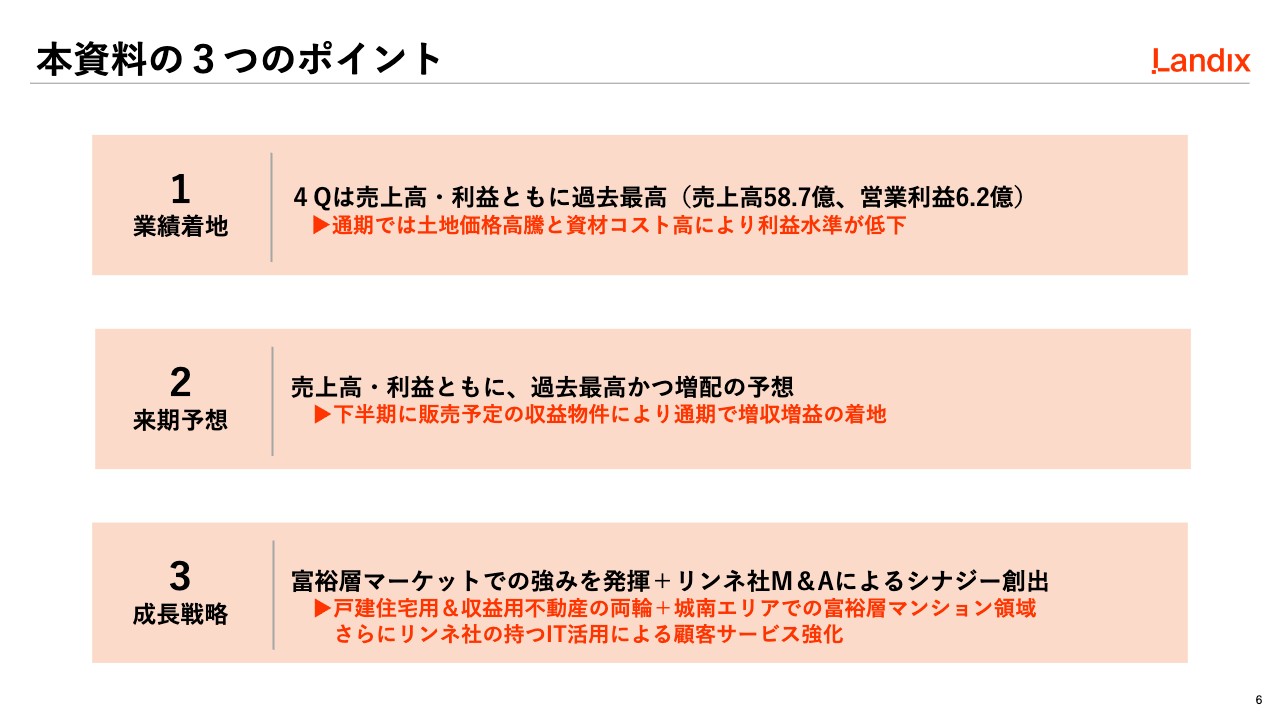

本資料の3つのポイント

岡田:スライドは、先日開示した2024年3月期決算の説明資料です。第4四半期は、売上高、利益ともに四半期で過去最高を達成することができました。売上高は58億7,000万円、営業利益は6億2,000万円と、過去最高の数字になっています。

ただし、通期は利益率を少し落としてしまいました。建築費が非常に上がってしまったことが要因ですが、価格転嫁が難しく、利益率を圧迫してしまいました。

また、我々の強みを活かしてエリアを広げていくため、地域を広げて営業活動を行いました。その結果、データの蓄積が足りず精度が落ち、値引き販売せざるを得ない物件が出てしまいました。

それにより、通期の利益水準が低下してしまいました。

来期においては、売上高、利益ともに過去最高、また増配の予想をしていますが、下がった利益率をどのように回復させるかという課題があります。非常に好調である収益用不動産の在庫が十分にあるため、こちらをしっかり売っていくことで回復を目指します。

また、エリアを広げたお話をしましたが、我々の一番強いエリアである、東京都目黒区、世田谷区、品川区のような城南エリアにあらためて集中して、利益率を改善させます。このような姿勢で、過去最高の売上高、利益を作ろうと考えています。

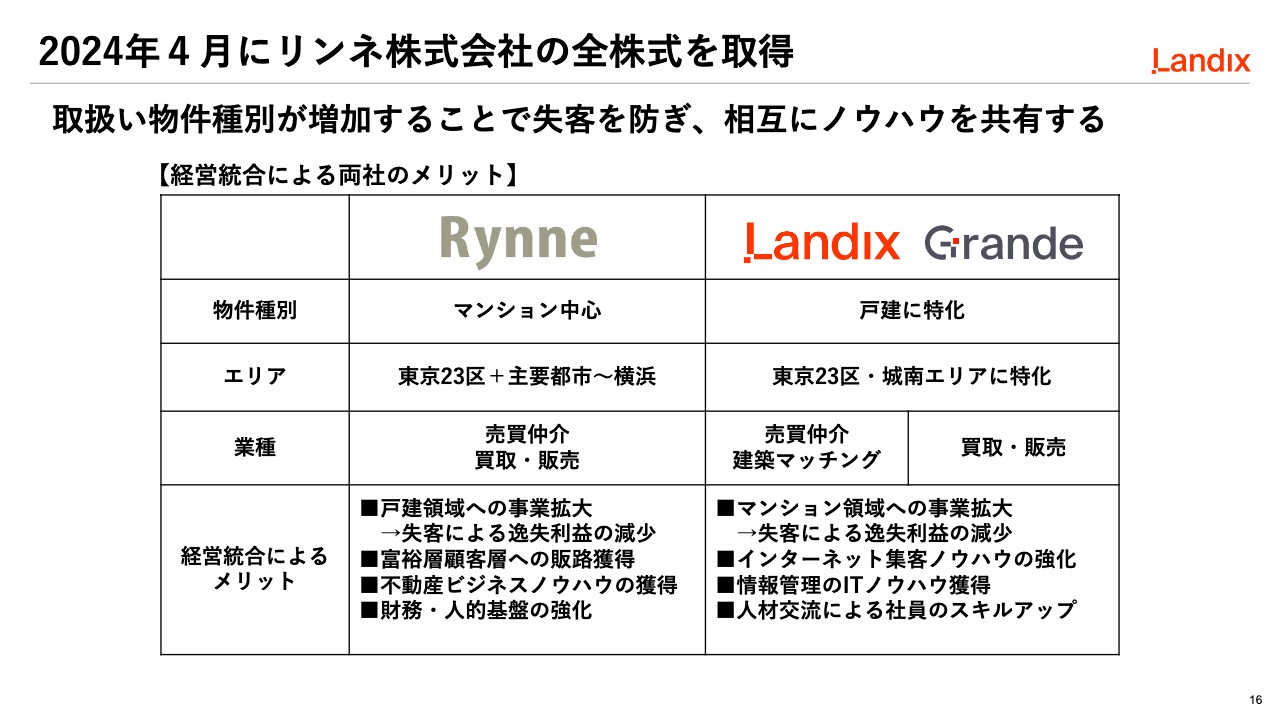

成長戦略の1つとして、マンションを扱っているリンネ社とのM&Aを行いました。当社は、一戸建てに軸足を置いていますが、マンションを探すお客さまに対して、あまりよいサービスができていませんでした。

ただし、富裕層のお客さまにはマンションを探す方も多かったため、今回のM&Aにより、しっかりと結果を出していこうと思っています。

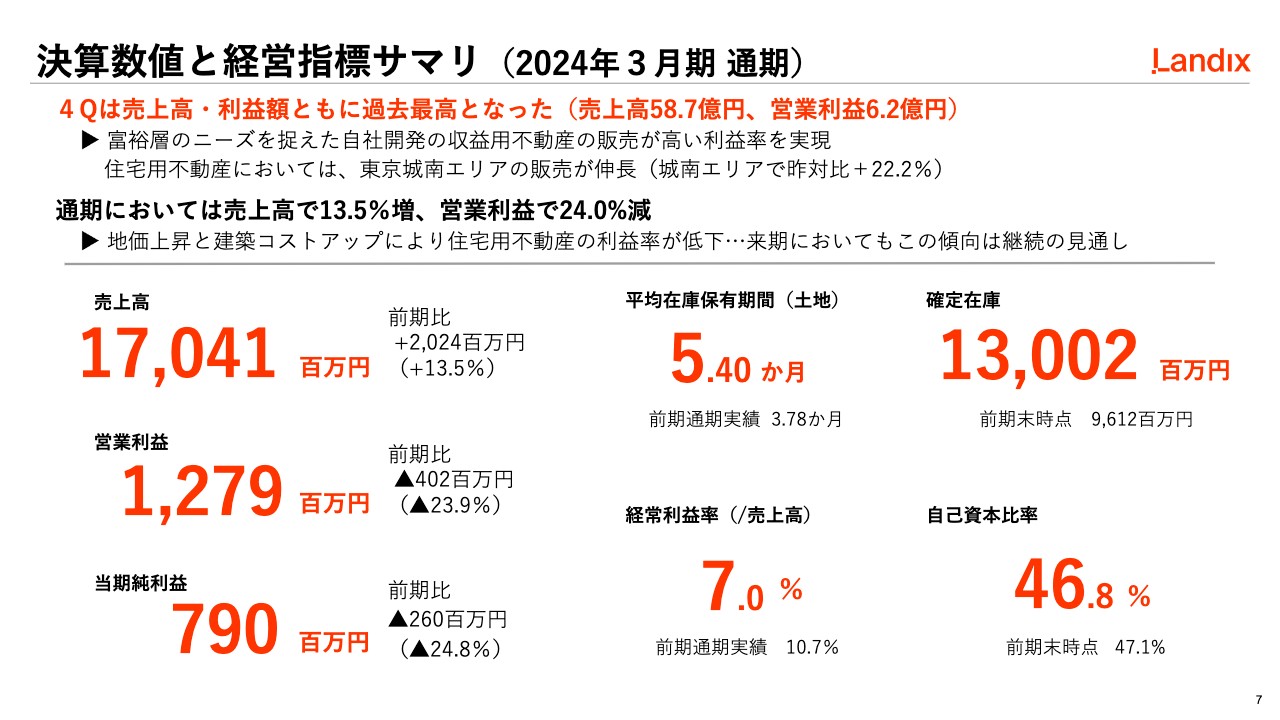

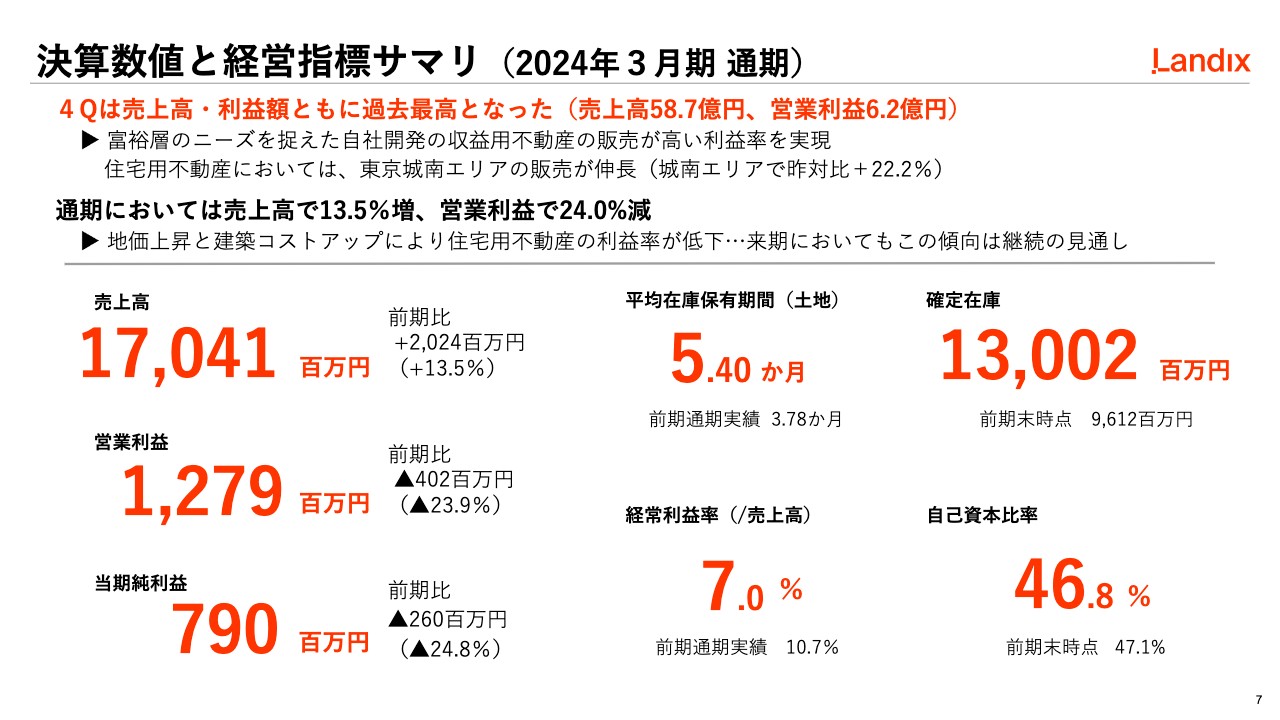

決算数値と経営指標サマリ(2024年3月期 通期)

岡田:決算数値です。売上高は170億4,100万円、営業利益は12億7,900万円、当期純利益は7億9,000万円となりました。

平均在庫保有期間、経常利益率、確定在庫、自己資本比率を開示していますが、平均在庫保有期間についてご説明します。

当社が土地を仕入れてお金を支払い、土地を造成して古い建物を解体し、きれいにブロックを積むなどして売れるような状態に仕上げてから販売開始します。販売開始からお客さまから売買代金をいただくまでの期間である、平均在庫保有期間は5.4ヶ月となっています。

我々が土地を取得して造成して売れるような状態にするまでが約2ヶ月、そして契約が完了してから住宅ローンを組んでお客さまに引き渡しするまでが最低でも1ヶ月から1ヶ月半かかります。そうすると、どうしても3ヶ月半はかかってしまいます。

逆に言うと、平均在庫保有期間が5.4ヶ月ということは、売りに出してから1ヶ月から1ヶ月半くらいで成約するということです。非常に短い期間で成約できていると思います。

前期は3.78ヶ月でしたが、前期は売りに出したらすぐに売れる状態でした。今期は、売りに出してから1ヶ月半程度を要して、販売が完了しているイメージです。

特徴は、自己資本比率が46.8パーセントと非常に高い数値になっていることです。これは、不動産会社では珍しいのではないかと思っています。高利益を生み出す我々の堅固なビジネスモデルが、自己資本比率をしっかりとキープしている要因であると考えています。

増井:第4四半期は、売上・利益ともに過去最高と非常に好調でしたが、現在の足元の業績はどのような感じでしょうか?

岡田:我々は、城南エリアをビジネスの中心としていますが、このエリアにおける富裕層、ハイクラスのお客さまたちの動きは非常に活発です。

不動産業界の地方郊外は調子がよくないそうですが、都心から城南エリアは、東京の中でも人気のエリアで、さらなる値上がりもあるのではないかと言われるような状況にあります。その中で、資産に余裕のあるみなさまたちの購入意欲は、引き続き旺盛であると考えています。

増井:自己資本比率がかなり高いのですが、中期経営計画の数値目標として30パーセントを置かれていたでしょうか?

岡田:自己資本比率30パーセントが目安です。当社としては、中期経営計画で46パーセント、または50パーセントをキープしようと目標を定めていたのではありません。

会社の中で決定している方針としては、「自己資本比率30パーセントは切らない」という目線を持っています。これから業容拡大していく中で、自然と自己資本比率は下がっていくものかと思っていますが、安全圏内の30パーセントはキープします。

仮になんらかの不況が世界的に起こった時に、それをチャンスとして活かせる状態であるためには、自己資本比率を30パーセントにしてキープしていくと、十分攻められるだろうと考えています。

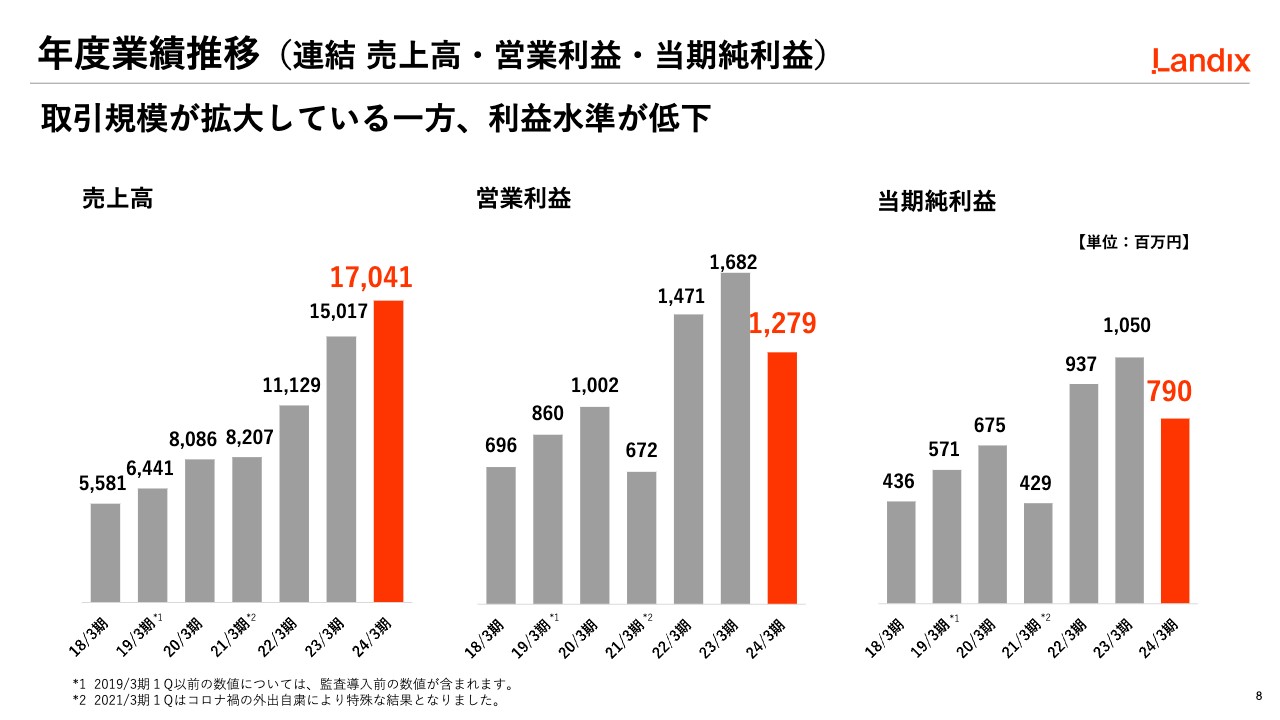

年度業績推移(連結 売上高・営業利益・当期純利益)

岡田:スライドは、連結の売上高と利益のグラフです。売上高は、毎年着実にトップラインを上げて、取引数を増やしています。

ただし、先ほど触れたとおり、営業利益はずっと上げてきたものが、へこんでしまいました。今期は、確実に回復させていきます。繰り返しになりますが、得意なエリアに軸足を戻し、順調な収益事業に注力して、回復を目指していきたいと考えています。

増井:細かいことで恐縮なのですが、スライド下部の注釈2点目に、「2021/3期1Qはコロナ禍の外出自粛により特殊な結果となりました」と記載されてありますが、これは何があったのでしょうか?

岡田:当社の利益実績において、2021年3月期に突然減っている部分があるのですが、すべての対面業務が止まってしまった時期にあたります。

例えば、「買いたい」というお客さまがいても、建築関係の企業が動かないという状況でした。住宅ローンを組みたくても、銀行との話が進まない状態で、思うように商談が進められませんでした。

売上高、利益ともに、そのような理由により少し落ちてしまいましたが、すぐにV字回復させて、翌期には伸ばすことができたと考えています。

増井:売上高自体は、そこまで変わっていないですよね?

岡田:その時期の売上は、本当はもっと伸ばす予定でしたが、この水準で着地してしまいました。

増井:横ばいになってしまったのですね。

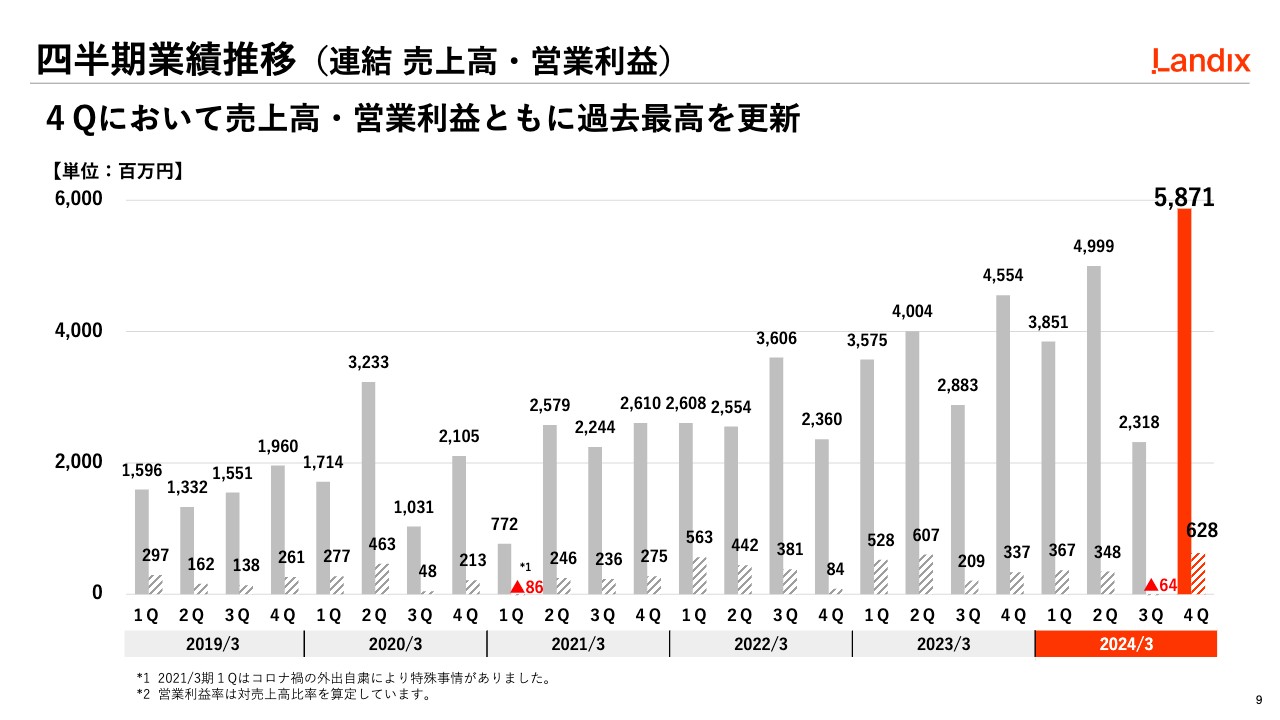

四半期業績推移(連結 売上高・営業利益)

岡田:四半期業績の推移です。2024年3月期第4四半期の売上高が58億7,100万円で、営業利益が6億2,800万円となっています。安定した数字を確実に作れるよう、努力を続けていきたいと思っています。

荒井:御社の業績には、季節性の変動はあるのでしょうか?

岡田:一般的に、不動産業界では、引き渡しをすべて第4四半期末にして、それまでの四半期はほぼずっと横ばいか赤字で、第4四半期に急に業績が伸びる傾向を持つ会社が多いです。対して、我々にはそのような季節性があまりないことが特徴だと思っています。

2024年3月期第4四半期において、売上高、利益が大きく伸びています。計画していた収益用不動産の販売が予定どおり進み、売上高、利益に貢献したことが大きな要因です。

増井:第4四半期で売上高がすごく伸びている点について、以前から課題としていた若手社員の立ち上がりが進んでいるということでしょうか?

岡田:そちらも要因の1つにはありますが、非常に好調な収益用不動産の販売が、予定どおり着地したことが一番の要因だと思っています。

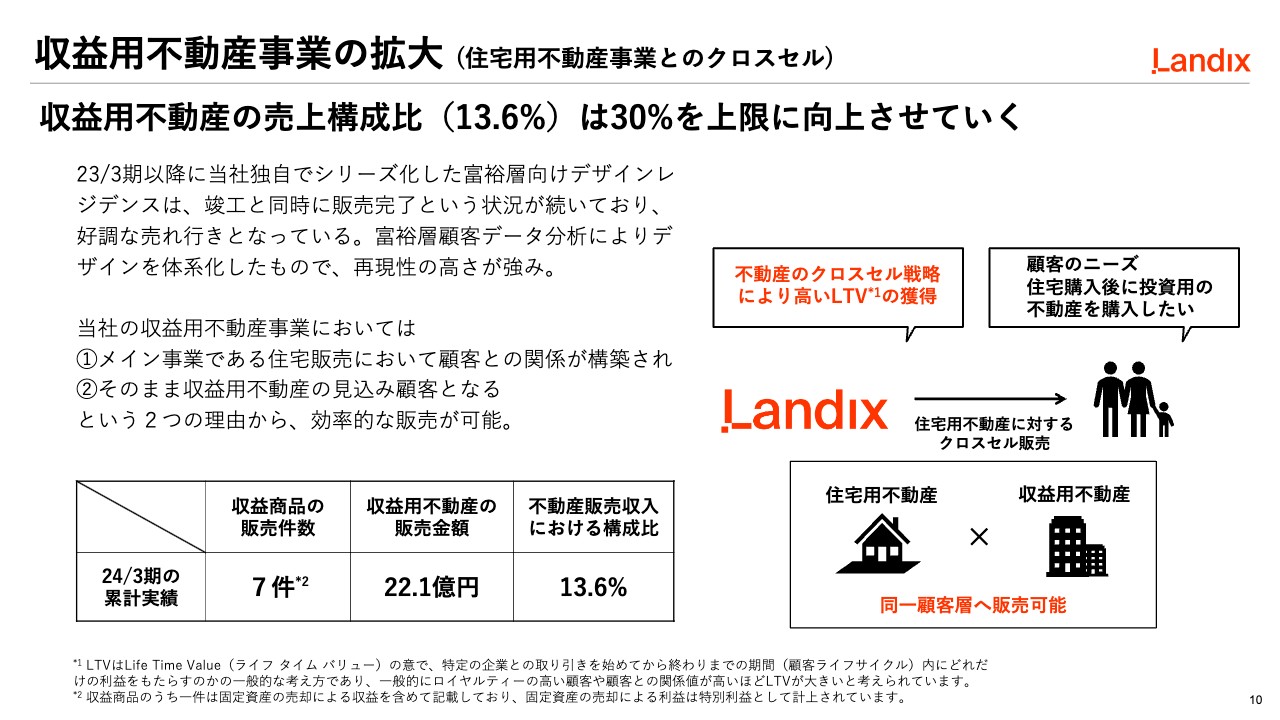

収益用不動産事業の拡大 (住宅用不動産事業とのクロスセル)

岡田:収益用不動産の事業拡大について、2024年3月期は、売上規模が22億円程度と、全体比率としても13.6パーセント程度です。非常に好調ですが、まだ伸び代があると考えています。

今後の戦略において、メイン事業の住宅用不動産売買事業を7割、収益事業を3割程度まで拡大しても、リスクはないだろうと判断しています。今期は、優良物件を十分に保有しているため、計画どおりに着地すれば、年間目標を達成できると考えています。

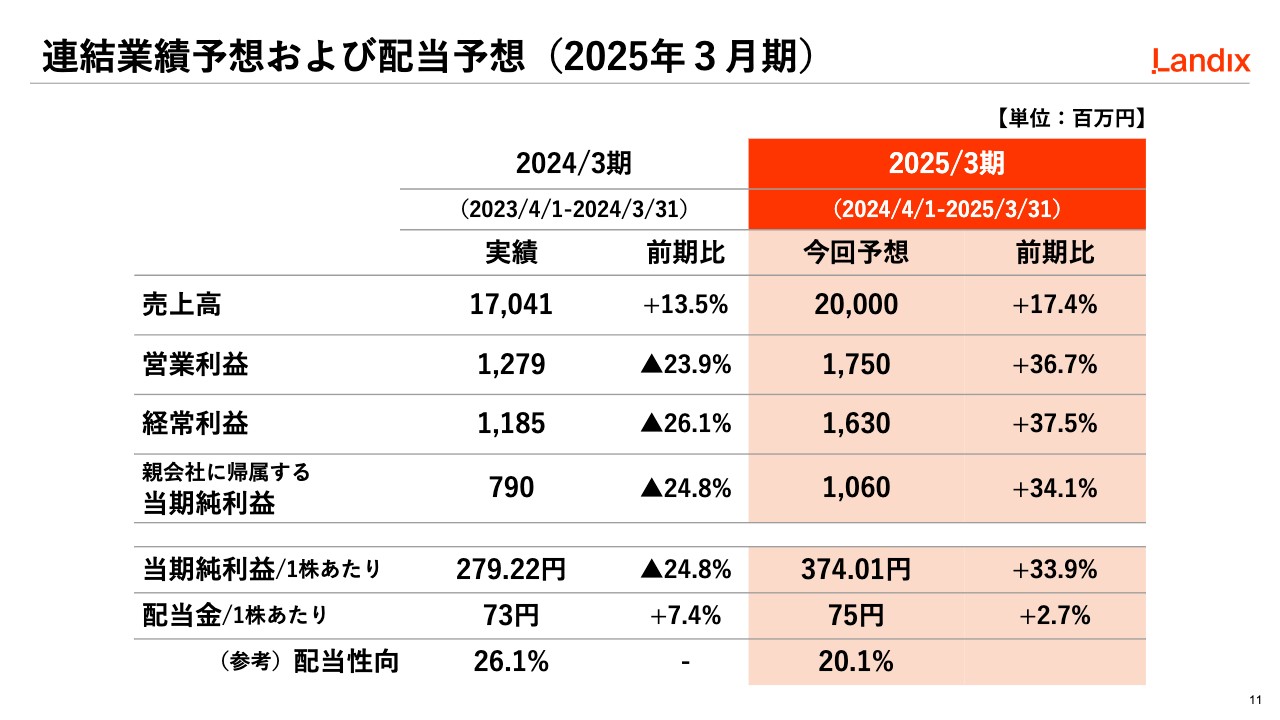

連結業績予想および配当予想(2025年3月期)

岡田:連結業績予想および配当予想です。今期は、売上高が200億円、営業利益が17億5,000万円、経常利益が16億3,000万円としています。1株あたり配当金は75円、配当性向は20.1パーセントを予想しています。

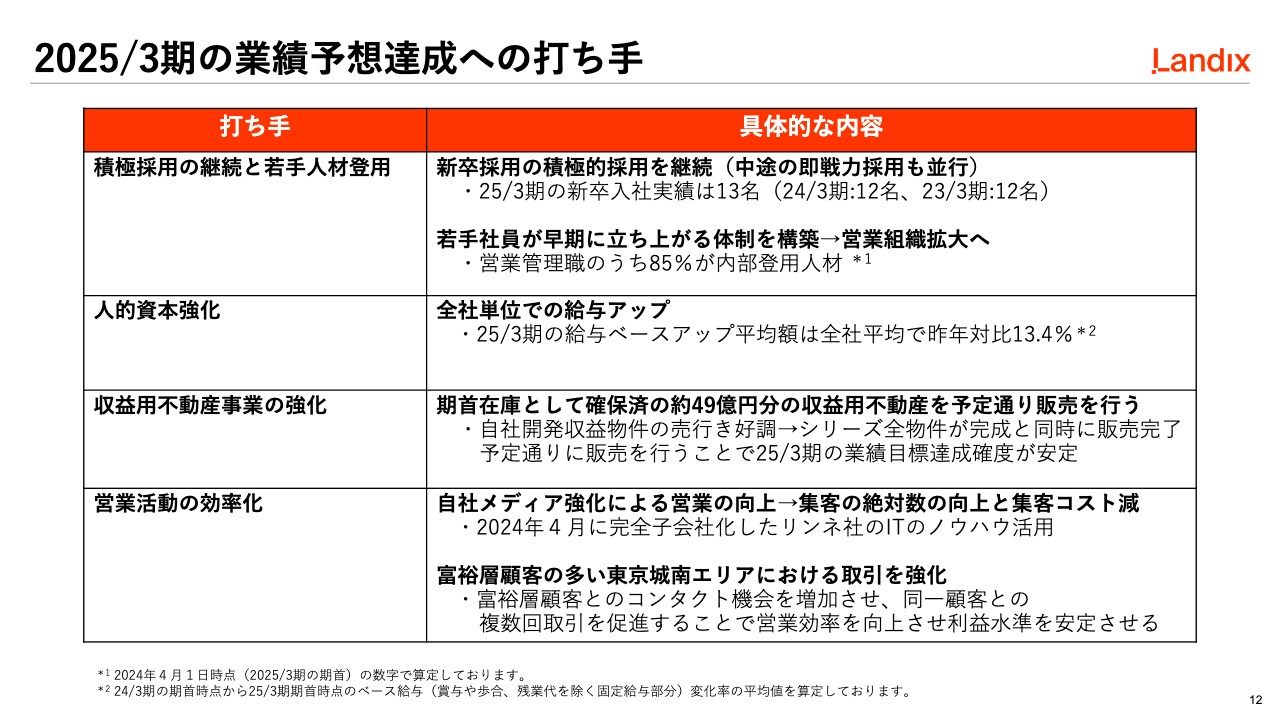

2025/3期の業績予想達成への打ち手

岡田:今期、業績予想を達成していくための打ち手です。当社は、会社を訪れる取引先の金融機関や関係者のみなさまに「若いスタッフが多いですね」「みなさま元気で明るいですね」とよく言われます。

新卒採用の社員が、入社2年目、3年目、4年目となるにつれて、確実に活躍し始めています。中には、昇進してリーダーとなる社員も出てきており、若い社員がしっかりと立ち上がってきています。当社にとって、今期の大きな強みになると思っています。

今のインフレ環境下で給料アップも実行しており、前年同期比13.4パーセントのベースアップを行っています。社員と結束を固め、協力し合いながら、達成していこうと考えています。

収益用不動産事業は非常に好調で、当社は再現性の高い収益用不動産を持っています。例えば、たまたま20億円で買ってきて、たまたま30億円で売れて10億円儲かった不動産は、再現性がまったくありません。

我々の収益用不動産は、当社でデザインして、当社が目利きした土地に建て、お客さまに引き渡します。お客さまから非常に好評を得ており、再現性が高くなっています。シリーズ化できる強みを通して、しっかり回復していきます。

営業活動の効率化について、M&Aを実施したリンネ社は、IT企業としての強みがあります。リンネ社は、お客さま情報を我々が入力すると、AIが世の中にある不動産情報から、お客さまに合った物件情報を、自動的にメール配信できるシステムを持っています。

これにより、人の手を介することなく、お客さまに最新情報をきちんと届けられるサービスが実現しています。このように、自社メディアを強化する仕組みが持てるようになりました。

リンネ社とのシナジーは非常に強く、このような打ち手を使って、今期目標を達成していきたいと考えています。

増井:御社の新卒社員や若手社員の育成方法について、詳細を教えていただけますでしょうか?

岡田:育成方法はいろいろありますが、当社の強みは独自の評価制度です。簡単に言いますと、自分の役割やポジションが明確になっています。その役割に集中して結果が出せた場合には、昇格、昇進できる仕組みがあります。

入社2年目などの若い社員でも、リーダーポジションに上がることが可能です。大きな昇給もあり、そのような評価制度の仕組みがあるので、モチベーションも育めているのではないかと考えています。

増井:そうすると、均一的な教育というよりは、一人ひとりにあわせた育成方法なのでしょうか?

岡田:もちろん、均一的な教育も人事部が進めています。人事部のトップは女性が務めていますが、女性ならではのきめ細やかさで育成に携わっており、年間を通じて研修を実行しています。 また、入社前にインターンで仕事の体験をしてもらう体制にし、4月1日の入社日からスムーズに仕事に入れる状態を作っています。

増井:例えば、新卒の方が1人で交渉して営業できるようになるには、どれぐらい時間が必要なのでしょうか?

岡田:1年はかかると思っています。1年ですべてができるわけではありませんが、早いメンバーでは、1年で独り立ちできるようなスピード感ですね。

増井:早いですね。

収益用不動産売買事業においては、城南エリアに拘らずエリア拡大されるかと思いますが、どのようなところで展開されているのでしょうか?

岡田:例えば、渋谷区や池袋での再開発があり、その再開発地域に隣接するエリアでの計画もあります。外国人が多く訪れる浅草において、非常によい場所で手がけている物件もあります。特徴のあるよいところであれば、収益用不動産を開発しています。

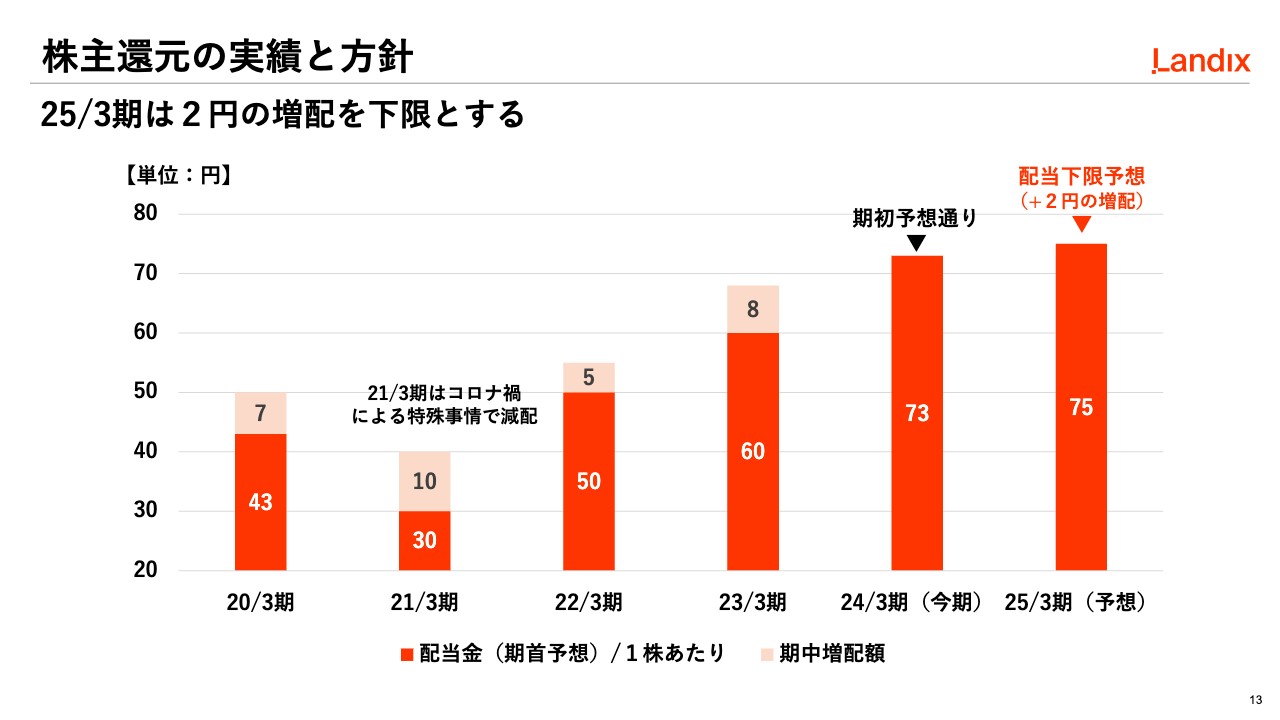

株主還元の実績と方針

岡田:株主還元の実績と方針です。上場以来、基本方針として、安定した増配を行っていきたいとお伝えしています。今期の1株あたり配当金は75円、前期比2円の増配としています。

2円の増配を下限とすると予想していますが、業績を確実に達成して、増配できるような余力を持って進めていきたい意気込みの表れだとご理解いただければ幸いです。

増井:利益の変動に左右されない、株主資本配当率に近い考え方でいると見てよいのでしょうか?

岡田:おっしゃるとおり、基準になる目安の数値を持っているわけではありません。

「売上高、利益がバーンと上がったので、配当もバーンと出します。利益が下がったので、配当をバーンと減らします」というのは、株主のみなさまからすると、嫌ではないかと思っています。

もちろん業績で成果を出すことも重要なのですが、当社としては、確実に安定した増配を実施するほうが、株主さま目線からは良いという考え方を持っています。

収益用レジデンスシリーズ

岡田:スライドは、収益用不動産の写真です。見てのとおり、私から見ても、素敵なデザインでかっこいいと思っています。単身、カップル、夫婦など、住む方が自信を持って、友だちを自分の家に呼べるような、かっこいいものだと思っています。

当社がすべてのデザインを行っています。入居者、オーナーともに非常に大満足いただいており、こちらのシリーズを伸ばしていく計画です。

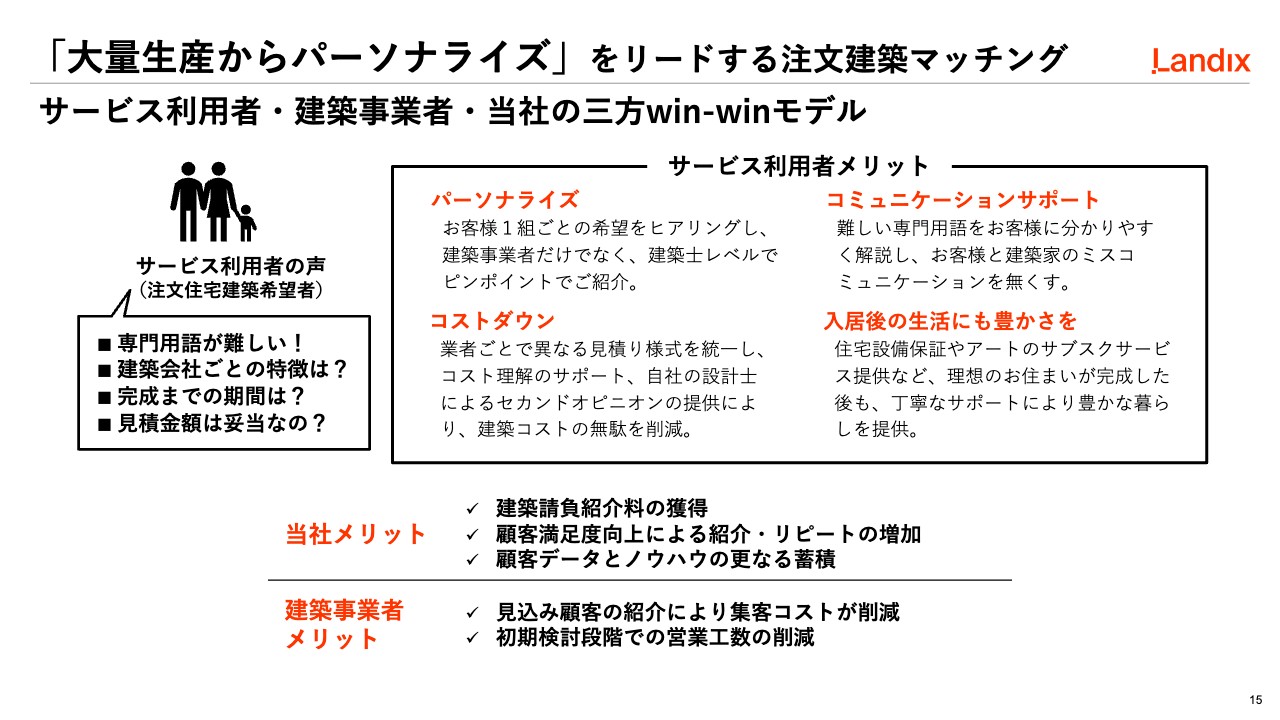

「大量生産からパーソナライズ」をリードする注文建築マッチング

岡田:建築マッチング事業です。サービス利用者のメリットは4つあります。

1つ目は、パーソナライズです。中立的な立場から、一級建築士がお客さまの希望をかなえるというものです。非常に満足度が高く、豊かさの創造だと思っています。

2つ目は、コストダウンです。無駄なコストがかからないように、我々が中立的な立場でお客さまをサポートします。建築会社2社、3社から相見積もりをとりながら、予算や見積もりなどを比較検討していただき、無駄な部分をカットするお手伝いをしています。

3つ目は、コミュニケーションサポートです。建築会社との打ち合わせは、何度も経験するものではなく、わからないことも多いかと思います。そこで、我々がお客さまの立場に立って、コミュニケーションのサポートをしています。

お客さまからは「非常に心強い」とのお声をいただいています。建物の3Dイメージ作成なども無償で行い、土地の段階からイメージをお示しできることもプラスに働いています。アフターフォローもすべて当社が行っているため、非常に満足度が高いと考えています。

2024年4月にリンネ株式会社の全株式を取得

岡田:リンネ社は、マンションを中心に売買仲介を行っています。今までは、4,000万円から5,000万円ぐらいのボリュームゾーンと言われるマス層向けの販売を行っていました。

当社グループにジョインしたことにより、1億円を超える高額帯マンションを積極的に取り扱い、業績をアップしていけると考えています。富裕層マーケティングが得意な当社が、リンネ社と組むことで、マンション事業も育てていこうと考えています。

AR技術の活用(リアルな映像で生活感がよりイメージしやすく)

岡田:AR技術の活用についてご説明します。ただの更地を見ても、「どのような建物になるかまったくわからない」というお客さまに対して、AR技術により、内装の細部から照明の雰囲気に至るまで、すべてを忠実に再現できるようになっています。

スライド右上に外観映像があります。こちらはCGによるもので、出来上がりもまったく同じです。1億3,000万円程度の世田谷区の物件ですが、お客さまは現物も現地も見ずに、インターネット上で気に入っていただき、成約まで至っています。

中国語版サイト

岡田:中国語版サイトも立ち上げています。今、中国圏など、海外のお客さまが非常に増えており、東京都内の不動産を購入したいお客さまたちに対応できるよう取り組んでいます。中国だけでなく、非常に多くの海外のお客さまたちが、東京の不動産に興味があるため、ニーズを確実に捉えていきたいと考えています。

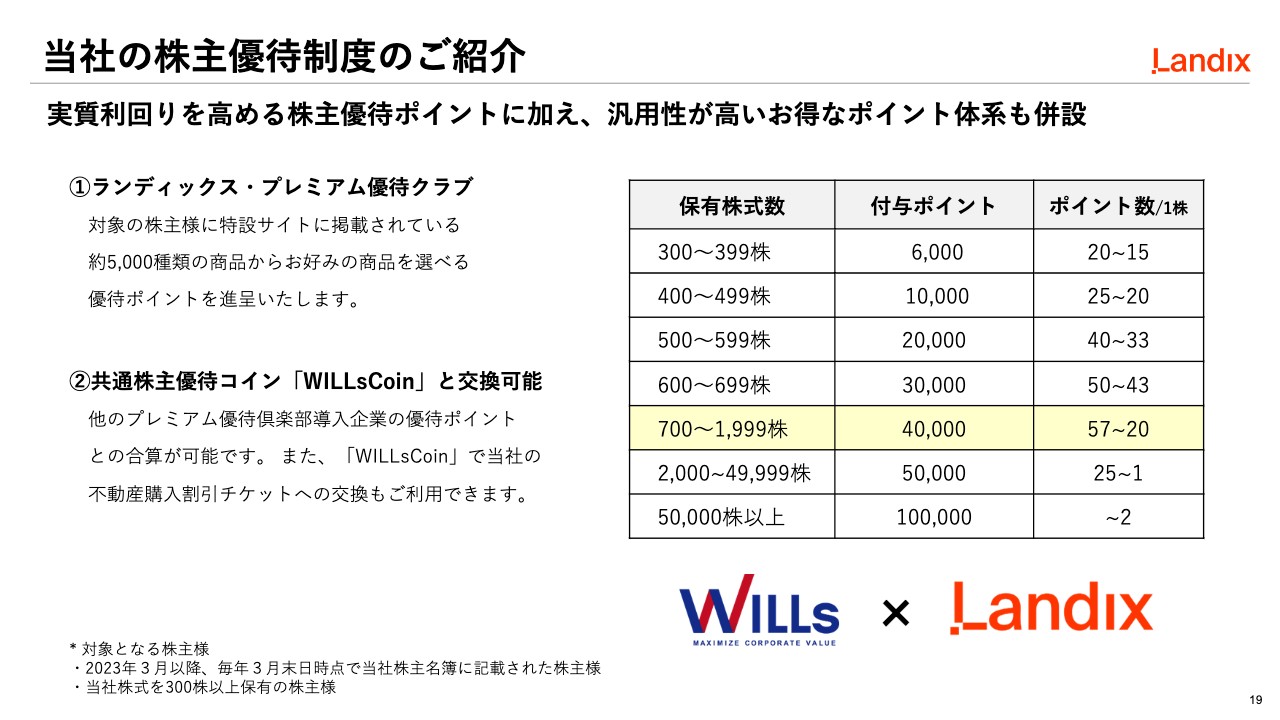

当社の株主優待制度のご紹介

岡田:当社の株主優待制度のご紹介です。ウィルズ社と組み、「ランディックス・プレミアム優待クラブ」を設けています。すてきな商品が揃っており、ポイントに応じて商品と交換できるようになっています。

日本全国、どちらの株主さまにも不公平がないサービスになっており、「非常によい商品に替えさせてもらいました」とのお声もいただいています。

以上、当社のご説明となります。

質疑応答:成長戦略としての注力事業について

荒井:「成長戦略として、注力されている事業は何ですか? 4つの事業のうち、一番伸ばしていきたい事業を教えてください」というご質問です。

岡田:基軸事業である住宅用不動産売買事業は、しっかりと伸ばしていく方針です。また、収益用不動産売買事業にも注力していきます。前期の売上高は、全体の13パーセント程度でしたが、30パーセント程度まで上げていきます。

お客さまから非常に好評で、かなり伸び代のある事業ですので、十分に伸ばしていくことで、特に利益の部分を伸ばせると考えています。

質疑応答:株主優待について

増井:「株主優待について、300株からポイントがつくということですが、御社の株価が今2,000円台前半だと考えると、なかなかハードルが高いのではないかと思います。NISAや一般的な投資額から見ても、好ましい優待条件ではないように思います。優待をやめて配当のみにして、配当利回りを少しでも上げる考えはないのでしょうか?」というご質問です。

岡田:現時点で、優待制度を廃止して、配当に回すという考えはありません。ただし、そのようなご意見があるということは、しっかり頭に入れておきたいと思っています。

300株という条件は、「そのような株主さまに株を買ってもらいたい」という意図的なメッセージでもあります。当社では、富裕層、ハイクラスのお客さまをターゲットとしており、当社の住宅を買ってくれる、また買ってくれたお客さまたちです。

お客さまたちに我々のファンになってもらい、株を保有してもらいたいという思いもあります。実際に、株主名簿でお客さまの名前を目にすると「お客さまが当社の株を買ってくれたんだ」と、とてもうれしく思います。

質疑応答:今後の配当利回りについて

増井:「御社はグロース市場において、比較的高配当だと思います。今は配当利回り3パーセント台ということですが、今後も維持できるのでしょうか?」というご質問です。

岡田:我々は強い成長意欲を持っており、非常に強いビジネスモデルを持っていると考えています。ただ、多くの株主さまや株式市場からの「どこにでもある小さな不動産会社」という評価を感じており、非常に忸怩たる思いがあります。そのため、しっかりとIR活動を進めるべきだと思っています。

我々のビジネスモデルは、なかなか模倣困難だと思っています。富裕層をターゲットにすると言っても、そのようなお客さまは広告費を大量投入すれば、たくさん集まるというものではありません。

紹介や口コミといった信頼があってはじめて、お客さまとの関係構築ができると考えています。こちらについては、違うエリアから東京都内の富裕層マーケットに参入してくるといっても、かなり難しいだろうと思っています。

お客さまのターゲティングにおいても、当社は大きな強みを持っています。しっかりと着実に取り組んでいくことにより、必ず業績を伸ばしていけると考えています。それに伴い、配当も伸ばしていけると思っています。

質疑応答:富裕層におけるターゲット設定について

荒井:「富裕層の中でも、購入物件価格が2億円以上、3億円以上など、より細かなターゲット層はあるのでしょうか?」というご質問です。

岡田:平均1億5,000万円程度の物件を買うお客さまがメインです。中には、2億円や3億円、10億円、または20億円の物件を購入するお客さまもいますが、非常に稀です。

着実にお客さまを増やして業績を上げていくことを考えると、メインである1億5,000万円から2億円程度の物件を検討されるお客さまを、どんどん増やしていきたいと考えています。

質疑応答:平均在庫保有期間について

荒井:「土地の平均在庫保有期間が5.4ヶ月というのは、かなり早いというお話でした。今後も、5.4ヶ月前後がスタンダードになっていくのでしょうか?」というご質問です。

岡田:5.4ヶ月前後をキープしていきたいと思います。

質疑応答:AR技術の開発について

増井:「AR技術の活用について、御社独自で技術開発を行っているのでしょうか? それとも、外部の会社に委託しているのでしょうか?」というご質問です。

岡田:当社にもエンジニアが複数いますが、AR技術については、外部の力も借りながら、お客さまに提供しています。

質疑応答:事業環境の見通しについて

増井:「利上げ局面での事業環境の見通しについて教えてください」というご質問です。

岡田:資源高、建築部材が高くなっている環境は、一時的なものではなく、世界的なインフレ環境はしばらく続くと思っています。そのような中でも、多くの富裕層のお客さまたちは「不動産で資産を持つことが一番安全だ」と口を揃えて言います。

そのため、以前と比べて高くなっているのは承知の上で買うという、強い意欲をお持ちのお客さまが多いと感じています。一方で、「その価格では買えなくなってしまう」というお客さまも多いと思いますので、メリハリをつけながら、しっかりと取り組んでいくことが大事だと思っています。

収益用不動産売買事業には、伸ばす余地があるとお伝えしました。収益用不動産は、資金に余力のある人たちが、資産対策や相続対策で購入することが多いです。そのため、保有現金をそのまま置いておくのはリスクであり、不動産に変えるほうがよいという流れは、ますます加速するのではないかと思っています。

増井:家賃の利回りが下がってしまう可能性もありますが、多少高くてもモノを持っているほうが安全ではないかということですね。

岡田:インフレ環境においては、安全だと思われているようです。

質疑応答:利益剰余金が有利子負債を上回るタイミングについて

増井:「利益剰余金が有利子負債を上回るのは、いつ頃を予定されているのでしょうか?」というご質問です。

岡田:自己資本比率自体は気にしていますが、有利子負債が瞬間風速でどれくらいになっているかということは、あまり意識していません。我々は非常に早く返済を終えるため、不良在庫を持ちづらいからです。

現時点でも、不良在庫をある程度売り進めましたので、有利子負債がリスクだとは考えていません。

増井:売れなかったものは、値下げすれば売れるのでしょうか?

岡田:売れない不動産はありませんので、値段さえ下げれば売れます。

質疑応答:顧客層の特徴について

荒井:顧客には、どのような層の方が多いのでしょうか? 単身層よりも、ファミリー層が多いのでしょうか? 既存顧客が家族用の物件を購入するというお話もありました。富裕層の中でも、顧客にはどのような属性の方が多いのか教えてください。

岡田:上場企業のオーナーや役員が多いです。ストックオプションを得た、または上場してある程度の資金を得たという方たちが非常に多いです。他にも、医師や弁護士、また上場企業でなくても経営者といった層が多いです。

また、一流企業に勤める部長以上クラスの方や、最近よく言われるパワーカップルのような方々です。海外のIT企業に勤めていて、驚くような年収をもらわれている夫婦が購入するケースも多いです。

ファミリー層も多いです。例えば、都心のタワーマンションに住んでいたパワーカップルに子どもが生まれたとします。渋谷のタワーマンションから、センター街を通って子どもが通学するのは嫌だと考え、マンションを売却して、世田谷や目黒などの環境がよいところで、一戸建てに住み替えようというお客さまが多くいらっしゃいます。

今はマンションの価格が非常に高いこともあり、子どもができたタイミングで、オーダーメイドの一戸建てに買い換えたいというお客さまの声が非常に多いです。

増井:また、一戸建ての価格が上がってくる可能性もありますね。

岡田:マンションが上がっているため、いずれは連動するかたちになってくると思います。

岡田氏からのご挨拶

ランディックスという会社を頭の片隅に覚えていただき、時々ウォッチしていただきながら、長期目線で当社の株を持っていただくのは、悪いことではないと私自身は思っています。

我々は、非常に強い成長意欲を持っており、強いビジネスモデルを持っています。ぜひとも応援していただけたら、うれしく思います。本日は、ありがとうございました。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:中期経営計画の中で2025年3月期には売上高300億円を提示していますが、180億円から300億円という数字はかなり乖離があるように思います。この点についての見通しや、その他何かネガティブに捉えている投資家へお言葉をいただけるとありがたいです。

回答:2024年3月期通期決算発表において、2025年3月期通期業績予想を売上高300億円から200億円に下方修正しています。販売コストが増加している環境下で、過度な仕入れにより在庫リスクを高めるのではなく、安全な在庫水準を確保しつつ継続的な成長を続けるべきと判断しました。

<質問2>

質問:中計の見直しの有無について教えてください。見直しがあるのであれば修正後の中計の確度はどのくらいでしょうか?

回答:中期経営計画の最終年度である2025年3月期では、売上高300億円から200億円に修正しています。現状、中期経営計画の見直しは予定はないものの、事業計画及び成長可能性に関する事項の資料で最新の情報にアップデートする予定です。

この銘柄の最新ニュース

ランディクスのニュース一覧- ランディックス、2026年3月期第3四半期Web投資家説明会のお知らせ 2026/02/03

- 子会社による販売用不動産の取得に関するお知らせ 2026/01/26

- 初夢乗せる、上方修正【大予想】 30社選出 <新春特別企画> 2026/01/03

- ランディックス: 25周年記念・通常優待が本日26日に権利取り期日、総還元で年率約5% 2025/12/26

- ランディックス25周年記念優待は本日が権利獲得期限 2025/12/26

マーケットニュース

- 10時の日経平均は288円安の5万3529円、アドテストが172.48円押し下げ (02/06)

- <注目銘柄>=ライフコーポ、「食料品消費税ゼロ」で上場来高値圏舞う (02/06)

- <みんかぶ・個人投資家の予想から>=「買い予想数上昇」4位にアミファ (02/06)

-

伊勢化は朝安後に反発、ペロブスカイト太陽電池巡る発表を材料視

(02/06)

伊勢化は朝安後に反発、ペロブスカイト太陽電池巡る発表を材料視

(02/06)

おすすめ条件でスクリーニングされた銘柄を見る

ランディックスの取引履歴を振り返りませんか?

ランディックスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。