タイミーのニュース

【QAあり】タイミー、売上高の拡大と規律を持った投資により営業利益は大幅増益 人手不足を背景に流通総額が拡大

2024年10月期通期決算説明

小川嶺氏(以下、小川):みなさま、本日は大変お忙しい中、2024年度通期決算説明会にお集まりいただき誠にありがとうございます。代表取締役CEOの小川です。

前半は、第4四半期ならびに通期決算、および2025年10月期の業績予想について取締役CFOの八木からご説明します。

後半は、ビジネスサマリーと今後の展望について私からお伝えしたいと思います。最後までお付き合いいただけたらと思います。

FY24/10 通期決算ハイライト

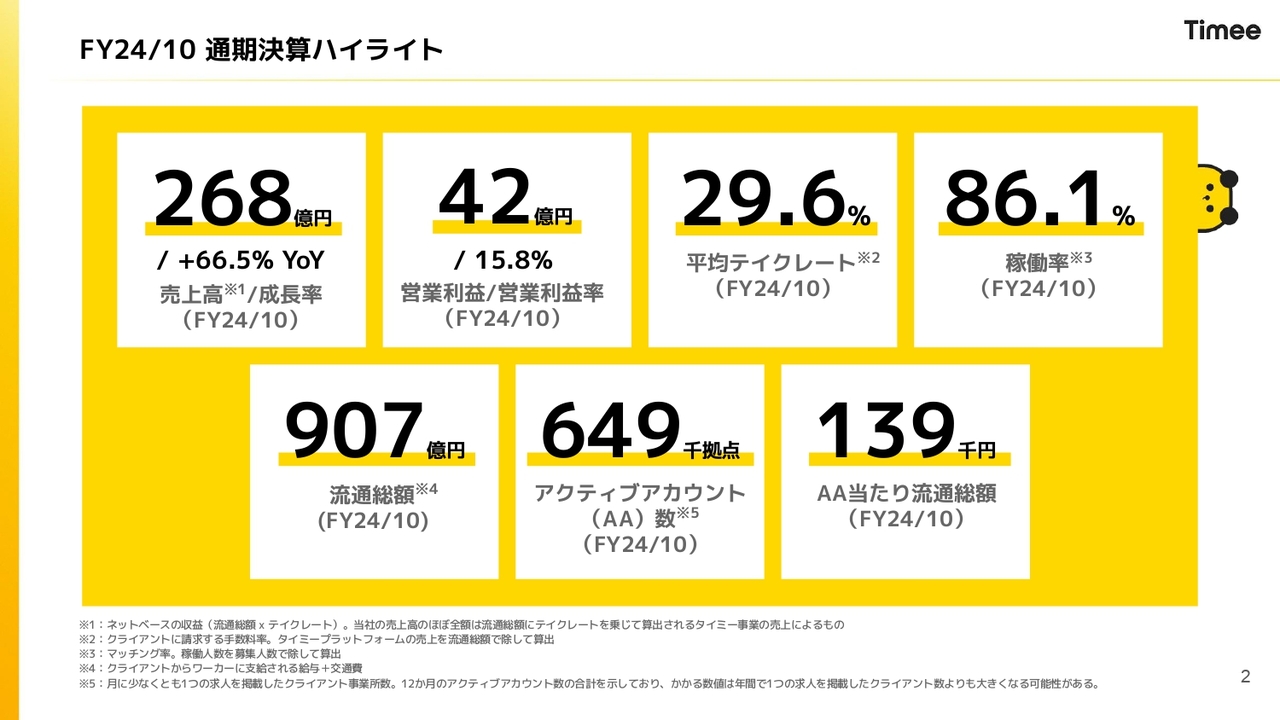

八木智昭氏(以下、八木):通期決算ハイライトについてご説明します。売上高は268億円で、YoY66.5パーセント増の成長を実現できました。

営業利益は42億円で、営業利益率については15.8パーセントです。

KPIです。平均テイクレートは、通常の定価で30パーセントなのですが、競争環境が激化する中でも、引き続き29.6パーセントと高い水準を維持できました。稼働率は86.1パーセントで、年間を通じて高い水準を維持できました。

スライド下段の流通総額と、その内訳であるアクティブアカウント(AA)数とAA当たり流通総額についてです。流通総額は年間で907億円、AA数は年間の合計で約65万拠点、AA当たり流通総額は約14万円と、高い成長を実現できました。

FY24/10 通期決算及びFY25/10 業績見通し 総括

第4四半期単体および通期決算、そしてKPIと来期の業績予想について、簡単にご説明します。詳細については、後続のページで詳細に記載していますので、ポイントを絞ってお話しします。

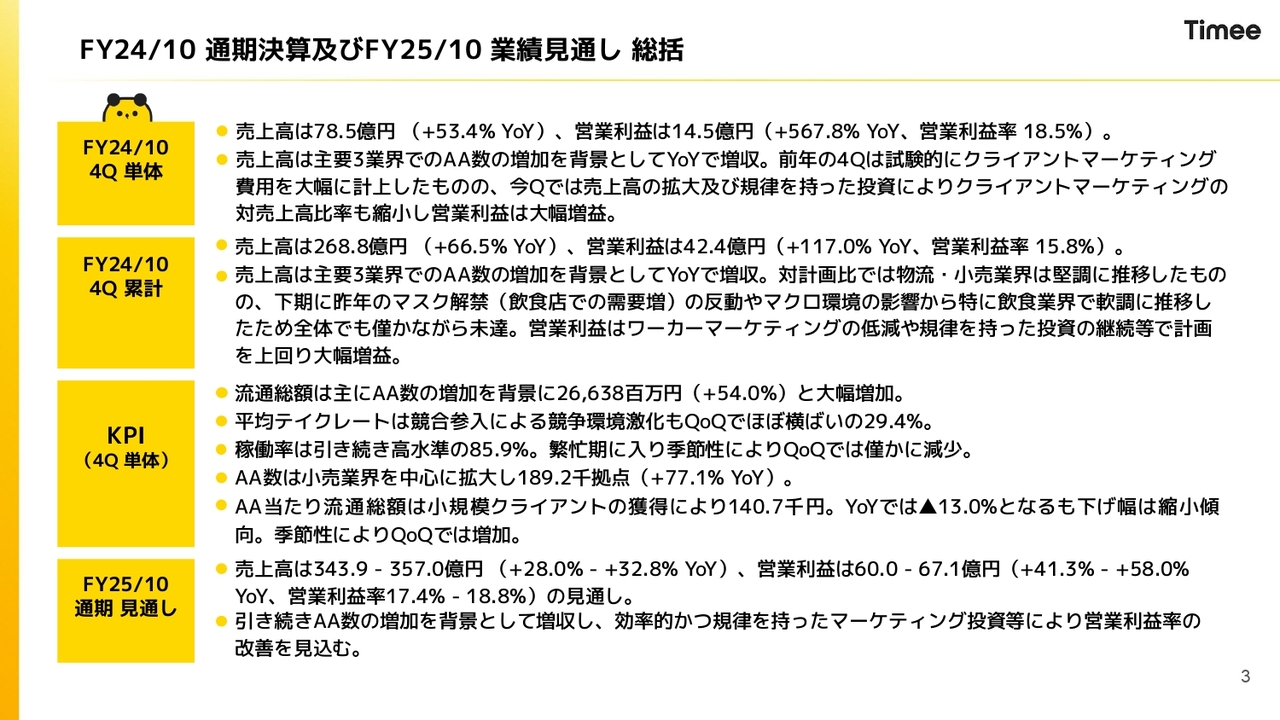

第4四半期単体の売上高は78億5,000万円で、YoY53.4パーセント増の成長率で着地しています。営業利益は14億5,000万円でYoY567.8パーセント増、営業利益率は18.5パーセントと、高い伸びと高い利益率を実現できました。

2024年10月期の通期については、先ほどお話ししたとおりです。

第4四半期単体のKPIについてです。スライドに記載のとおり、流通総額はAA数の増加を背景に高い伸びを実現できました。また平均テイクレートについても、QoQでほぼ変わらない水準を維持できました。

稼働率は86パーセント弱と、繁忙期に入り、季節性によって若干下がってはいるものの、高い水準を維持しています。

AA数とAA当たり流通総額については、後ほど詳細にご説明します。

現在進行中の2025年10月期の通期見通しについては、レンジでの業績予想を開示しています。売上高は343億9,000万円から357億円で、YoY28パーセント増から32.8パーセント増です。

営業利益は60億円から67億1,000万円で、YoY41.3パーセント増から58パーセント増です。営業利益率は17.4パーセントから18.8パーセントの見通しとしています。こちらについても後ほど詳細にご説明します。

FY24/10 業績見通しと実績の差異について

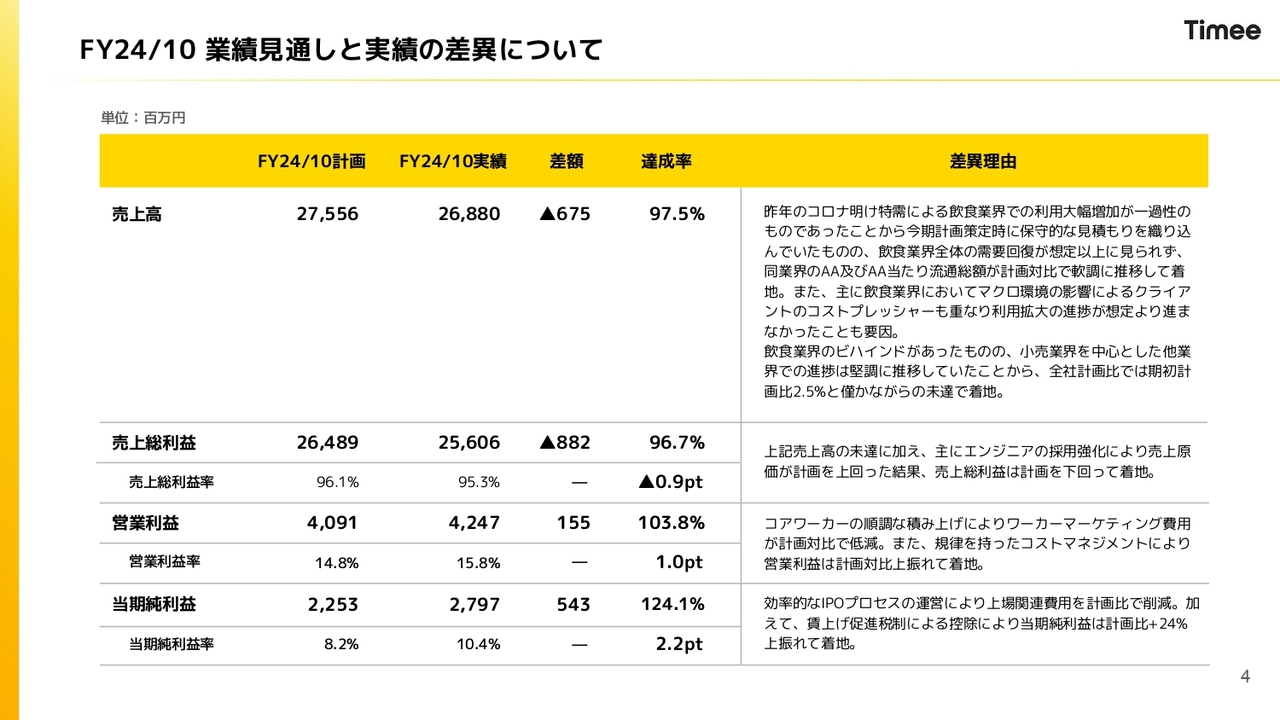

2024年10月期実績の計画対比についてスライドにお示ししています。売上高は6億7,500万円の未達となってしまいました。2.5パーセント程度の未達となっています。

差異の理由をスライド右側に記載しています。物流と小売業界が引き続き堅調に成長した一方で、第3四半期決算説明でもお話ししたとおり、昨年は新型コロナウイルスの影響が明けた反動で大きく伸びた飲食業界が、今年は保守的に見積もってはいたものの、想定以上に伸びなかったということです。

加えて、原材料価格の高騰や円安影響なども含めて、お客さま側のコストプレッシャーが強まり、タイミーの利用拡大の進捗が遅れてしまいました。

しかしながら、全体としては小売、物流、その他の業界の拡大もあって、2.5パーセントとわずかな未達での着地になっています。

一方で、営業利益は40億9,100万円、当期純利益は22億5,300万円という計画を置いていた中で、どちらも達成しています。

営業利益については、コアワーカーの順調な積み上がりによりワーカーマーケティング費用が計画比で低減したこと、かつ、規律を持ったコストマネジメントと投資を行うことによって、上振れて着地しています。

当期純利益についても同様です。プラスアルファで、上場関連費用を見積もっていた中で、効率的なIPOプロセスの運営により計画比で削減できたこと、また賃上げ促進税制による控除もあり、当期純利益については24.1パーセント上振れて着地しています。

年次業績推移(売上高・営業利益)

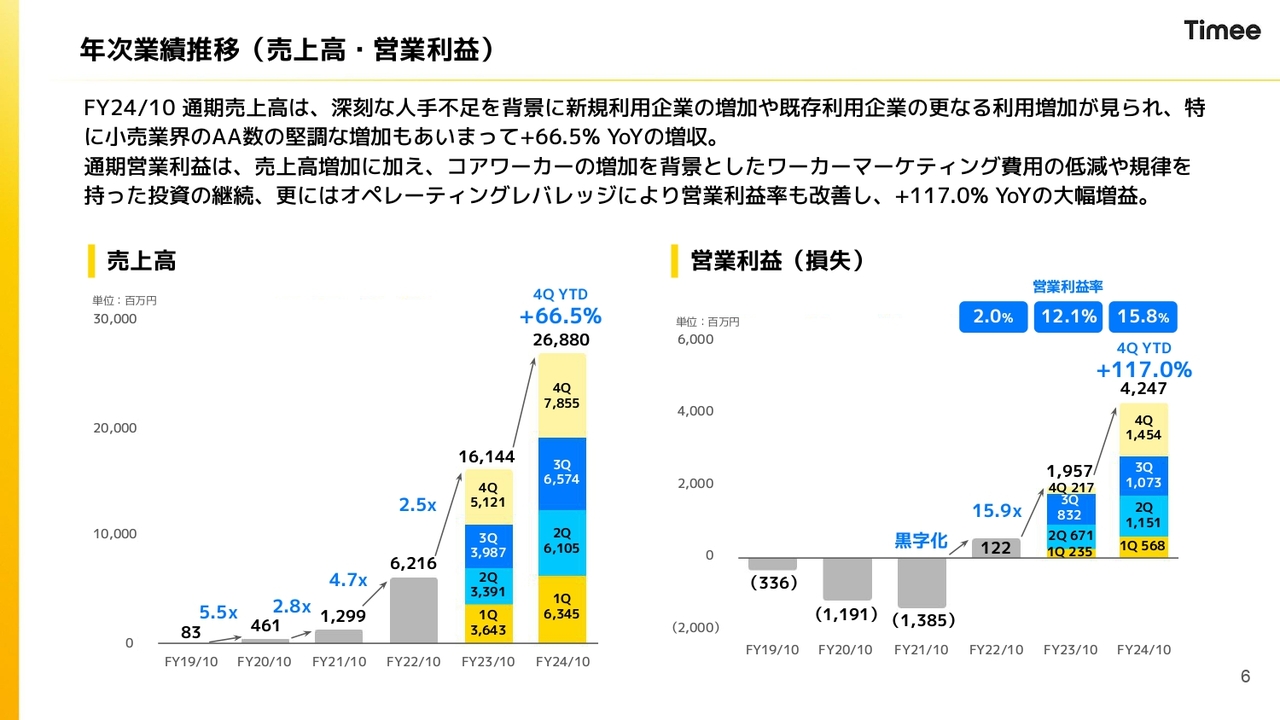

年次業績推移について詳細をご説明します。売上高と営業利益の推移はスライドに記載のとおりです。売上高については、YoY66.5パーセント増と高い成長を維持できています。

営業利益については、昨年は営業利益率が12.1パーセントだったところ、3.7ポイントの改善ができています。営業利益の額としてもYoYで2倍以上となる増益を達成できています。

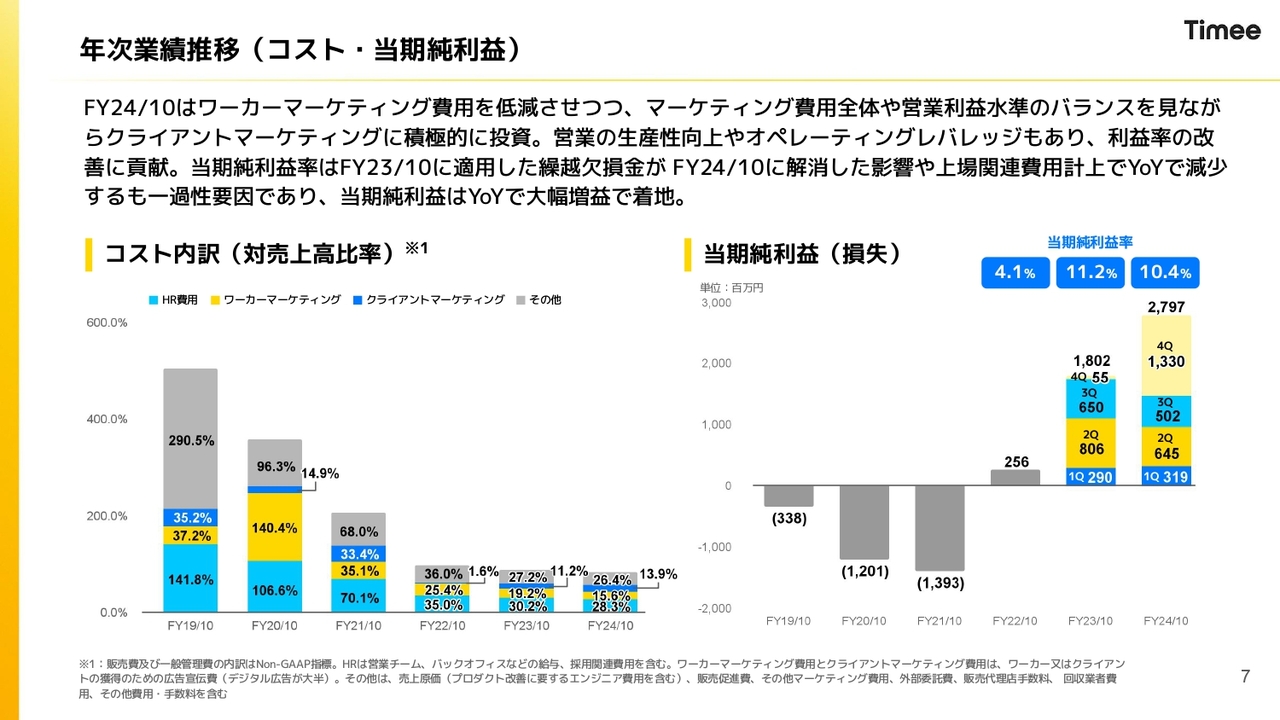

年次業績推移(コスト・当期純利益)

コストの内訳です。HR費用、ワーカーマーケティング、クライアントマーケティング、その他に分類して開示していますが、いずれも対売上高比率が低減しています。

マーケティングについては、主にワーカーマーケティングの低減とクライアントマーケティングの規律を持ったマネジメント、HR費用とその他については、オペレーティングレバレッジと生産性向上が主な背景になっています。

当期純利益率については、昨年は11.2パーセントだったところ、2024年10月期は10.4パーセントと下がっています。これは、2023年10月期に適用された過去の赤字の繰越欠損金が、2024年10月期に解消されたためです。加えて、先ほどもお話しした上場関連費用があって利益率は悪化していますが、一過性要因であり問題ないと認識しています。

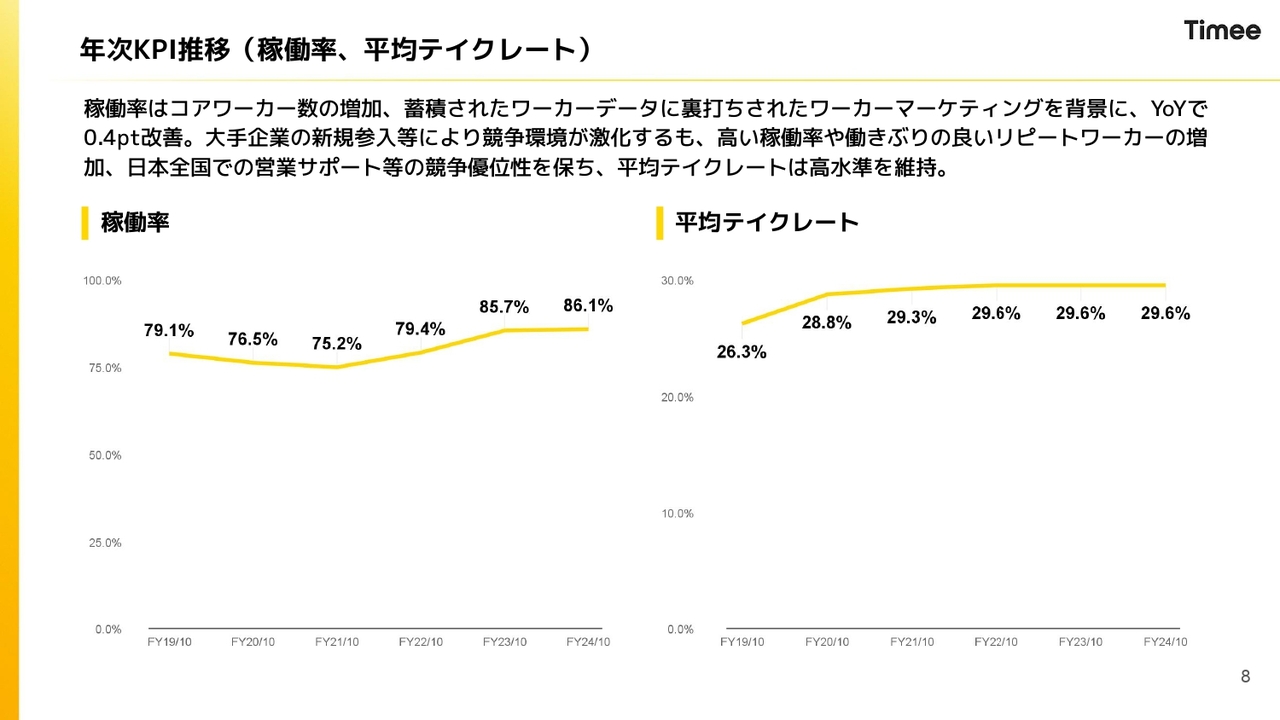

年次KPI推移(稼働率、平均テイクレート)

年次KPI推移です。先ほどご説明したとおり、稼働率と平均テイクレートはどちらも改善傾向にあります。

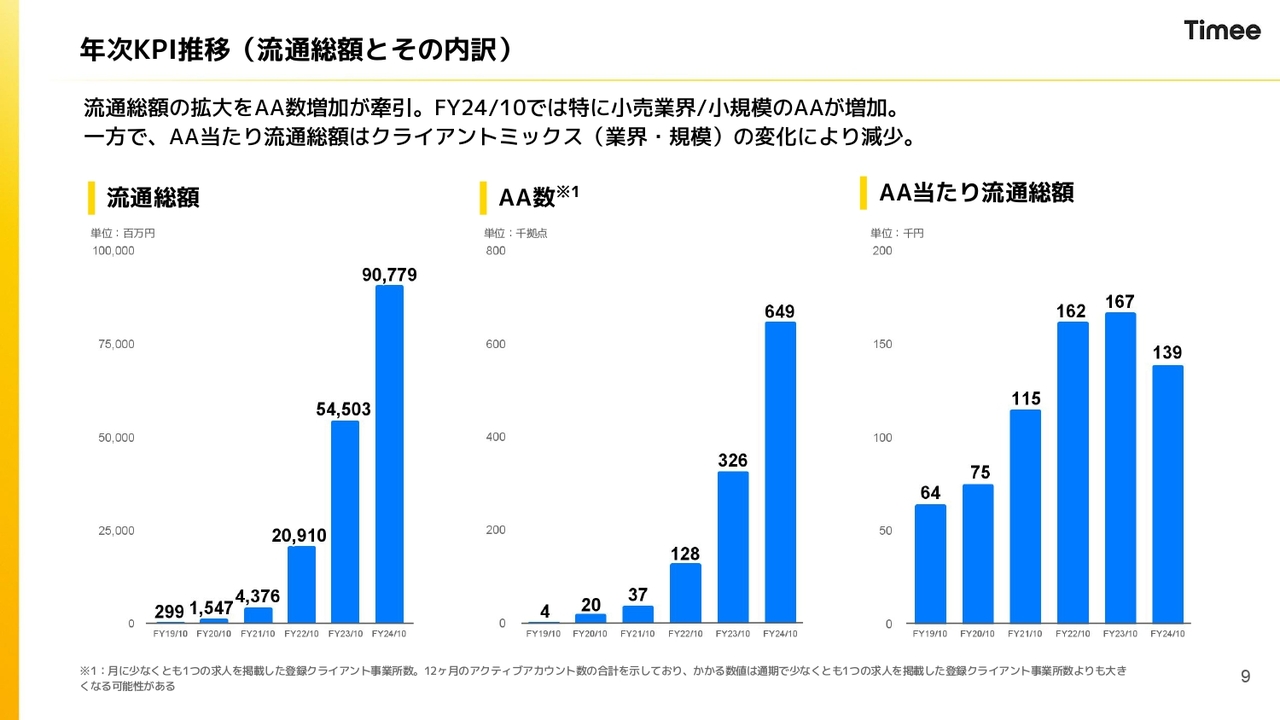

年次KPI推移(流通総額とその内訳)

流通総額とその内訳であるAA数とAA当たり流通総額についてです。スライドに記載のとおり、AA当たり流通総額はクライアントミックスの変化によって減少していますが、AA数はそれ以上に伸びているというかたちです。

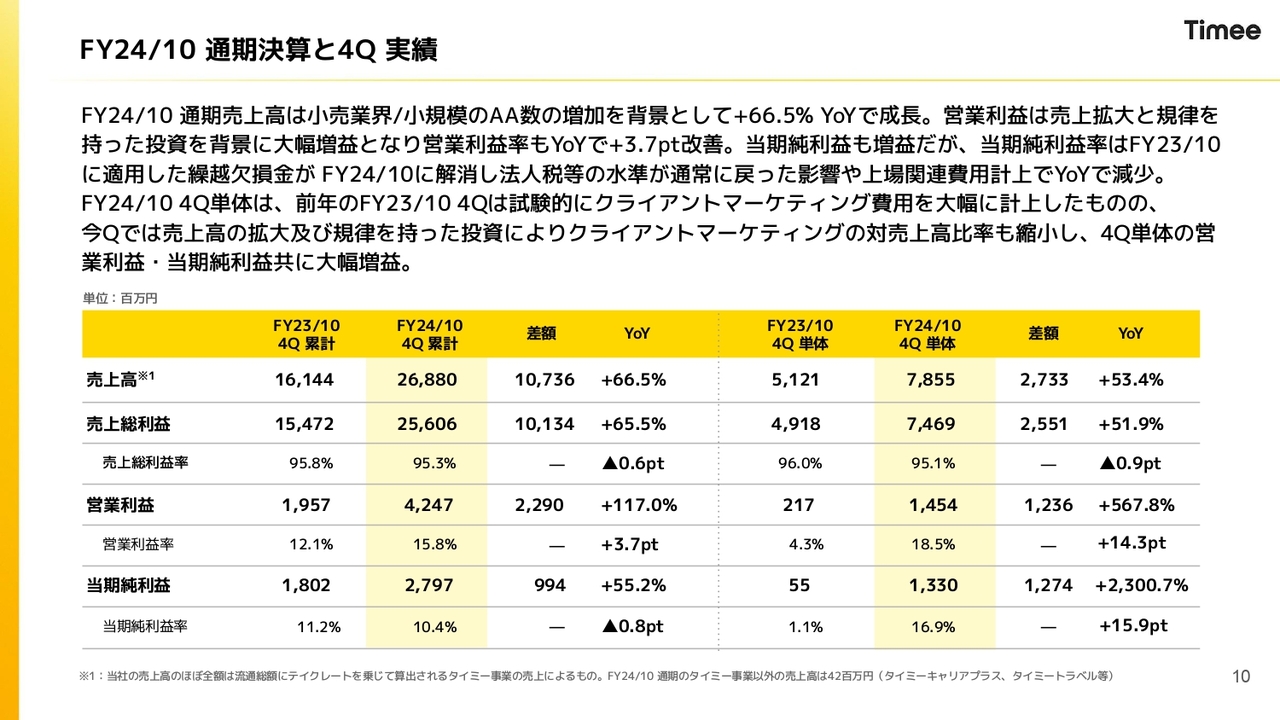

FY24/10 通期決算と4Q 実績

通期決算と第4四半期の実績を開示しています。通期については、先ほどのご説明と重なるため省略します。

第4四半期単体についてはスライド右側にお示ししています。売上高はYoY53.4パーセント増、営業利益はYoYで大幅なプラスとなっています。

営業利益はYoYで12億円以上のプラスになっていますが、これは第3四半期決算で開示しているとおり、2023年10月期の第4四半期から開始し大幅に計上したクライアントマーケティング費用が、通期を通してノーマライズされたことで、第4四半期単体がYoYで大幅にプラスになっています。

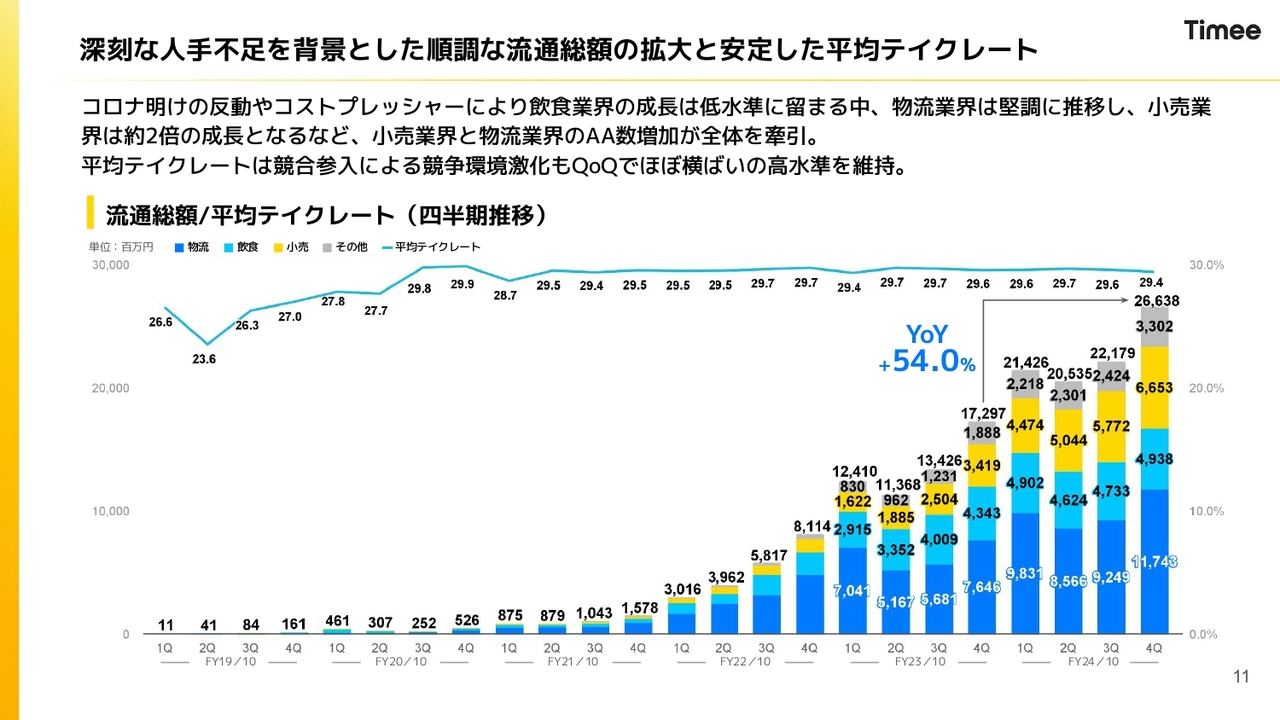

深刻な人手不足を背景とした順調な流通総額の拡大と安定した平均テイクレート

スライドには、KPIそれぞれの推移を四半期ごとに記載しています。内容については重複するためポイントを絞ってご説明します。流通総額はYoY54パーセント増の成長、平均テイクレートはQoQでほぼ横ばいの高い水準を維持しています。

今回の通期決算からは業界ごとの数字も開示しており、物流と小売については流通総額の伸びが比較的堅調です。特に小売については2倍以上の成長を遂げています。

一方で、先ほどご説明したとおり、飲食業界は成長率が小幅にとどまっています。

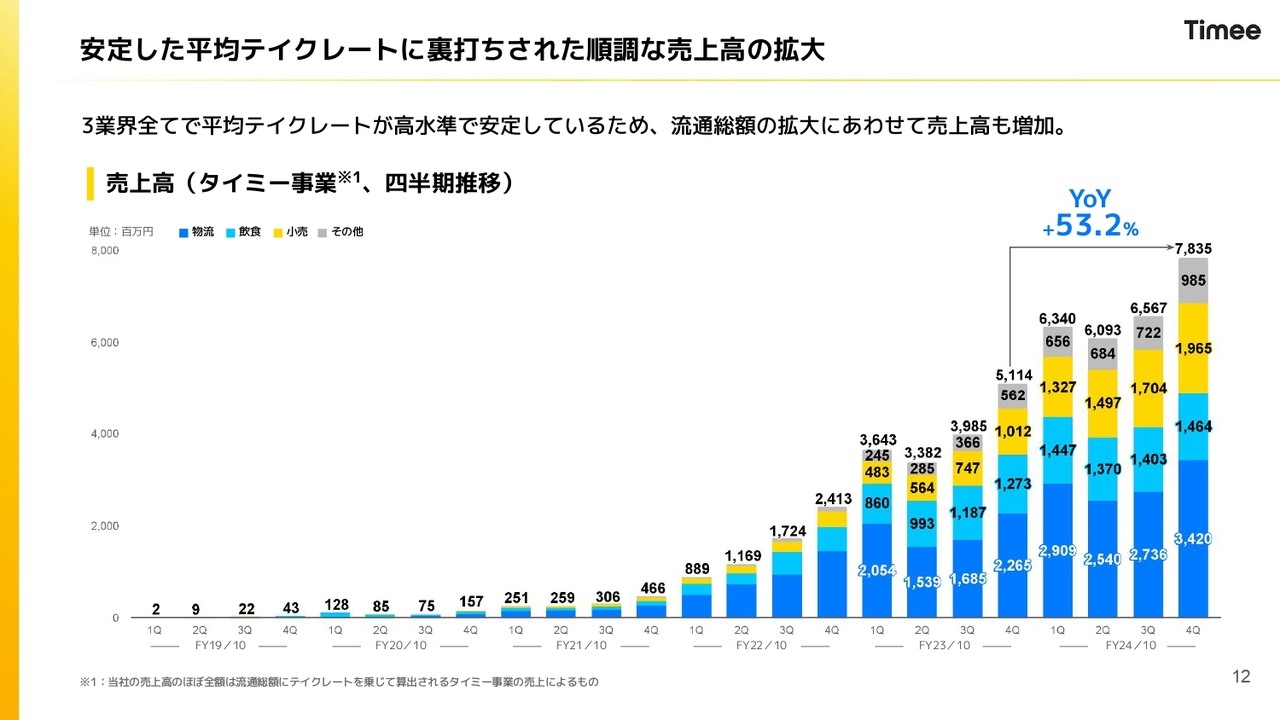

安定した平均テイクレートに裏打ちされた順調な売上高の拡大

売上高です。こちらも先ほどと同様に業界ごとの数字を開示しています。いずれの業界においても平均テイクレートが高い水準を維持しているため、ほとんど同じトレンドを形成しています。

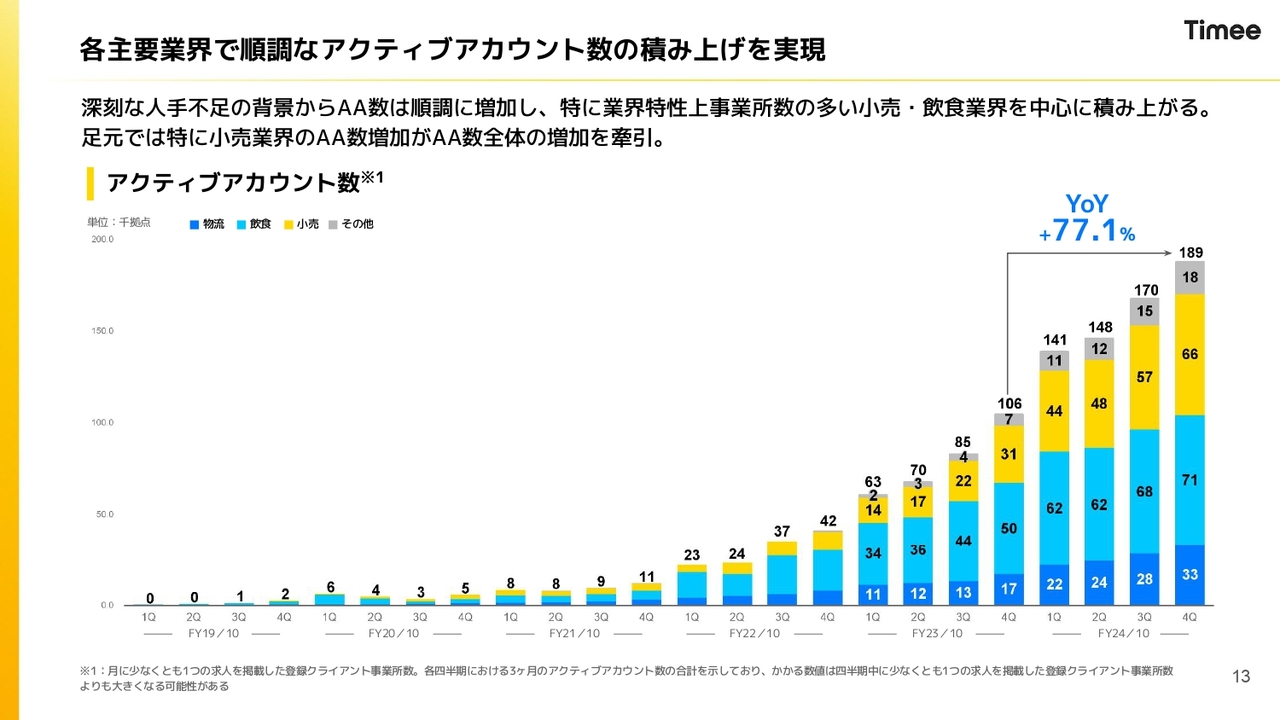

各主要業界で順調なアクティブアカウント数の積み上げを実現

AA数の推移をスライドに記載しています。YoYでは77.1パーセント増の成長になっており、業界の特性上事業所数が多い小売・飲食業界を中心に積み上がっている状況です。ご説明が重複しますが、小売業界のAA数の増加が全体の増加を牽引している状況です。

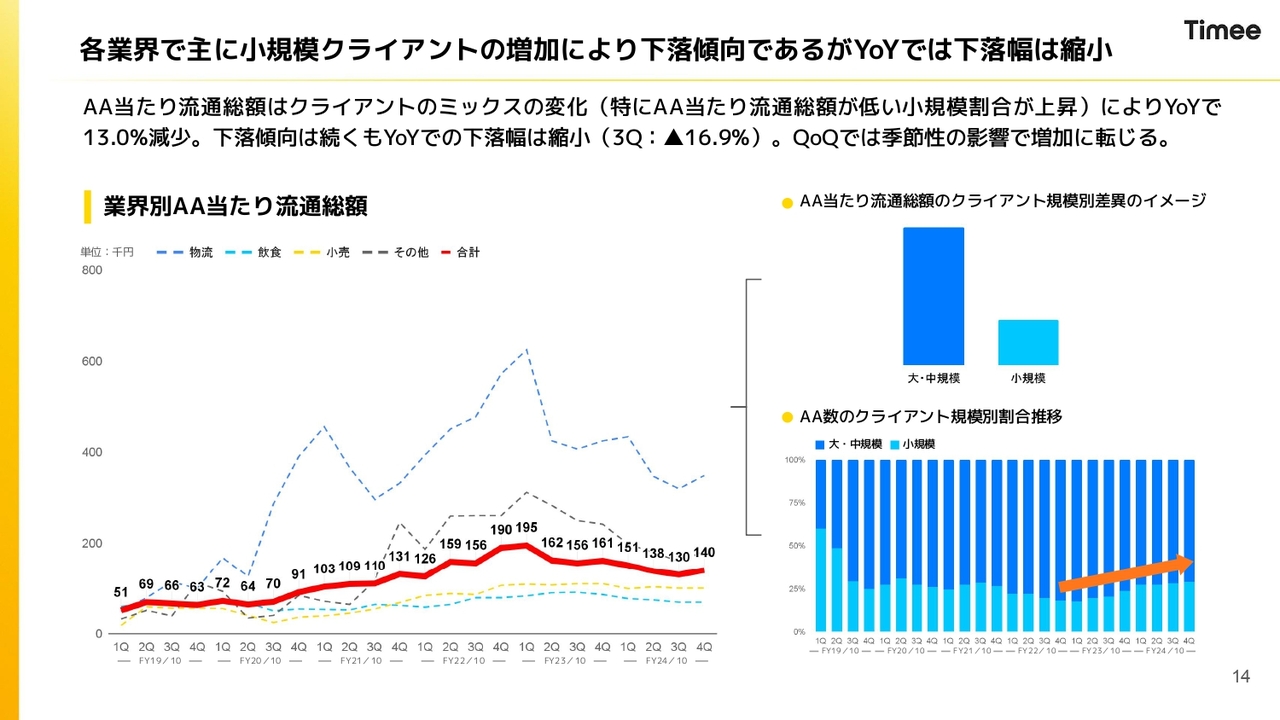

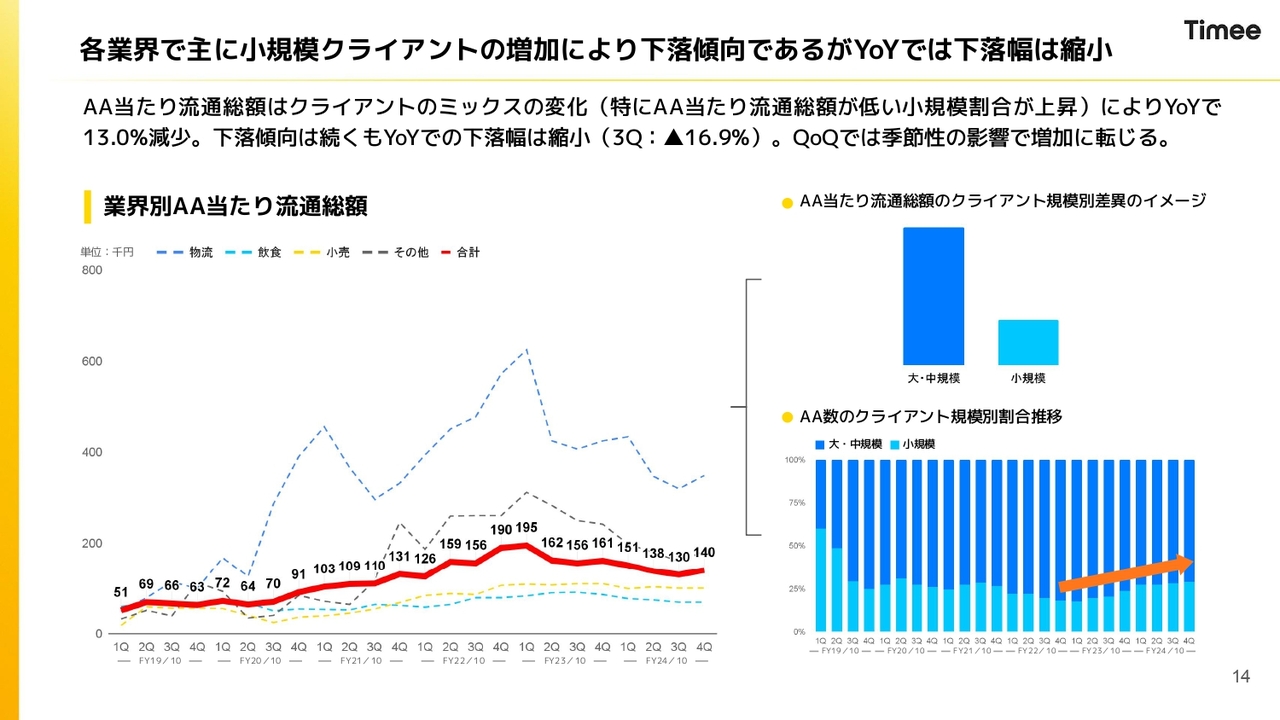

各業界で主に小規模クライアントの増加により下落傾向であるがYoYでは下落幅は縮小

AA当たりの流通総額をスライドに記載しています。スライド左側は赤線のチャートが全体の平均で、点線はそれぞれ業界ごとの流通総額の推移を示しています。スライド右側には、クライアントを大・中規模、小規模に分解し、規模別に流通総額の差分と、AA数の割合の推移を記載しています。

ご覧のとおり、小規模のクライアントが増えてきています。小規模のクライアントの流通総額は大・中規模のクライアントより少ないため、直近はYoYでAA当たり流通総額が下落傾向にあります。

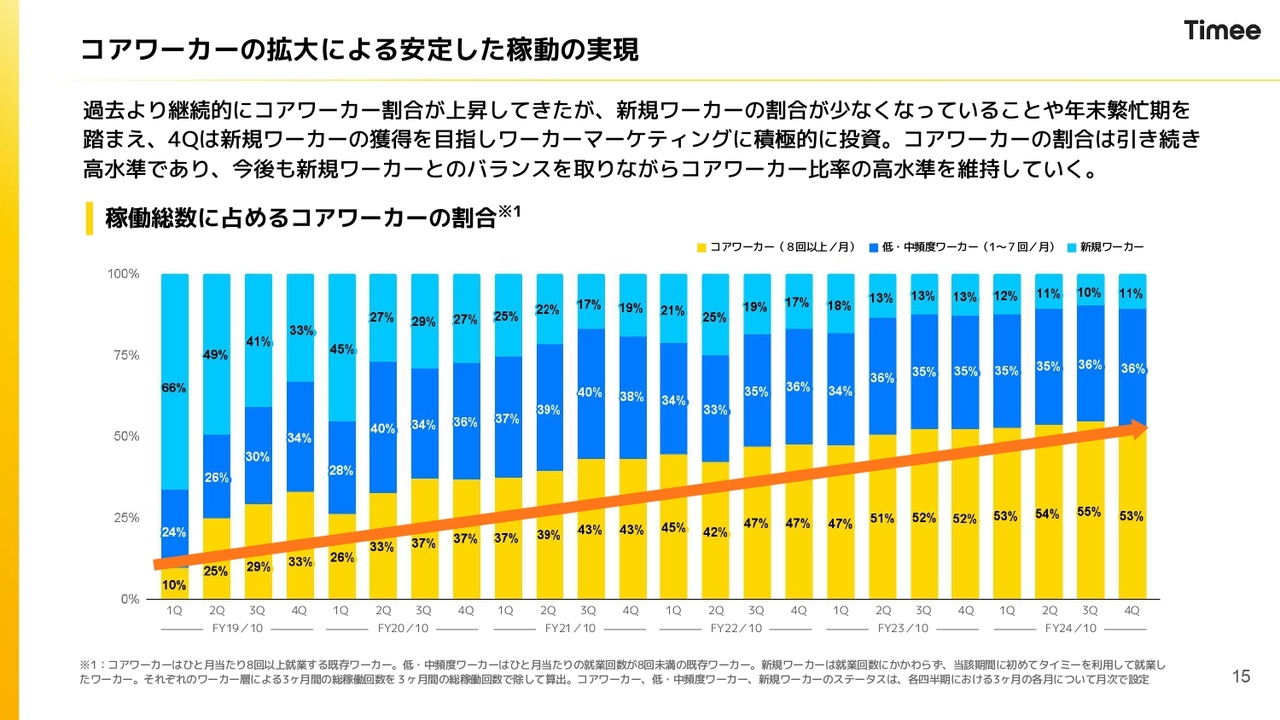

コアワーカーの拡大による安定した稼動の実現

コアワーカーの拡大も引き続き開示しています。今回のポイントの1つとしては、稼働総数に占めるコアワーカーの割合が、第4四半期において前四半期の55パーセントから53パーセントに2ポイント下がっていることです。ただし、これは意図した結果です。

スライドのグラフの一番上の水色が新規ワーカーの割合を示しており、直近で10パーセントまで到達しています。このままでは9パーセント、8パーセントとなってしまいます。

今後のワーカーの拡大を見据えると、新規ワーカーをバランス良く組み入れることによって、将来のワーカーの基盤を作っていきたいと考えています。そのため、意図的に新規ワーカーを獲得するために、第4四半期はワーカーマーケティングに投資しています。その関係で、コアワーカーの比率は相対的に下がっています。

一方で、今後については高水準のコアワーカー比率を維持しながら、新規・既存のワーカーのバランスをとりながら柔軟に対応していきたいと考えています。

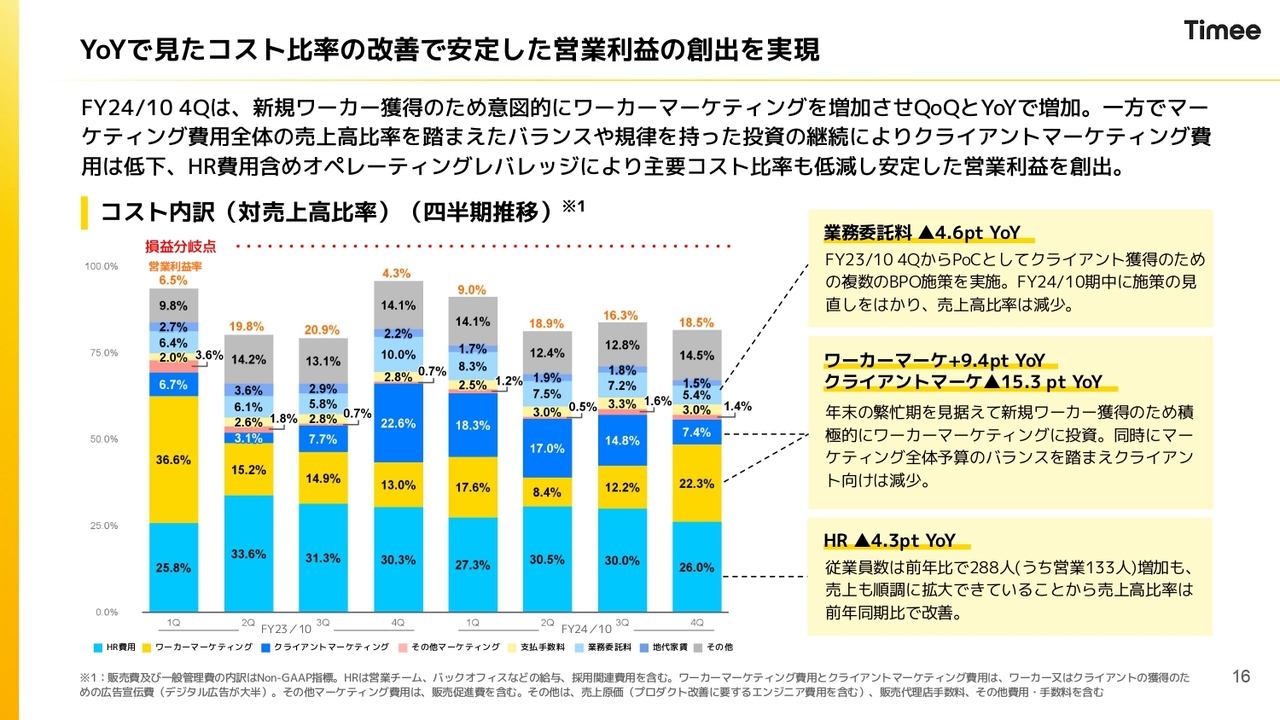

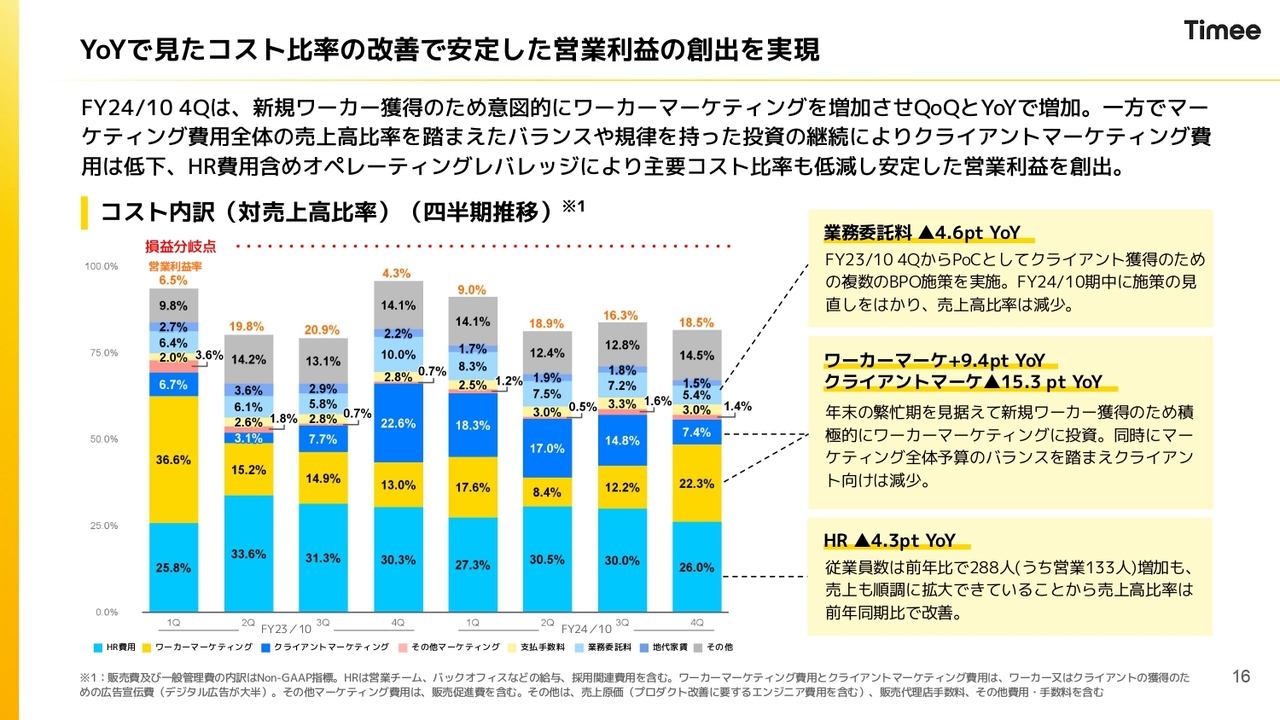

YoYで見たコスト比率の改善で安定した営業利益の創出を実現

YoYで見たコスト比率についてです。四半期ごとの推移について、従来はHR費用、ワーカーマーケティング、クライアントマーケティング、その他に分けて開示していましたが、今回からは支払手数料、業務委託料、地代家賃、その他というかたちで内容を増やしています。

その他で大きく丸めて説明すると、変動要因がわからなくなるため、より細かいメッシュで開示しようという意図が背景にあります。

スライドのグラフの黄色の部分がワーカーマーケティングになりますが、こちらも先ほどコアワーカーの話でお伝えしたとおり、バランスを見て、また年末の繁忙期に向けて、第4四半期において意図的に投資を増やしています。

一方で、青色のクライアントマーケティングについては、全体のバランスをとって下げています。

右側の一番上に記載があるとおり、業務委託料についてはYoYで下がっています。クライアントマーケティングを始めた2023年10月期第4四半期には業務委託のPoC(概念実証)を始めていました。

こちらについては1年を通じて、一定の道筋が見えてきたところで、試験的な取り組みを締めて、エコノミクスに合うものだけに厳選した結果、YoYで減少しています。

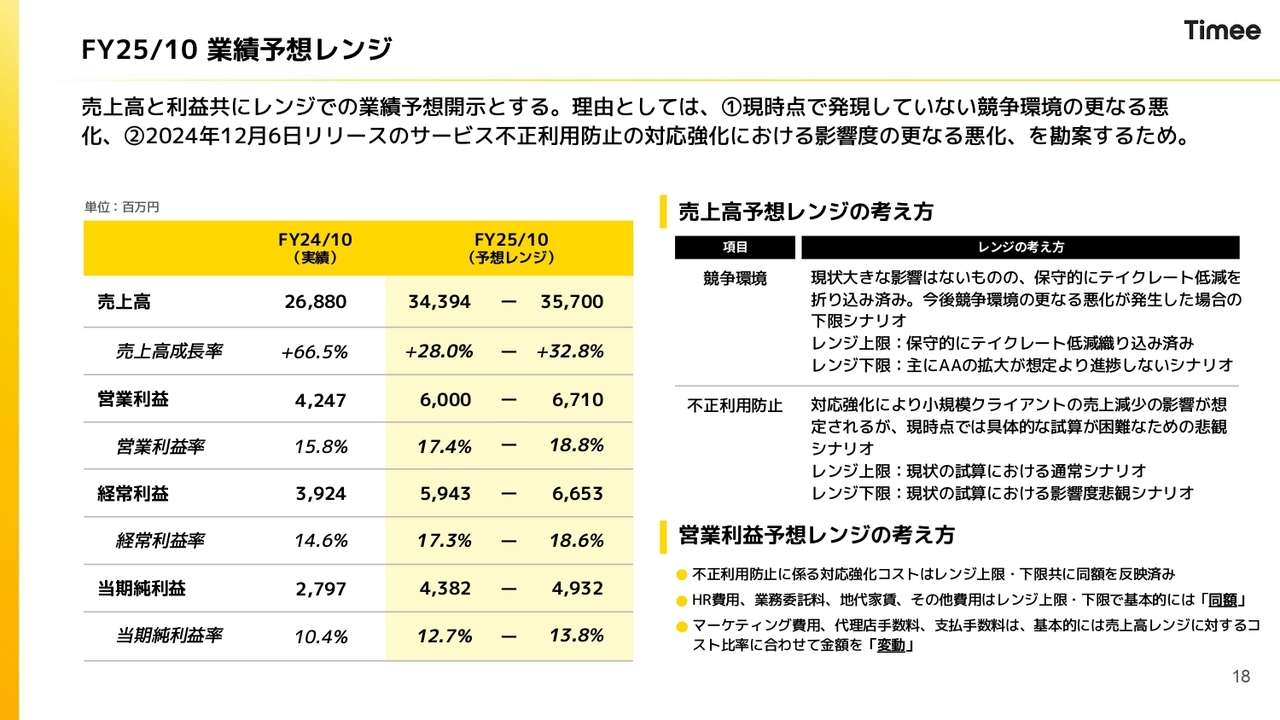

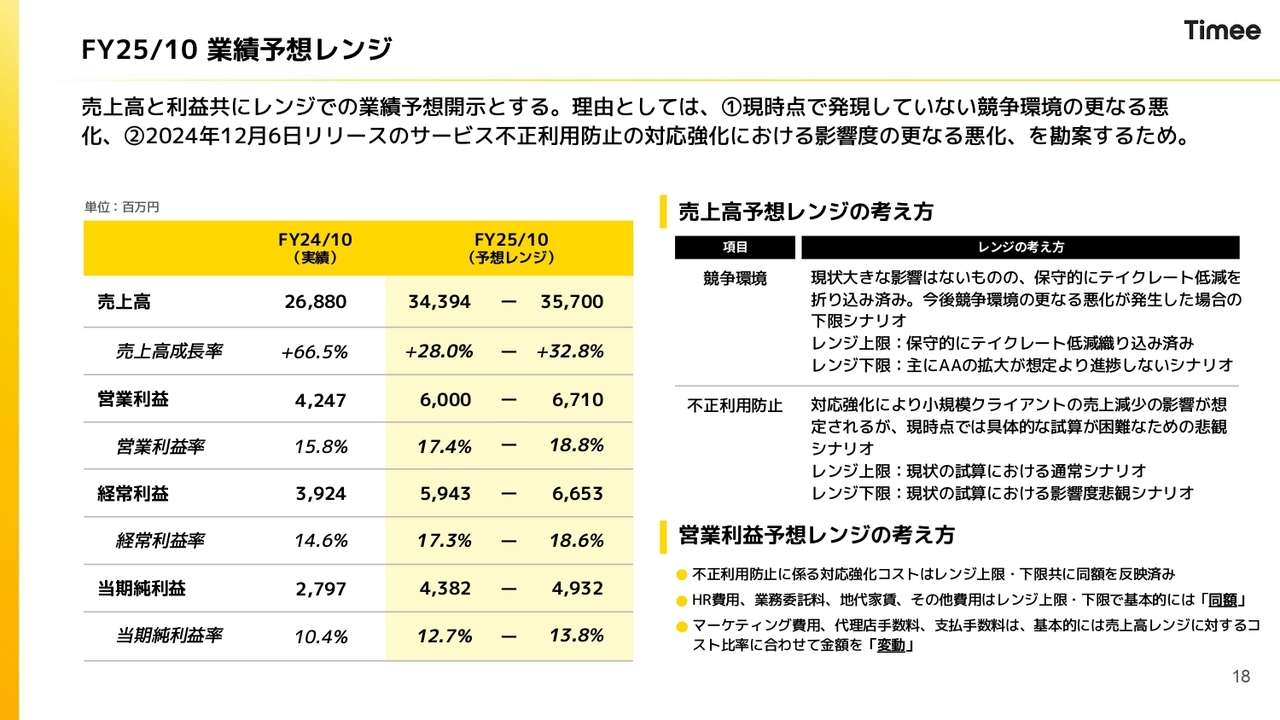

FY25/10 業績予想レンジ

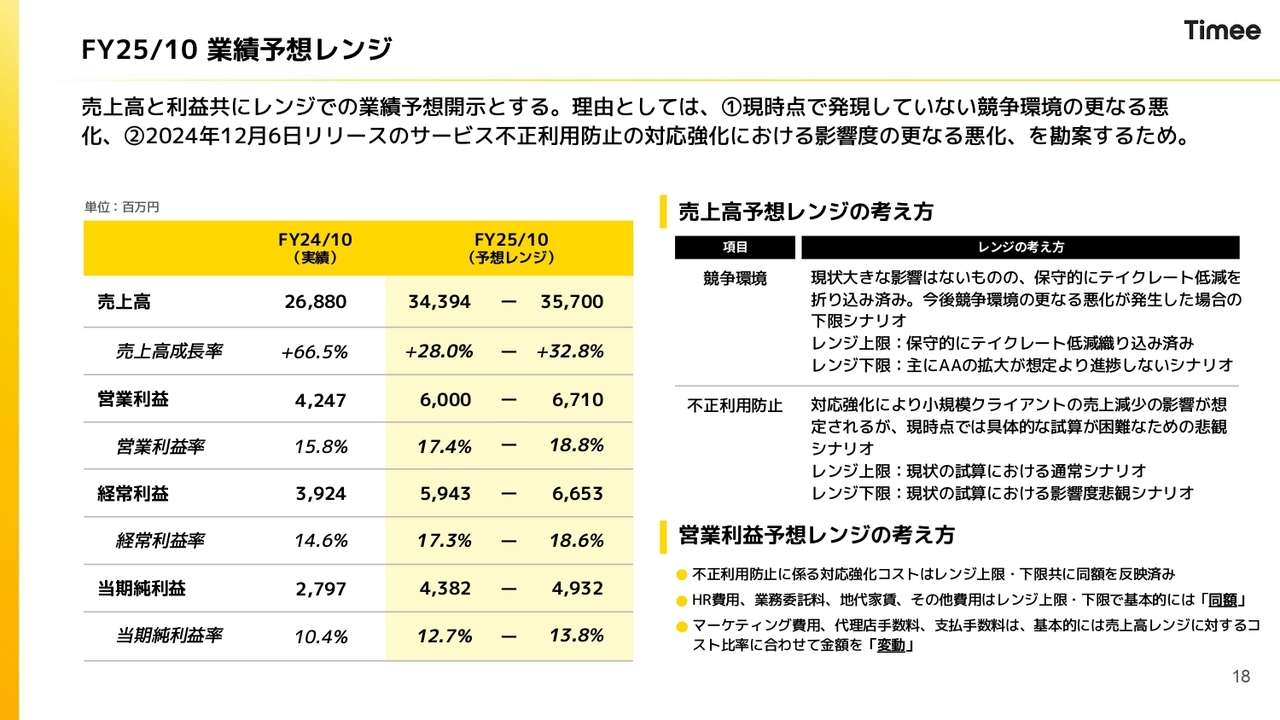

2025年10月期の業績予想レンジについてご説明します。大きく2つの理由からレンジでの開示としています。

1つは現時点で発現していない競争環境のさらなる悪化で、もう1つは2024年12月6日リリースのサービス不正利用防止の対応強化における影響度のさらなる悪化です。これらの理由から、現時点での試算が難しいため、レンジでの開示としています。

売上高については、冒頭のハイライトでお話しした数字になっています。考え方については、スライドの右側に記載のとおりです。競争環境では、レンジの上限については、テイクレートの低減を保守的に織り込み済みです。一方で、レンジの下限については、競争の激化によってAAの拡大が想定よりも進捗しないシナリオを織り込んでいます。

不正利用防止についても、すでにいろいろな対策を打っています。レンジの上限については、現状の試算における通常シナリオを織り込み済みです。レンジの下限については、より悲観的なシナリオを想定しています。

営業利益については、主には業務委託料になりますが、不正利用防止の対応強化コストをレンジ上限・下限ともに反映済みです。HR費用、業務委託料など、スライド右下に記載した主に固定費に近いものは同額で据え置きました。

一方で、売上高や流通総額に連動する費用項目については、レンジによって売上高が変動することによって、費用についても変動するかたちでPLを作っています。

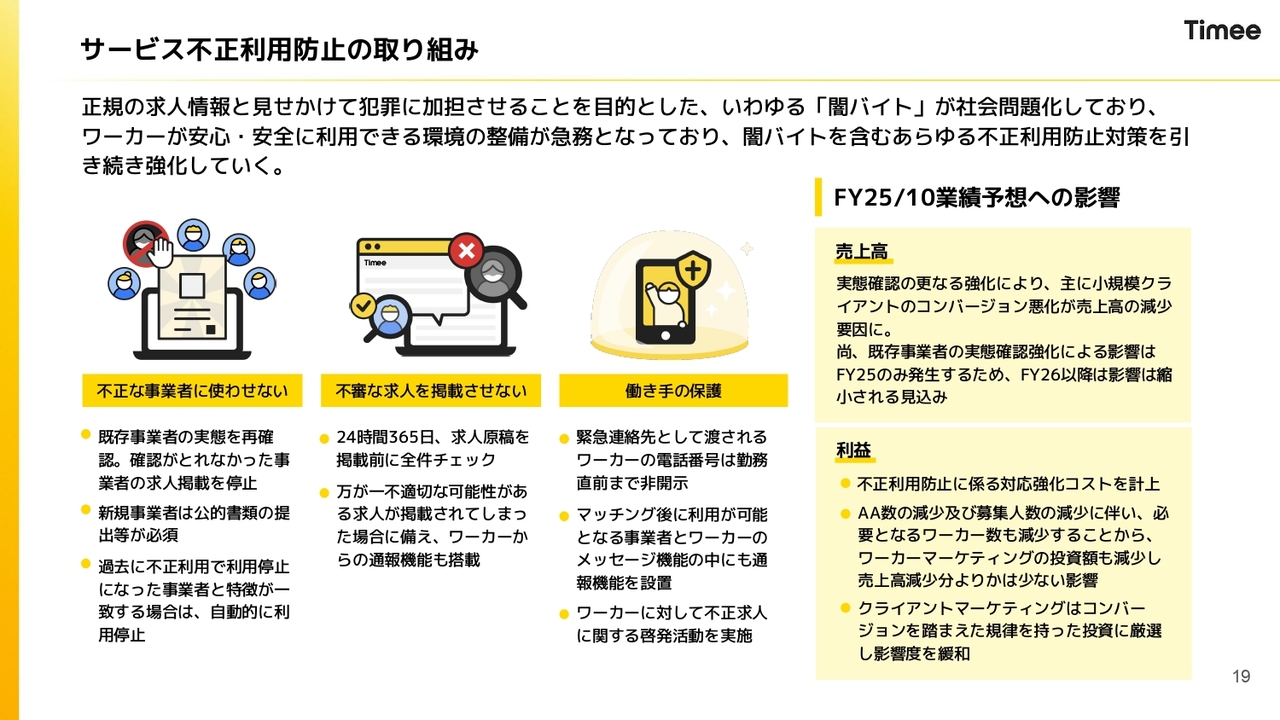

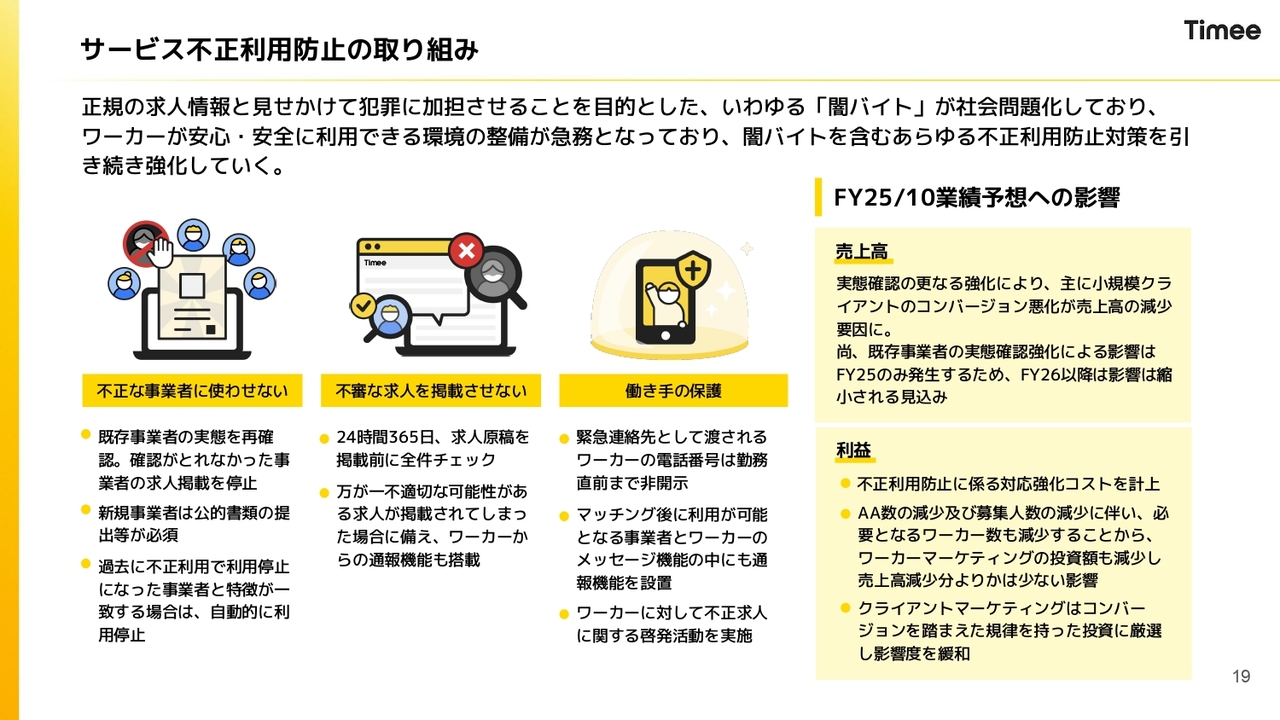

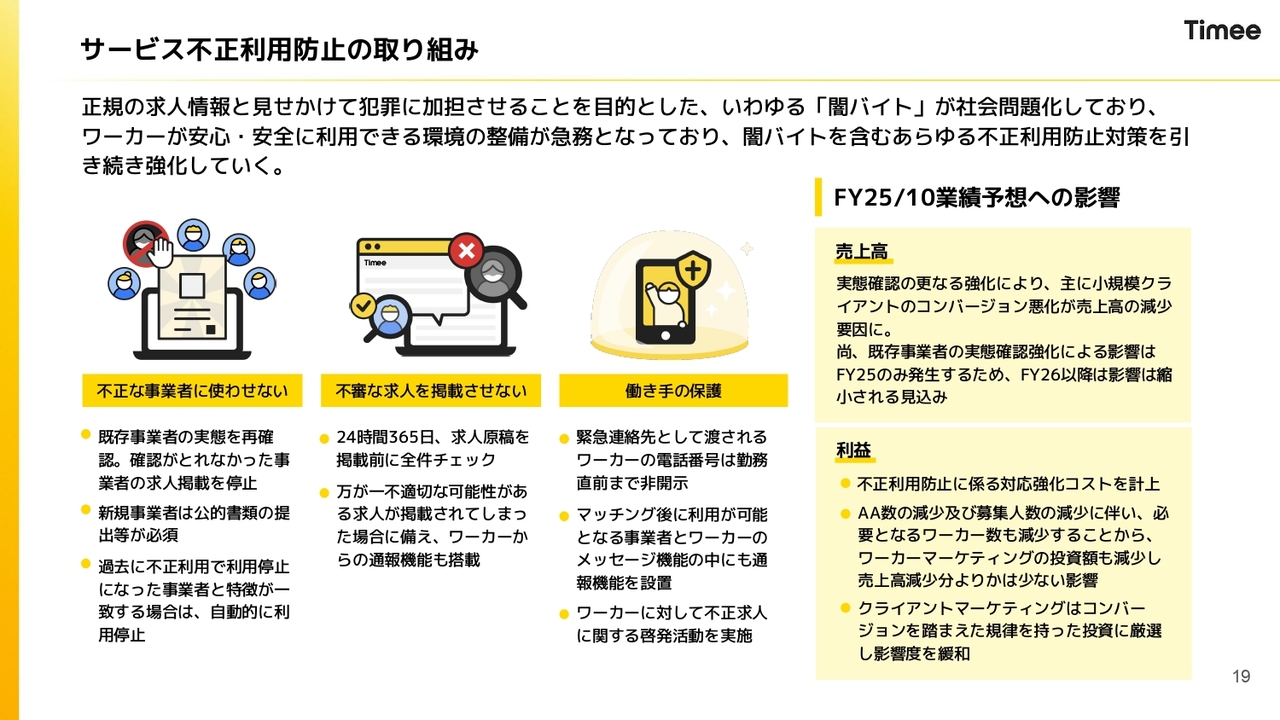

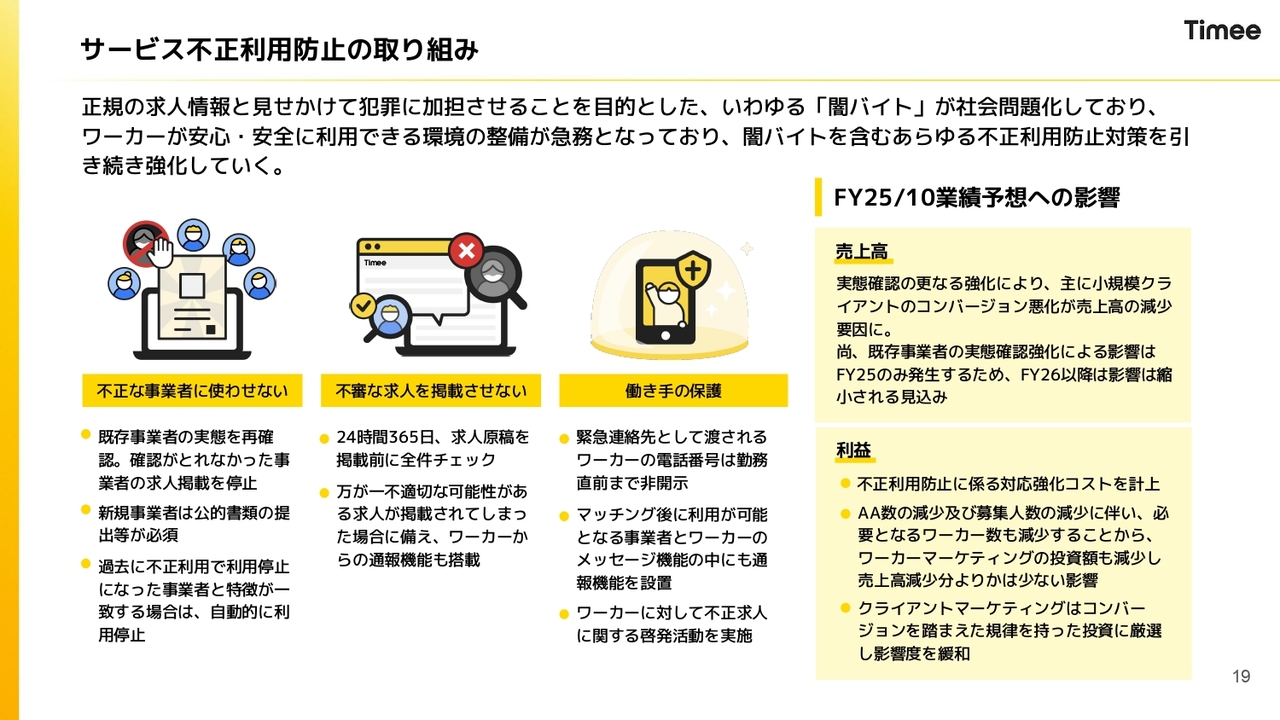

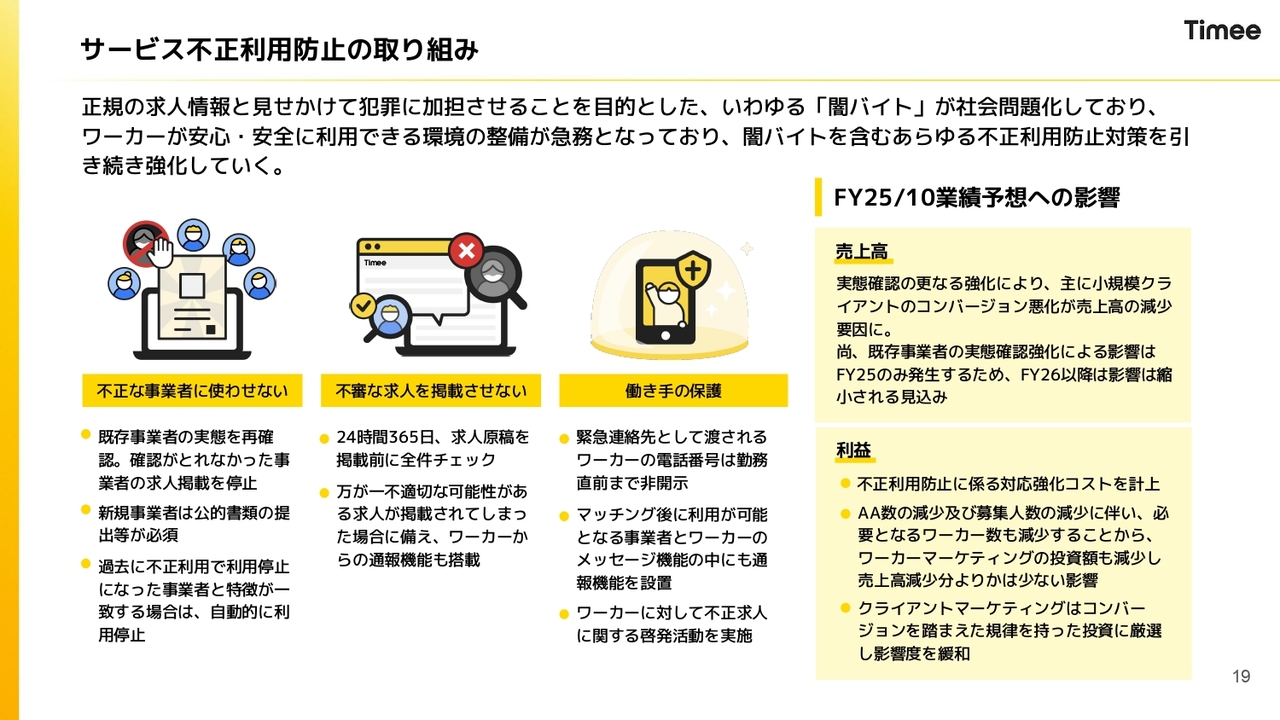

サービス不正利用防止の取り組み

サービス不正利用防止の取り組みについて詳しくご説明します。昨今、正規の求人情報と見せかけて犯罪に加担させることを目的とした、いわゆる「闇バイト」が社会問題化しています。

「タイミー」においては、スキマバイト・スポットワーク業界のパイオニアリーダーとして、安心・安全に利用できる環境の整備が必要と判断し、闇バイトを含む不正利用防止対策を徹底的に行っていくことをリリースしています。スライドにも記載のとおり、対策は大きく分けて、事業者の実態確認、求人のチェック、働き手の保護の3つになります。

業績予想への影響としては、主にスライド左側から2つの対策によるものが大きくなると考えています。売上高については、実態確認のさらなる強化によって主に小規模クライアントのコンバージョンが悪化し、下振れの可能性があることからレンジでの予想としています。

利益については、先ほどお話しした対応強化コストの計上が影響しますが、基本的には売上高が減少するとマーケティングコストも一緒に少なくなるため、そのあたりも加味しています。

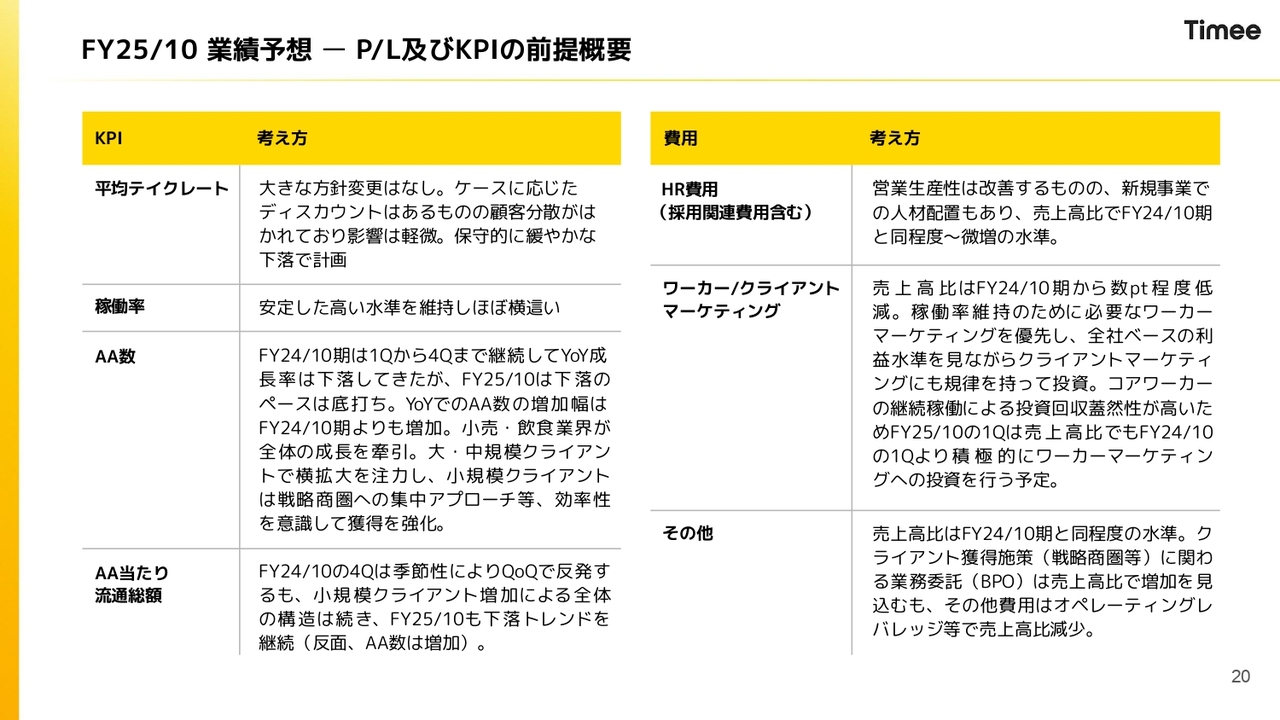

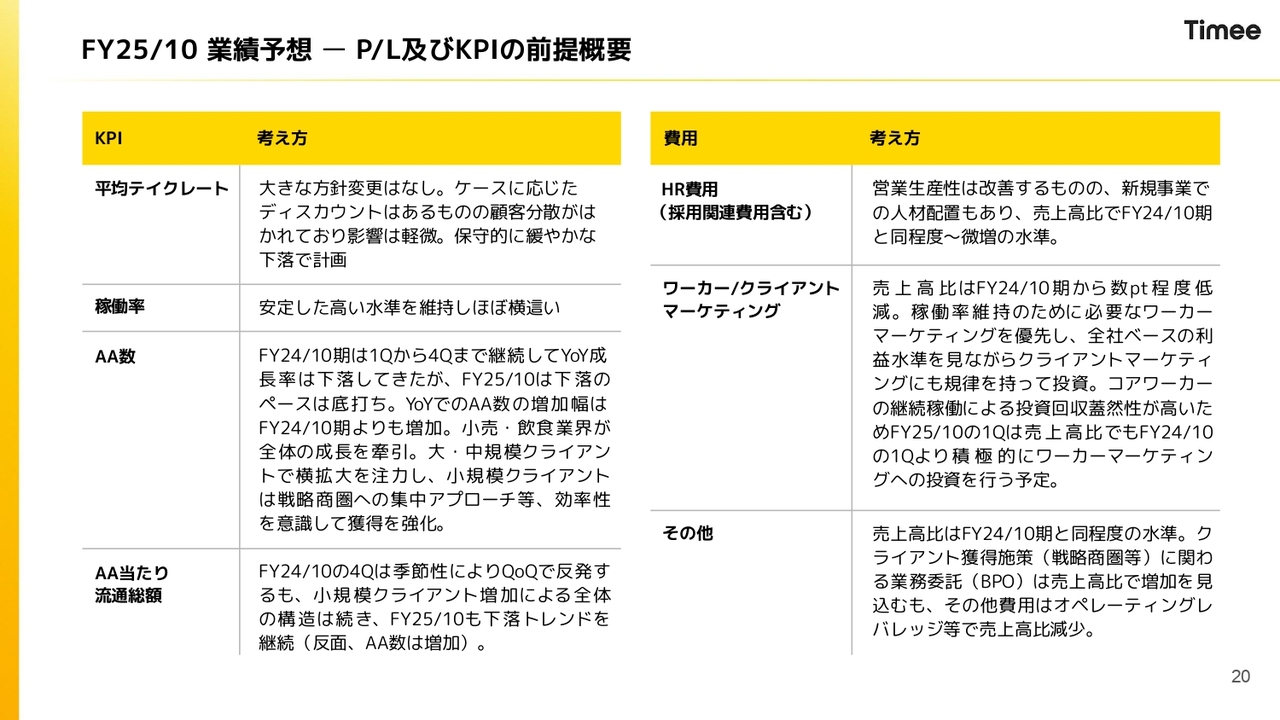

FY25/10 業績予想 ー P/L及びKPIの前提概要

業績予想における各KPIの見通しと考え方についてスライドに記載しています。かなり細かく記載しているため、ぜひお時間のある時にご覧いただければと思います。

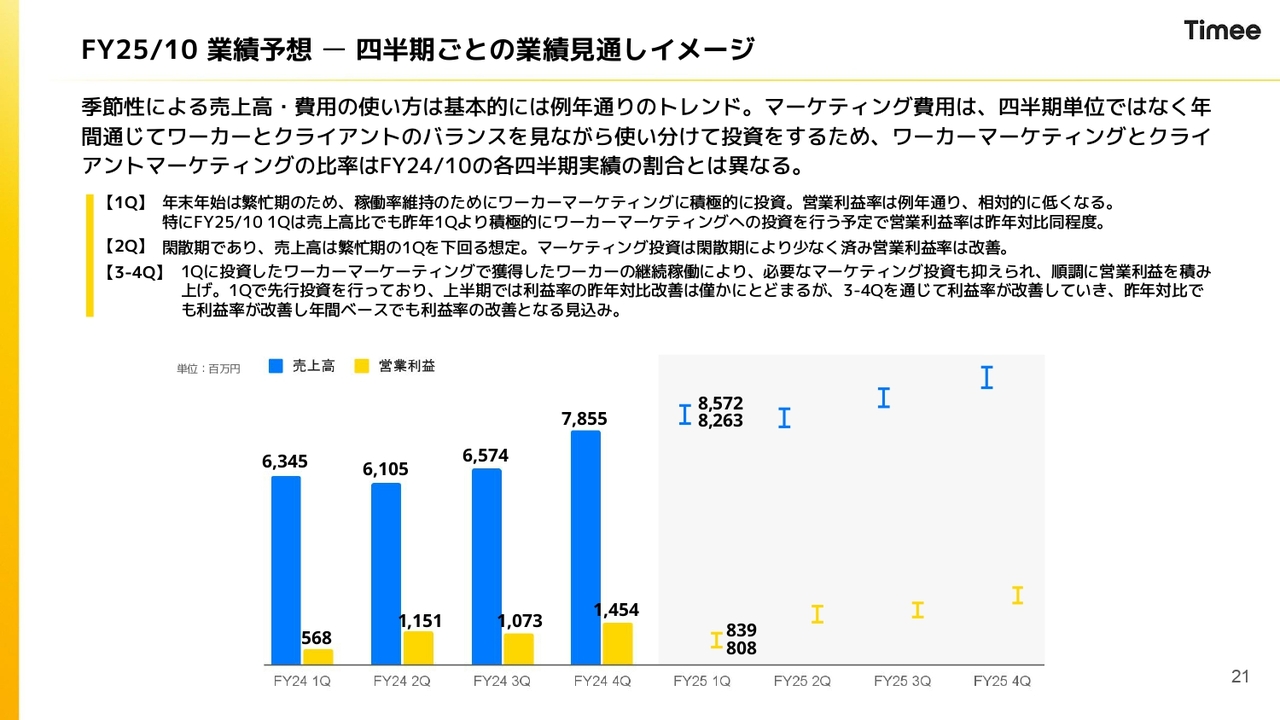

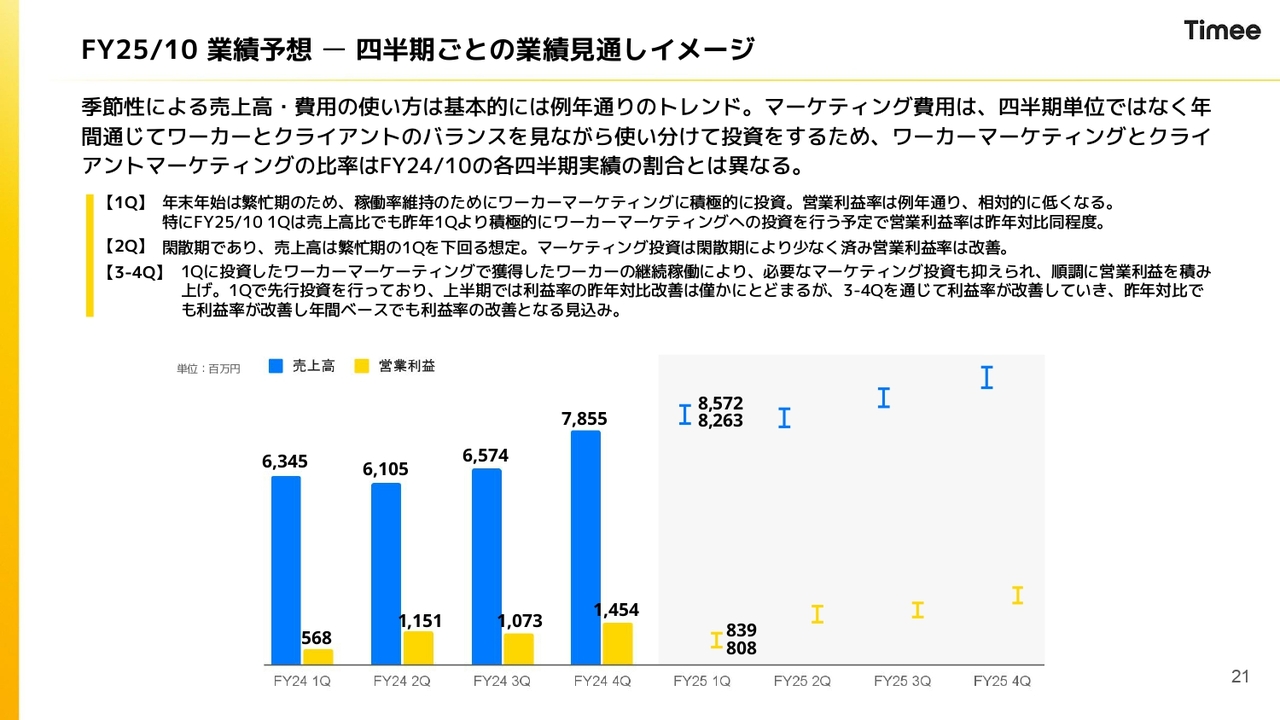

FY25/10 業績予想 ー 四半期ごとの業績見通しイメージ

業績予想は通期で開示しているのですが、四半期ごとのイメージも出しています。これはなぜかと言うと、タイミーのビジネスは四半期ごとに一定のボラティリティが発生し、なかなか読みにくい部分があるためです。

スライドには、売上高と営業利益の四半期ごとの推移のイメージと、第1四半期の数字の見通しをレンジで掲げています。

基本的には第1四半期が繁忙期で、第2四半期は下がって、第3四半期・第4四半期で上がっていきます。コストの面では、第1四半期の繁忙期は投資を大幅に含むため利益が下がりますが、閑散期の第2四半期で戻し、第3四半期・第4四半期で回収していくイメージを計画として織り込んでいます。

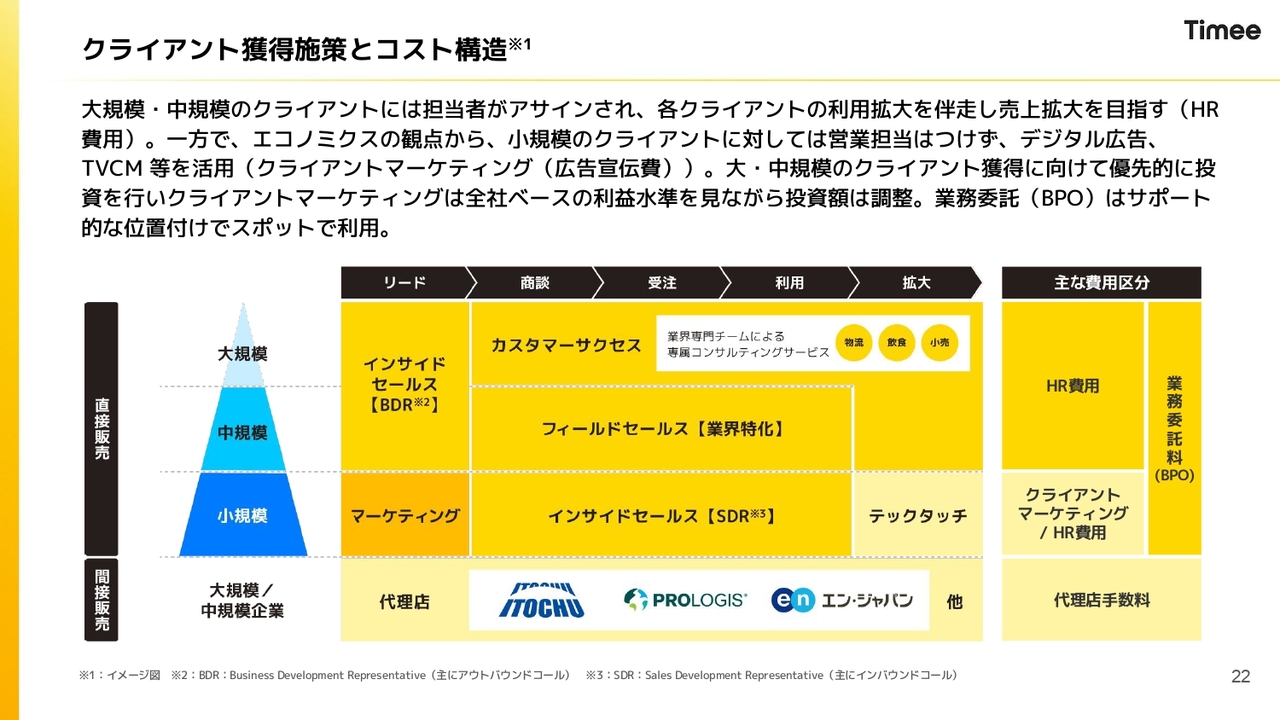

クライアント獲得施策とコスト構造

クライアント獲得施策とコスト構造です。大規模・中規模のクライアントについては担当者がアサインされるため、主な費用項目はHR費用になっています。一方で小規模クライアントについては、インサイドセールスのHR費用はありますが、基本的にはクライアントマーケティング(広告宣伝費)が主な費用項目になっています。

したがって、クライアントマーケティングをどんどん増やしていくというよりは、HR費用に投資して、大規模・中規模クライアントの獲得を進め、売上を増大させていくというかたちになっています。

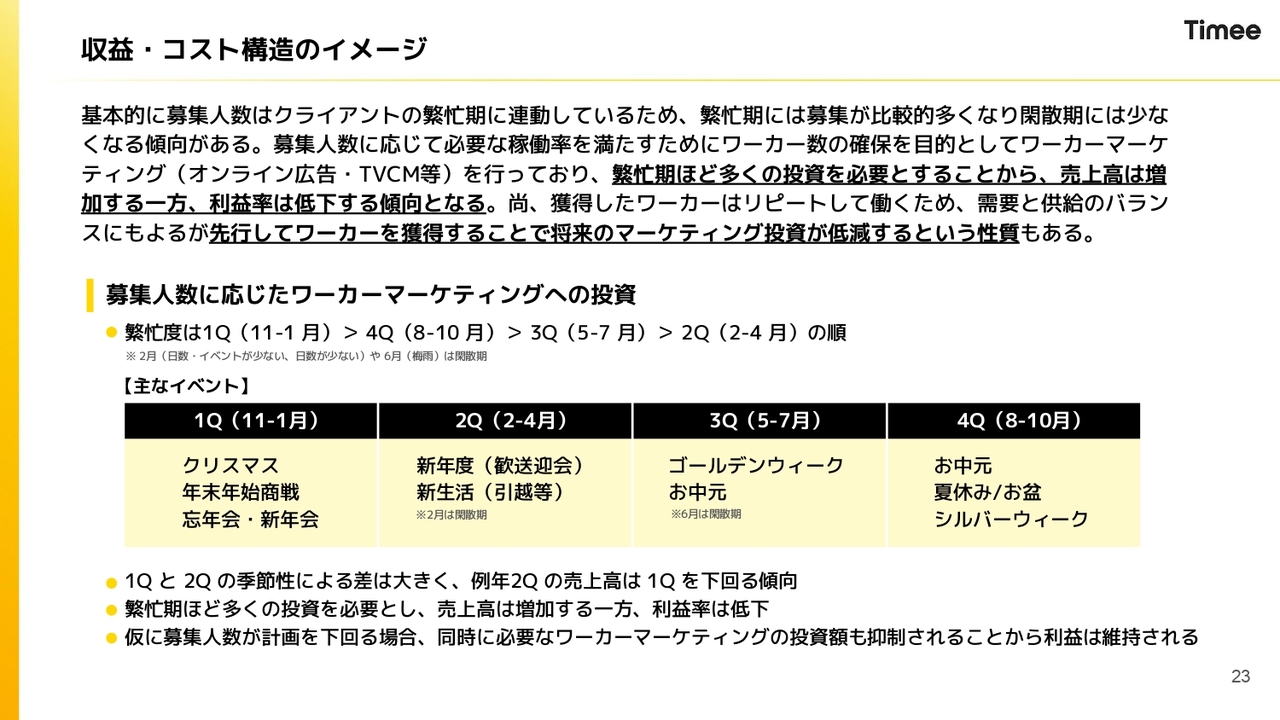

収益・コスト構造のイメージ

収益・コスト構造のイメージです。先ほどのご説明と重複しますが、繁忙期ほど多くの投資を必要とするため、第1四半期は売上は一番上がるものの、利益は一番低いということになります。

第2四半期は閑散期となるため、あまりコストがかかりません。売上は下がるのですが、コストがかからないため利益がけっこう出ます。第3四半期・第4四半期では売上がしっかり伸びて、コストも一定かかるものの、利益もしっかり出ていくというようなトレンドになっています。

長くなりましたが、私からのご説明は以上になります。

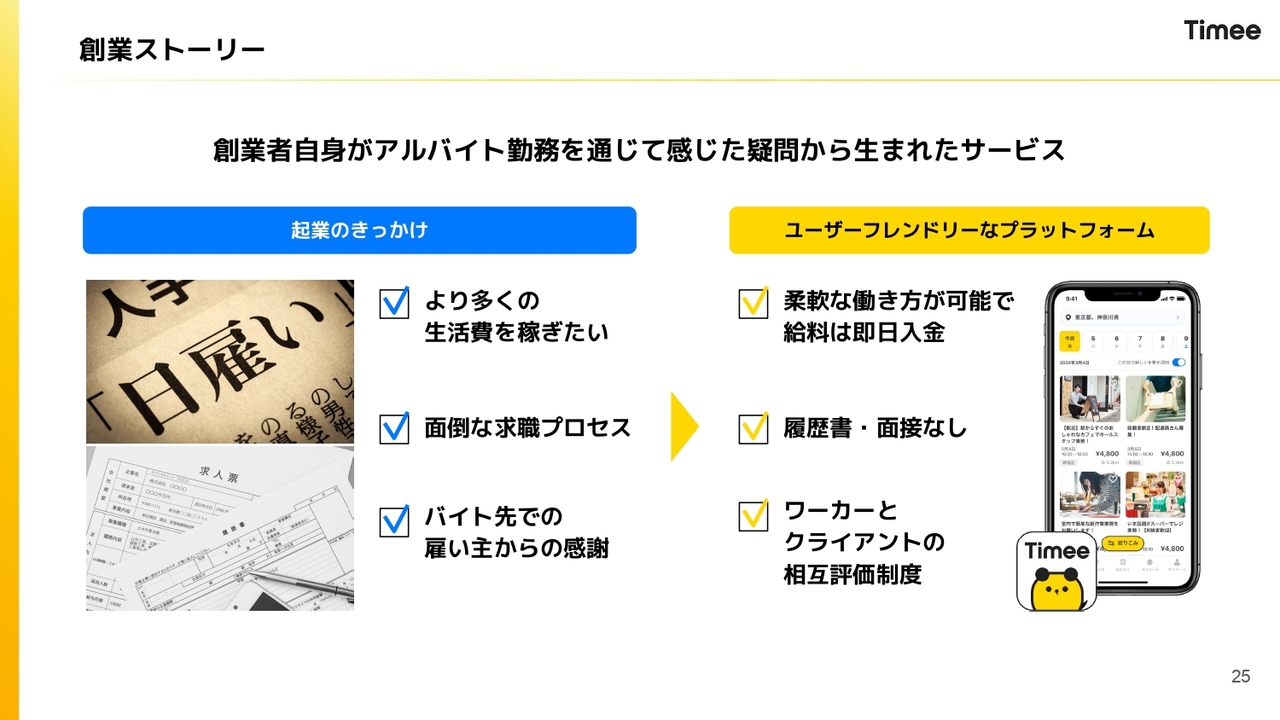

創業ストーリー

小川:中長期の成長戦略について、私からお話ししたいと思います。初めにファウンディングストーリーとして、なぜ「タイミー」を作ったのかお話ができたらと思っています。

私は20歳の時にアパレル系の会社を作っていたのですが、その会社はうまくいかず、本当にお金がないという中で、さまざまな日雇い仕事を経験していました。

物流倉庫、食品製造、コンビニなどいろいろな場所で働きましたが、現場のレビューが溜まっておらず、どのような現場かわからない不安だったり、すぐにお金がもらえなかったりと、労働に対してさまざまな不安を感じました。

そのような中で、アプリ1つですぐに働けて、すぐにお金をもらえて、かつ働く場所のレビューが見られるようなアプリが欲しいと思って作ったのが、この「タイミー」というサービスになります。

そのため、常にユーザーフレンドリーなプラットフォームとしてサービスを提供しようと心がけており、また人手不足の時代にしっかりとマッチするサービスを作っていきたいと思っています。

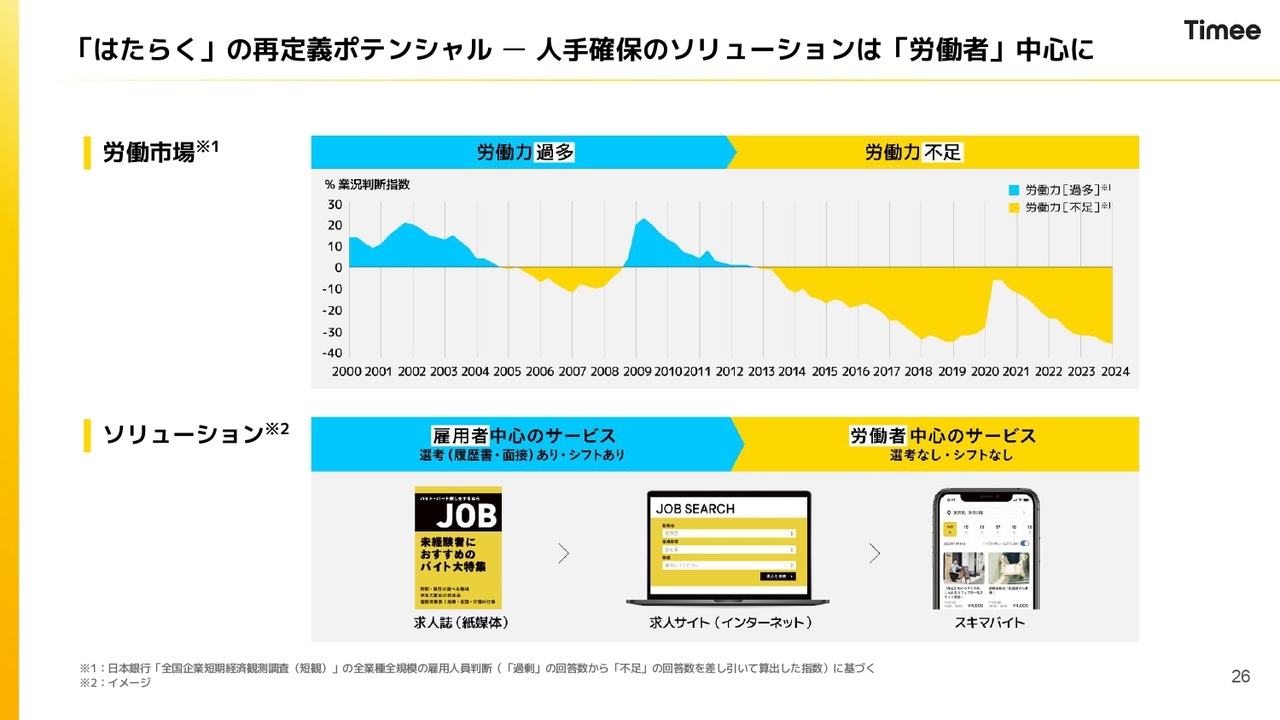

「はたらく」の再定義ポテンシャル ー 人手確保のソリューションは「労働者」中心に

まず、日本の労働環境について少しお話をしたいと思います。日本自体は、2012年から2013年までは、人が余っていた時代であり、雇用者中心のサービス、つまり企業側が選ぶ立場のサービスが求められていたと思っています。

しかしながら、昨今は「人手不足」というワードは聞かない日がないくらい非常に深刻な問題となっており、労働者中心のサービスが求められている状況です。スキマバイトのマーケットは、まさにそのような状況の中で一気に広がってきていると捉えています。

FY25/10 戦略方針

タイミーは成長戦略としてタテ・ヨコ・ナナメに大きく3つの軸を掲げています。それらを1つずつ、かいつまんでお話しできたらと思います。また、タイミーが掲げている「非連続成長」を実現していくというスタートアップとしての思いについても、しっかり触れていけたらと思っています。

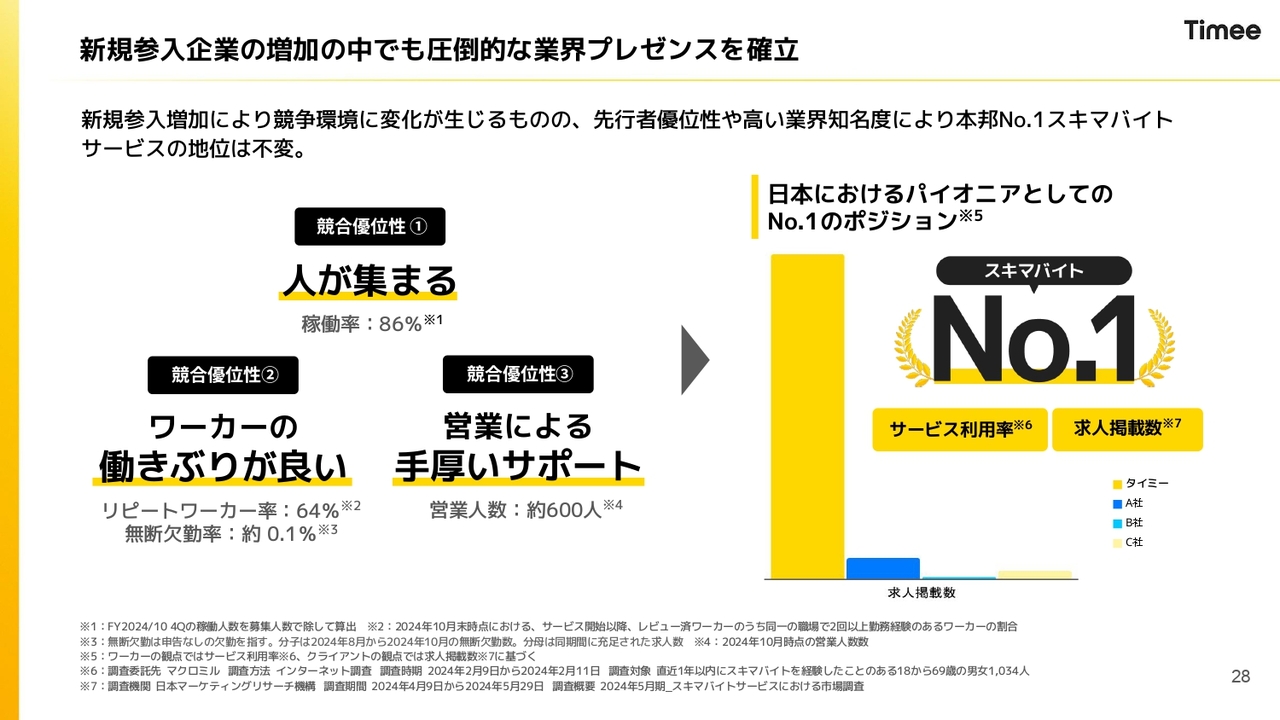

新規参入企業の増加の中でも圧倒的な業界プレゼンスを確立

まず競合環境についてご説明します。今年、さまざまな競合が入ってきました。これまでも多くの競合がサービスを提供しています。そのような中でも、タイミーは圧倒的なシェアをキープすることができています。

その要因は大きく3つだと考えています。まず1つ目は「人が集まる」です。稼働率86パーセントと、この人手不足の時代に、しっかりとした高い集客力を保つことができています。

2つ目は「働きぶりが良いワーカー」がマッチングするという点です。リピートワーカー率は64パーセントとなっており、毎回同じ人が来てくれたり、無断欠勤率0.1パーセントという業界水準でも低い値を出すことができています。このように、しっかりとした方が働きに来てくれる環境を作ることができています。

3つ目は「営業による手厚いサポート」です。約600人の営業が全国におり、各インダストリーに特化したチームによるサポートを徹底しています。

この3つが重なることによって、圧倒的No.1のポジションを作ることができると思っています。

タイミーが勝ち続ける構造的背景

中でも当社は「人が集まる」という部分が重要だと考えています。まず、タイミーが勝ち続ける構造的背景についてご説明します。

例えば、とある街でタイミーが街中に広がっているとします。すでに当社は7年サービスを提供しており、大変多くの企業さまに使っていただいています。最近、競合サービスが増えてきたため、さまざまなところで営業活動をしている状況です。

やはり、競合サービスのほうが手数料が安かったりしますので、一時的な乗り換えが、一部クライアントでは起きていることも事実です。

しかしながら、実際にサービスを省みた時に、働き手(ワーカー)と企業さまをマッチングするのが、このタイミーのスポットワークというサービスになりますので、働き手からすると、求人数の多い、この街で自分の家から近い場所にいっぱい案件があるアプリから開きます。そこで案件が見つからなかったら、ほかのアプリを開くという順番になっています。

まずはタイミーを開いて、そこで仕事が見つかるためみんな応募してしまいます。競合のサービスを使っているクライアントさんからすると、なかなか人が集まらないため、やはりタイミーに戻そうということが実際に起きている状況です。

それにより、街中でタイミーを使うことができて、街で人手が困った時にすぐ呼ぶことができる、それがまさに、このタイミーが勝ち続ける構造図になっていると捉えています。

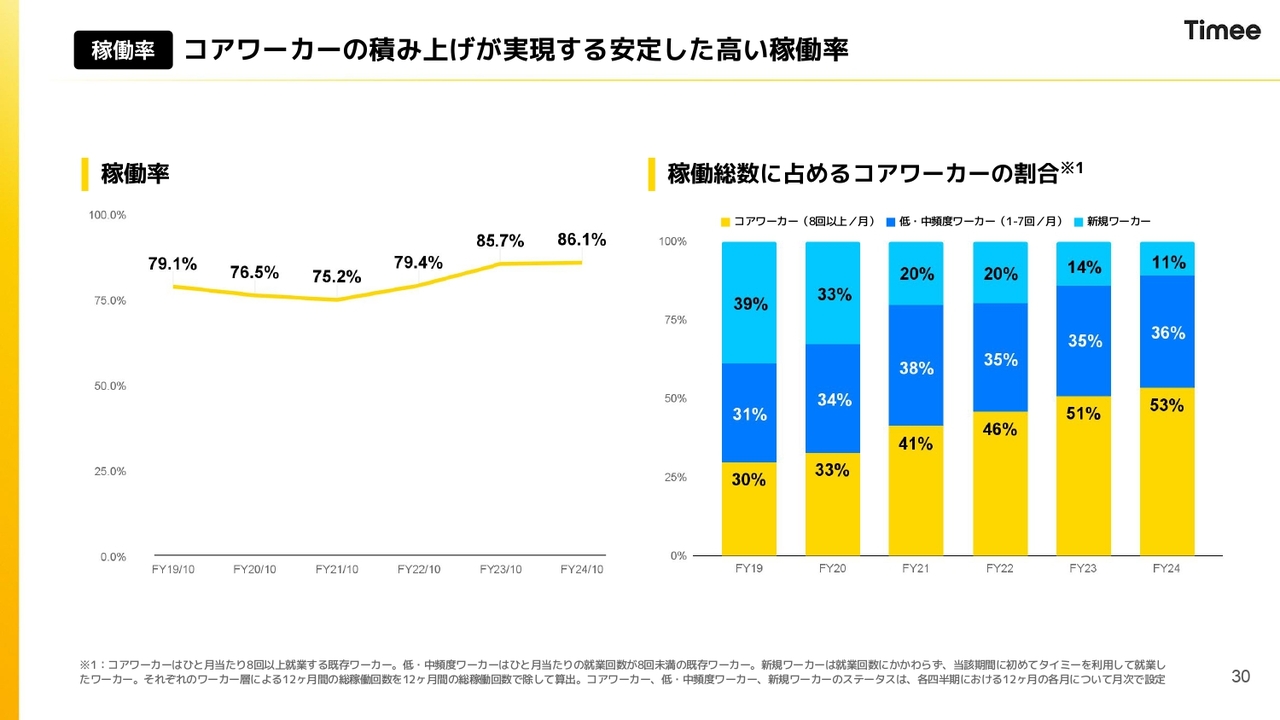

稼働率 コアワーカーの積み上げが実現する安定した高い稼働率

具体的に「人を集める」というところで言うと、稼働率という値に落ち着くと思っています。当社の稼働率は年々上昇傾向にあります。

稼働率は「マーケティング施策を打てばいいのではないか」「ダウンロード数が多ければいいのではないか」と思われがちですが、スライドのグラフに示すとおり、コアワーカーの推移と比例しているというところがあります。

具体的に、コアワーカーの方は常にタイミーのアプリを開いており、いつ求人の募集が来てもすぐに応募してくれるような方々になっています。そのような熱量の高い方が増えれば増えるほど、マッチングするスピードも速くなりますし、稼働率も上がっていきます。このような構造によって稼働率が構成されています。

そのため、今後多くの競合が増え、彼らが広告宣伝費を打ったりダウンロードを増やしたりしたとしても、それは新規のワーカーさんばかりです。それではコアワーカーの数が育っていきません。それでは構造的に稼働率を上げることができないと捉えています。

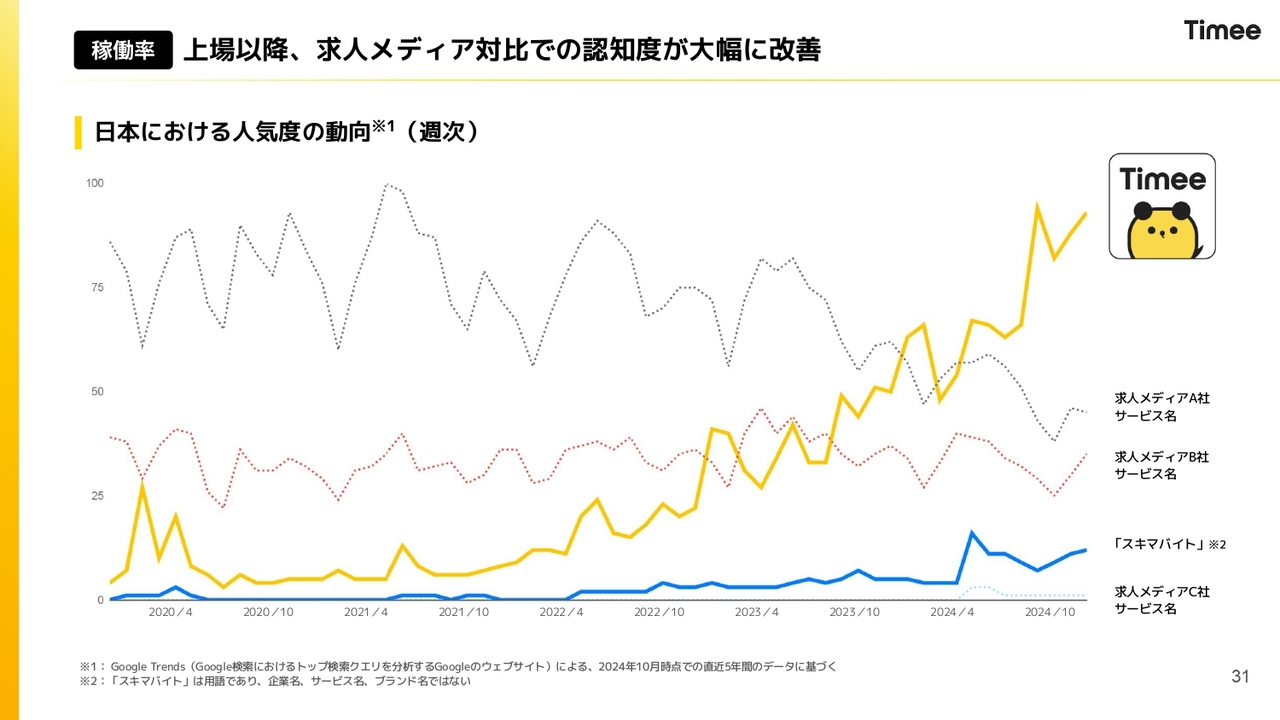

稼働率 上場以降、求人メディア対比での認知度が大幅に改善

また、タイミーはすでに圧倒的な知名度があるため、日々、口コミなどでダウンロードが広がってきているところも、大変大きなポイントと捉えています。

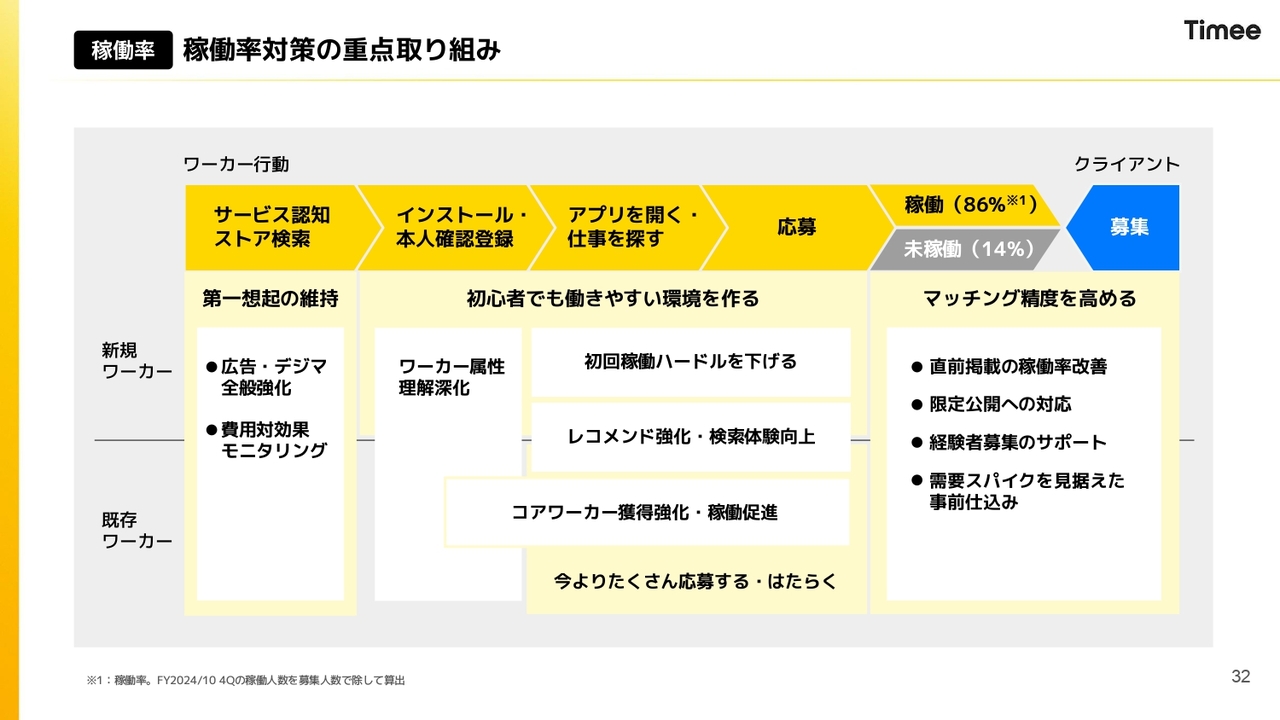

稼働率 稼働率対策の重点取り組み

稼働率といっても、さまざまなファネルが存在します。サービスを認知してからインストールして、アプリを開いて、応募して、実際に働きます。そのようなファネルをしっかりと、各それぞれのプロジェクトを立ち上げて改善活動をしています。

これが、タイミーが高い稼働率を保つことができる要因だと捉えています。

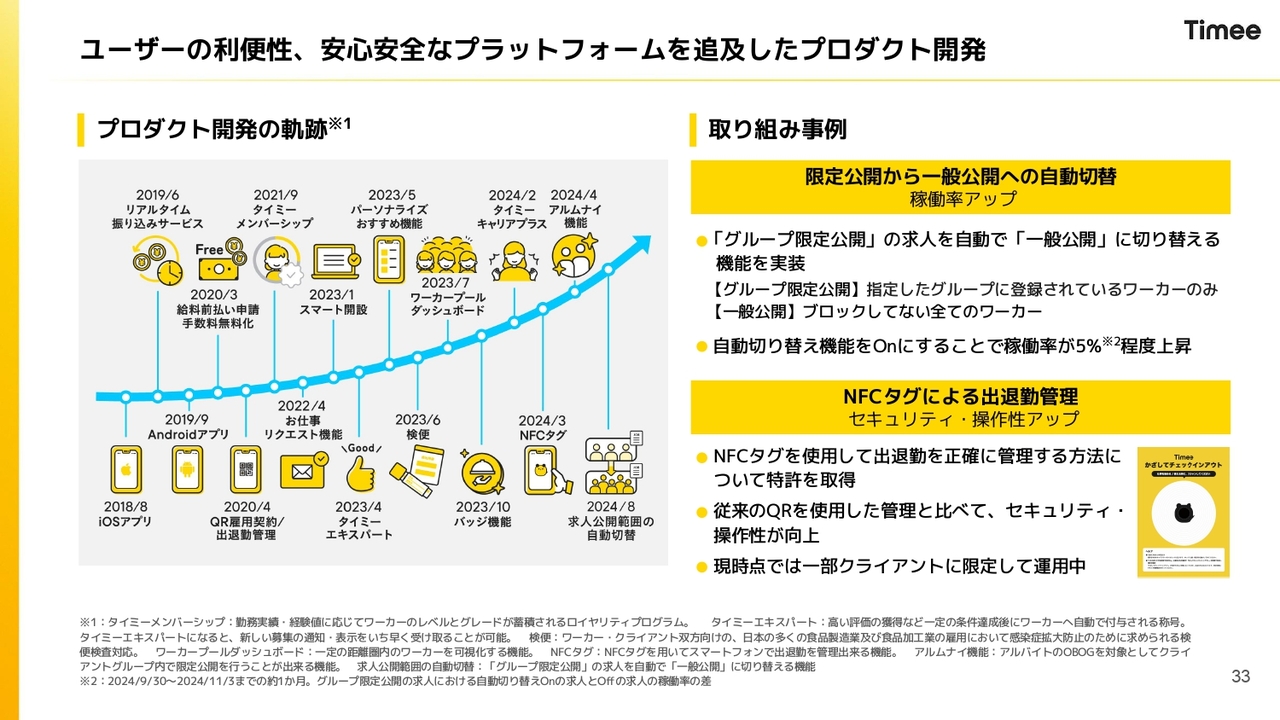

ユーザーの利便性、安心安全なプラットフォームを追及したプロダクト開発

さらにプロダクトの連携にも非常に力を入れています。今年リリースした機能には、限定公開というタイミーで1度以上働いたことがある方のみに公開する機能で求人を出しても埋まらなかった場合に、自動で一般公開に切り替え、950万人の方に告知できるという機能があります。こちらの機能により、実際に稼働率を上げることに成功しています。

常にこのような細かいチューニングを行って、稼働率という一番重要な数字をしっかりと追っていきたいと思っています。

また最近、NFCタグによる出退勤の管理で、今までQRで出退勤をしていたところを、モバイルタッチのスマートフォンをかざすだけで出退勤ができる機能を作りました。

こちらについては、すでに特許を取得済みです。トップランナーとして常に利便性の高いサービスを追い続けることにもコミットしていきたいと思っています。

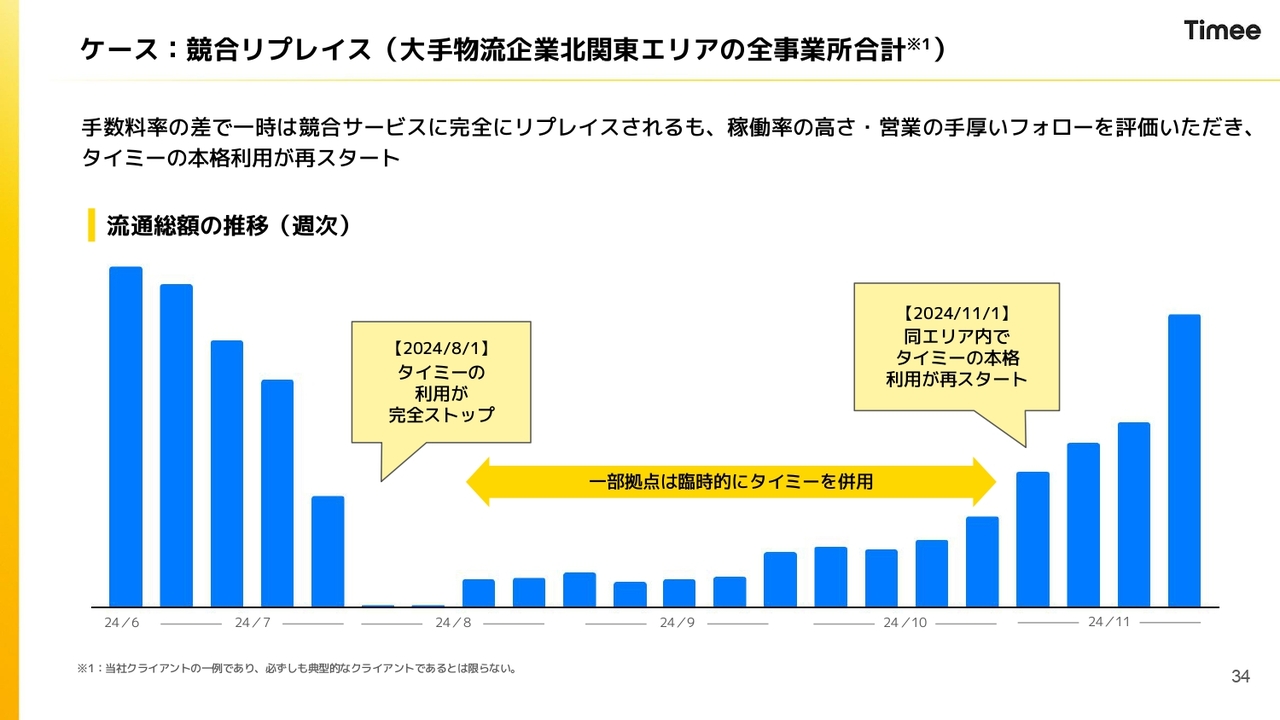

ケース:競合リプレイス(大手物流企業北関東エリアの全事業所合計)

競合リプレイスの一例です。すでにタイミーを多く使っていただいていた大手物流企業で、北関東エリアにおいて、手数料が安かったために一時的に競合サービスを使われました。しかしながら実際には人が集まらず、今は完全にタイミーに戻ってきています。

このように、稼働率を着実に上げることができているのはタイミーであるということが証明できていると考えています。

AA数 エリアの拡大:地方自治体等との連携拡大や戦略商圏へのフォーカス

AA数についてご説明します。AA数をしっかりと伸ばす上でも、新規企業の獲得が重要になってきます。そのため、当社だけではなく地方行政と連携して、さまざまな取り組みを行っています。

すでに16自治体と連携を行い、行政とともに説明会を行ったり、「どうすればこの街の人手不足を救えるか」について協議を行っています。

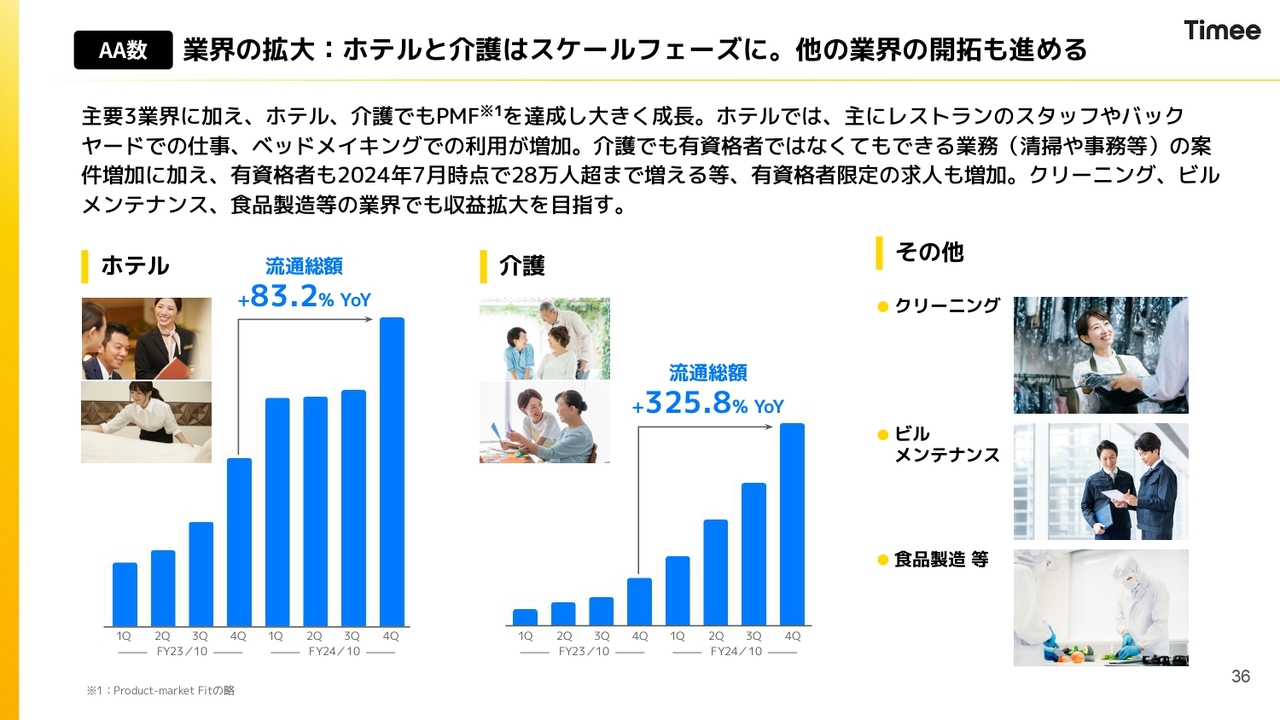

AA数 業界の拡大:ホテルと介護はスケールフェーズに。他の業界の開拓も進める

また、現在インダストリーがものすごく増えてきています。これまでは物流・小売・飲食の3つのインダストリーをメインに行ってきていましたが、最近ではホテル業界、介護業界の成長が著しいため、専任チームを作って大きな成長を促すことができています。

それ以外にもクリーニング、ビルメンテナンス、食品製造、イベントなど多様な業界がまだ残っています。ここを成長ドライバーにしていきたいと考えています。

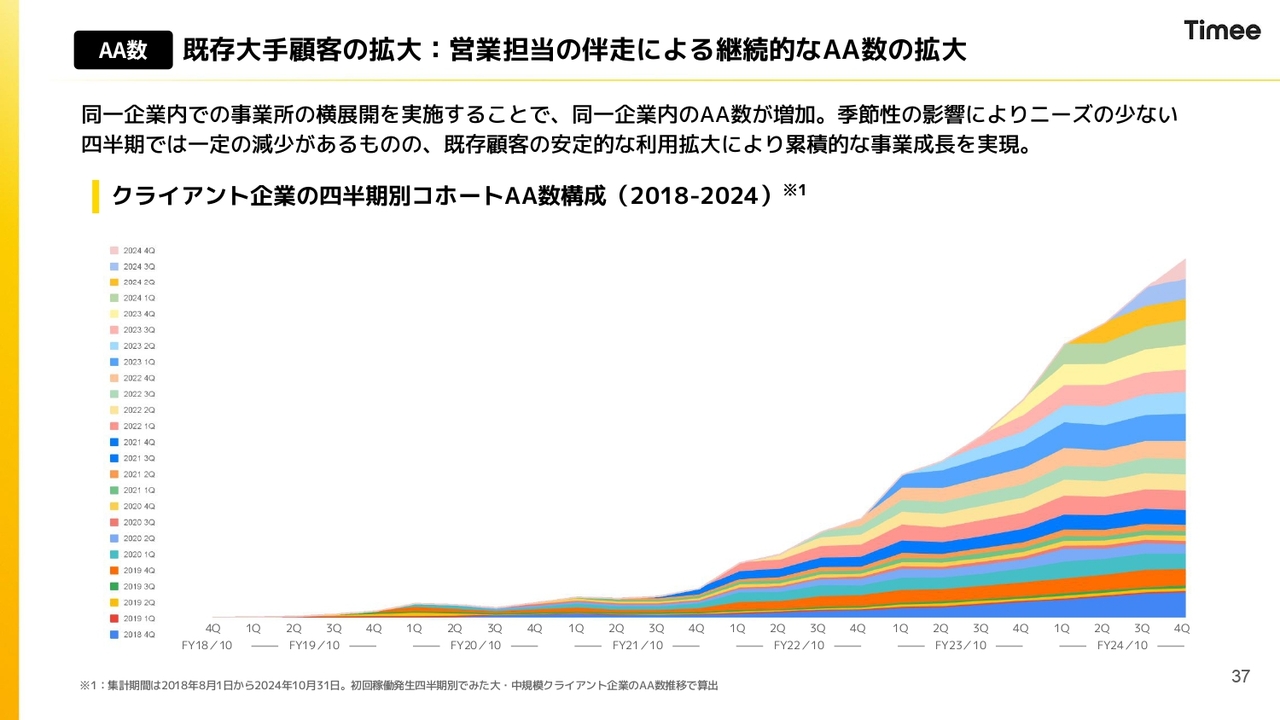

既存大手顧客の拡大:営業担当の伴走による継続的なAA数の拡大

また当社の3大インダストリーの部分についても、既存クライアントの中で順調にAA数が拡大してきています。このようにコホートがしっかり積み上がっているところも、大きな成長要因だと捉えています。

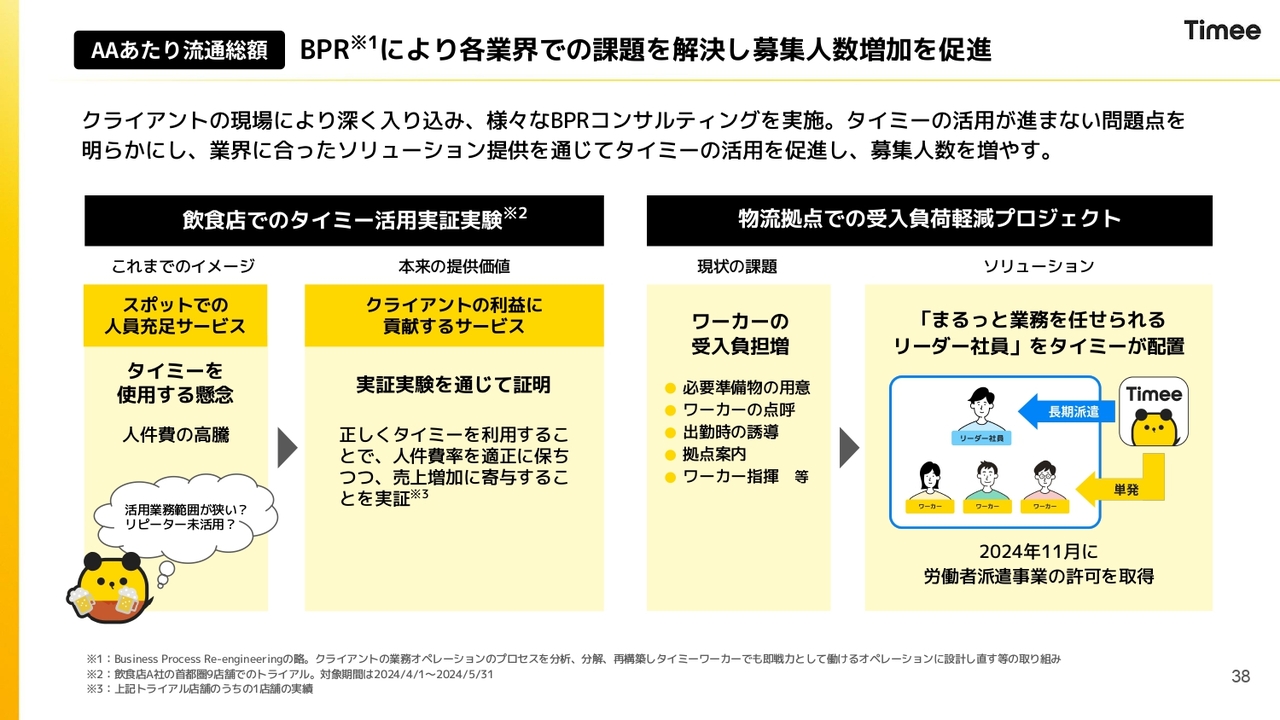

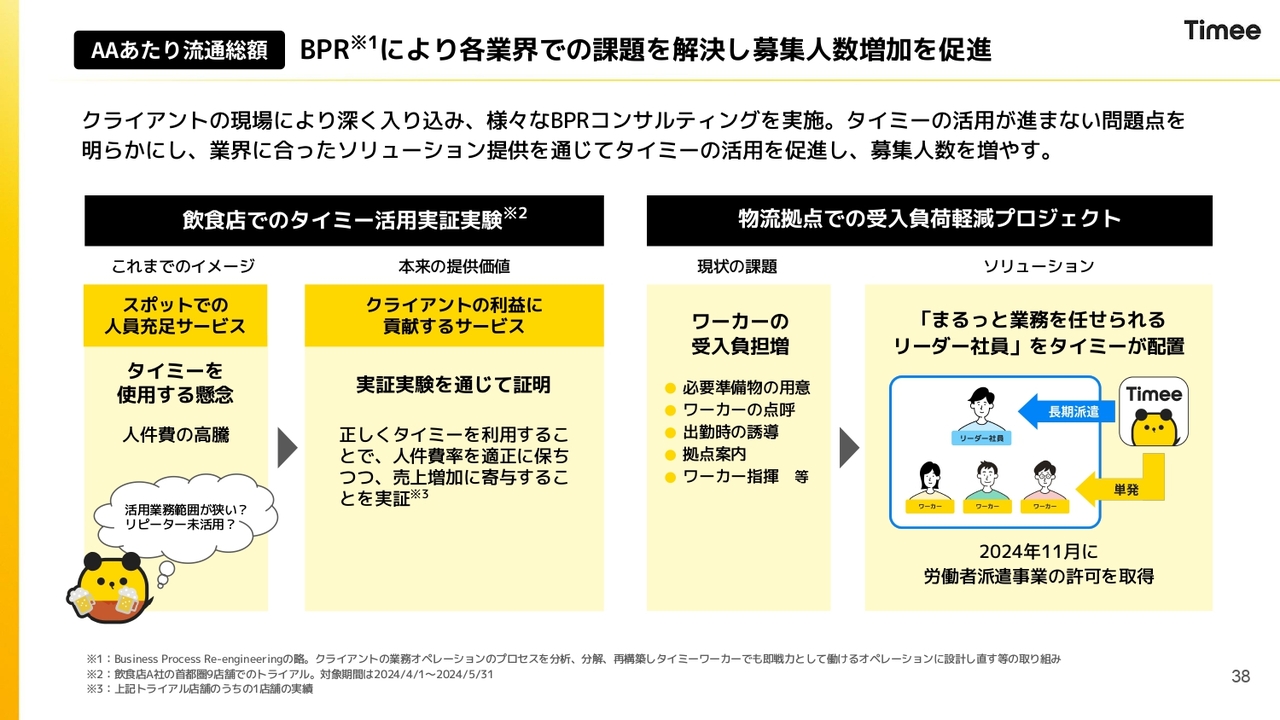

AAあたり流通総額 BPRにより各業界での課題を解決し募集人数増加を促進

さらに、AAあたりの流通総額についてもフォーカスします。第3四半期の決算の時も、AAあたり流通総額がどんどん落ちていることに対して、どのような打ち手を考えているのかというご質問を多くいただきました。そのような中で、大きく2つ、今動いていることをご紹介します。

これまで、飲食業界では、タイミーを使うと人件費がどんどん悪化してしまうと言われていたのですが、とある企業とタイアップを組み、店舗のデイリーの売上情報や利益情報をいただきながら一緒に分析して、タイミーを入れたほうが売上が伸び、しっかりと手数料分を上回るような成果・利益が出せるということの、実証実験を行いました。

わかりやすく言うと、お昼のピークタイムに本当は4人で回したほうがいいところを3人で回している飲食店があった時に、4人で回したらどれぐらい売上が伸びるのか、それによってタイミーにかけるコストはどれぐらいが適正なのか。

そのような実験を行うことにより、しっかりと売上が上がるという実証実験の効果を残すことができました。このようなものをパッケージにして販売していきたいと思っています。

これはどのスポットワークサービスもできるわけではなく、例えば「キッチンができる人」「ホールができる人」などさまざまな業務ができる働き手の方々を当社がマッチングできるという強みを持っています。また手厚く入り込める営業がいないと実現できないため、ステップが非常に複雑化する取り組みでもあります。

また、物流拠点に関しても、毎回新しい働き手がマッチングします。そうすると誰が教えるんだということになりますが、そこをまるっとタイミーにお任せいただくために、2024年11月に労働者派遣という派遣事業に進出しました。

派遣事業として、リーダー格の方を倉庫に配置して、その方がタイミーワーカーさんをしっかり教育をしていくプログラムを組むことにより、タイミーにすべて任せる体制を作ることに成功してきています。

まさに、このようなインダストリーに根づくようなかたちで、新しい深く入り込む取り組みを行うことにより、AAあたり流通総額に関しても、しっかりと上昇傾向に持っていけると捉えています。

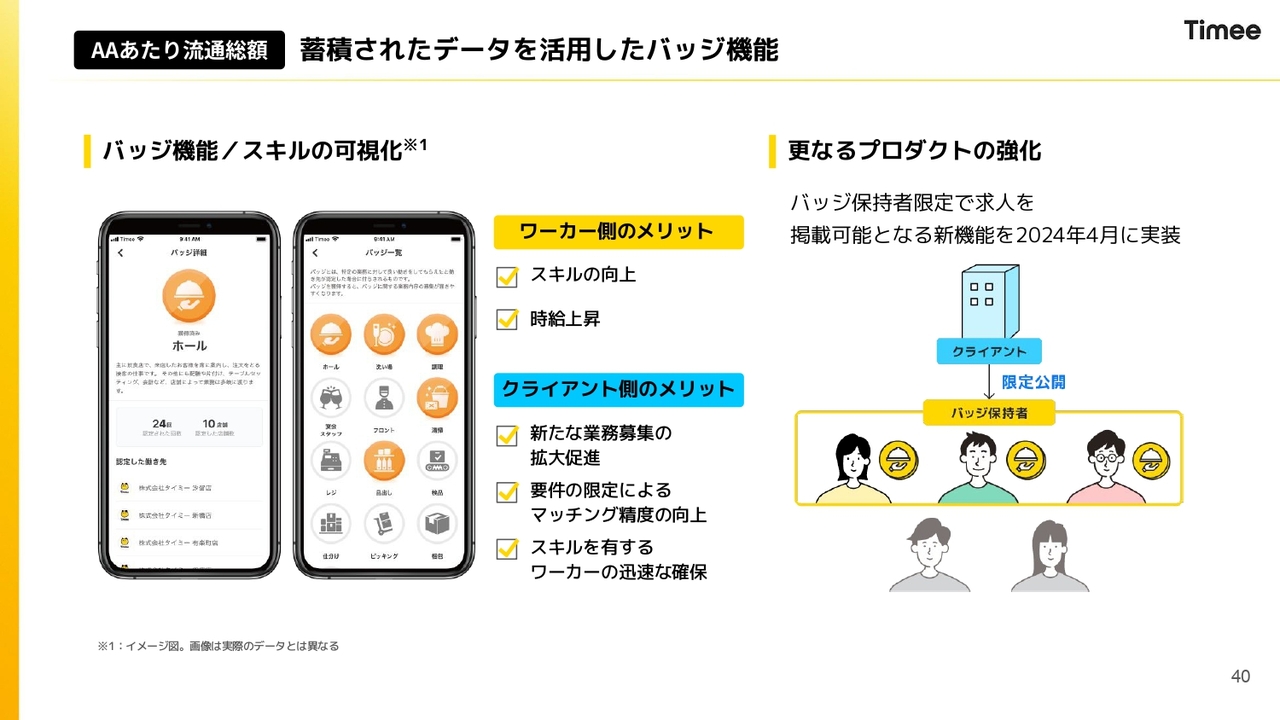

AAあたり流通総額 クライアントが求めるスキルを満たすワーカーの確保

また、タイミーと聞くと「あまり多くの企業では使えないのではないか」と言われますが、最近では高級寿司屋などでもタイミーの導入が広がってきています。

実際に、洗い場や接客などのソフトスキルを求められる仕事において、「バッジ限定公開」という、タイミーの中でスキルを持った方に限定して募集できる機能があります。これを使うことにより「安心して募集を出すことができている」というお声も上がってきています。

このように、950万人のワーカーの中でも、地道にコツコツとがんばられている方がバッジを手に入れて、その方に高額な時給のオファーが来るという取り組みが、すでにタイミーの中で行われています。

AAあたり流通総額 蓄積されたデータを活用したバッジ機能

これらの仕組みは、実際にこのバッジというUIでみなさまも体験できるため、ぜひタイミーを用いてバッジを獲得いただけたらうれしいと思っています。またバッジを獲得することによって、バッジを持った人でないと手に入らないようなオファーも来るような仕組みになっています。

このように順次プロダクトを強化して、営業力によって着実に伝播させていきます。この流れも、600人もの営業がいる会社だからこそできることであり、また自社開発している会社だからこそできることだと考えています。

AAあたり流通総額 バッジ機能の利用は急拡大

このバッジ機能も、リリースしてから順調に成長しています。すでに1年を経過し、累計アクティブワーカーの約54パーセントがバッジ保有者となっています。

したがって、すでに安心してタイミーを利用できるような仕組みを整えることに成功しています。

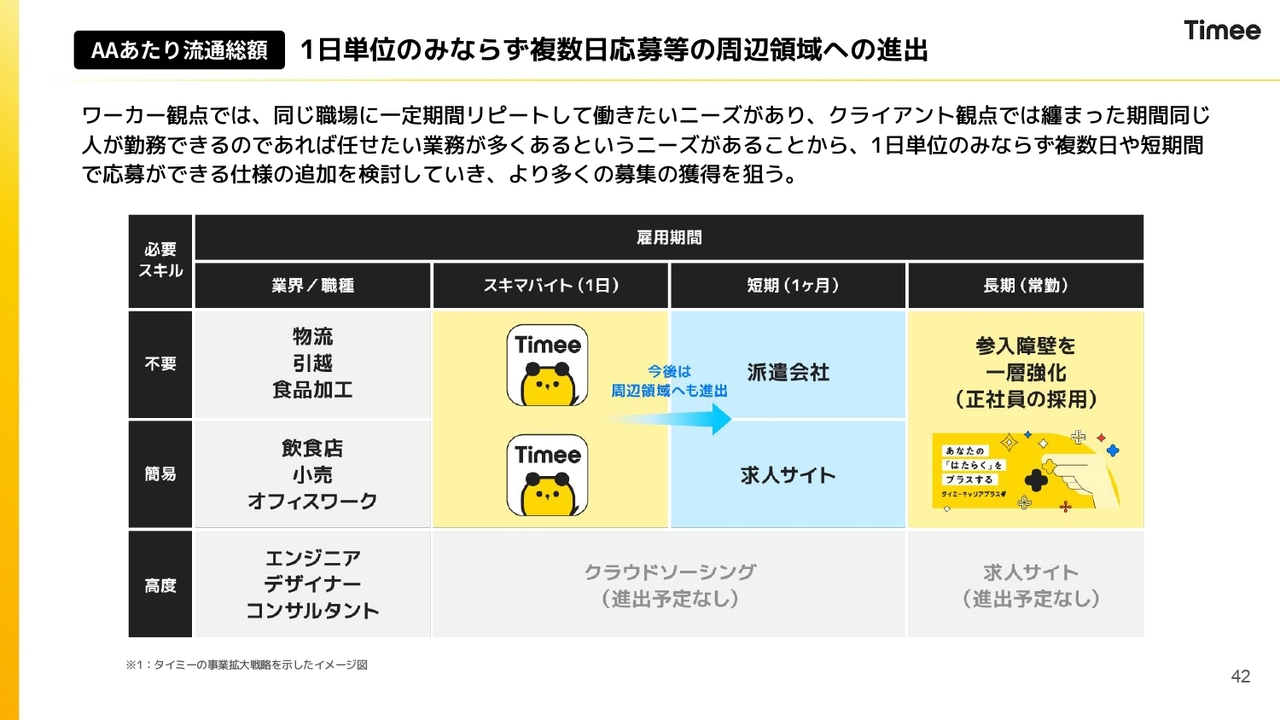

AAあたり流通総額 1日単位のみならず複数日応募等の周辺領域への進出

さらに今後に関しては、1日だけのアルバイトマッチングから、より長期で働けるところまで進出してくということで、さまざまな機能のアップデートを今行っています。

また、「タイミーキャリアプラス」という正社員の斡旋事業も行っています。このように、HR領域全般をタイミーが担っていけるように広がってきていると捉えています。

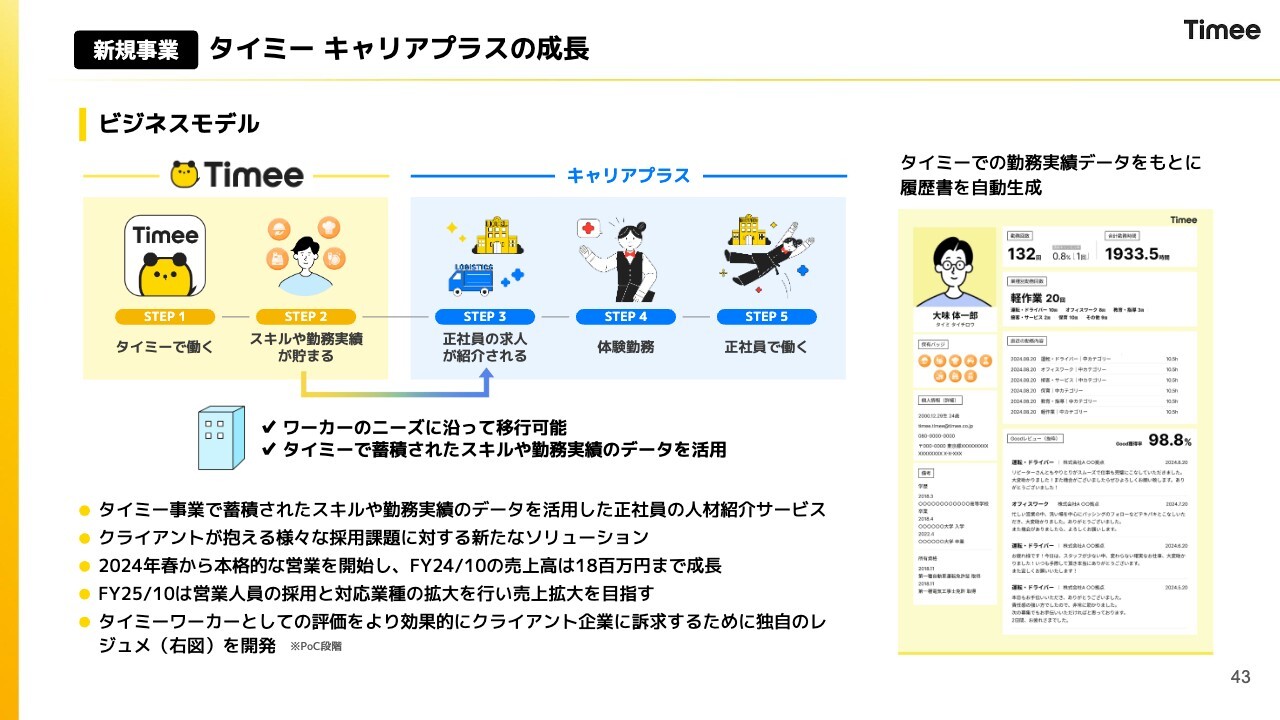

タイミー キャリアプラスの成長

「タイミーキャリアプラス」はリリースから1年弱ではあるものの、2024年春から始めて、すでに売上が1,800万円を超えるところまで急成長しています。引き続きしっかりと成長させていきたいと思っています。

「タイミーキャリアプラス」のモデルとしては、タイミーで働いてバッジやスキルを持った方で正社員になりたい方がいたら、その正社員の求人のオファーをして、実際にタイミーを通じて体験勤務を行い、職場のミスマッチがない状況で就職していただきます。

スライドにあるように、今までは学歴などを記載した履歴書でしたが、タイミーで無遅刻無欠勤で、どのような場所からどのようなレビューをもらっているかというようなことが信用データとして履歴書になっています。これが「タイミーキャリアプラス」の新しい点です。

これにより、ただバイトをしているだけのはずなのに、それがキャリアにつながっていきます。このようなことが実現できているのが、この「タイミー」というサービスの非常におもしろいところだと捉えています。

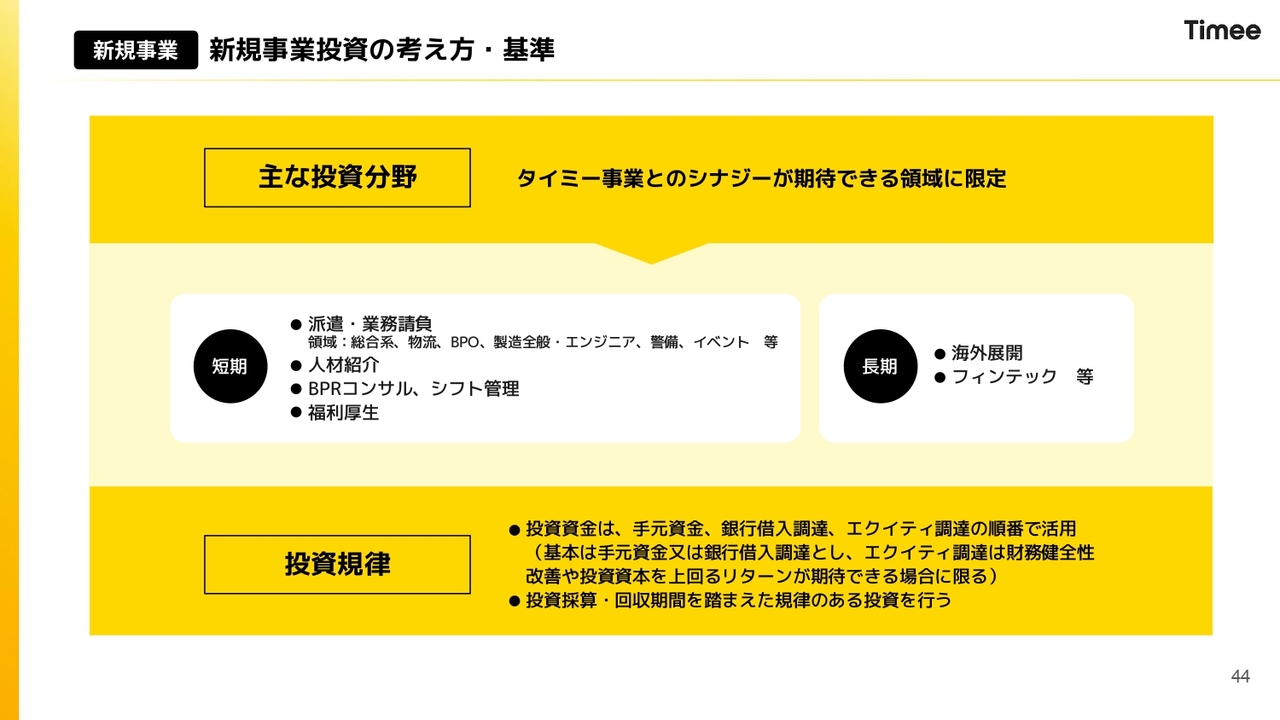

新規事業 新規事業投資の考え方・基準

また、新規事業、非連続的な成長において、主な投資分野としては、タイミー事業とのシナジーが期待できる領域に限定して行っていきたいと思っています。

短期的には、派遣や業務請負で、物流や製造業、さまざまな領域に対してM&Aなども絡めながら進出していきたいと思っています。

また、中長期的には海外展開やフィンテックにも進出をしていきたいと考えています。そのため、しっかりと投資基準という規律を設けて、どのようにお金を投下していくのかということに対してガバナンスを効かせて、非連続な成長を実現したいと思っています。

FY25/10以降の戦略執行に向けた執行役員の主な管掌変更

今後の執行体制に関してご説明します。これまでCSOを担ってきた池田を、新しくCPOに任用し、もともとCPOを務めていた山口をCTOに任用しました。また営業を統括していた金をVP of Business Developmentとし、非連続的な成長を実現するチームに配置しました。

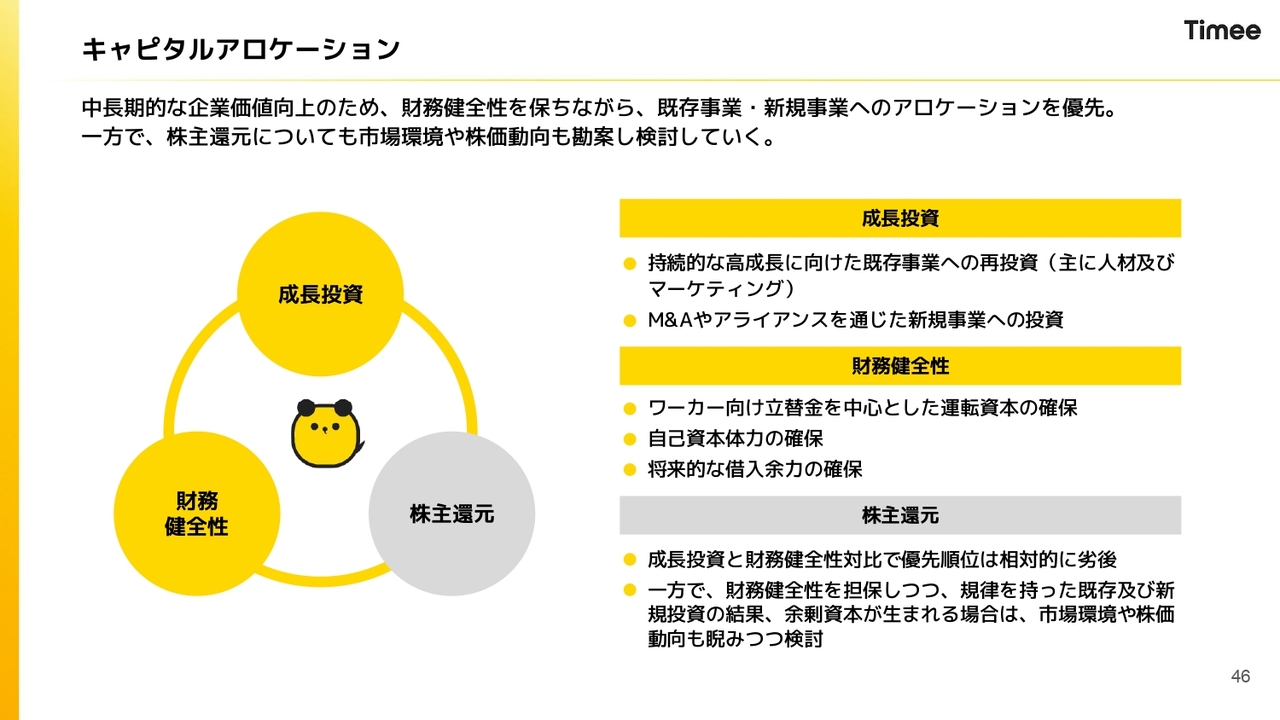

キャピタルアロケーション

キャピタルアロケーションについては、タイミー社としては、グロースとしてしっかり成長していく必要性があると思っていますし、まだまだ成長できる非常に大きなTAM(対応可能な全体の市場規模)を持っていると捉えています。

そのため、積極的な成長投資を行いながら、財務健全性をしっかりと見て行っていきたいと思っています。

したがって短期的な株主還元は考えていない状況ですが、中長期的には、市場環境や株価動向を睨みつつ検討していきたいと考えています。

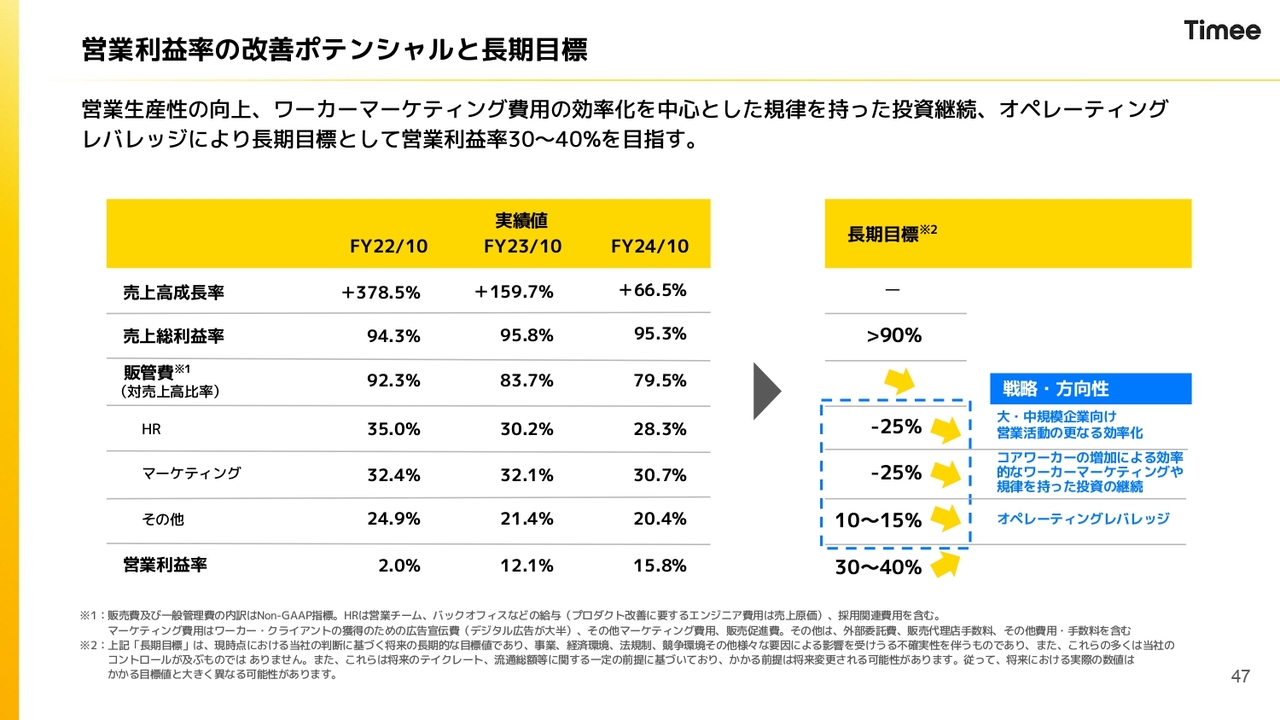

営業利益率の改善ポテンシャルと長期目標

今後目指していく長期目標についてお話しします。日本という労働力不足の国において、この「タイミー」のスポットワークは非常に重要なサービスであると思っており、実際に数多くの実績を出すことができていると自負しています。

この面を着実に広げていく中で、今後は営業利益率に関しても30パーセントから40パーセントを出していけるような、本当に大きな会社を作っていきたいと思っています。ぜひご期待いただけたらと思っています。

ビジョン・ミッション

最後に、タイミー社は、「Time」に「e」と書くとおり、時間のマッチングにより「一人ひとりの時間を豊かに」というビジョンを掲げて活動してきています。

その中でもまずは働くことにフォーカスし、「『はたらく』を通じて人生の可能性を広げるインフラをつくる」というサービス・事業を行っています。

「タイミー」は日本の人手不足のど真ん中のソリューションになると考えており、日本のみならずグローバル全体でもニーズがあることだと思っています。今後も果敢な挑戦を繰り返していきたいと思っています。

質疑応答:AAの施策について

質問者:中長期の成長に向けたさまざまな投資や施策についてうかがいます。第4四半期の数字を見ると、物流について、これまで少しAAあたりの流通総額が下落傾向にあったところが底打ちしてきていて、先ほどお話しいただいた施策の部分がかなりはまってきたのかと思っています。

今回、AAを増やすお話とAAあたりの流通総額を増やすお話をそれぞれいただきましたが、特に注力しているのはどちら側になってくるのでしょうか?

その中で、どのような施策が今後どのような時間軸で効果を発揮してくることを期待されているのか、このあたりの考え方について教えてください。

小川:ありがとうございます。物流に関しては、AA数に関してもまだまだ伸ばすことができると思っていますし、単価に関しても同様に伸ばすことができると考えています。そのためどちらか1つというよりは、両方チャレンジしていくかたちになります。

すでに大きな企業については、ある程度導入をいただいている状況のため、その拠点内で「タイミー」を利用していただく割合を増やしていくことでAA単価を伸ばしていくことが、非常に重要な施策であると捉えています。このような受け入れのプロジェクトなどを通じて、ここにコミットしていきたいと考えています。

質問者:先ほどBPRということで、一例として業務全体を任せられるリーダー社員を派遣するというお話がありました。このようにお客さまの状況に応じてきめ細やかに、「1社あたりの売上を増やすためにはどうしたらいいか」ということを、いろいろと手を講じていくというのが今後の考え方ということになりますか?

小川:おっしゃるとおりです

質疑応答:業績見通しイメージについて

質問者:今期の会社計画の部分についてうかがいます。第1四半期のイメージを拝見すると、前年同四半期と比べた時の売上の増え方が、上限値で23億円ぐらいとなっています。過去4四半期を見るとだいたい25億円以上ぐらいは出ていたため、それに比べると少し勢いに欠けるように思います。

冒頭の八木CFOからのご説明でも、少し飲食で勢いがないというお話をいただきました。こちらが前年度と比べるてマイナスに寄与しているということなのでしょうか? このあたりの考え方についてご説明いただけますでしょうか?

八木:おっしゃるとおり、前年度の第1四半期の伸びと比べ、2025年度の第1四半期の伸びはかなり下がっています。

こちらについては理由がいくつかあります。今業界ごとでの開示を行っているため、おそらく手元で見ることが可能になっているかと思いますが、まず飲食については第1四半期、第2四半期は比較的プラスではあったものの、第3四半期、第4四半期のところで下がっています。

第3四半期の決算説明の時にもお話ししたとおり、数字でも出ているため、そこが基本的には回復しないという前提にしています。

したがって全体の業績予想としても、基本的にそこが楽観的に戻ってくるだろうということは織り込まずに、現状維持で考えているということがベースラインとしてあります。

加えて、不正利用防止対策については12月6日に発表し、11月末から諸々の強化を行っています。そのため第1四半期から影響が出てくる可能性があります。

一方で、スライドにも記載のとおり、ここがどのぐらいになるかというトラックレコードがないこともあり、試算が難しい状況です。いわゆるシミュレーションや前提を置いてはいるものの、実際のところはわからないこともあり、いったん保守的なところで置いています。

こちらについては、第1四半期、第2四半期、第3四半期と進捗するにつれて、この影響がどのぐらい出るかが、ある程度実績として積み上がってくると思っています。それが出てきたら、よりもう少しシャープなガイダンスやコミュニケーションができると思っています。

質問者:補足でうかがいます。まず不正利用防止対策を除いた、特にリテールやレストランについては、お客さまの数やAAの増え方のトレンドについては特段大きな変調がなく、あくまでAAあたりの流通総額というトレンドの弱さを反映したことでよいでしょうか?

また、今ご説明された不正利用防止対策について、やはり厳格な運営をされることになると、例えば小口のお客さまなどで求人数に一部マイナスの影響が出るとお考えになっているということでしょうか?

八木:まずAAとAA単価についてお答えします。AAについては、昨年を含めて引き続き、伸びるところはしっかり出てくると思っています。一方AA単価については、第4四半期についてはQoQで反転しているものの、季節性の影響が強いためYoYで13パーセント下がっています。

このYoYでの減少は、小規模のクライアントが増えていることを背景にしばらく続くと思っています。そのためAAは堅調に伸びていくものの、AA単価マイナスの影響で若干弱くなると思っています。

不正利用防止対策についてはおっしゃるとおりです。主に小規模のクライアントが「タイミー」を使う場合、諸々の書類の提出や実態確認を行うことにより「タイミー」が利用できますが、このファネルの途中で落ちてしまう、またはスタックしてしまうこともあり、その影響で売上が下がることを見込んでいます。

質疑応答:第4四半期のマーケティング費用の使い方について

質問者:第4四半期のマーケティング費用の使い方についてです。第3四半期までの傾向と違い、第4四半期はクライアントマーケティングよりもワーカーマーケティングを多めにというお話だったと思いますが、このような結果になった背景について少し補足いただきたいと思います。

第3四半期まではクライアントマーケティングを強化しており、その結果としてお客さまが増えて、それに対して補填するためのワーカーが必要だったと理解すべきなのか、それとも冒頭にご説明されたように、コアワーカーとの比率の調整がより大きな目的だったのでしょうか? まずはその背景について教えてください。

八木:おっしゃるとおり、ワーカーマーケティングを増やした理由は、新規ワーカーとコアワーカーのバランスを取るためです。

コアワーカーがさらに増えていくのは良いことです。ただ新規ワーカーがコアワーカーにしっかり転換していく道を作らなければ、短期的には良くても1年後の稼働率に影響を及ぼしてしまいます。そのバランスで、ワーカーマーケティングを意図的に増やしています。

また今は11月、12月という一番の繁忙期のため、ワーカー獲得を第4四半期で先行的に進め、第1四半期でしっかり稼働率を保てるようにするという意味合いもあります。

クライアントマーケティングについては、おっしゃるとおりこの1年で投資を継続し、小規模ではあるものの募集人数もある程度増えてきました。そこについては変動で行っていくというよりは、コストがきちんと見合う範囲内で行っており、第4四半期についてもその範囲内にとどめています。

そこで募集が出たため、先ほどご説明したとおりワーカーのところでバランスを取りながら、稼働率をしっかりミートする目的で、ワーカーマーケティングを増やしているということです。

質疑応答:平均テイクレートとAA当たり流通総額について

質問者:御社の今期の計画についてです。ガイダンスで、若干のテイクレートの低下を想定するというお話がありました。こちらについて、想定しているAA当たりの流通総額の前提はどのように見ていますか?

八木:まずテイクレートについては、こちらのスライドに記載のとおり、緩やかに下落していく計画を立てています。

具体的な数字は開示できませんが、この考え方では、1社に占めるコンセントレーションが非常に高いところはほとんどありません。一定のケースに応じてディスカウントしても、顧客分散が効いているため、全体に与えるテイクレートの下げ幅のインパクトはかなり低くなっていると思っています。

一方で、そのような一定のケースが増えてくることで、保守的に下がっていくという考え方になっています。

AA当たり流通総額も、通期では基本的にはYoYでマイナスが続くと思っています。一方でYoYの下げ幅自体がさらに拡大するとは、今のところ想定していません。

質問者:ちなみに、AA当たり流通総額はどのあたりのタイムラインでフラットに持っていけるのか、あるいはフラットに持っていくのが難しいとすれば、YoYでマイナス何パーセントぐらいを理想的な数字と見るのか、そのあたりの方向感はありますか?

八木:なかなか難しいところですが、先ほど小川がお伝えしたBPRにより、大・中規模企業で、着実に1企業からの売上を上げていきます。

大・中規模については、基本的には主に下期に向けて、第1四半期・第2四半期で施策を通じて活動を行い、後半に向けてさらに上げていくという営業活動を行っています。

一方で、小規模のところにすべて人を張ってBPRを行うことは、かなり難しい上にエコノミクスが合いません。そのため全体のアベレージになると小規模のAA数が増えやすくなり、AA単価はYoYで下がります。

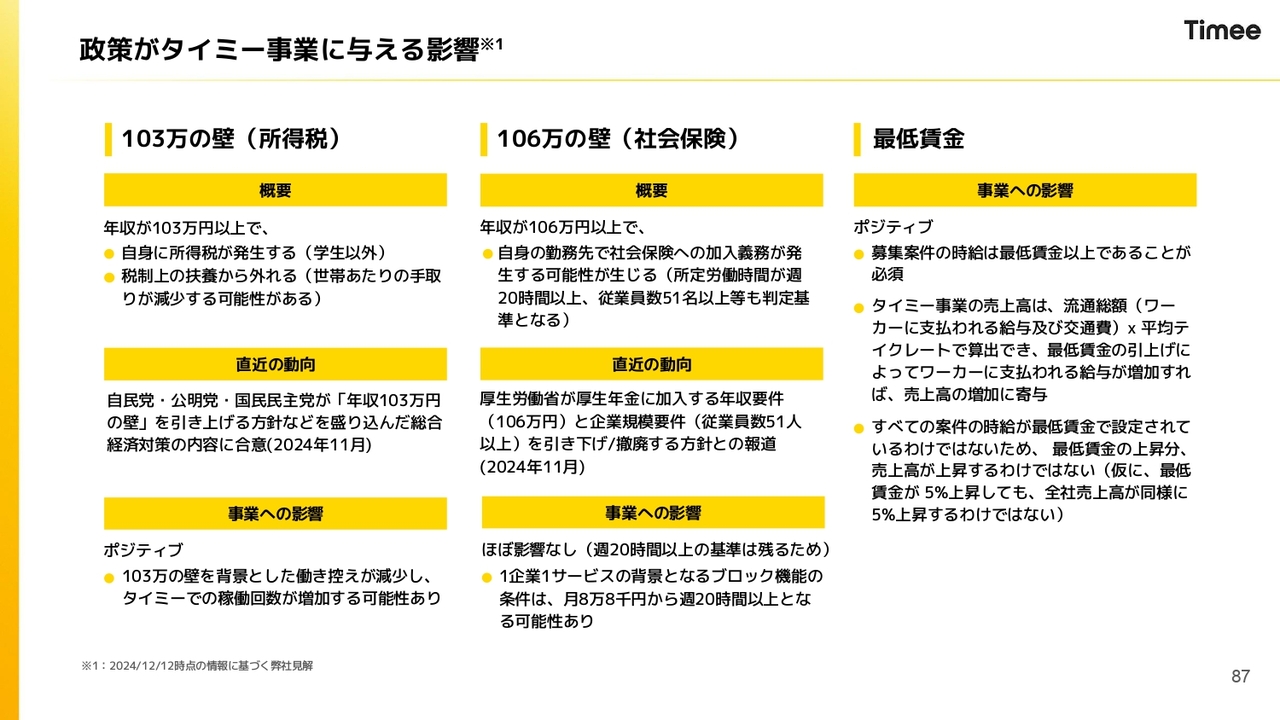

質疑応答:政策がタイミー事業に与える影響について

質問者:政府で議論されている、年収103万円の壁と年収106万円の壁についてです。前者は所得税、後者は社会保険関連だと思いますが、この政策がタイミー事業に与える影響について、どのようにお考えか教えてください。

八木:こちらについては政府の方針が合意したとありましたが、結論としては、施策としてどのようなかたちになるのかまだ不透明なため、引き続きウォッチしていきたいと思っています。

基本的な考え方としては、スライドに記載のとおりです。所得税の103万円の壁については、こちらが撤廃されることで、基本的にはアルバイト市場が活性化します。いわゆるアルバイトの勤務時間や勤務回数が、市場として全体的に伸びることになります。したがってその恩恵が「タイミー」にも少なからず出てくるということで、ポジティブに考えています。

一方で社会保険の106万円の壁については、金額基準が撤廃されても週20時間以上の基準は残ります。こちらについてはいろいろな話が出てきているためどう着地するかによりますが、ここで非常に大きなポジティブが発生するかというと、そうではないと思っています。そこを睨みつつ、BPRを含めて企業にしっかり営業活動を行い、1社あたりの売上を上げていきたいと思っています。

それ以外のポイントとしては、最低賃金が挙げられます。最低賃金は全体的に上がっていく傾向で、おそらく来年10月には上がると思っています。1,500円まで上げていく方針も残っており、こちらの対応については総じてポジティブとなっています。

したがってこの3つの政策については、大きなネガティブポイントはないと認識しています。

質疑応答:闇バイト問題などの影響について

質問者:闇バイト問題などの影響についてです。こちらがワーカーの登録数やアクティビティに特に影響が出ていないかどうか、そのあたりはいかがでしょうか?

小川:こちらについて端的にお答えすると、大きな影響はないと言えます。しかし企業側については先ほど八木がお伝えしたとおり、必要書類の提出などを求めるかたちになっており、コンバージョンがある程度悪化すると捉えています。

一方でワーカーに対しては、むしろ安心して働ける部分をしっかりと打ち出していきたいと考えています。

質問者:闇バイトについても、今期、業務委託費等を予算計上されているという話ですが、どれぐらいイメージされているのでしょうか? またそれが来期以降も固定費にかかってくるのか、それともポスティングの数に応じて増えていくようなものなのか、そのあたりのイメージをもう少し具体的に教えてください。

八木:スライドに示した対応強化コストについては、実態確認や求人のチェックを含めたコストになっています。不正利用防止対策については社内でも行っていますし、外部とも連携しながら行っています。

こちらが今後続くかどうかについては、基本的には続きます。しかしながら影響度としては少なくなると思っています。今回については、スライド左端にあるとおり、既存事業者の実態を再確認することになっているため、今期についてはそのコストも入ります。

一方で、新規事業者については引き続き行っていく中で、2026年度以降は新規のみとなります。2025年度の計上分については新規を含め既存の全部ということになっているため、インパクト度合いは2025年度が一番大きいかたちになっています。

質問者:八木CFOから飲食業界のほうを弱く見ているというお話がありましたが、これは上限計画と下限計画でも、特に変わらないと見ているのでしょうか?

八木:どちらも弱く見ています。

質疑応答:クライアントの離脱とリプレイスについて

質問者:スライド29ページについてです。離脱されるクライアントと戻ってきてくれるクライアントについては、数字的にどれくらい見たらよいですか? 例えば離脱されるクライアントのイメージと、また離脱されたクライアントの何割ぐらいが戻ってくるのかが気になります。

小川:こちらに関しては、まず競合のサービスが売上を開示していないため、みなさまにはわかりづらいところもあると思います。

そもそも、当社の売上として非常に軽微であると捉えており、離脱して他の競合にリプレイスされている企業は、現状はそう多くないと思っています。

質疑応答:闇バイト対策のコストについて

質問者:闇バイト対策のコストについてうかがいます。決算短信から見ると、バランスシートの貸倒引当金が7,000万円ぐらいに上がってきて、キャッシュ・フローのところで貸倒引当金の年度ベースの繰入額が5,000万円ぐらいの数字が出ています。こちらはなにかのヒントになりますか?

また今期は上がっているものの、対策強化をしたら落ちるというイメージがあるのでしょうか? その部分の解説をお願いします。

八木:こちらがわかりにくく、申し訳ありません。貸倒引当金の増加は、今回の不正利用防止対策とは関係ありません。2024年10月期については一般的な貸し倒れになっているものであり、実態がきちんとある普通の会社で返済が難しい可能性があるものについて、先行的に見積もって計上しているものです。そのため、こちらがさらに増えていく可能性は低いと思っています。

今回の不正利用防止対策は主に闇バイトに対応するものになっているため、まったく別のお話となります。一方で結果としては、どちらもP/L、B/S、キャッシュ・フローで大きく毀損することはないと考えています。ただしスライド19ページにあるとおり、実態確認を強化することによるコンバージョンの悪化で、P/Lでは売上高に影響が出るということです。

質疑応答:不正利用防止対策による開発等への影響について

質問者:不正利用防止対策のコストについては、小規模の事業者だけに対するものだと理解しました。こちらも始められているということですが、12月6日にリリースされている取り組みとして、他のエリアからリソースをシフトされているのでしょうか?

例えばシステム開発のようなところが少しストップし、自動的にアカウントをレビューできる機能や製品プランの展開が少し後ろ倒しになるなど、今回の不正利用対策を行うにあたり他のところに影響が出ることがあるのでしょうか?

小規模の事業者についての対策だと考えていますが、そのリソースの配置替えや、御社の開発の調整が社内で行われているのか、そのような影響があれば教えていただけますか?

八木:結論としては、スライドに記載している業績予想への影響以外については、今のところ大きな影響はないと思っています。理由としては、先ほどのシステム開発を含め、諸々の強化をすでに行っており、今後も行っていくためです。

こちらについては、より新しい機能やソリューションを生み出していくようなプロダクトの開発と、バックエンドで売上に貢献しない効率化や改修のようなところの2つに分けた時に、後者のほうのリソースをある程度使っていることになります。

したがって今後の成長戦略で描いている機能やソリューションについてはしっかり工数を確保した上で、実装に向けて開発を進めていくことになっているため、こちらがストップして、大幅にディレイしてしまうようなことは、今のところ想定していません。

質疑応答:不正利用防止対策が業績に与える影響について

質問者:確認です。小規模事業者をレビューしているということですが、それはどのような規模で行われるのでしょうか? 実態確認について、その影響がどの程度織り込まれているのか教えてください。

八木:おっしゃるとおり、小規模事業者になっています。基本的には小規模事業者は営業担当が付かずに営業しているお客さまになるため、そこでのフローをより強化していくことになります。したがって、すべてに影響が出るというよりは、主に小規模事業者のところに影響が大きく出ることになります。

具体的な規模感、全体の売上に占める影響度のようなところにレンジを挙げていますが、こちらのレンジの項目が、競争環境と不正利用防止になっています。それぞれの具体的な金額影響度は開示していませんが、競争環境のほうが、レンジに占める金額の割合がより大きくなっています。

なぜかというと、不正利用防止についてはレンジ上限が通常シナリオとなっており、この357億円にすでに織り込んだ数字になっています。したがってさらに悪化する可能性は大きくないため、このレンジに占める割合は競争環境よりも相対的に少ないと考えています。

質問者:コストについても教えてください。年間で20憶円から30億円の追加費用がかかるということでしょうか?

八木:そのような金額ではありません。基本的に金額は開示できませんが、2桁ではありません。

この銘柄の最新ニュース

タイミーのニュース一覧- 独立役員届出書 2026/01/13

- よくある質問と回答(2026 年1月) 2026/01/08

- 第9回定時株主総会その他の電子提供措置事項(交付書面省略事項) 2026/01/06

- 第9回定時株主総会招集ご通知 2026/01/06

- 決算期の変更に関する補足説明資料 2025/12/22

マーケットニュース

- 10時の日経平均は16円高の5万2901円、アドテストが123.01円押し上げ (01/27)

- <注目銘柄>=エアロエッジ、航空機部品でニッチトップの実力開花 (01/27)

-

ファナックは3日ぶり反発、4~12月期の最終利益14%増を好感

(01/27)

ファナックは3日ぶり反発、4~12月期の最終利益14%増を好感

(01/27)

- 三菱重が6日続落、トランプ米政権の国防費増額圧力もテクニカルな下値模索が続く (01/27)

おすすめ条件でスクリーニングされた銘柄を見る

タイミーの取引履歴を振り返りませんか?

タイミーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。