大氣社のニュース

【QAあり】大気社、全項目で上期過去最高を達成、経常利益は前年比+55.9% 欧州で大型案件受注、工事の採算性も改善

目次

長田雅士氏:社長の長田です。本日は、弊社の決算説明会にご参加いただき、誠にありがとうございます。私からは、2026年3月期通期業績予想の修正、2026年3月期上期の市場環境と業績、2026年3月期業績予想・見通しについてご説明します。

2026年3月期 通期業績予想の修正

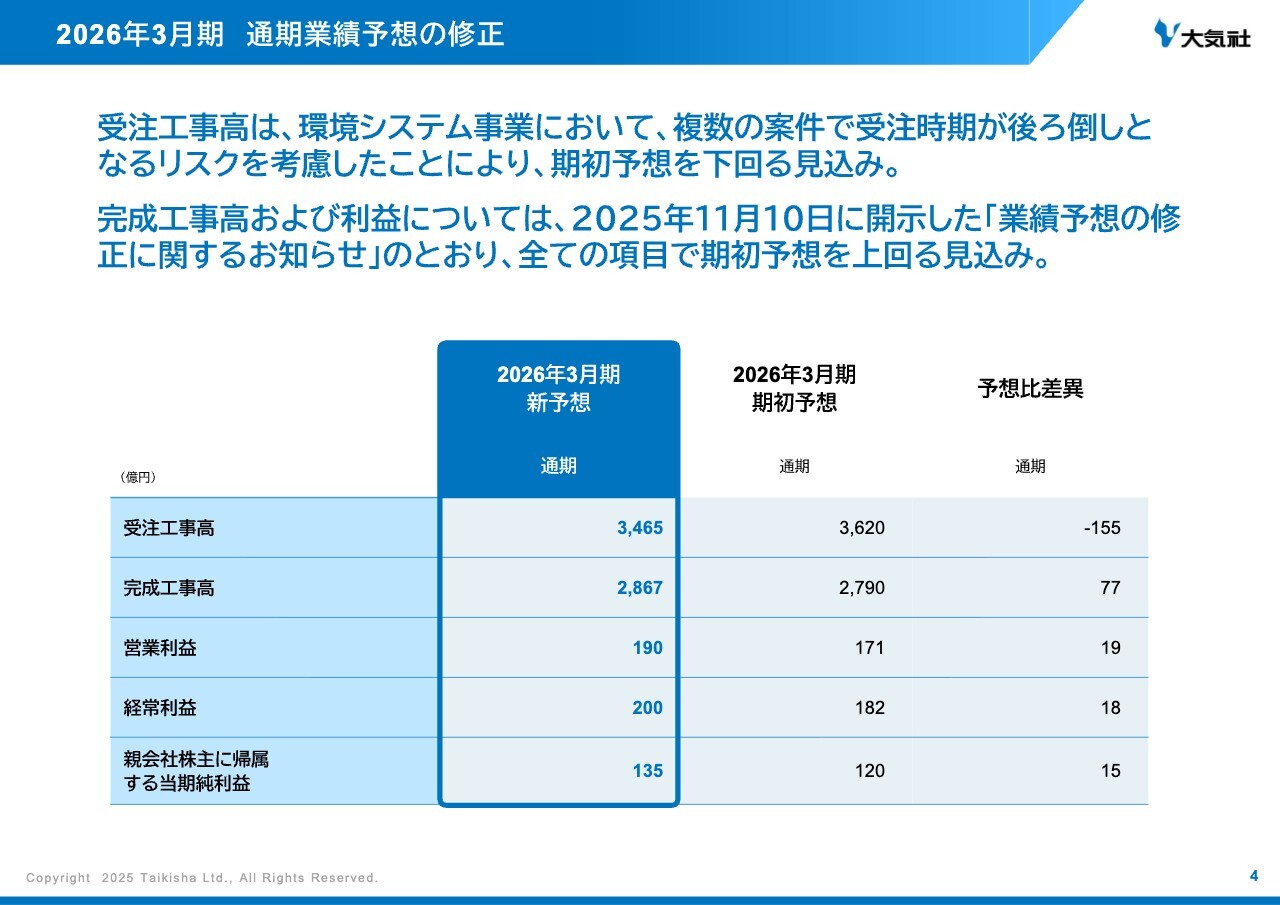

まず、2026年3月期通期業績予想の修正についてご説明します。今回、上期業績及び直近の事業環境等を踏まえ、通期業績予想を修正しました。

受注工事高は、環境システム事業において、複数の案件で受注時期が後ろ倒しとなるリスクを考慮したことにより、期初予想を下回る見込みです。完成工事高は、主に国内において想定以上に工事の進捗が見込まれることから期初予想を上回る見込みです。

利益面については、主に国内の工事の採算性改善により、営業利益、経常利益及び親会社株主に帰属する当期純利益は期初予想を上回る見込みです。

2026年3月期 第2四半期(中間期) 決算ハイライト

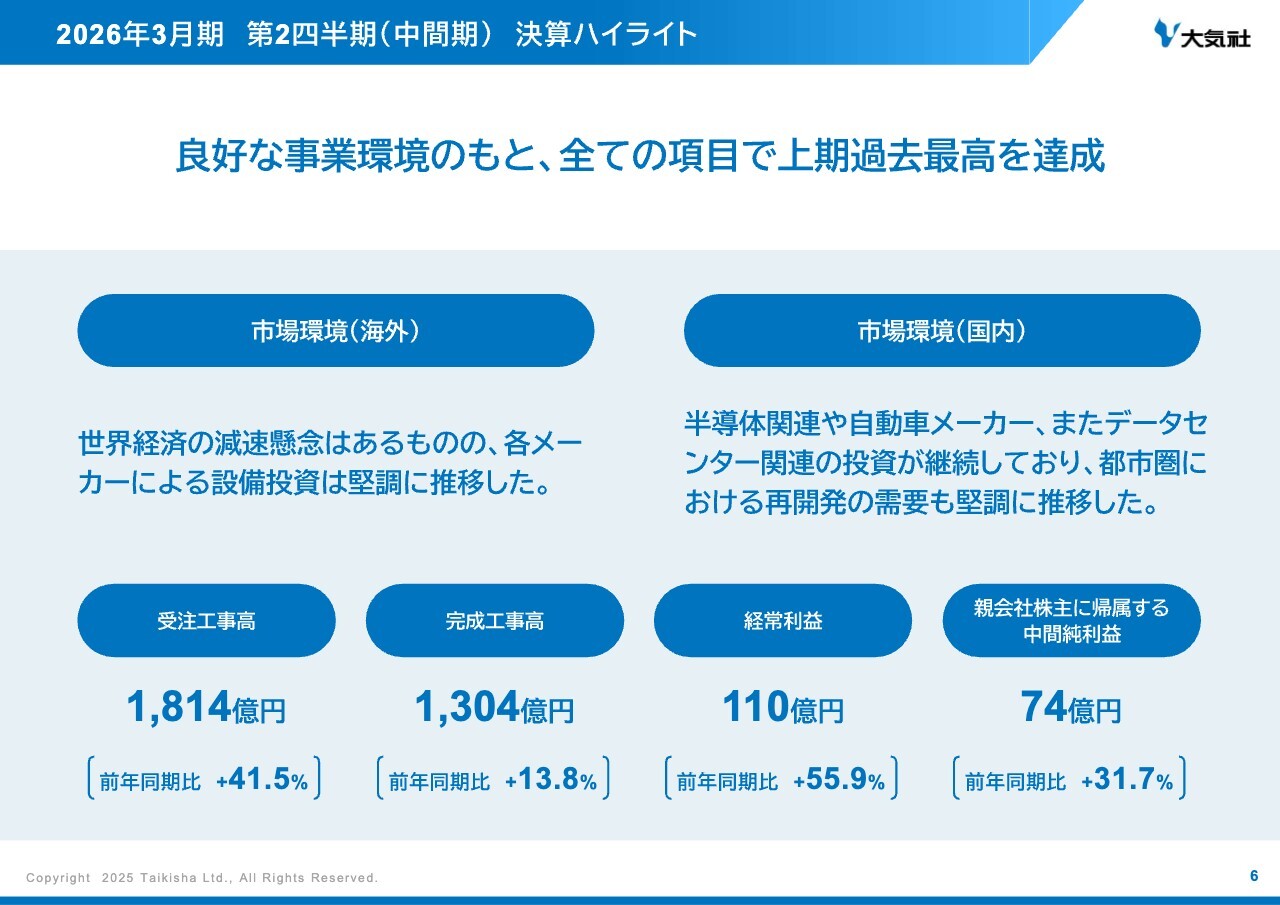

次に当社グループにおける市場環境については、海外市場では、世界経済の減速懸念はあるものの、各メーカーによる設備投資は堅調に推移しています。

国内市場では半導体関連や自動車メーカー、またデータセンター関連の投資が継続しており、都市圏における再開発の需要も堅調に推移しています。

そのような市場環境のもと、すべての項目で前年同期を上回り、またすべての項目で上期過去最高を達成しました。

2026年3月期 第2四半期(中間期) 連結業績サマリー

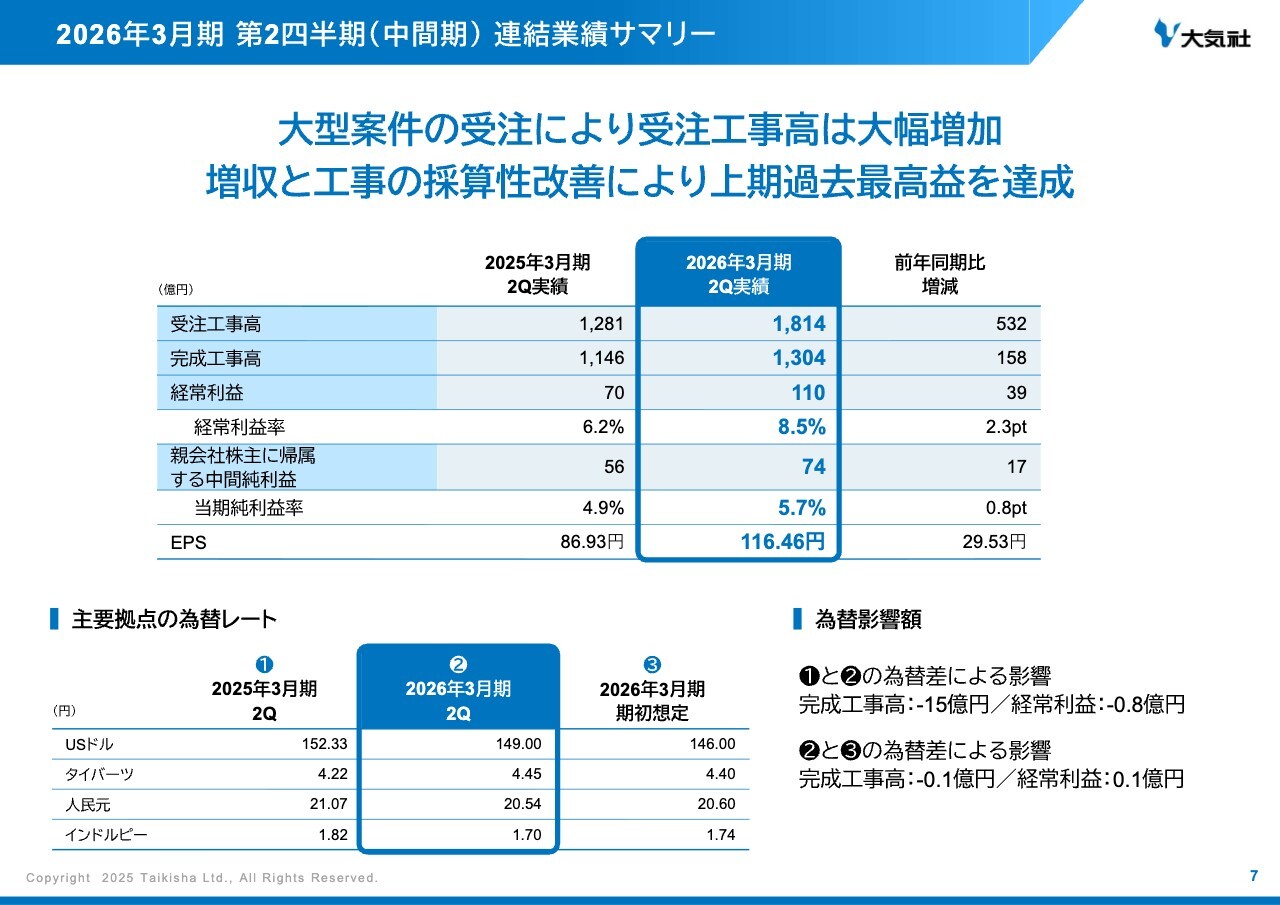

項目別にご説明します。受注工事高に関して、欧州で大型案件を受注し、前年同期を大きく上回りました。完成工事高は、主に国内の手持ち案件の工事進捗が寄与し、増加しました。

利益面については、完成工事高増と工事の採算性の改善により、経常利益と親会社株主に帰属する当期純利益において増加しました。

セグメントごとの要因については、この後、管理本部長の竹下よりご説明します。また、当社の主要拠点の為替レートと、為替影響額についてもスライド下部に記載しています。ご参照ください。

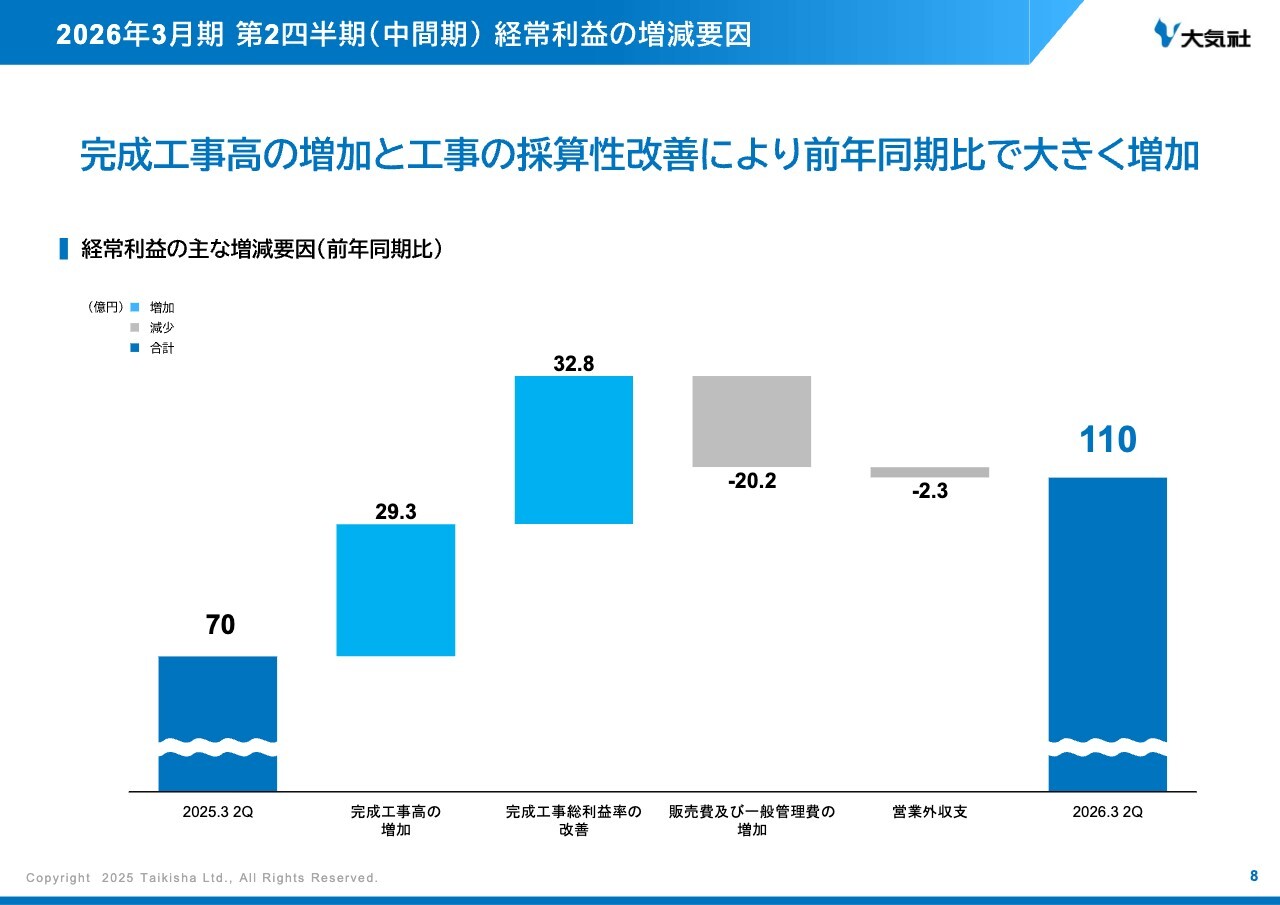

2026年3月期 第2四半期(中間期) 経常利益の増減要因

スライドは、2026年3月期上期の経常利益の増減要因をお示ししています。

人件費や成長投資を中心とした販管費の増加があったものの、先ほどご説明したとおり、増収効果と工事の採算性改善により前年同期比で大きく増加しました。

2026年3月期業績予想

続いて、2026年3月期の通期の業績予想についてご説明します。

修正内容に関しては、11月10日に開示した「業績予想の修正に関するお知らせ」及び冒頭でご説明したとおりです。

受注工事高に関しては、上期から継続して複数の大型案件を見込んでいることから前期比で増加の見通しです。それにより、過去最高の受注工事高である3,465億円を想定しています。完成工事高に関しては、手持ち案件が順調に進捗することで前期比で増加の見通しです。

利益に関しては、人件費と成長投資を中心とした販管費増があるものの、完成工事高の増加と完成工事総利益率の改善により、経常利益は200億円で過去最高となる見通しです。

また、当社の主要拠点の想定為替レートと、為替変動による影響額についてもスライド下部に記載しています。ご参照ください。

セグメントごとの要因については、後ほど、管理本部長の竹下よりご説明します。

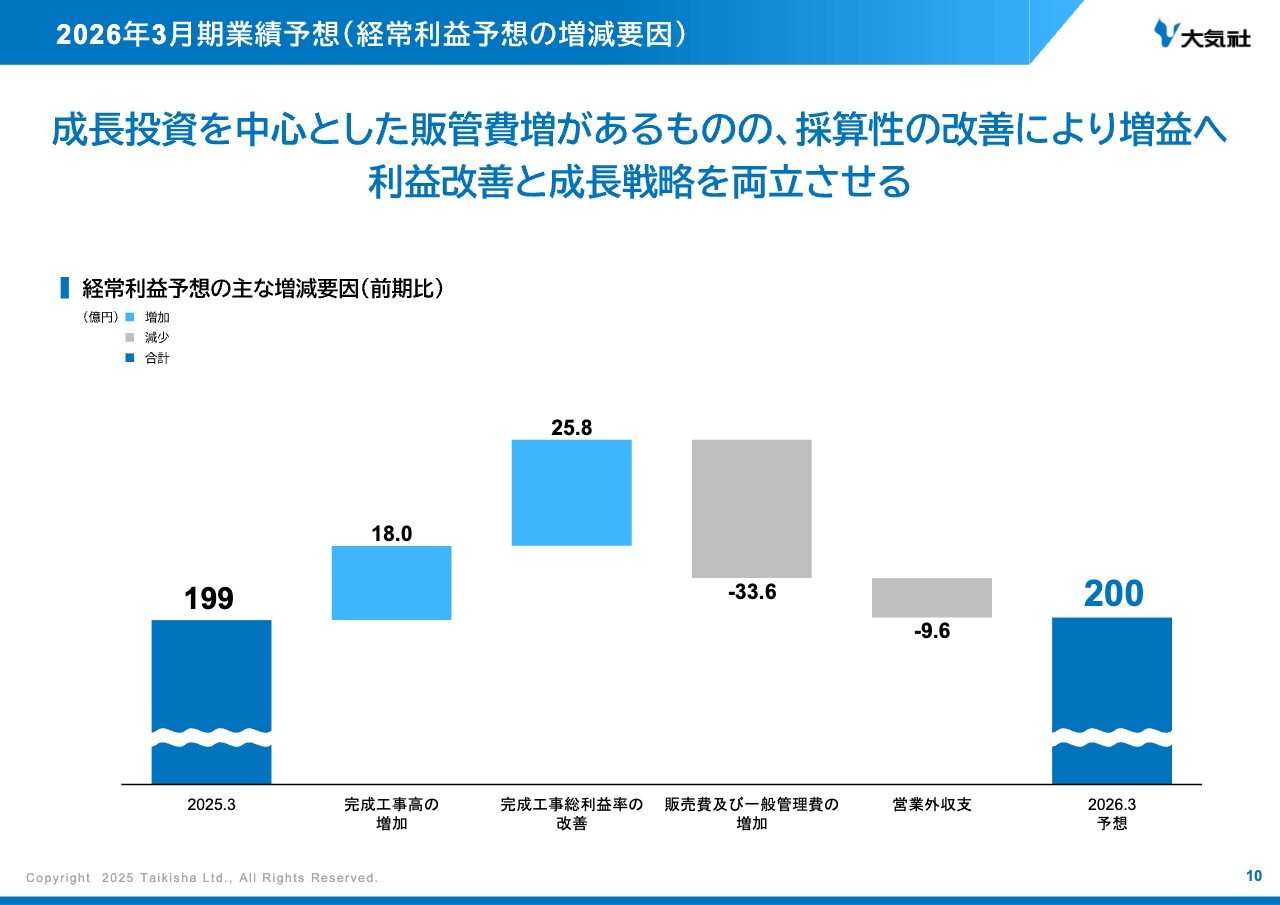

2026年3月期業績予想(経常利益予想の増減要因)

スライドは、2026年3月期の経常利益予想の増減要因をお示ししています。内訳は先ほどご説明のとおりです。

足元では、国内を中心に受注時の採算性が改善傾向にあり、施工体制構築と生産性向上を進めることで利益の改善を図りつつ、長期的な成長に資する戦略の実行を両立させていきます。私からのご説明は以上です。

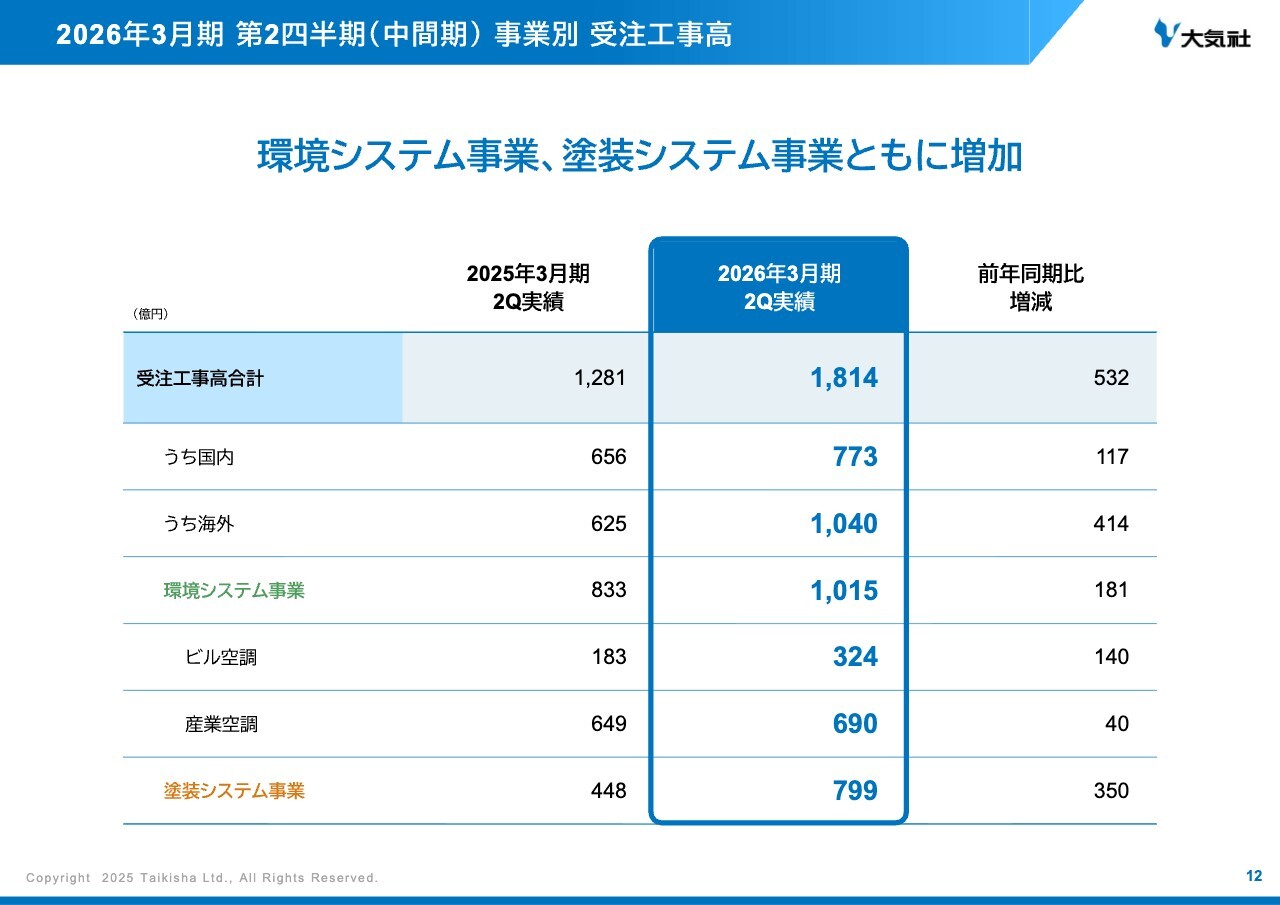

2026年3月期 第2四半期(中間期)事業別 受注工事高

竹下誠司氏(以下、竹下):管理本部長の竹下です。セグメント別業績の概要についてご説明します。

ここからは、2026年3月期第2四半期の事業別の業績についてご説明します。スライドは、事業別の受注工事高を前年同期比で記載しています。

全社では、環境システム事業、塗装システム事業ともに増加し、前年同期比532億円増の1,814億円となりました。次のスライドから、事業ごとに順番にご説明します。

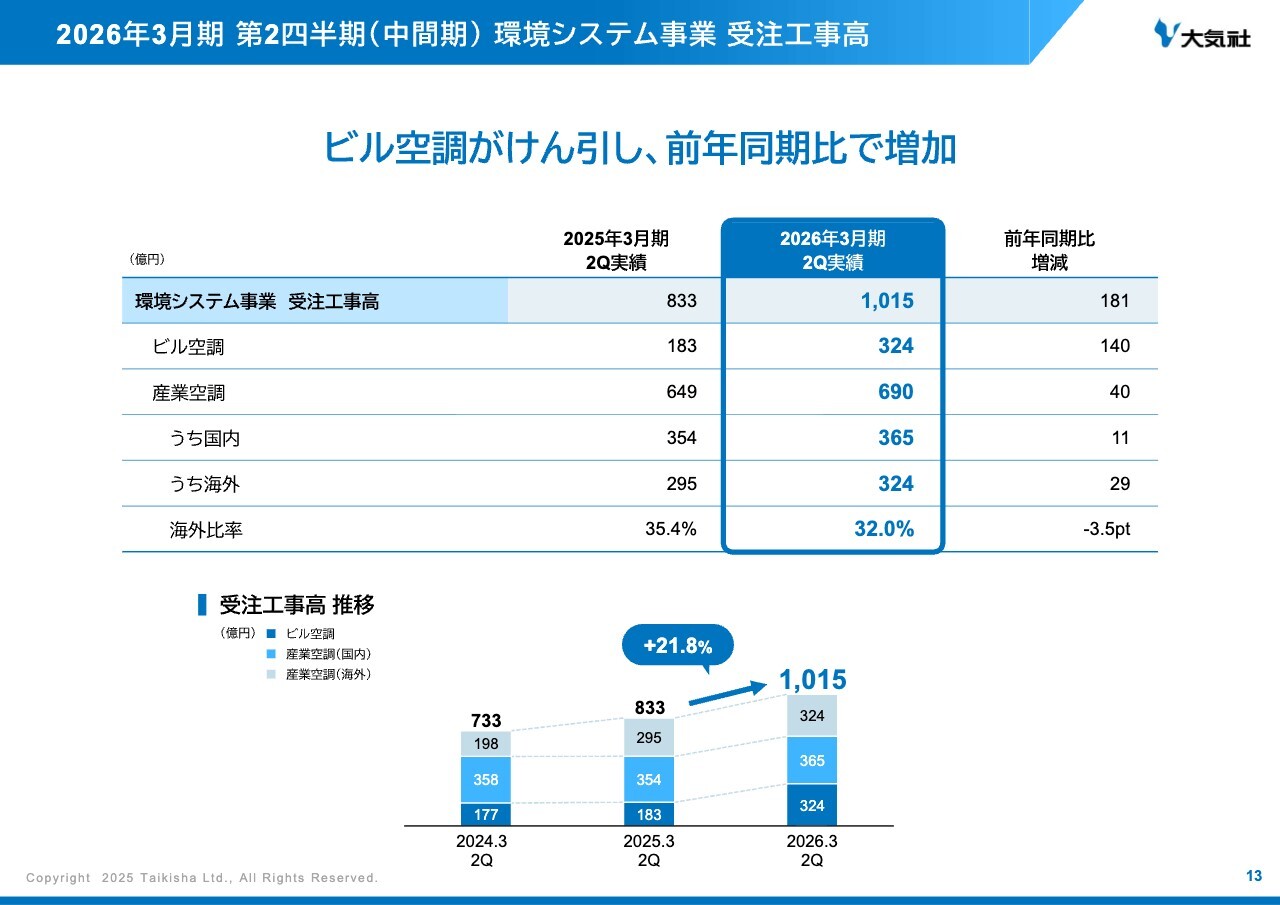

2026年3月期 第2四半期(中間期) 環境システム事業 受注工事高

スライドは、環境システム事業の受注工事高を前年同期比で記載しています。前年同期比において、181億円増の1,015億円となりました。

ビル空調分野では、大型再開発案件の受注により大きく増加しました。産業空調分野の国内海外では、半導体関連や製薬関連の受注が牽引し、前年同期と同水準を維持しています。

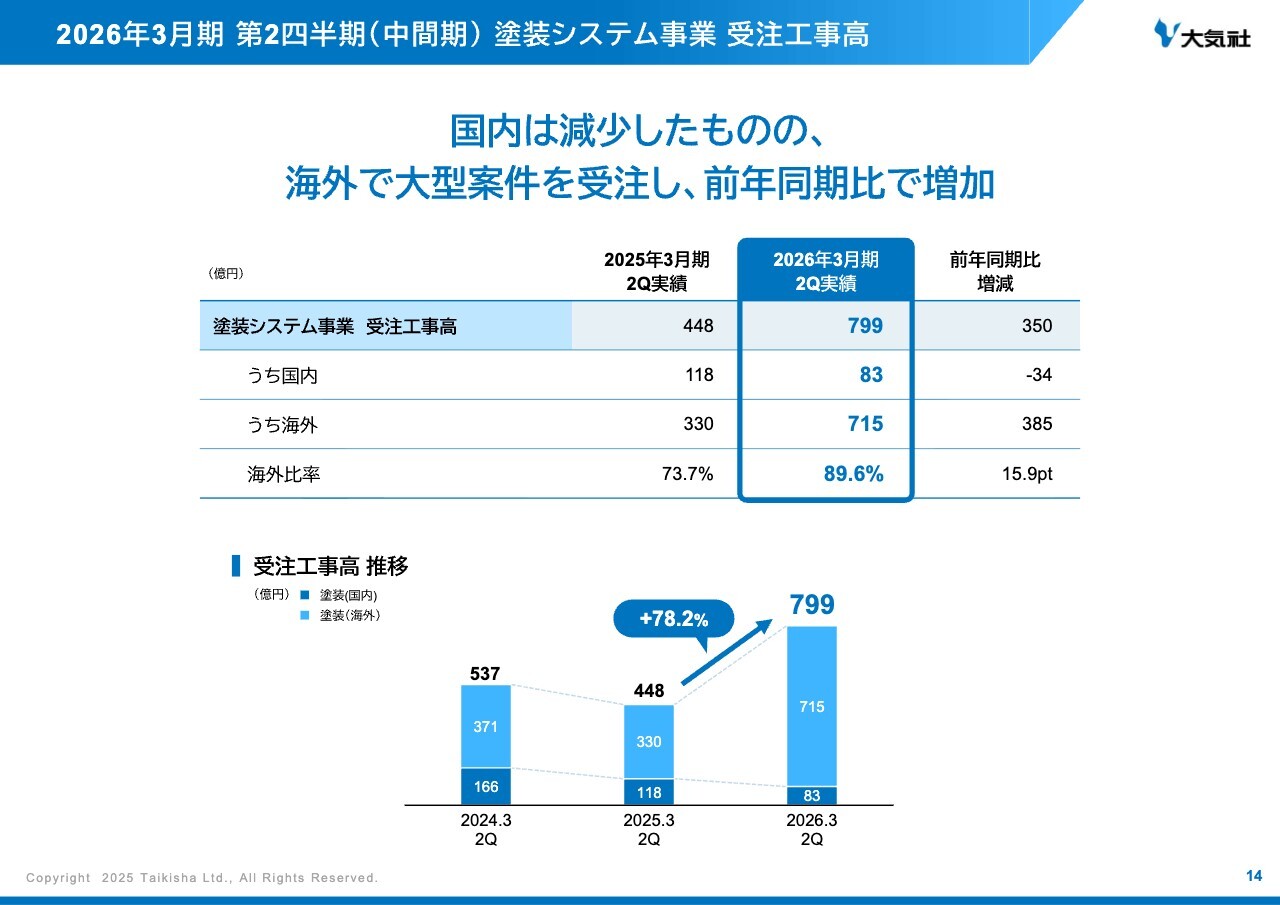

2026年3月期 第2四半期(中間期) 塗装システム事業 受注工事高

スライドは、塗装システム事業の受注工事高を前年同期比で記載しています。前年同期比において、350億円増の799億円となりました。

国内は減少したものの、海外は、欧州で自動車メーカーの大型案件を受注したことにより大きく増加しました。

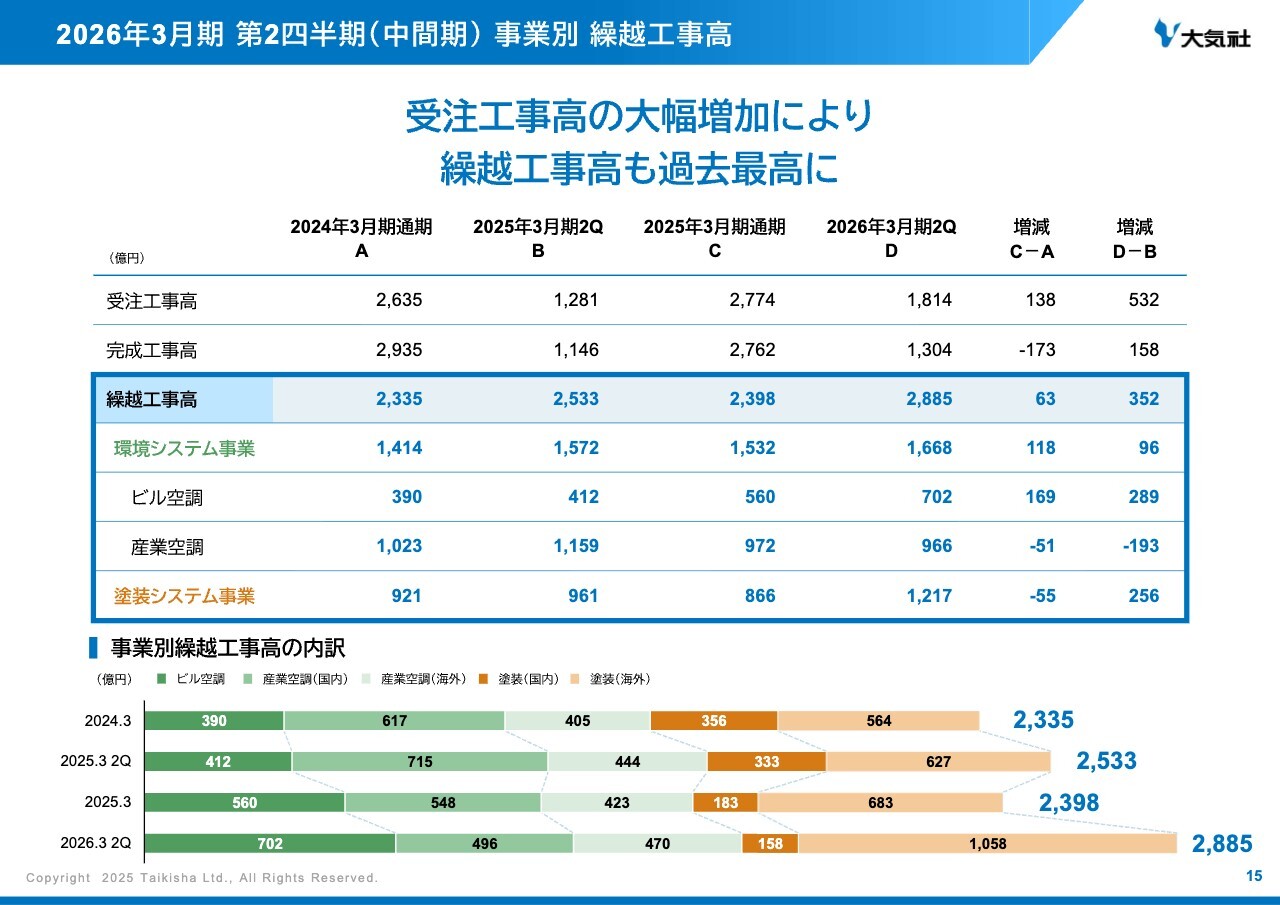

2026年3月期 第2四半期(中間期)事業別 繰越工事高

スライドは、事業別の繰越工事高を3ヶ年でまとめています。

2025年3月期は、塗装システム事業において減少したものの、環境システム事業で増加し、2,398億円となりました。

2026年3月期上期は、環境システム事業、塗装システム事業ともに、期初から手持ち案件が積みあがっており、繰越工事高としても過去最高の2,885億円となりました。

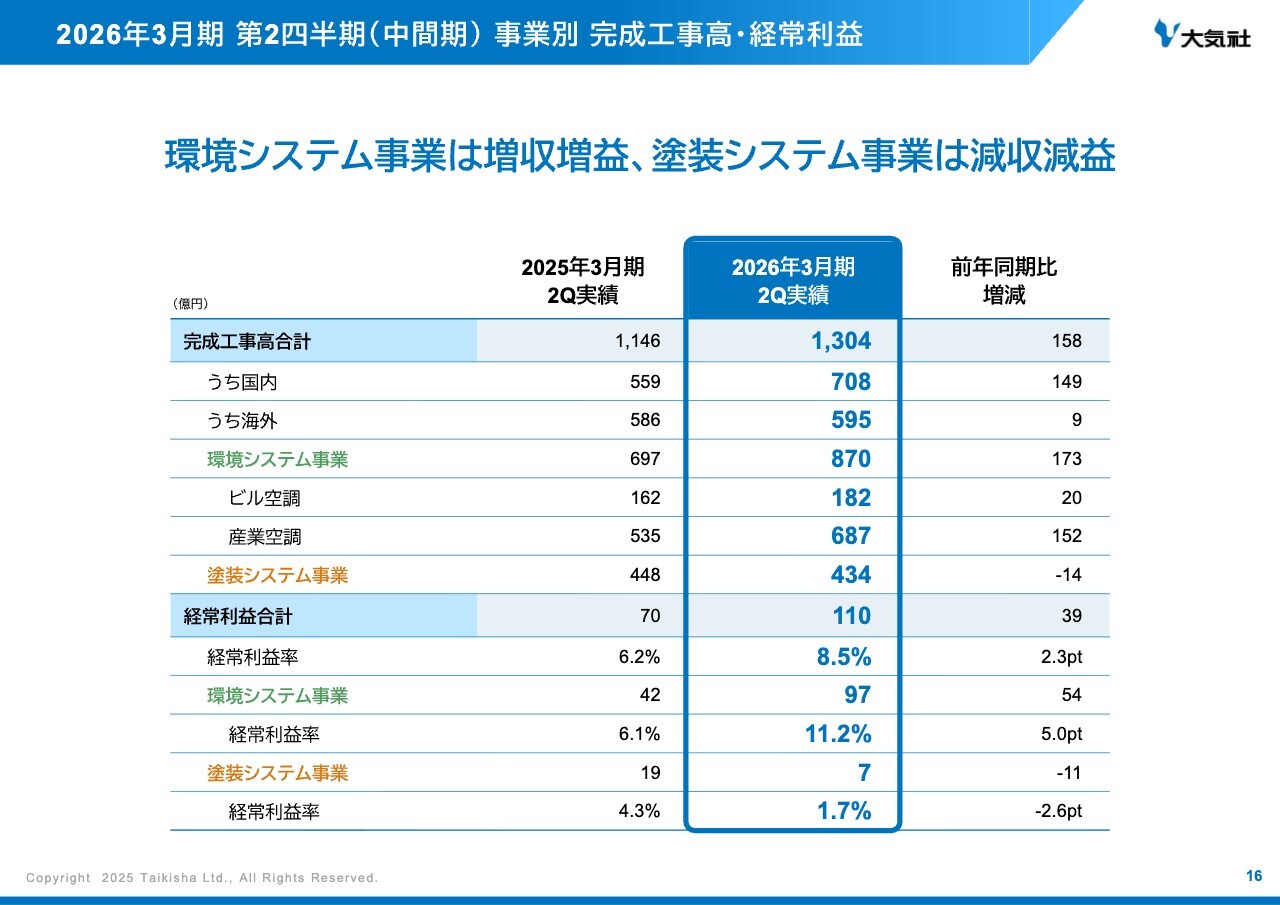

2026年3月期 第2四半期(中間期)事業別 完成工事高・経常利益

スライドは、事業別の完成工事高と経常利益を前年同期比でまとめています。

完成工事高において、塗装システム事業は減少したものの、環境システム事業は増加し、全社では前年同期比158億円増で1,304億円となりました。

経常利益において、塗装システム事業では減少したものの、環境システム事業では利益額、利益率ともに大きく増加し、全社では前年同期比39億円増で110億円となりました。

次のスライドから、事業ごとに順番にご説明します。

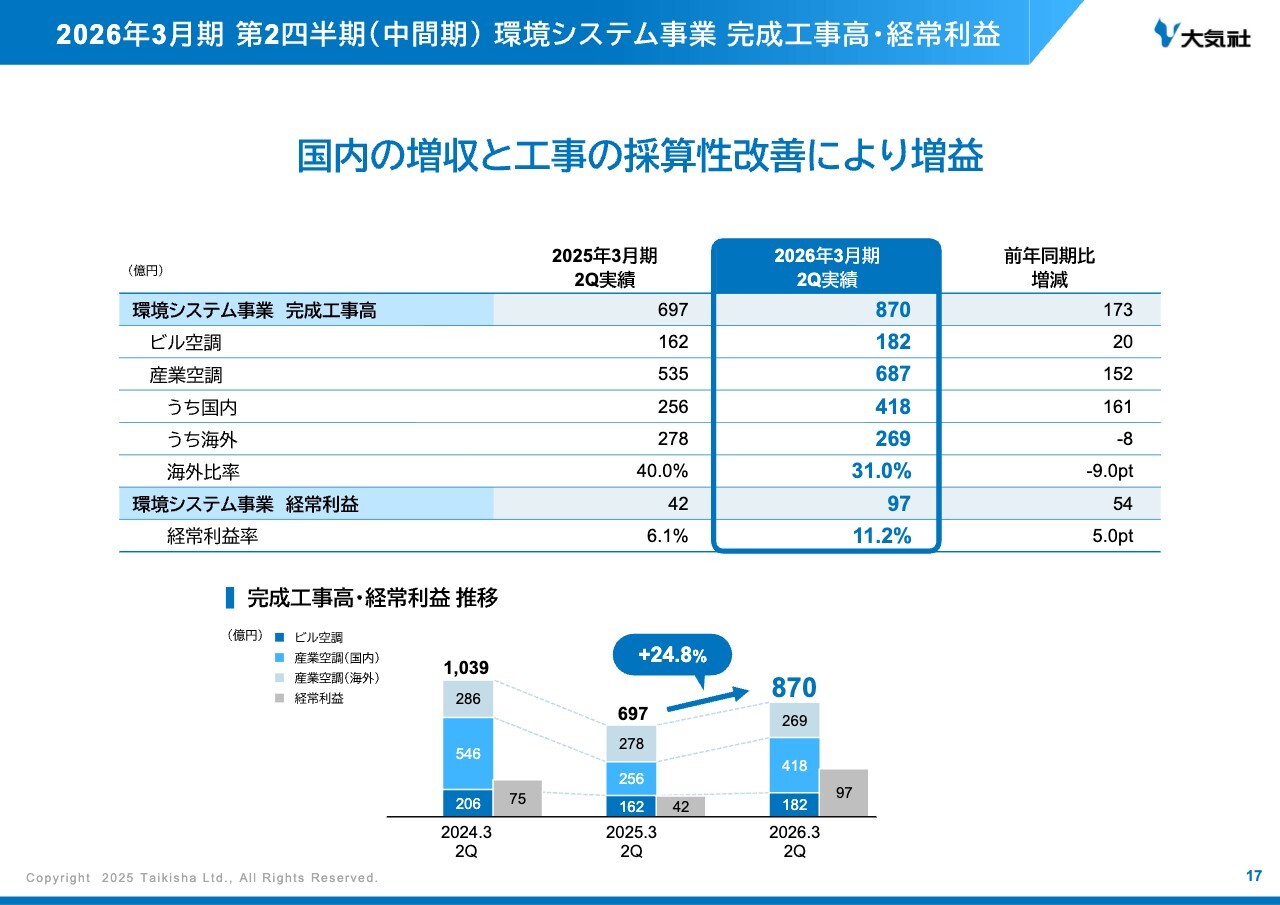

2026年3月期 第2四半期(中間期) 環境システム事業 完成工事高・経常利益

スライドは、環境システム事業の完成工事高と経常利益を前年同期比でまとめています。

まず、完成工事高は、前年同期比173億円増の870億円となりました。主に、産業空調分野の国内において今期竣工予定の案件が順調に進捗し増加しました。

次に経常利益は、増収と、今期竣工案件の採算性の改善が寄与したことで増加し、前年同期比54億円増の97億円となりました。

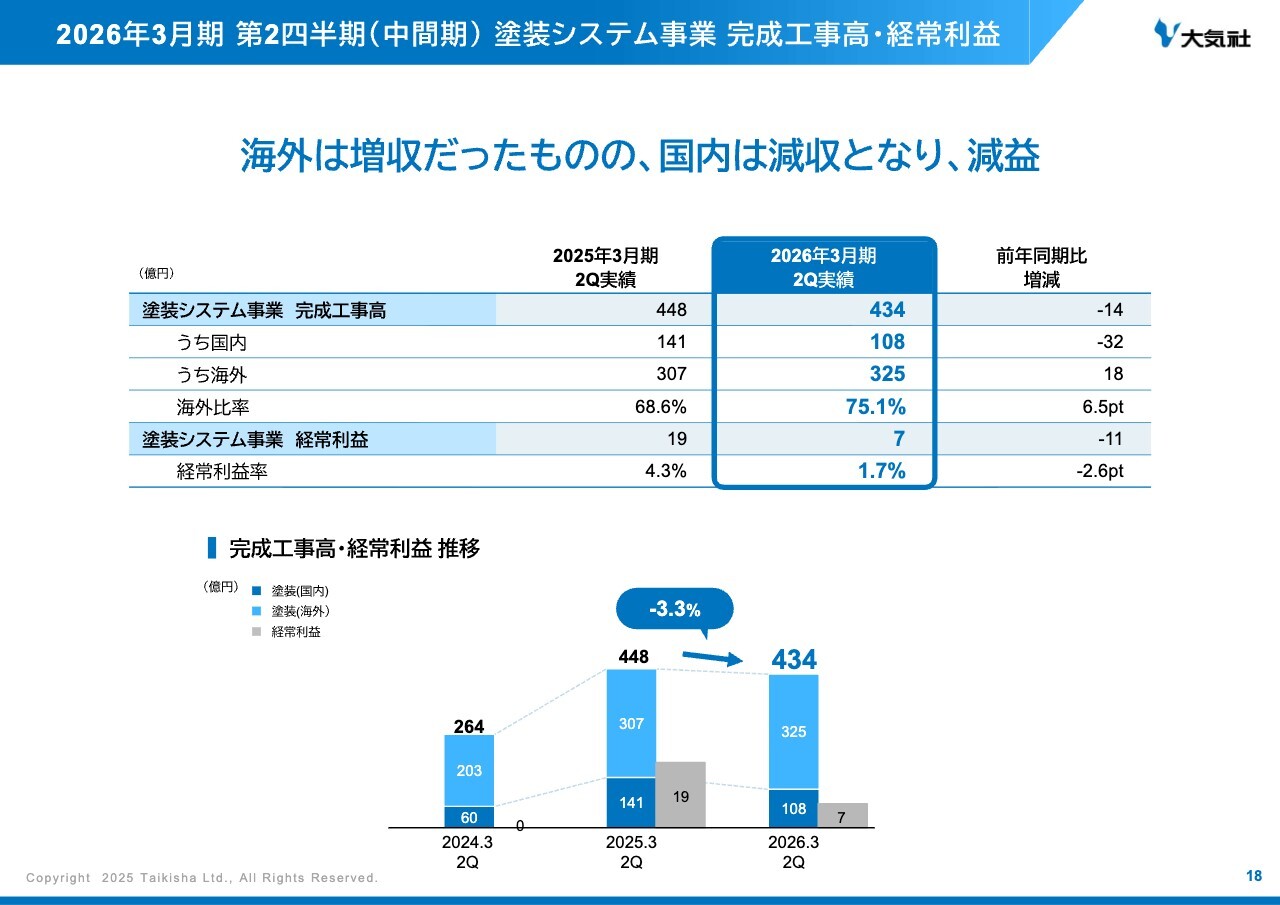

2026年3月期 第2四半期(中間期) 塗装システム事業 完成工事高・経常利益

スライドは、塗装システム事業の完成工事高と経常利益を前年同期比でまとめています。

まず、完成工事高は、前年同期比14億円減の434億円となりました。海外では、前年同期に続き大型案件が順調に進捗したものの、国内では、前年同期に大型案件の進捗があったことによる反動減があり、減少しました。

次に経常利益は、完成工事高減と人件費増や成長投資を中心とした販管費増の影響により、前年同期比11億円減の7億円となりました。

2026年3月期業績予想 事業別 受注工事高

ここからは、2026年3月期の業績予想を事業別にご説明します。

スライドは、事業別の受注工事高を前期実績及び、11月10日に開示した新予想と期初予想でまとめています。

全社では環境システム事業、塗装システム事業ともに増加し、前期比690億円増で3,465億円となる見通しです。

次のスライドから、事業ごとに順番にご説明します。

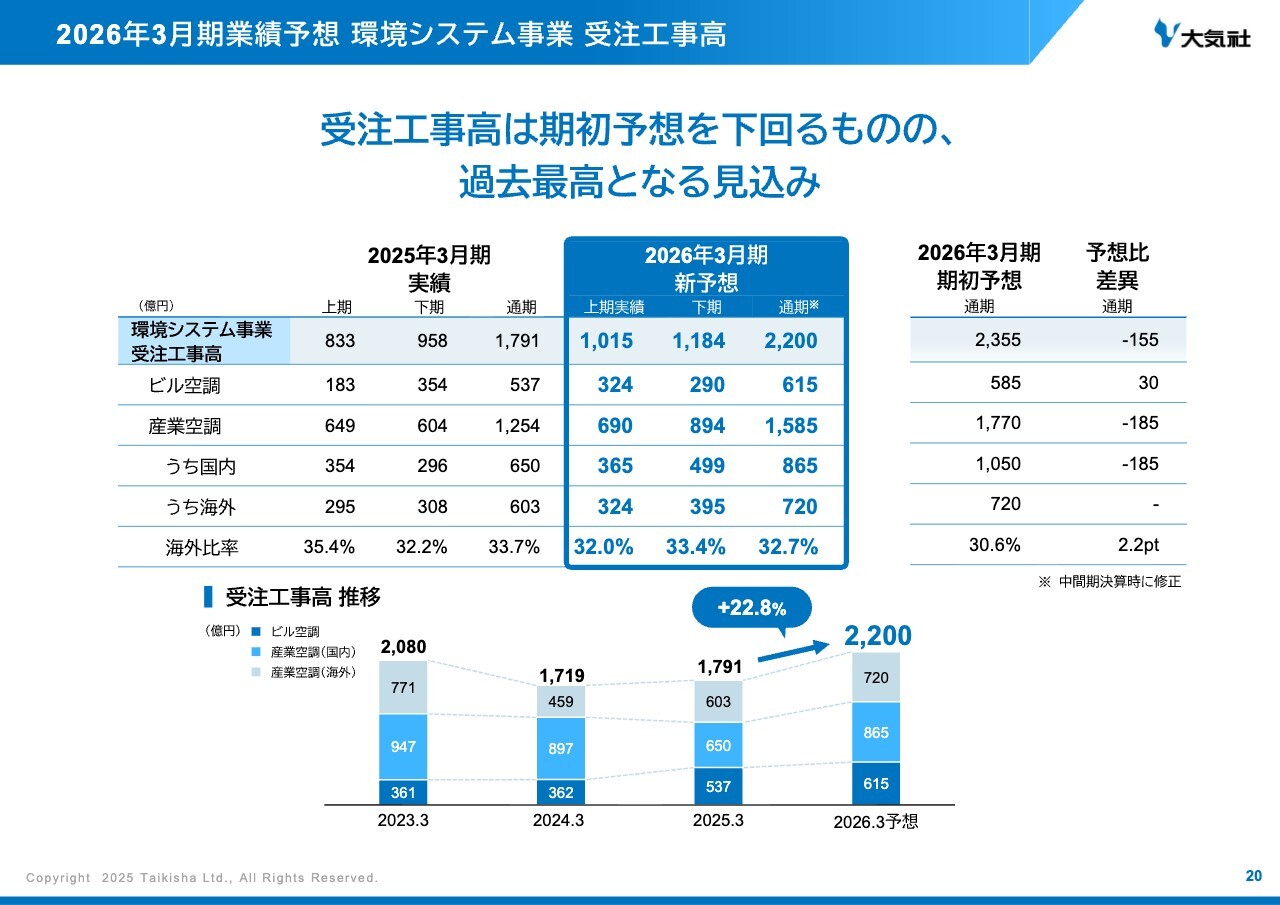

2026年3月期業績予想 環境システム事業 受注工事高

スライドは、環境システム事業の受注工事高を前期実績及び、新予想と期初予想でまとめています。

市場環境の見通しについてご説明すると、国内外において、半導体関連メーカーやデータセンター関連の需要が高まっており、引き続き設備投資が継続すると予想しています。また国内のオフィスビルの需要は都市圏を中心に底堅く推移すると考えています。

産業空調分野では、冒頭で社長の長田よりご説明のあったとおり、複数の案件で受注時期が後ろ倒しとなるリスクを考慮したことにより、期初予想を下回る見込みです。

一方で、ビル空調分野では、想定以上の受注を確保できる見込みであることから、期初予想を上回る見込みです。期初予想からは減少するものの、過去最高の受注工事高であった2023年3月期を上回る2,200億円となる見通しです。

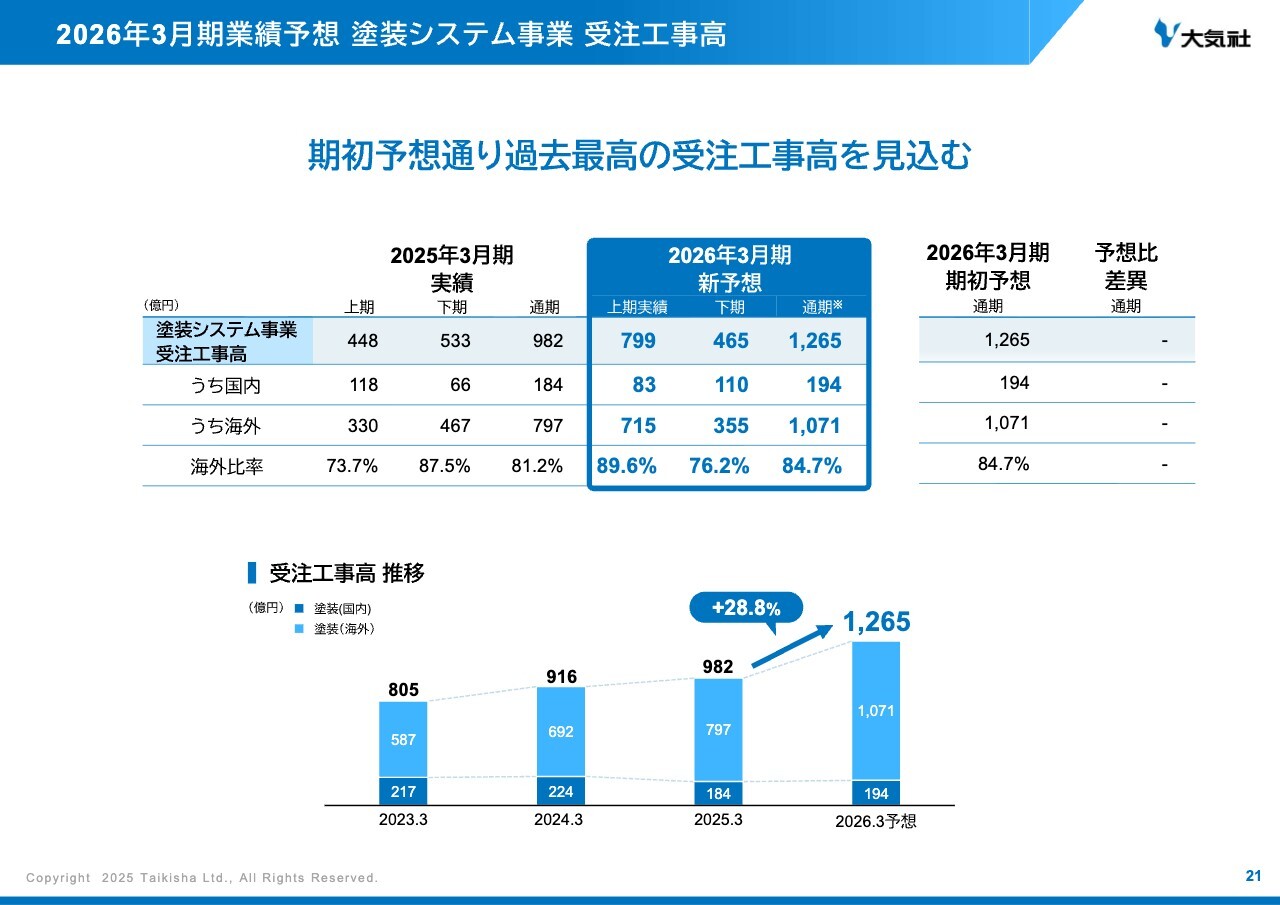

2026年3月期業績予想 塗装システム事業 受注工事高

スライドは、塗装システム事業の受注工事高を前期実績及び、新予想と期初予想でまとめています。

市場環境の見通しについてご説明すると、自動車メーカーに関しては、欧州・北米・日本などでは設備更新投資、インドなどでは増産投資が見込まれており、需要は底堅く推移すると想定しています。

市場環境は引き続き良好であり、塗装システム事業の受注工事高は、期初予想どおりの1,265億円となる見通しです。塗装システム事業においても、過去最高の受注工事高を見込んでいます。

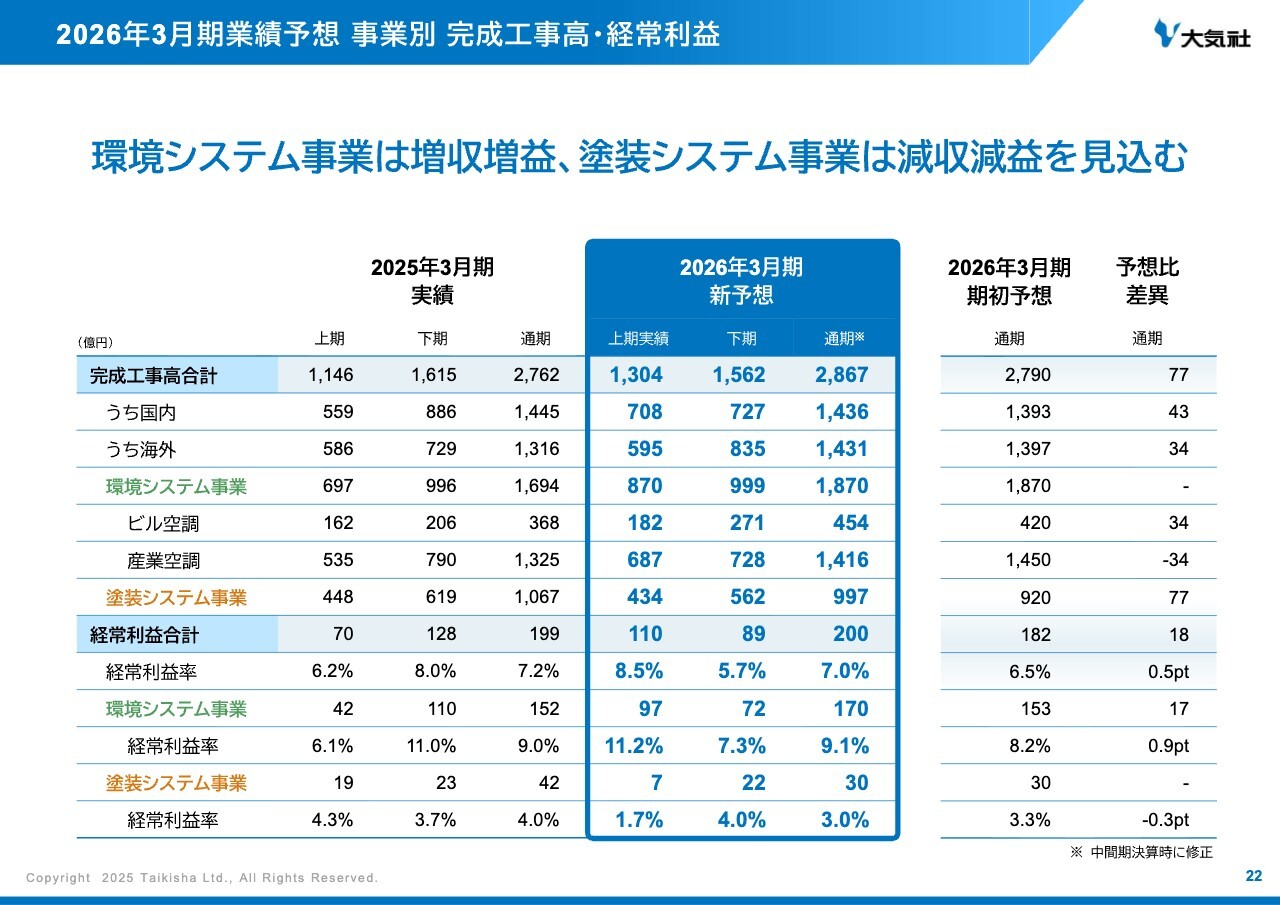

2026年3月期業績予想 事業別 完成工事高・経常利益

スライドは、事業別の完成工事高を前期実績及び、11月10日に開示した新予想と期初予想でまとめています。

完成工事高は、塗装システム事業で減少するものの、環境システム事業で増加し、全社では前期比104億円の増加で2,867億円となる見通しです。

経常利益においても、塗装システム事業で減少し、環境システム事業で増加することで、全社では前期比6,100万円の増加で200億円となる見通しです。

次のスライドから、事業ごとに順番にご説明します。

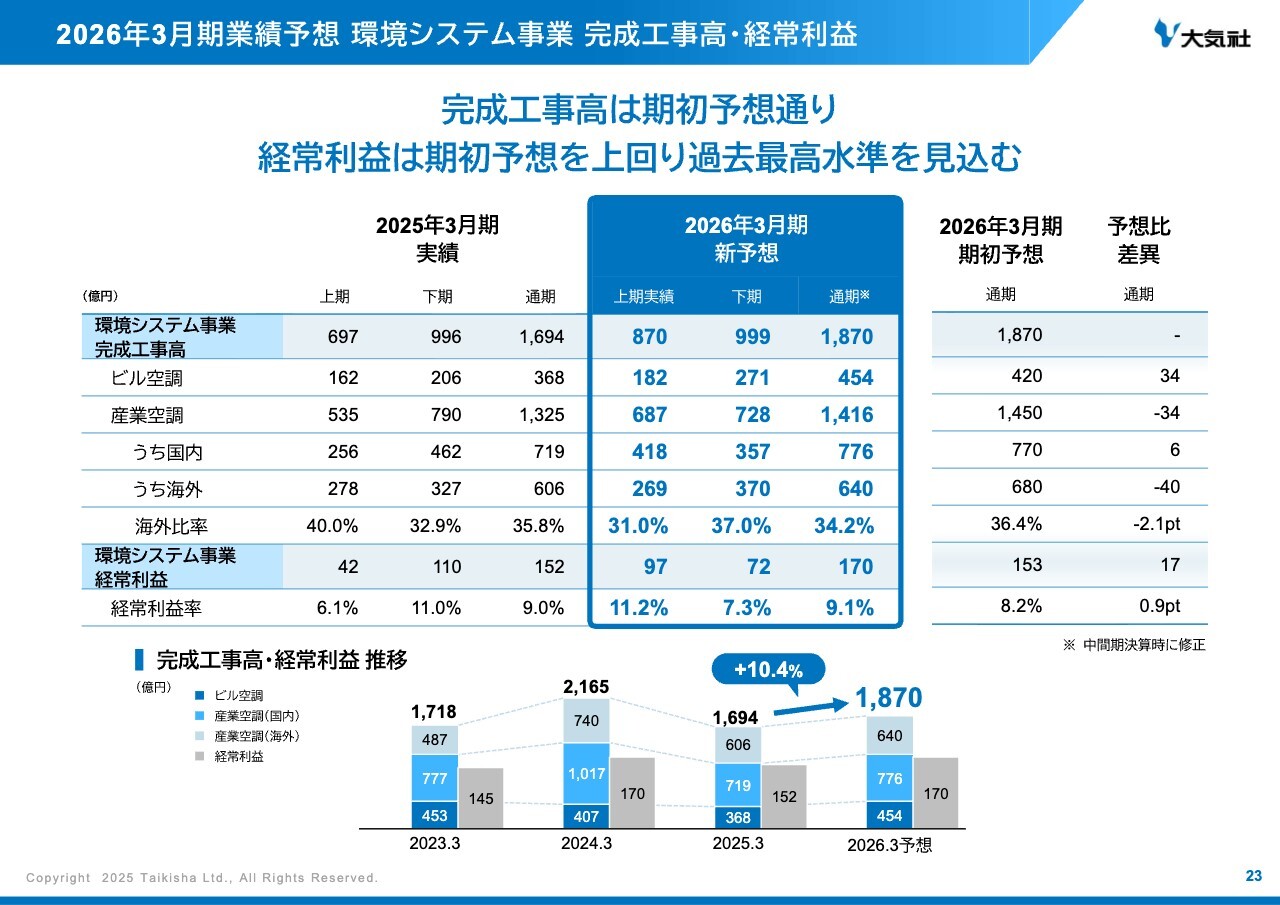

2026年3月期業績予想 環境システム事業 完成工事高・経常利益

スライドは、環境システム事業の完成工事高と経常利益を前期実績及び、新予想と期初予想でまとめています。

新予想においては、完成工事高は、産業空調の減少をビル空調の増加でカバーすることで、期初予想どおりの1,870億円となる見通しです。次に経常利益は、主に上期竣工案件の採算性の改善が期初の想定を上回ったことにより、期初予想を17億円上回る170億円となる見通しです。

前期比においては、手持ち案件の順調な進捗により増収増益となり、完成工事高と経常利益の推移でお示しのとおり、過去最高の経常利益であった2024年3月期と同水準となる見通しです。

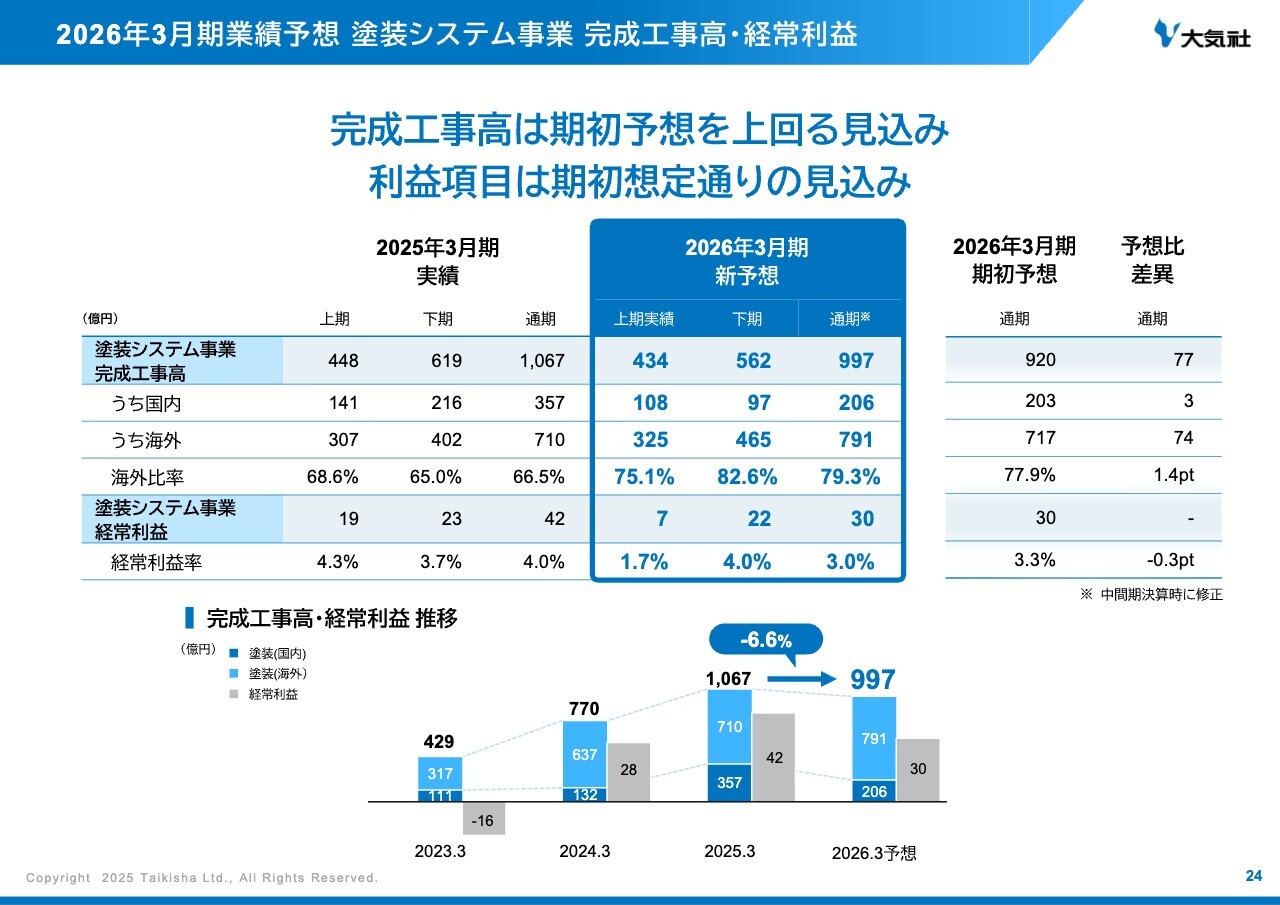

2026年3月期業績予想 塗装システム事業 完成工事高・経常利益

スライドは、塗装システム事業の完成工事高と経常利益を前期実績及び、新予想と期初予想でまとめています。

新予想においては、完成工事高は、主に海外拠点ごとの工事進捗と内部取引の調整を考慮したことにより、期初予想を77億円上回る997億円となる見通しです。

次に経常利益は、完成工事高は増加するものの、内部取引の調整が主要因であったため、期初予想どおりの30億円となる見通しです。

前期比においては、国内で前期に大型案件の出来高寄与が大きかったことの反動減による完成工事高減と人員増や成長投資を中心とした販管費増の影響により、減収減益となる見通しです。原価低減活動により利益改善を進められるよう、引き続き努力を継続していきます。

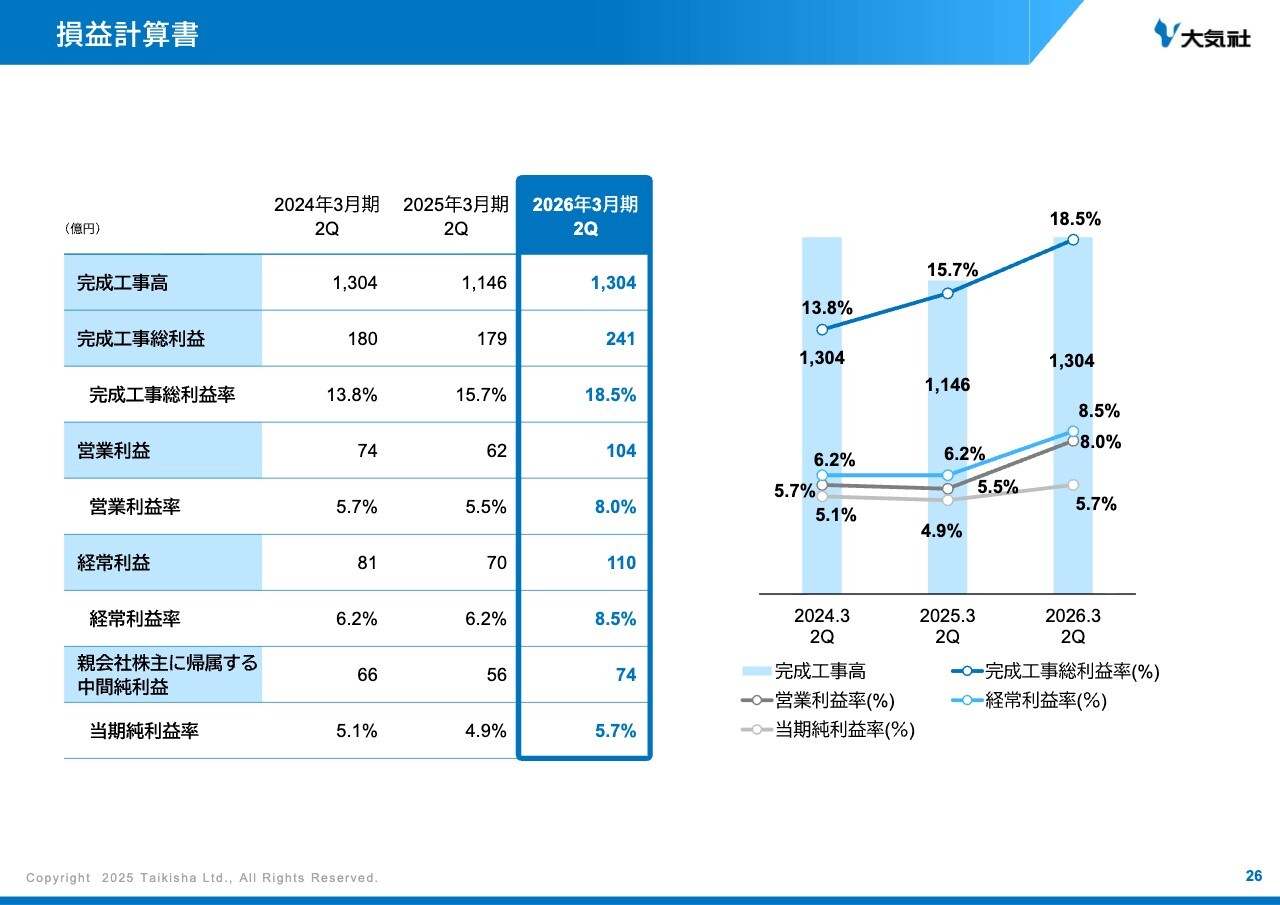

損益計算書

竹下:ここからは、連結財務諸表を順番にお示しします。

スライドは、3ヶ年の業績の推移を表しています。ご参照ください。

貸借対照表

スライドは、連結の貸借対照表を掲載しています。ご参照ください。

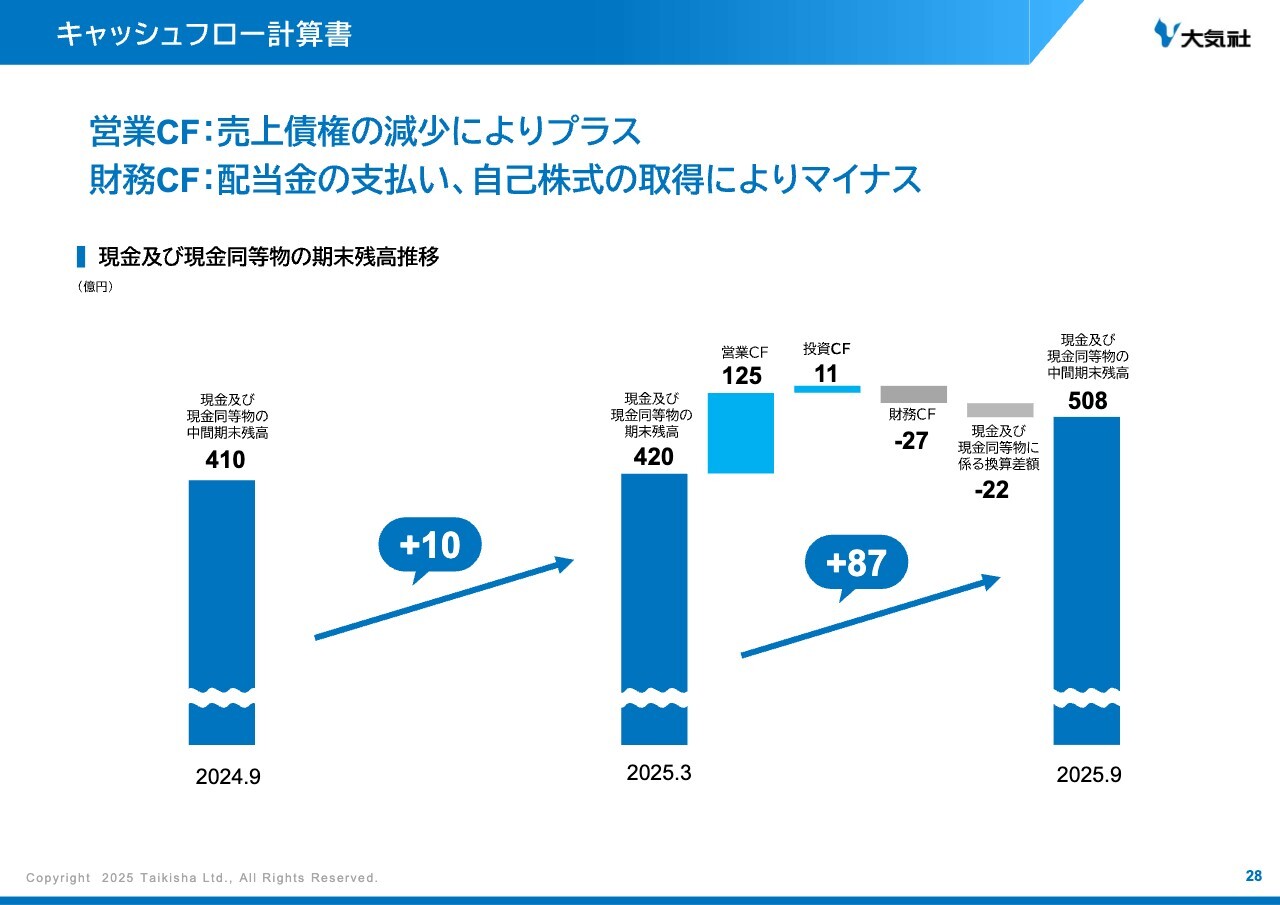

キャッシュフロー計算書

スライドには、連結のキャッシュフロー計算書を掲載しています。

2026年3月期第2四半期の現金及び現金同等物の期末残高は、2025年3月期末より87億円増加し、508億円となりました。

営業キャッシュフローは、資金回収による売上債権の減少により、125億円のプラスとなりました。

財務キャッシュフローは、工事業者への支払い等の立替資金需要による短期借入金の増加があったものの、配当金の支払いや自己株式の取得により、27億円のマイナスとなりました。

私からのご説明は以上です。

長期ビジョン

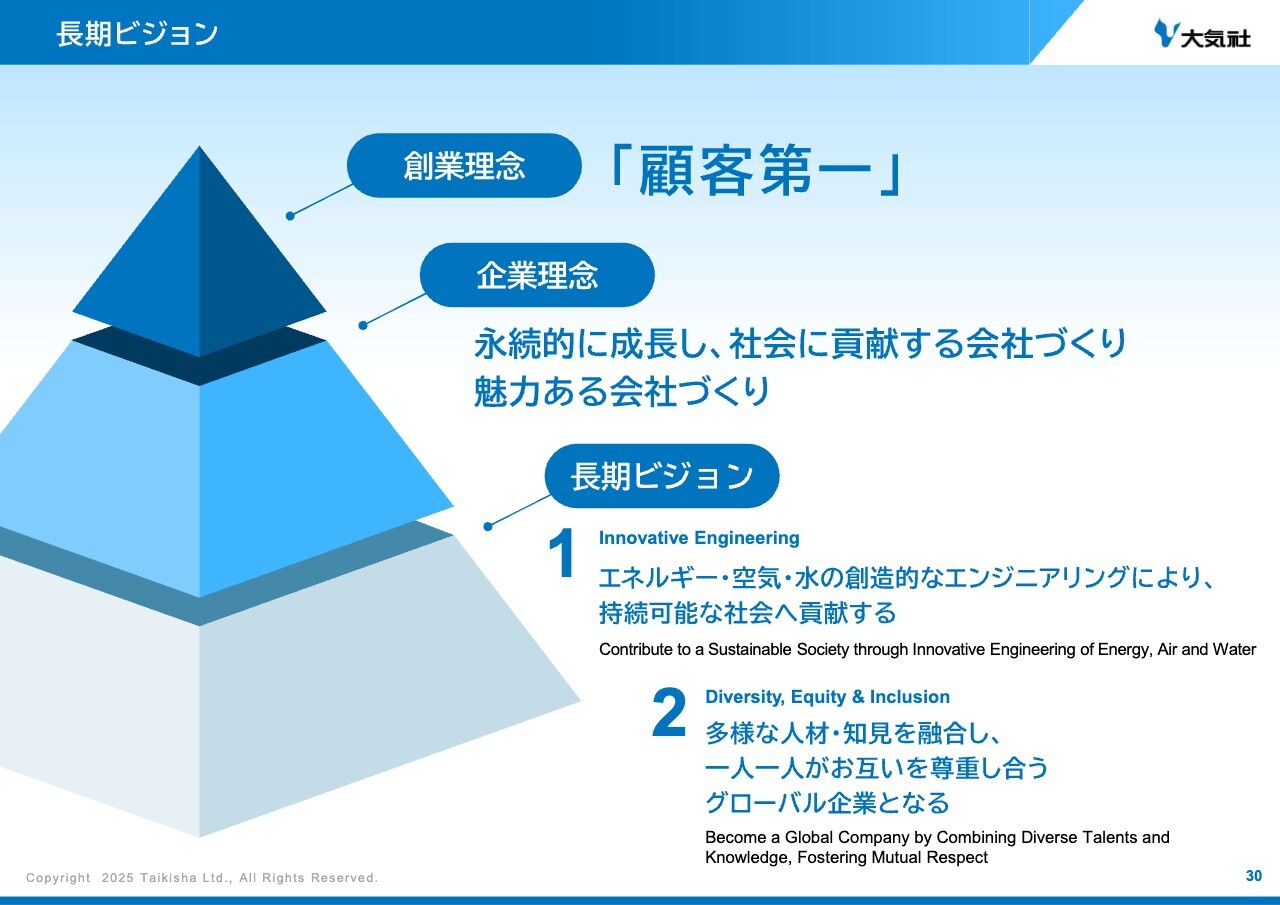

中川正徳氏(以下、中川):経営企画本部長の中川です。ここからは、中期経営計画の進捗をご説明します。

スライドは、本中計の策定にあたり見直した長期ビジョンを記載しています。「Innovative Engineering」と「Diversity, Equity & Inclusion」という2つのビジョンを掲げています。

2035年のありたい姿

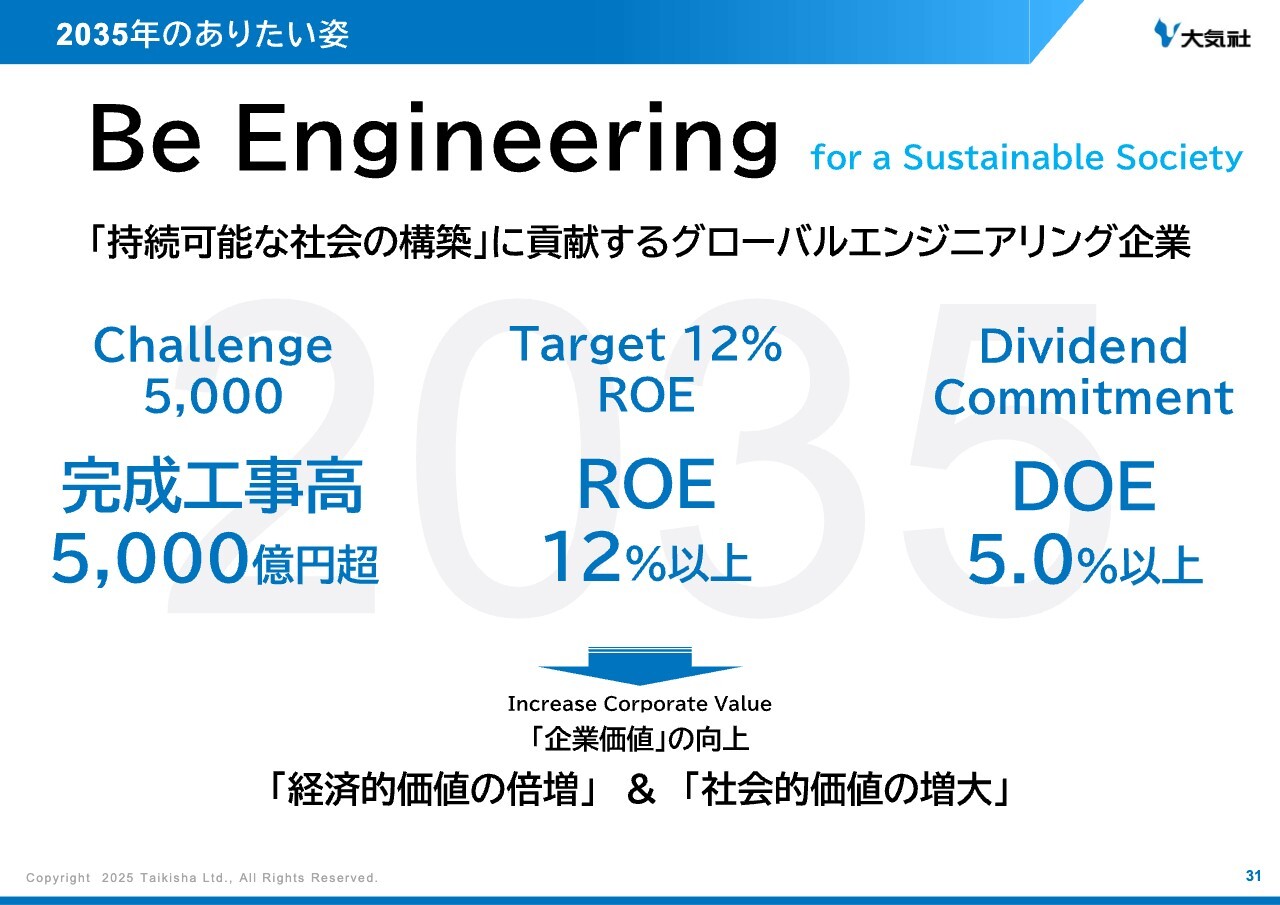

中計のご説明に入る前に、今期新たに公表した「10年プラン2035」について改めてご説明します。

社会ではサステナビリティの潮流が加速し、カーボンニュートラルや工場の無人化などのスマートファクトリーの実現が求められています。当社の事業は、社会の持続可能性に貢献するものであり、これを再認識した上で「2035年のありたい姿」を「Be Engineering for a Sustainable Society」と定めました。

10年プランの最終年である2035年3月期には、完成工事高5,000億円超、ROE12パーセント以上、DOE5パーセント以上という目標を掲げました。社会課題の解決を通じて、当社の経済的価値を倍増させ、企業価値を高めていきます。

中期経営計画 財務・非財務目標

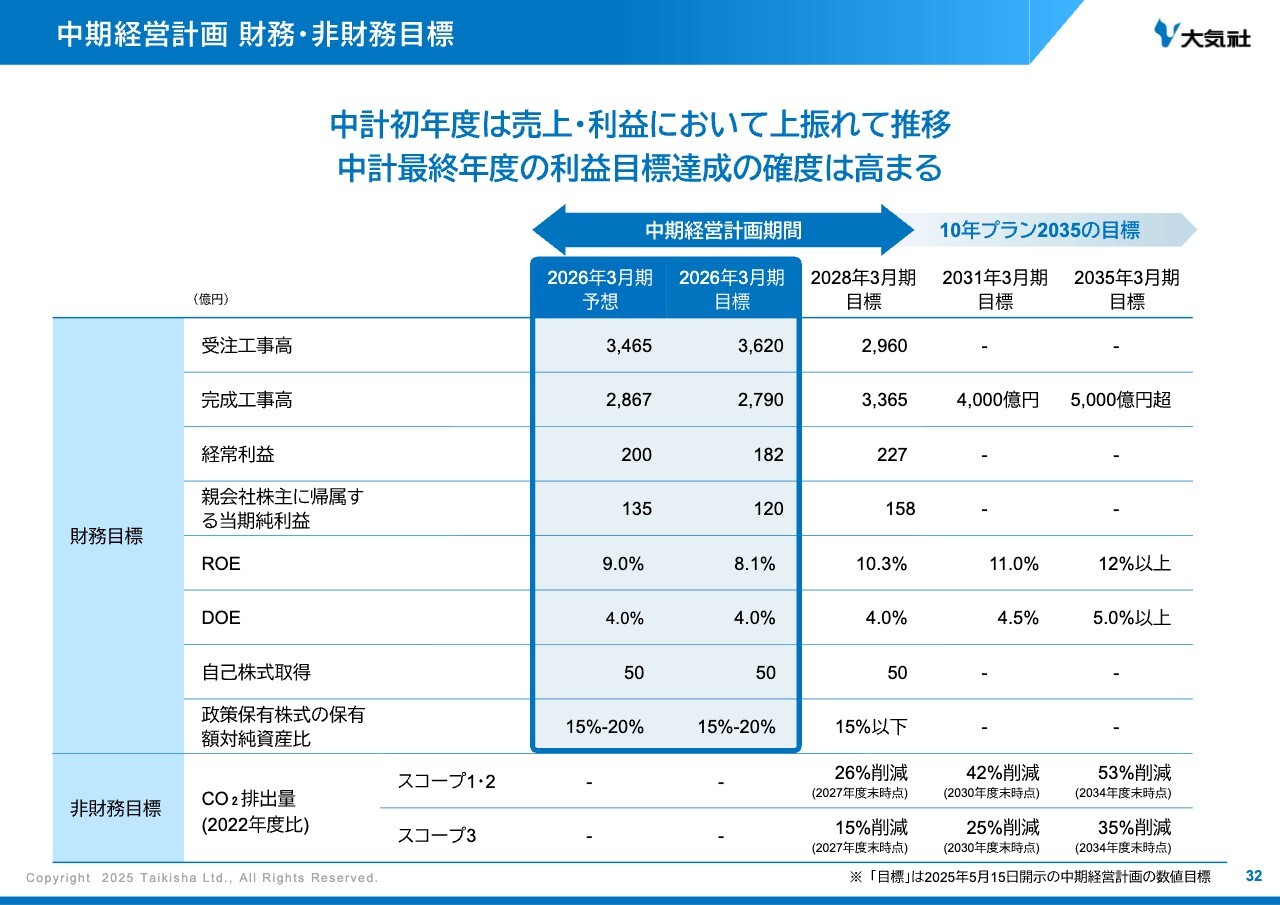

スライドは、本中計の財務・非財務目標について記載しています。

2026年3月期の業績予想に関しては、先ほど社長の長田が申し上げたとおり、受注を除くすべての項目において、中計で掲げている目標を達成する見通しです。足元では工事の採算性が改善しており、中計最終年度の目標達成の確度は高まっています。

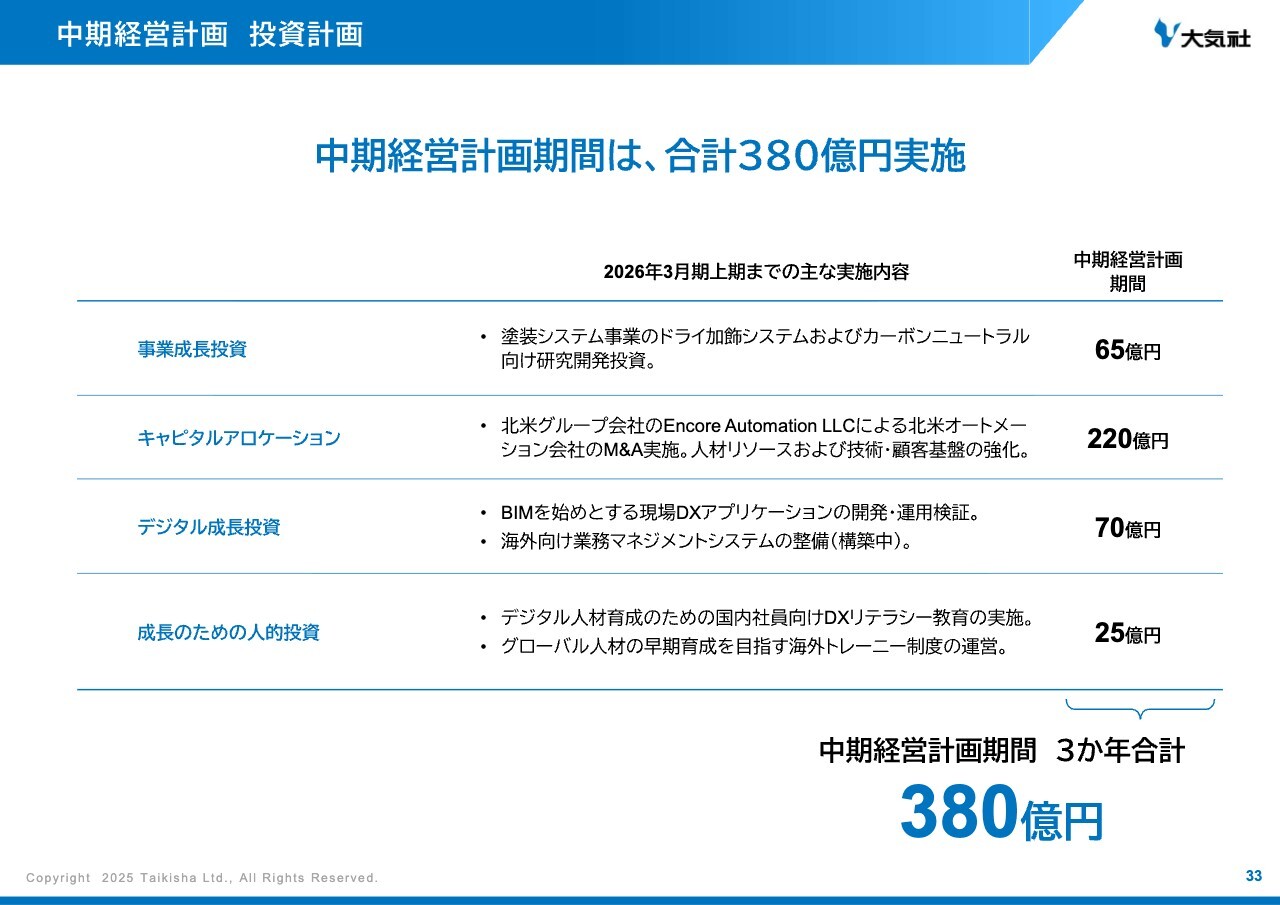

中期経営計画 投資計画

スライドは、本中計の投資計画について記載しています。主要な取り組みをご説明します。

事業成長投資においては、塗装システム事業のドライ加飾システムの研究開発を前中計から継続して実施しています。デモラインによる品質検証、設備改善を図っています。

キャピタルアロケーションにおいては、北米グループ会社のEncore社による北米オートメーション会社のM&Aを実施しています。人材リソース及び技術基盤と顧客基盤の強化を図ります。

デジタル成長投資においては、BIMをベースに各プロセスに応じた現場DXアプリケーションの開発・運用検証を行っています。人的投資においては、グローバル人材の早期育成を目指す海外トレーニー制度を前期から開始しました。今期も継続して運営を行っています。

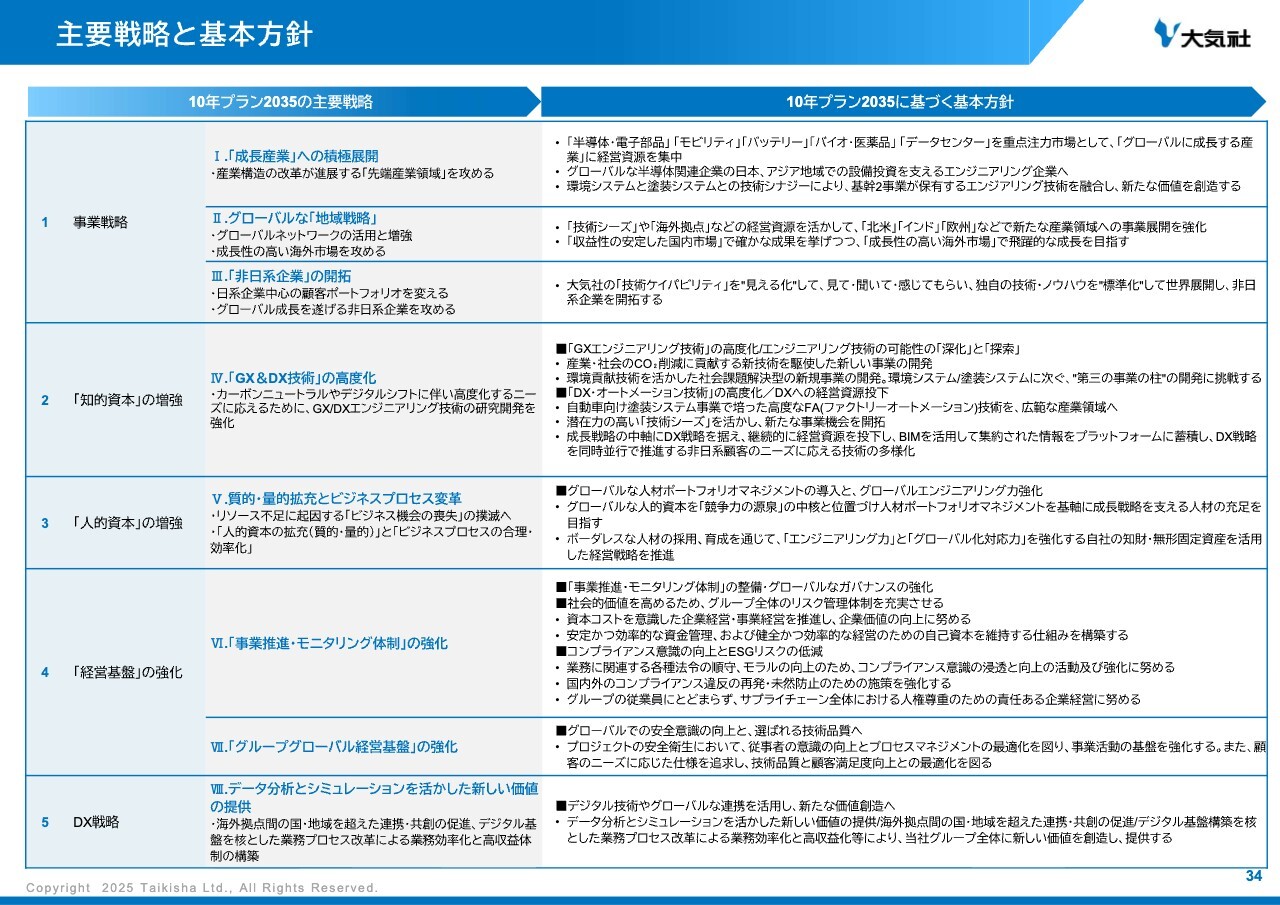

主要戦略と基本方針

スライドは、10年プラン2035の主要戦略及び、それに基づく基本方針について記載しています。

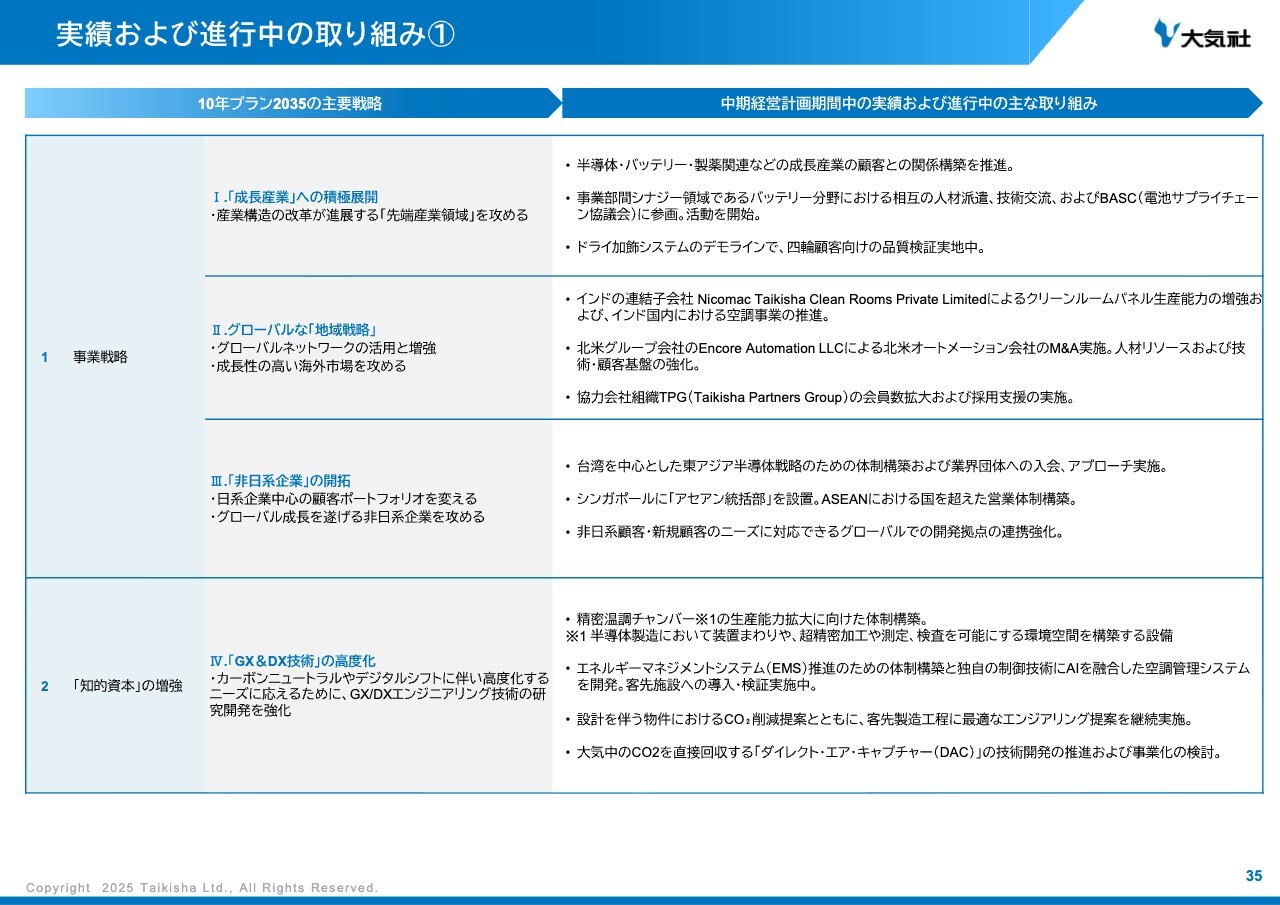

実績および進行中の取り組み①

スライドからは、本中計の実績、進行中の主な取り組みについて記載しています。主要な取り組みをご説明します。

成長産業への積極展開においては、シナジー領域であるバッテリー分野において、環境システム、塗装システム事業の相互の人材派遣、技術交流を行っています。また、電池サプライチェーン協議会「BASC」に参画し、活動を開始しました。

グローバルな地域戦略においては、前中計で工場投資を行ったインドNicomac社によるクリーンルームパネル生産能力の増強及び、インド国内における空調事業の推進を図っています。また、日本国内においては、前中計で組織した協力会社組織TPG(Taikisha Partners Group)の会員数拡大及び採用支援を実施しています。

非日系企業の開拓においては、シンガポールに「アセアン統括部」を設置し、ASEANにおける国を超えた営業体制構築を進めています。

知的資本の増強においては、前中計でエネルギーマネジメントシステム(EMS)推進のための体制構築と独自の制御技術にAIを融合した空調管理システムを開発し、現在お客さまの施設への導入・検証を実施しています。

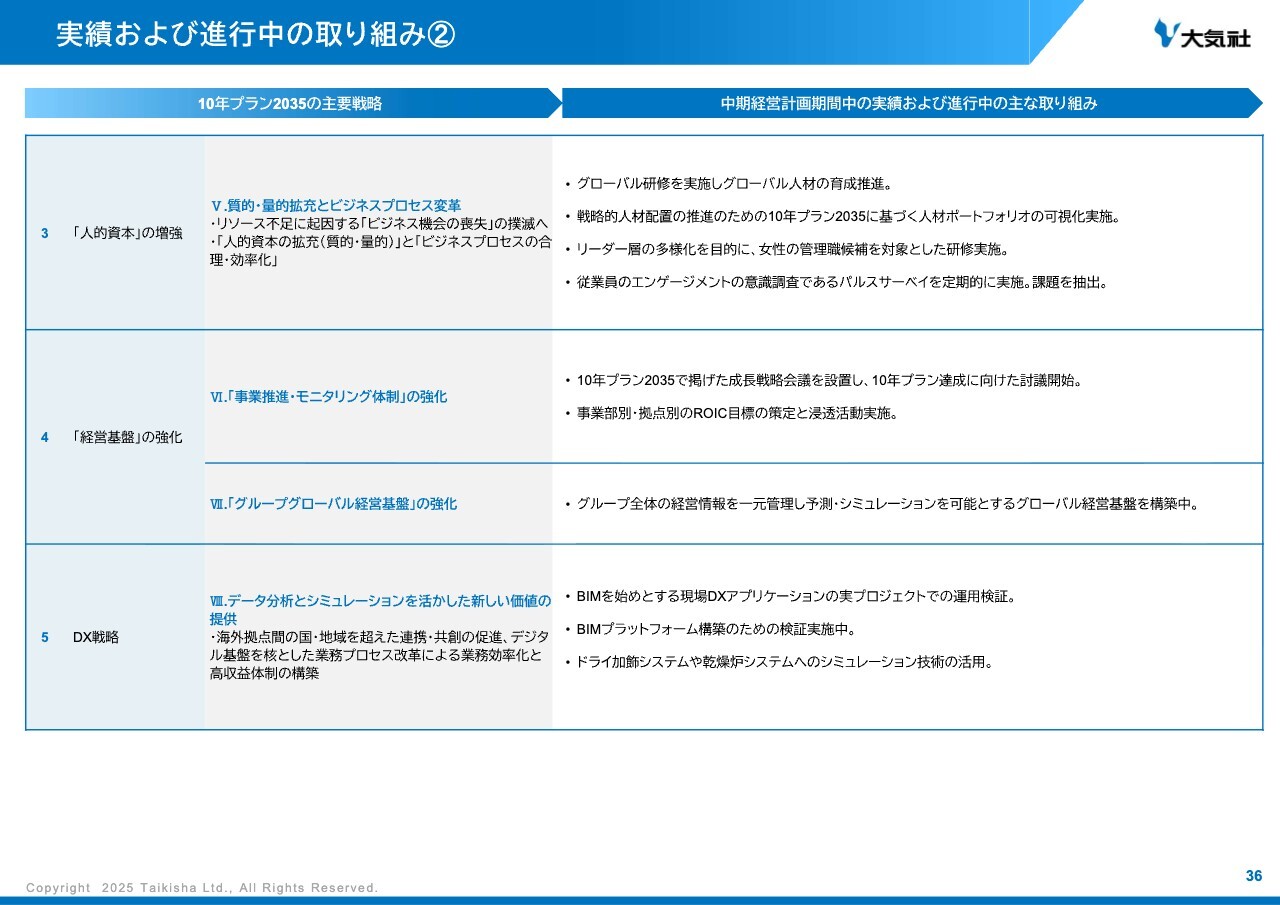

実績および進行中の取り組み②

続いて、人的資本の増強においては、「10年プラン2035」の中で、人材ポートフォリオの可視化を行い、「エンジニアリング力」と「グローバル化対応力」を強化する人材の人員数におけるKPIを設定しました。

経営基盤の強化においては、事業部別・拠点別のROIC目標の策定と浸透活動を実施しています。

最後に、DX戦略においては、投資計画のスライドでもお話ししたとおり、BIMをベースに各プロセスに応じた現場DXアプリケーションの開発・運用検証を行っています。

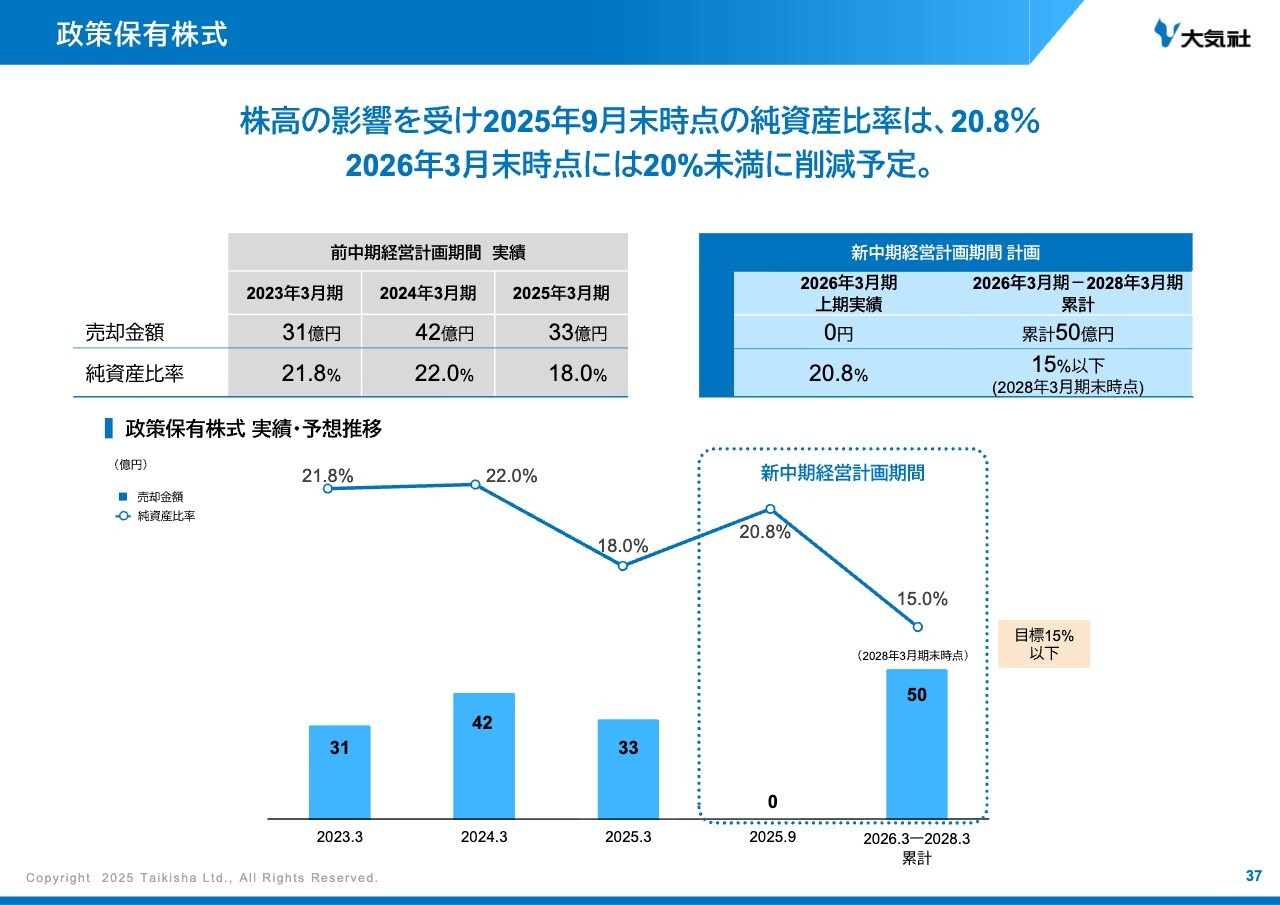

政策保有株式

スライドは、本中計の政策保有株式の削減計画について記載しています。

株価上昇の影響もあり、2025年9月末時点の純資産比率は、20.8パーセントとなりました。

2026年3月期上期は、政策保有株式の売却は実施していませんが、2026年3月期末時点には、20パーセント未満に削減予定です。

引き続き、計画達成に向けて削減を進めます。

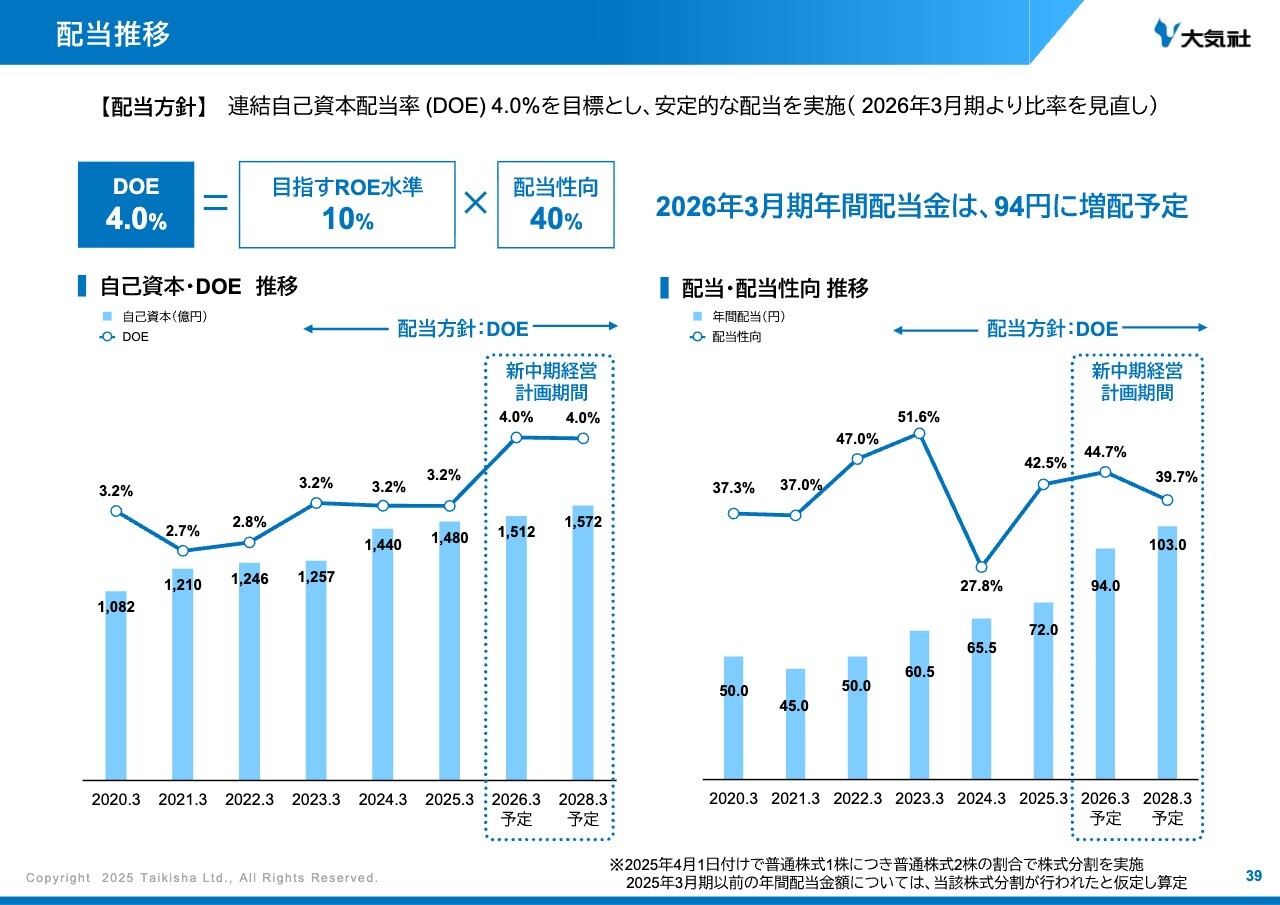

配当推移

中川:次に、当社の株主還元についてご説明します。スライドでは、配当について記載しています。

2023年3月期より、DOEによる配当目標を掲げています。「10年プラン2035」の中で、DOE水準の4パーセントから5パーセント以上への段階的な引き上げにコミットしており、本中計期間中は、DOE4.0パーセントを目指し、安定的な配当を実施します。

2026年3月期の年間配当は、期初公表の配当予定金額から変更はなく、1株につき94円で実施する予定です。

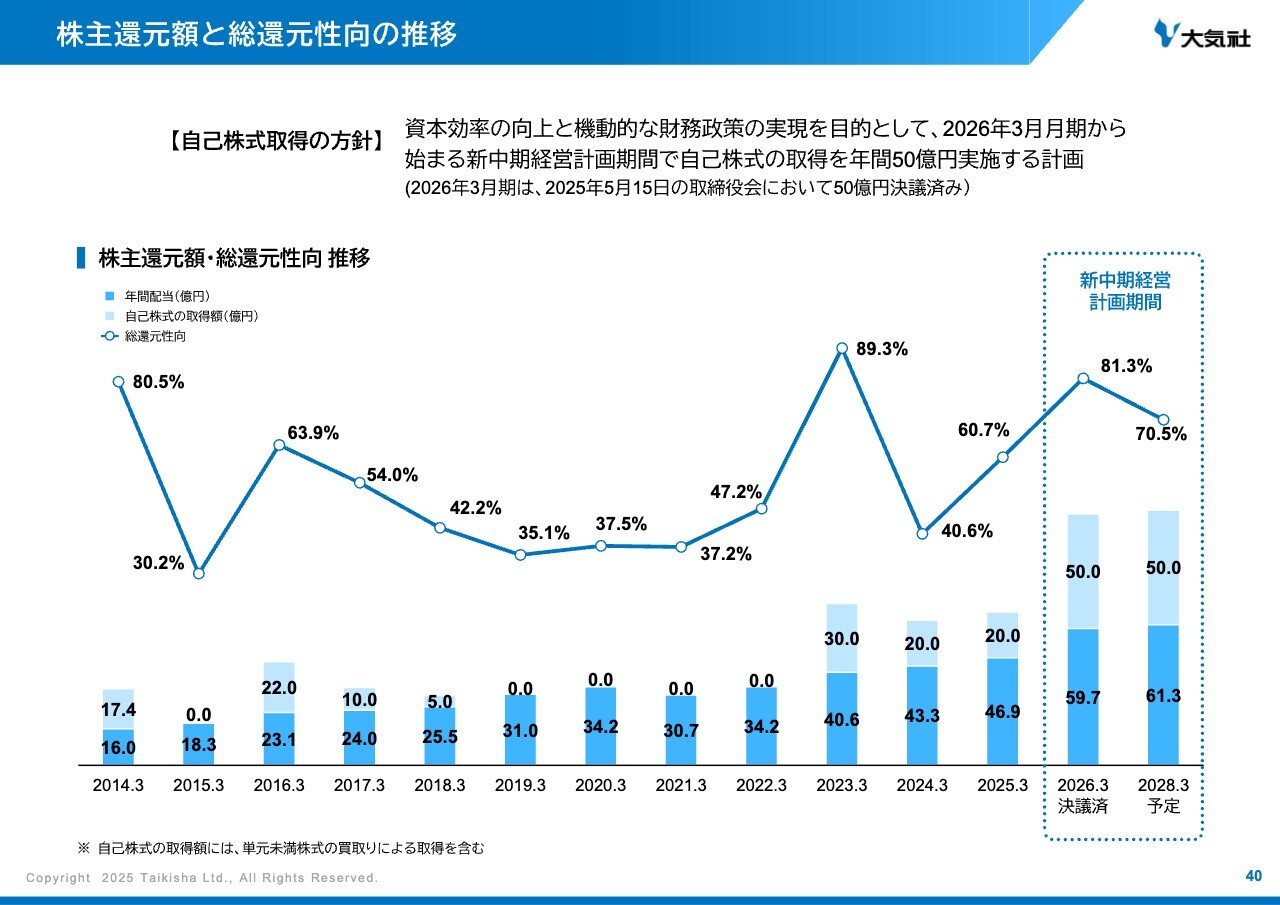

株主還元額と総還元性向の推移

スライドでは、自己株式の取得について記載しています。

薄いブルーの棒グラフで自己株式の取得額の推移を示しています。自己株式取得に関しては、本中計で年間50億円、3年間合計で150億円実施する予定です。配当と自己株式の取得を合わせて、より高い水準の株主還元を目指します。

参考として、株主還元額と総還元性向の推移も掲載していますので、ご参照ください。

本日のご説明は以上となります。ご清聴いただき、ありがとうございました。

質疑応答:産業空調における受注の期ズレ要因について

質問者:産業空調の通期受注計画が、期初予想を下回る理由が期ズレとのご説明がありましたが、具体的な要因を教えてください。プロジェクト時期の見積もり精度の問題か、顧客側で事業環境を踏まえて先送りする動きがあるのでしょうか? 複数案件が期ズレとなっている背景に共通の要因はあるのでしょうか?

祖父江正氏(以下、祖父江):環境システム事業部長の祖父江です。顧客の投資タイミングが流動化しており、期末間際の複数案件で期ズレリスクがあります。いずれも交渉中であり、今期に決着するものもあれば、来期以降にずれ込む可能性もあるため、そのリスクを織り込んでいます。

質疑応答:環境システム事業の完成工事総利益率改善要因について

質問者:完成工事総利益率などの改善要因について、建設各社で上昇基調ですが、御社特有の要因があるのでしょうか? それとも一般的な受注時採算の改善や原価低減努力の寄与でしょうか?

また、その特殊要因の有無を踏まえると、下期に利益率が下がる計画は、他社同様「上期は良かったが下期は不透明なため慎重に見ている」という理解で良いでしょうか? 注意すべき点があれば教えてください。

祖父江:今期は上期に竣工する案件の採算改善が大きく寄与しています。例年は期末に利益改善が見込まれるところ、今期はそれが上期に集中しました。年度末に竣工を迎える案件もあるため、期末に利益改善ができるように取り組んでいます。

質問者:環境システム事業の補足として、足元の受注時採算は改善傾向でしょうか? 来期以降もこの利益率の改善余地が残っているのでしょうか?

祖父江:現在、受注時の採算性は良好であり、来期は今期以上の利益改善が見込めます。また、来期以降も受注面で利益率の改善が想定されます。

質疑応答:自動車業界の動向について

質問者:自動車業界ではEVからハイブリッド化への動きや関税影響などもあると思います。このような自動車業界での変化による御社への影響を、足元の状況と今後について補足して教えてください。また、アメリカにおいて自動車工場が増えるのは、御社にとってポジティブに捉えて良いでしょうか? アメリカの利益貢献は期待できますか?

浜中幸憲氏(以下、浜中):塗装システム事業部長の浜中です。トランプ政権の方針が不透明なため、顧客とは関税を除外する契約を締結しており、直接的な影響はないと考えています。自動車メーカーの投資動向は各社温度差がありますが、投資地域がカナダからアメリカへ移るような変化はあっても、投資意欲についてはさほど鈍っていないと考えています。

アメリカでの投資は増えると予測しています。また、欧州は需要がさらに大きく、関税影響を受けず、利益貢献していくと考えています。

質疑応答:環境システム事業の利益率と完成工事高について

質問者:環境システム事業の利益率についてです。足元で竣工案件の寄与に加え、採算改善案件でベースが上がっているという話もあり、来期以降、中計の利益率水準が上振れる可能性が高まっていると考えてよろしいでしょうか? また、完成工事高について、足元の受注工事高の修正を踏まえて2,240億円の達成や、来期売上見通しに変化はありますか?

祖父江:受注環境は今期さらに改善しており、利益率のアップサイドを見込めると認識しています。また、中計の完成工事高の目標を達成できる見込みですが、確定的なことは今の段階では答えられません。

質疑応答:塗装システム事業の利益率について

質問者:塗装システム事業の利益率について、下期の営業利益率に上振れ余地はありますか? また、来期以降も改善を見込まれていますが、中計での想定と比べて変化はありますか?

浜中:下期の完成工事高が増えた要因の一つは内部取引の調整であり、内部取引に関しては利益に貢献しないため、通期業績予想は期初の目標値から変更していません。

また、来期以降の上振れ余地について、昨年度は国内の大型案件が寄与して利益率が改善しましたが、今後に関しては、欧州で受注した大型案件は外注比率が高く、プロジェクト単独での利益率はそれほど高くないことから、現状は予想どおりの利益率で推移していく見通しです。当然アップサイドの方向に持っていく努力はします。

質疑応答:成長投資を踏まえた販管費の推移について

質問者:販管費について、第2四半期までの実績も前年比で増加しており、人件費や成長投資のところで計画どおり増えていると思いますが、人件費の方が増えるペースが早いのが現状です。来期以降の成長投資方針を踏まえ、販管費の増加ペースはどう見るべきでしょうか。

中川:投資計画の進捗についてご回答します。事業成長投資は先ほどご説明したドライ加飾をはじめ65億円について順調に進んでいます。BIM等のデジタル投資も積極的に実施しています。

人的資本投資についても、デジタル・グローバル・マネジメント人材の育成に着手しています。これら3つに関しては費用も発生しています。企画段階の施策もあり、2年目から3年目に実行が進み、費用負担は重くなる見込みです。

キャピタルアロケーションはM&A・増資含む220億円の成長投資計画では、北米のオンコア社によるM&Aを実施しており、数億円規模ですが、北米戦略が動き始めています。成長投資は国内も含めて、簡単に減損するようなものに投資するわけにはいかないため、慎重にガバナンス委員会等含めてリスクとリターンを検討しながら進めています。中計期間の2年目、3年目に費用負担増にも対応できる資金繰りを確保しています。また具体的に、案件等が出た段階で適宜開示します。

質疑応答:塗装システム事業の成長見込みについて

質問者:塗装システム事業について、欧州でも非常に需要が強いというご説明だったため、来期以降の完成工事高は増加基調と見て良いのか、もしくは施工キャパシティなども含めて、緩やかな成長に留まるのか、教えていただきたいです。

浜中:今期上期に受注した欧州での大型物件の完成工事高は、来期、再来期と寄与していくため、完成工事高については増加すると予想しています。

質疑応答:国内産業空調の見通しについて

質問者:建設全体では製造業の受注が前年対比で減っており、例えば建築費の上昇により顧客の設備投資が鈍っているとの見方もありますが、国内産業空調の今後のリスクや見通しをうかがいたいです。

祖父江:顧客の投資は好調を維持していると考えています。特に半導体関連、製薬やデータセンターの需要は引き続き継続すると考えています。EVに関しては若干鈍化していますが、長期的に見れば引き合いが増えると想定しています。

質疑応答:インド事業の取り組みと採算性について

質問者:インドでは半導体産業の育成に注力されていますが、その上で御社のインド事業に対する取り組みと採算性についてご教示ください。

祖父江:環境システム事業のインド拠点にはパネルメーカーと空調部門があり、空調部門では当社の注力分野である半導体、製薬、データセンターを今後広めるため、規模を大きくして注力分野への対応力強化を進めている段階です。現在は拠点が小規模であるため、採算性については規模拡大により、利益貢献をしたいと考えています。

浜中:インドは2000年代の中国と同じように、モータリゼーションがまさに勃興している時期であり、日本の自動車メーカーも今後10年以内に生産能力倍増を計画しているようなお話も受けています。当社は早期からインドで展開しており、他の拠点に比べると高い採算性を維持していますので、引き続きこの状態を堅持したいと考えています。

この銘柄の最新ニュース

大気社のニュース一覧- 本日の【上場来高値更新】 清水建、ふくおかFGなど129銘柄 2026/02/05

- 本日の【上場来高値更新】 平河ヒューテ、ダイヘンなど121銘柄 2026/02/04

- 大気社、グローバルに成長する産業分野へ経営資源を集中 成長事業と新規事業を軸に非連続な飛躍的成長に挑む 2026/01/29

- 今週の【上場来高値銘柄】大林組、住友鉱、芝浦など209銘柄 2026/01/24

- 本日の【上場来高値更新】 大林組、住友鉱など107銘柄 2026/01/23

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

大氣社の取引履歴を振り返りませんか?

大氣社の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。