レジルのニュース

【QAあり】レジル、売上高・営利・EBITDA・当期純利益とも前年比+10%超の増収増益 分散型エネルギー事業の新規営業強化等が寄与

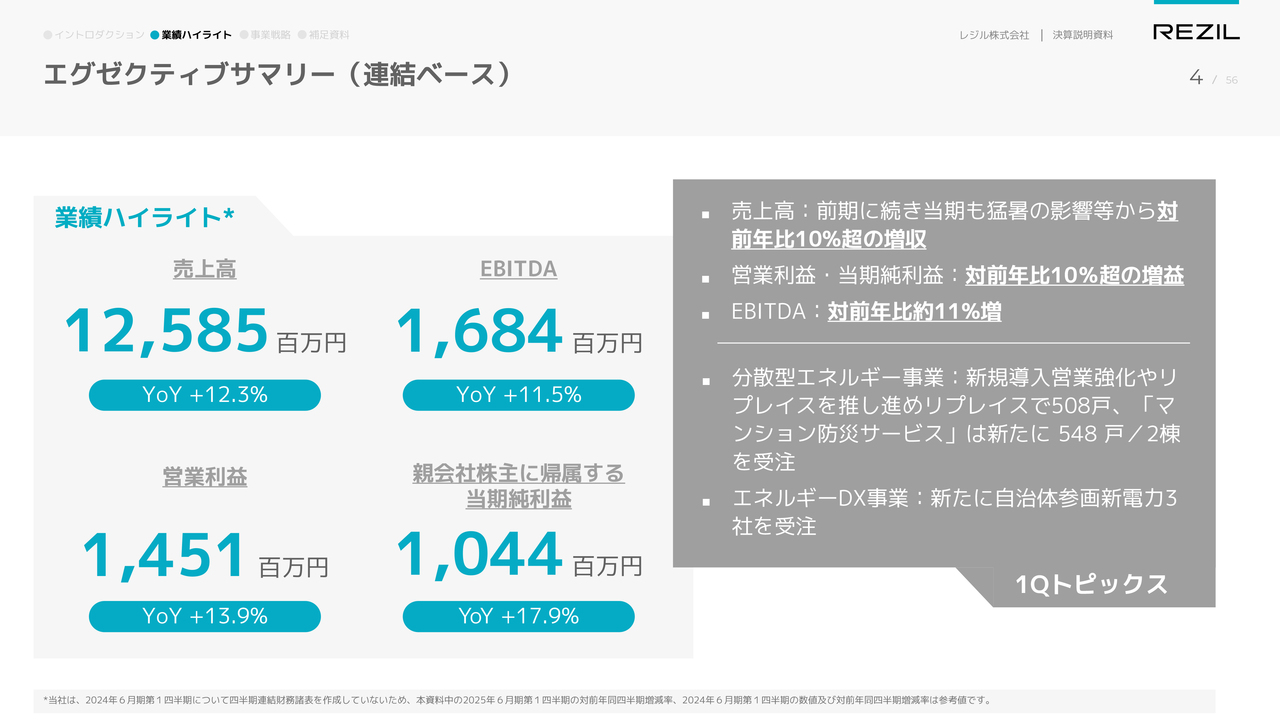

エグゼクティブサマリー(連結ベース)

山本直隆氏(以下、山本):取締役CFOの山本です。2025年6月期第1四半期のエグゼクティブサマリー(連結ベース)についてご説明します。

業績ハイライトです。売上高は前年対比12.3パーセント増の125億8,500万円、営業利益は前年対比13.9パーセント増の14億5,100万円、EBITDAは前年対比11.5パーセント増の16億8,400万円、親会社株主に帰属する当期純利益は前年対比17.9パーセント増の10億円4,400万円です。いずれも、前年の同時期と比べて10パーセント超の増収増益となっています。

なお、昨年度は当社が上場しておらず、四半期連結財務諸表を作成していないため、2024年6月第1四半期は参考値として捉えていただければと思います。

この間の事業活動として、分散型エネルギー事業では、新規導入営業強化や他社の一括受電を取得するリプレイスを推し進めています。リプレイスで508戸/3棟、「マンション防災サービス」は新たに548戸/2棟を受注しています。

一方、エネルギーDX事業では、新たに自治体参画新電力3社を受注しました。

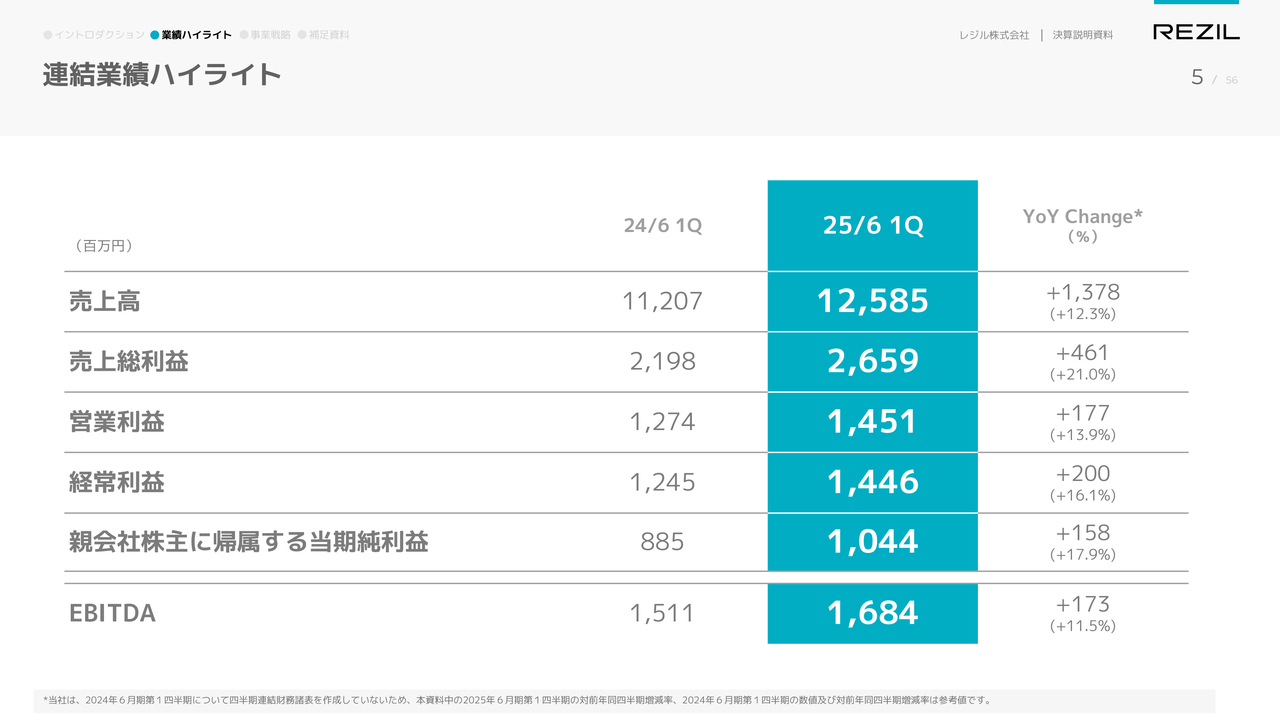

連結業績ハイライト

続いて、業績ハイライトの詳細です。

先ほどご説明しましたが、売上高は112億700万円から当第1四半期は125億8,500万円となりました。売上総利益は21億9,800万円から26億5,900万円と、グロスで4億6,100万円の増加、約2割の増益となりました。

営業利益は12億7,400万円から14億5,100万円、経常利益は12億4,500万円から14億4,600万円と、こちらも昨年比ではグロスで2億円の増加となっています。

親会社株式に帰属する当期純利益は、昨年の同時期は8億8,500万円でしたが、今期は10億4,400万円です。EBITDAも、昨年の15億1,100万円から16億8,400万円となりました。

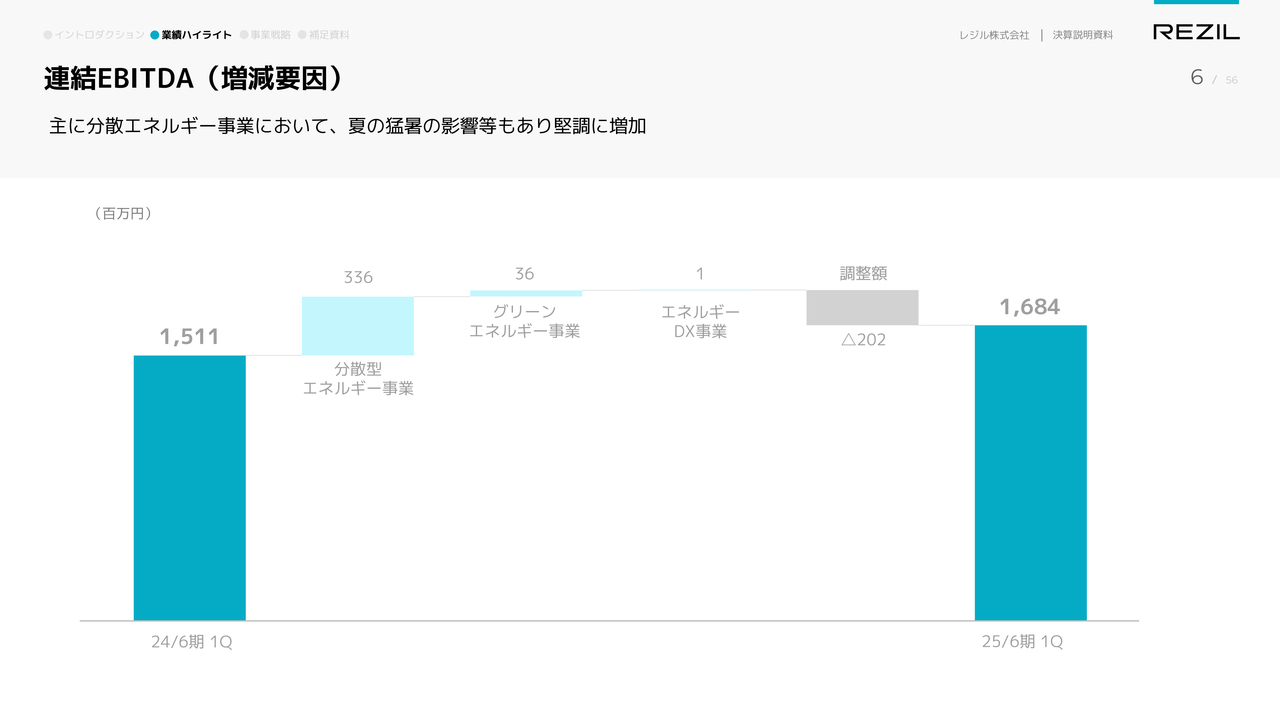

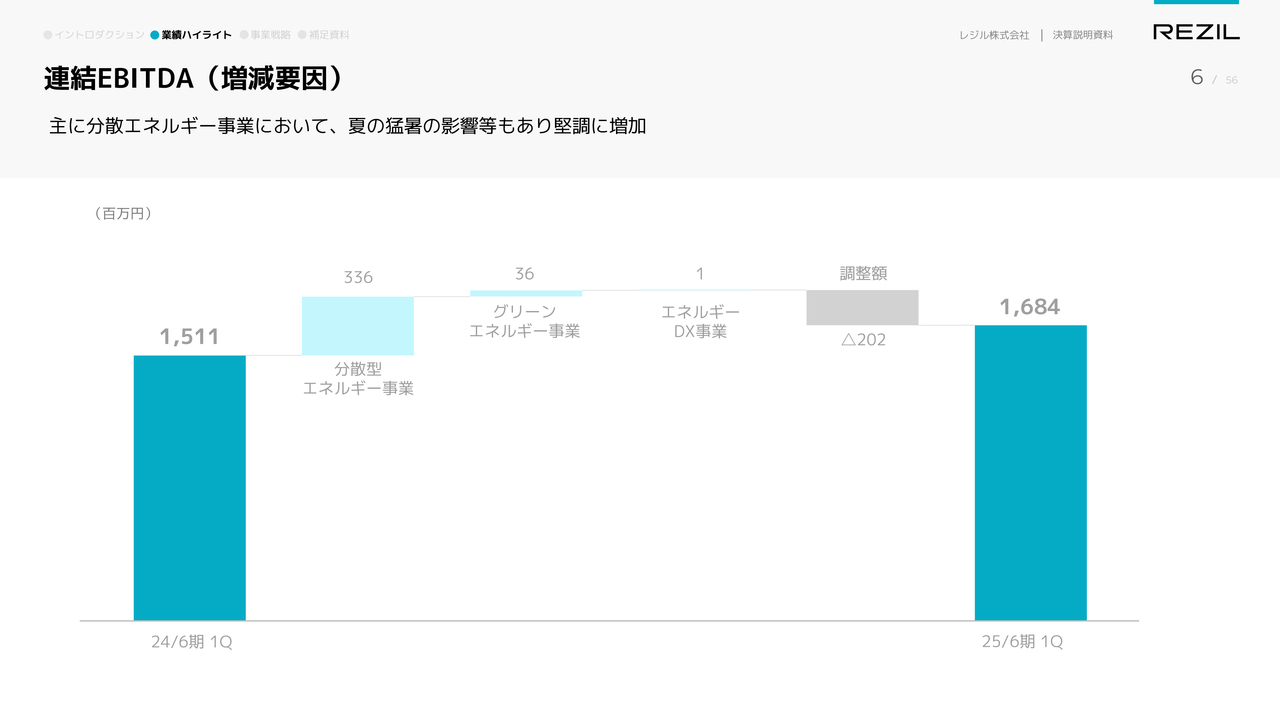

連結EBITDA(増減要因)

連結EBITDAの増減要因についてご説明します。今年7月から9月の状況として、昨年の夏も暑かったのですが、今年は予想を上回る暑さでした。そのため、2024年6月期第1四半期と比べると、主に分散型エネルギー事業を中心に利益が増加しました。

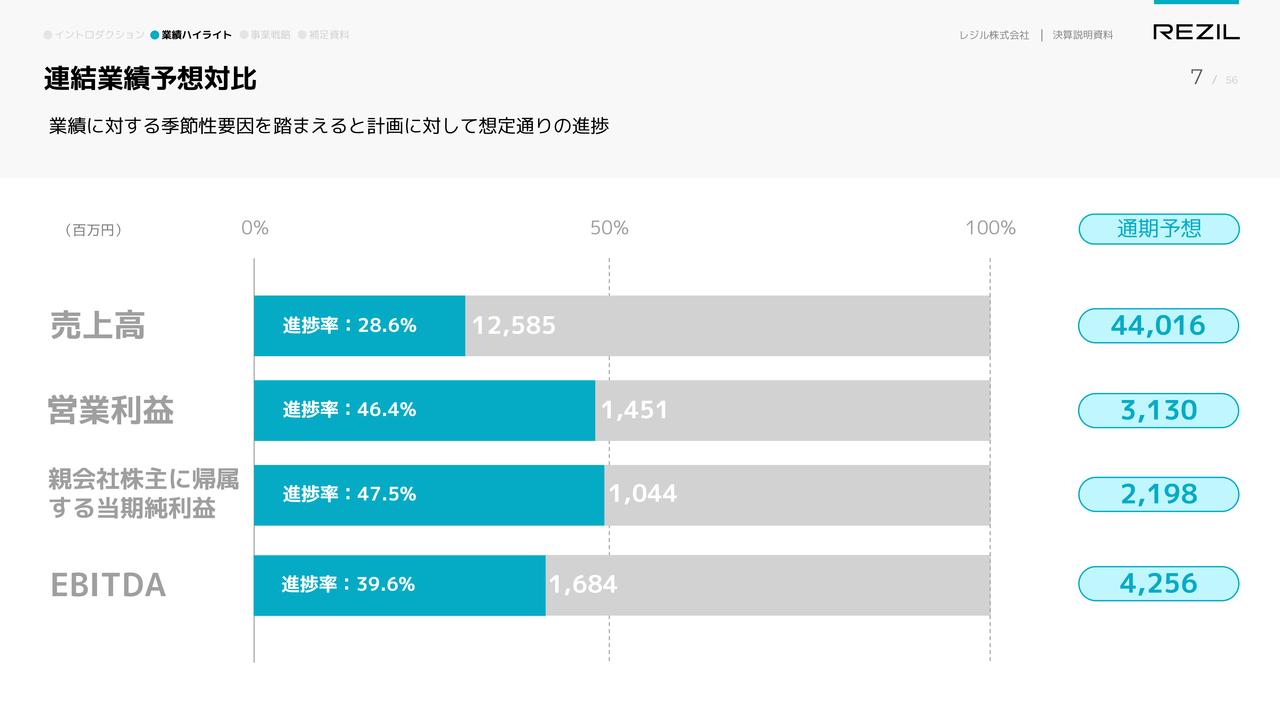

連結業績予想対比

連結業績の予想対比です。業績に対する季節要因を踏まえると、計画に対して想定どおりの進捗と認識しています。

売上高は進捗率28.6パーセント、営業利益は進捗率46.4パーセント、親会社株主に帰属する当期純利益は進捗率47.5パーセント、EBITDAは進捗率39.6パーセントと、40パーセント近くになっています。

当社の場合、夏と冬にあたる第1四半期と第3四半期に損益が寄る傾向があるため、ほぼ想定どおりの進捗だと理解しています。

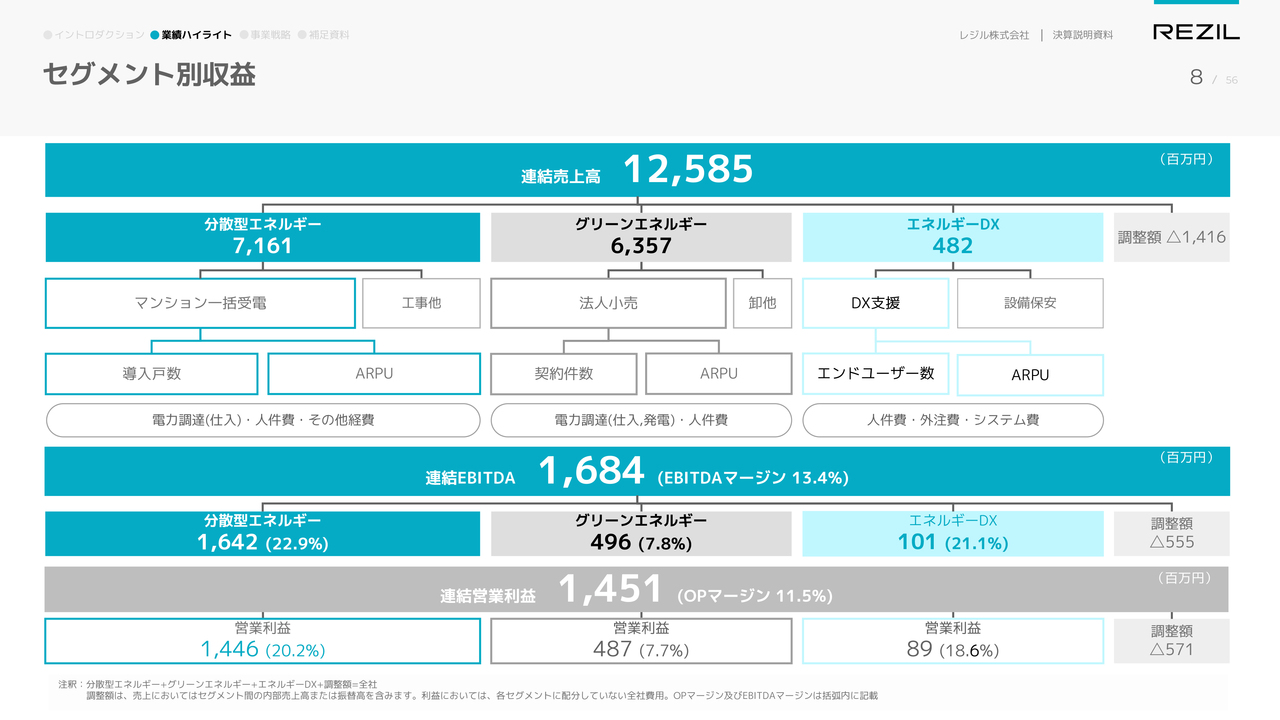

セグメント別収益

セグメント別収益です。連結売上高125億8,500万円の内訳は、分散型エネルギー事業が71億6,100万円、グリーンエネルギー事業が63億5,700万円、エネルギーDX事業が4億8,200万円となっています。調整額は14億1,600万円です。

EBITDAは、合計連結で16億8,400万円、売上高に対するマージンは13.4パーセントとなっています。こちらの内訳は、分散型エネルギー事業が16億4,200万円でマージンは22.9パーセント、グリーンエネルギー事業が4億9,600万円でマージンは7.8パーセント、エネルギーDX事業が1億100万円でマージンは21.1パーセントです。

連結営業利益は14億5,100万円で、第1四半期のマージンは11.5パーセントとなっています。内訳は、分散型エネルギー事業が14億4,600万円でマージンは20.2パーセント、グリーンエネルギー事業が4億8,700万円でマージンは7.7パーセント、エネルギーDX事業が8,900万円でマージンは18.6パーセントです。

以上が、連結事業サマリーのご説明です。

Who We Are

丹治保積氏(以下、丹治):代表取締役社長の丹治です。事業戦略ということで、第1四半期の進捗についてご報告します。

レジル株式会社は現在、「デジタルの力で、レガシーなエネルギーの仕組みを変革していく企業」として事業活動を展開しています。

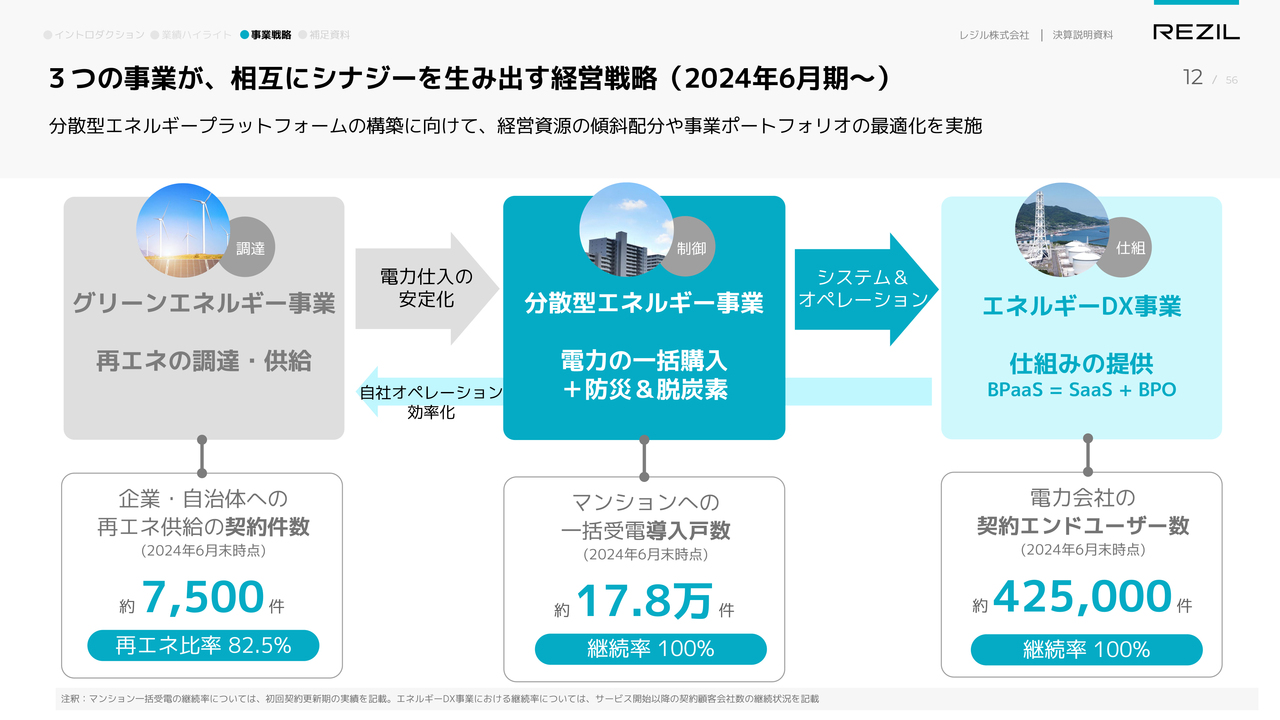

3つの事業が、相互にシナジーを生み出す経営戦略(2024年6月期~)

現在、我々の会社は3つの事業を行っています。1つ目はグリーンエネルギー事業です。再生可能エネルギーの調達と供給を役割として行っています。

2つ目は分散型エネルギー事業です。電力の一括購入、防災サービスと脱炭素支援を行っており、主にエネルギーの制御をどうしていくかという事業となります。

3つ目はエネルギーDX事業です。自分たちが作った仕組みを他社にも提供しようということで、仕組みをSaaSで提供しています。

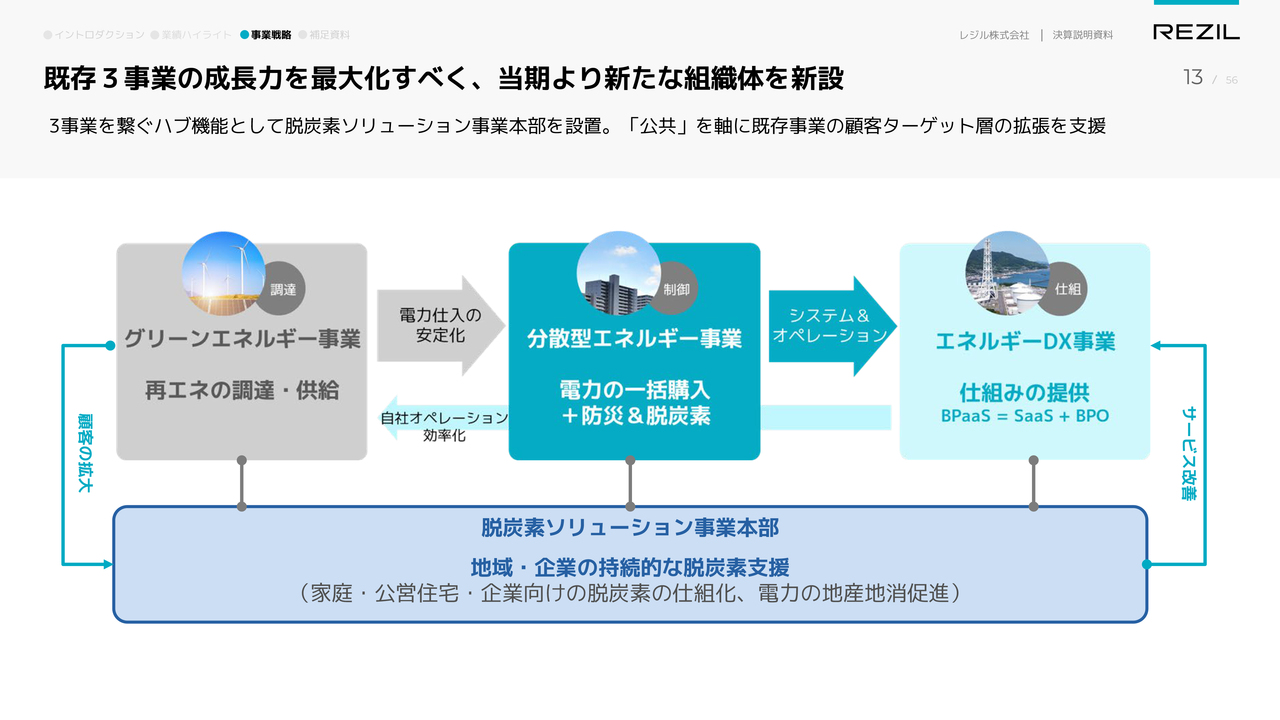

既存3事業の成長力を最大化すべく、当期より新たな組織体を新設

当期の7月に新たな組織体を新設しています。3つの事業が培ったそれぞれの強みを、1つのソリューションにしてお客さまに提供するということで、「公共」を軸に、お客さま/ターゲットの拡張を狙っています。

今までのお客さま/ターゲットは、グリーンエネルギー事業であれば企業・法人、分散型エネルギー事業はマンション、エネルギーDX事業は電力会社となっていたところを、それぞれの事業で培った調達、制御、仕組みを公共領域や大手企業に提供していくことが、脱炭素ソリューション事業の役割となります。

当期の事業戦略と進捗サマリ

当期の事業進捗について、それぞれご説明します。分散型エネルギー事業では3つあります。

1つ目は、去年リリースした「マンション防災サービス」が本格稼働しました。この第1四半期では548戸/2棟の受注が決まりました。また前期に受注したものについては工事をしている最中となっており、11月、12月に完工し、稼働が始まることになっています。

2つ目は、営業領域の拡大です。今までは「既築」と呼ばれる、すでに建っているマンションに対して営業を展開していましたが、現在は新築、賃貸、REIT物件へ拡大しており、大手管理会社との協業も含めて順調です。

3つ目は、他社からのリプレイスです。すでに他社にて一括受電が導入されているマンションからの契約変更であり、受変電設備の入れ替え等がなく、通常と比べ短いリードタイムで収益化される物件ですが、こちらは9月末までに508戸/3棟の受注となっています。

グリーンエネルギー事業では、再生可能エネルギー導入比率100パーセントへの挑戦、電源調達におけるリスクヘッジの推進、そしてScope2、Scope3の削減に向けたお客さまへのソリューションを提供しています。

エネルギーDX事業では、自治体参画の新電力への標準化パッケージの提供開始や、大手電力会社へのカスタマイズサービスの導入拡大を行っています。

脱炭素ソリューション事業の取り組みの一環である北九州市、横浜市との連携については、それぞれ後ほどご説明します。事業に関しても、十分に進捗しているというのが現在の認識です。

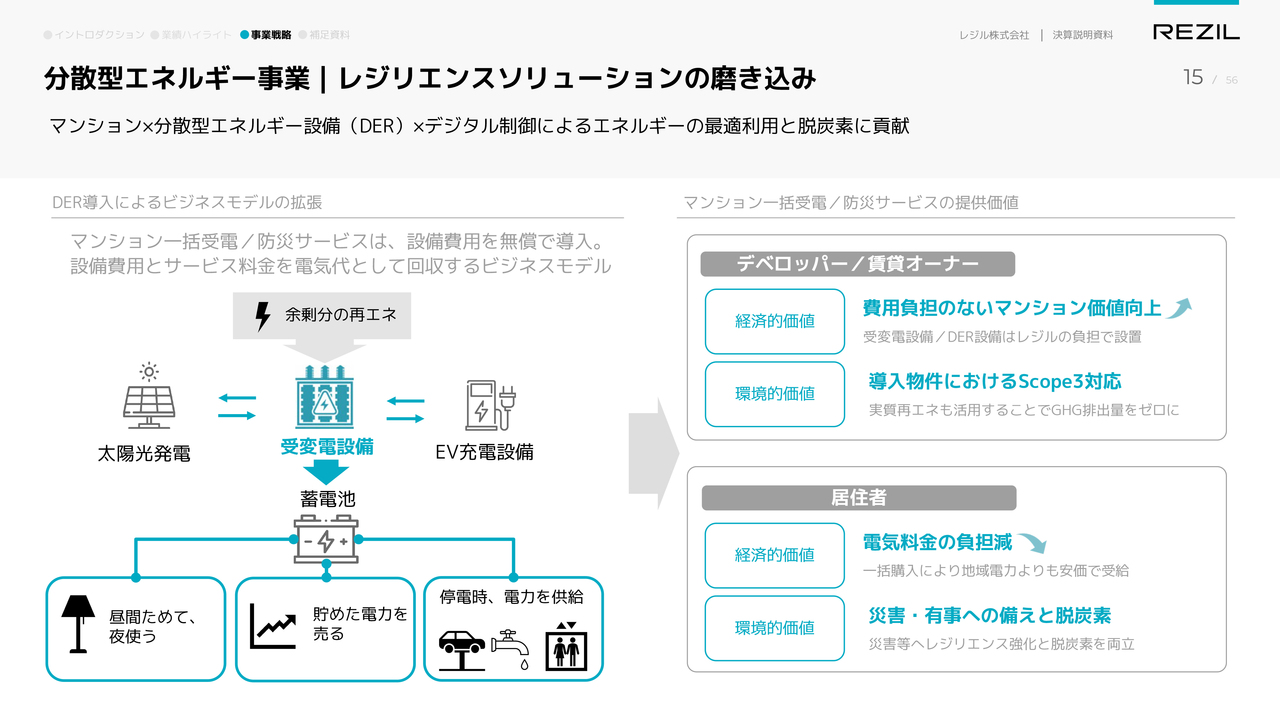

分散型エネルギー事業 | レジリエンスソリューションの磨き込み

分散型エネルギー事業では、昨年「マンション防災サービス」をリリースしています。

こちらは、従来の一括受電がマンションに設置された受変電設備を交換して、高圧で引いた電気を低圧に変換し配電することで電気代を安くするという提供価値だったのに対して、蓄電池と太陽光、EV充電設備を初期費用無料でマンションに設置し、それらを活用することでマンション全体を脱炭素するというものです。

加えて、電気代の削減も可能だと考えています。最近、日本では「防災対応」も課題テーマの1つとして挙げられていますが、災害/停電時に蓄電池から電気を供給することでエレベーターや水道ポンプを動かします。そして、マンションにとどまって避難する、いわゆる、在宅避難ができるようなレジリエンスの強化を図るサービスとなっています。

こちらは主に新築領域をターゲットとするデベロッパーに向けて作ったサービスとなっており、最近では大手を含むデベロッパーからのお問い合わせが非常に多くなっており、順調に立ち上がっていると思います。

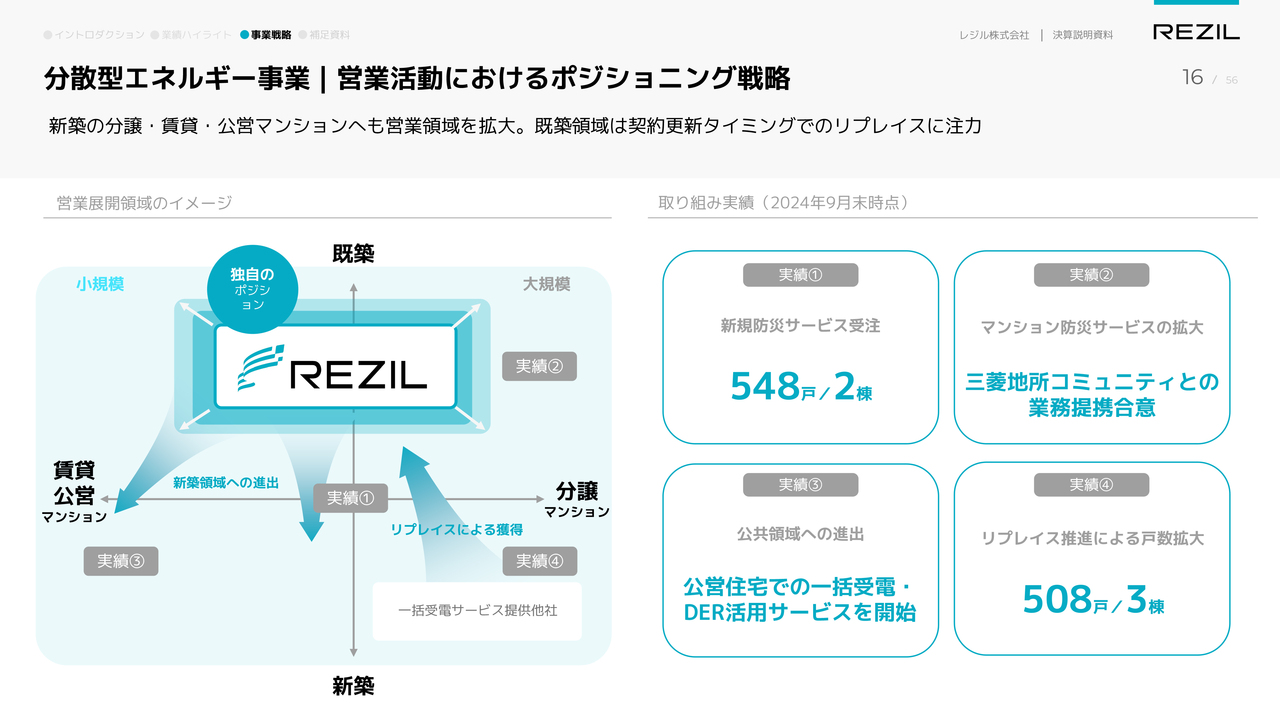

分散型エネルギー事業 | 営業活動におけるポジショニング戦略

営業活動における領域拡大の展開についてです。スライドには「ポジショニング戦略」と記載しており、今までの既存のマンションに対する営業から、大きく3方向に矢印を伸ばしています。

事例の1つ目は、新規防災サービスの受注です。既築のマンションに対してのアップセル営業や、新築マンションに対する新規営業もあります。

2つ目は、マンション防災サービスの拡大です。三菱地所コミュニティと業務提携し、同社が保有・管理する既築のマンションに対してサービスの展開を図っていく考えです。

3つ目は、公共領域への進出です。市営住宅や県営住宅における建替え需要への対応として、あらためて進出を始めています。

4つ目は、リプレイス推進による戸数拡大です。すでに他社の一括受電サービスと契約されているお客さまに、当社に契約を切り替えてもらったところが、9月末までに508戸/3棟ありました。

10月には1,000戸規模まで増えてきており、順調に進んでいるという認識です。今までは既築が中心でしたが、引き続き、新築や賃貸分野に営業領域を拡大していきます。

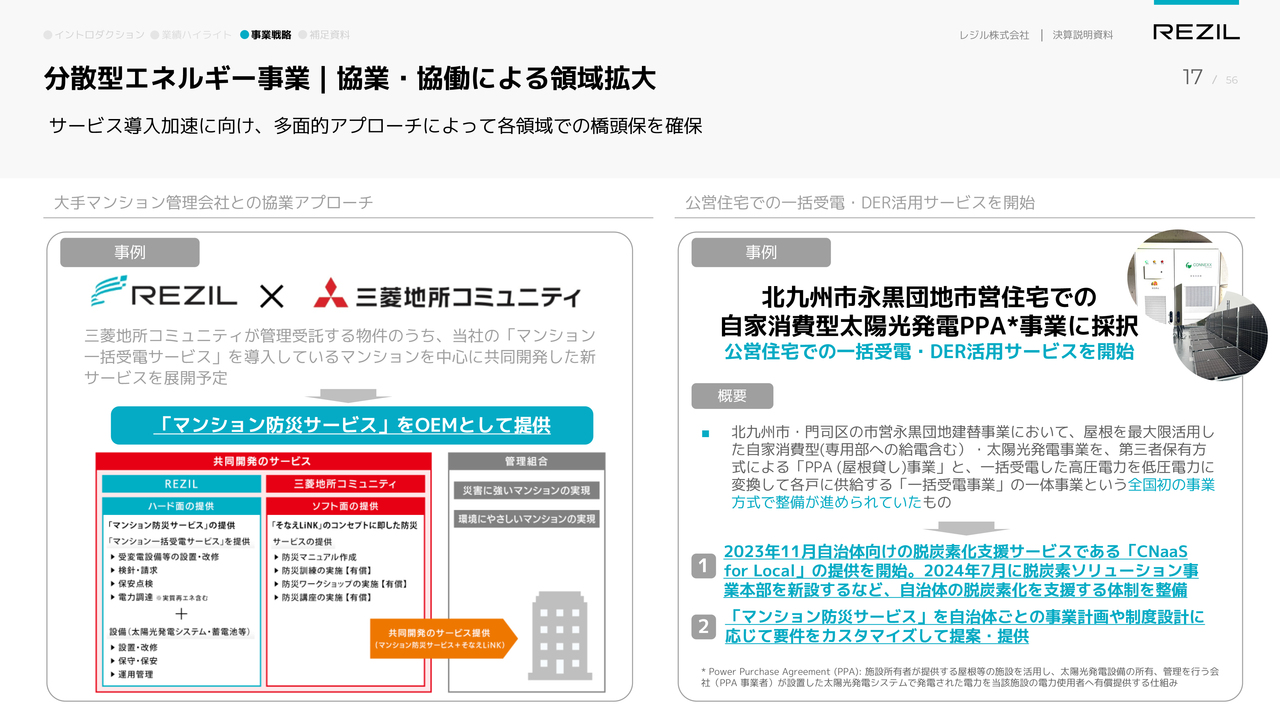

分散型エネルギー事業 | 協業・協働による領域拡大

三菱地所コミュニティとどのような連携をしているのかについて、ご説明します。

スライド左下にも記載しているとおり、当社はハードウェアの提供、つまり蓄電池や太陽光パネル、EV充電設備を設置し、AIを使ってコントロールする部分を担っています。

三菱地所コミュニティは、防災マニュアルの作成や防災ワークショップの実施、講座というかたちで、ソフトウェアの部分を担っています。

当社がハードウェアを設置し、ソフトウェアを三菱地所コミュニティが担います。これをパッケージとして三菱地所コミュニティのサービスとして、三菱地所コミュニティが管理しているマンションに対して営業を開始しています。

スライド右側には、公共住宅での一括受電について記載しています。こちらは先月プレスリリースした、北九州市永黒団地市営住宅の事例です。市営住宅を建て替えるタイミングで、一括受電と屋根の上の太陽光発電、蓄電池の設置を行うプロジェクトを受託しました。

電気料金を下げながら、蓄電池によってエネルギーのコントロールを行うものです。特に、九州地方は再生可能エネルギーによる電力が余る傾向にあり、昼間の安い時間に電気を貯めて夜に使うことで、マンション全体での脱炭素に貢献できると考えています。

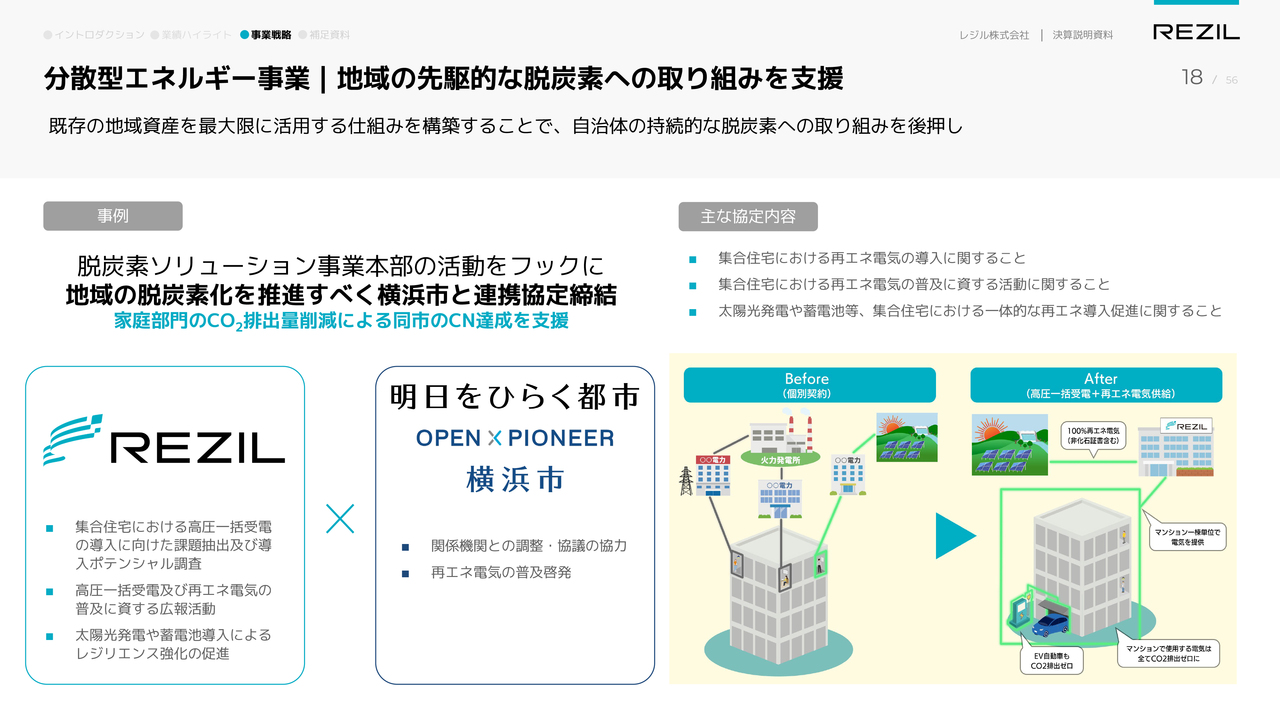

分散型エネルギー事業 | 地域の先駆的な脱炭素への取り組みを支援

こちらも先日プレスリリースした、横浜市との連携協定です。今後、横浜市の集合住宅へ再生可能エネルギーの導入や普及活動の推進、太陽光や蓄電池を使ったエネルギーマネジメントによって一緒に脱炭素に取り組んでいこうと、まさに協議が始まった段階です。

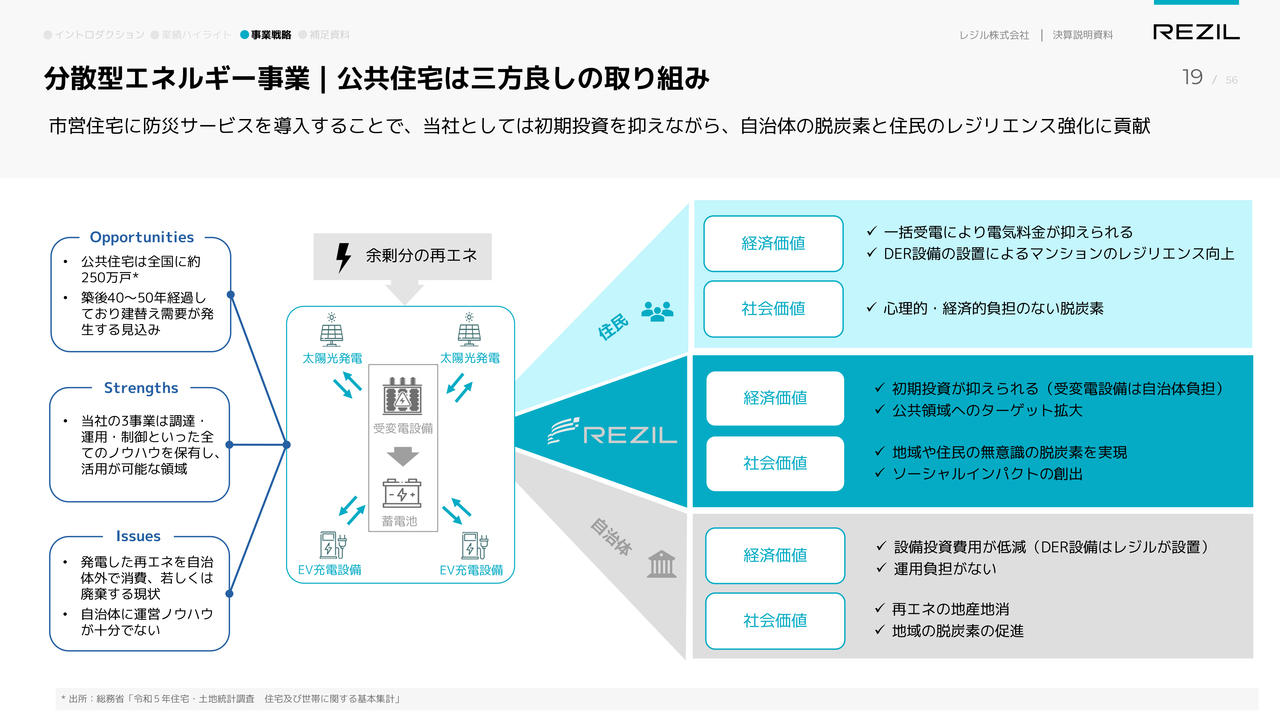

分散型エネルギー事業 | 公共住宅は三方良しの取り組み

なぜ公共住宅においてこのような取り組みをしているかというと、理由はいくつかあります。

公共住宅は全国に250万戸ほどあり、だいたい築40年から50年となる、ベビーブーマーが生まれた頃にたくさん建てられた住宅が老朽化しています。これらの建替えが、今後2年から3年で始まるという市場の流れがあります。

本来、受変電設備や蓄電池などは初期投資が必要となります。一方で、北九州市のプロジェクトでは、受変電設備と蓄電池は同自治体が負担してくださるかたちとなっており、当社としては、初期投資を抑えながらサービスが提供できるということで、非常に良い取り組みだと考えています。

一方で北九州市側は、太陽光発電などの初期投資を負担せず、当社が初期投資をするため、費用を抑えて脱炭素ができるwin-winの関係を作れています。このような取り組みを北九州市と始め、横展開していこうと考えています。

全国で1,150箇所ほどの市町村が2050年までにカーボンニュートラル達成を目指して、脱炭素宣言をしています。市町村が市営住宅や県営住宅の建て直しにおいて、これから当社の仕組みを導入することが多くなってくることを期待しています。以上が、分散型エネルギー事業です。

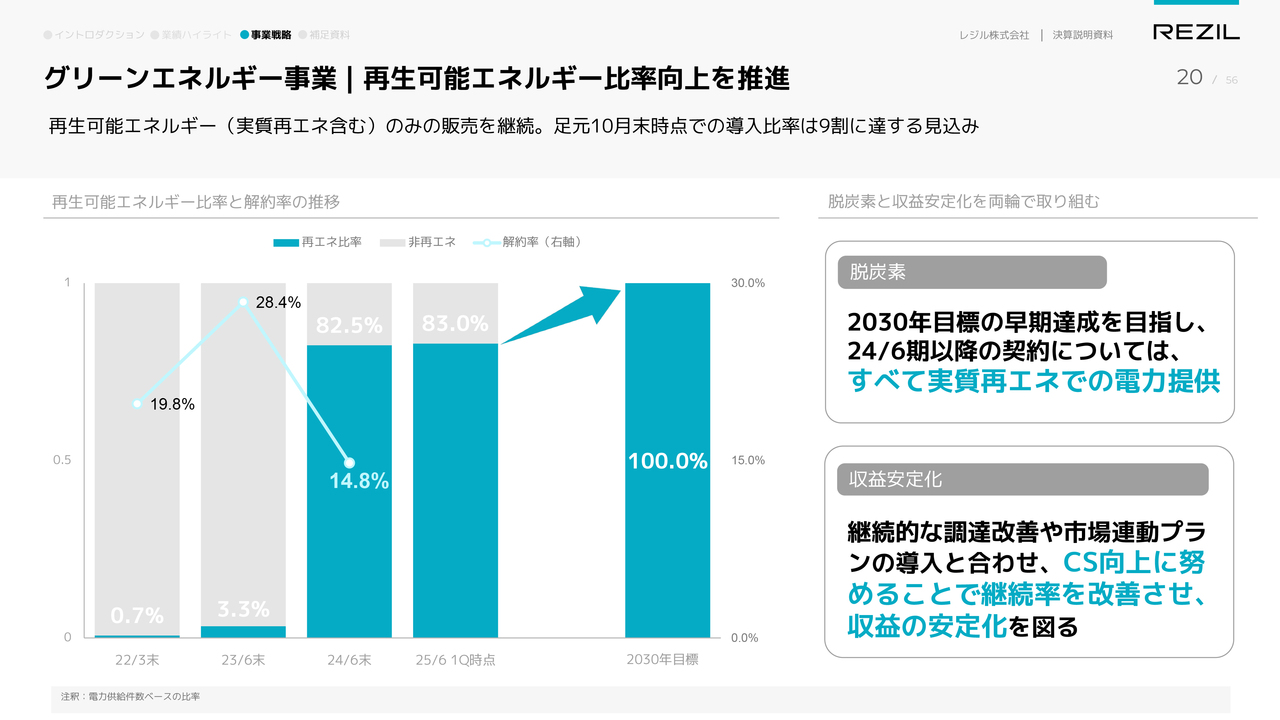

グリーンエネルギー事業 | 再生可能エネルギー比率向上を推進

グリーンエネルギー事業についてご説明します。当社は「脱炭素を、難問にしない」というミッションを掲げており、再生可能エネルギーの導入比率向上を目指し、企業の負担を減らしながら脱炭素していくことに注力しています。

当社では、2030年までに再生可能エネルギー導入比率100パーセントの目標を掲げて動いていますが、目標達成は想定よりも早いタイミングで進んでいます。第1四半期末で、83.0パーセントまで進捗しています。

10月末時点では、約9割に達する見込みです。当社が企業に提供する電力に関しては、早期にすべて再生可能エネルギーに変えていくことが期待できると考えています。

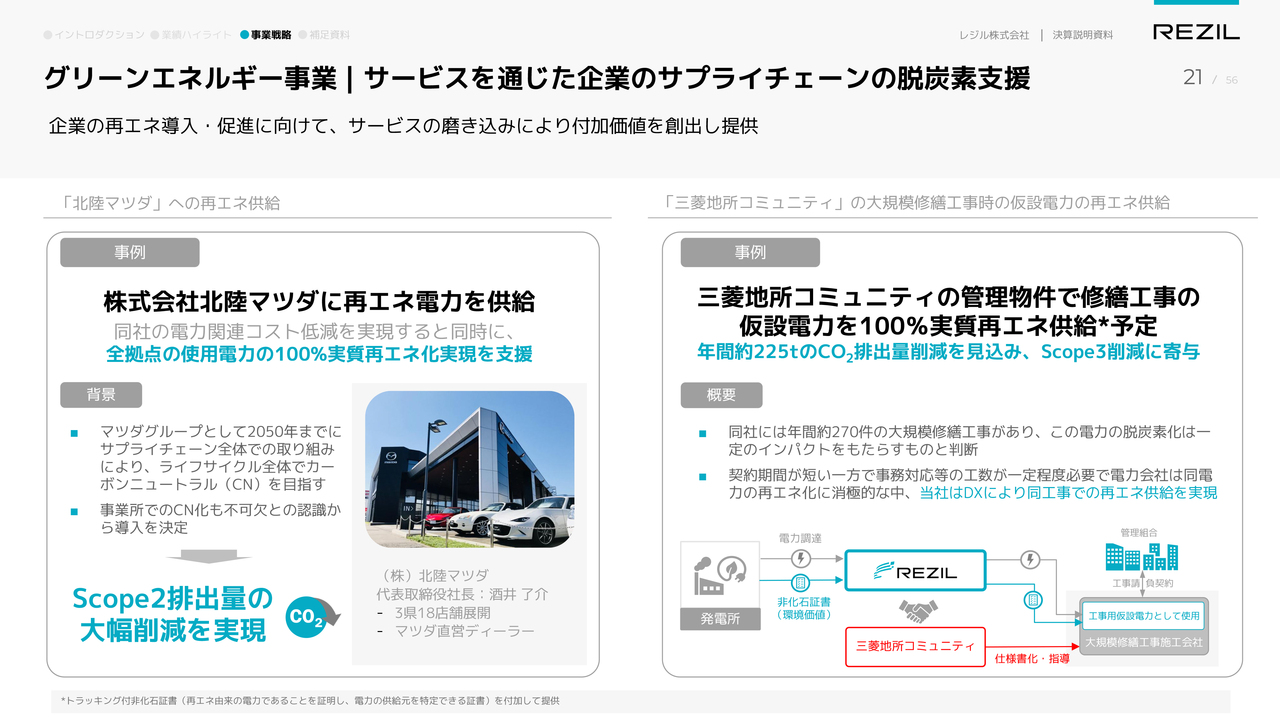

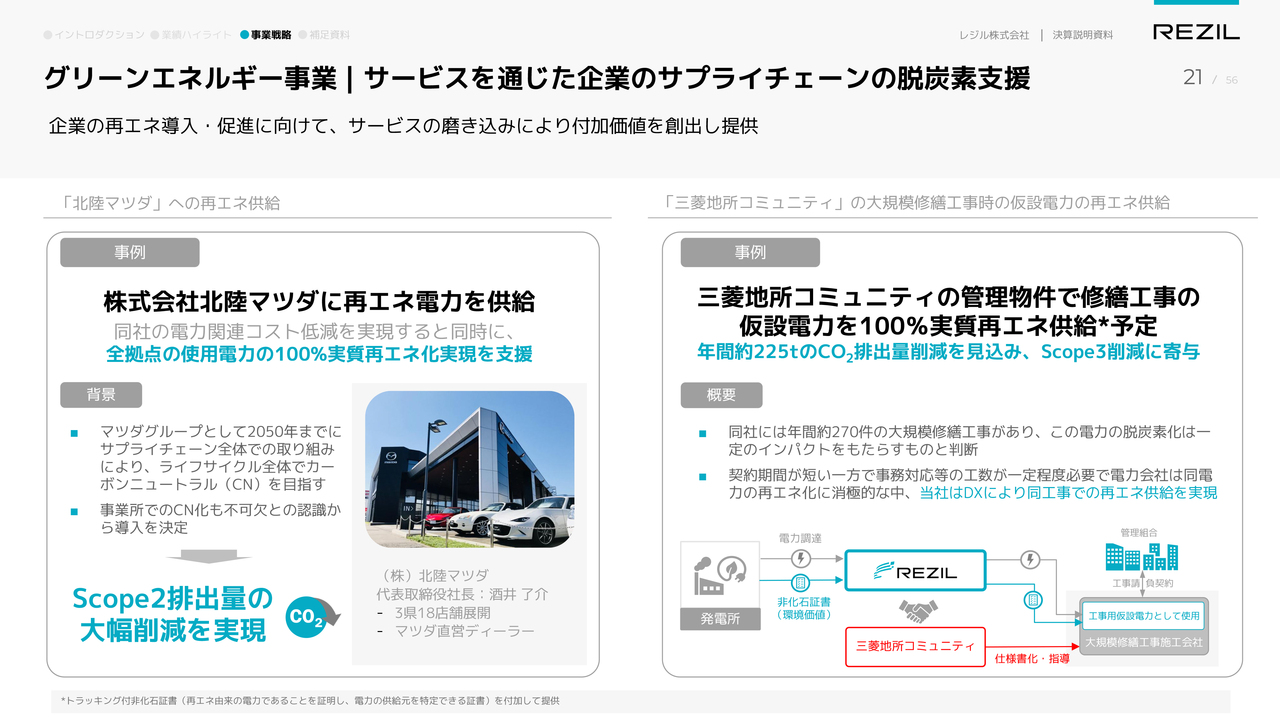

グリーンエネルギー事業 | サービスを通じた企業のサプライチェーンの脱炭素支援

再生可能エネルギーがどのようなところで必要とされているのかについて、ご説明します。

実は、大手企業では再生可能エネルギーの導入がかなり進んでいますが、サプライチェーン先は再生可能エネルギーではない場合が多くあります。大手企業からすると、Scope2やScope3をどのように下げていくかが課題になっています。

こちらについて、大手企業からリードを獲得しており、で「販売会社等のサプライヤーに当社が実質再生可能エネルギー等を供給することで、Scope2をゼロすることが可能です」といった提案をしています。

他にも、三菱地所コミュニティの管理物件の修繕工事が挙げられます。大規模修繕工事における仮設電力は、契約期間が短い一方で事務対応等の工数が一定程度必要になることから非常に手間がかかるもので、なかなか大手電力会社が参入していません。そちらを、当社が業務の効率化やデジタル化したりすることによってオペレーションコストを下げ、手間がかかって面倒な部分に再生可能エネルギーを供給し、Scope3の削減に寄与する取り組みを始めています。

三菱地所コミュニティでは、年間270件ほどの大規模修繕工事がありますが、他の管理会社にも展開することで、市場を広げていければと思っています。

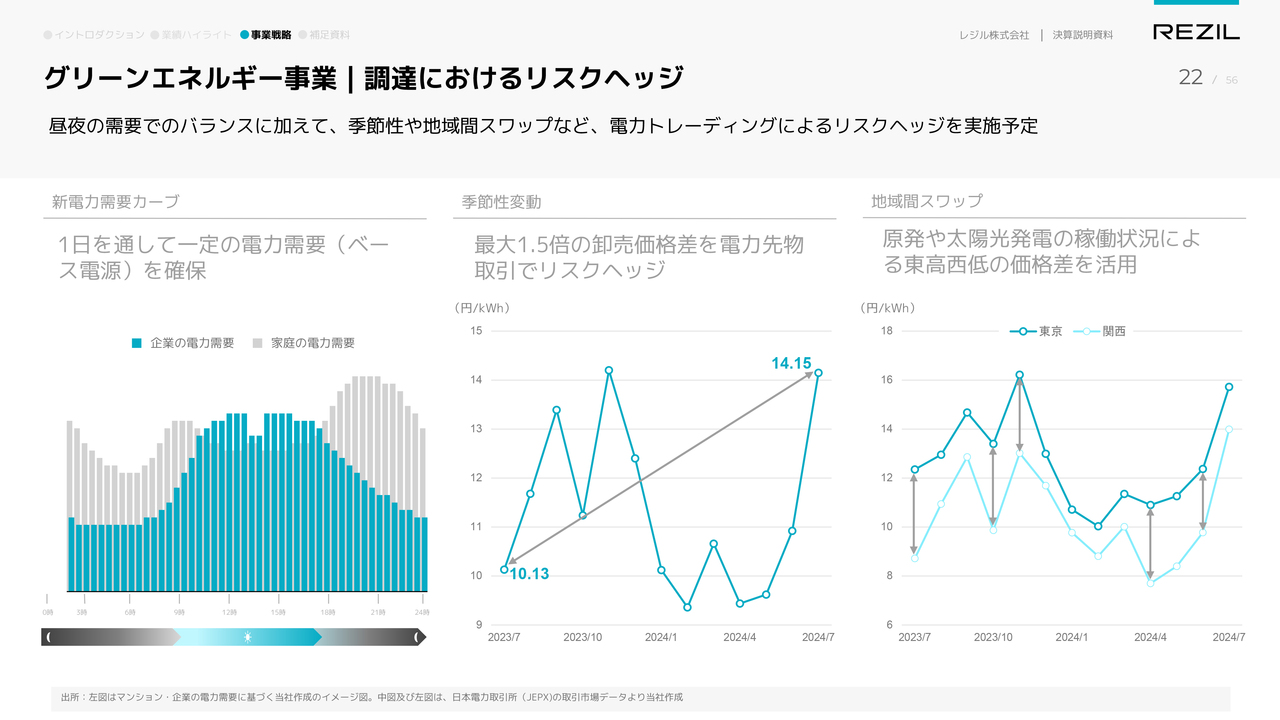

グリーンエネルギー事業 | 調達におけるリスクヘッジ

グリーンエネルギー事業の調達におけるリスクヘッジについてご説明します。

これまで当社は仕入れて販売していましたが、先物や地域間スワップを使うといったリスクヘッジをしながらどのように収益性を高めていくか、メニューの開発に取り組み始めています。

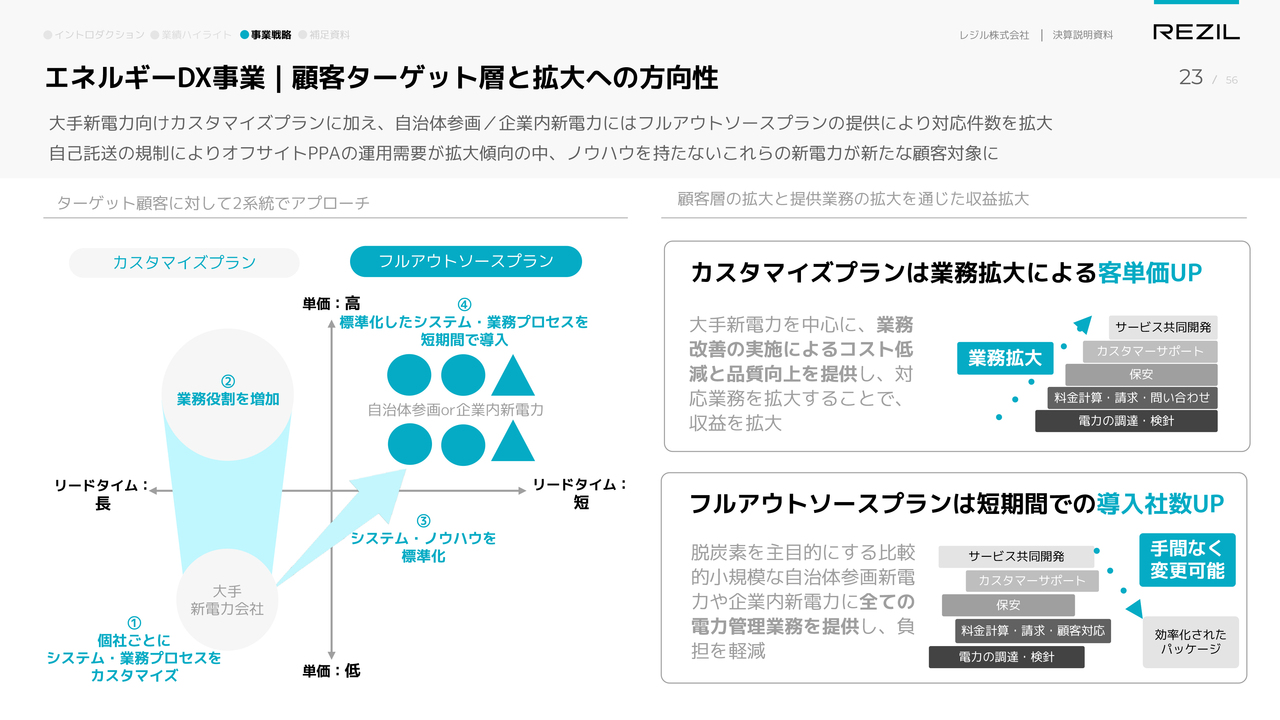

エネルギーDX事業 | 顧客ターゲット層と拡大への方向性

エネルギーDX事業についてご説明します。今までは大手新電力会社のバックオフィス業務を担っていましたが、最近では大手地域電力会社等からもさまざまなご要望をいただき、対応しています。

具体的には、電力に付随するサービスの裏側を担ってほしいということで、電力以外の分野にも一歩足を踏み出しています。

現在の営業領域としては、大手地域電力会社や新電力会社に加え、自治体や企業内新電力などがあり、少し規模の小さな電力会社の裏側でシステム提供や業務請負、コールセンターなども行っています。

営業としては、非常に順調に進んでいます。先ほどお伝えしたとおり、実際にこの四半期には3社との契約が決まり、サービスインに向けて協議を進めているところです。こちらは、今後も広く推進していこうと考えています。

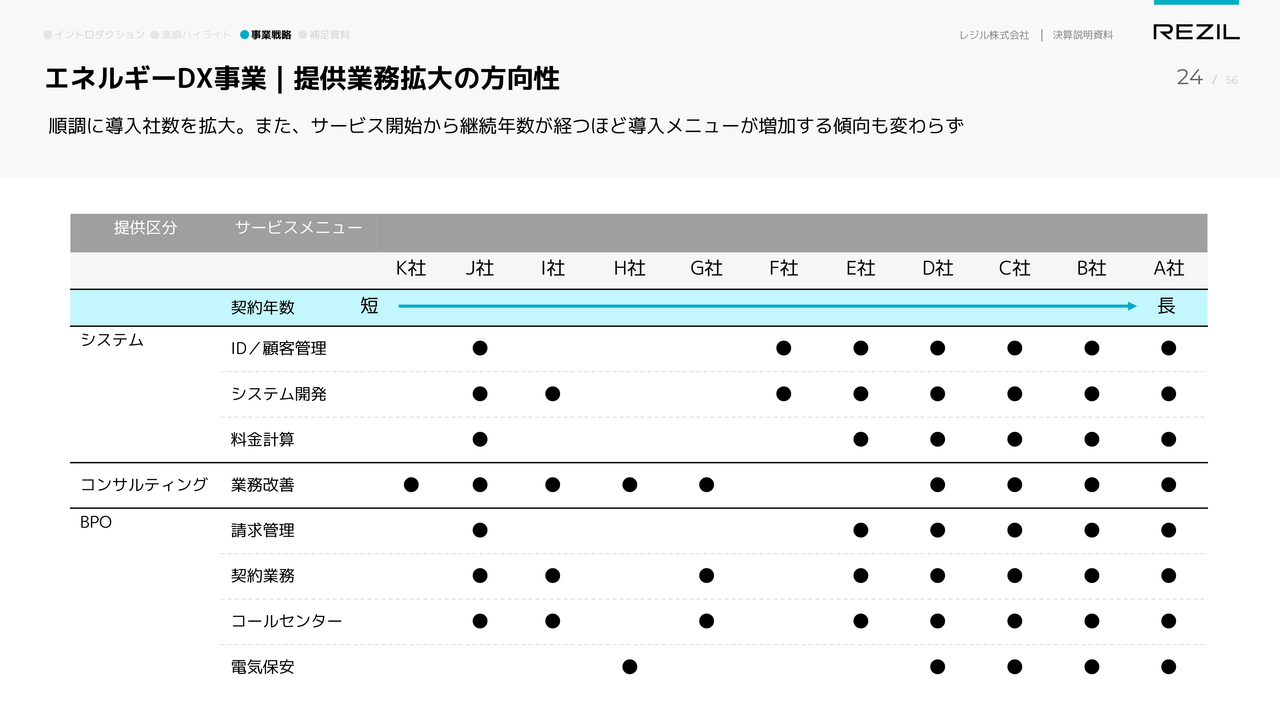

エネルギーDX事業 | 提供業務拡大の方向性

新規にメニューを導入・追加する企業も増えており、業務範囲も広がっており、予定どおり順調に進んでいます。

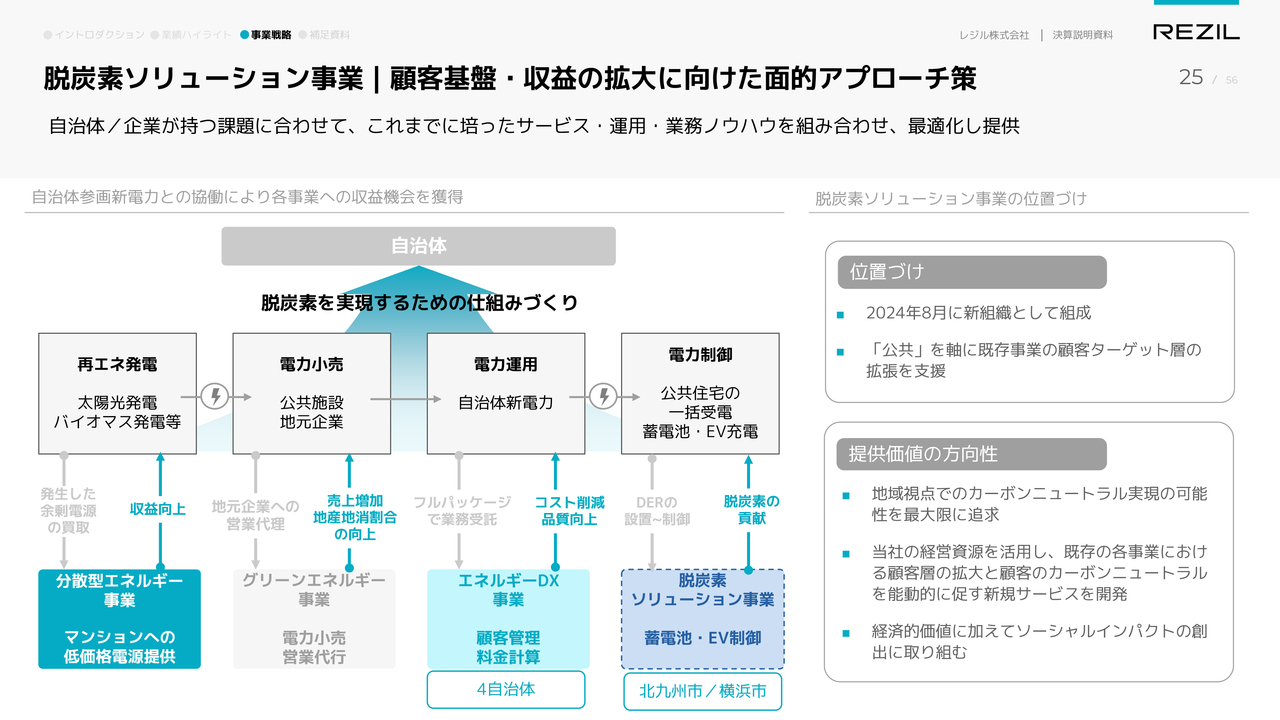

脱炭素ソリューション事業 | 顧客基盤・収益の拡大に向けた面的アプローチ策

脱炭素ソリューション事業についてご説明します。簡単にご説明すると、自治体が脱炭素に向けてさまざまな取り組みをなされていますが、大きく4つの要素があると思います。

1つ目は、再生可能エネルギーの発電です。しかし、余剰電力を捨てている状況もあるため、それを誰がどのように活用するのかという課題に対し、分散型エネルギー事業、つまり一括受電サービスへ供給する動きを始めています。

2つ目は、電力小売です。地産地消として、地元で発電した再生可能エネルギーをどのように地元で消費するか、ということですが、実は自治体参画の新電力には営業の担い手がいません。そこで、当社のグリーンエネルギー事業が代理店として販売するという動きを始めています。

3つ目は、電力運用です。自治体参画の新電力の裏方ということで、我々がエネルギーDXとして業務を請け負い、業務運用と効率化を進めていきます。電力業界は規制の変更が多いため、キャッチアップが追いつかないという課題があります。すでに1社で実施していますが、非常に好評であり、引き続き展開していきたいと考えています。

4つ目は、電力制御です。先ほどお伝えしたとおり、家庭向けの脱炭素をどのようにしていくのか、自治体として考えなければいけません。このような意味では、市営住宅や県営住宅含めて、家庭向けの脱炭素に一括受電や防災サービスを適用していく動きを始めています。

発電するところ、販売するところ、仕組みで処理するところ、そして自治体の脱炭素という一連の流れを当社が請け負うことで、自治体は手間なく助成金などもあまり使わずに済むよう、サービスで解決していく動きが始まっています。

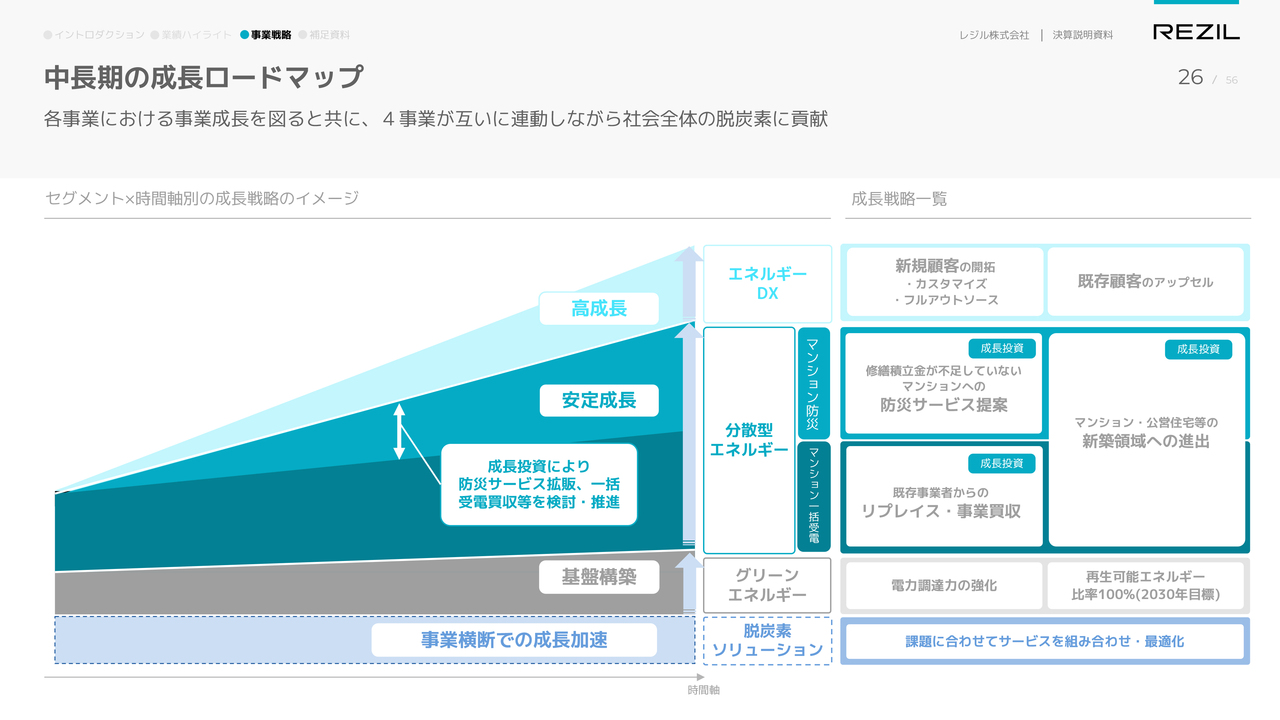

中長期の成長ロードマップ

成長に向けて今までは4つの階層になっていましたが、脱炭素ソリューション事業が加わりました。

その結果、エネルギーDX事業、分散型エネルギー事業、グリーンエネルギー事業、脱炭素ソリューション事業の4つの事業で、今後も着実に収益を積み上げるような事業展開を続けていきたいと思っています。

質疑応答:第1四半期実績のセグメントごと差異・特徴について

司会者:「第1四半期はおおむね計画どおりとのことですが、セグメントごとに差異や特徴があれば教えてください」というご質問です。

山本:スライド6ページで示したとおり、分散型エネルギー事業の伸びがかなり大きくなっており、こちらの実績は想定よりも若干多かったと考えます。ここでは、やはり夏の暑さが効いたと思っています。

こちら以外は、ほぼ計画どおりです。グリーンエネルギー事業にも同様の影響が若干ありますが、おしなべて猛暑の良い影響を受けたと考えています。

丹治:月別では比較的ばらつきがありますが、第1四半期をトータルするとほぼ計画どおりというかたちで、想定どおりの内容です。特殊要因等もなかったと認識しています。

営業利益ベースでは通期予想対比で47パーセント程度まで進んでいますが、こちらも当初の進捗どおりです。セグメントに関しても、見立てどおりに推移しているのが現在の状況です。

質疑応答:第1四半期の一括受電導入戸数の評価について

司会者:「第1四半期の一括受電導入戸数17万8,700戸に対するご評価を教えてください」というご質問です。

丹治:昨年の営業活動が反映された数字です。昨年から「マンション防災サービス」に営業リソースを振っているものの、総体としては想定どおりの結果です。

昨年度は一括受電導入戸数が2,600戸ほどの増加だったかと思います。こちらも増えたと思いますが、先ほどご説明したとおり、当期は受注ベースで9月末時点ですでに約1,000戸です。10月と合わせると約1,500戸まで進捗しているため、昨年に比べると新規戸数の伸びは加速していると考えています。

質疑応答:第1四半期実績の見方について

司会者:「第1四半期の実績は想定どおりだったのでしょうか?」というご質問です。

丹治:想定どおりという認識です。想定と違ったのは、今年は昨年の猛暑の反動でかなり落ちると考えていました。ただ今年も暑く、収益はしっかりと伸びました。

質疑応答:第2四半期以降のリプレイス案件について

司会者:「第2四半期以降のリプレイス案件の手応えや見込みについて教えてください」というご質問です。

丹治:すでに営業の見込みベースを把握していますが、順調に進んでいます。10月末時点での増加も確認しており、第2四半期もしっかりとした成果を出せると思っています。

質疑応答:事業拡大の余地と人員増加ペースについて

司会者:「事業提携のお話はいろいろあるかと思いますが、事業拡大のキャパシティに問題はないでしょうか? 人員増加はどのようなペースですか?」というご質問です。

丹治:昨年、正社員を59名増やしました。当期の人件費ベースでは5億円程度の負担になっていますが、人員を増やした分、事業連携があったとしても補えるだけのキャパシティがあるため、問題ありません。

質疑応答:トランプ政権による影響について

司会者:「北米では来年以降にトランプ政権が始まり、再生可能エネルギーには逆風となる可能性が高いのですが、中長期的に日本国内の再生可能エネルギー需要はこの動きとまったく関係なく進むと見込んでいますか? 現時点での提携先の見方などと併せて、貴社の事業に対する影響を教えてください」というご質問です。

丹治:「世界で脱炭素に向けて進んでいきましょう」というパリ協定から脱退する話が報道等で出ていますが、日本はパリ協定を批准しているため、脱炭素の動きは引き続き進んでいくと思っています。

企業からのヒアリングでも、脱炭素の動きを止める話は聞かれません。当社として、影響はあまり受けないと思います。

一方で、日本はパリ協定で合意したカーボンニュートラルの計画を達成してきていますが、実は今後は達成がなかなか厳しくなるのではないかという味方もありますが、引き続き、企業・自治体とも、脱炭素に向けてエンジンをかけていくフェーズだと考えており、当社の事業機会に期待しています。

質疑応答:意識している今後のリスク要因について

司会者:「今後のリスク要因として、最も大きく意識されていることは何でしょうか?」というご質問です。

丹治:分散型エネルギー事業に関しては、リプレイスが順調に進んでいます。新築分野に関しても、デベロッパーとの協議が非常にうまくいっているという認識です。

市営・県営住宅に関して、まずは1つ実績を作れましたが、正直なところ、当初の想定どおり2つ目以降に広がっていくのかという不安はあります。引き合いはあるため、しっかりとかたちにしていけるかが課題です。

グリーンエネルギー事業に関しては、現在、再生可能エネルギーの導入が企業のサプライチェーンの領域まで順調に進み始めています。当社としては、やはり単純にモノを仕入れて売っていくというところから、私たちだからこそできる商品開発という次のフェーズを検討し始めており、そこをしっかりとかたちにしていく方針です。

エネルギーDX事業については、大手企業からの受注も増え始め、自治体参画の新電力との契約も増えており順調です。

リスクがあるとすれば、「それを賄えるだけの人材の育成が追いつくのか?」というところです。正直なところ磐石とまではいきませんので、現在増えた業務に対してきちんと適応できるようにする業務プロセスの改善や、システムへの理解が深い人材育成といったことを、昨年採用した人材から始めています。

仕入れに関しても、私たちの計画を阻害するような仕入れの変更は、現時点ではありません。

質疑応答:公営住宅1戸当たりの収益性について

司会者:「公営住宅1戸当たりの収益性は、他の一括受電の収益性と比べていかがでしょうか?」というご質問です。

丹治:1戸当たりの収益性をどのように捉えるかについて簡単にご説明すると、分譲に関しては、初期投資に相当する約1,000万円を年間100万円ずつ約10年で回収していくかたちです。

市営住宅に関しては、受変電設備を設置するための初期投資1,000万円を自治体側が負担するかたちとなっており、市営住宅の規模にもよりますが、当社の初期投資はゼロで、早い段階で収益化できるというモデルです。そうした観点から10年間のトータルで見ると、収益的には分譲を超えているかもしれません。初期投資がない分、EBITDAベースでの改善・向上が期待できると考えています。

質疑応答:「マンション防災サービス」の商談等の具体的な感触について

司会者:「『マンション防災サービス』の商談等の感触について、もう少し具体的に教えてください」というご質問です。

丹治:「マンション防災サービス」は新規のデベロッパーからの引き合いが非常に多いものの、商談途中ということもあり、現時点では公開できる情報がありません。

ただし、新規にマンションを建てようとすると、部材の高騰もあり、仮に新たな付加価値を持たせてしまうとマンションの価格が上がってしまうという課題をみなさまが抱えています。

そこで、私たちが費用を負担し、蓄電池や太陽光、EV充電設備を備えられれば、非常に良い付加価値・訴求ポイントとなると考えています。

もう1つは、大手のデベロッパーになればなるほど「マンションを建てた後のマンションが生み出すCO2の排出量をどうするか?」というScope3に苦慮しています。

「マンション防災サービス」では、実質再生可能エネルギーを供給することが基本となるため、Scope3がゼロになります。

今年6月頃から本格的にデベロッパー向けに営業を始めましたが、デベロッパーからの「一緒にやりたい」という引き合いもあり、当初の想定よりは良い感触です。想定を超えるスピードで進んでいるため、実績が出ましたら報告・開示します。

質問にはありませんでしたが、付け加えると、グリーンエネルギー事業でのサプライチェーンの脱炭素支援は良い芽になりそうだという感触です。

大手電力会社は大手企業に電気を供給していますが、サプライチェーン上にある取引先は小規模過ぎることから競合環境がそれほどは激しくありません。

私たちが得意とする中堅・中小企業向け電気供給サービスを知った大手企業から「取引先等のサプライチェーン上の脱炭素を支援してほしい」というご要望をいただくことで、営業を加速させるような動きがこれから始まりそうです。

この銘柄の最新ニュース

レジルのニュース一覧- 当社株式の上場廃止に関するお知らせ 2026/01/13

- 今週の【重要イベント】米消費者物価、米小売売上高、米生産者物価 (1月12日~18日) 2026/01/11

- 来週の【重要イベント】米消費者物価、米小売売上高、米生産者物価 (1月12日~18日) 2026/01/10

- 株式併合並びに単元株式数の定めの廃止及び定款の一部変更の承認決議に関するお知らせ 2025/12/23

- 法定事前開示書類(株式併合) 2025/12/08

マーケットニュース

- 対米投資候補として脚光再び、騰勢前夜の「アンモニア」関連株を追う <株探トップ特集> (02/25)

- 明日の株式相場に向けて=復活の鐘を鳴らすレアアース関連 (02/25)

- 25日香港・ハンセン指数=終値26765.72(+175.40) (02/25)

- 欧米為替見通し: ドル・円は伸び悩みか、円売り継続も高値では介入に警戒 (02/25)

おすすめ条件でスクリーニングされた銘柄を見る

レジルの取引履歴を振り返りませんか?

レジルの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。