【QAあり】ヒーハイスト、需要回復遅延や中国市場の受注停滞が継続も、直動機器以外の精密部品加工、ユニット製品は堅調に推移

2025年3月期第2四半期(中間期)決算説明

佐々木宏行氏(以下、佐々木):取締役執行役員管理部長の佐々木です。本日はヒーハイスト株式会社の第2四半期中間期決算説明会にご参加いただきありがとうございます。

上半期は当社の直動機器を必要とする業界全体の回復にまだ時間がかかる見込みで、当社の計画も含めて見直す必要があり、11月12日に下方修正を発表しました。

直動機器以外の精密部品加工とユニット製品においては、その穴を埋めるように計画よりプラスの動きがみられました。下半期および来期に向けて計画を見直し、現在販売のチャンスを待っている状況です。

現在、当社は東証の上場維持基準への対応を進めており、これを機に成長のタイミングと捉え、さまざまな課題に取り組んでいます。

また、今回の発表においては、一部、投影のみで未配布の資料があります。ご了承のほどよろしくお願いします。

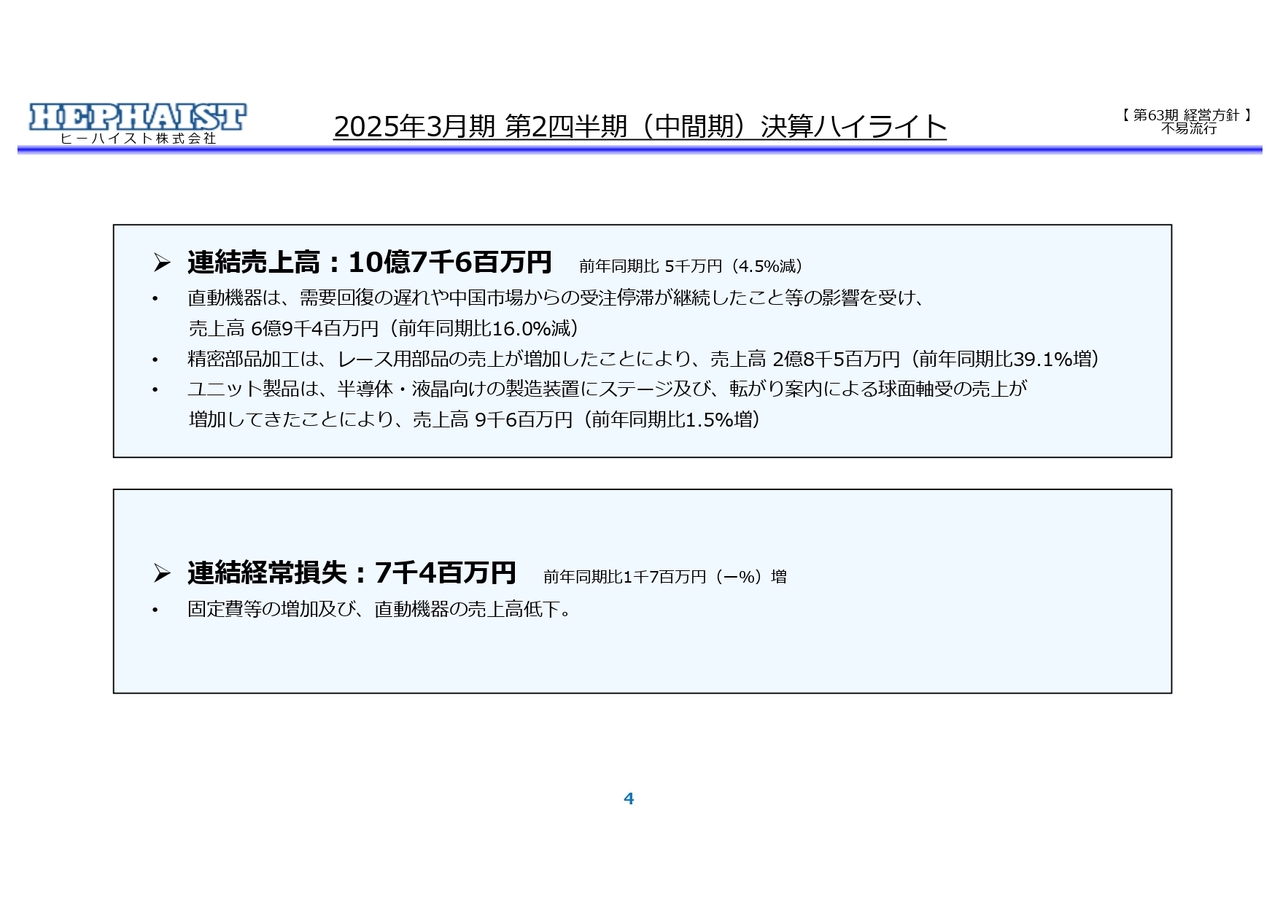

2025年3月期第2四半期(中間期)決算ハイライト

今回はスライドのページ数がいつもより多いため、ポイントを絞ってご説明します。

2025年3月期第2四半期(中間期)決算の概況

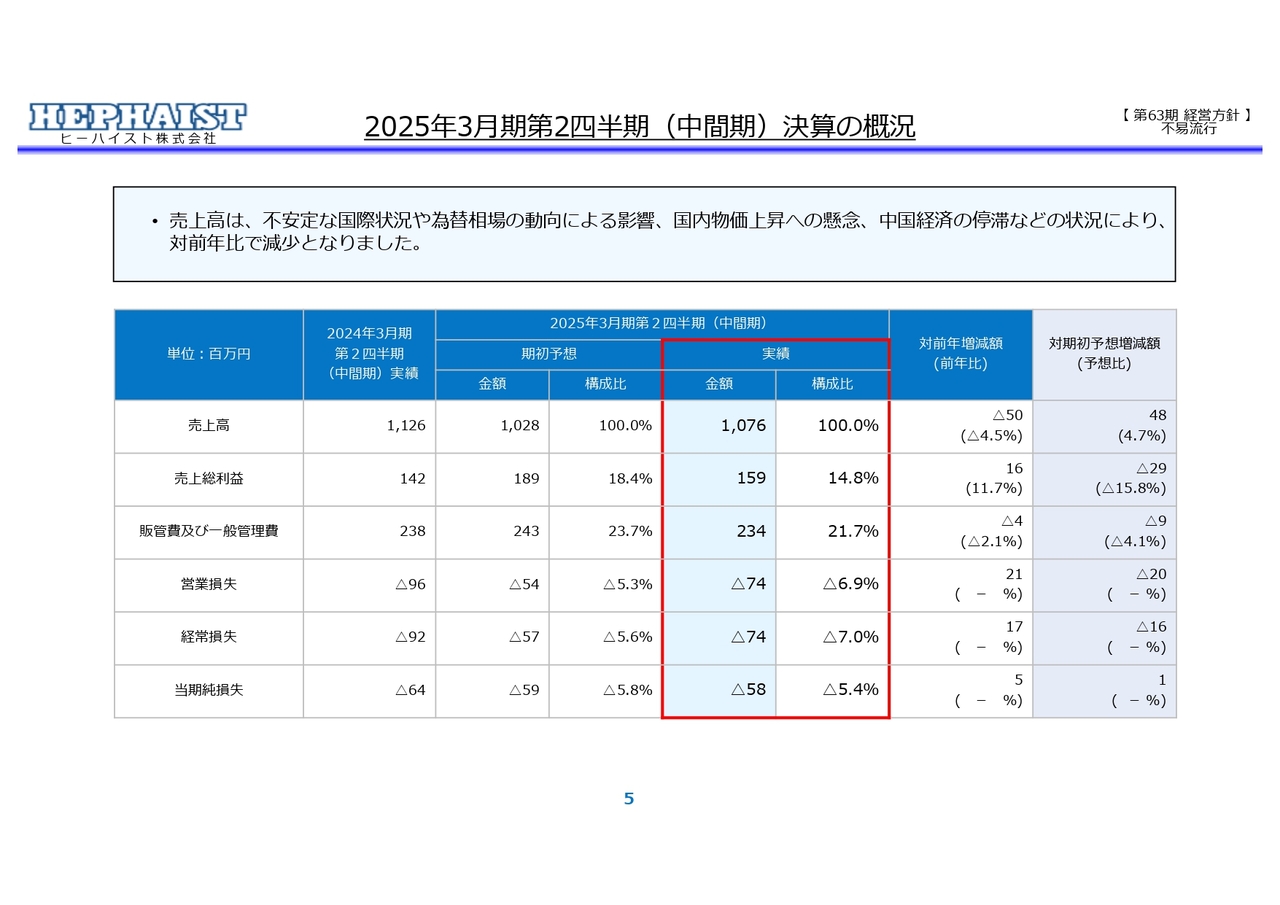

中間期の決算の概要です。期初予想と今回の実績を示しています。

売上高は10億7,600万円で、前年比マイナス5,000万円、期初予想に対してはプラス4,800万円となりました。

当初の予想では上期は赤字予算、下期に業績回復を見込んでいました。赤字予算に対して、営業損失の実績はマイナス7,400万円となり、前年比プラス2,100万円です。マイナス幅は減っていますが、期初予想に対してはマイナス2,000万円となっています。

前年に比べて、消耗品や電力コストの削減効果がみられました。また、近年の設備投資に伴う減価償却費についても、4月から会計方針を変更し、定率法から定額法に切り替えたことで償却費が減少し、コスト圧縮の要因となりました。

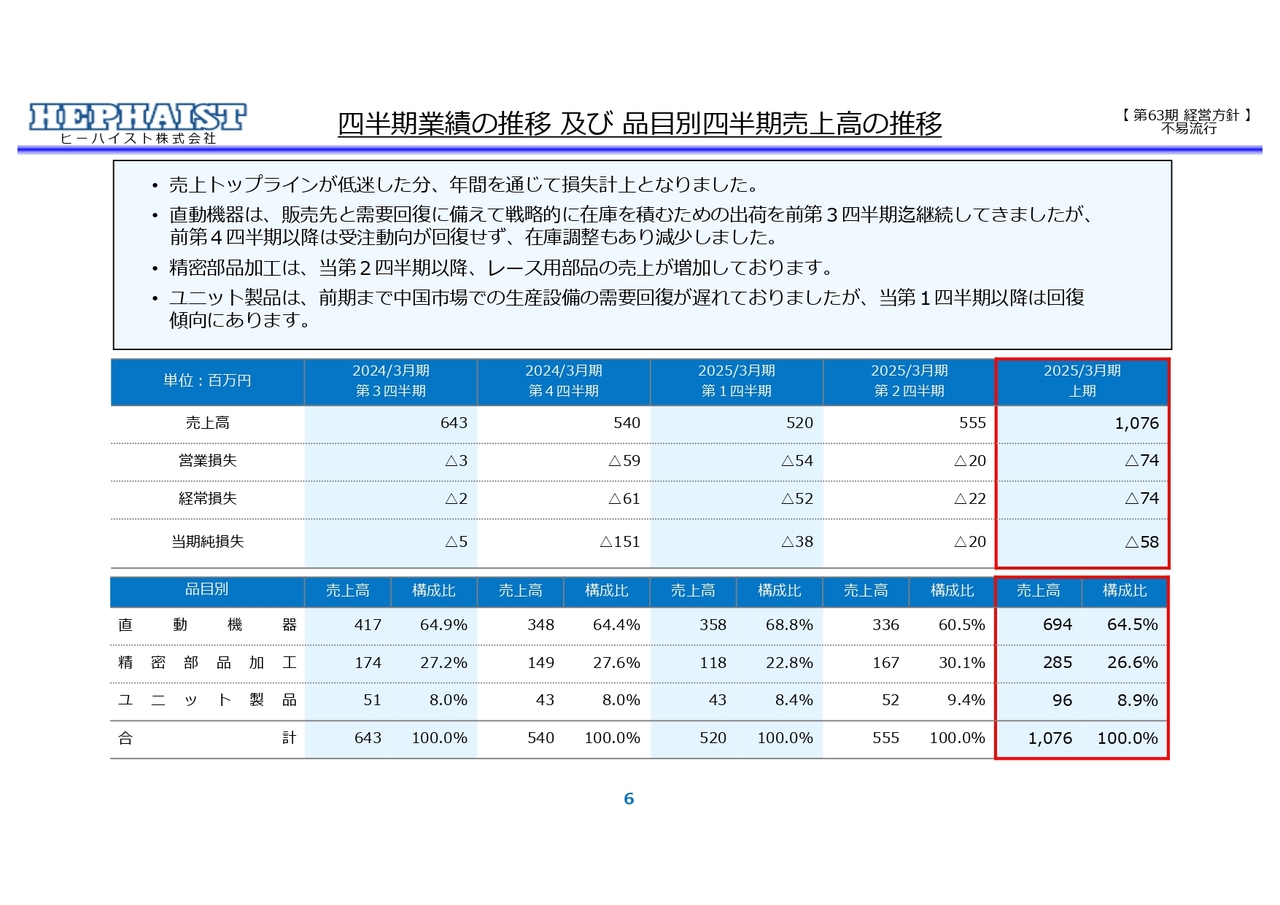

四半期業績の推移 及び 品目別四半期売上高の推移

品目別の四半期売上高の推移です。2025年3月期第1四半期から第2四半期にかけて、全体的な売り上げはやや伸びたものの、トップラインは利益ベースには至っていない状況です。

スライド下に品目別で示したとおり、直動機器の売上高は、第1四半期の3億5,800万円から第2四半期には3億3,600万円に減少しました。受注が減少し在庫が増加して、売上につながっていないのが直近の状況です。

精密部品加工の売上高は、第1四半期の1億1,800万から第2四半期には1億6,700万に増加しました。精密部品加工はレース用のエンジン部品で、四半期ごとに特徴があり、第3四半期、第4四半期にかけてさらに増加すると見込んでいます。

現在、ホンダのレース部品を手掛けており、来期用の部品に加え、再来期の参戦用部品の仕事も増加しています。これにより、直動機器の売上減を補いながら、現在埼玉工場は忙しく稼働しています。

ユニット製品の売上高は、第1四半期が4,300万円、第2四半期が5,200万円となりました。ユニット製品は主に位置決め装置が中心で、比較的カスタマーに特化すれば高単価な製品が出る可能性がありますが、実際にはその割合は少ない状況です。

それでも、四半期ごとの売上規模は安定しており、特に小ロット製品が牽引しています。その中でも、後ほどご説明する球面軸受という製品が日本や中国を含めた市場で個数を伸ばし、売上増加を支えています。

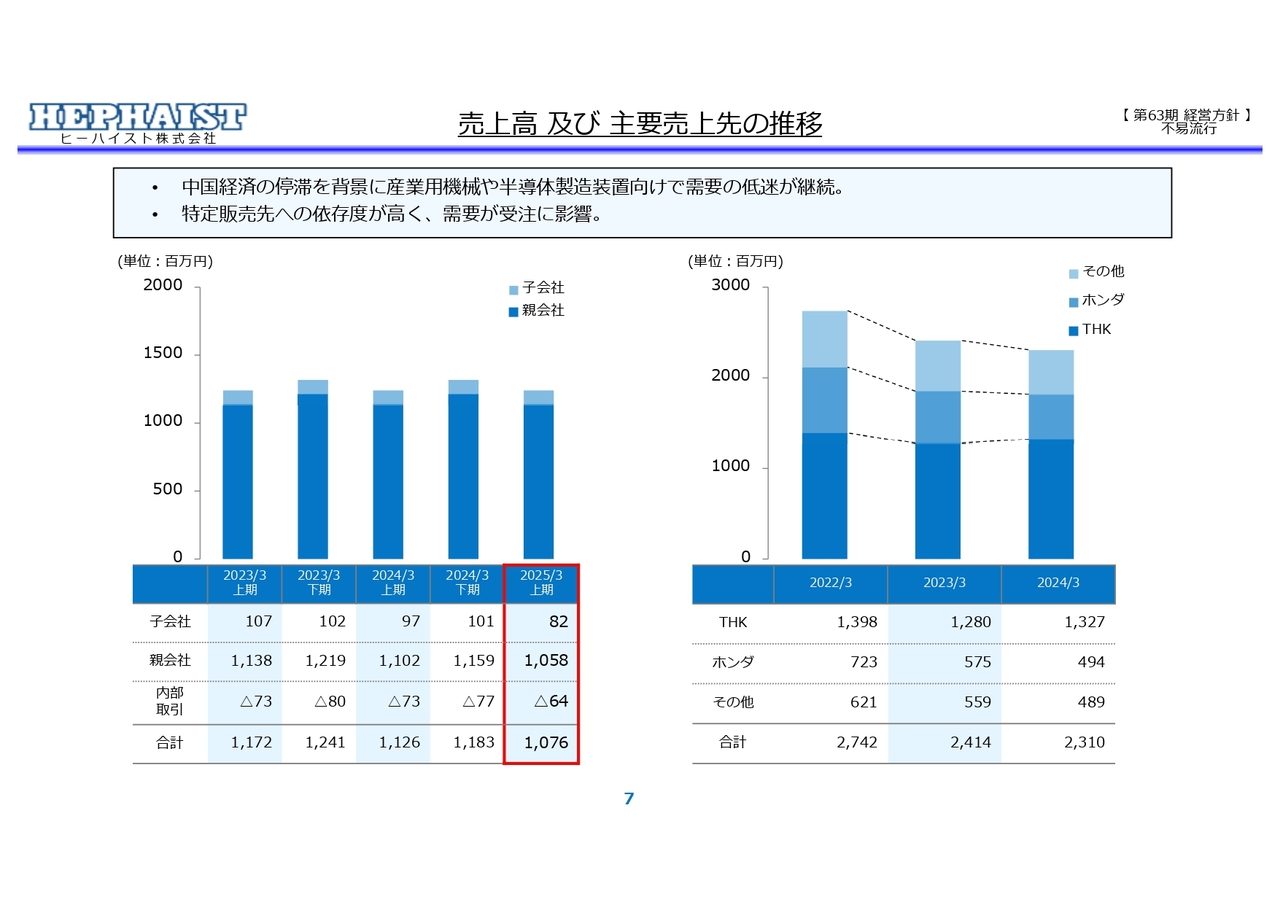

売上高 及び 主要売上先の推移

スライド左側の棒グラフは、中国子会社の半期ごとの動きを示しています。当社の上半期における中国の状況は、売上が最低限のレベルにとどまる厳しい実情です。

しかし、最近では球面軸受や位置決めステージの注文が入るなど、多少の動きが出始めています。まだ売上が大きく増加するには至っていませんが、わずかながら回復の兆しが見え始めているのが現状です。

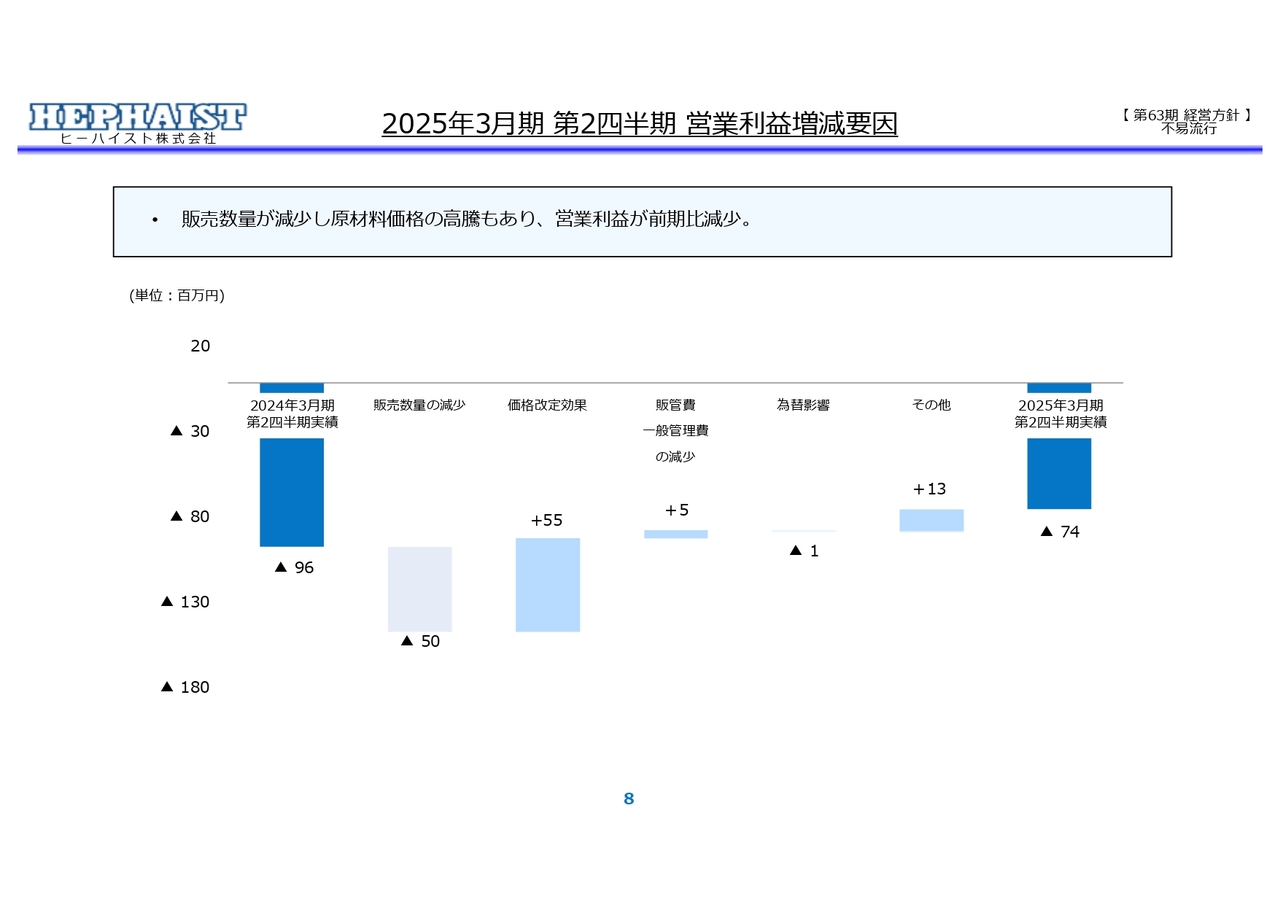

2025年3月期 第2四半期 営業利益増減要因

営業利益について、昨年の第2四半期の決算と今回の流れを比較すると、主な要因は売上のトップラインが上がらず数量効果が得られなかったことで、利益減少につながった点です。

販売製品の値上げ交渉の成果は少しずつ表れてきています。そのため、今後売上が伸びれば、利益にも貢献する流れになると思います。

貸借対照表

貸借対照表です。流動資産では、まず現預金が5億1,000万円となり、3月に比べて減少しています。棚卸資産は9,300万円と約1億円弱増加しており、これは戦略在庫として今後の売上のために作り込んでいます。

現預金の減少については、流動負債の仕入債務が2億8,600万円減少したことが主な要因です。中小企業庁の指針に基づき、手形サイトを120日から60日に短縮する対応をすべての取引先で進めたことによるものです。この取り組みを上半期に実施した結果、支払サイトの短縮に伴うギャップが現預金の減少となっています。

売掛債権については、120日で回収している取引先も一部あり、まだ60日に短縮されていない分の2ヶ月分が当社の持ち出しとなっている状況です。この影響もあり、キャッシュが減少しています。

固定負債については、借入金が減少しています。現在、在庫資金を含めた借入金の総額は約10億円で、年間の返済額は約3億円となっています。そのため、新たに借り入れを行いながら返済を進めている状況です。

純資産は約29億円で、総資産としては50億円ということで自己資本比率は58.6パーセントとなっています。

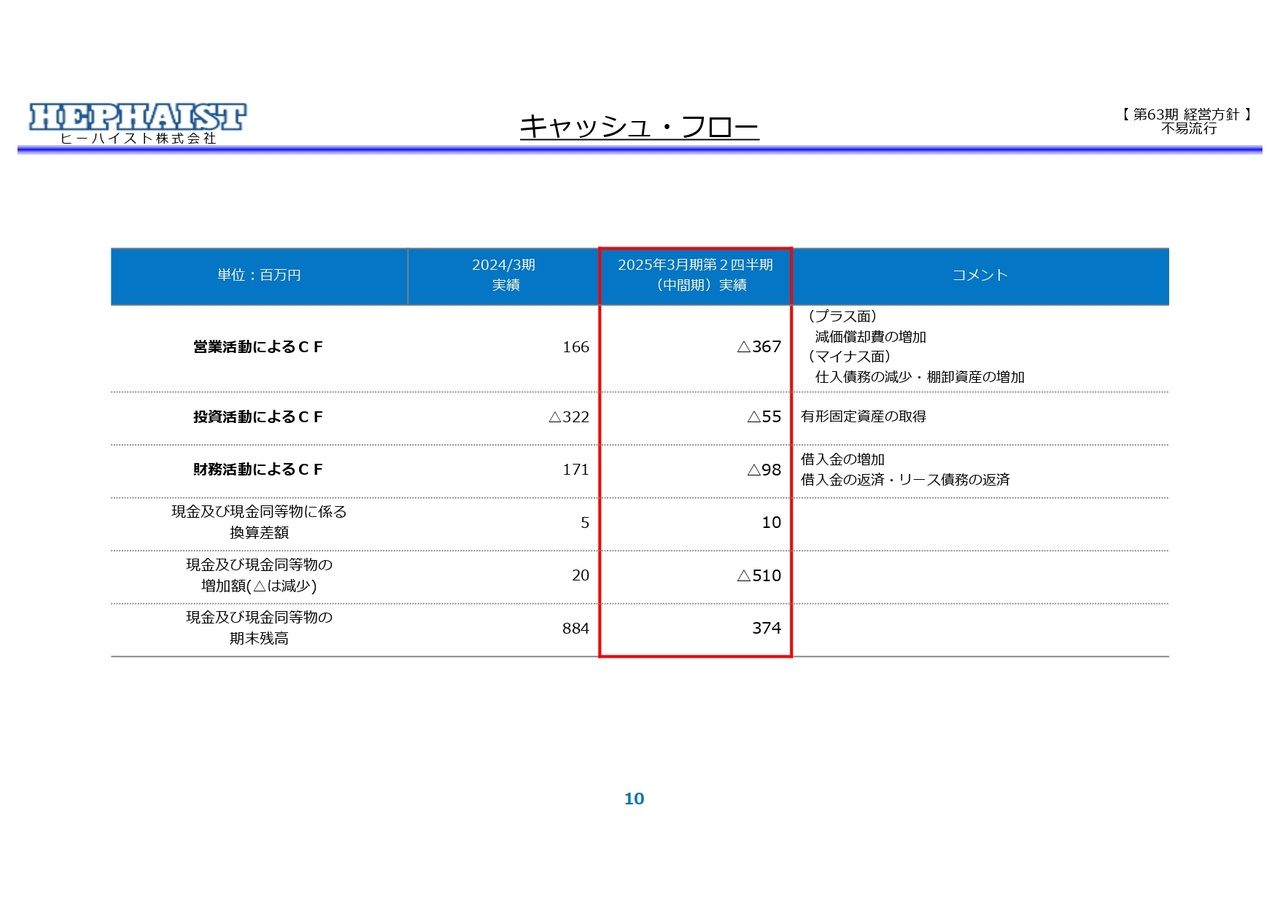

キャッシュ・フロー

キャッシュ・フローについては、仕入債務の減少と棚卸資産の増加により支払いが発生し、結果としてマイナスで推移しています。

また、財務活動および投資活動の影響もあり、現金及び現金同等物はマイナス5億1,000万円で、9月末時点の現預金は3億7,400万円で折り返しています。

2025年3月期業績予想 及び 品目別売上高予想

2025年3月期の業績予想です。こちらは11月12日に下方修正した数字となっています。

当初は下期で利益を上げ、黒字転換を目指していましたが、その計画が先延ばしとなり、下期はマイナスを見込んでいます。その結果、売上高は22億5,700万円、営業損益は1億1,500万円に下方修正しました。

スライド下の品目別については、直動機器の売上高が減少し、年間で14億円となる見込みです。精密部品加工は当初予想を上回る6億5,300万円、ユニット製品は当初予想をやや下回る約2億円となっています。これらを合わせた売上高は22億5,700万円と見込んでいます。

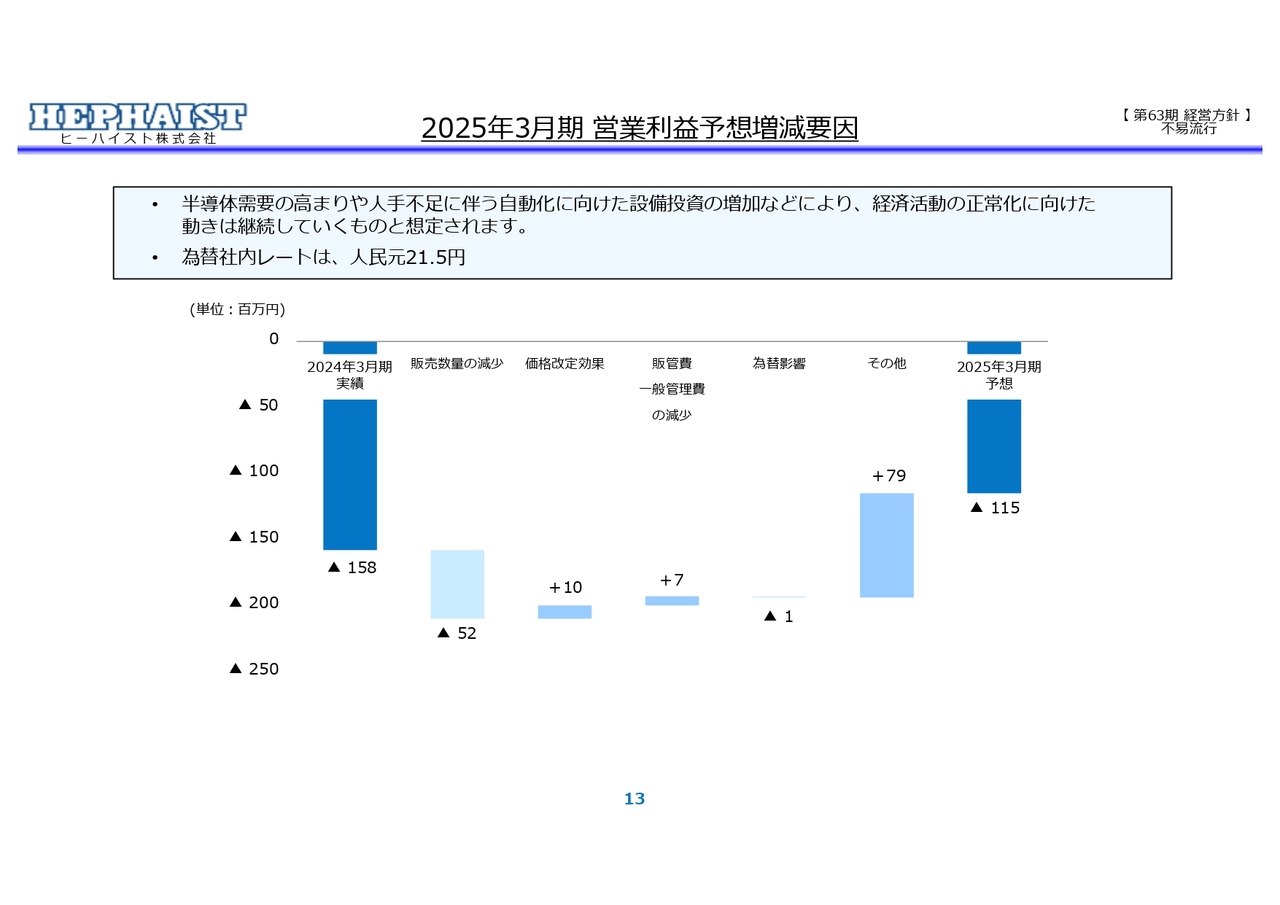

2025年3月期 営業利益予想増減要因

営業利益の年間の推移です。最終的には営業赤字となる見込みですが、昨年の赤字幅よりは縮小を目指しています。そのため、コスト削減をはじめとするさまざまな施策を実施し、改善していきたいと思っています。

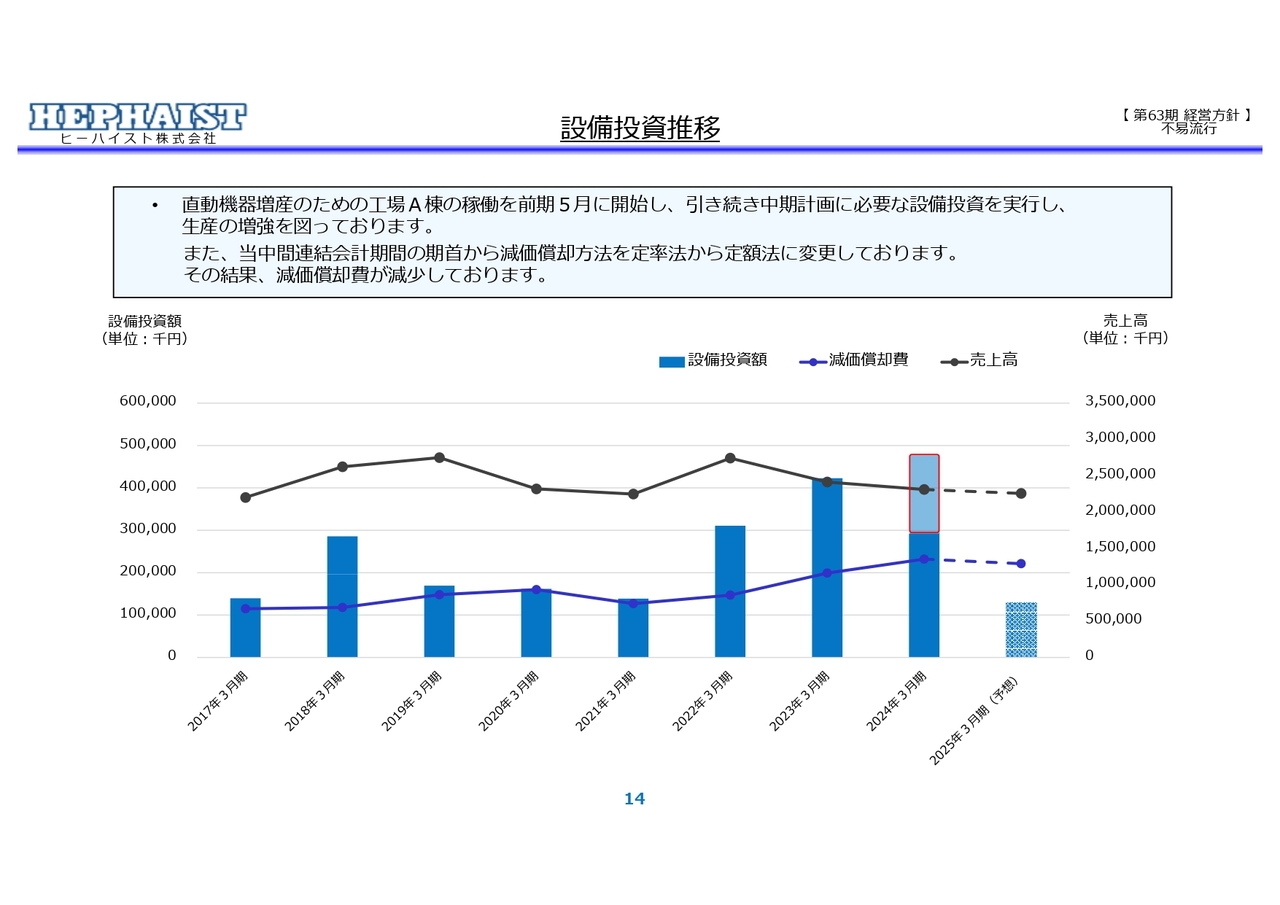

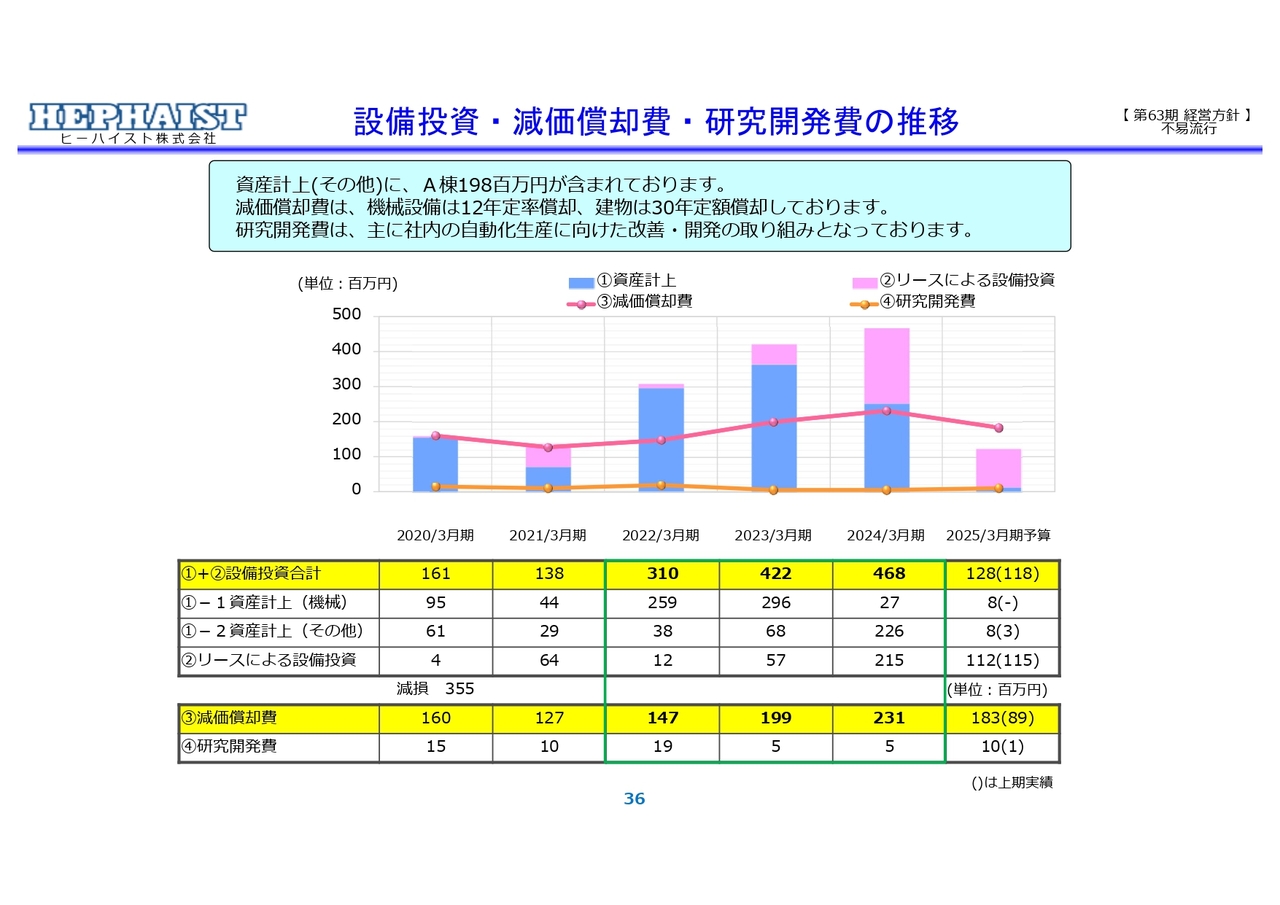

設備投資推移

設備投資の推移です。昨年までは新A棟の建屋および工作機械の設備投資を計画的に進めてきました。

今期からは設備投資額が1億円を超え、上半期に投資した機械が導入されています。下期には新たな投資は予定していないため、これまでに投資した設備を活用し、減価償却費も安定的に定額で推移する計画です。

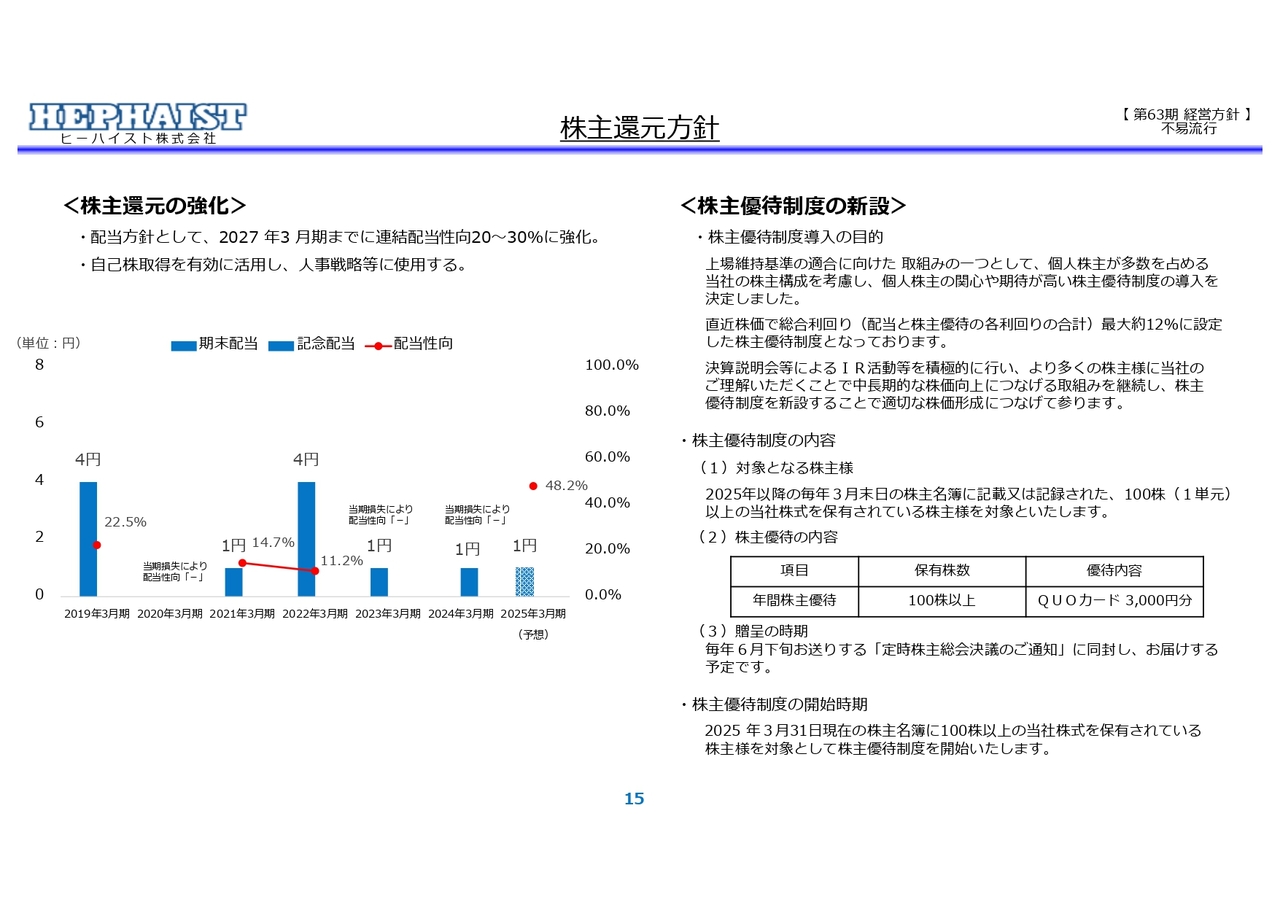

株主還元方針

株主還元方針です。スライド左側の配当について、今期の着地見込みは赤字決算ですが、昨年から継続して1円配当は予定どおり行いたいと思っています。

スライド右側に記載のとおり、当社は初めての取り組みとして株主優待制度を新設しました。本日プレスリリースを出しました。

これは上場維持基準を考慮した施策の1つであり、当社の株主構成において個人株主さまが9割以上を占めていることから、還元方法を考えました。

配当利回りについても、ある程度確保しています。引き続き、株主さまの目線も考え、IRや会社のPRをしながら、企業価値を上げていきたいと考えています。

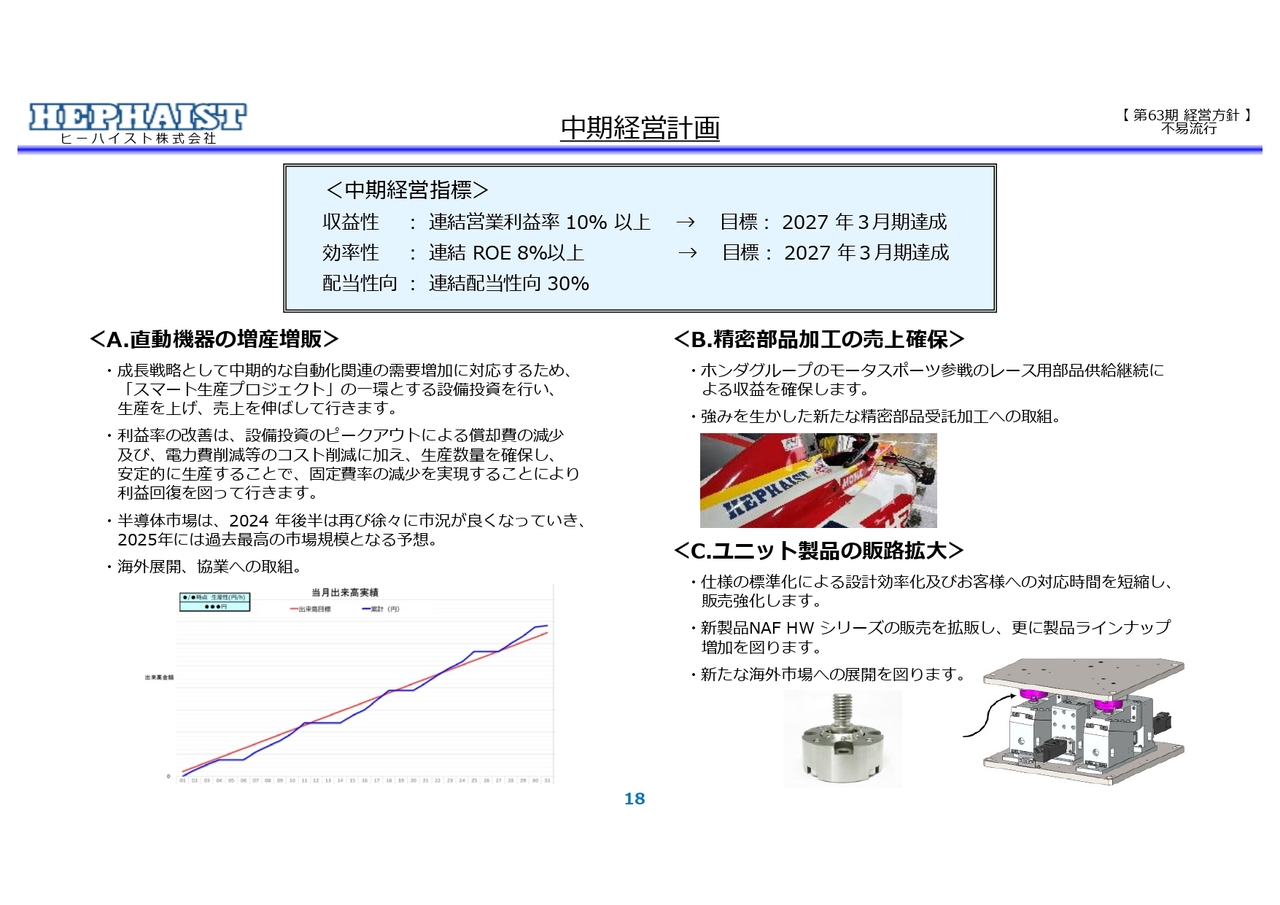

中期経営計画

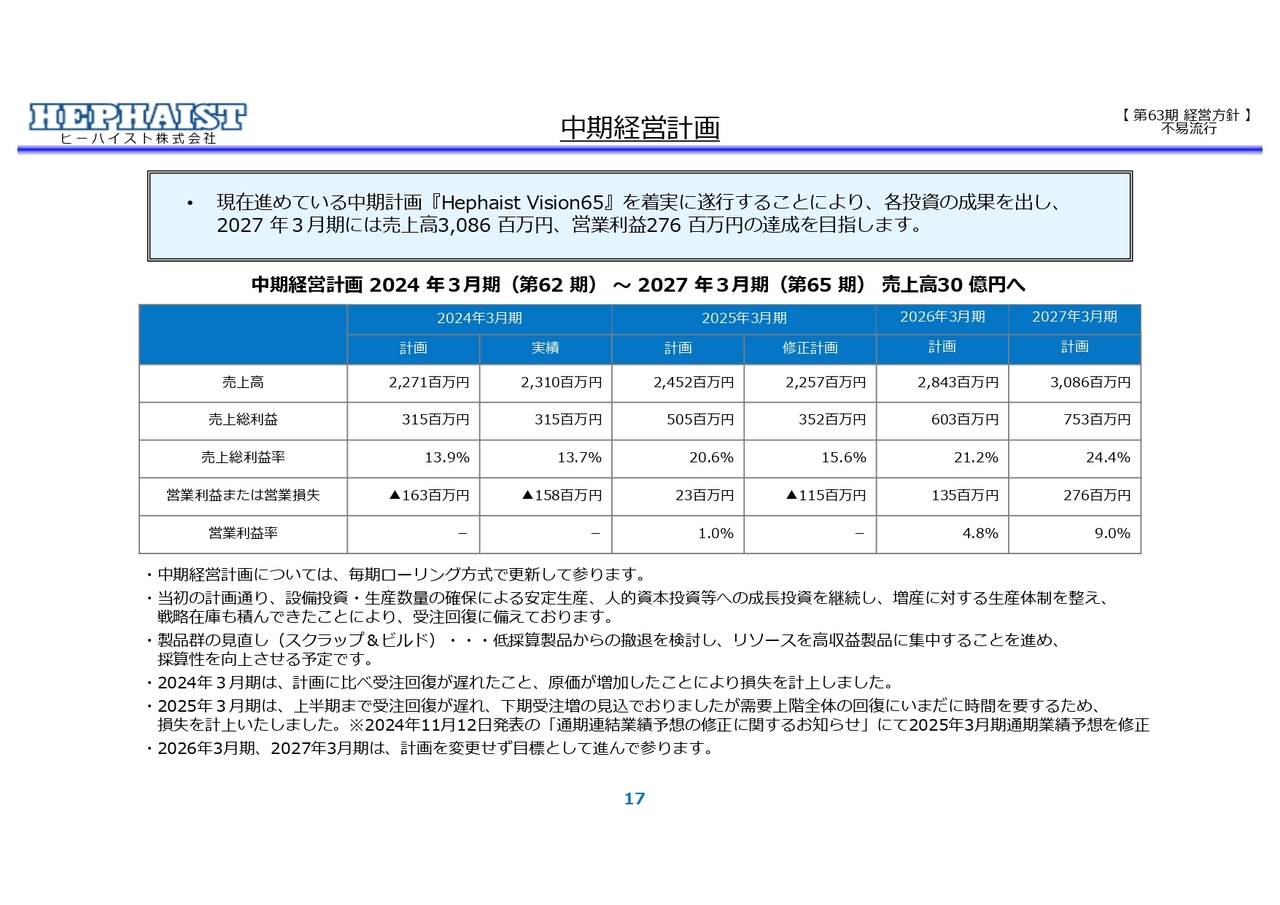

中期経営計画です。こちらは上場維持基準の適用に向けた計画書の内容を示しています。

まず、当社の中期経営計画として、2027年3月期に売上高30億円を目標に掲げています。しかし、2025年3月期の決算は残念ながら赤字となりました。

残りの期については、引き続き精査はしますが、まずは目標を変更せず、現状を踏まえて売上の拡大と利益の確保に向けて邁進していきたいと思っています。

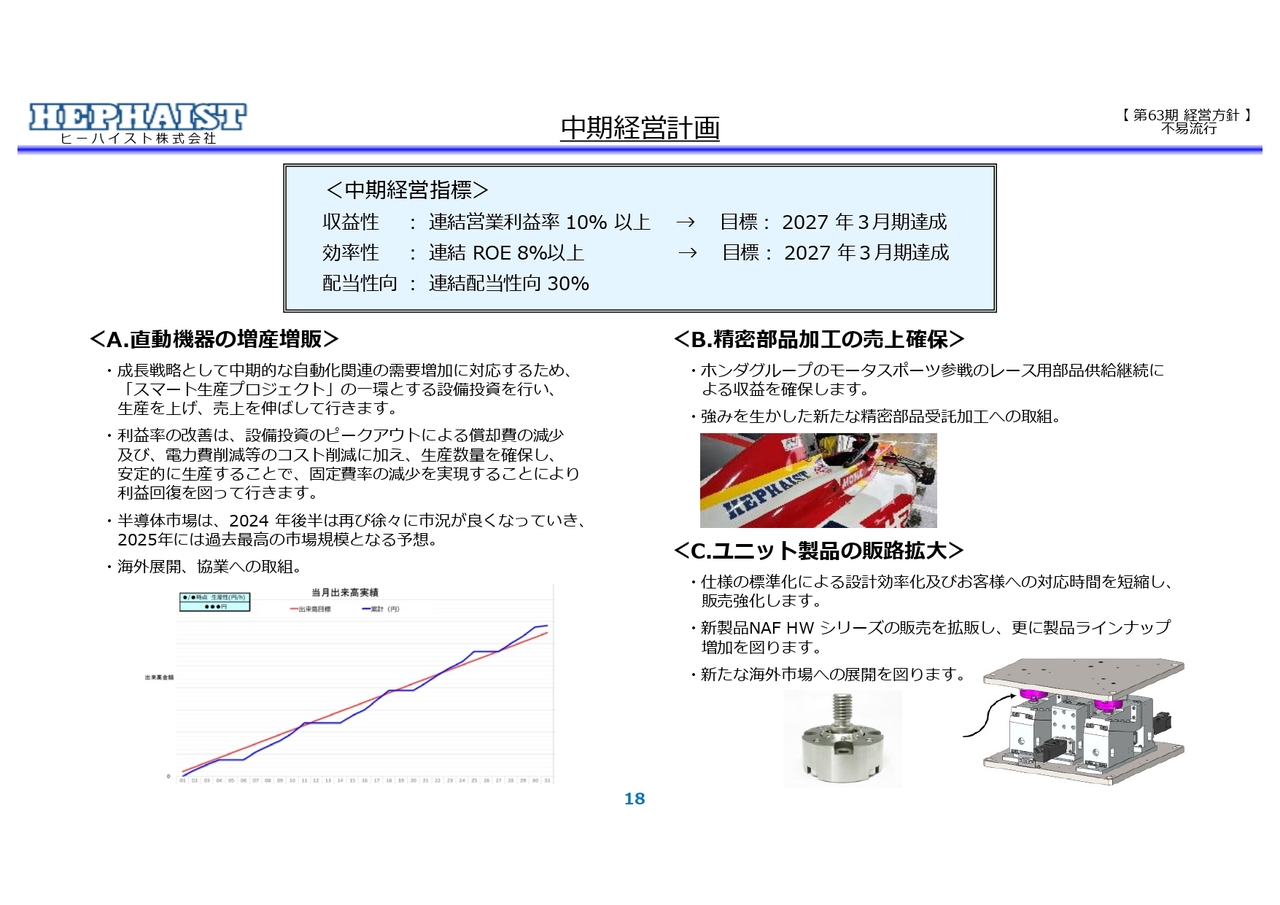

中期経営計画

品目別の中期経営計画です。直動機器の柱となるのは、当社の「スマート生産プロジェクト」です。これまで、このプロジェクトに沿って必要な設備投資を行い、日々安定した生産を実現しています。

スライド左側の折れ線グラフは社内でオープンになっており、日々の生産目標に対する達成状況を示しています。イレギュラーな事態が発生した場合は、関係者で対応を検討し、グラフを使って製造、営業、関連部署が一体となって進捗を管理しています。これがスマート生産の取り組みです。

また、精密部品加工とユニット製品も、個々の施策を実施しています。

中期経営計画

株主還元の強化として、現在一つひとつ実行しています。IR活動の充実ということで、当社のホームページでは、会社のことをみなさまに理解してもらうため、些細なことも含めていろいろなトピック情報などを掲載しています。それ以外にも、IR活動についてさまざまな取り組みをしていきたいと思っています。

サステナビリティに関する取り組みや人的資本経営を意識した取り組みなどについても、一つひとつ取り組んでいるところです。

直近のTOPICS

最近のトピックスです。景気が停滞している中国において「なにか行動しなくては」ということで、今年7月に中国子会社が展示会に出展し、いろいろなところで当社をPRしてくれました。

これがきっかけかはわかりませんが、中国市場で球面軸受(SRJ)の動向や販売が少しずつ進んできている状況です。

直近のTOPICS

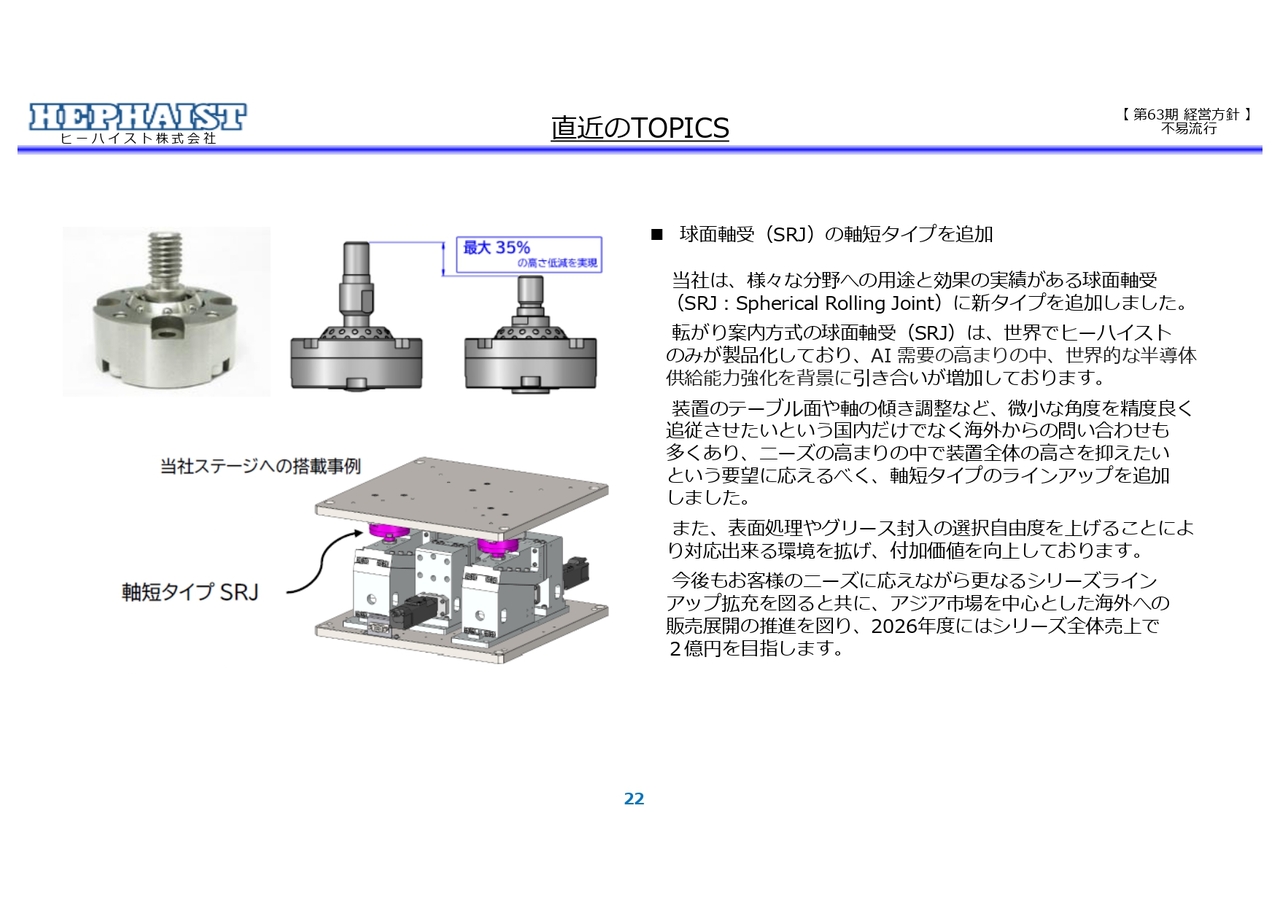

11月20日にPR情報として東京証券取引所に開示したリリースです。今、当社が売上を見込んでいる球面軸受(SRJ)という製品に、新タイプを追加しました。

中にベアリングのボールが入っており、転がり案内にも球面を使っているのは世界でもヒーハイストのみという強みを持っています。

また、微小な位置決めなどにもSRJは効果を発揮しますので、半導体関係の微少な位置合わせが求められるような市場に向けて展開しています。さらに軸を短くすることにより、コンパクトなスペースにも筐体が入るところも売りにしています。

このように、球面軸受の市場においてこれからもラインナップを増やしながら、動向を鑑みつつ拡販していきたいと考えています。

直近のTOPICS

F1を頂点とするモータースポーツの中に、F4という若手のドライバーを育成するカテゴリがあります。当社は今までの精密部品加工への貢献の恩返しとして、F4でホンダが手掛ける「ホンダ・フォーミュラ・ドリーム・プロジェクト」に参画しているチーム「B-Max Racing Team」に協賛しています。

スライドの写真は、栃木県の茂木で行われたF4のレースに観戦に行った時の様子です。当社にはホンダ担当者をはじめ、モータースポーツを愛する社員がたくさんいます。そのような社員が観戦に行き、元F1レーサーに会ったりすることは社員還元にもなり、今後の仕事にも活かされると思っています。

直近のTOPICS

最近は「YouTube」や「Facebook」などのSNSへの投稿を行っており、当社の磨き加工の動画などを掲載しています。

また、埼玉県の「多様な働き方実践企業」においてプラチナ認定企業に認定されました。このような取り組みもアピールしています。

25ページ以降には参考資料として、会社概要や製品情報を掲載しています。こちらは説明を割愛します。

長くなりましたが、私からの説明は以上となります。

経営ビジョンと戦略

尾崎浩太氏(以下、尾崎):経営ビジョンと戦略についてご説明します。当社は以前より、自動化・省力化の機械要素部品「リニアブッシュ・アジアNo.1」を目指しています。

世の中は人手不足・労働力不足であり、そのような中、ロボット化・自動化が進んでいます。当社の主要部品である「リニアブッシュ」は自動化の要素部品であり、ここに力を入れています。

しかしながら、当社も自動化がなかなかできておらず、人手不足のため、労働力としてベトナムの方に3割弱は手伝っていただいています。

流れとしては、海外からの労働力や自動化は大きなトレンドであり、我々にチャンスがあると考え、設備投資を行っています。

戦略としては、2020年から3年間にわたり減価償却費を超える設備投資を行う計画を立て、今に至っています。

事業環境

事業環境です。期首の予測として、半導体市場は2024年に再び徐々に市況が回復し、2025年には過去最高の市場規模となると見込んでいました。直動機器も後半から需要が回復してくるのではないかと期待していたものの、見事に外れています。

現況としては、半導体市場はAIか、それ以外かで明暗が分かれています。生成AIだけが突出しており、あとはまだら模様で調整局面となっています。需要業界全体の回復には、未だ時間を要する見込みです。

期待としては、先ほどからお話ししている「減価償却費を上回る設備投資」という決断の効果を期待しています。

レース部品に関しては、精密部品加工が2025年、2026年は繁忙になる予測です。

資本政策面

資本政策面についてです。現在、目の前の大きな課題は、厳格化された東京証券取引所からの要請である「流通株式時価総額10億円以上」です。これをクリアするために、株価や株主数等の対策が課題となっています。

ただし、これらは自社の努力だけではコントロールできないため、バックアッププランが必要となります。今後はプランの決議と実行を行っていきます。

今後発表できるバックアッププランについては、プレスリリース等で開示していく予定です。

設備投資・減価償却費・研究開発費の推移

設備投資・減価償却費については、先ほどご説明したとおり、2022年3月期から2024年3月期までに減価償却費を超える設備投資を行い、計12億円となっています。この投資の結果を発揮したいと思っています。

2024年 経営方針

経営方針は「不易流行」です。

「成長とは、変化すること、変化を起こすこと」を加えています。

現在変化を起こしていますが、なかなか需要の山が回復しないもどかしさもある中、我慢が必要だと考えています。

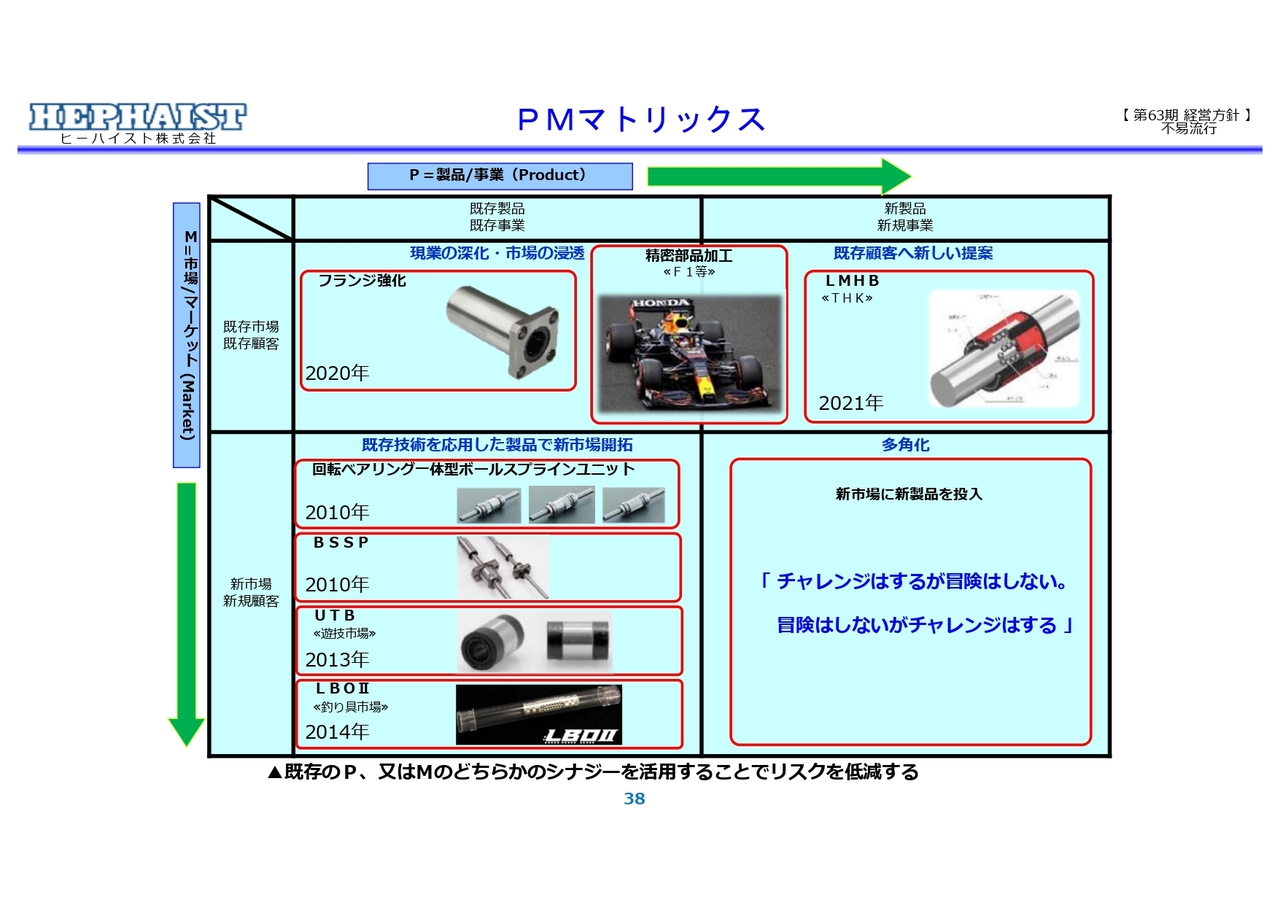

PMマトリックス

PMマトリックスです。現在フランジ製品を一番強化しています。既存技術を応用した製品で市場開拓していくため、スライドの表の左下に記載している「LBOⅡ」の後継となるものを開発中です。

また既存顧客への新しい提案として「LMHB」を開発しています。これはすでに製品化されているものの、もう少し時間がかかりそうです。

主な直動機器

主な直動機器です。スライドの赤丸で囲った「JFK」モデルは、赤字形番のため廃番にしています。

次の一手

次の一手は、引き続き「フランジ生産強化」です。

フランジ生産の強化のため、減価償却費を超えて設備投資しようということで2020年に計画し、2021年には需要が戻ってきました。しかしながら2017年、2021年と追いついていません。

実力的には、次の需要の山の時にはニーズに応えられるだろうと予測しています。

臥薪嘗胆

自社の心境としては「臥薪嘗胆」です。もとになっているのは中国の『十八史略』からの故事で、日本で使われるようになったのは日清戦争後です。

日清戦争で日本は勝利したものの、ロシア、フランス、ドイツの三国干渉にあい、遼東半島を手放さなければならなくなりました。その時の心境が「臥薪嘗胆」であり、日本の政府やマスコミがこのような言葉を使ってから広まったものだと思います。

我々も今はまさにそのような時であり、「減価償却費を超える設備投資によりシェア拡大」という決断を信じ、勝機まで我慢と努力を重ねていかなければならないという心境に至っています。

最近、NHKで15年ぶりに『坂の上の雲』というスペシャルドラマを放送していました。このドラマは2009年から2011年の3年間に放送されていたものです。2008年にリーマン・ショックがあり、2009年は非常に辛い年ではあったものの、『坂の上の雲』を見て勇気づけられたということがありました。

「決断に至るまであらゆることを想定して考えること」「決断したら信じて勝機が来るのを待つこと」「重要なことに関して日頃から頭の中で判断基準を明確にしておいて、いざという時に決断ができるように準備しておくこと」が大切だと、このような学びを得たわけです。「決断に至るまであらゆることを考えた」は設備投資する時にも通じます。

以上で終わります。どうもありがとうございました。

質疑応答:来年以降の事業環境の想定について

質問者:来年以降の事業環境の想定で、年初や半年前と比べて変わっているところと変わっていないところを教えてください。

御社に関しては本田技研工業の動きの影響が大きいかと思いますが、ホンダの来年以降のやり方などによって、御社でのシナリオになにか変化があるかについて教えていただければと思います。御社に関係あるところと、そうではないところがあるとは思うのですが、尾崎社長はどうご覧になっているかをお聞きしたいです。

尾崎:今期は、半導体関連が動き出したなと感じられる部品もあります。いつも半導体の需要が上がってくると動き出す部品はあるため、その部品は動いているものの、直動機器をはじめとして大きな需要は感じられません。

したがって先ほどお話ししたように、半導体は今AIのところだけが突出しており、その他のところがまだまだら模様で、調整局面なのかと感じたのが、今年の秋で、夏が終わってからです。夏頃から、2024年後半以降良くなりそうだとは思わなくなり、「これは厳しいな」と思っていました。ただし、関連する部品も動いているため、なんとも言えない状況だと考えていました。

もともと2025年は良くなるといわれていました。しかし、2024年後半から良くなるかもしれないと言われていたのが、2024年はないということになり、それでは2025年に急に上がってくるかというと、2026年のほうが良いという話になっています。2025年は良くはなっても、急には良くならず、徐々に回復していくのかと思っています。

ホンダ関係のレース部品については、2026年から参戦することがすでに発表されているため、新しいレギュレーションでのモデル部品の開発はその前から始まっています。2025年までは3戦残っていますので、2025年の部品と2026年以降の部品は重なっています。

2026年以降の部品はまだ開発中で固まっておらず、どれだけ取れるかがこれからの課題です。

質疑応答:来年以降の賃上げのスタンスと原資について

質問者:来年以降の賃上げはどのようなスタンスでお考えですか? 業績的に厳しいとはお見受けしますが、世間的にはそれでもやはり値上げするという流れがあるかと思います。御社としては、ある程度意識して上げていくのでしょうか? それとも横睨みの中で合わせていくのでしょうか? また、賃上げの原資は値上げなのか、さらなる効率化なのか、どこから捻出するかを教えていただければと思います。

尾崎:賃上げについては、後から佐々木から補足説明してもらいますが、世間を見ながらになるかと思います。かといってそう簡単に上げられるものではないのですが、当社の場合、ランクアップといって、ポンと上がる人もいるわけです。

したがって全員が一律ではなく、もともと基本給は固定しており、上げたい人だけ上げるような評価制度になっています。とはいえ、ベースアップもありますので、4、5パーセントの賃上げを考えています。

佐々木:賃上げについては、今年の4月に、通常のベースアップで2パーセント、給与改定を加算して平均4パーセント強の賃上げを行いました。

ただし、プライム市場の大手企業の新卒社員の基本給を見ても、大きく差があります。社員の現状の満足度や、世間の物価上昇を見ると、やはり対応しなくてはならないと考えています。今いるせっかくの良い社員の転職リスクもありますので、それらの対策としても、給与面を考えていきたいと思っています。

ベースの基本給はしっかりと上げていきたいと考えています。その代わり、賞与は業績連動のため、若干の調整は仕方がないと考えています。若い社員も多いため、そのあたりはインセンティブ報酬等で十分にフォローしていくように考えています。

質疑応答:海外展開と協業への取り組みについて

質問者:直動機器の増産増販についての最後の項目に「海外展開と協業への取り組み」とありますが、具体的にどのような取り組みをされているのでしょうか?

尾崎:これはパートナーシップのことで、海外のある国の代理店といいますか、当社の製品に興味を持ってくれる商社のようなところと、パートナーシップを結ぼうという話をしています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6433

|

1,690.0

(11:30)

|

-172.0

(-9.23%)

|

関連銘柄の最新ニュース

-

ヒーハイスト---3Qは減収なるも、ユニット製品の2ケタ増収は継続 02/16 21:13

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … ... 02/14 15:00

-

今週の【上場来高値銘柄】石油資源、大林組、オリックスなど327銘柄 02/14 09:00

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後... 02/13 17:20

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 ... 02/13 09:28

新着ニュース

新着ニュース一覧-

今日 12:16

-

今日 12:12

-

今日 12:10