JPMC、ストックの良質化の進展による売上総利益率の上昇に伴い売上総利益額が成長 通期計画の達成を見据える

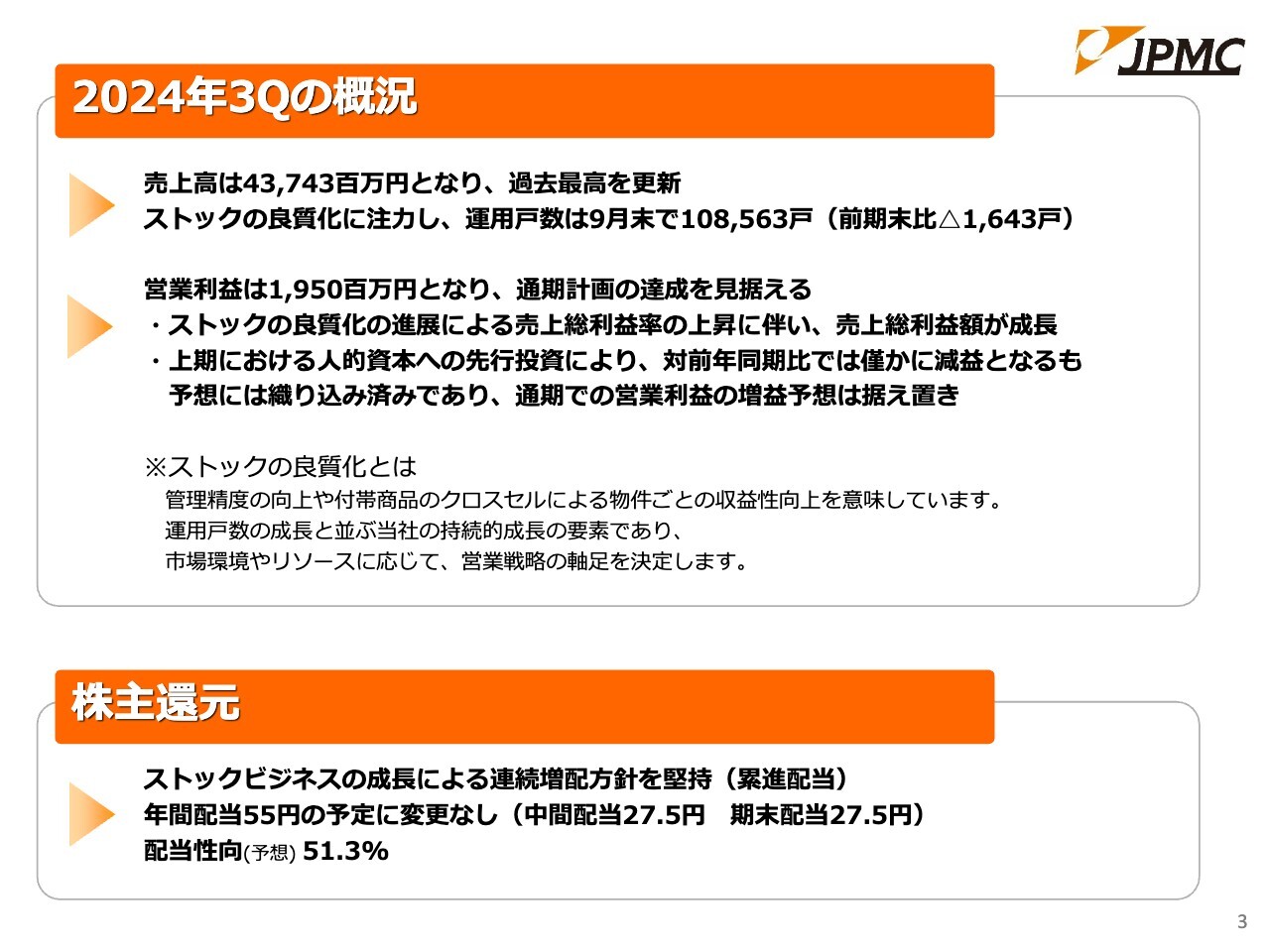

2024年3Qの概況

武藤英明氏:JPMCグループCEO代表取締役社長執行役員の武藤です。今回は社員向けのIR、2024年12月期第3四半期決算説明となります。

まず、第3四半期の業績です。スライドに記載のとおり、売上高は過去最高を更新しました。ストックの良質化が進み利益率が上昇しており、売上総利益額も成長しており営業利益は通期計画の達成を見通せる数字となっています。

株主還元は中間配当・期末配当ともに27.5円と増配予定です。ストックビジネスの成長による累進配当を方針としています。

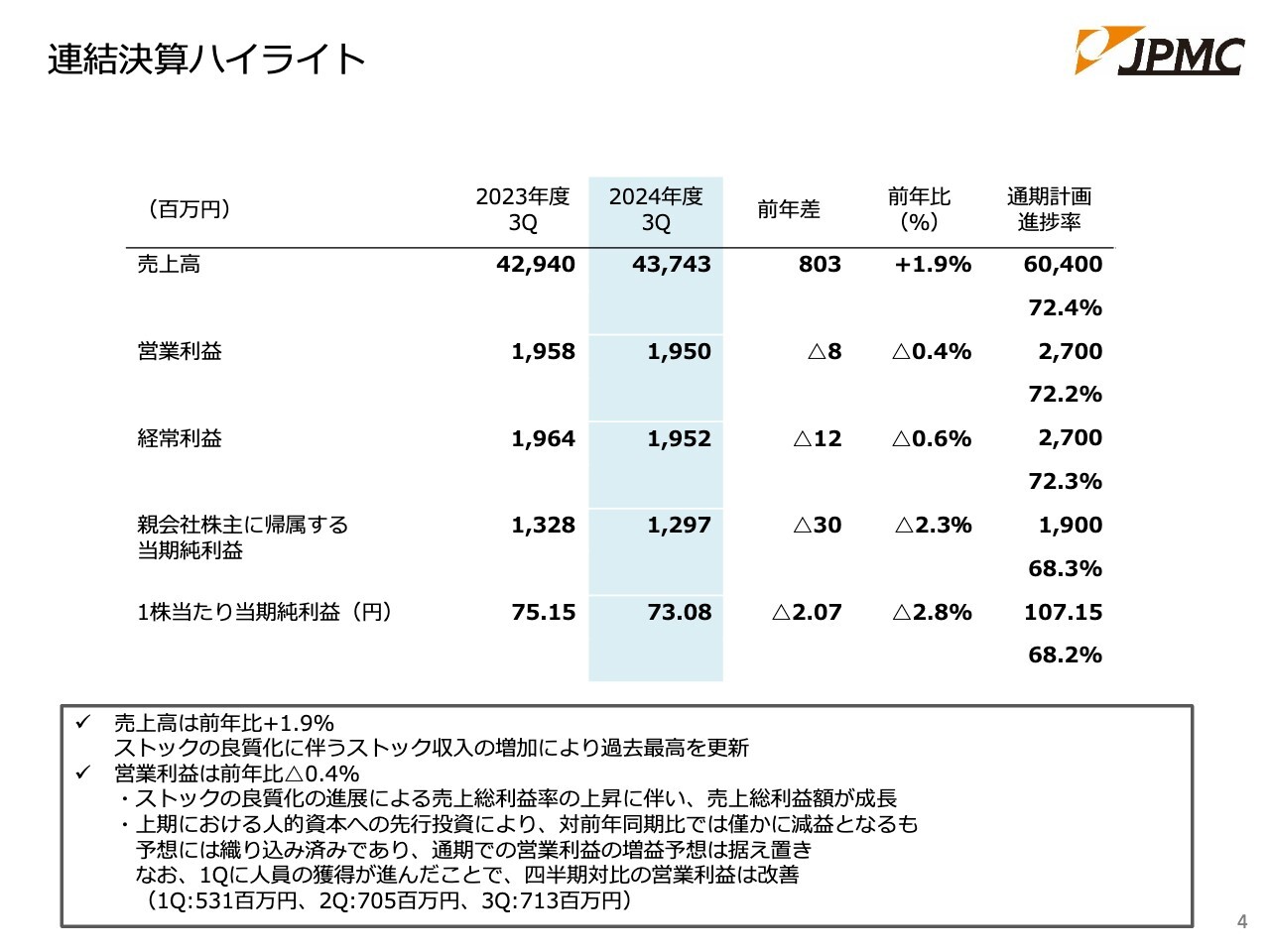

連結決算ハイライト

連結決算ハイライトです。売上高は前年比1.9パーセント増です。入居率など1戸当たりの収益が上がったため、過去最高を更新しています。営業利益は前年比0.4パーセント減ですが、通期での増益予想は据え置いています。

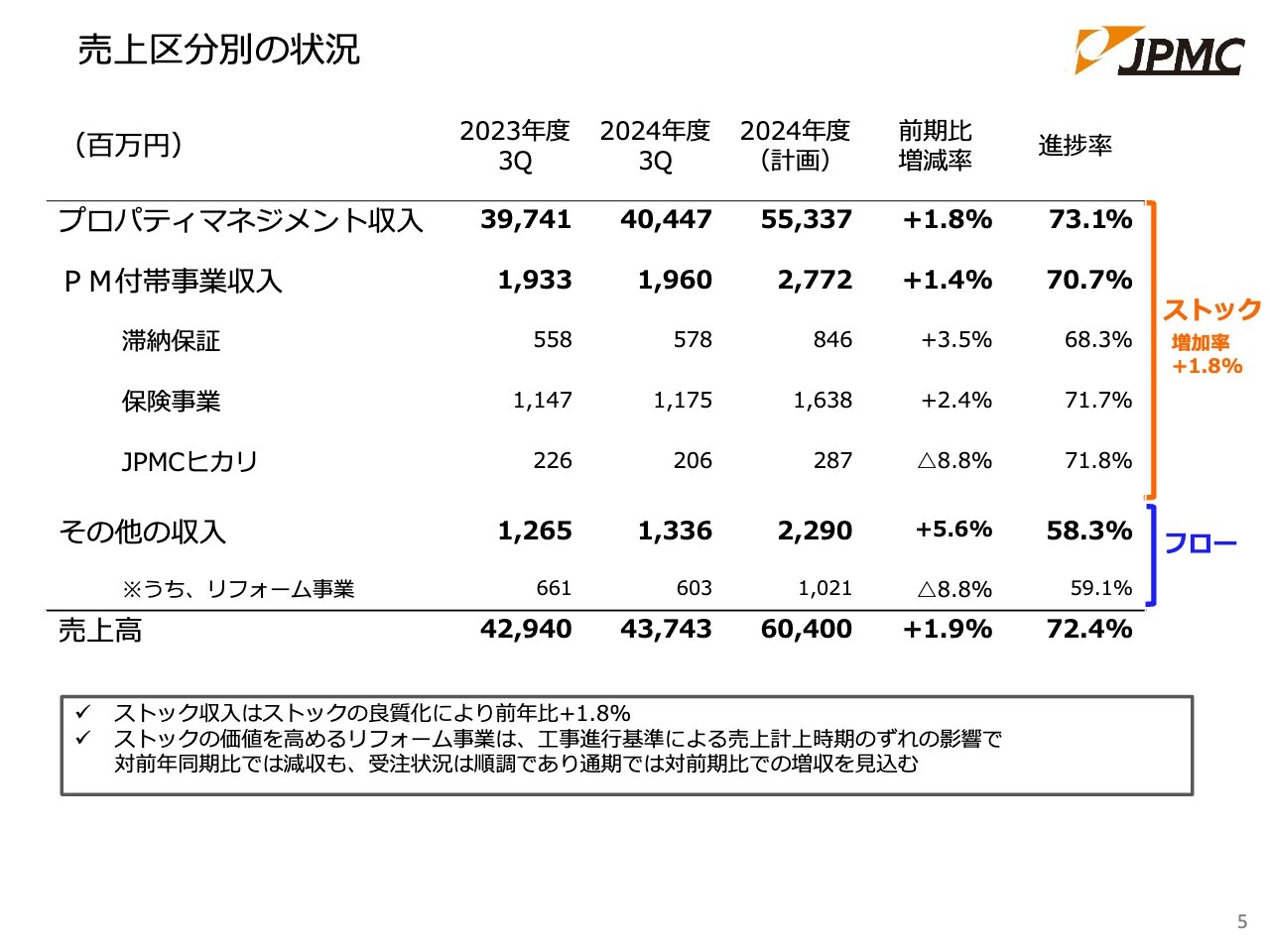

売上区分別の状況

売上区分別の状況です。ストック収入はストックの良質化が進んだことで前期比1.8パーセント増です。フロー収入も予定通り進捗しています。リフォーム事業は工事進行基準による売上計上時期のずれの影響で、前年同期比では減収となっていますが、受注状況は順調で通期では対前期比での増収を見込んでいます。

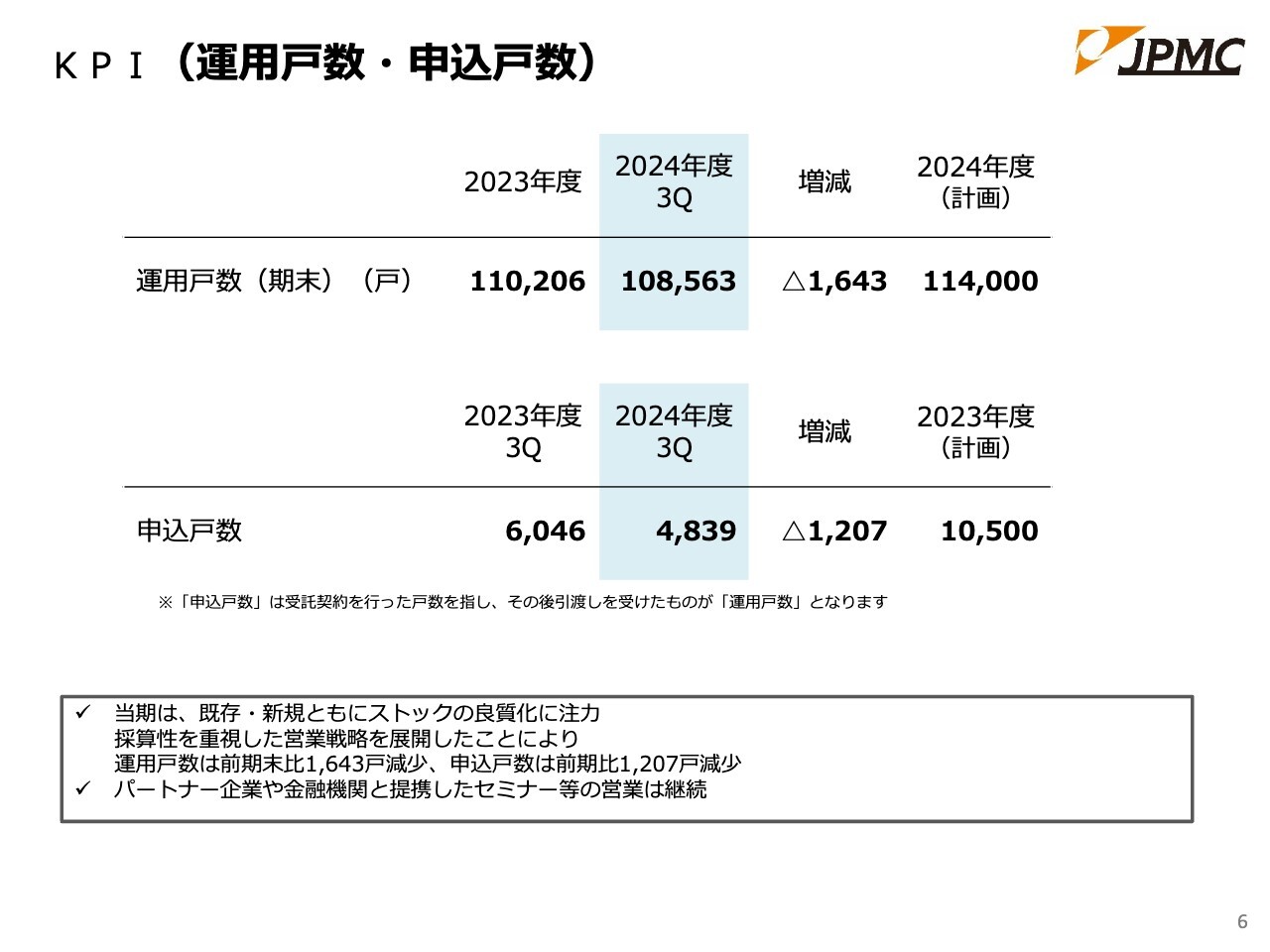

KPI (運用戸数・申込戸数)

新規受託も既存物件もストックの良質化に注力しています。採算性を重視した営業戦略を展開しているため、運用戸数や申込戸数は減少しています。付加価値の向上は十分に進んでいますが、中長期的には運用戸数の拡大が会社の成長に不可欠です。

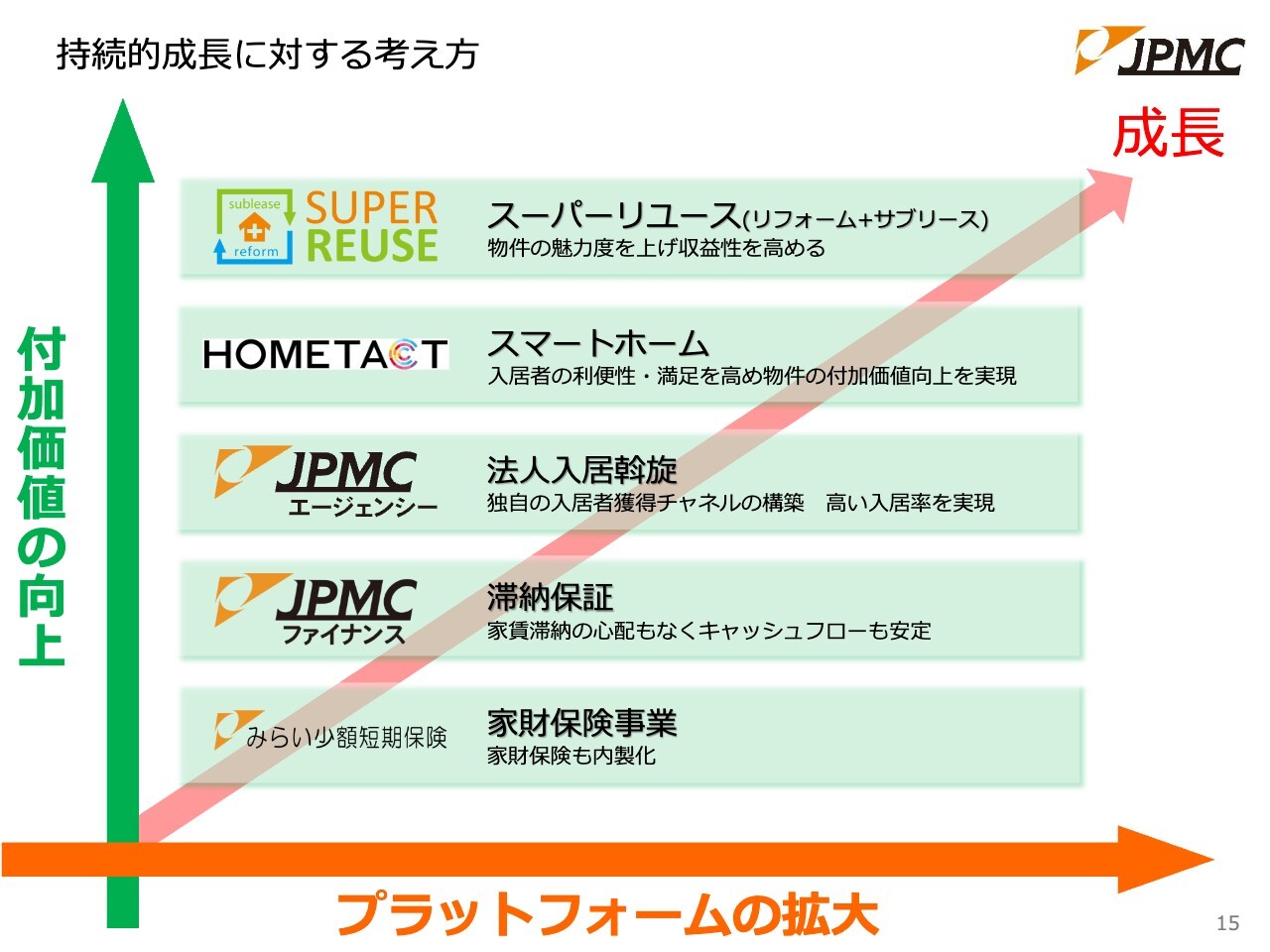

持続的成長に対する考え方

ビジネスモデルと持続的成長についてです。近年、緑色で示した「付加価値の向上」は十分にできています。その結果、ストックの良質化が進み、利益率も向上しています。ただし、ストック収入がなければ、付加価値の向上は見込めません。したがって、会社の本分であり、カラーでもあるオレンジ色の部分、「プラットフォームの拡大」が必要になります。

付加価値の向上は十分に行いました。プラットフォームを拡大させれば、当然ながら入居率が下がりますし、すべきことも増えます。付加価値の向上とプラットフォームの拡大を繰り返す以外に、我々の成長はありません。

すべきことはシンプルです。数を増やし、質を良くします。数が増えていないため、数を増やします。そして、数を増やしたら、また質を良くしていくということです。

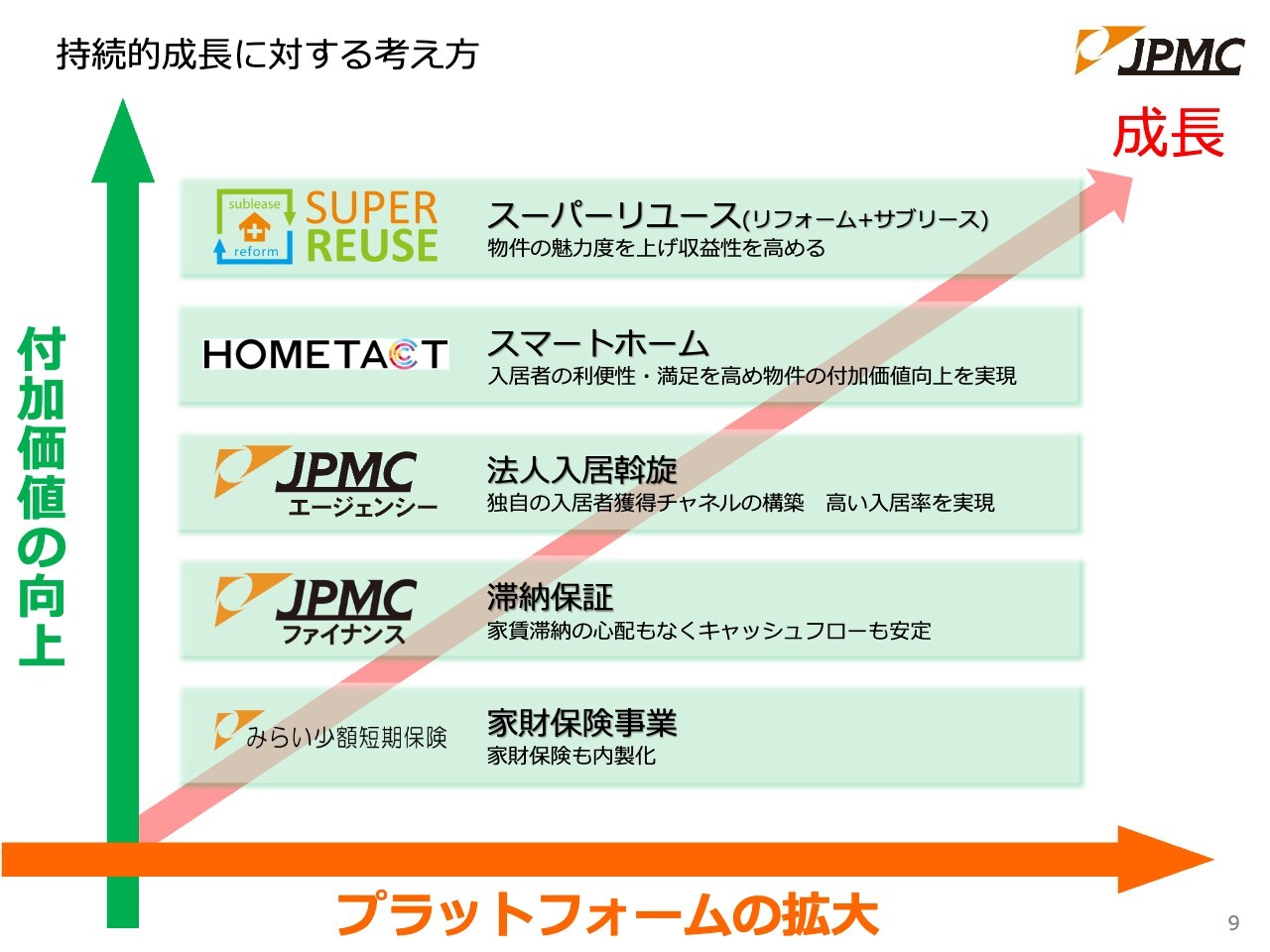

持続的成長に対する考え方

我々は付加価値を向上させるため、スーパーリユースやスマートホーム、法人入居斡旋、滞納保証、家財保険事業などに取り組んできました。直近ではスマートキーの導入も開始しましたし、ホームタクト(HOMETACT)もこれから導入を進めていきます。

もちろん、まだ取り組む余地はあると思いますが、付加価値を向上させる力がついてきた以上は、それを活かすために、プラットフォームを拡大させなければ、これ以上伸びません。プラットフォームを拡大させればさせるほど、付加価値の部分が活きてきます。

プラットフォームの拡大とは、簡単に言えば戸数を増やすことです。新規申込のペースアップ、解約の抑制により運用戸数を上昇トレンドに乗せることが当社の重要な課題です。

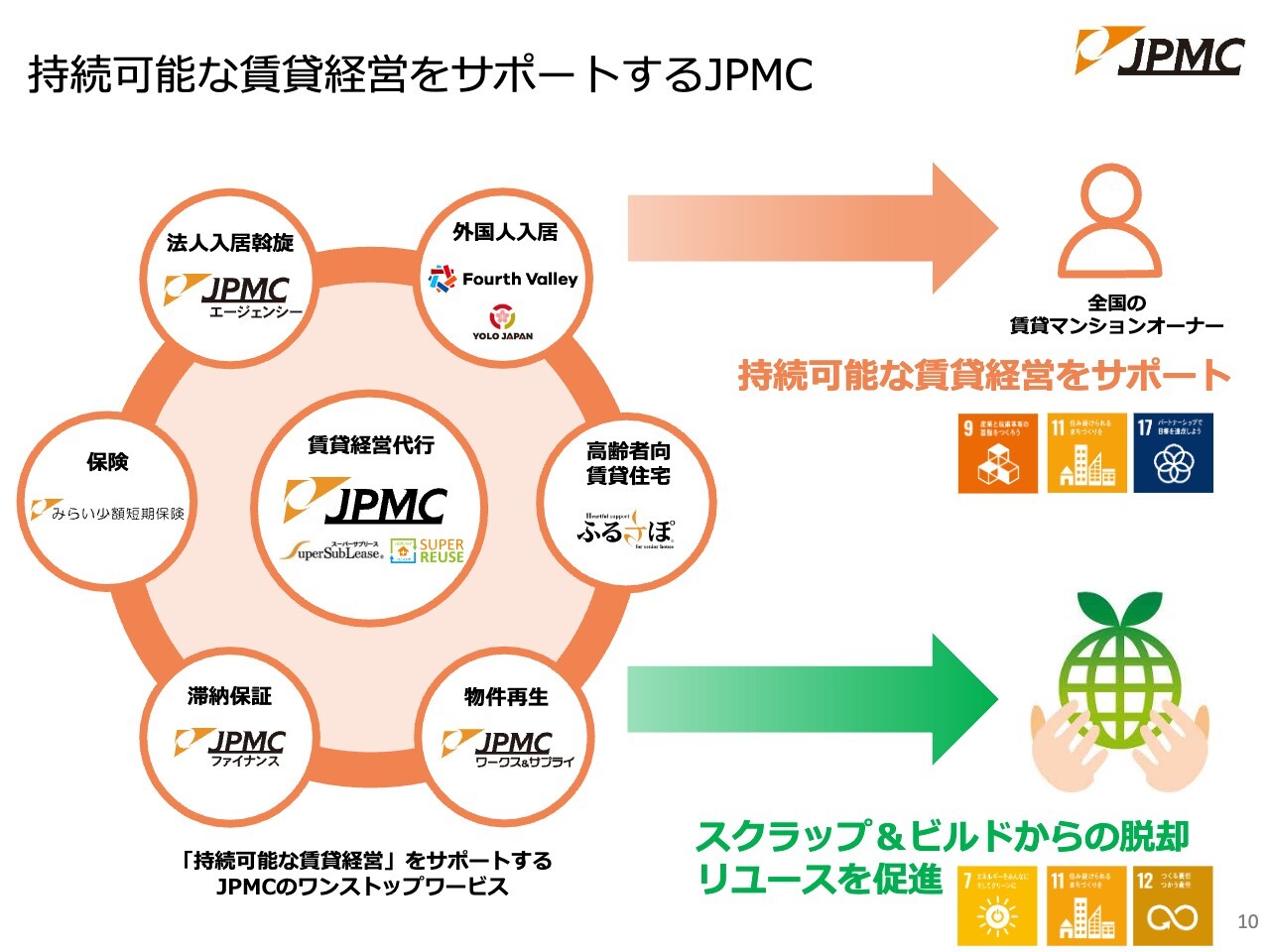

持続可能な賃貸経営をサポートするJPMC

スライドの図は、今後の我々のあり方をまとめたものです。この22年間で賃貸経営ノウハウを十分に培い、入居率が上がる方法がわかってきました。

以前、大手の賃貸住宅メーカーが建築偽装を起こしました。このメーカーが持つ51万戸の物件のうち、25万戸が法人契約です。多くの上場企業は社員をコンプライアンス違反の物件に住まわせられないということで、我々にも10万戸程度のオーダーがきました。

当時、空室率が8パーセントほどしかなく、すべてをアテンドすることはできませんでした。そこで、法人斡旋を専門にするJPMCエージェンシーを設立しています。

基本的に社宅には家具家電付きが求められます。一般賃貸を家具家電付きにし、契約期間後に引き上げることはなかなかシステマティックにはいきませんが、それを実現したのが法人入居斡旋専門のJPMCエージェンシーです。建築偽装を起こした賃貸住宅メーカーに代わる事業モデルです。

さらに、今後ますます増えてくる外国人にも部屋をお貸しします。一般の70代、80代の日本人オーナーが、東南アジアや南アジアの方にお部屋を直接貸すのにはためらいがあります。

そこで、サブリースでオーナーから借り上げ、当社のノウハウと責任において外国人に貸します。外国人に対する滞納保証を使い、言語の問題も解消します。

その推進のため、外国人を対象として就業支援・職業斡旋を行う企業に出資してきました。これにより、職と部屋をセットで紹介する事業をスタートしています。

高齢者向けについては、2011年4月28日に高齢者住まい法の改正法が公布され、同年10月20日からサービス付き高齢者向け住宅という制度がスタートしました。施設は不足していますが、それを作るだけの国の余力はなく、増え続ける高齢者に国が施設を提供すれば財政が破綻します。

そこで、国土交通省と厚生労働省の共管事業として、民間でも提供可能となる制度がスタートしました。我々はこの1年前の適合高齢者専用賃貸住宅(適合高専賃)の時代から、シニアハウス事業部を設立し参入しています。

その結果、サービス付き高齢者向け住宅の分野だけで見ると当社は業界3位、住宅型有料老人ホームも含めた高齢者向け賃貸の分野では6位まできています。

次に、我々のサブリース力を活かし、164の提携金融機関からオーナーに有利な条件で融資を得て物件を再生します。この事業を東京・名古屋・大阪で推進している企業がJPMCワークス&サプライです。

入居者の選別についても、できる限り我々の自前のハンドリングで多くの人に貸せるように、連帯保証人がいるような滞納保証、および入居者にお入りいただく家財保険については、グループ連結子会社で運用しています。

できる限り多くの方に良い条件で賃貸住宅に入居していただくことで、入居率を上げ、快適に住んでいただくこともグループ内で管理しています。

サブリースをはじめとした、我々が創業来から行っている事業に加え、新しい6つのパワーにより、より一層持続可能な賃貸経営をサポートしていきます。スクラップ&ビルドをし続けず、SDGsにかなったリユースを促進するという側面からも、賃貸住宅の事業をさらに活発にしています。

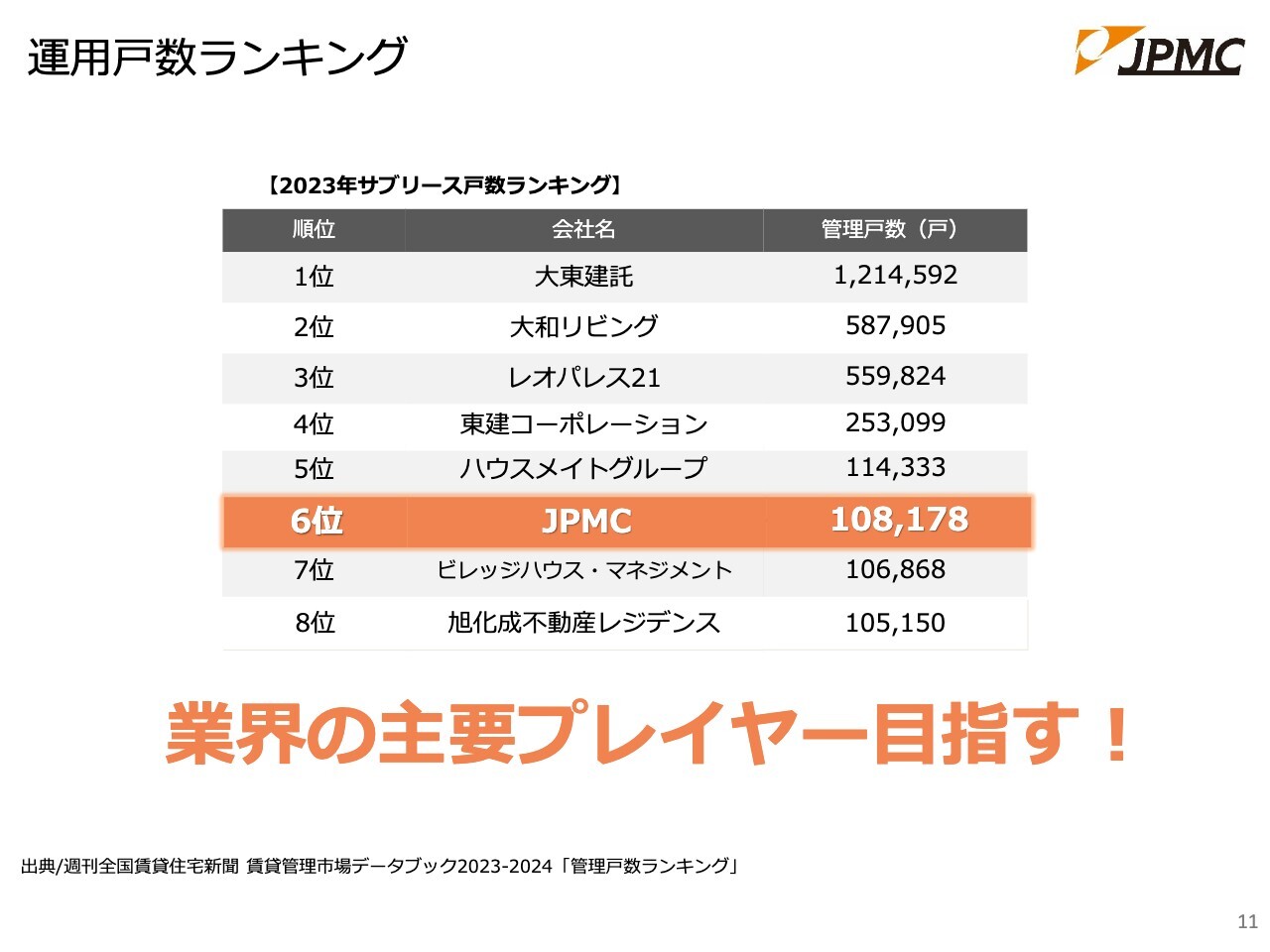

運用戸数ランキング

我々は、この地位に甘んじてはいけないと思っています。やはりベスト5に入らなければなりません。

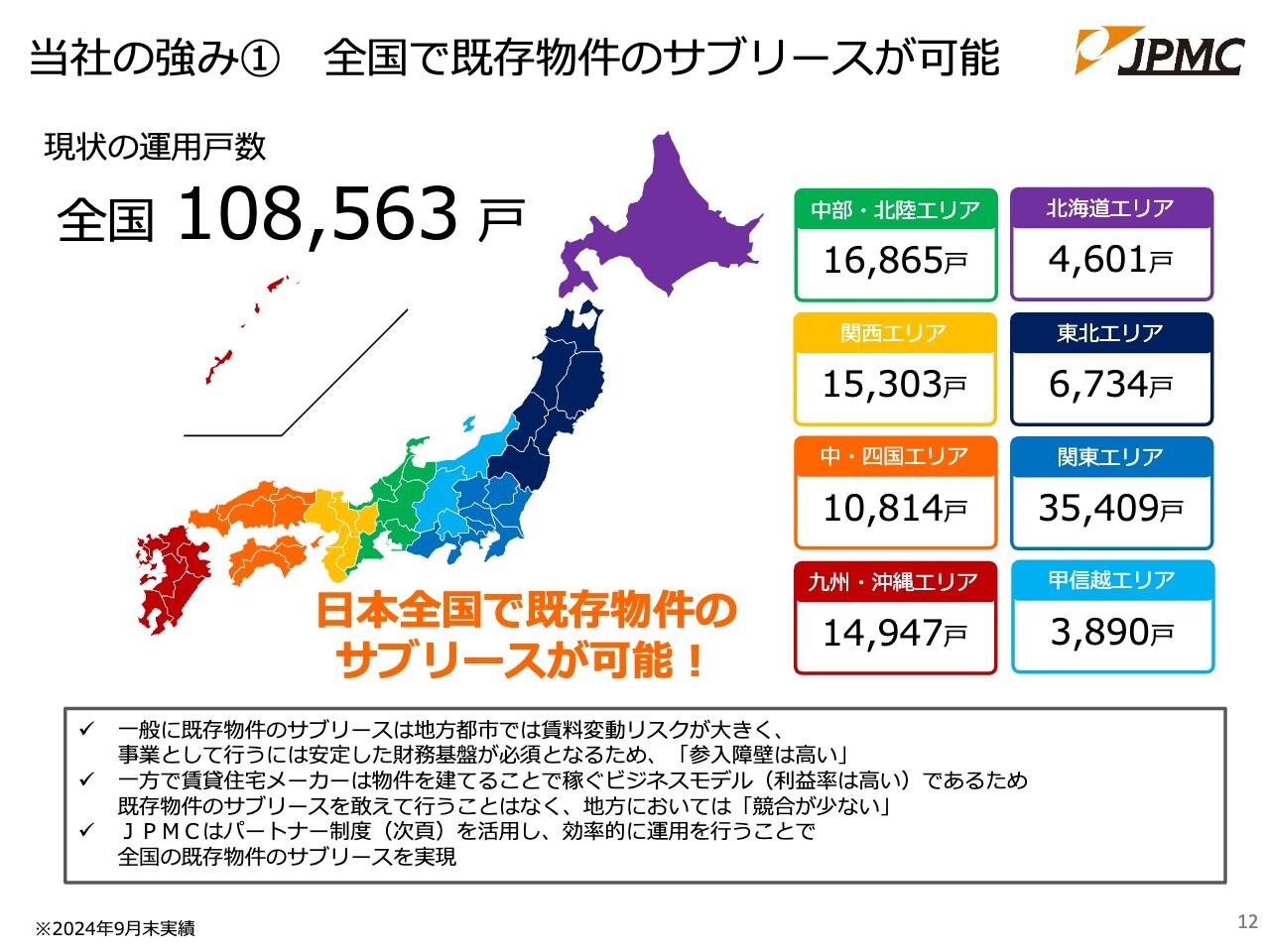

当社の強み① 全国で既存物件のサブリースが可能

東京都・首都圏を中心にした関東エリア、愛知県名古屋市を抱えている中部・北陸エリアと、大阪のある関西エリアは物件が多いです。もちろん、創業の地である九州にも多くあります。バランスよく全国で物件を運用しています。

物件は、学生向けのワンルームから3LDK、分譲・賃貸まで、幅広く借り上げることによってポートフォリオが効いています。学生アパートやマンション専門でもなく、ファミリー物件にも偏っていません。

地域も北海道の北見から石垣島まであり、リスクを極小にしたポートフォリオが効いているサブリースを展開しています。

東京近郊はこれからも拡大していきます。現在も津田沼に加え、立川、丸の内と首都圏には事業所が何ヶ所かあります。東京近郊以外では札幌・名古屋・大阪・福岡だけですが、スモールユニットで全国47都道府県に事業展開しています。非常に効率が良く、オーナーにより良い条件のサブリースが提案できる上、コンピートしても負けません。事業の継続性の高いサブリース会社です。

当社の強み② パートナー制度で効率的な運用を実現

札幌・東京近郊・名古屋・大阪・福岡以外の地域を我々に代わって管理・仲介したり、建築や介護事業を展開していただいているのがパートナーです。全国に約1,400社あり、これは不動産業界と建設業界のどちらから見ても最大級のネットワークです。

不動産会社が約700社、建設会社が約600社、介護会社が約100社のネットワークになっています。このパートナーのネットワークを活用することで、効率よく事業展開ができています。

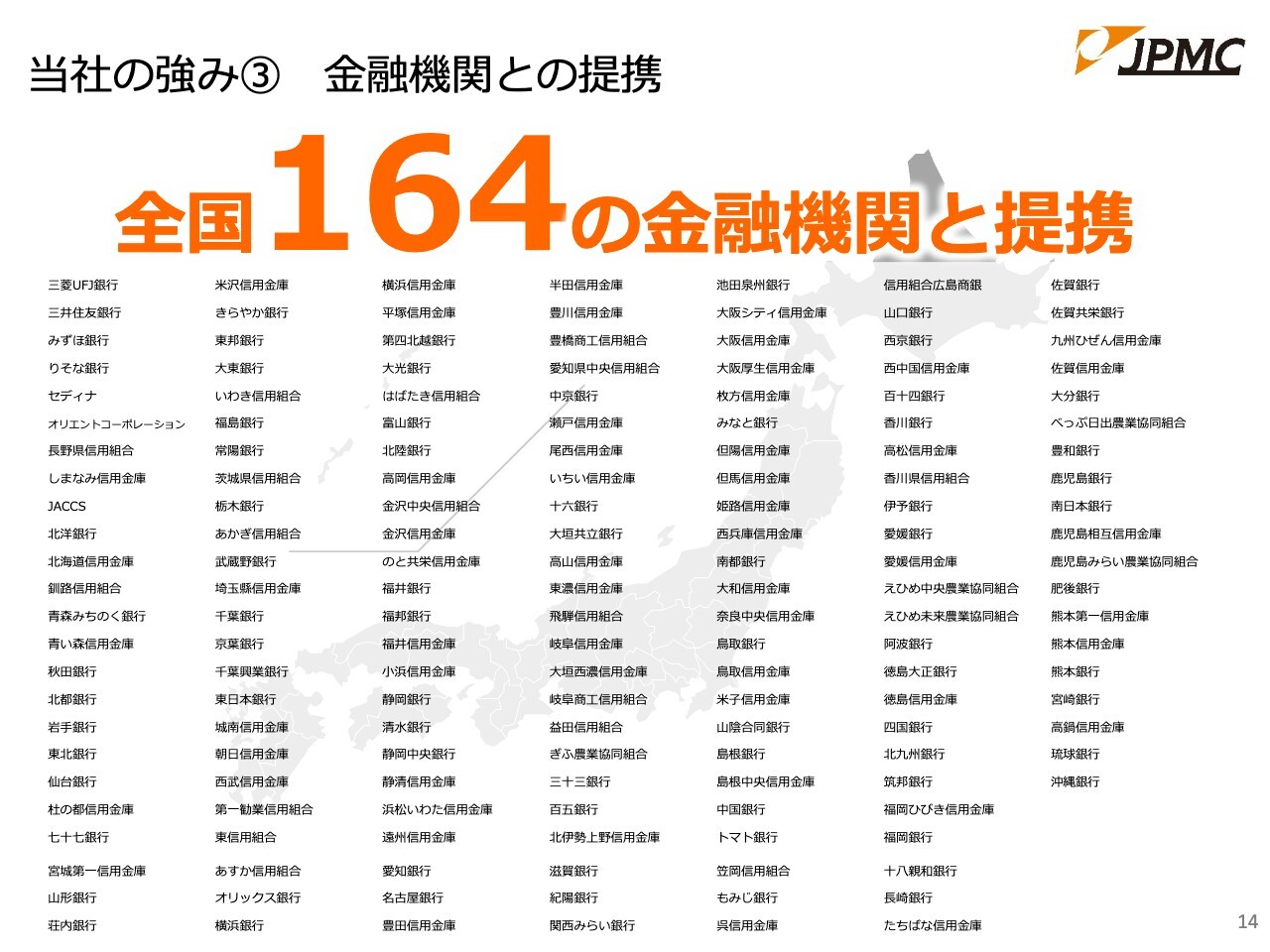

当社の強み③ 金融機関との提携

最近、新たに増加し、現在は164の金融機関と提携しています。ほとんどは、地方銀行とメガバンクです。

信用金庫や信用組合はまだ提携していないところが数多くあると思いますが、ほとんどの第一地方銀行、第二地方銀行とは提携しています。それだけ銀行からの当社のサブリースに対する信頼が厚いということです。

当社のサブリースを活用した賃貸オーナーは、金利が優遇されたり、担保評価を減免してもらえます。さらに、当社と優先的にビジネスマッチングさせてもらい、お客さまをご紹介いただくといったことが実現できています。

持続的成長に対する考え方

まとめです。我々が行うことは2種類しかありません。まず、プラットフォームの拡大です。

物件数を拡大するために従来の営業の強化に加え、M&Aも積極的に活用します。そして、いろいろな付加価値商品をつけることで、戸当たり収益を上げていきます。この2種類で企業を成長させることが我々の基本姿勢です。

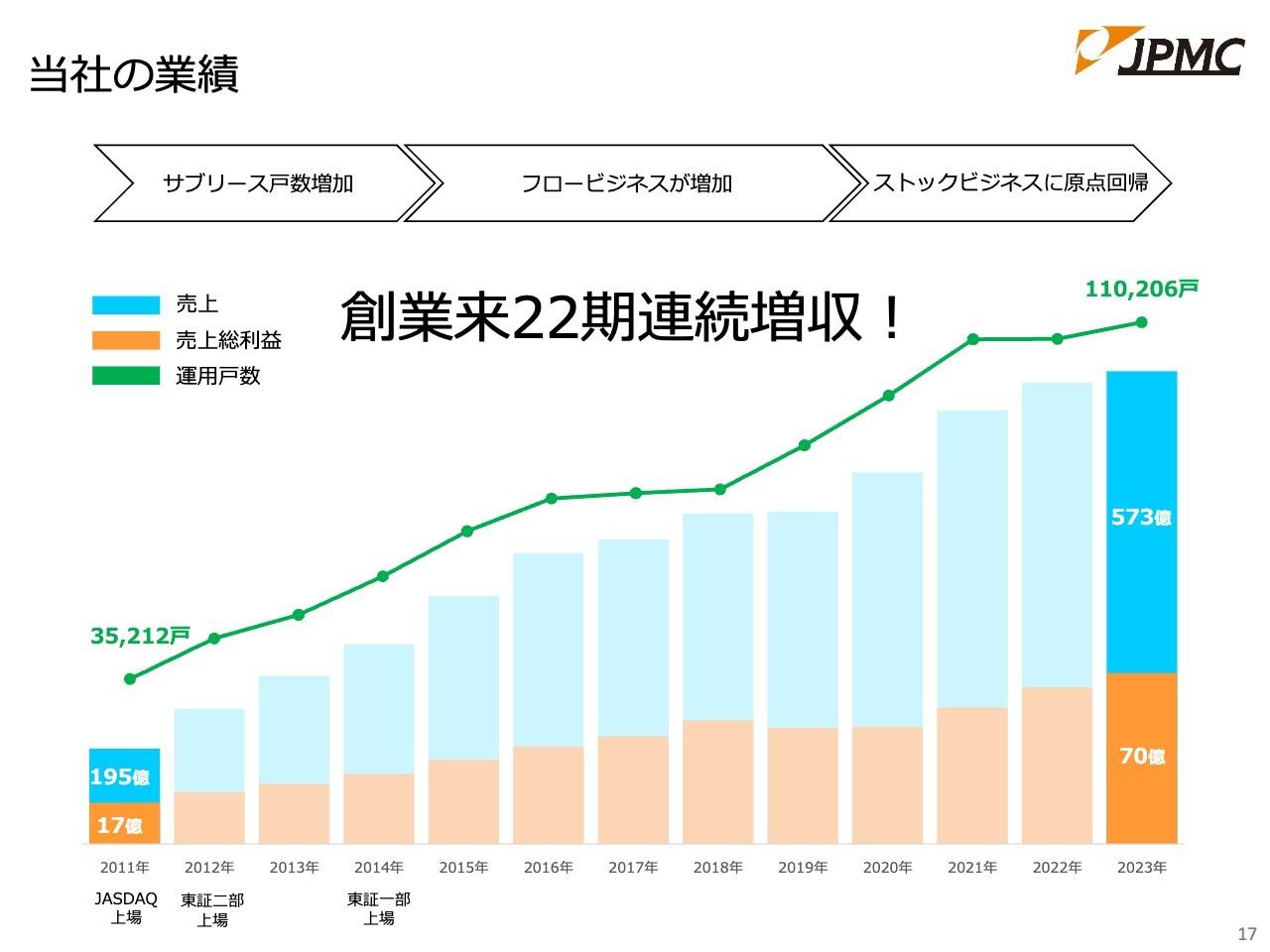

当社の業績

当社は創業来、22期連続増収です。一度も前年比を下回ることなくトップラインを上げてきました。

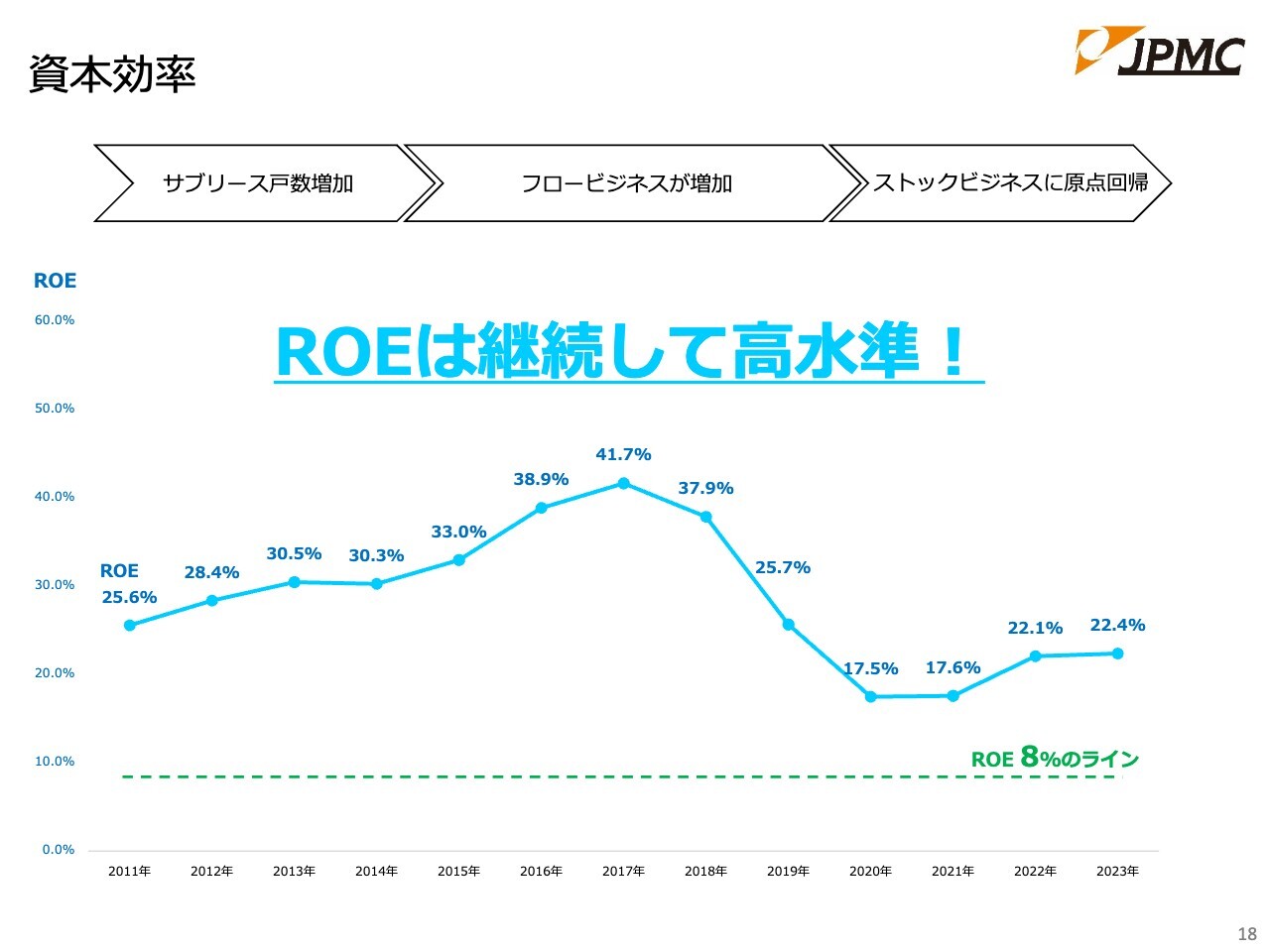

資本効率

非常に高いROE効率、エフィシエンシーを重視して企業経営しています。その結果、一般的に上場企業に求められる水準の8パーセントを大きく上回っています。

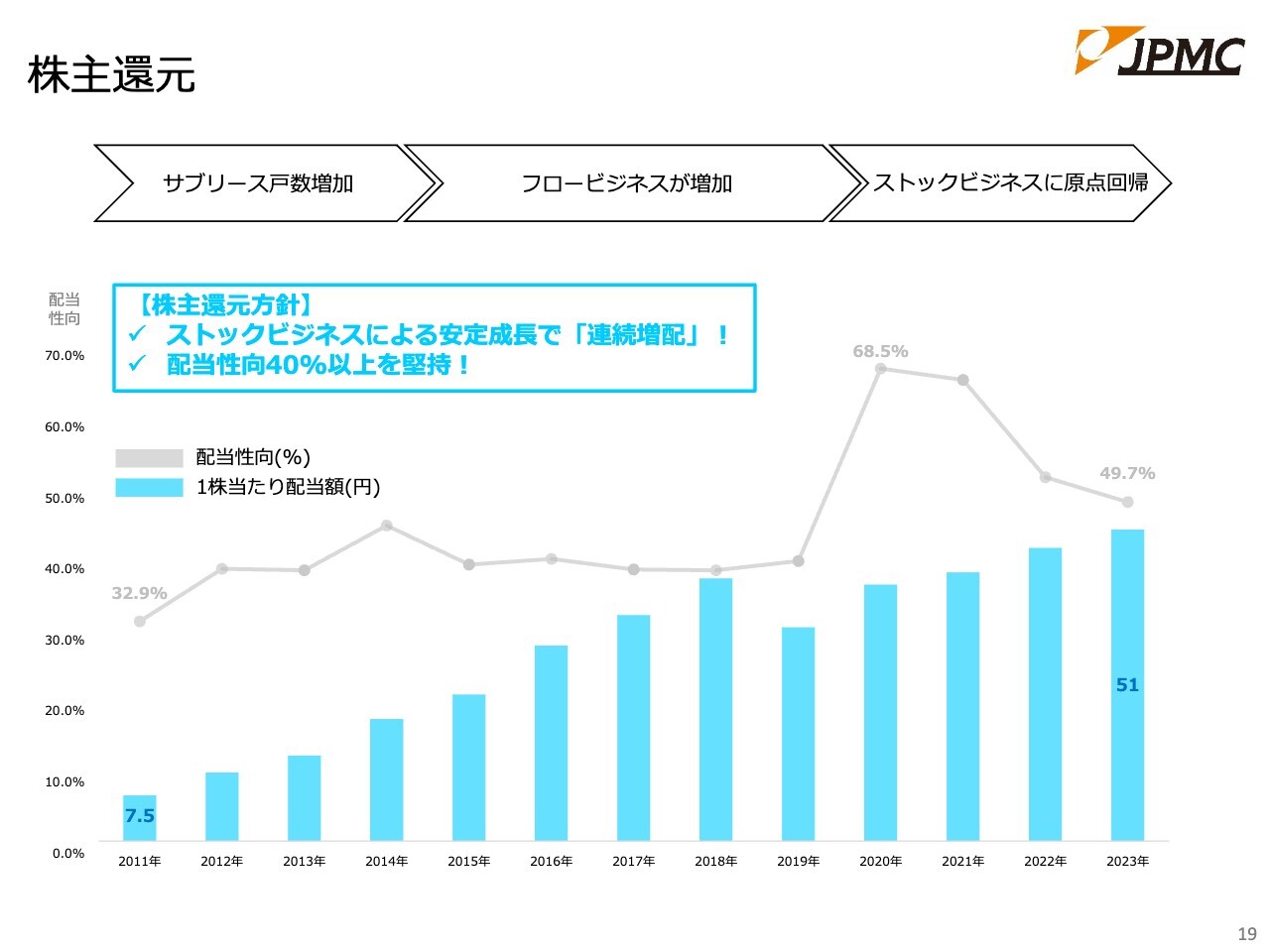

株主還元

株主還元です。

当社は5年連続、高配当を堅持しています。来年も入れると、6年連続増配になります。今のところは株主還元については配当で皆さんにお返ししていこうということで、配当性向も50パーセント前後を予定しています。高い配当性向です。

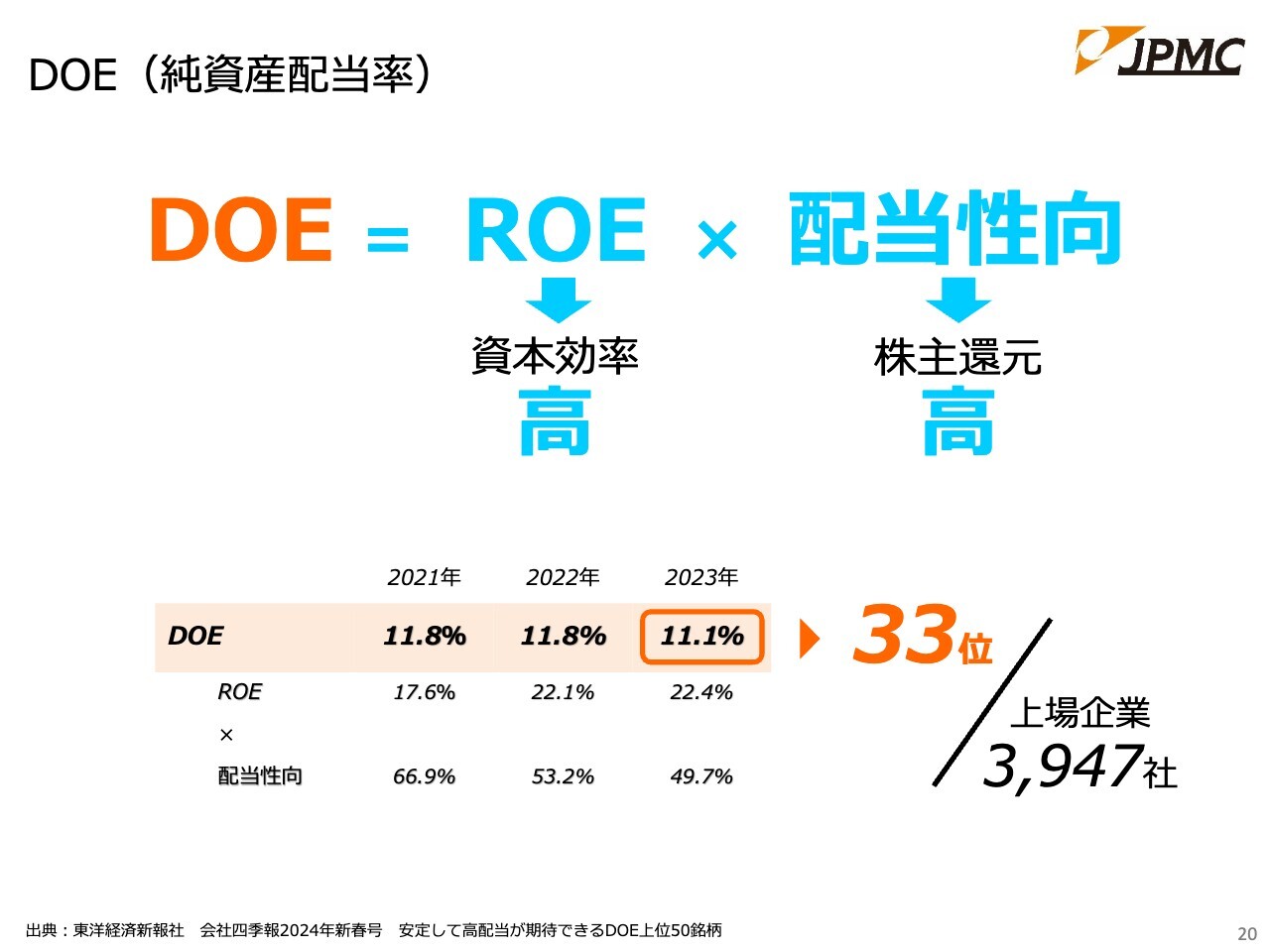

DOE(純資産配当率)

最近注目のこの数字DOEでいくと、2023年12月期で3947社の上場企業中33位という高いポジションにいます。ROEもしくは配当性向が高いとDOEは高くなりますが、当社はその両方が高いです。

不動産業界ということでディスカウントがあり、足を引っ張られるのですが、我々のやっていることは不動産ではないのです。我々の会社全体を俯瞰して少し下がって見ていただくと、11万戸運用するリート運営会社です。そういう目でぜひ我々をご覧いただきたいと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3276

|

1,302.0

(02/10)

|

+2.0

(+0.15%)

|

関連銘柄の最新ニュース

-

JPMC(3276) 2025年12月期 12月度月次情報 01/13 16:00

-

JPMC(3276) 法定事後開示書類(合併)(株式会社リークスプ... 01/05 15:00

-

JPMC(3276) 役員人事のお知らせ 2025/12/26

-

JPMC、2円増配で年間配当金は前期比+9.1%、DOE14年連続... 2025/12/16

-

JPMC(3276) 2025年12月期 11月度月次情報 2025/12/08

新着ニュース

新着ニュース一覧-

-

今日 16:26

-

今日 16:23

-

今日 16:02