寺崎電気産業、2Qは船舶用システム製品増加が寄与し増収増益 想定為替レート見直し等により通期予想を上方修正

会社概要

寺崎泰造氏:本日は大変お忙しい中、寺崎電気産業株式会社、2025年3月期第2四半期、中間期の決算説明会にご参加いただき、誠にありがとうございます。貴重なお時間を拝借していますので、さっそく始めたいと思います。

まずは会社概要です。当社の本社所在地は大阪市平野区です。創業は1923年で、昨年おかげさまで創業100周年を迎えました。資本金は12億3,664万円、従業員数は2,157名、事業内容は電気機器器具の製造販売です。連結子会社として国内に4社、海外に8社あります。上場市場は、東京証券取引所のスタンダード市場で、株式の状況としては、株主数が1,247名で、決算期は3月末⽇です。

事業概要

事業概要です。当社は船舶⽤システム製品、機器(ブレーカ)製品、産業⽤システム製品、メディカルデバイス、エンジニアリング及びライフサイクルサービスの5つの事業領域で事業を行っています。

この中で、船舶⽤システム製品は100パーセント、海洋ビジネスに依存しています。また、機器製品も、同業の舶用機器メーカーに製品をお納めしている関係上、間接的に海洋ビジネスに関係しています。

エンジニアリング及びライフサイクルサービスは、約半分が船舶関係です。したがって、すべてを合わせると、当社の連結売上高の約半分が海洋ビジネスに依存しています。そのような事業の特性上、世界の造船業界の動向について、この場をお借りしてご説明しています。

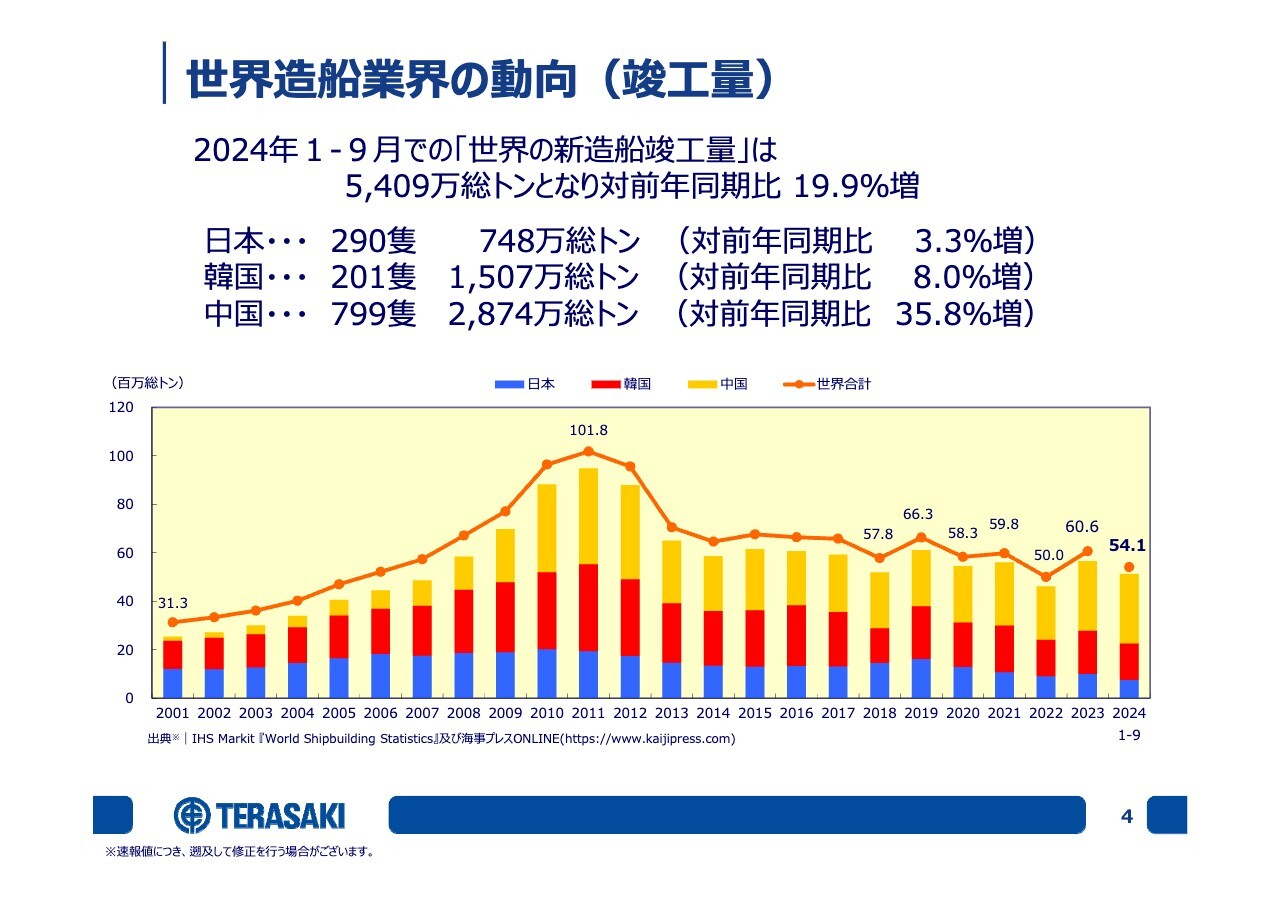

世界造船業界の動向(竣工量)

まずは竣⼯量ですが、速報値として、2024年1月から9月は5,409万総トンで、前年同期比19.9パーセントの増加となっています。スライドの表は、2001年から2024年までの推移を示していますが、2011年が前回のピークで、1億総トンを超える竣工量がありました。

足元は、5,000万総トンから6,000万総トンで推移していましたが、2022年の5,000万総トンをボトムとして、昨年、今年は増加が継続しています。2024年は1月から9月までの速報値が5,400万総トンですので、1月から12月までの竣工量予想としては、おそらく7,000万総トンから7,200万総トン程度に到達するのではないかと見ています。したがって、2013年以降では最高の竣工量になるかと思います。

そして今年は、コンテナ船の竣工が非常に多いという特徴があり、日韓中でそれぞれ増やしています。日本と韓国については、人が集まらないということもあり、キャパシティを十分に大きくすることは難しく、それほど竣工の伸びはありませんでした。

一方、中国は35.8パーセントと、非常に大きな伸びを示しています。中国では、休眠していた造船所の再開や、建設・不動産業界から人手が流れてくることによって拡張が可能となり、このような数字になっています。

竣工量については、世界におけるマーケットシェアは中国が53.1パーセント、日本が13.8パーセント、韓国が27.9パーセントです。あくまでトン数ベースの話ではあるものの、中国が半分を占めるようになってきています。

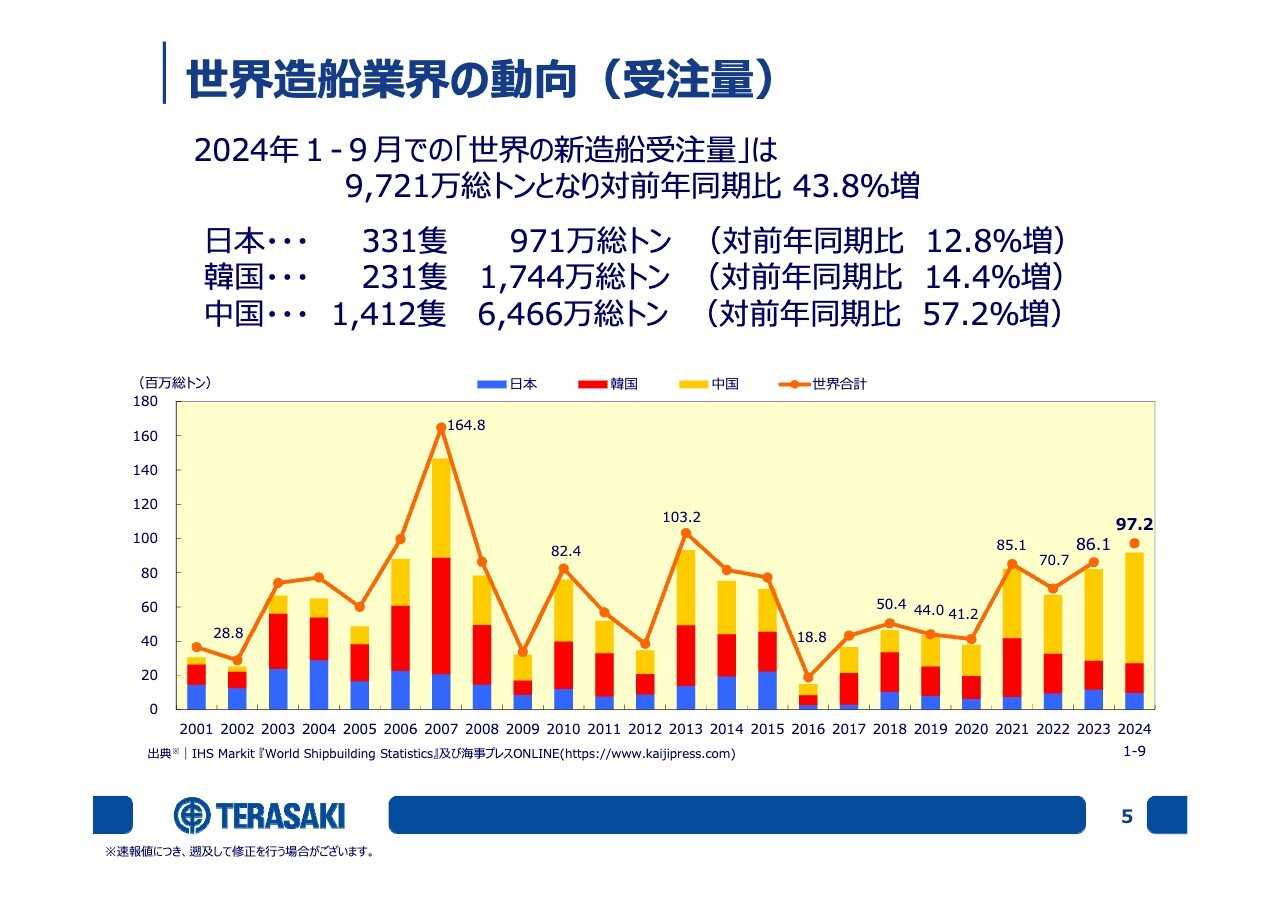

世界造船業界の動向(受注量)

受注量は、2024年1月から9月までで9,721万総トン、前年同期比43.8パーセントの増加と、日韓中ともに伸びています。私自身は期初は「スローダウンするのではないか」と思っていましたが、逆に加速してしまったことにより、9月までに非常に大量の発注がありました。

特に、先ほどのご説明と同様に、中国が前年同期比57.2パーセントの増加となっています。これをシェア別で見ると、日本が10パーセント、韓国が17.9パーセント、そして中国が66.5パーセントです。今年1年間の造船業界のシェアという意味では、現状、中国が受注量の70パーセント近くを占めています。

私見ではありますが、2024年1月から12月までに1億2,000万総トンから1億3,000万総トンくらいまで伸びるのではないかと予想しています。スライドのグラフを見ると、2007年には1億6,400万総トンとなっていますが、それに次ぐ、過去2番目の発注量となる見込みです。

来年、2025年の受注量については予想が非常に難しいものの、私の個人的な見解としては7,000万総トンから8,000万総トン程度と考えています。1年分の竣工量の発注があればよいと思います。

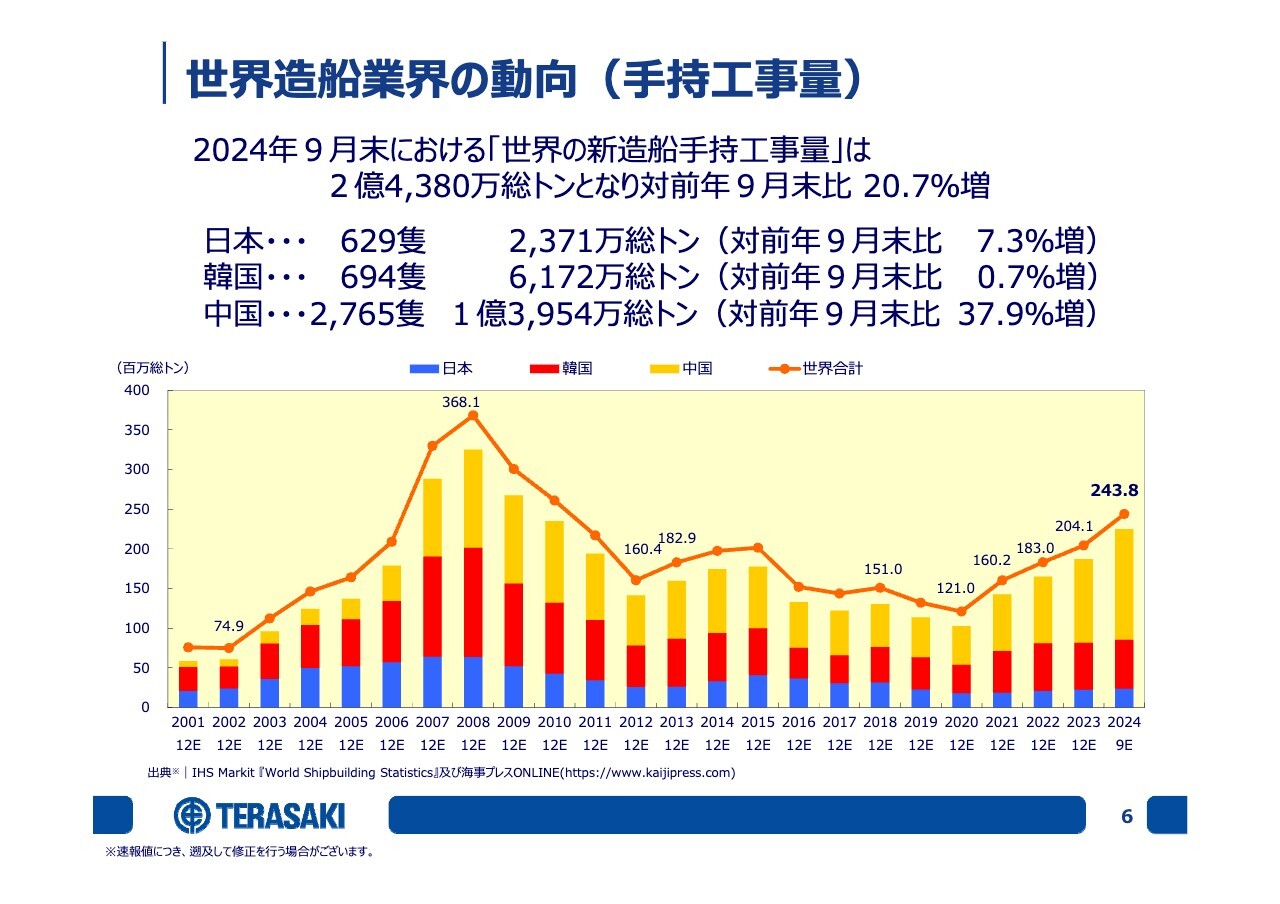

世界造船業界の動向(手持工事量)

⼿持⼯事量は、2024年9月末において2億4,380万総トンとなり、前年9月末比で20.7パーセントの増加です。この内訳は、日本が7.3パーセントの増加、韓国が横ばい、中国が37.9パーセントの増加となっています。

シェア別で見ると、日本が9.7パーセント、韓国が25.3パーセント、中国が57.2パーセントで、昨年の竣工量で考えると、世界の造船業界は約4年分の受注残を抱えられたという現状です。

この造船業界にもいろいろと課題はありますが、全般的には、当社に対しても追い風が吹いている状況かと思います。

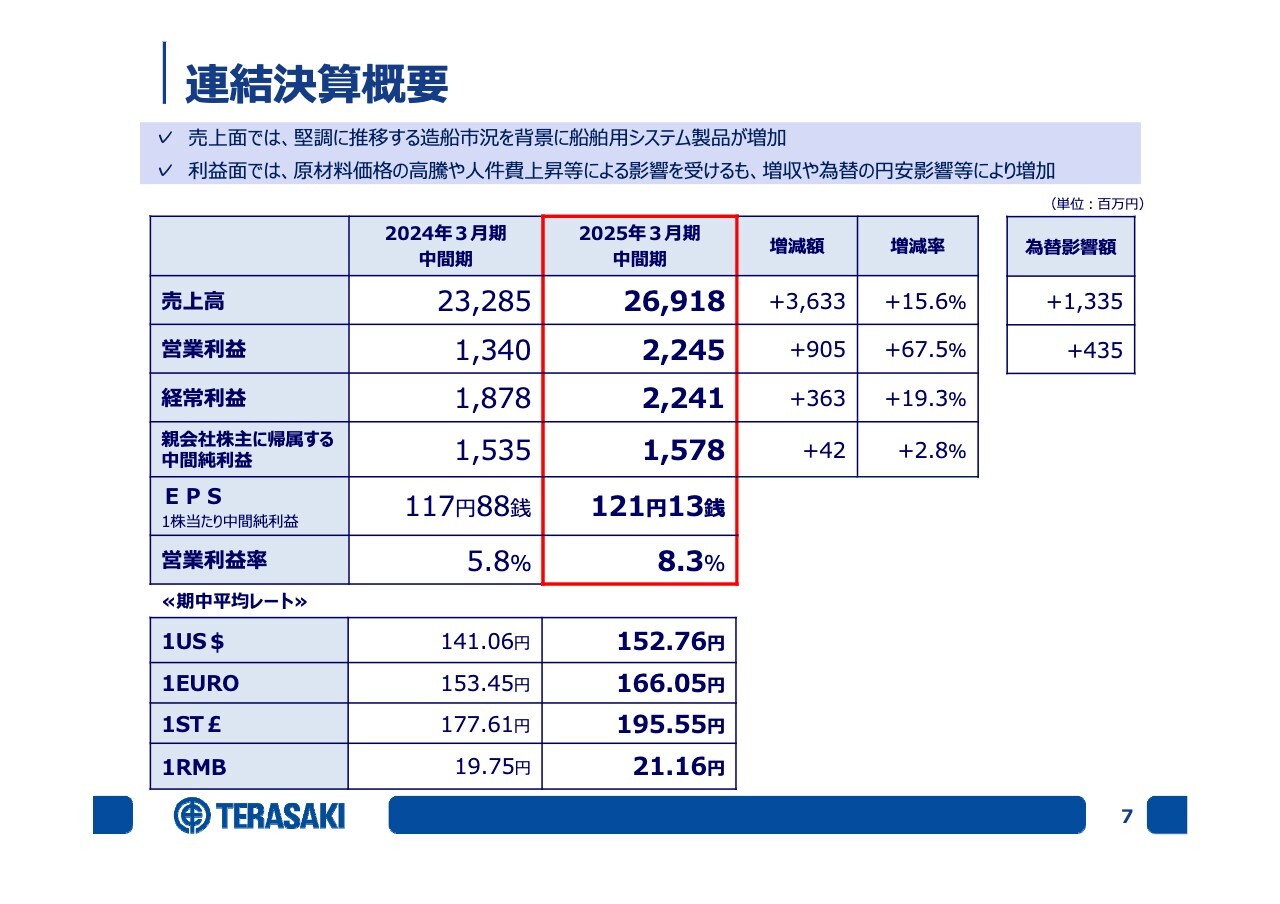

連結決算概要

連結決算の概要についてご説明します。売上面では、堅調に推移する造船市況を背景に、船舶用システム製品が増加しました。

利益面では、原材料価格の高騰や人件費上昇などによる影響を受けましたが、増収や為替の円安影響などにより増加しました。

売上高は269億1,800万円で前年比プラス15.6パーセント、営業利益は22億4,500万円で前年比プラス67.5パーセント、経常利益は22億4,100万円で前年比プラス19.3パーセント、親会社株主に帰属する中間純利益は15億7,800万円で前年比プラス2.8パーセント、EPSは121円13銭、営業利益率は8.3パーセントでした。

期中の平均レートは、この上半期は1USドルあたり152.76円で推移しました。数字的には、上半期としては過去最高の売上および利益の確保ができたという結果になっています。

連結営業利益増減内訳

連結営業利益の増減内訳です。前年同期比では、売上量の増加分としてプラス6億1,100万円、粗利率の改善でプラス6,500万円、販売管理費の増加がマイナス2億700万円、為替の影響がプラス4億3,500万円、販売管理費については人件費や営業経費等の増加によりプラス9億500万円ということで着地しました。

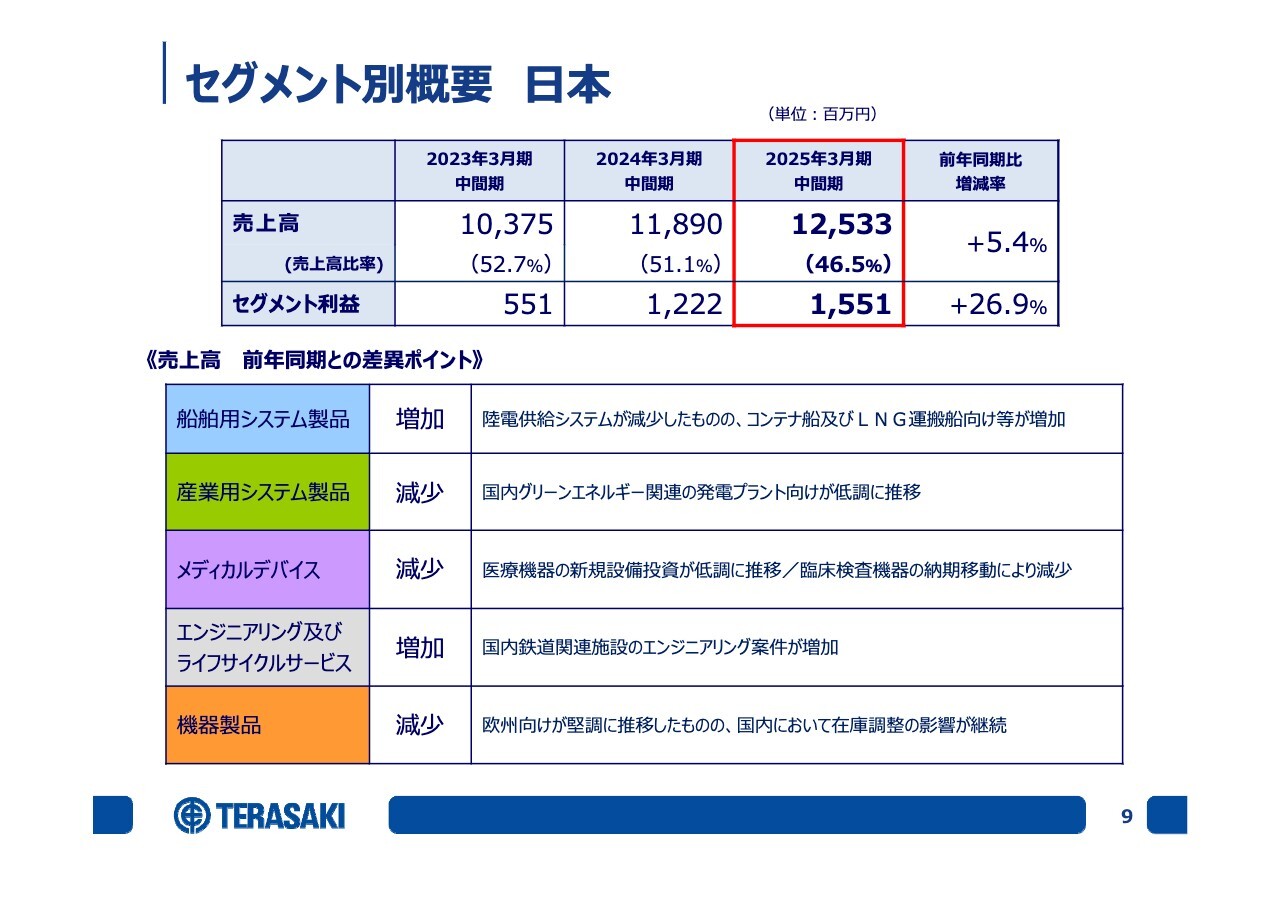

セグメント別概要 日本

当社は、セグメント別開示は地域別に行っています。まずは日本の状況からご説明します。日本セグメントは、売上高が125億3,300万円で前年同期比プラス5.4パーセント、セグメント利益が15億5,100万円で前年同期比プラス26.9パーセントとなっています。

5つの事業についてそれぞれ、前年同期との差異ポイントを紹介しています。まず、船舶用システム製品は前年同期に比べ増加しました。陸電供給システムは今年は減少したものの、コンテナ船やLNG運搬船向け等の製品が増えたことによって増加しました。

産業⽤システムは、上半期に国内エネルギー関連の発電プラント向けが減ったことにより減少しました。メディカルデバイスは、医療機器の新規設備投資が低調に推移したことなどにより減少しました。

エンジニアリング及びライフサイクルサービスは、国内の鉄道施設関係のエンジニアリング案件が増えたことにより増加しました。

機器製品は、欧州向けが堅調に推移したものの、日本国内でのお客さまの在庫調整の影響が昨年から継続したことにより、若干の減少で上半期を終えています。結果的に、円安による為替効果が業績を下支えしました。

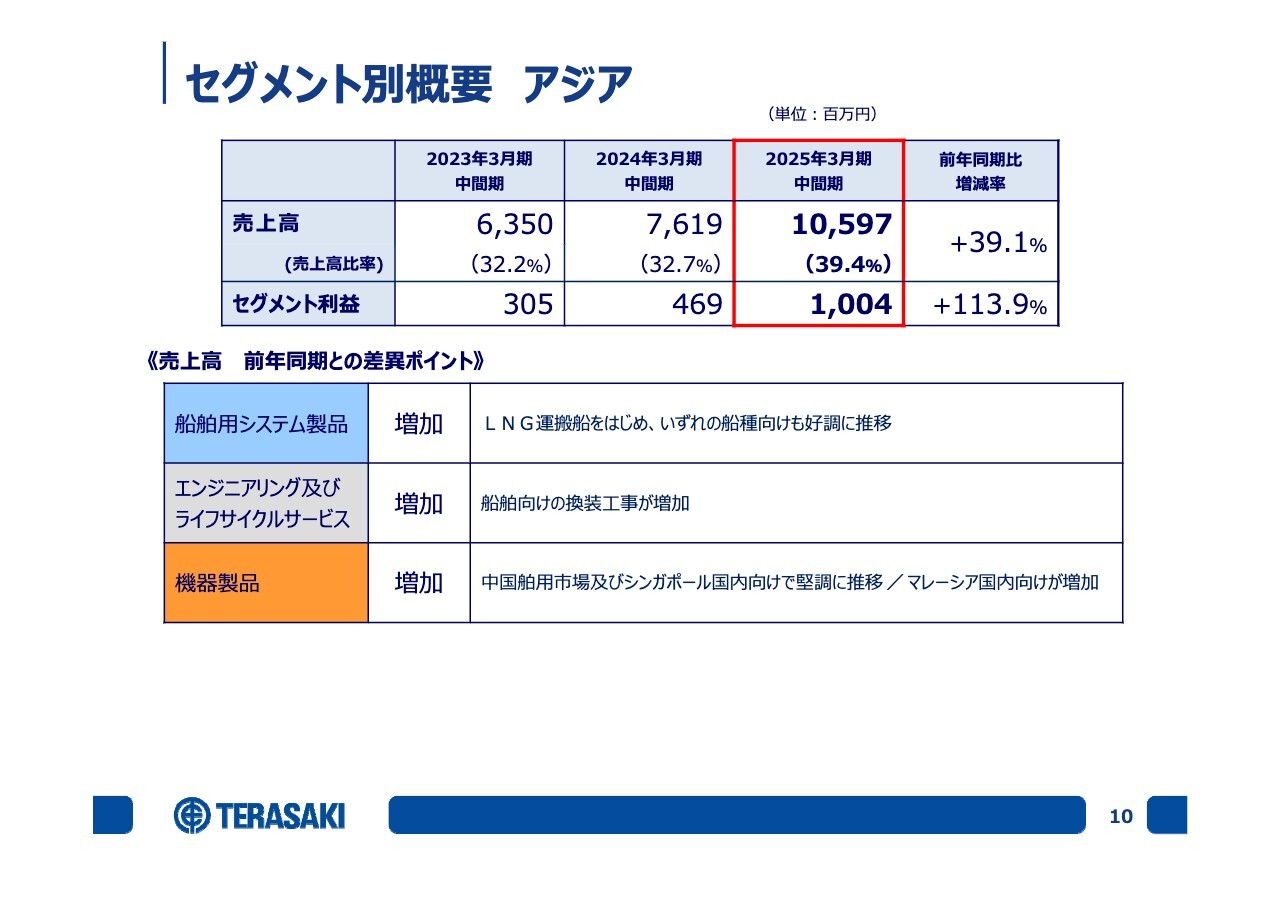

セグメント別概要 アジア

アジアセグメントは、売上高が105億9,700万円で前年同期比プラス39.1パーセント、セグメント利益が10億400万円で前年同期比113.9パーセントです。アジアは我々の稼ぎ頭ですが、3年前にはコロナ禍の影響でボトムになり、その後、3年連続で回復傾向が継続しています。

主な事業として、船舶⽤システム製品の増加が著しく、LNG運搬船をはじめ、いずれの船種においても好調に推移しています。

エンジニアリング及びライフサイクルサービスも、船舶向けの換装工事が増えたことにより増加しています。また、機器製品も、中国の舶⽤市場やシンガポール国内、マレーシア国内向けが増加した結果、プラスで推移しました。

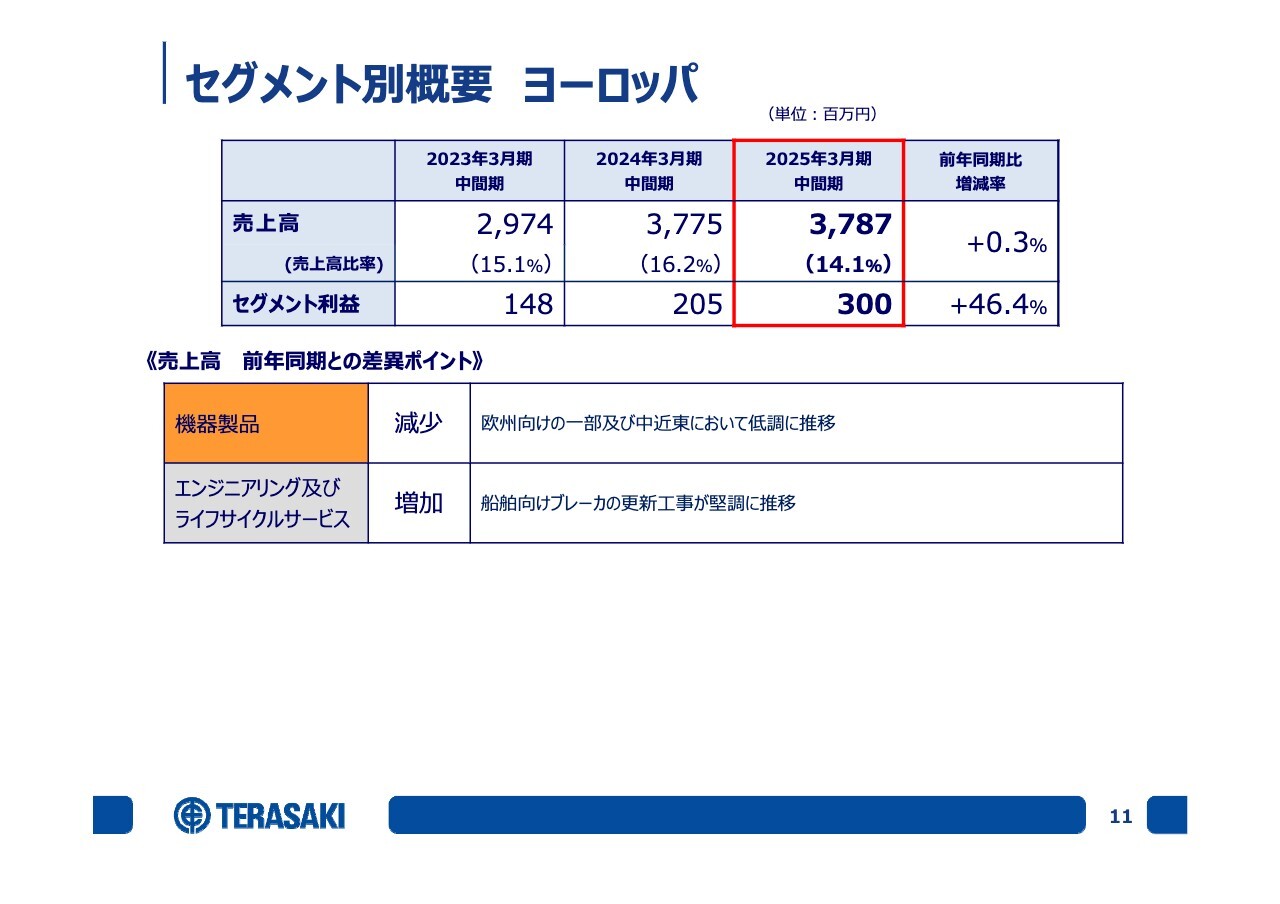

セグメント別概要 ヨーロッパ

ヨーロッパセグメントは、売上高が37億8,700万円、前年同期比プラス0.3パーセントで横ばいとなりました。セグメント利益は3億円で、前年同期比プラス46.4パーセントです。

ヨーロッパ地域での主な事業は、機器製品とエンジニアリング及びライフサイクルサービスですが、機器製品は欧州向けの一部、中近東向けにおいて低調に推移しました。

エンジニアリング及びライフサイクルサービスは、人員をヨーロッパ地域に増やした関係もあり、船舶向けのブレーカの更新工事などが堅調に推移した結果、増加しています。

連結貸借対照表

バランスシートです。受取⼿形、売掛⾦の回収が進んだことによって現金及び預金が増えています。棚卸資産も増加したものの、増加率は徐々に減ってきました。機器製品の在庫が管理されることによって減少し、少額の増加となっています。

また、年度末に大きな支払いがあることに加え、今年の10月から下請けへの支払いサイトを短くすることもあって、一時的に借入金を増やしています。

さらに、いろいろと設備投資を行っている関係もあり、総資産が700億円を超えてきました。売上の6割以上が海外であるため、円安によるバランスシートの拡張が今年も顕著になっています。為替換算調整勘定が3億1,200万円の増加で、総合計は44億6,200万円のため、現状、円安によって膨らんだバランスシートとなっています。

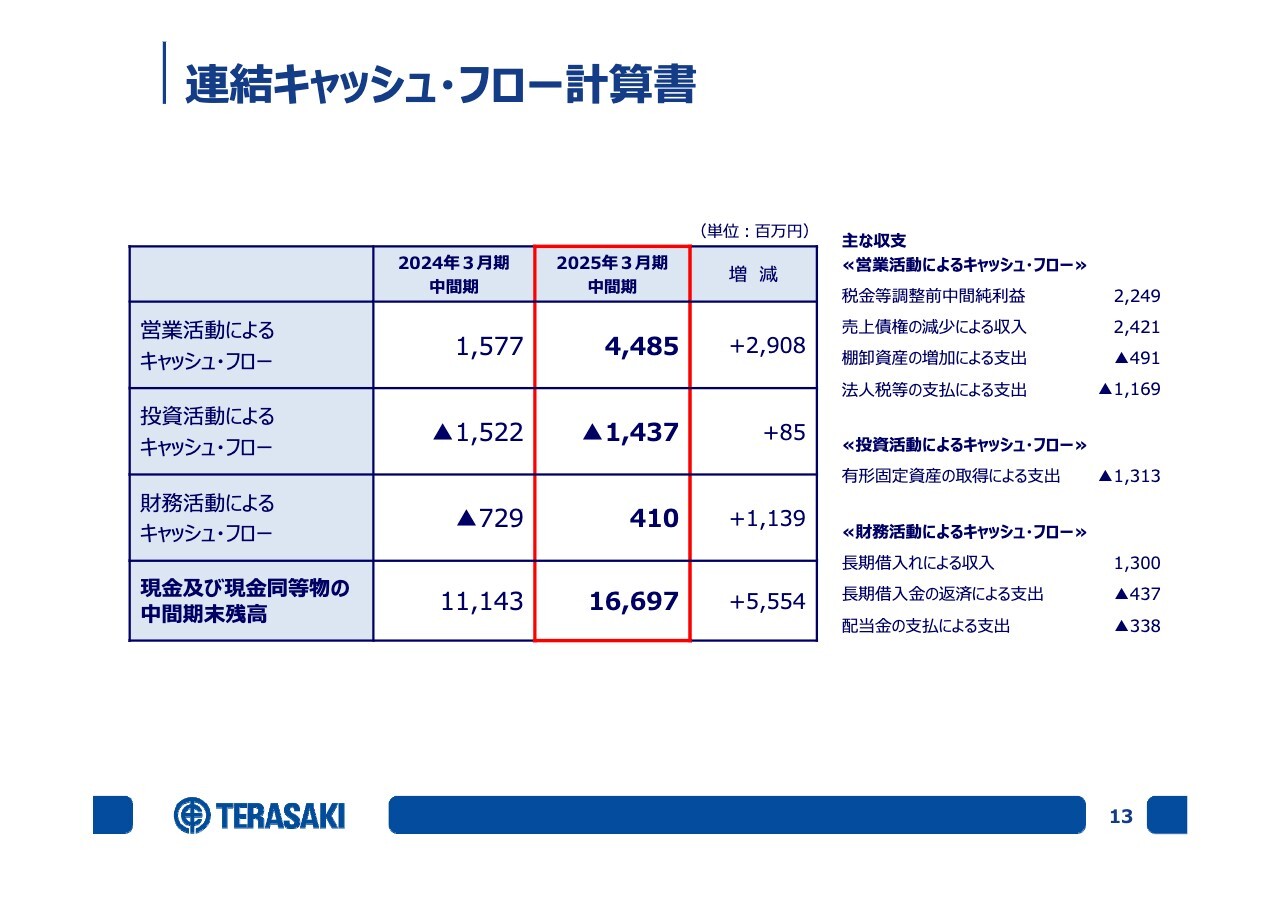

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは44億8,500万円で、前年同期比プラス29億800万円と大幅に増えています。

投資活動によるキャッシュ・フローはマイナス14億3,700万円で、前年同期比プラス8,500万円です。

財務活動によるキャッシュ・フローは、借入金を増やした関係で、4億1,000万円となっています。

現⾦及び現⾦同等物の中間期末残高は166億9,700万円で、前年同期比で大きくプラスとなっています。

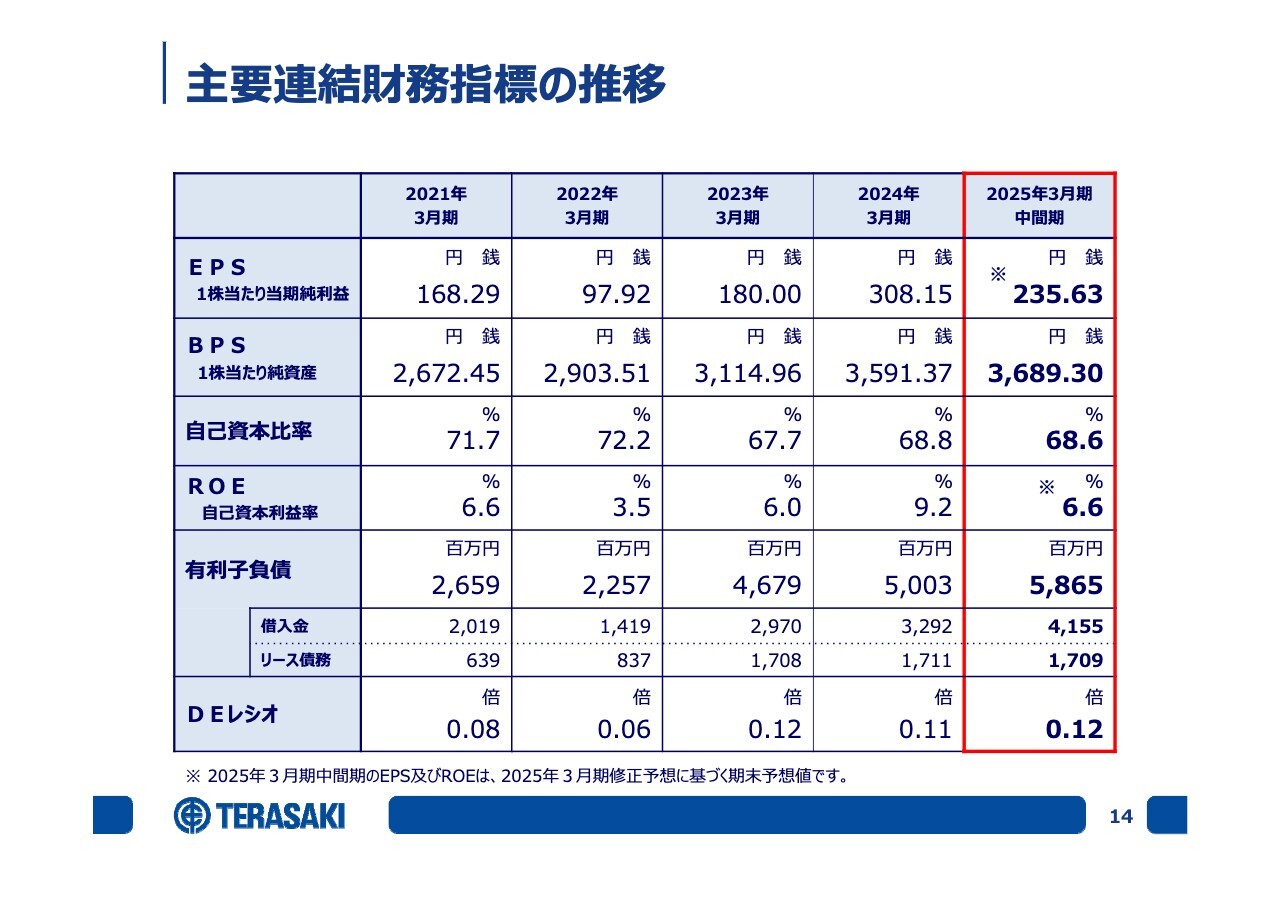

主要連結財務指標の推移

主要な連結財務指標の推移です。EPSは2025年3月期の修正予想を使った予想値で235円63銭、BPSは3,689円30銭、自己資本比率は68.6パーセント、ROEは6.6パーセントの予想となっています。

有利子負債はトータルで58億6,500万円、借入金が41億5,500万円、リース債務が17億900万円となっています。DEレシオは0.12倍となり、横ばいで推移しています。

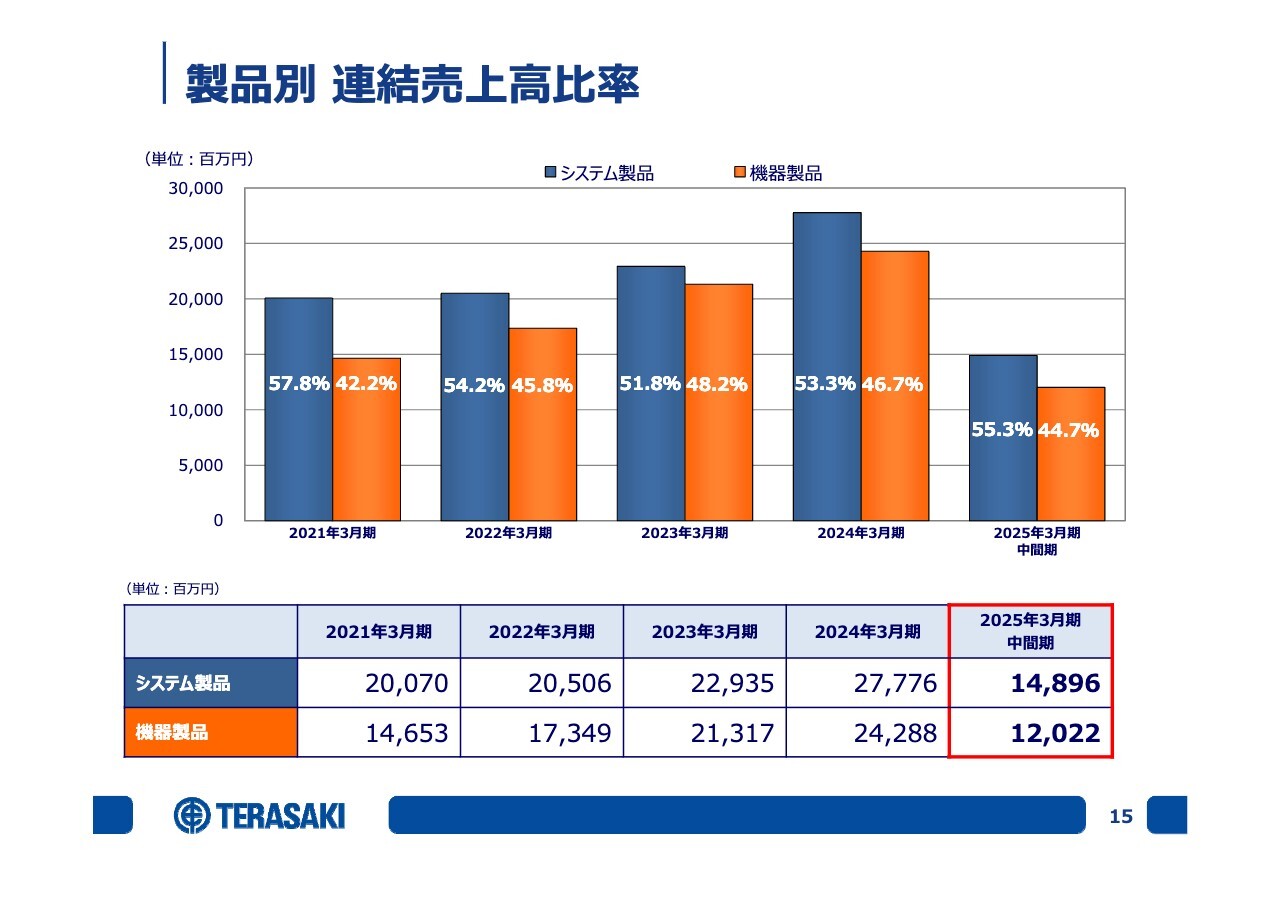

製品別 連結売上高比率

製品別の連結売上高比率です。後ほど5つに分けてご説明しますが、ここではまず大きく2つに分けてお話しします。システム製品が148億9,600万円で前年比32億1,800万円の増加、機器製品が120億2,200万円で前年比4億1,500万円の増加となっています。結果として、システム製品の売上高比率が上昇しています。

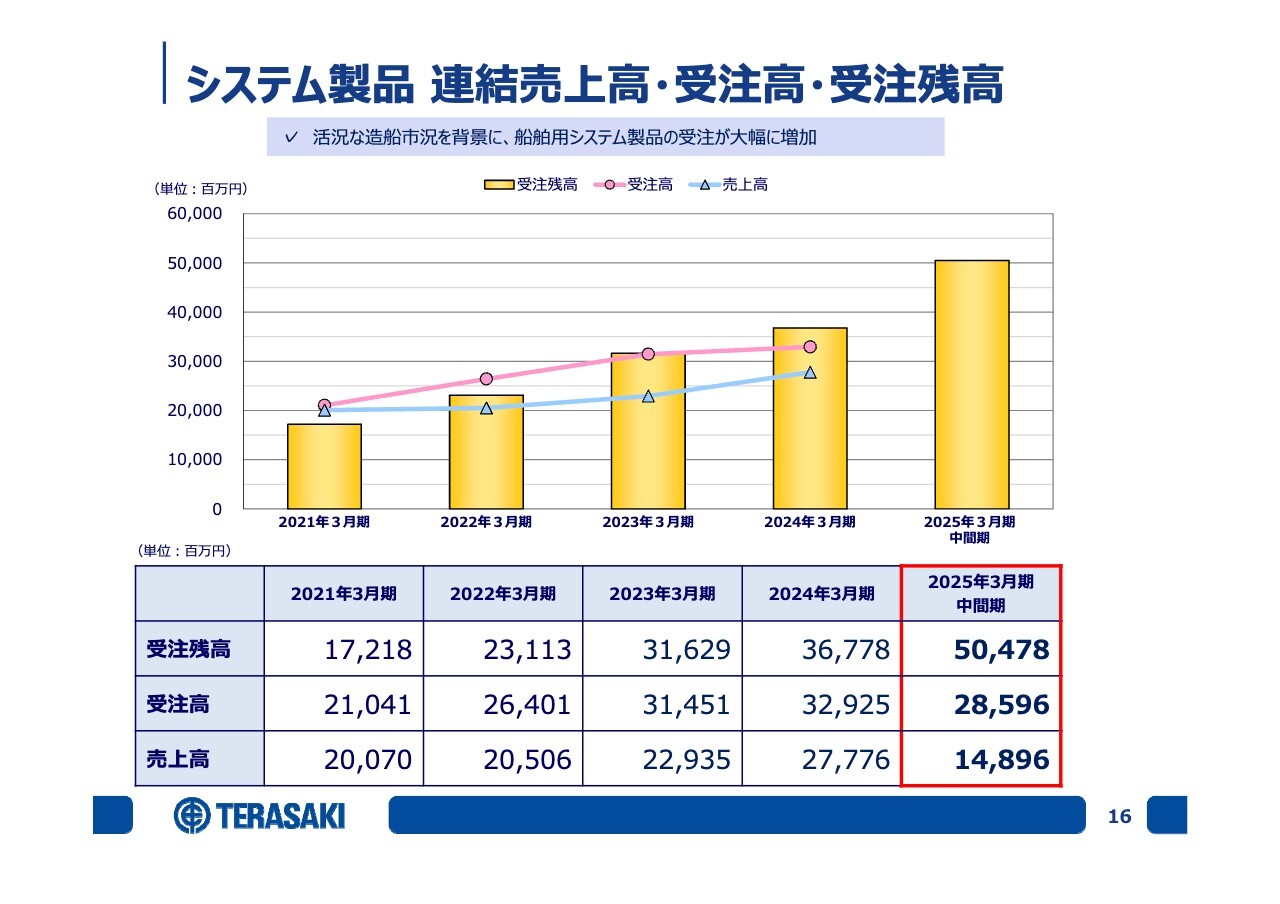

システム製品 連結売上高・受注高・受注残高

システム製品の連結売上高と受注高・受注残高についてご説明します。機器製品は、計画生産を行っていますので、開示していません。

システム製品は、活況な造船市況を背景に船舶用システム製品の受注が大幅に増加している状況です。

受注高は285億9,600万円、売上高は148億9,600万円となり、その結果、過去最高の504億7,800万円の受注残高を抱えることができました。このほとんどは来年度以降の売上につながっていくものです。

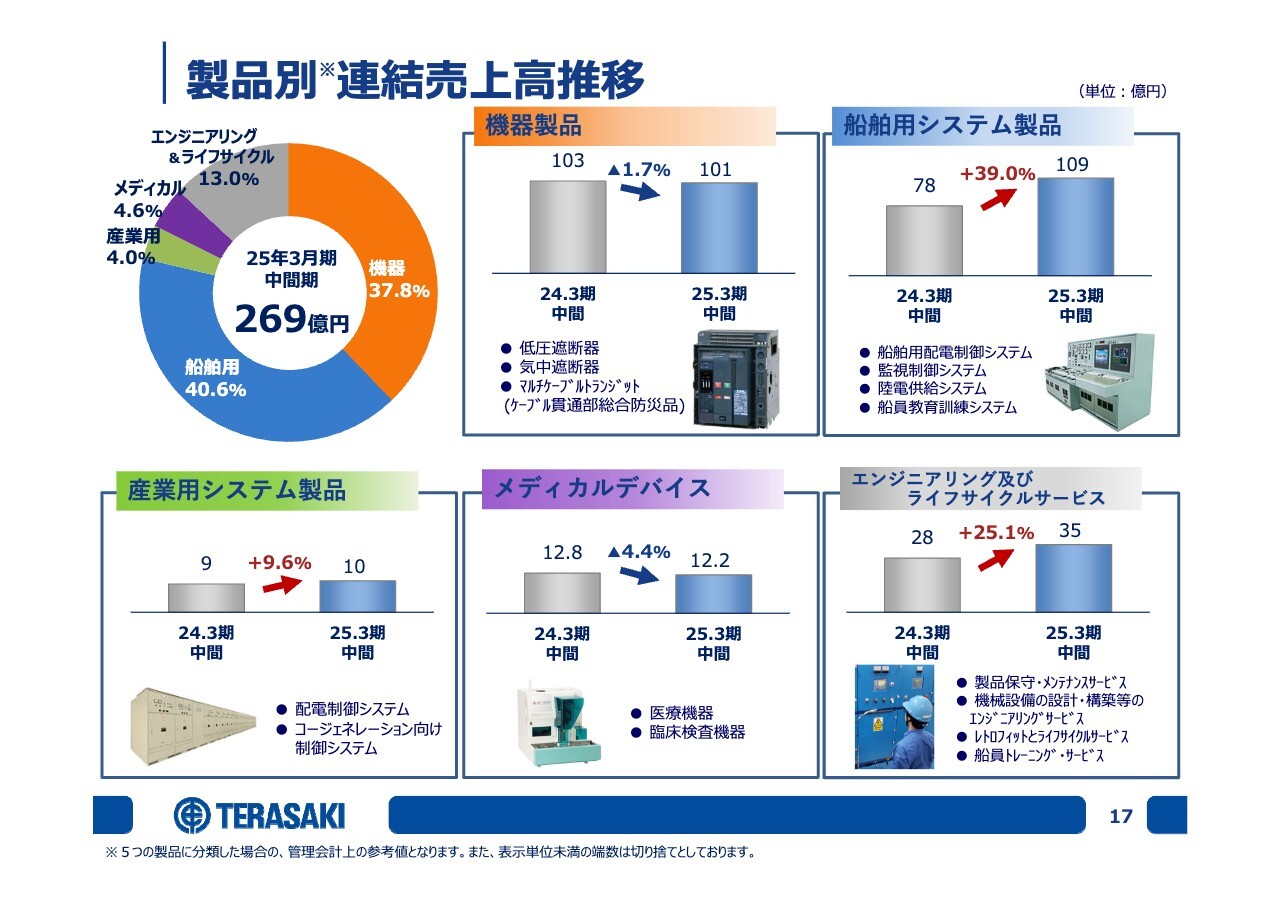

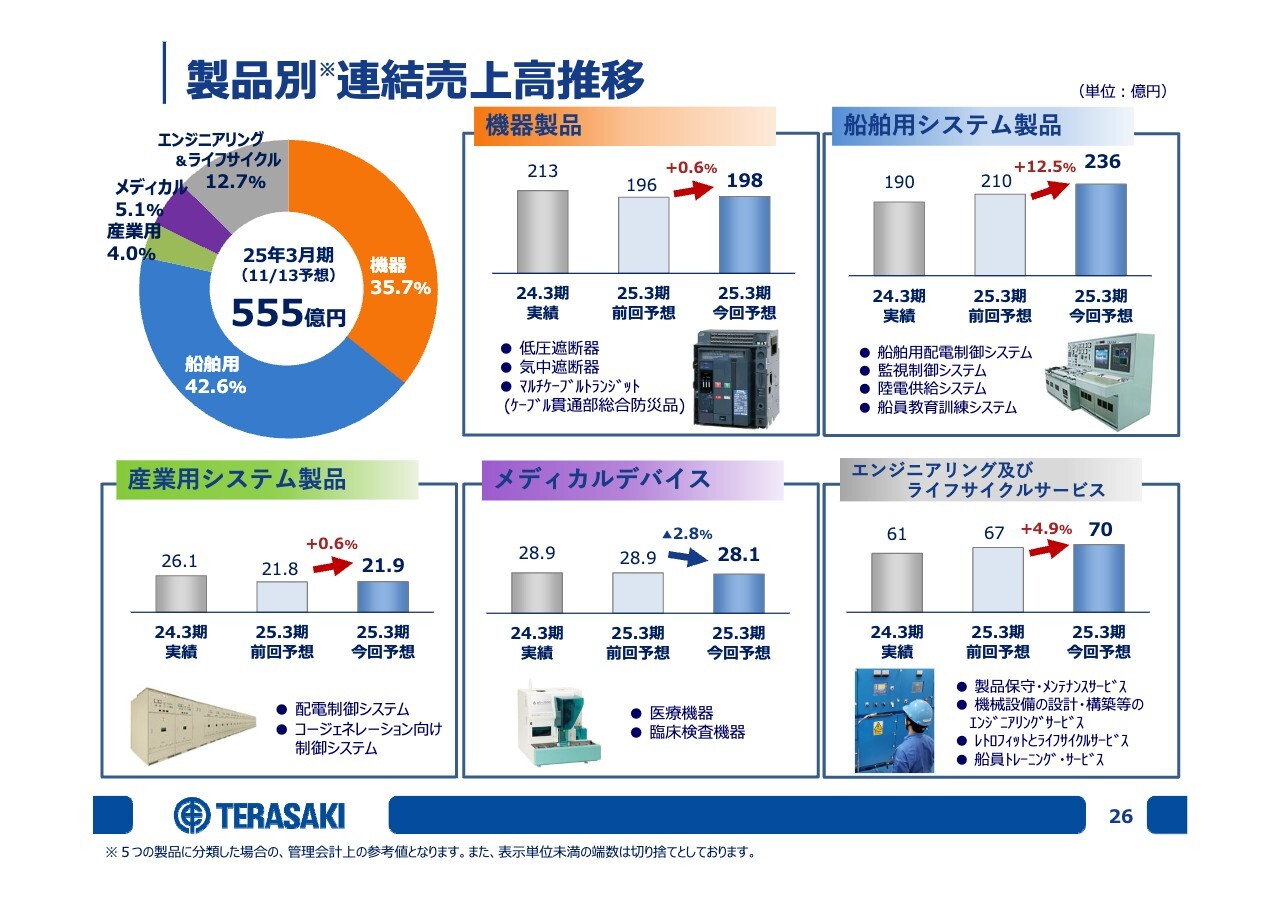

製品別 連結売上高推移

今期から、5事業別の売上を開示しています。ただし、この数字は財務会計上の数字ではなく、管理会計上の数字で、参考値であることをご理解ください。

連結売上高269億円のうち、機器製品は昨年が103億円、今年が101億円で若干減少しています。一方、船舶用システム製品は78億円から109億円と大幅に増加しています。

産業用システム製品も9億円から10億円で若干の上昇、メディカルデバイスは前年比マイナス4.4パーセント、そしてエンジニアリング及びライフサイクルサービスは前年比25.1パーセントの増加となっています。

今期の特徴としては船舶向けが増えている点です。新造船向けの売上に加え、エンジニアリング及びライフサイクルサービスなどではアフターメンテナンスの仕事も増え、それらがドライバーとなって今期は売上高が増えています。

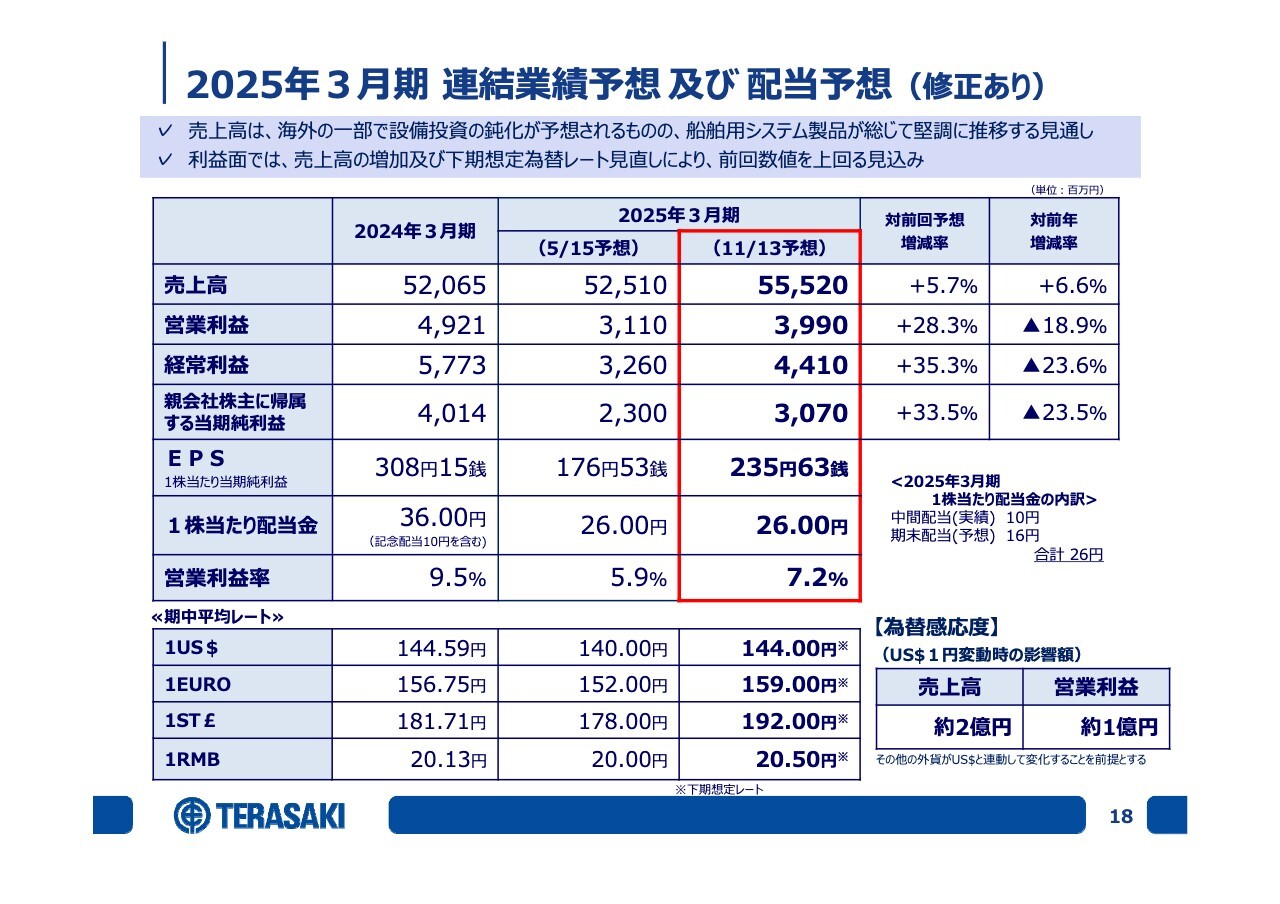

2025年3月期 連結業績予想 及び 配当予想(修正あり)

上半期を終えた時点で通期予想を見直しました。売上高は、海外の一部で設備投資の鈍化が予想されるものの、船舶用システム製品が総じて堅調に推移する見通しです。利益面は、売上高の増加、そして下期の想定為替レートの見直しにより、前回数値を上回る見込みです。

売上高は555億2,000万円、前年比プラス6.6パーセントです。営業利益は39億9,000万円、前年比マイナス18.9パーセントです。経常利益は44億1,000万円、前年比マイナス23.6パーセント、当期純利益は30億7,000万円、前年比マイナス23.5パーセントと予想しています。

EPSは235円63銭、1株当たりの配当金は26円、営業利益率は7.2パーセントという予想を出しています。為替はスライドの表のとおり、1USドルにつき当初は140円で見ていましたが、これを144円とし、1ユーロは159円、1スターリングポンドは192円、1人民元は20円50銭と、円安方向に見直しを行いました。

中間配当は10円で、こちらは12月にお支払いします。期末配当は16円の予想を変えていません。為替感応度は、USドルが1円変動した時に、その他の通貨もUSドルと同じように動いたと仮定すると、1円変動した場合に、売上高は約2億円、営業利益は約1億円変動します。

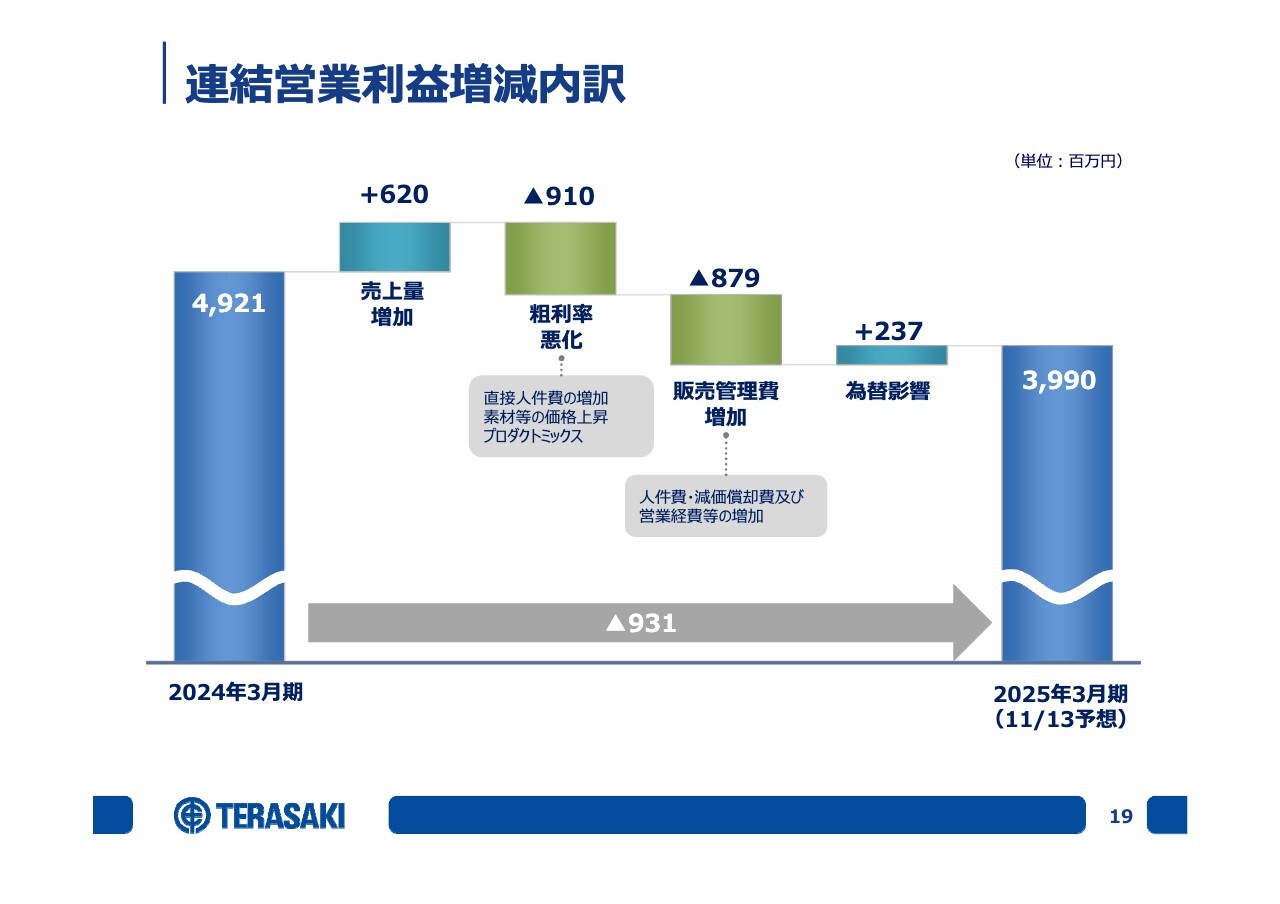

連結営業利益増減内訳

今回の予想における連結営業利益の内訳です。前年と比較すると、売上量の増加によりプラス6億2,000万円となる見込みです。また、粗利率の悪化でマイナス9億1,000万円となりますが、これは直接人件費の増加、素材等の価格上昇、プロダクトミックスによるものです。

販管費の増加によるマイナス8億7,900万円は、人件費・減価償却費・営業経費等の増加によるものです。そして、為替の影響でプラス2億3,700万円となる見込みです。その結果、連結営業利益は39億9,000万円、前年比マイナス9億3,100万円という予想を出しています。

業績予想の主な要因及び対策

業績予想の主な要因や対策について簡単にご説明します。日本セグメントでは、船舶用システム製品の高付加価値船などが堅調に推移しています。そのため、下期においても売上は期初予想に対して増加する見通しです。

「高付加価値船」と言われるLNG運搬船やコンテナ船、官公庁向けの配電制御システムの受注強化により、中国、韓国向けを中心に増加傾向にあります。

また、高付加価値船における電力の大容量化に対応した高遮断容量の新型高圧配電盤の販売が拡大しています。国内においてはJAMSTECの北極探査船「みらいII」への納入が初番船で、その後もLNG運搬船やコンテナ船での採用が多数決まっています。

船舶用システムにおいても、陸電供給システム等に代表されるグリーンビジネスの拡大や、IoT及びビッグデータの活用、DCグリッド、新燃料の制御等の研究開発にも取り組んでいます。海洋マーケットにおいて、より重層的なビジネス展開を図っていくとともに、1隻あたりの当社活躍度を高める水平的なビジネス展開を志向し、営業活動を行っています。

グループの生産拠点は国内に2ヶ所、海外に3ヶ所あります。この5ヶ所を機動的に活用することにより、競争力の強化と生産性の向上に努めていきます。

また、船員教育市場向けのシミュレーターやトレーニングビジネスの需要も増えているため、こちらに対応することによって、将来のお客さまの確保を目指します。デジタルツインなどの技術は、今後新しいものにも適用できるため、これらの知見を増やしていくことによって将来のビジネスを広げていきたいと考えています。

業績予想の主な要因及び対策

産業用システム製品は、国内プラント案件の納期移動等があり、売上は期初予想に対して若干減少する見通しを立てています。

市場としては、国内外のグリーン市場、分散型電源市場への営業強化に取り組んでいます。脱炭素に向けたエネルギートランジション関係で、水素、アンモニアなどを石炭火力と混焼する実験が行われています。

それらのパイロットプラント向けの納入や、実際に商用転換を試みている案件の受注も行っています。海外においてはLNG火力が増えてきているため、その発電機制御盤なども取り扱っています。

また、国内外の鉄道関連とプラント案件の受注強化ということで、今期のトピックスとして、来年開催する関西万博の玄関口となる、Osaka Metroの新しい駅、夢洲駅の駅舎にかかわる電気設備、配電盤、制御盤を納入し、すでに引き渡しを済ませています。

機器製品に関しては、国内において引き続きお客さまの在庫調整が継続するものの、海外において中国を中心に堅調に推移する見込みです。そのため、売上は期初予想に対してほぼ横ばいに推移すると見ています。

加えて、スライドには記載していませんが、機器製品に関しては加美工場というマザー工場の第1期工事を開始しています。現在、工事は順調に進行しており、2025年3月末に建物が竣工する予定です。その後、設備その他を設置し、2段階に分けて稼働を開始します。5月に組み立てのライン、来年12月に1階のメッキ工場の稼働を開始予定です。BCPや生産性の向上、環境負荷の低減を目指した設備投資になります。

業績予想の主な要因及び対策

メディカルデバイスは、臨床検査機器が低調に推移し、売上が若干減少する見通しです。ビジネスパートナーとの共創力強化に向け、本年度は新しいパートナーにサンプル品を納品しました。今は検証いただいているところで、新年度に新たなビジネスとして販売をスタートします。

このお客さまと我々が対象としているマーケットは北米です。そのため、FDA認証の取得に向けて、我々としても初めての取り組みを行っています。これによって、我々の米国市場参入を果たそうと考えています。

エンジニアリング及びライフサイクルサービスは、計画どおり堅調に推移しており、売上はほぼ横ばいとなる見通しです。

業績予想の主な要因及び対策

アジアの船舶用システム製品は、上期からの納期移動に加え、いずれの船種も好調に推移し、売上は増加する見通しです。受注も好調に推移しており、来年度以降の納期の案件がたくさん入ってきています。高付加価値船向けの営業力と生産対応力を強化したことにより、高圧配電盤を搭載するような大型船舶の受注を伸ばしています。

また、グループ生産拠点の機動的な活用については、現在、中国には工場が2ヶ所あります。1つは南の広州にあるTERASAKI ELECTRIC(CHINA)LTDという工場で、こちらは昨年4月にまったく新しい工場への移転を行いました。

もう1つは上海にあるTERASAKI ELECTRIC(SHANGHAI)CO LTDという工場です。こちらでも受注が増え、キャパシティを上げなければならないと考え、現在の2棟に加えさらに1棟を借り、3棟体制で生産量の拡大に向けて手を打っています。

機器製品は、舶用市場向けが好調を維持することに加え、マレーシア国内を中心に堅調に推移し、売上は増加する見通しです。新製品を3年ほど前から拡販しており、そちらのシェア向上や、日系顧客のアジア展開時のビジネスチャンスを当社グループ全体で創出すること、舶用市場、インフラ関連市場、デジタル関連市場への営業強化を推進していきます。

マレーシアを中心にデータセンターが非常に大きく増えているため、こちらの案件を獲得できるよう営業活動に取り組んでいきたいと考えています。

業績予想の主な要因及び対策

産業用システム製品はシンガポールを中心に行っていますが、シンガポール国内のインフラ案件が堅調に推移し、売上は若干増加すると見ています。具体的な案件としては、三菱重工の火力発電所やケッペルのデータセンター、太陽光発電などです。そのようなところからもいろいろな設備投資が増えてきているほか、地下鉄やMRTも新しいラインが作られているため、そちらへの納入も増やしています。

エンジニアリング及びライフサイクルサービスは、船舶向けの需要が継続し、売上は堅調に推移する見通しです。

業績予想の主な要因及び対策

ヨーロッパの機器製品は、脱炭素関連の需要が継続し、売上は期初予想に対し底堅く推移する見込みです。ただ、やはりヨーロッパは来年度以降の失速が感じられるようになってきたため、要注意だと思っています。

エンジニアリング及びライフサイクルサービスは、ブレーカの更新工事を中心に、売上は増加する見通しです。昨年度から行っているアフターサービスの強化の結果が、今年になって出始め、売上が増加しています。機器製品の減少分を、こちらでカバーできるよう動いている最中です。

製品別 連結売上高推移

製品別の連結売上高の推移です。こちらには、修正を行った売上高に対する各事業分野の売上見込みを開示しています。トータルの555億円に対し、機器製品は198億円、前回予算に対しほぼ横ばい、前年比で減少という見通しを立てています。船舶用システム製品は予想に対しプラス12.5パーセントと、昨年の190億円から大幅な増加を見込んでいます。

産業用システム製品は、予想に対しほぼ横ばいのプラスとなり、昨年より若干減る見込みです。メディカルデバイスもほぼ横ばいの28億円で、前年から若干減少という見通しを立てています。

エンジニアリング及びライフサイクルサービスは、前回予想の67億円から4.9パーセント増の70億円と見ています。過去5年間は70億円を1つの大きな目標として取り組んできました。今回はそこに到達したため、来年度以降も一層売上高を増やしていくことができるように、さまざまなことに取り組んでいきたいと考えています。

以上、簡単にご説明しました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6637

|

4,075.0

(03/06)

|

-25.0

(-0.60%)

|

関連銘柄の最新ニュース

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後... 02/16 15:49

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 ... 02/16 09:28

-

寺崎電気(6637) 2026年3月期 第3四半期決算短信〔日本... 02/13 15:45

-

寺崎電気、4-12月期(3Q累計)経常は5%増益で着地 02/13 15:45

-

寺崎電気(6637) 2026年3月期 第3四半期決算短信補足資料 02/13 15:45

新着ニュース

新着ニュース一覧-

今日 11:30

-

今日 11:00

-

今日 10:00

-

今日 09:00