【QAリンクあり】日油、機能化学品事業が好調に推移し、売上高・営業利益・経常利益で上期の過去最高を更新 通期業績予想を上方修正

2025年3月期第2四半期決算説明

沢村孝司氏(以下、沢村):おはようございます。代表取締役社長の沢村です。本日は、ご多忙の中、当社の業績説明会にご参加賜りまして、誠にありがとうございます。また、平素は格別のご高配をいただいていますこと、あらためて感謝申し上げます。

それでは、2025年3月期第2四半期決算についてご説明します。

目次

本日、ご説明します内容をお示しします。はじめに2024年度上期業績についてご説明します。

連結損益計算書

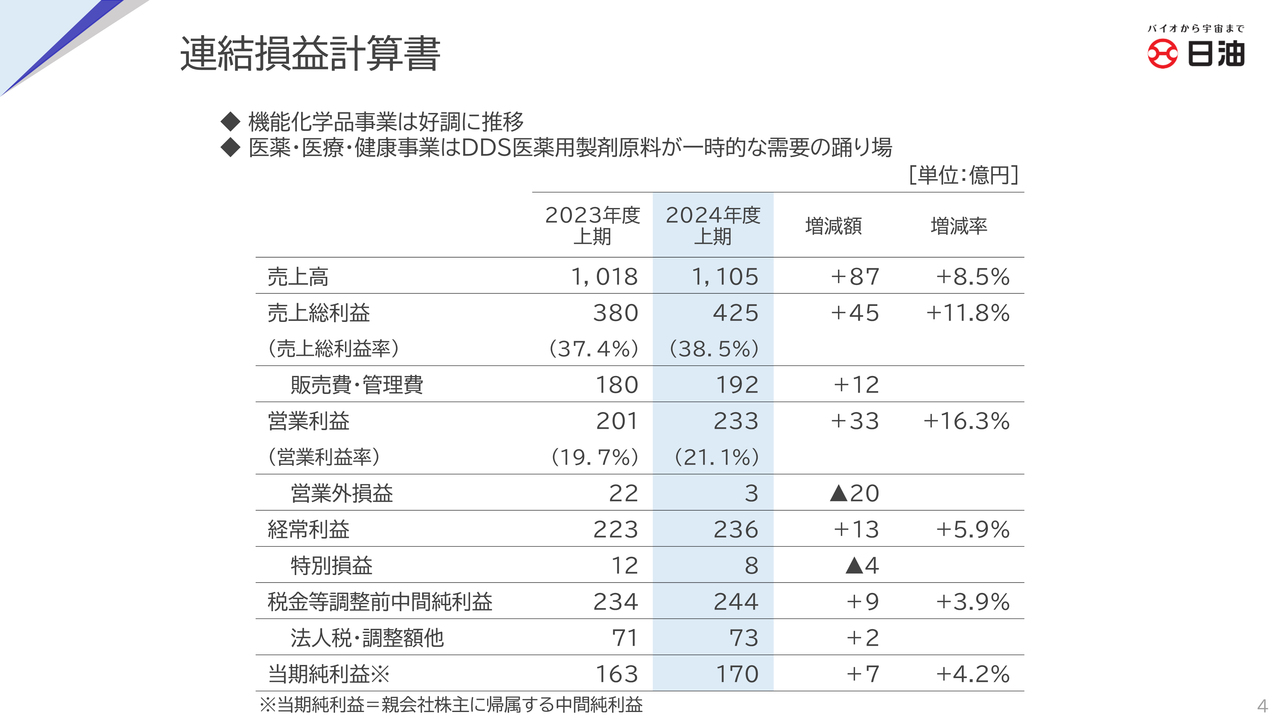

連結損益計算書についてご説明します。

2024年度上期は、医薬・医療・健康事業のDDS医薬用製剤原料が一時的な需要の踊り場となったものの、機能化学品事業が好調に推移し、前年同期比にて売上高はプラス87億円、8.5パーセント増の1,105億円、営業利益はプラス33億円、16.3パーセント増の233億円、経常利益はプラス13億円、5.9パーセント増の236億円、法人税などを差し引いた当期純利益はプラス7億円、4.2パーセント増の170億円となりました。

売上高、営業利益、経常利益は上期として過去最高を更新しました。

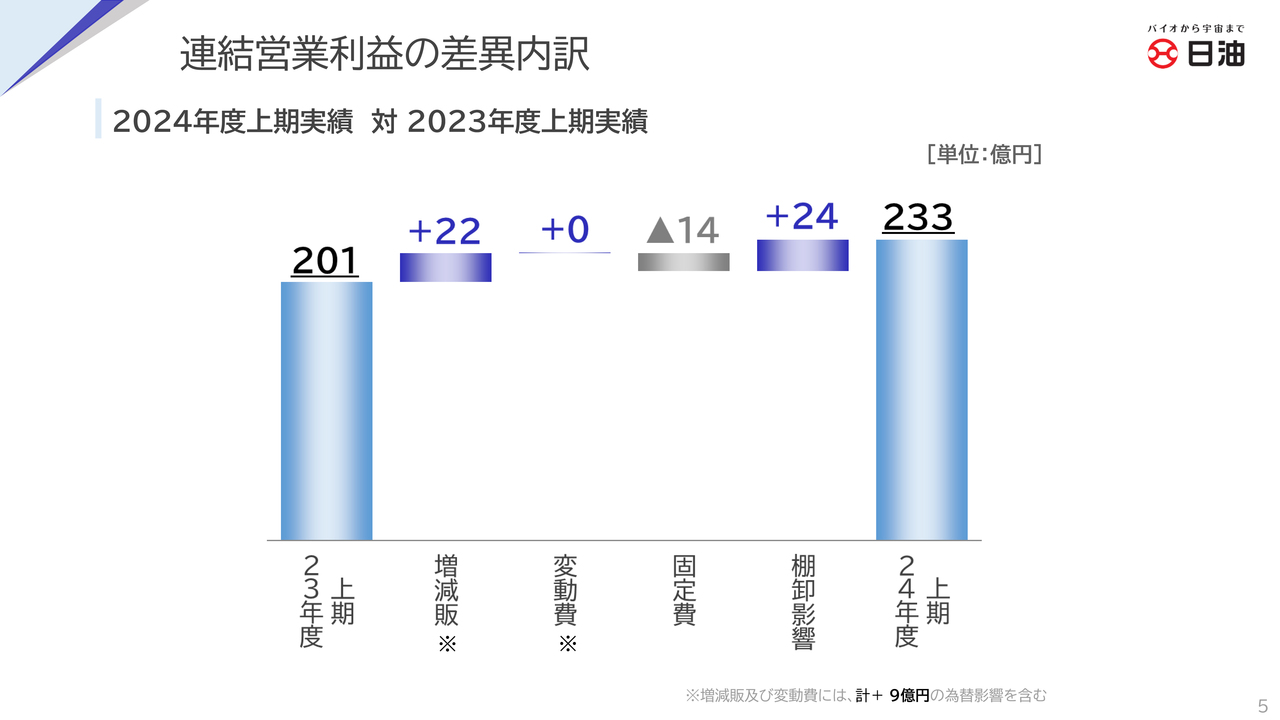

次に、連結営業利益の差異内訳についてご説明します。

連結営業利益の差異内訳

2024年度上期連結営業利益について、対前年同期の差異要因をグラフにお示しします。

前年同期に対し、増減販でプラス22億円、固定費の増加によりマイナス14億円、棚卸影響がプラス24億円で、連結営業利益は33億円の増加となりました。

続いて、セグメント別の説明に移ります。

機能化学品事業

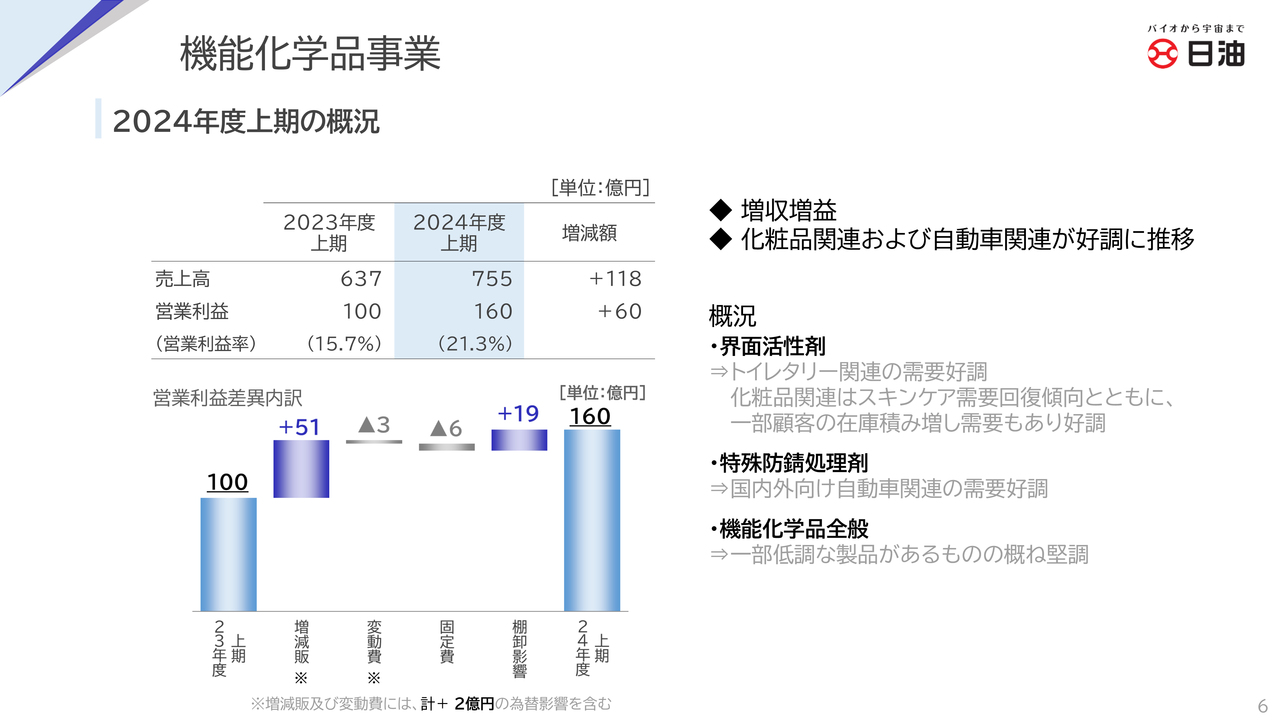

機能化学品事業について、前年同期比較でご説明します。

上期の機能化学品事業は、売上高は118億円増の755億円、営業利益は60億円増の160億円となりました。

上期営業利益60億円の差異内訳について、増減販は化粧品関連および自動車関連の需要が好調に推移したことによる増販でプラス51億円、変動費の増加によりマイナス3億円、労務費などの固定費の増加によりマイナス6億円、棚卸影響がプラス19億円となりました。

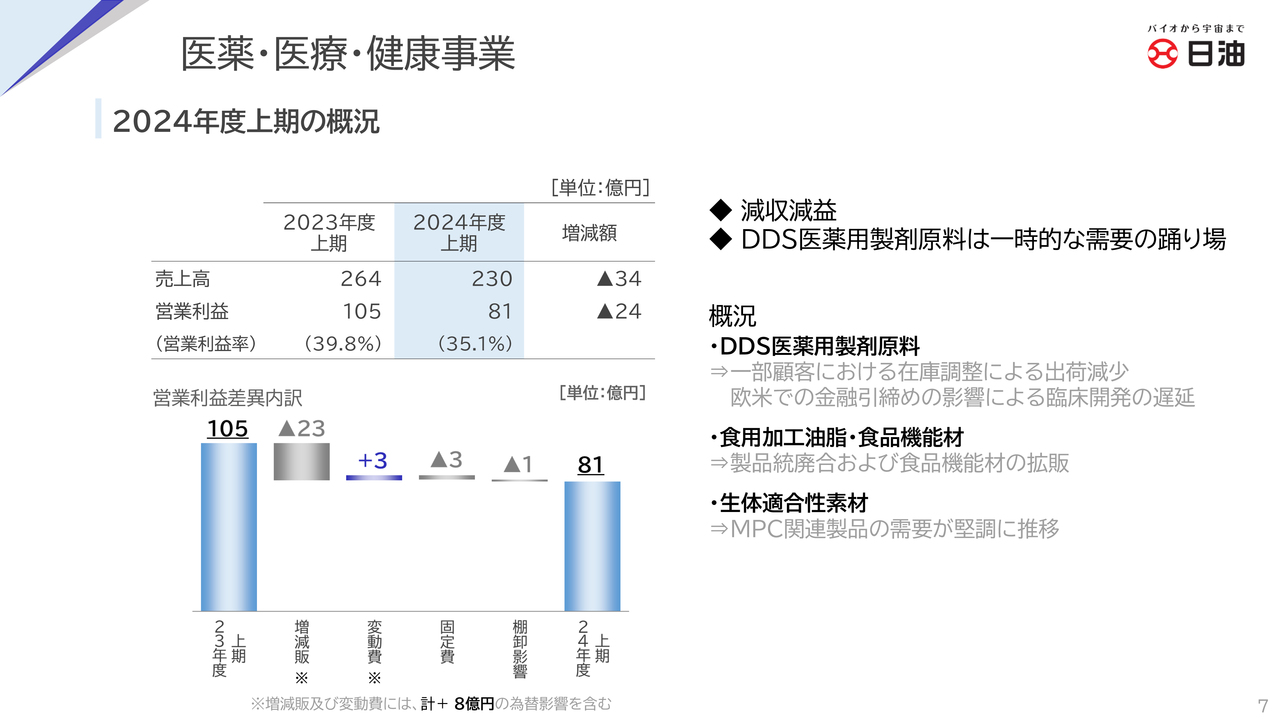

医薬・医療・健康事業

上期の医薬・医療・健康事業は、売上高は34億円減の230億円、営業利益は24億円減の81億円となりました。

上期営業利益24億円の差異内訳について、増減販はDDS医薬用製剤原料において、一部顧客における在庫調整による出荷減少に加え、欧米での金融引締めの影響によりバイオベンチャーへの資金流入減が継続していることによる臨床開発の遅延により、一時的な需要の踊り場となり、マイナス23億円、変動費の減少によりプラス3億円、労務費などの固定費の増加によりマイナス3億円、棚卸影響がマイナス1億円となりました。

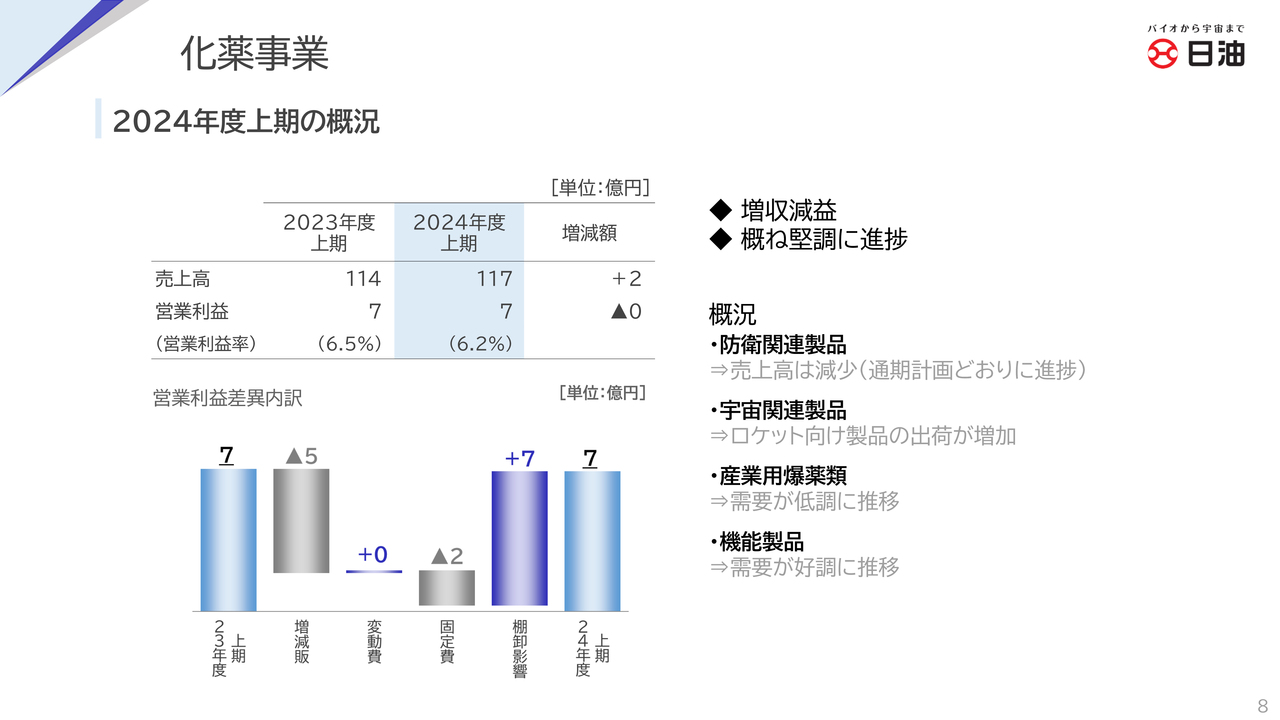

化薬事業

上期の化薬事業は、売上高は2億円増の117億円、営業利益は前年同期並みの7億円となりました。

上期営業利益の差異内訳について、増減販は主に防衛関連製品の減販によりマイナス5億円、労務費などの固定費の増加によりマイナス2億円、棚卸影響によりプラス7億円となりました。

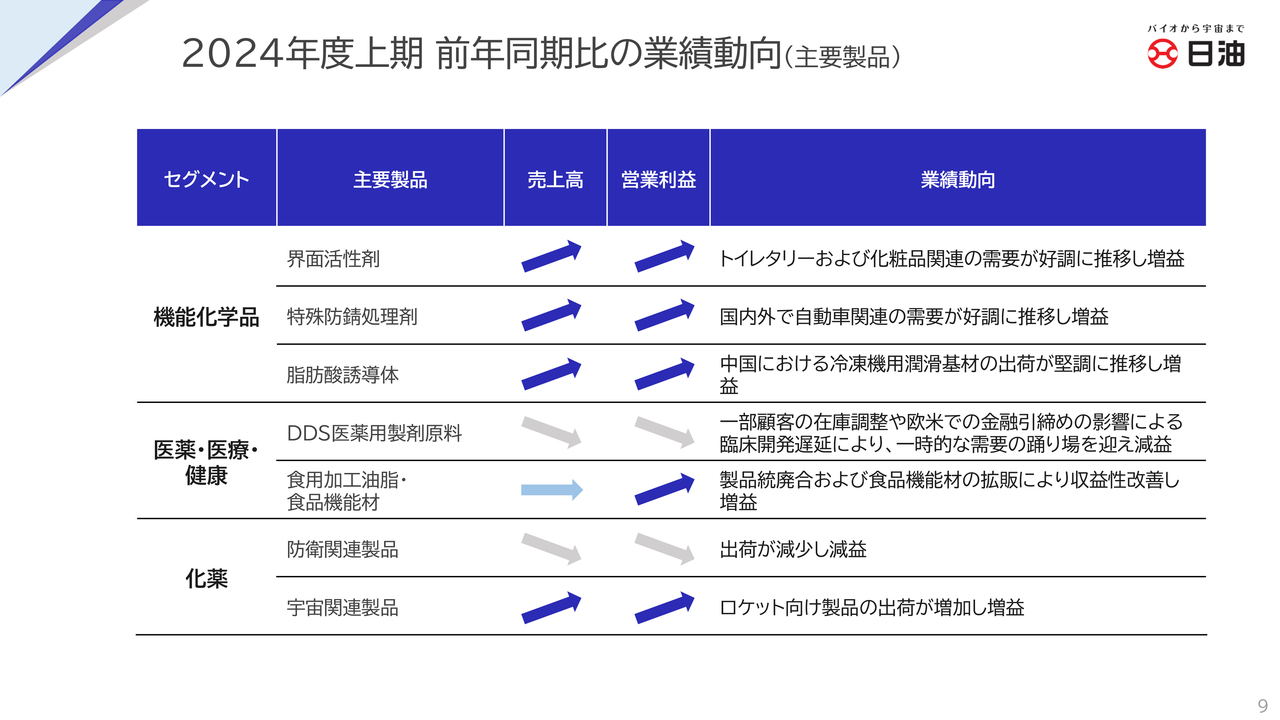

2024年度上期 前年同期比の業績動向(主要製品)

主要製品の業績動向についてご説明します。

機能化学品事業では、界面活性剤はトイレタリーおよび化粧品関連の需要が好調に推移し増益となりました。

特殊防錆処理剤は、国内外で自動車関連の需要が好調に推移し増益となりました。

脂肪酸誘導体は中国における冷凍機用潤滑基材の出荷が堅調に推移し増益となりました。

医薬・医療・健康事業では、DDS医薬用製剤原料は、一時的な需要の踊り場となり減益となりました。

食用加工油脂・食品機能材については、製品統廃合を進めたことおよび食品機能材の拡販により増益となりました。

化薬事業では、防衛関連製品の出荷が減少し減益となりました。

宇宙関連製品については、ロケット向け製品の出荷が増加し増益となりました。

目次

続いて2024年度通期業績予想についてご説明します。

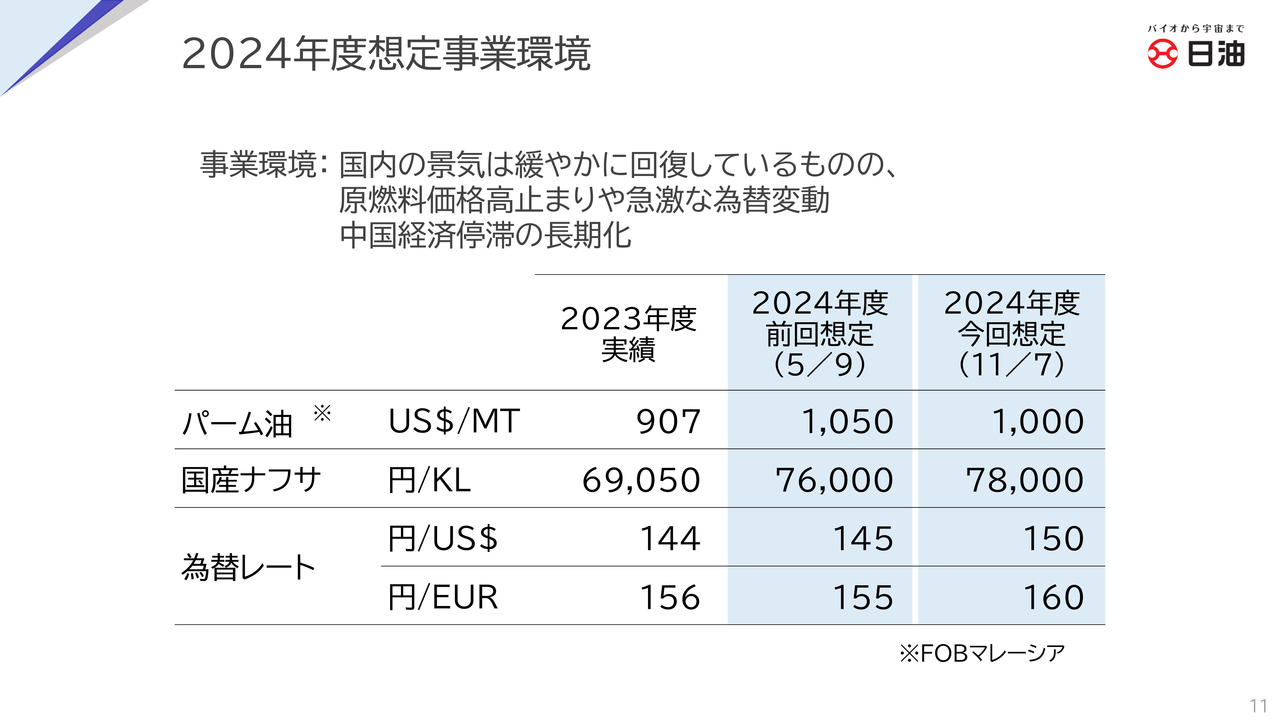

2024年度想定事業環境

2024年度における当社グループを取り巻く事業環境です。

国内の景気は緩やかに回復しているものの、原燃料価格の高止まりや急激な為替変動、中国経済停滞の長期化による下振れの影響が懸念される状況にあります。

このような状況下、足元の原料価格や為替動向なども踏まえ、ご覧のとおり設定を見直しました。

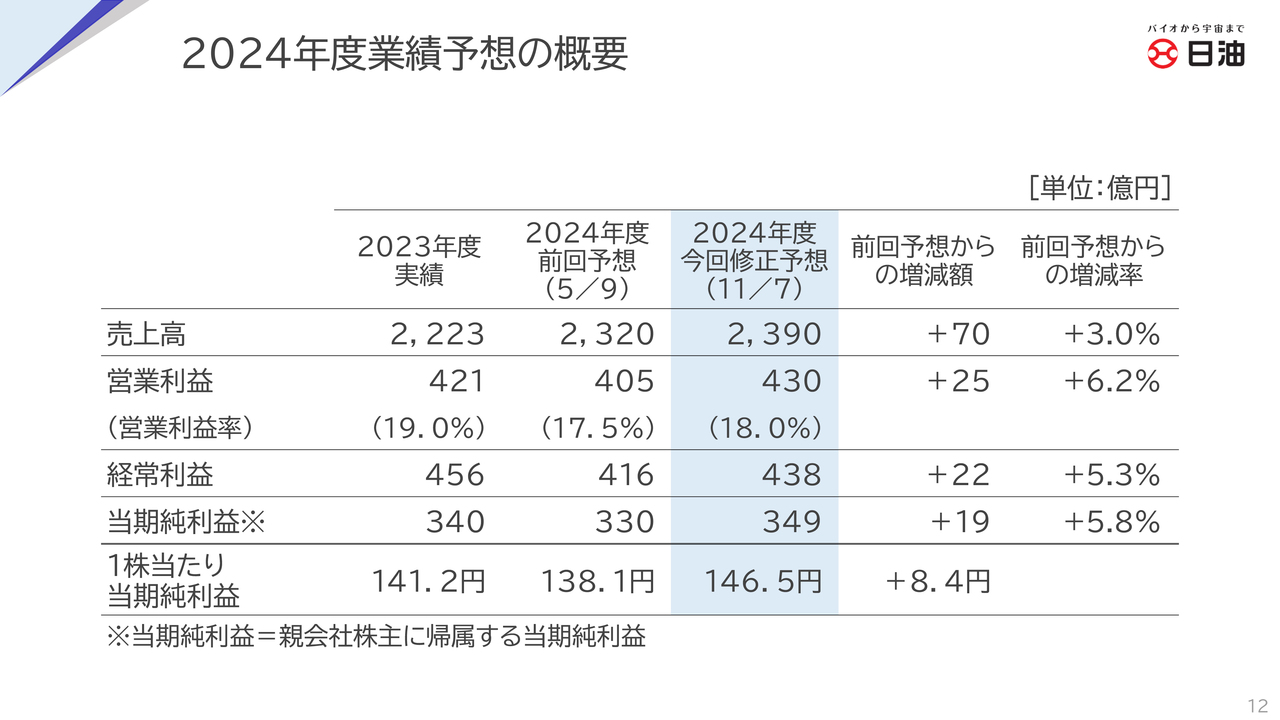

2024年度業績予想の概要

2024年度連結業績予想の概要をお示しします。

売上高は前回予想から70億円増の2,390億円、営業利益は25億円増の430億円、経常利益は22億円増の438億円、当期純利益は19億円増の349億円とそれぞれ前回予想から上方修正しました。

一株当たり当期純利益は146.5円を見込んでいます。

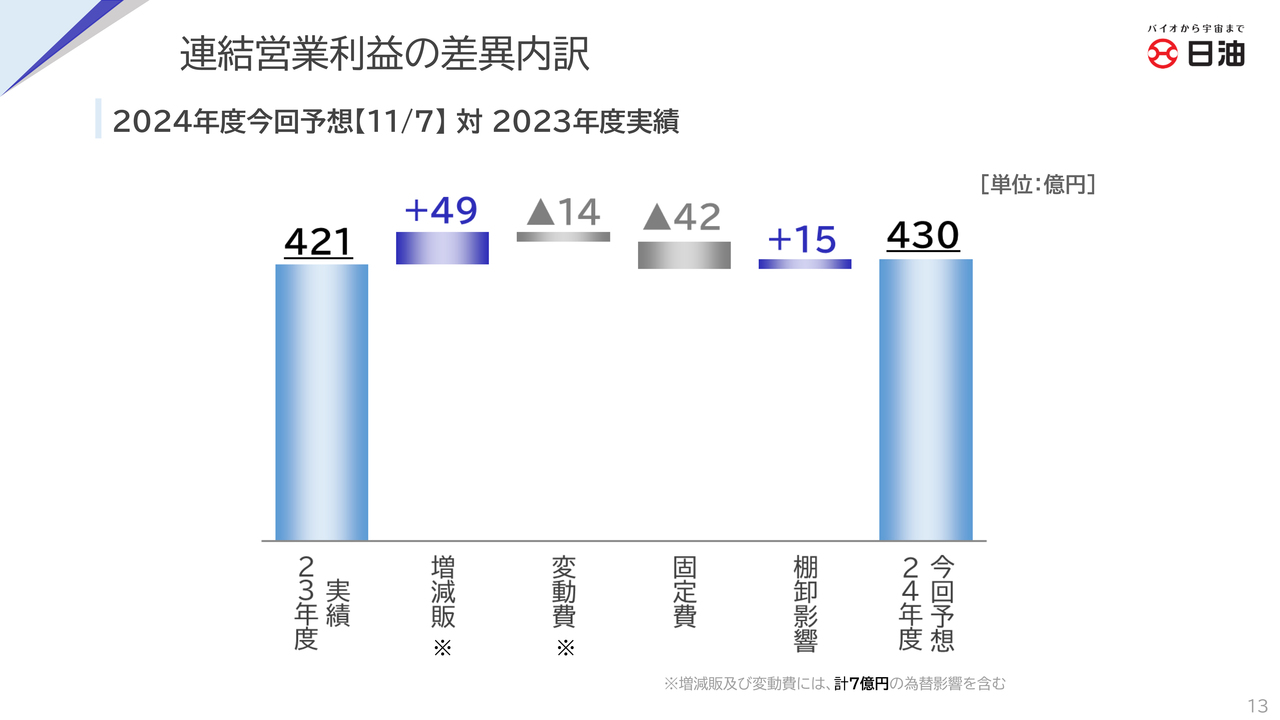

連結営業利益の差異内訳

2024年度連結営業利益について、今回修正予想と前年度実績の差異要因をグラフにお示しします。

グラフ左の2023年度営業利益421億円に対し、増減販でプラス49億円、変動費の増加によりマイナス14億円、固定費の増加によりマイナス42億円、棚卸影響でプラス15億円を見込み、2024年度営業利益は9億円増の430億円の見通しです。

続いて、セグメント別の説明に移ります。

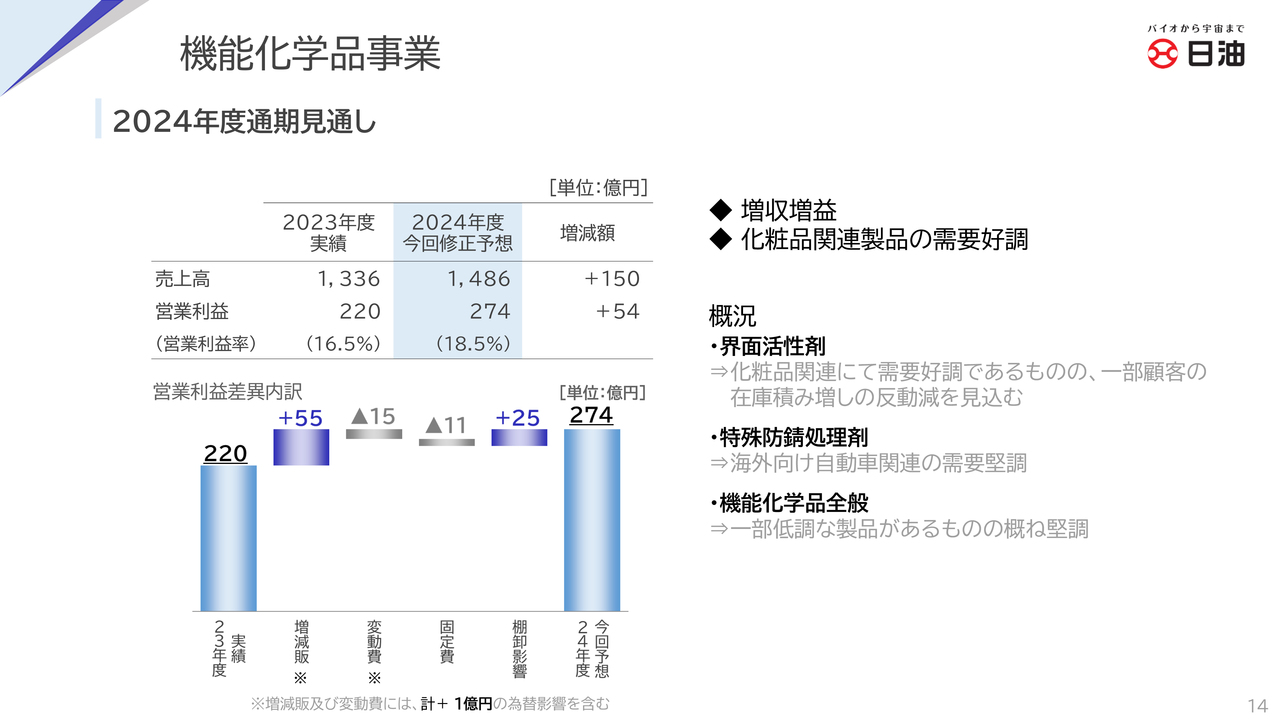

機能化学品事業

次に、セグメントごとの2024年度予想について前年同期比較でご説明します。まず、機能化学品事業です。

通期の機能化学品事業は、売上高は150億円増の1,486億円、営業利益は54億円増の274億円となる見込みです。主に化粧品関連製品の需要好調により大きく増収増益となる見込みです。

通期営業利益54億円の差異内訳は、化粧品関連製品の需要好調および機能化学品事業全般としておおむね堅調に推移することにより増減販はプラス55億円、原燃料価格の高騰と販売価格改定の影響を含む変動費の増加により、マイナス15億円、固定費の増加によりマイナス11億円、棚卸影響がプラス25億円となります。

なお、化粧品関連製品については、通期で需要好調を見込むものの上期に一部顧客の在庫積み増しによる出荷があったため、下期は反動減を見込んでいます。

機能化学品事業においては、化粧品関連をはじめとした成長需要を獲得していくとともに、引き続き新しい価値の創出、新しい市場への製品展開を加速させていきます。

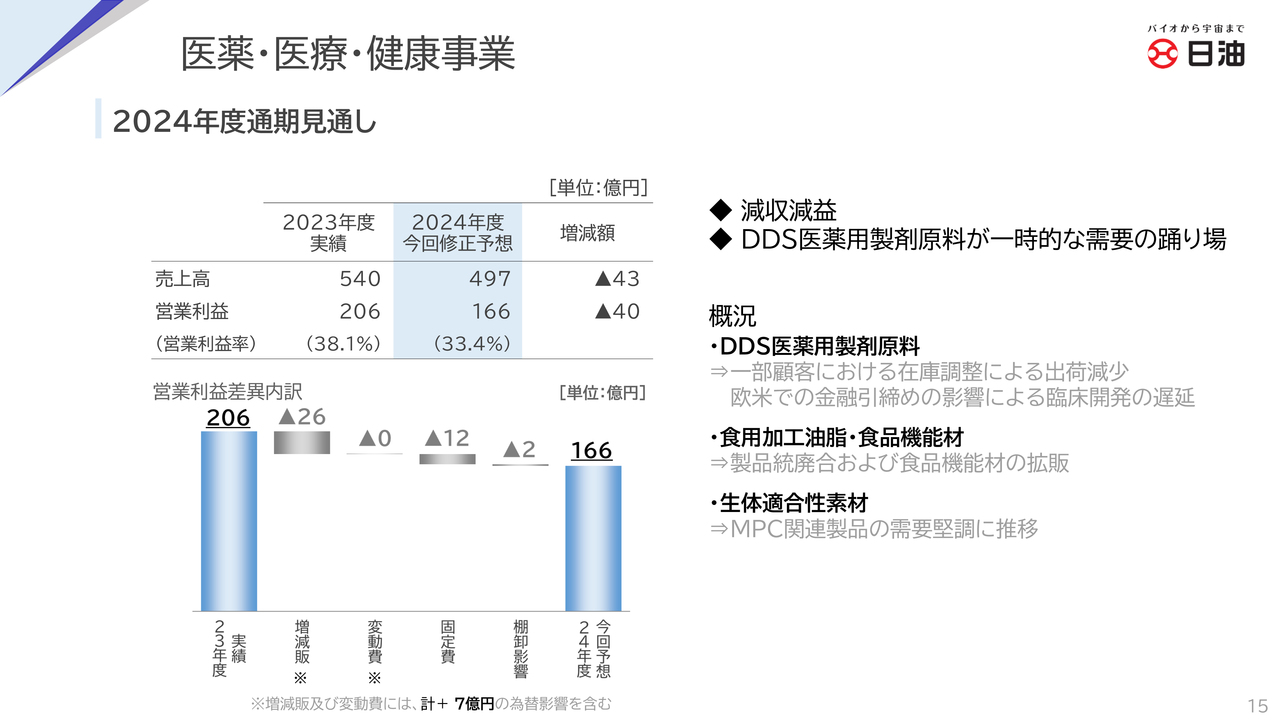

医薬・医療・健康事業

次に、医薬・医療・健康事業です。

通期の医薬・医療・健康事業は、売上高は43億円減の497億円、営業利益は40億円減の166億円となる見込みです。

食用加工油脂・食品機能材において製品統廃合や食品機能材の拡販により収益性を高め、生体適合性素材においては需要堅調であるものの、DDS医薬用製剤原料が一部顧客における在庫調整による出荷減少に加え、欧米での金融引締めの影響によりバイオベンチャーへの資金流入減が継続していることによる臨床開発の遅延により、一時的な需要の踊り場となり、減収減益となる見込みです。

通期営業利益40億円の差異内訳は、増減販はDDS医薬用製剤原料の減販でマイナス26億円、戦略投資などによる固定費の増加によりマイナス12億円、棚卸影響がマイナス2億円となります。

のちほどライフサイエンス事業部長の山本より、DDS事業の展開についてご説明します。

2024年度のDDS医薬用製剤原料は一時的な需要の踊り場となるものの、2030年度に向けて年平均成長率10パーセントを超えて成長させる計画に変更はなく、革新的なソリューションを提供し、引き続き世界の医薬および医療業界の発展に貢献していきます。

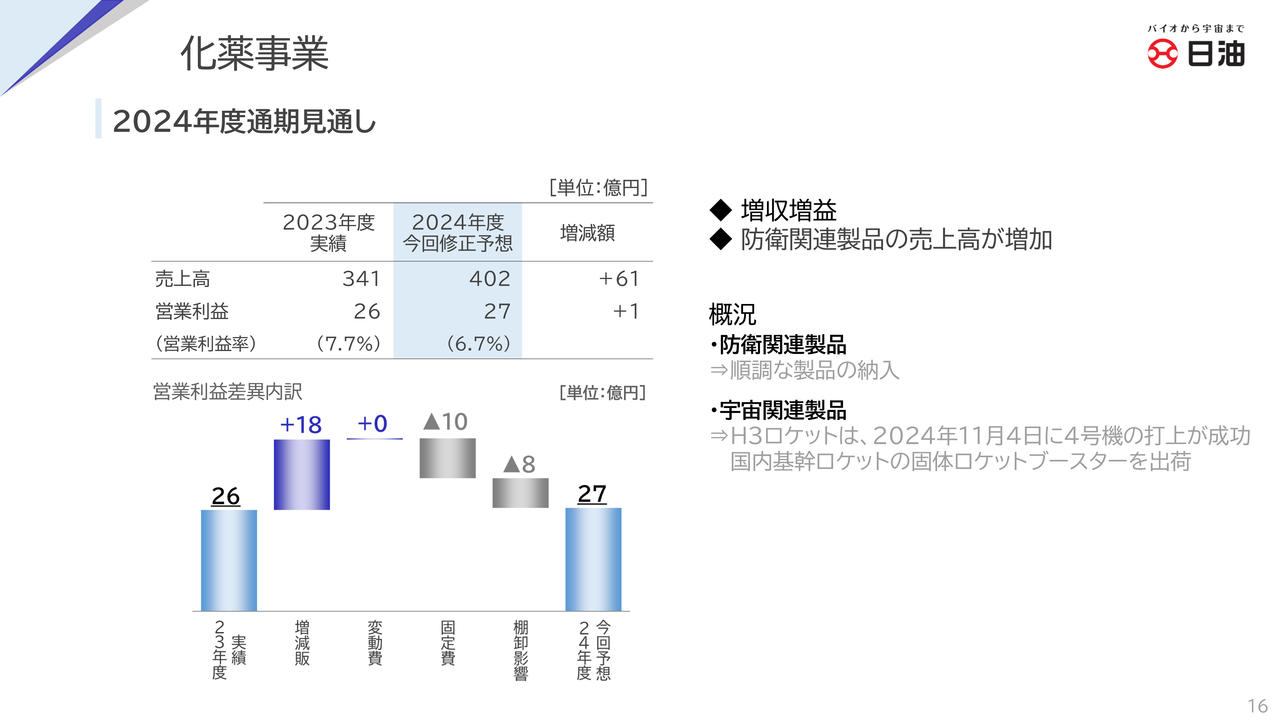

化薬事業

次に、化薬事業です。通期の化薬事業は、売上高は61億円増の402億円、営業利益は1億円増の27億円となる見込みです。

主に防衛関連製品の売上高が増加するものの、前年度営業利益を底上げした棚卸影響が今年度は発生しないため、営業利益は微増益にとどまる見込みです。

通期営業利益1億円の差異内訳は、増減販は防衛関連製品の増加によりプラス18億円、労務費や生産活動の活発化などによる固定費の増加によりマイナス10億円、棚卸影響がマイナス8億円となります。

化薬事業においては、防衛予算増加へ向け当社グループに期待される役割を着実に進めていきます。

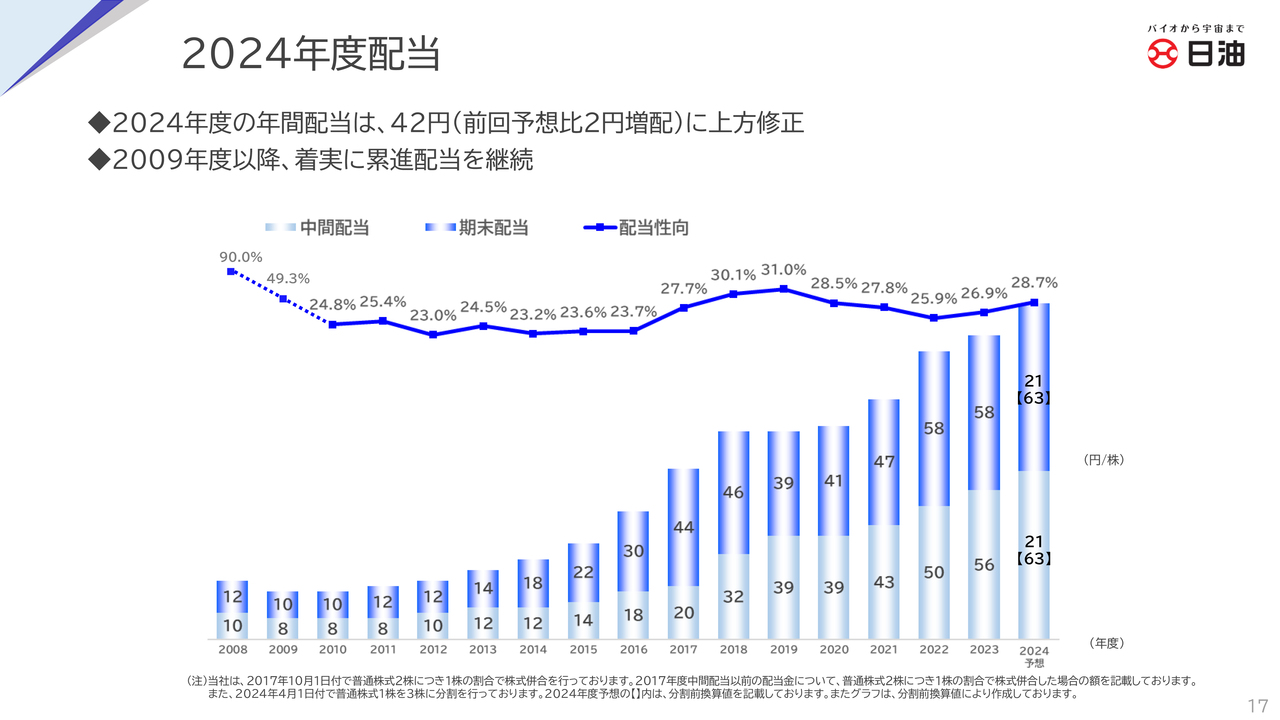

2024年度配当

配当および配当性向の推移をグラフにてお示しします。

2024年度の中間配当は21円、期末配当は21円を予想しており、年間配当は前回予想に比べ2円増配の42円に上方修正しました。配当性向は28.7パーセントとなる見込みです。

2009年度以降、累進配当を継続しており、今後も安定的な配当の維持継続を基本に考えています。

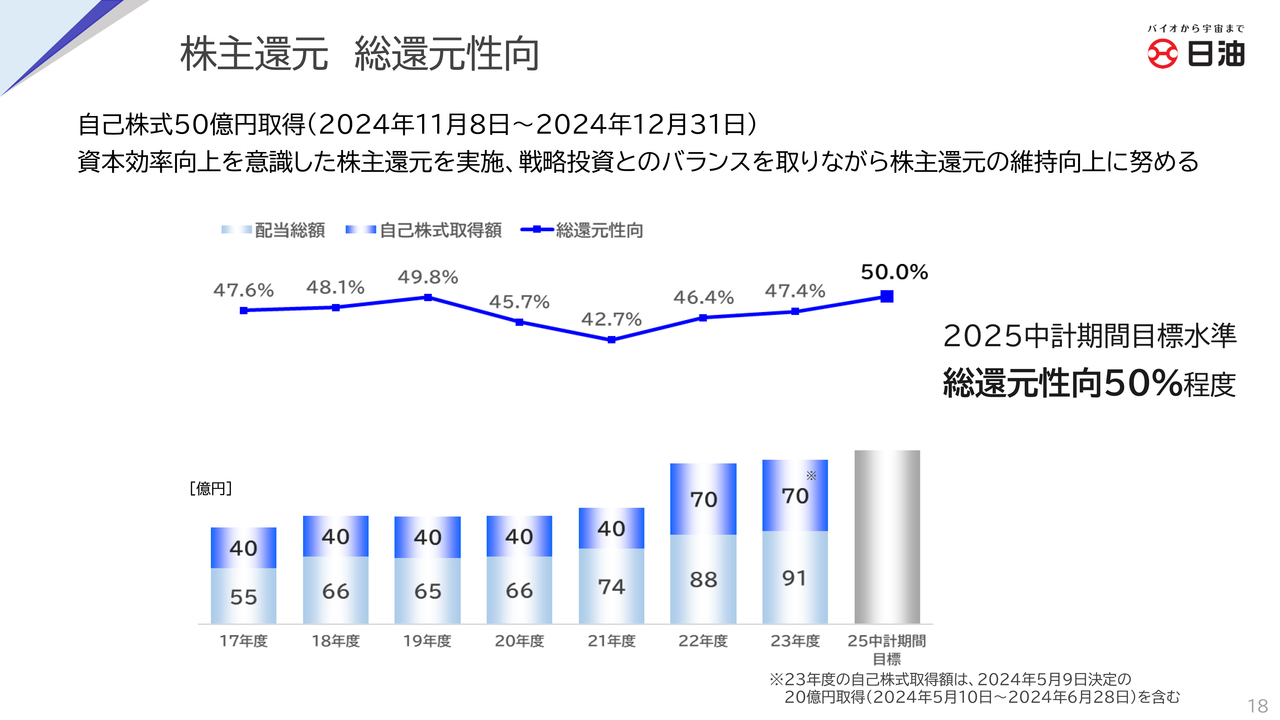

株主還元 総還元性向

総還元性向の推移についてお示しします。

株主のみなさまへの利益還元を経営の最重要課題の1つと認識しており、安定的な配当の維持継続と併せて、自己株式取得も株主還元として実施していきます。なお、2024年11月8日から12月31日にかけ、総額50億円を上限として自己株式を取得していきます。

総還元性向50パーセント程度を目標水準とし、引き続き資本効率向上を意識し、戦略投資とのバランスを取りながら、必要に応じて自己株式を取得し、今後も安定的な利益還元を実施していきます。

目次

山本裕二氏(以下、山本):ライフサイエンス事業部長の山本です。それではDDS事業の展開についてご説明します。

本日、ご説明します内容をスライドにお示しします。こちらの4項目となります。

はじめにDDS素材の市場展開についてご説明します。

DDSの機能

DDSの機能についてです。

DDSとはDrug Delivery Systemの略語であり薬物を必要な場所へ、必要な時間で、必要な量を届けるシステムです。

DDSは薬物を患部へ効率的に運搬し、治療効果を向上させ、薬物の体内滞留性を向上させて投与回数を低減し、患者さまのQuality of Life、すなわち生活の質を向上させます。

さらには薬物の安定性向上を図るなどの効果を与えます。

医薬市場における日油のDDS素材の展開①

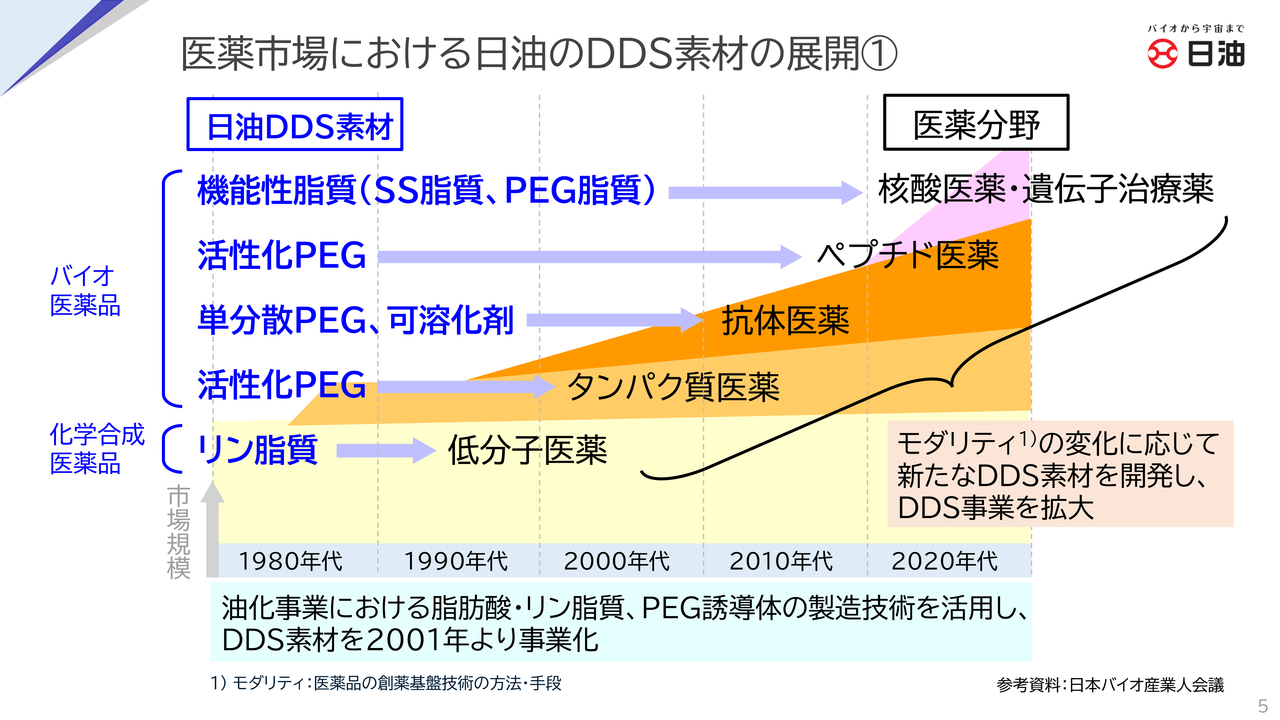

医薬市場における当社のDDS素材の展開をお示しします。

当社においては油化事業における脂肪酸・リン脂質、PEG誘導体の製造技術を活用し、DDS素材を2001年より事業化してきました。

事業化当初は低分子医薬向けのリン脂質、タンパク質医薬向けの活性化PEGを展開していましたが、その後、抗体医薬、ペプチド医薬、核酸医薬・遺伝子治療薬など、モダリティの変化に応じて新たなDDS素材を開発し、このDDS事業を拡大させてきました。

医薬市場における日油のDDS素材の展開②

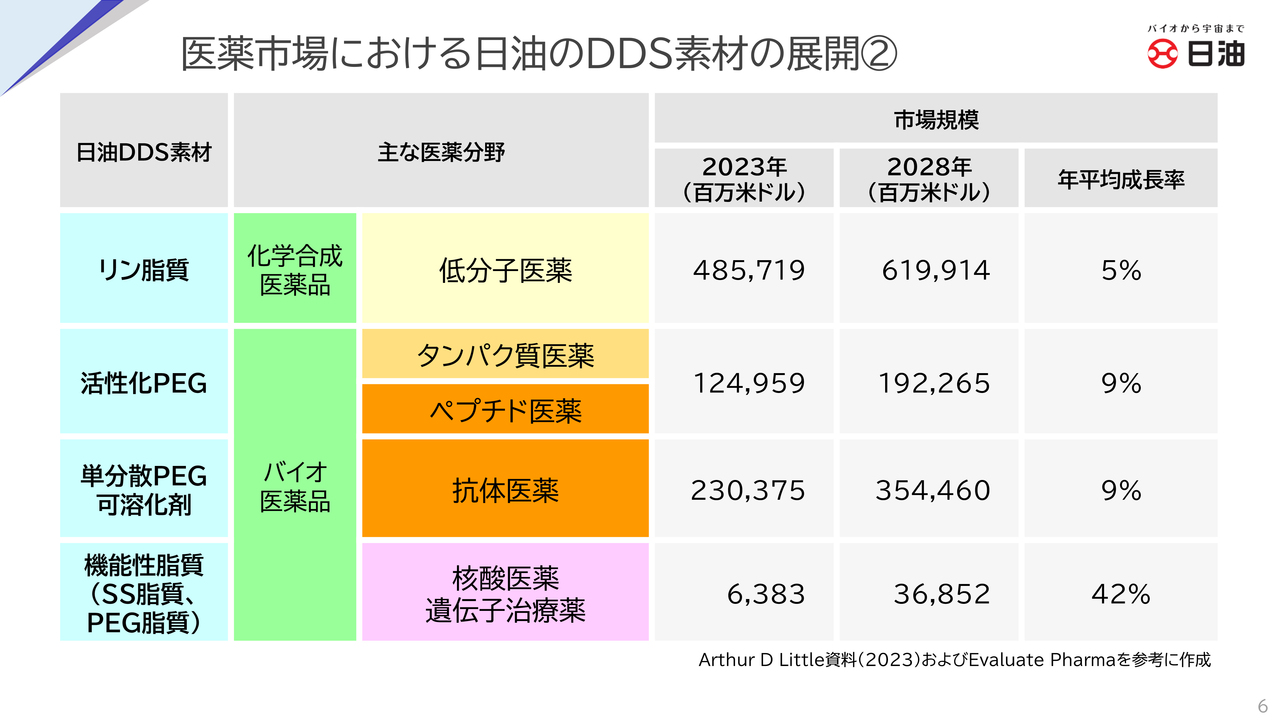

当社の各DDS素材の対象となる医薬品の市場規模と成長率をお示しします。

リン脂質を展開している低分子医薬の全世界の市場規模は2023年で約4,860億ドル、2023年から2028年までの年平均成長率は5パーセントであり、活性化PEGの展開を進めているタンパク質医薬、ペプチド医薬の市場規模は約1,250億ドル、単分散PEG、可溶化剤の展開を進めている抗体医薬の市場規模は約2,300億ドルであり、年平均成長率はどちらも9パーセントとなります。

一方、SS脂質、PEG脂質といった機能性脂質の展開を進めています核酸医薬・遺伝子治療薬の2023年の市場規模は、約64億ドルですが、年平均成長率は42パーセントと高成長の予測であり、当社は同市場への拡販、新製品開発に注力しています。

目次

活性化PEGの展開についてご説明します。

ペプチド・タンパク質医薬品用 活性化PEG

ペプチド・タンパク質医薬品用、活性化PEGです。

活性化PEGは、水に馴染む特性を持ち、ペプチド、タンパク質といった薬物への化学修飾により、その薬物に高い水溶性を付与することが可能です。

また、活性化PEGによって修飾されたペプチド医薬品やタンパク質医薬品は、体内での滞留性が非常に高いことが知られています。

当社の活性化PEGは世界シェアNo.1であり、近年は当社品が採用された医薬品の上市が増加しています。

活性化PEGの事業環境と当社の強み

活性化PEGの事業環境と当社の強みです。

活性化PEGの対象市場であるペプチド医薬、タンパク質医薬の市場成長率は、年9パーセントです。

当社の強みは、「長年培ってきたPEG誘導体製造技術による高品質PEG原料の自社製造」「GMPに対応した高度な製造・品質管理体制」「欧米製薬メーカーでの豊富な採用実績」です。

当社は特に、顧客要望に沿ったカスタム対応やPEG化医薬品のバイオシミラー需要に注力しています。

DDS医薬用製剤原料 製造設備の新設

DDS医薬用製剤原料である活性化PEGの製造設備の新設です。

愛知事業所に建設中の活性化PEGの製造設備は、2025年度の稼働開始を予定しており、現行の川崎事業所DDS工場の2倍程度の製造能力となる予定です。

特長は、「GMP対応設備でこれまでより大きいバッチスケールでの製造が可能」「製造および品質管理のDX化によるスマートファクトリーを実現」「太陽光パネルや省エネ対応設計によりカーボンニュートラルに貢献」であり、最新のDDS医薬用製剤原料製造設備となっています。

目次

機能性脂質の展開についてご説明します。

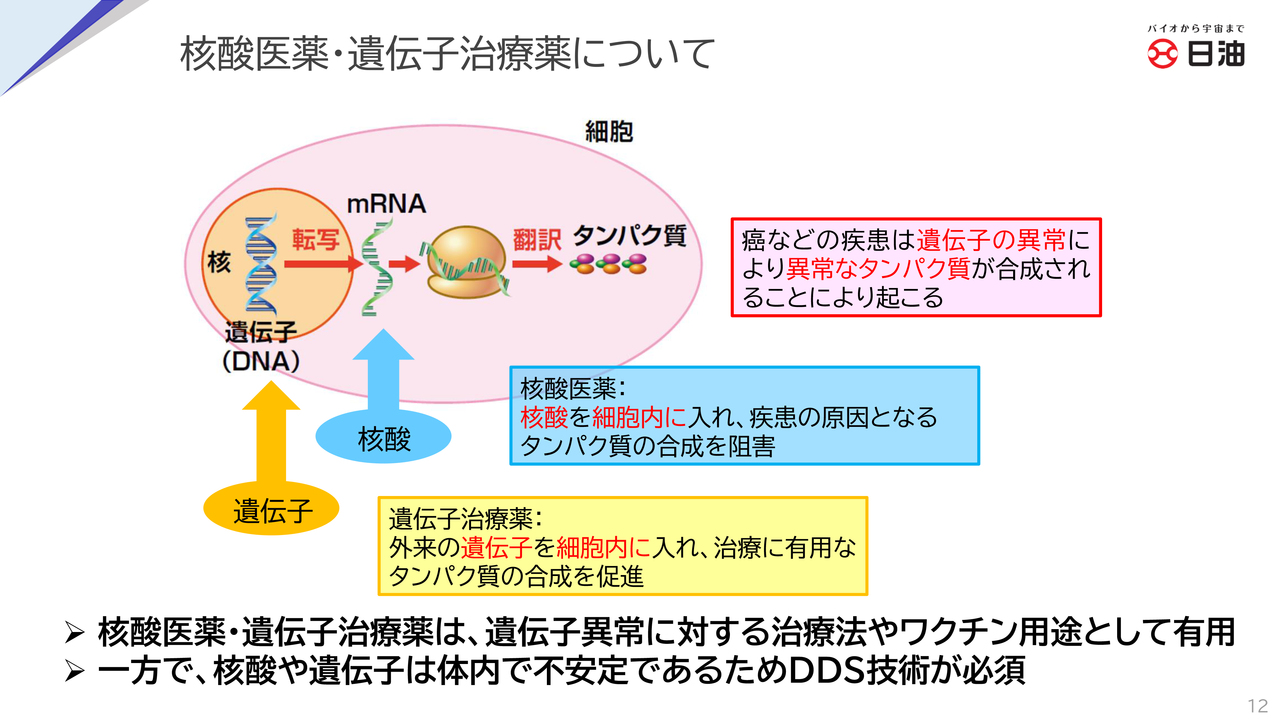

核酸医薬・遺伝子治療薬について

まず核酸医薬、遺伝子治療薬について説明します。

癌などの疾患は、その原因となる異常なタンパク質が合成されることにより起こります。

核酸医薬は、核酸を細胞内に入れ、疾患の原因となるタンパク質の合成を阻害することで治療効果を発揮します。

遺伝子治療薬は、外来の遺伝子を細胞内に入れ、治療に有用なタンパク質の合成を促進することで治療効果を発揮します。

これらの核酸医薬、遺伝子治療薬は、遺伝子異常に対する治療法や、ワクチン用途として有用ですが、一方で、核酸や遺伝子は体内で不安定であるため、治療に用いるためにはDDS技術が必須となります。

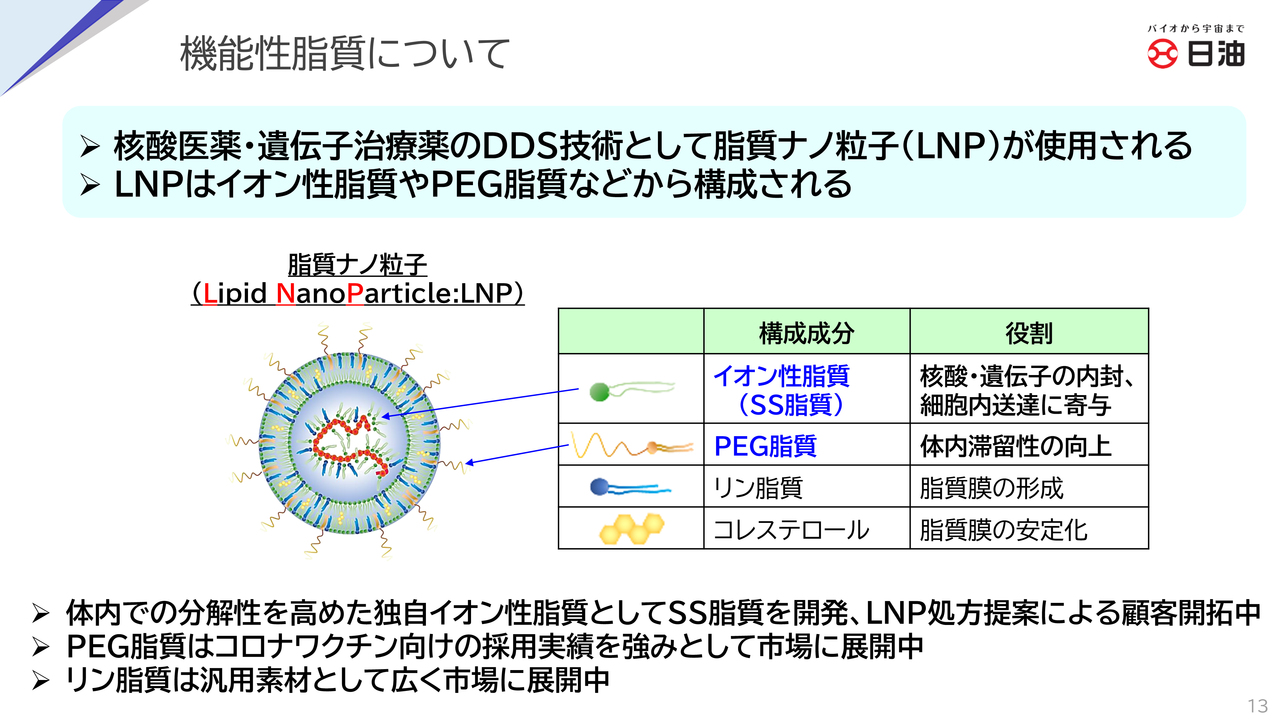

機能性脂質について

機能性脂質について説明します。

核酸医薬、遺伝子治療薬のDDS技術として、脂質ナノ粒子(LNP)が使用されています。 LNPはスライドの図のように、イオン性脂質やPEG脂質などから構成されます。

当社は、体内での分解性を高めた独自イオン性脂質としてSS脂質を開発し、LNP処方提案により顧客を開拓中です。

PEG脂質はコロナワクチン向けの採用実績を強みとして市場に展開中です。

リン脂質は汎用素材として広く市場に展開中です。

機能性脂質の事業環境と当社の強み

機能性脂質の事業環境と当社の強みです。

機能性脂質の対象市場である核酸医薬・遺伝子治療薬の市場成長率は、年42パーセントです。

当社の強みは、「コア技術である脂肪酸・リン脂質、PEG誘導体製造技術を融合したイオン性脂質やPEG脂質の自社製造」「GMPに対応した高度な製造・品質管理体制」「大学との共同研究を基盤としたSS脂質と、これを用いたLNP処方の開発力」です。

SS脂質製造設備の新設

機能性脂質の1つであるSS脂質の製造設備の新設です。

愛知事業所のSS脂質製造設備は、2023年度より稼働を開始しています。

特長は、「GMPに対応した高度な製造・品質管理体制」「LNP用機能性脂質製品の生産設備」です。

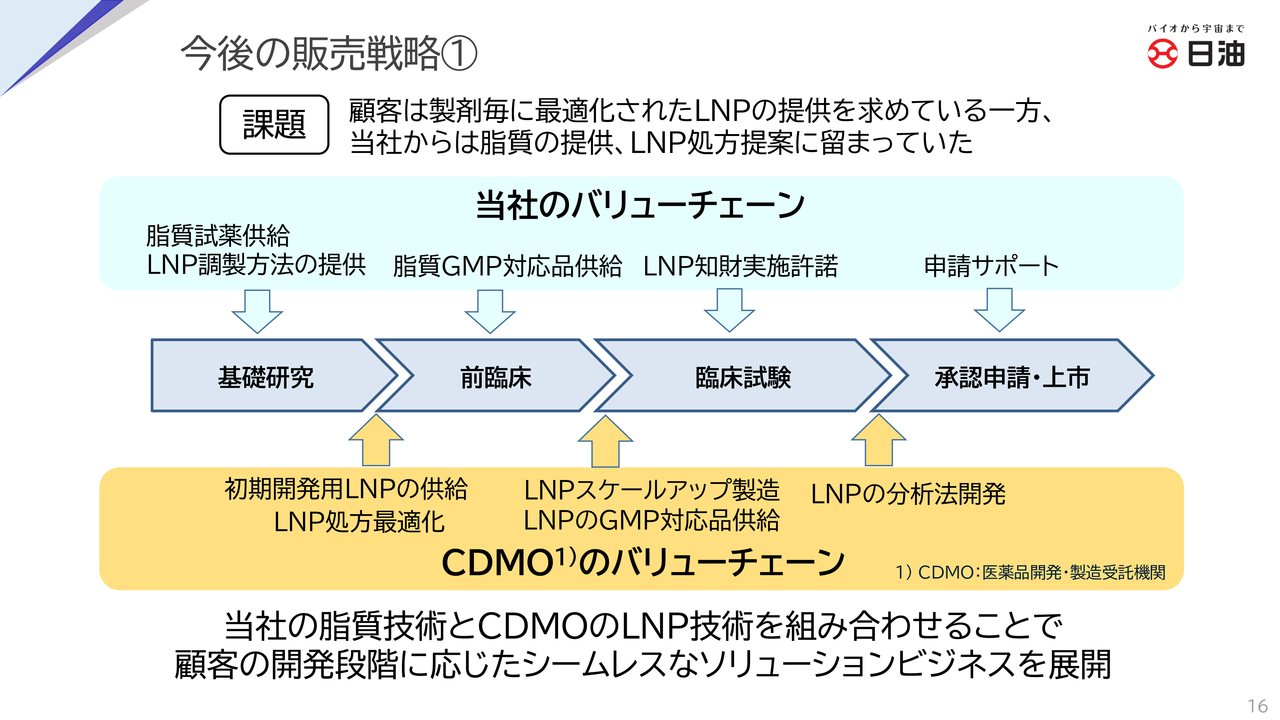

今後の販売戦略①

機能性脂質の今後の販売戦略です。

当社の課題として、顧客は製剤毎に最適化されたLNPの提供を求めている一方、当社からは脂質の供給、LNP処方提案に留まっていたことが挙げられます。

これに対し、CDMOのバリューチェーンである、初期開発用LNPの供給、LNP処方の最適化、LNPのスケールアップ製造、LNPのGMP対応品供給、LNPの分析法開発、などを提供することにより、当社の脂質技術とCDMOのLNP技術を組み合わせることで、顧客の開発段階に応じたシームレスなソリューションビジネスを展開していきます。

今後の販売戦略②

このようなLNP技術を有するCDMOとして当社はPhosphorex社を選定しました。

2024年4月より同社とLNP処方開発、製造受託に係る協業を開始し、2024年8月に同社への一部出資を実施し、パートナーシップを強化しています。

Phosphorex社は、米国マサチューセッツ州のホプキントンに所在し、核酸医薬・遺伝子治療薬の開発が盛んなボストン地区近傍に位置しています。

2005年創立の粒子キャリアの処方開発に特化した企業であり、当社顧客のLNP処方開発について受託実績のある、当社の求める技術力を有した企業です。

目次

DDS事業計画についてご説明します。

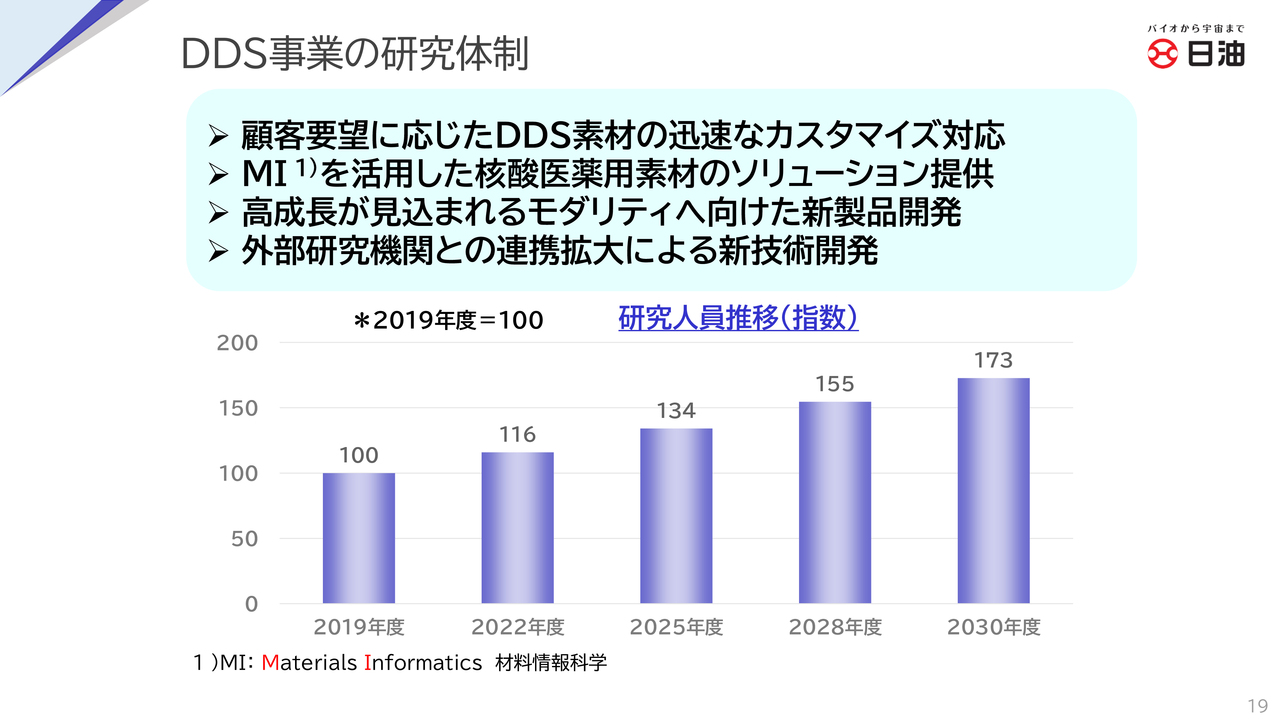

DDS事業の研究体制

DDS事業の研究体制についてご説明します。

顧客要望に応じたDDS素材の迅速なカスタマイズ対応を実施すると同時に、MIを活用した核酸医薬用素材のソリューション提供を進めます。

高成長が見込まれるモダリティへ向けた新製品開発を継続的に進め、外部研究機関との連携拡大による新技術開発も積極的に行います。

スピード感をもってこれらの開発を進めるため、このグラフにお示しのとおり、研究人員の増員を計画的に行い、2030年度には2019年度の人員の1.7倍増を計画しています。

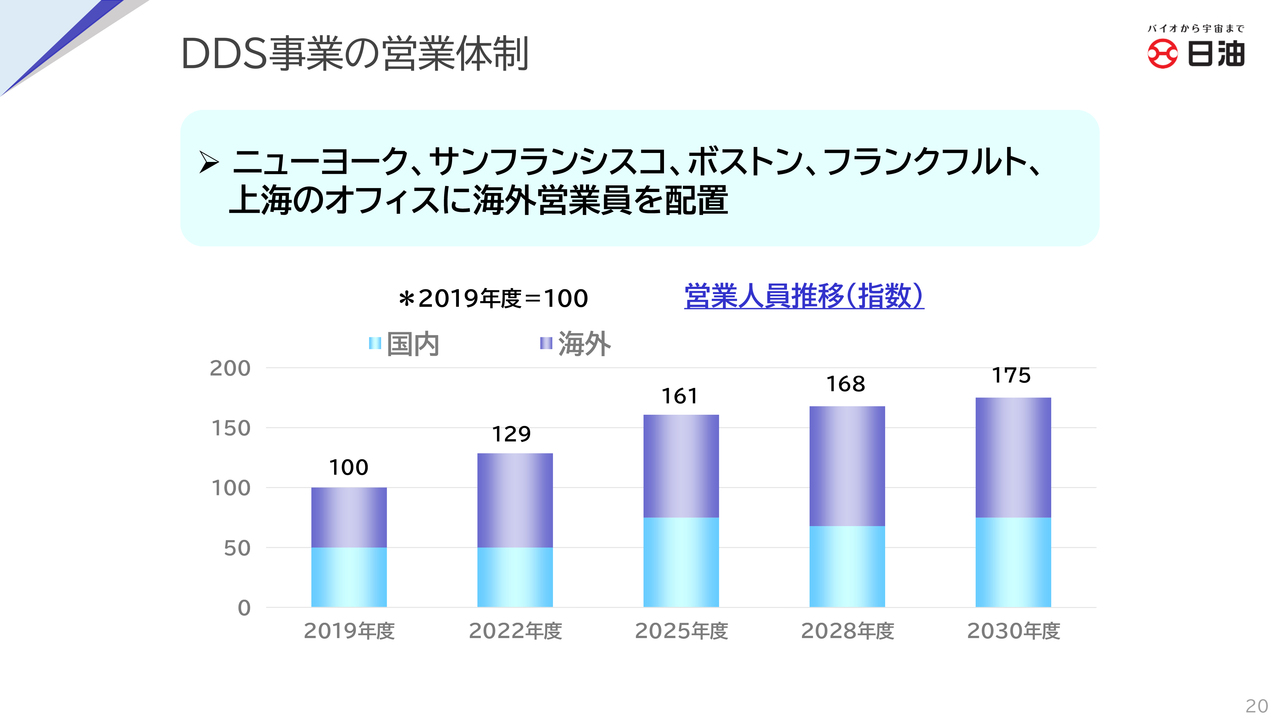

DDS事業の営業体制

DDS事業の営業体制についてご説明します。

欧米、アジア市場開拓を加速するために、ニューヨーク、サンフランシスコ、ボストン、フランクフルト、上海のオフィスに海外営業員を配置しています。

営業人員については、ここにお示しのとおり海外を中心に増員を行い、事業拡大を進めていきます。

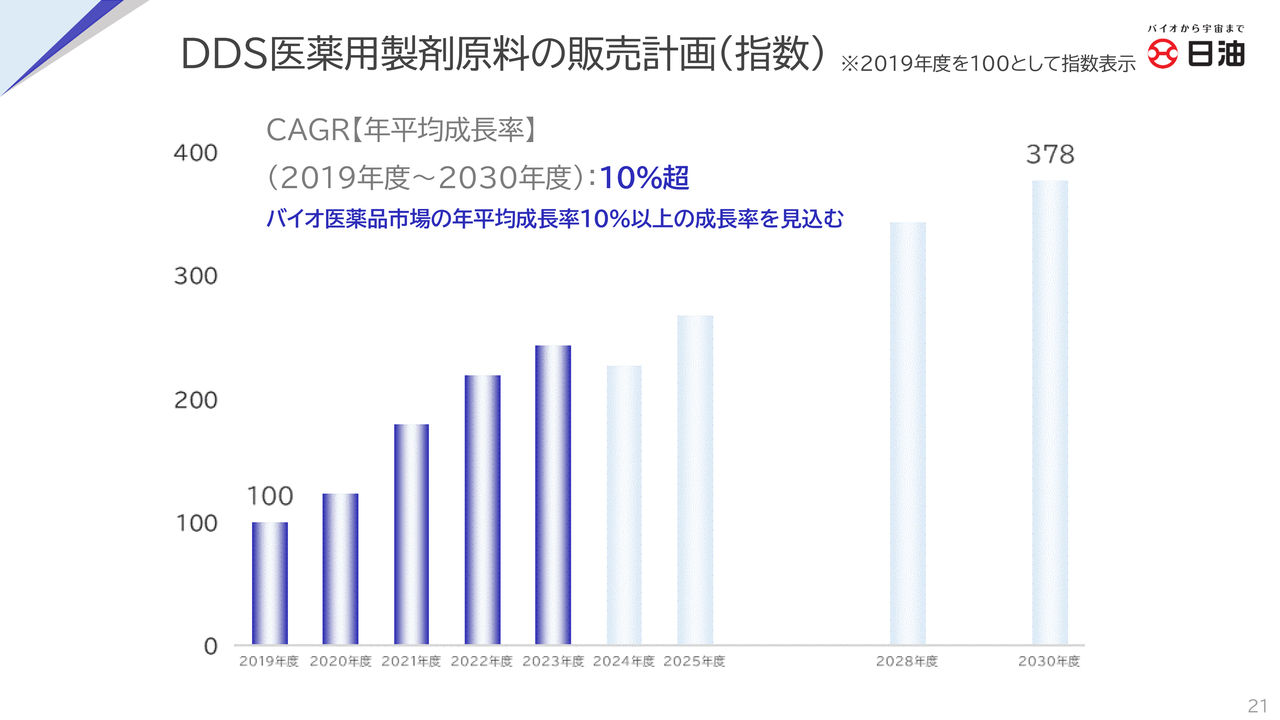

DDS医薬用製剤原料の販売計画(指数)

DDS事業の販売計画を指数でお示します。

2024年度の売上高は、顧客における在庫調整が主な理由となり、対前年比で下方となる見込みです。

一方、DDS事業の対象市場であるバイオ医薬品の市場成長率は、年10パーセント以上であり、長期的には計画に近い推移で成長するものと見込んでいます。

当社としては、機能性の高い素材の開発・提案や、手厚い顧客サポートを行うことにより、機能性脂質、修飾剤ともに臨床・上市件数が着実に増加しています。

バイオ医薬品の成長とともにDDS事業は、これからも新製品・新技術の開発、供給体制の拡充、海外ネットワークの拡大を進め、事業を展開していきます。

説明は以上となります。ありがとうございました。

Q&A

質疑応答に関してはこちらに掲載されています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4403

|

3,050.0

(10:03)

|

+23.0

(+0.75%)

|

関連銘柄の最新ニュース

-

決算マイナス・インパクト銘柄 【東証プライム】 … 三井海洋、オリ... 02/21 15:30

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … 三井海洋... 02/16 15:49

-

日油(4403) 2026年3月期通期の連結業績予想修正及び期末配... 02/13 14:00

-

日油、今期経常を2%上方修正・最高益予想を上乗せ、配当も9円増額 02/13 14:00

-

日油(4403) 自己株式取得に係る事項の決定に関するお知らせ 02/13 14:00

新着ニュース

新着ニュース一覧-

今日 10:16

-

-

今日 10:13

-

今日 10:12