新田ゼラチン、2Qの営業利益は前年同期対比+58.3% 中間期までの好調な業績推移を踏まえ通期予想を上方修正

2025年3月期第2四半期決算説明

竹宮秀典氏:みなさま、こんにちは。新田ゼラチンの竹宮です。

本日は2025年3月期第2四半期(中間期)の決算と、通期の業績予想の上方修正について説明します。

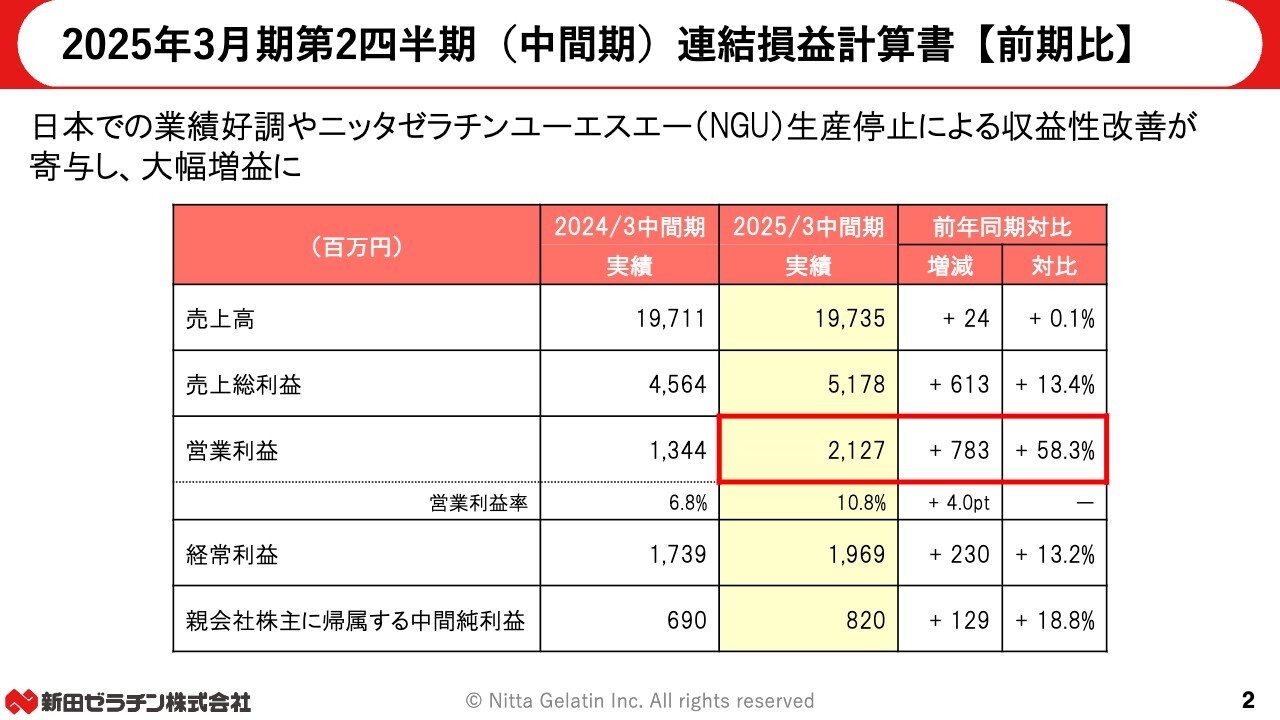

2025年3月期第2四半期(中間期)連結損益計算書【前期比】

まず、2025年3月期中間期の実績について、前年同期比で説明します。

売上高は、前年同期比プラス2,400万円の、197億3,500万円となりました。生産性の悪化が顕著であったニッタゼラチンユーエスエーの生産を、2024年1月をもって停止した影響により、北米では減収となりました。一方、日本国内での増収や、為替が円安で推移したことなどがこれをカバーし、ほぼ前期並みとなりました。

営業利益は、前年同期比プラス7億8,300万円の、21億2,700万円となりました。ハードカプセルの世界的な競争激化により、インドでは減益となったものの、日本での業績が好調に推移しました。また、ニッタゼラチンユーエスエーの生産停止による収益性の改善効果、約4億円が寄与し、大幅な増益となりました。

経常利益は、営業外収益において為替差損、約2億円を計上したことにより、前年同期比プラス2億3,000万円の、19億6,900万円となりました。親会社株主に帰属する中間純利益は、前年同期比プラス1億2,900万円の、8億2,000万円となりました。

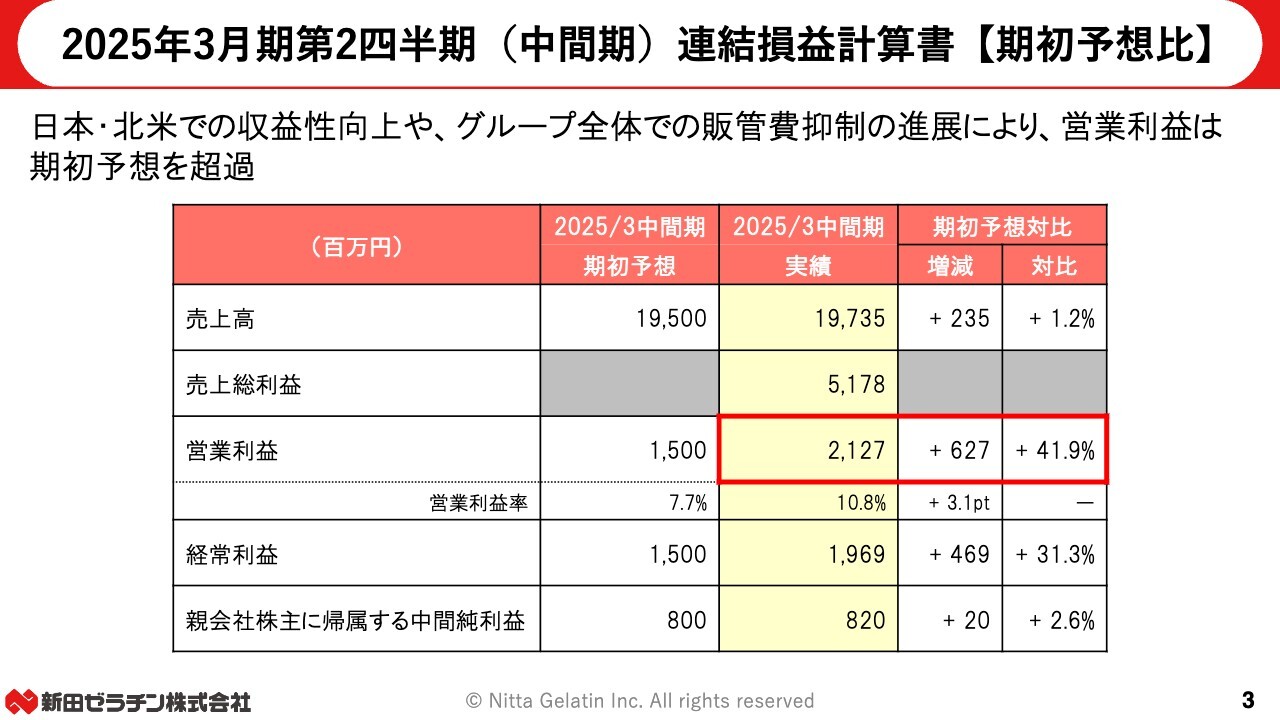

2025年3月期第2四半期(中間期)連結損益計算書【期初予想比】

続けて、期初予想との対比で説明します。

売上高は、期初予想比プラス2億3,500万円となりました。為替の影響を含め、ほぼ期初予想どおりで推移しました。

営業利益は、期初予想比プラス6億2,700万円となりました。日本及び北米での収益性向上や、グループ全体で販管費抑制の取り組みを進めたことなどにより、期初予想を上回りました。

経常利益は、期初予想比プラス4億6,900万円となりました。一方、特別損失にニッタゼラチンユーエスエーの工場閉鎖関連損失を計上したことなどにより、親会社株主に帰属する中間純利益は、ほぼ期初予想どおりとなりました。

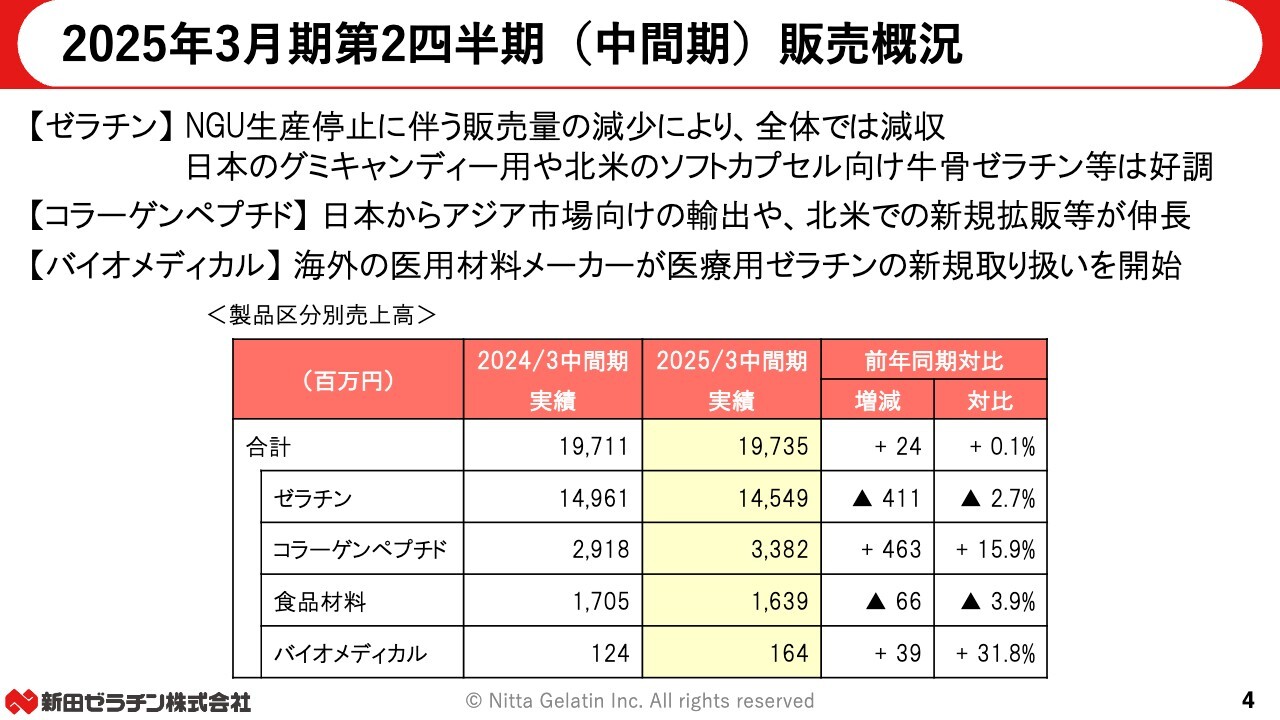

2025年3月期第2四半期(中間期)販売概況

次に、製品区分別の販売概況について説明します。

ゼラチンは、ニッタゼラチンユーエスエーの生産停止に伴い、豚皮ゼラチンの販売量が減少したことから、全体では減収となりました。一方、日本でのグミキャンディー用、ソフトカプセル用、写真用などの需要が引き続き好調に推移し、また北米でも、一般食品用途のほか、インドから輸入するソフトカプセル向けの牛骨ゼラチンは伸長しました。

コラーゲンペプチドは、日本からアジア市場に向けた輸出や、北米での新規拡販等が伸長し、増収となりました。

バイオメディカルは、国内の主要顧客への販売が伸長したことに加え、海外で、医療用ゼラチンの新規取り扱いが始まったことも、増収に寄与しました。

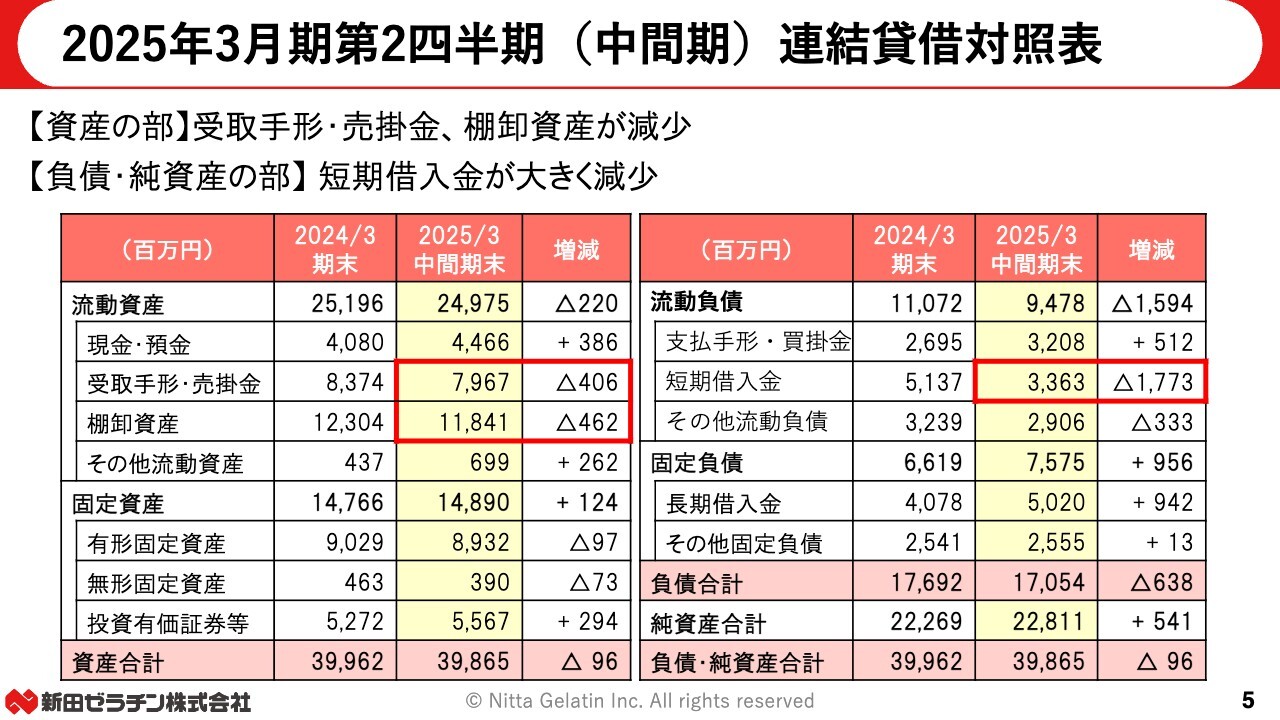

2025年3月期第2四半期(中間期)連結貸借対照表

次に、連結貸借対照表について説明します。

まず、資産の部です。現金及び預金は増加しましたが、受取手形・売掛金や棚卸資産が減少したことから、流動資産は前期末から2億2,000万円減少しました。売掛金のサイト短縮や、在庫の抑制など、運転資本の効率化に向けた取り組みが進展しました。

固定資産は、投資有価証券等の増加により、1億2,400万円増加しました。

負債・純資産の部では、短期借入金が大きく減少したことなどにより、負債合計は6億3,800万円減少しました。純資産は、利益剰余金の増加により、5億4,100万円の増加となりました。

以上の結果、総資産は前期末に対して9,600万円の減少となる、398億6,500万円となりました。

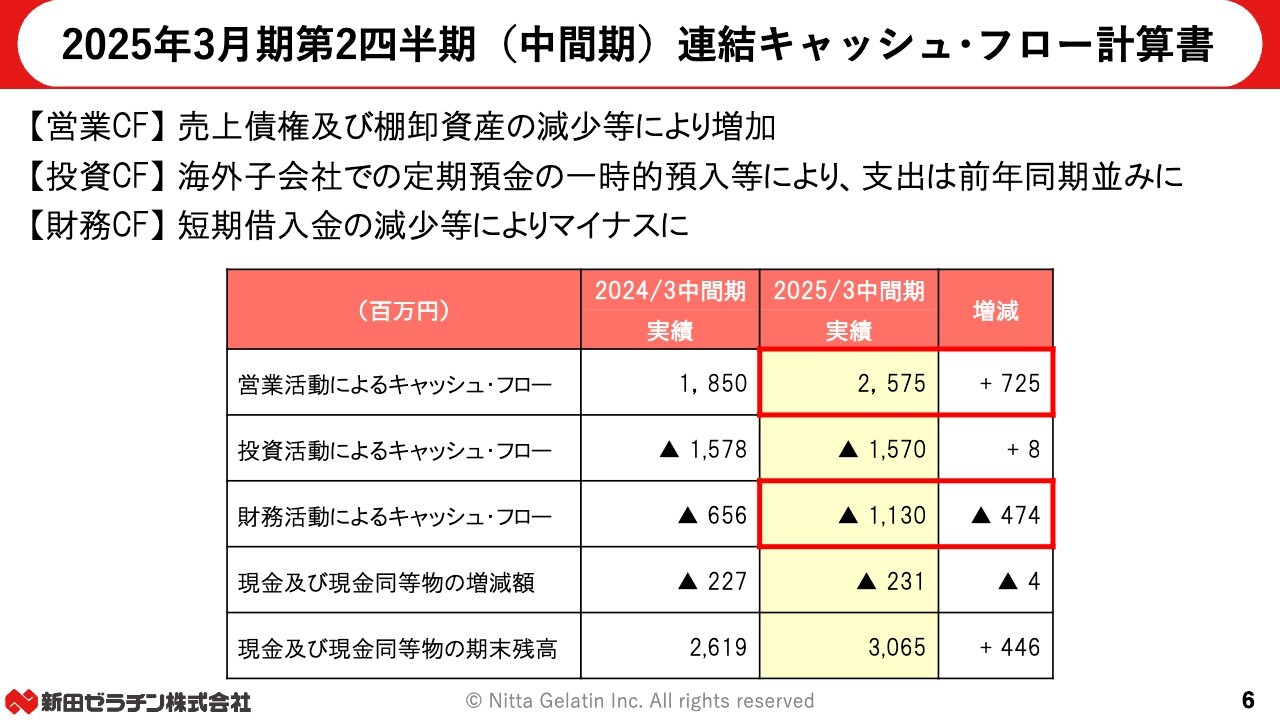

2025年3月期第2四半期(中間期)連結キャッシュ・フロー計算書

キャッシュ・フロー計算書について説明します。

営業活動によるキャッシュ・フローは、売上債権及び棚卸資産の減少などにより増加しました。投資活動によるキャッシュ・フローは、ニッタゼラチンインディアで余剰キャッシュの一部を、定期預金に預け入れたことなどにより、前期並みとなりました。財務活動によるキャッシュ・フローは、短期借入金の減少などにより、マイナスとなりました。

これにより、現金及び現金同等物の期末残高は、前期末から4億4,600万円増加の、30億6,500万円となりました。

本年5月に公表した中期経営計画では、収益力及びキャッシュ創出力の抜本的強化を目標に掲げており、その成果が表れているものと見ています。

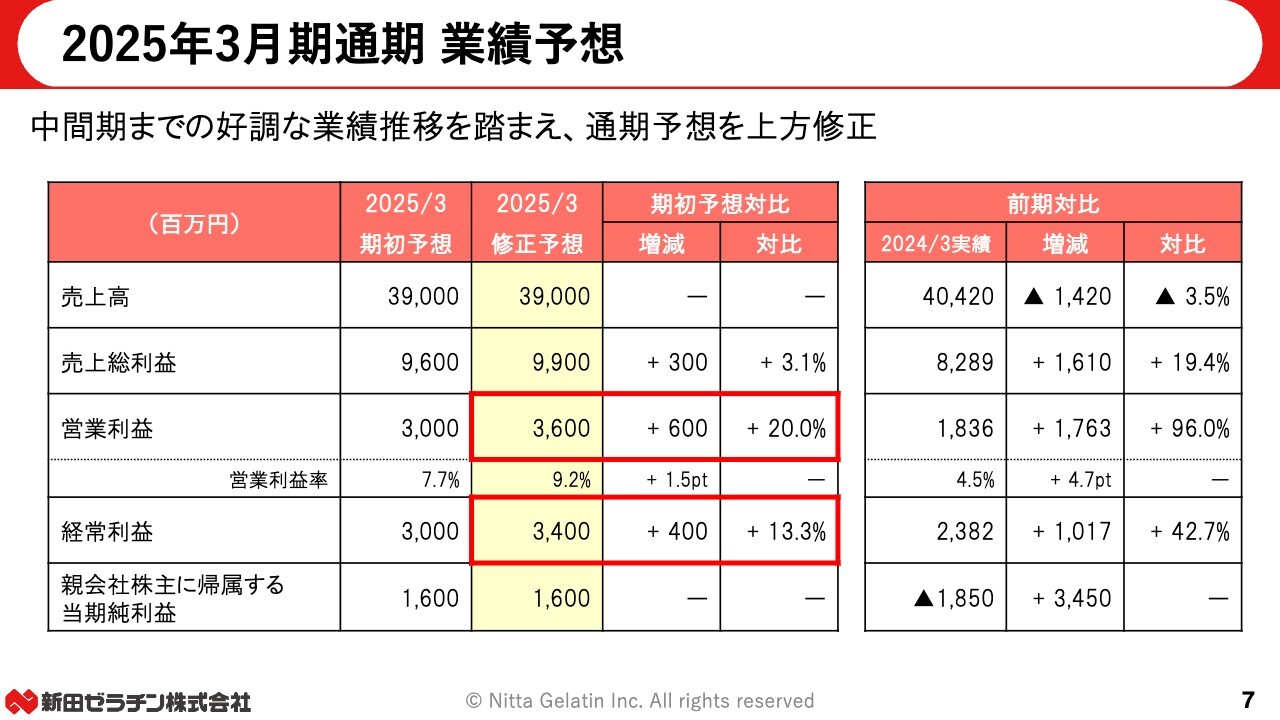

2025年3月期通期 業績予想

2025年3月期通期の業績予想について説明します。

中間期までの好調な業績推移を踏まえ、通期予想を上方修正します。営業利益は期初予想から6億円プラスの36億円、経常利益は4億円プラスの34億円を見込んでいます。

下期は、為替影響による国内の輸入原材料価格の上昇や、ハードカプセルの世界的な競争激化による、販売価格の下落が見込まれます。また、北米の市況悪化などもあり、中間期に比べて収益性は低下するものの、期初予想時点で計画した下期の利益目標は達成したいと考えています。

なお、親会社株主に帰属する当期純利益については、中間期に特別損失を計上したことから期初予想どおりの着地となりました。また下期も当初予想どおりの8億円を見込んでいることから、予想値を据え置いています。

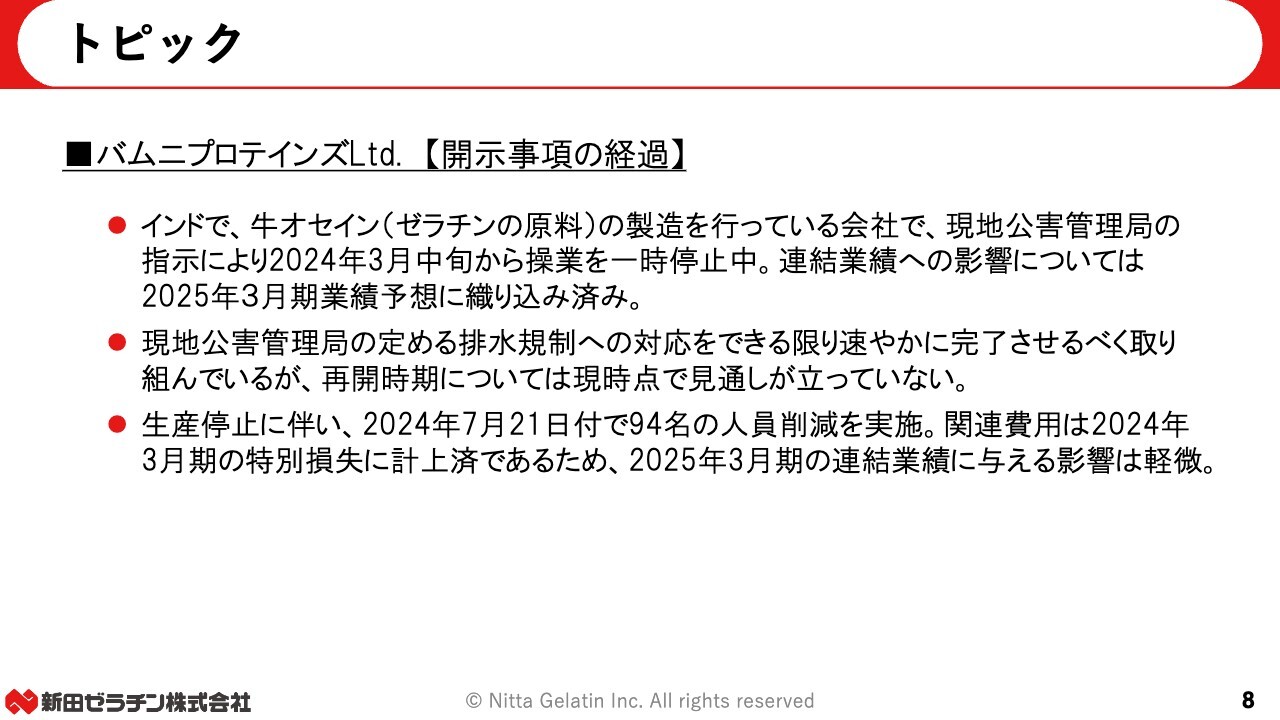

トピック

最後に、海外子会社の状況について、開示事項の経過としてご説明します。

本年5月の開示資料でもお伝えしているとおり、インドのバムニプロテインズで、現地の公害管理局の指示により、2024年3月中旬から操業を一時停止しています。連結業績への影響については、2025年3月期の業績予想にすでに織り込んでいます。

現在、現地の公害管理局の定める排水規制への対応を速やかに完了させるべく取り組んでいますが、再開時期については現時点でも見通しが立っていません。

最新の状況として、2024年7月21日付で94名の人員削減を実施しました。その関連費用は、2024年3月期の特別損失に計上済であるため、2025年3月期の連結業績に与える影響は軽微です。

以上が、2025年3月期第2四半期の決算についての説明です。

ご視聴いただいたみなさま、誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4977

|

1,473.0

(02/25)

|

+27.0

(+1.86%)

|

関連銘柄の最新ニュース

-

新田ゼラチン(4977) 役員等の異動に関するお知らせ 02/13 15:30

-

新田ゼラチン、4-12月期(3Q累計)経常は5%増益で着地 02/13 15:30

-

新田ゼラチン(4977) 2026年3月期 第3四半期決算短信〔... 02/13 15:30

-

新田ゼラチン(4977) 2026年3月期 第3四半期決算説明資料 02/13 15:30

-

新田ゼラチン(4977) 従業員持株会向け特別奨励金スキームによる... 01/22 15:30

新着ニュース

新着ニュース一覧-

今日 05:48

-

今日 05:30

-

今日 05:29