【QAあり】太平洋セメント、2Qは増収増益 セメント国内需要やコスト見直し等を反映し、通期業績予想を修正

2025年3月期第2四半期決算

田浦良文氏:本日はお忙しい中、2025年3月期第2四半期決算説明会にご参加いただき誠にありがとうございます。代表取締役社長の田浦でございます。

まず私から概況をご説明します。現在、中期経営計画にのっとって鋭意いろいろなことを進めていますが、みなさまがお聞きになりたい、あるいは注目されているであろう点についてお話しします。

1つ目は需要が再び下がってきている国内について、2つ目は来年4月から実施しようとしている値上げの動きについて、3つ目は今期下期の需要がかなり下がっている米国について、4つ目は東南アジア・フィリピン・インドネシア等の動きについて、5つ目は先日発表した自社株買いの考え方について、それぞれ簡単にご説明します。

その後、常務執行役員の伴から資料についての補足説明を行い、質問に移りたいと思います。

1つ目は、国内の状況です。もともとの予算は3,500万トンでしたが、今回予想で3,300万トンとなってしまいました。この対策として、これまでも中期経営計画の中で何度かご説明していますが、減った分を輸出に回そうとしています。

セメントとフライアッシュは色も粉末の細かさもほとんど一緒で、これらを混ぜると非常にアルカリに強いセメントになります。さらに長期にわたって強度が出て熱が出ない、いわゆるマスコンクリートにしやすいセメントができます。

需要が減った分これをどんどん輸出できるような設備を整えました。これにより、需要が仮に3,000万トンを若干切るようなことになっても、生産設備としてはフル稼働ができる体制になりました。

「26中期経営計画」の間に、フライアッシュセメントの輸出は確実に120万トンを達成できます。その後、2年から3年後には200万トン近くを輸出できるようになるため、需要がある程度減っても設備的な稼働状況にはまったく問題ない体制が整いました。

この背景についてご説明します。まだ公表されていませんが、今第7次エネルギー基本計画が出てきています。日本の2022年度におけるエネルギー供給に占める石炭火力の割合は約30パーセント、原子力が5.5パーセント、再生可能エネルギーが14.1パーセントです。

これを、2030年までに石炭火力を約20パーセント、原子力を20パーセントから22パーセント程度にするというのが第6次エネルギー基本計画でした。第7次エネルギー基本計画の内容は決まっていませんが、石炭火力を今の約30パーセントから約20パーセント以下にするのは、なかなか難しい状況だと私どもは思っています。

今の日本の石炭火力では「一般炭」と呼ばれるものを1億トン輸入し、微粉炭にして燃焼します。その後にできるフライアッシュが、年間約1,200万トン出てきています。現状ではセメント会社が粘土代替として、およそ1トン当たり130キロほど使っています。

したがって0.1から0.13を掛けると、セメントの生産量に対するフライアッシュの処理量がわかります。つまり、セメントの生産量が落ちてくるとフライアッシュを処理できる数量も落ちてしまうということで、非常に電力会社にご迷惑をかけることになります。

最近まで、新しい発電所ではフライアッシュの処理ができないために、抑制運転もしくは止めてしまったという話も聞きます。我々も社会的な責任として、このフライアッシュの処理は非常に大事なものだと思っています。

そこで、2011年からはシンガポール向けにフライアッシュセメントを輸出しており、現状の輸出量は年間40万トン以上です。先日もゼネコンと一緒に高層ビルの基礎部分をすべてフライアッシュセメントで施工し、非常にうまくいきました。

このフライアッシュセメントそのものは「安かろう、悪かろう」ということではなく、環境問題を背景として非常にニーズが高まっているものです。特に東南アジアにおいては、どんどんそのような取り組みが進んでいます。ある意味では、日本よりもカーボンニュートラルに対するアプローチを早く、確実に行っている国も多くあります。本日(2024年11月13日)の新聞にも出ていましたが、タイにはCO2排出削減量を売買する取引所ができるそうです。

このように、フライアッシュの処理問題に対して我々が責任を果たしていくことが1つ目です。また、アジアでニーズが高まっていくことに対して、積極的に供給量を増やしていきます。これは非常に良い値段で買ってくれますし、まず原価を非常に安くできます。輸出能力は需要が減ってくる分増えるため、そこを補完するかたちで輸出をどんどん増やしていきます。

そして同時にカーボンニュートラルにも貢献できるという、三方よしの話をどんどん進めています。これは中期経営計画の骨子としてみなさまにもご説明しましたが、全体的な方針となります。

2つ目は、2,000円の値上げについてです。これはもともと今年の春に「最低でも2,000円は上げなければいけない」という方針を出した時に、本社の営業部や県の若い担当者に話を聞くと「無理です。先日5,000円に値上げしたばかりですし、石炭価格は一時期スポットで400ドルから450ドルだったものが、150ドルまで落ちています。逆に5,000円から下げなさいと言われるのがオチですよ」というのが最初のコメントでした。

ただ、私は「本当にそうだろうか」と考え、いろいろなコストが上がっていく我々の周りの環境や、今後どうなっていくかをきちんと分析しました。私自身この責任ある立場として、全支店や生コン会社の総会にも出席し、さらに工場にも出向き、全部で25ヶ所ほどを毎週回っています。

お客さまと対峙し最前線で交渉する若手のみなさんが腹落ちしないことには、交渉はできません。「本社がこう言っているから」「私はそう思わないのですが、値上げしてください」という交渉などできません。そのため、今は彼らにさまざまな背景やリスクを説明しています。

骨子は7点から8点ほどあります。1点目は環境問題です。変動費は原料・電力・燃料ですが、そこへ環境コストがまだ負荷としてかかってきます。実際に、2026年からETS(排出権取引制度)が始まります。これは経済産業省が鋭意取り組んでいるもので、私どもにもヒアリングがきていますが、ベンチマーク方式になることはほぼ決まっています。

セメント会社として無償枠をもらえる立場になるのか、いわゆる「持ち出し」になるのかはまだわかりませんが、そのようなリスクがあります。そしてそれが毎年厳しくなるリスクもあるということです。

また石炭の価格も、今は安定しているわけではありません。世界的な需給バランスとして、例えば10年前の中国はかなりの輸出国だったわけですが、いまや5億トンの純輸入国になっています。インドも4億トンの輸入国になってきています。

EV車で環境先進国と言いながらも、電力の供給は石炭火力が60パーセント以上を占めているのが中国の現状です。このように、どんどん石炭使用量は増えています。ところが、世界的に見ても新しい石炭鉱山の開発は少ないのが現状で、もうほとんどないと言ってもよい状況です。銀行もなかなかお金を貸してくれないですし、そのようなリスクを取る会社も少なくなってきています。

このように、世界的な需給バランスは均衡を保っておらず、どんどん崩れていきます。いつ石炭の値段がポンと上がるかわかりませんので、それに備えなければいけません。

地政学リスクもあります。パンデミックやサプライチェーンリスク、そしてオーストラリアの豪雨などにより、いつ値上がりするかわからない状況です。今後、150ドルや100ドル、80ドルといったパンデミック前のような価格になることは絶対にありません。

需要の問題にしても、今までは「もう底を打ったから、来年は上がる」というような話の繰り返しです。しかしながら、2018年からはずっと、毎年平均で170万トン下がってきています。また2022年から2023年は、2024年問題が先行して始まっていることから需要がかなり落ち込み、270万トン下がりました。

今年はその反動で上がると見込んで3,500万トンという予算を出しましたが、実際には3,300万トンを見込んでいます。これがさらに下がって3,000万トンになるかもしれませんし、もしくはそれ以下になるかもしれません。その時にどうするかを今から考えておかないと、対策がすべて後手後手になってしまいます。

人の問題もあります。これはセメント産業だけの問題ではなく、メーカーやゼネコンも苦しんでおられます。先日ある大手ゼネコンに聞いたところ、「転勤が北海道から沖縄まであって、何ヶ月もかかるような工事をする会社には行くな。同じ建築科を出ているなら、コンサルに行きなさい」と親御さんが言うそうです。このように、非常に人の確保が難しくなってきています。

セメント業界も、イメージアップをすることは今から努力しなければなりませんが、業態が変わるわけではありません。やはり処遇のアップが必須です。社宅・寮の完備や、働きやすい事務所の環境整備もしなくてはいけません。その前に給料やボーナスも上げなければいけません。これはもう企業存続のためには必須です。

また、当社グループには現在9つの工場があります。そこで働いている協力会社のみなさまや、原料やセメントなどを運んでいただく輸送のみなさま、すべてを合わせて500社を抱えています。彼らに話を聞くと「もう平均年齢が60歳以上になるから、我々は10年もちません」という話も出てきます。

もしそのような協力会社がなくなれば工場は止まってしまいますので、存続問題がかかっています。そのため、我々はある程度の利益が取れるかたちにして、そのような協力業者のみなさまにも還元しなければいけません。そうしないと存続が危ぶまれるという事態になっています。

資源問題もあります。現在、埼玉の工場に出している石は武甲山から出していますが、この鉱量がおよそ50年分になっています。「50年分あるからいい」ではありません。セメント会社は100年を1つの目安として存続するような会社です。これが50年となったため、今は供給を減らしていく方針を打ち出しています。

再来年から骨材は全ユーザーに対して25パーセント削減し、2033年からは半分に減らします。そうしないと温存できないという状況にきています。

しかし、我々はトータルソリューションを標榜する会社ですので、それだけでは済みません。そこで現在は新津久見鉱山の開発を行い、大船渡工場や上磯工場から供給できるようにしています。加えて、関東一円に40万トンの骨材の置き場を持ってきて、関東の南のほうのお客さまに出荷していきます。そのようなことを計画し、着々と進めています。

ただ、これにもフレートやいろいろなハンドリングコストがかかるため、コストアップは免れません。トータルソリューションと格好のよいことばかり言うのではなく、コストがかかりながらも、そのようなことにきちんと取り組んでいるという現状を理解しなければなりません。

工場もかなり老朽化しており、メンテナンスのコストもかかります。故障が起こった時にはすぐに対応しなければいけません。そのような予備品の問題も考えなければいけないと思っています。

最後に、我々がきちんと見据えておかなければいけない点があります。防災庁の設置に向けた準備室が11月1日に設置されました。これは石破総理が肝いりで始められたことですが、構想は15年前から練られていたそうです。石破総理の構想にかなり影響を与えたのが、京都大学名誉教授の鎌田浩毅先生という地質学者です。テレビに出たり、いろいろな本を出したりしているので、みなさまもご存じだと思います。

この先生の本によると、「首都直下型地震が30年以内に70パーセント、南海トラフが40年以内に90パーセント」という話ではなく、「プラスマイナス10年ぐらいの誤差はあるものの、2035年を中心に大震災が起こる」というのが地質学者の間では常識だそうです。

セメント会社は、東日本大震災の時も大船渡工場で100万トンの瓦礫を処理し、10年間で3,000万立米の生コンを出しました。そして防潮堤だけでなく、都市開発としても高台や新しい道路をつくって逃げやすいようなまちづくりをするなど、さまざまなところに貢献してきました。

このように、レジリエンスという意味では、セメント業界ほど貢献しているところはないのではないかというぐらい、我々は自負を持っているわけです。それがまたこの10年で、ひどい状況になるかもしれません。

ですから我々は、安易に工場を1つ2つ止めるのではなく、やはりきちんと体力を温存していつでも生コンも供給できる、また機動的な対応ができるようにレジリエンスに資することが大事だと思っています。

さらに廃棄物についても、セメント1トン当たり500キロ近く処理していますので、100万トンの工場を1つ止めると50万トンの処理ができなくなり、迷惑もかかります。これほど産廃処理で貢献できる会社はないと言っていたわけですから、社会的使命を十分果たしていかなければいけません。

このような話を営業担当者や若い人たちに話すと、「わかりました。石炭の問題だけだと断片的に捉えていましたが、やはりいろいろなコストがかかってくる中で、目の前の2,000円を上げていかないと、単体でのセメント国内事業は赤字になってしまうということですね」と理解してくれ、「今からがんばります」と言ってくれています。

また、お客さまのところに私も何社か行き、このような話をして「一緒にがんばろう」ということをお願いしています。かなりの生コン会社が、ようやく価格転嫁ができるようになったということで、「できません」と言われるところがほとんどなくなりました。以上が国内の状況です。

3つ目は、米国についてです。下期の需要が落ちてきていますが、これはコロナ禍の後、バイデン政権の時に 「アメリカン・レスキュー・プラン」「アメリカン・ジョブズ・プラン」「アメリカン・ファミリーズ・プラン」により現金給付がされ、当時は金利も安かったこともあり、住宅が非常に伸びました。

そして2022年3月からは、FRBの金利がどんどん上がりました。それでも、住宅着工がそこまで落ちなかった大きな理由は、リーマンショック後に借り入れの審査が厳しくなり、誰でもお金を借りられる状況ではなくなってしまったことによって住宅着工が年率換算で50万戸を切るようになり、現状でも300万戸ほど不足していることが挙げられます。

まだ新しい住宅を買いたい人がたくさんいる背景の1つは、人口動態です。ご承知のとおり、サンフランシスコやロサンゼルスなどは非常に治安も悪くなってきています。そしていろいろな建設コストもどんどん上がってきており、人もなかなか確保できません。

その中で、例えばロサンゼルスあたりの住宅コストを10とすると、ネバダやアリゾナなどは7ぐらいと、非常に安いコストで住宅が買えます。またいわゆる「Z世代」に多いと言われますが、働き方改革により、必ずしも本社に行かなくてもテレワークでかなりの仕事が済むようになってきました。

ロサンゼルスに通勤しなくても、アリゾナなどに住んで週に1回あるいは月に1回会社に行けばよい業態になっています。そのため多くの人が、住みやすく住宅コストや所得税が低いところに移っています。そのような新しい需要があるということです。

もう1つは、やはり金利の高さです。米国の住宅市場は、例えば新築物件が150万戸とすると、中古物件の市場は400万戸から500万戸ほどあります。この中古物件には実際に今住んでいる人がいるわけで、金利の高い局面、もしくはさらに上がる可能性がある局面では「買い替えて新しいところに住もう」という機会をうかがうことができません。

そのため中古物件の供給がかなり減っており、新築物件が必要になってきているという背景もあるのではないかと思っています。これにより今年の上期まではよかったものの、下期に減ってきているのは、CalPortland Co.(CPC)としては、ある程度悪くなっている中でも営業力を活かして売り勝っていたようなところがあります。

下期にかけては、大統領選においてカマラ・ハリスもドナルド・トランプも住宅についてコメントしていました。ハリスは低所得者用の住宅300万戸を供給すると発言し、トランプは補助金の話をしていたため、どちらに転ぶかわからない中で控えていたというところもあると思っています。

来年からは、今お話ししたとおり潜在需要が非常に大きいことや、少なくともトランプはインフレ問題を解消することが大事だと思っています。もともとバイデン政権時のインフレは、サプライチェーン問題やガソリン価格、帰属家賃などの住宅費、労働コストによるものでした。

ではトランプはまず何をするかというと、ガソリンの生産をどんどん増やすらしいです。これは昨日CPCの社長から届いたメールに書かれており、「そのためガソリンはかなり安くなる」とのことでした。

また住宅関係は保護主義に走るため、やはりインフレが落ち着くことはありません。FRBは金利が高止まりする場合に、住宅の補助などを出す可能性があるとのことでした。そうすると、やはりある程度戻ってくると考えられます。

米国はだいたい住宅・非住宅の民需が7割、公共投資が3割です。この公共投資についても、バイデンのもとで出されたインフラ法案がどんどん出てきています。さらにオリンピック需要も出てきますので、新政権になって中盤の来年半ばぐらいから、またかなり盛り返してくるだろうと見ています。非常にまだ強い需要があるのは間違いないということです。

4つ目は、アジアについてです。ベトナムは政権の混乱があったものの、非常に良くなってきています。特に私どものギソンセメント社は、米国向けの輸出をかなりの数量で始め、好転しています。

フィリピンについては、もともと春先に完成して供給予定だったセブの新しい6,000トンのキルンの竣工式が、7月18日にありました。実際にきちんとした量が出始めたのが10月頃と、5ヶ月ほど予定から遅れました。

これはコロナ禍を完全に挟んだプロジェクトだったため、私どもも資材の供給が滞ったり、工事業者のビザの発給が遅くなったりなどがあり、年単位でかなりの影響が出るかもしれないと考えていました。それに比べると実際に完成したのは7月ですので、2ヶ月から3ヶ月程度の遅れで済みました。これは非常に順調に立ち上がったプロジェクトと言ってよいと思います。

一方、マルコス政権の「ビルド・ベター・モア」というドゥテルテを引き継いだ建設投資が、まだ順調ではありません。また民間の投資もFRBに引きずられたかたちで、ペソの金利高も続いており、こちらもまだ出ていません。

ただし、これはいずれ必ず出てきます。なにより日本は、フィリピンへのODAが世界で2番目に多いです。これはゼネコン情報ですが、いろいろなプロジェクトがあり、道路だけではなく、マニラでは電車のトラムなどの話もあります。さらには、セブのマクタン島に新しい橋がかかる予定もあります。

このように、タイムラグがあるものの必ず増えてきます。また、フィリピンの人口は日本と同じか、おそらく今年か来年には抜くのではないかと言われています。その中で需要はまだ3,200万トンです。これは日本の昭和30年頃の需要です。日本はそれからずっと伸び、1991年に8,600万トンまでいって、また今下がってきています。フィリピンは、それを後追いするかたちで必ず伸びてくると考えています。

今までは高いクリンカを外から買ってくるしかありませんでしたが、ようやくキルンもきちんと立ち上がり、原価低減もできるようになりました。来年にかけて期待できるものと思っています。

インドネシアについては、当社が出資する中で「輸出設備をきちんとしてくれ」と条件を出しました。彼らは桟橋とサイロ建設をやってくれて、それがようやく完成します。12月頭の竣工式には私も行きますが、来年の第1四半期に米国向けの輸出がいよいよ始まります。

今は韓国とベトナムから出していますが、当社は韓国から資本を引き上げているため、実は方針がいつどうなるかわかりません。米国向けは、アルカリの低いセメントでないといけませんが、韓国はそのような資源が限られており、低アルカリのものがずっとできる保証がなく、いつ「やめる」と言われるかわかりません。

そのような綱渡り関係でやっていましたが、インドネシアができることで、3つの拠点からしっかりと安定的に供給できるようになります。したがって、今後インドネシアはサプライチェーンのハブとして、さらに活用したいと思っています。

なによりもインドネシアは産炭国です。オーストラリア炭が400ドルになった時でも、インドネシアの国内向けはものすごく安かったです。もちろん輸出は世界市況につられて上げましたが、やはり国内は産業保護や電力を高くするわけにいかないため、せいぜい30ドルや40ドル程度上がっただけで済みました。

そのため、今後もしまた何かによって石炭価格が上がった時は、輸出は日本からせずとも全部インドネシアから代わって行ってくれます。そのような意味では、非常に期待できる輸出のハブになっています。これがだいたいの世界の動きです。

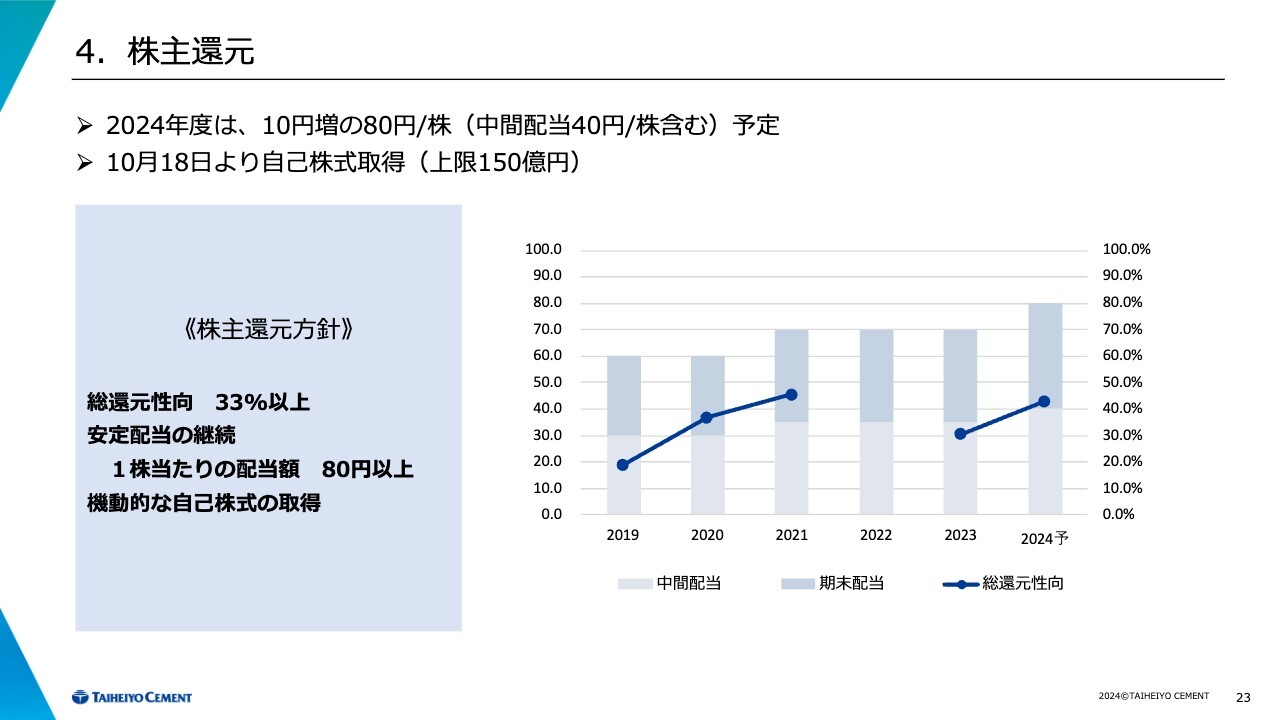

5つ目は、自社株買いについてです。「26中期経営計画」の間の総還元性向は33パーセント以上とお伝えしましたが、先日150億円の自社株買いを行い、これで計算すると2024年度の総還元性向は43パーセントになります。「なぜこの時期に?」とのご指摘もありますが、実は当社はまだまだ海外にチャンスがあると思っており、いろいろな検討をずっと続けています。

一つひとつの詳細をお話しすることはできませんし、打率は5割から3割くらいかもしれないと思っています。その中で、インサイダーの問題でなかなか動けない時期があるため、そこを避けながら自社株買いも行っていかなければいけません。このようなタイミングの計り方があるということです。

そして大きな投資がない時は、PBRの問題もあるため、なるべく機動的に自社株買いを行います。また発行株式数も多いため、これらを減らす動きも継続的にきちんと行う必要があると思っています。そのような背景がありましたので、変則的な時期になったとご理解ください。

私からのご説明は以上です。あとはご質問にお答えするかたちで補足説明をしたいと思います。ありがとうございました。

1.連結決算ハイライト

伴政浩氏:常務執行役員の伴です。私からは、決算説明資料を使って本年度中間決算ならびに業績予想についてご説明します。

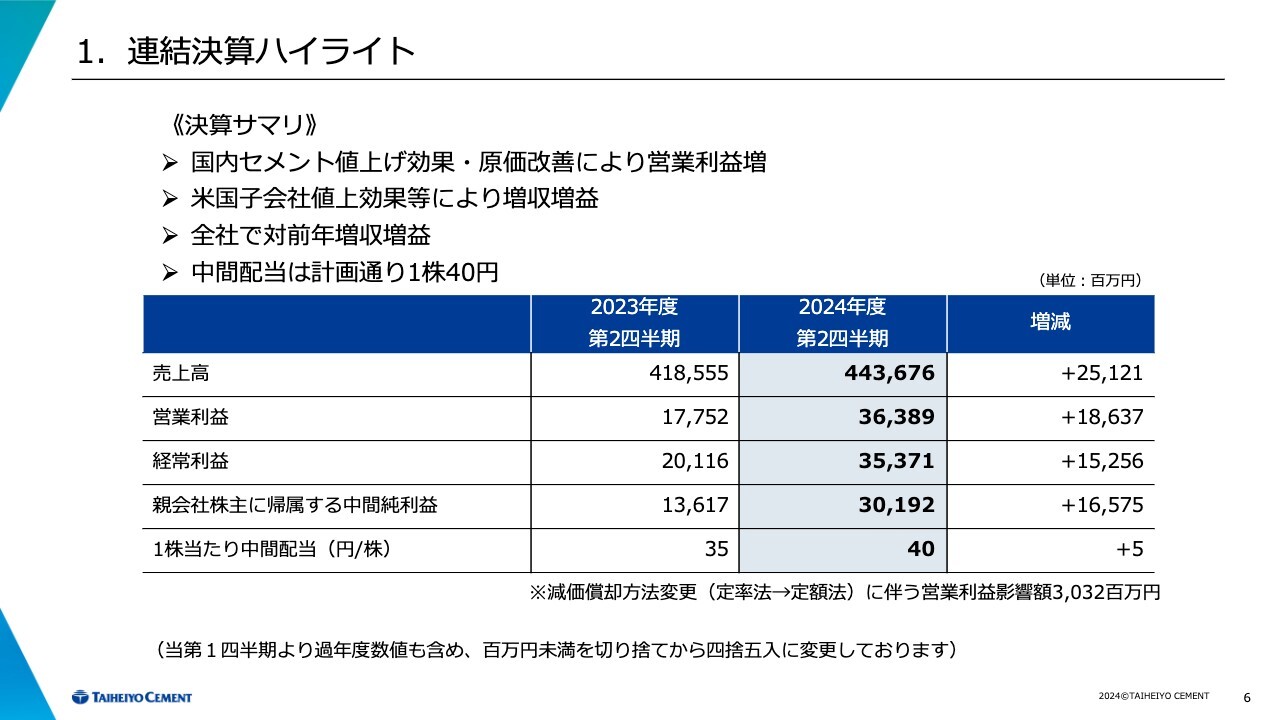

まずは、連結決算ハイライトです。売上高は4,436億円で前年同期比251億円の増収、営業利益は363億円で前年同期比186億円の増益、経常利益は353億円で前年同期比152億円の増益、親会社株主に帰属する中間純利益は301億円で前年同期比165億円の増益となりました。

1.連結決算ハイライト

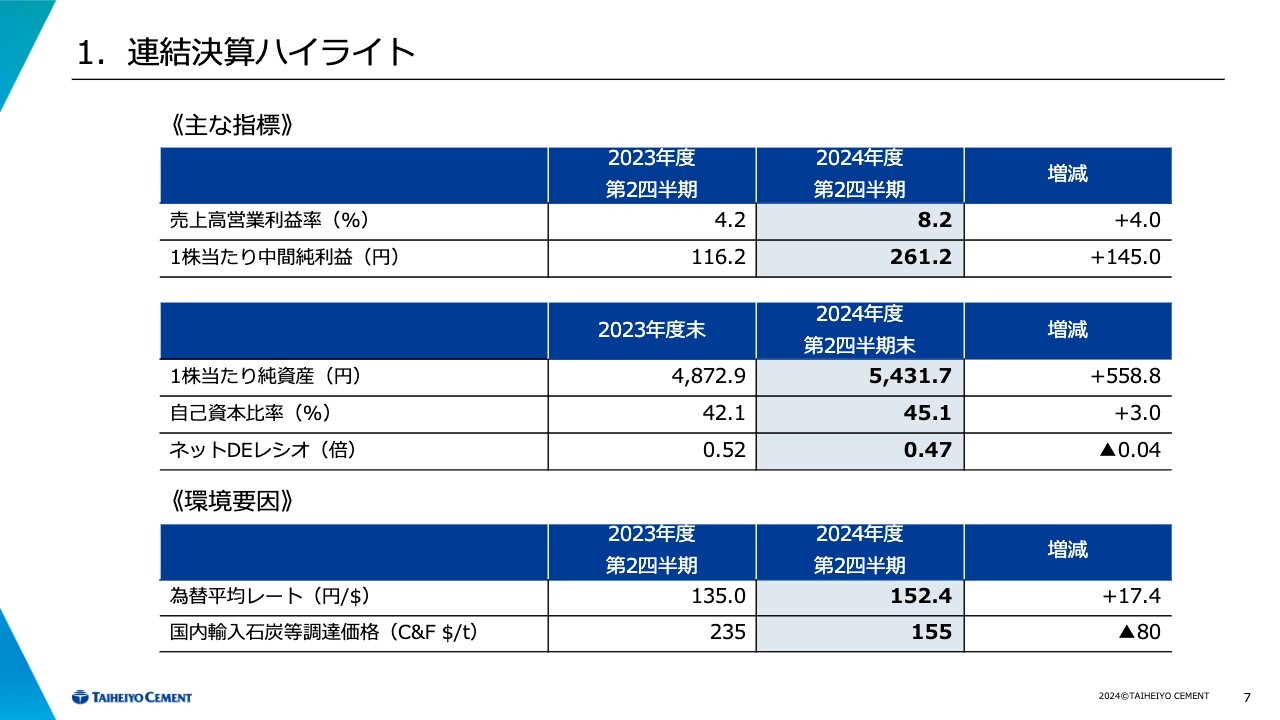

経営指標です。当社が重要視している売上高営業利益率は8.2パーセント、ネットDEレシオは0.47倍となりました。

環境要因として、為替と石炭調達価格を載せています。為替平均レートは1ドル152.4円で、前年同期比17.4円円安となっています。国内輸入石炭等調達価格はトン当たり155ドルで、前年同期比80ドルのダウンとなりました。

2.2024年度第2四半期実績 (1)セグメント情報

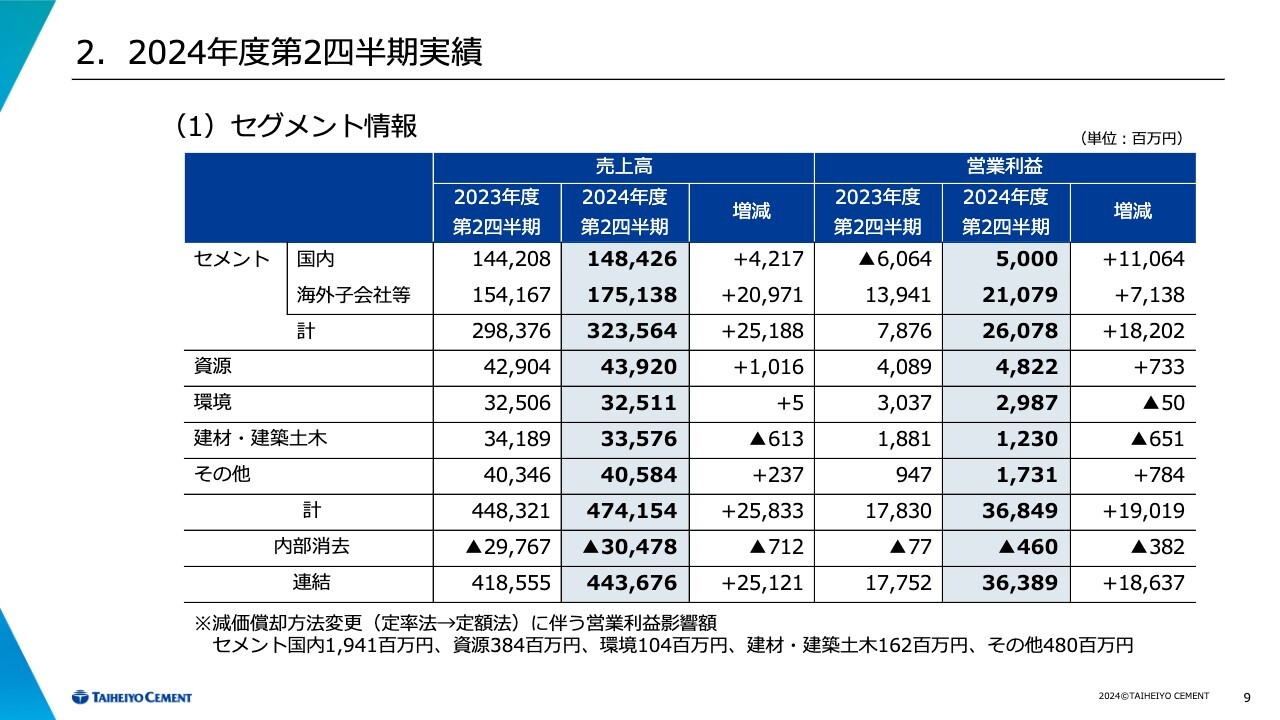

セグメント別にご説明します。

2.2024年度第2四半期実績 ①セメント国内

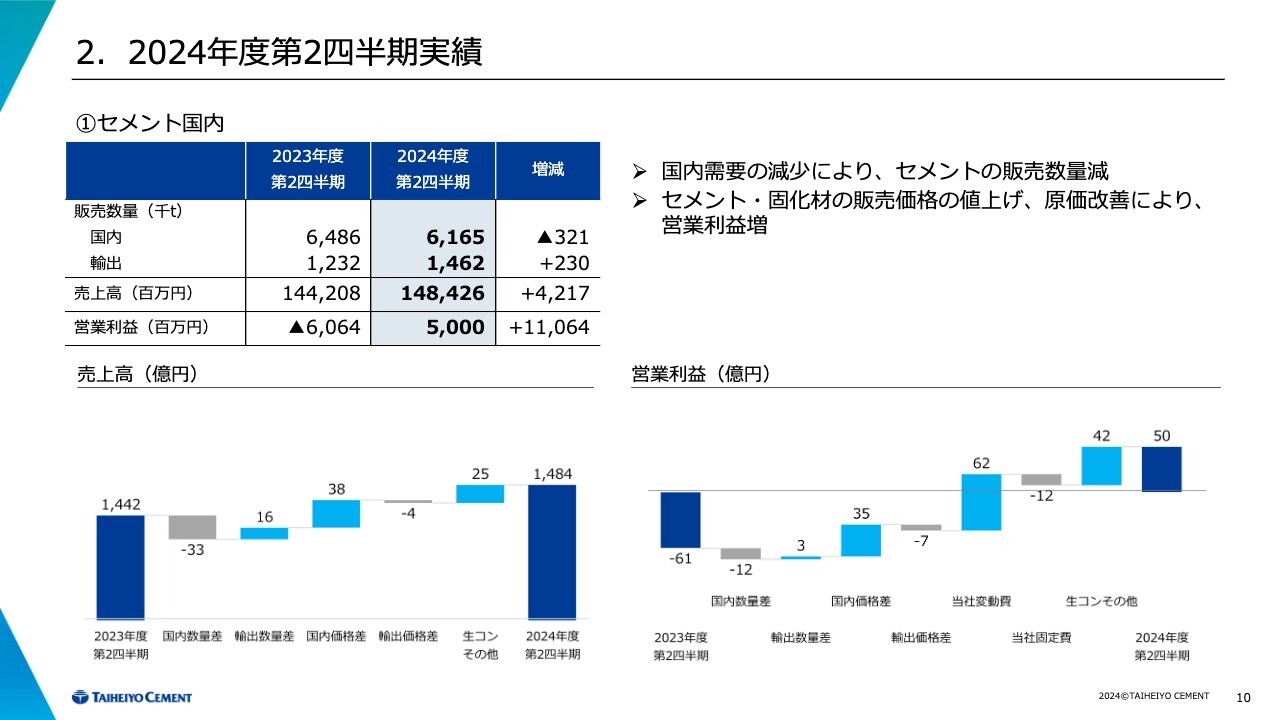

セメントセグメントの内訳についてご説明します。国内におけるセメント販売数量は616万5,000トンで、前年同期比32万1,000トンの減少となりました。輸出の数量は146万2,000トンで、前年同期比23万トンの増加となっています。

売上高は、前年同期比42億円増の1,484億円です。営業利益は、前年同期比110億円増の50億円となりました。国内需要の減少に伴い販売数量は減少しましたが、販売価格の値上げの浸透により、営業利益は増益となっています。

値上げ前の2021年12月時点、この時期に3,000円、2,000円と値上げを打ち出しましたが、固定口においては9月末でほぼ5,000円のアップが達成しています。

変動費についてです。石炭価格は購入ベースのC&Fで80ドル程度下がっており、燃料費・電力費のダウンに寄与しました。固定費の影響はマイナス12億円です。今年度から減価償却の方法を変更しているため、セメントセグメント単体では15億円程度プラスに働いており、実質的な固定費は27億円増加となりました。主なものは修繕費です。

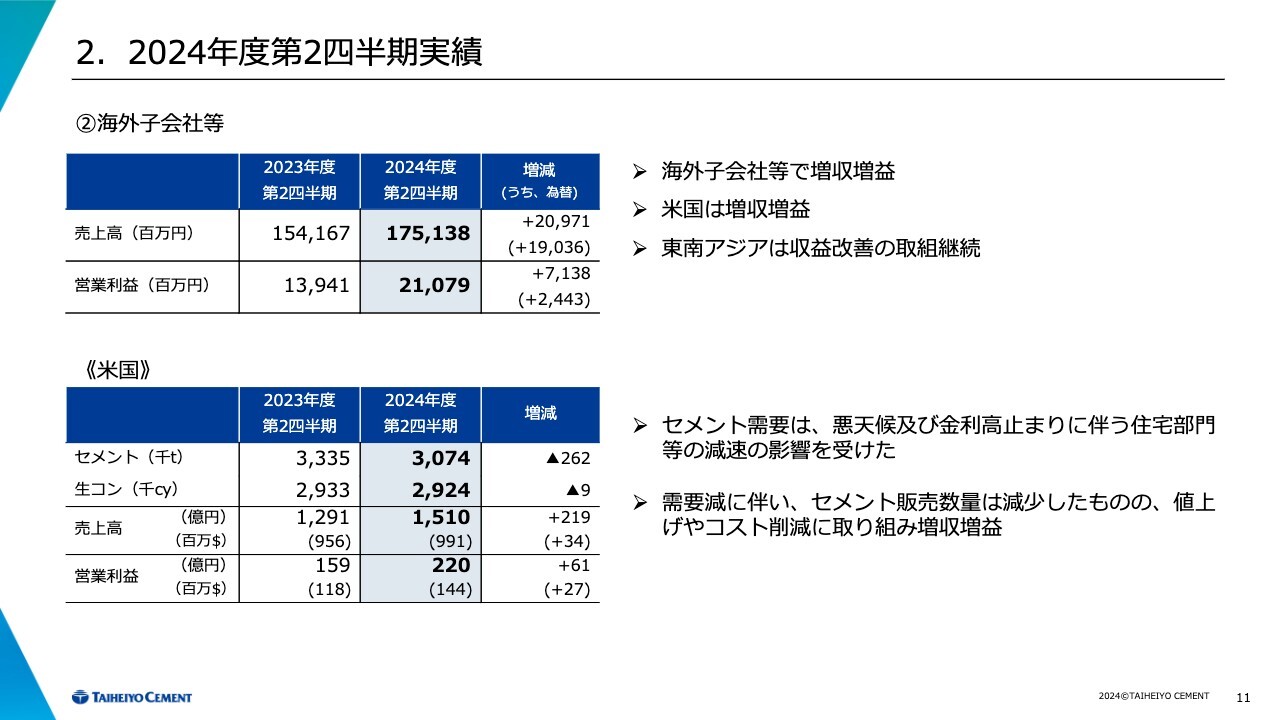

2.2024年度第2四半期実績 ②海外子会社等

海外子会社です。上半期は米国事業の好調が継続し、海外子会社等の売上高は1,751億円で、前年同期比209億円の増収となりました。ただし、こちらには為替による影響がプラス190億円含まれています。営業利益は210億円で前年同期比71億円の増益、為替影響額は24億円となりました。

スライド下の表は、米国の個別損益です。セメントの需要は、悪天候や金利高止まりによる住宅部門等の減速の影響を受けましたが、値上げやコスト削減により増収増益となっています。

海外と国内を合わせたセメントセグメント全体の営業利益は、前年同期比182億円増の260億円となりました。

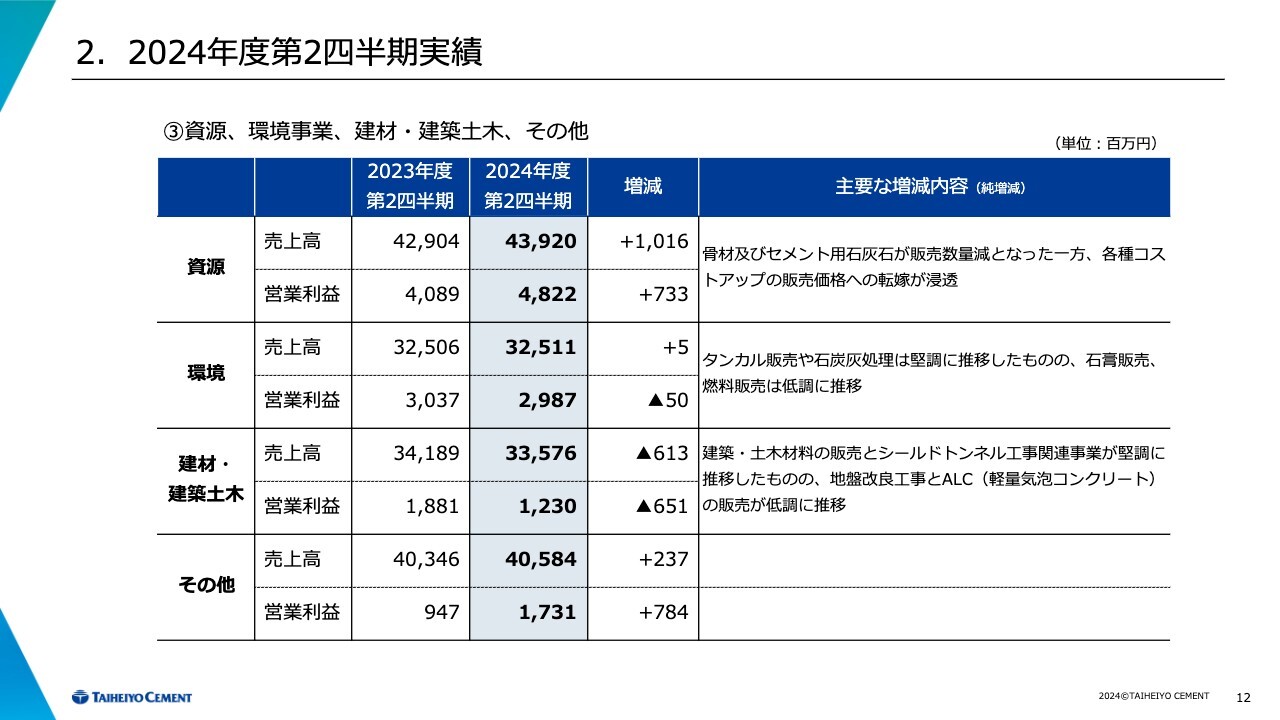

2.2024年度第2四半期実績 ③資源、環境事業、建材・建築土木、その他

セメント以外のセグメントの実績です。資源セグメントは増収増益、環境セグメントは前年同期並み、建材・建築土木セグメントは減収減益、その他セグメントは増収増益となりました。主要な増減内容はスライドをご覧ください。

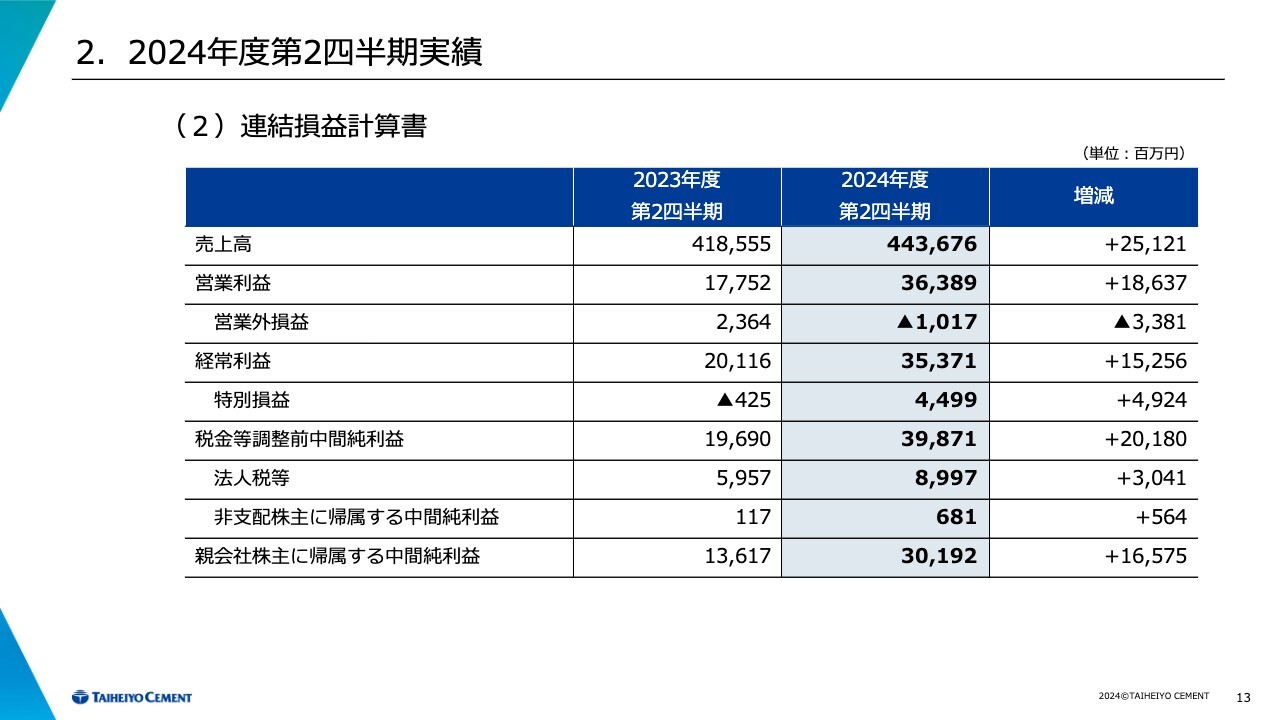

2.2024年度第2四半期実績 (2)連結損益計算書

全体の損益計算書です。営業外損益は、前年同期比33億円悪化のマイナス10億円となりました。これは持分法会社損益のマイナスと、去年まで多かった為替差益の減少によるものです。

最終的に、親会社株主に帰属する中間純利益は、前年同期比165億円増の301億円となりました。

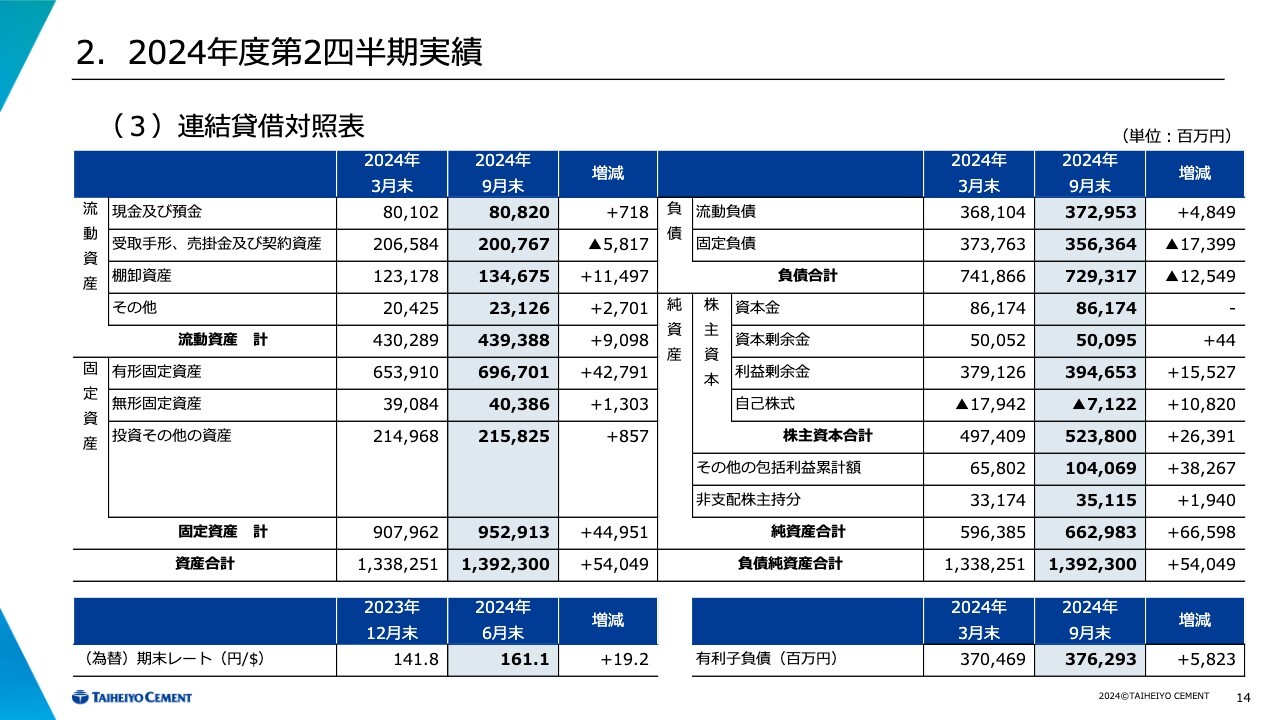

2.2024年度第2四半期実績 (3)連結貸借対照表

連結貸借対照表です。スライド左下の資産合計をご覧ください。当期末の資産合計は1兆3,923億円と、2024年3月末比で540億円増加しています。

一番の増加要因は為替です。スライド左下に2024年6月末日のレートを載せていますが、1ドル161.1円と、2023年12月末比で19.2円円安になっており、その影響がプラス524億円あります。それぞれの項目でプラス・マイナスはありますが、ほぼ為替影響によるものと考えてよいかと思います。

スライド右下の有利子負債は、2024年3月末比で58億円増加し、3,762億円となりました。純資産の665億円増については、当期の中間純利益のほか、円安に伴う為替換算調整勘定により375億円プラスになっています。

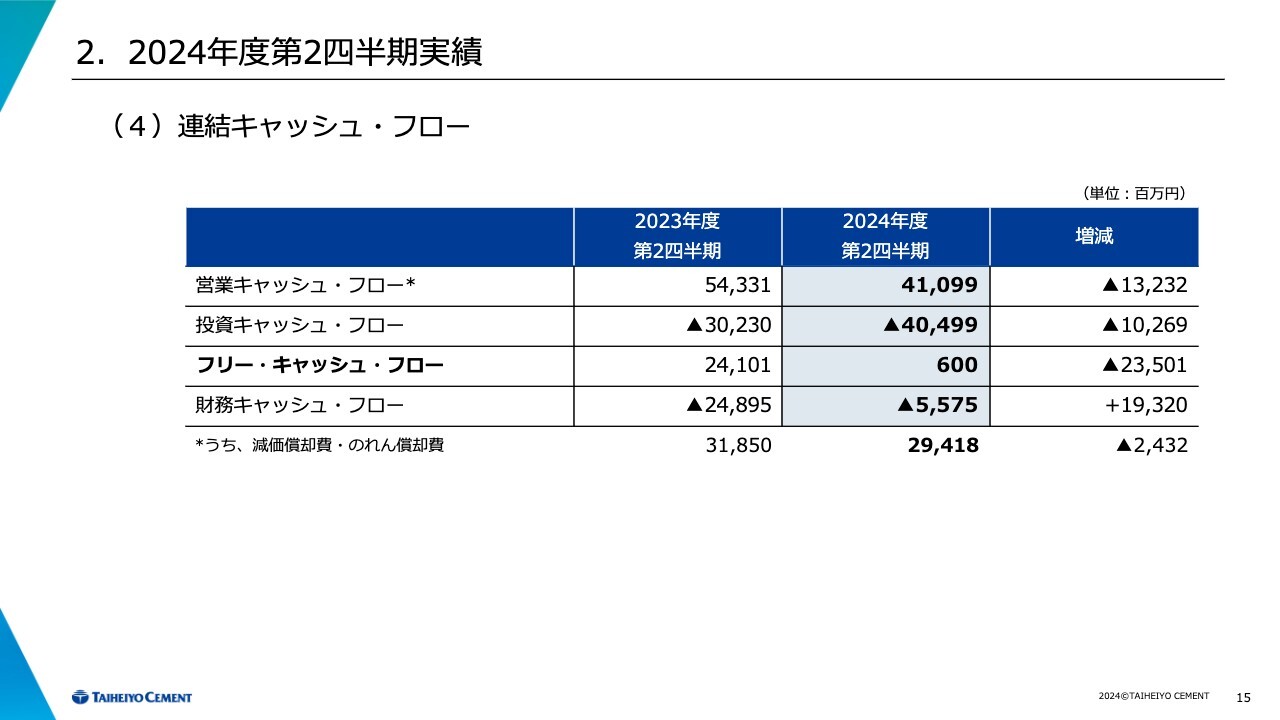

2.2024年度第2四半期実績 (4)連結キャッシュ・フロー

連結キャッシュ・フロー計算書です。後ほどご覧ください。

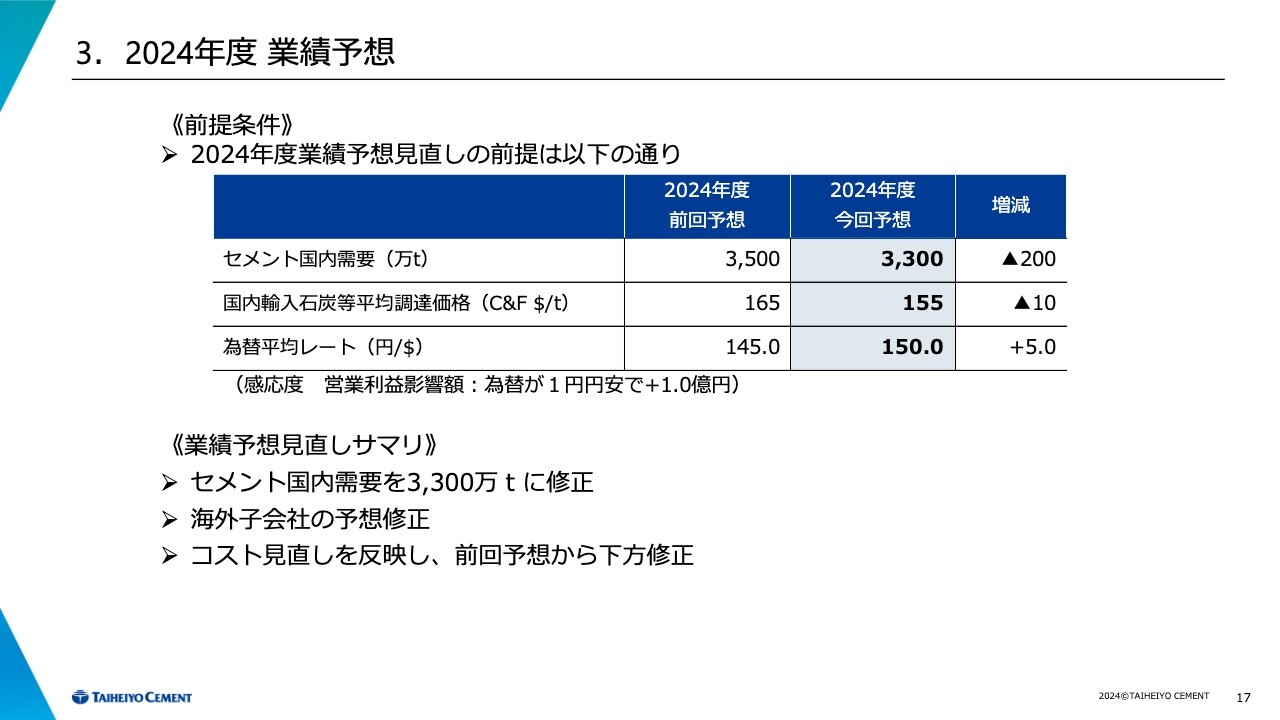

3. 2024年度業績予想

2024年度の業績予想です。前提条件として、セメント国内需要を3,500万トンから3,300万トンに修正しました。国内輸入石炭等平均調達価格は1トン当たり155ドル、為替平均レートは1ドル150円としています。

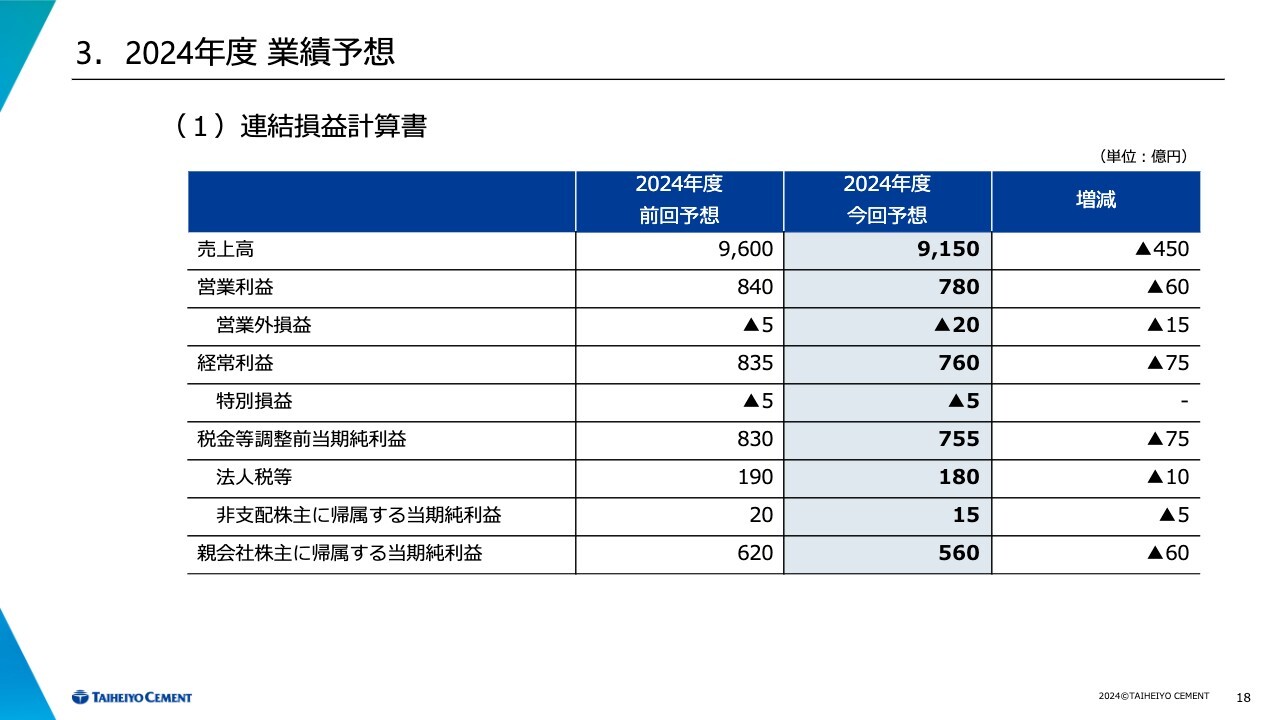

3. 2024年度業績予想 (1)連結損益計算書

前回の2024年3月期決算、5月の発表時からの修正です。売上高は9,150億円で450億円の減収、営業利益は60億円減益の780億円です。経常利益は75億円減益の760億円です。親会社株主に帰属する当期純利益は、60億円減益の560億円となる見込みです。

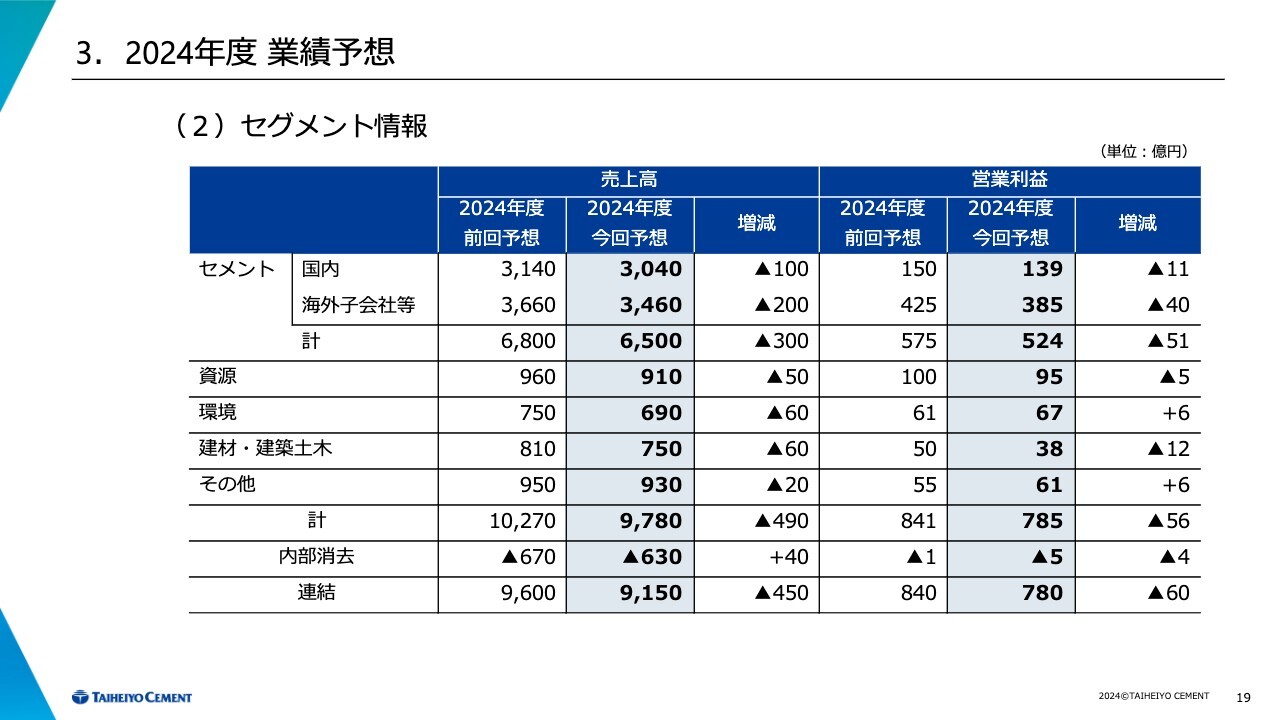

3. 2024年度業績予想 (2)セグメント情報

売上高は全セグメントにおいて減収、営業利益は環境セグメント・その他セグメントを除いて減益となる予想です。

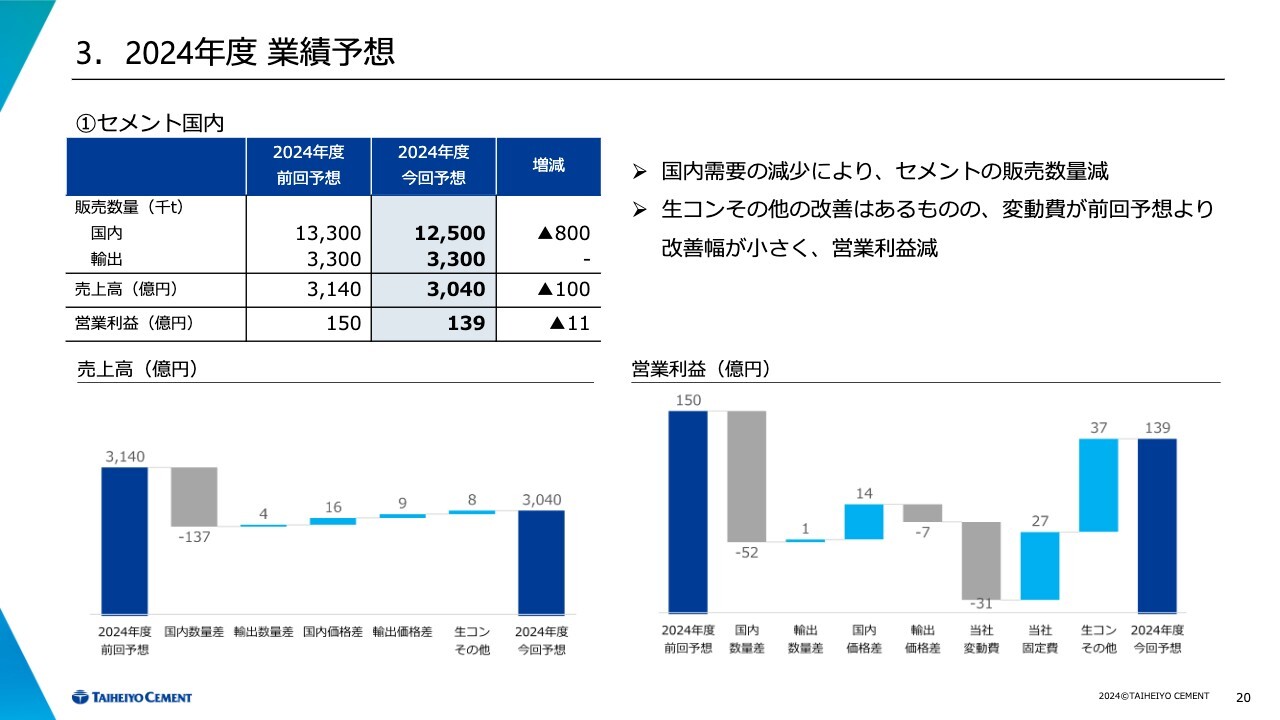

3. 2024年度業績予想 ①セメント国内

セメントセグメントの業績予想です。国内販売数量は80万トン減少の1,250万トンを予想しています。売上高は3,040億円で100億円の減収、営業利益は11億円減益の139億円です。

主な減益の要因については、販売数量の減少と円安による燃料の単価高、その燃料の原単位が高くなったことによるものが大きいです。売上に比較して生コンその他の営業利益の増加割合が大きくなっていますが、これは生コン子会社で数量は減少したものの値上げがどんどん浸透していったため、その構成差によるものです。

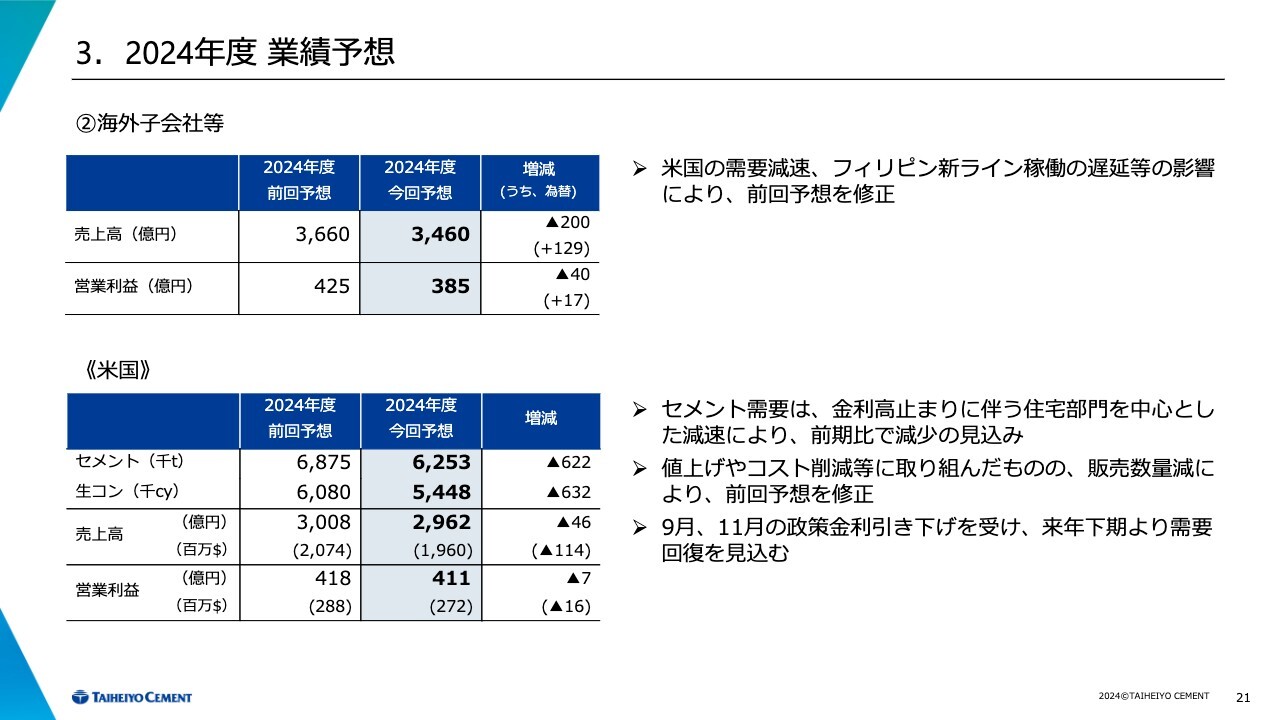

3. 2024年度業績予想 ②海外子会社等

海外子会社です。米国の需要減、フィリピン新プラント稼働の遅延等により、売上高は200億円減収の3,460億円、営業利益は40億円減益の385億円を予想しています。

スライド下の表は米国の損益です。セメント需要の減少による販売数量減の影響で、減収減益を見込んでいます。ご説明は以上です。

質疑応答:米国事業の見通しについて

質問者:米国事業について、トランプ政権になったこととも関連してもう少しおうかがいしたいです。先ほど「需要は強そうだ」とおっしゃっていたかと思います。御社の場合は生産能力が、ここ数年間はボトルネックになるリスクもあると思います。需要が良かった時に十分に対応できるのでしょうか?

場合によっては、原料やセメントを輸入しなければいけないとなった場合に、やはりトランプ政権では関税に対するリスクなどがあると思います。関税リスクと、それに対して今後米国内で需要が強くなった時、値上げなどをトータルで考えてバランスを取ってしっかり伸びていけるのかどうか教えてください。

回答者1:非常に大事な点で、おっしゃるとおりです。当社は今、ショートトンだと600万トン程度の生産量を持っています。現在、米国の需要は1億1,000万トン程度ですが、生産量は約8,000万トン強で、輸入でまかなっている国です。同じようにCPCも輸入が150万トンくらいです。

実はレディング工場を買った時に、もう1つテハチャピ工場というところも先方とは買収に合意したものの、米国連邦取引委員会の承認の目途が立たなかったため、結局買収まで至りませんでした。そのため、今はなかなか米国内での生産量を増やすことは難しく、輸入をなるべく確実にしていくためインドネシアの輸入も非常に期待しているところです。

関税については、第1次トランプ政権時に中国からの輸入品への関税を25パーセントかけました。「本当かな?」と思っていたら本当にかけてしまい、いまだに存続しています。逆に言うと、これがあるから輸入品が入ってこないというところもあります。

その他の当社がやろうとしているベトナム・韓国・インドネシアの動向次第ですが、仮に10パーセントから20パーセントぐらい関税がかかっても、今は非常に国内価格が高い水準のため、十分にペイできます。また、安定的に供給できる体制はすでに整えているため、供給の問題で不安はまったくありません。

また、カーボンニュートラルの問題は州ごとの取り組みでもありますが、カリフォルニア州でも混合セメントが拡大しています。全米でも今は「ⅠL」という石灰石を15パーセントまで混ぜられるセメントが、普通セメントの半分ほど置き換わっています。

日本では「普通ポルトランドセメントの少量混合成分を5パーセントから10パーセントにする」というJIS改正の話がありますが、まだ実現できていません。日本は3年がかりでもまだまだなのに、米国はばたばたと動きが進み、15パーセント混合ができるようになっています。したがって、このような流れはもう引き返せないと思います。

その中で、当社はサンフランシスコの北のストックトンに大きなターミナルがありますが、そこにあと2つのサイロをつくる計画をすでに始めています。2026年に運転開始ですが、ここにはセメントよりも、スラグ・石灰石・フライアッシュ、もしくはそれを混合したものなどの用途を考えています。

セメント需要が増えるとその混合材の需要も増えるため、そのあたりをしっかり供給しようとしており、今はそのような体制を取るべく取り組んでいます。

質疑応答:原料の関税について

質問者:素朴な疑問なのですが、フライアッシュの原料も関税はかかりますか?

回答者1:フライアッシュの関税については現時点では未確定となっています。

質疑応答:競合他社の進出による輸出先のセメント市況について

質問者:輸出についてうかがいます。競合他社も国内需要が厳しいため輸出を増やす計画のようです。アジアでは中国の景況感も良くない中で、場合によっては、輸出地域の市況に対するリスクもあると考えています。普通ポルトランドセメントを単に輸出するのではなく、混合セメントなどをうまく輸出していくということですので、輸出先の地域によりますが、その部分で他社が輸出するとしても、そこまでセメントの需給は悪化しないという理解でよいでしょうか?

回答者1: 現在日本の電力会社はフライアッシュの処理にかなり困っており、処理費が高騰しています。この状況は世界的にみて日本だけの状況です。捨て場に持っていくと言っても、捨て場の容量も限られているし、新しい捨て場もなかなかつくることができません。そこに、当社は大きく貢献しています。

当社は十何年もかけてさまざまな知見を積み重ねており、「どのようなフライアッシュだと、どのようにセメントに混ぜる」「セメントの品質をどう変える」などのノウハウがかなり蓄積されています。さらに今回、佐伯にフライアッシュそのものを改質する設備をつくったため、かなり品質のよいものをつくれるようになりました。

東南アジアで出回っている混合セメントは、どちらかと言うと「安かろう悪かろう」の世界から抜け切れていません。そちらに対して、胸を張って非常によいものができていると思っています。フライアッシュセメントでも、アジアで出回っている普通セメントと同程度の強度ですので、非常に競争力があります。

中国も昔はセメントの安売りをしていましたが、今は環境負荷が非常にかかったり、石炭を輸入しなくてはいけなくなりました。また、昔は輸出時に17パーセントの増値税の還付のようなものがありましたが、今はありません。

なにより「第12次5ヶ年計画」において過剰設備の縮小を求められている中で、どんどん生産して輸出しようという状況でもなくなってきています。したがって、中国からの供給はありません。一方で、ベトナムの動向を見ながら事業を行わなければいけませんが、コスト的には十分競争できる状況にあります。

質問者:そうすると、コスト競争力や品質面でも問題なく、競合が単純に輸出する場合も、御社とバッティングして輸出先の市況が崩れるといったリスクはあまり考えなくてよいでしょうか?

回答者1:そのとおりです。一番典型的なのはシンガポールですが、当社はシンガポールに70年近い付き合いのある財閥があります。こちらはセメントで財を成した大手の財閥ですが、非常に信頼いただいており、「日本から輸入できる時は、必ず日本から買いたい」と言われています。

したがって、価格競争ではなく、当社が輸出できる状況にある時は優先して買ってくれるという状況ですので、安心して展開できるのではないかと思っています。実際にシンガポールだけではなく、今はスリランカ向けも輸出していますし、今月にはフィリピン向けも始まります。

設備の完成と同時にどんどん始まり、「26中期経営計画」の間にはフライアッシュセメントだけで120万トン輸出できます。そしてその3年後くらいには200万トンに近い数量を輸出できる状況にもなるため、非常に順調に拡大していると思っています。

質疑応答:輸出量が増えた際の国内事業への影響について

質問者:日本からの輸出のお考えについてうかがいます。国内では価格転嫁を進めていますが、仮に輸出が増えてしまった場合のミックスやマージンの悪化は、リスクとして見ないでよいのでしょうか?

回答者1:マージンというのは、日本の値上げの話ということでよろしいでしょうか?

質問者:国内セメント事業としての全体の収益性です。輸出数量が増えることで、ミックスの悪化につながる懸念はないのでしょうか?

回答者1:私も13年輸出の仕事をしましたが、非常に「因果な商売」だと感じています。2009年は国内が非常に悪い時期で、当社の輸出数量は500万トンでした。2013年の震災後に需要が非常に伸びた時には、国内需要が一気に良くなったため、輸出数量は300万トンを切ってしまいました。つまり、国内が良い時には商売がなくなり、国内が悪い時には商売ができるということです。

ある意味で国内セメント事業にとっては、補完というかバッファとして見られているような感じです。したがって、輸出の値段や数量が国内に影響することは、まったくないと言ってよいと思います。

逆に言うと、先ほど国内の最前線で働くみなさんに説明したと話しましたが、やはりみなさんが心配するのは「値上げによってお客さんに逃げられて、数十万トン減少とかになると工場のオペレーションに影響するよね」「シェアが下がるよね」ということです。

そのような心配に対しては「収益性を重視しよう」「固定費の負担もあり、工場のフル生産は非常に大事だから輸出なども含めてグローバル企業としてやっていこう」という話をすると、安心されるところはあります。

質疑応答:米国向けの輸出の見通しについて

質問者:米国について、需要動向を非常に詳細にご説明いただきましたが、今期業績だとやはり生コンを含めて価格転嫁が非常に貢献していたと思います。下期と来年に向けて、価格の動向をどのように見ているのでしょうか?

また下期の数字が来年上期までは続くように見ているのか、サイクルのボトムについてどのあたりで見ているのか教えてください。

回答者1:これは本当に今、うまいこと上がってきました。特にトランプ政権になって何が大きなインパクトかと言うと、やはり米国ファースト、自国第一で保護主義を進めるということです。

例えば2005年や2006年の頃を考えると、米国の需要が1億2,500万トンだった時には3,500万トンの輸入が入ってきていましたが、今は関税の問題も含めてそのようなことにはまずなりません。まずは米国内の需要をきちんと回し、関税のかかった輸入品で補完するという図式になるわけです。

したがって、需要が仮に少し下がったとしても、輸入量を減らせばよいだけで国内のオペレーションはフルに回ったままです。よほど崩れればもちろん別ですが、値段が下がる圧力にはならないと思っています。

回答者2:田浦社長からもお話がありましたが、価格については資料の中でもご覧いただけます。数量が若干の減速傾向の中でこれほどの利益を確保できたのは、やはり価格転嫁が十分に進んでいたからだと思います。

おかげさまで、実際にセメントと生コンの価格は、十分に値上げを受け入れられています。米国の場合は、例年だと10月頃に値上げを告知して4月から値上げというのが慣行ですが、今年もそのようなかたちでほぼ受け入れられています。

それは、そのような米国の需給構造もありますし、1つ付け加えるとすれば、CPCが顧客とのリレーションシップを非常に強固に築いていることも要因ではないかと思います。

下期や来年に向けてですが、田浦社長の冒頭のお話にもありましたが、現在、目下の数量の減速が見られます。これは高金利の累積もありますが、現地からの情報によると、オーナーや施主が大統領選挙をにらんで投資を控えていた影響が大きいようです。

契約しているものの、実行時期や借入・資金調達の時期を先送りしたいという意向が多く見られます。これは住宅・商業物件の双方において見られ、こうした待ちの状況がプロジェクトや数量の減速に影響しているとの報告が現地から届いています。

トランプ政権になり、さまざまな政策がクリアになっていけば、住宅や産業の政策もはっきりしてくるかと思います。そうなれば、潜在的な需要やバックログもあるため、来年に向けて販売は非常にポジティブに見ています。どれくらいの期間で進むかが、現時点での大きなポイントだと考えています。

回答者3:現在取り組んでいる2,000円の値上げの状況についてお話しします。

これまでは、春に値上げの話をして3か月後や10月に実施をお願いする、あるいは10月に話をして年明けから値上げをお願いするとしてきました。しかし今回は今年5月に、次年度の値上げをお願いするという新しい方法を初めて試みました。

生コン会社や製品会社も、価格に反映させるために一定の期間が必要だということを、前回学びました。そのため、今回は1年前から値上げをお願いすることとし、市場からは概ね評価をいただいていると感じています。

上半期は、取引先に対し、生コンや製品の価格転嫁を次年度の予算に組み込んでもらえるようお願いして回っていました。全国の主要地域を中心に、各地の生コン協同組合では、すでにセメントの値上げや、骨材や混和材の価格改定も含め、1,500円から5,000円の範囲で生コン価格の改定を打ち出しているため、この取り組みは順調に進んでいると考えています。

現在はセメント商社と一緒に、次年度からの価格改定について鋭意交渉を進める段階に入っています。一部のユーザーからは「どうせ一緒にやるんだから、わかったよ」と応諾してくださっている方も実はいらっしゃいます。

主要な協同組合の理事長と話したところ、生コン会社も将来的な人手不足を非常に懸念しているとのことでした。休みがないと人が来ない、給料も上げなければ人が来ないという状況で、業界全体の地位向上のための自助努力をしっかりと考えていらっしゃるそうです。理事長からも「一緒にやろう」と言っていただいており、順調に進んでいると考えています。

質疑応答:フライアッシュセメントの輸出量について

質問者:毎回、非常に興味深いお話をありがとうございます。このフライアッシュや混合セメントの戦略はとても魅力的だと思います。社長がお話しした数字の確認ですが、現在フライアッシュセメントは、今年度で40万トンの輸出を計画しているという理解でよろしいでしょうか?

中期経営計画の最終段階で120万トンに増やすということですが、あと2年で80万トン増加し、これが現在の輸出量330万トンにすべてアドオンされるという理解でよろしいでしょうか?

回答者1:今年の輸出量は約330万トンになりますが、採算の悪い部分は切るかもしれません。

現時点で断定的な判断は難しいですが、基本的には採算の良い120万トンを優先する方針です。全体的には、400万トンから450万トンの輸出量になると思います。

質問者:輸出が可能なのは大分工場という理解でよろしいでしょうか?

回答者1:いくつかありまして、上磯工場、大分工場、そして2026年には旧大分工場佐伯プラントも予定しています。佐伯は現在生産を停止していますが、サイロはあります。

そのサイロにセメントやフライアッシュを運び込み、そこで混合します。佐伯からは以前、中国向けに約30万トンを輸出していたため、船の設備やローダーなどを再整備すれば、輸出を再開できると思います。

また、敦賀セメント、こちらはまだ実現可能かわかりませんが明星セメント、大船渡工場についても検討はしています。

したがって、現時点で確実に輸出が可能なのは上磯工場、敦賀セメント、大分工場、そして「26中期経営計画」の間には佐伯も含まれます。これにより、かなりの数の工場で対応できるようになると考えています。

質問者:その際は、改質設備を各輸出拠点に順次設置していくということでしょうか?

回答者1:非常に鋭い質問だと思います。これも重要なノウハウですが、日本では先ほどフライアッシュが1,200万トン出てきているとお伝えしたのですが、私どもは火力発電所との関係があり、どのユニットでどのような灰が出ているかをすべて把握しています。どのような灰をどう選別するかも長い歴史の中で電力会社との関係を通じて培ったノウハウの1つだとご理解いただければと思います。

質疑応答:株主還元について

質問者:株主還元について、前回の中期経営計画では総還元性向33パーセント目安、現行の中期経営計画では33パーセント以上とされており、ややわかりにくい部分がありました。今期の総還元性向は40パーセントを超える見込みであり、我々としては、来年度以降も総還元性向を減らすことなく、40パーセント以上を意識されていると受け取ってよろしいでしょうか?

回答者1:やはりPBRを意識した施策が基本にあると思います。例えば、米国の企業でもApple社とAmazon社では方針に大きな違いが見られるように、成長投資を積極的に行い魅力的な企業を目指す方針なのか、株主還元を強化する方針なのかの違いです。

私は、まだまだ海外での成長機会を追求したいと考えていますし、追求可能だと思っています。先ほど「打率3割」と言いましたが、現在は東南アジア、オセアニア、いずれはインドにも進出の可能性を模索しています。20年先ですと、インドやアフリカについても視野に入れていますが、目先は東南アジアやオセアニアです。米国も、まだチャンスがあればと考えています。

そのような機会があれば、私は成長を優先したいと思っています。しかし、年度単位でそのような機会がない場合は、ただ待っているだけではなく、株主還元や自己株式の取得などを進めていかないと、何もしていないという印象を与えてしまう可能性があります。

ただし、基本的にはまだ成長の機会を捉える力があると思っているため、その点にも目を向けたいと思っています。

質問者:わかりました。その全体枠のバランスについてなのですが、御社はDOEが比較的低く、発行済株式数が多いため、増配は非常にハードルが高いと思います。今回の中期経営計画でも、1株当たりの配当額は80円以上となっています。

今回の計画にはないようですが、中期経営計画の中で、DOEを意識した配当政策に踏み込む余地はないのでしょうか?

回答者1:中期経営計画の中で、私は明確に、最終年度は売上高1兆円以上、営業利益1,000億円以上という言い方をしています。これにより、今まで脆弱だった日本での価格対策など、シェア重視が後回しになってしまっていた会社の習慣を大きく変える局面だと思っています。

来年、2,000円の値上げを達成し利益が安定的な会社になれば、必ずそれを実現しなければならないと思います。株主のみなさまがまず期待されるのは、そのようなことであり、株主総会でも必ずその点についてご質問があります。

将来的にそのような目標を達成するためにも、まずは成長投資を行い、利益を確実なものにしていく必要があります。国内の状況が悪化しても、株主のみなさまにしっかり還元できるような会社にした後に、必ず実現しなければならないと思っています。

回答者4:我々の会社は、赤字が出た時でもしっかりと配当を行っており、安定配当を謳っている企業です。そのため、DOEを実施することには大きな意味があると考えています。しかし、その時の剰余金で配当金が確定してしまうため、海外へのM&Aを含めた投資に関しても機動的に行えないことになりかねません。

また、我々はようやくR&IでA格の格付けになりましたが、これは絶対に落とさないよう財務規律を維持する必要もあります。安定した収益を国内外で上げ、安定配当を約束できる会社に成長した際は、DOEを実施する意味があると考えています。

質疑応答:東南アジア市場での収益性強化について

質問者:社長から海外での成長可能性についてお話をいただきましたが、長期的に見ればインドやアフリカといった市場も視野に入ってくると思います。現状では、フィリピンやベトナムを中心に東南アジアで拡大しています。また、ここで収益性を強化したいというお話がありました。しかし、現在改善は見られるものの、厳しい状況が続いています。シェアをある程度確保した後で、収益性を確保することは可能になるのでしょうか? その場合、どれくらいの期間を見込んで待てばよいのかについて、まず教えてください。

回答者1:セメント業界に関しては、先ほど私が「原料供給100年」とお伝えしたように、業種によってひと月、ふた月で見なければいけないものと、数年単位で見なければいけないものがあると思っています。

それを見誤ると、投資の機会を失うことになります。逆に言えば、景気の循環や需要の変動が続く産業であるため、先行投資を怠らず、後手に回らないことが重要です。

特に、東南アジアの国は長期的に見ていくと、例えばバングラデシュのように、インフラとして道路整備、港湾整備、電力事情などの三本柱が整うと、加速度的に成長します。

フィリピンについては、前の政権から「ビルド・ビルド・ビルド」と言われ、現在は「ビルド・ベター・モア」と言っています。さらに、ODAもついてきています。

多くの企業が将来性を信じて投資をしており、我々もその流れに乗っているわけです。新型コロナウイルスの回復を見ても、やはり1、2年はかかるという状況です。

また、この新しい政権ができて、さまざまな方針が出ましたが、予算措置をして実行できるまでには、やはり1、2年はかかるのが他の国を見てもわかります。

現在、ようやく大きなコスト改善が進む状況が整いました。来年あたりからフィリピンも改善するだろうと思っています。中期経営計画の期間内には、かなりよい収益が見込めると期待しています。

2ヶ月、3ヶ月でどうなるかと言われても、なかなか言いにくいのが現状です。しかし、26中期経営計画の期間内には必ず良くなると考えています。

また、現在ルソン島にターミナルをつくり始めています。これによって日本から非常にコストの安いフライアッシュセメントを持って行くことができます。

フィリピンは、すでに混合セメントが主流の国です。こちらに投入していくことで、大きな利益改善が期待できます。そのため、中期経営計画の期間内は非常に期待していただければと思います。

質問者:ありがとうございます。例えば、そのように中期経営計画期間中に収益性がある程度確保できる目処が立った時に、追加で設備投資を行い、供給量をより確保してシェアを拡大するといった考えも視野に入っているのでしょうか?

回答者1:フィリピンについては、実は最近いくつかの案件がありました。

我々としては、石灰石が確実にあるのかどうかという問題や、設備が整っているのかという点が重要であり、新たな投資にはつながっていません。ただし、順調に進めば、今後もそのような機会を見逃さずに検討したいと考えています。

また、フィリピン国内の需要が5,000万トンになっても、10パーセントのシェアを取ることを目指します。やはり10パーセント程度のシェアを確保しないと存在感が薄くなります。10パーセントのシェアがあってこそ、初めてお客さまに信頼されると考えています。セメント以外のビジネス、たとえば資源ビジネスや環境ビジネスなども展開していきたいと考えており、そのためには一定の存在感が必要ですので、やはり目標は10パーセントのシェアだと思っています。

質疑応答:フライアッシュセメントの輸出リスクについて

質問者:国内からのセメント輸出についての質問ですが、フライアッシュセメントは東南アジアなどにも輸出し、工場稼働率を確保するというお話がありました。

フィリピンなどでは、フライアッシュセメントなどの混合セメントがメインで使われているため、フライアッシュセメントの生産を主に現地で行い、日本から輸入する必要があまりないのではないかという懸念もあります。国内からの輸出が思ったほど伸びないリスクについては、どのように捉えればよいでしょうか?

回答者1:実際、フライアッシュがこれほどまでに出ていて、捨て場のない国は日本だけです。アジアの国々ではすでに取り合いになっており、非常に高い価格で取引されています。

米国の、特にアリゾナでは骨材がシリカ質のものだと、セメントのアルカリが高い場合はアルカリシリカ反応というものが起き、問題になります。そのため、フライアッシュを必ず供給しなければならないという条件の下で、ワイオミング州やオクラホマ州、ユタ州からフライアッシュを取り寄せていますが、セメント並みの非常に高い価格で取引されています。それを購入して混ぜています。

アジアでも意外とよい価格で取引されています。したがって、我々のほうが、競争力があります。

ただし、フィリピンは現在、ほとんどが混合セメントの国で、混合セメントの需要が非常に高い状況です。国内で出回っているセメントの大半が混合セメントですので、私たちもその市場に参入しやすい立場にあります。この状況が大きな問題になることはなく、計画が大きくずれることはないと思っています。

質疑応答:米国のセメント事業における販売数量減と利益背景について

質問者:上期および第2四半期の米国のセメント事業について質問です。セメント販売数量は、第1四半期が前年同期比3パーセント減、第2四半期が前年同期比12パーセント減という状況かと思います。この需要の弱さや出荷量の弱さの原因について教えてください。また、その割には第2四半期について、米国のセメント事業はかなりの利益を上げているという印象です。どのような背景があったのか教えてください。

回答者2:ご指摘のとおり、6月頃から実際に出荷がやや減速し始めたのが実態です。これには前年との比較なども影響しており、全般的に下期の減速感が6月頃から始まったというのが、我々の認識です。

やはり、1つには金利の影響が続いていたこともありますが、大統領選挙の結果を踏まえた上で、さらに9月の金利動向や利下げの可能性、大統領選挙の動向を見極めようという様子見の姿勢が、プロジェクトのオーナー、資金調達を含め、決断を若干先送りしたのが、我々の認識です。

損益については、4月から各所で値上げをお願いしており、それが受け入れられたことが要因の1つです。数量は減少したものの、損益を維持できたと理解しています。

質問者:値上げは、セメントと生コンで、どのぐらい進んだのでしょうか?

回答者2:年間ベースの比率でいうと、セメントでは5パーセント程度、生コンではもう少し受け入れていただいています。

質問者:値上げ効果によってセメント販売数量は低調だったものの、利益が大きく出たということでしょうか?

回答者2:そうですね。おっしゃるとおりです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5233

|

3,834.0

(15:30)

|

-264.0

(-6.44%)

|

関連銘柄の最新ニュース

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1897... 03/05 16:33

-

太平洋セメ(5233) 代表取締役の異動に関するお知らせ 02/24 14:30

-

太平洋セメ(5233) 当社連結子会社の持分譲渡に関するお知らせ 02/24 14:30

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … JX金属、... 02/12 16:27

-

決算プラス・インパクト銘柄 【東証プライム】寄付 … JX金属、三... 02/12 09:28

新着ニュース

新着ニュース一覧-

今日 20:01

-

-

-