【QAあり】ジーニー、売上収益・売上総利益ともに前年比30%超の伸長 通期業績予想を上方修正し、営業利益25億円へ

Voicy

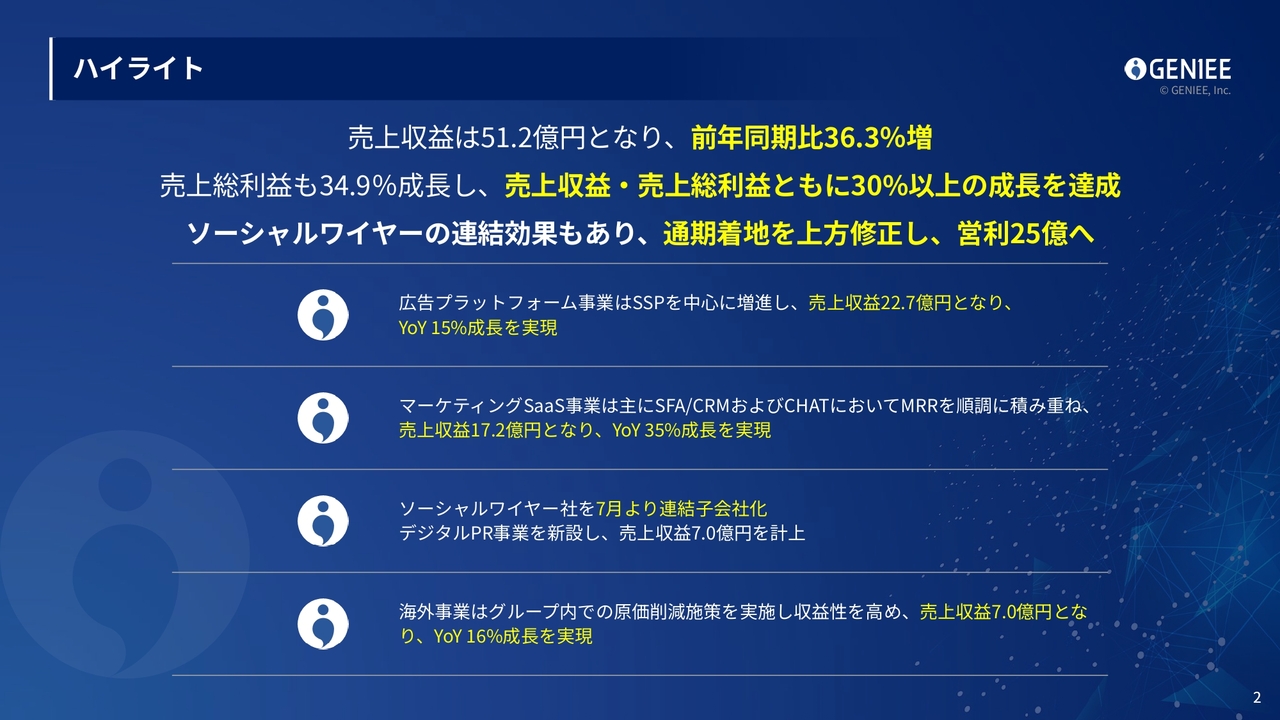

ハイライト

工藤智昭氏(以下、工藤):株式会社ジーニー代表取締役社長の工藤です。2025年3月期第2四半期決算についてご説明します。

まずはハイライトです。売上収益は前年同期比36.3パーセント増の51億2,000万円、売上総利益はソーシャルワイヤー社の連結効果があり、前年同期比34.9パーセントの成長となりました。売上収益・売上総利益ともに30パーセントを超える高成長を持続できています。

ソーシャルワイヤー社のPMIも、短期的な利益改善施策がうまく推進できており、通期の着地を上方修正しています。今期はジーニーグループとして、営業利益25億円を目指しています。

広告プラットフォーム事業はSSPを中心に増進しています。売上収益は22億7,000万円となり、前年同期比15パーセントの成長を実現できています。

マーケティングSaaS事業は、SFA/CRMの受注・納品およびCHAT領域において、MMRを順調に積み重ねています。売上収益は17億2,000万円となり、前年同期比35パーセントの高成長を実現できています。

また、ソーシャルワイヤー社を7月より連結子会社化しました。デジタルPR事業を新設し、売上収益7.0億円を計上しています。

海外事業はZelto社のPMIが進捗し、原価削減施策等を実施しました。売上収益は7.0億円となり、前年同期比16パーセントの成長を実現しています。

決算サマリ

連結の決算サマリです。ソーシャルワイヤー社の連結効果もあり、売上収益は前年同期比36.3パーセント増、売上総利益は前年同期比34.9パーセント増となりました。

営業利益は一過性利益が発生したため大幅に増加していますが、正常利益においても前年同期比43.1パーセント増となっています。

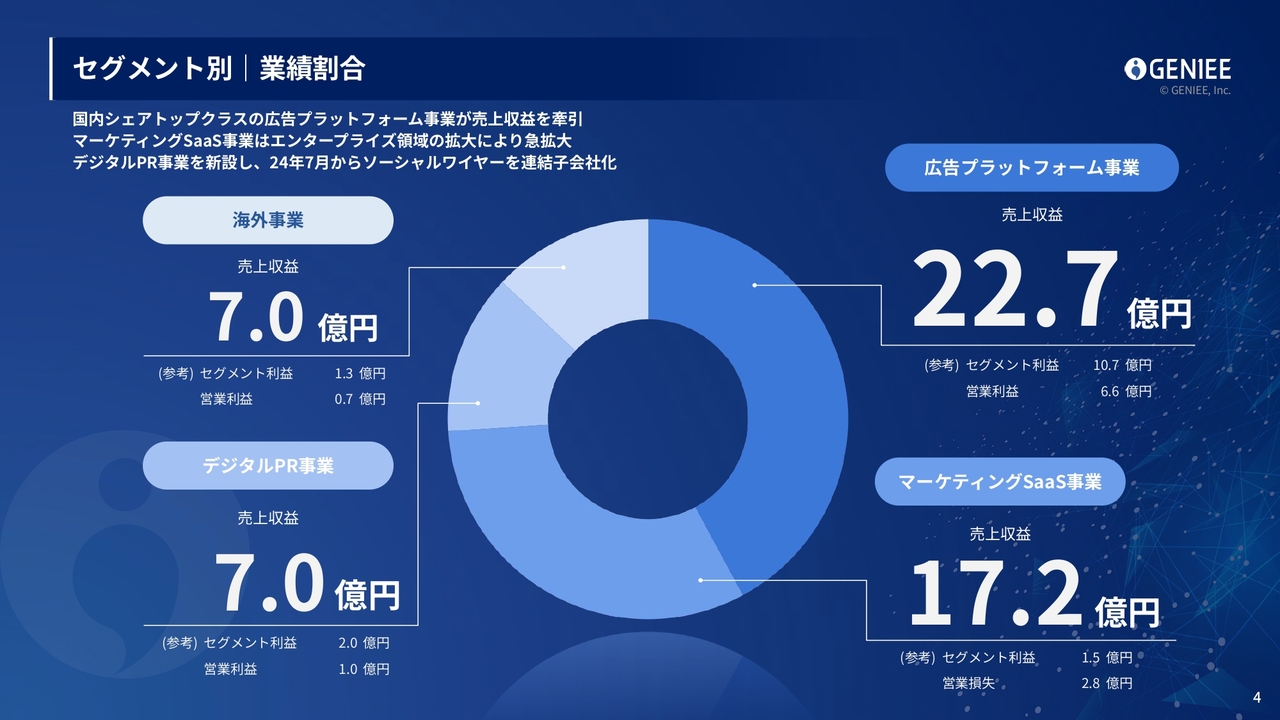

セグメント別 業績割合

こちらのスライドは、セグメント別の業績割合です。

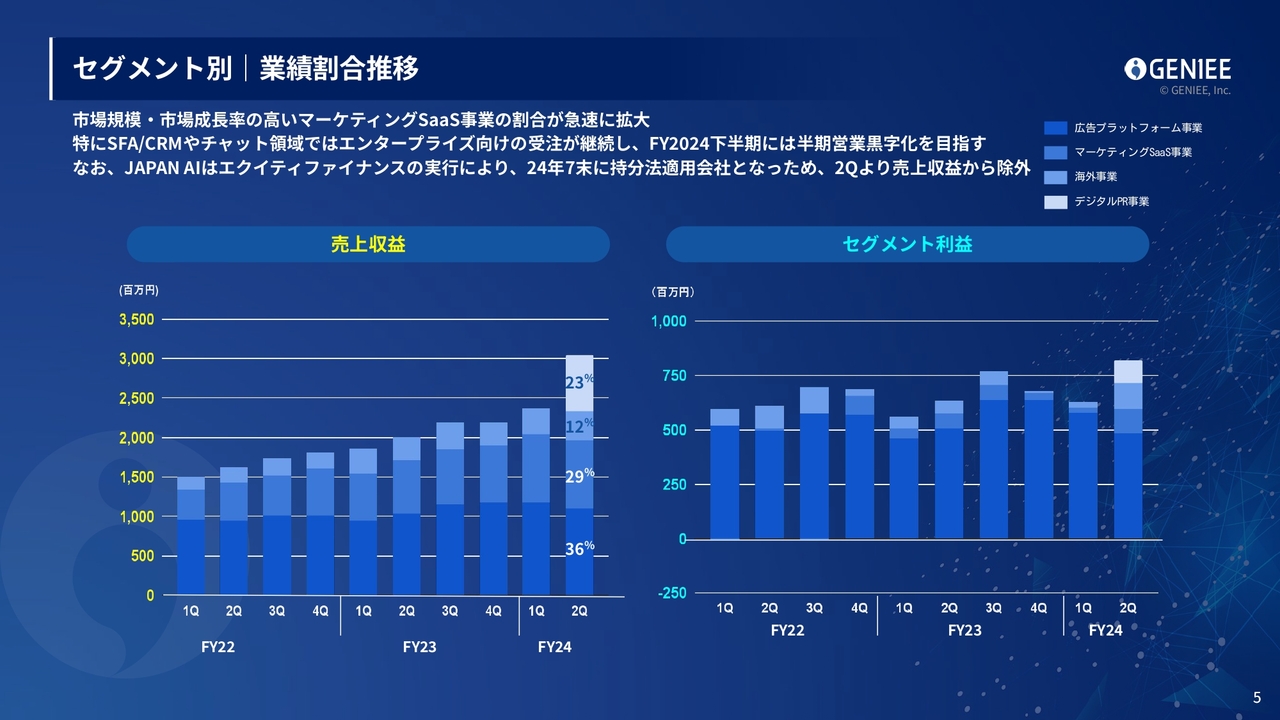

セグメント別 業績割合推移

セグメント別の業績割合推移です。市場規模・市場成長率の高いマーケティングSaaS事業の割合が急速に拡大しています。特にSFA/CRMやCHAT領域が継続的に成長しており、今期下期に営業利益の黒字化を目指しています。

なお、生成AIに特化したJAPAN AI社については、現在投資を加速しています。トップラインの伸びもかなり高いものになっていますが、投資が拡大しているため、エクイティファイナンスを実行し、当社の連結子会社から持分法適用会社に変更しました。そのため、売上収益から除外しています。

マーケティングSaaS事業の第1四半期から第2四半期の伸びは、JAPAN AIが連結から外れた分、成長率が落ち、あまり高くないように見えますが、そこを除くと、非常に順調に成長していると思います。

デジタルマーケティングの全体像

当社の事業内容です。デジタルマーケティング全体のパネル業務プロセスを、スライドにお示ししています。

顧客が商品を認知してから購買、リピートし、最終的に優良顧客に至るまで、さまざまな施策が行われています。それをワンプラットフォームで提供し、マーケティングにおける費用対効果の向上を図り、やりづらさを解消していくことが、事業のビジョンとなっています。

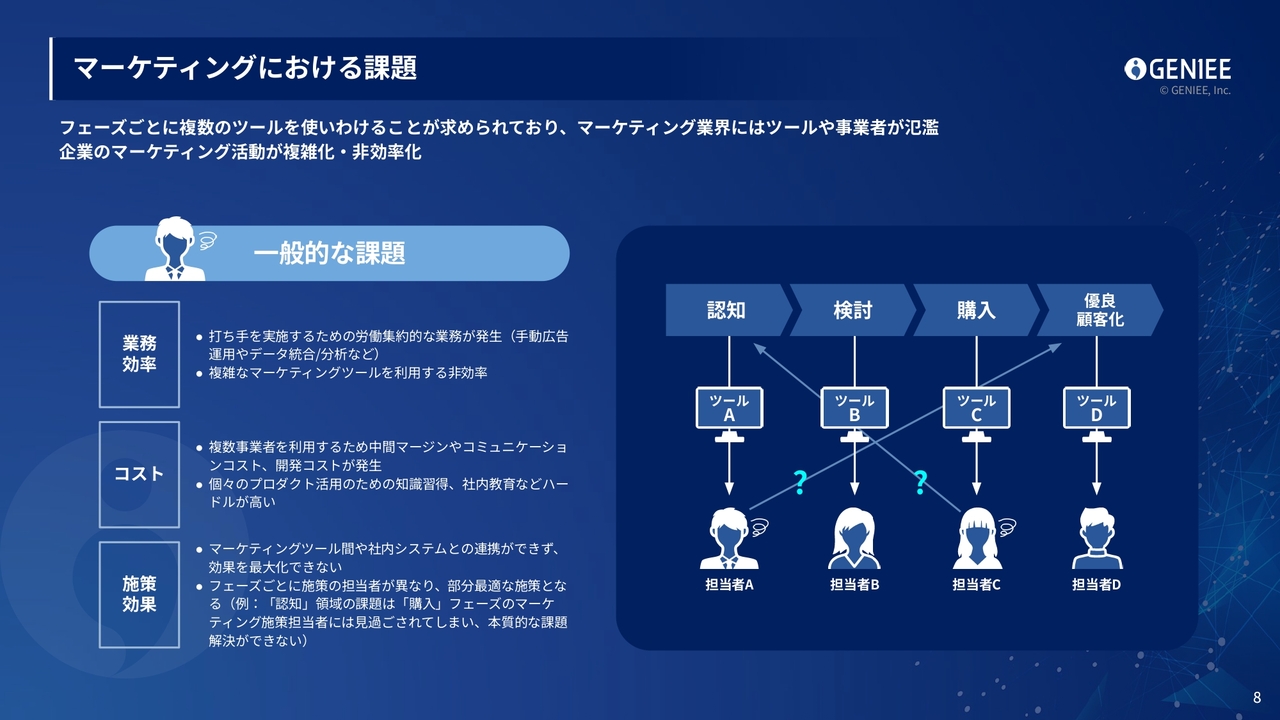

マーケティングにおける課題

お客さまは施策ごとに異なるマーケティングツール、発注先を利用しているため、中間コストや調整コストが多くかかっています。1社で費用対効果の高いプラットフォームを提供することで、それを解消しようというのがジーニーのビジネスモデルです。

ジーニーが目指す姿

ジーニーでは、「誰もがマーケティングで成功できる世界を創る」ことを目指しています。マーケティングは、最終的に企業の売上を求める活動になっています。それに対して、我々は費用対効果が非常に良く、コストパフォーマンスの高い、各プラットフォームを提供します。

同時に使うと圧倒的な費用対効果が得られるプラットフォームを実現することで、日本のあらゆる企業がマーケティングで成功できる世界を創ることが、ジーニーのPurposeとなっています。

昨今、生成AIのイノベーションがありますが、最先端のAI技術を取り入れ、マーケティング工数のさらなる削減や、自動化の推進を支援しています。

事業領域

事業領域についてです。我々は、費用対効果の高いマーケティングソリューションを提供しています。ジーニーグループはM&Aも続けており、毎年プロダクトが増えています。そちらも成長に貢献しています。

今年M&Aしたソーシャルワイヤー社は、スライド左下の認知領域に該当します。デジタルPRや、SNSを活用して宣伝してくれる人たち(インフルエンサー)を束ねたプラットフォームを持っており、マーケティングの認知からサイト訪問までを担う事業を運営しています。

優位性サマリ

優位性についてです。圧倒的に費用対効果が高いプロダクトを、すべてのセグメントで意識的に提供しています。効率的な「経営管理」と「ビジネス」の仕組み、「テクノロジー」への投資により、「ジーニーのプロダクトは費用対効果が本当に高い」と、最終的にお客さまに選んでいただけるように会社を経営しています。

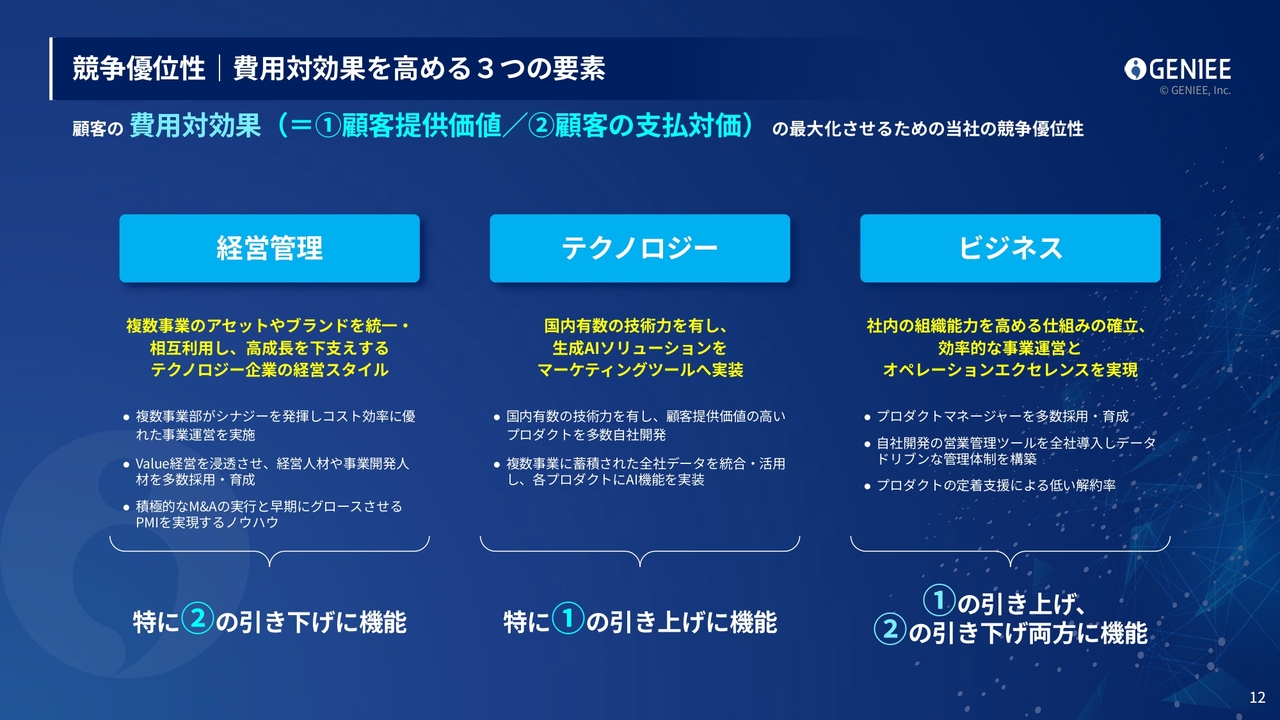

競争優位性 費用対効果を高める3つの要素

「経営管理」では、複数のプロダクトを有し、多角化が進んでいます。そのようなプロダクトのアセットやブランドを統一し、それぞれクロスセルや人材の移動を行うことで、我々自身のコストを下げ、お客さまにとって費用対効果が高いプラットフォームを提供しています。

「テクノロジー」では、国内有数の技術を提供しています。特に生成AIには多額の投資を行っています。お客さまの業務を効率化、自動化するプラットフォームをどんどん作り、費用対効果を高めています。

「ビジネス」サイドも、オペレーションエクセレンスを目指しています。営業管理ツール、KPIを非常に細かくモニタリングし、我々自身の生産性を高めることで、取引先や他のステークホルダーに貢献できるようにしています。

TOPICS JAPAN AI AGENTについて

第2四半期のトピックスです。今回、「JAPAN AI AGENT」をローンチしました。生成AIのアプリケーション市場は、日本単体でも1兆円を超えると言われています。こちらは、エンジニアでなくても、「JAPAN AI AGENT」のプラットフォームの中で、さまざまな生成AIのアプリケーションを自由に作れる機能となっています。

営業・人事・経理、IR、PRの分野では、SaaSやいろいろなツールを使いながら、業務を行っていると思います。そのようなツールとAIが連携しながら、各会社で定義されている業務フローに従って、業務を自動的に行い、完遂させます。

日本企業では、現在人手不足が叫ばれています。地方の企業を中心に、採用が難しい時代が来ていますが、「JAPAN AI AGENT」は、AI社員が業務を自動で代替してくれるプラットフォームとなっています。

広告プラットフォーム事業の領域

広告プラットフォーム事業では、スライドのマーケティングパネルの左側、認知から比較検討までを行います。そこに「GENIEE SSP」や「GENIEE DSP」など、我々の祖業のプラットフォームが入っています。

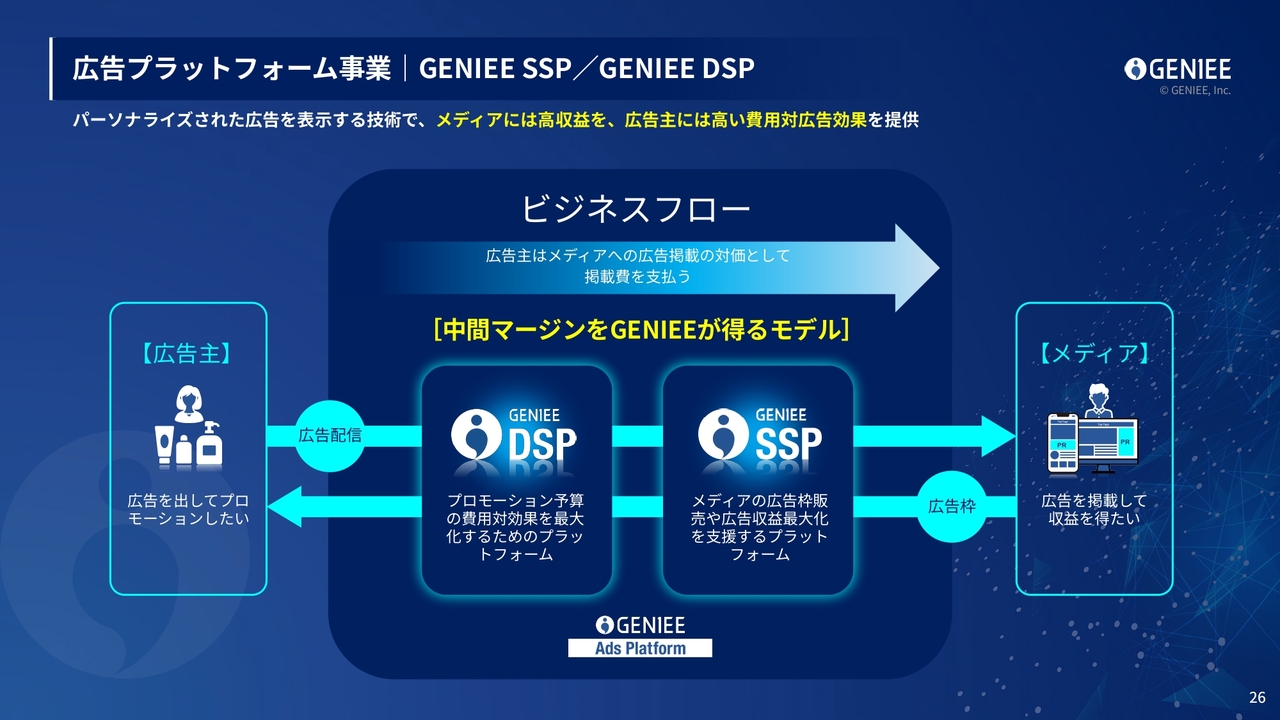

広告プラットフォーム事業 GENIEE SSP/GENIEE DSP

広告プラットフォーム事業の詳細について、スライドに図でお示ししています。広告主には広告予算をいただき、費用対効果を得られるようなプラットフォームを提供しています。

一方、新聞社やブログサイトといった、インターネットのメディア企業には、広告枠をマネタイズするようなプラットフォームを提供しています。

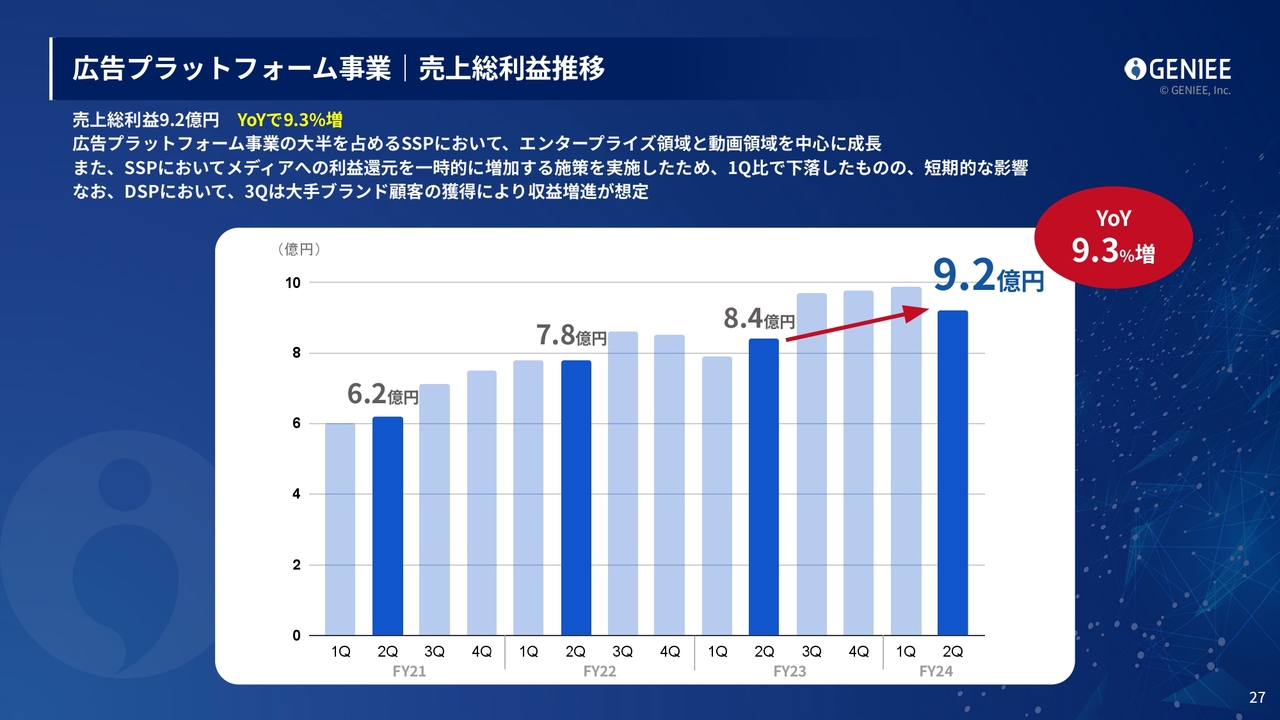

広告プラットフォーム事業 売上総利益推移

広告プラットフォーム事業の業績です。第2四半期は前年同期比9.3パーセント増となりました。広告プラットフォーム事業の大半を占める「GENIEE SSP」は、エンタープライズ領域と動画領域を中心に、継続的な成長を実現できています。

また、「GENIEE SSP」のメディア領域では、一時的に利益を還元できる施策を実施したため、第1四半期比で数値が下落しています。しかし、こちらは短期的な影響ですので、第3四半期、第4四半期以降はなくなってきています。

また、「GENIEE DSP」では、特に屋外広告(DOOH)のプラットフォームにおいて大手の外資ブランドの広告等を受注したことで、増収増益が想定されています。

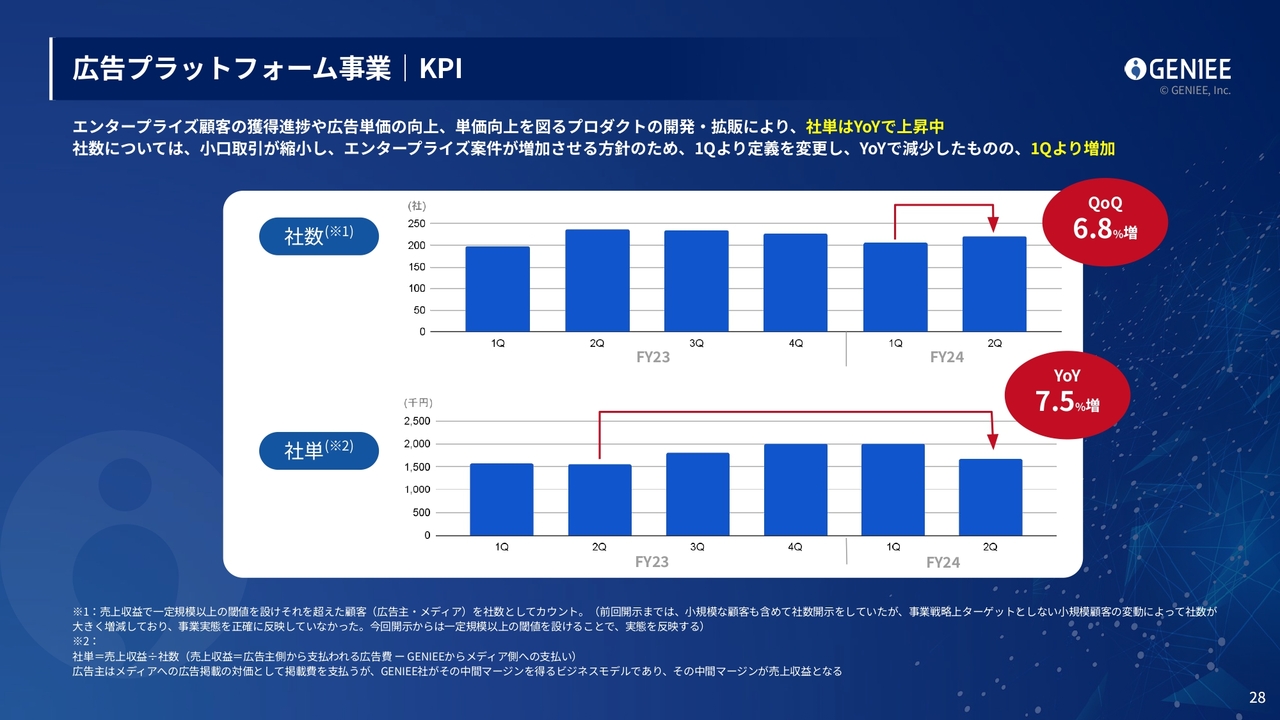

広告プラットフォーム事業 KPI

広告プラットフォームの事業では、社数の増加にも社員一丸となって取り組んでいます。社数は第1四半期から第2四半期にかけて、6.8パーセントの増加となっています。

社単は売上収益ベースです。先ほどご説明したとおり利益還元施策を行ったこともあり、第2四半期に関しては減少していますが、第3四半期以降は、回復してくるものと見込んでいます。

長らくジーニーグループが獲得できなかったお客さまにも、今業界の隅々まで営業をかける方針で動いており、社数は再び増加しています。そこから、アップセルをどんどん行い、社単も上げていこうと考えています。

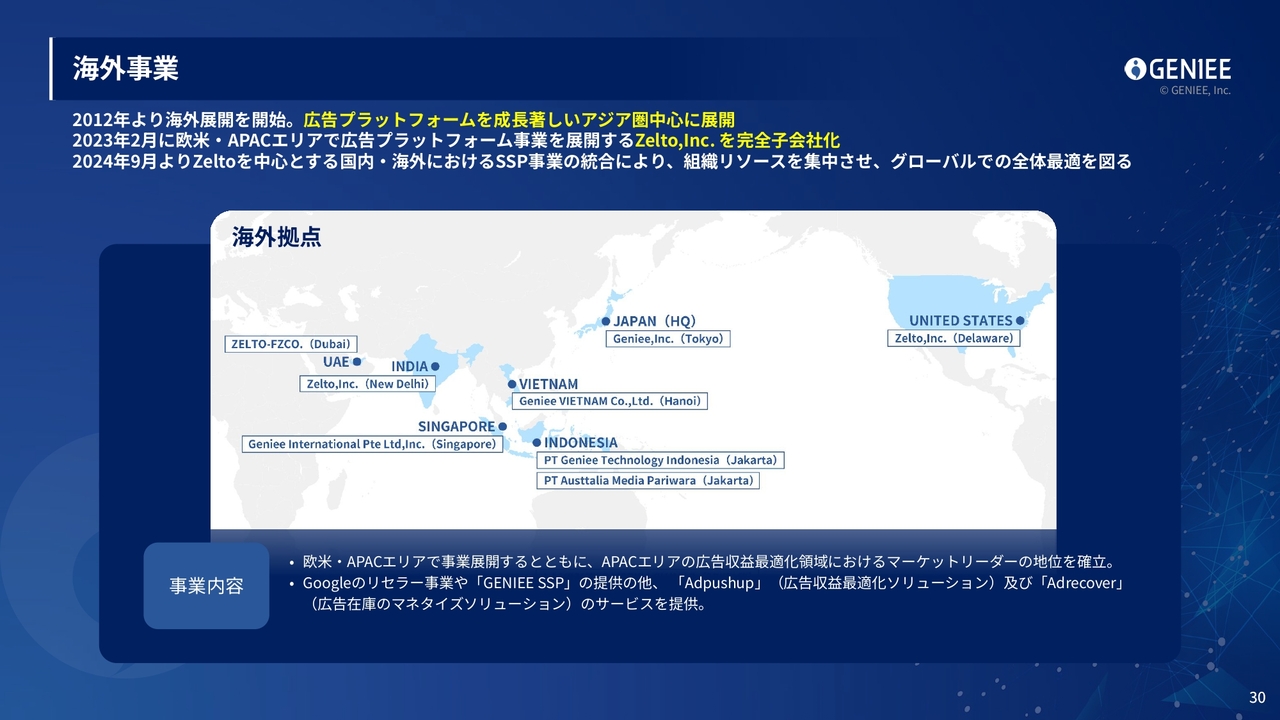

海外事業

海外事業です。2012年から海外展開を開始しています。昨年にZelto社という、SSPにおける同業企業を買収しています。

日本および東南アジアで事業を行っていたジーニーグループと、インド、アメリカでビジネスを行っていたZelto社で、現在PMIを推進しています。グローバル全体で、ビジネスの最適化を図っているところです。

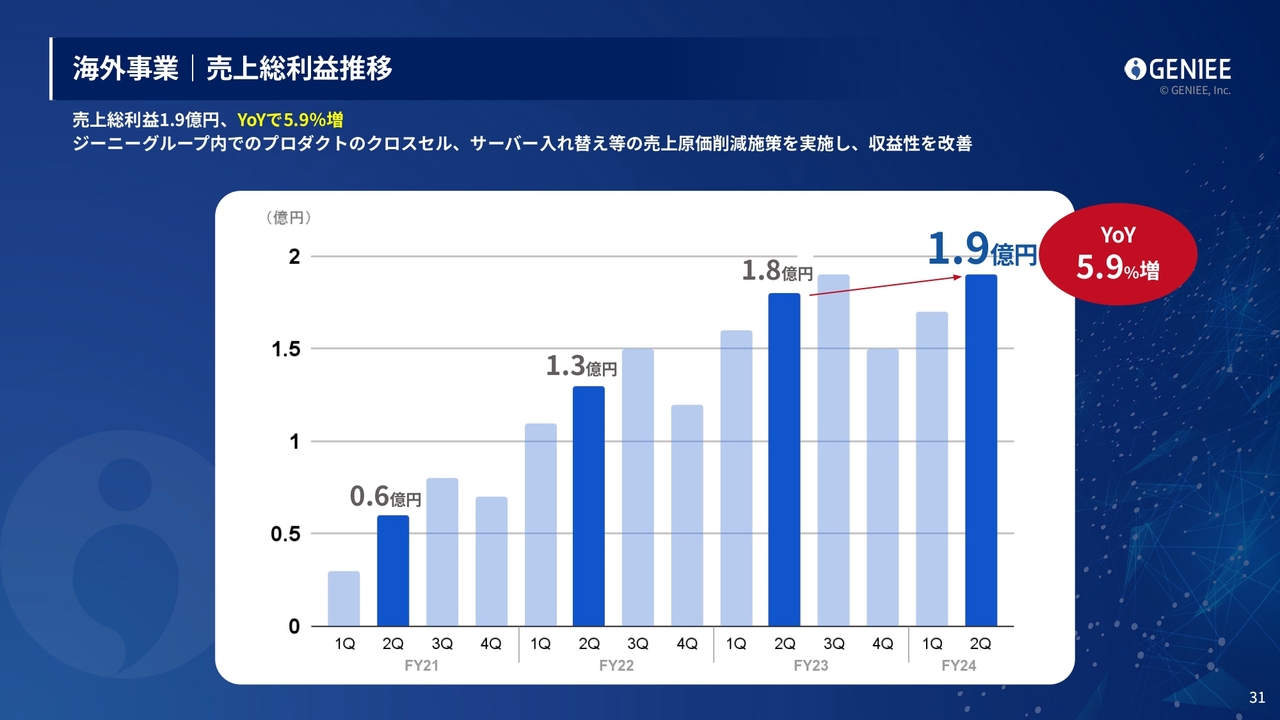

海外事業 売上総利益推移

ジーニーグループ内でのプロダクトのクロスセル、売上原価削減施策等も行いながら収益性を改善した結果、第2四半期単体の売上総利益は、前年同期比で5.9パーセント増となっています。

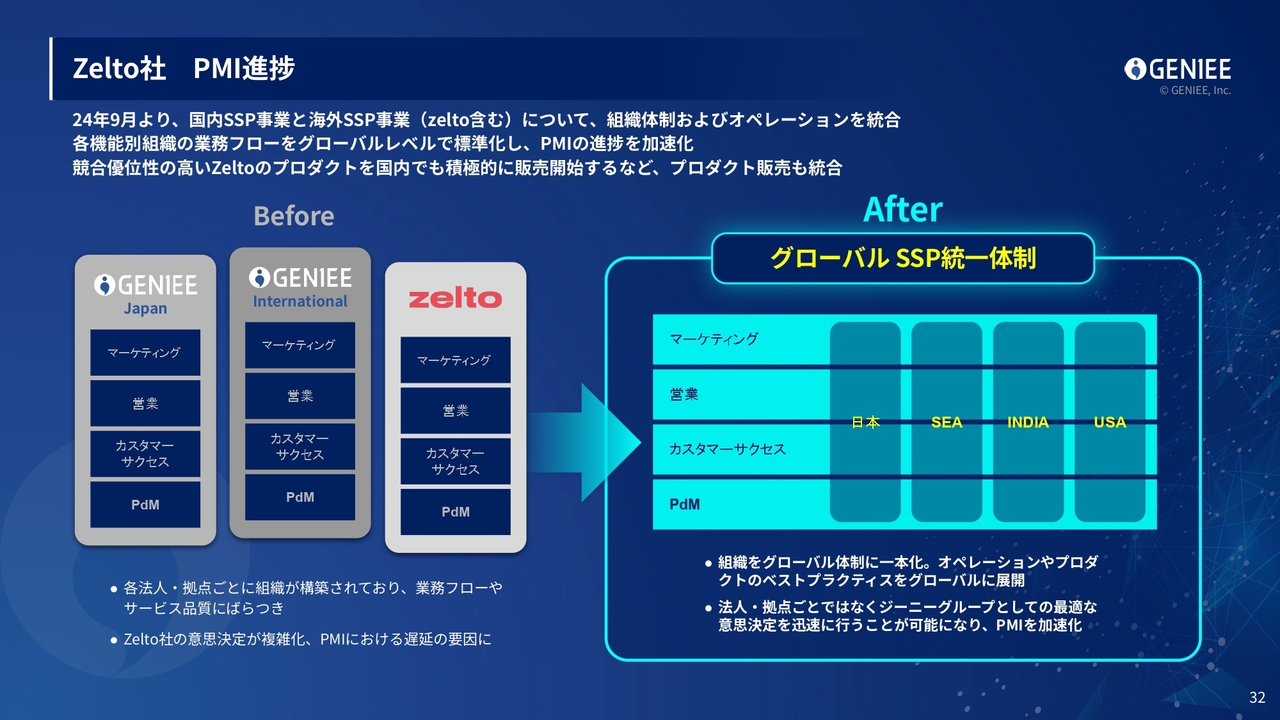

Zelto社 PMI進捗

2024年9月より、SSPビジネス全体でPMI進捗率を上げる施策を開始しています。Geniee Japanと、東南アジアを管轄しているGeniee International、Zelto社は別の法人で、それぞれの営業スタイル、マーケティングを行っていました。グローバルのワンオペレーション体制のほうが効率は高いため、体制の移行を図っています。

初速の反応が非常に良く、今まで以上にジーニーグループのプロダクトが売れそうな気配はありますが、現在は、統一してグローバルのワンチームでSSPビジネスを行っていく体制に切り替えているところです。

日本、アジア、インドには、売り方やビジネスモデルの細部において、それぞれに良いところがあります。それぞれの一番良いところを取り入れ、1つの業務フローに統合しようと、マーケティング、営業、カスタマーサクセス、プロダクトを含め、すべての部門で取り組んでいます。第3四半期中には、この業務フローの統合がいったん終わる想定です。

買収してから1年ほどは、Zelto社自体の運営方法、インドの方のマネジメント、商慣習、考え方などを理解していた時期もありますが、PMIをフェーズ2に移行させ、今後の進捗率を上げていこうと考えています。

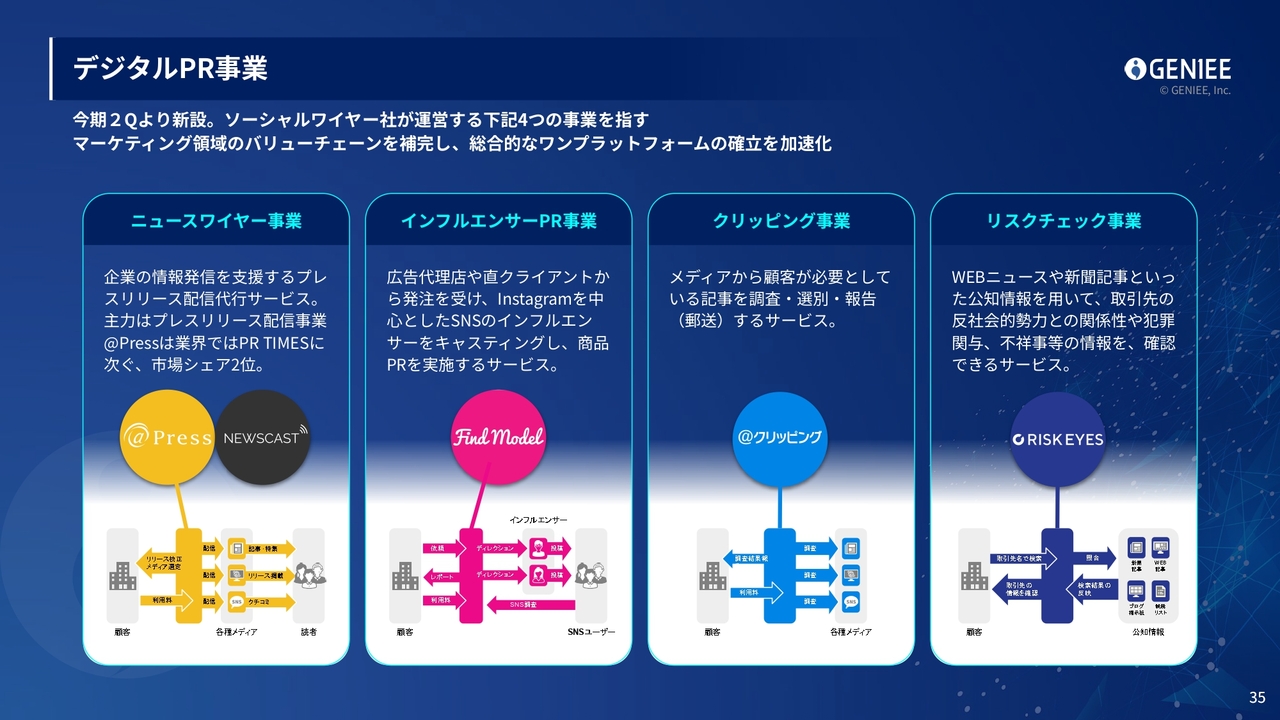

デジタルPR事業

新しく買収したソーシャルワイヤー社のデジタルPR事業についてご紹介します。デジタルPR事業では、主に4つの事業を行っており、そのうちニュースワイヤー事業とインフルエンサーPR事業の2つが売上の大半を占めています。

ニュースワイヤー事業では、「@Press」というプロダクトを持っており、そちらが「PR TIMES」に次いで、市場シェア2位となっています。昔は市場シェア1位のサービスでしたが、「PR TIMES」が顧客開拓などを推進していった結果、現在は2位となっています。ジーニーグループと連携して、再びNo.1を目指せる体制を作っていこうとしています。

業務内容としては、企業が新商品を作ったり、人事を行ったり、新規事業に参入したり、そのような新しいお知らせがある時に、メディアに向けてニュースリリースを発信しますが、そのようなメディアで発信していくためのプラットフォームを作っています。

インフルエンサーPR事業についてです。昨今「YouTube」「Instagram」「X」等のSNSには、有名なインフルエンサーがたくさんいて、その人たちが媒体となった新しい商品が売れていく流れが世の中にあります。そのインフルエンサーに、企業が商品の紹介を依頼して、投稿してもらうサービスを展開しています。

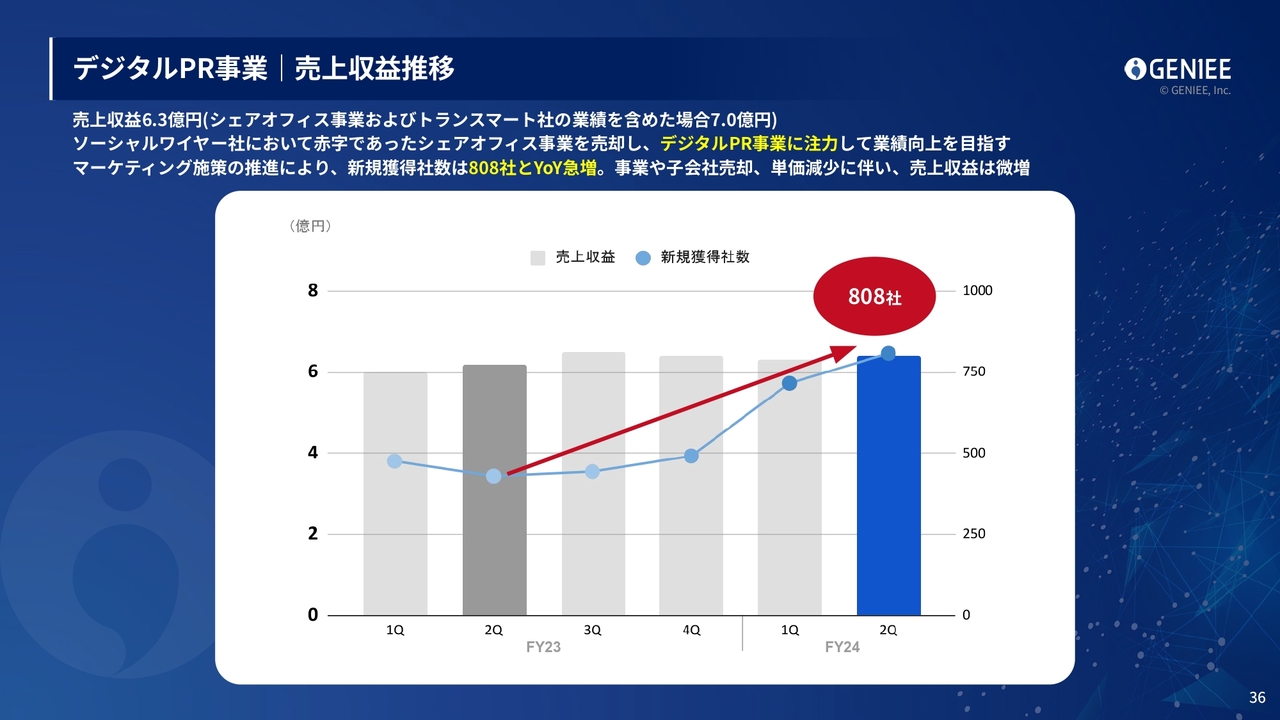

デジタルPR事業 売上収益推移

ソーシャルワイヤー社の業績です。ソーシャルワイヤー社が、かなり苦しんでいたのがシェアオフィス事業です。日本だけではなく、海外でもシェアオフィス事業を展開していましたが、新型コロナウイルス感染症による影響を受け、赤字化していました。

現在そちらは無事にすべて売却し、ジーニーとシナジーのあるマーケティング業界のサービスのみとなっています。デジタルPR事業に注力し、業績改善を目指しています。

ジーニーグループと一丸となり、顧客開拓を進め、全国のお客さまにもプラットフォームを販売した結果、第1四半期から第2四半期にかけて、新規獲得社数は808社と前年同月比で急増しています。一方で事業や子会社の売却、単価減少に伴い、売上収益は微増となっています。

TOPICS ソーシャルワイヤー社による業績予想修正

ソーシャルワイヤー社の業績予想です。選択と集中を行い、赤字だったシェアオフィス事業と、成長の方向性を定めていたトランスマート社を売却し、デジタルPR事業に注力しています。

当社からエンジニア人材を派遣する他、コーポレート関係でもサポートし、サーバー費用のコスト削減、人件費圧縮、仕入れ先の共通化を実施し、3,400万円ほどソーシャルワイヤー社のコスト削減に貢献しています。

ジーニーグループ流の開発により、機能リリースの速度が上がってきていますので、これからトップラインを伸ばすべく、下期は注力していける状況です。

今回ソーシャルワイヤー社が開示した予想についてです。売上収益は、売却事業分でマイナス2億2,000万円、事業進捗およびシナジーが2億7,000万円です。売上総利益は売却事業分でマイナス8,000万円、事業進捗およびシナジーが1億4,000万円となり、最終的には期初予想よりも6,000万円ほどプラスとなる想定です。

営業利益は期初予想で9,000万円だったところを、第2四半期から第4四半期の展開予想では8,000万円上回る1億7,000万円としています。

マーケティングSaaS事業の領域

マーケティングSaaS事業についてご説明します。マーケティングSaaSの事業は主に、認知された後の比較検討から、顧客の優良化までを行うプラットフォームを手がけています。売上の大半は、SFA/CRMとCHATからきています。

マーケティングSaaS事業の仕組み

こちらは、純粋なSaaSのビジネスとなっています。全体の売上に対し、8割を月額収益が占めています。ショットで一部の開発費やオンボーディングの費用をいただくこともありますが、8割は月額固定のサブスクリプションからきています。

効率的な営業やマーケティング活動を行いたい企業に対し、我々のプロダクトを提供し、その対価をいただいています。

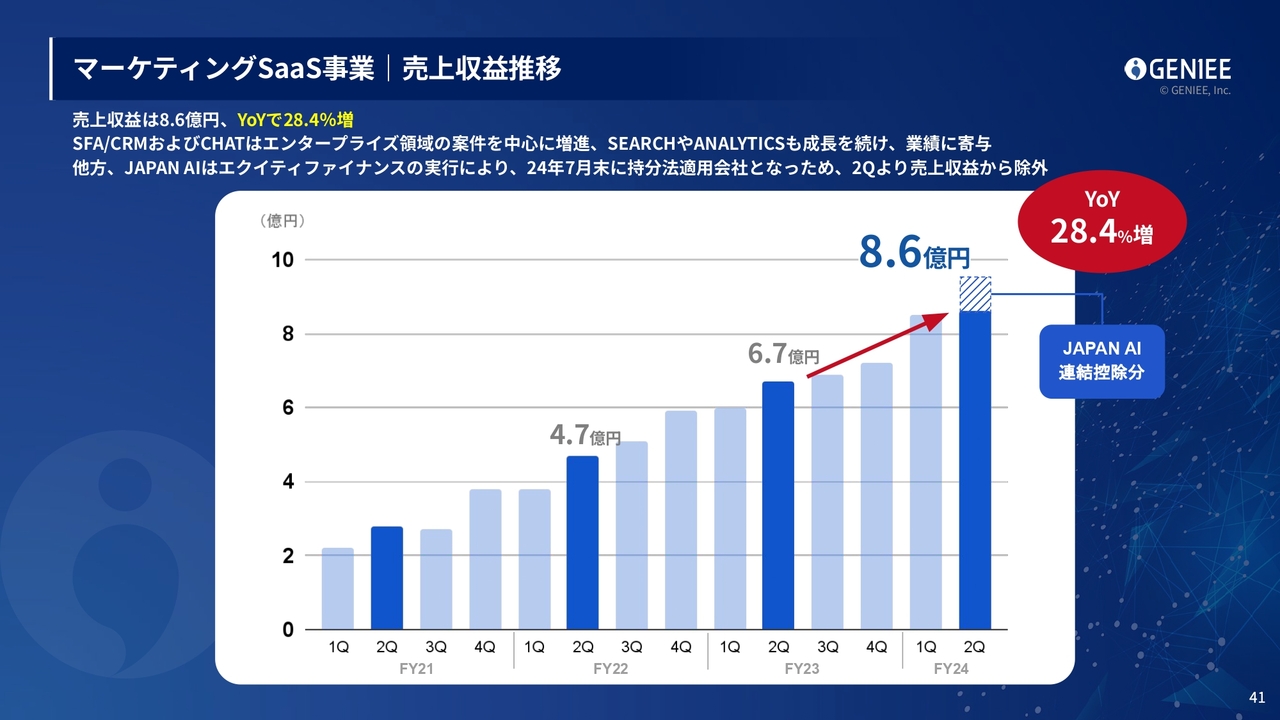

マーケティングSaaS事業 売上収益推移

マーケティングSaaSの事業の売上収益は、第2四半期単体だと前年同期比28.4パーセント増となっています。SEARCHやANALYTICSなど、SFA/CRMだけではなく、そのような他のプロダクトも順調に成長し、収益に貢献しており、前年同期比での高成長を実現しています。

JAPAN AIもマーケティングSaaSのビジネスを提供しているため、これまではSaaSのセグメントに含まれていたのですが、エクイティファイナンスを実行して、持分法適用会社となったため、第2四半期より売上収益から除外しています。

その分、第1四半期から第2四半期の伸びが鈍化したように見えますが、JAPAN AIの控除分となっています。それを除けば、大きく成長しているのはマーケティングSaaS事業だと思います。

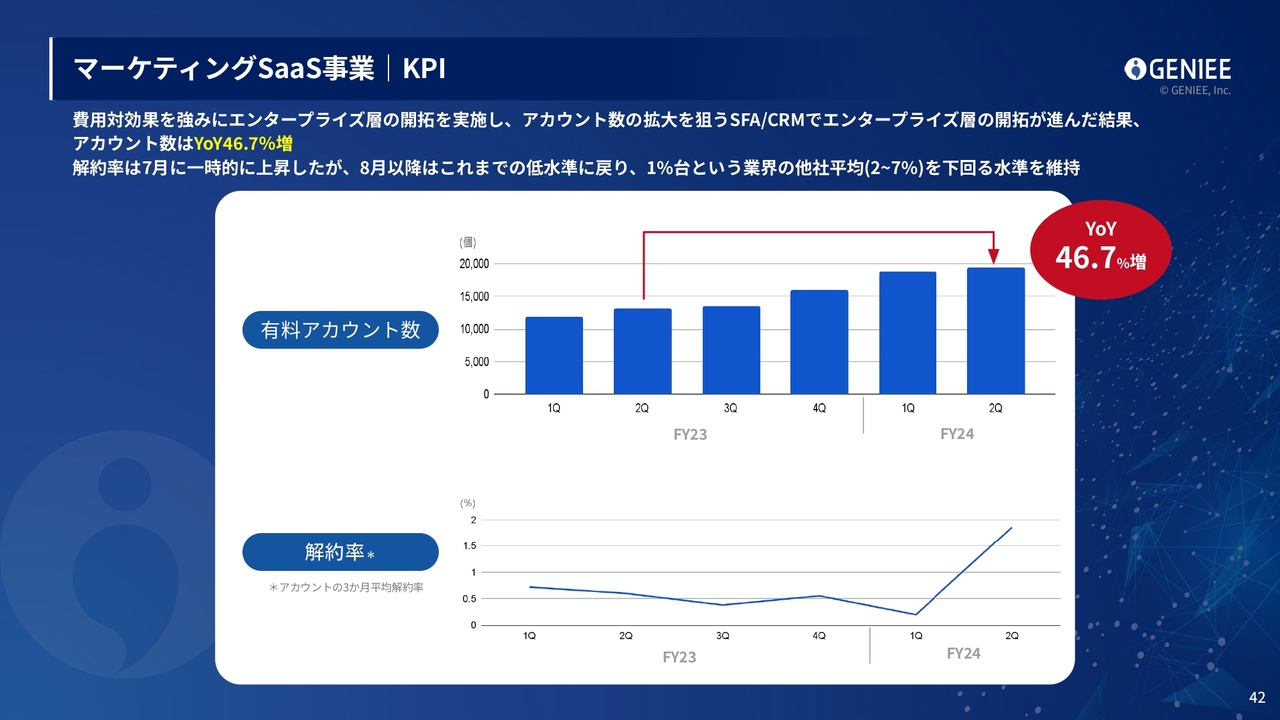

マーケティングSaaS事業 KPI

有料アカウント数は順調に増えており、前年同期比46.7パーセント増となっています。今回は解約率が上がってしまいましたが、こちらも一時的なものだと思っています。第2四半期の解約率は、1パーセント台となっています。

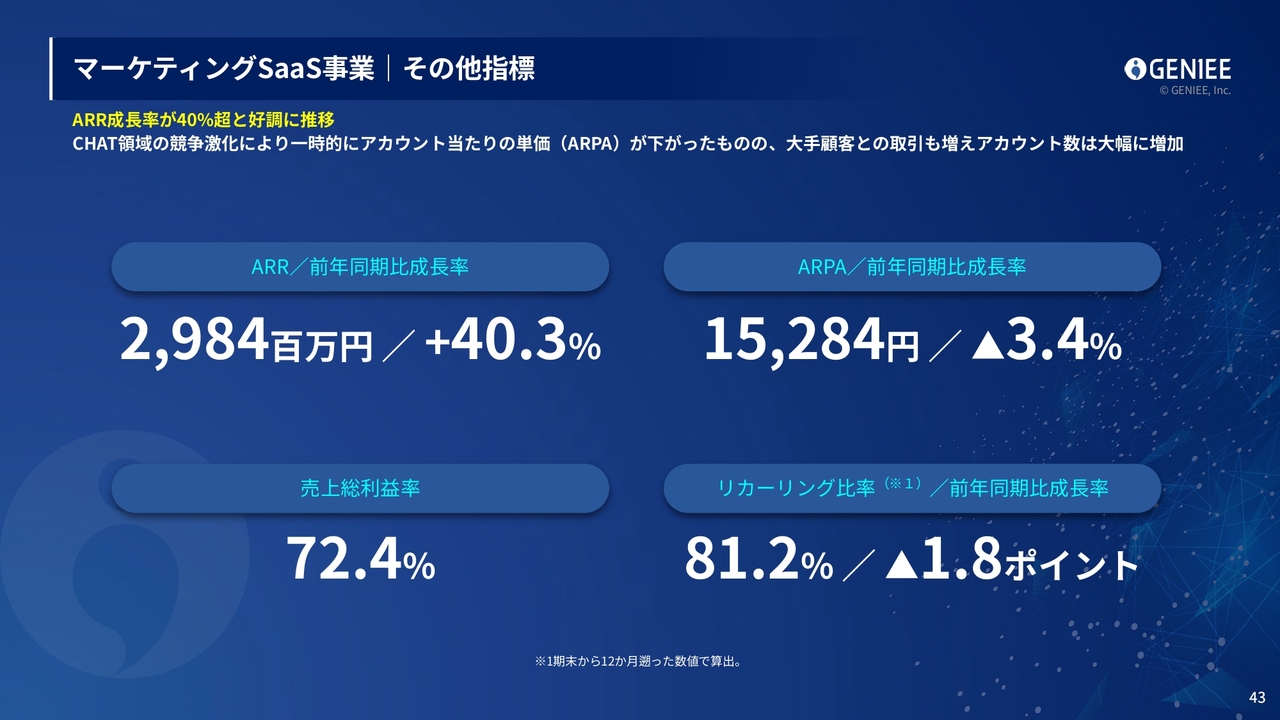

マーケティングSaaS事業 その他指標

マーケティングSaaS事業のその他指標です。ARRは前年同期比40.3パーセント増と、国内のSaaSの中でもかなり高水準で成長しています。

一方で、競合との環境も引き続き激化しており、アカウント当たりの単価(ARPA)が、若干下がっています。

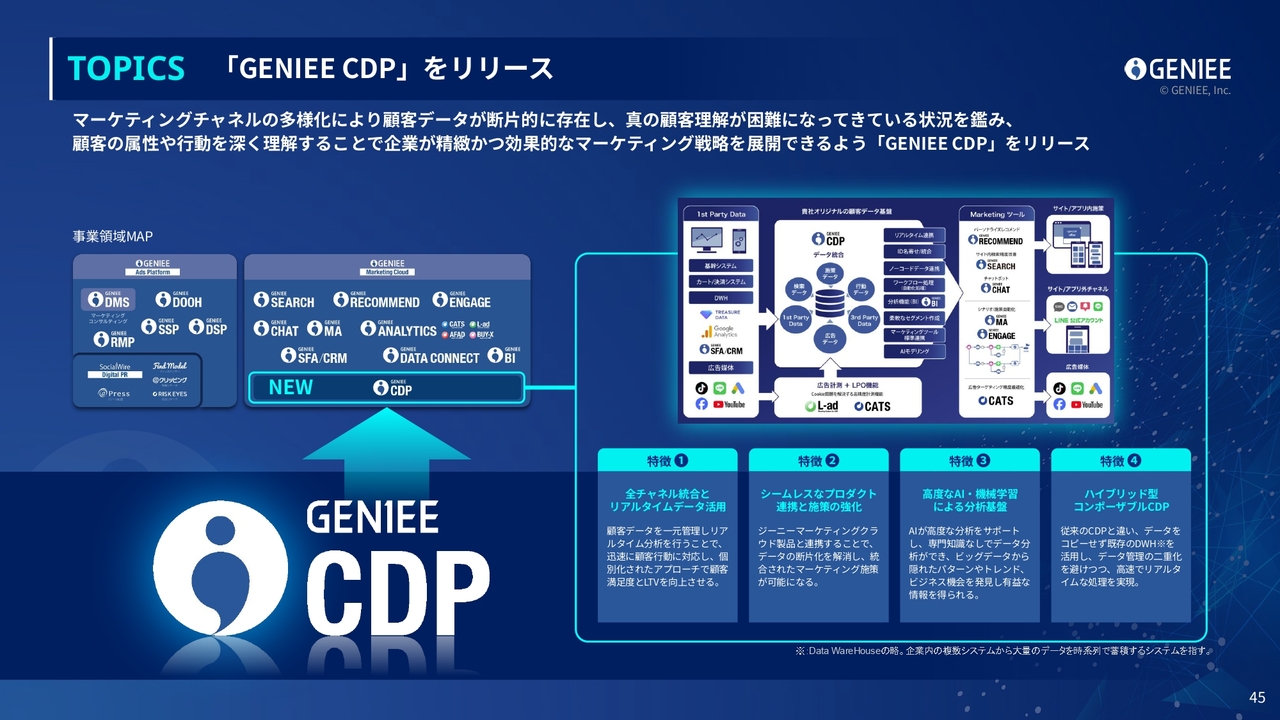

TOPICS 「GENIEE CDP」をリリース

マーケティングSaaS事業のトピックスをご紹介します。「GENIEE CDP」をリリースしました。データの基盤でジーニーのプロダクトのすべてをつなぐプラットフォームです。こちらを提供したところ、直近でも非常に好評を得ています。

マーケティング活動のデータや結果、企業が使っているGoogleをはじめとしたいろいろな媒体のデータなど、企業のあらゆるデータを「GENIEE CDP」に入れることで、効率的なマーケティング活動や経営活動を支援するプラットフォームとなっています。

特徴は、ジーニーグループのプロダクトと、シームレスに連携できるところです。ジーニーのプラットフォームを使っていれば非常に使いやすく、連携・導入しやすいサービスとなっています。

また、JAPAN AIと連携しながら、高度なAI分析機能を提供しています。データを入れるだけではなく、考察や「このような施策を行ったほうが良い」と、AIが示唆してくれることが強みとなっています。

TOPICS「Arch by HiCustomer」を事業譲受

HiCustomer社が運営する事業の一部である「Arch by HiCustomer」事業を譲受しました。こちらは営業管理ツール「GENIEE SFA/CRM」の1領域となっています。

「Arch by HiCustomer」は、デジタルセールスルームでオンライン業務を効率化するプラットフォームとなっています。営業担当者が顧客と話す時に、契約内容や商談の段取りなどの必要な情報を一元管理することができるツールです。

こちらのいくつかの機能が「GENIEE SFA/CRM」にとっては重要なパーツの1つとなるため、統合を進めています。

FY2024 通期業績予想

中期経営計画についてです。今回、2024年度の通期業績予想を上方修正しました。ソーシャルワイヤー社との連結効果もあり、売上収益は120億円と、前年同期比50パーセントの成長を実現できると見込んでいます。売上総利益は48パーセントを超える成長を計画しています。

営業利益は、Zelto社やソーシャルワイヤー社のPMI進捗の結果や、既存事業のグロース分を読み込んで、25億円を見込んでいます。上期の実績で、すでに進捗は60パーセントを超えています。広告業界は、第3四半期、第4四半期が商戦期となっています。今期は、予算必達を掲げながら、営業利益25億円を大きく超えられるように、事業を推進していこうと思っています。

中期経営計画 数値目標

来期以降の計画も開示できるのではと考えていましたが、ソーシャルワイヤー社のPMIにはまだ不確実性があります。また、Zelto社の組織を大幅に変更しましたので、そちらの成長率も下期にしっかりと出した後、予算を策定したいと思っています。

したがって、2025年度の計画は、来年2月から4月にあらためて開示したいと思っています。水準的には、売上収益、売上総利益、営業利益ともに、今期より増進することは間違いないと思いますが、アメリカの広告業界の不況も織り込んで、数値を開示する予定です。

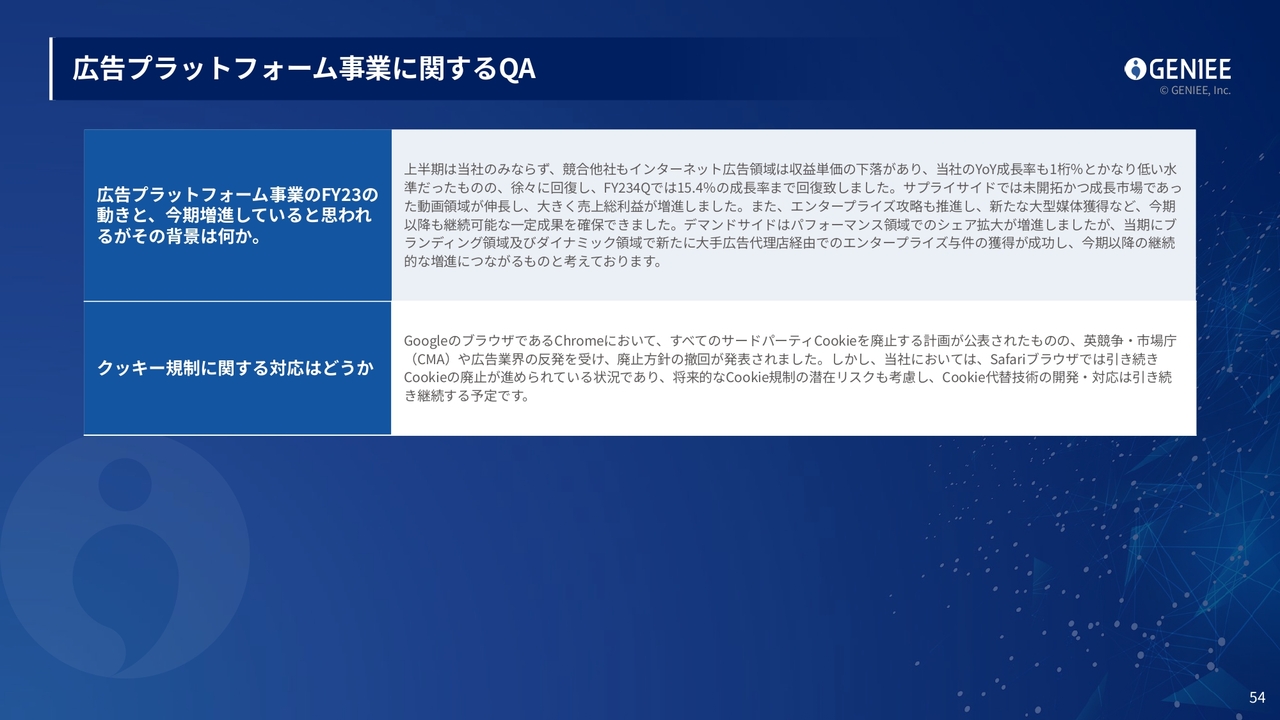

広告プラットフォーム事業に関するQA

みなさまが気になっているポイントについてお話しします。Cookie規制については、実際に廃止する計画が、広告業界の反発を受けて撤回されました。今期はCookie廃止のリスクもあったのですが、そちらはなくなりました。

一方で、利用率が徐々に落ちていることも間違いありませんので、代替技術の開発対応は、引き続き行っているところです。当初よりもゆっくりとしたペースで進めています。

質疑応答:生成AIがDSPやSSPに及ぼす影響について

「生成AIが世に広まることで広告市場の仕組みが変わってしまう可能性がありますが、DSPやSSPは影響を受けないのでしょうか?」というご質問です。

広告作成へのプラスとマイナスの影響が、非常にいろいろなところで発生すると予想しています。まず、働く人の生産性は非常に上がるはずです。広告運用および作成しているレポートの報告業務、カスタマーサポート業務は、生成AIが行うことで、かなり代替されます。したがって、1人当たりの生産性はかなり上がるのではないかと思います。

また、今まで費用対効果が合わなかった広告主も、その恩恵を受けて参入できるようになっています。広告代理店ではよくミニマムのバーを設けて「これ以上の金額でなければ、費用と合わないから発注できない」といった話も多かったのですが、これからは、新しいSMBの広告主が、広告業界、ひいてはDSPに参加できる世の中になると思います。

SSPについては、主にメディアが影響を受けると想定しています。メディアを作成するコストは間違いなく下がりますので、メディア事業が生成AIに取り組み、メディアの記事や、運営コストを下げようとしています。したがって、より多くの記事やクリエイティブがメディアから、効率よく出せる世の中になると考えています。

一方、メディアのトラフィックは、若干減る可能性もあるのではないかと思っています。これまでは「Google」や「Yahoo! JAPAN」などの検索サイトが使用されていましたが、一部ではAIに尋ねるようになってきています。リンクの貼られ方次第で、トラフィックが増減する時代が来るということです。日本ではまだ顕在化していませんが、今後メディア事業はAIに向けた最適化を行わなければならない時代になると思います。

メディアにも、影響を受けるメディアと、影響を受けないメディアがあります。生活のエンタメなどを発信するメディアは、あまり影響を受けないと想定します。

どちらにせよ、ジーニーグループは、いち早くその変化に取り組んでいくことで、我々自身と我々のステークホルダーの生産性や売上を上げることのできる仕組みを提供していきます。それにより、この変化を機会に変えられるように努めます。

質疑応答:セグメント利益の調整額が大幅に減った理由について

「セグメント利益の調整額が大幅に減った理由を教えてください」というご質問です。

菊川淳氏:こちらはおそらく、決算短信に関するご質問だと認識しています。広告セグメントの調整額が、一時期下がった原因ですが、もともとこちらには全社共通費、いわゆる本社の家賃やコーポレートスタッフの費用が入っていました。

加えて、こちらの調整額にはその他収益が入っています。今期においては、このその他収益に、アーンアウトの取り崩しが6億5,000万円ほど含まれています。また、今回、JAPAN AIをエクイティファイナンスしたことにより、子会社から持分法適用会社になった時の一過性損益が3億5,000万円ほど入っています。

このような一過性の収益が入っていることで、調整額が引き下げられた結果、大幅に調整額が下がったかたちになっています。

質疑応答:AppLovin社の好調さが及ぼす自社への影響について

工藤:「AppLovin社が好調ですが、御社への影響はありますか?」というご質問です。

こちらは特に影響はありません。AppLovin社は、DSP、SSP領域の中でも主にアプリケーションの市場においてビジネスを行っているという認識です。

ジーニーグループは、PCやスマートフォンなどWebでのシェアが非常に高い状況ですが、アプリケーション向けの機能もローンチしています。AppLovin社が好調な領域でシェアを獲得できるように、プロダクトのローンチやサービスの強化に取り組んでいるところです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6562

|

947.0

(15:30)

|

-45.0

(-4.53%)

|

関連銘柄の最新ニュース

-

ジーニー(6562) ダルトン公式オンラインショップ、「GENIE... 03/05 15:30

-

SMN---構造改革を経て黒字回復、アドテク中核に再成長局面へ 03/05 13:44

-

ジーニー(6562) スポンサードリサーチレポート発行に関するお知... 03/02 15:30

-

東証グロース(大引け)=値下がり優勢、アーキテクツがS高 02/20 15:33

-

ジーニー(6562) 2026年3月期第3四半期決算説明会、ログミ... 02/20 08:30

新着ニュース

新着ニュース一覧-

-

今日 23:28

-

今日 23:16

-

今日 22:24