【QAあり】ROXX、売上高は前年比+67.5%の大幅増 高成長のパフォーマンス収入と堅調な推移のリカーリング収入が寄与

2024年9月期決算説明

中嶋汰朗氏:みなさま、本日は大変ご多忙の中、当社の決算発表にご参加いただき、誠にありがとうございます。ROXX代表取締役の中嶋汰朗です。

9月25日に東証グロース市場に上場し、早いもので2ヶ月弱が経過します。公募価格を大きく下回っている現状については、本当にご期待に沿えず、大変心苦しく思っています。申し訳ございません。少しでも早く事業も株価も上げていけるように、日々努めています。

一方で、足元の事業は大きく成長できる状態にあると感じており、こうして直接お話しできる機会を心待ちにしていました。

本日は、当社の事業内容と、2024年9月期第4四半期の業績、通期、今後の成長戦略と2025年9月期の業績予想についてご説明しますので、最後までよろしくお願いします。

本日のプレゼンター

まずは、簡単な自己紹介となります。当社は私が大学在学中の2013年に設立しました。現在12期目となりました。

起業前はミュージシャンを目指してバンド活動に取り組んでいましたが、自分は思うようには成功せず、苦しい思いをしていました。そのような中、大学3年生の時に大学の講義でいろいろな起業家の方々のお話を聞く機会がありました。

今考えると、その方々の企業の半数以上が上場していたことが転機となり、今度は音楽ではなく、事業で大きなことをやりたいというところで、同級生を5人ほど集めて当社を立ち上げたのが創業のきっかけです。

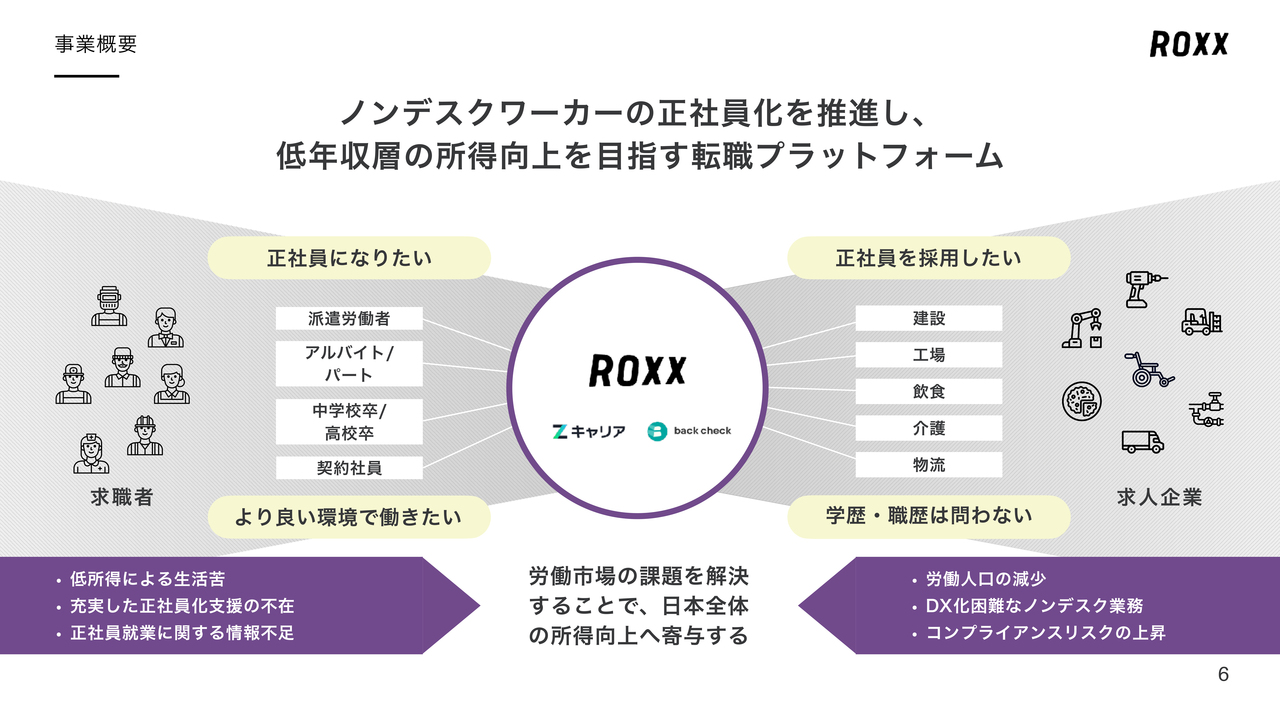

事業概要

創業当時は、友人の就職先を探すことから始めていて、そこから人材領域で、長らく何度も事業を転換しながら、最初の5年くらいは思うような成長をまったく描けずにいました。

しかし、そこから主に年収200万円台の方々に向けた転職プラットフォームという成長領域を見つけて、直近の6年で大きく成長させてきました。

事業概要としては、当社で「ノンデスクワーカー」と呼んでいる、いわゆる現場のお仕事に従事している年収200万円台のアルバイトや派遣などの非正規雇用の方々、学歴で言うと中卒や高卒の方々を中心にご利用いただいています。

その中で正社員になりたい方と、人手がいないと現場が回らない建設・工場・飲食・物流・販売といった、我々の比較的身近な生活を支えている企業とのマッチングができるプラットフォームとして、現在大きく伸びています。

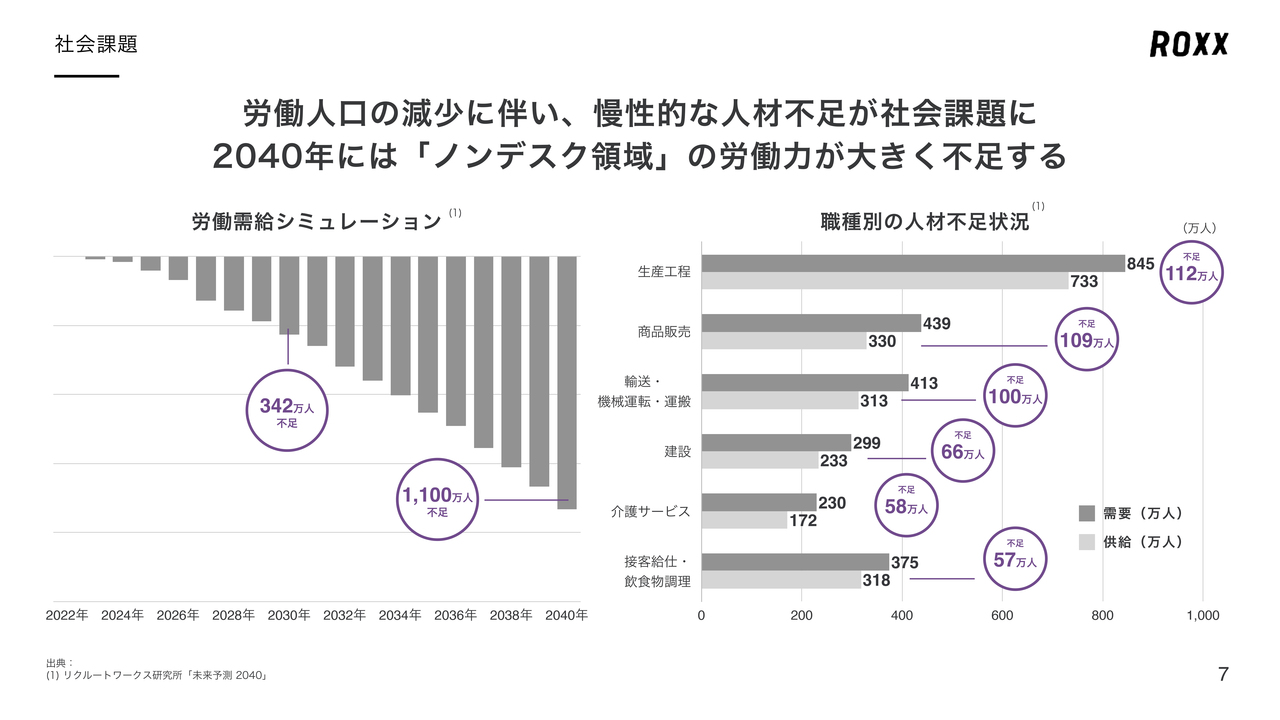

社会課題

今後、労働人口はますます減っていくという中で、2024年はまだまだ足元ですが、2030年で300万人以上、2040年だと1,000万人以上足りなくなると言われています。

特に足りないのは、ホワイトカラーというよりは、工場・販売・物流・建設・介護・飲食業といったノンデスク領域です。これらの領域では、業界単体で50万人から100万人近く足りなくなると言われています。

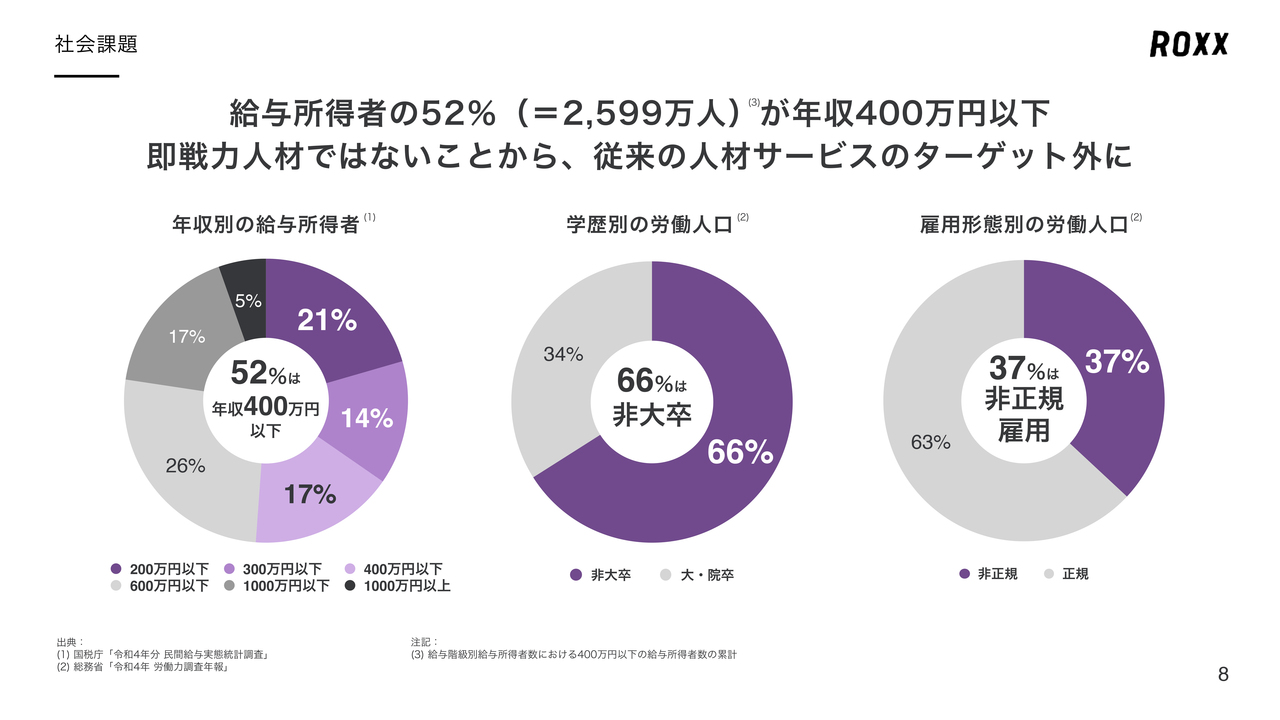

社会課題

一方、日本の給与所得者の約半数が、現状年収400万円未満です。そして約3分の2が非大卒、約4割が非正規というのが実態です。

すでにキャリアがある方に向けた転職サービスはたくさんありますが、キャリアがまだない方やこれから正社員になろうと考えている方、かつ新卒ではない方々に向けた転職サービスは、まだ多くはありません。そのような中で、このポジションを今「Zキャリア」が確立しつつあります。

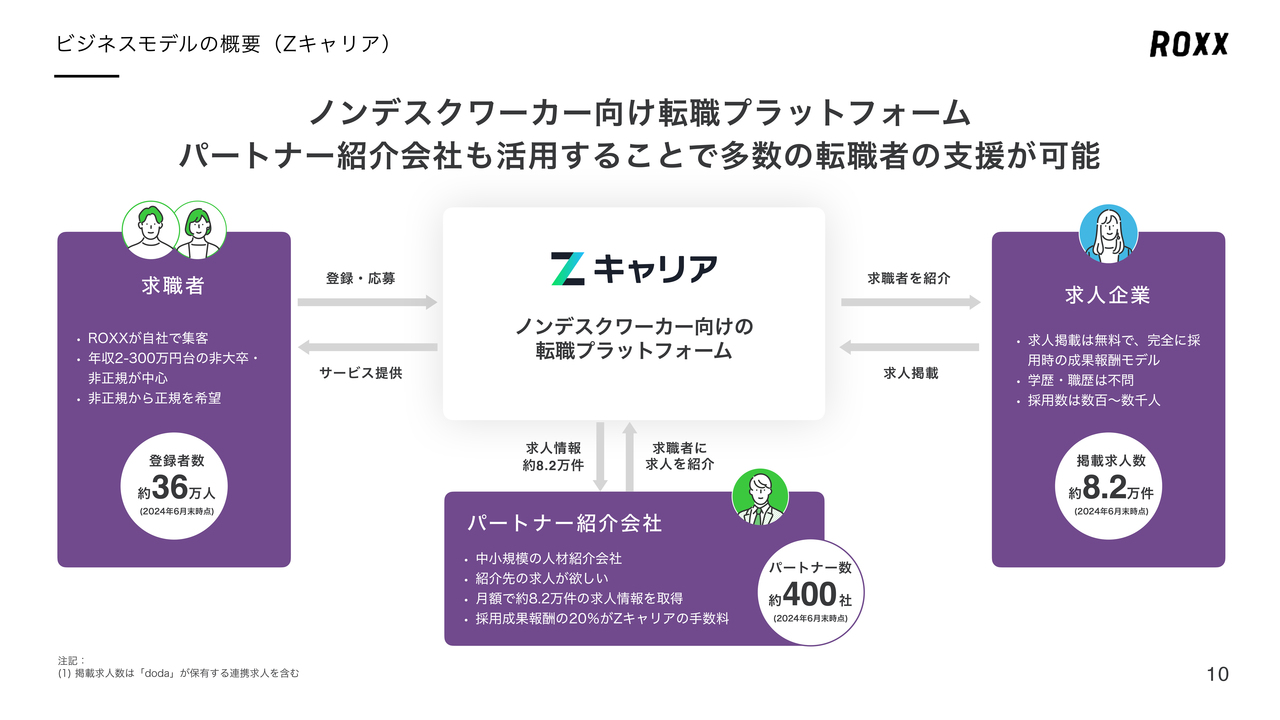

ビジネスモデルの概要(Zキャリア)

当社の「Zキャリア」のビジネスモデルです。2つのマッチングルートがあり、1つ目は、当社が主体となり、「Zキャリア」にご登録いただいた求職者の方々を企業にご紹介することで、手数料をいただくというモデルです。

2つ目は、当社ではパートナー紹介会社として中小規模の人材紹介会社を400社ほど抱えていますが、彼らが独自に抱えている求職者を「Zキャリア」プラットフォームを通じて企業にご紹介することで、成約時に手数料の一部をいただくというモデルになっています。

また、この約400社のパートナー紹介会社から、毎月平均20万円を利用料としていただいています。採用している企業からすると、さまざまな紹介会社からまとめて人材を集められるため、採用実績は現在大きく成長しています。

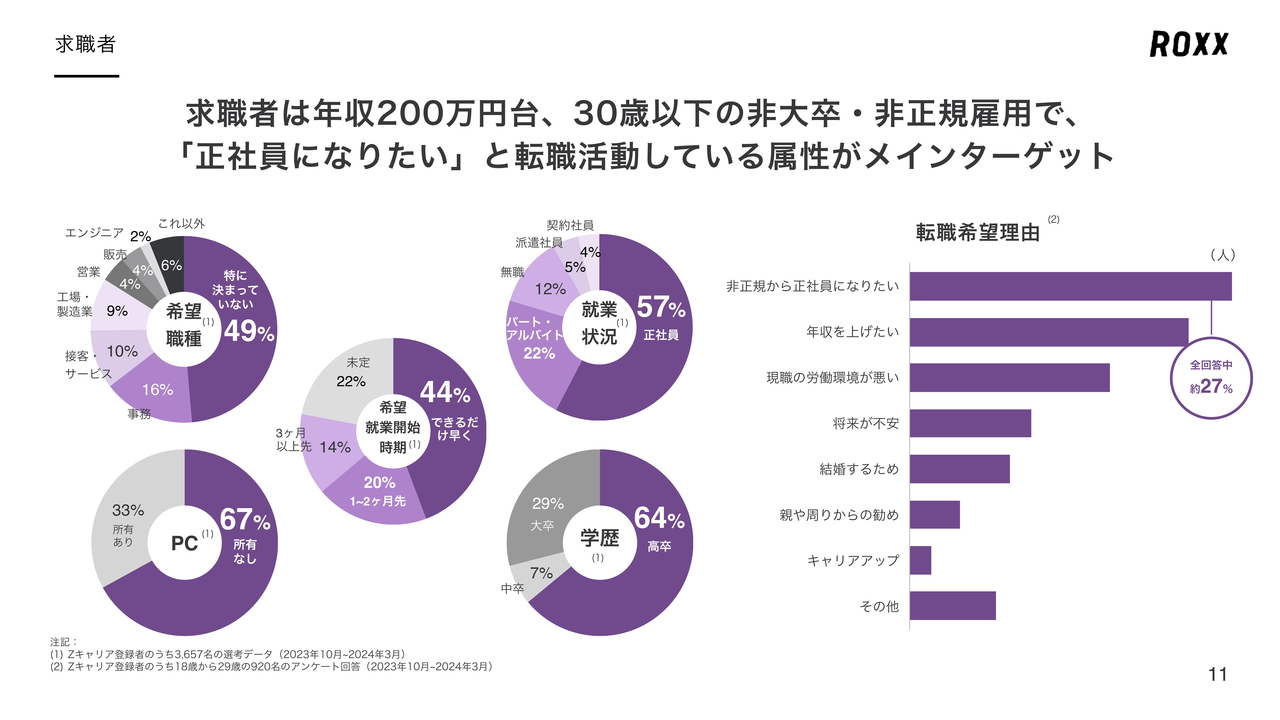

求職者

「Zキャリア」をご利用いただいている求職者の方々の大半が、年収200万円台の20代の方です。特徴としては、「明確にやりたいことがない」という方が半数、そして約7割が「パソコンを持っていない」といった層になります。

昨今、闇バイトのニュースなどもありますが、まさに目先の生活に困っていて、手軽に稼げるものに流れてしまうという側面は、どうしてもあると思います。

手取り10万円台などのギリギリな生活の中、今よりも生活を安定させたいと考え転職を考えるものの、やりたいことが自分でわからなければ求人検索もできませんし、パソコンがなければ履歴書も作れません。そのような、転職活動の序盤でつまずいてしまっている方々が多いのが特徴です。

一般的なキャリア転職であれば、現在の職種や業界をベースに次の転職先を探すわけですが、その拠り所になる部分がない中での転職活動は、なかなか難しいところがあります。

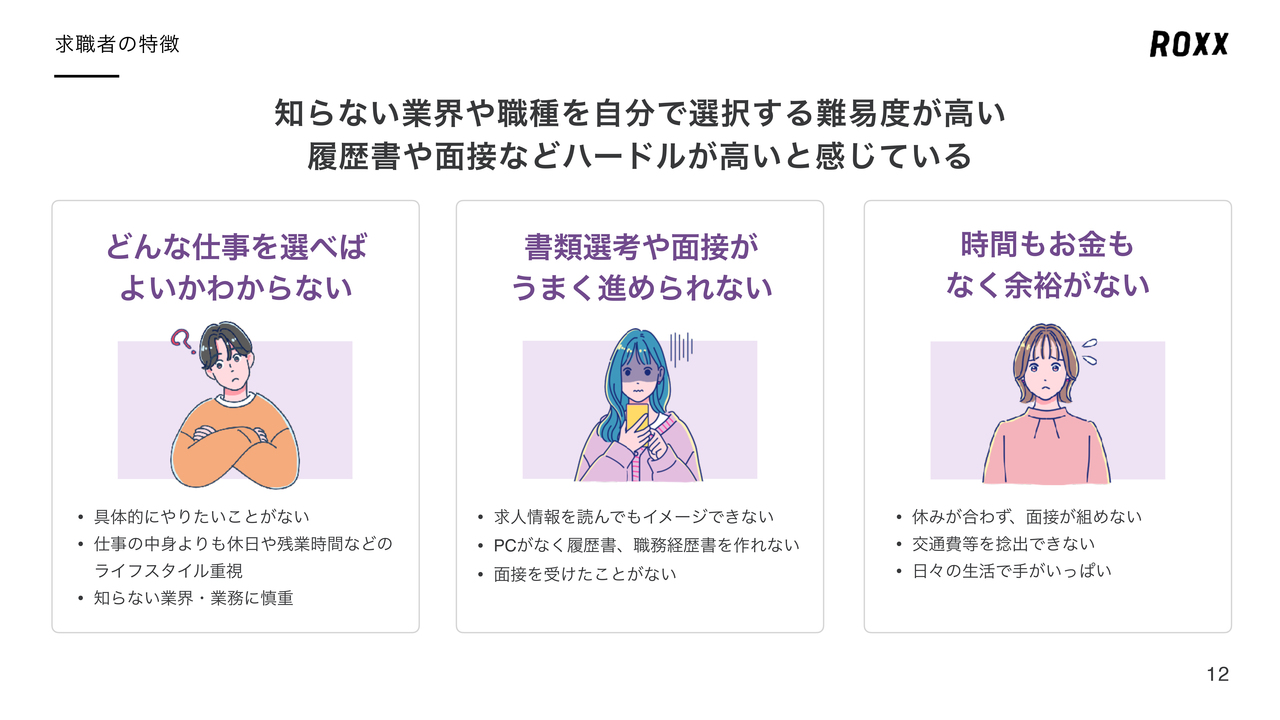

求職者の特徴

どうやって転職先を選べばいいかわからない方や、そもそも面接を受けたことがなく落選が続いている方などがいらっしゃいます。また、面接に行くための交通費を捻出できなかったり、現場仕事の場合はこっそり「Zoom」で面接するといったことが難しく、仕事を休まなければならないため、なかなか時間が取れなかったりすることが課題になっている方々です。

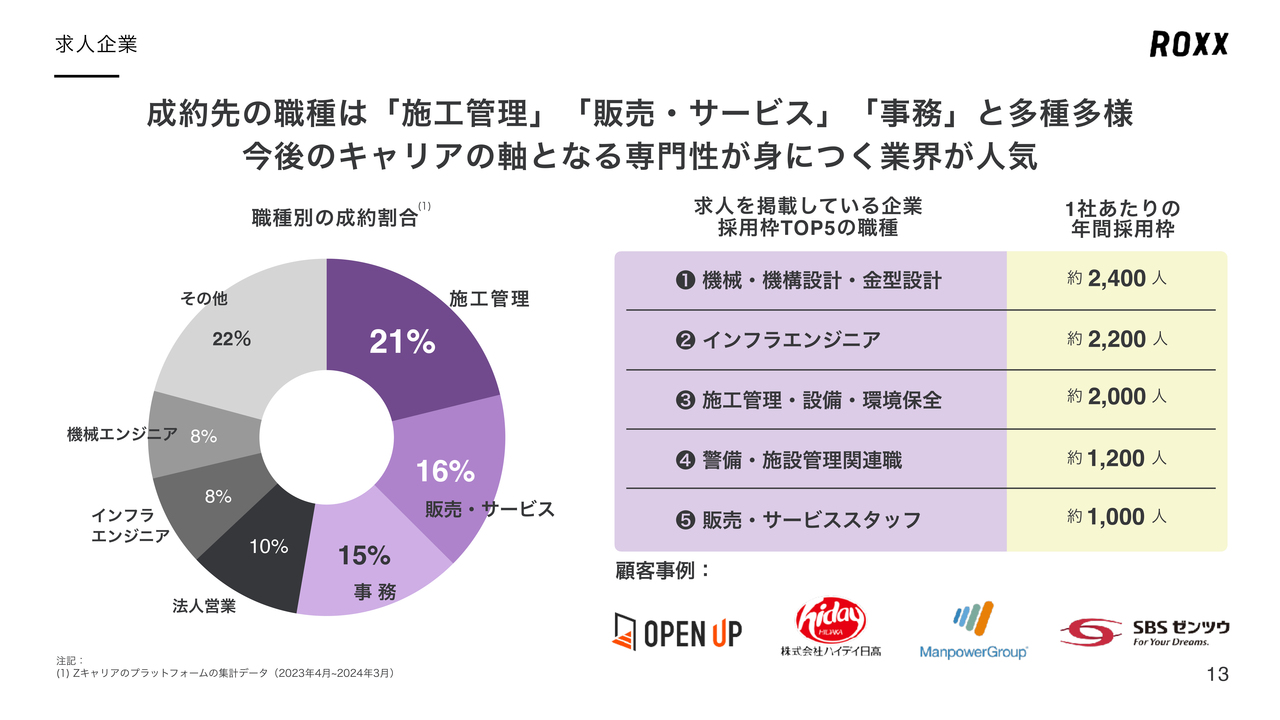

求人企業

一方で求人企業に関しては、成約別に見ていくと、施工管理や販売・サービス、事務や法人営業、そしてインフラエンジニアなど、いろいろな職種に幅広くご紹介しています。特徴としては、年間で数百から多いところだと1,000人から2,000人規模で学歴・職歴を問わず毎年採用している、大企業を中心にご利用いただいています。

スライドに一例を載せていますが、各業界で採用数の多い20社だけでも、毎年2万5,000人を採用しています。一般的なキャリア採用やアルバイトだと、1求人あたり1名から3名程度の採用で充足してしまいますが、毎年たくさん採っているというところで、安定した採用需要を獲得できています。

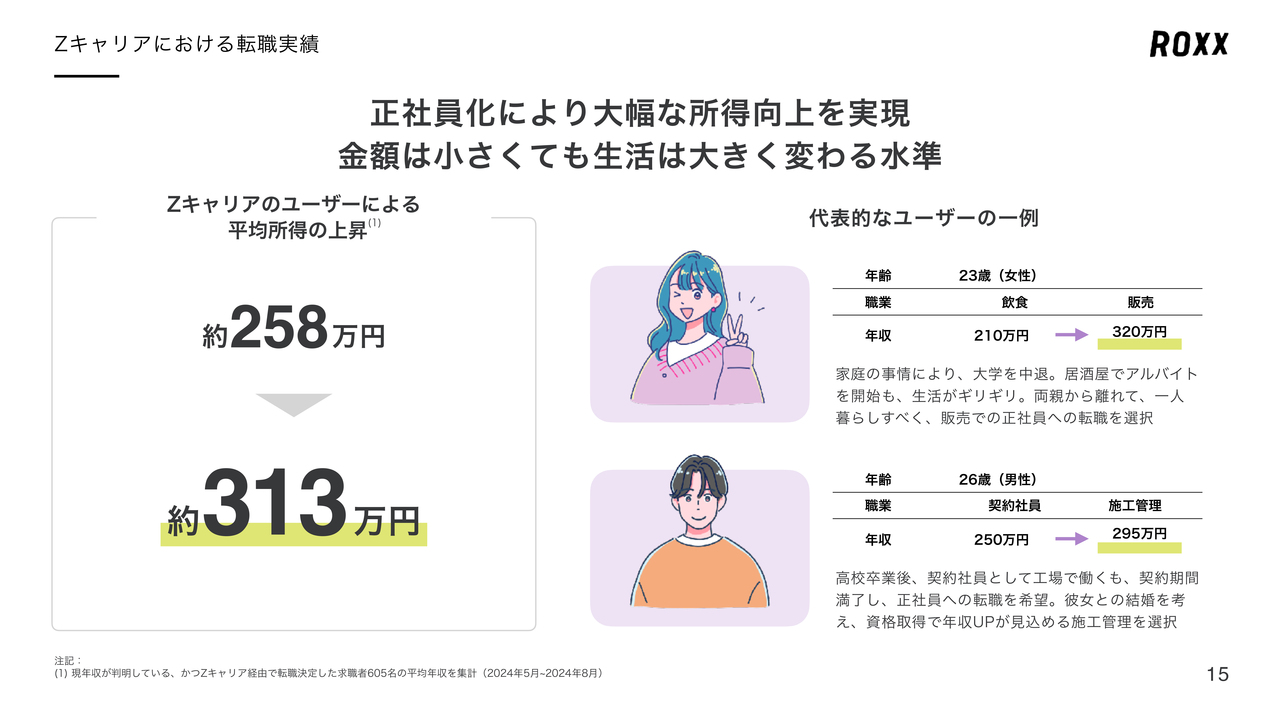

Zキャリアにおける転職実績

実際に「Zキャリア」を通じて転職された方々の年収は、大きく上がっています。転職前の平均年収は約258万円で、これは手取りで言うと約15万円から16万円です。

そこから「Zキャリア」を通じて転職すると、年収は約313万円、手取りでだいたい4万円前後増えていきます。正直、これだけでも生活が大きく変わります。

私もバンドをやっていた時や若い頃は好きなことをやりながら、まさに今でしたらスキマバイトなどもあり、自由度高く働けるメリットは大きいのですが、それを続けていく中でなかなか給料が上がらなかったりとか、年齢とともにいろいろな将来の不安を抱えるようになっていきます。

そのようなユーザーの立場を誰よりも理解しているという部分も大いにありますが、正社員になり所得が増えて、生活が変わり少し先のことを考えられるようになる、そのような方々を増やしていこうと取り組んでいるのが当社です。

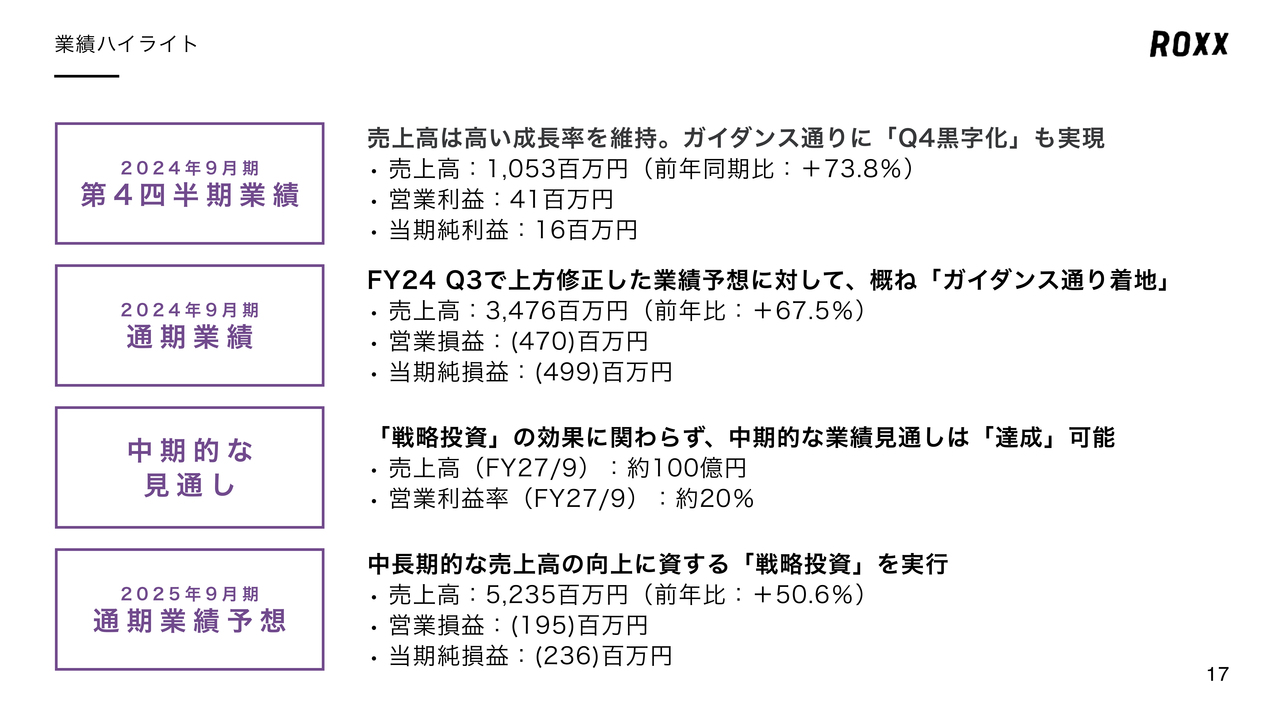

業績ハイライト

2024年9月期の業績をご報告します。第4四半期の業績は、売上高が10億5,300万円となり、前年同期比73.8パーセント増と大きく成長できました。またガイダンスどおり、第4四半期単体での黒字化を実現しています。

通期業績は、売上高が34億7,600万円で前年比67.5パーセント増となり、非常に高い成長率を継続して実現しています。営業損益は4億7,000万円の赤字となりまして、こちらもおおむねガイダンスどおりの着地となっています。

中期的な業績の見通しに関しては、ここから2期先の2027年9月期に、売上高で100億円、営業利益率は約20パーセント程度を目指しています。

こちらは今期、これからやっていく戦略投資効果の有無は関係なく、しっかり達成できる水準にあると見ていますので、まずはこの目標に向けた2025年9月期になります。

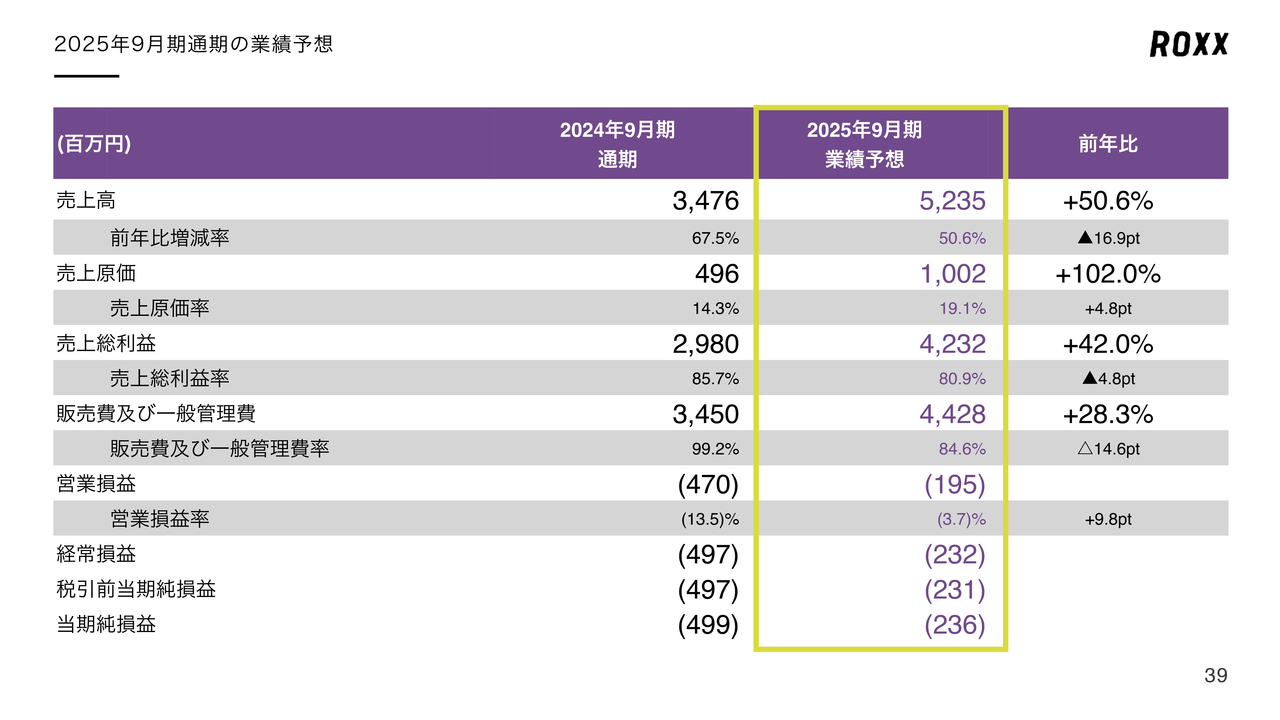

今期の通期業績予想については、売上高で52億3,500万円、営業損失に関しては2024年9月期と比べるとおよそ半減の1億9,500万円の赤字を見込んでいます。

中長期に向けた投資をしっかりと足元で行いながらも、「赤字の大幅な縮小と、戦略投資を除けば通期黒字化できる状態」というのが、主なハイライトとなります。

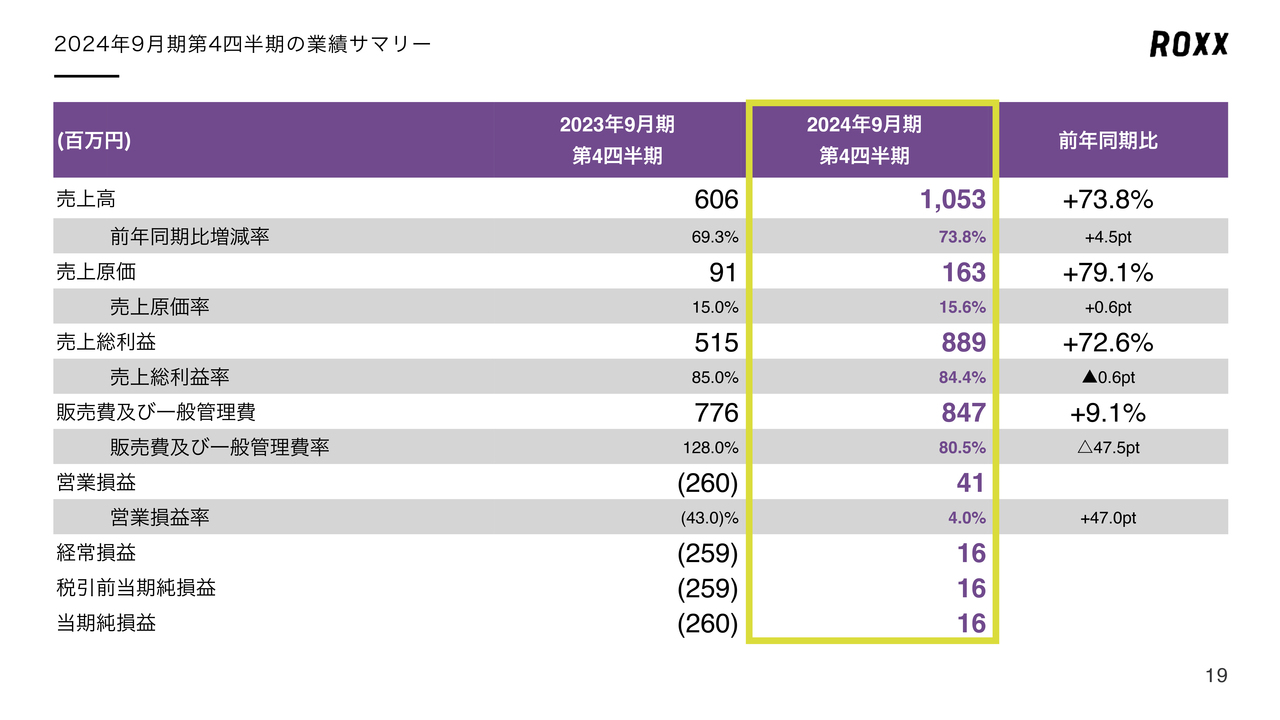

2024年9月期第4四半期の業績サマリー

第4四半期のサマリーです。売上高は前年同期比で73.8パーセントの10億5,300万円ということで、四半期で初の10億円到達となっています。営業利益は4,100万円で、営業利益率でいうと、前年同期比で47ポイント改善しており、まだまだ小さい金額ではありますが、初の四半期単体での黒字化を果たしました。

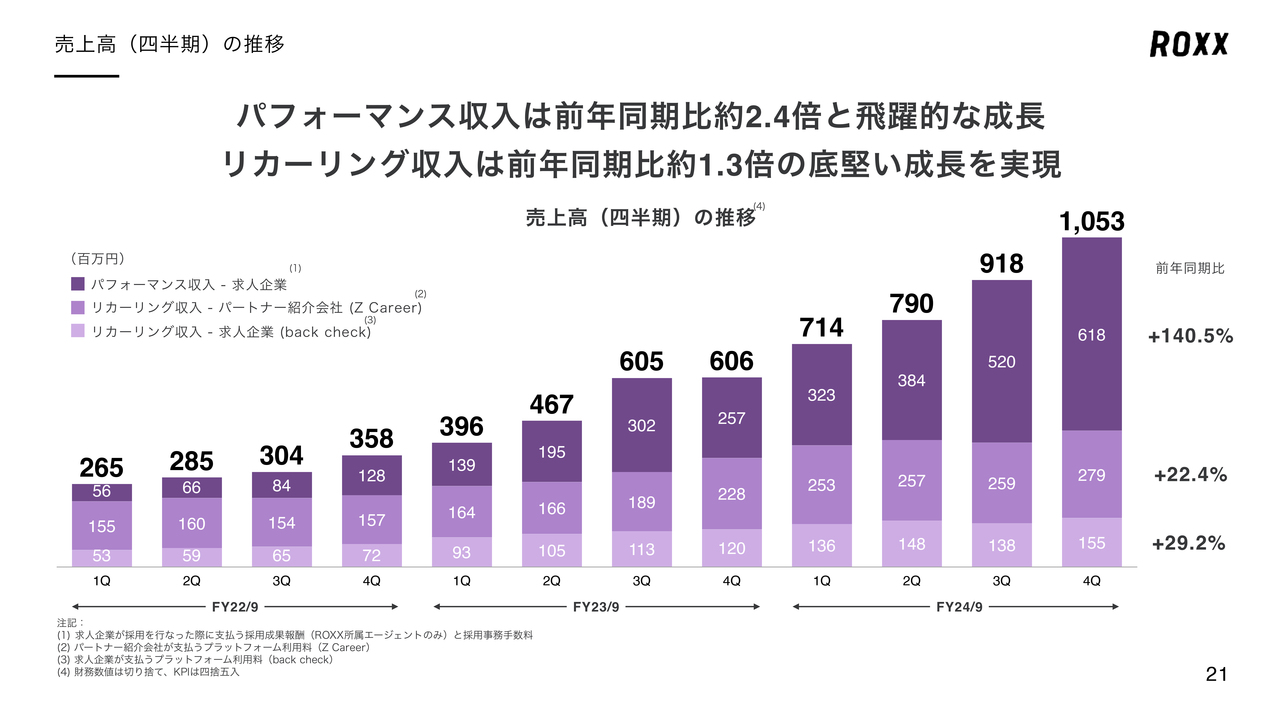

売上高(四半期)の推移

売上構成別に見ていくと、マッチング時の売上手数料であるパフォーマンス収入がグラフの濃い紫の部分ですが、前年同期比で約2.4倍と非常に大きく成長しています。先ほどもご説明したとおり、こちらは当社経由の手数料と、外部のパートナー経由の手数料を合計した売上です。

グラフの中央の項目が「Zキャリア」のプラットフォーム利用料で、パートナー紹介会社からの月額利用料です。一番下の項目が「back check」で、前職の評価やコンプライアンスをチェックするサービスですが、これは採用している企業から毎月利用料でいただく部分をともに合わせると約30パーセント成長ということで、安定した成長となっています。

パフォーマンス収入と比較すると、どうしても成長率がかなり低く見えてしまいますが、こちらもしっかり伸びています。そのくらい採用の需要が非常に旺盛であるということが、このようなところからもお伝えできると思います。

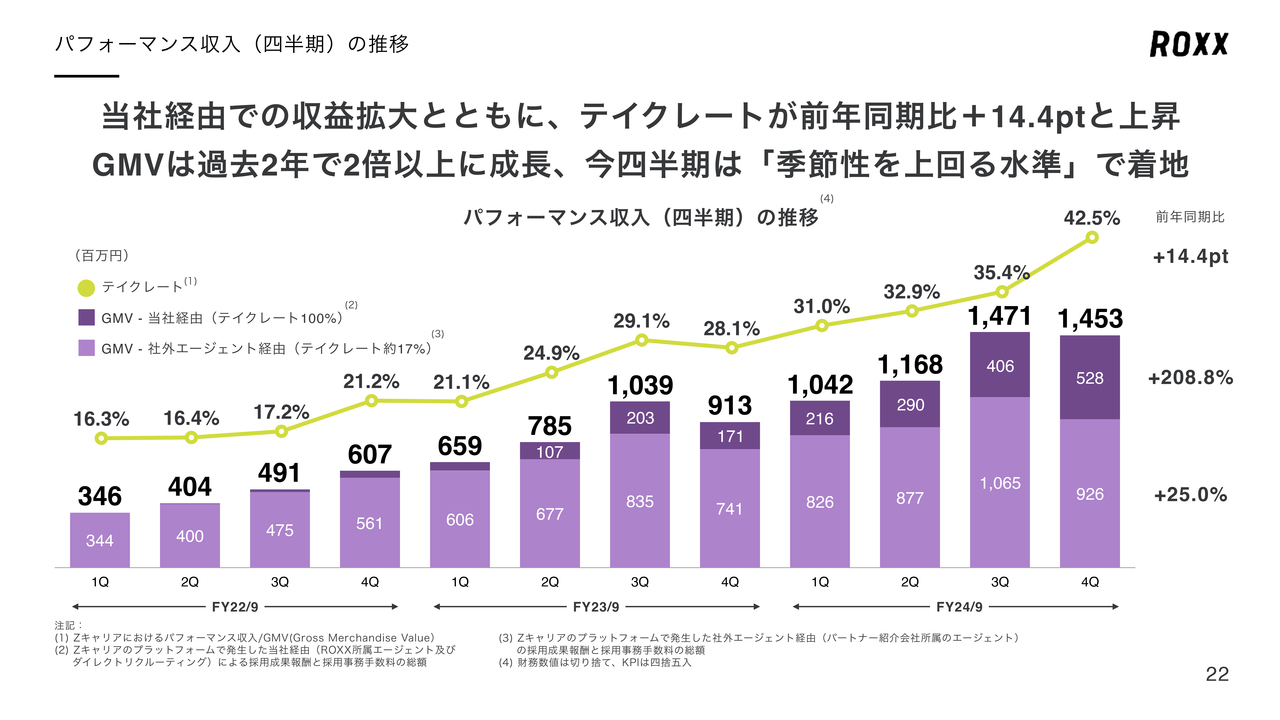

パフォーマンス収入(四半期)の推移

パフォーマンス収入の推移ですが、このグラフは、パフォーマンス収入を当社経由および社外エージェント経由、それぞれで表したものになっています。濃い紫が、当社が直接ご紹介して得られた手数料、薄い紫が外部パートナーから得られる手数料となっています。

スライドの黄色い折れ線グラフがテイクレートで、当社が紹介元の場合はテイクレート100パーセントです。平均単価は約61万円ですが、採用が決まった時の単価約61万円がそのまま当社の売上となります。

一方、社外エージェント経由の場合はスライドの中央付近に小さく記載しているとおり、平均単価約61万円の17パーセントが当社の売上になり、1件当たり約10万円となっています。つまり当社経由の成約が増えるほど、テイクレートが向上していく仕組みとなっており、テイクレートは前年同期比で14.4ポイント増となっています。

今後も当社経由の成約が大きく成長すると考えており、テイクレートも徐々に向上していくものと考えています。

ただ、この第4四半期においては、想定以上に当社経由での成約が増えたため、一時的に大きく跳ねている状態であると我々は見ており、今期前半はもう少し落ち着いた推移になるかと考えています。

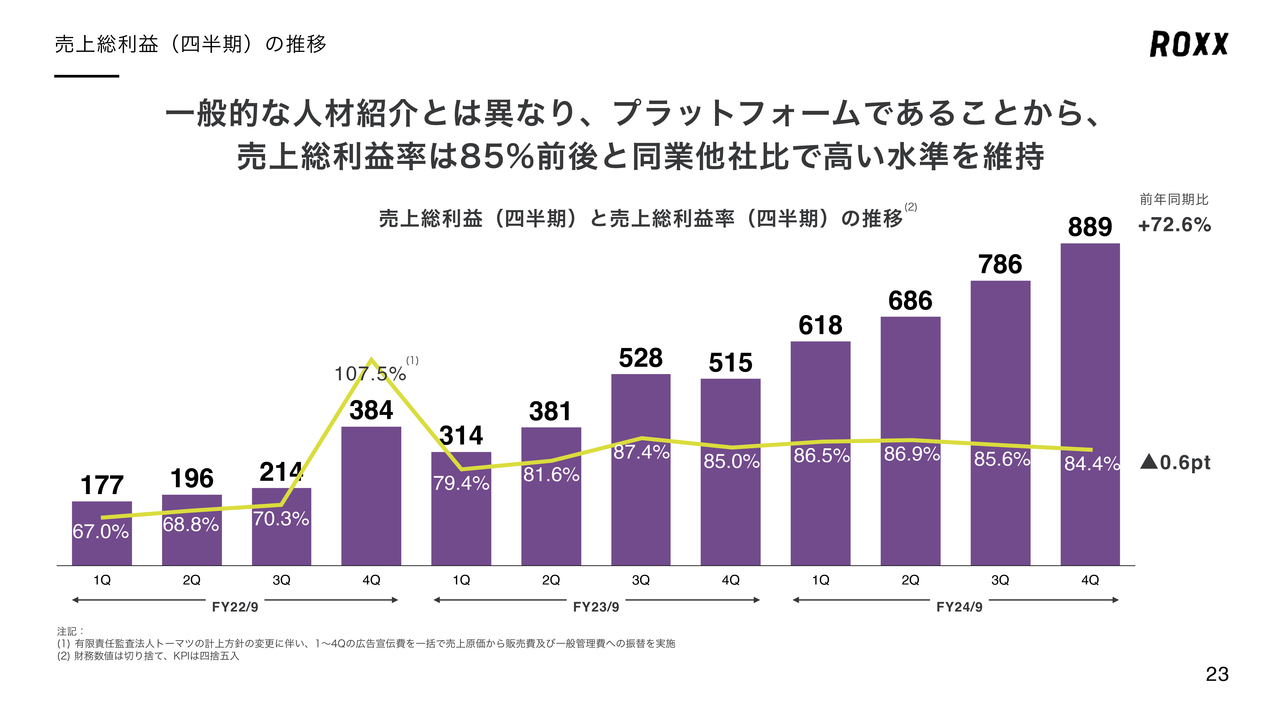

売上総利益(四半期)の推移

売上総利益並びに売上総利益率を表したグラフです。当社は、通常の人材紹介会社とは異なり、転職のプラットフォームというかたちです。そのため、先ほどお伝えしたように当社以外にも約400社の人材紹介会社が、プラットフォームを通じてマッチングをしています。

このようなパートナー紹介会社経由での月額利用料の「約20万円×約400社」という部分と同じく、その際外部からのマッチング手数料の1件約10万円も売上になっています。したがって、売上の大半は、現状で固定費に依存しないかたちで得られており、売上総利益率は85パーセント前後と、非常に高い水準で維持しています。

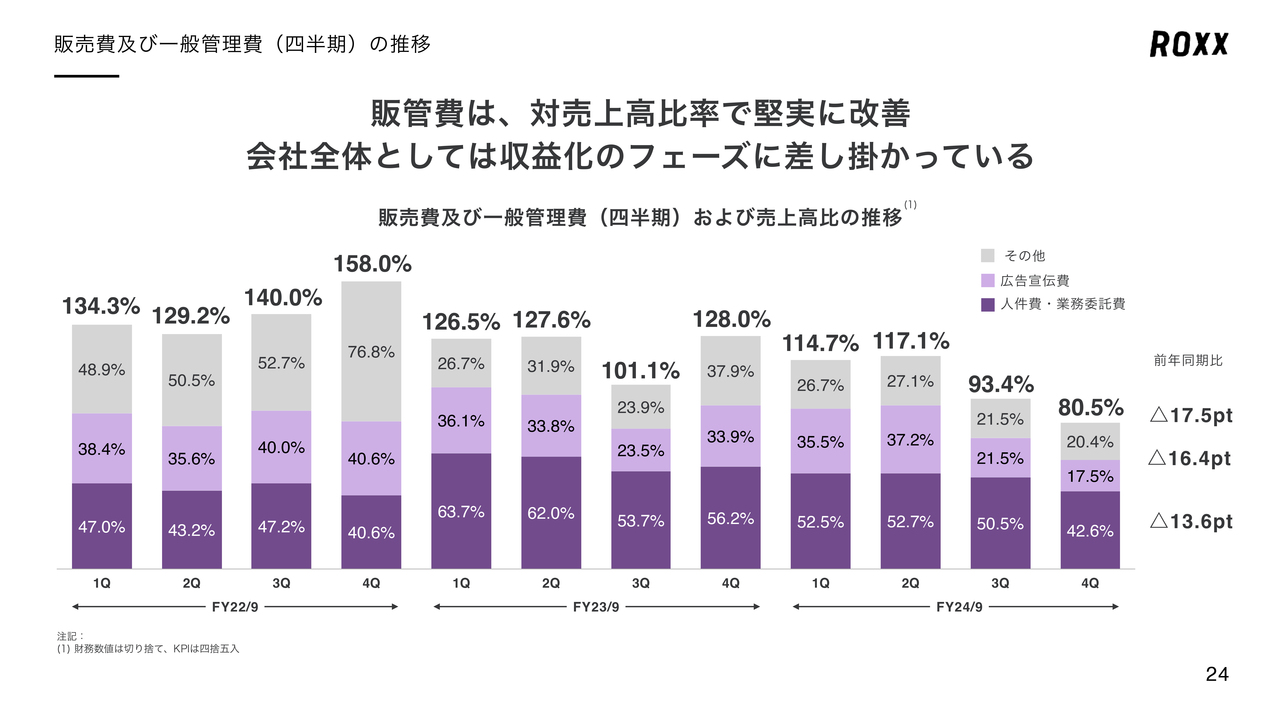

販売費及び一般管理費(四半期)の推移

販管費の推移です。繁忙期に該当しない第4四半期でしたが、販管費の対売上高比率は下がっています。第3四半期まで一定の積み上げがあったことから、通常よりも広告宣伝費等を抑えられたという部分もありますが、そのようなことも含めて、黒字化を実現できたということは、大きな節目だと捉えています。

会社全体としては、引き続き大きく成長投資を続けながらも、収益化ができるフェーズに確実に入ってきていると感じています。

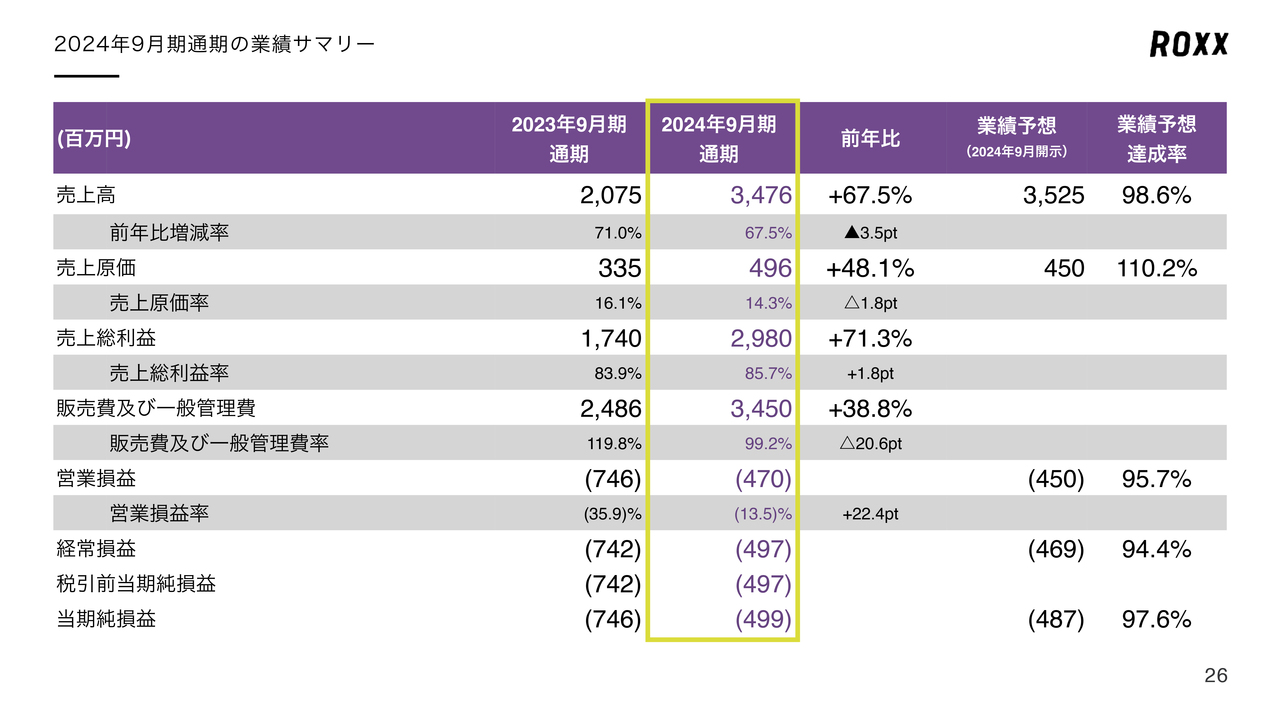

2024年9月期通期の業績サマリー

2024年9月期通期のサマリーです。2024年9月期は、売上高が34億7,600万円、前年比で67.5パーセント増と非常に高い成長を実現しました。営業損益は、4億7,000万円の赤字ではありますが、前年比では22.4ポイント改善しており、赤字幅が大きく縮小しています。全体としても、おおむねガイダンスどおりの着地となりました。

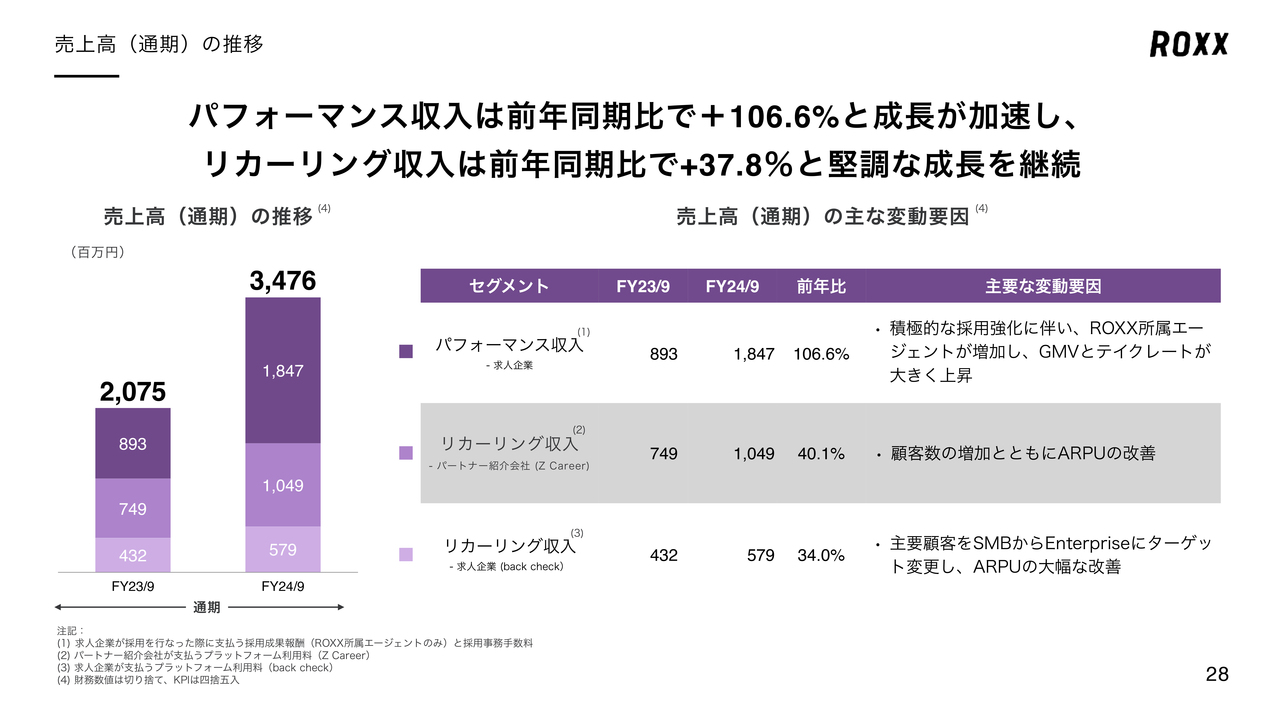

売上高(通期)の推移

項目別に売上推移を見ていくと、マッチングによるパフォーマンス収入は、売上高で18億4,700万円、前年比でちょうど2倍ぐらいの成長となっています。主に、当社のマッチング人員を大きく増やしていく中で、人員の増加とともに自社経由のGMVおよびテイクレートが伸びていることが要因になっています。

また、表の中央のリカーリング収入ですが、パートナー紹介会社からいただくプラットフォーム利用料が、売上高で10億4,900万円と、前年比で40.1パーセント増えており、顧客の増加とともに、ARPUも改善されて、良いかたちで推移しています。

最後に、「back check」のリカーリング収入です。ここもシンプルなSaaSモデルになっていますが、売上高で5億7,900万円、前年比34パーセント増となりました。サービスが始まった当初は主要顧客のターゲットはスタートアップの方々でしたが、年々大企業の導入が増えています。

背景として、コンプライアンス調査のニーズが増えており、新規導入もありますし、グループ会社に広げるというところもあり、そのようなアップセルによる成長となっています。

特に、「back check」は大きなマーケティング投資を一切行っていない中で、このように伸びているのは、大半のお問い合わせは自然流入というかたちです。一定の認知が取れていることによって、マーケティングコストをかけなくても伸びているという、非常に良い状態だと見ています。

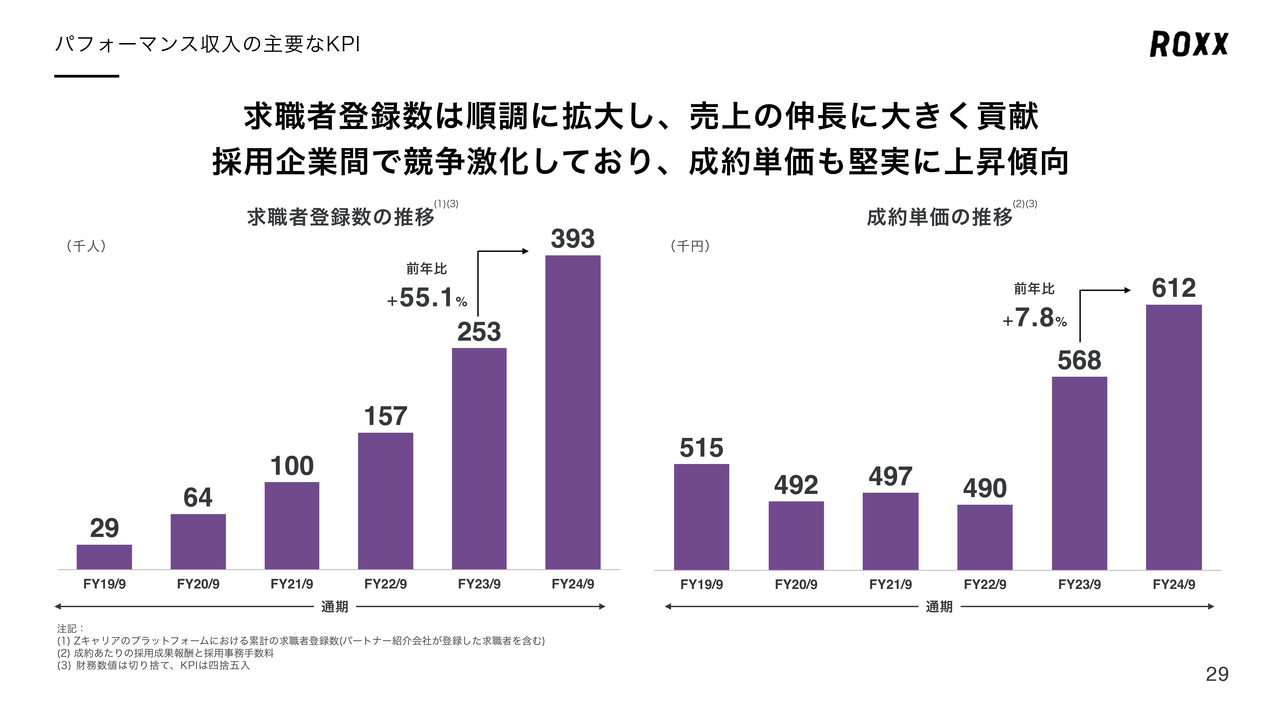

パフォーマンス収入の主要なKPI

続いて「Zキャリア」の主要KPIです。まずスライド左側のグラフですが、求職者の登録数は、大きな認知施策は実施せず、検索流入、SNSへの広告運用、さらに先日もアイフルとの取り組みを発表しましたが、アライアンスなどを合わせて、登録者数は39万3,000人、前年比で55.1パーセント増えています。

獲得単価の高騰も、現状では特になく順調に推移しています。ターゲットの人口が多いところは、1つポイントになってくると考えています。

また、慢性的な人材不足によって、採用企業間での人材獲得競争が激しくなっています。したがって、「他社より少しでも高いフィーを出してうちに紹介してほしい」という希望があることを背景に、成約単価が61.2万円と過去最高額になっており、前年比で7.8パーセントほど上がっています。

特に、2022年から比べると、10万円以上単価が上がっており、中長期的にもこのような競争環境は続くと思います。したがって、それに引っ張られるかたちで単価も徐々に上がっていくのではないかと考えています。

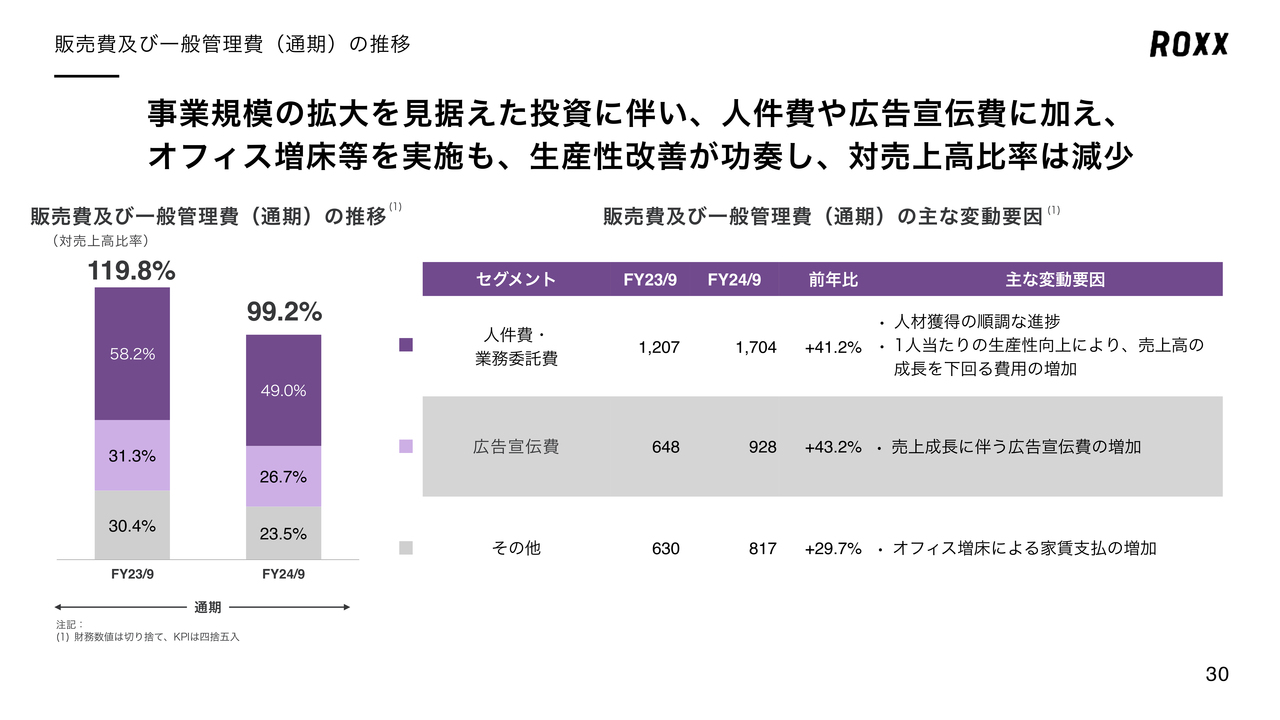

販売費及び一般管理費(通期)の推移

通期の販管費についてですが、人件費・業務委託費は17億400万円、前年比で41.2パーセント増となっています。人材採用が順調に推移して増加しています。一方で、1人当たりの生産性もしっかり上がってきており、売上高の成長率と比べると、それを下回る費用の増加となっています。

広告宣伝費に関しては9億2,800万円で、前年比43.2パーセント増と、こちらも売上成長に伴う増加です。人件費同様、マッチングの売上は約2倍成長しているため、それと比較するとかなりコストは抑えられてきていると考えています。

その他費用については、採用コストやオフィスの増床で8億1,700万円、前年比で29.7パーセントの増加となっています。

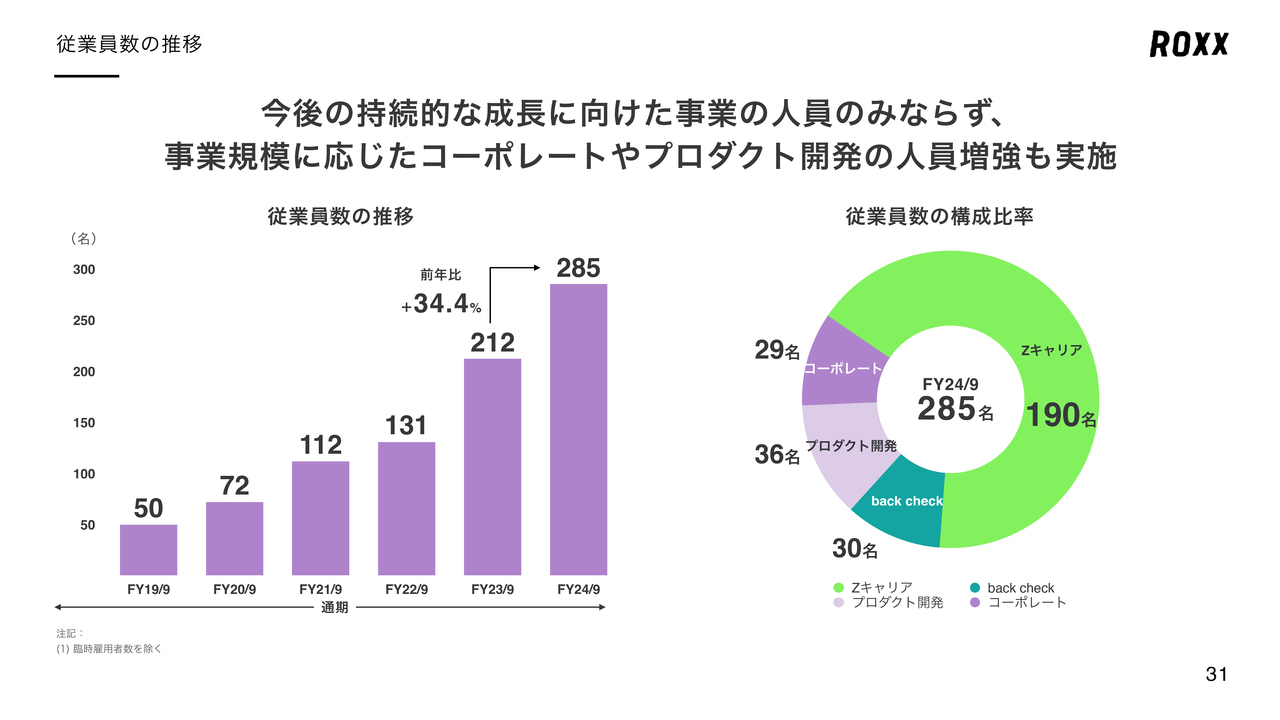

従業員数の推移

採用のお話もしましたが、従業員数は前期末時点で285名です。こちらは前期比で34.4パーセント増えています。

主に「Zキャリア」の人員増加と、コーポレート、プロダクト開発などの採用を行っていますが、特に「Zキャリア」の収益性をこれから上げていくためのプロダクト開発として、AIを駆使したものを作っており、そのようなマッチングの人員だけでなく、プロジェクト側の強化という面も行っています。

また、人数が増えているのみならず、直近2年、当社の中で、マッチングに取り組んだ中で見えてきたものもあり、特に内訳としては、新卒を大きく増やすなど、より中長期な安定につながるものへと進化している状況です。

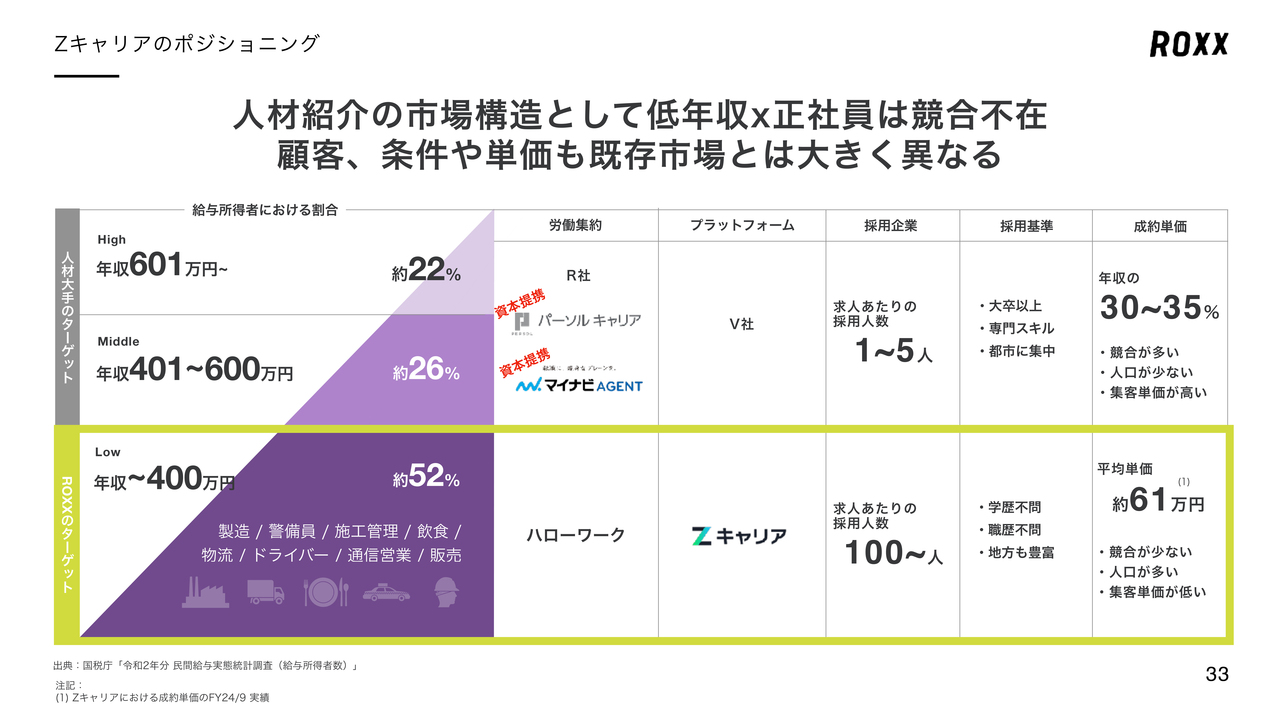

Zキャリアのポジショニング

今後の成長戦略、今期の通期業績予想についてご説明します。まず市場環境ですが、もともと人材紹介業というのは、キャリアがある方々に向けて始まったビジネスとなっており、株主であるパーソルキャリア、マイナビなど大手の人材紹介会社のターゲットは基本的に年収600万円前後、少なくとも400万円より上の方となっています。

そのため、「Zキャリア」がターゲットとする年収200万円から300万円という領域は、一般的な大手人材紹介会社がターゲットとするところとは、求人企業も違えば、募集の条件も成約単価も、すべて大きく異なっています。

したがって、大手の人材紹介会社が既存のサービスやブランド、オペレーションをそのまま横展開すればこの領域に参入できるというわけではありません。キャリアがある方とない方に対して同じサポートをするのでは通用しないため、事業構造は限りなく近いものではありますが、実際にはオペレーションにおける参入障壁が非常に高く、現時点では競合はいない状況になっています。

また、ハイクラスになると1求人あたり数名の採用で終わってしまうため、常に新しい案件を取り続ける必要があります。一方で当社の場合は、同じお客さまへの紹介数を増やしているため、特定のお客さまの中でのシェアを高めることでより良い関係を作れているところも特徴の1つです。この年収200万円、300万円のところは大きくポジションが空いていると見ています。

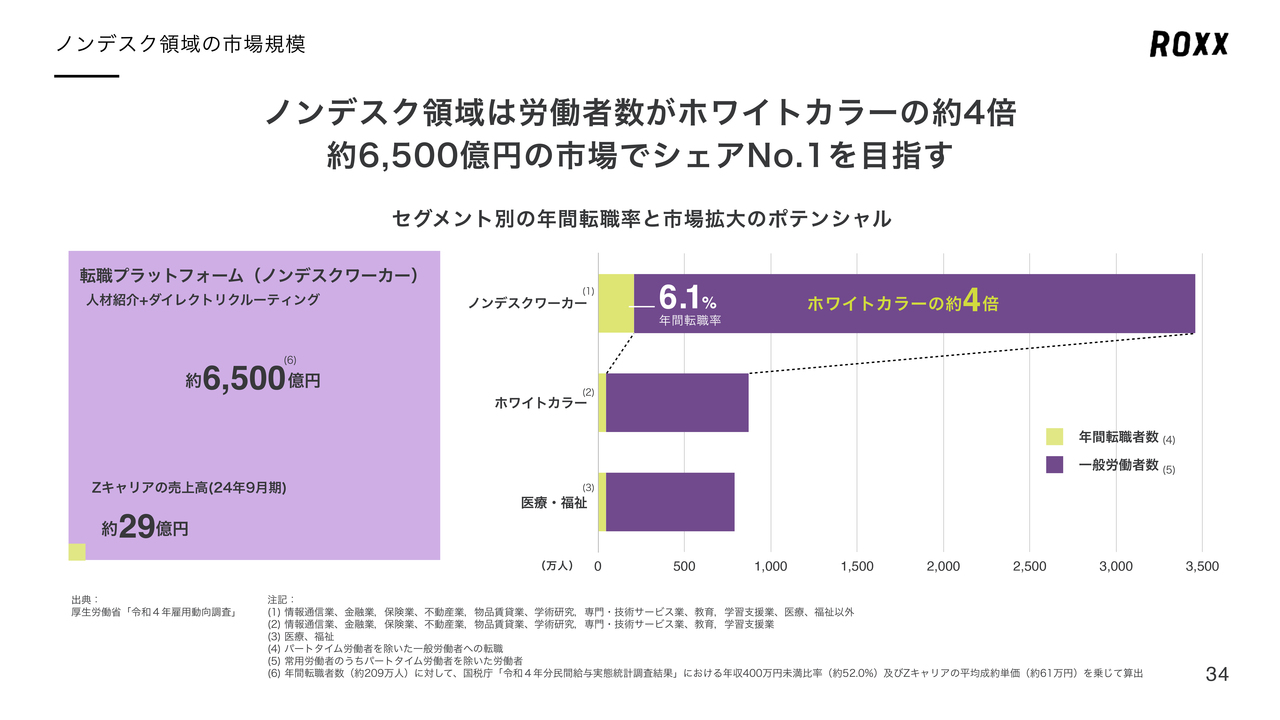

ノンデスク領域の市場規模

そのような中で、このノンデスク領域における単純な労働者数という観点で見ると、まずホワイトカラーの4倍、3,000万人以上の方がこの領域でお仕事をされています。そのうち約6パーセントの方が毎年転職しているのですが、そこに当社の成約単価である約60万円をかけると、6,500億円ほどの市場規模が見えてきます。

ただ、現在の「Zキャリア」のシェアはそのうち0.5パーセント程度の29億円と、まだ極少です。このようにチャンスが溢れているノンデスク市場でのシェアNo.1をしっかり確立することで、今後も長く大きく成長できると確信しています。

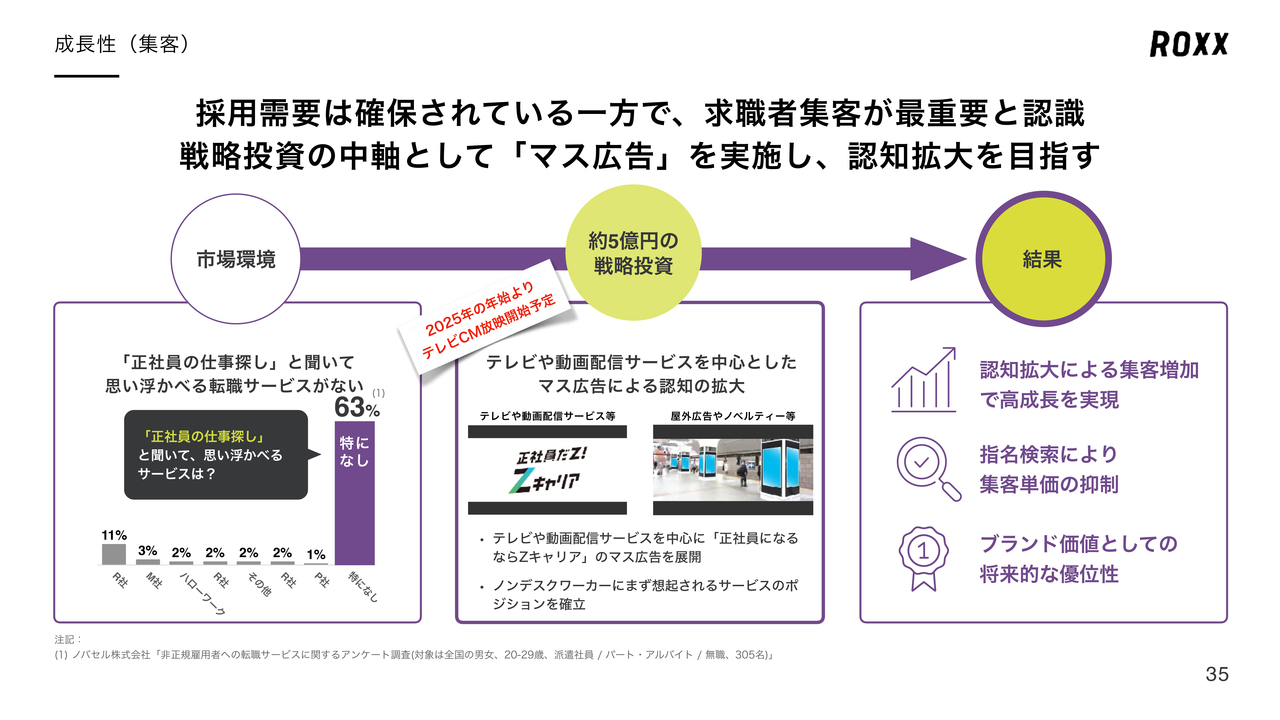

成長性(集客)

そのようにたくさんの求職者の方々がいる領域で、かつ、これから人手不足がやってくる中で、最も重要なことは、どれだけ安定して求職者を獲得し、その数を伸ばしていけるかに尽きると考えています。

我々が今回、成長投資をすると言っている背景がこちらになります。スライドの左側にあるように「正社員の仕事探し」と聞いて思い浮かべる転職サービスは「特になし」と答えている方が約60パーセント以上いるという点が、非常にチャンスだと考えています。

これだけたくさんの転職サービスがあっても、正社員になるためのサービスとして認知されているものはありません。アルバイトの求人と組み合わさっている転職サービスなどもあり、求職者から見ても、このポジションが空いていることが読み取れます。

「正社員になるなら『Zキャリア』」という認知を獲得し、この領域でNo.1のポジションを取ることで大きな成長ができます。だからこそ、今このタイミングで投資をしたいと考えています。

今期はマス広告に約5億円を投下する予定です。「TVer」「ABEMA(旧AbemaTV)」などの動画配信サービスを中心に出稿を考えており、2025年の年明けからテレビも含めて放映する計画で、現在CMの制作を進めています。

「正社員になるなら『Zキャリア』」という認知を世の中に拡大していくことで求職者が増え、その結果マッチングも増えていきます。そして、どこかのタイミングで必ず競合は入ってくると想定して、今投資を行っています。

競合が入ってくると、「未経験」や「正社員転職」というキーワードの単価は当然上がっていきますが、早々に「Zキャリア」というブランドで集客できる体制を作ることで、他社よりも安い集客単価でマッチングを増やすことができ、それ自体が参入障壁になると考えています。

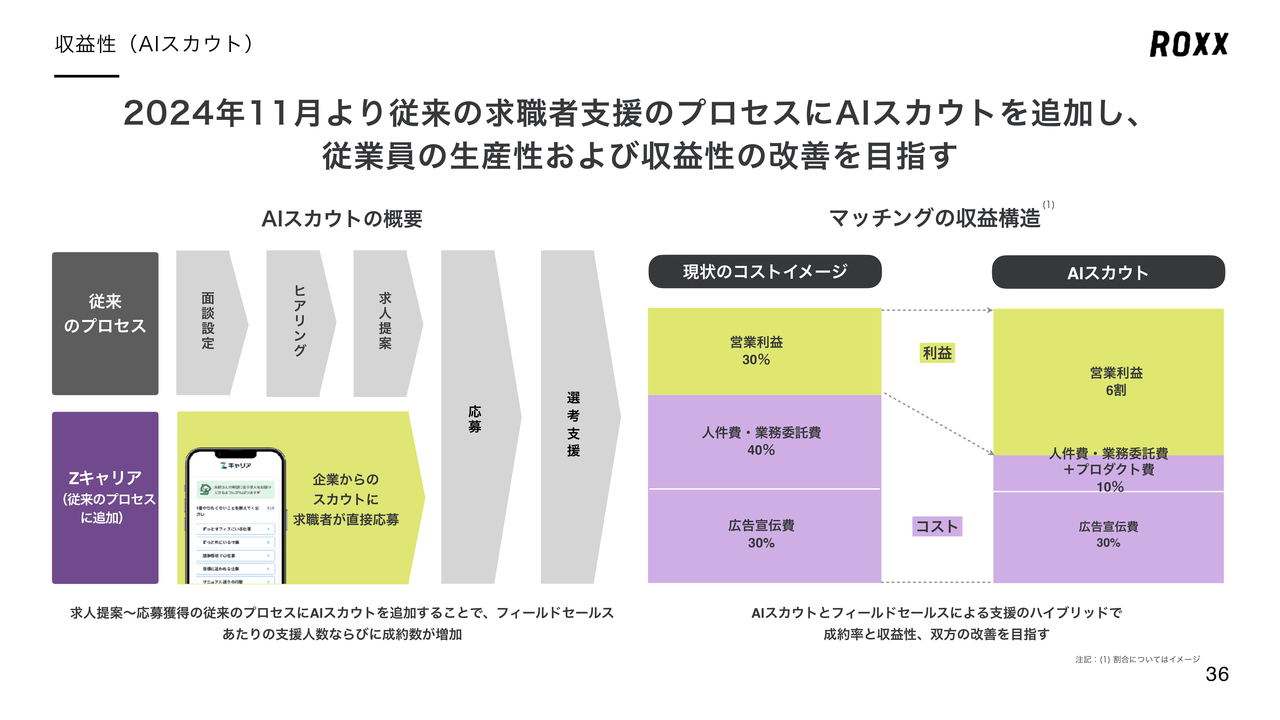

収益性(AIスカウト)

認知のみならず収益性を上げていく観点で、プロダクトにおける積極的なAI活用を開始しています。先日のリクルートの決算Q&AでもAIに関する質問がたくさん集まっていました。双方とも時間効率が非常に重要になってくるという点で、我々のノンデスク領域とAIとの相性は抜群に良いと考えています。

当社も従来はキャリアアドバイザーとして、転職支援する人間が求職者の方々と面談を行ってから求人提案をしていましたが、ここを「AIスカウト」に置き換えてすべて自動化することで、企業もスカウトを作る手間がなくなり、面談をしなくても最適な求人の提案ができるようになります。

そうすると、求職者自身が「Zキャリア」に登録して、スカウトを受け取り、応募する、という一連の動きを、キャリアアドバイザーの介在なく進められるようになっていきます。キャリアアドバイザーの人件費に依存することなく、コストを圧縮しながら売上を伸ばしていけるので、同じ約61万円の成約単価でも原価部分が変わることで収益性の改善が見込まれると考えています。

求職者は今後、マス広告のCMを見て「Zキャリア」に登録し、スカウトを受け取ってみて、「こんな会社があるんだ」「面白そうだな」と考えて転職が実現できるようになります。転職活動の一部をキャリアアドバイザーがサポートするケースもあるとは思いますが、そのようなスカウトをきっかけとする流れをかたちにしていくことで、収益構造自体も大幅に改善できると考えています。

ハイクラス転職において、この10年でスカウトが定着したように、ノンデスク領域においてもまだチャンスはあると見ています。

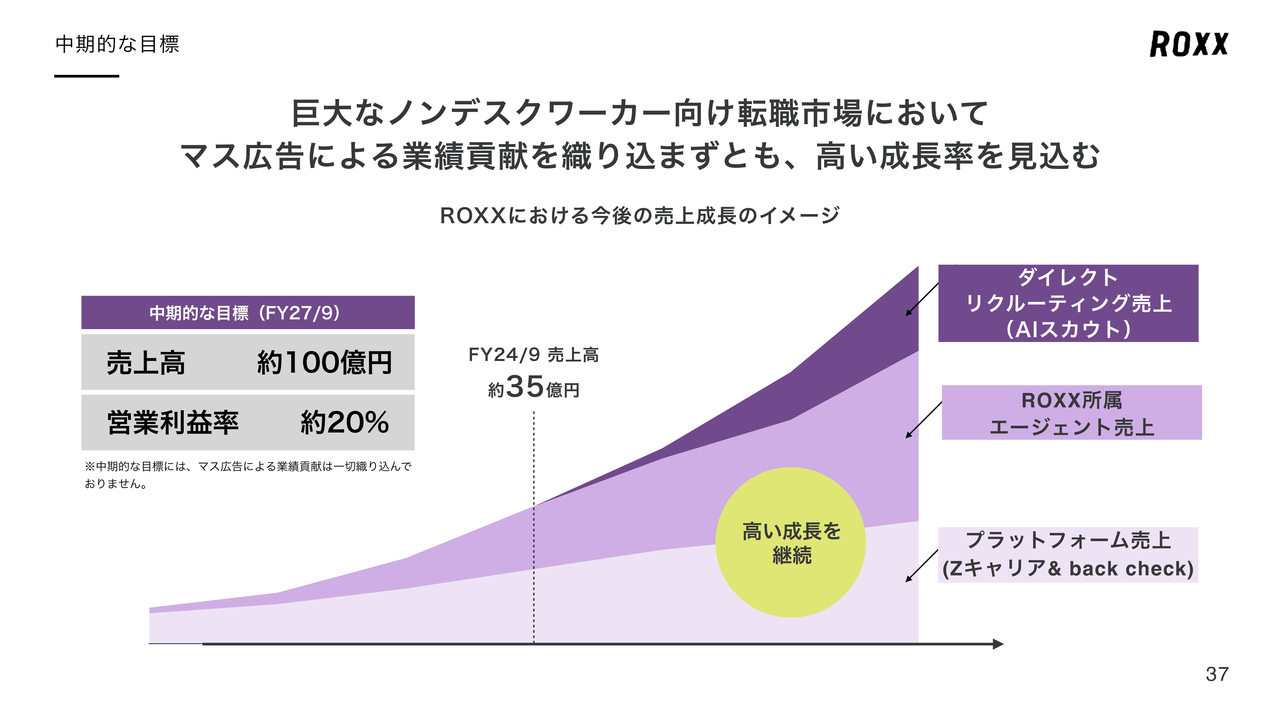

中期的な目標

ノンデスク領域の市場規模は非常に大きく、これから追い風になると考えています。その中でも我々は、2027年9月期には売上高で約100億円、営業利益率約20パーセント程度という水準を目指しています。

足元でいつ黒字化するのかという観点ももちろん重要と捉えていますが、日本における所得を上げていくという非常に重たいテーマに向き合う中で、長く大きく成長することに引き続き注力したいと考えています。

2025年9月期通期の業績予想

その第一歩である2025年9月期通期の業績予想です。今期の売上高は52億3,500万円と、前年比約50パーセント増の成長を見込んでおり、高い成長率を継続していきたいと考えています。

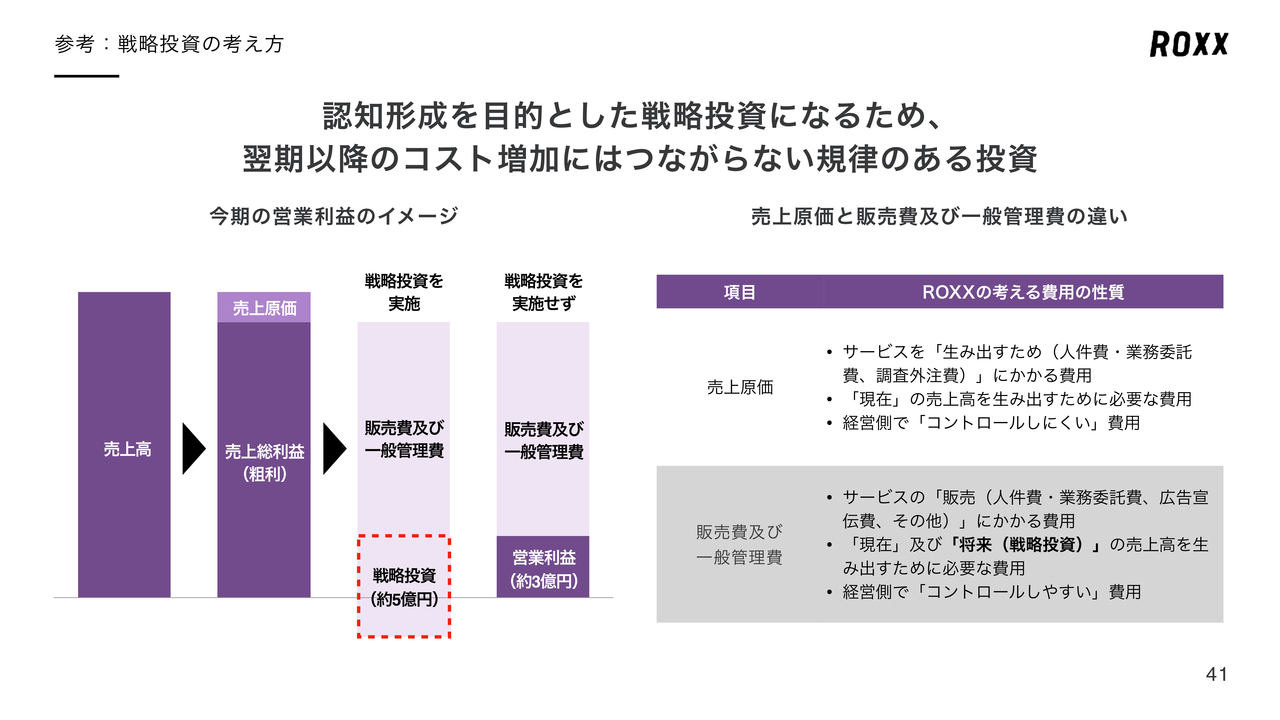

また、営業損益は1億9,500万円の赤字見込みとなり、前年比で半減、営業損益率で約10パーセントの改善を見込んでいます。その上で「正社員になるなら『Zキャリア』」という認知を作るために約5億円の戦略投資をしっかり行いながら、今期は赤字の大幅な縮小と、戦略投資を除けば黒字化も見える状況をお伝えできるかと思います。

参考:戦略投資の考え方

今後のイメージとして、戦略投資の約5億円を除けば約3億円程度の営業利益が見込める水準です。採用や人件費といった固定費に投資するわけではなく、あくまで認知を作るための投資であることから、比較的コントロール性は高くなるかと思います。集客単価が下がるぶん他のマーケティング費を使わなくて済むなどの効果は期待できますが、今の計画には入れていません。

この10年に一度の魅力ある市場におけるシェアをしっかり取ることを第一に捉えています。ハイクラス領域の転職支援やスキマバイトの競争が激化している今こそ、「正社員になるなら『Zキャリア』」という認知を獲得するベストなタイミングとみています。

なお、この広告効果は業績予想に反映していませんので、効果の出方次第では営業損益の改善が見込まれると考えています。

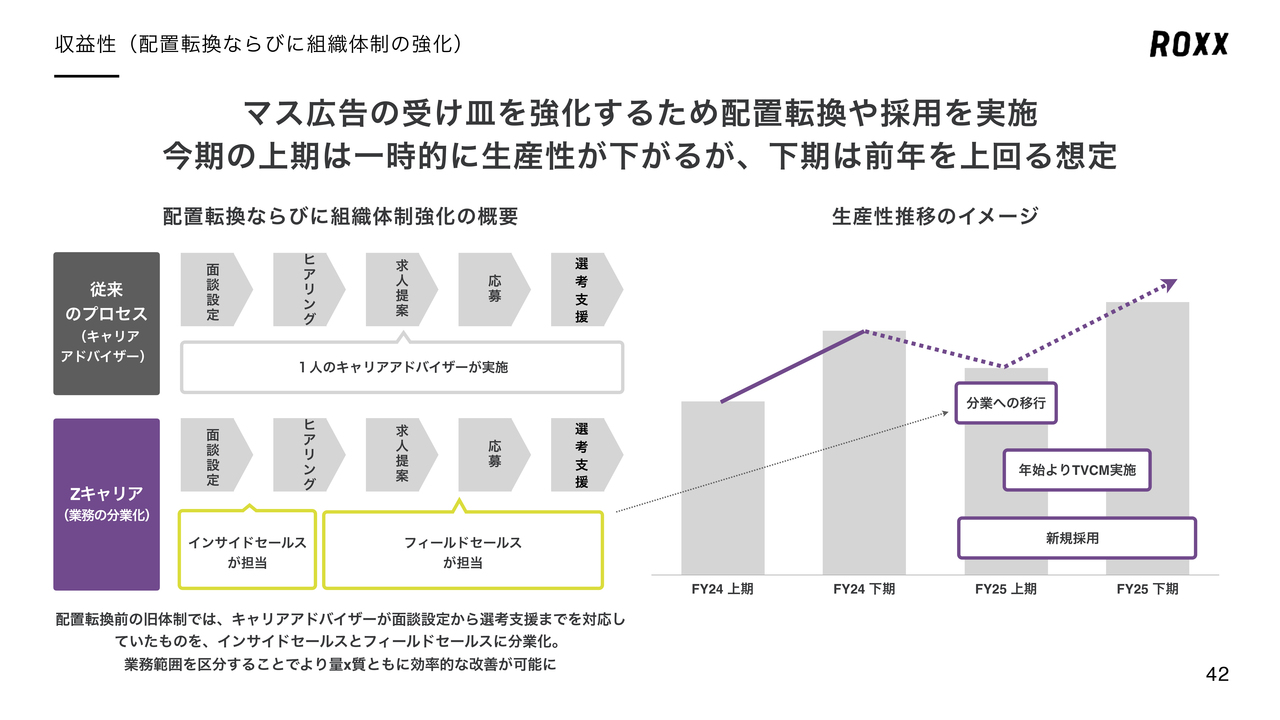

収益性(配置転換ならびに組織体制の強化)

このマス広告の効果を事業に最大限、還元していきたいと考えています。広告によって一時的に登録や面談が急増することが考えられますので、その対策として、足元では組織体制の強化や配置転換を行っています。

具体的には、転職支援を行うキャリアアドバイザーの業務を見直しています。これまでは1人ですべての工程を担当していましたが、面談設定する部分をインサイドセールス、実際の転職支援業務をフィールドセールスに分けました。それぞれの担当者が課題にフォーカスすることで、以前より効率性を高く、精度を高く伸ばしていくために、体制移行を行っています。

分業していく中で、上期は一時的に生産性が低下することを見込んでいますが、下期にかけてはマス広告の効果も併せて、通年で見れば前年を上回る生産性になると見込んでいます。

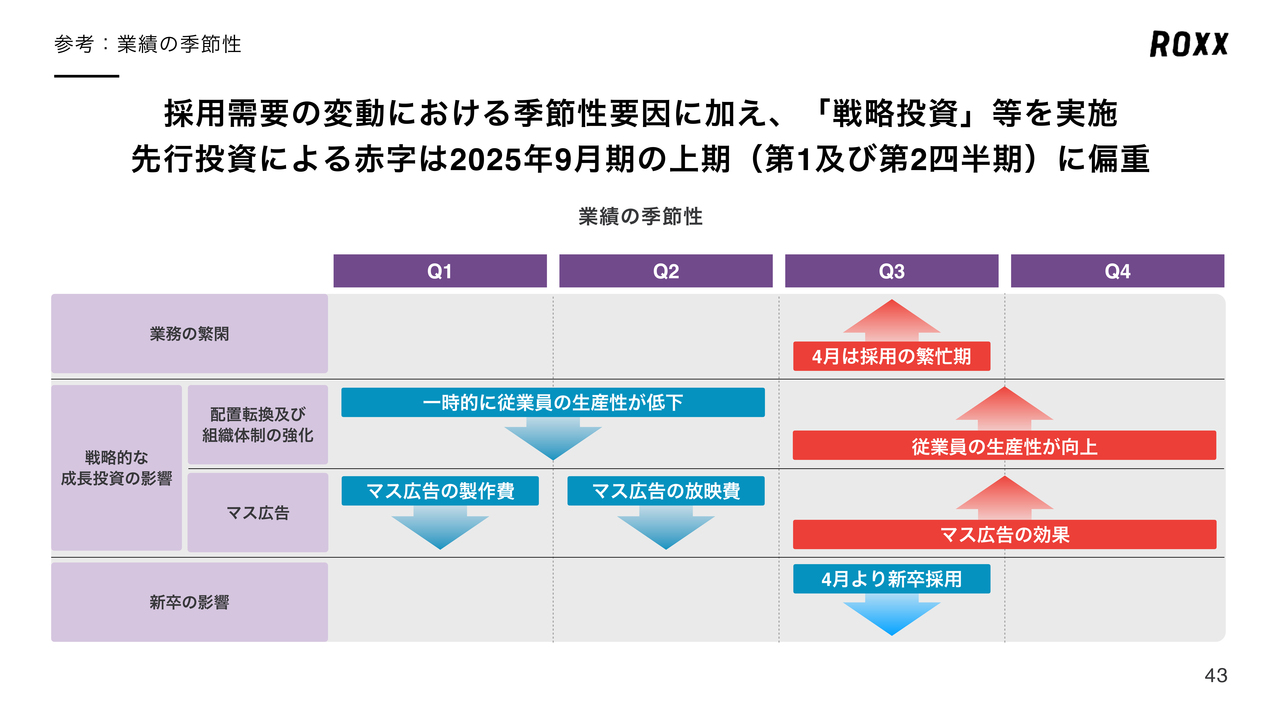

参考:業績の季節性

最後に、「Zキャリア」の業績の季節性をお伝えします。正社員採用ということで、4月入社に偏るところがあり、当社においては自然と第3四半期の売上高が高くなります。

それに加えて、今期は戦略投資としてマス広告の制作・放映が始まります。そこに合わせた配置転換を行っているため、2025年9月期の上期にコストがやや偏重しますが、下期にかけてその効果がしっかり出てくるかと思います。

再掲(2024年10月15日):ロード・ショーでよくいただいた事業計画に関する質問と回答(その①)

初めてのことで少し緊張している部分もありましたが、IPOをしてからの2ヶ月弱でいただいた質問には、なるべく積極的にお答えしていこうと考えています。

そちらへの回答は別途まとめて開示していますので、引き続きこのようなかたちで、みなさまに積極的な情報開示ができるよう、がんばっていきます。

再掲(2024年10月15日):ロード・ショーでよくいただいた事業計画に関する質問と回答(その②)

よくいただいた事業計画に関する質問と回答のその②はスライドに記載のとおりです。

再掲(2024年11月5日):よくある質問と回答(2024年10月)

以上をもちまして、2024年9月期通期決算説明を終了します。

あらためて、今後、この領域に人生をかけて取り組んでいきたいと思いますので、引き続きよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

241A

|

584.0

(02/06)

|

+6.0

(+1.03%)

|

関連銘柄の最新ニュース

-

ROXX(241A) 「AIロールプレイング(AIロープレ)」シス... 02/04 15:30

-

東証グロース(大引け)=値上がり優勢、アーキテクツ、QDレーザがS高 02/03 15:33

-

東証グロース(前引け)=値上がり優勢、QDレーザがS高 02/03 11:33

-

ROXX(241A) よくある質問と回答(2026年1月分) 02/02 15:30

-

ROXX(241A) 転職支援に留まらず、生活領域を支援する「Zキ... 01/19 15:30

新着ニュース

新着ニュース一覧-

今日 02:18

-

今日 02:00

-

今日 01:55

-

今日 01:45