【QAあり】H.U.グループHD、売上成長・収益性改善進展により前年比で増収増益 LTSは遺伝子関連検査を含むベース事業が堅調

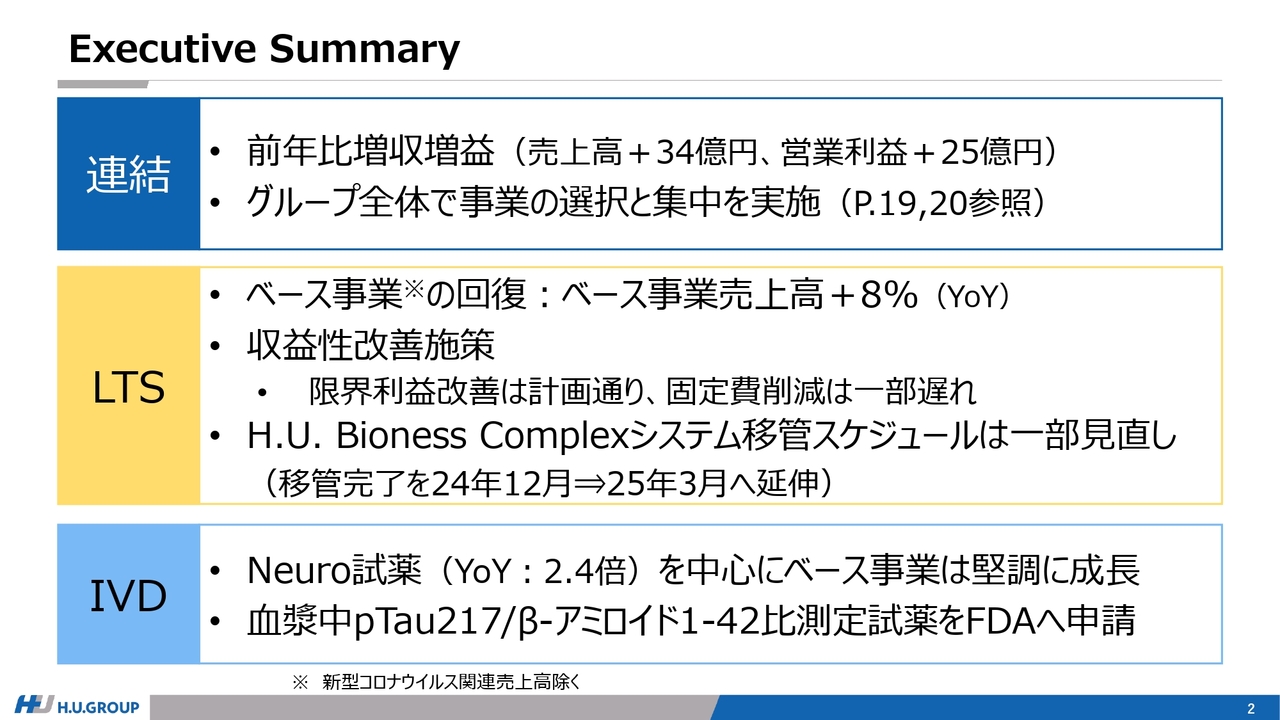

Executive Summary

北村直樹氏(以下、北村):執行役常務兼CFOの北村です。私からは、上期決算のポイントをご説明します。

まずは、連結のサマリーです。上期の業績は、前年比で増収増益となり、売上高で約34億円の増収、営業利益で約25億円の増益となりました。営業利益は社内計画比で若干の未達とはなりましたが、非常に厳しかった前期から業績は改善しています。

また、第2四半期にはグループ全体で選択と集中を実施し、3つの事業の整理を行いました。具体的な内容は後ほどご説明します。

LTS事業については、ベース事業は第1四半期に引き続き堅調で、新型コロナウイルスを除くベースの売上高は前年比で約8パーセントの成長となりました。収益性改善施策も、第1四半期から引き続き、限界利益の改善は計画どおりに進んでいます。ただし、固定費削減施策については一部遅れが生じています。

この固定費削減の遅れとも関連するものですが、H.U.Bioness Complexのシステム移管については、もともと本年中に移管を完了させる予定でしたが、2025年3月まで延伸となりました。

IVD事業においては、特にNeuro試薬を中心に、ベース事業は堅調に成長しています。こちらと関連して、今年9月には血漿中のpTau217とβ‐アミロイド1-42の比を測定する試薬について、FDAへ承認申請しました。以上がサマリーとなります。

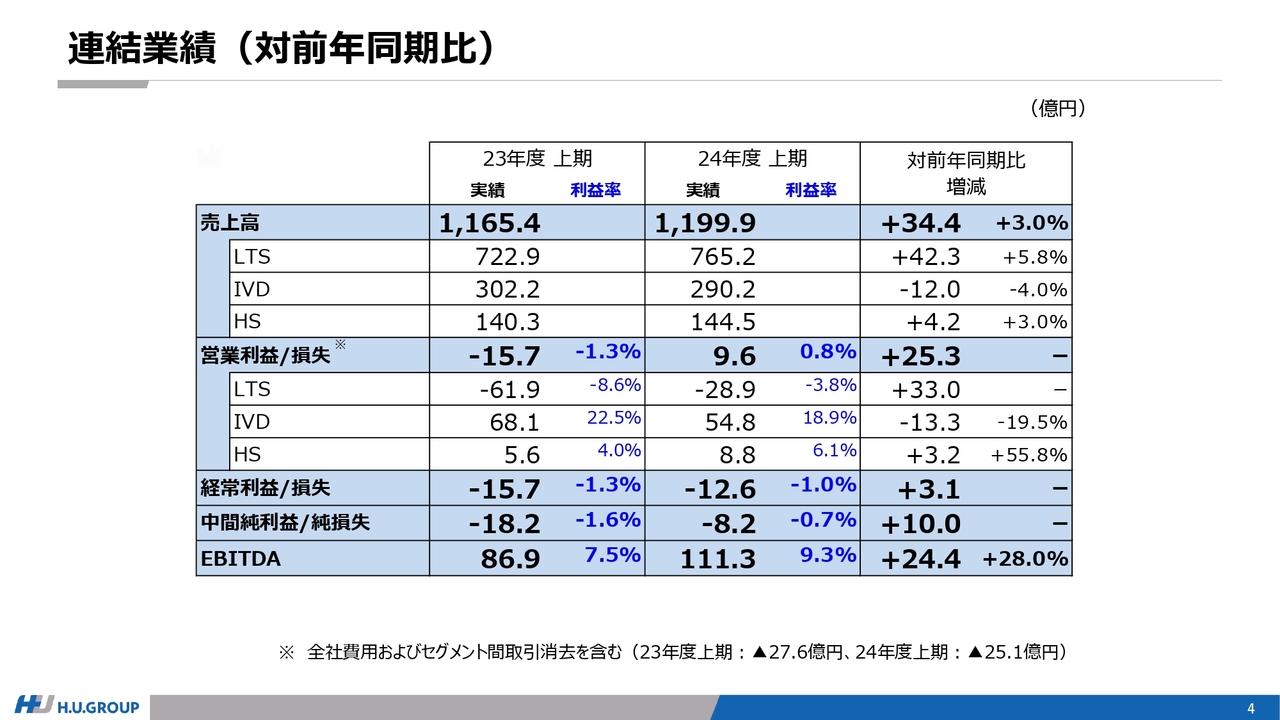

連結業績(対前年同期比)

第2四半期業績についてご説明します。全体の業績については、対前年同期では、引き続き増収増益となっています。それぞれについて次のスライド以降でご説明します。

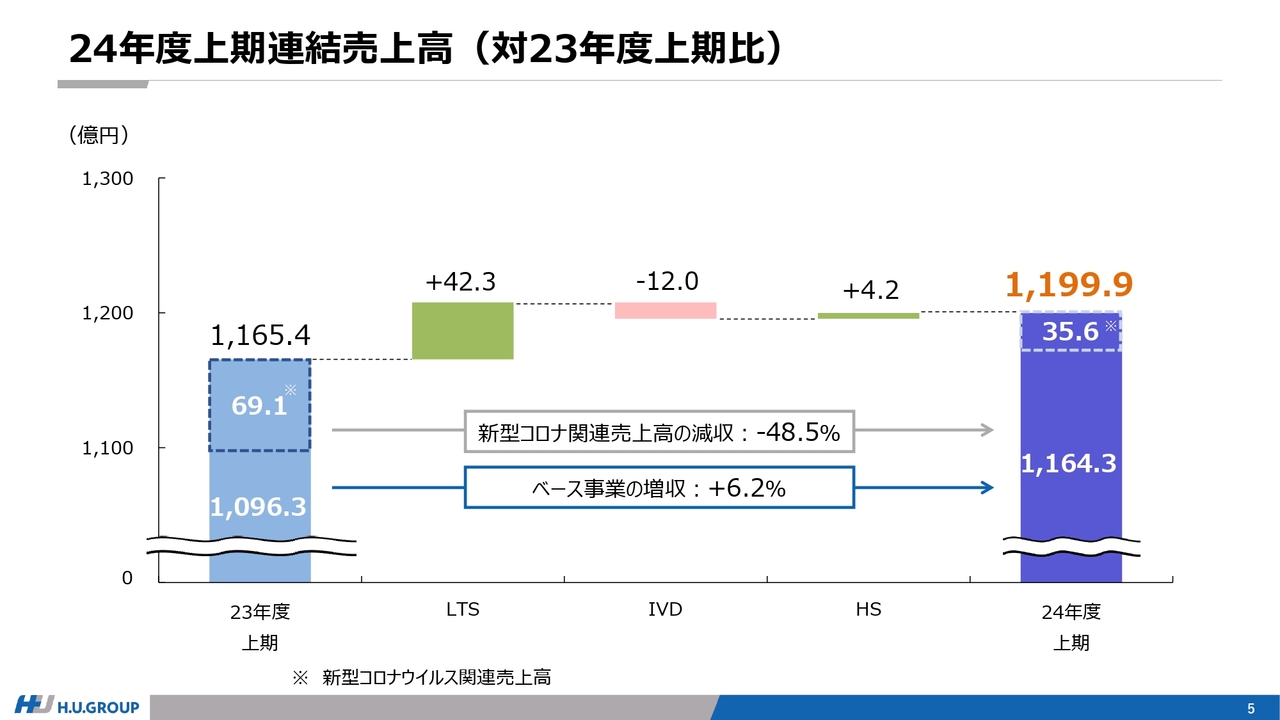

24年度上期連結売上高(対23年度上期比)

連結売上高の対前年同期比です。全体としては約34億円の増収となりました。

その内訳として、新型コロナウイルス関連の売上が半減した一方、ベース事業は6.2パーセントの増収となっています。LTS事業が増収を牽引し、IVD事業の減収は主に新型コロナウイルス関連の売上が減少したことによるものです。

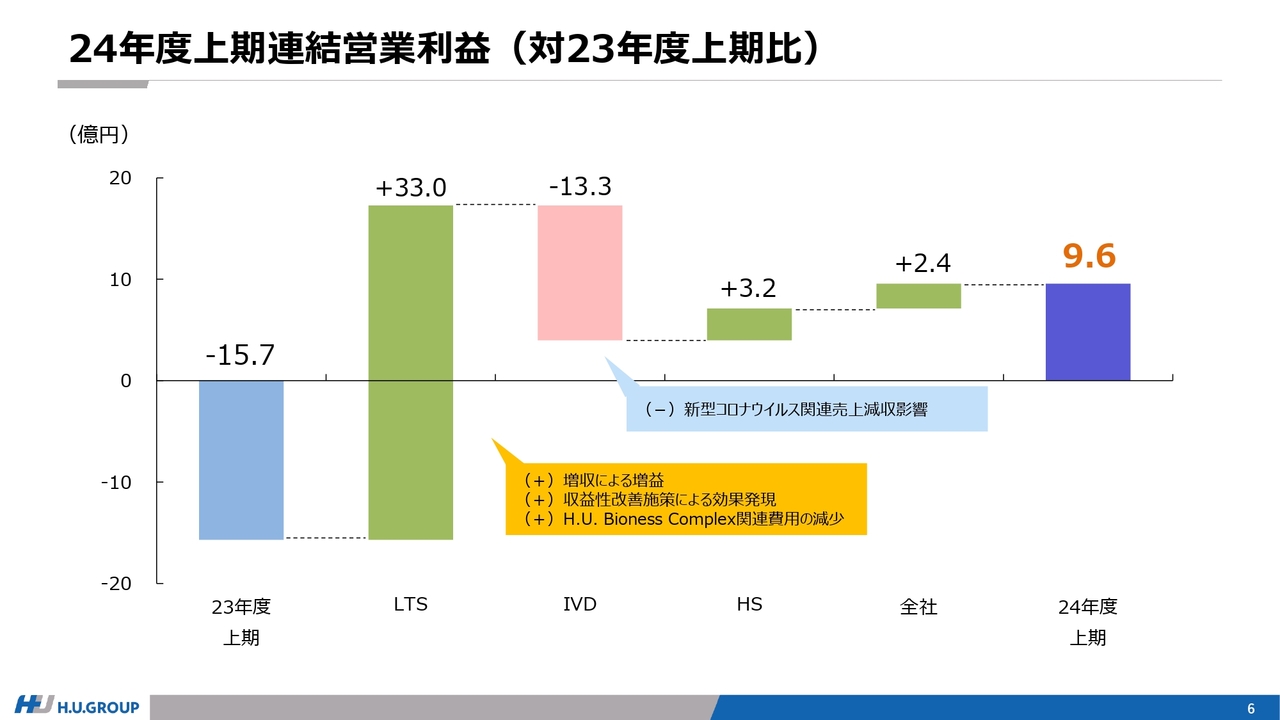

24年度上期連結営業利益(対23年度上期比)

連結営業利益の対前年同期比です。LTS事業では、増収による増益に加えて、収益性改善施策による効果が一定程度発現したことにより増益となりました。

また、H.U. Bioness Complex関連費用については、対前年同期比で見ると増益に寄与しています。これは、前期は一時費用が大きく発生した一方、今期は移管スケジュールの延伸により、結果的に主に上期での一時費用の発生が小さくなったためです。

IVD事業は、Neuroの伸長による増益があったものの、新型コロナウイルス関連の減収による減益が大きなインパクトとなっています。

HS事業は、売上成長および収益性改善により増益となりました。

全社では、前期には本社移転に伴う費用などが発生していたため、今期は増益に寄与しています。

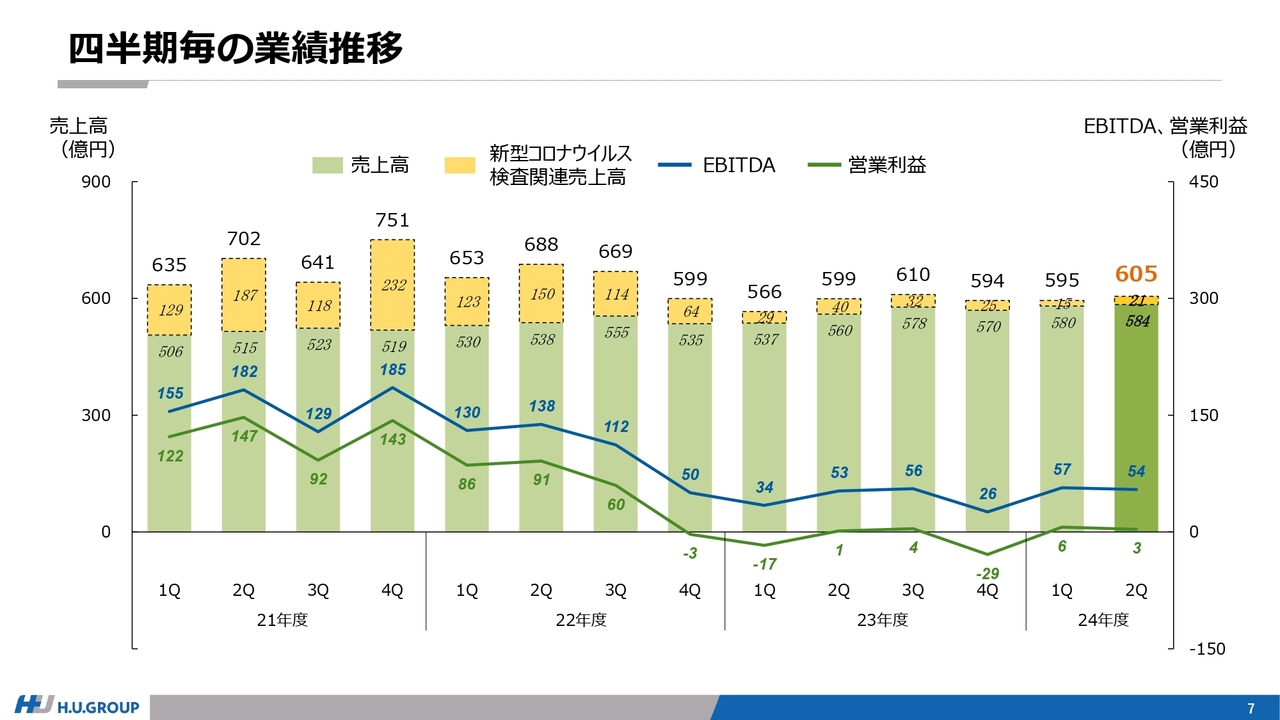

四半期毎の業績推移

四半期ごとの売上高、EBITDA、営業利益の四半期毎推移です。新型コロナウイルス関連売上は減少基調にありますが、市場環境は回復してきており、ベース事業が増収傾向となっています。

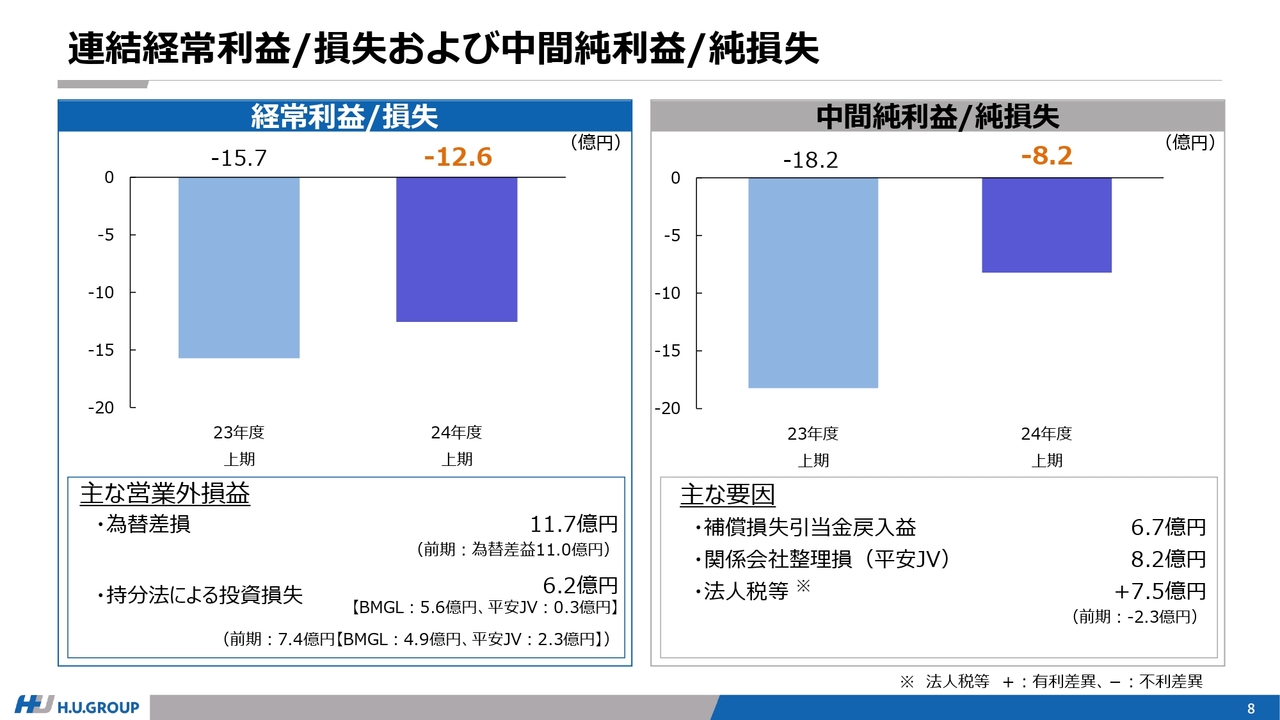

連結経常利益/損失および中間純利益/純損失

連結業績の最後のスライドです。経常利益については、第1四半期決算では6月末のドル円の為替レートが約161円だったため、為替差益で約8億7,000万円を計上していました。しかしながら、9月末では約143円となり、円高が影響したため為替差損を計上しました。加えて、持分法投資損失もあり、12億6,000万円の経常損失となりました。

純利益については、平安JVの関係会社整理損によるネガティブ影響がありました。その一方、第1四半期で計上した保証損失引当金の戻り利益6億7,000万円、および法人税等における税効果として約12億円のポジティブ影響があったため、8億2,000万円の純損失で着地しています。

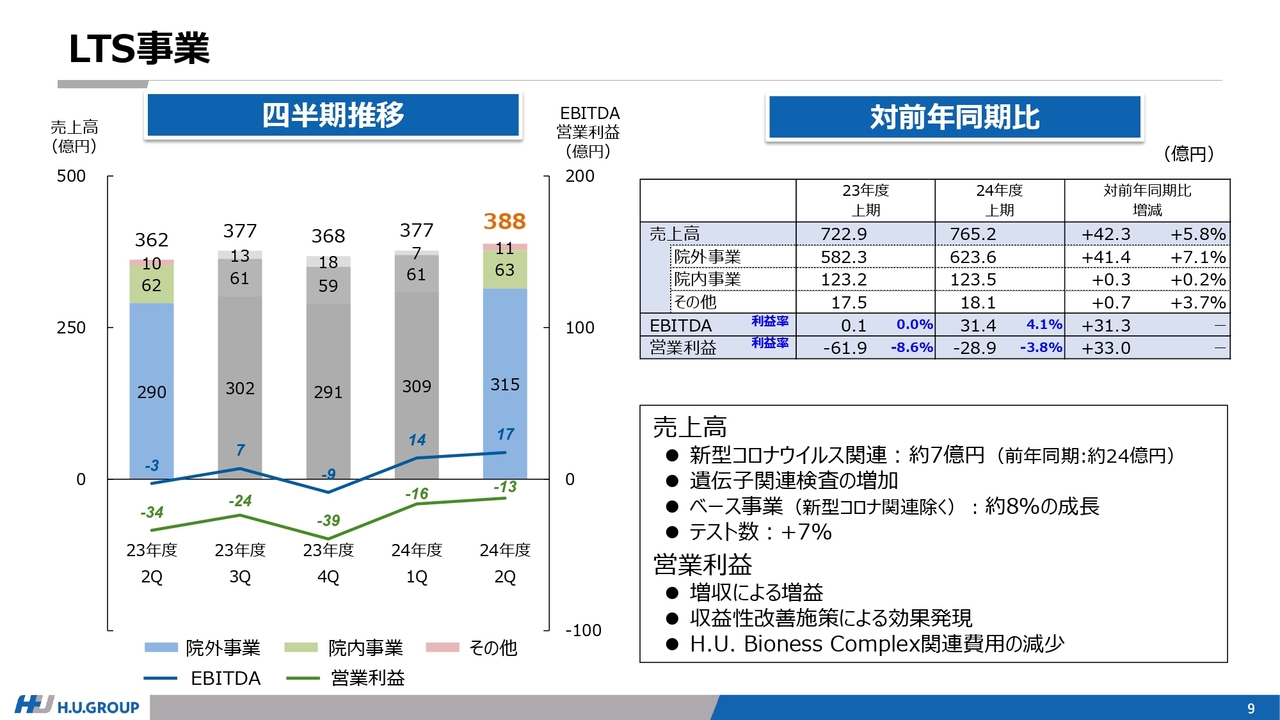

LTS事業

ここからは、セグメントごとにご説明します。まずはLTS事業です。第1四半期から引き続き、遺伝子関連検査を含むベース事業は堅調に推移しています。

新型コロナウイルス関連は減収となっているものの、新型コロナウイルスを除くベースの売上高は約8パーセントの成長となりました。テスト数でも引き続き、7パーセント増加しており、市場環境はポジティブに推移していると考えています。

利益面では、増収による増益に加え、収益性改善施策による効果が徐々に発現していること、およびH.U.Bioness Complex関連費用が減少したことから増益となっています。

第2四半期においては依然として営業赤字であり、状況は厳しいものの、売上が成長しており、全体として業績が改善してきています。今後、収益性改善施策をさらに推進することで増益を加速させていきます。

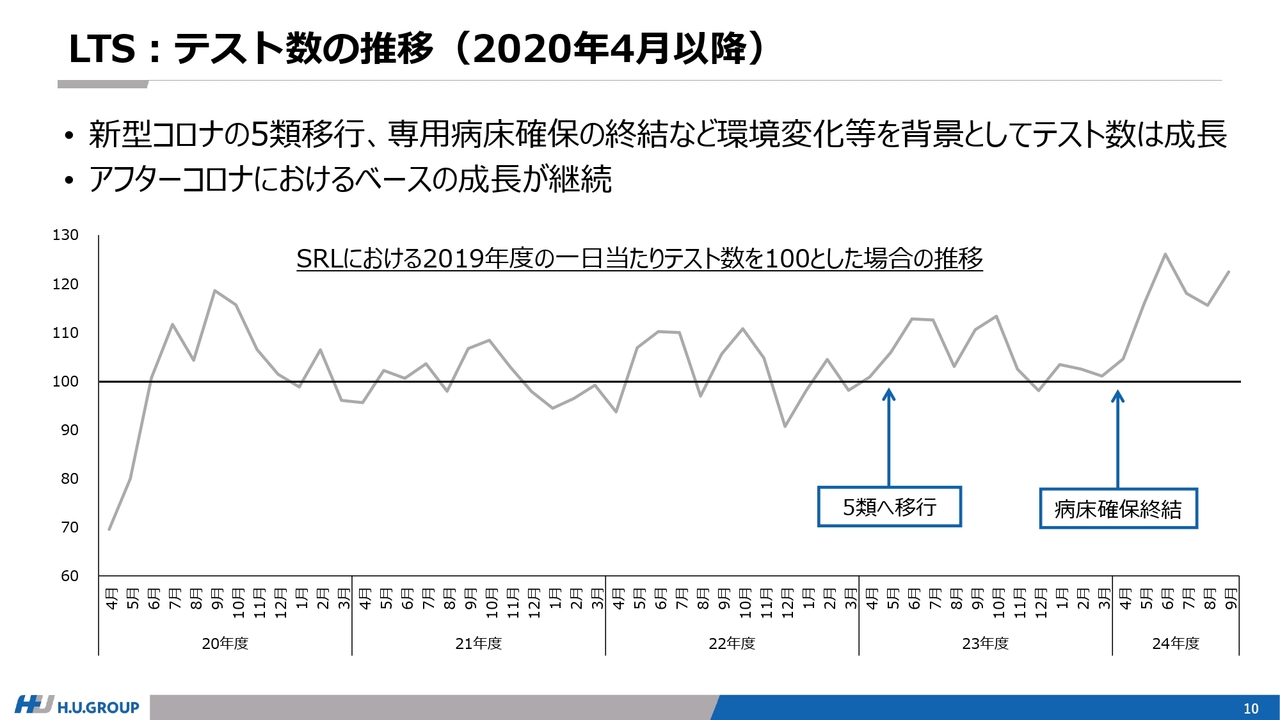

LTS:テスト数の推移(2020年4月以降)

スライドのチャートは、2020年4月以降の1日当たりテスト数について、2019年度を100とした場合の推移を示しています。

スライドのとおり、2023年5月に新型コロナが5類へ移行したこと、2024年4月以降、新型コロナの病床確保が終了したことなど、外部環境の変化を背景に、我々が実施するテスト数は徐々に増加のトレンドを見せています。

6月は一時的に健診などを含めた受託数が増え、一方夏場は減少する毎年のトレンドは続いていますが、全体としては増加傾向にあります。

今後も継続するかどうかは予断を許さないものの、受託する検体数は着実に増加しており、今後も限界利益率の改善施策を進めていくことで、さらに利益を刈り取っていくことは十分可能だと考えています。

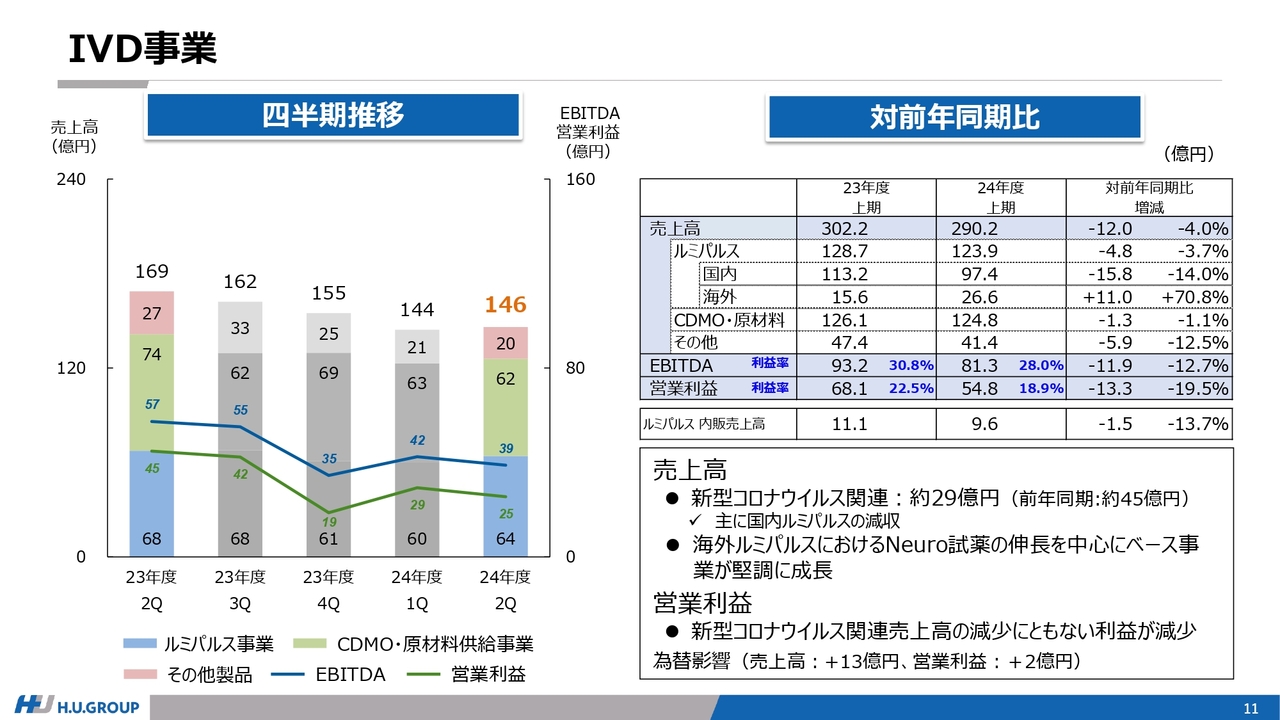

IVD事業

IVD事業です。新型コロナウイルス関連の売上が減収となっていますが、こちらは主に国内「ルミパルス」の抗原定量試薬によるものです。

新型コロナウイルスを除くベース事業については、特に海外の「ルミパルス」に大きく含まれるNeuro試薬が引き続き、大きな成長となっていることもあり、ベースのビジネスとしては、堅調に推移していると考えています。

利益面では新型コロナウイルス関連での減収の影響が最も大きく、Neuro試薬の成長による増益はあるものの、減益となっています。

IVD:Neuro関連のアップデート

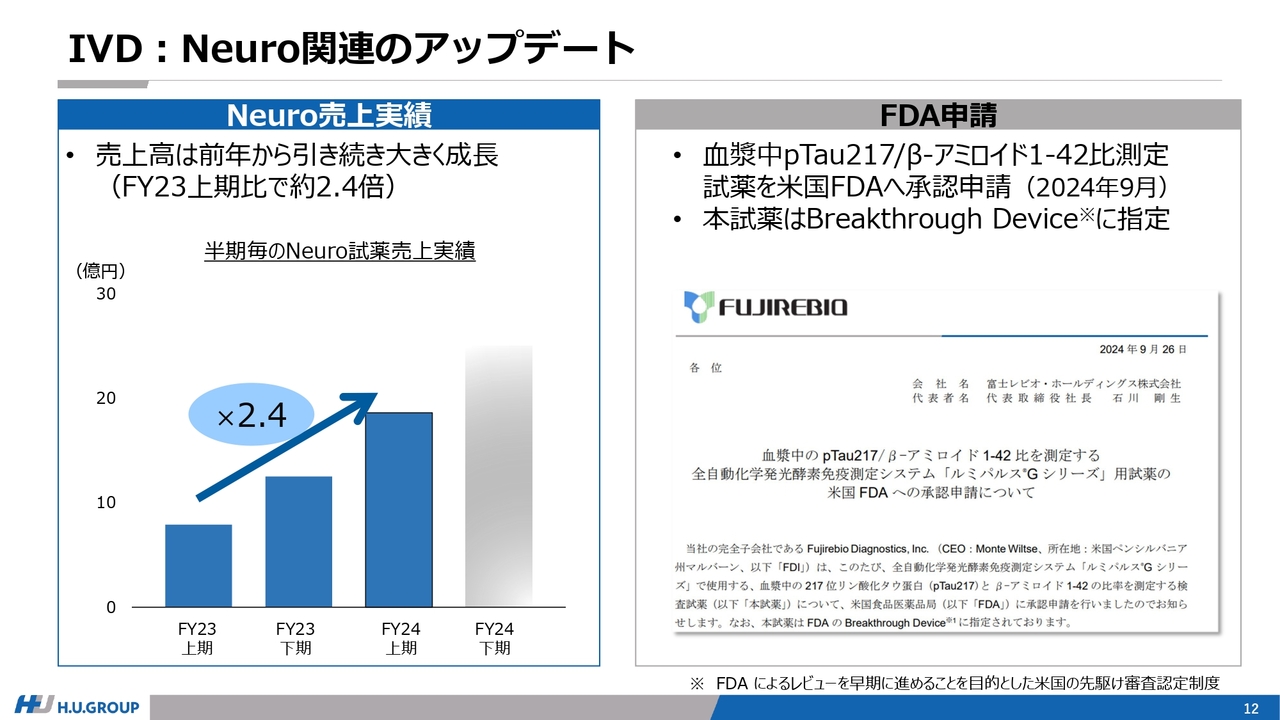

IVD事業のトピックスとして、Neuro関連について追加でご説明します。

Neuro試薬は引き続き大きな成長となっており、前年同期との比較では約2.4倍の売上となっています。今後も治療薬が浸透することなどによって売上成長の余地が大きくあると考えています。

また、サマリーでもお話ししたように、血漿中のpTau217とβ‐アミロイド1-42の比を測定する試薬をFDAへ承認申請しています。こちらはBreakthrough Deviceに指定されているため、FDAでの早期の審査が期待されるものです。

このように、当社がIVD事業の戦略の中で注力しているNeuro項目については、着実に前進しています。

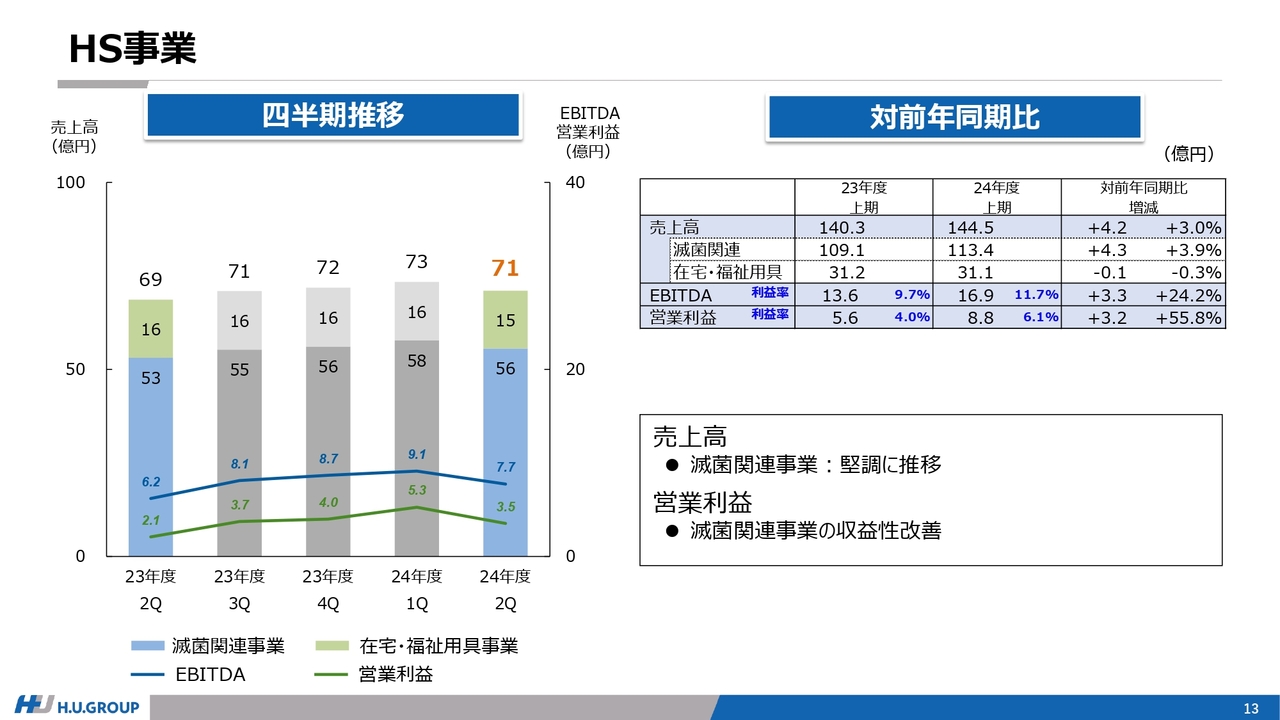

HS事業

HS事業です。滅菌関連事業が堅調に推移し、売上は増収となりました。また、利益面では前期に滅菌関連事業で一過性のコストが発生したこと、および収益性が改善したことにより、増益となりました。

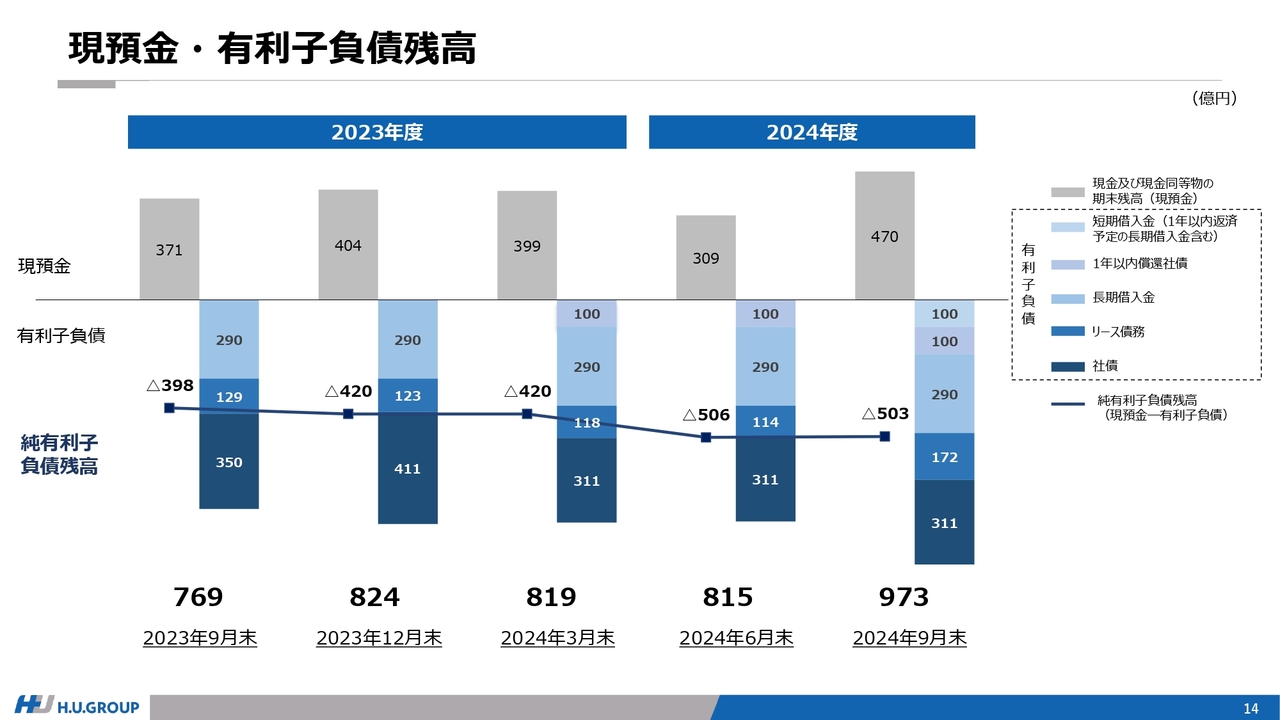

現預金・有利子負債残高

現預金・有利子負債残高についてです。スライドのグラフでは、左から順に3ヶ月ごとの各四半期末日の推移を示しています。

2024年9月末には現預金が増加していますが、これは短期借入を実施したこと、および一部固定資産のセール・アンド・リースバックを行ったことによって、一時的に現金が増えたためであり、純有利子負債の水準に大きな変動はありません。

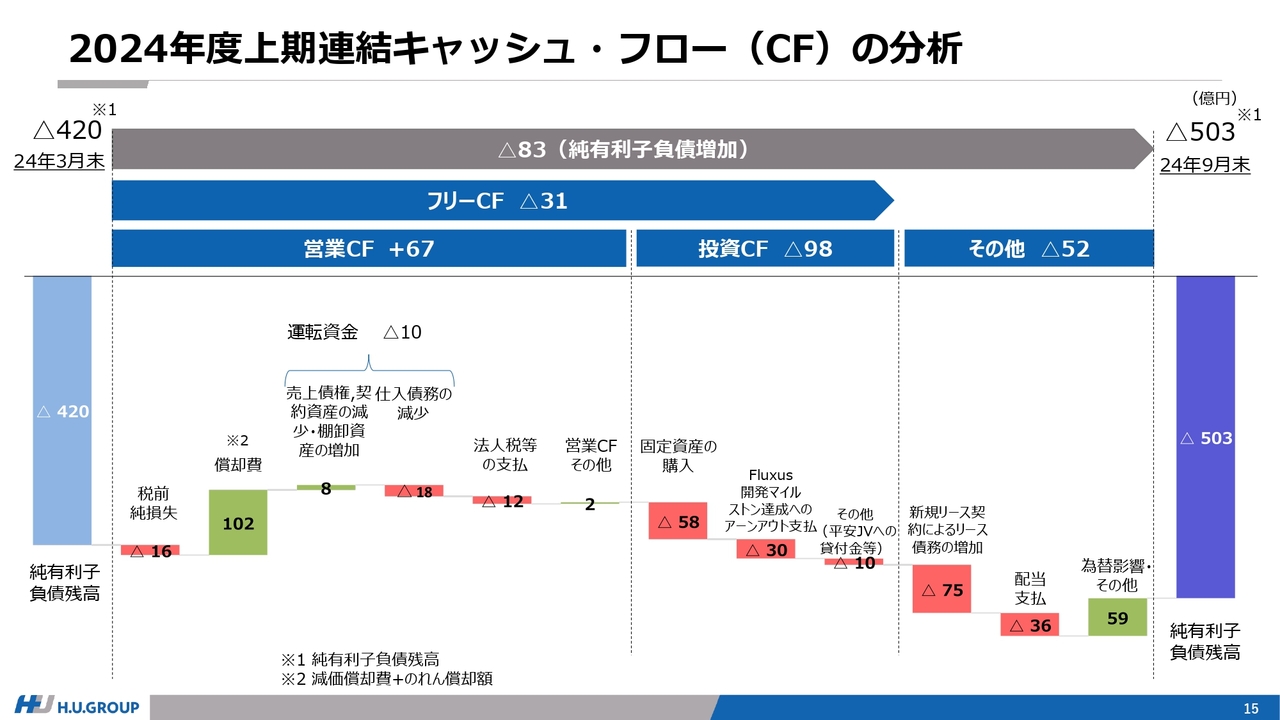

2024年度上期連結キャッシュ・フロー(CF)の分析

連結キャッシュ・フローの半年間の動きに関する分析です。

営業キャッシュ・フローは67億円となりました。投資キャッシュ・フローに関しては、固定資産取得などの実質的な設備投資としては58億円でしたが、Fluxus社の開発マイルストーン達成に伴うアーンアウト支払い30億円や平安JVへの貸付金などの要素もあり、投資キャッシュ・フローとしては98億円のキャッシュアウトとなりました。

また、配当の支払い36億円があったことなどにより、9月末の純有利子負債残高は今年の3月末から83億円増加し、503億円となりました。

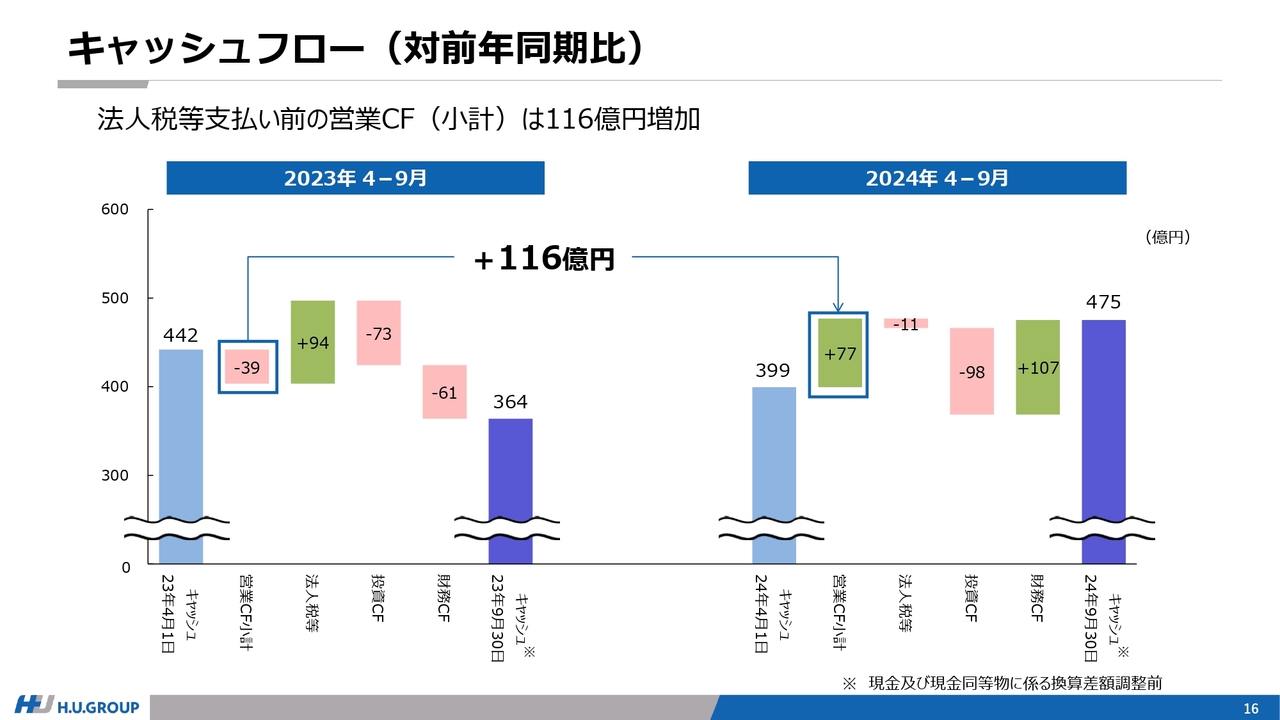

キャッシュフロー(対前年同期比)

こちらのスライドでは、営業キャッシュ・フローの中でも、本業に関わる部分である法人税等支払い前の状況について、前年の6ヶ月間と今年の6ヶ月間の比較を示しています。

法人税等支払い前の営業キャッシュ・フローの小計については、前期はマイナスであったものが、今期は大きく改善しています。

本業での営業キャッシュ・フローの創出は堅調であり、今後もさらにキャッシュ・コンバージョン・サイクルの改善なども含め、営業キャッシュ・フロー創出力の強化施策を進めていきます。

以上、2024年度上期の業績についてご説明しました。

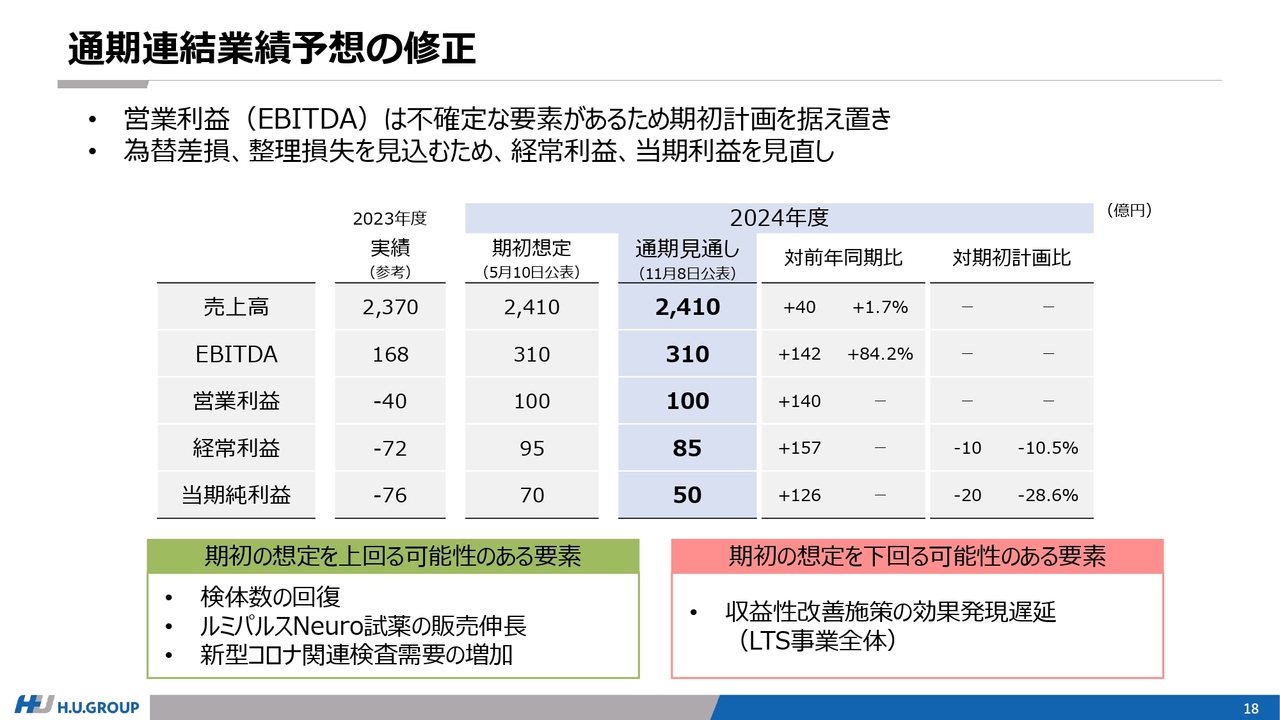

通期連結業績予想の修正

竹内成和氏(以下、竹内):代表執行役会長兼社長兼グループCEOの竹内です。ここからは、2024年度通期業績の見通しおよび戦略の進捗についてご説明します。

まず、本日公表した通期の業績予想についてです。為替相場の影響を鑑み、為替差損を計上したこと、また、中国平安とのジョイントベンチャーの清算に向け、整理損を計上したことなどにより、経常利益、当期純利益を修正しています。

なお、売上高および営業利益の見直しは行っていません。冒頭に北村からご説明したように、特にLTS事業の収益性改善施策の進捗には遅れがあり、期初に示した90億円の利益改善効果については、期初想定を下回る可能性があります。

ただし、ネガティブな要素ばかりではありません。検査市場は回復傾向を見せていること、IVD事業のNeuro試薬が順調に成長していること、冬場には再度新型コロナウイルス関連検査の需要が増える可能性があることなど、不確実性はあるものの、ポジティブに働く要素もあります。そのため、現時点では売上高および営業利益の見通しは見直さず、据え置きとしています。

当社としては、引き続き100億円の営業利益を達成すべく、各施策の加速および成長を実現させていきます。

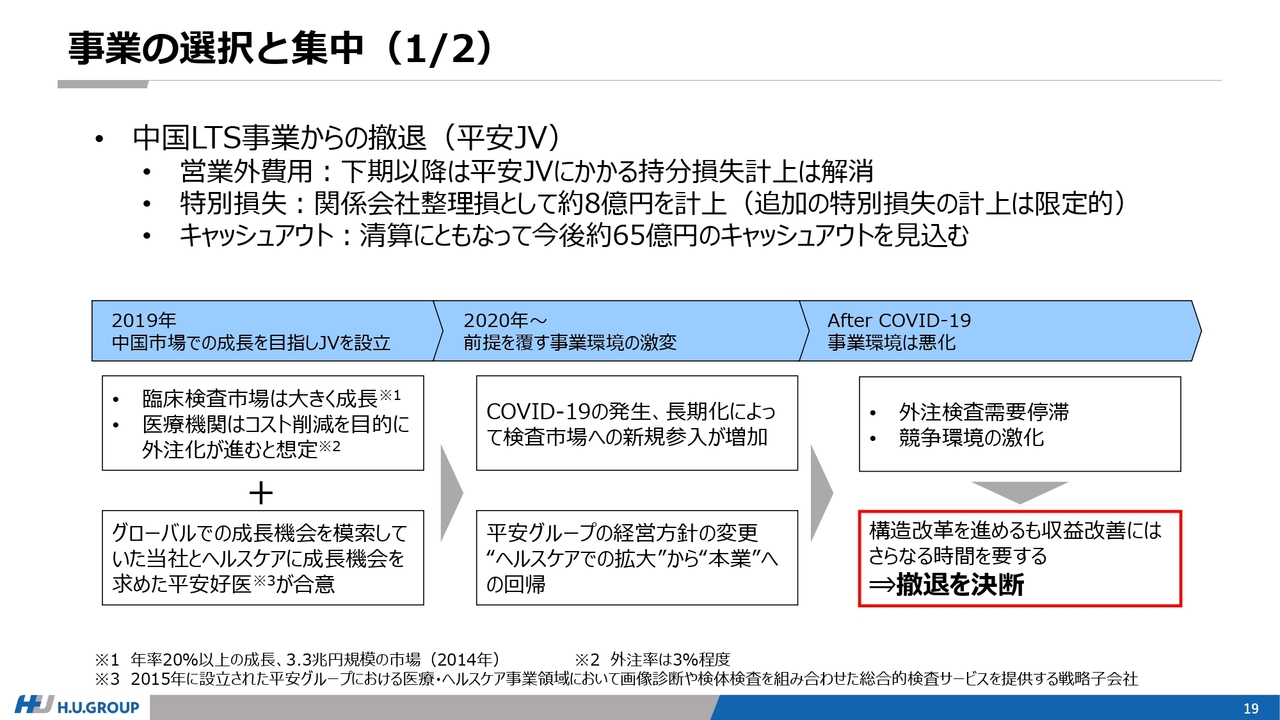

事業の選択と集中(1/2)

次に、戦略的に実施した事業の選択と集中についてご説明します。

先ほどの通期見通しの見直しでも触れましたが、中国のLTS事業から撤退を決断しました。これに伴い、下期以降は持分法投資損失の計上は解消されることとなります。

また、特別損失として関係会社整理損約8億円を計上しました。なお、今後の追加損失の計上は限定的だと考えています。清算に伴うキャッシュアウトについては、今後総額で約65億円になるものと見込んでいます。

このように事業撤退に至った理由としては、新型コロナウイルスのパンデミックの影響により、当初我々が立てた計画どおりにビジネスが進められなかったことが最大の要因であったと振り返っています。

2019年当初は、中国の検査市場が伸びており、日本同様に今後はコスト削減を目的として外注化が進むという外部環境に加え、当社と先方の意見が一致したことにより参入をしました。しかしその翌年には新型コロナウイルスが発生し、収束までに想定以上に時間がかかりました。

その間にPCR検査を足がかりとして検査市場に新規参入したプレーヤーが大幅に増加し、時間が経つとともに、先方の経営方針や中国の市場環境も大きく変化しました。

アフターコロナ以降、外注検査の需要は停滞し、競争環境は当初想定よりも厳しいものとなりました。構造改革を進めたものの、収益を改善させるにはさらなる時間を要すると判断し、今回、撤退の決断に至りました。

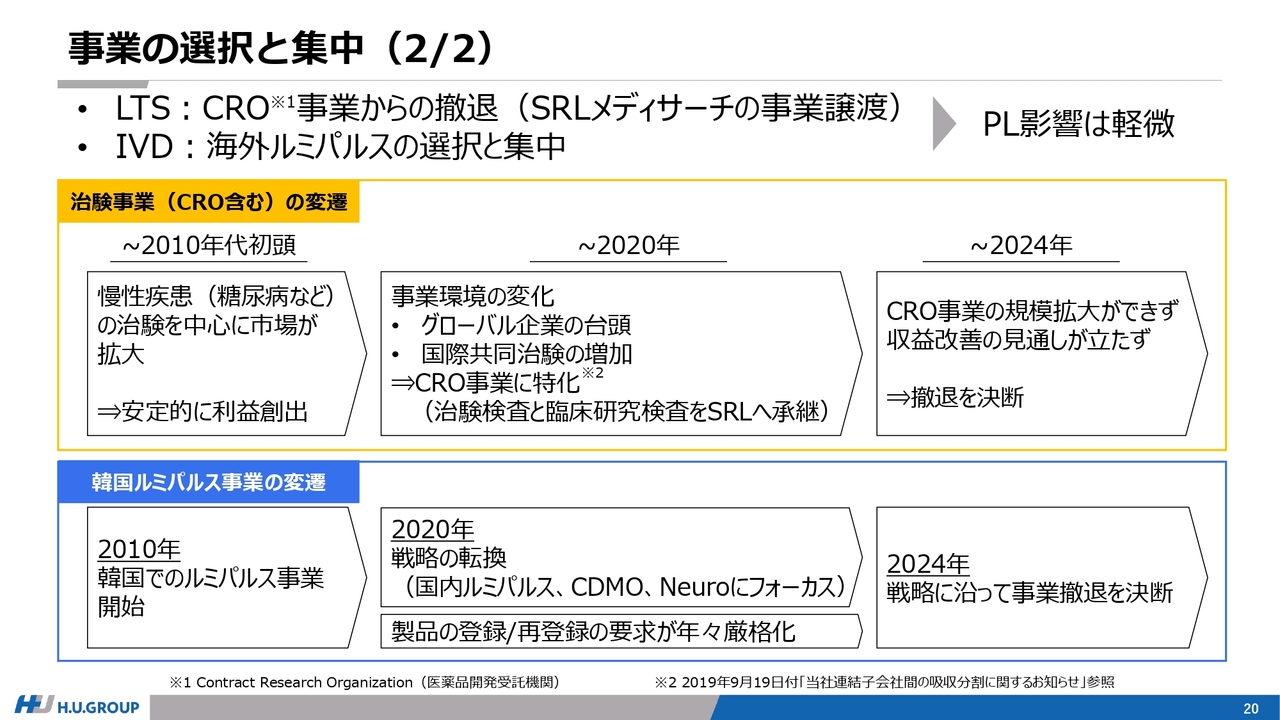

事業の選択と集中(2/2)

その他の事業の選択と集中についてもご説明します。

まずLTS事業では、CRO事業から撤退しました。過去は一定の利益を創出していましたが、グローバル企業の台頭や、国際共同治験の増加といった事業環境の変化の中で、当社も子会社であるSRLメディサーチをCRO事業に特化させるべく、グループ内での組織の見直しを実施しました。

しかし、当社のように小規模でCRO事業を行っているプレーヤーではスケール拡大ができず、収益改善の見通しが立たなくなったため、撤退を決断し、事業譲渡を行いました。

IVD事業では、韓国での「ルミパルス」事業からの撤退を行っています。こちらはこれまでご説明してきたように、IVD事業については国内「ルミパルス」、CDMO、Neuroの3つにフォーカスする戦略に舵を切っています。

韓国における製品の登録や再登録が厳しくなっている事業環境の変化もありますが、現在の戦略に沿った撤退となります。

双方とも、今期のPL全体に及ぼすインパクトは軽微であるものの、このように事業の選択と集中を行っていくことで、投下するリソースを注力事業にフォーカスさせ、グループ全体の成長を加速させていきます。

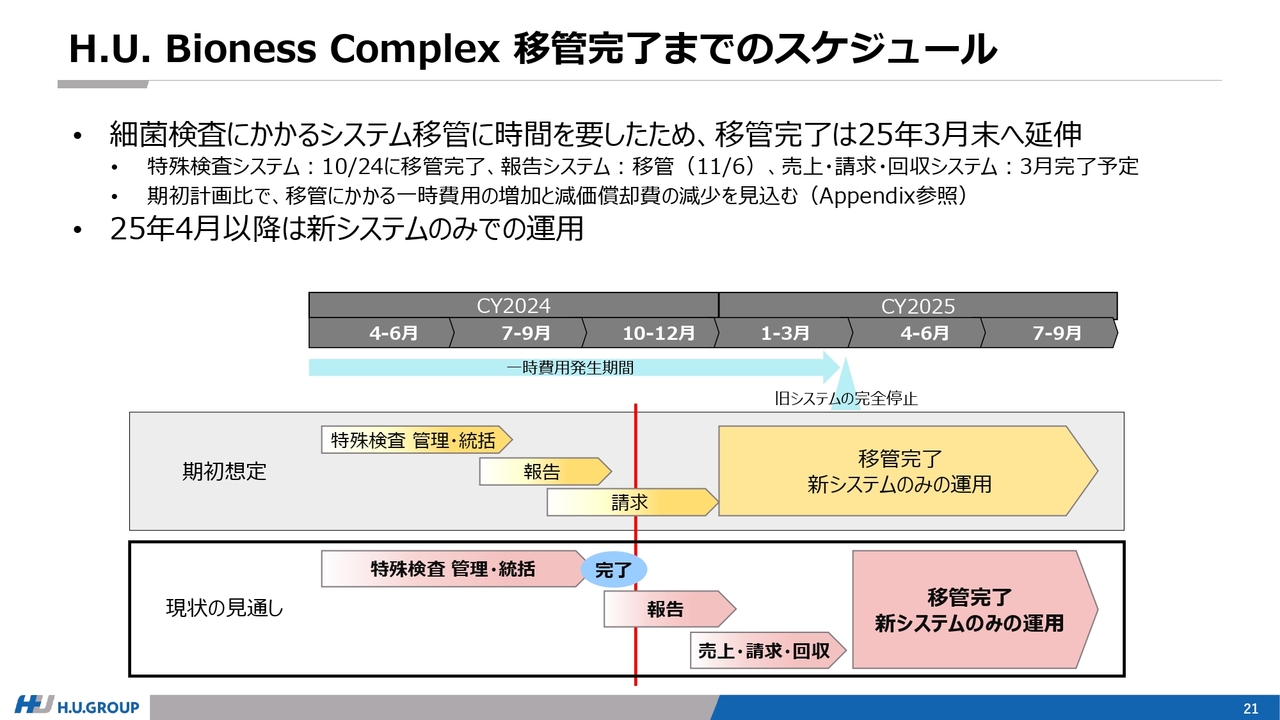

H.U. Bioness Complex 移管完了までのスケジュール

最後に、スライドにはH.U. Bioness Complexの移管完了までのスケジュールを示しています。従来、今年12月には移管を完了させる計画でしたが、細菌検査システムの業務運用およびシステムの複雑性から、想定以上に時間を要しました。

また、報告移行は大がかりなシステム移管であり、3連休などの検査を止められるタイミングで実施する必要があったことから、今年11月6日に報告書の移管を完了させました。

細菌検査システムの移管の遅れから、すべてが後ろ倒しとなりました。

今後、売上・請求・回収システムの移管を行い、これらすべての移管には今期いっぱいかかると見込んでいます。なお、PL影響については一時費用の増加と減価償却費の減少を見込むため、ネットでのPL影響は期初想定からほぼ変更はありません。

スケジュールの延伸となってしまったものの、今期中の完了は必達であり、来期、2025年4月からは新システムのみでの運用とすることに関しては、変更していません。

このスケジュールに則り、移管を完了させるとともに、効率的な検査体制を確立すべく、全社一丸となって取り組んでいきます。

以上で私からのご説明を終わります。ありがとうございました。

質疑応答:CDMO事業の売上推移について

質問者:IVD事業のサブセグメントであるCDMO・原材料の売上についてです。上期は前年上期に比べて円安となったため、円ベースで売上が増えていてほしかったのですが、本日の発表では円ベースでほぼ前年並みか微減収ぐらいだったと思います。

これは現地通貨ベースでも減収の結果だと思いますが、この理由についてご説明いただければと思います。

竹内:これまでもご説明しておりますように、CDMO事業は先方のプラットフォームにあわせたかたちで開発して供給するため、当然ながら時期的なずれは出てきます。四半期単位で捉えれば、今おっしゃっていただいたような状況です。

しかし、我々の認識としては、CDMO事業は基本的に順調に推移していますので、通期として見た時には、それなりの実績を残せると考えています。いずれにしても、期間単位で捉えると、どうしても期ずれが含まれることはご理解いただければと思います。

質疑応答:事業の選択と集中が来期以降に与える影響について

質問者:今回、事業の選択と集中という意味で、いくつか手を打たれたかと思います。平安JVのPLへの影響として、持分法投資損失が下期からなくなるというのは、非常にわかりやすいご解説でした。

CRO事業の撤退や韓国「ルミパルス」の撤退が損益に与える影響について、来期以降に赤字が何億円減るというような定量的な予測があれば教えてください。

北村:今期に与える影響は軽微ですが、来期以降はそこで生じた赤字が消えることから、だいたい1億円少しぐらいの赤字が減るとお考えいただければと思います。

質問者:最終損益に与える影響としては平安JVの解消が一番大きく、CRO事業や韓国「ルミパルス」については、来期は営業利益ベースで1億円ぐらいのプラス効果ということでしょうか?

竹内:おっしゃるとおりです。

質疑応答:上期営業利益の実績の計画との比較について

質問者:今回の上期の営業利益の実績が、もともとの計画に対してどうだったのか教えてください。

竹内:以前から申し上げているとおり、今期は非常に下期に偏るかたちとなっています。これは、あきる野の本格的な稼働やCDMOの本格的な寄与を中心に、どうしても予算が下期に偏っているためです。

上期の営業利益実績については、確かにバジェットに対しては若干下振れてはいるものの、大きな下振れにはなっていません。我々としては、上期の状況でいえばマイナスにはなるものの、それほど大きなマイナスにはなっておらず、下期でどれだけキャッチアップできるかが現状の課題だと考えています。

質問者:そのお話からすると、下期の営業利益は90億円と、かなり利益を上げなければならないと思うのですが、何が一番寄与するのか、もう少し確からしさを教えてください。

竹内:期初予想では、今期は下期偏重となり、上期の分を差し引くと、下期の営業利益は90億円ということになります。マイナス要素としては、固定費の削減が若干遅れていることが懸念材料としてあります。

ただし、上期を見ていくと、今年4月にコロナ病床が解放されたことにより、我々の受託件数は徐々に増えていますので、これから先どれだけ増えていくのか、我々としては期待しているところです。

また、グループ全体で進めている効率化がどれだけ寄与するかがあります。

加えて、あきる野のシステム移管完了は来年3月末が1つのめどになっていますが、検査単位ではすでに新しいかたちでスタートしていますので、この部分の効率化の寄与があります。

我々としては可能性は十分にあると思っていますので、このような点を踏まえた上で、現段階で営業利益の修正は行っていません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4544

|

3,194.0

(13:52)

|

+27.0

(+0.85%)

|

関連銘柄の最新ニュース

-

HUグループ(4544) 「健康経営銘柄」への3年連続選定ならびに... 03/09 16:30

-

HUグループ(4544) 主要株主の異動に関するお知らせ 02/27 18:30

-

HUグループ(4544) 株式報酬としての自己株式処分に関するお知らせ 02/27 15:30

-

HUグループ(4544) 当社および子会社の役員異動のお知らせ 02/27 15:30

-

H.U.グループHD、石川次期社長 技術に支えられた強い事業でグロ... 02/17 08:00

新着ニュース

新着ニュース一覧-

-

今日 14:14

-

-

今日 14:07