【QAあり】セブン銀行、連結・単体ともに増収増益を達成 ATM利用件数好調で成長継続、海外事業では米国が7月に黒字化

2025年3月期第2四半期決算のポイント

清水健氏(以下、清水):株式会社セブン銀行常務執行役員企画部長の清水です。本日はお集まりいただきましてありがとうございます。前半の数字部分を私から、後半の戦略部分を松橋から、それぞれご説明します。

初めに本中間期決算のポイントです。全体としては連結・単体ともに増収増益で、期初の段階でみなさまにお約束をした上期の数字も、連結・単体ともに上回ることができました。ただし、一時的な要因である株の売却益の効果がプラスの部分としてある程度効いてきていることも事実です。

国内ATM事業については、利用件数が順調に伸びています。国内リテール事業については、ローンと後払いが伸びました。海外事業については、米国が7月から月次で黒字化しています。

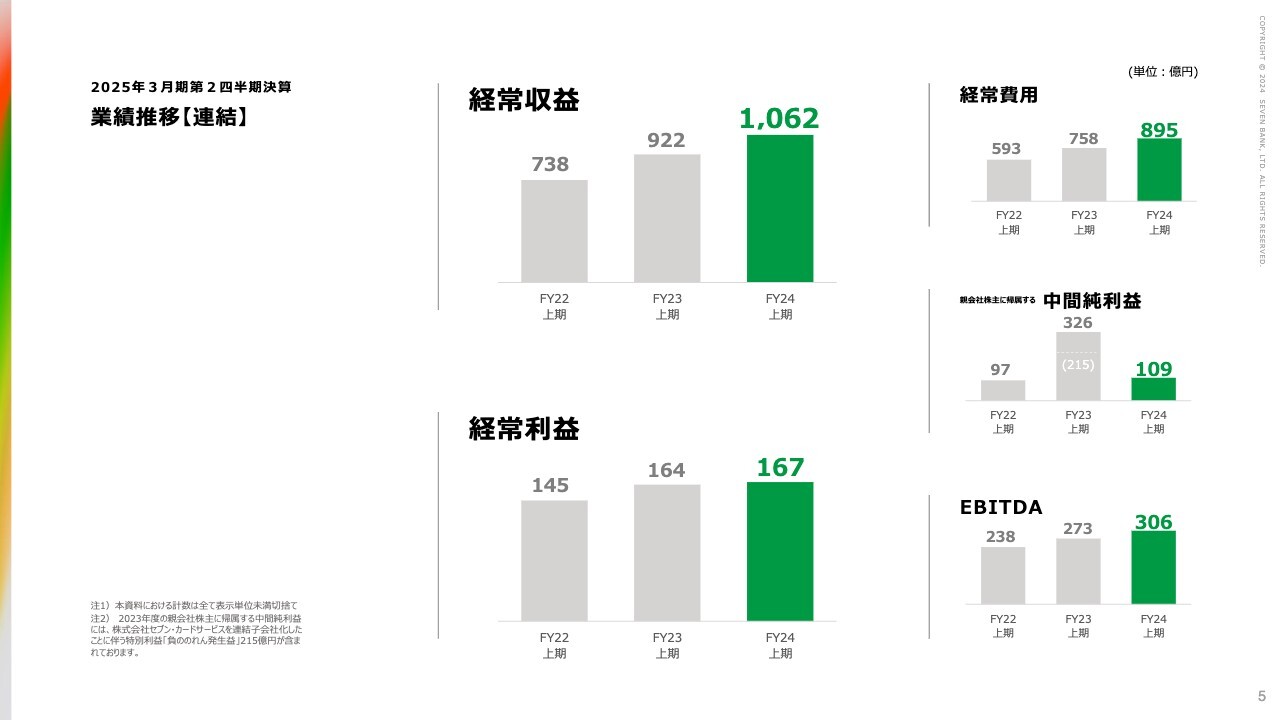

2025年3月期第2四半期決算 損益状況【連結】

連結の損益状況です。上期の経常収益は1,062億円で、過去最高となりました。経常利益は167億円で、わずかながら前年上期を上回って増益となりました。中間純利益は109億円です。

経常収益は、前年に比べて140億円ほど増えていますが、1番大きいのはセブン・カードサービスの連結子会社化による影響で、これがプラス65億円ほどになります。昨年7月にセブンカードを統合しましたので、今期は4月から6月の3ヶ月分が丸々経常収益の上乗せ要因になっています。

セブン銀行はATM事業が堅調ということもあり、前年に比べて50億円ほど上振れています。海外の3社も30億円ほど上振れました。ただしこちらについては、為替の影響もかなり大きいのが実情です。

一方、経常利益は前年に比べての上乗せがわずかでした。こちらは海外事業のフィリピンとセブンカード、セブン銀行などが上乗せ要因になっています。

2025年3月期第2四半期決算 業績推移【連結】

業績推移です。先ほどもお伝えしたとおり、経常収益は過去最高となりました。

スライド右側中段に示した中間純利益は、前期上期が326億円でしたが、今期は109億円になっています。昨年はこのタイミングでセブンカード買収に伴う負ののれんが計上されており、その分の押し上げが215億円ありました。

したがって、半期の純利益としてはおおむね100億円程度で推移しているということがおわかりいただけると思います。

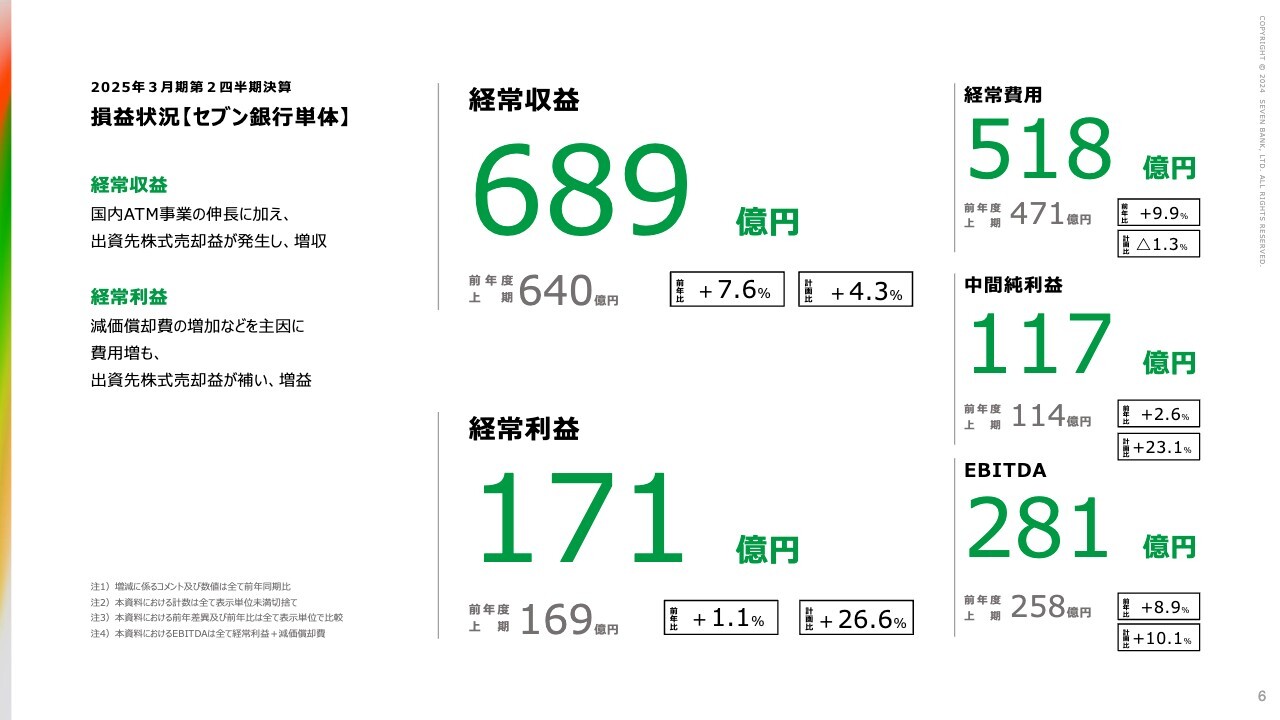

2025年3月期第2四半期決算 損益状況【セブン銀行単体】

セブン銀行単体の損益状況です。経常収益は689億円、経常利益は171億円、中間純利益は117億円となりました。こちらも連結と同じく経常収益は過去最高ですが、経常利益は過去最高ではありません。

経常収益は、前年に比べて単体で50億円ほど伸びています。内訳としては、半分弱が株の売却益です。そのほか、国内ATM事業で約15億円、国内リテール事業で約10億円がそれぞれ上乗せされています。

一方で、経常利益は前年に比べての伸びはわずかです。これまでに何度かご説明しているとおり、やはり本年度はATM入れ替えに伴う減価償却がかなりの額に上っています。その影響で経常費用が膨らんでいるため、利益の上乗せ幅はわずかとなりました。

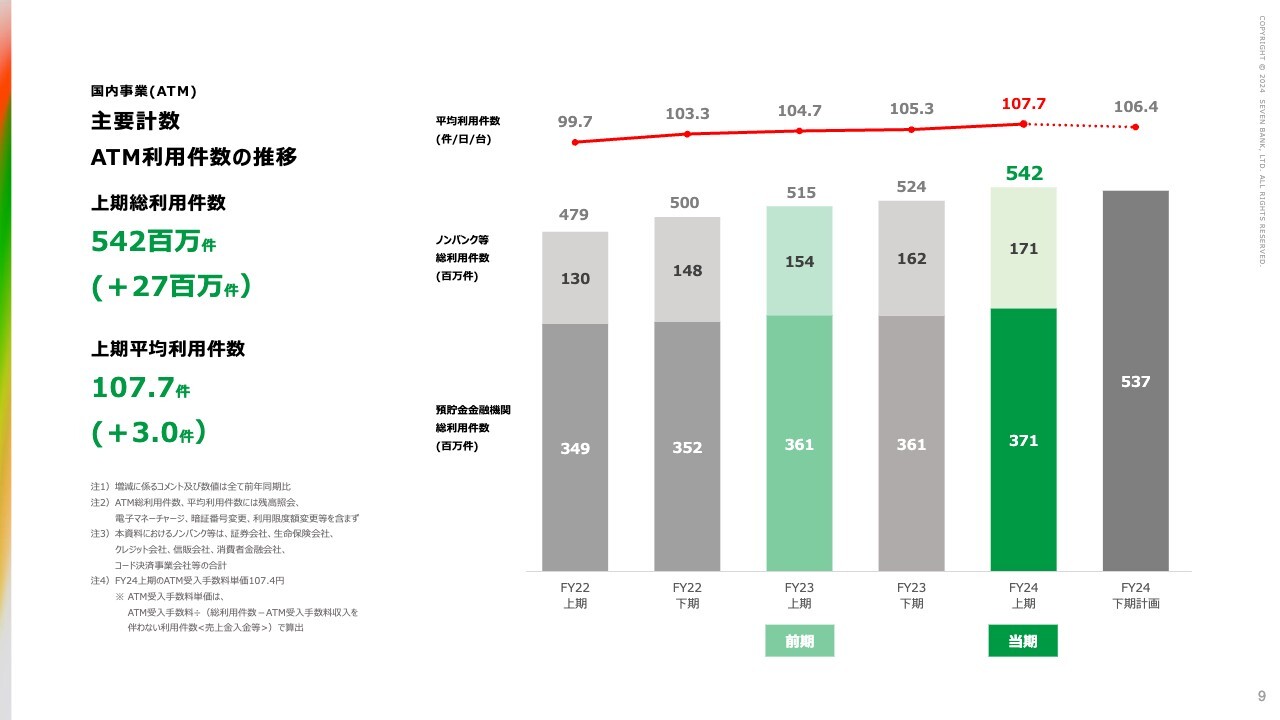

国内事業(ATM) 主要計数 ATM利用件数の推移

事業別の主要計数をご報告します。まずは国内ATM事業です。上期のATM総利用件数は5億4,200万件で、前年に比べて2,700万件ほどプラスになりました。平均利用件数も107.7件と前年に比べて3件上乗せとなり、件数的には非常に好調です。

グラフ上では、2024年度下期の計画が上期に比べて若干下がっているように見えますが、こちらは上期に出した計画を変えていないためです。前年に対して上期は102パーセントほどで伸びていますので、このままの勢いを継続できるとしたら、下期は上期をやや上回るかたちで件数を伸ばせるのではないかと思っています。

一方で、スライド左下の「注4」で小さくお知らせしていますが、上期のATM受入手数料単価は平均で107円40銭でした。計画を1円強下回っている状況です。

下回った要因は、海外カードです。こちらの件数は前年に比べれば伸びているものの、計画比では下回っている状況です。一方で、事業会社の件数は計画を上回って推移しています。相対的に単価の高い海外カードの件数が計画を下回り、相対的に単価の低い事業会社の件数が計画を上回ったことで、全体の単価が計画を下回っているということです。

この傾向は下期もおそらく変わらないと思っていますが、件数が計画を102パーセントほど上回っている状況ですので、掛け算の結果の手数料収入としては計画を上回ることができると見込んでいます。

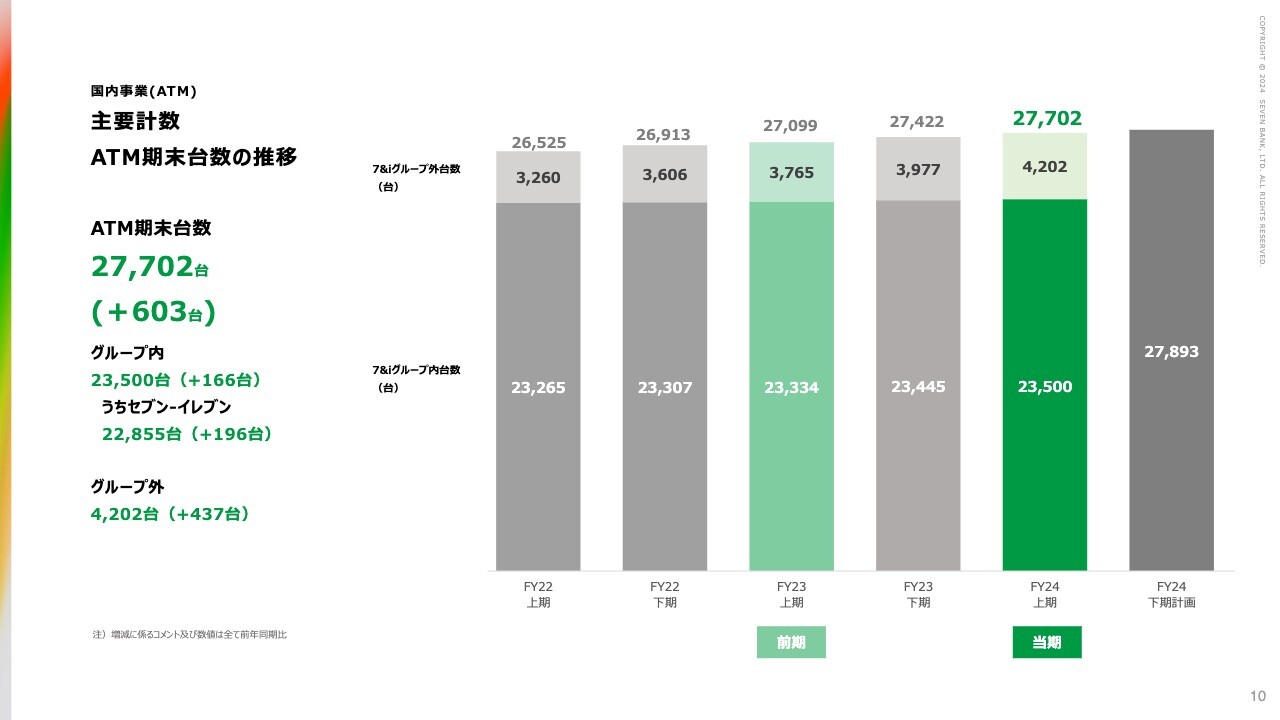

国内事業(ATM) 主要計数 ATM期末台数の推移

ATM台数の推移です。上期末は2万7,702台となり、前年に比べて600台ほど増加しています。ほぼ計画どおりに動いていますので、下期を終えた段階では、スライドに示している2万7,893台という計画値を達成できると思っています。

また、スライドには記載していませんが、金融機関とのATM共同運営については、9月末で471台にまで増えました。上期としては50台ほどの純増になっています。この共同運営については本年度の期初に100台ほど増やすと掲げていましたので、こちらもほぼ計画どおり順調に増えている状況です。

国内事業(ATM) 主要計数 第4世代ATMへの入替状況

第4世代ATMへの入替状況です。9月末時点で、84パーセントが第4世代に入れ替わりました。残り4,340台は第3世代ですが、こちらも下期にしっかりと入れ替えられる予定です。

従来からお話ししてきたとおり、本年度末には日本全国すべてのATMが第4世代に切り替わることになります。

国内事業(リテール) 主要計数 口座数と預金残高の推移(個人)

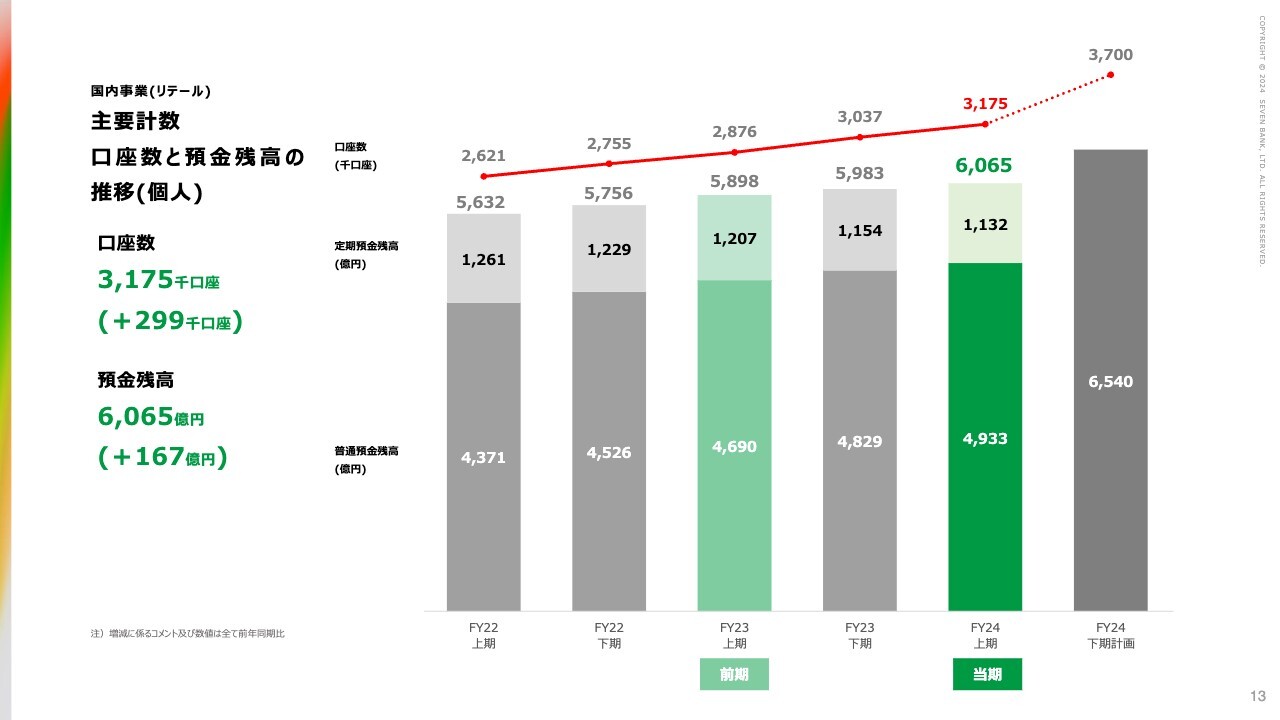

リテール事業についてご説明します。まずは口座数と預金残高の推移です。上期末の口座数は317万5,000口座で、前年に比べると約30万口座増えています。預金残高は6,065億円となり、前年と比べて167億円の増加です。

期初に下期末の口座数を370万にする計画をお話ししており、現段階で計画は変えていません。しかし、セブンカードと一緒になった拡販のスケジュールが当初の想定よりも若干後ろにずれているため、口座の増加ペースは上期計画よりも緩やかなペースにとどまっています。

下期は上期よりも増えると思っていますが、それでも370万には届かないのではないかというのが、今の正直なところです。

国内事業(リテール) 主要計数 個人向けローンサービス

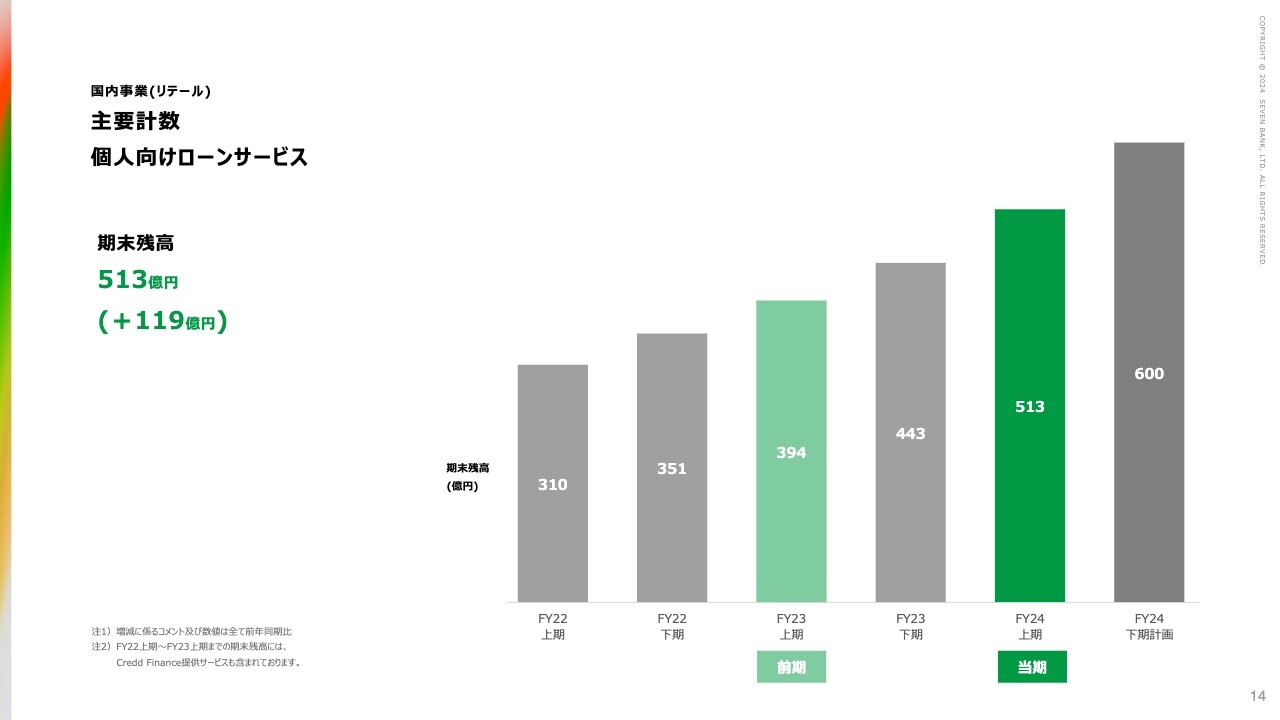

個人向けローンサービスについてです。上期末の残高は513億円になりました。口座数は計画をやや下回っている状況ですが、一方でローンは順調に伸びており、下期末600億円という残高目標はしっかり達成できると考えています。

国内事業(リテール) 主要計数 セブン銀行後払いサービス

後払いサービスについてです。上期の取扱高は353億円で、前年に比べて66億円増加しました。取扱件数は240万件で、前年に比べて25万7,000件の増加です。スライド右側の折れ線グラフでは下期に落ち込むように見えますが、こちらは期初に出した計画を変えていないためです。

上期を振り返ると、後払いサービスは年齢確認の厳格化により取扱件数と取扱高がやや弱くなるのではないかと思っていました。しかし実際にふたを開けてみると、その影響はほとんどなく、このような結果になっています。

スライドのグラフ上では下期の取扱件数と取扱高が下がっていますが、今の正直な見方としては、下期も上期と同じく順調に推移するのではないかと考えています。

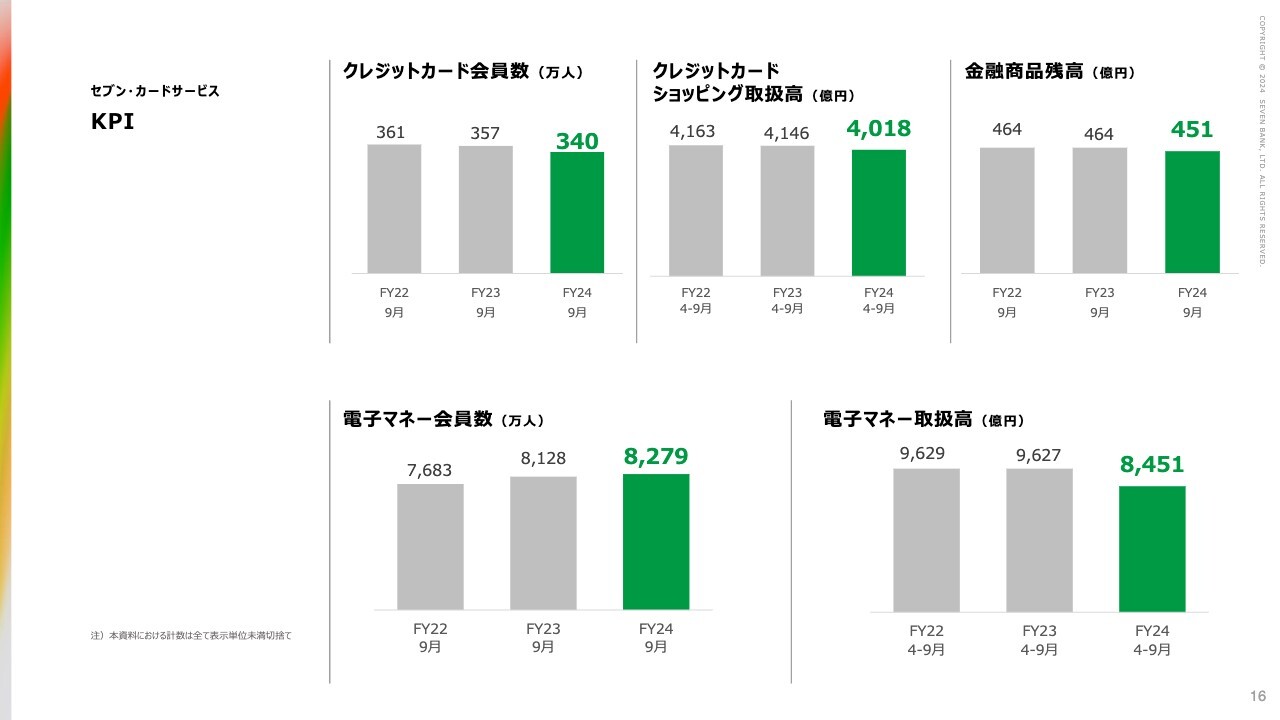

セブン・カードサービス KPI

セブン・カードサービスについてです。上期はクレジットカード会員数、クレジットカードショッピング取扱高、金融商品残高のいずれも、これまでの傾向と変わっていません。だんだんと弱くなっているように見えていると思いますし、実際も弱含みの数字になっています。

ただし、こちらについては何回かお伝えしているとおり、この下期、正確にはこの11月からいよいよクレジットカードの拡販を始めています。それに伴い、クレジットカード会員数、クレジットカードショッピング取扱高、金融商品残高などについては、プラスの方向に転じていくのではないかと考えています。

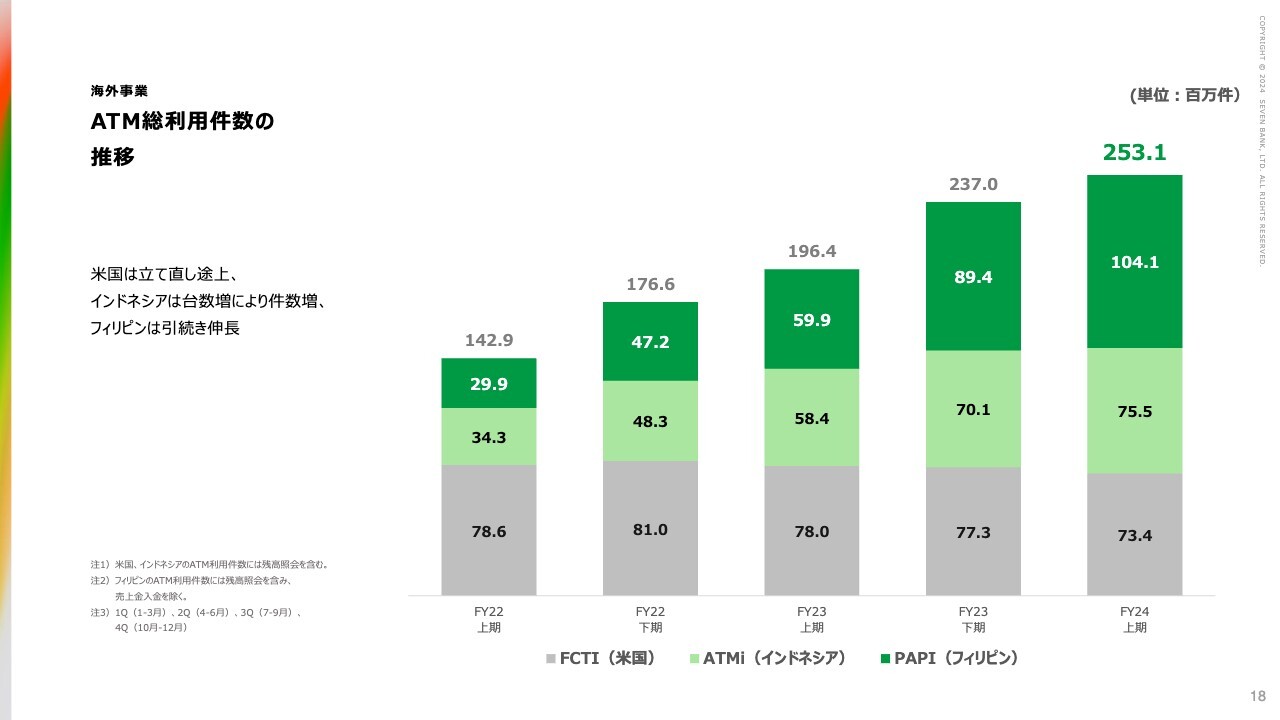

海外事業 ATM総利用件数の推移

海外事業についてです。上期の3ヶ国合計のATM総利用件数は、約2億5,300万件になりました。

フィリピンは経常利益が1ヶ国で上期に1億円を超えたという状況で、計画も上回っています。一方で、インドネシアと米国は、計画に比べてもやや弱いというのが上期の状況です。

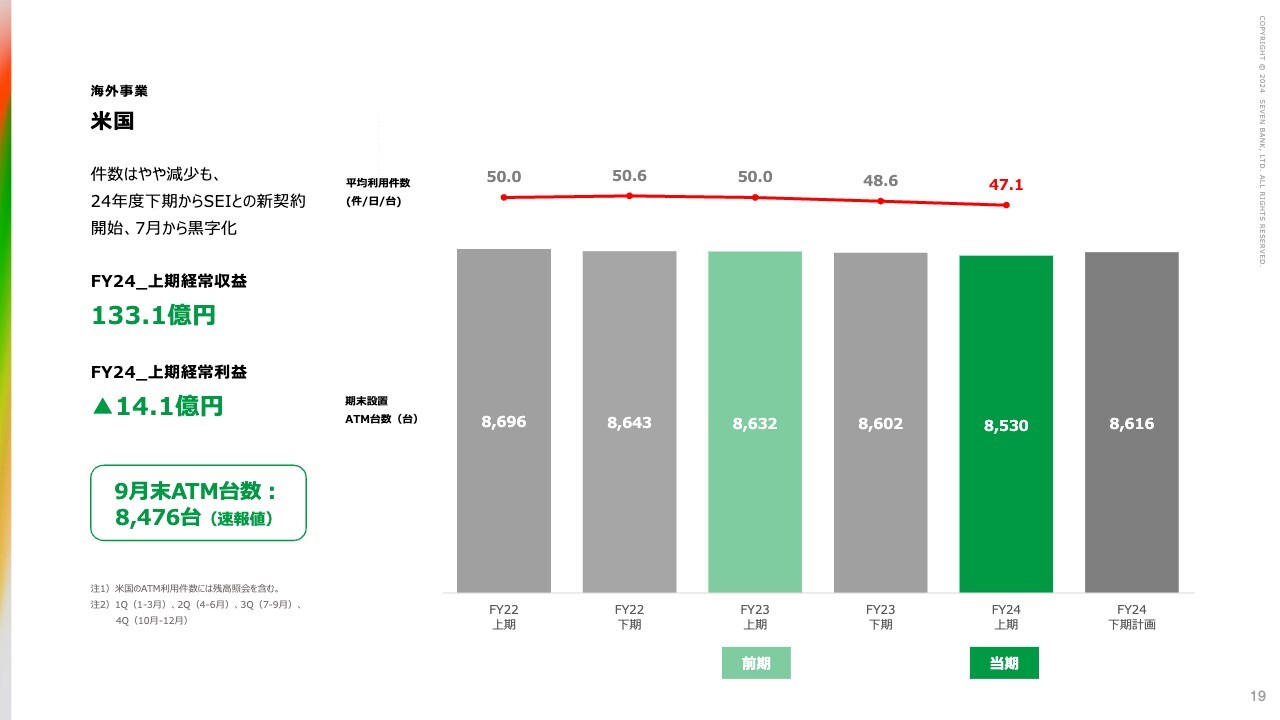

海外事業 米国

国別にご説明します。まずは米国です。米国のFCTIは、現地通貨ベースで見ると減収減益となりましたが、円ベースでは増収減益です。平均利用件数は47.1件、ATM台数は8,530台で、件数はまだ弱い状況が続いています。

上期の成績としては、経常収益が133億1,000万円、経常利益が14億1,000万円の赤字となりました。赤字については我々の計画よりも下振れていますが、7月以降は黒字に転換しています。なお、海外事業の年度は1月始まりの12月締めになりますので、7月からが下期になります。

上期の赤字幅は我々の計画よりやや大きくなっていますので、7月から黒字化してこれを取り戻してはいるものの、通期では、当初のお約束よりもやや弱い着地になるかと感じているのが正直なところです。

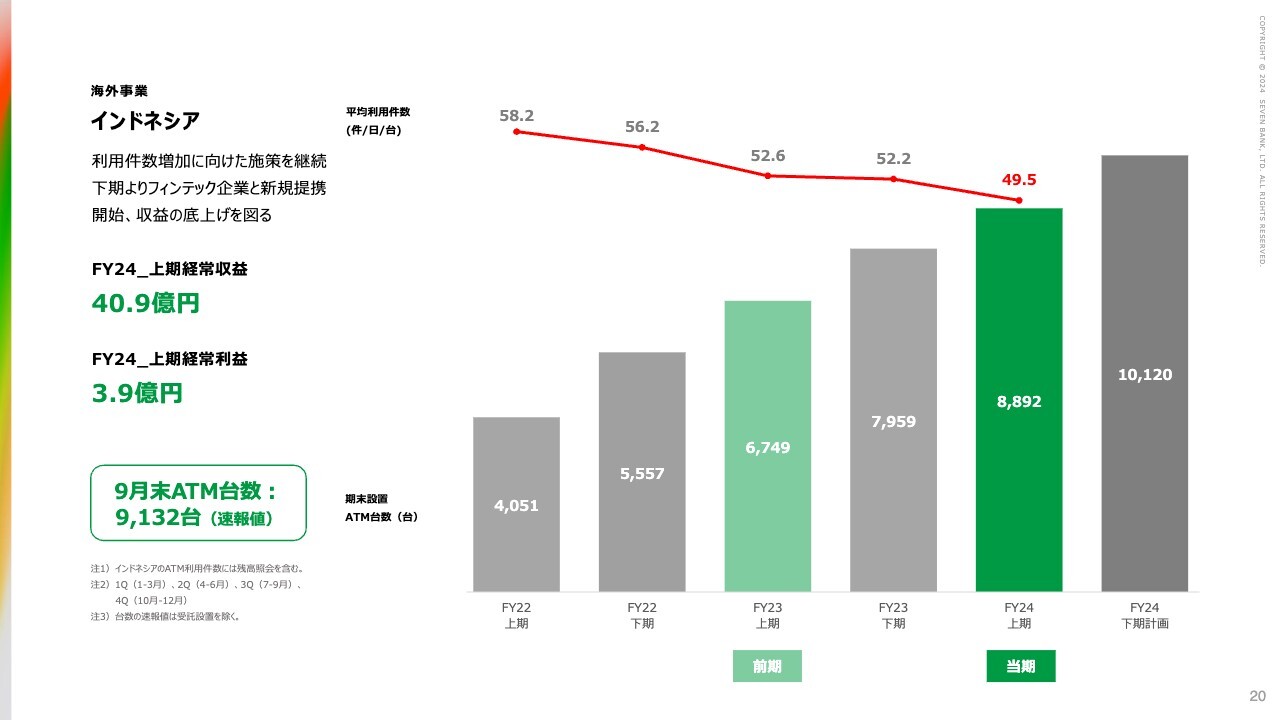

海外事業 インドネシア

インドネシアについてです。前年に比べては増収増益ですが、計画に対しては収益・利益ともにやや弱いというところです。平均利用件数は49.5件、ATM台数は8,892台となりました。

今は件数がしっかり取れるように採算を見極めたいということで、戦略的に増設ペースを遅らせています。スライドのグラフでは期末に1万台を超える予定となっていますが、今のペースでは、期末でおそらく9,500台から9,600台ぐらいに落ち着くと思っています。

上期の経常収益は40億9,000万円で、経常利益は3億9,000万円です。計画に比べてやや弱いところですが、しっかりと黒字は確保しており、通期でも黒字は確保できる見通しです。

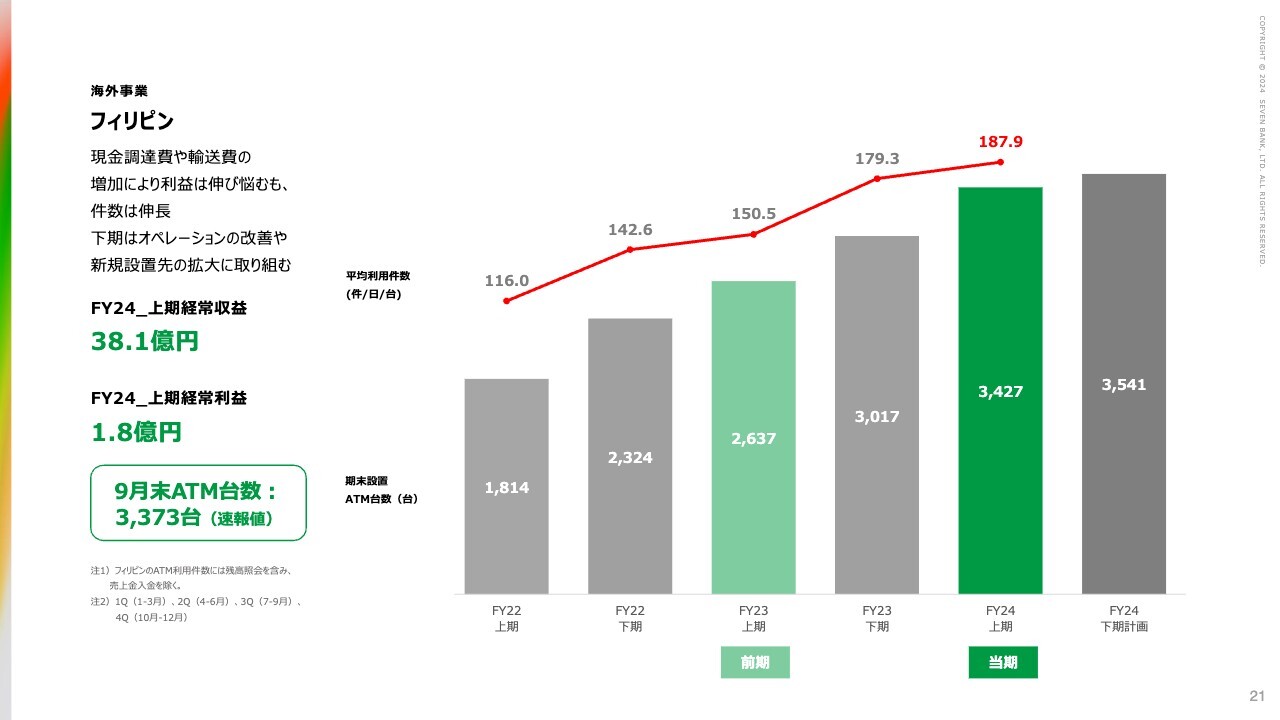

海外事業 フィリピン

フィリピンについてです。平均利用件数は187.9件、ATM台数は3,427台と、順調に増えています。ただし想定以上に件数が増えている部分もあり、それに伴ってオペレーションコストなどが増えていることから、上期の経常利益は1億8,000万円とやや弱くなっています。

ただし、こちらについては原因をしっかりと把握できていますので、下期は対策を施しながら、黒字基調を維持したまま黒字幅を拡大していきたいと考えています。

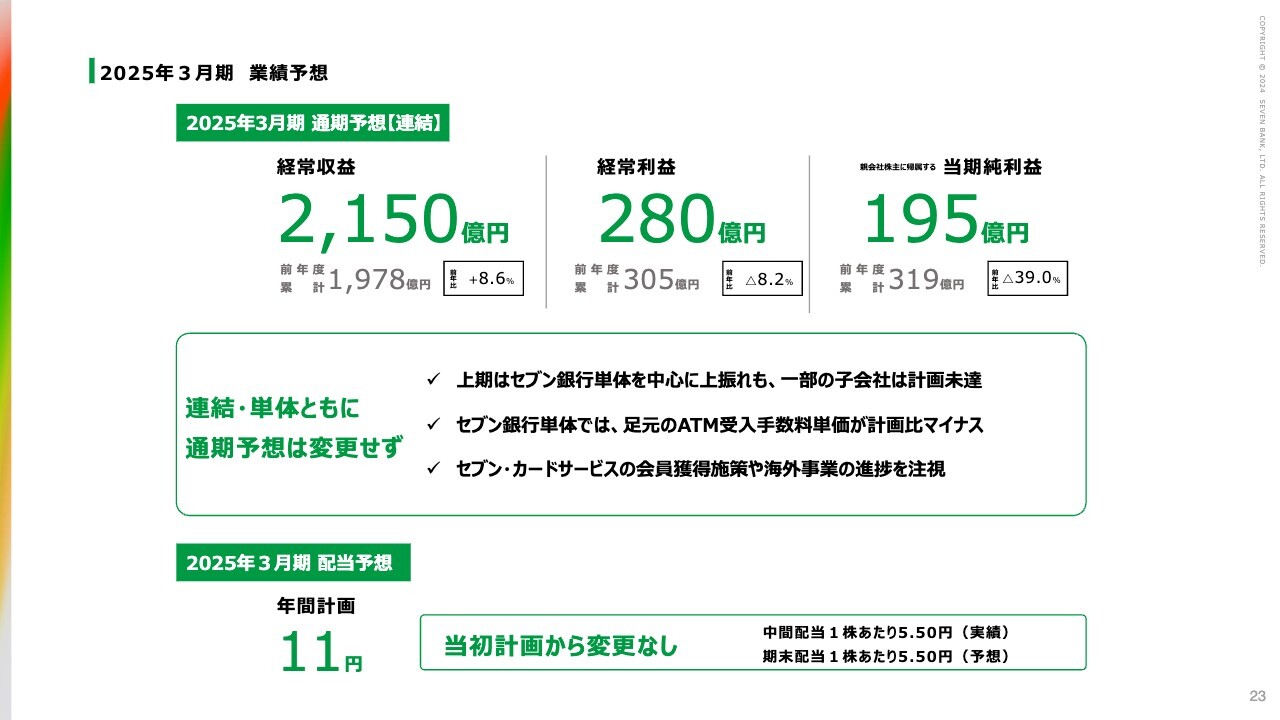

2025年3月期 業績予想

2025年3月期の業績予想です。現段階では経常収益、経常利益、当期純利益ともに、スライドに記載の期初計画から変更しません。理由は、スライド中央に記載しているとおりです。

セブン銀行単体では、利用件数が好調に推移しているものの単価の動向が今ひとつ掴めず、自信を持ってみなさまに示すことができない状況ですので、もう少し見極めたいと考えています。セブン・カードサービスは、会員の獲得次第で収益と利益が動くため、なかなか見極めがたいです。

海外事業についても、先ほどお伝えしたようにそれぞれの国で様々な課題があり、現在は対応策をとり始めているところです。そのため、どのような方向に動くか見極めがたいこともあり、現段階では業績予想を変更しません。

状況を見極め、第3四半期などには変える可能性もありますが、現時点では上記の理由で変えないとしてご理解いただければと思います。したがって、配当予想についても現段階では年間配当計画11円で変更しません。私からは以上です。

上期の振り返り

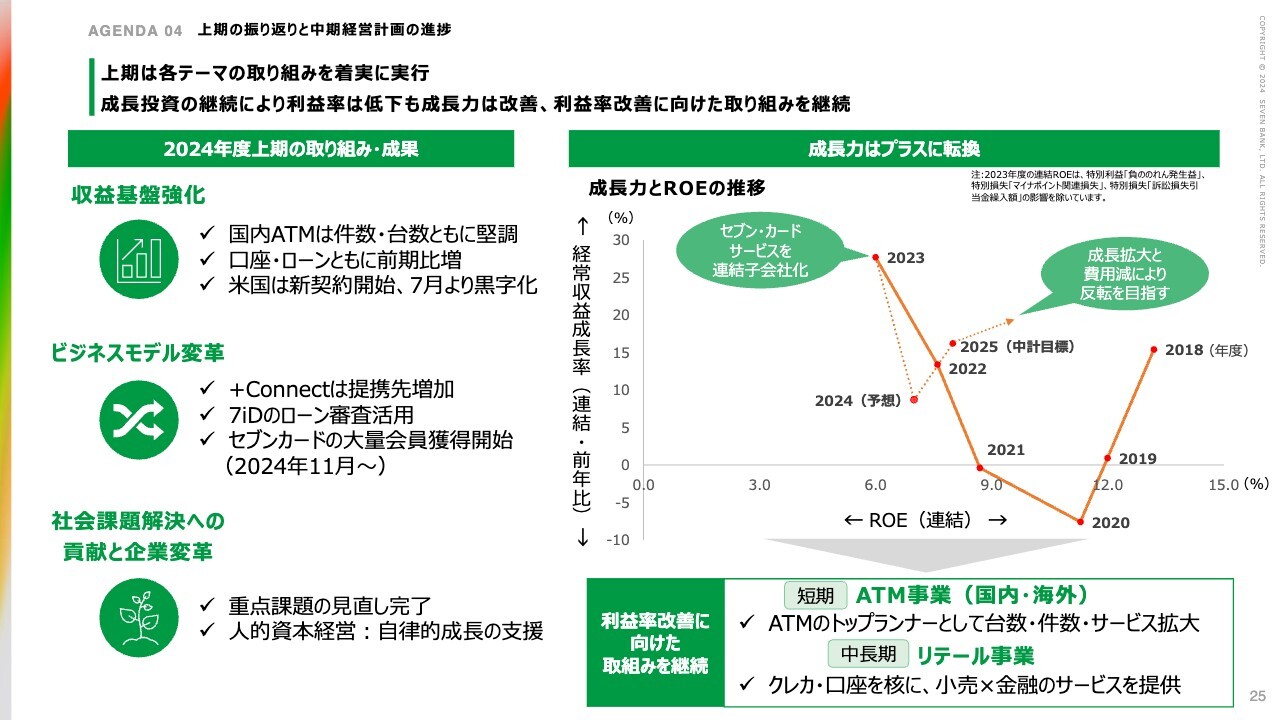

松橋正明氏(以下、松橋):代表取締役社長の松橋です。私からは、中期経営計画の振り返りと今後の戦略についてお話しします。よろしくお願いします。

スライド左側には、先ほど清水からご説明した上期の取り組みと成果を記載しています。収益基盤強化、ビジネスモデル変革、企業変革が着実に推進していることをおわかりいただけるかと思います。

スライド右側の図は、成長力とROEの推移を示しています。2018年からコロナ禍の影響を含めてかがんだ状況を、現在進めているセブン・カードサービスとの一体化や、2025年の第4世代ATMの減価償却費のピークを経て、さらに成長軌道に乗ることを目指して進めています。

グラフに点線で示した部分を着実に遂行すべく、今年度下期および来年度としっかり推進していきたいと考えています。

国内ATM事業:セブン銀行仕様の「スマホATM」取引が他行ATMにも拡大

ATM事業のトピックスです。当社が提供する「スマホATM」が広がっていることについて、従来はスライド左側のセブン銀行ATMでの取引としてお話ししてきました。

しかし直近では、我々のATMチャネルだけでなく、提携銀行の自行ATMでも取引を可能にするべく、スライドに示したふくおかフィナンシャルグループ以降、いくつかの金融機関にこの仕様の提供を開始する予定です。

資料の中段には「スマホATM」のメリットを記載しています。現在、金融機関はアプリの活性化を非常に推進しています。自社のアプリを活用して物理カードそのものを発行しない形態へ進化することは、コスト面も含めてメリットとなります。

当社はスマホATMの仕様を独占するだけではなく、この仕様をオープンにすることで「スマホATM」のデファクトスタンダード化を図りつつ、徐々に金融機関からATM共同運営などのサービス受託を拡大し、自社のサービスに集中していただけるかたちに持っていく戦略を描いており、仕様の外部提供を始めています。

スライド下に様々な導入先を記載していますが、かなりスマホATM取引は拡大しています。銀行によってはすでに2割から3割がスマホ取引という実績も出てきているため、今後もしっかりと浸透させていきます。

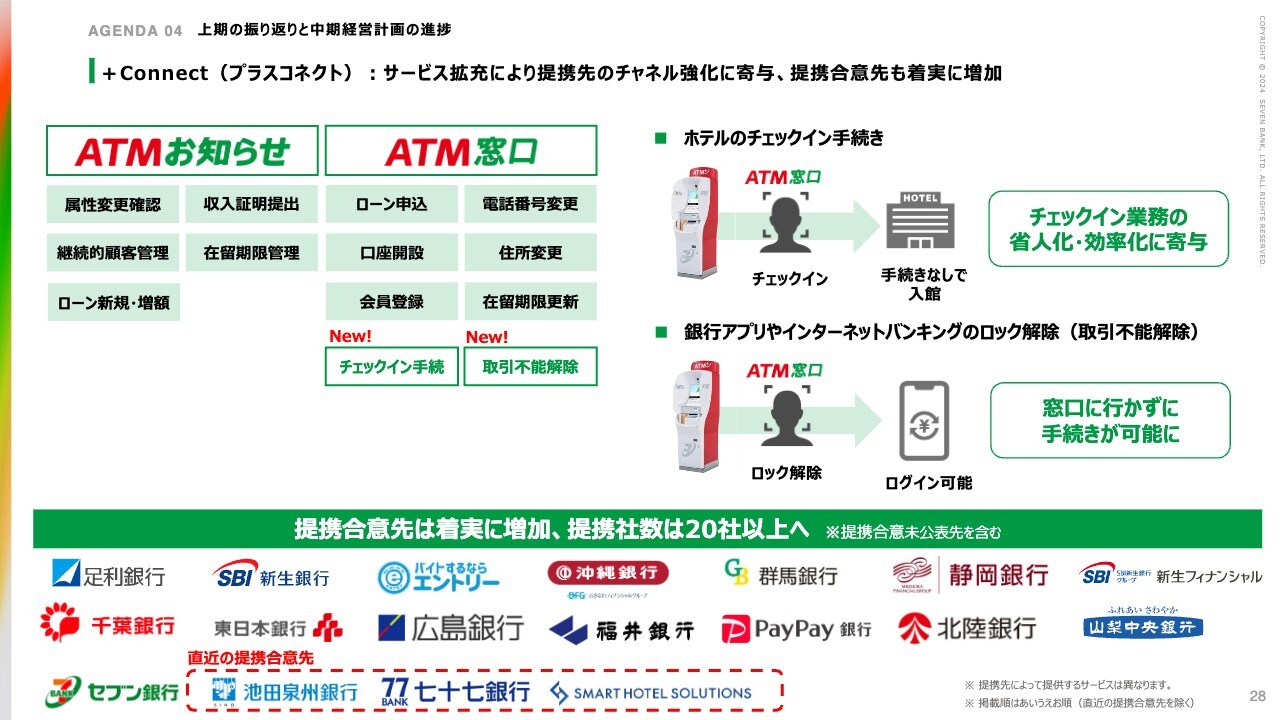

+Connect(プラスコネクト):サービス拡充により提携先のチャネル強化に寄与、提携合意先も着実に増加

何度かお話ししている「+Connect(プラスコネクト)」の進捗です。「ATM窓口」については、スライド右側の図に記載しているホテルのチェックインや銀行取引のロック解除など新しい用途が出てきており、困った時にコンビニに駆け込んで手続きができるような新しい使い方が浸透しています。

スライド下に採用済みの提携先を、点線の枠内には直近の提携合意先を記載していますが、今年度は30社ぐらいまで伸ばせそうな勢いで進めている状況です。

銀行の支店がどんどん統廃合されていく中、コンビニで銀行サービス、さらには公共サービスも提供できるよう着実に推進し、我々のATM取引とグループとのシナジーを高めていきます。

海外ATM事業:各国で取組みを推進、収益基盤を強化へ

続いてのスライドには、今後の海外事業に対する考えを記載しています。まだマレーシアは始まっていませんが、年内に開始し、今年度から来年度の頭にかけて100台、将来的には3,000台の展開ができるかというフィジビリティをしっかりと検証していきます。

フィリピンは「セブン‐イレブン」店舗への展開が完了したため、次の大口のお客さまへの設置展開を考えています。近々公表できる段階になった際にお話ししますが、ここで面を広げながらトランザクションを上げ、コスト効果の向上を実行していきます。

インドネシアについては先ほど足元の状況をご覧いただきましたが、これからは日本と同じように、将来的にはデジタルウォレットへのチャージ利用を含めたキャッシュレス事業者との提携に取り組みます。まず今回は出金取引から始めますが、今後新たな提携先・取引を増やしていくことで、より収益性を上げていこうと考えています。

米国についてです。「Speedway(スピードウェイ)」店舗へのATM設置は、既存の設置済みATMの更改を含めてかなりお待たせしていますが、今年度下期から来年度にかけてが勝負だと考えています。そのため、人員も増強しながら、多角化をしっかり進めていきたいと思っています。

「小売×金融」のサービスを提供できる態勢を着実に構築、セブン‐イレブンのお客さまを中心に獲得を目指す

リテール事業のトピックスです。何度かお話ししていますが、「7iD」を軸にしてクレジットカード事業を大きく伸ばす戦略を実行しており、あわせてセブン銀行口座のローンでファイナンスサービスの厚みを増していく戦略に入ったところです。

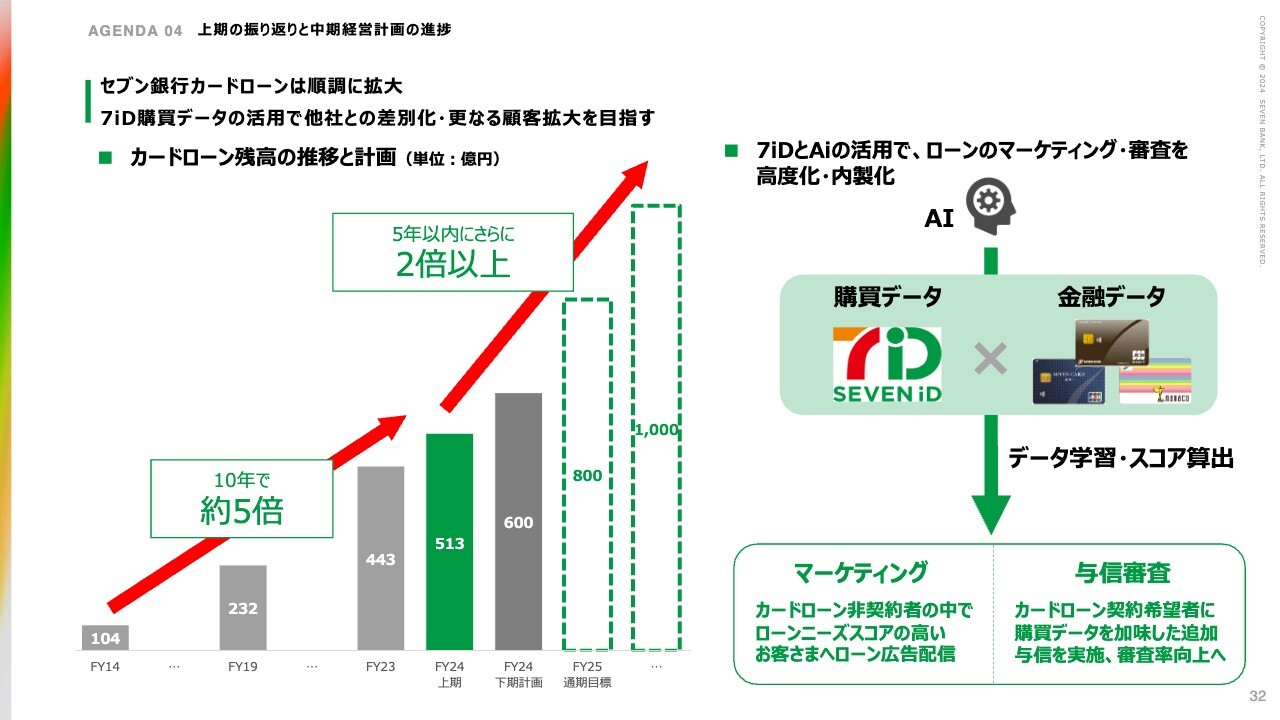

セブン銀行カードローンは順調に拡大 7iD購買データの活用で他社との差別化・更なる顧客拡大を目指す

カードローンの状況です。過去から順調に伸びていますが、さらに伸ばしていきます。そのため、「7iD」との連携に加えて、新たにスライド右側に記載しているAiを活用した与信審査を実施し、急速に拡大していきたいと考えています。

新聞等でも扱っていただきましたが、購買データと金融データを活用してマーケティングと与信審査を行うことで、一定の効果が見込まれています。

マーケティングの効果の正式な数字はお出しできませんが、倍近い結果が出ています。与信については当初目論んだ数の増加が見えているため、十分に検証した上で拡大したいと思います。

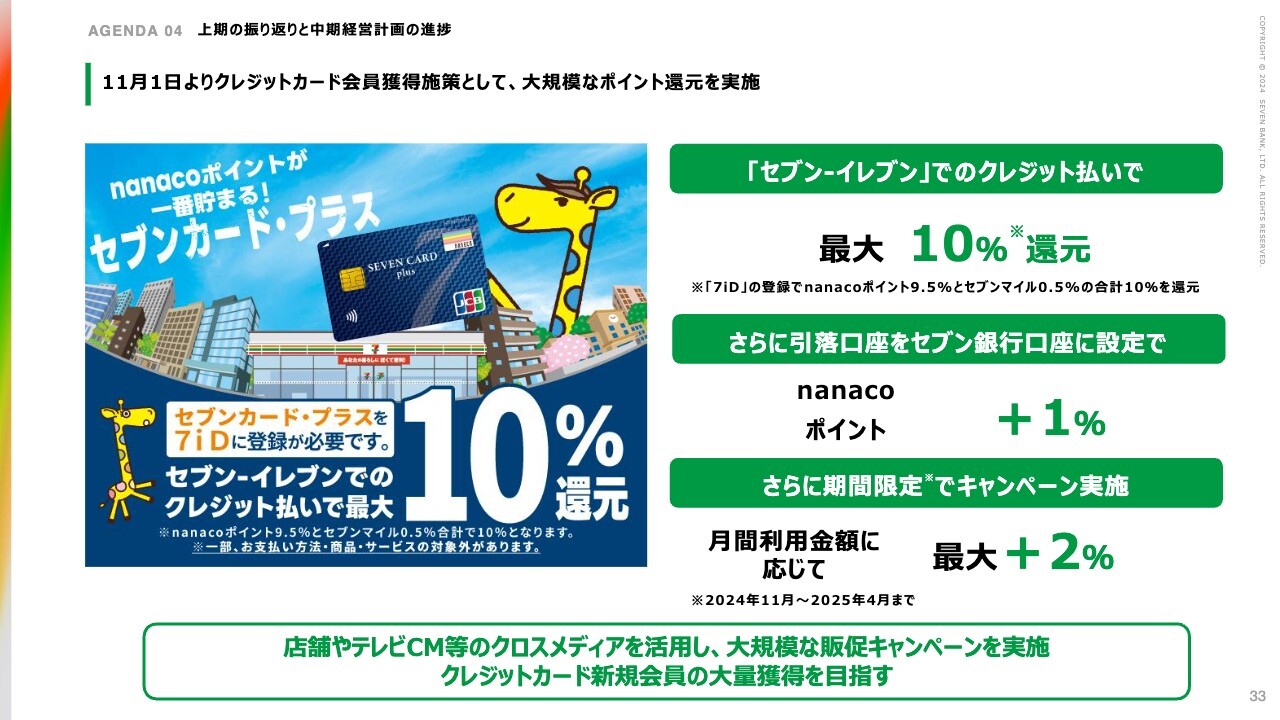

11月1日よりクレジットカード会員獲得施策として、大規模なポイント還元を実施

すでにご覧になった方もいると思いますが、クレジットカードのポイント還元を含めたキャンペーンが始まっています。スライド右側の数字を足すと、実は比較的簡単に13パーセントのポイント還元が得られます。

他のカード会社との関係もあり、対外的な表記は「10パーセント」で整えていますが、より競争力のあるポイント戦略によってカードの商品性を上げ、しっかり会員数を稼いでいきたいと考えています。

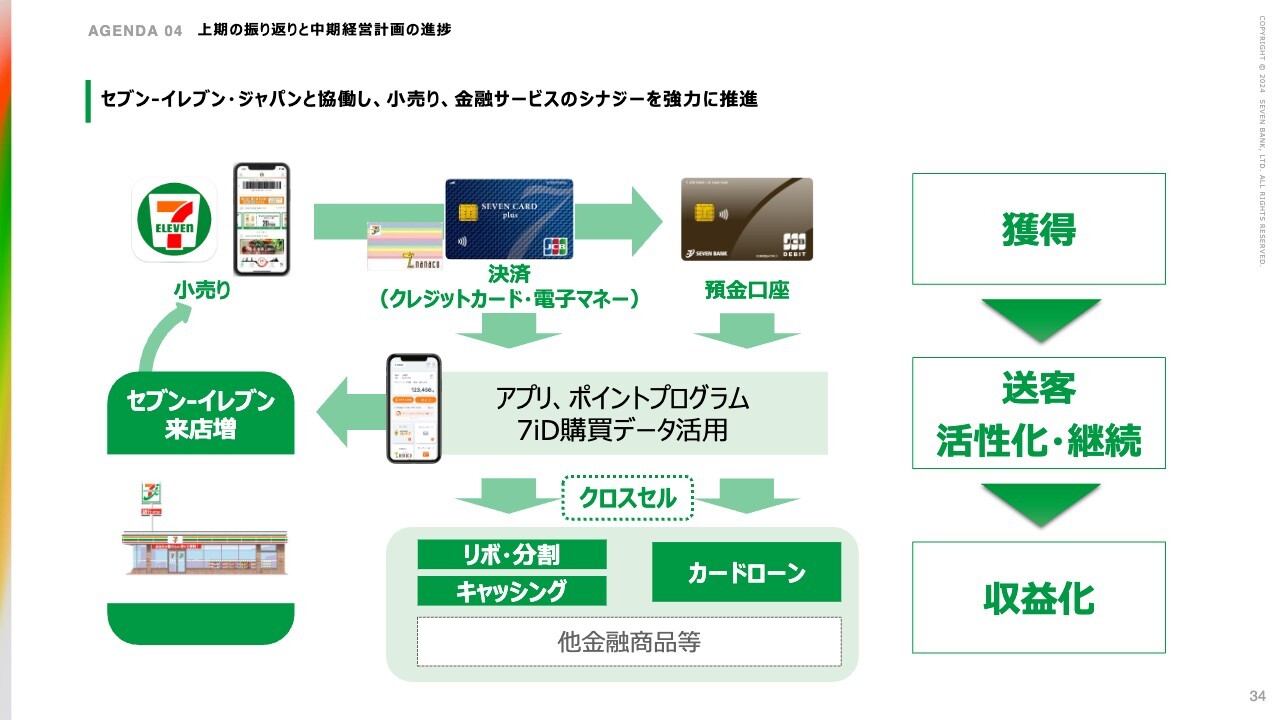

セブン-イレブン・ジャパンと協働し、小売り、金融サービスのシナジーを強力に推進

決済を単体で見るのではなく、グループシナジーでの送客や購買データの活用も含めて、最終的に新しい金融サービスで収益化する流れにやっと入ってきました。

この流れをしっかり完成させることを、今期下期と来年上期にかけて実行していきたいと思います。

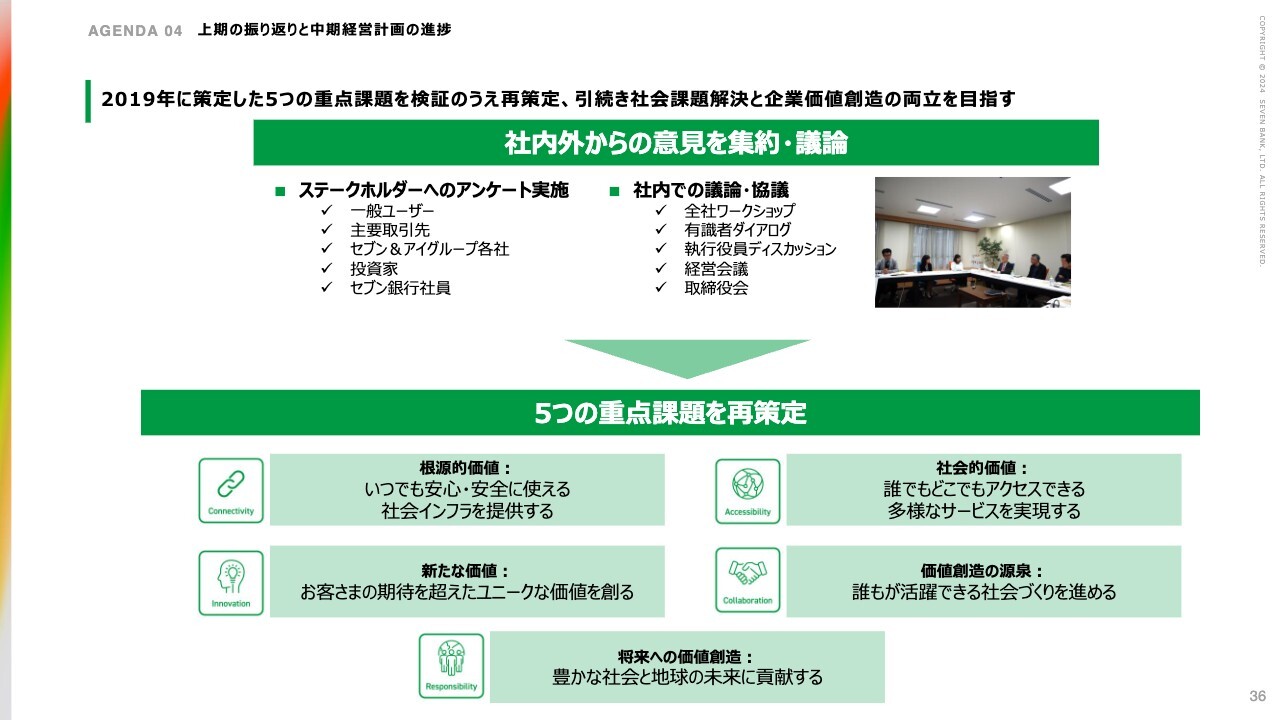

5つの重点課題を検証のうえ再策定

社会課題解決への貢献と企業変革についてです。我々は社会インフラとして重要なポジションを担っていますが、今後さらに便利になることを目指し、あらためてスライド下部の重点課題を設定しました。これに沿ってさらに事業を伸ばすべく、これからも商品作りを進めていきます。

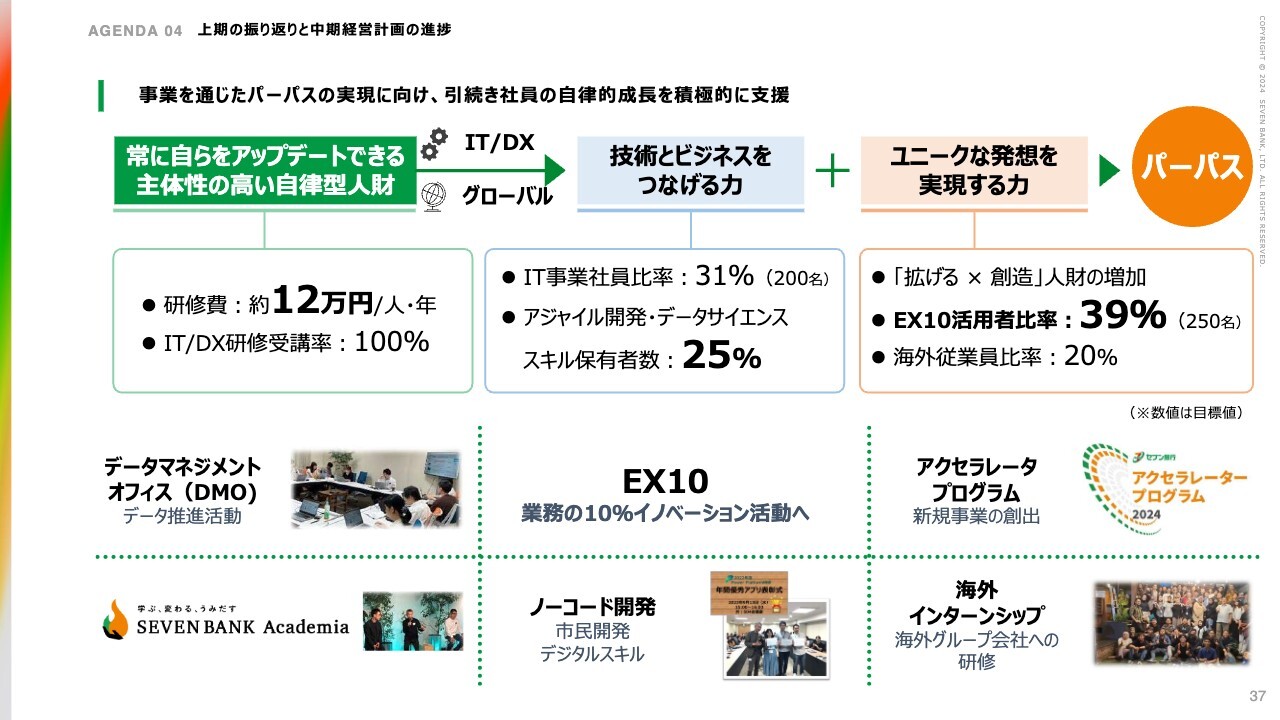

社員の自律的成長を積極的に支援

人的資本経営についてです。こちらをお示ししたのは今年の株主総会が初めてですが、自律型人材を育成・支援するものとして支援メニューを充実させ、今まで以上に成長を加速できるように推進していきたいと思っています。

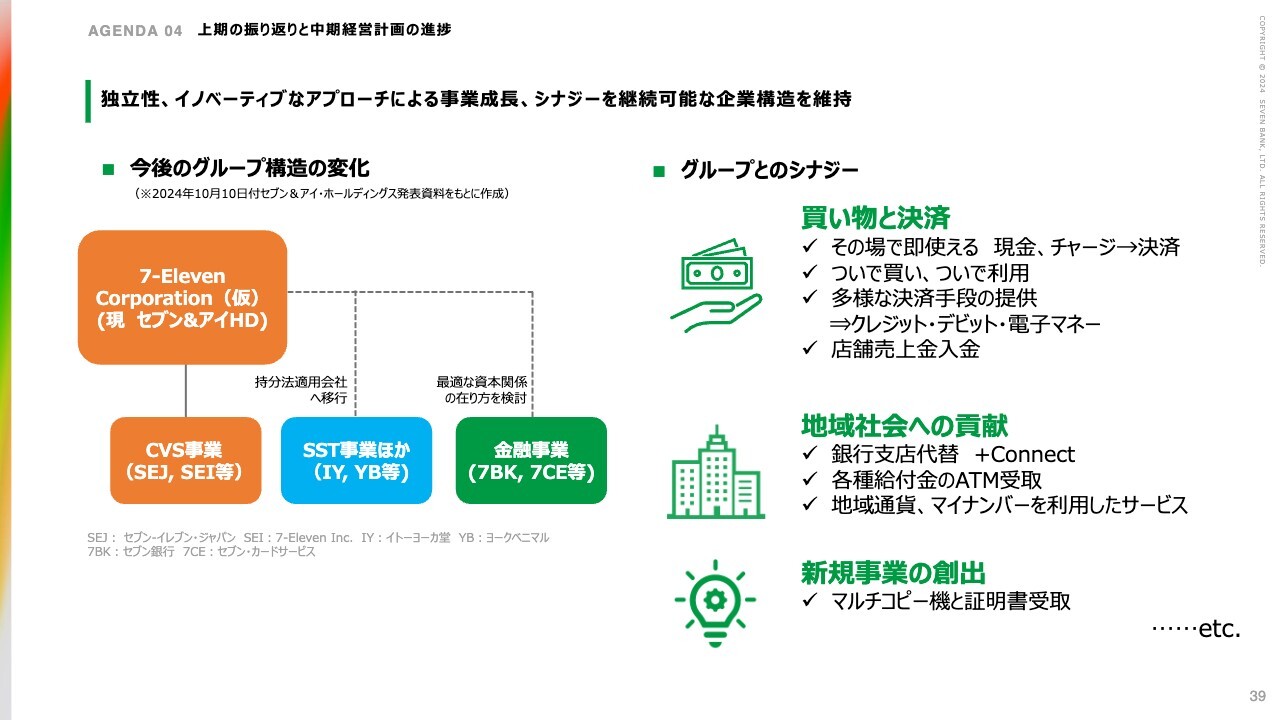

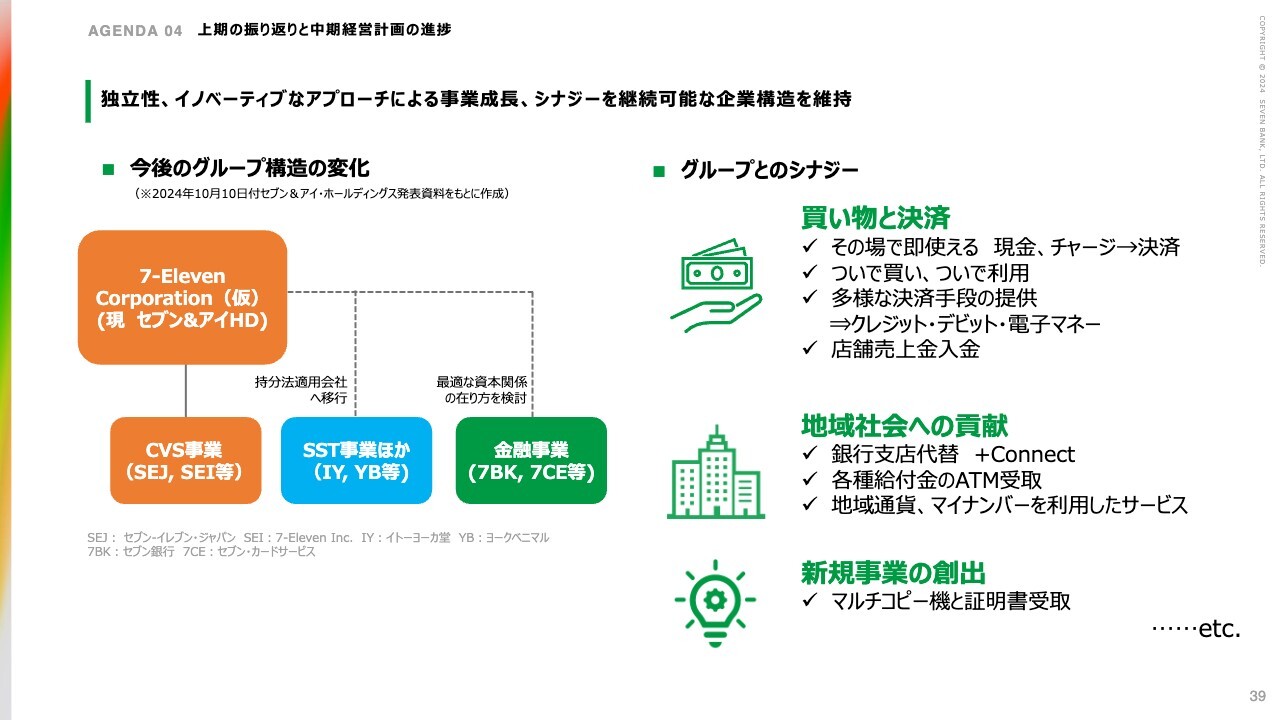

グループ構造の変化について

スライド左側の資料は、セブン&アイ・ホールディングスが「最適なグループ構造への変化」として発表したものです。現時点では決まった部分が多くないため、これを睨みながら柔軟に動いていくオプションを模索しているところです。

スライド右側のグループシナジーをご覧ください。買い物と決済は非常に密着な関係であり、我々が送客しているお客さまの「ついで買い」等も数字で全部見えています。さらに、もともと売上入金等の店舗オペレーションの効率化にはかなり貢献できています。

したがって、様々な資本関係の変更があっても「セブン-イレブン」とはシナジーをしっかり継続し、お互いフラットで有意義な関係を築いていけば、資本構成が変わっても「セブン-イレブン」との関係には影響がないと見ており、今後もしっかり推進していきます。私からのご説明は以上です。

質疑応答:持分法適用関連会社になった場合のメリットとデメリットについて

質問者:グループ構造の変化について質問です。もし仮に御行が、親会社の連結子会社から持分法適用関連会社になった場合のメリットとデメリットを教えてください。

松橋:先ほどお話ししたように、現在「セブン-イレブン」とはシナジーが非常に高い状況ですが、仮に持分法適用関連会社になった場合のメリットは2つあると考えています。

1つ目は「セブン-イレブン」色が薄まり、我々の事業展開にもう少し自由度が出てくるということです。従来より、グループ外へのATM設置を拡大できる可能性はあると考えています。

具体的に決まっていることはまだありませんが、他のチェーンの小売店舗への設置可能性はあると思います。加えて、銀行等の金融機関からATMの共同運営を受託している案件に関しても、やはり「セブン-イレブン」色が強いとして敬遠されている先もなくはないため、そこへの展開可能性もあるかと考えています。

2つ目は、我々の資本政策の自由度が増すことです。これにより自己株式の取得や、新たな株主も含めて、最適な資本構成を取れる可能性もあると考えています。ただし、現在はまだ何も決まっていない状況でありますので、セブン&アイ・ホールディングスの動きに合わせて機敏に動けるよう検討している状況です。

質疑応答:グループ構造の変化による資本政策への影響について

質問者:グループ構造の変化と資本政策について質問です。報道どおりの売却額であれば、御行自身が放出分について自己株式の取得を行うことができるようにも思いますし、もしも今後親会社の持分比率が下がっていけば、御行自身の自己株式取得の余力もさらに出てくるかと思われます。

そのような意味で、今後のグループ構造の変化が御行の資本政策にどのような影響を与えるとお考えでしょうか?

松橋:我々は基本的に、投資家への還元については、中期経営計画でお約束した配当をベースにすることを念頭に置いています。一方で、自己株式の取得を含めた資本構成の変更については、柔軟に検討していきたいと考えています。

ただしこれは、ホールディングス側の動きが見えてからの対応となります。現時点では様々なオプションを考えながら、何らかの行動をとる場合には株式市場に対して速やかにオープンにしていくスタンスをとっていきたいと考えています。

質疑応答:余剰資本額と出資提携のパートナーについて

質問者:先ほどのグループ構成と資本政策についてのご質問に関連してうかがいます。仮に非連結となった場合、ある程度は資本政策に自由度が出てくると思いますが、例えば200億円から300億円程度など、どの程度の余剰資本があると認識されているのか教えてください。

また、仮に第三者と出資提携を進める場合、どのようなパートナーが望ましいと考えますか? マネジメントとして現在答えられる範囲内でお答えください。

松橋:当社は、基本的に余剰資本はそう多くない前提です。そもそも首都圏に数千台のATMを保有しているため、災害等の万が一の時にバックアップできること、銀行としての規制上の自己資本を確保すること、M&A等の機会があった場合には、それを実行し事業拡大を速やかに進めること、これらを前提に厚い資本が必要だと認識しています。そのため、余剰となる資本はほとんどない前提です。

仮に自己株式の取得を行う場合は、手元資金を使うのか、それとも外部から資金調達するのかも含めて、あらためてその際に決定し、決定事項についてはみなさまに速やかにオープンにしていきたいと考えています。

また、第三者と出資提携を進める場合に最重視したいポイントはやはりシナジーです。できれば、我々の事業拡大が可能となるようなパートナーと組みたいという前提ですが、先ほどからお話ししているホールディングスとの関係や、パートナー候補となる会社が狙っている部分と我々が描く部分が合致するかという点も考慮するため、これから慎重に考えながら動いていきたいと考えます。

質問者:そのような意味では、他の店舗での設置や顧客基盤が拡大するという部分がかなり大きいイメージでしょうか?

松橋:我々の一方的な思いだけでは成立しないため、そこも含めて可能性を追求していきたいと考えています。

質疑応答:中期経営計画の経常利益見通しについて

質問者:来期は中期経営計画の最終年度となりますが、利益の組み立てを現実的に考えると、海外の子会社3社は一定の業績改善が期待できると思います。

マイナス要因としては、セブン・カードサービスで年間を通してフルにプロモーションコストが効いてくる点、さらには今期計上した株式売却益の20億円強が剥落する点が挙げられると思います。それらを考えると、経常利益の見通しは今期並み程度を目指すのが現実的なイメージなのでしょうか?

清水:来期の見通しはなかなか難しいのですが、海外についてはおっしゃるとおりです。FCTIは黒字化していますし、フィリピンやインドネシアについても様々な立て直し策を考えていくところですので、そこまで悪くはならず、むしろポジティブなかたちで見ることができるのではないかと思っています。

一方で、セブン・カードサービスは11月からキャンペーンが始まったばかりで、現段階でどのように動くかを明確には言えない状況です。ただし、我々が目指しているとおり、会員数を大幅に増やして積極的に取り組んでいくのであれば、会員の獲得コストおよびその後のインセンティブ費用がかさんでいくことが予想されます。そのため、ある程度の赤字は発生すると思っています。

セブン銀行単体としては、件数はまだ伸びるトレンドにあると思いますので、単価次第にはなりますが、見通しはポジティブであると見ています。

従ってトータルで見ると、今期並みもしくは今期プラスアルファ程度は期待できるのではないかというのが業績の見通しです。

質疑応答:足元の株価と社内で考えるシナリオとのギャップについて

質問者:足元では様々なグループ構造の変化の観点で、株価が上昇する要因にもなっていると思います。余剰資本はあまりないということでしたが、資本のところでは、自己株式取得の可能性に関しても一部報道が出されています。

その部分を含め、足元の株価と社内で考えているシナリオとのギャップがありましたら教えてください。

松橋:おっしゃるとおり、当社の株価は自己株式取得への期待が高まっている状況だと見ています。

繰り返しになりますが、仮に親会社の持分が放出された場合について、我々はパートナーを探すか、あるいは自己株式の取得をするかといった、様々なオプションを検討しています。ただいずれにしても、短期的よりは長期的な視点での成長に資する資本政策を目指していきたいと考えています。ただ、本日時点ではまだ検討中ということでご了承ください。

質疑応答:セブン銀行単体預金のバッファーについて

質問者:セブン銀行単体の貸借対照表を見ると、資産となる現金預け金と、負債となる預金の額が期初に比べて少し減っている状況かと思います。国内ATMに装塡する現金に対するバッファーが、少なくなってしまうリスクはないのでしょうか?

今後、アセットサイドでは個人ローンの増加も見込まれると思いますが、預金獲得の観点でバッファーがなくなっている、もしくはコストを投下して預金を確保しなければならないなどの議論がありましたら教えてください。

清水:ご指摘のように、預金の獲得については計画よりもやや下回っており、弱めというのが現状です。

ただし、ATMの中に詰める現金との関係で言うと、実は困っていません。最近はコード決済へのチャージ取引が増えていて入金もかなりある状況ですし、預金についても十分なかたちでATMに現金が装塡できています。そのような意味では、事業との関係ではバッファーがあります。

チャージによってある程度の入金が見込めるため、むしろ我々としては、より効率的にATM機内の現金を運用できる機会があるのではないかと思い、足元ではどのように効率を上げていくかについて考えているところです。したがって、その面では心配はありません。

一方で、我々はローンを拡大したいと考えています。現時点で預金には困ってはいないのですが、将来的にはローンを増やしながら預金の獲得も大きくしていければと考えています。

質疑応答:クレジットカードビジネスの見通しについて

質問者:クレジットカードビジネスでコストをかけるというのはわかるのですが、これは結局いつどの程度の利益をもたらすビジネスになるのでしょうか?

「来年5月の説明会には話せる」「短期的に50億円や100億円のボトムが出るビジネスだとは期待しないでほしい」など、何か現状でのご認識があれば教えてください。

クレジットカードビジネスにコストをかけることはわかったのですが、どの程度のリターンがどの程度のタイムラインで出てくるのかというイメージを教えてください。

清水:クレジットカードビジネスで重要なのは会員数だと思っています。足元の会員数が340万人ですが、これを1,000万人程度まで増やしていかないと、様々な意味で儲けられるビジネスにはならないと考えています。

どの程度のタイミングで会員数が1,000万人まで増えるのかと言うと、3年から5年スパンだと思っています。ただその間、5年間赤字のまま我慢してほしいということではありません。赤字から黒字に転換するのは2026年度あたりと見ています。

したがって、会員数がベースの1,000万人を超えて十分に売上・利益を稼げるようになるのは、2026年度からプラスアルファくらいの年数がかかるだろうというのが、現在我々が思い描いている絵になります。

松橋氏からのご挨拶

松橋:みなさま、本日はありがとうございました。先ほど来ご説明しているグループ構造の変化の中での成長をしっかり取れるようなオプションを、我々も取っていきたいと思っています。様々な情報連携を含めて、引き続きクリアに実行していきたいと考えています。

また、成長戦略については、現経営陣になってから実現を目指し、ほぼ見えるかたちになってきました。これらをしっかりと数値に乗せ、株主さまの期待に応えられるように事業を盛り上げていきたいと思います。引き続き、ご支援をよろしくお願いいたします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8410

|

281.6

(15:30)

|

+3.0

(+1.07%)

|

関連銘柄の最新ニュース

-

セブン銀(8410) 2026年2月 月次データ(単体) 今日 09:00

-

信用残ランキング【売り残増加】 日本製鉄、Jディスプレ、JX金属 03/08 08:15

-

信用残ランキング【買い残増加】 NTT、楽天グループ、三菱UFJ 03/01 08:10

-

信用残ランキング【売り残減少】 信越化、セグエG、IHI 02/22 08:05

-

信用残ランキング【買い残減少】 SB、ラインヤフー、日産自 02/15 08:00

新着ニュース

新着ニュース一覧-

今日 16:01

-

今日 16:00

-

今日 16:00

-

今日 16:00