【QAあり】蝶理、2Qは増収、全セグメントで増益 中計に対し順調に進捗、経常利益段階以下は過去最高益を更新

2025年3月期第2四半期(中間期)決算説明

迫田竜之氏(以下、迫田):みなさま、こんにちは。本日は蝶理株式会社の決算説明会にご参加いただきまして、誠にありがとうございます。代表取締役社長の迫田です。どうぞよろしくお願いいたします。

資料に沿ってお話しする前に、まずは私どもについてご説明します。当社は江戸時代末期の1861年に京都の西陣で創業し、今年が164年目になります。創業時の屋号である「蝶屋」を引き継いで現在に至っており、いわゆる「老舗企業」と呼ばれている会社です。

しかしながら、現在の姿は2003年の抜本的な構造改革によるもので、事業の選択と集中を進め、繊維、化学品と機械を取り扱う複合型の専門商社として事業を展開しています。

繊維においては、資材から衣料品までを川上から川下まで取り扱い、総合的に取り組んでいます。コーポレートとしては、持続的に成長できる、選ばれる会社、社会や時代に適用できる会社を意識して経営しています。

それでは資料のご説明に移ります。表紙の左側には、祖業である繊維、すなわち「糸」をモチーフにした蝶々を飛ばしています。

目次

本日は、先に中間期の決算概要を説明し、続いて中期経営計画の進捗についてご説明します。

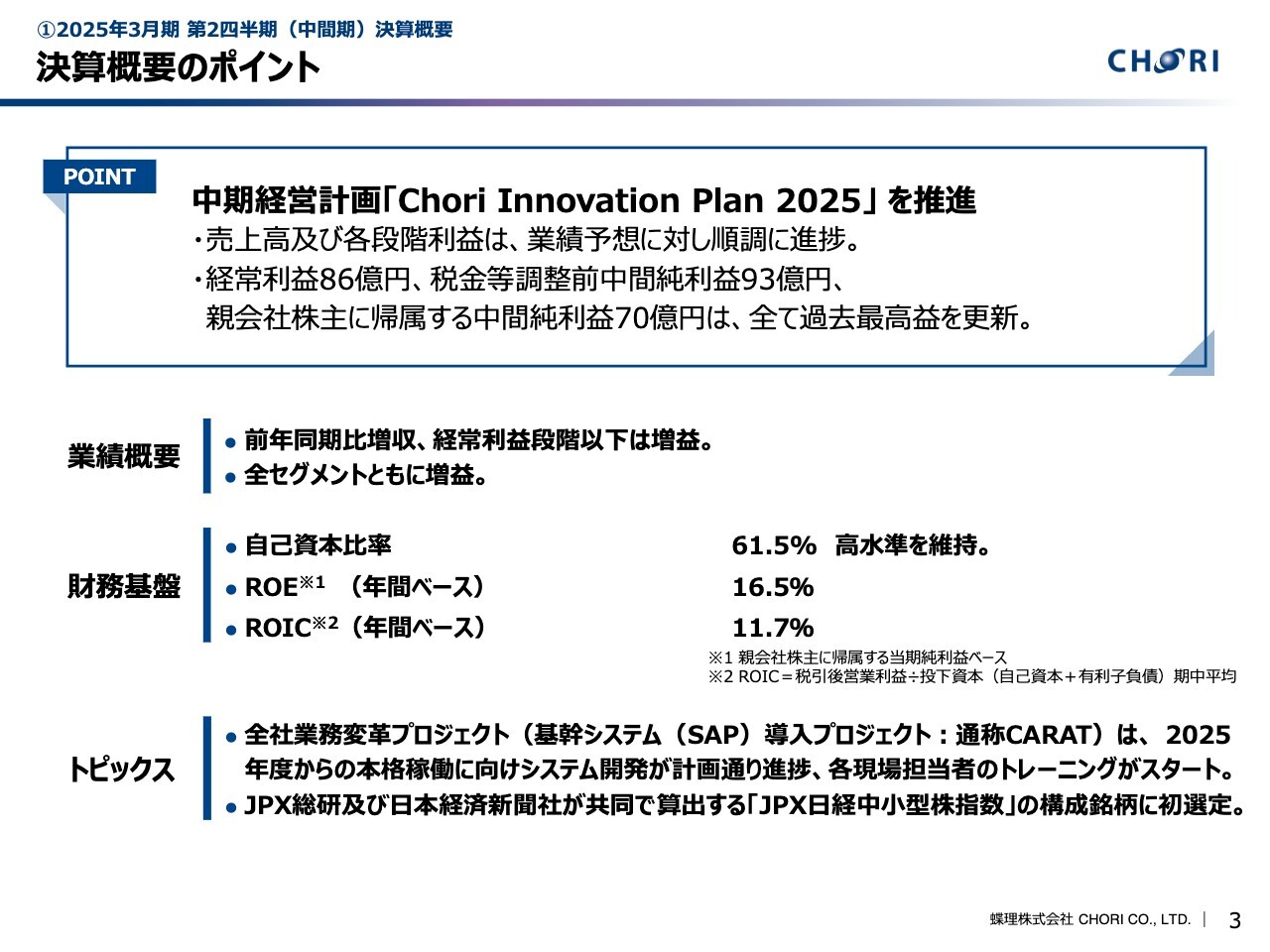

決算概要のポイント

決算概要のポイントです。本年度は3ヶ年の中期経営計画の2年目にあたり、計画のちょうど折り返し地点となっています。ポイントは、経常利益以下の各段階利益が過去最高益を更新している状況だということです。

スライド下段にはトピックスを記載しています。1つ目は業務変革プロジェクトについてです。こちらは3年にわたり進めてきた基幹システム(SAP)の導入プロジェクトで、2025年度から本番化を予定しています。現在は、スケジュールどおり大変順調に進んでいる状況です。

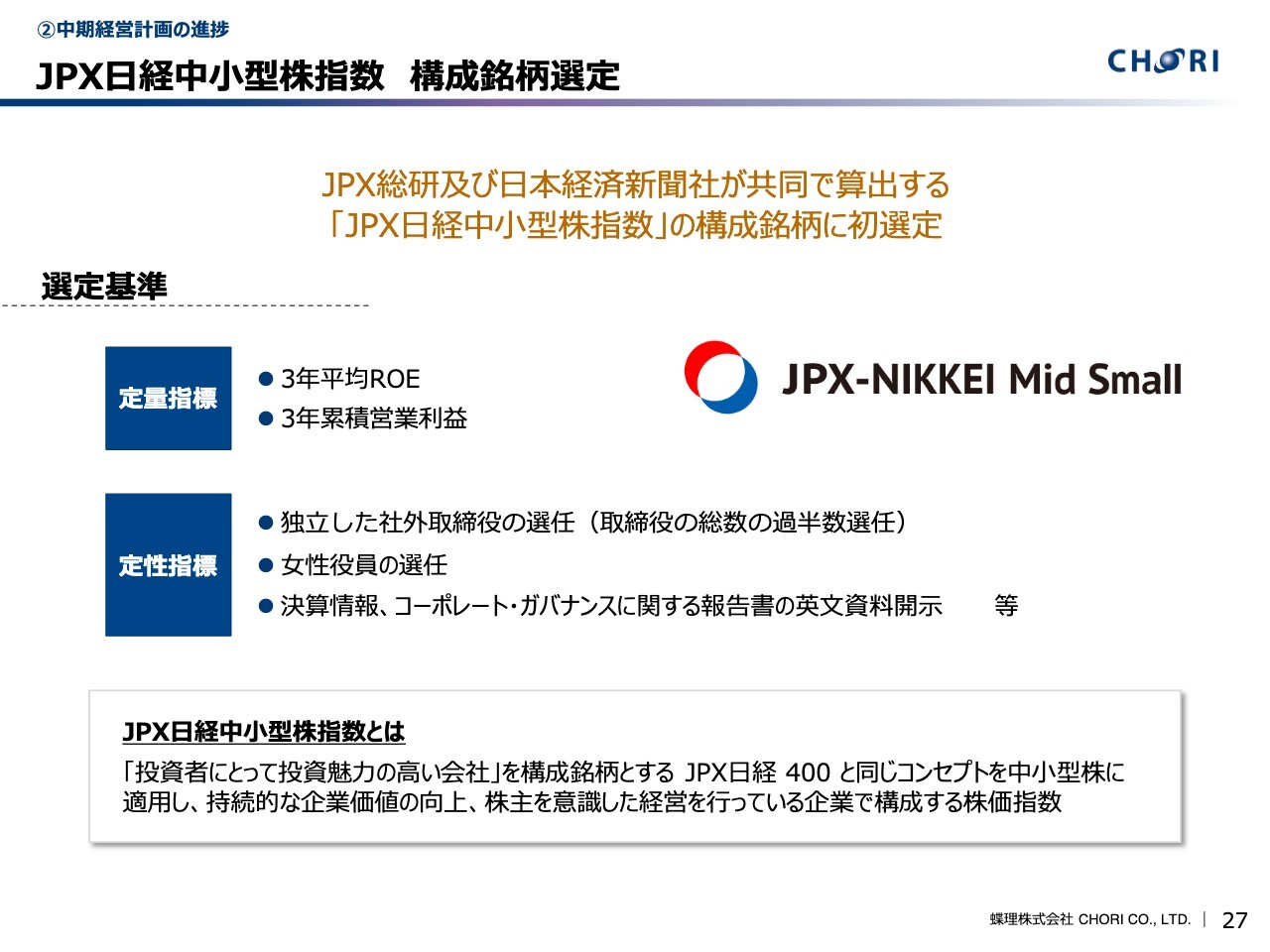

2つ目は「JPX日経中小型株指数」の構成銘柄に選定されたことです。好業績と資本コスト、株価を意識した経営が評価されたと考えています。

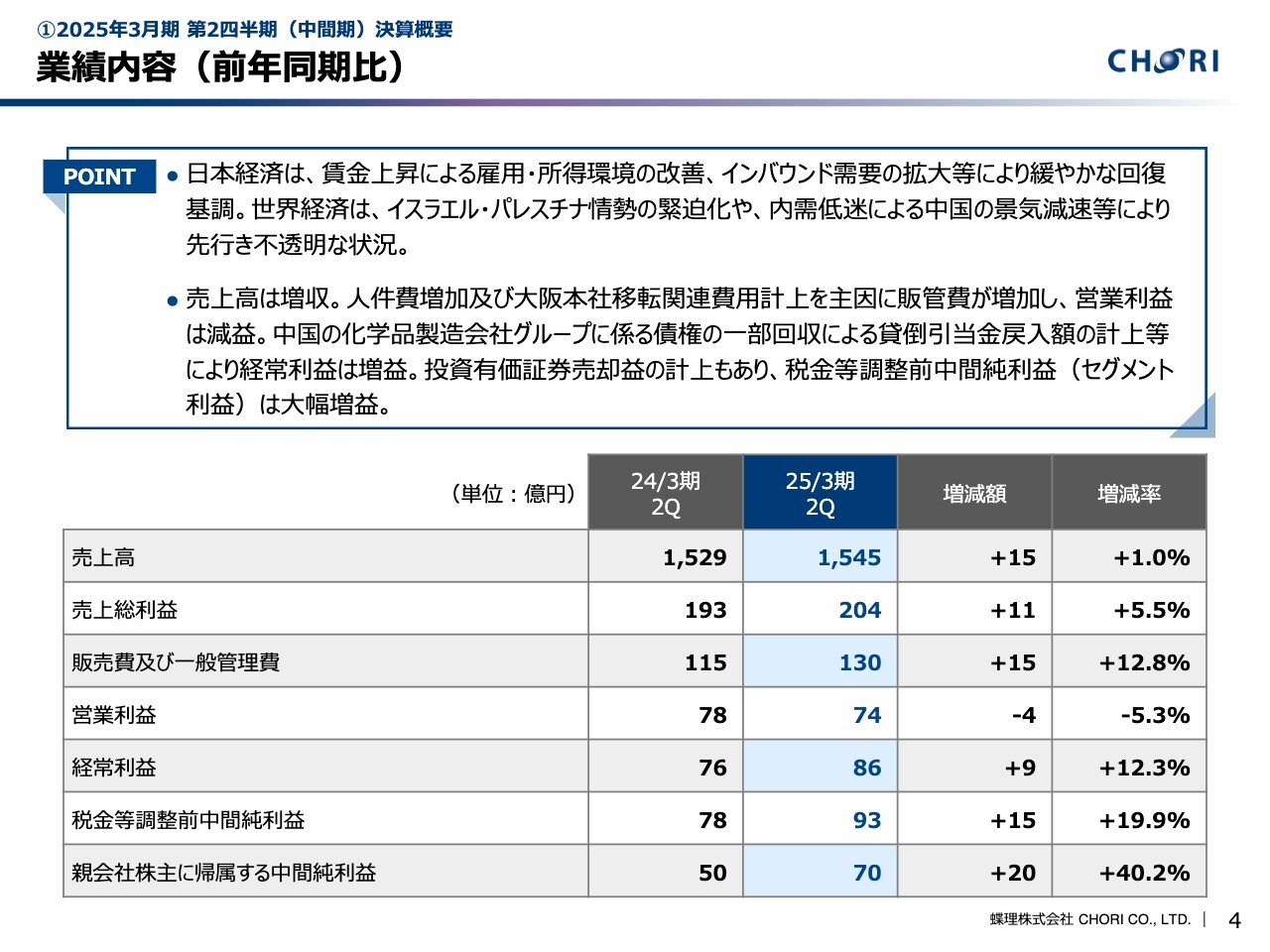

業績内容(前年同期比)

業績内容についてご説明します。売上高は1,545億円で、前年同期から15億円の増収となりました。売上総利益は利益率の改善によって204億円となり、前年同期から11億円の増益です。一方、販管費及び一般管理費が15億円増加したことで、営業利益は前年同期から4億円減の74億円となっています。

経常利益は、過年度に計上していた破産更生債権の回収が進み、前年同期から9億円増の86億円となりました。当社がKPIとしている税金等調整前中間純利益は、投資有価証券の売却益があった関係で、前年同期から15億円増の93億円となりました。

親会社株主に帰属する中間純利益は70億円で、前年同期から20億円のプラスです。

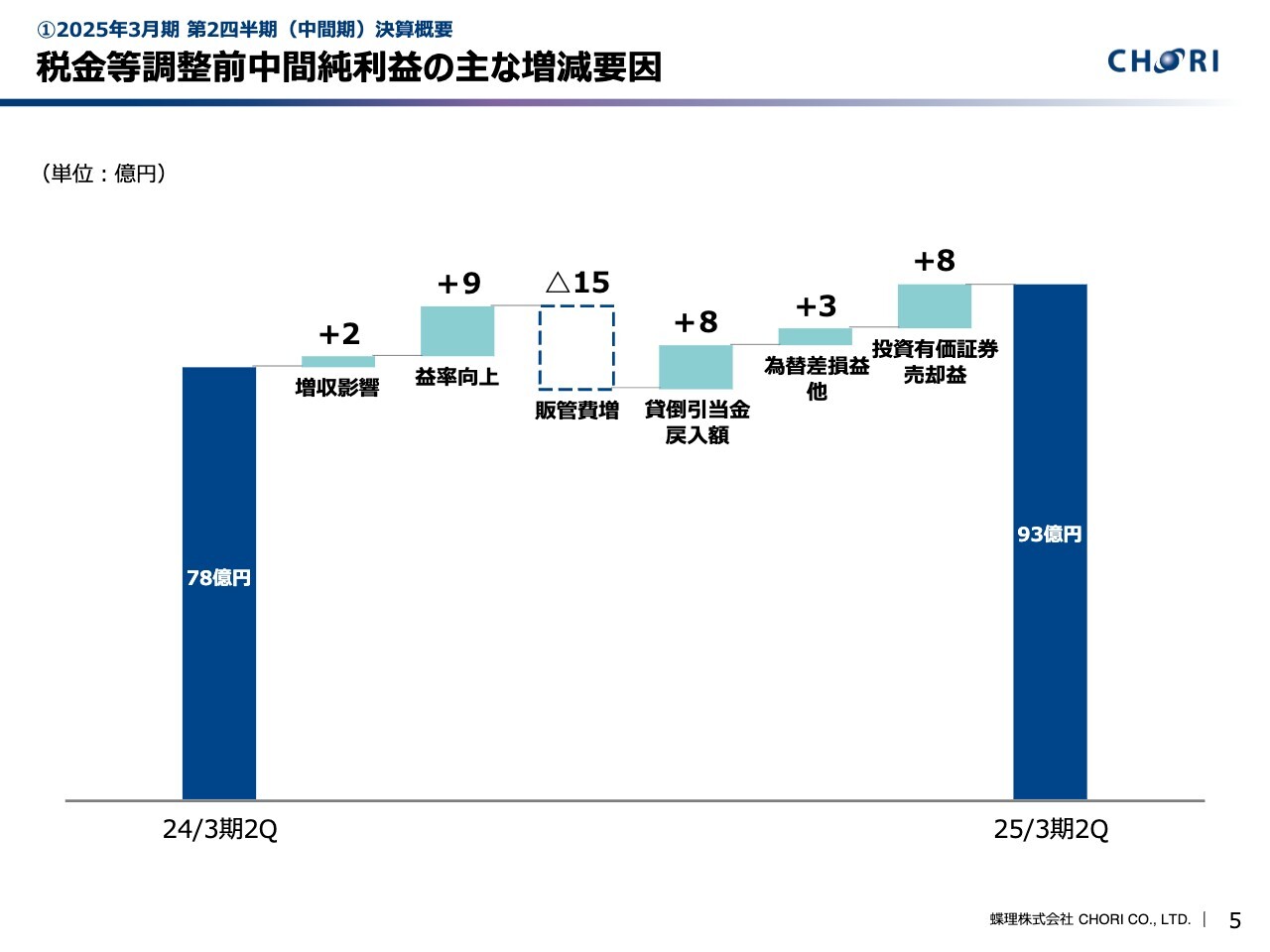

税金等調整前中間純利益の主な増減要因

スライドのブリッジチャートを用いて、税金等調整前中間純利益の主な増減要因について補足します。先ほど「利益率が向上した」とお伝えしましたが、こちらはサプライチェーンの見直しをはじめ、変化に対応できたことによるものだと認識しています。

貸倒引当金戻入額については、過年度に引き当て済みの破産更生債権を回収したことによりプラスとなっています。投資有価証券売却益は、政策保有株式の売却によるものです。

一方で、販管費は15億円増加しました。こちらは商社の資産である「人」に対するコスト、すなわち人件費の増加と、社員が幸せに働けることを目指したオフィスの移転による費用が過半を占めています。当社としては、このあたりのコストは将来の事業につながる、ある種の投資だと考えています。

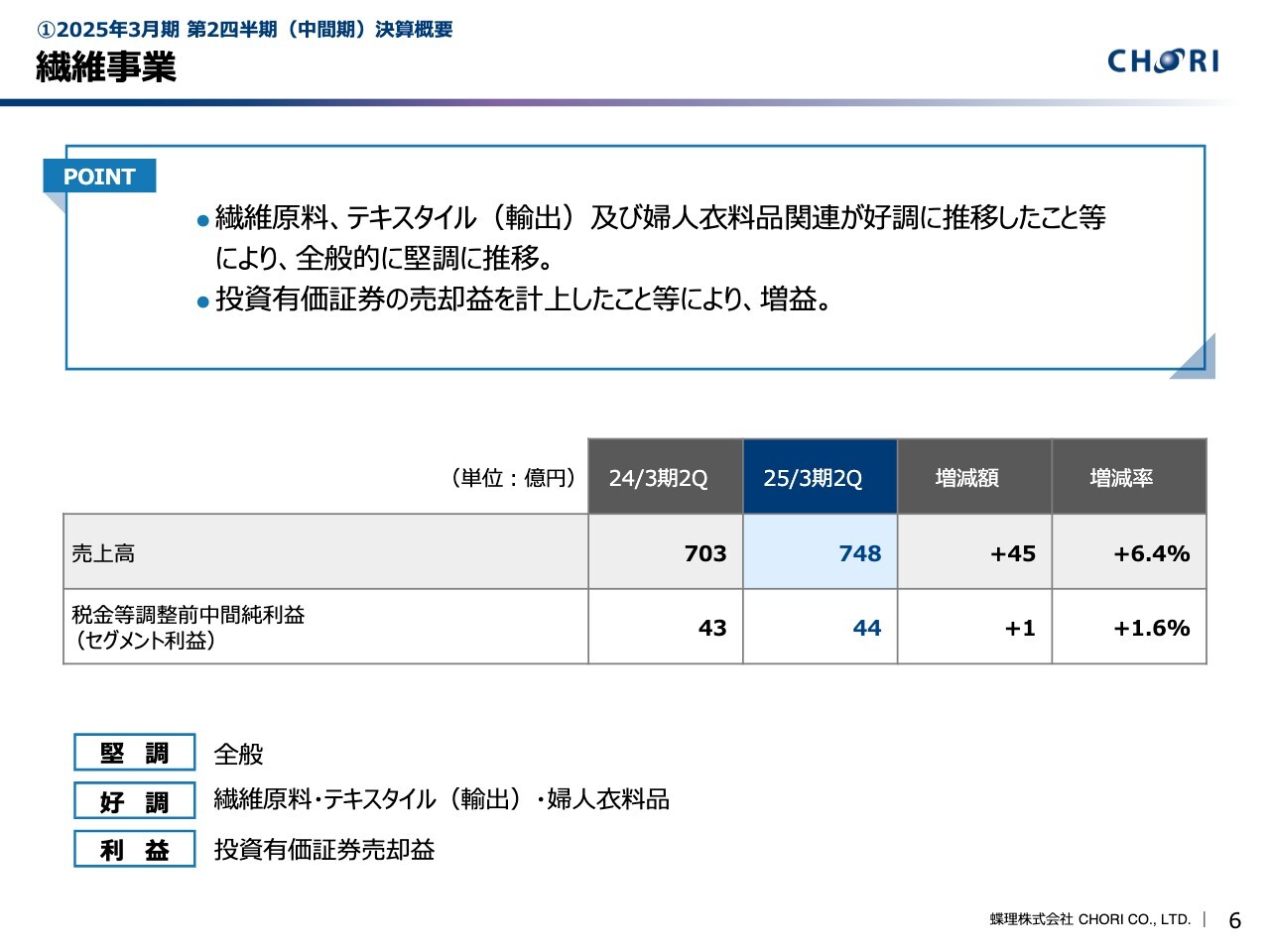

繊維事業

セグメントごとに状況をご説明します。まずは繊維事業についてです。売上高は748億円で、前年同期から45億円増加しました。全般的に堅調に推移していますが、スライドに記載の繊維原料やテキスタイル、婦人衣料品に加え、海外ではベトナムや中国が好調に推移しました。

セグメント利益は44億円で、前年同期から1億円増加しています。こちらには投資有価証券の売却益が含まれています。

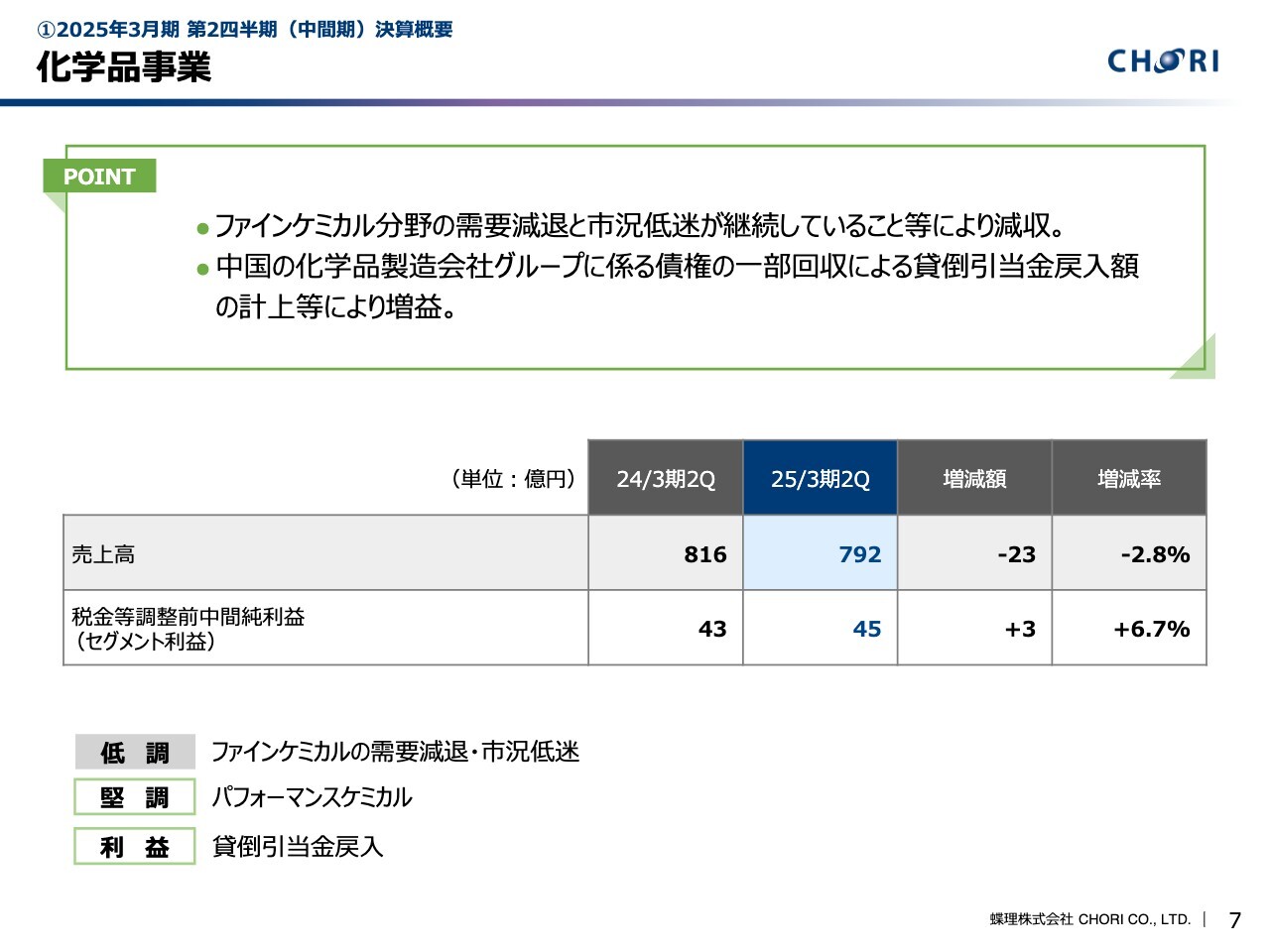

化学品事業

化学品事業についてです。売上高は792億円で、前年同期から23億円の減収となりました。減収の理由は、昨年好調だったファインケミカル分野の需要減退と市況低迷の継続です。

セグメント利益は45億円で、前年同期から3億円増加しました。こちらには貸倒引当金の戻し入れが含まれています。

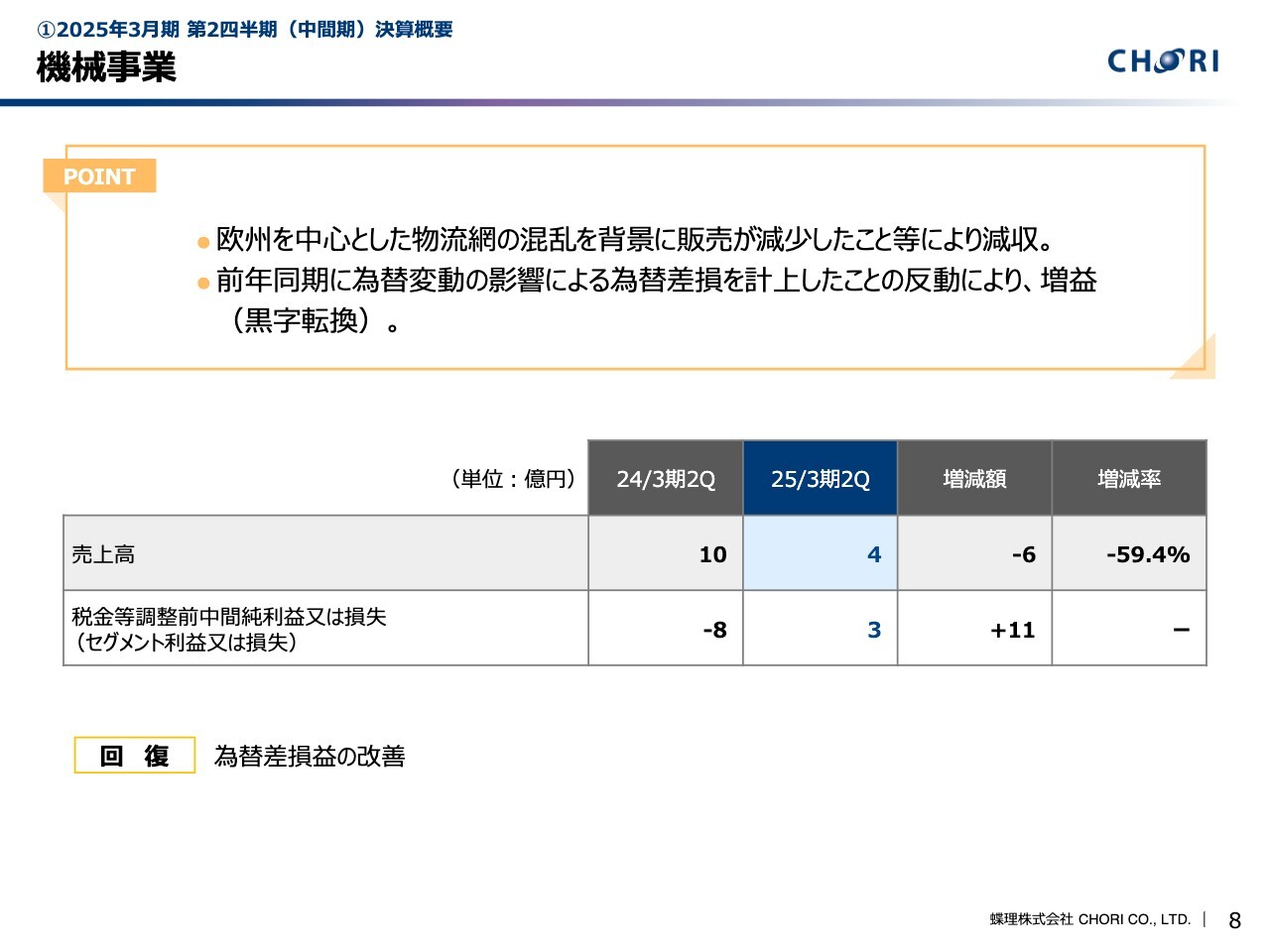

機械事業

機械事業についてです。売上高は4億円と非常に僅少な数字になっていますが、こちらは収益認識に関する会計基準が適用されています。実際に売上債権が発生する売上高すなわち取扱高は、年間ベースで約250億円規模だとご理解いただければと思います。

セグメント利益は3億円で、前年同期から11億円改善しています。昨年度は、機械事業における滞留債権がドル建てで7,000万ドル、円貨では約100億円あり、そちらの為替変動によって損益が影響を受けていました。

こちらは昨年度末の2024年3月に保険求償を行い、保険金が満額入金されたことで損益への影響がなくなりました。それにより、現在は本来の5億円ベースの利益を継続して上げながら順調に推移しています。

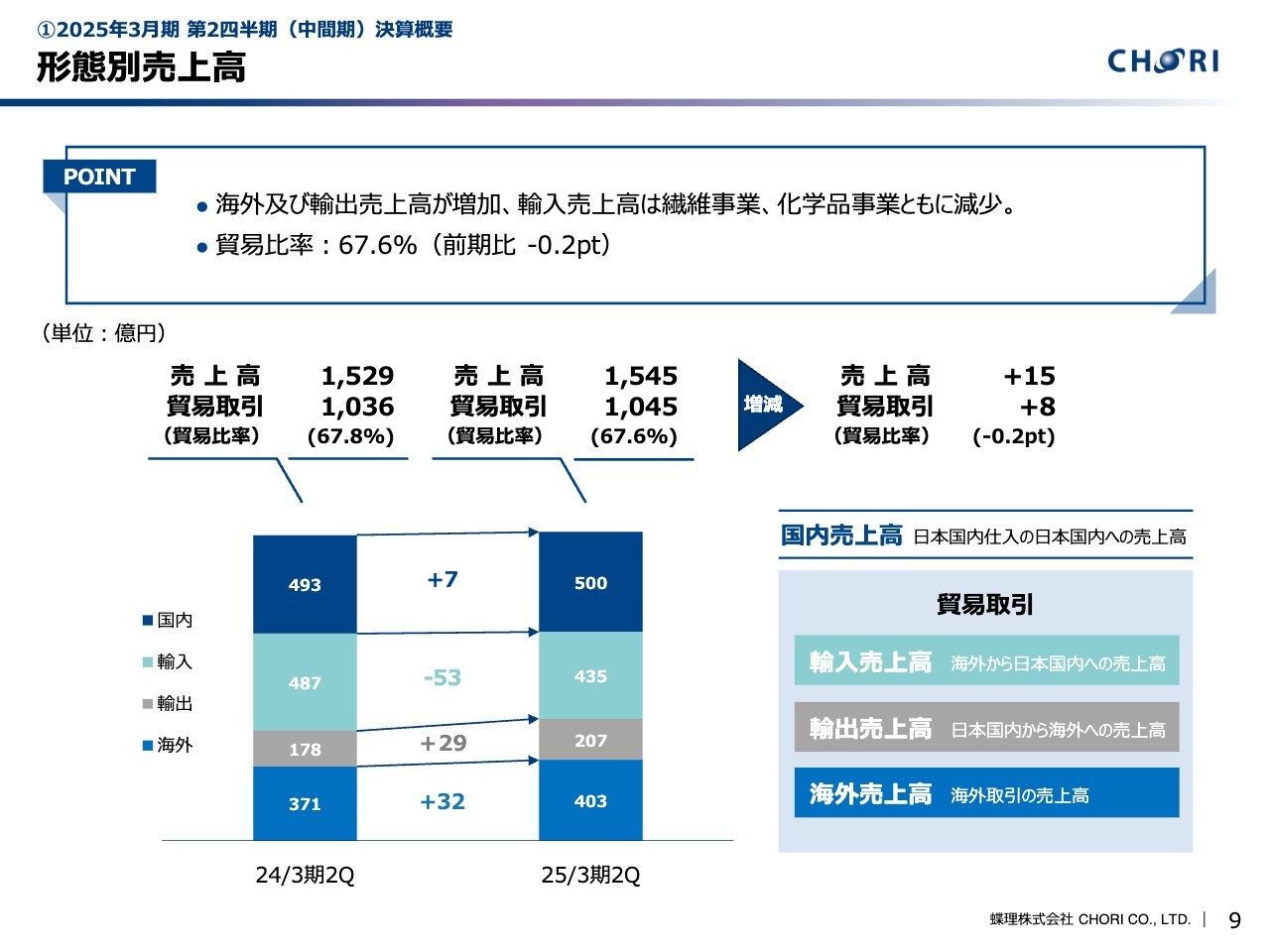

形態別売上高

形態別売上高についてです。貿易比率は、前期から変わらず67パーセントです。一方で円安為替による事業環境もあり、輸入売上高が大きく減少してマイナス53億円となりました。こちらについては、大半が繊維事業の減少によるものです。

品目的には、紳士服やワーキングウェアなどになります。コロナ禍が明けて店頭に在庫があまりなかったところを、昨年度はしっかり商品を揃えたことにより、当社の事業は活況を呈していました。今はそれが通常ベースに戻ったということですので、決して事業が毀損している状況ではありません。

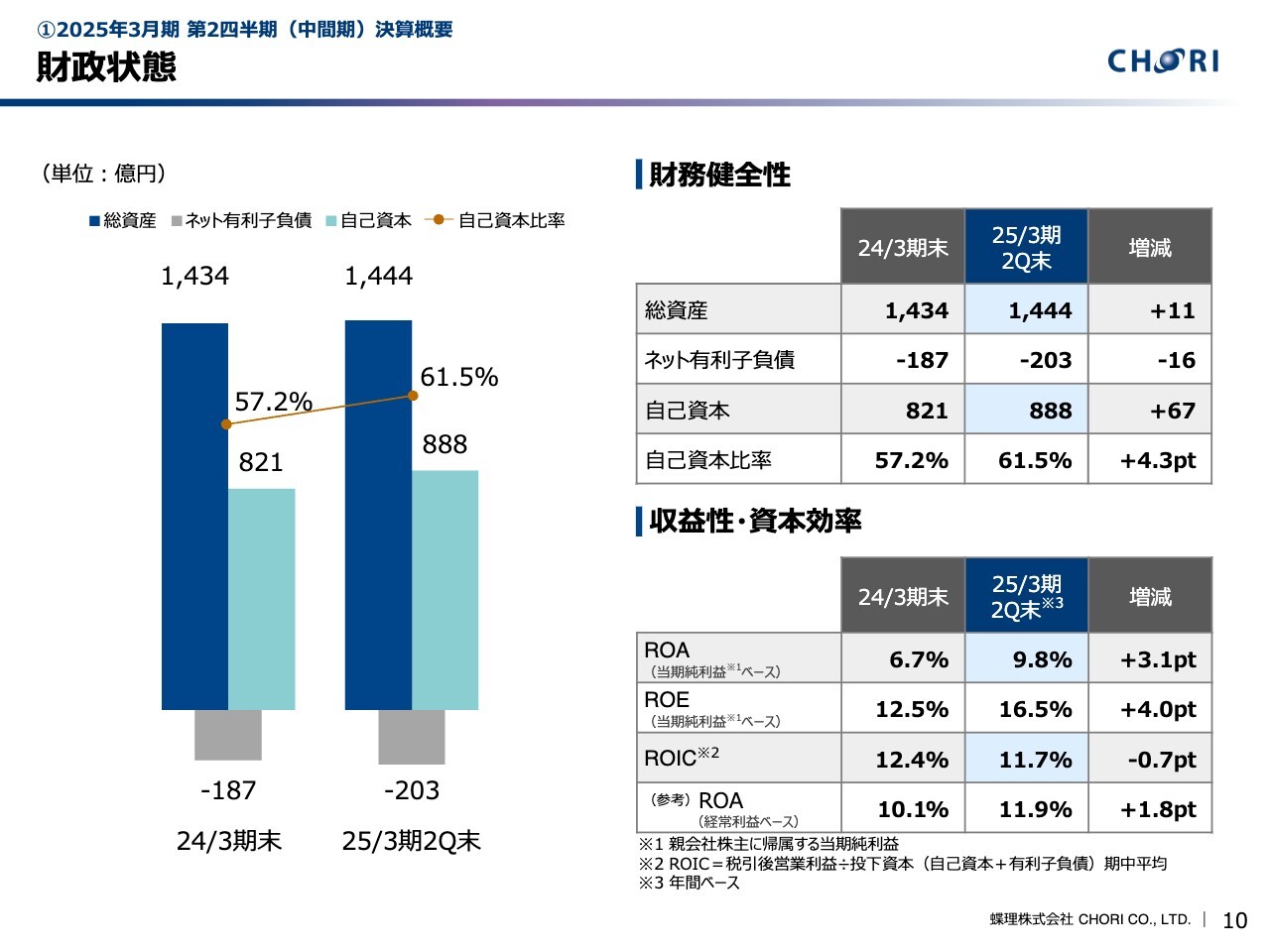

財政状態

財政状態です。財務健全性については、引き続きネット有利子負債がマイナスを継続しており、自己資本は888億円、自己資本比率は61.5パーセントと、健全性を維持しています。

収益性・資本効率については、当期純利益をベースとするROAやROEには一過性の利益も入っているものの、高水準となりました。一方で、営業利益をベースとするROICは11.7パーセントと前期末比では若干マイナスですが、中期経営計画のターゲット数値は10パーセントですので、その範囲内であるとご理解いただければと思います。

引き続き、資本コストと株価を意識した経営を続けていきます。

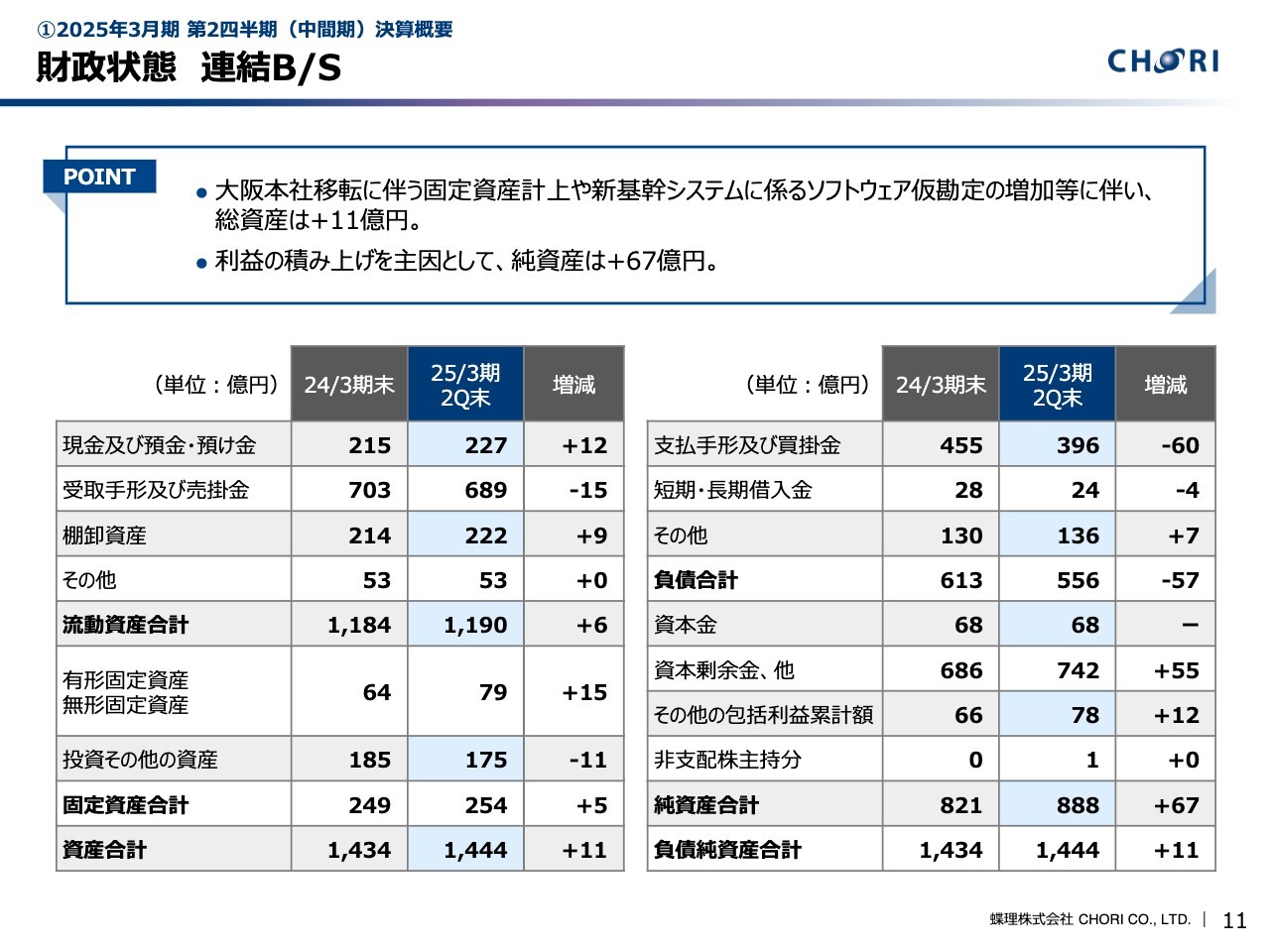

財政状態 連結B/S

連結B/Sです。固定資産が15億円増えていますが、こちらは大阪本社の移転に伴う固定資産の計上と、新基幹システムに係るソフトウエア仮勘定の増加によるものです。

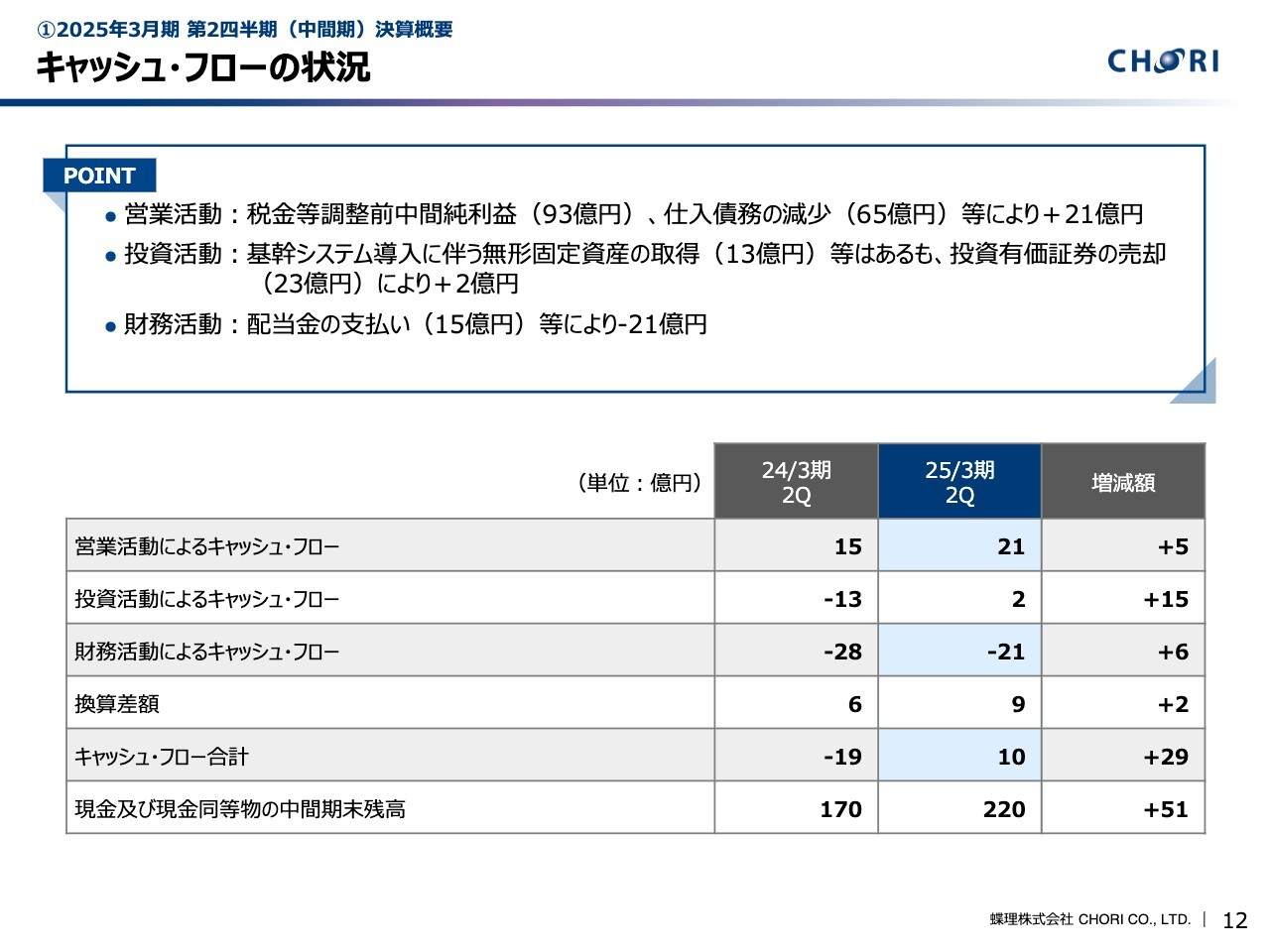

キャッシュ・フローの状況

キャッシュ・フローの状況です。投資活動によるキャッシュ・フローが、前年同期から2億円増加しました。この中間期には株式売却等があったためポジションがプラスになっていますが、現事業で稼いでいるキャッシュを将来事業の投資に振り分けて加速させることが、当社の課題だと認識しています。

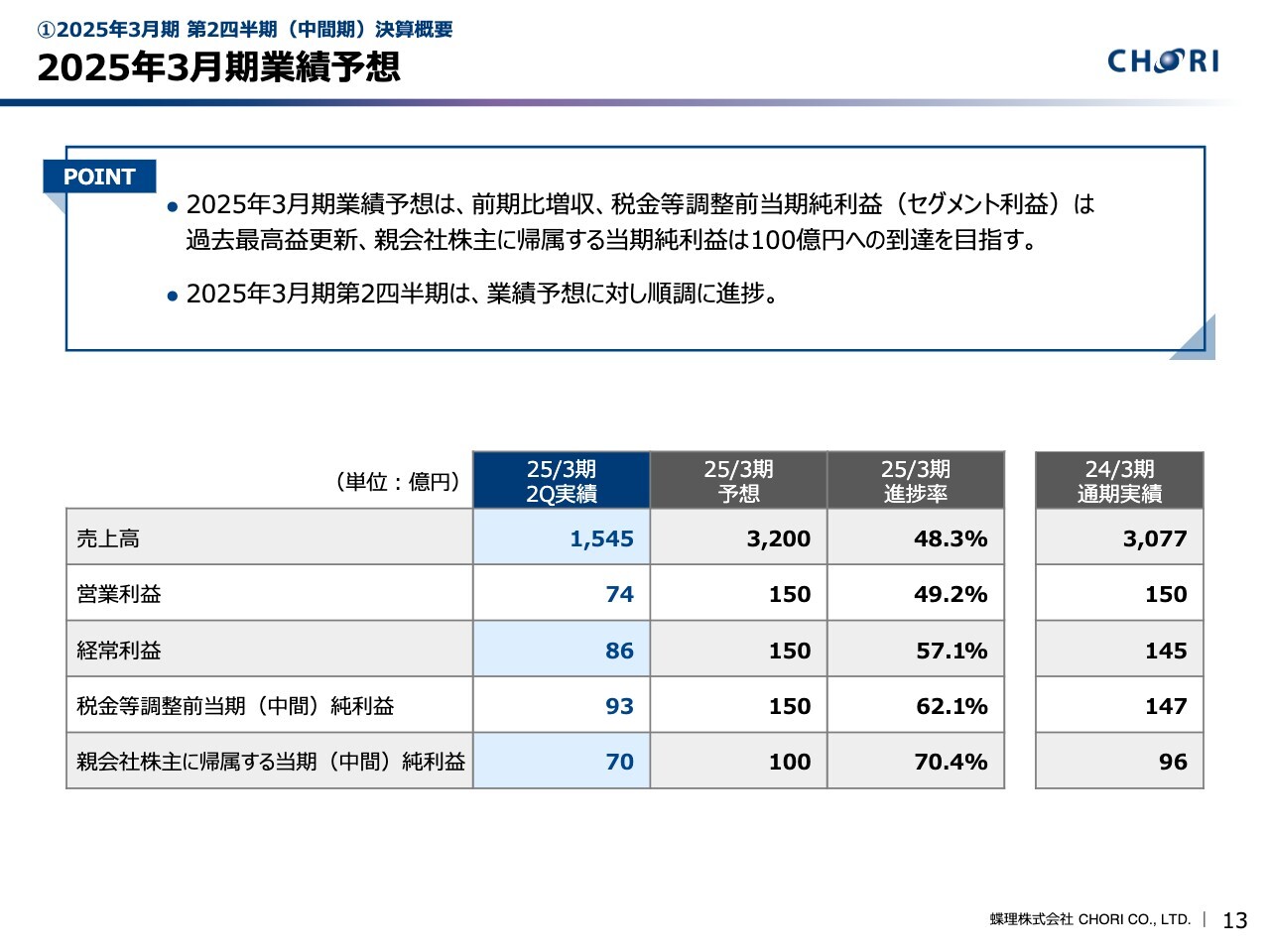

2025年3月期業績予想

2025年3月期の業績予想です。こちらは従来予想から修正していません。下半期については、国際的な紛争・分断化、アメリカの選挙等などをふまえた経済情勢と当社事業の進捗を確認しながら、修正が必要であれば適時にお知らせします。

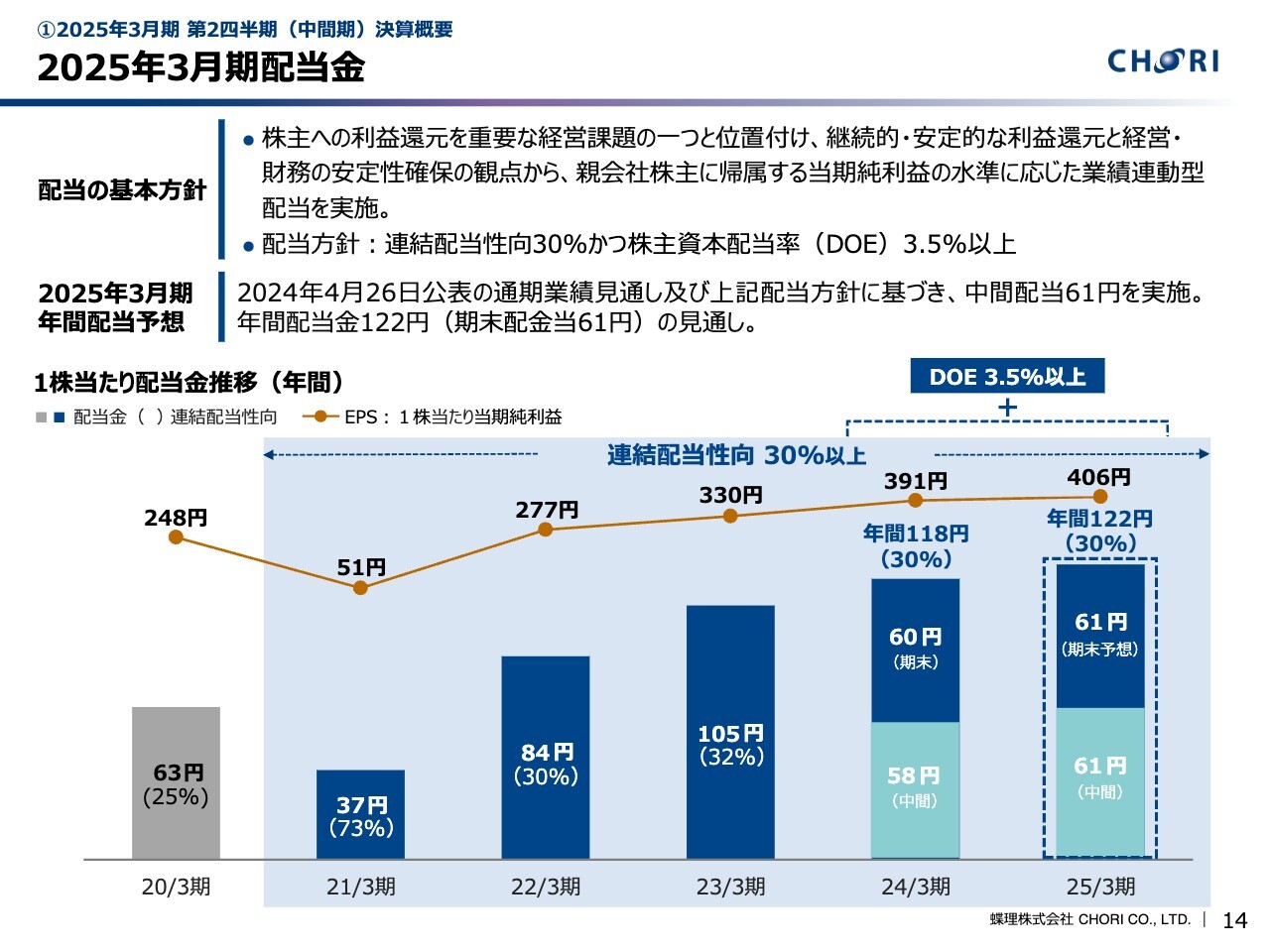

2025年3月期配当金

配当についても変更はありません。配当方針は、連結配当性向30パーセントかつ、安定的な配当における下限として株主資本配当率を3.5パーセント以上と定めています。中間配当は、61円で決議しました。

VISION2030 ありたい姿

中期経営計画の進捗をご説明します。まずは「VISION2030」に掲げている「ありたい姿」についてです。

当社の稼ぐ力は、この10年間の収益推移を見ると評価いただけるかと思います。これから将来にわたって成長していくために、スライドに示している「Sustainable」「Well-being」「Innovation」をバランスよく組み合わせ、会社としての実力を上げていこうと考えています。

計数的には、売上高4,000億円、税引前当期純利益200億円を目指しています。

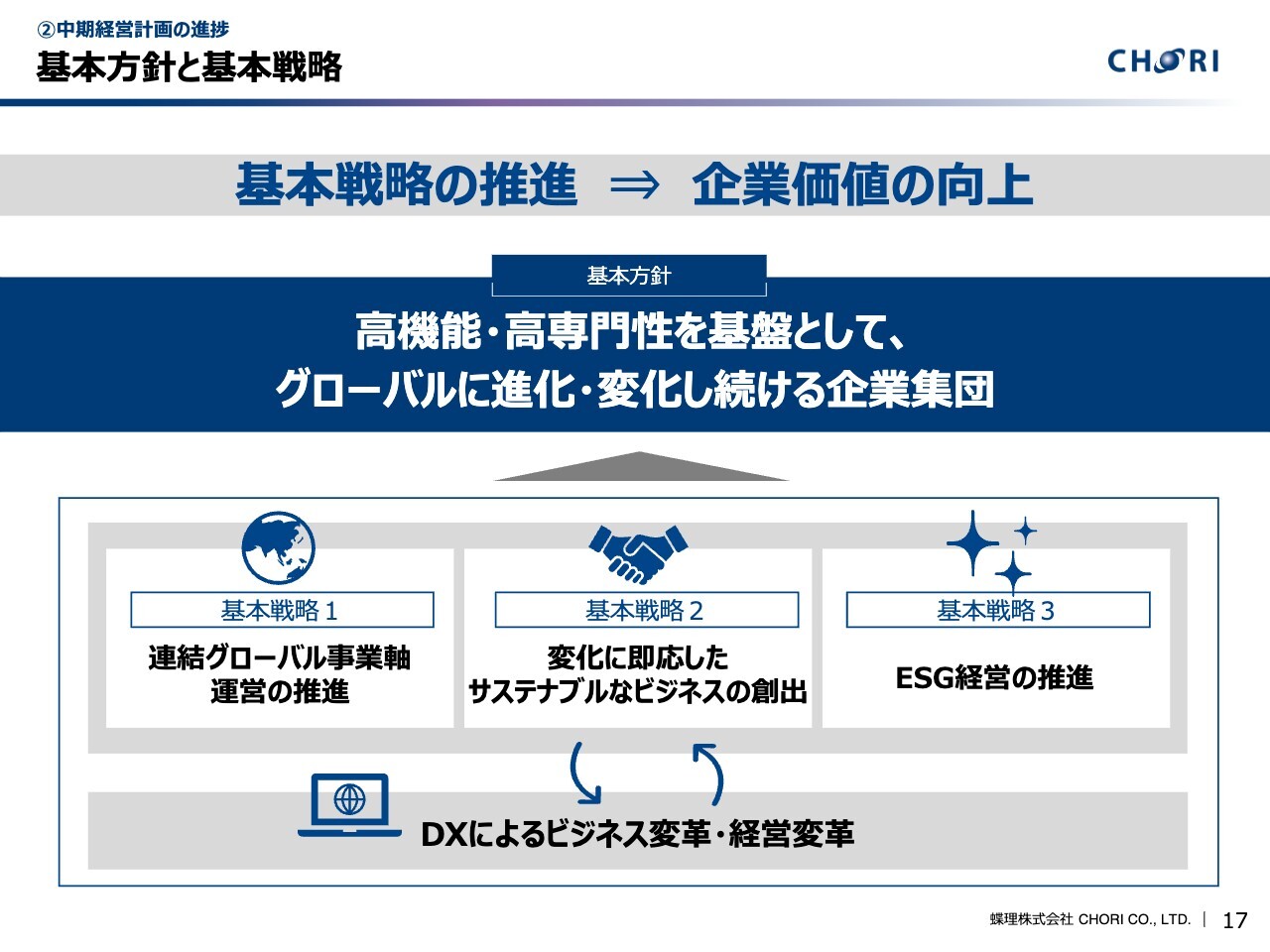

基本方針と基本戦略

基本方針と基本戦略についてです。

企業価値の向上を達成するための基本戦略の1点目は、連結グローバル事業軸運営の推進です。海外法人の収益が当社の連結業績に占める割合は、現状で約20パーセントです。M&Aを実施した子会社の収益も連結業績の約20パーセントですので、2つを合わせると全体で40パーセントを超える水準に成長しています。

基本戦略の2点目は、変化に即応したサステナブルなビジネスの創出です。当社は持続的成長のキーとなる社会の変化に合わせ、多様なニーズに応えていきます。私どもが切り口としているのは、環境、健康、グローバルです。

基本戦略の3つ目は、ESG経営の推進です。こちらについては、後ほどご説明します。

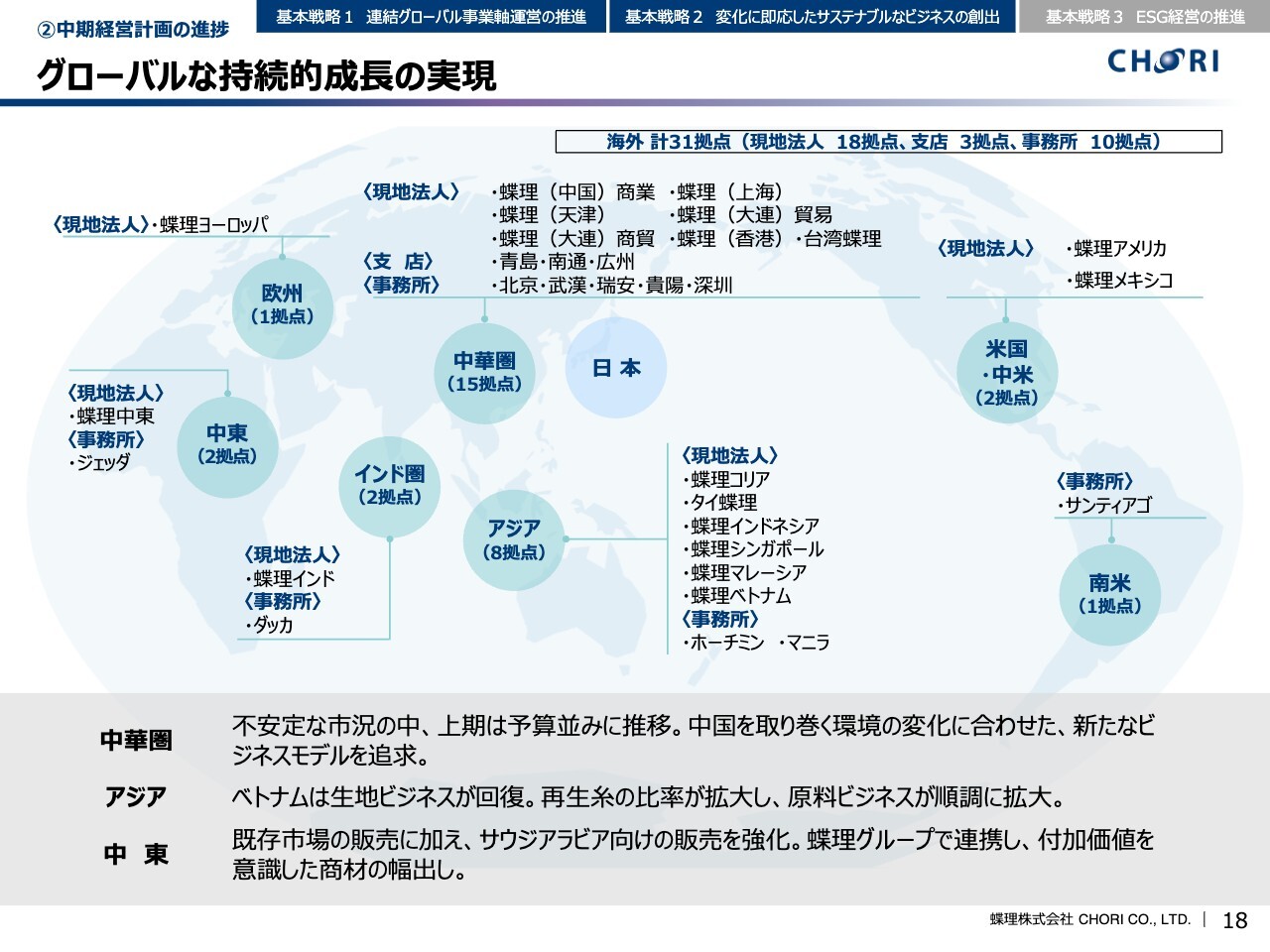

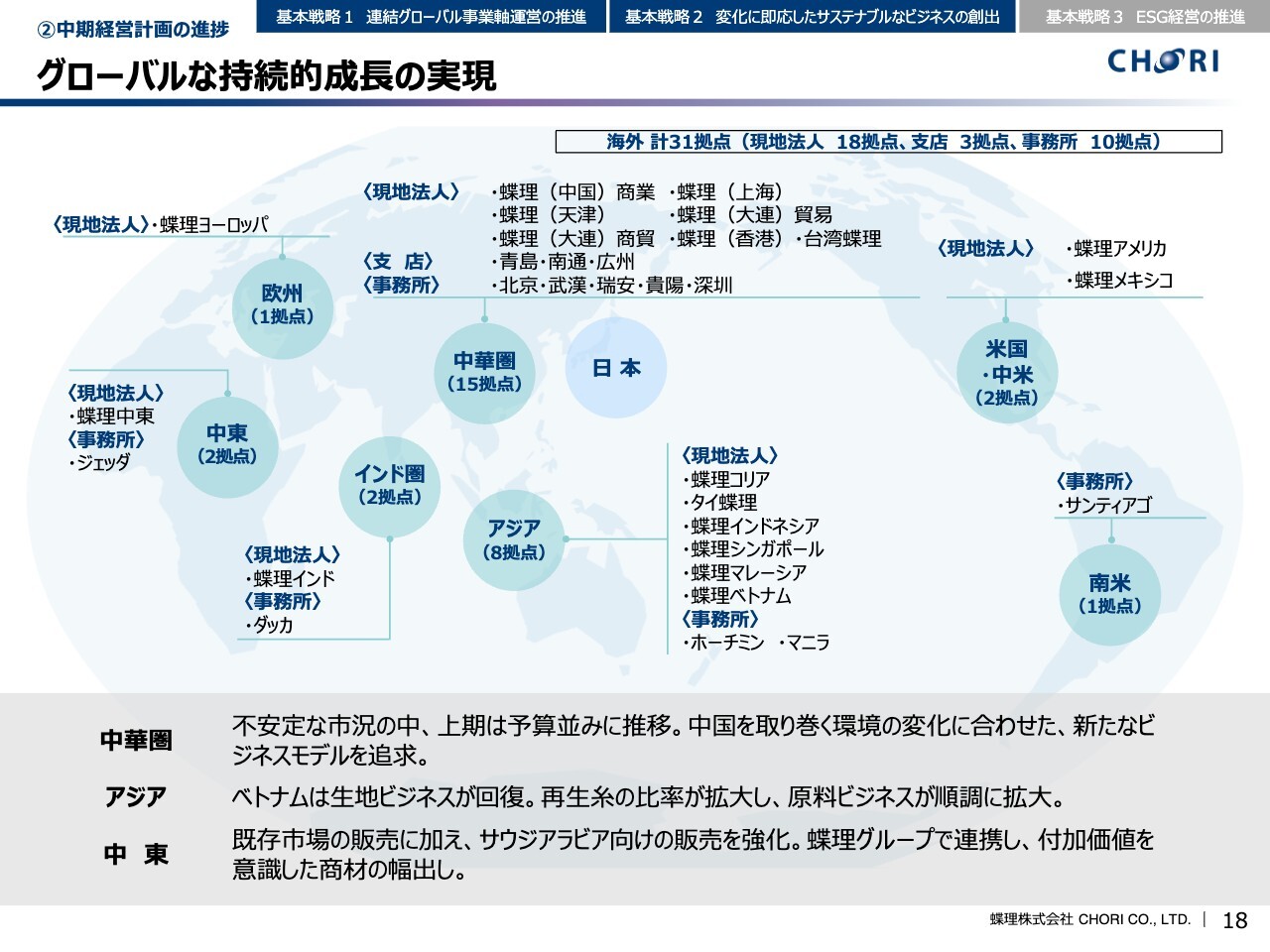

グローバルな持続的成長の実現

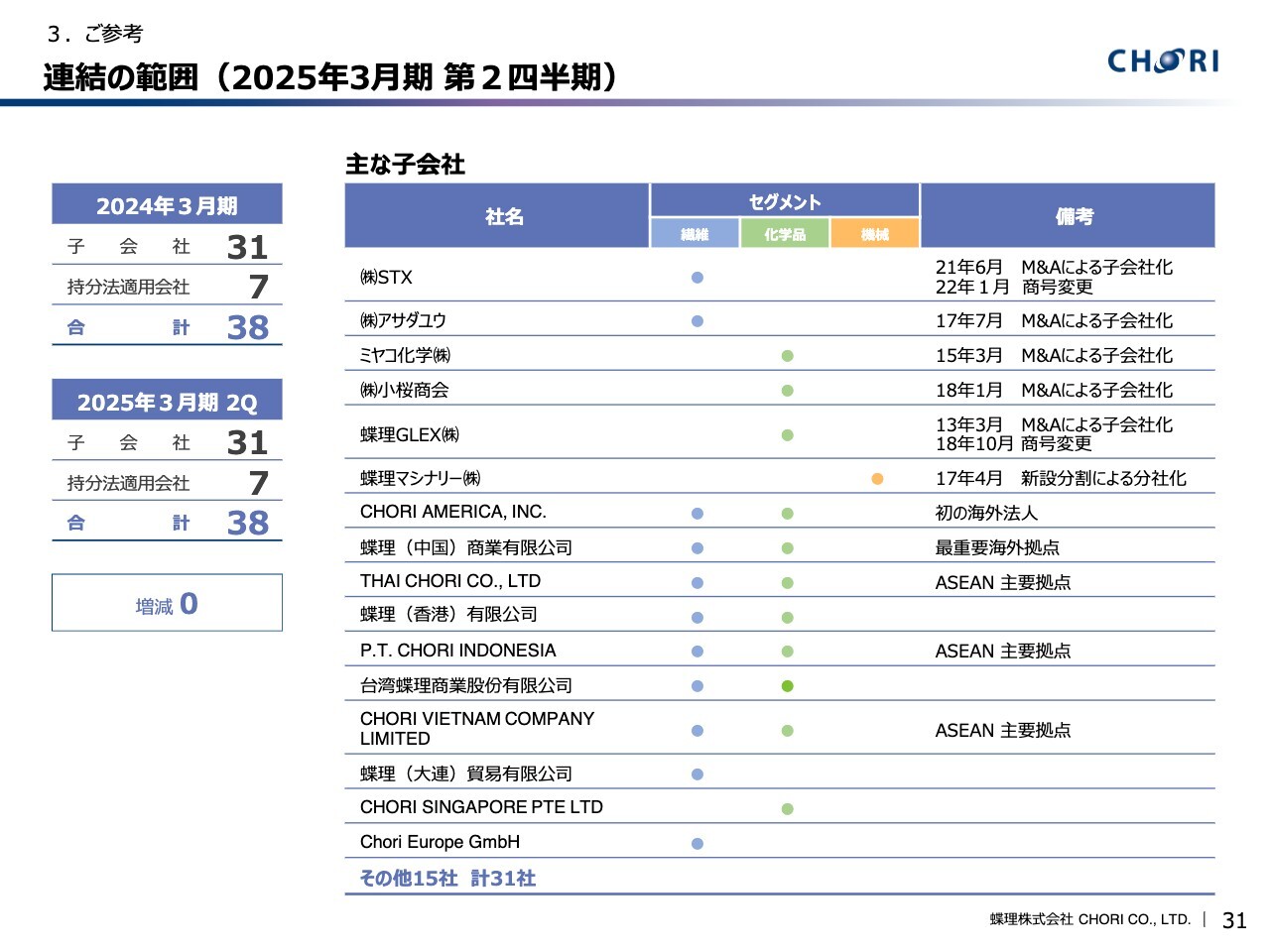

グローバルな持続的成長の実現に関して、当社の海外拠点網をスライドに示しています。トータルで31拠点になっています。スライドを見るとわかるとおり、特に15拠点ある中華圏に強みを持って事業を展開していますが、徐々にアジアへシフトしている状況です。

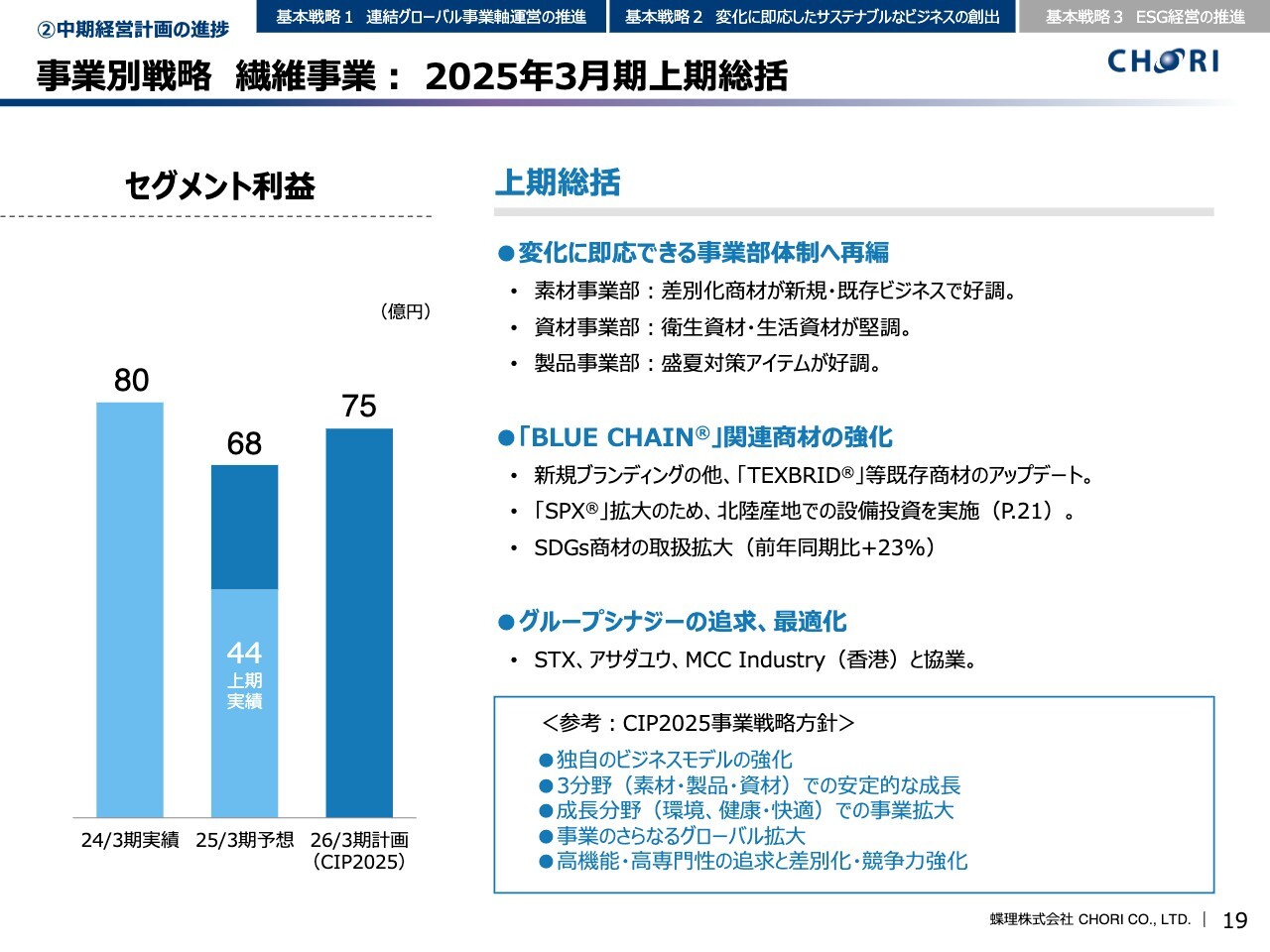

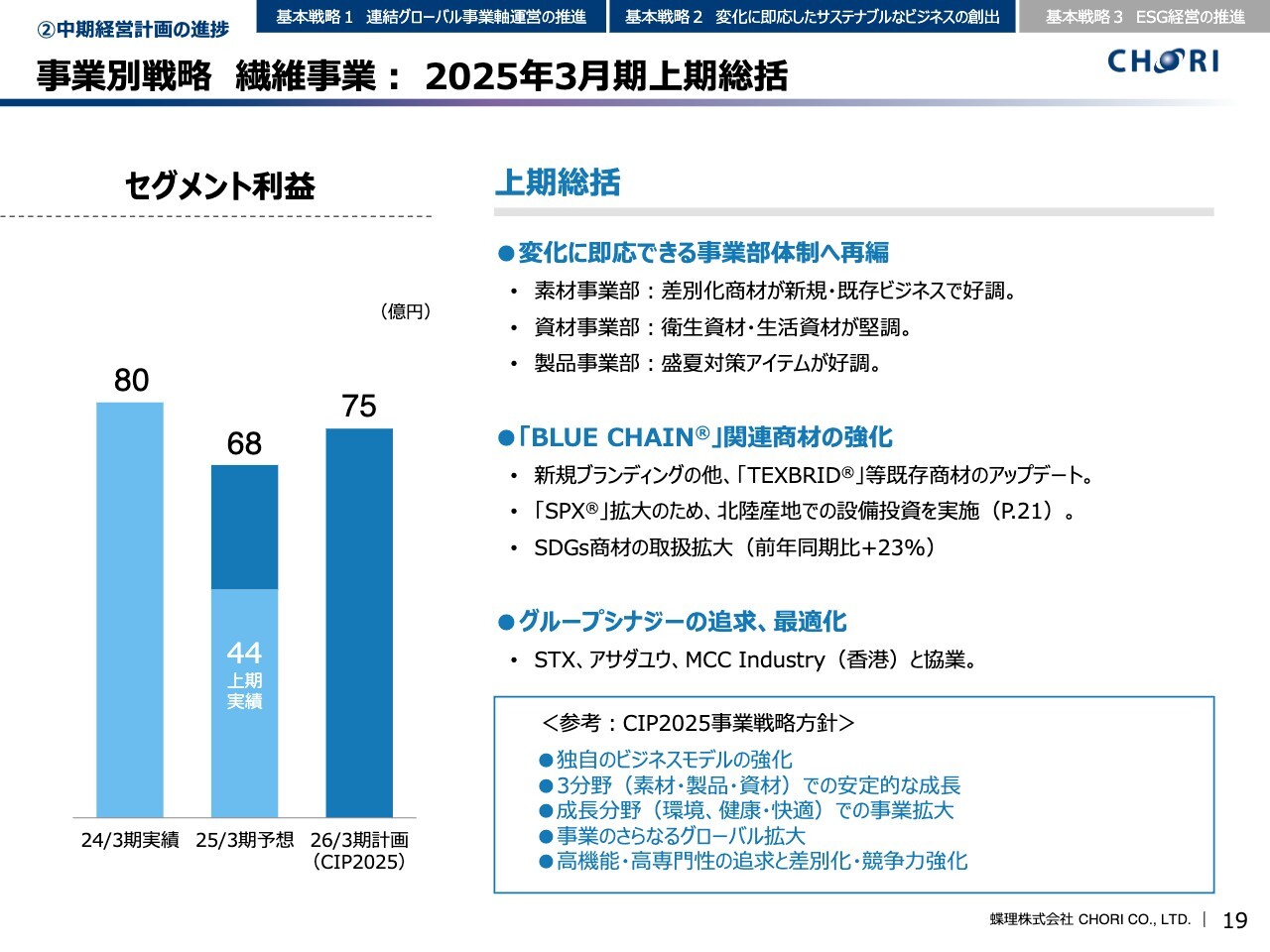

事業別戦略 繊維事業:2025年3月期上期総括

上期の事業別戦略について総括します。まずは繊維事業です。1点目ですが、今期から事業部体制を再編しました。商材を切り口として、素材事業部、資材事業部、製品事業部というかたちで運営しています。

2点目は「BLUE CHAIN」関連商材の強化です。現在は約140社の協力企業と、成長分野である環境をメインに取り組みを強化しています。

繊維事業 SDGs商材

繊維事業におけるSDGs商材の事例をご紹介します。スライドには「STXとの連携によるシナジー創出」と記載していますが、STXは、当社が2021年にM&Aを実施した住友商事の繊維事業の子会社です。

STXが得意とする天然繊維と当社が得意とする合成繊維を掛け合わせて、機能性のある環境商材を展開しています。

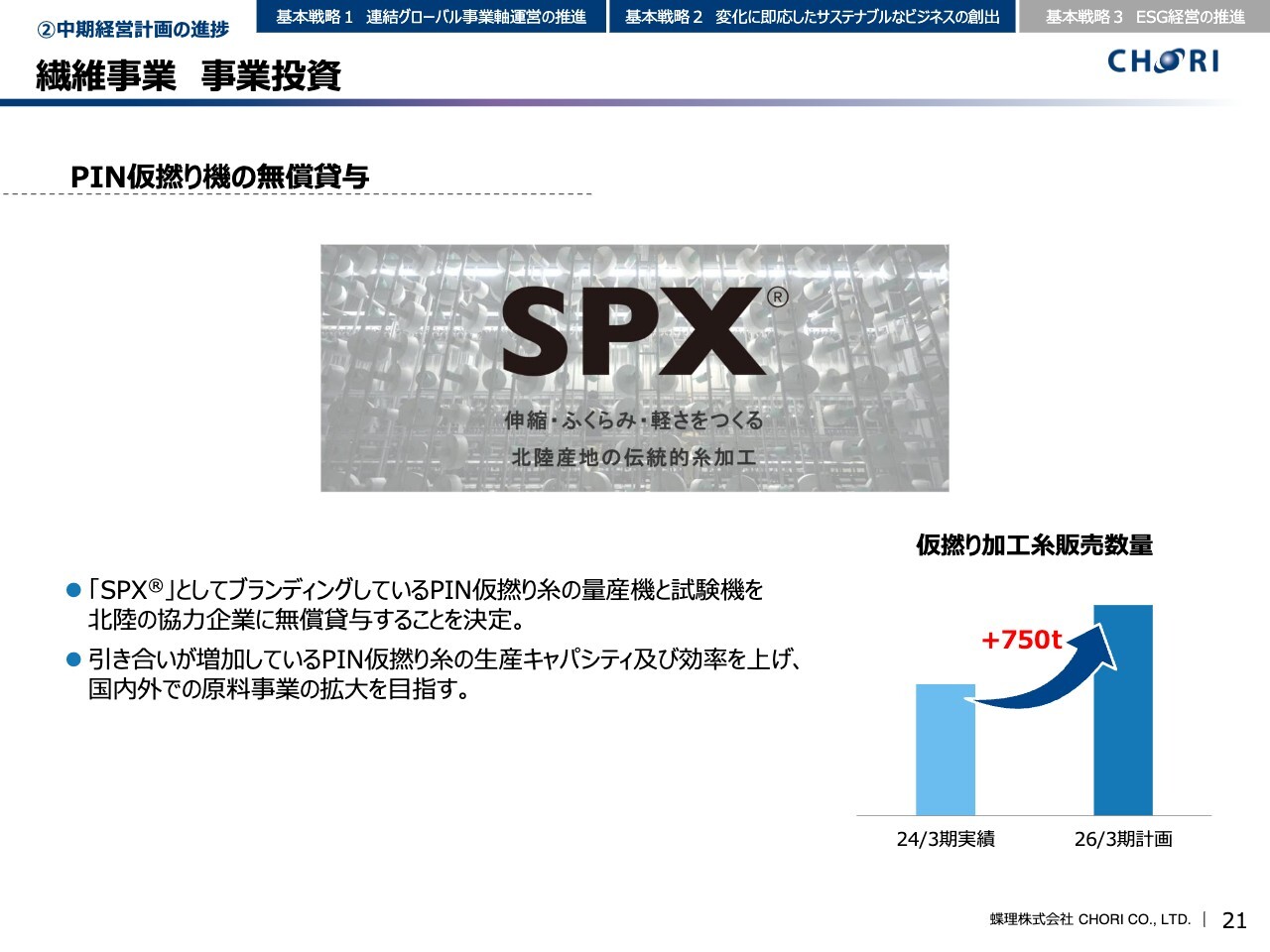

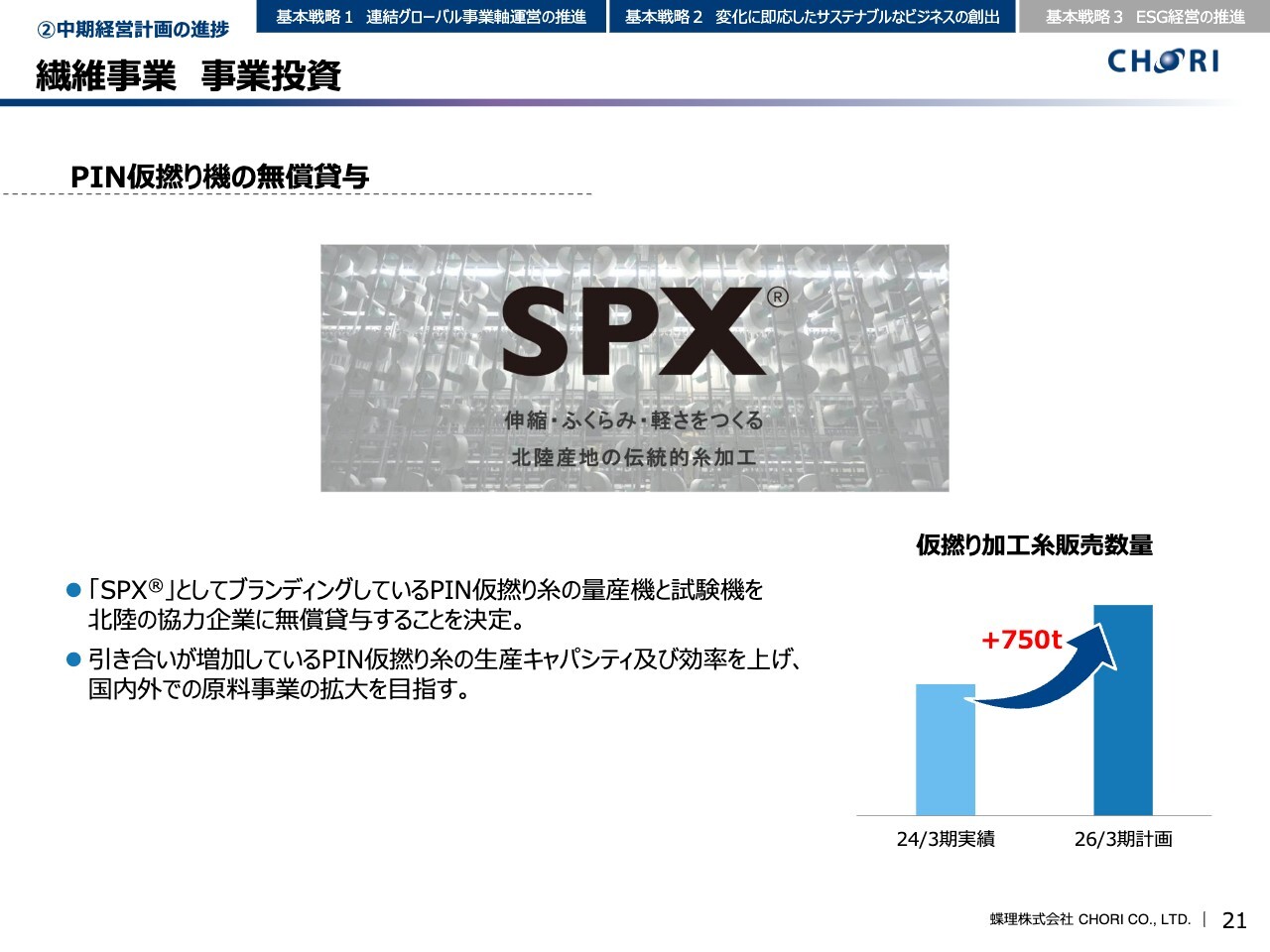

繊維事業 事業投資

繊維事業における事業投資についてです。当社は、日本の繊維産地である北陸の伝統的な糸加工を「SPX」としてブランディングしました。現在は糸を作っていますが、今後は糸のみならず生地としてグローバルな商材にすべく、まずは糸を作る設備に投資しています。

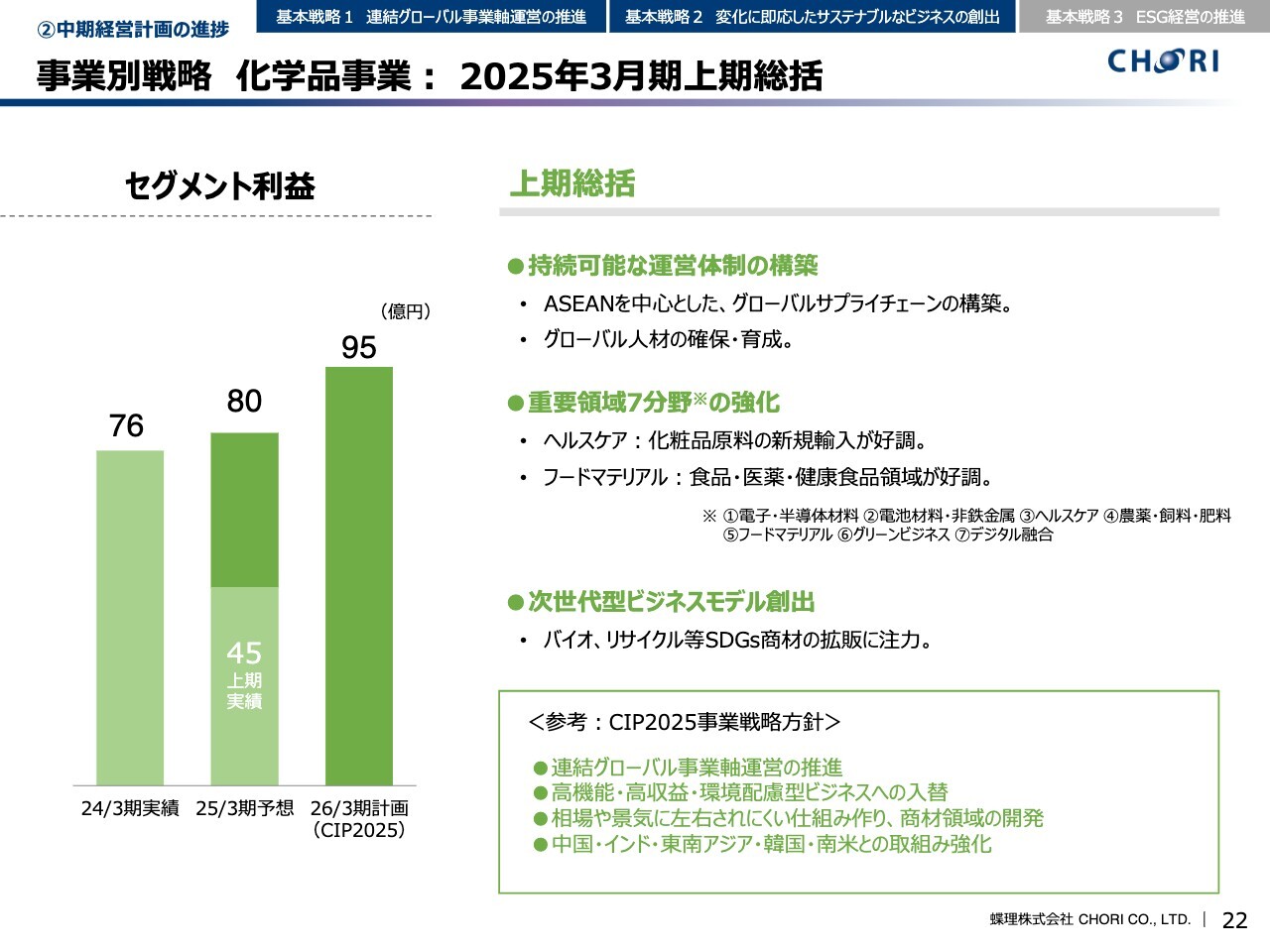

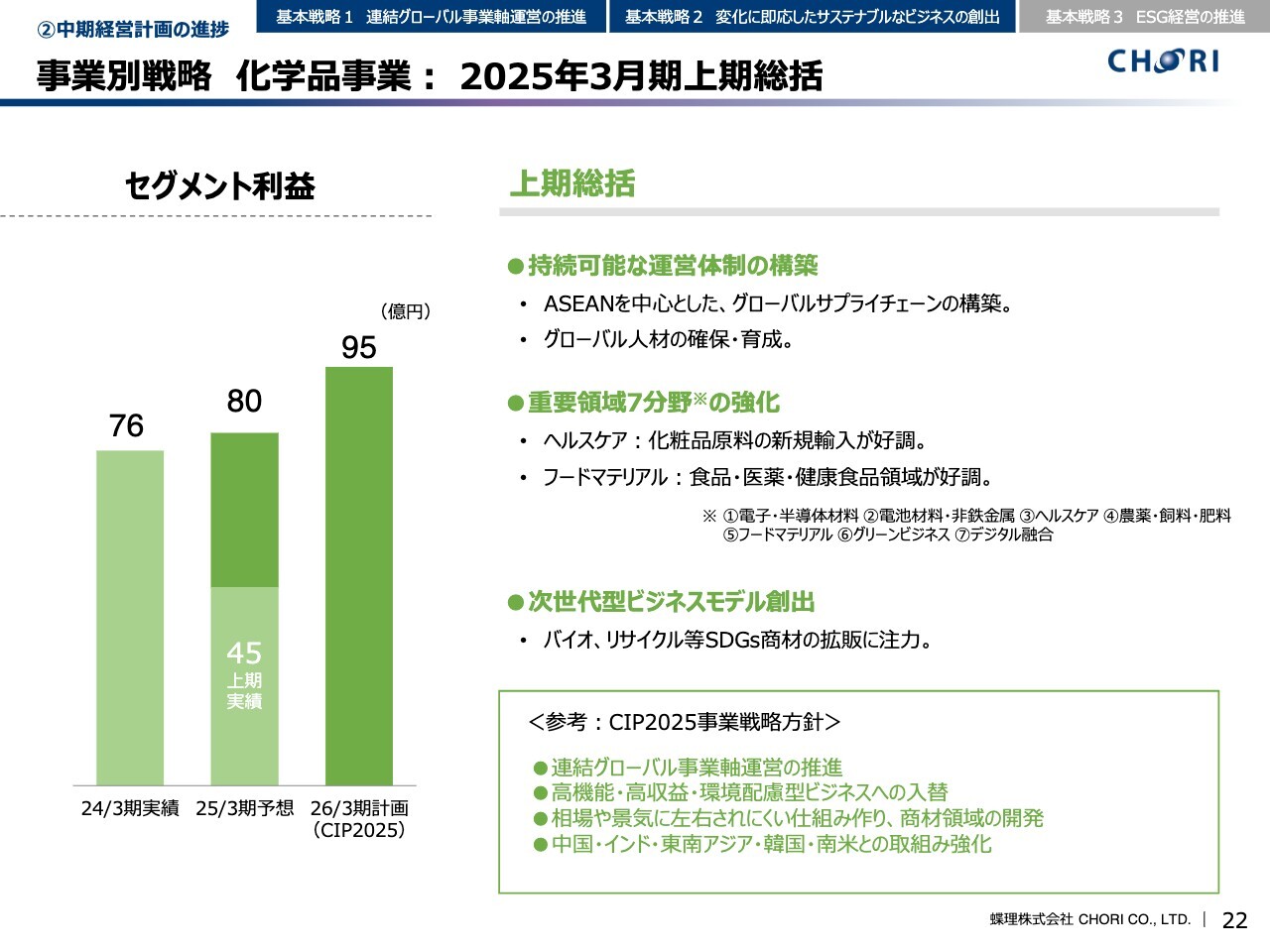

事業別戦略 化学品事業:2025年3月期上期総括

化学品事業についてです。上期総括の1点目は、持続可能な運営体制の構築です。化学品事業も中国に強みがあるため、その強みを活かしながら、ASEANを中心としたグローバルサプライチェーンの構築に注力しています。

2つ目は、重要領域7分野の強化です。この上期は、ヘルスケア分野において化粧品原料が好調に推移しました。同じく、フードマテリアル分野も好調に推移しています。

化学品事業 SDGs商材

化学品事業におけるSDGs商材の事例をご紹介します。みなさまもご承知のとおり、現在の世界の人口は約80億人で、2050年には100億人規模になることが想定されています。人間は生きるためにタンパク質が必要であるため、このニーズに対応すべく、当社はタンパク源を切り口とした事業に取り組んでいます。

スライドでご紹介しているのは、足かけ10年ほどの開発案件となるバイオ技術です。バクテリアを発酵させる技術で、持続可能な水産飼料を開発しています。これ以外にも、同様の切り口で、新たなタンパク源として大豆や昆虫を用いた事業も展開しています。

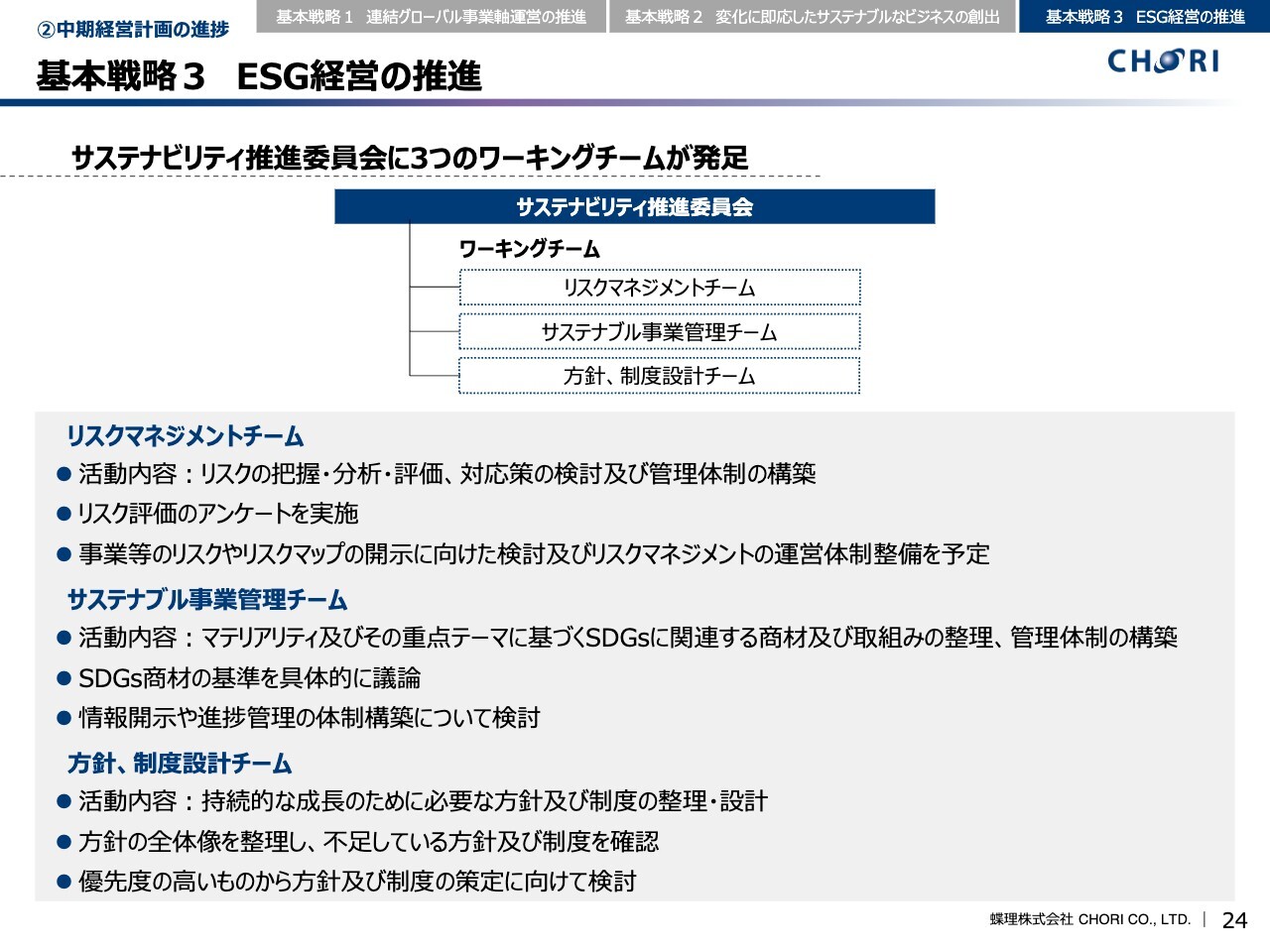

基本戦略3 ESG経営の推進

基本戦略の3つ目であるESG経営の推進について、ご説明します。当社はサステナビリティ推進委員会を立ち上げ、その中で3つのワーキングチームを発足させました。

1つ目は、リスクマネジメントチームです。こちらでは、リスクの見える化を図った上でPDCAをしっかりと回していきます。当社は、商社として新しい事業にチャレンジしていかなければなりません。その中で、社員が安心して成長事業にチャレンジできる環境を整えられるように、リスクマネジメントチームで取り組みを進めています。

2つ目は、サステナブル事業管理チームです。SDGs商材について、会社単位で事業や商材を管理し、見える化していこうとしています。また、当社がどう社会貢献できているかを見える化し、情報開示していくことも検討しています。

3つ目は、方針、制度設計チームです。こちらについては、社会の変化に遅れることなく、当社の体制を整備することを目的としています。

大阪本社 新オフィス(2024年9月 御堂筋へ移転)

2024年9月に、大阪本社を新オフィスへ移転しました。当社は45年前に御堂筋の本社ビルを売却して堺筋に移転したため、45年ぶりに大阪のメインストリートに本社を移転したことになります。

移転のコンセプトは「行きたくなるオフィス」です。社員が幸せになる、幸せを感じて働けるオフィス作りを通じ、人材採用の強化なども図っていきます。スライドに載せた写真のように、先進的なオフィスを作りました。

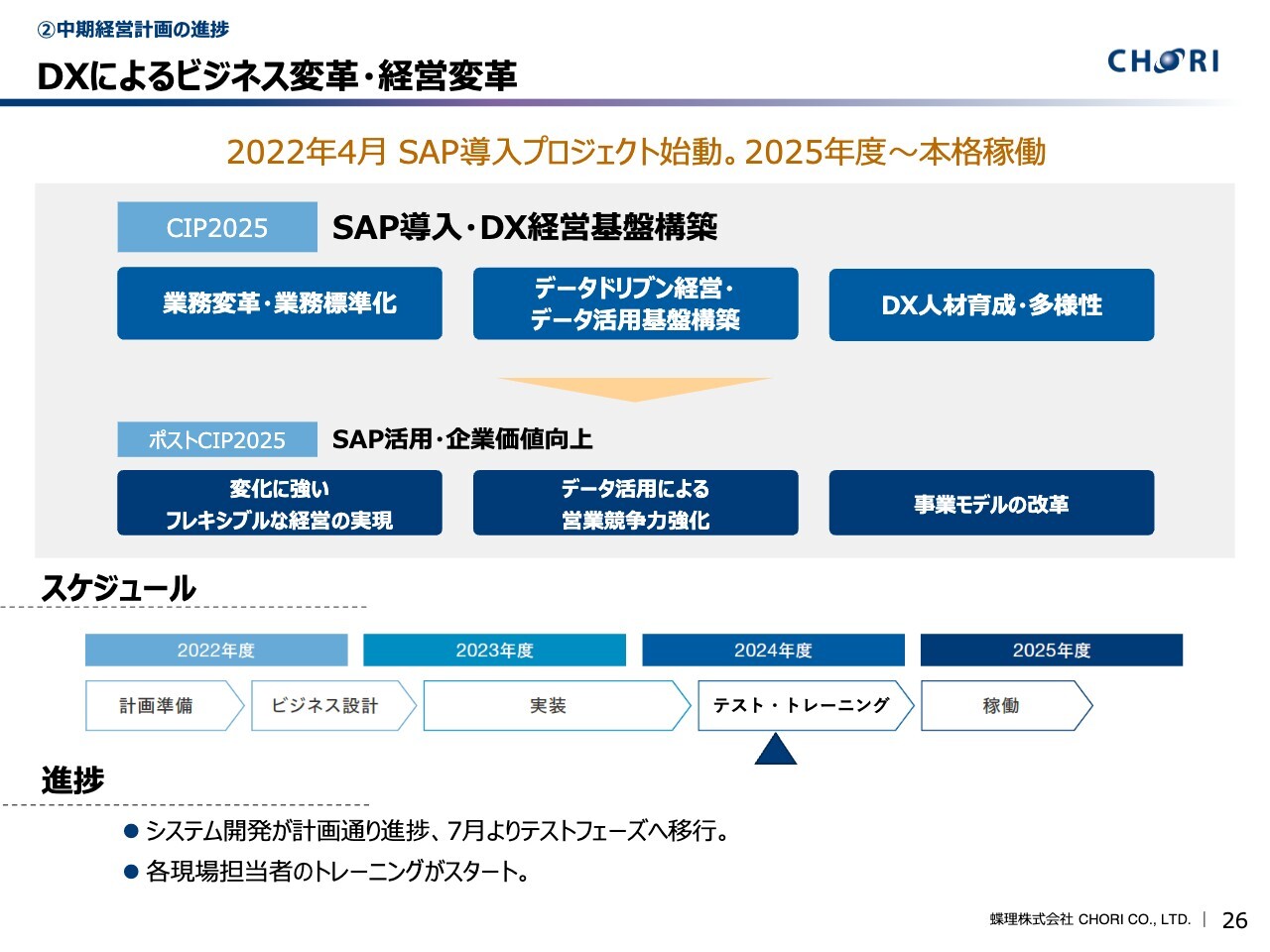

DXによるビジネス変革・経営変革

DXによるビジネス変革・経営変革についてご説明します。基幹システム(SAP)導入プロジェクトは、足かけ3年、金額的には約50億円を投資している案件です。来年2025年の4月からSAPを稼働させるべく、当社の一番重要なプロジェクトとして進めています。

スケジュール的には最終局面を迎えており、現在は社員への教育をし始めたところで、オンスケジュールで進んでいます。全社でチャレンジすることで、システムをしっかりと稼働させられるよう取り組んでいきます。

JPX日経中小型株指数 構成銘柄選定

冒頭でお伝えしたとおり、「JPX日経中小型株指数」に選定されました。

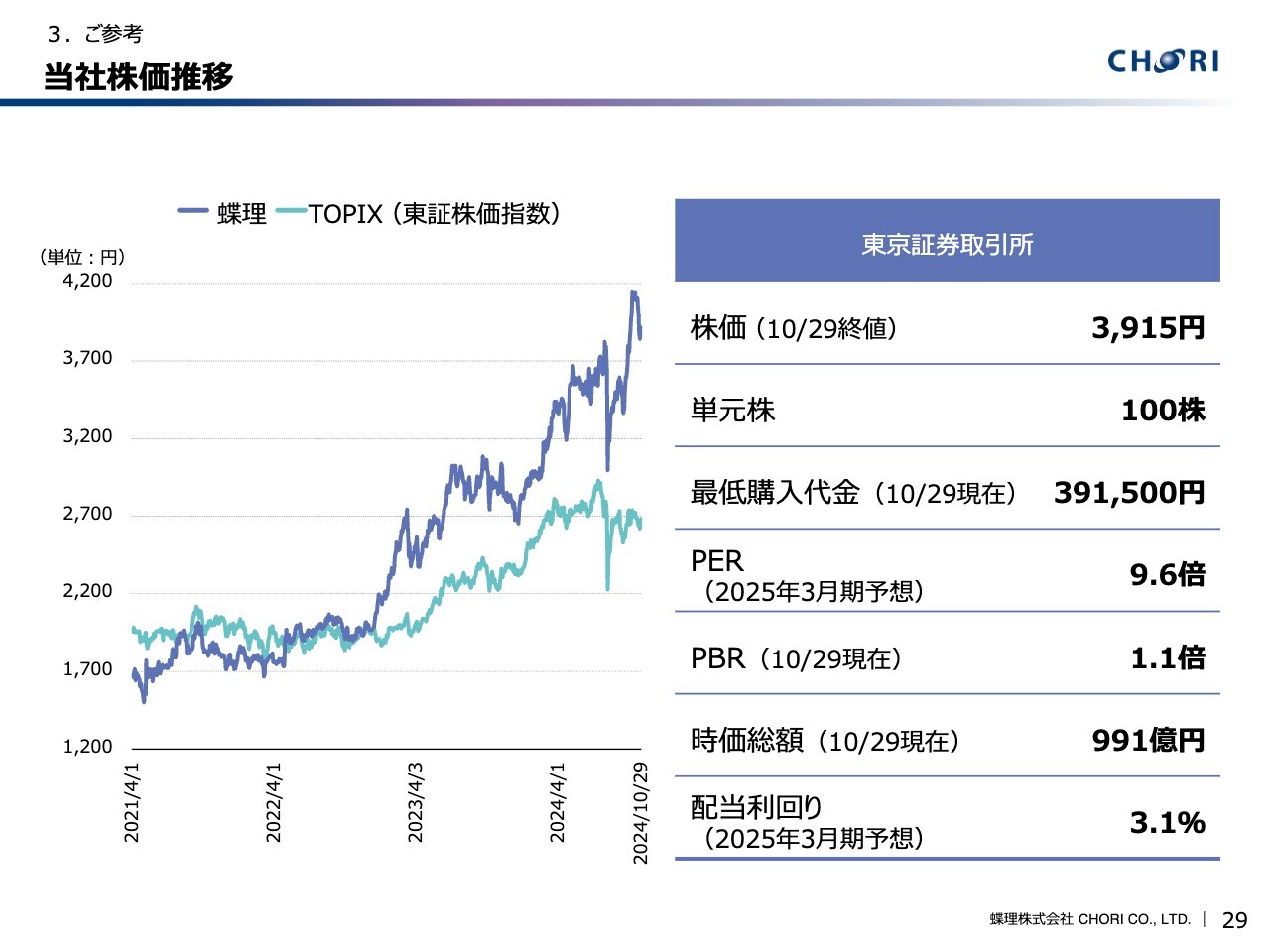

当社株価推移

当社の株価推移です。一昨日(10月29日)の終値は3,915円でしたが、昨日(10月30日)の終値はちょうど4,000円となり、時価総額は1,000億円を超えた水準となっています。

市場動向

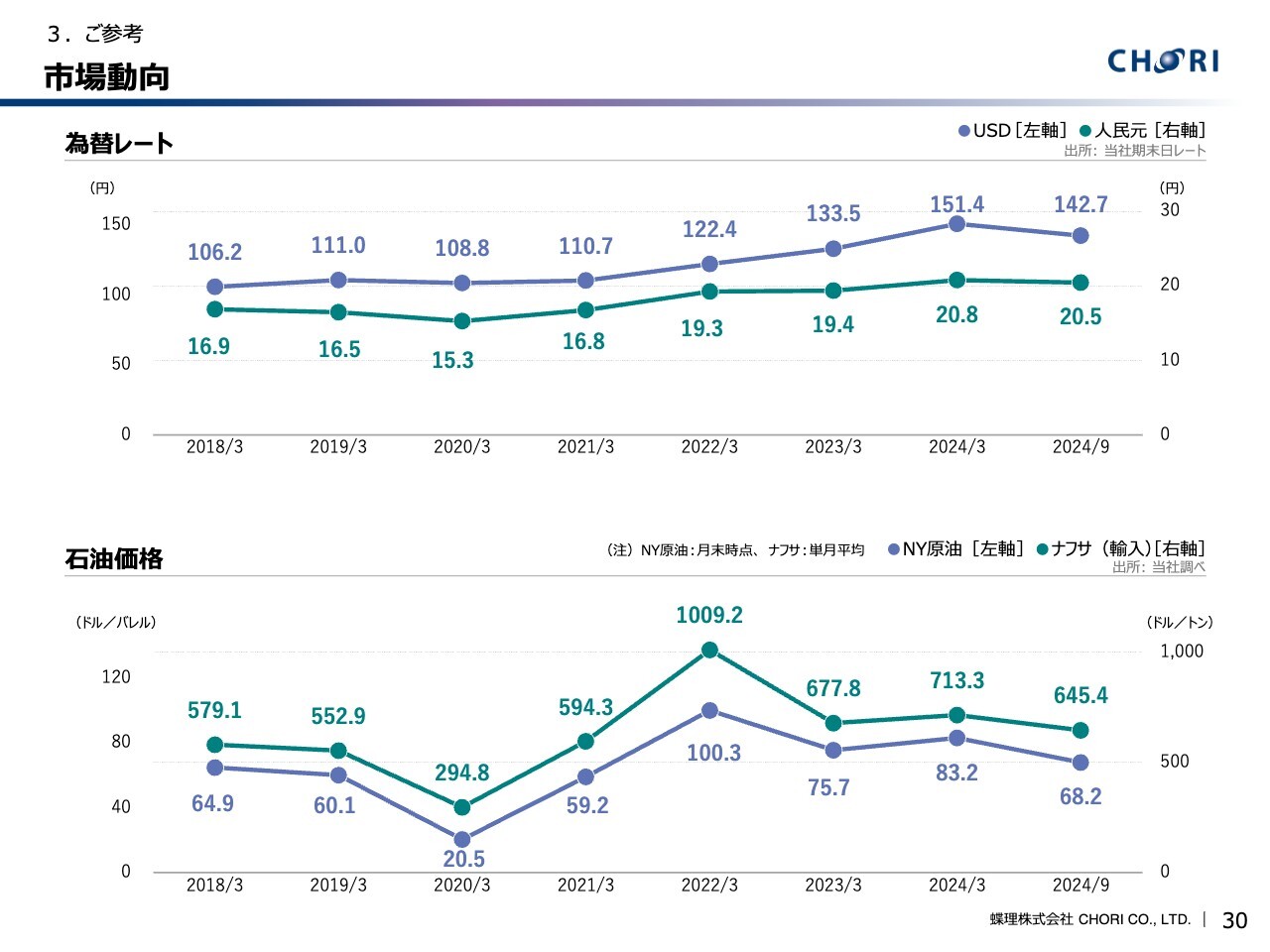

市場動向として、スライドには為替レートと石油価格のグラフを記載しています。

連結の範囲(2025年3月期第2四半期)

連結の範囲についてです。子会社はトータルで38社あります。

親会社からの独立性の確保について

こちらのスライドは、親会社からの独立性の確保についてまとめたものです。ご説明は以上となります。

質疑応答:化粧品原料の新規輸入が好調であった背景について

質問者:スライド右側の「重要領域7分野の強化」において、化粧品原料の新規輸入が好調だったと背景や理由などがあれば教えてください。

迫田:もともと当社の化粧品関係は、日本のメーカーの商材を国内で販売する、もしくは海外に輸出するという展開でした。今回新たに海外の商材を日本に持ってくる事業展開で、品質の高い商材を、価格競争力を持って展開を開始しています。

質疑応答:電子・半導体材料、電池材料の足元の引き合いについて

質問者:電子半導体・電池材料の分野で、足元の引き合いが強くなっているところがあれば教えてください。

迫田:これらの分野は昨今日本市場が非常に注目されています。当社としても、例えばリサイクルを切り口にするなど、当社が得意とするニッチな分野でなにか展開できればと考えています。

質疑応答:中国の化学材料の引き合いについて

質問者:今後、データセンターの建設が国内でも活発化してくる中で、中国の化学材料などを例えば冷却向けで使うというような引き合いはあるのでしょうか?

迫田:当社本体ではなく、子会社のミヤコ化学で一部展開しています。しかし、スペックインの商売にもなりますので、技術的な問題も含めて、なかなか一筋縄ではいかない部分があります。

質疑応答:中華圏の新たなビジネスモデルについて

質問者:グローバルな持続的成長の実現について、スライド下部に「中華圏の新たなビジネスモデルを追求」とありますが、もう少し具体的に教えてください。

迫田:中華圏における事業は日本と中国の2国間での動きがメインでした。当社は中国の取引先と非常に親しく、これを強みとして、中国の取引先の海外進出に連携したり、例えば中国の化学品メーカーの商材を、日本だけでなくアジアや欧米などへ展開し始めています。

質疑応答:北陸地域での度重なる災害について

質問者:繊維事業の事業投資のところで、北陸企業との取り組み事例をご紹介されていますが、今年の度重なる災害で、御社と関わりのある北陸産地の状況をどのようにご覧になっているのでしょうか?

迫田:私どもは約80年にわたり北陸産地と取引をしていますので、度重なる災害に関しては、心よりお見舞い申し上げます。事業面では、当社の取引先で直接的に大きな被害を受けたところはありませんでした。しかしながら、それぞれの会社で働いている社員の中には、大きな被害を受けた方もいますので、引き続き産地に寄り添いながら事業を展開していきたいと考えています。

質疑応答:繊維事業部体制の再編について

質問者:繊維事業において事業部体制を再編されたとのことですが、直近の気候変動はかなり激しくなっており、アパレルを含めて作り方にも柔軟性が求められていると思います。この体制変更によって、どのような効果を期待されていますか? また、今期や来期の需要をどのように見ていますか?

迫田:今までは、原料系と製品系の2つの事業部で事業を展開していました。それを細分化し、原料・生地等を扱う素材、カーシートなどの車輌資材を扱う資材、アパレル等衣料関係の製品と事業部を分けたことにより、非常に密接な中で業務をすることができ、コミュニケーションもとりやすくなりました。下期については、暖冬見込みにより冬物の荷動きが非常に重くなっている状況下でスタートを切っている状況です。将来的には、商品別での顧客とのコミュニケーションを増やし、海外事業にも連携させることで事業を拡大していきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8014

|

4,145.0

(15:30)

|

-205.0

(-4.71%)

|

関連銘柄の最新ニュース

-

蝶理(8014) 執行役員の異動に関するお知らせ 02/27 16:00

-

蝶理(8014) 連結子会社の解散及び債権放棄に関するお知らせ 02/27 16:00

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … ソシオネク... 02/02 15:48

-

蝶理(8014) 通期連結業績予想の修正に関するお知らせ 01/30 15:00

-

蝶理、今期経常を9%下方修正 01/30 15:00

新着ニュース

新着ニュース一覧-

今日 19:05

-

今日 19:01

-

今日 19:00

-

今日 18:54