【QAあり】リックソフト、2Qは増収減益 ライセンス売上が過去最高水準を維持、自社ソフト開発売上はYoY+53.3%と好調

目次

大貫浩氏(以下、大貫):リックソフト代表取締役の大貫です。本日は2025年2月期第2四半期の決算についてご説明します。

本日の目次はスライドのとおりです。

当社の特徴

当社の特徴と強みについてです。特徴は2点あります。

1点目は、当社の事業に関してです。スライドには「エンタープライズ・アジャイルを推進し、日本企業のDXに貢献します」と記載しています。大手のエンタープライズ企業にアジャイル開発・アジャイル経営など新しい仕事の手法を推進し、日本企業全体のDXに貢献することを事業の柱にしています。

2点目は、経営に関する考え方です。1点目に示したような、今、世の中に必要とされるものを事業の柱に置き、年間20パーセントから25パーセントの事業成長を続け、中長期的に高い利益率を生み出す組織を構築し、企業価値の向上を図ることで株主さまの期待に応えていきたいと考えています。

2025年2月期 第2四半期 ハイライト

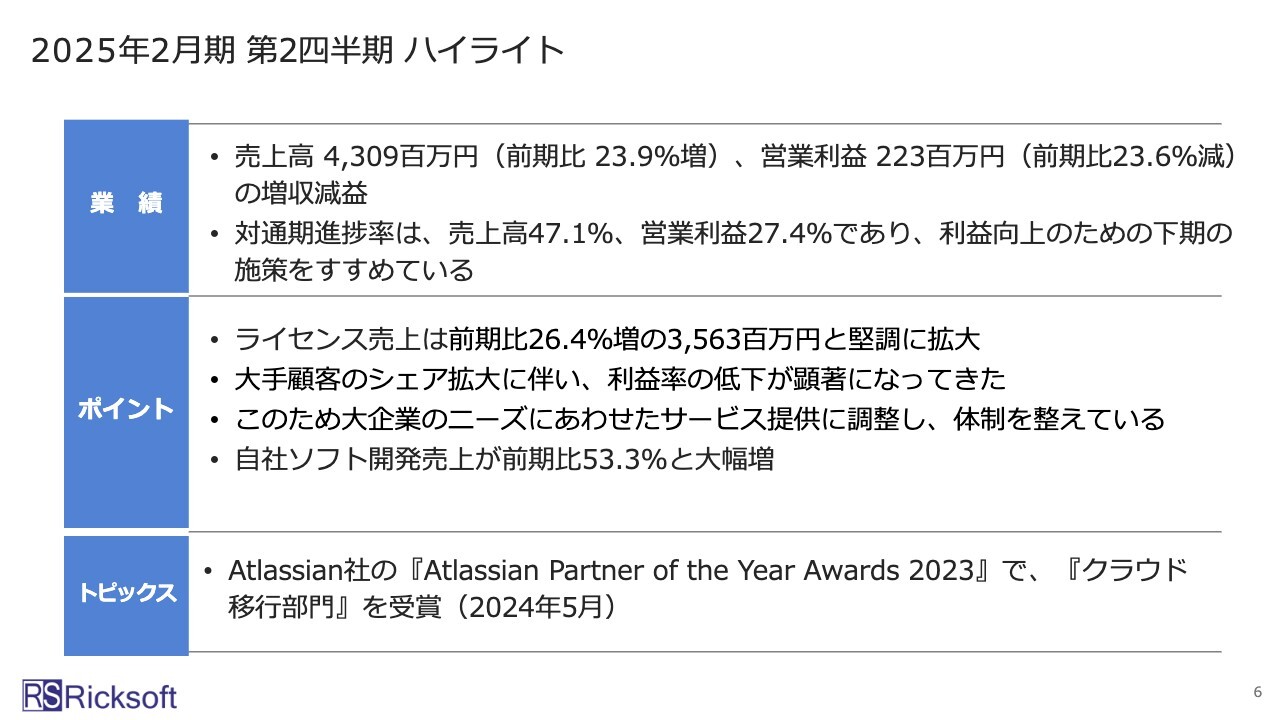

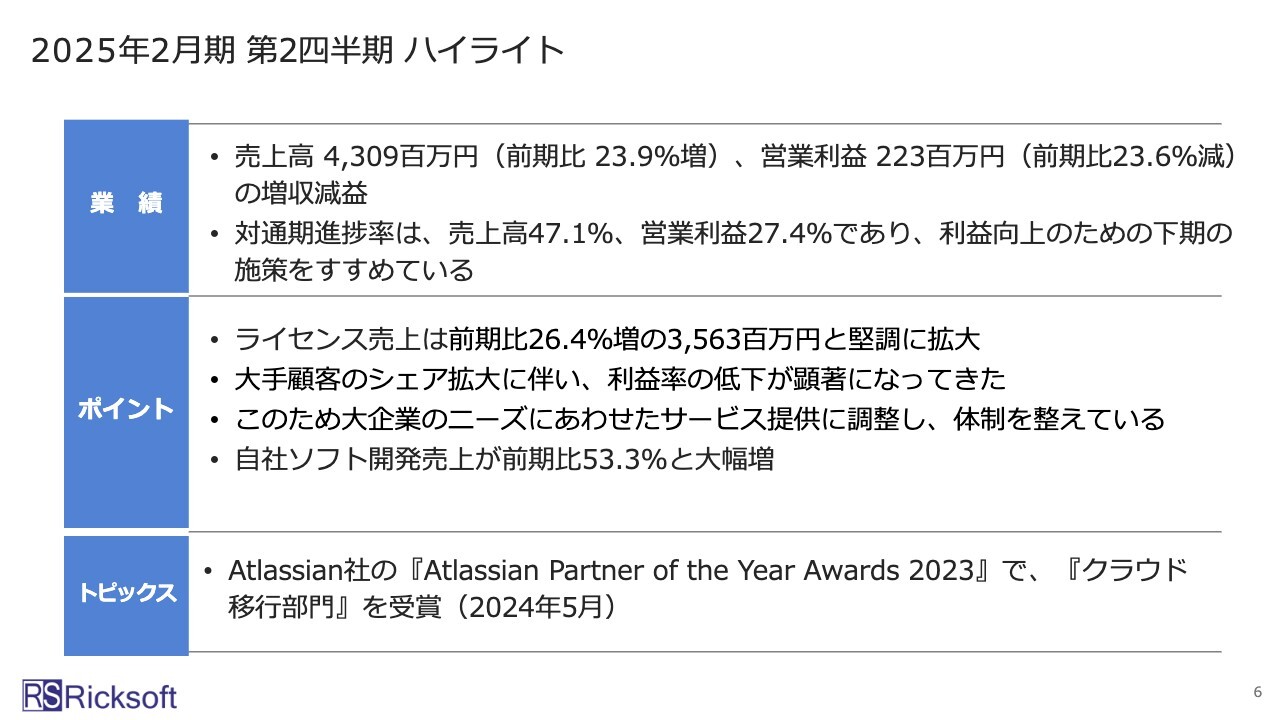

第2四半期の業績についてです。ハイライトが3点あります。

1点目の業績については、売上高が前期比23.9パーセント増の43億900万円、営業利益は前期比マイナス23.6パーセントの2億2,300万円で、増収減益となっています。通期の進捗率は、売上高が47.1パーセント、営業利益27.4パーセントで、営業利益以下の進捗が非常に悪い状況ですが、利益を挽回しようと、下期現在、施策を進めている状況です。

2点目のポイントについては、スライドに4つ記載していますが、上の3つと下の1つに分かれます。当社の主要ビジネスになるライセンス売上です。こちらは前期比26.4パーセント増の35億6,300万円と、堅調に拡大することができました。

ただし、この売り先であるお客さまは大手にシフトしており、利益率の低下が顕著になってきています。このため大企業のニーズに合わせたサービス提供を現在調整しており、態勢を整えている状況です。

なお、自社ソフト開発売上は、前期比53.3パーセントと大幅に売上を伸ばすことができています。

3点目のトピックスについてです。現在、Atlassian社はクラウド移行を進めており、オンプレミスの環境からクラウドへの移行をAtlassian社全体で推進しています。その中で弊社は、クラウド移行をかなりしっかり進められているパートナーとして、『Atlassian Partner of the Year Awards 2023』で、『クラウド移行部門』を受賞しました。

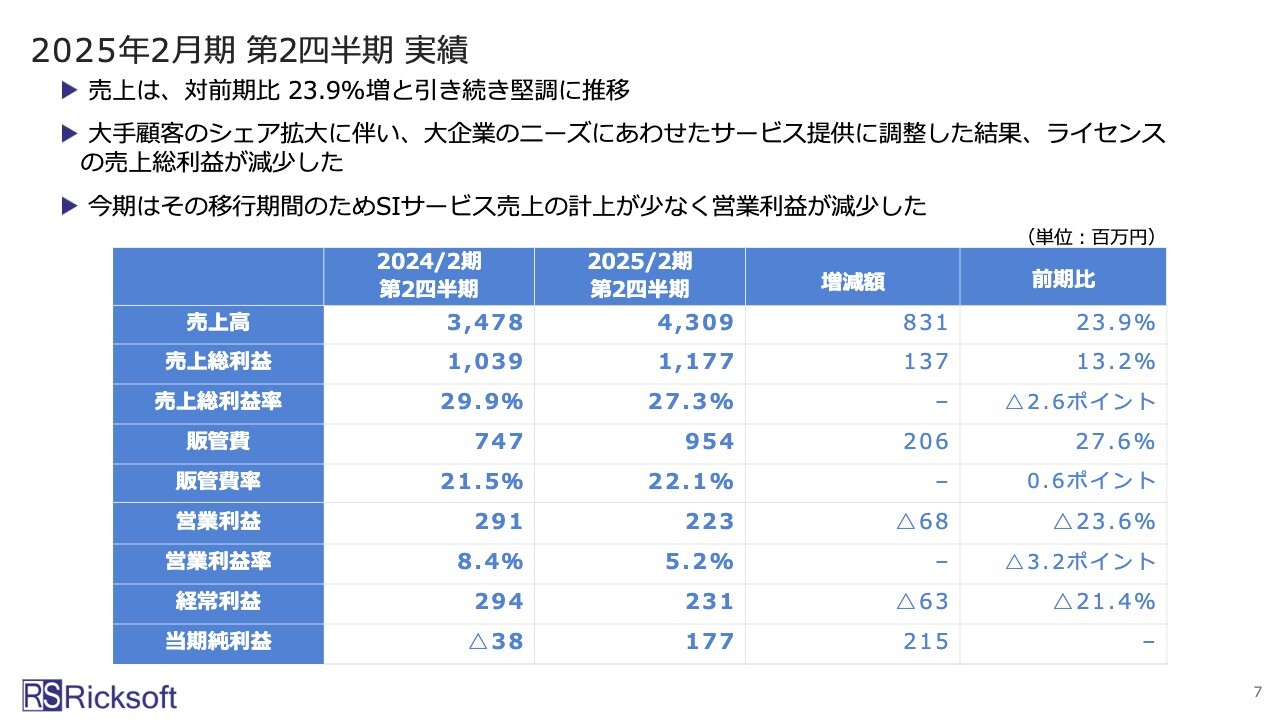

2025年2月期 第2四半期 実績

実績についてです。具体的な数字はスライドの一覧表を見ていただきたいのですが、売上高が前期比23.9パーセントと堅調に推移していることがポイントです。

ただし、大手企業のシェア拡大に伴って、大手企業向けのニーズに合わせたサービス提供の調整を行った結果、ライセンスの売上総利益(粗利)が減少しています。こちらがマイナス2.6ポイント減少したことにより、営業利益以下の利益率が悪化しています。

今期はそのサービス提供の調整を行っている移行期間のため、SIサービスの売上などの計上が少なく、営業利益以下が減少しています。

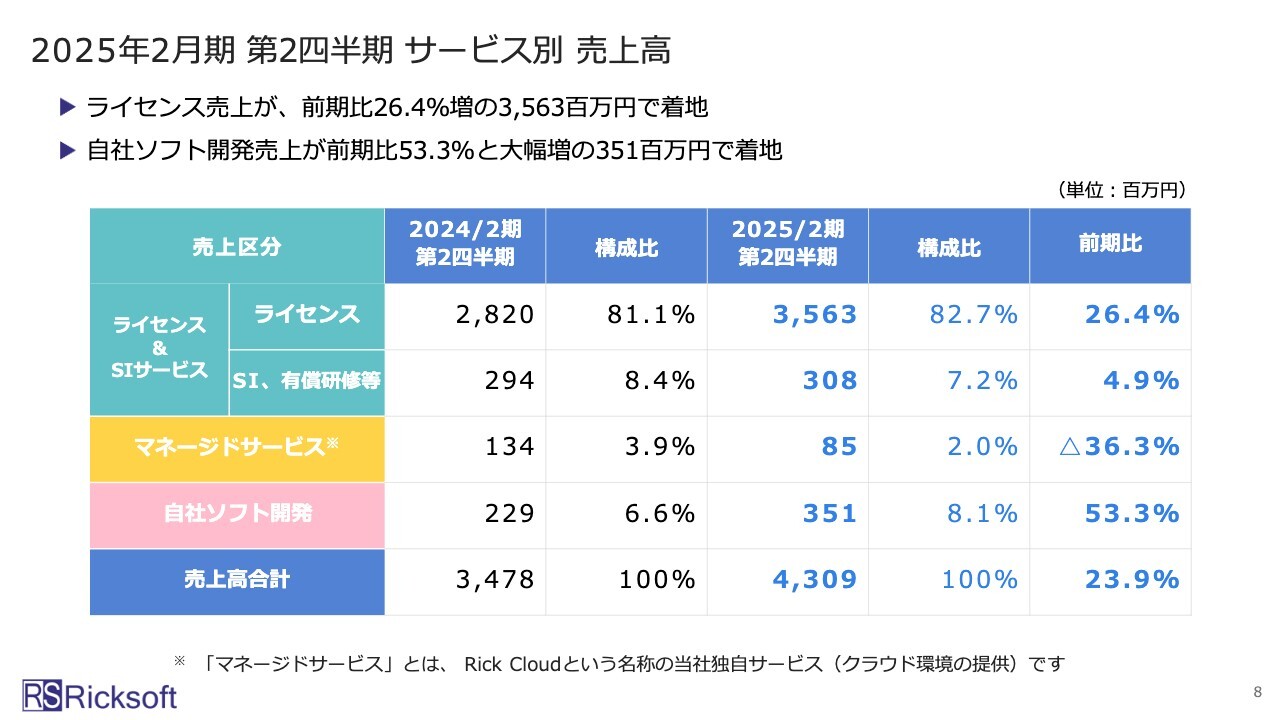

2025年2月期 第2四半期 サービス別 売上高

サービス別売上高です。ライセンス売上は26.4パーセント増で、自社ソフト開発も53.3パーセント増と、前期比で好調です。今後伸ばしていこうと考えているSI、有償研修などは、まだ新しいサービス構成の数字が第2四半期には乗ってきていないため、前期比5パーセントと、微増になっています。

マネージドサービスは、マイナス36.3パーセントとなっていますが、こちらは「Atlassian」のクラウド移行に伴う減少であり、計画どおりの減少と考えていますので、ご安心ください。この減少分については、ライセンス売上またはSIサービス売上でカバーしていこうと考えています。

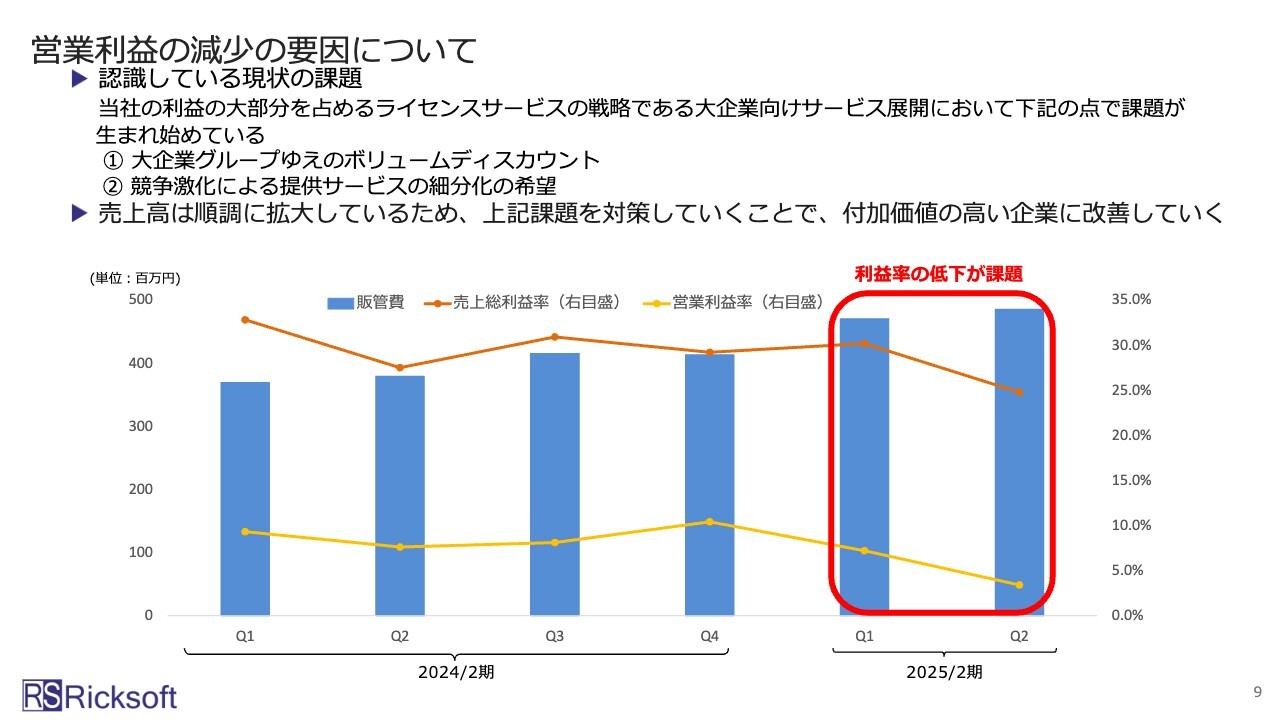

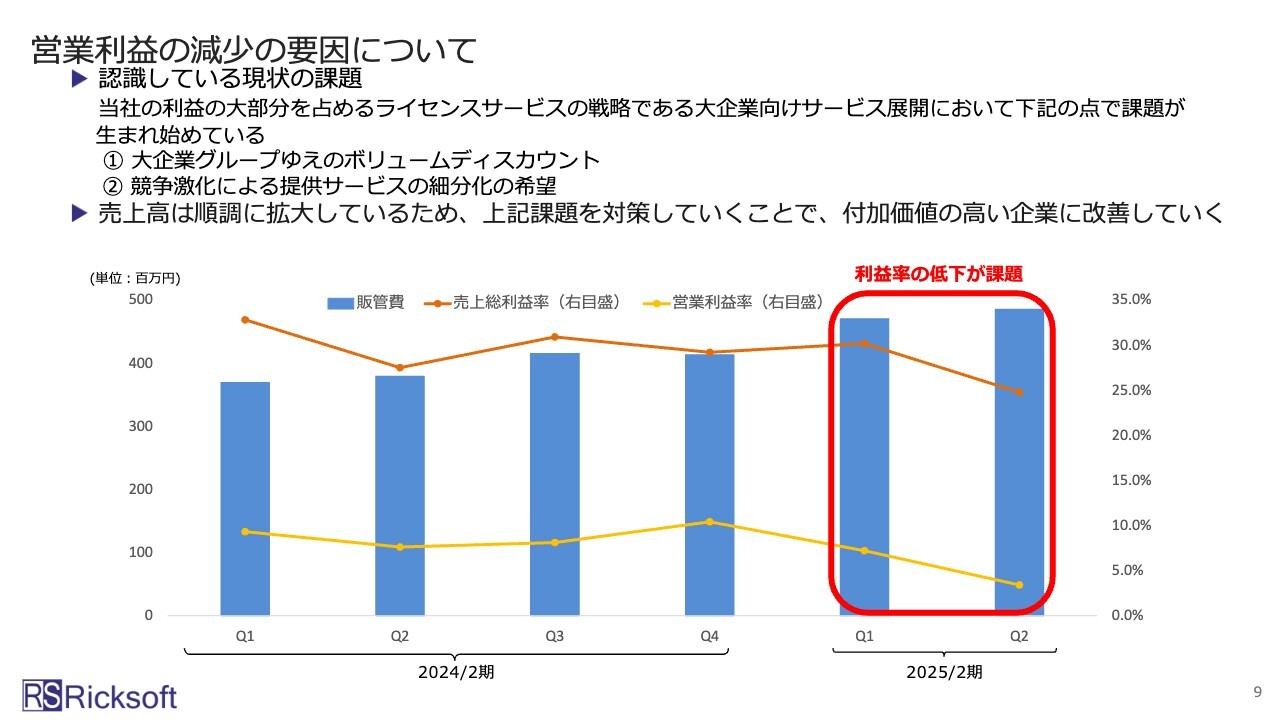

営業利益の減少の要因について

営業利益の減少の要因についてです。現在弊社で認識している課題は、スライドのとおりです。

当社の利益の大部分を占めるライセンスサービスは、戦略として今、大企業向けにサービス展開を進めていることから、お客さまが大企業にシフトしています。シフトは成功していると考えていますが、シフトによってこの2点の課題が現在生まれ始めています。

1点目は、大企業グループゆえのボリュームディスカウントです。2点目は、競争激化による提供サービスの細分化の希望です。これによって、スライドのグラフのとおり、売上総利益が第2四半期から非常に低下しています。

ただし、売上高は順調に拡大しているため、この2点の課題を対策していくことで、付加価値の高い企業に改善していくことはできると考えています。

大企業向けにシフトをしていく過程で、一度は利益率が悪化するフェーズが発生していますが、それを乗り越えていった先で、より高い成長を目指せる企業体になっていけると考えています。利益率については、一度は右肩下がりしましたが今後挽回していけると考えています。

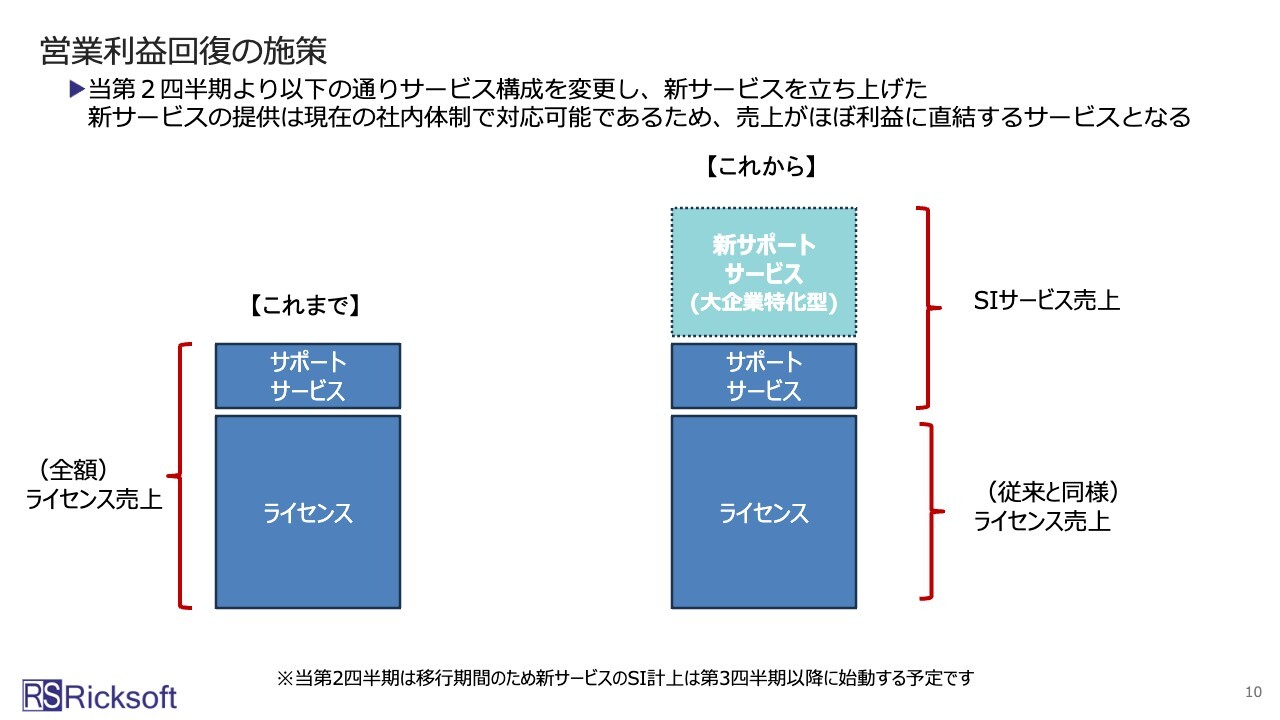

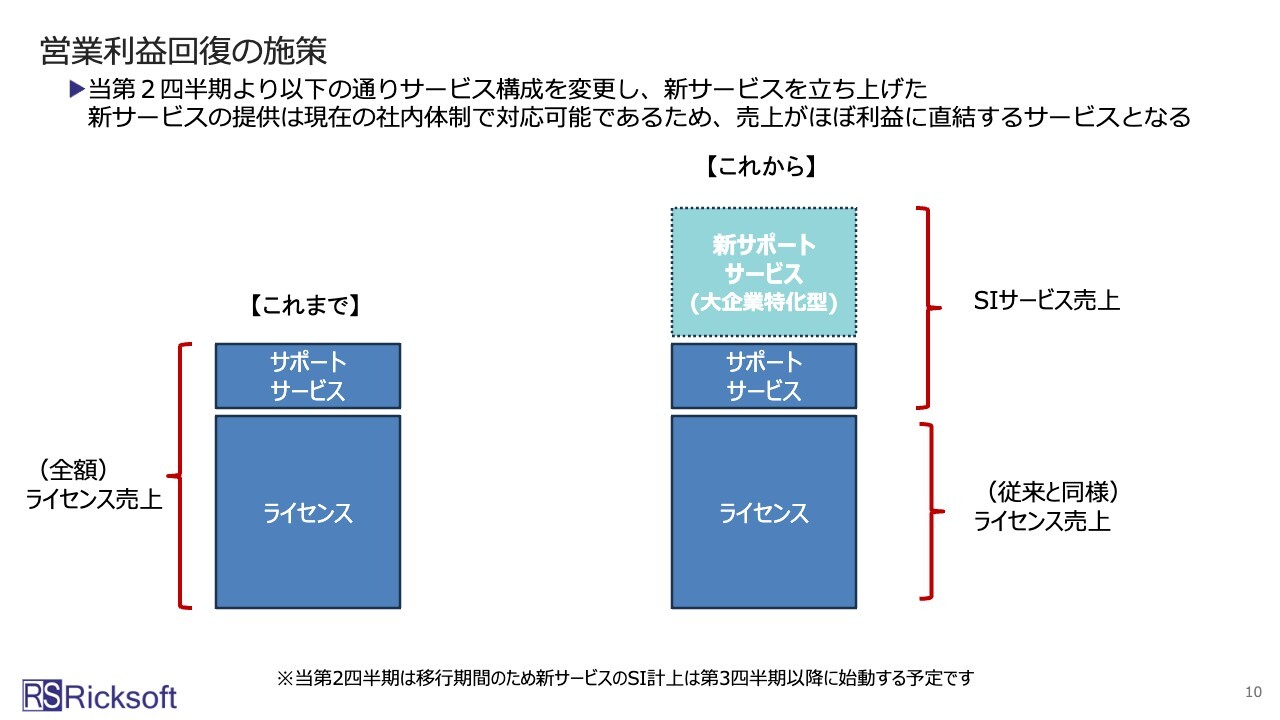

営業利益回復の施策

営業利益回復の施策や、何を調整したかをスライドに記載しています。これまで、弊社は「Atlassian」ライセンスを販売する時に、そのライセンスをサポートするサポートサービスも一括でお客さまに提供してきました。

ただし、大企業のお客さまからは今、このようなワンパッケージの商品構成では対応できない、さまざまな細かな要望が発生しています。それに対応するため、サポートサービスを分離して、SIサービスとして個別に販売するかたちに変更しています。

これからは、ライセンスはライセンス単品で販売し、サポートサービスは1つのSIサービスとして販売します。さらに、大企業に特化した新しいサポートサービスを新たに企画して、こちらも販売していきます。

これにより、大手企業向けの顧客へのシフトが進んでも、利益率を挽回していけるようにしたいと考えています。

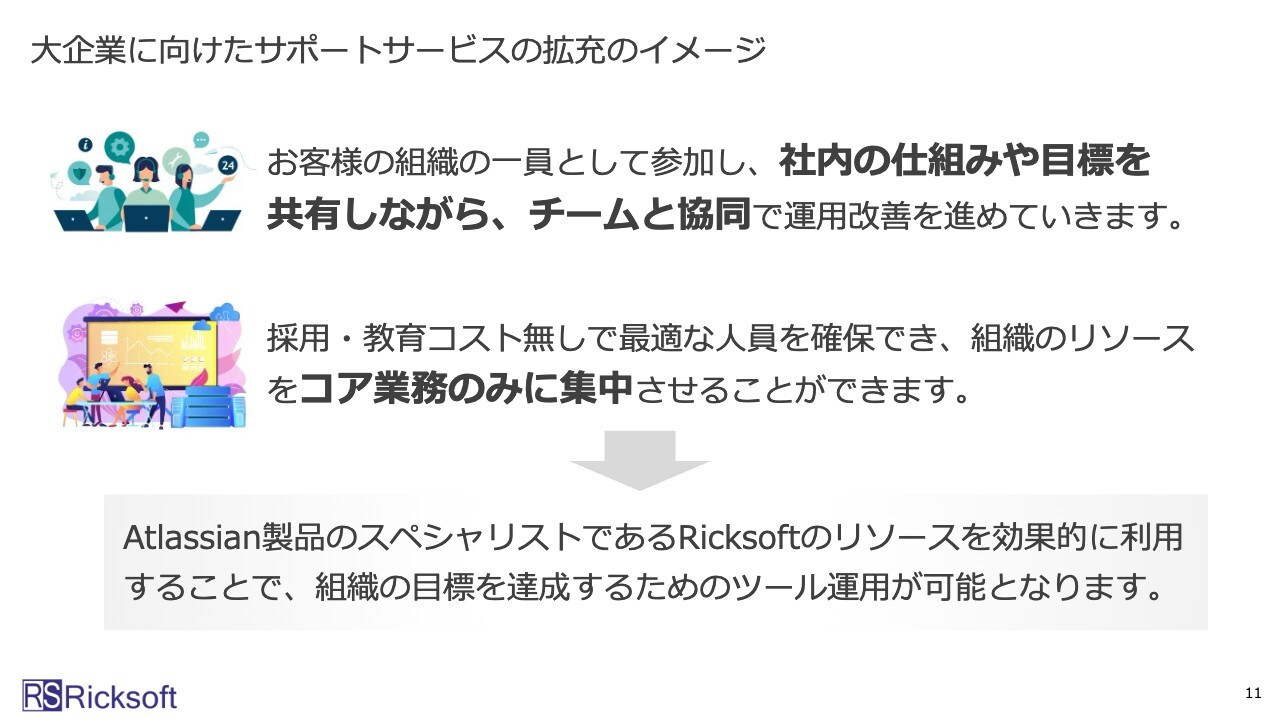

大企業に向けたサポートサービスの拡充のイメージ

大企業に向けたサポートサービスの拡充のイメージです。弊社の社員が、お客さまの組織の一員として参画し、お客さまの社内の仕組みや目標を共有しながら、お客さまのチームと共同でツールの運用改善を進めていきます。

これによって、お客さまはコア業務のみに集中することができます。

当社はお客さまから「Atlassian」製品のスペシャリスト集団だと認識されており、お客さまは当社のエンジニアリソースを有効かつ効果的に利用することができます。同時に、お客さまの組織の目標を達成する「Atlassian」製品などのツールの運用が可能となり、ツールの販売や利用のさらなる拡大が見込まれると考えています。

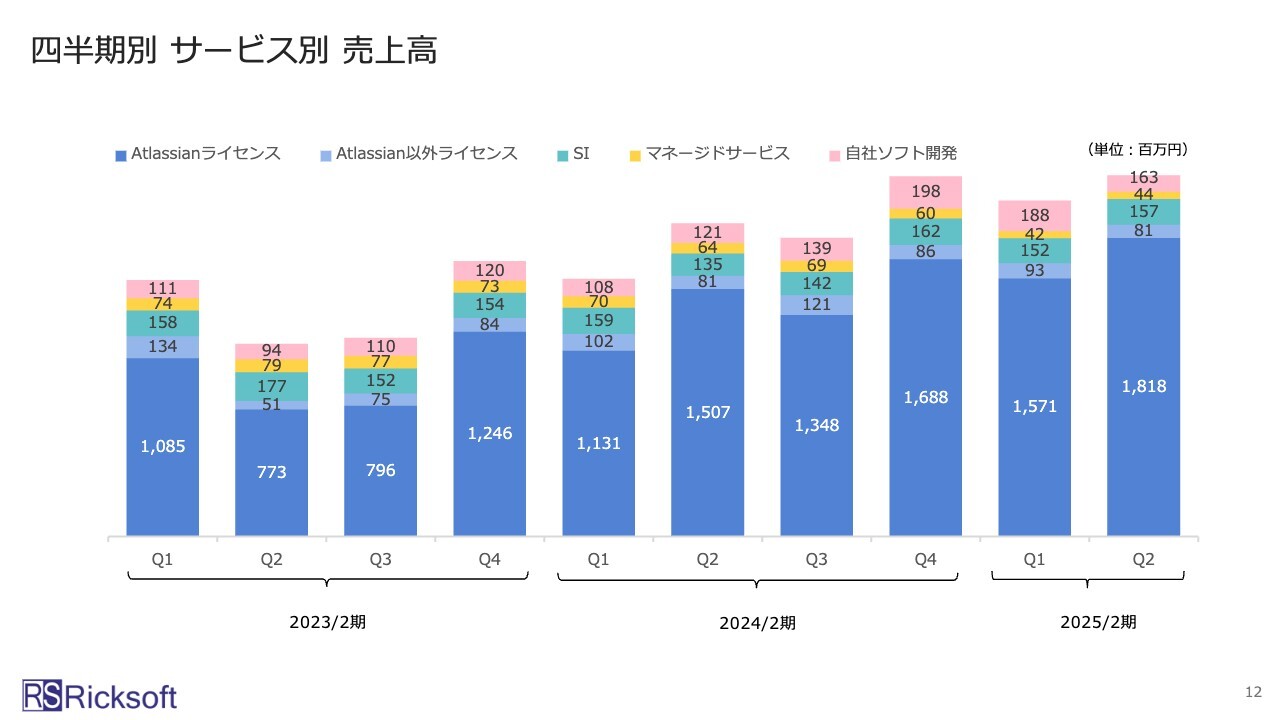

四半期別 サービス別 売上高

サービス別の売上高です。四半期ごとに見ると、やはりでこぼこはしていますが、着実に右肩上がりのかたちになっています。特に、「Atlassian」ライセンスは確実に成長しています。

自社ソフト開発も、この2年半の間に約1.5倍の売上高になっています。

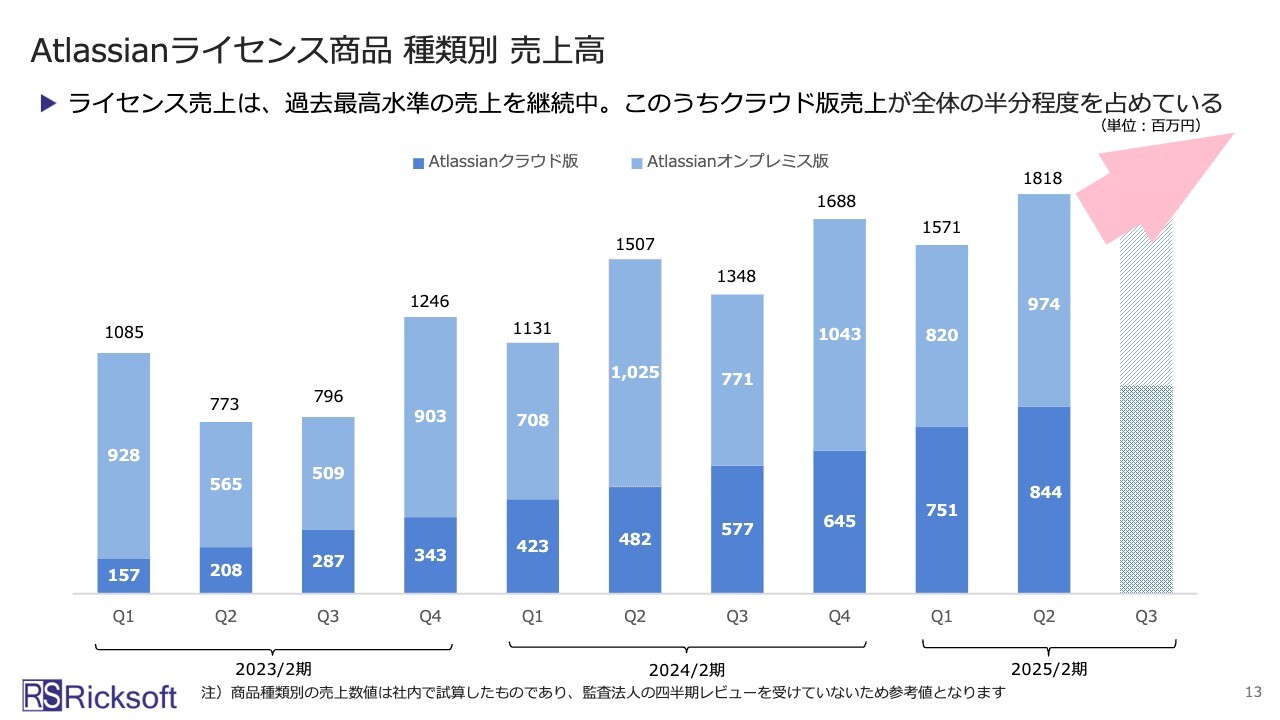

Atlassianライセンス商品 種類別 売上高

「Atlassian」ライセンスの種類別推移です。「Atlassian」ライセンスは、クラウド版とオンプレミス版の、大きく2つに分けることができます。

「Atlassian」のクラウド移行とは、このオンプレミス版をクラウド版に置き換えていくことです。つまり、スライドのグラフの水色の部分を、濃い青に置き換えていきます。

スライドのグラフのとおり、濃い青が四半期ごとに着実に増えています。そして、減っていくはずのオンプレミス版の売上も、さほど減っていないことも見て取れます。

オンプレミス版のライセンス数自体はクラウド版に移行することで減っているのですが、単価が同時に上がっているため、現在はまだ、オンプレミス版でも売上を維持できている状況です。ただし現在では、クラウド版の売上が全体の約半分を占めるまでになっています。

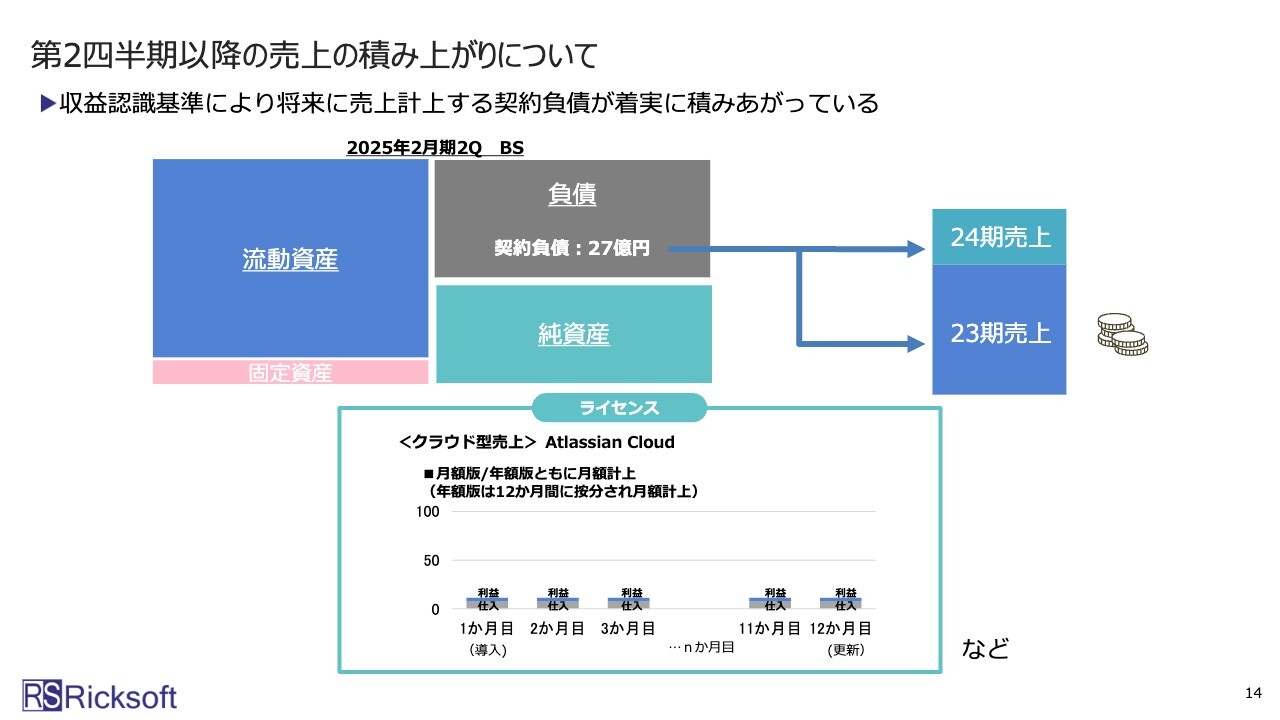

第2四半期以降の売上の積み上がりについて

クラウド版の売上が増えたことにより、BSの契約負債という項目が着実に積み上がっています。契約負債とは、収益認識基準によって将来売上に計上されるものです。

「Atlassian Cloud」には、月額版と年額版があります。年額版では12ヶ月間の契約ですが、月額按分して計上しますので、売上はどちらも1ヶ月ごとに計上されます。スライドの図の右側にあるように、按分して月額計上するため、将来の売上が保証される部分が契約負債として積み上がっているかたちになります。

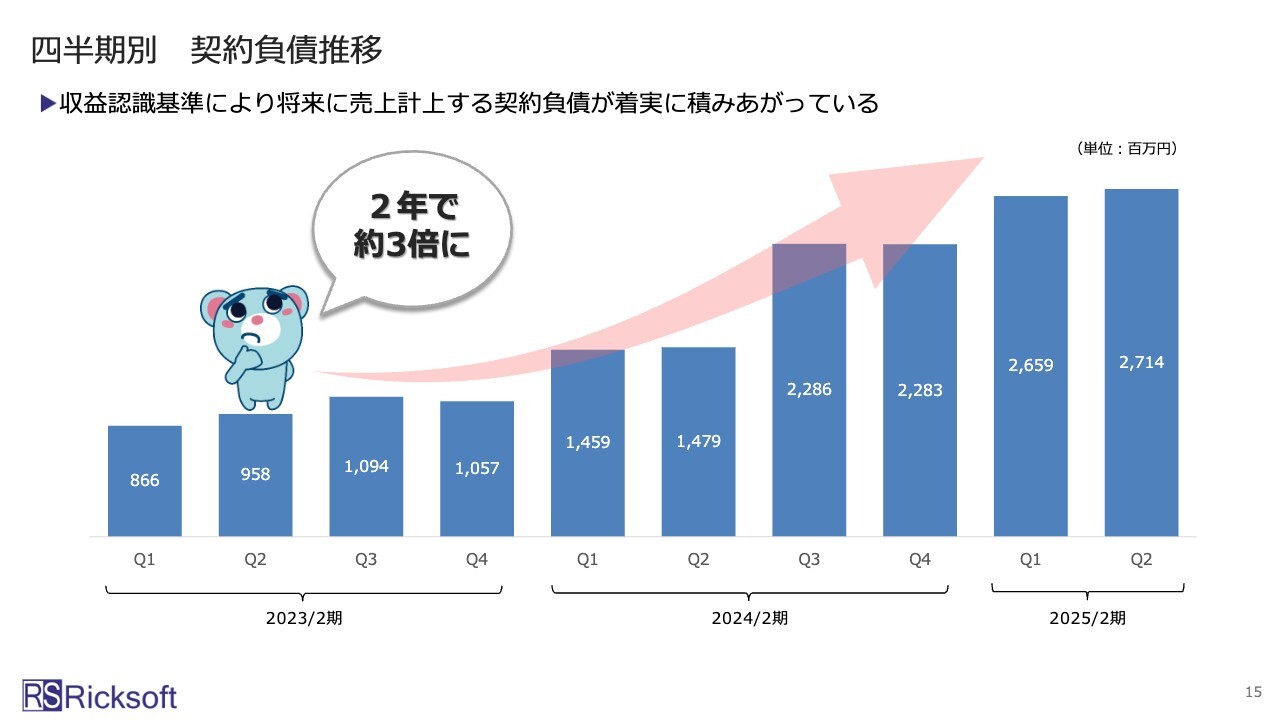

四半期別 契約負債推移

現在、契約負債は着実に積み上がっています。この2年半で約3倍に増え、2025年2月期第2四半期終了時点では27億円を超えました。

2025年2月期第2四半期のライセンス売上は、約35億円です。将来の売上計上が約束された契約負債は、約27億円となりました。

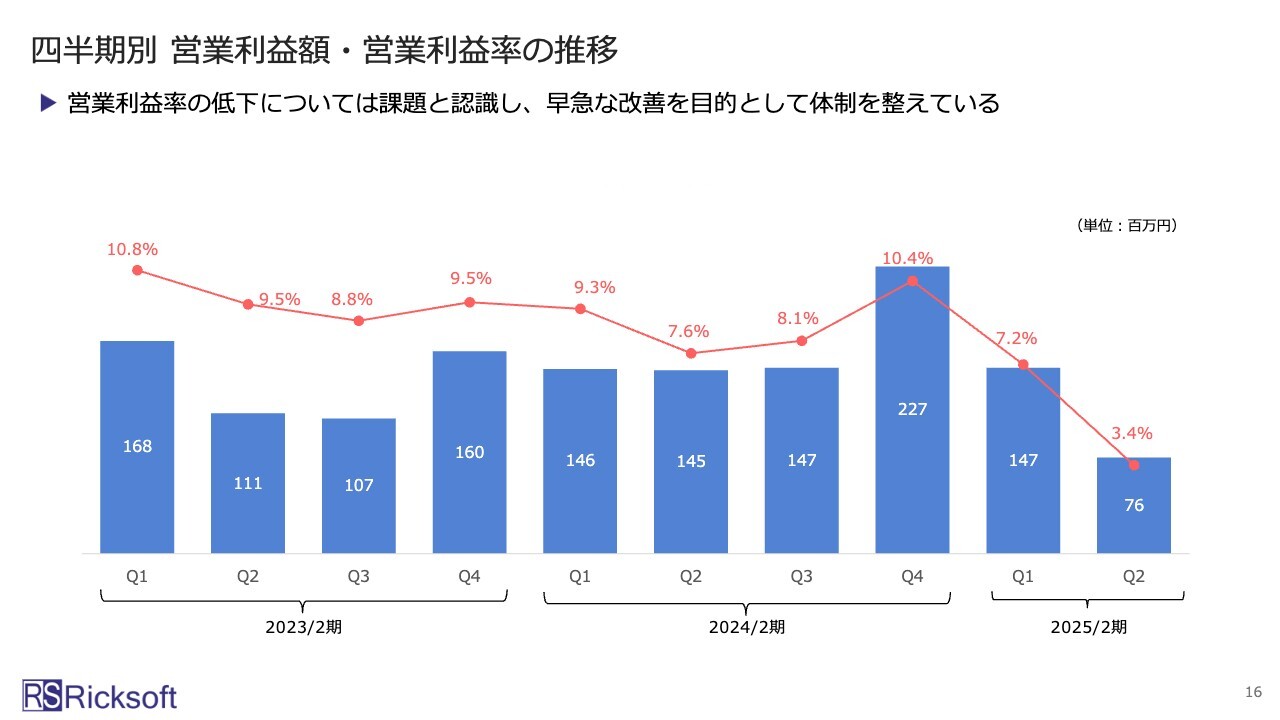

四半期別 営業利益額・営業利益率の推移

ただし、営業利益率は今期悪化しており、特に第2四半期は非常に悪い状況です。当社では大きな課題として認識しており、商品構成、サービス構成を切り替えて改善していきます。

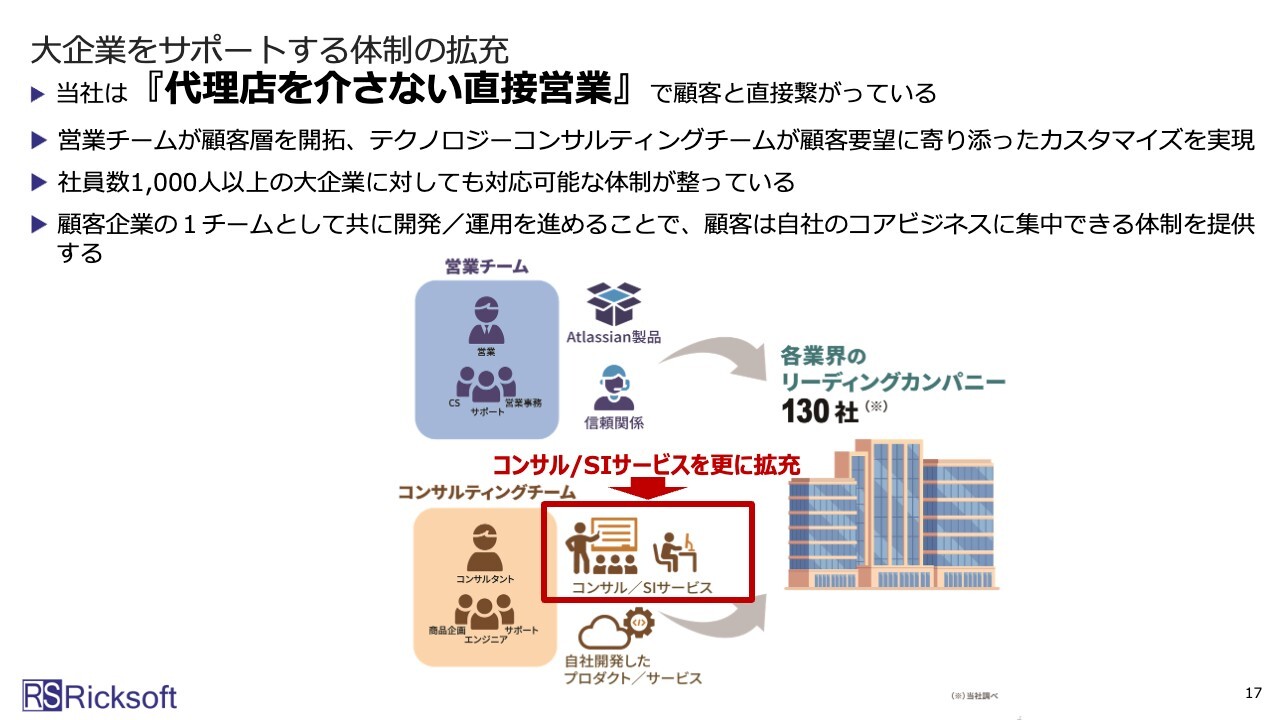

大企業をサポートする体制の拡充

当社の体制は、営業チームとコンサルティングチームの2つに分けることができます。今後は、コンサルティングチームのコンサル/SIサービスをさらに拡充させていきます。

大手のお客さまに特化したさまざまなサービスを拡充させることによって、営業利益率を上げていきたいと考えています。

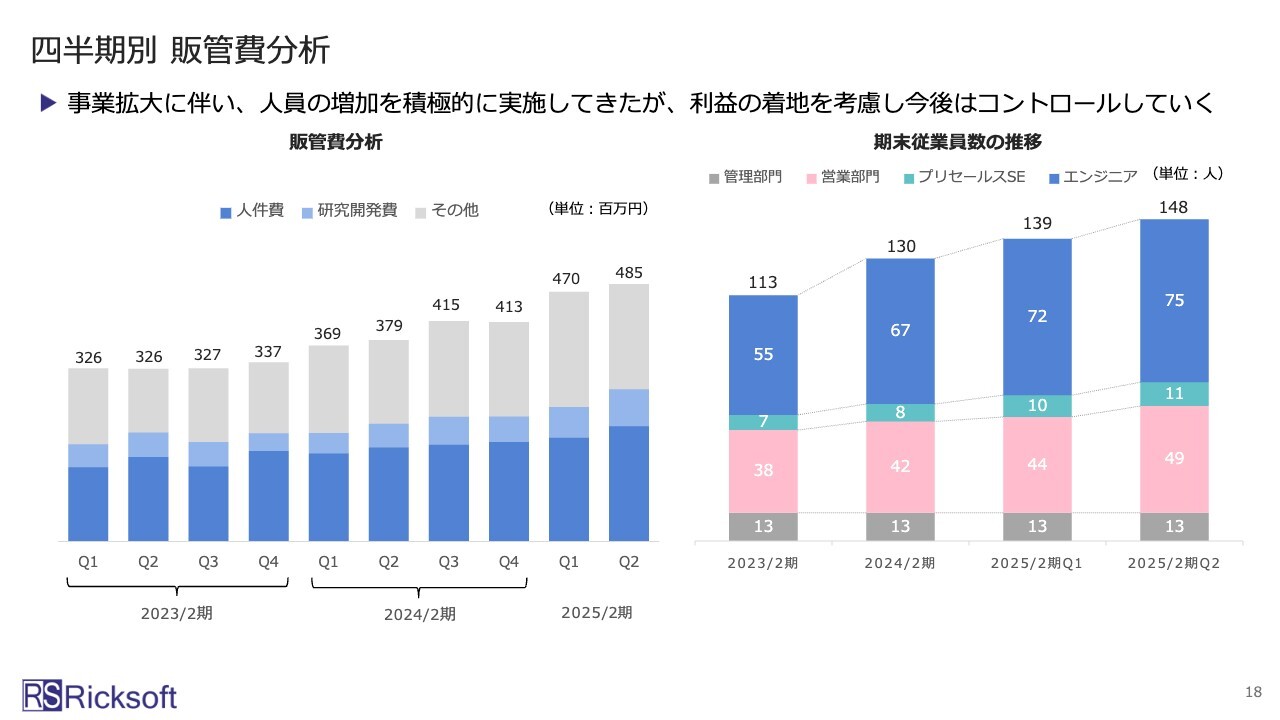

四半期別 販管費分析

販管費分析です。当社はこれまで事業拡大に伴って人員の増加を積極的に行ってきましたが、利益の着地を考慮し、今後はコントロールしていきます。

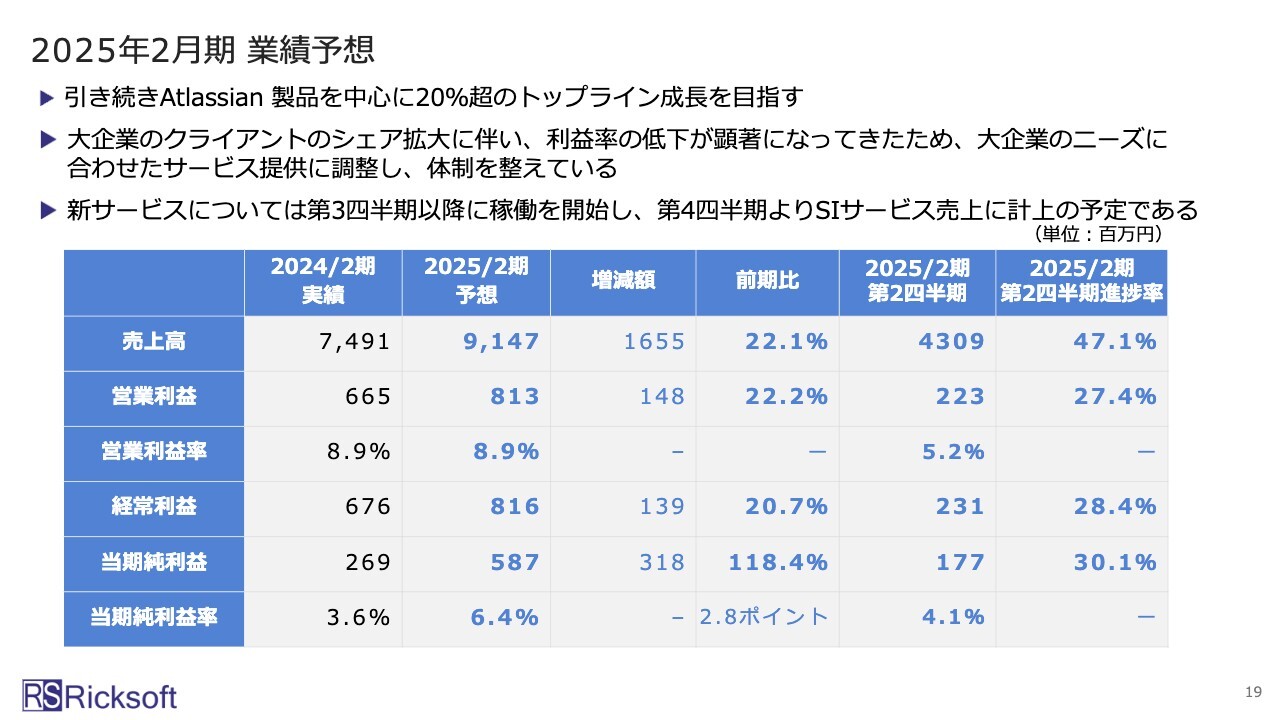

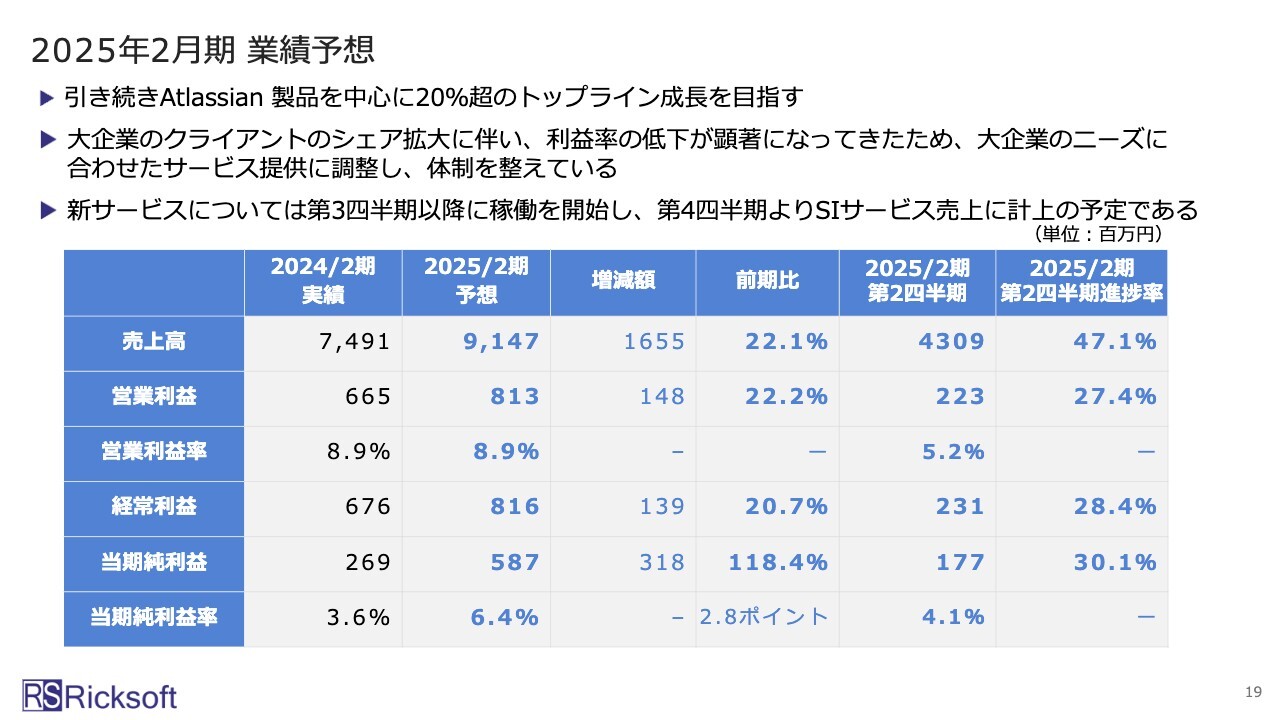

2025年2月期 業績予想

2025年2月期業績予想です。営業利益の第2四半期進捗率は27.4パーセントでした。現在、新サービスおよび商品構成の切り替えを進めており、その変化の数字が第4四半期から乗ってくる予定です。

新サービスを早急に立ち上げ、期初の業績予想にできるだけ近づけられるように、社内では体制を整えて実行中です。

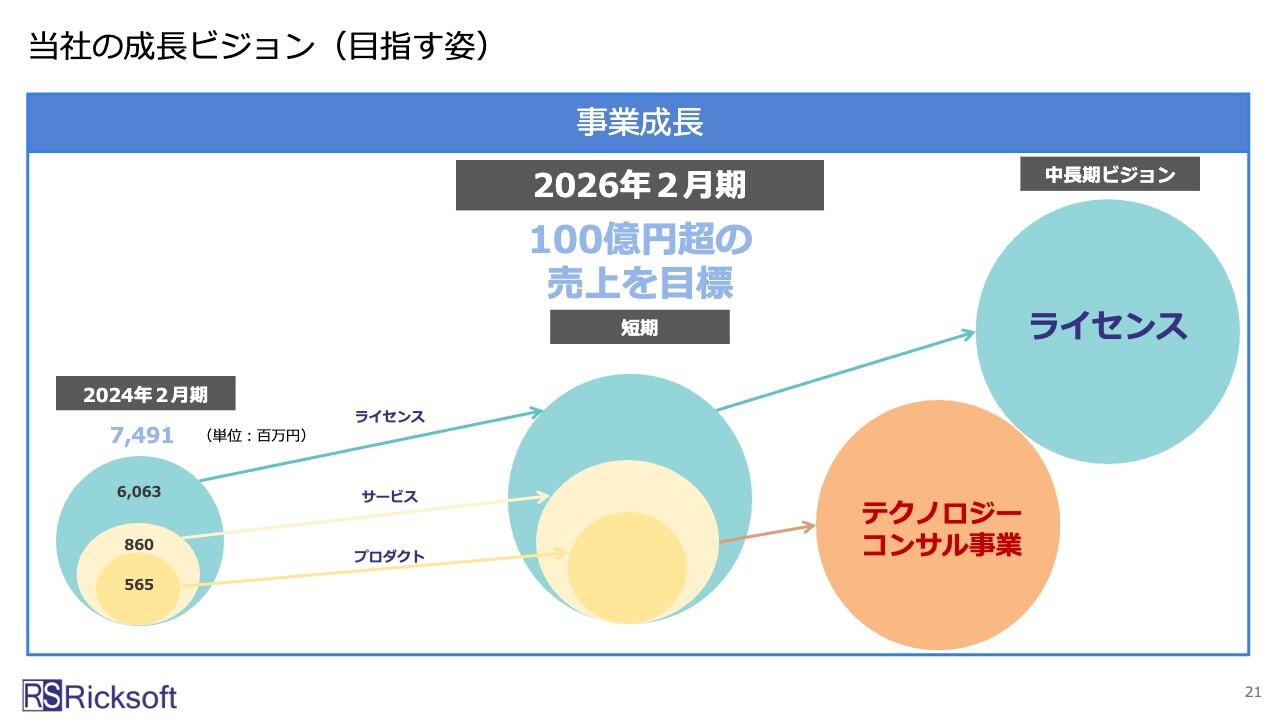

当社の成長ビジョン(目指す姿)

当社の成長ビジョン(目指す姿)をご説明します。2026年2月期は、100億円超の売上を目標にしています。

そして中長期ビジョンはライセンスの販売、こちら2026年2月期、来期は100億円の売り上げを目標にしています。そして中長期としましては、現在当社のメインビジネスであるライセンス販売を今後も増やしていこうと思っていますし、大手企業向けに提供するSIサービスをコアとしたテクノロジーコンサル事業を大きくしていきたいと思っています。

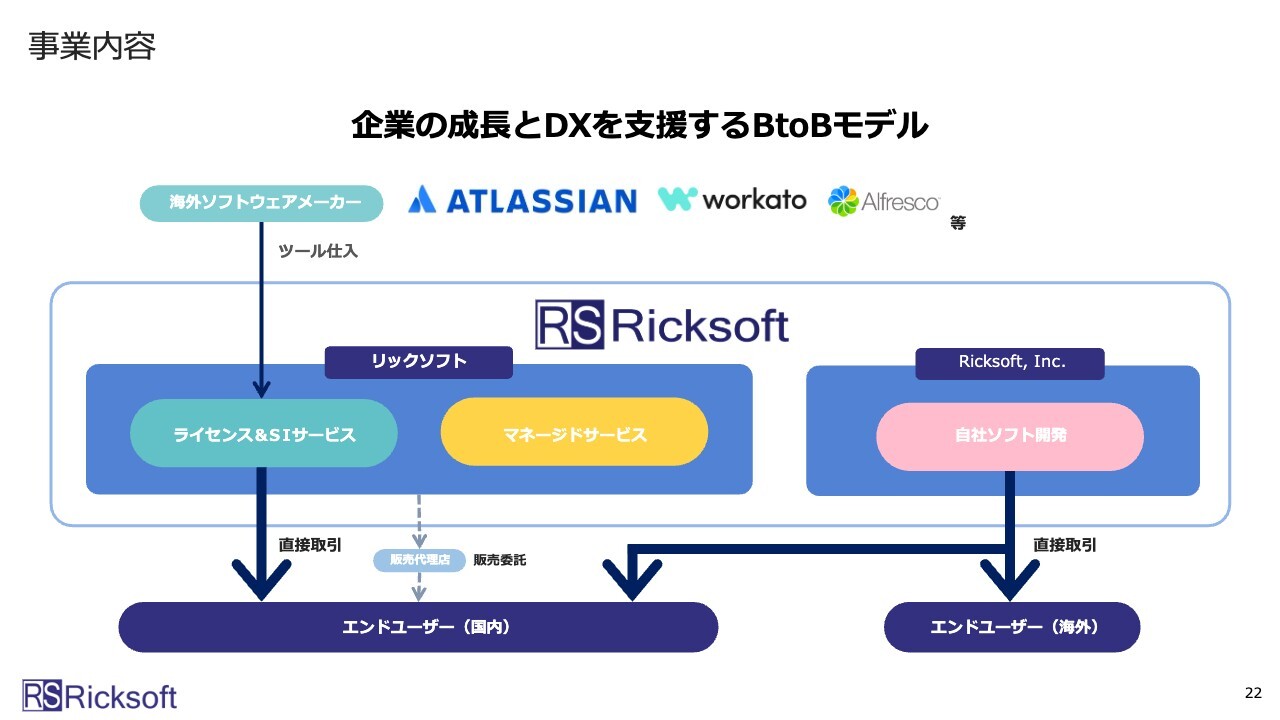

事業内容

事業系統図については、特に変化がないため、ご説明を割愛します。

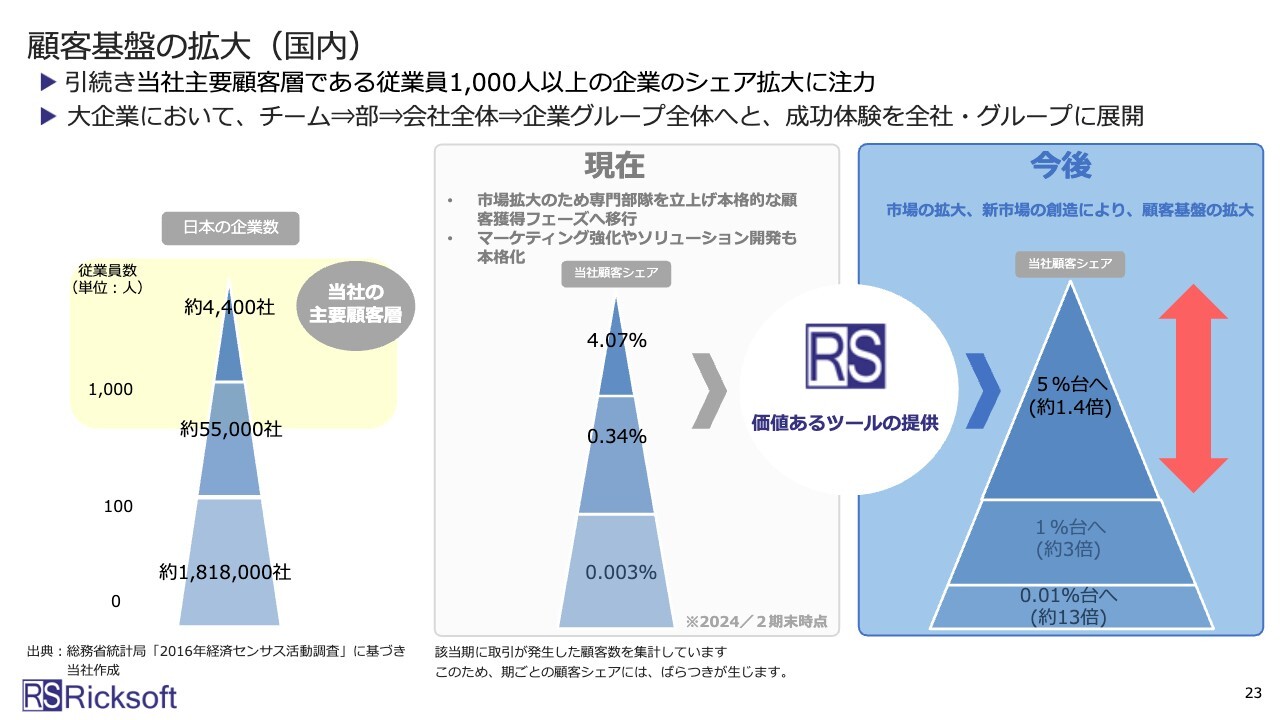

顧客基盤の拡大(国内)

顧客基盤の拡大についてです。スライド右側の図の、現在と今後をご覧ください。現在は従業員数1,000人以上の企業が当社のメイン顧客ですが、今後もこの大企業をメインターゲットと定義し、顧客基盤の拡大を図ります。

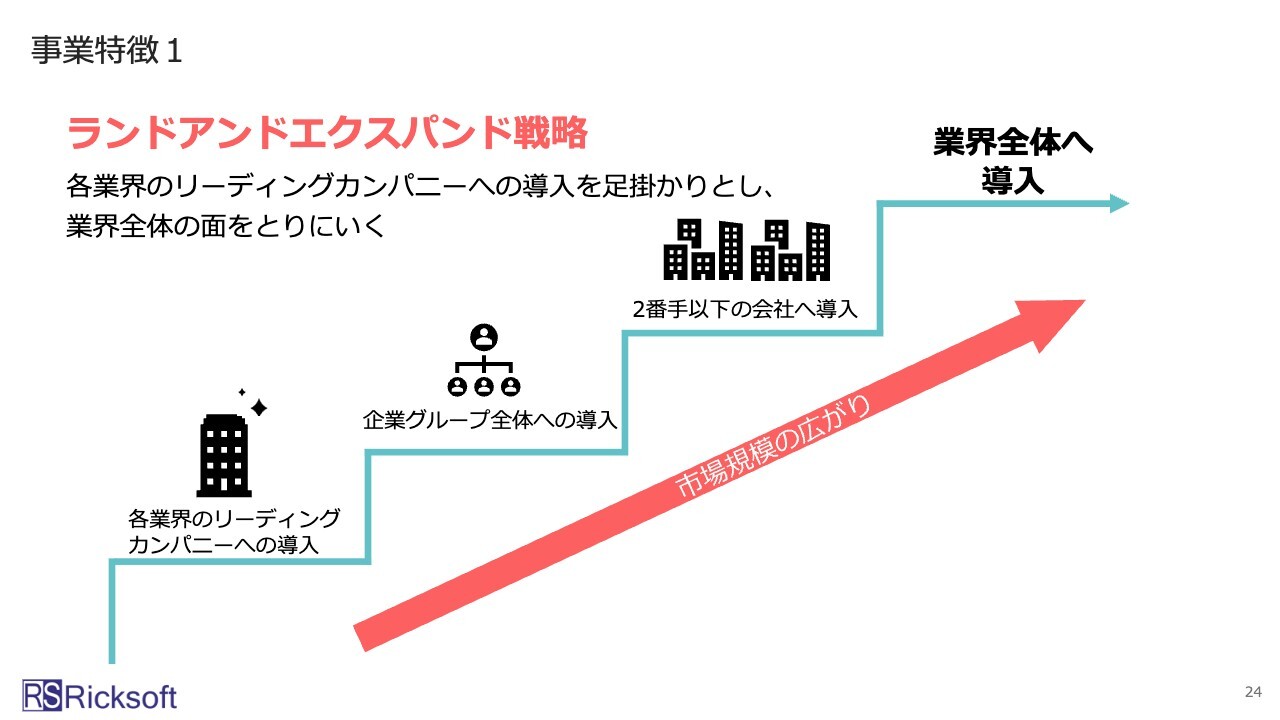

事業特徴1

顧客基盤を拡大するための営業戦略についてです。当社では、2つのランドアンドエクスパンド戦略を考えています。

1つ目は、業界の中でのランドアンドエクスパンド戦略です。最初に各業界のリーディングカンパニーに導入し、その後、企業グループ全体に導入していきます。

この時、業界2番手以下の企業は業界トップ企業の動きを見ているため、自然に2番手3番手の企業に導入され、最後は業界全体に導入されていく流れが生まれます。これにより「Atlassian」製品を業界全体へ導入していきたいと考えています。

この戦略は現在、製造業やITで非常に上手く進んでいます。

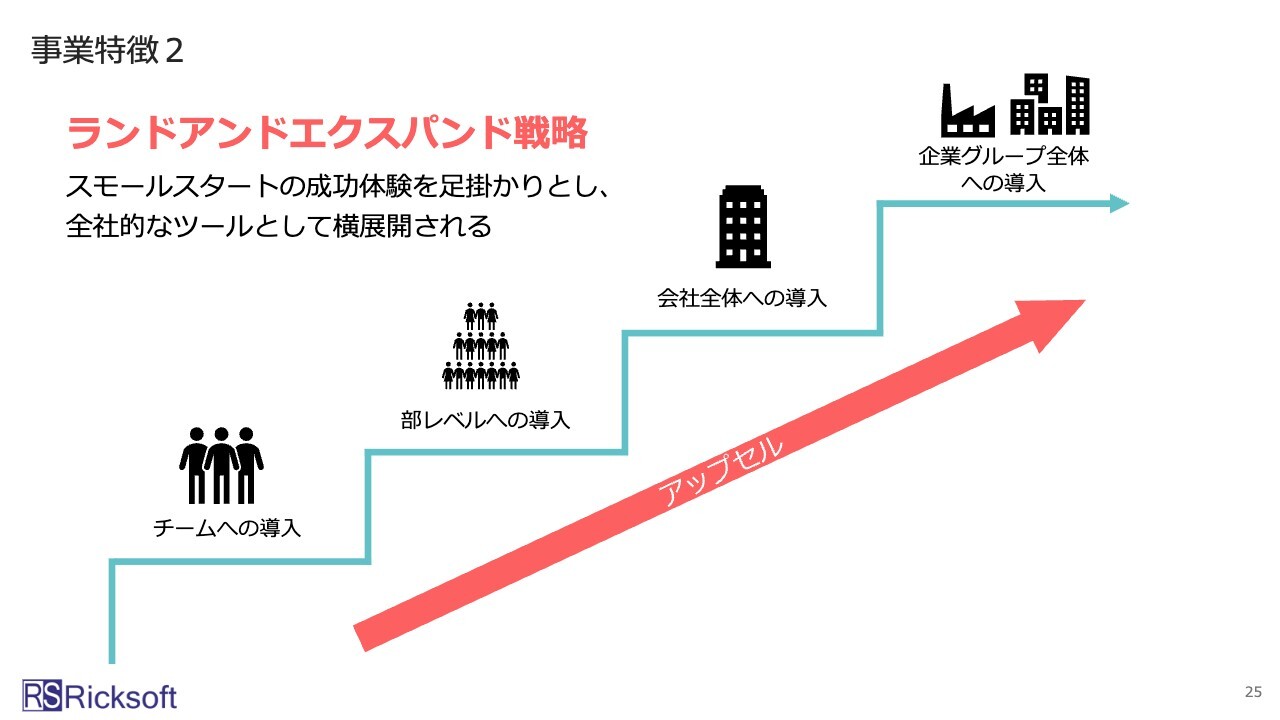

事業特徴2

2つ目のランドアンドエクスパンド戦略は、企業グループの中でどのように広めていくかという戦略です。

まず、チームに導入します。5人から10人に満たないようなチームでスモールスタートし、失敗の確率を減らします。小さな成功を積み重ねながら部レベルに導入し、その後会社全体に導入します。最終的には、企業グループ全体に導入することで、契約数および契約ユーザー数を増やします。

当社ではこれをアップセルと呼んでいます。毎年もしくは定期的にアップセルを行うことで、顧客単価を上げることができます。「Atlassian」製品は、非常にアップセルしやすい商品になっています。

これまでの当社の成長は、このアップセルがうまくいっているからだと考えています。

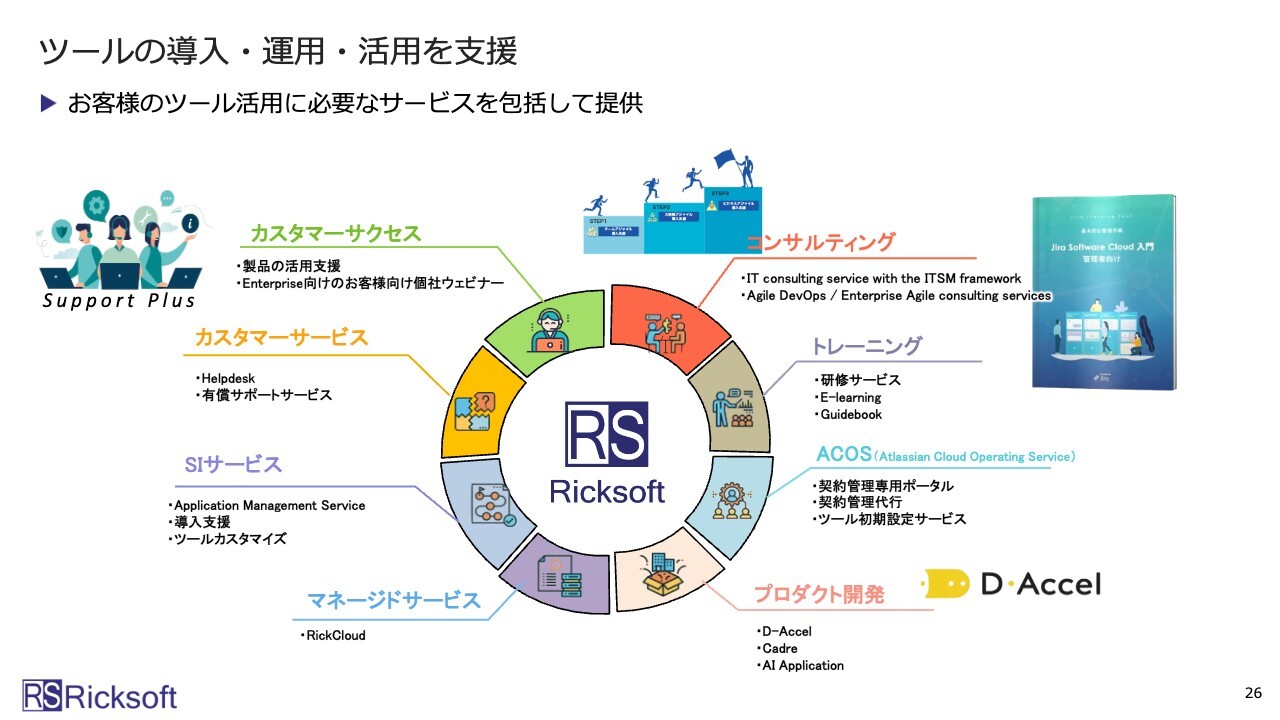

ツールの導入・運用・活用を支援

当社では、お客さまのツール活用をサポートするためのさまざまなサービスを、常に開発してきました。スライドに記載のように、コンサルティング、トレーニング、ACOS、プロダクト開発、マネージドサービス、SIサービス、カスタマーサービス、カスタマーサクセスといったサービスを提供しています。

このようにツール活用に必要なさまざまなサービスを、当社では一気通貫で提供できます。充実したサービスを実現しています。

当社主要顧客

スライドには、当社の主要顧客を記載しています。国内顧客は大手企業が多いですし、海外顧客も非常に著名な企業が多くなっています。

国内顧客には、ライセンス販売やSIサービスの提供を行っています。また、海外顧客には、Ricksoft, Inc.という当社の米国子会社が開発・販売・サポートする商品を提供しています。

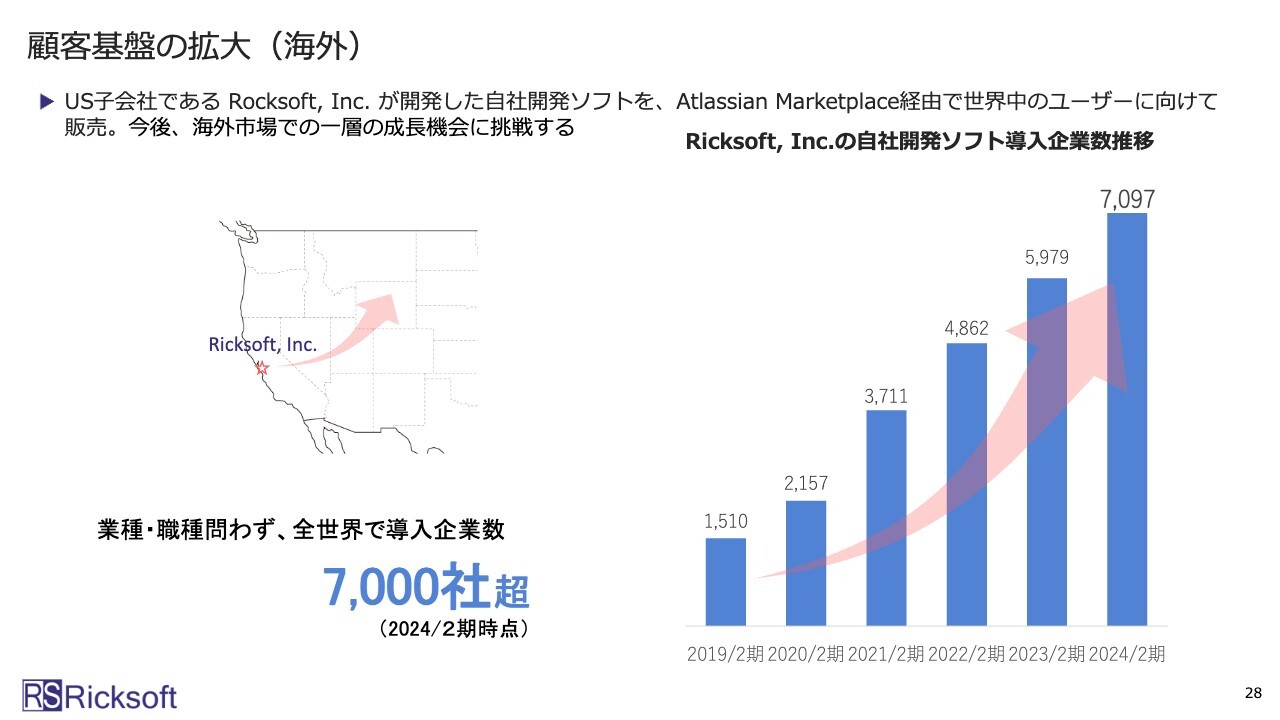

顧客基盤の拡大(海外)

Ricksoft, Inc.はカリフォルニア州にあり、現在顧客を7,000社以上抱えています。

スライド右側のグラフは、顧客数の推移です。非常に高い成長率およびユーザー数の伸びで、事業を拡大しています。

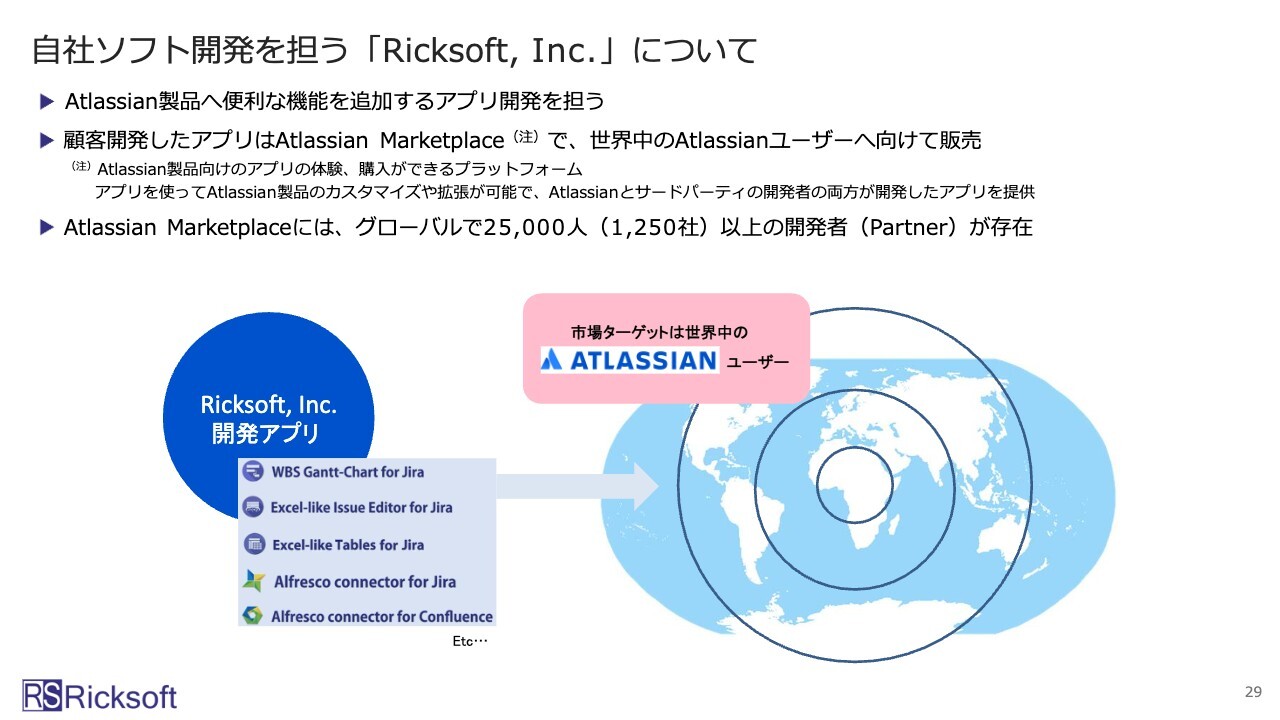

自社ソフト開発を担う「Ricksoft, Inc.」について

自社ソフト開発では、「Atlassian」製品に便利な機能を追加するアプリを開発しています。開発したアプリは、「Atlassian Marketplace」というプラットフォームで、世界中の「Atlassian」ユーザーに向けて販売しています。

この「Atlassian Marketplace」があるおかげで、Ricksoft, Inc.は営業機能をほぼ持たずに、製品の開発およびお客さまのサポートの2点に集中することができます。

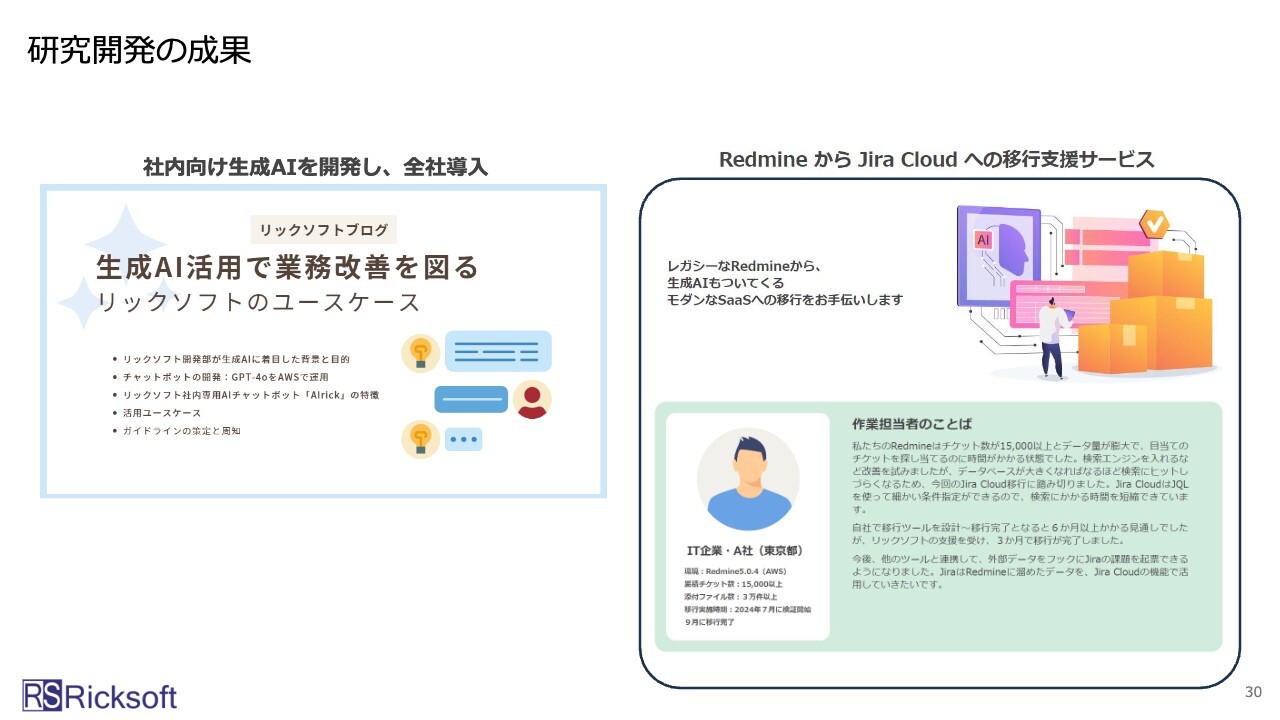

研究開発の成果

研究開発の成果です。当社はエンジンニアの割合が多く、これまでも研究開発を進めてきました。スライド左側に記載のとおり、当社では、現在世の中でも利用の広がりが進む生成AIを社内向けに開発し、全社導入を行いました。

生成AIの開発では、情報ランクのセキュリティガイドラインなども定め、さまざまなノウハウを獲得しています。今後は自社利用だけでなく、お客さまへの提供を視野に入れています。

また、「Atlassian」製品も先日、生成AI機能を発表しました。お客さまへ提案する際には、生成AIの基盤技術の知識がなければ提供できません。自社開発のノウハウを持つ企業がお客さまに自社開発AI機能を提供することもありますし、「Atlassian」のAI製品を提案することもあります。当社ではお客さまに生成AIを提案するための能力を養っており、リックソフトブログでも発表しています。

スライド右側は、「Jira Cloud」への移行支援サービスについて記載しています。「Redmine」というオープンソースのタスク管理ツールがあります。「Redmine」はこれまで、「Jira」という「Atlassian」製品の、ライバル商品と言われていました。

当社では、「Redmine」から「Jira Cloud」への移行を支援するサービスを提供しています。サービスを提供したお客さまからは「このサービスを使って非常に良かった」とのメッセージをもらっています。

日本で「Redmine」を使っているお客さまは非常に多いです。もちろんSIサービスとして有償で請け負いますが、「Redmine」から当社が販売している「Jira Cloud」という製品に移行してもらっていきます。移行するとはつまり、「Jira」のライセンスが売れることにもつながりますので、こちらのサービスも今後広めていきたいと考えています。

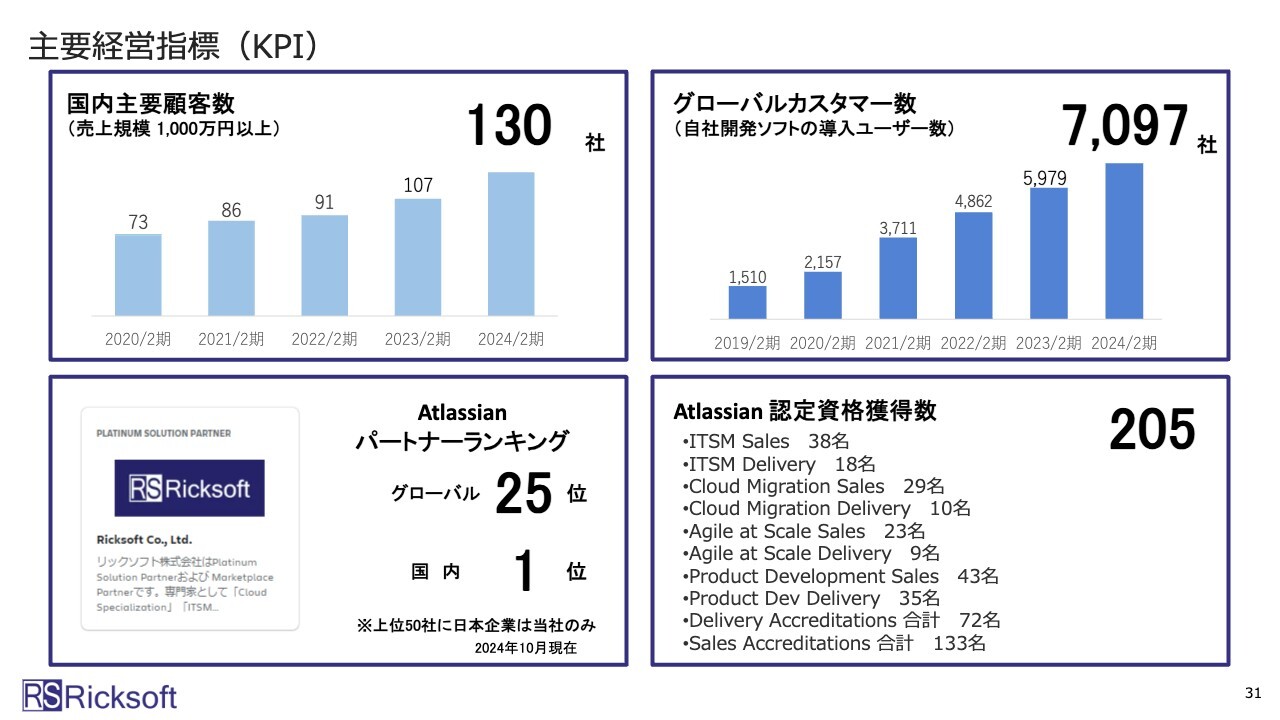

主要経営指標(KPI)

当社の主要経営指標です。当社はお客さまの数を経営指標にしています。国内では売上規模が1,000万円以上のお客さまの数を増やしていこうと考えており、この数をKPIとしています。現在、1,000万円以上の売上のお客さまは130社となっています。

また、スライド右上のRicksoft, Inc.のお客さまについてです。グローバルカスタマーとして現在、7,000社以上のお客さまを抱えており、今後も伸ばしていこうと考えています。

以降のスライドはAppendixとして、さまざまな資料を掲載していますので、必要に応じてご参照ください。

私からのご説明は以上となります。みなさまご清聴ありがとうございました。

質疑応答:決算のポイントについて

司会者:「今回の決算にあたっての注目ポイントを教えてください」というご質問です。

大貫:今回の決算における注目ポイントは、ハイライトのスライドに記載のとおりです。ライセンスの売上は前期比26.4パーセント増と良い結果だったのですが、大手顧客のシェア拡大によって、利益率の低下が非常に大きくなってきました。それに対応するためサービス提供の方法を調整しており、体制も整えているところです。

また、それとは別の事業ですが、自社ソフトの開発売上が前期比53.3パーセント増と非常に伸びています。この2点が、今回の決算のポイントと考えています。

質疑応答:営業利益回復の施策について

司会者:「利益率の低下要因について、スライドには2つの課題があると記載されています。1つ目は大企業グループゆえのボリュームディスカウント、2つ目は競争激化による提供サービスの細分化の希望ですが、こちらについて詳しく教えてください」というご質問です。

大貫:1つ目の、大企業グループゆえのボリュームディスカウントについてです。大手企業シフトが進んだ結果、大手のお客さまには製品を多く買っていただけるようになりました。しかしながら、大手企業の購入の仕組みとして、購買部が購入の決定権を持っており、購入金額がある程度大きくなると現場で購入を決められなくなります。

すると、購買部からこちらに対して、価格等のさまざまな交渉を行ってきます。結果的に、大手のお客さまと継続的な取引をするには、ボリュームディスカウントを行わなければいけない状況になっています。

ただし、当社の戦略方向性としては大企業との取引は継続します。その中で購買部との取引にも慣れ、ボリュームディスカウントの課題もクリアし、より多くの大企業の方々と取引を広めていきたいと考えています。

1つ目は、ボリュームディスカウントの対応が課題です。販売数を広げていくために、乗り越えなければいけないと考えています。

続いて、2つ目の競争激化による提供サービスの細分化希望についてです。スライドに記載のとおり、大企業からはよく、「ライセンスとサポートサービスを分離して提供してください」というリクエストがあります。

相手の求めるサポートサービスの量や内容が一律でないのは、大企業のよくある傾向です。こちらも大企業シフトを進めていく上で、1つ目の課題と同様に乗り越えなければいけないと考えています。

当社は、大手のお客さまとの取引を拡大していきたいと考えています。つまり、今後はスライド右側の図の薄い水色の部分「新サポートサービス」をより大きくしていくことを目指しています。そのための第一歩として、ライセンスとサポートサービスを分離しました。

質疑応答:新サポートサービス(大企業特化型)について

司会者:「新サポートサービスを立ち上げたとのご説明がありましたが、この大企業特化型の新サポートサービスについて、詳しく教えてください」というご質問です。

大貫:当社は今までライセンスを売ったあと、お客さまの中に入り込むことはあまり行ってきませんでした。しかし、現状としては「もっと自分たちと一緒になって、このツールについてもっと詳しく教えてくれ」といった要望を非常に多く受けています。こちらも大企業の特徴のひとつです。

この要望を受け、新サポートサービスでは弊社のエンジニアがお客さまの組織の一員として参画します。そして、各大手のお客さまから社内の仕組みや目標などを共有いただき、お客さまのチームの一員として活動します。

その結果、お客さまはコア業務のみに集中することができ、業績を伸ばすことができます。私たちは製品のスペシャリストとして、製品をより活用してもらうことができます。これにより、互いに「Win-Win」の関係を築けると考えています。これが、大企業特化型の新サポートサービスが目指すところです。

質疑応答:今後の業績の見通しについて

司会者:「現在、営業利益の進捗率は30パーセントを切っていますが、今後の業績の見通しについてお聞かせください」というご質問です。

大貫:弊社は下期偏重になりやすい傾向を持っています。今後の売上や、新しいサポートサービスの貢献度合いも見ながら、業績修正が必要かどうか判断していきたいと思っています。判断できましたら、然るべきタイミングで適切な発表をしたいと考えています。

大貫氏からのご挨拶

大貫:本日は、みなさまお忙しいところご参加いただき、誠にありがとうございます。現在は利益率の低下という問題が発生していますが、施策はすでに動き始めています。それを実際の数字に結びつけることが、私が下期にしなければいけないことだと考えています。

引き続き、リックソフトに注目していただけたらと思います。本日は誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4429

|

984.0

(02/02)

|

-7.0

(-0.70%)

|

関連銘柄の最新ニュース

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 ... 01/15 15:48

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 …... 01/15 09:28

-

リックソフト(4429) 2026年2月期第3四半期決算短信〔日本... 01/14 16:00

-

リックソフト、9-11月期(3Q)経常は59%増益 01/14 16:00

-

リックソフト(4429) 2026年2月期 第3四半期 決算補足資料 01/14 16:00

新着ニュース

新着ニュース一覧-

今日 04:49

-

今日 04:37

-

今日 04:36

-

今日 04:01