【QAあり】アスマーク、3Qの営業利益は18%伸長 AI開発企業スキルブリッジ社と資本業務提携しDX推進を加速

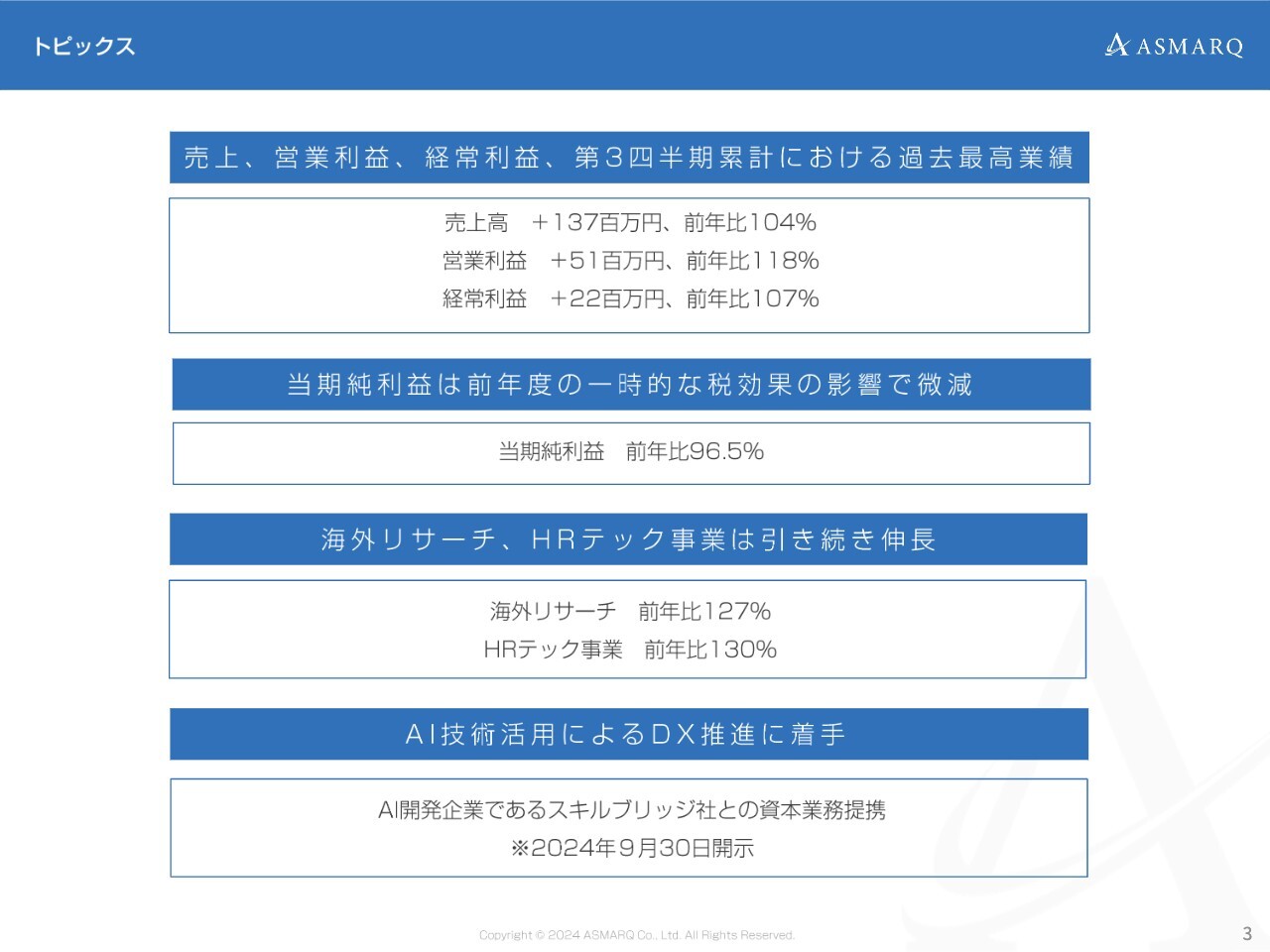

トピックス

町田正一氏(以下、町田):みなさま、こんばんは。株式会社アスマーク代表取締役の町田です。お時間になりましたので、当社の2024年11月期第3四半期決算説明会を開始します。何卒よろしくお願いいたします。

2024年11月期第3四半期業績についてご報告します。まずは、トピックスです。1つ目に、売上、営業利益、経常利益が、第3四半期累計における過去最高業績となりました。2つ目に、当期純利益は一時的な税効果の影響で、前年比96.5パーセントと微減となりました。

3つ目に、海外リサーチ、HRテック事業は引き続き伸長しています。海外リサーチが前年比127パーセント、HRテック事業が前年比130パーセントと大きく伸びています。

4つ目に、AI技術活用によるDX推進に着手しました。AI開発企業であるスキルブリッジ社と資本業務提携しました。

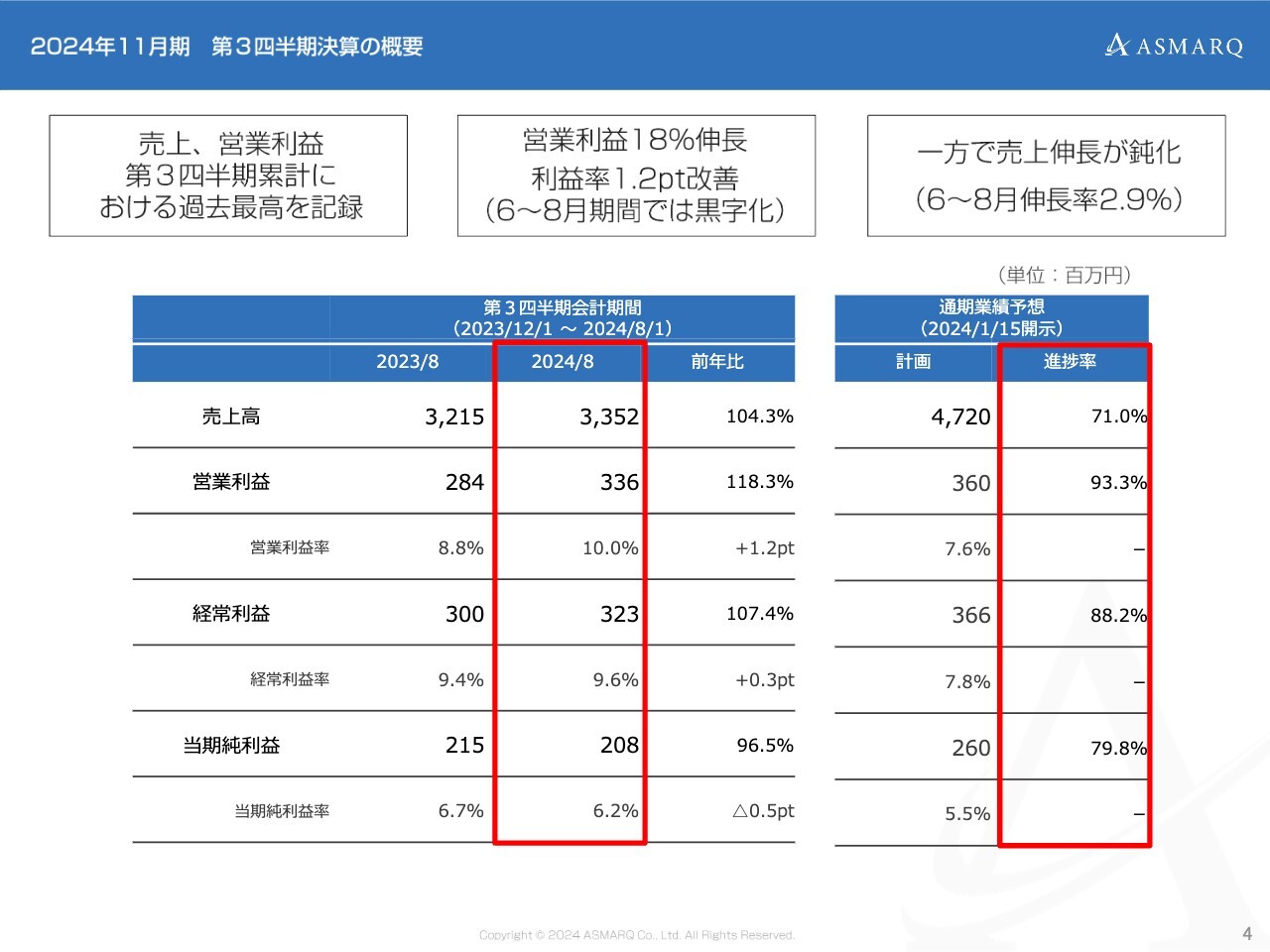

2024年11月期 第3四半期決算の概要

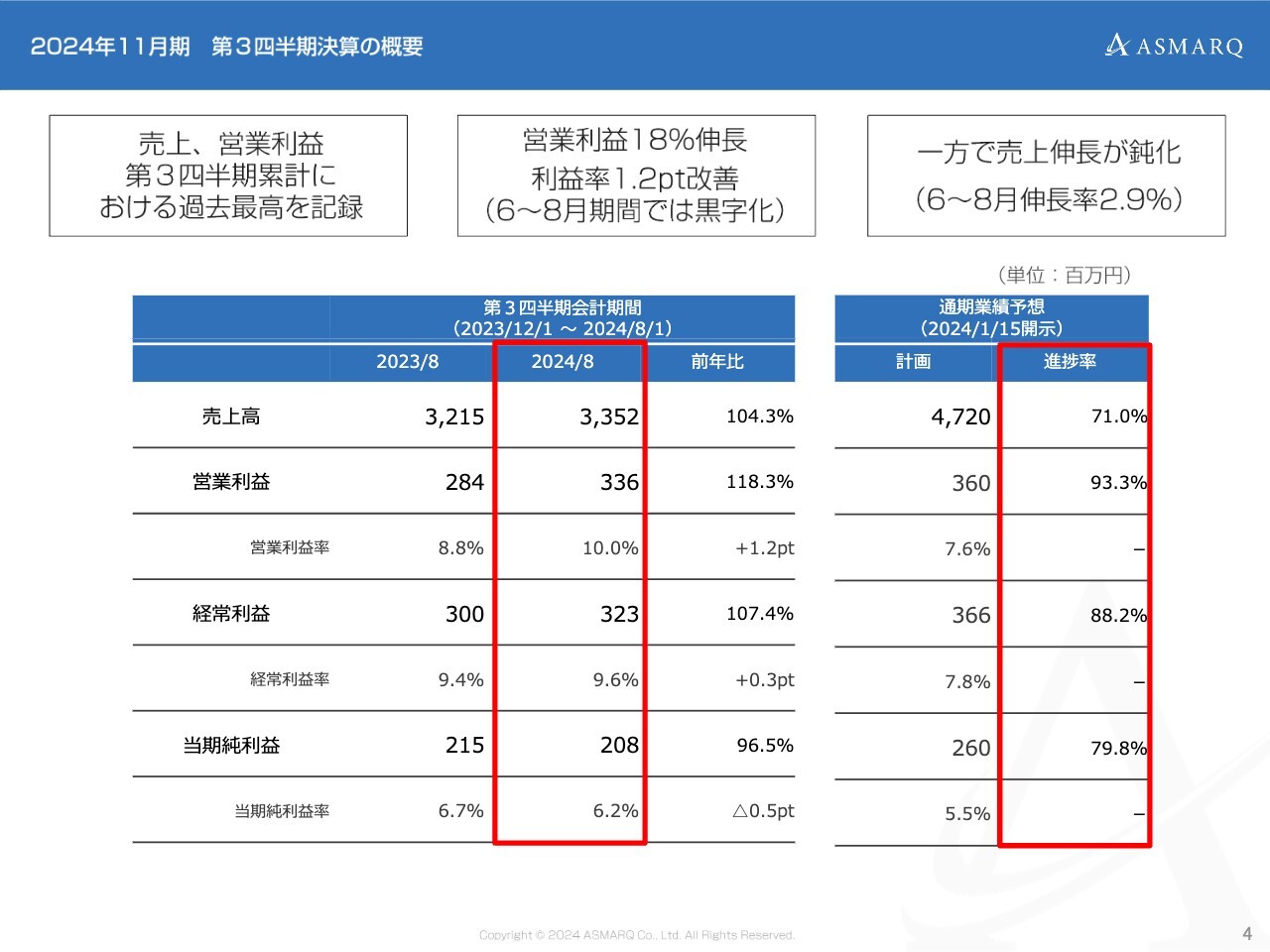

第3四半期決算の概要です。売上、営業利益ともに第3四半期累計における過去最高を記録しています。

営業利益は18パーセント伸長しています。一方で、売上高は33億5,200万円と成長が鈍化しており、6月から8月の期間で見ると2.9パーセントの伸長となっています。この要因については、後ほどご説明します。

2024年11月期 業績の状況(第3四半期累計)

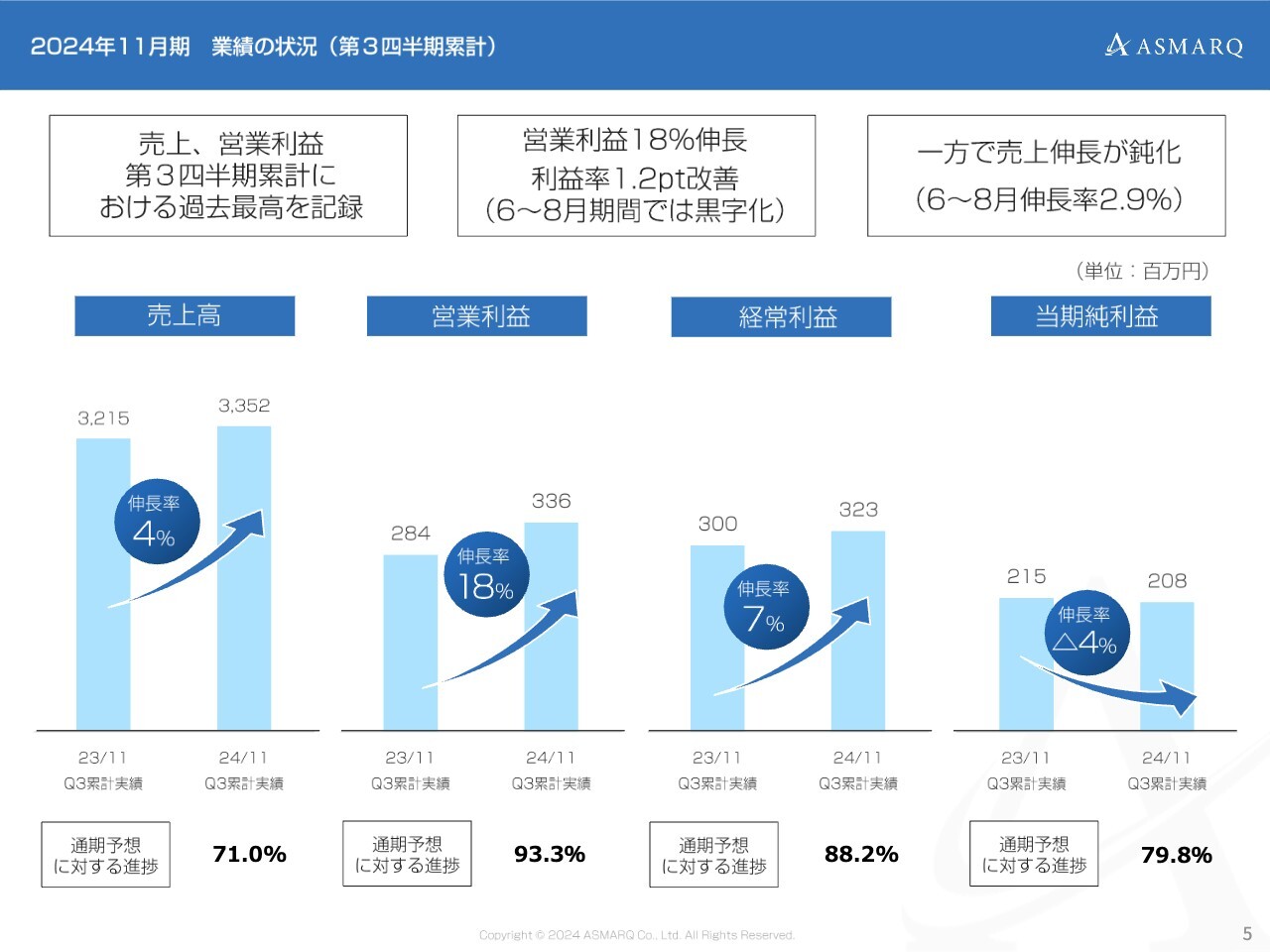

第3四半期累計の業績の状況です。売上高、営業利益、経常利益の伸長率はいずれもアップしています。

ただ、売上伸長は2.9パーセントと、やや鈍化しています。当期純利益は、税効果の影響により伸長率はマイナスとなっています。

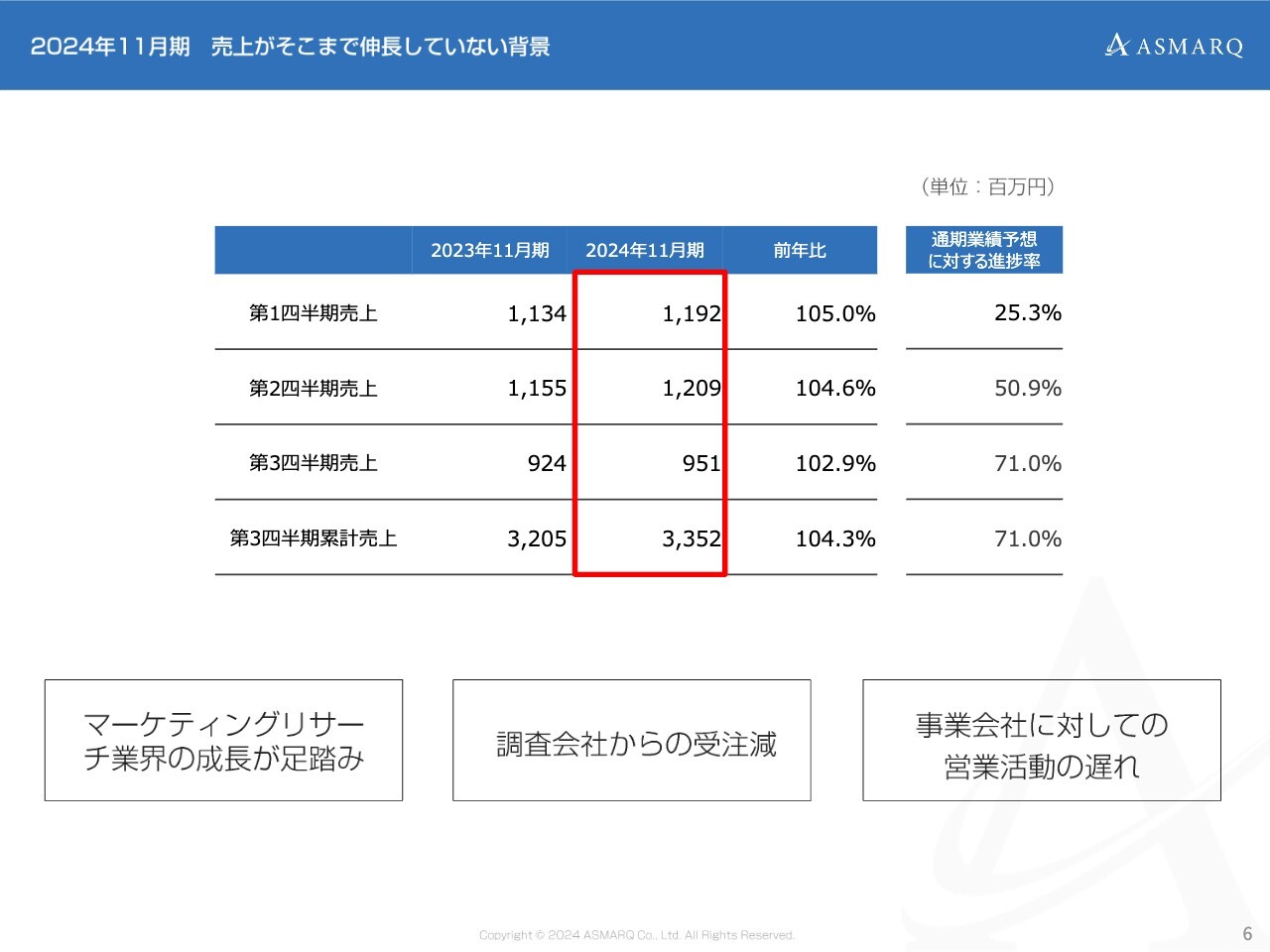

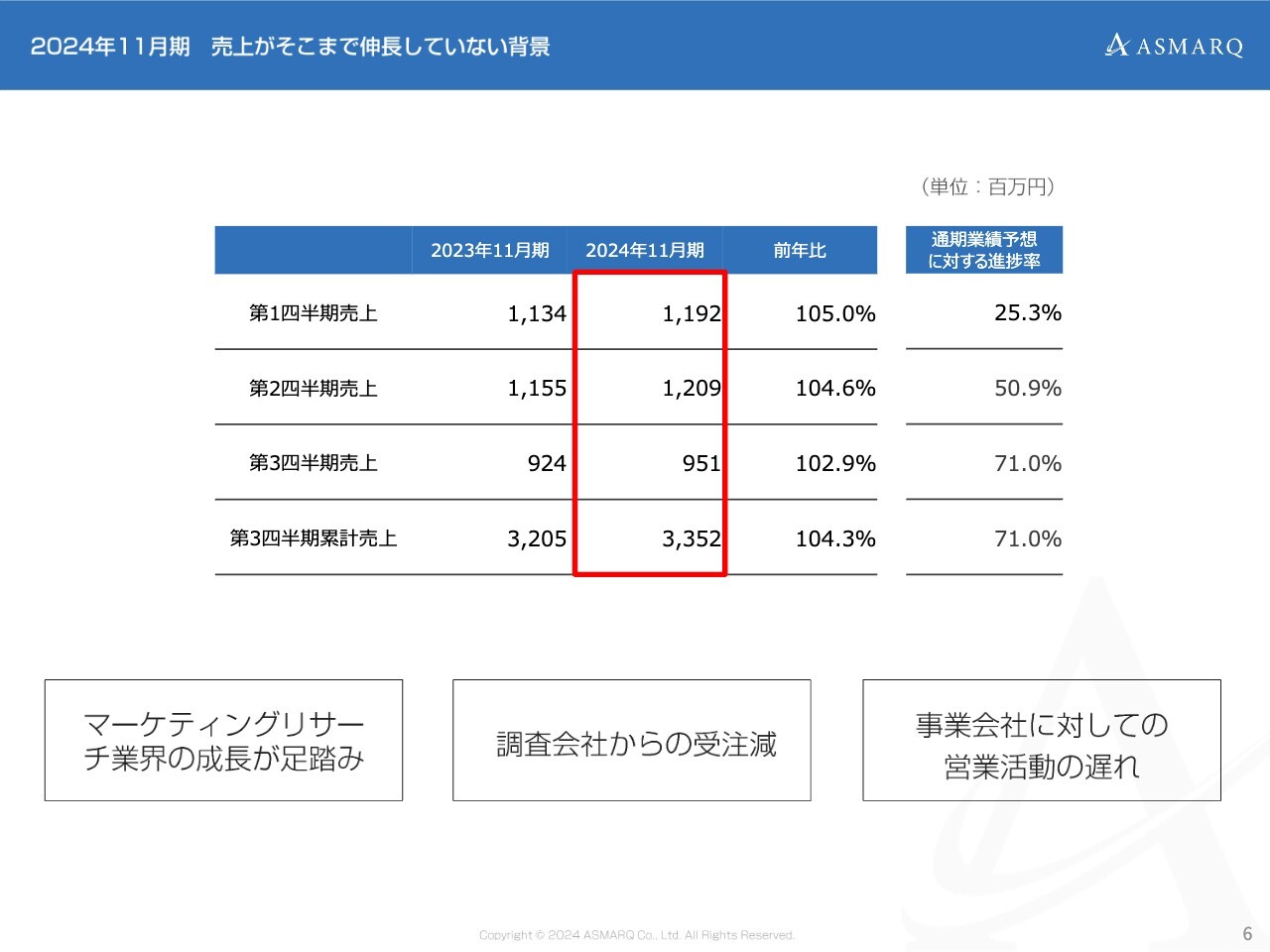

2024年11月期 売上がそこまで伸長していない背景

売上がそこまで伸長していない背景は、マーケティングリサーチ業界の成長が足踏みとなっているためです。

我々は、同業の調査会社からの受注が一定の売上を占めていますが、その受注が減っています。こちらについては、すでに今期のスタート時点から、減るだろうと予測できていました。

そこで、伸び続けている事業会社との取引に営業の戦力をシフトし、売上をさらに伸ばすべく進めてきました。しかしながら、調査会社から事業会社へのシフトが若干遅れており、その結果、全体の売上が2.9パーセントの伸長となっています。

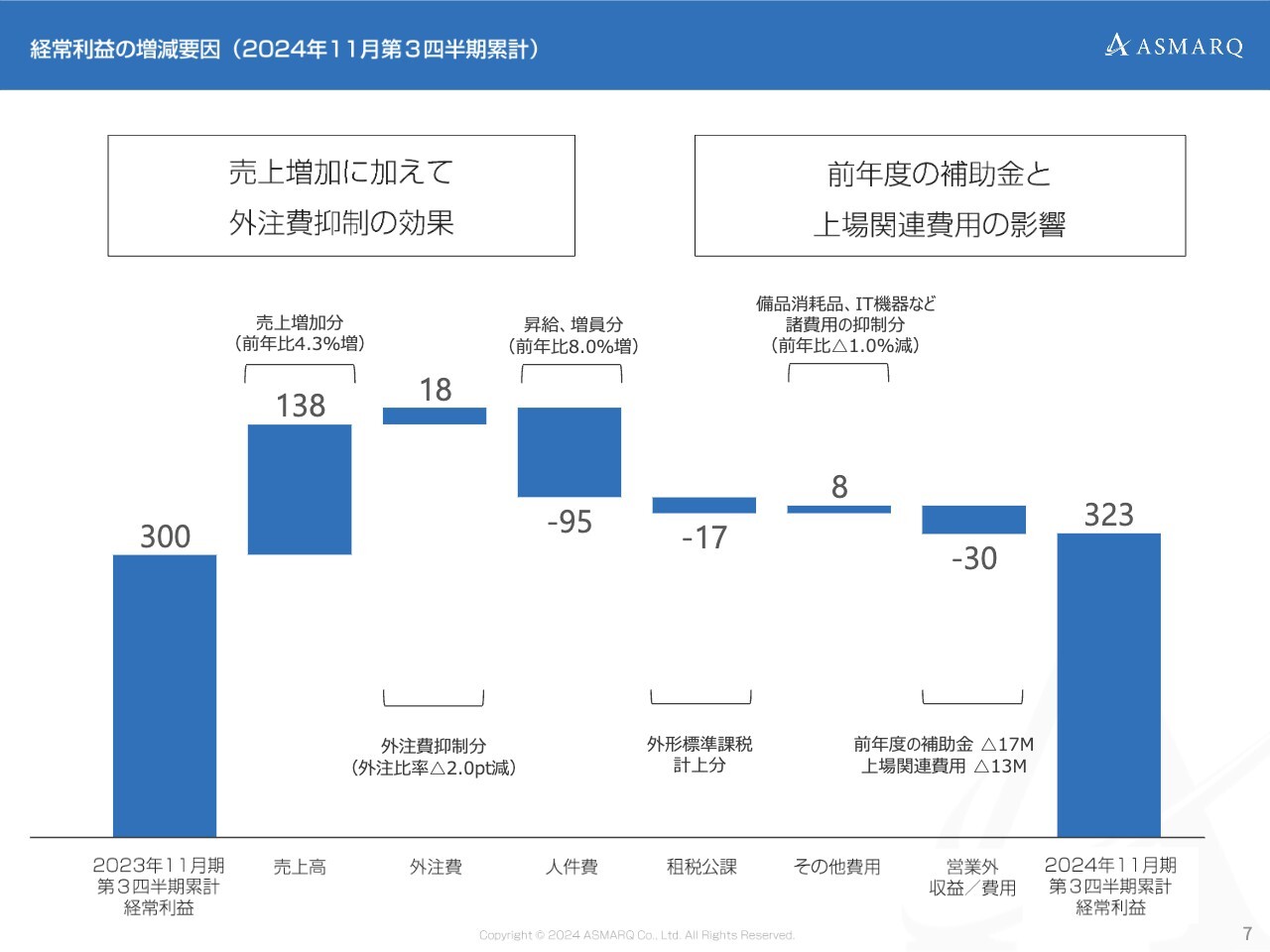

経常利益の増減要因(2024年11月第3四半累計)

飯田恭介氏(以下、飯田):取締役管理部長の飯田です。私から、第3四半期における経常利益及び当期純利益の増減要因についてご説明します。

まず、営業利益が18パーセント伸長したことに対して、経常利益は7パーセントの伸長にとどまった要因についてです。売上は1億3,800万円増加しました。外注比率については2.0ポイント改善されたことで、前年度より1,800万円抑制されました。

それに対して、人員の昇給と増員により、人件費は前年度に比べて9,500万円増加しました。また、今期の上場により資本金が1億円に達したことで、外形標準課税を営業費用として1,700万円計上しています。

一方で、それ以外のその他販管費を含めた諸費用については支出を抑制し、前年度より800万円少ない費用で運営したことで、固定費率の改善につながりました。

営業外収益と費用については、前期の営業外収益で計上している補助金1,700万円が、今期は発生していません。また、今期、期越えで上場したことにより、上場関連費用を1,300万円計上しています。そのため、営業外費及び費用、営業外収益及び費用の影響額が前年度と比べて3,000万円あります。

これらのことから、今回の第3四半期決算における経常利益は、前年比7パーセントの3億2,300万円となりました。

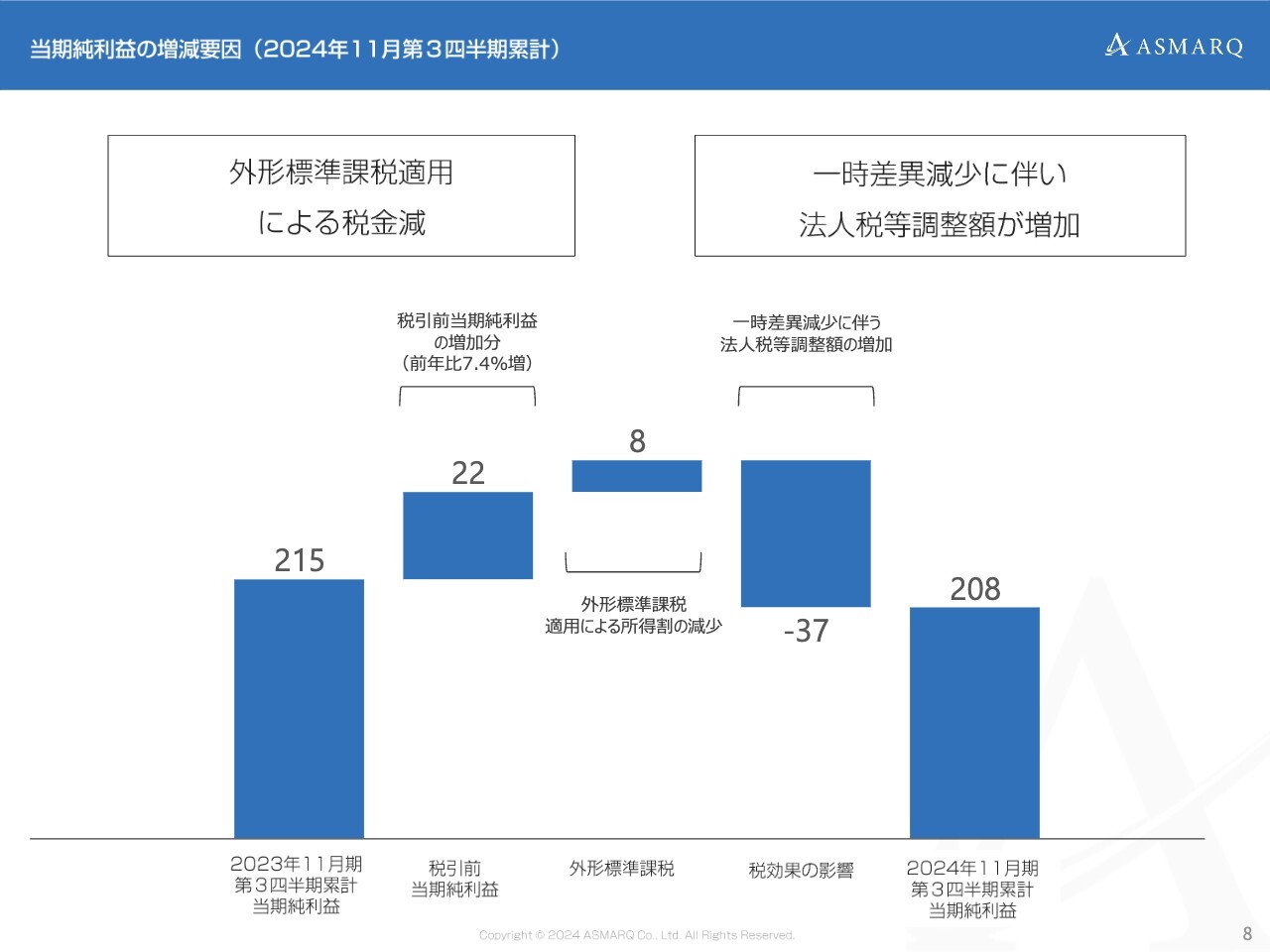

当期純利益の増減要因(2024年11月第3四半期累計)

当期純利益の増減要因についてご説明します。第3四半期は、特別利益及び損失が発生していませんので、経常利益の増加額2,200万円がそのまま税引前当期純利益の増加額になっています。

また、外形標準課税が営業費用の区分で計上されることを主な要因として、所得割が800万円減少しました。

税効果の影響については、前期と今期で違いがありました。前期は、当社の税効果における会社区分が変更になったことで、より多くの税効果を享受できる年度でした。前期は500万円を法人税等調整額に計上したことで一時的な税効果を得られました。

一方で、今期は特別な事象が発生していないことに加え、一時差異減少に伴う法人税等調整額として、マイナス3,200万円計上していることから、税効果の影響は3,700万円となっています。

これらのことから、今回の第3四半期決算における当期純利益は、前期比4パーセント減の2億800万円となりました。

以上、経常利益及び当期純利益の増減要因についてご説明しました。

アスマークの事業

町田:アスマークの事業について、事業別にご説明します。

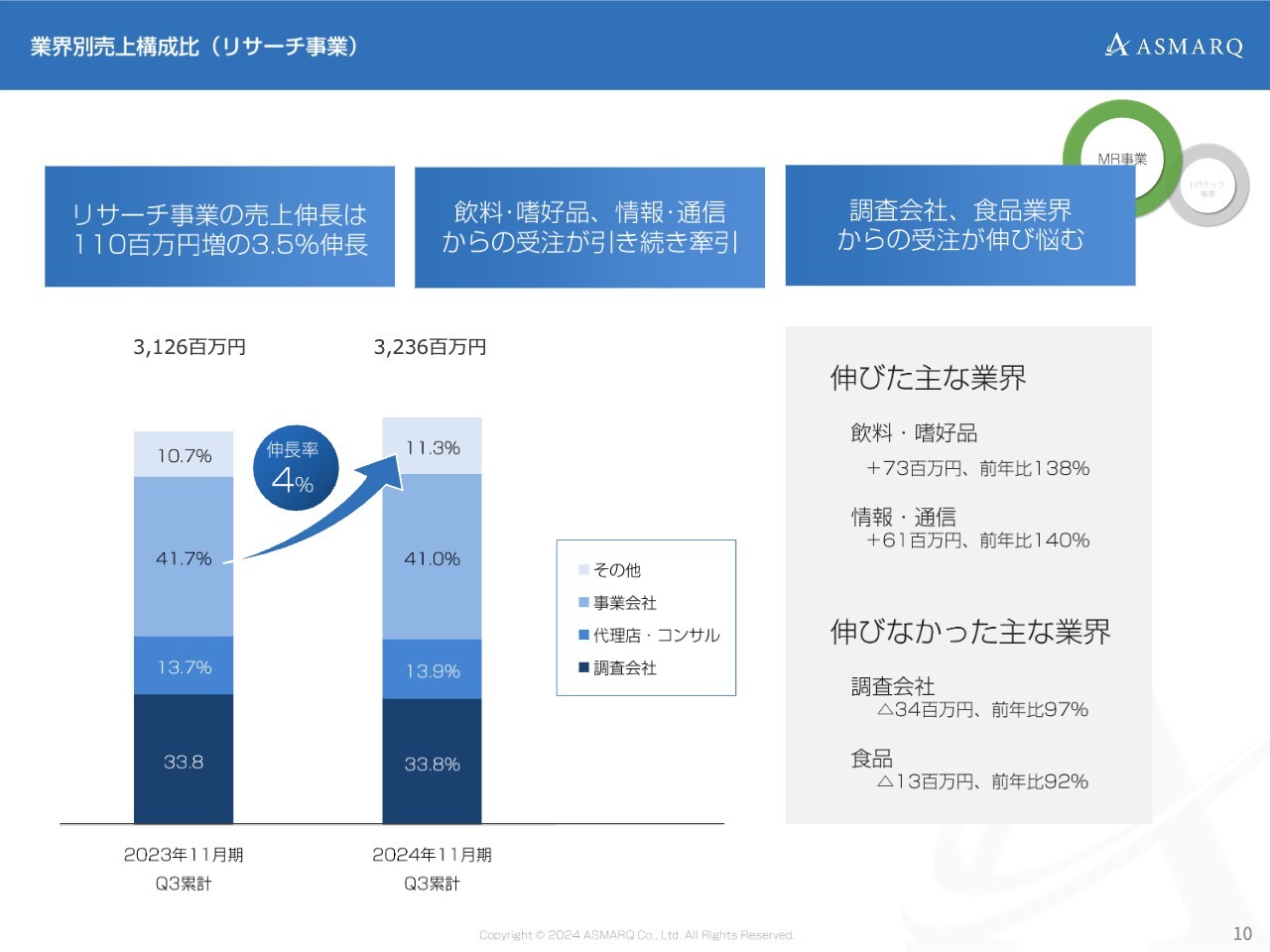

業界別売上構成比(リサーチ事業)

リサーチ事業です。第3四半期までのリサーチ事業の売上累計は、前期比1億1,000万円増の3.5パーセント伸長となりました。なお、スライドのグラフでは、四捨五入して4パーセント増と記載しています。

売上が伸びた主な業界は、2つとも事業会社です。飲料・嗜好品、そして情報・通信が売上の伸びを牽引しました。

一方で、売上が伸びなかった主な業界は、調査会社と、事業会社の中の食品です。さらに伸びるはずであった事業会社に、この第3四半期は戦力の投入が足りませんでした。そのため、第4四半期はこちらにさらに集中して、売上を取っていく戦略で進んでいきます。

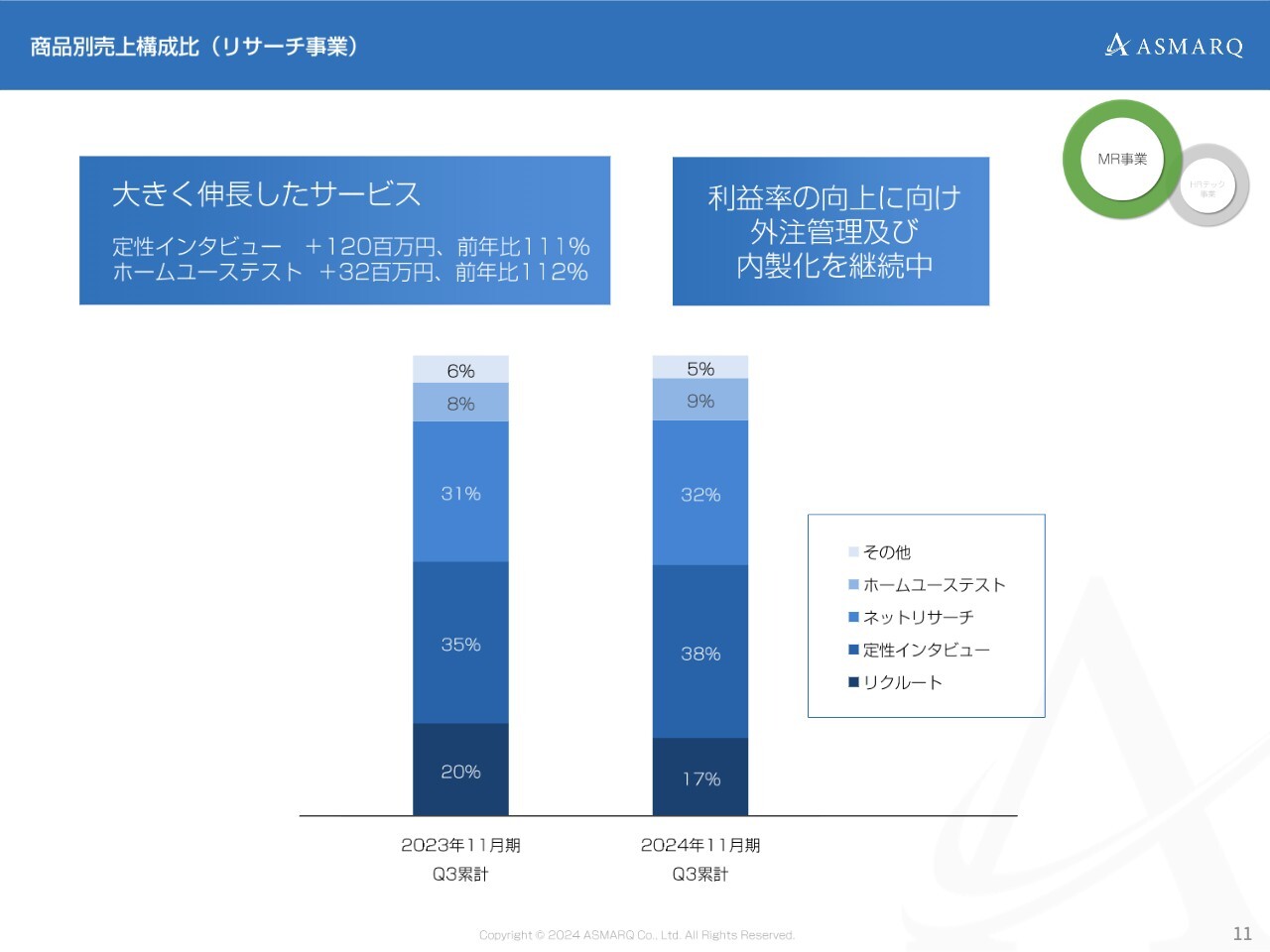

商品別売上構成比(リサーチ事業)

リサーチ事業の商品別売上構成比です。大きく伸長したサービスは、第2四半期と同じく、定性インタビューとホームユーステストです。

まさに弊社の強みであるこの2つの事業が、引き続き売上を牽引しています。どちらも業界全体ではあまり伸びているサービスではありませんが、弊社では、定性インタビューが前年比111パーセント、ホームユーステストが前年比112パーセントとなっています。

利益率のさらなる向上に向けて、外注管理及び内製化を継続して進めていきたいと思います。

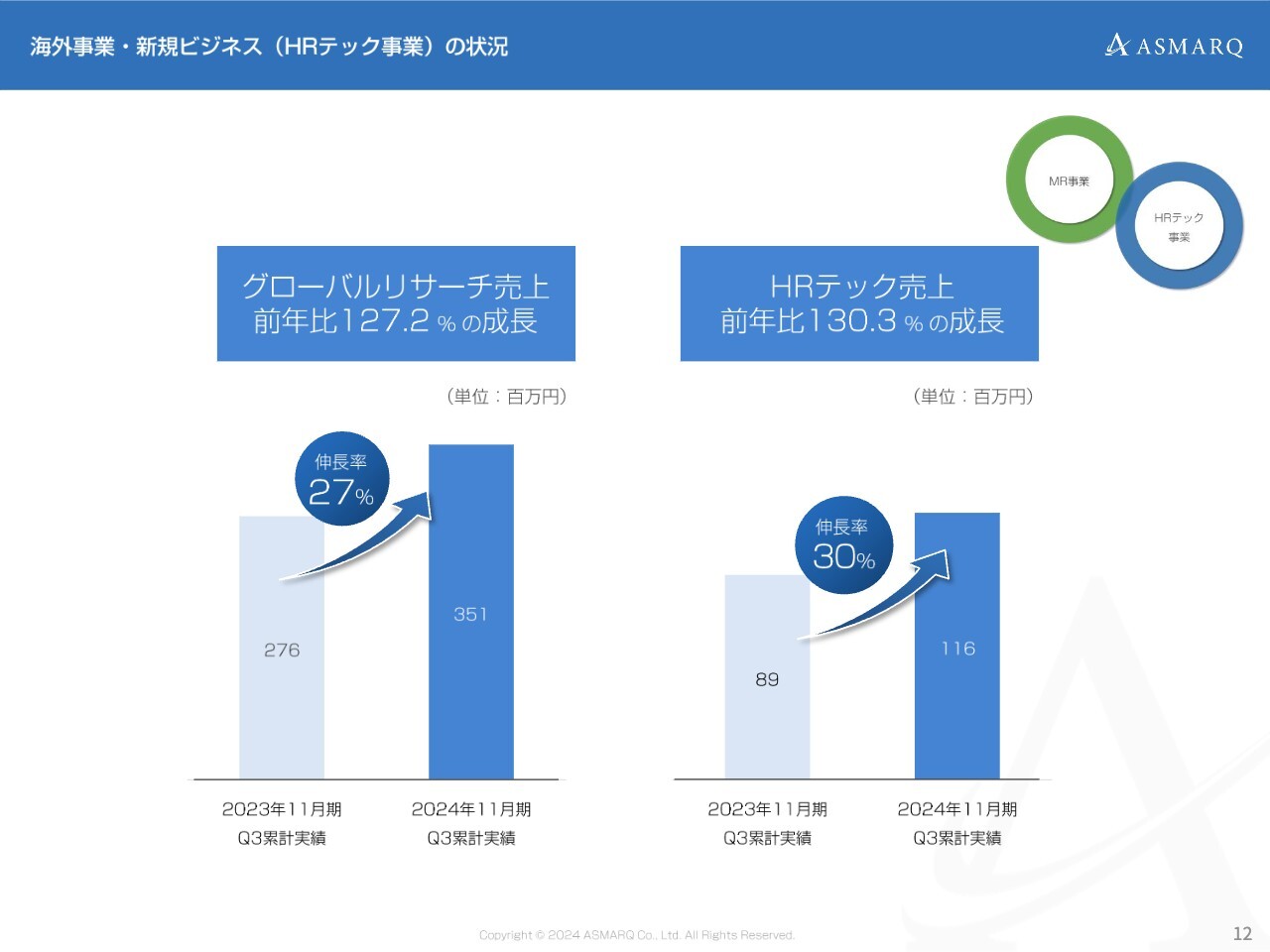

海外事業・新規ビジネス(HRテック事業)の状況

海外事業及び新規ビジネス(HRテック事業)の状況です。グローバルリサーチの売上は前年比127.2パーセントの成長、HRテックの売上は前年比130.3パーセントの成長となっています。

会社全体の売上から見るとそこまで大きな比率ではありませんが、この2つの事業をさらに成長させることで、会社全体の売上の底上げにつなげていきたいと考えています。

先日リリースした戦略的提携の概要

飯田:先日リリースしたスキルブリッジ社との資本業務提携について、その背景と今後の展望についてご説明します。

当社は今後の成長を目指し、業界内での競争力を強化するために、AI技術を用いたDXの推進が課題であると考えていました。一方で、AI技術の導入の難易度が高く、単独でのDX推進は限界があると感じていました。そのようなことを進める上で、信頼できる技術パートナーの存在が必要不可欠でした。

スキルブリッジ社は、最先端のデータ解析技術やAI技術を持ち合わせ、ビジネスの業務効率化を図るプロダクトを提供するAIソリューション企業です。

今回、当社から戦略的な出資を行うことで、同社の技術と成長をサポートしていきます。同時に、当社に対しても、デジタル技術の活用や人材育成、プロジェクト推進において、協力関係を築くこととなりました。

AIとDX推進の具体策

具体策は、大きく3つあります。1つ目は、新たなデジタルサービスの開発です。スキルブリッジ社との技術協力によって、従来のリサーチサービスに加えて、AIやビッグデータ解析などを活用した新しいデジタルサービスの開発を進めていきます。

それにより、クライアントに対して高度なインサイトの提供を可能にし、デジタル化が進む市場において新たな価値を創造し、競争力を一層強化したいと考えています。

2つ目は、デジタル技術を活用した業務効率化の推進です。当社の利益率を高め、利益を上振れさせていく効果があると思っています。スキルブリッジ社の最先端技術を活用して、社内業務プロセスをデジタル化することで、今後のデータ収集や分析のスピードや精度を、飛躍的に向上させていきたいと考えています。

こちらにより、クライアントに対して、迅速で精度の高いソリューションとサービスの提供が実現できると思っています。実際に、オペレーションの自動化や効率化にも効果があると思っており、生産性を全社的に向上させたいと考えています。

3つ目は、DX人材の育成です。日本国内では、DX人材が不足していると言われています。今回の提携を通じて、社内外の人材育成を強化し、DX推進に必要な高度なITスキルを伸ばし、専門家の育成を進めていきたいと思っています。

また、スキルブリッジ社が持っている広範囲な人材ネットワークを活用し、必要な技術力や開発力を、即座に確保できる体制を構築していきたいと考えています。

「マーケティング×AI」 企業への進化

この協業を通じて、当社の豊富なリサーチの調査ノウハウやデジタル技術を融合し、革新的なリサーチソリューションを生み出していきたいと思います。また、リサーチの質と効率を大幅に向上させる取り組みも進めていきます。

今後も、スキルブリッジ社のAI技術を積極的に進めて、DX化による業務改善と新たなビジネスモデルの構築を目指していきます。これまで以上に新しい価値を創造し、最終的には当社の企業価値を向上させたいと思っています。

今回の提携は、中長期的に当社の業績に寄与する見込みですが、進行期の2024年11月期の業績への影響は軽微だと考えています。今後、効果が出始めた段階で開示すべき事項などが発生した場合は、速やかにお知らせします。

当社からのご説明は以上となります。

質疑応答:事業会社への営業活動の遅れの背景について

「事業会社への営業活動の遅れの背景を教えてください。御社の営業体制上の内的要因と、各業界でのコスト高などを背景とした費用抑制という外的要因とに分けて、解説をお願いします。また、飲料は強い一方で食品が弱いのは、営業リソース上の課題によるのでしょうか?」というご質問です。

町田:事業会社への営業活動の遅れの要因についてご説明します。事業会社と調査会社は同じくらいの売上比率の状態が続いてきたため、人数も同じくらい配置していました。今期のスタート時からは、今後のバランスを変えるべく、調査会社の担当を事業会社に異動しました。

しかしながら、営業方法がまったく異なります。調査会社の場合は、調査の内容が固まったところで相談が届くため、いかに素早く丁寧に対応していくかが必要です。

一方で、事業会社に対しては、提案力が必要です。事業会社は調査の専門家ではないため、主に商品開発担当の部署などから調査の相談をいただいてから、提案をしながら何往復もして調査を形にしていきます。

このスピード感に追いついていけず、今期の前半は波に乗れなかったところがありますが、約9ヶ月経っているため、調査会社の担当者にも事業会社に対応するノウハウがだんだん身に付いてきています。ここからは一気に事業会社へのシフトを早めていこうと、力を合わせて全力で進めています。

飲料が強い一方で食品が弱いことに関しては、業界全体で飲料がどんどん来て、食品が少なかったわけではなく、それぞれのクライアントがそこまで多くありません。

また、食品の大手企業で見込んでいた売上が、第3四半期に受注できなかったことも一因として挙げられます。大口のクライアント1社の受注が先に延びてしまった、失注してしまったこともあり、食品が厳しくなっています。

しかしながら、新規開拓の余地はあります。飲料と食品のどちらも、開拓を進めていきたいと思っています。

飯田:各業界でのコスト高などを背景とした費用抑制という外的要因については、私から回答します。昨今の原材料の高騰の影響については、期初計画時点では今年の秋くらいから売上が回復するだろうとの前提のもと、予算繰りをしていました。

実際には前半と後半で売上予算の重みを変えていますが、町田からご説明したように、第3四半期を終えて、メーカーを中心にマーケティング予算を一時的に抑制する部分が回復するだろうと思っていました。

この部分は今後さらに伸びると見ていますが、ここに実際に当社の営業リソースが接触できなかったことが、第3四半期の結果の要因であると捉えています。

質疑応答:調査会社からの受注の足元の状況と、今後の感触について

「調査会社の受注の弱含みは当初から想定していたとのことですが、足元の状況や受注は今後どのように推移する見込みでしょうか? 今が底で回復局面に入っていくのか、あるいは今後もマーケティング予算縮小の作用が続くのか、感触をお聞かせください」というご質問です。

町田:調査会社の受注の弱含みについては、今に始まったことではなく、2020年からのコロナ禍で下がった後、2021年は業界全体で盛り上がり、その後はほぼ横ばいとなっています。そのため、受注の弱含みは想定していました。

しかしながら、調査会社のすべてが駄目になるわけではありません。今は大手の寡占化が進んでいます。上場企業を中心とした調査会社大手は、同業者ではありますが、当社はそのほとんどと太いパイプでつながっています。

例えば、弊社は地方でのオペレーションのノウハウを蓄えており、青森県八戸市、新潟県長岡市で調査の実務を回せます。そのため、同業大手から「自分たちで調査の実務を回すより、アスマークにお願いしてしまおう」と、依頼いただく流れができています。

当社はリサーチ業界のインフラとなるべく、大手調査会社からの仕事をしっかり受注していく、業務を取り込んでいくことを本気で進めています。調査会社全体からの業務は、今が底で、今後どんどん増えていくとは思っていません。したがって、成長している同業大手からの仕事をさらに増やしていきます。

また、当社は、ホームユーステストや定性インタビューなど、業界において我々ならではの力を発揮できる強いサービスを持っています。調査会社に対しては、定性インタビューやホームユーステスト、会場調査など、我々の強みとなる事業によって、さらに売上を伸ばしていきたいと思っています。

質疑応答:上方修正の可能性について

飯田:「営業利益の進捗がすでに93パーセントを超えていますが、上方修正はしないのでしょうか?」というご質問です。

期初予算を上回る想定ではいますが、現時点において上方修正の予定はありません。残り3ヶ月間、これまでの未償還の費用や今後使う可能性のある費用、売上と支出の状況、利益など、それぞれの状況を見ながら、必要に応じて検討したいと思います。

質疑応答:生産性と利益率の向上余地について

「売上伸長が鈍化する中で、外注比率の抑制やAI活用による生産性向上を目指していると思います。今期も、生産性の向上が利益進捗良化に寄与するようですが、来期以降も生産性の向上による利益率向上が加速する余地はありますか?

来期予算策定の時期とも重なり、翌期に向けた目線も大事になってくる局面です。長期投資家向けに、御社の定性的な現状認識をお聞かせください」というご質問です。

今後も、生産性向上の余地はまだあると考えています。今回の資本提携はあったものの、内製化で外注比率が下がってきていることも事実です。変動費を含めた当社の限界利益率をもう少し上げていきたいと思っており、今回の資本提携でDXをさらに推進していきます。

おっしゃるとおり、今後は予算策定の時期です。次の決算発表となる1月に向け、どのような絵を描くかはまさに検討中ですが、今回の提携も含めて効果が増し出せるかたちが見えれば、採り入れていきます。

中長期的には、生産性の向上が当社利益のアップサイドになっていくと考えます。目の前にあるプロジェクトを一つひとつ積み重ね、当社の生産性の向上と、企業価値を高めていきます。

質疑応答:増配の可能性について

「売上に対してある程度の利益が出ると想定できますが、増配はあり得ますか?」というご質問です。

配当については、会社の業績や財務状況、外部環境などを踏まえて、総合的に判断・検討していきます。

したがって、現時点で具体的な約束は難しいのですが、株主のみなさまへの還元は、継続的に行っていくことが大切と考えていますので、引き続き最良の選択を検討したいと思っています。

質疑応答:M&Aの可能性について

「今後のM&Aの可能性について教えてください」というご質問です。

同業を中心に業容の拡大、非連続的な成長をしていくことは、株式上場をした当初からお話ししているとおりです。M&Aについては、企業の成長や環境に応じた選択肢を常に検討しています。

今は具体的なお話はできませんが、企業価値の向上という文脈の中では、さまざまな可能性を視野に入れ取り組んでいる最中です。お話しできるタイミングになりましたら、お知らせしたいと思っています。

町田氏からのご挨拶

町田:第4四半期は、さらに会社を成長させるべくがんばっていきます。引き続きご指導をよろしくお願いいたします。本日は誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4197

|

2,342.0

(14:09)

|

+6.0

(+0.25%)

|

関連銘柄の最新ニュース

-

アスマーク(4197) コーポレート・ガバナンスに関する報告書 2... 02/27 13:53

-

アスマーク(4197) コーポレート・ガバナンスに関する報告書 2... 02/27 12:56

-

アスマーク(4197) 第24期定時株主総会資料(交付書面に記載し... 02/04 08:00

-

アスマーク(4197) 第24期定時株主総会招集ご通知 02/04 08:00

-

アスマーク、26年11月期は積極投資で増収減益計画 営業人材を増員... 01/22 11:00

新着ニュース

新着ニュース一覧-

今日 14:50

-

今日 14:48

-

今日 14:46

-

今日 14:46