【QAあり】TWOSTONE&Sons、事業拡大に向けた過去最大の戦略投資実施も、売上高・売上総利益は創業以来の最高値更新を継続

目次

河端保志氏:みなさま、こんばんは。株式会社TWOSTONE&Sons代表取締役CEOの河端です。本日はお忙しい中、お時間をいただきありがとうございます。さっそくですが、2024年8月期通期決算説明会を始めます。

本日は、スライドに載っている順序でご説明します。本資料は当社ホームページのIRページにアップされていますので、あわせてご確認いただけますと幸いです。

エグゼクティブサマリー① 2024年8月期の注力ポイント

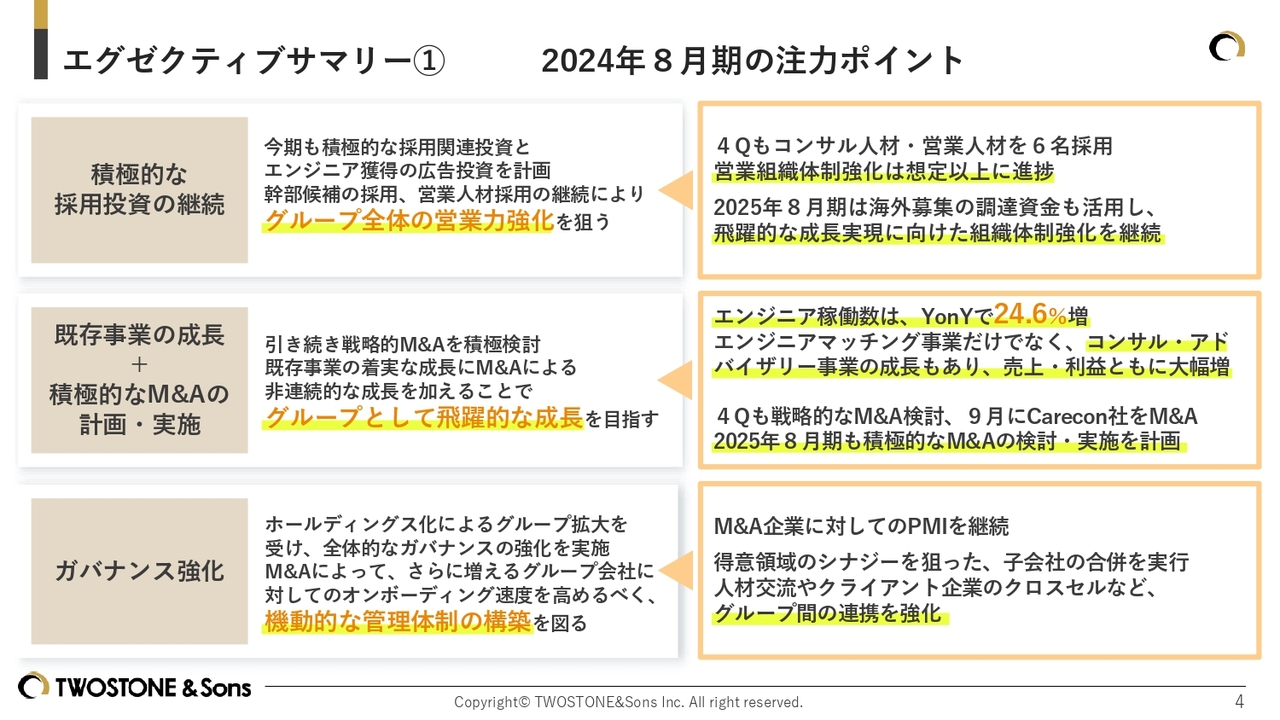

エグゼクティブサマリーについてご説明します。2024年8月期の注力ポイントとその進捗です。2024年8月期は、「積極的な採用投資の継続」「既存事業成長および積極的なM&Aの計画・実施」「ガバナンス強化」の3点を注力ポイントとして掲げていました。

その結果、1点目の「積極的な採用投資の継続」に関しては、スライドに記載のとおり、営業・コンサル人材を6名採用しました。

2025年8月期は、2024年4月に実施した海外募集の調達資金も活用して、より飛躍的な成長実現に向けた組織体制強化を継続していきます。

2点目の「既存事業成長および積極的なM&Aの計画・実施」に関して、エンジニア稼働数は前年同期比で24.6パーセント増となりました。また、エンジニアマッチング事業だけでなく、コンサル・アドバイザリー事業の成長もあったことで、売上・利益ともに大幅増となりました。

加えて、戦略的なM&Aを検討し、進捗させたことで、2024年9月にCarecon社のM&Aも実現しています。

3点目の「ガバナンス強化」に関しては、積極的にM&Aを進めている中、足元でも非常に改善しています。今後も引き続き、M&Aを行ってきた企業に対するPMIを継続し、グループガバナンス強化やグループ間連携強化を図っていきます。

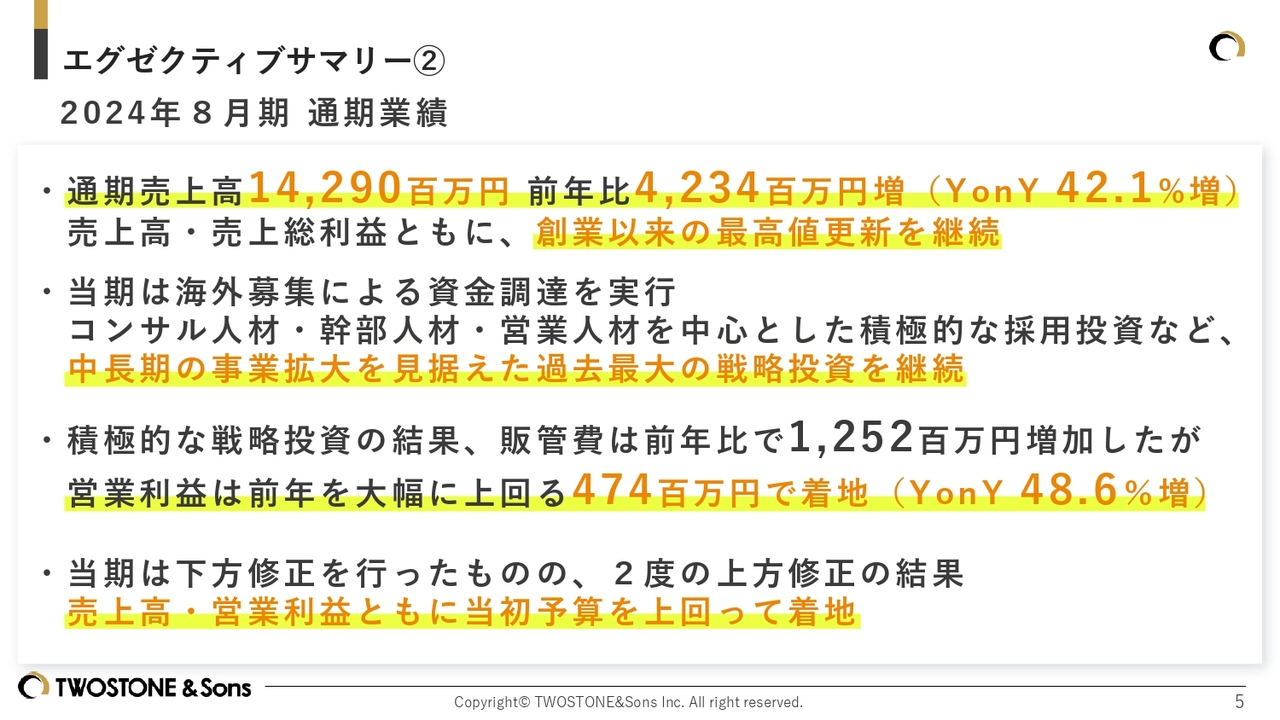

エグゼクティブサマリー② 2024年8月期 通期業績

2024年8月期の通期業績についてです。売上高は142億9,000万円で、前年比42億3,400万円増の着地となりました。こちらは創業以来の最高値更新を継続しています。先ほどお伝えしたとおり、海外募集による資金調達も実行しています。

販管費に関しては、積極的な戦略投資の結果、前年比で12億5,200万円増加しましたが、営業利益は前年を大幅に上回る4億7,400万円で着地しました。

2024年8月期中に下方修正を行ったことで、株主のみなさまにはご心配をおかけしましたが、エンジニアマッチングの組織強化が想定以上に進捗したことや、コンサル・アドバイザリー事業が成長したこともあり、2度の上方修正を行うことができました。その結果、売上高・営業利益ともに期初予想を上回って着地しています。

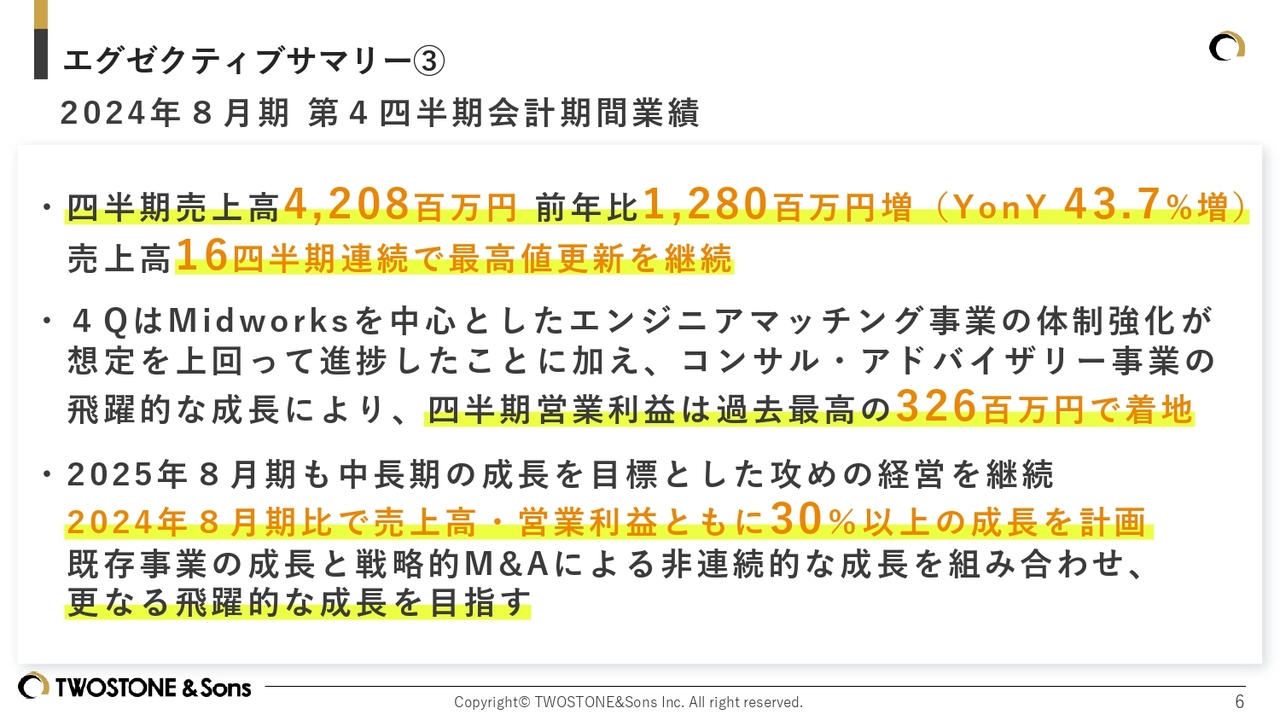

エグゼクティブサマリー③ 2024年8月期 第4四半期会計期間業績

2024年8月期第4四半期の業績結果です。売上高は、前年比12億8,000万円増の42億800万円となっており、16四半期連続で最高値更新を継続しています。

「Midworks」を中心としたエンジニアマッチング事業の体制強化が想定以上に進捗したことに加え、コンサル・アドバイザリー事業の飛躍的な成長もあり、営業利益は過去最高の3億2,600万円で着地しました。

2025年8月期も、中長期の成長を目標とした攻めの経営を継続し、売上高・営業利益ともに前年比で30パーセント以上の成長を計画しています。既存事業の成長と、戦略的M&Aの実行により、非連続的な成長を目指します。

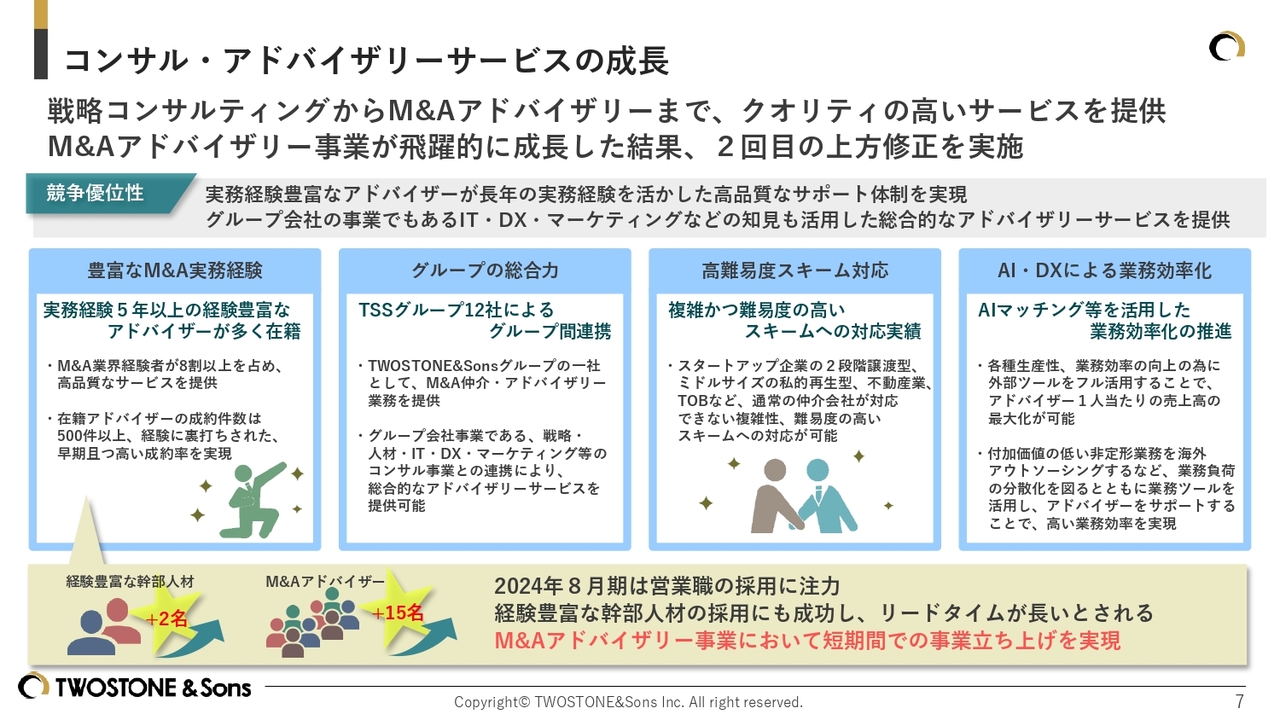

コンサル・アドバイザリーサービスの成長

2024年8月期第4四半期で飛躍的に成長した、コンサル・アドバイザリーサービスに関してです。

コンサル・アドバイザリーサービスでは、戦略的コンサルティングからM&Aアドバイザリーまで、クオリティの高いサービスを提供しています。その中でも、第4四半期はM&Aアドバイザリー事業が飛躍的に成長し、2回目の上方修正に大きく貢献しました。

2023年から事業を開始したM&Aアドバイザリー事業は、当社グループのアセットを活かした、他社には真似できない競争優位性を持った事業となっています。

例えば、従来のM&A仲介会社では、基本的に売り手と買い手をマッチングさせるのみにとどまります。しかし、当社グループは本来エンジニアリング力やマーケティング力を駆使して、企業の価値向上を実現することを得意とする企業です。

したがって、M&Aによる事業売却を検討している企業に対して、エンジニアリングおよびマーケティングを用いたDX化の支援などを行い、より売り手企業の価値を高めることで、売り手企業・買い手企業双方の満足度の高いM&Aを実現することができます。

これ以外にも、効果的な採用投資の結果、業界経験の長いアドバイザーを獲得できています。これにより、他の仲介会社と比べて高難易度なスキームで対応することも可能となっており、さまざまな面で優位性を発揮できています。

採用について、具体的には経験豊富な幹部人材クラスを2名、アドバイザーを15名採用できており、売上・利益の伸びと組織体制の構築において、かなり早い速度で事業立上げが実現できたと考えています。

代表紹介

ありがたいことに、当社は注目度が高まってきており、今回の説明会にも新しく参加されている方が非常に多くいらっしゃいます。そのため、前回の説明会でも行ったのですが、今回も簡単に当社のご紹介をさせていただければと思います。

まず、私の自己紹介です。私は1989年生まれで、埼玉県出身です。大学院在学中に、スライド右側の共同代表である代表取締役COOの高原と、資本金10万円で創業しました。私が大学院生時代、高原が大学生時代のお話です。

それ以来、私は代表取締役CEOとして会社の先頭に立ち、自ら案件獲得や新規事業の立案・立上げ、企業との提携など、成長をけん引してきました。2020年7月には、東証マザーズ市場への上場を果たしています。

ビジョン

経営ビジョンとして、「BREAK THE RULES」を掲げています。こちらは「不合理な常識を打ち壊す」という意味です。私は、幼少期の頃からインターネットに親しんできたのですが、当時はeコマースなどもある意味「合理的な非常識」とされていました。連日メディアなどでも「インターネットで物を買うのは危ない」「クレジットカード情報が盗まれる」といった声があり、「合理的な非常識」とされていました。

それが今や、eコマースなど使わない方はいないぐらい、その「合理的な非常識」が常識として浸透してきていると思います。こういった「不合理な常識を破壊して、新しい価値を創り出す」ことを非常に重視し、会社としてビジョンに掲げています。

当社のフリーランスエンジニアのマッチングサービスについても、フリーランスでの働き方は、創業当初は非常に新しい形態だったのですが、新しい常識を創り上げることによって、日本全体のキャリアに貢献していきたいと考えています。

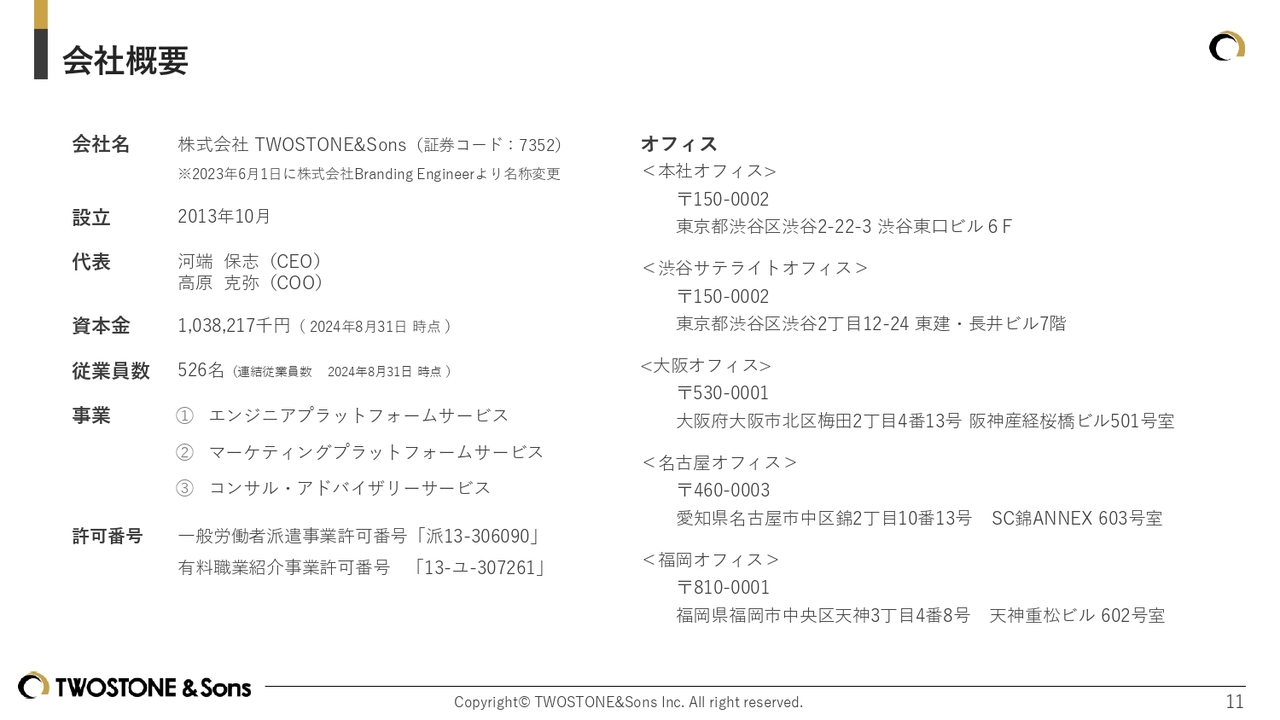

会社概要

会社概要です。当社の証券コードは7352となっています。現在の資本金などに関しては、スライドに記載のとおりです。

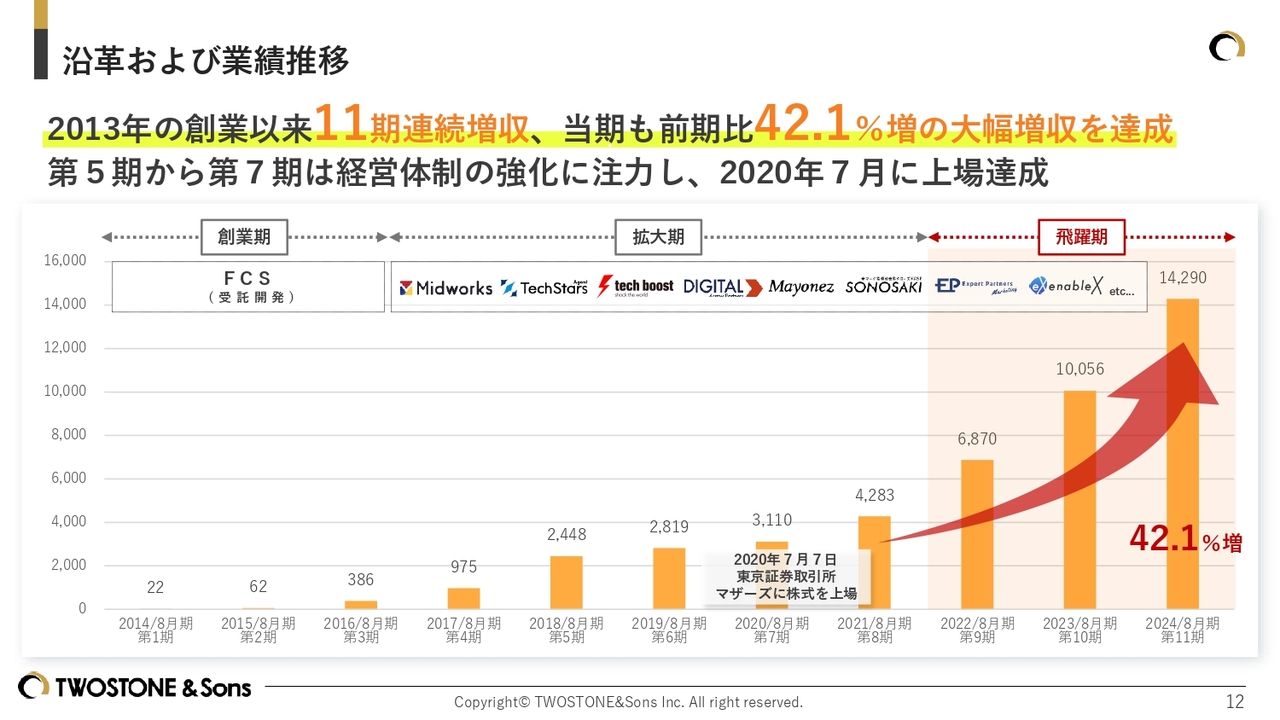

沿革および業績推移

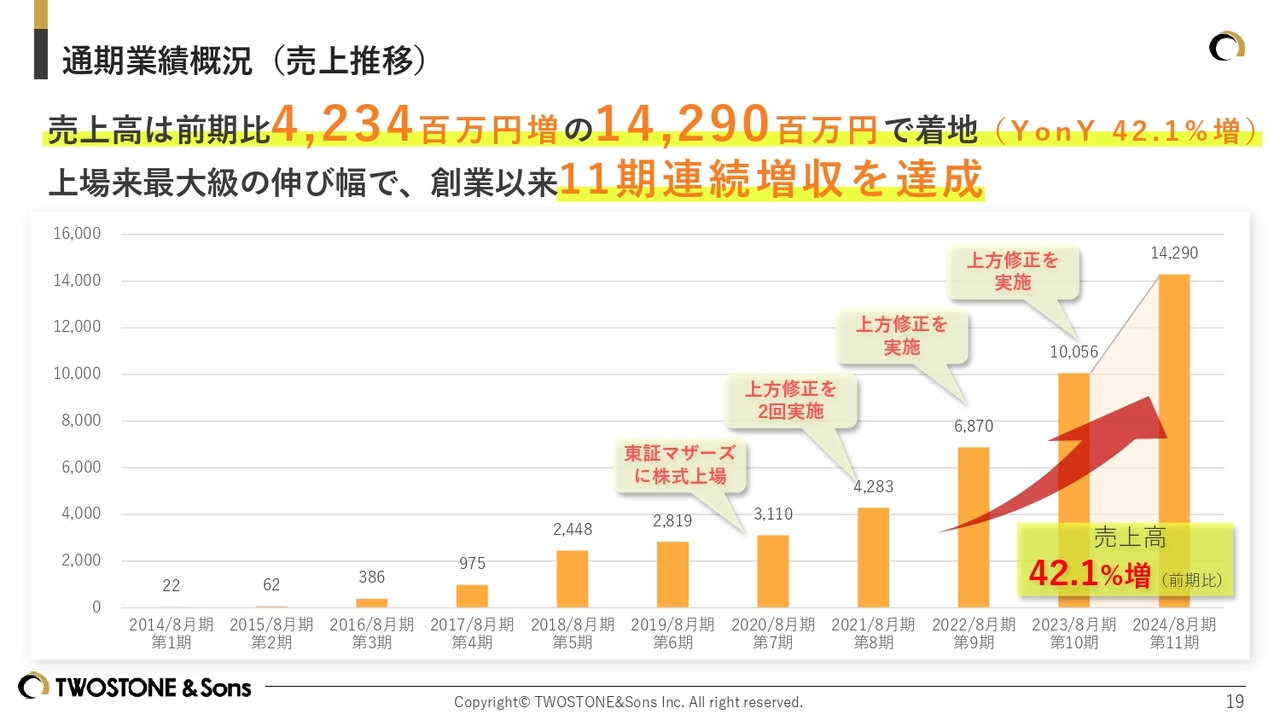

当社のこれまでの業績推移です。11期連続で増収を達成しており、売上高も140億円を突破しています。今後も高い成長性を維持し、さらに成長していきたいと考えています。

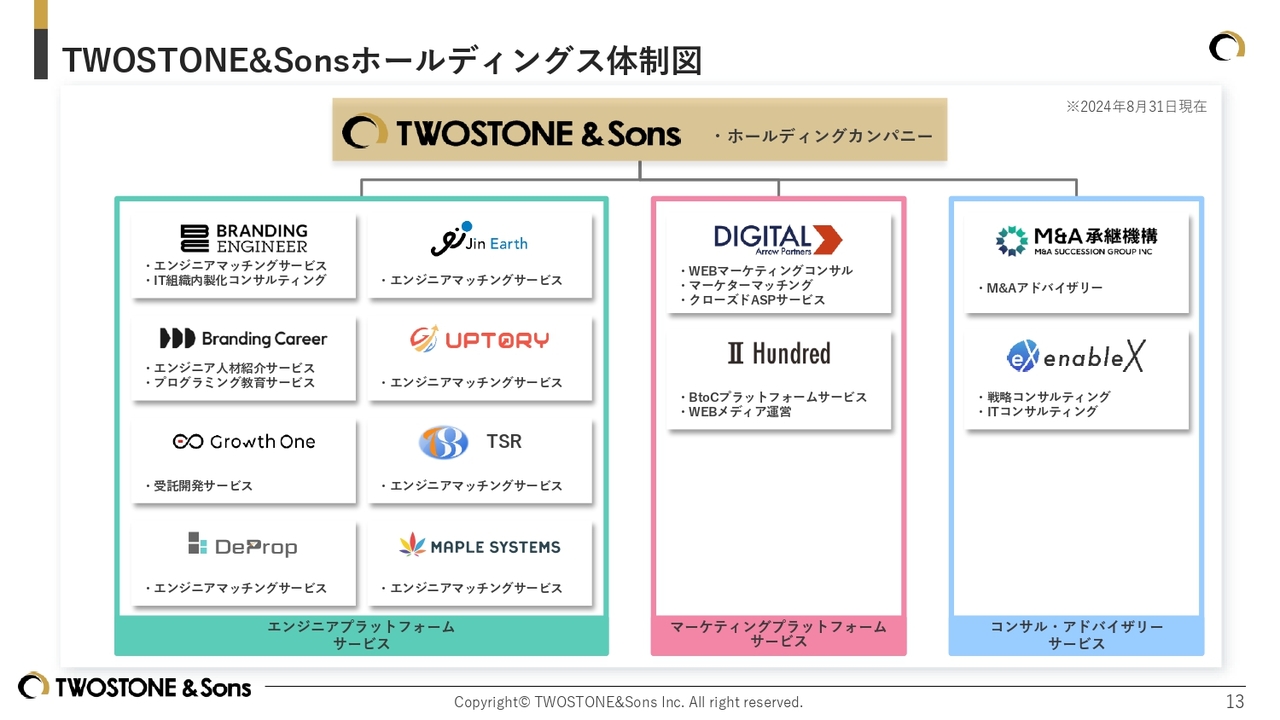

TWOSTONE&Sonsホールディングス体制図

TWOSTONE&Sonsホールディングスの体制図です。エンジニアリングに関するプラットフォームサービスを中心に、マーケティングに関するサービスや、戦略コンサル・M&Aのアドバイザリー事業などを展開しています。

創業時はBranding Engineerという社名でしたが、2023年6月のホールディングス化を機にTWOSTONE&Sonsに名称を変更し、ホールディングス体制へと移行しています。

2024年8月期までに8件、2024年9月に実施したCarecon社のM&Aを含めると、現状9件のM&Aを行ってきています。既存事業の成長に戦略的なM&Aによる非連続的な成長を組み合わせていくことによって、飛躍的な成長を遂げていきたいと考えています。

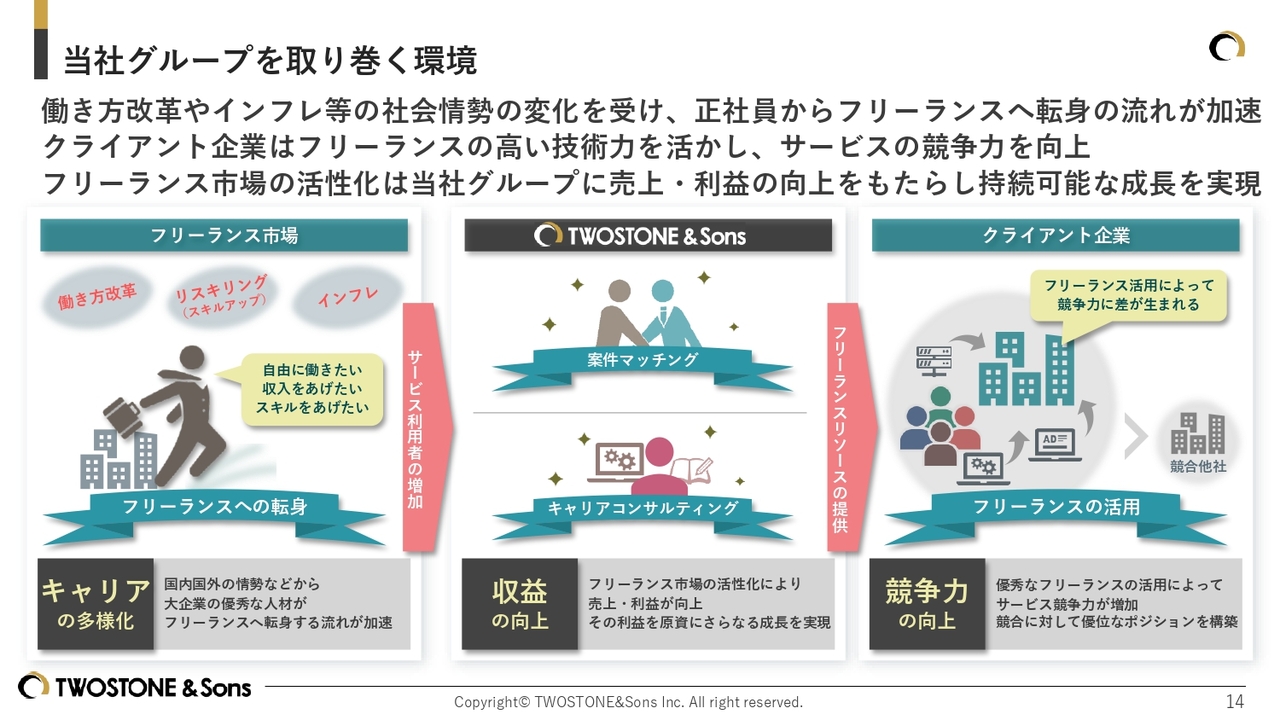

当社グループを取り巻く環境

ここからは、当社を取り巻く足元の環境について、ご説明します。

昨今の日本では、働き方改革の推進やインフレによる物価高により、大企業にいるような優秀な人材が、正社員からフリーランスへ転身する流れが加速しています。この流れは、今後ますます加速していくと考えています。

これは正社員からフリーランスになることで、「自由に働きたい」「収入を上げたい」「スキルを上げたい」といった、自分の思うキャリアを実現できるからです。優秀な人材がフリーランスへと転身するため、スライドの右側にあるように企業は業績を向上させるために、フリーランス人材の活用が必要不可欠となってきています。

したがって、今後はフリーランスをいかに効果的に活用できるかによって、企業同士のサービス競争力に差が生まれると考えています。フリーランスを効果的に活用できる企業は、サービスの競争力が向上し、競合に対して優位なポジションを構築できるということです。

そして当社の役割は、スライド中央に記載したとおりです。フリーランス市場が活性化する中で、フリーランスとクライアント企業のマッチングだけでなく、フリーランスのキャリアコンサルティングなどを通じてフリーランスの価値向上を図ることができる、マッチングプラットフォームとしての役割を担います。

インフレにより給料が上がっていくように、フリーランスの単価も向上が見込まれます。単価が上がることは、仮にテイクレートが一定であっても、当社の売上・利益の絶対額の向上につながります。さらに、当社が市場で優位性を持った存在になることで、テイクレートを向上させることにもつながります。

これらの結果、フリーランスは、報酬や働き方、習得したいスキルなど、自身のキャリアを自由に選択でき、クライアント企業は優秀なフリーランスを活用することで、サービス競争力の向上が期待できます。

当社としても、収益力向上が従業員の給与アップにもつながり、今まで以上に優秀な人材の採用が増加していきます。これにより、さらなる収益の拡大を見込むことができます。

このようなかたちで、当社を取り巻く環境は、フリーランス、クライアント企業、そして当社とって、それぞれがWin-Winとなる状態となっています。

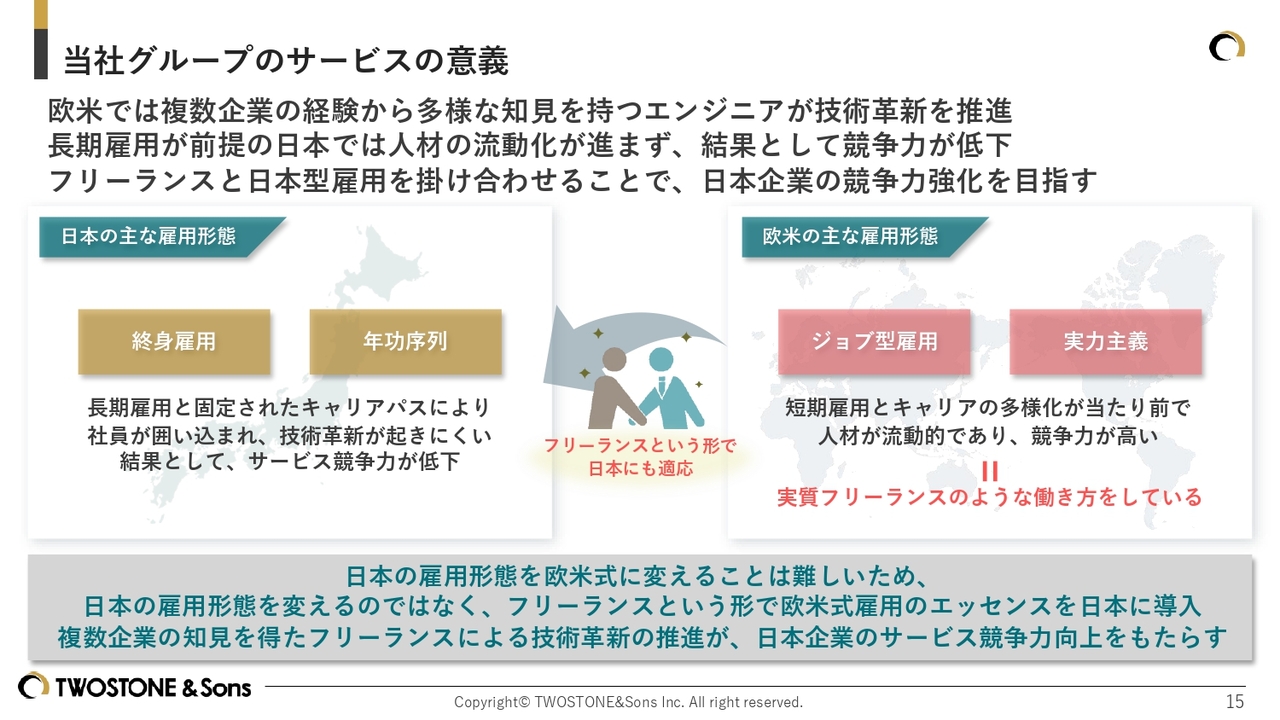

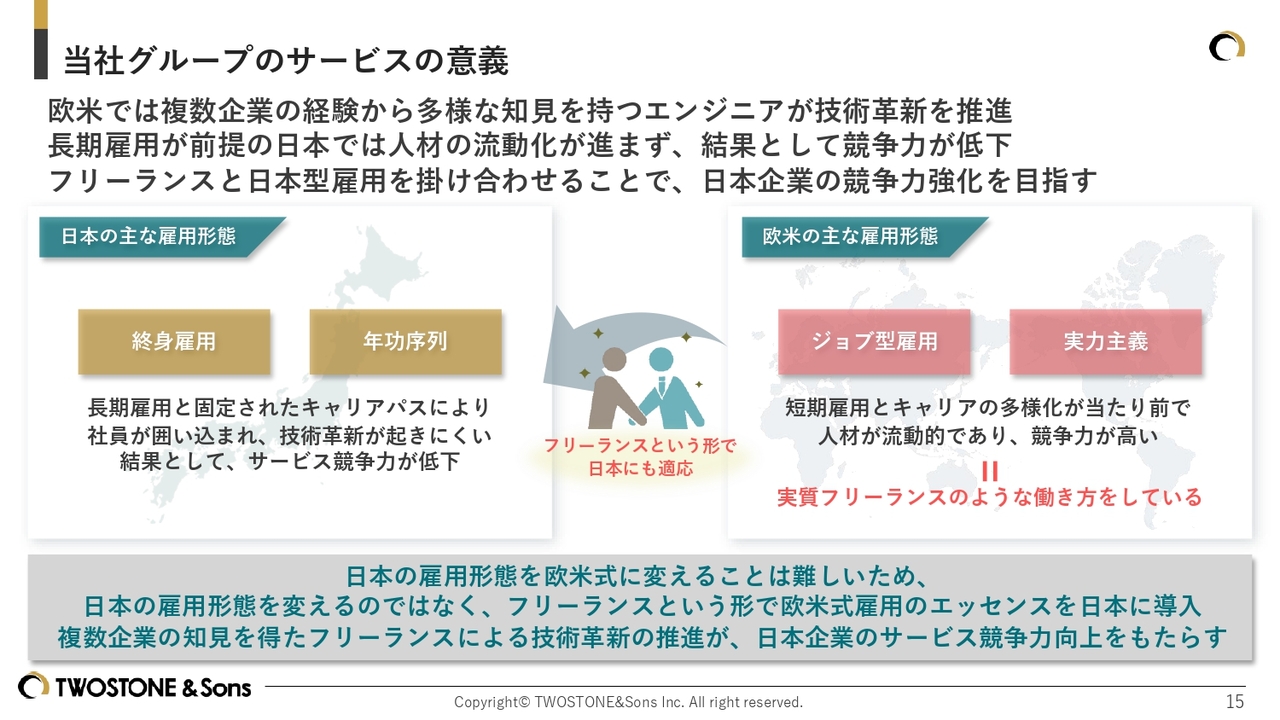

当社グループのサービスの意義

当社グループのサービスの意義について、ご説明します。フリーランスを活用することが、なぜサービス競争力の強化につながるのかについては、欧米同様に複数企業の経験を得たエンジニアによって、技術革新が生まれるためです。

日本には終身雇用という文化があり、現在も日本の雇用形態と欧米の雇用形態には大きく差があります。現状、欧米では複数企業の経験などから、多様な知見を持つエンジニアが技術革新を推進しています。ジョブ型雇用や実力主義によって、短期雇用とキャリアの多様化が当たり前であり、人材の流動性が高く、企業のサービス競争力が強化されていくような仕組みになっています。

これは、わかりやすく言えば正社員という概念があまりなく、実質フリーランスのような働き方をしている方が多いということです。

一方日本では、終身雇用や年功序列が当たり前であるために、長期雇用によって固定されたキャリアパスになりやすく、社員が囲い込まれることにより技術革新が起きにくい風潮となっています。このため、結果としてサービスの競争力がどんどん低下しています。

日本的雇用を欧米式に変えることは難しいと考えていますが、当社はフリーランスという雇用形態を用いることで、欧米式雇用のエッセンスを日本に導入していくことを進めています。

そうすることで、日本企業にも欧米同様、複数企業の知見を得たフリーランスエンジニアによる技術革新の推進が起き、その結果日本企業のサービス競争力が向上すると考えています。

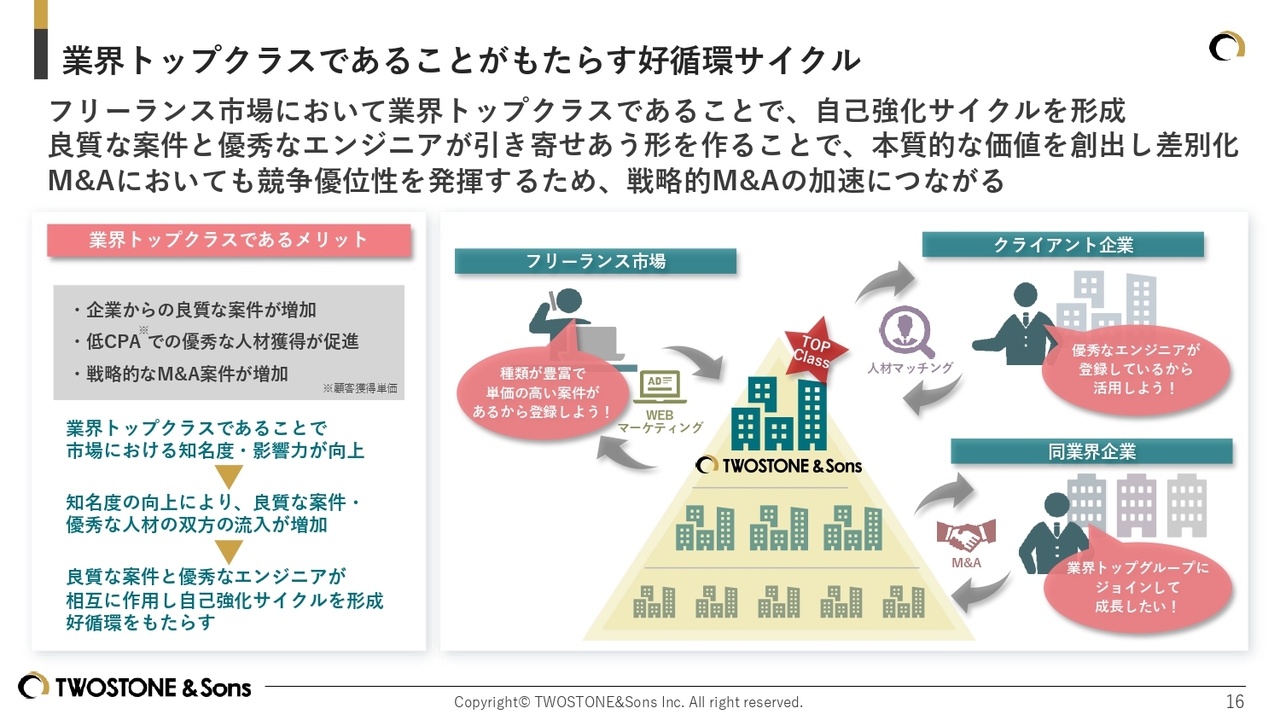

業界トップクラスであることがもたらす好循環サイクル

当社はフリーランス業界において、トップクラスに位置しています。それによる、好循環サイクルをご説明します。

トップクラスの企業であることは、フリーランスエンジニアやクライアント企業など、市場に存在するあらゆるプレイヤーに対して、高い知名度と影響力を持つことができます。

知名度が向上することによる好循環サイクルの例として、市場からは優秀なフリーランス人材が、クライアント企業からは種類が豊富で単価が高いといったような良質な案件が、それぞれ流入してきます。

これらが相互に作用し、「良質な案件が集まるところに優秀な人材が集まる」「優秀な人材が集まるところに良質な案件が集まる」といったような、好循環サイクルを生み出します。

我々の市場における本質的な価値は、「優秀な人材を保有していること」「経験豊富な、単価の高い、良質な企業案件を保有していること」、そして「それらを効果的にマッチングできること」です。

業界トップクラスであることで、先ほどお話ししたような相互作用・好循環が生じ、自己強化サイクルが形成されることで、さらなる事業成長につながると考えています。

また、業界トップクラスの企業であることは、M&Aにもよい効果をもたらします。例えば同業界企業において、より成長したいと思っている企業があった場合、当社グループにジョインすることで、当社グループの保有する良質案件や優秀な人材の活用が可能になります。

このリソースを用いることが、スピード感を持って成長することにつながるため、当社グループにジョインすることには大きな価値があると言えます。結果として、戦略的なM&Aをより加速させていくことができると考えています。

このように、業界でもトップクラスの企業であり続けることは、当社グループにとって非常に大きな意味を持ちます。今後も業界トップクラスの地位を保ち、さらに競合他社との差を広げることが重要であると考えています。

そのため、今後も目の前の利益を求めるのではなく、中期的な企業成長を目指した積極的な投資を行うことによる既存事業の成長にM&Aを組み合わせることで、非連続的な成長を獲得し、売上規模の拡大を進めていきたいと考えています。

2024年8月期は前期以上の、中長期を見据えた積極的な投資ができたと考えています。その中でもしっかりと増益できたことは、非常によい結果だと思っています。

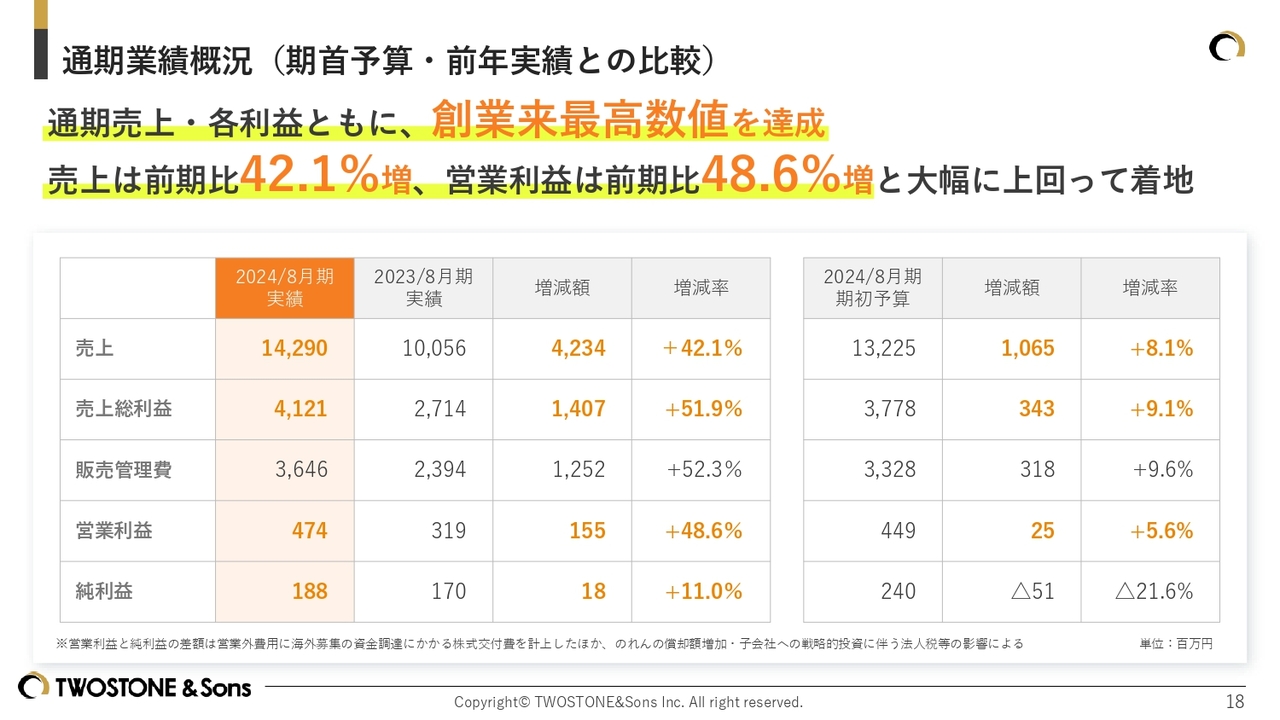

通期業績概況(期首予算・前年実績との比較)

ここからは、通期および今回の第4四半期の業績についてご説明します。

冒頭のサマリーでもお伝えしたように、売上・各利益ともに、創業以来過去最高値を更新しています。

通期業績概況(売上推移)

売上高は前期比で42億3,400万円増となっています。

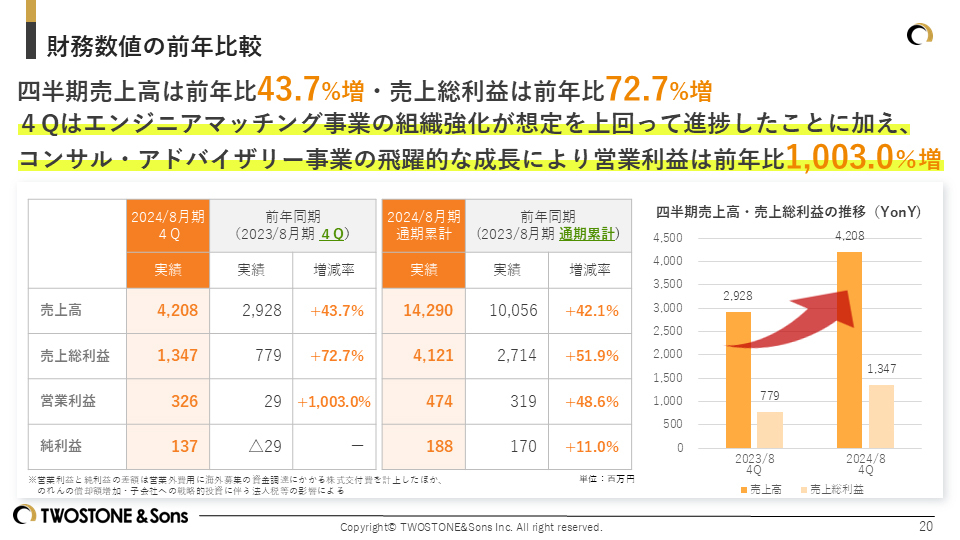

財務数値の前年比較

財務数値の前年比較です。第4四半期の売上高は、前年比43.7パーセント成長しており、売上総利益も、前年比72.7パーセントの成長となりました。

第4四半期は、エンジニアマッチング事業の組織強化が想定を上回って進捗したことに加え、コンサル・アドバイザリー事業の飛躍的な成長により、営業利益は前年比1,003パーセント増となりました。

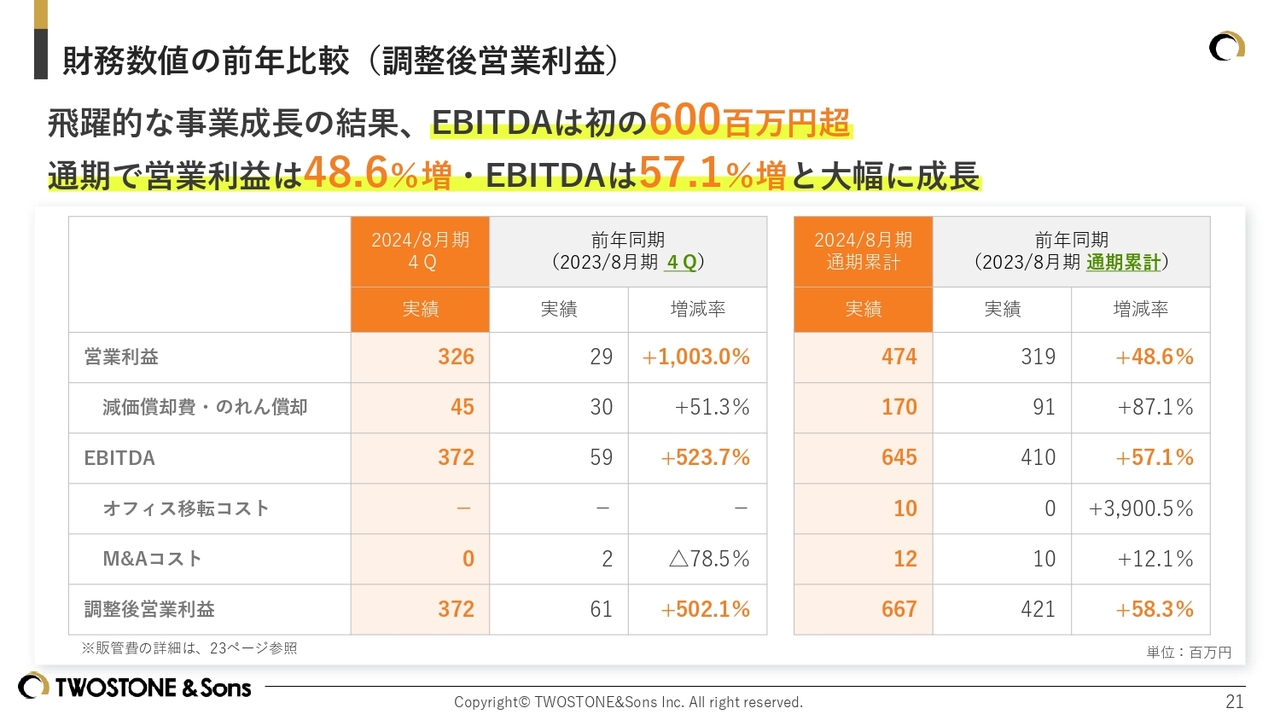

財務数値の前年比較(調整後営業利益)

調整後の営業利益に関しても、初の6億円超えとなっています。通期で営業利益は48.6パーセント増、EBITDAも57.1パーセント増と、大幅に伸長しています。一時的な投資などの影響を加味・除外すると、非常に高い利益を作ることができていると考えています。

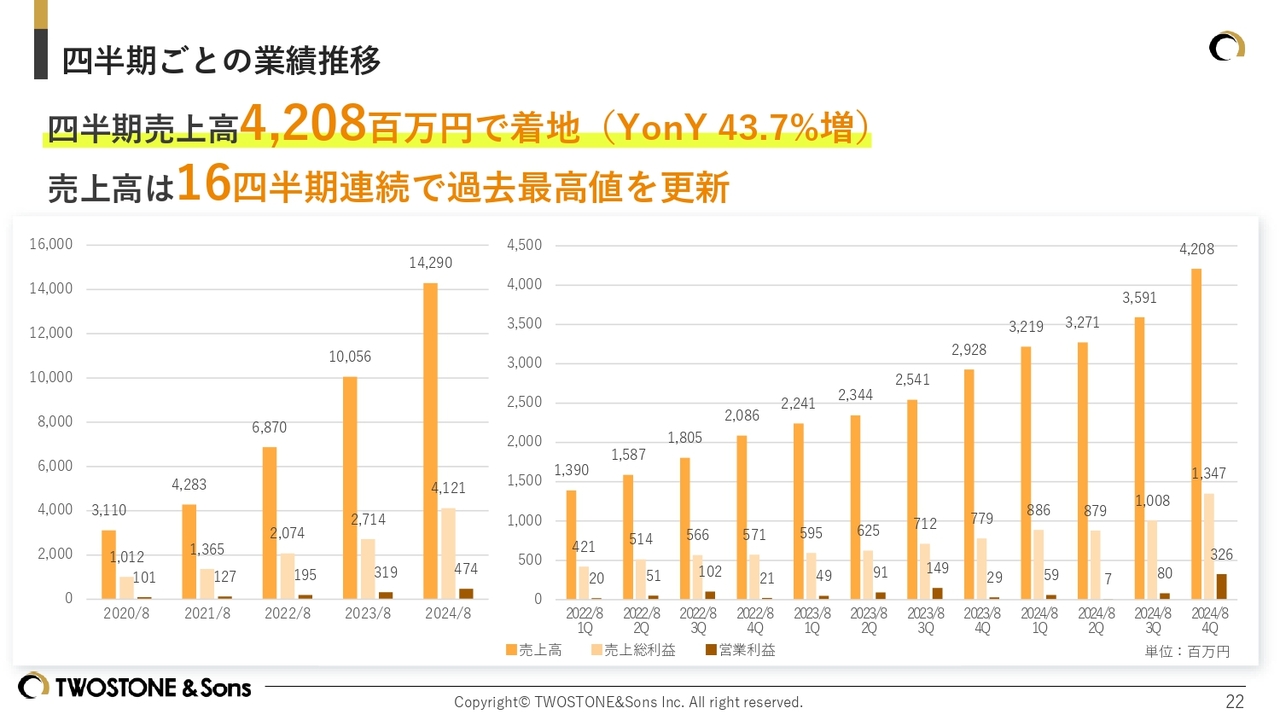

四半期ごとの業績推移

今回の結果により、四半期ごとの売上高に関しても、過去最高を更新しています。

今後も増収を続けられるよう、投資し続けていきたいと考えています。

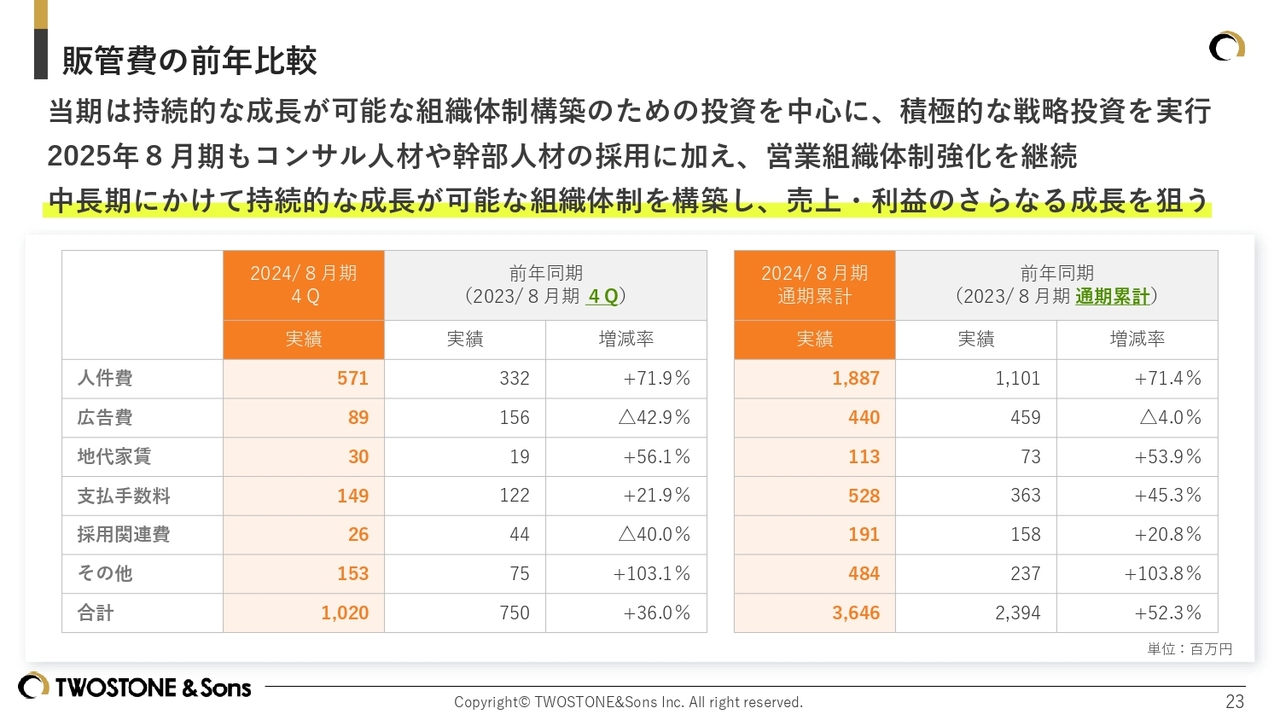

販管費の前年比較

販売費の前年比較です。2024年8月期は、持続的な成長が可能な組織体制構築のための投資を中心に、積極的な戦略投資を実行しました。

2025年8月期も、コンサル人材や幹部人材の採用に加え、営業組織体制強化を継続し、中長期にかけて持続的な成長が可能な組織体制を構築することで、売上・利益のさらなる成長を狙っていきたいと考えています。

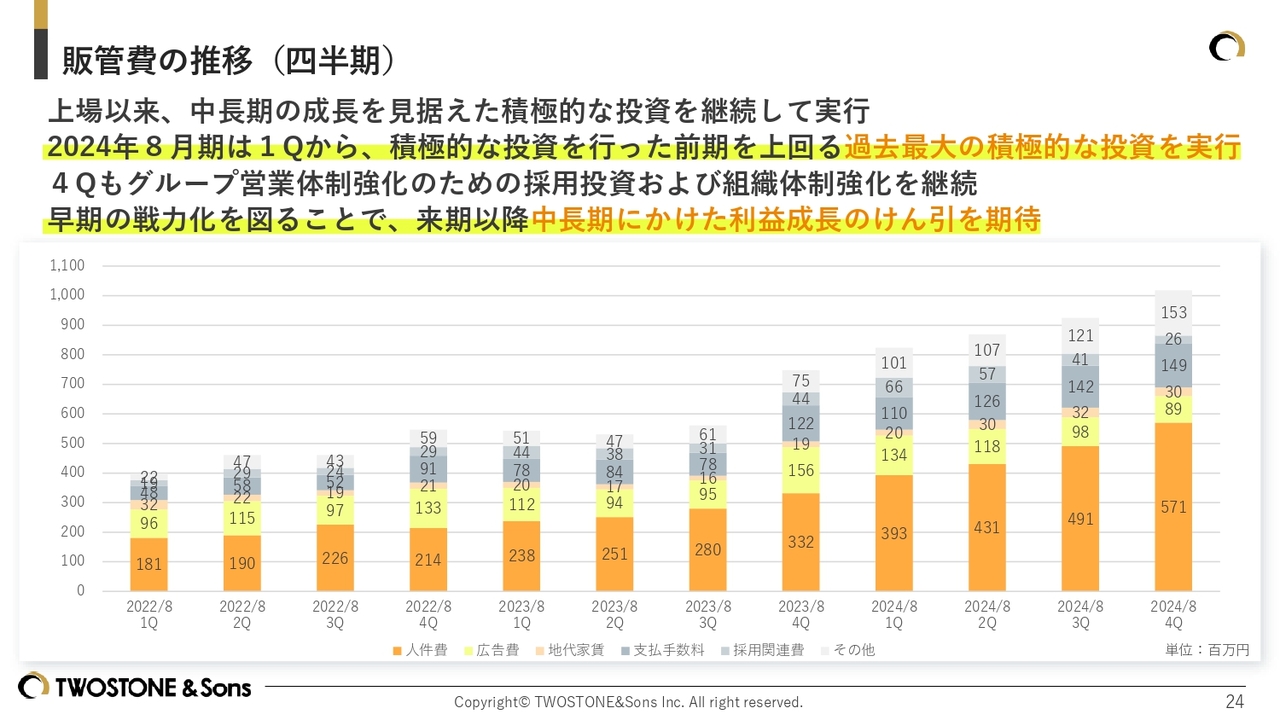

販管費の推移(四半期)

販管費の推移です。スライドに記載のとおり、非常に積極的な投資を行っている中でも、利益をしっかり作っていくことができています。

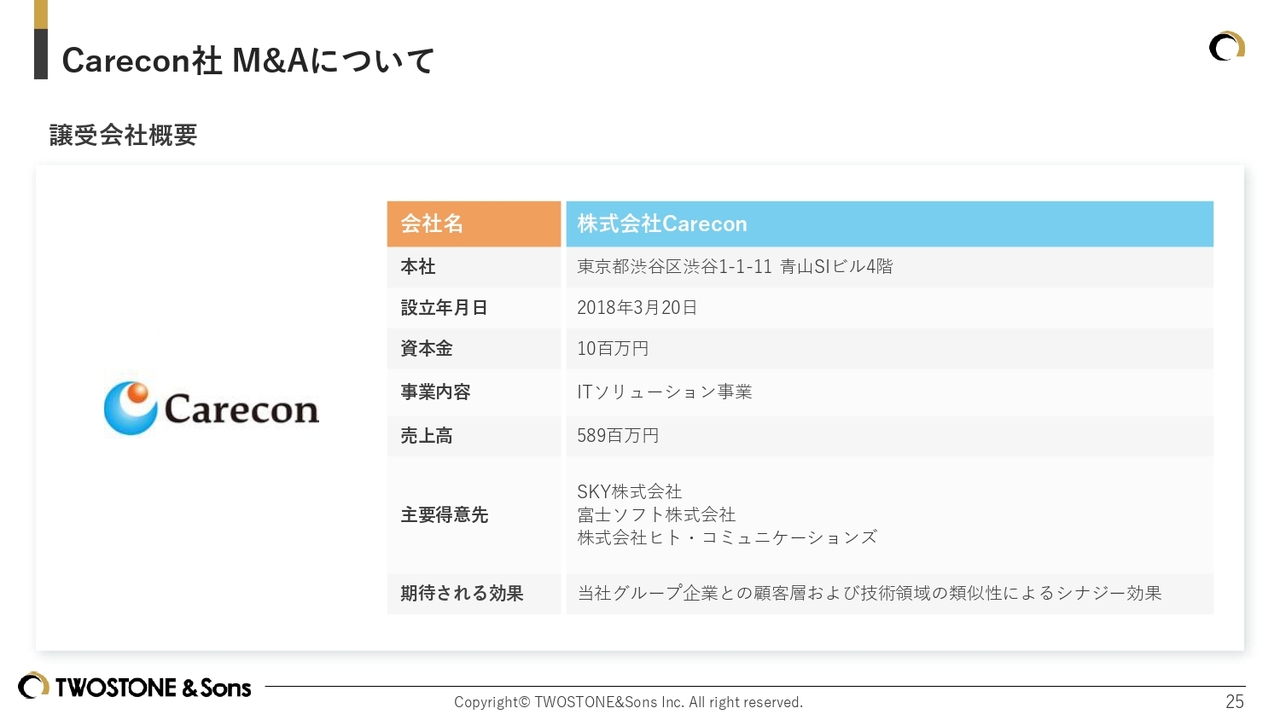

Carecon社 M&Aについて

2024年9月に実施した、Carecon社のM&Aについてご説明します。これまでと同様に、既存のエンジニアマッチング事業を行うグループ企業との顧客層、および技術領域の類似性によるシナジー効果に期待しています。

今回のCarecon社についても、非常によいM&Aができたと考えています。

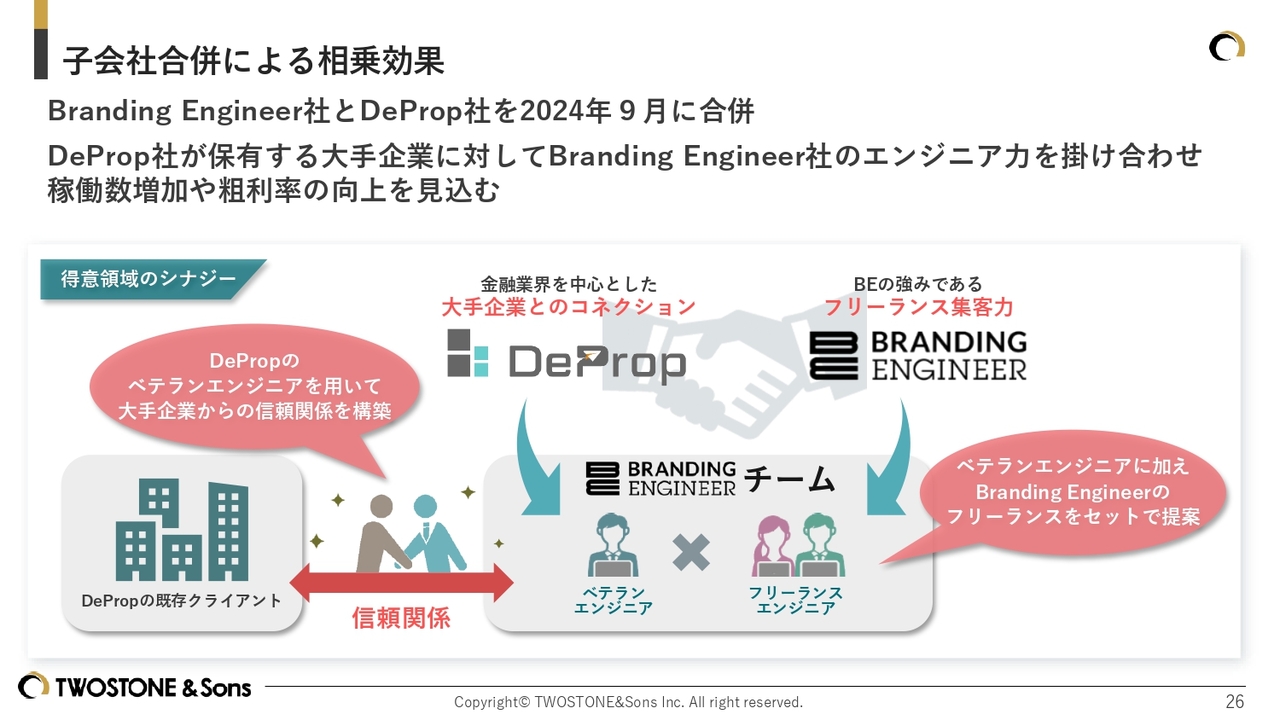

子会社合併による相乗効果

子会社合併による相乗効果に関してです。TSR社とTSRソリューションズ社の合併に引き続き、Branding Engineer社とDeProp社の合併を行いました。

DeProp社は、金融業界を中心とした大手企業との取引を有していることが強みの企業です。一方でBranding Engineer社は、フリーランスエンジニアデータベースに自信がある企業です。この2社をクロスセルさせることで、稼働数増加と粗利率の向上を見込んでいます。

このように、当社では「M&Aを実施して終わり」ではなく、今回の合併のような選択肢も視野に入れながら、グループ全体の売上・利益を最大化すべく、状況に応じた最適なPMIを実施していく方針です。

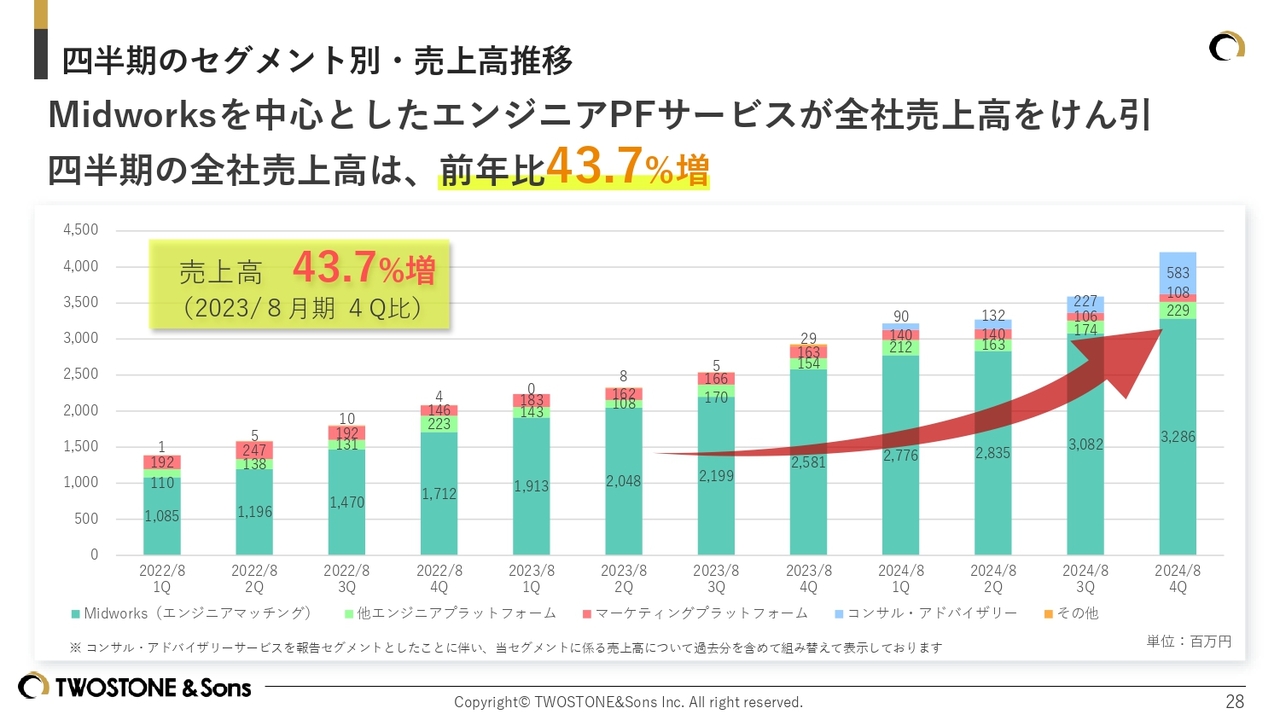

四半期のセグメント別・売上高推移

セグメントの業績についてご説明します。まずはセグメント別の売上高推移です。「Midworks」を中心としたエンジニアプラットフォームサービスが、今期も全社売上高をけん引しています。四半期の全社売上高は、前年比で43.7パーセント増となっています。

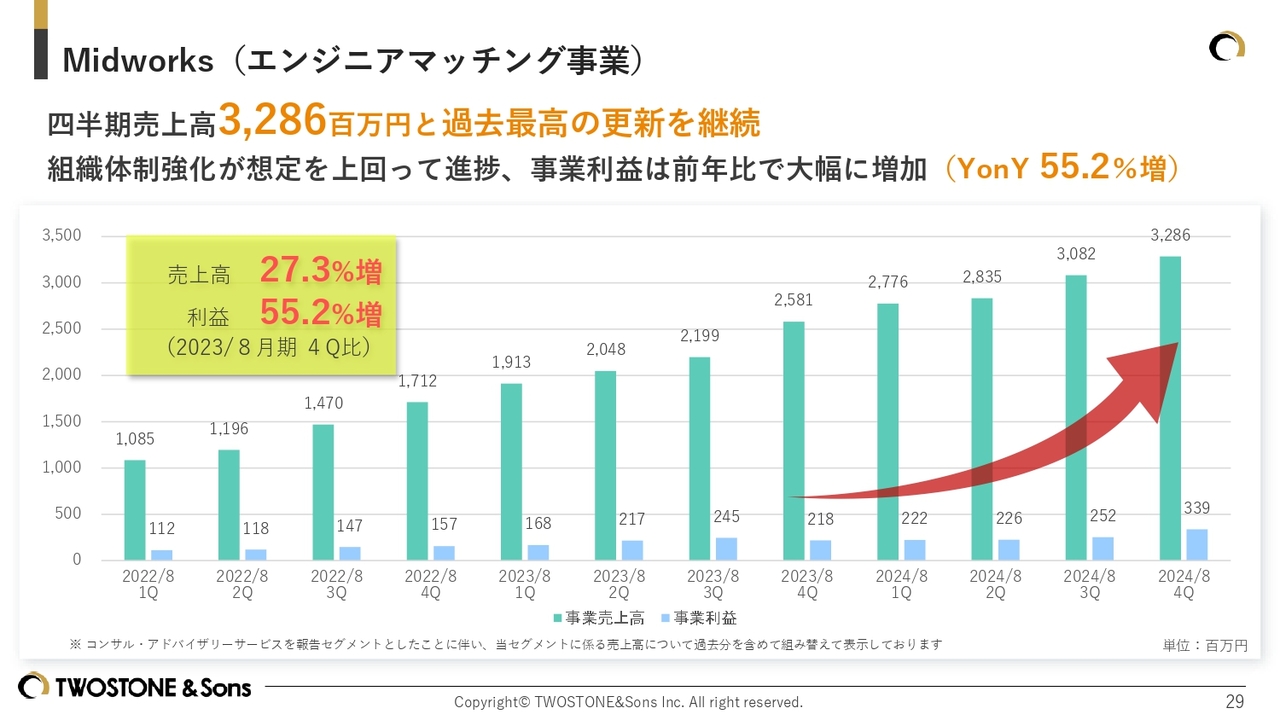

Midworks(エンジニアマッチング事業)

エンジニアマッチング事業です。既存事業の伸長やM&Aにより、四半期売上高は32億8,600万円と、過去最高を継続しています。

2024年8月期第4四半期の売上高は、前年同期比27.3パーセント増となり、戦略的にコンサル人材の採用投資を進めた結果、事業利益は前年同期比55.2パーセント増となりました。

今後も海外増資で調達した資金をもとに、さらなる組織体制強化に投資することで事業拡大を目指していきたいと考えています。

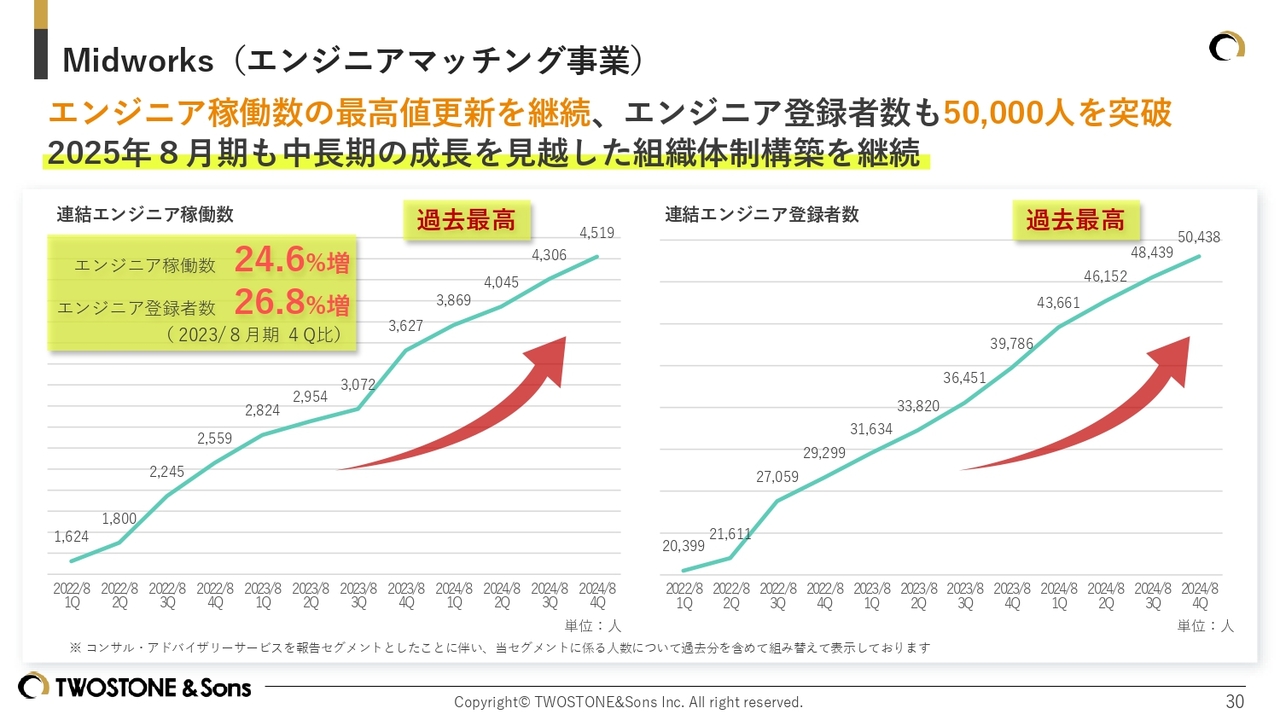

Midworks(エンジニアマッチング事業)

エンジニア稼働数ならびに登録者数です。連結のエンジニア稼働数・登録者数は、継続して過去最高を更新しています。登録者数に関しても、ついに5万名を突破しました。

2025年8月期も、中長期の成長を見越した組織体制構築を継続していきます。

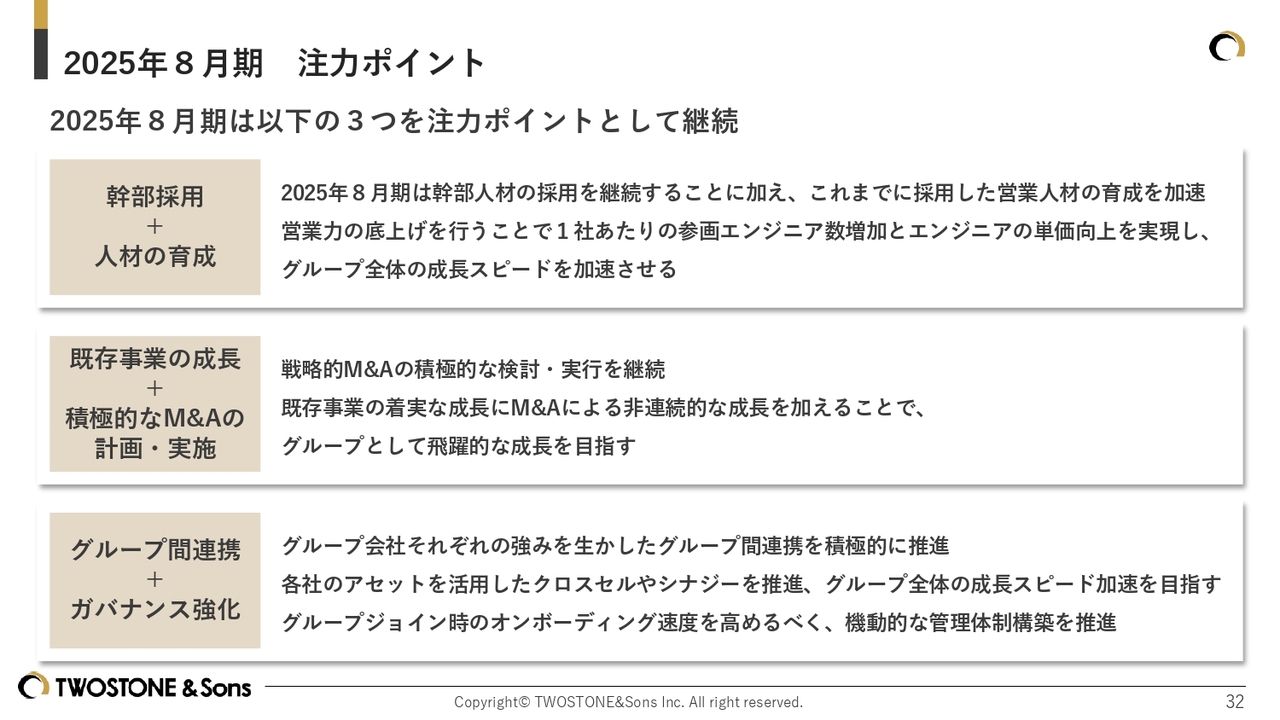

2025年8月期 注力ポイント

続いて、2025年8月期の方針についてご説明します。2025年8月期に関しては、「幹部採用および人材育成」「既存事業の成長および積極的なM&Aの計画・実施」「グループ間連携およびガバナンス強化」の3点を、注力ポイントとして掲げています。

引き続き、2024年8月期と同様のかたちで強化に取り組んでいこうと考えています。

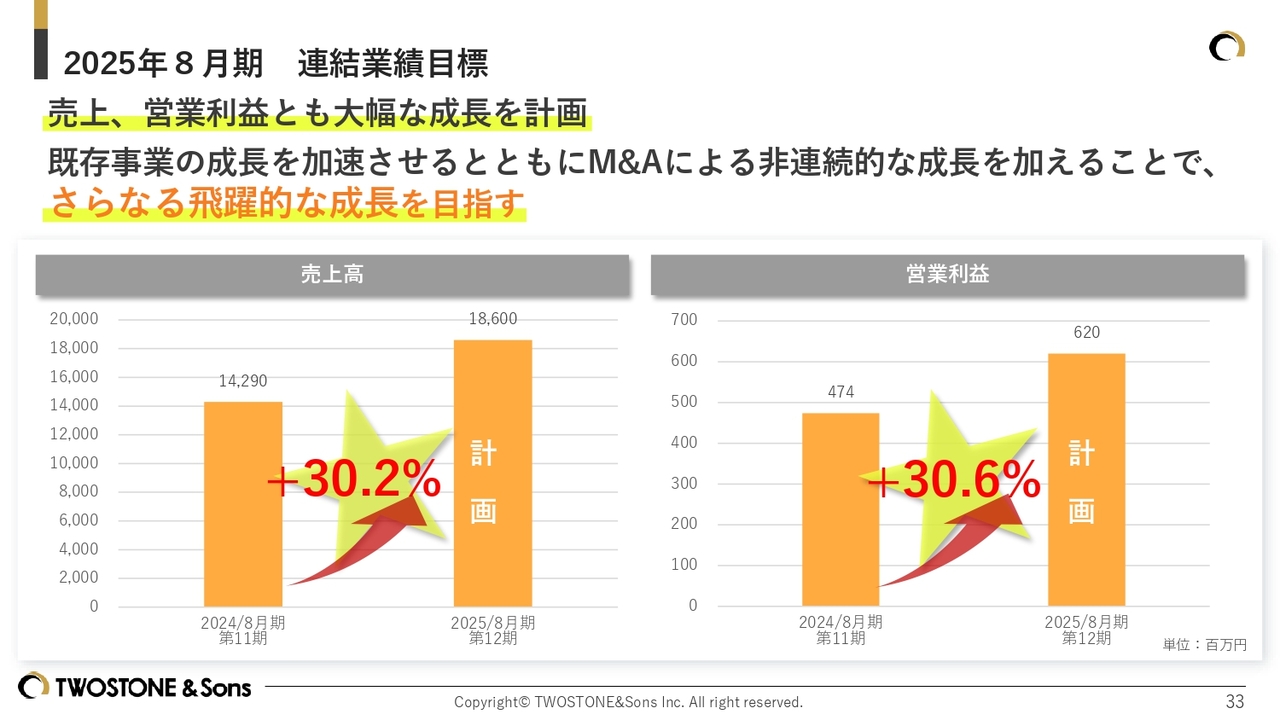

2025年8月期 連結業績目標

2025年8月期の連結業績目標です。売上、営業利益とも大幅な成長を計画しています。

売上高目標は前期比30.2パーセント増の186億円、営業利益目標は前期比30.6パーセント増の6億2,000万円となっています。こちらは比較的コンサバに設定しています。

これらを達成するべく、既存事業の成長を加速させ、M&Aによる非連続的な成長を加えた飛躍的な成長を目指します。

なお、予算上は不確定要素であるM&Aを見込んでいません。そのため、基本的にM&Aが進捗した場合にはポジティブに捉えていただけたらと思っています。

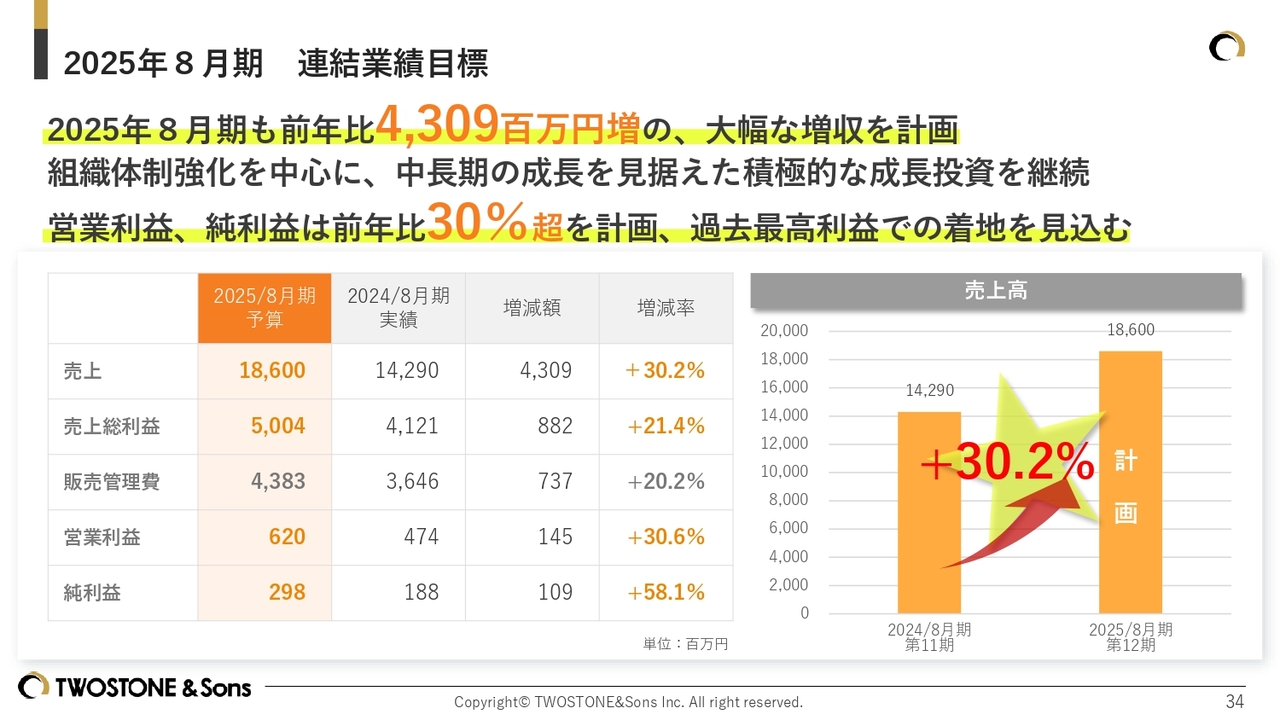

2025年8月期 連結業績目標

連結業績目標について、具体的にご説明します。2025年8月期の売上高は、前年比43億900万円増の大幅な増収を計画しています。組織体制強化を中心に、中長期の成長を見据えた積極的な成長投資を継続します。

営業利益、純利益についても前年比30パーセント超の増益を計画しており、過去最高利益での着地を見込んでいます。

足元も非常によい状況であり、このまま継続していきたいと考えています。

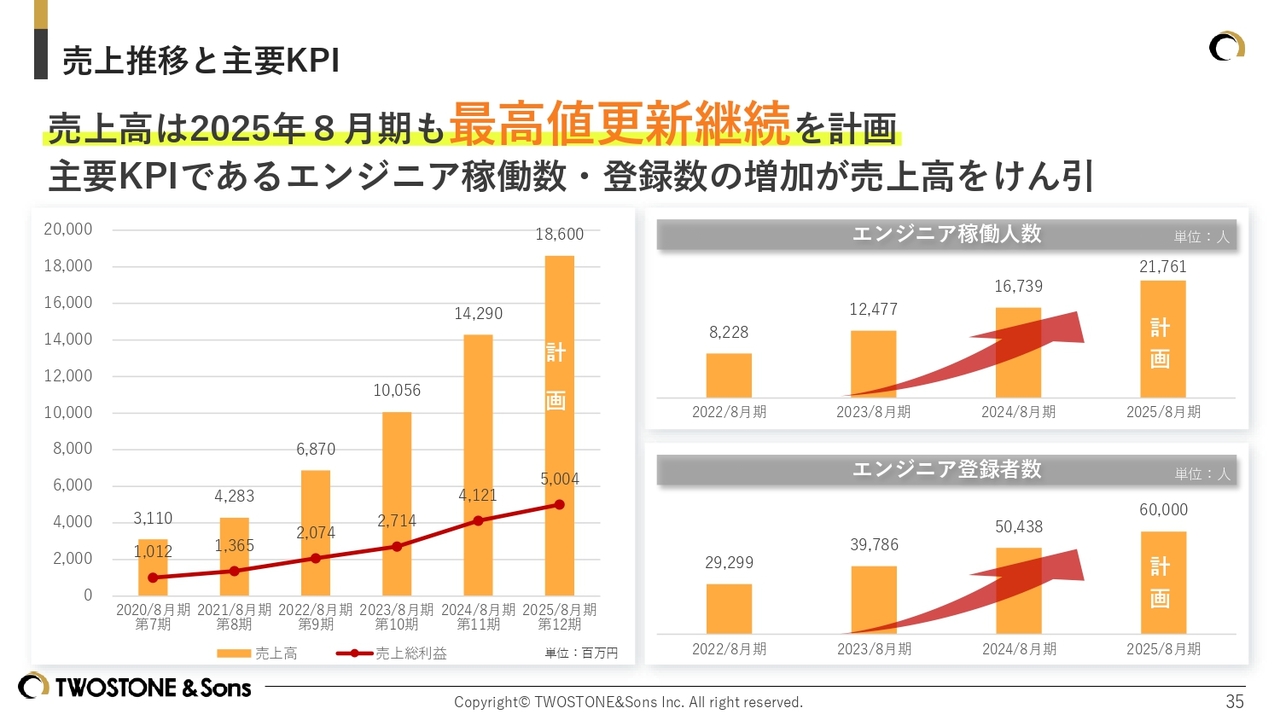

売上推移と主要KPI

売上高は2025年8月期も、過去最高値継続を計画しています。主要KPIであるエンジニア稼働数は2万名超えを目標とし、エンジニア登録者数も6万名を超える計画となっています。

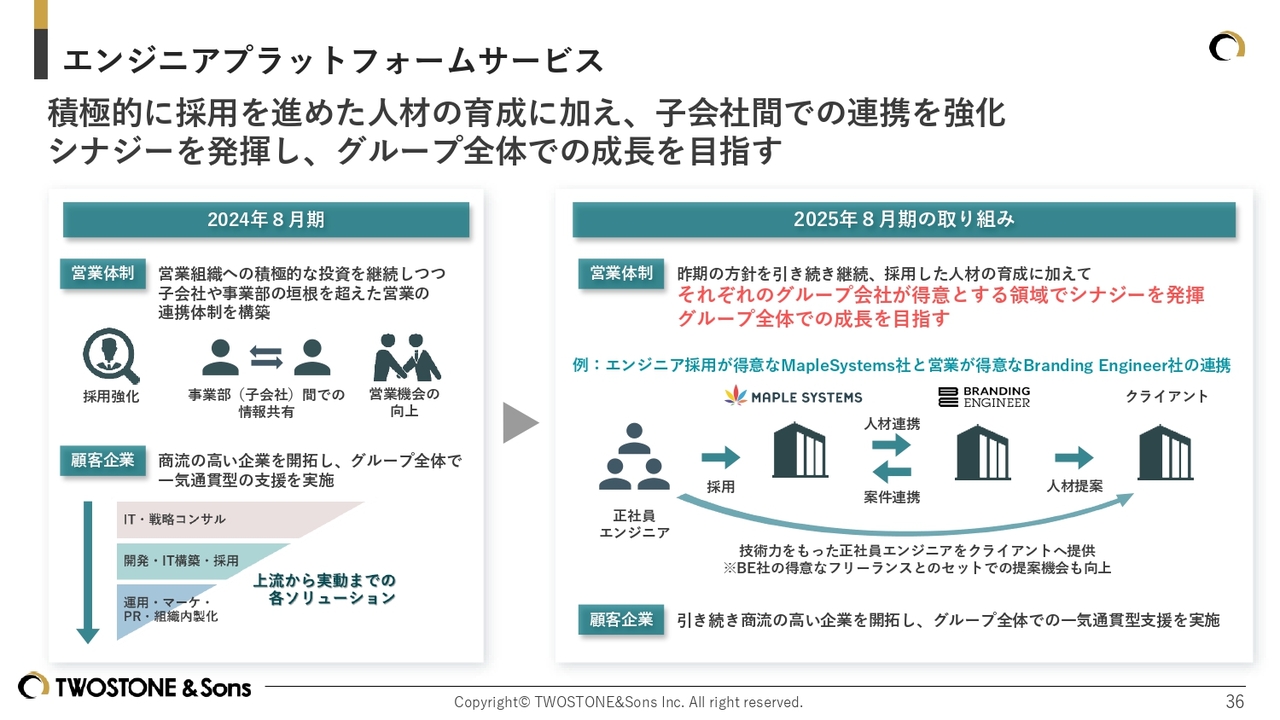

エンジニアプラットフォームサービス

エンジニアプラットフォームサービスです。これまでに積極的な採用を進めた人材の育成に加え、子会社間での連携をより強化することで、グループ全体での成長を目指します。

例えば、正社員エンジニアの採用が得意なMapleSystems社で、技術力を持った正社員エンジニアを採用し、営業が得意なBranding Engineer社がクライアントへ提案を行うといったように、それぞれのグループ企業が得意とする領域でシナジーを生み出すことで、グループ全体の成長を目指していきたいと考えています。

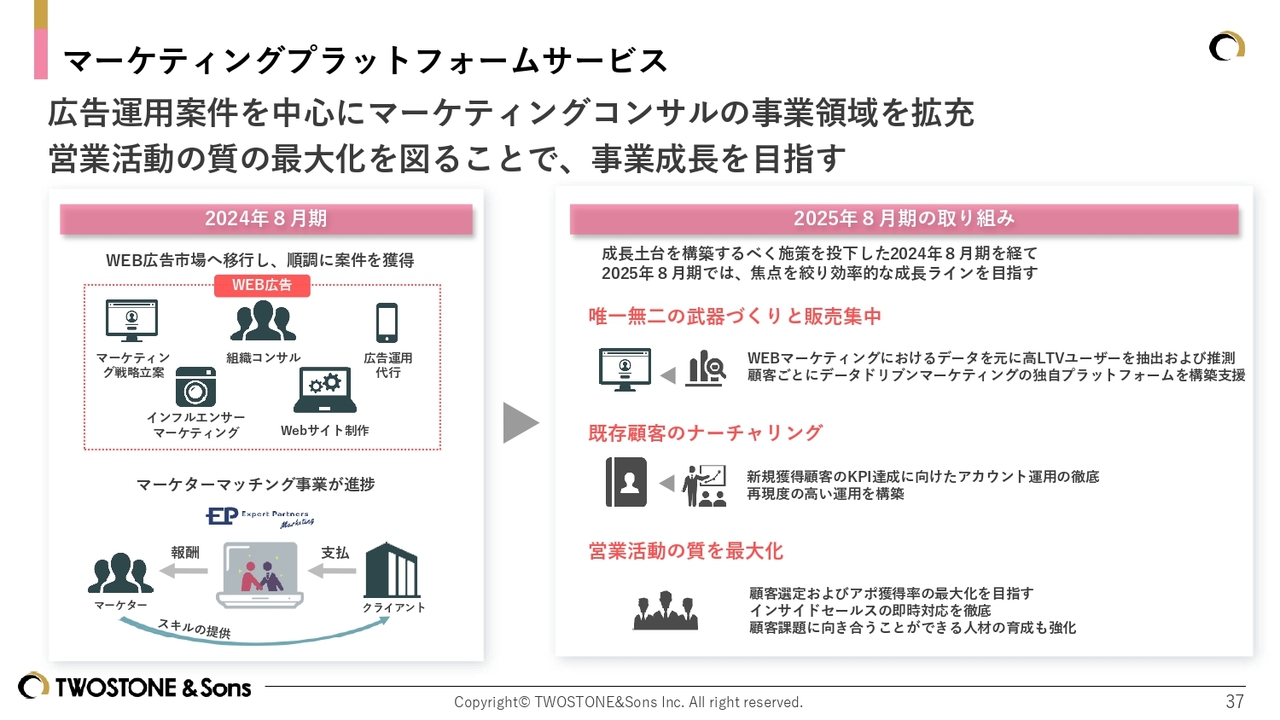

マーケティングプラットフォームサービス

マーケティングプラットフォームサービスです。売上規模としては割合が少ないものの、こちらも引き続き、広告運用案件を中心にマーケティングコンサルの事業拡充に取り組んでいきます。

成長土台を構築するべく施策を投下した2024年8月期を経て、2025年8月期には、さらに効率的な成長曲線となるよう、事業を進めていきます。

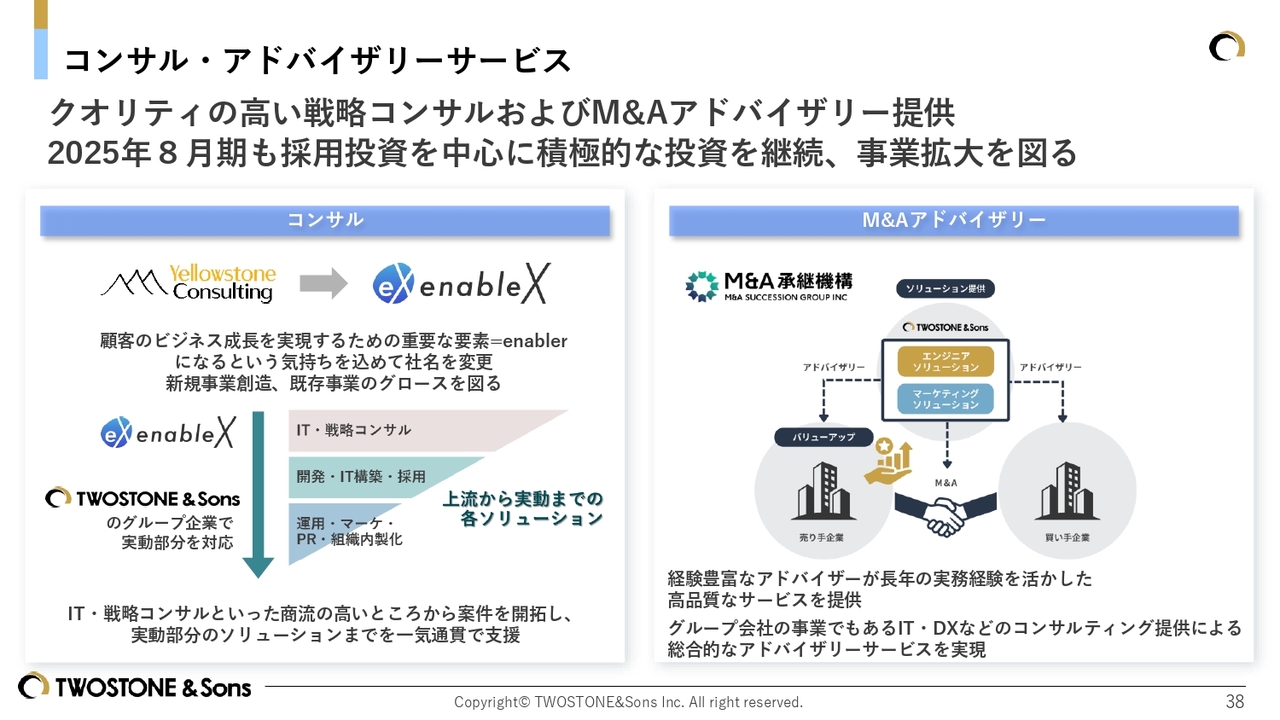

コンサル・アドバイザリーサービス

コンサル・アドバイザリーサービスです。2024年8月期第4四半期より、事業の拡大を背景にコンサルティング事業およびM&Aアドバイザリー事業をセグメント化しています。

引き続き採用などへ積極的な投資を継続し、事業拡大を図っていきます。

当社における新規事業の高い成長率の再現性については、今回のM&Aアドバイザリー事業のように確実に証明できていると考えています。今後についても本体と同様に、さらに高い成長率を維持していきたいと考えています。

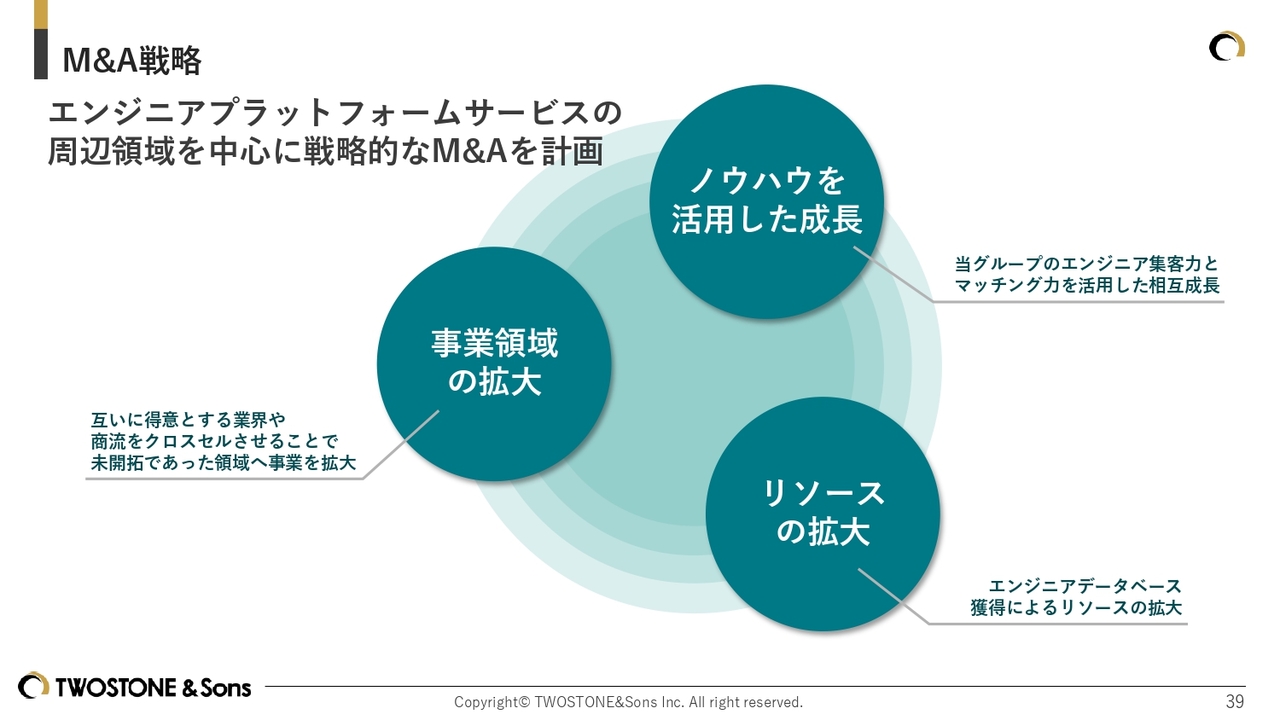

M&A戦略

当社グループが実施するM&Aに関してです。当社では、M&Aは飛躍的な成長を遂げるために必要なものであると考えています。これまでに行ったM&Aのように、当社が展開するエンジニアプラットフォームサービスの周辺領域を中心に、積極的なM&Aを実行していきたいと考えています。

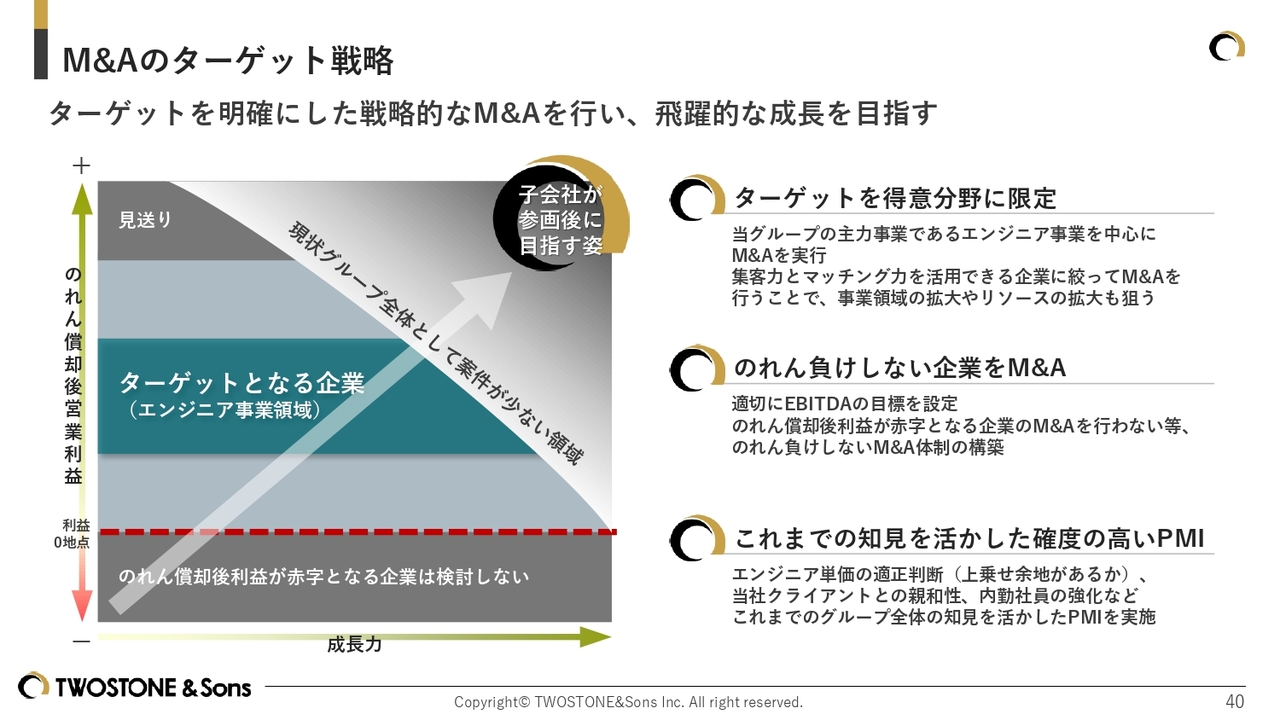

M&Aのターゲット戦略

M&Aのターゲット戦略です。ターゲットに関しては、スライドに記載のとおり3つの戦略を考えています。

1つ目は、ターゲットを得意分野に限定することです。当グループの集客力とマッチング力を活用できる企業を中心にM&Aを実行し、事業領域の拡大やリソースの拡大を狙います。

2つ目は、のれん負けしない企業をM&Aすることです。適切にEBITDAの目標を設定し、のれん期間も的確に定めることで、のれん負けしないM&A体制を構築します。スライドの左側の図に示すように、のれん償却後営業利益が赤字となるような企業は検討しません。

3つ目は、これまでの知見を活かした確度の高いPMIです。エンジニア単価の適性判断や、当社クライアントとの親和性、内勤社員の強化など、当グループがこれまでに培ってきた知見を活かしたPMIを実施していきます。

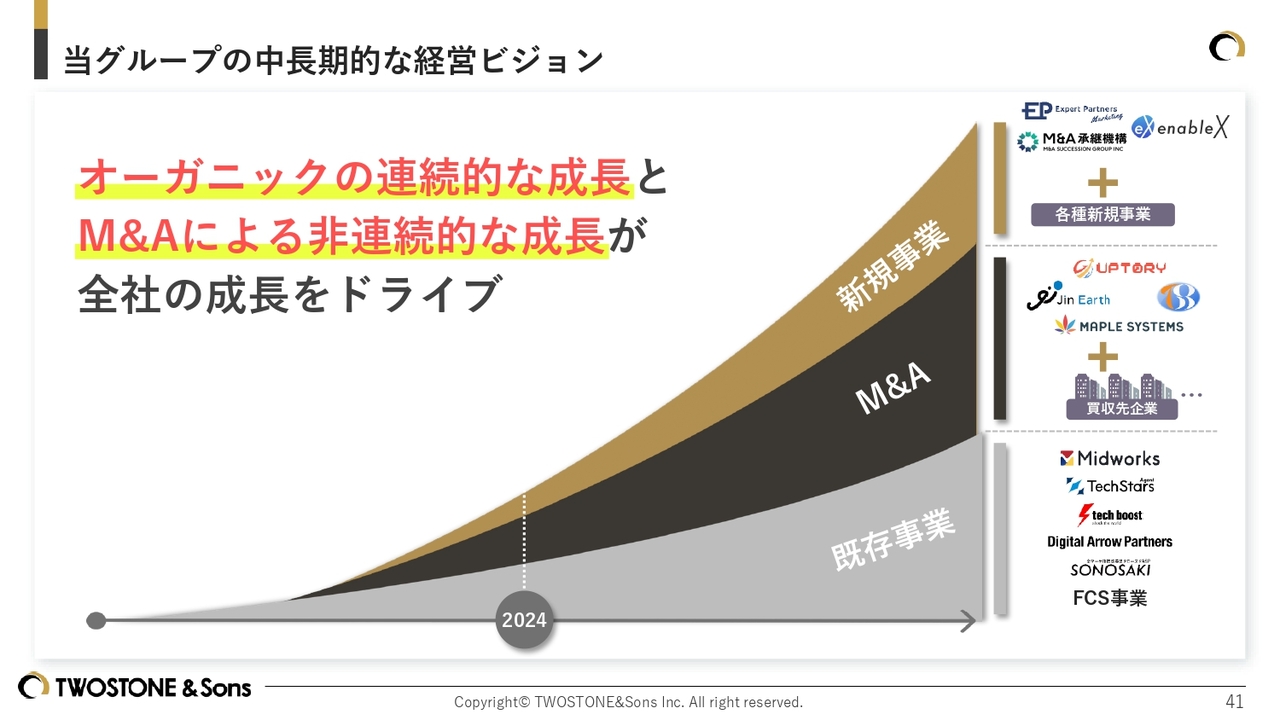

当グループの中長期的な経営ビジョン

これまでの内容を踏まえ、スライドの図に示すとおり、非連続的な成長をしていこうと考えています。以上が、2024年8月期の通期決算説明となります。

資料にはAppendixならびにESGへの取り組みなど、補足情報などを掲載しています。お手すきの時にご覧いただけると幸いです。

質疑応答:M&Aアドバイザリー事業について

「M&Aアドバイザリー事業と既存事業との関連性が今ひとつ理解できません。御社が目指されている世界観との関係もどう考えればよいのでしょうか? 自分たちがM&Aするのではなく、他社のM&Aを支援する意味を詳しくご解説願います」というご質問です。

当社の新規事業は根本的に、今後社会的に成長性が確実にあるか、マーケットとして今後の成長性があるかをまず考えています。また、そこにおいて当社のバリューが提供できるかどうかも考えています。

その中の1つであるM&Aアドバイザリー事業は、今後非常に大きなポテンシャルを秘めていると考えています。

これから少子高齢化が進んでいく中で、後継者不足は非常に大きな課題となっていきます。しかしながら、いまだにM&Aの件数は非常に少なく、国内のM&Aは今後間違いなく加速していくと考えています。

そのような中で、既存のM&Aアドバイザリー会社を調べていくうちに、私たちならばできることがかなりあることに気づきました。

例えば仲介会社によっては、かなり高いコストをかけて一生懸命M&Aの案件を獲得したものの、「これは売りづらいよね」といったかたちで、売り案件をどんどん捨てているという実態が多くありました。

このような場合、売りづらくなってしまう会社の課題は大きく分けて2つあります。1つ目はDXがかなり遅れていることです。2つ目は、商品在庫をかなり抱えていること、つまり当社の得意なエンジニアリング力とWebマーケティング力を駆使すれば相当飛躍できるということです。

そのような会社が抱える問題については、当社のケイパビリティによって解決できると考えています。その部分を組み合わせることが、非常に重要なポイントになってくると思っています。

また当社自体も、ITエンジニアを抱えることによって、さまざまな企業のアセットをさらにスケールさせていくことに取り組んでいます。その中で、「この会社同士が組んだほうがいい」ということも出てきます。

当社もM&Aを行っていく中で、今後の日本企業にとって、M&Aの重要性は非常に大きいと考えています。そのような意味でも、今後の当社の世界観ともぶれていないと認識し、事業を開始しました。

また、ビジネスとして取り組むからには、高い成長性や再現性を持って業界でも確実にトップクラスになるために邁進していこうと思っています。今後も応援していただけると幸いです。

質疑応答:Carecon社について

「新しくM&AしたCarecon社はどのような強みを持った企業でしょうか?」というご質問です。

MapleSystems社とかなり似ている部分はありますが、MapleSystems社よりもう少し営業に強い会社ではあります。採用に非常に強く、社員のエンジニアをしっかり雇用している会社です。

フリーランスとのシナジー効果が非常に大きく、MapleSystems社にさらに営業要素を付け加えたような会社になっています。

質疑応答:人材育成を通じた生産性の向上について

「必要とは理解しているものの、販管費が毎期増えているように思います。したがって、販管費を抑えればさらに利益が出そうだと感じました。それに伴い生産性を上げていくことが大事になると思いますが、テーマに合った人材の育成を通して、どのように生産性を上げていく予定でしょうか?」というご質問です。

まさにおっしゃるとおりで、現状販管費に関しては、先行投資度合いが高いと思っています。

市場の独占性を上げていくために、この先行投資が効いている部分はあります。この市場での地位を確立していくためにも、これからも先行投資は行っていこうと思っていますが、一方で生産性を上げていくことも非常に大事だと思っています。

具体的な取り組みとして、生成AIなどを活用して業務効率をかなり高めています。お話しできる範囲で言うと、例えば今まで1時間かかっていた作業を5分でできるようになっているなど、業務の短縮を実現しています。人材会社の中でも、おそらくAI活用においてはトップクラスだと考えており、実際にそれが足元で効いてきている状況です。まだまだ改善点は多くありますが、この取り組みが利益率に対して、多少貢献しているポイントであると思っています。

また、足元では1人当たりの生産性が非常に上がってきています。ここも今後さらに強化していくポイントであると考えています。そのため、これらの改善点をよりよくしていくことで、将来的には高い営業利益率を狙っていけると考えています。

質疑応答:投資家に与えるインパクトと今後の展望について

「2024年10月7日に上方修正を発表したにもかかわらず、株価が下落しました。株価的に相当先の利益を織り込んでいると思われるため、投資家に対しては、今後はさらなるインパクトが必要になると思います。そのあたりも踏まえ、今後の展望についてお聞かせください」というご質問です。

大変申し訳ありませんでした。私たちはどうしても、ファンダメンタルしか追うことができないため、株価の需給という部分に関しては、みなさまにご迷惑をかけている部分があると考えています。

計画についてはコンサバに作っており、他にもさまざまなかたちで、みなさまの期待をいい意味で裏切るような、高い成長性を実現するために日々邁進しています。それを着実に結果として表していきたいと思っています。

今回発表した2024年8月期に関して、私の中で兆しのあった光が第4四半期にはより鮮明に見え始めている状態になっています。ですので、2025年8月期には、さらによいかたちにできると考えています。みなさまも、2025年8月期にご期待いただければ幸いです。

質疑応答:日本企業のフリーランスに対する理解促進について

「実際には、まだまだ日本はフリーランスへの理解がない会社が多いように思います。これはどのように突破していく予定でしょうか?」というご質問です。

こちらについては、私たちからも細かく説明していくしかないと考えています。

昔に比べてフリーランスの数は増えてきており、フリーランスに対する理解度も徐々に上がってきています。しかしながら、実際にはまだ完璧ではないと思っているため、私たちも根気強く取り組んでいこうと考えています。

仮に2025年8月期の利益が上振れた場合には、企業に対して理解度や認知度を上げるための広告への投資なども考えており、さまざまな取り組みを行っていこうと思っています。

質疑応答:M&Aアドバイザリー事業の既存事業への貢献について

「顧客のM&Aを支援することで、その会社自体のパワーアップを図ることができれば、御社の既存事業にとってもよりよい顧客になるという理解でよいでしょうか?」というご質問です。

おっしゃるとおりです。M&Aを行っている当社だからこそわかりますが、M&Aをした後のPMIについて、ほとんどの仲介会社は「M&Aが済んだら終わり」というかたちになっています。

私たちは、その会社と長くパートナーとして成長を目指せる関係を築けるように取り組んでいきたいと考えています。M&Aのサポートをしていく中で、その会社の課題が見えてくるため、その課題については、当グループのケイパビリティによって相当叶えられると考えています。そのようなところも、今後の成長性につながると思っています。

質疑応答:フリーランス活用の可能性について

「『フリーランスと日本雇用の掛け合わせ』とありましたが、ITエンジニア以外にもフリーランスという職種は広まっているのでしょうか? また、そのような職種へのサービス提供の可能性はありますか?」というご質問です。

足元のマクロなファンダメンタルな数字として、例えば日本のGDPやCPI、さまざまな雇用統計などを見ていると、「やはりアメリカという国は強いな」と心の底から思っています。

なぜあそこまで強いかというと、本当に優秀な人間がいろいろなノウハウを持ってさまざまな会社にいくことによって、国全体が底上げされていく力が非常に強いからだと考えています。

日本は本当に厳しい状況だと私は思っており、その上でもこの「フリーランス」といった流動性の高い人材が動いていくことは、非常に大事になってくると見ています。

その中で、まさにITエンジニア以外の他の職種である、営業系の人材や、Webマーケターのような人材についても、実際にニーズが高まってきています。マーケティング領域に関しても、Webマーケティングについてはさまざまな知見を持っているほうが、高いパフォーマンスを発揮できます。

実際、私たちも「Expert Partners Marketing」というサービスで、Webマーケターのフリーランス人材を提供しており、お客さまからのニーズも獲得しています。このようなかたちのサービスは、今後も強化していこうと考えています。

質疑応答:テレビCMの効果とマーケティング戦略について

「近年、転職情報や人材派遣企業のテレビCMが急増しています。ビズリーチのCMに、日本を代表する企業の社長が出演しているのは驚きでした。時代の大きな流れを感じます。貴社にとっての追い風が吹いている気がします。というより、時代の流れを作っていると思いますが、どのようにお考えですか?」というご質問です。

マスマーケティング、特にCMですが、日本はテレビのメディア独占率が高い状況です。ですので、テレビCMの価値は非常に高いと考えています。

私たちは、フリーランスエンジニアという、比較的バーティカルな市場のため、コストパフォーマンスがよいかどうかを常に把握し、投資対効果を考えています。

私たちの競合で未上場の会社は、未上場であるがゆえのマスマーケティング、広告を投下しています。そのような会社がフリーランス領域の認知度を高めてくれていますので、そのような意味でも非常によいと思っています。

やはり社長が目立つよりも事業が目立ち、会社がしっかり伸びていくことのほうが大事だと思います。何よりも「『Midworks』というサービス、知っているよ」といったかたちになるように、今後も事業の成長を作っていきたいと考えています。

質疑応答:2025年8月期に向けた意気込みについて

「次の期はどんな期にしていきたいか、意気込みをお願いします」というご質問です。

2024年8月期は、2025年8月期にかけて本当によい投資ができたと考えています。そのため、2025年8月期は非常に自信のあるよい期を作れると思っています。

それよりも大事なのは、2026年8月期です。2026年8月期もしっかりとした売上・利益を作り出し、再現性の高い成長を続けることができるかどうかを考えています。ですので、「2025年8月期よりも、2026年8月期の業績をしっかり作れるのか、投資できるのか」があると思います。

2025年1月半ばに、第1四半期の結果を発表しますので、そちらもぜひ見ていただければ幸いです。

2025年8月期は状況に応じて投資を強めて、2026年8月期をよいかたちにできるようにしていきたいと考えています。

質疑応答:従業員持株会について

「従業員持株会については、どのように進めていかれるのでしょうか?」というご質問です。

社内では、何度も説明会を開催しています。従業員に当社の株を持っていただくために、株を購入する金額を会社が一部負担するかたちとなります。

リクルート系の会社もそうですが、会社がまだ小さい頃に持株会に入ることによって、自分の仕事をがんばることで年収が上がり、さらには資産も増えていくという、会社として理想のかたちを作ることができると思っています。当社の従業員は日々がんばっていますので、何かできないかと考えこちらの制度を作りました。

持株会の制度を作ることにより、従業員の将来の資産形成に会社として少しでも貢献できればと思っています。そのため経営者として事業をしっかり伸ばし、資産性を高めていくことは非常に大事であり、今後そのようなかたちを意識した経営を行っていきたいと考えています。

質疑応答:M&Aアドバイザリーとの違いについて

「M&Aアドバイザリー事業について、PMIの代行みたいな事業になりますか? だとすると、このような発想で行っている会社はあるのでしょうか? また、その場合は従来のM&Aアドバイザリーとどう違いますか?」というご質問です。

M&Aアドバイザリーのところが収益のメインではありますが、おっしゃるとおり、PMIの代行のような事業も含みます。

他のM&Aの仲介会社がそれをしないのは、仲介事業に比べて儲からないからです。実際に彼らが行う仲介事業は1件当たりの粗利が非常に高いため、新たにPMIを行う部分のサポートにリソースを割いても、ビジネスになりません。

ただし当社は、そちらをソリューションとして持っている会社です。企業のDX化を推進する「Midworks」という事業自体が、すでにビジネスの軌道に乗っている会社になっています。そのケイパビリティを活かすことで他の仲介会社ができないことが可能になるため、より高いバリューとしての価値が提供できると考えています。

質疑応答:業界トップになるための取り組みについて

「業界トップになるために、具体的にどのようなことに取り組んでいく予定でしょうか?」というご質問です。

私がフリーランスエンジニアであれば絶対に当社を使うくらい、エンジニアに対する還元率は非常に高くなっています。

高還元を謳い文句にしている会社も一定数ありますが、その中でも当社は還元率が高いと思っています。また、認知度を高めたり案件を獲得したりするためにも、かなりの先行投資を行っています。長く投資している分、業界トップになるための具体的な取り組みは、相当数行ってきていると思います。

質疑応答:エンジニア以外の領域について

「コンサル事業の成長が大きいとのことですが、今後はエンジニアだけでなくこのような領域も中心に伸ばすのでしょうか? それとも、エンジニアが主力事業であることは変わらずでしょうか?」というご質問です。

基本的には、今回のコンサル・アドバイザリー事業がなかったとしても、主力のエンジニア事業は従前同様に伸びると考えています。もともと行っているメイン事業は、今後も高い成長性を求めていきます。

また一方で、当社の新規事業についてはコンサル領域もそうですが、確実な成長性を持たせるために、業界の中でも高いバリューが提供できる事業に絞っています。そのような意味では、すべての事業において高い成長性を持って再現性高く取り組んでいきますし、少しでもうまくいかなければ、すぐにでも撤退を考えるくらいの気持ちで進めていきたいと考えています。

質疑応答:現状の課題と改善の方針について

「上方修正もあり順調な雰囲気を感じましたが、あえて現状の課題をあげるなら何でしょうか? また、それらをどのように改善していく方針かをお聞かせください」というご質問です。

経営陣として現状すべきことは明確で、そこに対して人を採用したり、リソースを注いでいったりするかたちになります。そのスピードを上げるためにも、採用を強化していかなければならないと思っています。

M&Aに関しても、できればもう少し規模の大きいところを、現状のEBITDAのマルチプルの目線感で買収できればと考えています。そのためにも、M&Aのソーシングは非常に重要になってきます。課題は山積しているものの、一歩一歩着実に進めていくことができると思っています。

質疑応答:M&A事業の来年の目標について

「M&Aの事業は、これまでのエンジニア事業よりも利益率が高くなると思うのですが、それを見越しての来年の目標なのでしょうか?」というご質問です。

みなさまに開示しているものに関しては、保守的に作っています。ですので、それがすべてではありません。当然ながら、これ以上の結果をしっかり出せるよう、日々邁進していこうと考えています。

質疑応答:M&A事業をする意味について

「既存のM&Aアドバイザリーのようなスポットの収益ではなく、継続性のある収益を狙える点では、利益率が低いとは必ずしも言えないのではないでしょうか?」というご質問です。

当社にとっては、非常によいビジネスになると思っています。他社のように、M&Aアドバイザリーのみを行っている会社からすると、「体制をイチから作り上げていくよりも、既存事業の採用を高め、利益率の高い事業を続けていったほうがいい」というところに集約されてしまいます。だからこそ、そのケイパビリティを持っている「当社がやる意味がある」と考えています。

質疑応答:ROXX社への出資について

「出資したROXX社の上場、おめでとうございます。出資に関しては、どのような視点で進めていらっしゃるのでしょうか?」

ありがとうございます。ROXX社に関しては、実はエンジニアの採用サポートを行っています。社長についても、彼が起業する時から知っています。ですので、事業としてのシナジーがありながら、キャピタルゲインも狙っていける会社という視点で出資を進めています。

当社の実績としても、1社目の上場企業の出資ができたというところで、よい結果になっています。しかし当社は投資事業ではありませんので、資本を一緒に持たせていただくことによって、しっかり当社の事業につながるかどうかが一番のポイントになってきます。そこが、1つの視点になると考えています。

質疑応答:2025年8月期の増配について

「来期(2025年8月期)の増配はお考えでしょうか?」というご質問です。

現状は特段考えていませんが、状況次第で検討していこうと思います。

質疑応答:利用企業数について

「貴社の利用企業数を教えてください」というご質問です。

昔は開示していましたが、今は開示していません。

利用企業数が減っていることが、開示しない理由ではありません。実は、足元は伸びています。ただし、利用企業数が伸びることがプラスになるかと言えば、そこは際どいところです。

というのも、1社当たりの利用企業数におけるエンジニアの参画人数が、非常に少ないからです。ポジティブに言えば、1社にまったく依存していないことになります。しかしネガティブに言えば、営業効率が悪いということです。会社としては、現状ポジティブよりもネガティブ要素が強いのではないかと考えています。

ですので、利用企業数をもう少し減らして、1社当たりの参画人数を増やすことによって営業効率を高め、1件当たりの単価も上げていきます。単価交渉をする時に、少ない利用企業数で単価交渉をすると、営業リソースのコストパフォーマンスが悪いため、1社当たりの利用企業数の参画人数を増やしていきたいところがあります。

最終的には、大きな事業戦略を取っていきますので、利用企業数を開示することで、それが下回った時にネガティブに捉えられることは本意ではありません。したがって、現状は開示していませんが、足元の状況として、利用企業数は伸びています。

質疑応答:規模の大きな企業のM&Aについて

「これまで以上の規模の大きな企業のM&Aとは、どのような規模になりますか?」というご質問です。

今までの実績では、金融機関も高く評価してくれています。ですので、マルチプルの目線感に合うのであれば、100億円の会社も狙っていこうと考えています。

したがって、規模というより私たちの目線にしっかり合うのかどうかが非常に大事になってきます。ですので、その目線に合うのであれば、金融機関に依頼するなど何があっても資金調達してくるかたちを考え、実行していければと考えています。

質疑応答:サプライズ的な報告について

「折角ですので、言えることでいいですので、最後にサプライズ的なものが欲しいです」というご意見です。

本当に言える範囲で言うと、足元も非常によい状況ではあるので、みなさまに2025年8月期、何かしらのサプライズが提供できると信じて進めていこうと思っています。

質疑応答:HR系の会社の買収について

「HR系の会社を買収するのもおもしろいように思いますが、いかがでしょうか?」というご質問です。

同業他社をHR系と定義していますが、そのような買収も考えています。例えば、採用コンサルをしているような会社も可能性があると思います。

顧客の採用の粘着性が高い会社を買収することによって、既存事業とのシナジーを持たせることを考えていますので、そのようなM&Aについては、視野を広く行っていきたいと思っています。

質疑応答:フリーランスエンジニア活用での成功事例について

「御社のクライアントで、フリーランス活用に切り替えたことでうまくいった例などはありますか?」というご質問です。

私も経営している身として、特にスタートアップベンチャーや、エンジニアの組織がそこまで強くない会社は、フリーランスエンジニアを活用する価値が非常にあると思っています。

実際にそのような会社は、「まず内製化したいからCTOを採用したい。技術責任者を採用したい」と声を上げます。しかし、技術責任者クラスの人間は、そのような組織体制のないところには行きたがらないのが現状です。

例えばメルカリのように、よい開発環境がありよいエンジニアがたくさんいて、比較的年収も出してくれる会社が存在する中で、よくわからない会社に技術責任者としていきなり入ることは少ないと思います。したがって、正社員として採用するのはハードルが高いです。

しかしフリーランスのかたちであれば、いろいろな会社を受けてくれますので、クオリティの非常に高い方が参画してくれることもあります。

既存のプログラミングについては、若手であっても、しっかりと学べばできるようになっていきます。ですので、フリーランスのベテランエンジニアのもとで学びながら、組織の帰属意識を熟成し、強い幹部になっていくキャリアパスを作ることも可能です。そのような意味では、フリーランスの活用における再現性は、非常に高いと思っています。

またスタートアップも、「資金調達したお金を使い、この開発期間にプロダクトを作りたい」といった時は、業務委託費用でできます。「変動費」という扱いにすることが可能ですので、うまくいかなかった場合は、その事業を止めて雇用をいったんゼロにすることができます。

エージェントを使って高いショットのお金を取るよりも、私たちの手数料は乗っているもののフリーランスを活用するほうが、コストパフォーマンスもよいと思っています。

質疑応答:営業利益の大幅な増加について

「コンサルやM&Aの事業によって、営業利益がかなり大幅に増えたとのことですが、これは経営としてもポジティブな予想外だったということでしょうか?」というご質問です。

そこまで予想外ではありませんでした。いずれは高い営業利益を出していくと見込んでいたのですが、それよりも早く出たところはあります。

したがって2024年8月期は、まず下方修正して、みなさまを絶対に裏切らない予想数字でかなりコンサバに作りました。しかし、それを上回り当初の予算よりも高い数字で着地できましたので、2025年8月期も当初予算を上回って着地するように進めていければと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7352

|

624.0

(15:30)

|

+15.0

(+2.46%)

|

関連銘柄の最新ニュース

-

<みんかぶ・個人投資家の予想から>=「買い予想数上昇」1位にTWOST 今日 14:24

-

TWOST(7352) フリーランスエンジニアと企業のマッチングサ... 02/25 10:00

-

本格普及へ開かれた扉、「ステーブルコイン」関連に投資マネー大還流 ... 02/19 19:30

-

東証グロース(大引け)=売り買い拮抗、GDH、窪田製薬HDがS高 02/12 15:33

-

東証グロース(前引け)=売り買い拮抗、窪田製薬HD、中村超硬がS高 02/12 11:33

新着ニュース

新着ニュース一覧-

今日 21:49

-

今日 21:43

-

今日 21:42

-

今日 21:40