【QAあり】メディアドゥ、前年比で増収増益 電子書籍流通事業の売上成長に加え、戦略投資事業の営業赤字が縮小

INDEX

苅田明史氏(以下、苅田):みなさま、本日は株式会社メディアドゥの2025年2月期第2四半期の決算説明会にご参加いただき、誠にありがとうございます。

本日は、決算ハイライトならびに業績推移について、代表取締役副社長CFOの私、苅田から、成長戦略については代表取締役社長CEOの藤田からご説明します。

Executive Summary

スライドのExecutive Summaryは後ほどご覧ください。

連結業績ハイライト

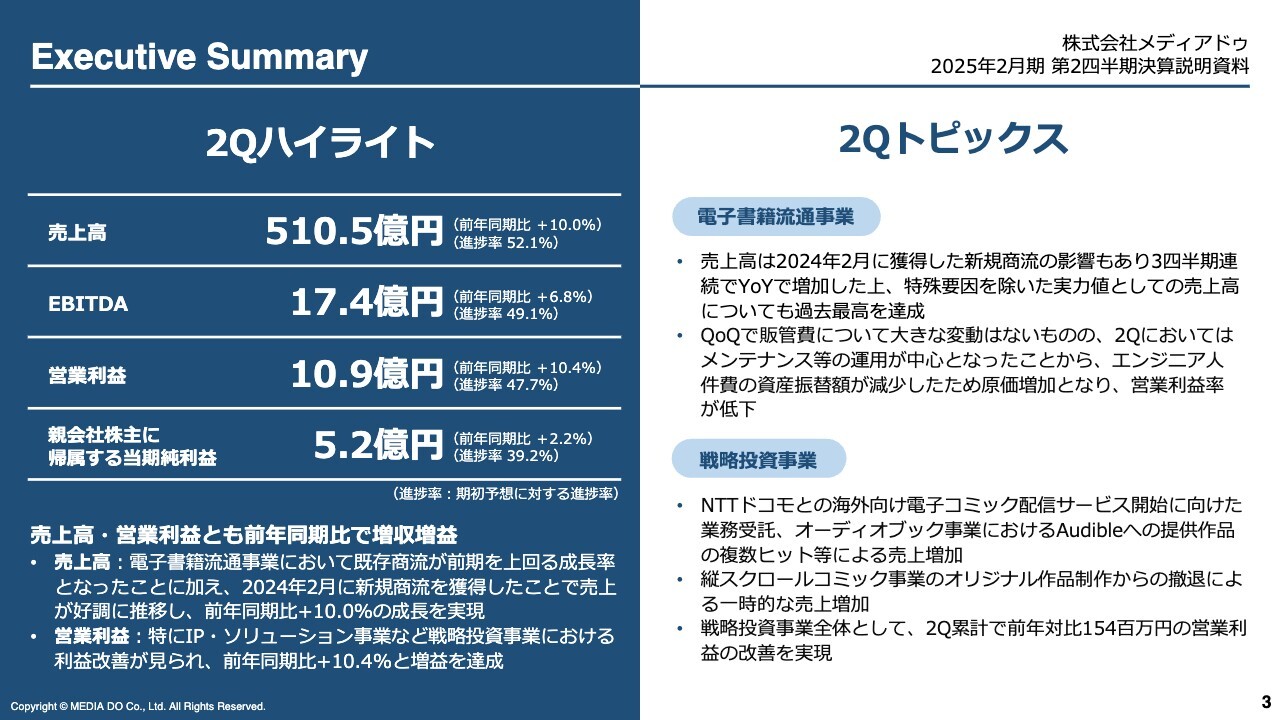

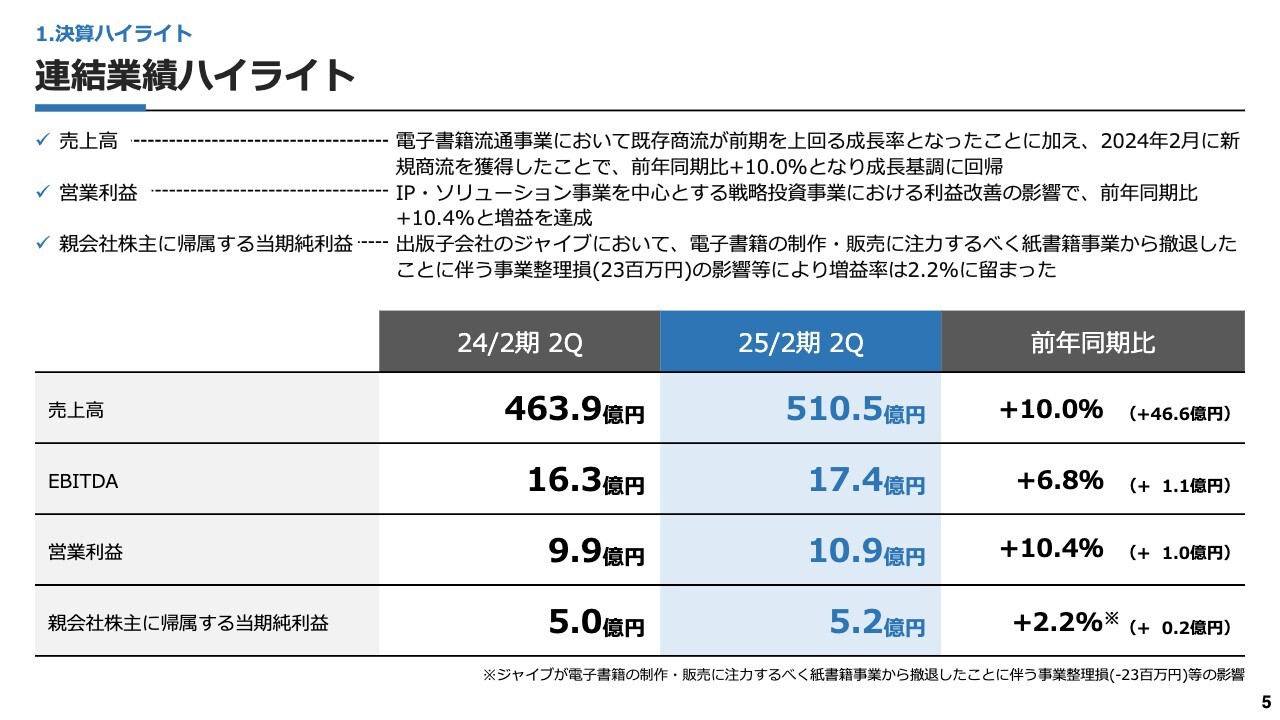

2025年2月期第2四半期の連結業績ハイライトです。第2四半期累計の売上高は510億5,000万円、EBITDAは17億4,000万円、営業利益は10億9,000万円、当期純利益は5億2,000万円となりました。

電子書籍流通事業において、既存の商流が前期を上回る成長率となったことに加え、今年2月から新しい商流を獲得することができました。その結果、売上高は前年同期比で46億6,000万円増加し、増加率は10パーセントとなっています。これに伴って利益も改善し、EBITDAは前年同期比1億1,000万円増、営業利益は前年同期比1億円増となりました。

書籍流通事業に加え、特にIP・ソリューション事業における戦略投資事業の利益改善が見られました。その結果、営業利益は前期同期比10.4パーセント増となっています。

一方で、親会社株主に帰属する当期純利益は前年同期比2,000万円増、2.2パーセントの回復となりました。今お話ししたように利益改善が見られたものの、出版子会社のジャイブが電子書籍の制作・販売に注力するべく紙書籍事業から撤退したことに伴い、事業の整理損を2,300万円ほど計上しました。それにより、増益率は低位にとどまるかたちです。

通期業績進捗率

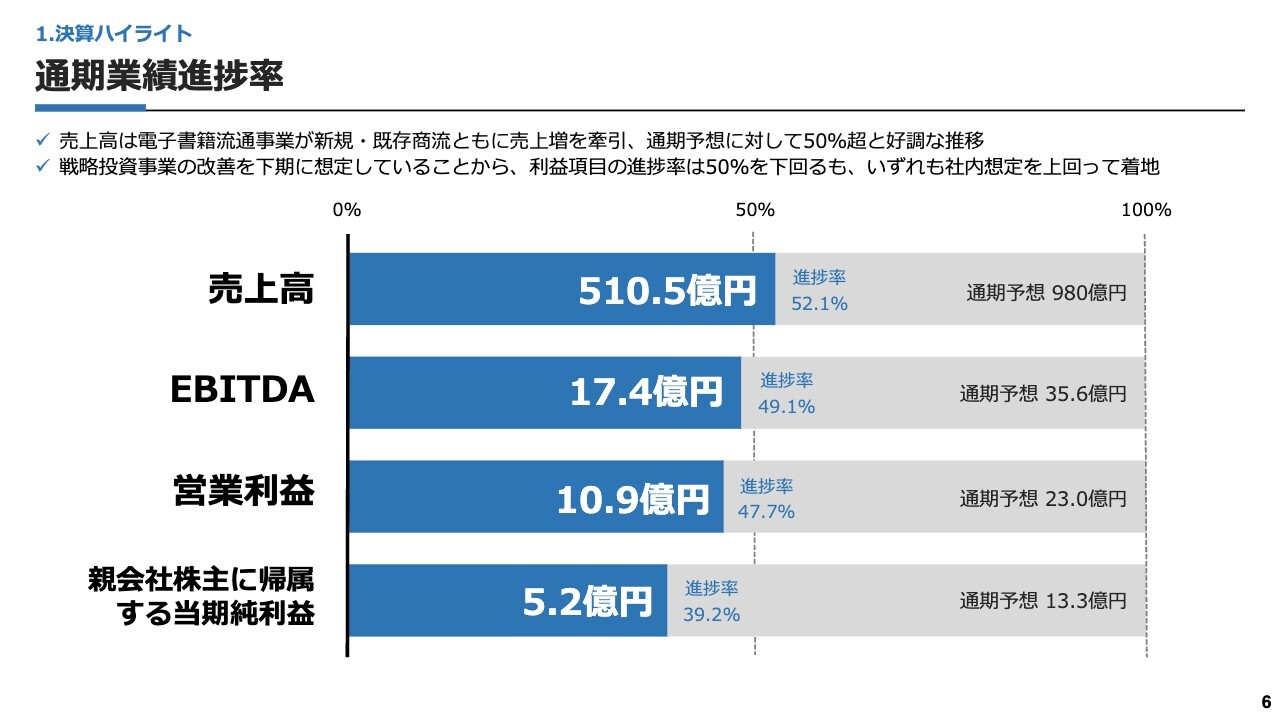

通期業績予想に対する進捗率です。売上高に関しては、通期予想980億円に対して進捗率52.1パーセントとなりました。当初の予想に比べ、特に新規の商流による売上高の成長率が想定より高く、進捗率は50パーセントを上回っています。

一方で、利益の進捗率はいずれも50パーセントを下回っています。こちらは戦略投資事業の改善を下期に想定しているためで、進捗率は売上高に比べて低位に見えますが、我々としては想定を上回って着地したかたちです。

いずれにしても、第2四半期は第1四半期に比べて利益の改善が見られました。第1四半期は増収減益でしたが、第2四半期は売上高とともに利益も増加しています。以前より「2年続いた減収減益というフェーズから、今期は増収増益に転じます」とお伝えしていた中で、第2四半期はしっかりとそのあたりを見せることができて良かったと考えています。

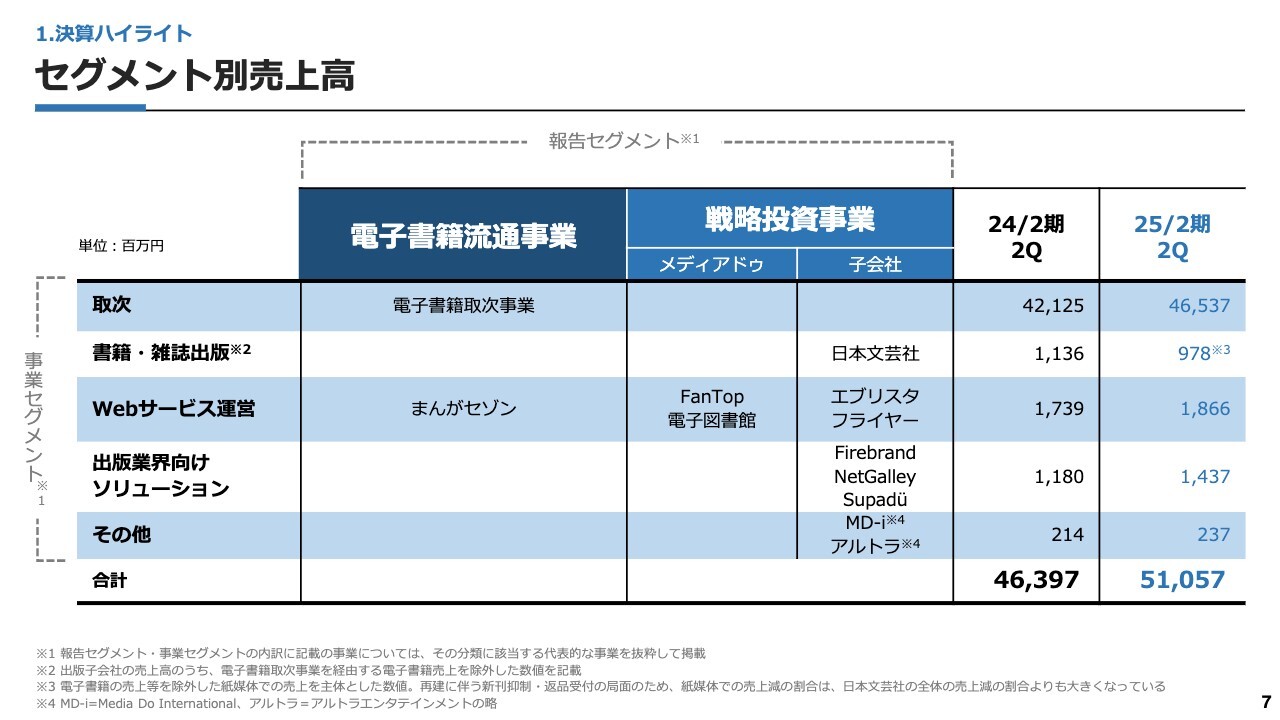

セグメント別売上高

セグメント別の売上高についてご説明します。当社の報告セグメントは、スライド縦の列の電子書籍流通事業と戦略投資事業の2つに分かれており、四半期報告書等では横の行の事業セグメントに沿って売上高を開示しています。

事業セグメントは、取次、書籍・雑誌出版、Webサービス運営、出版業界向けソリューション、その他の5つで、上から2行目の書籍・雑誌出版以外はそれぞれ前年同期比で増収となりました。書籍・雑誌出版については、子会社である日本文芸社の売上高が前年同期比で減っているかたちです。

ただし、スライドに記載の数値は、日本文芸社の売上のうち電子書籍の売上高が連結精算によって控除されている数値です。日本文芸社は紙の書籍の売上が減る一方でデジタルが伸びている状況で、実際に日本文芸社の売上がこれほど大きく減っているわけではありません。その点はご安心いただければと思っています。

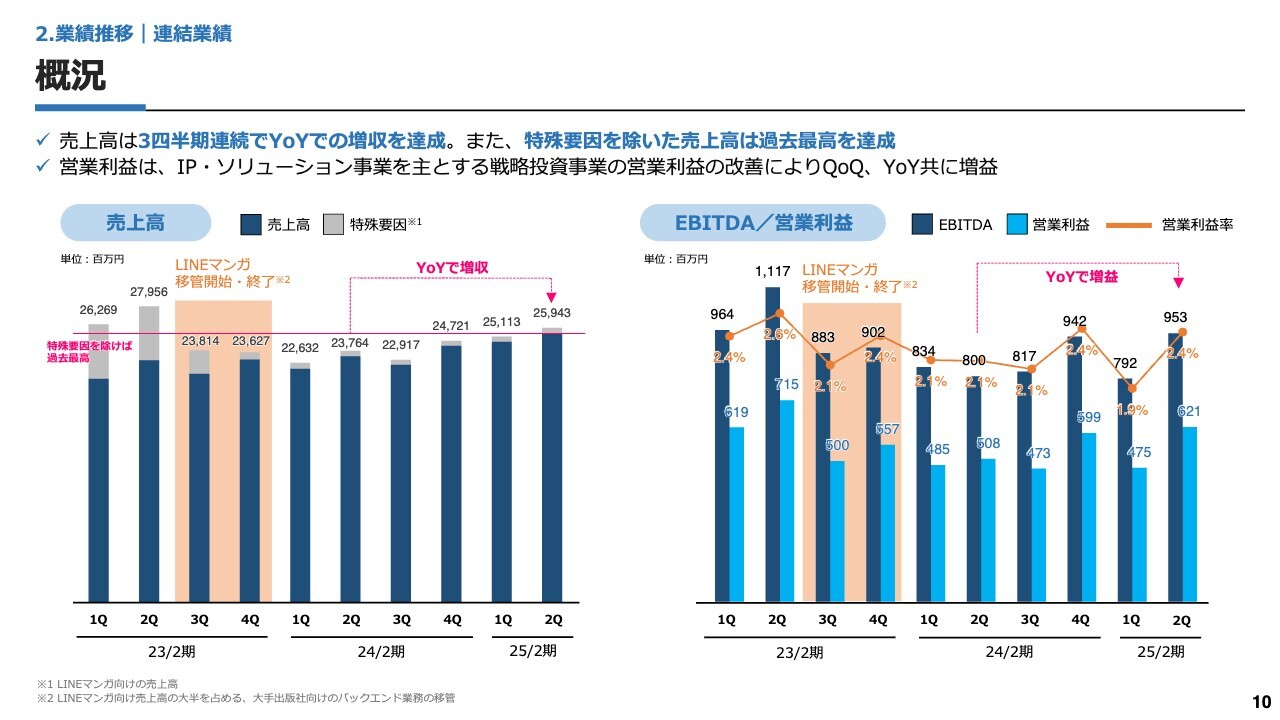

概況

業績の推移についてご説明します。まずは連結業績です。スライド左側のグラフは連結売上高の推移で、紺色の売上高とグレー色の特殊要因という2つのカテゴリに分けて記載しています。特殊要因とは、2023年2月期の下期から移管された「LINEマンガ」の売上高です。この特殊要因を除いた実力値として紺色で示された売上高は、過去最高を更新することができました。

なお、前年同期比では特殊要因を含めても増収となっています。これまで減収が続いていた中で、今期からしっかりと増収できていることがグラフから読み取れるかと思います。

スライド右側のグラフは、EBITDAと営業利益の推移です。EBITDAは第2四半期単体で9億5,300万円、営業利益は6億2,100万円となりました。こちらも前年同期比で増益となり、2023年2月期の「LINEマンガ」移管開始以降、過去最高をそれぞれ更新することができています。

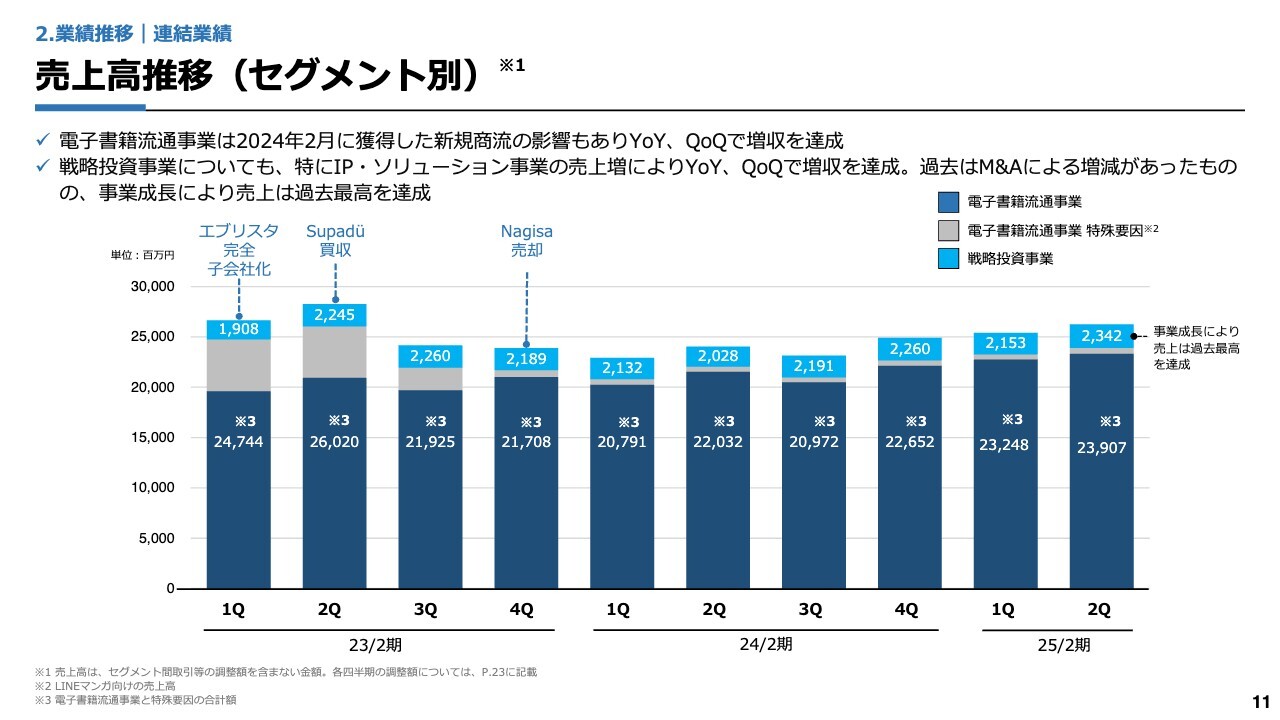

売上高推移(セグメント別)

スライドのグラフは、セグメント別の売上高推移です。先ほどと同様に、電子書籍流通事業における「LINEマンガ」の影響を特殊要因としてグレー色、それを除いた金額を紺色、戦略投資事業の売上高を水色で示しています。

2023年2月期から順に見ていくと、過去にはエブリスタの完全子会社化やイギリスのSupadü Limitedの買収、Nagisaの売却など、M&Aによる増減がありました。しかし今第2四半期は、事業成長に伴って過去最高を達成し、電子書籍流通事業だけではなく戦略投資事業においてもしっかりと売上を作ることができています。

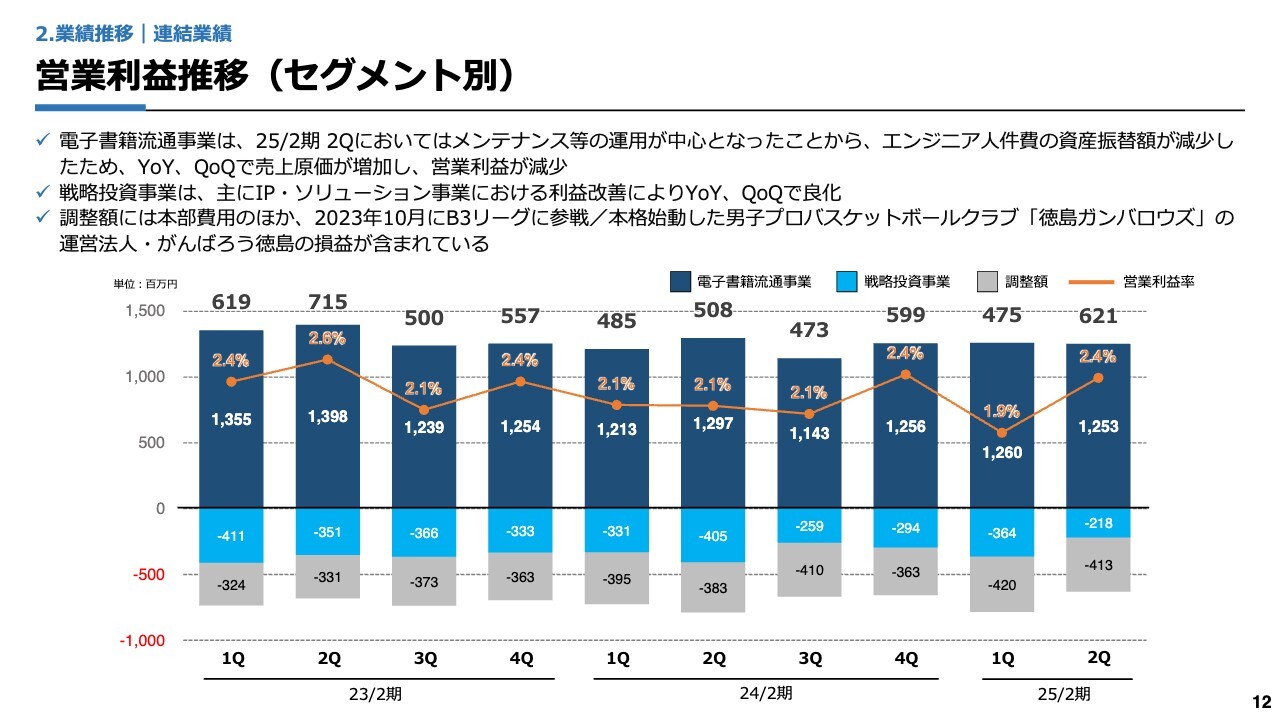

営業利益推移(セグメント別)

セグメント別の営業利益推移についてご説明します。スライド一番右側の棒グラフを見ると、第2四半期の営業利益は単体で6億2,100万円となっています。電子書籍流通事業が12億5,300万円の利益を出している一方で、戦略投資事業は2億1,800万円の営業赤字、また調整額として4億1,300万円のコストが発生しました。

調整額については本部費用のほか、昨年10月から、B3リーグに参入しているバスケットボールチーム「徳島ガンバロウズ」の運営法人の損益が含まれています。

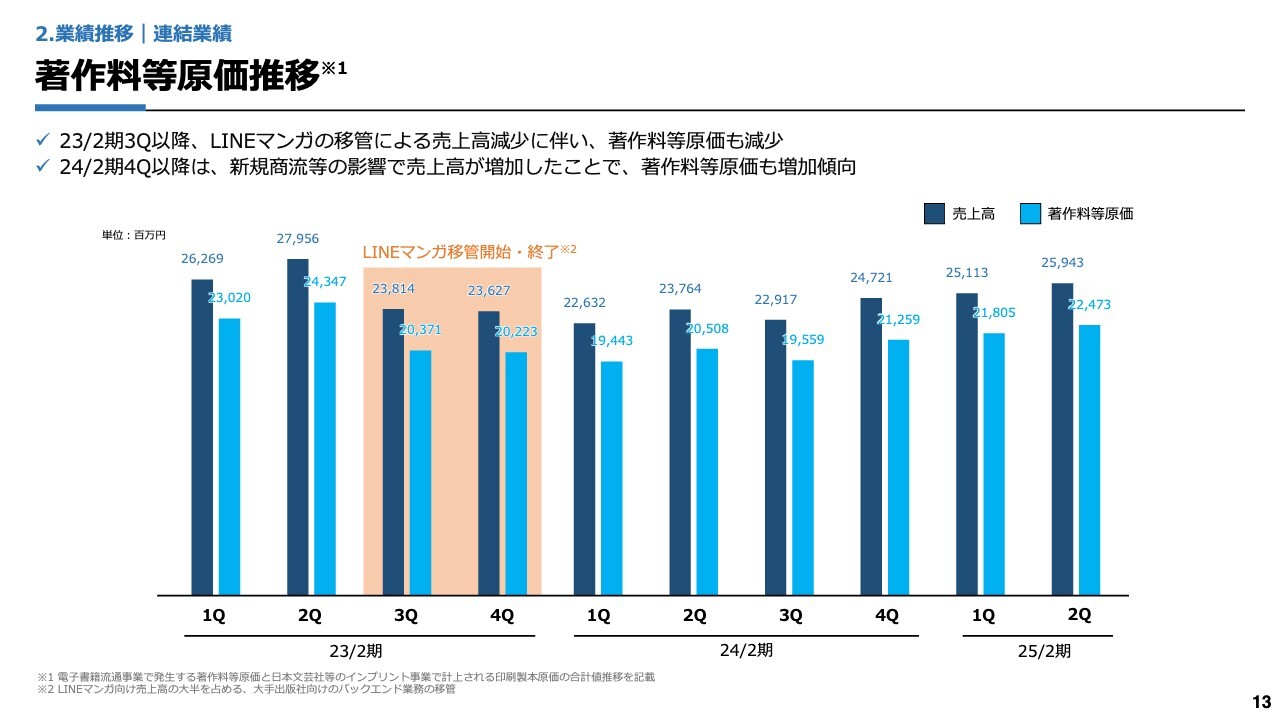

著作料等原価推移

スライドには参考資料として、著作料等の原価推移を示しています。2023年2月期下期から「LINEマンガ」の移管が開始され、売上高ならびに著作料等の原価も一時的に下がりました。しかし、その後は着実に売上高、著作料等の原価ともに成長しており、再び増収トレンドに回帰しています。

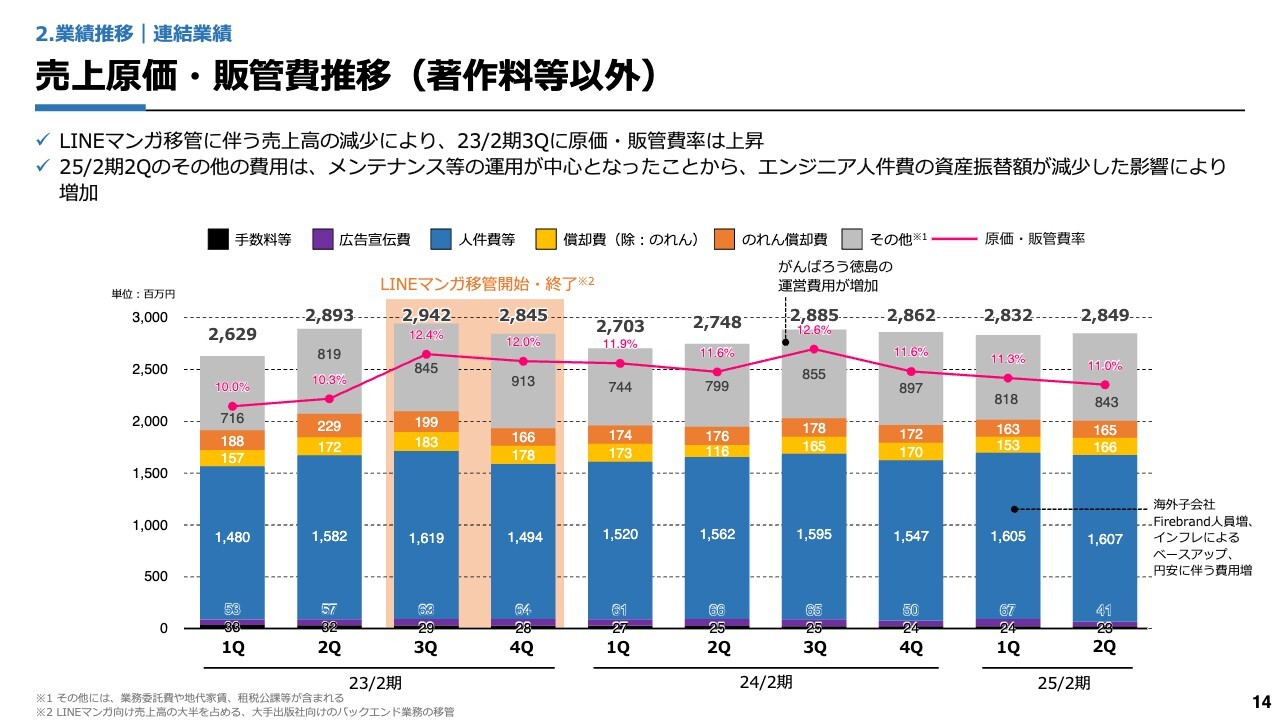

売上原価・販管費推移(著作料等以外)

スライドのグラフは、著作料等の原価を除いた売上原価と販管費の推移です。グラフの一番右側が2025年2月期第2四半期単体の数値で、28億4,900万円となっています。過去の水準を見ても、それほど大きくトレンドが変化しているわけではないと考えています。

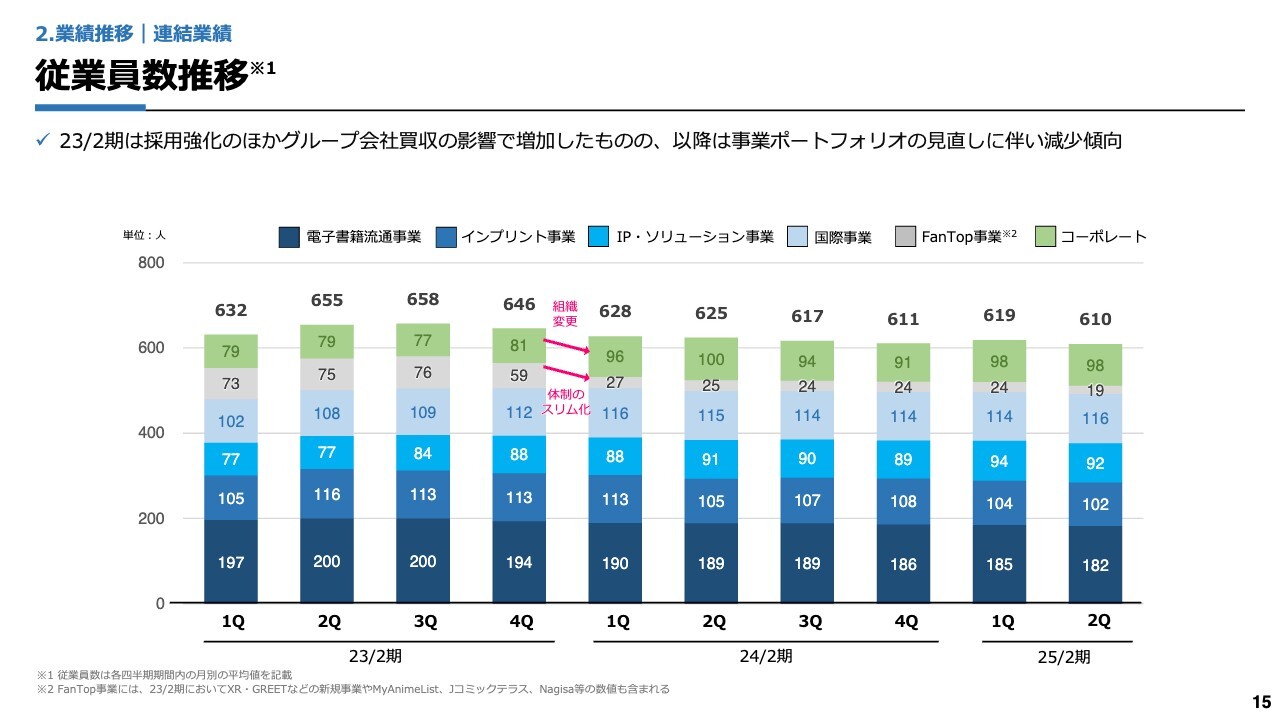

従業員数推移

従業員数の推移についてはスライドのグラフのとおりです。参考資料としてご覧ください。

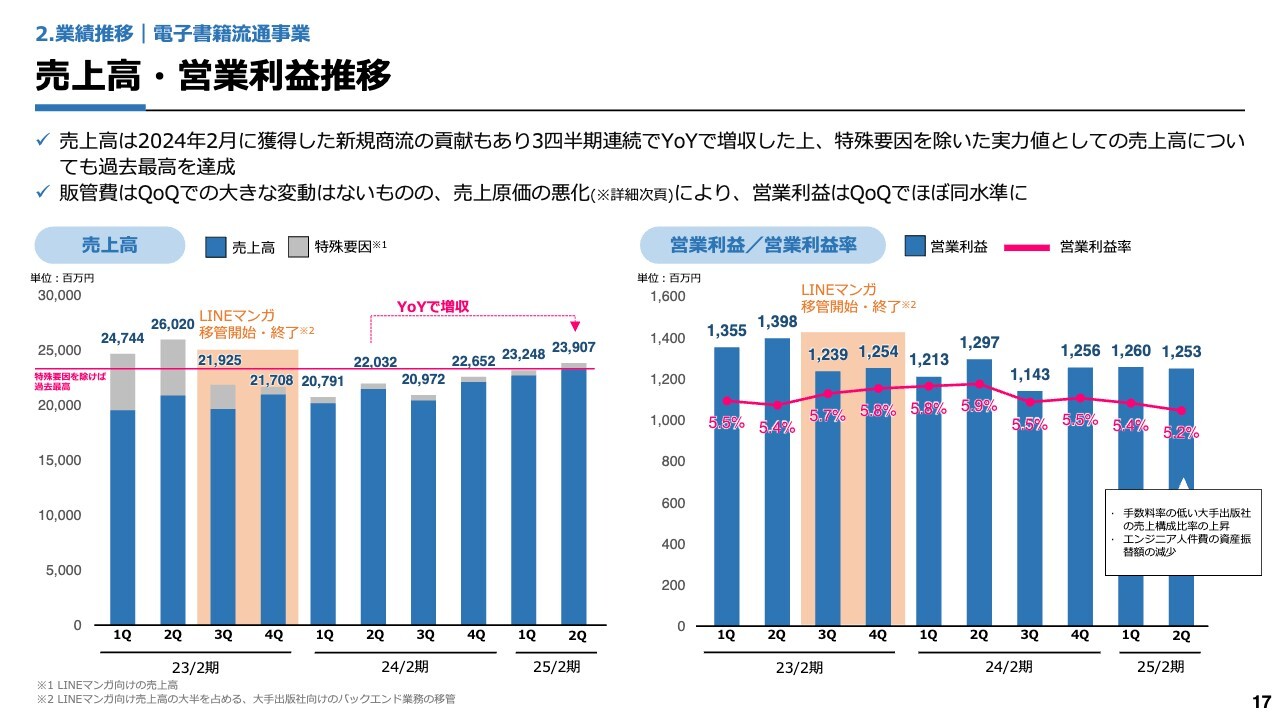

売上高・営業利益推移

電子書籍流通事業の業績推移についてご説明します。スライド左側のグラフは売上高の推移です。特殊要因として「LINEマンガ」の売上高をグレー色、それ以外の売上高を紺色で示しています。

「LINEマンガ」の移管が開始された2023年2月期下期と比べると、特殊要因を除いた売上高は過去最高を更新することができました。加えて、前年同期比では特殊要因を除いてもしっかりと増収となっています。

スライド右側のグラフは営業利益の推移です。第2四半期単体の営業利益は電子書籍流通事業で12億5,300万円となり、第1四半期とほぼ同水準で着地しました。

第1四半期と比べて営業利益率が少し下がっていますが、こちらには2つの要因があります。1つは、特に手数料率の低い大手出版社向けの売上構成比が今第2四半期で増えたこと、もう1つは、エンジニアの人件費の資産振替額が減少したことです。

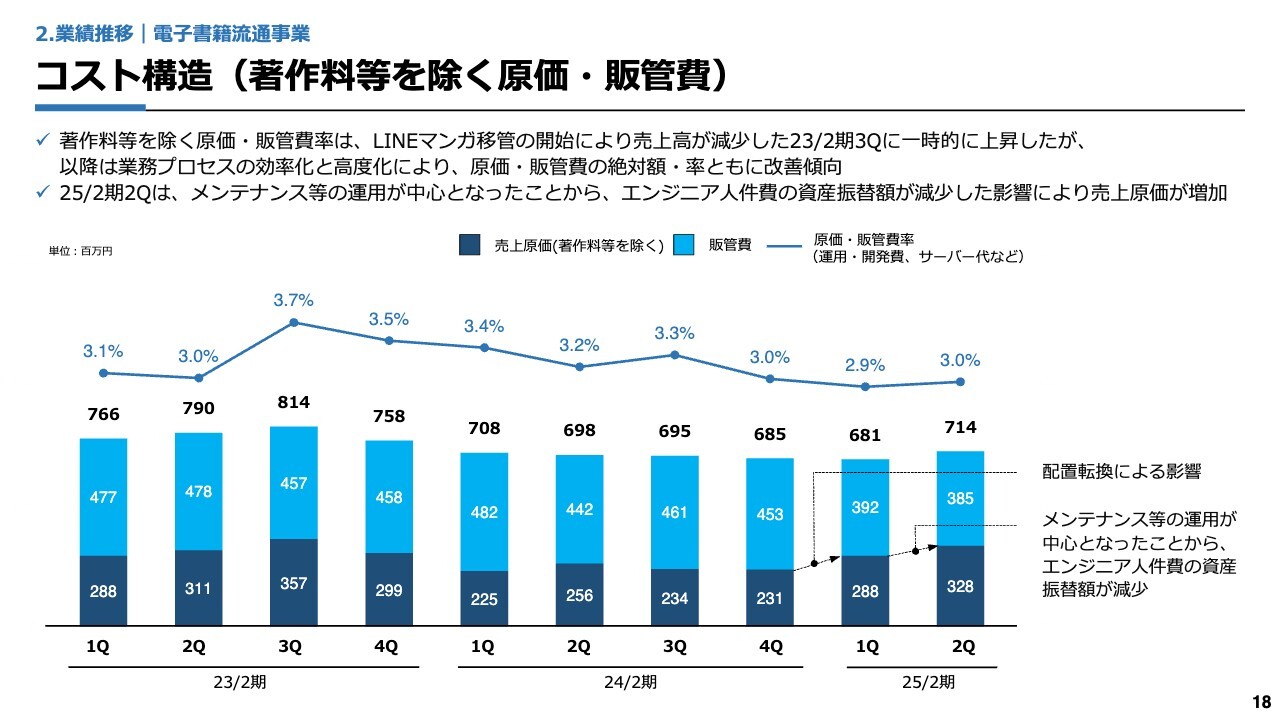

コスト構造(著作料等を除く原価・販管費)

電子書籍流通事業におけるコスト構造についてご説明します。スライドのグラフは著作料等を除く原価・販管費の推移で、紺色の棒グラフが著作料等を除いた売上原価です。

2025年2月期を見ると、第1四半期に少し増え、第2四半期もさらに少し増えています。第1四半期については、前回の決算説明会でもご説明したとおり、チーム内の配置転換がありました。そのため、コストの総額は変わりませんが、費用は販管費から原価に変わるかたちとなっています。

第2四半期は第1四半期よりもさらに売上原価が増えており、こちらにはエンジニアの人件費が含まれています。特にエンジニアの人件費については、開発ではなくメンテナンス等の運用が増えるとその分資産振替額が減るため、結果としてコストが増えたように見えます。

これが第1四半期に比べて第2四半期に売上原価が増えた主な要因です。トータルでのエンジニア人件費が大きく増えたわけではなく、振替額の増減が要因だとご理解ください。したがって、第3四半期以降はこの数字が再度正常化されるのではないかと考えています。

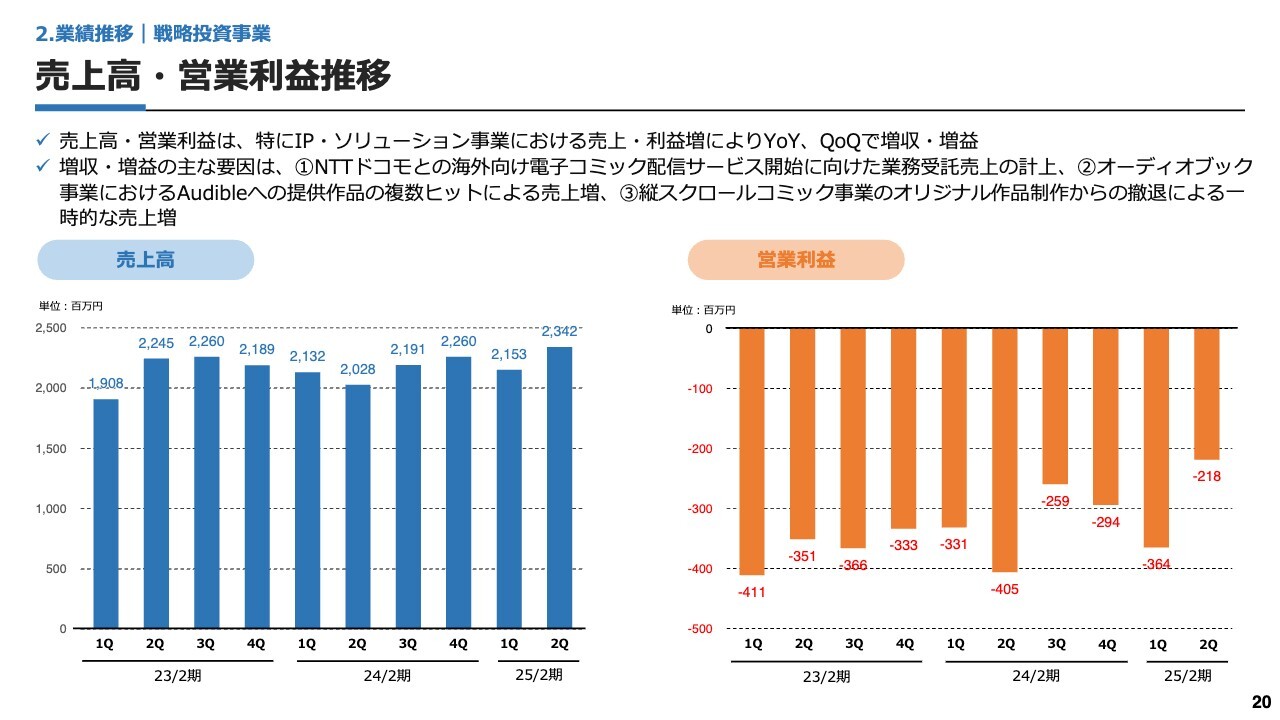

売上高・営業利益推移

戦略投資事業の業績推移についてご説明します。スライド左側のグラフが示すとおり、第2四半期単体の売上高は過去最高を更新することができました。また営業利益も、戦略投資事業としてセグメントを切り出して以降、営業赤字の幅がもっとも少なく済んでいます。

この要因は主に2つです。1つは、昨年12月にNTTドコモと海外向け電子書店を一緒に立ち上げることをリリースしていますが、立ち上げ準備にかかる業務受託売上が今期から計上されています。もう1つは、Amazonのオーディオブック「Audible(オーディブル)」に提供している作品のうち複数がヒットしたことで、売上高の増加につながりました。

また第2四半期の一時要因として、今年4月に発表した、縦スクロールマンガ事業のオリジナル作品制作からの撤退があります。撤退に伴い、第2四半期は一時的な売上計上が発生しました。そのような要因もあり、第2四半期はこれまでと比べて赤字幅を縮小することができたと考えています。

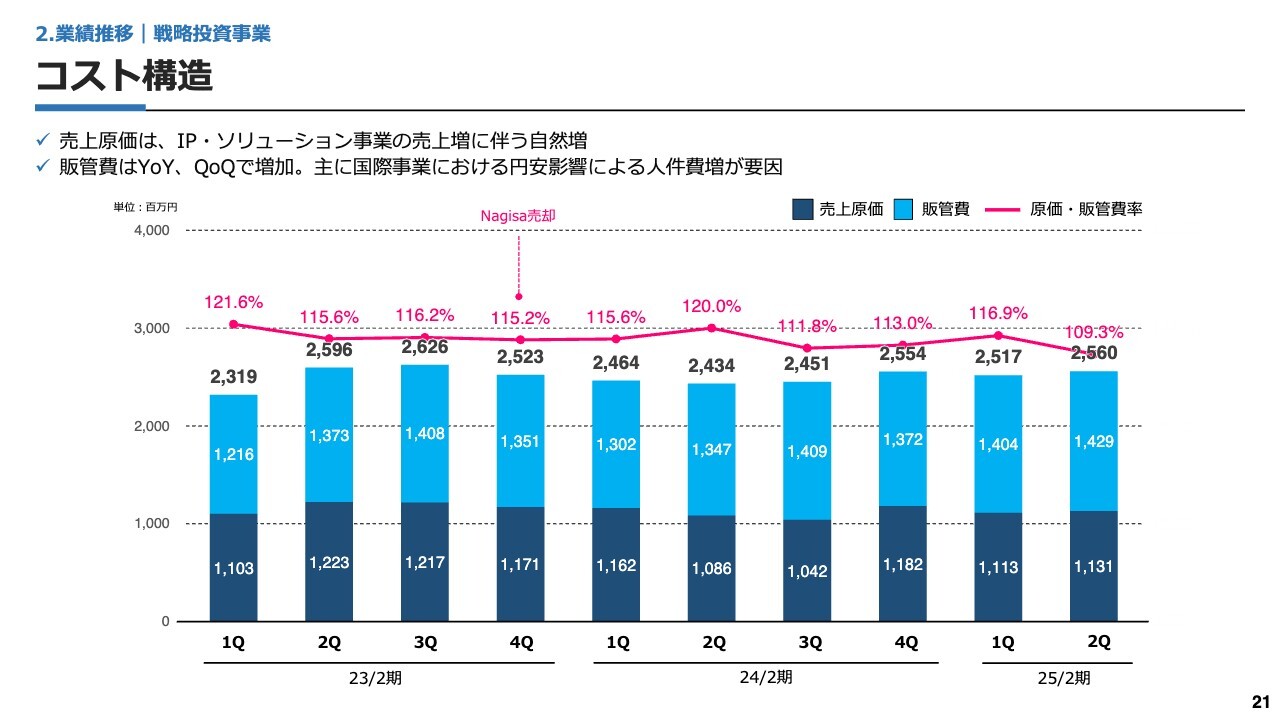

コスト構造

コスト構造についてです。第2四半期に大きく増加したものはないと考えています。販管費が少し増えていますが、こちらは主に、国際事業において円安の影響で人件費が増加したことが要因です。

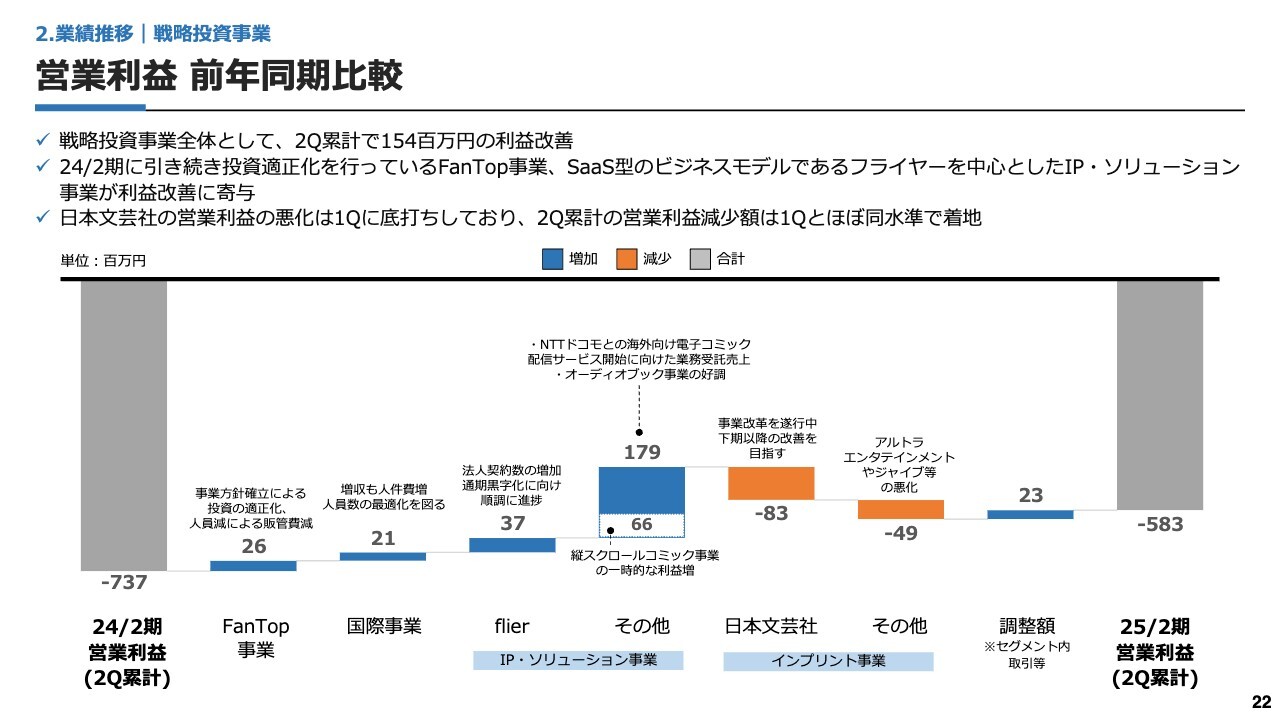

営業利益 前年同期比較

こちらのスライドでは、第2四半期までの累計営業利益を昨年の数字と比較しています。一番左側を見ると、前期第2四半期までは7億3,700万円の営業赤字がありましたが、今期第2四半期までの累計値はマイナス5億8,300万円となっており、1億5,000万円ほど利益改善されていることがわかります。

FanTop事業、国際事業、IP・ソリューション事業がそれぞれ回復し、特にIP・ソリューション事業のその他の部分が大きく改善しました。その1億7,900万円のうち6,600万円に関しては、縦スクロールマンガ事業の撤退に伴う一時的な売上計上が今第2四半期において寄与したかたちとなっています。

また、インプリント事業は昨年に比べて減益となりました。日本文芸社がマイナス8,300万円で、その他としてアルトラエンタテインメントやジャイブなど、インプリント事業に含まれる子会社群が前期比で業績悪化したことが主な要因です。

ただし、日本文芸社に関しては事業改革を推進しており、第1四半期で計上した前年同期比の赤字幅とほぼ同数値です。我々としては第2四半期以降の改善を見込んでおり、これ以上前年比での悪化が進むことはないと考えています。

いずれにしても、戦略投資事業における赤字を一刻も早く黒字化したいと思っているため、事業成長ならびに事業ポートフォリオの見直しを推進し、数値改善に励んでいきます。

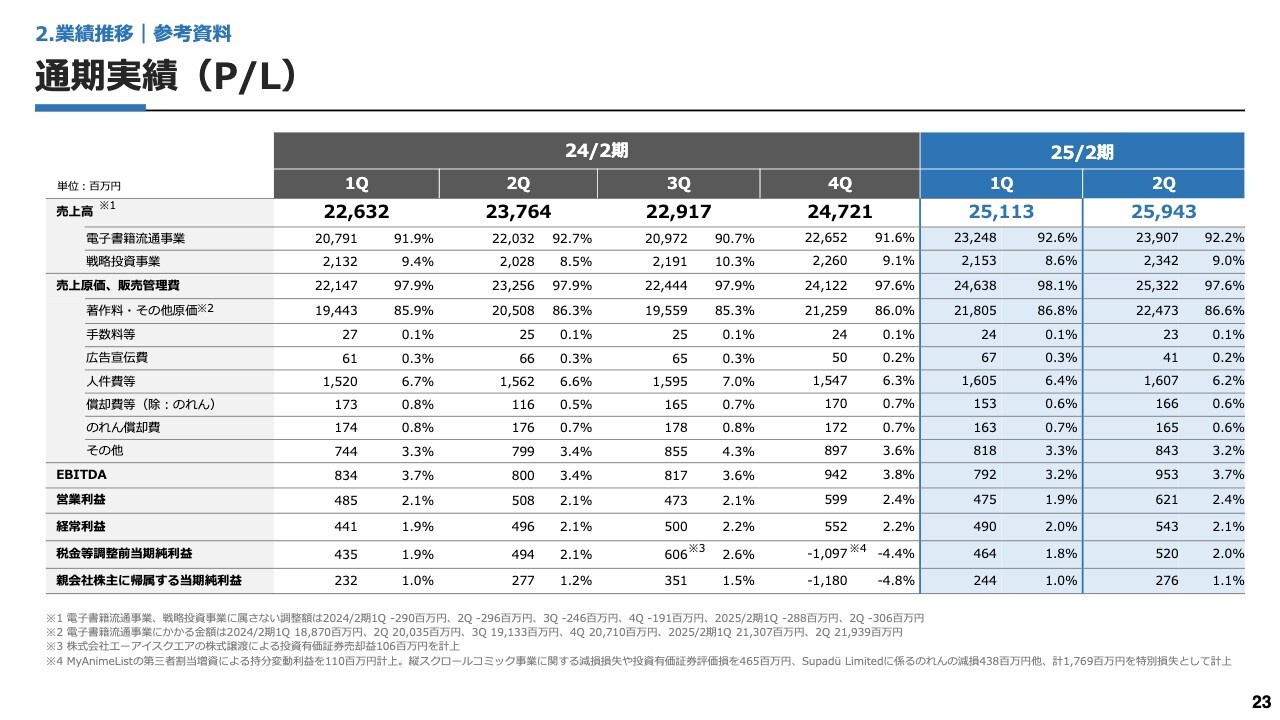

通期実績(P/L)

P/Lの推移はスライドのとおりです。

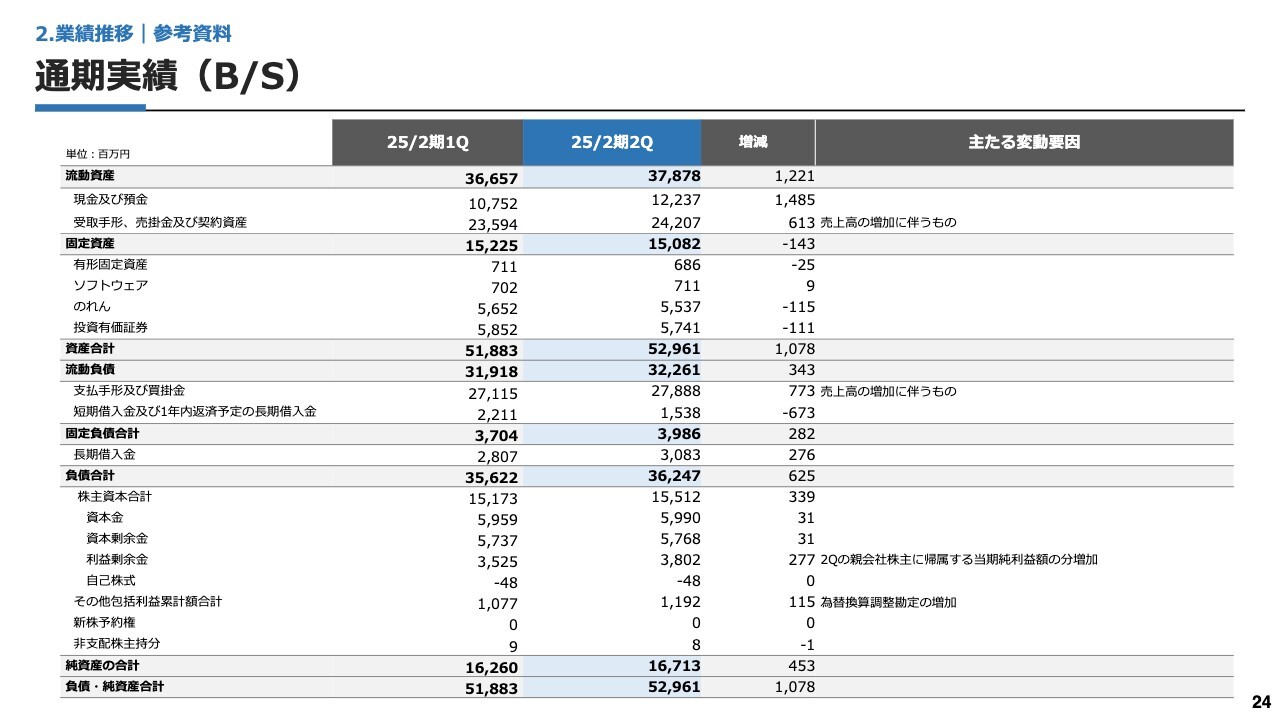

通期実績(B/S)

B/Sの数値はスライドのとおりです。

メディアドゥの企業理念

藤田恭嗣氏(以下、藤田):成長戦略についてご説明します。当社の企業理念として、ミッションに「著作物の健全なる創造サイクルの実現」を掲げています。

我々は各出版社からいただいたコンテンツを多くの電子書店に届けることで、多くの読者に電子書籍を届けたいと考えています。そのため「ひとつでも多くのコンテンツを、ひとりでも多くの人へ」届けることをビジョンとしています。

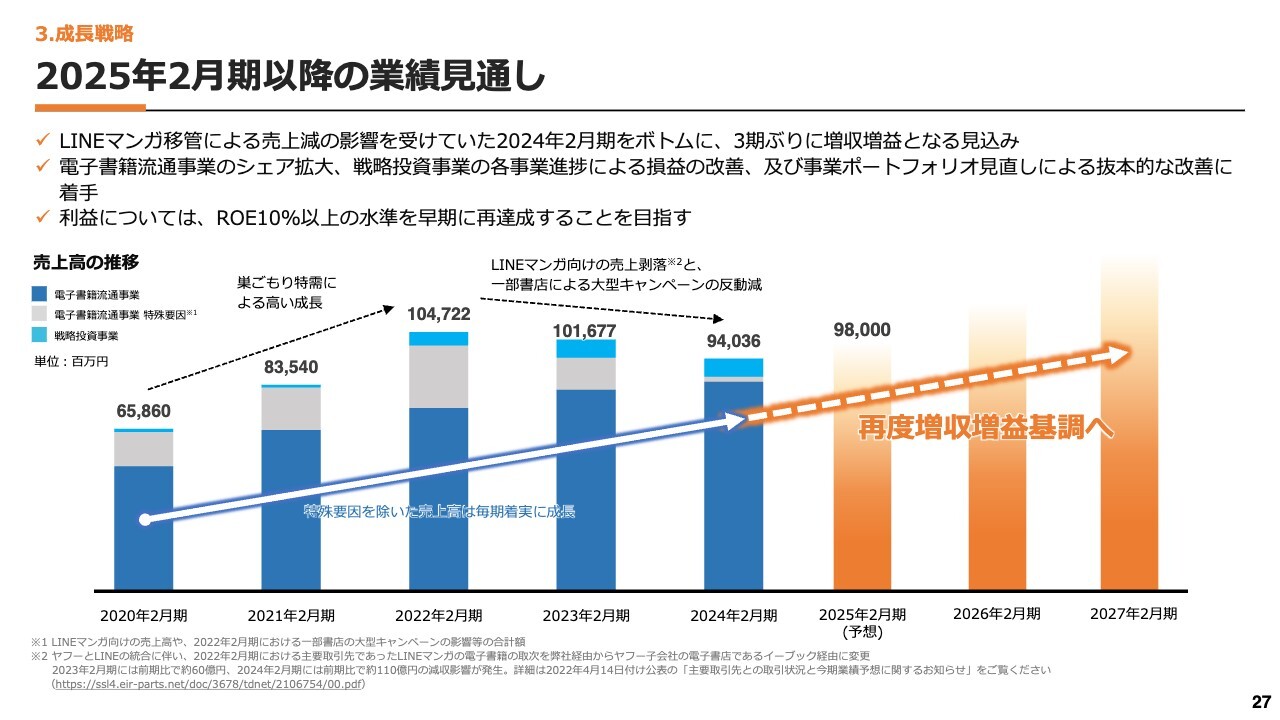

2025年2月期以降の業績見通し

2025年2月期以降の業績見通しについてです。直近の約2年間は減収減益となっていましたが、今期以降は再び増収増益基調に戻せると考えています。

2022年2月期には、過去最高売上高の約1,047億円を記録しました。しかし、当社が2013年以降、独占的にコンテンツを供給してきた「LINEマンガ」が、LINEとヤフーの経営統合によりヤフーグループからコンテンツを仕入れるかたちとなり、当社の独占契約ではなくなってしまいました。それにより売上が減ってきたのが、この2年間だったかと思います。

ただし、それ以外の案件は引き続き伸びているため、今期からは増収増益に転じると考えています。

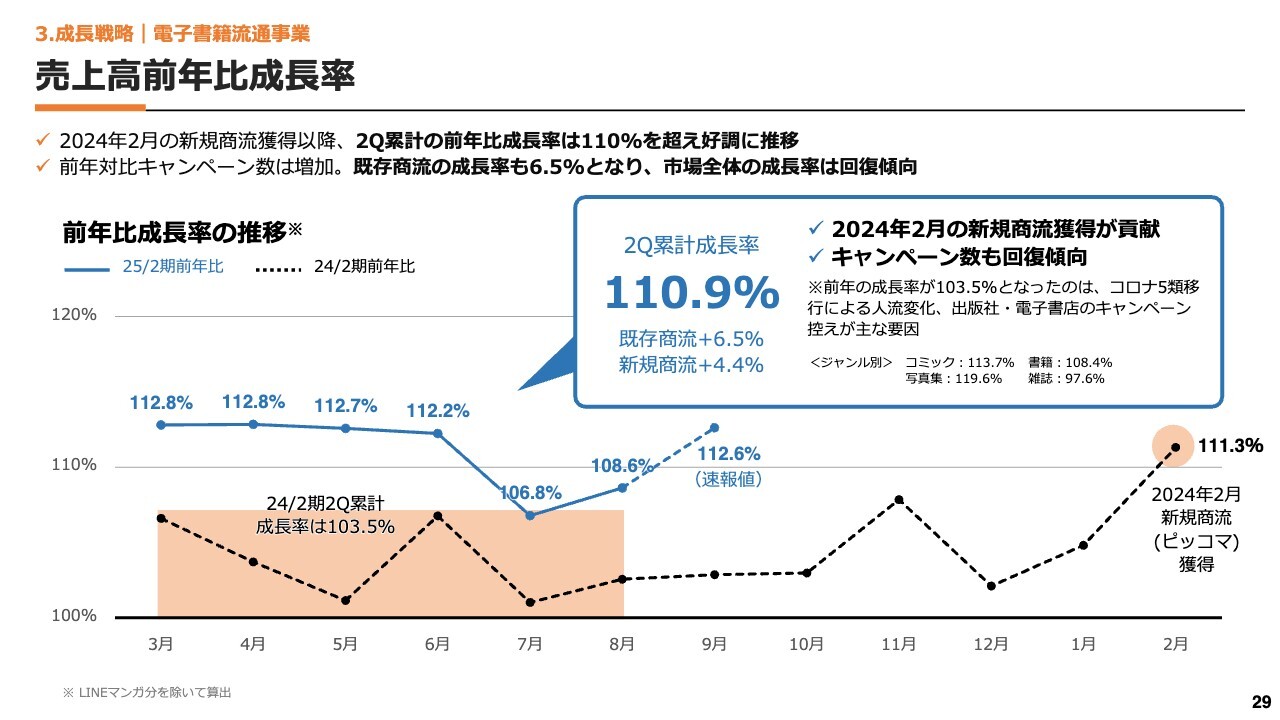

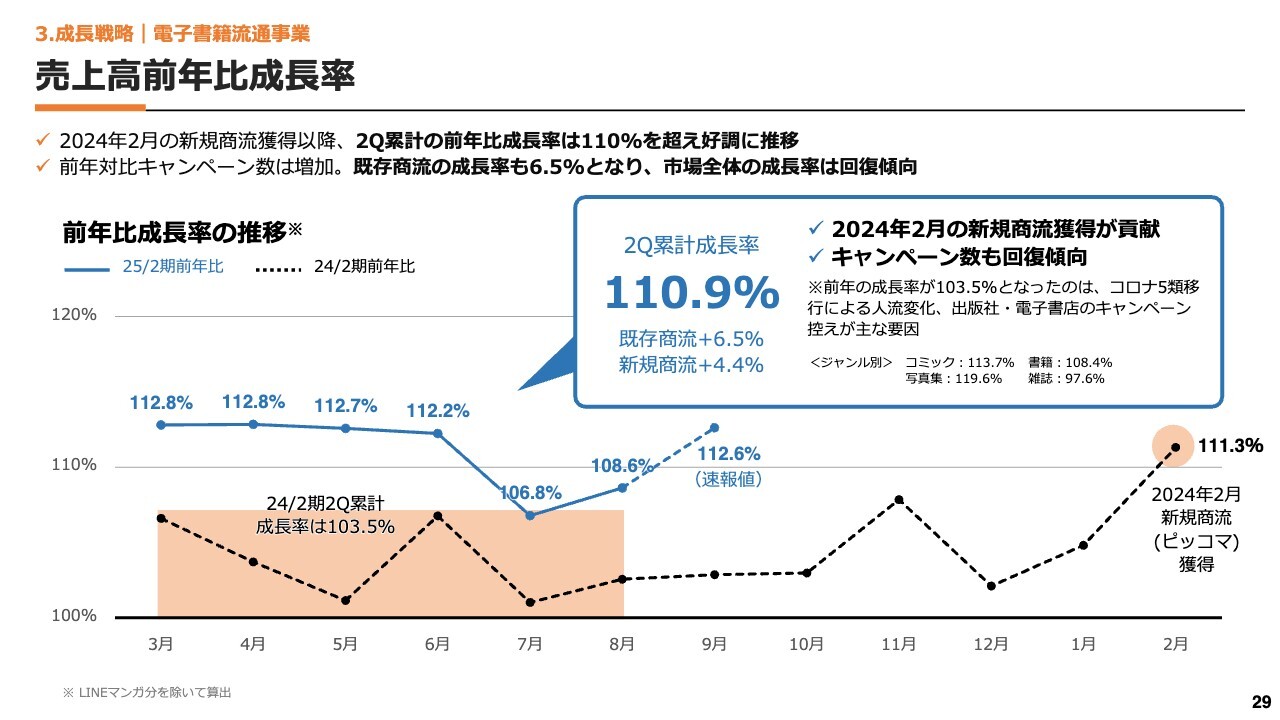

売上高前年比成長率

電子書籍流通事業の成長戦略です。前年比成長率については、前期は第2四半期が終わった段階で103.5パーセントでしたが、今期は110.9パーセントとなりました。内訳として、既存商流が6.5パーセント増、新規商流が4.4パーセント増で、成長率を押し上げるかたちとなっています。

前期の既存商流は、成長率103.5パーセントに対し6.5パーセント増だったため、今期は3ポイントほど改善しています。これは、各電子書店のみなさまの積極的なマーケティング施策の結果だと考えています。

市場の拡大と共に配信形態の多様化が進みメディアドゥの貢献余地が拡大

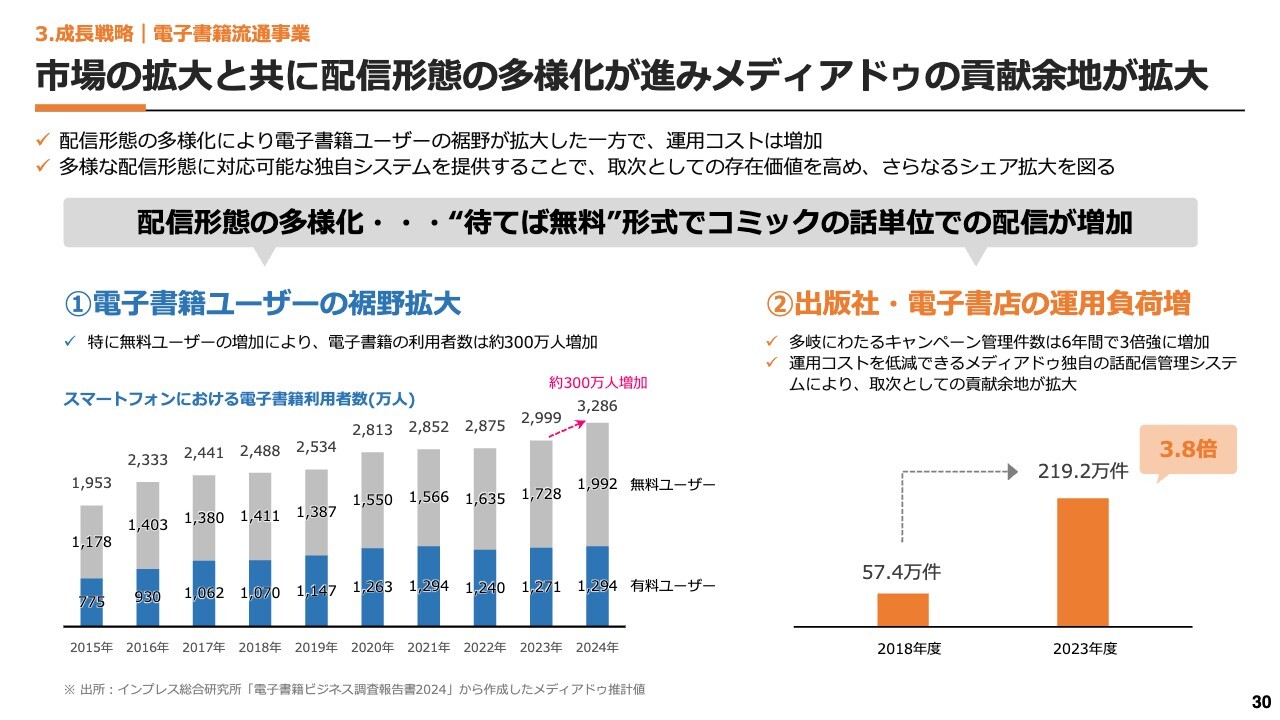

成長率が伸びている理由についてご説明します。1つ目に、電子書籍ユーザーの裾野が拡大していることがあります。

スライドのグラフは、紺色が有料ユーザー、グレー色が無料ユーザーです。2023年の電子書籍利用者数は2,999万人でしたが、今年にかけて約300万人増えています。これは「待てば無料」のサービスがかなり浸透してきたためです。

有料キャンペーンもありますが、無料キャンペーンも非常に増えてきています。2018年度には、有料と無料を合わせて年間57万4,000件だったキャンペーンが、2023年には3.8倍の219万2,000件となっている状況です。

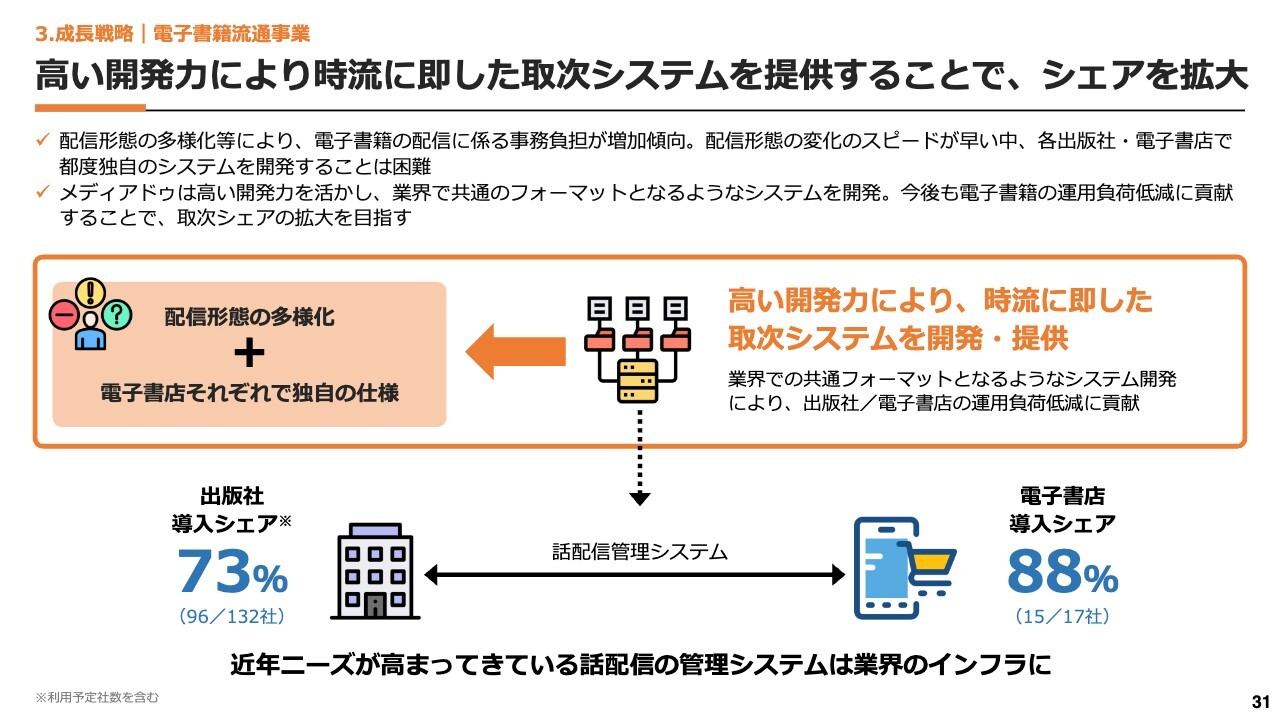

高い開発力により時流に即した取次システムを提供することで、シェアを拡大

有料キャンペーンはもとより、無料キャンペーンなども増え、煩雑なイベントが多くなってきている状況です。我々は出版社と電子書店の間に入って、このようなキャンペーンの企画を一緒に考えたり、キャンペーンが滞りなく進むようお手伝いしたりしています。そのような中で、当社が開発したキャンペーンシステムや、話配信管理システムなどをご利用いただいています。

今まで各出版社は「マンガの単行本を、1冊500円や600円、あるいは800円で買ってください」と言っていましたが、今、1冊を10分割し「1話でいくら」というかたちで販売しています。そのようなところで使われる話配信管理システムのほとんどが当社のものです。当社のシステムをご利用いただくことで、キャンペーン等でのミスを少しでも減らすことができればと考えています。

出版社に関しては、話配信を行っている132社のうち96社が当社のシステムを導入しており、そのシェアは73パーセントとなっています。電子書店は17社のうち15社で導入されており、導入シェアは88パーセントです。

このように、当社の話配信管理システムは、近年ニーズが高まって圧倒的な業界のインフラになってきており、今後はこの業界を牽引していく予想です。それに伴い、当社の商流をご利用いただく機会が増えていくのではないかと思います。

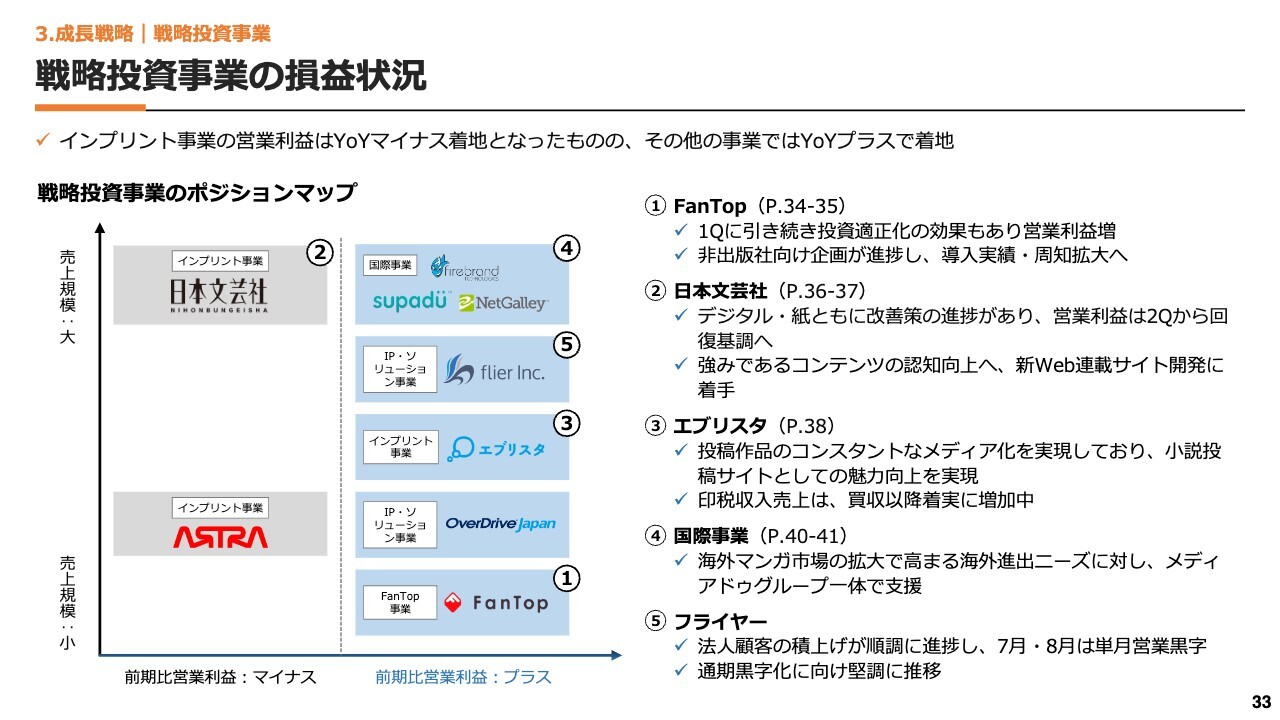

戦略投資事業の損益状況

戦略投資事業についてご説明します。まずはサマリです。スライドのグラフの縦軸は売上規模で、上が大きい事業、下が小さい事業となっています。横軸は前期比営業利益で、左がマイナス、右がプラスです。

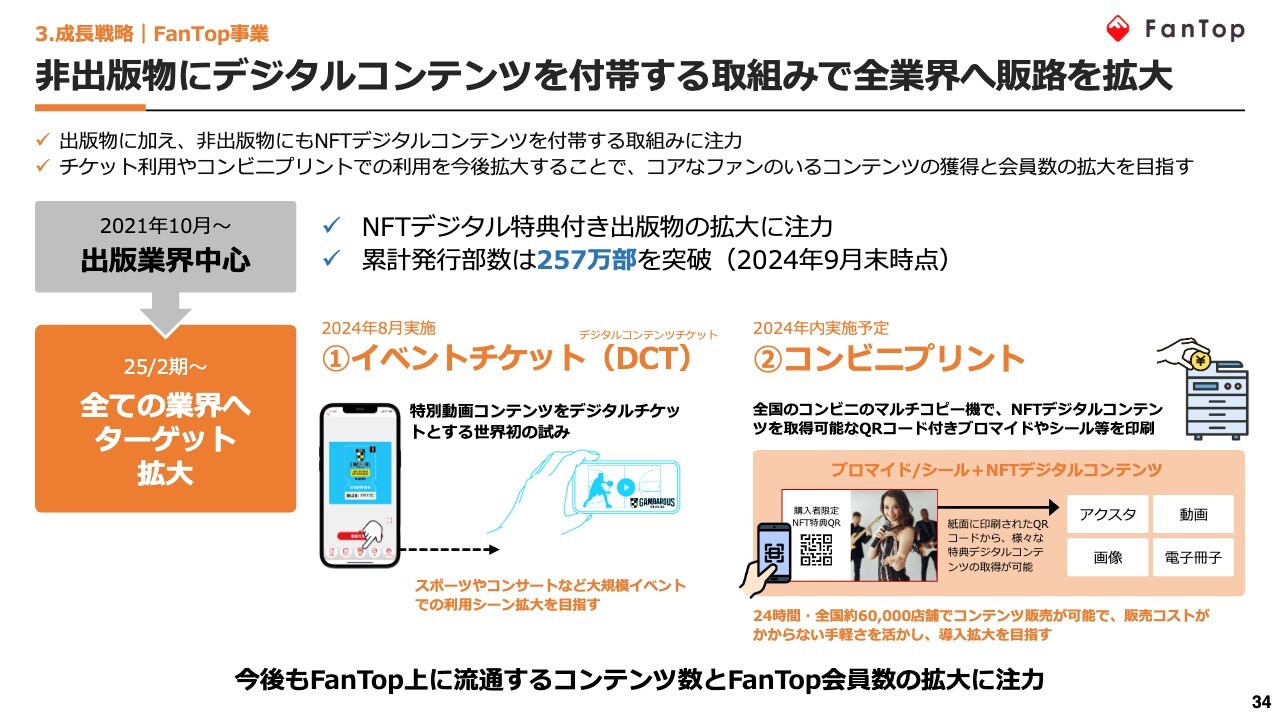

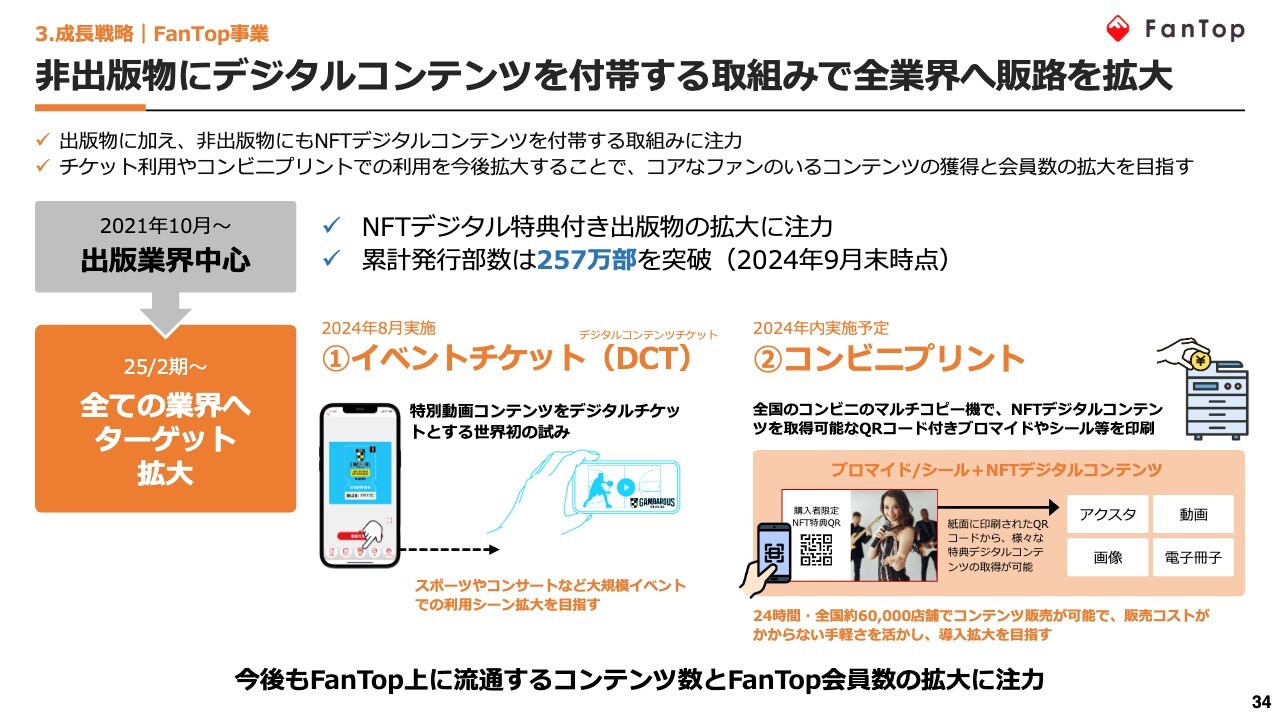

非出版物にデジタルコンテンツを付帯する取組みで全業界へ販路を拡大

グラフの内容についてご説明します。まず、営業利益がプラスに転じている、ブロックチェーンを使ったNFT事業を行う「FanTop」は、2021年10月から事業を始め、ちょうど3年になります。

これまでは出版業界向けにソリューションを提供していました。本を買うとQRコードがついており、それをスマホで写すと、その本に関連するNFTデジタルコンテンツが入手できるかたちです。累計発行部数は257万部を突破し、多くの出版社が導入しており、引き続き導入を進めていきたいと思います。

一方で、出版業界以外でも、このテクノロジーが使えるのではないかと考えており、さまざまな業界に向けて取組みの拡大を目指していきます。

1つは、「イベントチケット(DCT)」です。イベントチケットとしてNFTが使えるのではないかと考え、2024年8月に、我々が徳島で展開しているスポーツ事業、Bリーグのイベントチケットをブロックチェーンのチケットに置き換えてみました。こちらは次のページで詳しくご説明します。

もう1つは「コンビニプリント」で、全国約6万店舗のコンビニでNFTのカードを入手できる取組みです。こちらは2024年内に展開していきたいと考えています。

動画コンテンツをデジタルチケットとする世界初の取組みを実施

「イベントチケット(DCT)」について、詳細をご説明します。例えば「FanTop」において、コンサートやスポーツの観戦チケットをNFTで管理します。紙のチケットをデジタル化するデジタルチケットは世の中にたくさんありますが、我々はそれをNFT化します。

ただし、チケットが二次流通しないかぎり、NFT化する意味はありません。チケット自体が二次流通することはなかなかないため、チケット自体をデジタルコンテンツにしようと考えました。

例えば、プロバスケットボールチーム「徳島ガンバロウズ」の選手がシュートする映像や練習している風景の映像で、あるボタンを押すとQRコードが発行されます。そのQRコードをかざすとイベントに入場できる仕組みです。

通常、イベントチケットは会場に入場するために使い、入場が終われば使うことはないと思います。それに対し、我々のチケットは、入場まではコンテンツを観て楽しむ、ある意味で「YouTube」のようなものです。それがイベント入場の機能を持ち合わせており、さらにゲームやコンサートが終わった後も、そのコンテンツを保有して楽しむことができます。

そして今後、我々が考えているのは、いくつかのコンテンツを二次流通で集めていけば、特別なイベントに参加できる機能です。NFTはこのようなことに使われていくのではないかと思っています。

本にNFTをつけることと、イベントにNFTを使うことには、大きな違いがあります。例えば、1冊2,000円の本にNFTをつけ、出版社が1万部発行したとすると、1万部すべてにNFTがつく場合もありますが、ほとんどは、1万部のうち8,000部は通常版、2,000部はNFT版というかたちです。

実はNFTがついている本は部数が少なく、かつ購入者の中には、NFTをダウンロードしない人もいます。しかしイベントチケットは、NFTのチケットを発行しないと入場できないため、利用率が圧倒的に高まるところが大きな特徴かと思います。

今回は「徳島ガンバロウズ」の限定イベントで、マーケティングをしてみたのですが、実際、イベント時には動画再生数が非常に上がりました。また、コンテンツを入手した際には、たくさんの方がそのコンテンツを観て楽しんでいました。また、イベントが終わった後もコンテンツがかなり再生されていることが見えてきました。

この実績をもとに、まずはスポーツ事業から始め、将来的にはコンサートなどにも使ってもらえるよう働きかけていきたいです。

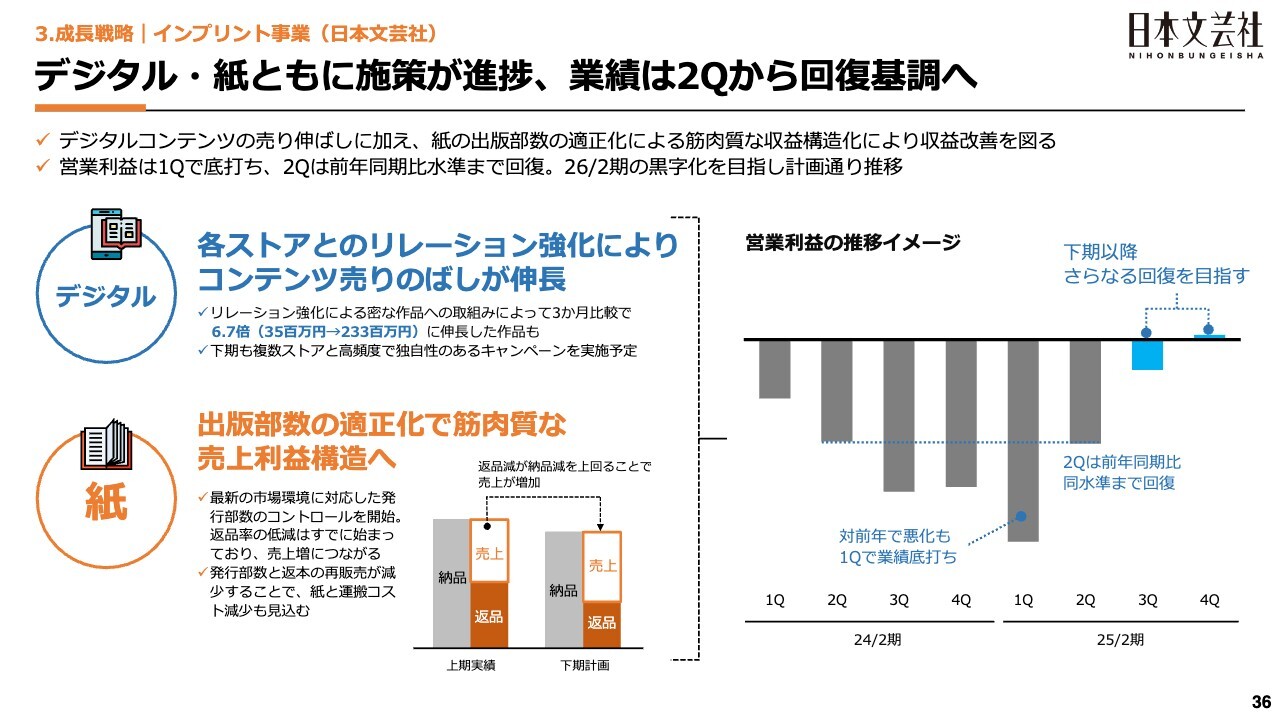

デジタル・紙ともに施策が進捗、業績は2Qから回復基調へ

日本文芸社についてです。こちらは前期、かなりの赤字を出してしまいました。2023年末から経営体制を変えようと動いており、2024年5月に社長交代しました。新しい社長が大きく改革しているのは、以下の2つです。

1つ目に、デジタルコンテンツの販売方法など、デジタルにおける改革を進めています。2つ目に、紙の印刷から流通における改革を行っています。

まずデジタルに関して、新しく着任した社長の竹村は、日本の各電子書店とのリレーションを非常にうまく構築できています。実際に各電子書店とのリレーションによりキャンペーンをしっかりと仕込んで、売上高3,500万円だったあるタイトルを、売上高2億3,300万円にまで上げることを早期に実現しました。

紙に関しても、これまでは、「できるかぎりたくさんの本を印刷して、書店に配本して、たくさんの人に売っていきたい」と、過剰に印刷していた部分もあったかと思います。そのような中で「この本はこれだけの売上見込みのため、1万部刷っていたところを8,000部にしよう」と、本の適性にあわせて印刷部数をコントロールし、返本率を下げて実売率を上げる取組みを行っています。

スライドのグラフは、日本文芸社の四半期単位での業績です。前期第1四半期から今期第1四半期まで、継続して大きな赤字が出ていました。しかし、昨年末から改革を進めた結果、その効果が第2四半期でようやく顕在化してきています。今第2四半期に関しては、第1四半期よりもはるかに改善できました。

現時点における見込みとして、第3四半期はさらに改善が進み、グラフで示した状態になっていくと考えています。そして第4四半期には水面から顔を出すことができるのではないかと思っています。

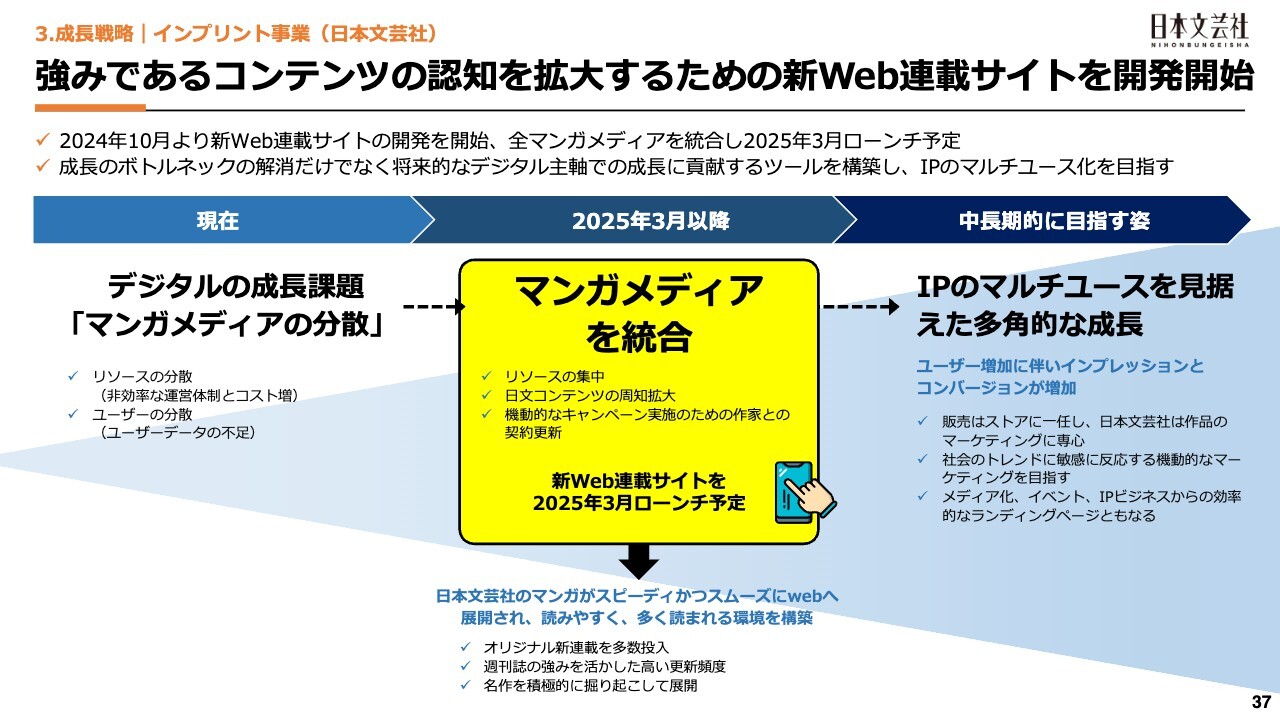

強みであるコンテンツの認知を拡大するための新Web連載サイトを開発開始

そのような中で、さらに改革を進めています。先ほどご説明した、日本文芸社が作ってきた本、マンガのコンテンツを、いかにして電子書店にキャンペーンとして扱っていただくかという、既存のコンテンツを伸ばすだけではありません。我々は、いかにして新しいコンテンツを生み出していくかについても、さまざまな工夫をしています。

現在、日本文芸社はWebページを作成し、Web上からコンテンツを生み出す取組みを行っています。このコンテンツを生み出すWebメディアは複数に分かれています。そのため、複数のWebページをシステムで管理し、そこに担当者を張りつけ、さまざまな企画を別々に進めなければならない状態でした。

それを今回、完全に統合します。2025年3月に、マンガメディアを統合し、リソースを一点集中することができるWebサイトをローンチ予定です。そこにたくさんの方にお越しいただけるよう、作品をすべて無料で配信していきたいと考えています。

これは話配信での無料で、今まで有料で売っていたものをすべて無料にするという意味ではありません。例えば週刊誌のように、毎週、最新話を無料で読めるような仕掛けです。それにより多くの方に読んでいただき、ファンを増やしていきます。

ファンが増え、アクセス数が増えていくのであれば、これまで毎月20タイトル作っていたところを、25タイトル、30タイトルとIPを増やしていこうと考えています。

我々が作っているマンガはIPだと思っています。IPが増え、たくさんの方に読んでいただき、人気が出てきたら、マンガで出すだけでなく映画化したり、ドラマ化したりするなど、中長期的にはマルチユース化も目指していきたいと思っています。また、生まれたコンテンツを翻訳し、海外に出していくことも考えています。

小説投稿サイトからのIP創出拡大で収益向上を目指す

当社グループの中には、日本文芸社と同じようにIPを創出するエンジンとして、「エブリスタ」という小説投稿サイトがあります。

先ほどお伝えしたとおり、最近はIPをいかに数多く創出していくかに非常に力を入れています。具体的には、1つ目として原作者へのサポート体制を強化しています。

今までは1タイトルに対して1人の担当者をつけられなかったのですが、1タイトルごとに専属の担当者を配属しています。その担当者が、一般の方が投稿した小説で非常に良いと思ったものを、集英社や講談社に「マンガ化しませんか?」「本として出しませんか?」と提案するのです。

2つ目は、作品の投稿、インセンティブの向上です。より多くの作品が投稿されるように、「スターギフト機能」という投げ銭のシステムを実装しました。投稿された作品を読んでみて、「おもしろいな」と思ったら、そこに「スターギフト」として投げ銭ができるようにしています。

それによって、「どんどんおもしろい作品を書いていこう」と、作家のモチベーションを上げ、読まれると収入が増えていく構造です。こちらのローンチにより、作品投稿数が1.2倍になっています。したがって、このシステムは非常に効果があるのではないかと思っています。

スライド右側のグラフは、我々が行っているIP創出における印税収入の推移です。オレンジ色の部分が印税収入で、2023年2月期の1億4,300万円から、2025年2月期の着地見込みは2億2,500万円となっています。つまり、この2年で約1.5倍になる予想です。

作品数に関しても、2023年2月期の231タイトルから、2025年2月期は140作品増の371作品と予想しています。こちらが「エブリスタ」経由で、コンテンツとして世の中に誕生します。

スライド下部の画像をご覧ください。『カラダ探し』は「エブリスタ」から生まれたコンテンツです。マンガの単行本で出すだけではなく、映画化するなどのかたちでコンテンツのマルチユースを行っています。このように、コンテンツさえ生まれれば、さまざまな態様に変えて映画化やゲーム化といった事業ができるのではないかと思っています。

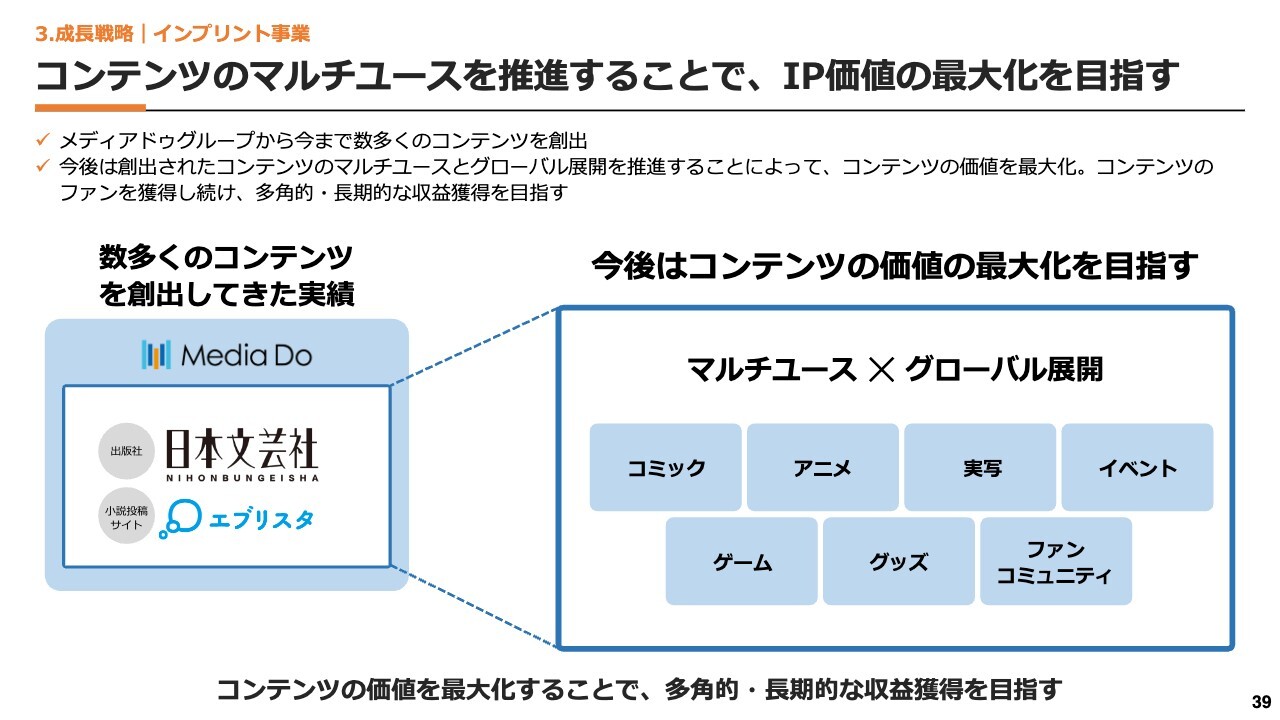

コンテンツのマルチユースを推進することで、IP価値の最大化を目指す

当社は、電子書籍を各出版社から預かり各電子書店にお届けする流通の事業だけでなく、我々のグループ自体がコンテンツを創出できるような事業も行っています。

その中でも、日本文芸社という出版社、「エブリスタ」という小説投稿サイトからIPを創出し、そのIPがマルチユースできるように、コミック化はもちろんアニメ化、実写化、ゲーム化、グッズ化、イベントの実施やファンコミュニケーションなどに、今後も力を入れていきたいと考えています。

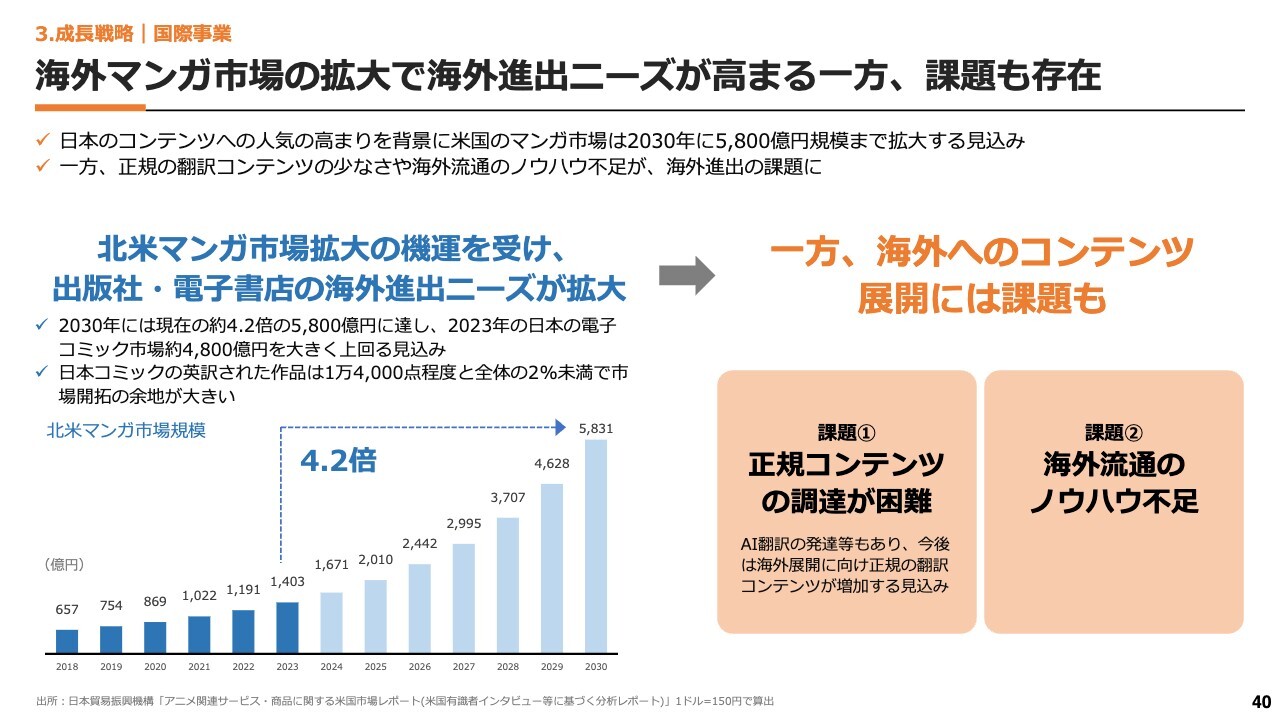

海外マンガ市場の拡大で海外進出ニーズが高まる一方、課題も存在

日本のコンテンツをグローバルに出していくということは、当社だけではなく日本の出版社のみなさまが考えていると思います。2023年の北米マンガ市場は1,400億円ぐらいでしたが、2030年には4.2倍の5,800億円ぐらいまで拡大するのではないかと予測されています。つまり、日本のコンテンツはおそらく世界のビジネスとして非常に大きくなっていくと思っています。

一方で、海外へのコンテンツ展開には、今まで日本のコンテンツをグローバルに出せていなかったこともあり、課題があります。1つ目の課題は、正規コンテンツの調達が簡単ではないことです。

2つ目は、海外流通したいと思っても、どこに権利許諾し、どこに扱ってもらえれば流通できるのか、売上が上がるのかという情報が不足していることです。やはり日本国内とはまったく違う商習慣があり、言語も違うため、そのようなノウハウが非常に重要です。

海外進出の課題に対し、メディアドゥグループ一体でサポートが可能

そのような中で当社は、7年以上前から日本のコンテンツを翻訳して海外に出す下地を作ってきました。1つ目の課題である正規コンテンツの調達に関しては、当社は電子書籍を扱うすべての出版社と契約しているため、正規コンテンツがきちんと入手・契約できるポジションにいると思っています。

2つ目の海外流通のノウハウ不足に関しては、7年以上前から、Media Do Internationalというサンディエゴの会社が翻訳の事業を行っています。現在、当社が自社で翻訳したもの、もしくは各出版社が翻訳して当社経由でグローバルに流通している点数は約1万6,000点です。そのようなノウハウを活用し、今後もグローバル展開に力を入れていきたいと考えています。

NTTドコモが立ち上げる北米の電子書店に関しても、当社がコンテンツを提供します。そして、当社のグループ会社が運営する「MyAnimeList」というマンガとアニメのポータルサイトは世界で一番大きいメディアで、ここがマーケティングを担います。

また、集英社の『地面師たち』という作品の翻訳および流通については、Media Do Internationalというメディアドゥのグループ会社が担っています。日本国内だけではなく、日本のコンテンツを世界中の方々に手に取っていただくために、電子はもとより紙の書籍についても出版社にご協力できればと思っています。

統合報告書2024発刊のご案内

今年8月末に完成し、みなさまにもお配りしている「統合報告書2024」は、当社が統合報告書を作り始めて5冊目となっています。来年が当社の30周年ということもあり、30年間の経営の歩みや「何を大切にしてきたのか」をまとめています。

また、今年はダブル代表というかたちで苅田が代表取締役副社長になったため、その決意を含めたCFOメッセージも掲載しています。ぜひご覧ください。

質疑応答:コンビニプリントの展開について

質問者:年内に発表されるコンビニプリントは、どのように進めていくのでしょうか? 御社のノウハウを他社に外販していくのか、それとも御社のIPを展開していくのか、いろいろな会社と提携していくのか、想定を教えてください。また、競合はどこか、どれくらいの規模で進めていきたいのかもご教示ください。

藤田:展開とコンテンツについては、最初に日本国内で数十万人以上のフォロワーがいる韓国アイドルのブロマイドを印刷して、ついているQRコードからスマートフォンでNFTデジタルコンテンツを入手できることから始めていきます。その後、日本の各出版社が持っているコンテンツなども広げていきたい考えです。

競合他社については、現時点ではNFTを使ったブロマイドに取り組んでいるところはないと認識しています。

規模に関しては、進めてみなければわかりません。コンテンツありきで、例えば集英社の『ONE PIECE』が取れたとすると、かなり大きな規模になっていくと思っています。また、今まで我々は韓国アイドルのコンテンツを扱ったことがないため、現時点では具体的な規模感は測れていません。

ただし、全国6万店舗のコンビニエンスストアで扱うことと、最低でも数十万人以上のフォロワーがいる方に限定しているため、それなりの規模になるのではないかと思っています。年内にはスタートできると思っているため、スタートしてからの数字は追ってご報告したいと思います。

質疑応答:流通に良い影響を与えるコンテンツについて

質問者:どのようなコンテンツであれば流通に対して良い影響を与えられるか、インフラを作って流通を変えていくことに取り組んできた藤田社長ならではの、踏み込んだ野望や思いを教えてください。

例えば、マンガ以外でも、日本の動画コンテンツが「Netflix」などで売れてきている中で、大手とは異なる領域や手法で原作を作るということができるのではないかと思います。

藤田:当社のコンテンツ創出エンジンである日本文芸社と「エブリスタ」について、特に「エブリスタ」は一般からプロの作家までたくさんの作品を投稿いただくところで、コンテンツとの出会いの接点を作っていると思います。そこからどんどん新しいコンテンツが生まれてくるような取り組みを行っていきたいです。

「FanTop」というプラットフォームを使ったコンテンツの流通の展開に関しては、コンテンツを生み出したものを流通するというよりも、たくさんのコンテンツホルダーに乗っていただいて、そのコンテンツを購入する際にウォレットを使っていただき、将来的に二次流通が起こるような仕掛けを考えています。

例えば、イベントの企画を進めている企業ともお話をしていますが、10万人規模のイベントでチケットに我々のソリューションが提供されたとすると、そのチケットを「FanTop」上で管理して入場できることはもちろん、10万人がウォレットを持つことによって、イベント後にはチケットを売ることができる世界を作っていきたいのです。

そこで売り買いをして、5つのコンテンツを集めたら特別な招待イベントに参加できるといったことも、将来的にしていきたいと思っています。

そのようなイベントがどんどん出てくることによって、我々が敷設するデジタルコンテンツを売り買いできるウォレットが、10万人から100万人、200万人とどんどん増えていったとします。そこがコンテンツを売ったお金でまたさらに新しいコンテンツを買っていくような、流通の活発なプラットフォームとなることが、我々が目指すひとつのインフラです。

質疑応答:ピッコマとの電子書籍流通のシステム連携について

司会者:「9月26日にピッコマと電子書籍流通のシステム連携開始のリリースを出されています。今後の業績貢献(売上高、手数料率)について教えてください」というご質問です。

苅田:今期の売上高に関して、今年2月から前年比成長率が大きく増えています。2024年2月の新規商流「ピッコマ」獲得の影響が、第2四半期までの成長率110.9パーセントのうち4.4パーセントを占めており、この商流を獲得したことは当社にとって非常に大きかったと考えています。

9月にリリースしたシステム連携によって新規商流の取引先との連携を強化し、より取引先との信頼関係を構築するとともに、今後の売り伸ばしにも貢献できると考えています。

現在は、まず1つの商流から4.4パーセントという売上の積み上げになっていますが、これを増やしていくための施策の一手と受け止めていただければと思います。

手数料率については、どうしても大手との取引になるため、他の電子書店に比べると低いのですが、売上と利益の積み上げ額については引き続きご期待いただければと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3678

|

1,700.0

(12:59)

|

+14.0

(+0.83%)

|

関連銘柄の最新ニュース

-

メディアドゥ(3678) 資金の借入に関するお知らせ 03/03 16:00

-

メディアドゥ(3678) Seven Seas Entertain... 03/02 08:00

-

メディアドゥ(3678) Seven Seas Entertain... 03/02 08:00

-

メディアドゥ(3678) 2026年2月期 3Q決算FAQ 02/27 15:30

-

メディアドゥ(3678) 代表取締役の異動に関するお知らせ 02/25 15:30

新着ニュース

新着ニュース一覧-

今日 13:16

-

今日 13:16

-

-

今日 13:11