【QAあり】アズ企画設計、2Qは増収増益で好調 仕入進捗も良く通期計画達成を目指す

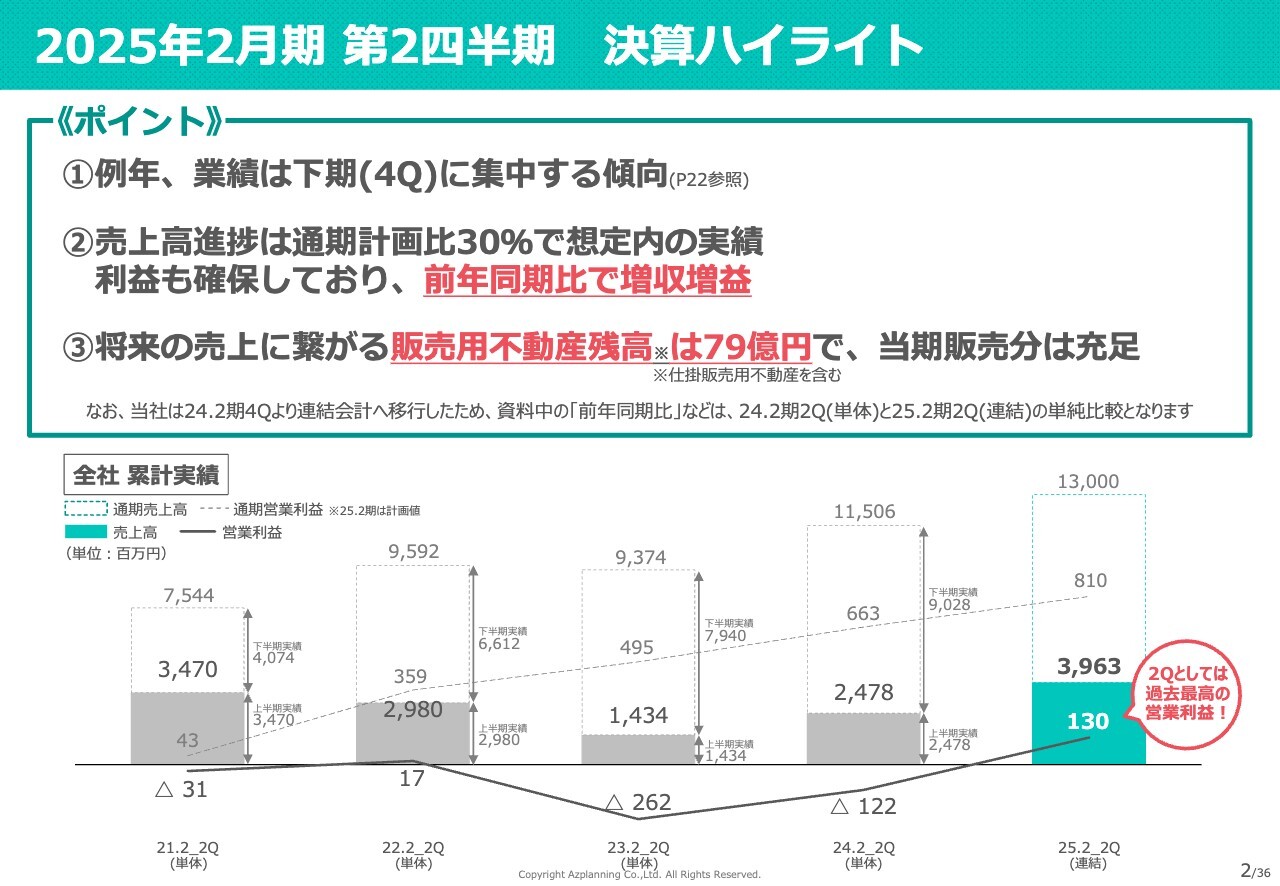

2025年2月期 第2四半期 決算ハイライト

松本:アズ企画設計代表取締役の松本俊人です。よろしくお願いします。それでは、2025年2月期第2四半期の決算についてご説明します。

まず、第2四半期の決算ハイライトとしては、一言で申し上げると順調です。当社には第3四半期、第4四半期に売上と利益が集中してしまう下期偏重の傾向がありますが、徐々に改善し、平準化に近づいています。

売上高の進捗は、通期計画に対して30パーセントで想定内の実績となっています。利益も出ていますので、前年同期比で増収増益となり、スライドのグラフにも記載しているように過去最高の売上高と利益を上げています。

販売用不動産在庫も順調で、約79億円となっています。また、中間期末が終わって40日経過していますが、売上・利益ともに非常に順調に推移しています。

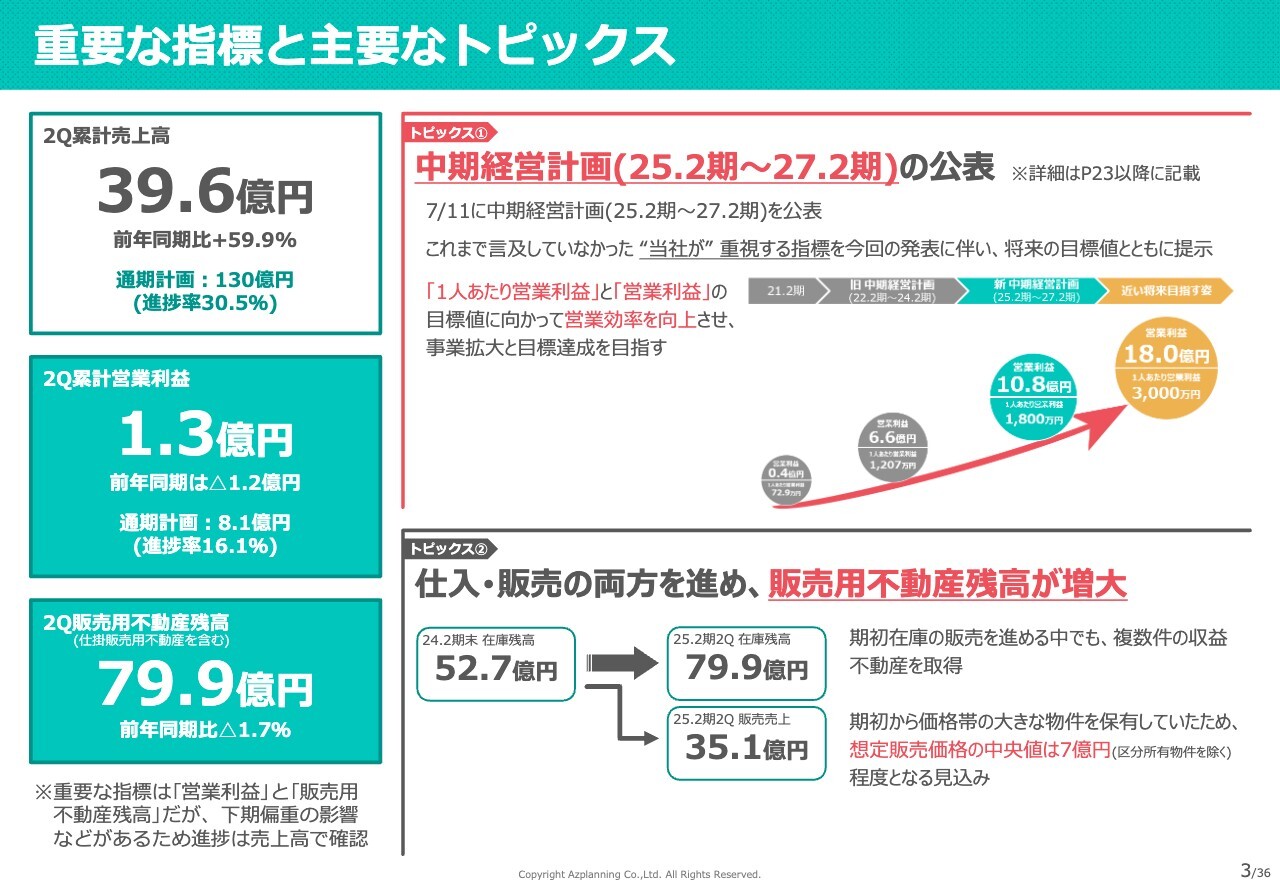

重要な指標と主要なトピックス

重要な指標と主要なトピックスについてです。今年8月末までの第2四半期累計売上高は39億6,000万円、営業利益は1億3,000万円、販売用不動産在庫は約80億円でした。

このように、売上高と営業利益も今年8月末から現在にかけて順調に進捗しています。もちろん第3四半期や通期決算に向けて、気を緩めることなく業績を積み上げていきます。

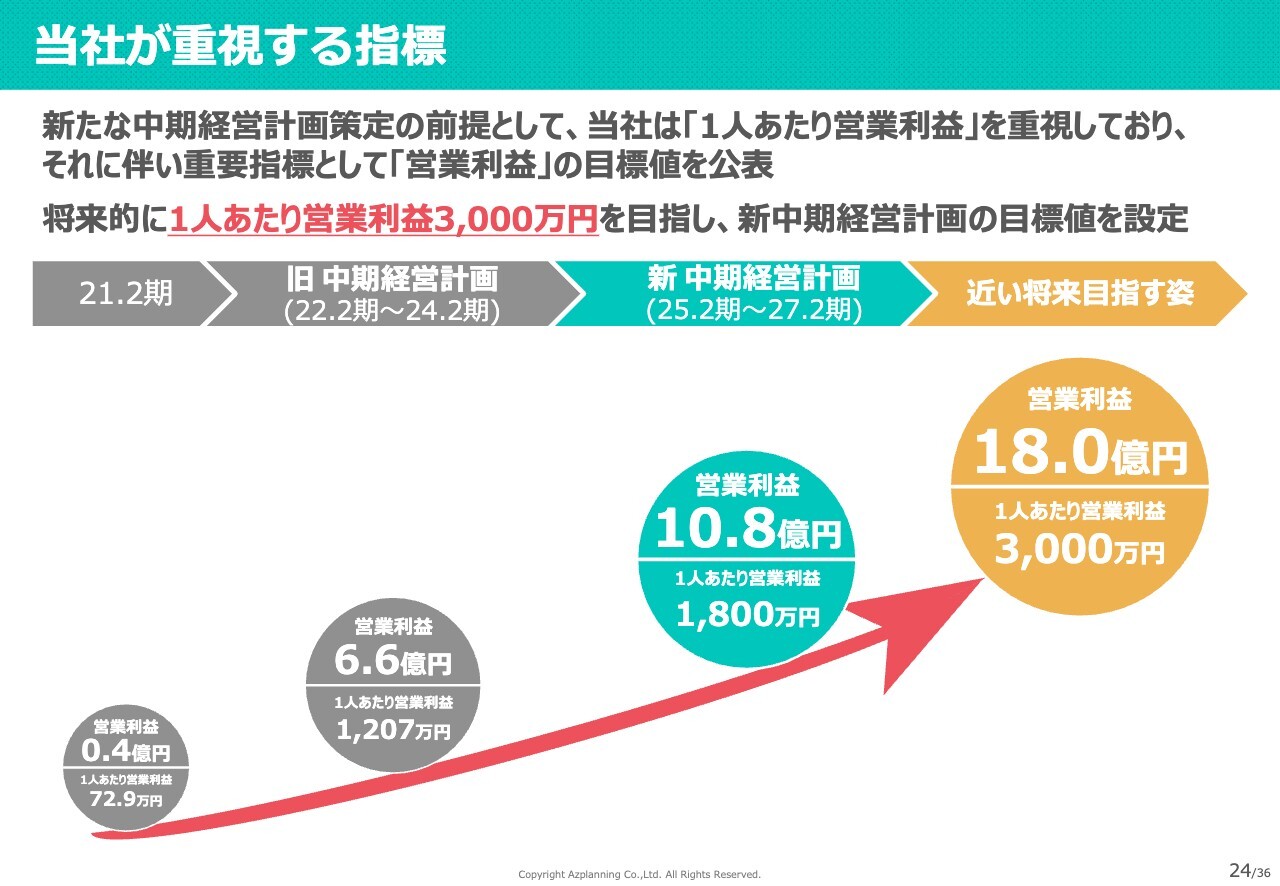

トピックスの1つ目は、今年7月に行った中期経営計画の公表です。当社の社内外に出している目標として、1人あたり営業利益のアップがあります。

従業員数は2024年2月期最終で55名、2025年2月期第2四半期現在は約60名となっています。本中期経営計画の3年間は1人あたり営業利益を1,800万円とし、60名で10億8,000万円の営業利益目標を掲げています。近い将来には1人あたり営業利益3,000万円、60名で18億円の営業利益を目指します。

そして、トピックスの2つ目は、仕入と販売についてです。こちらは想定どおり進んでおり、第2四半期末までの在庫残高は約80億円、販売売上は約35億円という進捗しています。現状保有不動産の販売価格も今のところ7億円前後となっています。

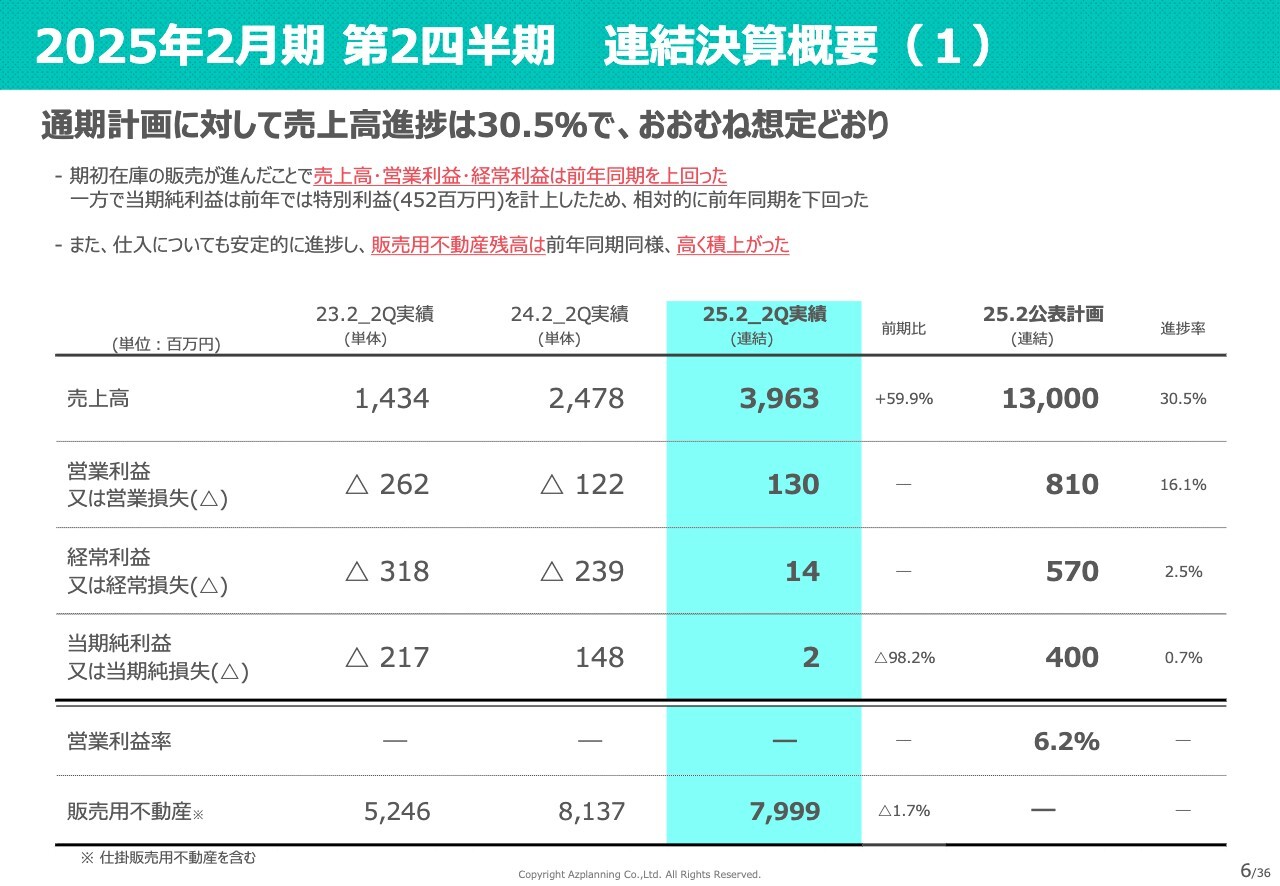

2025年2月期 第2四半期 連結決算概要(1)

ここからは、連結決算の概要についてご説明します。

連結決算は通期計画に対して30パーセントと想定どおりの進捗です。2025年2月期第2四半期の実績は、売上高が40億円弱の39億6,000万円、営業利益が1億3,000万円、経常利益が1,400万円、当期純利益が200万円です。販売用不動産在庫も約80億円と想定内で進んでいます。

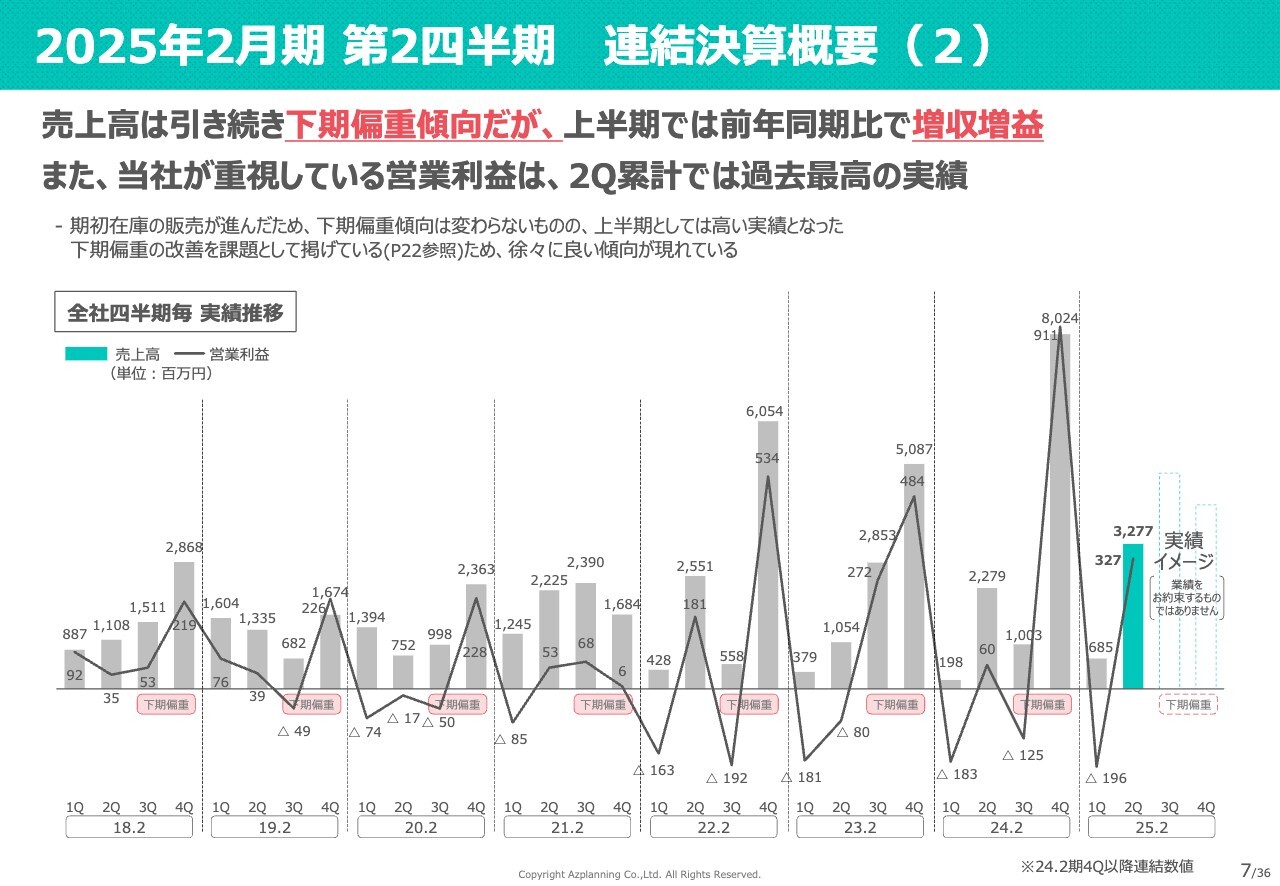

2025年2月期 第2四半期 連結決算概要(2)

全社四半期ごとの実績推移です。スライドのグラフからもわかるとおり、2018年以降から見ても、2025年2月期第2四半期は最も数字が積み上がっています。これから第3四半期、第4四半期と積み上げていきますので、この程度で喜んでいる場合ではありませんが、着実に平準化に近づいていますので、ご安心いただければと思います。

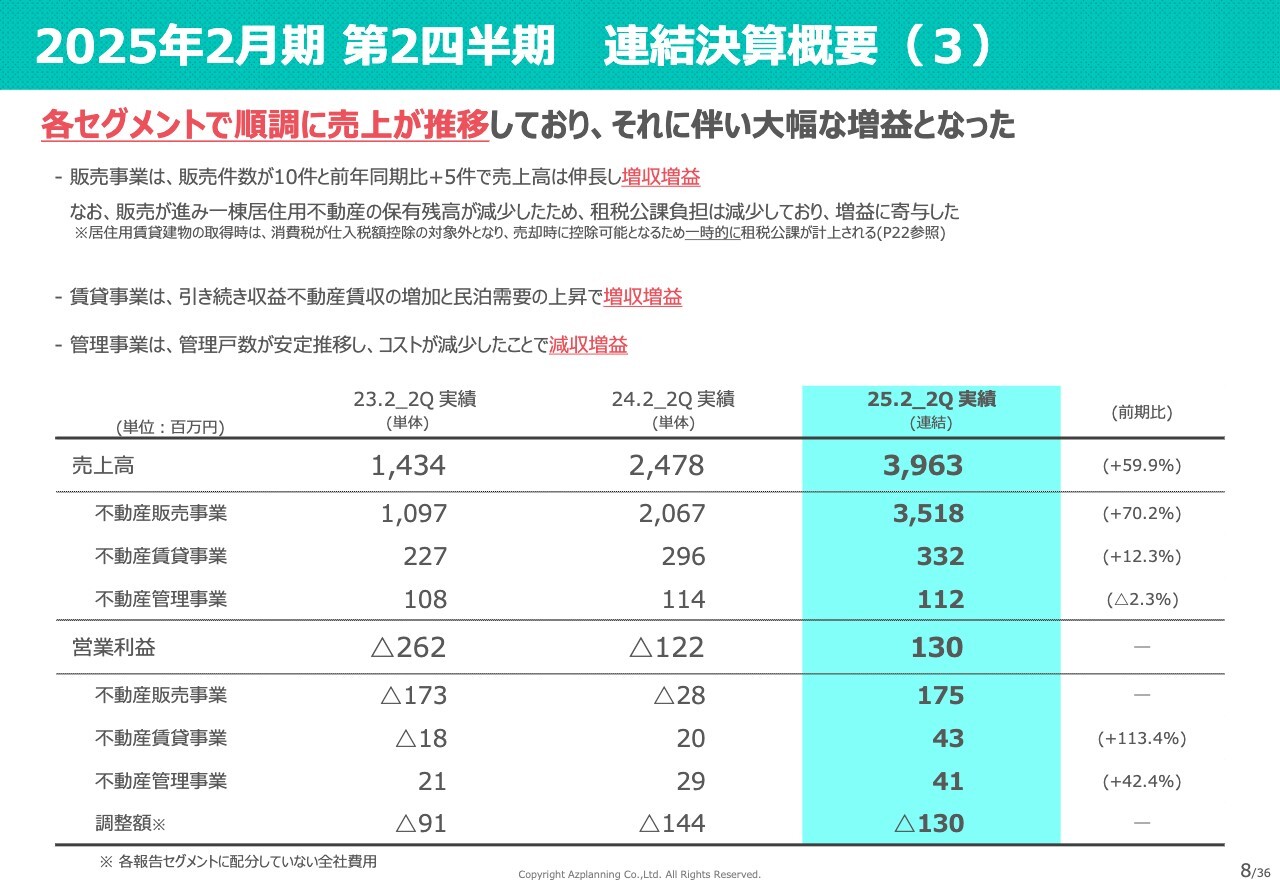

2025年2月期 第2四半期 連結決算概要(3)

セグメントごとの実績です。2025年2月期第2四半期の売上高は、不動産販売事業が35億1,000万円、賃貸事業が3億3,000万円、管理事業が1億1,100万円となっています。

2024年2月期および2023年2月期の第2四半期実績と比較すると、不動産販売事業と不動産賃貸事業は増収増益なのですが、不動産管理事業が減収増益となっています。

現在、不動産管理事業では案件の選定を行っているところです。利益率の高い案件を優先して管理することで、売上高が多少減ったとしても、利益重視の方針で取り組んでいこうと動いています。利益増ではあるものの、案件のコストパフォーマンスが悪い状況ですので、今後も利益を重視しながら、コストパフォーマンスが悪い物件についてはスクラップする方向で再度選定をかけていきたいと考えています。

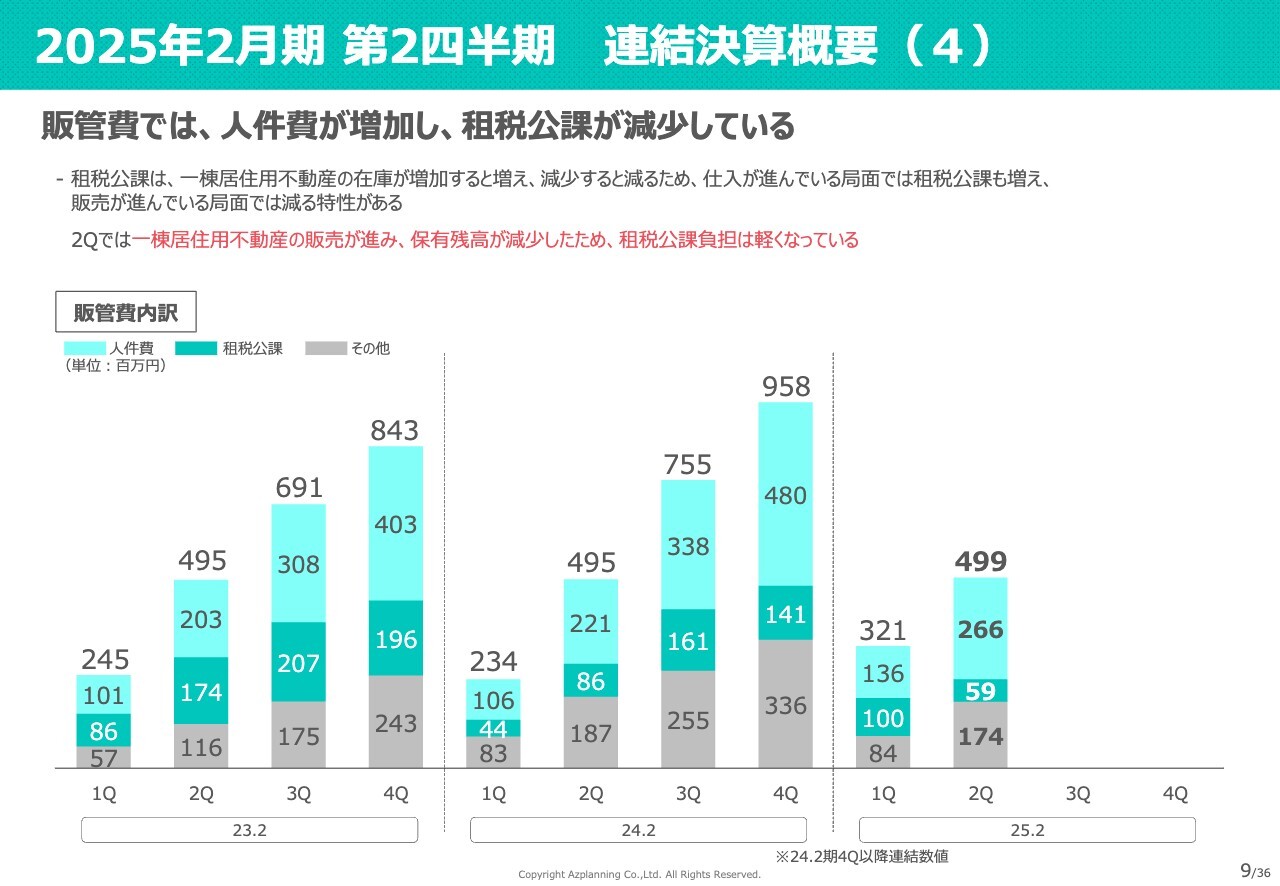

2025年2月期 第2四半期 連結決算概要(4)

第2四半期の販管費です。スライドのグラフにあるとおり、まず人件費が上がりました。一方、中間期末までに保有していた居住用不動産を4件販売したことによる租税公課が減少していることから、その分だけ販管費が減っています。

居住用の収益不動産を新規で購入した場合には、販管費はまた上がってきてしまいますが、販売によってそれは減少します。

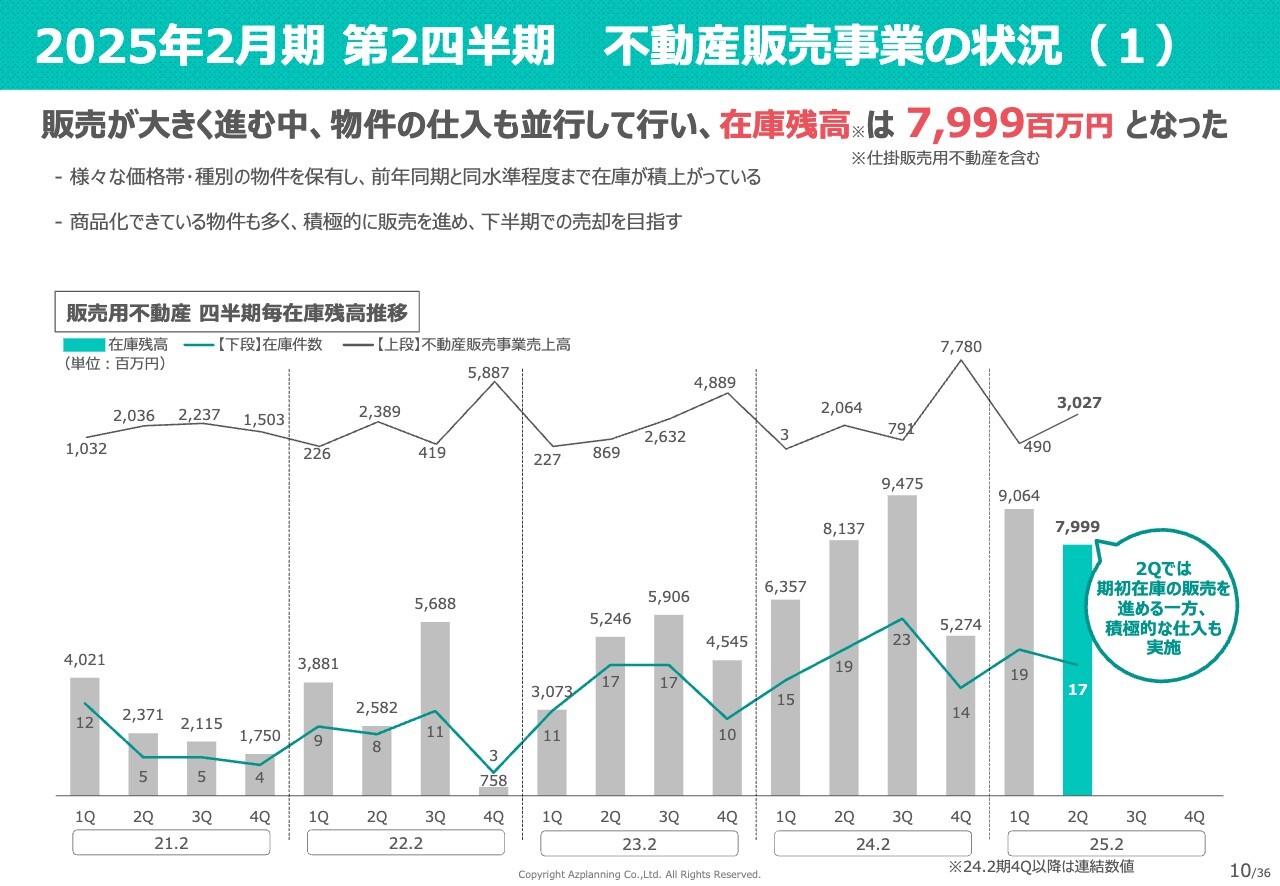

2025年2月期 第2四半期 不動産販売事業の状況(1)

販売用不動産の在庫残高推移です。2025年2月期期首から第2四半期にかけて、在庫をしっかりと維持しながら販売も進めています。物件のアクイジション力が上がってきていますので、物件取得は今後も増やしていけると考えています。

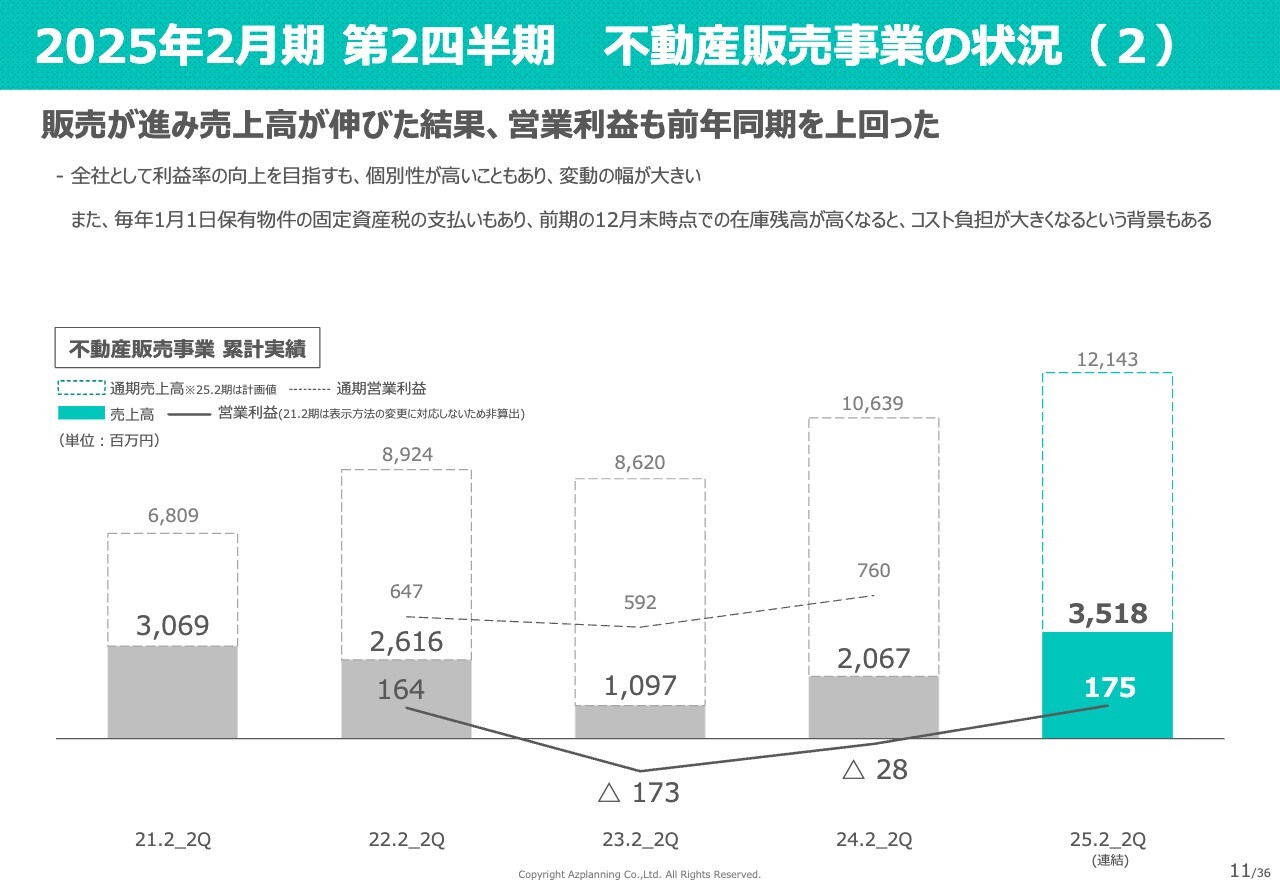

2025年2月期 第2四半期 不動産販売事業の状況(2)

不動産販売事業の状況です。2025年2月期第2四半期は売上高が35億1,800万円、営業利益が1億7,500万円でした。

グラフの中では2025年2月期に最も数字が上がってきていますが、個別性が高くなっています。案件によって営業利益を上げていく方針で進めていますので、今後も数字を伸ばしていきたいと考えています。

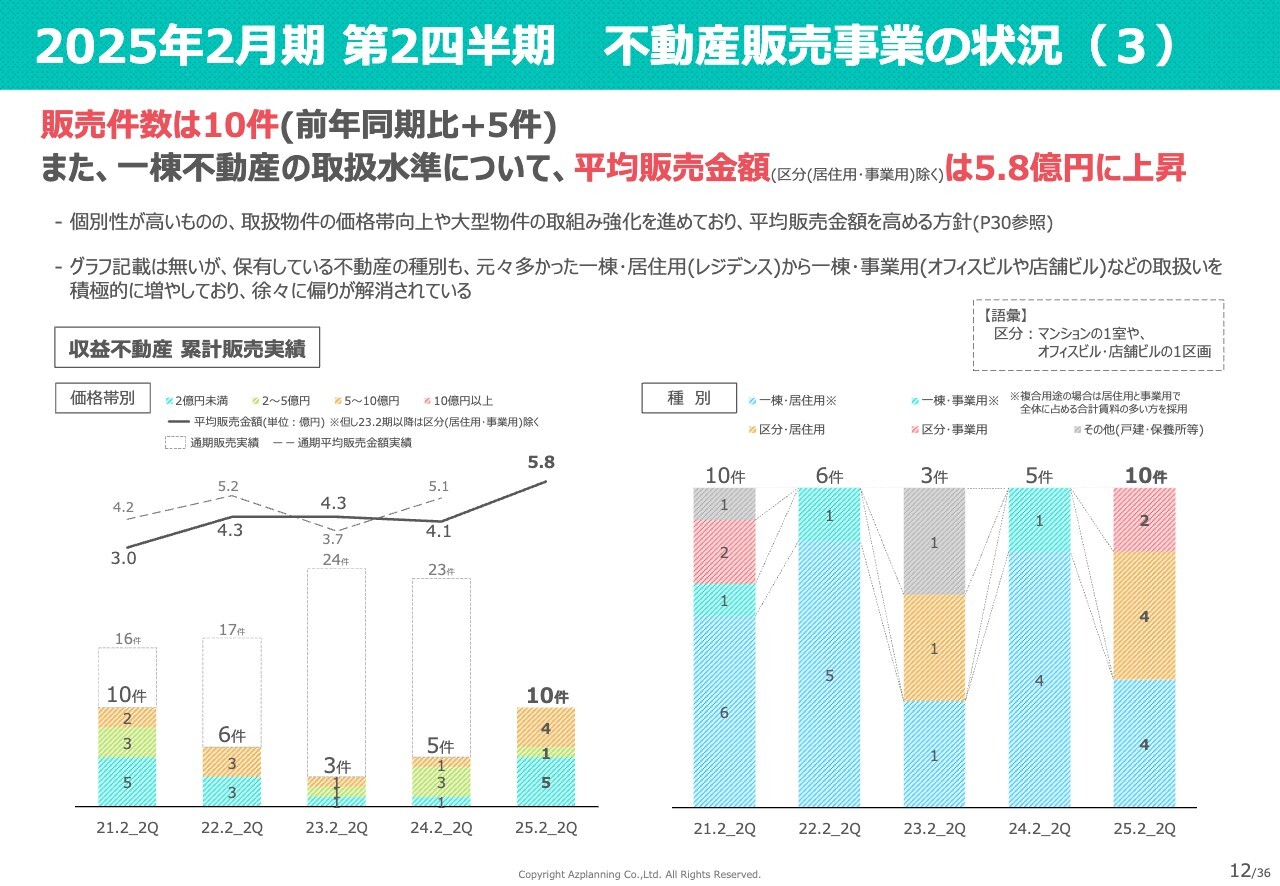

2025年2月期 第2四半期 不動産販売事業の状況(3)

不動産販売事業の累計販売実績です。スライドには価格帯と種別を示していますが、下期偏重という当社の特徴が少しずつ平準化に向かってきています。

第2四半期までに10件販売し、価格帯はスライド左側グラフにも示したとおり、5億円から10億円の物件が4件、2億円から5億円の物件が1件、2億円以下が5件でした。2億円以下の物件については区分所有の物件です。価格帯的には2億円から10億円未満の物件で10件となりました。

スライド右側のグラフは不動産種別を示しており、赤の区分・事業用が2件、オレンジの区分・居住用が4件、青の一棟・居住用が4件です。

後ほど詳しくお話ししますが、価格帯向上と商品種別の多様化の2つの戦略で売上と利益を増やしていこうと進めています。価格帯と種別では今後も2つの戦略に沿った結果が出てくると考えています。

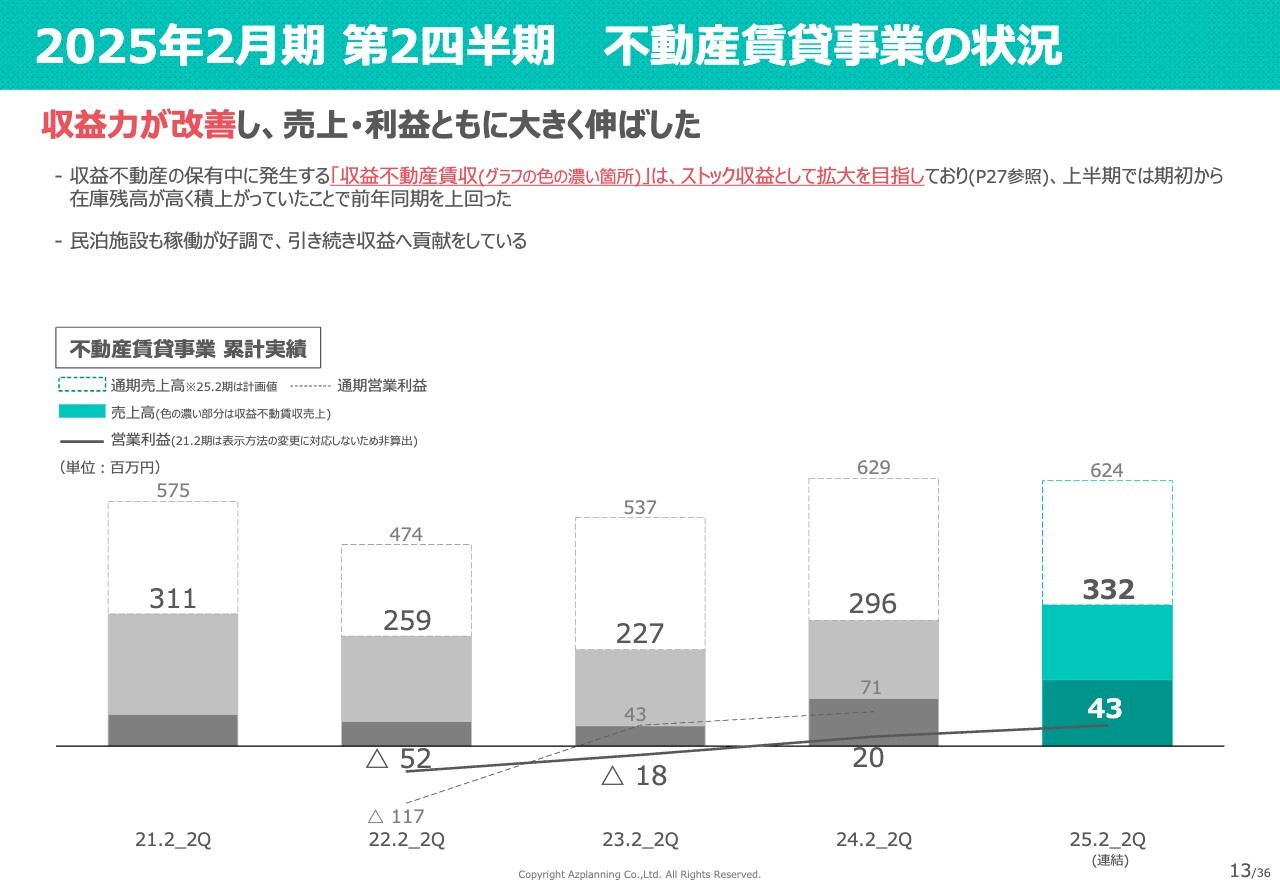

2025年2月期 第2四半期 不動産賃貸事業の状況

不動産賃貸事業については、保有不動産によるストック収入が拡大しています。2025年2月期は、期首から残高が積み上がっている分、収益が拡大しました。営業利益も4,300万円と順調に推移しています。また、賃貸事業では民泊事業も順調に推移しています。

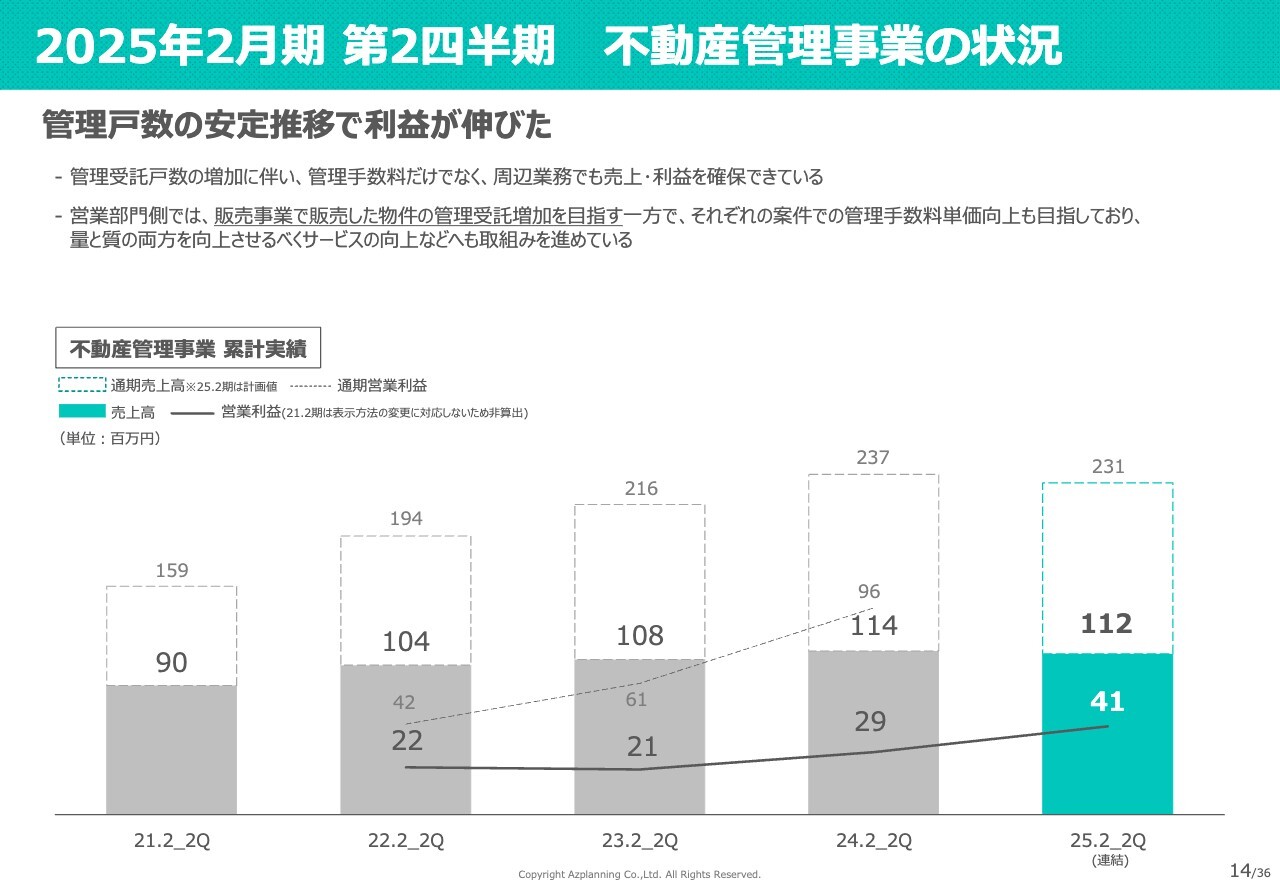

2025年2月期 第2四半期 不動産管理事業の状況

不動産管理事業は、先ほどもお伝えしたように減収増益となっています。管理戸数は増加していますが、収益性の高い案件を優先する方向にシフトしていることから、利益率は上がっているものの、売上高は減っている状況です。

不動産管理事業の受託では、新規の受託が順調に増えています。所有物件の販売や、それに伴う管理受託戸数も増やしていきます。

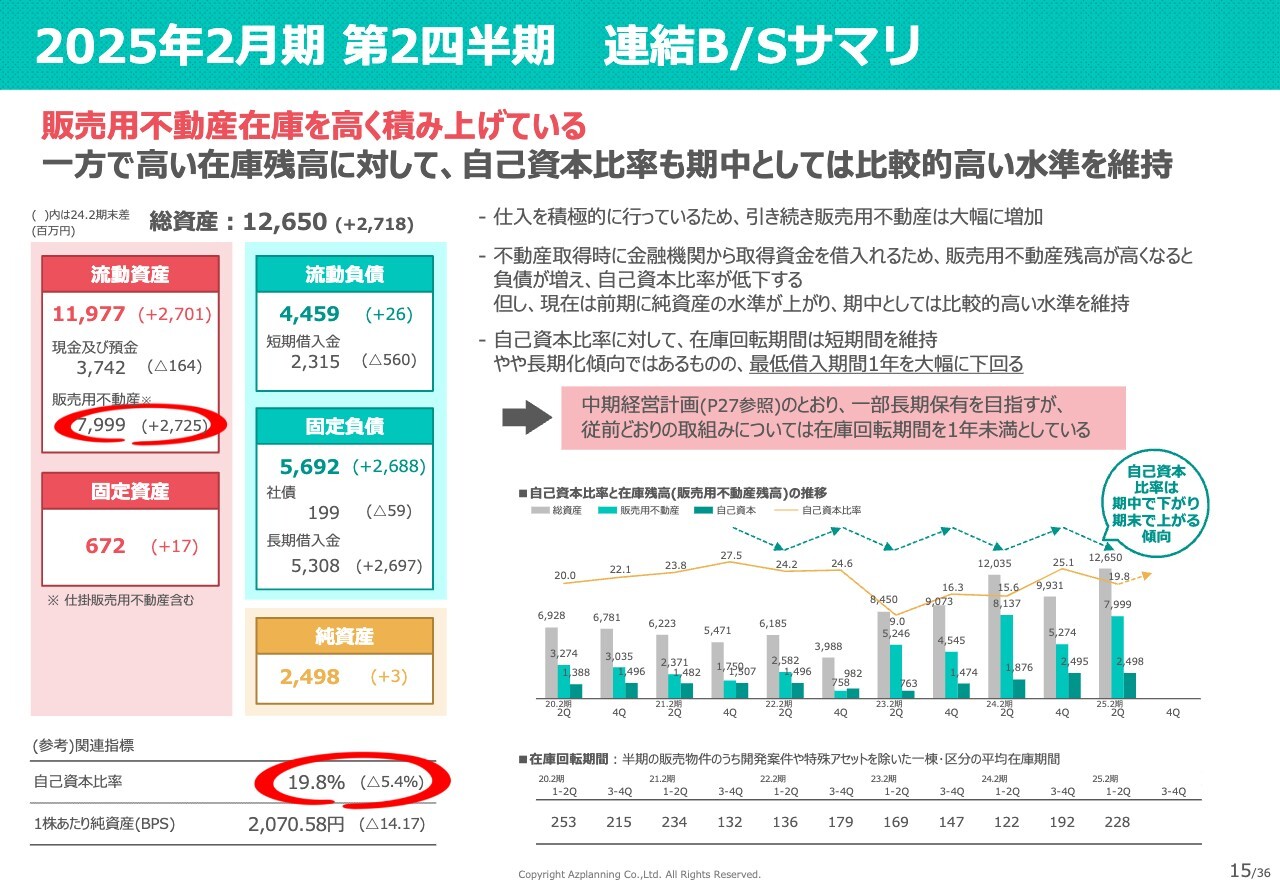

2025年2月期 第2四半期 連結B/Sサマリ

連結B/Sサマリです。販売用不動産が約80億円と在庫が増えていますが、販売が順調に進んでいますので、その分借入金が減り、純資産や自己資本比率はそこまで下がっていません。通常であれば、販売が遅れるとその分借り入れが減りませんので、自己資本比率が下がっていってしまいますが、今のところ大幅な低下はありません。

その理由として、在庫回転率があります。スピーディに販売していく当社の強みを活かし、当社の在庫回転率は228日となっています。現在は1年以内で販売していますので、このようなことからも当社の強みが活きたB/Sになっているのではないかと考えています。

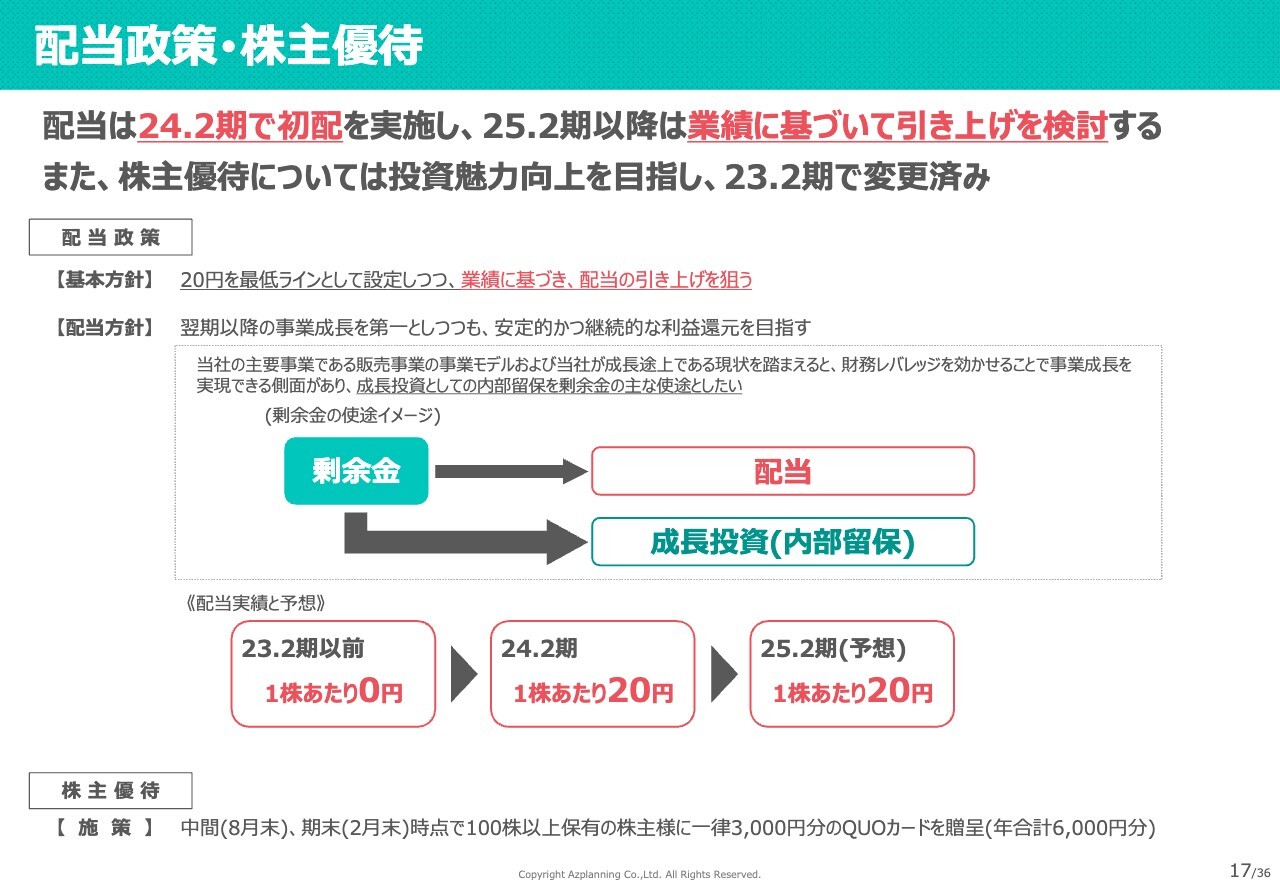

配当政策・株主優待

ここからは、株主還元とIRについてご説明します。

まず、配当政策と株主優待です。2024年2月期末に初配を実施し、2025年2月期以降も増収・増益・増配を目指し、業績に基づいて引き上げを検討していきます。

また、優待については上場以来継続していますので、継続を前提に、投資魅力向上のためのいろいろなアイデアを出していきたいと考えています。

今後成長投資は続けていく考えです。

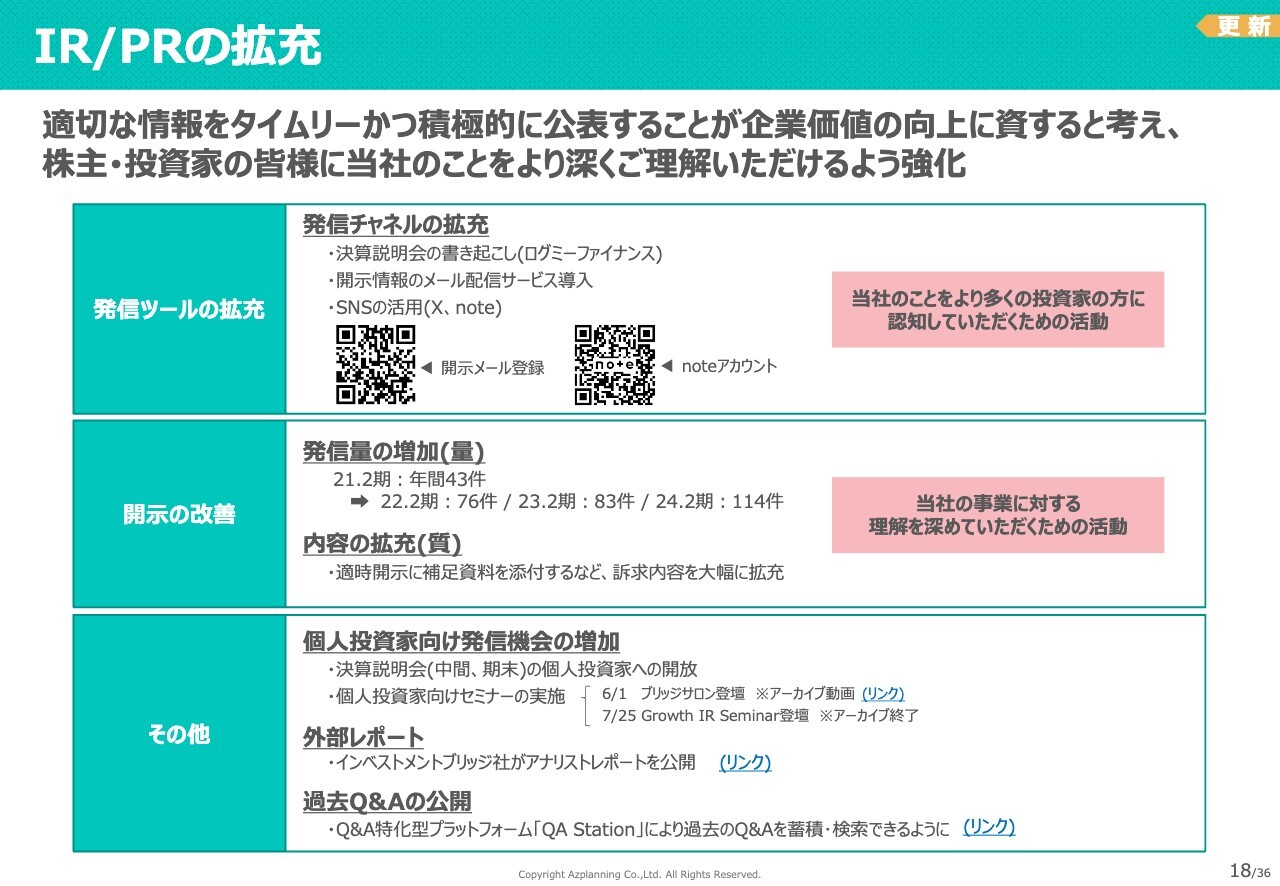

IR/PRの拡充

IRとPRの拡充については、非常に力を入れています。さまざまな会社さまと連携して発信ツールの量、質ともに拡充し、SNSも活用しています。開示の改善としては、発信量の増加と内容の充実、その他にも外部レポートや過去Q&Aの公開など、さまざまなクエスチョンに対してアンサーできる体制を作っています。

まだ至らない部分もあるかもしれませんが、投資家にご認識していただくために、今後も工夫していきます。

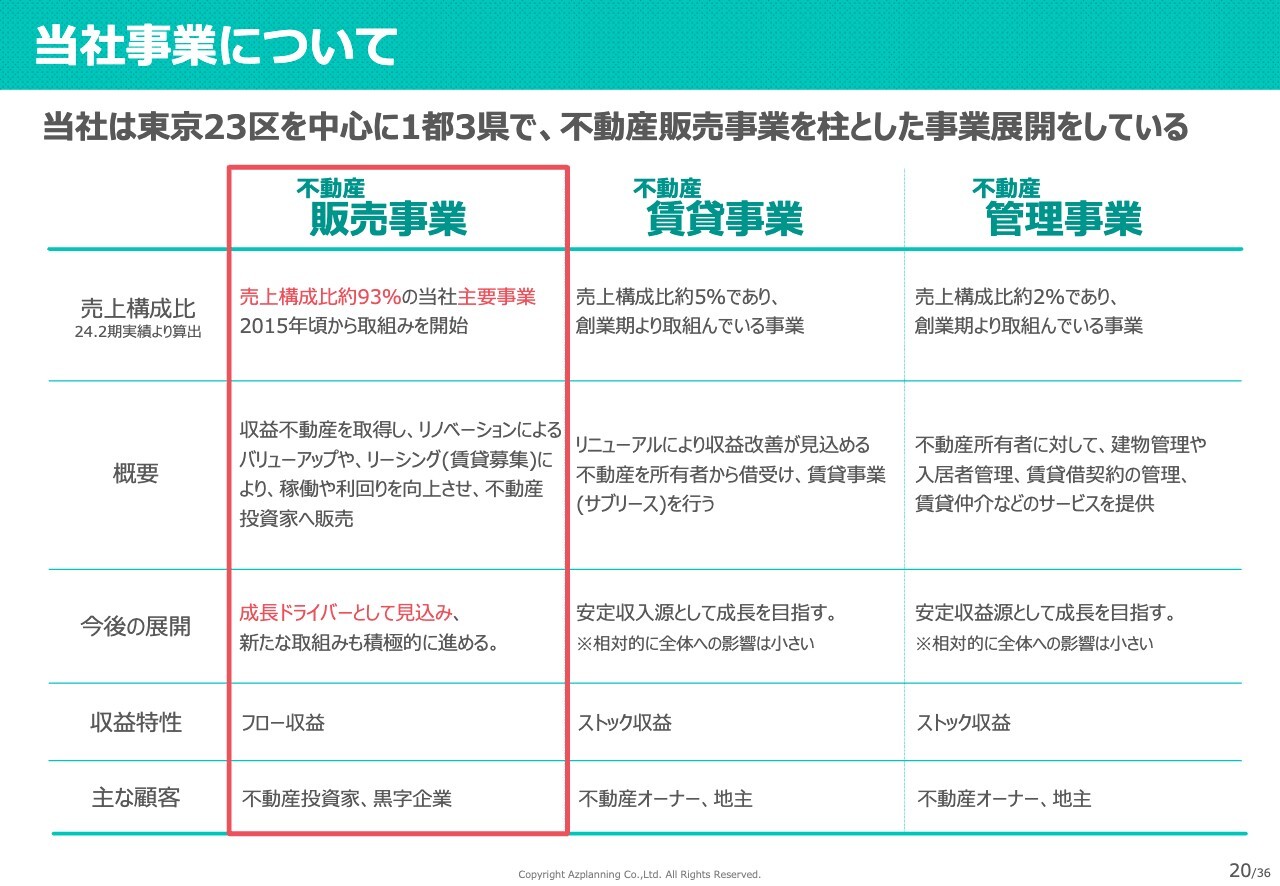

当社事業について

ここからは、当社の事業と特徴、課題についてご説明します。

まず、当社事業についてです。もうすでにご存じかと思いますが、収益不動産を扱う不動産販売事業がメインの事業で約90パーセントを占めています。その他、不動産賃貸事業が5パーセント、不動産管理事業が2パーセントという構成です。

販売を強化していることに伴い、ストックの賃貸事業や管理事業も急激に増やすことは難しいものの、努力して売上を増やしていきたいと考えています。

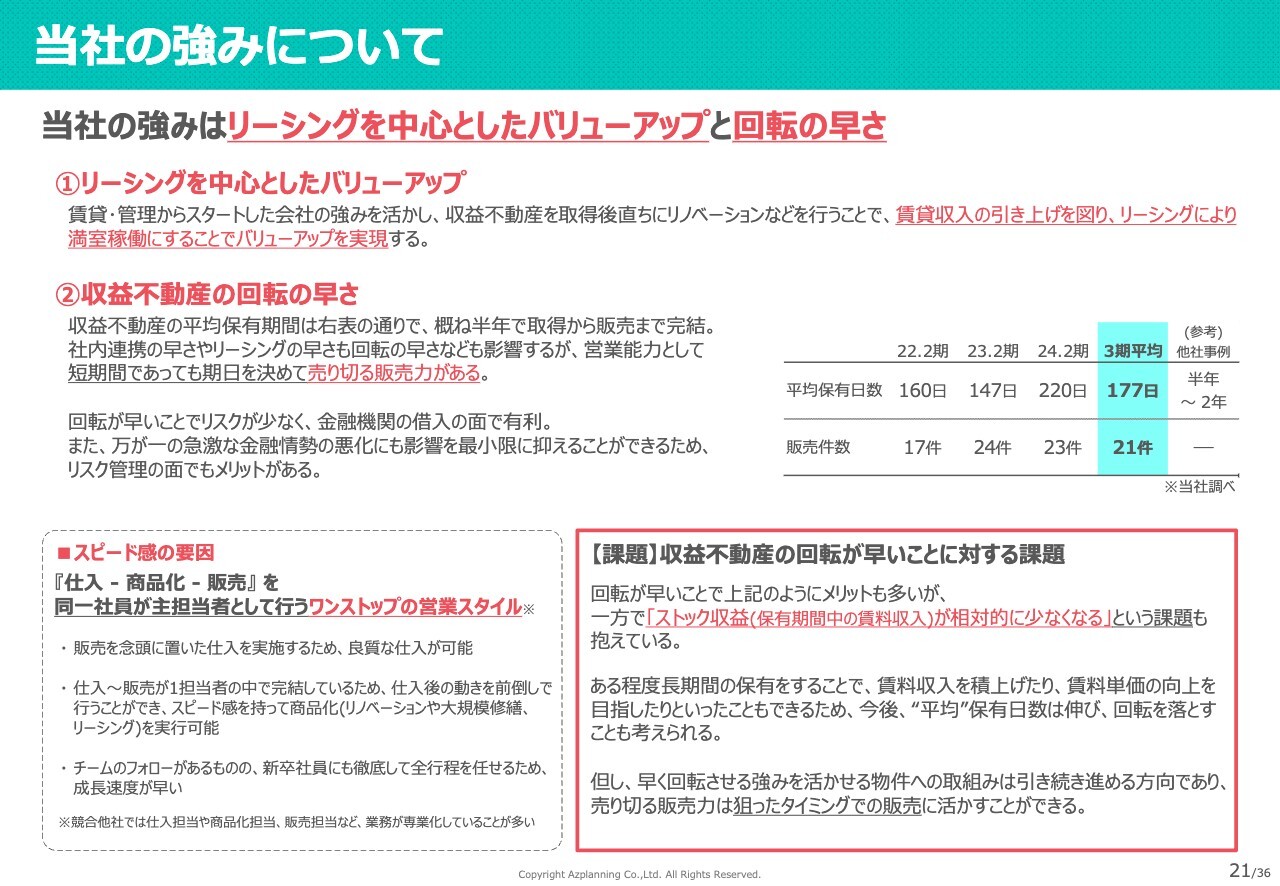

当社の強みについて

当社の強みはリーシング力です。もともと賃貸管理会社だったことから、リーシングや賃料アップ、満室稼働、最近では賃料を上げるためのさまざまなセットアップも手がけています。

また、マーケットがややインフレ傾向のため、オーナーと上手に交渉し、家賃の引き上げを図ります。そのような交渉力もリーシング力だと思っています。

また、回転の速さですが、収益不動産の3期平均保有日数が177日と、約半年で売り切ることができています。スピード感の要因としては、少ない社員で仕入から商品化、販売までワンストップで行っていることがあります。

一方、スライド右下の赤枠にも記載したように、収益不動産の回転が早いことは、「ストック収益が相対的に少なくなる」という課題もあります。特に第3四半期、第4四半期に売上や利益が集中してくるのですが、在庫や販売物件も増えてきたことから、物件によってはその期に売らずに、ある程度長期間で保有することをねらっています。

したがって、今後は少し平均保有日数が伸びる可能性がありますが、売り切る物件については想定した期間内できちんと販売していこうと考えています。

当社の課題と改善に向けた方向性について

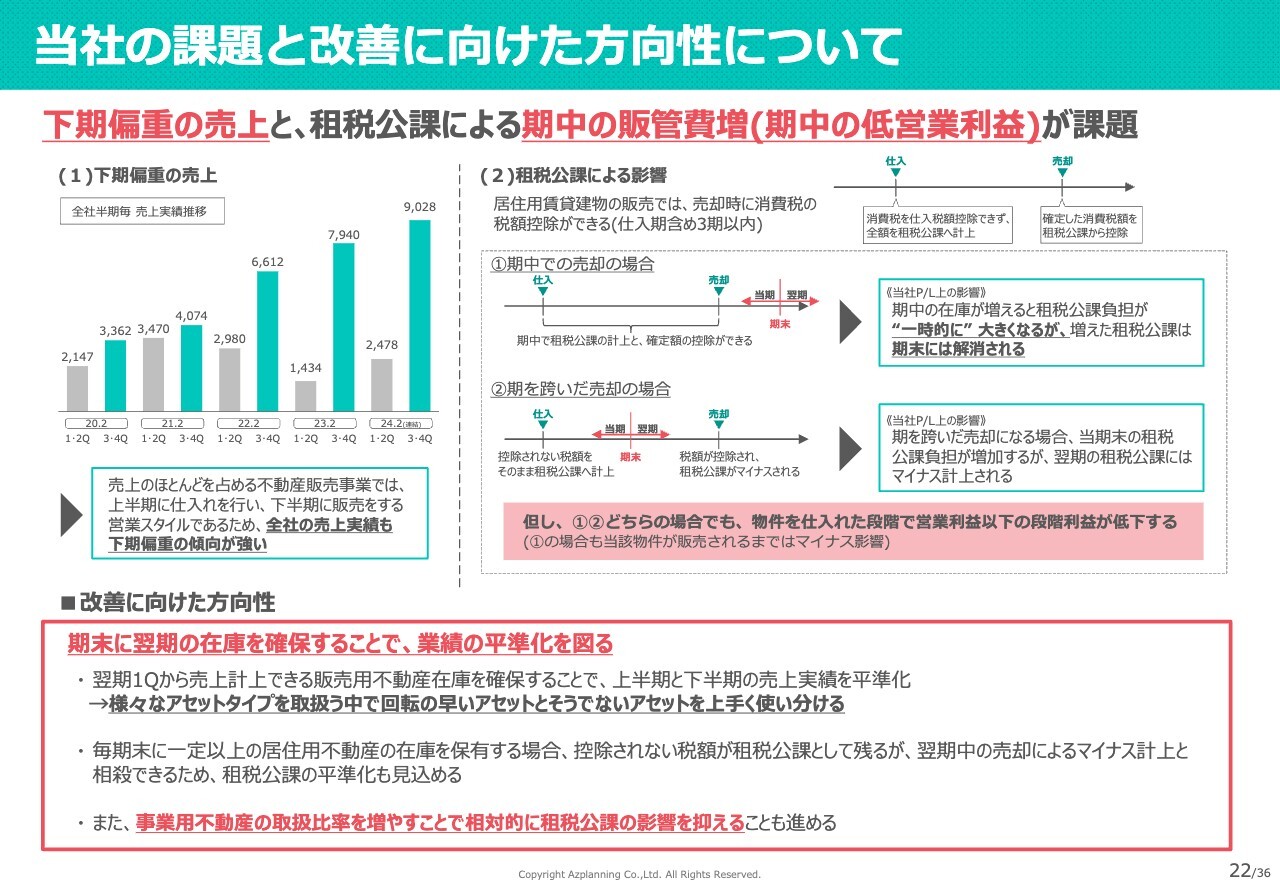

当社の課題と改善に向けた方向性についてです。スライド左側の棒グラフのとおり、上期と下期の差が年々開いてしまっています。下期に売上が上がることは悪いことではないのですが、現在は上期にも売上を上げる努力をしています。

理想としては、下期を減らすのではなく、上期の売上を上げていくことで平準化を図りたいと考えています。そのために物件の保有数も増やしており、区分所有物件についても上期・下期は関係なく仕入・販売ができるため、いろいろ試しているところです。

また、スライド右側は租税公課による影響についてです。居住用収益不動産の取得の際には租税公課の計上があるため、なるべくその期に売り切ることと、できる限り在庫を保有して平準化していく対策を取っています。

また、現在は事業用不動産を増やしていますので、これにより相対的に居住用不動産が減り、租税公課も減っていくと考えています。

当社が重視する指標

ここからは、中期経営計画と事業戦略についてご説明します。

スライドには、当社が重視する指標である1人あたり営業利益について記載しています。現在約60名体制で、社員が増えると全体の数字は増えることになりますが、まずは1人あたり営業利益1,800万円を目指しています。将来的には1人あたり営業利益3,000万円を目指します。

1人あたりの利益を上げていくことによって業績を上げ、社員にも還元します。そして、もちろん株主さまへの還元もできます。これをぜひ実現していきたいと考えています。

中期経営計画(25.2期〜27.2期)

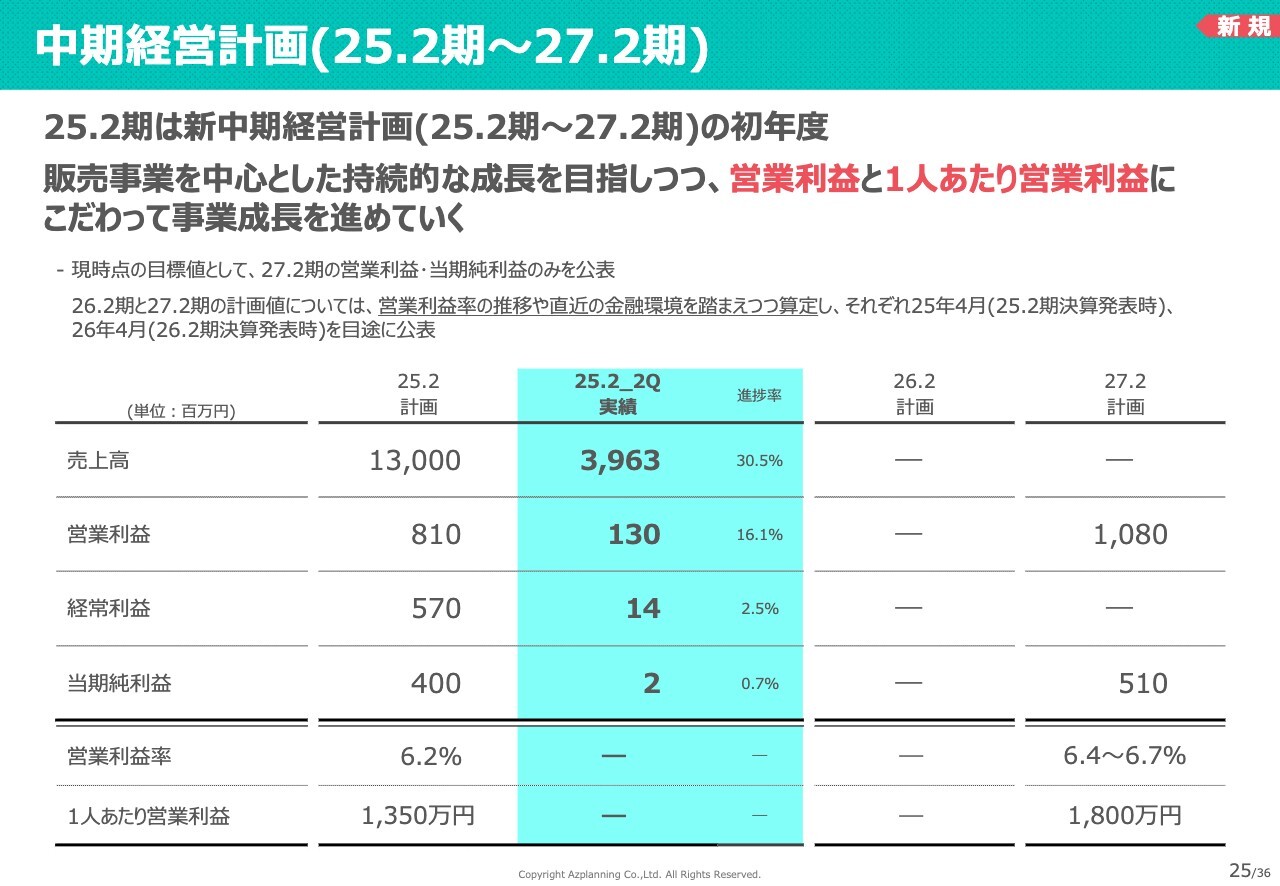

中期経営計画についてです。2025年2月期は新しい中期経営計画の1年目で、売上高130億円、営業利益8億1,000万円、経常利益5億7,000万円、当期純利益4億円を計画しています。

スライドには営業利益率も記載していますが、現時点ではまだ進捗している状況ですので実績は空欄としています。これから売上が上がってくるため、営業利益率や利益もそれに伴って上がっていくと考えています。

事業戦略について(全体像)

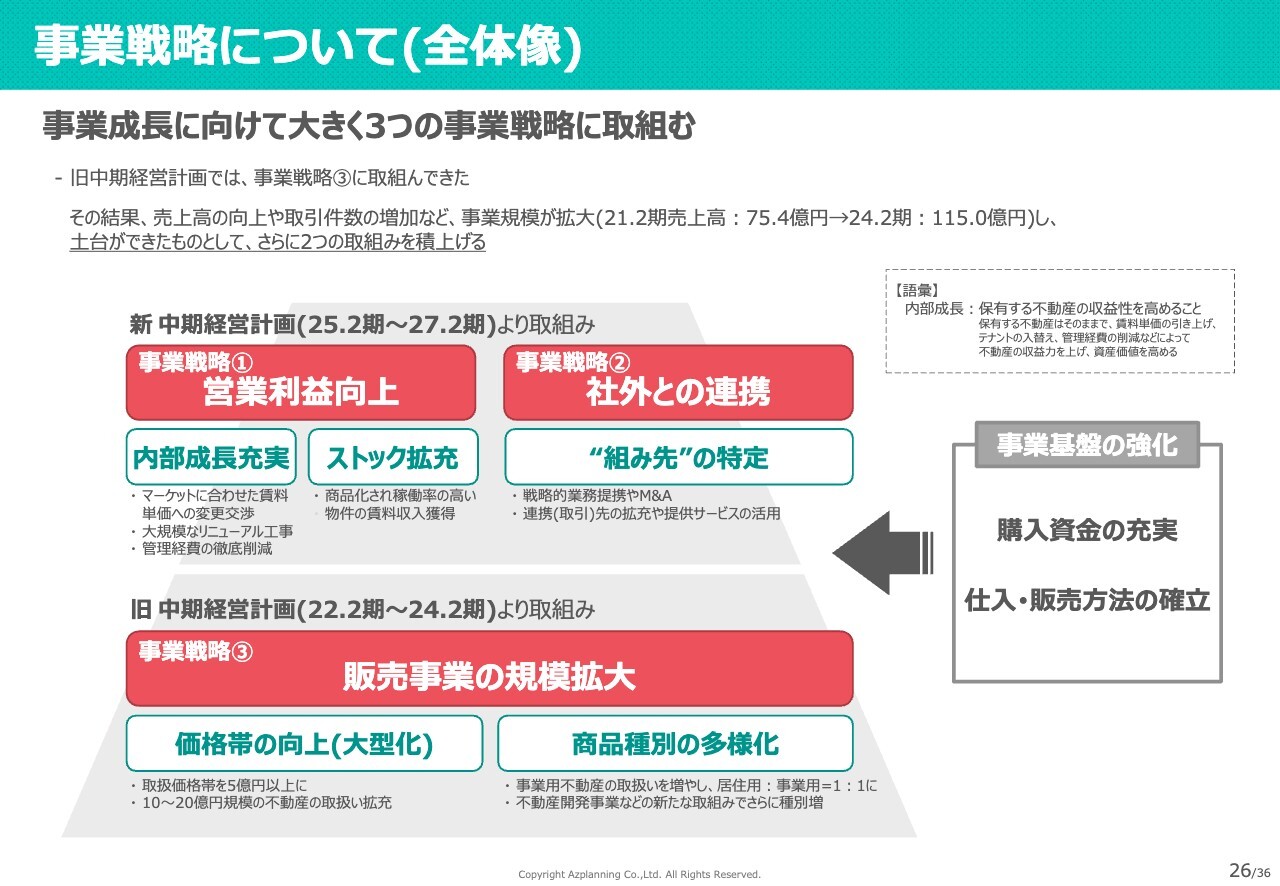

事業戦略の全体像についてです。事業戦略の1つ目は営業利益向上です。何度もご説明しているとおり、営業利益を向上させます。

2つ目は社外との連携です。これは相当密にいろいろな連携先との事業提携などを行っています。近い将来、立て続けに花が咲いてくると私自身は考えています。

3つ目は販売事業の規模拡大です。価格帯の向上による大型化と商品種別の多様化による、利益率を重視した戦略です。この後、資金についても合わせてご説明します。

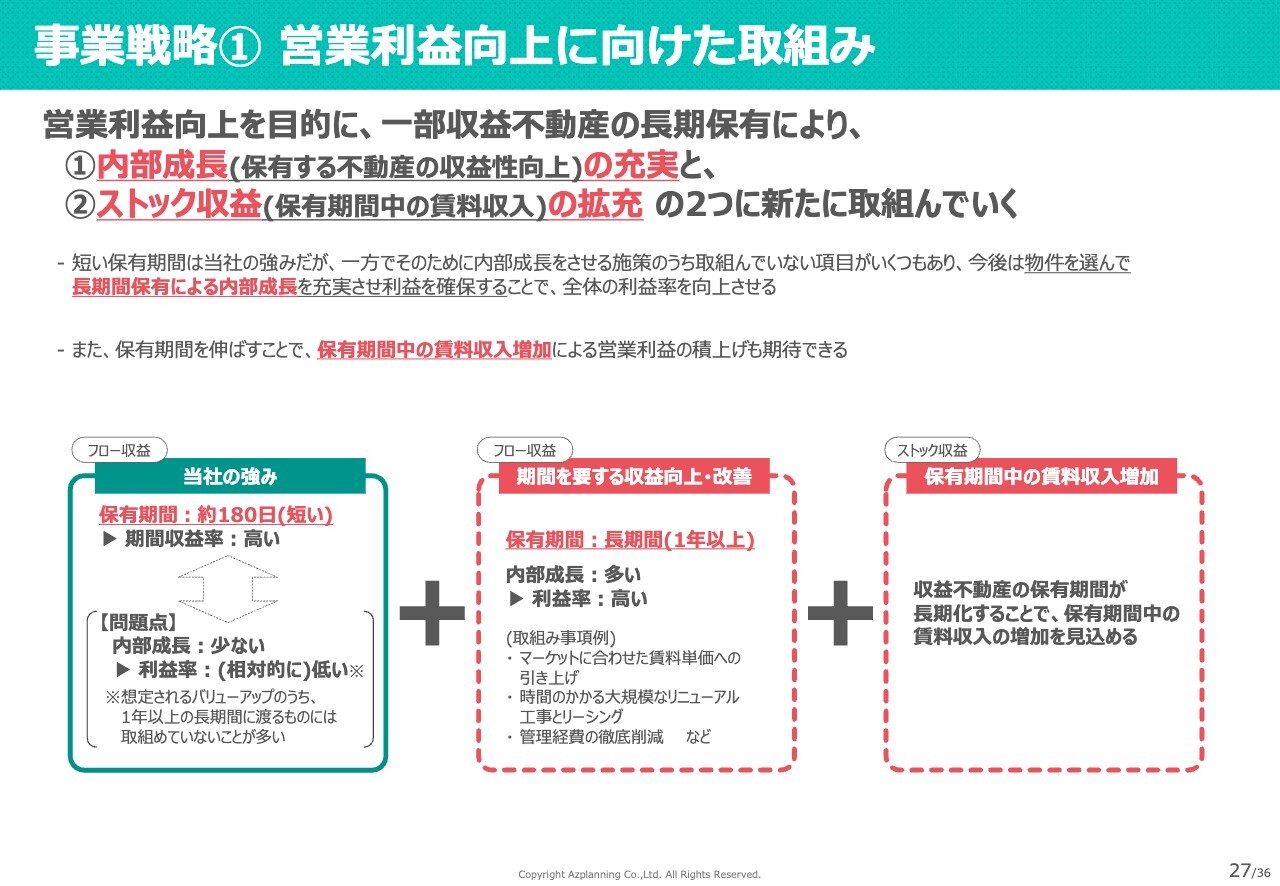

事業戦略① 営業利益向上に向けた取組み

営業利益向上に向けた取組みについてです。保有する不動産の賃料単価の引き上げや、大規模なリニューアル、満室稼働などに取り組みます。

また、すでに賃料をいただいているお客さまには賃料の引き上げ交渉を行い、コストを抑えるノウハウもさらに強化しながら収益性を上げていきます。こちらはフロー収益にもなりますし、時間がたてばストックにもつながっていきます。

また、ストック収入を増やしていきたいとも考えています。販売するものはしっかりと販売していくものの、「この物件は将来的に利益を生む可能性が高いので、保有させてください」「P/Lにもヒットします」と、金融機関のみなさまにご説明とご相談しながら取り組んでいきます。

このように、フローとストックの両面で営業利益を上げていきます。

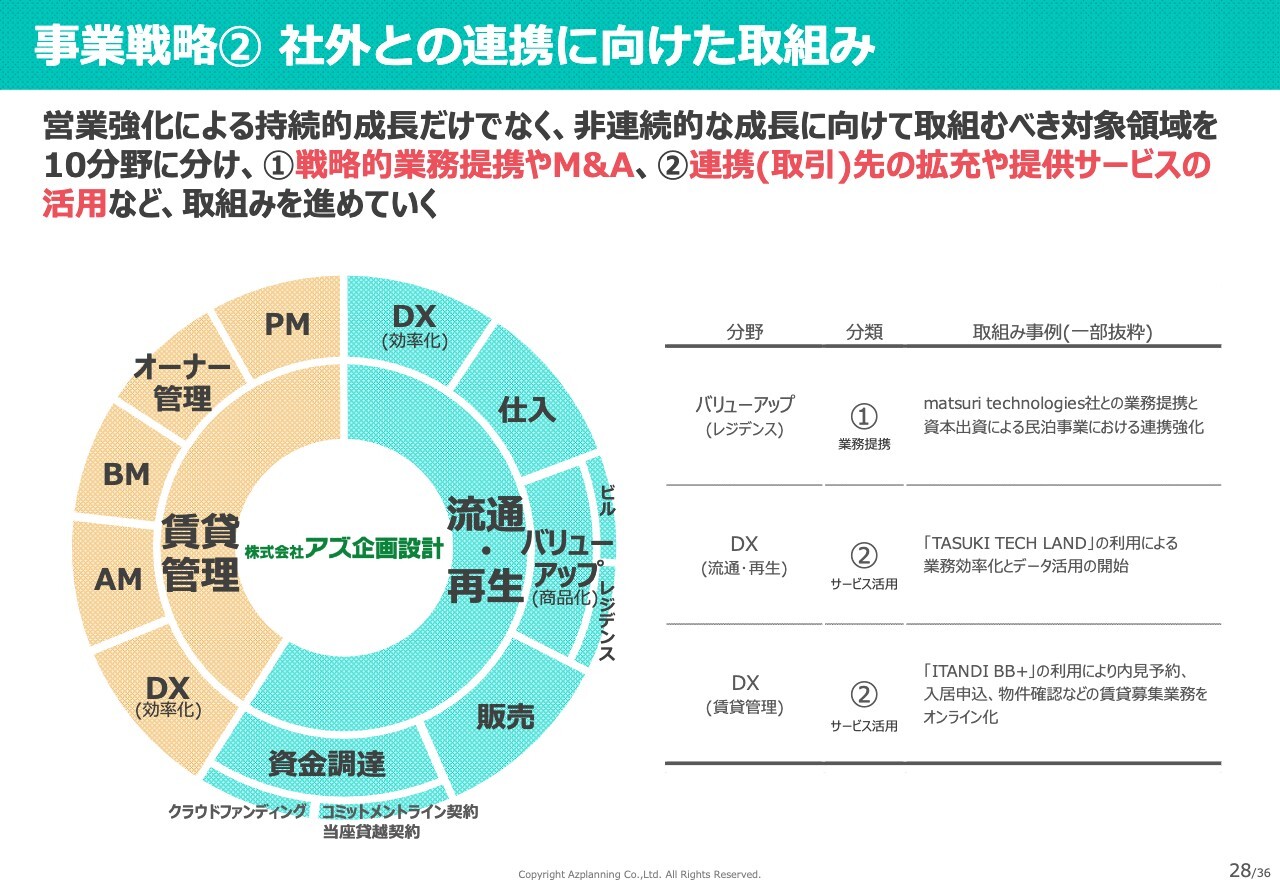

事業戦略② 社外との連携に向けた取組み

社外との連携に向けた10分野の取組みについてです。流通・再生でのDX、仕入、バリューアップ、販売、資金調達、そして賃貸管理でのDX、AM、BM、オーナー管理、PMです。

この10分野で戦略的に提携できるさまざまな企業と業務提携し、IRでも開示しているmatsuri technologies社のように、お互いに合意できれば資本出資に至るケースもあります。

こちらの10分野を非常に強化しているため、今後もみなさまによい報告ができると考えています。

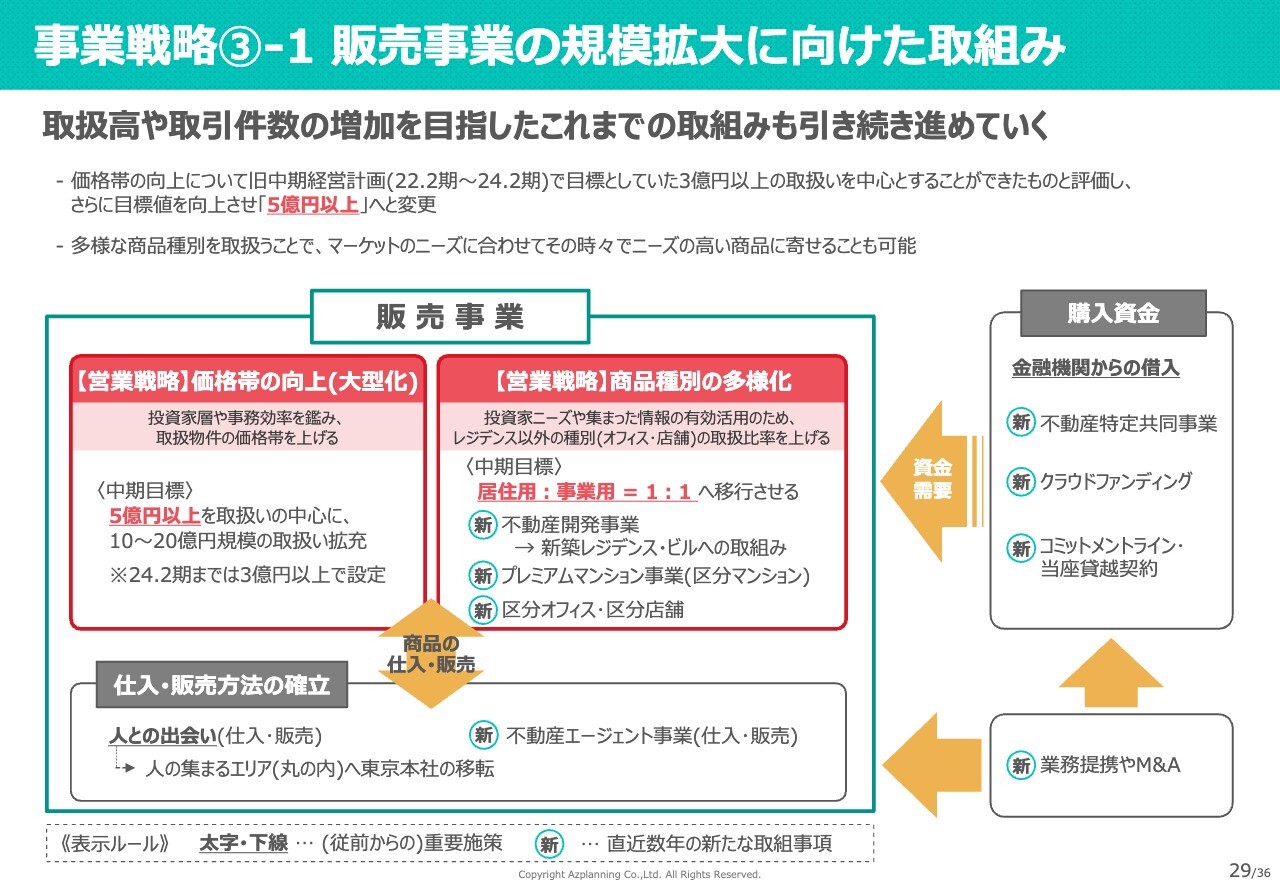

事業戦略③-1 販売事業の規模拡大に向けた取組み

事業拡大に向けた取組みとして、先ほども大型化と多様化の営業戦略を進めているとご説明しました。

もともと当社は3億円以下のレジデンスが中心でしたが、徐々に大型化しています。レジデンスだけではなく、事業用、ビルや店舗、そのような都心のアセットにシフトしてきました。

また、売上と利益の平準化として、区分マンションは非常にレッドオーシャンですが、価格帯の高いプレミアムマンションや区分オフィス、区分店舗など、一棟とは別に区分を商品化して販売します。

これについては、少しずつ流れができてきましたので、売上的にも今後も拡大してくると思います。また、売上と利益の平準化にもなると思いますので、継続して強化していきます。

また、人との出会いとして、毎週木曜日に「アズサロン」という交流会を開催しています。有益な金融機関や取引業者の方々約50名にお集まりいただいていますが、そこで成約が相当出ていることから、そのような交流会やエージェント事業も強化していきます。

購入資金としては、スライド右側に記載しているとおり、不動産特定共同事業やクラウドファンディング、さらに金融機関のコミットメントライン、当座貸越契約には非常に助けられています。資金需要は旺盛ですので、引き続きお世話になり、広げていきたいと考えています。

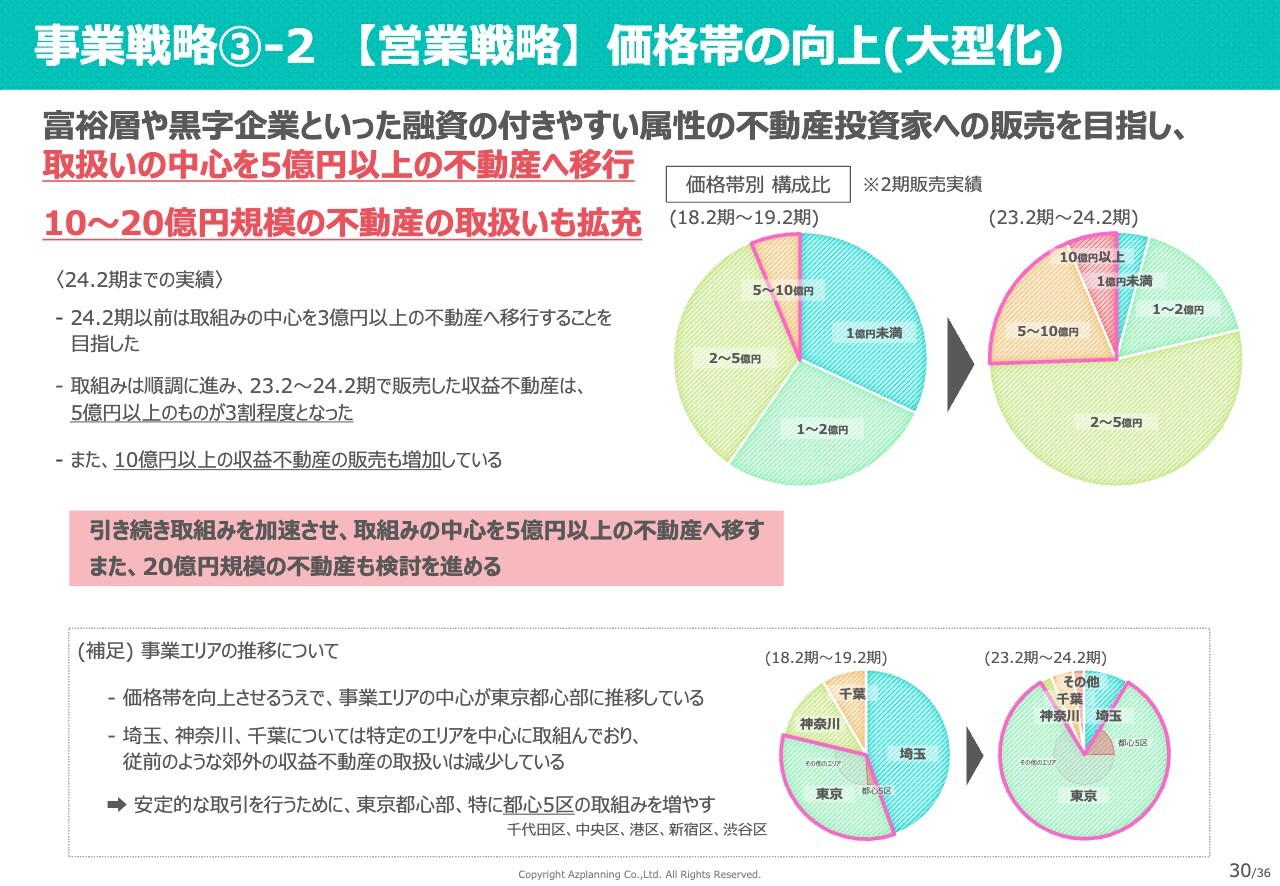

事業戦略③-2 【営業戦略】価格帯の向上(大型化)

営業戦略の1つである価格帯の向上、大型化についてです。スライド右上の円グラフのとおり、価格帯が上がってきており、10億円以上や、5億円から10億円の割合が増えています。

なぜかというと、富裕層の方は株特外しや資産防衛により自己資金が旺盛であり、価格帯がある程度上の物件を購入できるからです。そのため、価格帯を上げ、そのようなお客さまに向けて販売しています。

また、スライド右下の円グラフは事業エリアを示したもので、事業エリアは都内の案件に推移していることから、都心5区を中心に事業を強化していきたいと考えています。

お客さまは全国にいらっしゃいますが、やはり案件としては都内の物件が好まれますので、都内を中心に価格帯を上げていく考えです。

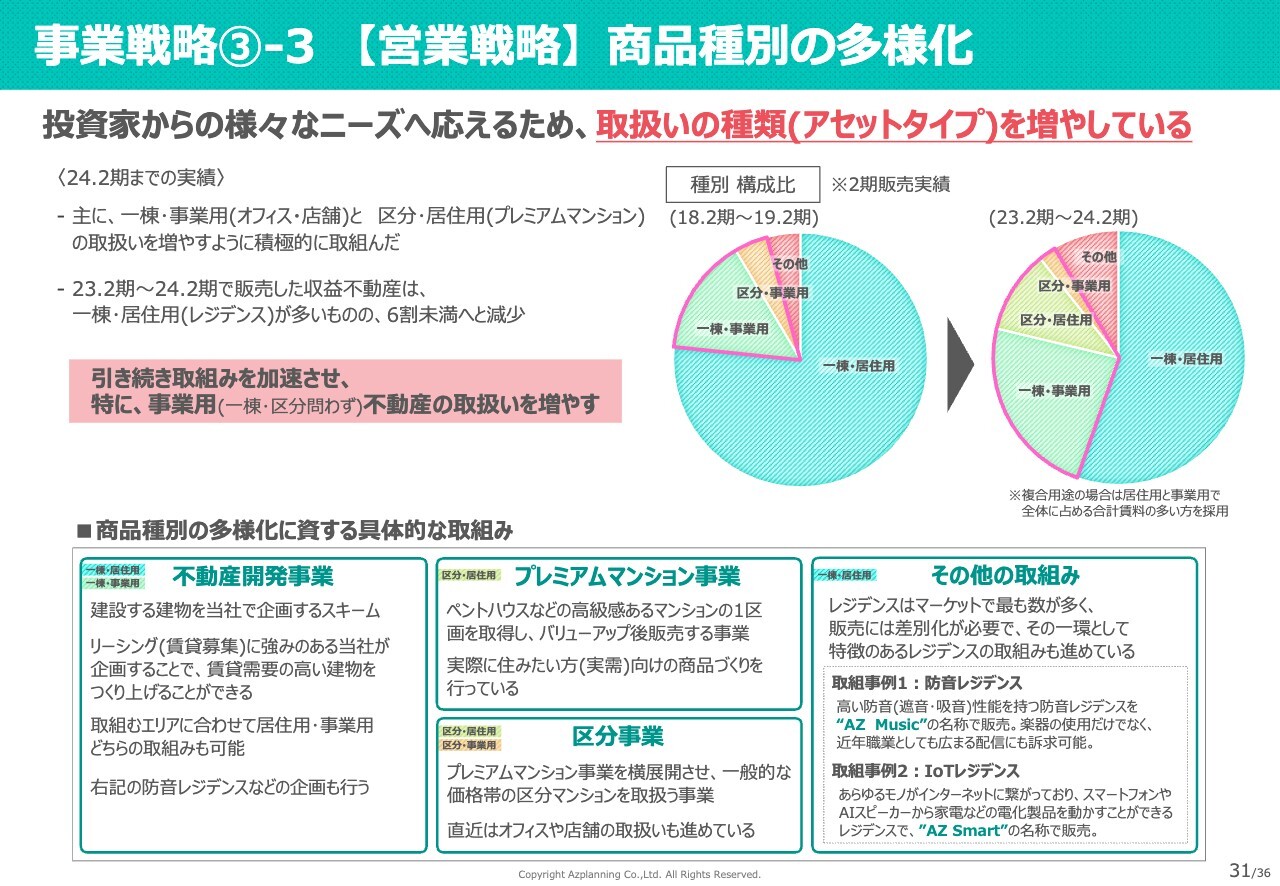

事業戦略③-3 【営業戦略】商品種別の多様化

種別の多様化については、スライドの円グラフのとおりです。もともとは一棟・居住用が多かったのですが、今は事業用も約25パーセントを占めています。区分は約20パーセントと種別が多様化しています。

これは相反するものではありません。一棟の富裕層向けの居住用や事業用と、これから都心の物件を増やしていこうしている富裕層の見込み客の方は、わりと区分から入ってくるケースがありますので、顧客の拡大という観点もあります。

また、何件か土地を購入し、建物を建設する開発事業も行っています。特徴のある取組みとしては、他の新築物件と差別化するための防音レジデンス「AZ Music」やIoTレジデンス「AZ Smart」などがあります。よい土地が購入できた場合に、年に数棟挑戦しています。

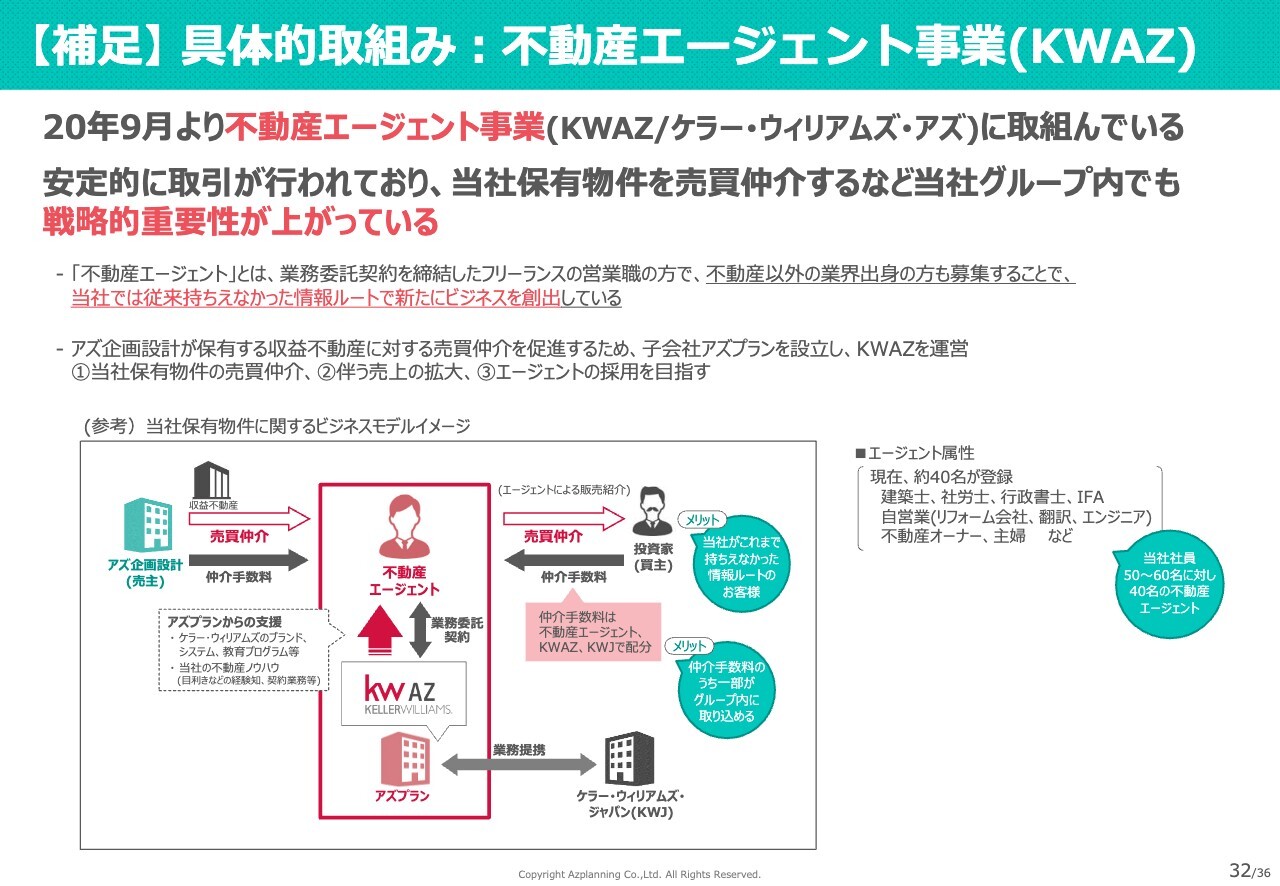

具体的取組み:不動産エージェント事業(KWAZ) 【補足】

不動産エージェント事業は丸4年経過し、2025年2月期で5年目に入りました。不動産エージェント事業は子会社であるアズプランに位置づけています。まだ目指している方向には到達していませんが、スライドの図のとおり、不動産エージェントのみなさまに、アズ企画設計の売主物件を販売していただきます。

建築士、社労士、行政書士、IFA、不動産オーナーの方々は社員にはない人脈を持っていますので、もう一度原点を見直し、強化していくことを目指しています。

私からのご説明は以上となります。本日お伝えしたように、アズ企画設計の業績向上のためにさまざまな施策を考えています。決算終了後によいご報告ができるようにがんばりますので、どうかよろしくお願いします。ご清聴ありがとうございました。

質疑応答:営業利益率について

司会者:「開示資料から計算すると、営業利益率が3.3パーセント程度となっており、計画の6.2パーセントには達していませんが、問題ないのでしょうか?」というご質問です。

松本:営業利益率についてご質問をいただきましたが、売上高の総額がまだ計画値まで届いていません。一定の人件費がかかっているため、一定の売上規模まで上がってくれば、営業利益率6.2パーセントをクリアできると考えています。

質疑応答:長期保有の株主に対する還元策について

司会者:「御社が個人投資家を大切にしたいという思いで株主優待を導入されていることは理解しています。しかし、権利またぎで3回連続、200円前後の株価下落が起こっています。

これでは安心して長期的に保有し続けることが難しいと感じますし、権利前に売って権利後に買い戻すモチベーションにつながり、長期投資しづらくなります。保有株数が多い人間にとってはなおさらです。

優待はクオカードではなく御社に関するものにするか、配当に一本化していただけるとうれしいのですが、いかがお考えでしょうか?」というご質問です。

松本:優待は上場直後から行っており、今後もいろいろ改善・検討していきます。長期保有の株主さまは、非常にありがたい存在です。今後、長期保有の株主さまを大事にする還元策も検討していきたいと思っています。

質疑応答:上期の業績について

司会者:「中間期では、売上高・営業利益は社内計画との比較でいくと期初予定どおりと見てよいでしょうか? 想定よりも良かった事業、または想定どおりにいかなかった事業があれば教えてください」というご質問です。

相馬剛氏(以下、相馬):経営戦略部の相馬からご回答します。まず2025年2月期上期の業績は、かなり順調だったと感じています。2024年2月期、2023年2月期は、いずれも上期の営業利益が赤字になっていますが、2025年2月期上期では増収増益となり、営業利益も黒字化していることから、大変順調だったと考えています。

ただ、当社の業績は平準化が進んではいますが、まだ下期偏重になっていますので、上期の業績で通期の達成度を語ることは、なかなか難しいのが実情です。引き続き下期については気を引き締めて通期計画を達成すべく努めていきます。

質疑応答:前期末の後ろ倒し案件の状況について

司会者:「前期末決算では、大型案件が後ろ倒しとなった旨のご説明がありましたが、無事に販売されたのでしょうか?」というご質問です。

松本:こちらの物件は、無事に販売・決済が終わっています。

質疑応答:長期保有物件の選定基準について

司会者:「長期保有に切り替える物件の利回りの目線はお持ちでしょうか?」というご質問です。

松本:長期保有物件の選定は、物件個々に判断します。私の1つの基準としては、まず中長期的にその価値が上がる、あるいは含み益が増大する物件を選定します。また、当然物件の仕入価格がそれなりに安くなければ、将来的に販売する時に利益が得られません。

そのため、やはり個別に検討は行うのですが、他の物件よりも利回りが一定程度高い物件を優先したいと私自身は考えています。

質疑応答:上期売上の向上施策について

司会者:「上期の売上を上げていく具体的な施策をお聞かせください」というご質問です。

松本:保有不動産を一定数積み上げ、それを期末に全部売り切るのではなく、選びながら販売していく戦略をとっていきます。そのためにも、一定の優良な収益不動産を保有し、積み上げていくことが肝だと思っています。

そこで何が必要かというと、借入や資金調達です。そこを強化しながら、2025年2月期だけでなく、来期以降も優良な不動産を保有し、積み上げていくことを考えています。

質疑応答:本社移転の効果について

司会者:「本社を丸の内に移し、都内の物件取得などを積極化されていると思います。取引先のネットワーク化の活動に、オフィス移転は効果的に働いているのでしょうか?」というご質問です。

松本:オフィス移転の効果は非常に出ています。具体的には取引先の来店頻度、それから来店者数が非常に増えました。この取引先には、同業者だけでなく金融機関も含まれています。金融機関との取引は相当広がっており、証券会社との面談数も増えています。

また、本店は埼玉にありますが、埼玉からも富裕層の方や地主の方が丸の内にお見えになります。金融機関、証券会社、地主さま、同業者との取引が広がる非常によい結果が出ているため、今の立地を最大限に活かしていきます。

質疑応答:不動産の仕入環境と仕入価格について

司会者:「都心での仕入競争は激しいものと思いますが、居住用・オフィス用などの不動産仕入環境の状況と、仕入価格の動向を教えてください」というご質問です。

松本:同業の先輩業者も多数いらっしゃいますので、仕入は非常に難しい状況です。しかし、当社では物件種別を多様化しています。

競争に負けてしまう案件もありますが、一定の利益率を確保できる案件については、一棟の事業用・居住用以外に区分の数を増やすなど、多様化で対応していますのでご安心ください。売上と利益を一定の利益率で確保していきたいと思います。

質疑応答:業績と連動した配当性向について

司会者:「前期に配当20円を開始し、今期予想も20円です。最低配当金を20円とした上で、業績と連動した配当性向のお考えがあれば教えてください」というご質問です。

相馬:まず、当社は配当と株主優待中心として、投資家のみなさまへ積極的に株主還元を行っていくスタンスで考えています。

その中で、配当についてはまず基本として最低限20円の水準を守り、その上で今後の業績に基づいて配当の引き上げ等を検討したいという方針です。これについては、配当性向という1つの基準で決めるのではなく、いくつかの複合的な要素をもって検討したいと思っています。

具体的には業績の増益幅、会社計画に対する達成度を複合的に考え、この配当水準を前向きに検討していきたいと思っています。

質疑応答:長期金利上昇の影響について

司会者:「長期金利がだんだんと上昇してきていますが、不動産購入者への銀行の融資状況に変化はありますか?」というご質問です。

相馬:当社の現在のメインターゲットのお客さまは、平均価格を引き上げる過程で、富裕層とキャッシュリッチな事業会社となっています。これらのお客さまは、金利の上昇に関して融資面であまり影響を受けていないと感じています。

また、緩やかなインフレが続く中で長期金利が上昇しているため、一概にネガティブな影響だけだとは言えないと考えています。このインフレにより、現在足元では総じてオフィスやレジデンスの賃料上昇の基調が見え始めていますので、この点はポジティブな面として捉えられると思っています。

金利の上昇で、ネガティブな部分を相殺する動きも出ていることはお伝えしたいと思います。

質疑応答:物件の長期保有について

司会者:「販売用不動産の仕入から販売のスピーディな取組みと、収益物件については保有期間を長くしストック収益を拡大する戦略かと思います。具体的に一棟・居住用物件は長期保有していくお考えでしょうか?」というご質問です。

松本:一棟・居住用だけではなく、事業用も同様です。先ほどもお伝えしましたが、インカムゲインとキャピタルゲインの両方を確実に獲得でき、なるべくその利幅を獲得できる物件を長期保有します。

例えば、保有期間中にリノベーションを行い、賃料を徐々に上げていくことが可能でその幅が大きいような物件です。このような物件を長期で保有し、インカムゲインもそれなりに得られ、最終的にキャピタルゲインもしっかりと獲得できる物件を長期で保有していく予定です。

質疑応答:人材採用の状況について

司会者:「業容拡大に伴う人材採用状況について教えてください」というご質問です。

松本:人材は非常に貴重です。今、弊社は新卒採用も行っていますが、即戦力の中途採用を強化しています。実際に中途採用から良い人材が相当数入ってきています。これは引き続き強化し、いろいろな経験を持つ30代・40代・50代・60代の方々、金融機関出身の方、証券会社出身の方、他業種の方なども、積極的に採用していきたいと思っています。

松本氏からのご挨拶

松本:本日は長時間にわたり、ありがとうございました。本決算で良いご説明、良いご報告ができるように、残り5ヶ月全力でがんばりますので、どうか応援をお願いします。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3490

|

2,955.0

(02/18)

|

-19.0

(-0.63%)

|

関連銘柄の最新ニュース

-

アズ企画設計が続落、26年2月期利益予想を一転減益へ下方修正 02/18 10:16

-

個別銘柄戦略: ノジマやSDSHDに注目 02/18 09:08

-

前場に注目すべき3つのポイント~高市トレードへの思惑が高まりやすい~ 02/18 08:39

-

アズ企画設計(3490) 2026年2月期通期業績予想の修正に関す... 02/17 17:30

-

アズ企画設計、今期経常を一転36%減益に下方修正 02/17 17:30

新着ニュース

新着ニュース一覧-

今日 00:00

-

02/18 23:35

-

02/18 23:31

-

02/18 23:26