【QAあり】やまびこ、テレビ広告などのプロモーション効果により成長を牽引し売上高は前年比増収 最終利益がいずれも好調に推移

INDEX

二藤部浩氏(以下、二藤部):みなさま、本日はご多忙のところ2024年12月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。執行役員企画・経理本部長の二藤部です。本日は私からご説明します。よろしくお願いします。

今期2024年12月期は「中期経営計画2025」の2年目にあたります。中期経営計画における目標値の達成、さらには2030年の売上高目標2,500億円の達成に向けて鋭意取り組んでいます。

その中で第2四半期の業績を概観します。主力事業である小型屋外作業機械は、海外では「Outdoor Power Equipment」を略してOPEと呼ばれています。公園やご家庭などの緑地管理に使用される機械を指します。そのOPEが北米において順調に売上を伸ばしました。

また、収益面では中国子会社の解散および清算が原価低減に大きく貢献したことに加えて、為替が円安に推移したことなどから、前年同期比で増収増益となりました。

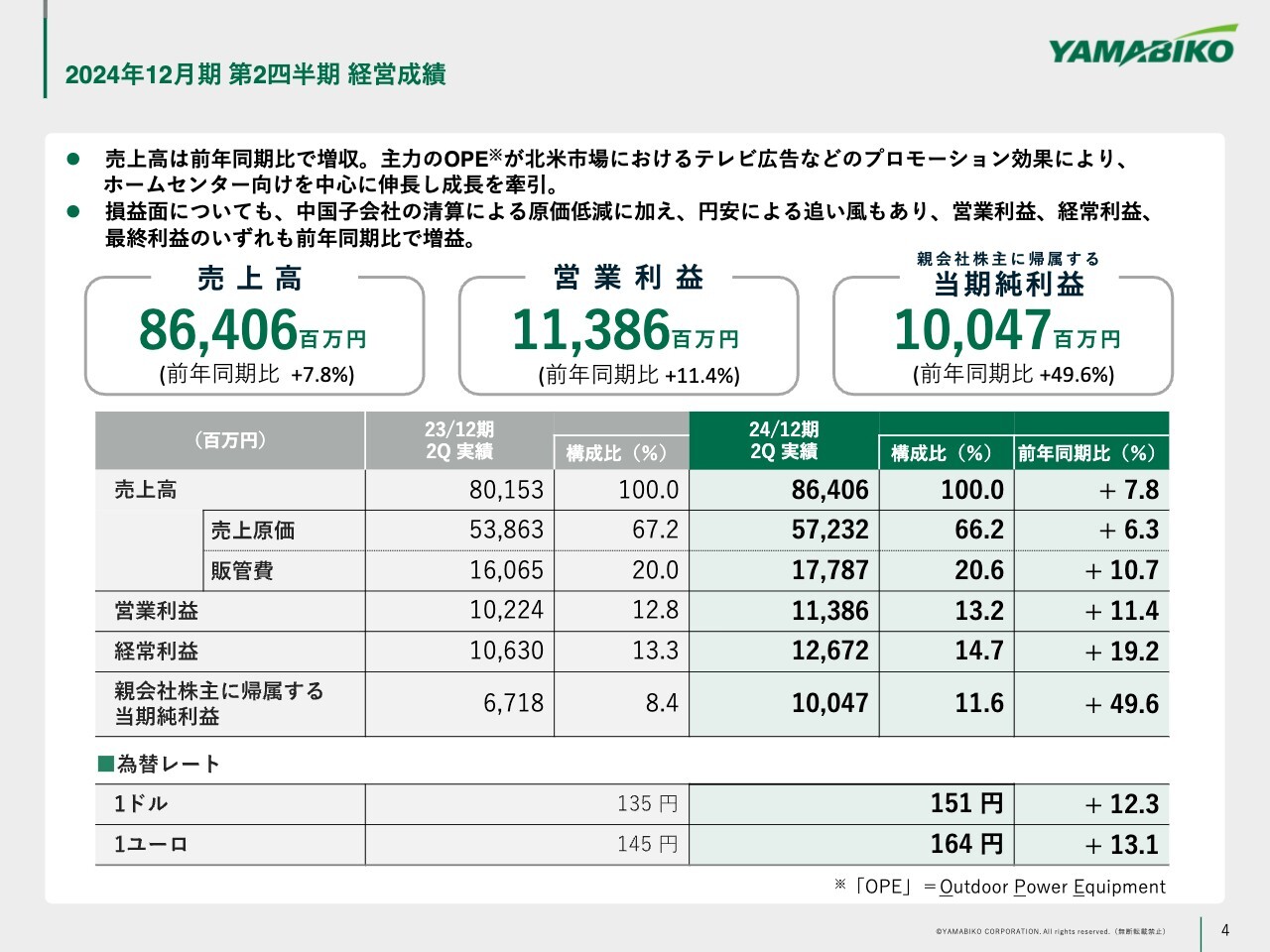

2024年12月期 第2四半期 経営成績

前年同期比での損益計算書の主要な数値の抜粋です。売上高はご説明したとおり、主力の北米OPEの売上が好調に推移したことから、前年同期比でプラス7.8パーセントとなりました。

利益面では中国子会社の解散、清算に伴う原価の改善に加え、円安の追い風もあり、営業利益、経常利益、当期純利益のいずれも前年同期比で増益となりました。

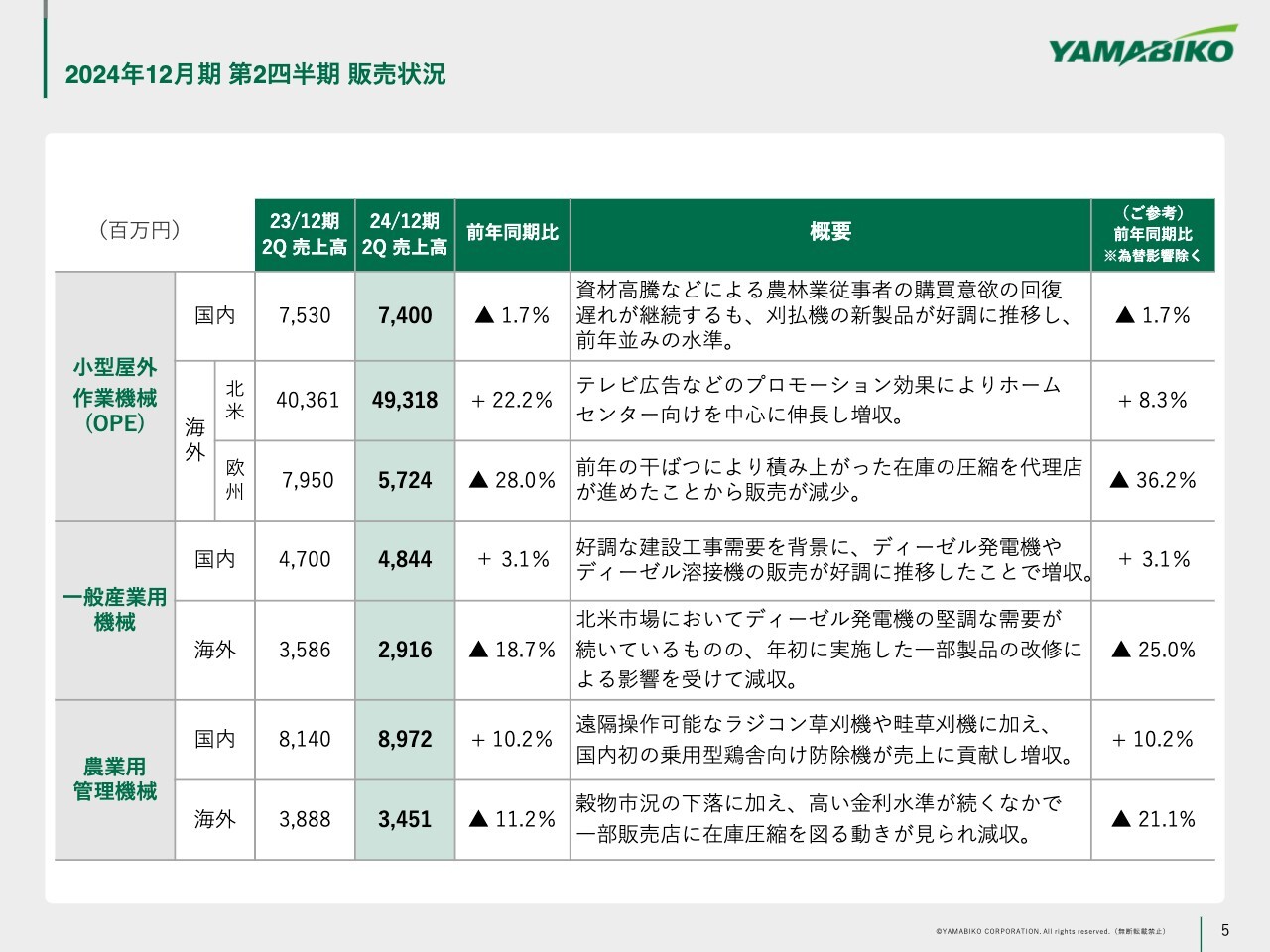

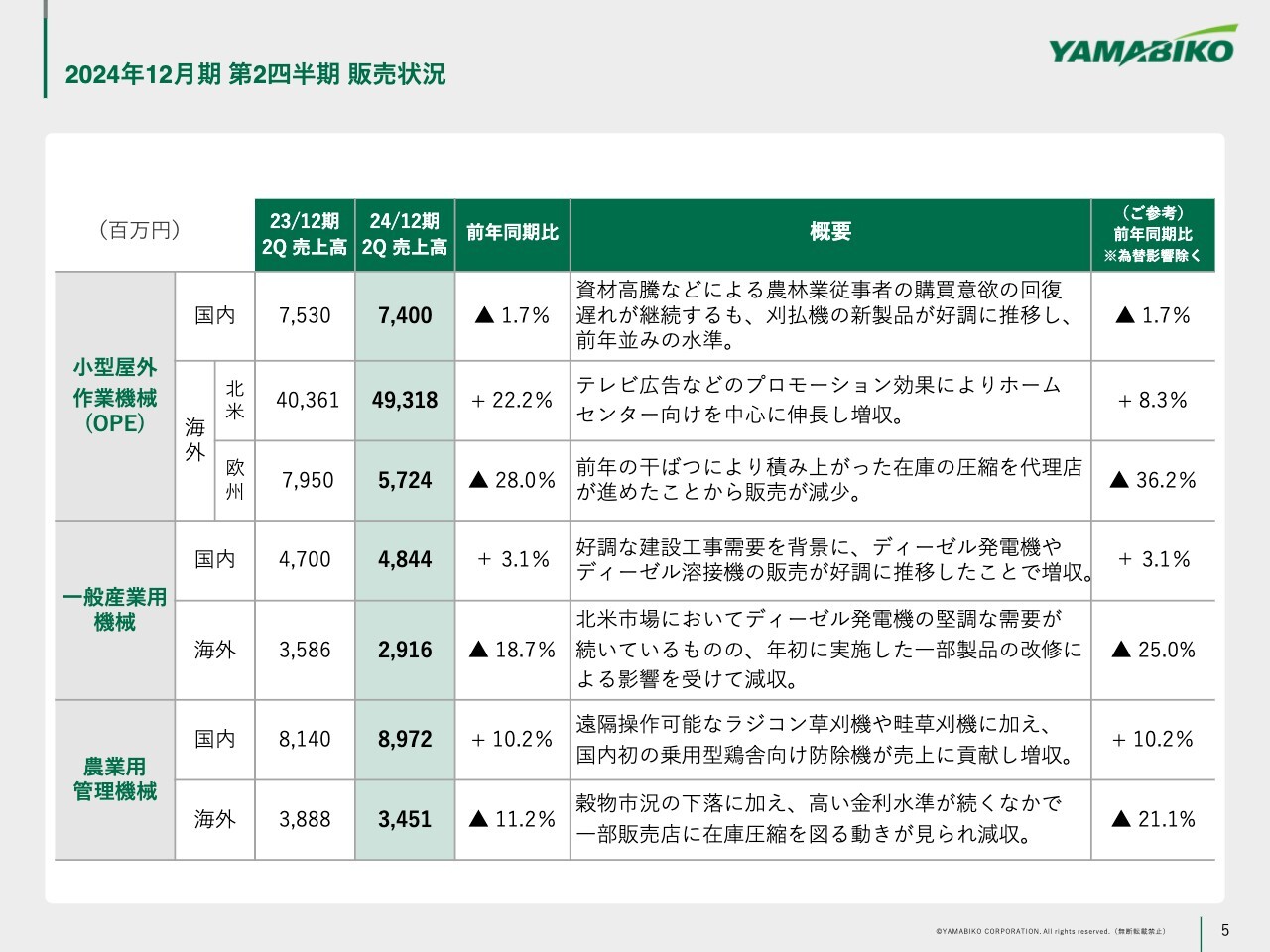

2024年12月期 第2四半期 販売状況

セグメント別および国内海外別の販売状況です。スライド右端が為替影響を除く前年同期比の増減率です。

1列おいてその左側が円ベース、つまり為替影響を含んだ増減率になります。小型屋外作業機械の国内は前年同期比ほぼ横ばいの推移です。主要なお客さまである農家の方々には、資材高騰などによる購買意欲の低下が見られました。しかし、良好な天候を背景に刈払機の新製品が好調に推移したことなどから、前年並みの水準を確保しました。

海外については、主力の北米で為替影響を含め22.2パーセントの増加、為替影響を除いた現地通貨ベースでも8.3パーセントの増加と好調に推移しました。北米はアメリカ最大のホームセンターであるThe Home Dopotでの売上が増加しています。

特に今年は製品の需要期に合わせ、メジャーリーグにおけるテレビ広告等を利用したバッテリー製品のプロモーションに注力するなどした効果が表れていると思われます。

一方で欧州市場は、為替影響を除くとマイナスの36.2パーセントと大幅な減少となりました。コロナ特需の反動減や、当社から見ると販売先となる欧州の代理店で、昨年の干ばつの影響から積み上がった在庫の圧縮を進めたため販売が減少しました。

当初の計画時点から想定していた、織り込み済みの実績になります。一般産業用機械については、国内は好調な建設工事需要を背景にディーゼル発電機、ディーゼル溶接機の販売が増加しました。

海外は北米が中心になりますが、その北米向けで年初に一部製品で不具合が発生した影響を受け、売上高は減少しました。

農業用管理機械の国内については、農家の購買意欲という点では難しい環境です。しかし遠隔操作可能なラジコン草刈機や畦草刈機などの省力化に寄与する製品の販売が好調に推移しました。

それに加え、今期販売を開始した国内初の乗用型の養鶏業者向けの防除機が売上に寄与し、10.2パーセントの増収となりました。これは卵用鶏ではなく肉用鶏の養鶏業者向けです。

農業用管理機械の海外については、主に北米における大豆やジャガイモの収穫機などの大型の農業機械を取り扱っています。穀物市況下落の影響を受けるとともに、アメリカでの高い金利水準を背景に、一部の販売店においては在庫圧縮の動きが見られたことから減収となりました。

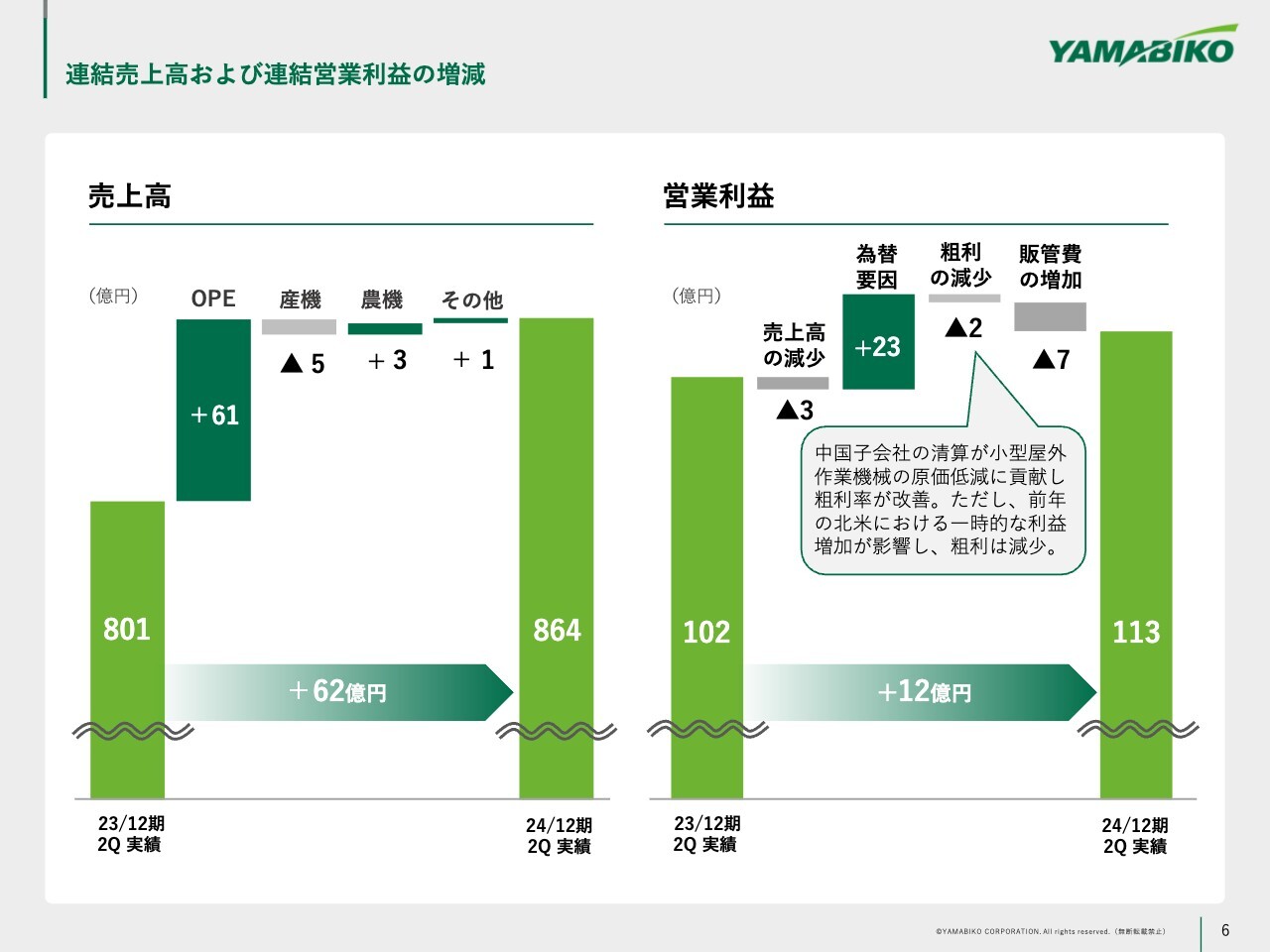

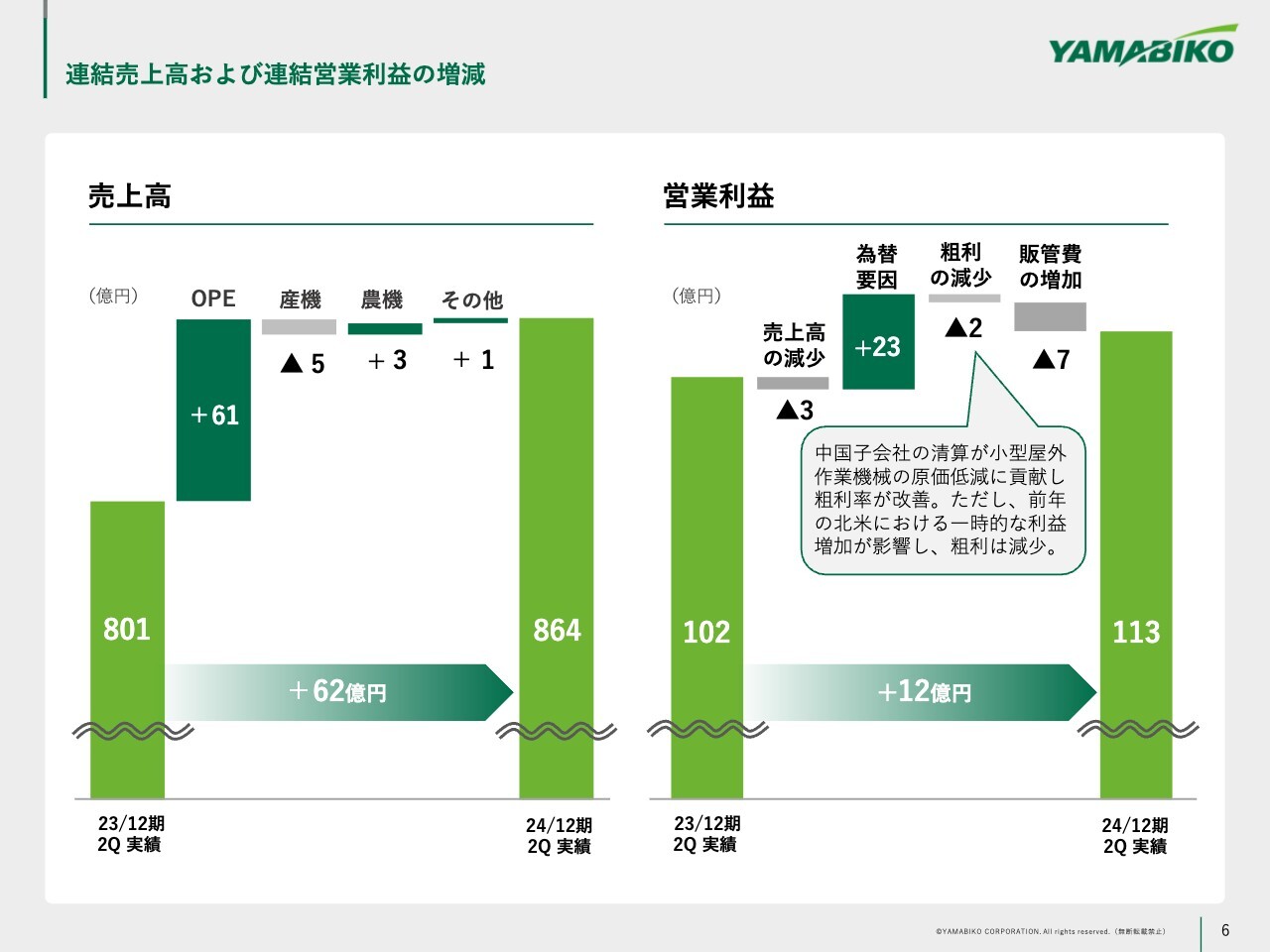

連結売上高および連結営業利益の増減

左側のグラフは、連結売上高のセグメント別の増益について示したものです。こちらは円換算ベースになります。前年同期比で62億円のプラスです。地域別の動向については、ただ今ご説明したとおりです。

右側のグラフが、営業利益の増減要因となります。為替影響を除いた実質的な売上高の減少要因は欧州です。そこが若干のマイナス要因となりましたが、為替要因が打ち返したというイメージです。

粗利については、前年、北米向けにおいて利益が一時的に積み上がったことが逆に今期のマイナス要因となりました。しかし中国子会社の解散、清算に伴うOPEの原価低減効果などにより、粗利の減少を最小限にとどめることができました。

販管費の増加については、北米子会社におけるテレビCM等のマーケティング費用や販売費用が主な要因となります。

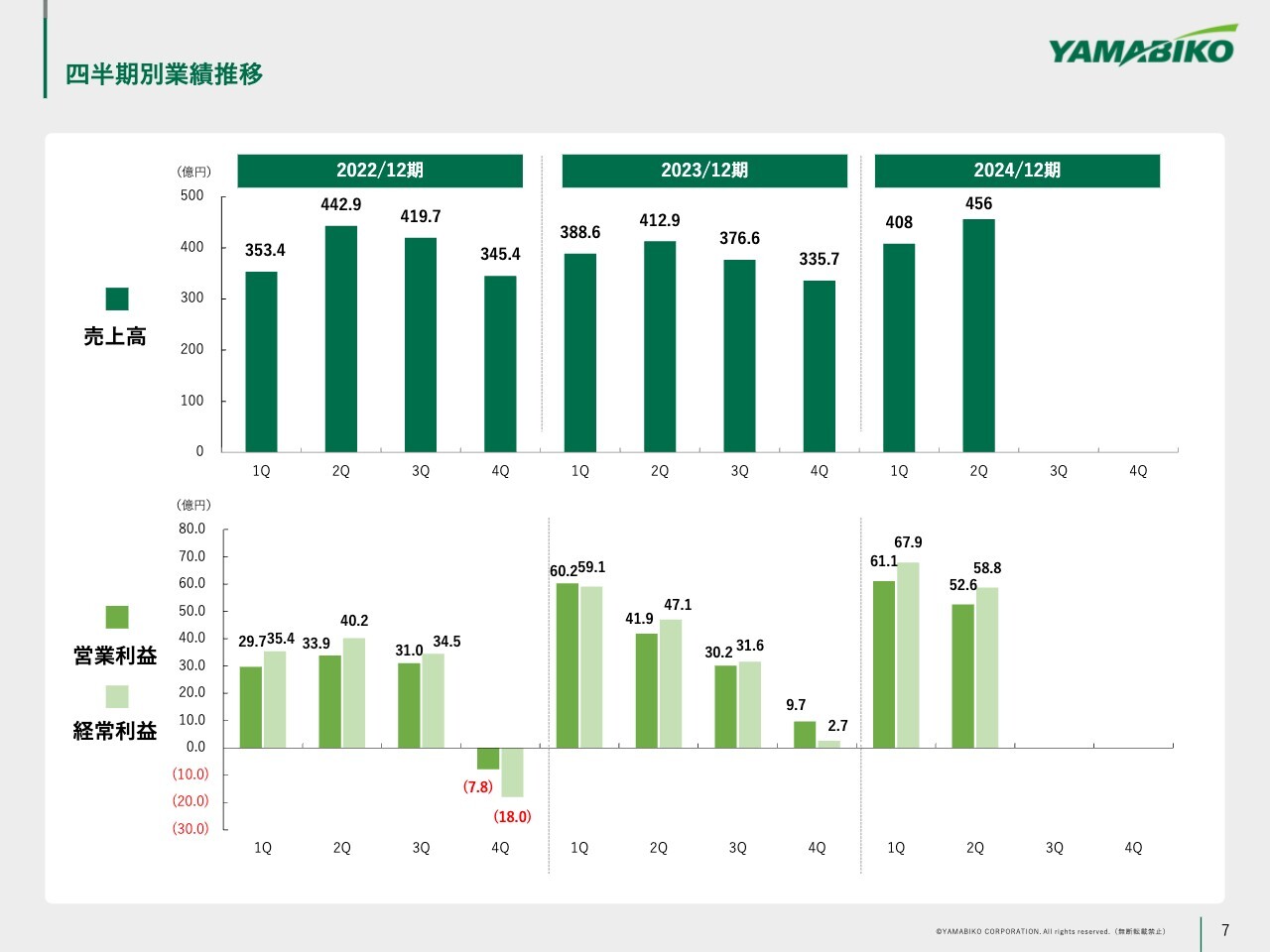

四半期別業績推移

今期と過去の2期における、四半期別の業績推移を示したグラフです。新型コロナウイルスの影響や天候要因等もあり年度によって変動はありますが、売上高、利益ともにおおむね上期偏重の傾向があります。売上高としては第2四半期が最も大きく、第4四半期の水準が低くなる傾向にあります。

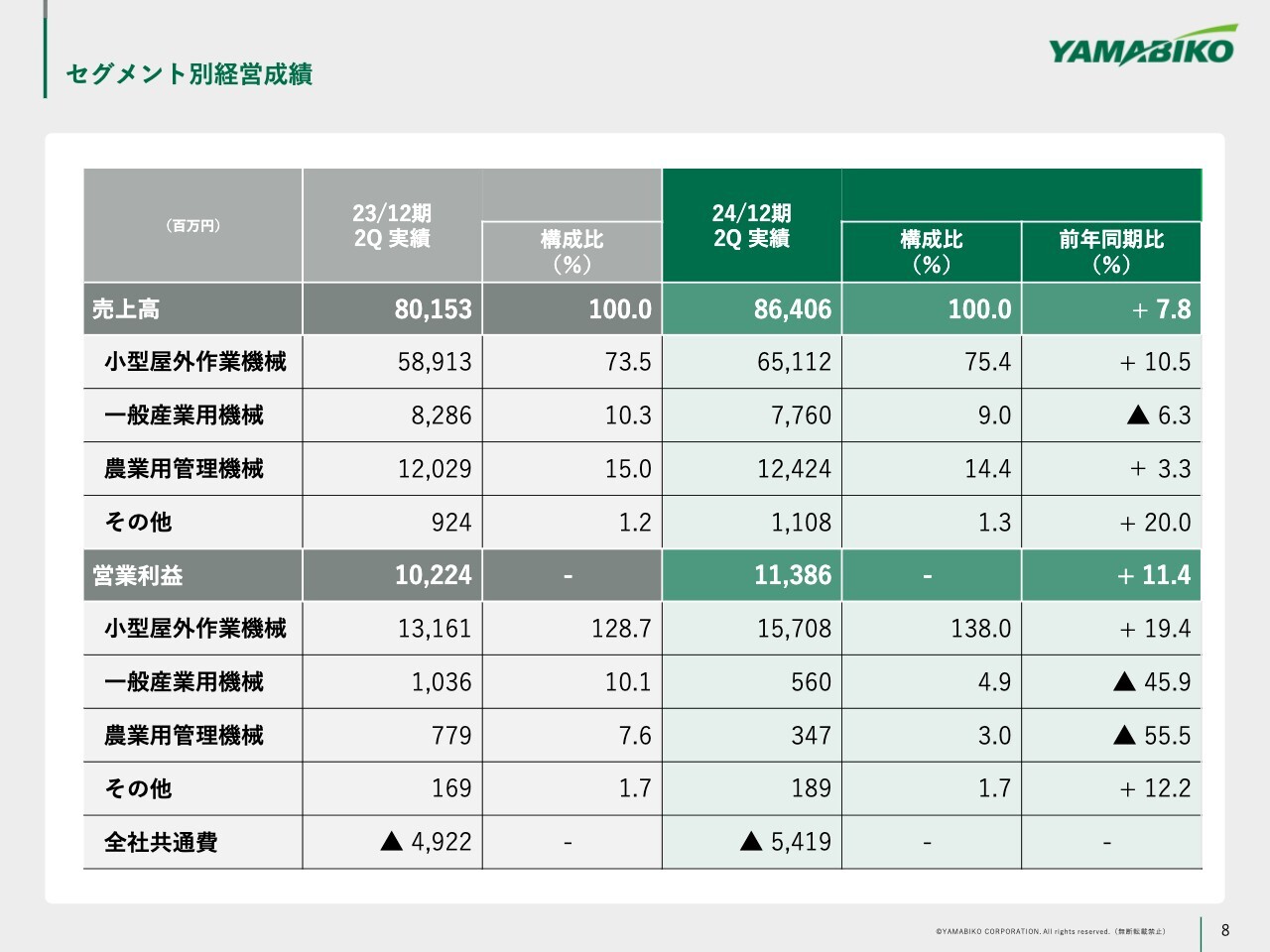

セグメント別経営成績

セグメント別の実績です。表の上段が売上高です。下段は営業利益となっており、前年同期との比較を示しています。右端の欄が、前年同期比の増減率になります。

OPEの売上高は10.5パーセント増加し、営業利益も19.4パーセント増の約157億円となりました。一般産業用機械と農業用管理機械については、北米における売上高の落ち込みの影響を受け、営業利益は前年同期比でマイナスとなっています。

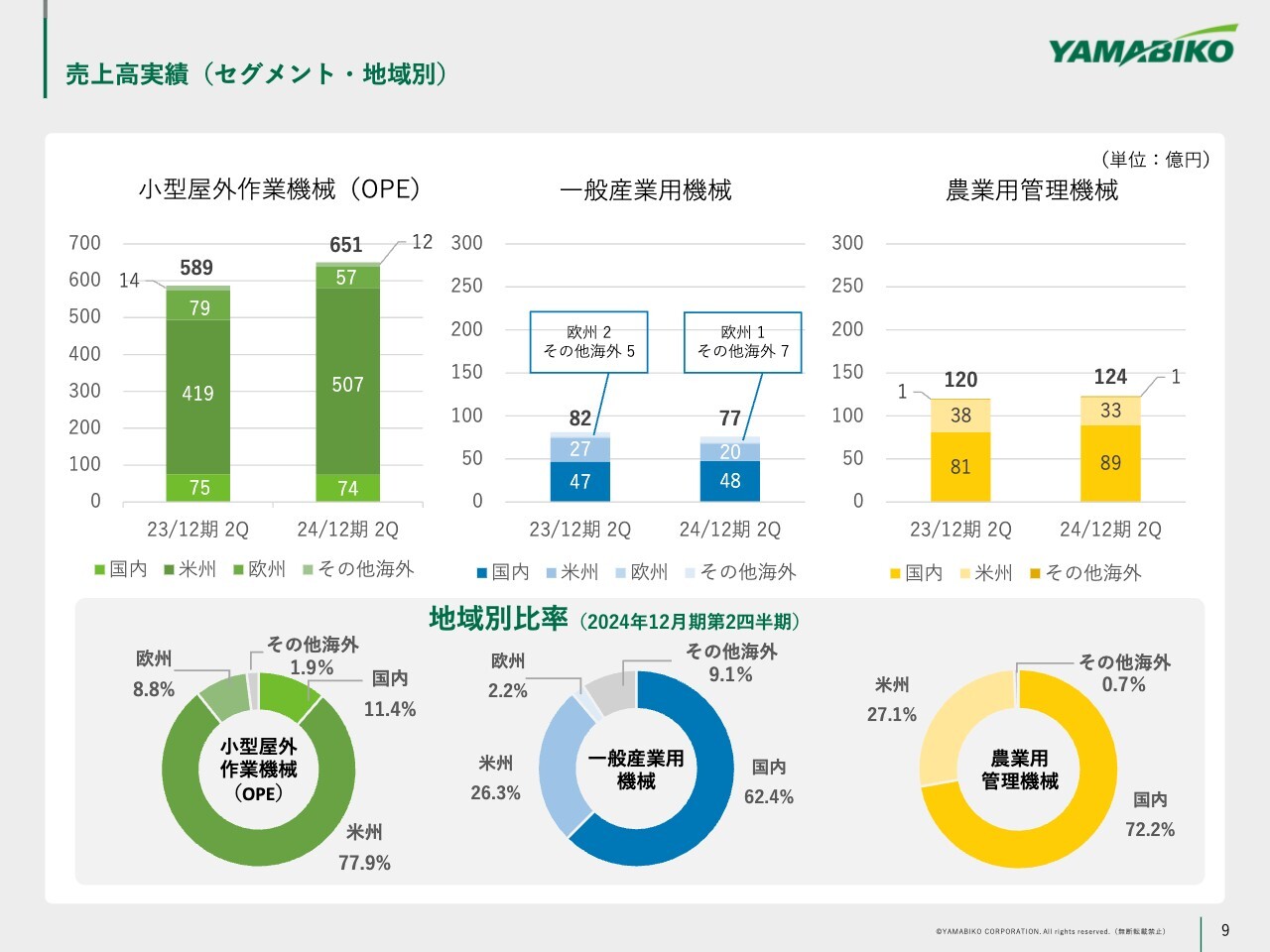

売上高実績(セグメント・地域別)

セグメント別、地域別の売上高実績です。上段は売上高の実数ベースでの比較、下段は地域別の構成比を表しています。数値の詳細については、後ほどご確認ください。

以上が、2024年12月期第2四半期の実績となります。

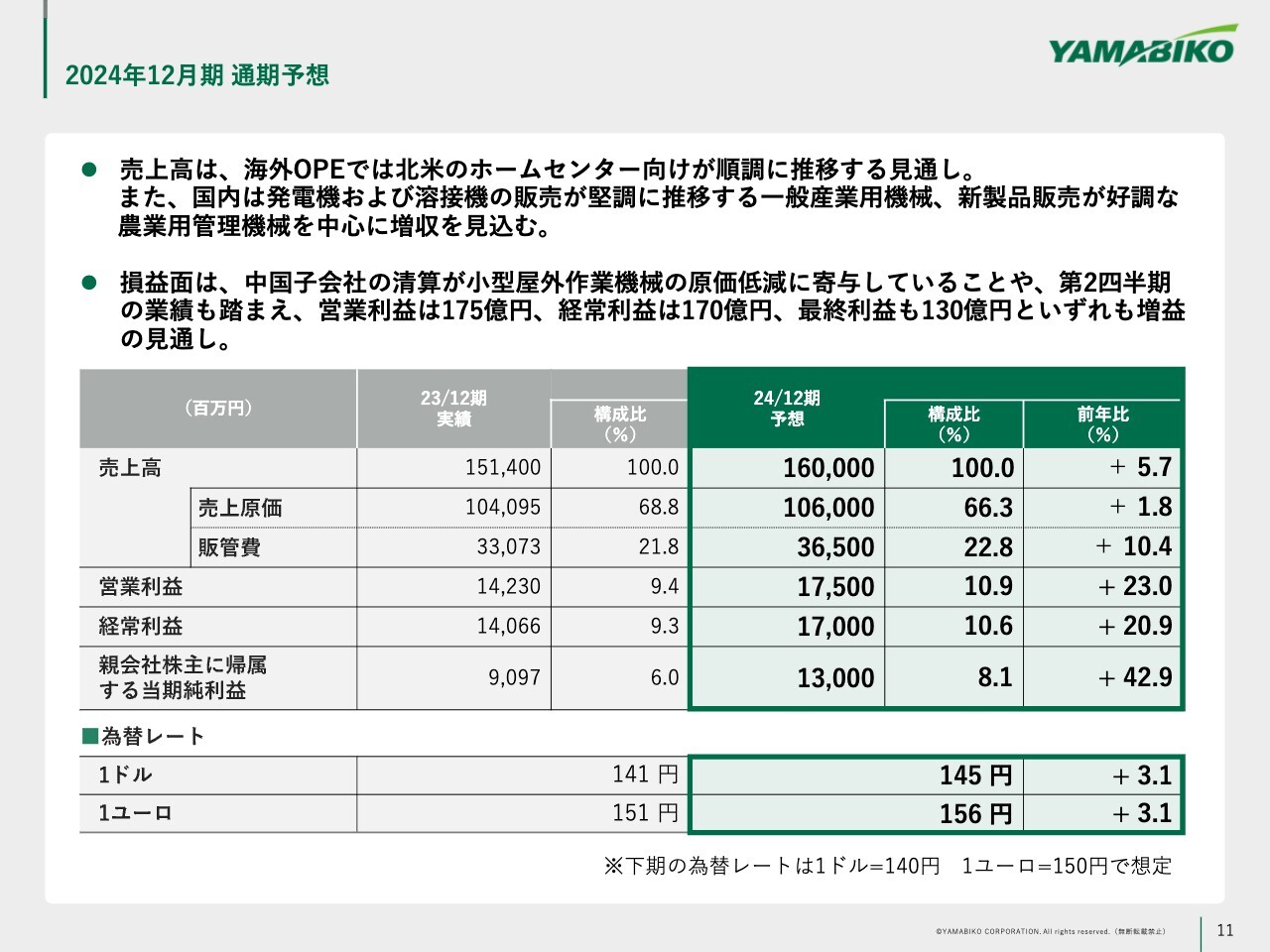

2024年12月期 通期予想

2024年12月期の通期業績予想についてご説明します。第2四半期の実績および最近の動向を踏まえ、通期の業績予想も修正しているため、修正後の予想についてご説明します。なお為替レートの設定については、足元の相場動向の変動を踏まえつつ期初の設定は変えずに、下期のレートを1ドル140円、1ユーロ150円で設定し計画を策定しています。

予想値の売上高は前期対比5.7パーセント増の1,600億円としています。利益面については第2四半期の実績を踏まえ、営業利益、経常利益、当期純利益ともに増益を見込んでいます。

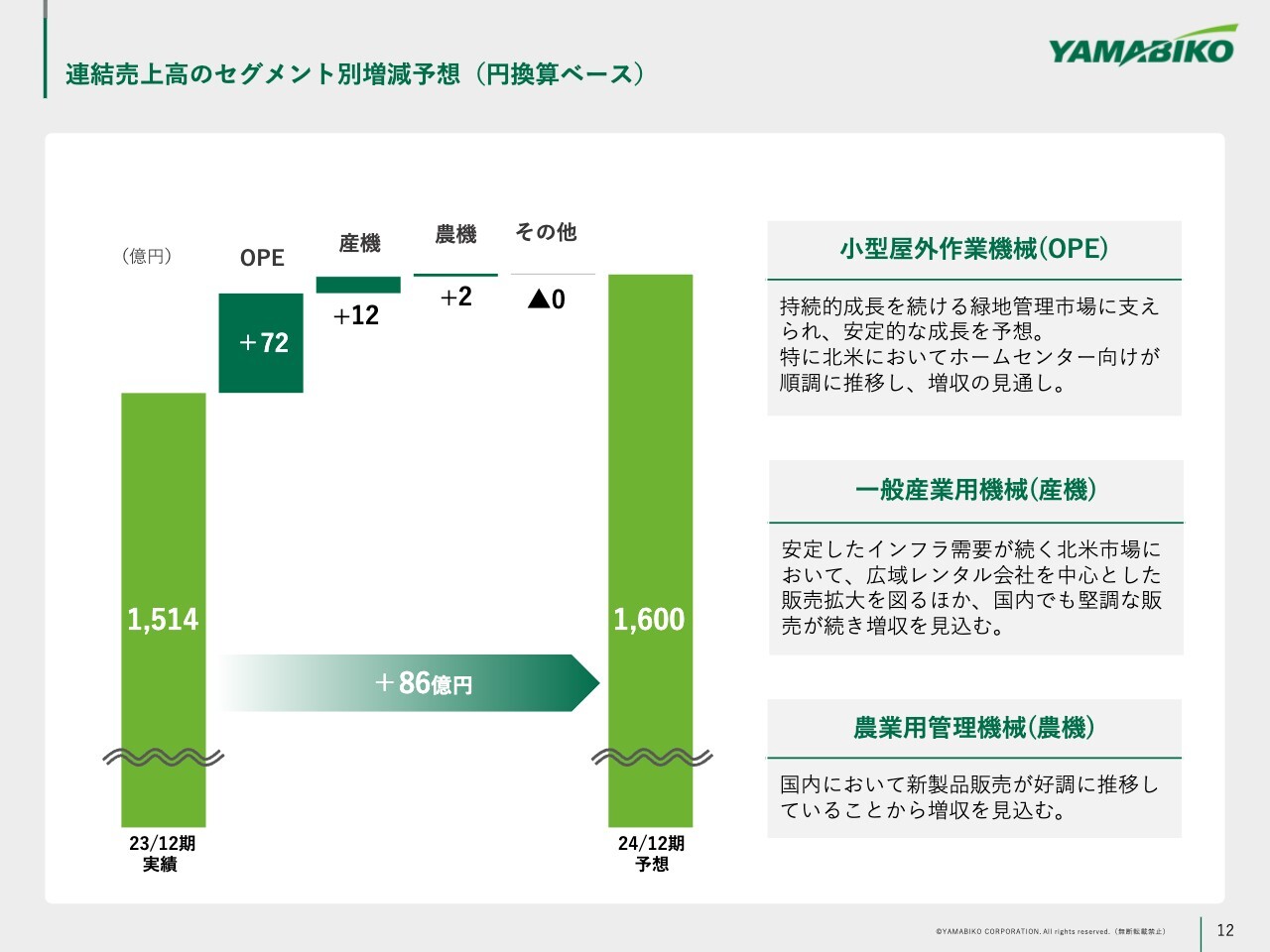

連結売上高のセグメント別増減予想(円換算ベース)

売上高のセグメント別増減予想をご説明します。成長し続けている緑地管理市場に支えられ、引き続き海外OPEはホームセンター向けを中心に、北米の売上高が順調に推移することを見込んでいます。

欧州については代理店の在庫消化が進んでいるため、下期はほぼ前年並みを予想しています。

一般産業用機械は、海外において主力である北米での一部製品の不具合解消により、出荷の再開が見込まれることなどから、順次回復して広域レンタル会社向けの販売拡大等を目指しています。

国内は引き続きディーゼル発電機、ディーゼル溶接機の順調な販売を見込んでいます。農業用管理機械は北米では厳しい環境が続きますが、国内は新製品の好調な販売の維持を見込んでいます。

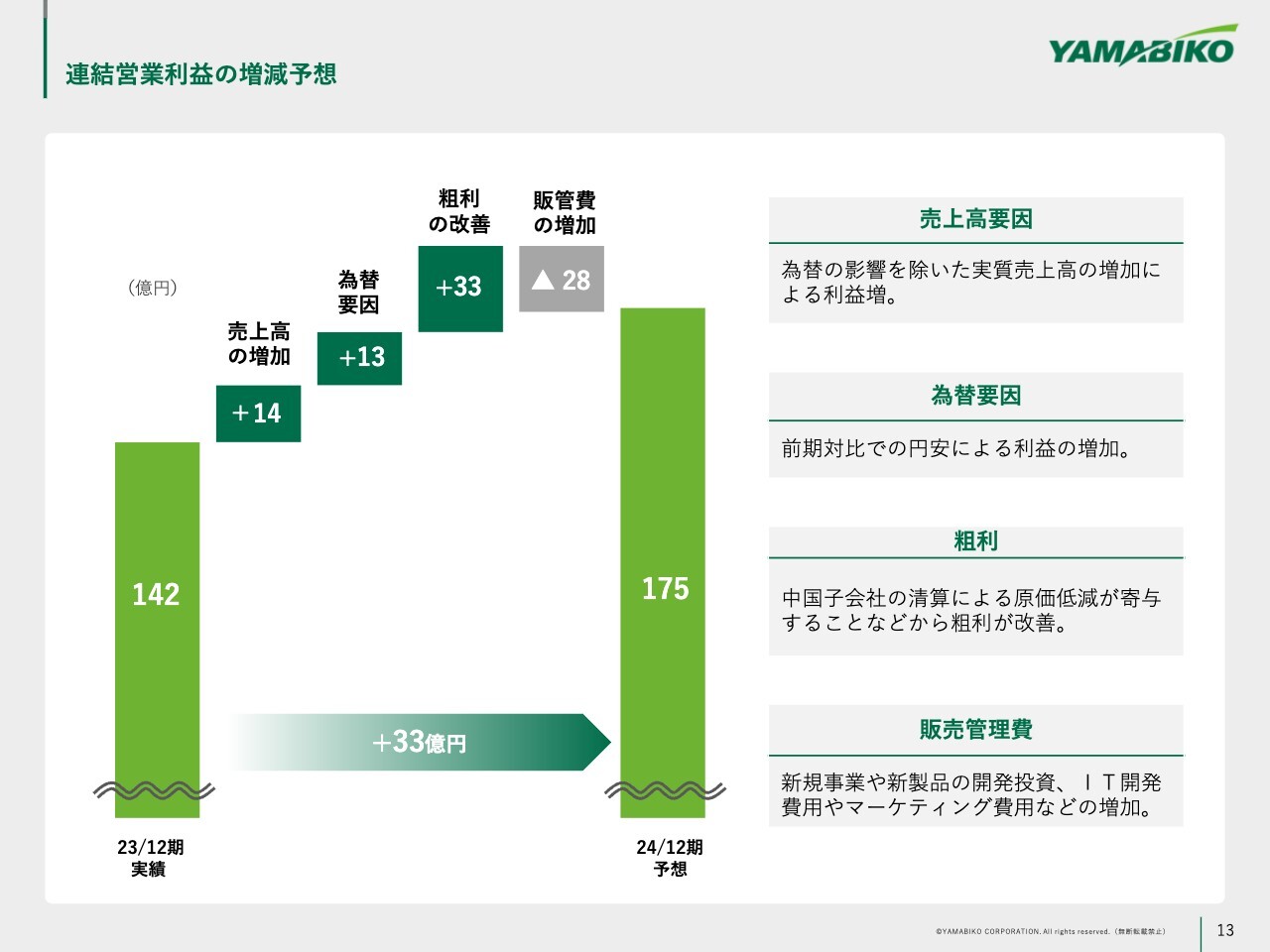

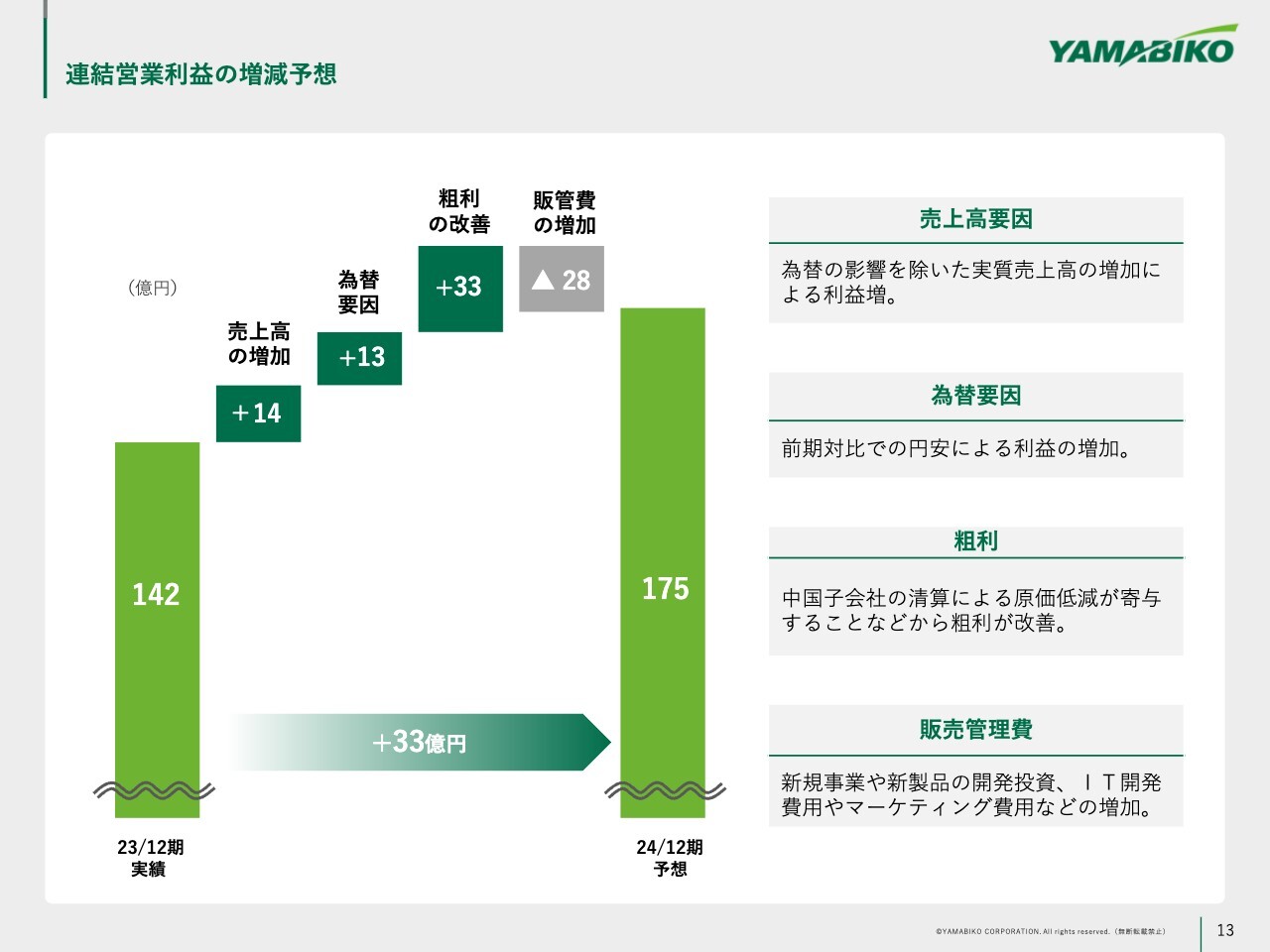

連結営業利益の増減予想

連結営業利益の増減予想です。

為替の要因を除いた実質的な売上高の増加に伴う利益増としては、14億円のプラスを見込んでいます。為替については下期の設定としては1ドル140円、1ユーロ150円で、ほぼ前年と同水準ですが、上期に相応の為替のプラス要因が生じているため、通期ではプラス13億円と見込んでいます。

粗利の改善ですが、前期の北米向けの利益増加による今期のマイナス影響については、下期には解消されるため、ほぼ見込んでいません。

中国子会社の解散、清算による原価低減の寄与や価格改定、製品構成の見直し等は継続的に実施しています。さらに原価低減の取り組み等もあり、通期では33億円の改善を計画しています。

販管費の増加については、ITの開発費用やマーケティング費用、また製品開発費用等の増加を予定しています。

その新製品の開発等は上期に若干遅れが見られます。ただし、通期では期初の計画どおりの実施を見込んでおり、前期実績対比では販管費28億円の増加となり、利益の減少要因です。

以上の要因により、営業利益は前年対比プラスの33億円で、175億円を予想しています。

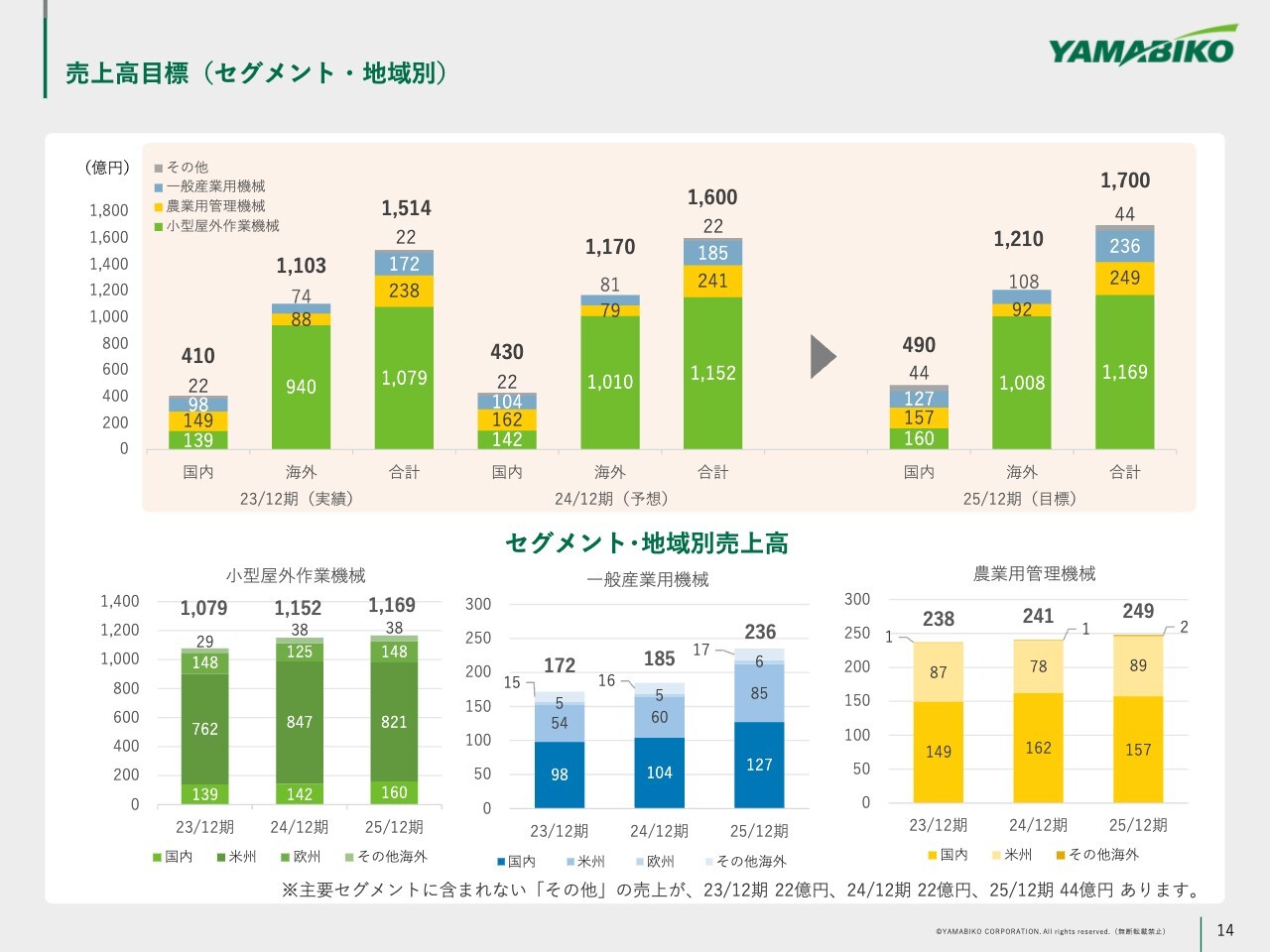

売上高目標(セグメント・地域別)

セグメント別、地域別の売上高予想です。2023年12月期実績と2024年12月期の予想値、中期経営計画で掲げた2025年12月期の目標値になります。

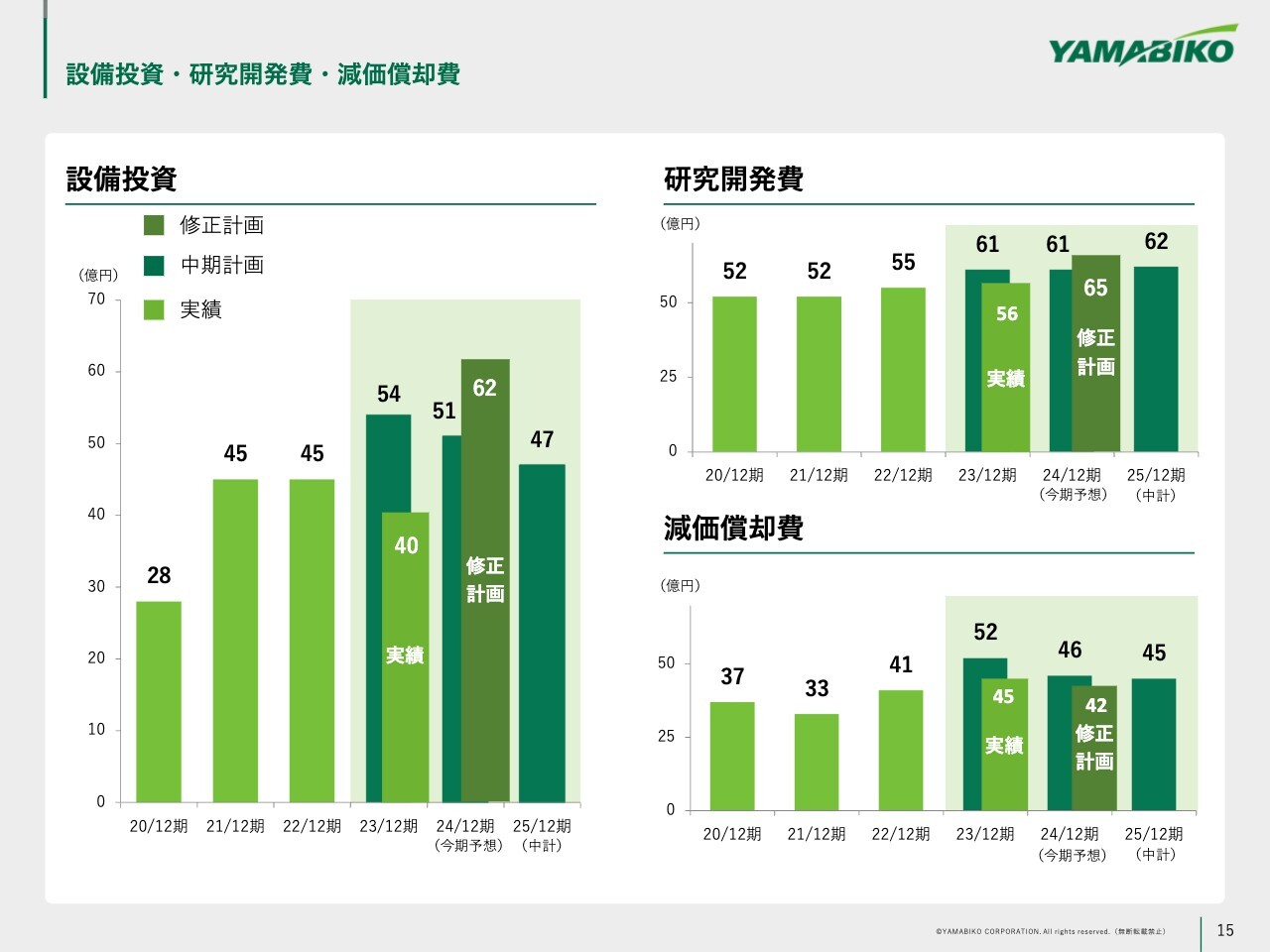

設備投資・研究開発費・減価償却費

設備投資・研究開発費・減価償却費の3ヶ年計画です。2024年12月期については、現時点で見直した修正計画になります。

2025年12月期は、当初中期経営計画で掲げた目標値を掲載しています。

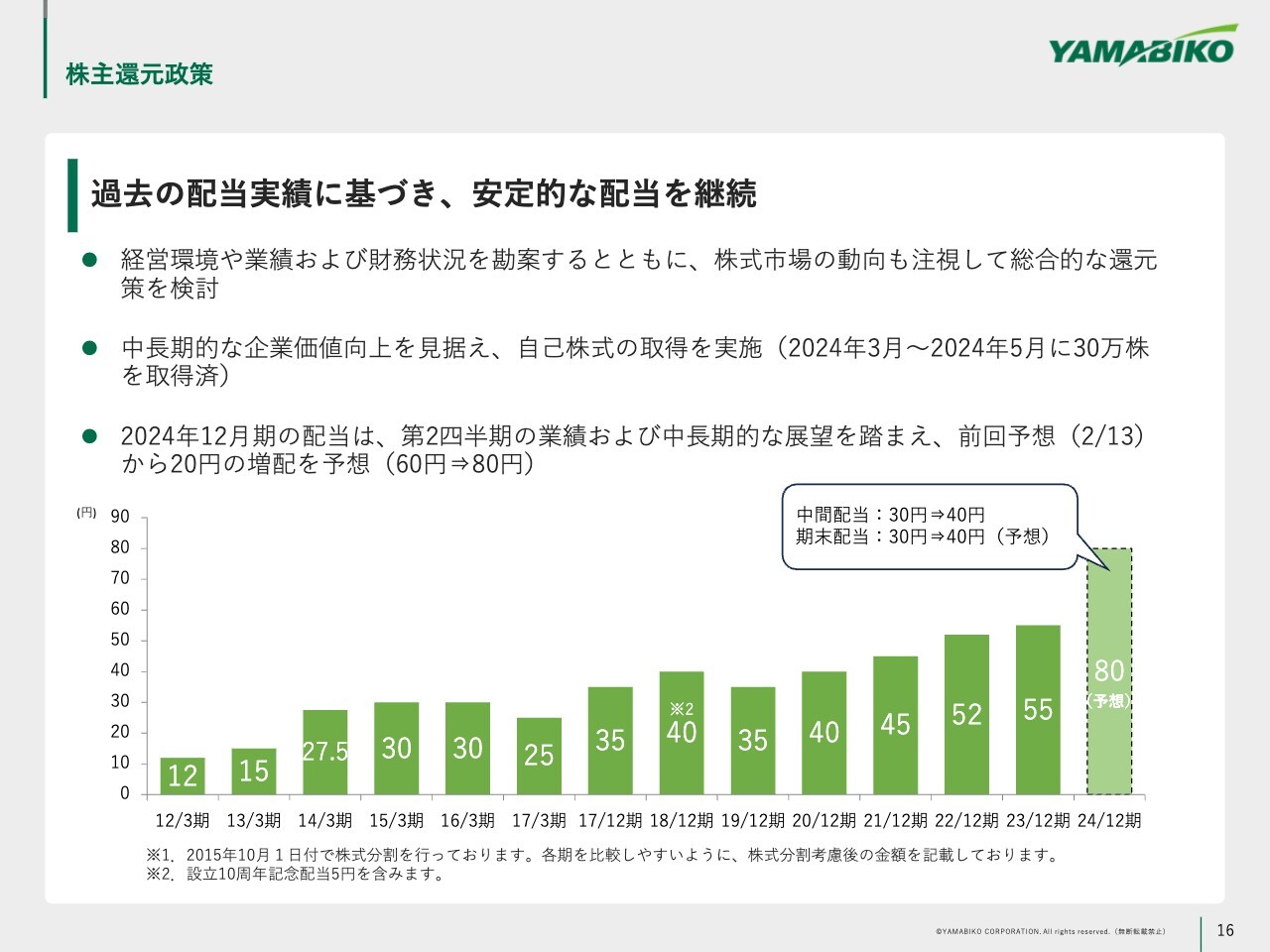

株主還元政策

株主還元政策についてご説明します。当社では過去の配当実績に基づき、安定的な配当を継続することを方針としています。グラフで示すとおり、安定的な配当を継続しています。

当社としては経営環境や業績等を勘案するとともに、株式市場の動向も注視して総合的な還元策を検討しています。

2024年3月から5月にかけては、30万株の自己株式の取得も行いました。また今回公表した業績見通しの修正に伴い、2024年12月期の配当についても、期初の2月13日に公表した年間60円の配当から20円の増配を予定しています。中間配当、期末配当ともに各10円の増配です。

以上、2024年12月期の通期業績予想についてご説明しました。

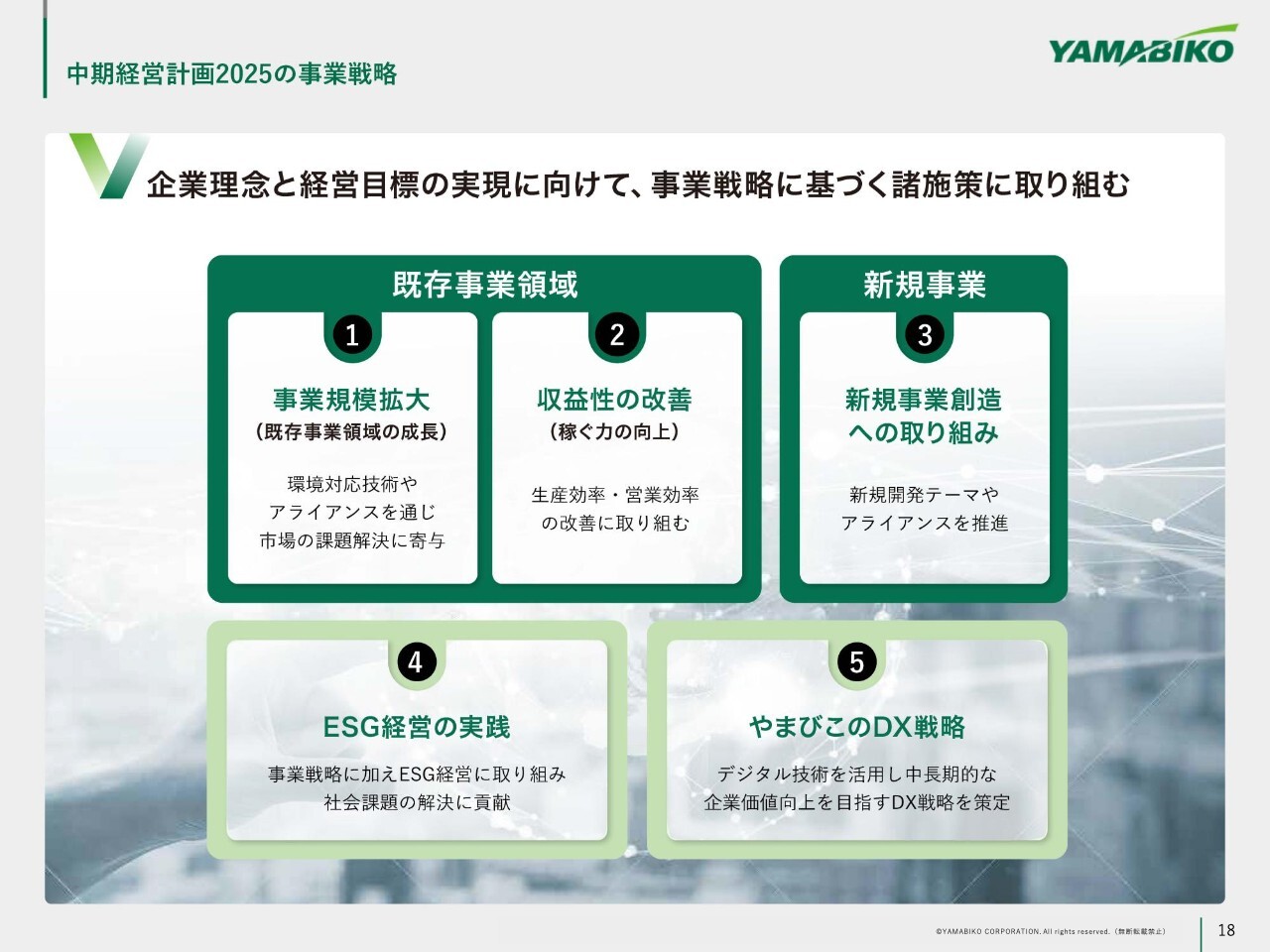

中期経営計画2025の事業戦略

「中期経営計画2025」の進捗状況についてご説明します。スライドは2023年2月に発表した「中期経営計画2025」の説明資料を掲載したものです。事業戦略をまとめた資料で、①から⑤まであります。それぞれの進捗状況についてご説明します。

① 事業規模拡大(海外OPE事業)

海外OPEの事業規模拡大に向けた戦略についてです。スライド左側は、北米におけるプロモーション強化のご説明です。米国子会社であるエコーインクコーポレイテッドが、製品の需要期に合わせて今年の第2四半期に全米でテレビCMを実施しました。メジャーリーグの試合やスポーツ専門チャンネルで放映されました。

内容としては、北米で展開するバッテリー製品シリーズや、アタッチメントの交換によって、さまざまな作業ができる製品シリーズがあることを紹介しました。それらの紹介を通じて社会に貢献し人々の仕事を支える作業機メーカーであるということを発信しています。

スライド右側をご覧ください。2022年に販売を開始したバッテリー製品のラインナップについては、プロユーザー向けの「Xシリーズ」等において順次拡充を図っています。

また、エンジン製品でも高出力のパワーブロワの販売を開始するなどし、ユーザーのさまざまな作業ニーズにお応えできるよう製品提供を行っています。

産機事業・農林事業のご説明に移る前に、動画を1本ご覧ください。北米子会社のエコーインクコーポレイテッドが作成したもので、代理店向けに上映した動画になります。

「ECHO」ブランドがこれまでにユーザーやメディアから受けた評価に加え、このスライドでご説明したテレビCMやSNS等のデジタルマーケティングによるブランド認知度向上への取り組み、新製品の開発や技術革新、販売戦略などを通じて、エンジン・バッテリー製品のさらなる成長を掲げる内容となっています。

① 事業規模拡大(産機事業・農林事業)

産機事業と国内農林事業の事業規模拡大についてです。スライド左側が産機事業になります。

テーマは、「環境負荷低減と作業効率の向上につながるシステム開発の推進」です。建設業界等においてもカーボンニュートラルに対する意識が高まっており、現場で使用される発電機や溶接機にも環境負荷低減が求められています。

ハイブリッド溶接機の写真を左上に掲載しています。この製品は、2023年度省エネ大賞を受賞しています。

通常のディーゼルエンジン溶接機と比較して、CO2の排出量と燃料の消費量を約60パーセント削減可能で、より環境性と経済性に優れた製品となっています。特に、環境意識の高い欧州・ヨーロッパで高評価を得ていると聞いています。

その隣の写真は、CO2排出量を測定できる発電機です。日々のCO2排出量や燃料の消費量などのデータを取得できます。

スライド左下に示している「現場管理の効率向上につながる遠隔監視システムの開発」については、市販のUSBメモリを発電機の基板に差し込むことにより、発電機の稼働状況を記録・確認することが可能となるシステムを開発しました。

また、モバイルデバイス等で、クラウド経由で離れた場所から発電機の状況を監視できる遠隔監視システムを開発しており、今後本格的に販売していきます。

次に、スライド右側に記載している農林事業についてです。国内市場においては、農業就労人口の減少や高齢化の進行等が社会課題となっており、それらに対応するために、省力化や高効率化に資する製品の開発に取り組んでいます。

右下に掲載している遠隔操作可能なラジコン草刈機、国内初となる乗用型の鶏舎向け防除機などの製造販売を行っています。

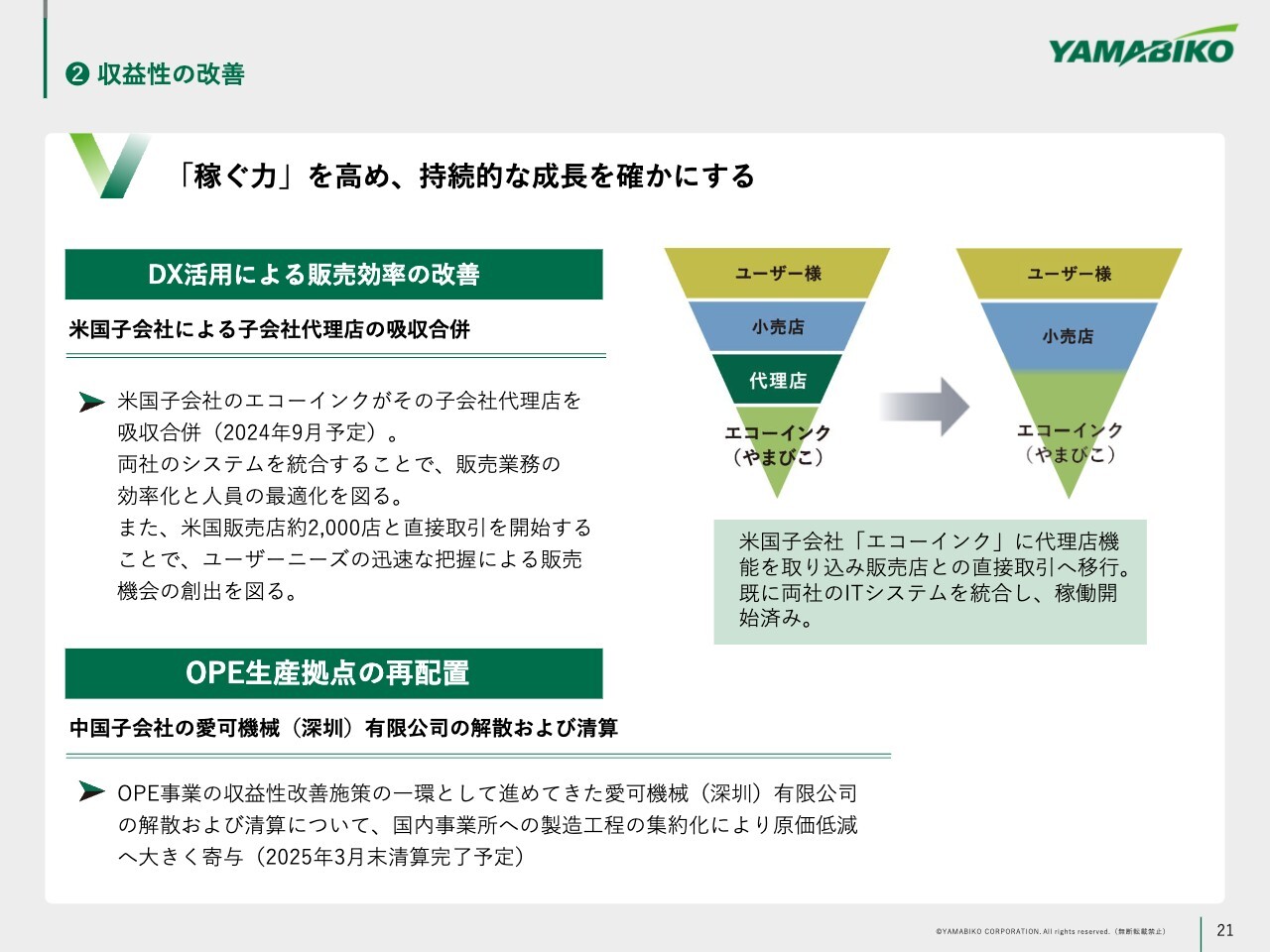

② 収益性の改善

収益性の改善についてご説明します。まず、DX活用による販売効率の改善です。すでに公表していますが、9月1日にエコーインクがその子会社で代理店機能を担うゴールデンイーグルディストリビューティングという会社を吸収合併する予定となっています。

現在、米国における販売店は約6,500店あり、そのうち2,000店がゴールデンイーグルディストリビューティングを通じて販売している状況で、エコーインクがその機能を取り込むことになります。合併に伴い、DXを活用することで販売業務の効率化や人員の最適化を図ります。

加えて、販売店に近いところに位置づけられますので、ユーザーのニーズを迅速に把握し、販売店と連携した販売機会の創出を目指していきます。

次に、スライド下段に記載しているOPE生産拠点の再配置についてです。本日も何度かお伝えしていますが、中国の深圳にある愛可機械有限公司の解散および清算を正式に決定し、清算の手続きに着手しているところです。

③ 新規事業創造

新規事業創造です。2つの案件を掲載しています。スライド左側は、可搬型発電システム「shindaiwa マルチハイブリッドキューブ」です。具体的には、太陽光発電パネル、蓄電池、パワーコンディショナーに当社の発電機を組み合わせた発電システムとなります。

系統電力が届かない建設現場や災害時の電力供給源となることを想定しています。6月から技研製作所と実証実験を進めており、販売を目指しています。

スライド右側は、水素エンジン発電機です。i Labo社と水素エンジン発電機の実証機を共同開発し、今年3月に開催された「フォーミュラE」東京大会において実証実験を行いました。

水素燃料を燃焼させて発電を行うことで、発電機の稼働時のCO2排出量を限りなくゼロにする特徴があります。当日はイベント会場において、10台のフードトラックに対して電力の供給を終日安定して行うことに成功しました。

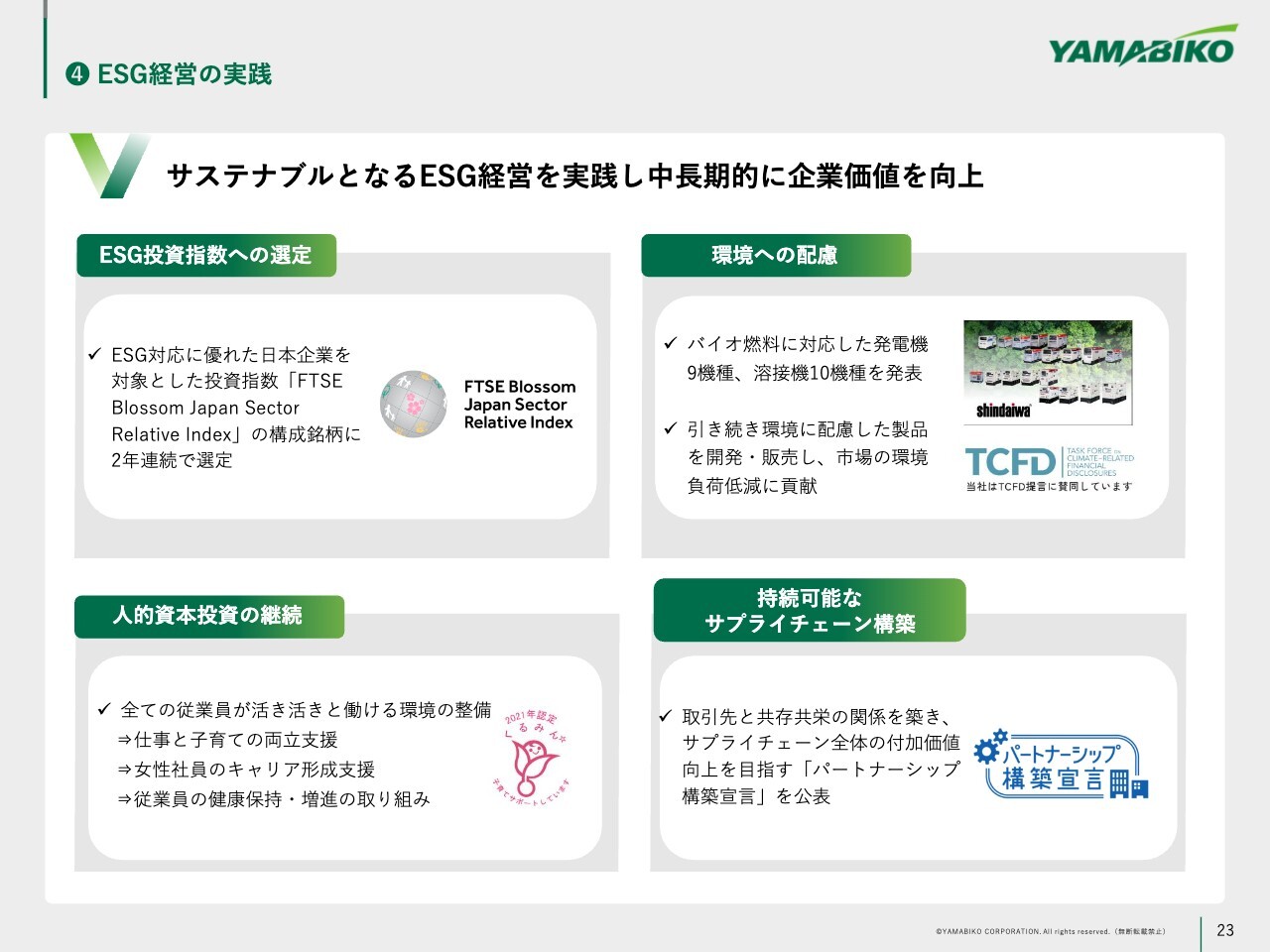

④ ESG経営の実践

ESG経営の実践についてです。スライド左上に、ESG投資指数への選定について記載しています。機関投資家向けにさまざまな分析サービスを提供しているFTSEによるインデックスの構成銘柄に、2年連続で選定されました。このインデックスは、公的年金を管理しているGPIF等の投資判断基準としても採用されていると聞いています。

スライド右上に、環境への配慮について記載しています。こちらは、バイオ燃料に対応した発電機および溶接機をご紹介しています。

現在、当社の発電機のうち9機種、溶接機のうち10機種については、バイオ燃料の使用に関する検証試験を完了しています。これにより、新たに購入していただく機種はもちろんのこと、すでにお持ちいただいている同じ機種についてもバイオ燃料の使用が可能であることを確認しました。

バイオ燃料は、食料とは競合しない廃食油などを原料として製造される燃料のことで、石油由来の軽油と比べてGHG排出量を大幅に削減できると言われています。

また、スライドにTCFDマークを掲載していますが、当社はTCFD提言への賛同を表明しています。TCFD提言のフレームワークに基づいた積極的な情報開示に努めるとともに、引き続き環境に配慮した製品の開発・販売や、市場の環境負荷低減に貢献していきたいと考えています。

スライド左下には、人的資本投資の継続について記載しています。すべての従業員が活き活きと働ける環境の整備を目指して、さまざまな施策を実施しています。

仕事と子育ての両立支援については、2021年に子育てサポート企業として認定を受け、くるみんマークを取得しています。現在も、男性の育児休業取得等の水準の改善に向けて、継続的に取り組んでいるところです。

女性社員のキャリア形成支援については、当社の女性社外取締役の主催により、キャリアマインド醸成研修を実施しています。対象となる社員に加え、その上司も含めて継続的に実施しています。

従業員の健康保持・増進の取り組みとしては、経済産業省が創設した健康経営優良法人認定制度に基づく認定の取得を目指し、取り組みを行っています。やまびこグループの健康宣言や健康経営推進体制については、ホームページで公開しています。

スライド右下には、持続可能なサプライチェーン構築について記載しています。取引先と共存共栄の関係を築き、サプライチェーン全体の付加価値向上を目指して、今年5月に「パートナーシップ構築宣言」を公表しています。

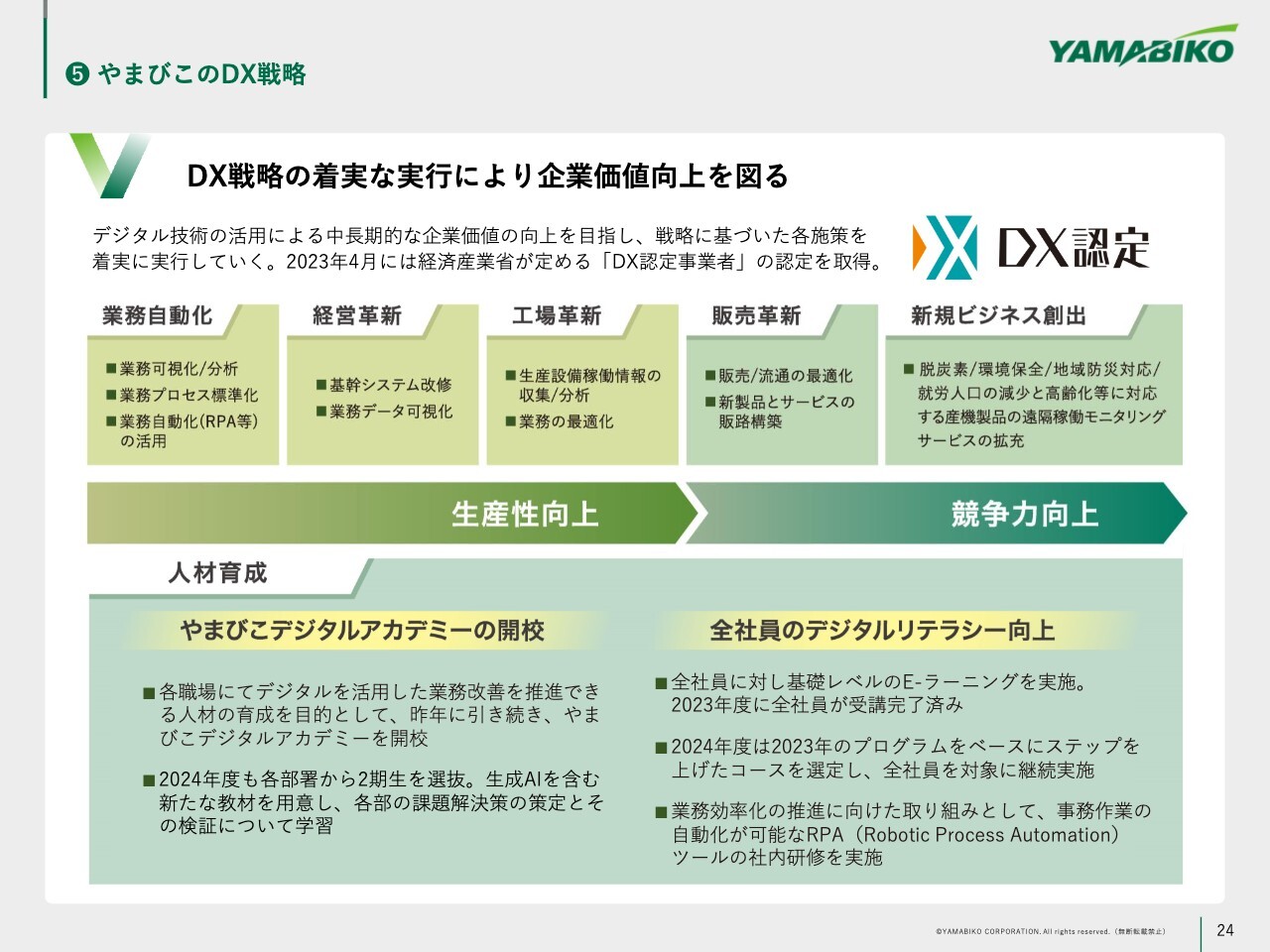

⑤ やまびこのDX戦略

やまびこのDX戦略です。当社では経済産業省が定めるDX認定を取得するなど、デジタル技術の活用による中長期的な企業価値の向上を目指し、各種施策を実行しています。先ほどお伝えした北米における子会社代理店の吸収合併は、スライド上部の5つ箱のうち、右から2番目の販売革新に該当します。その他の各施策についても進捗を図っているところです。

さらに、デジタル人材の育成にも継続的に取り組んでいます。1点目に、各職場においてデジタルによる業務改善を担う人材を少数制で育成する「やまびこデジタルアカデミー」を、今期は第2期として実施しています。

2点目に、全社員を対象にデジタルリテラシー向上を目指し、E-ラーニング等も実施しています。昨年は基礎レベルコースを全従業員が受講完了しました。今年度はさらにレベルを上げたコースを選定し、引き続き全社員を対象に実施していきます。

併せて、RPA等については社内研修を実施するなど、身近な業務の効率化にも取り組んでおり、引き続き全社的なDXレベルの底上げを図っています。

以上、中期経営計画施策の進捗をご説明しました。

質疑応答:今期の米州・欧州でのOPEの事業環境について

司会者:「今期の米州・欧州でのOPEの事業環境は、当初想定に比べてどのように推移していますか? 今後の見通しを含めて教えてください」というご質問です。

二藤部:今期の海外OPEの事業環境については、米国は想定どおりで、欧州は想定よりも良好な市場環境であると認識しています。

欧州では、昨年は干ばつや熱波といった天候不順の影響を受けましたので、今期はその反動があると認識しています。ただし、当社の欧州向けの販売については、昨年に代理店や販売店が在庫を抱えていましたので、前年比ではマイナスで推移しています。

当社グループの為替影響を除いた販売実績は、米国は計画どおりです。欧州はもともと落ち込むことを見込んでいたことに加え、計画にもやや不安があるため、今後の見通しについても大きく変わることはないと考えています。

質疑応答:業績予想修正の要因について

司会者:「今期の業績予想の修正は、リリースによれば、北米でのテレビ広告などのプロモーション効果が売上に寄与したとのことでした。この効果は一過性の要因という認識でよろしいでしょうか? それとも、御社の製品の認知度や品質が浸透し、今後も販売増に寄与するとの見通しでしょうか?」というご質問です。

二藤部:今回のテレビ広告では、バッテリー製品シリーズに加えて、エンジンやバッテリーといった動力源にこだわらずに各種アタッチメントが使用可能なことをご紹介しています。基本的にはバッテリー製品にスポットを当てたプロモーション活動です。

当社のバッテリー製品は、異なる種類のOPE製品でも、共通してバッテリーをご利用いただけます。今回のテレビCMをきっかけに、初めて当社のバッテリー製品をご購入いただいたお客さまが、今後当社の他のOPE製品を購入いただけることが期待できると考えており、一過性というよりは、今後の販売数量の増加につながるものと考えています。

質疑応答:利益の改善について

質問者:営業利益の改善についておうかがいします。営業利益の増減の内容を分解すると、中国子会社の清算による原価低減や製品構成の見直し、価格改定など、いろいろと混在していると思います。ここをもう少し分解するとどのようになりますか? 数字を交えてお話しいただけますでしょうか?

二藤部:価格改定等については、前期との増減で比べると、なかなか数字を捉えづらいのが実情です。原価の改善も同様で、定量的な具体的な数字については従来示していません。ご了承いただければと思います。

金額的には中国子会社の清算の影響が大きいですが、それ以外のことも含めて、プラス要因になっている状況です。

質疑応答:バッテリー製品比率上昇による利益率の悪化について

質問者:今までのお話から、製品構成の部分では、今はバッテリー製品を強化して増えていると思います。一方で、御社はバッテリー製品よりもエンジン製品のほうが収益性が高かったと記憶しています。このあたりを加えると、悪化要因にはならないのでしょうか?

二藤部:バッテリー製品の拡販に取り組んでいますが、結果として特に昨年から今年にかけては、ホームセンターでもエンジン製品の高い需要が続いています。プロモーションをかけたことでバッテリー製品の認知度は高まっていますが、需要はエンジン製品が強い状況です。

中期経営計画では、「当社におけるバッテリー製品の構成比を2025年に20パーセントにする」という目標を掲げていますが、そこには至らないだろうと現時点では見込んでいます。その理由は、バッテリー製品が売れないからというよりも、エンジン製品の需要が高いからだと考えています。

そのため、製品の構成比が変われば利益率が下がるかは、一概には言えないところがあります。エンジンは日本で生産しているので、利益は出ます。しかし、逆にアメリカの子会社の利益率という観点では、エンジン製品よりバッテリー製品のほうが利益率が高いのが現状です。

構成比も鑑みると、製品よりも、例えば部品やアクセサリー類のほうが利益率が高い傾向です。製品の中でも、生産サイドから見ると、組み立てやすい製品というものがあります。

組み立てやすい製品は原価に効いてくるという点もあるので、そのようなところをある程度意識しつつ、製品構成の見直しを行います。もちろん、これはお客さまあってのお話なので、必ずしも我々が思っているとおりに進まないところもありますが、そのような取り組みは行っています。

質疑応答:北米でのThe Home Dopotとの契約内容とその影響について

質問者:北米でのThe Home Depotの部分が、いろいろなプロモーションも重なって好調だったとのことでした。The Home Depotの棚を長期にわたって取る契約等になるので、好調な状況はある程度持続するものでしょうか? それとも短期的なものでしょうか?

二藤部:契約の期間までは、私も承知していません。しかし、基本的にThe Home Depotの棚は継続的に維持しています。

エンジン製品はもちろん、バッテリー製品も2022年に新たなラインナップを投入しました。バッテリー製品シリーズの投入によって、The Home Depotのバッテリー製品の棚も確保できるようになっています。

現在、The Home Depotの中で、エンジン式の小型屋外作業機械を扱っているのは当社のみですので、そこは継続できると考えています。

バッテリー製品についても、CMやSNS等で認知度を上げているところです。そのようなところで好評を博すことができれば、引き続きThe Home Depotでも認められて、棚を維持できると考えています。

質疑応答:カリフォルニア州における小型エンジンの規制の影響について

質問者:2024年1月からカリフォルニア州で小型エンジンの規制が始まり、それからかなり時間が経過しました。どのような影響が出ていますか?

また、これは非常に読みにくいところかもしれませんが、アメリカの大統領選挙いかんによって、御社の事業展開上で、何か影響が出る可能性はありますか?

二藤部:カリフォルニア州では、1月からエンジンは販売できなくなっています。ただ、昨年のうちに製造したものは販売してもよいことになっています。

そのため、当社では昨年末に在庫を多く積み上げておきました。この規制はカリフォルニア州の独自の規制ですので、今後どうなるかは、今は見えていないようです。

今期においては、業績見通しを大きく変えることにはなっていません。

また、アメリカの大統領選により環境規制が大きく変わるかどうかの判断も難しいところです。

いずれにしても、嗜好品ではなく作業をするための機械です。仕事で1日継続してその機械を使うとなると、パワーや稼働時間が重要なため、バッテリー製品ではどうしても限界があります。そのような点を勘案すると、何らかの規制が急激に高まり、販売ができなくなるリスクは限定的と考えています。

質疑応答:来期以降の利益率の改善度合いについて

質問者:今期、通期で上方修正になったのは、粗利の改善による影響が大きいと思います。中国子会社の清算が一番影響が大きく、前年度に比べると、粗利で1.8ポイントくらい上がると思います。

全部が中国子会社の清算によるものではないと思いますが、ある程度の粗利率になってきています。例年の上期・下期のバランスで言うと、特に下期にこれほどまでの利益が出ることはあまりないと思います。そのようになっているのは、中国子会社の清算によるものだと思いますが、この利益率は来期も維持できるものでしょうか?

製品のミックスなどがあると思いますが、中国子会社の清算のインパクト度合いが、かなり粗利率の改善に効いています。これがなくなっても、来期の利益率の改善度合いが持続するのかをお聞かせください。

二藤部:実際には、昨年の段階で中国での生産は終えています。また、粗利には関係しないところではありますが、大きな引当金についても、昨年のうちにすでに積んでいます。そのため、今年についてマイナスはありません。逆にプラスに効いてきており、持続性はあると考えています。

製品ミックスや原価低減、価格改定など、いくつかは継続的に行っているものですので、ある程度、維持はできると思います。どちらかというと、為替の変動による影響が大きく作用すると考えています。

上期・下期のバランスについては、昨年あたりも下期はある程度数字が出ていました。その平準化に向けた努力の効果が、若干出てきていると考えています。

質問者:原価低減などのいろいろな自社の努力もあって粗利率が上がり、その持続性も期待できる一方で、為替が円高になると、どうしても厳しいということですか?

二藤部:そのようなところもあるかと思います。

質疑応答:OPEのアメリカの市場動向や今後の外部環境の変化による影響について

質問者:OPEのアメリカについての質問です。先ほど「今期は計画どおり」というお話がありました。増収になり、バッテリー製品のCM効果もあり、The Home Depot向けがよい、ということでしたが、もともとの市場環境はどうだったのでしょうか?

来期を考える上で、金利が下がってきたらどうなるのか、個人消費はどうなるのか、などいろいろあると思います。先ほど大統領選挙の話もありましたが、金利など外部環境の影響もあります。

今期の北米におけるOPEの売上高が8パーセント増と、かなり高い伸びになっているため、環境要因や御社のCM効果など、いろいろな部分と分けてご説明をうかがいたいと思います。また、金利や消費の動向、天候要因などによって来期に影響が出るのか、コメントをいただければと思います。

二藤部:アメリカでのエンジン製品の販売台数は減少が続いていると聞いています。ただ、そのような中でも当社の販売台数は増えていますので、シェアとしてはもちろん上がっていると想定できます。やはり、今The Home Depotの売上が伸びていることが影響しています。

製品全体で見れば、環境としては厳しいのかもしれませんが、足元では当社は比較的順調に推移している状況です。

来期については、金利等も関係してきます。この後、アメリカにおいていろいろな動きが出てくると思いますが、我々が扱っている製品はそこまで高額ではないため、どの程度影響があるかについては、読み切れていないところです。

ただ、プロユーザーと、いわゆるご家庭でお使いになる方だと、おそらく考え方は変わってきます。プロユーザーは、1日中使って、場合によっては1年くらいで新しいものを購入します。そのようなケースでは、景気動向にかかわらず、安定的な需要が期待できます。

逆に一般のご家庭などでは、仮に景気が悪くなったりすると、「今年は買い換えようと思っていたけれど、もう1年使う」といったケースも出てくると感じています。

質疑応答:欧州における在庫調整と今後の販売状況について

質問者:欧州においては、在庫調整がすでに終わっており、下期はきちんと代理店に販売できる状況にあるという理解でよいでしょうか?

二藤部:上期は非常に落ちましたが、下期については前年並みでいけると考えています。

二藤部氏からのご挨拶

二藤部:本日はご多用のところ、みなさまご参加いただきましてありがとうございます。説明が不十分だったところもあるかと思います。明日以降は、個別のご面談の機会を設けていますので、ご要望等ございましたら、ぜひご連絡をいただければと思います。本日はありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6250

|

3,340.0

(02/03)

|

+160.0

(+5.03%)

|

関連銘柄の最新ニュース

-

今週の【上場来高値銘柄】大林組、住友鉱、芝浦など209銘柄 01/24 09:00

-

本日の【上場来高値更新】 大林組、住友鉱など107銘柄 01/23 20:10

-

本日の【上場来高値更新】 ニチアス、八十二長野など120銘柄 01/19 20:10

-

今週の【上場来高値銘柄】稀元素、住友鉱、メイテックGなど263銘柄 01/17 09:00

-

本日の【上場来高値更新】 あいちFG、ノーリツ鋼機など158銘柄 01/16 20:10

新着ニュース

新着ニュース一覧-

今日 04:32

-

今日 04:26

-

今日 03:56

-

今日 03:35