【QAあり】unerry、ほぼすべての指標が業績予想以上の着地となり力強く成長 リテールメディア事業、スマートシティ事業が大きく伸長

決算サマリー

斎藤泰志氏(以下、斎藤):株式会社unerryの2024年6月期第4四半期オンライン決算説明会を開催します。本日はお集まりいただき、誠にありがとうございます。本説明会は代表取締役社長CEOの内山と、取締役執行役員CFOの斎藤がご説明します。

内山英俊氏(以下、内山):まずは私からご説明します。今回は、非常に喜ばしい決算になったと自負しています。2024年6月期の通期決算では、ほぼすべての指標が業績予想以上の着地となり、力強い成長を示しています。特に売上高は、リカーリング顧客が着実に積み上がり、28億3,400万円、YoYで37パーセントの成長となっています。

収益構造の改善によって粗利率と販管費率も改善し、営業利益は1億7,900万円、YoYでプラス409パーセント、計画達成率153パーセントで着地しました。

特に今回の焦点である第4四半期は、通常落ち込みますが、今回は非常に高い成長となりました。売上高が7億4,900万円、YoYプラス56パーセントという成長、営業利益も黒字で着地しています。

2025年6月期の業績は、2028年6月期の売上高100億円の達成に向け、32パーセントの成長を目指します。具体的には、売上高37億4,600万円、営業利益2億4,000万円、当期純利益1億3,800万円を目指します。

中期戦略もアップデートがあります。unerryは「電気・ガス・水道・unerry」という新しいスローガンを掲げています。グローバルレベルのデータインフラとして、誰もが使えるインフラを目指します。

売上高100億円に向けて成長し、その先はグローバルのデータインフラとしての圧倒的な存在になっていきます。したがって、大手企業とのパートナーシップや新サービスがかなり進展しています。こちらについては、後ほどご説明します。

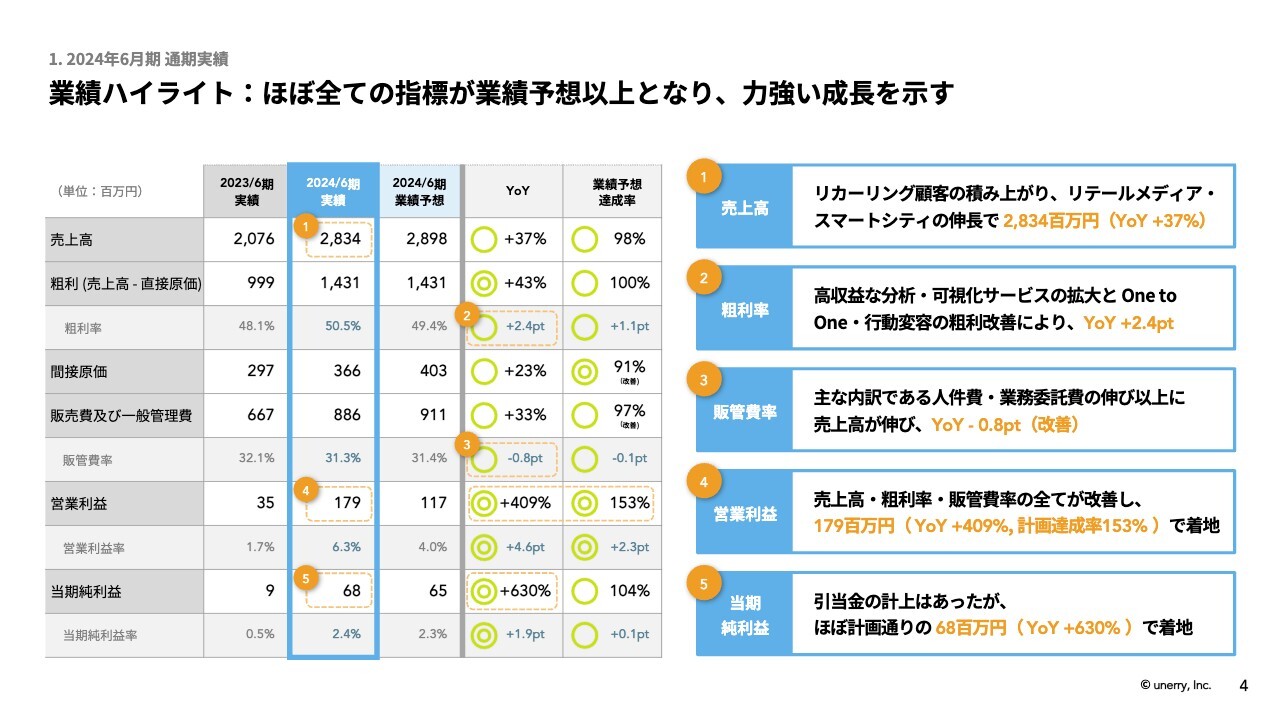

業績ハイライト:ほぼ全ての指標が業績予想以上となり、力強い成長を示す

斎藤:私から、2024年6月期通期実績についてご説明します。先ほどの決算サマリーでもご説明したとおり、売上高は28億3,400万円、YoYで37パーセントの増加となっています。粗利率は2.4ポイント、販管費率は0.8ポイントと、それぞれ改善しました。その結果、営業利益が過去最高益の1億7,900万円となりました。

当期純利益は引当金の計上がありましたが、ほぼ計画どおりの水準で着地しています。

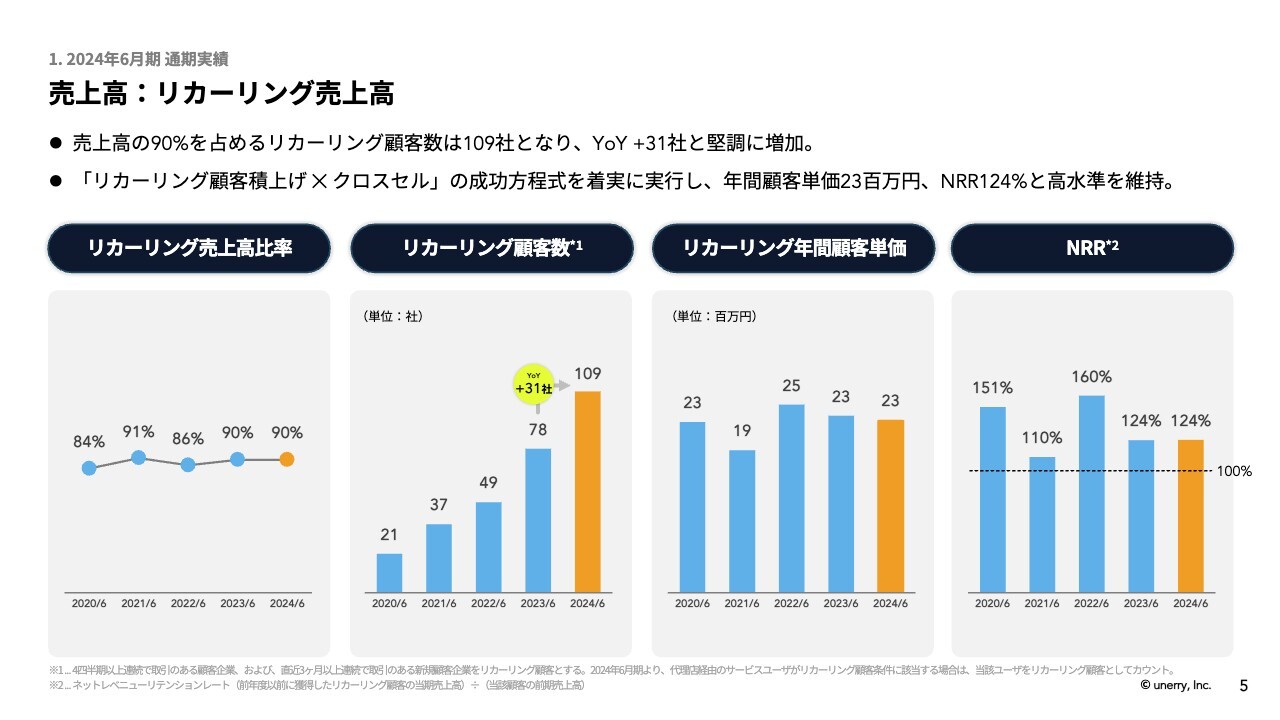

売上高:リカーリング売上高

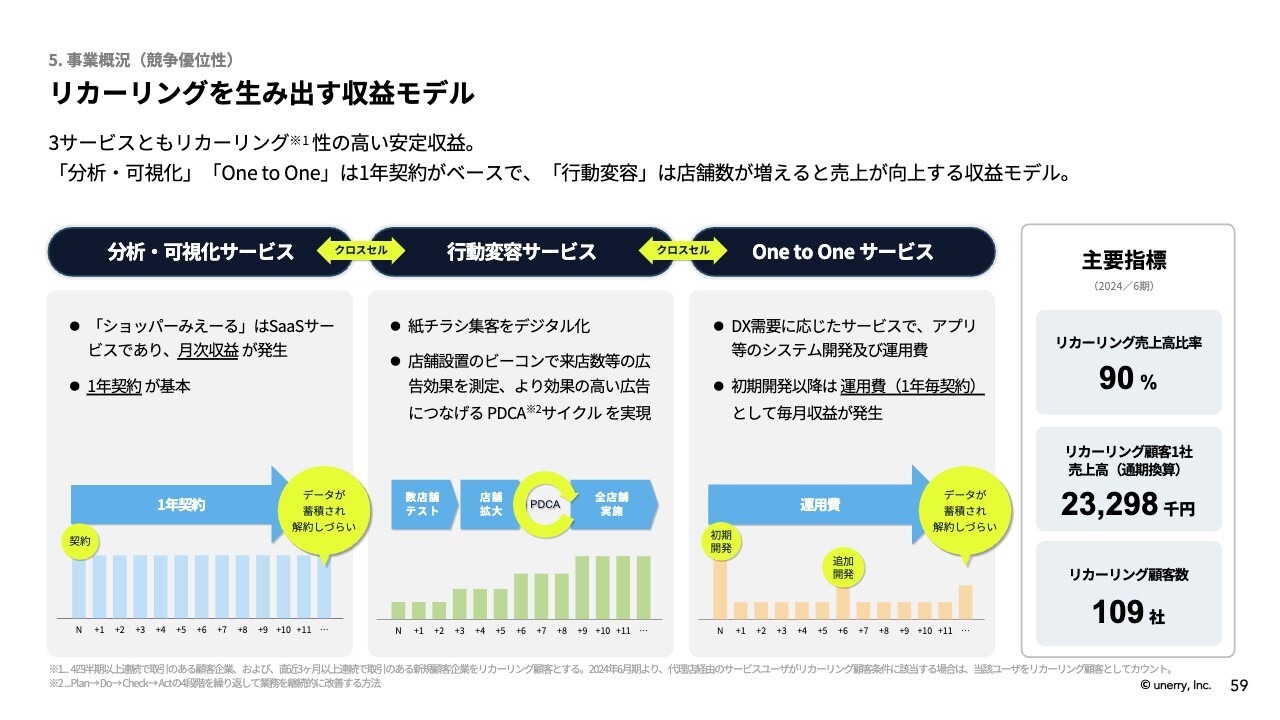

詳細について、ご説明します。まずは、unerryの最大の特徴であるリカーリングの売上高です。unerryにおけるリカーリング売上・リカーリング顧客の定義は、1年以上の取引、または直近3ヶ月連続の取引があるお客さまです。つまり、継続的に取引いただいているお客さまを、リカーリング顧客と定義しています。

そのお客さまからもたらされる売上が、スライド左側に掲載しているリカーリング売上高比率で、常に全体の約9割を占めています。リカーリング顧客数は年々増加しており、2024年6月期はYoYプラス31社の109社となっています。

リカーリング年間顧客単価は、平均で2,300万円となっています。こちらの平均単価は横ばいに見えます。実態として、リカーリング顧客になりたてのお客さまの単価は小さいものの、既存顧客の単価は着実に増えていきます。

その結果、スライドの一番右側に記載しているNRR、既存のリカーリング顧客の売上が翌年何パーセント増えたかを表す数字が、毎年増え続けています。こちらが、unerryの最大の特徴です。

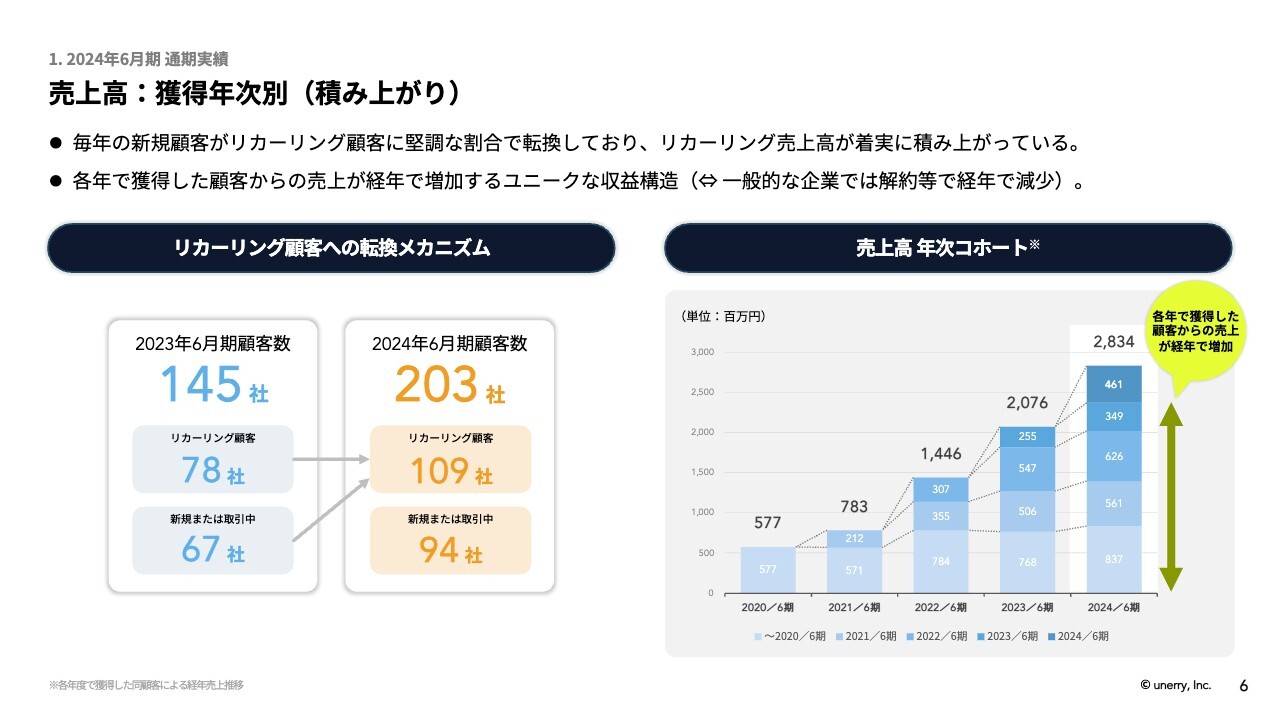

売上高:獲得年次別(積み上がり)

スライド左側に、先ほどお伝えしたリカーリング顧客への転換メカニズムを示しています。2023年6月期の顧客数は145社、リカーリング顧客は約半分の78社、新規または取引中は67社でした。

こちらの78社の多くが、そのまま翌年にスライドするかたちで残り、さらに新規の半分程度が新たなリカーリング顧客になっていく構造です。

もう1つ特徴的なのが、スライド右側の、売上高年次コホートのグラフです。注目して見ていただきたいのですが、通常であれば、その年に受注したお客さまの売上は翌年以降、少しずつ減少します。それを新規顧客の追加でカバーし、増やしているのが一般的だと思います。

unerryの最大の特徴は、一度獲得した顧客からの売上が、翌年以降も増えていくことです。したがって、既存顧客だけでも売上が増えていき、さらに新規顧客の積み上げによって高い成長率を継続的に実現しています。

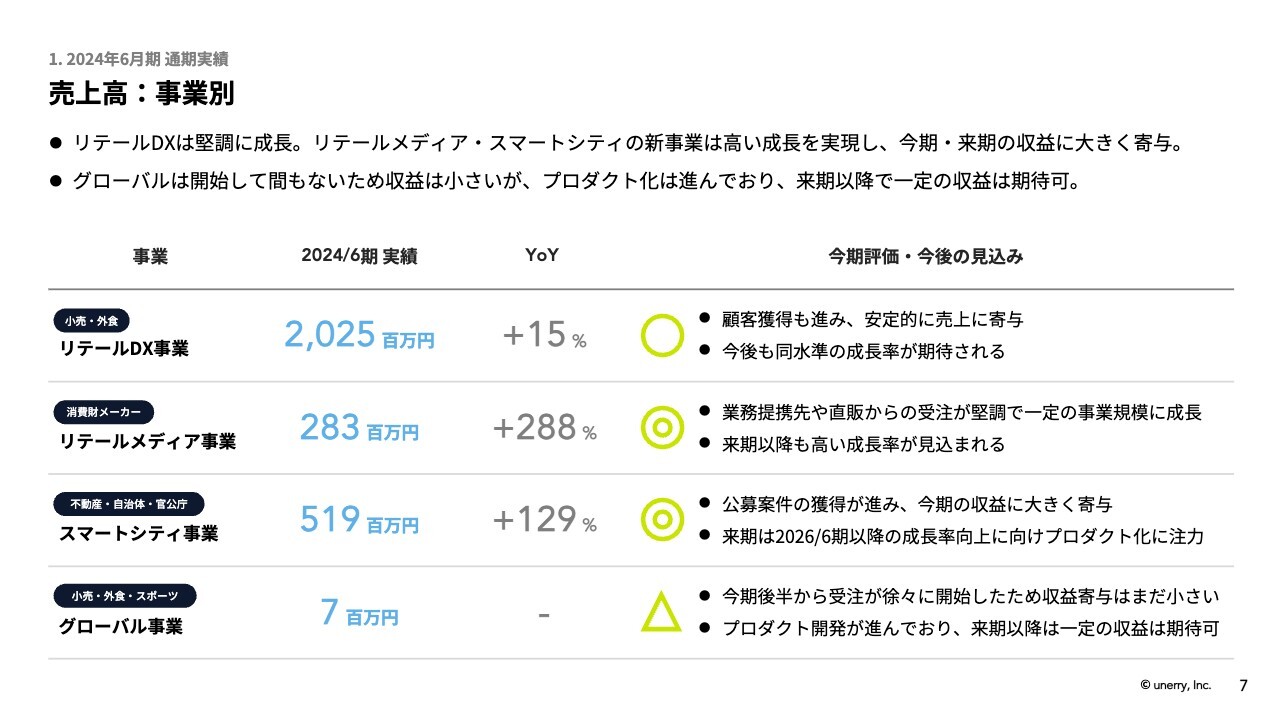

売上高:事業別

事業別の売上高です。こちらは今回初めて開示します。unerryは4つの事業を展開しています。1つ目はリテールDX事業で、こちらが主力になります。2024年6月期の実績は20億2,500万円、YoYで15パーセント増加しました。顧客の獲得も進んでおり、安定的に増加しています。今後も、引き続き安定的に伸びる見込みです。

2つ目のリテールメディア事業は、非常に大きく成長しています。YoYでプラス288パーセント、つまり約4倍の成長です。後ほどご説明しますが、業務提携先や直販からの受注で、売上がかなり伸びています。この成長は、来期以降も続く予定です。

3つ目がスマートシティ事業です。こちらも大きく伸びており、YoYで2.3倍となっています。東京都をはじめとする大型案件も獲得し、大きく伸びています。来期は2026年6月期以降の成長に向けてプロダクト化を進めるため、それほど大きい成長は見込んでいません。

4つ目はグローバル事業です。始めたばかりのため、収益への寄与はまだ小さいです。今期はもう少し伸びる見込みでしたが、少し遅れていますので、「△」としています。

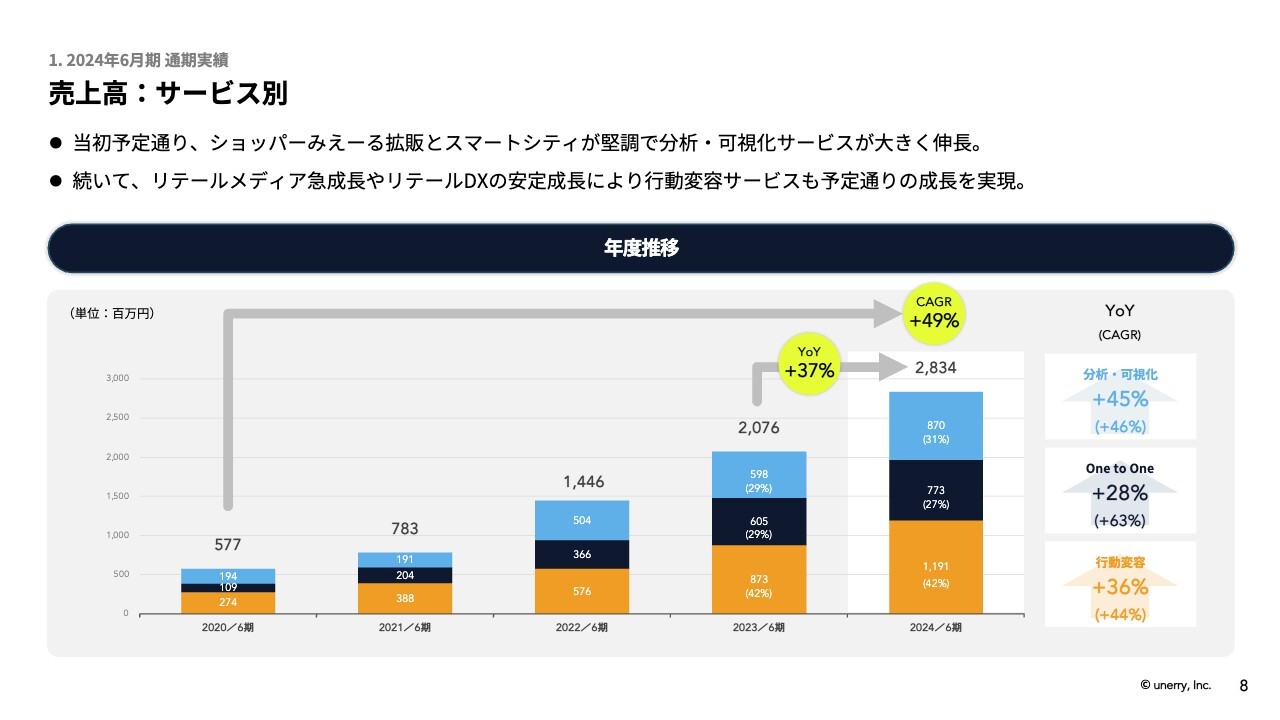

売上高:サービス別

サービス別の売上高です。売上高について、別の視点からご説明します。弊社の事業は4つあり、それぞれの事業に対して3つのサービスを展開しています。それは、分析・可視化サービス、One to Oneサービス、行動変容サービスです。

その中でも、分析・可視化サービスと行動変容サービスは、今後も大きく伸ばしていく想定です。すべてのサービスにおいて、順調に増加しています。

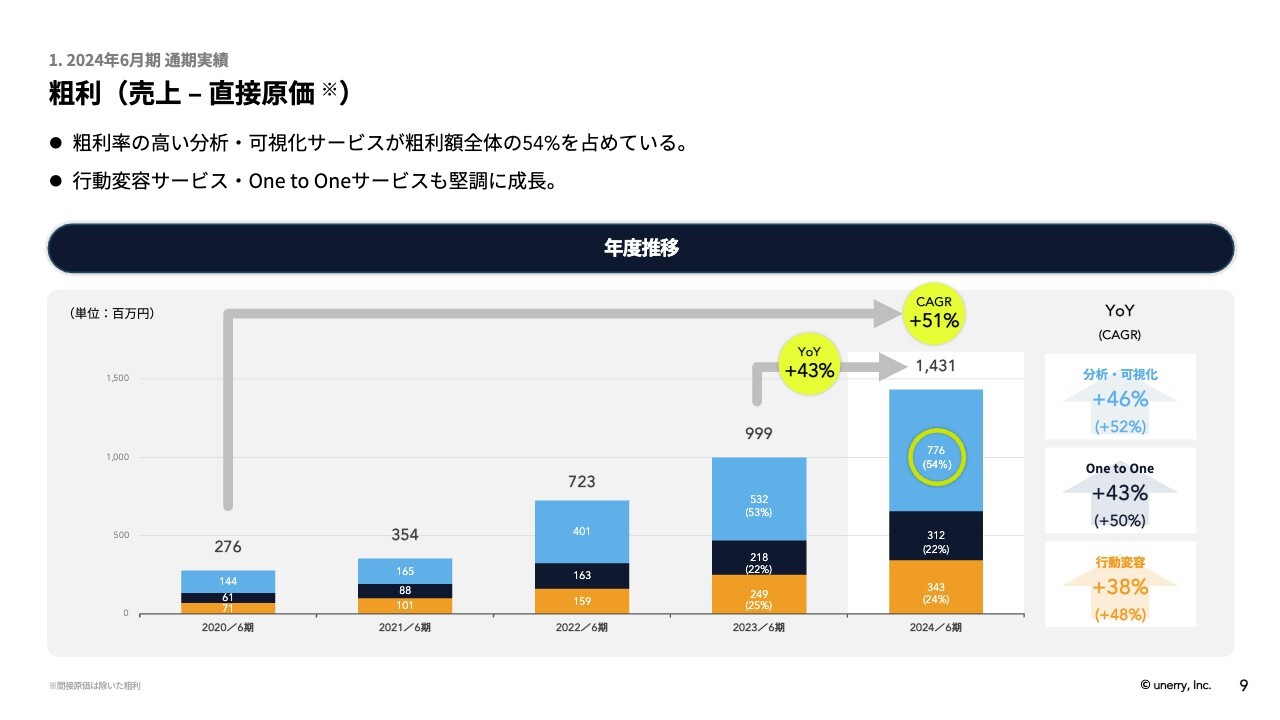

粗利(売上 - 直接原価)

サービス別の粗利についてご説明します。粗利とは、売上高から直接原価を引いた利益です。

unerryの特徴として、分析・可視化サービスの粗利率が非常に高く、粗利ベースで見ると半分以上を占めています。

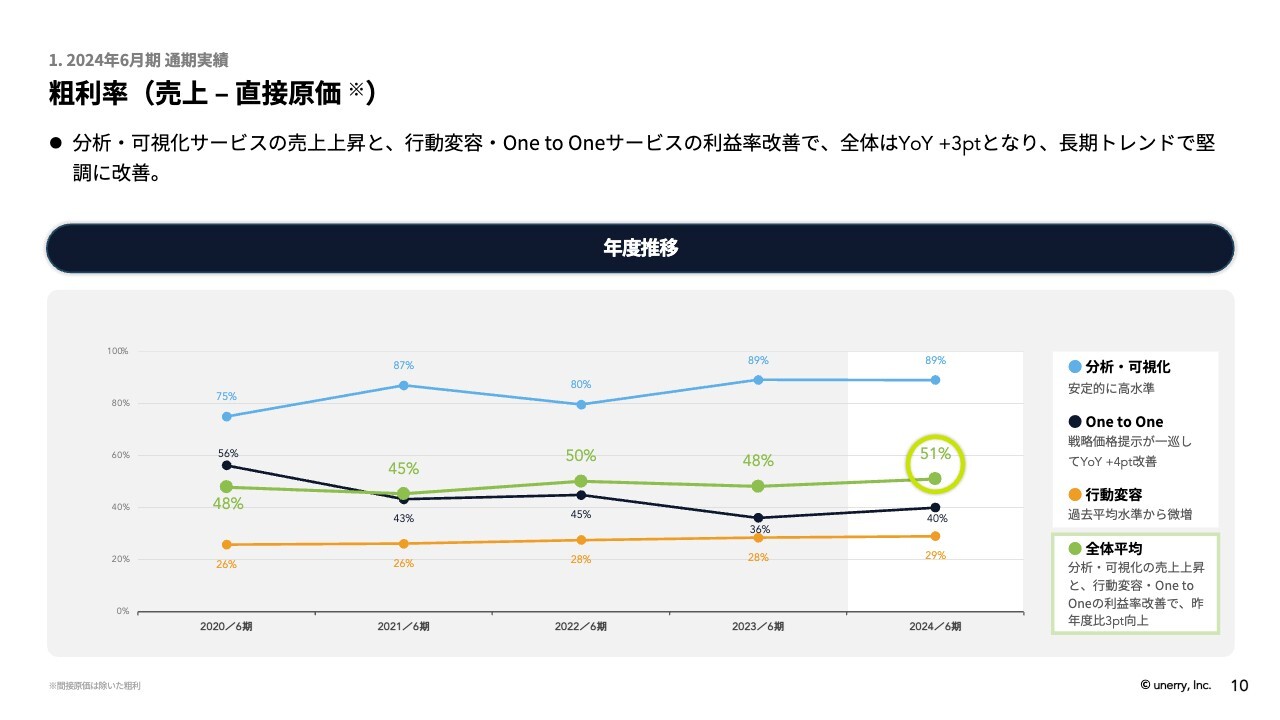

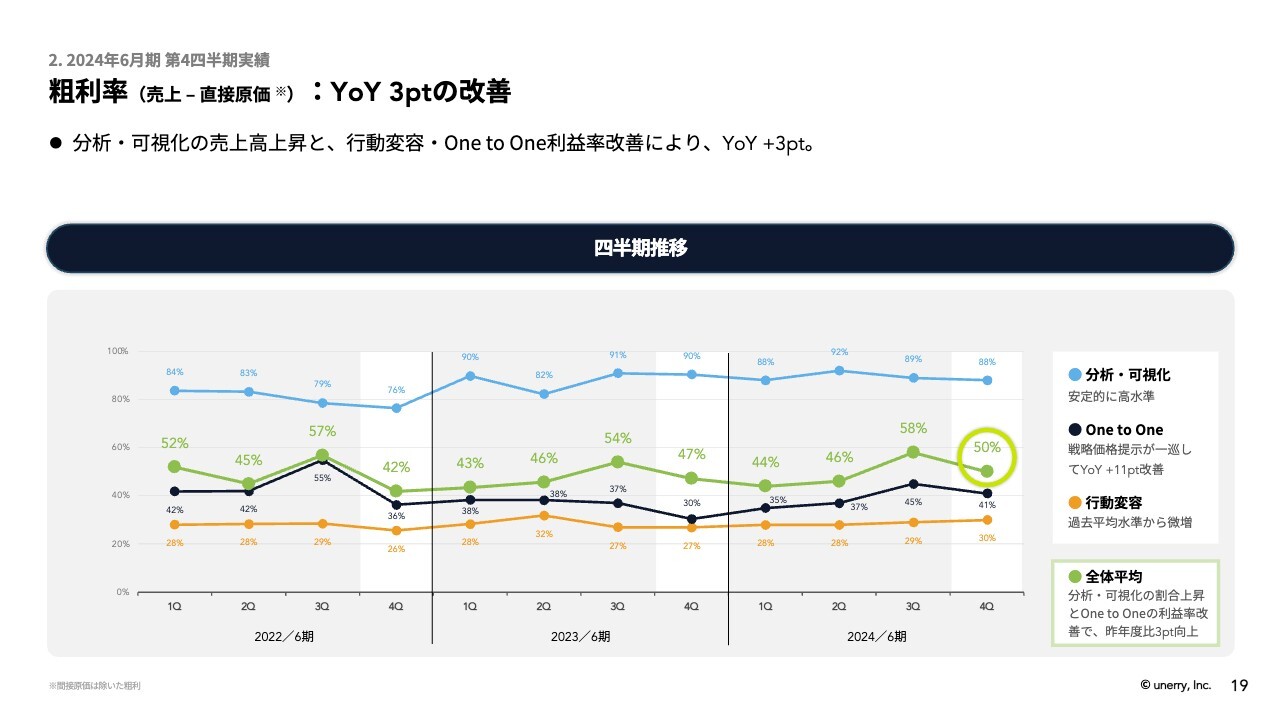

粗利率(売上 - 直接原価)

サービス別の粗利率を見ていくと、分析・可視化サービスは89パーセントです。One to Oneサービスは40パーセントと、YoYで4ポイント改善しています。行動変容サービスは29パーセント、トータルで51パーセントと、YoYで3ポイント改善しました。

販売費及び一般管理費

販管費は、半分以上を人件費・採用費が占めています。こちらも増加していますが、それ以上に売上高が伸びているため、販管費率は下がっています。

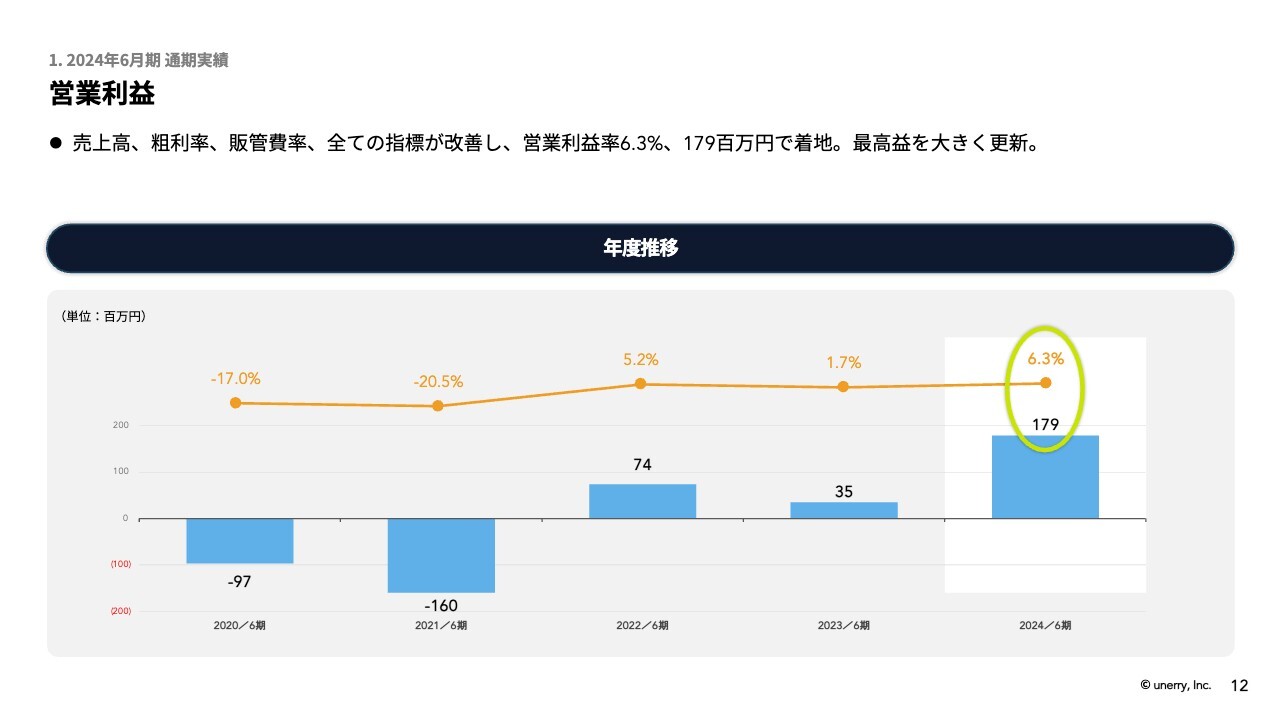

営業利益

営業利益は1億7,900万円、営業利益率6.3パーセントと、最高益を大きく更新しました。

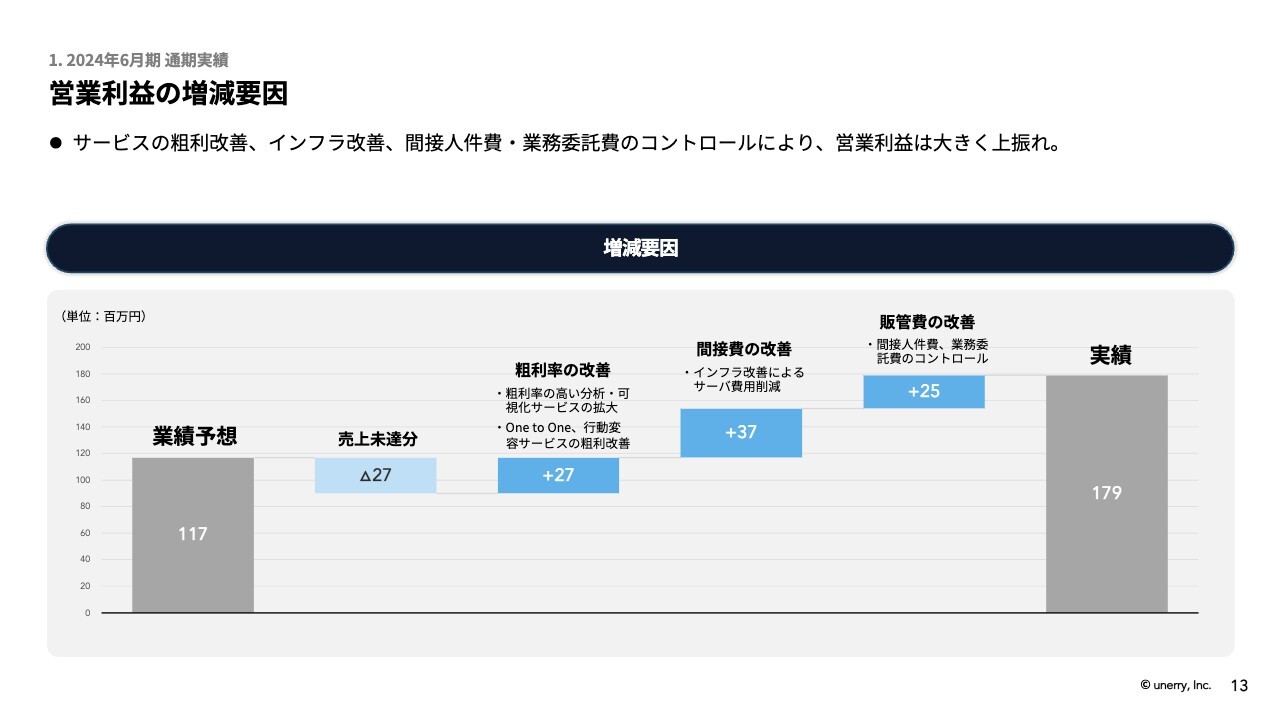

営業利益の増減要因

スライドのグラフは、営業利益の業績予想と実績の比較です。売上高の未達分に対して、粗利の改善で取り戻しました。また、間接費・販管費の改善によって、さらに実績を積み上げました。

営業外収益・費用

2024年6月期は、営業外損益が発生しています。貸倒引当金の繰入額が4,800万円発生しました。こちらは、先ほどお伝えしたグローバル事業に関連したものです。2023年に投資したGroundLevel Insights社(以下、GLI)の共同事業の展開に時間を要しているため、引当金を全額計上しています。

共同事業推進自体には影響がないため、今後さらにスピードを上げて展開していきたいと考えています。

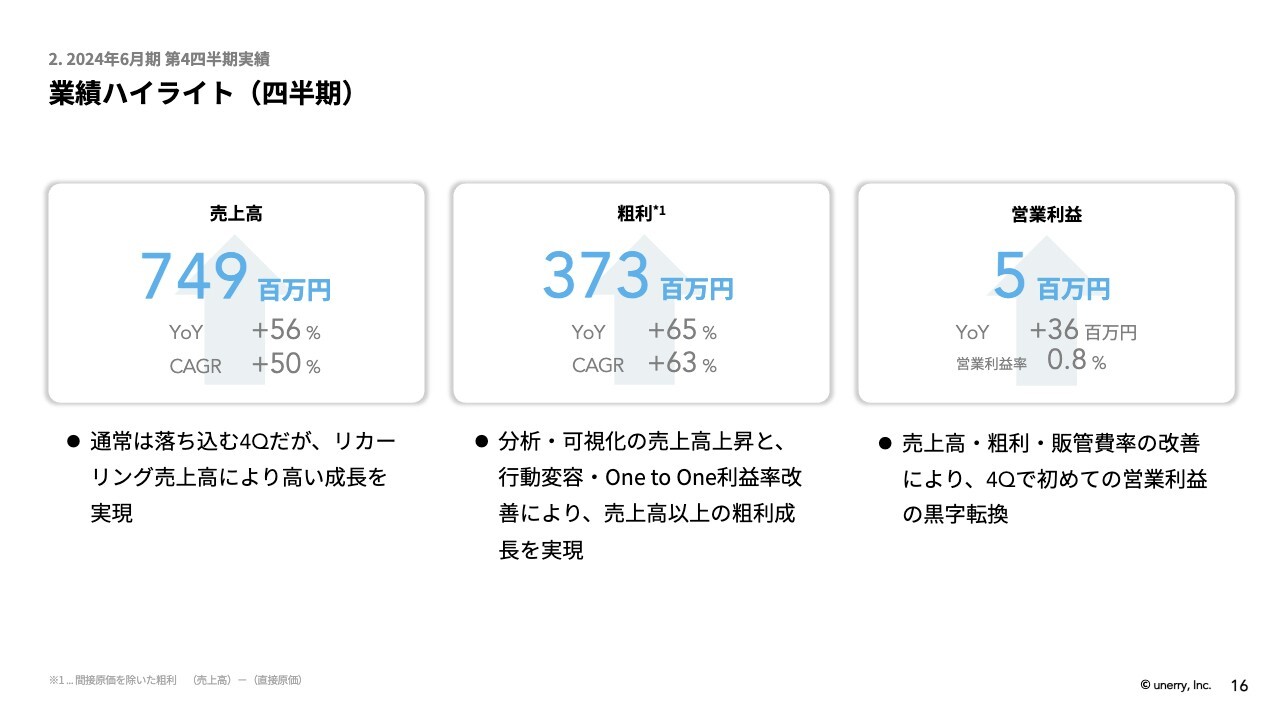

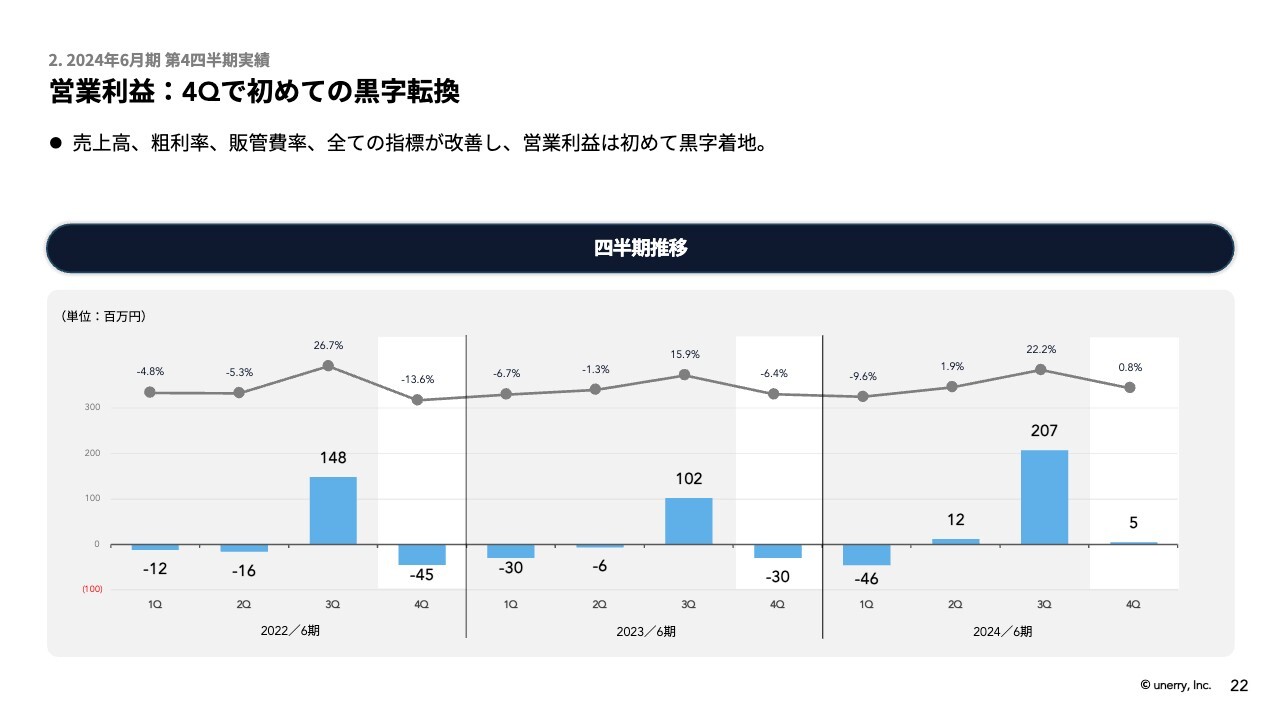

業績ハイライト(四半期)

2024年6月期第4四半期の実績について、ご説明します。売上高は7億4,900万円でした。通常であれば、第4四半期は落ち込みますが、今回は非常に高い成長を実現しました。それに伴い粗利も成長し、その結果、第4四半期で初めて、営業利益の黒字転換を果たすことができました。

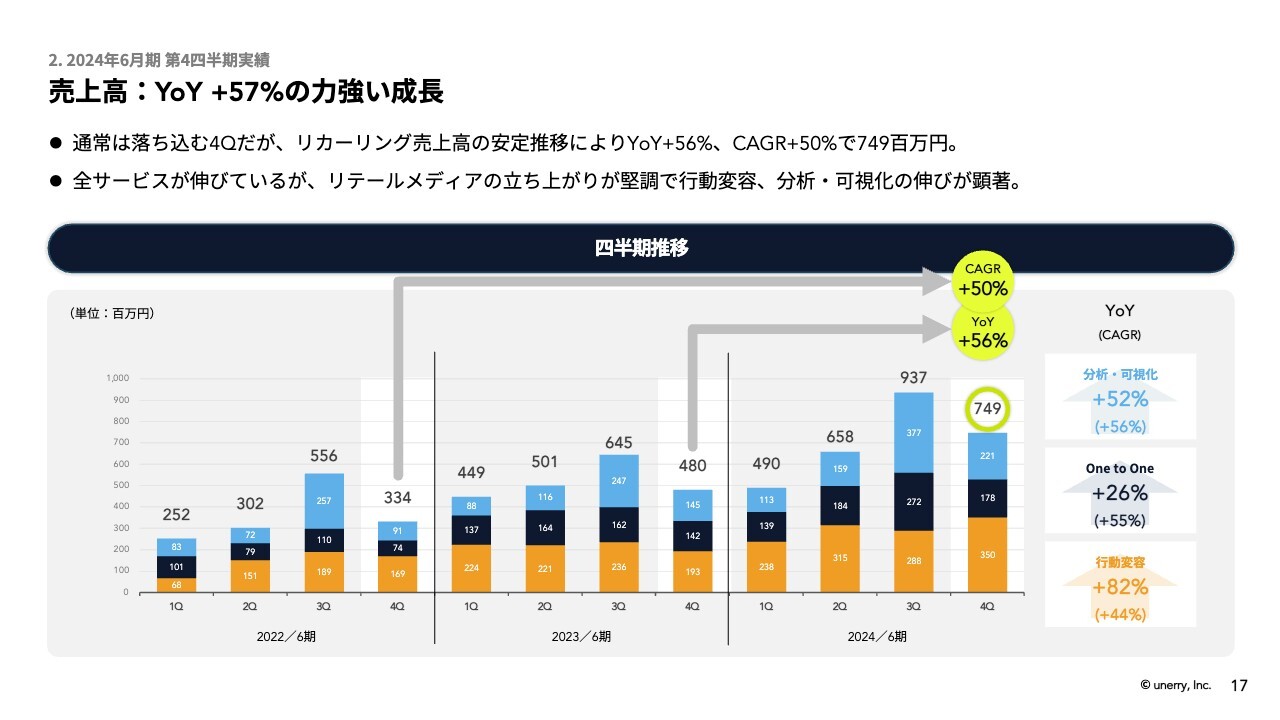

売上高:YoY+57%の力強い成長

サービスごとの四半期別の売上高です。スライドから見て取れるように、unerryのもう1つの特徴として、第3四半期に売上が集中する傾向があります。

お客さまの決算期の都合や、スマートシティ関連の自治体案件で、1月から3月に売上が集中するのですが、この第4四半期は、非常に高い水準を実現できました。

粗利(売上 - 直接原価):売上高成長以上の粗利成長

粗利についても、ほぼ同じ水準で成長しています。

粗利率(売上 - 直接原価):YoY 3ptの改善

サービス別の粗利率も、改善しています。

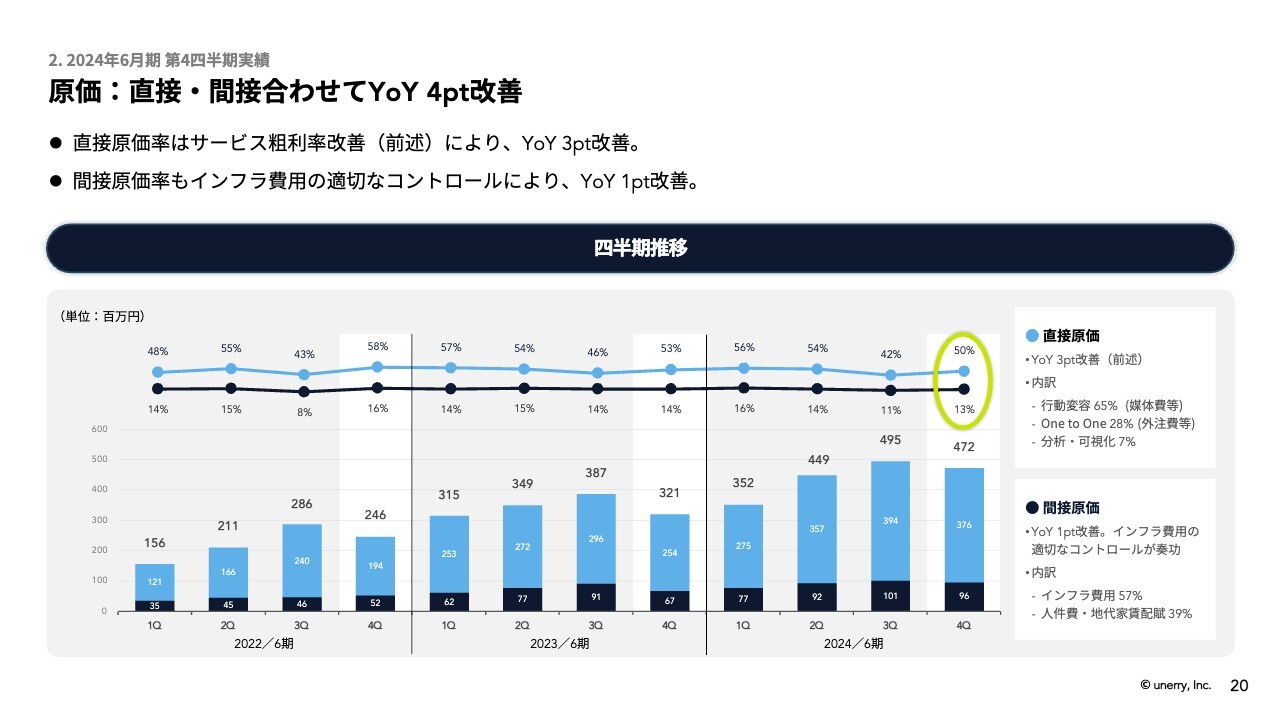

原価:直接・間接合わせてYoY 4pt改善

原価は直接原価・間接原価、それぞれ同様の水準ですが、前期よりも改善し、結果として利益率が高まっています。

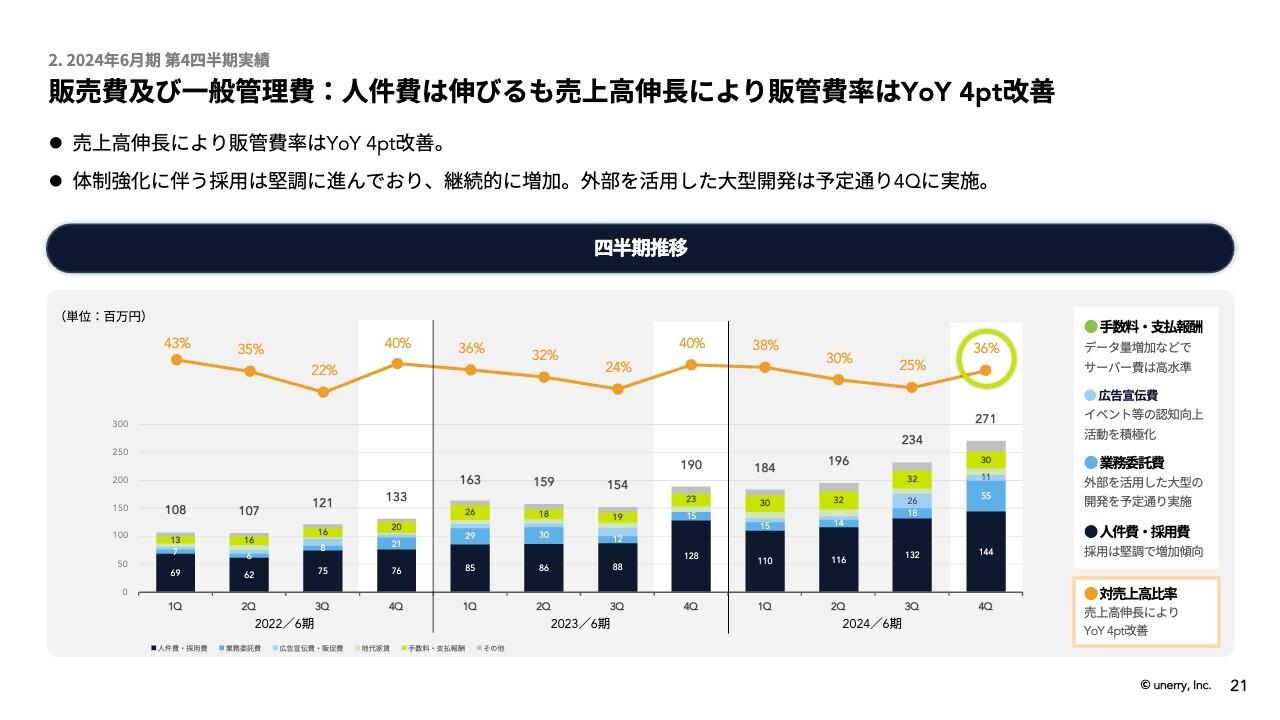

販売費及び一般管理費:人件費は伸びるも売上高伸長により販管費率はYoY 4pt改善

販管費は、人件費を中心に増加していますが、売上高がそれ以上に伸びているため、販管費率は改善しています。

営業利益:4Qで初めての黒字転換

その結果、営業利益は第4四半期で初めて黒字化しました。

通期業績予想

2025年6月期の業績予想についてご説明します。売上高は、リテールDX事業とリテールメディア事業を積極的に拡販し、リカーリング顧客を積み上げることで、前年度比プラス32パーセント、37億4,600万円を見込んでいます。

売上高の増加に合わせて、粗利や営業利益、当期純利益も引き続き成長させていきたいと考えています。

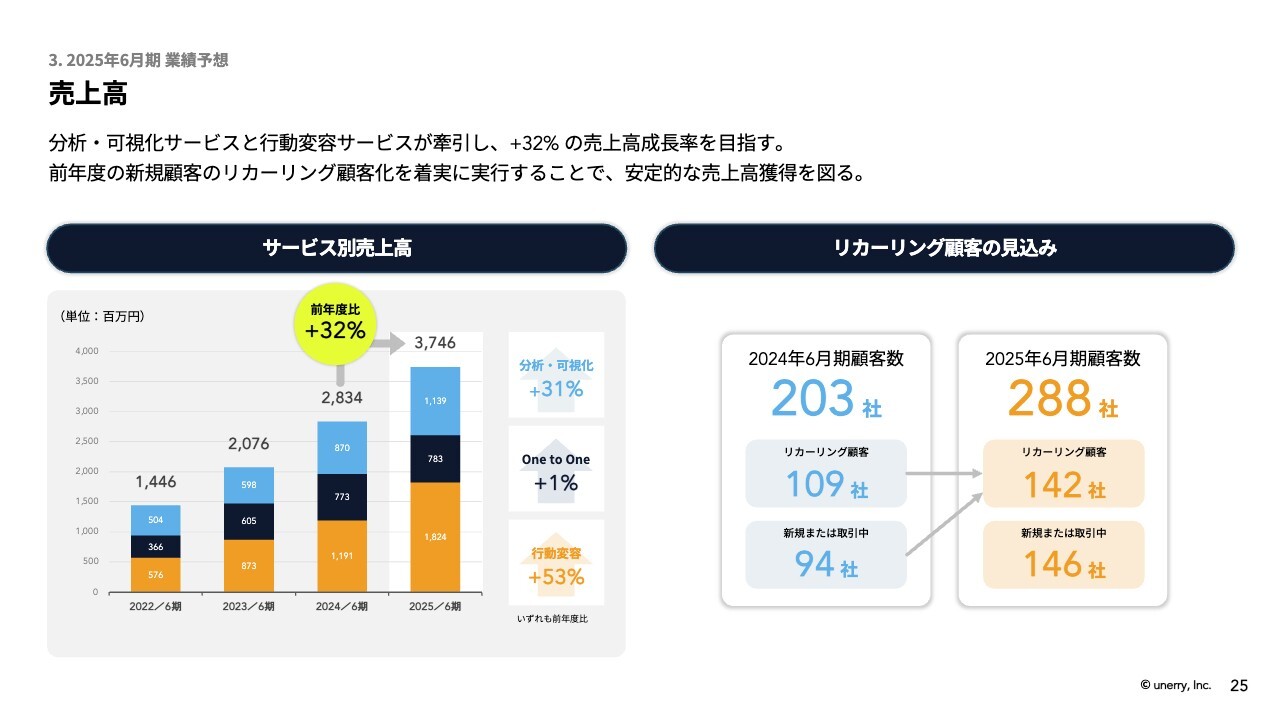

売上高

売上高の中身について、2025年6月期は主に分析・可視化サービスと行動変容サービス、特に行動変容サービスを伸ばしていきたいと考えています。

またリカーリング顧客も、2024年6月期の109社に33社を加え、142社まで増やしたいと考えています。

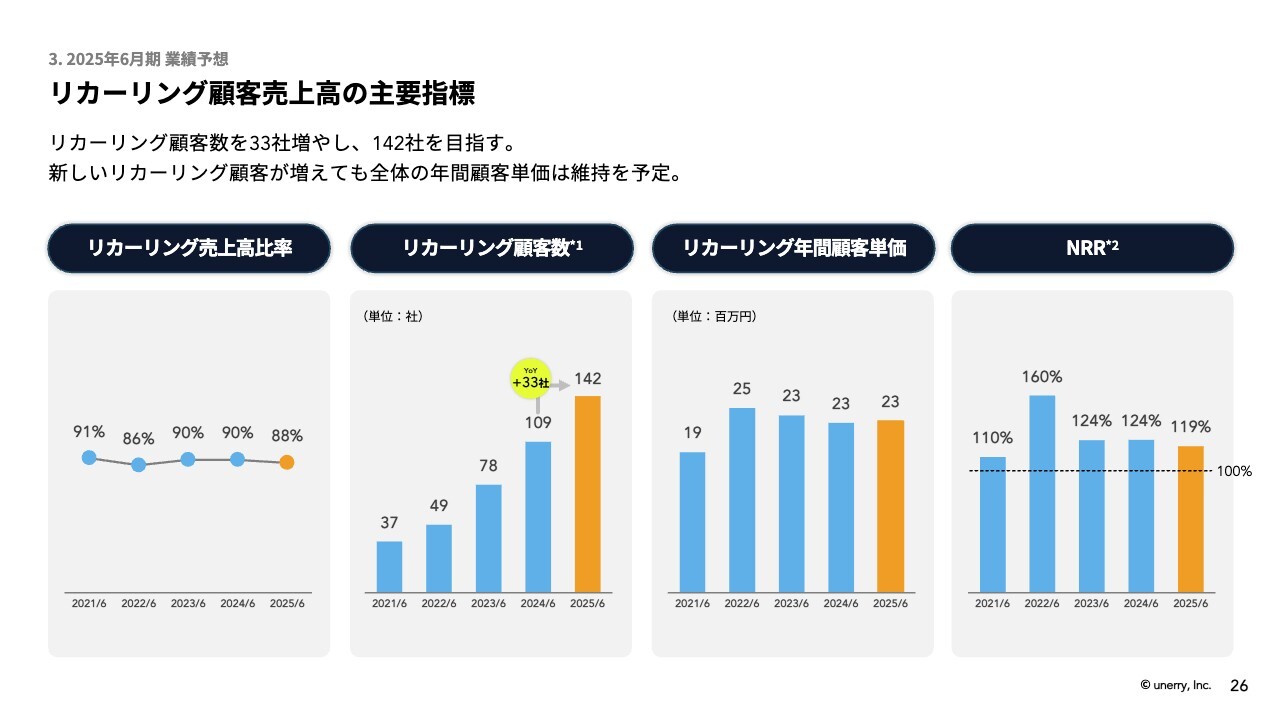

リカーリング顧客売上高の主要指標

リカーリング顧客売上高の主要指標です。2025年6月期のリカーリング売上高比率は88パーセント、リカーリング顧客数は142社、リカーリング年間顧客単価は2,300万円と、高い水準を保っています。

既存のリカーリング顧客の売上高の伸びを示すNRRも119パーセントと、引き続き成長を見込んでいます。

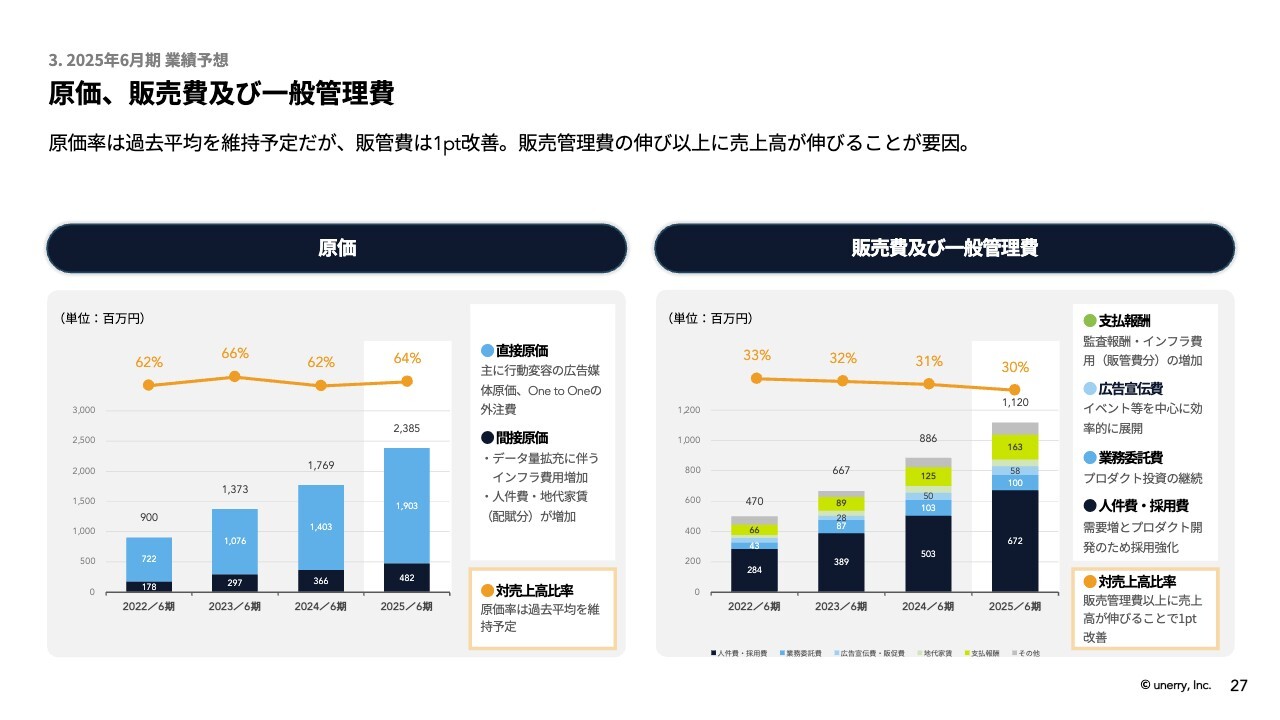

原価、販売費及び一般管理費

原価については、粗利率が低い行動変容サービスの売上高が伸びることから、原価の水準が64パーセントに上がります。

販管費も、人件費を中心に増加を見込んでいます。しかし、それ以上に売上高が伸びるため、販管費率は1ポイント改善する見込みです。

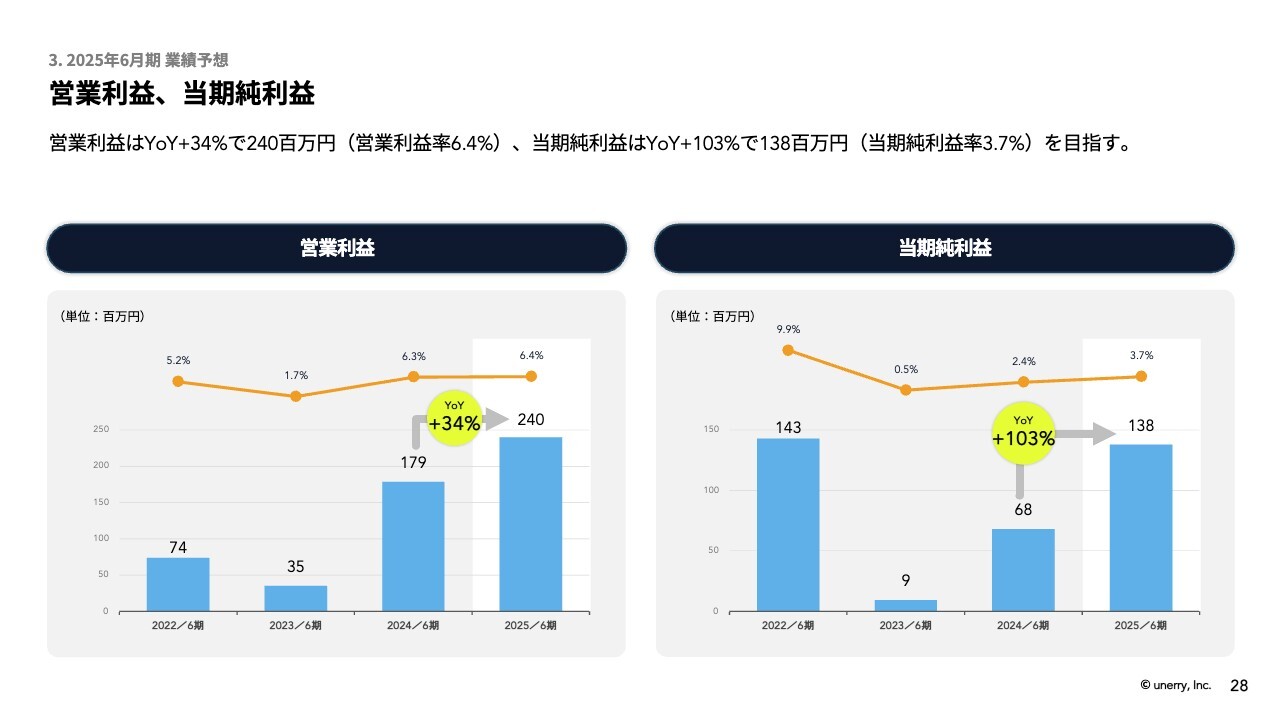

営業利益、当期純利益

その結果、営業利益はYoYプラス34パーセントの2億4,000万円、当期純利益はYoYプラス103パーセントの1億3,800万円を見込んでいます。

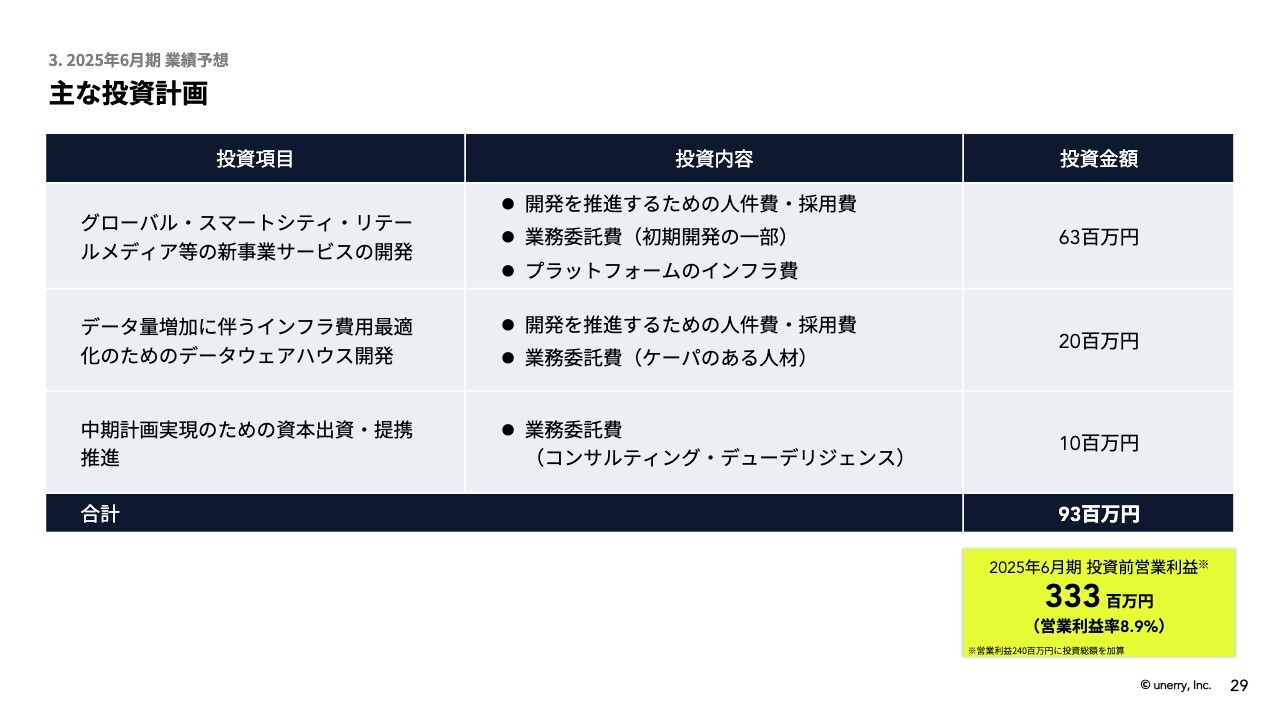

主な投資計画

主な投資計画についてです。2025年6月期は、2026年6月期以降の成長に向けて、投資を行っていきたいと考えています。

具体的には、グローバル・スマートシティ・リテールメディア等の新事業サービスの開発に6,300万円を予定しています。

また、データ量が増えているため、インフラ費用最適化のためのデータウェアハウス開発に2,000万円、中期計画実現のための資本出資・提携推進に1,000万円と、合計9,300万円を予定しています。

こちらが費用として計上されるため、2025年6月期の投資前営業利益は3億3,300万円、営業利益率は8.9パーセントとなっています。

着目した社会課題

内山:中期成長戦略のアップデートについて、私からご説明します。9月に発表する成長可能性に関する説明資料で、最終の中期成長戦略のアップデートをご報告する予定ですので、本日は現時点におけるアップデートをご説明します。

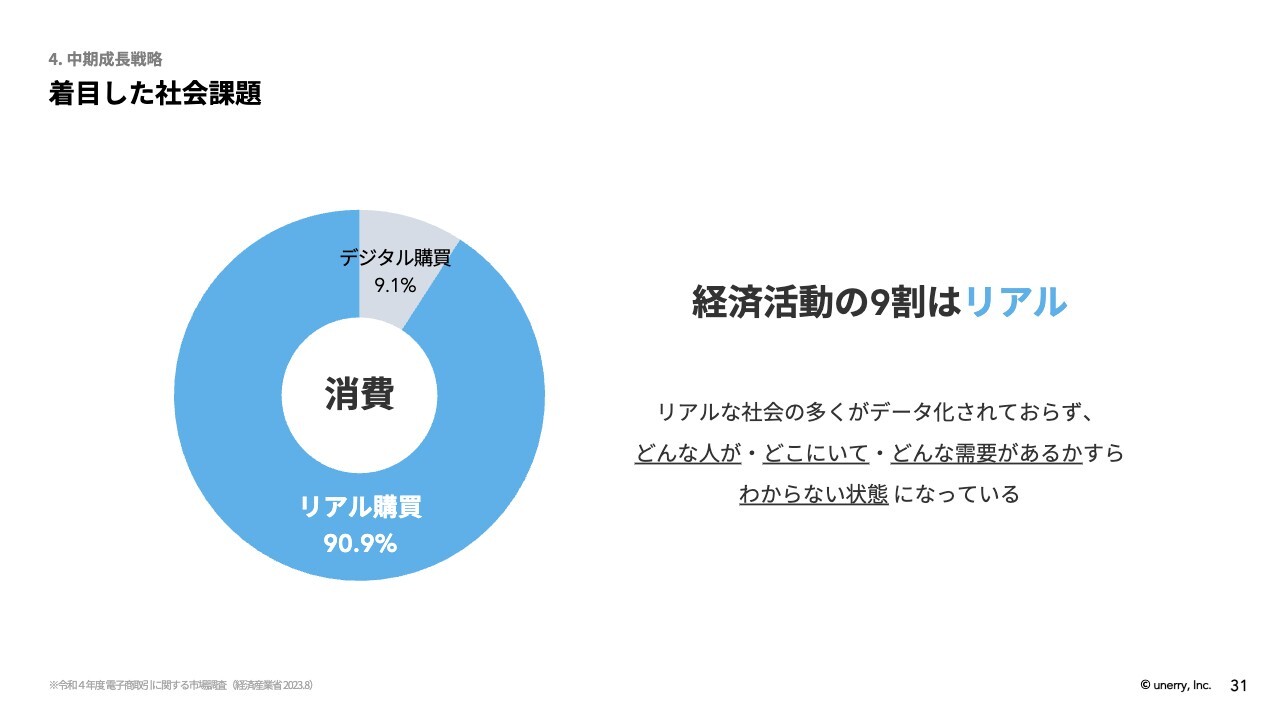

投資家のみなさまには何度もご説明していますが、デジタルがこれだけ発達している世の中でも、経済活動の9割はリアルです。

ご飯を食べる、生鮮食品を買うなど、いろいろな物を消費すると思います。もちろんECでも購入すると思いますが、収入の大半は、リアルな場所で使っているのではないでしょうか?

しかしリアルの社会は、非常に不便な面もあります。誰がどこにいて、どのような需要があるのかすらわからない状態になっています。そのため、お店は混雑しますし、欠品もします。このように、さまざまな非効率が発生しているのも、リアルな社会の特徴だと思います。

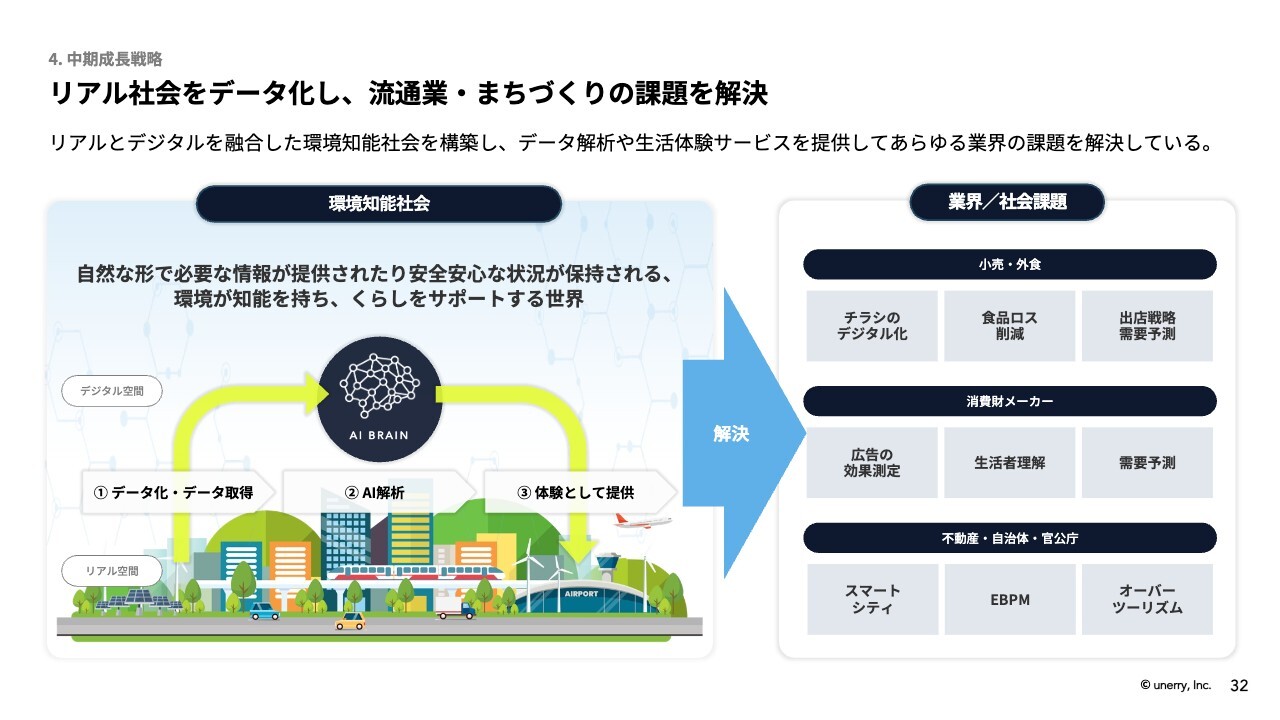

リアル社会をデータ化し、流通業・まちづくりの課題を解決

unerryは、それを一気に解決します。リアルな社会をデータ化し、AIで解析し、より心地よい体験を届け、スムーズな社会を作ります。

現時点では、主に小売・外食、消費財メーカー、不動産・自治体・官公庁に対してサービスを提供しています。しかし冒頭でお伝えしたとおり、我々はグローバルのデータインフラを目指していますので、あらゆる業界の、多くの社会課題にお答えできる会社になりたいと思っています。

4.2億IDの生活者行動データでデジタル・リアルを融合させたデータエコシステム

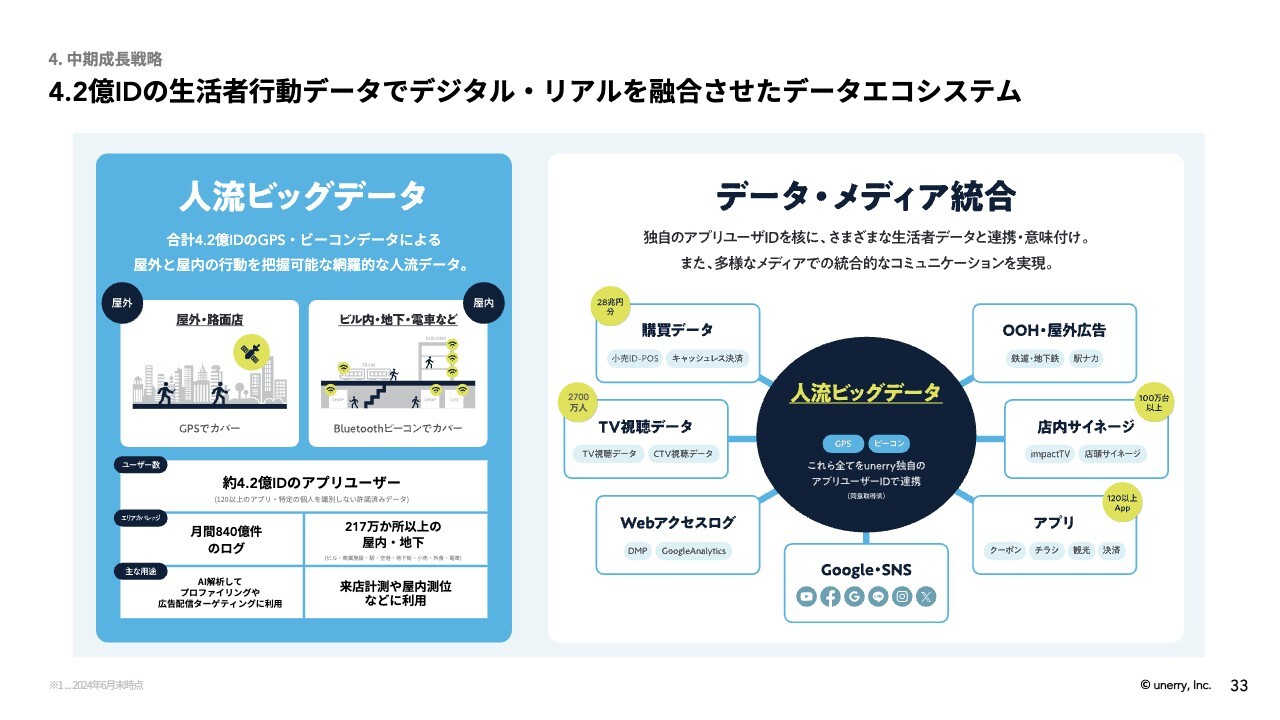

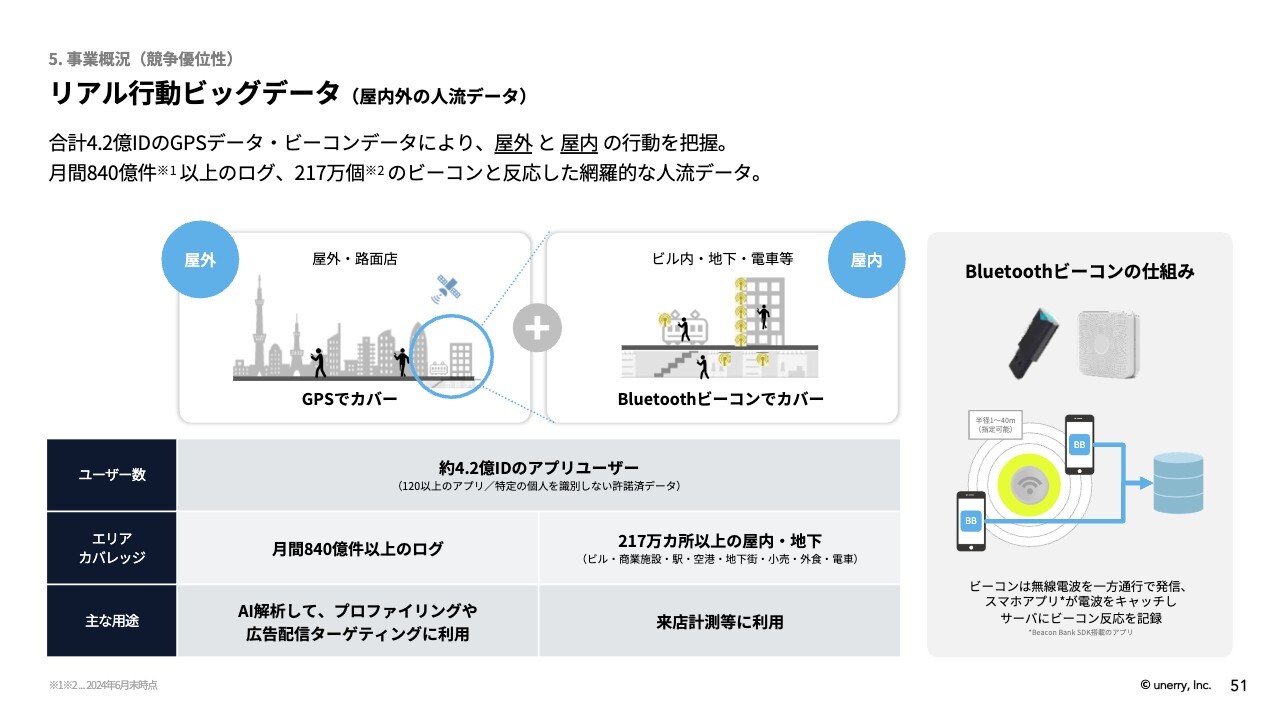

その中核を成しているのが、unerryが持っているデータです。その中でも、リアルな社会をデータ化する一番最初のデータが、人流ビッグデータです。「スマートフォンから得られる位置情報」と言ったほうが、わかりやすいかもしれません。

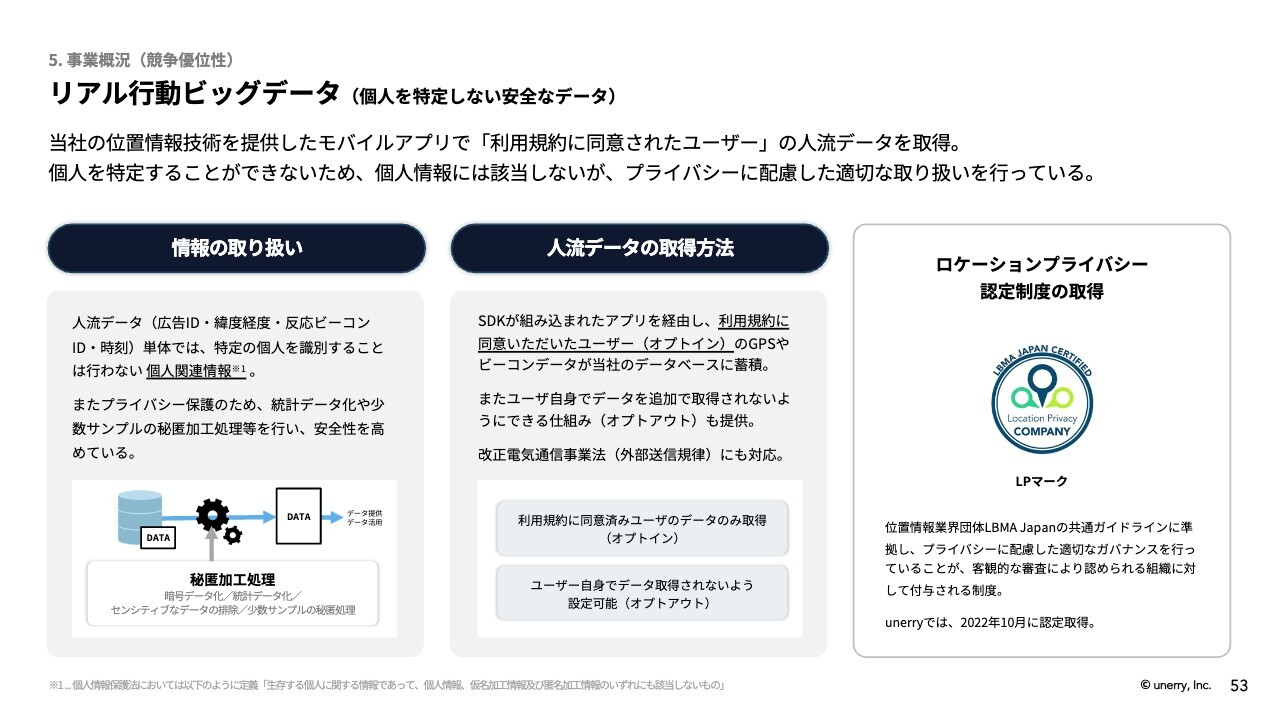

我々は、地図アプリやクーポンアプリ、チラシアプリ、歩くとポイントが貯まるアプリなど、百数十個のアプリに、SDKと呼ばれる、我々のソフトウェアを提供しています。その、プライバシーポリシーの中には、必ず「unerry」の名前が記載されています。

どのような目的で、どのような項目を、どのような条件で、unerryがデータを蓄積しているのかを必ず明示して、人流ビッグデータを安全に蓄積しています。

数値として、以前は3.9億IDとご報告していましたが、現在は4.2億IDになっています。そして、月間840億件のログと、大量のビッグデータが貯まっています。

スライド右側に「データ・メディア統合」と記載していますが、スマートフォンのIDに基づくいろいろなデータは、他のデータとも、ひもづけやすくなっています。

例えば、テレビ視聴データ、Webアクセスログ、ソーシャルメディア、アプリ、デジタルサイネージ、屋外広告など、我々のデータはあらゆる情報接触メディアとの連携が可能です。さらに最近では、店頭の購買データとも、匿名化された状態で連携できるようになっています。

誰がどのような情報に接触し、どのような場所に行って、どのような購買行動をしたかが包括的にわかる仕組みだとご理解ください。

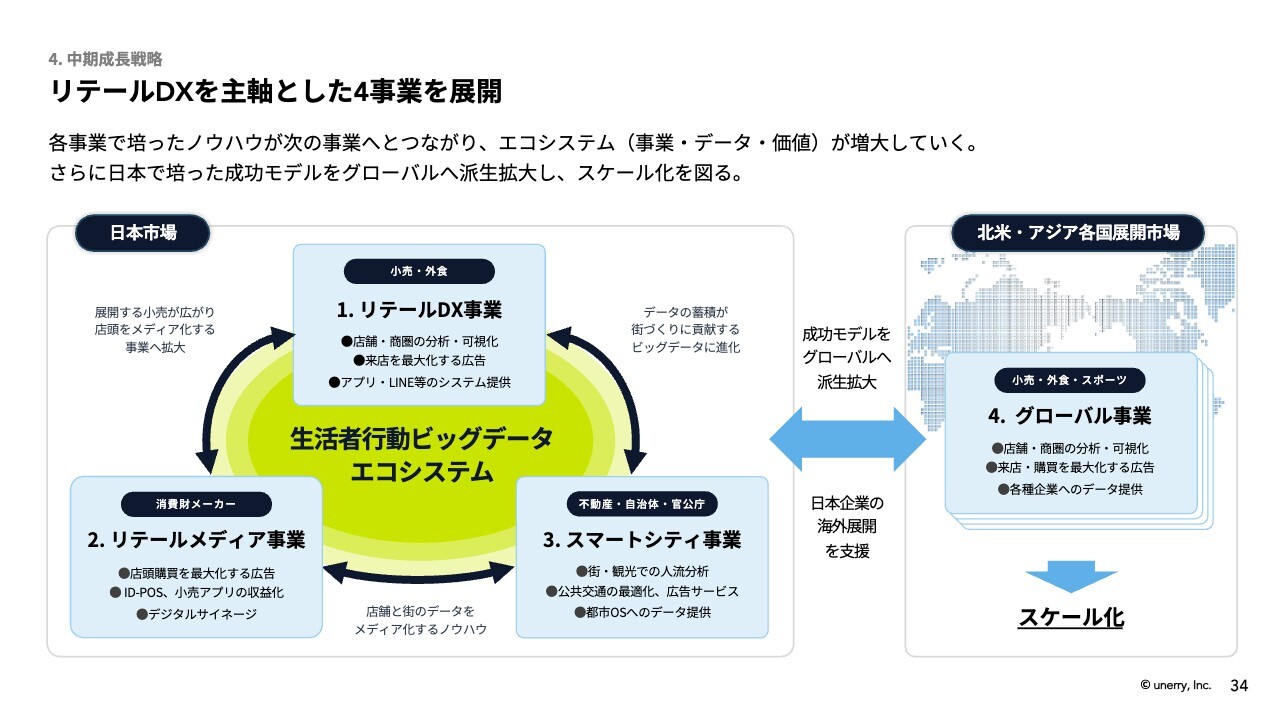

リテールDXを主軸とした4事業を展開

生活者行動ビッグデータに基づき、我々が最初に行っているのが、リテールDX事業です。要するに、小売・外食のDXを支えるということです。そのために、人流ビッグデータを活用した分析、広告、システム提供を行っています。

リテールDXが進めば進むほど、リテールメディア事業、いわゆる消費財メーカーに対するサービス提供が行われます。そして、街づくりにかかわる不動産事業者、自治体、官公庁に対する分析やシステム提供も行われていきます。こちらがスマートシティ事業です。以上が、日本における3つの大きな事業です。

このベストプラクティスを、今度は海外に対して提供するということで、グローバル事業に取り組んでいます。

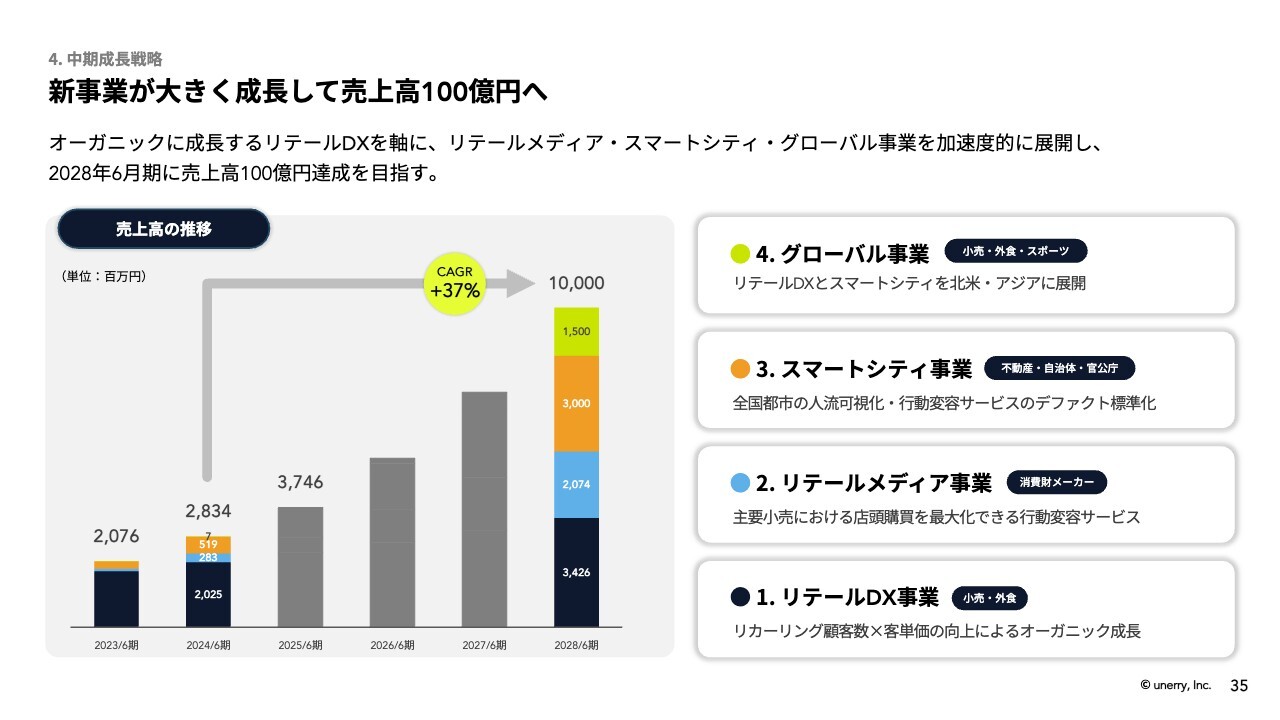

新事業が大きく成長して売上高100億円へ

スライドに記載した4つの事業を、有機的に積み上げることによって、売上高を2024年6月期の28億3,400万円から、2025年6月期には32パーセント、成長させていきます。

その後も成長を重ねていき、2028年6月期には100億円、平均成長率37パーセントを実現したいと思っています。

リテールDX事業が安定的に伸びていくのに対して、リテールメディア事業やスマートシティ事業が先行して伸びていきます。そして、少し遅れてグローバル事業が伸びていく構成です。

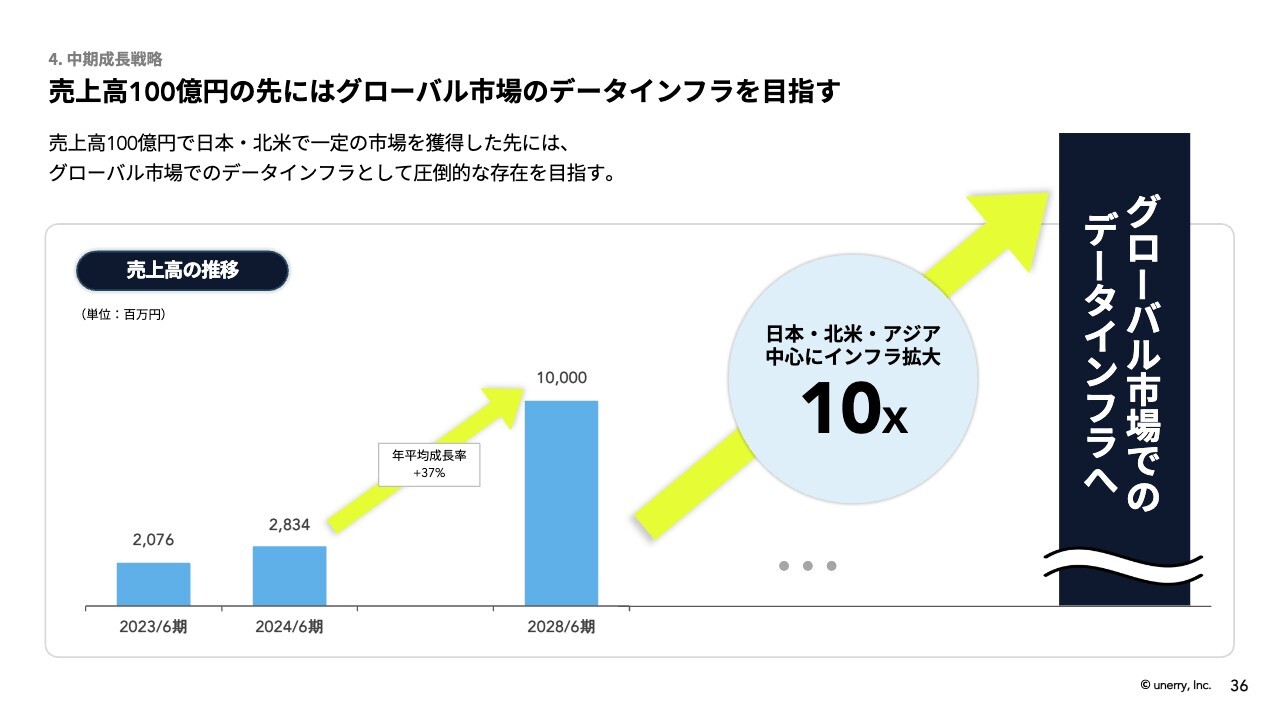

売上高100億円の先にはグローバル市場のデータインフラを目指す

売上高100億の先には、何があるのでしょうか? その先にあるのは、グローバル市場において、みなさまが当たり前に使えるデータインフラです。日本・北米・アジアを中心に、我々のインフラが拡大していきます。これが、売上高100億円の先に描いている未来です。

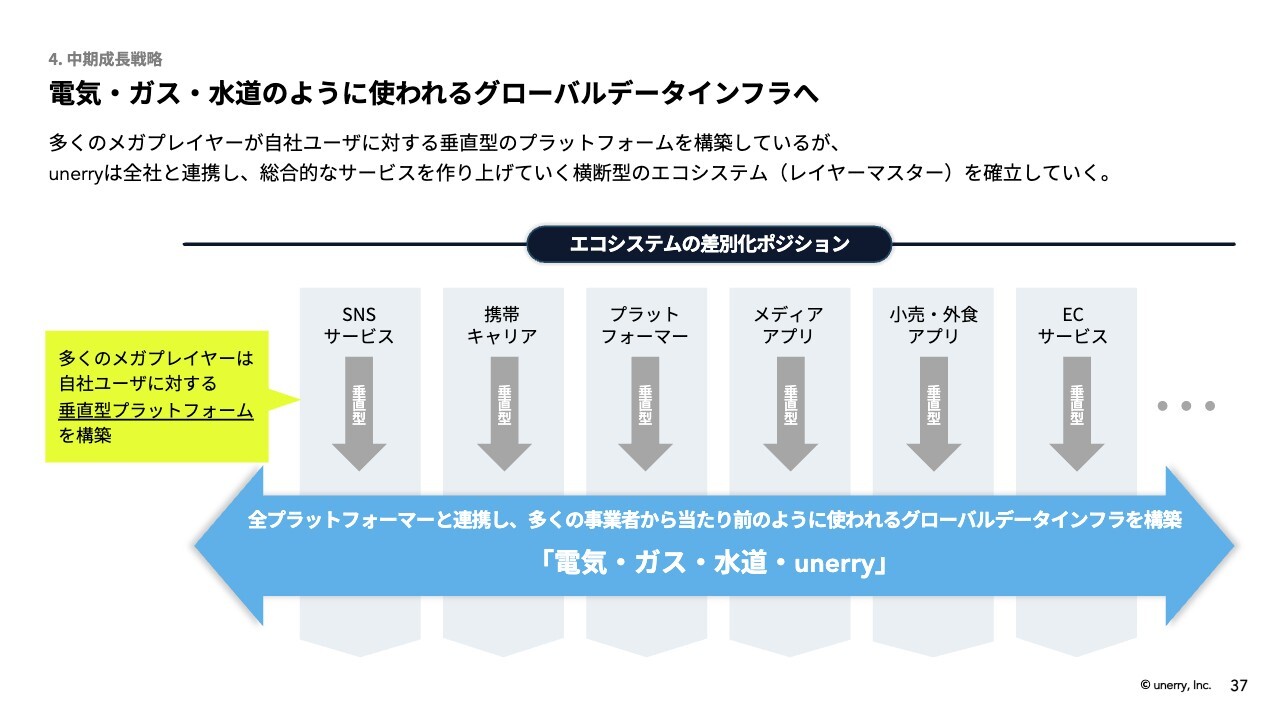

電気・ガス・水道のように使われるグローバルデータインフラへ

我々が提供しているのは、スマートフォンの位置情報に基づく人流ビッグデータや生活者行動のデータです。

例えば、ソーシャルメディアや携帯キャリア、大手のアプリケーション事業者など、プラットフォーマーの多くは、自社のお客さまに対する垂直型のサービスを提供しています。そのデータは、他には一切使われません。

unerryのデータはスマートフォンのIDに基づくデータのため、いろいろなプラットフォーマーとの連携が可能です。unerryはこの仕組みにより、多くの事業者から当たり前のように使われる、グローバルデータインフラを構築するとして、「電気・ガス・水道・unerry」という、新たなスローガンを掲げています。

水道の蛇口をひねったら水が出るように、「『unerryのデータを使いたい』と思ったらすぐに使える」ことを、日本・アジア・アメリカの中で、日本が初めての企業として実現できると夢見て、今この瞬間も経営しています。

unerryが歩んでいく市場は、今後飛躍的成長が見込まれる

unerryが歩んでいく市場は、非常に大きなものです。リテールDX市場、リテールメディア市場、スマートシティ市場と、すでに大きな市場は存在していますが、これからも大きな成長が見込まれますので、ぜひご期待ください。

アップデートした内容は、9月に発表する成長可能性に関する説明資料でご確認いただければと思います。

会社概要・リーダーシップグループ

事業概況について、現時点における会社概要です。スライド右側がアップデートした内容です。

取締役と執行役員に変更はありませんが、unerryで従前からしっかりとご活躍いただいている方が、シニアバイスプレジデントとして、新たにリーダーシップグループに加わりました。非常にパワフルな新しいリーダーですので、これからの事業発展にご期待ください。

1. リテールDX事業

リテールDX事業についてご説明します。こちらは、従前からの大きな変更はありません。

リテールDX事業には、我々のデータに基づき、いろいろなデータを掛け合わせた分析・可視化サービス、広告サービスである行動変容サービス、システム開発・ソリューションサービスであるOne to Oneサービスがあります。

その中でも、分析・可視化サービスの「ショッパーみえーる」が、代表的なサービスです。いろいろな小売事業者のデータが入っており、例えばスーパーの名前を入れるだけで、「このスーパーに何月何日に何人来店したか」「どのあたりに住んでいるか」「どのような特徴の方が来店しているのか」が、爆速・直感的にわかるようになっています。

この「ショッパーみえーる」を導入すると、「どこの競合に行っているか」がわかります。そして、スライド中央の行動変容サービス「Beacon Bank AD」で、競合に行っている人に対してデジタル広告を配信し、店に来てもらいます。紙のチラシの代わりに、unerryを使っていただくものだとイメージしてください。

さらに「Beacon Bank One to One」は、我々の技術をみなさまが使っているアプリ、LINE、デジタルサイネージなど、いろいろなところにシステムとして提供するソリューションサービスです。

この3つを有機的に連携しているのが、リテールDX事業です。

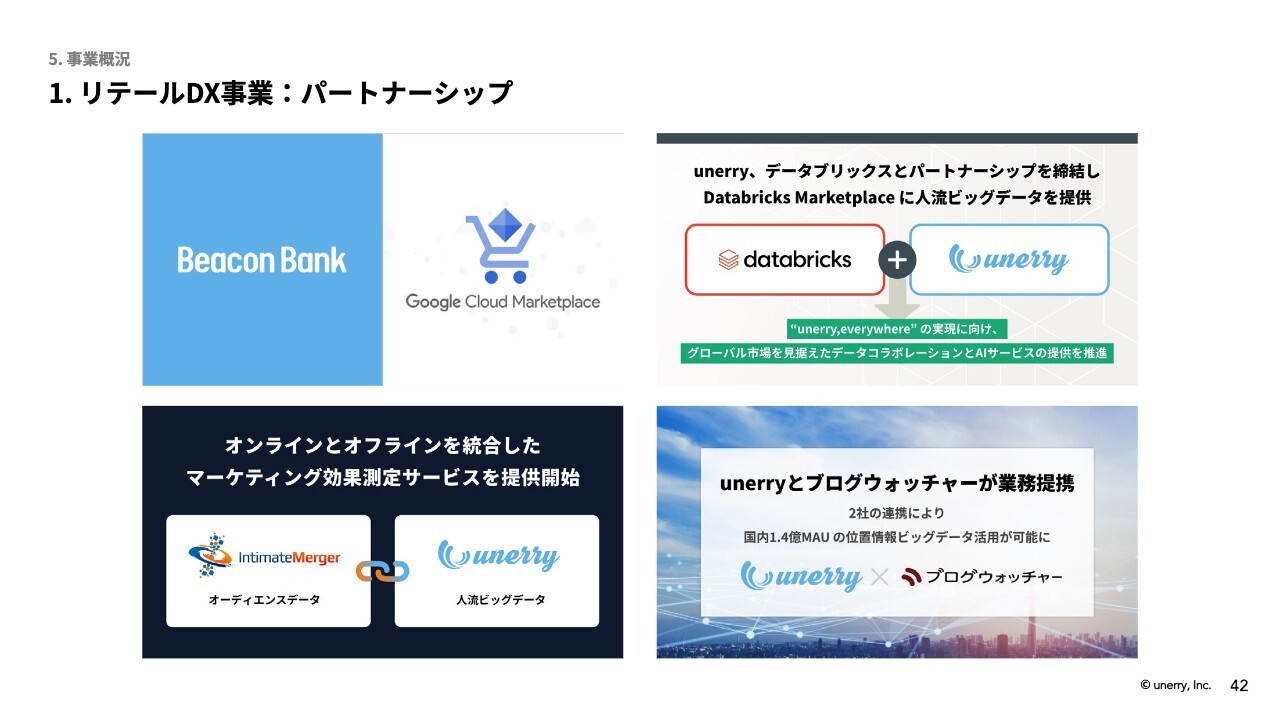

1. リテールDX事業:パートナーシップ

この1年間、大きなパートナーシップとして進展したのはGoogle Cloudです。Google Cloudの課金の仕組みにunerryのサービスを提供することを、新たに実現できています。

同様の仕組みが、データブリックスです。これはアメリカのユニコーン企業ですが、このデータブリックスを通じて、我々のデータを連携できる仕組みになっています。

さらに、東証グロース市場の上場企業であるインティメート・マージャーは、デジタル上のWebサイトの回遊データを極めて多く集積している企業です。我々はリアルのデータを持っていますので、デジタルとリアルの両方を掛け合わせたマーケティングサービスが提供できています。

そして、直近に発表したブログウォッチャーは、以前よりスマートフォンから得られる人流データを、unerryと非常に近しい仕組みとして集積している企業です。この2社がタッグを組むかたちになっています。

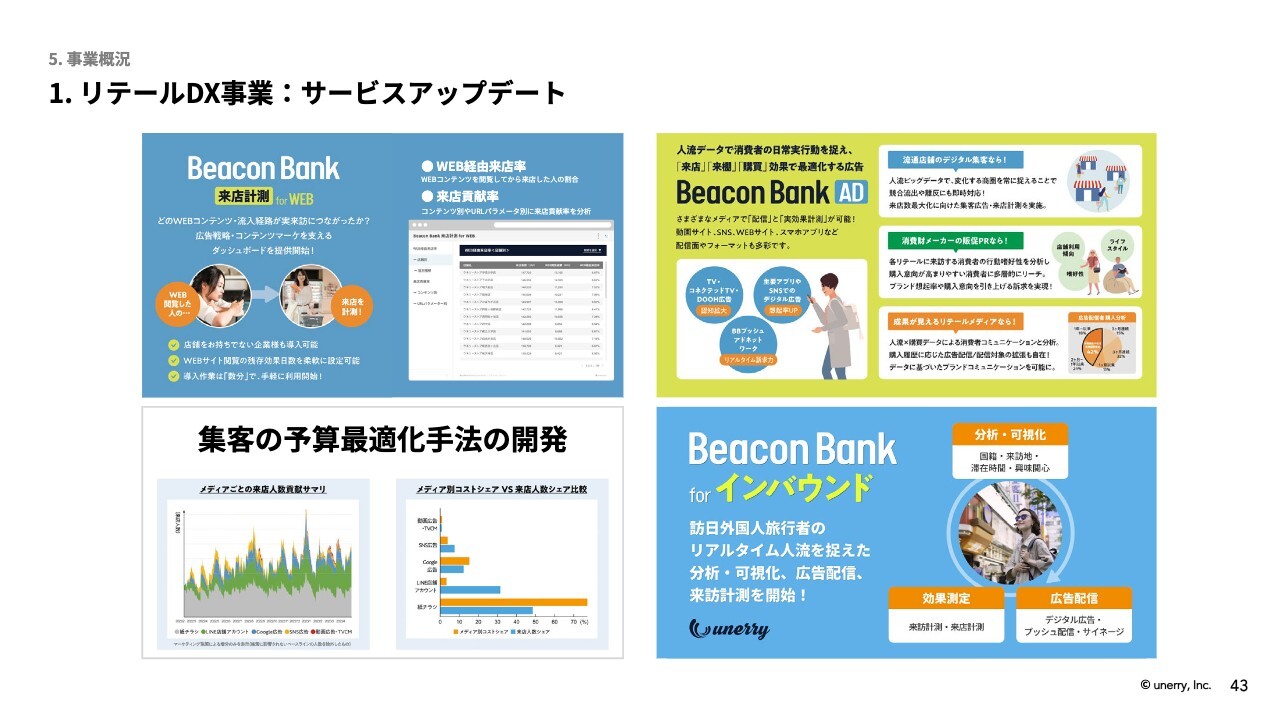

1. リテールDX事業:サービスアップデート

タッグを組むことによって実現したサービスについて、ご説明します。スライド左上の「Beacon Bank 来店計測 for WEB」では、Webサイトに来た人がどこに行っているかがわかります。

また、右上の「Beacon Bank AD」を使えば、デジタル広告が中心だったところから、テレビなどでも配信できるようになります。

左下の「集客の予算最適化手法開発」では、紙のチラシやLINE、デジタル広告、テレビなど、あらゆる小売や外食の販促手法を可視化し、どの媒体のコスパが高いかがわかる仕組みの開発に成功しています。

さらに右下の「Beacon Bank for インバウンド」では、昨年度、我々の仕組みがようやくインバウンドに対応できるようになりました。現在、多くの外国人観光客が日本を訪れていますが、これまではインバウンドに対応していませんでした。それが対応可能となり、非常に多くの引き合いをいただいています。

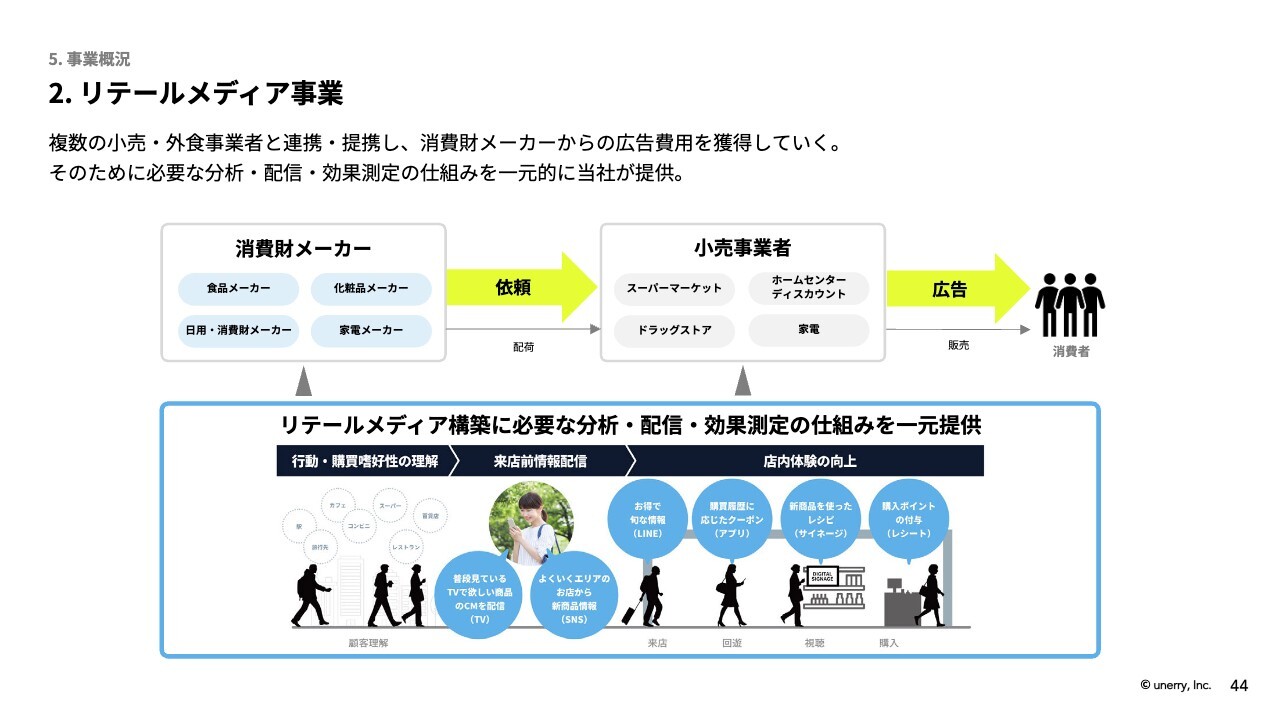

2. リテールメディア事業

リテールメディア事業について、少し耳慣れない言葉かもしれませんので端的にご説明すると、小売事業者が広告事業者になるということです。

みなさまがよく使っているスーパーやドラッグストア、ホームセンターが広告事業者になっています。アメリカのウォルマートが一番進んでおり、1年間で数千億円の売上を上げています。我々は今、その日本版を作っています。

どのようにするかというと、我々が取り組みを進めれば進めるほど、小売事業者の店頭がデジタル化されていきます。アプリ、デジタルサイネージ、POSデータ、人流データなどが整理され、いろいろなもののDXが進んでいきます。

みなさまは、お酒や日用品などを店頭で購入していると思いますが、今、メーカーはそれらのテレビ広告を出しています。テレビ広告を出しても、店頭で売れているのかどうか、非常に可視化しづらいと思います。

しかし現状では、小売事業者のDX化は相当進んでいます。店頭に入った時に、モバイルアプリで日用品の広告が配信されてきたら、購入する可能性はテレビ広告より高いかもしれません。このように、小売事業者がアプリを使って広告事業を行っています。

unerryは、小売事業者が店頭をデジタル化し、メーカーに対して広告事業を展開できる、さまざまな仕組みを提供しています。

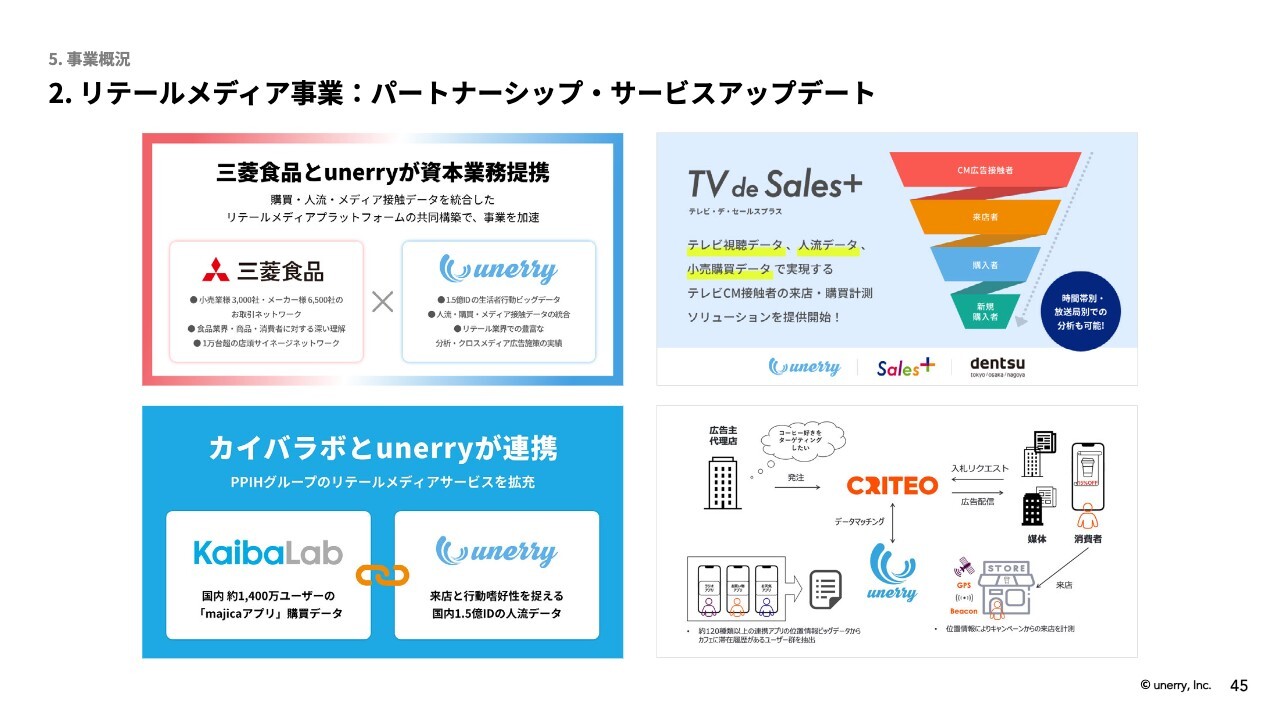

2. リテールメディア事業:パートナーシップ・サービスアップデート

リテールメディア事業を推進するにあたって、我々が一番注力しているのが、三菱食品との資本業務提携です。

三菱食品は何十年にもわたり、日本中のあらゆる小売事業者、メーカーとのお取引がある企業です。unerryはその方々と一緒に、小売事業者やメーカーに対するビジネスを提供しています。それが、今回リテールメディアが大きく成功した最大のポイントです。

他にも、電通やSalesPlusと一緒に、「テレビを見た人が本当に来店して買っているか」という効果計測の仕組みを作っています。

また、スライド左下のカイバラボは、ドンキホーテを中核としたPPIHグループのリテールメディア部門を担当している代表的な企業です。そちらと連携することによって、PPIHグループのリテールメディアサービスを支えています。

他にも、グローバル広告の大手企業であるCRITEOと連携して、「CRITEOで広告配信した人は来店しているのか」「一部は買っているのか」というところまで、検証できる仕組みも提供しています。

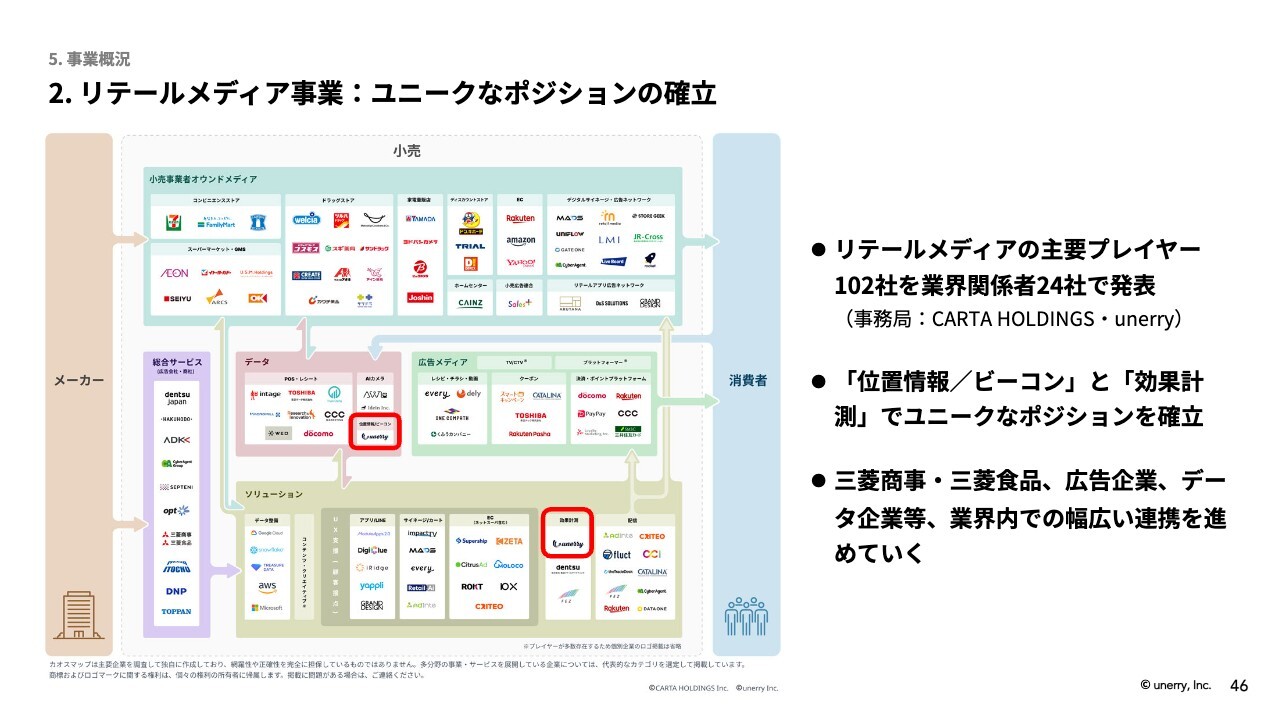

2. リテールメディア事業:ユニークなポジションの確立

実はリテールメディア事業は、日本において多くの事業者が参入しています。今年、CARTA HOLDINGSとunerryでカオスマップを作り、どのような方が、どのような役割を担っているのかを整理しました。

スライドをご覧いただくとわかるように、unerryは中央の「位置情報/ビーコン」と、右下の「効果計測」の2つで、非常にユニークなポジションを確立しています。

我々は三菱商事、三菱食品をはじめとする多くの広告企業、データ企業、小売事業者と連携しています。だからこそ、このようなカオスマップを作ることができるのです。

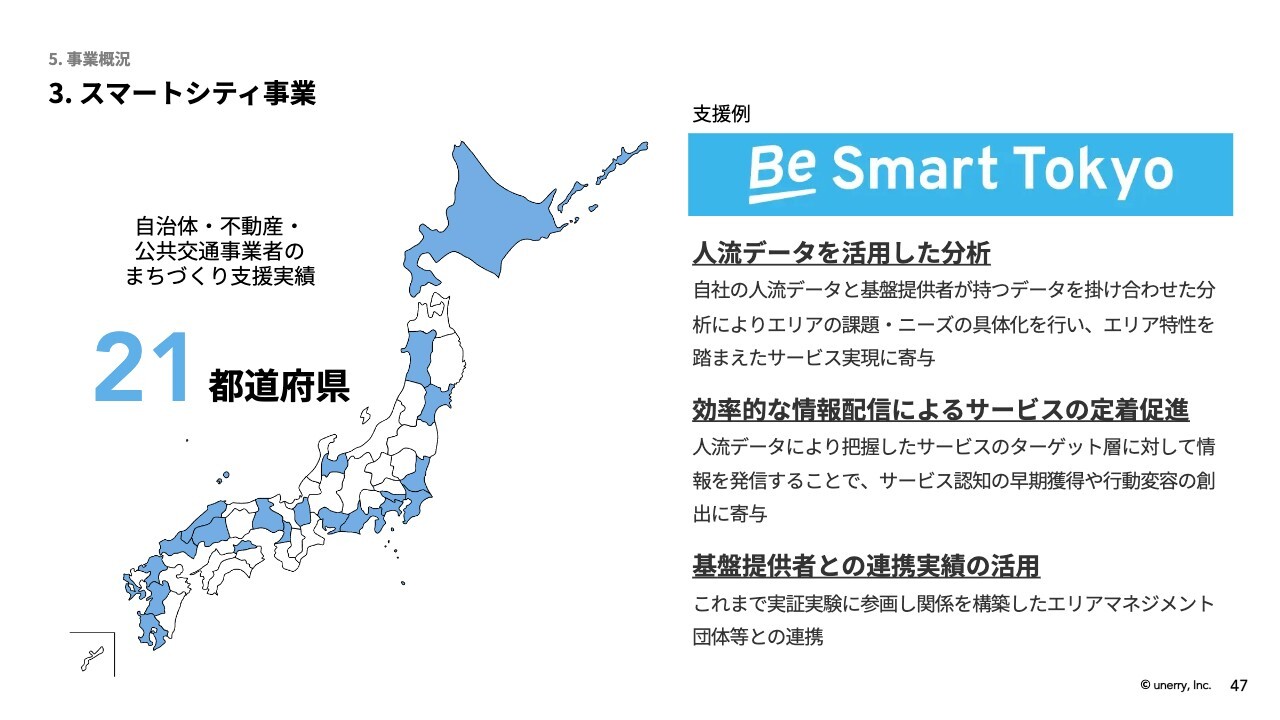

3. スマートシティ事業

スマートシティ事業です。前回は19都道府県とご報告しましたが、21都道府県の自治体にご支援実績が増えています。

スライドには、代表例として東京都の「Be Smart Tokyo」を掲載しています。人流の分析、それに基づく広告配信、いろいろな企業と基盤提供者としての連携などを行っています。

3. スマートシティ事業:支援例

支援例として、他にも千葉県の「アクアラインの人流データレポート作成業務」、東京・豊洲エリアへの来訪動機の促進や回遊性向上に向けたサービスを提供しています。

また、「メタ観光マップ」という東京都のにぎわいや回遊性の分析、そして、九州MaaSという、九州の公共交通事業者が集まり、九州の交通をより便利にしていく取り組みにおける人流データの活用に、unerryをご選定いただいています。

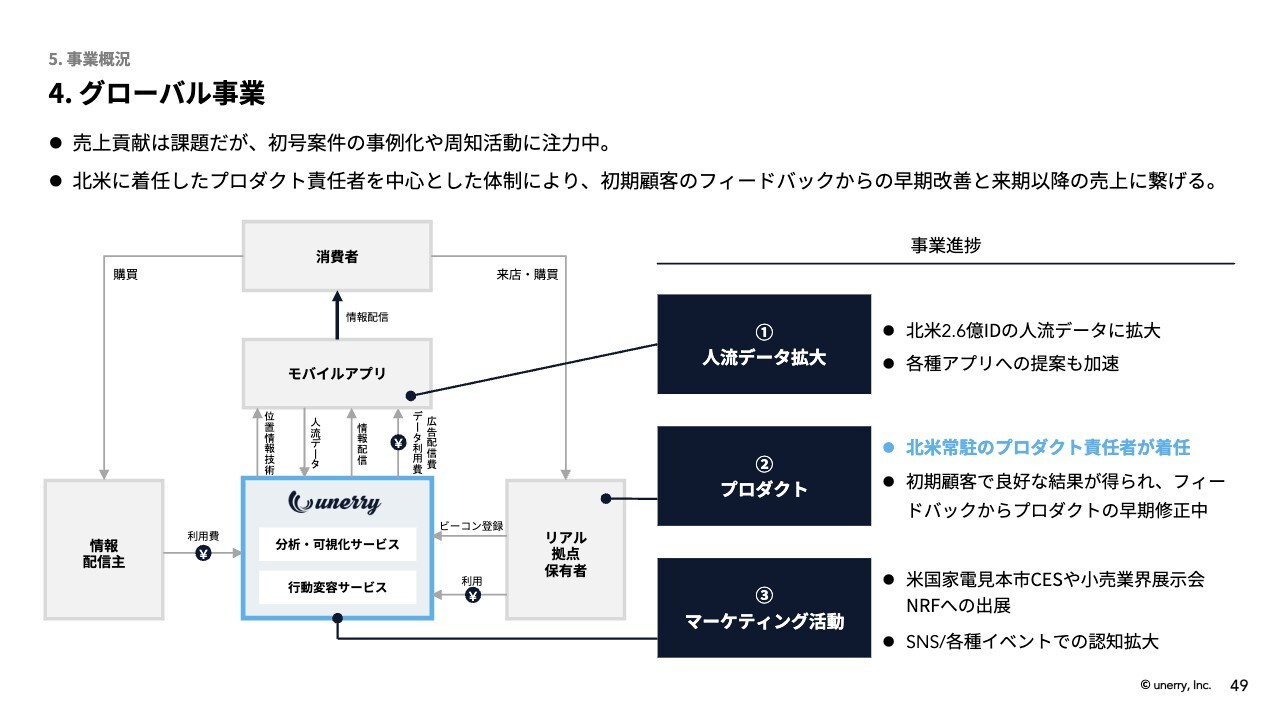

4. グローバル事業

グローバル事業についてです。グローバル事業は始めたばかりですので、多くの課題があります。

グッドニュースの1つ目として、我々は2024年の前半からようやくサービス提供を始めていますが、初期に導入したお客さまから非常に高い評価をいただき、良好な結果が得られています。そして、そこから得たフィードバックを、北米に展開しているプロダクトに対して早期反映しています。

2つ目に、プロダクトにしっかりと反映するため、北米にプロダクト責任者を置く必要があると考えています。今回は、実績のあるプロダクト責任者が北米常駐で着任しています。プロダクト責任者を中心にグローバル事業をしっかり展開していきたいと考えています。

グローバル事業については、いくつか質問をいただいていますので、後ほど回答します。

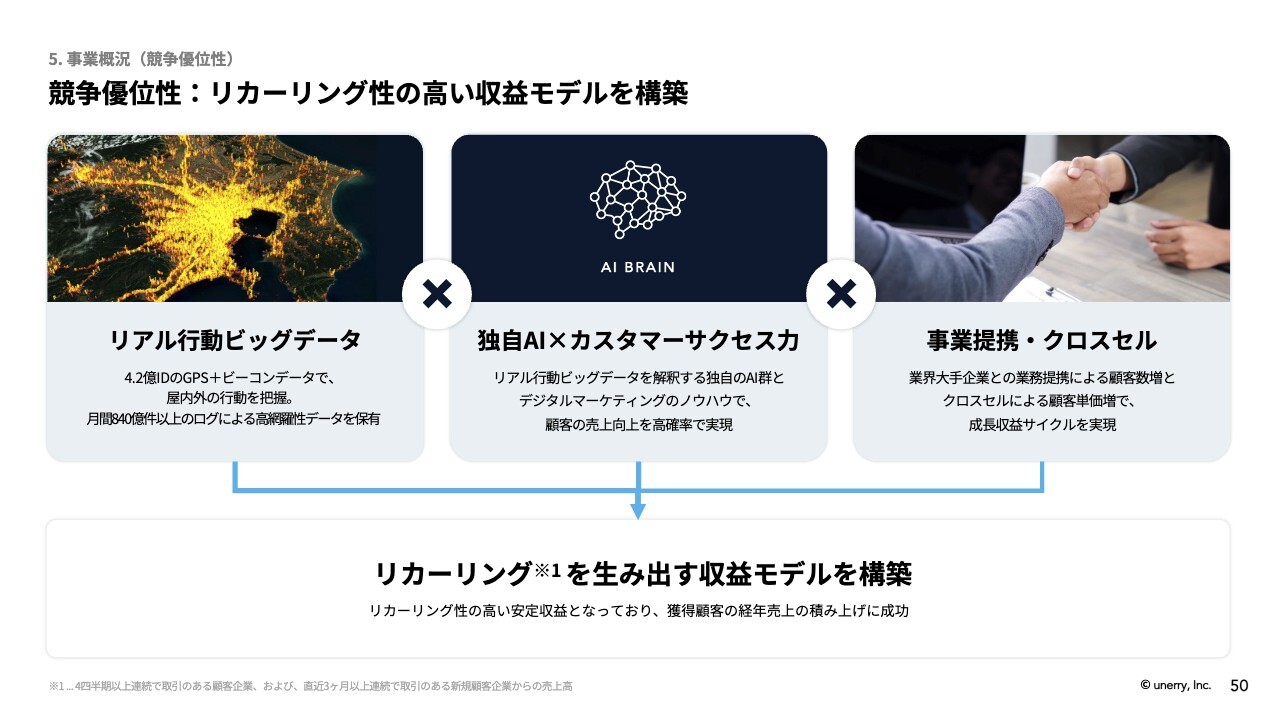

競争優位性:リカーリング性の高い収益モデルを構築

競争優位性については従前よりご説明しているため、簡単に触れたいと思います。

我々の競争優位性は、次の4点です。それは、リアル行動ビッグデータがあること、独自のAIがあること、多くの事業者と提携していること、結果として得られているリカーリング収益があることです。

リアル行動ビッグデータ(屋内外の人流データ)

リアル行動ビッグデータは、先ほどご説明したとおりです。4.2億IDの人流データを核として持っており、屋外も屋内も、網羅的に人流がわかります。

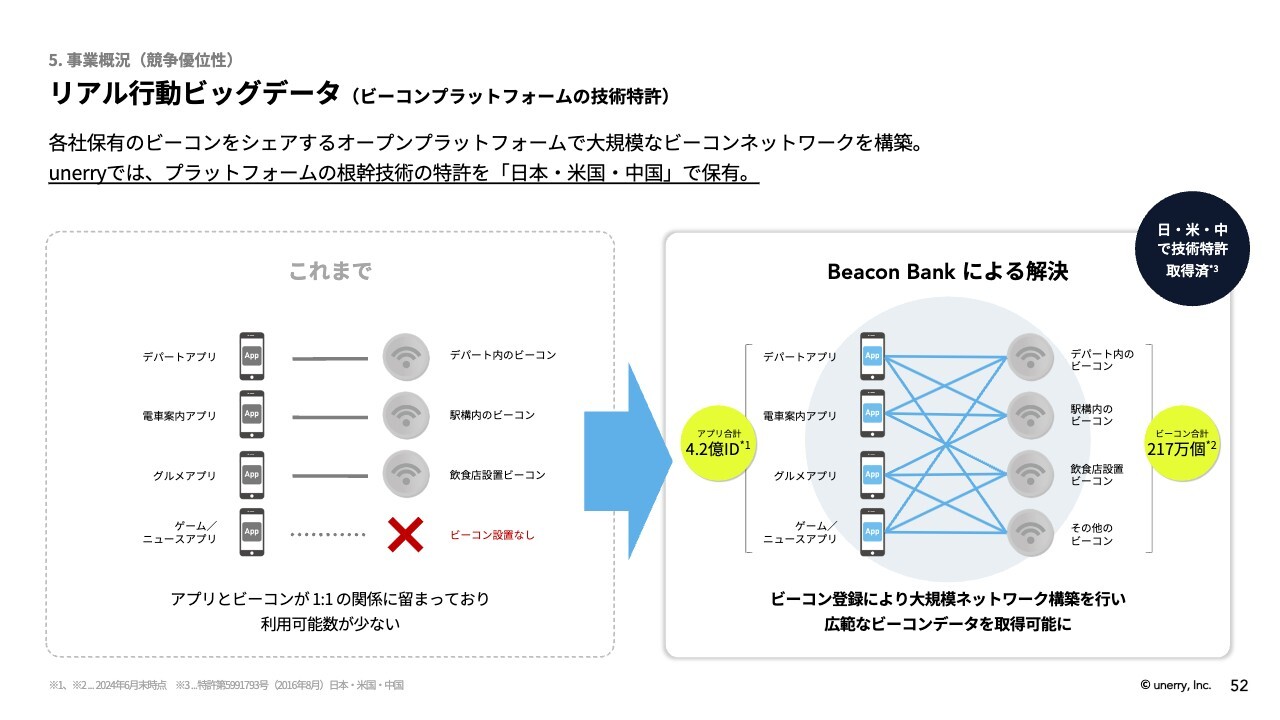

リアル行動ビッグデータ(ビーコンプラットフォームの技術特許)

屋内を測る方法として、Bluetoothのビーコンと呼ばれるセンサーを活用します。このセンサーの技術では、今までは特定のアプリとビーコンしか反応しませんでした。そこに対して我々が行ったブレイクスルーは、どのようなアプリ、ビーコンとも反応できるプラットフォームを技術開発することです。

日本、アメリカ、中国で技術特許を取得していますので、主要なマーケットにおいて、いろいろなビーコンとアプリが反応できる仕組みの開発は、unerryにしかできないことだと考えております。

リアル行動ビッグデータ(個人を特定しない安全なデータ)

先ほどご説明したとおり、我々のデータはエンドユーザーからの同意を得ています。

「このデータは個人情報ですか?」というご質問をよくいただきますが、日本の法体系では個人関連情報となり、「センシティブなデータである」という取り扱いになります。

ですので、個人情報ではないのですが、しっかりと同意をいただいて、安全なデータを集めている企業だとご理解いただければと思います。

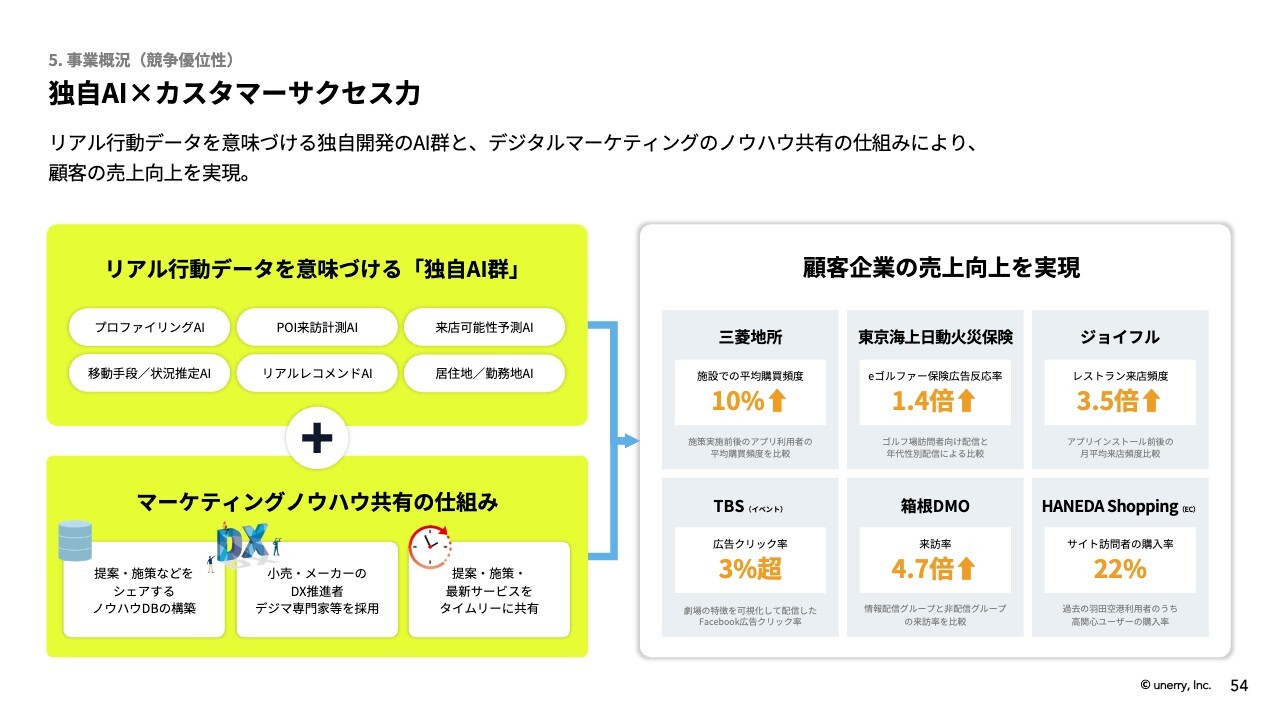

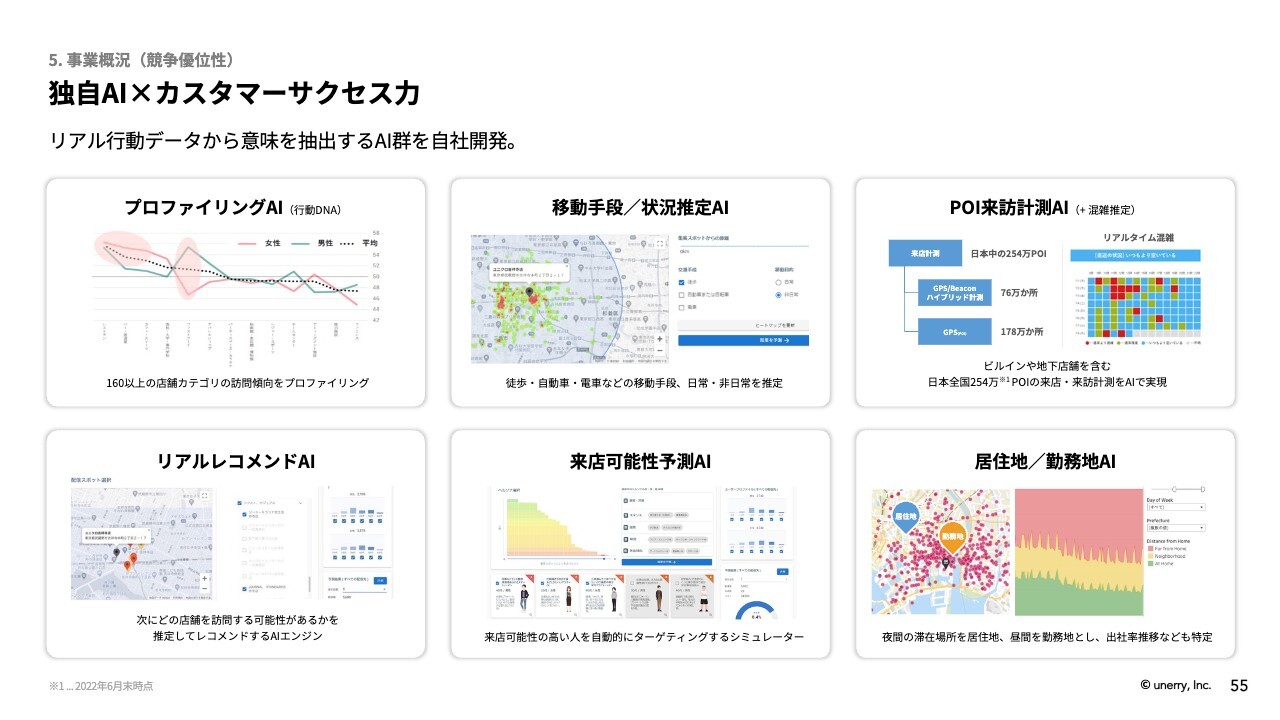

独自AI×カスタマーサクセス力

データだけがあっても売上は上がりませんので、我々は独自のAIを開発しています。例えば、西日本でファミリーレストランを展開するジョイフル(Joyfull)は、レストランの来店頻度が3.5倍に上がるといった大きな成果を得られており、今、絶好調です。

独自AI×カスタマーサクセス力

なぜそのような成果が得られているのか、ご説明します。我々のデータを活用すると、来店する人はどのような人なのかがわかります。すると、「来店する可能性が高い人は誰なのか」「次にどのような店に行くのか」「どのような移動手段で来るのか」もわかります。このようなAIを独自に開発しています。

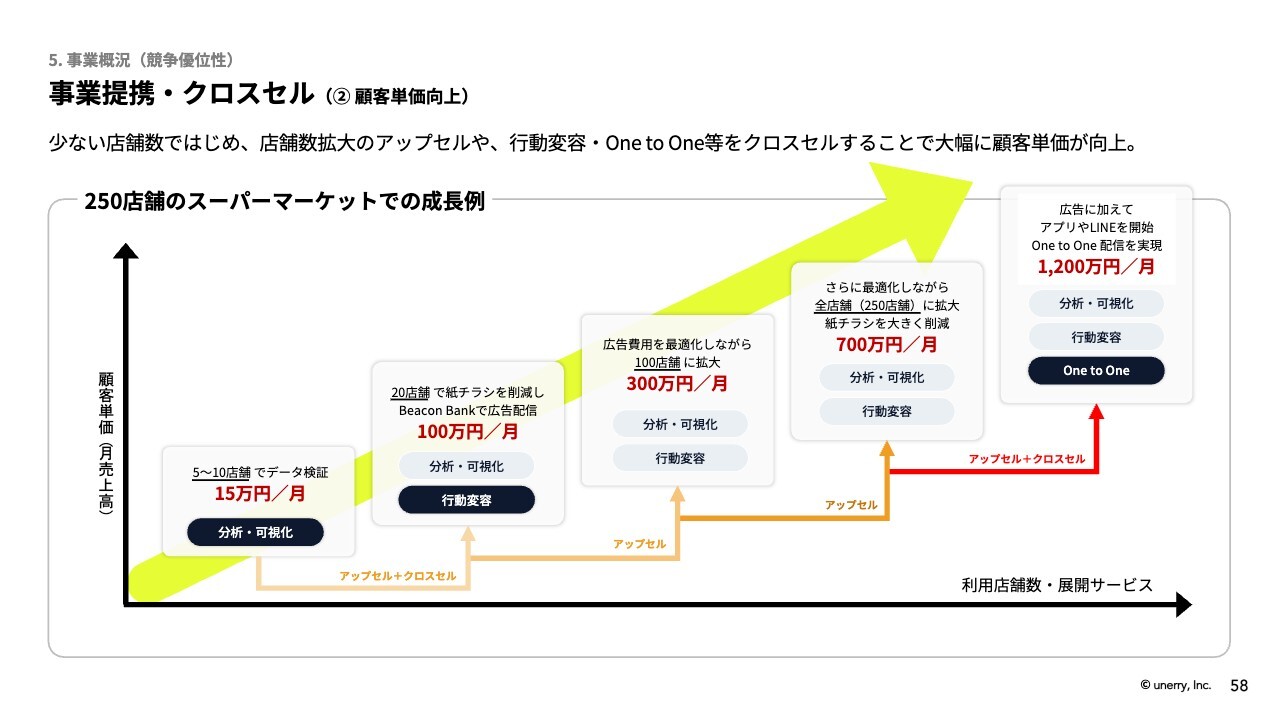

事業提携・クロスセル

unerryは数十人の会社ですので、日本中のあらゆるお客さまに事業を展開するのが難しいです。したがって、いろいろな企業と連携し、一緒に営業したり事業展開を図ったりしています。

先ほど斎藤がお伝えしたとおり、一度お客さまになると、どんどん売上が上がっていきます。それは、分析・可視化サービスから入っても、行動変容サービスが売れたり、One to Oneサービスが売れたりと、しっかりクロスセルする仕組みがあるためです。

事業提携・クロスセル(①顧客数の増加)

スライドをご覧ください。このように、小売・外食、メーカー・卸などのお客さまが中心になっています。

事業提携・クロスセル(②顧客単価向上)

小売事業者では、「unerryのデータを使って、5店舗、10店舗で、月額15万円くらいかけて分析してみよう」というところから入ります。すると、「店に来ている人が競合のどこに行っているか」がわかります。

その競合に行っている人に、ピンポイントでデジタル広告を配信するとします。unerryの仕組みでは、デジタル広告を配信すると、その店に来たかどうかまで検証できます。ですので、「元が取れる」とご判断いただくことが多いです。「元が取れるのならもっと踏み込んでいこう」ということで、20店舗で100万円かけて分析していたところから、100店舗、250店舗全店へと広がっていきます。

この仕組みを、システムとしてモバイルアプリやLINEにも導入すると、さらに単価が上がります。15万円から始めたお客さまの店舗の単価が、1,000万円以上と100倍近くまで上がっていく、夢のあるクロスセルの仕組みが我々の大きな特徴です。

リカーリングを生み出す収益モデル

収益は、リカーリング性が非常に強いです。分析・可視化サービスも行動変容サービスもOne to Oneサービスも、いったん導入すれば、基本的には長く続くサービスです。リカーリング売上高比率が90パーセントもあるのは、このような理由です。

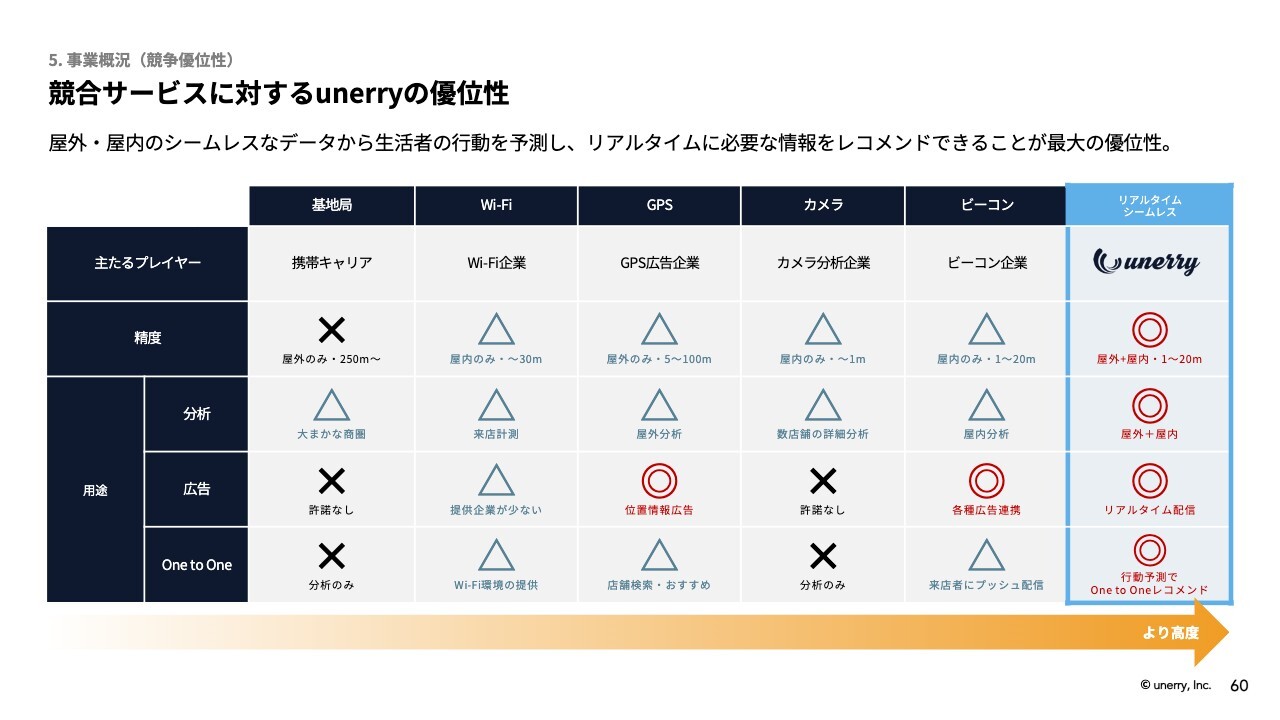

競合サービスに対するunerryの優位性

「どこが競合ですか?」というご質問もよくいただきます。「携帯キャリアです」と回答しますが、携帯キャリアの持っている人流データは、基地局から獲得しています。「250メートルから500メートルのメッシュの中に何人、どのような人がいるか」を計測していきます。

しかしunerryは、アプリに対して同意をいただいた高精度の測位ですので、「その方がどこの店に行ったのか」を分析し、広告まで配信できる仕組みになっています。携帯キャリアとは競合にも見えますが、実態では質の異なるデータを保有する協業関係にもあります。

ミッション・ビジョン

我々は、「『グローバルリーダーを目指す』リアルとデジタルを融合させたデータエコシステムカンパニー」を目指していますので、ぜひ応援をよろしくお願いします。

私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:来期の売上が保守的な理由について

斎藤:「来期の売上がやや保守的に感じるのですが、何か懸念があるのでしょうか?」というご質問です。

結論を言うと、特に懸念があるわけではありません。unerryは、先ほどもご説明したとおり、2028年6月期に100億円の売上を目指しています。この100億円を実現するためには人材も必要になってきますが、売上の平均成長率37パーセントに対して、人材は平均で25パーセント程度増やしていく予定です。この売上成長率と人員増加率の差を埋めるのが生産性です。

この生産性をカバーするために必要なのが、プロダクトだと考えています。今まで「ショッパーみえーる」など、さまざまなプロダクトを開発してきて、それが増員よりも早いペースで売上の増加につながってきています。

これを今後も続けていくために、あえて2025年6月期はプロダクト開発に力を入れ、リソースをそちらに振り向けていきたいと考えています。2025年6月期はいったん成長率が落ち着くように見えますが、今後さらに成長させて、2028年6月期に100億円を実現したいと考えています。

質疑応答:今後の投資計画について

斎藤:「現金などの流動資産が積み重なってきていますが、今後、大型投資などを計画していますか?」というご質問です。

説明資料にあるとおりプロダクトの開発や資本提携など、今後の成長に結び付く領域に積極的に投資していきたいと思っています。現金が積み上がっていることと投資は必ずしも連動しているわけではありませんが、健全な財務状況に基づいて、利益の範囲内でしっかり投資していきます。

質疑応答:業務委託費における数千万円規模の大型開発について

内山:「業務委託費において、数千万円規模の大型開発はどのようなことを行ったのでしょうか?」というご質問です。

2024年6月期においては、「ショッパーみえーる」をより拡充していくことと、三菱食品との資本業務提携で、システムサービスを共同で開発していますので、そちらに数千万円規模で投資している状況です。

質疑応答:GLIの今後の展開や撤退の判断基準について

内山:「GLI(GroundLevel Insights)との共同事業の展開に想定以上の時間を要しているとのことですが、今後のスケジュール感を教えてください。また、うまくいかなかった場合の撤退の判断基準はあるのでしょうか?」というご質問です。

まず、「想定以上の時間を要している」という表現について、もう少しご説明します。我々のグローバル事業はどのようなモデルになっているかというと、北米で得たデータを日本側でプロダクトに仕立て、北米に展開し、北米側のGLIがお客さまに展開しています。

したがって、プロダクトが非常に大事になりますが、我々は拡販する前に、まずプロダクトをしっかりと作りたいと思っています。非常に良好な結果を得られていますが、「もっとスケーリングするのならこのようなプロダクトがいいのではないか」というディスカッションをしており、この作り込みに相当な時間を要しています。

需要は非常に強く、マーケットも大きいため、我々がいったんプロダクトを作ってしっかりと展開すれば、数年後に大きな売上になると考えているところです。

また、うまくいかなかった場合の撤退の判断基準についてですが、判断基準というよりは、考え方をお伝えしたいと思います。お客さまからの満足度の高さと、我々の事業展開のスピードが期待値にミートしているかどうかが、撤退の考え方だとご理解ください。

質疑応答:ID数、ログ数、ビーコン数の伸長による売上への貢献について

内山:「ID、ログ、ビーコンの数値が伸びていますが、御社の売上にどのように貢献するのでしょうか?」というご質問です。

ID数やログ数、ビーコン数は売上に直結しているものではありません。しかし、大きな数値であることは競争優位性に直結していますので、しっかりと伸ばしていきます。これにより、誰も我々に勝てない状態を作っていくことが、非常に重要だと思っています。

ですので、売上・利益に計算式でつながるのではなく、競争優位性の根幹をなす部分につながっているとご理解いただければと思います。

質疑応答:リカーリング顧客増加の数字が表れる時期について

内山:「業績予想におけるリカーリング顧客が増加していますが、数字として表れるのは再来期と捉えてよいでしょうか?」というご質問です。

新規のリカーリング顧客と既存のリカーリング顧客では、既存のリカーリング顧客のほうが売上が大きいです。先ほど斎藤がご説明したように、既存顧客の売上が上がっていく仕組みになっていますので、新規リカーリング顧客の売上は小さく、来年、再来年に増えていきます。

おっしゃるとおり、新規のリカーリング顧客の売上が数字として表れるのは来期、再来期になりますが、リカーリング顧客の平均単価は2,300万円超ですので、「リカーリング顧客数がどのように増えたか」を、シンプルにKPIとして捉えていただくのがいいのではないかと思っています。

質疑応答:One to Oneの売上高の成長率低下の要因について

内山:「One to Oneの売上高が、YoYで28パーセント成長した一方で、2024年から2025年は1パーセント成長とされていますが、成長率低下の要因を教えてください」というご質問です。

おっしゃるとおり、業績の開示で、One to Oneサービスは1パーセント成長とご説明しています。この要因は、2024年6月期のOne to Oneサービスの成長率が我々の想定よりも大きかったためです。

したがって、2025年はほぼフラットだと想定していますが、その代わり、分析・可視化サービスや行動変容サービスがしっかり伸びていくと考えています。

ビジネスモデルとして、One to Oneサービスは労働集約型ビジネスに近く、分析・可視化サービスと行動変容サービスはスケーリングが効くビジネスになっています。ですので、今後もしっかり伸ばしていくとすると、分析・可視化サービスと行動変容サービスの2つで、One to Oneサービスは安定的に積み上がるとご理解ください。

質疑応答:2025年6月期のROEの資本コスト対比の水準について

斎藤:「2025年6月期のROE8パーセント台というのは低いのではないでしょうか? 貴社の資本コスト対比の水準としては、どのような評価をしていますか?」というご質問です。

現時点では、弊社の売上成長を優先的に考えています。そのため、先ほどご説明したとおり、積極的な投資を行っており、利益水準はこれから上がっていくと見ています。

そもそも、収益構造的に売上の成長に対して固定費はそれほど伸びませんので、利益率は高まっていくと考えています。そのように見ると、目先のROEはいったん低い水準ですが、将来的には高い水準に持っていけると考えています。

質疑応答:第4四半期の売上が落ち込みやすい理由について

内山:「一般的に第4四半期の売上が落ち込みやすいという話があったのですが、季節要因として落ち込みやすい理由は何でしょうか?」というご質問です。

理由はいくつかあります。我々の第4四半期は4月から6月で、第3四半期は1月から3月です。第3四半期は、我々のお客さまである小売・外食の繁忙期になります。したがって、12月から3月にかけて、販促計画として予算を積みやすいのが理由の1つです。

もう1つは、日本の商慣習として、3月に納品が集中する傾向にあることです。特に自治体系の仕事は3月に一括で納品するため、3月に売上が積み上がりやすくなります。その反動で、第4四半期はいつも落ち込みます。

過去2年間、落ち込んできた反省を踏まえて、第4四半期ができるだけ落ち込まないように仕込んだり、改善を行ったりした結果、2024年6月期は今までよりも改善しました。

質疑応答:今後の業績について

内山:「第4四半期の数字は好調でしたが、特異的なことだったのでしょうか? この傾向は、第4四半期以降も続くのでしょうか?」というご質問です。

現時点では、第4四半期と同様の傾向が続くのではないかと思っています。もちろん、その年によって変動がありますので、またご報告したいと思いますが、この好調が維持できるようにしたいと思います。

ただし、2023年と2024年の差で見ていくと、成長率に少しボラティリティがあるように見て取れます。この四半期が、経年でどのように増えているかを見るのが、一番安全な見方なのではないかと思います。

質疑応答:2028年6月期の時価総額の目安について

斎藤:「2028年6月期の利益の目安はありますか? 株価底上げのためにも示したほうがよいのではないでしょうか?」というご質問です。

2028年6月期は、100億円の売上水準を示しています。その段階での具体的な利益水準は開示していません。一方、成長可能性に関する説明資料では、財務モデルということで、中期の営業利益率の水準として15パーセントから25パーセント程度を掲げています。2025年6月期の投資前営業利益は8.9パーセントですが、2028年6月期の実力値としての営業利益率はこの水準に持っていくことは十分に可能だと考えています。

質疑応答:採用や従業員の引き留めで苦労していることについて

内山:「採用や従業員の引き留めにおいて苦労していることはありますか? 課題を教えてください」というご質問です。

採用は私の仕事だと思っています。したがって、採用市場において、私自身がプレゼンスを高め、面談等を行っています。現状では計画どおり、しっかりと採用できていると思います。

引き留めについて、我々は社員のみなさまと、長い期間、仕事をご一緒させていただくことを、基本的な考え方としています。

もちろん「新しいチャレンジをしたい」ということであれば、応援します。残念ながら辞職する方もいますが、引き留めるというよりは、戻ってくる可能性も含めて、長期的な関係を作っています。

質疑応答:Cookie廃止撤回の影響について

内山:「Cookie廃止撤回の影響を教えてください」というご質問です。

これは、「GoogleがCookie廃止を撤回した」というニュースのことかと思います。まずCookieの使用に関して、世の中は基本的にCookieを使用しない、Cookieレスの社会に向かっている状況です。

その流れに対して、unerryはCookieを使用しない仕組みとなっているため、我々の競争優位性が増している状況に変わりはないとお考えください。

質疑応答:eNPSの改善状況について

内山:「eNPSの改善状況について教えてください」というご質問です。

9月頃に、人的資本開示の中で改善状況等をご報告する予定です。

質疑応答:業務提携による収益改善効果について

内山:「データ量が増加し、業務提携を行っていることはわかりましたが、端的な収益改善効果を示してほしいです。1つの業務提携でどれくらいの売上が上がりましたか?」というご質問です。

一番インパクトがあったのは、三菱食品との業務提携かと思います。それにより、リテールメディアの売上が3億円近くにまでなっています。したがって、非常に大きな業務提携が奏功すると、売上インパクトが生まれます。

改善効果がすぐに表れるところもあれば、時間がかかるところもありますが、売上インパクトがあることは実証できたと思います。

質疑応答:競合商材に対する優位性について

内山:「ソフトバンクが展開する『サキミル』は競合商材になりますか? 『ショッパーみえーる』の優位性は何でしょうか? 市場シェアはわかりますか?」というご質問です。

この場で他社サービスに言及することは避けたいと思いますが、一般論として、競合商材と優位性についてご回答したいと思います。

多くの企業は、GPSや基地局のデータに基づいた分析とツールを提供しています。一方でunerryはGPSとビーコンで、ビーコンは217万個と、私が調べた限りでは世界で類を見ないほどの大規模ネットワークになっています。したがって、網羅性が非常に高いことが我々の特徴です。

さらに、広告まで配信できる仕組みは、他社では実現できていませんので、優位性は、GPSとビーコンにより、店舗の中まで検知できることです。広告までつながっている点も、優位性としてお考えください。

質疑応答:人流データの属性の捉え方とリアルタイム性について

内山:「人流データの属性はどのように捉えていますか? リアルタイム性はありますか?」というご質問です。

我々は個人情報を持っていないため、人流データから直接属性を取得していません。しかし、みなさまの行動データに基づいて、「この方は男性である確率が何パーセントなのか」「この年代である確率が何パーセントなのか」を推計するAIモデルを独自に組み上げています。したがって、結果的に人流データから属性を取得できます。

リアルタイム性についても、我々はリアルタイムでデータを取得しています。そのため、一部のお客さまには、その分析をリアルタイムで提供しています。

質疑応答:株式の流動性に対する今後の対策について

内山:「株式の流動性に関して、今後の対策を教えてください」というご質問です。

株式の流動性については、現状の流通株式比率が20パーセント後半ですので、十分だとは思っていません。

プライム市場における最低流通株式比率が35パーセントと考えると、我々が2028年に100億円になって、仮に市場の変更を行うことがある場合には、流通株式比率が十分ではないと理解しています。

ですので、流通株式比率を増やす施策において、現時点で計画しているものはありませんが、しっかりと対策を打っていきたいと考えています。

質疑応答:北米の開拓について

内山:「時価総額100億円の会社は相手にされるのでしょうか? 北米の開拓が少し心配です」というご質問です。

私が調べたところ、人流データを取り扱っている上場企業は世界でunerryだけです。他にも一部、人流を活用している企業があるかもしれませんが、人流データがこれほどスケールしており、主要市場に上場している企業はunerryだけかと思います。

時価総額100億円というより、会社として上場できている状態のほうが重要です。これは北米においても、非常に高い評価をいただいています。「これで上場できた会社を初めて聞いた」というかたちでご紹介いただくことが多いです。

もちろん、ご心配いただくこともあると思いますが、上場して、このように投資家のみなさまとやり取りさせていただいていること自体が、我々の競争優位性に直結しているとご理解ください。

質疑応答:人材確保の認識と課題、今後の戦略について

内山:「業務の成長に伴う人材確保について、現状の認識と課題、今後の戦略について教えてください」というご質問です。

先ほどご説明したとおり、人材確保は私がすべき仕事だと捉えています。例えば、スカウト型のサービスを利用して、5通から10通のスカウトを送ることを日課としています。

毎週、たくさんの方と面談し、入社いただいた方に対しては1on1を実施しています。1ヶ月、3ヶ月、半年ごとのかたちで、今もすべての方と行っています。人材の確保、人との長期的な関係を作ることに、相当の時間を使っています。

課題としては、2025年6月期に100名弱になりますので、いわゆる100人の壁にぶつかります。この最大の課題をどう乗り越えるかが、人材・組織戦略上重要になります。

今回、シニアバイスプレジデントというかたちで、新たに3名のリーダーシップグループが追加されています。会社全体の組織が大きくなり、リーダーも育っています。その方々に権限委譲をしっかりすることによって、非常に強い組織を作っていくことが、我々の戦略です。

質疑応答:ブログウォッチャーとの提携について

内山:「競合のブログウォッチャーと提携する理由がわかりません。SDKだけのブログウォッチャーよりも『Beacon Bank』を有するunerryの競争優位性のほうが明確ではないでしょうか?」というご質問です。

今回、我々は非常に長い時間をかけて、ブログウォッチャーとの業務提携に至っています。SDKというのは、unerryが開発しているソフトウエアをさまざまなモバイルアプリに組み入れ、そこから人流データが上がってくる仕組みです。ブログウォッチャーもunerryも、このSDKから人流データを取得する点において、非常に近しい技術を持っています。

ブログウォッチャーは、リクルート、電通のグループ会社です。ブログウォッチャーとは7年ほど前からコミュニケーションがあり、また業界団体やガイドラインを一緒に作っています。競合でもありましたが、いろんなかたちで業界全体を支えてきたライバルであり、仲間だと思っています。

データ取得ポリシーも技術も非常に近しい2社が一体となることによって、お客さまにサービスを提供しやすくなります。

例えばブログウォッチャーとunerryのどちらを選べばよいか迷うお客さまに対しては、一緒に提案することによって、どちらかに収益を分配する仕組みが生まれます。それが、結果的にお客さまのためになり、双方の売上にもつながります。ですので、非常にすばらしい提携が実現できたと思っています。

お客さまにとっても非常によい提携だと思っていますので、今後もご期待いただければ幸いです。

質疑応答:従業員の増員について

斎藤:「2024年6月期の従業員の増加の状況と、2025年6月期の見込みを教えてください」というご質問です。

従業員は72名と、前期期首の59名から13名、割合でいうと22パーセント増加しています。先ほども少し触れましたが、中期的に平均25パーセント程度の増員を考えているため、2025年6月期も25パーセントの成長を見込んでいます。

質疑応答:ノンオーガニック戦略について

斎藤:「ノンオーガニック戦略についてお聞きします。グロース市場において、M&Aのロールアップ戦略で注目を集めている会社もあると思います。今後の成長のため、人員増も含めて積極的にM&Aを駆使していく必要があると考えていますが、いかがでしょうか?」というご質問です。

我々も、その必要性を十分に感じています。人材の獲得、市場の獲得、サービス・プロダクトの拡張など、あらゆる面で、成長に向けてさまざまな可能性を探っていきたいと思っています。

質疑応答:エンジニアの退職による人件費の計上ついて

内山:「エンジニアが退職したことにより、社内に混乱があったと思いますが、人件費の負担は計上されていますか?」というご質問です。

開発者イベントでのお話かと思いますが、創業時から支えてくれているエンジニアの新しいチャレンジを応援している状況です。

もちろん、エンジニアが辞めることによって、引き継ぎ等が発生したことは事実です。しかしながら、人件費の負担は発生していません。エンジニア数は増えていきますので、そこに対して適切な引き継ぎが行われたというのが、正しい状況です。

ポジティブなお話をすると、unerryの創業期は、少数のエンジニアがあらゆるものを支えていく仕組みでした。しかし現在のunerryは、チームとして1つの仕組みを支えています。

1人のエンジニアが努力して担っていた部分は大きいですが、しっかりと引き継ぎが行われ、マニュアル化が進み、さまざまな人が仕事できる環境が整いました。

質疑応答:競合他社が参入するリスクについて

内山:「同じビジネスモデルで競合他社が参入するリスクについて教えてください」というご質問です。

同じビジネスモデルが日本に参入してくるリスクという点では、携帯キャリアが非常に強いのではないかと思います。

しかしながら、現時点において我々の規模の仕組みを構築することは極めて難しいと考えているため、強い競合が参入するリスクは高くないと見ています。

質疑応答:携帯キャリアとの関係について

内山:関連して、「携帯キャリアは同じようなことができるのではないでしょうか? GPSとWi-Fiを組み合わせれば、多くをカバーできるのではないでしょうか?」というご質問です。

携帯キャリアの人流把握技術は主に、基地局による場所推計となります。一方でGPSやWi-Fi、ビーコンの技術は、モバイルアプリから取得をしています。したがって、端末の場所を基地局から推計する方法と、アプリから取得する状況とでは、技術がまったく異なるとご理解ください。

携帯キャリアの場合は、アプリではなく回線を押さえているからこそ、基地局からデータを取っています。しかし我々は回線を持っていないため、アプリからデータを取得しています。ここが根本的な違いです。

携帯キャリアがアプリを押さえられるかというと、まったく別問題で、すでに我々がかなりの割合を押さえています。今、携帯キャリアと協業関係にもなっているのには、そのような背景があります。

質疑応答:既存の従業員のベースアップについて

斎藤:「既存の従業員の給与のベースアップはありますか?」というご質問です。

結論からお話しすると、一律でいくら上げるというベースアップの制度はありません。一方で、我々は成長企業ですので、メンバー全員、日々成長しています。その成長に応じて給料水準を上げているため、結果的に上がっていくことになります。

質疑応答:中長期戦略における平均成長率ついて

斎藤:「中長期戦略において、売上高の平均成長率37パーセントを掲げている一方で、2025年6月期は32パーセントとなっていますが、この先も再加速できる見通しでしょうか?」というご質問です。

先ほどお答えしたとおり、2025年6月期はプロダクト開発に力を入れていきたいと考えています。そのため、いったん成長を抑えるかたちになっていますが、100億円の実現に向けては再加速していく予定です。

内山氏からのご挨拶

内山:どんな店舗や街に行っても、unerryの行動データが自然と使われていて、みなさまの生活、買い物体験がよりよくなっていく。我々は「unerry, everywhere」というビジョンを掲げ、これを推進しています。

水道の蛇口をひねれば水が出る、我々と契約しようと思ったらunerryのデータがすぐに使える、「電気・ガス・水道・unerry」というスローガンを掲げ、今年は推進していきたいと思っています。

そして、グローバルで「電気・ガス・水道・unerry」が実現される夢に向かって、全力で取り組んでまいります。

我々は、非常に夢のある事業を展開していると自負しています。これからもしっかりと成長して、みなさまに還元していきますので、応援をよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5034

|

2,428.0

(02/27)

|

-43.0

(-1.74%)

|

関連銘柄の最新ニュース

-

ウネリーが大幅続伸、GumGumと連携し来店計測可能なコンテキスト... 02/26 10:25

-

ウネリー(5034) unerry、GumGumと連携し、グローバ... 02/26 08:30

-

ウネリー(5034) 株主・投資家の皆様からのご質問と当社見解について 02/20 15:30

-

unerry、2Q売上高は過去最高、リカーリング顧客数は171社と... 02/17 15:00

-

unerry---2Qは2ケタ増収、ブログウォッチャーの完全子会社... 02/16 14:23

新着ニュース

新着ニュース一覧-

-

今日 17:00

-

今日 16:00

-

今日 15:46